関連記事

【QAあり】日立建機、前回公表の通期業績見通しを更に上方修正 注力事業の着実な伸長で過去最高業績の上積みを目指す

【QAあり】日立建機、前回公表の通期業績見通しを更に上方修正 注力事業の着実な伸長で過去最高業績の上積みを目指す[写真拡大]

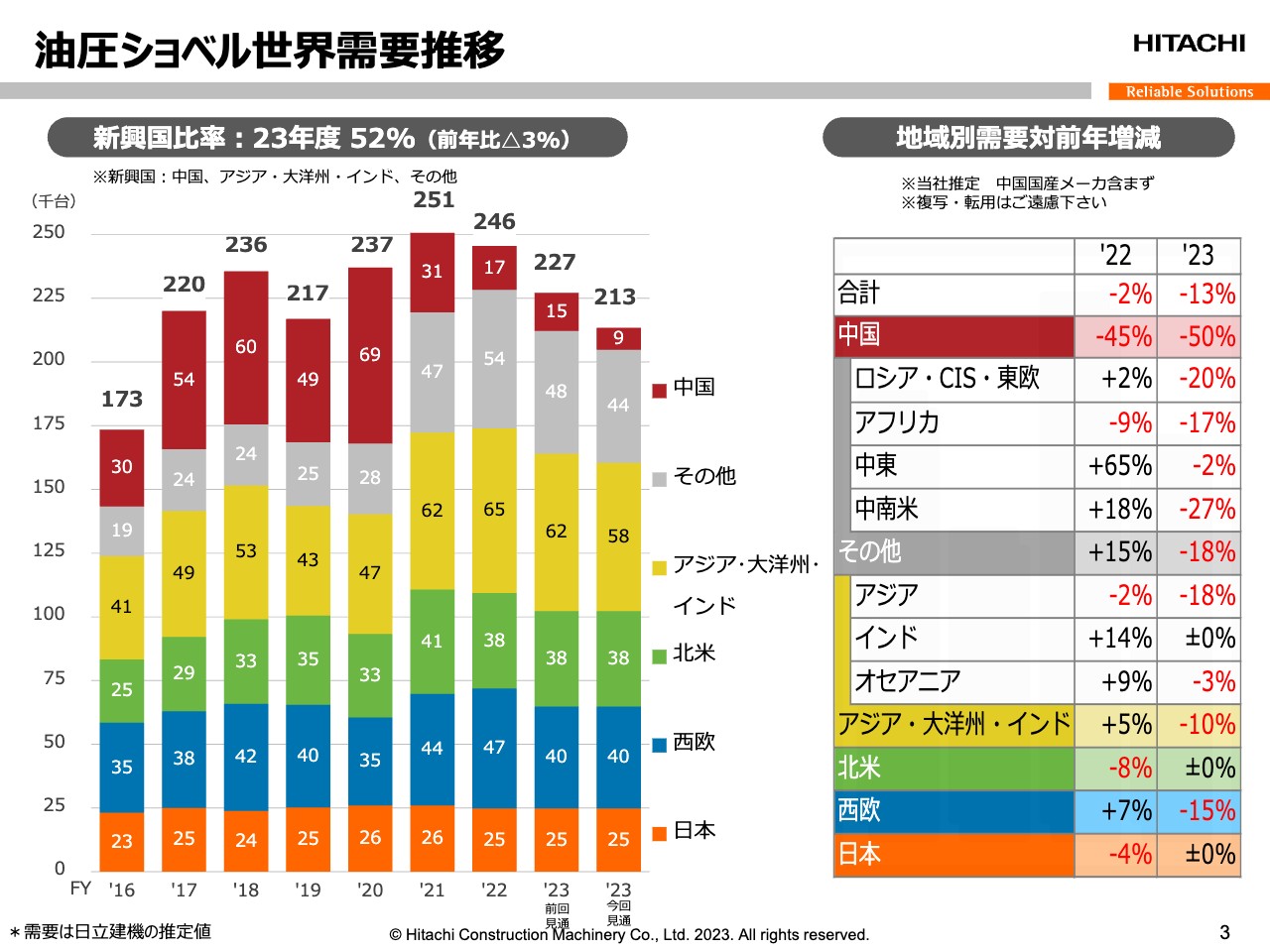

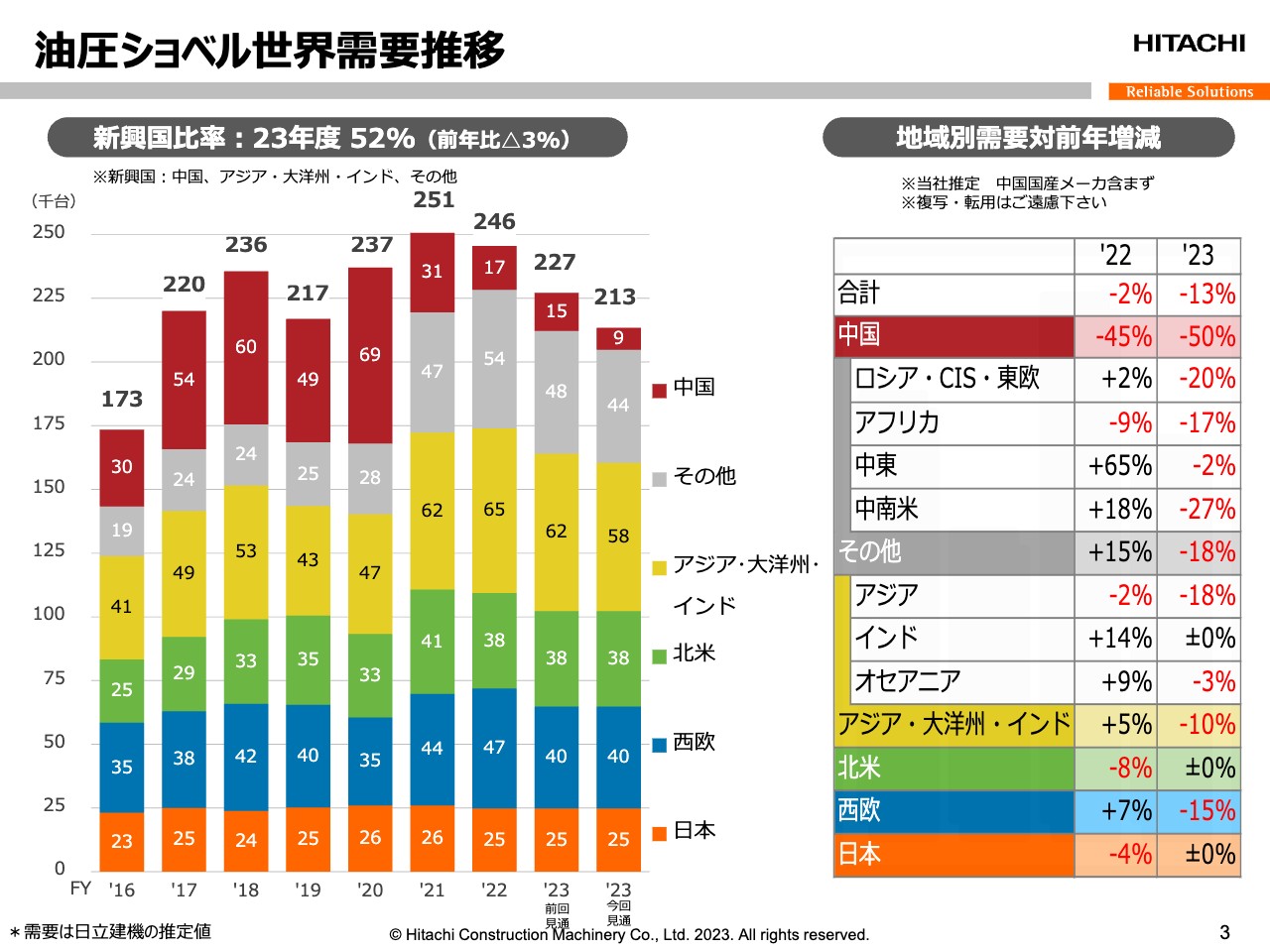

油圧ショベル世界需要推移

松井英彦氏(以下、松井):地域別市場環境と見通しについて、私よりご説明します。

はじめに、油圧ショベルの世界需要見通しについてです。2023年度の需要は、前回7月の見通しからアジア・オセアニアで需要減、中国・中南米については大幅な需要減となっており、全世界合計で前年比13パーセント減の21万3,000台を見込んでいます。グローバルでインフレ再燃リスクはありますが、その中でも米国経済は底堅く推移しています。

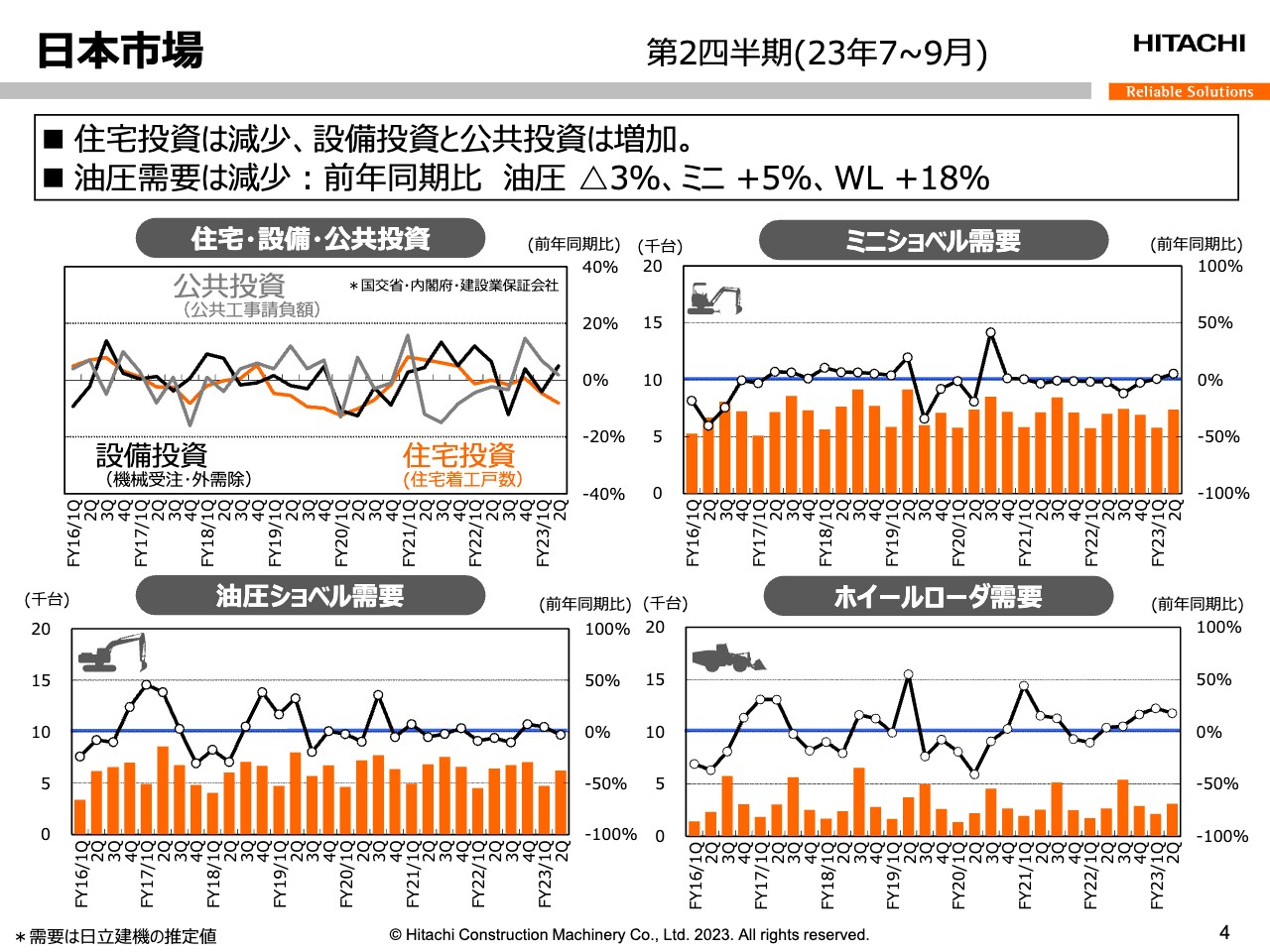

日本市場

第2四半期の結果について、各地域別にご説明します。まずは日本市場です。

スライド左上のグラフについて、住宅投資は減少、設備投資と公共投資は増加となりました。左下の油圧ショベル需要については、足元はやや軟調で、前年同期比3パーセント減となりました。

右上のミニショベル需要は前年同期比5パーセント増となり、右下のホイールローダ需要は前年同期比18パーセントの大幅増となりました。

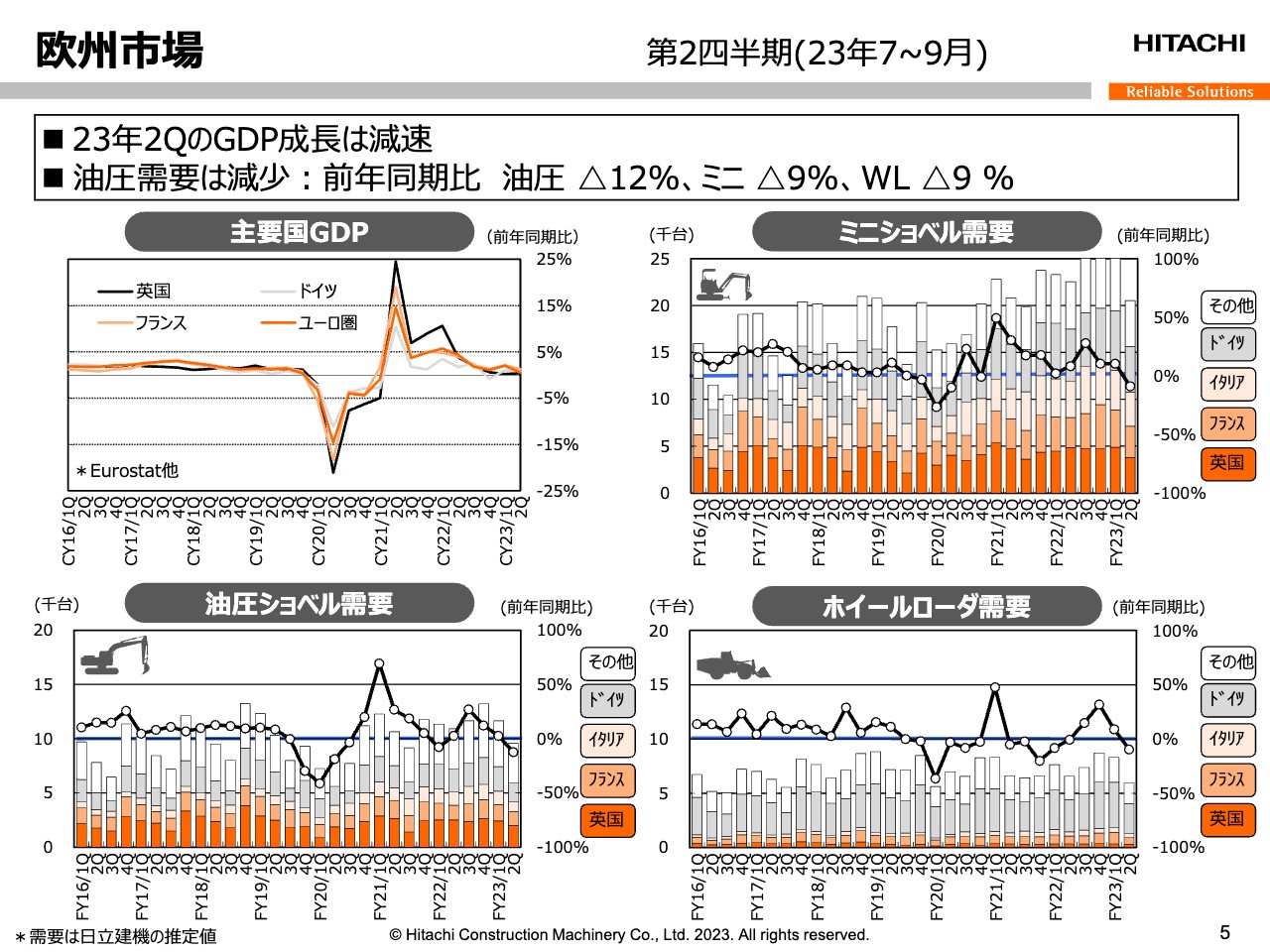

欧州市場

欧州市場です。スライド左上の主要国GDP成長率はインフレ継続の影響もあり、ユーロ圏全体で伸びが鈍化しました。左下の油圧ショベル需要は、市場の減速により前年同期比12パーセント減となりました。

右上のミニショベル需要は前年同期比9パーセント減、右下のホイールローダ需要についても前年同期比9パーセント減となりました。

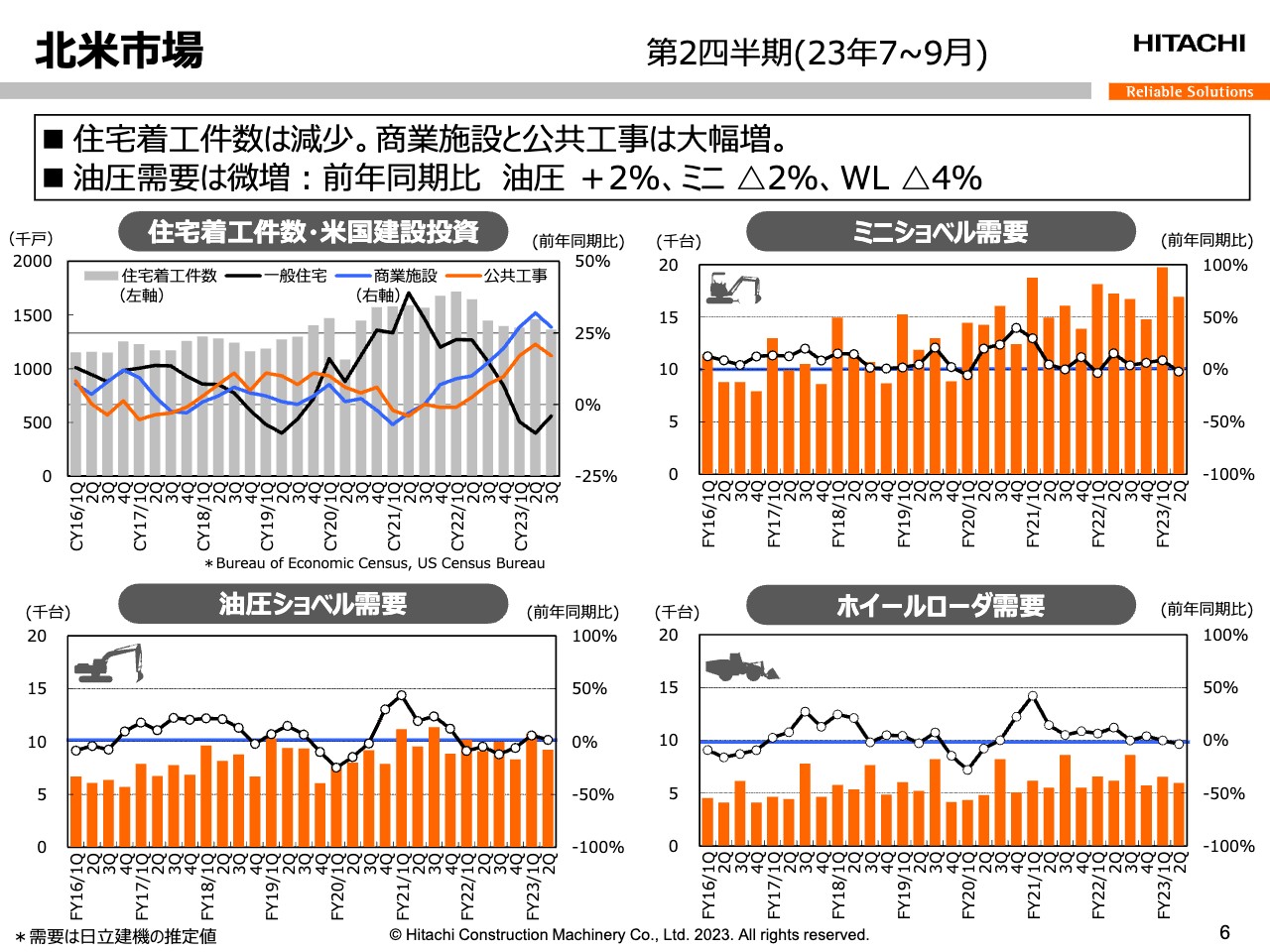

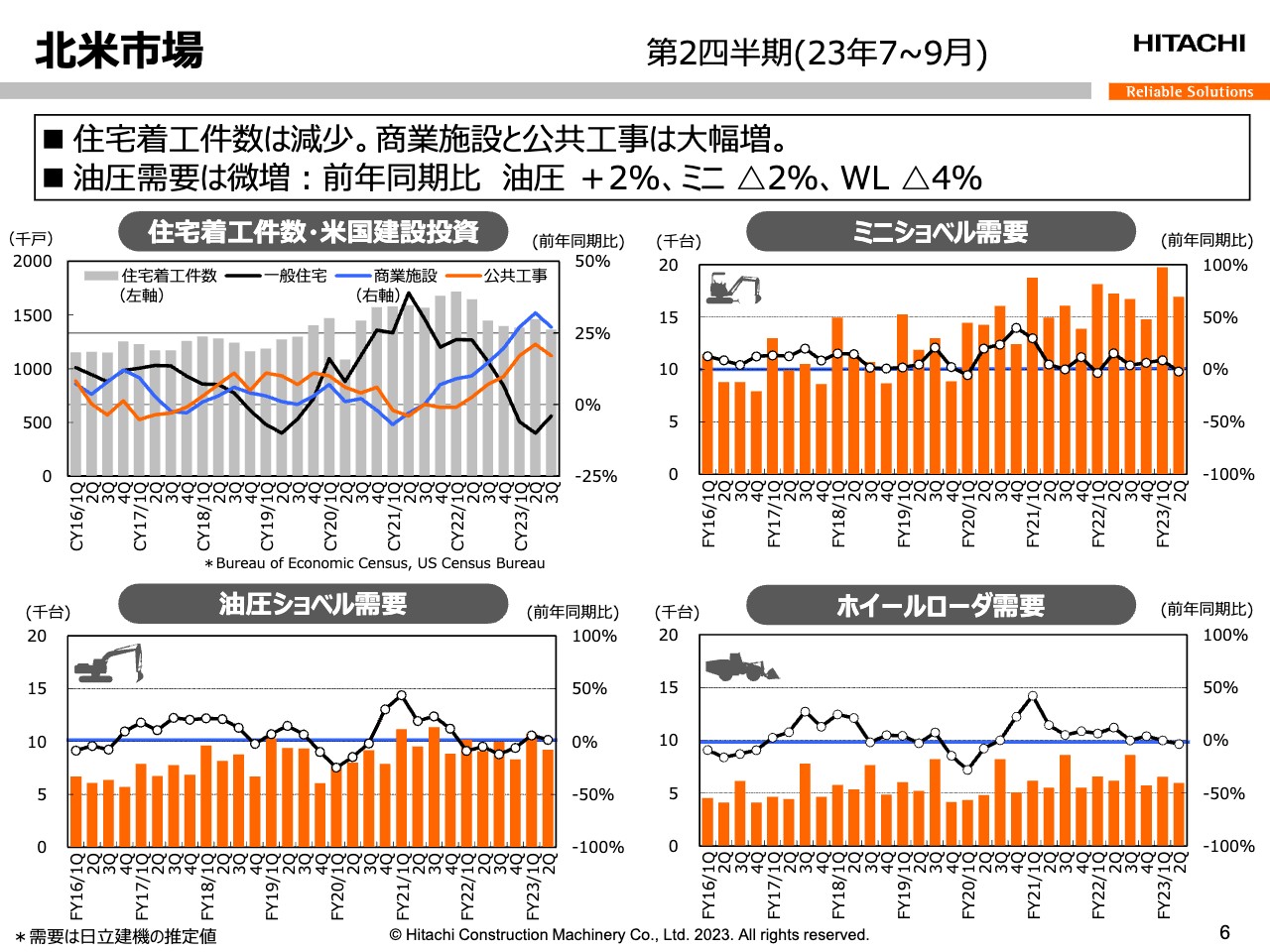

北米市場

北米市場です。スライド左上の住宅着工件数は、金利上昇の影響もあり前期から減少しました。一般住宅投資は前年同期比で減少しましたが、マイナス幅が縮小しており、依然として高水準の投資が継続しています。商業施設、公共工事投資については、伸び率は鈍化したものの、引き続き前年同期比で大幅増となっています。

左下の油圧ショベル需要は前年同期比2パーセント増、右上のミニショベル需要は前年同期比2パーセント減、右下のホイールローダ需要は前年同期比4パーセント減となりました。

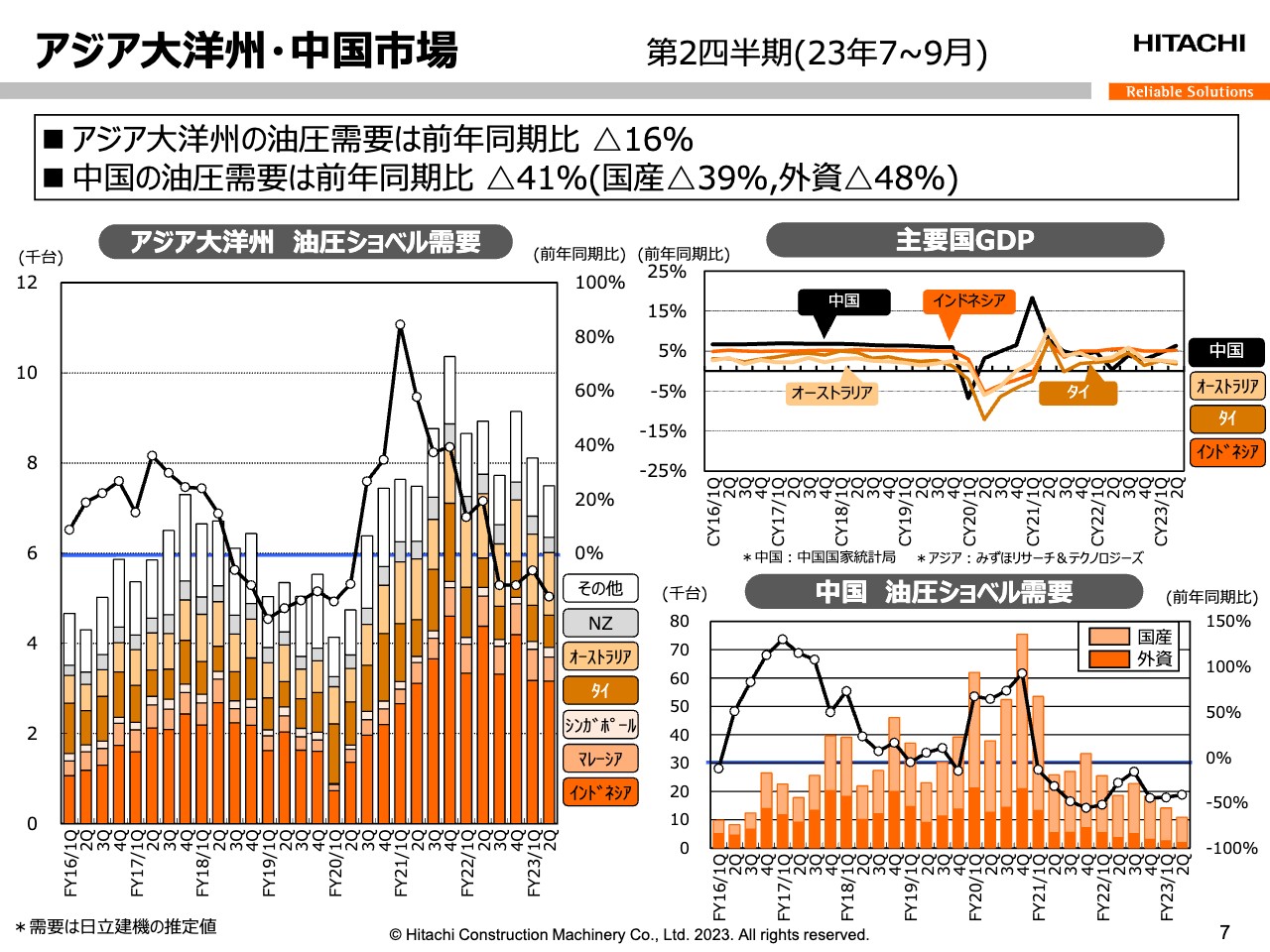

アジア大洋州・中国市場

アジア大洋州・中国市場です。スライド右上の主要国GDPについては、各国ともにプラス成長を持続していますが、中国に関してはロックダウンのあった前年同期からの伸び率が6.3パーセントにとどまるなど、成長の鈍化が見られます。

左側のアジア大洋州の第2四半期の油圧ショベル需要は、主としてインドネシアで需要が減少し、前年同期比16パーセント減となりました。

右下の、中国の油圧ショベル需要については、国産機を含めた全需要で前年同期比41パーセント減となりました。内訳として、国産機需要は39パーセント減、外資は48パーセント減となっています。

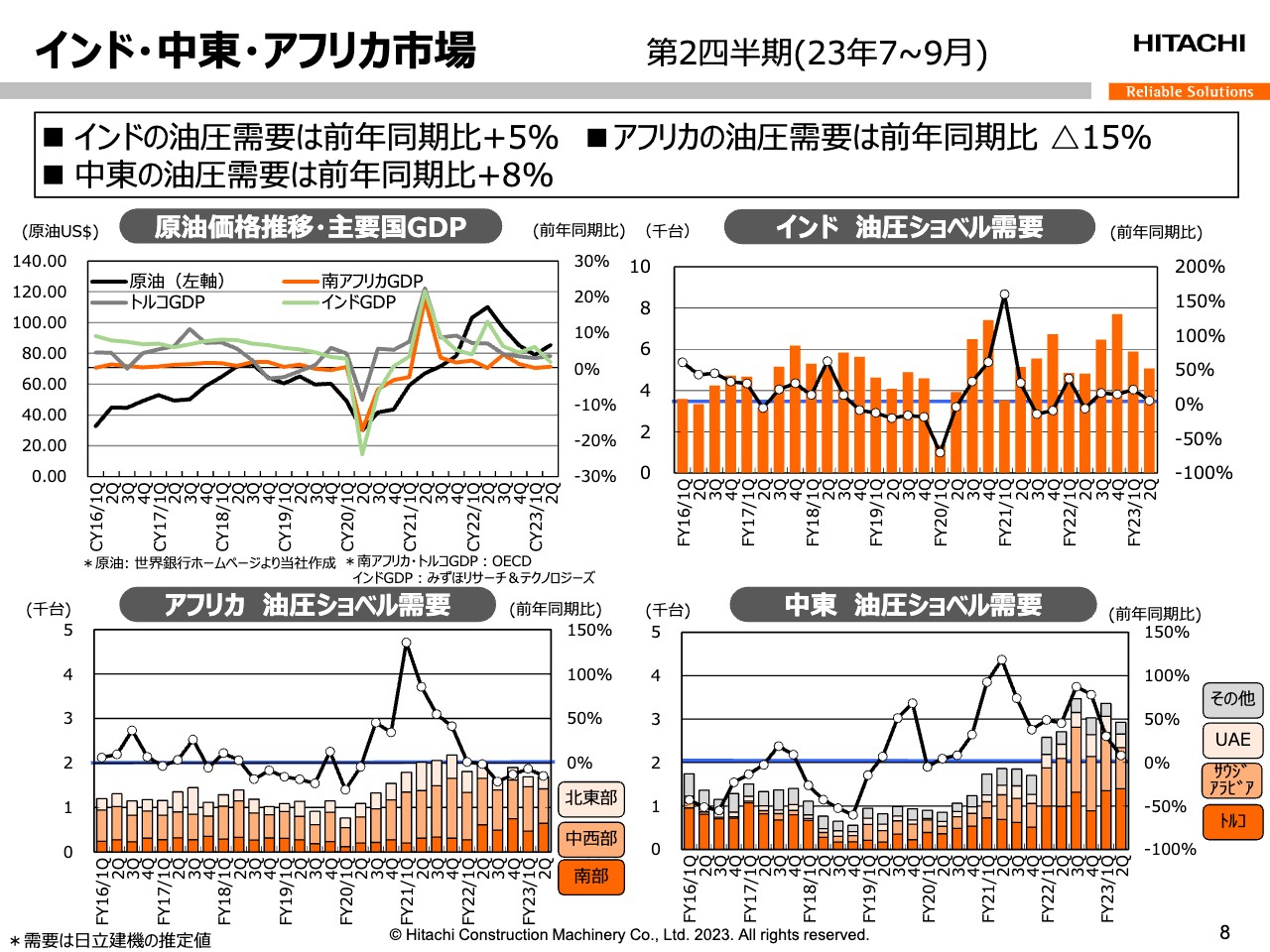

インド・中東・アフリカ市場

インド・中東・アフリカ市場です。スライド左上の原油価格は産油国の減産影響もあり、上昇しました。主要国GDPについては、インド・南アフリカは微増、トルコは増加となりました。

右上のインドの第2四半期の油圧ショベル需要については、前年同期比5パーセント増となりました。左下のアフリカの油圧ショベル需要は前年同期比15パーセント減、右下の中東の油圧ショベル需要は前年同期比8パーセント増となっています。

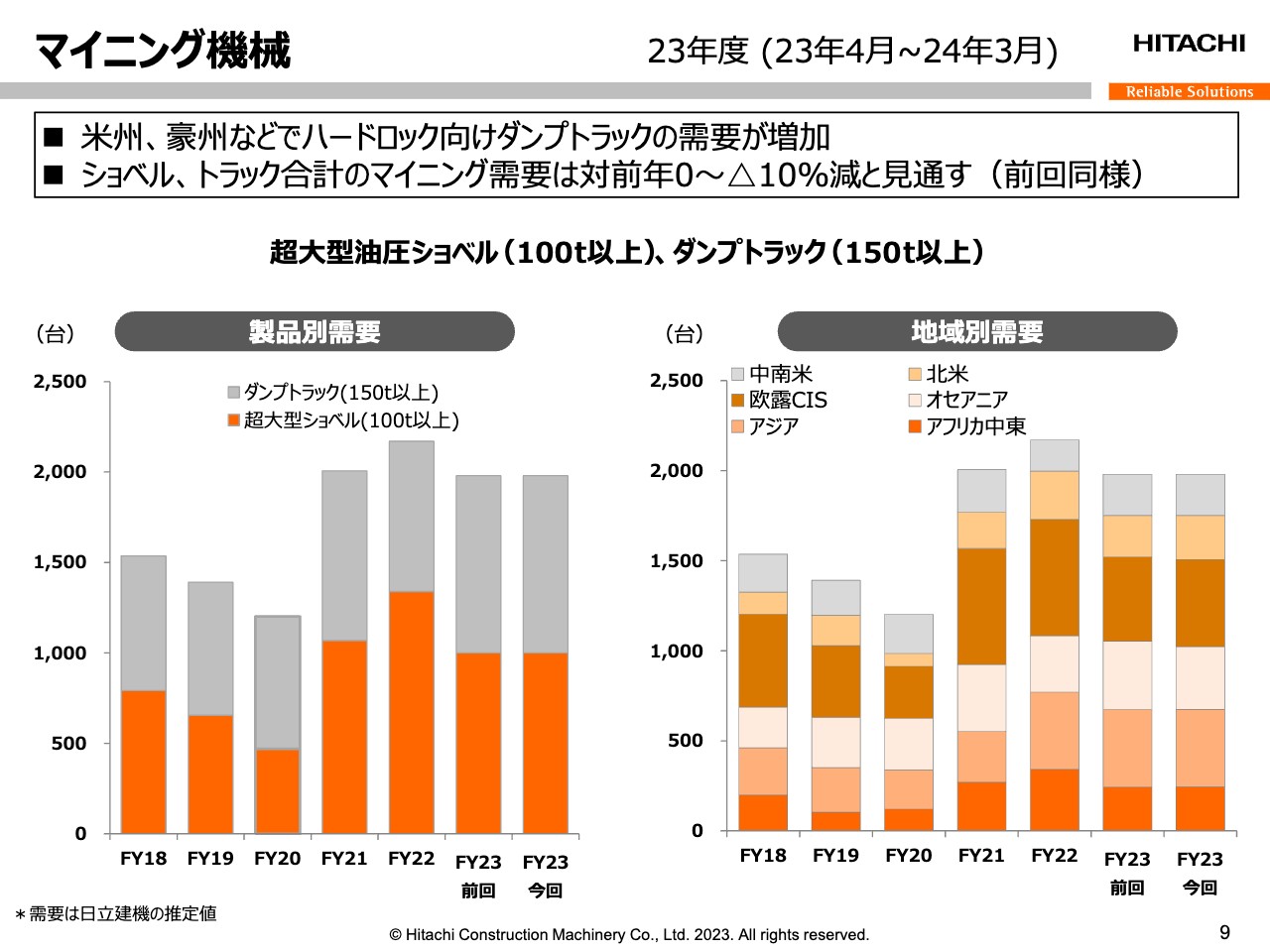

マイニング機械

マイニング機械の需要の見通しです。超大型ショベルは資源価格が大きく変動している中、中小鉱山、100トンクラスのコントラクタ向け需要は微減となりました。一方、大手鉱山のハードロック向けダンプトラックは、米州・豪州などで需要が増加しました。

超大型油圧ショベル、ダンプトラックの需要は、当初の見立ての範囲内で推移しており、年度見通しとして対前年ゼロからマイナス10パーセントを据え置きます。

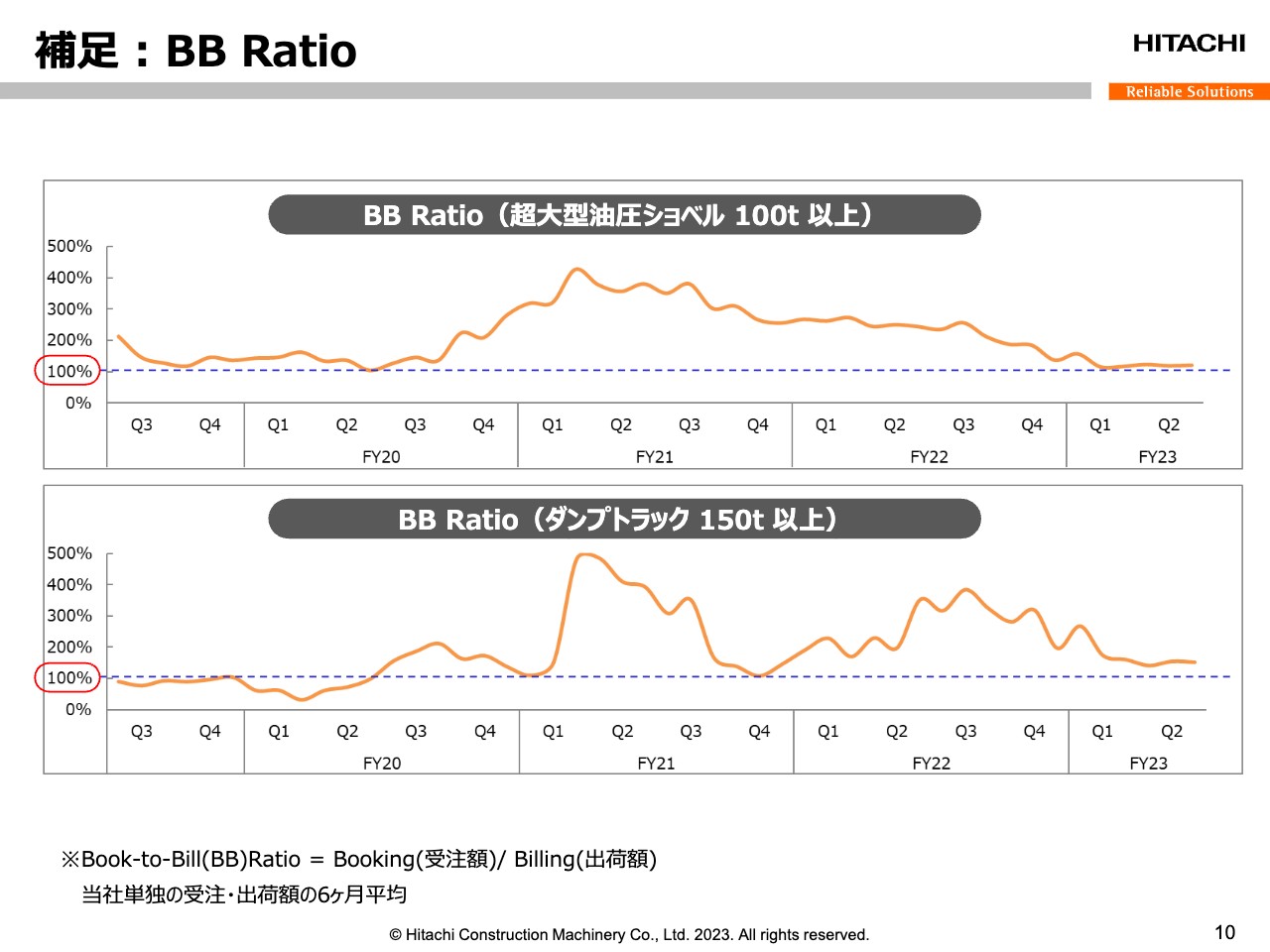

補足 : BB Ratio

BBレシオです。第1四半期の資源価格が大きく変動したため、受注時期の後ろ倒しが発生しました。しかし、第2四半期で資源価格も回復したことから、受注遅れ分を含めて受注活動は順調に進み、ショベル、トラックともに100パーセント以上となっています。

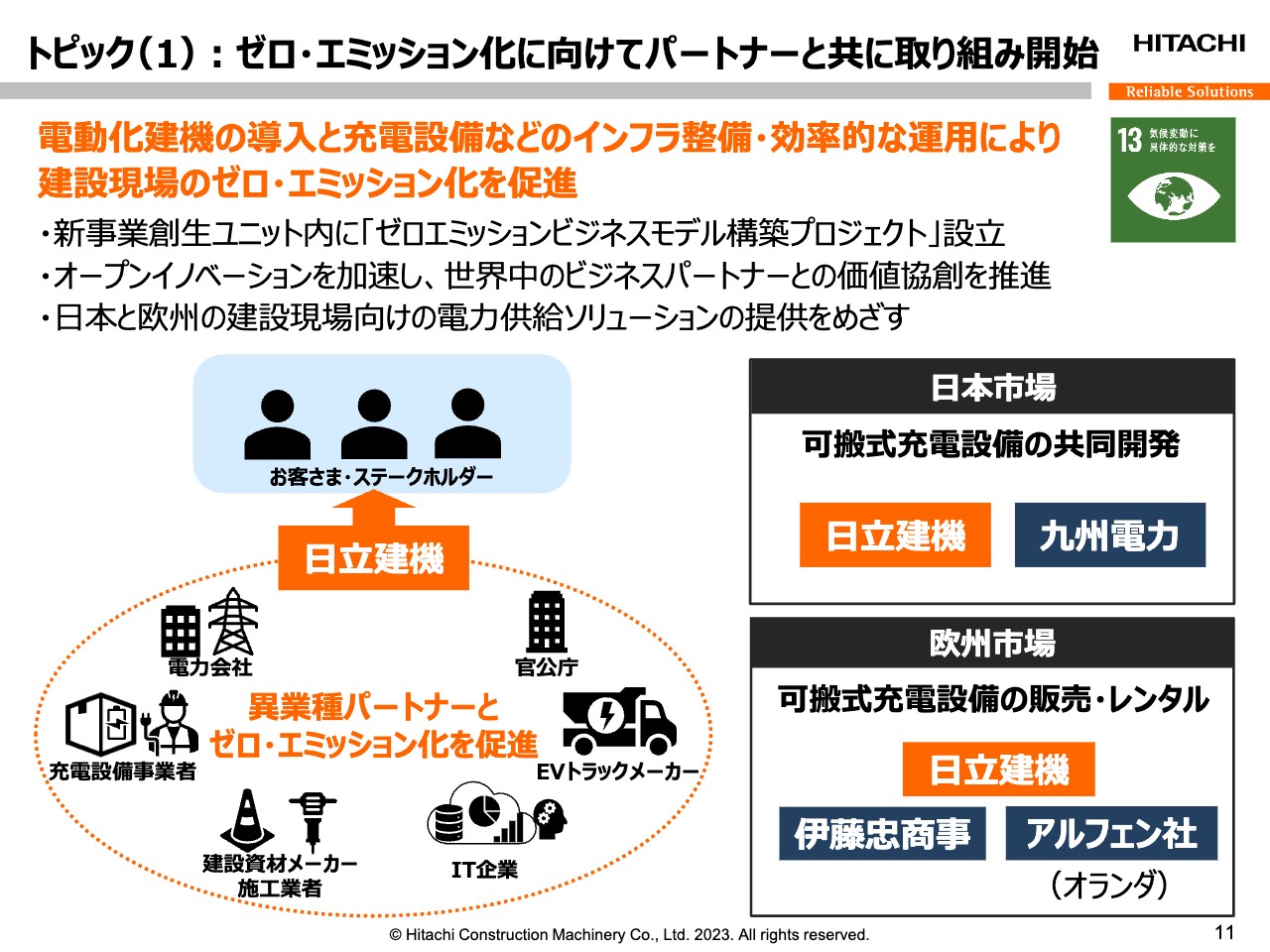

トピック(1):ゼロ・エミッション化に向けてパートナーと共に取り組み開始

トピックについてご説明します。まずは、建設現場のゼロ・エミッション化促進のための取り組みについてご紹介します。

建設現場のゼロ・エミッション化促進のためには、電動化建機の導入のみならず、充電設備のインフラ整備や効率的な運用を行う必要があります。

2023年10月に、新事業創生ユニット内に「ゼロエミッションビジネスモデル構築プロジェクト」を立ち上げました。これにより、オープンイノベーションを加速させ、世界中のビジネスパートナーとさらなる価値協創を推進します。

具体的には、日本市場向けでは九州電力と、建設機械向け可搬式充電設備の共同開発を2023年度中に開始します。また、欧州市場向けには、伊藤忠商事からファイナンス支援や協力を受けて、オランダのアルフェン社の可搬式充電設備の販売・レンタルを2024年より開始します。

なお、すでに欧州市場では4機種のバッテリー駆動式ミニ・小型ショベルと可搬式充電設備をKTEG社とともに提供しています。

このたび、アルフェン社との協業により、ラインアップやサービスメニューの拡充が可能となりました。今後もビジネスパートナーを増やすことにより、建設現場全体のゼロ・エミッション化実現に向けて推進していきます。

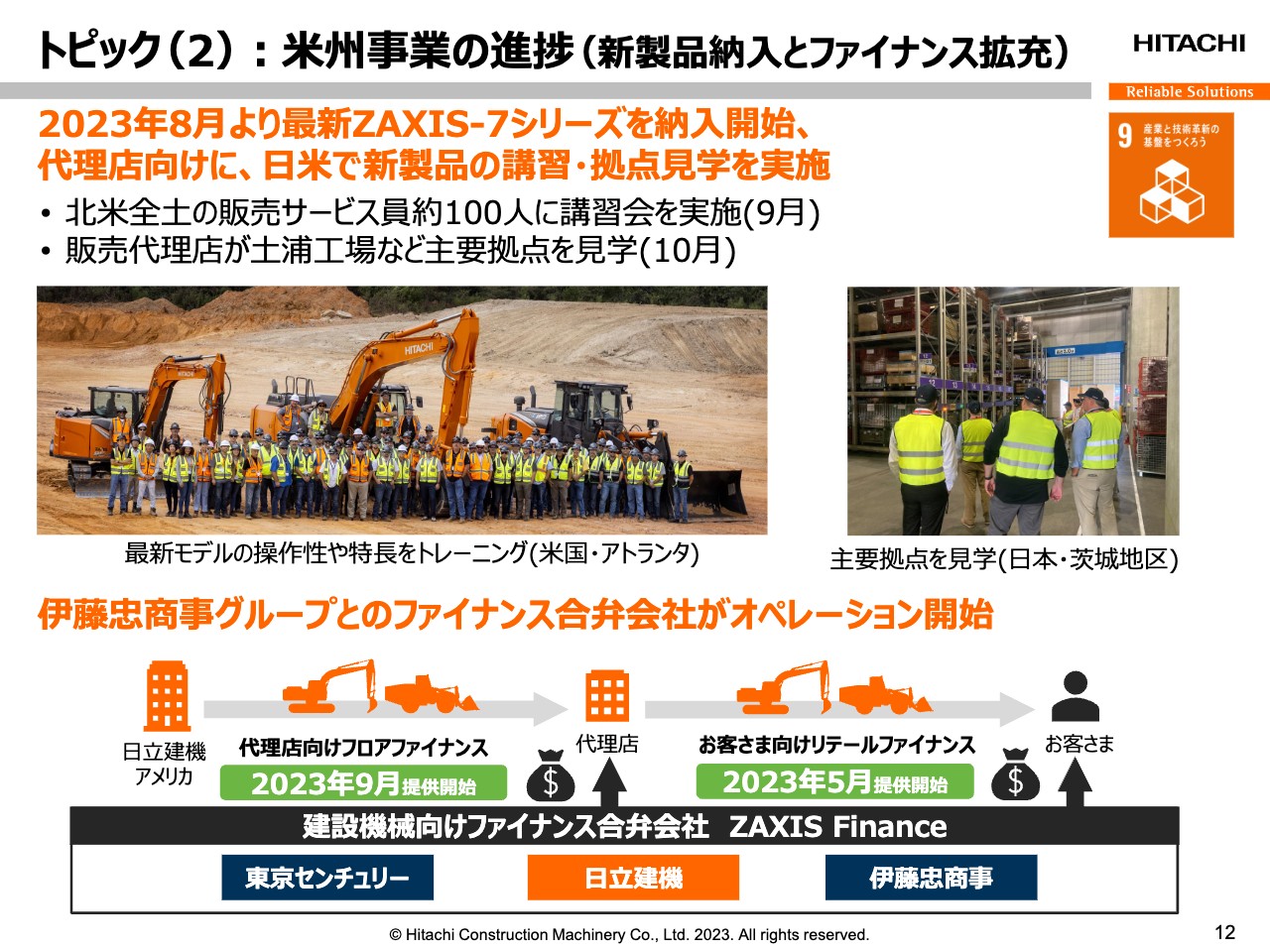

トピック(2):米州事業の進捗(新製品納入とファイナンス拡充)

米州事業の進捗についてご説明します。2023年8月より、北米地域で最新の「ZAXIS-7」シリーズの納入を開始しました。現在、最新モデルの拡販に向けて日立建機と販売代理店との直接対話を深めています。9月には北米全土から販売サービス員を約100名集めて、「ZAXIS-7」シリーズの操作性や特徴を説明する講習会を実施しました。

さらに、10月には販売代理店が土浦工場などの日本の主要拠点を見学し、日本のモノづくりへの理解を深めました。直接対応を通じて連携を深め、北米市場で最新モデルの拡販を推進します。

また、販売サポート体制の整備も進めています。伊藤忠商事、東京センチュリー、日立建機の各米国法人が出資しているファイナンス合弁会社ZAXIS Financeが、2023年5月から米国のお客さま向け、2023年9月から米国の代理店向けのファイナンスの提供を開始しました。

ZAXIS Financeのオペレーション開始により、日立建機アメリカの売掛債権の増加を抑えながら販売を加速していきます。引き続き、重点市場である米州の体制強化を推進し、さらなる成長を目指します。

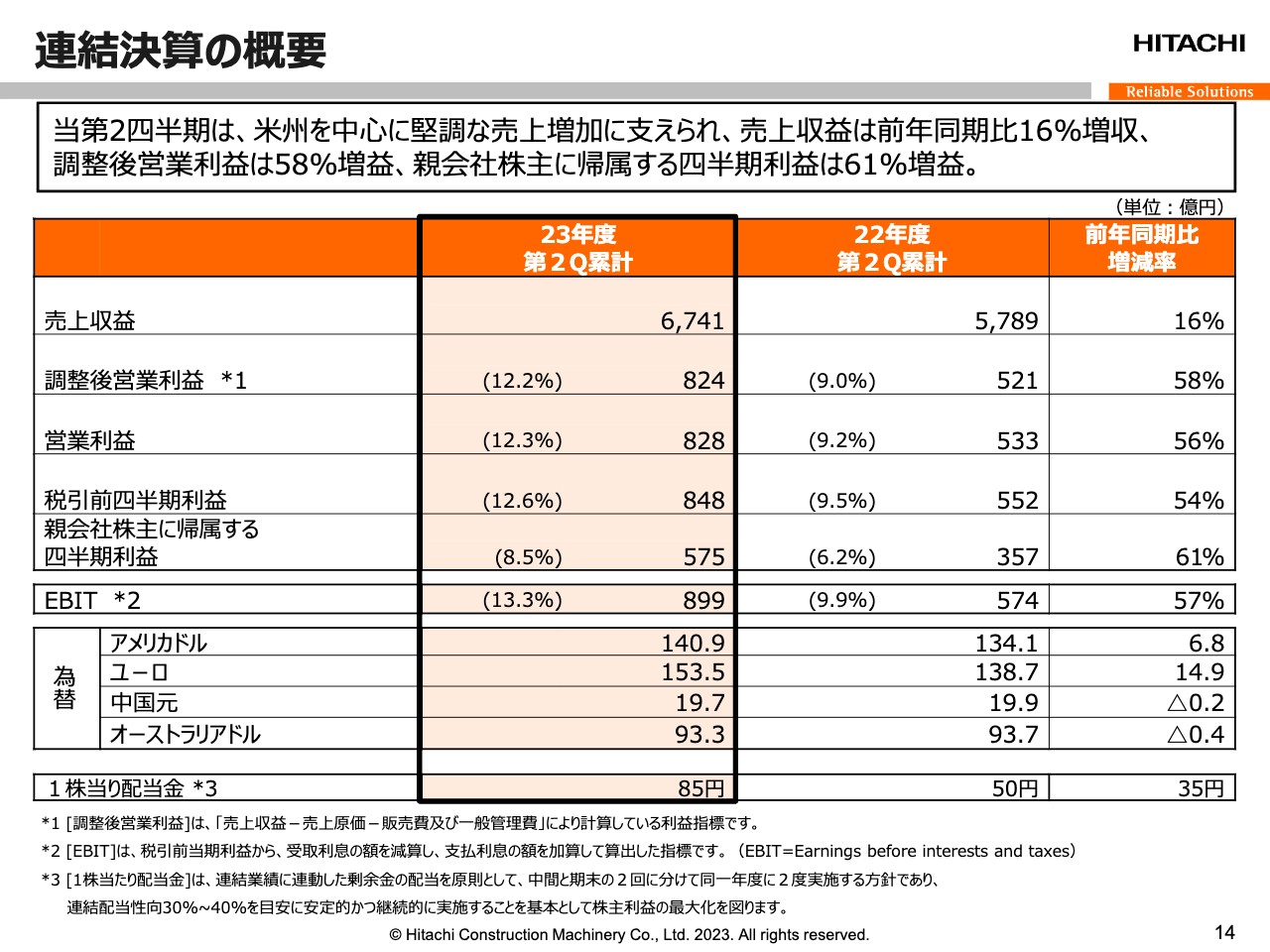

連結決算の概要

塩嶋慶一郎氏(以下、塩嶋):CFOの塩嶋です。どうぞよろしくお願いします。私から、2023年度第2四半期の決算ならびに2023年度通年業績予想の概要をご説明します。

まずは連結決算の概要をご覧ください。2023年度第2四半期累計期間の売上収益は、米州を中心に堅調な売上増加に支えられ、前年同期比16パーセント増の6,741億円となりました。

調整後営業利益は前年同期比58パーセント増の824億円で、利益率は12.2パーセントです。営業利益は828億円で、利益率は12.3パーセントとなりました。親会社株主に帰属する当期利益は、前年同期比61パーセント増の575億円となっています。

堅調な事業環境に対応して高水準の生産を維持できたことに加え、米州独自展開をはじめ、マイニング、バリューチェーン事業も順調に伸長し、上期実績としては売上収益・利益ともに過去最高の業績を達成しました。

なお、中間配当については、本日の当社取締役会で1株あたり85円と決議しました。また、当累計期間の為替レートは、前年同期比で米ドルが6.8円、ユーロが14.9円の円安です。一方で、中国元はマイナス0.2円、オーストラリアドルもマイナス0.4円とわずかに円高となりました。

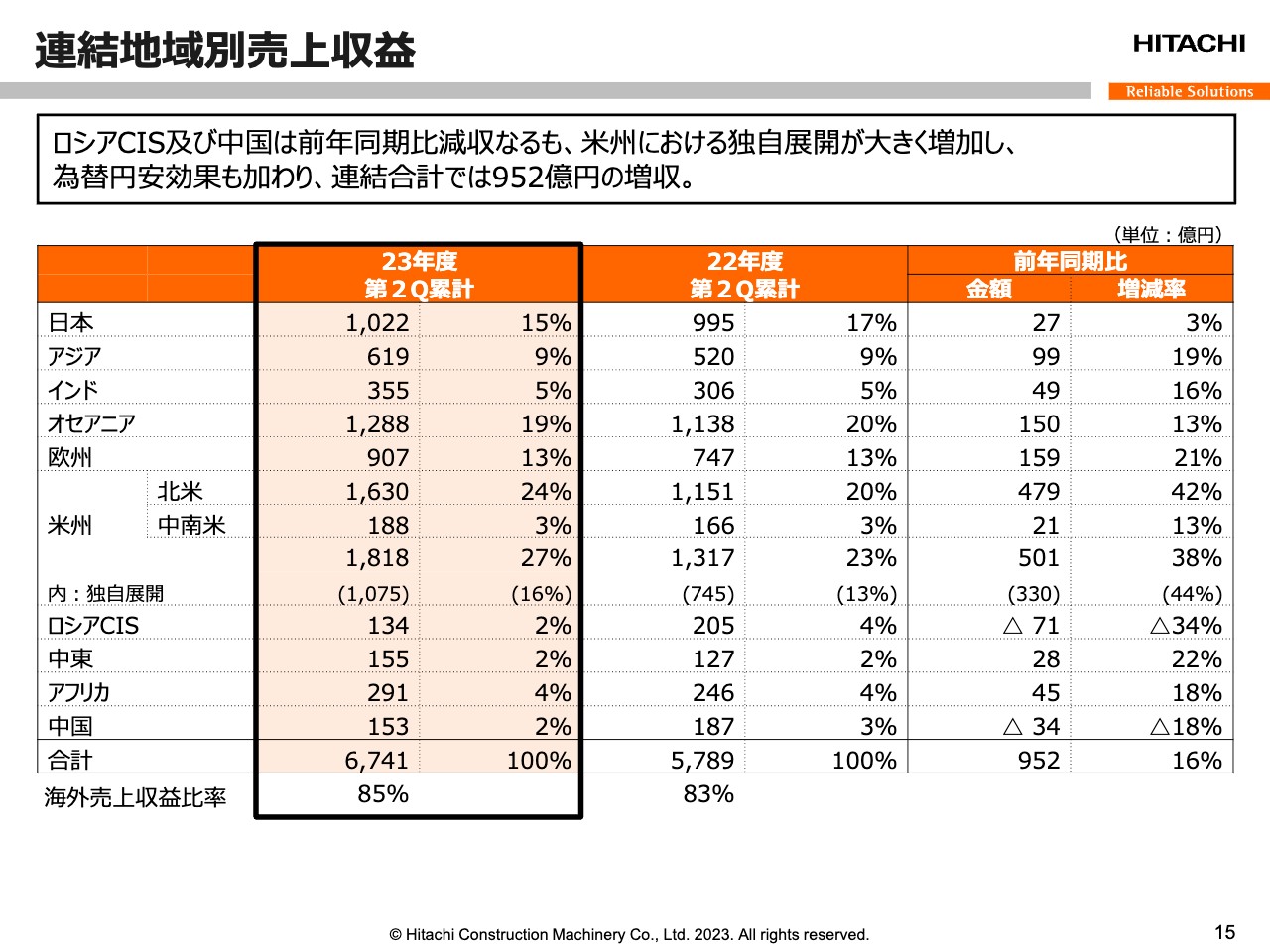

連結地域別売上収益

連結地域別売上収益をご覧ください。売上収益は、過去最高を記録した前年をさらに952億円上回る増収となりました。なお、その内数として、為替円安の影響を159億円の増収要因と分析しています。

地域別では、ロシアCIS・中国を除く全地域で、前年同期比で増収となりました。特に米州においては注力する独自展開が大きく牽引し、前年同期比38パーセント増の大幅増収となりました。

欧州においても、需要には減速感が出はじめているものの、受注残の販売をはじめ増収となったほか、アジア・オセアニアでもマイニング事業が好調で増収となりました。結果として、海外売上収益比率は前年同期比2ポイント増の85パーセントとなりました。

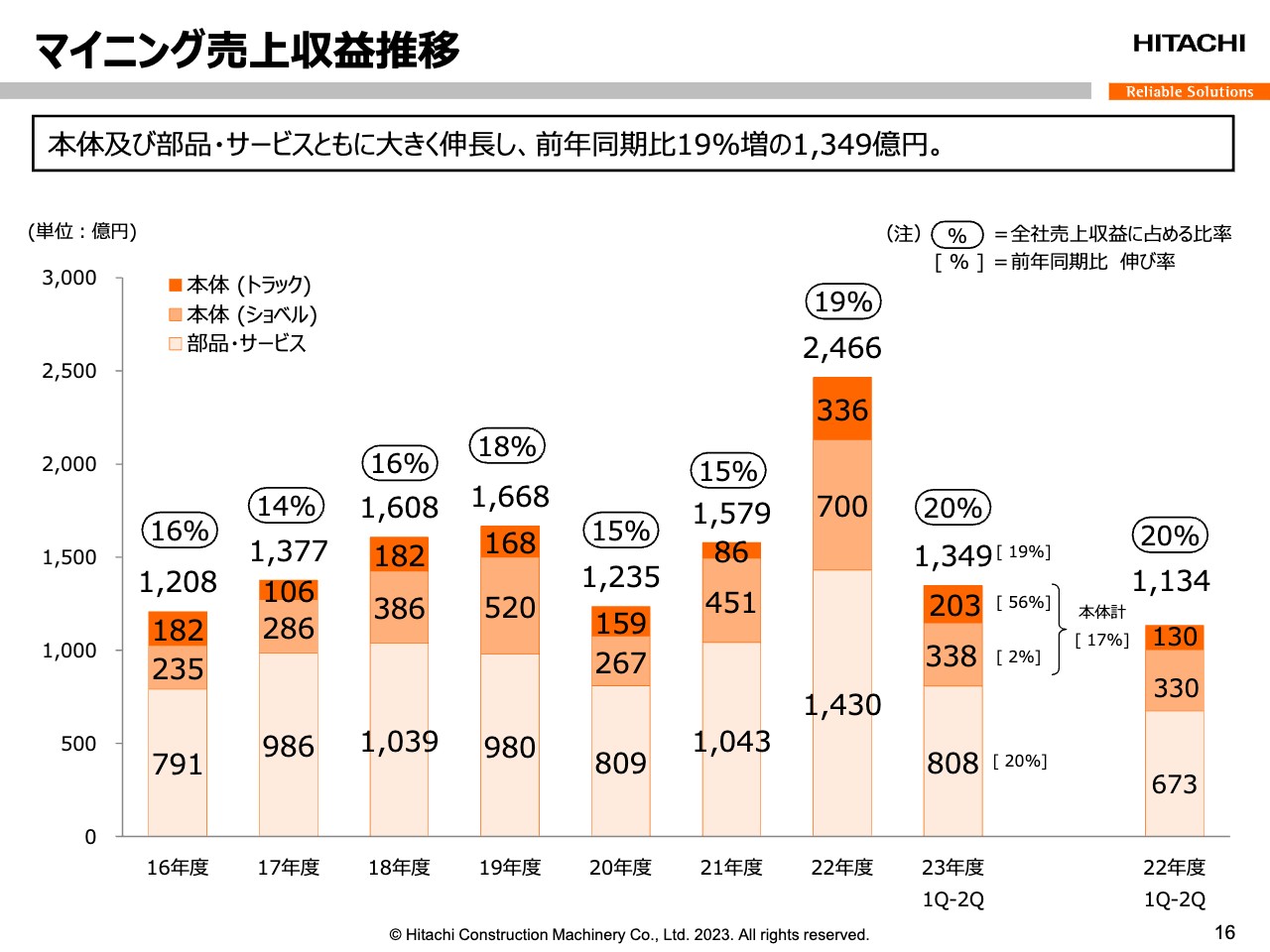

マイニング売上収益推移

マイニング売上収益推移をご覧ください。当四半期累計期間のマイニング売上収益は、スライド右から2本目の棒グラフに示したとおり、前年同期比19パーセント増の1,349億円と大幅な増収となりました。

本体売上においては、トラック本体が主にアジア・北米の貢献で前年同期比56パーセントの増収に加え、ショベル本体はオセアニアの貢献で前年同期比2パーセントの増収と、ほぼ前年並みとなりました。

また、部品・サービスも当社が得意とするオセアニアやアジアの貢献が大きく、前年同期比20パーセントの増収となったことにより、マイニング事業の上期実績も過去最高の収益を記録しました。

なお、連結売上収益に占めるマイニングの比率は20パーセントと、前年と同じレベルで推移しています。

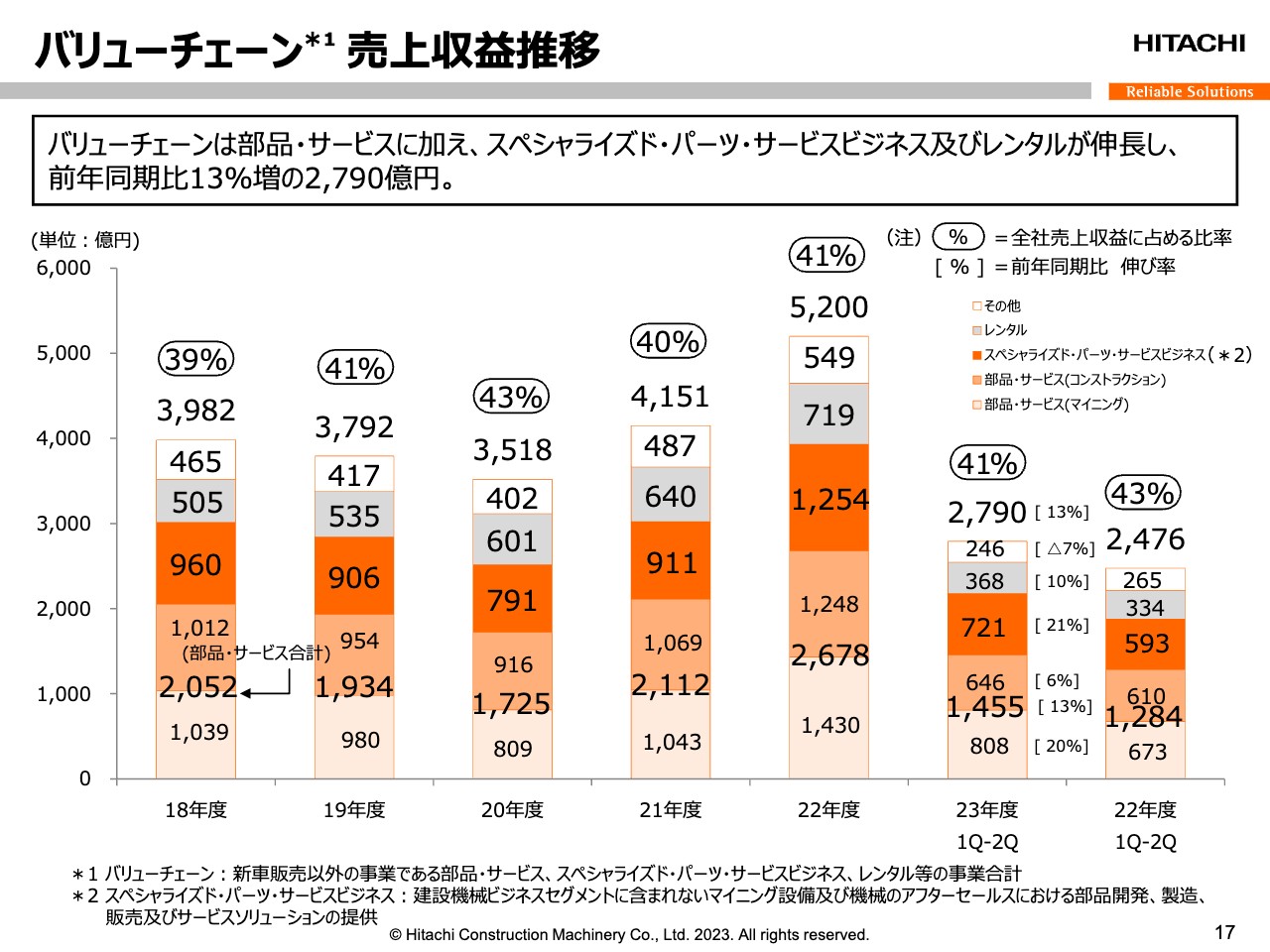

バリューチェーン売上収益推移

バリューチェーンの状況です。スライド右から2本目の棒グラフをご覧ください。当四半期累計期間のバリューチェーン売上収益は、前年同期比13パーセント増の2,790億円でした。

為替円安影響を1パーセント相当の増収要因と分析しており、実力を示す現地通貨ベースでは前年同期比12パーセントの増収と、着実に伸長してきたと捉えています。

部品・サービス収益が前年同期比13パーセントの増収となったほか、マイニング市場に支えられたスペシャライズド・パーツ・サービスビジネスが21パーセント、レンタル事業も10パーセントとそれぞれ増収を確保しています。その結果、バリューチェーン事業も上期実績として過去最高収益を記録しました。

一方で、連結売上収益に占めるバリューチェーン比率は41パーセントと、前年同期比2ポイント減少しました。これは新車販売が大きく伸長したためですので、今後もさらにバリューチェーン事業にしっかりと取り組んでいきます。

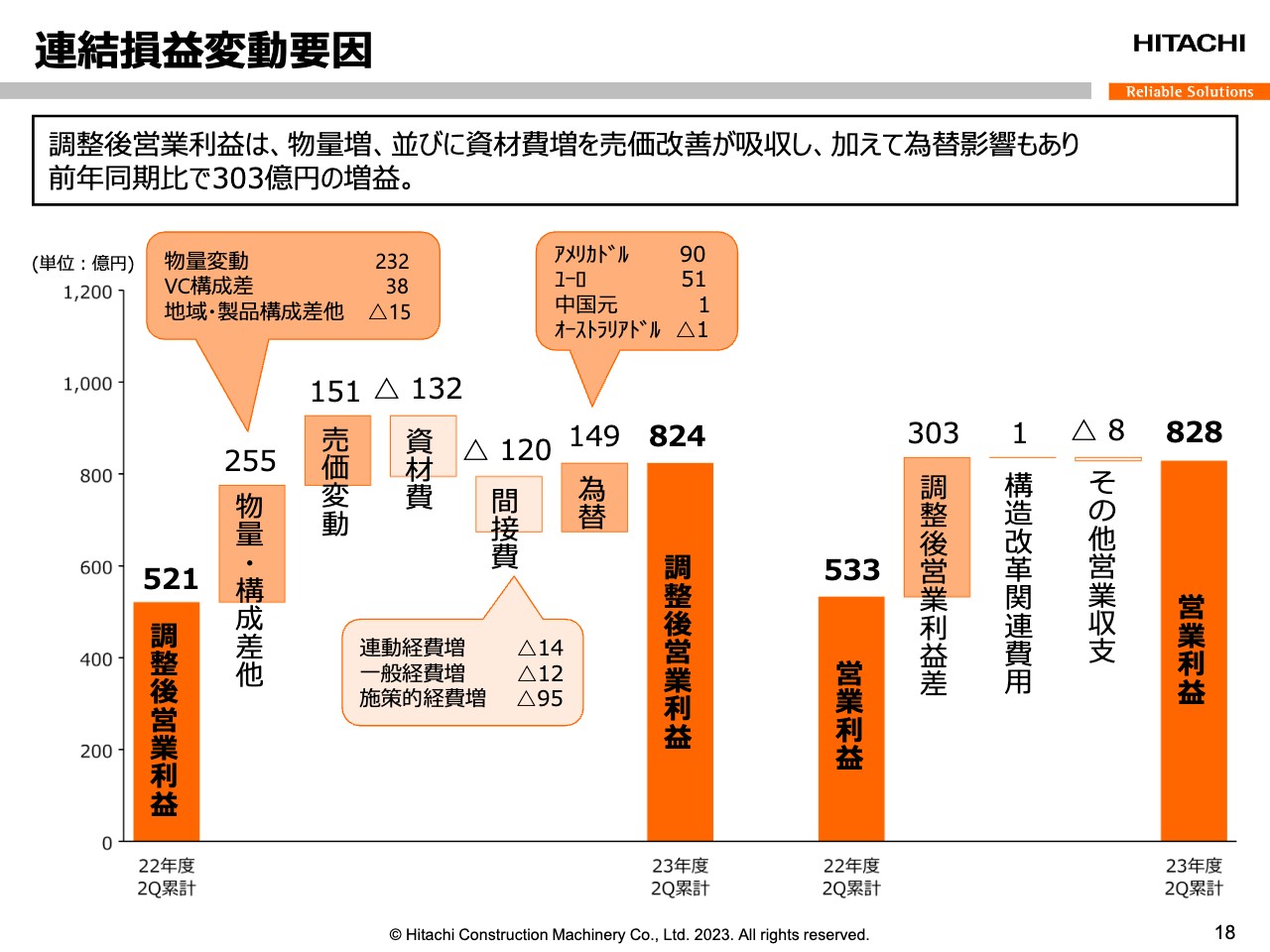

連結損益変動要因

当社の累計期間の連結損益変動要因です。調整後営業利益が前年同期比303億円の増益となった要因をお示ししています。

スライド左側は物量・構成差として255億円の増益要因と分析しています。グラフ上部の吹き出しに記載しているとおり、物量変動で232億円、バリューチェーン構成差で38億円の増益となった一方、海上運賃等の運搬費増25億円を含む地域・製品構成差他によって15億円の減益要因がありました。

また、売価変動として151億円の改善を実現し、資材費の132億円増加を吸収しました。間接費は、人件費、研究開発費を主体に120億円増加しましたが、為替円安影響の149億円によって吸収したため、調整後営業利益は前年同期比303億円増益の824億円となりました。

スライド右側の営業利益は、調整後営業利益の増益により、前年同期比295億円の増益となる828億円となりました。

当四半期累計期間の利益指標は、売上収益の伸長と販売価格引き上げ等の努力が実り、いずれも過去最高となりました。

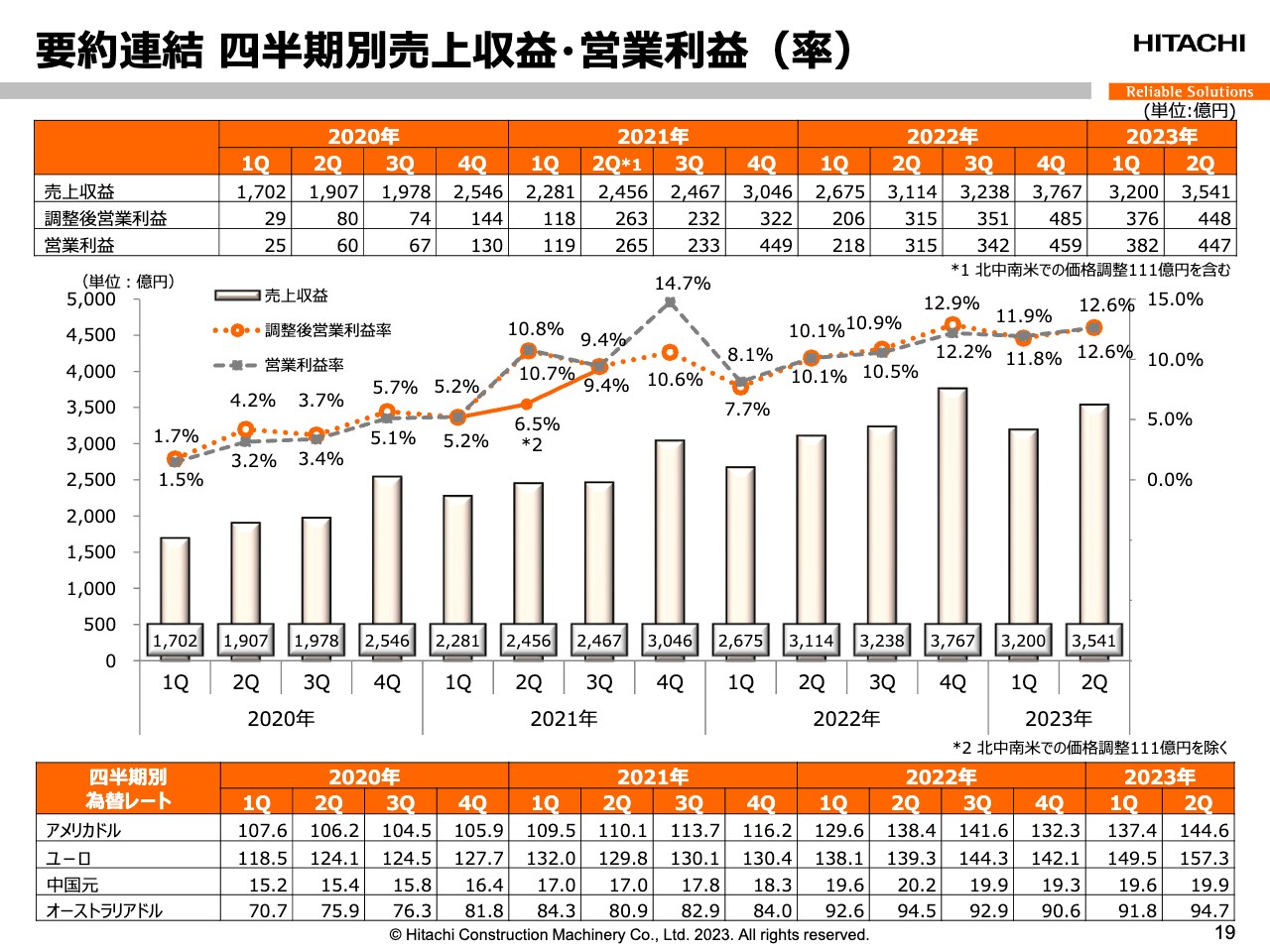

要約連結 四半期別売上収益・営業利益(率)

四半期別の業績推移です。スライドに示した表の一番右側の2023年度第2四半期をご覧ください。当四半期の売上収益3,541億円ならびに調整後営業利益448億円は、第2四半期として過去最高収益・最高利益となりました。

折れ線グラフに示したとおり、調整後営業利益率も12.6パーセントとなり、こちらも前年同期の10.1パーセントと比較して大幅な改善となりました。工場の稼働率も向上し、生産性が改善したことが奏功していると分析しています。

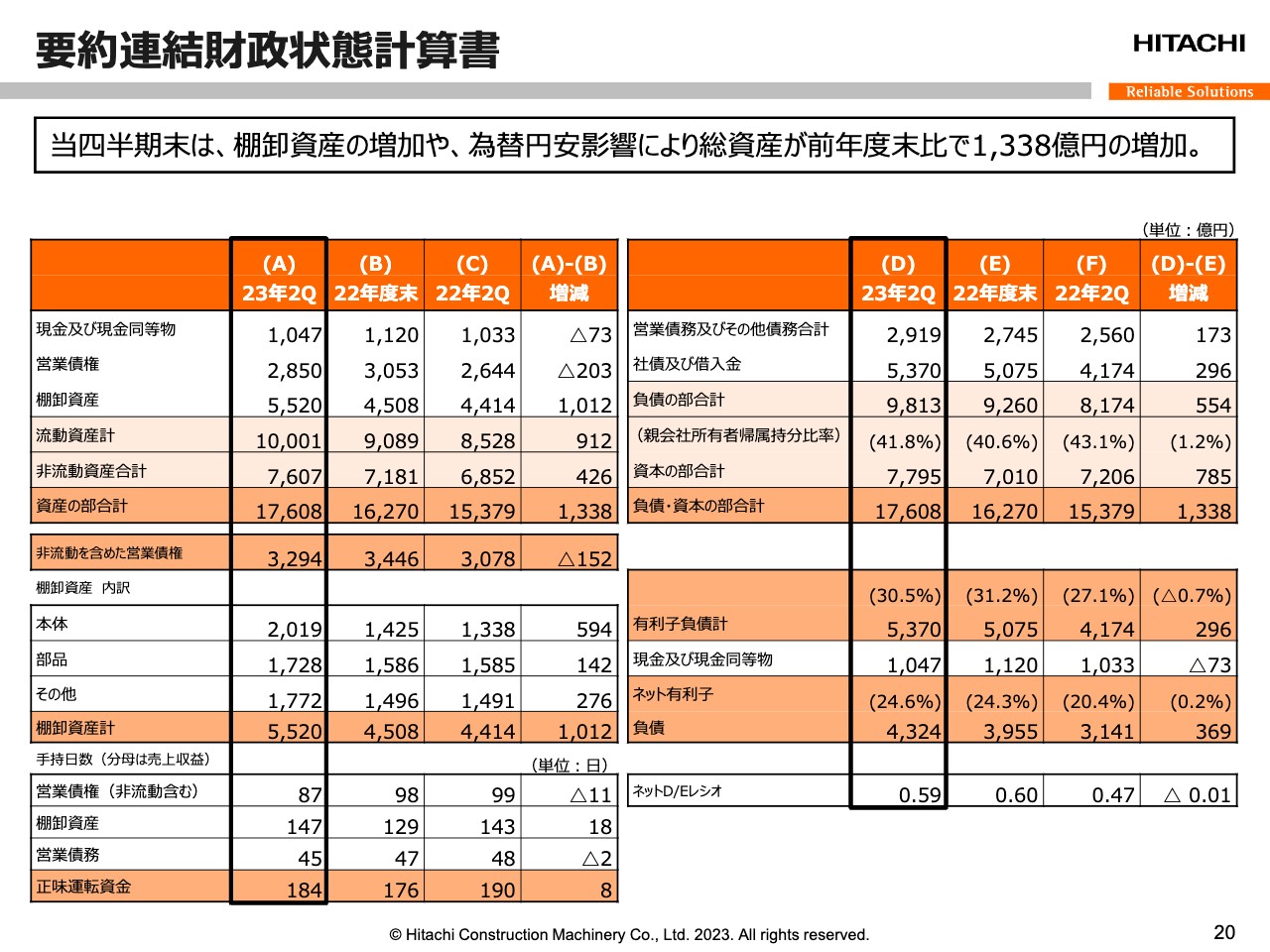

要約連結財政状態計算書

2023年9月末時点の連結貸借対照表です。前年度末の2023年3月末比較では、営業債権が債権流動化の拡大もあり、203億円の縮減となりました。棚卸資産は売上物量増への対応により、新車ならびに生産拠点の半製品在庫を主体として、1,012億円の増加となりました。なお、為替円安影響による増加相当額をそれぞれ155億円、330億円と分析しています。

非流動資産においても、業容拡大のための建物、機械設備ならびにレンタル資産への投資に為替換算影響も加わり426億円増加したことから、総資産は1兆7,608億円と、前年度末より1,338億円の増加となりました。

手持日数では営業債権を87日と、前年度末より11日短縮したものの、棚卸資産は18日延伸の147日となりました。この結果、正味運転資金手持日数は、前年度末より8日延伸の184日となりました。

スライド右側に記載の有利子負債は、前年度末より296億円増加しました。ネット有利子負債も369億円増加の4,324億円となっています。米州、マイニング、バリューチェーンと、事業拡大とともにB/S全体の規模は膨らんでいますが、各種施策でコントロールできているものと考えています。

その結果、資本合計は7,795億円、親会社所有者帰属持分比率は41.8パーセント、ネットD/Eレシオは0.59となりました。

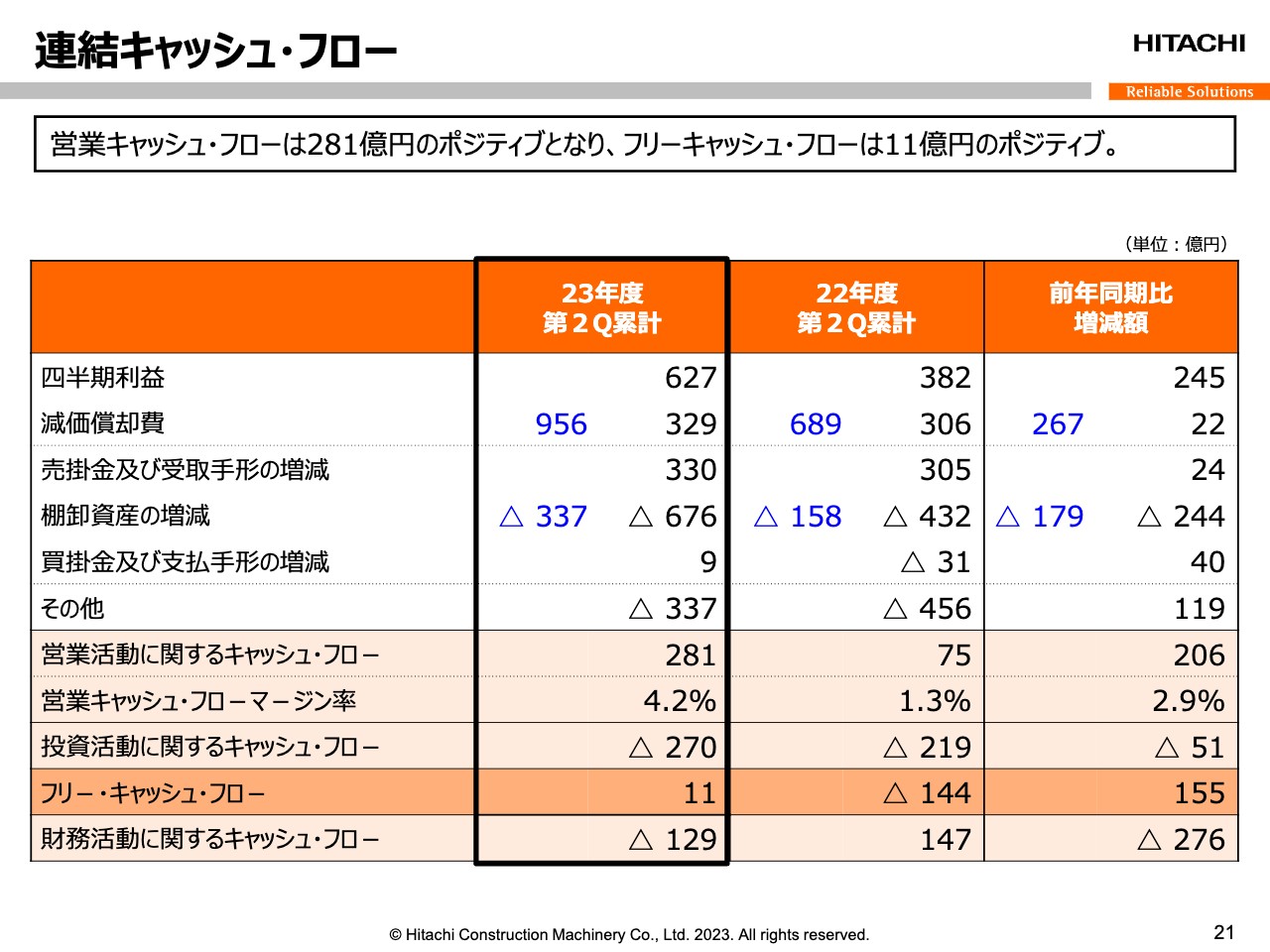

連結キャッシュ・フロー

連結キャッシュ・フローです。当四半期累計期間の営業キャッシュ・フローは、281億円のポジティブとなりました。棚卸資産増により運転資金が膨らんだものの、FFO増加が貢献し、前年同期比で206億円の改善となりました。

投資キャッシュ・フローにおいても、前年同期比51億円増となる270億円の支出となったものの、債権流動化等の施策もあり、フリー・キャッシュ・フローも11億円のポジティブとなりました。

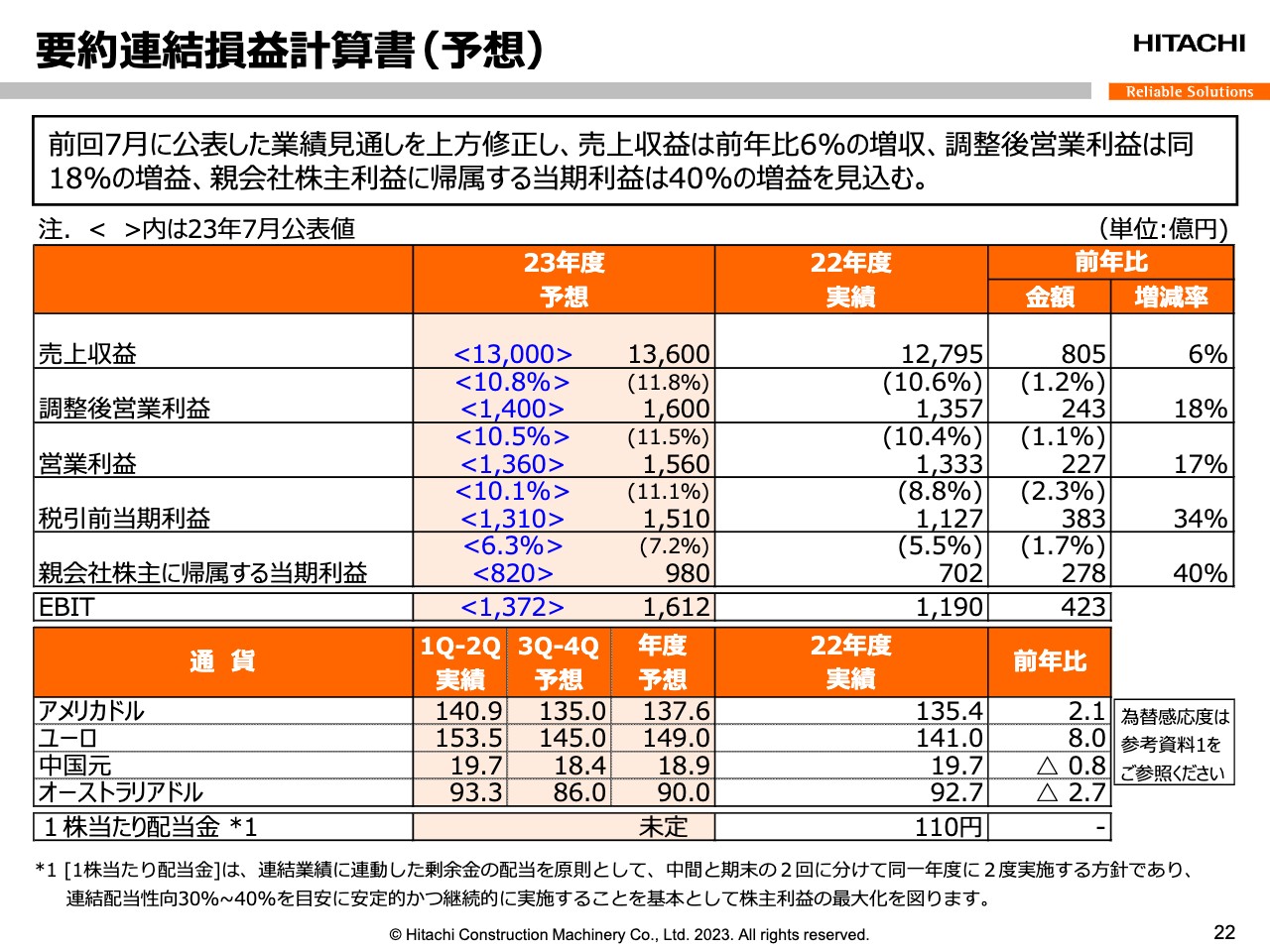

要約連結損益計算書(予想)

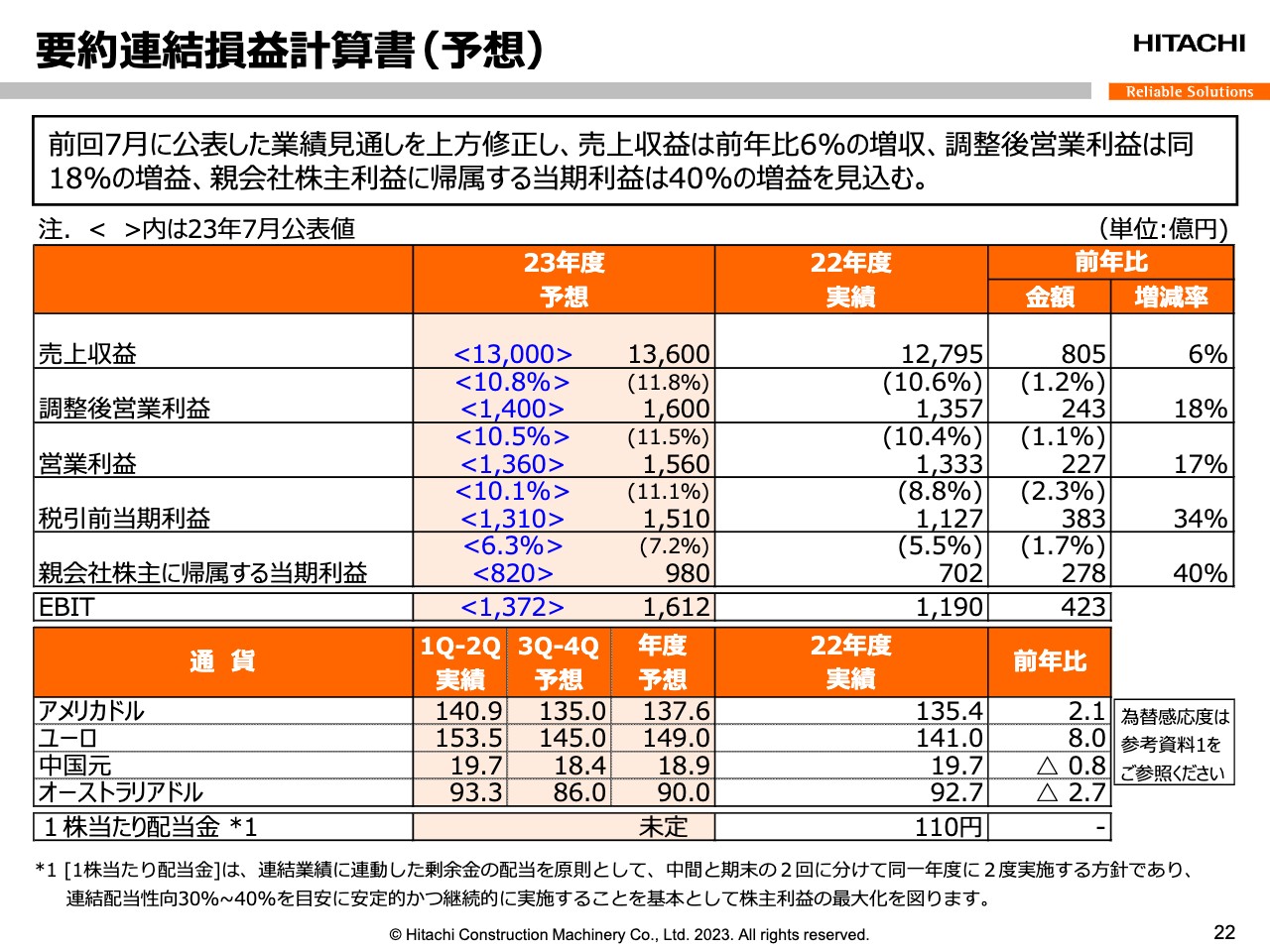

2023年度の業績予想についてご説明します。要約連結損益計算書の予想をご覧ください。

これまでお話ししてきた上半期の実績や需要環境を鑑み、今年度業績予想については、前回の2023年7月に据え置いた過去最高の業績予想から、さらに上方修正します。

具体的には、スライドに記載のとおり、売上収益が1兆3,600億円、調整後営業利益が1,600億円、親会社株主に帰属する当期利益が980億円と、過去最高業績の上積みを計画しています。調整後営業利益率は11.8パーセントを見込んでいます。

前提となる下期予想為替レートについては、円安の進行を鑑み、米ドル135円、ユーロ145円など、スライドに記載のとおりに前回レートを円安修正しました。

下期においても、欧州・アジアでの需要減速を慎重に織り込みつつ、注力する米州事業、マイニングおよびバリューチェーン事業を着実に伸長させ、実力を示す現地通貨ベースにて増収増益を計画しています。

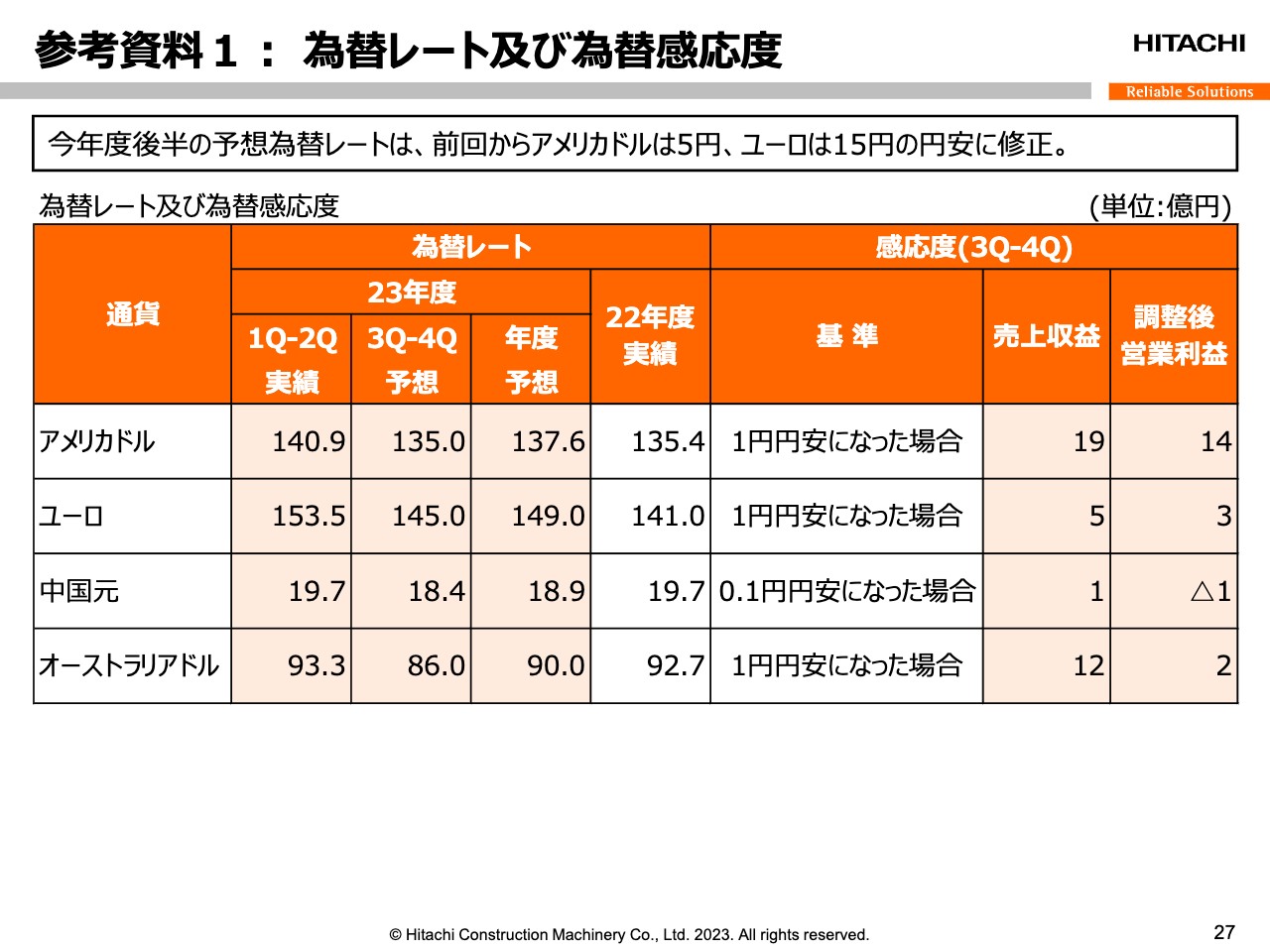

参考資料1: 為替レート及び為替感応度

参考資料として、第3四半期以降の売上収益と調整後営業利益に影響する為替感応度を掲載していますので、ご参照ください。

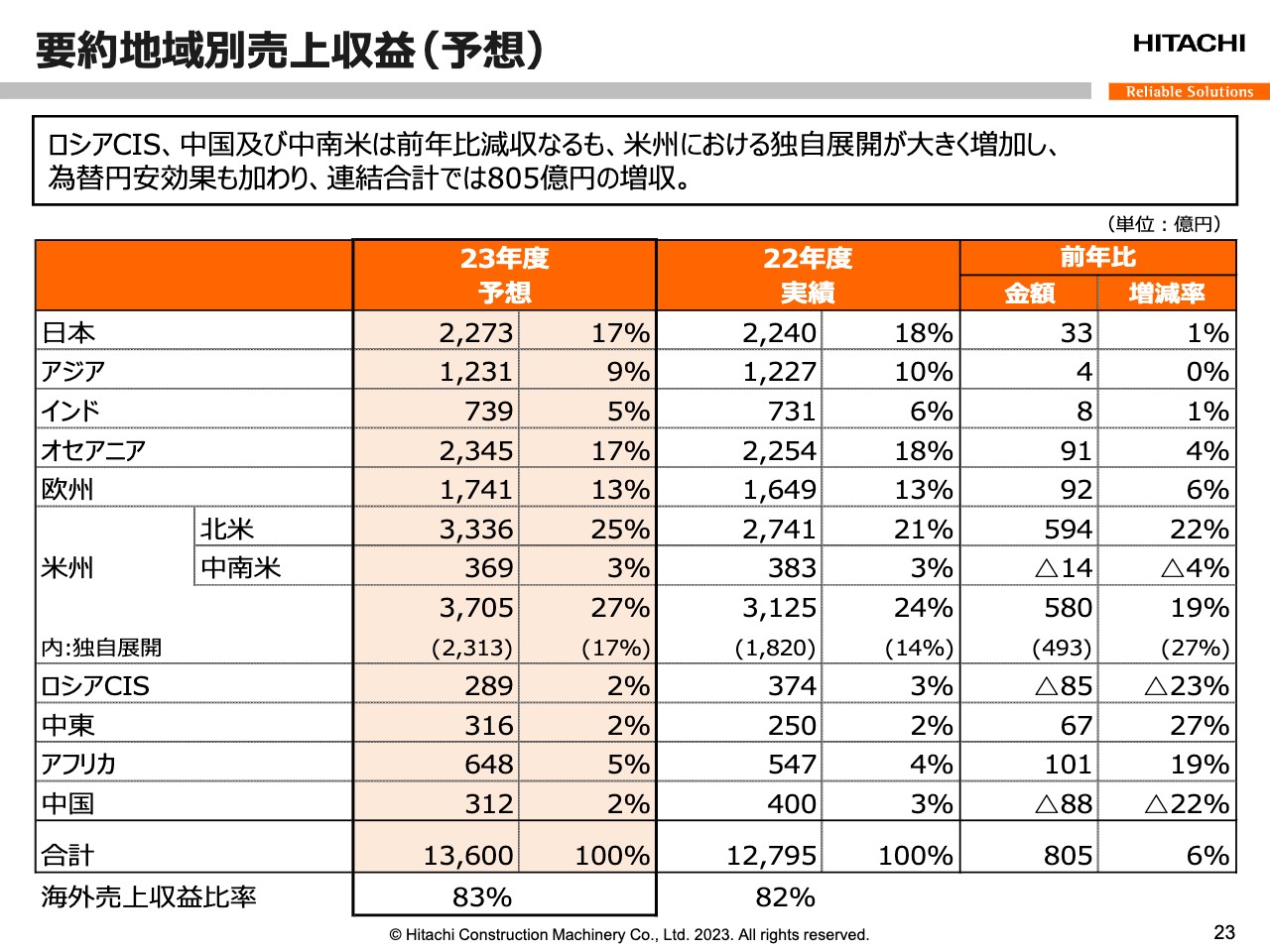

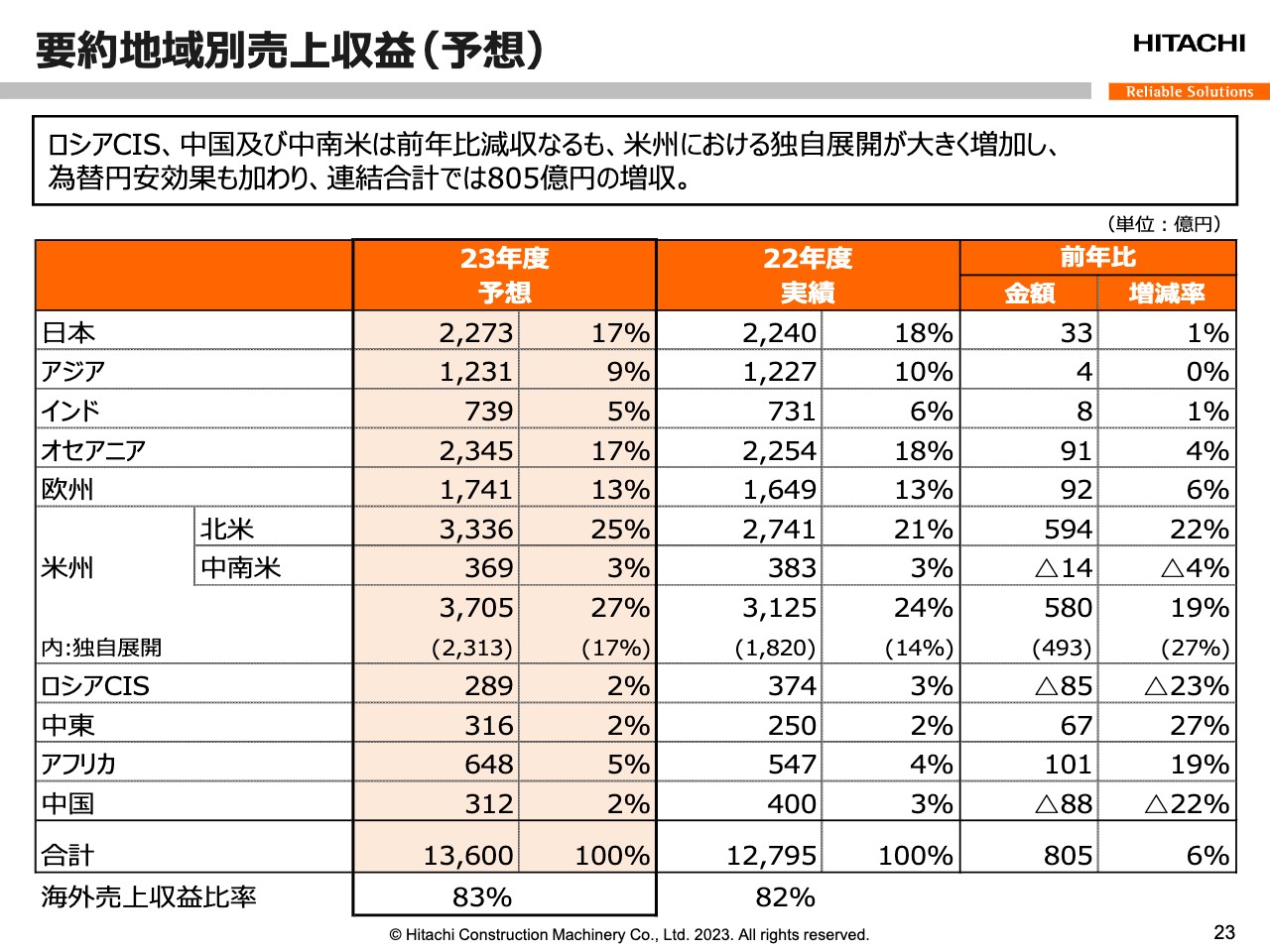

要約地域別売上収益(予想)

地域別売上収益の予想です。当年度売上収益見通しについては、前年比で805億円増収の1兆3,600億円に修正します。なお、為替円安影響をマイナス2億円の減収要因と分析しています。

中国・ロシアCISで大きく減少を見込むほか、中南米でも減収を見込みます。一方で、北米・アフリカ・オセアニアでは増収を見込んでいます。なお、海外売上高比率は前年比1ポイント増の83パーセントを見込んでいます。

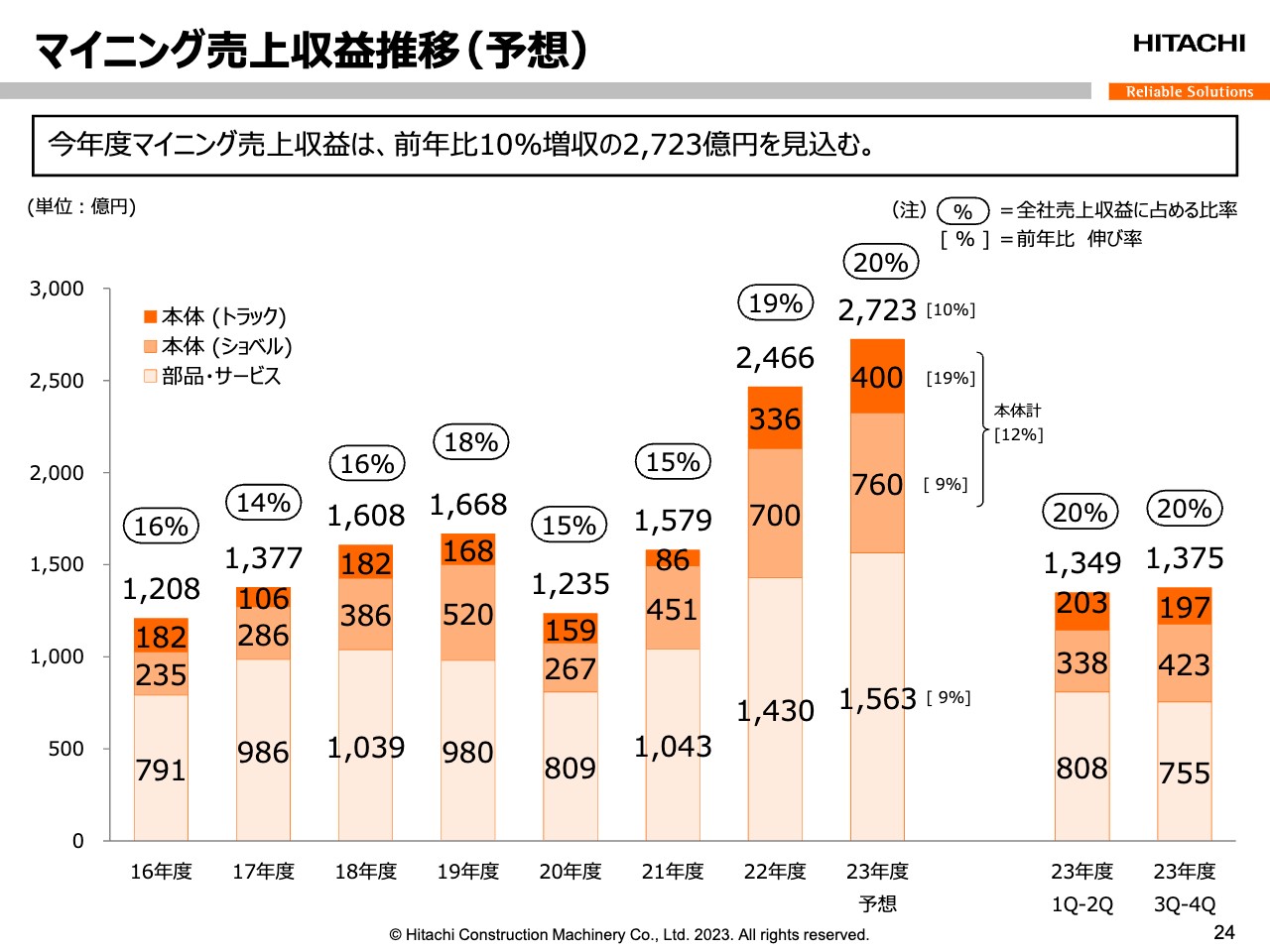

マイニング売上収益推移(予想)

マイニング売上収益予想です。本年度のマイニング売上収益は、前年比10パーセント増収の2,723億円を見込み、年度通期でも過去最高収益の更新を目指します。なお、前提為替レートにより、60億円の減収影響を含んでいます。

機械本体は、トラックとショベル合計で前年比12パーセントの増収を見込むほか、部品・サービスも9パーセントの増収を予想しています。売上構成比は、前年比1パーセント増の20パーセントを見込んでいます。

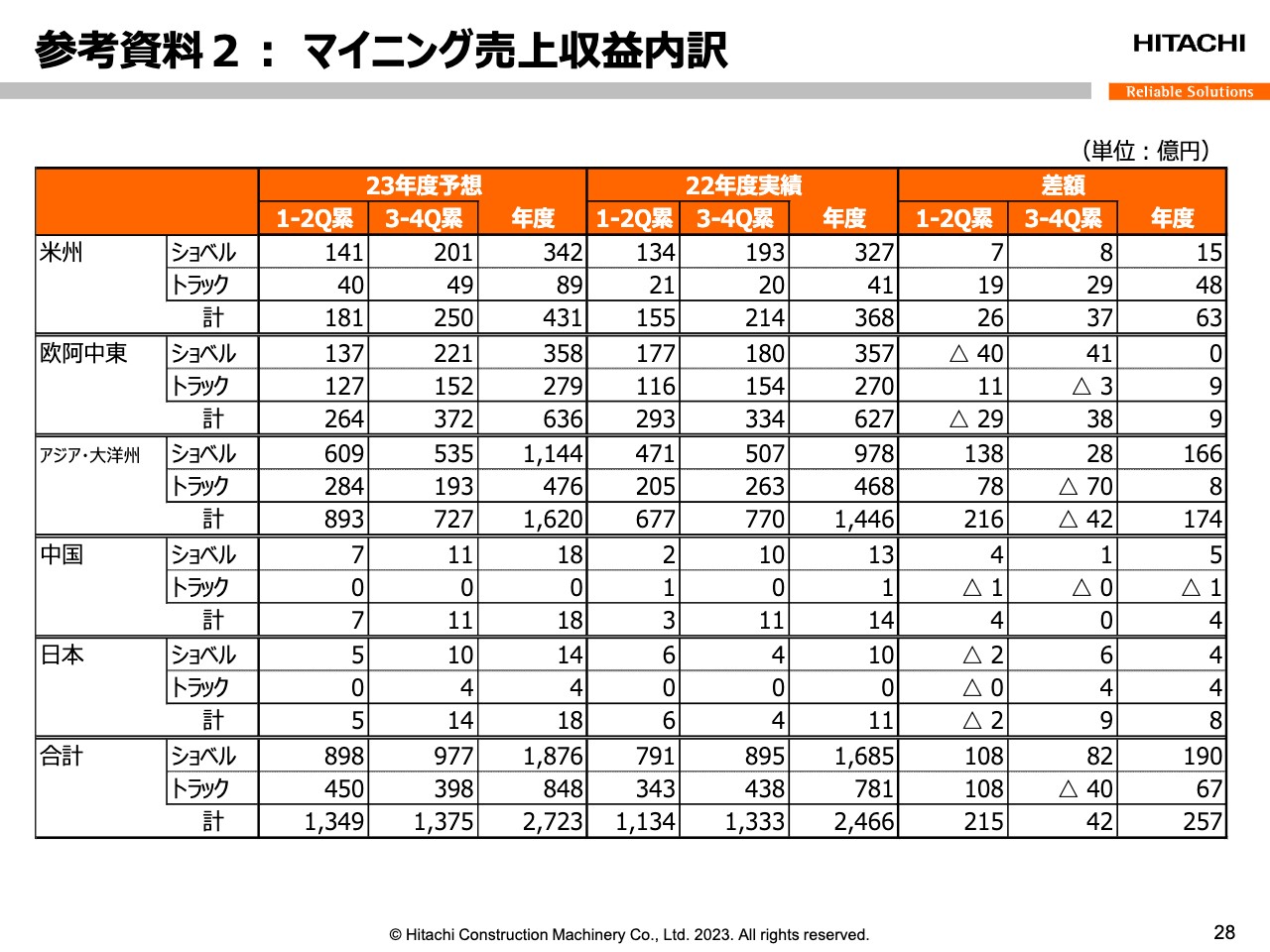

参考資料2: マイニング売上収益内訳

参考資料として、地域別のマイニング売上収益内訳を掲載していますのでご確認ください。アジア・大洋州にて前年比174億円の増収、米州においても63億円の増収を見込んでいます。

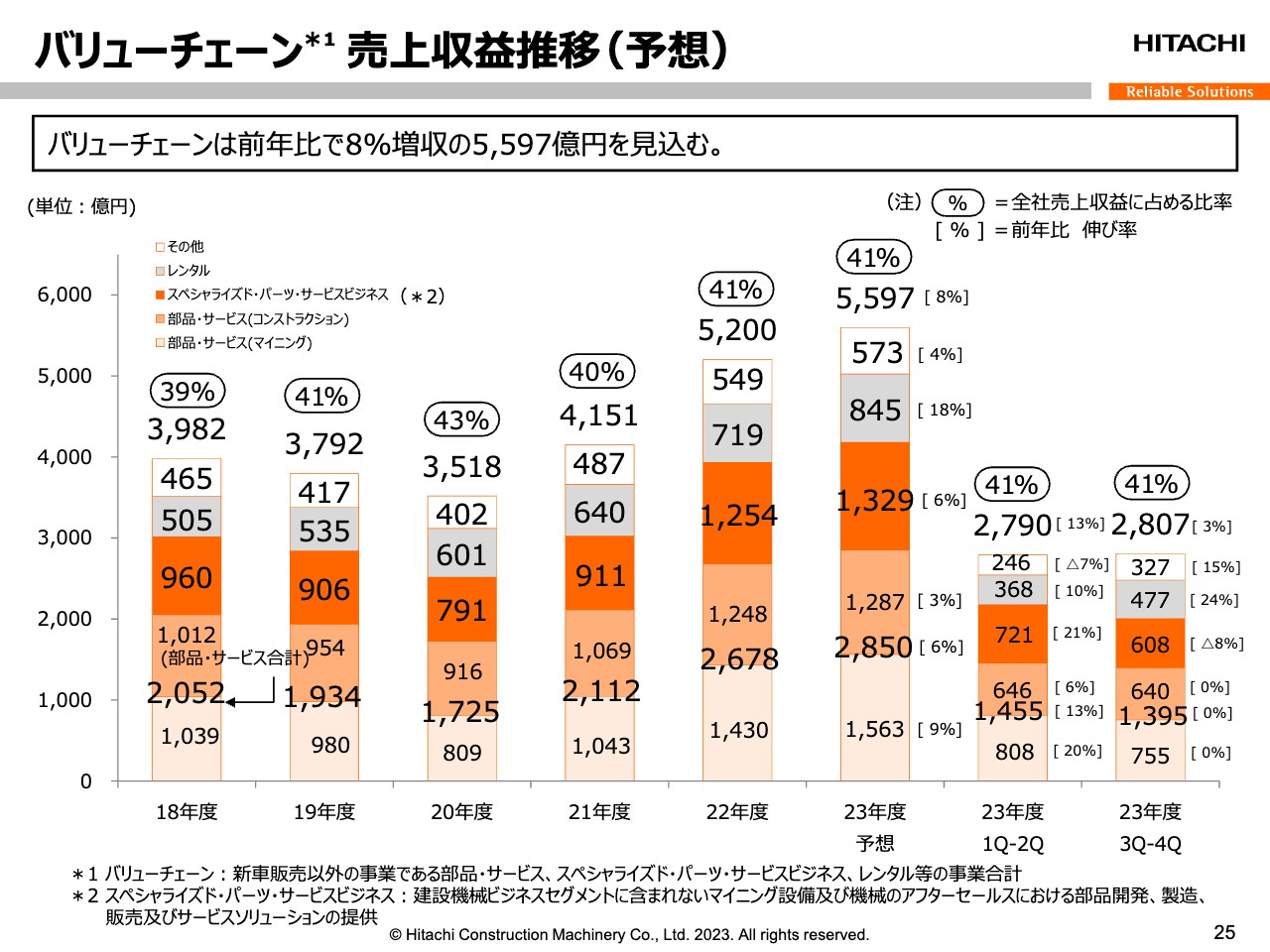

バリューチェーン売上収益推移(予想)

バリューチェーン売上収益推移の予想をご覧ください。本年度のバリューチェーン売上収益は、前年比8パーセント増収の5,597億円を見込み、年度通期でも過去最高収益の更新を目指します。なお、予想為替レートにより、65億円の減収影響を含んでいます。

個別では、部品サービスをコンストラクションおよびマイニング向け合計で前年比6パーセント増収の2,850億円、レンタルにおいても同18パーセント増の845億円をそれぞれ見込んでいます。なお、売上構成比は前年と同レベルの41パーセントの見込みです。

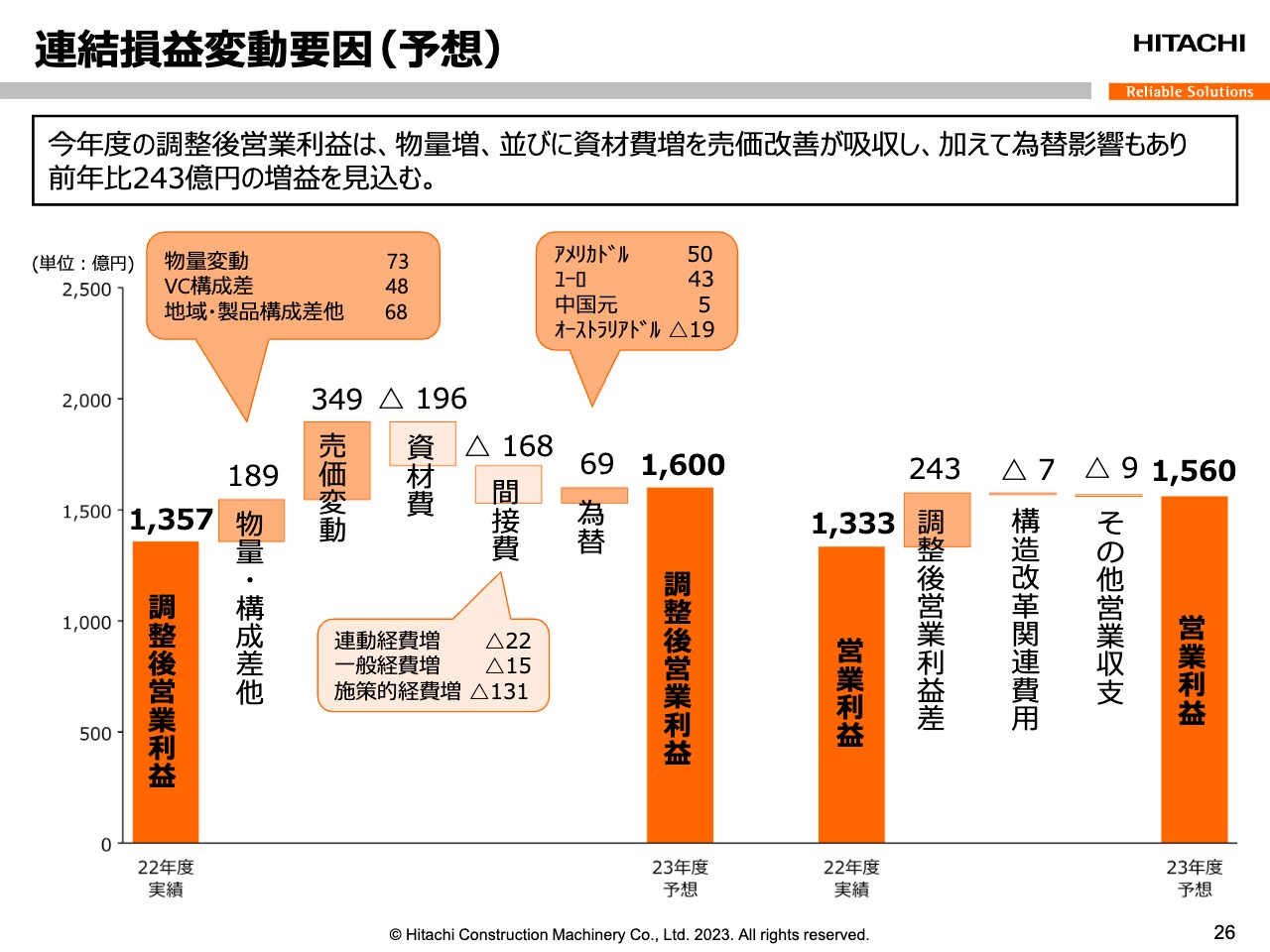

連結損益変動要因(予想)

連結損益変動要因の予想をご覧ください。当年度調整後営業利益が前年比243億円の増益を見込み、1,600億円となる要因についてご説明します。

物量・構成差として189億円の増益を織り込みます。内訳としては、物量変動で73億円、バリューチェーン構成差で48億円、加えて、地域・製品構成差等で68億円と、それぞれ増益要因を織り込みます。

また、売価変動349億円の改善と、為替円安影響による増益効果69億円により、資材費196億円と間接費168億円の増加を吸収し、調整後営業利益で前年比243億円の増益を見込んでいます。

スライド右側に記載した営業利益も、調整後営業利益の増益により、前年比で227億円の増益となる1,560億円を予想します。次ページ以降に参考資料を載せていますので、ご参照ください。

おかげさまで、今中間決算では売上収益・利益指標ともに、過去最高の結果を出すことができました。下期は欧州やアジアなどで市場に減速感が出てきましたが、各種施策の手を緩めず、何とか年度通期でも過去最高の見通しを達成する計画でいます。今後とも、どうぞよろしくお願いします。

以上でご説明を終わります。ありがとうございました。

質疑応答:市場環境について

質問者:せっかくの機会ですので、マクロ的な質問をうかがいます。現在は北米を中心として非常に好調とのことでした。

しかし、特にニューヨーク株式市場を見ると一目瞭然ですが、ご存知のように米国市場が少し割高ではないかなど、さまざまなマイナス指標が出ている状況です。この先、減速で済めばよいのですが、軟着陸できるかどうかをエコノミストも非常に懐疑的に見ているところだと思います。

それを踏まえて、米州、特に北米の市場動向の先行きをどのように見ているのかあらためて教えてください。

関連して、アメリカの金利やウクライナ問題に加え、最近では例のイスラエル・ハマス問題という新たな攪乱要因が出てきて、世界経済の動乱要因になっています。この影響をどのようにご覧になっていますか?

先崎正文氏(以下、先崎):我々にとっての北米は2つの側面があります。1つは需要、もう1つは我々の置かれている別の環境という側面です。

需要に関しては、我々よりもみなさまのほうがご存じのように、住宅着工など少し弱含みのところはあるとはいえ、高いレベルで好調局面にあります。なんといっても、やはり公共投資のようなもので支えられる力強さがあります。

加えて、今回14社の代理店のトップの方々が日本にお越しになり、我々の工場を見ていただきました。その際のヒアリングにおいても、需要環境は非常に底堅いものがあると感じています。

代理店の方々にはお子さまも含めて来ていただき、本当に力強い需要を感じるところは多いのですが、一方で、代理店から「まだ物足りない」「在庫レベルもまだ十分ではない」という声もいただいています。

さらに供給しなければいけない事情や、北米・南米におけるマイニングの力強さを含めて考えれば、我々の需要環境は底堅く、我々の置かれている環境もまだまだ伸びる余地があると考えています。

塩嶋:イスラエル情勢関係について、ご回答します。一時的なイスラエルの市場環境に関しては、ヨーロッパのオランダに構える、長い歴史と実績を持つ私どもの地域統括会社が、独立の代理店をアポイントしています。

その会社自体は経済的な基盤が非常にしっかりしているため心配ありませんが、やはりこのような情勢下においては、売上や台数は落ちることになります。ただし、我々の全体的なボリュームから考えると、イスラエルのマーケットは非常に軽微であるため、一時的な影響はほとんどないと認識しています。

現在は中東もトルコの震災等が後押しして非常に好調です。その一方で、イスラエル情勢はヨーロッパ市況に影響してくるため、ヨーロッパへの影響を懸念しており、ロジスティックに影響してくることは想定しなくてはならないと思っています。

このあたりについては、今さまざまな情報を集めて精査し、しかるべき対応を取っていきたいと考えています。今のところ、影響は軽微であるとお答えします。

質問者:イスラエルやそのあたりの売上比率がまだ少ないことは理解できます。今おっしゃったように、イスラエル情勢が波及し、欧州や、場合によっては北米の景気が冷え込むことでその需要も冷え込むのではないかという意図の質問でした。これから精査するということで理解しました。

塩嶋:ご認識のとおりです。

質疑応答:第2四半期業績と新しい業績予想の考え方について

質問者:今回の第2四半期業績と新しい業績予想の考え方について教えてください。第1四半期では為替があった分は上振れましたが、現地通貨ではおよそ会社予想どおりとのお話がありました。第2四半期の3ヶ月間についても、想定と比べて良かったところや悪かったところなど、何かしらご説明をいただければと思います。

今回の年間200億円の営業利益のうち、例えば「上期時点で100億円ぐらい上振れた」、もしくは、「為替を変えたため下期でさらに100億円上げた」など、リアルな数字はお話できないとは思いますが、このあたりのイメージについて教えてください。

塩嶋:第2四半期も数字としては好調でしたが、我々の見立てとして、やはり為替の上振れが大きかったと思っています。したがって、為替を除いた現地通貨ベースは、ほぼインラインであったと思っています。

地域的に米州はもちろん伸びましたが、やはり一部の受注などが少し落ち込んでくるところはありました。加えて、船積みしたものの結果的にエンドユーザーまで届かなかったところがあります。そのような部分は当初見立てたリスクにヒットしたと思っており、したがって年間予想としては、為替の影響を除けばほぼ見通しどおりという状況です。

前年度の上期においては、特に第1四半期にサプライチェーンの混乱もあり、なかなか製品を出せませんでした。それを踏まえると、やはり前年比で上期がかなりアップしたというイメージを持っています。

下期については、昨年度は非常に好調を維持できたと思っています。対する今回は、為替を除いたいわゆる現地通貨ベースでは、上期ほどではありませんが、若干の増収増益を織り込んで、お示しした年間見通しになったと理解しています。

内訳は先ほどからお伝えしているとおり、やはり欧州とアジアで少し潮目が変わったと思っています。したがって、下期にも相応のリスクを織り込んではいますが、一方でやはり米州が伸びています。落ち込んだ部分は米州で取り戻し、さらには超えると見込み、若干の増収増益を織り込んだ数字となっています。

質問者:補足で1つだけお聞きします。アジアにおいては、今年はあちらこちらで選挙がある影響でかなり弱いという見立てなのでしょうか? もしくは、選挙を除いても悪くなったというご認識なのか確認させてください。

塩嶋:大きなところはやはり選挙です。来年2月に行なわれるインドネシアの大統領選挙がありますが、その影響が想定よりも少し大きいと感じました。

もう1点は、我々が得意としている分野に林業、農業、パームオイルがありますが、パームオイルの価格が少し弱くなってきており、ユーザーの購入意欲の減退が少し考えられます。

松井:補足すると、おっしゃるようにアジアではインドネシアの選挙、また、タイの政権がなかなか決まらないという部分を、もともと織り込んでいます。

さらに、塩嶋が説明したようにパームオイルは少し弱いものの、一方でまだ林業は強いところがあります。優良なお客さまからの需要はまだありますので、そこからの受注はしっかり取っていきますが、需要としてはもともとそのような部分を織り込んでいるというところです。

質疑応答:売価の変動について

質問者:増減益分析の中の売価について質問です。細かいのですが、第1四半期には83億円に上がった売価が第2四半期は68億円となり、資材価格とのバランスで見ても少し下回っている印象です。一方で、下期は半年間で198億円となっていますので、来年も上期に100億円くらい売価効果が減り、下期にまた増えるように見えます。

前年も同様ですので相関性の問題かもしれませんが、このような変動の理由と、下期は198億円の売価で大丈夫なのかという点について教えてください。

塩嶋:上下のバランスで見ると、売価は比較的、年間を通じて上げていく計画でいます。特に下期においては、一部でアナウンスしているように、日本と欧州で先行発売している7型の機械をアメリカでも発売します。

こちらは燃費的なメリットがユーザーにあるものです。大半は来年度になる可能性もありますが、この分の値増しがありますので、年間を通じて特に下期を少し抑えたかたちになっています。

一方で、資材においては、昨年の下期はそれなりに高くなっていたため、上期と上期、下期と下期で見ると、やはり上期の増加のほうが大きいです。下期はもう高止まりと言いますか、それ以上はあまり増えないだろうと考えています。このバランスの相違によって、第2四半期はたまたま2億円ほど逆転しているという認識です。

質問者:第2四半期はタイミングの問題だけ、と考えておけば大丈夫でしょうか?

塩嶋:はい、ご理解のとおりです。

質疑応答:営業利益を上方修正した理由について

質問者:定量的な数字も入るため細かい話になりますが、お聞かせください。営業利益を200億円上方修正されましたが、為替の260億円、270億円という部分がかなり大きいと思います。逆に、物量・構成差の中の地域・製品構成差や、今おっしゃった売価変動も期初計画から30億円、40億円ずつくらい下がっているように見えます。

あくまでファインチューニングかもしれませんが、この2点について、見通しを変えた部分があれば、補足していただきたいです。

塩嶋:いわゆる物量ベースで言いますと、先ほどもお話ししたとおり、対前年で上期は非常に上がっており、下期も上げています。また、前回の見通しに対しても上げているところがあります。

一方で、今ご指摘のとおり、減益の要因として売価のアップがあります。こちらは第1四半期の見立てから、期初の4月に発表した売価改善に少し戻しています。欧州や日本の一部で市況環境が厳しくなっていますので、見立てを少し保守的に見て、その部分で売価が落ちています。

もう1つは会計的なものとして、いわゆる未実現があります。棚残の縮減によって、もう少し還元の増加が見込める部分を、今回は少し見通しを下げました。当然、プラスサイドには見ていますが、この部分が減益要素となっているため、ボリュームアップしたところを少し減らしています。そのような状況を踏まえて、現在の1,600億円という数字になっています。

質疑応答:米州の売上減少と、積み増しの影響について

質問者:米州についてうかがいます。第1四半期と第2四半期で比べると、米州の売上が若干少なくなったように見えました。先ほどお話があった船積みの影響があったのでしょうか? それとも一時的なものと見てよいのでしょうか?

先ほど需要の見立てについてもコメントをいただきましたが、ディーラー側の在庫の積み増しとしては、まだまだ欲しいとおっしゃっていました。来年度等を見通す上で、需要の見立てとも重なるかもしれませんが、どのくらいの期間、在庫積み増しに影響があるのかも含めて、あわせて教えてください。

松井:米州の船積み関係については、期ずれやその時の配船の手配の影響がありましたが、需要としては依然強く、船の予約等もできていますので特に下期は十分に積めます。また、アメリカに着いてから代理店へスムーズに出せるように、下期に向けてしっかり置いているところです。

代理店の在庫については、依然として今年度は不足しています。先ほど先崎からも話があったように、先般、日本に来ていただいた代理店の方々からも、口々に「まだ足りない」と話がありました。

また、需要が減速気味である欧州の部分も含めて、全体的に米州に回しているところが実際ありますので、今年度中は十分に出していけるという認識です。

質疑応答:非住宅の建築投資について

質問者:需要を考えると、足元では住宅の着工が若干落ちていますが、底を固めつつあるように感じます。一方で、非住宅の建築投資については、やはり金利が上がると不動産投資は出にくいと思います。建設投資はプライベートな部分で若干遅れる可能性があるため、やはり循環的に考えると公共やエネルギーは底堅いといった、まだらな状況かと思います。

一方で、非住宅建築の需要が落ちてくると、来年度の北米需要はスローダウンするのではないでしょうか? そうなると、北米の在庫積み増しも年度の前半で終了してしまうのではといった懸念がありますので、補足をお願いしたいです。

松井:その点についてはですね、しっかりウォッチしていこうと思っています。

ただし、例えばIRCといわれるレンタル会社からの引き合いも、現在来年度分を交渉中ですが、かなり強い状況です。レンタル会社は住宅系・非住宅含めて小規模が多く、インフラよりも数が多いと思いますが、その部分の引き合いもまだ底堅いと感じています。しっかりウォッチしながら、きちんと供給していこうと考えている所存です。

塩嶋:少しマクロ的な補足になりますが、一般的なインフラ投資は、バイデン政権が昨年度にリリースしたものがテスト期間を終えて、本年度から実行されています。

これが底上げとなったことは事実ですが、もう1つ、バイデン政権は「リショアリング」という言葉を使い、政策として自国にメーカーや工場、特に最先端の技術を積極的に誘致しています。いわゆる工場誘致によって民間の工場や建設業が若干バブルになり潤っていると認識しており、このような状況はしばらく続くのではないかと思っています。

当社代理店の在庫状況における不足感も、おそらく本年度いっぱいは続くと思っていることが、私たちにとっては少し高めに見ている要素となっています。

また、最初にご質問いただいたボリュームについてご説明します。「米州全体で見ると、下期の増加率が少し下がっているのではないか?」とご質問がありましたが、まず、独自展開の部分とディア向けのものの2つを足したものの比率になっているため、逆に下期は、ディア向けの見立てを若干下げました。

一方で、当社の独自展開はそれなりに上げているつもりです。数字だけ見ますと、独自展開は下期ベースで約15パーセント上げることになっていますが、いわゆるコンストラクションに特化すると約25パーセント上がると見立てています。昨年の下期も相当な増加がありましたが、さらに上乗せし、本年度の下期はコンストラクションで700億円ほど上げていこうと考えています。

マイニングに関してはパイが限られているため、第1四半期にもご説明したとおり、オーストラリアやアフリカなど先に受注したところに少しアロケーションを行います。

また、スペシャライズド・パーツ・サービスビジネスには、やはり地域差があります。前年度のアメリカは好調だったことから、下期はややボリュームが減るところもあり、トータルではこのような数字になっているとご理解ください。

質疑応答:アメリカ以外のリスクや売価に関する見解について

質問者:アメリカ以外の地域別売上高を見ると、おそらく下期はどこでも前年比からあまり伸びないイメージでおられるかと思いますが、そのリスクや数量、売価について教えてください。アメリカでは売価も伸びていますが、アメリカ以外はあまり良くないという話も聞いています。アメリカ以外の地域別売上高におけるリスクを通期でどのように見ているのか、詳しく教えてください。

松井:まずは松井より、需要環境についてご説明します。需要については、おっしゃるように、例えば欧州では少し減速感が出てきました。ただし、これは当社の予想どおりです。

上期において、欧州は前年比約5パーセント減でしたが、下期は約25パーセント減となり、合わせて約15パーセント減を見通していることから、当社の予想どおりではないかと考えています。

もともとその部分はしっかりとウォッチしており、代理店とともに現在の引き合いをコントロールしながら、製品を出していくことを考えています。アジアについては、林業などは依然として好調ですが、選挙があり、さらに石炭価格などが少し弱含んでいるため、おおむね上期と下期ともに同じぐらいの比率であると見ています。日本はほぼ堅調に推移し、上期と下期ともに前年比で同じくらいと見ているというのが、需要環境のご説明になります。

塩嶋:数字的な観点から、塩嶋よりご説明します。23ページをご覧になってのご質問かと思いますが、実は今回は、為替の影響が非常に複雑に入り混じっています。

全体を通じれば円安傾向にあるのは間違いありませんが、いわゆるオセアニアやアフリカなど南半球は、むしろ非常に円高になったことで数字を少し低く見せているところがあります。

例えば、オセアニアの前年比金額はプラス91億円となっていますが、これには為替による減収効果が約60億円含まれているため、実際は約150億円のプラスになっています。

同じようなことがアフリカでも起こっています。スライドにあるとおり北米が伸長しているのは事実ですが、一方でオセアニアもアフリカも伸びており、これにはマイニングが非常に影響しています。このような理由から、お示ししている地域差になっています。

松井がお話ししたとおり、現在の欧州やアジアに減速感はありますが、アジアは若干一過性のものではないかと見ているため、引き続き大型のマイニングは好調です。

また、コンストラクションあるいは汎用機の部分も、インドネシアでは大統領選が約6ヶ月続くため、政党がある程度明確になれば、また復活するのではないかと見立てています。

質疑応答:新計画における物量・構成差の減益予想の理由について

質問者:新計画における物量・構成差を見ると、下期はマイナス66億円の減益効果となっています。為替も動き、売上高がある程度プラスに予想されている中で、物量・構成差はマイナス70億円弱を見込まれている理由を解説していただけますか?

塩嶋:おっしゃるとおり、為替影響となる69億円を差し引くと、実力ベースでは前回の予想から60億円ほど見立てが減っています。物量ベースでは若干の増益を見込んでいる一方で、先ほどのご指摘にもありましたが、売価変動がマイナス要因となり、当初の見立てよりも少し不足しています。また、現在の欧州の状況を鑑みて、売価の上げ幅を少し減らしたことで、40億円弱の減少を織り込んでいます。

もう1つは、地域製品構成差のミックスの部分です。具体的に言いますと、単体の利益のうち、いわゆる未実現な部分の在庫が当初の見立てよりも減らせなかったため、未実現の改善を少し多めに見て、約50億円膨らませています。

このような部分が影響し、現在の計画となっています。特に、2番目にご説明した要因に関しては、利益がなくなってしまうわけではなく、来期に跨ぐということです。

足元の状況では、当社はトップラインを上げようと動いており、それによって製造ボリュームもアップするため、どうしてもグローバル生産に踏み切らざるを得ない状況であり、中国をはじめとする一部の在庫を増やしています。さらにアメリカの割合が増えているため、どうしてもリードタイムが伸びるのです。

リードタイムが伸びると中間在庫が増えることから、当初の見立てよりも在庫の減り幅が減るだろうと判断し、未実現の実現幅もやや減らしていることが影響しているものとご理解ください。

質疑応答:通期計画における海上運賃の影響の想定について

質問者:通期計画において、海上運賃の影響は物量・構成差に含まれているとのことですが、どのように想定されているか教えてください。

塩嶋:塩嶋からお答えします。年間予想ですと、地域・製品構成差における68億円の増益のうち、40億円の減益要因として織り込んでおり、年初から比較すると少し落ち着いてきています。また、自助努力でマイナス幅を少し減らしたところがありますので、そのようにご理解いただければと思います。

質問者:新計画において下期の物量・構成差がマイナスなのは、未実現がある程度大きいことと、値上げを少しマイルドに見るとミックス的にマイナスになることから、売上高は増加するが物量・構成差はマイナスになるという理解でよろしいでしょうか?

塩嶋:おっしゃるとおりです。

先崎:先崎から、ここまでいくつかのご質問について総括します。

需要環境については、欧州などで減速感があるとご説明しましたが、3ヶ月前に開示した予想と現在の予想は変えていません。すなわち、想定内だということです。その中で、アメリカにおいて進めている部分があることを、ご回答の一部としたいと思います。

また、地域の物量・構成差に関しては在庫が少し多いと認識しています。実際に、年度末に向けて大きく下げようと目標を掲げていましたが、現実をしっかりと見据え、これから部品も十分に供給していく中で必要な在庫は抱えるといったことは、適正に判断した結果であるとご理解いただければ幸いです。

質疑応答:台数ベースでの市場シェアの状況について

質問者:市場シェアの動向についておうかがいさせてください。松井さんから台数ベースの市場の話があり、その後に塩嶋さんから金額ベースの業績の話がありました。

売上高からバリューチェーンとマイニングを引き、そこから為替と値段を引けば台数ベースの伸び率が出てくると思うのですが、上期の台数ベースの市場シェアはどうなっているのでしょうか? おそらくアメリカのシェアは取っていると思います。しかし、北米を除くとシェアが下がっている気がしたため、現状で台数ベースのシェアがどのように推移しているのかお話いただきたいです。

松井:松井からお話しします。さまざまな製品がありますが、主力となるショベルの上期におけるシェアは、対前年比でそれほど落ちていません。西欧にもやっと製品が供給でき、むしろ上期はシェアが上がったと認識しています。おっしゃるとおり、北米はもともと好調であるため、かなり増加している認識です。

アジアについては競争環境が非常に厳しいのですが、第2四半期は企業努力もあって上がっています。あまりシェアについて言うのは良くありませんが、日本は比較的高いところでキープしている状況であり、下がっているというよりも、やや上がっていると認識しています。

質疑応答:シェアの上昇およびキープできている理由について

質問者:シェアはどのような要因で上がっているのでしょうか? また、その継続性に関しても補足でご説明いただきたいです。

松井:ホールセールスの中でも、特に欧州系は昨年から長らくお待たせしており、やっと製品が供給できました。もちろん、下期は需要を比較的硬めに見ている部分がありますが、上期はみなさまが物量をかなりお待ちになっていたため、シェアが上がったと捉えています。

リテールが多いアジアでは、良いお客さまの需要が落ちていません。コンストラクションは少し弱めですが、林業等の強いお客さまに出せているため、シェアは高めに出ていたと認識しています。

先崎:今までバリューチェーンという言い方をしてきましたが、当社のサービスサポート体制や部品など、これまで行ってきた内容において、インドネシアやアジアでもシェアを伸ばしている部分、中国勢を食い止めている部分があります。インドにおいても代理店網の拡充など、サービスおよびサポートというキーワードの下で進めています。

松井の説明にもあったとおり、欧州においては製品の供給が少なかった分を挽回してきている事実と、新たにホイールローダ7型のようなもののシェアを獲得している部分があります。そしてアメリカでも着実に伸長しており、シェアは順調に伸びてきていると考えています。

質疑応答:調整局面が訪れた際の対応や方針について

質問者:先崎さまにおうかがいさせてください。さまざまなリスクが高まっていると認識していますが、確率はわからないものの、もしかするとCOOになられてから初めての調整局面が訪れる可能性があります。

第2創業期を迎えている御社にとって、おそらくこの調整はチャンスだと思っているのですが、先崎さまとしては、もし次の調整局面が起こった際、どのようなアクセルとブレーキを考え、その先、どのようなところに持っていきたいのかについて、コメントいただけないでしょうか?

先崎:現在は新たな中期経営計画である「BUILDING THE FUTURE 2025」の約6分の1が終わったことになります。

現在の業績には一定の手応えがありますが、まだ満足できるものではないという気持ちでいます。製造業であるため、在庫の多さなどをさらに絞れるはずだと思っています。

ご質問にあった調整局面というのは、「何らかの事業環境の大きな変化があった時にどう対応するのか?」ということだと思います。すでに今年度から、事業環境におけるアクセルとブレーキを今まで以上にきちんと踏んでいます。

そのトライアルの結果として、実は先日現場に行って謝ってきました。あるタイミングではブレーキを少し踏み、今度はあるタイミングでアクセルを踏んだ結果として、ある工場から「生産が上がったり下がったりしています。何とかしてください」と話をされたのですが、現在は当社がトライアルとして行っているといった理由から、現場の協力を仰ぐこともしています。

製造業として、リードタイムをきちんと縮めていくことが業績にも在庫にも効いてくると思いますので、このようなサプライチェーンの高度化を進めていきたいと考えています。

一方で、販売数量を着実に上げていくことは当然の責務であることから、今後もバリューチェーンやファイナンスに関しては、お客さまに沿ってきちんと提供していきます。そのような中で、これから何が起きても、比較的短いリードタイムで製造業として対応していく方針で進めたいと思っています。

質疑応答:配当の計画を開示するタイミングについて

質問者:投資家の方とミーティングする中でよく話題になるのですが、配当の計画を期初から出すつもりはないでしょうか?

今回の上期を倍額しても、年間で300数十億円とそこまで大きな負担ではありません。「日立製作所が出さないから」という理由もあるかもしれませんが、「何となく業績計画に自信がないように見えてしまう」といった声も出ているため、「業績がこのようになったら決めます」ではなく、期初からある程度は配当計画を出してもよいのではないかという気がします。そのあたりのお考えを教えていただけますか?

塩嶋:おっしゃっていることは、真摯に受け止めたいと思っています。言い訳になってしまう上に、過去にも同じ回答を繰り返しているかもしれませんが、当社の事業柄、どうしても第4四半期に売上高および利益がかなり集中します。したがって、どうしても第4四半期の結果を見たいという事情があります。

もう1つは、やはりこれまでの連結関係もあったため、年間の配当計画はあえて未定としていました。いただいたご指摘や同じようなお考えは投資家のみなさまから聞いていますので、今後は検討した上で対処していきたいと考えています。

スポンサードリンク