関連記事

大倉工業、連結営業利益は前年比+31.4% 新規材料事業の受注が堅調に推移し、下期を中心に安定した利益を確保

大倉工業、連結営業利益は前年比+31.4% 新規材料事業の受注が堅調に推移し、下期を中心に安定した利益を確保[写真拡大]

目次

神田進氏:みなさま、おはようございます。大倉工業株式会社代表取締役社長執行役員の神田です。本日は2023年12月期決算説明会にご参加いただき、誠にありがとうございます。

本日の内容は、スライドに記載のとおりです。

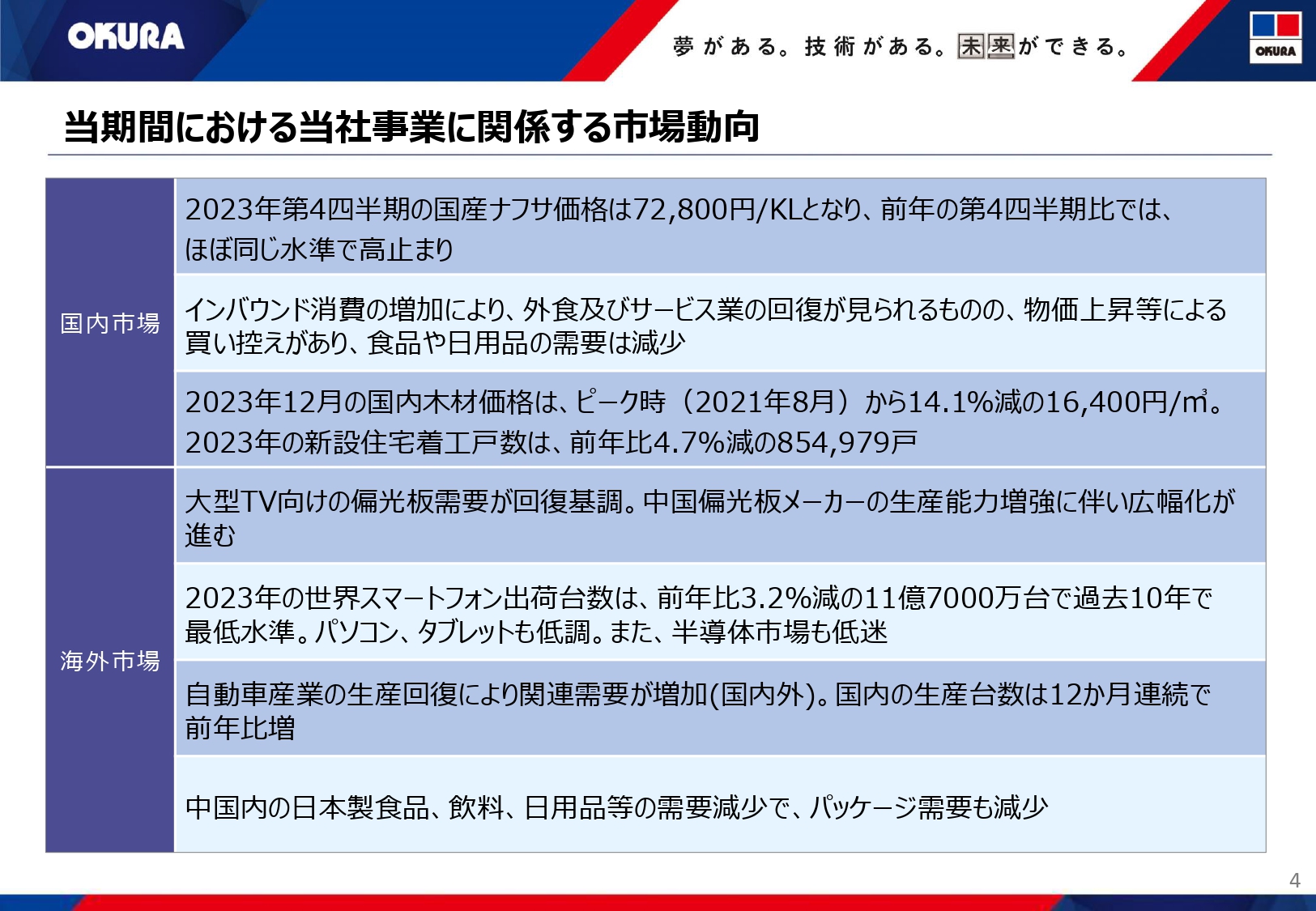

当期間における当社事業に関係する市場動向

2023年12月期決算の概要をご説明します。はじめに、当期間における当社事業に関係する市場の動向についてです。

2021年後半から高騰してきた原材料価格は、2023年に入って落ち着きを見せていましたが、第3四半期を底に上昇し、第4四半期は前年並みの水準まで回復しました。前年比では平均でコスト増となっています。

国内市場は、海外からのインバウンド需要もあり、商業やサービス業などが回復基調になりましたが、物価の上昇も伴って、消費者の節約志向が高まりました。また、食品や日用品など、生活用品の需要減少が続きました。

国内住宅市場では、マンション需要が比較的堅調ですが、戸建て住宅の需要は大きく減少、木材価格も下落して建材市場の需要は悪化しました。

海外需要が中心のディスプレイ市場では、スマホなどの中小型向けは需要の減少が続いていますが、テレビなどの大型用は需要が堅調に推移しました。ただし、半導体市場は依然として低迷が続いています。

一方、国内外で自動車の生産が回復基調となり、関連材料は堅調に推移しました。しかし中国国内では、日本製の食品、飲料、日用品などの需要が減少し、当社のパッケージ需要も減少しました。

当期間での当社事業に関係する市場の動向は、このような環境でした。

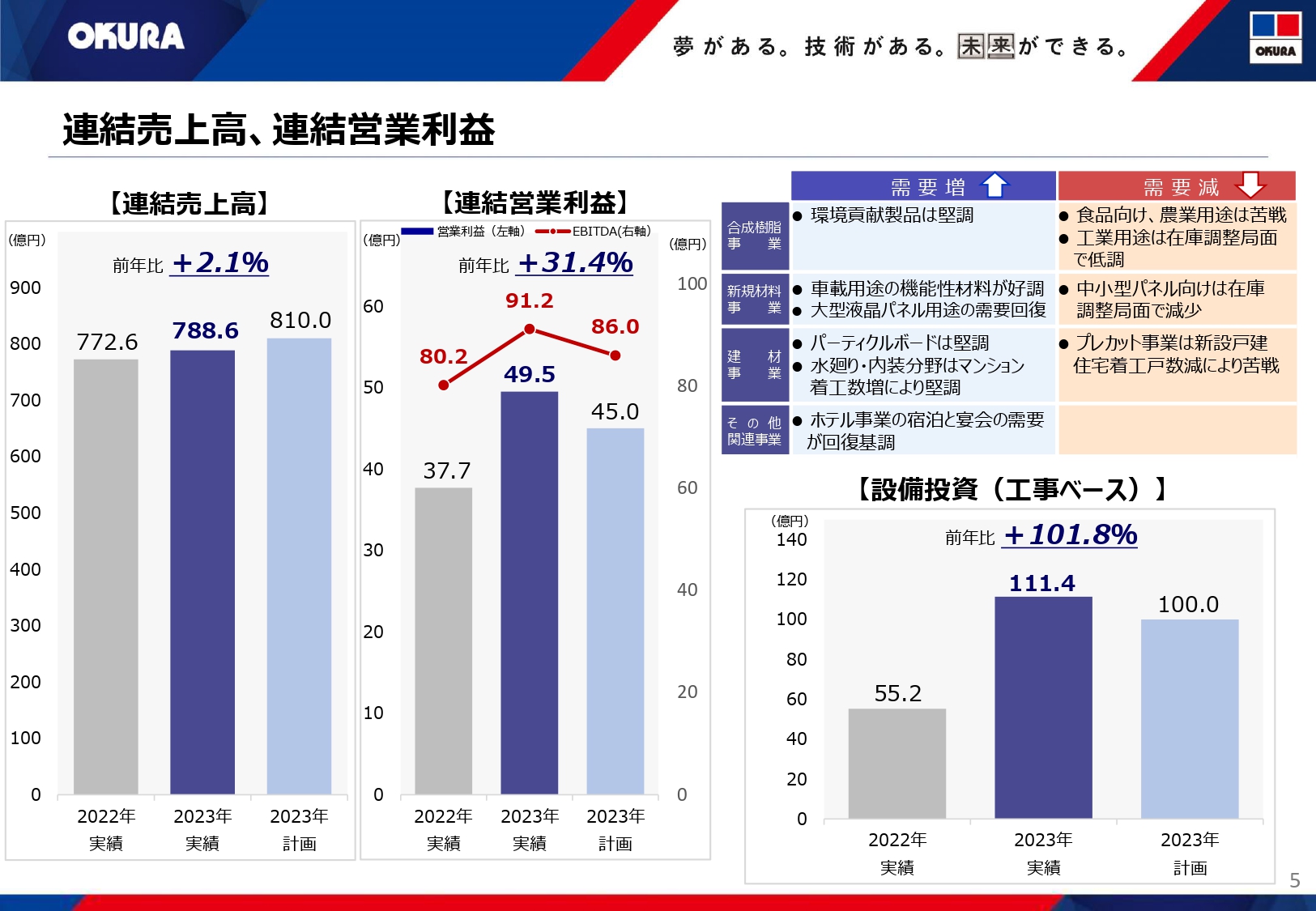

連結売上高、連結営業利益

2023年12月期の連結業績についてご説明します。売上高は前年比2.1パーセント増の788億6,000万円、営業利益は前年比31.4パーセント増の49億5,000万円となりました。

スライド右側に、各事業における需要の増減を記載しています。業績概要等は、後ほどご説明します。

設備投資は、総額111億4,000万円を実施しました。新規材料事業の広幅光学フィルムを中心に、合成樹脂事業の7種7層の多層フィルム設備や農業用多層フィルム設備などで成長投資を行いました。

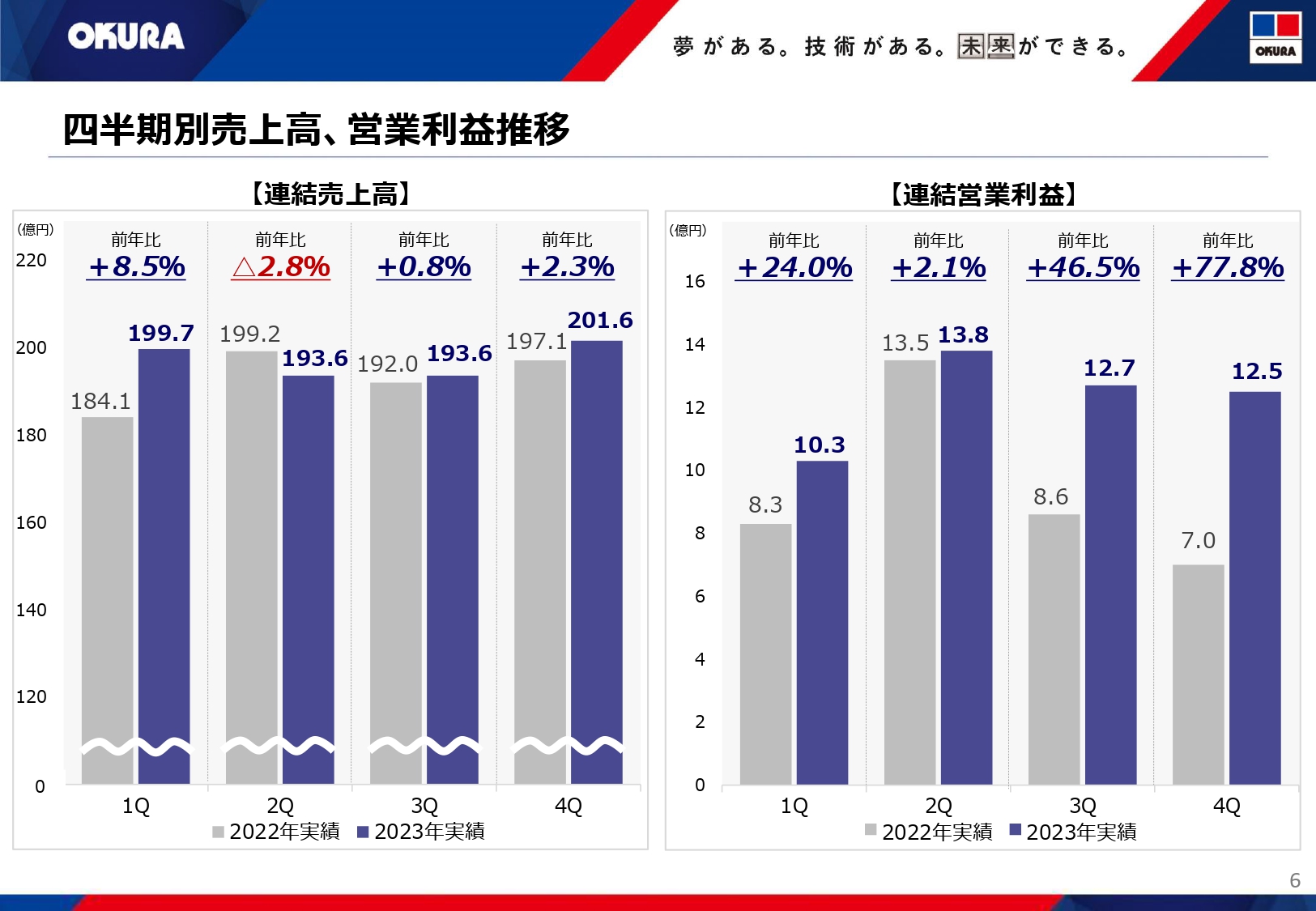

四半期別売上高、営業利益推移

四半期別の売上高、営業利益の推移はスライドに記載したとおりです。

売上高は第2四半期を除き、増収となりました。営業利益は、新規材料事業の受注が堅調に推移し、特に第3四半期、第4四半期で安定して利益を確保できました。

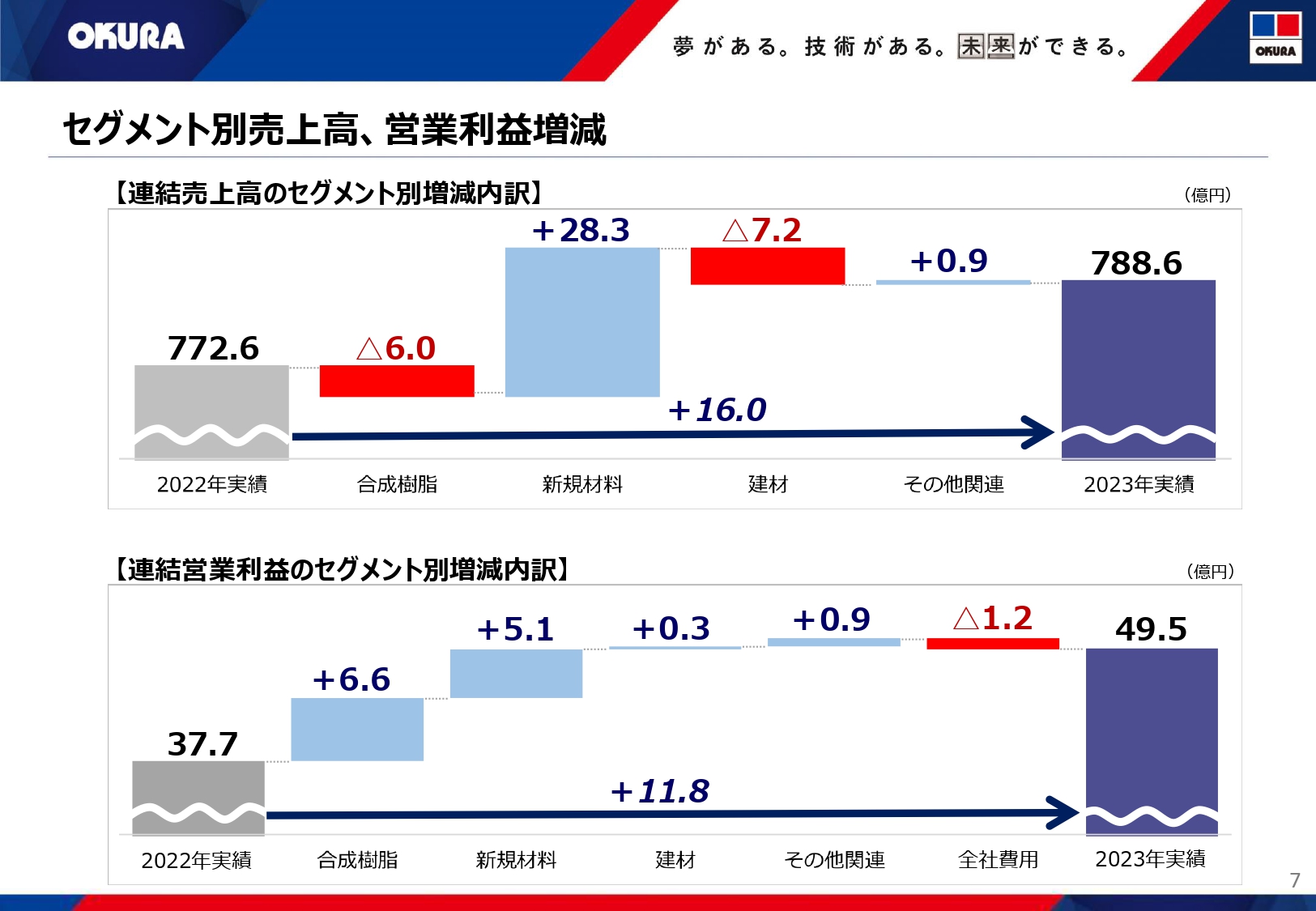

セグメント別売上高、営業利益増減

セグメント別の売上高、営業利益の増減内容についてです。売上高は新規材料事業の増収が大きく寄与し、営業利益は、すべての事業で増益となりました。

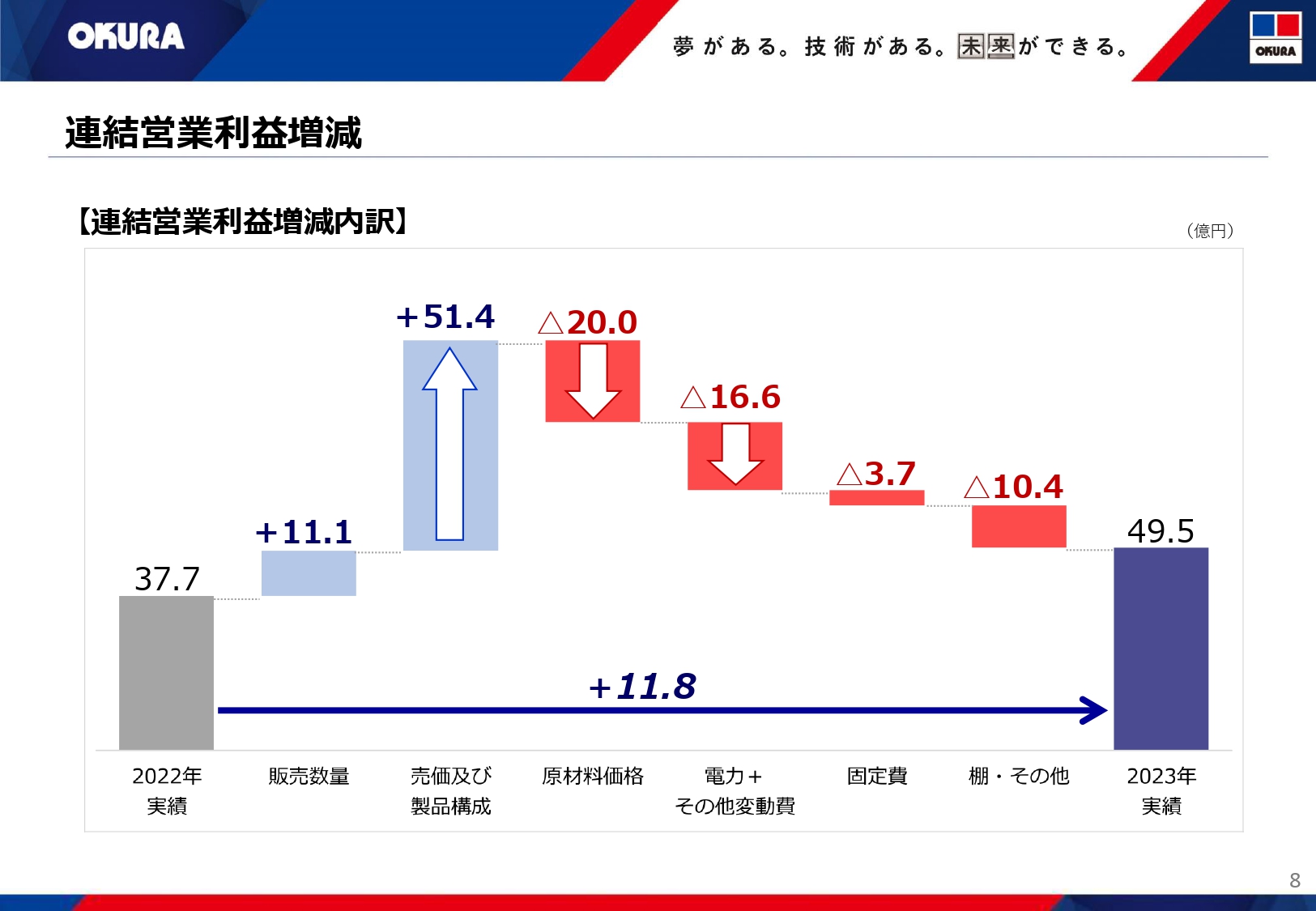

連結営業利益増減

営業利益の要因別の増減についてです。原材料やエネルギー、物流コスト、固定費において、依然としてコストが増加しています。しかし販売量の増加、製品価格への転嫁、そして高付加価値製品の比率がアップしたことにより、カバーできました。

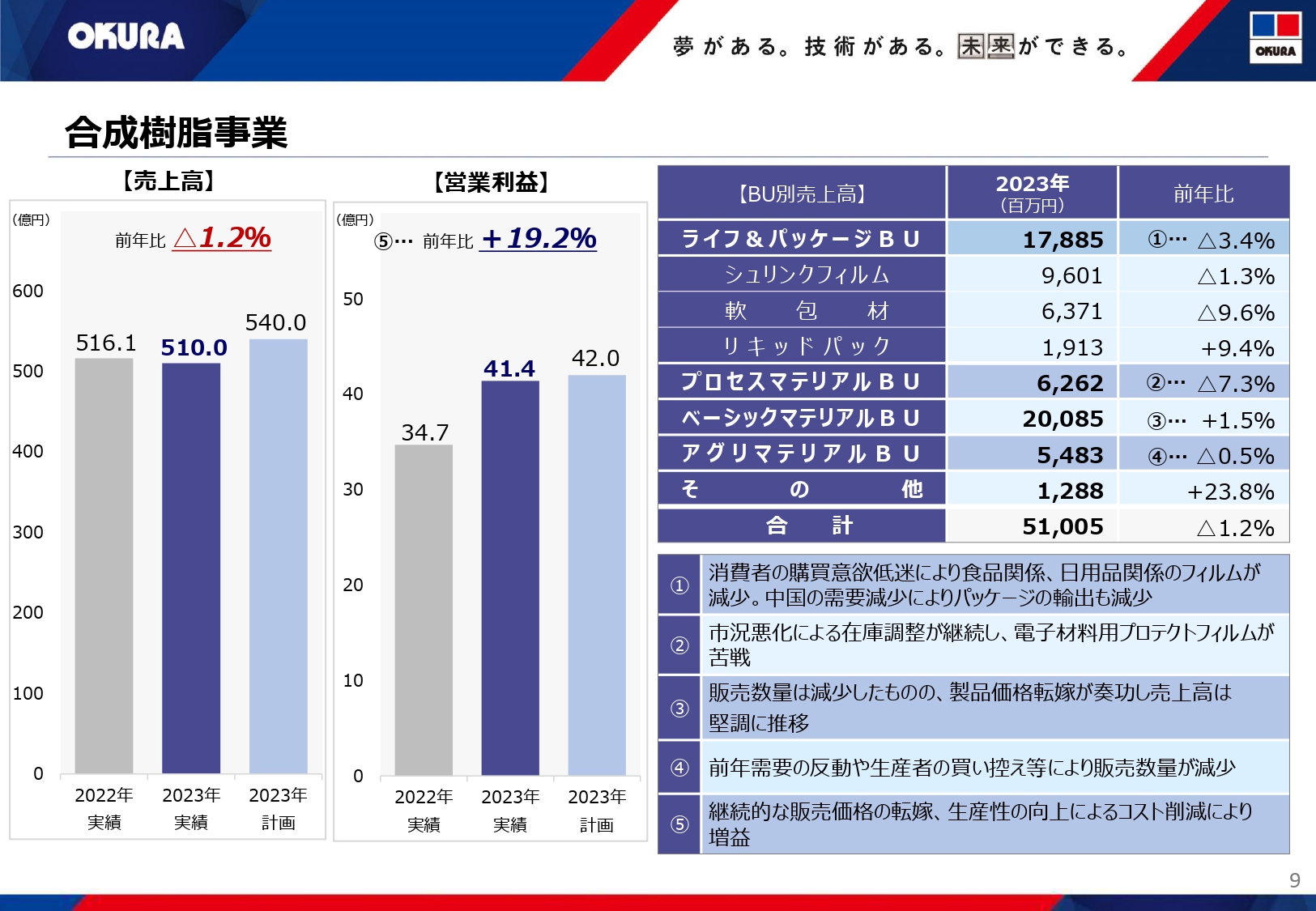

合成樹脂事業

セグメントごとの概要をご説明します。合成樹脂事業の売上高は、前年比1.2パーセント減の510億円となりました。

ライフ&パッケージBUは、消費者の節約志向により、食品や日用品などの軟包材製品の需要が減少しました。また、中国の需要減少によるシュリンク製品の輸出が低迷したことも影響し、前年比3.4パーセント減となりました。

プロセスマテリアルBUは、EV電池用タブテープが堅調に推移しましたが、電子材料用プロテクトフィルムや半導体搬送用パッケージフィルムの販売量が、市況の悪化により大きく減少し、前年比7.3パーセント減となりました。

ベーシックマテリアルBUは、販売数量が減少したものの、製品価格の転嫁が進みました。また、環境貢献製品の伸びもあり、前年比1.5パーセント増加しました。

アグリマテリアルBUは、一昨年、製品値上げ前の先取り受注がありました。その反動で昨年は前年比0.5パーセント減少しました。

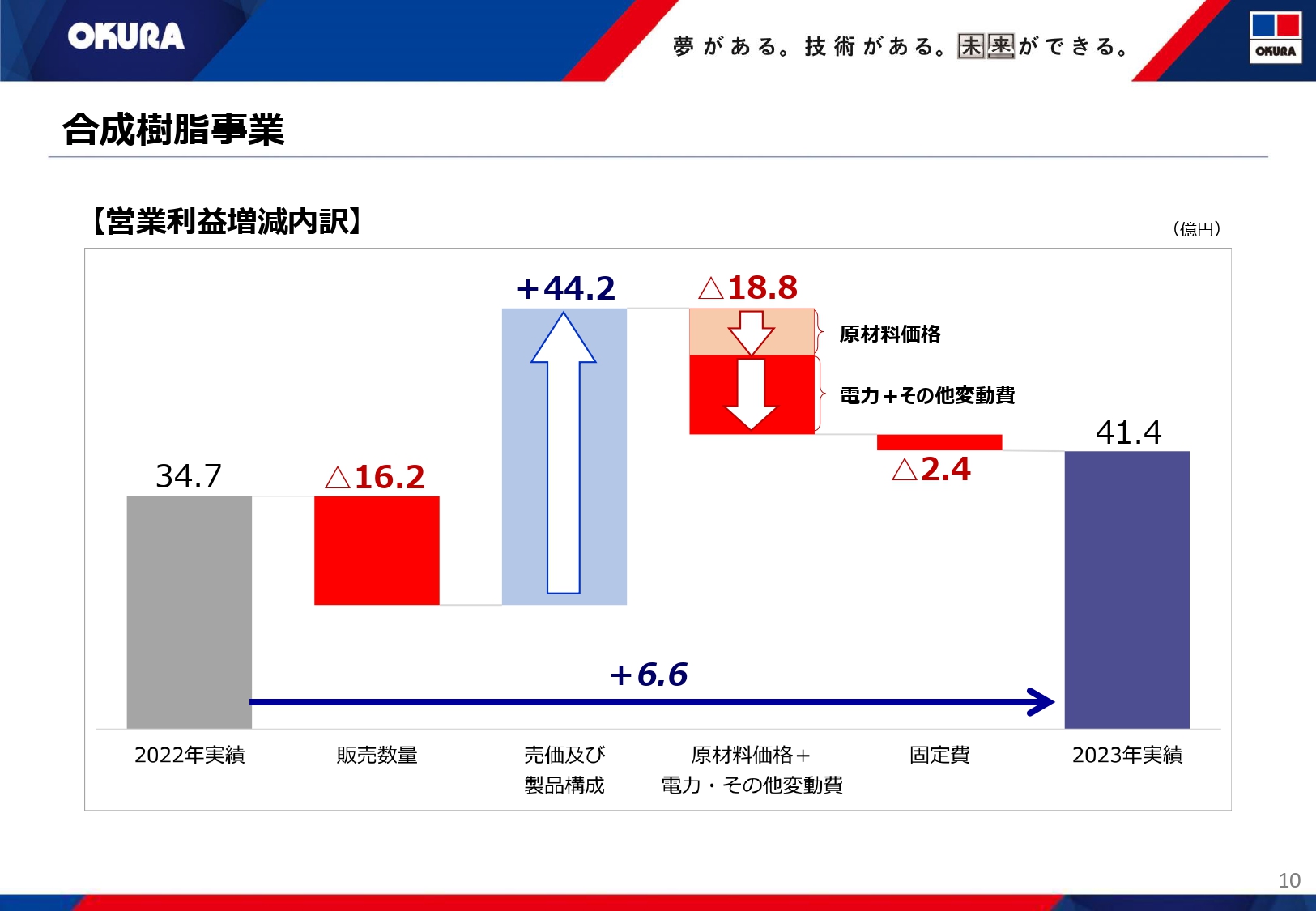

合成樹脂事業

営業利益の増減内容です。販売数量の減少、また原材料価格、電力料・物流コスト・その他変動費、固定費の増加がありましたが、製品価格の修正、高付加価値製品の比率のアップにより、19.2パーセント増となりました。

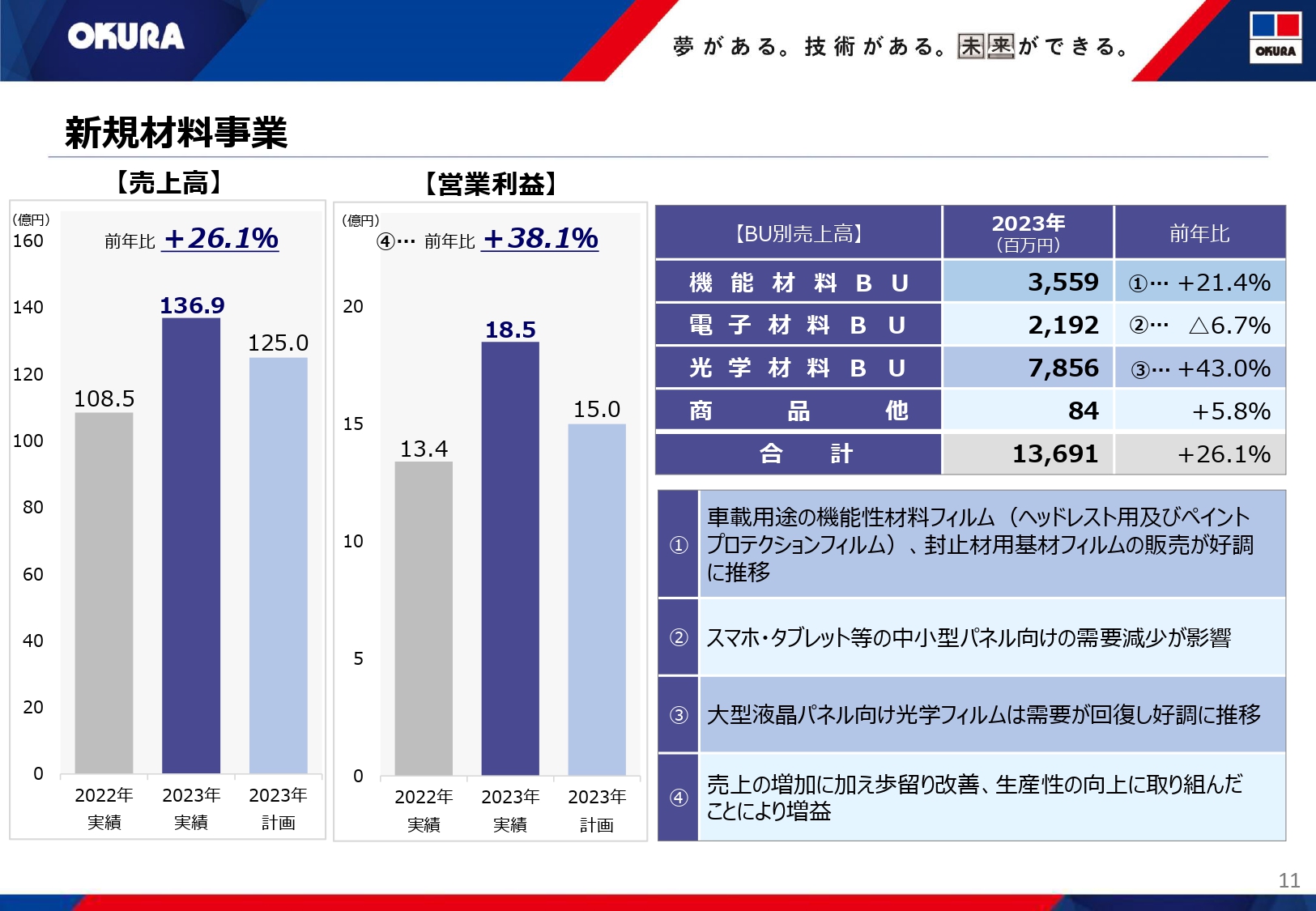

新規材料事業

新規材料事業です。売上高は前年比26.1パーセント増の136億9,000万円となりました。

機能材料BUでは、車載用途のヘッドレストフィルム、ペイントプロテクションフィルムの販売が増加し、封止材用途での新規採用もあり、前年比21.4パーセント増加しました。

電子材料BUは、スマホやパソコンなどの中小型向けの需要減少が影響し、前年比6.7パーセント減少しました。

光学材料BUは、大型液晶パネル向け光学フィルムの受注が好調で、大幅に販売数量を伸ばしたことにより、前年比43パーセント増加しました。

営業利益は販売の増加に加え、歩留まり改善や生産性アップに取り組み、前年比38.1パーセント増の18億5,000万円となりました。

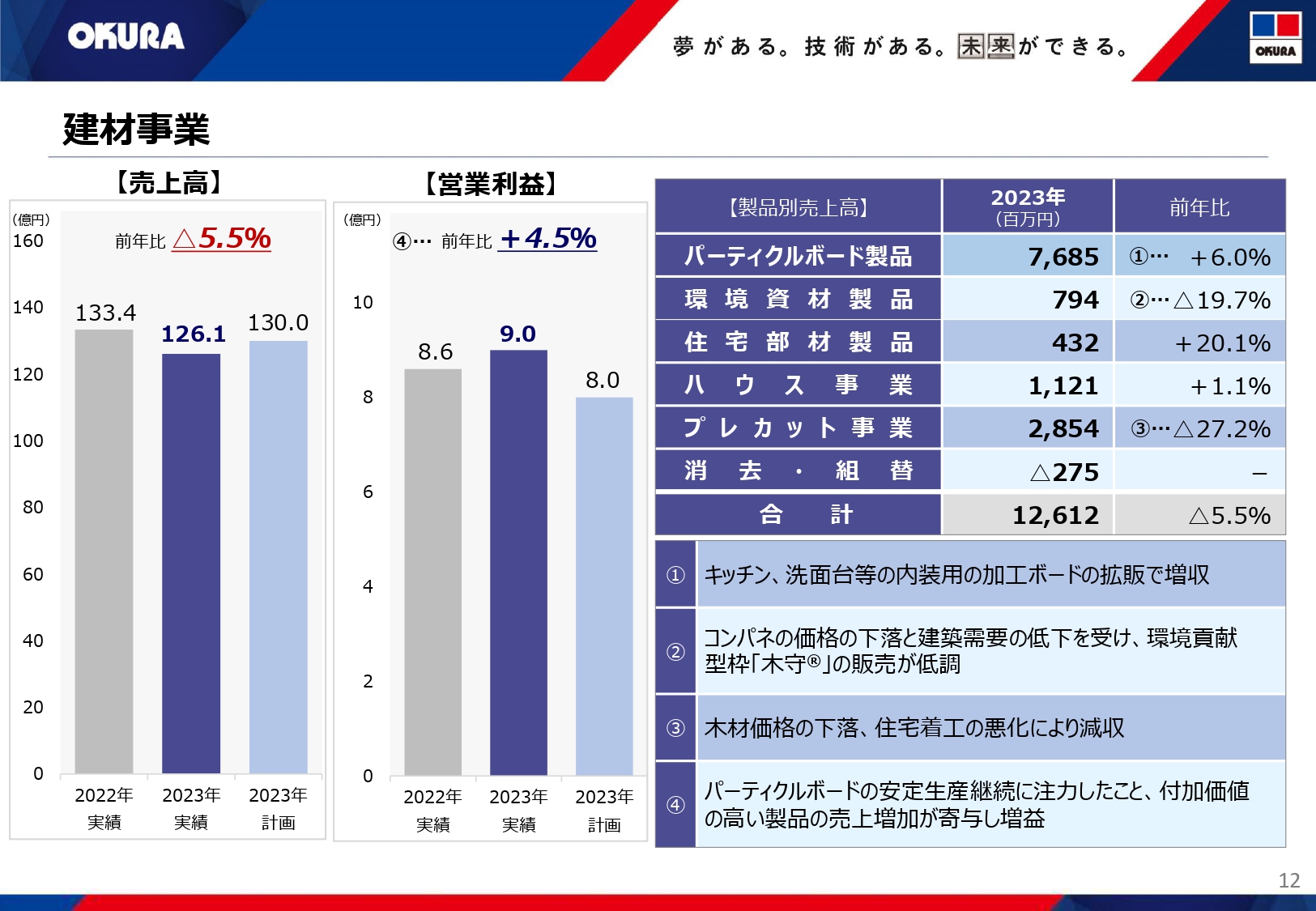

建材事業

建材事業の概要です。売上高は前年比5.5パーセント減の126億1,000万円となりました。

基幹製品であるパーティクルボードで、新規顧客の獲得や既存顧客でシェアを高め、洗面台やキッチンなどの内装用が堅調に推移し、前年比6パーセント増加しました。

しかし環境資材製品では、需要の低迷と製品価格の下落で、環境貢献型枠「木守」の販売が苦戦しました。また、プレカット事業も新築住宅着工戸数の減少と木材価格の下落により、前年比で大きく減少しました。

営業利益は、パーティクルボードの安定生産を継続したことや、付加価値の高い加工ボードの拡販に注力したことにより、前年比4.5パーセント増の9億円となりました。

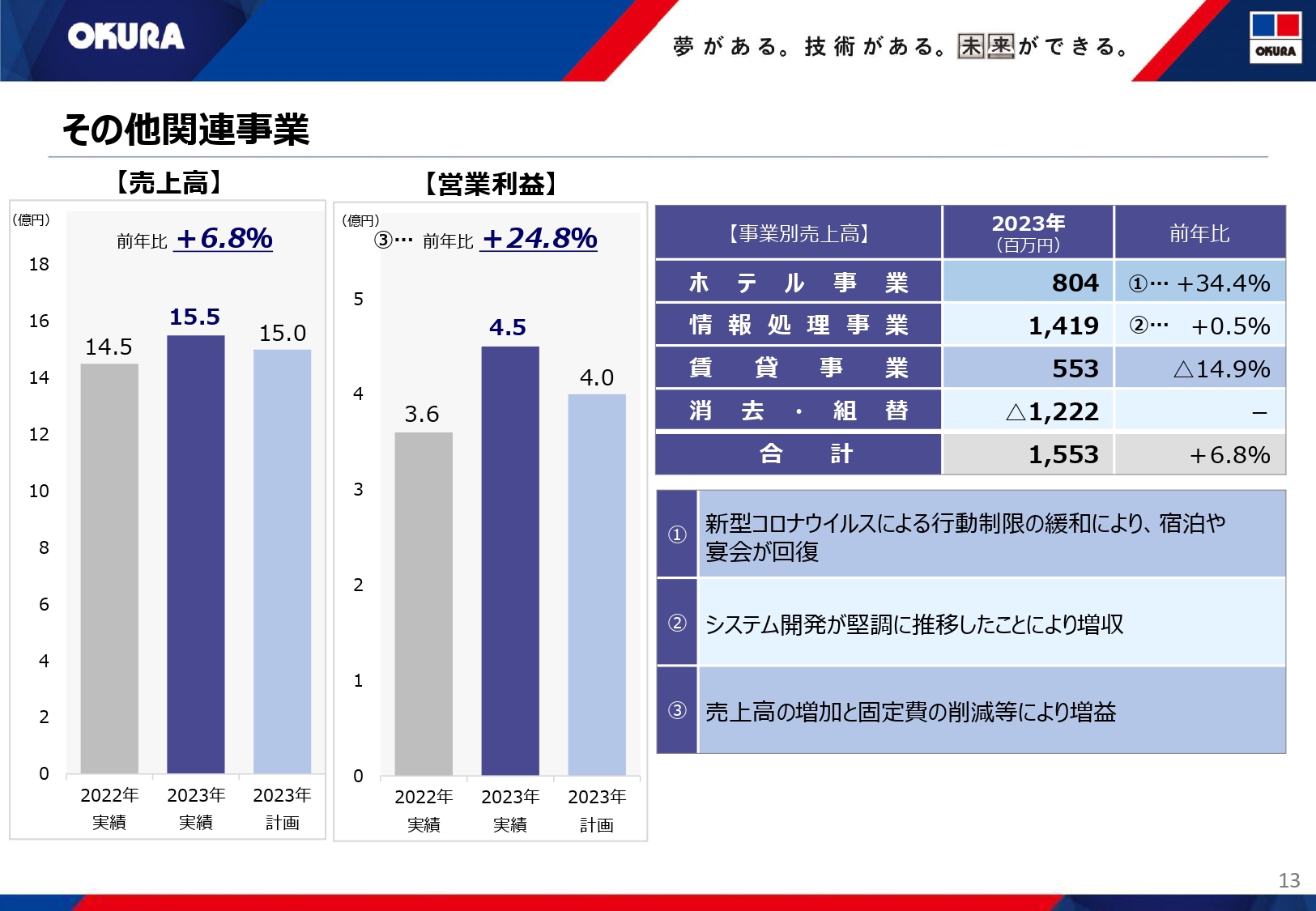

その他関連事業

その他関連事業です。ホテル事業では、東南アジアを中心とした観光客の増加で宿泊が回復してきました。また宴会も一部回復し、大きく改善しました。

オークラ情報システムでは、システム開発が堅調に推移したことにより、前年並みを確保しました。

以上がセグメント別の内容です。

連結損益計算書

連結損益計算書についてです。当期間において、投資有価証券の売却による特別利益の計上があり、純利益は前年比13.9パーセント増の43億1,000万円で、過去最高益となりました。しかしROEは、前年比0.4ポイントアップの7.4パーセントにとどまりました。

連結貸借対照表

連結貸借対照表についてです。総資産は、有形固定資産、有価証券の評価増などにより、1,002億7,000万円となりました。純資産は、利益剰余金、有価証券評価差額金の増加により、608億6,000万円となっています。結果、自己資本比率は60.7パーセントとなりました。

連結キャッシュ・フロー計算書

連結キャッシュフロー計算書です。営業活動により増加した資金は84億円、投資活動の結果減少した資金は78億9,000万円、財務活動の結果減少した資金は11億9,000万円となりました。

以上が2023年12月期決算の概要です。

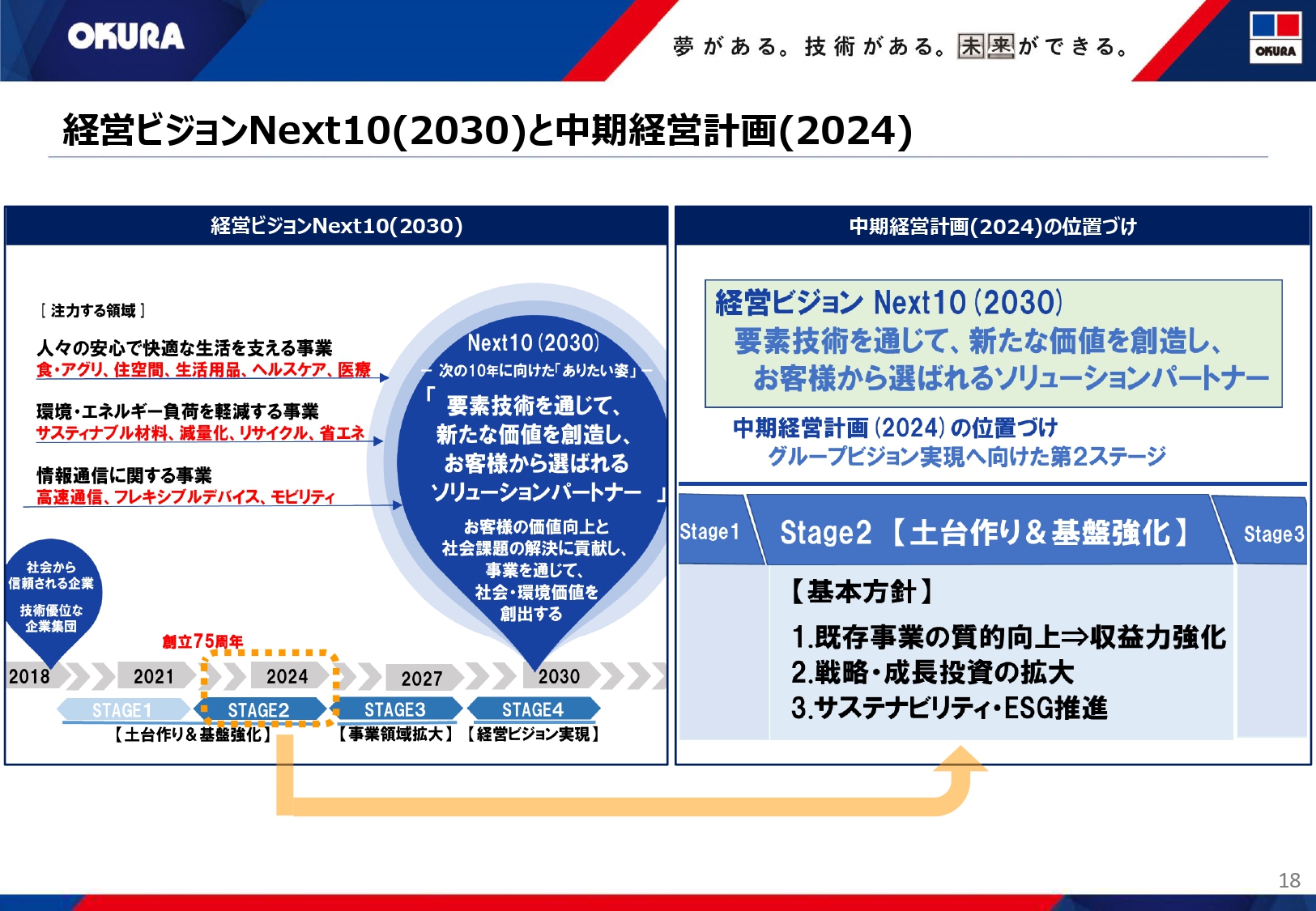

経営ビジョンNext10(2030)と中期経営計画(2024)

2024年12月期の業績予想についてご説明します。

当社グループは、10年後のありたい姿として、「要素技術を通じて、新たな価値を創造し、お客様から選ばれるソリューションパートナー」を目指し、経営ビジョン「Next10(2030)」を策定し、長期的な成長と企業価値の向上に向けて取り組んでいます。

2024年12月期は、第2ステージとなる中期経営計画(2024)の最終年に当たります。選択と集中で、事業基盤の総仕上げに注力し、収益力を高めて次期中期経営計画(2027)につなげていきます。

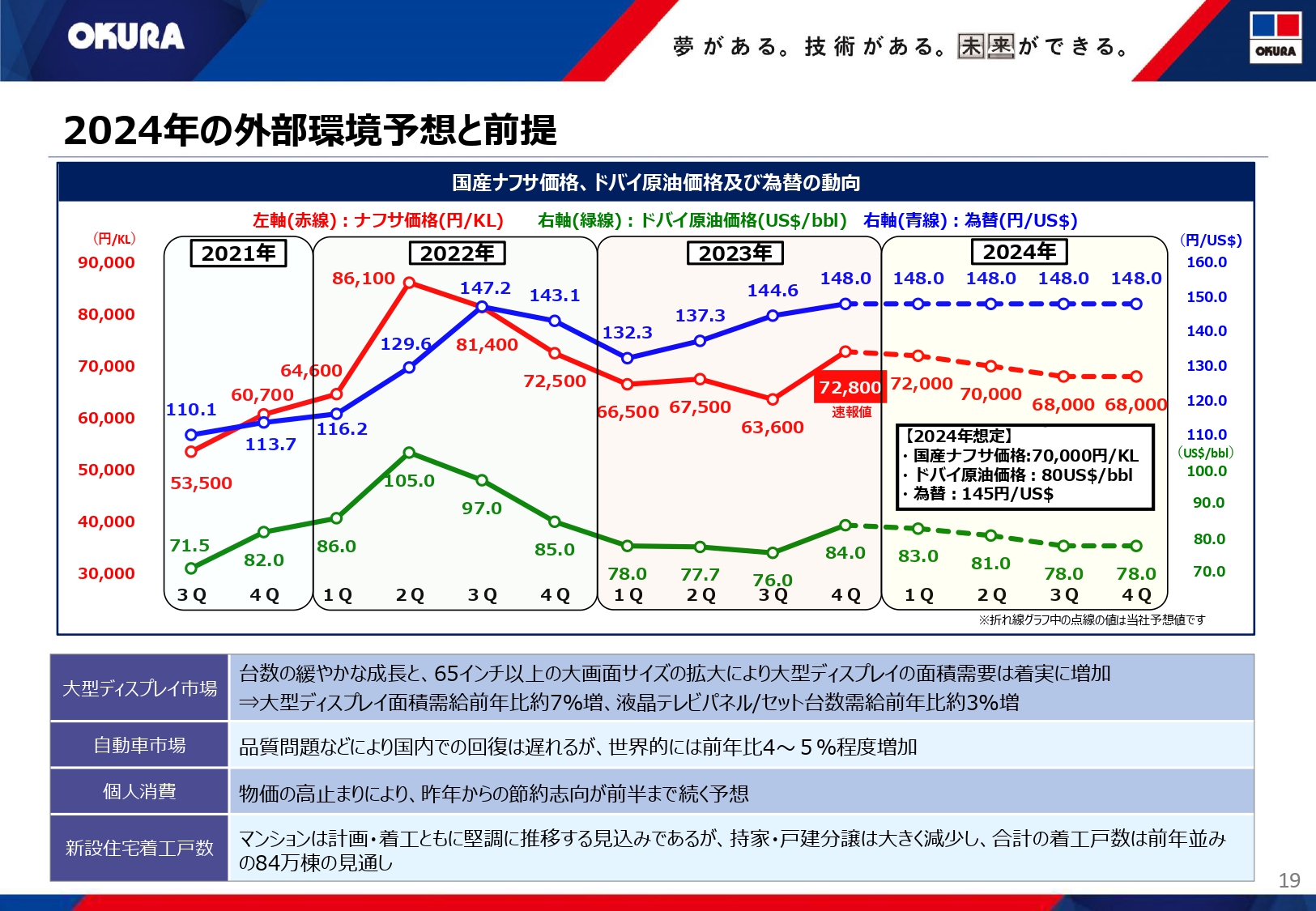

2024年の外部環境予想と前提

当社に影響の大きい市場の想定と前提について、ご説明します。

国産ナフサ価格は、原油価格の上昇と円安により、昨年第4四半期にはキロリットルあたり7万2,800円まで上昇し、高止まりしています。

2024年の国産ナフサ価格は、年平均でキロリットルあたり7万円、ドバイ原油は1バレルあたり80ドル、為替は1ドル145円を前提としています。

ディスプレイ市場は、大型偏光板市場で65インチ以上の大型比率がさらに高まり、広幅光学フィルムの需要も増加すると予想しています。また、スマホなどの需要もプラス側に転じると想定しています。

国内での生活用品の需要は、足元は依然として低調ですが、インフレ率の低下や賃上げなどで、個人消費は春以降に回復すると予想しています。

住宅市場では、マンション需要が2024年も堅調に推移すると見ていますが、戸建分譲住宅の着工戸数は大きく減少し、低迷が続くと考えています。

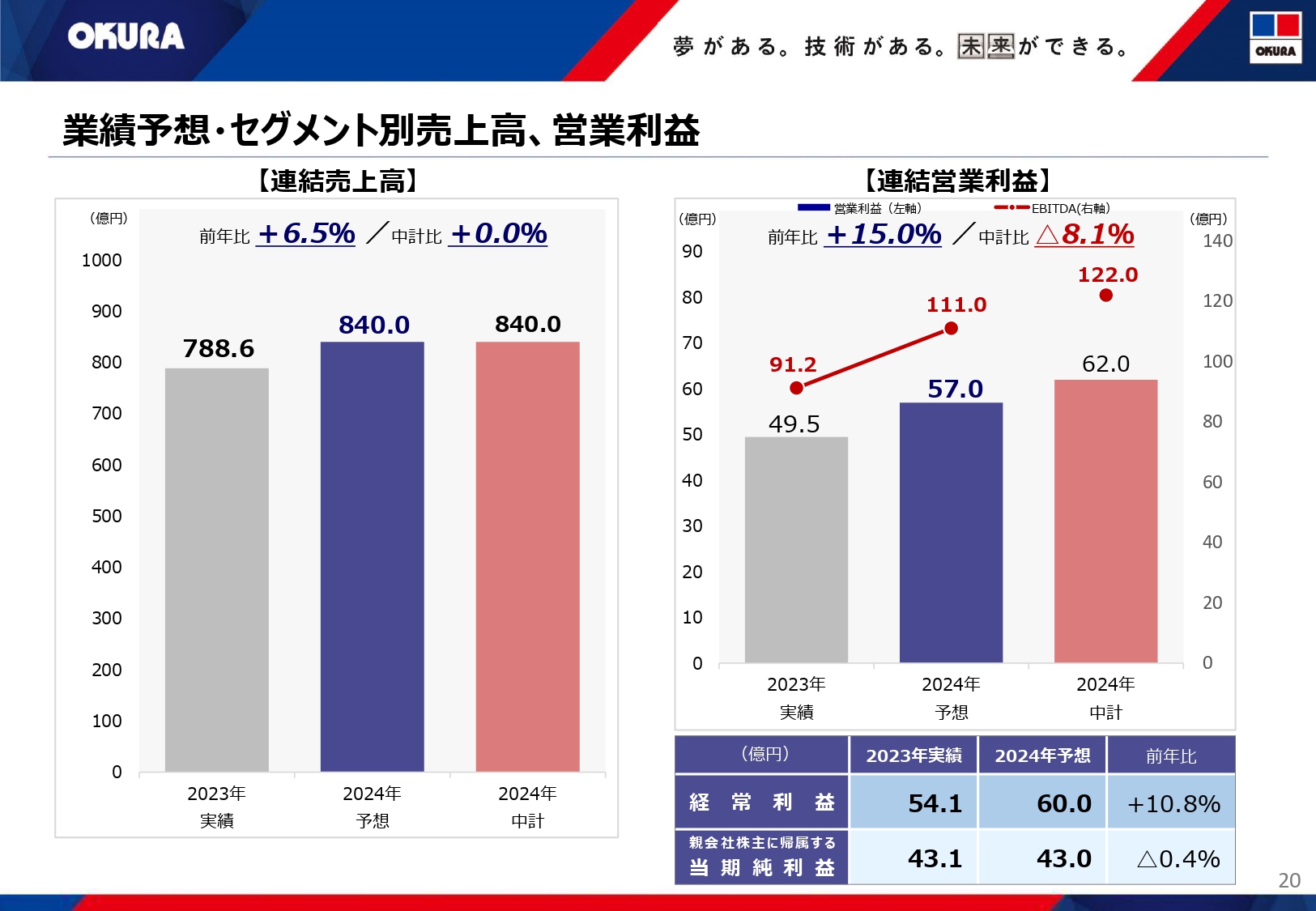

業績予想・セグメント別売上高、営業利益

このような外部環境のもと、2024年通期の業績予想について、売上高は前年比6.5パーセント増の840億円を予想しています。

利益について、営業利益は前年比15パーセント増の57億円、経常利益は前年比10.8パーセント増の60億円を予想していますが、中期経営計画での目標には届かない見込みです。

なお、当期純利益は、構造改革費用を織り込み43億円を予想しています。

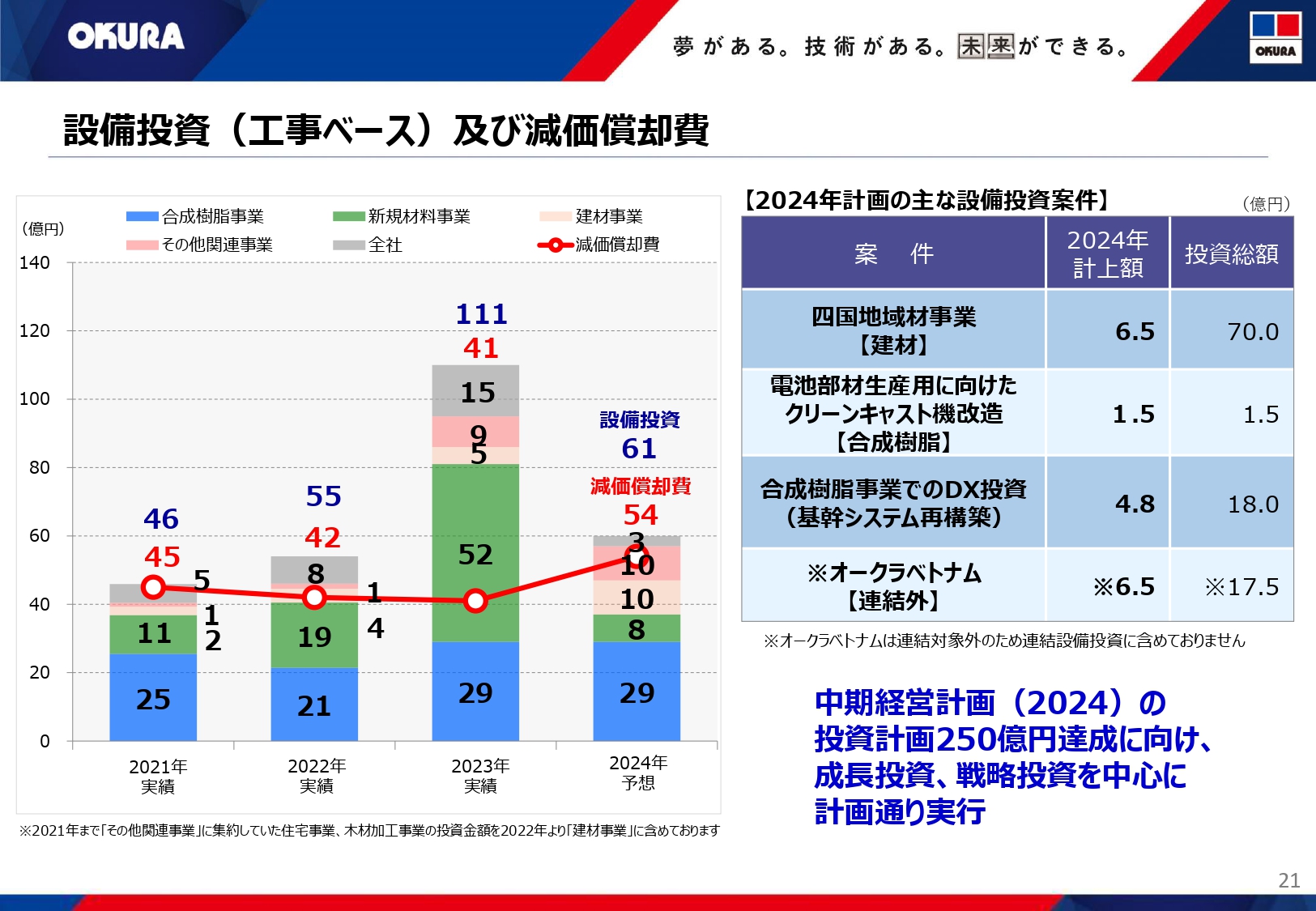

設備投資(工事ベース)及び減価償却費

設備投資は61億円を予定しています。主なものは、四国地域材事業、合成樹脂事業でのEV電池用タブテープの増強、基幹システム再構築のDX投資などです。

EV用電池は大容量化が進み、タブテープでも対応を要求されています。また、市場の伸びも想定していることから、クリーンキャスト設備の改造で、大容量化対応とともに能力増強を図ります。

また、合成樹脂事業のシステム再構築では、業務の生産性向上だけでなく、社外とのインターフェースを構築し、お客さまとのビジネス強化を図ります。

なお、オークラベトナムは連結対象外のため設備投資には含めていませんが、6億5,000万円の設備投資を実施します。

減価償却費は、新規材料事業部の広幅光学フィルムライン(G2ライン)などにより、前年を13億円上回る54億円を予定しています。

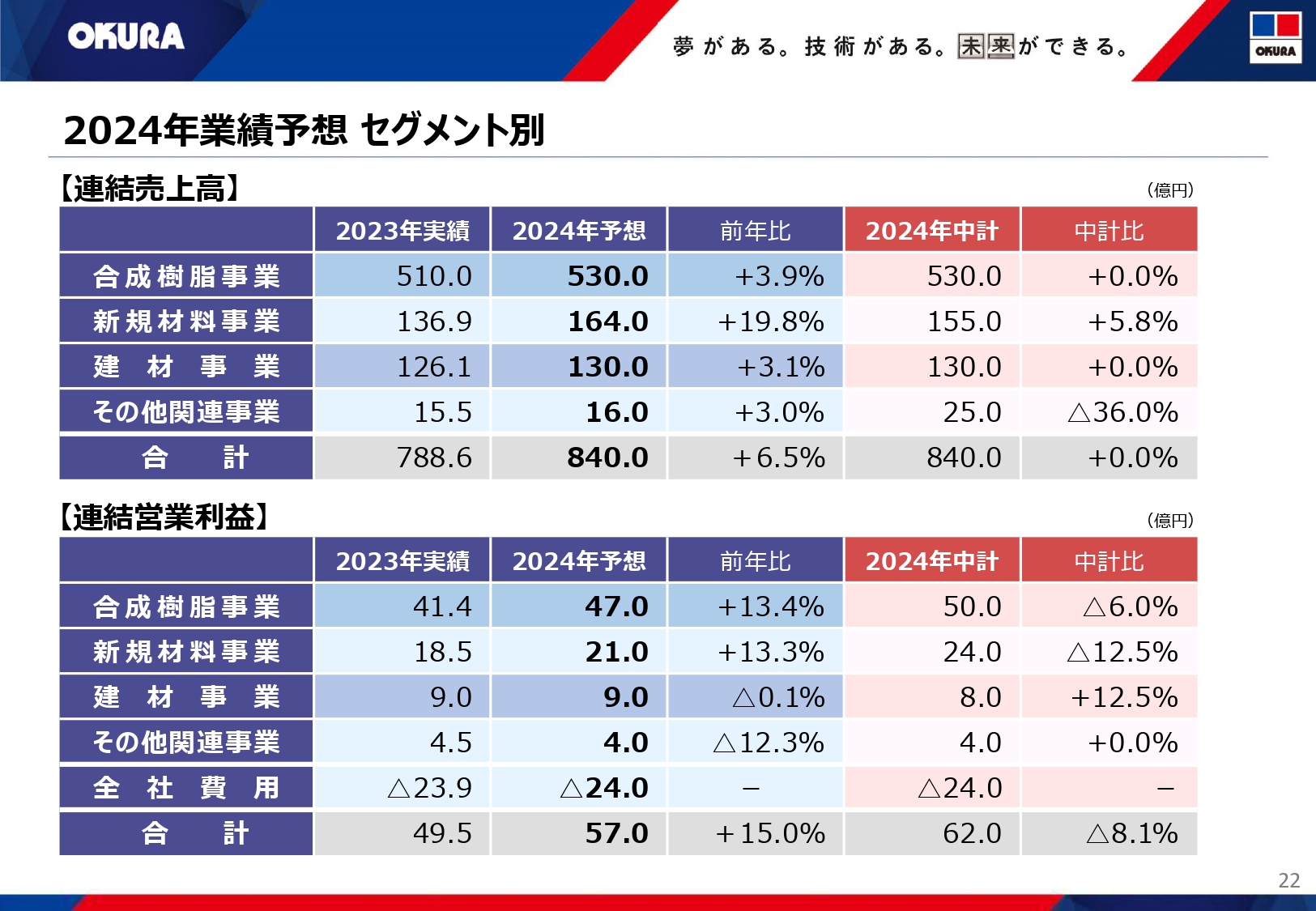

2024年業績予想 セグメント別

セグメント別の業績予想についてご説明します。連結売上高はすべての事業で増加、連結営業利益は合成樹脂事業と新規材料事業で増加すると予想しています。

詳細は、次のページ以降でご説明します。

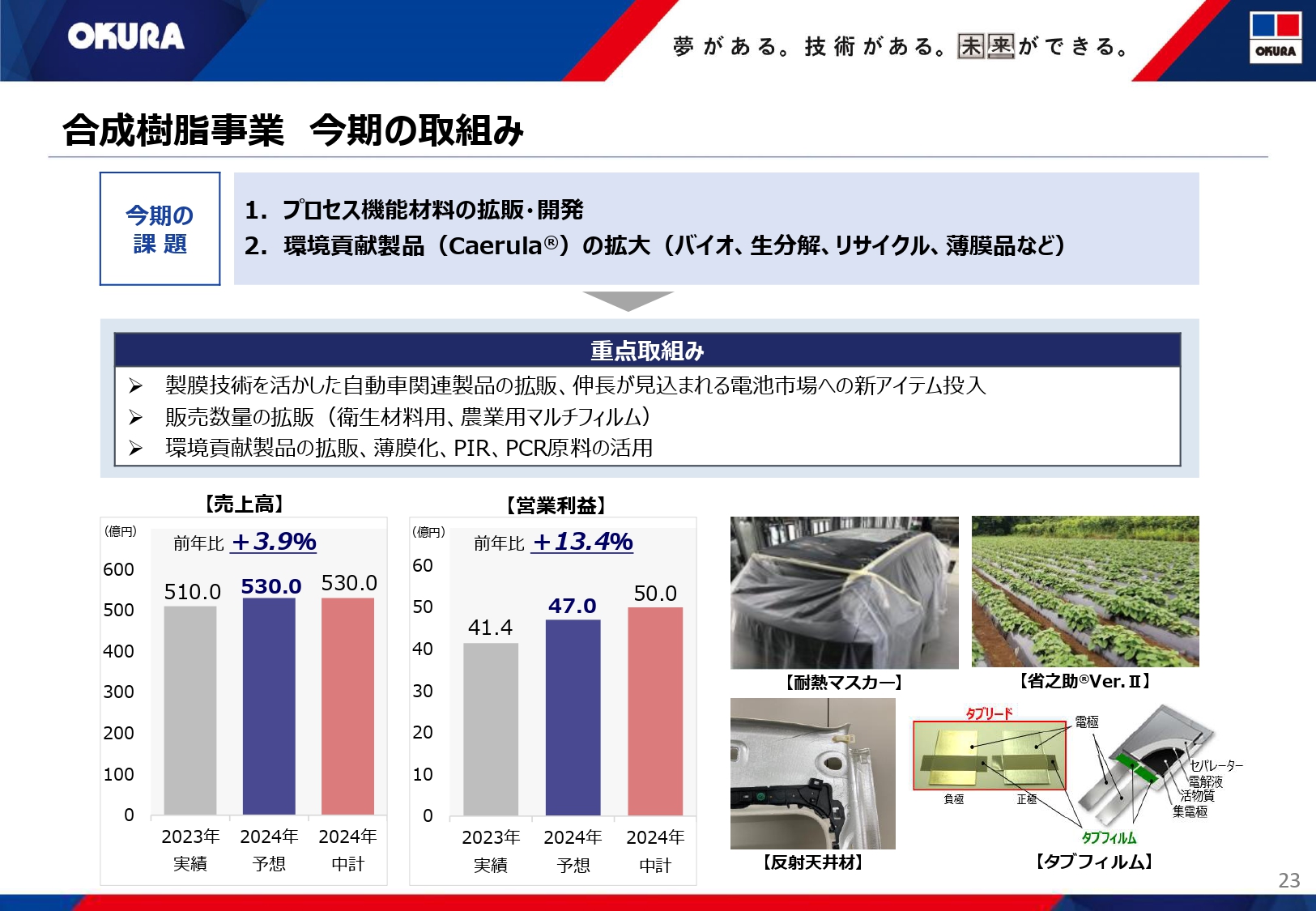

合成樹脂事業 今期の取組み

合成樹脂事業です。伸長が見込まれる電池市場への新アイテム投入や自動車市場での遮熱天井材、耐熱マスキングフィルムなどの拡販、塗装代替シートの開発に注力します。

昨年市況が悪化していた電子材料、半導体市場の需要回復も見込んでいます。また、環境貢献製品のさらなる拡販として、PIR、PCR原料の活用や製品の薄膜化を推し進めるとともに、廃プラスチックのリサイクル事業化の目途づけに注力します。

売上高は、前年比3.9パーセント増の530億円、営業利益は前年比13.4パーセント増の47億円を想定しています。

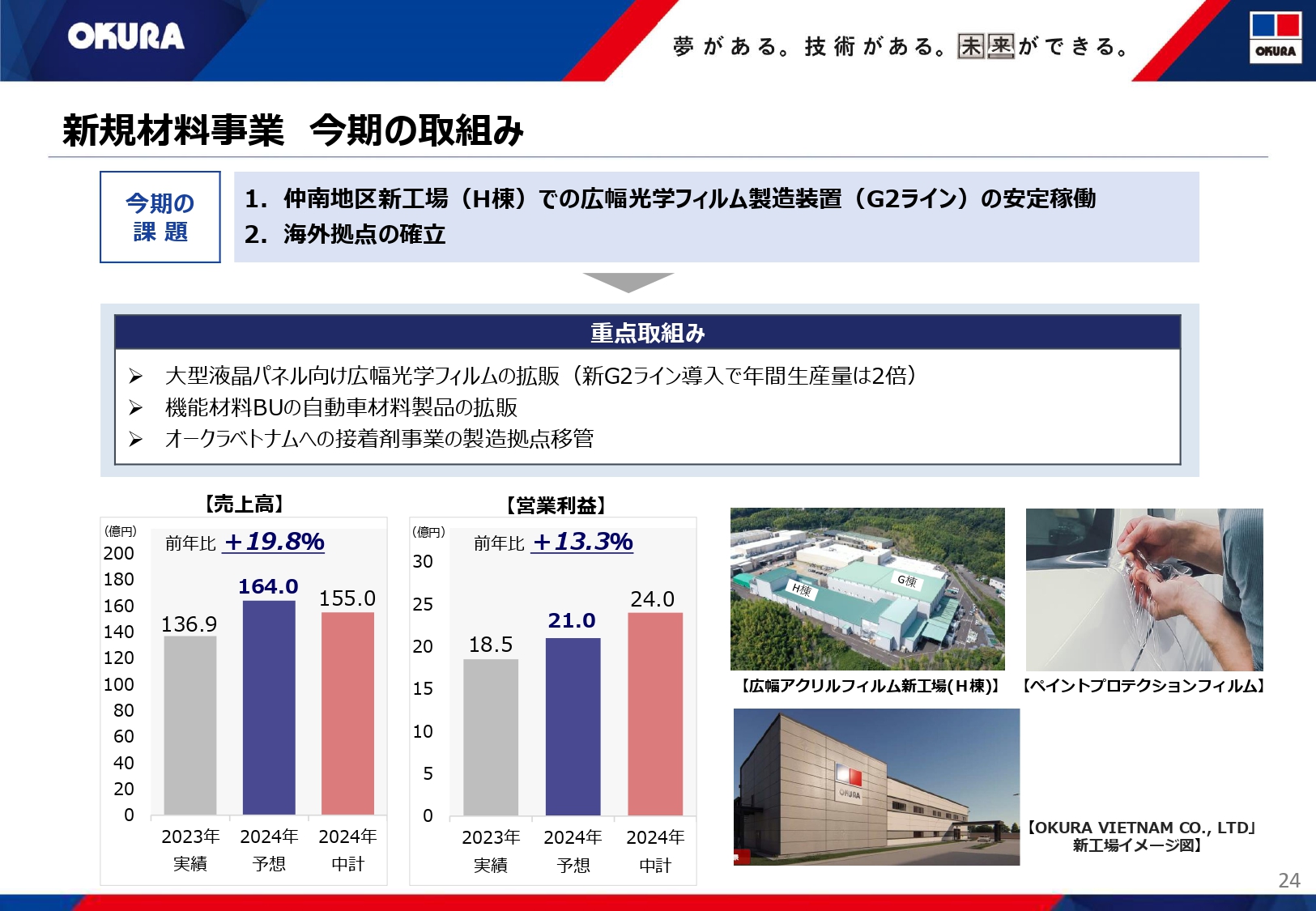

新規材料事業 今期の取組み

新規材料事業です。大型液晶パネル向け光学フィルムは2,500ミリ幅を中心に広幅需要が増加しており、生産能力を2倍に増強して拡販を進めます。

G2ラインは年度初めから量産を開始しています。また、自動車関連のウレタンフィルムや接着剤などの機能性材料の拡販に注力します。

売上高は、前年比19.8パーセント増の164億円、営業利益は13.3パーセント増の21億円を予想しています。

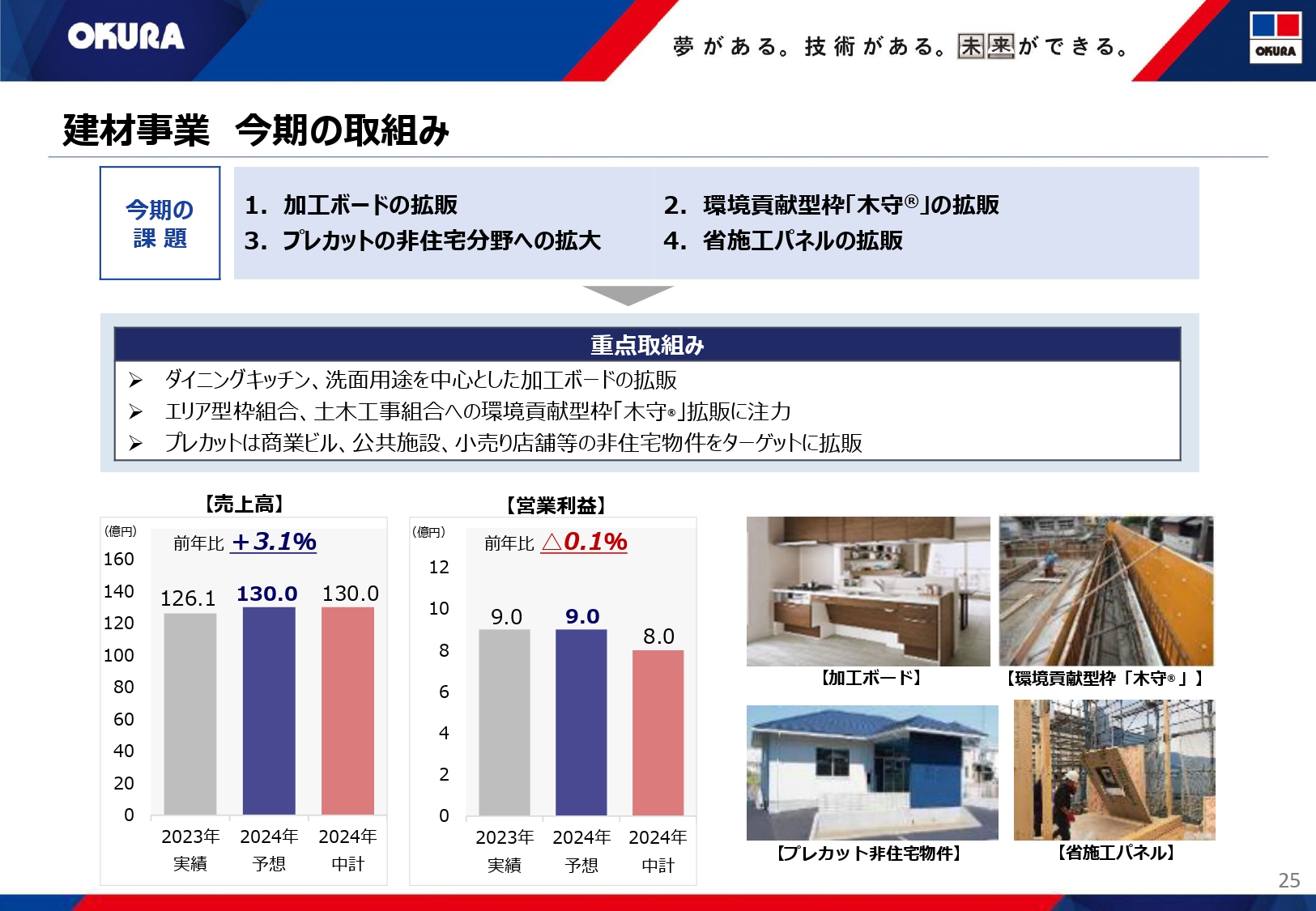

建材事業 今期の取組み

建材事業です。加工ボードは、マンションや商業ビルなどでも需要があるキッチン用や洗面用途を中心とした拡販、また新たな用途での開発を進めています。

環境貢献型枠「木守」は依然として苦戦していますが、現在、ゼネコンの各エリア型枠組合や土木工事組合への拡販に注力しています。

省施工パネルや木材加工においても、非住宅分野への取り組みを強化して市場縮小に対応していきますが、カバーするのは厳しいと想定しています。

したがって、売上高は前年比3.1パーセント増の130億円、営業利益は前年並みの9億円を予想しています。

R&Dセンター 今期の取組み

R&Dセンターでは、「情報電子」「環境・エネルギー」「ライフサイエンス」の分野で新しい要素技術の獲得に取り組み、事業につながる新製品の開発を行っています。

「情報電子」分野では、5G/ミリ波用高周波対応フィルムでの顧客認定に向けて進めています。ディスプレイ材料においては、精密塗工による高機能材料の開発、量産化に向けて取り組んでいます。

「環境・エネルギー」分野では、ケミカルリサイクルの開発を進めており、事業化の目途づけを行います。また、次世代薄膜太陽電池用途での材料開発を進めています。

「ライフサイエンス」分野では、バイオ医薬品、細胞培養用バッグ用で一部採用が始まり、新たな案件でも顧客と共同開発を進めています。

また、植物由来の未利用資源から機能性成分を抽出する開発では、ひまわり種子の残渣から抽出したエキスを使用した機能性製品が商品化され、地域ブランドとして販売されることになりました。

引き続き、要素技術の獲得を加速し、事業化、製品化を進めていきます。

株主還元

株主還元についてご説明します。当社は株主還元を経営上の最重要課題と考え、業績や事業の将来展開に必要な備えなどを総合的に勘案し、安定的な配当を行うことを基本としつつ、配当性向のさらなる向上を目指しています。

この方針のもと、2023年12月期の配当については、株主のみなさまへのさらなる還元を促進するため25円増配し、1株あたり110円としました。2024年12月期も年間110円を想定しています。

なお、今期から中間配当を実施することとしました。

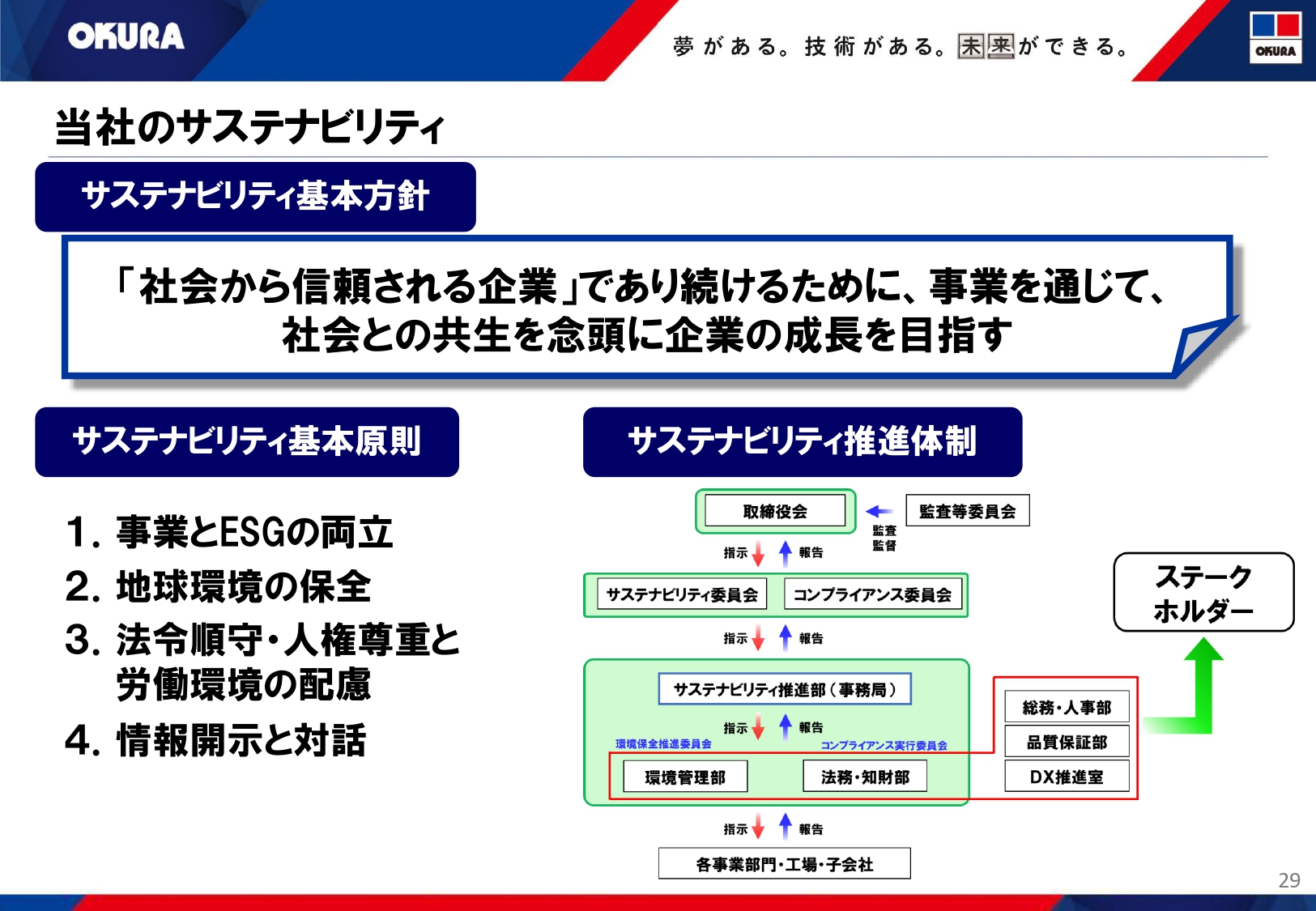

当社のサステナビリティ

当社のサステナビリティ推進活動についてご説明します。

大倉工業グループは、「社会から信頼される企業」であり続けることをサステナビリティ基本方針として、サステナブル経営を実践しています。

今後も事業を通じて、環境課題・社会課題の解決を積極的に展開し、社会から信頼される企業を目指して取り組んでいきます。

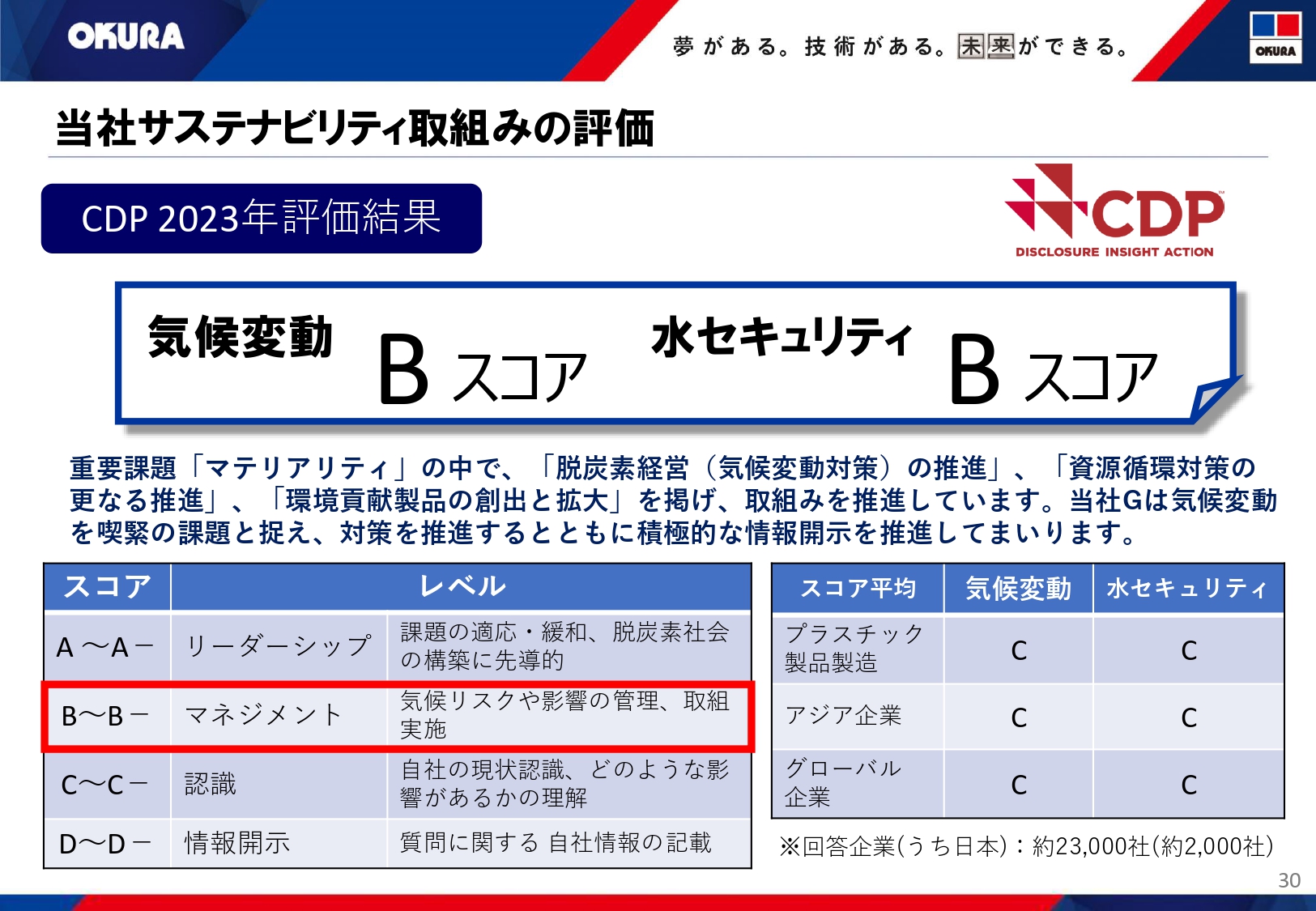

当社サステナビリティ取組みの評価

当社は一昨年に続き、昨年もCDPに回答しました。昨年は「気候変動」に加え、「水セキュリティ」にも回答し、評価結果はともに「B」でした。

業界平均の「C」スコアより、やや高い評価をいただきましたが、今後も気候変動や水リスクにかかわる取り組みを積極的に実施し、さらに高いスコアをいただけるよう取り組んでいきます。

サステナビリティの推進 【E:環境】

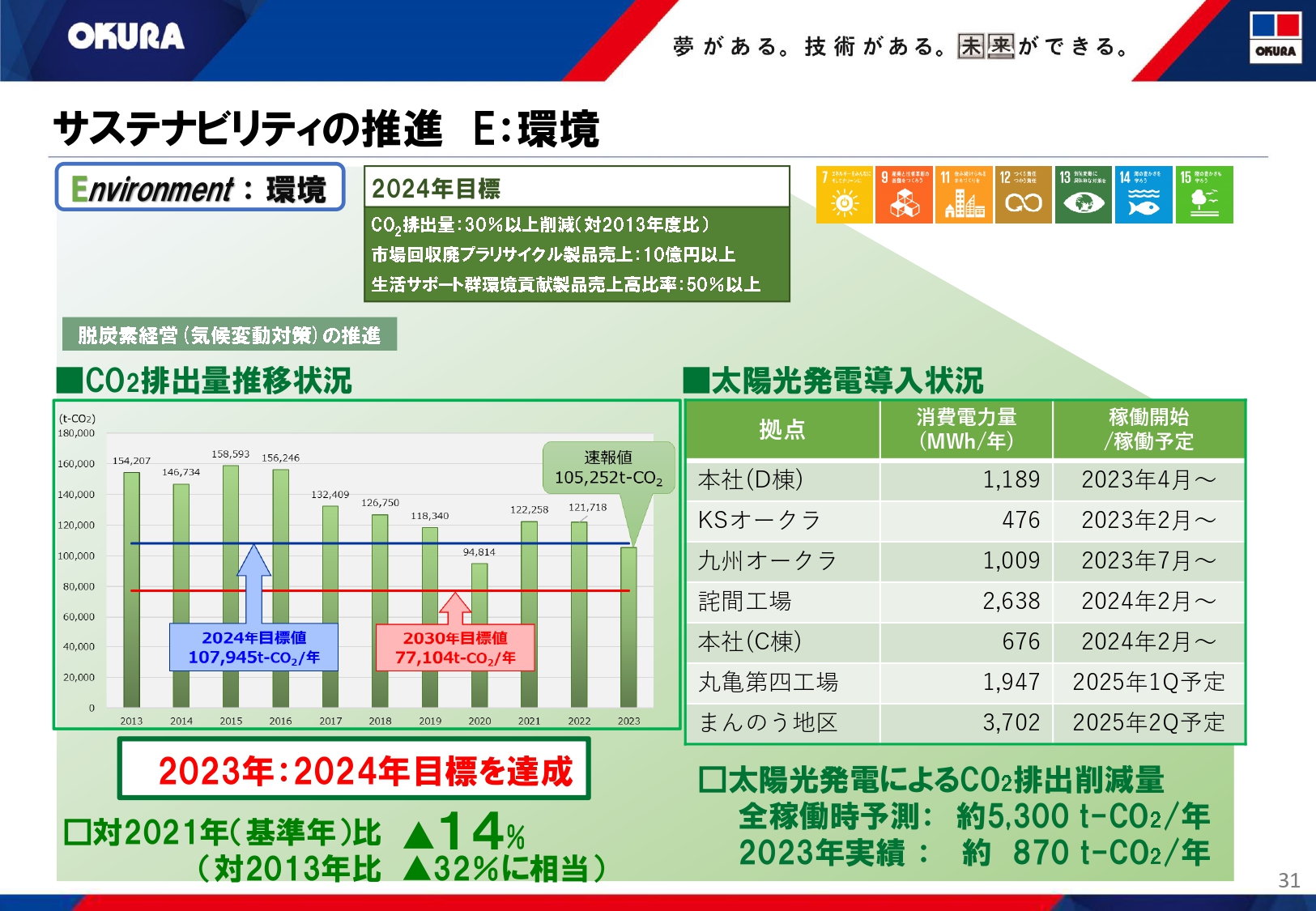

環境に関する取り組みの進捗状況です。まず、CO2排出量の削減状況です。

昨年のCO2排出量は、速報値では、基準年の2021年比で14パーセント減となり、2013年比では32パーセント減に相当する値となりました。昨年時点で、2024年の目標を達成する見込みです。

昨年の太陽光発電の稼働によるCO2削減量は約870トンでしたが、現在導入が決まっている拠点を加え、稼働後の年間削減量は約5,300トンを予定しています。

今後、さらなる省エネ活動を含め、CO2排出量削減へ積極的に取り組んでいきます。

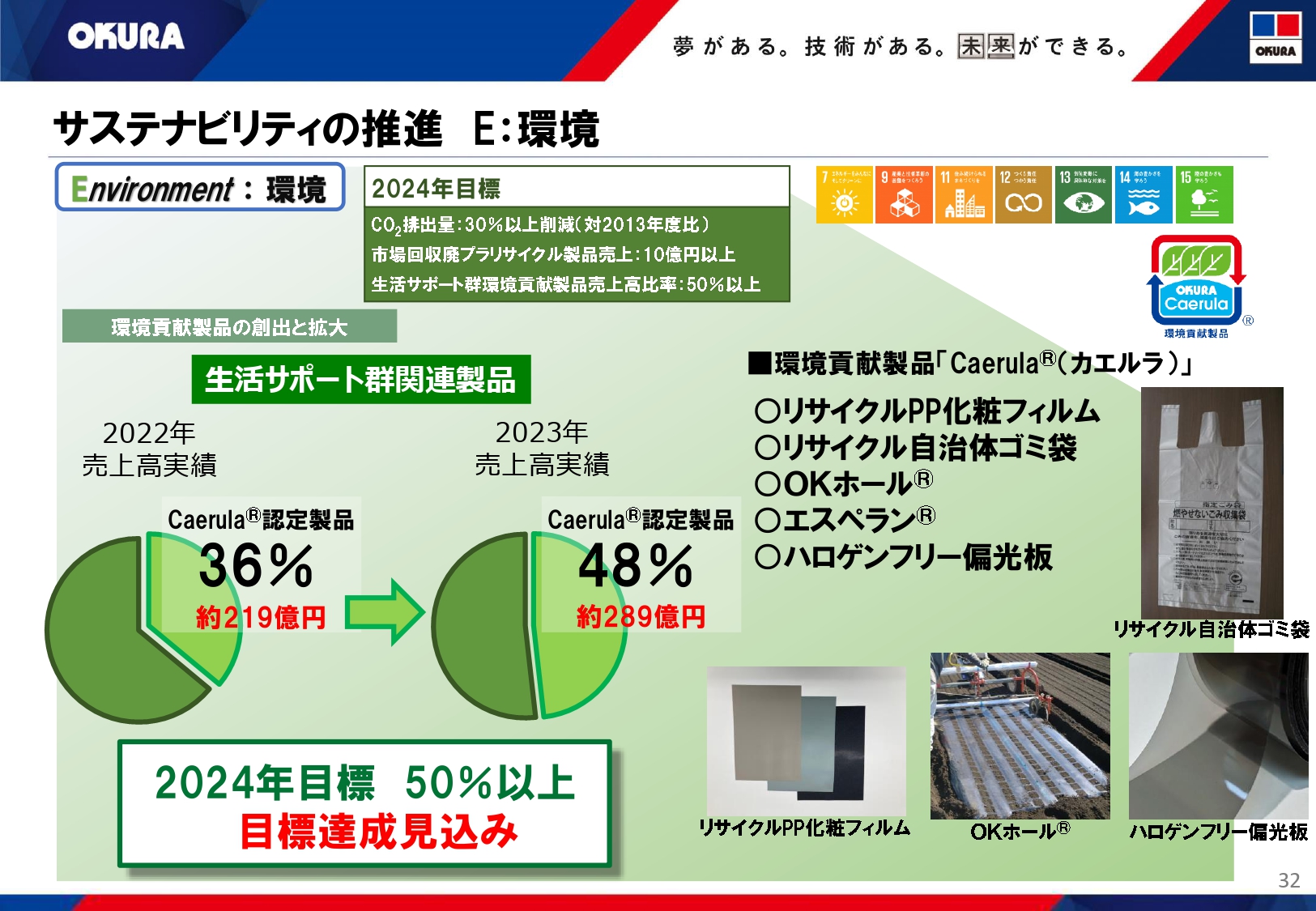

サステナビリティの推進 【E:環境】

環境貢献製品の進捗状況です。当社では環境貢献製品を「Caerula(カエルラ)」とし、生活サポート群における「Caerula」認定製品の売上比率を、2024年に50パーセント以上にする目標で進めています。

2023年の実績は、売上高が約289億円で、昨年比約70億円増加し、割合は48パーセントまで伸び、2024年の目標達成を目指しています。

サステナビリティの推進 【E:環境】

当社はこの度、脱炭素・カーボンニュートラルへ、事業を通じて直接的に貢献できる、森林資源の循環利用による木質構造材、集成材事業に進出します。

この事業を開始するにあたり、香川県および香川県森林組合連合会、徳島県ではナイス株式会社と、それぞれ協定を締結しました。

これらの協定の締結により、原木から集成材の製造販売まで、一気通貫のサプライチェーンを構築し、香川県産材や四国地域材の活用による事業化で、森林資源の循環利用、炭素固定の推進を図っていきます。

この事業の開始にあたって、三豊市、まんのう町とも「地域活性化包括連携協定」を締結しました。

また、当社の合成樹脂事業では、昨年10月にISCC PLUS認証を取得しました。認証取得により、マスバランス方式を活用した、バイオマス原料やリサイクル原料を使用した製品の取り扱いが可能となります。

内容物の品質を保証するという、なくてはならないパッケージにおいても、環境にやさしい製品を開発・提供していきます。

サステナビリティの推進 【S:社会】

社会関連の進捗状況です。2022年に設立した社会関連ワーキンググループと女性分科会は定期的に開催しており、ダイバーシティなどにおける課題解決、女性活躍への環境整備、女性社員の意識向上に取り組んでいます。

当社は、24時間稼働の製造業ということもあり、女性社員の構成比は決して高くありませんが、女性割合は少しずつ高くなってきています。現在は、女性管理職を積極的に登用し、働きがいのある環境作りに注力しているところです。

また当社は、昨年に引き続き「健康経営優良法人2023」に認定されました。本年も認定されるよう、従業員の安全と健康職場の向上に向けて、全社で取り組んでいきます。

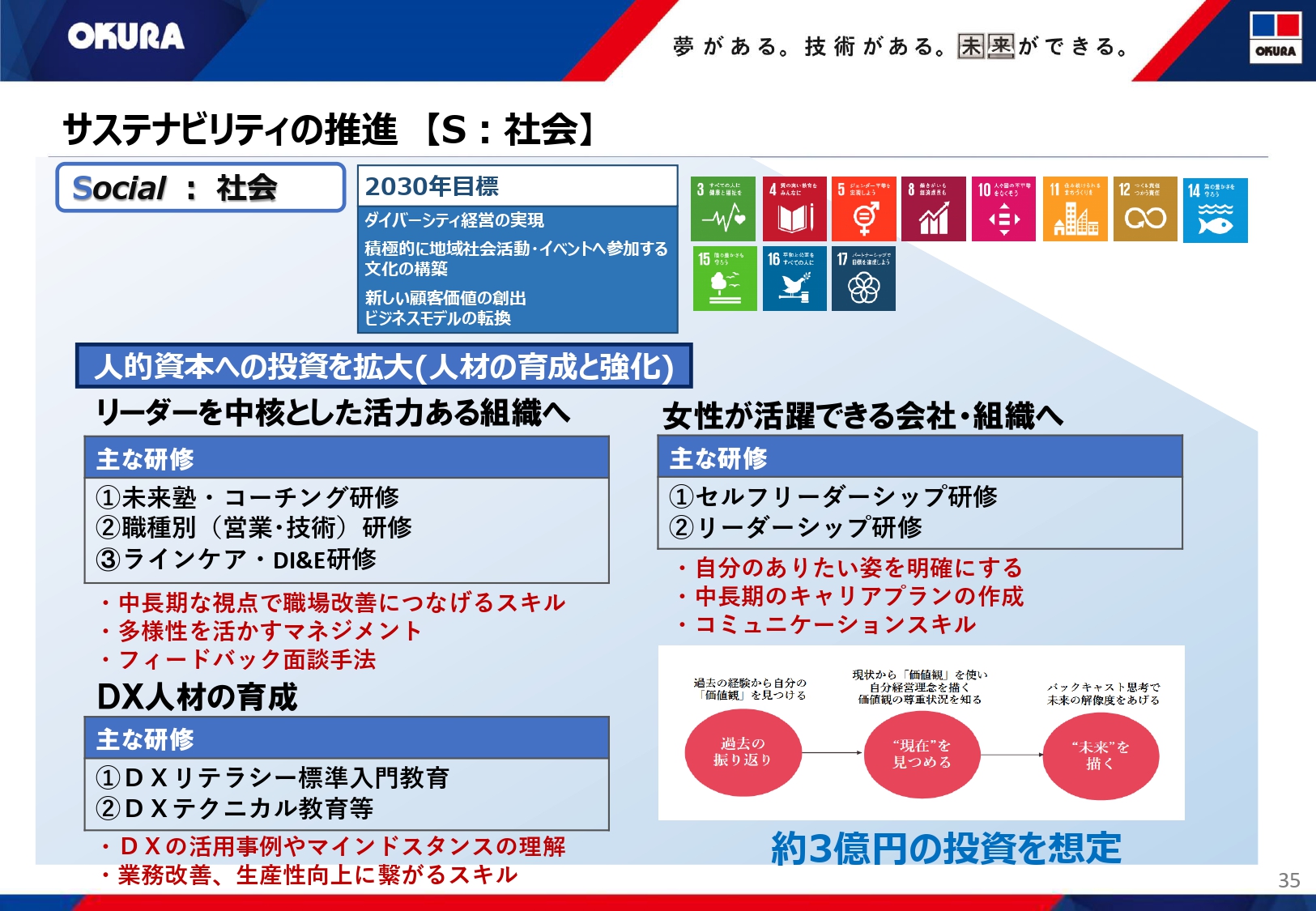

サステナビリティの推進 【S:社会】

人的資本への投資に関する取り組み状況についてです。

一昨年より新しい教育体系を構築し、「Next10(2030)」達成に向けての人材育成と、2024年より新しい人事評価制度を施行し、リーダーのコミュニケーション力とアクション、従業員のエンゲージメントを高め、会社とともに成長する人材の育成に取り組んでいます。

今期については、リーダーを中核とした活力ある組織作りのために、引き続き管理職層のスキルアップを目的とした研修を続けていきます。

また、女性管理職の希望者を増加させるため、女性活躍に向けた研修を実施していきます。さらに、自らの組織のDX化を推進できる人材の育成・研修、教育を継続し、人材の育成を図っていきます。

この他、外国語教育プログラムを開始しており、今後も継続して人的資本の強化に向けて投資を進めていきます。

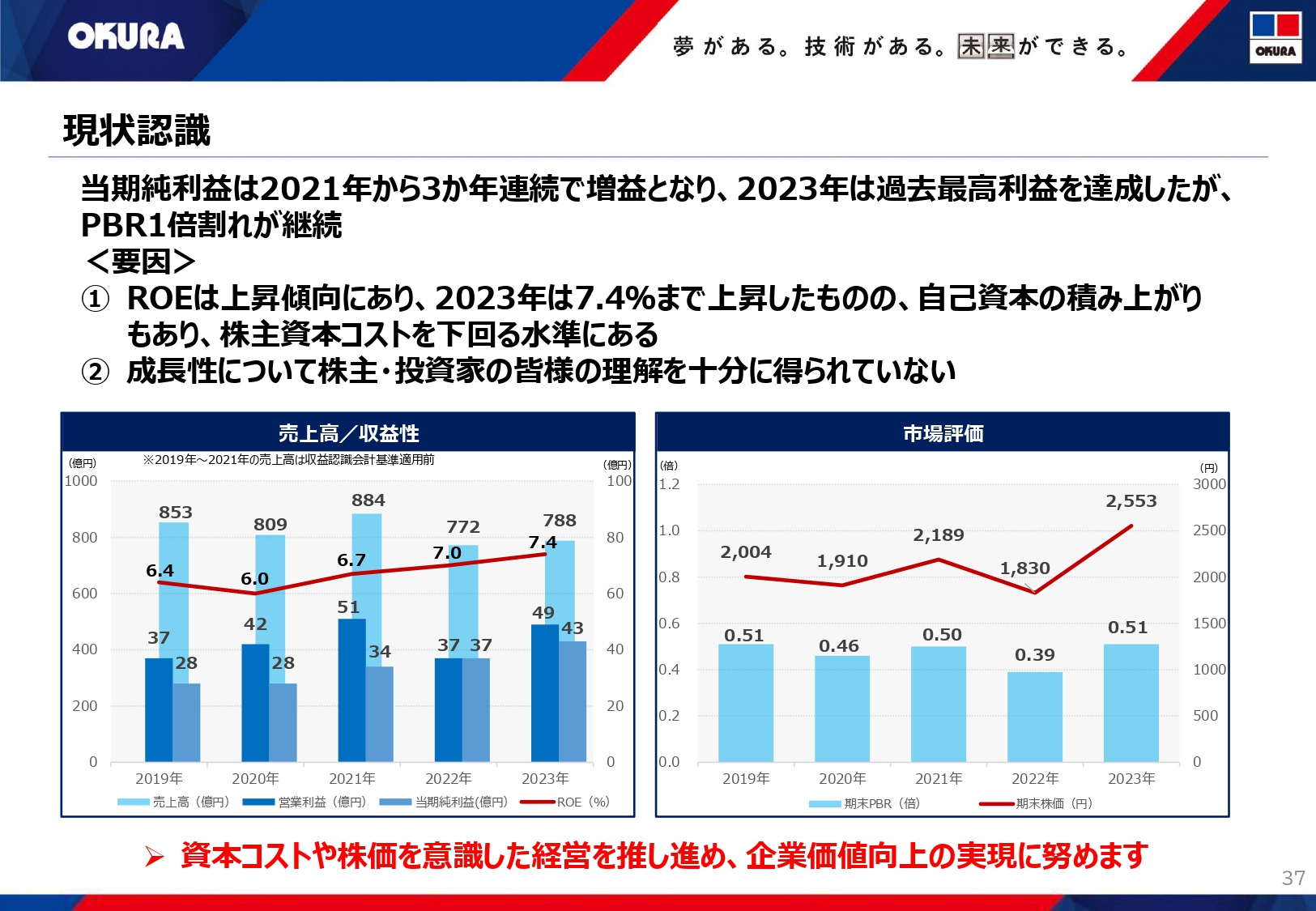

現状認識

最後に、2月13日に発表した「資本コストや株価を意識した経営の実現に向けた対応」について、概要をご説明します。

本日は時間の制約もあり、現状認識と当社の基本方針を中心にご説明します。なお、具体的な内容については、発表している資料をご覧ください。

当社では、2030年のありたい姿として、経営ビジョン「Next10(2030)」を掲げ、基盤事業の強化とともに、成長領域への積極的な投資を進めているところです。

当社の強みである「材料設計と加工技術」、そして「幅広い産業分野への販路」を活用し、成長分野の注力領域を特定して新たな価値を創出することで、事業ポートフォリオを深化させ、持続的な成長を目指しています。しかしながら、株価は昨年上昇したものの、12月末の株価は2,553円であり、PBRは0.51倍と、1倍を大きく下回っている状況です。

この要因は、ROEが7.4パーセントと目標の8パーセントに達していないことに加え、当社の成長に向けた事業戦略・成長戦略が、株主・投資家のみなさまから十分に理解を得られていないところにあると考えています。このような現状認識を踏まえ、これまで以上に資本コストや株価を意識した経営を推し進め、企業価値向上の実現に努めていきます。

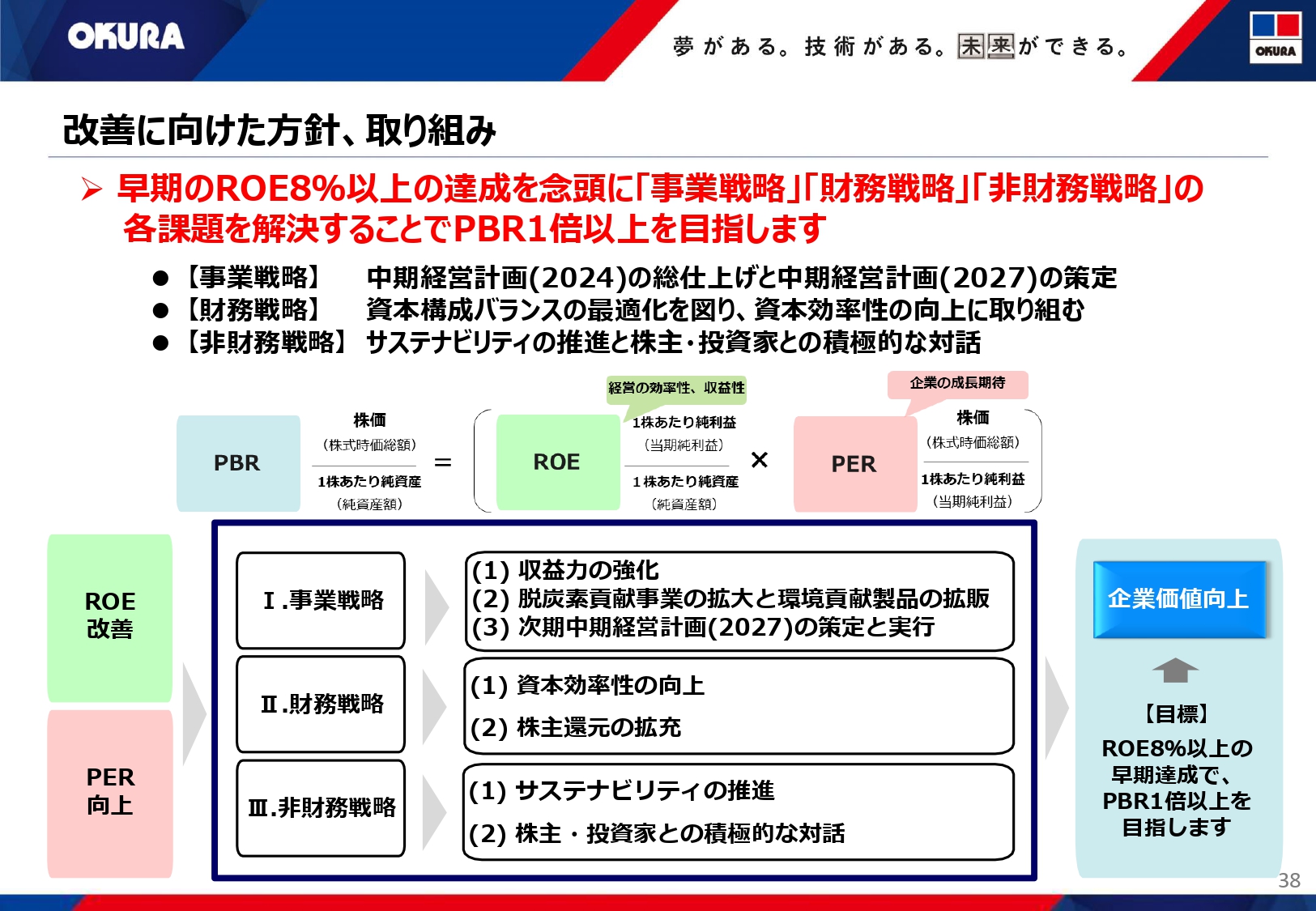

改善に向けた方針、取り組み

現状認識を踏まえ、改善に向けた方針として、早期のROE8パーセント以上の達成を念頭に、「事業戦略」「財務戦略」「非財務戦略」の各課題を解決することで、PBR1倍以上を目指していきます。

事業戦略においては、収益力の強化を目的とした、本年最終年となる中期経営計画(2024)の総仕上げ、そして次期中期経営計画(2027)を策定し、実行することで、持続的な成長を目指していきます。

成長領域の情報電子、環境・エネルギー/モビリティ分野への重点投資、そして海外事業を拡大して収益力を高め、持続的成長を達成していきます。

現在、次期中期経営計画(2027)の策定プロジェクトをスタートさせ、事業戦略の策定に着手しており、現中期経営計画期間以上の投資額になると想定しています。

財務戦略では、政策保有株式を始めとする有価証券の縮減、株主還元の拡充を進め、資本構成バランスの最適化を図り、資本効率性の向上に取り組んでいきます。

また、安定的な配当を基本に配当水準のさらなる引き上げに努めるとともに、自己株式の取得が妥当と判断した場合には、適時検討していきます。

非財務戦略では、サステナビリティの推進と株主・投資家のみなさまとの積極的な対話を進め、当社の成長戦略への理解を深めていただける努力をしていきます。

進捗状況については、毎年取締役会にて検証を行い、開示していきますので、今後とも、株主・投資家のみなさまのご理解をよろしくお願いします。

以上で、本日のご説明を終わります。ありがとうございました。

スポンサードリンク