関連記事

「尻に火がついた」日本企業の行動変容と、外部環境の相互作用で見えてくる日経平均4万円への展望

「尻に火がついた」日本企業の行動変容と、外部環境の相互作用で見えてくる日経平均4万円への展望[写真拡大]

はじめに

草刈貴弘氏(以下、草刈):みなさま、こんばんは。本日は「再発見!動き始めた日本株の今とこれから〜日本株の逆襲開始?日経平均4万円は来るか?!〜」と題して、三井住友DSアセットマネジメントの白木さん、マネックス証券の広木さんとともに、カタリスト投資顧問の草刈がお送りします。よろしくお願いします。

まずは白木さんより「シン 日経平均4万円シナリオ」についてパネルを用いてご説明いただきます。そこからお互いにお話を膨らませていきたいと思っていますので、よろしくお願いします。

本日のポイント 「シン 日経平均4万円シナリオ」

白木久史氏(以下、白木):よろしくお願いします。あらためまして、三井住友DSアセットマネジメントの白木と申します。本日は、「シン 日経平均4万円シナリオ」ということで、日本株の株価を押し上げる企業の行動変容と外部環境の変化について、広木さん、草刈さんといろいろとディスカッションできればと思っています。

「シン 日経平均4万円シナリオ」ということで、我々は日本株についてかなり強気で見ているのですが、それには大きな2つの要因があります。1つが企業の行動変容、つまり内部要因です。もう1つが外部環境です。内部要因と外部環境の2つが組み合わさることで、日本株にかなり上向きの圧力がかかり、上昇する可能性が高いと見ているわけです。

本日のポイント 株価を押し上げる「企業の行動変容」とは?

白木:1つ目の内部要因についてです。「株価を押し上げる企業の行動変容とは何なの?」ということについてお話ししながら、お二人とディスカッションしていければと思います。

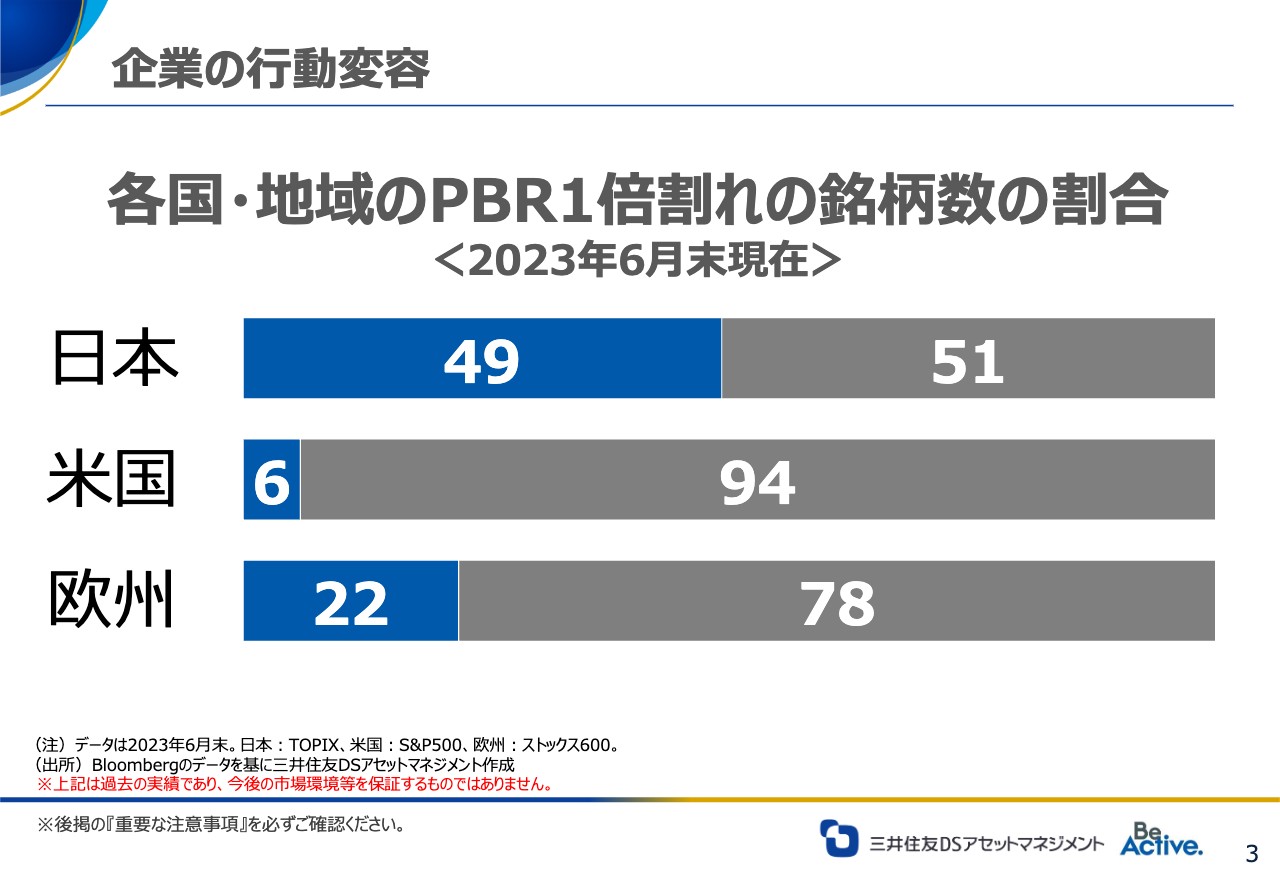

企業の行動変容 各国・地域のPBR1倍割れの銘柄数の割合

白木:3ページに、日本・米国・欧州の3地域におけるPBR1倍割れ企業の銘柄数の割合を記載しています。こちらは2023年6月末の数字ですので、足元は若干改善していますが、日本企業のおよそ半分がPBR1倍割れ、つまり2社に1社はPBR1倍を割っているのです。ちなみに、母集団はTOPIX採用企業になります。

草刈:6月末の数字ということは、「PBR1倍割れは問題だ」というニュースが多く出た後でも、このような状況だということですね?

白木:そのとおりです。かつてはマーケット平均が1倍などという時もありましたので、さらに酷い状況でした。

いろいろと議論が盛り上がり始め、株価もじわじわと上がっていきました。「トヨタのような優良企業でも1倍を割っているのだな」などと言われながらも、好決算や全固体電池の話などがあり、トヨタは1倍をクリアしました。しかし、そのような動きがあっても、ほぼ半分の企業はPBR1倍を割っています。

一方で、アメリカでPBR1倍を割っている企業は6パーセント、欧州では22パーセントです。日本のPBRは圧倒的に安い、もしくは評価が低いということが見て取れるかと思います。

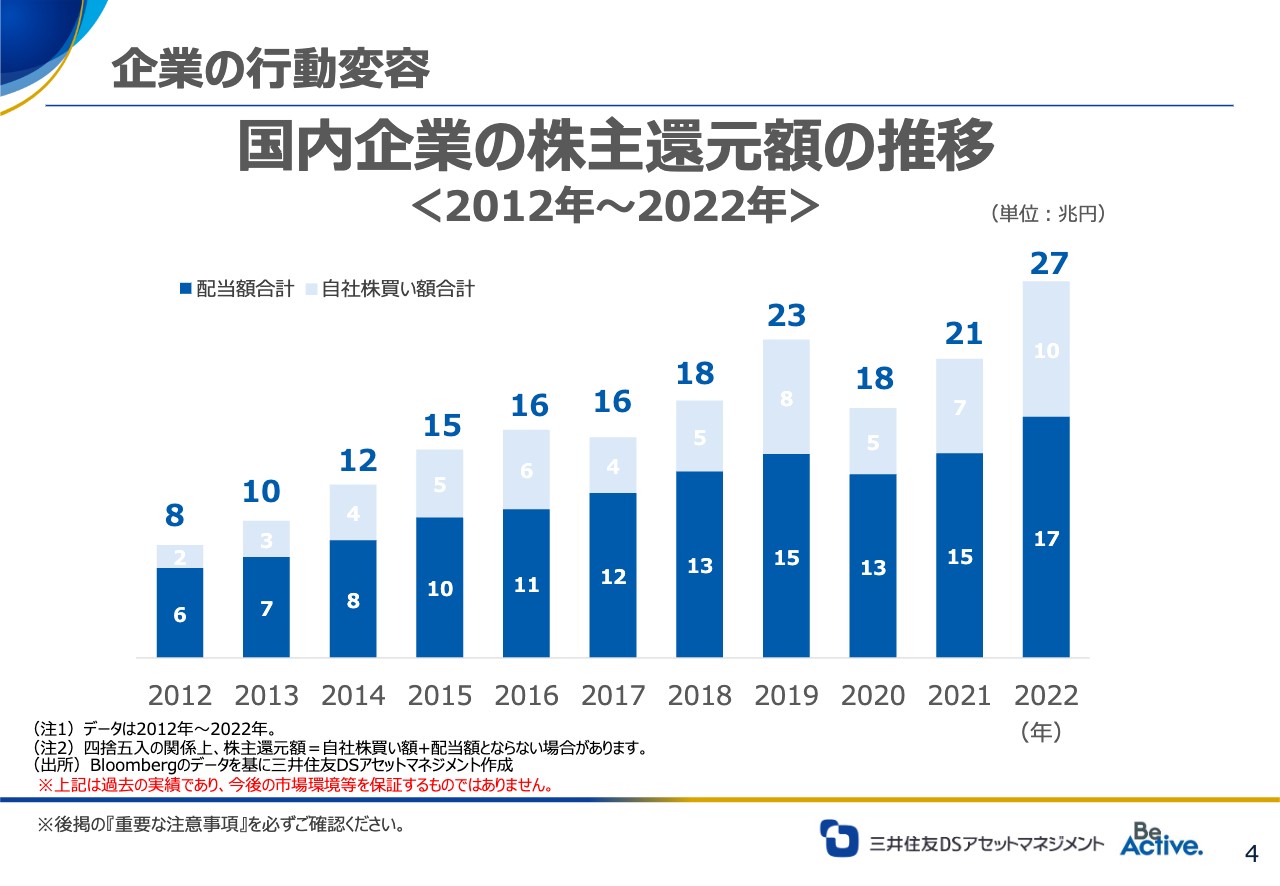

企業の行動変容 国内企業の株主還元額の推移

白木:それでは今後どのようなことが期待できるのか、企業の行動変容についてお話ししていきます。今、PBRがじわじわと改善してきていますが、大きな要因は2つあります。

1つは東証、金融庁です。特に東証は「PBR1倍割れなど許容できないよ」ということを明らかにしました。「成績でいえば赤点ですよ」「反省文を書いて、今度の期末テストでは赤点を取らないことを、内外へきちんとディスクローズしなさいよ」「要因分析と対策について、きちんとディスクローズしてくださいよ」と強く勧めています。これはかなりの脅しと言いますか、強烈なメッセージとして伝わっているわけです。

もう1つは、いわゆるアクティビスト・ファンド、「物言う株主」の活躍です。万年割安で、バランスシートまたは財務諸表に手元現金(キャッシュ)が潤沢にあって、事業の利益率も低い企業、またPBRなどで見れば割安だが、きちんと資本を評価できていない企業が、特に外資系のアクティビスト・ファンドから狙い撃ちにされているのです。

一昔前なら、例えば小糸製作所にブーン・ピケンズという、グリーンメーラー、いわゆる脅しをする投資家が来たり、少し前もブルドックソースの株をスティール・パートナーズが買い占めたりしました。

このようなアクティビスト・ファンドが来たのですが、彼らが来た時の日本の反応は、官民そろって「とんでもない奴らが来た」というものでした。「追い返せ」「買収防衛だ」と反応したのですが、今はまったく違います。

「こんなのが来て、大変なんです」と言うと、東証や金融庁から「いやいや、君らのほうがおかしいよ」「アクティビスト・ファンドの言うことのほうが合っているよ」と言われ、完全に挟み撃ちにされて、行動変容せざるを得ない状況になっています。それが、大きな要因かと思います。

草刈:今年、ある自動車部品メーカーが「これまでまったく株主のことを見ていなかったのではないか」と言われていました。今まで10パーセントぐらいだった配当性向を突然、「50パーセントに上げます」「自社株買いを10パーセントぐらいにします」などと言い出したのは、やはり行動変容せざるを得なくなったことが大きいですよね。

白木:おっしゃるとおりです。下品な言い方をすれば、完全に「尻に火がついた」状態だと言っていいと思います。スライドに記載しているのは株主還元額の推移ですが、2020年はコロナ禍もあったため、自社株買いと配当で18兆円だったものが、2021年には21兆円、コロナ禍が終わった2022年は27兆円で史上最高を更新しました。

我々の推計では、今年度は配当が19兆円、自社株買いが12兆円から13兆円で株主還元額は約31兆円、さらに再来年には34兆円まで増えると見ています。このようなかたちで、株主のほうを見た経営に変わってきていることが定量的にも如実に表れていると思います。

PBRがこれだけ話題になっていますが、日本は非常にPBRが安いです。なぜなら、かつては経営者が「株のことは、あまり気にしなくてもいいよ」とする風潮があったためです。これはとんでもない話で、資本主義の国としてはあり得ないと思っています。

例えばアメリカなら、株価が低迷していたら経営者は株主にクビにされます。もしくは合議制の指名報酬委員会で「あなたは、もうダメよ」と言われます。仮にそこをくぐり抜けたとしても、株価が低迷していれば競合先に買収され、最終的に買収されたほうは切り刻まれて、経営者は当然クビになります。

そのような意味で、株価は生命線ですので、経営者としては株価を上げることに血道を上げます。一方で、日本はどちらかといえば、その辺りがピンと来ていません。そのような意味では、今まで何となく資本主義で来ていましたが、資本主義の原則に戻ってきていると思います。

草刈:私が所属しているカタリスト投資顧問も、アクティベートをして企業に対話を申し込んで企業変革を促すという事業を行っているのですが、「やはり、話がずれていたのだな」と理解することがあります。

私たち投資家は資本効率など、「率」という観点で話をしますが、例えば企業側は「営業利益率が高い」という話になると、営業利益率の話は同じ「率」ではあるものの、「どれぐらい資本をかけて、それを達成したか」「絶対額としては大きいよね」など、または「売上高が過去最高だ」という話になってしまい、結果的にあまり効率が良くありません。そのことにまったく目を向けていなかったという傾向が見受けられます。

例えば、株主還元や「いかに小さな資本コストで、より大きくするか」という観点に、少しずつでも変わっていけば良いと思います、変わってきているとは思いますが、その改善が目に見えるようにならないと、日本の企業価値の高まりに向けては、まだ今後時間がかかってしまうのではないかと思います。

白木:私はけっこう楽観的で、同調圧力もありますしし、「尻に火がついている」ということもあるため、日本企業は大きく変わっていくのだろうという確信めいたものがあります。

その最たるものとして、日本の経営者はクビになったらただの人になります。メガバンクで一番高い給料をもらっている三菱UFJの半沢頭取でも、年収で3億円ももらっていません。

しかし、JPモルガン・チェースのジェームズ・ダイモンならば、年収40億円を超えるわけです。さらに、ブラックロックのCEOだと300億円以上もらっているのです。そのため、彼らはクビになっても悠々自適なのですが、日本の経営者はクビになれば、本当に資産も何もない、ただの人になってしまいます。

そのため、彼らがもしクビになるリスクをアメリカの経営者並みに感じるとすれば、その切迫感はアメリカの経営者以上に激しいものがあると思いますので、僕は行動変容が起きつつあるし、起きているのではないのかと思います。

「これはまずいぞ」「このままだとクビになるぞ」「そうしたら、何も残らないぞ」といった切迫感は、金銭的に恵まれているアメリカの経営者より、むしろ日本の経営者のほうが強いのではないかと感じます。

草刈:そのあたりのお話は、もっと進んでいくとおもしろくなると思います。

広木さんは、株主還元のところなどで何かご意見はありますか?

広木隆氏(以下、広木):白木さんのおっしゃるとおりだと思います。ようやく日本企業も株主のほうを向いた経営、政策を行い始めたのは良いことです。

ただ、両方とも極端すぎると思います。例えば、白木さんが「本来あるべき資本主義に戻る」というお話をされましたが、要するにアメリカでは行き過ぎで、日本では逆にまったく足りていなかったのです。資本主義どころか、共産主義とまで言われていました。

名前はど忘れしましたが、昔のフィナンシャル・タイムズの記者が書いた本があり、「日本の企業というのは、ほとんど何とか共産主義だ」というようなことが書いてありました。まさにそうだと思うのです。株主軽視の時代が長く続いたため、尻を叩くような、まさに「尻に火がつく」現状はちょうど良いのではないかと思います。

一方で、世界を見渡すと、欧米では株主至上主義が行き過ぎていたアングロサクソンの方たち、ショートターミズムに偏りすぎているという批判があります。

経営者は「自分が経営トップにいる間だけ業績が良ければ良いんだ。ストックオプションでボーナスをもらい、株価を上げて株主に貢献すれば、自分も株主もWin-Winになる」と考えている状況です。

ショートターミズムに立って自分の利益を追求しすぎるあまり、いろいろな弊害が生まれています。古くはエンロンやワールドコムの不正事件、直近ではリーマンショックが挙げられます。リーマンショックは直接的な不正ではありませんが、あまりに利益を追求しすぎた例です。そのような過去の反省から、ステークホルダー資本主義への転換がありました。

海外では今、株主だけでなく、顧客や従業員、取引先、地域社会も含めたすべてのステークホルダーを大切にする姿勢が見られます。そうすると日本の経営者の中には、「そら見ろ、やっぱり日本流の経営のほうが良かったじゃないか」という人もいるわけです。

近江商人の「三方よし」という考え方があるように、日本企業は昔から、株主だけでなく取引先も従業員も大切にしてきました。これが日本流の経営で、自分たちのやっていたことがやはり正しかったと主張する経営者が出てきます。

しかし、個人的には、まずはしっかりと株主に還元して利益を上げ、企業価値やPBRの水準を高めてから言ってほしいと思います。いろいろと議論が錯綜しつつあるように感じています。

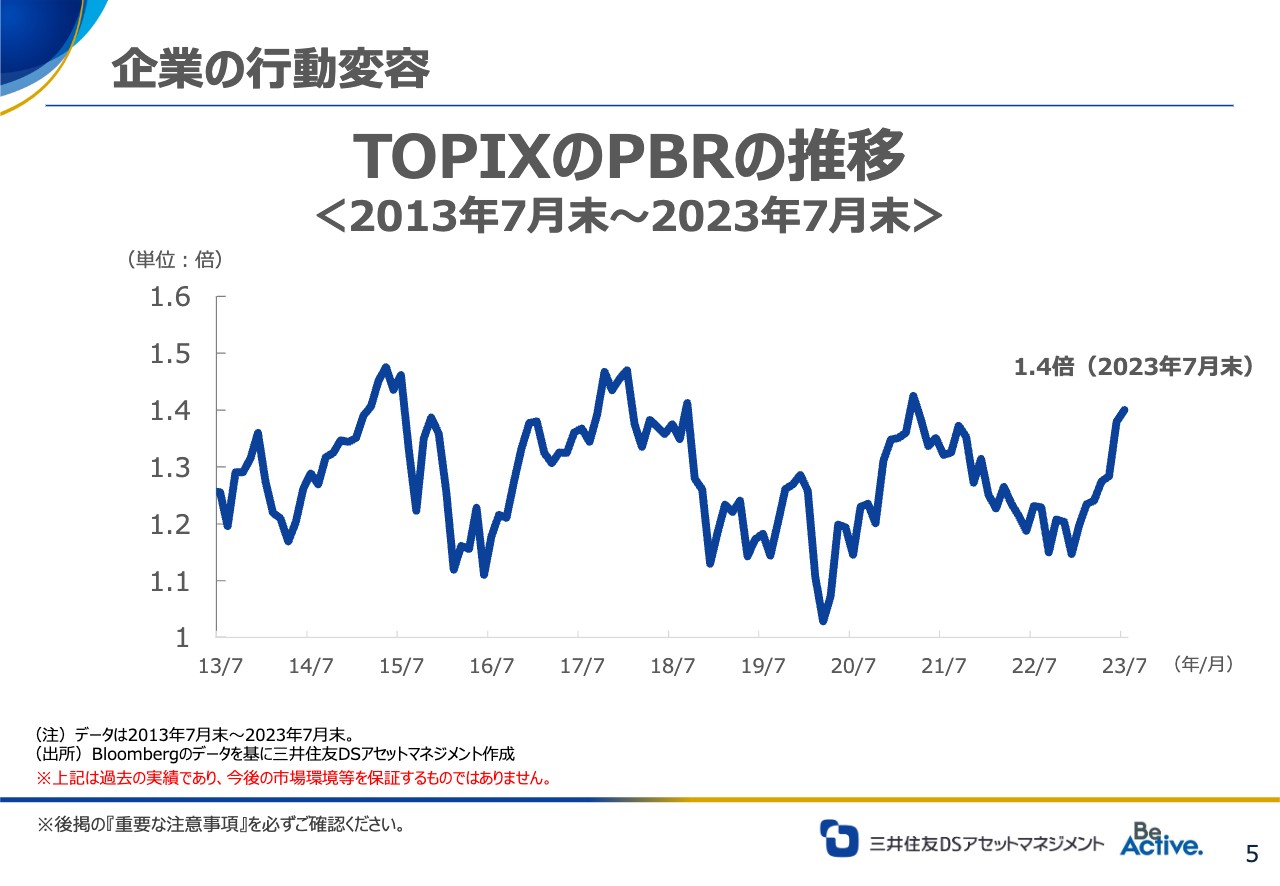

企業の行動変容 TOPIXのPBRの推移

白木:ちなみに、現在のPBRがどのようになっているのかまとめたスライドがあります。

草刈:はい、見てみましょう。

白木:平均でほぼ1倍だったものが、7月末時点で1.4倍ぐらいまで上昇しています。株価が上がったためPBRも上がったと言われればそれまでですが、行動変容の効果が徐々に数字に現れていると感じます。

コロナ禍の影響もあり、2020年前後はひどかったですからね。PBRは明らかに上がってきていることが見て取れると思います。

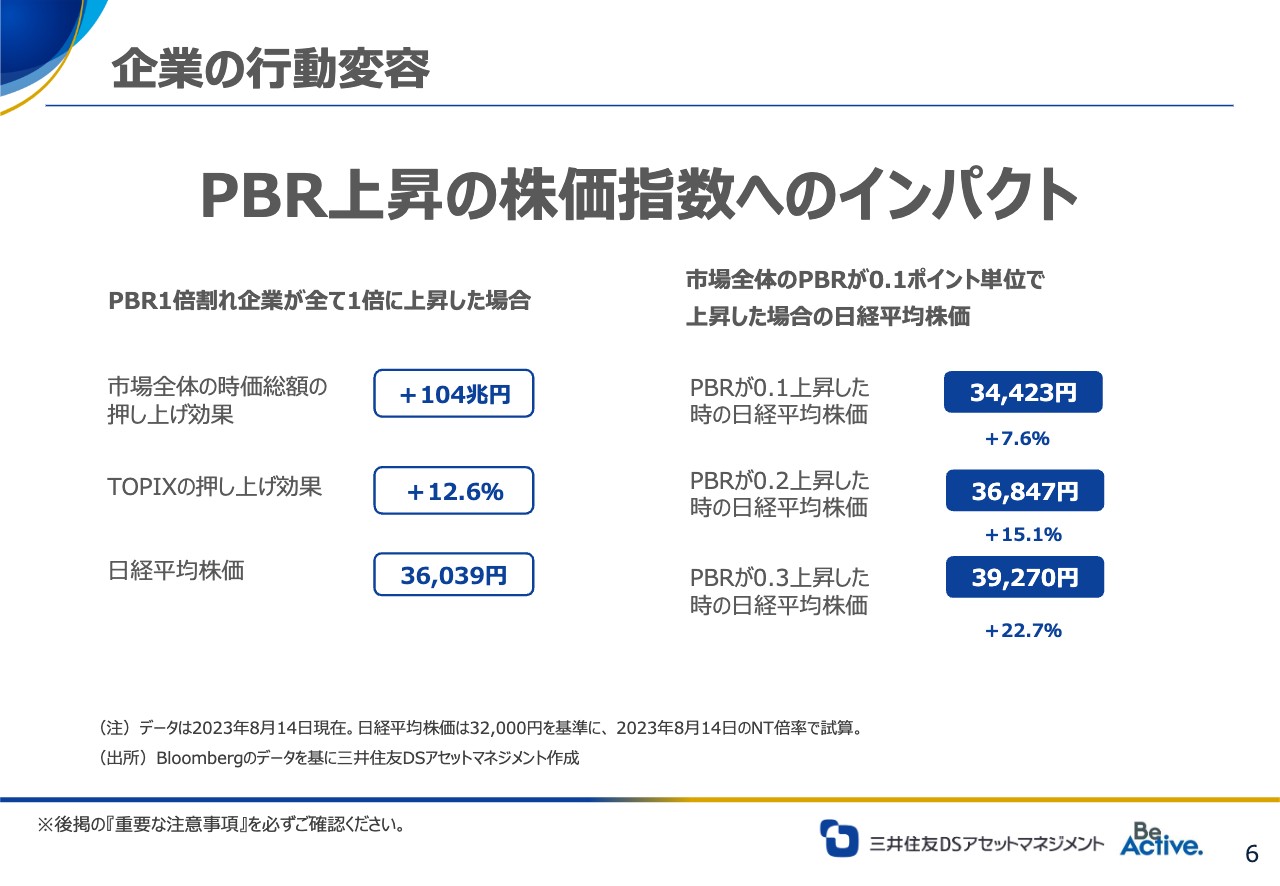

企業の行動変容 PBR上昇の株価指数へのインパクト

白木:結局、PBRを上げるのに一番大切なのはROE、Return On Equityです。株式資本に対する利益率を上げるとROEが上がっていきます。

ROEは、デュポン分解と言って3つのパーツに分けることができます。売上高に対する利益率と、総資産の回転率、つまり総資産が売上に対してどれぐらいで回っているか、そして株主資本比率、レバレッジの3つです。要するに、効率よく資本を使って、儲かる商売をすればROEは上がります。

勘の良い方はもうお気づきだと思いますが、PBR対策というのは株価対策そのものなのです。株主資本が一定ならば株価を上げることでPBRが上がります。かつてPKOというものがありましたが、そういうものとは異なる、本流の株価対策です。

日本の上場企業の多くがこれに取り組めば相応のインパクトがあるだろうということで、試算した結果をスライドに記載しています。

足元でPBR1倍を割っている企業が、すべて1倍まで上昇した場合のインパクトを計算しました。左側にあるとおり、時価総額が104兆円増加するという計算になりました。TOPIXの時価総額に対して12.6パーセントですので、インデックスも12.6パーセント上がります。これにNT倍率を掛けて日経平均に換算すると、3万6,000円を超えてきます。

ただし、PBR0.1倍の会社がPBR1倍になるということは、株価が10倍になるということです。「それは無茶じゃないの?」と考える人もいると思います。そこで今度は、資本効率の良い会社も悪い会社もがんばるとして、「市場全体の企業のPBRが0.1ポイント刻みで上がると、どれぐらいの経済効果があるか?」と考えた結果が、スライド右側の数字です。

PBRが0.1ポイント上がると、7.6パーセントぐらい時価総額が増えますので、日経平均に換算すると3万4,000円強です。0.2ポイント改善すると15パーセント上昇して3万7,000円弱です。0.3ポイント改善すると約22.7パーセント上昇し、3万9,270円まで上がってきます。

1日のボラティリティが約4万円付くぐらいの水準まで上がります。PBRの改善にはそのくらいのインパクトがあるということです。

草刈:右側は「資本効率の良い会社もそうでない会社も、みんなでがんばりましょう」と考えた場合ですね?

白木:そうです。「みんなで平均点を上げていきましょう」ということです。

草刈:左側は「今、足りていない会社はがんばってください」ということですね。

白木:はい。「赤点の人、ちゃんと合格するようにがんばってください」というのが左側です。

草刈:どちらもかなり大きなインパクトがありますね。

白木:そうですね。株価対策はPBR対策そのものです。企業が資本効率の改善やビジネスの集中と選択をきちんと実行して株価対策をすると、それがそのままPBR対策になりますので、株価にインパクトがあるのは当然といえば当然です。

草刈:視聴者の方には、日経平均4万円になってほしいと思いつつも、「バブルの時のような値段が付くのはおかしい」と考え、絶対値として日経平均4万円がつくと大丈夫か心配に思う方もいらっしゃると思いますが、現在は投資の外部環境も変化しているということについて、引き続きお話をお願いします。

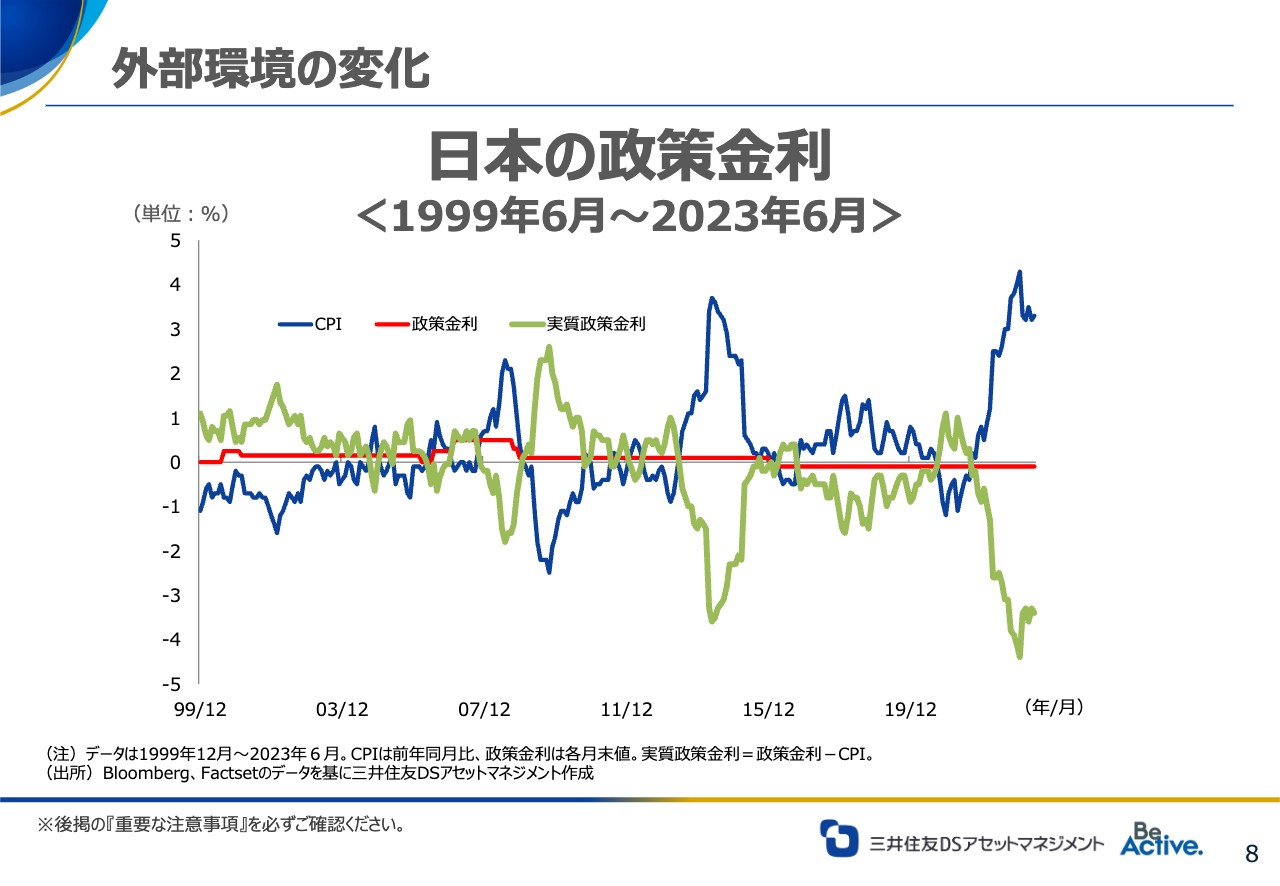

外部環境の変化 日本の政策金利

白木:我々の見立てでは、内部要因と外部環境の変化が相互作用して日本株の追い風になっていると考えています。まずは外部環境についてお話しします。

一番大きな変化は、デフレ脱却の可能性が高まってきたことです。グラフの赤色の線は日本の短期政策金利です。青色の線がCPI、消費者物価指数で、変動の激しい食品やエネルギーを除いていない、ヘッドラインのインフレ率を表しています。

短期政策金利からCPIをマイナスして、実質の政策金利を出した結果が緑色の線になります。足元を見ていただくとわかるように、かなり下がっています。政策金利マイナス0.1パーセントで、CPIが6月も7月もプラス3.3パーセントですので、強烈な金融緩和になっている状況です。

一部凹んでいるのはCPIが上がった結果です。これは消費税によるもので経済の実力ではありません。実質の短期政策金利が今世紀最低水準、つまり超金融緩和にあることは一目瞭然です。こんな金融緩和をやられたら、たまったものではありません。銀行のスーパー定期に預金しても、10年で金利が0.002パーセントで、さらに20パーセントの源泉分離課税が取られるような状況です。

このような状況では、手持ちの現金は欲しいものを買うか、投資するかしかありません。これは株式市場にとって大きな追い風になります。景気が刺激されて企業も人もお金を使うようになり、株価も上がらざるを得ません。

このような政策について、YCC0.5がプラスマイナス1になったというような細かい点に注目するよりも、グローバルスタンダードの短期政策金利にフォーカスした議論があっても良いのではないかと感じます。実際、我々の生活に大きく影響します。

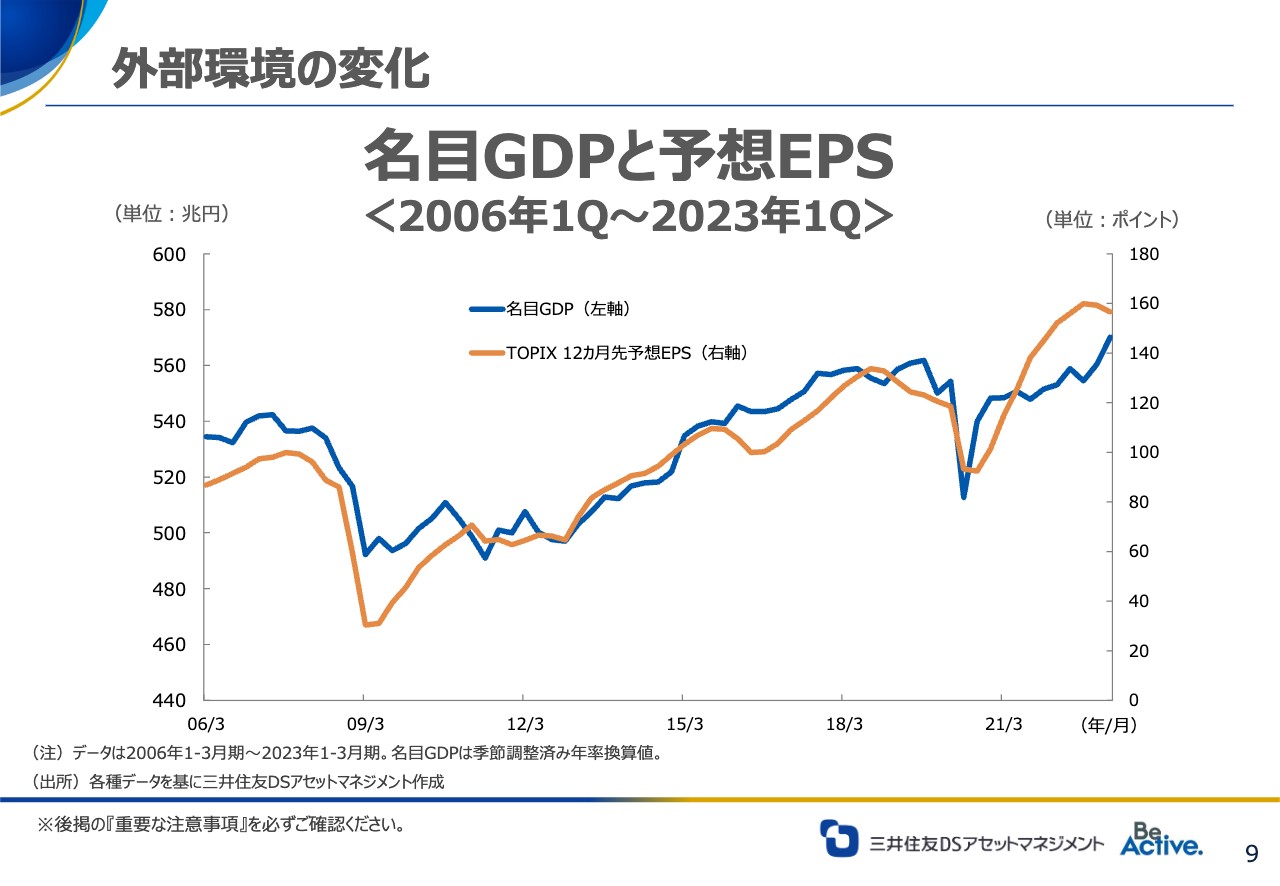

外部環境の変化 名目GDPと予想EPS

白木:これだけのリフレ政策を実行したことで、現在の日本はインフレに近い状況になっています。もちろん海外からの輸入の部分もありますが、人も企業もお金を使うようになりました。時間が経つほど物の値段が上がるため、今日欲しい物は今日買うようになります。

デフレの時は逆ですよね。「明日になったら安くなるから、今日買うのはやめておこう」、次の日にはまた「明日のほうが安くなるから待とう」。これを繰り返して、人も企業もお金を使わなくなります。

結果として、消費もせず投資もしないというデフレの沼にはまってしまいます。ところがマイルドなインフレが始まると、誰もがお金を使うようになり、景気が良くなります。

もう1つ重要なのは、マイルドなインフレと堅調な経済成長がセットで起きると、名目の国内総生産が伸びるということです。その結果どうなるかというと、当然、企業の売上や利益が伸びてきます。

すでにエビデンスも出ており、例えば2022年度の国と地方の税収は約70兆円まで増えているのですが、2019年度のコロナ禍前から、あっという間に2割増えています。

なぜこうなったのかというと、企業の売上にかかる消費税・企業のボトムライン・利益にかかる法人税がガツンと伸びているのです。これは名目経済が伸びているためです。

ここに出した予想EPS、つまり一株あたりの最終利益というのは、名目GDPが増えれば、普通は必ず増えてくるというわけです。かなりの確度で増えてきます。株価は「EPS×PER」ですので、EPSが増えれば当然株価も上がってきます。

ちなみに、スライドで青色のラインが名目GDP、オレンジ色のラインがTOPIXの12ヶ月先予想EPSなのですが、非常にきれいに揃っていると思います。

外部環境の変化

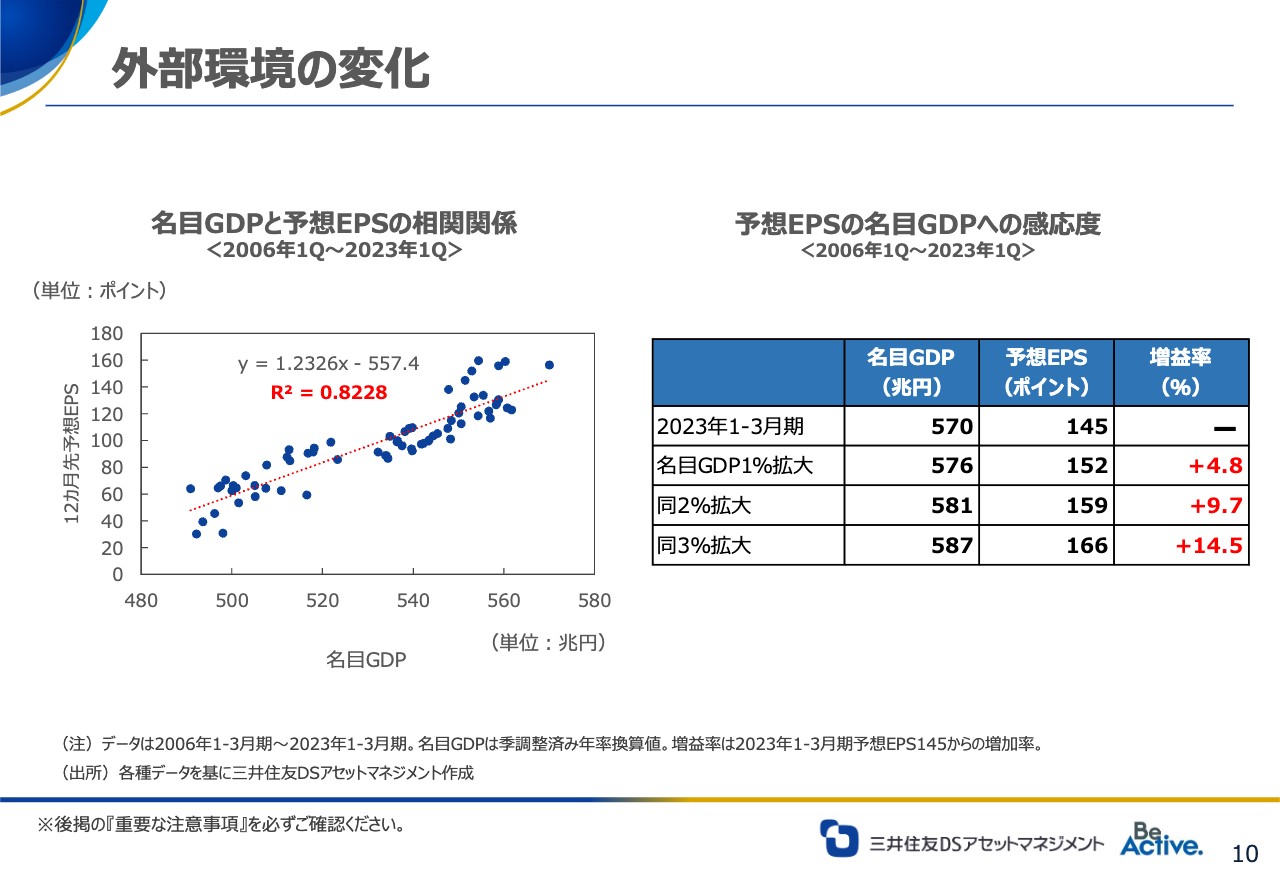

白木:ちなみに単回帰分析しても非常にフィットが良いです。アールスクエアが0.8228ですので、相関係数の2乗で約0.8ということは、相関係数自体は0.9を超えているため、「名目GDPの予想EPSに対する説明力は高い」ということが統計的にも確認できています。

実際に、どの程度のインパクトがあるかというと、足元のGDPの水準で計算すると、名目GDPが1パーセント増えると約5パーセント弱の増益になるという数字も出ており、名目GDPがどんどん増えると、企業の増益もガンガン来るのだと思います。「どんどん」「ガンガン」というと昔のクイズ番組みたいですが、そのような状況にあるということを我々は認識しておく必要があると思います。

名目GDPがどのくらい増えるかというと、当社は大まかに今年度5.6パーセント、来年度2.3パーセントのプラス成長を見込んでいます。したがって、かなりのEPSの成長が来るだろうと考えています。

外部環境の変化

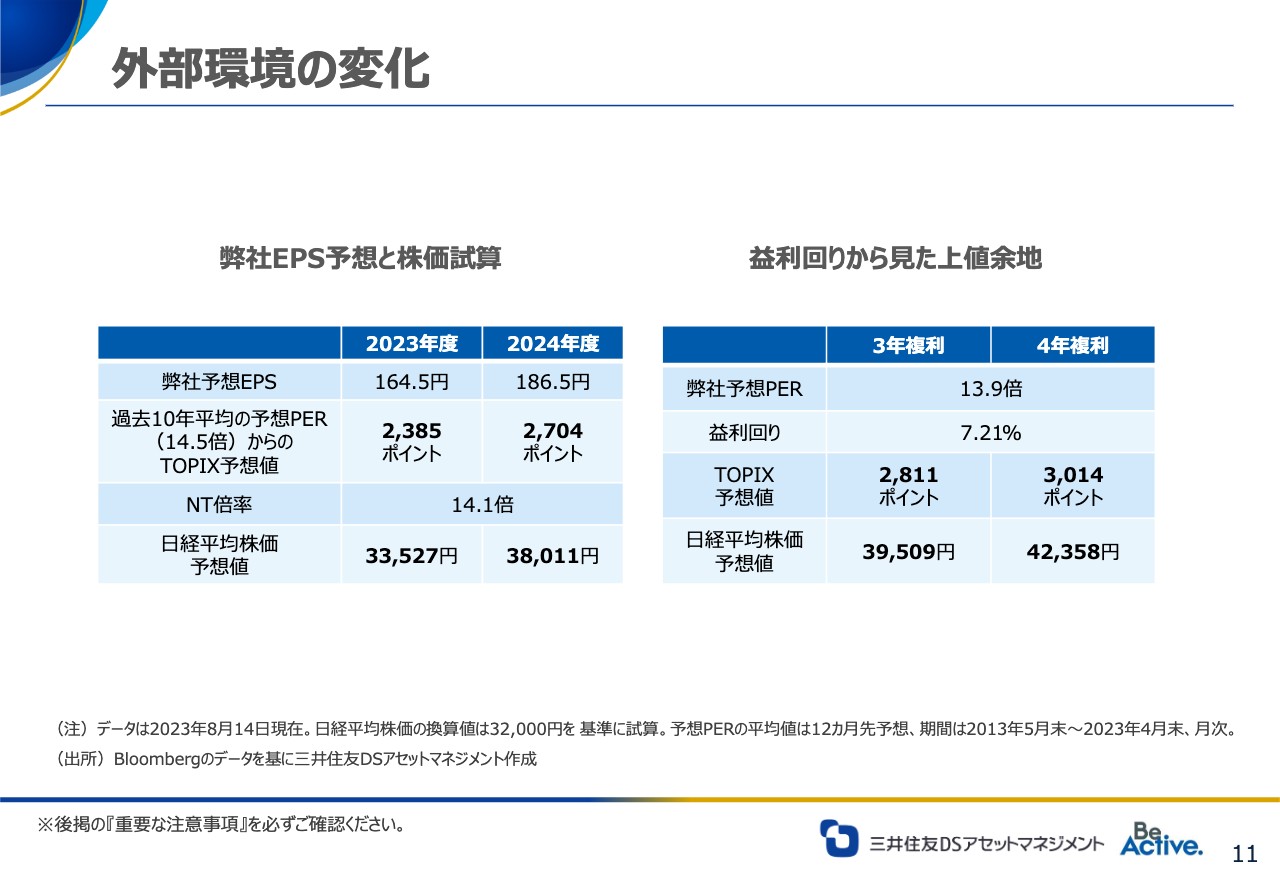

白木:「EPSが伸びたらどれぐらいになるか?」「株価がどれぐらいまでいくか?」を試算したのが、スライドの表になります。左側の表は2023年度のTOPIXのEPSです。こちらで164.5円と計算しています。また、2024年度は186.5円で見ています。これに、過去10年の予想PERの平均値14.5倍を掛けたものが、今年度は2,385ポイント、来年度は2,704ポイントです。

これにNT倍率を掛けると、今年度の予想EPSから導き出される日経平均株価は3万3,527円、来年度が3万8,011円ということで、4万円台が視界に入ってくると言いますか、通常のボラティリティの範囲内に入ってくるだろうと見ています。

実際のところ、来年の年央には4万円をクリアするだろうというのが、当社の予想になっています。その予想のベースには、このような名目GDPの成長を背景としたEPSの成長が背景にあります。

「そうは言っても、強気すぎるのではないのか?」と思う方もいると思います。足元のPER13.9倍の逆数で、益利回りを出すと、7.21パーセントになります。7.21パーセントの複利でカーブを運用した場合、3年後、4年後にどうなるかを計算したのが、スライド右側の「益利回りから見た上値余地」というテーブルになります。

この計算でいくと、3年複利で回していくと、TOPIXで2,811ポイント、日経平均で3万9,509円となります。4年複利で7.21パーセントで回すと、日経平均4万2,358円という数字になります。

ここでお伝えしたいのは、やはり投資は短期で売買するのではなく、長期投資がグローバルスタンダードだということです。短期で逆張りをしているのは日本人だけだと思います。

今、ROEが8パーセントから9パーセント出るようになって、PBRもそこまで上がってないという状況で、毎年コンスタントでなくても、PERの逆数の益利回り程度のリターンが日本株で平均的に7パーセント前後出るのならば、4年後に余裕で4万円は超えてくるということです。NVIDIAのように2割、3割と上がる必要はないわけです。そこまで上がらなくても、当然こういうことが視界に入ってくるということです。

草刈:これまで広木さんに予想していただいたのは日経平均が多かったため、視聴者の方からすると、違うアプローチの仕方がすごく新鮮だと思います。私も拝見して思ったのですが、TOPIXで見たとしてもこれぐらいであり、かつEPSが伸びる、つまり名目GDPがきちんと成長して1株あたりの利益が伸びるということは、おそらく成長率も伸びるということですね?

白木:そうですね。

草刈:バリュエーションが上がるとなると、この程度じゃ収まらず、もう少し上にいく可能性もかなりあると思いますが、広木さんいかがですか?

広木:そのとおりですね。僕の予想でもバリュエーションが上がると言っています。利益も伸びるし、バリュエーションも上がるということですので、私の4万円達成予想はもう少し早いと思っています。

草刈:時期に少しは、ズレがあるかもしれませんね。

広木:もう来年度早々にも、達成してしまうのではないかと思っています。つまり来年度になって、来年のEPSを見に行く頃には、おそらく市場全体のPBRが上がっていると思います。

今の日経平均はスチームを調整気味でPERが下がってしまいましたが、この間は15倍ぐらいまで行きました。15倍で割高だと言われてはいますが、日経平均は10年平均で15倍ぐらいです。

今はTOPIXでいくらでしたか? 14.5倍ですか?

白木:14.5倍ですね。

広木:日経平均は、若干高くて15倍ぐらいです。したがって、まったくストレッチしている値ではないのです。

それに、日経平均のEPSが現在2,100円余りなのですが、おそらくこれから1割ぐらい上方修正されて、2,400円前後になると予想しています。「まだ円安などがまったく織り込まれていない」「第1四半期の決算しか終わっていない」という状況ですが、それでもまったく予想が高まっていないため、ここからどんどん今年の後半になれば、今年度の予想で2,400円前後まで行くと思います。

それに15倍を掛けて3万6,000円というのが、今年後半の予想なのですが、そこから1割です。業績が1割伸びるか、PERが1割高まるかはどちらでも良いのです。したがって、業績はそのまま据え置きでも、PERが現在15倍という値から17倍弱ぐらいまで高まるということは、十分可能性としてあると思っています。

今まで日本は成長期待がゼロでしたが、白木さんのお話にあったように、インフレになり実質金利がマイナスになったため、「お金を使わないと損だよね」という状況になっています。そこで、企業が貯める一方だった内部留保のキャッシュを、設備投資や賃上げなど、要するに、ようやくお金を人や物に振り向け始めています。

「投資なくして成長なし」ということで、日本の経済・企業に対しての成長期待がまったくなかったところから、成長期待がようやくじわりと出てきたわけです。

面倒な話は抜きにしますが、バリュエーションに換算すると、15倍のPERを17倍ぐらいまで押し上げる力は十分あると思っています。そうすると、2,400円の市場全体でも、2,400円掛ける16.7倍で、4万80円にまで上がることになるため、ここから約1年以内に4万円は行くだろうと思っています。

草刈:なるほど。これはどちらが先にタッチするかということですね。

広木:いや、たいした話ではないです。時間の問題です。

白木:そうですね。

広木:遅かれ早かれということです。

白木:私自身は4万円は通過点だと思っています。短期的な投資家にとっては、非常にシンボリックで、「ここでいったん利を食ってみよう」「やはりだましだった」など、本質的ではないことを言って盛り上がるのかもしれません。

しかし、4万円というのはあくまでも通過点で、日本がデフレを脱却し普通の国になり、EPSも増え、PBRでもPERでも、まともなバリュエーションがつくようになれば、3年や4年待たなくても、普通に抜けてくるというような水準です。例えるならば「神奈川県大会で勝った」ぐらいの話で、そこで達成感が出るのではなく、「まだまだ日本一には先があるよ」というような通過点だと思っています。

草刈:まだまだですか?

広木:まだまだ通過点です。

白木:そうですよね。

広木:はい。以前、ウォーレン・バフェット氏が「ダウ平均は100万ドルになる」と言ったのですが、それを受けて僕も「日経平均は100万円になる」と言っています。ただし、70年ぐらい後のことだと思います。益利回り7パーセント複利で回すと、確か10年で倍になると思います。

白木:そうですね。

広木:その場合、日本だとおそらく70年ぐらい先だと思います。正確には忘れてしまいましたが。その時に「日経平均が100万円になります」とお伝えしました。70年後ということは、ひょっとしたら生きているかもしれません。僕は今年還暦ですので、130歳まで生きて「日経平均100万円」を見たいと思っています。

スポンサードリンク