関連記事

そーせいグループ、バイオ医薬品の歴史から世界の市場動向まで バイオセクターの全体像を解説

そーせいグループ、バイオ医薬品の歴史から世界の市場動向まで バイオセクターの全体像を解説[写真拡大]

個人投資家様向けIRセミナー

野村広之進氏(以下、野村):みなさまこんばんは。時間になりましたので、これからバイオセクター入門セミナーを開始します。そーせいグループCFOの野村でございます。本日はどうぞよろしくお願いいたします。

さて、本題の前に、本日の個人投資家向けIRセミナーの位置づけですが、私は一バイオ企業のそーせいグループのCFOですが、本日はいったん当社の事業から離れてバイオセクターの全体像をざっくばらんに紹介したいと思っています。

みなさまに、ぜひバイオセクター全体に対して興味を持っていただけたらありがたいという思いと、10月25日に予定している当社の詳しいご紹介を行う前段階としても、まず全体像をご説明するのが、結局は当社を理解いただく近道なのではないかという思いです。

当社の個別の事業内容について興味や質問がある方もいらっしゃると思いますが、25日のIRセミナーでは質疑も合わせて1時間半の時間を設けていますので、ぜひそちらで聞いていただければと思います。

本日は前半の30分でセクターの全体像をご説明し、後半30分は質疑応答を予定しています。資料は、当社、そーせいグループのホームページ右上にある「株主・投資家情報」というタブから「説明会資料・動画」を選んでいただくと、PDFがご覧いただけます。必要に応じて、そちらもご活用ください。

自己紹介

具体的な説明を始める前に、簡単に自己紹介をさせてください。私はそーせいグループのCFOの野村と申します。経歴はスライドに記載のとおりです。もともとは薬学部や薬学研究科でバイオの研究を行っていました。

卒業後はシンクタンクを経て、みずほ証券でバイオ企業のアナリストとして5年ほど勤務しました。つまり、投資評価のレポートを書いたり、目標株価を検証したりする仕事をしていました。

今所属しているそーせいグループは、みずほ証券時代にレポートを書いていた1社で、2年ほど前に入社しています。本日はセクター入門ということで、当社に限らない全体像を中心にお話しします。

目次

さて、本日ですが主に3つのテーマについてお話しします。1つ目は、「バイオセクターって何ですか?」ということで、歴史や全体感の整理です。

2つ目は「創薬のキホン」で、薬を作るまでに実際どのようなプロセスがあるのか、一般論を中心に、バイオベンチャーが取り上げることの多いアーリーな創薬の段階について少し厚めに解説します。また、バイオベンチャーのビジネスモデルでの分類にも少し触れます。

3つ目は「企業はどう評価されている?」ということで海外なども含めて、どのように企業が評価されているのかなどをご紹介します。それでは、前置きが少し長くなりましたが、いよいよ本題に入ります。

世界の医薬品市場

スライドのグラフは、世界の医薬品市場の推移です。バイオの話なのに、いきなり薬の話が始まり、混乱されるかもしれませんが、現在はバイオ技術の多くが薬の市場に応用されています。将来的には、もっと広い範囲への応用も進むと思いますが、今はそのような意味で薬の市場をまずは見ていきたいと思います。

さて、グラフを見てわかるとおり、2000年からここ20年間は年平均で約6.3パーセントと順調に成長を続けてきており、かつ、今後も同じようなペースで成長が予想されています。これは、世界的に高齢化が進んだり、健康への関心が高まったり、あるいは経済が成長して医療によりお金を使うようになったことが背景にあります。

なお、本日の話題とは直接関係ありませんが、スライド右側のとおり、米国が世界の40パーセントの市場を占めています。次いで、欧州5ヶ国の合計で約13パーセント、中国が約11パーセント、日本が約7パーセント、残りが新興国とその他の地域というのが、地域別の市場構成です。

左側の棒グラフは青1色で非常にシンプルなグラフですが、本日はこれと似たかたちで、中身が色分けされたグラフがいくつか出てきます。その、中身がどのように分かれているかを見ると、バイオセクターの位置づけがよりわかると思いますので、ぜひご注目ください。

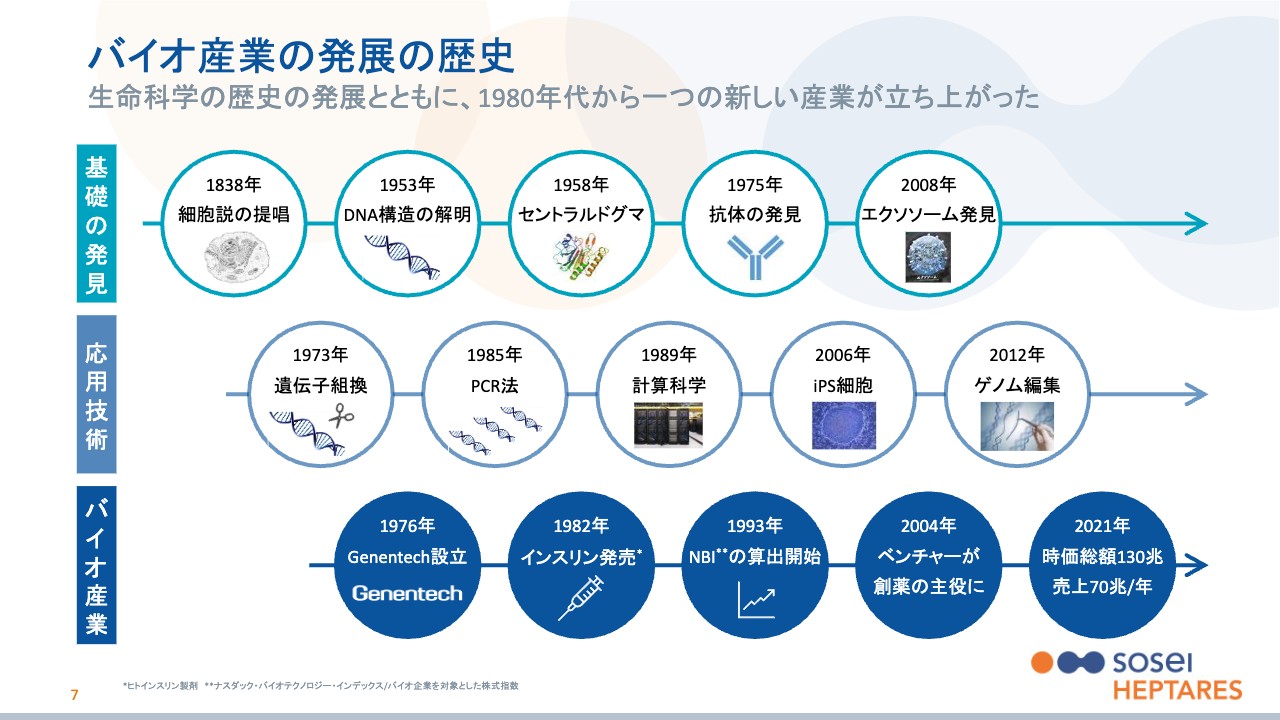

バイオ産業の発展の歴史

さて、7ページは基本的なバイオ産業の歴史を整理したものです。いろいろな技術のキーワードが細かく並んでいますが、大きく3つに分けて書いています。

まず最初の行は、「基礎の発見」についてです。スライドにDNAの絵が書いてありますが、DNAの二重螺旋構造、ぐるぐる巻いた構造が発見されたり、抗体という体の免疫の機能の発見など、基礎的、根源的な発見が時系列で並んでいます。

次の行は、「基礎の発見」の後に来る「応用技術」の発見です。例えばDNAの構造が解明された後に、今度はDNAを組み換える遺伝子組換技術が出てきました。また、新型コロナウイルスの蔓延でよく聞くようになったPCRや、最近ではゲノム編集やクリスパー・キャス9と呼ばれるような応用技術も、DNAの発見後に登場しました。

そして最後の行が、本日注力してお話ししたい「バイオ産業」についてです。「基礎の発見」があり、「応用技術」が充実すると産業が誕生します。このバイオ産業の歴史と現状についてが、本日のメインテーマです。

代表的なバイオ産業、バイオ企業の例としては、1976年に設立されたジェネンテック社が最も有名で、ここでも取り上げています。このジェネンテック社は、先ほど少し説明したDNAの構造が解明された後に出てきた、遺伝子組換技術によって薬を作った会社です。

その第一号が、1982年に発売されたヒトインスリンで、インスリンの話は次のスライドでも出てきますが、このように成功するバイオベンチャーが何社も出てくるのに伴い、1つの産業が確立、1993年にはNBI(バイオ企業を対象とした株式指数)が算出され始めました。

加えて、スライドにはその後の2004年に「ベンチャーが創薬の主役に」と書いていますが、大手製薬企業も当然、薬の研究開発は行います。薬作りの最初の部分、つまり「創薬」という部分に限れば、ベンチャーが中心で行う流れが確立したのが2004年くらいだと思っています。こちらも後ほどご説明します。

2021年で見ると、バイオセクターの時価総額の合計は130兆円ほど、バイオセクターから生まれた薬の売上が約70兆円となっているのが、バイオセクターの状況です(指数はさまざまな取り方があるためその点だけ注意)。

ちなみに、このスライドは行の中は時系列順に並べています。行をまたぐと少し丸の位置が時系列になっていない部分もありますが、配置の問題ですので、ご容赦いただきたいと思います。

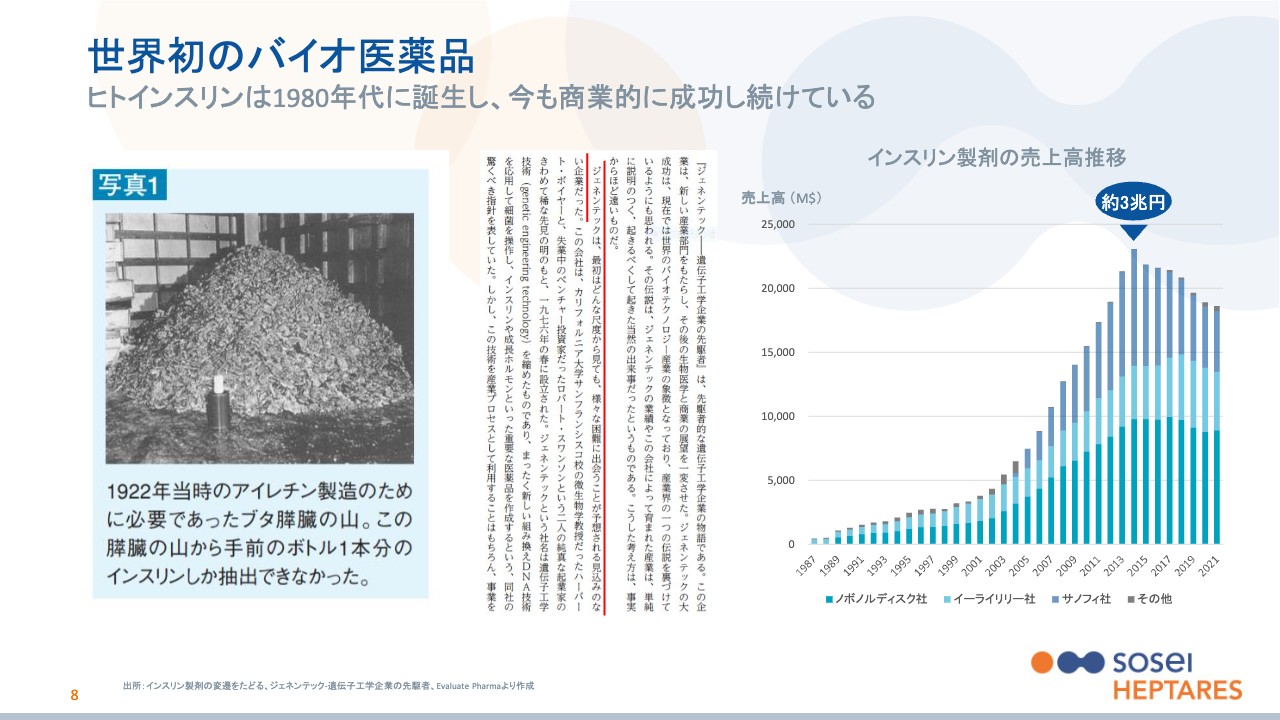

世界初のバイオ医薬品

バイオ産業について、インスリンの話を例にして説明したいと思います。糖尿病の患者さんが主に使うインスリンは、今は培養でヒトが体内で分泌するのと同じものが作られていますが、遺伝子組換技術ができる前はそれが不可能だったため、スライドに記載のとおり、動物、ブタの膵臓から抽出されていました。

そのため1922年当時は、製薬企業がブタの膵臓を集めてきて、そこからブタのインスリンを採取して薬にしていました。ブタの膵臓からインスリンを抽出する作業自体が大変なのに加えて、ブタのインスリンはヒトのインスリンとはやや違いますので、人によってはアレルギーが出て使えなかったため、ジェネンテック社は、遺伝子組換技術を使ったヒトインスリンの開発に取り組みました。

スライド右側には、その後のヒトインスリン製剤の売上高の推移を記載しています。1987年からしかデータがないのですが、基本的に発売以降、継続して大きく成長しています。

特に2014年頃にピークで3兆円ほどの売上となり、その後はやや減少しているとはいえ、いまだに2兆円ほどの売上があります。そして、そのような巨大な規模の売上高が大手3社で寡占されています。

組換インスリン製剤を最初に生み出したジェネンテック社から権利を買い取ったのが、このグラフの3社のうちの1社であるイーライリリー社です。ヒトインスリン製剤は発売以降イーライリリー社の売上や利益を強力に牽引し続け、いまだに商業的に成功し続けていることは、バイオセクターでの成功がいかに大きなものになりえるかを、クリアに反映していると思います。

また、スライド中央にはジェネンテック社の成功の歴史を書いた本からの切り抜きを記載しています。赤線のとおり、ジェネンテック社のように後に大成功した会社でも、最初は全然ダメな会社だと、みんなから思われていました。ジェネンテック社は商業的に大成功を収め、自分たちの力を証明しました。これが、現在まで続くバイオセクターの始まりであり、また、最初は難しいと思われた企業やビジネスが、自らその力を証明することで、最初の見方を覆すという、今日のバイオ企業にも通ずる流れでもあると考えています。

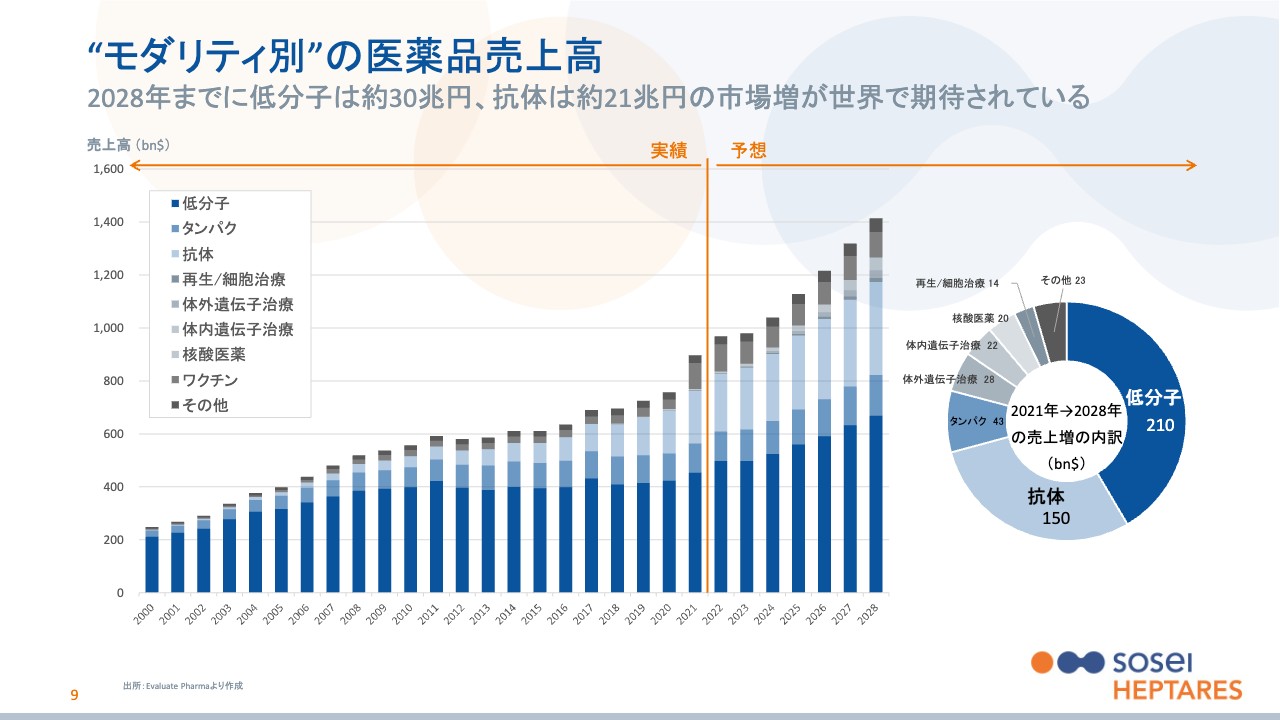

“モダリティ別”の医薬品売上高

今の話の流れを数字にしたのが次のグラフです。冒頭のグラフは色分けされていませんでしたが、こちらはいくつかの色に分かれています。

薬はもともと、みなさまが薬と聞いて真っ先に思いつく、錠剤やカプセルが中心で、それは今も変わっていません。このような薬は少し難しい言葉では「低分子医薬品」や「低分子」と呼ばれ、グラフでは濃い青色で示されている部分です。一方で、インスリンをはじめとして、ジェネンテック社が主に発明したのは、薄い青色で示しているタンパクや抗体に当てはまる薬です。

このグラフは医薬品の市場全体のグラフですので、市場全体は直近で100兆円以上と非常に大きいのですが、この薄い青色の割合が徐々に増えています。これは「Evaluate Pharma」というデータベースからデータを取得しているのですが、2021年から2028年までの増加分では、低分子の30兆円に次いで、抗体やタンパクを使った薬も大きく増えるだろうと予想されています。

一方で、ここで1つ注意していただきたいのは、当社もそうなのですが今は抗体やタンパクに限らず、すべての薬の研究開発にバイオテクノロジーは必須なものになっています。そのため現在では、低分子や抗体といった「モダリティ」に関わらず、薬の研究開発を行う大手製薬会社ではない会社は、どの企業でもバイオベンチャーあるいはバイオテックと呼ばれていますので、そのようにご理解いただければと思います。

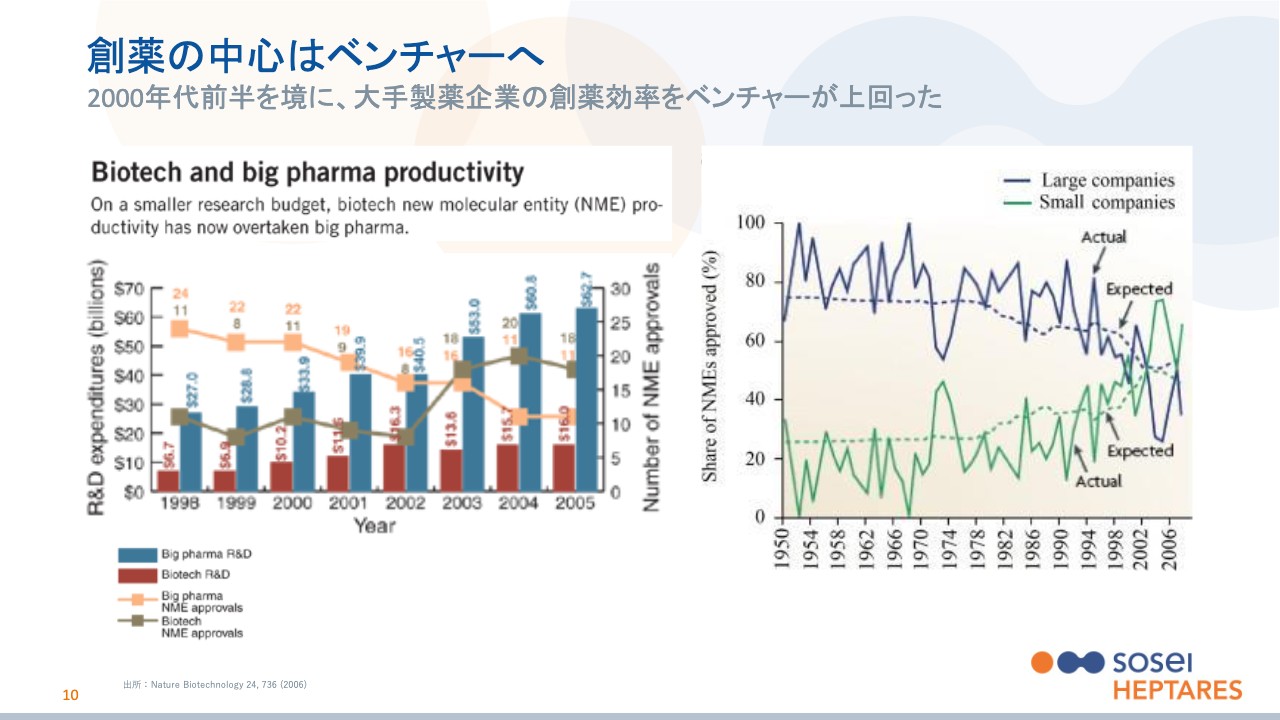

創薬の中心はベンチャーへ

さて、スライドの見出しには「創薬の中心はバイオベンチャーへ」と偉そうなことを書きました。グラフが少し小さくて見づらいとは思いますが、注目いただきたいのは、どちらの折れ線グラフも2003年から2004年に交差して、上下が入れ替わっている点です。

実は、この折れ線グラフは大手製薬企業とベンチャー企業の、薬の発明効率、つまり創薬の効率を表しています。これが2003年頃を境に入れ替わっており、つまり薬の発明という意味では、大手よりもベンチャーのような小さい会社のほうが得意になったと言われる時代が、2000年代前半から始まっています。

もちろん、大手製薬企業には強力な開発チームや営業・販売力などの強みがあります。そのため、役割分担が進んだ、というのが正確なところで、それはジェネンテック社がインスリンを生み出し、それをイーライリリー社が開発・販売した先ほどの例からもわかるかと思います。

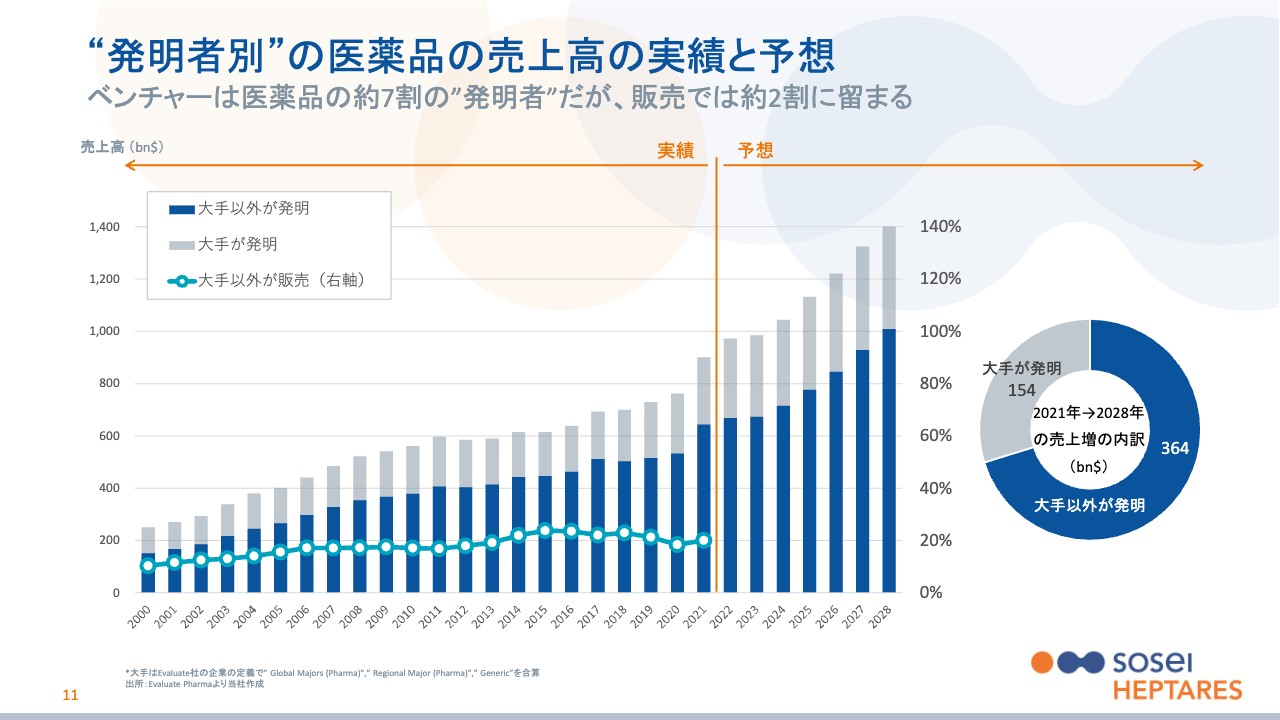

“発明者別”の医薬品の売上高の実績と予想

このような大手製薬企業とベンチャーの分業を、数字で表したのがこのスライドです。今度は濃い青色がベンチャー企業が発明した薬の売上高で、グレーが大手企業が発明した薬の売上高です。これを見ると、ベンチャー企業が発明した薬が全体の約7割であり、これが発明者別に今の医薬品市場を見た姿です。

ところで、みなさまの中には「そうは言っても、ベンチャーが薬を売っているのなんか見たことない」と思う方がいると思います。薬局で薬をもらっても、大体は大手企業のラベルがついていますよね。それはそのとおりなのです。

実は、このグラフでお伝えしたいもう1つは、水色の折れ線グラフで、右軸で見ると、2021年に約20パーセントです。これは、ベンチャー企業が販売まで行っている薬の割合です。

この2つを整理すると、つまりベンチャー企業は全体の7割の薬を発明していますが、自分たちで売っているのは2割程度ということです。それでは、残りの5割はどこに行ったのかというと、後ほどご説明しますが、役割分担が進んだことで、創薬が得意なベンチャー企業から開発・販売が得意な大手製薬企業にライセンスというかたちで権利が移ったものになります。

そのため、特に創薬ベンチャーと呼ばれるビジネスモデルのバイオベンチャーの主なビジネスは、薬を発明し、あるところまで来たら大手にライセンスすることです。そのようなビジネスモデルもこのグラフから垣間見ることができます。ここまでがバイオセクター全体の話になります。

そもそも薬はどうやって見つけるのか?

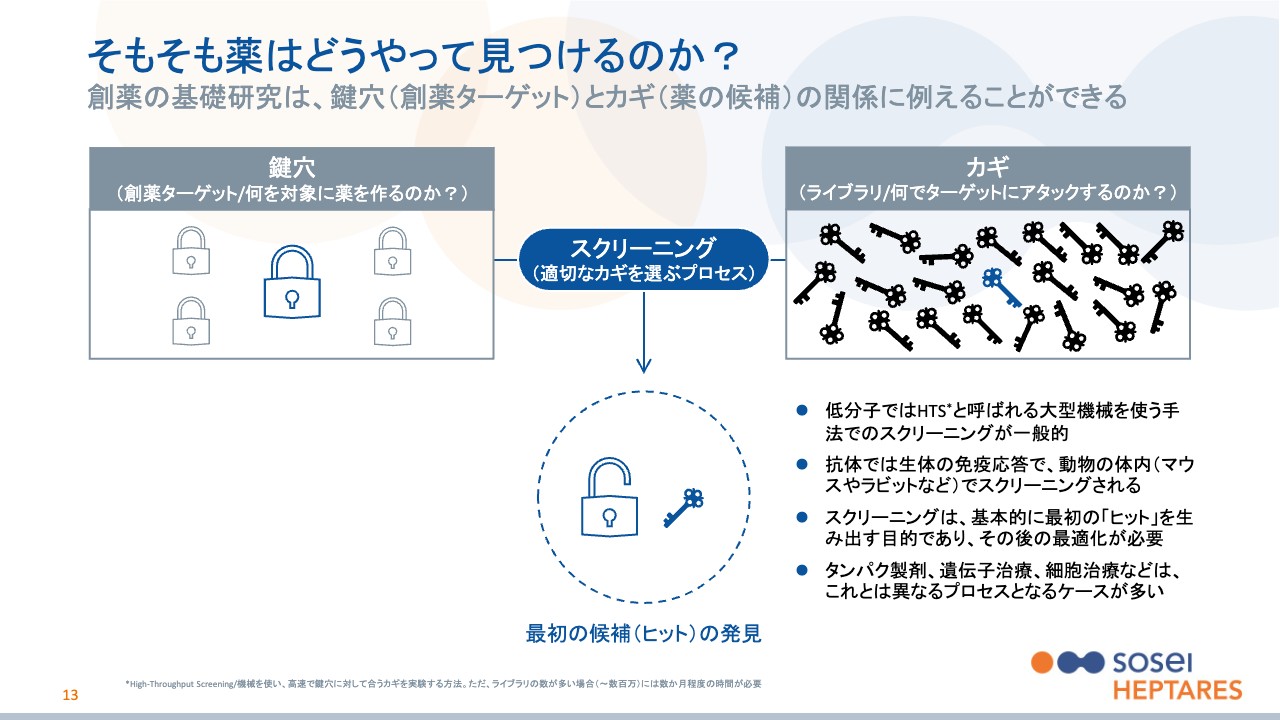

続いて、「創薬のキホン」をご説明します。そもそも薬はどのように作られているのでしょうか? 薬を発明する、と聞くとなんだかとても難しそうですよね。

確かに実際には非常に複雑なプロセスを経るのですが、実はコンセプト自体はそれほど難しくありません。

スライドのように、1つの鍵穴と無数のカギをイメージしてみてください。鍵穴は病気の原因、創薬のターゲットを表しており、正しいカギを使ってこの鍵穴が開くと、病気が治るというものです。

そして、この鍵穴を開けるカギが薬の候補です。製薬企業は社内にたくさんの種類のカギを持っており、これをライブラリーと呼んでいます。これを鍵穴にカギを試していき、正しいカギを選ぶプロセスをスクリーニングと呼んでいます。これが創薬の基本的な考え方です。

スライド右側には、もう少し細かいことを補足で書いていますが、特に低分子や抗体など主なモダリティでは、このような方法で薬の候補を見つけてきています。非常にシンプルなコンセプトです。

この中での実際の難しさは、数ある鍵穴とカギの中から適切な組み合わせを選ぶことです。ここが創薬ベンチャーの腕の見せどころでもあります。「どの鍵穴が病気を直せる正しい鍵穴で、どのカギでそれを開けることができるのか?」。間違った鍵穴であれば仮に開けても病気は治りませんし、カギのほうは、この中に本当に鍵穴を開けられるカギがあるのかも含めて、研究を進めていくことになります。

創薬ベンチャーのアプローチいろいろ

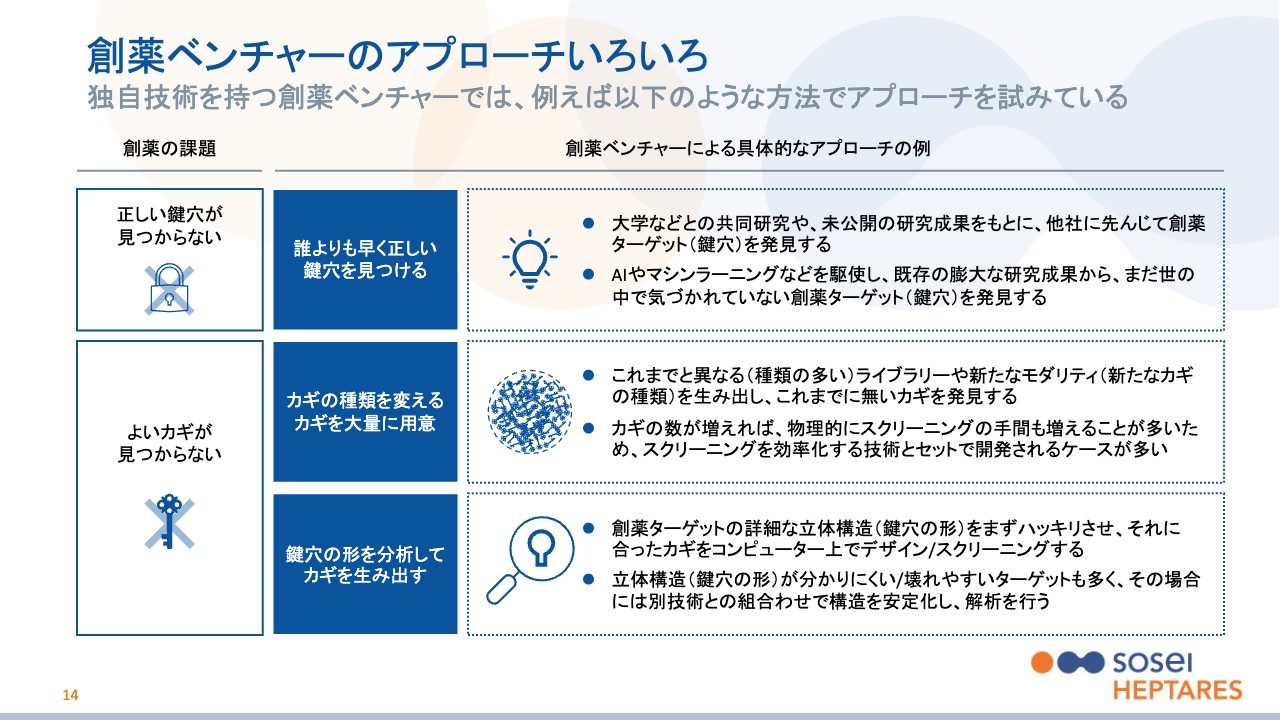

これをさらに細かく書いたものが次のページです。前のページの創薬のコンセプトは大手企業もベンチャーも同じですが、当然、創薬ベンチャーはその中でも大手とは違う、よりよいと思われる方法でアプローチしています。簡単に、どのような方法があるかを整理しています。

先ほどの難しさの中の「正しい鍵穴がわからない」というのは、実はサイエンスの世界ではよくあることです。病気の仕組みは正確には解明されていないことも多く、その時に、だれよりも正しく早く鍵穴を見つけるというのは、1つのアプローチです。

具体的には、大学との共同研究や、未公開の研究成果を使ったり、AIやマシンラーニングなどを駆使し、まだ世の中で気づかれていない鍵穴を膨大な研究成果から見つける試みが盛んに行われています。

もう1つの難しさは、鍵穴を開けるよい鍵が見つからないことです。要するに、すべて試したけど開く鍵がなかったというパターンです。その場合は、1つの方法は鍵の種類を今ある鍵とはまったく違うものに変えてみたり、鍵を大量に用意して、それをひたすらスクリーニングしたりします。

特に鍵の数が増える場合は、スクリーニングのプロセスを効率化しなければ、試すのに非常に時間がかかります。そのため、実際にはそのような技術とセットになります。

もう1つの方法は鍵穴のかたちの詳細な分析です。たくさん試すのではなく、鍵穴の中のかたちがハッキリわかれば、それに合った鍵を作るのは比較的簡単になります。つまり、鍵穴の中のかたちをハッキリさせ、カギをいちいち試していかなくても、コンピューター上でのデザインやスクリーニングをしようという考え方です。

10月25日のセミナーに向けたイントロダクションになりますが、当社が行っているのは、まさにこの最後のパターンです。これまで開かなかったり、中のかたちもわからなかった難しい鍵穴の中のかたちをハッキリさせ、それに合うカギをデザインするという、大手や他の多くのベンチャーとは違うアプローチを取っています。

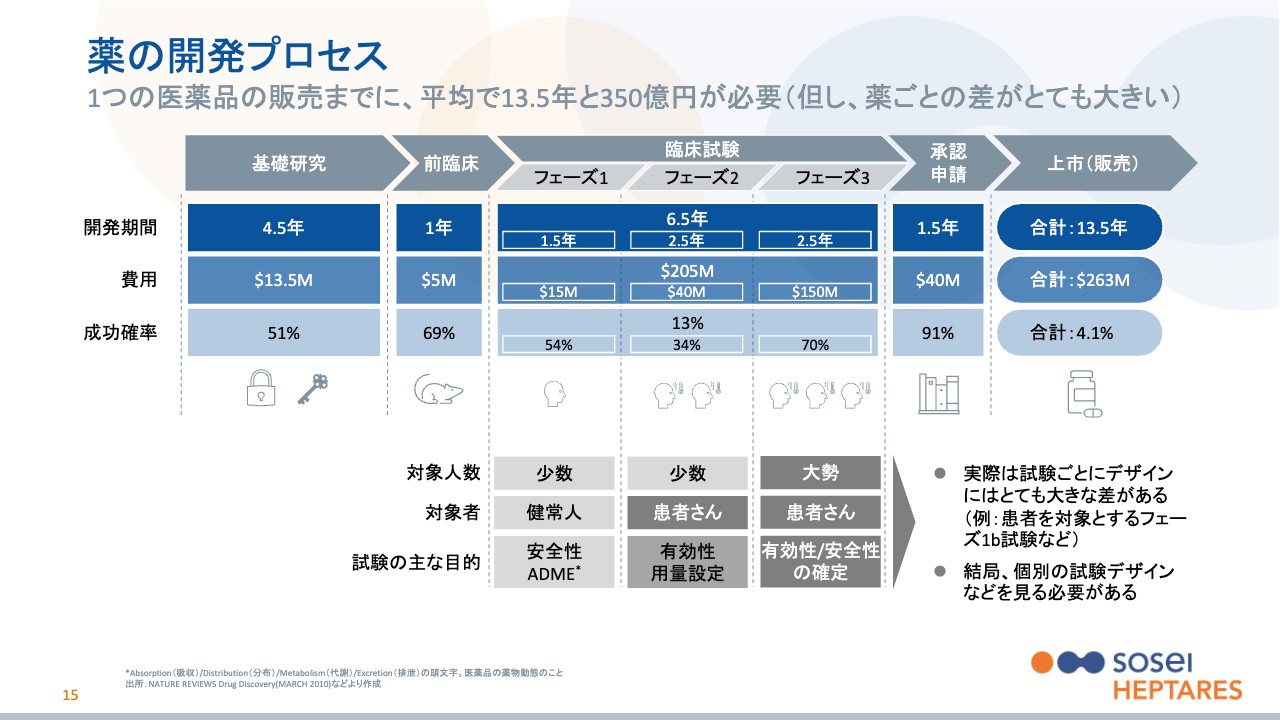

薬の開発プロセス

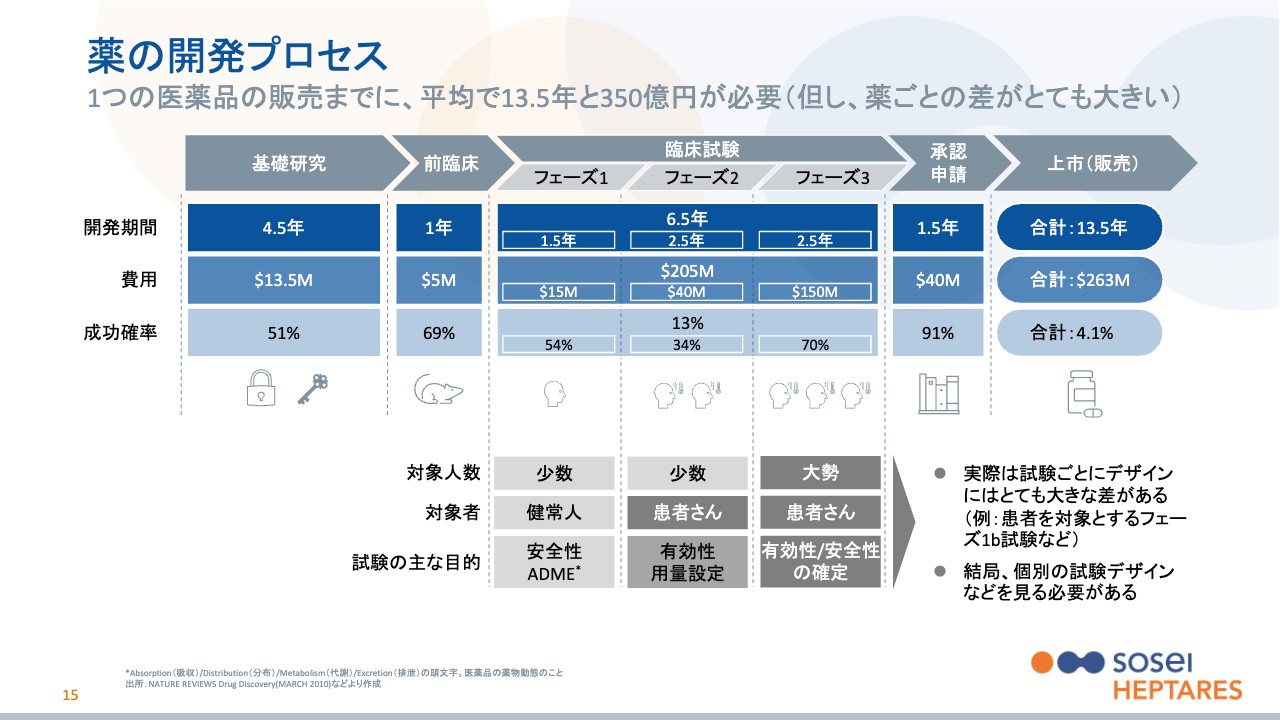

続いて、薬の開発プロセスの全体像をご説明します。注意いただきたいのは、こちらはある論文のデータですが、この手のデータは論文によって値にかなりバラつきがあることと、あくまでも平均であり、薬によってもバラつきが大きいものです。ですので、1つの参考程度としていただければと思います。

それぞれのステップは、スライドの上に矢羽根で「基礎研究」や「前臨床」と記載しています。基礎研究というのは、先ほどお話ししましたが、鍵と鍵穴を見つけてくるプロセスです。前臨床は、動物での試験です。「臨床」という言葉はあまり馴染みがないかもしれませんが、これは「ヒト」のことです。ですので臨床試験は「ヒトでの試験」の意味で、それがフェーズ1からフェーズ3の、3つの段階に分かれています。

3つの段階は、少人数の健康な人で行うフェーズ1、少数の患者さんで行うフェーズ2、そして大勢の患者さんで行うフェーズ3となり、それが終わると規制当局に承認申請され、最後に上市(販売)されます。

これについても、試験デザインが近年非常に多様化してきていますので、今のフェーズ1からフェーズ3の概要も、あくまで一般的な参考程度にお考えいただければと思います。例えばスライドにも少し書いてあるとおり、絶対に健康な人だけでフェーズ1試験をするのかというと、そうではなく、患者さんを試験に入れるといったことも一般的になってきています。

もう1つ、注目してもらいたいのは、お金の話です。「費用」という部分ですが、見ていただくと基礎研究や前臨床、フェーズ1あたりまでは、相対的に金額はかかりません。しかし、フェーズ2、フェーズ3になってくると、より大きな金額がかかります。費用の3分の2以上が臨床試験の後半のフェーズでかかってくることが、実は次のスライドでご説明する、ベンチャー企業のビジネスモデルを理解するうえでのポイントの1つです。

バイオベンチャーの分類

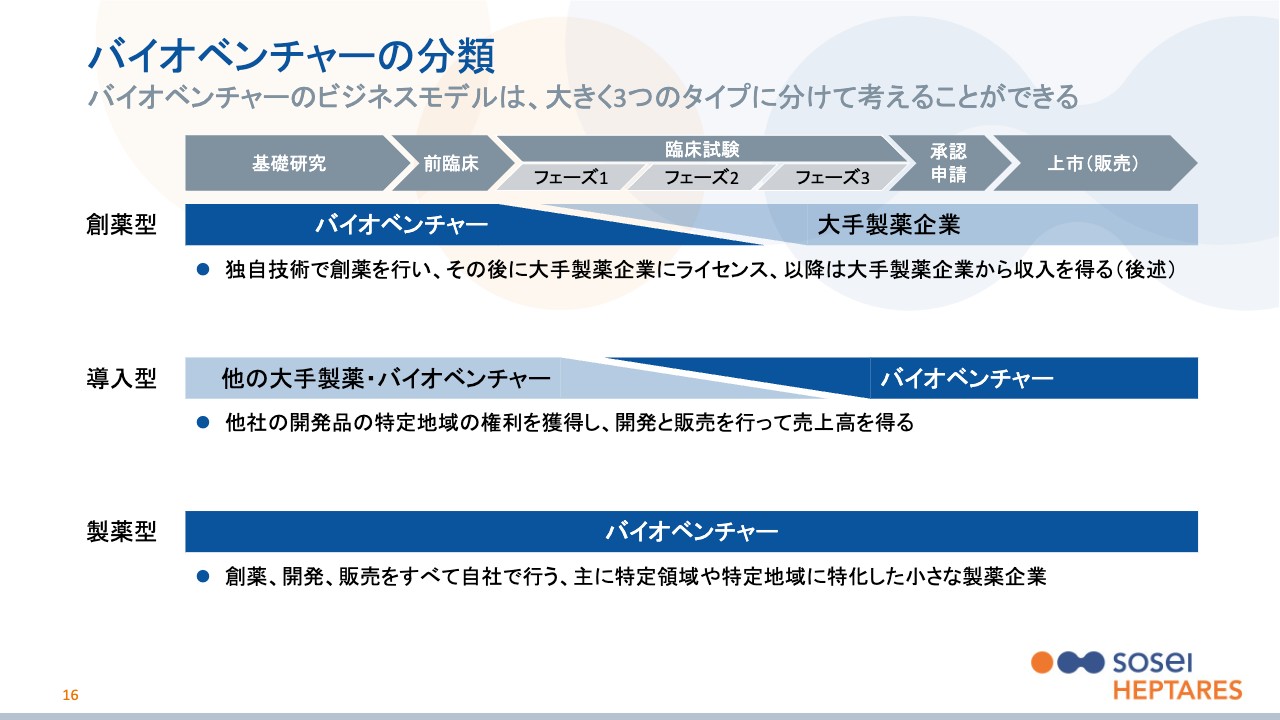

さて、バイオベンチャーのビジネスモデルは非常に多様ですが、研究開発のどの段階を行うかで分けた場合、大きくは3つに分けることができます。1つは創薬部分、つまり研究開発の中でもアーリーな部分だけを行い、後は大手製薬企業に任せようという「創薬型」です。

先ほど私がお話ししたとおり、後半は非常にお金がかかるためベンチャーよりも大手のほうが得意ですから、独自技術を使って、研究開発の初期の部分、つまり創薬を効率的に行い、費用のかかる後半部分は、ライセンスして大手企業に任せようというのが創薬型ベンチャーです。

次に「導入型」についてですが、こちらは「創薬型」とは逆で、ベンチャーが研究開発の後半部分を行うモデルです。先ほどの話からは、あまり合理性がないように見えますが、特定の開発品や地域に限定し、集中して行うため、実は成功しているベンチャーも多くいます。

最後に、「製薬型」というのが正しいかどうかわかりませんが、「結局、全部バイオベンチャーが研究開発から販売までやってしまおう」というものです。いきなり製薬型にいくこともありますが、創薬型や導入型からスタートして、最後に製薬型になるケースも多いです。

例えば、創薬型であれば、最初は研究開発の初期から始め、徐々に後半部分も自社でできるようになっていき、最終的に製薬型になる、つまり、小さな製薬企業として事業を進めていくようなケースになります。

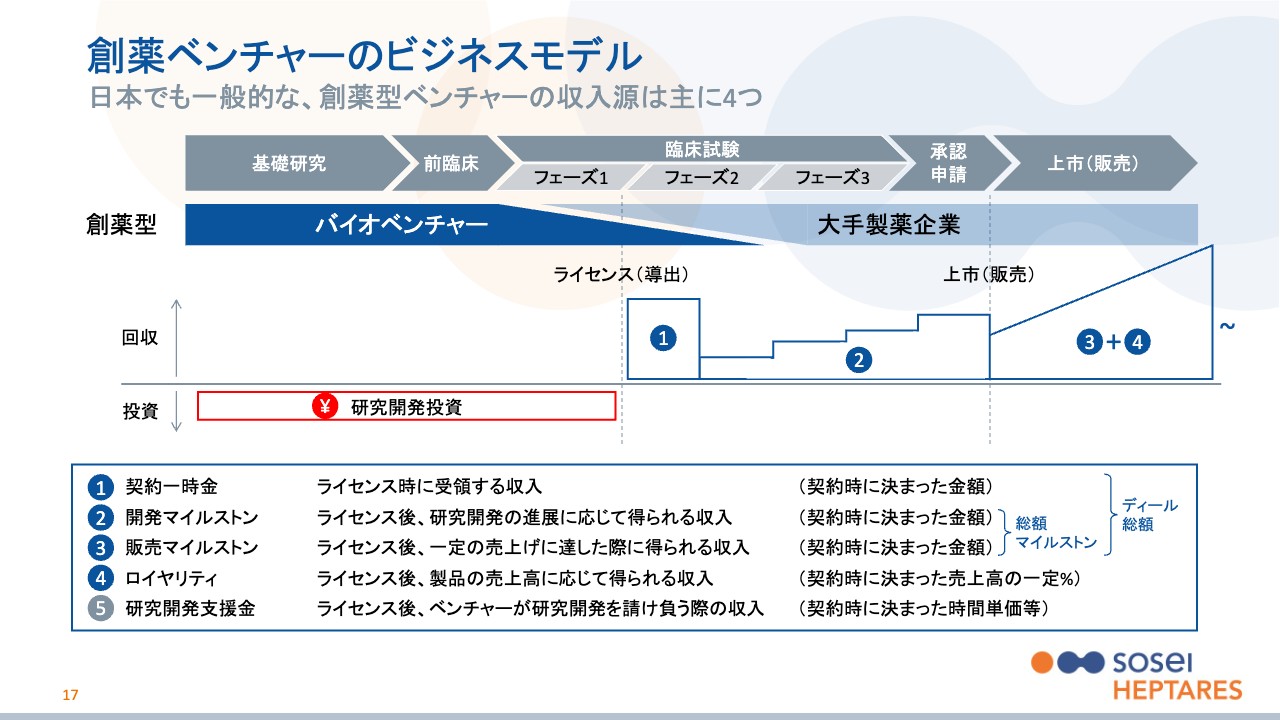

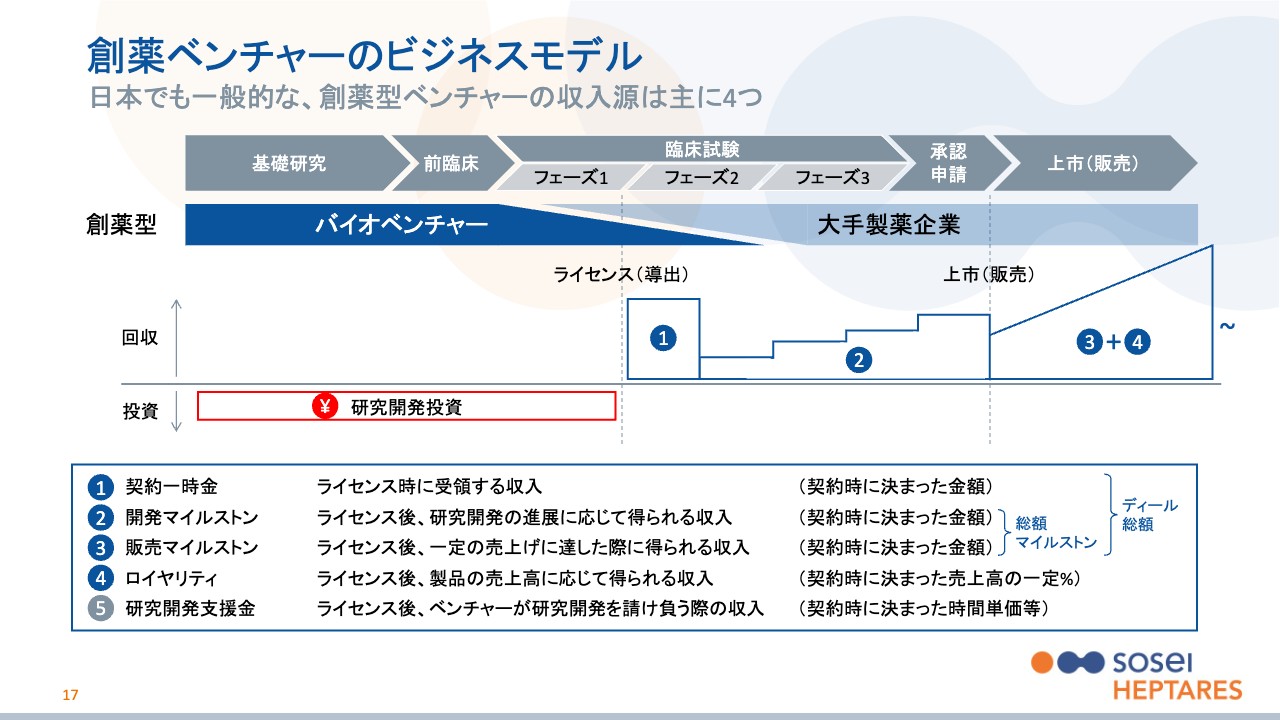

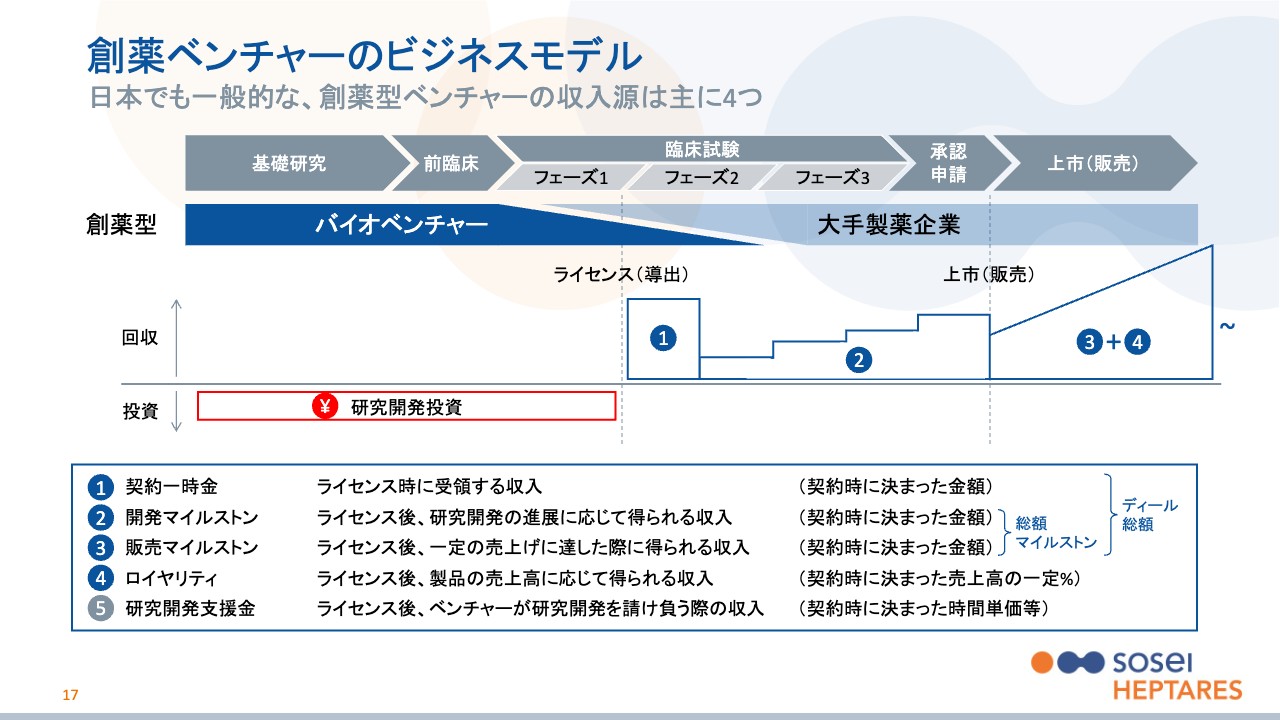

創薬ベンチャーのビジネスモデル

次のスライドでは、創薬型のバイオベンチャーにフォーカスし、話を進めていきたいと思います。これまでも出てきましたが、創薬型のバイオベンチャーを「創薬ベンチャー」と呼んでいます。スライドは、創薬ベンチャーで一番一般的なモデルで、「投資」と「回収」のフェーズが、大手製薬企業にライセンスするところで分かれています。

ライセンス前までは、当然研究開発投資が必要ですが、ライセンスした後は回収のほうにグラフが立っているとおり、大手製薬企業からの収入でそれまでの投資を回収していきます。

この収入の種類については、投資家のみなさまからも、「どのような収入があるのかわかりにくいので、整理してほしい」とよく言われますので、このスライドに整理しています。

ライセンス契約後の創薬ベンチャーの収入は主に4つです。1つ目は「契約一時金」といって、ライセンス契約した時にもらえるお金です。2つ目は「開発マイルストン」です。「マイルストン」というくらいなので、いくつかの予め決まった目標(マイルストン)があり、その目標を達成するともらえます。また、「開発」とあるとおり、これは研究開発から上市までにもらえるマイルストンになります。

3つ目は、上市後の売上高に応じてもらえる「販売マイルストン」です。例えば、「100億円売ったら、ボーナス10億円あげよう」というように、特定の売上高ともらえる金額が予め設定されています。4つ目が、おそらく最も重要な「ロイヤリティ」で、売上高の予め決まった一定パーセントをベンチャーがもらうことができるものです。

また、「研究開発支援金」とありますが、こちらはもらえる場合もありますが、もらえない場合もありますので、本日は割愛します。概ね、以上の4つが共通した収入源になっているとご理解ください。

①から④の条件は、基本的に契約時にすべて決まっています。また、スライドの「②開発マイルストン」と「③販売マイルストン」を合計して「総額マイルストン」、そこにさらに「①契約一時金」を足したロイヤリティ以外のものを「ディール総額」と呼んだりします。

もう1つ、この図から想像いただきたいのは、研究開発投資を長く行うほど、つまり図で右のほうに行けば行くほど、スライドの「①②③④」の金額は、ベンチャーにとって有利な条件になります。

考えてみれば当然ですが、自分たちで開発のリスクをとって研究投資して成功すれば、当然、薬になる可能性も高いですし、その時間も短くなります。そうすると、大手製薬企業もより高いお金を払っても、その開発品をライセンスしたいということになります。

もちろん、ライセンス金額のすべてが開発段階で決まるわけではなく、例えばどのような疾患を対象にするのかなども当然大事ですが、全体としては開発段階によって、大きく左右されることが多くあります。

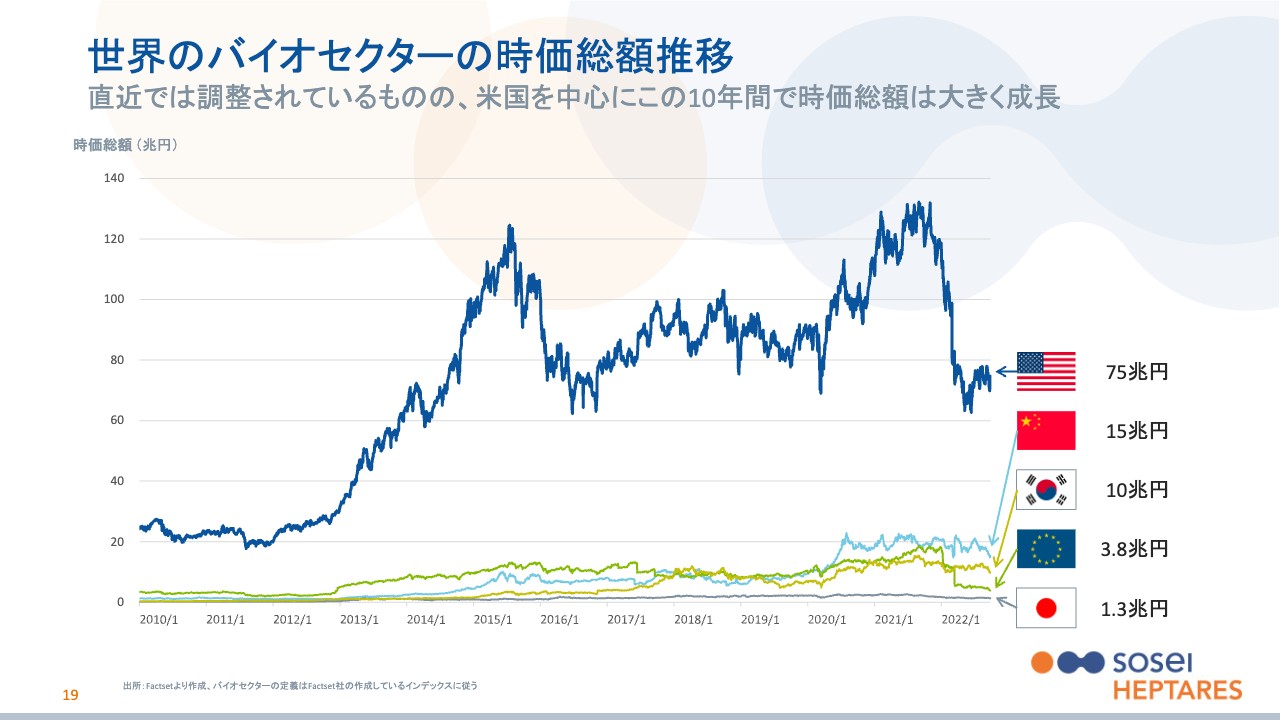

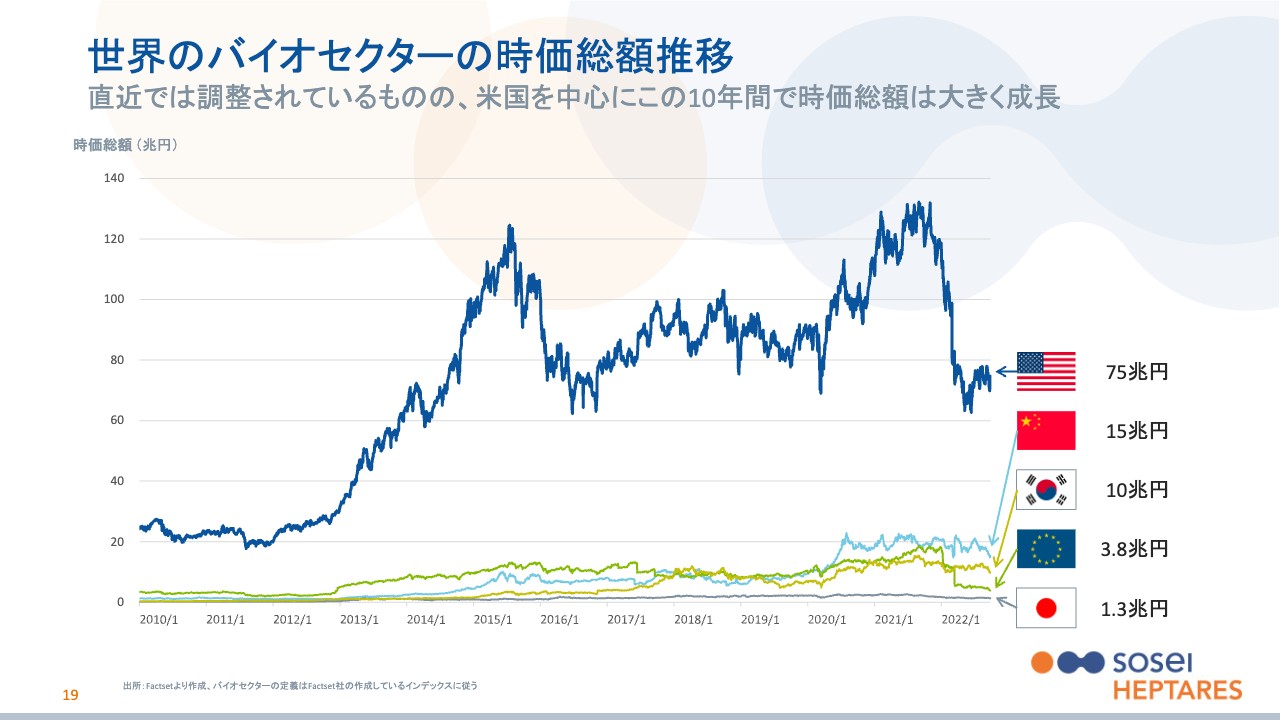

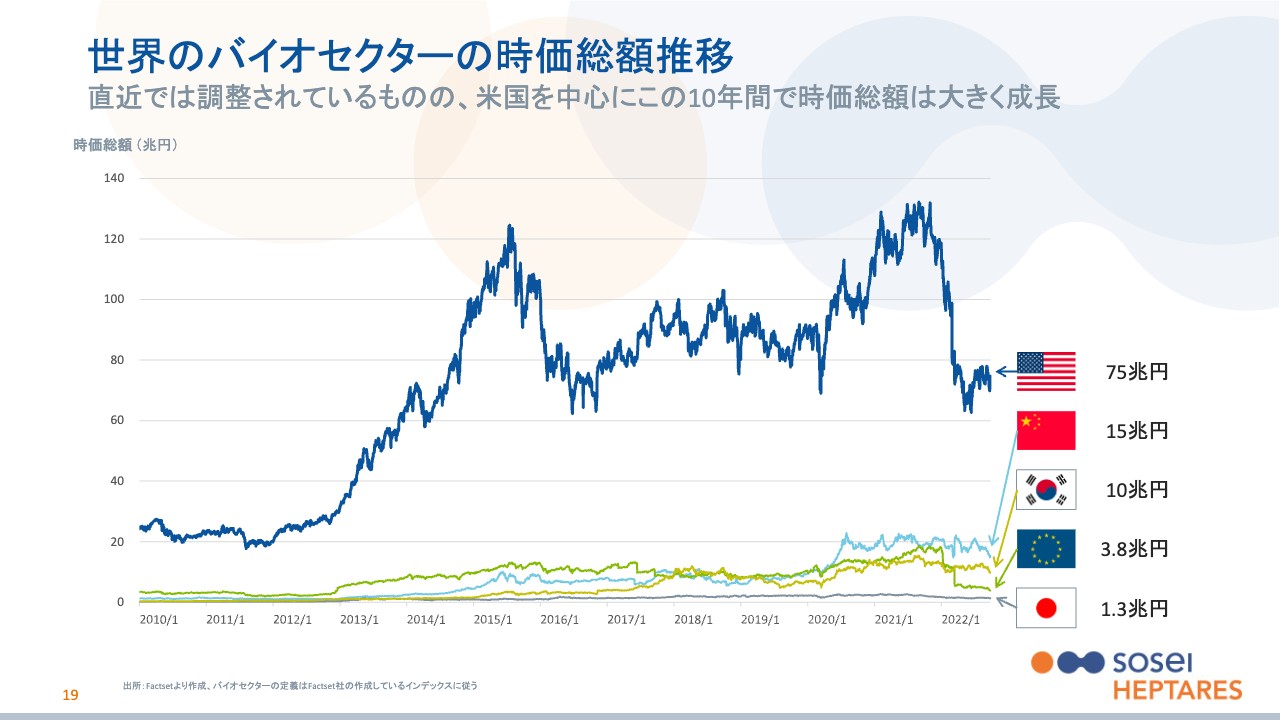

世界のバイオセクターの時価総額推移

最後のパートでは、バイオベンチャーが、企業株価、企業価値としてどのように評価されているのか、ご説明します。

スライドは、2010年から直近まで、約10年間の世界のバイオセクターの時価総額推移を示しています。なお、ここでのバイオセクターの定義は、FactSet社のものを使っています。

バイオセクターの規模は、が非常に大きく、時価総額の合計は、直近の株式市場の調整で低下したものの、約75兆円あります。他の国々にももちろんバイオセクターはありますが、やはりこの産業の特徴として、米国が強いです。日本は少し寂しく、約1.3兆円に留まっています。

これには、そもそもこの産業が立ち上がった時間軸など、いくつかの理由がありますが、結果としては、米国一強の状況が続いています。

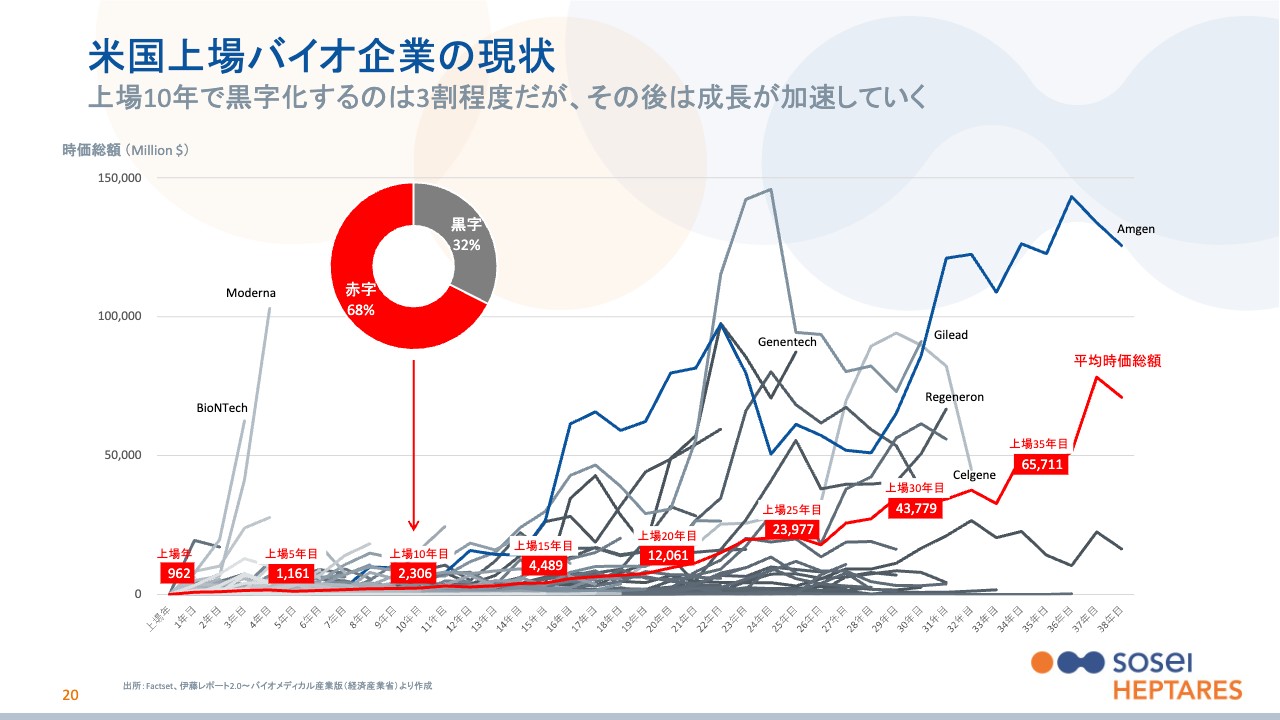

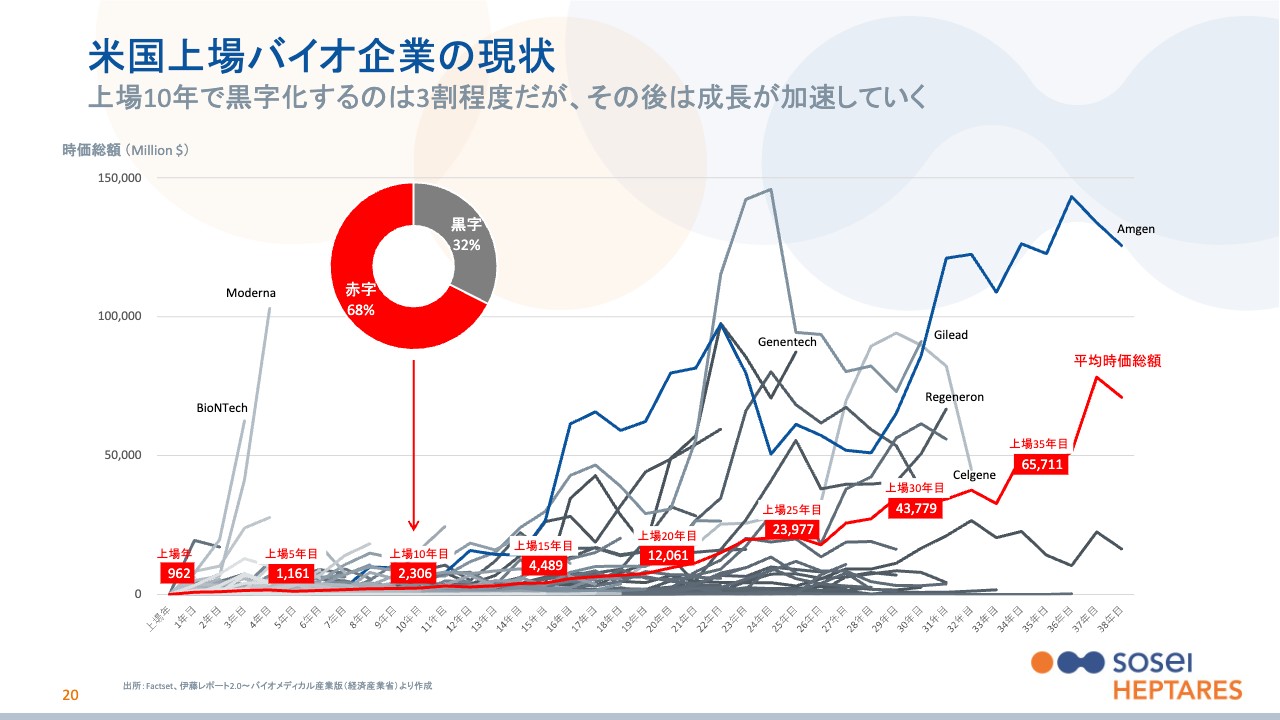

米国上場バイオ企業の現状

では、これだけ高く評価されている米国のバイオセクターには、具体的にどのような企業がいて、どう評価されているのでしょうか。スライドは「NASDAQバイオテクノロジー・インデックス」に含まれている企業、全部で約200社のデータを取ったものです。

1本1本の線が、バイオベンチャー各社の時価総額の推移を表したもので、横軸は上場後の年数を表しています。例えば、最近話題になったModernaやBioNTechは左側のほうで一気にグラフが立ち上がっていますが、これは上場後それほど年数が経っていないながらも、ワクチン開発などで大きな成果を挙げたためです。BioNTechはmRNAワクチンをファイザーにライセンスしている会社です。

ただし、一般的にいうと、もう少し長い時間がかかります。グラフの右側にいくと、折れ線グラフにそれぞれ名前が振ってありますが、上場後10年から15年程度から、立ち上がってくる会社が多くなってきます。もう1つおもしろいのは、上場10年目の業績のデータを取ってみると、実は赤字が約7割で、黒字企業は約3割しかないことです。

スライドに赤い線、赤い文字で示しているのは、1社あたりの平均時価総額です。10年目では約23億ドルですので、今のレートだと約3,000億円ですが、7割の企業が赤字でも、平均して時価総額3,000億円程度に評価されているのが、今の米国の状況です。

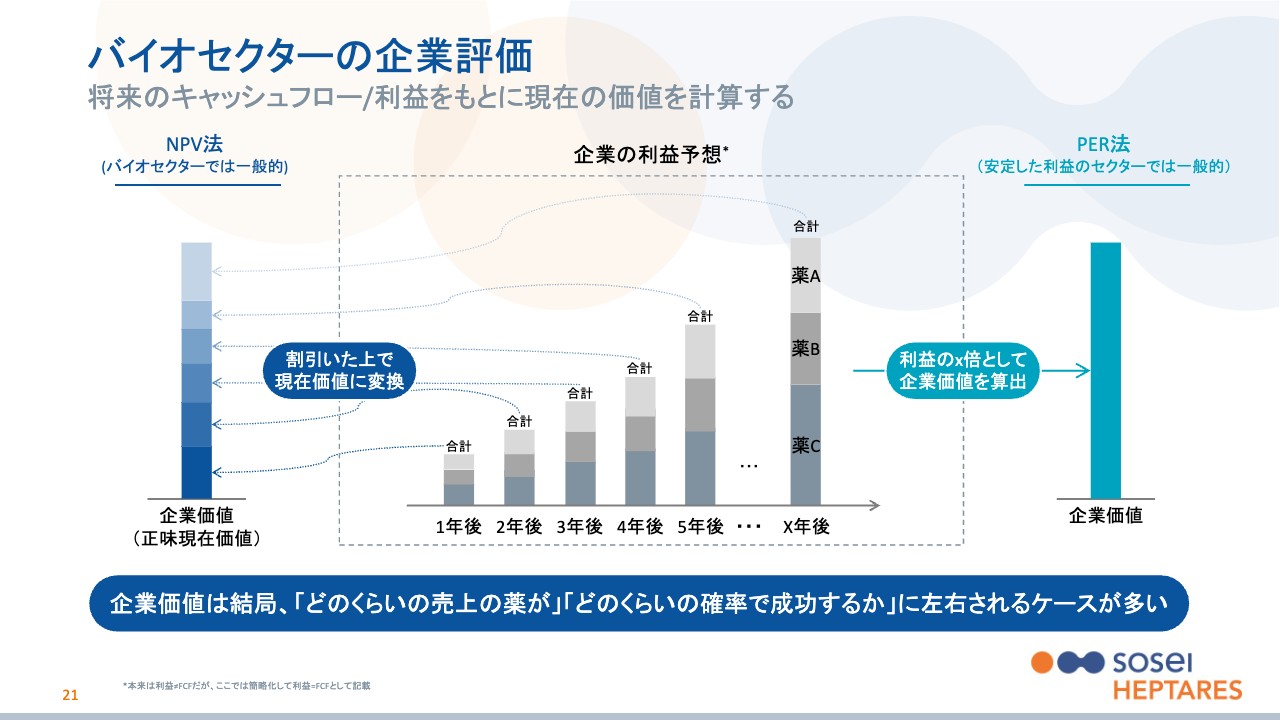

バイオセクターの企業評価

なぜ赤字にも関わらず、このような高い企業価値になるのか、またそもそも「企業価値がどのように評価されているのだろう?」ということを表したのが、このスライドです。

少し雑然とした図ですが、まず、真ん中に書いてあるのがバイオベンチャーの利益の予想だと思ってください。こちらは、薬ごとの利益を積み上げたイメージです。

薬ですので、発売前や発売後すぐは利益が少ないですが、発売から一定の期間は利益が増えてきます。また、ここではわかりやすくするために、1年目から利益が出ることになっていますが、先ほどお話ししたとおり、研究開発投資の期間は利益がマイナス、赤字の場合もあります。

このように、足元だけではなく将来的な利益の増加が期待されることから、バイオセクターでは、企業評価に「NPV法」を使うことが多いです。これは、将来の利益の予想を、時間で割引いて現在価値に換算しなおし、企業価値を評価するものです。

したがって、前のスライドで米国の企業が、赤字なのに約3,000億円の時価総額がつくのは、「みんなが将来、薬の開発が成功しそこから利益が出ることを期待して、その成功の可能性を買っている」ためです。

スライド右側に記載しているのは、もう1つの一般的な企業価値の出し方で、「PER法」と呼ばれる方法です。利益が安定している製薬企業ではこのような方法が用いられることもありますが、将来の成長への期待が企業価値の多くを占めるバイオベンチャーでは、やはり「NVP法」が一般的になります。

このような話をすると、とても難しく感じる方もいらっしゃるとは思いますし、私がアナリストをしていた時は細かい部分も含めてこのような計算をしていたのですが、結局のところは、スライド下部のように、バイオベンチャーでは、細かい計算というより、「どのくらいの売上の薬が」「どのくらいの確率で成功するか」で企業の価値がほとんど決まります。

1つの薬の開発の成否で、企業のかたちがまったく変わってしまうため、まずはそこに注目するのが、非常に大事だと考えています。

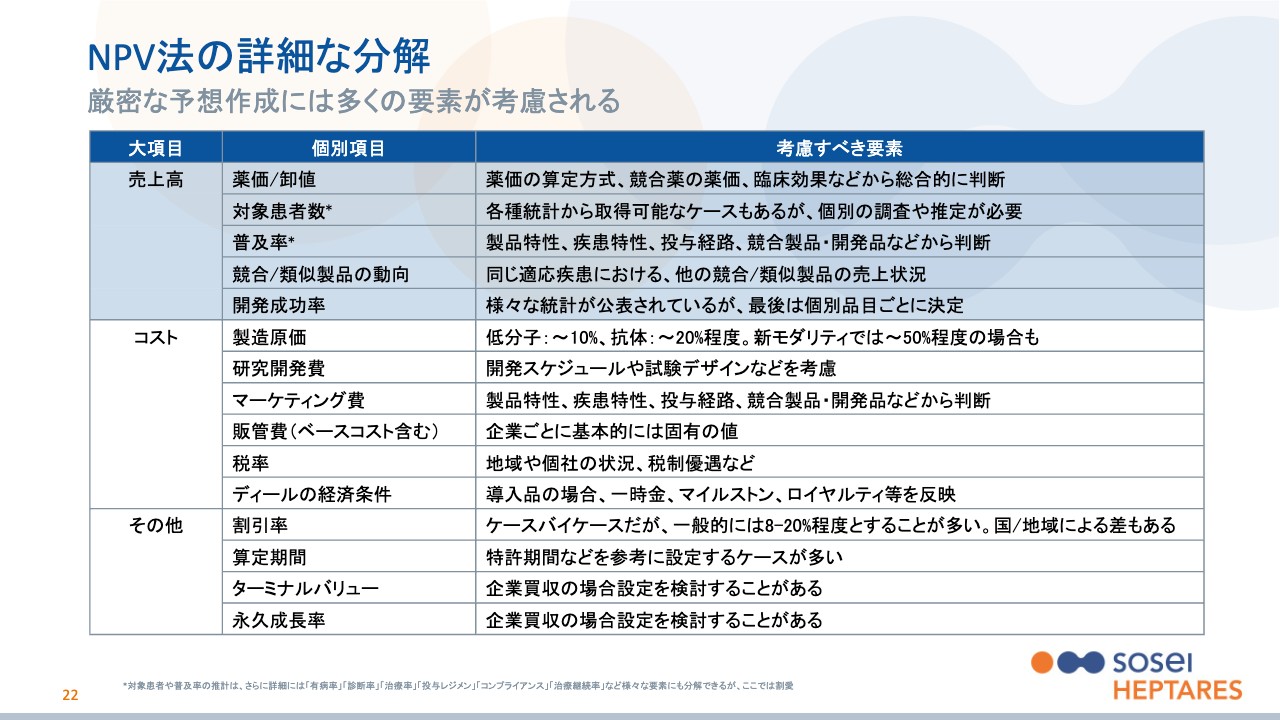

NPV法の詳細な分解

次のスライドの表は、とは言っても「厳密に計算するとこうですよ」というものを示したものです。コストなども当然、計算には入ってくるのですが、結局は「どのくらいの売上の薬が」「どのくらいの確率で成功するか」、つまり売上が大事だという結論は変わりません。

大きな理由の1つは、医薬品の開発には比較的長い時間と投資が必要ですが、1回承認を取得すれば、特許期間が続く間は、他の産業に比べるとかなり低い原価で、独占的に販売できるためです。

もちろん、製造原価やマーケティング費用も大事で、計算の要素には入りますが、他の産業に比べて、基本的に「成功するか否か」のほうに大きく左右されます。その他に割引率など、ファイナンシャルな計算に使う要素もこちらにいろいろ挙げています。

日本の上場バイオベンチャー一覧

本日は個社の話にはお答えできないのですが、スライドは、みずほ証券が毎月出している「バイオマンスリー」に書いてある「日本のバイオベンチャー一覧」になります。左上から時価総額順に並んでいます。

当社はこの中では4番目にランクされています。10月25日は当社に集中してお話ししたいと思いますが、どんな企業がいるのか、全体像としては、こちらを参考いただければと思います。

質疑応答:ロイヤリティやマイルストンの金額が公開されない理由について

それでは質疑応答に移りたいと思います。まずは、事前にいただいている質問です。

「毎回毎回、このようなライセンスの契約をするたびに、ロイヤリティやマイルストンの金額が公開されない。これはどのようになっているのか? とても不公平なのではないか? あるいは一部の方は知っているのではないか?」というご質問をいただいています。

こちらはよくある質問で、おそらく当社に限らず、いろいろなバイオベンチャーに対して、そのような思いを持たれている方がいるのではないかと思います。「基本的にはパートナーとの関係で、なかなか詳細までは公開できない」というのが正直な答えになります。

少なくとも社外の方について、「一部の方が、情報を知っている」ということはありません。一方で、我々もみなさまに隠したいわけではなく、パートナーとの関係、ライセンス先との関係を維持しながら、なんとかみなさまに参考になる情報をお伝えしたいと考えています。

例えば、ロイヤリティであれば、少なくとも我々の場合、具体的な数字ではないものの、1桁後半や2桁半ばくらいといった内容をリリースに書くこともあり、そのような範囲で可能な限りの情報発信をしています。

このように正確な経済条件がなかなか出てこないのは、ライセンスされた大手製薬企業側、ライセンスした創薬ベンチャー側の、どちら側にも理由があります。

例えば1つの例としては、大手製薬企業にしてみれば、大手製薬企業にも株主がいるため、仮に将来失敗してしまった時に、「あんなにお金を使って」と言われるリスクを避けたいということもあるかもしれません。

創薬ベンチャーにしてみれば、細かい経済条件を出してしまうと、将来のディールの価値も値上げすることができず、過去と同じ程度になってしまいがちです。

「過去は安かったのに、なんで値上げされるんだ」と思う方がいるのは想像に難くなく、基本的に実績を積み上げて経済条件をあげていきたい創薬ベンチャーからすれば、詳細を公開することがリスクなのは、ご理解いただけると思います。

このようなご意見は多く、また株主のみなさまにもフラストレーションもあると思いますが、将来的な事業発展のため、ご理解いただきたいポイントでもあります。

質疑応答:臨床試験のフェーズの分け方について

次は臨床試験のフェーズの分け方についてのご質問です。「治験は第I相、第II相、第Ⅲ相とありますが、Ia相やIIb相はどういうものなのでしょう? どういう基準で決まるのでしょうか?」ということで、よい質問だと思います。

正直にお話しすると、先ほどもお話ししたとおり、本当に臨床試験は個別性が高くなってきています。例えば、質問にあったフェーズ1aは、基本的にはスライドに記載のとおりで、少数の健常人で安全性を見る試験になります。

では、同じフェーズ1でも、フェーズ1bはどのようなものかと言うと、対象人数は少数ですが、患者さんとなります。主な目的は安全性の確認ですが、有効性を推し量れるような指標は、病気によってまったく異なっており、細かく言うとバイオマーカーなどで有効性を同時に確認していく試験のデザインになります。

もう1つご質問にあったフェーズ2bは、フェーズ2の中でも、より大規模な患者さんを対象とし、基本的には統計的有意をもって薬の有効性を示すことを目指す試験を指しています。

一方で、フェーズ2aは患者で有効性を確認するものの、統計学有意をもって有効性を示す程の規模ではなく、基本的には用量設定を行うのが主目的になっています。

質疑応答:日米のバイオベンチャーの技術力の差について

さて、次に「日米のバイオベンチャーの技術的なレベル差は、比較できないくらい大きいのか? 野村さんの意見を聞きたいです」というご質問をいただいています。

これについて、私は技術的な差はまったく大きくないと思っています。時価総額の差は確か大きく、スライドに記載のとおり、日米でかなり異なっています。しかし、技術的な差、テクノロジー自体の差で言うと、肌感覚としてそれほど大きく違わないと思っています。

今後、日本の科学力がどうなるかについては、ちょっと予想できない部分もありますが、現時点までの蓄積も踏まえれば、日本は本当にサイエンスに投資しており、ノーベル賞受賞者も多く出ています。例えば、本庶先生の研究から生まれた「オプジーボ」などは大成功した薬です。これは私の個人的な想像ですが、もしも仮に「オプジーボ」が米国で発明されていたら、おそらくそれに基づいたベンチャーが立ち上げられて、とんでもない時価総額の会社ができていたと思います。

先ほど、日本でバイオベンチャーの数が少ないことには、いくつか理由があるとお話ししましたが、その理由の1つがまさにそれです。日本は幸運にも大きな製薬企業がいくつもあるため、「オプジーボ」の場合には小野薬品さんでしたが、ベンチャーを一から作るのではなく、そのような企業が開発を進めることも多くあります。

そのような意味で、ベンチャーだけの時価総額は1.3兆円ですが、ここにそのような大手製薬企業を加えていくと、まったく異なる画になると思います。この数字にはそのような背景もあります。

「オプジーボ」は1つの例ですが、他を見ても技術レベルはおそらく最初はそれほど差がないものの、特にベンチャーにおいては、ビジネスのやり方などで大きな差が付いていると考えています。これは当社も含めて、今の日本のバイオベンチャー、あるいはこれから出てくるバイオベンチャーが、がんばってクリアしていく必要のある課題だと思っています。

質疑応答:バイオベンチャー企業の継続的な開発力の評価について

これも厳しい質問ではあるのですが、「ジェネリックがどんどん出てきますが、バイオベンチャー企業の継続的な開発力をどう評価しますか?」といただいています。

医薬品ビジネスの肝というか、他の産業とまた違うところが、先ほどお話ししたとおり独占的な期間があって、この期間は利益率高く薬を売ることができます。

「利益率が高い」と言うと、やや誤解を招きかねないのですが、それはもちろんその前段階に莫大な研究開発投資と失敗があってのことですので、その瞬間だけを見て利益率が高いと言うのは間違っているのですが、その製品に絞って、その特許期間中だけを見ると、たしかにそこで利益をあげることになります。逆に言うと、そこでないと利益をあげられないのです。

ご質問は、この特許期間が終わったあとに、ジェネリックがどんどん出てくることについてのご懸念ですが、それはおっしゃるとおりです。そのため、バイオベンチャー企業の価値は、継続的にパイプラインを増やせる能力が重視されます。

もちろん開発品の一本足打法で成功して、それを元に次の買収を行ったり、そのようなパイプラインを生み出すプラットフォームを買ったりすることで成功するベンチャーも実際にいます。

ただ、特許切れによるジェネリックの登場や、そもそも薬の開発には失敗がつきものであることを考えると、実際には一本足、二本足というよりは、継続的にパイプラインを生み出す技術や仕組みで、継続的に開発品を作ることが、特許切れを乗り越えていける一番の原動力だと考えています。

質疑応答:日本のバイオベンチャーの時価総額について

「市場の時価総額では、日本は韓国、EUなどより大きいと思いますが、バイオの時価総額は日本のほうが小さいのはなぜでしょうか? 米国が大きいのはわかりますが、韓国、EUのほうが創薬を成功させたバイオベンチャーが多いのでしょうか?」というご質問をいただいています。これも大変よい質問だと思います。

ご覧のグラフは、どうしても1つの指数を使って記載する必要があるため、このような姿になっていますが、内訳を見てみると、実はけっこう変わってきます。

米国はまさに新薬を対象としたバイオベンチャーが中心です。それで大成功し、ベンチャーとはいっても、創薬だけではなく、自分たちで販売も行うほどに成長している会社が、この75兆円の中でメインの部分を占めています。

一方で、内訳は各国で違っており、例えば韓国では、CelltrionやSamsung Biologicsなどの、いわゆるバイオ製造を行っている企業が入った時価総額になっているため、注意して見る必要がある数字となっています。これらは基本的には、創薬ではなくて、バイオ医薬品の製造受託などを行っている会社になります。

中国は、最近は創薬にもどんどん力を入れているのですが、もともと中国で盛んだったビジネスは、他の国で創薬された医薬品の中国の権利を持ってきて、中国市場向けに開発するというモデルです。これは先ほどご説明した3つのビジネスモデルの中で、2番目の導入型にあたります。中国は非常に大きなマーケットですので、このような導入型でも大きな企業価値になることも多いです。

今のご説明は一例で、この市場に上場している企業がすべてそうだというわけではありませんが、そのようなモデルの差が表れているのだと思います。

では日本の1.3兆円はというと、米国と同じで創薬ベンチャーが多い構成です。ただし、先ほどご説明のとおり、これが日本の創薬力をそのままは反映していないという点は、ご理解いただきたいと思います。

質疑応答:上場後に成功しない企業・成功する企業の見分け方について

「上場からほとんどの会社が、10年以上の期間を経て、時価総額が急激に大きくなっていることがありますが、成功しないまま消えていく会社も多いと思います。どの程度の会社が成功して、どの程度の会社が日の目を見ないのでしょうか? また、成功する会社を見る時に必要なポイントがあれば教えてください」というご質問をいただいています。これも非常によいご質問だと思います。

私も正確な数は頭に浮かびませんが、このグラフは NASDAQバイオテクノロジー・インデックスに含まれている、つまり、上場してまだ生き残っている会社、つまり生存バイアスがかかったグラフですので、当然そのような意味では、この裏には確かに日の目を見なかった会社はたくさんあるとは思います。

どの程度か示すのは難しいのですが、上場するまでの段階を基本的に担うベンチャーキャピタルの投資では、「千三つ」などと言ったりします。実際に成功するのが1,000のうち3つというわけではないと思いますが、そこをくぐり抜けて上場している時点でも、かなり取捨選択されています。

上場後に退場する会社、うまくいかない会社も相応にありますので、そのような意味では、かなりの割合の会社が日の目を見ないとも言えます。

どの会社が成功して、どの会社が成功しないのかを一言で言うのはとても難しいですが、やはり薬の開発ですので、薬の開発がうまくいく会社が生き残る、ということになります。

つまり、自分たちか、あるいはライセンスしたものであればライセンス先が、順調に臨床試験を進めていき、最後のフェーズ3をクリアして上市できるものを作れる会社は、確実に生き残っていくか、少なくとも、より高値で買収されます。米国ではM&Aもたくさんありますので、被買収されることになります。

また、米国のバイオベンチャーの開示を私もよく見ることがありますが、ご覧のグラフの10年目の赤字と黒字の割合を見てわかるとおり、赤字が68パーセントで黒字32パーセントとなっています。そのため、普通のPLを吟味しても、正直あまり意味がありません。

PLには赤字の幅の大小などは当然あらわれますが、赤字にも有望な研究開発が進展している際のよい赤字、そうではなくてコストが積み重なっている時の悪い赤字などがあります。また、先ほど申し上げたとおり、「どのくらいの売上の薬が」「どのくらいの確率で成功するか」が重要ですので、販管費や研究開発費を細かくブレークダウンすることは、他の企業に比べて実はそれほど意味がありません。

そのような意味で言うと、米国のバイオベンチャーがよくプレゼン資料に書くのは、キャッシュが今銀行にいくらあるかで、これは「あと何年間、投資を続けられるか」に直結しているためです。私は直接見ていませんが、昔のジェネンテック社などの発表資料は、財務のページは本当に最後の1ページだけで、そこにはキャッシュ残高とキャッシュフローだけが載せられていた、というのは、業界で時々言われていることです。

ご質問のように日の目を見ない会社が出てきてしまうのは、最後にキャッシュが尽きるためですので、その意味では正しい着眼点だと思われます。

質疑応答:バイオベンチャーの開示情報・リリースで注目すべき点について

「バイオベンチャーの開示について、注意点は何がありますか?」という質問と「導出したというリリース、ディールの総額、薬の市場規模、治験の進み具合、タイミングなどで気にしたほうがいいのは何ですか?」という質問をいただいています。この2つはおそらく同じ内容だと思います。

リリースで気にしたほうがよい視点という質問は非常に難しいです。具体的な事例がいくつか頭をよぎりますが、まずはバイオベンチャーのリリースは、専門用語なども多く、わかりにくいケースが多いと思います。

ただ、先ほど私がご説明したような基礎知識があると、例えば今は導出のリリースについてご質問いただきましたが、どのような契約かはおおよそわかるかと思います。したがって、そうしたリリースをよく読み、解読していただくことになります。

例えば、一時金はわかりやすく、ライセンス時に受領する収入なので、基本的にはその時に1回でもらえるというお金です。マイルストンは総額で書いてある場合が比較的多いと思いますが、実はその中で開発と販売に分かれていて、当然もらえるタイミングが違うわけですよね。例えば、開発マイルストンが多い契約であれば、上市前の部分でもらえます。一方、開発マイルストンよりも販売マイルストンが多ければ、上市するまでもらえないことになります。総額マイルストンが仮に同じでも、もらえるタイミングや可能性に差が出てきます。

あとは、やはり企業ごとに開示の癖というか、書き方の差はどうしても出てきますので、多少過去のリリースも追いかけて、そこを見極めていただくと、新たな発見があるのではないかと思います。

質疑応答:時価総額を高めるためにできることについて

質問者:一般的に会社が消えない、いわゆる買収されないために、時価総額は高める必要があると思いますが、どのようなことをすればよいかを、アナリストとしてのご経験から、何かアドバイスがあれば教えてください。

野村:これもなかなか難しいご質問です。まず前提として、時価総額はどうしても市場全体の環境に左右されてしまいます。今は正直に言ってグロース市場がそれほど強い状況ではありませんので、バイオベンチャーの株価はそこに左右されるのですが、企業としては、まずは市場とコミュニケーションを取り、自社の正しい価値をできるだけわかっていただくことが必要になります。

また例えば、時価総額が低くなっている企業はおそらく、安定株主があまりいなくて、相場の流れに株価が大きく揺られてしまうような状況だと思います。そのため、できるだけ固定的な株主を増やしていくことが必要だと思います。

したがって、通常のIR活動で安定的な株主を作る努力に加えて、例えば業務資本提携などで、株式の一定の割合をどこかの会社に持っていただくことは、テクニカルにはあり得るかと思います。もちろんこれはその会社の資本戦略などによりますが、業務提携をするということは、相手の会社は少なくともその会社の何らかの業務について、ポジティブにとらえている可能性が高いからです。

最後に、これはご質問の趣旨に合うかわかりませんが、M&Aは、もちろんその会社としてはされたくないといった思いや、株主の中にも「今のプライスだとされてほしくない」という意見はあると思います。一方で、これは資本市場に上場している以上は致し方ないところもありますし、M&Aをされる時には、当然、株価にはプレミアムが乗ってくることになります。

そして、それを判断されるのは、我々内部の人間というよりも、実際は株主のみなさまがそれに応募するかどうか、ということで決まりますので、最終的にはどのようなプレミアムであっても、みなさまのご判断になると考えています。株主のみなさまが会社の行く末を決めることは、上場している企業である以上、ある種、当然な側面だと思います。

ただし、先ほど申し上げたとおり、企業は当然企業価値を上げるように努力するし、それを怠ってはいけないと考えます。やや一般論での回答で恐縮ですが、このようなところかと思います。

質疑応答:なぜ日本のバイオベンチャーは米国で上場しないのかについて

これは非常によいクエスチョンだと思うので、厳しいご質問なのですが取り上げます。先ほど、私が日米の技術力に差はないと申し上げましたが、「技術力に差がないのに、時価総額には差があるのであれば、なぜ日本のバイオベンチャーは米国で上場しないのでしょうか?」というご質問をいただいています。これもみなさまが当然感じる疑問だと思いますので、私なりの考えをご説明したいと思います。

まず、実は米国に上場するベンチャーもいます。例えば、日本のバイオベンチャーでNASDAQにも上場している、デュアルリスティングしている会社の例では、MediciNovaという会社があります。

日本人の方が経営していて米国に上場した会社では、例えば昔、日本に上場していたアールテック・ウエノを創業された上野先生は、米国にもスキャンポファーマを作られていて、そちらにアールテック・ウエノが買収されるというスキームで、事業を進めました。

一方で、私は米国の投資家とお話しすることがありますが、技術力の評価とは言っても、やはり投資家サイドでは、技術力を本当に深く、しかも1社だけを掘り下げるということが、どうしても難しい側面があります。機関投資家も膨大な銘柄を日々見ているため、どうしても全ての銘柄を掘り下げるということは難しいのです。

そのような意味で言えば、米国の投資家が気にするポイントの1つは、そもそも誰が運営している会社で、過去にその人を知っているとか、どのようなトラックレコードがあるのか、なのです。結局のところ、特に技術評価が難しい段階では、技術ではなく人の評価になってしまう側面があります。

それでも、本当はこのような評価を潜り抜けて、日本からも米国上場すべきだという指摘もあると思い、今後はもっとそういったことも出てくると思います。一方で、みなさまもおわかりとは思いますが、例えば米国外から上場した場合、事業内容にもよりますが、「だったら本国で上場すればよいじゃん」「なんで米国に、資金調達だけしに来ているのか?」という評価につながりがちですし、仮に、日本に海外の企業が上場した場合でも、同じように見られている、やはり難しいところがあります。

当社の状況で言いますと、これは過去にもオフィシャルに発言していることですが、NASDAQの上場を検討した際には、日米で企業の評価されるポイントが違うこと、ホームマーケットでの上場が一番やりやすく、本来の事業に専念できるだろうという結論に至りました。それを乗り越えるベンチャーも出てきていますし、また今後も出てくると思いますが、やはり大部分の企業にとっては、ホームマーケットの存在は大きいと思います。

しかも、日本の場合は別にホームマーケットが悪いということはそれほどありません。赤字で投資先行の企業が評価されにくいという部分もありますが、例えば製薬企業などではしっかり時価総額が付いている面もあります。

そのような意味では、日本でもバイオベンチャーをあと一歩深く評価できればよいと思っていますし、私もこのようなバイオセクター全体を対象としたセミナーを企画したのは、それを通じて製薬・バイオ産業が強くなっていくことに、僅かでも貢献できればとの思いです。

したがって、おっしゃることはごもっともなのですが、やはりホームマーケットのほうが取り組みやすく、有利だという状況もありますし、それが強い産業を作って、いずれNASDAQに日本をステップとして上場する、あるいは直接上場するような企業を生んでいけるようになるのではないかと考えています。

野村氏からのご挨拶

取り上げきれていないご質問もあり、すみません。かなり鋭いご質問をいただきましたし、口頭でもご質問をいただいた投資家のみなさま、ありがとうございました。本日のセクションは、これで終わらせていただきたいと思います。繰り返しになりますが、資料はホームページに記載されていますので、好きなタイミングでご覧いただければと思

スポンサードリンク