関連記事

【QAあり】ノバシステム、安定的な収益の秘訣は売上の8割占める継続案件 売上高、各利益ともに過去最高を更新

【QAあり】ノバシステム、安定的な収益の秘訣は売上の8割占める継続案件 売上高、各利益ともに過去最高を更新[写真拡大]

(基本情報)事業内容

芳山政安氏(以下、芳山):ノバシステム代表取締役社長の芳山です。本日は貴重なお時間をいただきありがとうございます。よろしくお願いします。

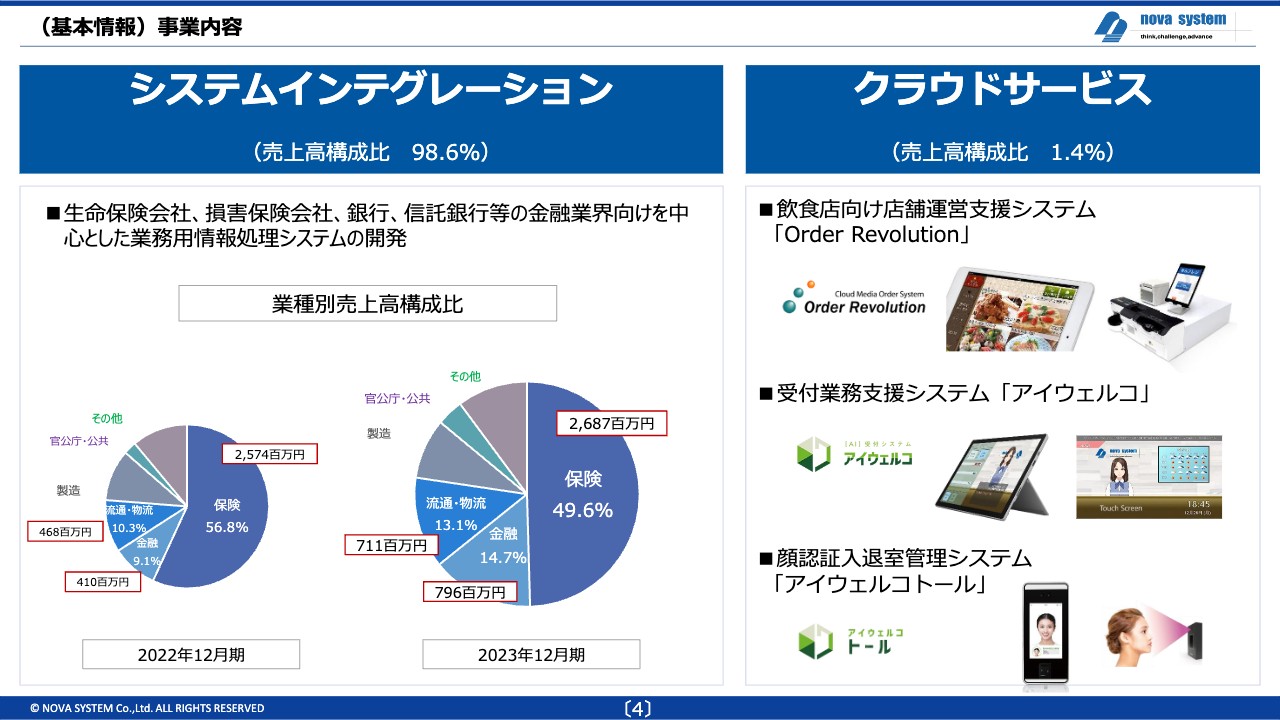

はじめに、我々の事業内容を簡単にご説明します。我々は2つの大きなセグメントで事業を展開しており、1つはシステムインテグレーション事業、いわゆるSI事業で、もう1つはクラウドサービス事業という、SaaS型のモデルの事業です。

2つのうちのメインはシステムインテグレーション事業です。スライド左側の円グラフに記載しているとおり、保険・金融がメインビジネスであり、もう1つ育てようとしているのが物流システムです。

グラフに記載したとおり、2022年12月期の売上高構成比は、保険が56.8パーセント、金融が9.1パーセント、物流で10.3パーセントくらいでした。2023年12月期は、保険が約50パーセント、金融が14.7パーセント、そして物流が13.1パーセントとなっています。

保険の売上高構成比は、前年と比較して若干下がっていますが、これは健全なかたちだと思います。1つの業種に集中しない分散型になっているため構成比は下がっていますが、売上比としては成長している状況です。

前年は約8億円の売上がありましたが、このうち保険で約1億円、金融で約3億円、物流で約3億円というのが、主として伸びていっています。健全なスタートとなっており、将来に対してもこの3本柱で展開していく予定です。

もう1つのクラウドサービス事業については、前年よりも若干落ちましたが、将来的に収益モデルとして確立させていきたいと考えており、現在成長過程にあります。事業としては非常にシンプルで、この2つしか行っていません。

強み・成長戦略① 主要取引先

我々の事業の強みと成長戦略についてご説明します。弊社は、スライドの表に記載したとおり、約10社の取引先で全体の売上の95パーセントくらいを占めています。さらに、そのうちの上位3社で全体の売上の約70パーセントを占めています。

そして、取引年数が非常に長く、例えば日本生命とは1985年の創業以来今日までずっと取引しています。それと同時に、現在我々は日本生命、正しくはニッセイ情報テクノロジーからの売上の比率が非常に大きく、また経験則があるものですから、収益率が非常に高いです。

我々のクラスにしては元請比率が非常に高いと思っています。現在、ニッセイ情報テクノロジー、スミセイ情報システム、かんぽシステムソリューションズ、ロジスティードソリューションズなどがメインの取引先になっており、元請比率は約45パーセントです。

また、大手システムインテグレーション企業であるIBM、SCSK、NTTデータ関西、富士通などからもお仕事をいただいており、こちらの元請比率が約55パーセントという構成比になっています。このように元請比率が高いことにより、ノウハウの蓄積が非常に行いやすいです。

加えて、我々はプロパー戦略を敷いており、まずプロパーで進め、下部工程については最近ではパートナーにお願いしている部分もあります。このように、我々の主取引先が非常に安定していることが1つの特徴であり、強みです。

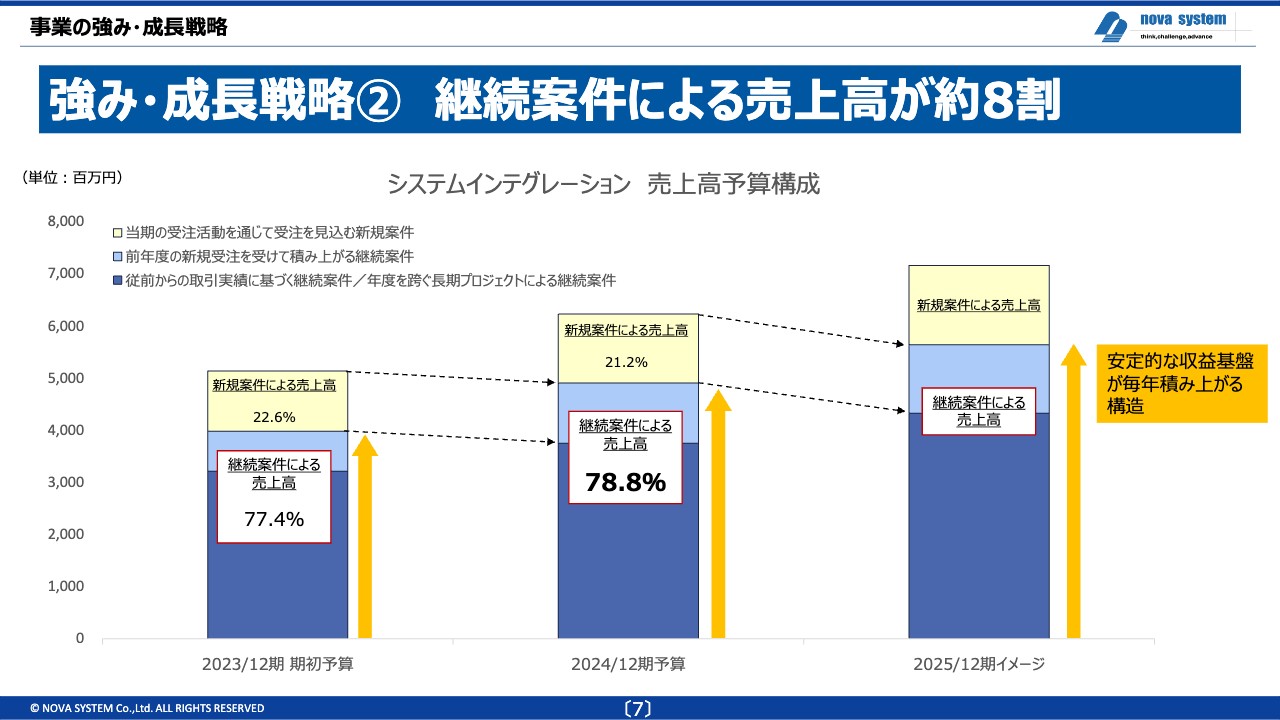

強み・成長戦略② 継続案件による売上高が約8割

我々の成長の中での安定度である、仕事の継続性が非常に大きいです。スライドのグラフに記載したように、前年から引き継いだ案件が、2023年度12月期には77.4パーセント、今期については78.8パーセントで、要するに前期から継続している案件が約80パーセントあるのです。そして、残りの20パーセントを新規で取るというウエイトになっています。

そのため、非常に安定して、今期売り上げた数字が来期の売上につながるという性質を持っています。我々は業種に特化していますので、この性質が優位性であり、「ノバシステムに任せれば間違いない」ということで、案件を非常に長期で行っています。基本設計から入って、開発、テスト、本番、その後のメンテナンス、保守まで行っています。

最近のシステムは、保守といっても、保守の中に新しい案件が出てきてしまうという性質を持っています。これは我々の取引先がメガバンクや大手生保・損保であるため、継続性があることが要因です。中期事業計画でもお伝えしますが、約8割は前年からの継続案件であることが1つの特徴です。

また、我々の平均プロジェクト数として、60件から80件くらいのプロジェクトが常時動いています。このプロジェクト数に応じて利益を出せる性質を持っているため、常時60件くらいのプロジェクトは継続して持っていけると考えています。

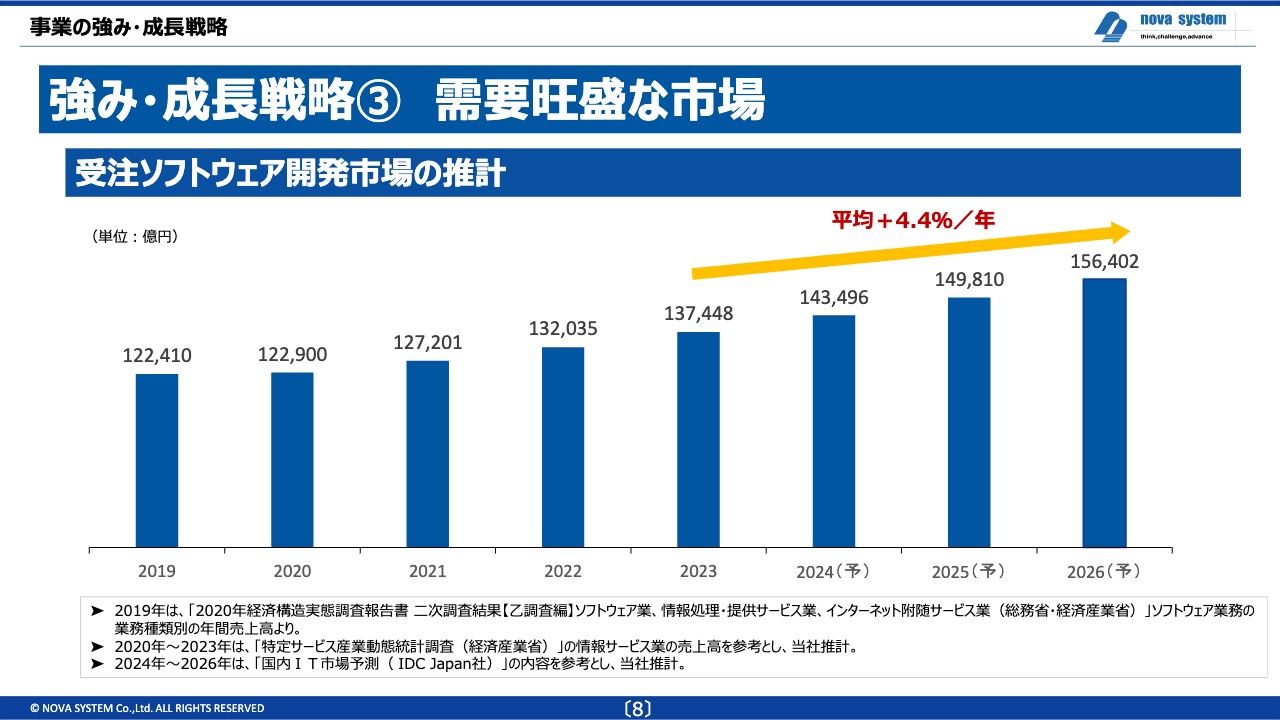

強み・成長戦略③ 需要旺盛な市場

IDC Japanの推計によれば、ソフトウェア開発市場は年間で4.4パーセント成長するとされています。

強み・成長戦略③ 需要旺盛な市場

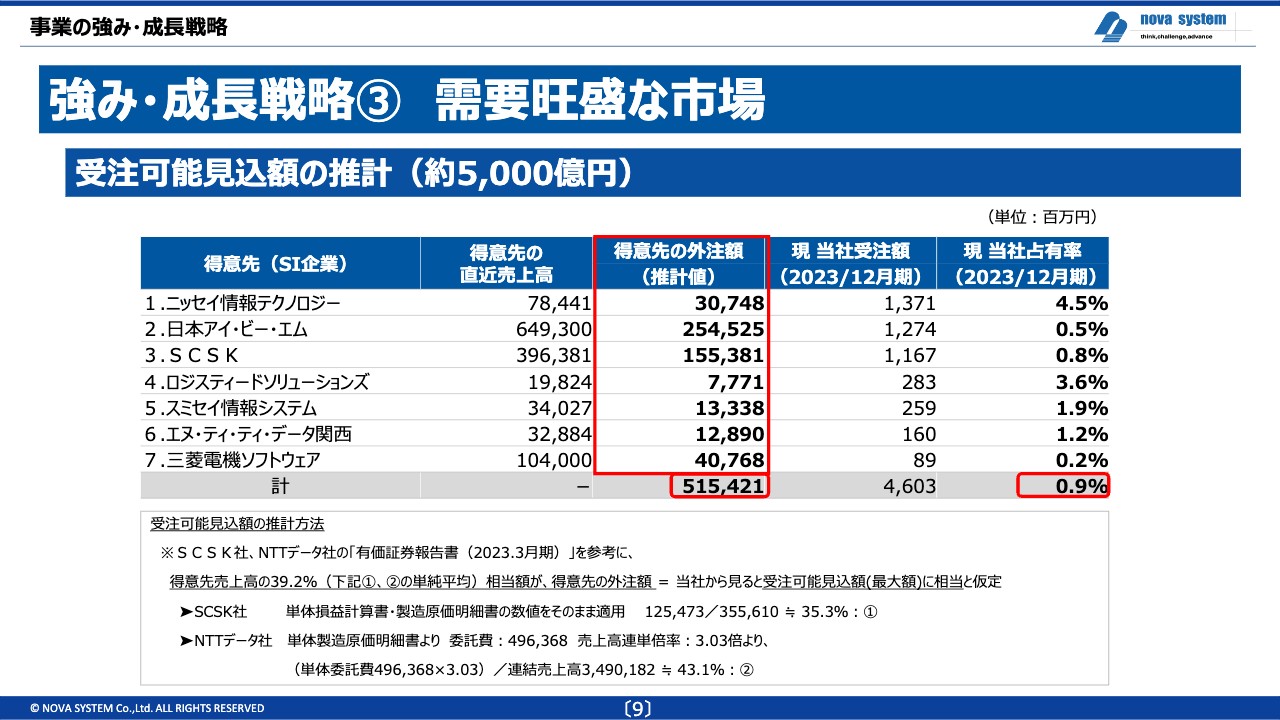

それに比べて、一部推計ではありますが、我々のターゲットユーザー、つまり我々と取引している大手7社の外注費約5,000億円が我々の市場と考えています。この市場をいかに取っていくかが、我々の今後の成長につながります。

成長するためのパイはもう十分であると考え、クロージングを確実に行っていきます。クロージングを行うことが我々の仕事だと思っており、10年、20年という非常に長い取引を行っているため、ここでの安定度が認められていると確信を持って取り組んでいます。

強み・成長戦略③ 需要旺盛な市場

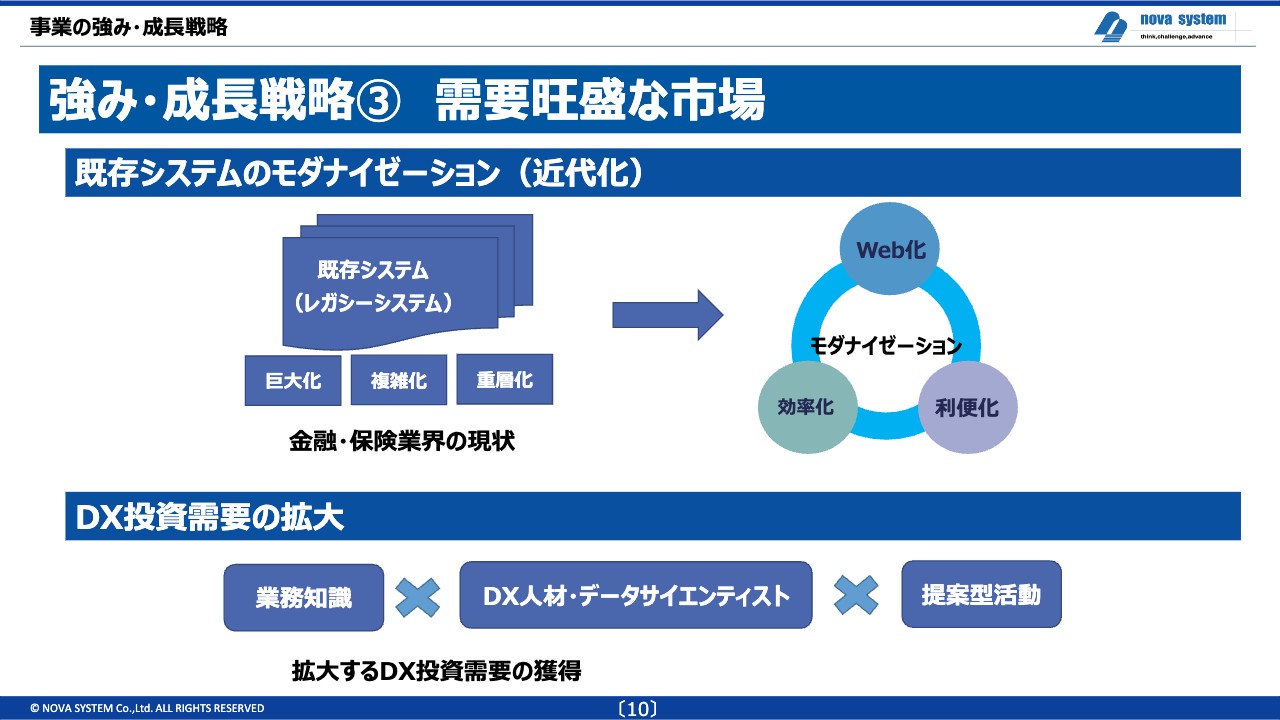

金融・保険業界では非常にレガシーなシステムが現在も使われています。銀行系については、第3次オンライン以降、いわゆるモダナイゼーションという新しい基幹業務が動いたことがありません。

我々は三菱UFJ銀行やみずほ銀行に携わっていますが、三菱UFJ銀行は、2022年度の年末に、モダナイゼーションを発表しています。2031年までかけて全体の約1,400億円をシステム投資し、そのうちの750億円は基幹業務のモダナイゼーションに使うとしました。

この案件は、我々が昨年4月から携わっており、我々は「新預為」という案件を担当しています。これがやはり継続案件で、当然大小はあると思いますが、2031年まで継続して行うという強みを持っています。

強み・成長戦略④ 業務知識

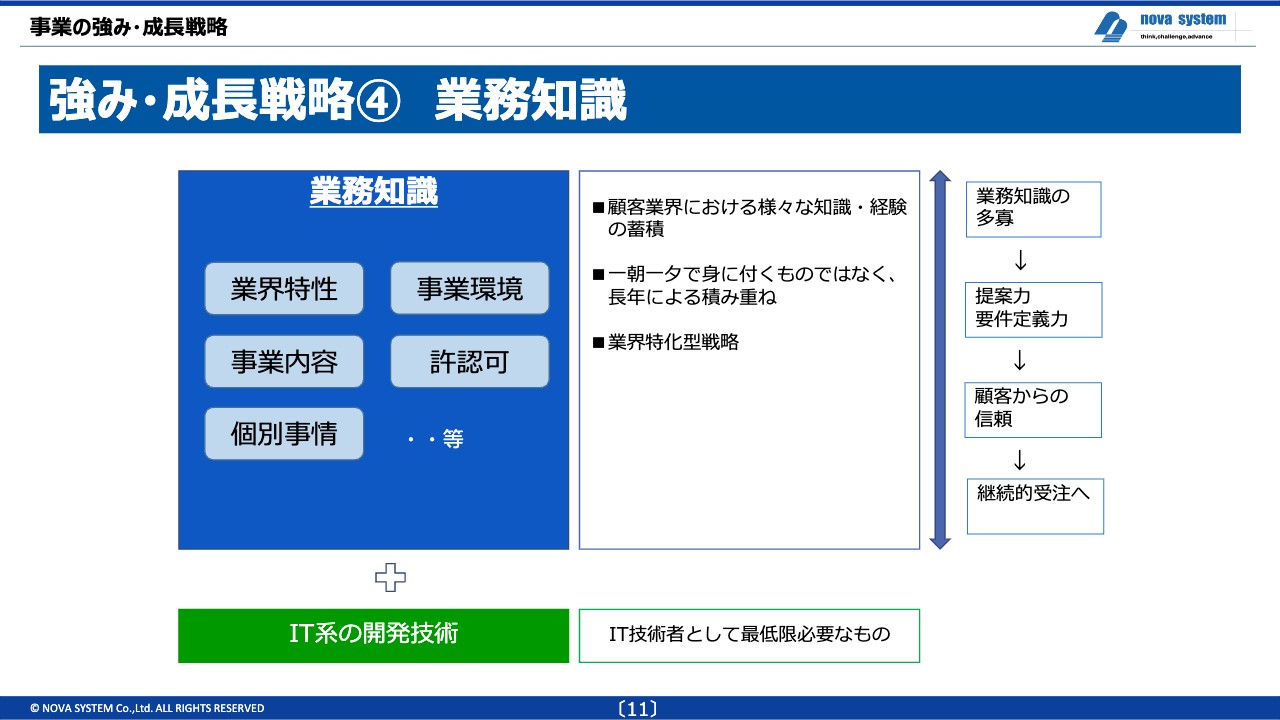

このためには業務知識が非常に大事な要素になってきます。我々も当初は小さい会社で、プログラマーやSEの派遣業が中心だったため、会社のノウハウがほとんど蓄積できない時期がありました。

これを蓄積するために、「まず1社に統合しよう。そして、業務に特化しよう」という目的を持って、まずは保険業、特に日本生命の保険の知識を習得することによって絶大な信頼を勝ち取りました。これらの取り組みにより、日本生命の案件としては最長で24年というプロジェクトが、現在も動いていることが特徴です。

手前味噌かもしれませんが、裏を返せば、我々の存在がなかったら、日本生命のシステムは動かないだろうと思います。この既得権のところは変えられない部分だと思っています。

そのために、我々は業務知識を非常に大事にしています。業務知識に対しては、ひょっとしたら日本生命の職員よりも我々のほうが精通しているかもしれません。

先ほどモダナイゼーションと言いましたが、大手というのは、基本的には大型汎用機でシステムを開発してきました。そのため、第3次オンライン以降、基幹業務はほとんど刷新されておらず、つぎはぎを繰り返してシステムが動いているのが現状です。

しかし、ここから30年までの間に、基幹業務の中には、メインフレームにはデータベースだけ置いて、残りのフロント周りは全部Web化、最新化していこうという動きが各社で起きています。我々には業務知識があるため、そのような仕事も提案できるのです。

それにより顧客からの信頼を勝ち取り、継続案件につなげているのが我々の最大の特徴であり、ただ単に技術者を派遣している会社ではありません。我々は、システムの上流から下流まで、基本的には上流から分析するというスタンスで開発を行っています。

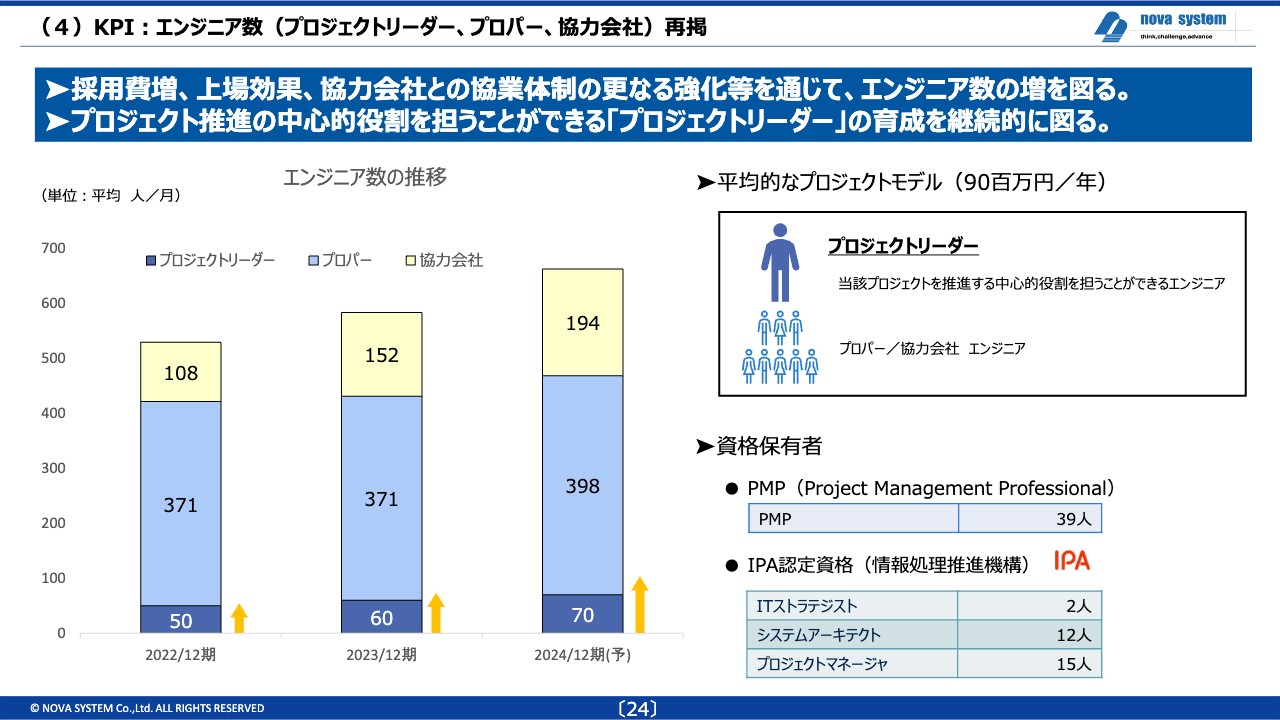

強み・成長戦略⑤ プロジェクトリーダー

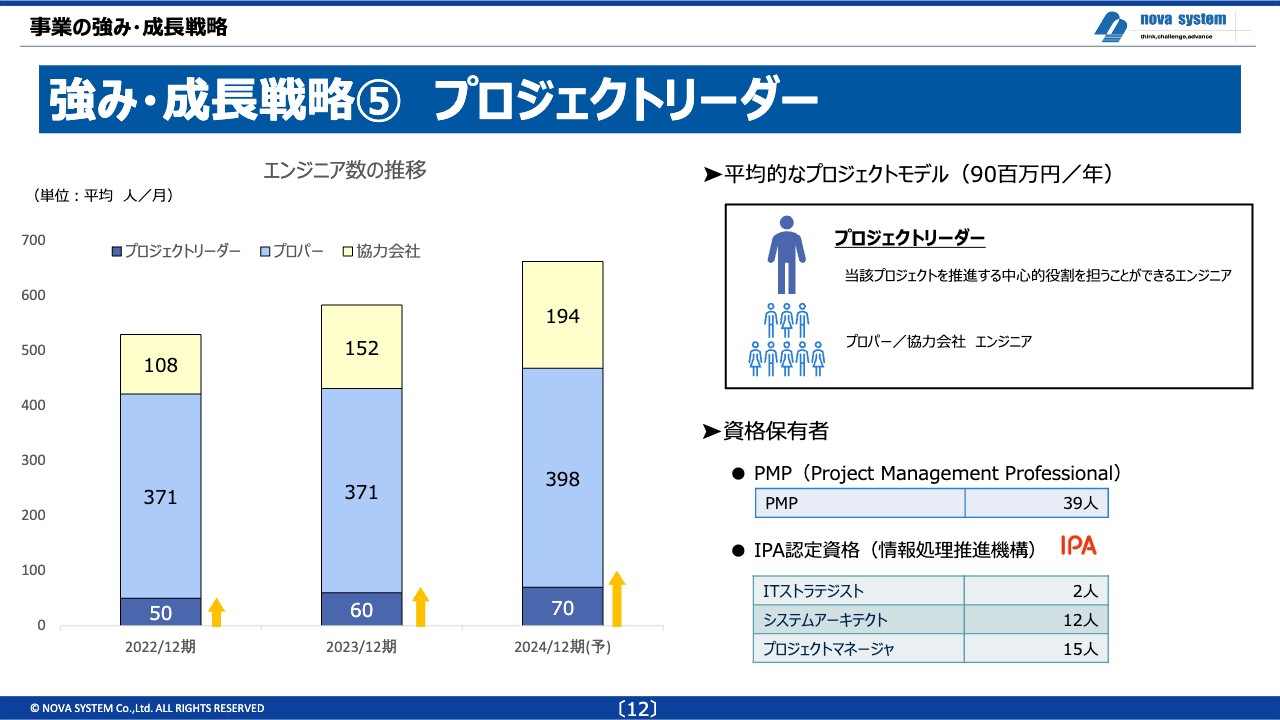

こちらのスライドを見ていただくとわかるとおり、成長戦略の中で、プロジェクトリーダーの人数を2022年の約50名から2023年には60名、そして今期では約70名に成長させることを掲げています。常時70件くらいのプロジェクトが動いているため、それらをマネジメントするプロジェクトリーダーも70名は必要です。

業務知識と同時に技術レベルも非常に大事だと考える中で、まずは現在39名いるPMP(Project Management Professional)という資格を持つプロジェクトリーダーを今期には10名増やします。それにより、確実に案件を取っていけるようになると同時に、プロジェクトを回せるだけの要員を準備します。

概算では、10名増やすことによって約10億円の年間売上が増えるというスキームでビジネスを行っています。以上が我々の特徴です。

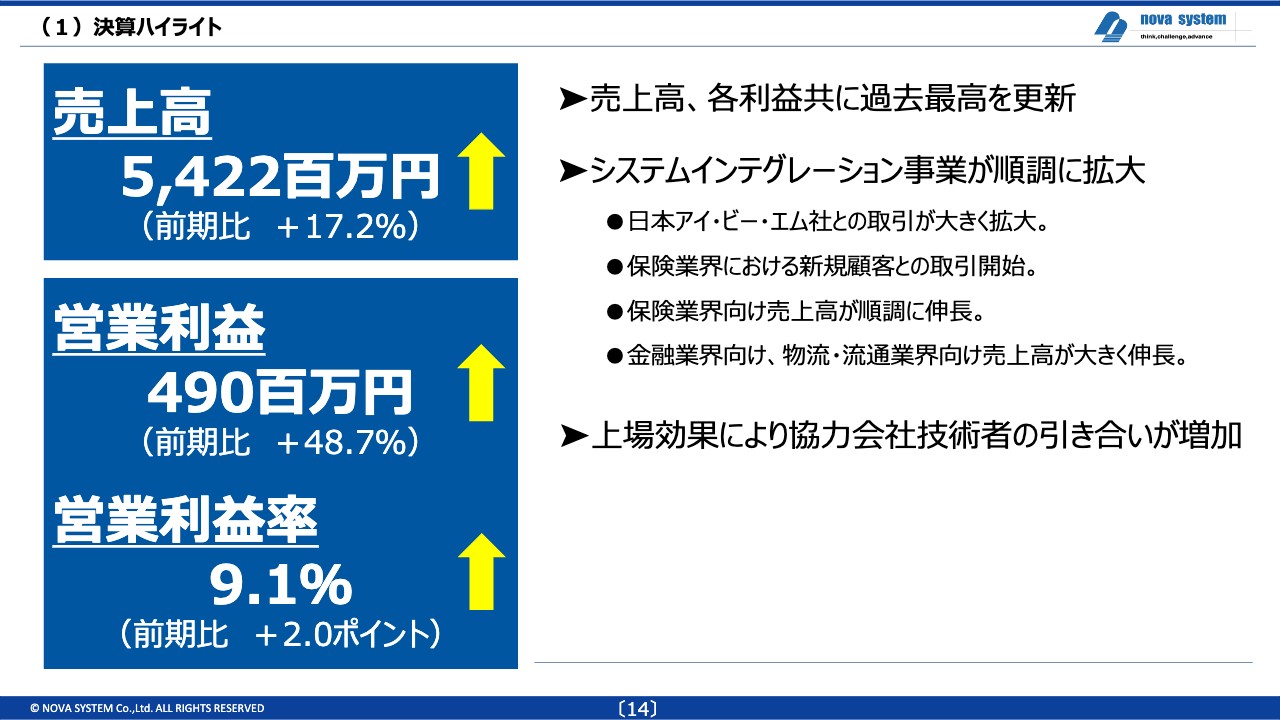

(1)決算ハイライト

2023年12月期の決算内容をご説明します。売上高は54億2,200万円で前年比17.2パーセント増、営業利益は4億9,000万円で前年比48.7パーセント増となりました。営業利益率は前年比2ポイント増の9.1パーセントです。

売上伸長の要因は、業務の拡大すなわち案件が増えたことです。案件が増えたとはいえ、我々が完全に新しい案件を取ったわけではなく、既存の案件量が増えたと認識しています。新しいお客さまはほとんど増えておらず、既存のお客さまの継続案件内に新たなプロジェクトが発生したことが、売上伸長の最大の要因です。

売上が伸びたことによって、利益率も伸びてきました。最終的には13パーセントから14パーセントくらいの営業利益を出したいですが、現在の成長過程では人件費が非常にかさんでいる部分もあります。それでも、まずはプロジェクトリーダーに対する人的投資を効率良く推し進める施策によって成長していきます。

このような要因により、営業利益率も前年比2ポイント増となり、過去最高の売上高・利益となりました。後ほどお伝えしますが、中期事業計画においても毎年、最高益を更新していく予定としています。

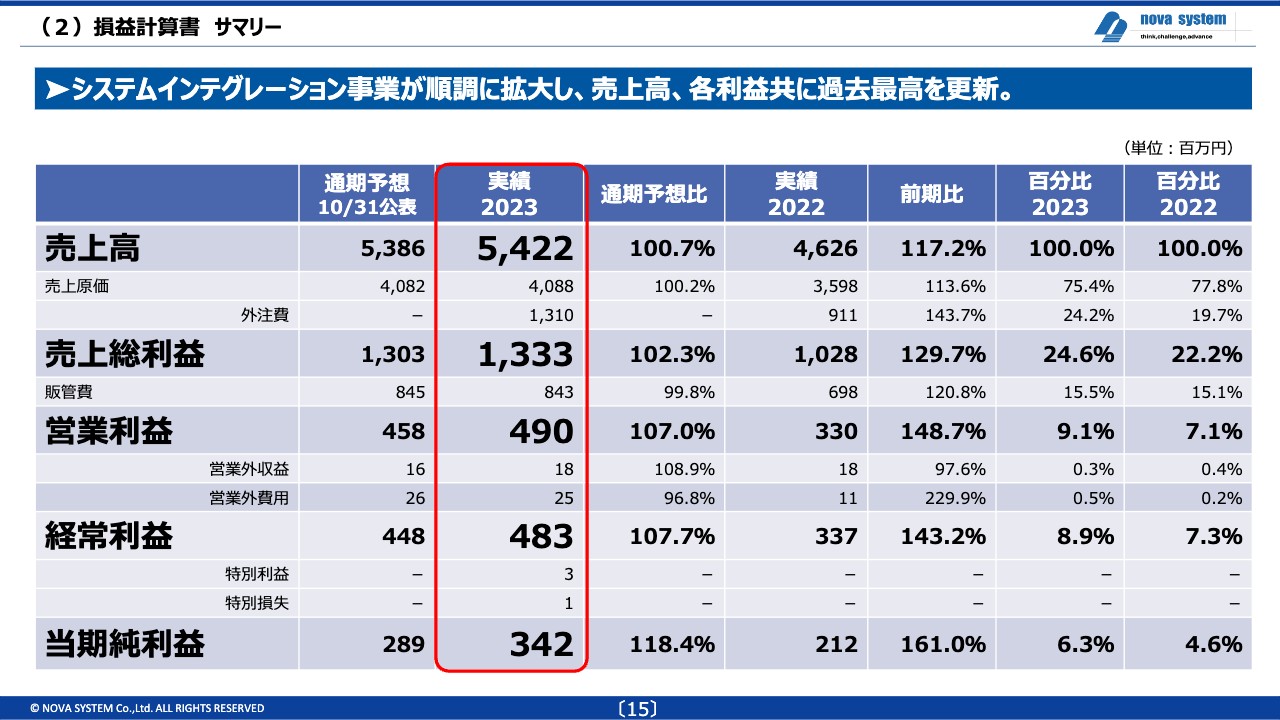

(2)損益計算書 サマリー

スライドには、売上総利益や営業利益、当期純利益などの損益計算書を記載しています。当期純利益は3億4,200万円で、通期予想比118.4パーセントで推移しました。

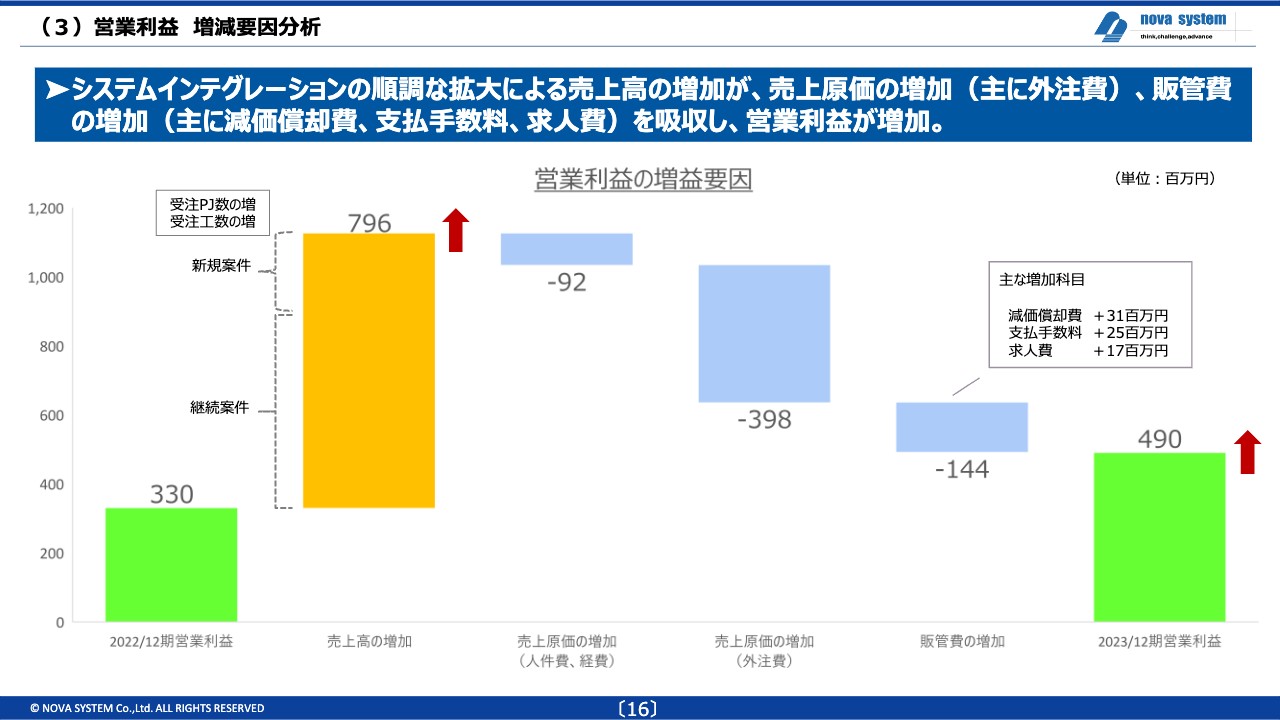

(3)営業利益 増減要因分析

昨年増えた売上高の約8億円は、先ほどお話ししたようにプロジェクトリーダーが10名増えた分の売上高です。完全な新規案件もありますが、やはり継続案件が伸びています。売上高が伸びれば、当然、人件費や外注費が増えることから、最終的な営業利益は4億9,000万円となりました。

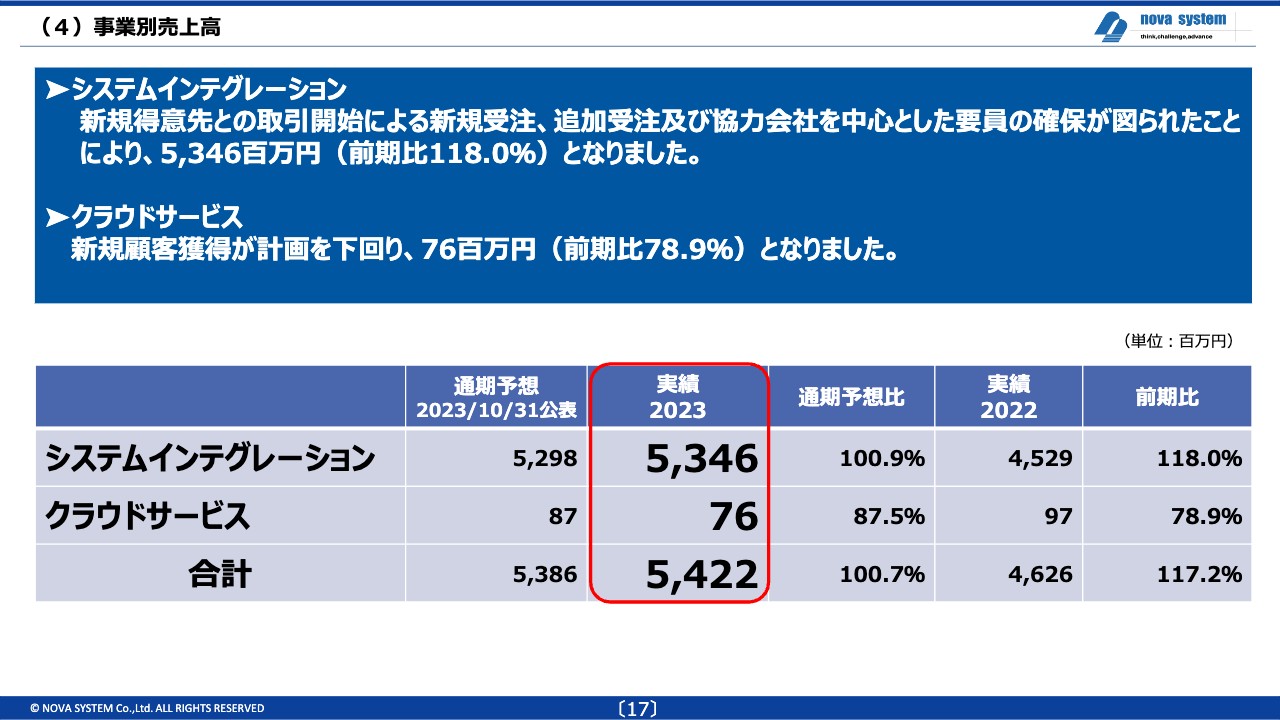

(4)事業別売上高

我々は、システムインテグレーション事業とクラウドサービス事業の2本柱だとお伝えしましたが、システムインテグレーション事業は順調に伸びている一方、昨年は残念なことに、クラウドサービス事業が前年割れでした。クラウドサービス事業は今年、新しいプロジェクトを作って、再度トライしていく予定です。

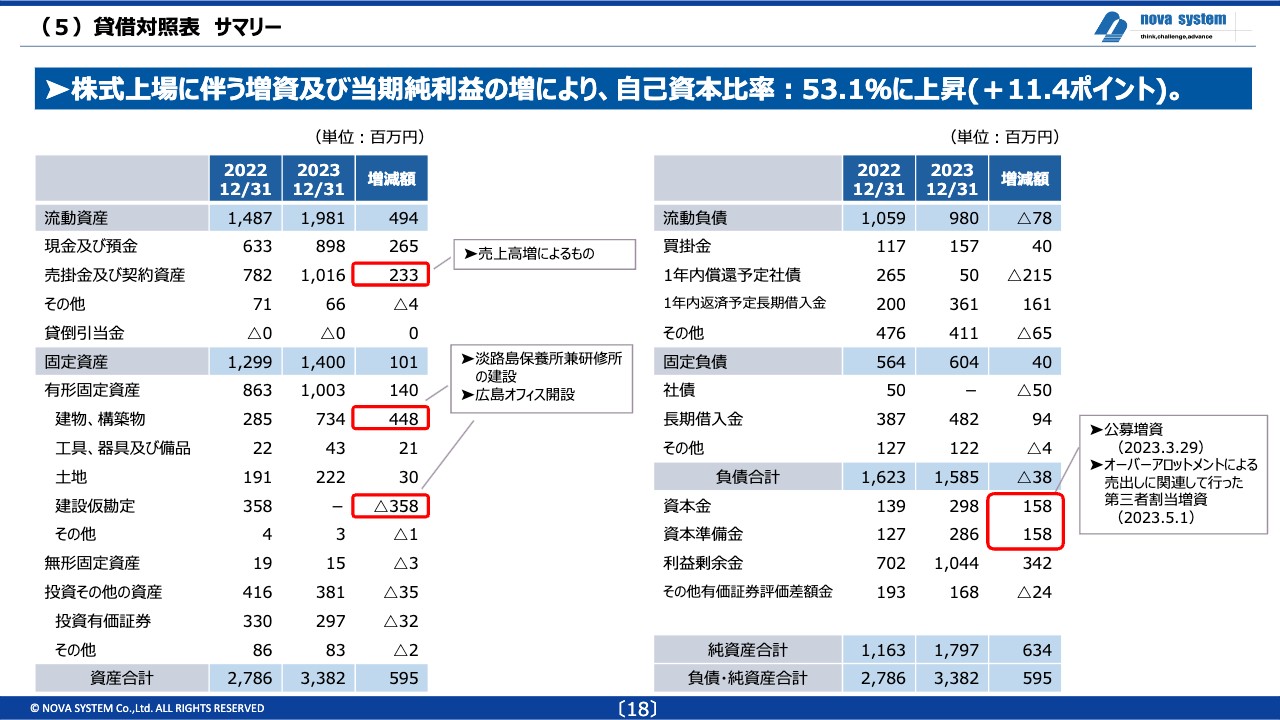

(5)貸借対照表 サマリー

貸借対照表はスライドをご覧のとおりです。

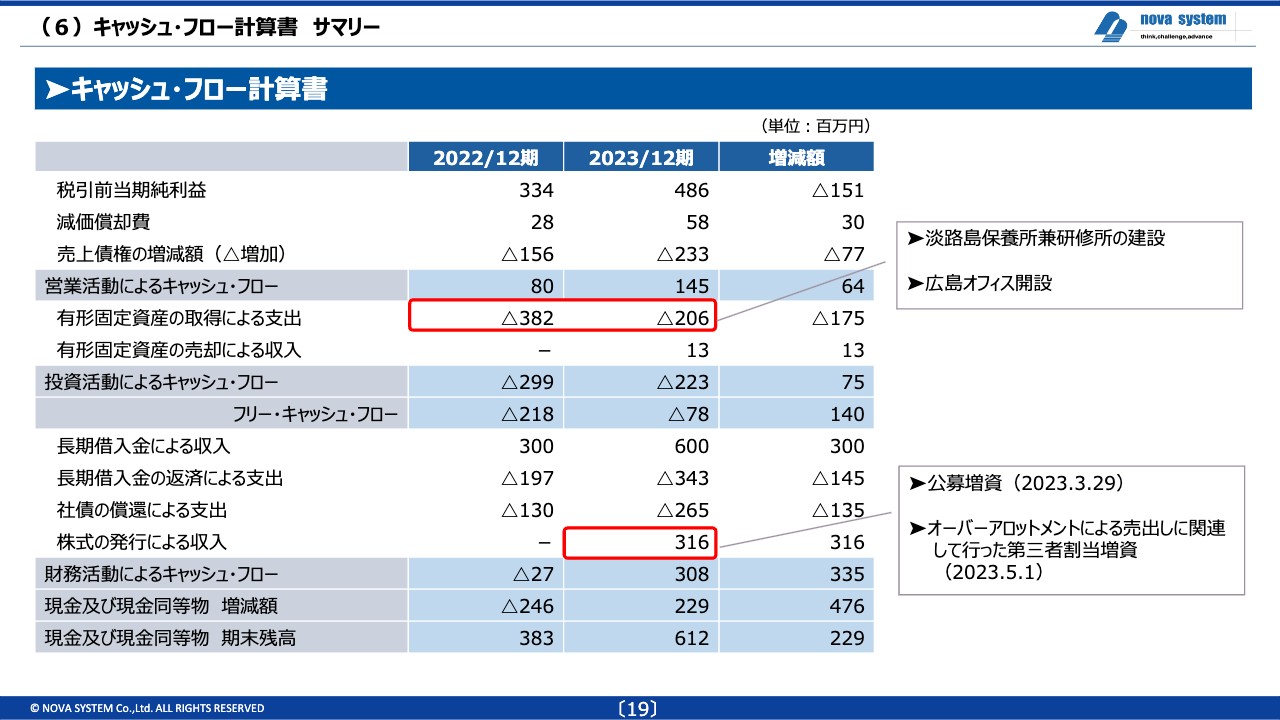

(6)キャッシュ・フロー計算書 サマリー

キャッシュ・フロー計算書についても、スライドをご覧ください。

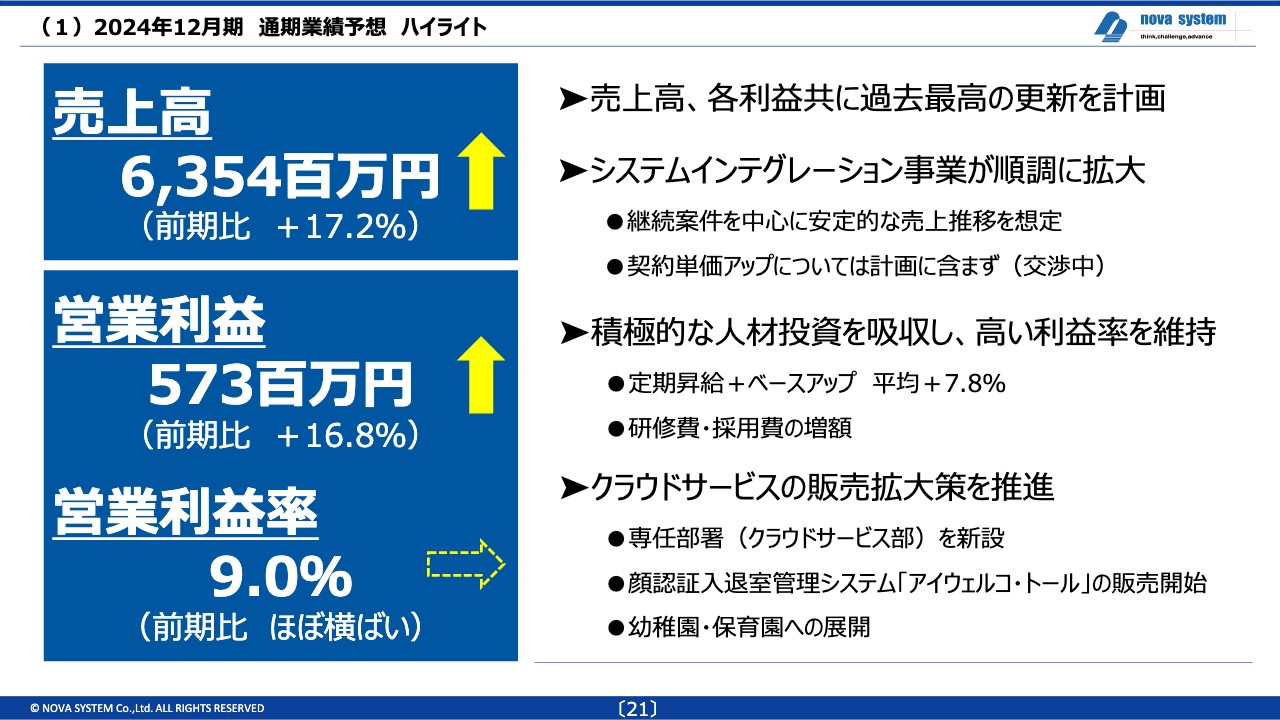

(1)2024年12月期 通期業績予想 ハイライト

2024年12月期の通期予想を発表します。売上高は63億5,400万円で17.2パーセント増、営業利益は5億7,300万円、営業利益率は約9パーセントと予想しています。営業利益率は前年よりも若干下回っていますが、人的投資に充てようとの考えから、9パーセントに抑えている次第です。

やはり我々のKPI自体が人だということもあり、先ほどからお伝えしているとおり、技術者の数も必要ですが、数だけではなく質も高めるための教育によって、人の成長を図りたいと思います。人的投資に充てることで今年度の営業利益が若干下がっても、翌年以降の成長のために必要だと考え、このような計画を練っています。

クラウドサービス事業では、既存の「Order Revolution」という飲食店向けの注文システム、受付業務支援システム「アイウェルコ」のほかに、受付で電話の受話器を持たなくても顔認証で入室できる「アイウェルコ・トール」という顔認証による入退室管理システムを発売します。

現在、武蔵野短期大学附属幼稚園・保育園でテスト導入しており、親御さんがお子さまを連れてくる時に、顔認証によってドアの開け閉めができます。今年度、力を入れていくことである程度の数字を作っていく予定です。

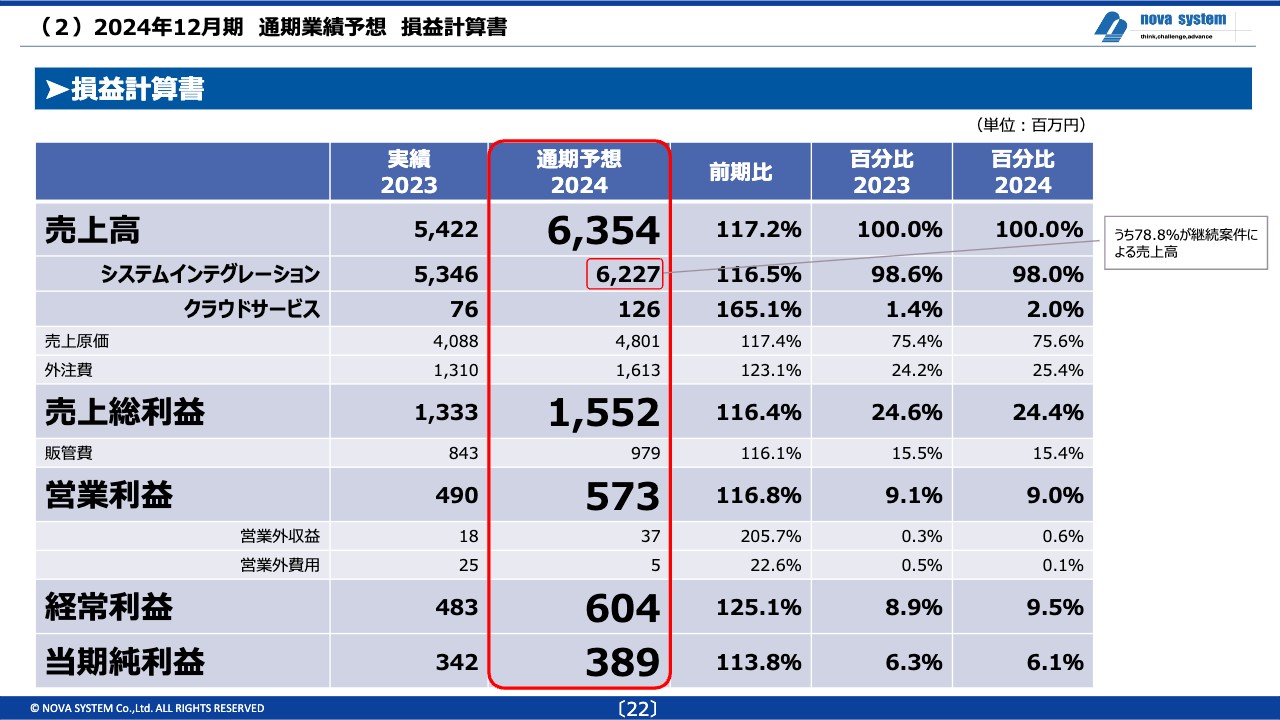

(2)2024年12月期 通期業績予想 損益計算書

スライドを見ていただくとわかるように、システムインテグレーション事業は8割が継続案件で非常に安定した状態です。今期も第1四半期はすでに確定できており、第2四半期もほぼ予定どおりの数字を見込んでいます。当期純利益は前年比113.8パーセントとなる予定です。

(4)KPI:エンジニア数(プロジェクトリーダー、プロパー、協力会社)再掲

我々には他社に勝てるような質の技術者に成長しうる人材が約100名在籍していると思っています。今期の目標は70名ですが、100名全員がプロジェクトリーダーへ成長することによって案件が伸び、1プロジェクト当たり1億円としても、売上高100億円がおのずと見えてくるだろうと考えています。

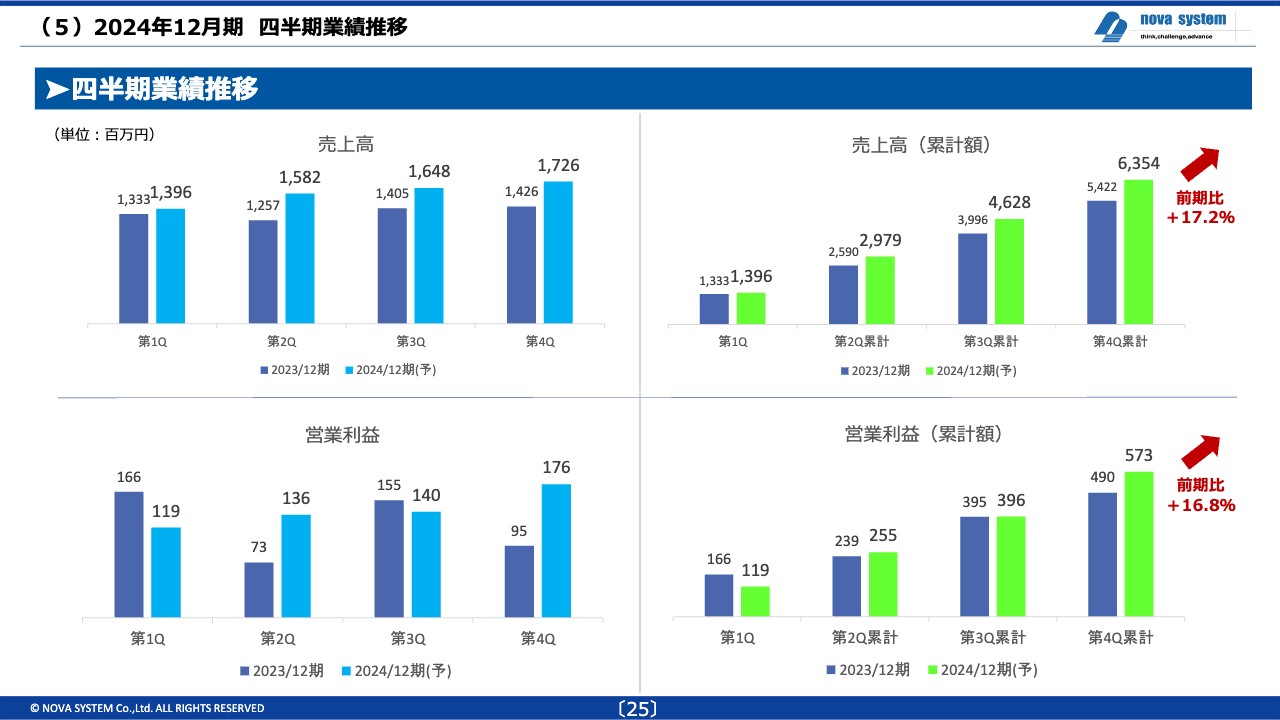

(5)2024年12月期 四半期業績推移

四半期ベースでは、今期の第1四半期は前年比で若干落ちているのですが、これは前期の第1四半期にいろいろな要素から非常に高い収益が出せていた反動です。第1四半期は前年よりも下がりますが、最終的には前年対比で伸ばしていきます。

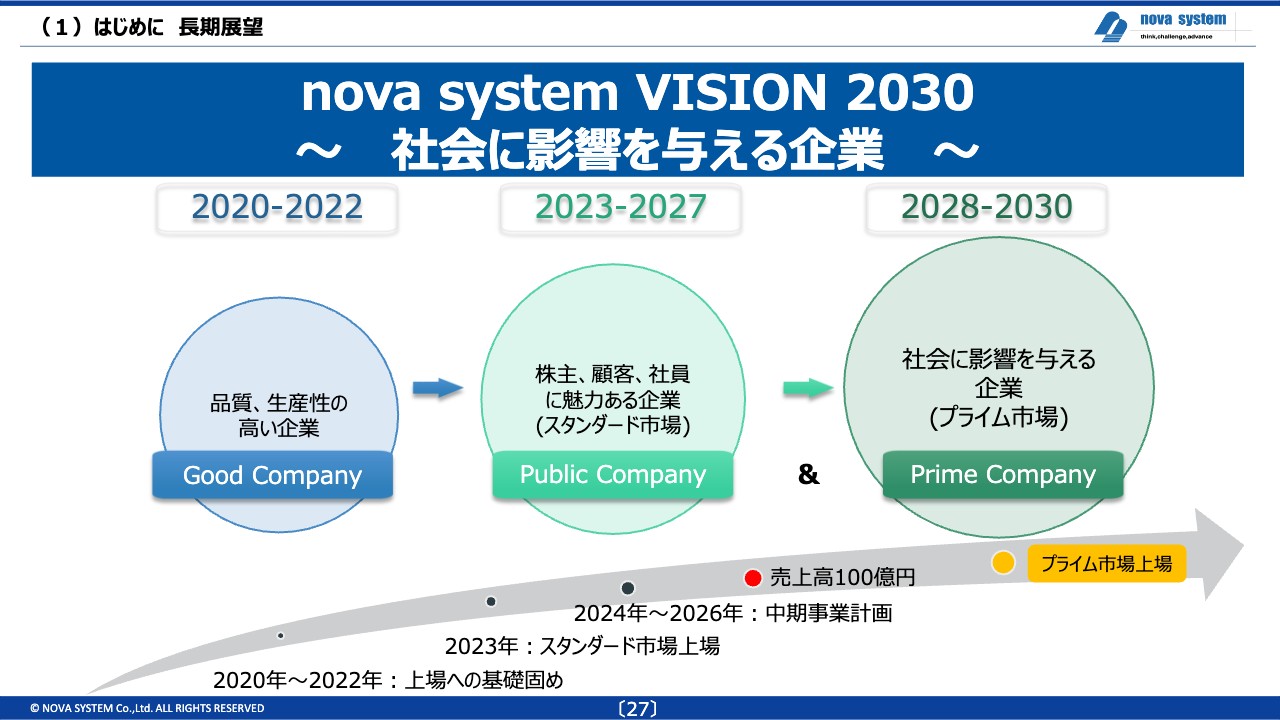

(1)はじめに 長期展望

中期事業計画を発表します。まず、2030年のビジョンとして「社会に影響を与える企業を作ろう」が我々のテーマです。株式公開前までは「『Big Company』よりも『Good Company』にしよう」と考え、みんなが働きやすい会社を目指していました。

その結果、2023年にはスタンダード市場に株式を公開し、「Public Companyになる」という使命を確実に果たしました。2030年までには、「社会に影響を与える 企業」を目指し、その一環として、スタンダード市場からプライム市場に変更したいと考えています。

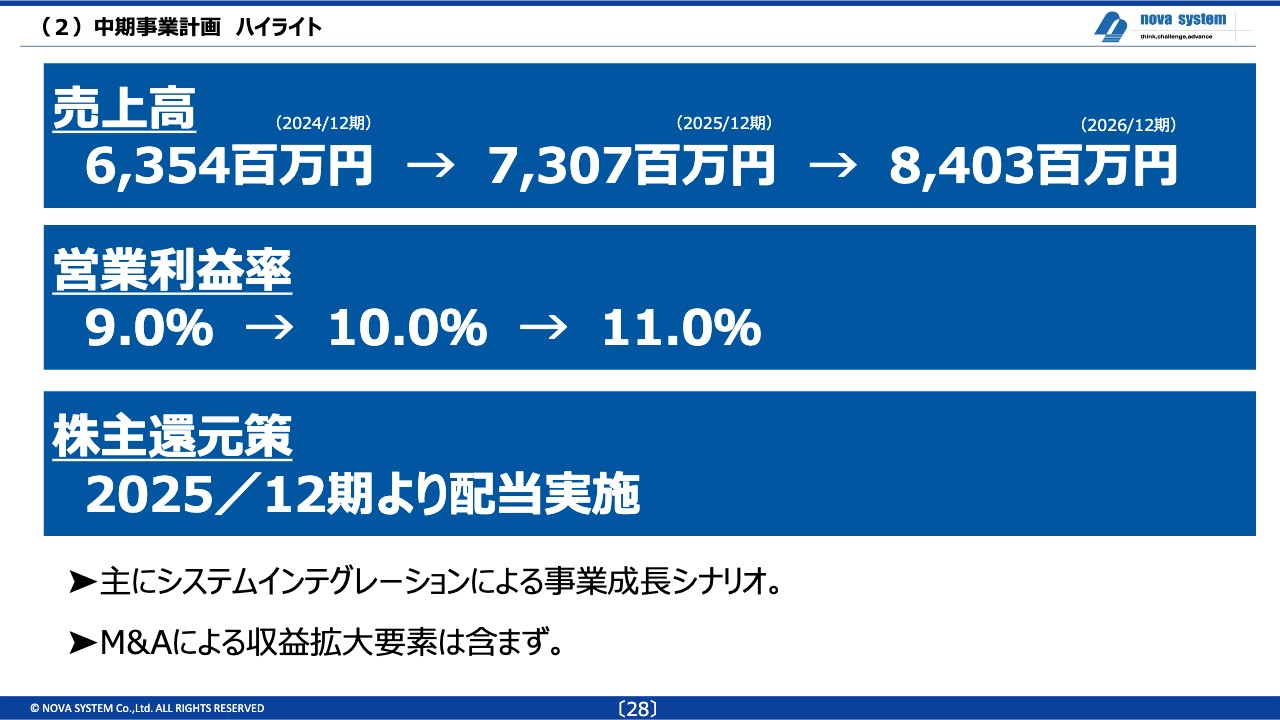

(2)中期事業計画 ハイライト

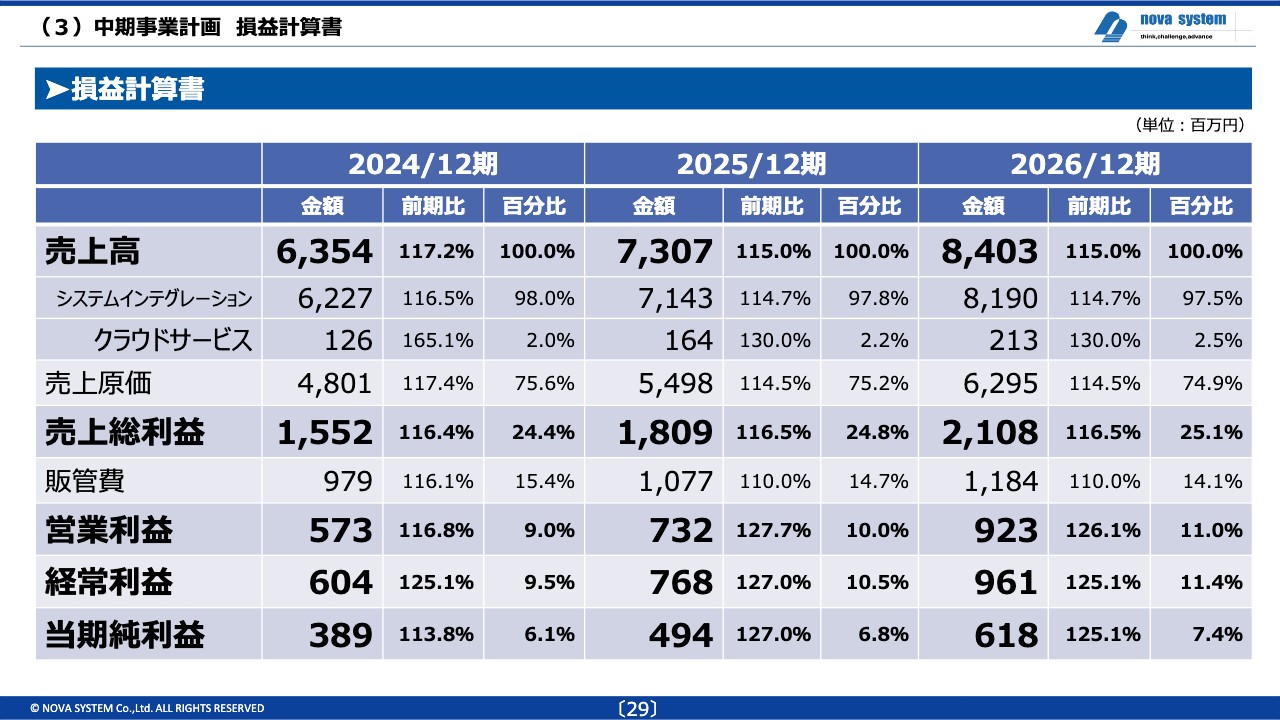

売上ベースで、2024年度は63億5,000万円、2025年度は73億円、2026年度は84億円と、だいたい年15パーセントくらいの成長率を見込んでいます。先ほどからお伝えしているとおり、我々は非常に保守的に数字を出していると思っています。投資家のみなさまに安心してもらいたいという意向で、不可能な数字は出していません。ただし、当然、これ以上の数字を出していく予定です。

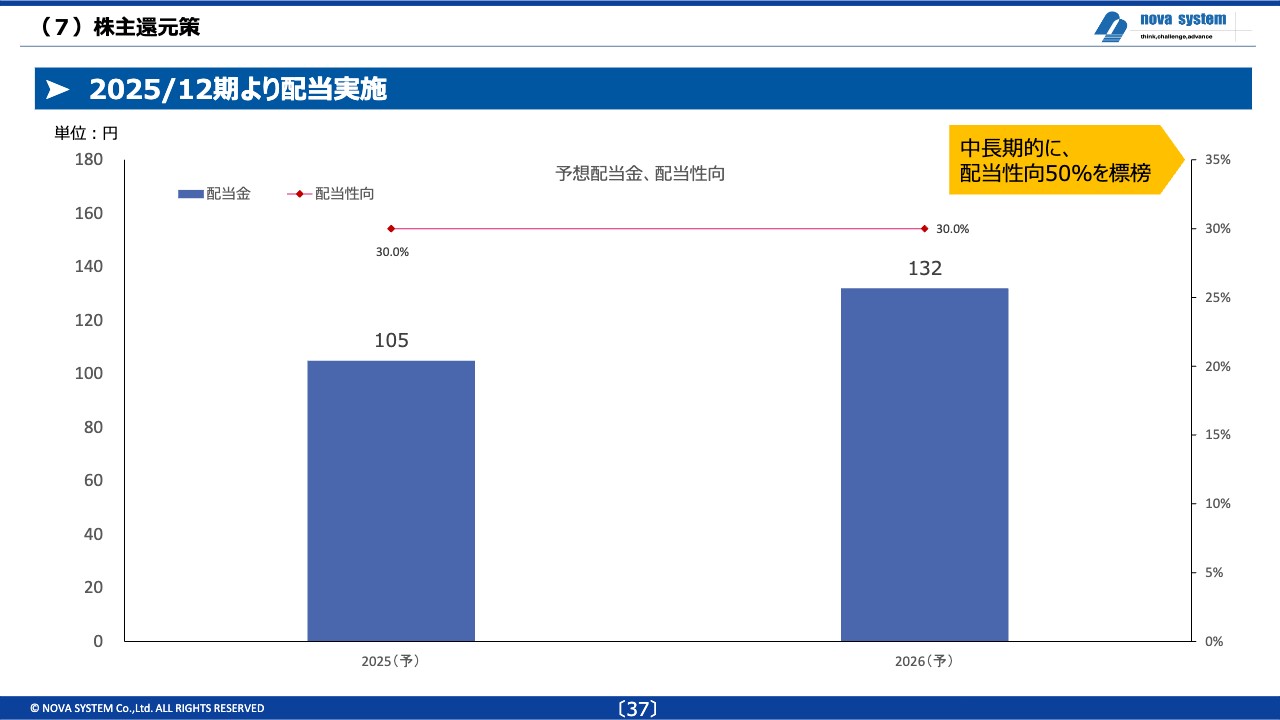

株主さまには、2025年度12月から配当を行う予定です。今期のうちは、やはり投資のため、成長のために利益を使わせてもらいたいと思っています。

(3)中期事業計画 損益計算書

損益計算書についても、非常に手堅い数字だと考えています。

(5)中期事業計画 人的資源への投資

繰り返しになりますが、我々の成長KPIはやはり人です。従業員の満足度をいかに上げていくかという施策も今期は打っていく予定です。そのために、今期は7.8パーセントのベースアップを実施します。ゆくゆくは業界でもトップの給与水準に引き上げていくのが目標です。

そのためには、研修施設の整備など、みんなが働きやすい環境のみならず、生産性をいかに向上するかが重要です。先日、日本の名目GDPがドイツに負けたと報じられましたが、その中でも特に生産性の低さについて論じられています。

我々は、時間で働くのではなく、能力で働くことを企業理念として掲げています。そのため、能力を高めていくための投資は惜しみませんし、その結果として成長していくと考えています。

簡単ではありますが、中期事業計画についてご説明しました。

(7)株主還元策

配当性向については2025年度に30パーセント、ゆくゆくは50パーセントを目標として考えています。

中期事業計画で成長シナリオを掲げている背景や、確実に伸ばせると考えている理由などの細かい内容は、次の機会にご説明します。本日はご清聴ありがとうございました。

質疑応答:金融業界から選ばれている理由について

司会者:「金融業界向けのSIerは数多くありますが、その中でも御社が選ばれている理由を教えてください」というご質問です。

川上秀樹氏(以下、川上):取締役副社長の川上から回答します。金融業界向けのSIerとして弊社が選ばれている理由は、先ほど代表の芳山がお伝えしたとおり、参入から各メンバーが努力した結果、金融関係に関する業務的な知識やスキルを十分に取得できたためと考えています。

大手ベンダーは、基本的に自社のプロパー社員よりも委託会社に依頼するパターンがかなり多いです。弊社の場合はプロパー社員が確実に成果を挙げてきているため、顧客からの信頼が厚くなり、選ばれていると考えています。

質疑応答:中期事業計画の達成確度について

司会者:「中期事業計画について、毎年2桁成長の見込みですが、達成確度を教えてください。また、上振れの余地と下振れのリスクについてもお願いします」というご質問です。

川上:先ほど代表の芳山がお伝えしたとおり、中期事業計画はかなり保守的な数字で成長を見込んでいます。現在、プロジェクトリーダーが60名で、その中でさらに成長を期待できるメンバーが20名から30名います。そのため、上振れ余地としては成長率120パーセントほどまで見込めるのではないかと考えています。

下振れのリスクについては、当然ですがリーマン・ショックなどの大きな外的要因がある場合に関しては、弊社だけではなくいろいろな会社でもリスクがあると思っています。ただし、今のソフトウェア業界の市場環境においては十分に成長できると考えており、すでに大型案件の依頼も昨日・今日と舞い込んでいます。案件をいかに確実に取っていけるかが肝要になると思いますが、基本的には問題なく計画を達成できると思っています。

質疑応答:交渉中の契約単価について

司会者:「契約単価は交渉中とのことですが、進捗はいかがでしょうか? また、何パーセントくらい向上できる見込みですか?」というご質問です。

川上:契約単価に関しては交渉中で、進捗に関しては顧客からほぼ回答をいただいていますので、あとは弊社で調整していきます。ただし、先ほどからお伝えしている取引先である日本生命や三菱UFJ銀行は、当然弊社だけではなく、かなり多くの委託会社と協力しています。

2024年度は、単価ベースで平均4パーセントから5パーセントの向上となります。2025年度には2024年度比で10パーセント、さらに2026年度は同じく2024年度比で15パーセントの引き上げの交渉がほぼ決まっているところです。これから細かい数字を各事業部で調整し、顧客との最終契約を行います。

質疑応答:人材獲得施策の成果とプロジェクトリーダー教育について

司会者:「人材獲得施策の成果について、またプロジェクトリーダー教育のシステムの有無について教えてください」というご質問です。

加藤博久氏:取締役の加藤から回答します。プロジェクトリーダーの教育については、もちろん現場で行うこともありますが、新卒から教育システムを取り入れています。2年目、3年目の社員にも、中堅社員のリーダーシップ研修を行っています。

先ほど代表の芳山からもお話がありましたが、今年からPMPの研修を外部に委託し、プロジェクトリーダーを新たに10名育てることを考えています。今年はこのようなところに教育投資を行っていくことを掲げています。

質疑応答:営業利益率の向上余地について

司会者:「営業利益率は中期事業計画の最終年度に11パーセントという目標ですが、どの程度まで向上する余地がありますか?」というご質問です。

芳山:目標は14パーセントです。非常に難しいと思いますが、まずは手堅く11パーセントを達成し、上振れによって業界水準の14パーセントを達成することを目標として考えています。

質疑応答:クラウドサービス事業の中期的な成長イメージについて

司会者:「クラウドなど、人手がかからない事業の中期的な成長イメージについて教えてください」というご質問です。

川上:今期から、私がクラウドサービス事業を管掌することになりました。2030年までにプライム市場上場を掲げている中で、目標としては、クラウドサービス事業の売上比率を全体の約10パーセントまで高めようと取り組んでいます。中期でも、2026年までには5パーセントまで引き上げようと考えています。

製品についていろいろなリクエストを多々いただいていますので、確実に提案しながら、クラウドサービス事業の売上を上げていこうと努めているところです。

スポンサードリンク