関連記事

いい生活、3Qも増収を継続 SaaSのサブスクリプション単体の売上高は四半期ベースで過去最高を更新

いい生活、3Qも増収を継続 SaaSのサブスクリプション単体の売上高は四半期ベースで過去最高を更新[写真拡大]

ミッション/ビジョン

塩川拓行氏:みなさま、こんにちは。株式会社いい生活の2024年3月期第3四半期の決算説明会を始めます。ご説明するのは、代表取締役副社長CFOの塩川です。よろしくお願いします。

まずは会社について、簡単にご説明します。当社は「テクノロジーと心で、たくさんのいい生活を」というミッションを掲げ、「心地いいくらしが循環する、社会のしくみをつくる」というビジョンの実現を目指している不動産テック企業です。

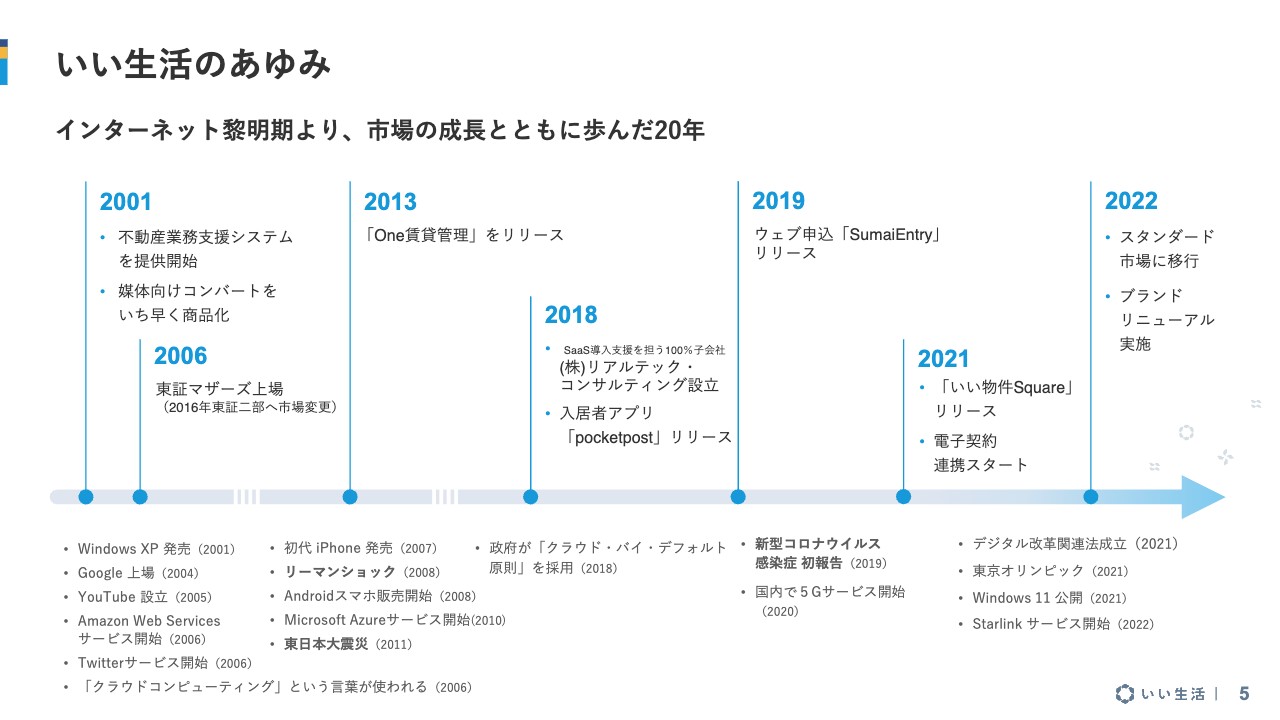

いい生活のあゆみ

当社はSaaSという言葉が使われる前から、不動産領域においてクラウドベースでシステムを提供するビジネスを行っており、この領域の創始者的存在だと自負しています。

賃貸仲介領域のデータコンバート機能など、当社が率先して世の中に出してきたサービスは数多くあり、すべて自社開発でプロダクトラインナップを揃えてきました。

当社は不動産テック企業随一のプロダクトラインナップを誇っています。

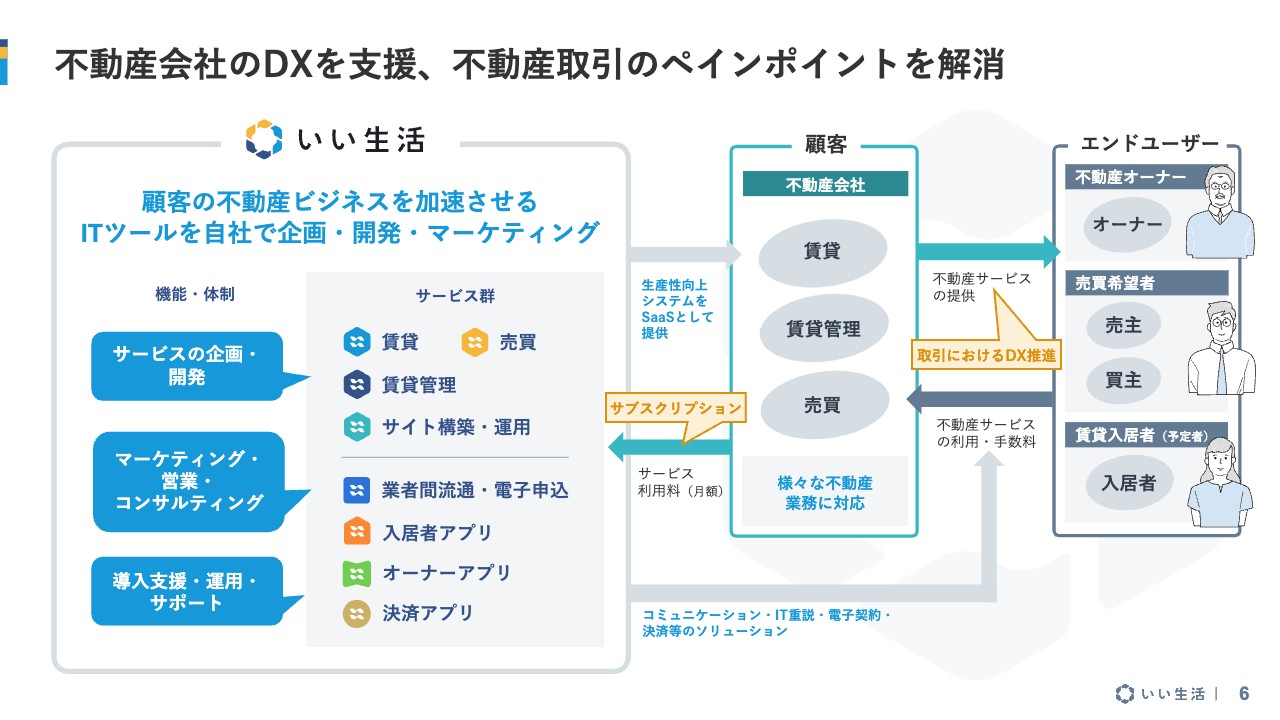

不動産会社のDXを支援、不動産取引のペインポイントを解消

当社のビジネスは、業界特化型の「バーティカルSaaS」という領域になります。

顧客は不動産会社さんです。さらにそのお客さまであるエンドユーザー、一般の消費者に、より良い不動産取引体験を提供するためのシステムをSaaSで提供しています。

顧客から月額で利用料をいただく、サブスクリプションで売上を上げています。

不動産会社のさまざまな「困りごと」を解決する統合型業務支援システム

不動産市場の中でも、賃貸管理領域・賃貸仲介領域・売買仲介領域にフォーカスしています。それぞれの領域でいろいろな課題があります。当社のサービスは、それらの課題を解決するものです。

スライドの図で、左側に賃貸管理会社さんがあり、右側に仲介会社さん、真ん中に両者をつなぐ情報流通領域があります。

当社のプロダクト群としては、「いい生活賃貸管理クラウド」が賃貸管理会社さん向けの機能です。「いい生活賃貸クラウド」は賃貸仲介会社さん向けの機能で、「いい生活売買クラウド」は売買仲介会社さん向けの機能となっています。

このほか「いい生活ウェブサイト」があります。また、「いい生活Square」はいわゆる業者間ネットワークで、管理会社さんと仲介会社さんの情報をやり取りするプラットフォームとなっています。

「いい生活Home」は入居者向けのアプリ、「いい生活Owner」はオーナーさん向けのアプリ、「いい生活Pay」は決済向けのアプリです。

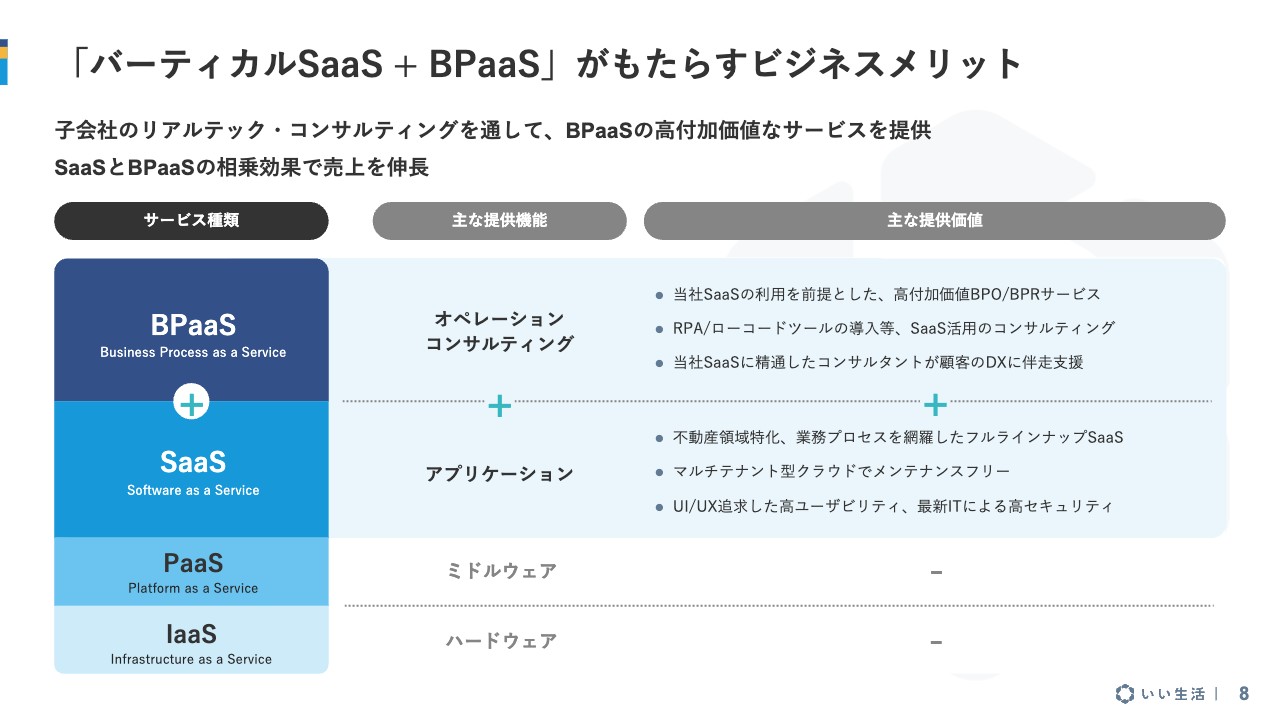

「バーティカルSaaS + BPaaS」がもたらすビジネスメリット

当社の売上の構成としては、大きく2つの区分があります。1つはSaaSの月額料金に相当するサブスクリプションで、もう1つはソリューションです。スライドの図では、それぞれの種類をレイヤーで表現しています。

ソリューションにはSaaSの初期設定費用や導入支援費用等が含まれており、それらがソリューション売上となっています。

当社はサブスクリプションがメインですが、SaaSの利用顧客にBPaaS(Business Process as a Service)というかたちで導入・運用支援を提供することで、サブスクリプションも増えてくる相乗効果があります。この両者を一体として展開しています。

あくまでもベースはサブスクリプションで、BPaaSはそれを加速させるものとご認識ください。

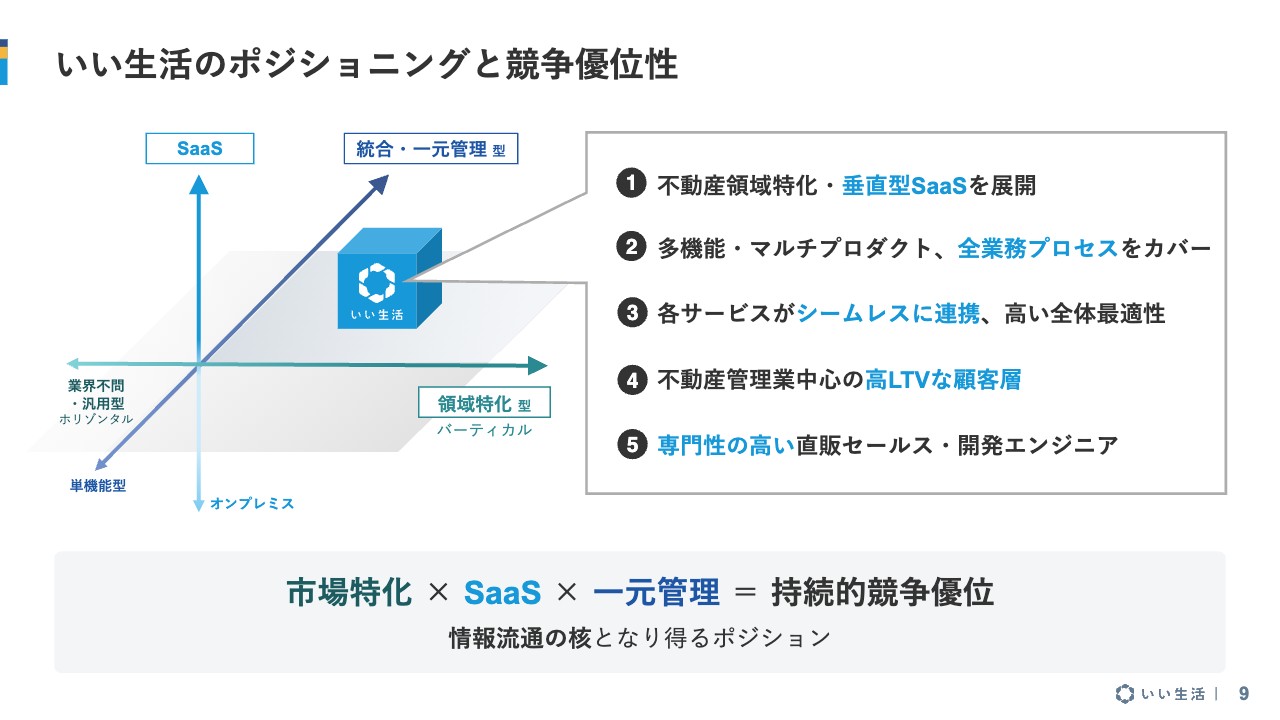

いい生活のポジショニングと競争優位性

当社のポジショニングと競争優位性です。端的にいえば、市場特化・不動産領域特化で、SaaSしかありません。マルチプロダクト・一元管理による全体最適が、当社のポジショニングです。

当社の競争優位性は、不動産領域に特化した垂直型SaaSを展開していることです。多機能・マルチプロダクトなど、それぞれのプロダクトがシームレスに連携しています。

また、当社は賃貸管理会社が中心で、比較的LTV(顧客生涯価値)の高い顧客層を持っています。そして、エンジニアからセールスまで、社内の不動産業務に精通しているメンバーが担当しています。

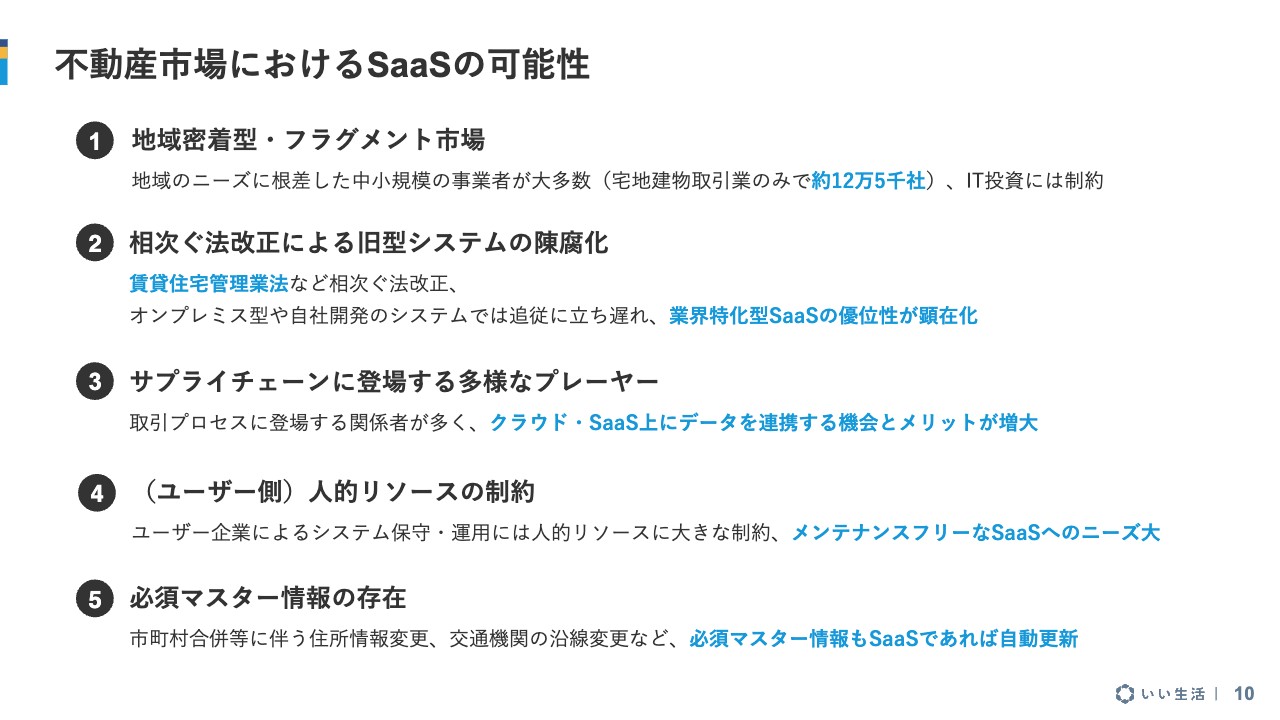

不動産市場におけるSaaSの可能性

外部環境として、不動産市場におけるSaaSの持つ可能性についてです。

不動産市場は非常に大きく、中小規模の事業者が全国に散らばって存在しています。また、相次ぐ法改正に伴って、システムの対応を合わせていくことが強く求められています。

取引には登場人物が多く、サプライチェーンを全部つないでデータを連携していくメリットが非常に大きいです。そして、お客さま側ではIT人材が不足しているため、それを埋め合わせるものとして、SaaSのようにメンテナンスが最小限で済むものが好まれる傾向があります。

先日、浜松市で行政区分の再編成があったように、不動産は一斉の更新が必要なマスター情報、特に住所情報等を多く扱います。そのようなものも、SaaSであれば一度に変更できるため、マスター情報を多く扱っていることもSaaSのメリットだと考えています。

端的にいえば、不動産市場はSaaSでシステムを提供するのに非常に向いている市場です。

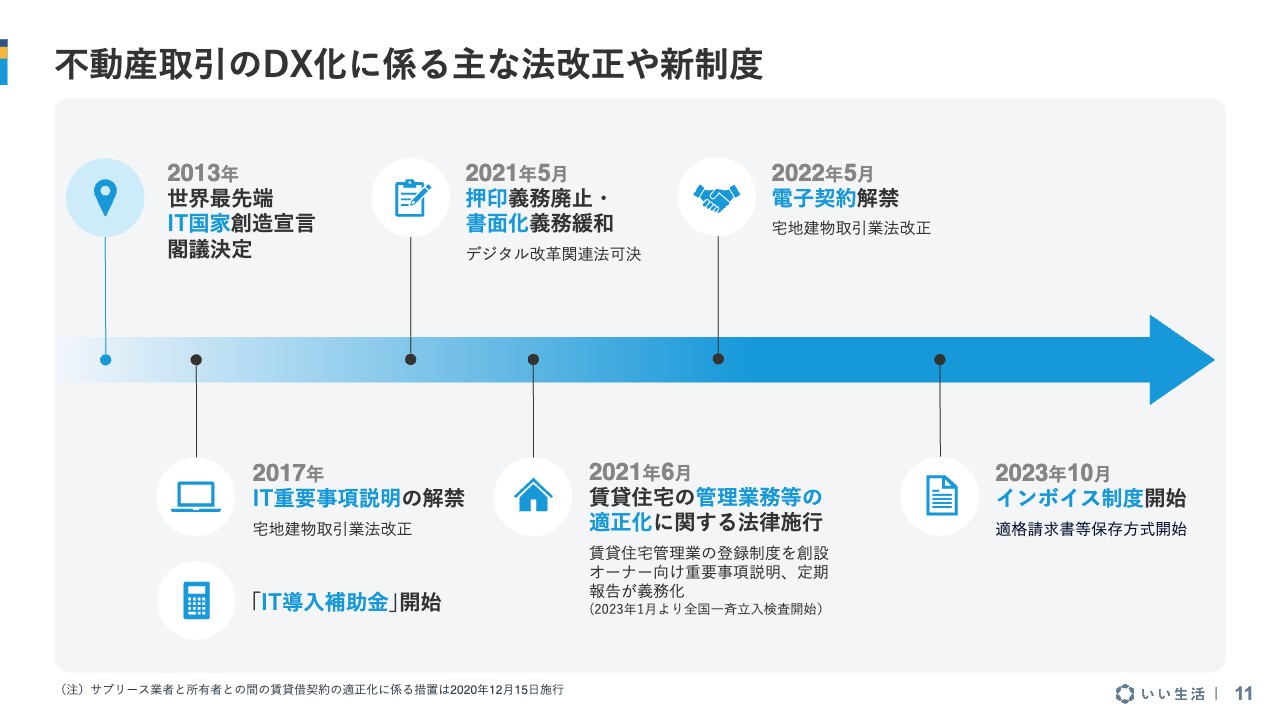

不動産取引のDX化に係る主な法改正や新制度

法制度面から見た外部環境についてです。一番大きいのは、2021年6月に施行された「賃貸住宅管理業法」です。これは管理戸数200戸以上の管理会社さんが、国土交通大臣への登録を義務付けられるものです。

それまで明確な義務とされていなかった、管理会社さんのオーナーさん向け業務において、例えば「重要事項を説明する」「オーナーの財産と管理会社の財産を分けて管理する」「オーナーに必ず定期報告する」といったことが義務付けられました。これにより、法制度に対するキャッチアップが強く求められるようになりました。

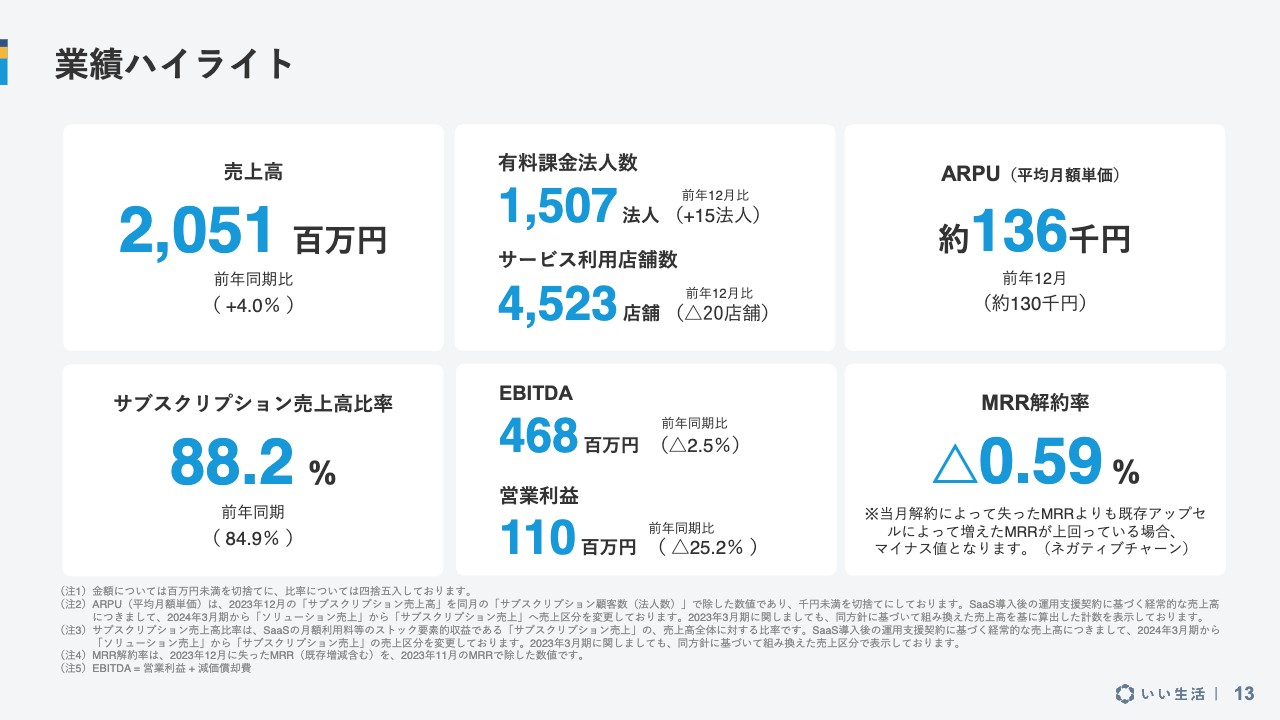

業績ハイライト

第3四半期の決算サマリーです。売上高は前年同期比4パーセント増の20億5,100万円となっています。

サブスクリプション売上高比率は全体の約88パーセントで、恒常的な売上を中心とした健全な売上構成だと考えています。有料課金法人数は1,507法人で、サービス利用店舗数は4,523店舗となっています。

EBITDAは4億6,800万円と、前年同期比でややダウンしています。営業利益は前年同期比25.2パーセント減の1億1,000万円です。このあたりは後ほどP/Lのところでご説明します。

ARPUは順調に伸びており、12月時点で13万6,000円となっています。前年同時期と比べて6,000円程度の上昇です。

MRR解約率(レベニューチャーン)はネガティブチャーンになっており、解約を既存の増額分で補っています。したがって、解約率はかなりコントロールできています。

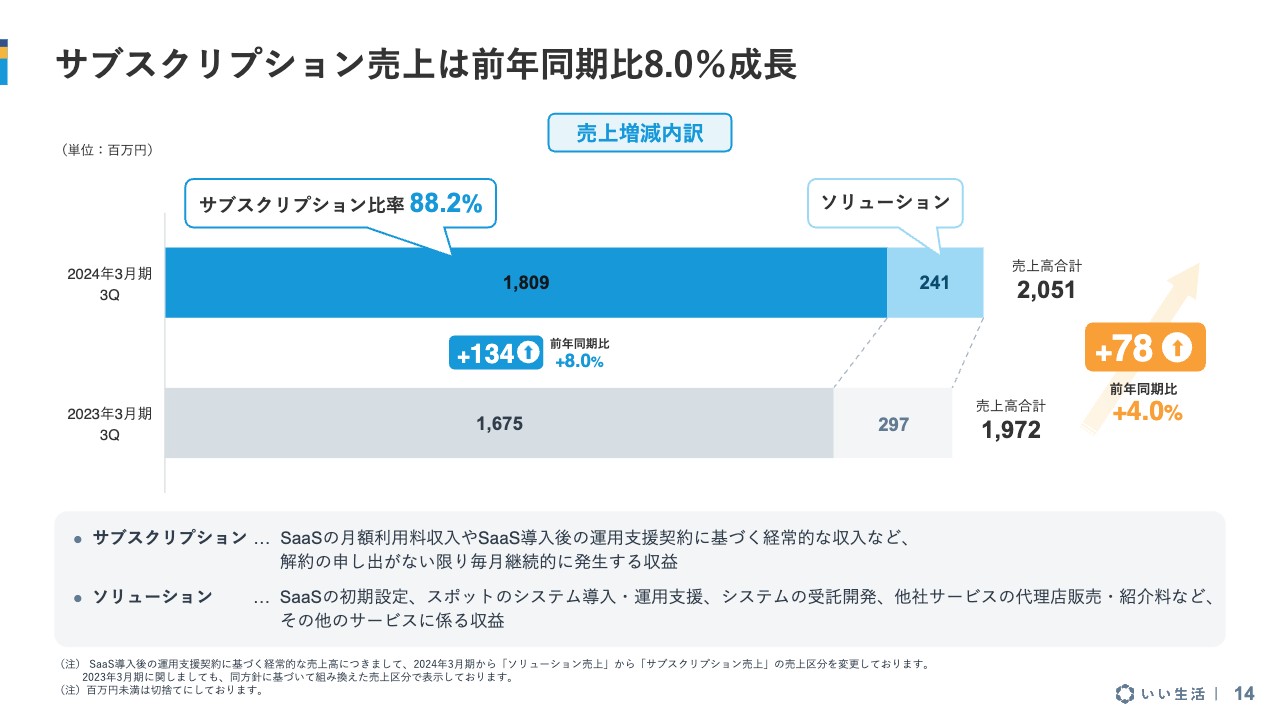

サブスクリプション売上は前年同期比8.0%成長

売上の区分の前年同期比です。サブスクリプションは前年同期比8パーセントの増収となっています。一方でソリューションは前年同期比でややマイナスとなっており、売上全体としては4パーセントの増収です。

ソリューションは下期に案件が集中していることもあり、一部の案件が第4四半期の計上となります。そのため、前期の水準はまだキャッチアップしていない状況です。

一方で、当社はソリューション案件として常時2億円程度の受注残があり、仕事そのものは順調に入ってきています。それを着実にお客さまに納めて、売上を上げていきます。

ソリューション、BPaaSへのニーズは、不動産業界の人手不足等もあるため、かなり手堅いと思っています。受注は順調に推移しており、今後も変わらないと見ています。

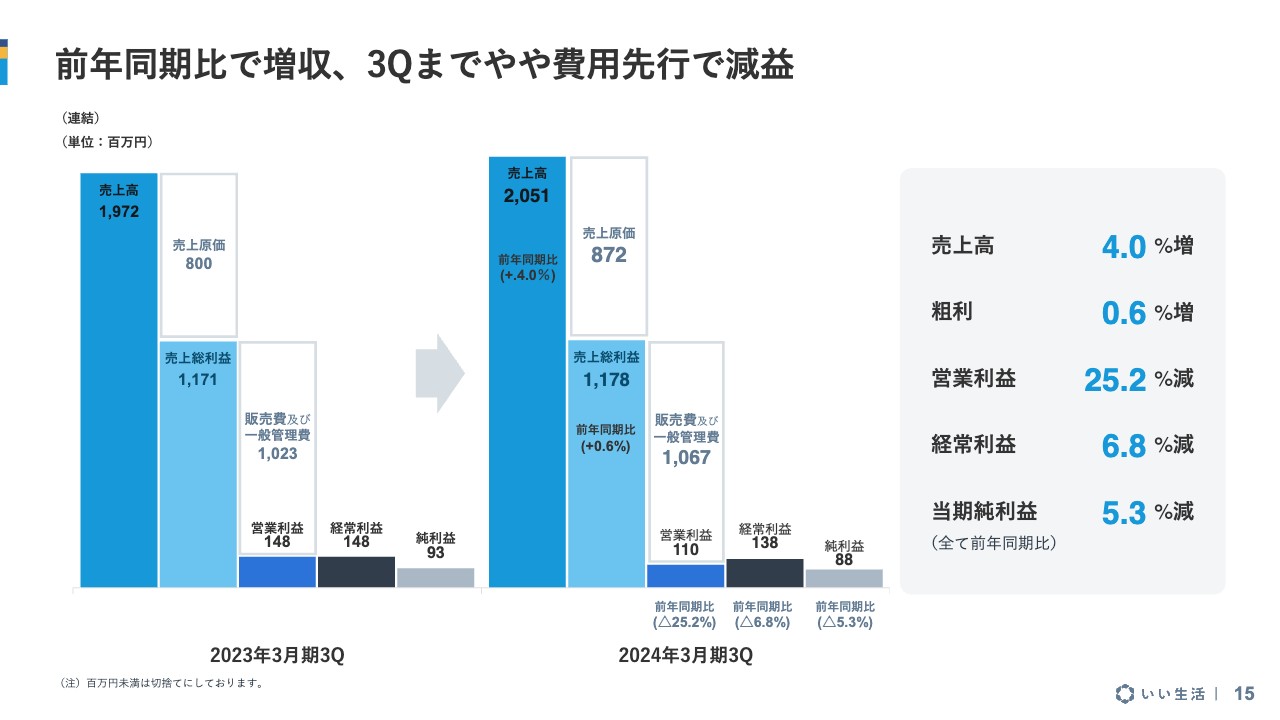

前年同期比で増収、3Qまでやや費用先行で減益

スライドはP/L、損益計算書の前期比較です。売上高は前年同期比4パーセント増の20億5,100万円、粗利は前年同期比0.6パーセント増の11億7,800万円です。営業利益は前年同期比25パーセント減の1億1,000万円となっています。

経常利益は前年同期比6.8パーセント減の1億3,800万円、当期純利益は前年同期比5パーセント減の8,800万円です。

利益系の指標は、まだ前年同期に追いついていない状況ですが、第4四半期でしっかりリカバーしていきたいと考えています。費用の詳細については、後ほどご説明します。

なお、営業外収益を為替差益と為替評価益として計上しています。通常は借入等がないため、営業利益と経常利益はかなり近い値になるのですが、今回も為替の関係でこの差が生じています。

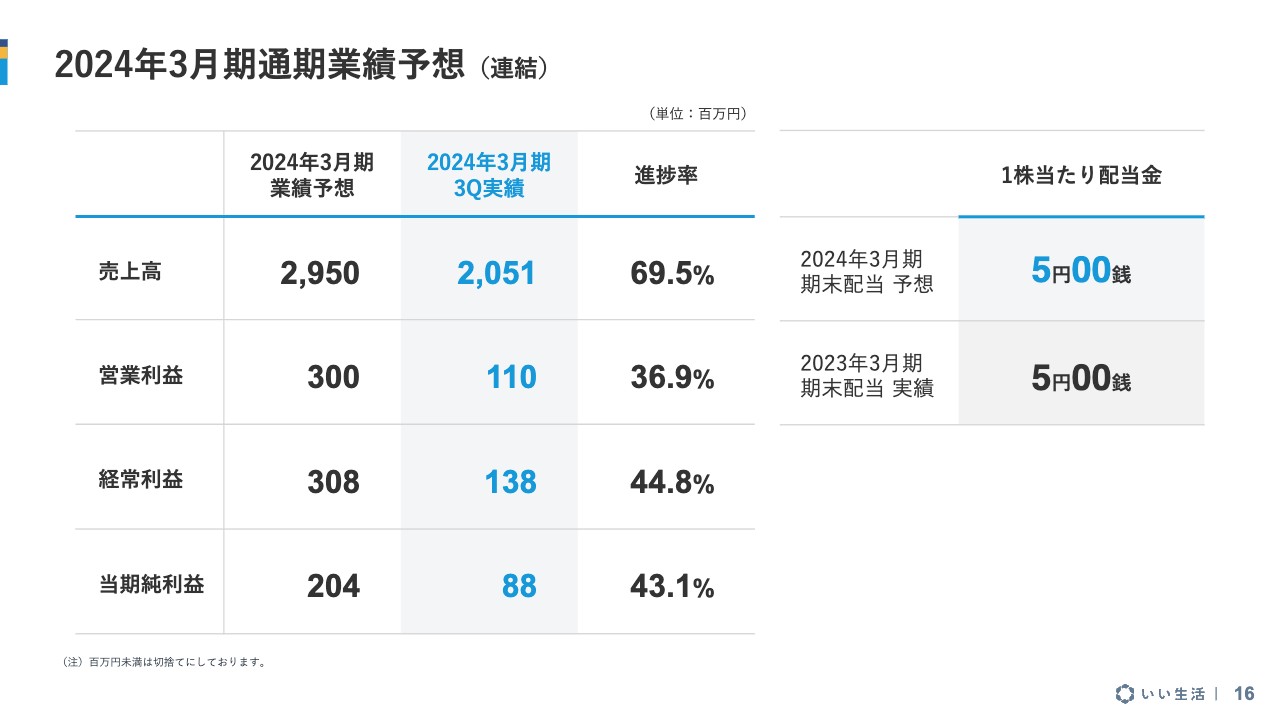

2024年3月期通期業績予想(連結)

業績予想に対する進捗率です。第3四半期が終わったところですが、数字的には足りておらず、第4四半期に向けてしっかりとラストスパートをかけていきたいと考えています。少しご心配されるかもしれませんが、もう少し見守っていただければと思います。

残り3ヶ月ですので、営業利益についてはチャレンジングですが、ソリューション案件をしっかりまとめて計上していく考えです。

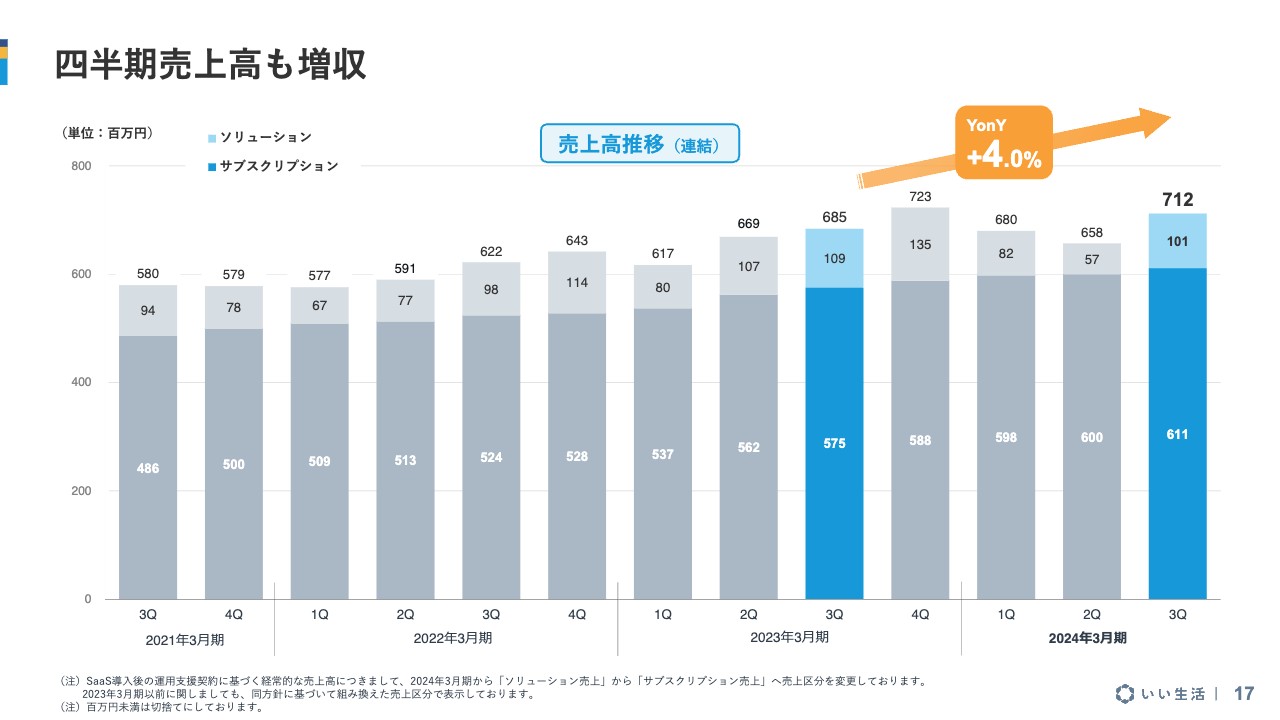

四半期売上高も増収

四半期の売上高の推移です。今期は前年同期比で4パーセントの増収です。

スライドの棒グラフの下側がサブスクリプション、上側がソリューションで、サブスクリプションは順調に伸びています。

ソリューションは、どうしても月別・四半期別で数字の変化があります。例年、第1四半期、第2四半期よりも第3四半期、第4四半期のほうが大きくなりますので、どうしても変動が出てしまうと考えています。しかし、サブスクリプションだけを見れば、四半期ベースで過去最高額となっています。

引き続き、売上については月次の開示もしていきますので、そちらでも進捗を見ていただければと思います。

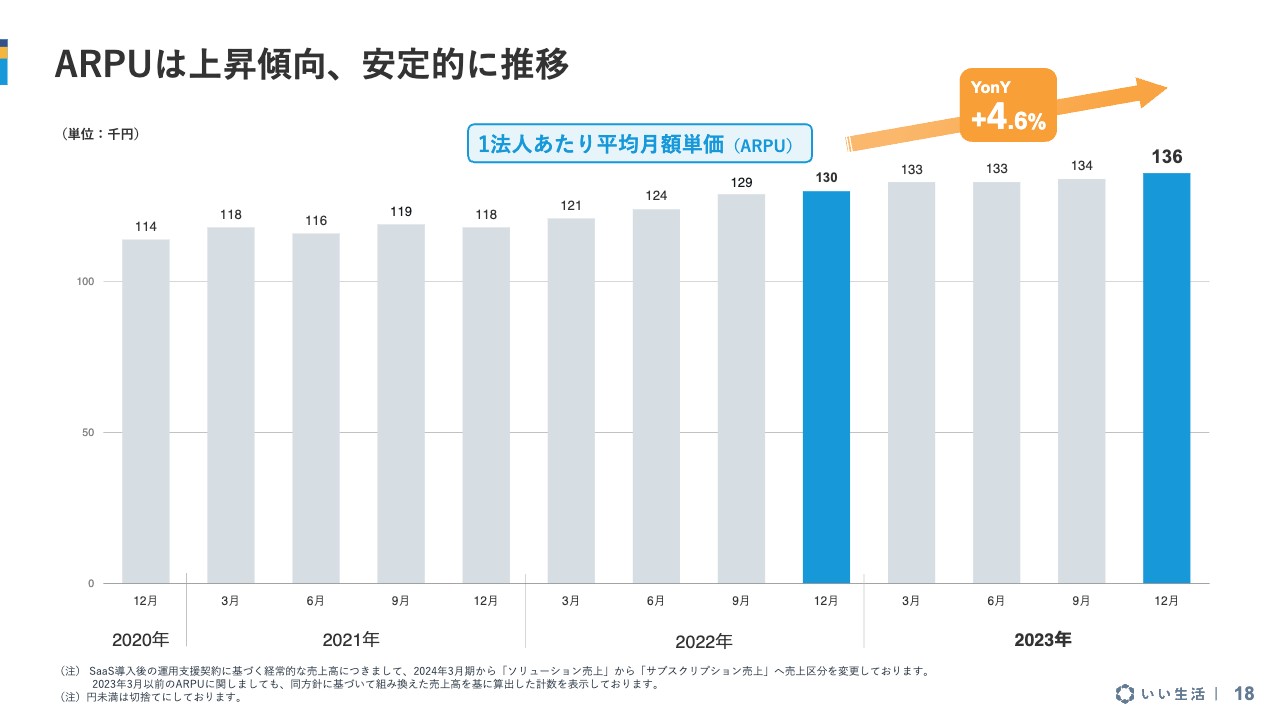

ARPUは上昇傾向、安定的に推移

ARPUは拡大基調が続いており、12月で13万6,000円となりました。背景には、一定以上の規模感で顧客が獲得できていることがあります。

一方で解約もありますが、解約するお客さまの規模感は限定的です。また、既存のお客さまへのアップセルが順調なため、MRR解約率でネガティブチャーンになっています。

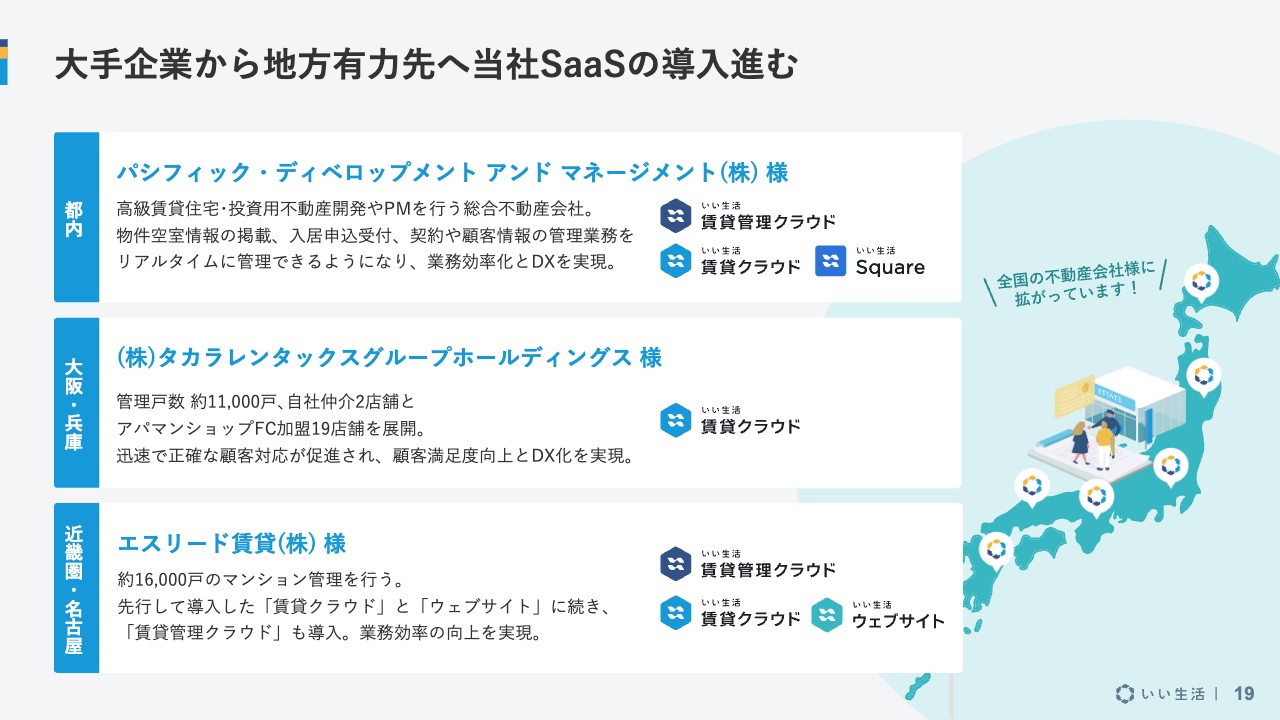

大手企業から地方有力先へ当社SaaSの導入進む

スライドは、第3四半期に導入いただいたお客さまの事例です。比較的大きい企業では、パシフィック・ディベロップメント アンド マネージメントさんや、関西でアパマンショップを多数運営されているタカラレンタックスグループホールディングスさん、関西のディベロッパーであるエスリードさんのグループ会社、エスリード賃貸さんなどへの導入が進みました。引き続き、規模の大きなお客さまに導入していただけると思っています。

導入事例については、お客さまの許可が下り次第プレスリリースしていきますので、コーポレートサイトをご覧ください。

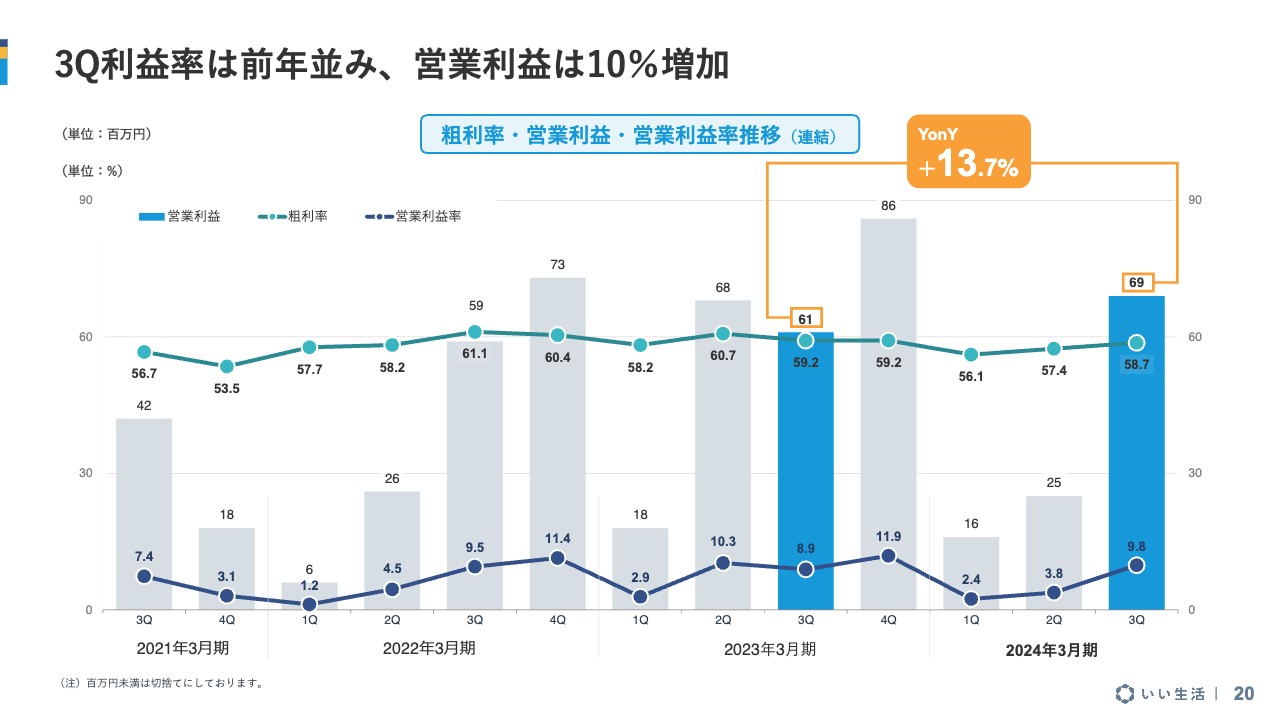

3Q利益率は前年並み、営業利益は10%増加

四半期ベースの粗利、営業利益の推移です。スライドの棒グラフは営業利益を示しています。第1四半期、第2四半期に少し伸び悩んだところを、第3四半期にしっかりと挽回できました。第4四半期は、こちらを上回りたいと考えています。

トレンド的には、第1四半期、第2四半期よりも第3四半期、第4四半期のほうが大きくなります。粗利率、営業利益率も比較的堅調です。

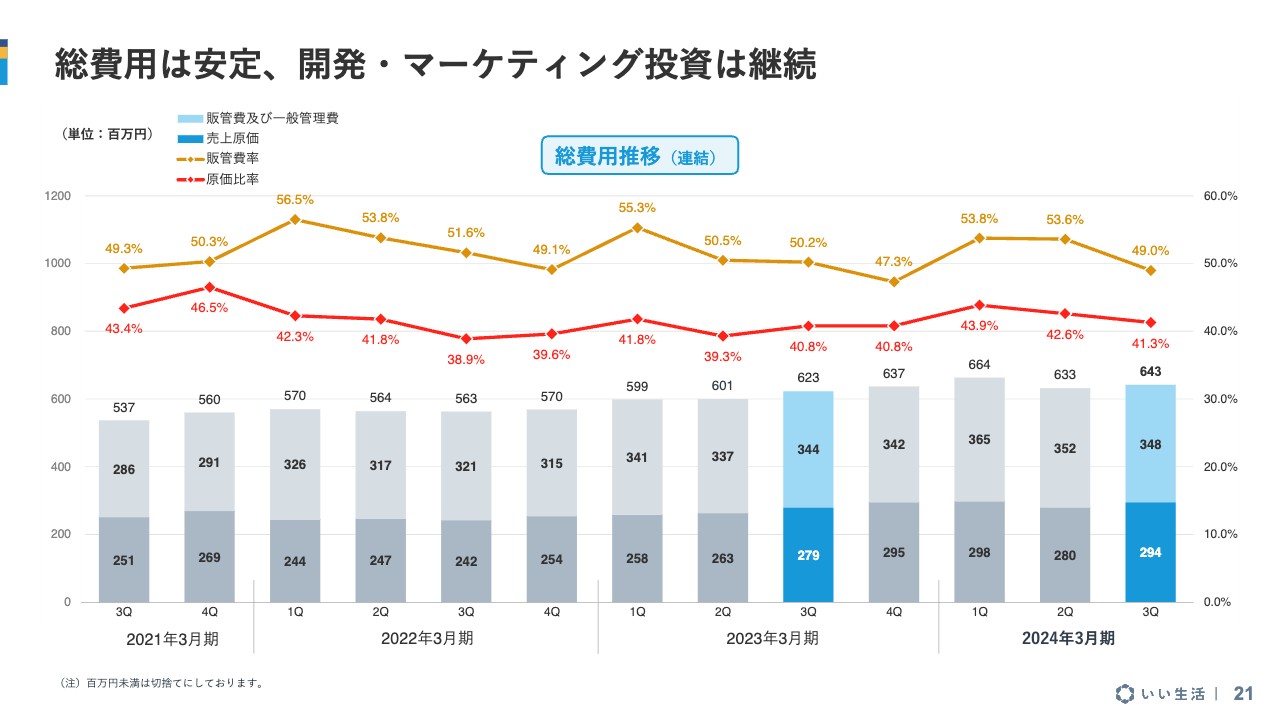

総費用は安定、開発・マーケティング投資は継続

総費用の推移です。スライドの棒グラフは、下部の濃い色が売上原価、上部が販管費を示しています。折れ線グラフは、下部の赤色が原価率、上部の黄色が販管費率です。売上が伸びてきたため、原価率、販管費率ともに少し下降してきています。

費用構造は非常にシンプルで安定しており、突発的な費用はあまり見込んでいません。投資額は少し増えていますが、ある程度一定ですし、基本的には広告宣伝等に急にアクセルを踏むこともありません。ですので、費用の推移は比較的安定していると思います。

しっかりと売上を出せば、利益がついてくるような収益構造になっています。

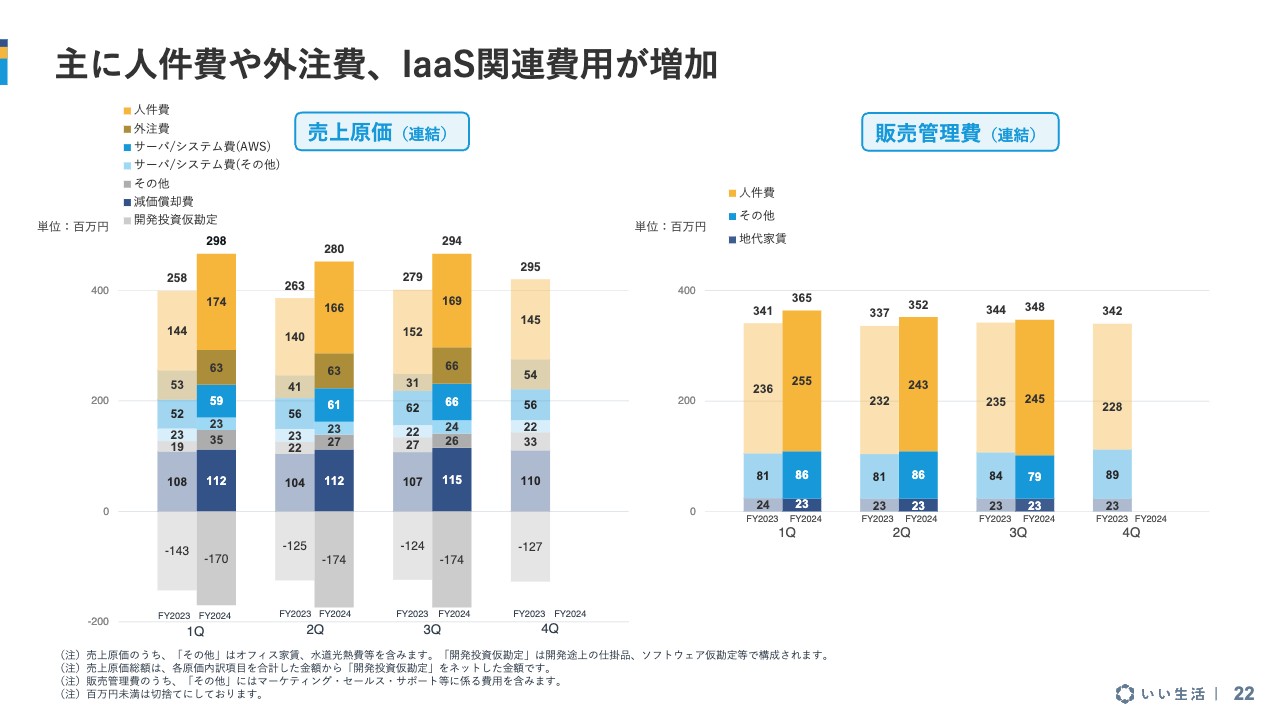

主に人件費や外注費、IaaS関連費用が増加

費用構造の詳細です。スライド左側が売上原価、右側が販管費を示しています。濃い色が今期、薄い色が前期の数字です。

売上原価は人的資本への投資等も含め、人件費が少し拡大しています。また、IaaSの料金等も少し増えています。

売上原価について、下部のマイナス部分は仮勘定で、完成していないソフトウェアです。こちらの累積が設備投資額だとご認識ください。

今期は前期よりも少し投資額を増やしており、1億5,000万円程度大きいのではないかと考えています。

また、販管費も構造は安定しています。もちろん人的資本への投資がありますので、人件費等が少し増えていますが、大きな変化はありません。

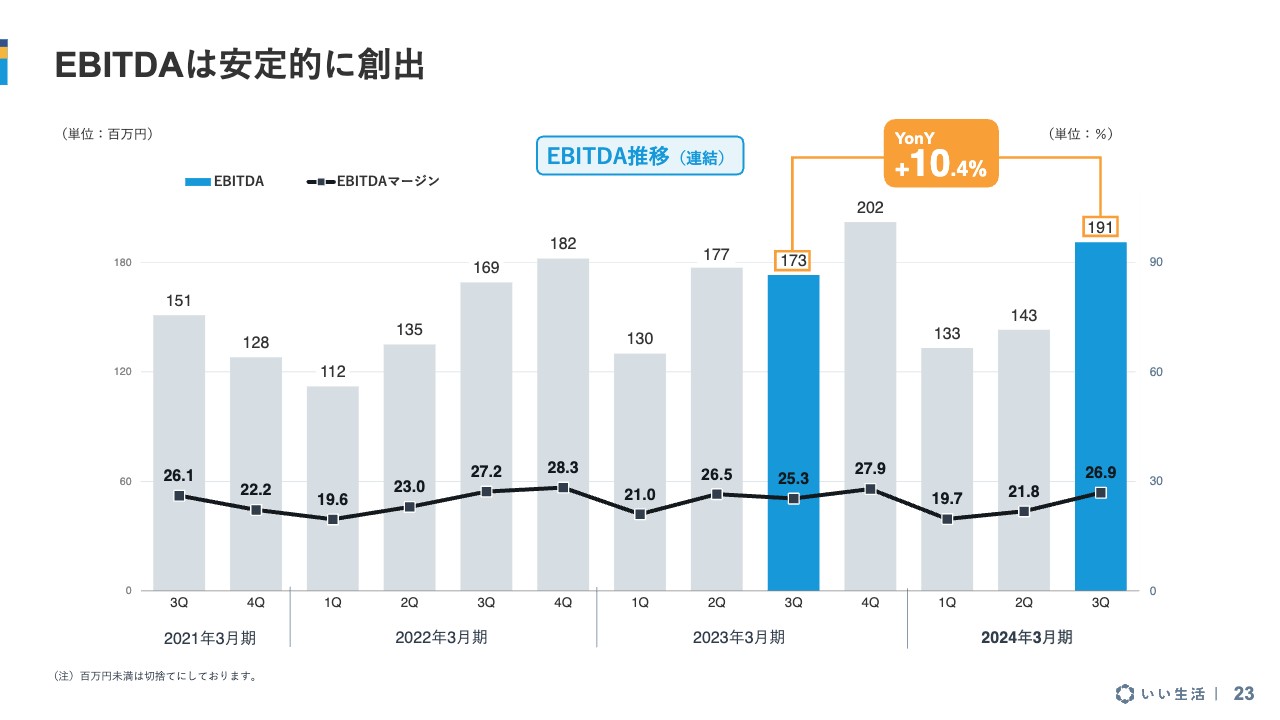

EBITDAは安定的に創出

EBITDAは安定的に創出しています。第3四半期単体で1億9,100万円、今期総額は4億6,800万円と、順調に推移しています。

営業利益と同様、四半期が進むごとに増加する傾向がありますので、トレンドどおりだといえます。

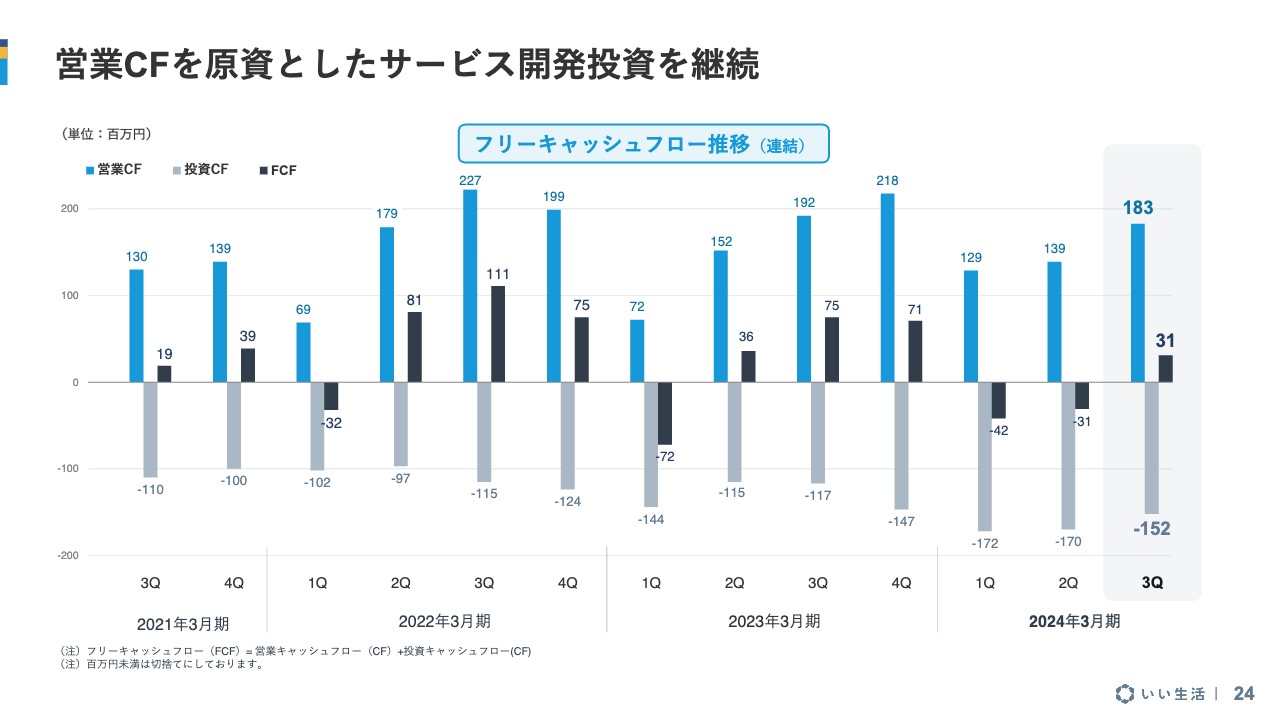

営業CFを原資としたサービス開発投資を継続

フリーキャッシュフローの推移です。スライド上部の青色が、営業活動で稼ぐ営業キャッシュフロー、下部の灰色が投資キャッシュフロー、その差額がフリーキャッシュフローです。

フリーキャッシュフローは、四半期ごとに出たり出なかったりがありますが、今期は前期に比べてプロダクト開発に対する投資をしっかりと行っていることもあり、例年よりも少ないと思います。

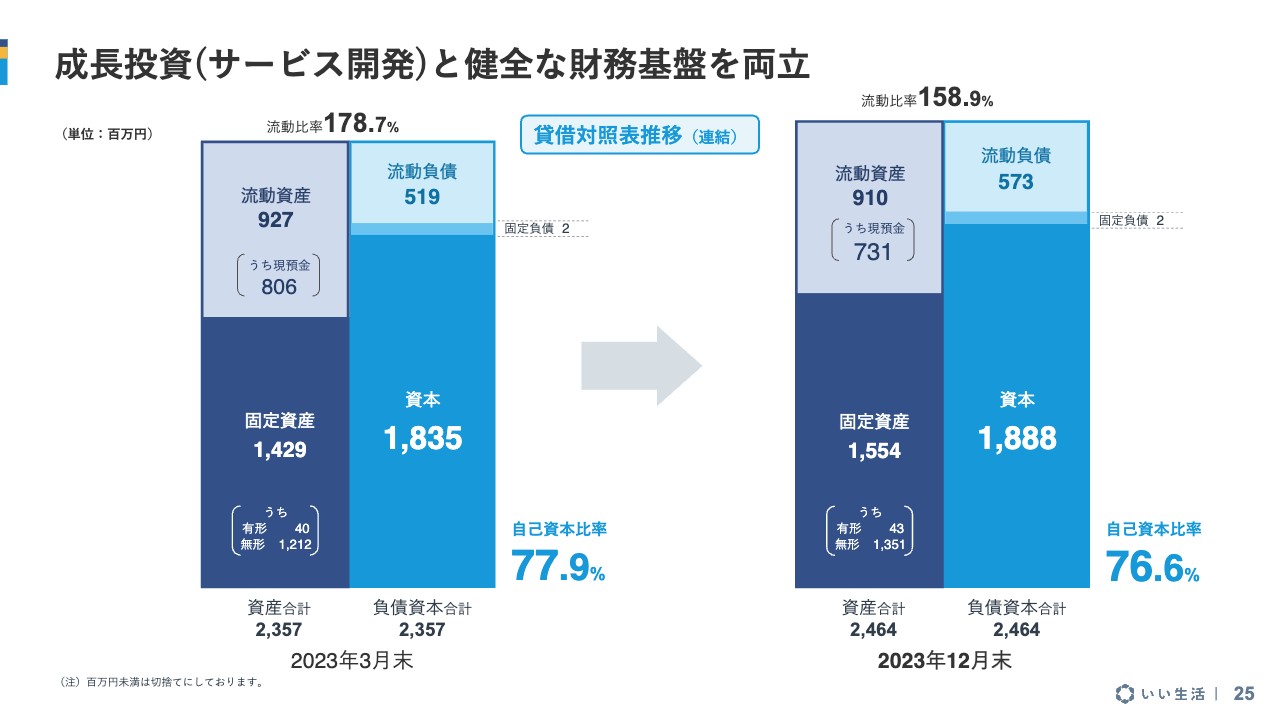

成長投資(サービス開発)と健全な財務基盤を両立

バランスシートです。当社は借入がありませんので、資本のウェイトが比較的大きくなっています。

だからといって、成長に対して投資していないわけではありません。プロダクトの開発については攻めの投資を行っていますので、投資しても比較的健全な財務状態が維持できています。

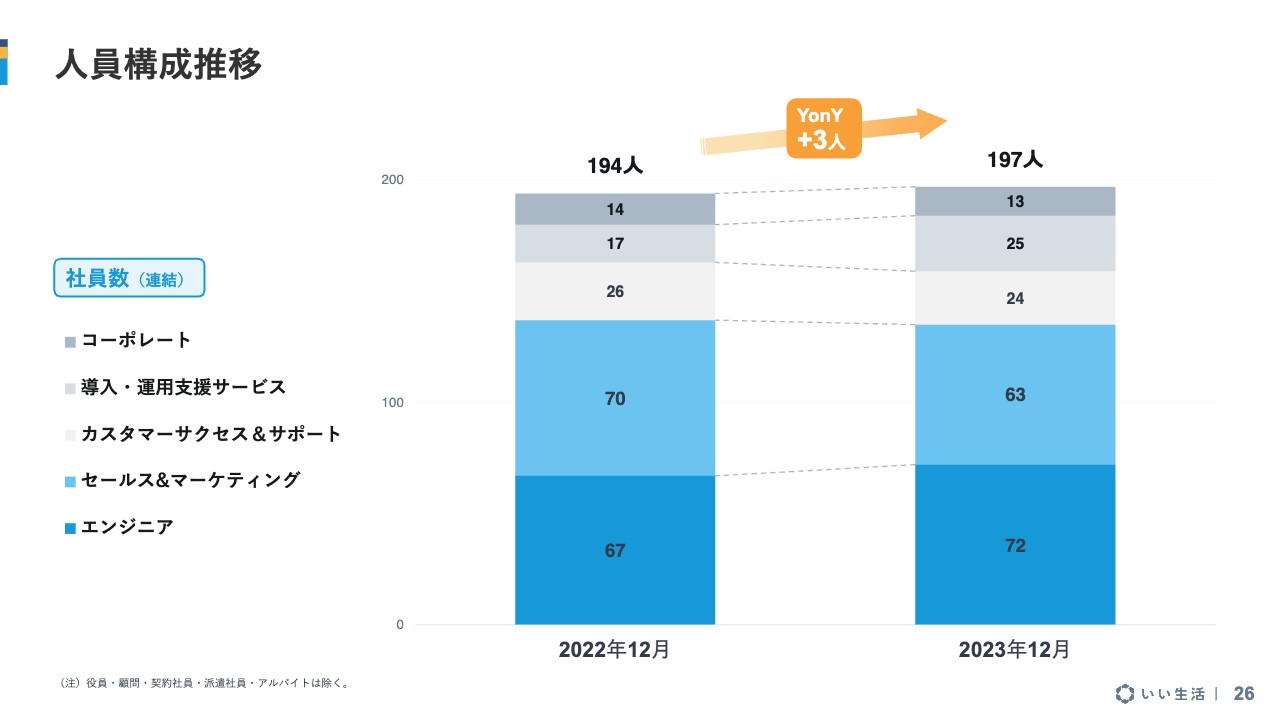

人員構成推移

人員数の推移です。前年同期に比べて少し増えています。採用は比較的順調に推移していますので、しっかりと人的資本に投資しながら、必要な人員を確保していきたいと考えています。

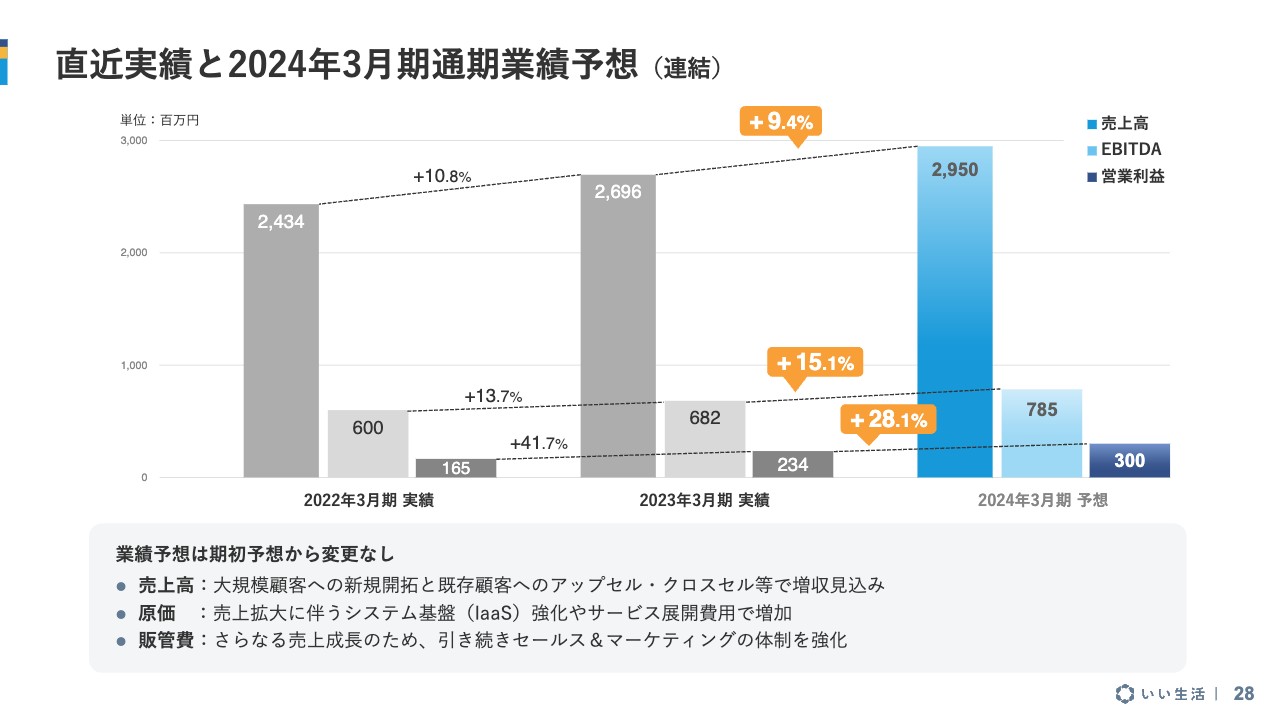

直近実績と2024年3月期通期業績予想(連結)

今後の展望です。スライドのグラフは、今期業績予想と過去2期の実績との比較です。売上高は29億5,000万円、EBITDAは7億8,500万円、営業利益は3億円と、期初の業績予想からの変更はありません。

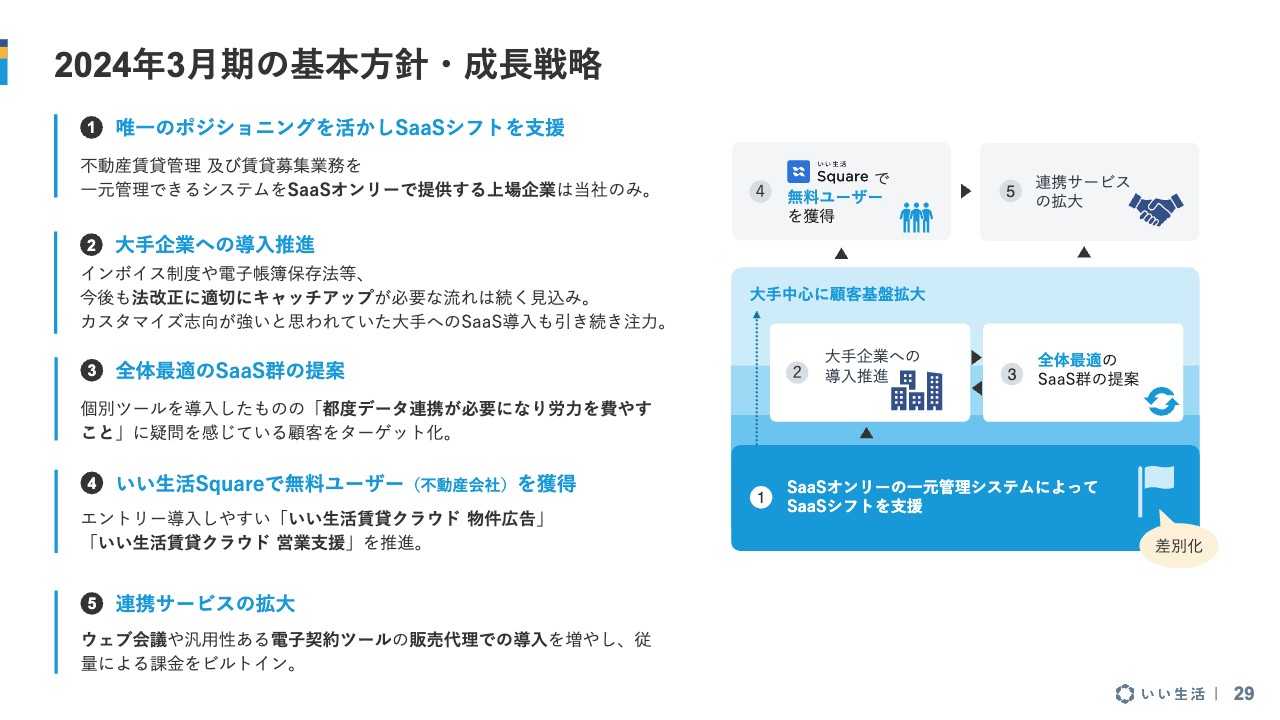

2024年3月期の基本方針・成長戦略

今期は、スライドに記載の基本方針・成長戦略に注力しています。1つは、当社のSaaSオンリーという唯一のポジショニングを活かし、お客さまのSaaSシフトをしっかり支援していきます。

おかげさまで、当社の賃貸管理システムを中心に、機能が非常に充実してきました。「オンプレにまったく見劣りしない」「オンプレよりもむしろ機能が多いくらいだ」とお客さまに評価いただいています。今まで「オンプレでなければ」と言っていたお客さまに、当社のサービスが届き始めています。

2つ目もそちらに関連しますが、今までは大手のお客さまも、「カスタマイズしてオンプレで」という流れがありましたが、「SaaSでいいのではないか」という流れが来ています。ですので、確実に顧客化につなげていきたいと思っています。

また、全体最適のSaaS群の提案ということで、いろいろなシステムをつまみ食いで使っていただくのではなく、当社のプロダクト群を組み合わせることで、お客さまの全体最適を実現したいと考えています。

4つ目は「いい生活Square」です。後ほどご説明しますが、こちらに登録している不動産会社さんが、1万8,000社を超えてきています。当社の既存顧客を差し引いたとしても、1万6,000社強の不動産会社さんが登録しています。

まだ無料で利用できますので、そのお客さまに順次導入し、料金をしっかりいただけるようなサービスを展開したいと思っています。無料のお客さまが集まってきていますので、着実にマネタイズすることが今後の課題となっています。

連携サービスの拡大については、以前ご説明した電子契約ツールやウェブ会議ツール、会計システムとの連携などを確実に進めていきます。不動産業務だけでなく、お客さまの業務全体のDXを我々が担っていきたいと考えています。

「いい生活Pay口座振替」の取り扱い金額が1億円を突破

今期のトピックスです。当社の提供しているサービスの中に、「いい生活Pay口座振替」があります。いわゆるウェブの口座振替サービスで、管理会社さんが入居者から賃料を集める時に使うものです。

現在、累計取り扱い金額が1億円を突破しました。まだこれからですが、1つの節目を超えましたので、今回ご紹介しました。

お客さまは、当社の賃貸管理システム上で、賃貸借契約を管理されており、賃貸管理システムの中で、テナントが入居者からの入金処理やオーナーさんへの出金処理を行っています。そこで取り扱う家賃の総額は大きくなっており、具体的な金額はお伝えできませんが、月額で数百億円の家賃を扱っているシステムになってきています。

今後は決済領域で、もう少しいろいろなことができるのではないかと思っています。こちらはSMBCさんのグループと提携し、決済サービスを展開しているところです。口座振替を使っていただくと、当社にも一定の手数料が落ちる仕組みになっています。

不動産の決済市場は、本当に大きな市場になります。こちらに限らず、いろいろな決済サービスを検討して市場に投入していきたいと思っています。そして、この市場をしっかり獲得していきたいと考えています。

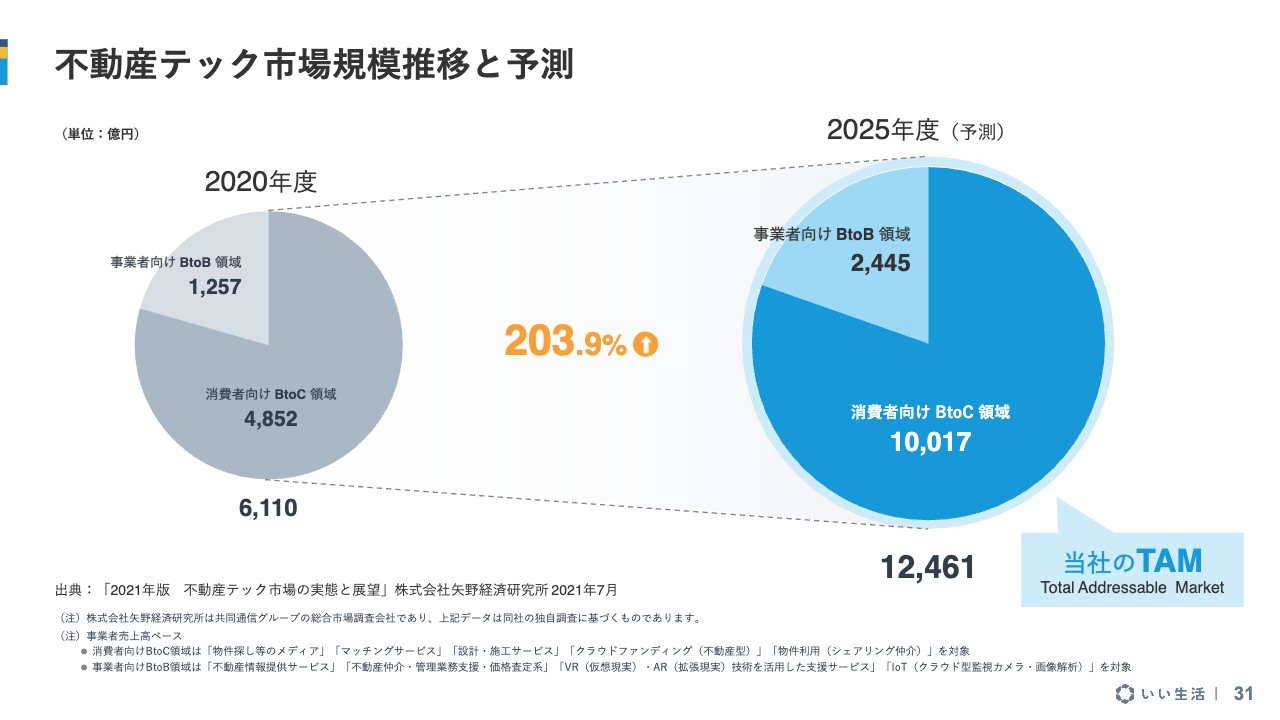

不動産テック市場規模推移と予測

不動産テック市場全体の規模予測です。株式会社矢野経済研究所さんの数字をそのまま使っていますが、2025年度で1兆2,000億円の規模感となっています。

表自体はB向けとC向けに分かれており、当社サービスはB向けになります。例えば入居者アプリやオーナーさん向けアプリは、管理会社さんから見て、入居者とコミュニケーションをとったり、オーナーさんといろいろなやり取りをしたりするためのものです。

こちらは不動産会社さんから料金をいただくサービスですが、消費者も利用できるサービスが出てきていますので、しっかりとネットワークを作って、将来のビジネスにつなげていきたいと考えています。

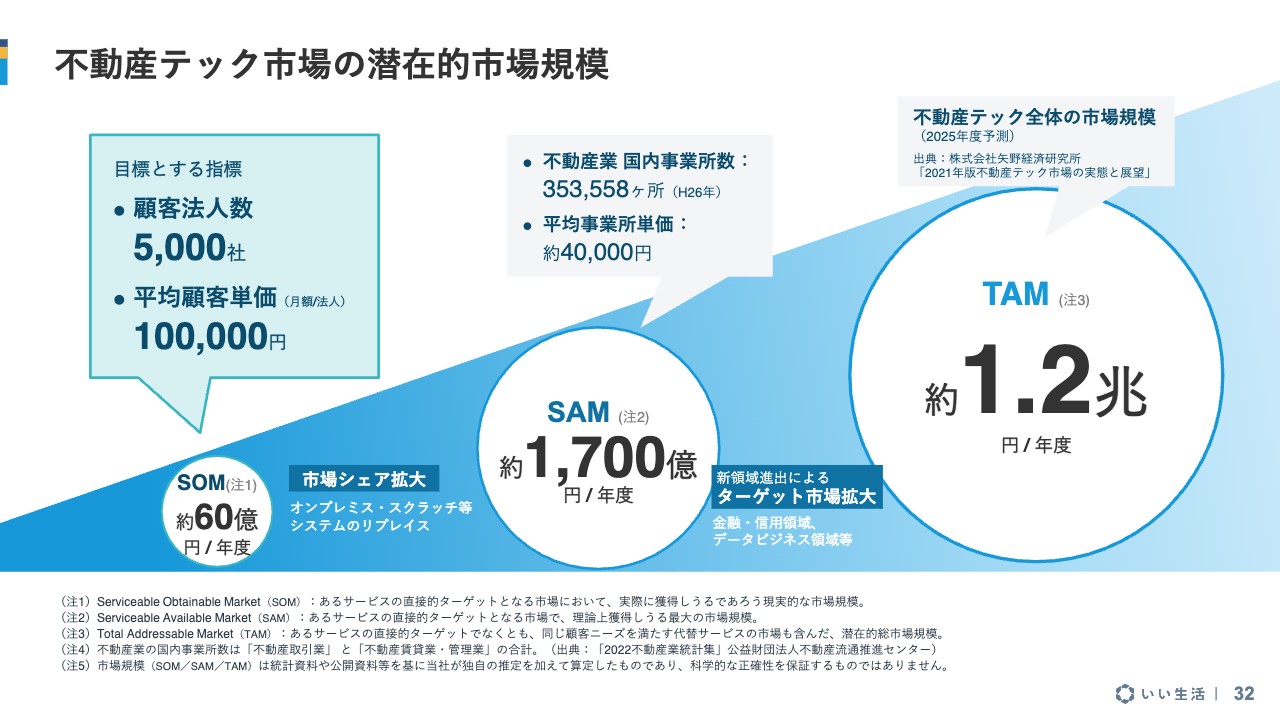

不動産テック市場の潜在的市場規模

不動産テック市場の潜在的市場規模です。1兆2,000億円と、当社の目指すべき数字を記載しています。

スライド一番右側が、TAM(Total Addressable Market)です。真ん中のSAM(Serviceable Available Market)が、当社が狙っているセグメント全体の市場規模感です。そして一番左側のSOM(Serviceable Obtainable Market)が、自社でアプローチして獲得できるであろう市場規模の数値で、当面の目標です。

これは単純な掛け算です。当社が以前からお伝えしている5,000社と平均単価10万円を、年間に直すと60億円になります。内訳としては、5,000社ではなく2,500社で、平均単価が20万円かもしれませんが、現実的に十分届く数字だと考えています。

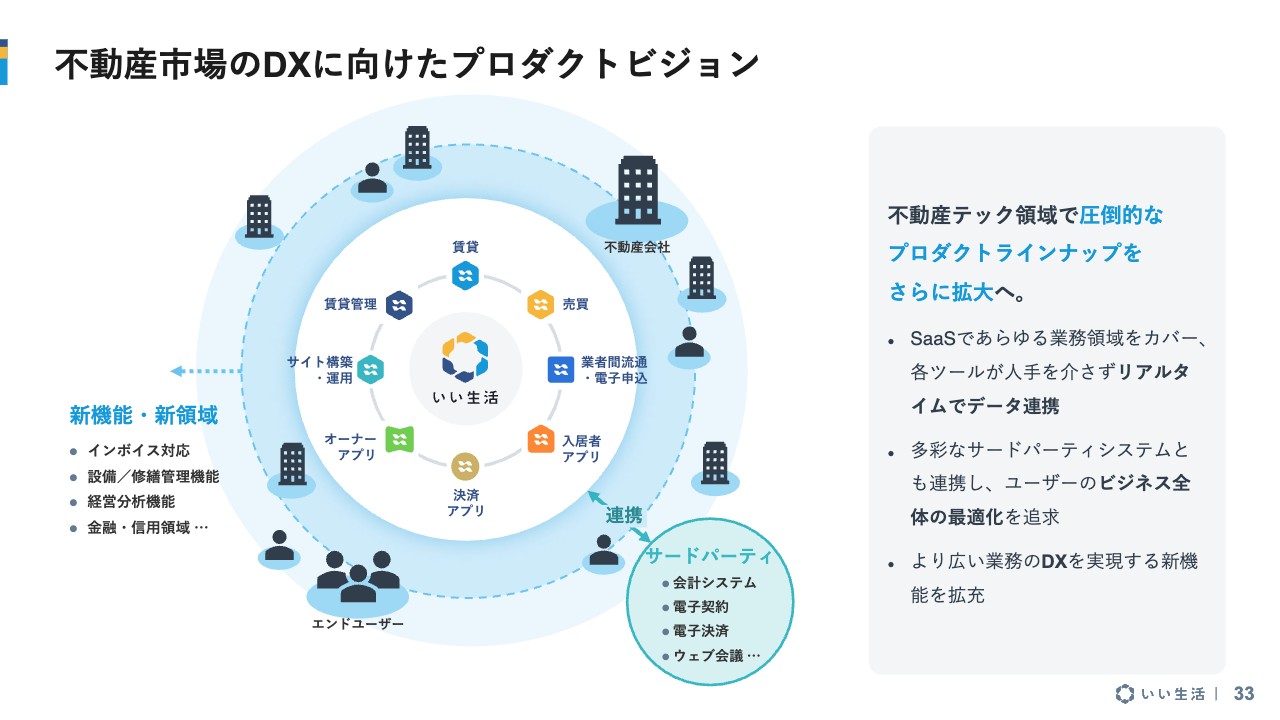

不動産市場のDXに向けたプロダクトビジョン

当社のプロダクトビジョンです。リアルタイムデータ連携、全体最適の実現、不動産業務の幅広い業務でDXを実現することを、当社のプロダクトビジョンとして掲げています。

もちろん、既存プロダクトの機能拡充はありますし、現在特に注力していることとして、新機能・新領域の拡大があります。

管理会社さんからすれば、入居者が入れ替わる時のいろいろな修繕工事、要は建物をきちんと管理したいニーズがあります。また経営分析基盤といって、お客さまの賃料の分析など、経営を支援するような機能を一生懸命開発しています。

スライドの図の右側にあるサードパーティについて、当社は直接的に開発しませんが、既存のプレーヤーとうまく連携しながら全体最適を作っていきたいと考えています。会計システムとの連携や電子契約ツール、電子決済ツール、ウェブ会議ツール等、不動産会社さんは重要事項説明に使いますので、そのサービスをうまくつなげて全体最適を実現していきたいというのが、当社のプロダクトビジョンとなっています。

特に最近は、会計連動のニーズが非常に強いです。お客さまは、賃貸管理業務だけを効率化できればいいわけではありません。そこから先、お客さまのほうで実際に仕訳データを会計システムに入れる必要があります。当社はそれらの会計連動までを含め、サービスとして拡大しているとご理解ください。

不動産に関するあらゆるデータが集まるプラットフォームへ

当社の将来ビジョンです。当社は、いわゆる不動産会社さん向けの業務支援のSaaSを提供しています。SaaSを利用する不動産会社さんが増えれば増えるほど、当社のプラットフォーム上にたくさんの不動産関連情報が蓄積されます。

当社は現在、不動産の賃貸借契約を、電子的にデータとして一番多く持っている会社だと考えています。SaaSのユーザーが増えれば増えるほど、情報の蓄積度合いが上がっていきます。そして、そこでまた新しいビジネスチャンスがいろいろ生まれてくると思っています。ですので、SaaSのユーザー数を増やしながら、プラットフォームの価値を上げていきたいと考えています。

あとは周辺領域です。現在、当社の柱となっている賃貸管理・賃貸仲介・売買仲介に加え、当然ながら、不動産は本当に幅広い領域を扱いますので、スライドの円の外側にあるような、接する部分をしっかりビジネスチャンスとして認識しています。

例えば、先ほど経営分析基盤とお伝えしましたが、データ分析の領域や、金融・信用領域です。不動産決済に伴って、動くお金は非常に高くなりますので、その分、何か新しいサービスができるだろうと考えています。

また、引っ越しなどに伴う新しいECニーズもあります。不動産を中心に、その周辺を少しずつ拡大し、プラットフォームの中に取り込んでいければと考えています。

不動産市場全体をテクノロジーでしっかりとアップデートし、それをしっかり支える存在になっていきたいというのが当社のビジョンです。

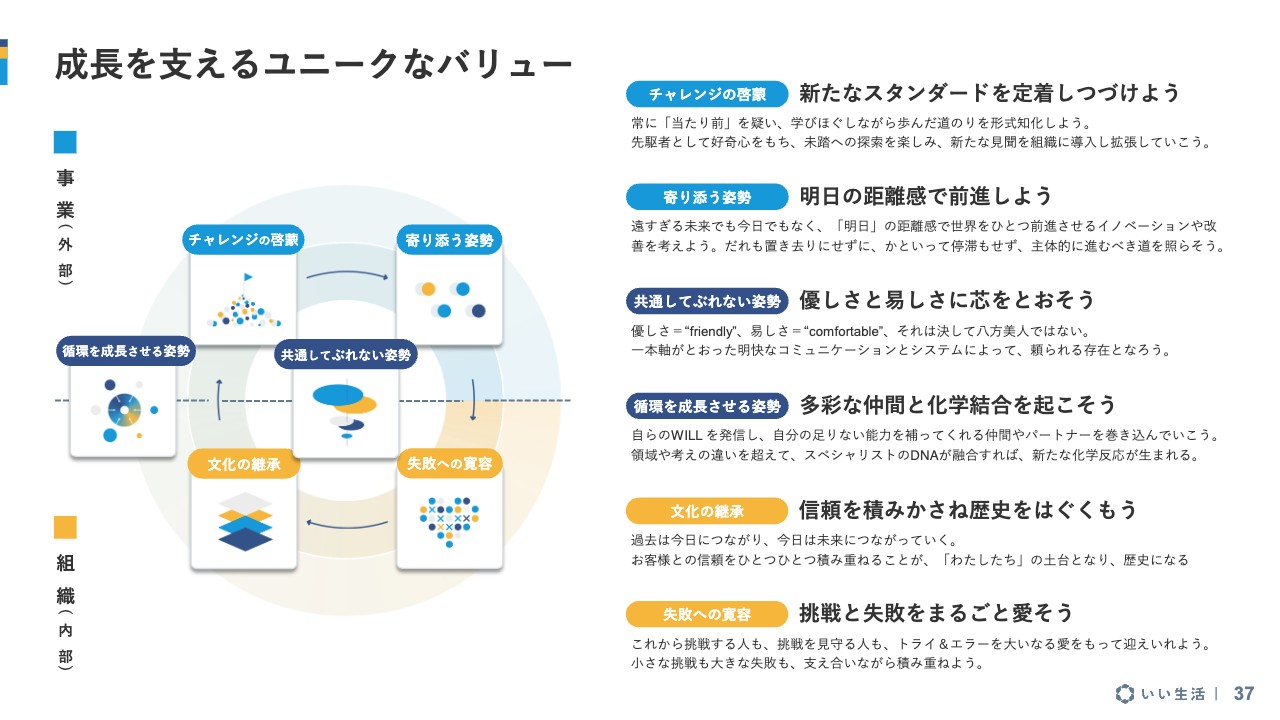

成長を支えるユニークなバリュー

ここからは、いつもご紹介しているブランディングのページです。

いい生活のサービスラインナップ

詳細はスライドに記載のとおりです。

ブランドリニューアルに伴いサービス区分・名称を変更

こちらのスライドもぜひご覧ください。

いい生活賃貸クラウド

サービスのご紹介です。「いい生活賃貸クラウド」は、仲介会社さんに使っていただく機能です。

いい生活売買クラウド

「いい生活売買クラウド」は、売買仲介のお客さまに使っていただく機能です。こちらも来期に少し拡充するということで、ブラッシュアップを進めていこうと計画しています。

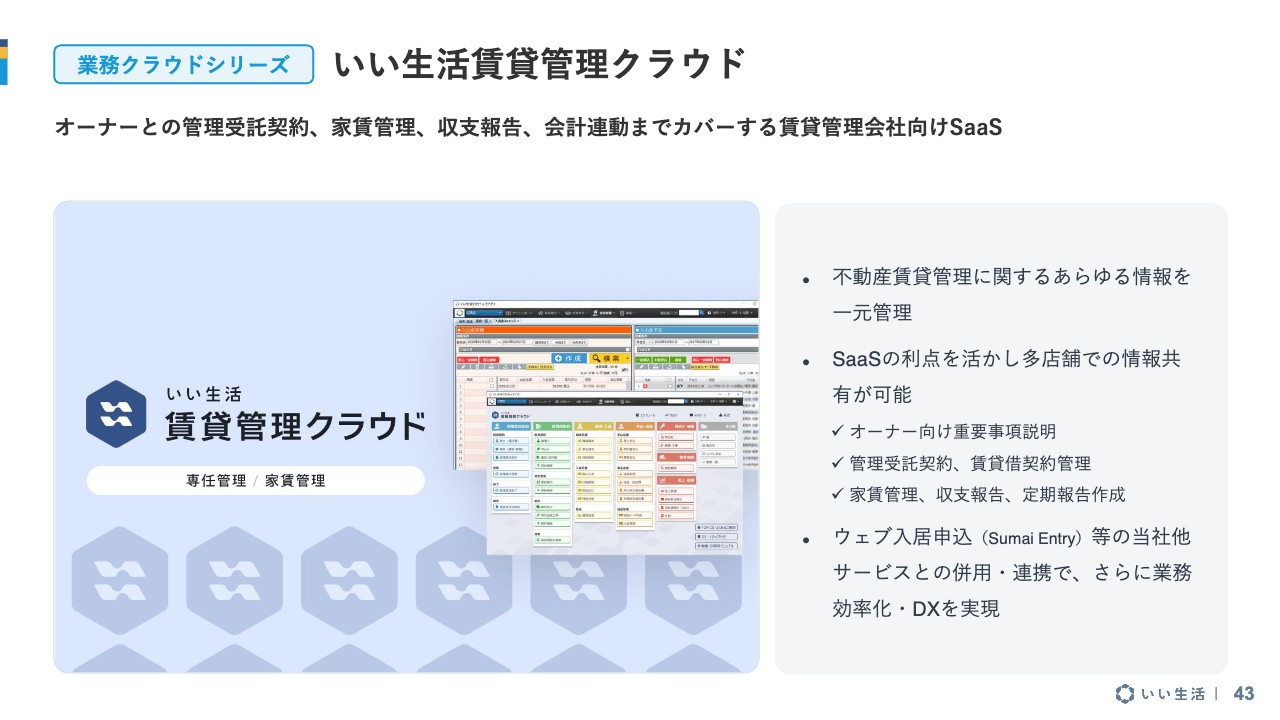

いい生活賃貸管理クラウド

主力の「いい生活賃貸管理クラウド」も、しっかりと機能の拡充を続けていきます。

いい生活ウェブサイト

「いい生活ウェブサイト」です。こちらはいろいろな会社サイト、物件情報を紹介するサイトを簡単に作ることができる機能で、非常に好評です。もちろん、ウェブサイトを作る機能は世の中にたくさんあると思いますが、当社の場合は不動産業務に特化したものになっていますので、一番使いやすいと思います。

いい生活Square

「いい生活Square」です。こちらは業者間流通を担っているサービスです。

先ほど少しご説明しましたが、現在登録法人数が1万8,000社と、かなり大きなものに育ってきています。もちろん、この1万8,000社には既存のお客さまを含みます。

しかし1万6,000社強は、有料課金していないお客さまですので、現在無料で利用しているお客さまに対して当社のサービスを提案しながら、徐々に有料課金顧客化していければと考えています。

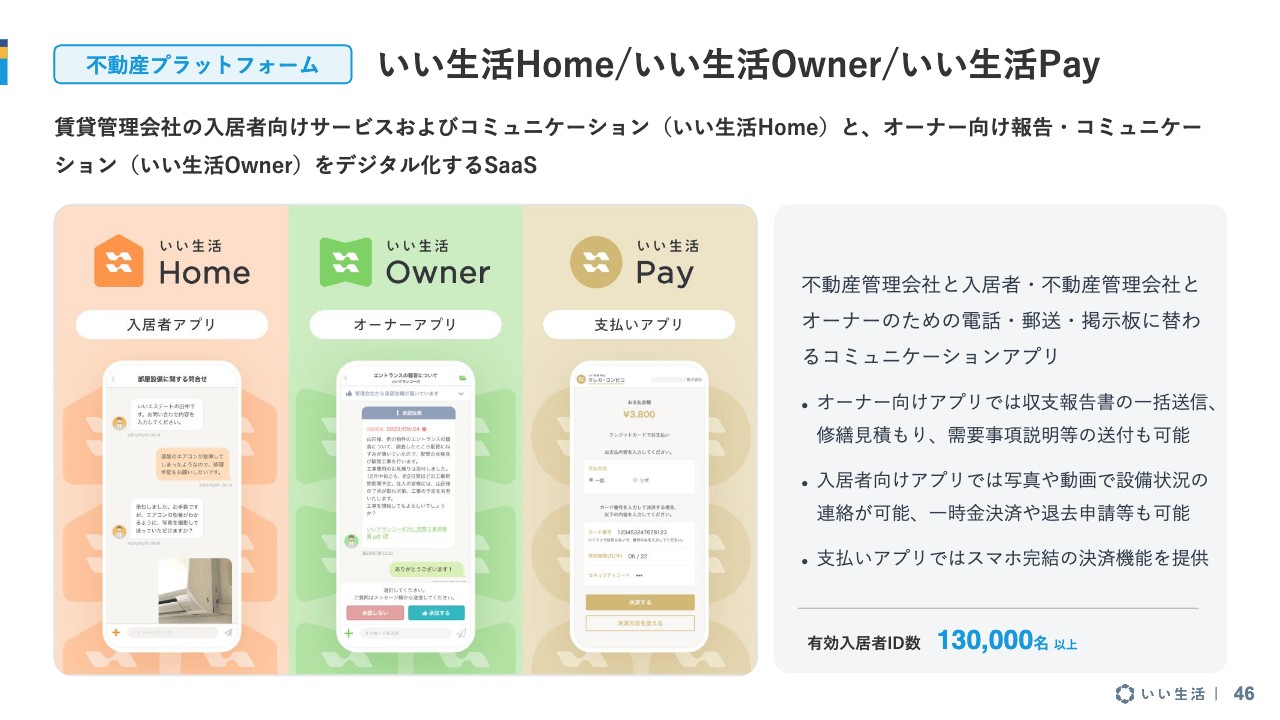

いい生活Home/いい生活Owner/いい生活Pay

「いい生活Home」は入居者向けアプリです。こちらは不動産管理会社さんが入居者とコミュニケーションを取る時に使っていただくものです。「いい生活Owner」は、管理会社さんとオーナーさんを結ぶものになっています。

先ほどお伝えしたとおり、管理会社さんからすると、オーナーさんに対してしなければならない業務は格段に増えています。「いい生活Owner」は、「オーナーさんへの定期報告を、アプリを通じて行う」「オーナーさんへの収支報告を、アプリを通じて行う」「オーナーさんへの修繕の見積もりの提出を、アプリを通じて行う」ものですので、オーナーさんに電話やメールでその都度ご連絡するよりも効率的です。

アプリを見ればすべてわかる状態になっていると、オーナーさんから見ても資産管理がしやすいという特徴がありますので、こちらも潜在的に大きく伸びていく要素があるプロダクトになっています。

「いい生活Pay」は、先ほどお話したとおり、決済アプリと、それに付属するウェブ口座振替のサービスがあります。当社が不動産決済の市場を取っていく上で非常に重視しているところで、今後も着実に顧客数を増やしていきたいと考えています。

現在、入居者IDでいえば、13万人程度の方が「いい生活Home」アプリを使っています。

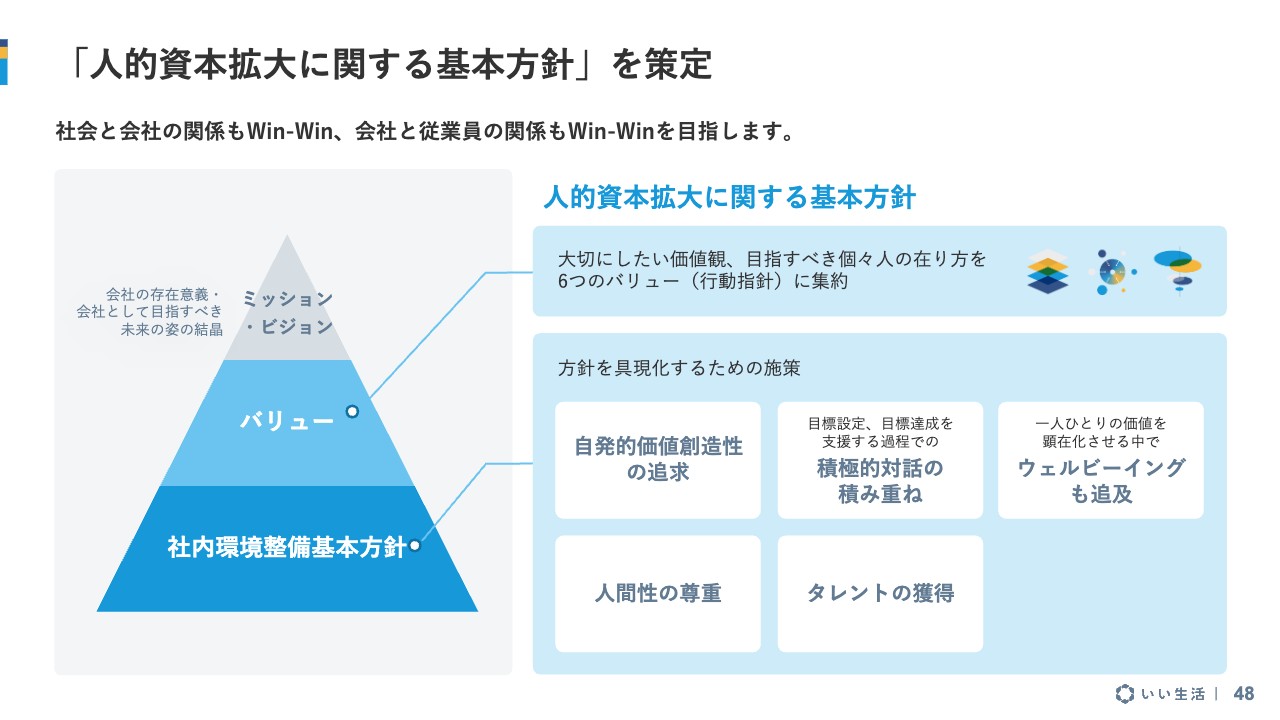

「人的資本拡大に関する基本方針」を策定

ここからは、会社全体のお話です。人的資本に関することにも非常に力を入れており、昨年、「人的資本拡大に関する基本方針」を定めています。

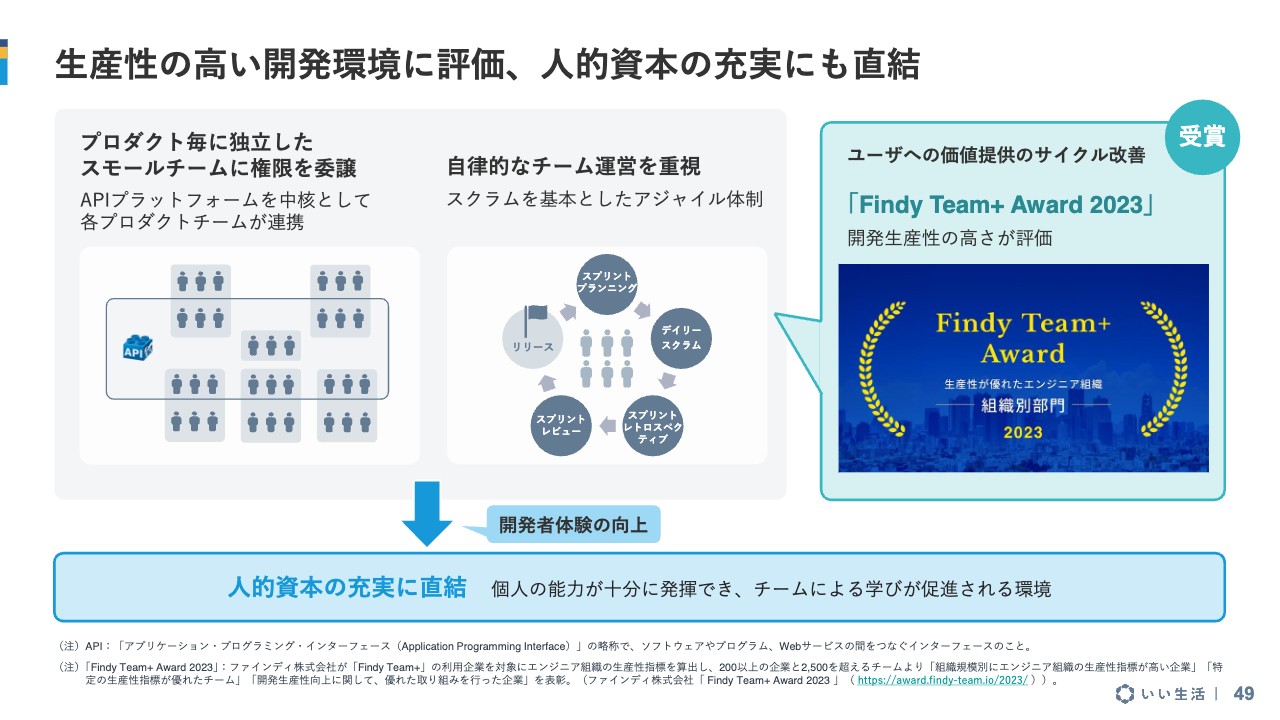

生産性の高い開発環境に評価、人的資本の充実にも直結

決算説明の場では今まであまり話してこなかったかもしれませんが、エンジニアチームについてです。

Findyさんという人材系の企業から、非常に生産性の高いエンジニアチームであるという評価をいただきましたので、今回、みなさまにもお伝えしたいと考え、ご紹介しています。

企業調査アナリストレポートのご紹介

企業調査アナリストレポートです。当社は、フィスコさんに定期的に出していただいています。通期決算説明会のあとに準備できればと思っていますので、お時間があれば、昨年の分とあわせてご覧ください。

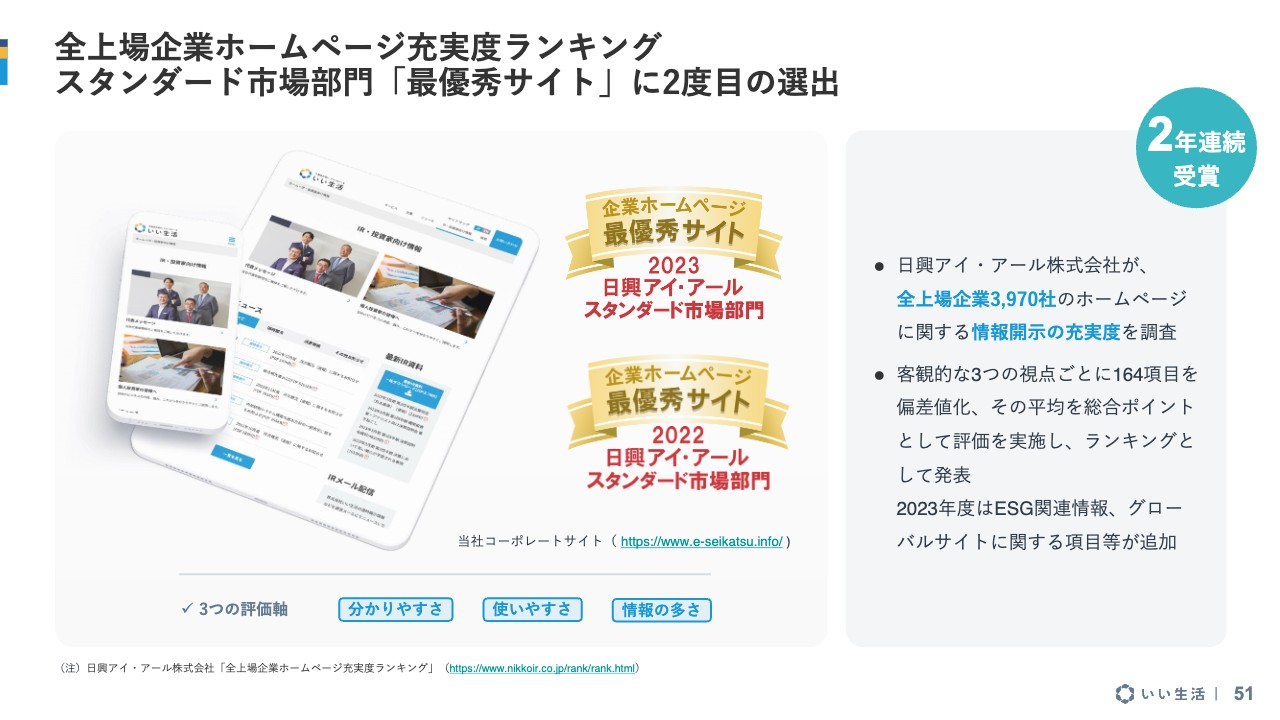

全上場企業ホームページ充実度ランキング スタンダード市場部門「最優秀サイト」に2度目の選出

2022年度に引き続き、2023年度も日興アイ・アールさんから、全上場企業のホームページ充実度ランキング、スタンダード市場部門「最優秀サイト」に選出していただきました。今回、2度目の選出となります。

今後も引き続き、コーポレートサイトにて当社の情報をしっかりと発信していきたいと思っています。こちらも評価をいただいているため、ご紹介させていただきました。

SDGsへの取り組み

ここからは、いつものスライドになります。しっかりとSDGsを意識して取り組んでいます。

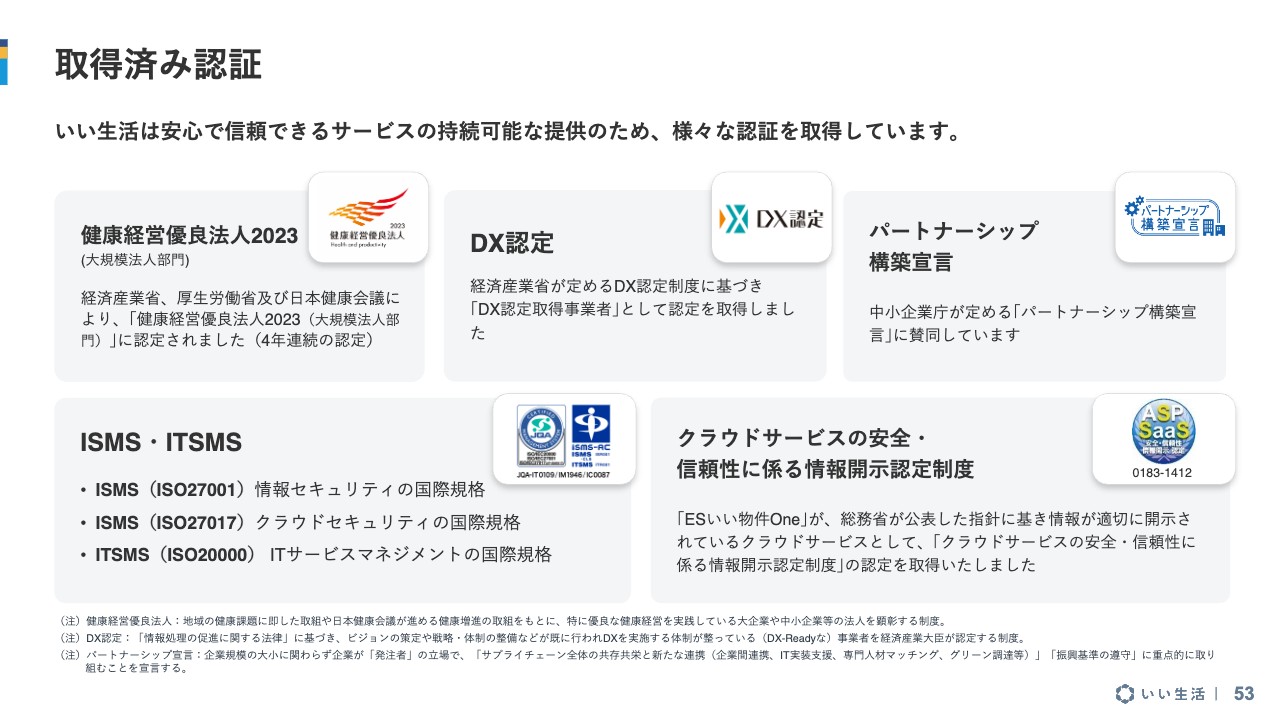

取得済み認証

第三者認証についてです。4年連続で、健康経営優良法人に認定いただいています。

また、最近は情報セキュリティも非常に注目されていますが、当社は「ISMS(ISO27001)」という、比較的多くの企業が取っている認証に加えて、クラウドセキュリティの国際規格「ISMS(ISO27017)」、ITサービスマネージメントの国際規格「ISO20000」という、もう一段厳しい基準をしっかり取っています。

このように、情報セキュリティにもかなり力を入れて取り組んでいます。

ESG関連トピックス

ESG関連のトピックスです。スタンダード市場ではあるのですが、「統合報告書2023」を発行していますので、ご覧ください。ご説明は以上です。

塩川氏からのご挨拶

以上をもちまして、2024年3月期第3四半期の決算説明会を終了させていただきます。みなさまご多忙の中ご参加いただきまして、誠にありがとうございました。

次回は5月に通期決算説明会を開催しますので、その場でみなさまにいろいろご説明したいと思っています。1on1等、個別の取材にも基本的にはすべて対応していますので、またIRチームにお問い合わせください。

本日はありがとうございました。引き続きよろしくお願いします。

スポンサードリンク