関連記事

【QAあり】トーホー、外食産業への販売伸長、創業来最高の業績 「2030年度売上高3,000億円達成」を長期ビジョンに

【QAあり】トーホー、外食産業への販売伸長、創業来最高の業績 「2030年度売上高3,000億円達成」を長期ビジョンに[写真拡大]

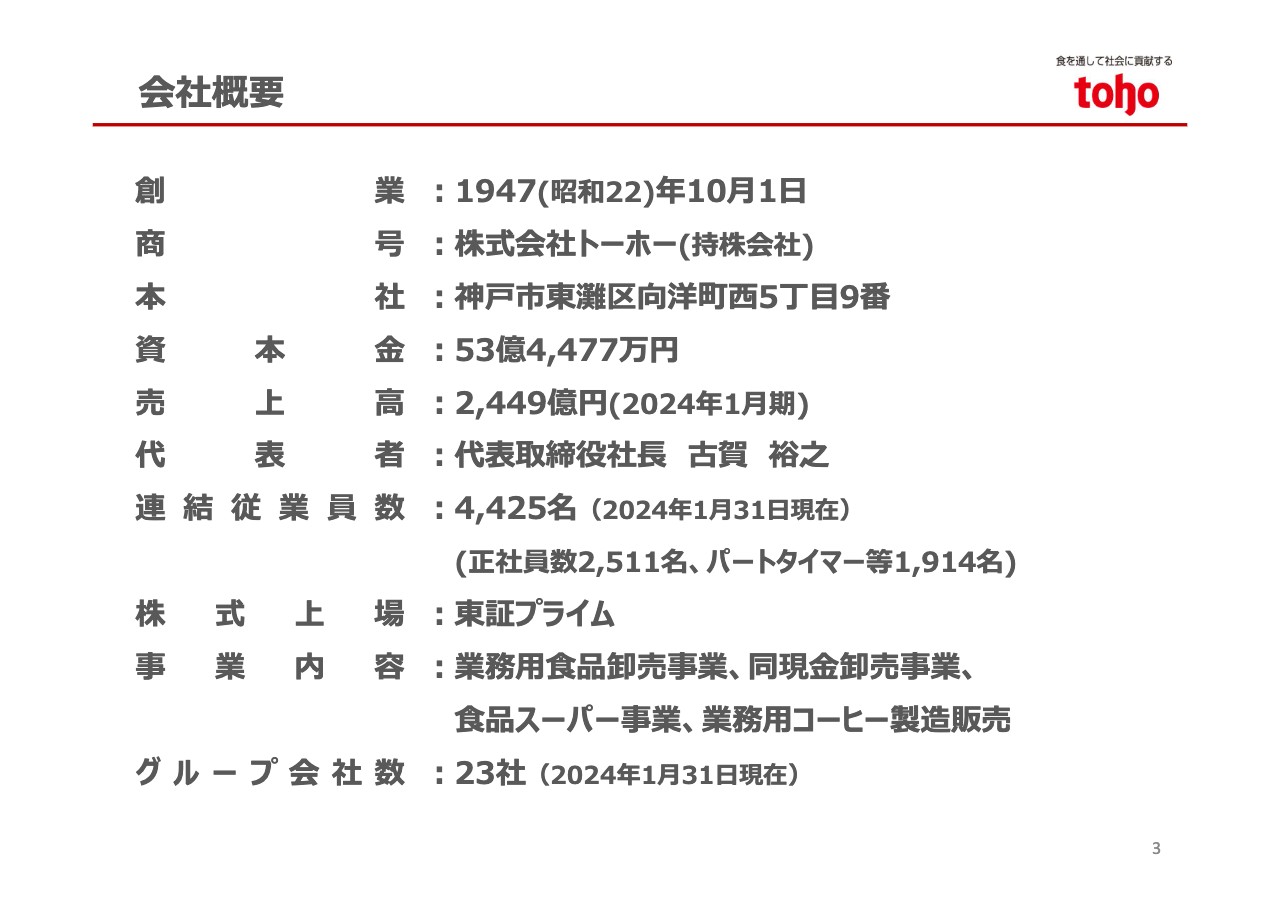

会社概要

佐藤敏明氏(以下、佐藤):取締役の佐藤です。2024年1月期の決算概要をご説明します。よろしくお願いいたします。

まず、会社概要です。弊社は1947年に創業し、現在、神戸市に本社を置いています。業務内容としては、業務用食品を扱っており、外食産業向けの食材またはサービスを提供することを主な事業としています。海外も合わせて23社でグループを構成しています。

経営理念

私どもは、「食を通して社会に貢献する」「健康で潤いのある食文化に貢献する」という経営理念のもとで事業を進めています。

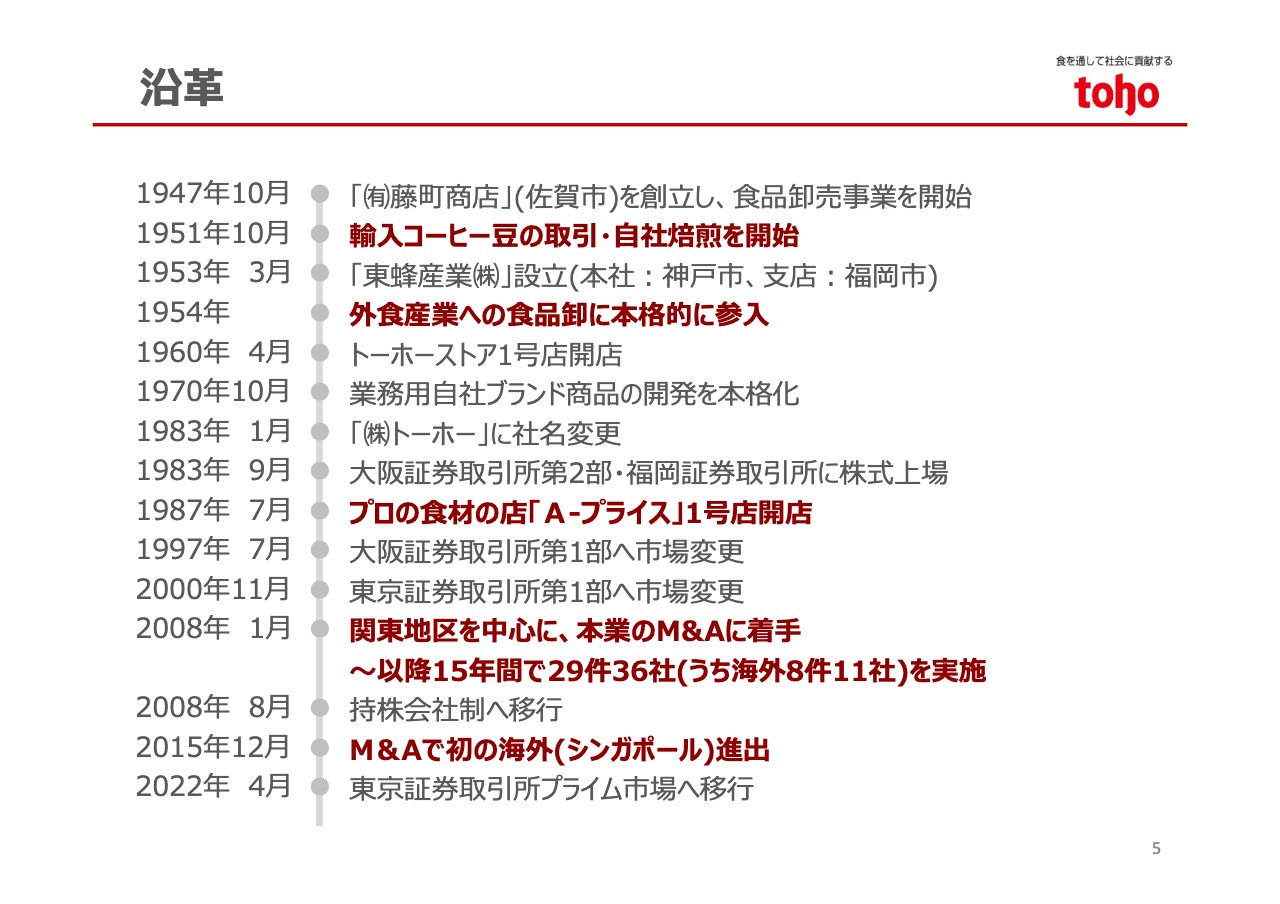

沿革

会社の沿革です。2000年に入り、関東市場の市場シェア拡大のためにM&Aを積極的に進めてきました。また、2015年には海外に初進出しており、現在、シンガポール、マレーシア、香港に子会社を持っています。

事業内容(セグメント)

私どもの事業は大きく分けてスライドの4つのセグメントで成り立っていますが、食品スーパー事業については2025年1月期までに事業を撤退することを決定し、現在それに向けた動きを進めています。

残りは、外食産業のお客さまから私どもに注文をいただき、社員が直接お届けするディストリビューター事業、外食産業のお客さまに「A-プライス」などの店舗にご来店いただき、商品を見て買っていただくキャッシュアンドキャリー事業、そして、食品以外のシステムや品質管理などのサービスを提供するフードソリューション事業の3つです。

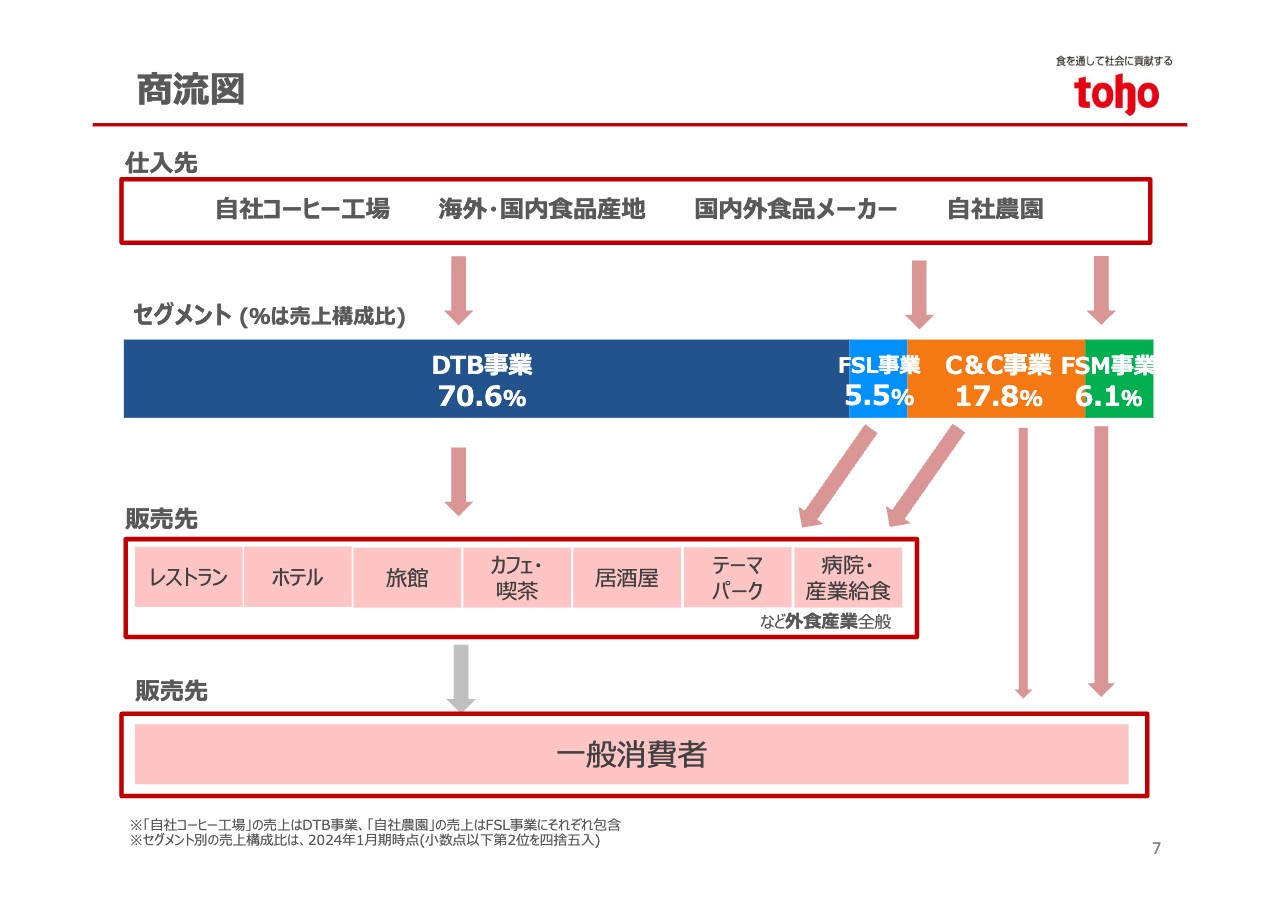

商流図

スライドの商流図のとおり、現在、私どもの販売先の90パーセント以上が外食産業のお客さまという状況です。

取り扱いアイテム(業務⽤⾷品)

私どもが扱っている商品は、90パーセントがメーカーからの仕入れ商品です。残りの10パーセントは外食産業のお客さまのニーズを聞いた上で開発したPB(プライベートブランド)商品で、現在、その拡販に力を入れています。

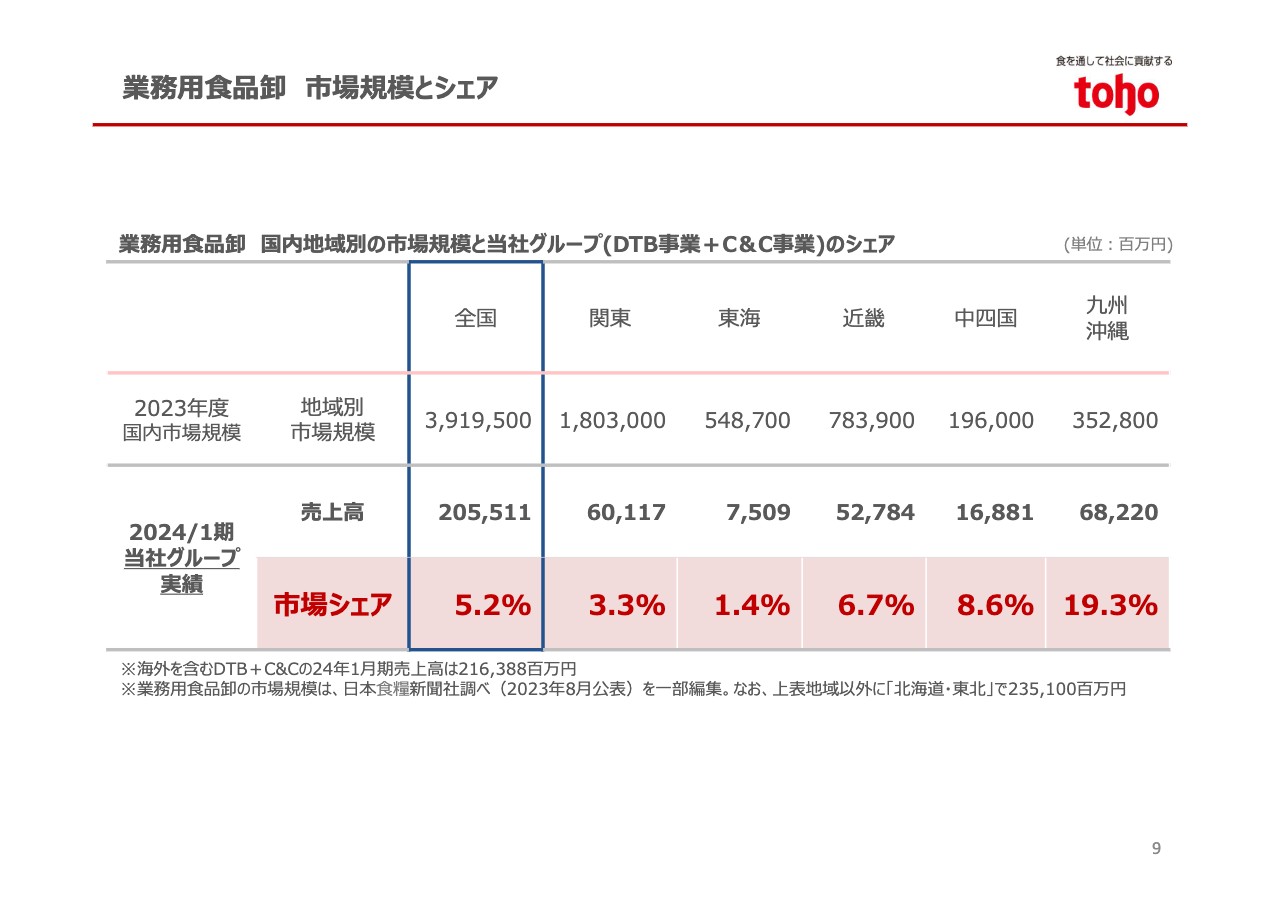

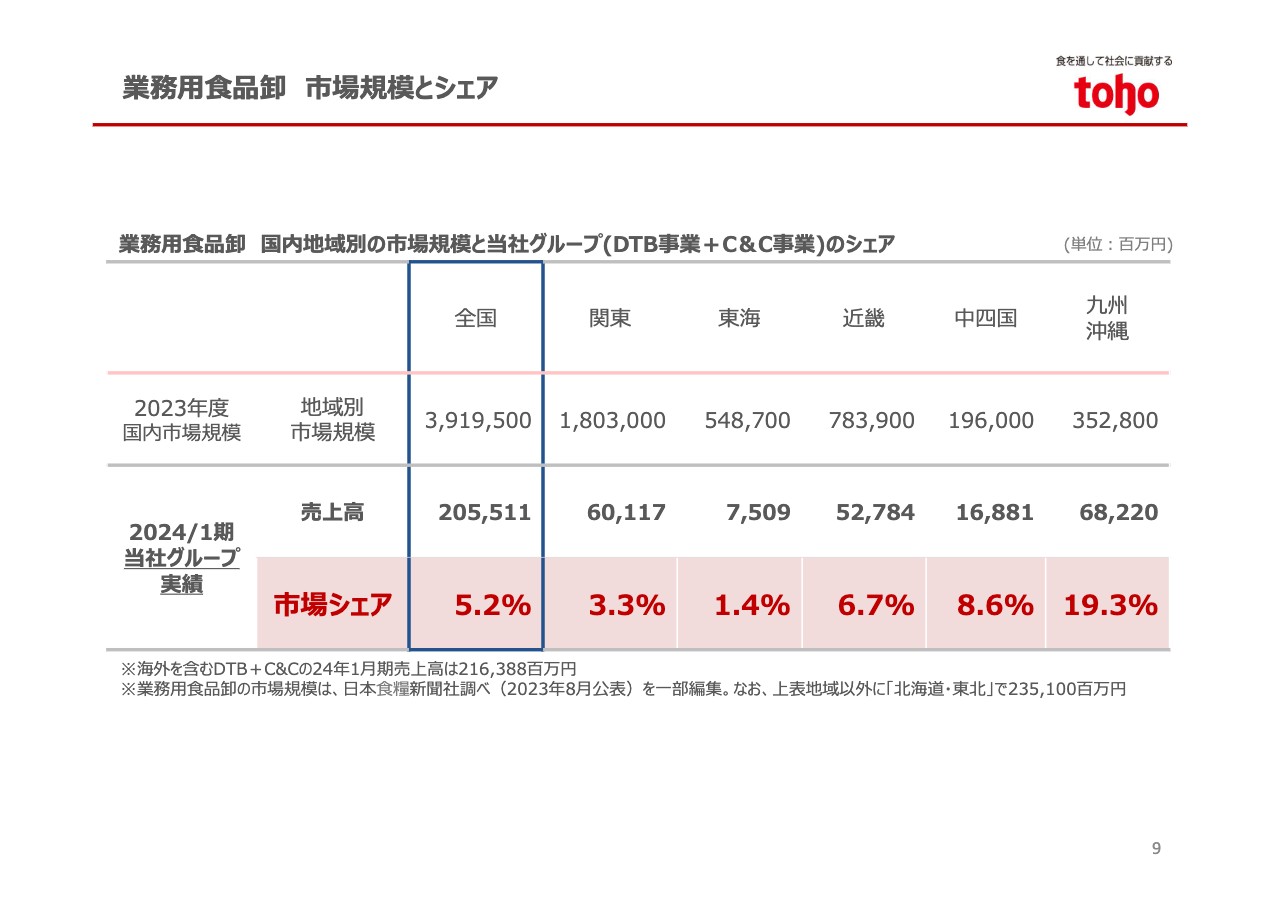

業務⽤⾷品卸 市場規模とシェア

スライドの表は外食市場の規模を示しています。全国では4兆円弱の市場規模といわれています。それに対して弊社の売上高は約2,000億円で、5パーセント強のシェアしかありません。特に関東は4兆円弱の市場の4割が集中しているところで、ここへの取り組みが大きな課題になっています。

決算ハイライト

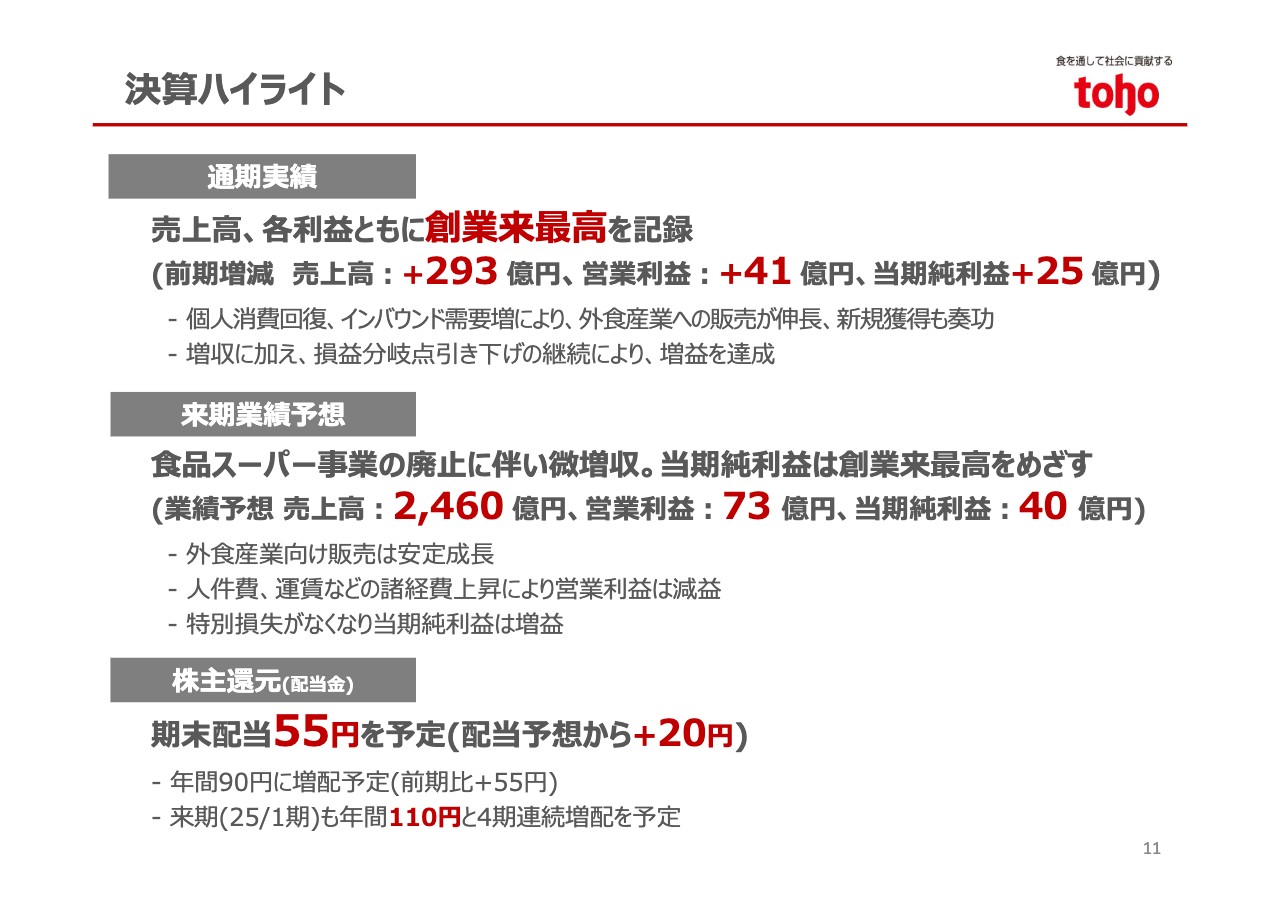

決算概要をご説明します。まず、決算のハイライトです。2024年1月期の通期の業績は、コロナ禍が終わり個人消費が回復したという背景もあり、売上高、営業利益、当期純利益ともに過去最高額を更新することができました。

来期の業績予想および株主還元については後ほど詳細にご説明します。

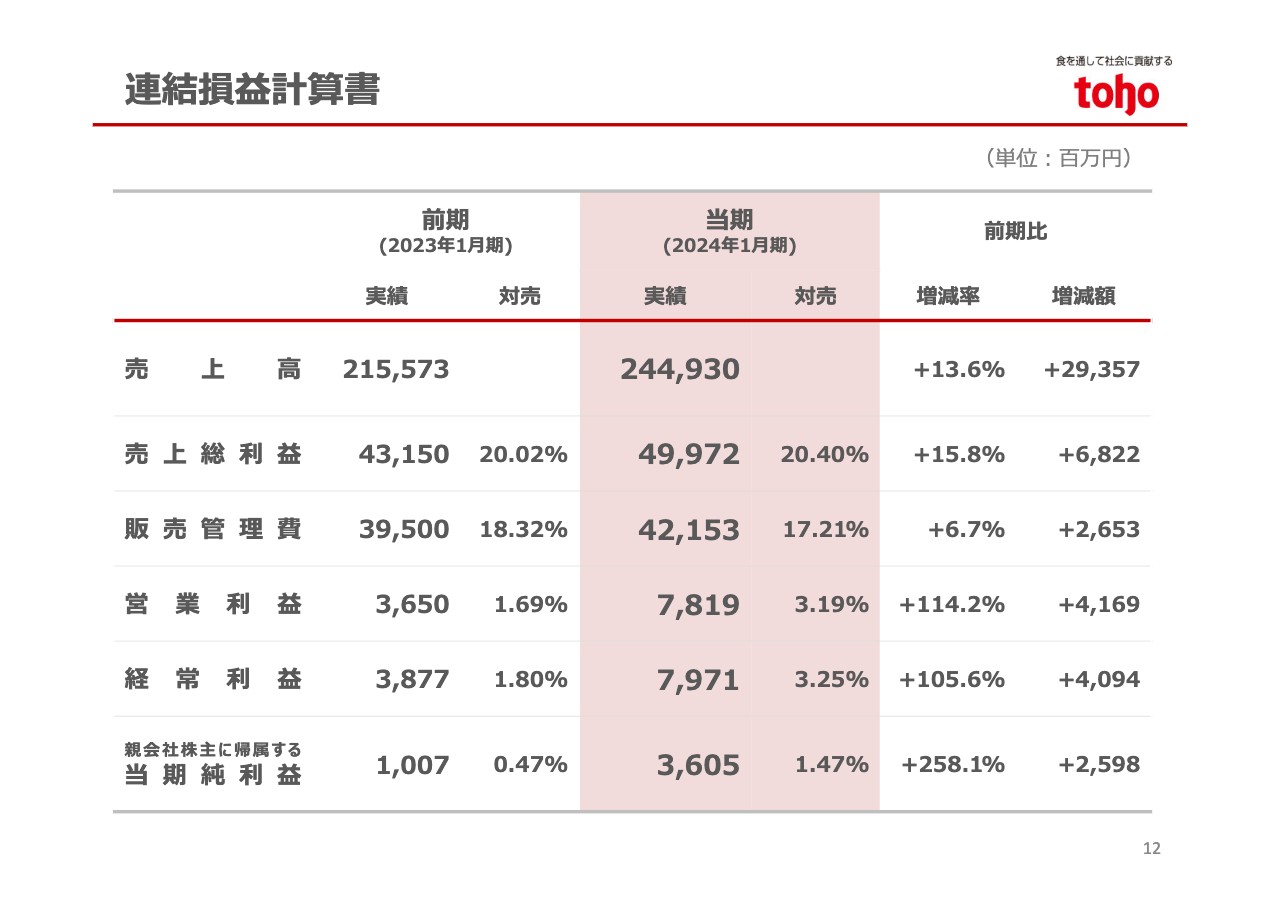

連結損益計算書

損益計算書です。売上高は前期比13.6パーセント増の2,449億3,000万円となりました。コロナ禍が落ち着き外食産業に人が戻ってきたことや、インバウンドも戻りつつあるという背景があり、外食産業のお客さまからの受注を増やすことができています。売上が増えたことで、売上総利益も前期比15.8パーセント増の499億7,200万円となりました。

一方で、販売管理費は前期比6.7パーセント増の421億5,300万円に抑えることができました。営業利益は前期比114.2パーセント増の78億1,900万円、経常利益は前期比105.6パーセント増の79億7,100万円、当期純利益は前期比258.1パーセント増の36億500万円という結果です。

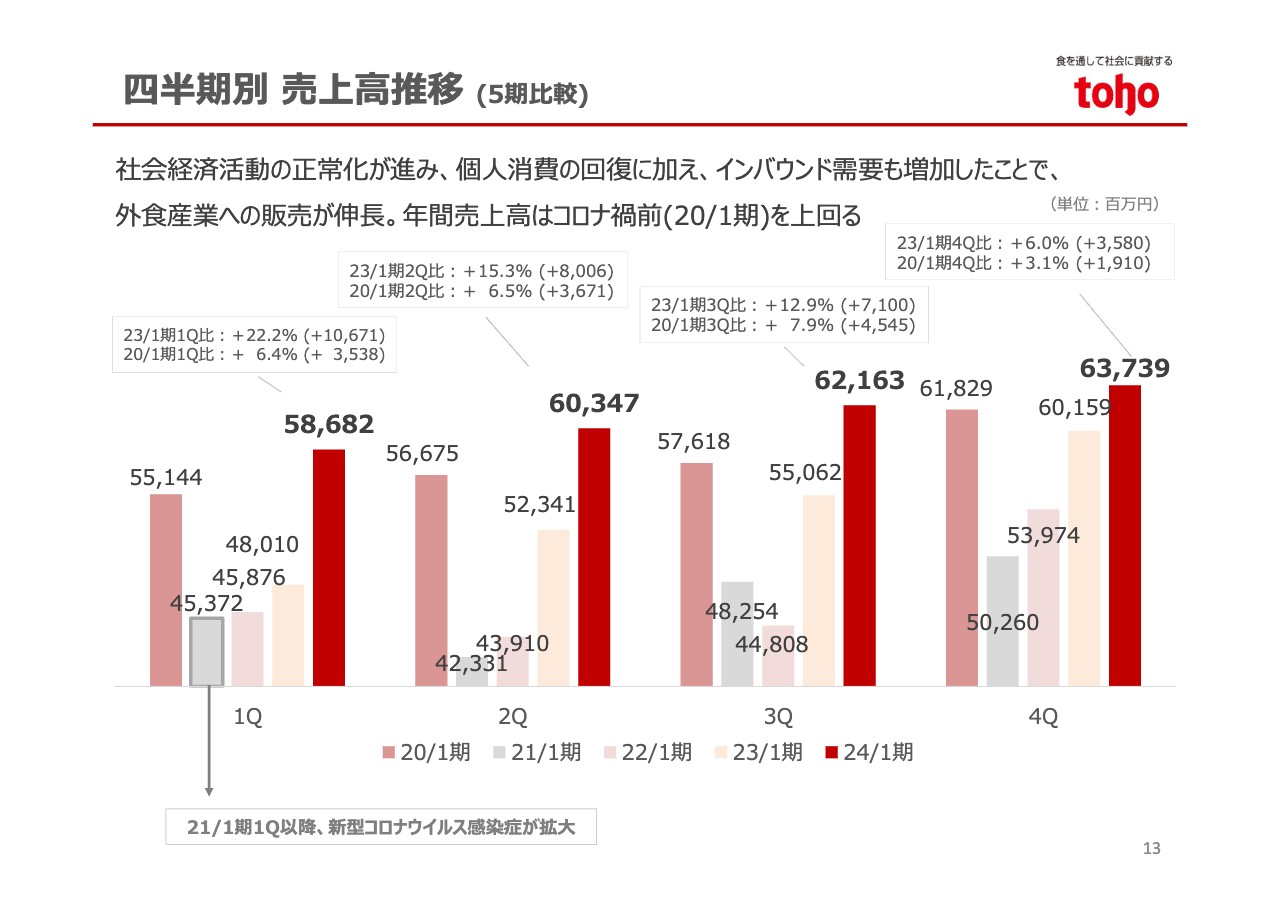

四半期別 売上高推移 (5期比較)

グラフは四半期別の売上高推移を5期分比較したものです。2024年1月期はいずれの四半期においてもコロナ禍前を超えることができました。

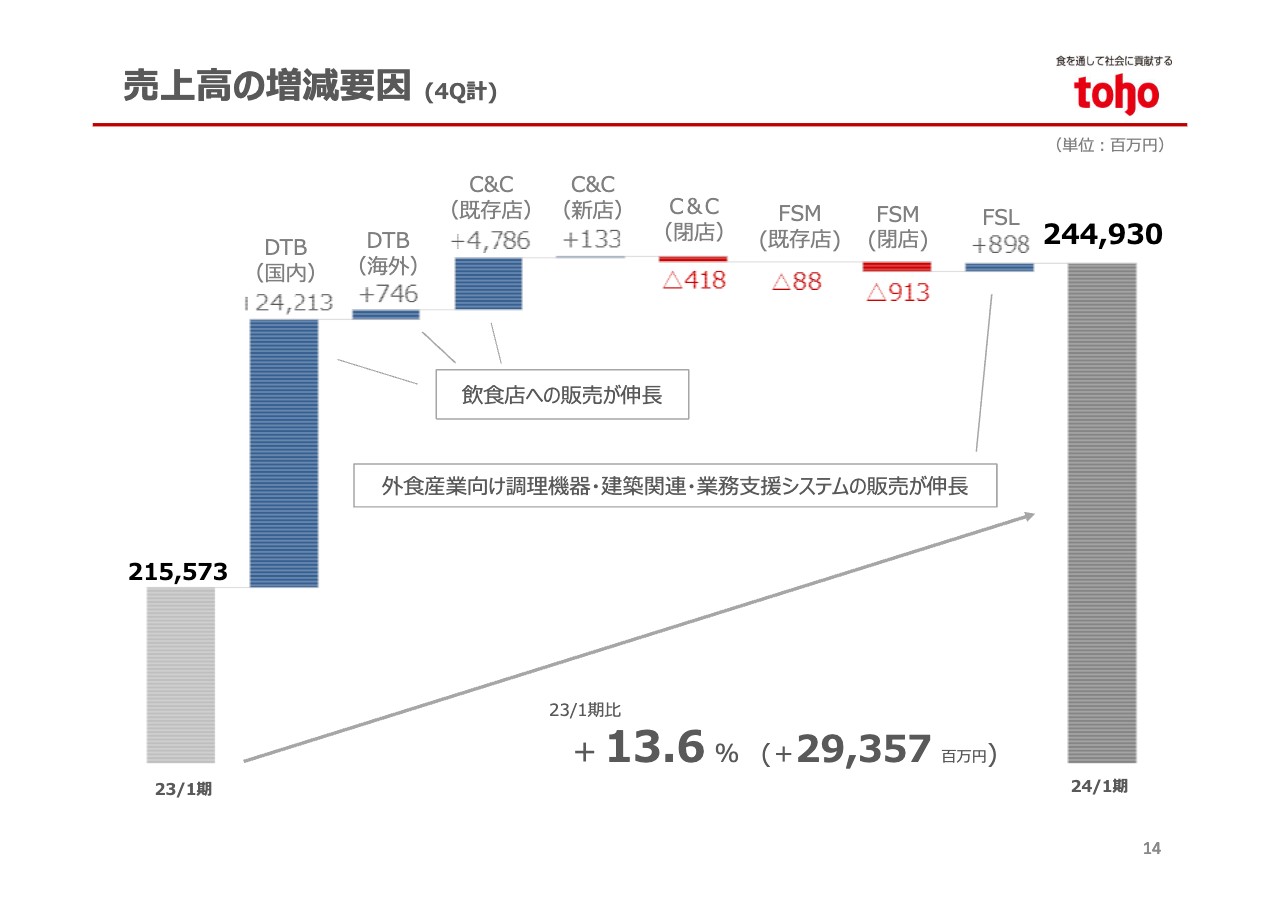

売上高の増減要因 (4Q計)

売上高は総額293億5,700万円増加しました。その中身を見ると、国内のディストリビューター事業の売上高増が242億1,300万円で、これが大きく寄与しています。

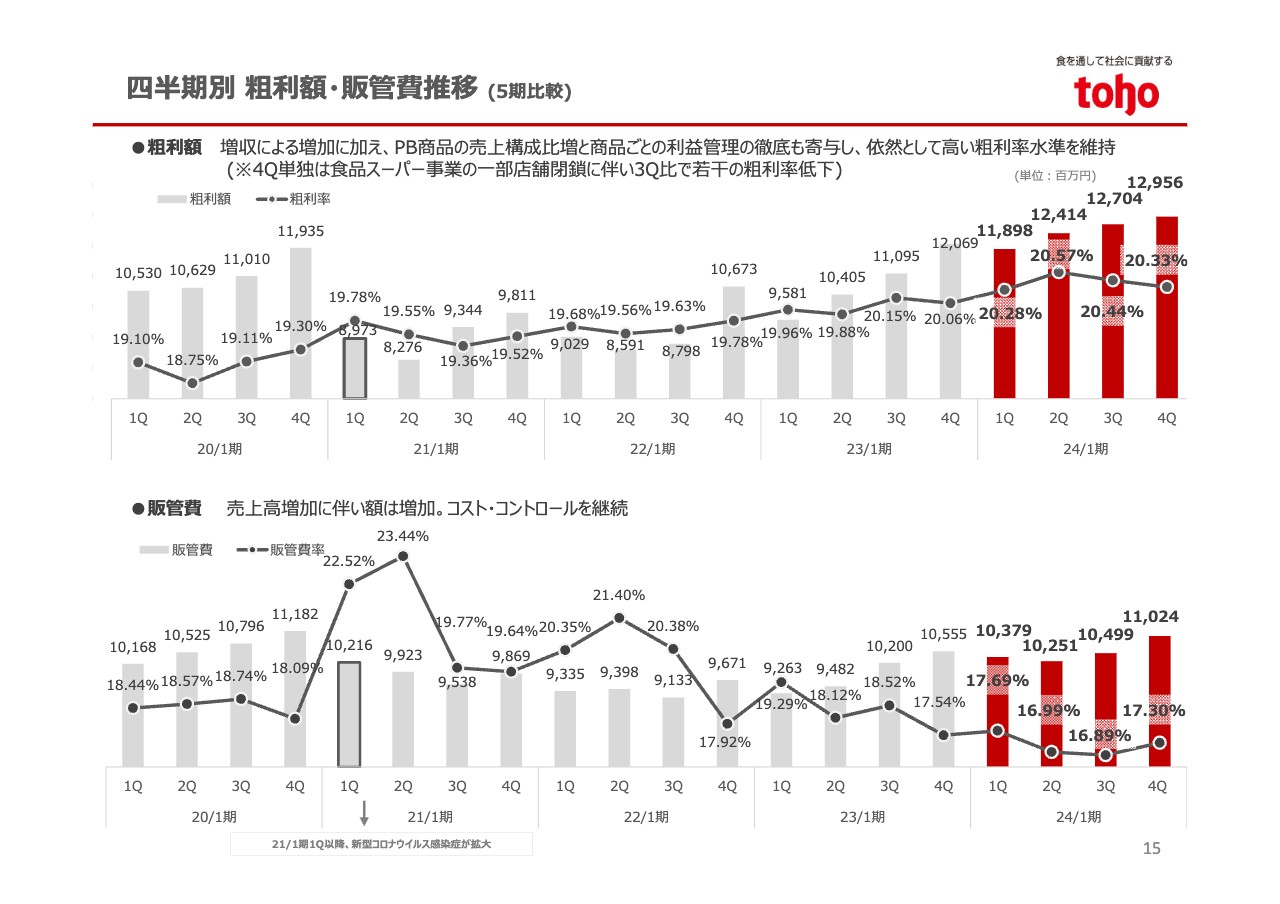

四半期別 粗利額・販管費推移 (5期比較)

スライドのグラフは粗利額と販管費、およびそれらの売上高に対する比率を整理したものです。粗利額については、売上高が増えたことと粗利率が安定的に推移したことで、順調に金額を増やすことができています。

一方で、売上高が増えるにつれて販管費も徐々に増えていますが、売上高に対する比率はコロナ禍前よりも低く推移しています。

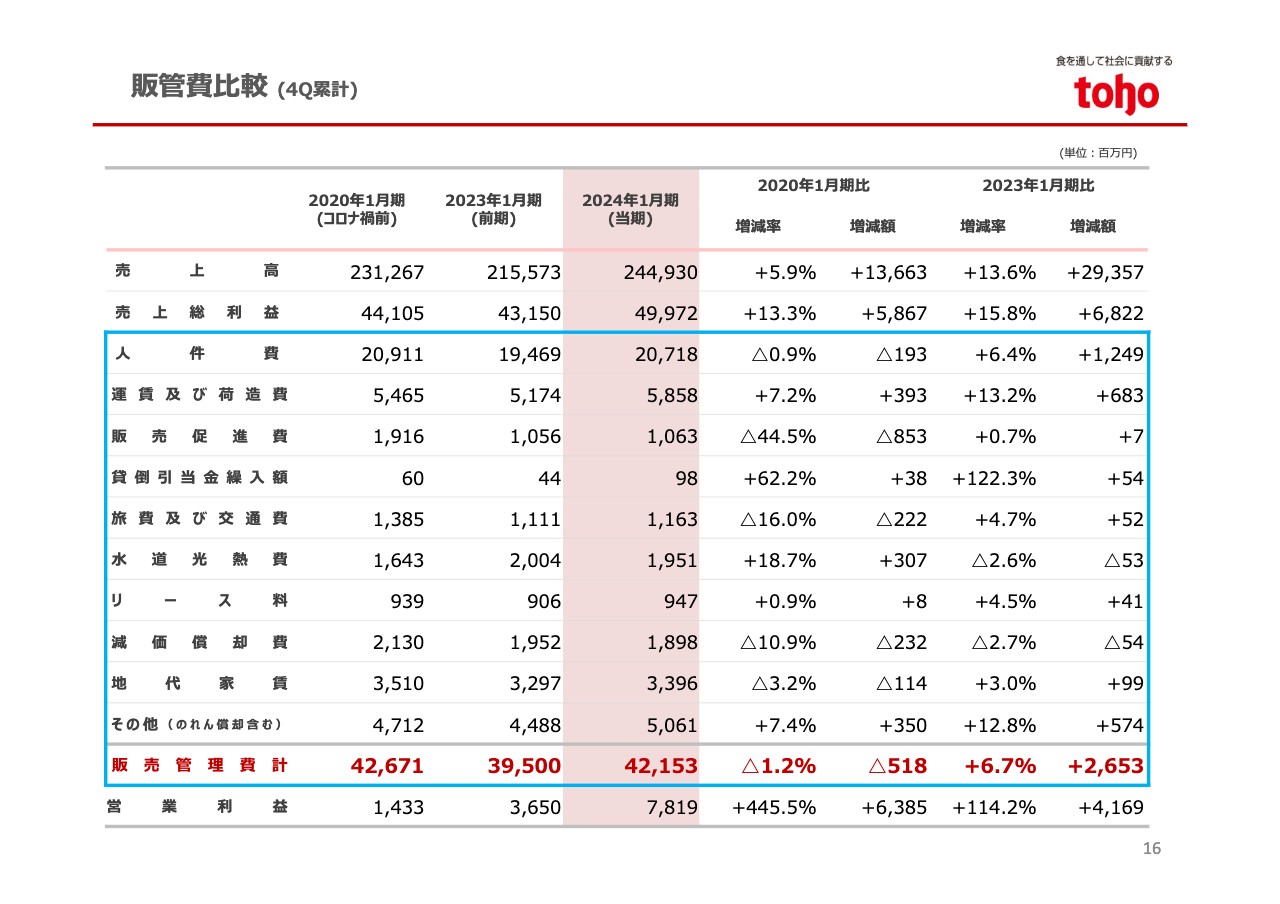

販管費比較 (4Q累計)

販管費の内訳です。人件費と運賃および荷造費が増加しました。その他の経費についてはうまくコントロールできており、コロナ禍での企業体質強化策が現在も継続できている状況です。

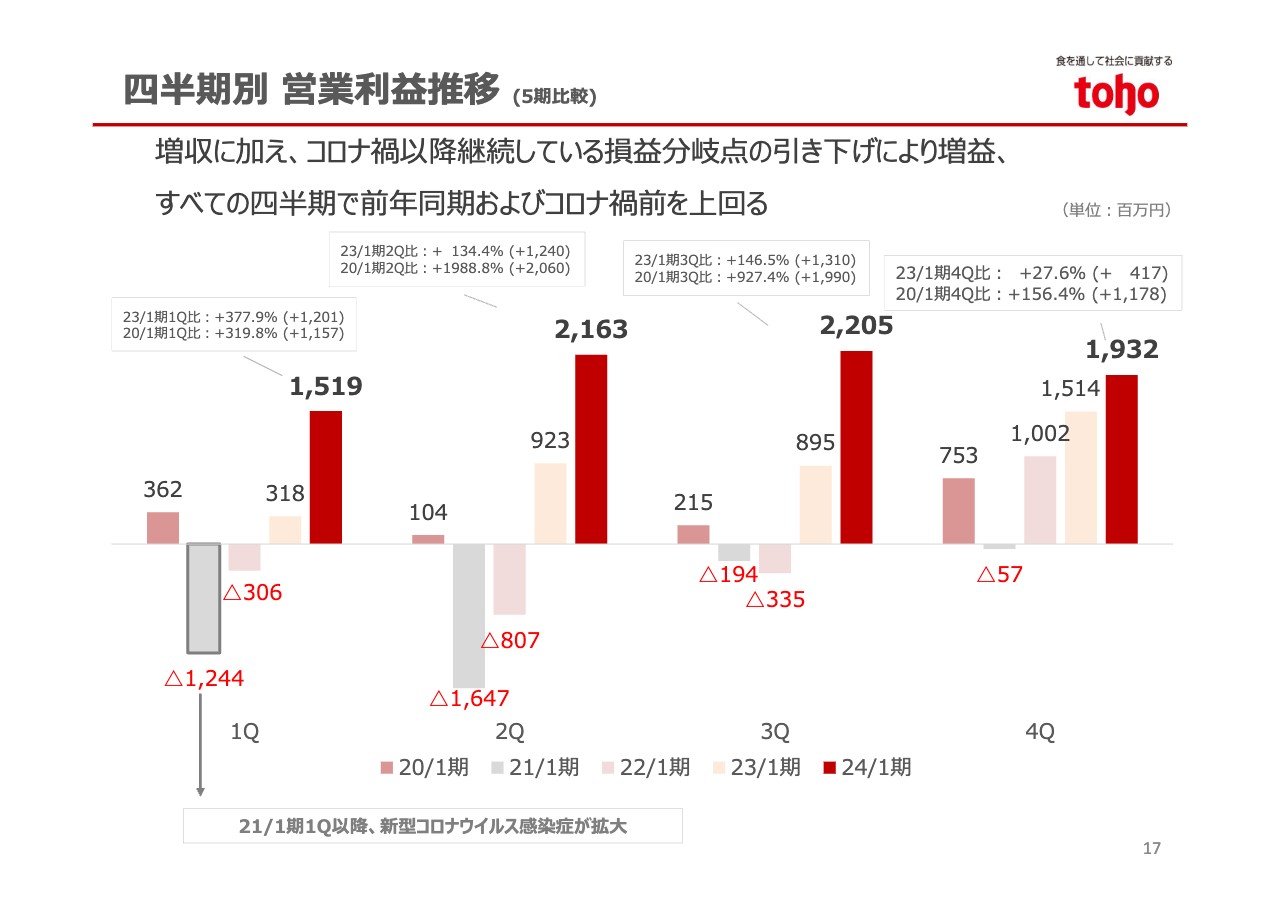

四半期別 営業利益推移 (5期比較)

スライドは、営業利益の四半期ごとの推移を整理したグラフです。営業利益についても、2024年1月期はすべての四半期においてコロナ禍前を超えることができました。

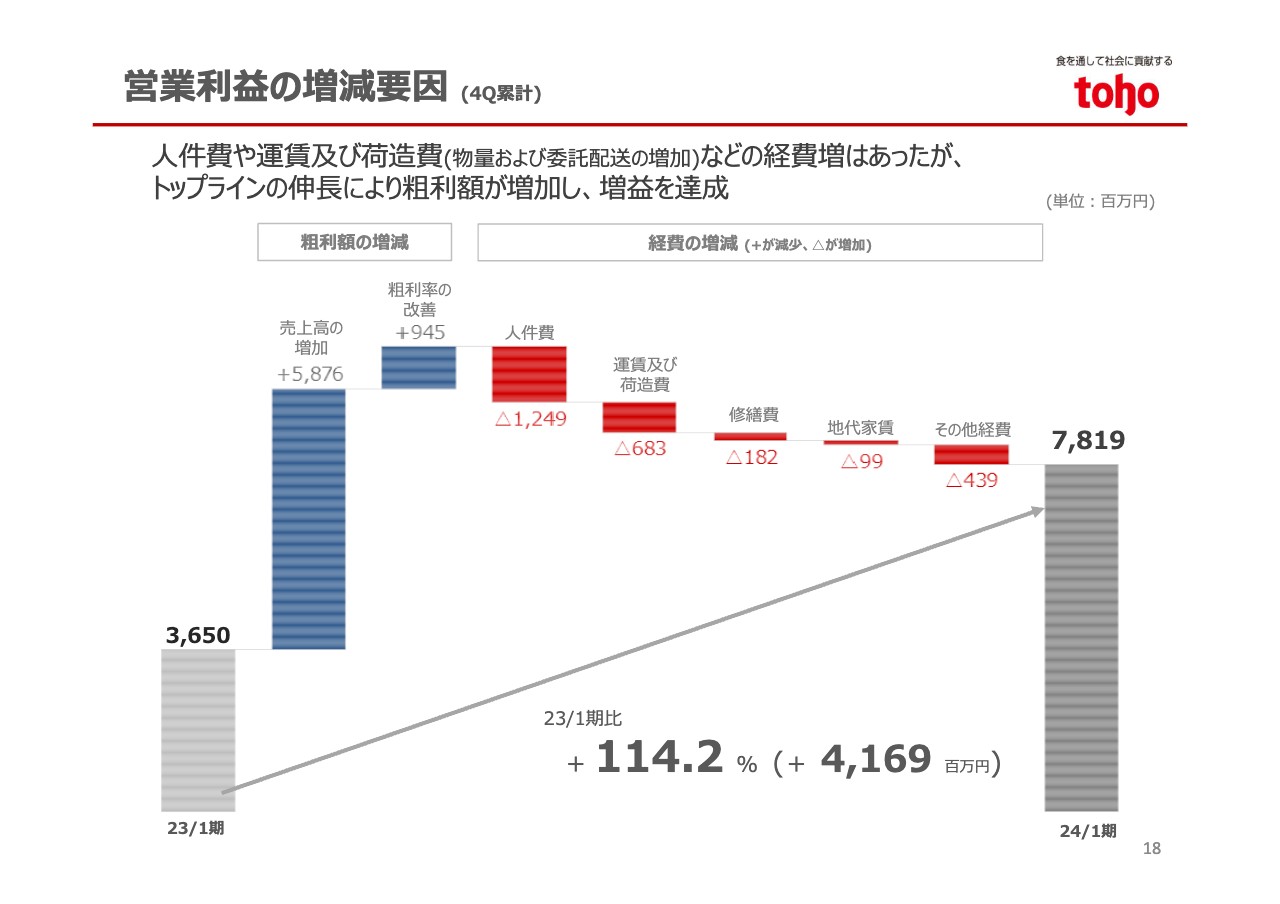

営業利益の増減要因 (4Q累計)

スライドは営業利益の増減要因を整理したグラフです。売上高の増加による粗利額の増加が58億7,600万円あり、非常に大きいものでした。一方で、経費は増加したものの、うまくコントロールできています。

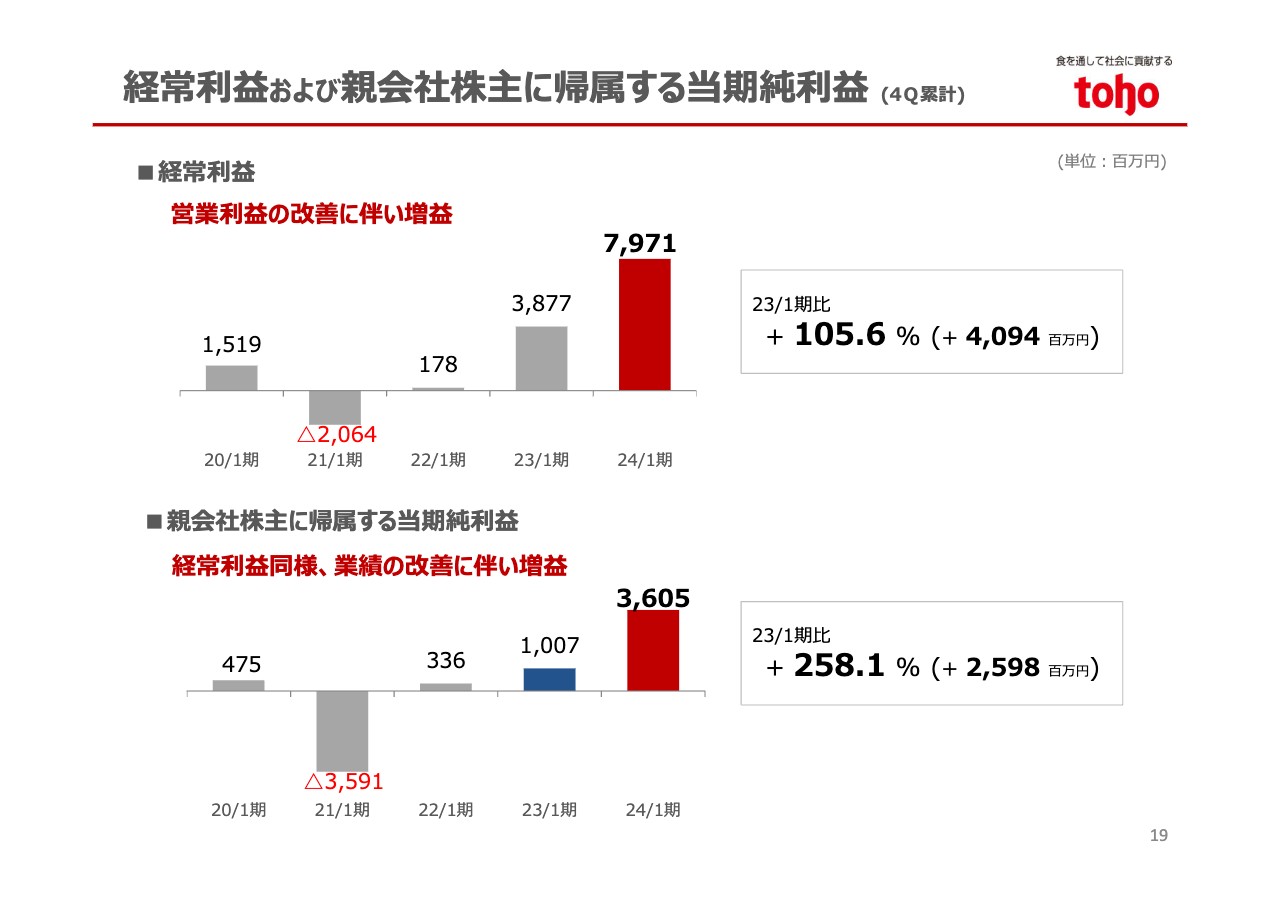

経常利益および親会社株主に帰属する当期純利益 (4Q累計)

結果として、経常利益は前期比105.6パーセント増の79億7,100万円、当期純利益は前期比258.1パーセント増の36億500万円となっています。

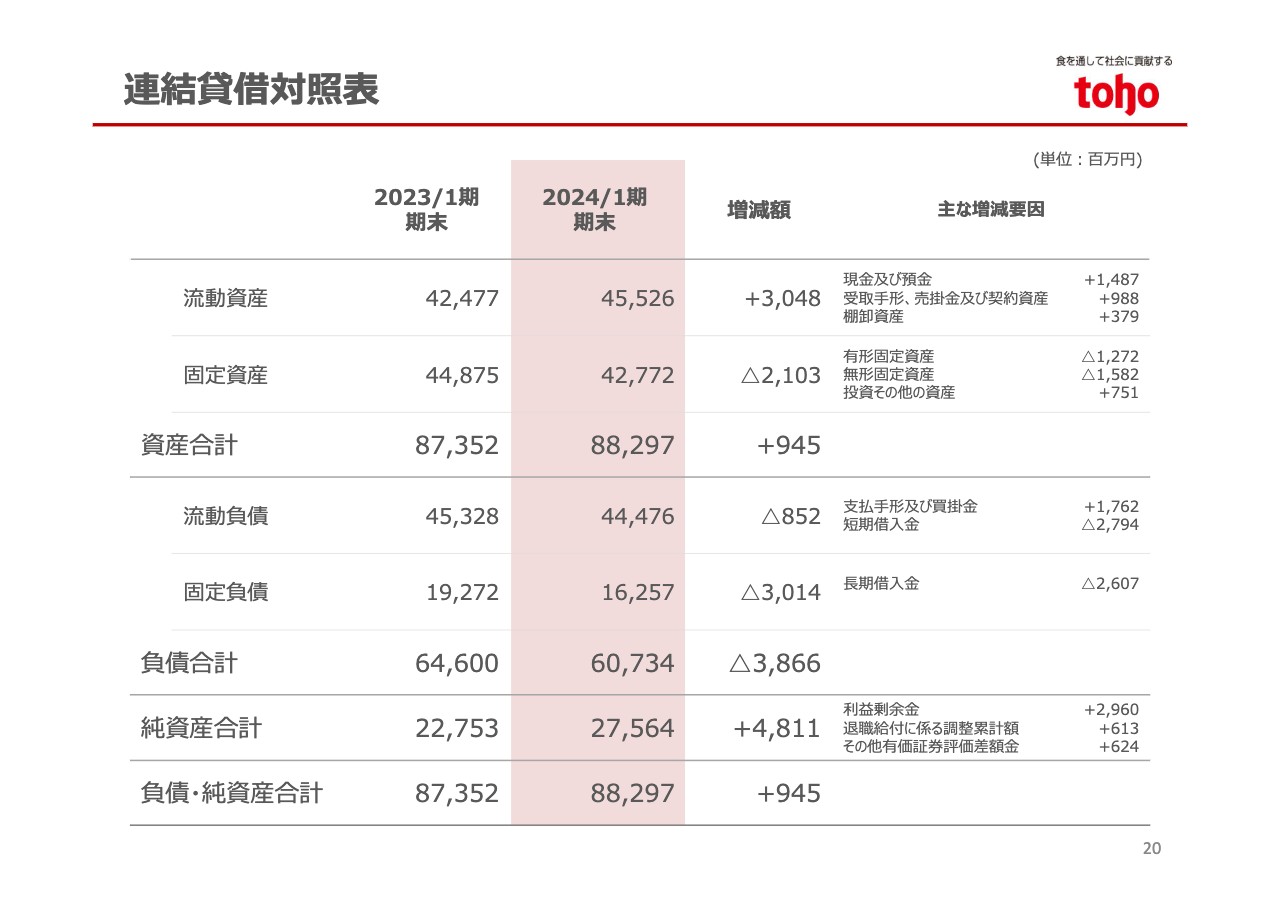

連結貸借対照表

貸借対照表です。資産合計は882億9,700万円と、前期比で9億4,500万円増えています。売上高が増加するとともに売掛金や棚卸資産が増え、流動資産が30億4,800万円増えています。一方で、有形固定資産や無形固定資産の減損を行った結果、固定資産が前期比21億300万円減となっています。

なお、コロナ禍で増えていた借入金は合計で約54億円圧縮できており、順調に進んでいます。

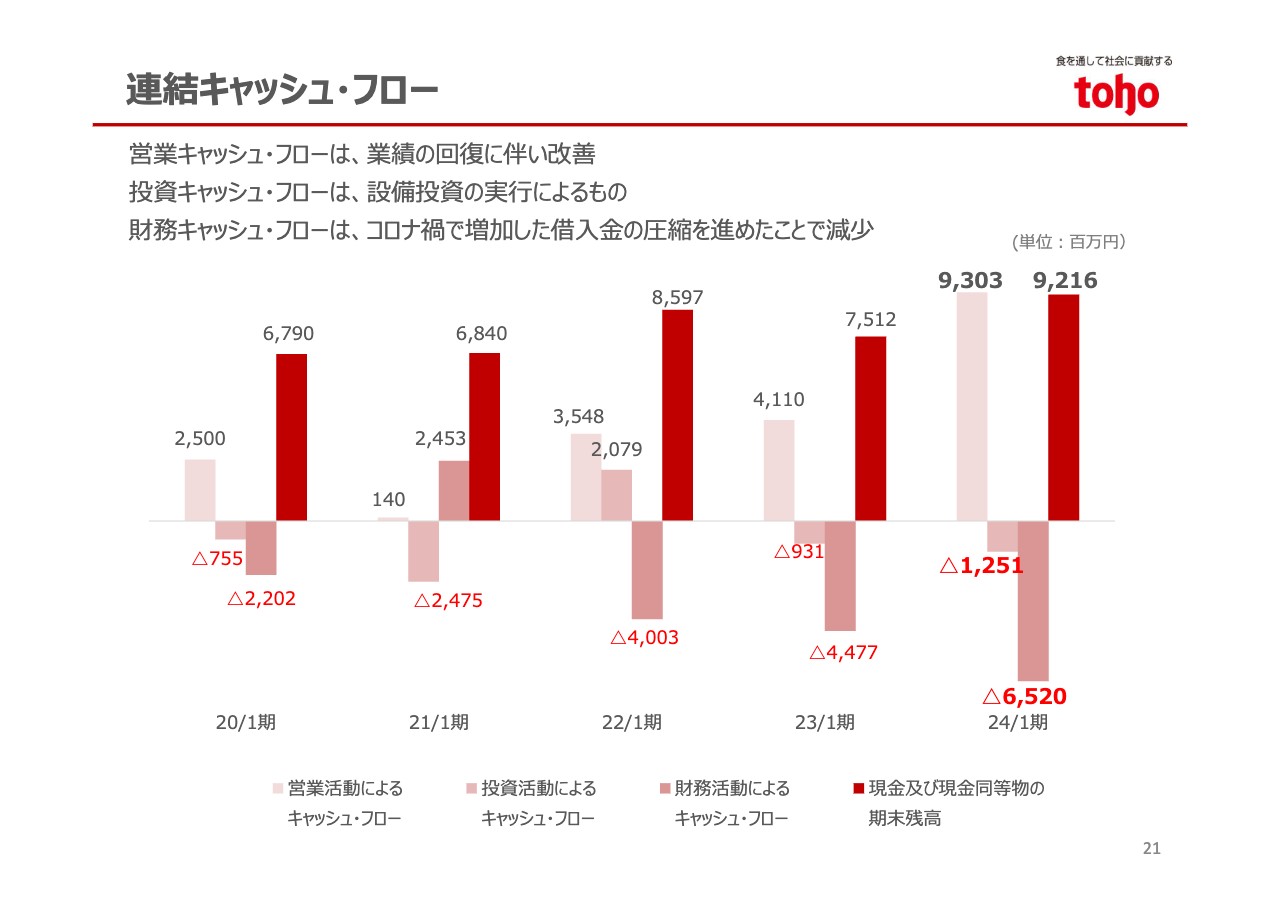

連結キャッシュ・フロー

キャッシュ・フローです。2024年1月期は、業績の回復とともに営業キャッシュ・フローは93億300万円の収益となっています。一方、借入金の圧縮等に支出したため、財務キャッシュ・フローは65億2,000万円の支出となっています。

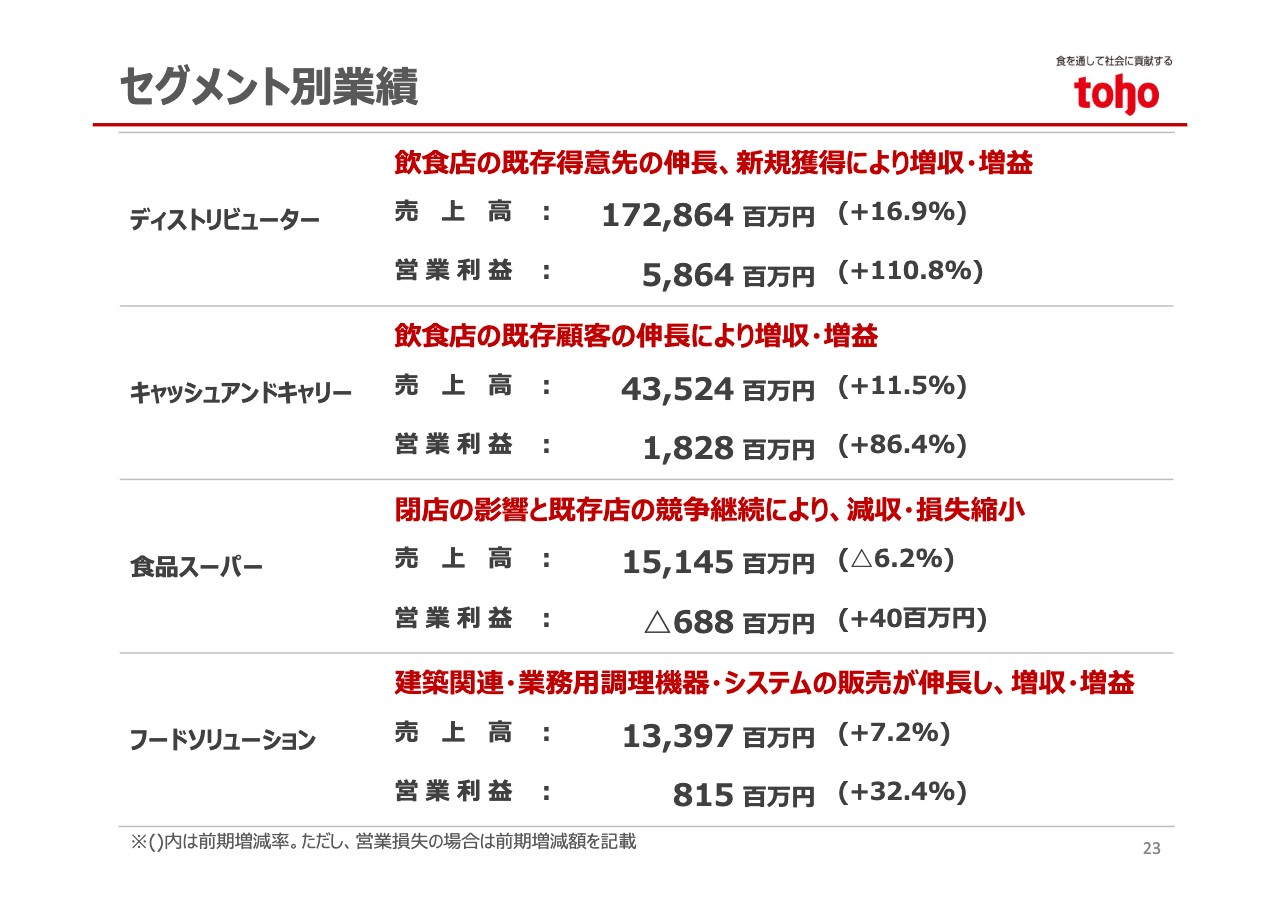

セグメント別業績

セグメント別の概況をご説明します。セグメント別に見ると、やはり外食で人流が戻ってきたという背景があり、業務用のすべてのセグメントにおいて増収増益を達成することができています。特に、ディストリビューター事業は売上高が前期比16.9パーセント増、営業利益が前期比110.8パーセント増と、全体を大きく牽引しています。

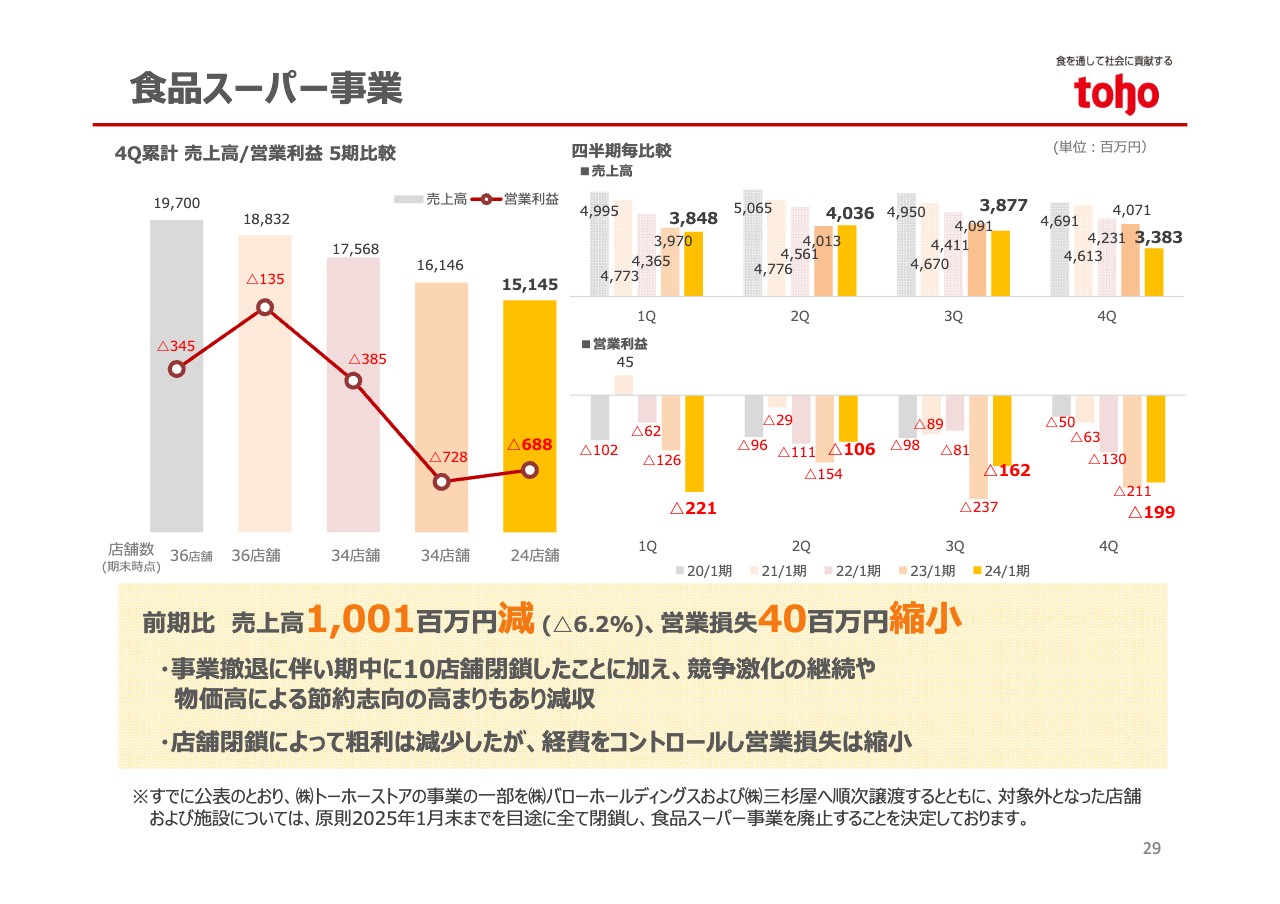

一方で、食品スーパー事業は事業を撤退するため、2024年1月期に10店舗閉店しており、売上高は前期比6.2パーセント減となっています。営業利益は4,000万円ほど損失を圧縮できましたが、6億8,800万円の営業損失という状況です。

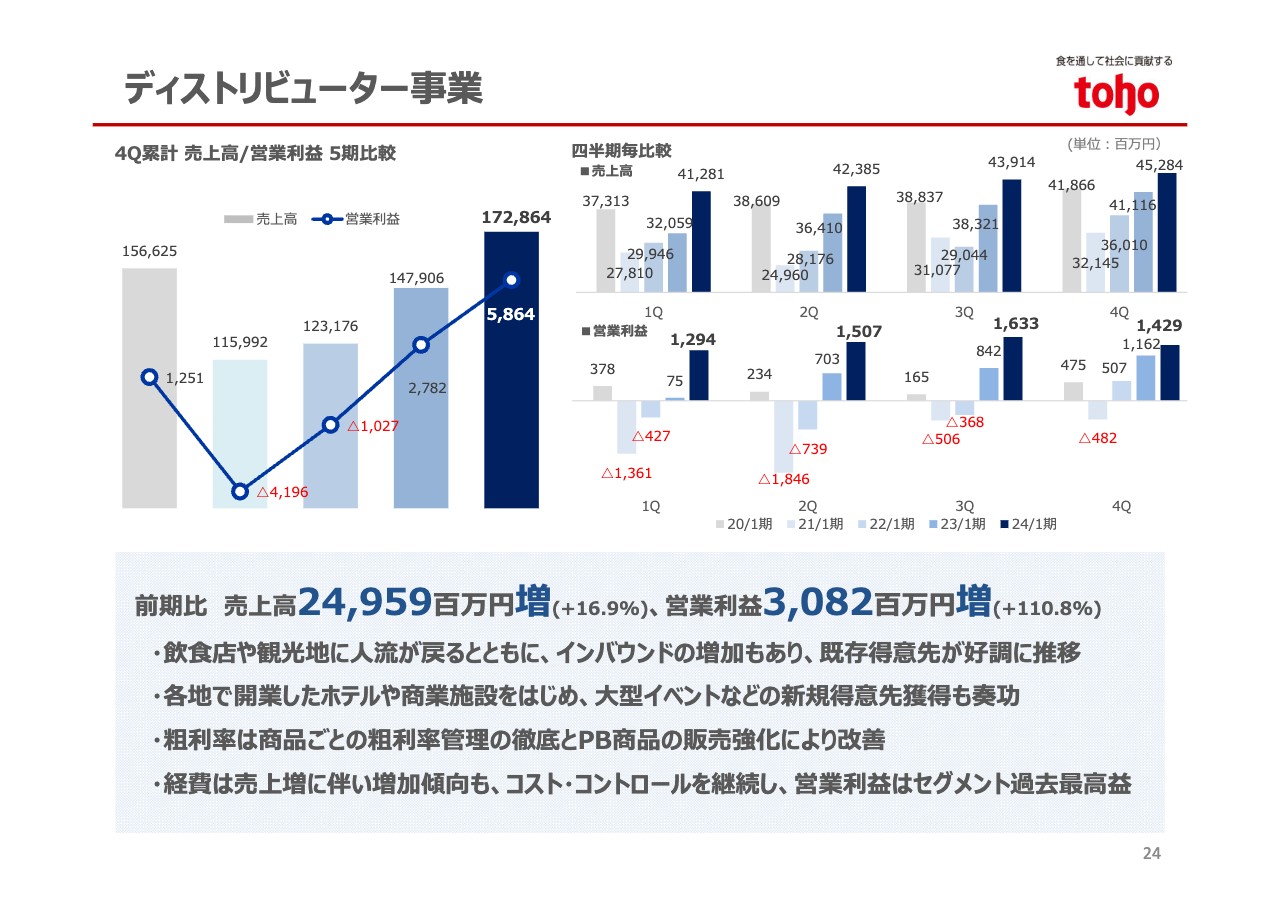

ディストリビューター事業

ディストリビューター事業の業績推移です。コロナ禍が落ち着いた中で、既存のお客さまへの納品額が増加したことに加え、各地で開業したホテルや商業施設での新規顧客の開拓が進んだことで、売上高は前期比16.9パーセント増、249億5,900万円増の1,728億6,400万円となっています。

PB商品の販売強化やコストコントロールなどを行った結果、営業利益も58億6,400万円と、前期比で30億8,200万円増加させることができています。

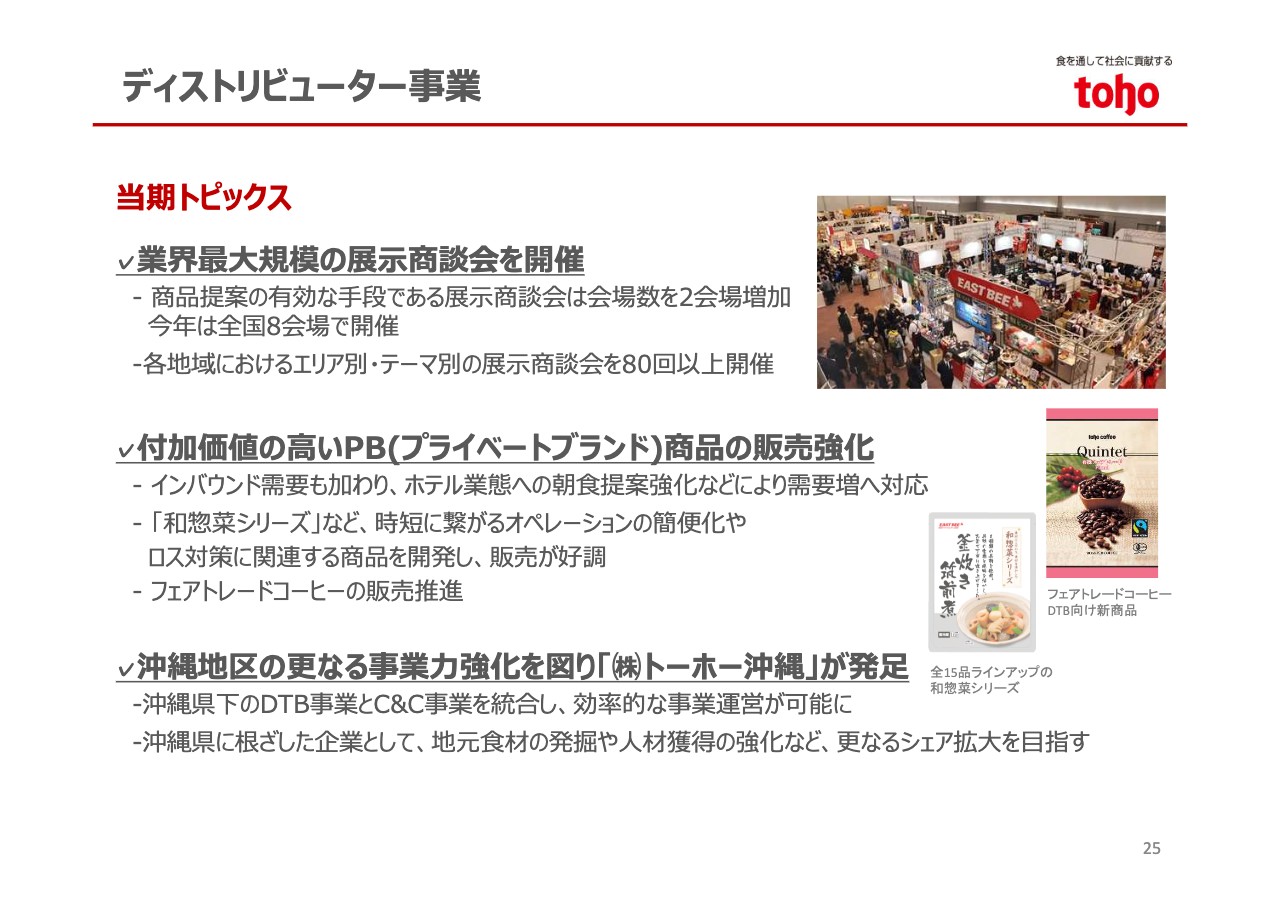

ディストリビューター事業

ディストリビューター事業のトピックスです。コロナ禍が明け、展示商談会を本格的に再開しています。全国で大規模な展示商談会を8回、それぞれの地域でエリア・テーマ別の展示商談会を80回以上開催しました。

また、PB商品については、お客さまのニーズに対応する商品の開発を進めています。例えば、オペレーションの簡素化や時短につながる商品や、サステナブルなフェアトレードコーヒーの開発などでPB商品の販売を強化しています。

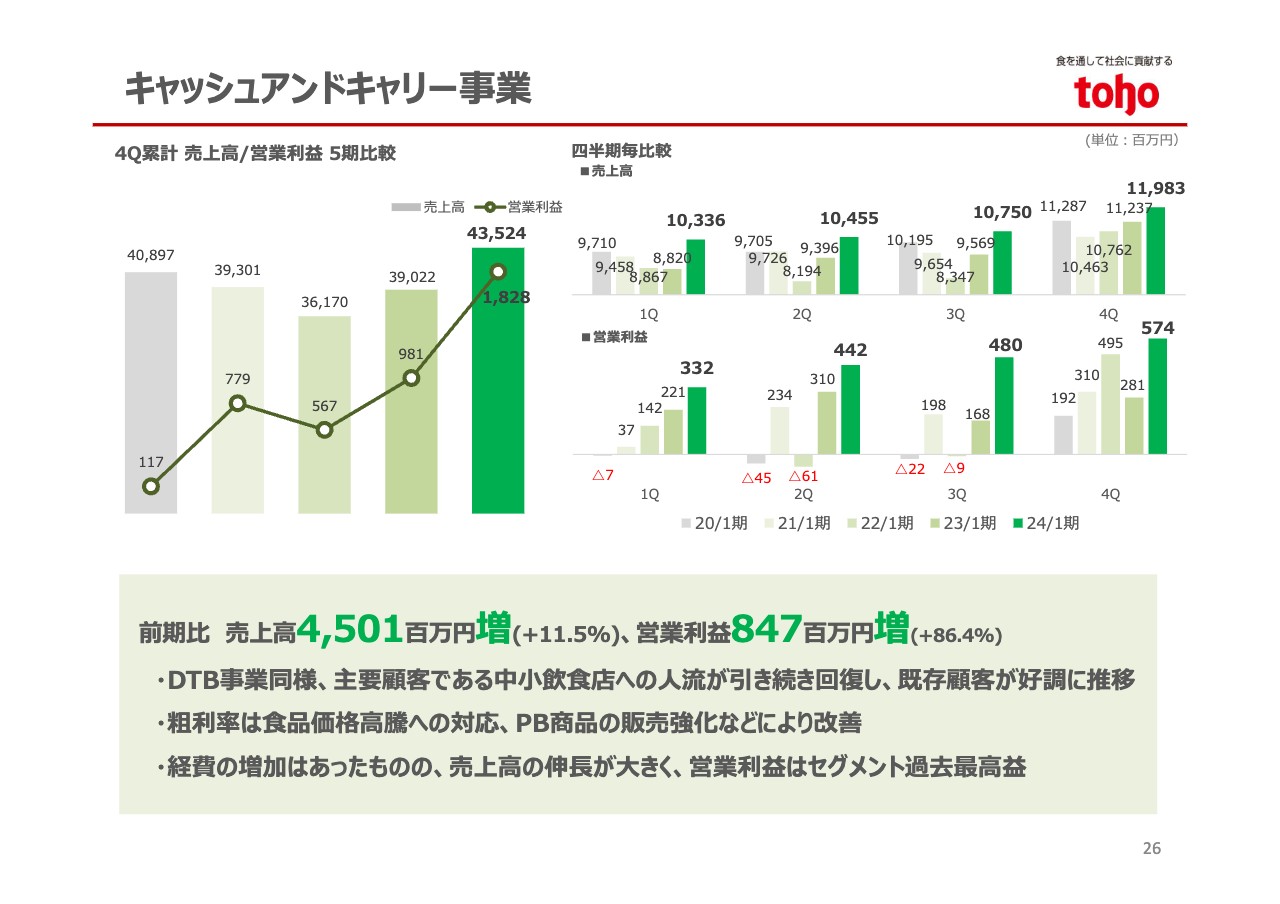

キャッシュアンドキャリー事業

キャッシュアンドキャリー事業の概要です。こちらもディストリビューター事業同様、外食産業に人流が戻ってきたことで主に中小の飲食店の取引額および販売額が増え、売上高は前期比11.5パーセント増の435億2,400万円となりました。

また、PB商品の販売の強化や、計画的な改装による省エネ設備の導入などを行い、営業利益は前期比86.4パーセント増の18億2,800万円となっています。

キャッシュアンドキャリー事業

キャッシュアンドキャリー事業のトピックスです。「A-プライス」はコロナ禍で出店を控えていましたが、2023年4月に直営店では約3年ぶりとなる「A-プライス広島八丁堀店」をオープンしました。

フランチャイズについても、2号店として長崎県五島列島に「A-プライス福江店」をオープンしています。

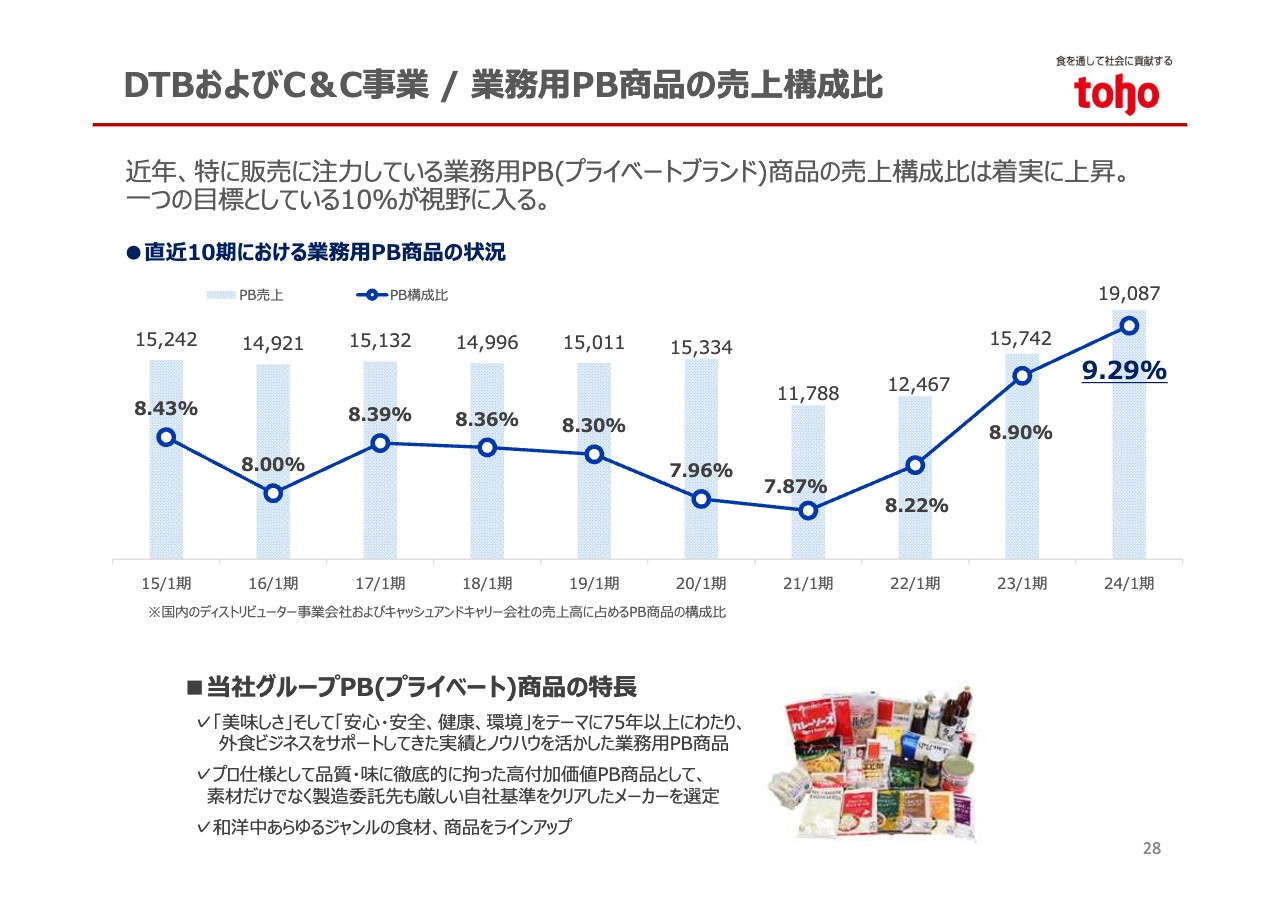

DTBおよびC&C事業 / 業務用PB商品の売上構成比

国内のディストリビューター事業とキャッシュアンドキャリー事業の売上高に占める、業務用PB商品の構成比の推移です。コロナ禍の2021年1月期を底に、PB商品の販売強化という方針のもとで順調に販売が拡大しており、2024年1月期は9.29パーセントになっています。

食品スーパー事業

食品スーパー事業についてはご説明を割愛します。

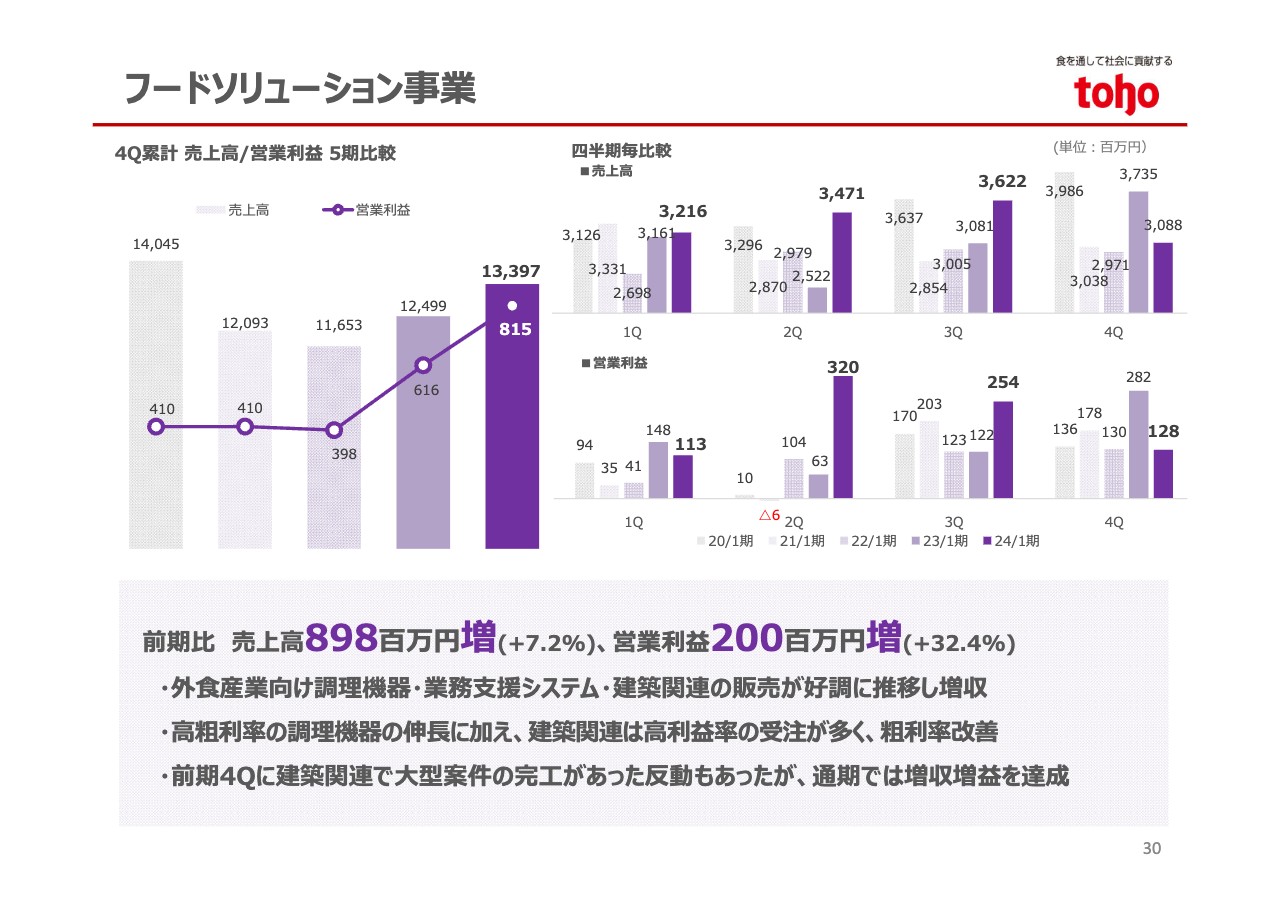

フードソリューション事業

フードソリューション事業は、外食産業のみなさまに業務用調理機器や業務支援システムなどを販売する部門です。こちらも外食産業に人流が戻ったことから売上を伸ばし、売上高は前期比7.2パーセント増の133億9,700万円となりました。

利益率の改善等も進み、営業利益は前期比32.4パーセント増の8億1,500万円となっています。

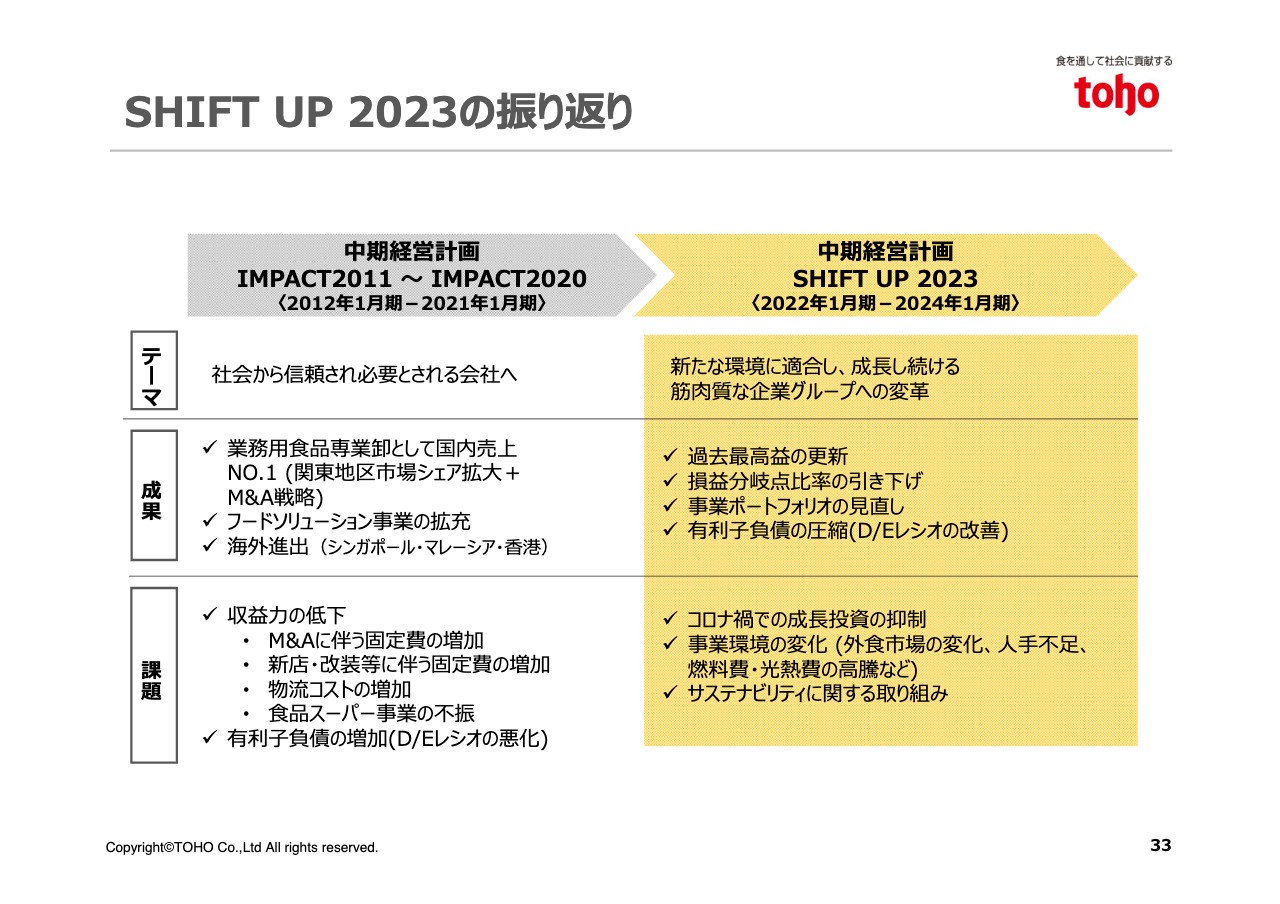

SHIFT UP 2023の振り返り

古賀裕之氏(以下、古賀):代表取締役社長の古賀です。新中期経営計画の取り組みについてご説明します。スライドは、これまでの中期経営計画「SHIFT UP 2023」の振り返りです。

「SHIFT UP 2023」では、「新たな環境に適合し、成長し続ける筋肉質な企業グループへの変革」をテーマに取り組み、損益分岐点比率の引き下げ等による過去最高益の更新、有利子負債の圧縮などの成果を上げることができました。

一方で、コロナ禍で抑制していた成長投資の再開、外食市場において予想される事業環境変化への対応、サステナビリティに関する取り組みの強化等を、今後の課題として認識しています。

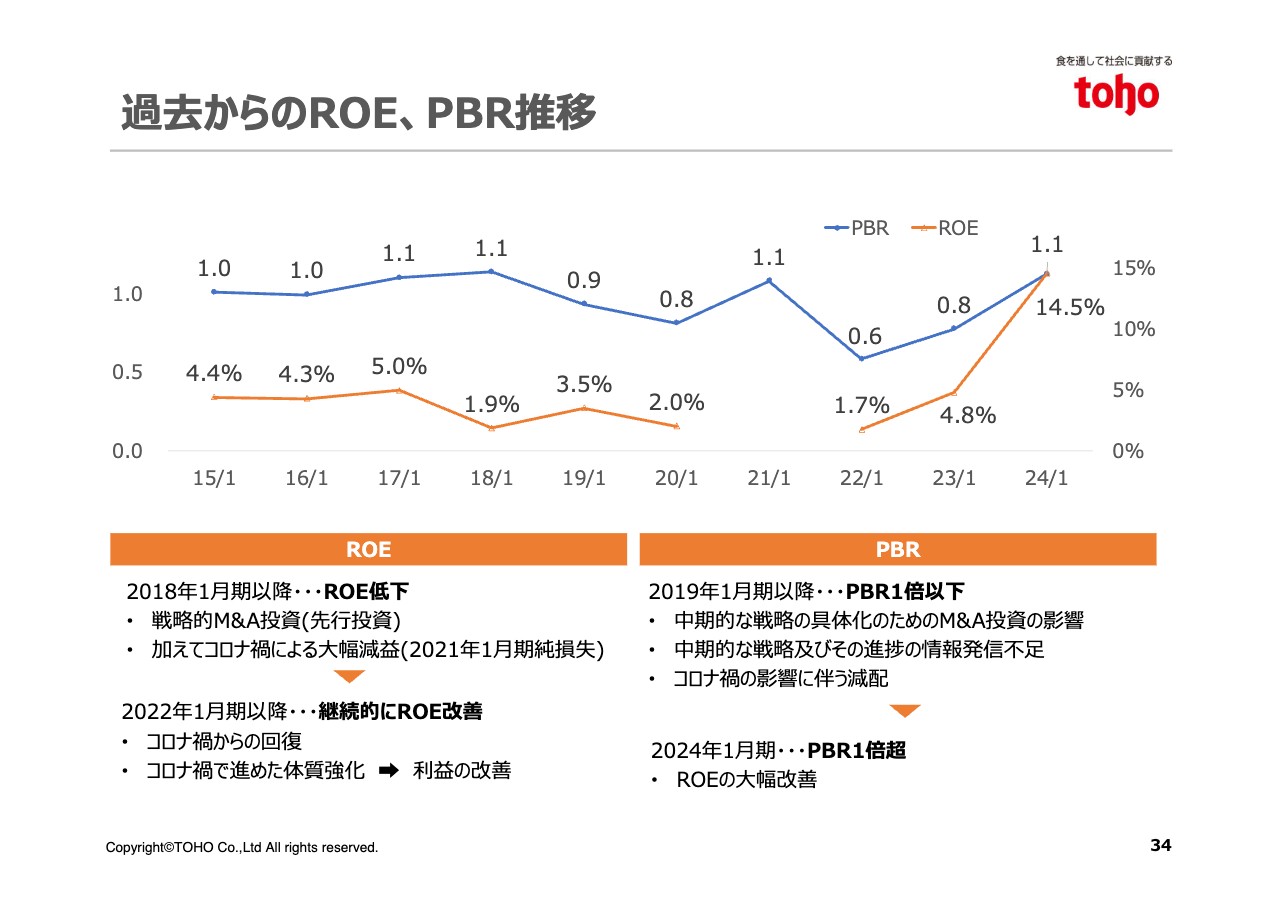

過去からのROE、PBR推移

ROEとPBRの振り返りです。ROEは2018年1月期以降、M&A投資やコロナ禍の影響により低下傾向にありましたが、2022年1月期以降はコロナ禍からの回復に加え、コロナ禍で進めた体質強化が奏功し、継続的に改善しつつあります。

PBRについては2019年1月期以降、中期的戦略の具体化のためのM&A投資およびコロナ禍の影響により1倍を下回る水準で推移していましたが、2024年1月期は1倍を上回ることができました。

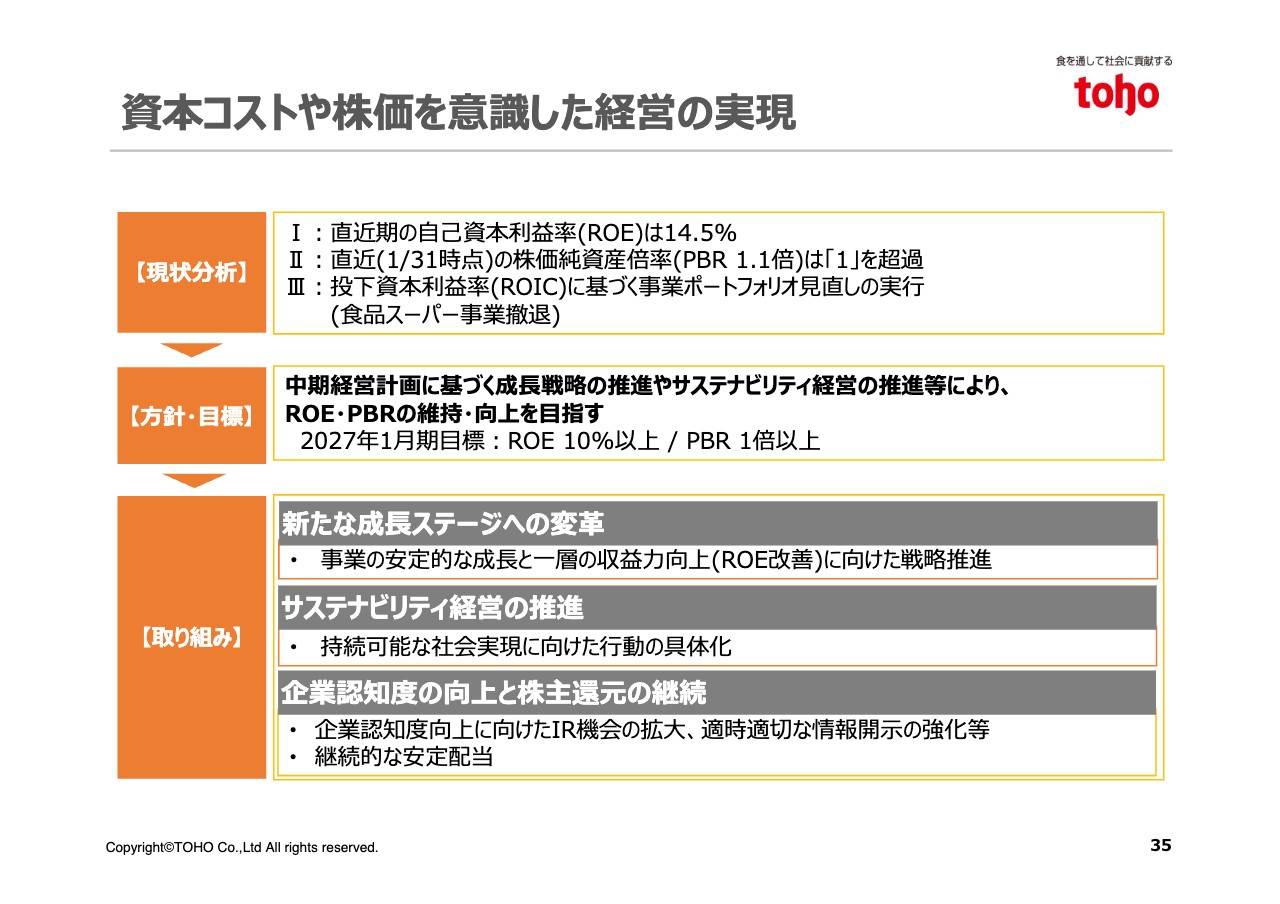

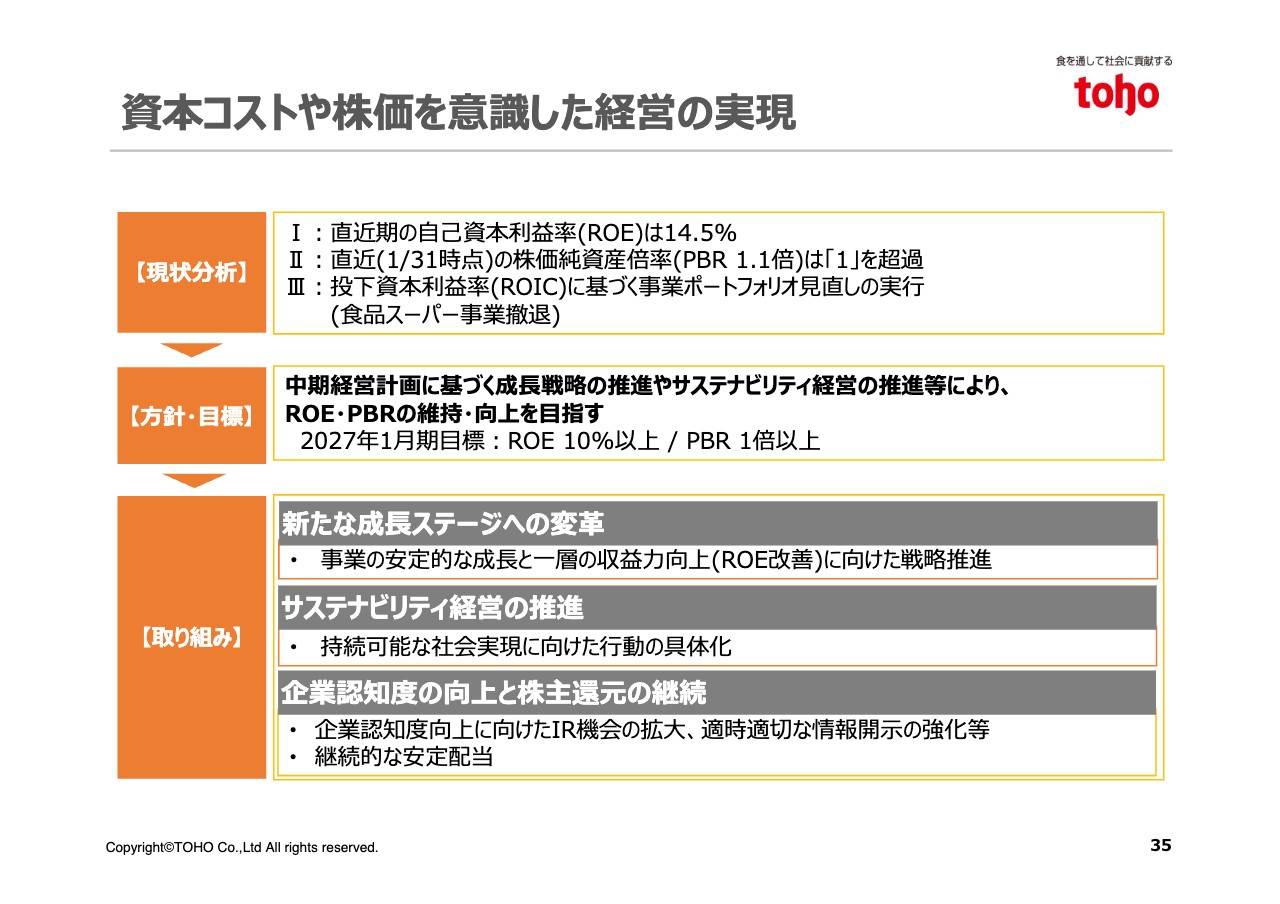

資本コストや株価を意識した経営の実現

足元の状況としては、直近期のROEは14.5パーセントとなり、PBRは1.1倍と1倍を超過しています。また、ROICに基づき事業ポートフォリオの見直しを行い、食品スーパー事業の撤退を決定しました。

今後も、中期経営計画に基づく成長戦略の推進や、サステナビリティ経営の推進等により、ROE・PBRの維持・向上を目指していきます。

サマリー

以上のような課題と今後取り組むべき事項を踏まえ、新中期経営計画「SHIFT-UP 2027」を策定しました。重点施策として「新たな成長ステージへの変革」「サステナビリティ経営の推進」「企業認知度の向上と株主還元の継続」の3つを掲げ、計画最終年度となる2027年1月期の財務目標として、売上高2,650億円、当期純利益45億円、ROE10パーセント以上、PBR1倍以上の達成を目指していきます。

さらに、新中期経営計画の延長線上にある2030年に向けて、日本、そして海外の外食産業の発展に貢献する企業グループになることを目指し、2030年1月期に売上高3,000億円に到達するという長期ビジョンを掲げました。

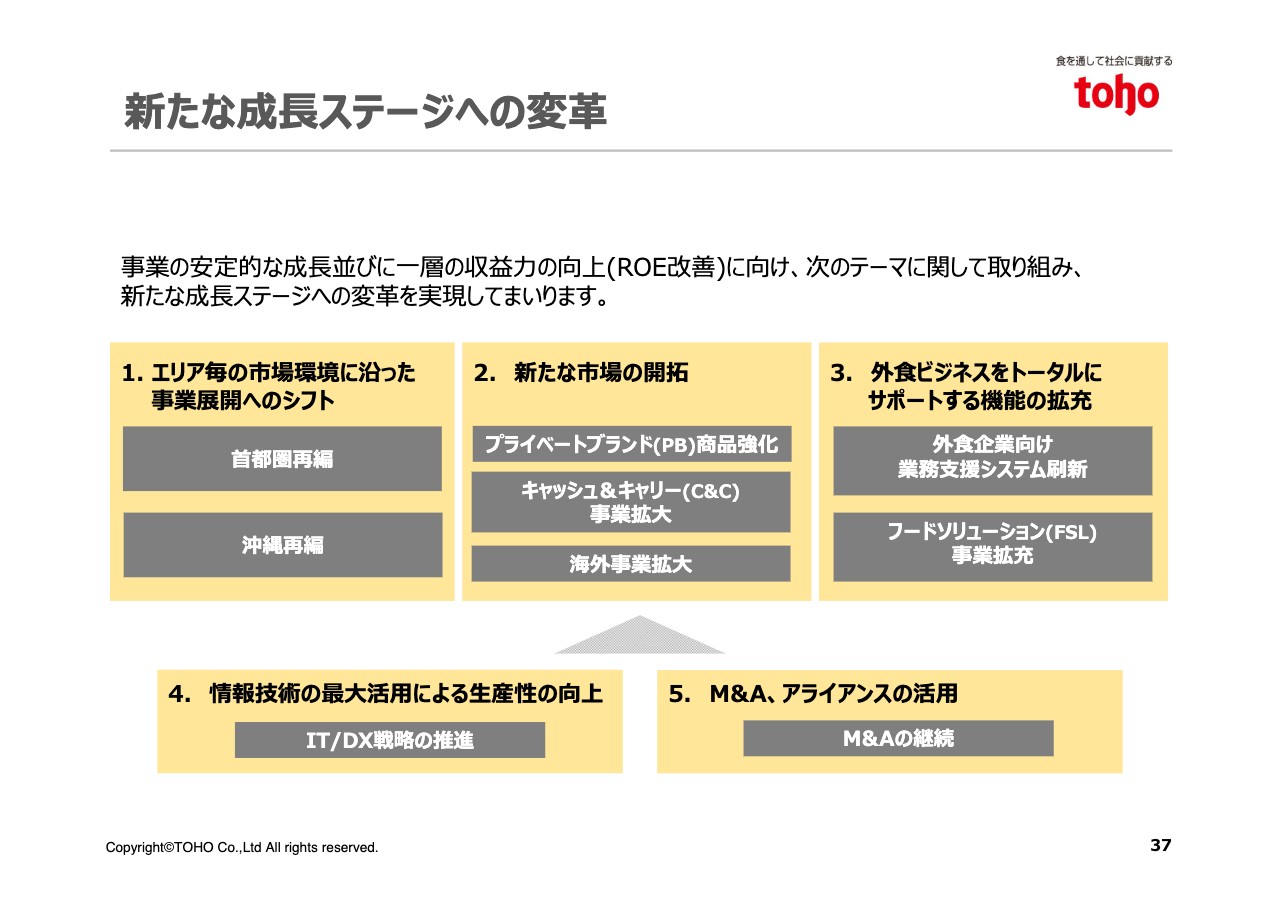

新たな成⻑ステージへの変革

新中期経営計画の重点施策「新たな成長ステージへの変革」についてです。「エリア毎の市場環境に沿った事業展開へのシフト」「新たな市場の開拓」「外食ビジネスをトータルにサポートする機能の拡充」「情報技術の最大活用による生産性の向上」「M&A、アライアンスの活用」の5つのテーマで、スライドに記載のような具体的な取り組みを進めていきます。

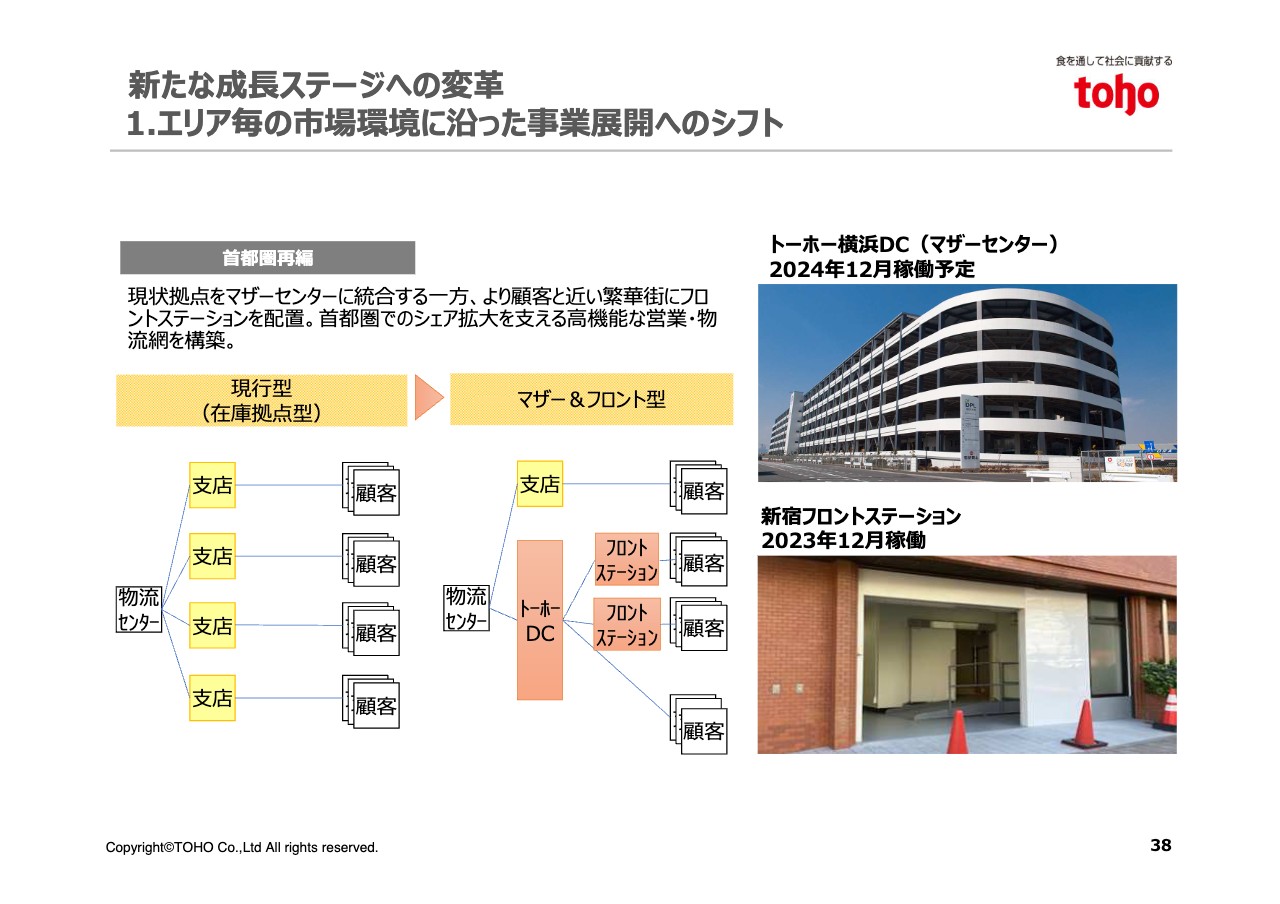

新たな成⻑ステージへの変革 1.エリア毎の市場環境に沿った事業展開へのシフト

「エリア毎の市場環境に沿った事業展開へのシフト」についてです。3月11日に、首都圏再編に向けた支店統合についてリリースしました。

現在は在庫型の拠点を配置し、当該拠点から顧客への物流を行っていますが、今後は、現状拠点の一部を「マザーセンター」と呼ぶ大型の在庫センターに統合し、庫内作業等の効率化を図ります。同時に、より顧客と近い繁華街エリアに「フロントステーション」と呼ぶ小型の拠点を展開し、機能性の高い営業・物流網を構築していきます。

新たなマザーセンターとしては、トーホーフードサービスの横浜支店、横浜南支店、川崎支店、厚木支店の4支店を統合したトーホー横浜DCの設置が決まっており、2024年12月の稼働に向けて準備を進めています。フロントステーションとしては、2023年12月から新宿フロントステーションを稼働させています。

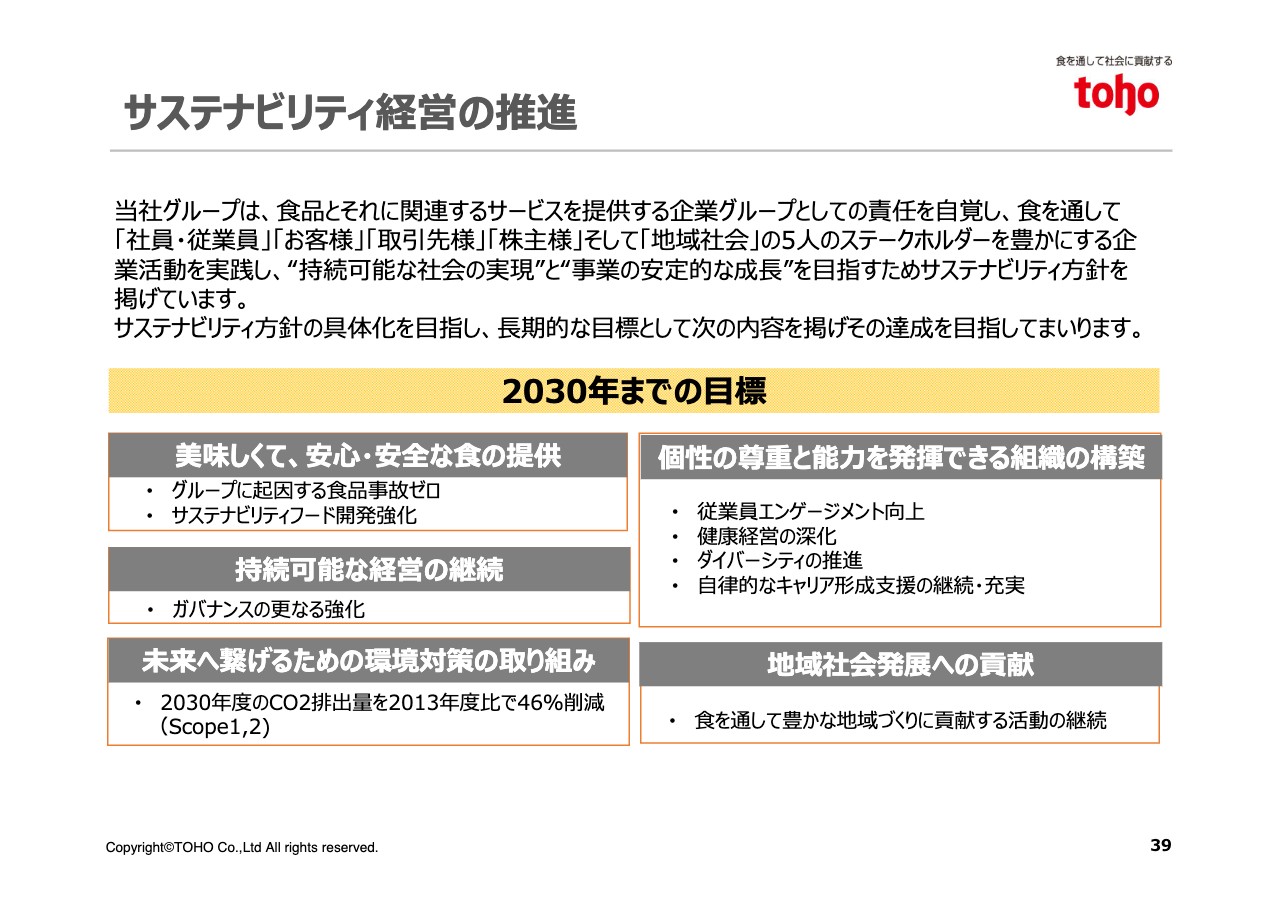

サステナビリティ経営の推進

新中期経営計画の重点施策「サステナビリティ経営の推進」における取り組み内容です。

弊社では持続可能な社会の実現と事業の安定的な成長を目指し、スライドの5つのサステナビリティ方針を掲げています。各方針の具体化に向けて、それぞれに取り組みを進めています。

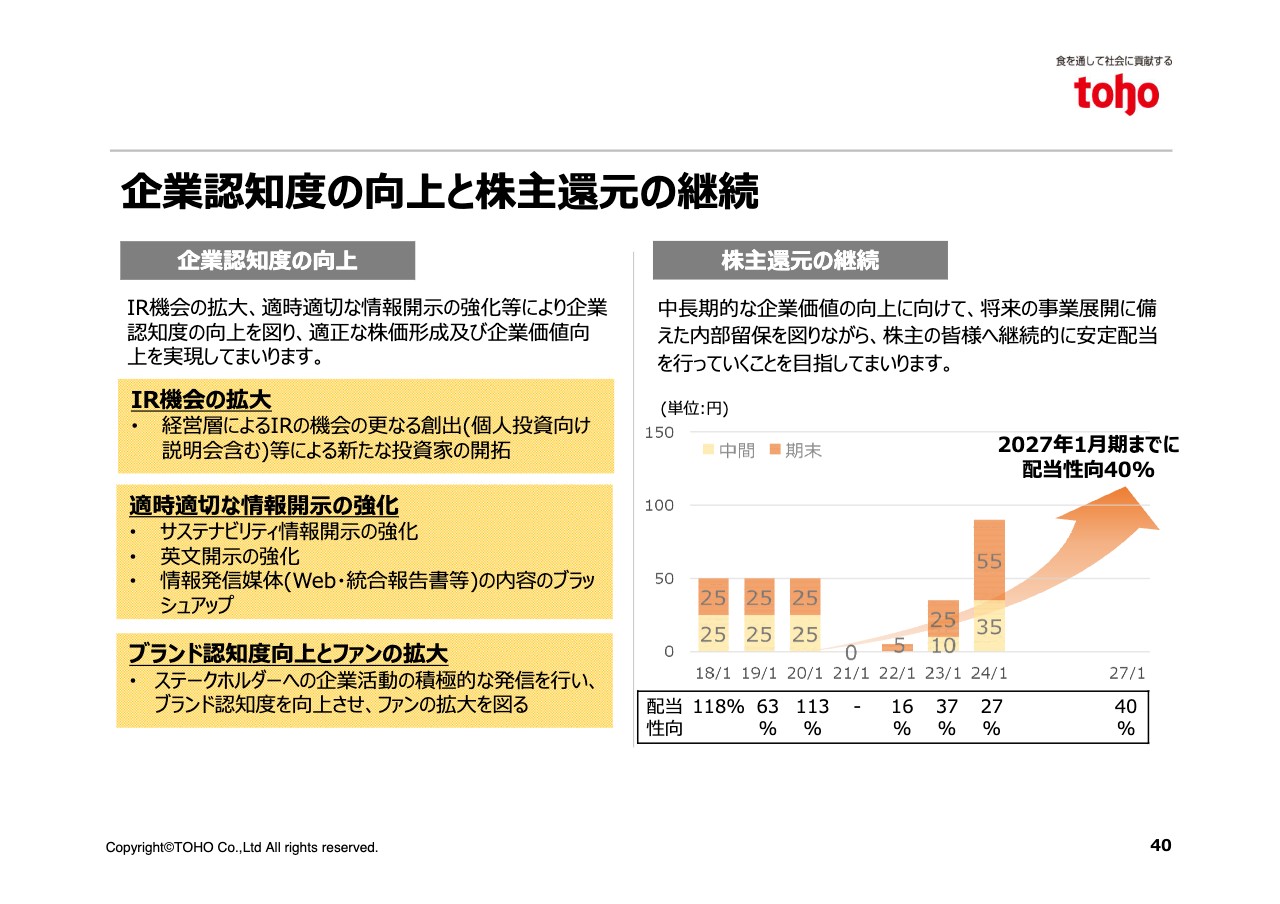

企業認知度の向上と株主還元の継続

新中期経営計画の重点施策「企業認知度向上と株主還元の継続」についての取り組み内容です。企業認知度の向上については、IR機会の拡大や適時適切な情報開示の強化、ブランド認知度向上とファンの拡大に取り組んでいきます。

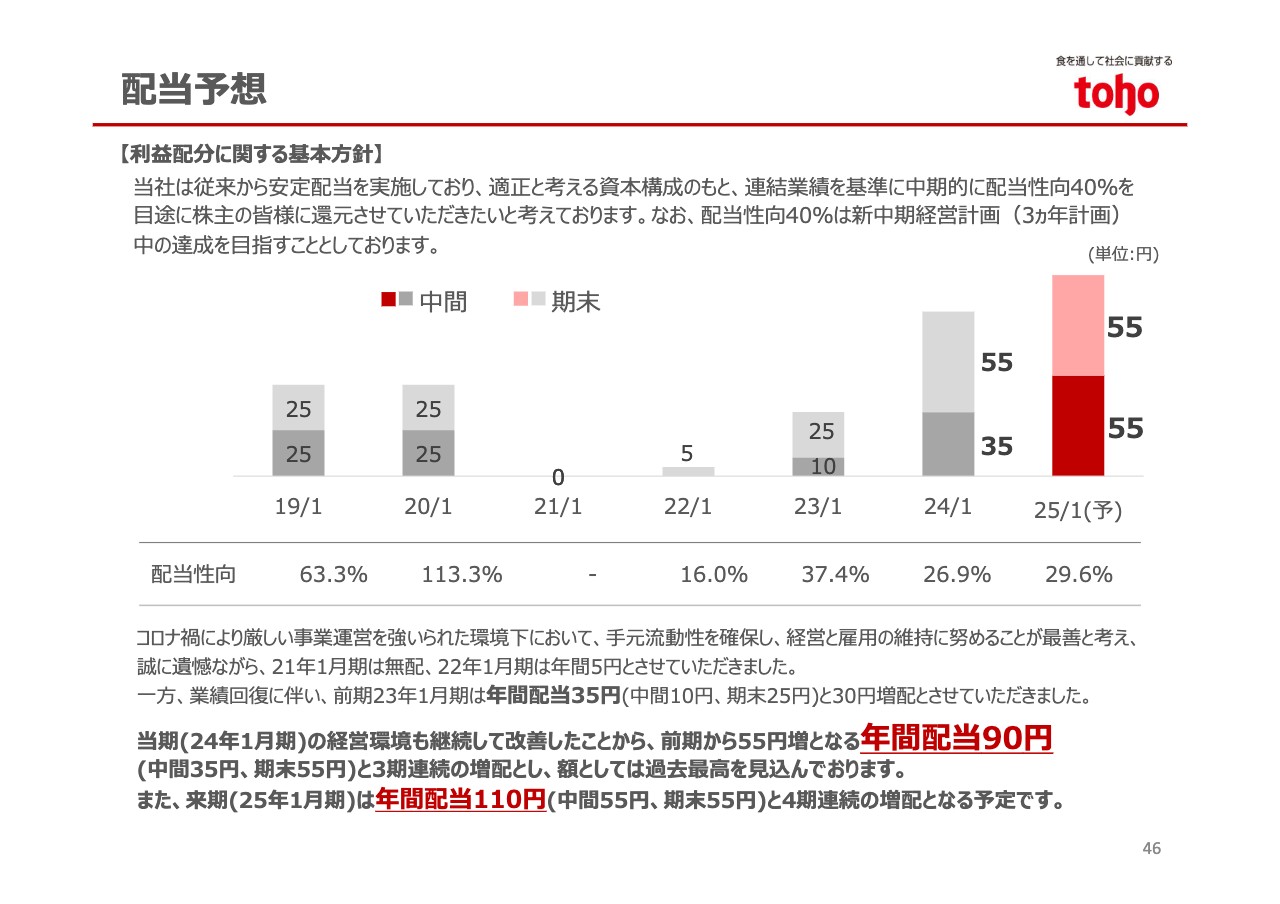

株主還元の継続に関して、2024年1月期は過去最高の配当を実施する予定です。今後の配当方針としては、株主のみなさまへの継続的な安定配当を行いつつ、2027年1月期までに配当性向40パーセントを目指していきます。

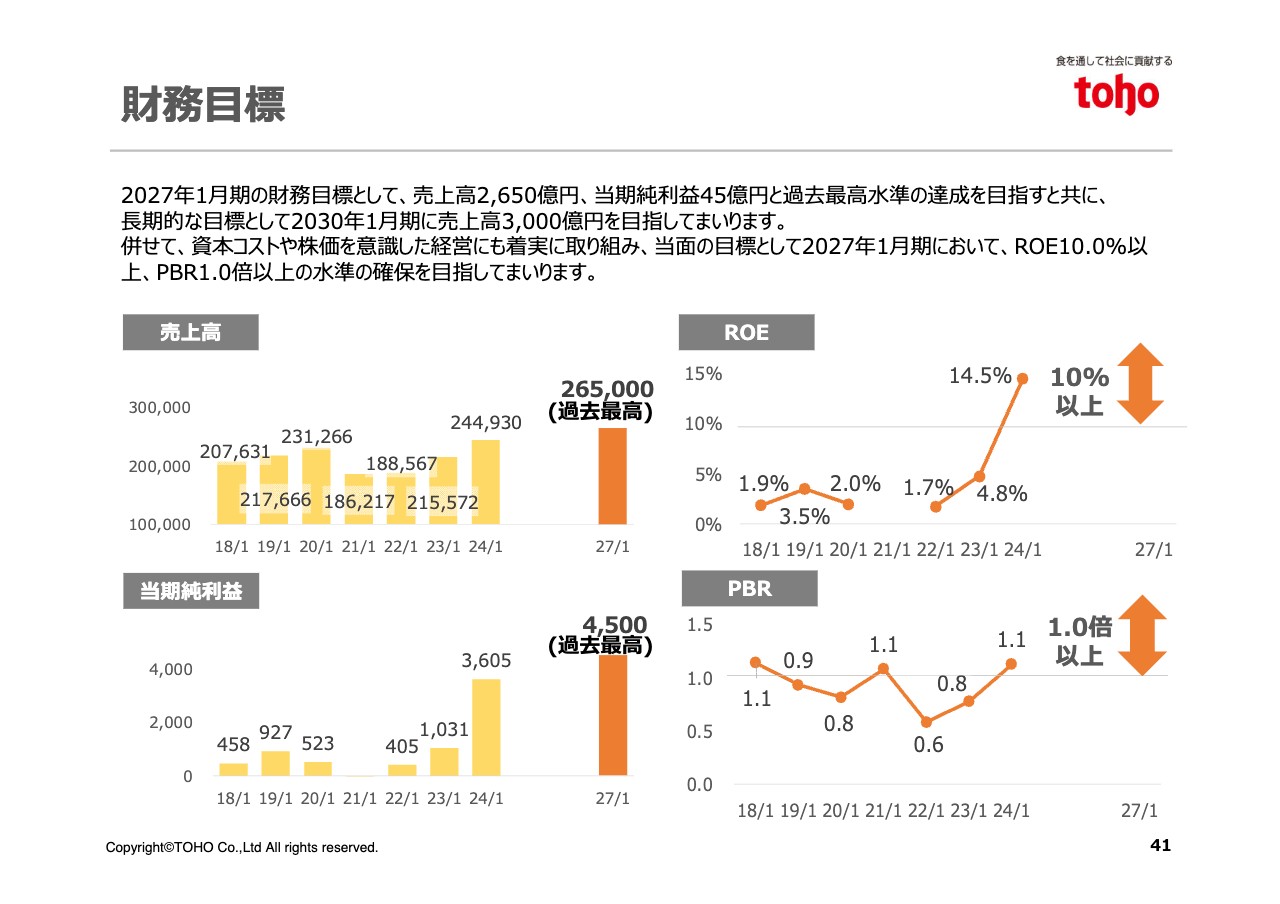

財務目標

中期経営計画「SHIFT-UP 2027」における財務目標です。2027年1月期に売上高は2,650億円、当期純利益は45億円と、いずれも過去最高値の達成を目指していきます。

ROE、PBRに関しては、2024年1月期において、目安のROE10パーセント以上、PBR1倍以上の水準をクリアしています。過去と比較すると非常に高い水準での着地となっており、2027年1月期に向けてこの高い水準を維持できるよう取り組んでいきます。

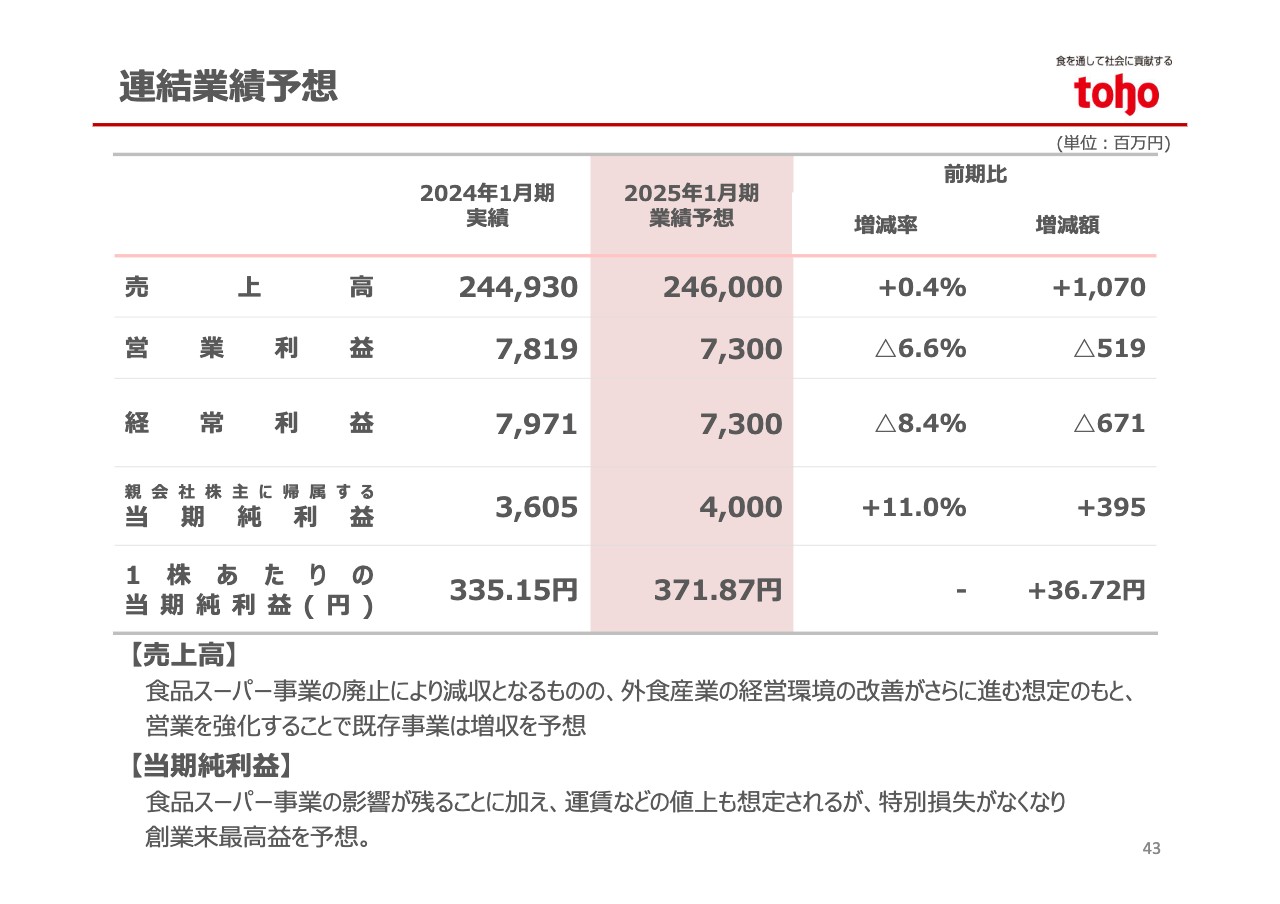

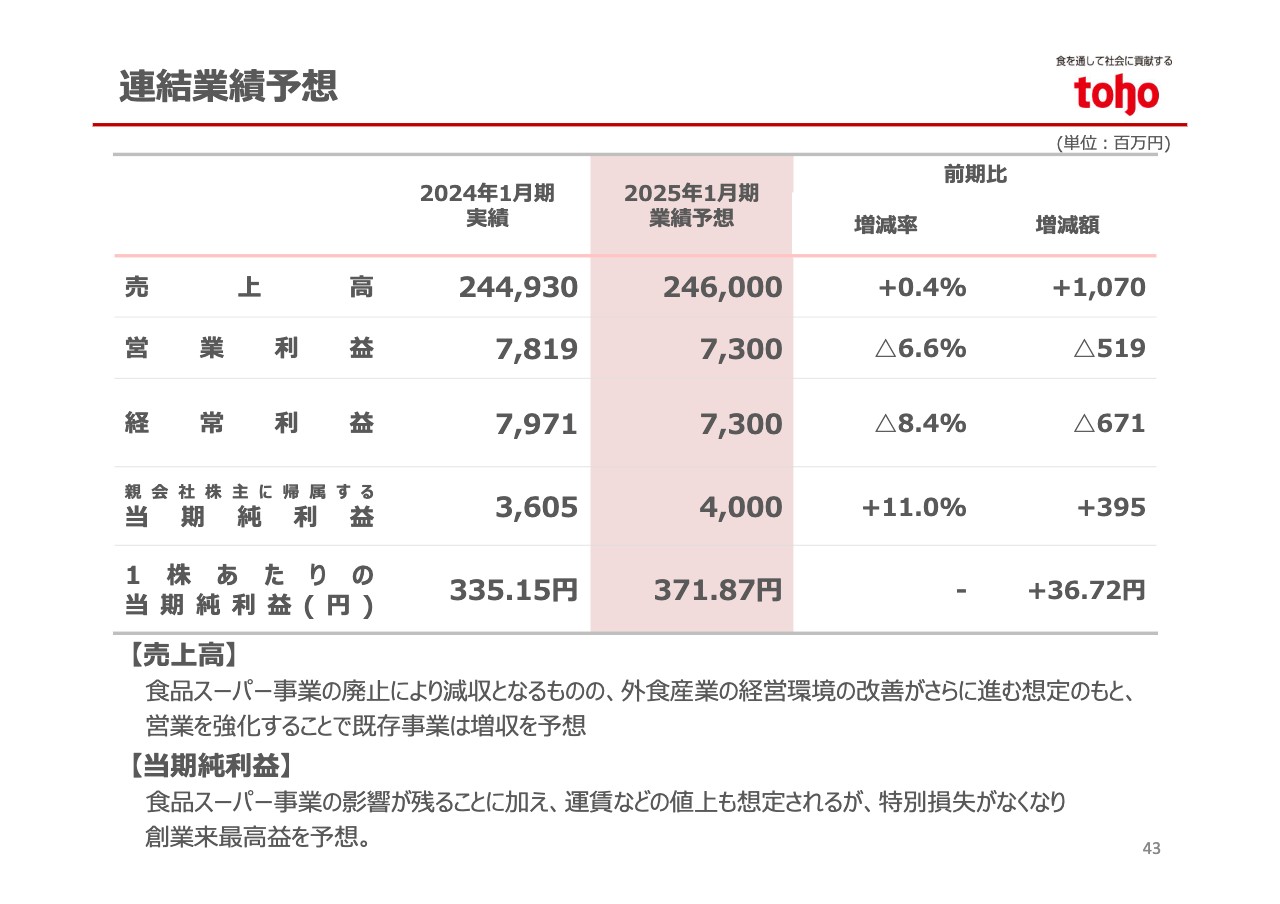

連結業績予想

中期経営計画1年目の2025年1月期の業績予想についてご説明します。2025年1月期の業績予想としては、売上高は前期比0.4パーセント増の2,460億円、営業利益は前期比6.6パーセント減の73億円、経常利益は前期比8.4パーセント減の73億円、当期純利益は前期比11パーセント増の40億円を予想しています。

今回の業績予想の前提として、飲食店や観光地への人流は継続すると見込み、外食産業の経営環境は改善すると考えています。一方で、来期も多品目にわたる食品価格の高騰に加え、人件費や運賃、荷造費の上昇が続くことも考慮しています。

弊社グループとしては、食品スーパー事業の撤退に伴う影響は踏まえつつ、外食産業向けに特化した企業グループとして、今回の予想数値の達成を目指していきます。

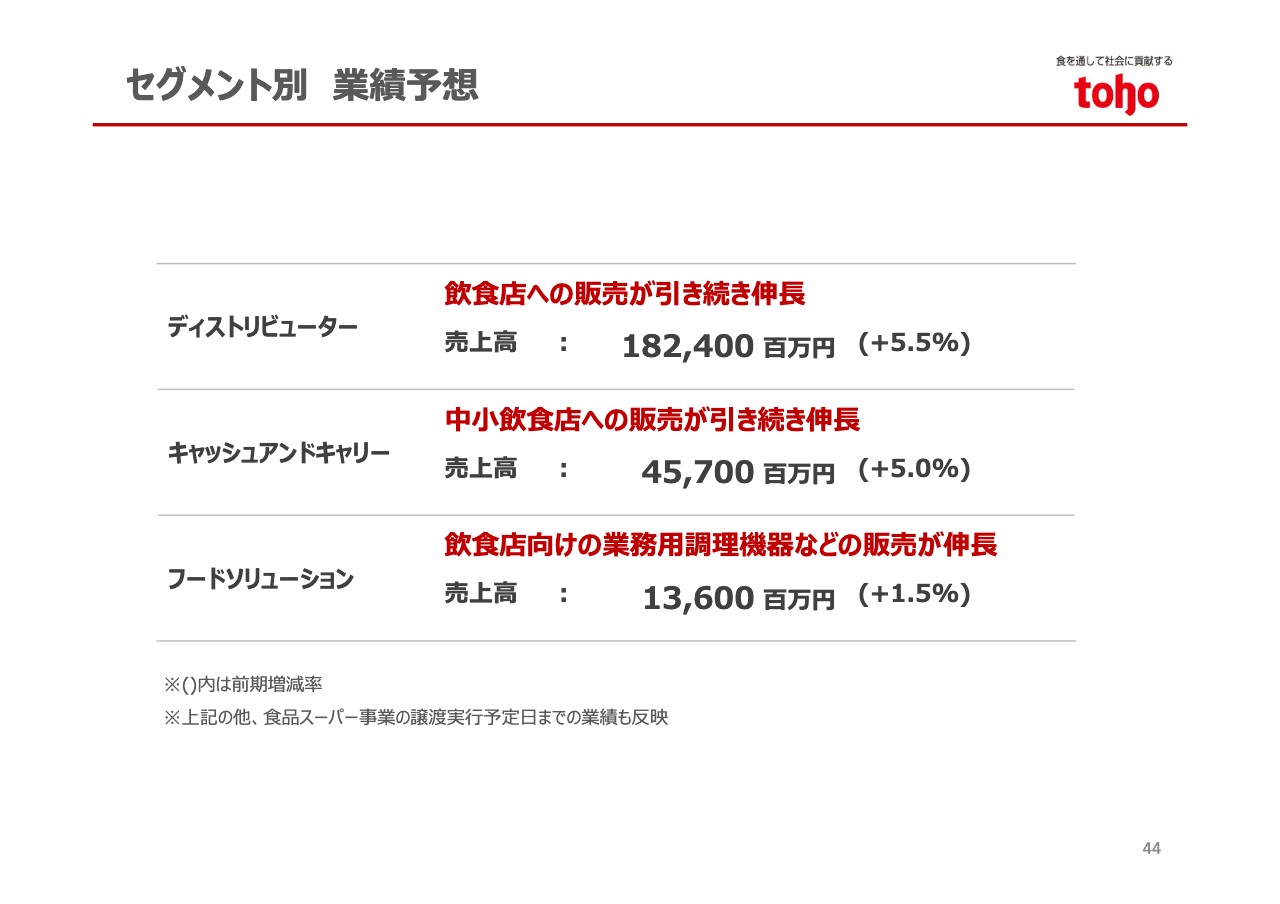

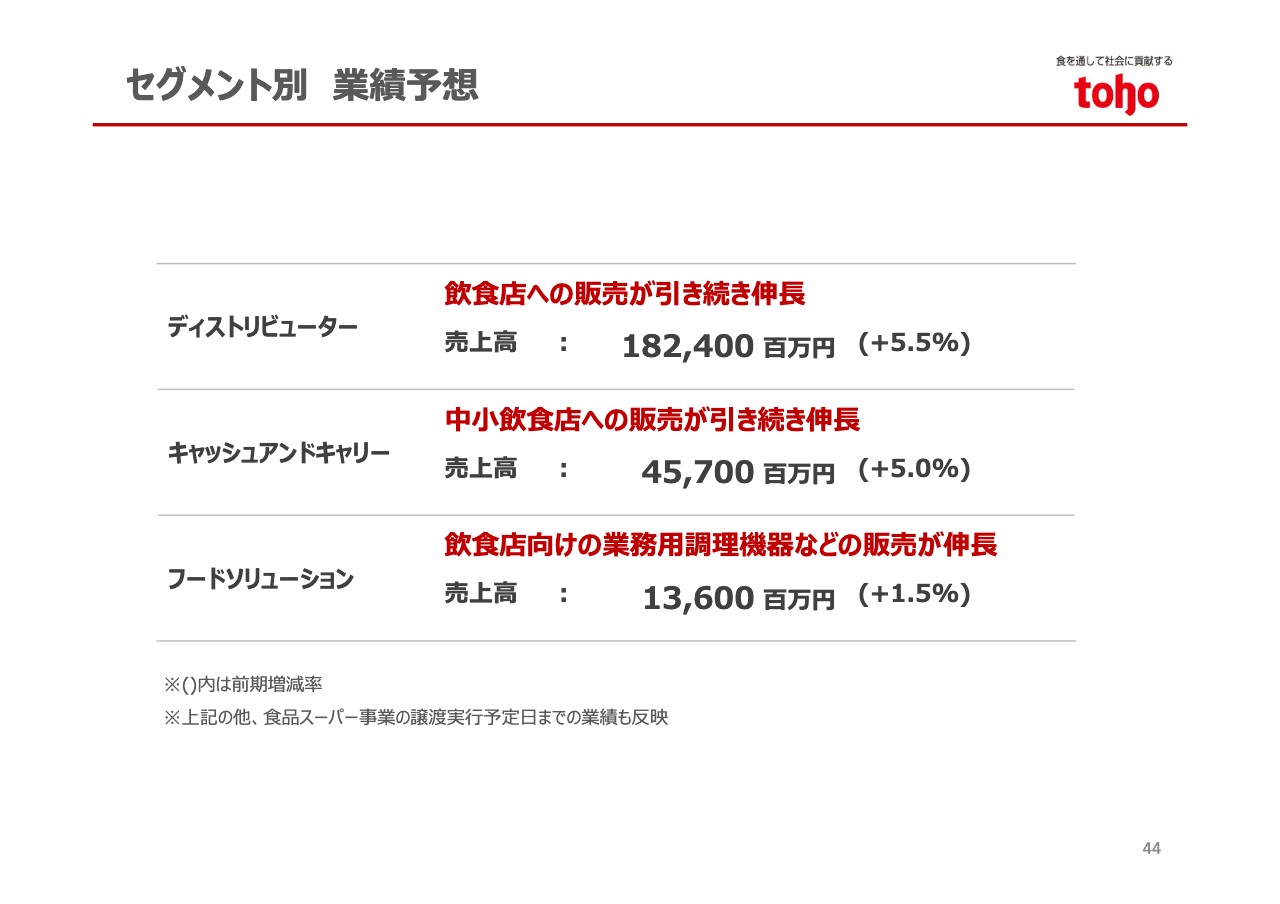

セグメント別 業績予想

セグメント別の業績予想です。いずれのセグメントも、飲食店向けの販売は引き続き好調に推移することを想定しています。

2025年1月期については、ディストリビューター事業の売上高は前期比5.5パーセント増の1,824億円、キャッシュアンドキャリー事業の売上高は前期比5パーセント増の457億円、フードソリューション事業の売上高は前期比1.5パーセント増の136億円と予想しています。

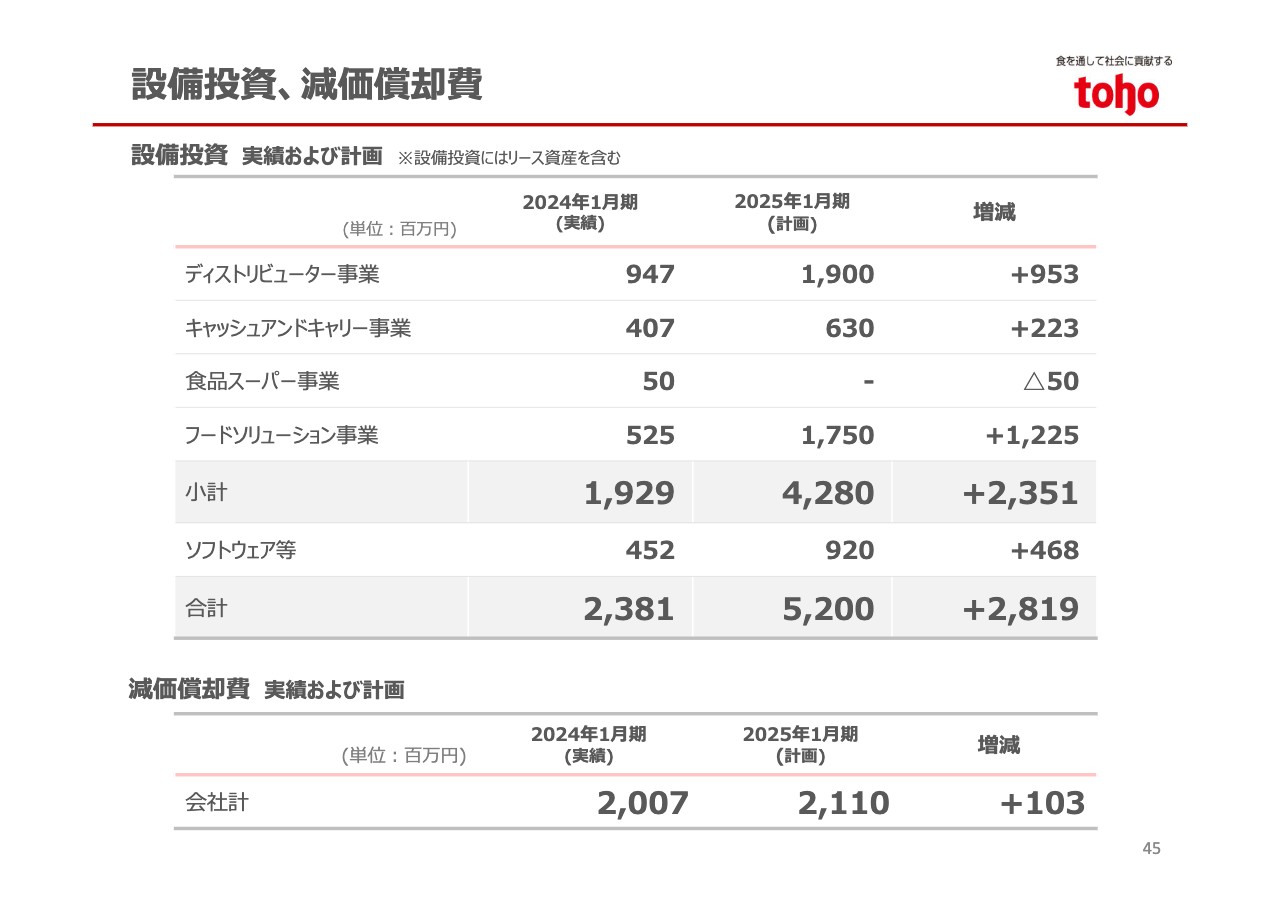

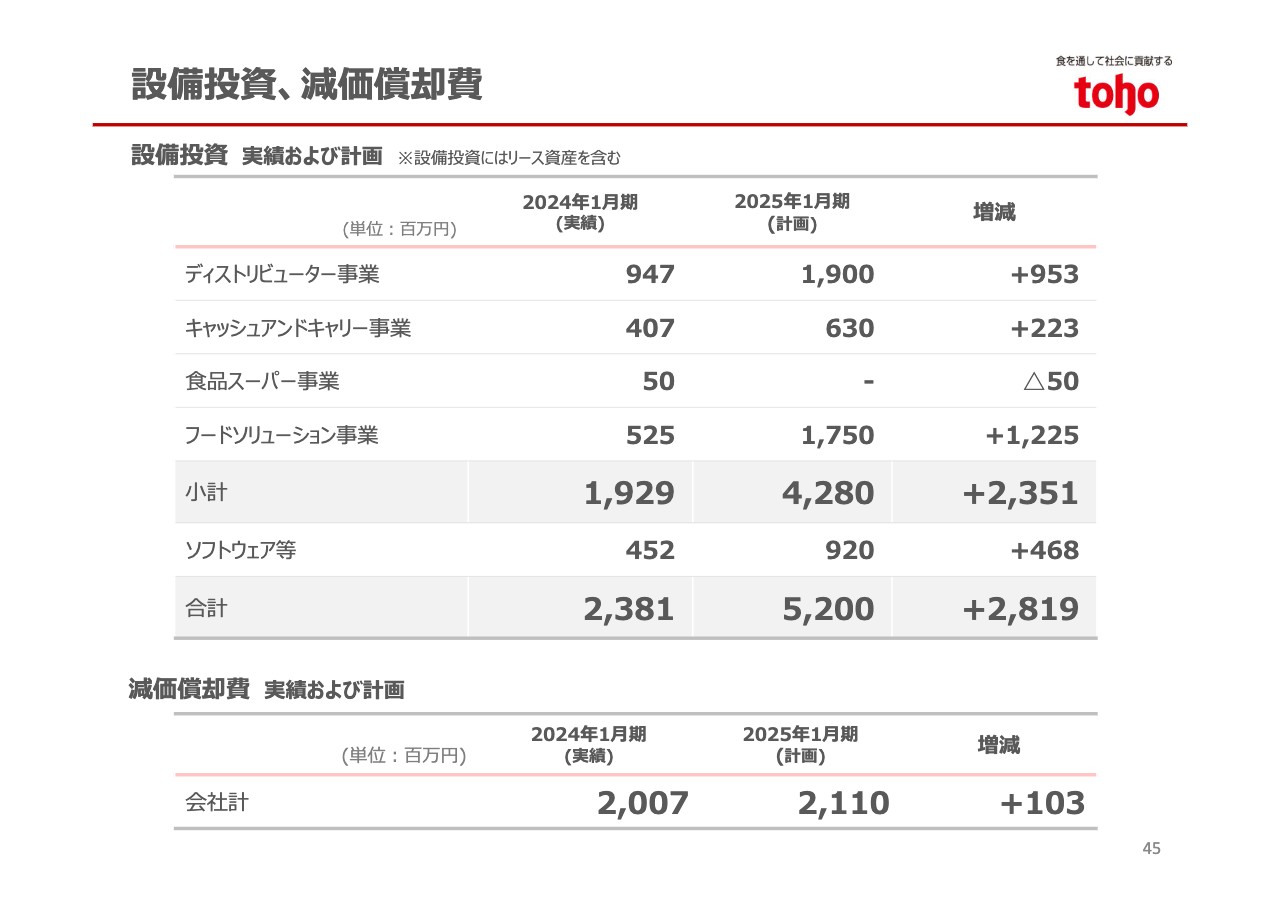

設備投資、減価償却費

設備投資については、2024年1月期の実績23億8,100万円に対し、2025年1月期は52億円を予想しています。コロナ禍による業績低迷で控えていた設備投資も徐々に再開し、将来のさらなる成長に向けた基礎を築いていきます。

来期の主な投資内容としては、ディストリビューター事業では、既存拠点の移転に加え、マザー&フロント型体制の拠点となる物流センター設立を予定しています。キャッシュアンドキャリー事業では、新店に加え、計画的な移転や改装も進めていきます。さらに、基幹システムの入れ替えなども計画しています。

配当予想

配当予想です。2024年1月期は業績の回復に伴い、中間配当を5円増配の35円としました。期末配当については20円増配して1株55円へと上方修正し、年間90円とする予定です。

2025年1月期は年間110円と、増配を予定しています。

質疑応答:企業認知度向上の具体策について

司会者:「企業認知度向上の取り組みについて、ブランド認知度の向上とファン拡大に関する具体的な策を教えてください」というご質問です。

佐藤:私どもは食品スーパー事業から撤退すると卸売事業になっていくため、一般消費者や投資家の方々の認知度向上が難しくなると思っています。そのため、一層ブランド力を高めて認知度を高めていきたい考えです。

一般消費者の方々に接する場面としては、「A-プライス」という店舗があります。「A-プライス」の店舗ブランドの向上や、投資家のみなさまへのIR等をしっかり行いながら、私どもが行っている事業や方向性等をよくご説明し、企業認知度の向上を図っていきたいと考えています。

質疑応答:キャッシュアンドキャリー事業の特長について

司会者:「御社のキャッシュアンドキャリー事業の店舗と他社の業務用スーパーとは、どのような点で異なるのでしょうか?」というご質問です。

佐藤:私どもとしては、あくまでもメインのお客さまは飲食店の方々だという考え方で、品揃えやサービスを展開しています。

一般消費者の方々にとっても珍しい商品や量が必要な商品などもあるため、是非ご利用いただけたらと思います。ただし、「A-プライス」はあくまでも業務用で、飲食店の方々をメインのお客さまに据えています。

質疑応答:2025年1月期の減益予想について

司会者:「2025年1月期が減益の見通しになっている理由を教えてください。投資による経費の増加もあるかとは思いますが、一方で食品スーパー事業の赤字縮小もあると考えています」というご質問です。

佐藤:2025年1月期中に、現在まだ22店舗ほど営業している食品スーパーの店舗を順次閉鎖し、同事業から撤退していきます。譲渡するところもありますが、そのような作業を進めていくため、売上はどんどん減っていき、営業赤字が膨らんでいきます。それにより減益になると考えています。

もちろん人件費や、運賃および荷造り費、投資に伴う償却費も増えていきますが、人の異動、賃貸借契約の解約などはある程度時間が必要になりますから、既存のディストリビューター事業、キャッシュアンドキャリー事業、フードソリューション事業ではそれらをしっかりと吸収していきたい考えです。

質疑応答:各セグメントの成長戦略について

司会者:「中計の利益がほとんど伸びない見通しのように見えます。各セグメントでどのような成長戦略を描いているのか、もう少し教えてください」というご質問です。

佐藤:2024年1月期の実績から考えると、2025年1月期は食品スーパー事業から撤退する影響で減益になってしまいます。いったん水準は下がりますが、その後は継続して増収増益で進むと思っています。

2024年1月期と比べると伸びていかないように見えるかもしれませんが、それぞれのセグメントはしっかりと成長させていきます。

質疑応答:中期経営計画での設備投資額について

司会者:「新中期経営計画期間中の設備投資額はいくらぐらいになると考えていますか? また、そのうちマザーセンターはどの程度になるのか教えてください」というご質問です。

佐藤:2025年1月期は50億円ほどの投資を考えています。今後はこれに加えて、M&Aなども再開していく考えです。具体的な数字は開示していませんが、従来にも増して積極的な将来につながる投資を進めていきたいと考えています。

質疑応答:キャッシュアンドキャリー事業の出退店について

司会者:「2025年1月期のキャッシュアンドキャリー事業の出退店の数字について教えてください」というご質問です。

佐藤:キャッシュアンドキャリー事業については、2025年1月期は3店舗の新店を出す予定です。退店については不振店を立て直すための策を進めています。現在、具体的な閉店の予定はありません。

質疑応答:国分グループとの協業について

司会者:「国分グループとの協業の状況について教えてください」というご質問です。

古賀:国分グループとは継続してアルコールの販売に力を入れています。特に、国分グループが直輸入しているワイン関係は、トーホーグループではまだ販売が弱いため、前期からそこに注力して酒類販売を強化するように動いています。今期も継続して拡大する予定です。

質疑応答:食品スーパー事業撤退の影響について

司会者:「食品スーパー事業の撤退が今期の減益要因の1つとのことですが、実績では7億円弱の赤字だったため、将来的には7億円の利益改善要因になると見てよいのでしょうか?」というご質問です。

佐藤:基本的には7億円の赤字がなくなります。ただし、食品スーパーに従事していた一部の従業員の他のセグメントへの異動等があり、その影響はあります。

質疑応答:2027年1月期の目標について

司会者:「中計の最終年度となる2027年1月期の目標とする営業利益と経常利益を教えてください」というご質問です。

佐藤:2027年1月期については、売上高は2,650億円、当期純利益は45億円を目標にしています。

質疑応答:ディストリビューター事業の成長戦略について

司会者:「特に首都圏におけるディストリビューター事業の成長戦略を教えてください」というご質問です。

佐藤:ディストリビューター事業については、国内と海外を分けて考えています。国内の市場規模は4兆円弱ですが、これは長期的に見ると変化してくるのではないかと思います。その中で、東京、名古屋、大阪、福岡などの大都市とそれ以外の地方都市においてそれぞれに変化してくるのではないかと思っています。

したがって私どもとしては、大都市、特に今後も市場拡大が望める首都圏のシェア拡大の方法として、2025年1月からマザー&フロント型体制をスタートし、取り組んでいきます。

海外については現在、シンガポール、マレーシア、香港に子会社を持っています。それらを起点にして東南アジアの外食市場、特に日本食市場のサービスを強化するとともに、日本から海外へ出ていく外食産業のみなさまのお手伝いもしていきたいと考えています。

スポンサードリンク