関連記事

オールアバウト、通期は戦略投資で減益も、主要2セグメントが伸長・増収し想定内で着地、戦略投資効果に期待

オールアバウト、通期は戦略投資で減益も、主要2セグメントが伸長・増収し想定内で着地、戦略投資効果に期待[写真拡大]

2023年3月期決算説明

江幡哲也氏:みなさま、こんにちは。株式会社オールアバウト代表取締役社長兼グループCEOの江幡でございます。本日は、2023年3月期決算説明会にご参加くださり、ありがとうございます。本日付で公表した決算発表の内容について、本資料に沿ってご説明していきます。

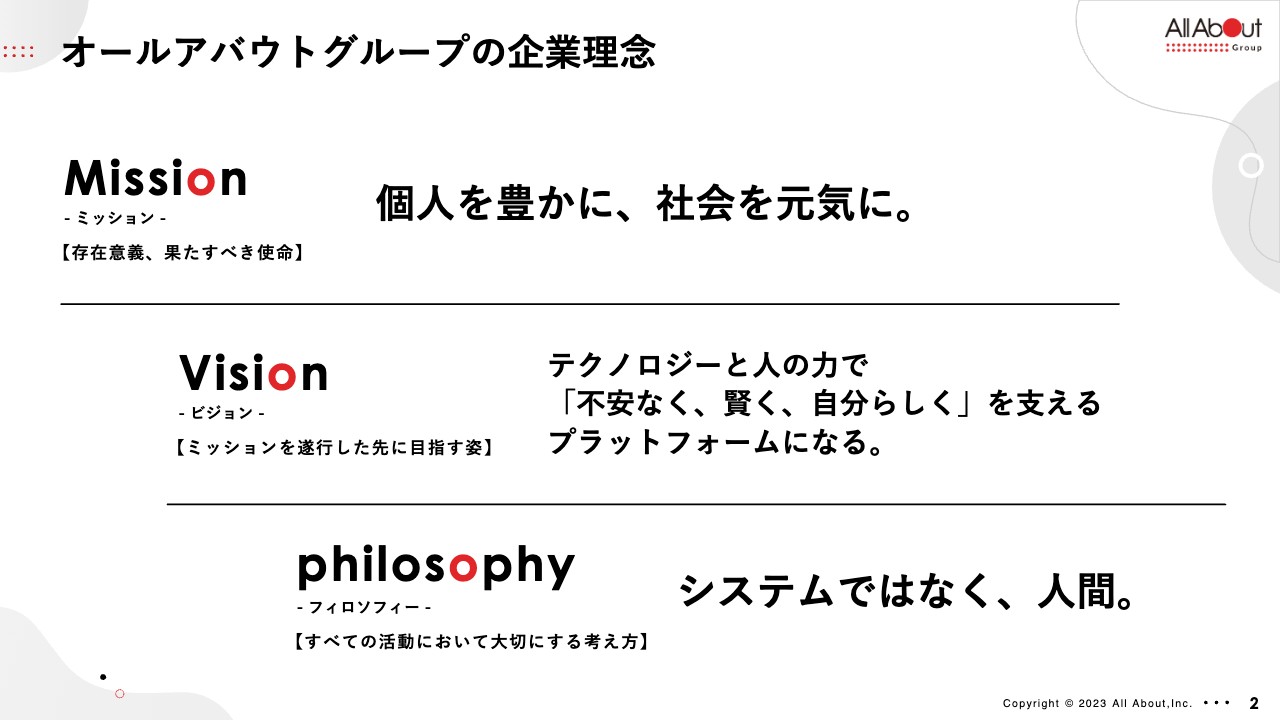

オールアバウトグループの企業理念

決算のご説明の前に、オールアバウトグループの企業理念である、ミッション、ビジョン、フィロソフィーについてご紹介します。この3つとも創業以来変わらず掲げている大切な理念です。

ミッションには、「個人を豊かに、社会を元気に。」を掲げています。この使命を掲げながら、ビジョン、すなわちミッションを実現していく姿を「テクノロジーと人の力で『不安なく、賢く、自分らしく』を支えるプラットフォームになる。」として、日々邁進しています。

いろいろな活動をする上で、常に大事にする考え方であるフィロソフィーとしては、「システムではなく、人間。」を掲げています。

創業から22年来、この3つは不変であり、また、私個人としてはより時代に合ってきているとも考えています。あらためて、このビジョン、ミッション、フィロソフィーに沿って事業を行っていこうと強く思いながら、運営を進めています。

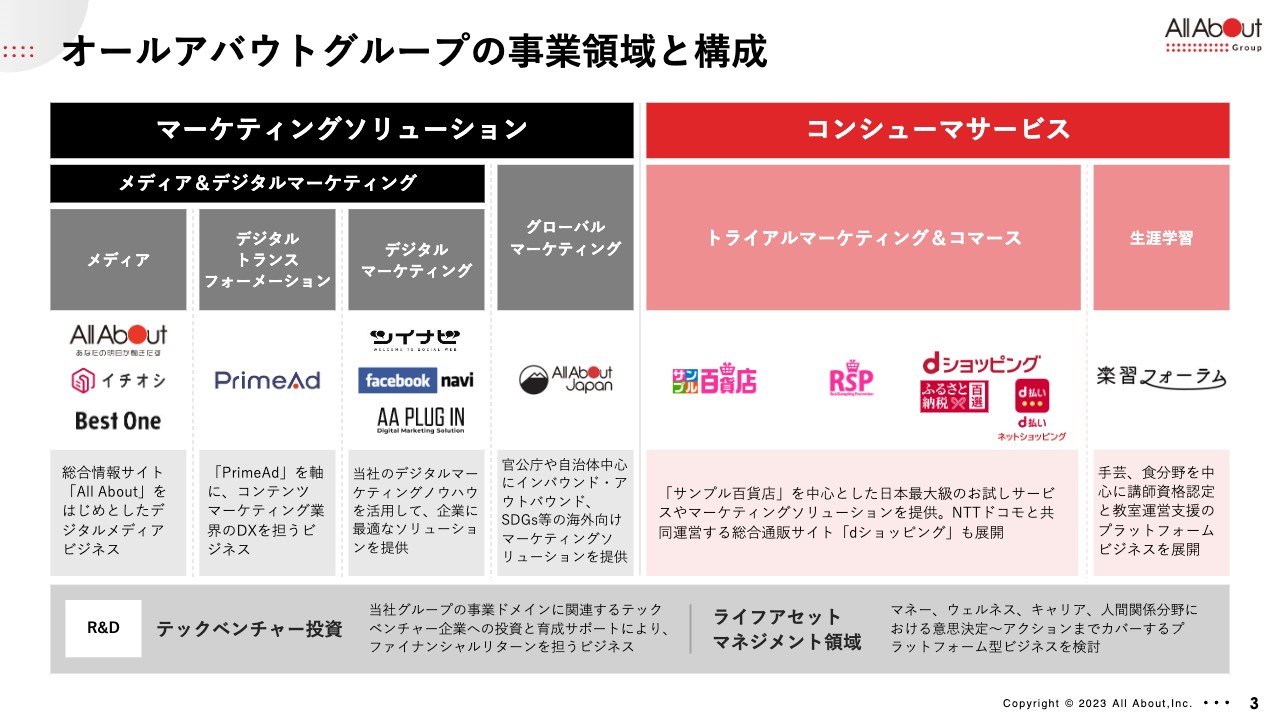

オールアバウトグループの事業領域と構成

本日は連結決算のご報告となるため、事業の全体像をスライドにまとめました。左側の黒で示した部分が、マーケティングソリューションセグメントです。主に法人のお客様からの収益を主体とする事業群で構成されています。代表的なものは、メディアおよびデジタルマーケティングのビジネスで、祖業である総合情報サイト「All About」を中心に、新たな取り組みを加えてきたパートです。

右側の赤で示した部分は、コンシューマサービスセグメントです。こちらは、生活者である個人のお客様からの収益を中心とした事業群です。主な事業は「トライアルマーケティング&コマース」とあるように、いわゆるeコマースの事業領域です。「サンプル百貨店」というサービスを中心にここ数年で大きく成長し、他にもさまざまなサービスを追加しています。

この2つのセグメントを中心に、ご説明します。

もう1点、下段にR&Dと記載のあるグレーの部分があります。中期的な成長プランとして、我々の3本目の柱にするべく「ライフアセットマネジメント領域」を重点領域に取り組んでいます。

具体的には、生活者が人生を豊かに暮らすための基盤となる分野であるマネーの領域、健康や医療といったウェルネスの領域、自己実現に関わるキャリアの領域、自分のホームポジションである家族や家の4つを合わせて「ライフアセット」と命名しています。この領域において、世の中に新しい価値を提供していく事業を育てていきます。

さまざまなテクノロジーベンチャーが勃興している領域ですので、我々自身の事業のみならず、そのようなベンチャーに対して純投資というかたちで投資し、グロースのサポートと投資事業を併せて計画しています。そのようなR&Dのビジネスを、テックベンチャー投資として進めています。

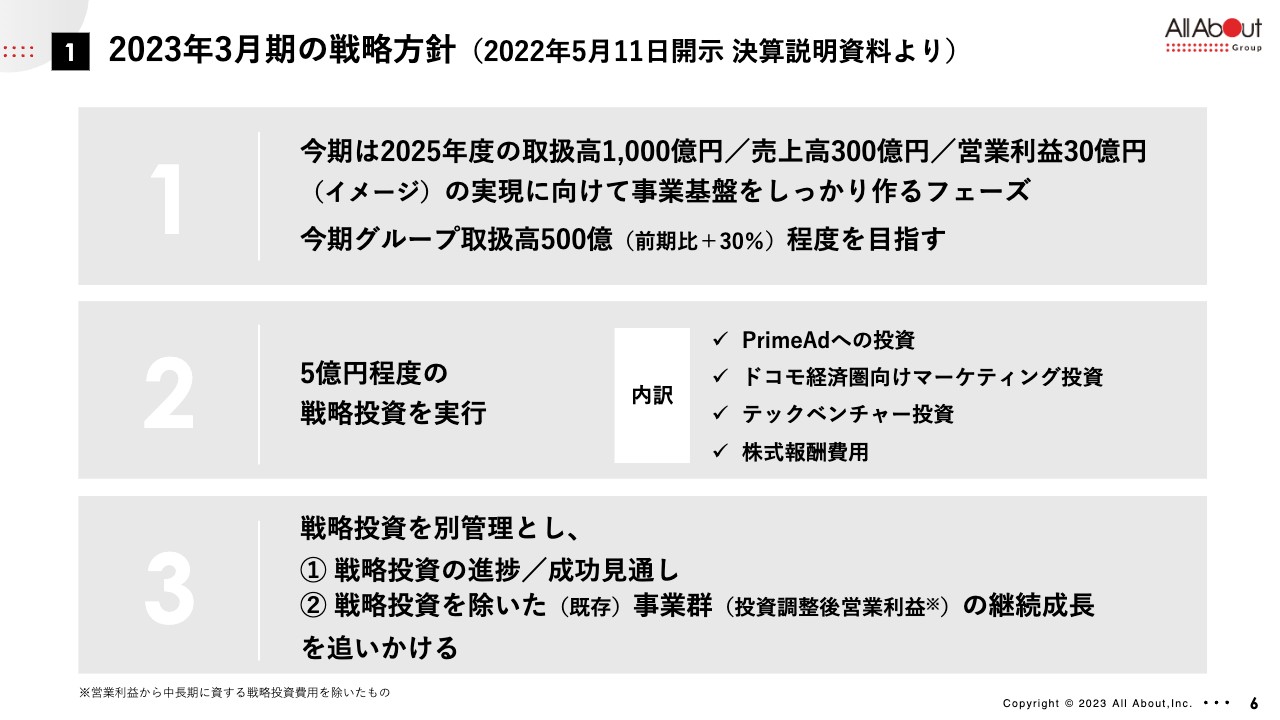

2023年3月期の戦略方針(2022年5月11日開示 決算説明資料より)

連結決算のハイライトです。ちょうど1年前の5月11日に、当該期の大方針を3点掲げました。全体のハイライトをご説明する前に、この大方針の結果を振り返ります。

1点目に、最も重要な部分として、2025年度にグループ全体の取扱高を1,000億円、売上高を300億円、営業利益を30億円という規模感を想定しました。今期はこの規模の実現を目指して、基盤を十分に作っていくフェーズであるという位置づけです。その中間地点において、具体的にはグループ取扱高およそ500億円を目指すものとしました。

2点目は、今期およびその先の成長を図るための戦略的な投資を行うというものです。具体的には、5億円程度のアドオンの戦略投資を行うとしました。

内訳としては、マーケティングソリューションセグメントで事業革新を図る「PrimeAd」への投資、また、コンシューマサービスセグメントにおいては「サンプル百貨店」「dショッピング」を中心に、ドコモ経済圏を活用して規模を拡大するための投資、さらに、先ほどご説明したR&Dにおける、優良なテクノロジーベンチャーへの投資などがあります。すべて、先々の大きなジャンプアップに向けた投資です。

3点目は、そのような事業運営にあたって戦略投資をしっかりと別管理し、進捗をご報告することです。併せて、投資調整後営業利益を参考指標に掲げ、中期的な戦略投資を除いた既存事業群の成長も図りつつ、戦略投資を行っていく方針を発表しました。

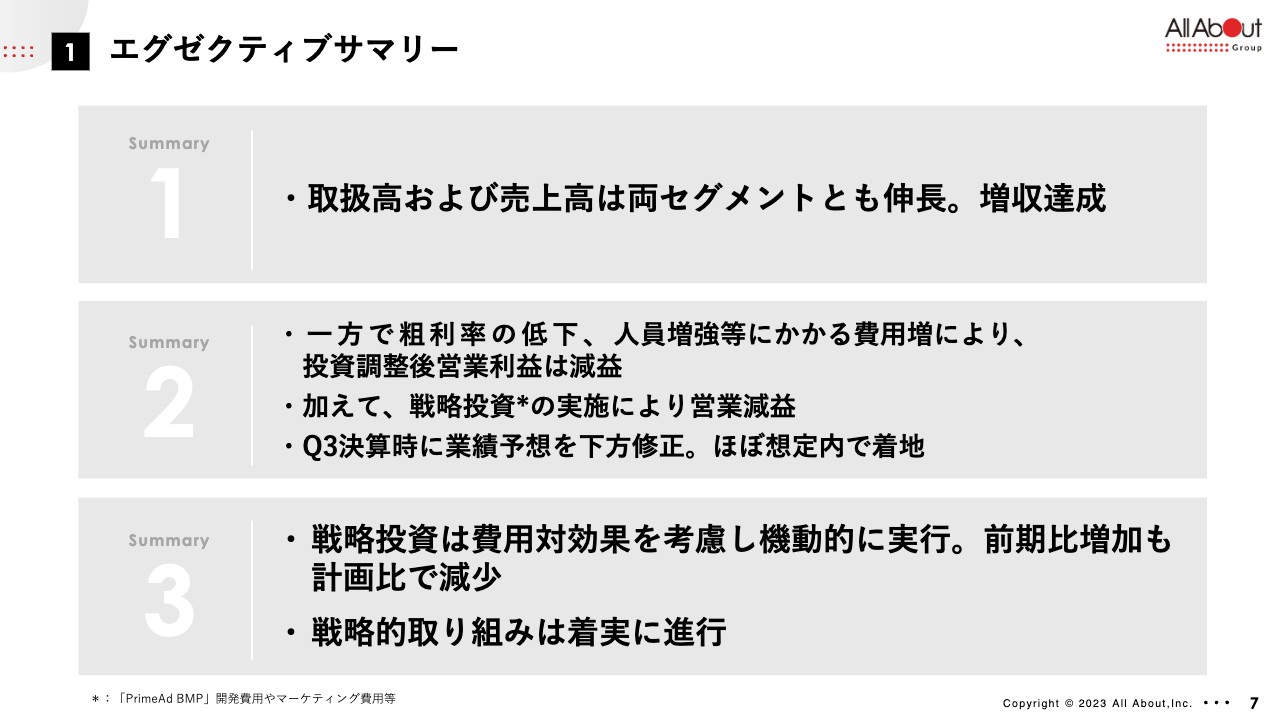

エグゼクティブサマリー

続いて、3点の大方針のもとで進めてきた、当該期のエグゼクティブサマリーです。

1点目の取扱高と売上高というトップラインを伸ばしていくことについて、両セグメントとも増収を達成しました。最もプライオリティの高い1点目は、堅調に推移したと考えています。後ほど詳しくご説明します。

一方、2点目については既存事業の粗利率の低下や、さらなる成長に向けた人員の増強などにかかる費用増により、いわゆる本業側の投資調整後営業利益が対前期比で減益となりました。そのような状況でしたが戦略的な投資は緩めずに進めていたため、最終的に営業利益も対前年で減益という結果になりました。

その流れを受け、第3四半期の決算タイミングで通期業績予想の修正をお伝えしています。本決算においては、概ね修正後の値で着地しました。

3点目は戦略投資です。新しい取り組みが多いため、費用対効果を考慮しながら、機動的に進めてきました。戦略投資の絶対額自体は前期比で増加したものの、もともと期初に掲げていた計画よりも若干少ない金額となりましたが、いくつかの戦略的な取り組みは着実に進んでおり、この先の手ごたえを感じた期になったと考えています。

定性的なお話になりましたが、以上が当該期全体のサマリーです。

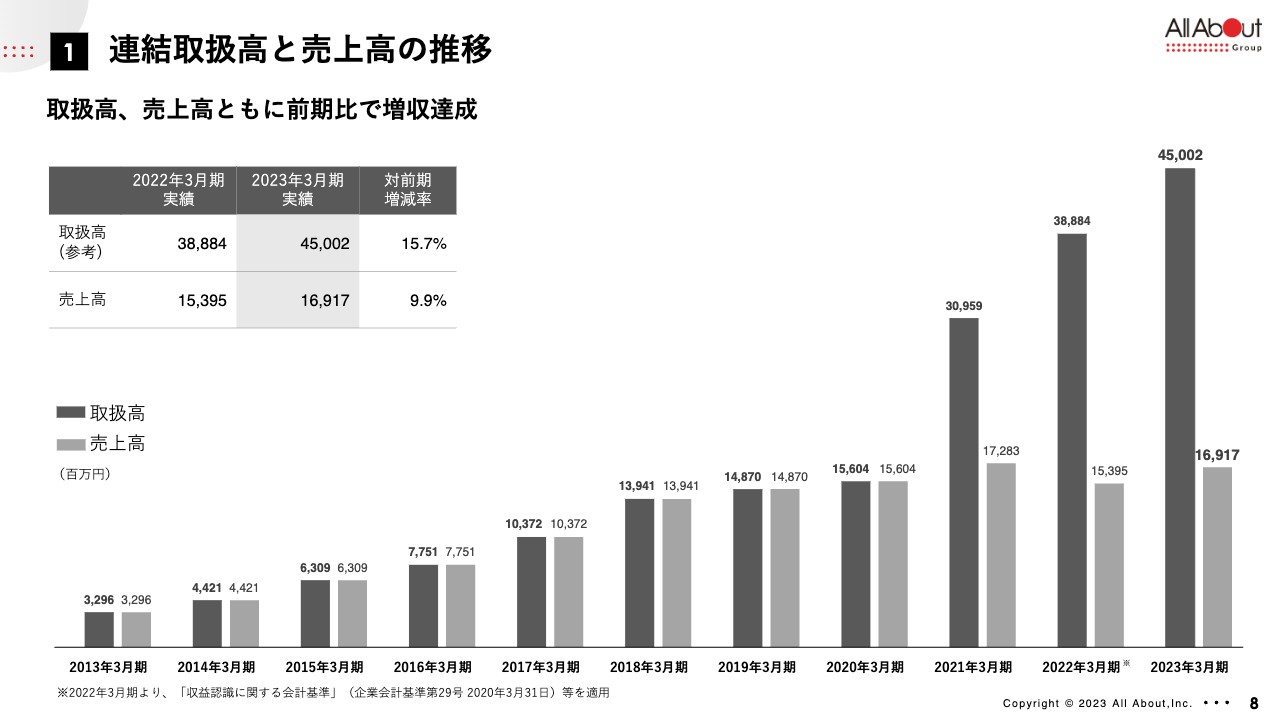

連結取扱高と売上高の推移

スライドのグラフは、連結取扱高と売上高の年度推移です。グラフは2013年から始まっていますが、東日本大震災後の2011年度から、現在のグループ体制で事業を行っています。おかげさまで11期連続の増収と、堅調に推移しています。

2021年度から、濃いグレーで示した取扱高が大きく伸長し、非連続に伸びていることがわかります。この期から、資本業務提携をしているNTTドコモとECモール「dショッピング」の共同運営を開始し、我々は事業そのものの運営を行っています。こちらの事業拡大に加え、その他の事業も含めグループ全体の取扱高を大きく伸ばすことができています。

売上高については、2021年3月期から2022年3月期にかけて、収益認識に関する会計基準を変更したため減っているように見えますが、旧基準では増収で推移しています。今期、来期もこの流れは続いていくものとして、トップラインはますます伸ばしていきたいと考えています。

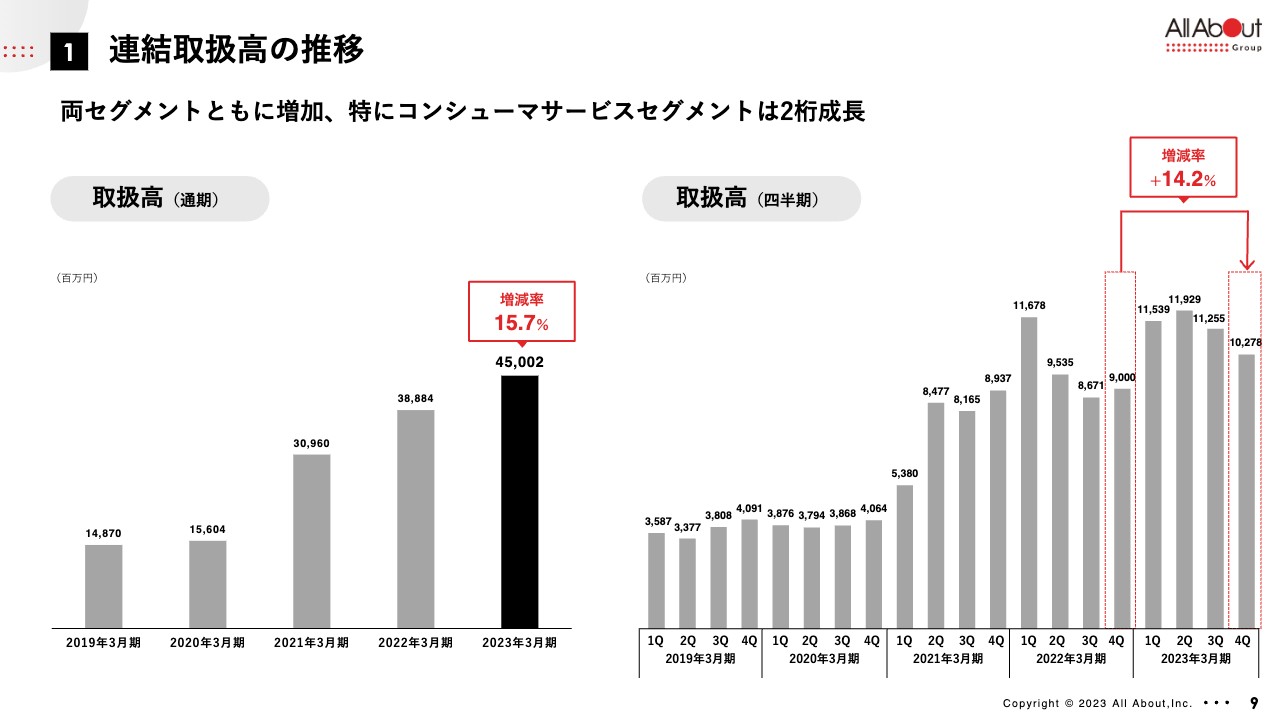

連結取扱高の推移

直近5年間の連結取扱高の推移です。スライドの左側は年度ごと、右側は四半期ごとの推移となっています。おかげさまで当該期は、通期でグループ全体で15.7パーセントの成長、四半期比較でも14.2パーセントの2桁成長を達成しました。

後ほどセグメントごとにご説明しますが、連結取扱高は両セグメントとも前期比で増加しました。特にコンシューマサービスセグメントは2桁成長と、引き続き全体を牽引する結果となっています。

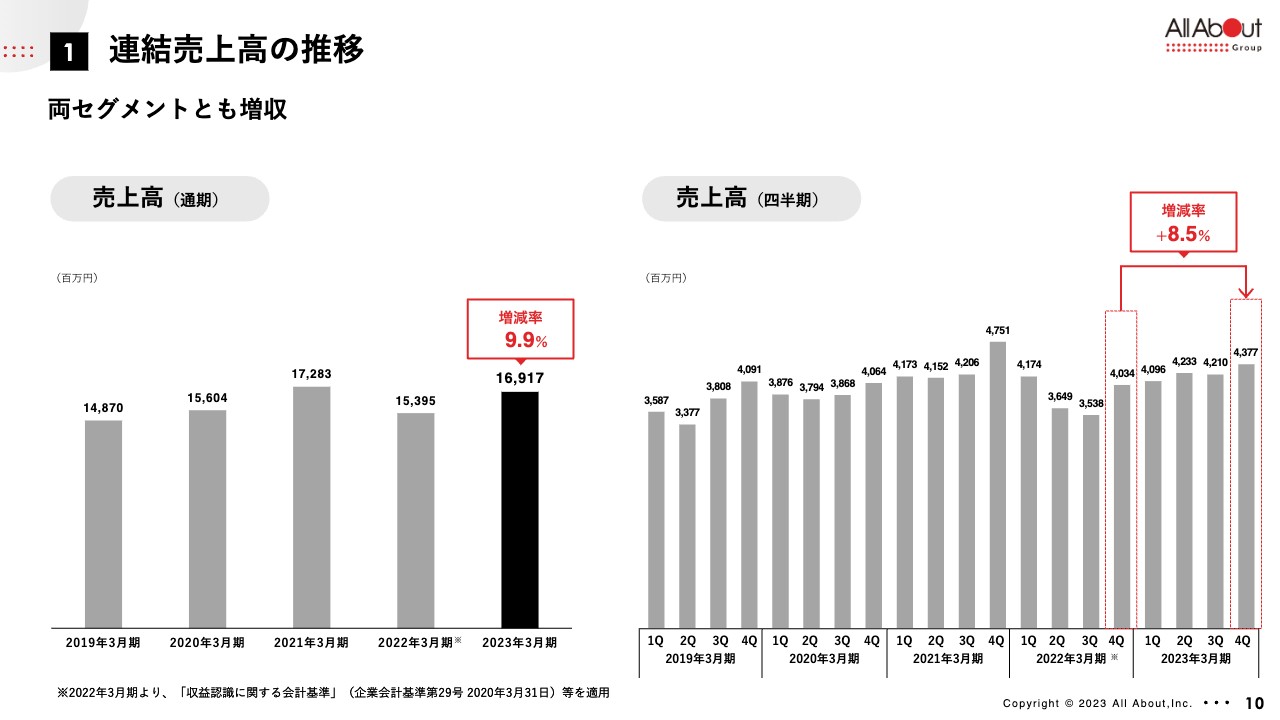

連結売上高の推移

連結売上高の推移です。スライドにあるとおり、通期と四半期比較のいずれも増収で推移しました。

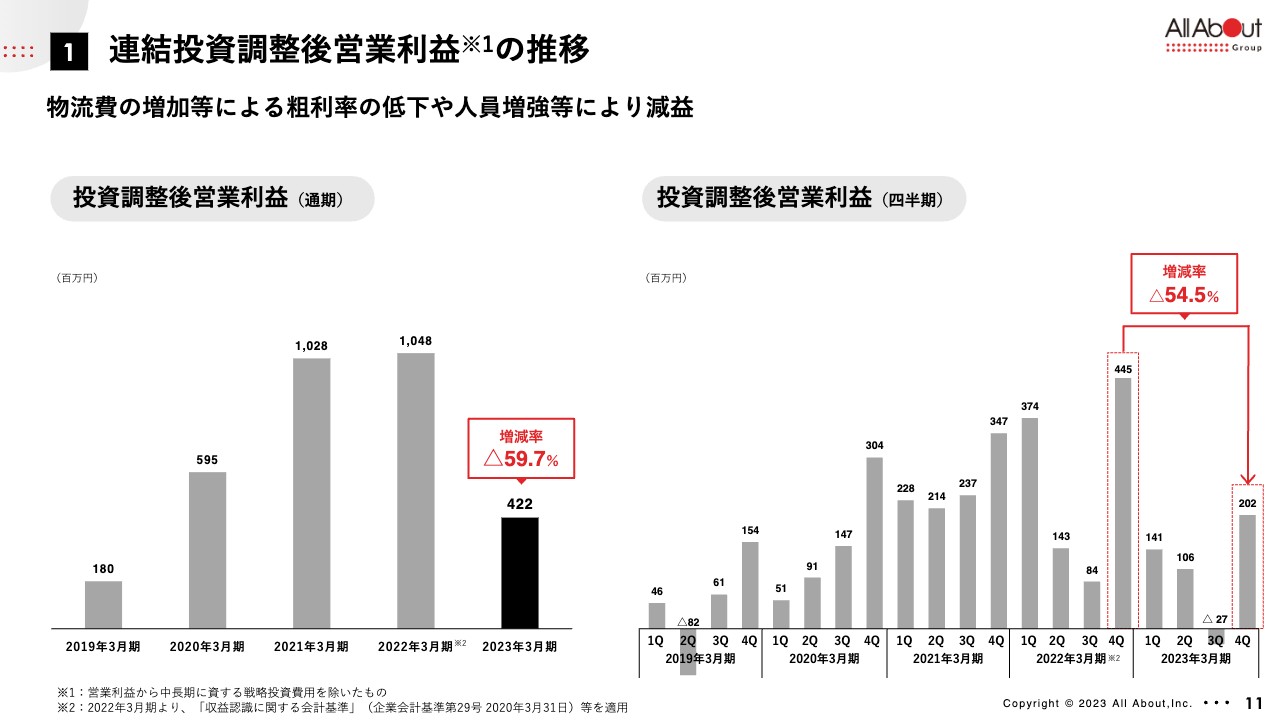

連結投資調整後営業利益の推移

連結投資調整後営業利益の推移です。先ほどご説明したように、中期的な戦略投資を除いた既存事業の利益に当たる指標です。「サンプル百貨店」において、物流倉庫の一時的なスペース拡張等にかかる物流費の増加による粗利率の低下や人件費の増加などにより最終的に減益となりました。

本業が減益になったことは課題に感じる部分もありますが、3月と4月において、この課題をある程度クリアできていると認識しています。この後の期は、課題を改善したかたちで進めていけると考えています。

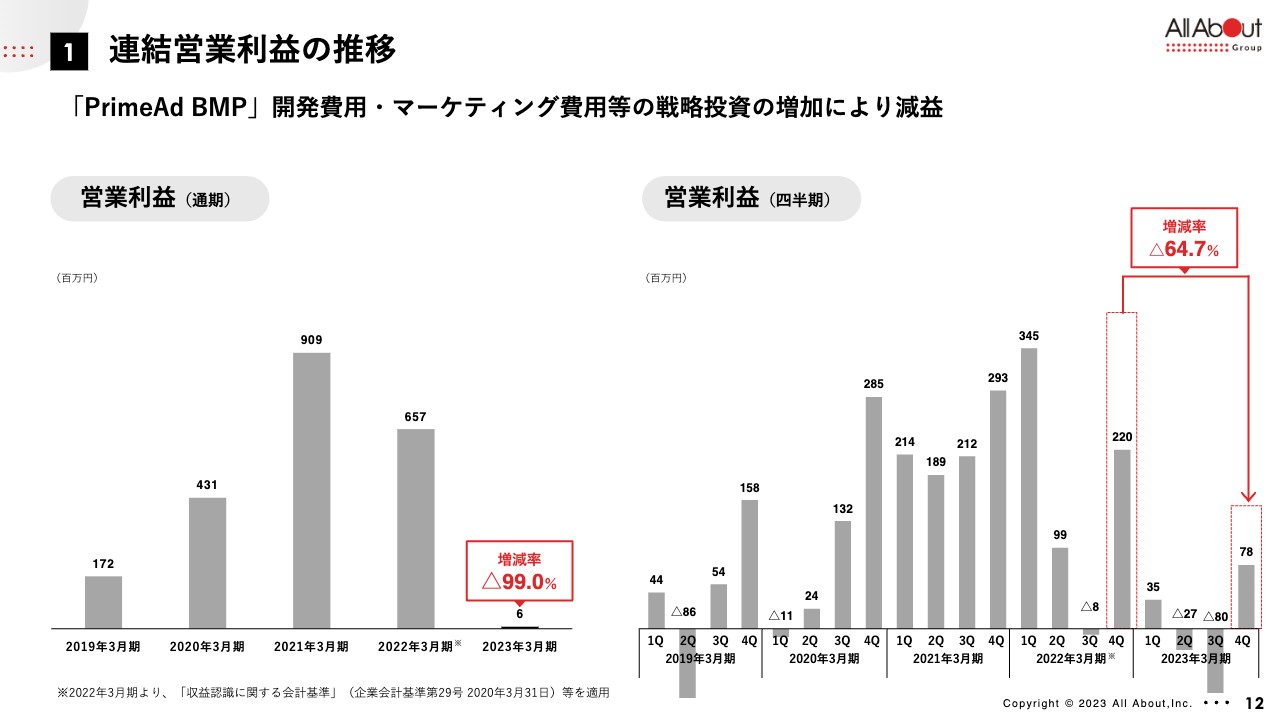

連結営業利益の推移

連結営業利益の推移です。先ほど既存事業の利益については減益とお伝えしましたが、そのような状況でも、中期的な成長に必要な戦略投資を行ってきました。スライドに示しているのは、戦略投資の費用を含めた利益です。

期初発表のとおり、戦略投資を必要なところに機動的に実行した結果、若干の黒字ではありますが、営業利益は大幅な減益となりました。こちらは意志を持って進めているため、我々としては内容のほうが重要と考えています。後ほどご説明しますが、十分な手ごたえを感じており、短期的な数字の変化はあまり心配していません。

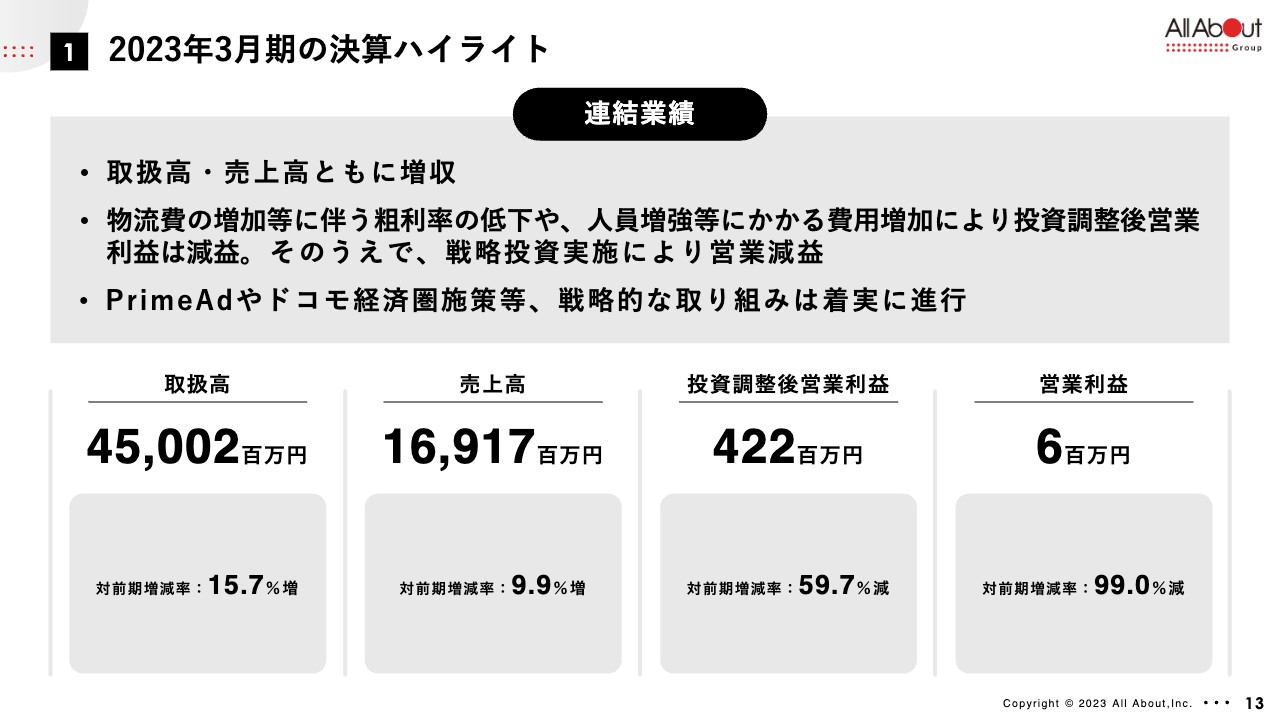

2023年3月期の決算ハイライト

連結業績のまとめです。取扱高および売上高は増収で、ある程度は狙いどおりに進捗しています。一方で、粗利率の低下や人員増強にかかる費用の増加により投資調整後営業利益は減益となりました。さらにマーケティング費用やシステム開発費用などへの投資を機動的・戦略的に実施したことにより営業利益も減益での着地となりました。

戦略投資においては、マーケティングソリューションセグメントの「PrimeAd」や、コンシューマサービスセグメントのドコモ経済圏との取り組み拡大などが、着実に進んだ期です。詳細の数字は、スライドの下段をご覧ください。

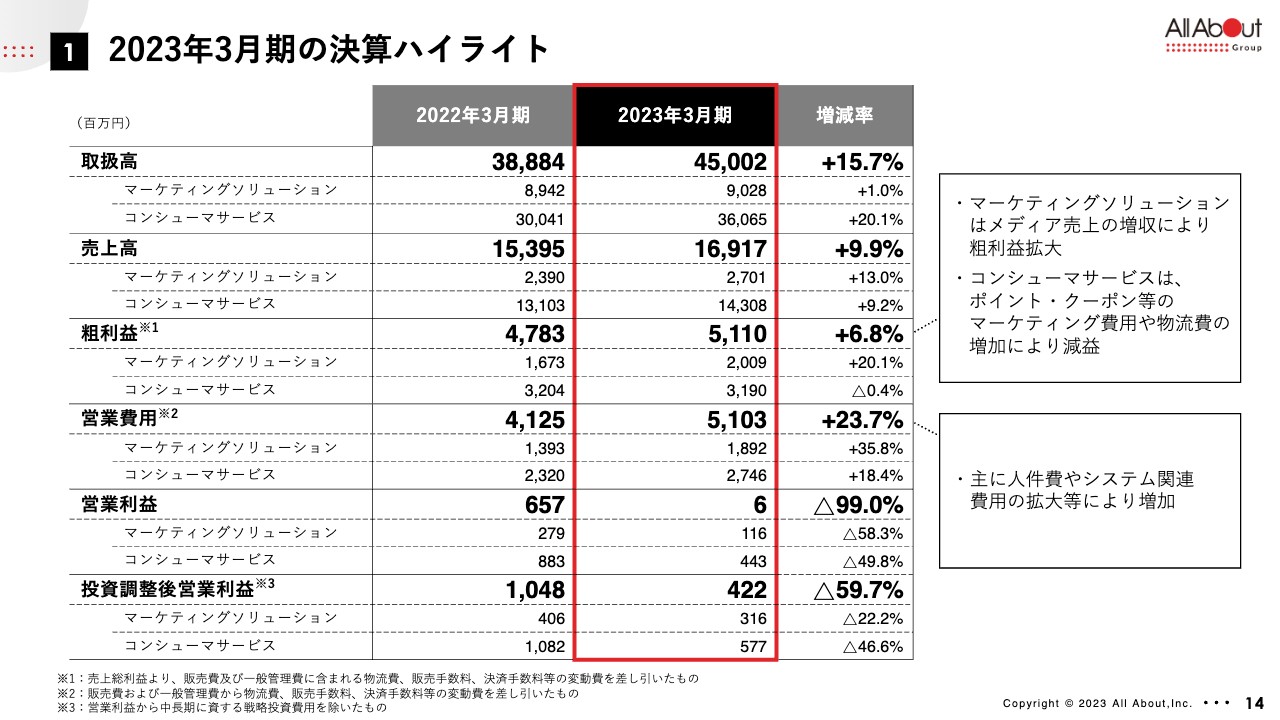

2023年3月期の決算ハイライト

スライドの表は、各段階収益の内訳です。ここまでの内容と重複するため、説明は割愛します。

また、本日開催した取締役会において、当該期の配当を1株当たり3円とすることを決議し、本日開示しています。結果として減益ではありましたが、大方針に掲げているトップラインの伸長、経営として意志を持って行う戦略投資を含んでの減益ですので、その背景を鑑みて、この配当金額に決定しました。以上が、連結全体の決算ハイライトおよび配当についてのご報告でした。

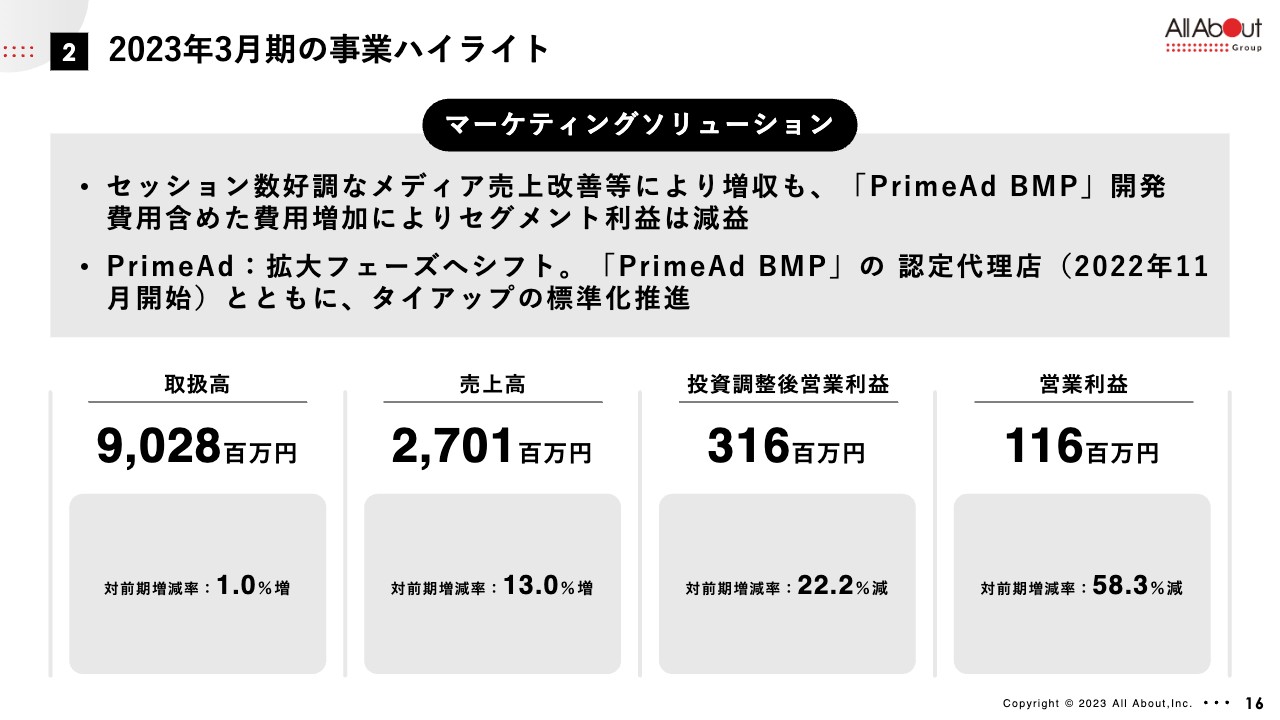

2023年3月期の事業ハイライト

ここからは、セグメントごとにポイントを補足します。まずはマーケティングソリューションセグメントです。

当該期においては、祖業である総合情報サイト「All About」が立ち上げから21年になりますが、こちらのセッション数が非常に好調に推移しました。セッション数というのは、サイトへの訪問数とご認識ください。このセッション数が好調であった結果、メディア事業の売上が改善しています。

一方、そのような既存事業が堅調なうちに、外部環境の変化に対応するための投資をしっかりと進めて、次への構えを作っていく戦略を期初からお伝えしています。その戦略投資対象である「PrimeAd」、その中でも第1フェーズの「PrimeAd BMP(PrimeAd Business Matching Platform)」に対する開発費用や人件費の投資が進み、セグメント全体としては減益となりました。

「PrimeAd」については、当該期においても開発投資や体制面、また外部パートナーとのいろいろな関係強化など、さまざまな施策を進めることができた期になりました。いよいよ、これから拡大フェーズへシフトするタイミングと捉えています。

具体的には、当該期において「PrimeAd BMP」を多くご活用いただく広告代理店の中で、非常に大きな取扱高を期待できる大手総合広告代理店、電通デジタル、ADKマーケティング・ソリューションズ、博報堂DYメディアパートナーズの3社と、認定代理店制度における契約を開始することができました。

ネット広告においてタイアップ広告という手法がありますが、広告を取り次ぐ広告代理店のワークフローの煩雑さゆえ、ニーズほど市場規模が伸長しておりません。「PrimAd BMP」によって標準化を進め、業務の煩雑さを解消することで、事業の礎を築くポイントに進めたと評価できた期です。そのようなことも含め、マーケティングソリューションセグメントの業績は、取扱高が90億2,800万円、売上高が27億100万円となり、いずれも前期比で増収となりました。

一方で利益については、戦略投資の増加などもあり、投資調整後営業利益が3億1,600万円で減益、営業利益は1億1,600万円で減益となっています。

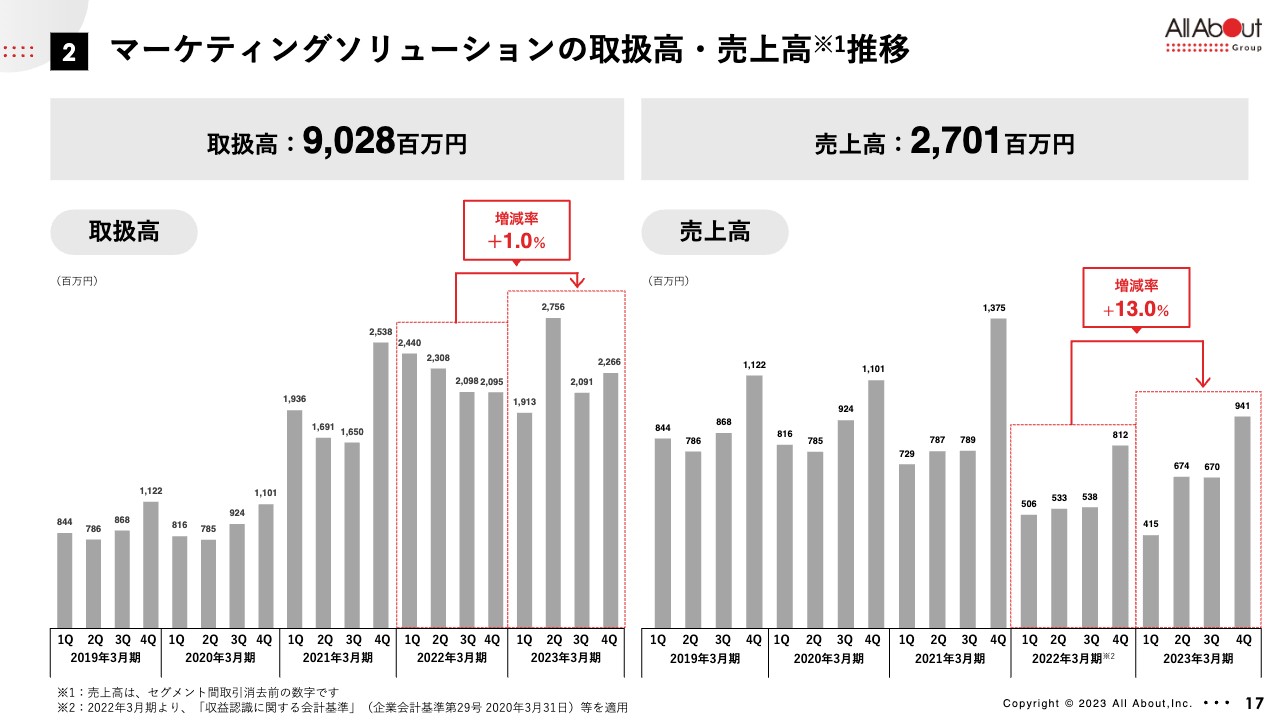

マーケティングソリューションの取扱高・売上高推移

取扱高・売上高の四半期ごとの推移です。スライド左側のグラフが取扱高、右側が売上高です。内容についてはご覧のとおり、いずれも増収となっています。特に売上高は、メディア事業の好調等があり、2桁増の13.0パーセント増となっています。

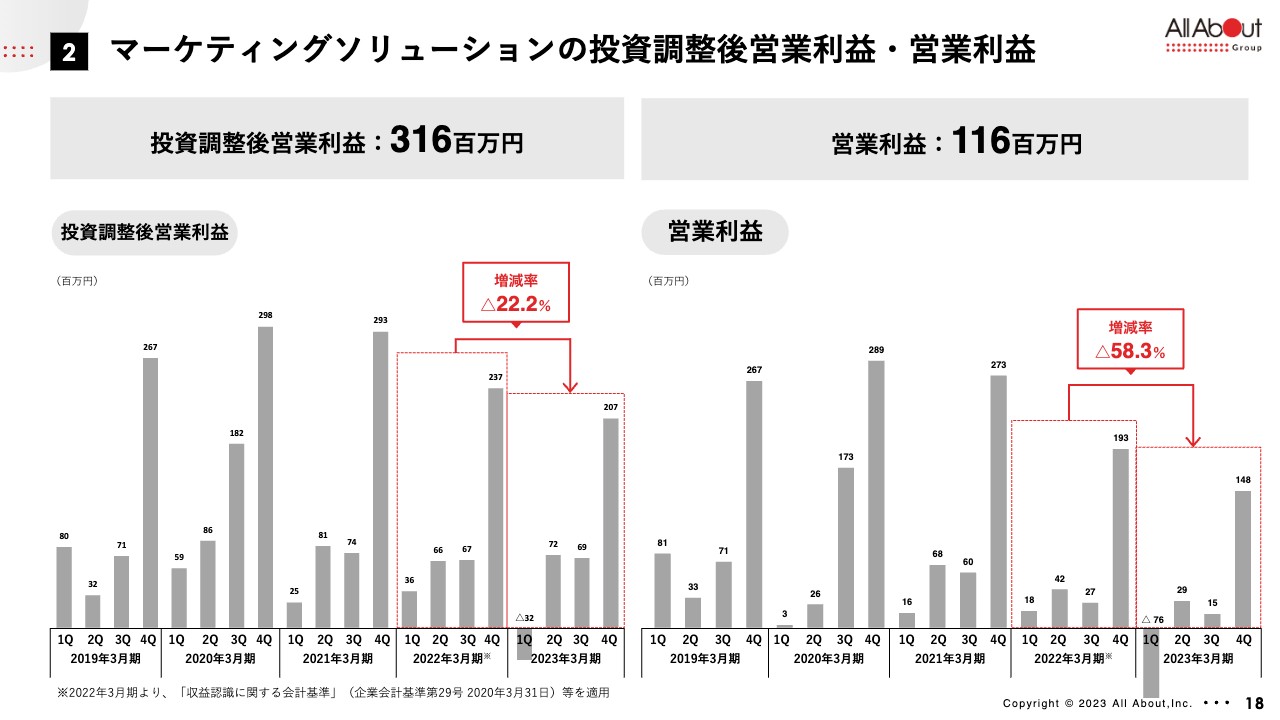

マーケティングソリューションの投資調整後営業利益・営業利益

投資調整後営業利益ならびに営業利益の推移です。内訳については、先ほどお伝えしたとおりです。

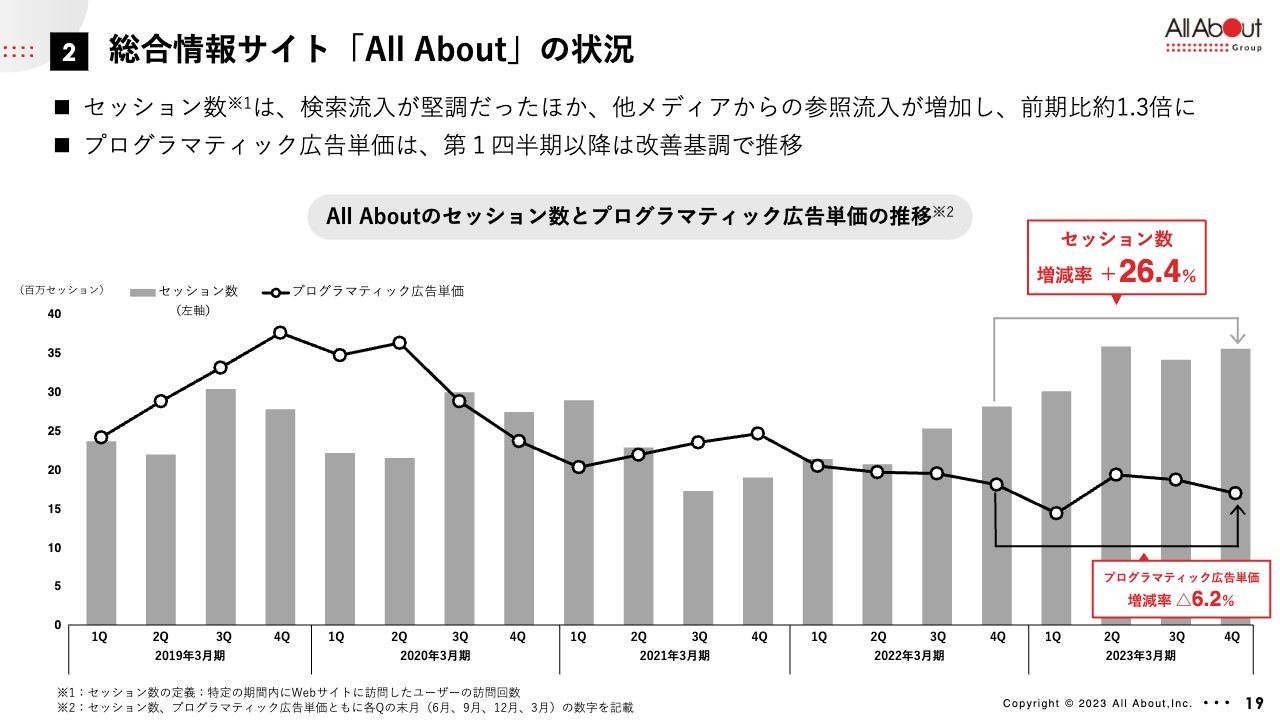

総合情報サイト「All About」の状況

補足の資料です。先ほど、メディア事業が好調であるとお伝えしました。その背景にある「All About」の利用者数の動きについて、スライドに状況を記載しています。

棒グラフは、セッション数の推移を四半期ごとにプロットしたものです。セッション数というのは、ある一定期間にWebサイトを訪問したユーザーの訪問回数のことで、ユーザー利用がどのくらい伸びているかを表しているとご認識ください。

過去を振り返ると、一時的にセッション数が下がった期間もありますが、2022年3月期以降は右肩上がりでセッション数が伸びています。具体的には、月間で3,600万セッションくらいの規模感です。

このように、3,000万セッションを超えるような規模のメディアが3割、4割近く成長するというのは簡単なことではなく、この数年、我々としては非常に大きな成果が出ていると考えています。

このセッション数の好調な点をどのように収益に変えていくかというところでは、業界標準であるプログラマティック広告を中心に収益化しています。

プログラマティック広告は、広告在庫を抱えているプレーヤーからの配信を受けて、クリック単位で収益が入ってくるものが中心ですが、そのクリック単価が、コロナ禍以降、業界全体で下落し続けています。ざっくりですが、業界全体では3年前の半分以下という状態が続いています。

幸い「All About」については、業界平均よりも高い位置を堅持していますし、当該期についても、第1四半期以降は改善傾向で推移しています。我々のサイトの価値は、マーケット平均に対して上回っている状態を堅持していますが、業界平均はいまだ下落傾向です。このセッション数の増加と、単価の維持を含めて、我々の収益は堅調な状況です。

セッション数については引き続き当期も伸ばしていけると考えており、今後もセッション数を伸ばしながら収益を伸ばしていきます。

PrimeAd:コンテンツマーケティング市場のDXに向けて

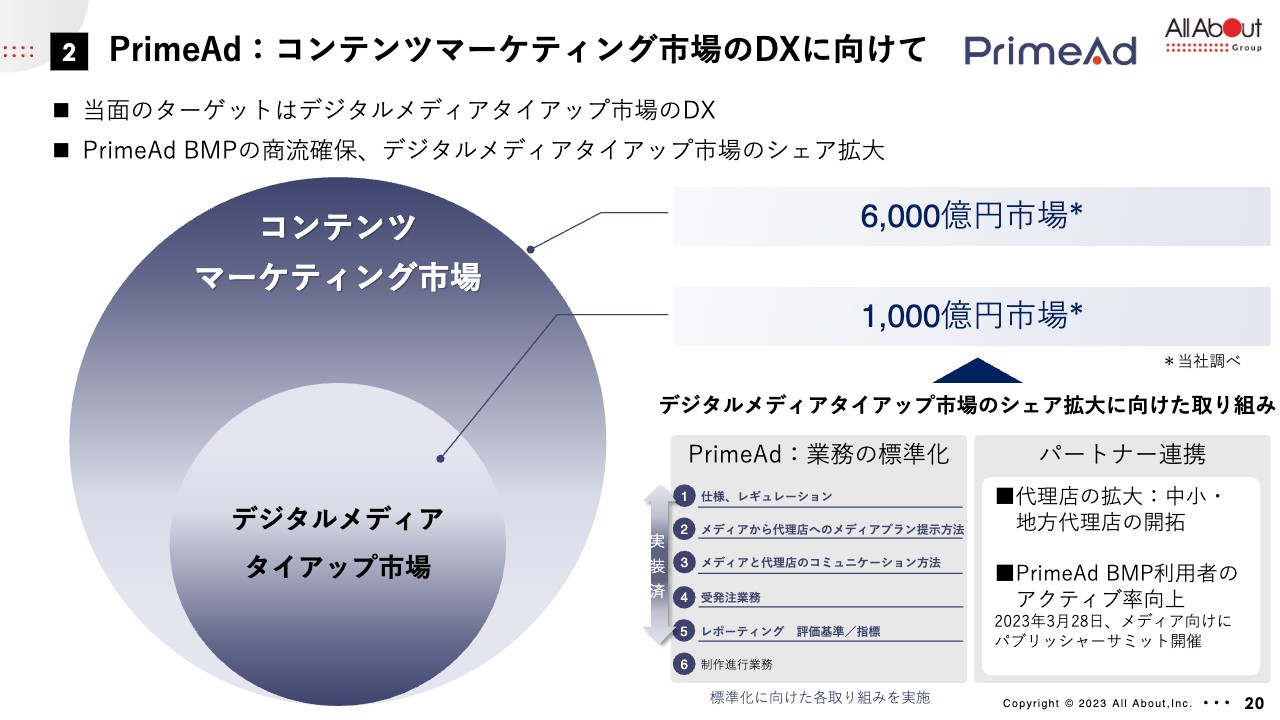

既存事業の維持もしくは拡大を図りながら、同時に戦略投資を行っていくとご説明しました。その戦略投資の大きな目玉である「PrimeAd」が狙っている市場について、あらためてご報告します。

スライドの図をご覧いただくとわかりますが、「PrimeAd」が狙っている市場の一番大きな部分は、コンテンツマーケティングと言われる市場です。当社調べで、既存で6,000億円程度の規模があります。コンテンツマーケティングは、各企業がいろいろなコンテンツを自社サイト(オウンドメディア)で運営しながら自社のアピールをすることを含め、コンテンツを活用したメディアへの広告宣伝の出稿、販売促進活動の総称です。

その中に、デジタルメディアタイアップ市場があります。タイアップ広告とは、コンテンツが豊富なメディアのブランド力やユーザーリーチを活用して、広告主が自社の商品を認知・理解・啓蒙するような手法です。「All About」は業界において、この分野で一番長い歴史を持ったサイトで、最も長けていると自負しています。

デジタルメディアタイアップ市場は、現在1,000億円くらいの規模と我々は捉えています。「PrimeAd」については、まずはこの市場における商流を我々のプラットフォームにスイッチしていただけるような戦略をとっています。

デジタルメディアタイアップ市場の拡大を阻んでいる要素として、複雑なワークフローというものがあります。また、標準化されていないため効果指標が明確でないなど、デジタルマーケティングにおいて課題になるようなポイントがいくつかあります。このあたりを「PrimeAd」の標準化によって解決していきます。

業務の標準化に向けた取り組みとしては6点あり、5点は当該期までにクリアできました。主要なステークホルダーである広告代理店の業務の効率化を図り、今、流れている商流を我々のプラットフォームのほうにスイッチしていただけるよう取り組んでいます。

また、そのようなパートナーとの連携強化ということで、先ほどご説明した大手広告代理店との認定代理店連携をはじめ、今後は、中小、地方の代理店も含めて、業務のDX化をサポートしながら、このマーケットを一緒に大きくしていこうと、みなさまと話し合っています。

具体的な話し合いの場として、当該期の3月末に初めて「PrimeAd」のプラットフォームに参画いただいている主要なメディアのみなさまと、そこに広告を発注される代理店のみなさまにお集まりいただき、「PrimeAd」の現状と未来に向けての戦略を共有する「PrimeAd パブリッシャーサミット」を開催し、非常に盛況なイベントとなりました。

このようなことを皮切りに、業界全体でこの市場そのものを成長させていくことを進めていくというフェーズに来ています。以上がマーケティングソリューションセグメントの補足です。

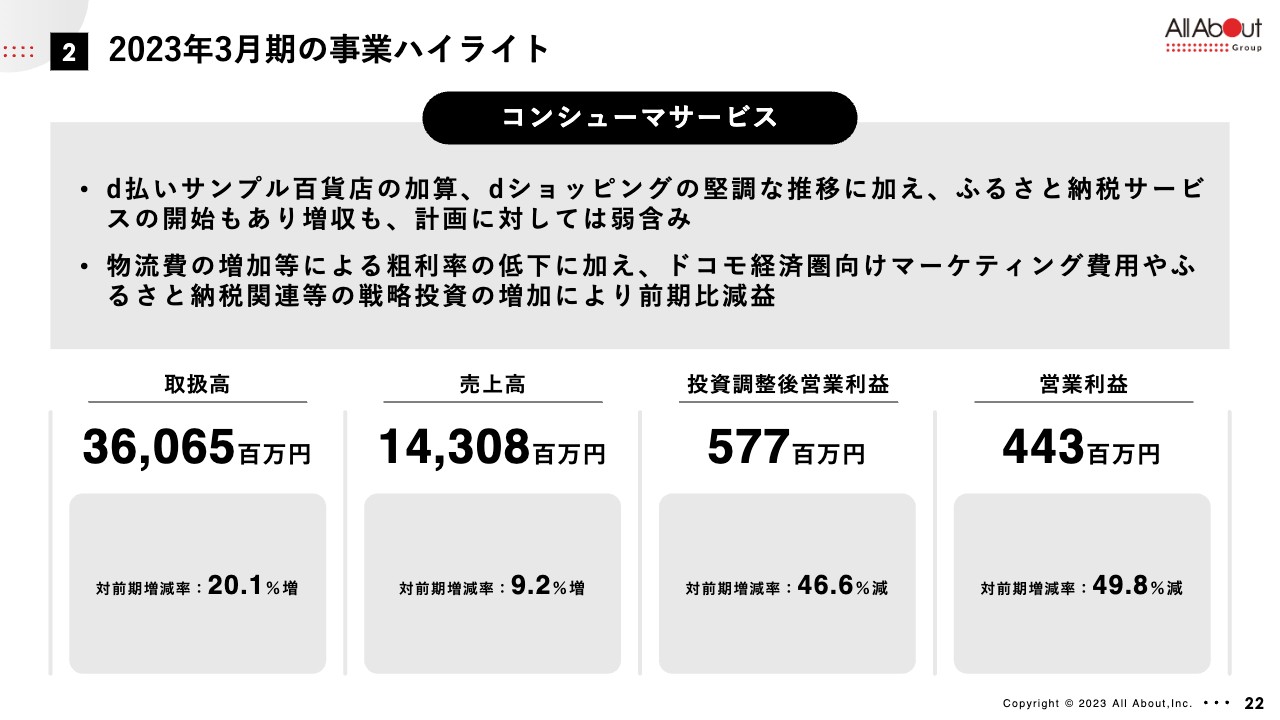

2023年3月期の事業ハイライト

コンシューマサービスセグメントについても補足します。このセグメントにおいては、資本業務提携先であるNTTドコモと戦略的な取り組みを多く行っています。

2021年暮れからスタートした「d払いサンプル百貨店」の当該期への通年加算に加えて、以前から共同運営している「dショッピング」も堅調に加盟店を増やすことができました。さらに、昨年10月からですが、「dショッピングふるさと納税百選」のサービスも追加しています。年末はふるさと納税の需要が高まりますが、この需要から取り込んでいくということで、昨年末の垂直的な立ち上げにも成功しました。

これまで進めてきた既存事業である「サンプル百貨店」「dショッピング」等に加えて、新たなサービスが加わることで、取扱高、売上高については2桁の成長を図ることができました。

利益面においては、粗利率の低下が発生しました。「サンプル百貨店」事業は商品を我々の持っている倉庫に入れ、そこから発送業務を行っていますが、倉庫の必要量が段階的に増えていき、当該期では一時的にスペースの拡張等が必要になるフェーズがありました。エキストラで倉庫を借りる必要があり、物流費が増加しました。

加えて、ドコモ経済圏向けに積極的に利用者を増やすためのマーケティング費用や、「dショッピングふるさと納税百選」「d払いサンプル百貨店」などの新しいサービスなどに対する戦略投資を増加させたことにより、投資調整後営業利益、営業利益ともに減益となりました。以上を踏まえた結果、スライドの下段にあるような数字となりました。

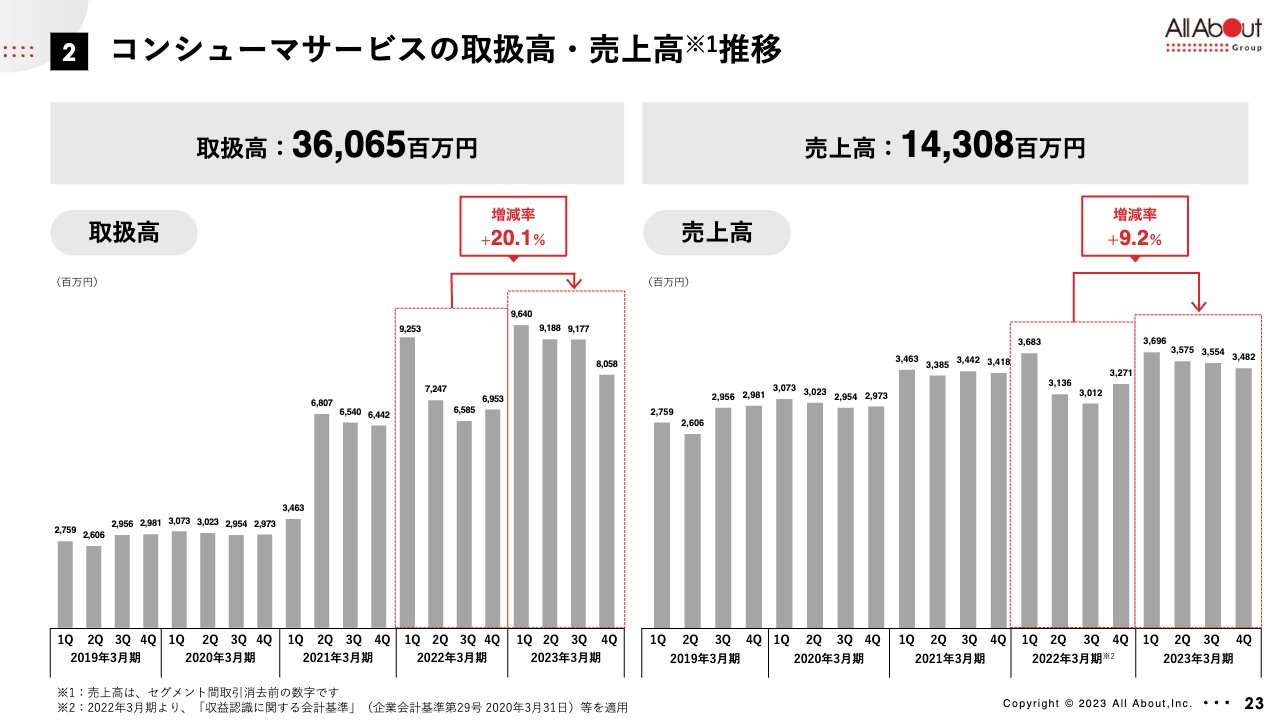

コンシューマサービスの取扱高・売上高推移

コンシューマサービスの取扱高・売上高の四半期推移のグラフです。左側が取扱高、右側が売上高です。取扱高は、前期比20パーセントの成長ということで、当該期に掲げていた一番重要な指標については、グループを牽引するかたちで大きく伸びたことを評価できるのではないかと自負しています。売上高も10パーセント近く伸びています。

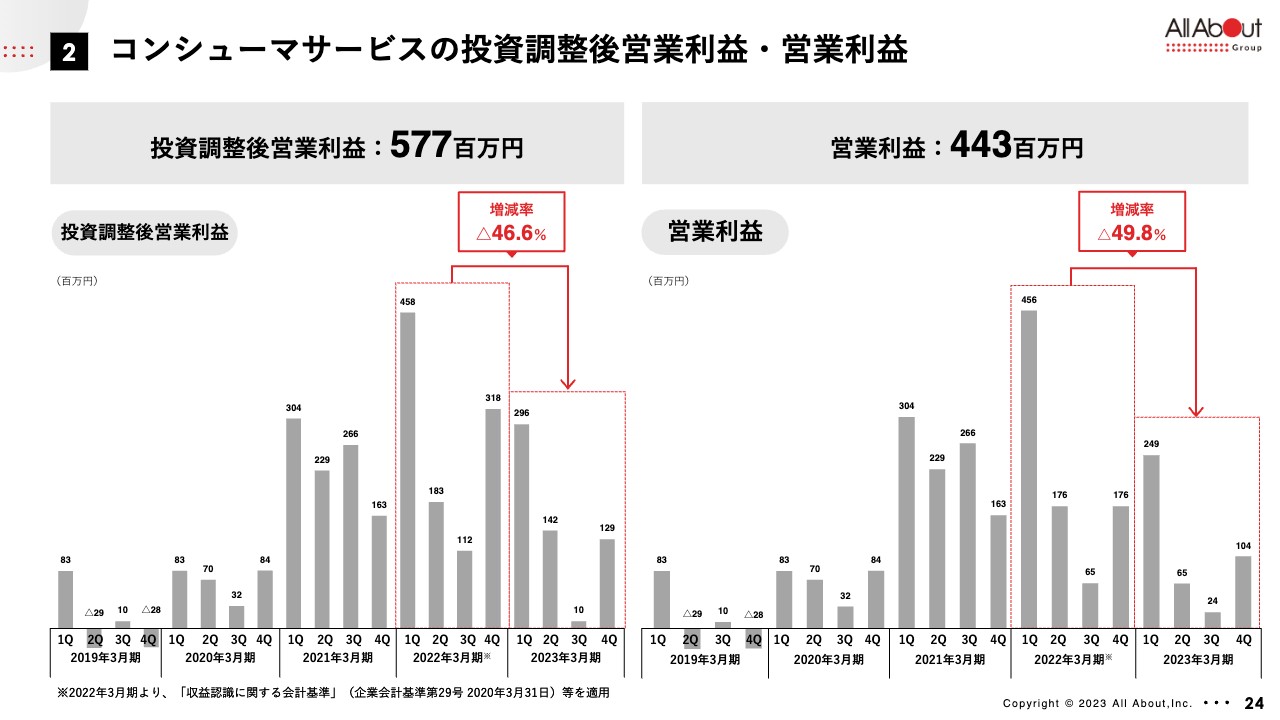

2 コンシューマサービスの投資調整後営業利益・営業利益

投資調整後営業利益、営業利益については、先ほどの補足のとおりです。若干の課題はありましたが、当期はクリアできる部分もありますし、戦略投資については手応えを感じており、内容的としてはよかったと考えています。

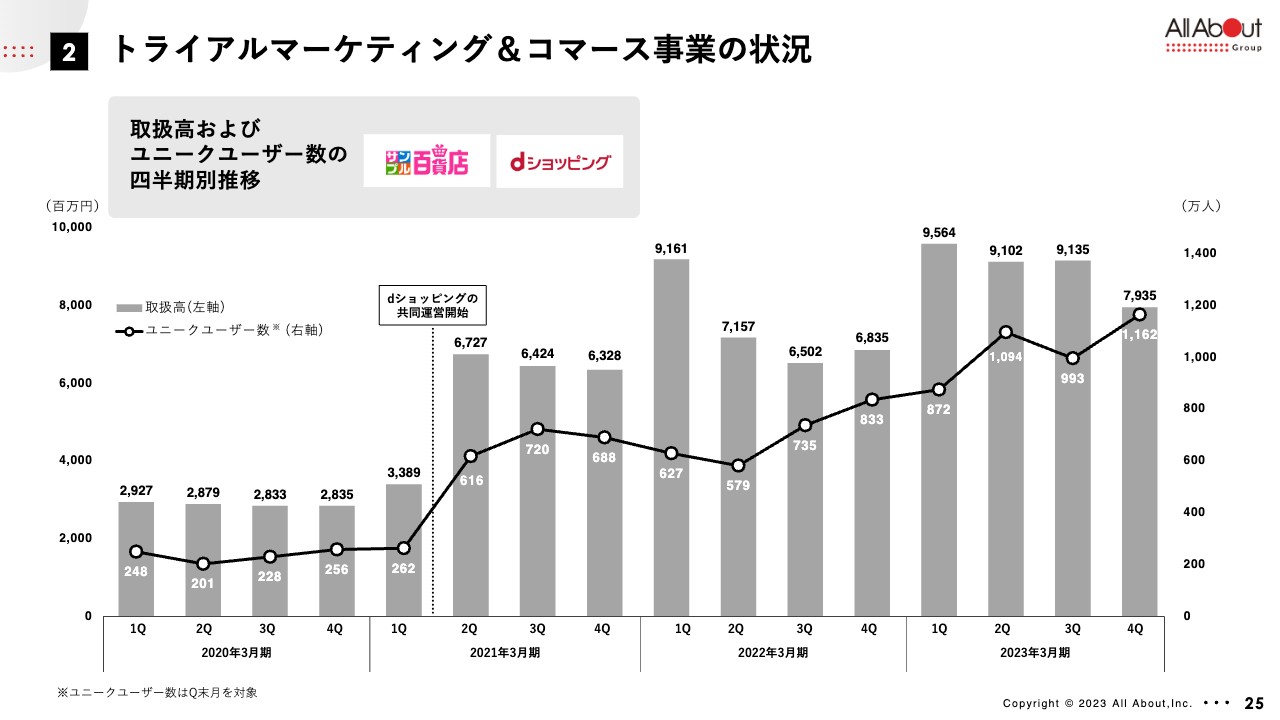

トライアルマーケティング&コマース事業の状況

ユーザー側の指標についても触れます。トライアルマーケティング&コマース事業、具体的には、「サンプル百貨店」「dショッピング」事業になりますが、それぞれを合算したユーザーの指標を折れ線グラフに示しています。ここ数年、事業の拡大とともにユーザー数も堅調に伸びています。

棒グラフは、事業全体の取扱高、GMVですが、こちらも通年でどんどん伸びています。引き続き、これからもこのベクトルで伸ばしていこうと考えています。

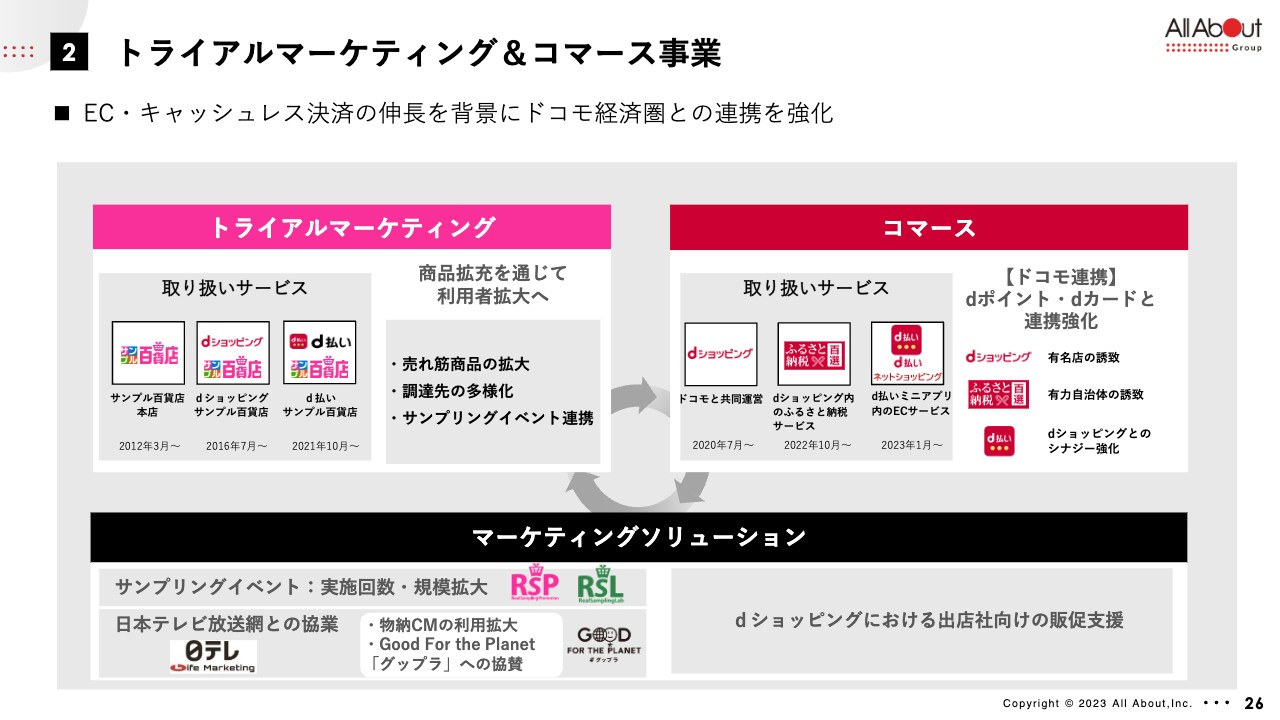

トライアルマーケティング&コマース事業

トライアルマーケティング&コマース事業の取り組み全体について整理した図を示しています。構成要素が3つあります。このセグメントにおいて中心となってスタートしたのが、スライド左上にあるトライアルマーケティング事業の「サンプル百貨店」です。

「サンプル百貨店」を皮切りに、「dショッピング」内の「サンプル百貨店」という位置づけの「dショッピングサンプル百貨店」、「d払い」キャッシュレス決済のアプリを接点とした「d払いサンプル百貨店」と、「サンプル百貨店」自身も拡大展開を図ってきました。

こちらについては、商品拡充を通じて利用者の拡大をまだまだ行うことができるとして、さらに拡張していきます。

昨今、値上げ、インフレというムードがありますが、「サンプル百貨店」の普遍的な価値として価格優位性があります。安く商品をお試し買いできるという部分をより活用しながら、拡大させていきます。

コマースと記載しているのが、「dショッピング」の事業です。NTTドコモと共同運営で「dショッピング」を始めて、こちらも取扱高を数倍に伸ばしています。さらに新たな取り組みとして、「dショッピングふるさと納税百選」やキャッシュレス決済「d払い」アプリを接点とした、「d払い」ミニアプリ内のECサービスを始めました。我々は、ドコモ経済圏との連携強化を図りながらさらなる成長が図れると考えています。

この2つの事業を下支えし、連携するかたちでマーケティングソリューションがあります。こちらは、「dショッピング」や「サンプル百貨店」に商品を提供しているメーカーに対して販売促進の支援を行う事業です。

さらに、独自でサンプリングイベントを頻繁に開催しています。コロナ禍でリアルなイベントをオンラインに移行しており、この部分の規模拡大を図っています。また、資本業務提携先である日本テレビとの協業で、スポットCMの出広を物納で実現できる「物納CM」を始めており、好評を博しています。

我々はEC分野において独自性を持っているため、このような三位一体の構造で事業を展開することにより、ますます成長できると確信しています。

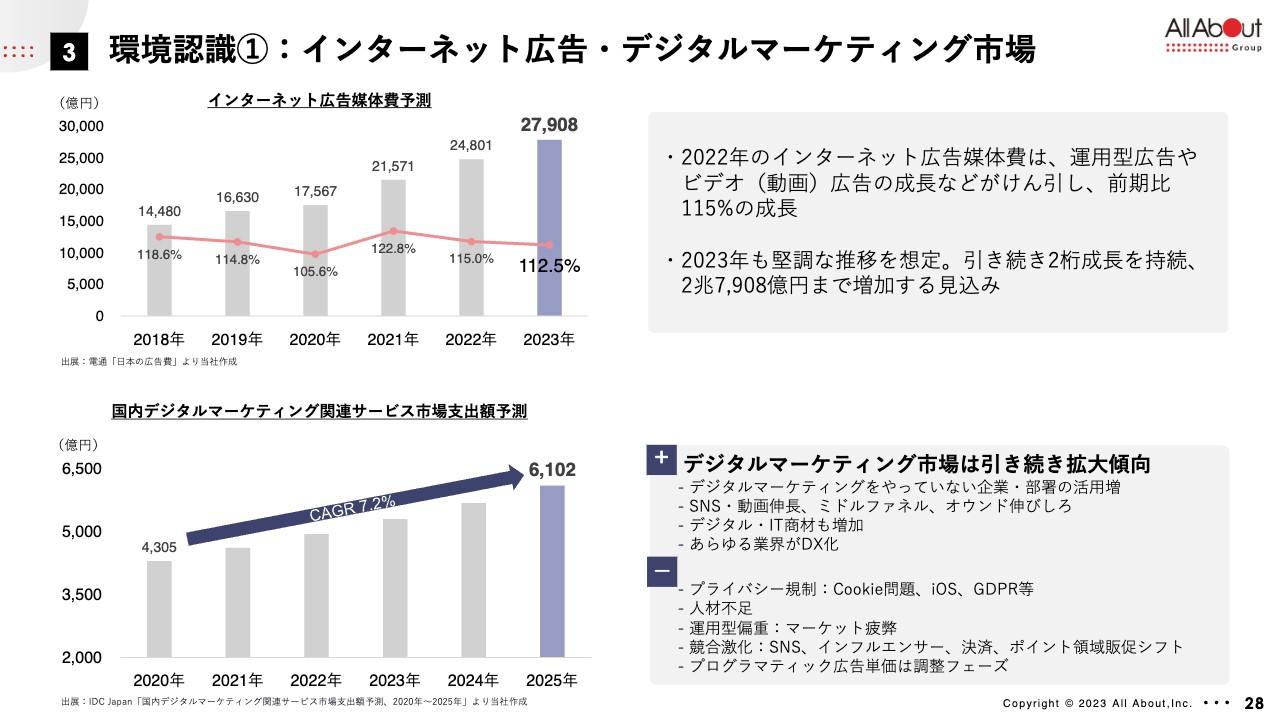

環境認識①:インターネット広告・デジタルマーケティング市場

最後に、2024年3月期の業績見通しについてご説明します。まずは、業績見通しの前提となる環境の見立てです。

マーケティングソリューションセグメントにかかわる環境の見立てとして、インターネット広告、デジタルマーケティング市場について、感じたことをお伝えします。

スライド上段のグラフは、インターネット広告媒体費の推移です。2022年は前期比15パーセント増と2桁成長を継続し、2023年も2桁成長が見込まれています。社会のデジタル化・DX化を背景に、デジタル市場は今後も拡大していくと確信しています。したがって、我々は成長している環境に身を置いているということです。

下段のグラフは、国内のデジタルマーケティング関連サービス市場の推移です。こちらの市場もインターネット広告市場と同様、デジタル化の加速を背景に市場拡大が認められています。我々はこのような大きなプラスの背景を活用しながら、しっかりと成長し続けます。

一方で、この環境には課題もあります。スライド右下には、プライバシー規制の問題、またIT領域での人材不足が記載されていますが、この人材採用が大変になっています。また、今まで競合ではなかった企業が参入してくるなど、さまざまな競合が現れてきています。

先ほど決算報告の中でもご説明しましたが、業界標準の広告手法であるプログラマティック広告単価が数年前と比べて大幅に下落しており、調整フェーズに入っています。コロナ禍の影響もあり、今後この部分が大きく伸びることはないということが、課題の1つです。

課題はありつつも、全体として市場は拡大しています。我々の強みを活かせるコンテンツマーケティング領域にフォーカスし成長を図っていく戦略のもとでは、これらの環境としてはプラスだと考えています。

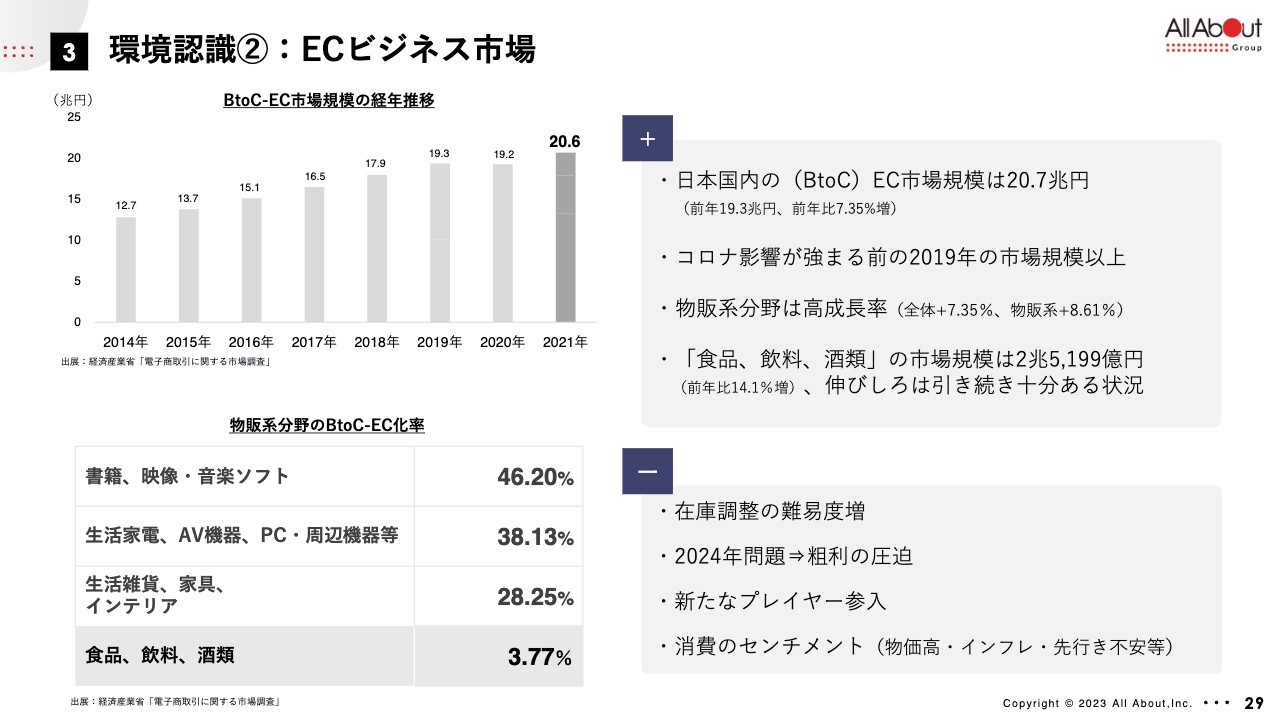

環境認識②:ECビジネス市場

コンシューマサービスセグメント領域のECビジネス市場についてご説明します。スライド左上のグラフをご覧のとおり、ECビジネス市場は年率約7パーセントから8パーセントで成長し続けています。

日本の国内EC市場規模は20兆円を超えており、引き続き同じベクトルで伸びていくと予測されています。新型コロナウイルスの影響が強まる前の、2019年の市場規模を上回る成長を見せており、今後も拡大が期待されます。また、サービス系・物販系とありますが、我々が強い分野として、特に物販系の高い伸び率が期待されています。

スライド左下に「食品、飲料、酒類」と記載されていますが、こちらは他の商材分野に比べてEC転化率が低く、我々の得意領域はまだ伸びしろがあると考えています。この領域だけでも市場規模が2兆5,199億円あるため、しっかりと取り組んでいく価値のある領域だと考えています。

一方で課題となる可能性があるのは、コロナ禍を経て、さまざまなメーカーで生産調整が起こっていることです。我々は、そこから在庫を仕入れて販売する「サンプル百貨店」というモデルが中心です。そのため、過去からの流れとは異なる生産調整が起こることで、在庫調整の難度が増す可能性があります。

また、2024年問題として公開されているとおり、物流、特に宅配コストの増加が見込まれていますし、このEC領域において新たなプレイヤーも参入してきました。また、我々は何よりも値上げについて考えています。インフレの影響で消費のセンチメント、消費の重みが感じられるため、我々はそのような課題にも対応していく必要があると考えています。

しかし、市場全体としては成長市場であり、我々のサービスも取扱高ベース400億円に迫る規模に成長しています。また、これまでに蓄積してきたアセットもあり、今後も大きな成長が期待できます。我々は、市場の成長を超えるかたちで成長を進めていきたいと考えています。

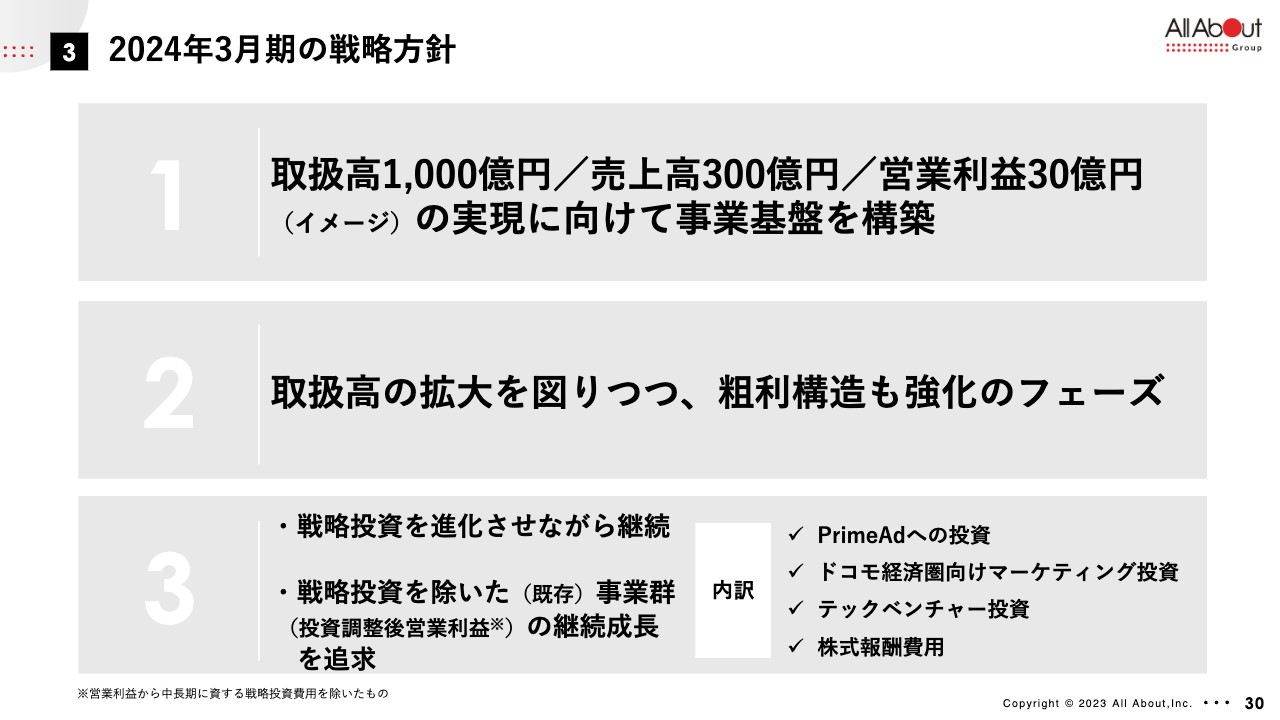

2024年3月期の戦略方針

以上のような環境認識のもと、2024年3月期においても戦略方針を3点掲げています。基本的には前期に掲げているものと変わりません。1点目として、グループ全体の取扱高1,000億円、売上高300億円、営業利益30億円の達成に向けて、事業基盤のさらなる構築と強化を図っていきます。2点目としては、昨期の方針に加えて取扱高の拡大を図りつつ、粗利構造にも注視しながら強化していきます。

3点目については、前期に引き続き目標を実現するための戦略投資を行い、さらに進化させていく予定です。また、戦略投資を除いた事業群も、粗利構造の強化を含めて成長を図ります。戦略投資の対象については、前期と同じ内容を継続する考えです。

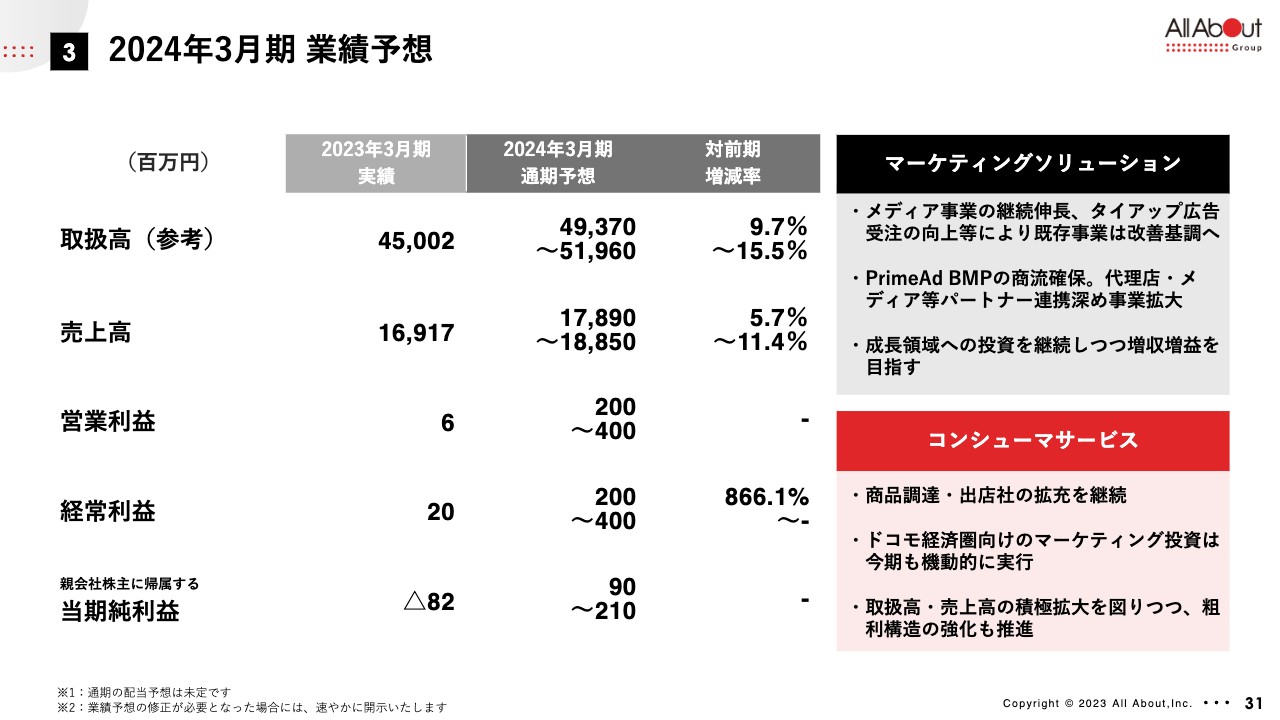

2024年3月期 業績予想

収益の予測についてはスライドに記載のとおりです。コロナ明けとはいえ、前期と同様に環境の不確実性があり、我々は必要に応じて新しい投資を行っていきます。そのような変化もあるため、レンジというかたちで各指標を示しています。

取扱高は参考程度にとどまりますが、当期については500億円前後のレンジで予想しており、しっかりと伸ばしていきたいと考えています。また、売上高も180億円前後ということで、拡大させていきたいと考えています。

前期は戦略投資が課題となっていましたが、利益側面においても、調整後営業利益または営業利益を大きく改善させていきます。全体感はスライドの表をご覧ください。背景については先ほどからご説明しているため、割愛します。

全体感ならびにセグメントの補足、当期の収益予測についてご説明しました。事業が多岐にわたり複雑になりましたが、私からの説明を終わります。参考資料としていくつか補足していますので、ご覧ください。

不確実なマーケット環境や社会環境が続きますが、チャンスが多いという実感が強くありますので、引き続きご支援を賜れると幸いです。ご拝聴いただきまして、ありがとうございました。

質疑応答:プログラマティック広告単価の今後の見立てについて

「マーケティングソリューションセグメントにおいて、プログラマティック広告単価というものが説明にあったが、今後の見立ては計画上どう読んでいるのか?」というご質問です。

当期において、単価が大幅に上昇することは見込んでいません。先ほどご説明したとおり、単価自体は新型コロナウイルスの影響で下がった部分もありますが、業界全体の調整期のタイミングではないかと考えているためです。

具体的には、例えば人間ではなくシステムがクリックした広告をカウントして請求する不正クリックの問題や、コンテンツにそぐわない商材や広告表現といった問題など、業界全体で、本来の広告のあり方と異なる、バブルのような現象が見られたと業界では捉えています。私自身もその認識を持っています。

広告の単価は基本的にオークション形式で、需要と供給のバランスで決まります。閲覧ユーザー数は増え続けているため、広告の在庫表示量、つまり供給サイドが増えています。一方、需要サイドでは、これまで上記に挙げた問題に関連するギミックによりバブル的に増加していましたが、今後は解消されていきます。また、新型コロナウイルスの影響により景気感も変化しています。こういったことにより、需要側は適正化され、広告単価は下がっていくというのが、この間に起こっていることです。今後も大幅な単価の上昇は見込めないと考えられます。

先ほどお伝えしたとおり、我々はその中でもマーケット平均値を上回っています。したがって、しっかりとその位置を堅持しながらユーザー数を伸ばしていくことで、収益化を図っていけると考えています。

質疑応答:2024年問題を含めた物流費について

「コンシューマサービスセグメントにおいて、2024年問題を含めた物流費の件について教えてください」というご質問です。

こちらについては、「サンプル百貨店」事業が大きな影響を受けます。同事業は「お試し買いサイト」というサービスを行っており、「お試し費用」という価格で、例えば飲み物や食品などを市販価格の3分の1から半額でお試し買いできます。それを自宅にいながらできるサービスです。

この価格には配送費も含まれているため、「サンプル百貨店」内での配送費は原価となり、その部分が上がる場合、影響を受けることになります。過去にも何度か値上げはありましたが、2024年度に法律改正や働き方改革があり、すでに宅配事業者から値上げの要請が来ていることも事実です。

これに対して、価格面や我々の企業努力により吸収できる部分があります。価格に転嫁しなければ利益の毀損が発生する可能性もある一方、価格競争力が上がり、規模が拡大する一面もあります。そのような部分も含め、しっかりと対処していきたいと思います。

また、物流費の問題は大きく2つのパートに分かれます。1つは、今お伝えした配送費の部分です。もう1つは、先の説明の中でもお伝えした倉庫などのオペレーション費用です。当該期における物流費の上昇は、倉庫側のエクストラコストによるものです。配送費については2024年に向けた話になります。

我々は当該期に、倉庫の手当をエクストラでこなしました。今年度はさらなる取扱高の拡大に向け、新たな物流倉庫の検討を含め全体のコスト構造を改善し、生産性を向上させる方策を打ち出していきます。

このようにして、配送費の値上げへの対応力をさらに高めていきます。

江幡氏からのご挨拶

「コロナは明けた」と言われていますが、事業環境を取り巻く社会環境においては、まだ不確実な部分が多く、日本経済全体の不確実性もあります。しかし、我々はDXをつかさどるプレイヤーとして、両セグメントにおいてしっかりと成長を図っていけると考えています。

当期も含め、引き続きご支援を賜りますようお願い申し上げまして、本日の決算説明会を締めたいと思います。本日はお忙しい中ご参加いただきまして、ありがとうございました。

スポンサードリンク