関連記事

GLM、通期予想の経常利益20億円の目標達成も視野に 高水準の仕入を継続し中計達成に向けて順調な進捗

GLM、通期予想の経常利益20億円の目標達成も視野に 高水準の仕入を継続し中計達成に向けて順調な進捗[写真拡大]

目次

金大仲氏(以下、金):株式会社グローバル・リンク・マネジメント代表取締役の金大仲でございます。どうぞよろしくお願いいたします。本日は会社概要、2022年2月に発表した「GLM VISION 2030 長期構想」と2022年中期経営計画、直近の決算状況、株主還元の4点についてご説明します。

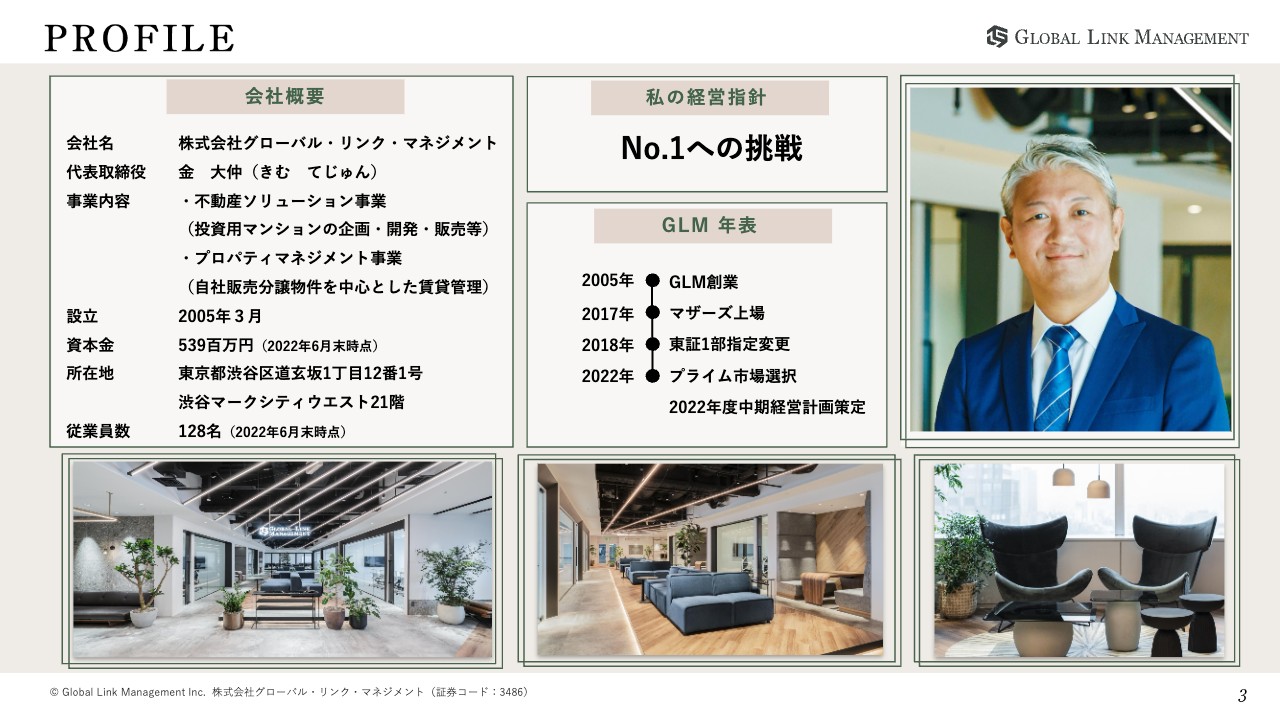

PROFILE

金:会社概要と、簡単に私の自己紹介をします。私は創業社長で、現在も社長を務めている金大仲と申します。本社は渋谷マークシティウエストにあり、2022年6月時点の従業員数は128名です。

私の経営指針は「No.1への挑戦」と掲げ、事業だけでなくさまざまなことに挑戦していくことを大切にしています。GLMの年表としては、2005年に創業し、2017年に東証マザーズ市場に上場、1年で東証1部に市場変更して、今年プライム市場を選択しました。

坂本慎太郎氏(以下、坂本):創業のきっかけを教えてください。

金:私は横浜市の中華街出身です。金大仲という名前ですが、在日コリアン3世です。祖父母と父が朝鮮半島の韓国から日本に渡り、私自身は日本で生まれ育ちました。中華街には華僑の方が多く横浜は港町ですので、インターナショナルスクールもたくさんあり、グローバルな環境で育ちました。

周辺の方は多くが商売を営んでいたため、幼少の頃から自分で起業して会社を経営したいと考え、30歳の時に会社を立ち上げました。

横浜中華街は、アジアで一番大きな観光地と言われています。その中で大きくなっていくお店というのは、不動産を増やしテナントを入れ、不動産収益で財務体制を強化して成長することが多く、私はそれらを見て育ったため不動産収益に非常に興味を持ち、不動産関係の事業を立ち上げました。

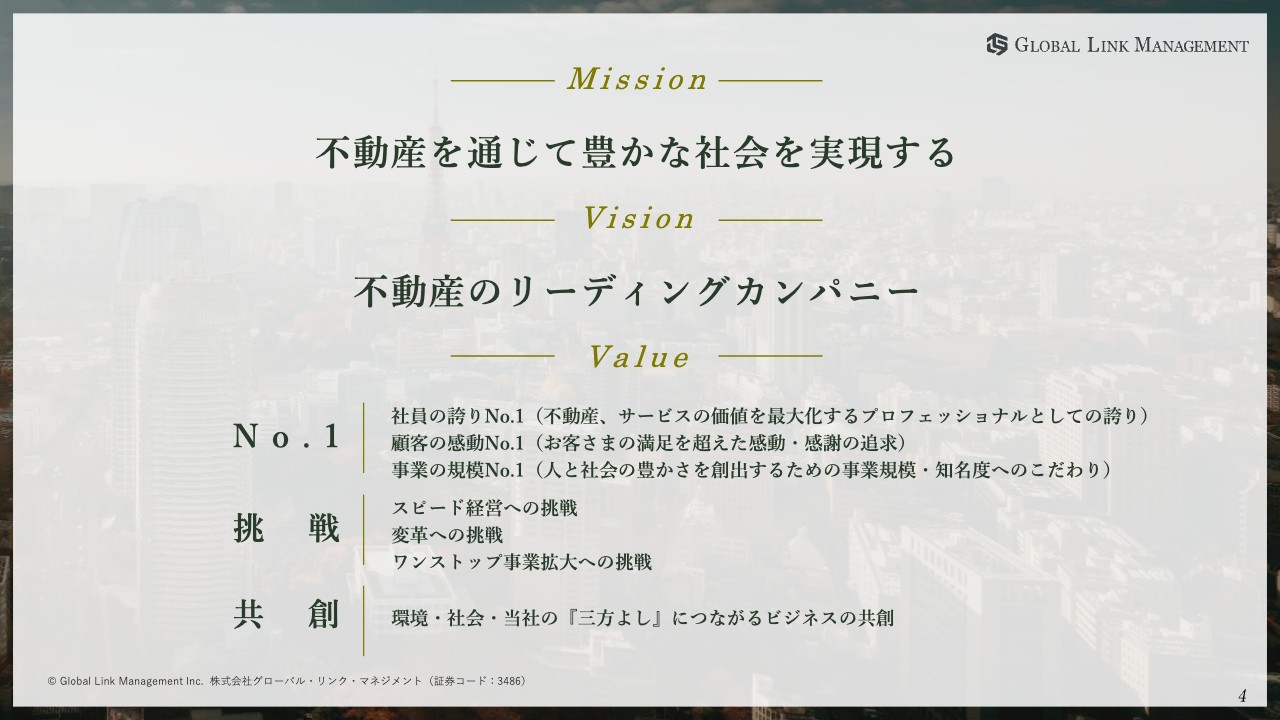

Mission Vision Value

金:企業理念です。Missionは「不動産を通じて豊かな社会を実現する」と掲げ、豊かな社会の実現のために、不動産を通じて環境や社会問題を解決したいと思っています。Visionは「不動産のリーディングカンパニー」です。

Valueも重要視しており、1つ目に経営指針でもお伝えしたとおり、No.1への挑戦として「社員の誇りNo.1、顧客の感動No.1、事業の規模No.1」と掲げています。このような価値観を、私自身、そして会社全体でも大事にしています。

2つ目は「挑戦」です。スピード経営を非常に意識しており、柔軟かつスピーディーに経営判断していきます。これまでリーマン・ショックや新型コロナウイルスなどの影響がありましたが、柔軟かつスピード経営によって乗り越えてきました。また、変革への挑戦やワンストップ事業拡大への挑戦も重要視しています。

3つ目は「共創」です。「環境・社会・当社の『三方よし』につながるビジネスの共創」を大切に考えています。

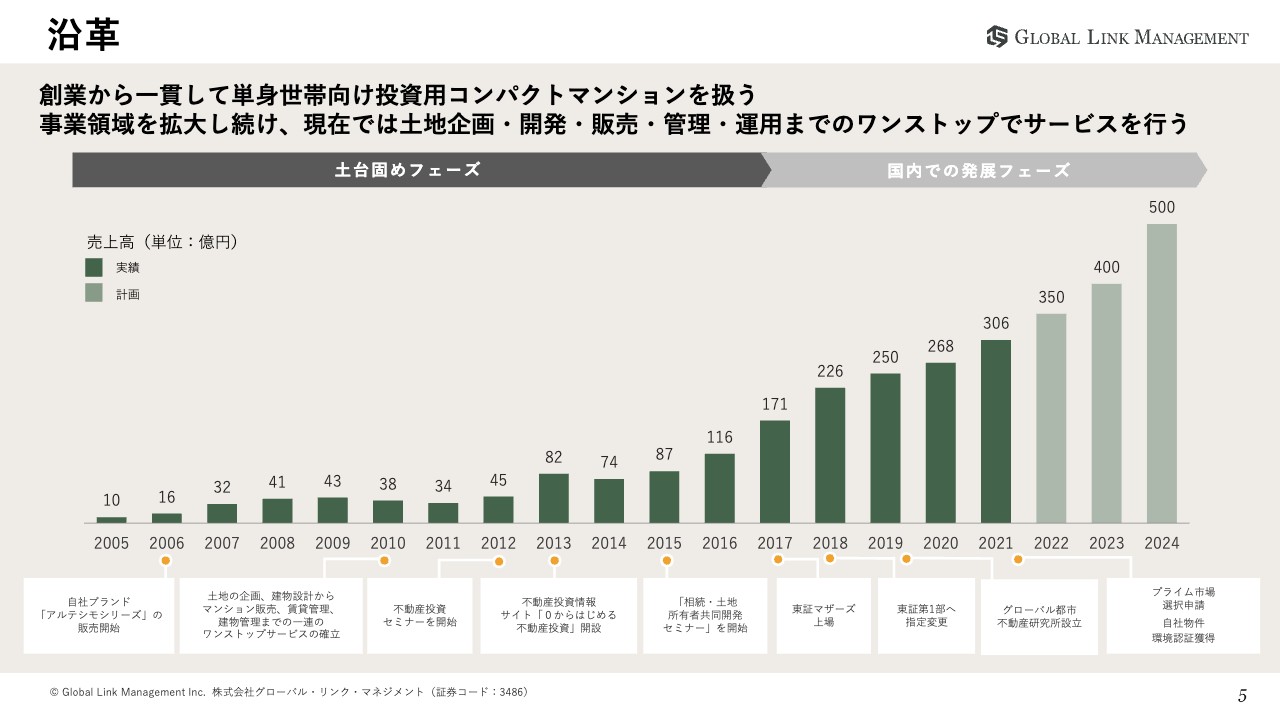

沿革

金:沿革です。当社は2005年に創業し、今年で18年目を迎えています。スライドに記載しているのは売上高の沿革です。右肩上がりに順調に推移しており、2021年の売上高は306億円と、300億円を超えています。中期経営計画では、2022年、2023年、2024年と大幅に売上を伸ばしていく計画を立てています。

坂本:御社は自社ブランドのマンション販売を行っていますが、創業当時は個別にマンションを販売されていたのでしょうか? そちらの経緯も簡単に教えてください。

金:2005年に創業し、2006年には自社ブランド「アルテシモシリーズ」を展開しています。

坂本:不動産業界をよく調べていますが、初めて知りました。詳しく教えてください。

金:基本的には、事業主と販売会社が分業しています。当社は販売会社として立ち上がり、初年度の売上高は10億円、翌年も16億円と強い販売力を持ち、区分ではなく1棟販売もできるのではないかと事業主から評価いただいたため、2年目から自社ブランドを展開しています。

坂本:1棟建てるとなると、お金、時間もかかりますが、与信が厳しかったのではないでしょうか?

金:後ほどご説明しますが、これがオフバランス開発を進めるきっかけになっています。事業主と販売会社が分業しているケースが多いため、販売力があると自社ブランドが確立できます。さらに財務力がついてくると、土地を取得して自社企画のマンションを作ることができる流れになっています。

坂本:後ほど質問もあるかと思いますが、リーマン・ショックの時の様子を教えてください。

金:2008年にリーマン・ショックがありましたが、当時の売上高は約40億円でそれほどの規模ではなく、販売できる在庫だけを仕入れていました。多くの在庫を抱えていなかったため、大きなトラブルはなく乗り切ることができました。

坂本:その経験も後につながるわけですね。

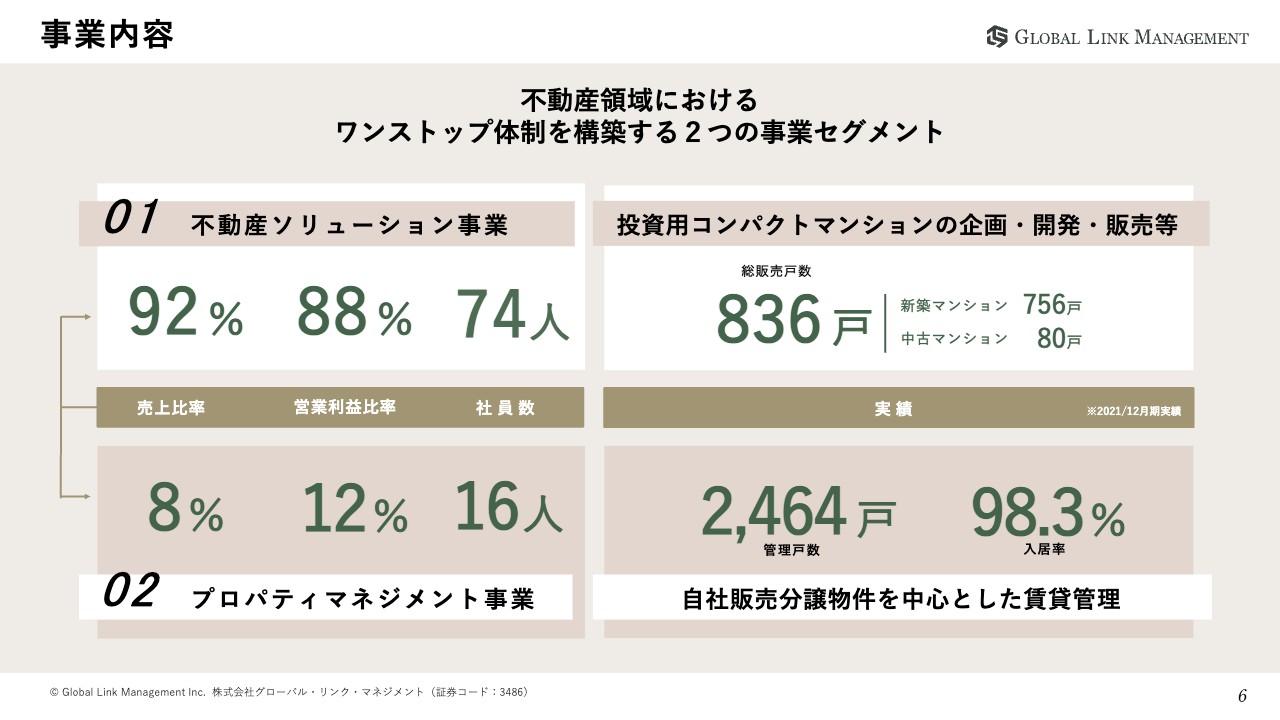

事業内容

金:事業内容です。不動産ソリューション事業と、プロパティマネジメント事業の2つのセグメントから成り立っています。不動産ソリューション事業は約9割を占め、企画・開発・販売等を行うフロー収益となっています。商材は投資用のコンパクトマンションの企画・開発・販売が中心です。昨年の総販売戸数は836戸で、そのうち新築マンションが約9割の756戸、中古マンションが80戸となっています。

プロパティマネジメント事業の売上比率は10パーセント弱で、ストック収益になります。今後はこちらでストック収益の比率を上げていきたいと考えています。

主力ブランド ARTESSIMO(アルテシモ)シリーズ

金:当社の主力ブランドの「アルテシモシリーズ」の特徴をご説明します。1つ目の特徴はコンパクトマンションが中心であることです。コンパクトマンションとは25平米から50平米の単身世帯向けのマンションで、単身者から小さな子どもが1人いる3人家族くらいまでが住める広さになっています。

2つ目の特徴は「東京の3チカ物件開発」ということです。「3チカ」とは「駅からチカい(近い)」「都心からチカい(近い)」「高いチカ(地価)」を表しています。駅から徒歩10分圏内、山手線から30分圏内で、長期的にニーズが見込めて人口動態の流入が多いエリアです。

坂本:「東京の3チカ物件開発」として、立地の特徴を大事にされているようですが、「アルテシモシリーズ」の内装やハード面の特徴を教えてください。

金:ハード面では、環境配慮型という付加価値をつけています。いわゆる「ZEH」「BELS」という環境認証を取得しています。

ソフト面では、デザインは高級感がありながらバイオフィリックデザインを採用し、自然を感じる光やグリーンを取り入れ、リラックスして生活できるようになっています。おかげさまで、入居率は11年連続で98パーセント以上となっています。

坂本:非常に高い入居率ですね。コロナ禍でもこの状況が続いていたのでしょうか?

金:実は新型コロナウイルスの流行前の入居率は99パーセントでした。今はまた99パーセントに戻り、ほぼ満室で稼働しています。

坂本:ソフト・ハード面と、立地戦略が上手くいっていますね。

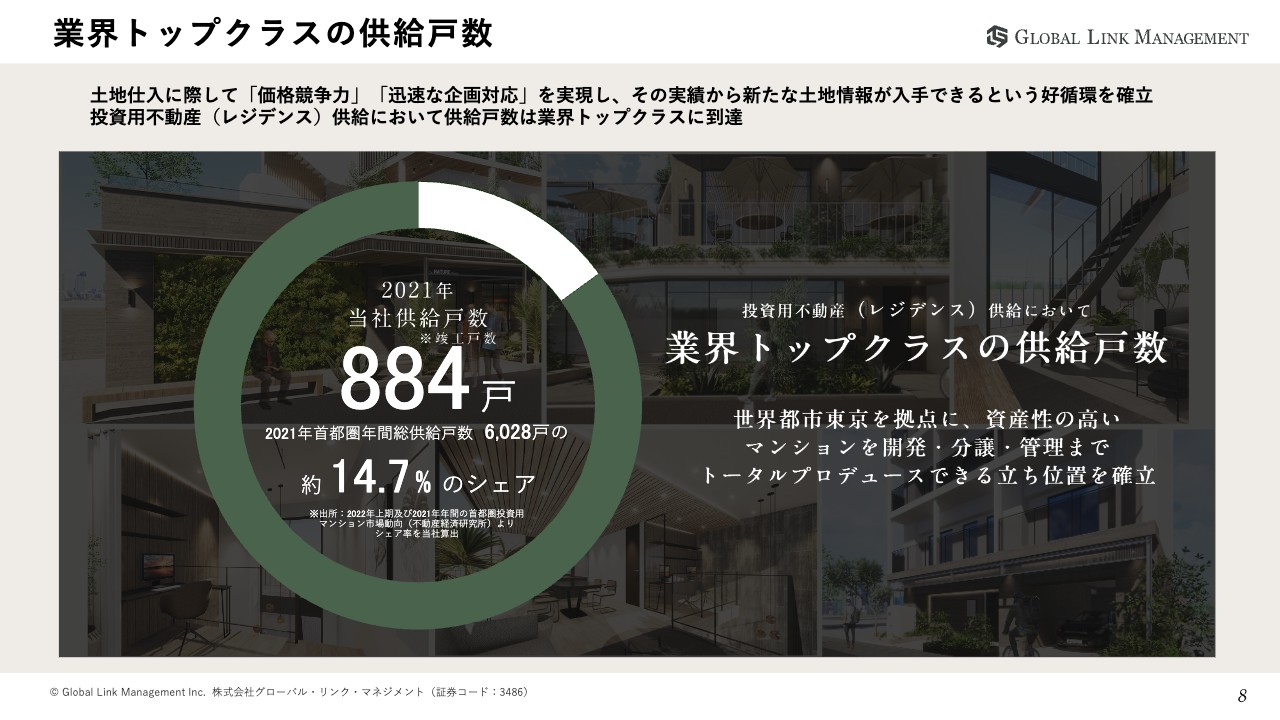

業界トップクラスの供給戸数

金:投資用不動産(レジデンス)の供給戸数は業界トップクラスとなっています。不動産経済研究所が出しているデータによると、単身者用のレジデンスは年間総供給戸数で約14.7パーセントのシェアとなっていますが、今後3年でシェアNo.1を目指していきます。

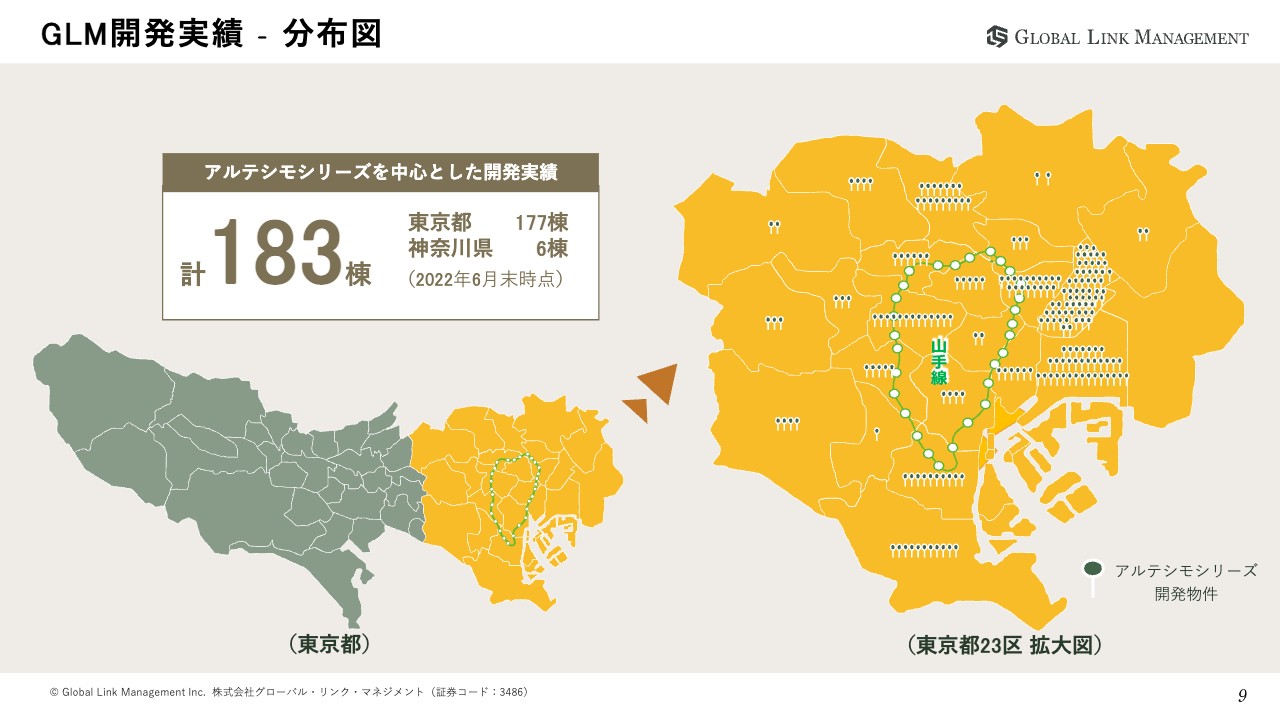

GLM開発実績 分布図

金:当社は、これまで基本的に東京23区を中心に展開してきました。東京都は東西に長く、そのうち23区の面積は30パーセントくらいで、中心に山手線が走っています。スライドに記載している地図で、ポイントがついている部分が当社の開発エリアです。全部で183棟あり、東京都が177棟、神奈川県が6棟という実績になります。

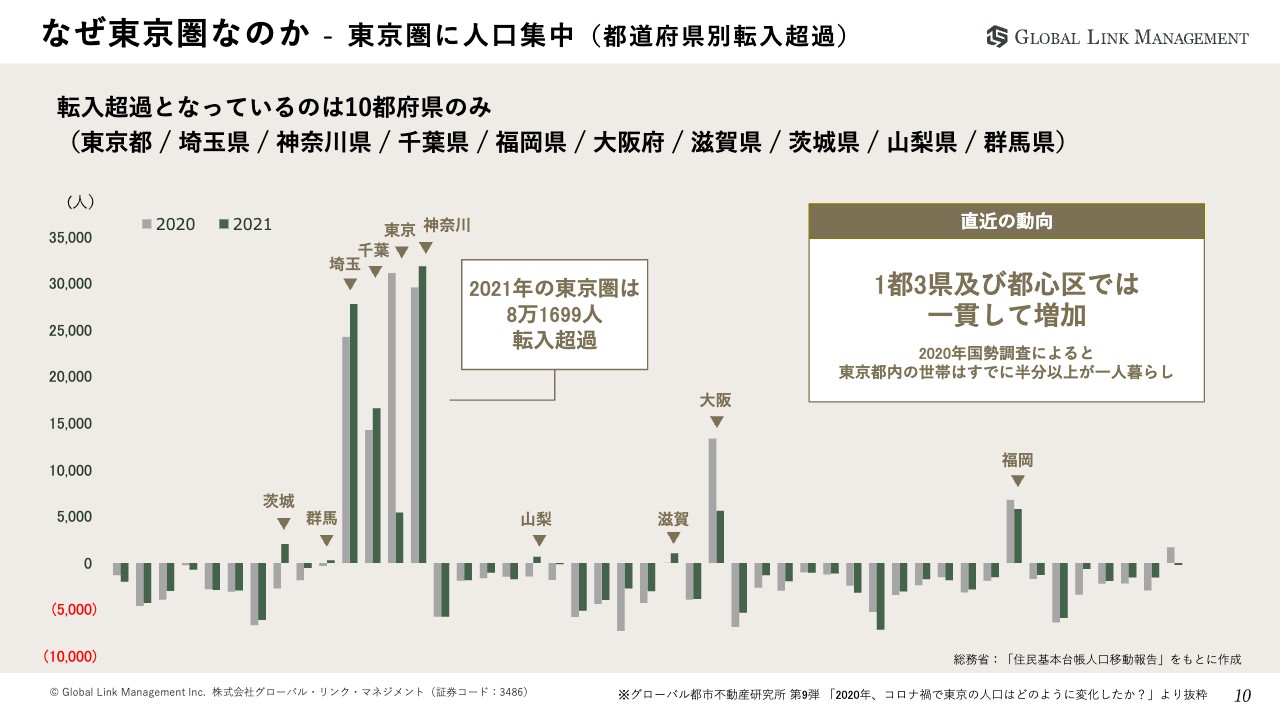

なぜ東京圏なのか 東京圏に人口集中(都道府県別転入超過)

金:スライドに記載しているグラフは、直近2年間の都道府県別転入超過数です。コロナ禍の2020年と2021年も、東京都・神奈川県・千葉県・埼玉県の東京圏に限り、非常に人口が増えていることがわかると思います。

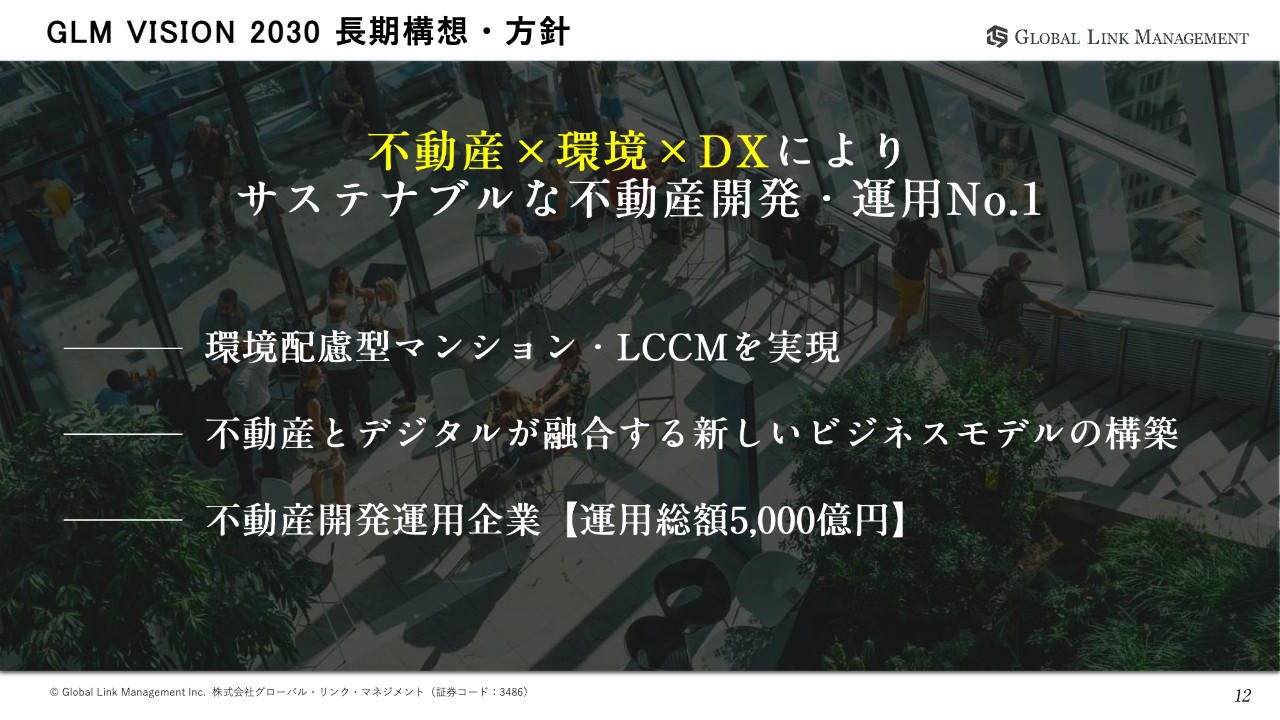

GLM VISION 2030 長期構想・方針

金:2月に「GLM VISION 2030 長期構想」と中期経営計画を発表しました。「GLM VISION 2030 長期構想」は、2030年に向けて「不動産×環境×DX」により、サステナブルな不動産開発・運用No.1を目指しています。

具体的に、環境では環境配慮型マンション・LCCMを実現し、DXでは不動産とデジタルが融合する新しいビジネスモデルを構築し、不動産開発運用企業として運用総額5,000億円を目指していきます。

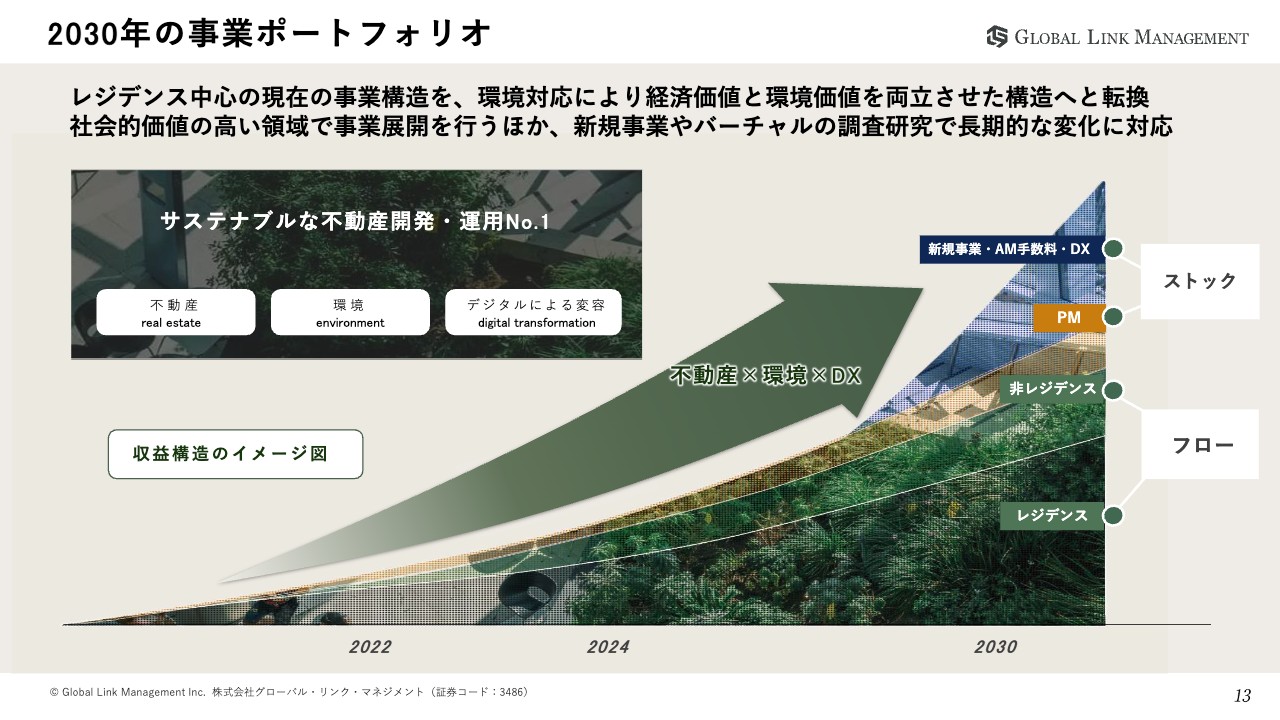

2030年の事業ポートフォリオ

金:2030年までの事業ポートフォリオです。今後、一気に事業を加速させていきたいと考えています。

2022年中期経営計画 - 2024年計画

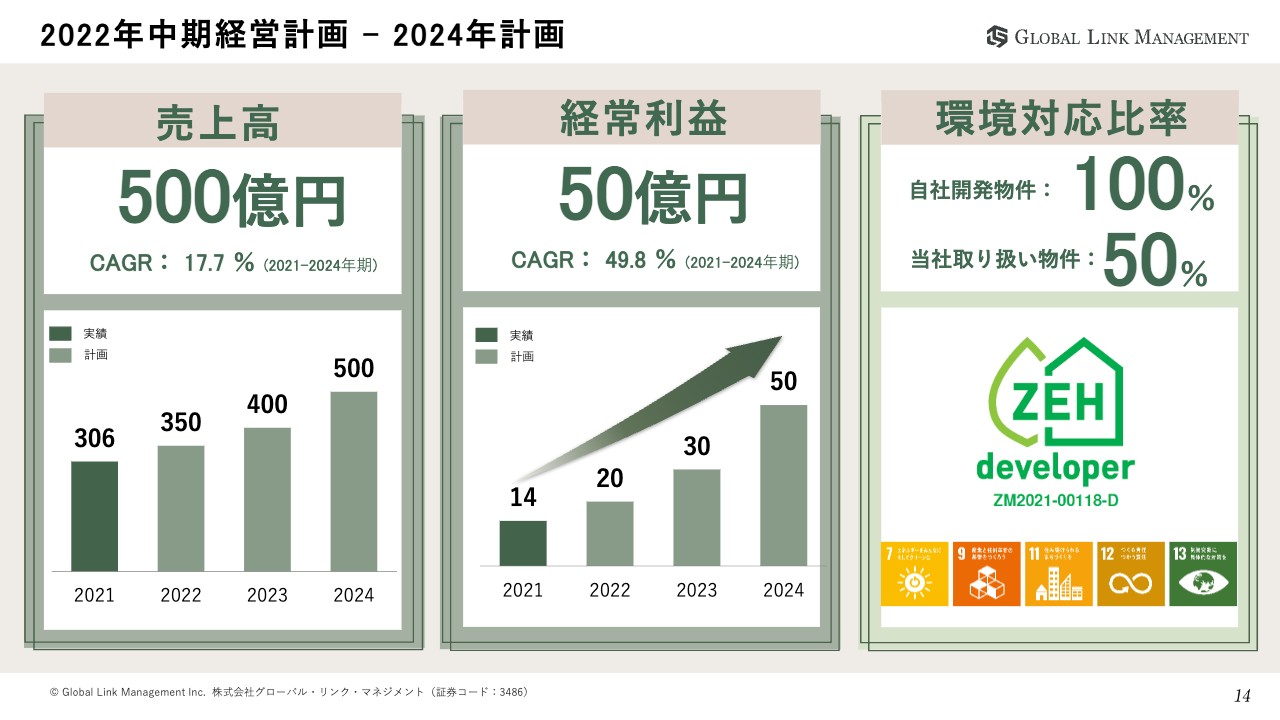

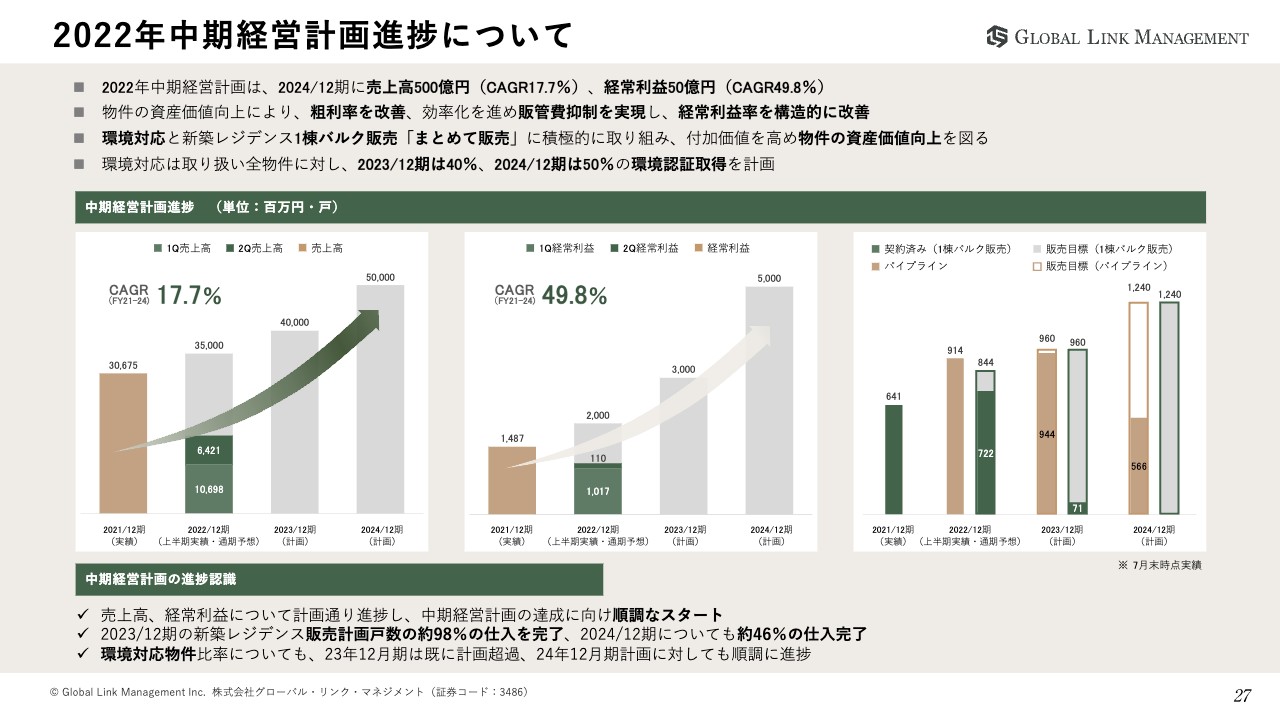

金:本年2月に発表した中期経営計画のKGI(経営目標達成指標)です。売上高は500億円、CAGR(年平均成長率)17.7パーセントです。2021年の売上高306億円から、2024年には500億円まで伸ばしていきたいと思っています。

経常利益は50億円、CAGR49.8パーセントです。2021年の経常利益14億円でしたが、2022年は20億円、2023年は30億円、2024年には50億円に伸ばしていきます。環境対応比率は、自社開発物件は100パーセント、当社取り扱い物件は50パーセントを目指していきます。

2022年中期経営計画 中期経営方針・成長戦略

金:非常に角度の高い成長率を目指していますが、目標を達成していくために4つのポイントがあります。まずは資産価値を向上させ、次に販売効率を上げて利益率を高めていきます。さらに新しいセグメントを確立し、事業エリアを拡大します。

資産価値の向上 ESG不動産の特徴とメリット—※Great Repricing

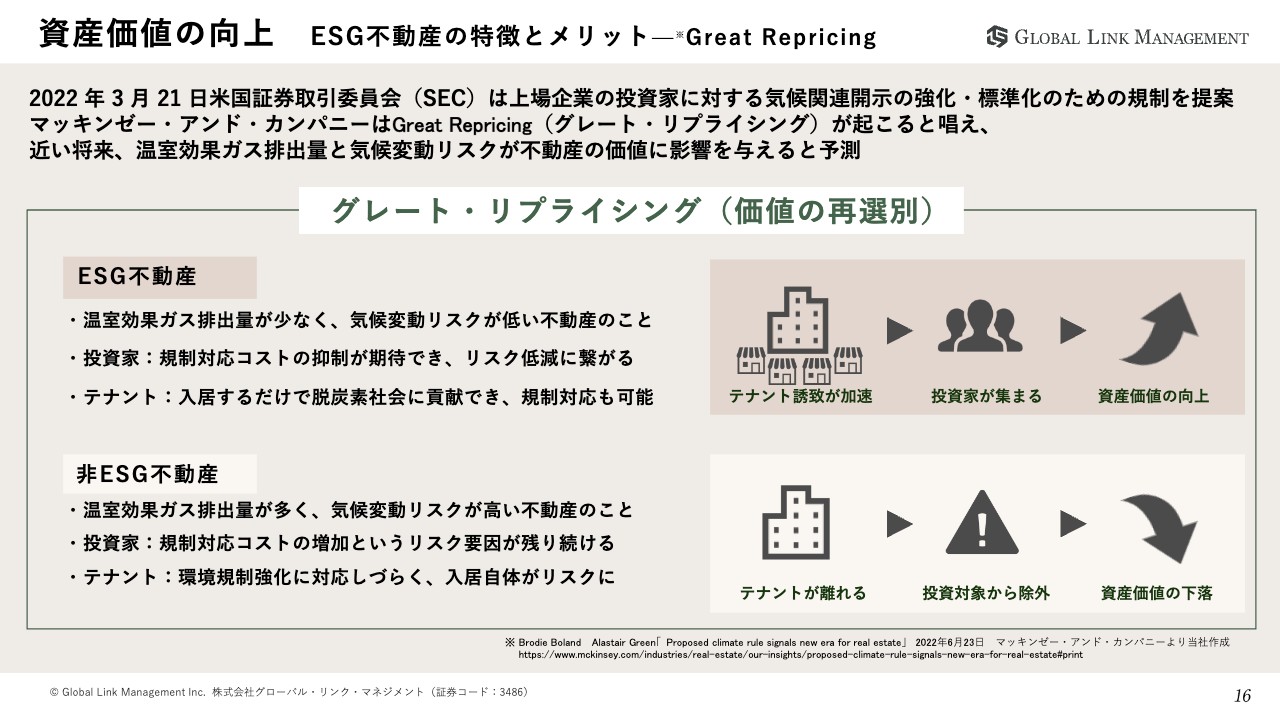

金:資産価値の向上として、ESG不動産に取り組んでいます。今年3月に、米国証券取引委員会(SEC)が上場企業の投資家に対して、気候関連開示の強化・標準化のための規制を提案しました。

これに対してマッキンゼー・アンド・カンパニーは、Great Repricing(グレート・リプライシング)が起こると唱え、今後、ESGに対応している不動産と対応してない不動産では資産価値が大きく変わると予測しました。グレート・リプライシング(価値の再選別)が起こり、隣接している建物でもそれぞれ資産価値が変わってくると言われています。

坂本:今までは、極端に変わらない条件であれば、隣接している不動産の価値はだいたい一緒でした。それが環境に配慮しているかしていないかで変わってくるという話ですね。新築は対応しやすいと思いますが、既存物件は改築が可能でしょうか? それとも限界があるのか教えてください。

金:実はESG不動産にはさまざまな指標があります。建てる段階、完成後の運用する段階でそれぞれ基準が設けられています。特に当社のコンパクトマンションは、建築確認を取る前の段階で認証を受けなければならず、完成後は難しくなります。

オフィスや商業系のビルは改修工事により、ハード面で認証を取得することは可能です。その後は、グリーンビルディング認証を取得する流れになっています。

坂本:認証を取得するにはそれなりのコストがかかるため、最初から取得できているもののほうが価値は高いということですね。

金:おっしゃるとおりです。ですので、レジデンスに関しては建てる前に認証を取得し、なるべくその段階での資産価値を上げていきたいと思っています。

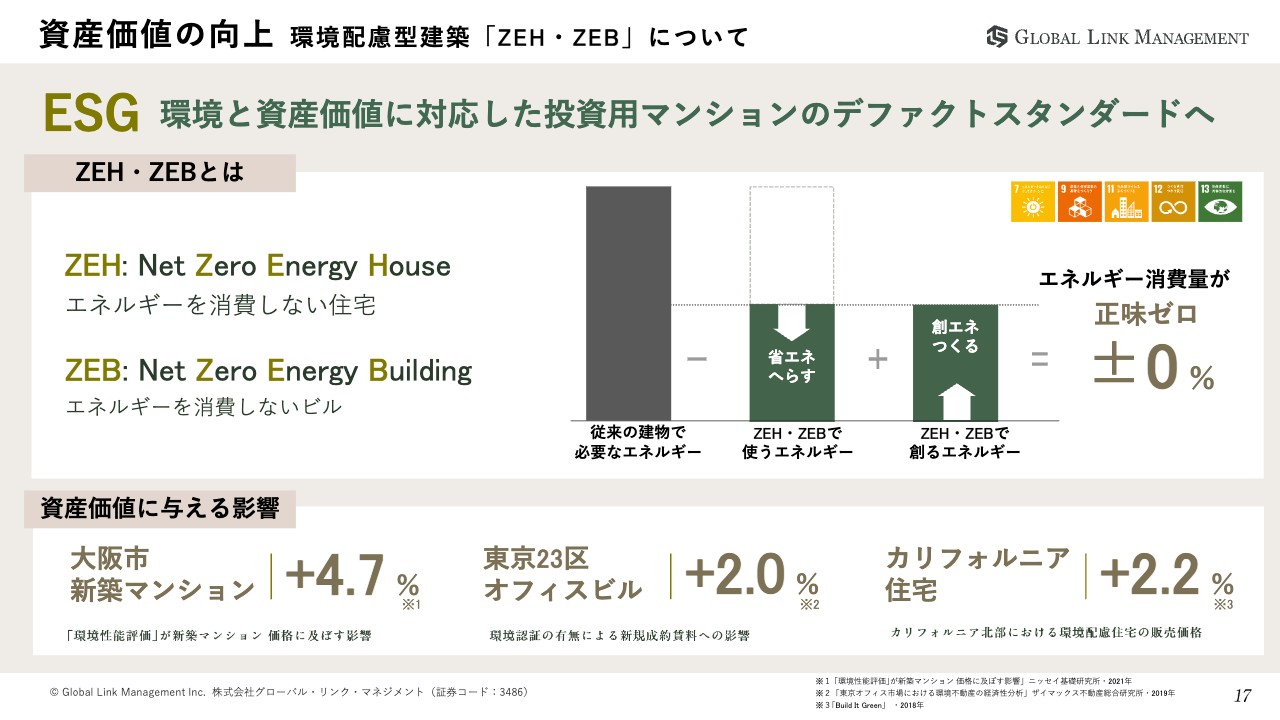

資産価値の向上 環境配慮型建築「ZEH・ZEB」について

金:ESGについてです。環境配慮型建築として、住宅には「ZEH(ネット・ゼロ・エネルギー・ハウス)」、マンションには「ZEH-M Oriented(ゼッチ・マンション・オリエンテッド)」があります。我々はこれらを標準仕様としており、今年2月にZEHデベロッパーとして認証されました。

実際に、資産価値に与える影響として、カリフォルニア住宅でプラス2.2パーセント、東京23区のオフィスビルでプラス2.0パーセント、大阪市の新築マンションでプラス4.7パーセントと、日本および海外の建築の売買価格・賃貸価格に影響が出ています。

坂本:売買価格は確かに高いですが、賃貸価格も高くなるのでしょうか?

金:環境配慮をしたESGのオフィス・テナント・住居は、実際のランニングコストも安くなるため、資産価値が上がります。また、会社として地球環境に配慮するためには、やはりそのようなビルを選ぶことになります。

坂本:レジデンシャルの利用に対しても、住宅補助を出す会社が現れるかもしれませんね。これはかなり興味深い取り組みだと思います。

金:これからは環境配慮型建築がスタンダードになり、日本でも2025年、2030年にはすべての建築に対して規制が入るといわれています。

資産価値の向上 環境配慮型建築「ZEHへの取組み」

金:我々は、先ほどお伝えしたコンパクトマンションや「3チカ物件」に「ZEH」認証を付けることにより、入居率や資産価値のさらなる向上を図る「アルテシモシリーズ」のブランド「Link To The Nature」について、開発・デザインをアップデートしてきました。

坂本:「ZEH」認証を得るには、一次エネルギーを20パーセント以上削減する必要がありますが、例えばどのような対応をしているのでしょうか? また、その方法に特殊性があるのか、競争力の観点からも教えてください。

金:ハード面では、断熱材を付加して壁を厚くし魔法瓶状態にします。そうすると熱を逃がさないため夏は涼しく冬は暖かくなり、一次エネルギーを減らすことができます。また、給湯器など節電、節水のための省エネ設備を設置することで、全体の消費エネルギーを20パーセントカットできます。このようにハードおよびソフトの設備を整備することによって「ZEH」の認証を取得しています。

坂本:こちらを一から実施するのは難しいですよね。

金:おっしゃるとおりで、コストがかかります。

坂本:したがってゴールが決まっていなければならず、やみくもに作るわけにもいかないのですね。

金:最終的にはこのような環境対応がコストを上回り、先ほどお話しした規制をクリアして価値の再構築へとつながるため、我々はいち早くすべての物件について認証を得ていこうとしています。

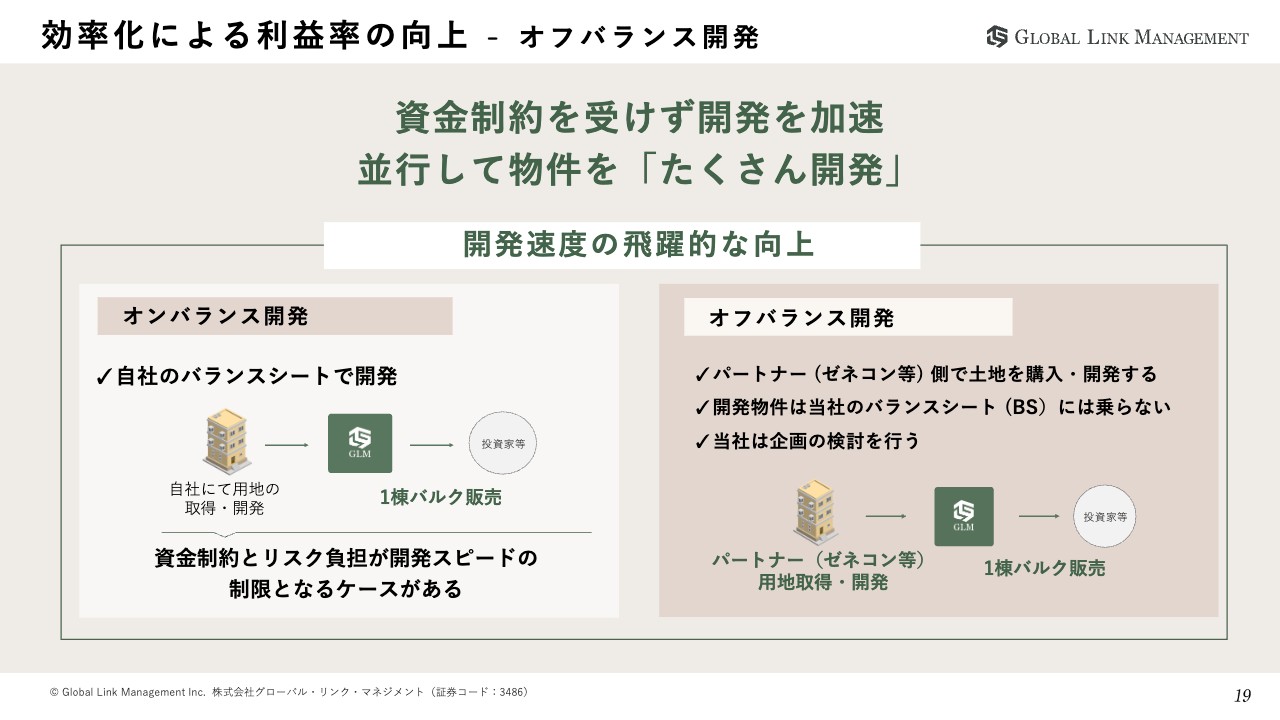

効率化による利益率の向上 オフバランス開発

金:効率化のための方法は2つあり、1つは仕入れ・開発、もう1つは販売です。開発に関しては、短期間で大量に開発する「オフバランス開発」を取り入れているのが特徴です。具体的には、自社のバランスシートで開発する「オンバランス開発」と自社のバランスシートで開発しない「オフバランス開発」を同時に進めています。

我々が借入れをして1年間で作る数には限度がありますが、ゼネコンを中心にパートナーの事業主と組むことにより、短期間で我々の指標・仕様にもとづいた物件を開発することができます。また、オフバランス開発を行うことにより、開発リスクを低減することも可能です。

坂本:この方法は非常に資金効率がよいと思います。特にオンバランス開発の場合は、土地を仕入れ、抵当をつけて借入れし、その上で建てるとなるとかなり煩雑になったり時間がかかったりすると思います。オフバランス開発に軸足を移したきっかけがあれば教えてください。

金:オフバランス開発を中心にしていこうと思ったきっかけは、やはりリーマンショックです。我々は販売を中心に行っており、それほど在庫を抱えていなかったため乗り切れたとお話ししましたが、リーマンショック以降は、多少利益率が高いオンバランス開発ができるようになりました。

一方オフバランス開発は、パートナーに事業利益が乗った状態で我々が購入するため、売上総利益率は若干下がります。しかし、すべてをオンバランス開発で行うのではなくオフバランス開発と両立して行うことにより、事業効率やスピード感が上がります。したがって、リーマンショック以降は、できるだけオフバランス開発を増やしていく戦略をとっています。

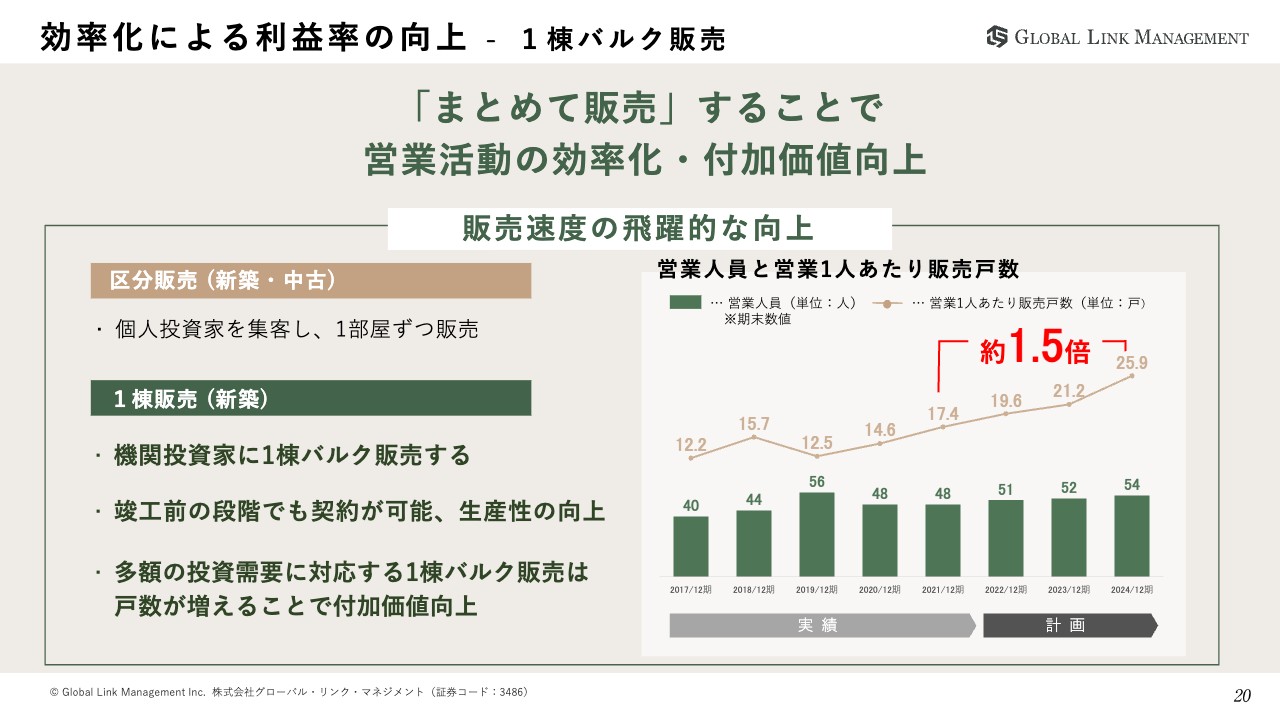

効率化による利益率の向上 1棟バルク販売

金:販売の効率化についてです。創業当初は、個人投資家の方に1部屋ずつ販売していましたが、現在、当社の戦略においては、まとめて販売する「1棟バルク販売」が特徴になっています。

坂本:同業者ではありませんが、不動産業者の中ではワンルームマンションを含めた販売がよくありますね。

金:2017年の上場以降、海外ないし国内の機関投資家に1棟で販売することが増えました。現在は1棟だけではなく、5棟、10棟、20棟をまとめて機関投資家に売却しています。1棟バルク販売は非常に効率がよく、販管費もかかりません。人件費を含めた販売コストもかなり抑えることができ、価値が安定します。一方で、完成してから1部屋ずつ販売する区分販売の場合は、完成しないとローンの評価ができません。

当社の1棟バルク販売は、基本的に完成前であっても建築確認ができれば売却できます。通常、土地を取得してから完成までだいたい2年かかりますが、この方法であれば1年くらいで売却できるため、計画も立てやすくなります。また、時間短縮によりマーケットリスクも回避できるため、営業活動の効率化や付加価値の向上につながっています。

「どうしてまとめて売ると付加価値が上がるの?」とよく質問を受けますが、株などと同じで、出来高が少ないと機関投資家がなかなか手をつけられません。我々の物件は基本的に有限ですので、まとめて売ることにより、1戸1戸を探さず多く購入したい機関投資家の手間が省けて価値が上がります。

坂本:1棟であれば管理も楽だと思いますし、売却する時も1棟を買ってもらえばよいということで、手間が省けますよね。

金:実際に管理コストが低く、取得コストも下がります。我々にとっても、買い手である機関投資家にとっても効率化が実現できています。

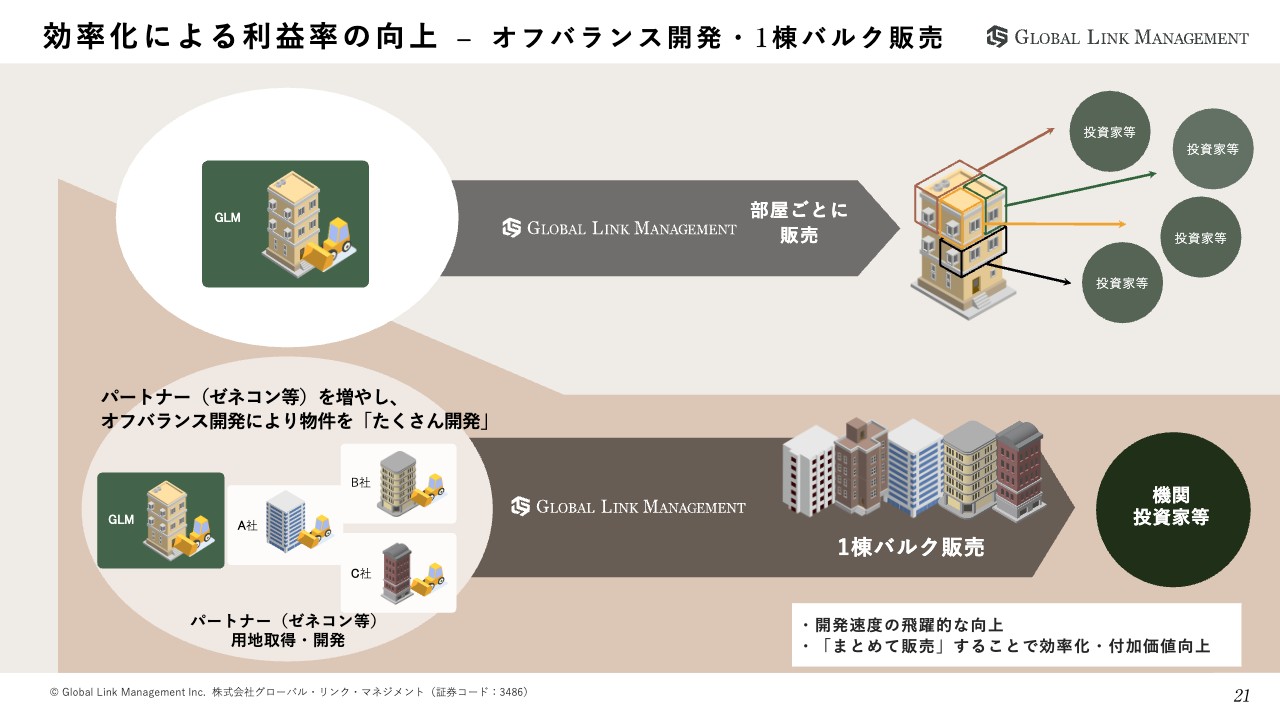

効率化による利益率の向上 オフバランス開発・1棟バルク販売

金:スライドには、オフバランス開発および1棟バルク販売の図を記載しています。一般の販売会社は自社のバランスシートでマンションを建てて1部屋ずつ投資家に売りますが、我々は自分のバランスシートおよびパートナーのバランスシートを使ってたくさん作るオフバランス開発と、まとめることにより付加価値を付けて売る1棟バルク販売を並行して行っています。

坂本:機関投資家に好まれやすい1棟バルク販売向きの物件と、自社で売る区分販売向きの物件の差はありますか?

金:基本的には差はありませんが、1棟で売る時は規格が大きいほうが運用コストが下がるため喜ばれます。

また、区分販売のエリアは中心地が多いですが、機関投資家は東京山手線の「3チカ」だけではなく、千葉・埼玉・神奈川くらいまでエリアを広げてポートフォリオを持ちたいという方が多いです。

坂本:ポートフォリオを分散したいということですね。

金:そうなると我々も開発エリアを広げられるため、業績にも大きく関わります。

坂本:1棟であっても御社の建物は20戸から50戸くらいの物件が多いと思いますが、このサイズにしている理由はやはり利益率が高いからでしょうか? それとも機関投資家の買い手が見つかりやすく回転が速いのでしょうか?

金:我々の物件は基本的に20戸から30戸が入るくらいの土地が多く、都心となると、広い土地が買えないのが理由です。

坂本:一昔前に残っている土地は競合しますからね。

金:我々は種地を買い、同時に横の土地についてご相談して共同事業というかたちで買わせていただき、土地を大きくして建てます。やはり20戸より50戸、100戸のほうが販売効率がよいですし、今後はより大きい案件を開発していこうと考えています。

都心で100戸となると競争率が高くなりますが、ホテルなどは小さい土地では建てられないため、都心では小さい物件を、郊外では大きい物件を作る戦略をとっています。

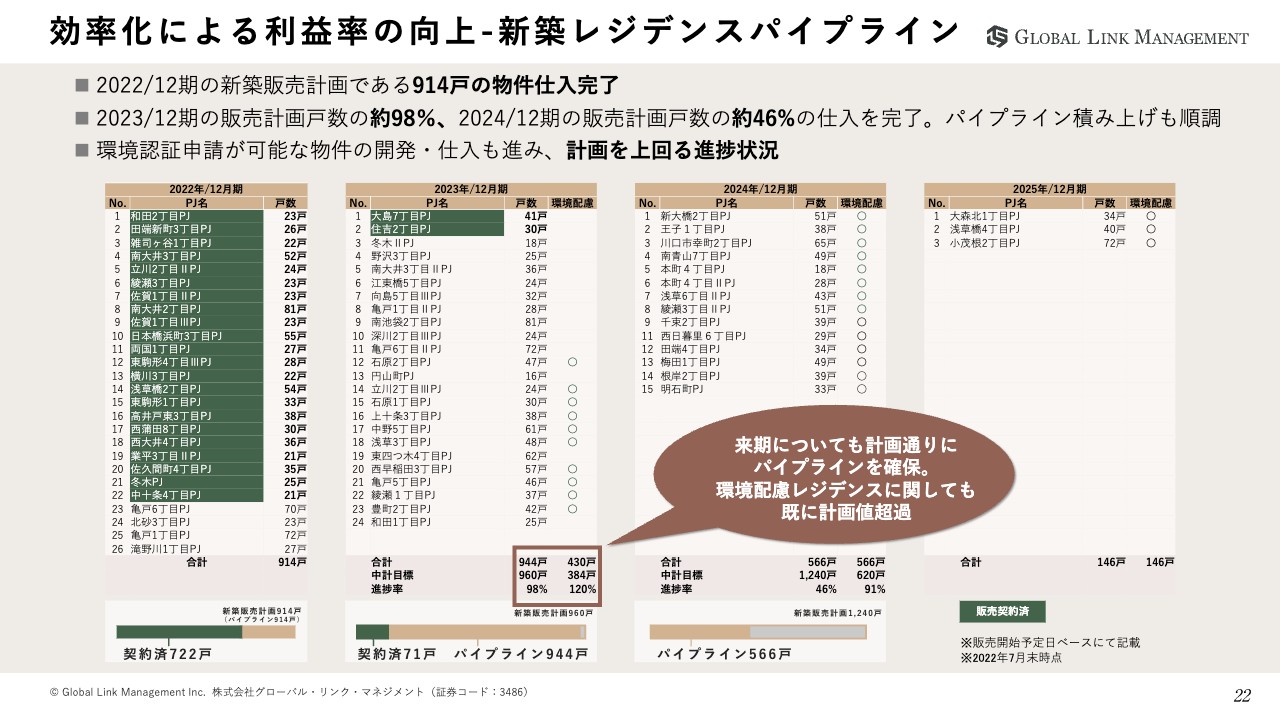

効率化による利益率の向上-新築レジデンスパイプライン

坂本:おそらく肝となる、業績の達成と中期経営計画についてです。

金:我々は、パイプラインをどれだけ仕入れられているかが大事だと思っています。今年は新築914戸の計画に対して仕入れは完了しており、販売もすでに85パーセント完了しています。

問題は来年・再来年にどれだけ仕入れできるかですが、実は来年に関しても98パーセント完了しています。再来年に関しても、売上高500億円、経常利益50億円の計画達成を目指して、すでに50パーセント近い仕入れが完了しており、想定よりも順調に仕入れが進んでいます。

坂本:1年から2年くらいで回転させて、土地を仕入れて作るというお話でしたが、再来期までの見通しはだいたい立っていますね。

金:スライドの数字は7月末時点のものですが、非常に順調に積み上がっており、計画達成に向けてかなり高い確度で仕入れができていると思っています。

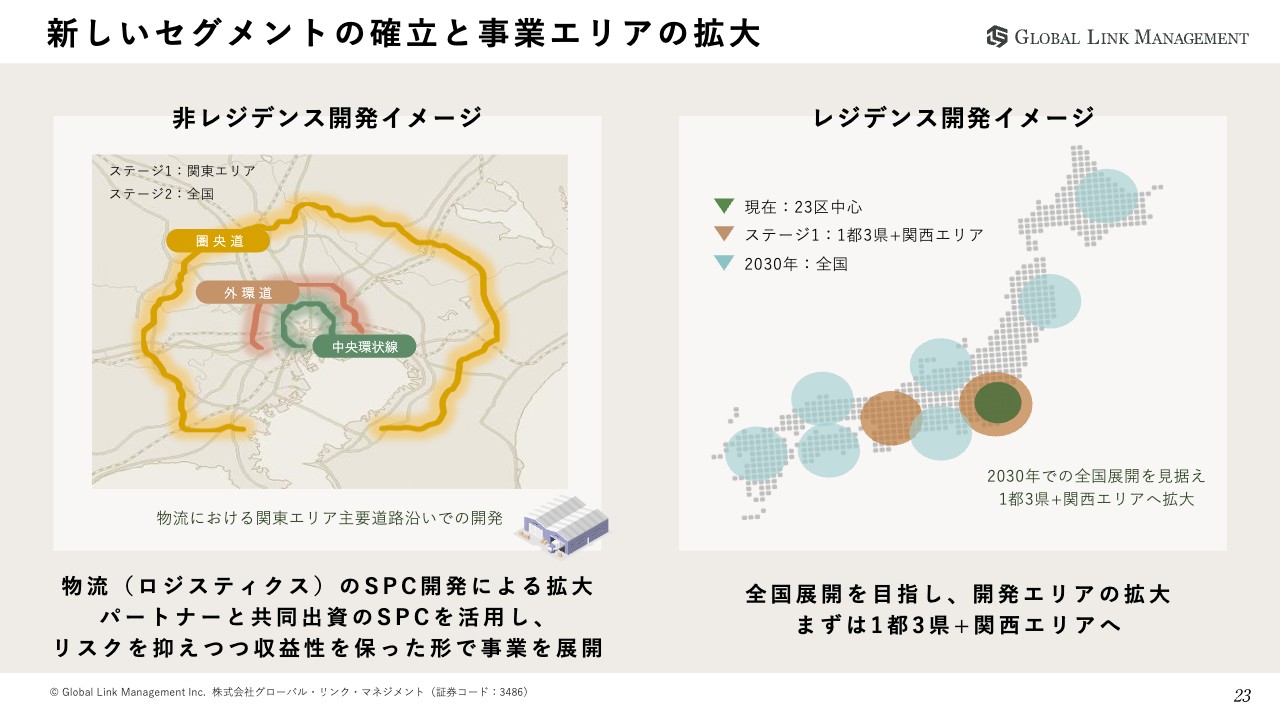

新しいセグメントの確立と事業エリアの拡大

金:事業エリアの拡大と新しいセグメントについてです。我々は今までレジデンスを中心に成長してきた会社です。実はコロナ禍前より、ホテル事業および商業テナントビル・オフィスの新たな開発のために動いていましたが、コロナ禍に入りいったんすべて中止し、レジデンスを再拡大していく戦略をとっていました。

現在、ようやくコロナ禍の状況も落ち着き、レジデンス以外の物件に関しても流動性が高まってきたため、今後は物流倉庫やオフィスといったロジスティクスによる横展開を進めていきます。

そして、今までレジデンスは東京23区が中心でしたが、先ほどお伝えしたように機関投資家に売却することもあるため、エリアを神奈川・千葉・埼玉に拡大していこうとしています。

坂本:関東圏以外にも広げていく戦略はあるのでしょうか? 「3チカ」をそのまま関西や九州、仙台に適用するのかなど、イメージがあれば教えてください。

金:3年間は関東および関西エリアを、その次は福岡エリアを広げたいと考えています。現在、日本のレジデンスで機関投資家の方々が求めているのは、東京圏、大阪圏、そして福岡の3ヶ所に完全に偏っており、東京圏が7割くらいです。今後は大阪圏の比率を高めていきたいと考えています。

2022年12月期上半期決算ハイライト

金:直近の決算状況です。当社は12月決算ですので、6月の段階で第2四半期が締まっており、売上高は171億2,000万円、経常利益は11億2,800万円、販売個数は1,000戸に対して481戸と、それぞれ過去最高の結果となっています。環境対応比率は目標の40パーセントをすでに超え、2024年目標の50パーセントもほぼ達成が見えているかたちです。

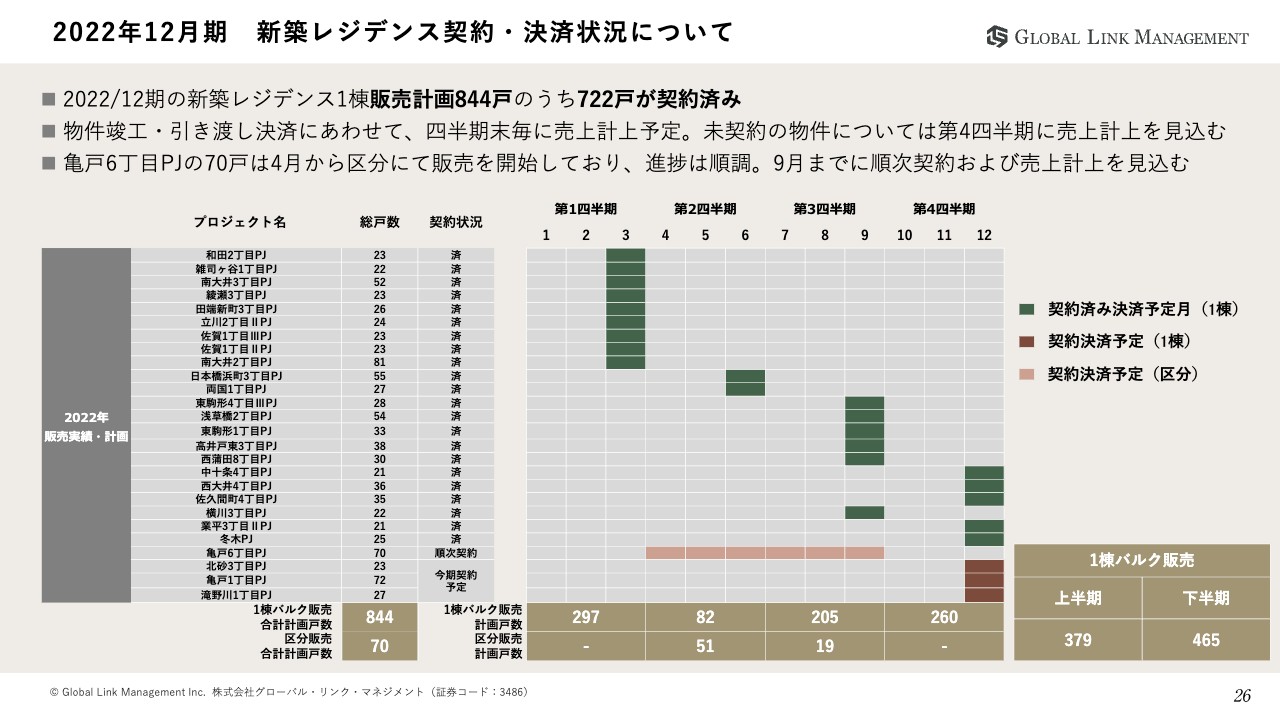

2022年12月期 新築レジデンス契約・決済状況について

金:上半期は売上高と利益が順調に積み上がってきていますが、実は第1四半期に販売戸数および売上高がかなり伸び、第2四半期は決済コストが少なく、全体的には下期偏重型になっています。

上半期の1棟バルク販売は379室、下半期は465室と、上半期より下半期のほうが引き渡しが多いため、今期予想の経常利益20億円に関しては、非常に高い確率で達成するとみています。

坂本:御社のビジネスとしては、基本的には下期に偏重するかたちでしょうか?

金:そこはあまり関係ありません。

坂本:ただし、今期は「下期もある程度見えている」という話ですので、確度はいかがでしょうか?

金:我々ディベロッパーは、竣工した段階で売却することもあり、季節的に第4四半期に偏重することはありません。建物の高さや規模にもよりますが、仕入時期がわからないと、やはり投資家の方は不安になります。

そのためパイプラインはすべて公表し、いつ竣工予定で、どこまで売却が済んでいるのかを1年を通してわかりやすく開示するかたちを取っています。

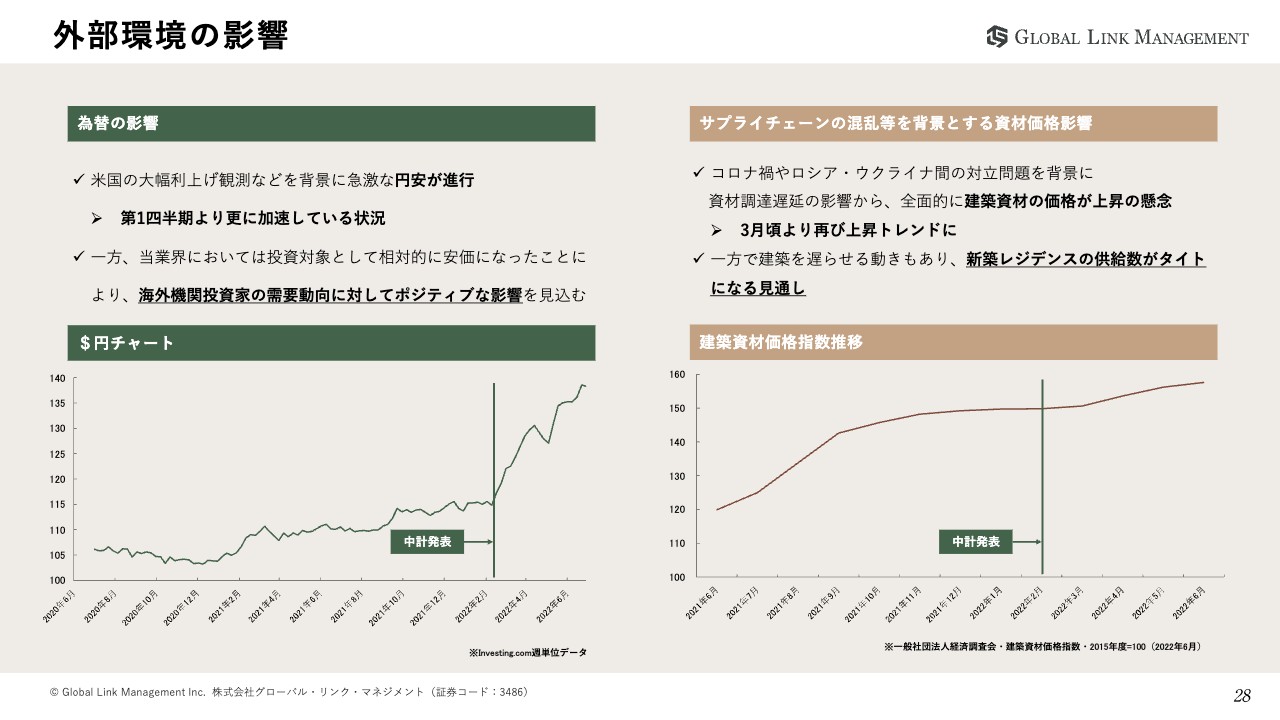

坂本:よく聞かれる質問だと思いますが、コロナ禍や円安などによる資材調達について、調達難による遅れが、目標達成に関わってくる1つのポイントだと思います。そこについて教えてください。

金:竣工リスクの中には建築資材調達難などもありますが、資材や設備が入らず、さらにコロナ禍で現場監督が感染してしまって現場が止まるなどの問題がありました。現在も建築資材価格は若干上昇していますが、資材は入ってきており順調に進んでいます。

坂本:売価に載せてしまえば吸収は可能ですし、そこの部分は調整できそうですか?

金:そうですね。建築資材価格は高止まりしている状態ですので、1棟バルク販売と、環境配慮の付加価値をつけることによって、売価に転嫁することに成功しています。

外部環境の影響

金:為替影響について円安が進行していますが、「ポジティブなのかネガティブなのか

?」ということも聞かれますが、非常にポジティブに働いています。

さらに、日本のみ低金利が進んでいるということが、実は非常にポジティブに働いています。金利が上がらないため、海外の方々が日本の物件を買う時は、日本の金融機関からある程度借り入れをしてエクイティを入れます。世界的にも借り入れの金利が非常に安いということです。

坂本:物も安く金利も安いというのは、よい環境ですね。

金:二重に三重に追い風が吹いているかたちです。

2022年中期経営計画進捗について

金:中期経営計画の進捗についてです。2024年の売上高500億円、経常利益50億円という計画を達成するために、さまざまな施策を打っています。今期の第2四半期が終わったところで、計画に対して仕入れ、販売、ネットワーク含めてすべて順調に進捗しています。

坂本:2024年12月期の販売戸数のうち、約46パーセントの仕入れを完了しているとのことで、今後の見通しもイメージしやすいと思います。他に障害、リスクのようなものがあれば、教えてください。

金:非常に順調で、11月に開示しますので、2022年12月期の進捗状況も見ていただければと思います。

来年の仕入れも進んでいるため、中期経営計画の数字はある程度見えてくると思いますし、再来年についても、我々の開示したパイプラインから、おおよそ予想がつくと考えています。

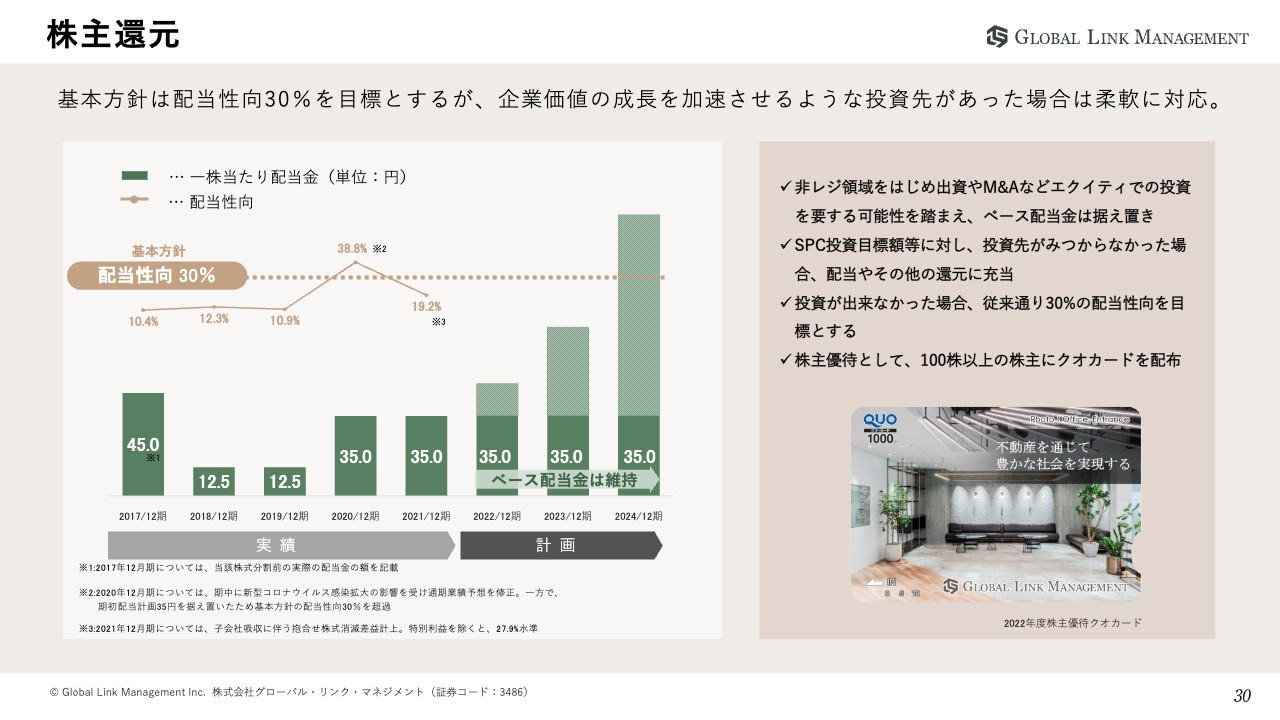

株主還元

金:株主還元です。今回の株主還元に関しては、少しイレギュラーなかたちを取っています。配当性向30パーセントを目標としていますが、この3年間は、非レジ領域をはじめ出資やM&Aなどエクイティ投資を積極的に行うことを踏まえ、配当額は35円と据え置きとしています。

しかし、5億円の予算を下回るようであれば、配当性向30パーセントを目標に上げていきたいと考えています。

坂本:投資する場合は、将来の還元につながるということですね。

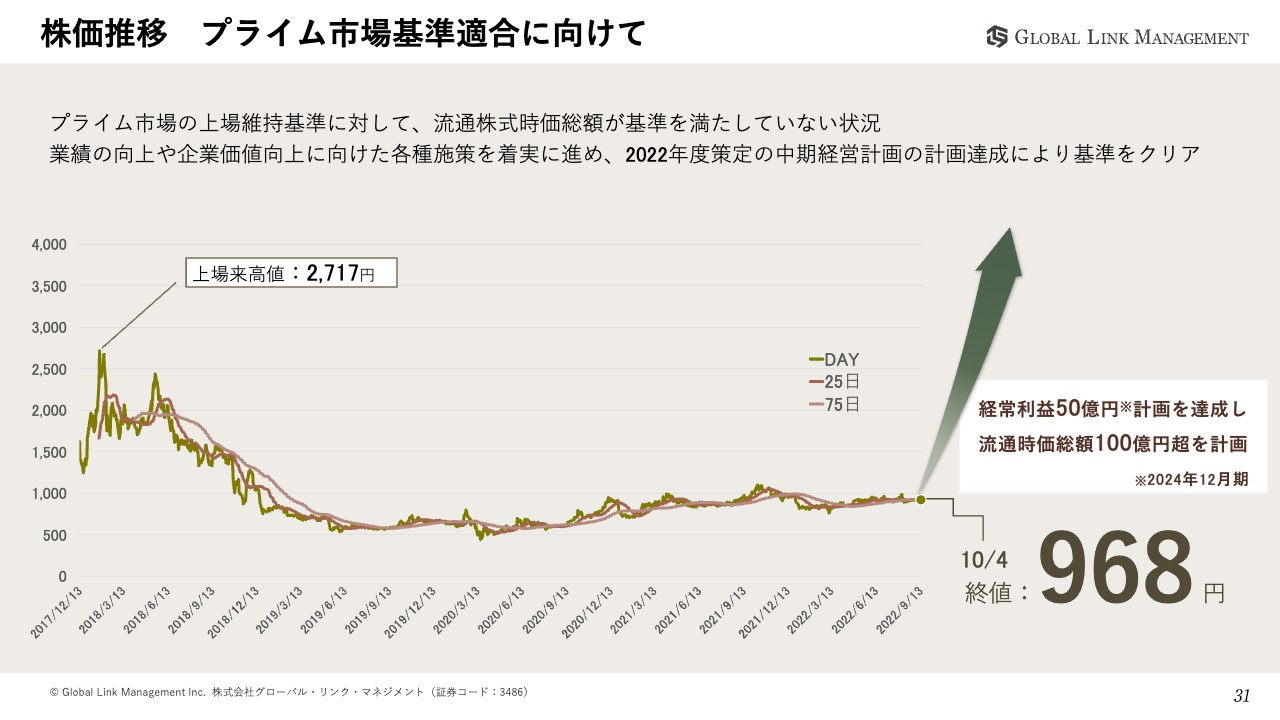

株価推移 プライム市場基準適合に向けて

金:株価推移です。今年、当社はプライム市場に移行しましたが、プライム市場基準の中で1つだけ、基準に達していない点があります。

流通時価総額100億円というハードルに対して、10月4日の終値は968円となっていますが、流通時価総額は25億円くらいとなっています。

昨年の年末に東京証券取引所に対して、プライム市場基準をクリアするべく、流通時価総額を100億円にする計画書を提出しています。そして、この中期経営計画の数字を達成すると理論上100億円に達します。

株価は現在900円台ですが、理論上は4,000円くらいまでいくという計画です。株価を動かすのは大変ですが、2年でプライム市場基準をクリアする計画ですので、株価に関しても4,000円をターゲットとしていきます。

質疑応答:「これまでで一番大変だったこと」について

坂本:「起業されてから一番大変だったことはなんでしょうか?」というご質問です。

金:リーマンショックの時は大変でしたが、乗り越えてきました。今回のコロナ禍も、緊急事態宣言が発出されてから一気に金融機関が止まったため、非常に苦労しました。

しかも非レジ領域にアプローチしていたため、初めて業績を下方修正しました。その時は、社内ミーティングがなかなかできなかったため、オンラインで毎日のように会議しており大変だったなと思います。

ただし、そのおかげで今回、中期経営計画の戦略をスピーディーに変更できたのは、非常によかったと思っています。

質疑応答:海外の投資家について

坂本:「売上に占める海外投資家の比率はどのくらいでしょうか? 海外の機関投資家の営業スタイルを教えてください」というご質問です。

金:海外の個人投資家については、1棟バルク販売を開始するまでの間、区分販売で約10パーセントいました。

1棟バルク販売を始めた後は、アメリカ、カナダ、ヨーロッパ、アジアは中国を中心にシンガポールなど、さまざまな海外の機関投資家がおり、海外比率は非常に上がっています。比率はお伝えできませんが、1棟バルク販売に関しては海外の機関投資家が多くいます。

坂本:営業スタイルとして、どのようなかたちで機関投資家へパスしているのでしょうか?

金:非常に狭い業界ですし、我々はアセットを持っているためお声がけすると、投資家の方々の購入意思が見られます。

坂本:特に、今の日本には興味を持ちますよね。

金:「買ってください」という営業はしておらず、「このようなアセットがありますが、いかがですか?」とお伝えし、意思決定者の方とコミュニケーションをとっています。

坂本:土地や場所、戸数によって異なると思いますが、1棟あたりの販売価格を教えてください。

金:当社の場合、20戸から40戸とすると10億円から20億円規模で、大きいものでも30億円くらいが多いと思いますが、一番多いのは10億円前後です。

坂本:やはりそのくらいの価格帯が一番動きますか?

金:大きければ大きいほど機関投資家が喜びますし、SPC(特別目的会社)でファンドを組むためには、1棟買うならミニマムで30億円と言われています。そのため、10億円の物件であれば3棟購入しますが、3棟をディベロッパーや不動産業者から買うより、1社が3棟持っているほうが決済も簡単です。そのため、10億円クラスなら3棟以上まとめて売るというのが双方にとって一番よいのではないかと思っています。

坂本:なおさら販売効率がよいですね。

質疑応答:人口減少社会における成長について

坂本:「日本の人口が1年間で40万人減少している中で、今後も順調に成長できるか疑問です」というご質問です。流入している地域で事業戦略を展開していくという話でしたが、そのあたりの展望を含めて教えてください。

金:2011年をピークに日本は人口が減少しており、まさに人口オーナスということです。しかし世界の都市でも、ますます都心に人が集まってきている現象は変わらず、継続していくと言われています。

世界最大都市の東京圏に関しては、今後も人口が集中していくと言われていますので、そこは軸足をぶらさずに、大阪圏、九州の福岡周辺の3ヶ所をターゲットとし、エリアを絞っています。

質疑応答:競合他社の参入障壁について

坂本:「御社のビジネスは非常に効率的な販売手法ですが、競合他社も同じようなことをすることは可能ではないでしょうか?」というご質問です。参入障壁と御社の強みを今一度教えていただければと思います。

金:もちろん競合他社の参入は可能だと思います。しかし、仕入れがポイントで、財務力によりオンバランスで開発するのと、オフバランスでパートナーの信用力、土地の情報から開発することができるかということがキーになってきます。それができる会社であれば当然参入可能ですし、今もそのような会社は実際にあると認識しています。

坂本:御社の強みもあると思いますが、今はそれ以上に需要がありますね。

金:圧倒的なニーズがある一方で、売上高300億円の我々が供給する戸数は、約1,000戸ほどです。

坂本:全体の15パーセントくらいですね。

金:そうですね。800戸で15パーセントとすると、おそらく5,000戸、6,000戸だと思いますが、1,500戸であれば、比率は20パーセントを超えてくると思います。ただし、彼らは、我々が東京圏で建っている新築のマーケットの10倍くらいの予算で購入したいと言っており、ライバル会社が増えるのはよくないですが、非常に大きなニーズがあります。

坂本:たしかに東京圏の不動産の状況は、空室率で見ても世界と比べてよい状況ですし、家賃の部分はわかりませんが、それを考えてもあまりある入居率だと思います。そのような意味では、注目されるのはわかりますね。

円安ですが、おそらく海外との価格差で考えても、いまだに中国のほうが高い場所もありますし、シンガポールや香港も当然高いということで、そのあたりと比べると東京圏の割安感はありますね。

金:おっしゃるとおりで、アジアも含めた世界の都市の賃料と価格のどちらを見ても、日本はまだ安いです。そのため、伸びしろがあり、注目されていくのではないかと思います。また日本は地震はありますが、地政学的リスクも非常に低いです。

坂本:耐震基準がありますね。

金:政治も安定していますし、なにかあったら資産がいきなり国に押さえられてしまうということもありません。そのような意味では日本はよい環境ですし、治安もよく、アジアからの資金流入はさらに加速し、追い風が続くのではないかと思っています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:海外の投資家が多いとの事ですが、ずっと安定株主であるとの見方をもっているのでしょうか?

回答:物件販売先の投資家については海外投資家さまが多くなっています。当社株式における海外投資家の割合は現状低いため、経営に邁進しさまざまな投資家さまにご注目いただけるよう、取り組んでいきたいと考えています。

<質問2>

質問:想定しているリスクで大きなものはなんですか?

回答:都心直下型の地震や世界的な金融ショックによる不動産価格の下落リスクです。大幅な販売価格の低下があった際に、財務安全性を維持するため、資産を保有できるようなシナリオを策定し、下落幅に応じて臨機応変に対応していきます。

<質問3>

質問:環境対応型については同業も同じ動きをされているのでしょうか?

回答:カーボンニュートラル、ESG不動産投資への対応のため、同業他社においても環境対応がスタンダードになっていくと考えています。お話ししたグレートリプライシングにスムーズに対応するためにも、当社では環境配慮型物件の建設に取り組んでいます。環境配慮型物件、ESG不動産開発においても、業界のリーディングカンパニーを目指していきます。

<質問4>

質問:円安ですので海外投資家からしたら大バーゲン状態ですが、ここ最近は相当利益が出ているのでしょうか?

回答:現在開示している今期計画や中期経営計画においては、円安の影響を見込んでいません。当社の不動産をはじめ、日本の不動産について海外投資家の方から、より注目が高まってきていると感じていますが、実際の業績への影響については今後の開示をご確認いただければと思います。

スポンサードリンク