関連記事

メンバーズ、売上収益・営業利益ともに9期連続で過去最高 高付加価値専門領域支援サービスが引き続き好調

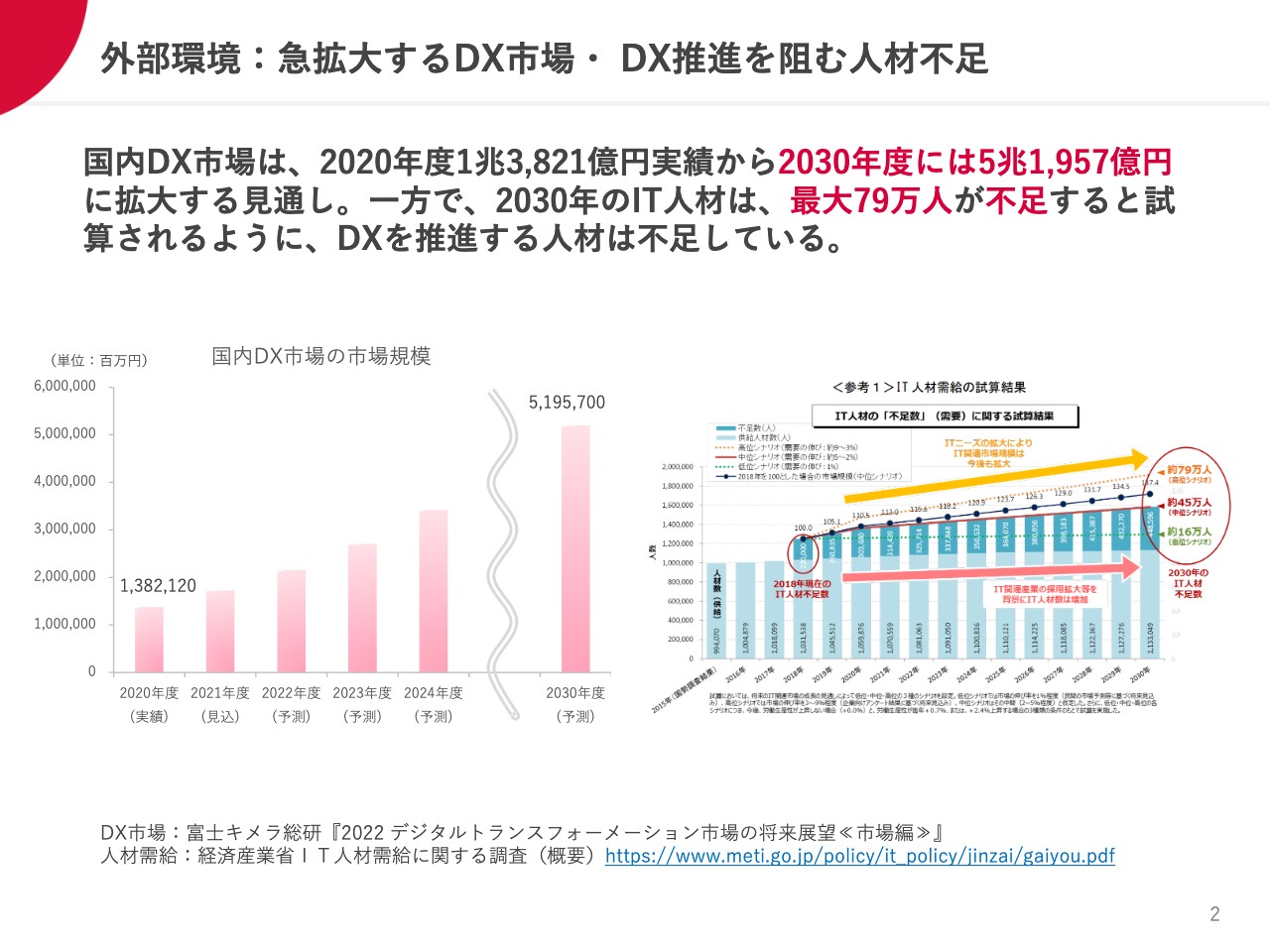

外部環境:急拡大するDX市場・DX推進を阻む人材不足

剣持忠氏(以下、剣持):みなさま、本日はご参加いただきまして誠にありがとうございます。それでは、2022年3月期の決算説明会を開催させていただきます。よろしくお願いいたします。

私どもが注目している外部環境は、国内のDX、デジタル関連の市場は今後急速に拡大するということです。それに伴い、デジタルスキルを持った人材が非常に不足することをテーマに置いて事業活動を行っています。

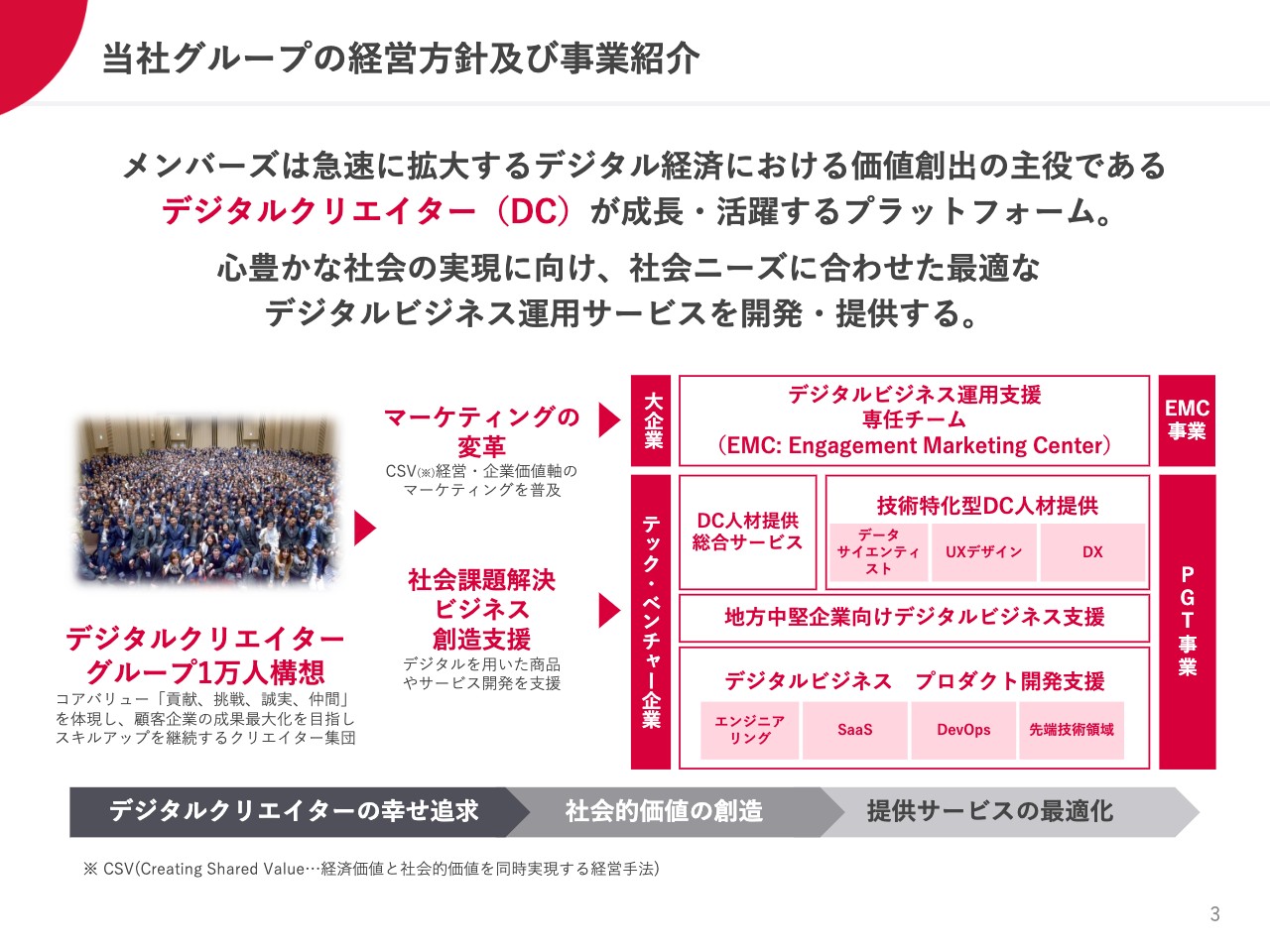

当社グループの経営方針及び事業紹介

当社の事業について紹介します。我々はデジタルクリエイター(DC)の集団であり、将来1万名の体制にしていきたいと思っています。DC集団として単に事業を行うだけではなく、社会課題の解決に向けたビジネスを志向しています。まずは大企業向けにマーケティングの変革を行いたいということで、EMCという事業を展開しています。

また、社会課題解決型のベンチャー企業を1社でも増やしたいという思いを持ち、PGT事業を営んでいます。大きく分けるとこの2つの事業を展開しています。

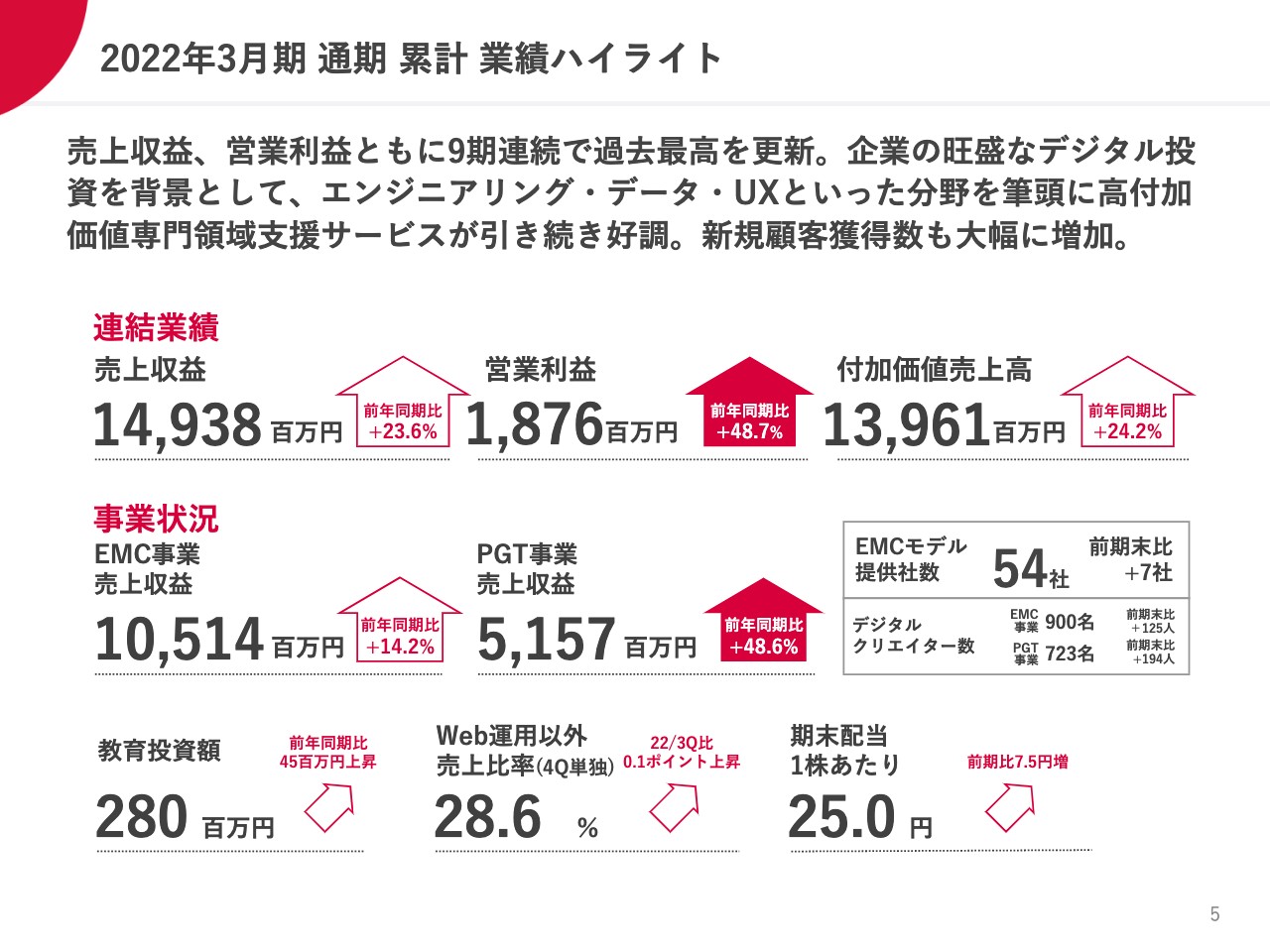

2022年3月期 通期 累計業績ハイライト

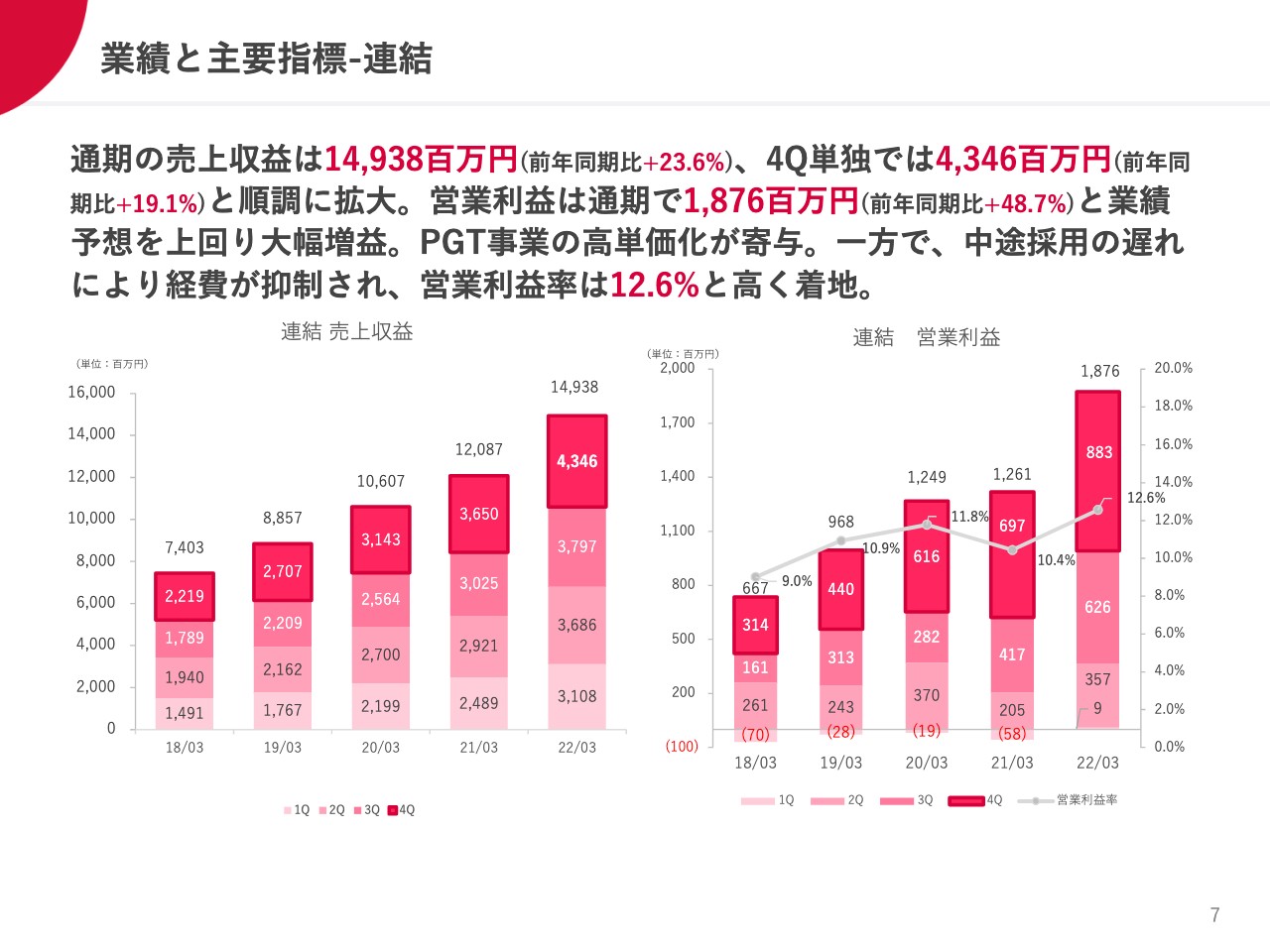

通期の連結業績です。売上高は前年同期比で23.6パーセント伸びて149億3,800万円、営業利益が18億7,600万円になりました。営業利益は特に経費抑制も効いて、前年同期比で48.7パーセントという大幅な増益になりました。

付加価値売上高は、年率で25パーセント増という目標に若干足りず、前年同期比24.2パーセント増の139億6,100万円になりました。EMC事業は堅調に推移し前年同期比14.2パーセント増、PGT事業は引き続き非常に高い成長を遂げて48.6パーセント増となりました。

EMCの社数がようやく増加に転じ、前期末比で7社増の54社にすることができました。詳細は次以降でご説明します。

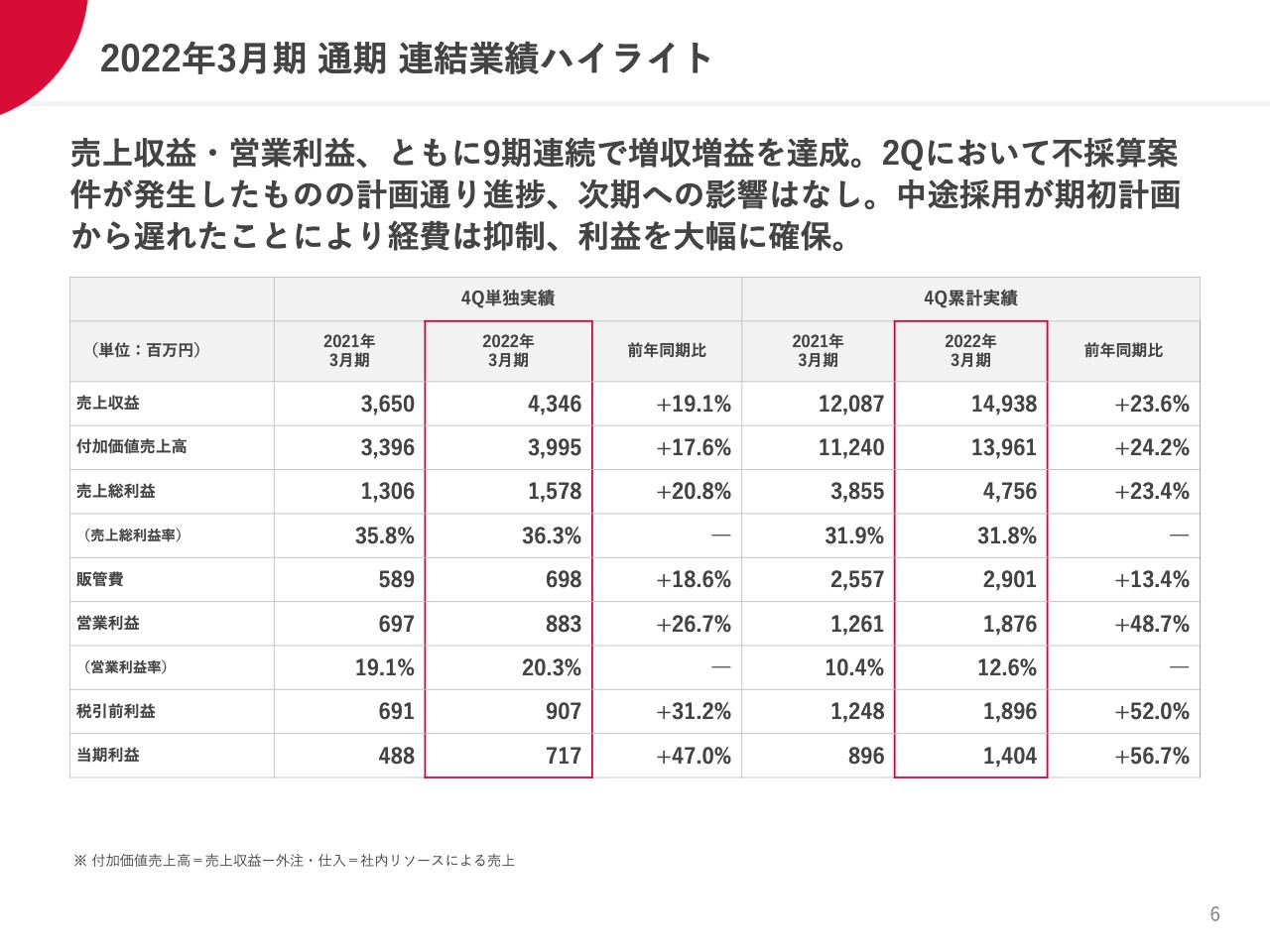

2022年3月期 通期 連結業績ハイライト

第4四半期累計での数字をスライドでお示ししています。営業利益率が前年同期比12.6パーセントと、例年より高いのは経費抑制の効果です。

上半期に不採算案件が発生し、期初の業績予想を売上高で4億円、営業利益で2億円下方修正しましたが、営業利益は修正前の18億円をクリアし、18億7,600万円となりました。

第4四半期の単独業績は、伸び率が通年に比べて各項目で低くなっています。おそらく不採算案件の稼働が第4四半期に集中している分の機会損失が大きく、売上収益と営業利益が伸び悩んだ要因になったと考えられます。

業績と主要指標-連結①

連結での数字をスライドでお示ししています。営業利益率が経費抑制によって12.6パーセントまで高まったことで、営業利益は過去最高の18億7,600万円を計上することができています。

業績と主要指標-連結②

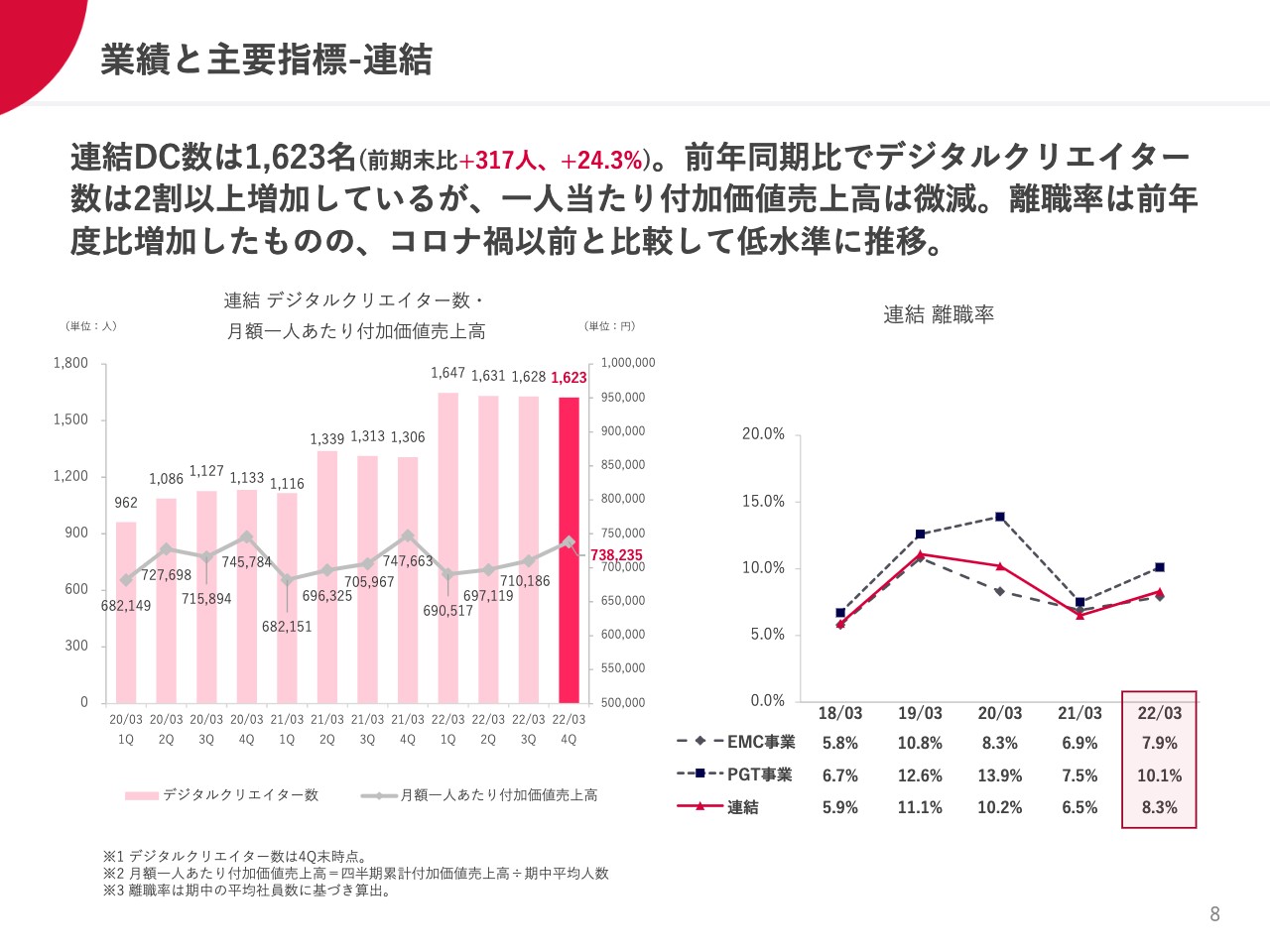

連結DC数は1,623名と順調に増えています。新卒の学生を採用し、研修を終えた6月もしくは8月に現場に配属した時からDC数としてカウントします。スライド左側のグラフのように、その時点でDC数が一気に上がりますが、その後、離職者も出るため、なだらかに若干減っています。減少分は中途採用で補充はしますが、最終的に、DC数は317名増の1,623名になりました。

スライド左側のグラフの、「月額一人あたり付加価値売上高」も重要な指標ですが、今期は若干減っています。EMC事業での不採算案件に多くの社員が従事し、機会損失が発生したためです。その社員たちが採算案件に従事すれば得られた売上高がロスした分、前四半期と比べて若干減って73万8,000円となっています。

連結の離職率は8.3パーセントと、前期の6.5パーセントに比べると悪化しています。しかし、前期はコロナ禍という特殊事情での数値だと考えており、8.3パーセントは正常値だと認識しています。

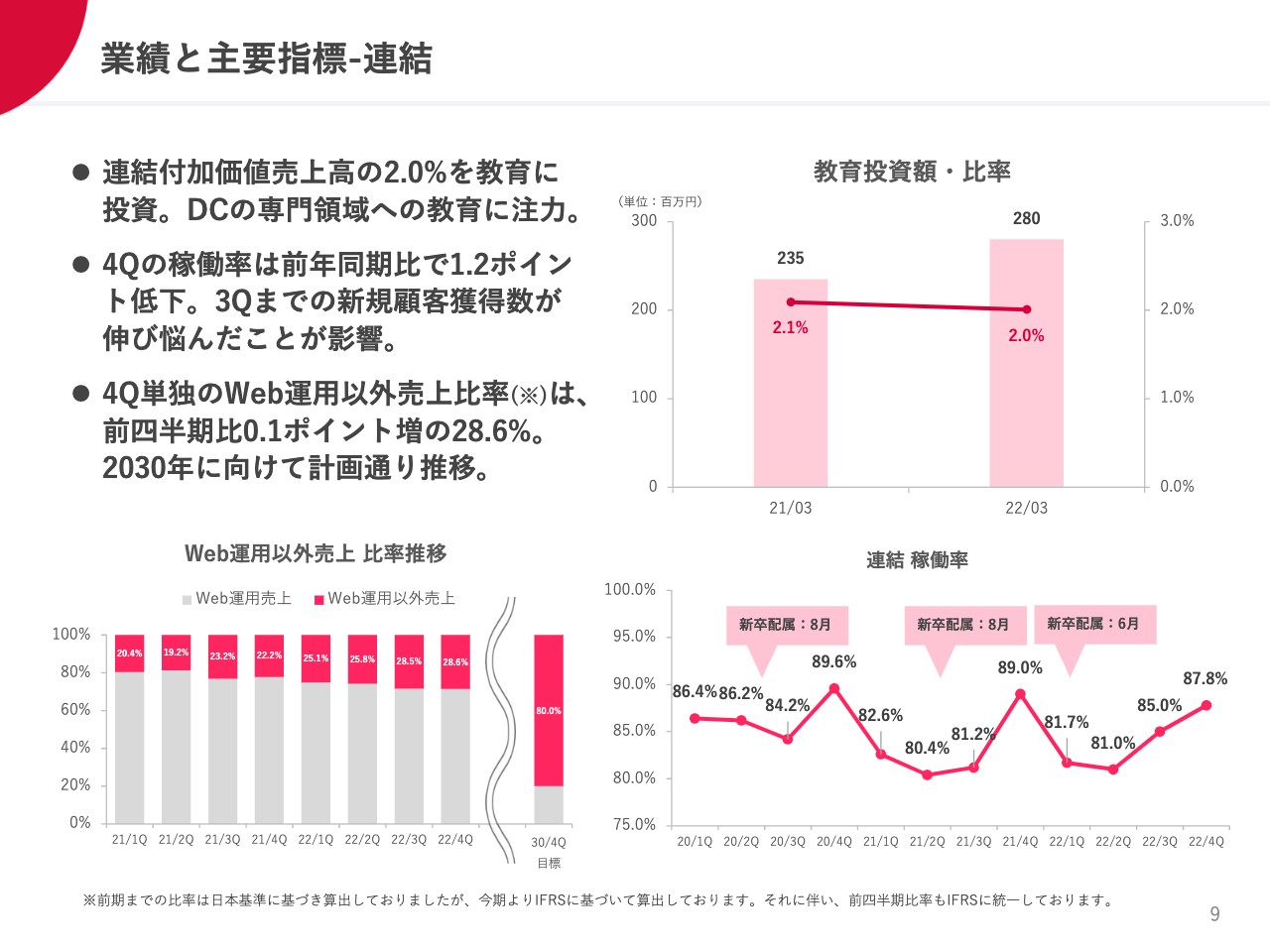

業績と主要指標-連結③

「教育投資額・比率」はスライド右上のグラフのとおりです。左下の「Web運用以外売上 比率推移」では、Web運用以外が年々順調に高まっていることが見てとれます。右下の「連結 稼働率」については、例年、売上利益が第4四半期に集中するため、稼働率も高くなります。今期は前期の89パーセントに比べてやや低い87.8パーセントになっていますが、大きな問題なく推移しています。

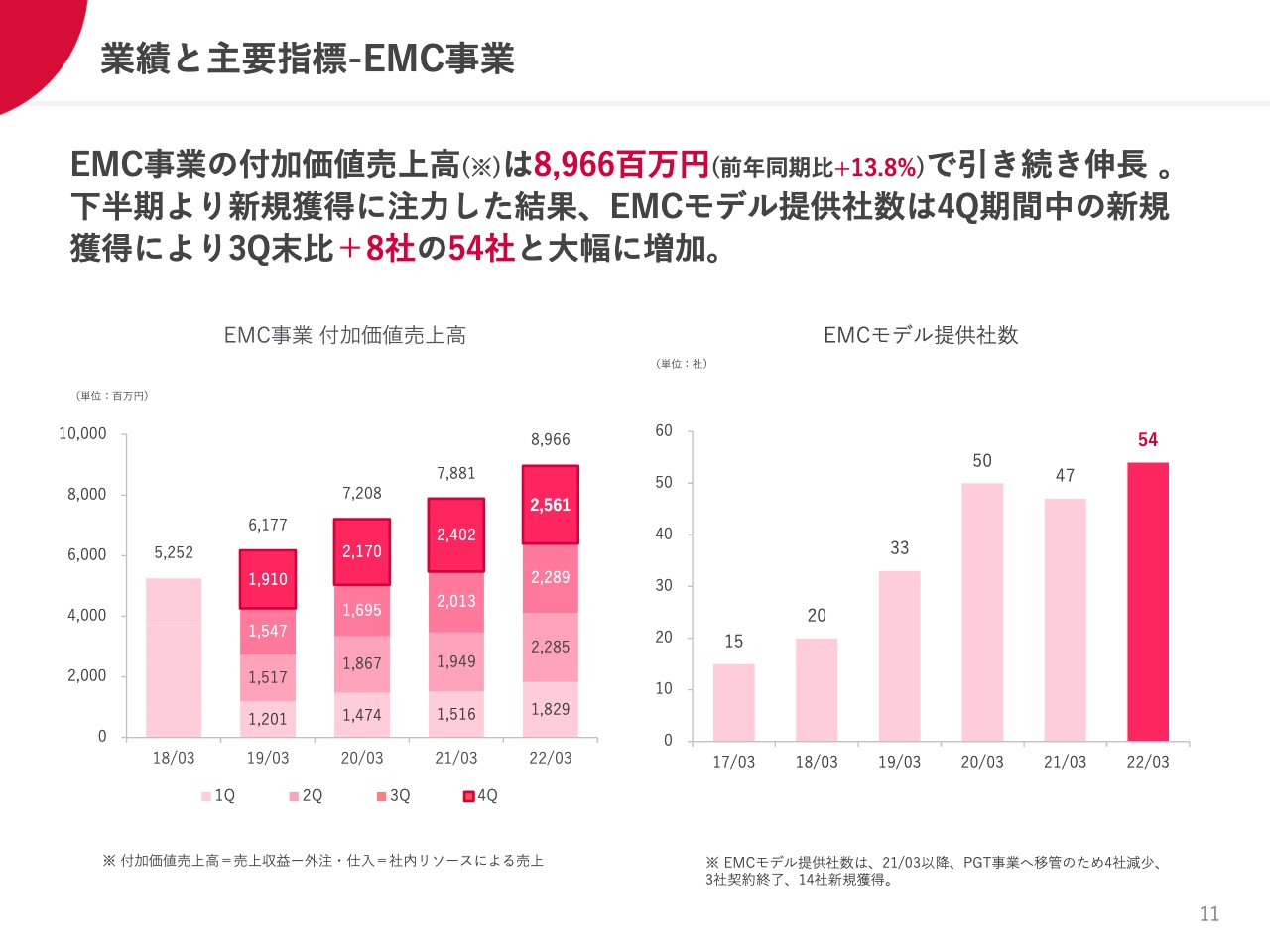

業績と主要指標-EMC事業①

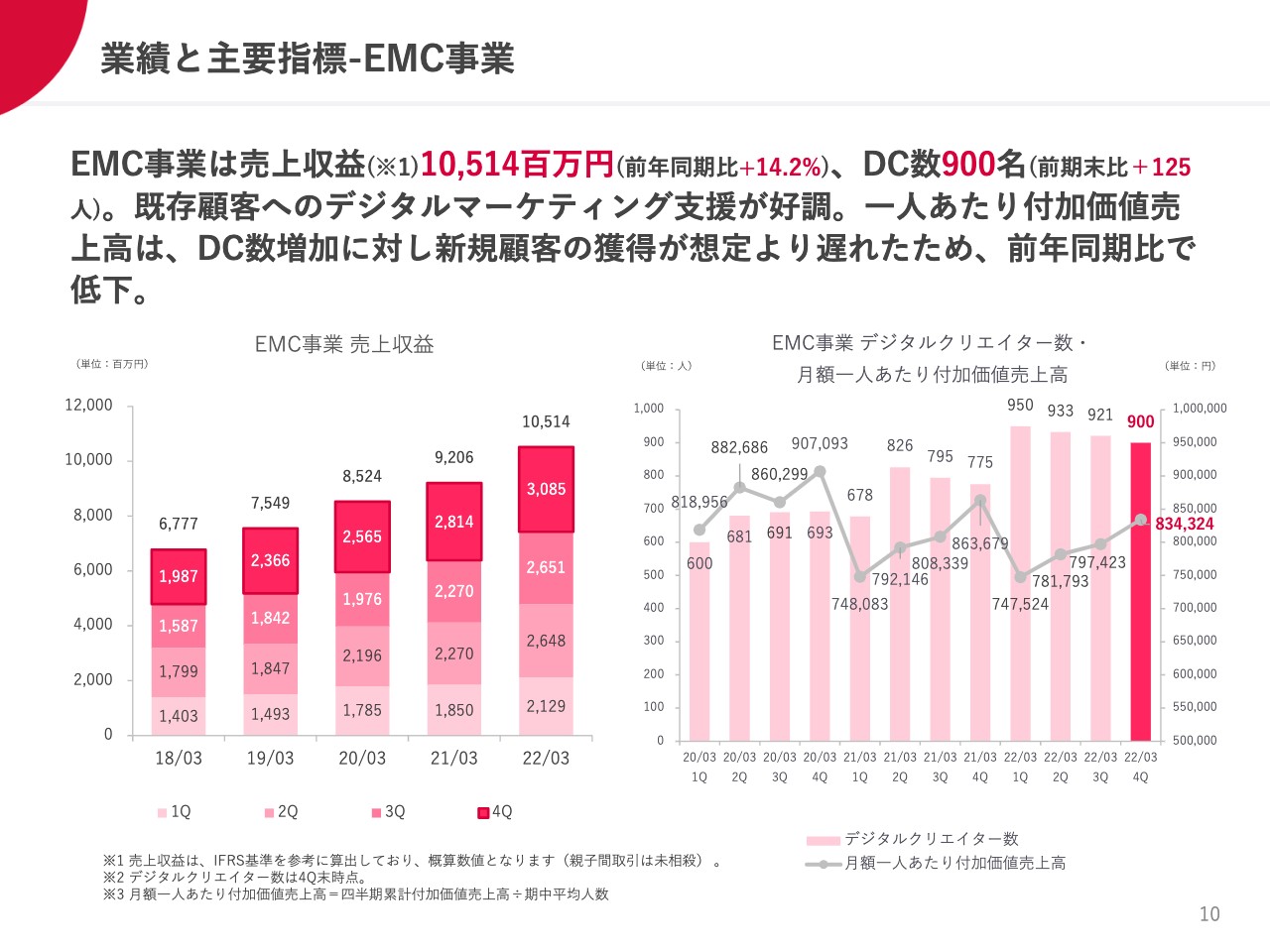

EMC事業についてです。上半期終了時点で公表している、売上で4億円、営業利益で2億円の下方修正に至った不採算案件の影響で、特に第4四半期ではやや弱含みの成長率になりましたが、順調に成長しています。

「月額一人あたり付加価値売上高」が下がっているのは、機会損失分の影響のためです。ただ、全体的なトレンドとしては堅調に成長していると考えています。

業績と主要指標-EMC事業②

EMCの提供社数は、ようやく増加に転じることができました。コロナ禍でリモートワークやリモートでの面談がほぼ主流となり、業務効率が上がる一方、新規の受注がなかなか難しく、長らく停滞していました。

スライドにお示ししているとおり、この1年でPGT事業に移管して4社が減少し、3社は契約が終了しました。一方、14社を新規獲得し、結果的には7社増えて54社になりました。

第4四半期の単四半期だけでEMCクライアントが10社増えました。1社あたり3名、5名くらいからスタートするため、最初こそ売上に大きなインパクトはないものの、徐々に5名、10名、20名と増えていきます。これは、今期(2023年3月期)に大きくプラスになってくると考えています。

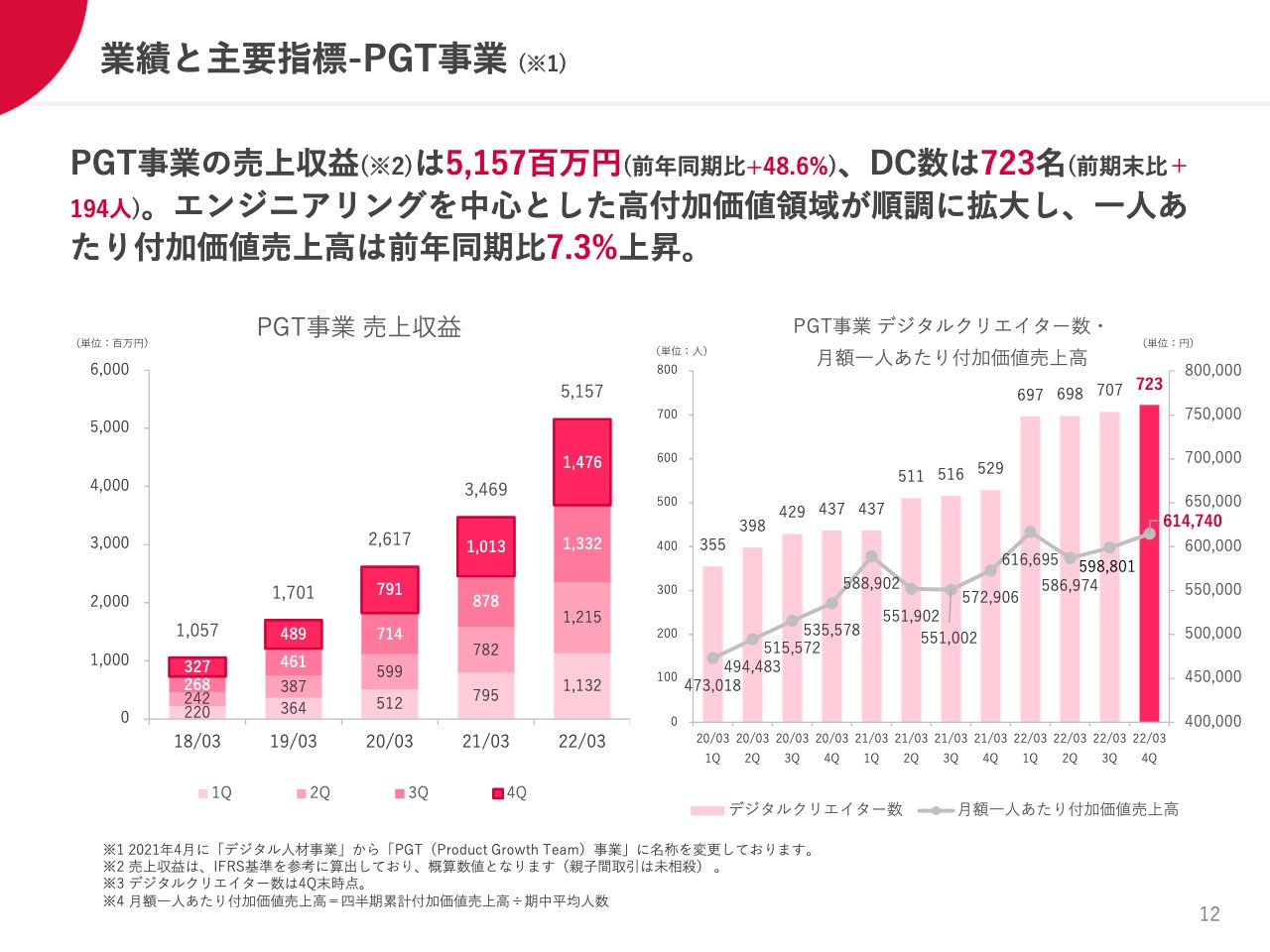

業績と主要指標-PGT事業①

PGT事業は、不採算案件の影響は特になく、順調にすべての指標が拡大しています。売上高も48.6パーセント伸びて、DC数も増えています。「一人あたり付加価値売上高」は7.3パーセント上昇と、高単価化を進めることができています。

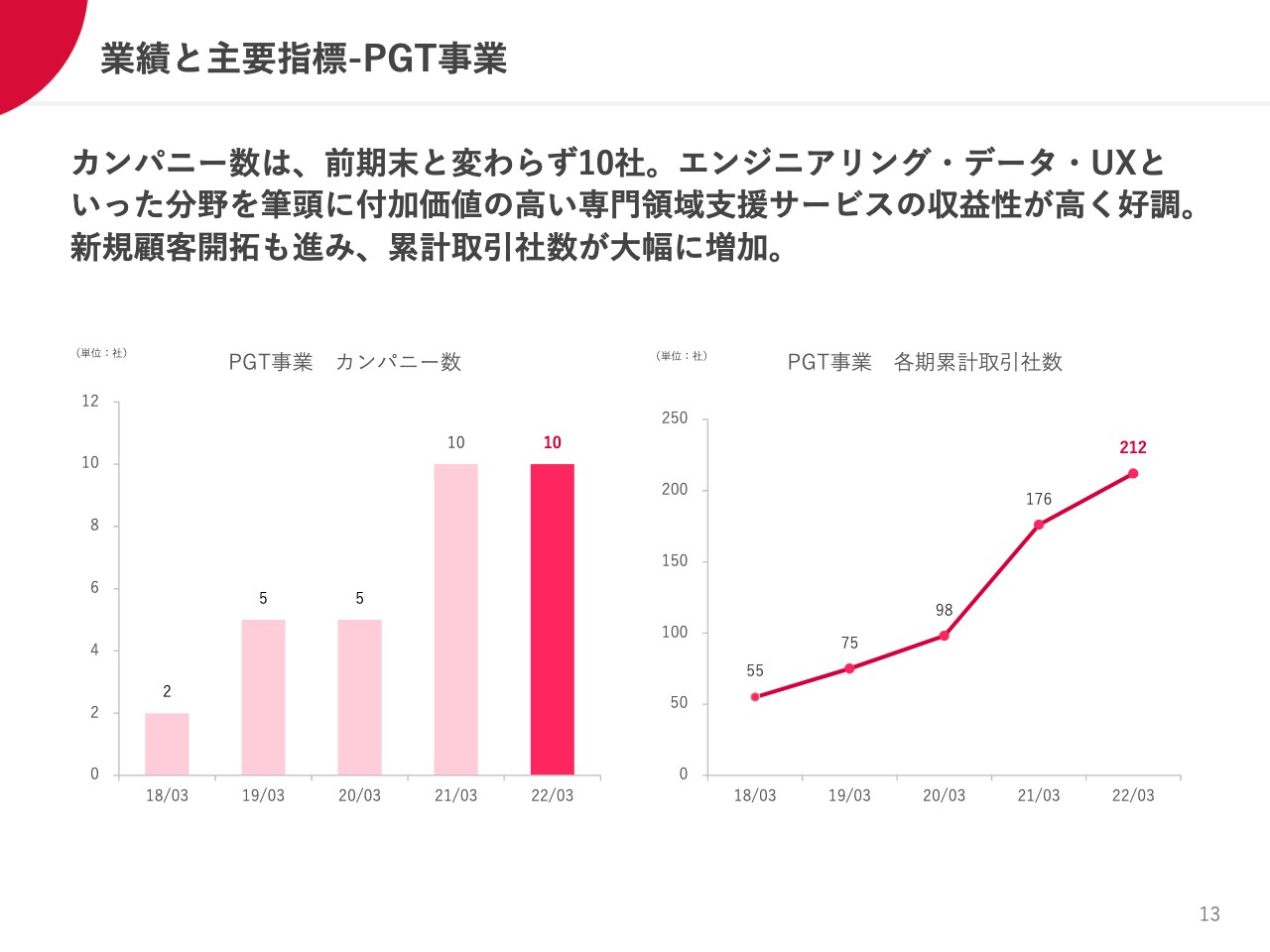

業績と主要指標-PGT事業②

カンパニー数は、50社にしていく目標を掲げています。スライド左側のグラフでは横ばいですが、新しいカンパニーは順調に立ち上がっており、今後さらに増やしていきたいと思っています。

新規カンパニーによって高単価技術領域への進出を実現し、「一人あたり付加価値売上高」で7パーセント以上と年間の単価向上に大きく貢献しています。新規の取引社数も順調に増えています。

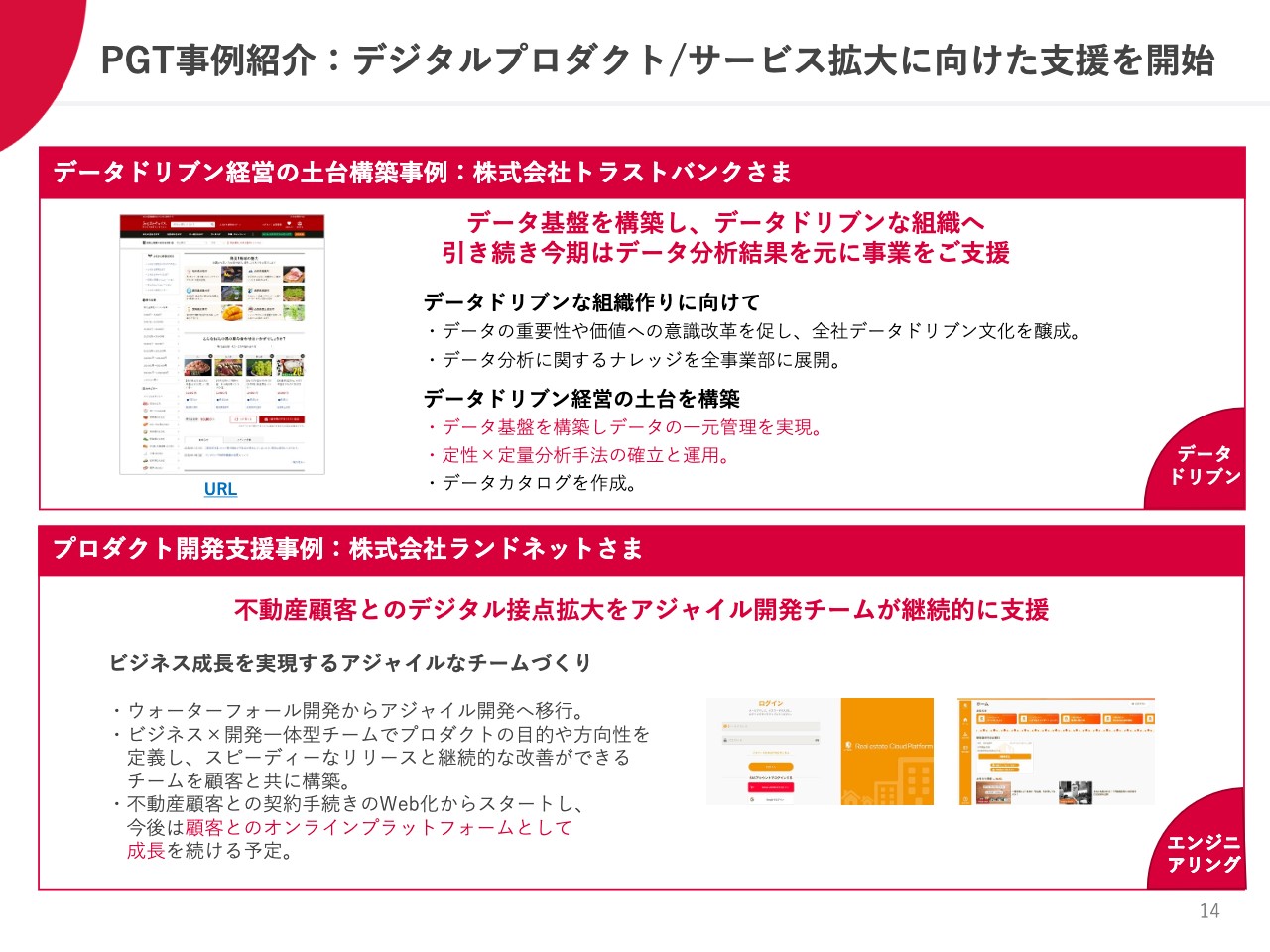

PGT事例紹介:デジタルプロダクト/サービス拡大に向けた支援を開始

PGT事業の事例を紹介します。データドリブン経営の土台となるような構築事例、ベンチャー企業のプロダクト、デジタルを用いたプロダクトの開発支援などのサービスを展開しています。

戦略全体像

今後の戦略について、スライド1枚で全体像を示しています。詳細は今後説明しますが、ミッションの実現のためにビジョンがあり、ビジョンの実現のために事業戦略があり、サービス戦略があり、営業戦略があり、人材戦略があるという組み立てになっています。すべて一連の流れでストーリーとして考えながら、日々経営を推進しています。

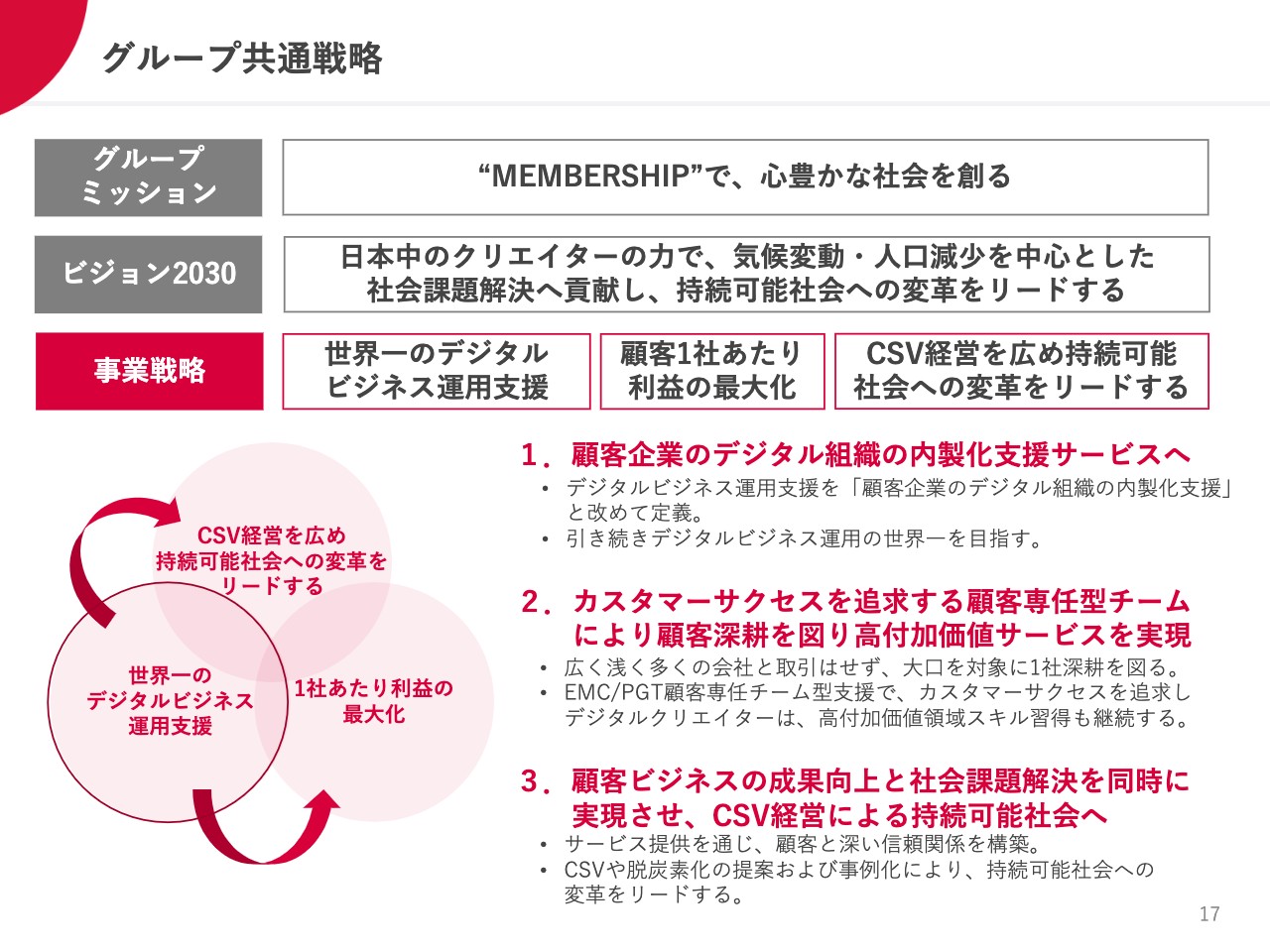

グループ共通戦略

我々はミッションの実現のために集うデジタルクリエイターの集団であり、ここに共感する人たちが集まってくるというものになります。

脱炭素、気候変動問題を解決するためには、社会に影響力がある企業がすべてCSV経営をするしか方法はないと考えています。CSV経営を普及、啓蒙、促進するためには、デジタルクリエイターの集団である我々自身が、「世界一のデジタルビジネス運用」という強いサービスを持ち、お客さまの売上高を大きくしつつ関係性を高めていきます。その関係性を用いて、お客さまに「このようなCSV経営をやったほうがよいのではないか」「やりましょう、我々がご支援しますから」ということを推進して、ミッションの実現につなげていきたい考えです。

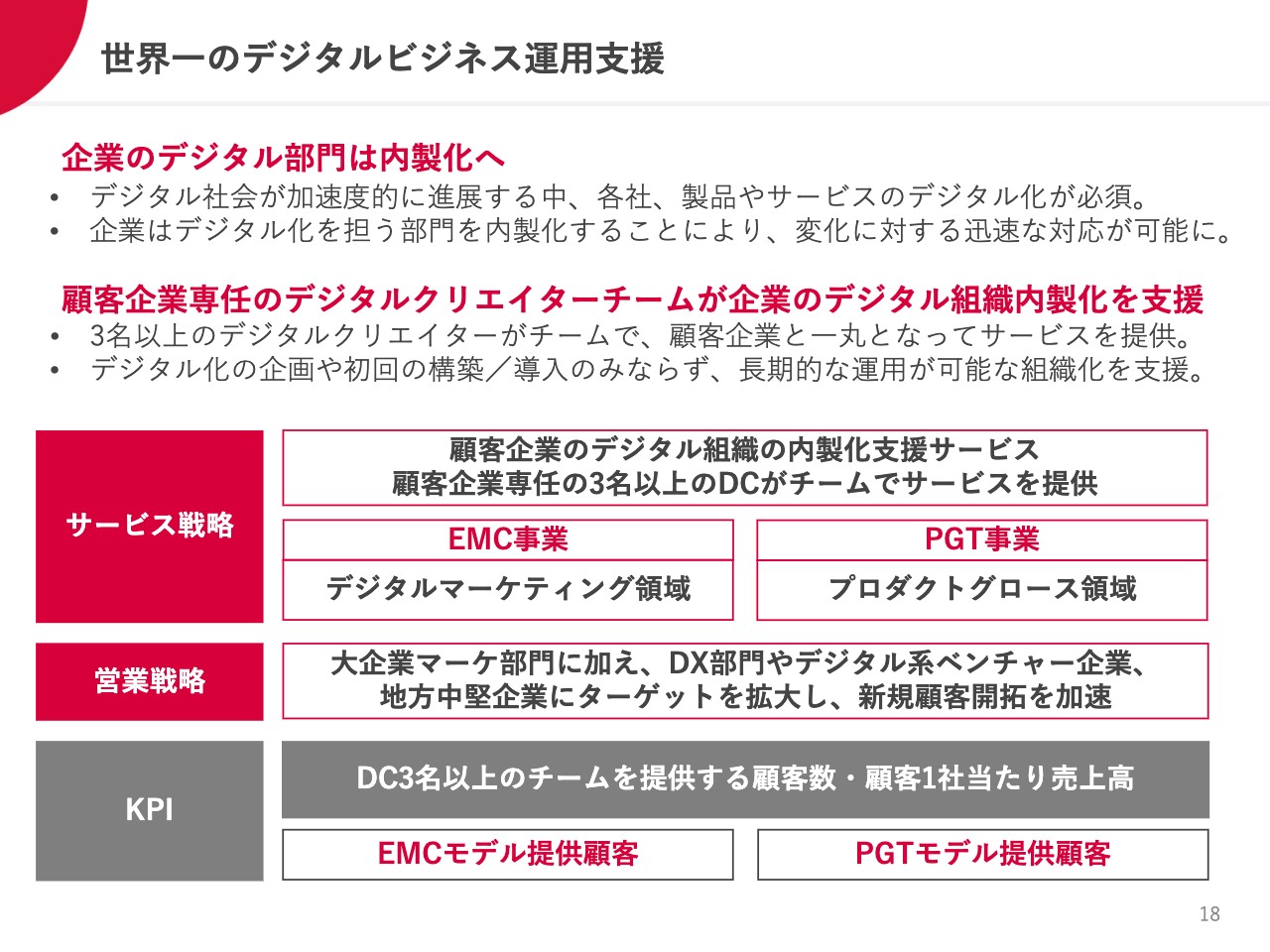

世界一のデジタルビジネス運用支援

「デジタルビジネス運用で世界一」と言えるような強いサービスを作るために、今後の方針では内製化支援ということをテーマに置いていきます。

企業は今後ますますデジタル活用を進めるために、本来であれば技術者やクリエイターを自社の社員として抱えるべきものだと思っています。外注して何ヶ月か後に納品してもらって検品して使うのではなく、自分たちでデジタル製品やプロダクト、デジタルマーケティングを展開していくのが、やはりあるべき姿だという考えを持っています。

しかし、人手がおらず、育成や採用ができない会社に向けて、我々がチームを提供して内製を支援するという新しいコンセプトを昇華させていくことが今期以降の方針になっています。デジタル部門の内製化を支援することをテーマにした、デジタルビジネス運用の世界一を目指していくということです。

これまでは大企業向けのEMC事業とベンチャー向けのPGT事業と分けていましたが、その区分けをやめて、PGT事業も大企業向けに展開していくことにします。デジタルマーケティングとプロダクト開発支援を大企業、ベンチャー両方に提供していく方針です。

PGT事業の主要KPIは、これまではカンパニー社数と取引社数がメインでした。今期からはEMCと同様に、3名以上のチームで支援できるような、大口のお客さまの数、PGT社数、PGTモデル提供社数への変更を行っています。

単に取引社数を増やすのではなく、大口の取引先を増やし、関係性を高め、CSVの促進支援をしていこうというのが我々のストーリーですので、PGT事業についてもEMCと同じように大口に集中します。そして、業績的には「単価を高めて好業績を狙っていこう」ということを行っていきます。

ただ、これはEMCもそうですが、ただ単に3名以上のお取引をしているところだけではなく、「PGTというサービスのモデルが提供できているよね」という社内的な認定基準をきちんと持ち、その認定に合致したところをPGT社数としてカウントし、社外にも四半期ごとに適宜公表していきたいと思っています。

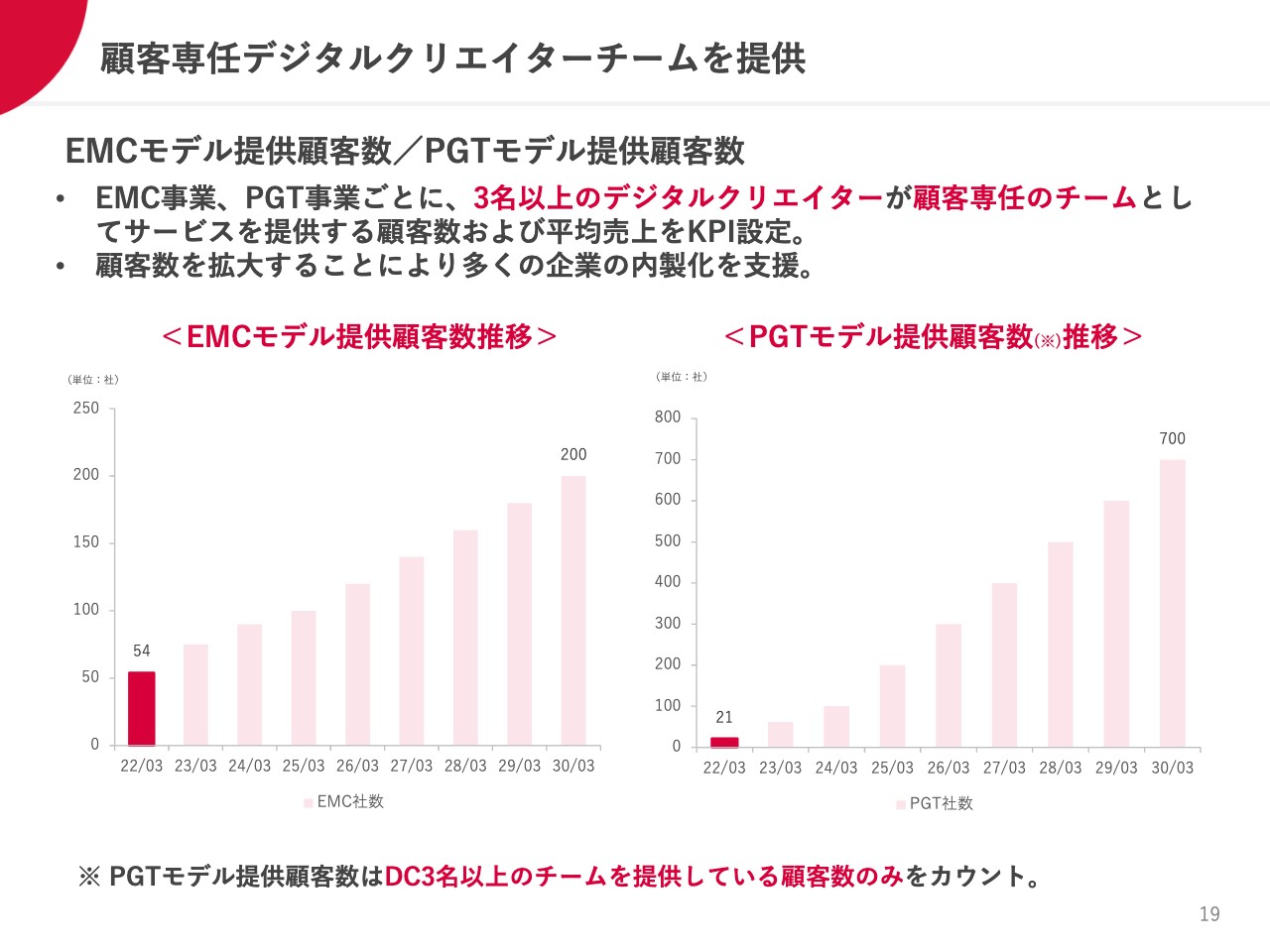

顧客専任デジタルクリエイターチームを提供

先ほどもお伝えしたとおり、現在、2022年3月期末時点では、EMCは54社です。これをビジョン2030の計画に沿い、200社まで増やしていくことが、もともと持っている我々の方針です。PGT事業もKPIをPGT社数に変更していますので、現時点の認定数は21社ですが、これを増やして2030年3月期で700社に増やしていこうと思っています。

「200社と700社、随分PGTが多いじゃないか」と思われがちですが、EMCの顧客は、大企業が中心となることは、今後も変わりませんので、1社当たりのチーム数や規模が大きくなりがちです。ベンチャー中心なのはPGTも変わりませんので、1社当たりの規模がEMCに比べるとかなり小さくなり、そのため社数が200対700と大きくなっています。

デジタルクリエイターの社員数は、2030年でEMC4,500名くらい、PGT5,500名くらいを予定しています。2030年で同じくらいの数を予定していますが、提供社数としては200社と700社になります。

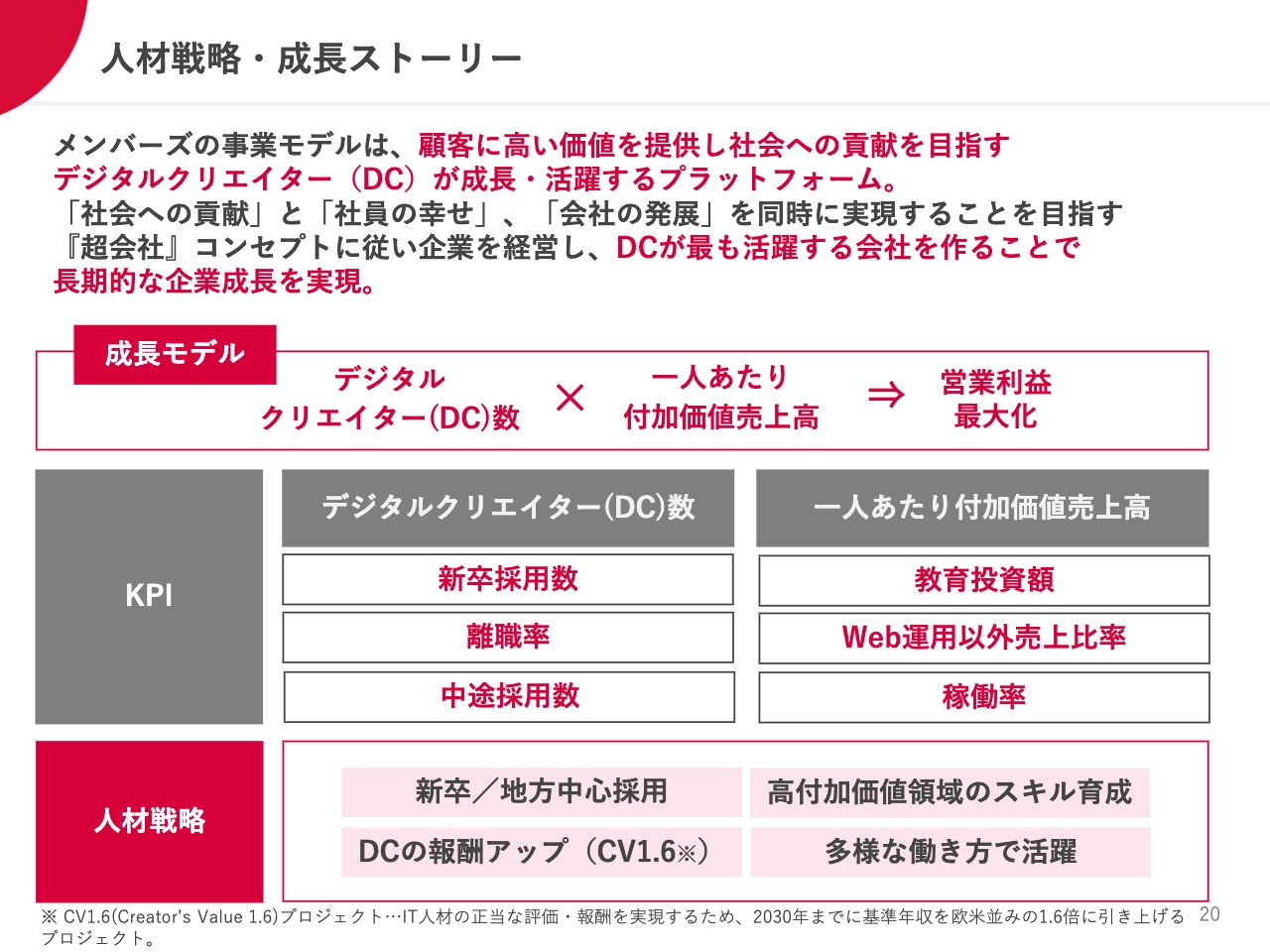

人材戦略・成長ストーリー

我々は次のような、基本的な成長ストーリー、成長モデルを持っています。デジタルクリエイターの数が増えていくことと、一人ひとりのスキルが高まり、デジタルクリエイター1人当たりの付加価値売上高が高まっていくことによって、結果的に営業利益が増えるというものです。

そのために、たくさんのデジタルクリエイターたちに、きちんと参加してイキイキと働いてもらうことで、離職率が低下し、スキルがどんどん高まり、1人当たりの付加価値売上高が上がっていくという就労環境を目指しています。その環境を整備することが、非常に大事な経営モデルであり、新規採用数、中途採用数、離職率、そして教育にきちんと投資をすることで、今後の需要が旺盛な方向にスキル転換を図っていき、結果的にWebサイト運用以外の売上比率、そして稼働率が高まっていくというKPIを持っています。このようなことができるように採用を進め、スキル育成を進め、報酬をアップし、イキイキ働ける環境作りをしています。

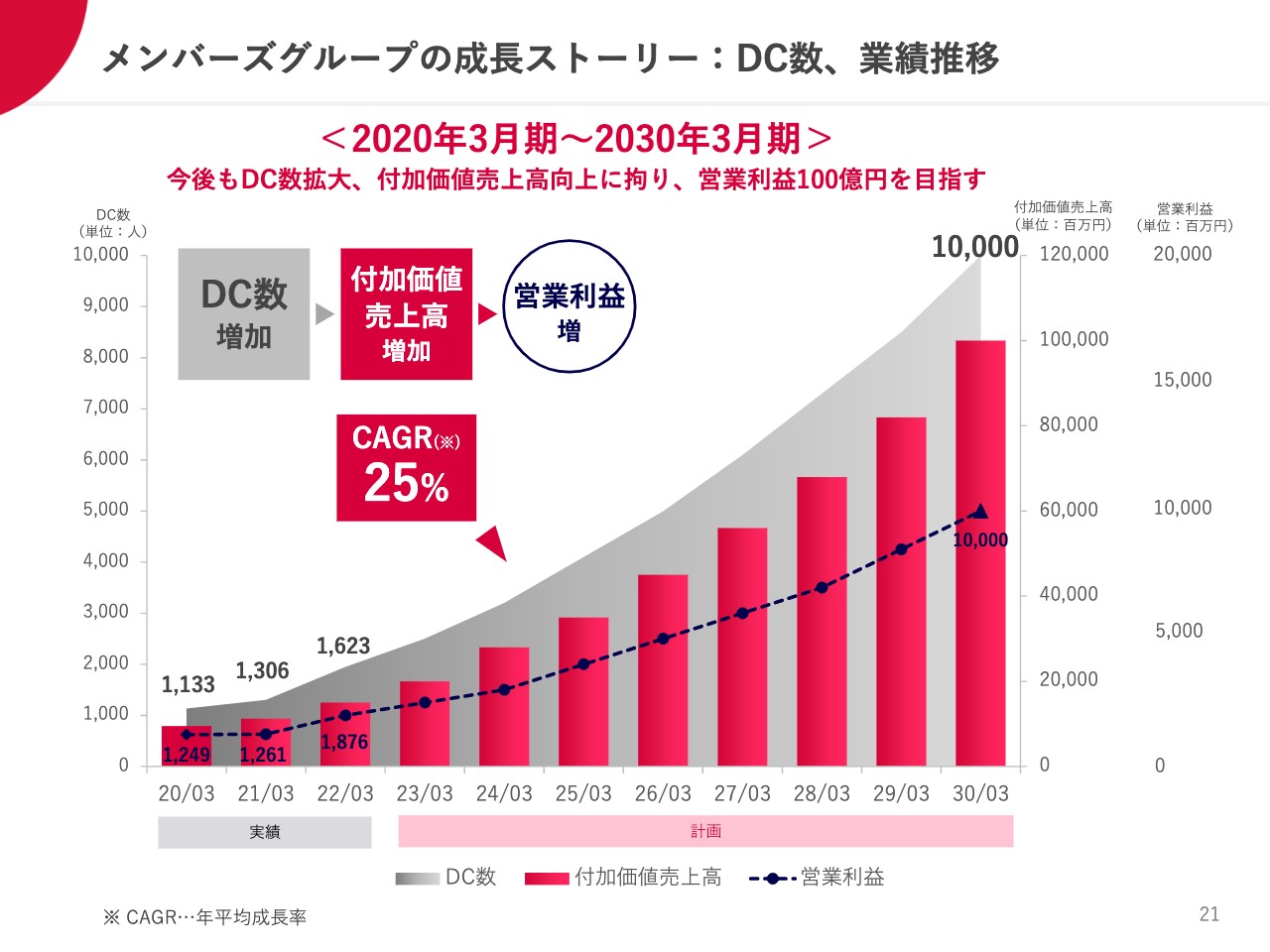

メンバーズグループの成長ストーリー:DC数、業績推移

今までもずっとそうですが、社員であるDC数を増やしていき、その結果、営業利益を増やし、2030年に1万名のDC数と100億の営業利益を実現できるように取り組んでいきたいと思っています。

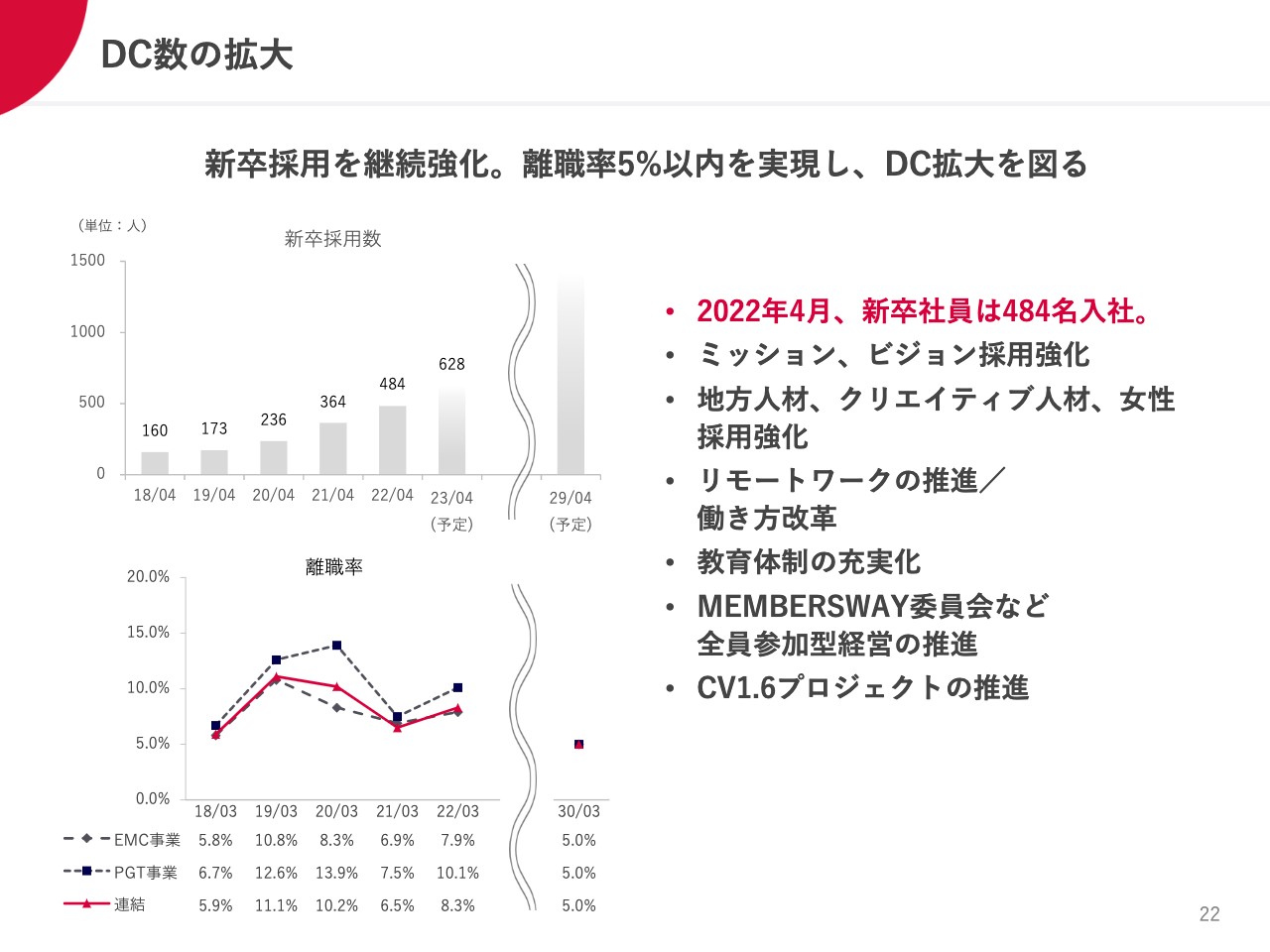

DC数の拡大

新卒の採用もどんどん拡大しており、2022年4月には予定どおり484名の新卒を迎え入れ、目下新卒研修中です。来年の春は628名の新卒採用にチャレンジすべく、目下採用活動中です。離職率については先ほどお伝えしたとおりです。

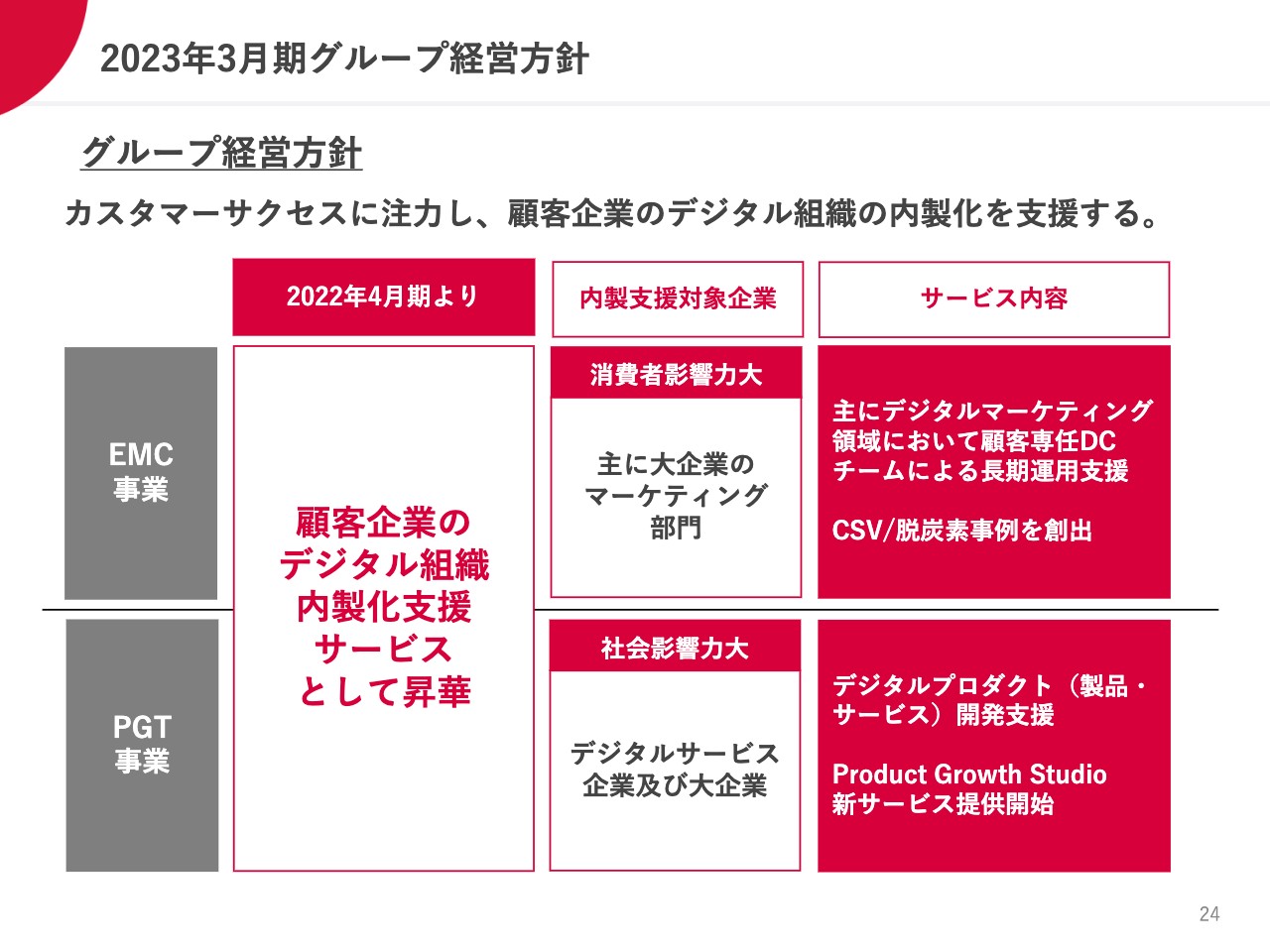

2023年3月期グループ経営方針

先ほどもお伝えしたとおり、2023年3月期の経営方針は、内製化支援をテーマにしていきます。今までのサービスをガラッと変えるわけではないですが、より内製化支援にコミットしていきます。

内製化が100パーセント進めば、我々の取引額はゼロになりますが、今後人手不足がますます激しくなり、デジタル活用の度合いが一層高まっていく中で、「必ず内製化の必要性は高まるけれど、全部の会社が100パーセント内製化することはなかなかないだろう」という読みもあります。それならば、思い切って内製化支援を進め、何社かが内製化100パーセントになり、我々との取引がなくなっても構わないと思っています。

それくらい日本企業のデジタル部門の内製化が進むことが極めて重要であり、我々が率先してお客さま企業の内製化を支援していこうと考えています。人材の提供だけではなく、お客さまの社員の教育代行のようなところまで含めて内製化支援を行っていきたいと思っています。

EMC、PGTともに3名以上の大口のお客さまを増やしていきます。お客さまは、EMCが主に大企業、PGTがデジタルサービス、ベンチャー企業関連および大企業となります。PGTは、デジタルプロダクトの開発を主に支援し、EMCはデジタルマーケティングを主に支援していくかたちになります。

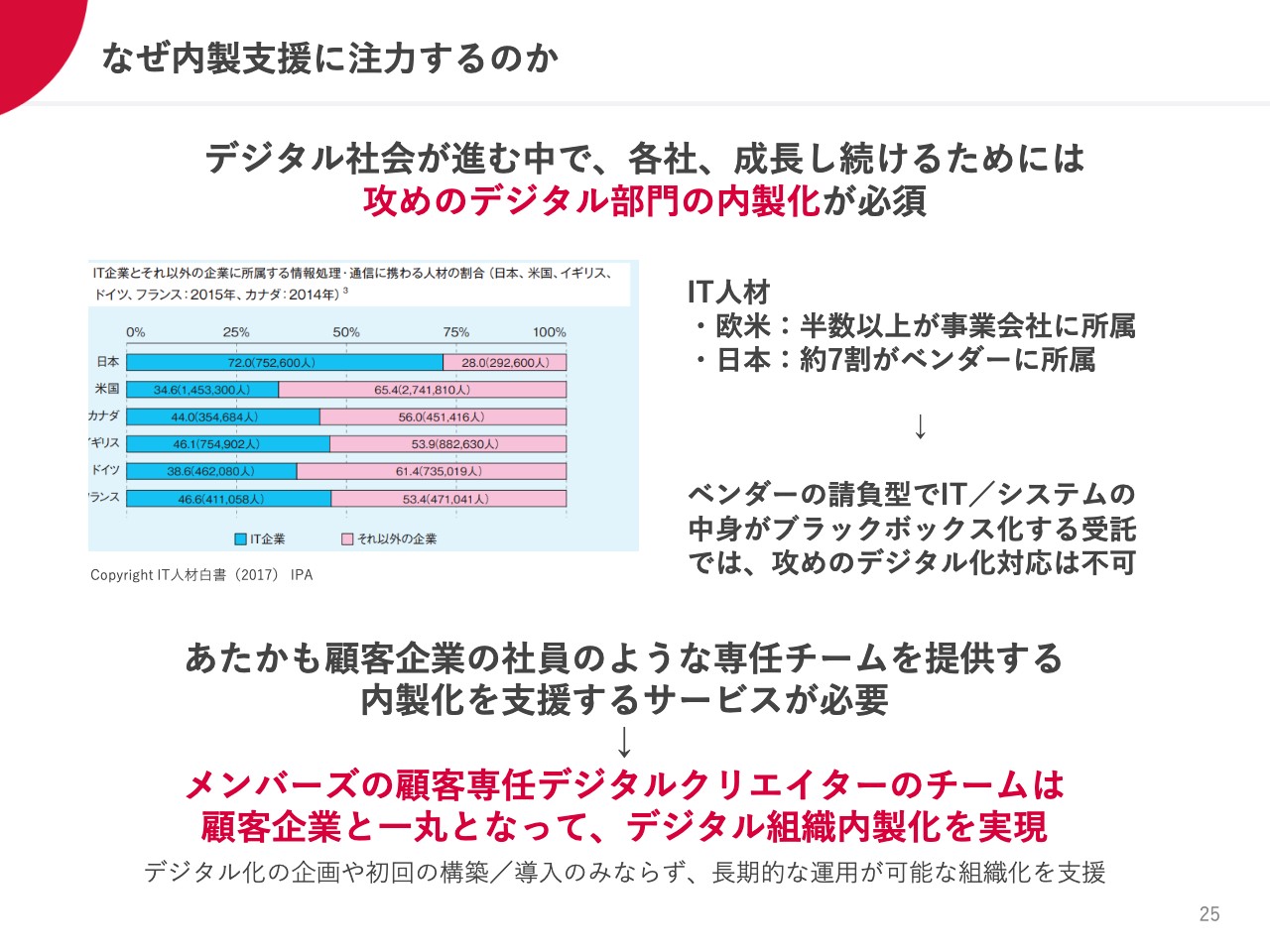

なぜ内製支援に注力するのか

ご存じの方も多いと思いますが、欧米ではほとんどのデジタル人材は事業会社側にいるのですが、日本の場合は、我々のようなベンダー側に7割以上の人がおり、このことが日本全体でデジタル化がなかなか進まない大きな要因だと思っています。

今後は、事業会社側にデジタル人材が多くいる必要がありますし、我々のお客さまでもデジタル人材の採用は相当積極化しています。教育もかなり行っているものの、自社だけではなかなか補いきれないということで、内製化支援をテーマにした、我々のようなアウトソーシングサービスの必要性が、より高まるだろうと考えています。

デジタルプロダクト開発の内製化支援サービス

PGT事業の主力のサービスの1つとして、「Product Growth Studio」というサービスを展開し、拡大していきます。お客さまの内製を支援するエンジニアを中心とした、プロダクト開発支援チームを提供します。お客さまのプロダクトが消費者に受け入れられ、グロースしていくために、お客さま企業の社員のような気持ちでお客さまとともにチームを構築して取り組むサービスです。

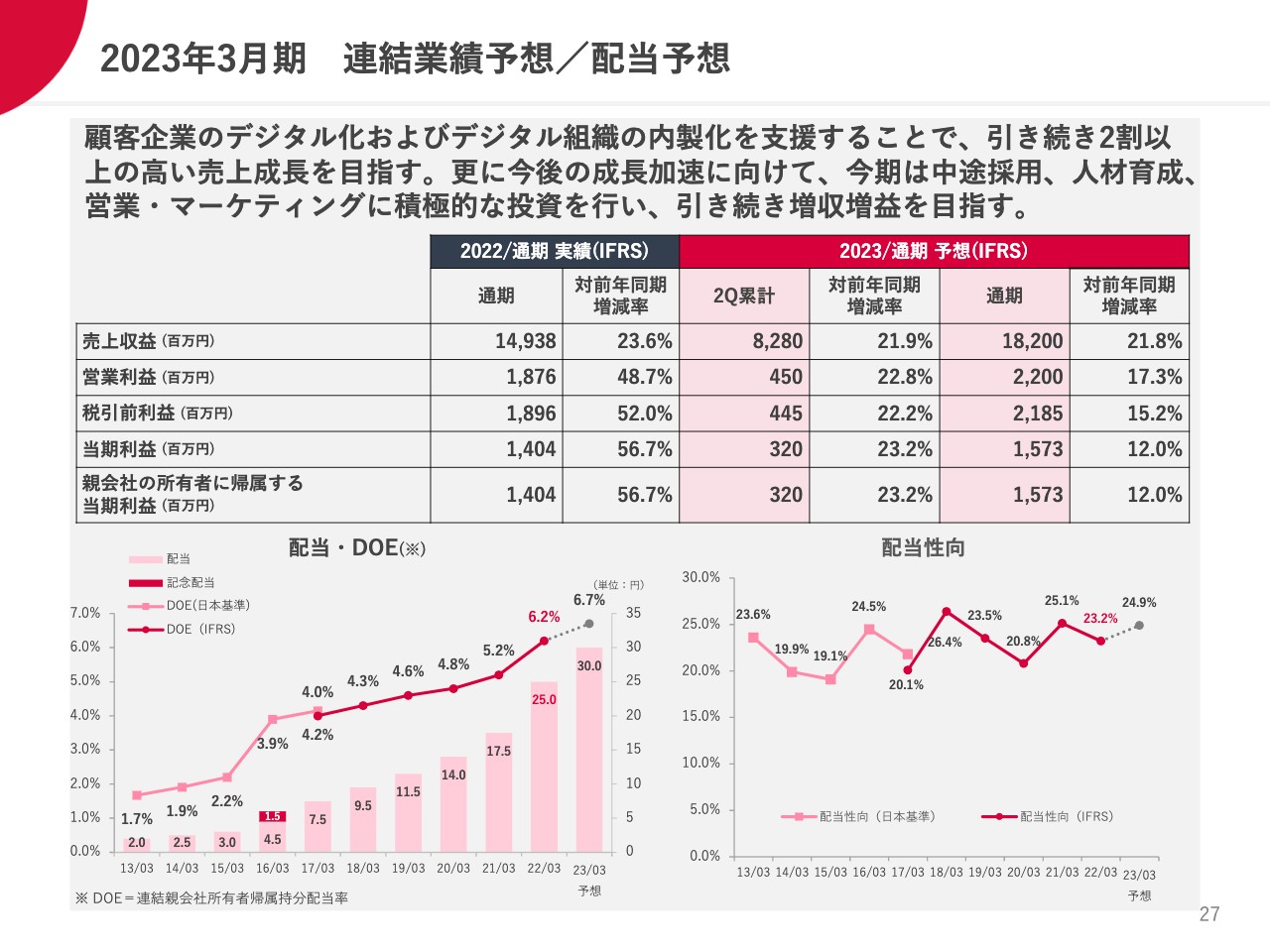

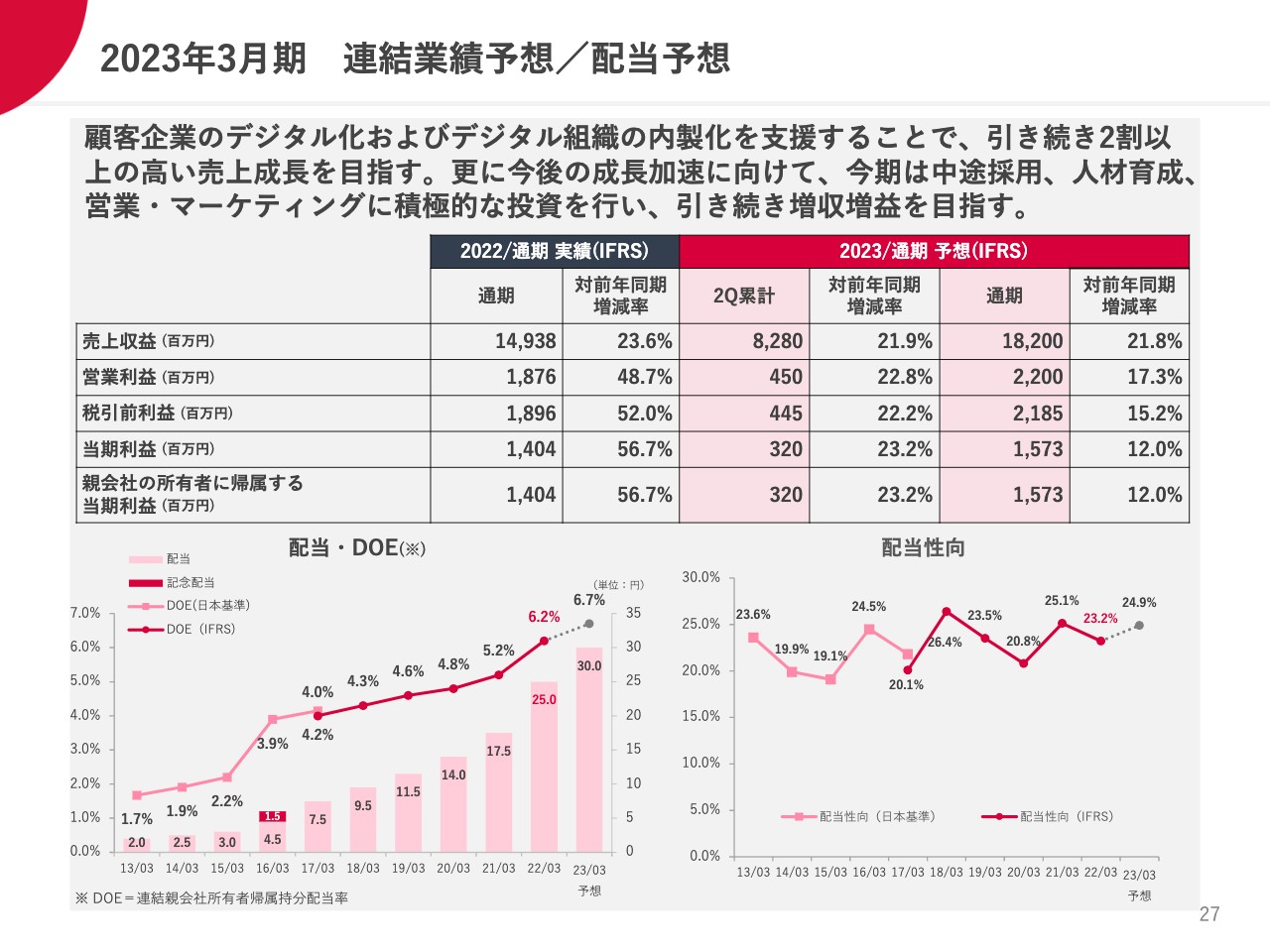

2023年3月期 連結業績予想/配当予想

そのような事業を展開し、結果として2023年3月期では、売上は前年同期比21.8パーセント増の182億円を予定しています。営業利益は17.3パーセント増の22億円を予定し、配当・DOE、配当性向については、スライド下側のグラフに記載のとおりです。28ページ以降についてはお読みいただき、この場では割愛させていただきます。ご清聴ありがとうございました。

質疑応答:中途採用向けの先行投資について

司会者:「2023年3月期の先行投資の内容について、中途採用向けにはどの程度投資を見込んでいますか?」

剣持:2023年3月期に向けてさまざまな投資を行っていますが、「今後の成長加速に向けて、今期は中途採用、人材育成、営業・マーケティングに積極的な投資を行う」と書いてあり、おそらくこのことについてご質問をいただいているのかと思います。先行投資の金額自体は具体的に開示していませんのでお話ししませんが、2022年3月期は中途採用がうまく進みませんでした。

中途採用市場はどんどん加熱し、その点が思うように進まなかったため、2023年にはより強化し、中途採用をきちんと行い、2022年3月期の採用数に比べ、DC数では1.3倍くらいの中途採用を行いたいと思っています。それに加えて、スキル育成について投資を強化していきます。

また、営業・マーケティングについては、新規のPGT社数やEMC社数を増やすために、営業員の増員やマーケティング費用の増額を図っていきます。このように投資を積極的に行っていき、1万名体制、営業利益100億円に向けて拡大していきたいと思っています。質問にストレートにお答えできていませんが、よろしくお願いします。

質疑応答:不採算案件の影響について

司会者:「不採算案件の影響は前期(第3四半期)で一巡したと思っていましたが、第4四半期においても稼働面、事業機会の面で足を引っ張っているということでしょうか? これらが完全に収束するのはいつになるか教えてください」

剣持:不採算案件については、細かいものは常にいろいろありますが、今回お伝えしている非常に大きな不採算案件は1つです。しかし、その収束には第4四半期までかかりました。第4四半期終わりで完全に収束しましたが、第4四半期においても、稼働面、そして稼働面による機会損失については影響を及ぼしました。今後も発生しないとは限りませんので、以前にも申し上げましたが、このような長期に渡る大型案件を受注しないように、それを分割してきちんと受注していきます。

また、大型の1年、2年に及ぶような開発案件について、お客さまと相談して開発自体をアジャイル型に変えていくことが本質的な改善策だと思っており、これは並行してどんどん進めています。

質疑応答:PGTのチーム単位での派遣増加について

司会者:「PGTではチーム単位での派遣が増加していると思いますが、その背景を教えてください。この動きは今後、加速できそうでしょうか?」

剣持:チーム単位で派遣し、PGT社数を増やしていくことは、お客さまからのご要望もありますが、それ以上に我々自身がチーム化を志向しています。

言い換えれば、「大口のお客さまに集中していこう」「そのほうがミッションの実現のためになるだろう」、また今後であれば「チーム単位のほうがクリエイター派遣の同業他社との差別化が図れるだろう」といった、我々側の方針がやや上回ってこのような展開をしています。

今後デジタル人材の不足感はますます強まりますので、通常の派遣会社が人材を提供していくというのがもっと旺盛になってくるはずです。我々はそのような会社とは一線を画し、もっと単価が高く、また言われた指示どおりにリソースをご提供するのではなく、「このような開発をしていくべきだ」という意思を持って、それをお客さまにもご理解いただくような、意思あるサービスを展開していきたいと思っています。

そうでないと、社員の報酬もなかなか1.6倍に引き上がっていかないと思っており、この質問については、お客さまのニーズもありますが、我々の意思のほうが強いです。

質疑応答:新卒採用における工夫について

司会者:「御社は新卒採用を大幅に増やし続けていますが、質と量を追い求めるには、採用の仕方を相当工夫する必要があると思います。御社はどうされているのですか?」

剣持:新卒採用についても中途採用と同様に年々厳しくなっているため、簡単なことではないのが実情ですが、その中でも我々は順調に採用できていると感じています。その理由として大きいのは、ミッション・ビジョン経営を軸とした採用活動をしているからだと考えています。

「育成は我々が担当しますので、就労環境や給料のよさ、またスキルが身につくということだけでなく、我々とともに社会を変えていくことや、日々の仕事を通して社会をよりよくしていくことに興味がある人に来てほしい」という発信をしています。

このようなメッセージがよく響いているのかもしれません。現在の若者は、社会がこのままではよくないと思っており、憂いを抱いています。そのような若者たちが指名のようなかたちで我々を選択してくれていることが、新卒採用が順調な理由だと思っています。

質疑応答:業績予想について

司会者:「業績予想について、不採算案件から解放されるプラス要素と今期の先行投資によるマイナス要素を分けて、それぞれのインパクトを聞かせてください」

剣持:まずは不採算案件から解放されるプラス要素についてですが、これは3月末で終わっているため、特にありません。不採算案件の影響は、前期で上半期の終了時点で公表した売上で4億円、利益で2億円のマイナスインパクトがありましたが、それはすでになくなっています。そのため不採算案件は織り込まずに予算を作り、公表しています。

ご質問にあった先行投資に関してですが、これは先行投資ではなく普通投資で、今期はより強めの投資をしていきたいと考えています。金額は公表していませんが、経費が浮くのはよくないと思っています。コロナ禍でオフィス賃料も浮きますし、中途採用が思ったとおりに進まなければ、一過性で利益はプラス要因となります。しかし、翌年以降にその影響が出てくるため、中途採用や育成投資はしっかり対応していきたいと考えています。具体的な金額は控えますが、今期は例年よりも投資に力を入れていくつもりです。

質疑応答:新卒の早期稼働の効果について

司会者:「新卒の6月稼働開始の効果はいかがでしたか? また、約1年で新卒について課題意識をお持ちでしょうか?」

剣持:新卒の育成と早期稼働については、試行錯誤を繰り返しています。法則がわかりつつありますが、人数が毎年1.3倍増で推移しているため、これまでのやり方では通用しなくなっていきます。ただ、全体としては、よい結果を出しているのではと考えています。

1日でも早い早期稼働がよいのかというと、そうでもありません。きちんとスキルが高まってから稼働したほうが、単価が高くなるのも事実です。スキルが低いうちから稼働するよりも、スキルを高めてから稼働することも大切です。

しかし、座学研修を続けているだけではスキルは高まらないため、実際の業務に従事することも必要です。最近では無償稼働でチームの一員として参画し、実践を通してスキルを身につけ、スキルアップしてから有償稼働にするというケースも増えています。

したがって、6月稼働もよかったのですが、5月もしくは4月稼働がよいのかということではありませんし、今後も試行錯誤しながら進めていきたいと考えています。

質疑応答:PGTとEMCについて

司会者:「PGTについても、大企業にサービスを提供していくとのことですが、同じ大企業でもEMCとPGTで顧客の特徴は違うのですか? EMCとPGTで同じ企業にサービス提供することもありますか? PGTの大企業向けについて、顧客層やサービス提供のイメージをより具体的に聞かせてください」

剣持:PGTについてですが、大企業でも特徴はあまり変わりません。今後は同じような大企業になると思いますが、BtoBも増えると思います。また、EMCはデジタルマーケティングですので、マーケティング費用を多額に持っているお客さまが対象となります。結果としてBtoC、BtoBtoCでもよいのですが、EMCは消費者向けの商材を扱っている企業が多かったです。

PGTはそのようなお客さまもいますが、BtoB商材を扱っているお客さまも普通に増えていくと思います。PGTのサービスについては、デジタルを使ったプロダクトとデジタルを使ったサービスをともに立ち上げてサービスインし、そのサービスを改善して大きくしていくというところを支援していきます。

EMCのデジタルマーケティングは広告宣伝、プロモーション、販促活動をデジタルで行うため、そのサービスそのもののプロダクトを立ち上げていくことは、少し違うのではと思います。部署も予算も異なりますので、そこについては住み分けができます。同じ大企業の中で両方のサービスを提供することはこれから増えていくと思いますし、今後もさらに増やしていきたいと考えています。

質疑応答:新卒の早期稼働の評価について

司会者:「昨年度は新卒の早期稼働に取り組まれましたが、1年経っての評価を聞かせてください」

剣持:先ほどもお伝えしましたが、常に試行錯誤の状態ですので、課題もたくさんあります。ただ、よいところも同じくらいたくさんあります。360名以上の新卒を育成・稼働し、お客さま向けの業務に従事してもらうことについては、十分達成できたと考えていますので、評価としては二重丸だと思います。

今年度の新卒484名については、少し方針を変えて進めています。将来的に600名などとなると、これまでのやり方では通用しなくなります。常に試行錯誤していますが、新卒の稼働については合格点が続いていると考えています。

質疑応答:2024年4月以降の新卒採用人数ついて

司会者:「2024年4月以降の新卒採用人数のイメージについて教えてください」

剣持:2030年3月期で社員数を1万名まで拡大したいと考えています。その最も重要な柱になる採用は、中途ではなく新卒採用です。具体的な人数までは開示していませんが、現在の社員数は2,000名ですので、これから8,000名を採用していくわけです。将来的には、年間1,000名以上の新卒採用が必要ですので、この数字を意識しながら活動していきたいと考えています。

質疑応答:利益が伸びた要因と先行投資について

質問者:業績についてです。前期で2億円程度の不採算のロスが発生したと認識していますが、仮にそれがなかった場合、前期の営業利益は、18億7,600万円出ていたものが、20億円近く出ることになります。その場合、前期で30億円弱の売上となり、利益が8億円近くも伸びることになったと思います。

それを踏まえて、今期は売上がかなり伸びますが、利益は抑制されるように見えます。前期のロスの部分を除いて利益が伸びた要因は、高付加価値化なのか、コストコントロールなのか、そのあたりをもう少し詳しく聞かせてください。

また、今期は先行投資に相当な金額を使うのか、もしくは、しばらくこのようなかたちでの先行投資を続けていかなければならないのか、そのあたりを聞かせてください。

剣持:前期については、経費の削減効果が予想以上にありました。通勤交通費やオフィスの賃料など、コロナ禍でテレワークが中心になったことによる経費抑制が予想以上に大きかったです。また、特に下半期は、かなりの中途採用を想定した予算組みでしたが、実際にはそれがなかなか進まず、そこでの人件費や採用費が大幅に浮き、目論見以上に利益が出て、利益率が12パーセントとなったと考えています。

ロスがなければ営業利益は20億円以上となるのですが、予想外の利益もあったと考えているため、それを前提として今期の予算を作るというのは、正しい判断とは思えません。浮いた分はしっかり投資に回していくべきであると考えています。

今後、DXマーケットが大きくなっていくことを踏まえ、社員の育成投資は2パーセントという基準があるものの、それよりさらに拡大していくべきと判断しました。営業強化、育成投資にお金を使うことと、中途採用にも本腰を入れて予算を設定しています。したがって、それらは先行投資ですが、通常投資と言うこともできます。

来期以降も同じ方針で進めていきたいと考えていますが、どこかで一巡し、それが高単価に結びつき、売上の増加率のさらに上増しという時期が来ると思います。そうなると経費の比率が下がるため、振り返ると先行投資だったということになると思います。このような投資は、今後も続けていくべきだと考えています。

質問者:中途について、前期にうまくいかなかった部分のやり方を変えることで、よりよい人材を採用できる目処が立った、もしくは自信を持つことができたということですか?

剣持:激戦になりますので、目処が立ったとは言えませんが、注力していけば1.3倍は採用できると考えています。

スポンサードリンク

関連キーワード