関連記事

ブリヂストン、通期は減収減益も4Qで需要が回復し、調整後営業利益は前年を上回る水準まで改善

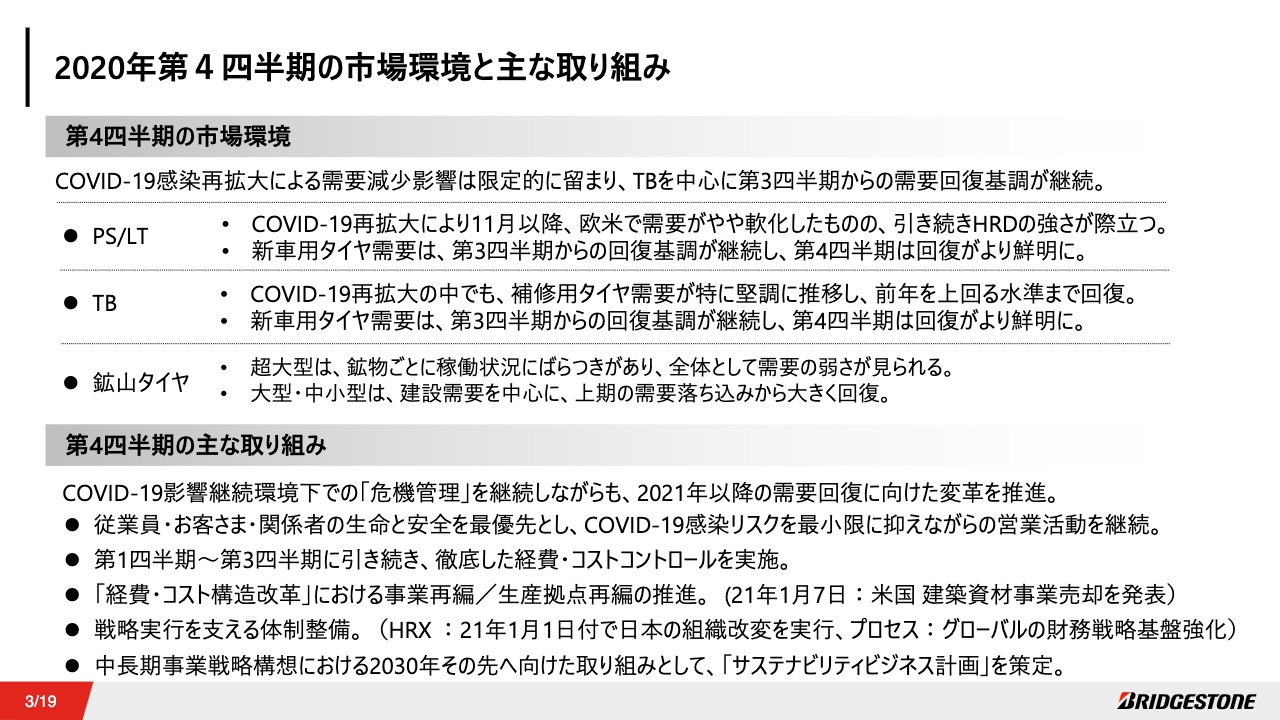

2020年第4四半期の市場環境と主な取り組み

菱沼直樹氏:財務を担当しております菱沼でございます。本日は2020年決算説明会および中期事業計画説明会にご参加いただきまして、誠にありがとうございます。まず私から2020年の連結業績概要および2021年業績予想についてご説明をさせていただきます。

最初に2020年度連結業績概要に関してご説明をさせていただきます。第4四半期の市場環境と主な取り組みについてご説明いたします。まず市場環境です。昨年11月の第3四半期決算におきましては、第4四半期にCOVID-19感染再拡大による需要減少が出る想定のもと、業績予想を策定しておりましたが、結果としてその影響は限定的に留まりました。

PS/LTタイヤでは、とくに新車用における第3四半期からの回復基調が継続し、第4四半期は回復がより鮮明になりました。

TBタイヤでは、補修用・新車用ともに需要回復基調が継続しましたが、とくに補修用が堅調に推移し、前年を上回る水準まで回復しました。

鉱山タイヤにおきましては、超大型に需要の弱さが見られる一方で、大型・中小型は建設需要を中心に、上期の需要落ち込みから大きく回復いたしました。

第4四半期は、COVID-19影響が継続する中、「危機管理」を継続しながらも、2021年以降の需要回復に向けた変革を推進してまいりました。

徹底した経費・コストコントロールを継続しながら、先般発表いたしました北米建築資材事業売却の発表をはじめ、「経費・コスト構造改革」における事業再編、生産拠点再編を推進いたしました。

また事業戦略を支えるための体制整備として、日本でのHRXの推進や、グローバルでの財務戦略基盤強化を行い、さらに2030年その先へ向けた取り組みとして、「サステナビリティビジネス計画」の策定も進めてまいりました。

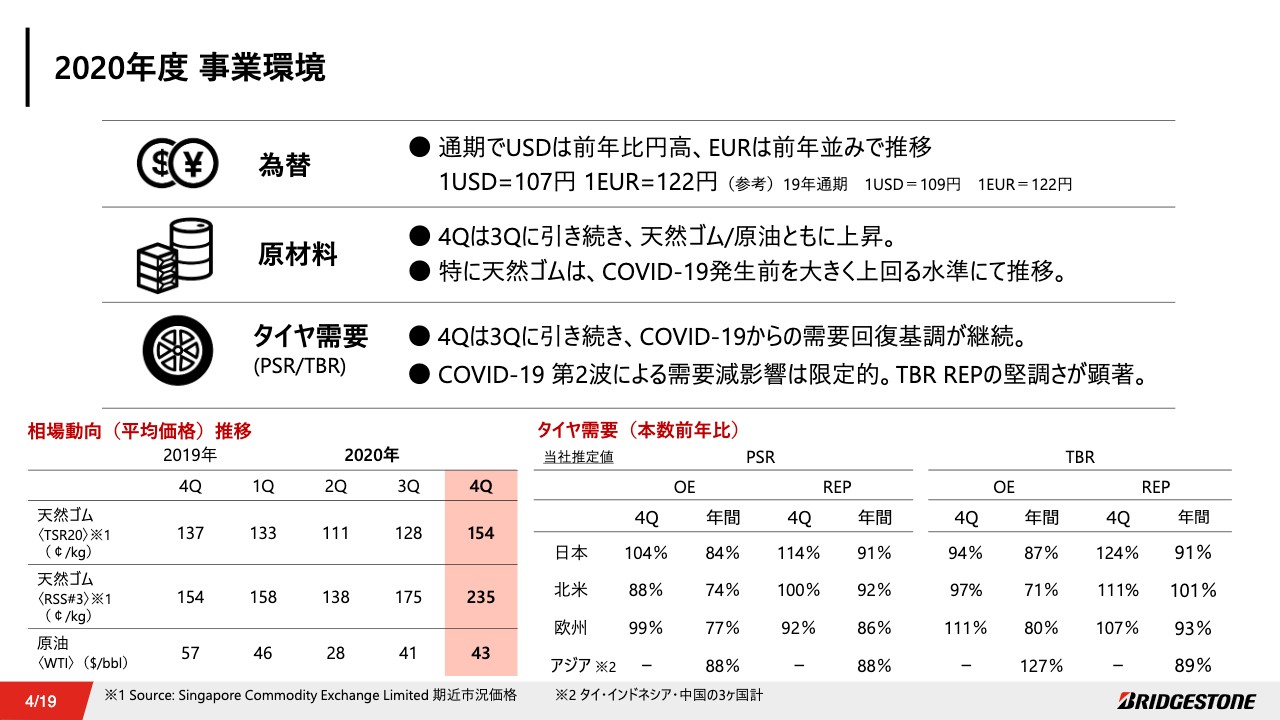

2020年度 事業環境

続きまして、2020年度の業績についてご説明いたします。まず事業環境です。為替USドルは前年比円高、ユーロは前年並みで推移いたしました。

原材料価格は、第4四半期は第3四半期に引き続き天然ゴム・原油ともに上昇。とくに天然ゴムは、COVID-19発生前を大きく上回る水準にて推移いたしました。

タイヤ需要は、先ほどご説明しましたとおりCOVID-19第2波による需要減影響は限定的に留まり、とくにTBR・REP(補修用)において堅調さが際立ちました。

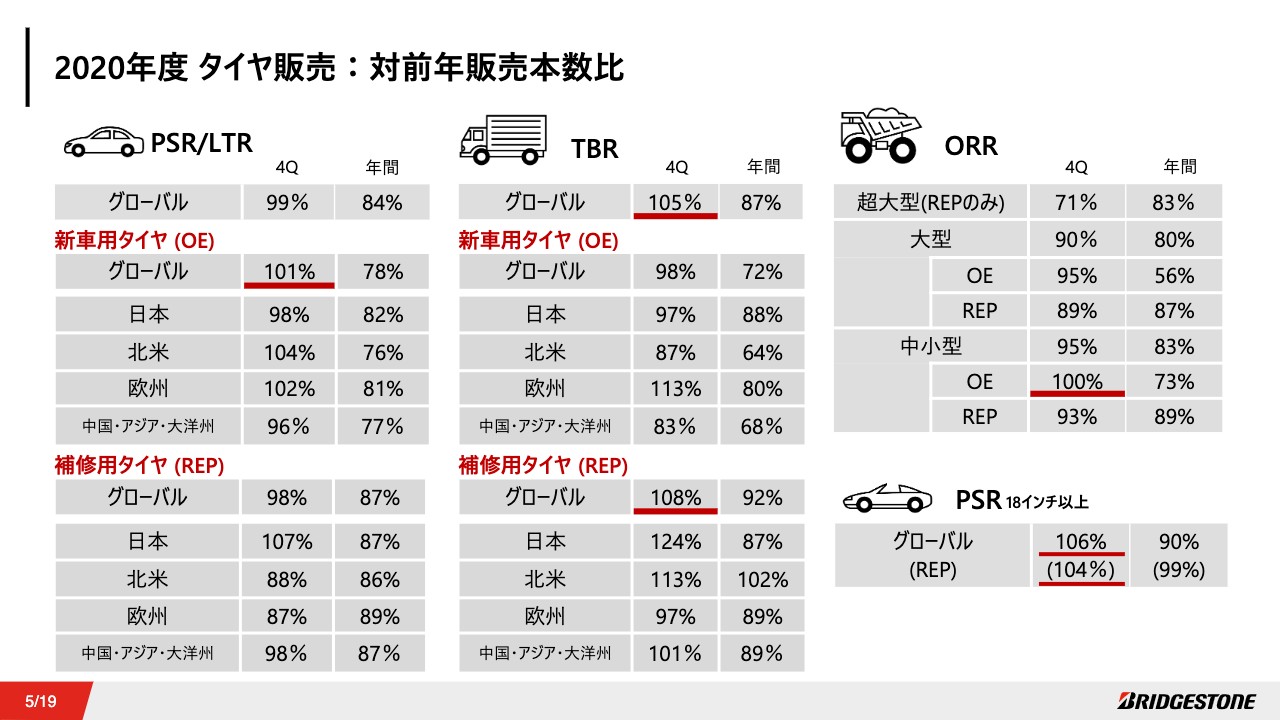

2020年度 タイヤ販売:対前年販売本数比

タイヤ販売について、販売本数を対前年比でお示ししております。2020年度の年間累計販売本数はPSRで対前年84パーセント、TBRは87パーセントとなりました。

また、第4四半期単独でのPSRはほぼ前年並み、TBRは前年を上回る水準まで回復いたしました。とくにTBRの補修用は堅調に推移し、第4四半期は108パーセントの水準まで回復しました。

また、18インチ以上の高インチタイヤは相対的な強さが継続いたしました。

鉱山車両用タイヤは鉱物ごとに稼働状況にばらつきがあり、超大型タイヤ需要の弱さが見られた一方で、大型・中小型タイヤでは建設需要の回復を背景に、販売回復が見られました。

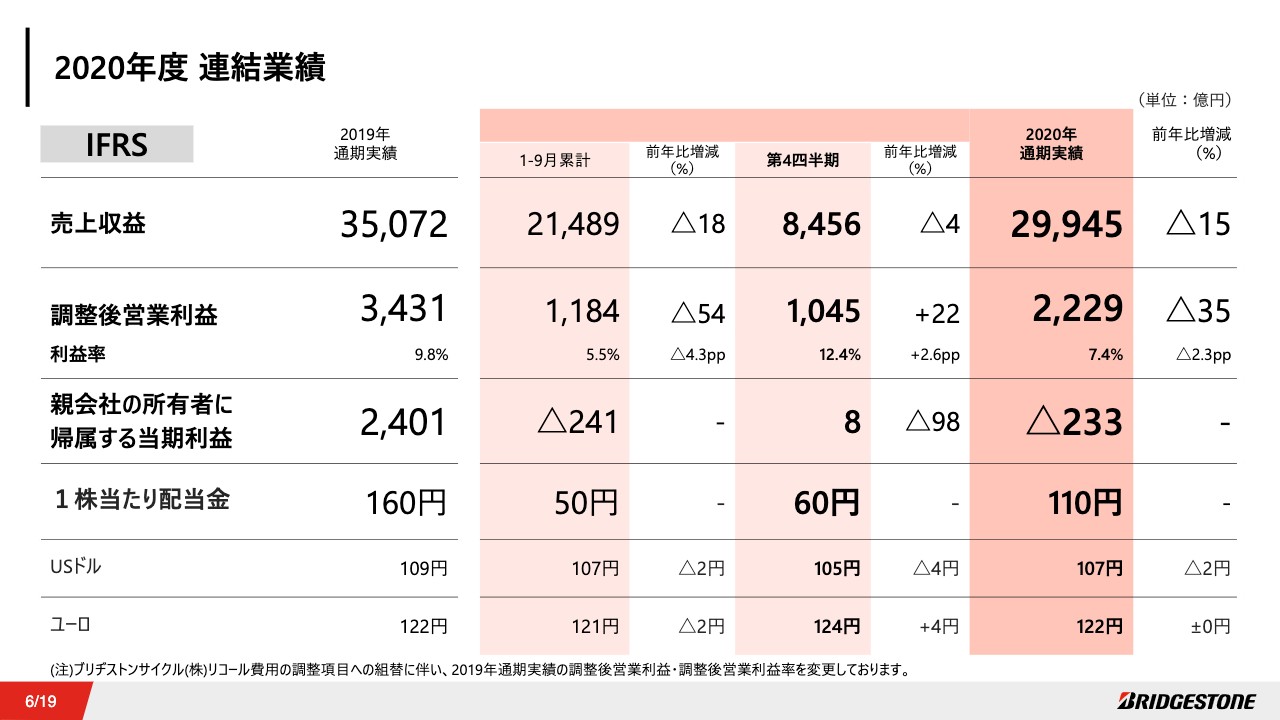

2020年度 連結業績

2020年度連結業績についてご説明いたします。2020年通期の売上収益は2兆9,945億円、対前年15パーセントの減収。調整後営業利益は2,229億円、対前年35パーセントの減益となりました。

第4四半期は需要回復を受け、売上収益はほぼ前年並み。調整後営業利益は前年を上回る水準まで回復し、営業利益率は12.4パーセントまで改善しました。調整後営業利益の増減要因は次ページ以降でご説明をさせていただきます。

一方、親会社所有に帰属する当期利益は、減損損失など非経常的な損失の計上等により、累計で233億円の赤字で着地しました。なお、今期の非経常損失等につきましては次ページ以降でご説明をさせていただきます。

配当は当期業績が前回予想対比で大きく改善したことを受けまして、11月発表の予想から5円増配し、期末配当60円、年間配当110円とすることで、3月の株主総会にお諮りしたいと考えております。

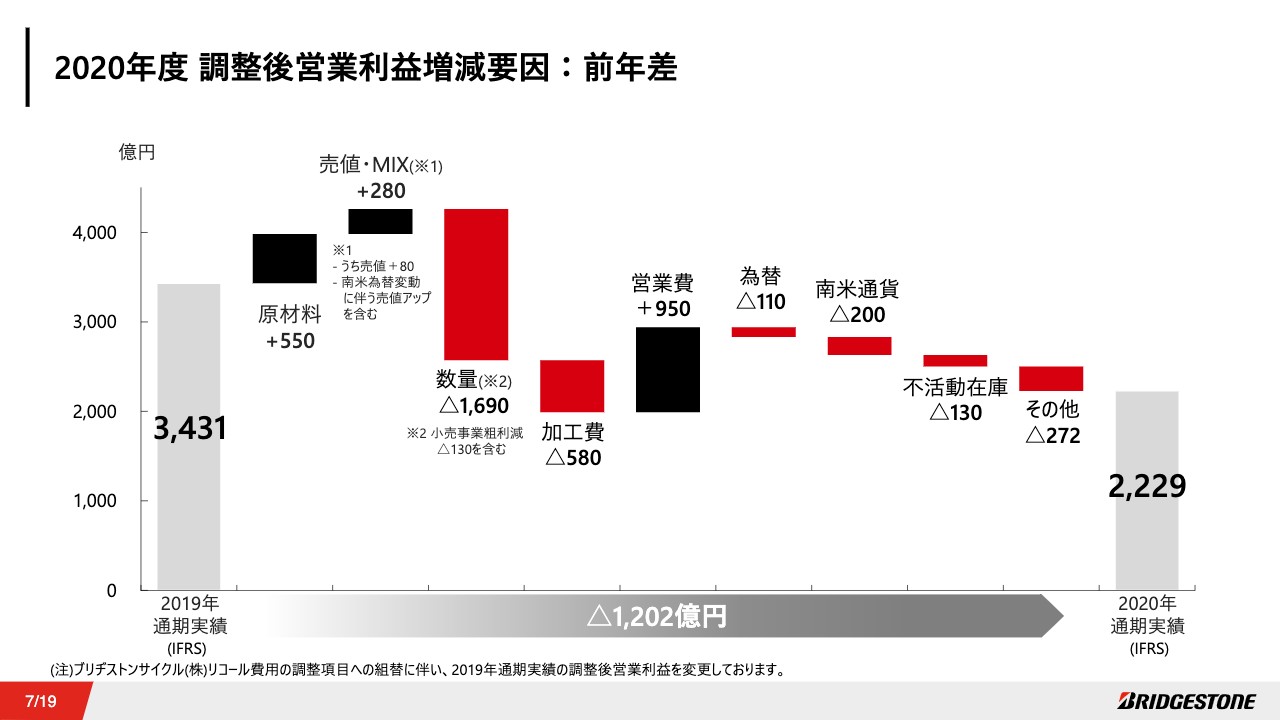

2020年度 調整後営業利益増減要因:前年差

調整後営業利益の対前年増減要因についてご説明いたします。当期はCOVID-19による厳しいビジネス環境の中、中長期事業戦略に基づき、「経費・コスト構造改革」「プレミアムビジネス強化」を推進いたしました。

「経費・コスト構造改革」では抜本的な費用の見直しを行い、一過性の費用削減ではなく、コスト体質を改善した結果、営業費は対前年950億円の削減となりました。

また、「プレミアムビジネス強化」は、原材料コストが低下する中でも適正な売値水準を維持し、さらに高インチタイヤの販売増、アソシエイトブランドの戦略的削減などによるMIX改善を推進したことで、売値・MIXが280億円の増益予想となりました。

2020年は、それらの体質改善効果をしっかりと出すことができましたが、連結全体ではCOVID-19による販売数量の減少、それにともなう加工費の悪化が大きく、対前年1,202億円の減益となりました。

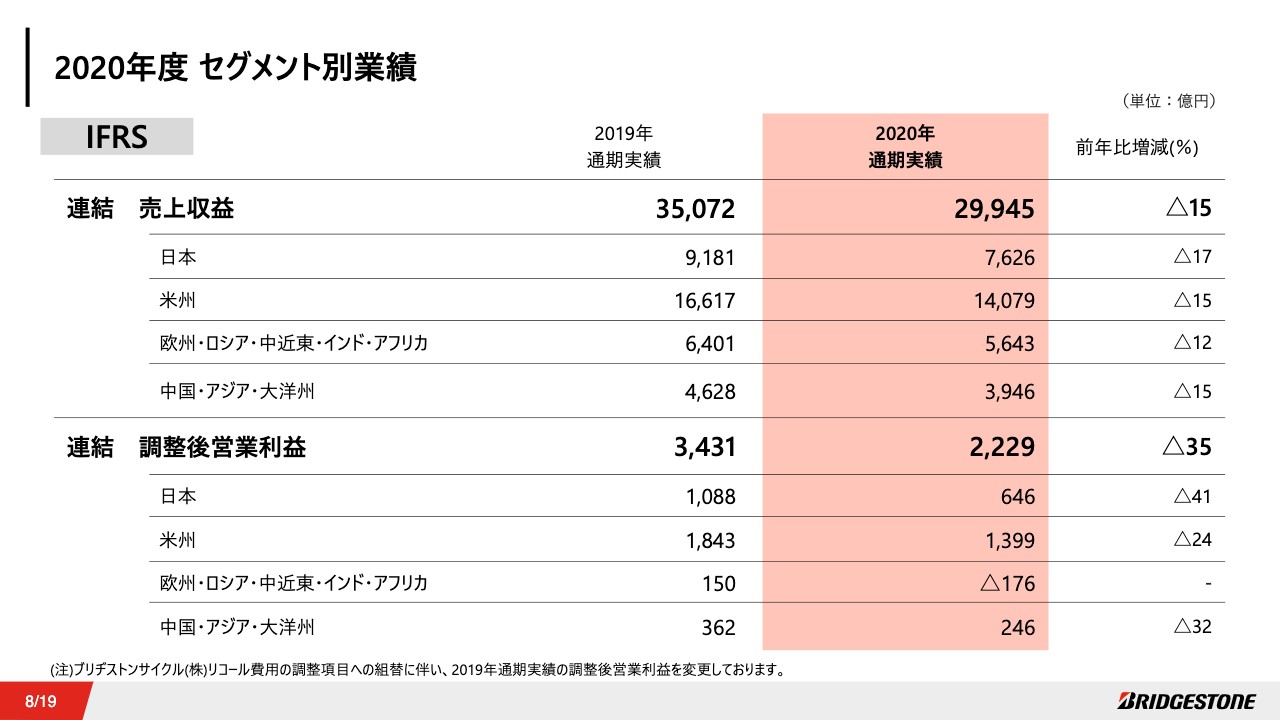

2020年度 セグメント別業績

セグメント別業績についてご説明いたします。2020年通期では、ご覧のとおり、いずれの地域におきましてもCOVID-19の影響による販売減の影響が大きく、減収減益となりました。

第4四半期は回復基調にあり、第4四半期単独では日本、米州、中国・アジア・大洋州の3セグメント対前年で増益に転じております。

欧州・ロシア・中近東・インド・アフリカにおきましては、第4四半期にも欧州でのロックダウン影響を受けたこともあり、通期・第4四半期ともに赤字の着地となりました。

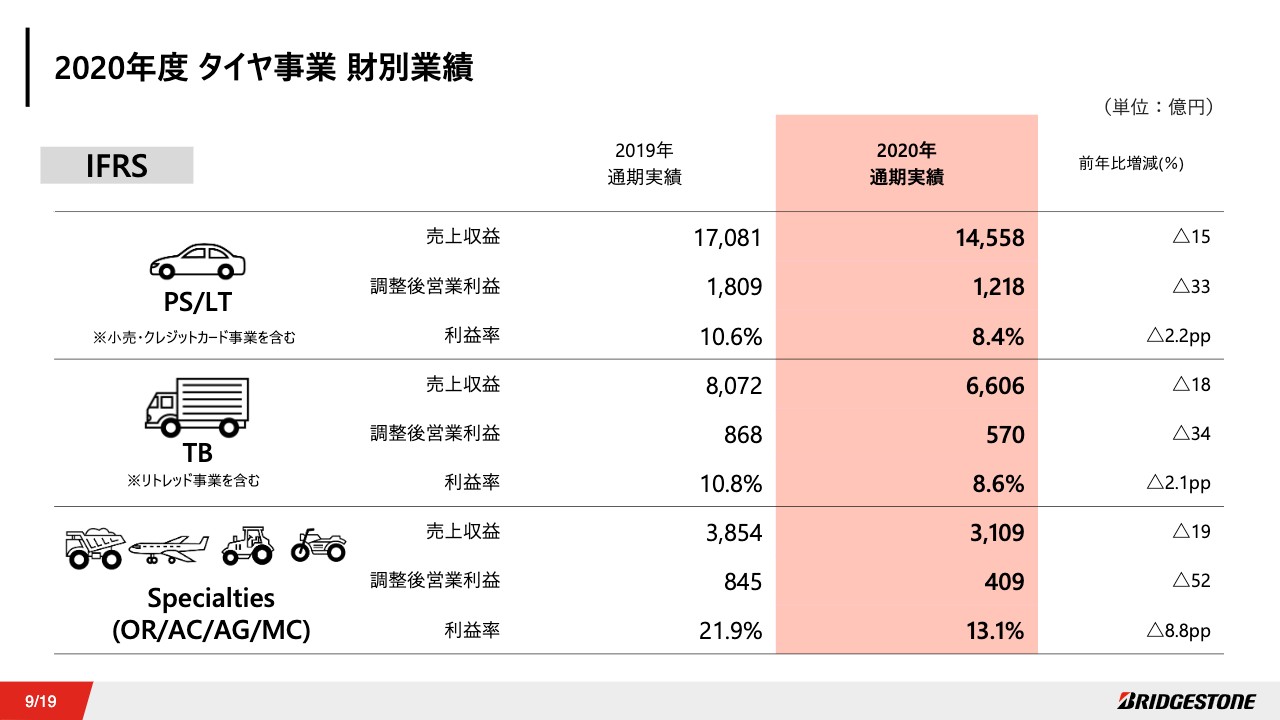

2020年度 タイヤ事業 財別業績

タイヤ事業の財別業績についてご説明いたします。乗用車、小型トラック用のタイヤの売上収益は1兆4,558億円、営業利益率は8.4パーセント。トラック・バス用タイヤの売上収益は6,606億円、利益率は8.6パーセントとなりました。

第4四半期単独では、米欧での販売回復や高インチタイヤの販売増などにより、いずれも2桁の営業利益率を確保しております。

鉱山・航空機・農機・二輪用タイヤを含みますスペシャリティタイヤの売上高は3,109億円、営業利益率は13.1パーセントとなりました。当期は鉱山用タイヤ、超大型の販売が弱く推移いたしましたが、通期で相対的に高い利益水準を維持してございます。

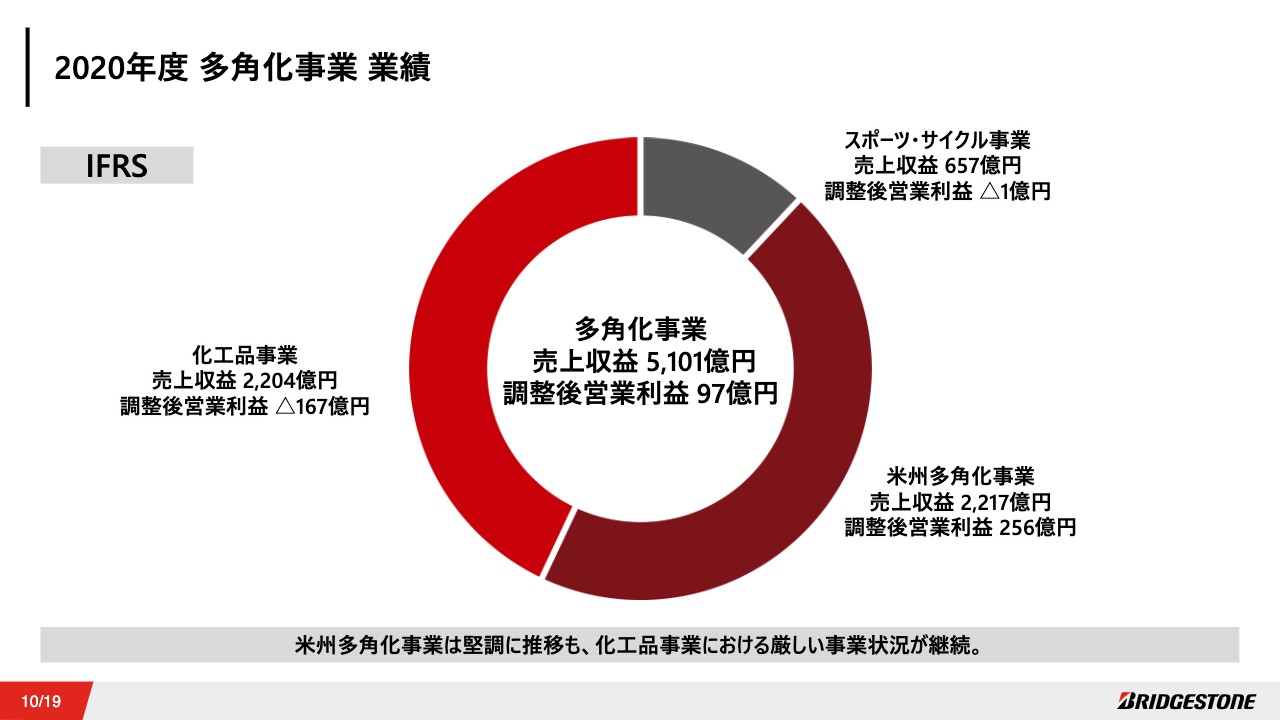

2020年度 多角化事業 業績

続いて、多角化事業についてご説明いたします。2020年累計の売上高は5,101億円、調整後営業利益は97億円となりました。

米州の多角化事業が堅調に推移したことにより、全体での調整後営業利益は黒字となりました。国内の加工品ビジネスは従来より事業ポートフォリオの課題を抱える中、COVID-19による需要減影響を強く受けたこともあり、厳しい状況が継続してございます。

なお米州多角化事業のうち、売上収益で約1,900億円、調整後営業利益で約240億円が、先日売却を発表しましたファイアストンビルディングプロダクツでございます。

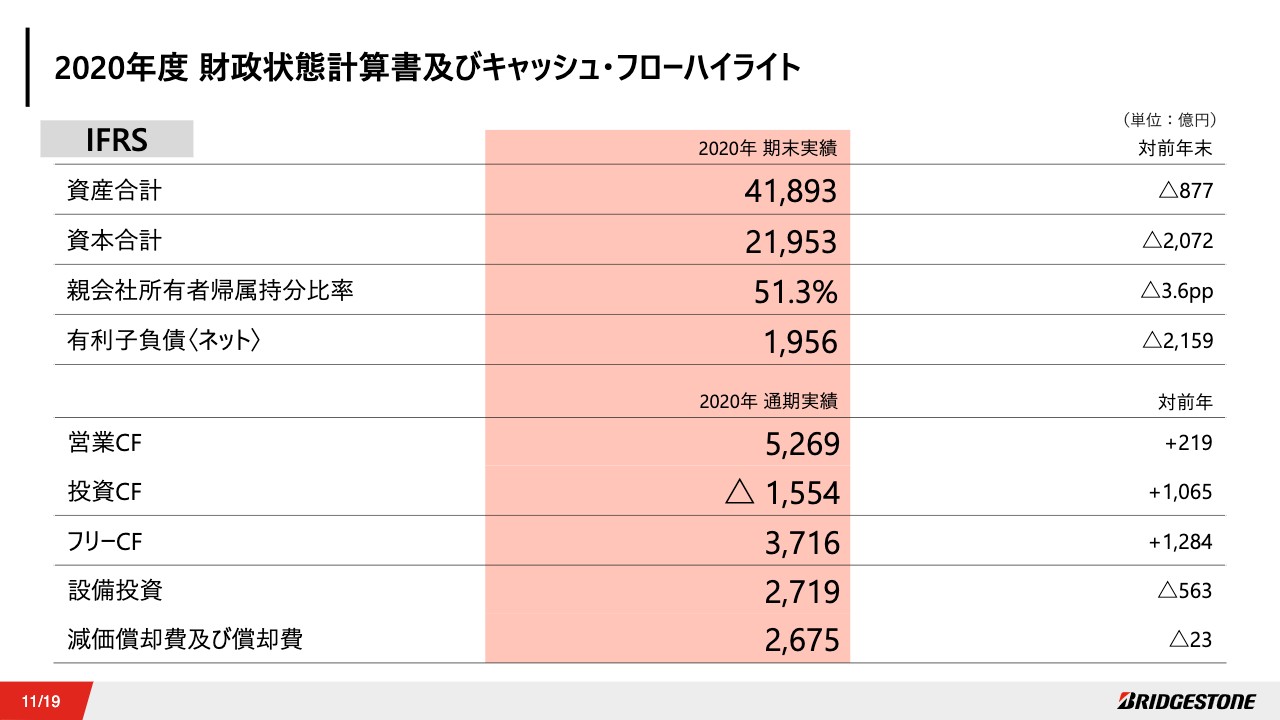

2020年度 財政状態計算書及びキャッシュ・フローハイライト

財政状態計算書及びキャッシュ・フローハイライトについてご説明させていただきます。

総資産は4兆1,893億円となりました。流動性確保の観点から資金調達を実施したことなどによりまして、手元流動性が2,000億円を上回る増加となった一方で、売上債権・在庫の減少、有形固定資産、投資有価証券の減少などにより、前年末対比877億円の減となりました。

自己資本比率は前年末対比3.6ポイント下がり51.3パーセントとなりましたが、引き続き健全な状態を維持してございます。

フリー・キャッシュ・フローにつきましては、経費・コストの見直しや設備投資の厳選の取り組みにより、第4四半期には急激な需要回復の中で、想定以上に在庫が圧縮された影響もございまして、3,716億円のキャッシュインで着地をしてございます。

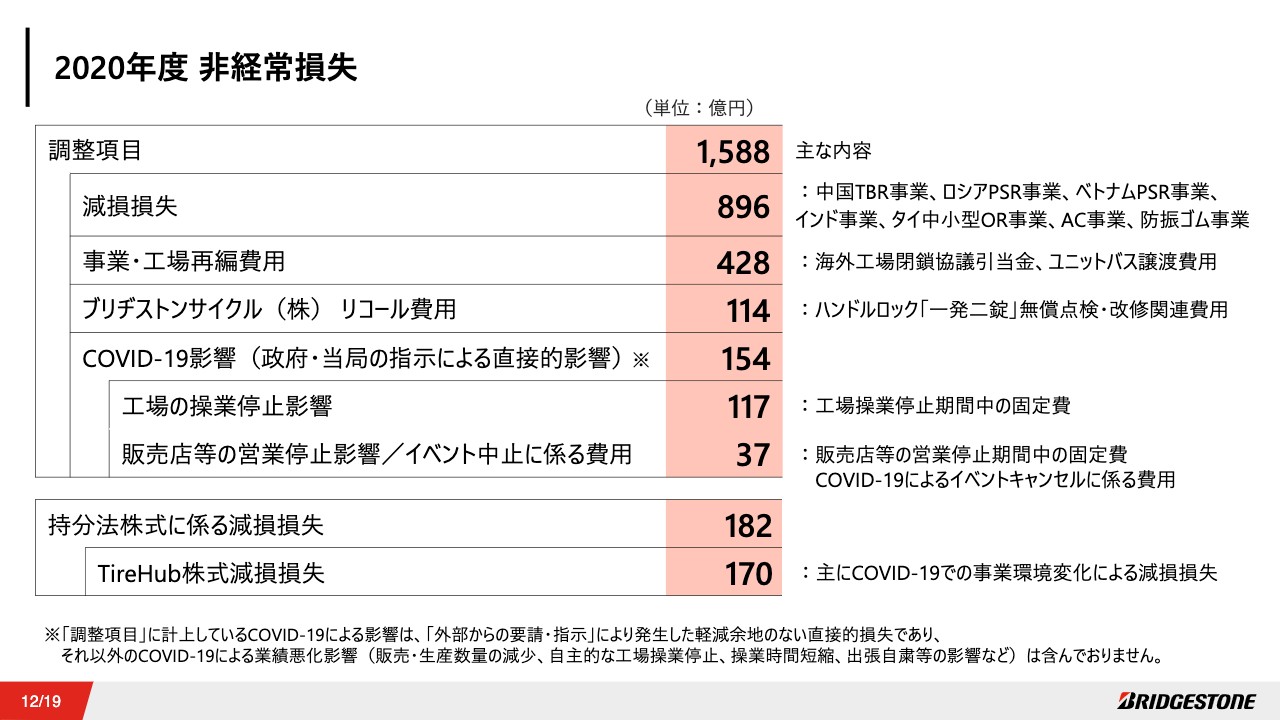

2020年度 非経常損失

非経常損失についてご説明させていただきます。第3四半期では新たに中国のTBR事業、ロシアPSR事業の減損を計上しましたが、第4四半期にさらに適正な事業評価を進めた結果、ベトナムPSR事業、インド事業、タイ中小型OR事業など、複数の事業におきまして減損損失を計上しました。

また、ブリヂストンサイクルにおける無償点検・改修関連費用も加わり、2020年通期での調整項目は1,588億円となりました。

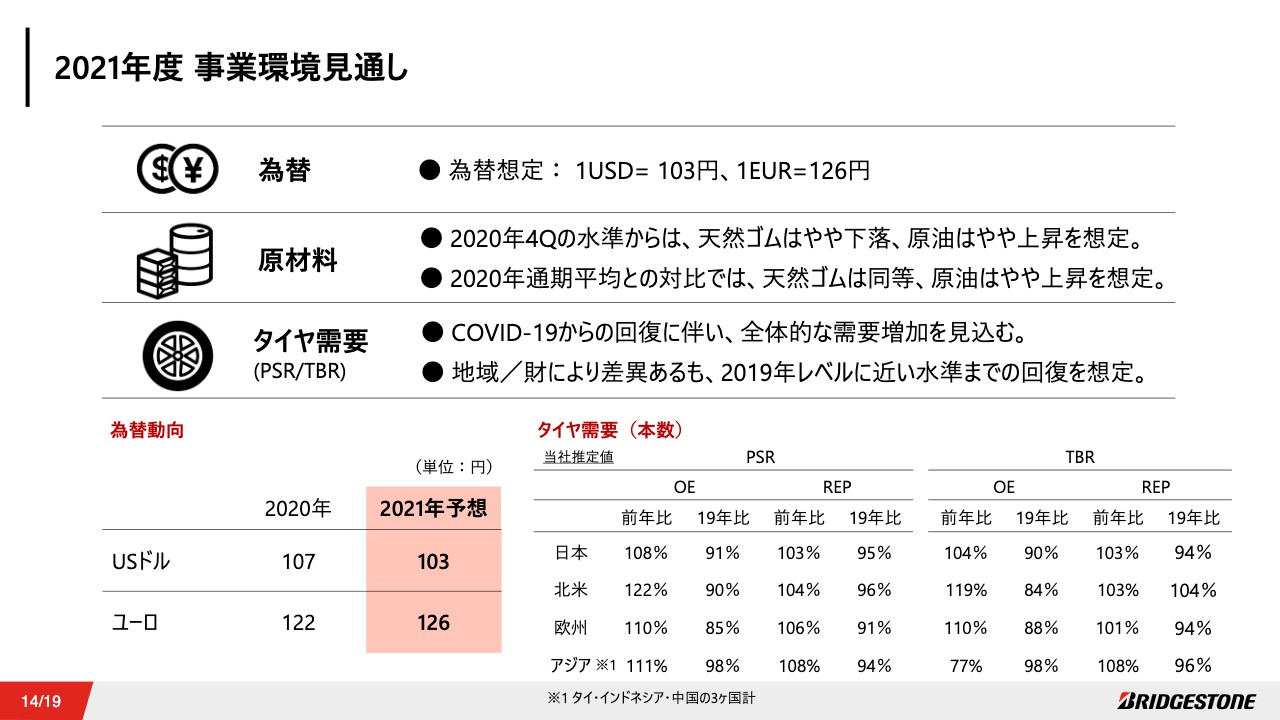

2021年度 事業環境見通し

2021年度連結業績予想についてご説明をさせていただきます。2021年の事業環境見通しについてご説明いたします。為替はご覧のとおり、USドルは対前年円高、ユーロは対前年円安を予想してございます。

原材料は2020年第4四半期に対して、 天然ゴムはやや下落、原油はやや上昇の相場水準を想定しています。2020年通期と比較しますと、天然ゴムは同等、原油はやや高い水準での推移を見込んでいます。

タイヤ需要は、COVID-19からの回復にともない、全体的な需要増加を見込み、地域・財により差異はございますが、2019年レベルに近い水準までの回復を想定しております。

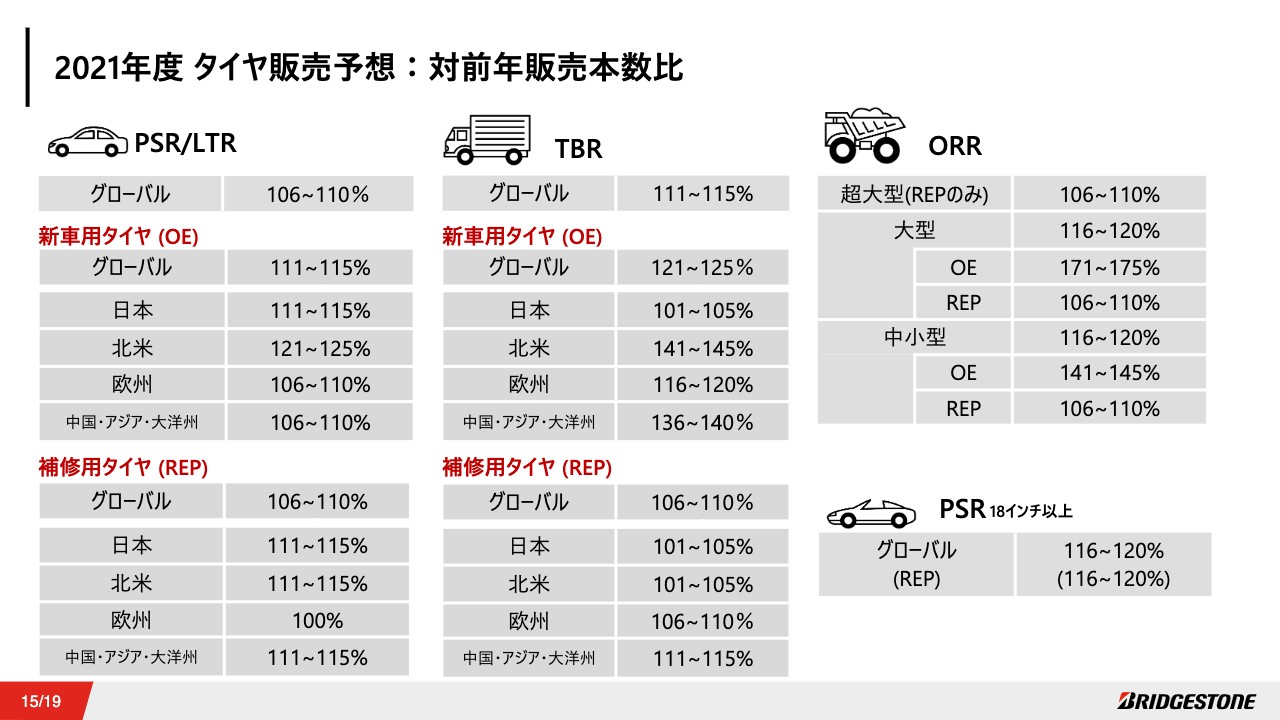

2021年度 タイヤ販売予想:対前年販売本数日

2021年度のタイヤ販売予想についてご説明いたします。COVID-19からの需要回復にともない、乗用車用・小型トラック用タイヤ、トラック・バス用タイヤ、鉱山用タイヤともに前年比増加を見込んでおります。とくに、2020年にCOVID-19影響を強く受けた新車用が高い伸長率となる計画です。

また18インチ以上の高インチタイヤは、これまでに引き続き強く推移する見込みとなってございます。ORRタイヤは鉄・銅鉱山の需要回復や、建築需要の回復を見込んでございます。

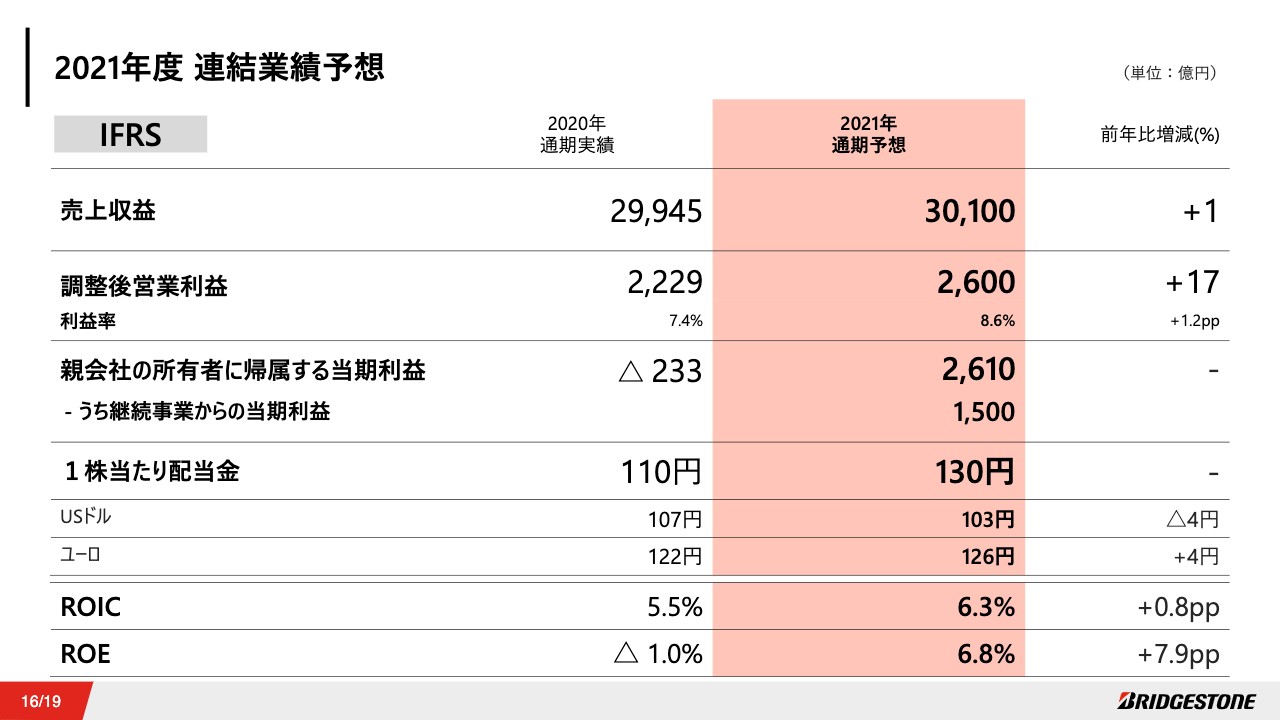

2021年度 連結業績予想

これらを踏まえました2021年の連結業績予想です。売上収益は3兆100億円、1パーセントの増収。調整後営業利益は2,600億円と17パーセントの増益を計画しています。親会社に帰属する当期利益は2,610億円を見込んでいます。

先般発表しました米州の建築資材事業ファイアストンビルディングプロダクツ社の売却益は、この2,610億円の中に含まれています。

なお、今回売却するファイアストンビルディングプロダクツは、2021年非継続事業となりますため、ここにお示ししております2021年の売上収益および調整後営業利益の予想は同社の業績を除いたものとなってございます。

2020年業績は同社業績を除き、アップル・トゥ・アップルで今回の予想と比較しますと、2021年業績予想は、売上収益は対前年7パーセントの増収。調整後営業利益は31パーセントの増益水準でございます。

また、2021年に計画しています親会社に帰属する当期利益は2,610億円のうち、非継続事業関連の損益を除いた継続事業からの当期利益は1,500億円を見込んでございます。

配当金は、中間・期末配当1株当たりそれぞれ60円、70円とし、年間130円と予想してございます。年間配当方針を一部変更させていただいておりますので、次ページ以降でご説明させていただきます。

ROICは6.3パーセントと当社資本コストを上回る水準、ROEは6.8パーセントを見込んでおります。

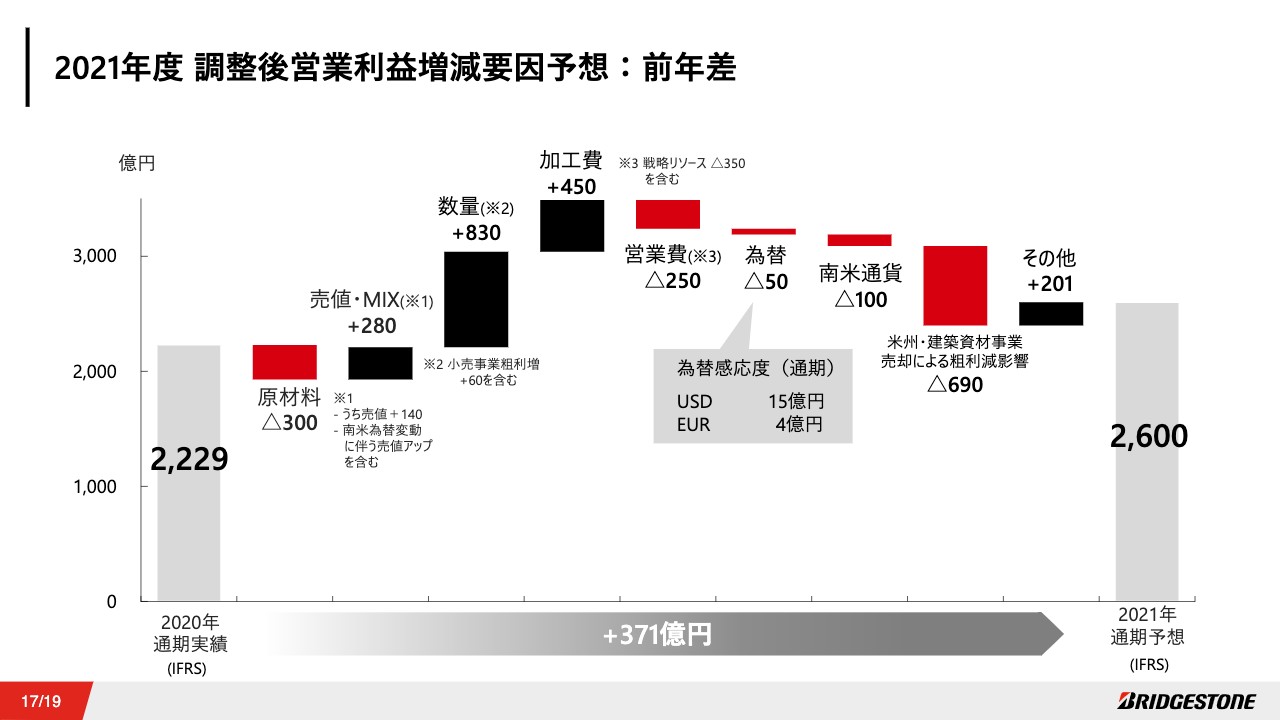

2021年度 調整後営業利益増減要因予想:前年差

調整後営業利益の対前年増減要因についてご説明いたします。2020年に引き続き2021年も、中長期事業戦略に基づく「プレミアムビジネス強化」「経費・コスト構造改革」を継続していきます。

「プレミアムビジネス強化」は、厳格な売値コントロール、高インチタイヤなどの販売増加などによる売値・MIXの強化をさらに推進いたします。

「経費・コスト構造改革」は、固定費・変動費の体質改善により経常リソースを削減しながら、その分を戦略リソースに振り分け、総額として営業費をコントロールしてまいります。

2021年は北米建築資材実績の調整後営業利益がなくなる影響はございますが、その分はタイヤ販売数量増にてカバーする計画であり、さらに「プレミアムビジネス強化」「経費・コスト構造改革」の効果が加わることで、前年比371億円の増益となる見込みとなってございます。

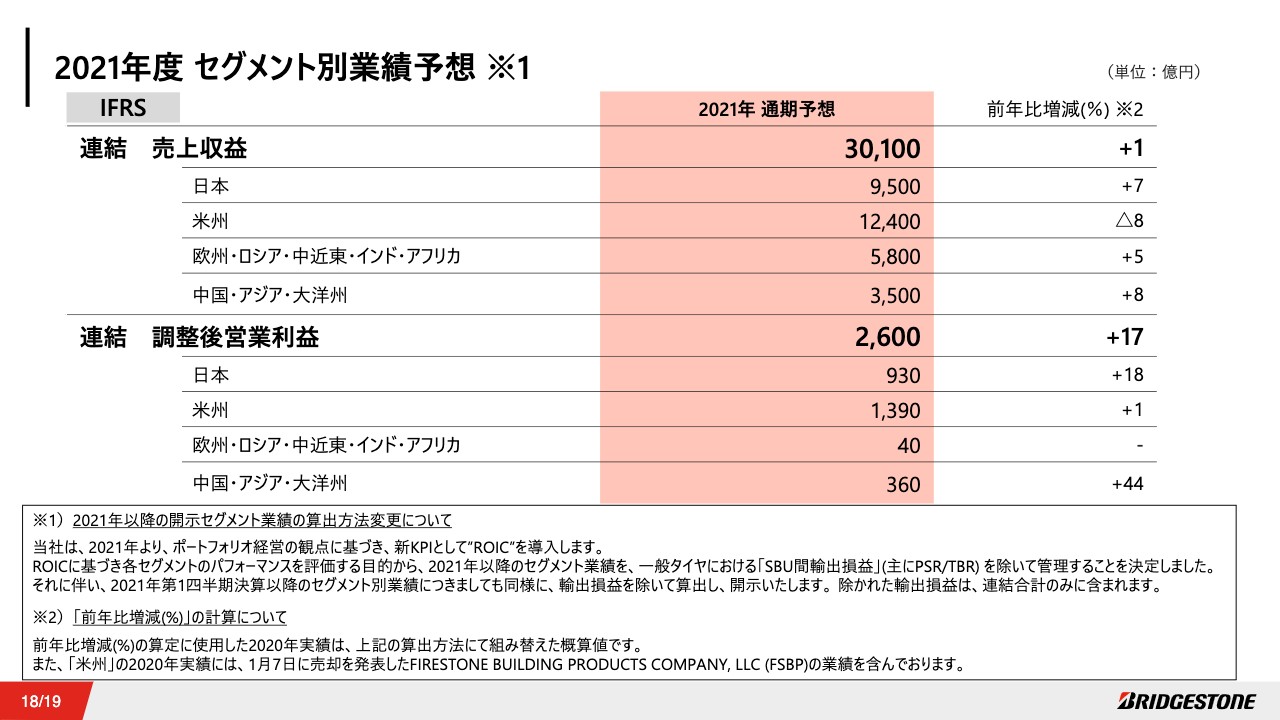

2021年度 セグメント別業績予想

セグメント別の業績予想です。2021年のセグメント別売上高は、米州を除く全セグメントにおきまして増収増益となる見込みです。米州は先ほどご説明しました建築資材事業を売却する影響で減収となっておりますが、この影響を除くと増収増益の計画となってございます。

なお、当社は2021年よりポートフォリオ経営の観点に基づき、新KPIとしてROICを導入し、ROICに基づく各セグメントのパフォーマンスを適性に評価する目的から、2021年以降のセグメント業績の計算における計算方法を一部変更させていただきました。右側にお示ししております前年比増減は、新計算方法に置き換えたものとの比較になってございます。

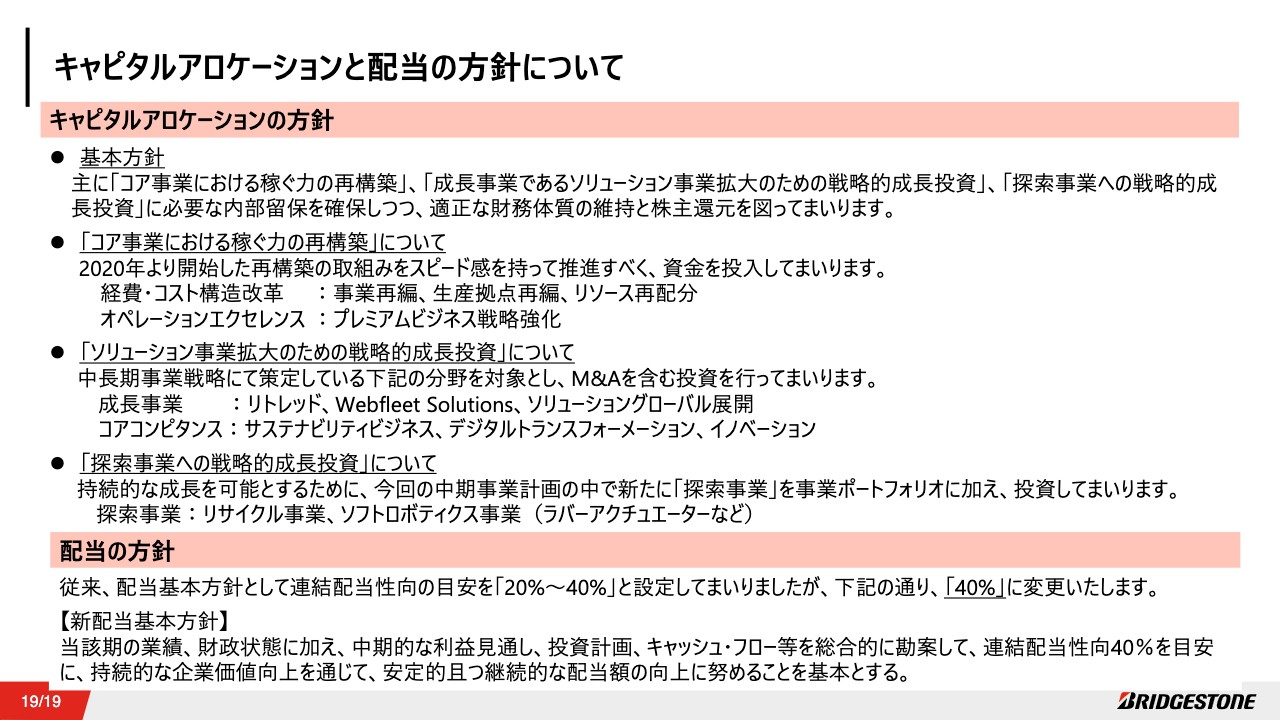

キャピタルアロケーションと配当の方針

最後にキャピタルアロケーションと配当の方針についてご説明いたします。キャピタルアロケーションの方針として、「コア事業における稼ぐ力の再構築」「成長事業であるソリューション事業拡大のための戦略的成長投資」、そして新たに事業ポートフォリオに加わる「探索事業への戦略的成長投資」への資金投入を重視し、そのために必要な内部留保を確保しつつ、適正な財務体質の維持と株主還元を図ってまいります。

配当の方針も、2023年までの中期事業計画の中で「稼ぐ力の再構築」および「戦略的成長投資」を通じて、確実に業績を改善し、配当額の向上につとめることを基本に、一部変更いたしました。

従来「20~40パーセント」としていた連結配当性向の目安を「40パーセント」と明確化し、持続的な企業価値向上を通じて、安定的且つ継続的な配当額の向上に努めてまいります。私からの説明は以上になります。ご清聴ありがとうございました。

スポンサードリンク

関連キーワード