関連記事

ニコン、1Qは前年比で減収も66億円の増益 上期・通期業績見通しも上方修正

ニコン、1Qは前年比で減収も66億円の増益 上期・通期業績見通しも上方修正[写真拡大]

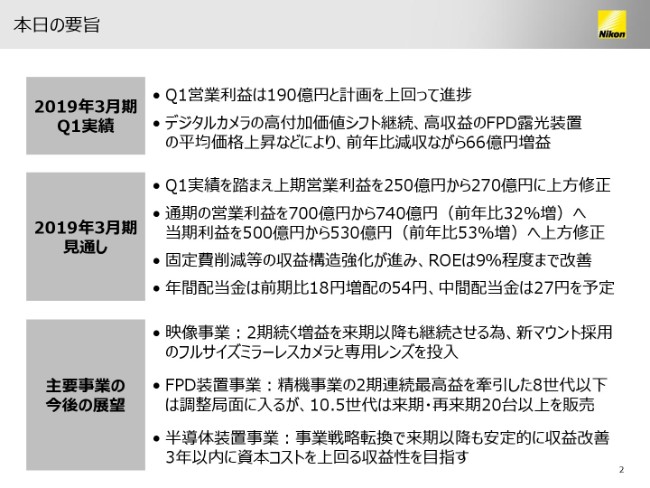

本日の要旨

岡昌志:みなさん、こんにちは。本日は株式会社ニコンの2019年3月期、第1四半期決算説明会にお集まりいただきまして誠にありがとうございます。副社長CFOの岡でございます。

それではまず、本日の要旨からご説明いたします。第1四半期実績は、計画を上回る190億円の営業利益となりました。デジタルカメラの高付加価値製品へのシフト、FPD露光装置のミックス変化により、対前年比では減収ながら66億円の増益となりました。

上期の営業利益は計画を上回る第1四半期の実績を踏まえ、250億円から270億円に上方修正いたします。また通期見通しも営業利益を700億円から740億円に、当期利益を500億円から530億円に、それぞれ上方修正いたします。

ROEは9パーセント程度まで改善する見込みであります。年間配当金は前回未定としていましたが、前期比18円増配の54円。中間配当を27円の見通しとさせていただきます。

ここで主要事業である映像事業と精機事業の今後の展望について簡単にご説明いたします。まず映像事業は、市場縮小により減収が続く中、2期連続増益の見通しとなります。新マウント採用のフルサイズミラーレスカメラと、専用レンズを開発中であることを先日発表しました。以前より投資家のみなさまからご期待いただいていたミラーレスカメラの新製品については、8月23日に正式発表を行う予定です。

FPD装置事業は、大型テレビの需要拡大に伴い、10.5世代向けの投資の勢いは引き続き強く、来期・再来期と20台以上の販売が続く見込みです。8世代以下は、有機EL投資の後ろ倒しなどにより、来期以降調整局面に入る見通しです。

半導体装置事業についてです。来期以降の市場における投資動向は堅調に推移するものと見ております。事業戦略を転換したことが奏功し、当社の収益は来期以降も安定的に改善すると考えており、3年以内に資本コストを上回る収益性を目指します。

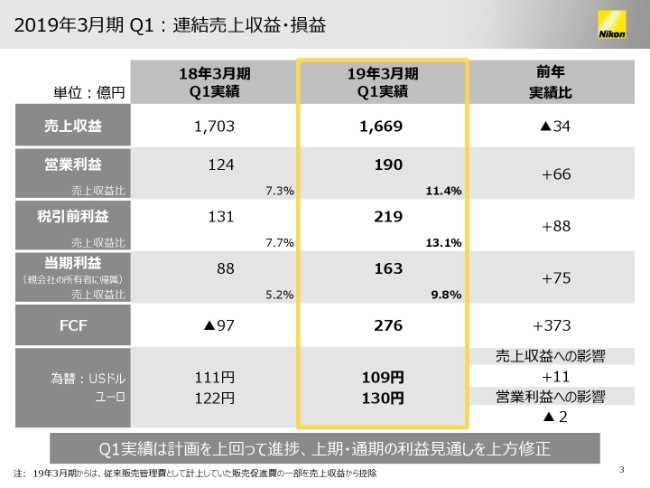

2019年3月期 Q1:連結売上収益・損益

続きまして、第1四半期の業績についてご説明します。まずは全社の連結売上収益及び損益についてご説明します。黄色い線で囲った箇所が、2019年3月期第1四半期の実績です。売上収益は1,669億円と、前年比34億円の減収。営業利益は190億円と、前年比66億円の増益となりました。

当期利益は163億円となり、75億円の増益でした。為替につきましては、第1四半期は対前年比でドルは2円の円高、ユーロは8円の円安で、売上収益は前年比で11億円のプラス影響となりました。

一方営業利益は、デジタルカメラの生産工場におけるタイバーツ高の影響が大きく、トータルでは2億円のマイナス影響となりました。

今期の第1四半期の好調な実績を受けて、上期及び通期の業績見通しを上方修正しました。当社の構造改革開始後の業績は、着実に改善しております。

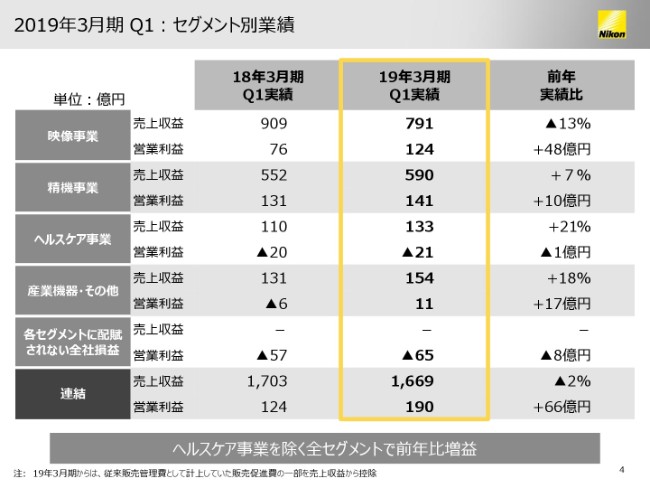

2019年3月期 Q1:セグメント別業績

続きまして、セグメント別の業績です。事業別の詳細は次ページ以降でご説明しますが、ヘルスケア事業を除く全セグメントで前年比増益となりました。

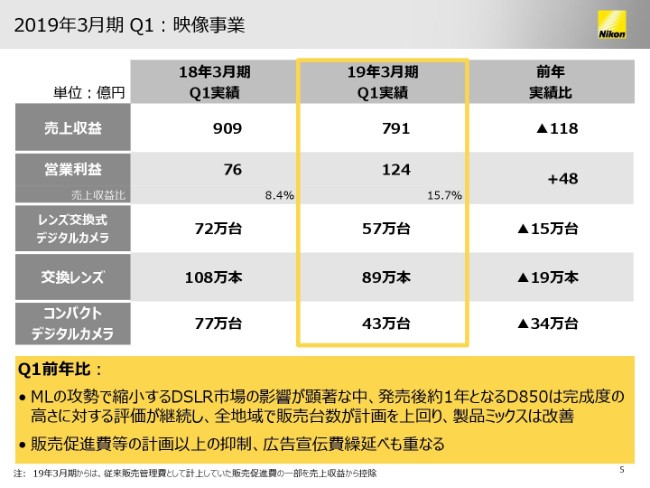

2019年3月期 Q1:映像事業

まず映像事業です。売上収益は前年比118億円減収の791億円。営業利益は48億円増益の124億円でした。市場縮小の影響により、すべての製品カテゴリーにおいて、販売台数は減少しました。レンズ交換式カメラは57万台と、前年比20パーセント減となりました。コンパクトカメラは市場の縮小が大きく、43万台と、前年比44パーセント減となりました。

レンズ交換式カメラの第1四半期の販売台数は2割減となりましたが、これは概ね当初計画通りです。その中で当社の戦略である高付加価値製品へのシフトにより、デジタル一眼レフカメラの平均単価は前年比で大幅に改善しました。

特に昨年9月に発売したD850の販売が、製品完成度の高さから好調に販売が積み上がったことによります。市場の縮小のため、販売台数は減少しましたが、主に高級機の平均単価が改善したことに加え、販売促進費等の経費を抑制したことで、第1四半期の営業利益率は前年の8.4パーセントから15.7パーセントに大幅に向上しました。

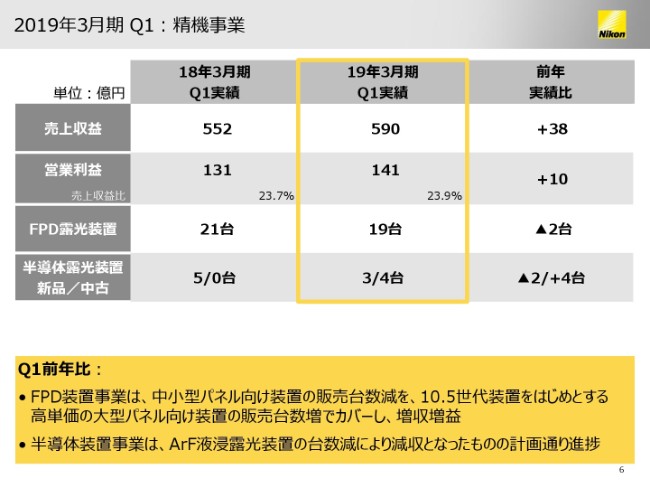

2019年3月期 Q1:精機事業

次に精機事業です。売上収益は前年比38億円増収の590億円。営業利益は10億円増益の141億円でした。FPD露光装置は5・6世代が14台減り3台となりましたが、8世代が8台増の12台。10.5世代が4台となり、トータルでは19台となりました。

全体では前年から2台減少したものの、単価の高い大型パネル用装置の販売拡大により、FPD装置事業としては前年比増収増益となりました。一方、半導体装置事業はARF液浸の販売台数が2台減少したこともあり、前年比減収減益となりましたが、当初の計画通りです。

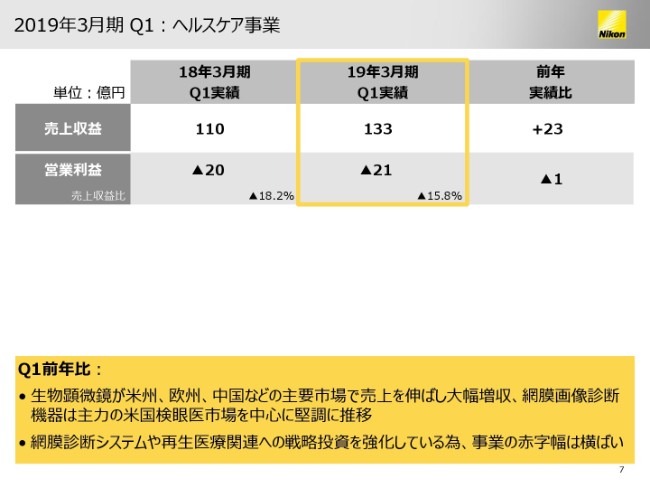

2019年3月期 Q1:ヘルスケア事業

ヘルスケア事業の売上収益は、前年比23億円増収の133億円。営業利益は1億円減益の21億円の赤字でした。バイオサイエンス分野では、海外での生物顕微鏡の販売が伸び、前年比で大幅増収となり、Optos社も米国を中心に堅調に推移しました。他方、新規投資の拡大を既存事業の増益でカバーした結果、事業全体の赤字幅は横ばいとなりました。

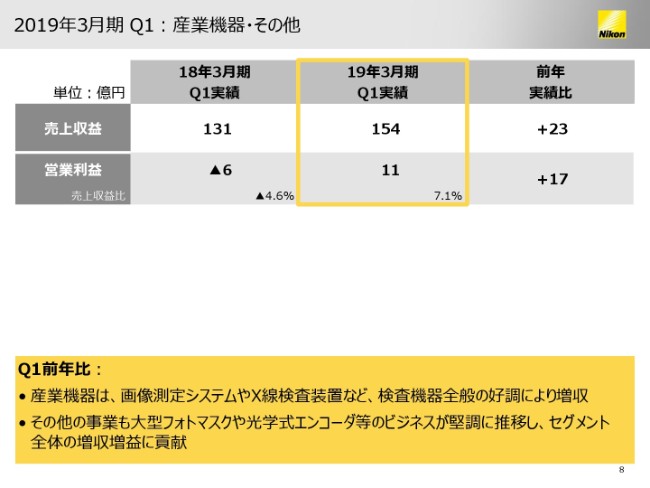

2019年3月期 Q1:産業機器・その他

最後に産業機器・その他です。売上収益は前年比23億円増収の154億円。営業利益は17億円増益の11億円となりました。産業機器事業は関連設備投資が堅調に推移して増収。経費抑制も進みました。

前期に譲渡したCMM事業関連の労務費・研究開発費等の経費削減が増益に寄与しました。その他のカスタムプロダクツ・ガラス・エンコーダーの各事業も、増収増益となりました。

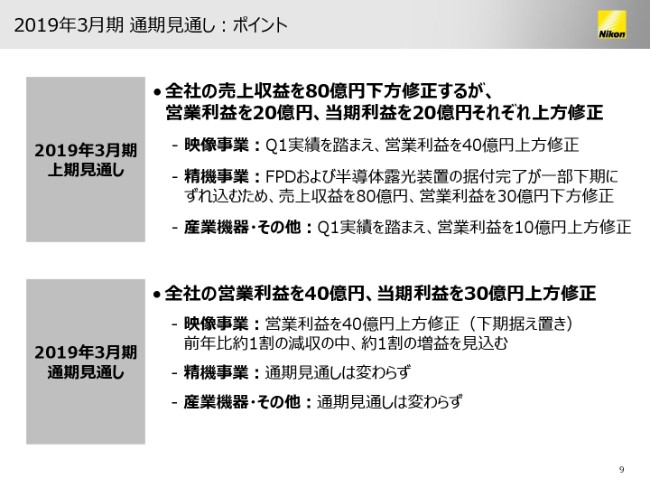

2019年3月期 通期見通し:ポイント

次に、2019年3月期の業績見通しのポイントについてご説明します。上期の全社売上収益の見通しは、現在据付作業中のFPD及び半導体露光装置の据付完了が一部下期にずれ込む見込みのため、80億円下方修正します。

他方で、上期の営業利益と当期利益の見通しは、それぞれ20億円上方修正します。これは第1四半期の実績を踏まえ、映像事業の営業利益を40億円、産業機器・その他を10億円上方修正する一方、精機事業を30億円下方修正するためです。

通期見通しにつきましては、全社売上収益は据え置きますが、映像事業の上期の上方修正を受け、全社営業利益を40億円、当期利益を30億円、それぞれ上方修正します。

映像事業は先日開発、発表したミラーレスカメラの新製品投入による販売拡大を期待しております。ただし一眼レフカメラの市場縮小の影響も見極める必要があり、下期の当社の販売台数の見通しを引き続き慎重に見て、下期見通しは据え置くこととします。精機授業、ヘルスケア事業、産業機器・その他の通期見通しは共に据え置きます。

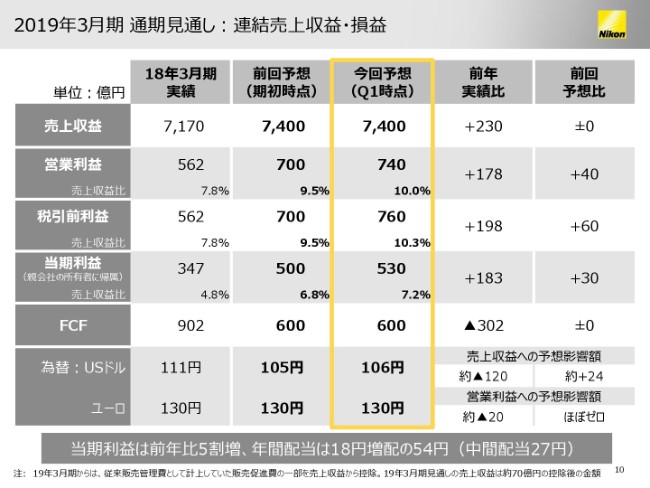

2019年3月期 通期見通し:連結売上収益・損益

それでは具体的な数値についてご説明します。まずは前者の通期見通しです。黄色い線で囲った箇所が今回の予想ですが、前回予想から営業利益を40億円、税引前利益を60億円、当期利益を30億円、それぞれ上方修正します。構造改革による収益改善効果が着実に出ており、全社営業利益率は10パーセントとなる見込みです。

第2四半期から第4四半期の為替の前提レートは、ドル・ユーロ共に前回予想と変わらず、1ドル105円、1ユーロ130円とします。年間配当金は前回未定としていましたが、構造改革による収益構造の改善が着実に進み、当期利益が前期比5割増益となる見込みであることを受け、前期比18円増配の54円、中間配当は27円の見通しとさせていただきます。

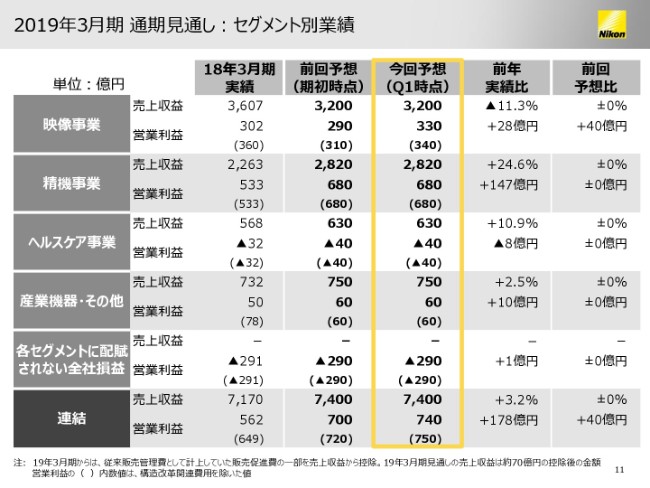

2019年3月期 通期見通し:セグメント別業績

次にセグメント別の業績です。通期見通しは映像事業の営業利益を除いて、前回予想から変更はありません。各事業別の業績見通しの前提につきましては、次のページ以降でご説明します。

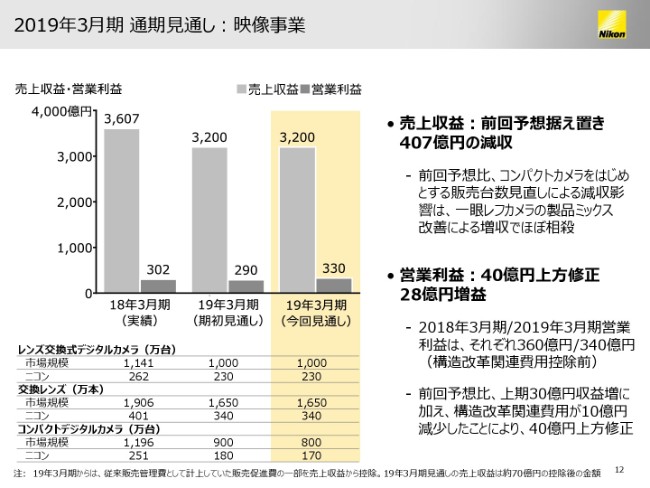

2019年3月期 通期見通し:映像事業

まず映像事業です。想定以上の市場縮小が進んでいるコンパクトデジタルカメラの市場規模を、900万台から800万台に、当社販売台数を180万台から170万台に見直します。他方で、レンズ交換式カメラと交換レンズの見通しは据え置きます。デジタル一眼レフカメラの高級機の販売の上振れが見込まれるものの、その他機種の下振れによる減収影響を想定し、売上収益の見通しは変えておりません。

営業利益は、上期での製品ミックス変化に伴う粗利率の改善や、景気抑制による30億円の上振れに加え、中国工場閉鎖に伴う追加一時費用が期初想定よりも10億円減少する見込みのため、40億円の上方修正とします。その結果、一時費用控除前営業利益率は10.6パーセントとなる見通しで、減収の中で2桁の利益率を確保する見込みです。

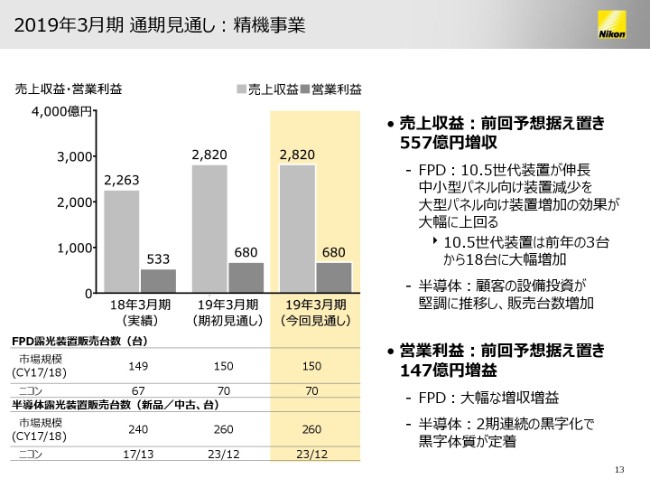

2019年3月期 通期見通し:精機事業

次に精機事業です。前回見通しからの変更はありません。精機事業の売上収益は、前期比557億円増収の2,820億円の見通しです。単価が高い10.5世代の販売台数増加により、FPD装置事業の売上収益が増加するためです。FPD露光装置・半導体露光装置ともに販売台数は前回から変更ありません。営業利益は、前期比147億円増益の680億円の見通しです。主にFPD装置事業の増益によるものですが、半導体装置事業も引き続き収益重視の事業運営により、黒字化が定着する見込みです。

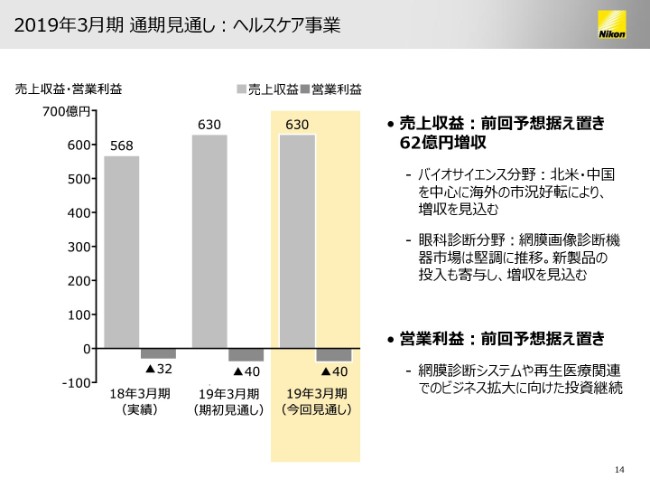

2019年3月期 通期見通し:ヘルスケア事業

次にヘルスケア事業です。前回見通しからの変更はありません。売上収益は前期比62億円増収の630億円の見通しです。バイオサイエンス分野は、北米や中国を中心に海外の市況が好転すると見ており、それに伴い生物顕微鏡の増収を見込んでいます。

眼科診断分野では、網膜診断機器市場は引き続き堅調に推移すると共に、当期は新製品を投入しており増収を見込んでいます。一方で、再生医療関連や網膜診断システムでのビジネス拡大に向けた投資は継続します。営業利益は先行投資継続の影響により、前期より8億円悪化の40億円の赤字となる見込みです。

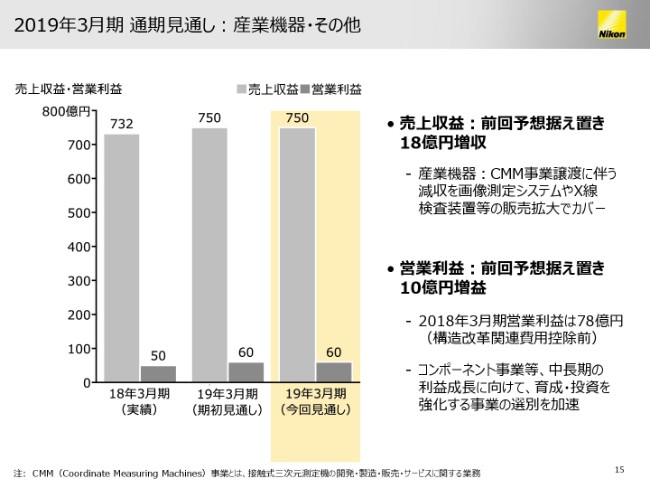

2019年3月期 通期見通し:産業機器・その他

最後に産業機器・その他ですが、こちらも前回見通しからの変更はありません。売上収益は前期比18億円増収の750億円の見通しです。産業機器事業では前期に実施したCMM事業譲渡に伴う減収をX線検査装置等の販売拡大でほぼカバーできると見込んでいます。

営業利益は10億円増益の60億円の見通しです。前期は28億円の構造改革関連費用を計上しましたので、それを除いて比較すると、18億円の減益となります。コンポーネント事業を含めた将来の成長投資を増やすため、実質減益の計画となっています。

私からの説明は以上となります。ご清聴ありがとうございました。

スポンサードリンク