関連記事

【QAあり】セブン銀行、2Qは連結・単体ともに増収増益 セブン・カードサービスやセブン銀行単体の好調が寄与

【QAあり】セブン銀行、2Qは連結・単体ともに増収増益 セブン・カードサービスやセブン銀行単体の好調が寄与[写真拡大]

2024年3月期第2四半期決算のポイント

清水健氏(以下、清水):セブン銀行の清水でございます。それでは、資料に沿って前半部分をご説明したいと思います。

第2四半期決算のポイントです。業績概況は連結・単体ともに増収増益となりました。特に利益については、計画を大きく上振れる結果となっています。

国内ATM事業は、利用件数が非常に好調に推移しました。また、国内リテール事業も、年度当初、意欲的な計画を立てておりましたが、口座数、ローン残高はほぼ計画どおり順調に増加しています。

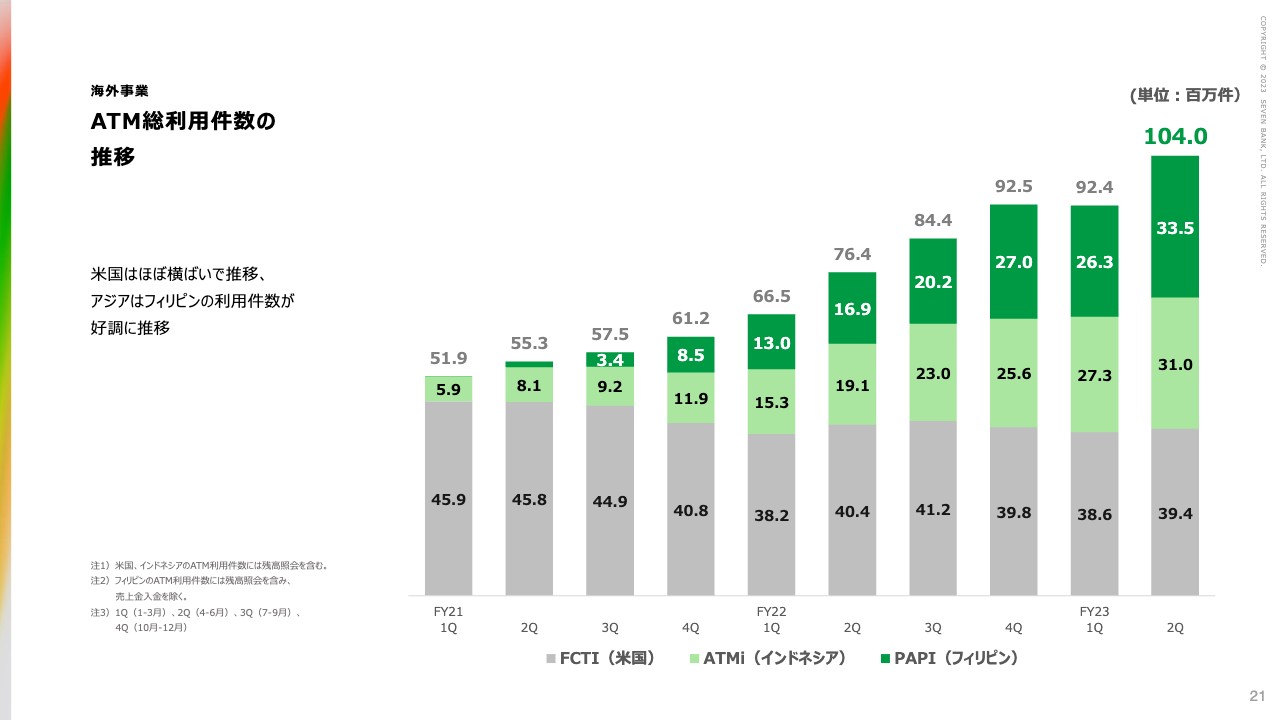

そして、海外事業は米国が引き続き厳しい状況であることに変わりありませんが、アジアは特にフィリピンが好調でした。このあと個別にご説明します。

2024年3月期第2四半期決算 損益状況【連結】

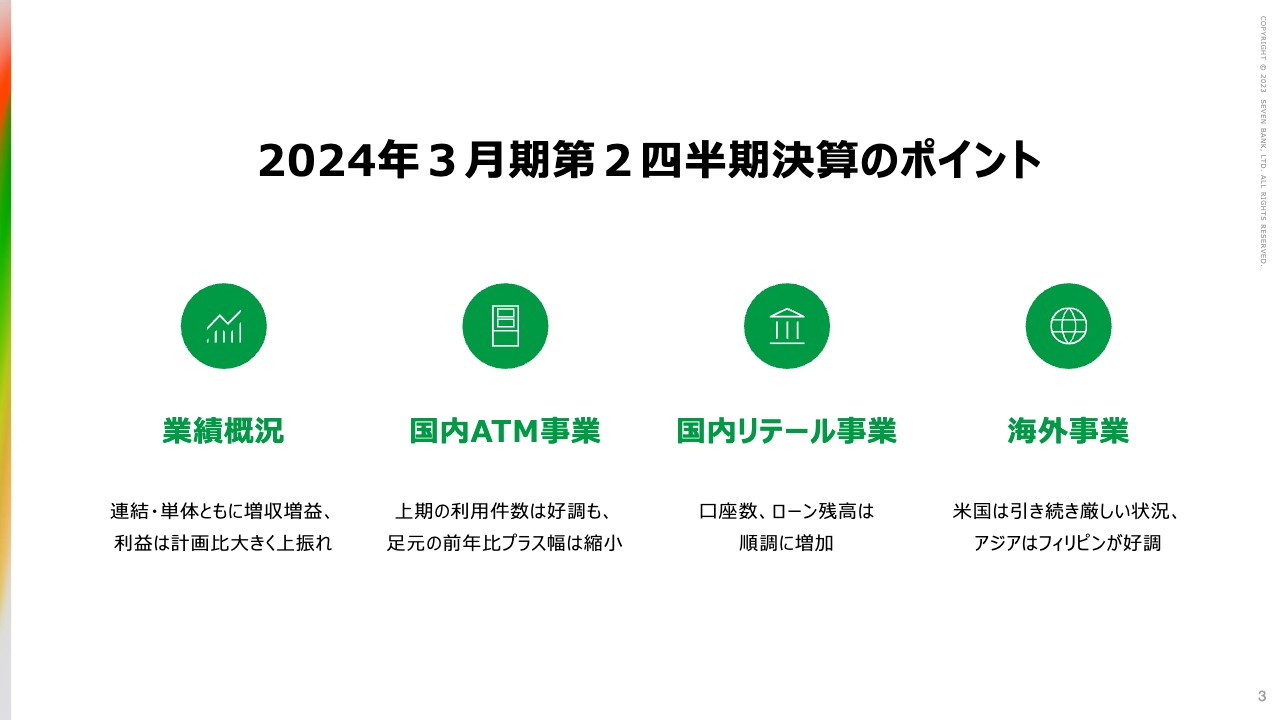

連結の損益状況です。経常収益は922億円でした。前年同期比プラス24.9パーセント、金額ではプラス184億円となっています。

前年同期比で金額的に最も大きく出ているのが、セブン・カードサービスの連結子会社化による影響です。セブン・カードサービスは、第2四半期の数字のみの合算となりますが、昨年度は0でしたので、前年対比という意味では83億円ほどのプラスとなっています。

また、セブン銀行単体で54.5億円のプラス、FCTI、ATMi、PAPIの海外3事業で約38億円のプラス、バンク・ビジネスファクトリー、ACSiONなどの国内子会社も約6億円のプラスとなっています。このように、売上という面では、海外や国内子会社がしっかりと貢献してきている状況です。

また、経常利益は164億円でした。前年同期比プラス13.1パーセント、金額でプラス18.6億円です。大きく貢献しているのは、セブン銀行単体で前年同期比約17億円のプラス、次にセブン・カードサービスが7億円のプラス、それから国内のACSiON、バンク・ビジネスファクトリーが4億円程度のプラスとなっています。一方、FCTI、PAPI等々は、前年同期比でマイナスとなっています。

中間純利益は326億円です。こちらはスライドに記載のとおり、セブン・カードサービスの連結子会社化に伴う負ののれん215億円を含んでいます。

2024年3月期第2四半期決算 業績推移【連結】

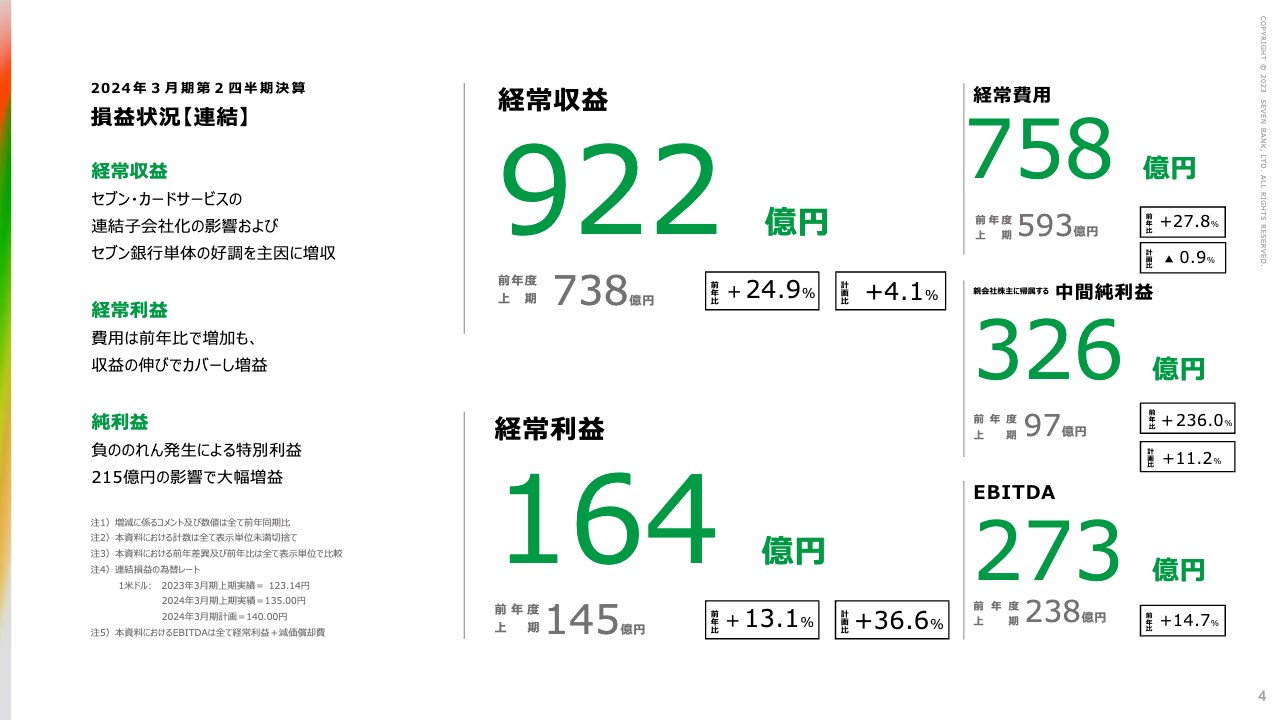

業績推移です。先ほどお伝えしたように、連結経常収益は922億円でした。過去最高が2019年上期の745億円でしたので、これを大きく上回り、今回が過去最高となります。一方、経常利益は164億円です。過去最高の水準ではありませんが、2018年上期以来4期ぶりに増益となりました。

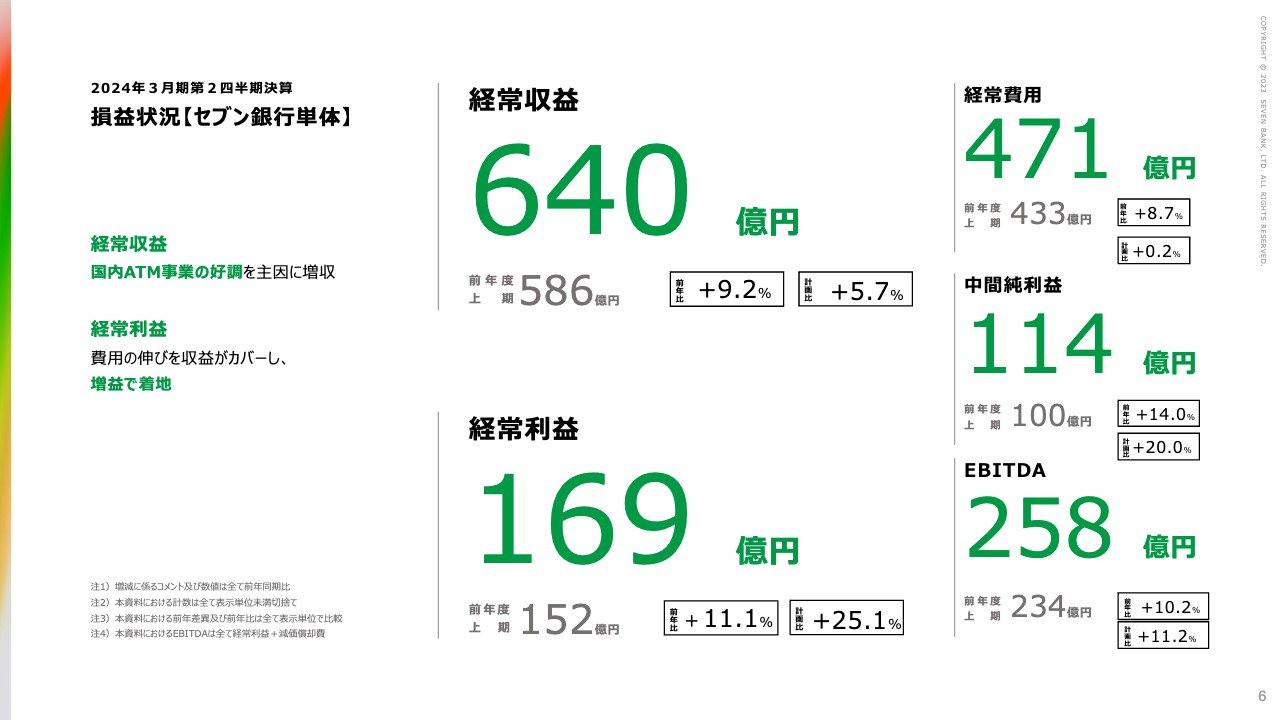

2024年3月期第2四半期決算 損益状況【セブン銀行単体】

セブン銀行単体の数字です。経常収益は640億円でした。過去最高が2018年度の604億円でしたので、単体の上期の経常収益としては過去最高となります。前期比でプラス9.2パーセント、金額でプラス54億円です。

ATM受入手数料が前年同期比で41億円程度のプラスとなっており、加えてカードローンの利息、後払い等々、金融事業も前年同期比7億円強のプラスが出ています。ATMだけでなく、金融事業でもしっかりと成長を遂げている状況が見て取れると思います。

経常利益は169億円でした。前年同期比プラス11.1パーセント、金額でプラス17億円です。連結と同様、過去最高を上回ることはできませんでしたが、2期連続の増益となっています。

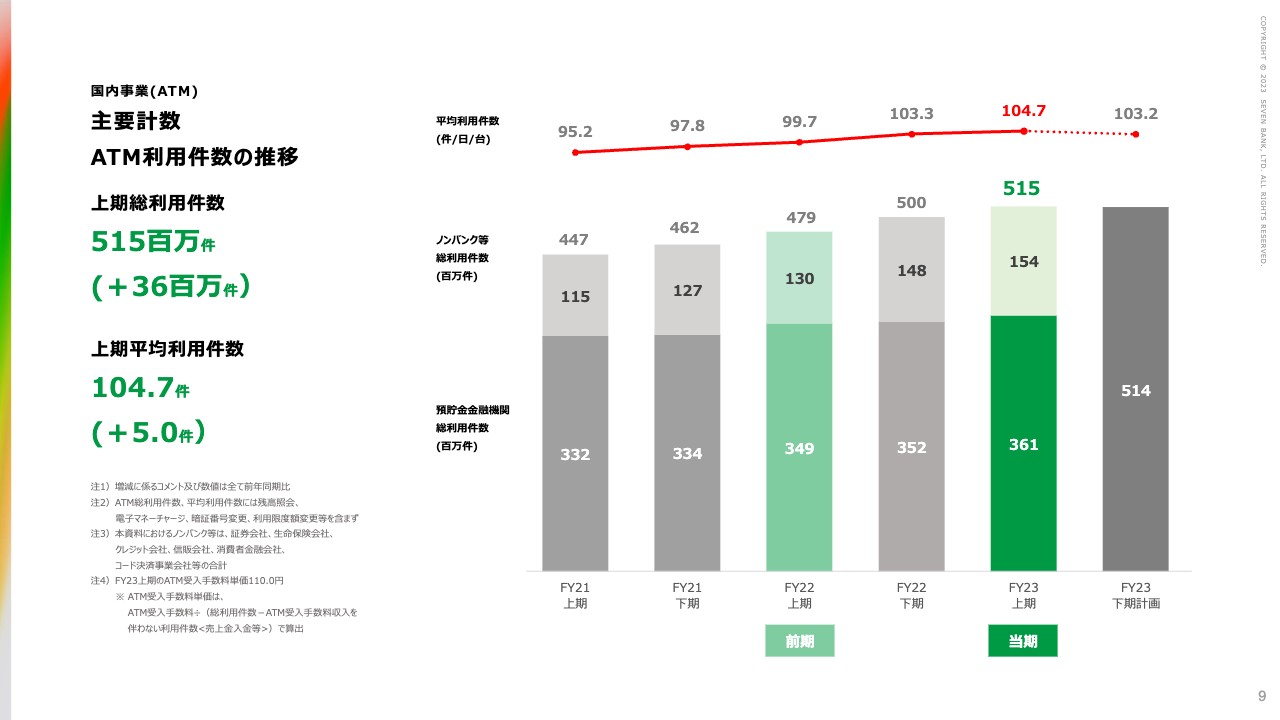

国内事業(ATM) 主要計数 ATM利用件数の推移

個別の事業についてお話しします。まず、国内ATM事業の主要な計数です。上期の総利用件数は5億1,500万件、前年同期比プラス3,600万件となっています。また、平均利用件数は104.7件と、こちらも前年同期比プラス5件となっています。2022年の下期から、引き続き100件台を維持することができています。

5億1,500万件の中身についてです。グラフの濃い緑の部分、預貯金金融機関が70パーセントのウエイトを占めています。薄い緑の部分は、消費者金融、カードといったノンバンクと事業会社が含まれていますが、ノンバンクが約7パーセント、事業会社が約23パーセントの内訳です。事業会社は引き続きウエイトを伸ばしていますが、一時期のように大きく伸ばす状況ではなく、徐々に落ち着いてきています。

下期は5億1,400万件を計画しています。平均103.2件と、やや保守的に見ているのではないかと思われるかもしれませんが、この背景については後ほどご説明します。

スライド左下に「注4」として単価を記載しています。上期の受入手数料単価は110円でした。計画は109円20銭でしたので、これを80銭ほど上回っている状況です。また、前年上期の約109円と比べても1円上回っています。

ここ数年、単価が下落傾向にありましたが、上期の水準を見る限り、単価はようやく下げ止まりの気配が出てきたと思います。この下期の単価は109円台で見ておりまして、足元の状況からもおおよそその計画の水準に着地するのではないかと考えています。

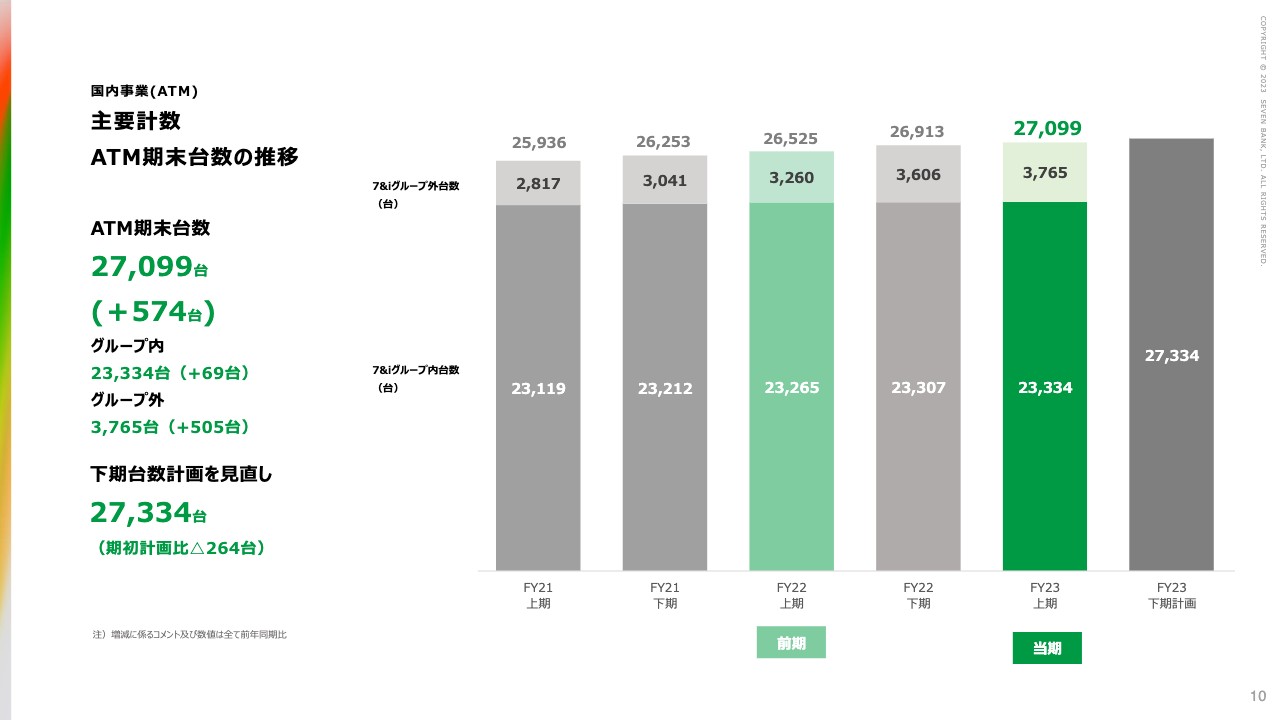

国内事業(ATM) 主要計数 ATM期末台数の推移

ATM期末台数の推移です。上期末は2万7,099台でした。計画に対して50台程度ビハインドという状況です。足元の設置状況を踏まえ、下期の台数計画を264台下方修正し、2万7,334台としています。

なお、資料には記載していませんが、金融機関の代替ATMは、上期末で約400台です。前回、前々回とお話ししたと思いますが、今年の春に野村證券の代替分が100台以上減少しました。しかしその後、金融機関の代替が順調に増え、400台を達成できている状況です。まだ増えていく見通しですので、年度末にかけて、代替の部分もさらに40台、50台程度は増やせるのではないかと見ています。

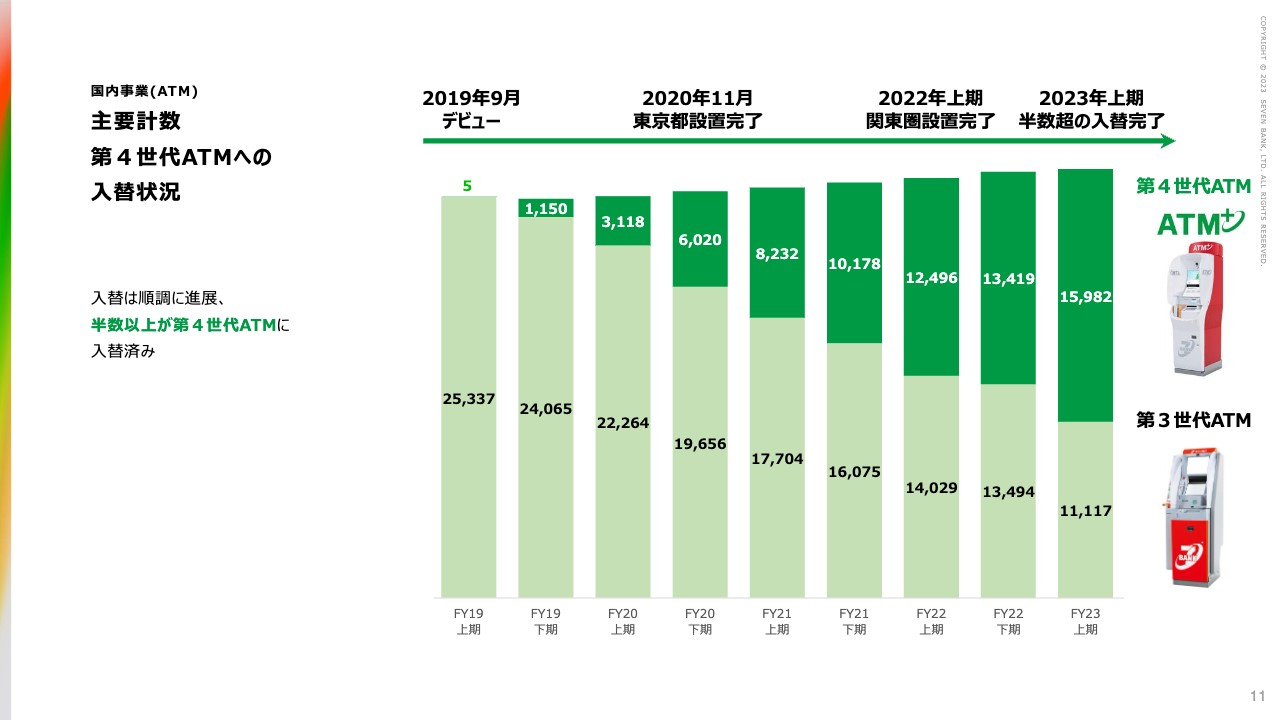

国内事業(ATM) 主要計数 第4世代ATMへの入替状況

第4世代ATMへの入替状況です。上期末終了時点で1万5,982台、全体に対して6割弱が入れ替わった状況です。今期は6,000台程度の入替を予定しています。上期が2,500台でしたので、下期は3,500台の入替を計画しています。ほぼ計画どおり動いていますので、年度末には1万9,500台程度が第4世代ATMに切り替わり、予定どおり、来年度末には全台が切り替わる想定です。

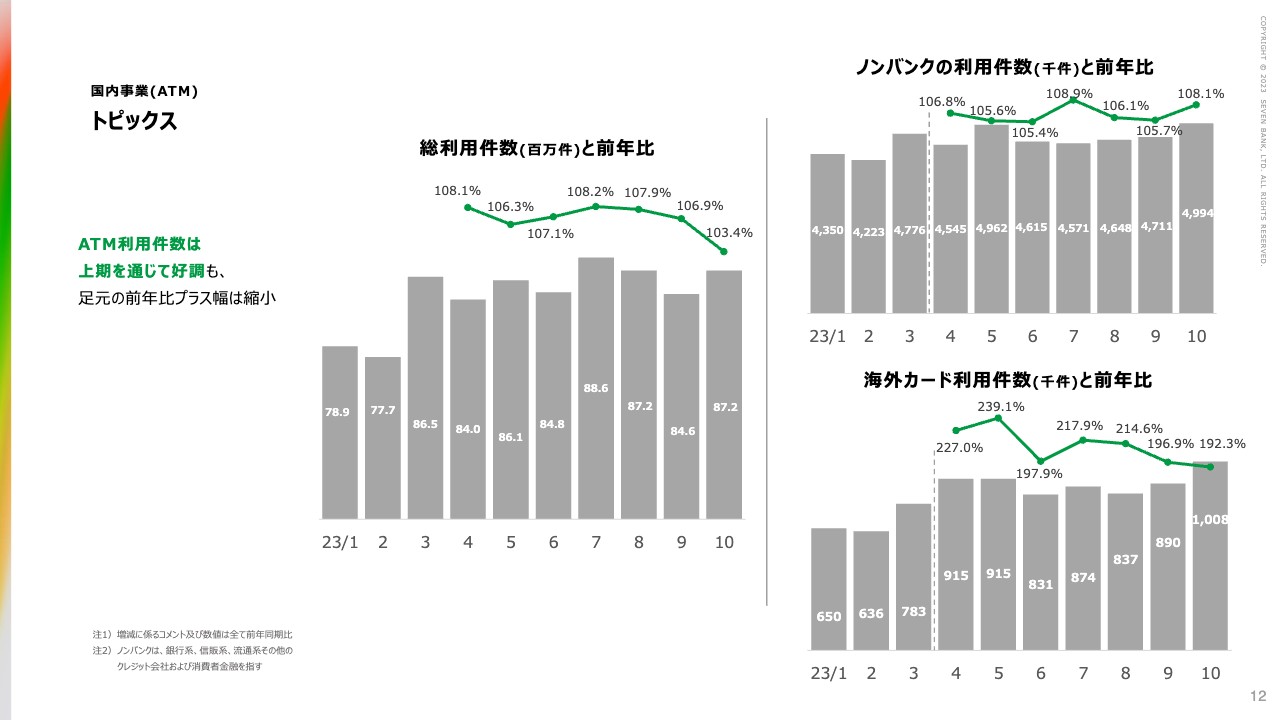

国内事業(ATM) トピックス

先ほどお伝えした下期計画の背景です。スライド左側に「総利用件数と前年比」とありますが、月ごとに見ていくと、上期は前年比で107パーセント強の動きをしていました。10月単月は103.4パーセントとなっています。

昨年上期はコロナ禍の影響が残っており、消費や人流が盛り上がっていませんでしたが、下期に入り、回復した動きがあります。昨年10月以降だったと思いますが、平均利用件数がコンスタントに100件を超えていたことからも、この状況がご理解いただけると思います。

今年は昨年上期との裏返しになり、前年比で大きなプラスとなりました。昨年下期も回復基調にあったことから、前年比プラスは維持するものの、プラス幅は縮小すると見ています。我々は下期を通して102パーセントから103パーセント程度の推移と見て、全体の利用件数計画を立てました。したがって、下期は5億1,400万件としています。

また、春先にお客さま向けの手数料を引き上げた銀行が数行ありました。そのような影響は、上期を通じて少しずつ出てきていると見受けられます。下期の件数をやや硬めに見ている背景には、このようなこともあります。

一方で、スライド右側のノンバンクおよび海外カードの利用件数は、10月以降も堅調に推移しています。棒グラフの数字を足していくとわかりますが、ノンバンクは4月から9月まで、上期合計で2,800万件程度の利用がありました。前年比で106.4パーセント、10月に入ってからも108.1パーセントと堅調です。

海外カード利用件数についても、スライドの折れ線グラフでは少し落ちているように見えますが、昨年に比べると2倍程度の勢いで推移しています。こちらも棒グラフを足していくと、4月から9月までの合計で、上期は526万件の利用がありました。今期、海外カードは年間で680万件と計画していますが、この勢いが続けば、年間1,000万件を超える見通しです。

海外カードはDCCによる為替の収益分も、単価として我々の手数料収入として入ってきていますので、他と比べて非常に単価が高い取引になります。この部分が計画を大きく上回って推移するということは、収入全体と単価について、非常にポジティブな影響があるということです。これにより、今年度は計画を大きく上回ることが期待できます。

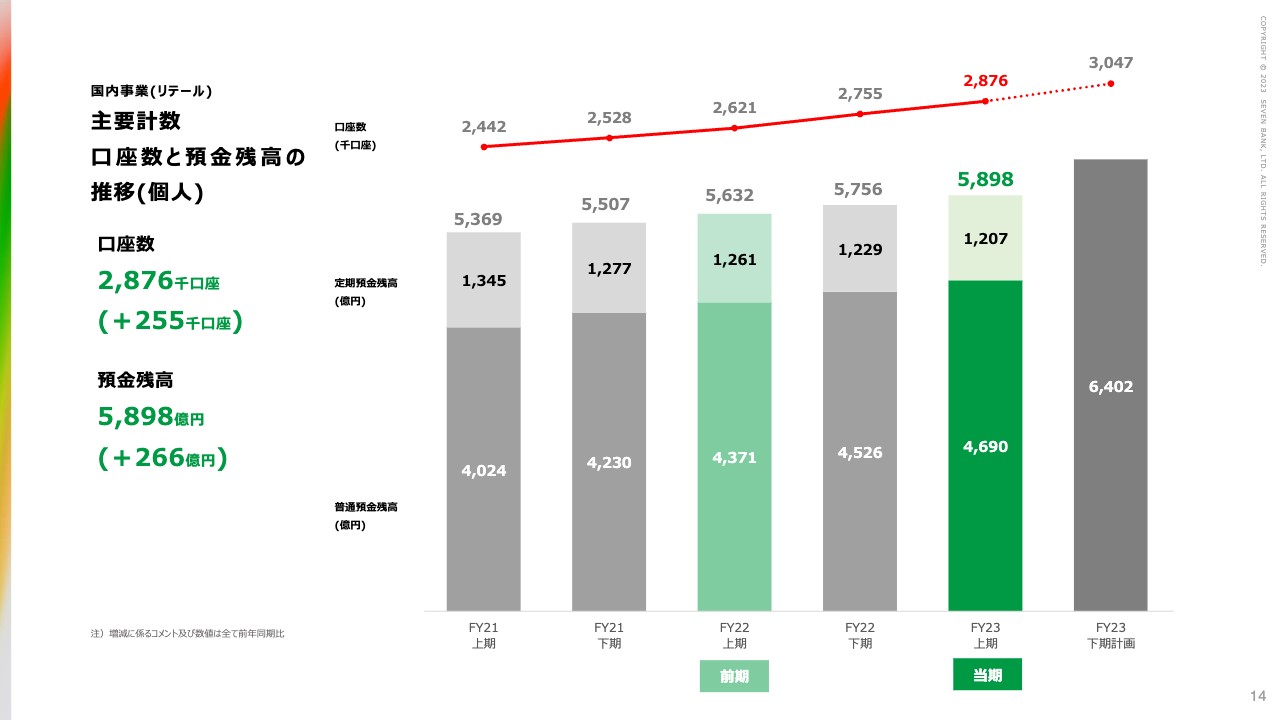

国内事業(リテール) 主要計数 口座数と預金残高の推移(個人)

リテールです。口座数は上期末で287万6,000口座と、前年同期比プラス25万5,000口座になりました。また、預金残高は5,898億円と、前年同期比プラス266億円です。口座数・預金残高とも計画どおり順調に進捗しています。

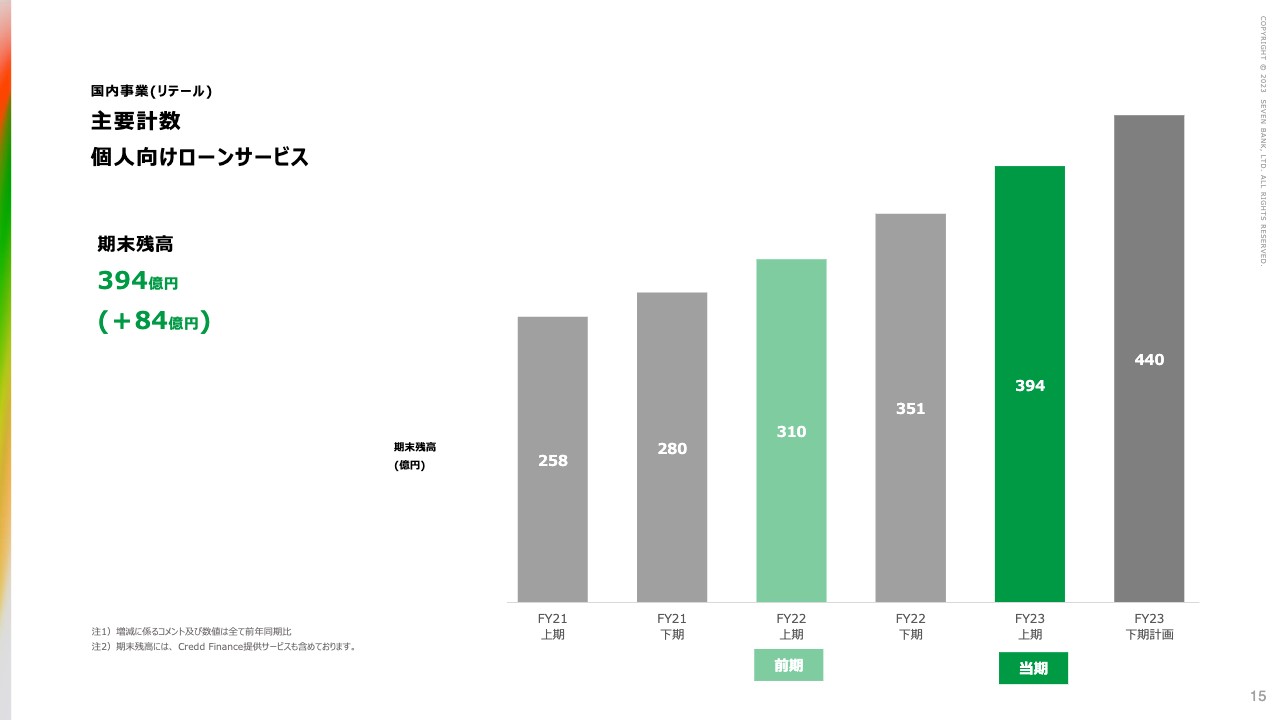

国内事業(リテール) 主要計数 個人向けローンサービス

個人向けローンサービスです。上期末の残高は394億円でした。前年同期比で84億円の増加となっています。11月のはじめにリリースを出しましたが、その後、残高は400億円を突破しています。年度末440億円という目標は、達成できると考えています。

国内事業(リテール) 主要計数 セブン銀行後払いサービス

後払いサービスです。後払いサービスは2021年9月からスタートしていますが、スライドのグラフをご覧のとおり、順調に成長を続けています。第2四半期は、取扱高148億円、取扱件数110.1万件でした。

こちらも棒グラフを足していくとわかりますが、2023年度上期の数字は、取扱高で287億円、取扱件数で214.3万件となっています。前年同期比では、取扱高が72億円のプラス、取扱件数が40万件以上のプラスとなっています。冒頭でお伝えしたとおり、この成長が経常収益にも貢献してくるようになりました。

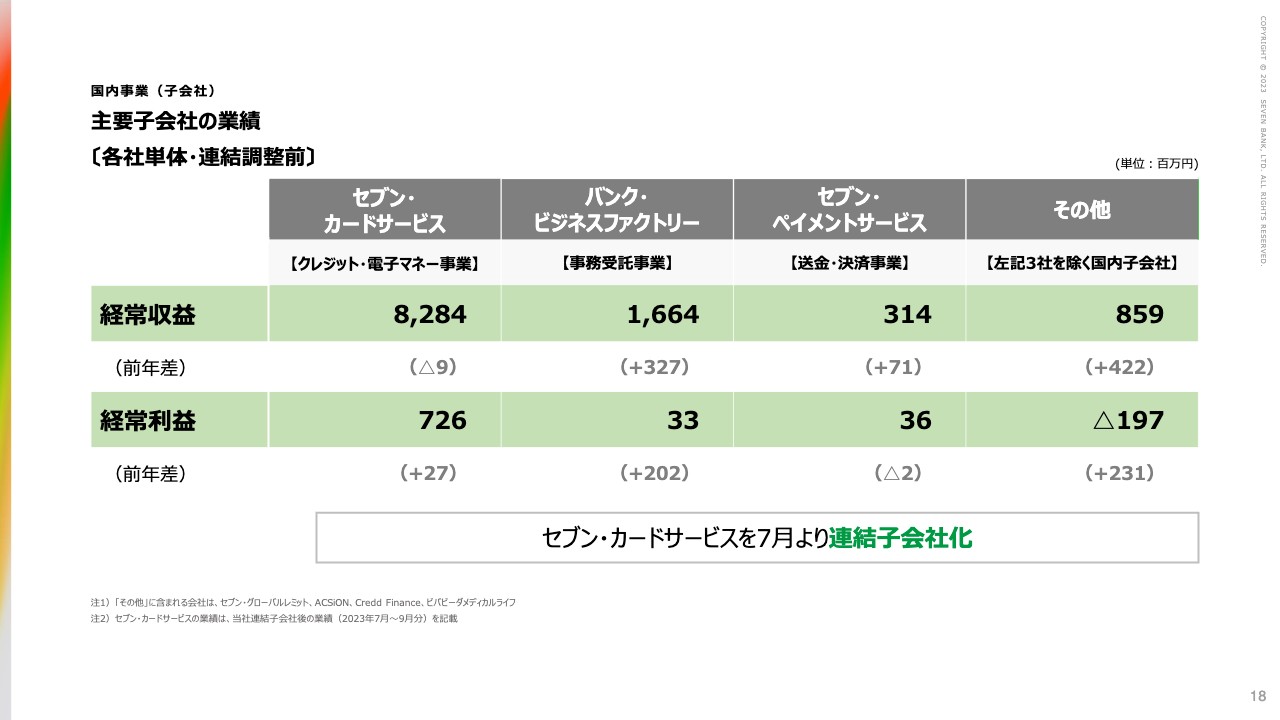

国内事業(子会社) 主要子会社の業績〔各社単体 ・ 連結調整前 〕

国内の主要子会社の業績です。セブン・カードサービス、バンク・ビジネスファクトリー、セブン・ペイメントサービスと、上期はいずれも経常利益の黒字をしっかりと確保しています。

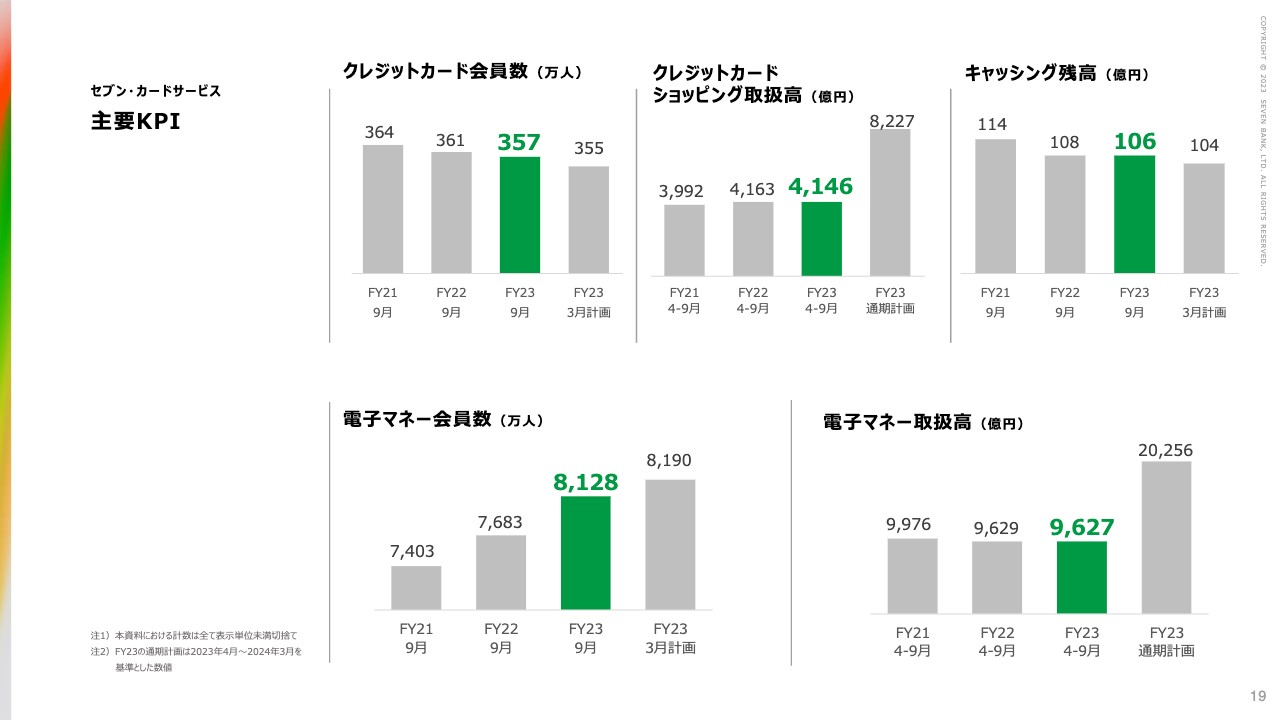

セブン・ カードサービス 主要KPI

セブン・カードサービスの主要KPIの状況です。クレジットカード会員数は、9月末で357万人、ショッピング取扱高は4月から9月で4,146億円、キャッシング残高は9月末で106億円となりました。

ここは評価が難しいところではありますが、我々が想定している計画の範囲内で動いています。この部分については、2025年度にかなり意欲的な目標を掲げていますので、下期から来年度にかけて、今掲げている目標に近づくための戦略をどのくらい具体的に描くことができるかが、重要なポイントになります。

クレジットカードの足元の数字はお伝えしたとおりです。しっかりと戦略・戦術を考えて、2025年度の目標を達成できるように取り組みたいと思います。

スライド下側の電子マネー会員数は、9月末で8,128万人でした。3月末の計画は8,190万人ですが、計画に向けて順調に増えている状況です。

電子マネー取扱高は、上期が9,627億円でした。通期計画から見るとやや弱い部分もありますが、こちらもしっかりと下期の数字を作っていきたいと考えています。

海外事業 ATM総利用件数の推移

海外事業です。海外3ヶ国のATM総利用件数の推移です。第2四半期は、四半期としては初めて1億件を超えました。第1四半期・第2四半期を合わせた上期の数字は1億9,640万件です。昨年上期が1億4,200万件程度でしたので、この1年間で海外での利用が5,000万件増えたかたちになります。

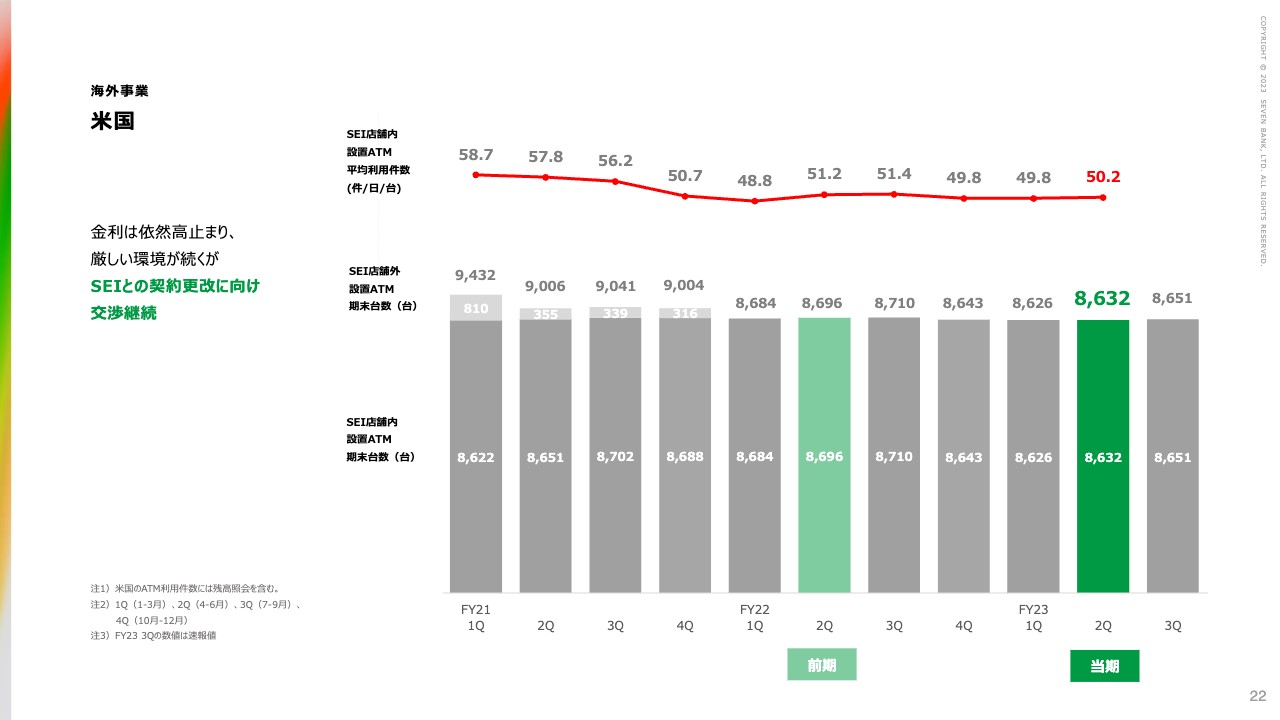

海外事業 米国

米国の状況です。第2四半期末台数は8,632台、平均利用件数は50.2件でした。海外は12月末が決算期末となるため、すでに第3四半期の設置台数が出ていますが、9月末は8,651台です。2023年上期の米国は経常収益が128億円、経常利益が7億円弱の赤字でした。

通期の見通しは、引き続き厳しい状況です。当初の計画では下期に黒字化するとお伝えしていましたが、赤字幅はさらに拡大していく見込みです。

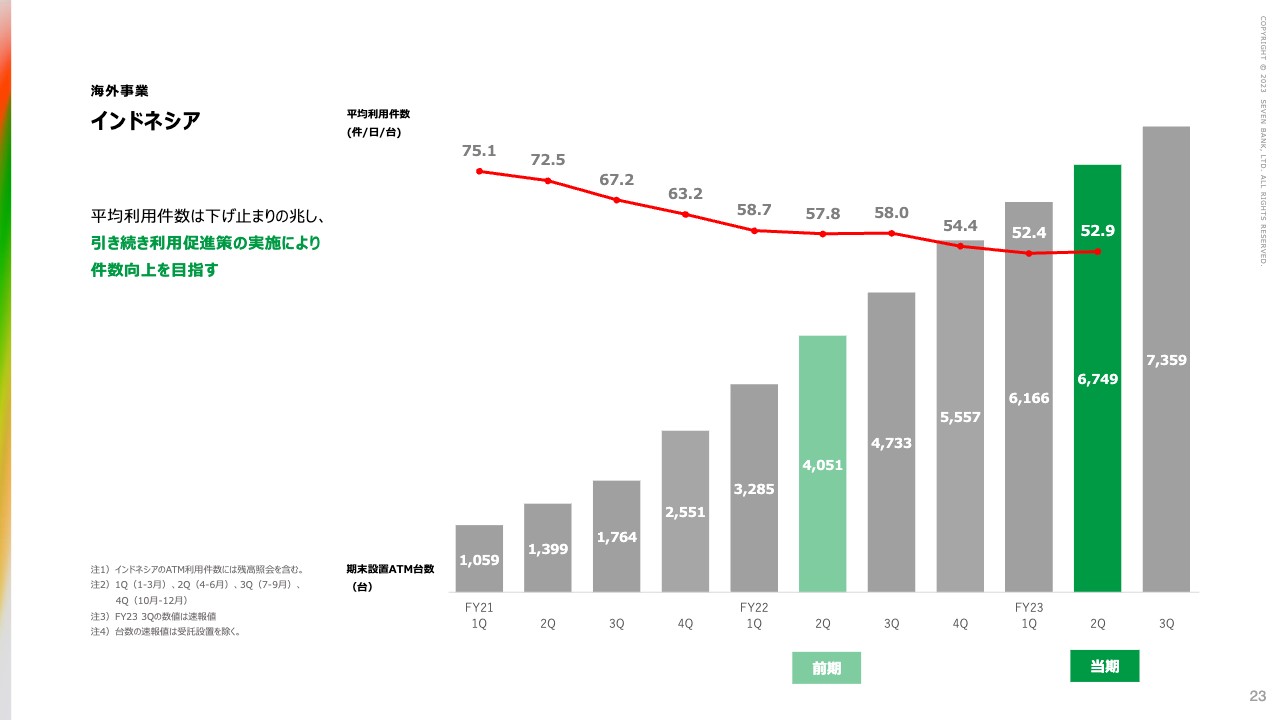

海外事業 インドネシア

インドネシアの第2四半期末台数は6,749台でした。計画に対して意図的に遅らせている状況で、200台程度ビハインドしています。第3四半期末となる9月末の設置台数は7,359台です。

折れ線グラフをご覧のとおり、利用件数が下降トレンドにあります。みなさまからもご質問をいただいていましたが、今年の春先からスクラップ&ビルドを進めたり、キャンペーンによる利用の底上げを進めたりした結果、平均利用件数は下げ止まりの兆しが見えつつあると感じています。

APPENDIXに記載のとおり、2023年上期は経常収益が30億円、経常利益は3.3億円でした。通期は期初計画を下回る見通しですが、増収増益を確保できると見ています。

しっかりとした施策により、平均利用件数は下げ止まっています。また、数字も計画を下回っているものの増収増益を確保できているため、中長期的には、成長基調に変わりはないと見ています。

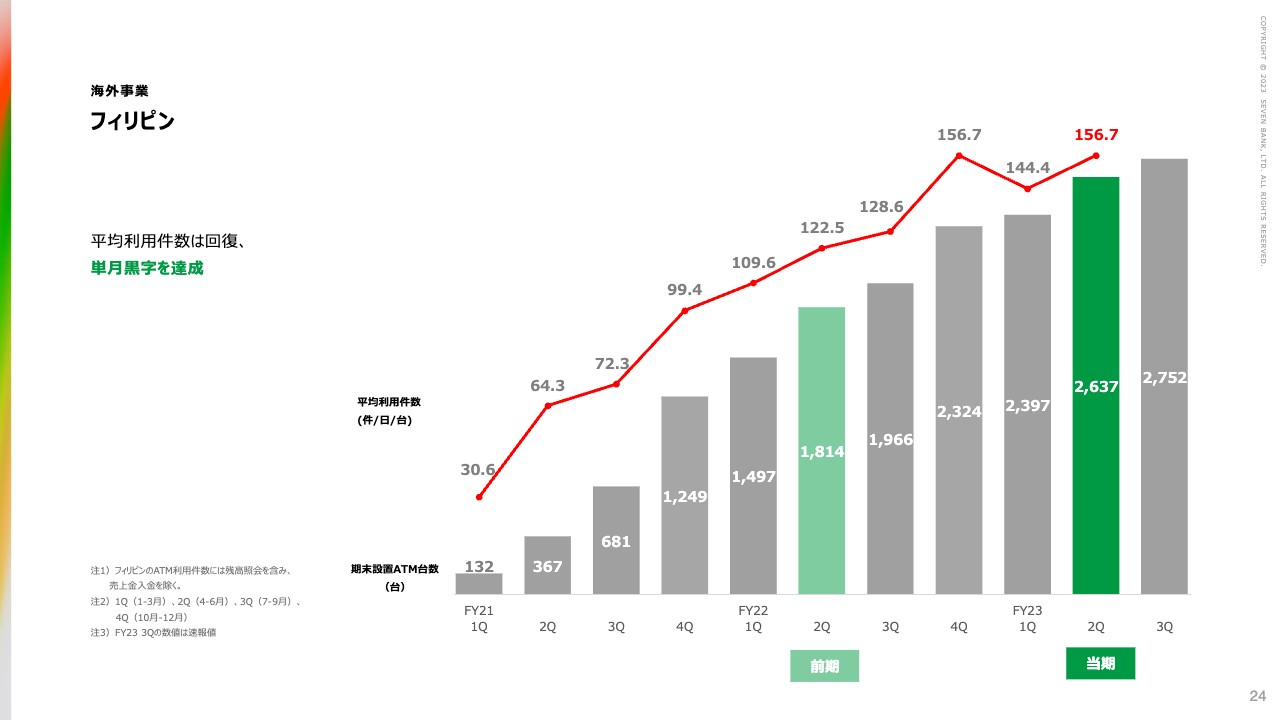

海外事業 フィリピン

フィリピンの第2四半期末台数は2,637台でした。平均利用件数は第1四半期に落ち込んだ数値から回復して156.7件となり、2022年第4四半期の水準まで回復してきています。

2023年上期は、経常収益が21.3億円、経常利益が4.5億円の赤字ですが、7月以降は単月でも黒字を出せるようになってきました。したがって、通期としては赤字ですが、上期のマイナス4.5億円から赤字幅を縮小し、マイナス2億円程度に抑えられるのではないかと思っています。

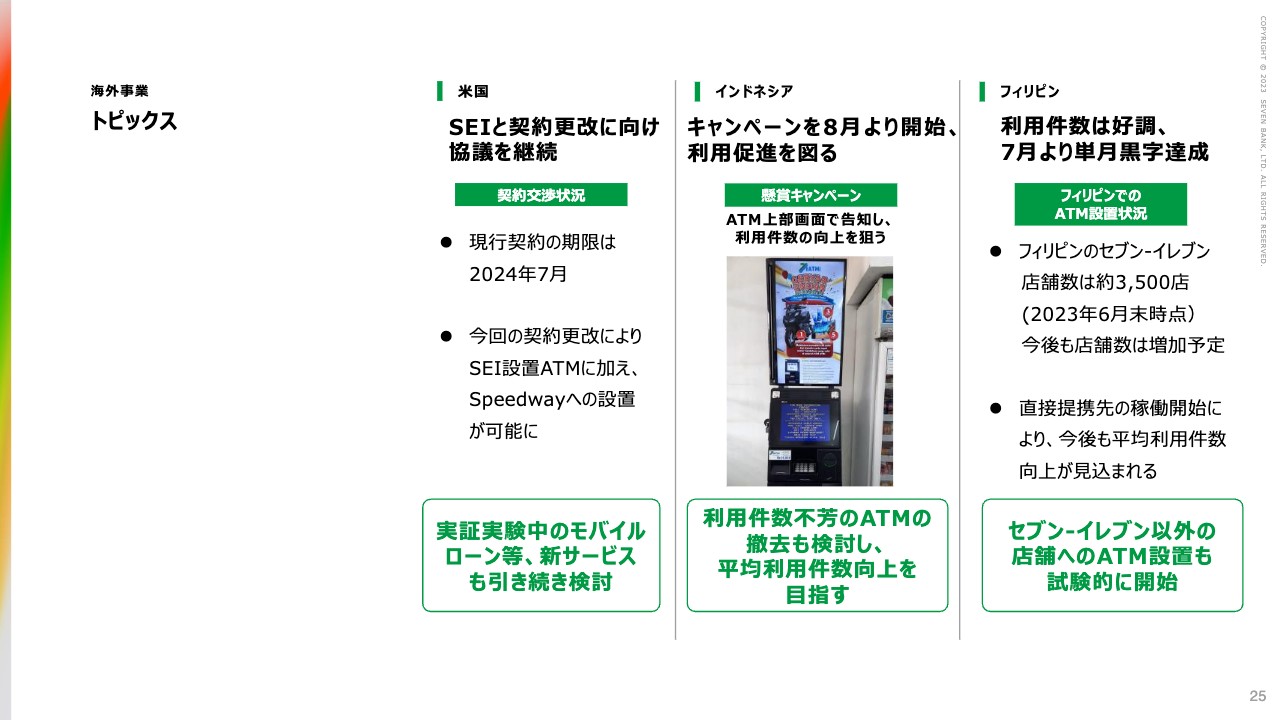

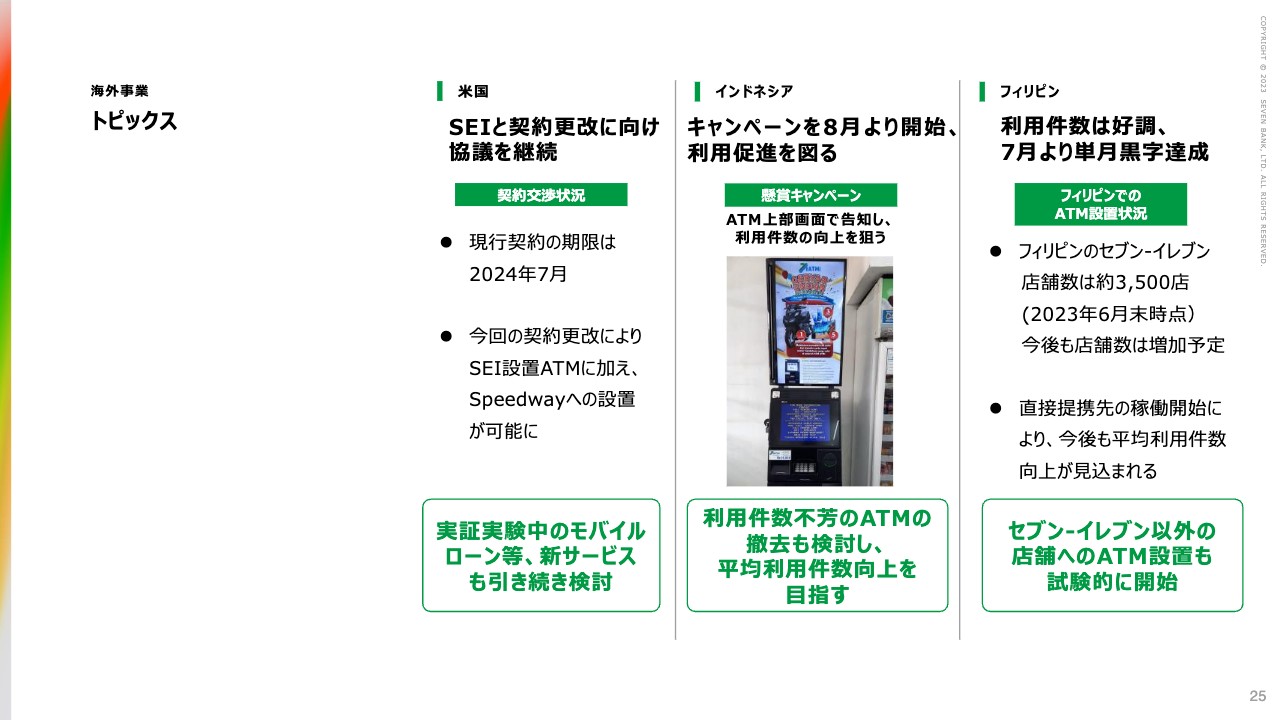

海外事業 トピックス

海外事業のトピックスです。米国では、7-Eleven, Inc.との契約更改に向けて協議を継続しています。現時点では、まだ結論が出ていませんが、現行契約の期限が2024年7月であるため、それまでには更改できると考えています。

また、モバイルローンと新サービスは、今年3月から実証実験を開始し、現在も進めています。実証実験でニーズなどをしっかりとつかみながら、本格的にスタートできるかどうかを見定めたいと思っています。

先ほどご説明したとおり、インドネシアはキャンペーンなどで件数の底上げを図りながら、利用件数が悪いATMの撤去や入替などを行い、平均利用件数の向上を目指します。こちらは上期も行いましたが、下期も同様に続けていきます。

フィリピンの単月黒字達成については、先ほどご説明したとおりです。また、現在のフィリピンの「セブン-イレブン」の店舗数は約3,500店です。来年の早い段階で、これらの店舗へのATM設置は完了すると想定されます。そのため、「セブン-イレブン」以外の店舗として、現地のコンビニチェーンの一つであるアルファマートへのATM設置を試験的に開始しました。

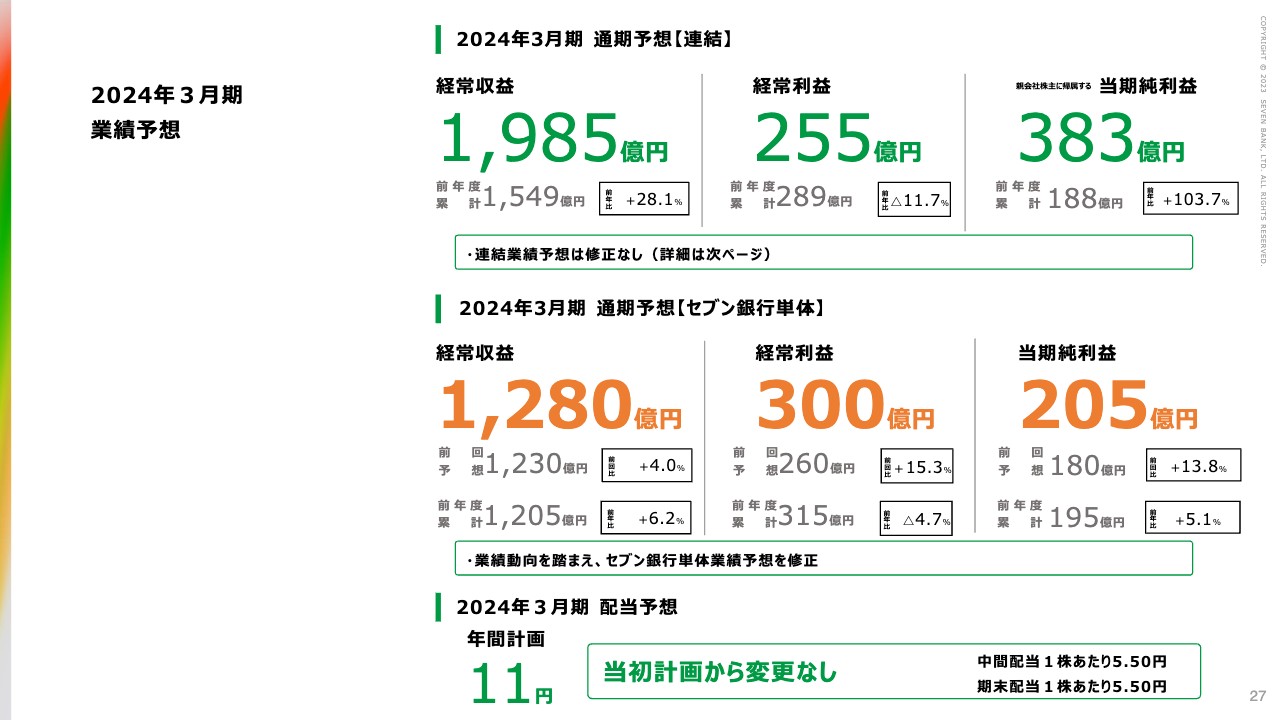

2024年3月期 業績予想

以上を踏まえ、連結の業績予想は経常収益1,985億円、経常利益255億円、当期純利益383億円を据え置きます。この背景については、次のページでご説明します。

単体については、上期はATMの利用が非常に好調に推移しました。下期もプラス幅は縮小していますが、引き続き利用件数がプラスとなり、単価も計画を上回ると見ているため、単体の業績予想は上方修正します。経常収益は50億円上方修正し、1,280億円です。経常利益は40億円上方修正し、300億円とし、当期純利益は25億円上方修正し、205億円とします。

配当は年間計画11円、中間配当と期末配当で1株あたり5.5円ずつから変更はありません。

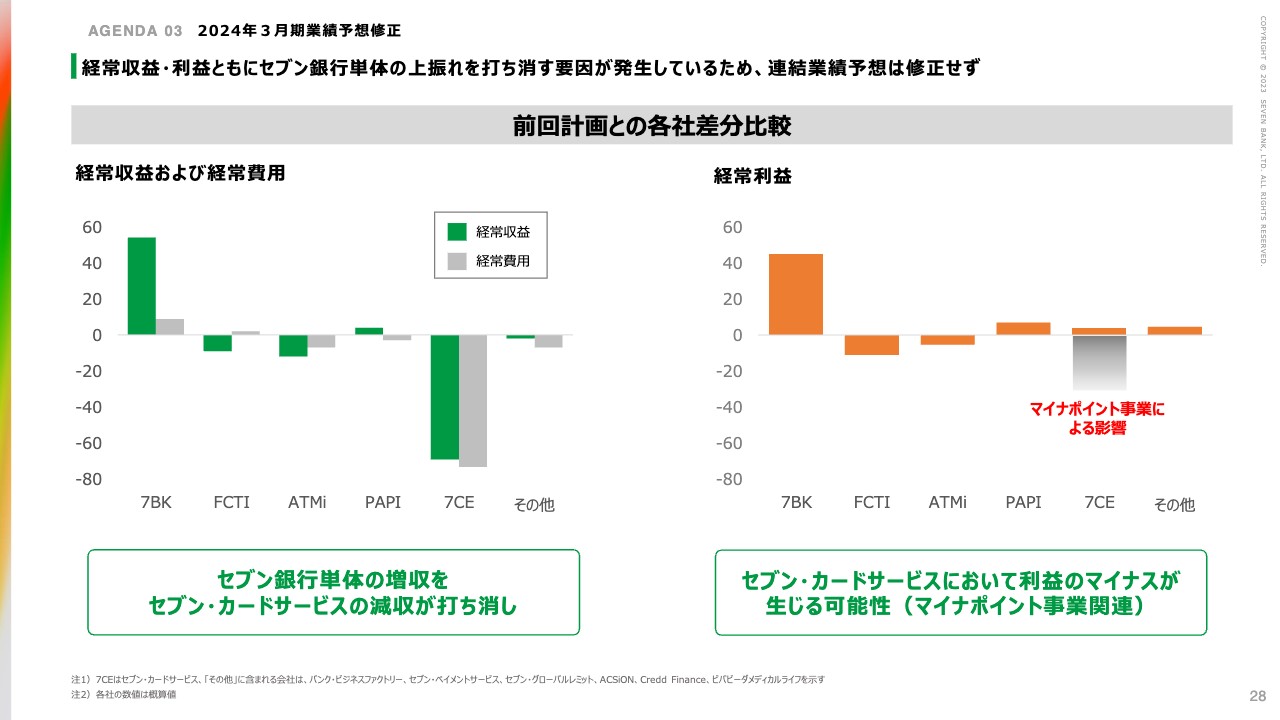

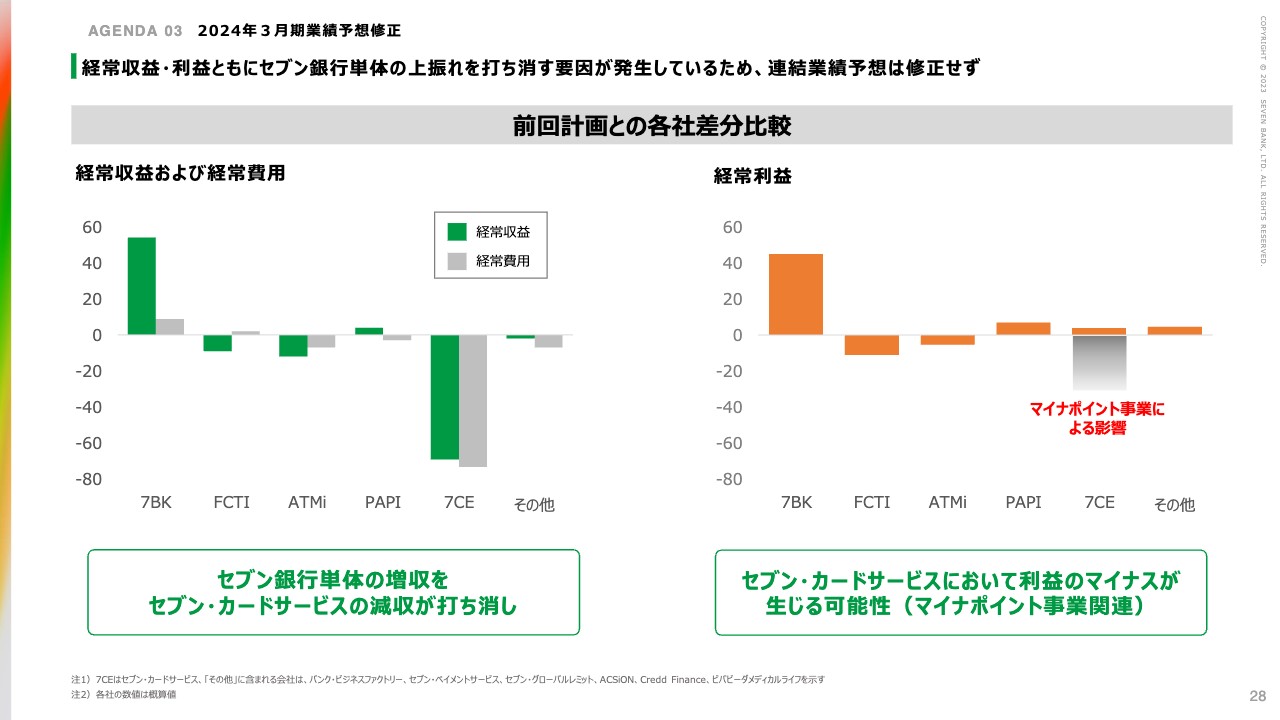

経常収益・利益ともにセブン銀行単体の上振れを打ち消す要因が発生しているため、連結業績予想は修正せず

連結業績予想を据え置く背景は、本業の業績とは本来関係のない、一時的な要因によるものです。

スライド左側が連結経常収益を修正できない理由、右側が連結経常利益を修正できない理由です。鍵を握るのは、いずれもセブン・カードサービスの数値です。具体的には、2022年度にマイナポイントにひもづいて付与され、2023年度末に有効期限を迎えるnanacoポイントの扱いです。

まずは、スライド左側についてご説明します。ご存じのとおり、マイナポイントは国の事業であるため、その原資は基本的に国が負担します。しかしながら、このようなポイントは一定比率で失効することが通例です。したがって、今回の場合、国からの補助金はnanacoポイントの失効率の実績をもとに、失効すると見込まれる金額を差し引いて交付されます。

2022年度にマイナポイントにひもづいて付与されたnanacoポイントのうち、過去の失効率実績をもとに交付された補助金と実際に付与された金額の差を、2023年度計画においては経常費用として計上していました。

一方でセブン・カードサービスでは、計画策定時点の足元の状況を踏まえつつ、実際に失効すると予測される金額をあらためて試算し、2023年度計画の経常収益として計上していました。つまり2023年度計画において、この差額を経常利益に計上していたということです。

具体的な数字はお伝えできませんが、今回は過去の失効率の実績よりも、実際の失効率が低くなると予測していたため、差額分を経常利益にマイナスとして計上していました。

このようにセブン・カードサービスでは、2023年度の計画において、マイナポイントにひもづくnanacoポイントに関連する数字を、経常収益、経常費用、経常利益、それぞれに還元して計上していました。

しかしその後、監査法人から経常収益と経常費用の両建てで計上することは不適切であるため、ネットアウトした経常利益のみを計上するよう指摘を受け、経常収益と経常費用の相当額分を落とすことにしました。

その結果が、スライド左側のグラフです。グラフから見て取れるように、セブン銀行単体の増収をセブン・カードサービスの減収が打ち消すかたちになったため、連結の経常収益の見通しは変更しないということです。

次に、スライド右側についてご説明します。実際の失効率が、補助金計算時にベースとなった失効率よりも低くなればなるほど、セブン・カードサービスのコストの持ち出し分が増加します。

足元では、マイナポイントにひもづいて交付されたnanacoポイントの利用がかなり進んでおり、年度末の実際の失効率が、2023年度計画策定時に予測した失効率よりも低くなりそうであることが見えてきました。

期限までは残り4ヶ月程度あります。この期間で、どこまで利用が進むのか、裏を返せば、どこまで失効率が低くなるのかは予測し難い状況ですが、いずれにしても、実際の失効率が計画策定時の予測よりも低くなれば、現状の想定よりもコストが増えることになります。

コストは増えますが、どの程度になるのか現時点で見定め難いことから、連結の経常利益も今回は見直さないこととしました。

なお、第3四半期決算公表時点でもう少し精度を高く見積もることができれば、その数字を反映する可能性もあります。

少し長くなりましたが、連結業績予想を据え置く背景についてご説明しました。続いて松橋から、上期の振り返りと中期経営計画の進捗についてご説明します。

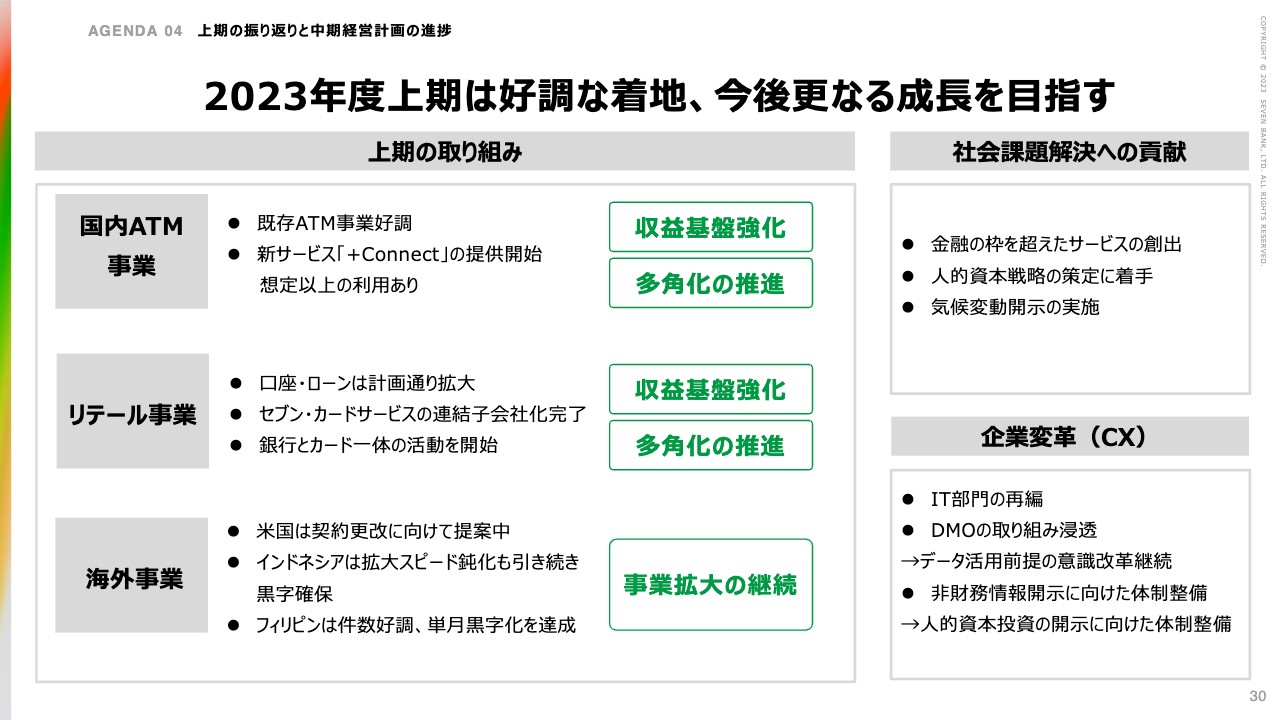

2023年度上期は好調な着地、今後更なる成長を目指す

松橋正明氏(以下、松橋):それでは続いて松橋の方からご説明します。こちらのスライドは、中期経営計画の全体像を示しています。国内ATM事業、リテール事業、海外事業とも、ほぼ予定どおり順調に進捗しています。

スライド右側に、社会課題解決への貢献と企業変革について記載しています。こちらも一部に新しい制度を導入するなど、加速している状況です。

新サービス「+Connect」(プラスコネクト)を9月26日より提供開始

メディアなどでご覧になった方も多いと思いますが、当社は、9月26日に「+Connect」と呼ぶ新サービスを発表しました。こちらは、もともとBaaSと呼んでいた金融機関向けのサービスです。

スライド下段に掲載している金融機関向けにサービスを提供しており、様々な届け出を行う「ATM窓口」や、郵送の代わりにお知らせなどをお客さまにメッセージとして通知する「ATMお知らせ」といった機能が、順次動いています。

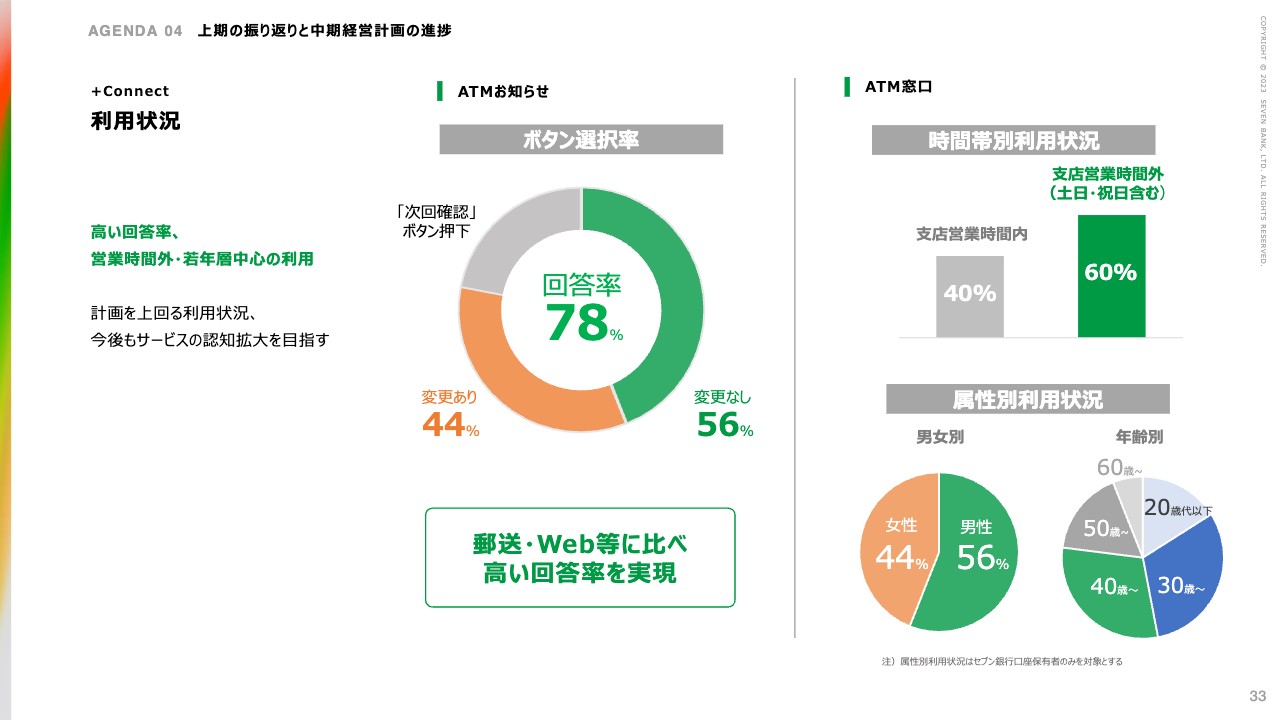

+Connect 利用状況

利用状況についてご説明します。スライド右側の「ATMお知らせ」は、長い間住所の変更がない方や、在留確認・年収確認などを定期的に郵送している方の中で、ATMをご利用いただく方に通知を出す機能です。

当社および金融機関から日々数千件のメッセージが流れており、「何か変更はないですか?」という通知に対し、78パーセントの方にご回答いただいています。変更の有無を含め、郵送の場合の回答率は約20パーセントですが、ATMはその場で回答できるため、高い数字が出ています。

スライド右側の「ATM窓口」は、例えば「住所は変わっていませんか?」という問いに対して変更がある方のうち、実際に住所変更などを行っていただいた方々の数字です。

時間帯別利用状況としては、時間外や土日のご利用が多いこと、属性別利用状況としては、男女比に大きな偏りがなく、年齢層も幅広いことが見て取れます。銀行の窓口は早く閉まりますが、「ATM窓口」はコンビニの特性を活かし、いつも利用している環境で各種変更ができます。それをご理解いただいたことから、このような数字が出ています。

まだ開始から1ヶ月程度ですが、この数字をもとに、様々な金融機関に営業を行っています。効果を示す数字が出たことで、サービスの有効性を各金融機関にご理解いただくことができ、下期から来年度にかけて利用したいという、金融機関からの申し込みが増えている状況です。

新サービスのローンチ・改善を継続、既存ビジネスの収益基盤をより強固とすべく多角化を推進する

スライドの図は、銀行から、クレジット会社を含めた金融機関、行政までを示しています。現在は、スライド左側の銀行サービスを中心に取り組んでいます。来春以降には、「顔認証ATMサービス(仮)」などのリリースが決まっています。近日中には、様々な金融機関とのサービス提携に関するご案内ができると思っています。

また、スライド左上に記載している「マルチコピー機での金融機関の証明書受取サービス」も今年度中に始まります。保険会社などから郵送されている書類を即時発行する機能と、これまでの様々な申し込み機能を組み合わせたサービスを構想されている提携先もあるため、着実に進めていきたいと思っています。

行政でもデジタル庁を含め、様々な提携候補先とサービス化に向けた各種議論を進めています。

中期経営計画で掲げていた、2025年度のサービス売上目標である40億円も見えてきました。引き続き、様々な金融機関にご利用いただきながら、各地でお客さまの利便性を上げていくことに注力していきたいと思います。

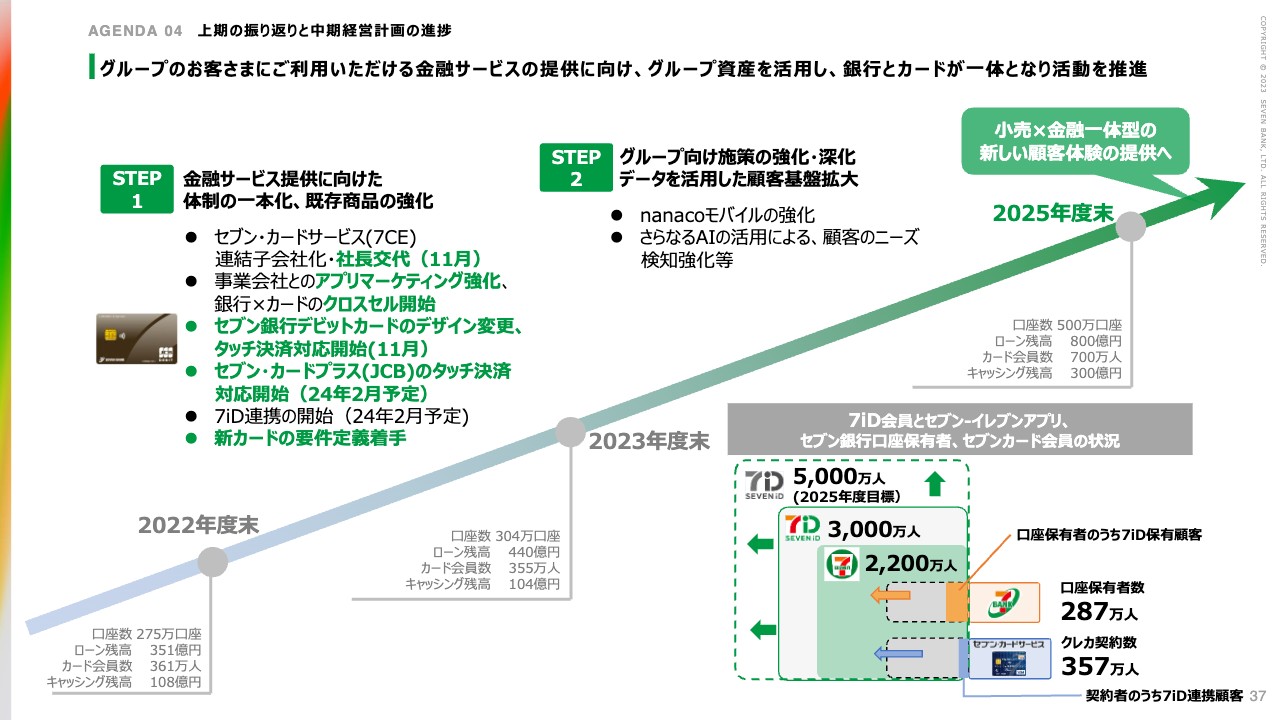

7&iグループの力を最大限に活用、クレジットカードを軸として口座、電子マネーを含めた新金融サービスの提供を目指す

国内リテール事業についてです。クレジットカードと電子マネーの強化については何度かお示ししていますが、いよいよ本格的に様々な商品開発に着手する段階となりました。このスライドは、セブン&アイ・ホールディングスの「IR Day 2023」でも発表した内容です。セブン銀行だけでなく、グループと連携して各種企画が進んでいることをご理解いただけると思います。

スライド左側には「7&iグループが持つ強み」「決済サービスにおける差別化」「小売への貢献」といった観点を記載しています。

スライド右側には、サービスイメージを記載しています。特許の取得など、詳細の公表までにしなければならないことがあるため、ご想像の範囲にはなりますが、「+Connect」を活用したクレジットカードの即時発行など、電子マネーからクレジット口座を作ることができる世界感を示しています。

「モバイルクレカ」は、タッチ決済によって様々なシーンでお使いいただけます。また、「事業会社アプリ」は金融と一体化することで、グループ内の様々な事業会社との連携が可能となり、お客さまとの接点が強化できます。加えて、「新クレカ限定特典クーポン」は我々らしい企画です。これらをもって、決済サービスの高度化を進めていきたいと思います。

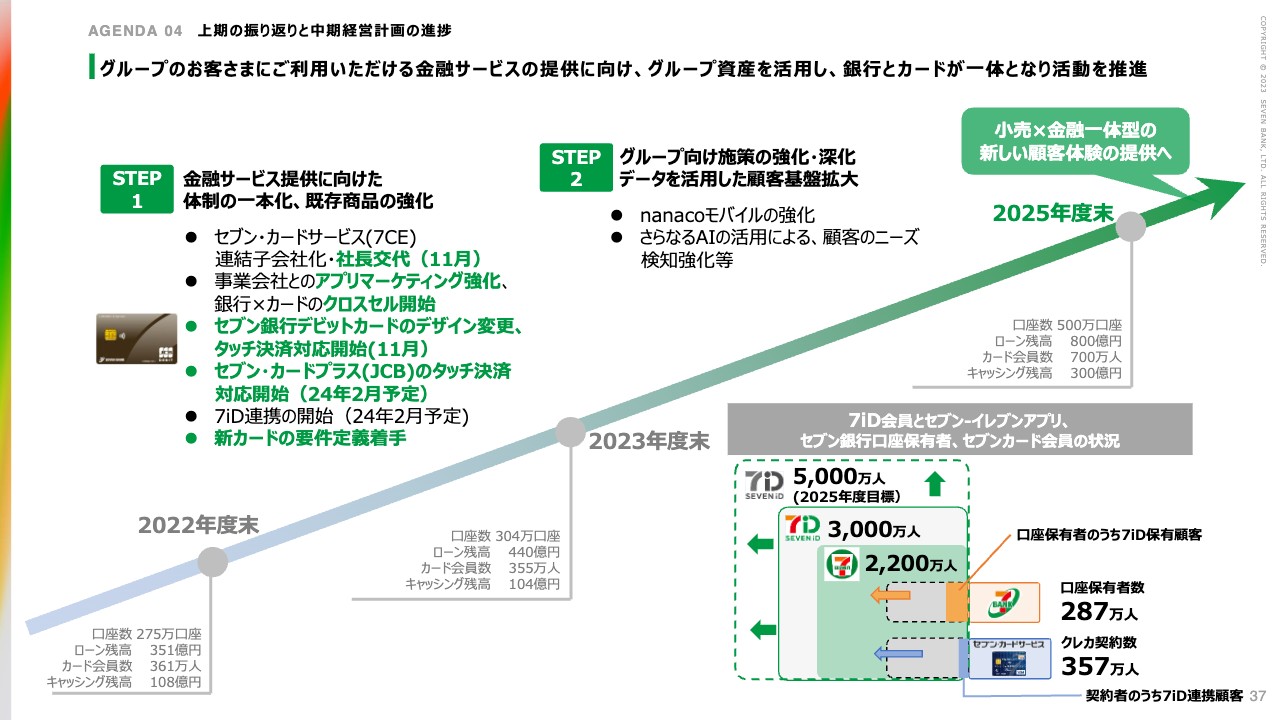

グループのお客様にご利用いただける金融サービスの提供に向け、グループ資産を活用し、銀行とカードが一体となり活動を推進

スライドには、ロードマップを記載しています。ご説明したサービス群の仕上がりは、2025年度を越える想定です。そこに向けて、すでに着手している部分もありますが、STEP1として「セブン・カードサービス連結子会社化・社長交代」「銀行×カードのクロスセル開始」、また、発行済みのカードをタッチ決済に変えていくことによるお客さま体験の強化に向けて動き始めています。

さらには、STEP2として「nanacoモバイルの強化」や「さらなるAI活用による、顧客のニーズ検知強化等」など、もともとの中期経営計画を達成すべく、様々な商品開発を進めていきます。

スライド右下をご覧ください。前回は口頭でお伝えしましたが、「7iD」のトータル会員である3,000万人の中で、「セブン-イレブン」アプリの利用者とセブン銀行口座保有者数、セブンカード契約数の重複を見ていただくと、まだこれを広げる余地があります。

そのため、特に「セブン-イレブン」アプリユーザーに対してこれらのサービスを広め、「7iD」ユーザーが5,000万人に到達することを睨みながら、ビジネスを拡大していきたいと思います。

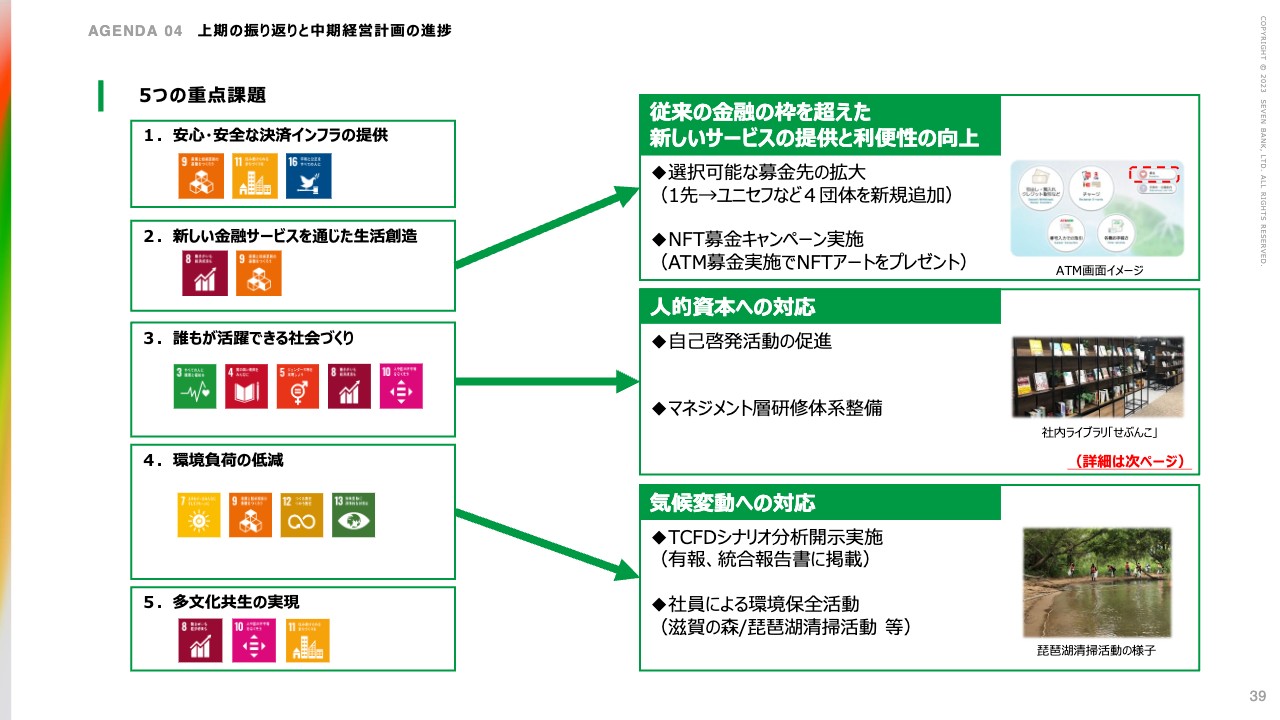

5つの重点課題

社会課題解決への貢献、企業変革、社会課題解決等についてです。こちらは5つの重点課題に沿い、個々に各種の件に対応しています。

わかりやすい面でいうと、スライド右側にある新しい金融サービスで、募金先の拡大とNFTによる募金自体のDX、新しいお客さまの開拓を行っています。これにより、募金額が大きく増えています。この結果、当社のATMに接触する方が増え、利用の促進につながるため、こちらを推進していきます。

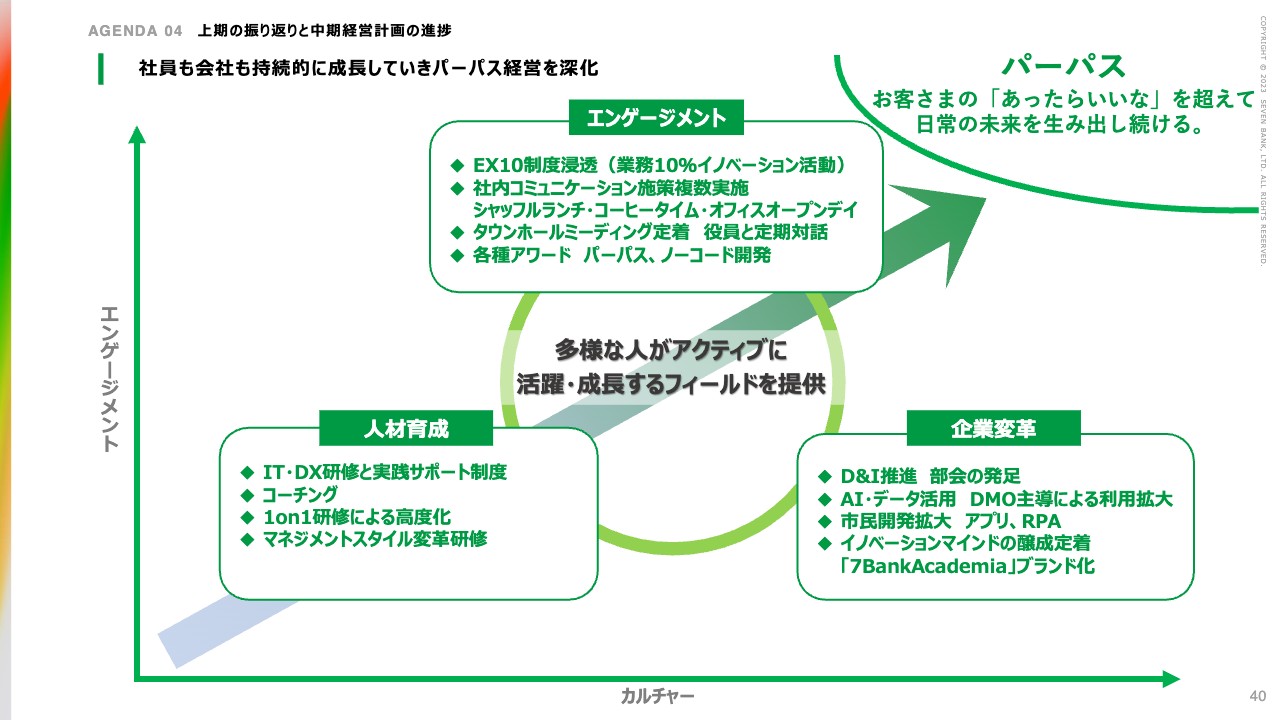

社員も会社も持続的に成長していきパーパス経営を深化

サービス作りは、人作りによって大きく進化し続けます。そのため、スライド右上に記載のパーパス経営を目指して、人材育成・エンゲージメント・企業変革を続けているところです。

エンゲージメントのうち、「EX10(エクステン)制度浸透」では、社員一人ひとりがメインの業務にプラスして、データやオープンイノベーションなどの複数スキルを持つため、長期的には新しいものが生まれやすい環境が、より生まれてきます。

また、世の中は人材の流動化が進んでいます。ですので、コミュニケーションやミーティング、アワード等で、当社で働きたいと思っていただく人が増える活動を地道に続けながら、スライド右下に記載の企業変革、AI・データ活用、RPA、自動化などを採用します。

そして、多くの人が当社で働きたくなる状態、かつダイバーシティが浸透した状態を作ることで、新しいサービスをより生み出していけるよう、取り組みを拡大していきたいと思います。

今日はお示ししていませんが、海外の各事業も多角化していきます。我々は、金融機関の事務を受託しているバンク・ビジネスファクトリーの高度化等も含め、引き続き各方面で戦略的に施策を推進しながら、企業価値を高められるようにしていきたいと思います。私からのご説明は以上です。

質疑応答:米国におけるATM設置契約の状況について

質問者:米国におけるATM設置契約の状況についてです。現在の状況をお聞かせ願いたいのと、負ののれんを考慮した上で、配当性向4割を維持する考えに変化がないかと併せて教えてください。

松橋:米国における交渉状況は最終フェーズに入っており、細かな条件等を話し合っている状況です。様々なサービスをどこまでやるかなどを決めるフェーズに入ってきていますので、契約に向けてもう一段内容を詰めて、着実に交渉を推進していきたいと思っています。

配当性向については、負ののれんを考慮しつつ、米国の最終的な状況とその他の変動要素を期末までに精査した上で、お答えしていきたいと思います。

質疑応答:マイナポイント関連の損失について

質問者:セブンカードのマイナポイント関連の損失についてです。第3四半期でも見直す可能性について言及されたと理解していますが、現状ではどの程度保守的に見込んだのでしょうか? また、今後は国からの補助金が増額され、失効率の差分が戻ってくる可能性はあるのでしょうか?

清水:足元の段階では、予想している年度末の失効率の水準にかなり近づいてきています。したがって、3月の着地となると、失効率は我々が想定していたよりも低くなるはずです。その金額幅が今は見えないので、不明瞭な話し方になっています。

いずれにしても、セブンカードの利益に対しては、マイナスの影響が確実に出ることだけは言えると思います。金額感については、第3四半期の発表までにもう少し見えてくれば、何かご報告ができるかもしれません。

失効率との差分が戻ってくるかどうかは、これから議論に入る段階のため、現時点でお答えできることはありませんが、そちらも含めて状況や金額感が見えてきた際には、然るべきタイミングでご報告したいと考えています。

質疑応答:セブン・カードサービスの目標について

質問者:セブン・カードサービスについてです。現状のKPIのモメンタムや「7iD」との連携が来年の2月になることを踏まえると、公表済みの中期経営計画で掲げている2025年度のセブン・カードサービスの目標達成が、時間的に少し厳しく、1年遅れになると予想されます。現在の状況をどう考えているのか、教えてください。

また、セブン・カードサービスが下振れても、単体の国内ATM事業が好調ですので、中期経営計画の目標自体はカバーが可能だと考えていらっしゃるのかについても教えてください。

松橋:セブン・カードサービスの中計進捗については少し懸念しているのは事実です。そのため、今のセブンカードとセブン銀行とともに、マーケティングの新しい部隊を新設し、従来以上に緊密に連携するクロスセルや、ID連携をスムーズに進めるためのプロジェクトを立ち上げています。これらの取り組みをしっかり進めることで、達成できるようにしていきたいと思います。

質疑応答:米国のFCTIの状況について

質問者:米国のFCTIについてです。契約更新後の契約条件は、現状と比べて若干改善されるとうかがっていますが、現状の金利環境でも黒字化は可能なのか、あまり変わらないのか教えてください。また、スピードウェイへの設置が見込まれる約3,000台のATMは、どのくらいのペースで設置が可能なのかについても教えてください。

松橋:新契約は、金利等の影響が多少低減されるような契約条項が入っているため、契約更新ができた場合、現在の契約よりも収支は改善する内容で検討しています。ただし、それに甘んじることなく、ATMの取引内容を拡充し、FCTIとセブン‐イレブン両社で収益の厚みを増していきます。また、契約更新後はSEIに設置してある8,600台に加え、スピードウェイ設置分の約3,300台のATMが増加しますが、設置や更新等の状況については、決まり次第、開示したいと思います。

質疑応答:配当の見直しについて

質問者:配当について、詳しく教えてください。仮に妥結できた場合、費用の前倒し計上分も含めて、2023年度、新たに何かしらの費用が計上されることはないのでしょうか? 例えばスピードウェイへの設置などの話もあると思うのですが、この件も含めて教えてください。

また来年度以降、減価償却など、費用が増える分だけ利益を減額し、配当性向40パーセントを適用するなど、配当をテクニカルに考え直すことはあるのでしょうか?

松橋:FCTIの契約については、まだSEIと詳細を話し合っている状況です。そのため、現時点でご報告できるようなものはございませんが、正式に決定したタイミングで費用の計上等がある場合にはお知らせしたいと考えております。

配当については、テクニカルな対応を検討するというよりは、自然なかたちで進めたいと思っています。減価償却等の計上についても、将来の投資と合わせて、再度社内で確認していきたいと考えています。お約束している部分を守りつつ、様々なバランスを考えて決定していきたいと思います。

質疑応答:トップラインの拡大と単価面の施策について

質問者:足元のトップラインの拡大についてです。値上げという意味で、今後、単価の上昇に期待することはできるでしょうか? 質問の意図としては、金利がつく世界になる中、預金を維持するコストが高まる可能性があるかと思います。例えばカードの与信については、利息制限法で利回りに上限がある中で、スケールを取るには時間がかかります。そのため、価格転嫁するという意味で、単価面でポジティブな材料があるのかについて、教えてください。

松橋:我々は金融機関に対して、値上げを要請する予定は現時点ではありません。「+Connect」を絡めた新しいサービスを拡充し、新しい料金体系で利益を上げる方向で考えています。

またATMの中にある現金と預金のバランスについては、今後、預金を獲得することで運用に回せる資金を生みながら、新しい展開を考えたいと思っています。こちらも決まり次第、みなさまに開示していきたいと考えています。

質疑応答:10月からのATM利用件数減速について

質問者:下期の見立てで、10月からの月次の利用件数が少し弱くなっていると感じます。前年度の上期と下期を比べた時に、コロナ禍からのリバウンドで下期が強かった要因は、半分わかります。しかし、前年同期の9月と10月を比べた時に、大きな坂がなかったわりには、今年度の9月と10月には大きな坂があったと思います。それは、前年同期の要因だけで説明がつくのでしょうか? それ以外の需要側の問題など、10月の月次がガクンと来たところについて、補足があればお願いします。

清水:ご指摘のとおり、10月は単月で大きく落ちたかたちです。昨年との比較もそうですし、春先のお客さま向け手数料の値上げの影響もあるかもしれません。

また、事業会社のQRコード決済も、少なくとも10月は、これまでのような勢いがなかったと思います。例えばこの夏、PayPayが信金からも口座チャージできるようになるなど、口座チャージができる先が拡大していますので、もしかしたら、現金チャージ以外にも流れ始めているのかもしれません。こちらも少し気にかけています。

いずれにしても10月単体の話ですので、11月・12月と見ていきながら、より深く分析していきたいと思います。

松橋氏からのご挨拶

松橋:みなさま、本日はありがとうございました。引き続き、企業価値を上げられる案件を仕込んでいきますので、ご支援をよろしくお願いします。

スポンサードリンク