関連記事

セブン銀行、アメリカ子会社が黒字達成で収益に貢献 1Q連結決算は増収増益に

2020年3月期第1四半期決算説明会

河田久尚氏:はじめまして、2019年7月に企画部長を拝命しました河田と申します。IR窓口の責任者として、株主投資家のみなさまとの建設的な対話を通じて、当社の中長期的な企業価値の向上と、持続的な成長に努力してまいります。

これまで、前任の竹内が大変お世話になったと思いますが、前任同様、どうぞよろしくお願いいたします。

まず、決算説明に入らせていただく前に、当社の持分法適用関連会社である株式会社セブンペイが2019年7月1日にスタートさせましたバーコード決済サービス「7pay」で不正アクセスが発生したことについて、お客さま、ならびに関係のみなさまに多大なるご迷惑とご心配をおかけしましたことを、深くお詫び申し上げます。

昨日(2019年8月1日)、セブン&アイHLDGS.より適時開示されています、【「7pay」サービスの廃止について】と題する資料に記載されていますとおり、9月30日の24時をもって「7pay」サービスを廃止することとなりました。同内容は、昨日当社からも適時開示しております。

それでは、決算説明資料に基づきまして、2020年3月期第1四半期の状況をご説明します。みなさまからのご質問は、説明後に頂戴したいと思いますので、よろしくお願いいたします。

それでは、決算のダイジェスト、連結の損益状況、セブン銀行単体の損益状況、そしてセブン銀行の主たる事業であるATMプラットフォーム事業と決済口座事業についてご説明させていただきます。後段で、アメリカのFCTI社の損益状況と、それに関連した米国ATMの計数、最後にトピックスを、2点ほどご説明させていただきます。

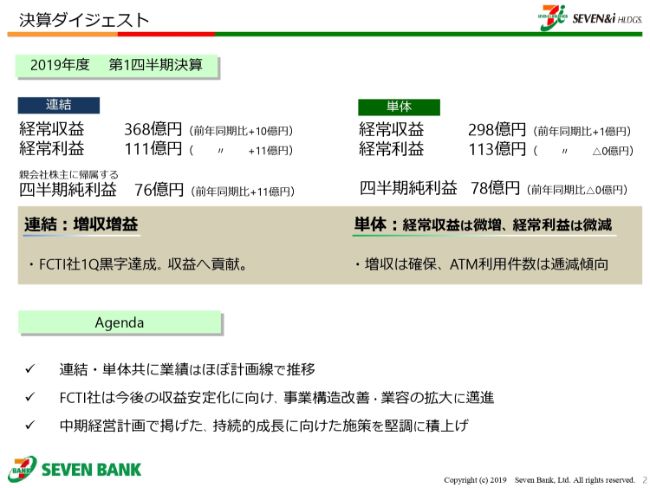

決算ダイジェスト

決算のダイジェストでございます。

連結決算については、経常収益が368億円、経常利益が111億円、四半期純利益が76億円と、前年同期比で増収増益で着地しております。

主因としては、米国のFCTI社が第1四半期で黒字を達成したことが非常に大きく、これが連結の収益に貢献しています。

一方、セブン銀行の決算についてですが、経常収益が298億円、経常利益が113億円、四半期純利益が78億円と、単体では経常収益は増収となっていますが、経常利益はわずかに減少している状況です。

増収を確保しておりますが、当社の中核事業であるATMの利用件数については減少傾向にある状況です。

アジェンダとしまして、3点お伝えします。まず、連結・単体ともに業績はほぼ計画線で推移しております。次に、アメリカのFCTI社については後ほど詳しくご説明しますが、今後の収益安定化に向け、事業構造改善・業容の拡大に邁進しております。3点目は、中期経営計画で掲げた、持続的成長に向けた施策を堅調に積み上げております。

以上がポイントとなっております。

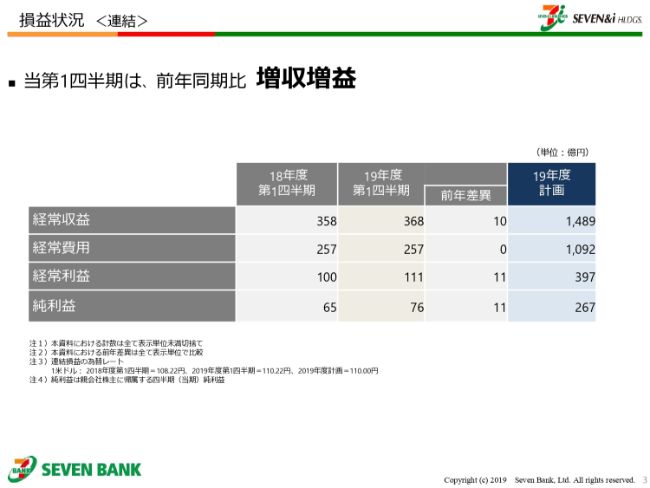

損益状況 <連結>

連結の損益状況ですが、先ほど申しましたとおり増収増益となっており、アメリカのFCTI社の収益貢献が大きい状況です。スライドの表の2019年度第1四半期のところを見ていただきますと、経常収益が368億円でボトムラインの純利益が76億円となっており、前年差異でそれぞれプラス10億円、プラス11億円の増収増益となっております。

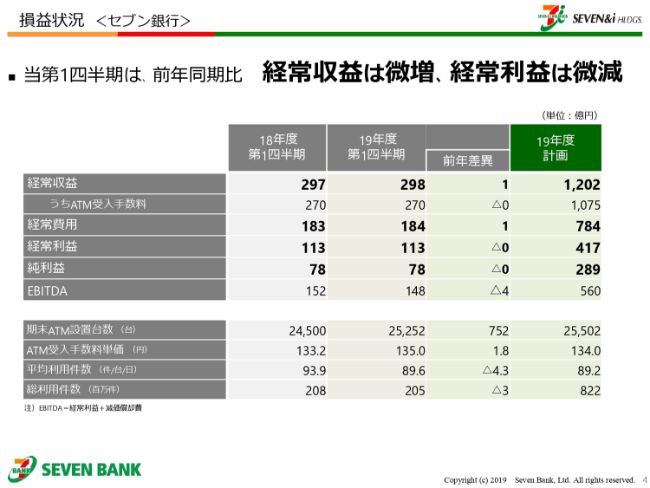

損益状況 <セブン銀行>

セブン銀行単体の損益状況についてご説明させていただきます。

第1四半期については、経常収益は前年同期比で微増となり、経常利益は微減となっております。

スライドの表をご覧いただきますと、中央の2019年度第1四半期の経常収益は298億円で、2018年度第1四半期が297億円でしたので、プラス1億円となりました。純利益についてはいずれも78億円とほぼ横ばいですが、わずかにマイナスのためマイナス0億円と記載させていただいております。

決算のP/Lの数字以上に注目していただきたいのが、ATM計数です。表の上から2行目に「うちATM受入手数料」とありますが、(前年同期の)270億円が(今期も)270億円ということで、ほぼ横ばいとなっております。

こちらもわずかなマイナスということですが、この「ATM受入手数料」の売上は「ATMの件数×単価」で決まってくるわけです。単価が下がれば、当然売上は下がる状況となり、それは過去にも経験したことがございます。

この表の一番下の「総利用件数」が2億800万件から2億500万件となり、前年同期比でマイナス300万件の差異があります。「当四半期で300万件減りました」ということですが、創業来初めてのことです。創業以来、件数はずっと右肩上がりでしたが、ここにきてキャッシュレス等の様々な要素もあり、利用件数が少し減っている状況です。

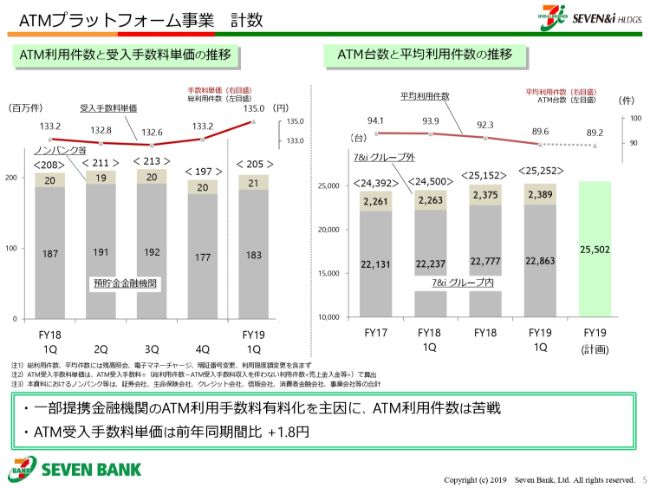

ATMプラットフォーム事業 計数

セブン銀行単体事業の中核の1つ、ATMプラットフォーム事業についてご説明します。

スライドの一番下部にポイントを2つ記載していますが、一部提携金融機関のATM利用手数料有料化を主因に、ATM利用件数は苦戦しました。一方で、ATM受入手数料単価については、前年同期比でプラス1.8円と、非常に大きく伸びています。

スライドのグラフも同様のことをお示ししており、件数は伸び悩んでいますが単価が上がっている状況です。当社は1年間で8億件のATMのご利用がありますので、ATM受入手数料単価が1円違うと年間で8億円も売上が変わってきます。この単価の上昇は、売上にとっては非常に大きな要素になるということです。

また、スライドの右側に、ATM台数と平均利用件数の推移のグラフを示しており、積み上げの棒グラフがATMの台数です。積み上げグラフの下がセブン&アイグループ内、上がセブン&アイグループ外で、2019年第1四半期、つまり2019年6月末は2万5,252台で、台数自体はまだ順調に増えてきております。

一部の方はご案内のとおり、セブン-イレブンの店舗が増えればATMの台数も増えるという状況でしたが、これからセブン-イレブンの店舗がそれほど増えていくことがあまり期待できない状況のなか、これまでと少し台数推移が変わってきます。

一方で、平均利用件数については下がっている状況です。ディスクロージャー誌などをご覧いただくとよりわかるのですが、平均利用件数のピークは2009年度で、それ以降継続して10年間下がり続けていることになります。

なぜこうなってしまうのかについてです。世の中全体として、大きくキャッシュレスという動きがあり、それがATMの利用件数に若干のマイナス影響となっているのは間違いない事実で、これからも同様だと思います。それに加えて、とくに足元では、当社ATMで提携金融機関を利用されるときにお客さまの手数料を有料化されると、あまりご利用いただけなくなるということがあります。

それは提携金融機関の営業戦略ですので、当社が何かを言うようなことではないのですが、やはりATMの利用手数料が有料になると利用件数が落ちる傾向は否定できない状況です。

まだ一部提携金融機関では、無料にしてくださっているところもありますが、日本のほとんどすべての銀行が有料化されておりますので、このような利用件数のマイナス要素がこれからも継続して続くということではない点をご理解いただければと思います。

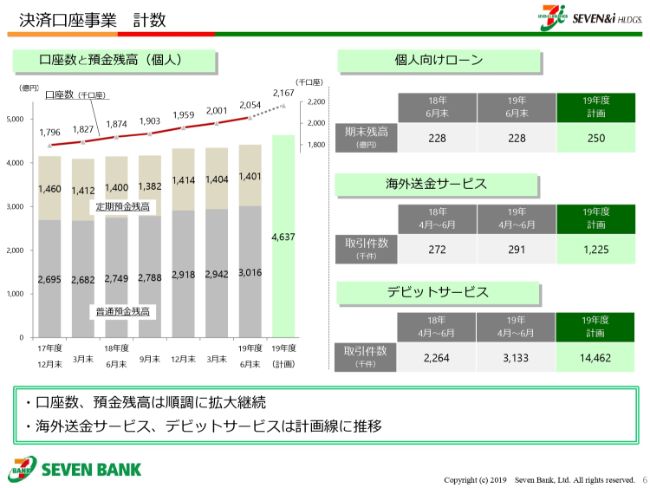

決済口座事業 計数

もう1つの中核事業である、決済口座事業についての計数になります。

スライド下部にポイントを2つ書いていますが、左側のグラフにあるとおり、口座数と預金残高はコンスタントに拡大を続けています。また、スライドの右側に当社として積極的に展開している商品を3つ記載していますが、海外送金サービスとデビットサービスについては、計画線で推移しております。

個人向けローンについては計画に対してやや下回って推移している状況です。この個人向けローンの拡大については、銀行界全体としてかなり慎重な運営を求められており、また当社ローンが極度額50万円までということで、他の銀行のように極度額が数百万円のような大きなものではないこともありまして、残高がなかなか思うように伸びていない状況です。

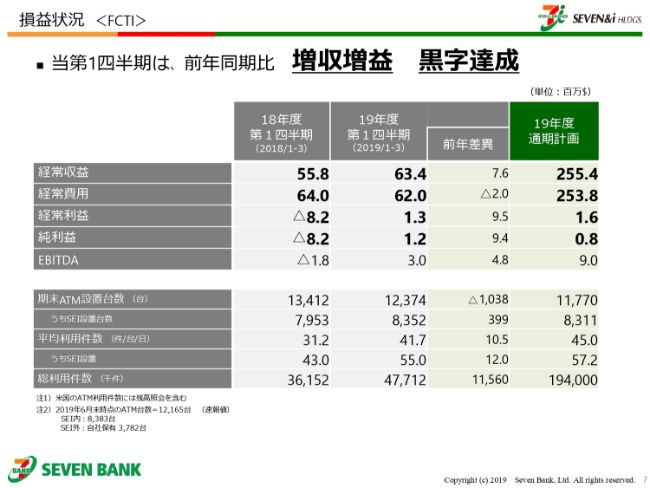

損益状況

FCTI社の損益状況についてお示ししています。第1四半期については、増収増益に加えて、黒字達成が非常に大きなポイントです。実は第1四半期は赤字の計画を立てていましたが、黒字化となりました。

数字についてですが、2019年度の第1四半期を見ていただきますと、経常収益が6,340万ドル、純利益が120万ドルとなり、ここが黒字になったことが連結決算に非常に大きく寄与したことになります。

期末のATM台数が1万2,374台と増加し、総利用件数が前年同期の3,615万2,000件から4,771万2,000件と大きく増えていることが、売上・利益が好調に推移した背景となっております。

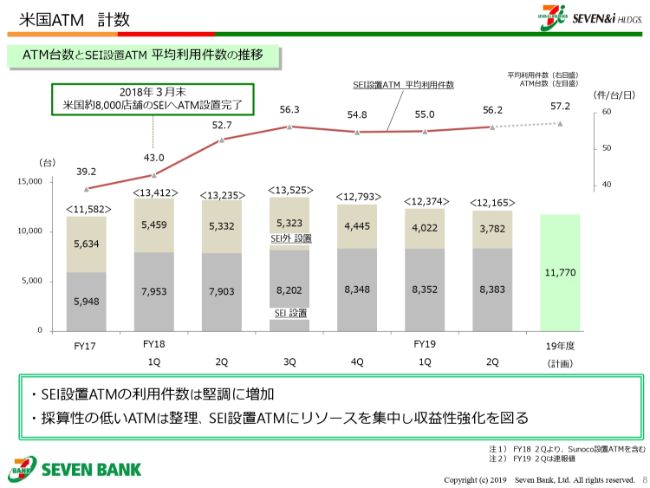

米国ATM 計数

もう少し数字を詳しくご覧いただきます。次ページの米国ATM計数という資料ですが、積み上げの棒グラフがATMの台数で、下のグレーのグラフが7-Eleven,Inc.のもので、アメリカのセブン-イレブンに設置しているATMの台数になります。その上が、アメリカのセブン-イレブン以外に設置しているATMです。そして、一番上の折れ線グラフは、アメリカのセブン-イレブンに設置しているATMの平均利用件数をお示ししております。

スライド下部にポイントを2つ記載していますが、1つはアメリカのセブン-イレブン、SEIに設置されているATMの利用件数が、堅調に増加しているということです。もう1つは、採算性の低いATMは整理を行い、SEI設置ATMにリソースを集中して収益性強化を図っている状況です。

積み上げの棒グラフの上の部分で数字が減っていると思いますが、ここはSEI以外の設置ATMは採算性が低いということで、そこを整理している結果となります。

Topics <新しいATM利用スタイル>

トピックスを2つほど説明させていただきます。

1つ目は「新しいATM利用スタイル」の創造をお示ししています。ATMと言いますと、通常は銀行のキャッシュカードでお金を下ろしたり、預けたりするものですが、それをカードではなく、スマートフォンでもお取引いただけるようにしています。

また「ATM専用回線」とありますが、これはよく「CAFIS」と言われているものです。ATMの世界では常識になっている専用回線ではなく、新たな接続方式を使うことでATM提携の裾野を広げました。

スライドの右側に「日本独自のキャッシュレス決済スタイルから生まれるATM利用ニーズ」とあります。日本の場合、確かにキャッシュレス化は進んでいます。お金を払う際のキャッシュレス決済はものすごく進んでいると思いますが、その多くがプリペイド型であるため、使う前にお金を入れなければいけません。

もちろん、クレジットカードからのチャージや銀行口座からのチャージ等もできます。しかし、そのようなご利用方法を好まない方もたくさんいらっしゃって、ATMで現金でチャージしたいというニーズは非常に大きいのです。

そのようなことを背景にして、2点ほどご説明させていただきます。

まずは「新決済事業者との提携」についてです。新しく法律ができ、新しい事業会社が決済サービスに参入する動きが(活発で)、最近ではLINE Pay、PayPay、あるいは携帯キャリアの会社の方々など、どんどん決済の領域に入ってきました。しかし、それらは事前にチャージをしなくてはいけません。

また右側には「電子マネーチャージ拡大」と記載しております。「nanaco」は2007年から展開しており、「nanaco」以外の「Suica」「楽天Edy」などは、2018年10月から当社のATMでチャージできるようになっています。こうした新しい「◯◯Pay」や「Suica」等へのチャージは、他のATMではできない、セブン銀行独自のサービスです。

このように、時代に即したATM利用機会を作っていくことで、新たなATMの価値を創造していくことに取り組んでいます。以上が、1つ目のトピックスです。

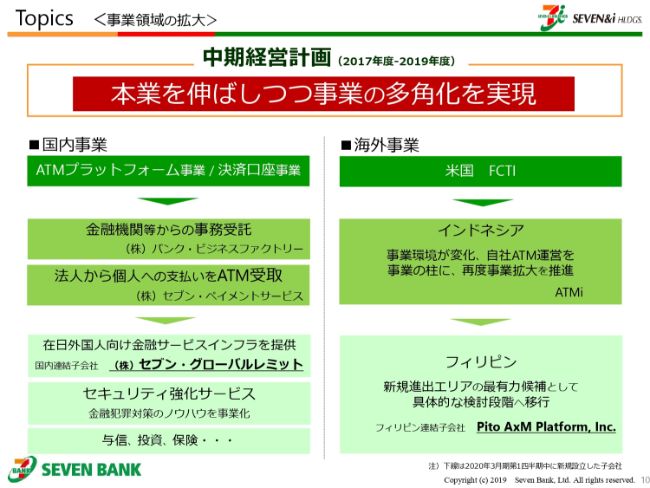

Topics <事業領域の拡大>

2つ目のトピックスとして、事業領域の拡大について説明します。

これまで何度もお示ししていますが、2017年度から2019年度の3ヶ年計画である中期経営計画を推進しております。「本業を伸ばしつつ事業の多角化を実現」を基本方針に、全社を挙げて取り組んでいます。

国内事業と海外事業に大きく分けてお話をします。

国内事業については、中核であるATMプラットフォーム事業と決済口座事業を、着実にしっかり進めていくことはもちろんですが、それに加えて、すでに行っていることを2つほどご紹介します。

まず、金融機関等からの事務受託事業を、バンク・ビジネスファクトリーという子会社で推進しております。また、法人から個人への支払いをATMで受け取るというサービスを、2018年の春に立ち上げたセブン・ペイメントサービスという会社で展開しております。

今後さらに事業領域を拡大することに挑戦する内容を、スライドの下部に記載しております。在日外国人向けの金融サービスインフラを提供していくことを目指し、当第1四半期中に新たにセブン・グローバルレミットという会社を設立しております。

また、セキュリティ強化サービスを事業展開しようと準備していますし、与信、投資、保険にまで事業領域を広げていくということを準備しているところでございます。

一方の海外事業ですが、先ほどから何度もご説明しているアメリカのFCTI社に加えて、インドネシアのATMiという会社があります。実は半年ほど前に「事業の撤退も検討します」とご説明していたと思いますが、その過程において事業環境が大きく変化しており、自社ATM運営を事業の柱として、再度事業拡大を推進していくということに方針変更し、あらためて事業拡大に向けて取り組んでおります。

この「事業環境が変化」とは、現地ビジネスパートナーであるALTO社が、BCAという現地で最大の銀行に買収され、現在は子会社になっています。その現地パートナーのATMiのビジネスに対するスタンスが非常に大きく変わり、前向きになってくださったということで、「もう一度推進していこう」ということで、現在事業を進めています。

またフィリピンについてですが、新規進出エリアの最有力候補として、具体的な検討段階へ移行しています。第1四半期の間に、現地にPito AxM Platform, Inc.という会社を作って具体的な検討を推進している状況です。

ATM事業だけではこれまでのような大きな成長が期待できないことは、中期経営計画でも明確に認識しています。そのような環境の下で、国内事業・海外事業のそれぞれで当社の強み・リソースを活かし事業領域を一生懸命広げていこうと全社を挙げて邁進しております。

私からの説明は、以上とさせていただきます。

質疑応答:「7pay」廃止の影響について

質問者1: 3問、お願いします。

まず1問目が「7pay」のサービス廃止の影響についてです。今期の持分法投資損益には「7pay」の販促費などの影響で15億円程度のマイナスインパクトが織り込まれていたと認識しています。今回のサービス廃止に伴い、全額とまではいかないにしても、一定程度は計画比で上振れ要素になると理解しておいてよろしいでしょうか?

2問目が米国利下げの影響についてです。米国では銀行の免許を持っていないため、米銀からドルを借りている状況だと認識しています。米金利が低下することでFCTI社の調達コストが減少して、当四半期でも収益利益が計画より上振れていますが、今後さらにFCTI社の業績が上振れると見ておいてもよろしいでしょうか?

最後、3問目が海外事業についてです。インドネシアやフィリピンでの事業の収益性とリスクについて、現時点で差し支えない範囲で教えてください。

河田:まず1つ目は、「7pay」のサービス廃止の影響ですが、これについてはご認識のとおり、販促費が発生しなくなるであろうという側面はございます。

2018年の暮れぐらいから、このマーケットでの競争の方法がかなり変わってきています。大きな販促費をかけて、「20パーセント キャッシュバックキャンペーン」のような大きな還元を行って利用者を増やす動きがあちらこちらで実施されているわけですが、「7pay」では、そこまでの大規模な販促やキャンペーンは考えていませんでした。

そうは言いましても、セブン-イレブンをご利用いただくお客さま向けの販促は実施計画はしていましたが、「7Pay」はサービス廃止になりましたので、実施しないことになります。よって、先ほどおっしゃったとおり、費用が減る可能性はあります。

一方で、サービス廃止となりますと、投資したシステムがどうなるのかなど、いろいろな他の要素が出てきますので、その意味では、どのぐらいの財務インパクトがあるかをこれから確認しなくてはなりません。現状では、どのような状況になっても当社の財務的には大きな問題は発生しない水準です。ただし、どの程度のインパクトになるのかは、まだ見通せていないのが正直なところです。

とくに、システムを使うのか使わないのかの影響は大きいと思います。株式会社セブン・ペイが昨日(2019年8月1日)発表したのは、決済サービス「7pay」の廃止ですが、一方でこのような決済方法(スマートフォン、QR決済等)はこれからもニーズが大きくなっていくと考えられます。現状ではまったくの白紙ですが、このマーケットに再チャレンジを考えなければいけないかもしれないと、昨日のセブン&アイHLDGS.の会見で発言もありました。

またセブン・ペイという会社は、「7pay」という独自の決済サービスを提供するだけの会社ではありません。今、セブン-イレブンのレジでは「Alipay」「WeChatPay」「PayPay」などのいろいろな決済サービスがご利用できるようになっておりますが、レジとペイメントの会社をつなぐ役割……いわゆるアクワイアラ的な役割をセブン・ペイが果たしており、その事業については継続していくことになっていますので、株式会社セブン・ペイは存続いたします。

今後、どのようなかたちになっていくのかはまだわからない状況ですので、おっしゃった数字が上に行くのか、下に行くのかについても、現状ではよくわからないのが正直なところです。

昨日、セブン&アイHLDGS.の会見でも発言がございましたが、デジタル戦略や金融戦略が重要であることには変わりありませんので、セブン銀行を含めた金融セクターの各社にとりましても、その重要性は何も変わっておりません。

そのなかで「7pay」という決済サービスに期待していた面がないわけではありませんが、要は、お客さまとの間でどのようにコミュニケーションをとらせていただくかが重要であり、決済という意味では、口座もあればクレジットカードもありますし、(発行枚数が)6,000万枚といわれている「nanaco」もありますし、事業会社のアプリもありますので、コミュニケーションをとる方法はいろいろあります。

「7pay」が廃止になることで一部戦略の再検討が必要かと思いますが、1つのパーツがなくなったと捉えており、(戦略の)重要性自体は何ら変わっていないと考えています。

質疑応答:米国の利下げの影響について

河田:2つ目が、米国の利下げについてです。0.25パーセントの利下げがありましたが、これまでは利上げで非常に苦しんできました。ATMはどうしても、ATMの中に多くのお金を詰めなければなりません。日本の場合は預金で調達する方法もありますが、先ほどおっしゃったとおり、アメリカの場合は銀行ではございませんので、市場より装填用の現金を調達しなくてはなりません。

その場合の調達コストの面で見ると、金利が上がることは利益にとって非常に大きなマイナスとなってしまいます。したがって、今回の利下げはかなりのプラス要素であることは間違いないです。

これがどれぐらい今期の決算でプラスに働くかについてですが、本業での(ATM利用)件数がどうなるかなど、いろいろな要素によって変わってきます。私どもとしてはこのような環境下で収益の最大化、運営のさらなる効率化を目指して、この利下げ分の効果を今期計画に上乗せできるようがんばっていくとしかお答えできない状況です。

質疑応答:海外事業における収益性とリスクについて

河田:3つ目が、海外事業で、とくにインドネシアやフィリピンでのご質問かと思います。どういったリスクが考えられるかということで、インドネシアもフィリピンも、経済のステージとしてATMがまだ足りませんので、これから新しくATMのビジネスを展開するステージと考えて、有望な市場であると認識しております。

とくに、現地にセブン-イレブン店舗が一定規模で進出していることが非常に重要で、またセブン-イレブンの店舗中にATMを置けるかどうかも非常に大きいところです。

アジアの国でも、例えば台湾やタイなど、セブン-イレブンがたくさんある国はあるのですが、すでに現地の銀行のATMが設置されており、それを(セブン銀行のATMと)入れ替えるとなると大変な時間と労力がかかります。経済のステージがある程度まで進んでしまうとそういった(他社のATMが設置されている)状況になり、参入しにくい状況となりますが、インドネシアやフィリピンは、まだ(参入する余地は)あるのではないかということで進出しようとしています。

しかしながら、リスクとして認識している部分もいくつかあります。1つは、日本でも進んでいますが、キャッシュレス化です。今は非常に大きなATMの需要があると思っていますが、我々の想定以上のスピードでキャッシュレス化が進んで、ATMがあまりご利用いただけなくなるのではないかという心配もあります。

もう1つは、当社事業が非常に順調に成長した場合、おそらく同じようなことを展開しようとする第2、第3のプレイヤーが出てくるはずですので、競合状態になったときに勝てるのかどうかもリスクとして考えています。

いずれにしても、日本だけではなく、海外で経済成長が期待でき、ATMのビジネスも期待できるところを求めていくのは絶対に必要だと思っていますので、リスクをコントロールしながらどのようにビジネスを拡大していくか、一生懸命悩みつつも取り組んでいるところです。

質疑応答:国内のATM利用件数と単価の計画比について

質問者2:私からも質問が3点あります。

まず1点目が、国内の(ATM利用)件数と単価の計画対比の進捗ですが、上期の計画と比較しますと、単価がやや上振れている一方で、件数がやや下振れているように見えます。こちらは、計画対比ではどのように進捗していると考えていらっしゃいますか?

2点目が、「LINE Pay」「PayPay」など新しい支払手段の貢献についてです。例えば、第1四半期の件数における「LINE Pay」といった新しい支払手段の貢献として、どの程度の件数が入っているのでしょうか? また、2019年7月から「PayPay」の利用も開始されていますが、こちらも影響としてどのような件数があるのでしょうか?

3点目が、「7pay」の影響に関してです。先ほど、業績に関する影響を少しご解説いただきましたが、本業のATMのビジネスへの影響として何かあると考えているものがありましたら、ご解説をお願いします。

河田:まず、国内の(ATM利用)件数と単価が計画比でどうなっているのかについてです。当社の場合、お客さまがATMをご利用になるときの手数料をどう設定されるかは、提携銀行が決められます。

その代わり、当社が提携手数料(受入手数料)として銀行からいくらいただくかは、当社が決めています。当然、手数料が有料になると利用件数は下がるのですが、それがそのまま売上の減少につながるわけではありません。

その分、いただく料金(受入手数料)はむしろ上乗せをさせていただいており、それなりにニュートラルと言いますか、「バランスのとりやすい」状況です。

そのなかでの件数と単価の計画比という視点では、ご認識のとおり、件数は下振れしていて、単価は上振れています。想定どおりと言えば想定どおりなのですが、有料化された金融機関があったため、利用件数は大きく減少しました。

ただし、当然ながら仕組みとして受入手数料単価は上げさせていただいたため、単価は想定していたよりも上がりました。計画比で言うと件数は下に振れて、単価は上に振れたということで、その掛け算が収益になりますので、収益はほぼ計画線での着地となっています。

質疑応答:新たな決済サービスの貢献について

河田:2点目が、「LINE Pay」「PayPay」といった新しい決済サービスがどれくらい貢献しているかということですが、個別の提携先の件数をお伝えするのはなかなか難しいです。けっこう大きな数字ではありますが、当社全体の取引件数から見ると、現状では概ね2パーセント程度です。

ただ、「LINE Pay」や「PayPay」をご利用されているお客さまはたくさんいらっしゃって、かつ、チャージ方法はクレジットカードでも口座と紐付ける方法もございますが、「そのようなことをしたくない」という方がけっこういらっしゃいます。「ATMでチャージできるようになったから使う」という方も多くいらっしゃるため、その意味で提携してよかったと思っています。

また、会員数自体はものすごく多いため、これからじわじわと件数が増えてくることをすごく期待しています。

みなさまはどうかわからないのですが、例えば1万円チャージしようとしたときに、財布の中を見て1万円がない場合、3万円を下ろして、2万円はお財布に入れて、1万円はチャージするような方もけっこうたくさんいらっしゃいます。

新しい使い方を提供することによって従来のATMの利用にもつながっており、手ごたえも感じております。さらに言うと、通常の銀行のキャッシュカードの入出金はどこのATMでもできますが、「◯◯Pay」にチャージできるATMは当社のATMだけです。そうした当社のATMだけの独自性は、大きな強みと考えています。

質疑応答:「7pay」廃止によるATMへの影響について

河田:3点目が、「7pay」廃止による影響についてです。「業績への影響」ではなく、「ATM本業への影響」ということで、実は「7pay」についても、先ほどの「LINE Pay」「PayPay」と同様にATMでチャージできるような提携をしていました。しかし「7pay」が7月1日からスタートして、3日で新たな会員登録・チャージが停止してしまったため、ATMから「7pay」へのチャージ自体も同時に提供停止となってしまいました。

よって、チャージ利用を期待していたところがなくなってしまったという部分はありますが、「LINE Pay」や「PayPay」と比べると会員数もまだまだ限定的でした。これから大きくなるはずだったものがなくなったという意味ではマイナス要因ではございますが、当社のATM本業への影響という意味では、極めて軽微だと思っています。

「7pay」については、グループの金融戦略のなかで「『7pay』を通じて、お客さまとのコミュニケーションを取りながら、いろいろな金融サービスを開発・提供させていただこう」と計画しておりましたが、戦略の見直しが必要になりました。

しかし、お客さまとコミュニケーションを取ることが重要であり、「7pay」でなくても、「セブン-イレブンアプリ」や「nanaco」といった他の方法でコミュニケーションしていくことを、これから考えなければいけません。

思っていた戦略のとおりに進まなくなり、少し遠回りをすることにもなりますが、取り組もうとしていること自体は何も変わらない状況です。

質疑応答:FCTI社の今後のダウンサイドリスクについて

質問者3:質問を1点だけお願いします。

FCTI社の第2四半期以降の見方について教えてください。現状、第1四半期からは黒字転換して計画を上振れ、加えて、米国利下げによって調達コスト減少も期待され、業績面では追い風が吹いている状況かと思います。

第2四半期以降のFCTI社を考えてみたときに、ダウンサイドリスクは特段ないと考えていいものでしょうか。現在の見立てを教えてください。

河田:FCTI社の第2四半期以降の状況についてのご質問ですが、ご指摘のダウンサイドリスクについては、私としては現状では認識しておりません。

第1四半期の出した成果は引き続き続けていかなければいけないと思っています。拠点を減らすなどの経費削減の努力も行っていますので、その意味ではいろいろな効果が着実に顕在化していくと思っています。さらに、利下げという環境変化もありダウンサイドリスクは基本的にはないと考えています。

河田氏からご挨拶

河田:本日はどうもありがとうございました。

みなさまが感じておられますとおり、キャッシュレス化の流れは徐々に本格化していまして、本日ご説明した第1四半期の決算の数字にも、そのような兆しは現れ始めていると認識しています。

当社の中核ビジネスは、現金、つまりキャッシュを扱うATMプラットフォーム事業であり、創業から今日まで、それが売上の9割以上を占めているという状況です。したがって、キャッシュを扱うビジネスである以上、キャッシュレス化は当社にとって厳しい経営環境であることは間違いありません。

ただし、そのような環境下で当社が持続的な成長を実現していくには、当社を取り巻く社会の変化、あるいはお客さまのニーズの変化に、柔軟かつ迅速に対応していくことが非常に重要であると認識しています。

セブン銀行は、2001年の創業以来培ってきた安心・安全な決済インフラを維持・強化して、これからも、中核ビジネスであるATMプラットフォーム事業にしっかり取り組んでいきます。

同時に、この環境変化をビジネスチャンスと捉えて、当社の強みや機会を最大限に生かした新たな取り組みに積極的にチャレンジしており、ATMプラットフォーム事業以外でも成長機会を追求しています。

引き続き、みなさまのご支援をよろしくお願いします。本日はありがとうございました。

スポンサードリンク