関連記事

三井不動産、2Qは増収増益 分譲セグメントが引き続き好業績を牽引

三井不動産、2Qは増収増益 分譲セグメントが引き続き好業績を牽引[写真拡大]

2019年3月期第2四半期決算説明会

川端慎剛氏:みなさんこんにちは。三井不動産IR室の川端です。本日はご多忙のところ、当社の2019年3月期第2四半期決算のネットカンファレンスにご参加いただき、誠にありがとうございます。

当第2四半期の業績は、第1四半期に引き続きまして、国内・海外における高利益率の分譲住宅の引き渡しが進捗したことや、イギリスのオフィスの売却があったこと等により、分譲セグメントで増収増益となっております。

また、これが牽引役となりまして、全体としても大幅な増収増益の決算となりました。好調な業績等に鑑みまして、今般通期の業績予想を上方修正しております。期初ご公表に対して、経常利益で30億円、親会社株主に帰属する当期純利益は100億円の増となり、結果として当期は、売上高、営業利益に加えて、親会社株主に帰属する当期純利益においても、過去最高を更新する見込みでございます。

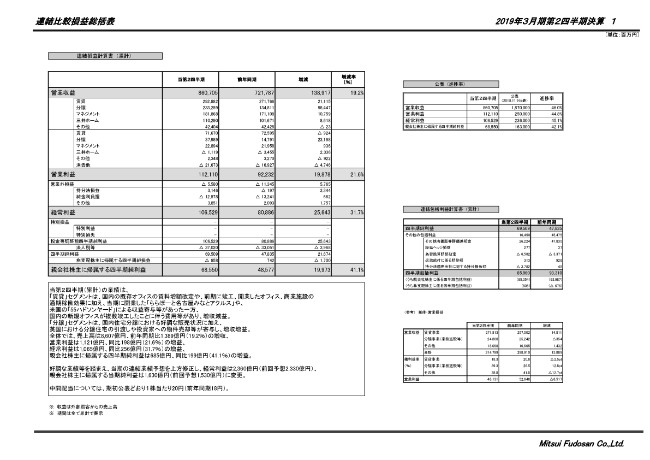

連結比較損益総括表

連結損益計算書についてです。当第2四半期の営業収益は8,607億円。前年同期に比べて1,389億円、19.2パーセントの増収です。営業利益は1,121億円。(前年同期に比べて)198億円、21.6パーセントの増益。経常利益が1,065億円。(前年同期に比べて)256億円、31.7パーセントの増益。そして四半期純利益は685億円。(前年同期に比べて)199億円、41.1パーセントの増益です。

営業外損益は、(前年同期に比べて)57億円ほどの改善となっておりますのは、持分法損益が33億円ほど増益したためです。主にタイやシンガポール等東南アジアにおける分譲住宅の引き渡しが進捗したことによる増益です。

また、特別損益ですが、こちらは第2四半期では利益・損失ともに計上はございません。

公表との進捗率を右上に記載していますが、修正させていただいた公表に対しまして、営業収益が46パーセントです。営業利益、経常利益、親会社株主に帰属する四半期純利益は約42パーセントから約45パーセントということで、いずれも順調な進捗でございます。

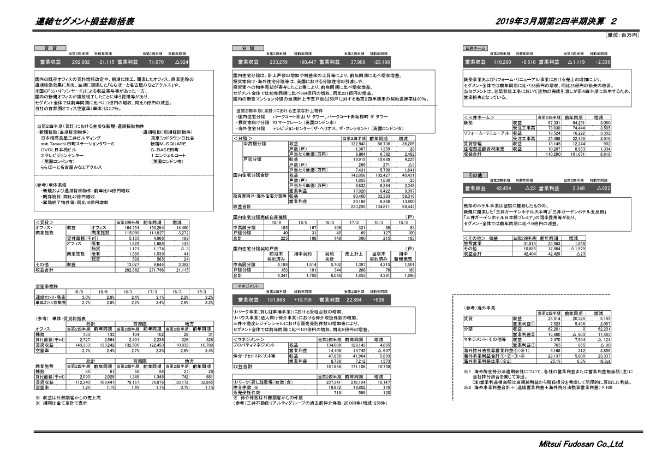

連結セグメント損益総括表

セグメントごとの説明にまいります。まず賃貸セグメントです。営業収益が約211億円の増収、利益は約9億円の減益でございます。傾向としては、第1四半期から大きく変わりありません。

国内の既存オフィスにおいては、賃料の増額改定が順調に進捗していることや、前期に竣工、開業いたしましたオフィスや商業施設の通期稼働効果に加えまして、この9月には「ららぽーと名古屋みなとアクルス」が開業しました。また「55ハドソンヤード」が10月に竣工を迎えました。こちらは、竣工前から一部テナントとの契約を開始しており、これらが収益に寄与しています。

その一方で、下にも記載がございますが、大きなところで言うと、日本橋高島屋三井ビルディング、田町ステーションタワーSといったところの竣工がございまして、竣工に伴う費用がそれを上回っているということで、増収ながら減益となりました。

なお、海外の賃貸利益については、資料の右下に海外事業を切り出した数字を記載しております。そちらをご覧いただきますと、賃貸で約51億円の増収、約20億円の増益で、大半が「55ハドソンヤード」の稼働によるものです。細かいところで言うと、1 エンジェルコート等の稼働もございます。実際は為替影響が数億円ありますので、実際物件単体としてはこれ以上の利益が出ているということです。

表に戻りまして、単体オフィスの空室率についてです。こちらは9月末で2.7パーセントでございます。3月末から若干増加傾向ですが、この第2四半期で言いますと、日本橋高島屋三井ビルディングが空室単体の対象に入ってきています。いずれの新規プロジェクトも、今年度に竣工するものはほぼリーシングも終了していますので、期末にかけては期初の見込みどおり、2パーセント程度まで低下が進むと見ております。

続いて、分譲セグメントです。こちらは、営業収益が約984億円の増収、利益が約231億円の増益でございます。まず、国内の住宅です。戸数については、中高層・戸建合わせまして1,655戸となり、25戸という若干ながら増加しました。

ただ、その下の戸あたり単価を見ていただきますと、今期8,632万円で、前年同期に比べて4割弱、単価が伸びているということです。とくに、青山、赤坂等の、ハイエンド向けかつ利益率の高いプロジェクトがございまして、戸数は微増ながらも、収益としては404億円の増収になっています。

そういった利益率の高い物件が多かったこともございまして、利益率の増加、上昇が見られ、営業利益としては93億円の増益です。

投資家向け・海外住宅分譲等では収益が580億円の増収、利益が138億円の増益です。これを、国内と海外に分けて見てみます。右下、海外事業の欄をご覧ください。海外の分譲では622億円の増収、174億円の増益でございます。

主に、イギリスのテレビジョンセンターの住宅の引き渡し(によるものです)。総戸数432戸に対しまして、この第1四半期、第2四半期でその約半分の引き渡しが済んでおります。また、70 マークレーンというオフィスの売却もございまして、この2つが増収増益に効いているということです。

したがって、これを差し引きしますと、減収減益という見え方になりますが、国内においては期末の売却が集中しているということです。後述しますが、業績予想の修正で言うと、営業利益自体は据え置いていますが、このサブセグメントとして30億円の上方修正をしております。

マークレーンの売却に加えて、国内の活況な投資市場を反映しまして、多少利益率の改善を織り込んで、上方修正しているということです。

国内に戻りまして、(住宅分譲完成)在庫推移を記載しております。9月末で合計しますと225戸ということで、3月末から若干増加傾向となっております。最近土地代、あるいは建築費が高止まりしていることもございますので、小ぶりのマンションについては竣工後の棟内売りということが複数あります。

そういった物件について、売れ行きとしては堅調ですが、販売時には若干在庫を抱えています。そういったものが反映されて、ちょっと在庫が増えているということでございます。ただ、総じて売上は好調でして、マンションの今期計上予定戸数は3,250戸ですが、現時点での進捗率は90パーセントまできております。

続いて、マネジメントセグメントでございます。こちらは、収益が約107億円の増収、利益が約9億円の増益でございます。コメントに記載のとおり、リパーク事業において管理台数が増加、またリハウス事業において仲介取扱件数が増加しております。こちらの要因は件数の増加に加え、引き続き単価の上昇も続いておりまして、新築住宅同様に中古住宅も好調ということ(が考えられます)。

また、昨年はちょっと件数が少なかった販売受託においても、今年はそれが増えていまして、反動の増加があり、諸々加えて増収増益でございます。

続いて、三井ホームでございます。ご承知のとおり8月にTOB、株主の追加取得を公表させていただいて、この9月末時点では94.8パーセントまで取得が進んでおります。その後、株式の売渡請求を経まして、10月の中旬には完全子会社化をしています。

第2四半期については、収益が約86億円の増収、利益が前年同期比で損失を23億円改善いたしました。新築事業およびリフォーム・リニューアル事業において売上が増加し、資料に記載はございませんが、利益率も多少改善が進みまして、損失の改善につながっています。

その他のセグメントについてです。収益が約2,300万円ほど減収、利益は約9億円の減益でございます。減益の要因は、主にホテル事業です。既存のホテル事業については、札幌等の震災による影響が一部ございましたが、それ以外のホテルが十分カバーして、堅調に進捗しております。

一方、新規に大手町、五反田、日本橋の3つのホテルが開業しておりまして、その開業費用がかさんでいるということで、利益としては減益方向です。ただこれは、収益の増減の説明にはなりません。この減収の要因は、下の表を見ていただくと、その他の欄で19億円ほど減収しております。

主に三井不動産リフォーム社によるもので、こちらは会社の期首の受注残が、前年に比べて今期少なかったことを受けてのものです。受注自体は堅調にいっていると聞いておりますので、この減収幅は縮まってくると考えております。

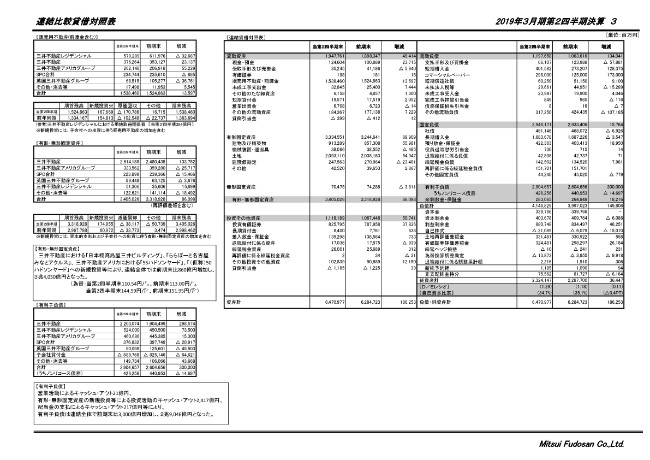

連結比較貸借対照表

続いて、B/Sの説明に移ります。当第2四半期末の資産残高は約6兆4,709億円で、前期末に比べまして1,862億円ほど増加をしております。

主だったものについて、左上から(ご説明いたします)。まず販売用不動産については135億円ほど残高が増加しております。ただ、残高の増加の要因は、新規投資が約1,676億円、原価回収が約1,707億円ございますので、分譲等の利益が出ているように、投資以上に回収が進んだということです。

一方で、その他について約167億円というプラスが入っています。本来、減価償却等でマイナスが立つ欄ですが、プラスになっているということは、一部固定資産で保有していた物件を、ポートフォリオ戦略の見直しの中で販売用に振っているためです。トータル残高としては130億円の増加になっているということです。

有形・無形固定資産についてです。こちらは残高としては860億円ほどの増加でございます。新規投資が約1,749億円、減価償却が約381億円ありまして、その他で約507億円のマイナスがあります。これは先ほど申し上げたとおり、一部は固定から販売に振り替えたことによるマイナスです。そして、為替影響が百数十億円入っているというところです。物件としてどのような投資があったのかは、コメントに記載のとおりですのでご覧ください。

負債の部についてです。有利子負債につきましては、今期、当第2四半期末で約2兆9,046億円ということで、前期末に比べて3,000億円の増加です。期初の計画としては、期末に2兆9,000億円程度と見ていましたので、それを達成してしまったという見え方にはなります。しかし、下期については、大型プロジェクトのキャッシュアウトはあまりなく、国内の投資家向け等の回収が進むということはありますので、これ以上負債が膨らんでいくことはないと見ております。

この第2四半期について、トピックなところで言うと、資本の部の中で資本剰余金が60億円ほど減少しております。これは、三井ホームの株式取得に伴うものでございまして、こちらで直接剰余金のマイナスが入っております。

また、自己株式で150億円マイナスになっております。こちらは、5月公表のとおり自己株式取得で150億円予定しておりまして、それが第2四半期までに完了したということでございます。

以上のことから、この第2四半期ではD/Eレシオが1.29倍、自己資本比率が34.7パーセントでございます。

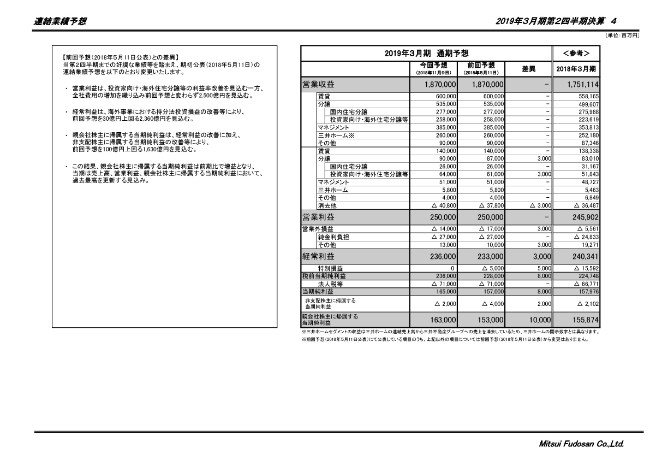

連結業績予想

最後に、業績の修正点について触れさせていただきます。こちら、営業利益2,500億円については据え置いているということを申し上げました。セグメントにおいては、先ほど申し上げたとおり、投資家向け海外住宅分譲について30億円上方修正しております。

その一方で、消去他で30億円マイナスを入れています。期初から、広告費やシステム利用料等々、多少かさんでいる部分はありまして、そこを見させていただいているということです。

営業外損益については、その他の欄で30億円プラスで入っております。これは、先ほど持分法のところで触れましたように、東南アジアにおける住宅分譲が非常に好調に推移しておりまして、そういったものを反映させていただきました。

また、特別損益については、50億円の損失方向で見させていただいていましたが、もろもろ精査しました結果、こちらも50億円プラスということになりました。

最後に、非支配株主に帰属する当期純利益として20億円を載せております。これも三井ホームの株式取得によるものです。この第3四半期以降の少数株主への流出が止まりますので、それを反映させていただきました当期純利益としては100億円の上方修正になっているということでございます。私からの説明は以上です。

スポンサードリンク