関連記事

カオナビ、売上高は前年比+27.7%の増収 堅調な売上成長と適切な投資配分により調整後営業利益は四半期ベースで過去最高を更新

カオナビ、売上高は前年比+27.7%の増収 堅調な売上成長と適切な投資配分により調整後営業利益は四半期ベースで過去最高を更新[写真拡大]

パーパス

佐藤寛之氏:株式会社カオナビ、代表取締役社長の佐藤です。本日は、当社の2024年3月期第2四半期決算説明会にお越しいただき、誠にありがとうございます。

本日の決算説明では通常どおり、私からトピックスと業績のハイライトをお話しし、そのあと詳細についてCFOの橋本からご説明します。

当社のパーパスです。日本のビジネス環境が大きく変化している中で、当社のテクノロジーを通じて、企業と働く人の関係性を変え、社会の仕様を変えていくことに取り組んでいます。

競争関係が激しくなっていますが、当社が本来何をしたかったのかを忘れずに、テクノロジーを使って日本の生産性を上げていくことに引き続き挑戦していきます。

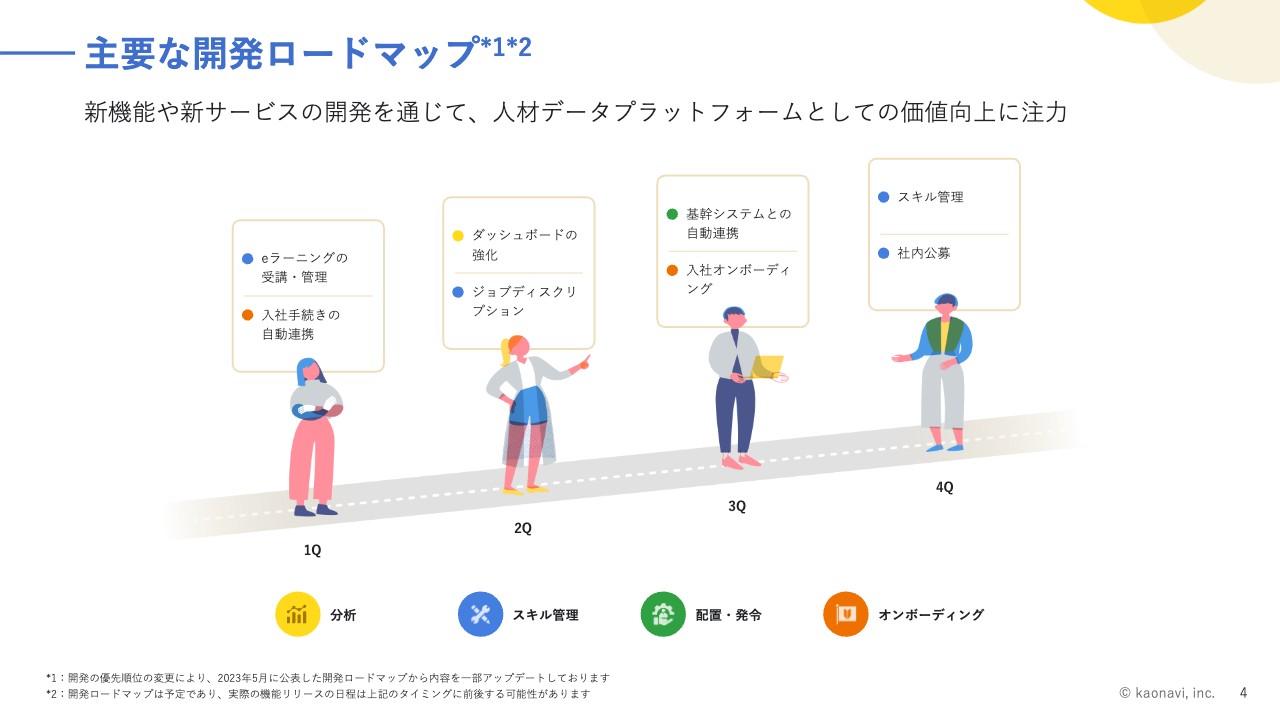

主要な開発ロードマップ

当社は期初から、今期は開発に力を入れていくとお伝えし、ロードマップを発表しました。

今回、少しロードマップの内容が変更されていますが、市場のニーズの変化に合わせて優先順位を入り繰りした結果となります。第1四半期、第2四半期は順調に開発が進み、第3四半期も順調に進捗しています。

本日は決算説明の前に、バージョンアップした機能について3点ほどご案内します。

ダッシュボードの強化

1点目は、ダッシュボード機能の強化です。昨今、私自身も「NewsPicks」などとタイアップしながら、人的資本経営をキーワードに、多くのイベントやセミナーに登壇してお話ししていますが、人的資本開示や人的資本経営がホットなトピックスになっています。

人的資本開示においては、規定演技と自由演技がありますが、定量的に自社の数字を開示するだけでなく、開示以前に定量的な数字を見ながら自社のあり方を議論し、方向性を定めていくことが非常に重要だと、みなさまも認識されています。そこで、そのような場面で活用していただくため、ダッシュボードの分析機能を強化しました。

新機能のリリース

2点目は、「ジョブ型雇用」をキーワードとした機能です。日本においても、「何ができるか」といったスキルベースのいわゆる「日本版ジョブ型雇用」が進んでいます。当社は、日本企業に最適なジョブ型雇用の実現に向けて、「ポジションマッチング」機能をリリースしました。

この機能では、「このポジションには、これくらいの経験を持ち、このようなスキルを持った人をつけたい」といった要望に対し、マッチングする人材が自動的にリストアップされ、その方々のマッチ度合いが表示される機能です。

従来から、外資系の「SuccessFactors」や「Workday」などには、サクセッション・プランニング機能として搭載されていました。日本は大企業を中心に、このようなジョブ型のキャリアマッチングが進んでいるため、それに対応するかたちで、「ポジションマッチング」をリリースしました。

新機能のリリース

3点目は「マイボード」機能です。スキル、キャリア、能力値など、多くのデータがある中で、「この人が今どのような状態なのかをサマリーして見たい」というニーズがありました。そのため、従業員の現在の断面およびキャリアの断面といったものを、一目で見られるような「マイボード」をリリースしました。

この機能は、「いろいろなデータを入れるのはいいけれど、ぱっと見て、この人がどのような人かがわかるようにしたい」といった既存ユーザーからのニーズを汲み取り、スピーディに開発した機能です。

今後は、個人の能力やキャリアの解像度を向上させる機能、ないしは個人が自分の能力開発に活かせるような機能を強化していきたいと考えています。

以上、3つの新機能をご紹介しました。冒頭でお話ししたとおり、今年は開発に力を入れています。順調に進んでいますので、今後ともご期待ください。

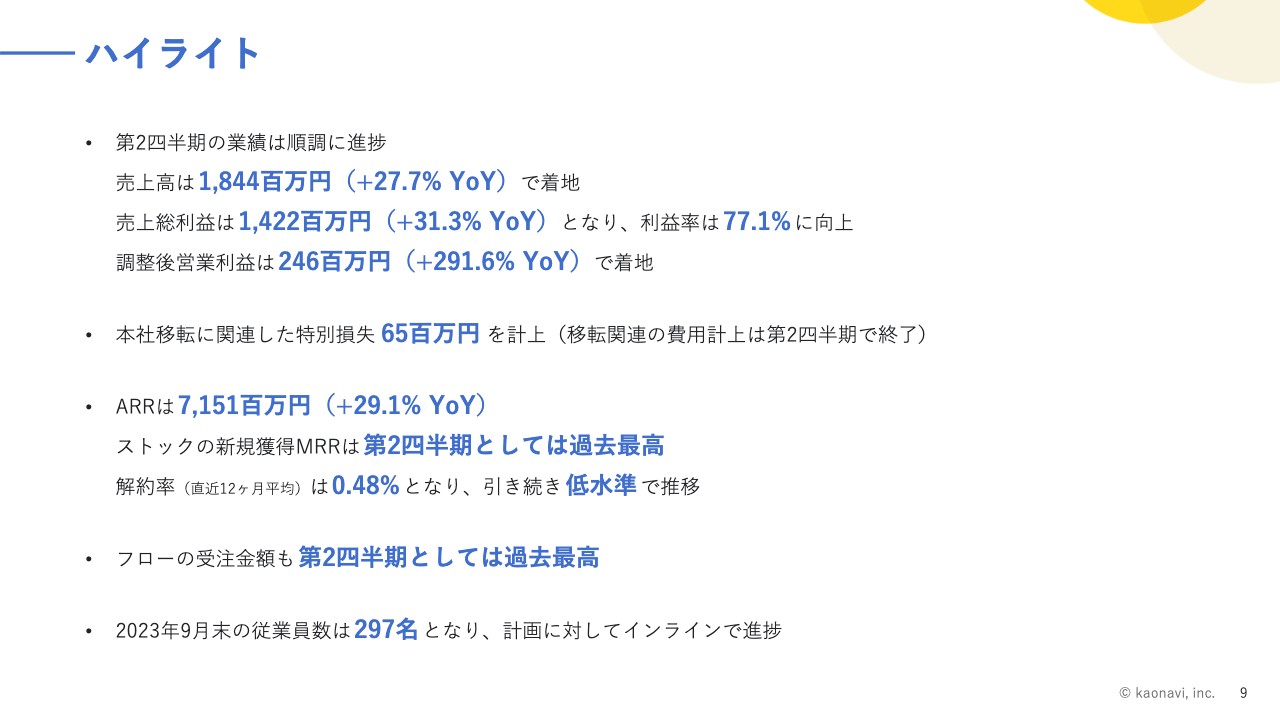

ハイライト

2024年3月期第2四半期決算のサマリーをご説明します。

全体概況としては、比較的順調に進捗しています。売上高は18億4,400万円と、前年同期比で27.7パーセント成長しています。売上総利益は14億2,200万円と、前年同期比で31.3パーセントの成長となりました。開発投資をしていますが、新機能の開発をいくつも進めていることから、利益率は77.1パーセントと、想定より高い数値で着地しています。

一方で、いろいろなコントロールが効き、調整後営業利益も2億4,600万円と、前年同期比で約4倍になりました。このように、収益性は向上していると捉えています。

本社移転に伴い、特別損失6,500万円を計上しています。この移転にかかる損失計上は第2四半期で終了します。今後はこのフレキシブルな「WeWork」のオフィスでハイブリッドワークをしながら、事業運営を進めていきます。

ARRは71億5,100万円と、前年同期比で29.1パーセント成長しました。加えて、ストックの新規獲得MRRは、第2四半期としては過去最高となっています。従来お話ししているとおり、当社はエンタープライズ領域に注力していることから、ARRの成長に伴って全体のストック収益も上がってきています。先ほど私がご紹介した機能も、このあたりに多大に貢献しています。

当社はエンタープライズ向けの機能に力を注ぎながら、リブランディングを図り、「カオナビ Enterprise Edition」を提供しています。事例としても、さまざまなエンタープライズ企業さまの事例を「NewsPicks」などとタイアップしながら世の中に伝えています。

エンタープライズ領域については、従来から決して弱かったわけではありませんが、機能強化やリブランディングを進めることで、引き続き、エンタープライズ領域でのタレントマネジメントシステムの導入を加速させていきます。

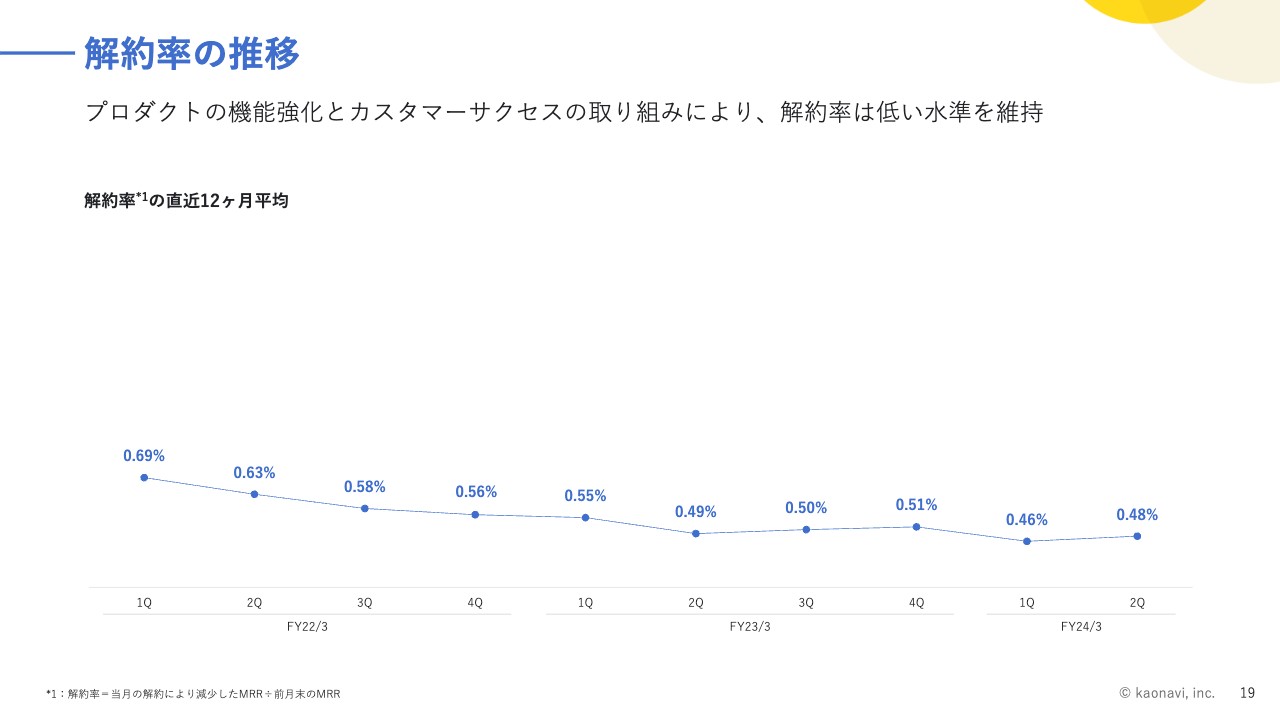

なお、解約率は引き続き低水準で推移しています。ビジネス特性も影響していますが、当社の場合は、さまざまな領域や規模のお客さまが存在しているにもかかわらず、低解約率を維持しています。これは、従来取り組んでいるカスタマーサクセスの取り組みが一定レベルで機能しており、成果を上げている結果です。

フローの受注金額についても第2四半期としては過去最高となりました。ストックの受注に連動しているため、引き続きウォッチしていきます。

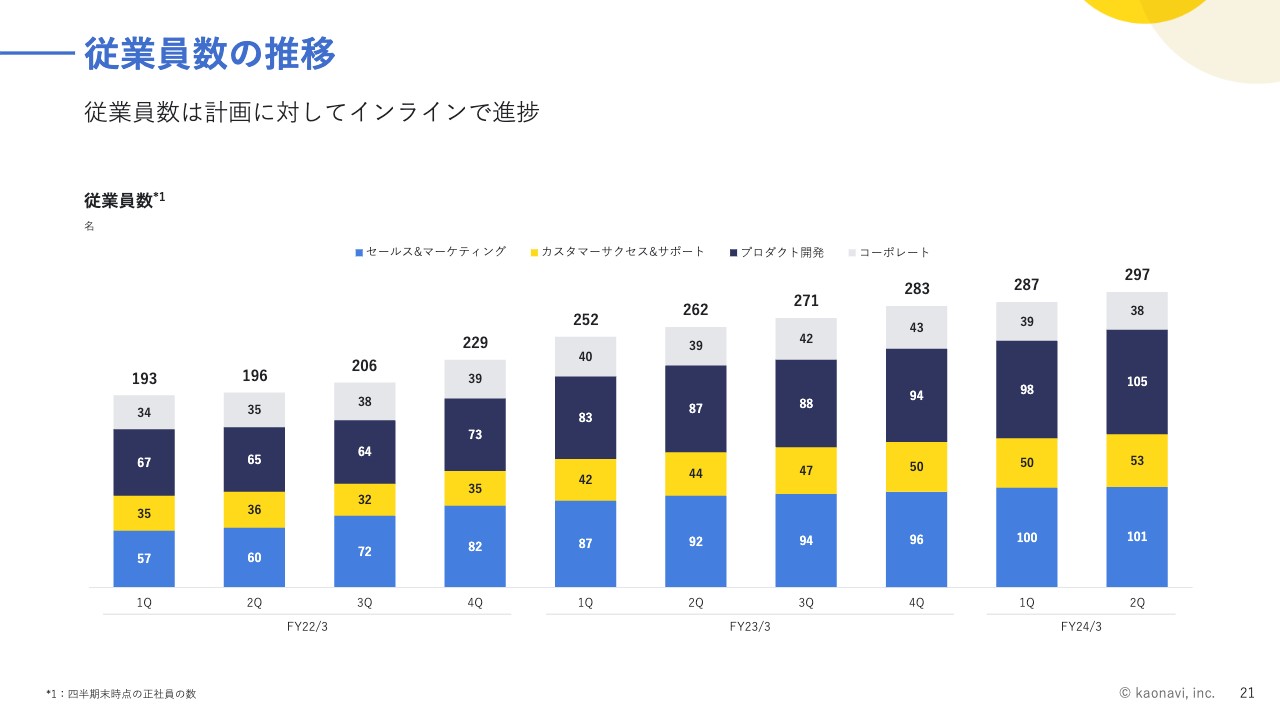

最後に、従業員数の推移です。2023年9月末時点の従業員数は297名となり、計画に対してインラインで進捗しています。引き続き採用環境は激化していますが、さまざまな採用への取り組みを通して、一定レベルの採用を実現できています。

しかしながら、エンジニアだけでなく、フロントラインの採用も激化しているため、引き続き要注意ポイントとして、全社一丸で採用に力を入れています。

ハイライトとしては、今ご説明したとおりです。1年間の半分が終わった段階ですが、比較的順調に推移しているため、引き続き取り組みを進めていきます。

決算サマリー

橋本公隆氏:CFOの橋本です。よろしくお願いします。10ページ以降の財務数値に関しては、私からご説明します。

決算サマリーです。売上高は前年同期比プラス27.7パーセントの18億4,400万円、売上総利益は前年同期比プラス31.3パーセントの14億2,200万円、売上総利益率も77.1パーセントまで上昇しています。

堅調な売上高の増加に加え、投資配分を適切に実施した結果、調整後営業利益に関しては前年同期比で約4倍となる2億4,600万円となりました。調整後営業利益率も、13.3パーセントまで上昇しています。

営業利益以下についてはスライドのとおりです。収益性が着実に高まった結果だと捉えています。

売上高の推移

売上高の推移です。当社の成長ドライバーであるストック収益は、前年同期比で31.4パーセントの増加と、好調に推移しています。通期業績予想に対する進捗率は、昨年度をやや上回るペースで順調に進捗しています。

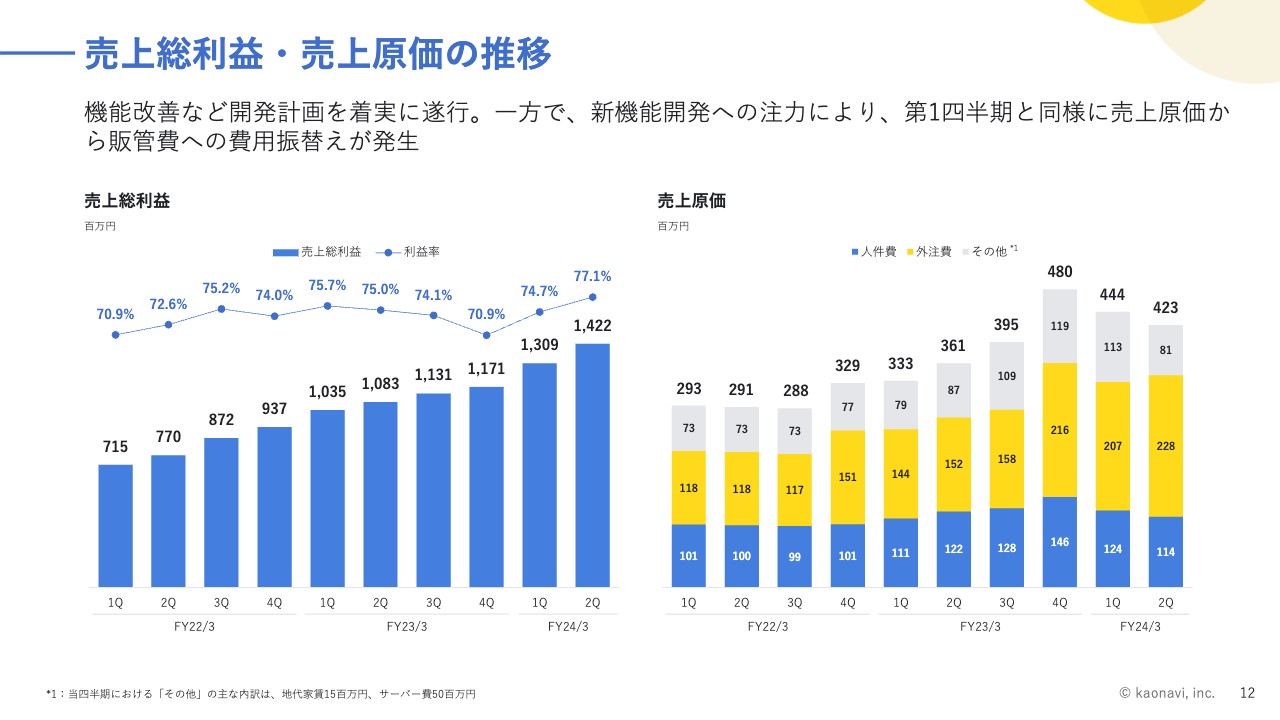

売上総利益・売上原価の推移

売上総利益は既存機能の改善を進める一方で、新機能開発向けの比重を高めていることもあり、開発の人件費は、売上原価ではなく販管費に計上されています。

本社移転に伴うオフィス関連費用の減少も相まって、売上原価は4億2,300万円と、前四半期に比べやや減少しました。

売上原価の減少の影響もあり、売上総利益は14億2,200万円となり、利益率も大幅に改善して着地しています。

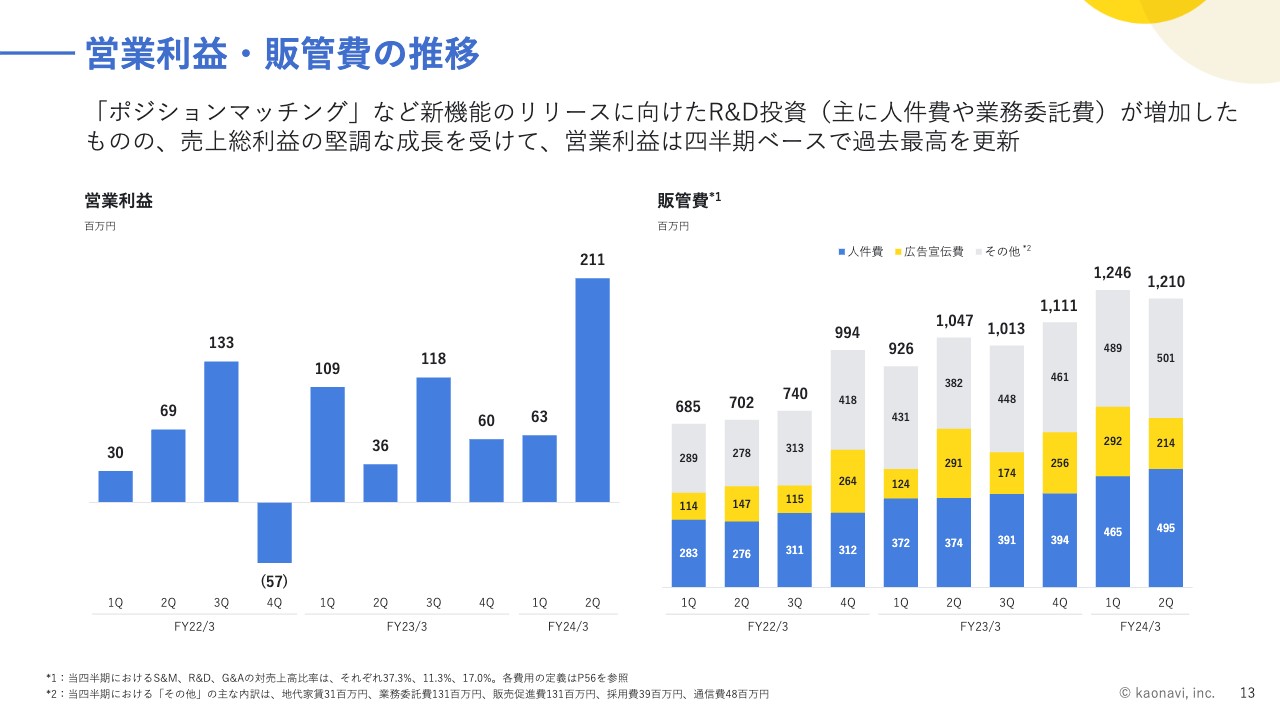

営業利益・販管費の推移

新機能の開発により、人件費や業務委託費といったR&D投資が増加しましたが、オフィス関連費用の減少等もあったため、販管費は12億1,000万円となりました。

売上総利益が堅調に成長し、販管費もほぼ横ばいとなったため、営業利益は2億1,100万円と大幅に増加し、四半期ベースで初めて2億円を突破しました。

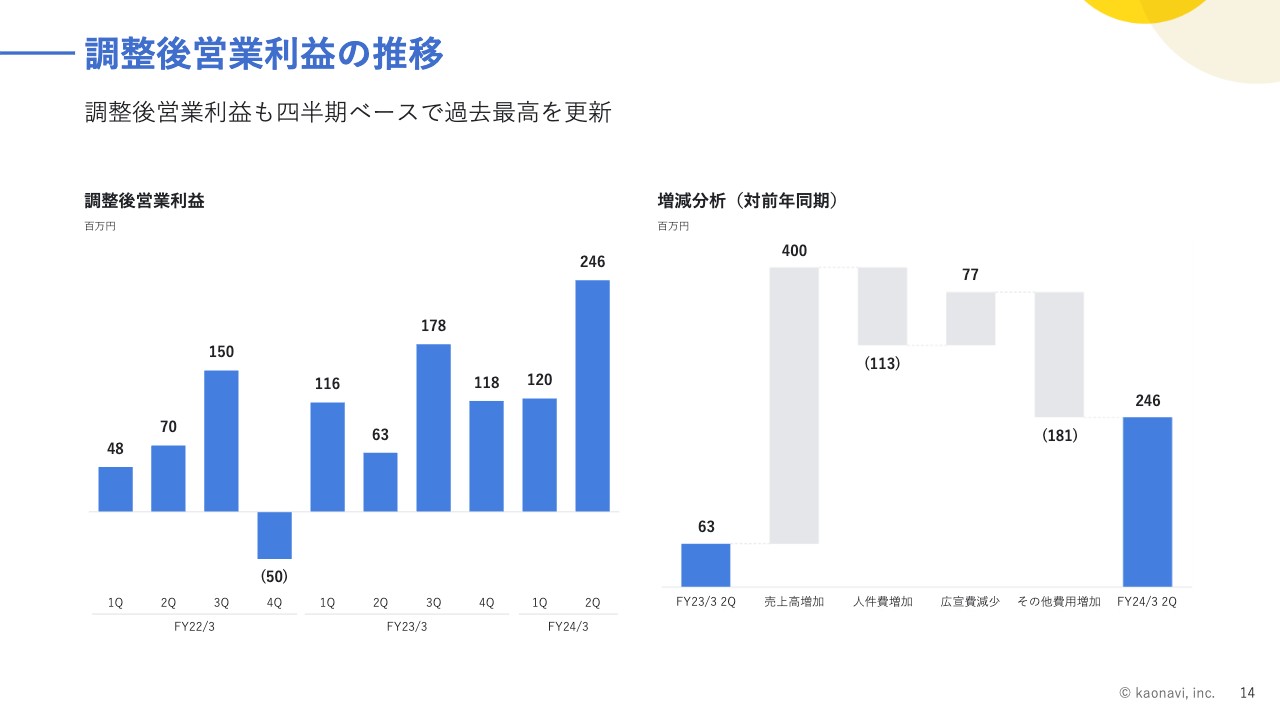

調整後営業利益の推移

営業利益と同様に収益性が向上しているため、調整後営業利益は2億4,600万円と、四半期ベースで過去最高を更新しています。

前年同期比での増減分析を、スライド右側にグラフで示しています。売上高が大きく成長したことに加えて、適切なコストアロケーションを実施した結果、大幅な増益となりました。

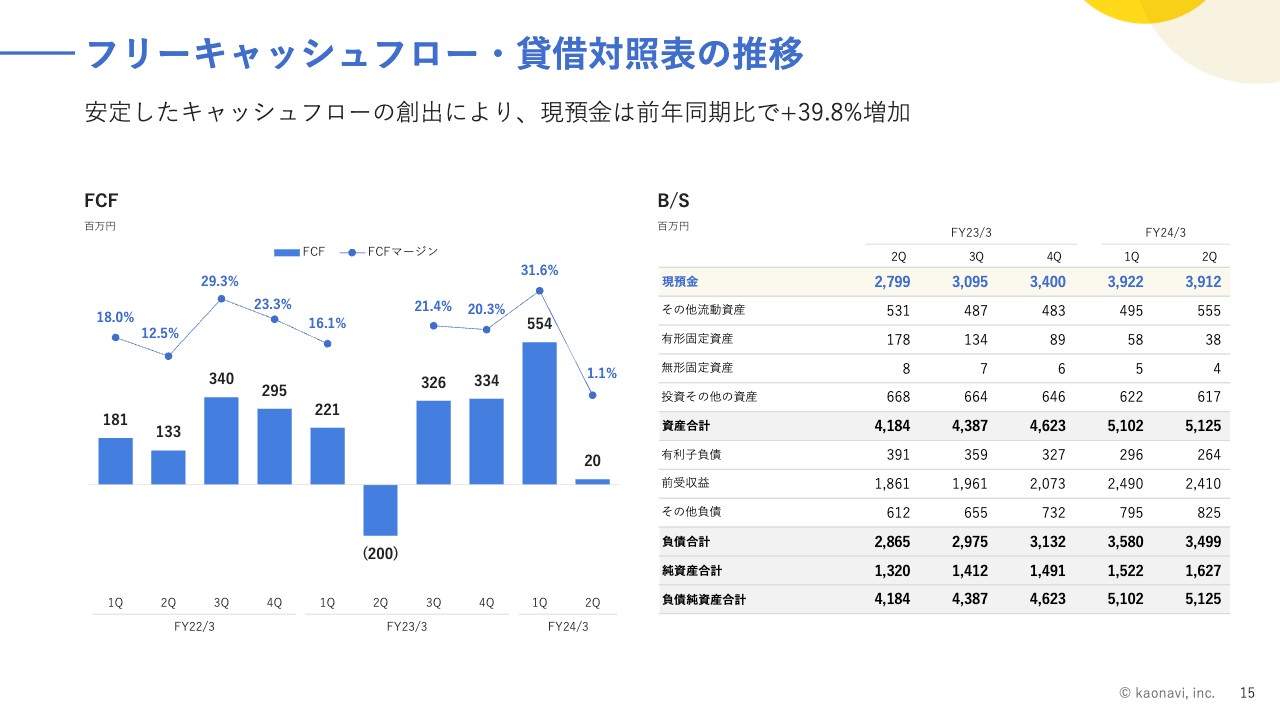

フリーキャッシュフロー・貸借対照表の推移

フリーキャッシュフローとバランスシートです。昨年と同様、シーズナリティとして第2四半期では前受収益が減少する影響もあり、フリーキャッシュフローは2,000万円のプラスで着地しました。

第3四半期以降は前受収益が再び増加していくため、フリーキャッシュフローは増加する見通しです。

9月末現在の現預金は、前年同期比プラス39.8パーセントの39億1,200万円と、確実にキャッシュが積み上がってきています。

KPIサマリー

KPIサマリーです。ARRは29.1パーセント成長の71億5,100万円となりました。利用企業数は22パーセント成長し3,330社、ARPUは5.8パーセント成長し17万9,000円となりました。また、解約率は0.48パーセント、LTV/CACは10.2倍、従業員数は297名となっています。

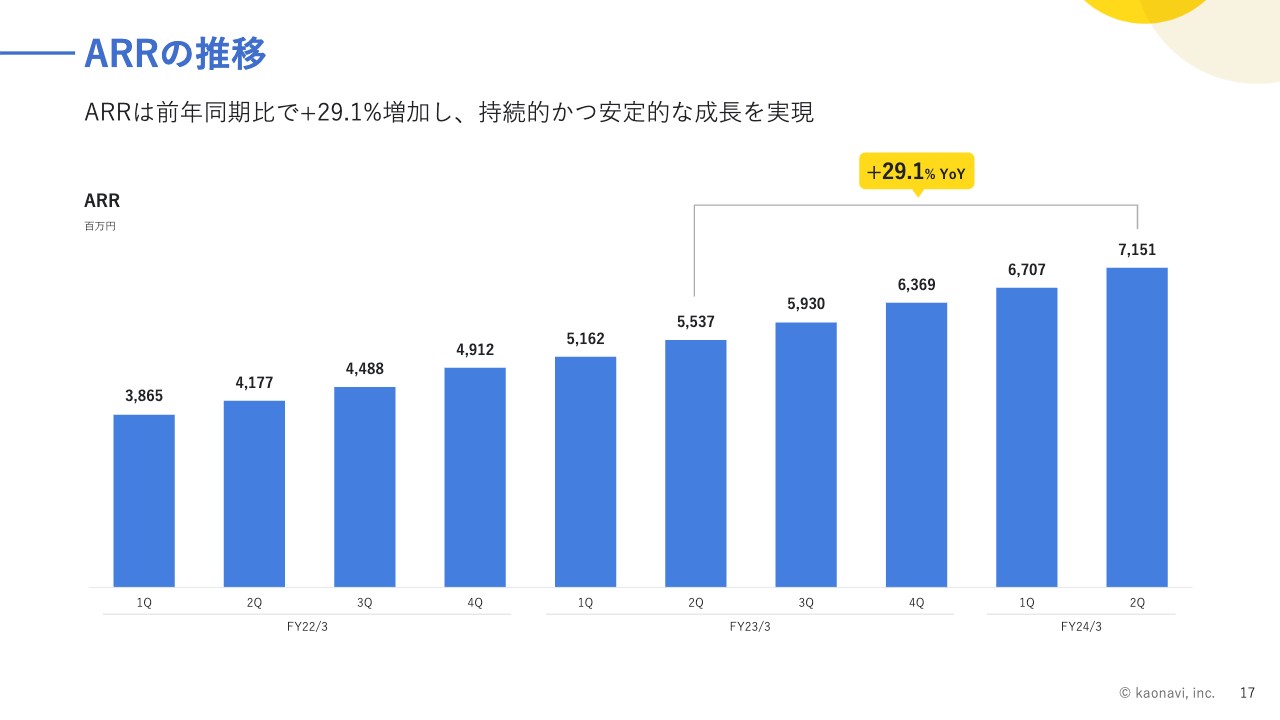

ARRの推移

ARRは前四半期から約4億4,000万円増加し、71億5,100万円となりました。昨年度の第2四半期の純増額が約3億8,000万円のため、積み上げ額として今年の第2四半期は加速しています。

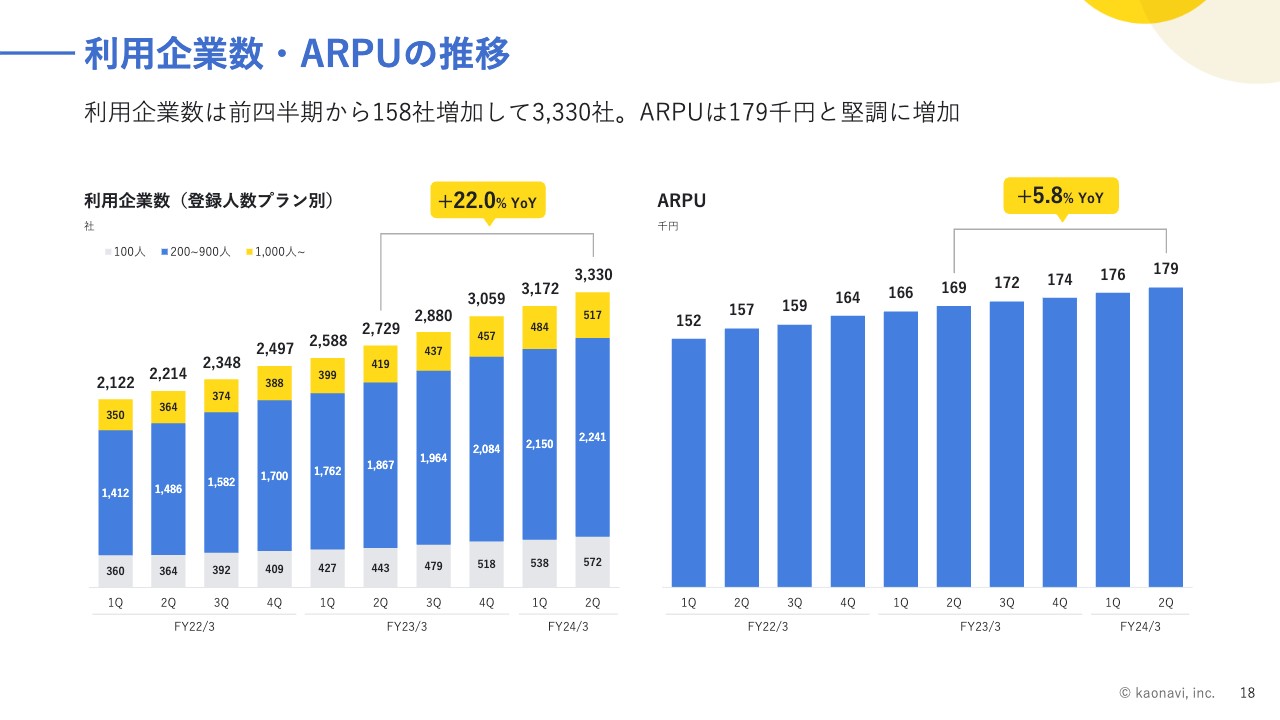

利用企業数・ARPUの推移

利用企業数とARPUの推移です。当第2四半期の利用企業数の純増数は、前年同期の141社から約17社増加して158社です。

佐藤からもご説明したように、現在当社で特に力を入れているエンタープライズの領域は、これまで四半期で10社から20社程度の純増でしたが、今期は第1四半期でプラス27社、第2四半期でプラス33社と、着実に成果が出てきています。

新規のARPUの高まりを受け、全体のARPUも17万9,000円と、着実に増加しています。

解約率の推移

スライドのとおり、解約率は低い水準を維持しています。

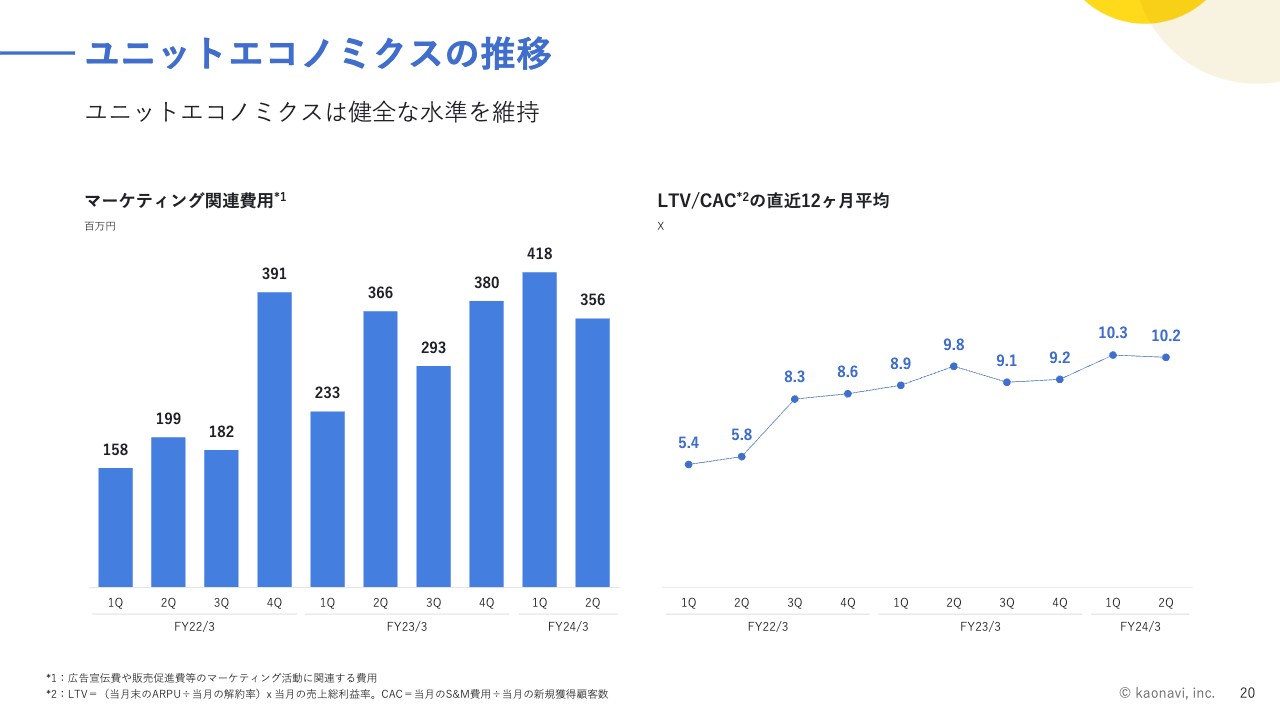

ユニットエコノミクスの推移

ユニットエコノミクスは、スライド右側のLTV/CACのグラフに記載のとおり、10.2倍と、非常に高い健全性を保持しています。

従業員数の推移

従業員数は前四半期比で10名増員して297名となりました。内訳として、主にプロダクト開発の人員増加が寄与しています。

期末で310名から325名という人員計画のため、インラインの水準で進捗しています。

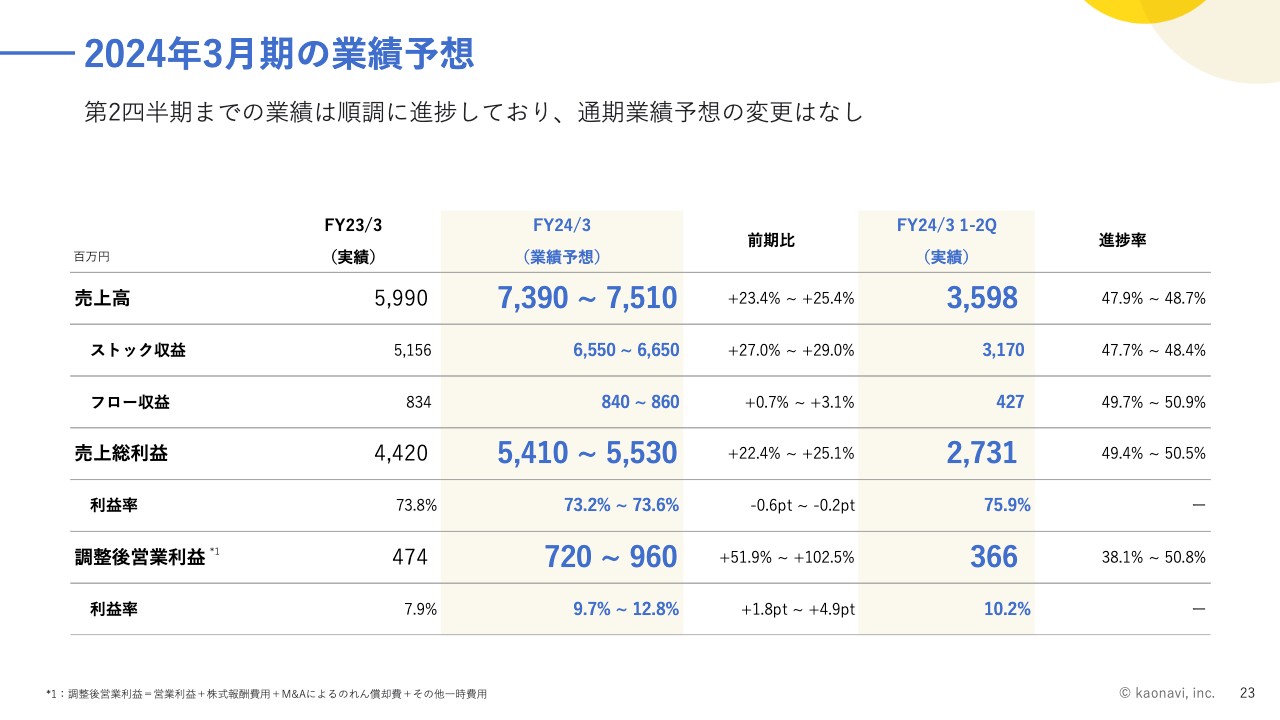

2024年3月期の業績予想

第2四半期累計の進捗率は、売上高が47.9パーセントから48.7パーセント、売上総利益が49.4パーセントから50.5パーセント、調整後営業利益が38.1パーセントから50.8パーセントであり、通期業績予想に対して順調に進捗していることから、現時点で業績予想の変更はありません。

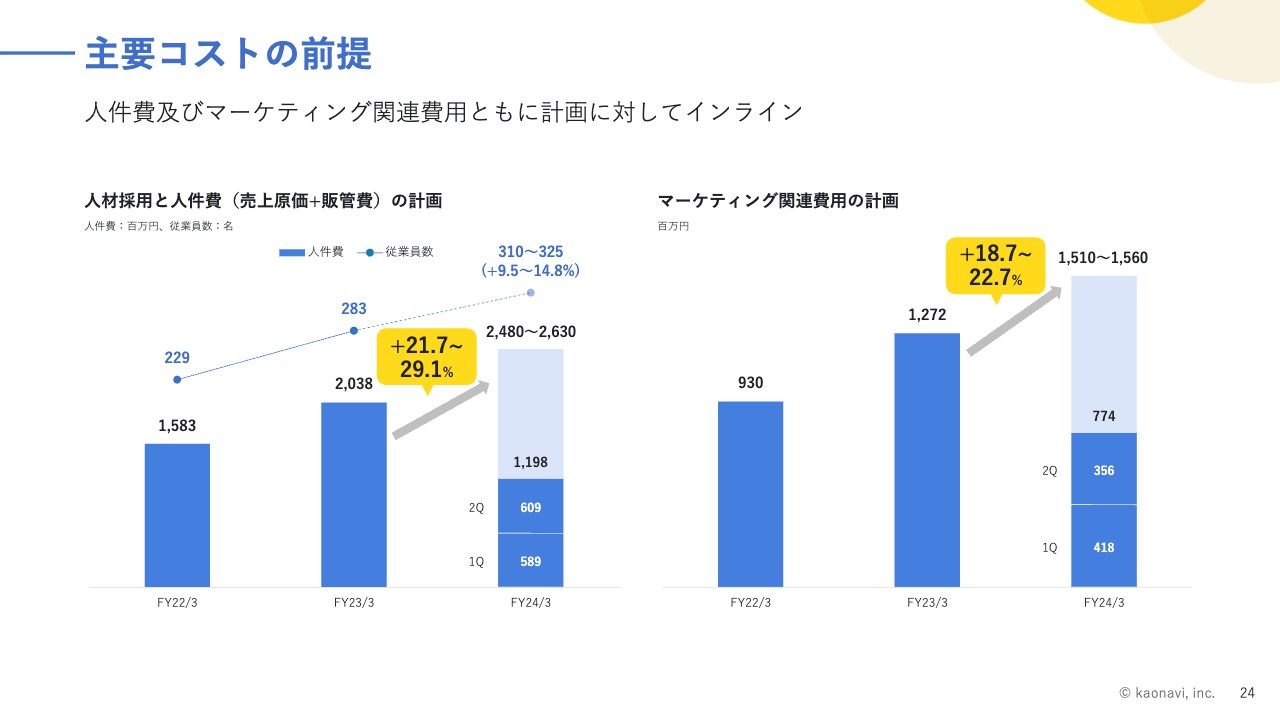

主要コストの前提

主要コストについてです。当社のコストの中で大きな比率を占める人件費とマーケティング関連費用の2つについては、計画どおりに消化できています。

一方で、毎年この時期になると、人材投資やマーケティング投資は来期以降の成長を見据えた判断が必要になってくるため、今後の第3四半期までの業績進捗や市場環境などを踏まえて、投資計画を変更するかどうかを検討していきます。

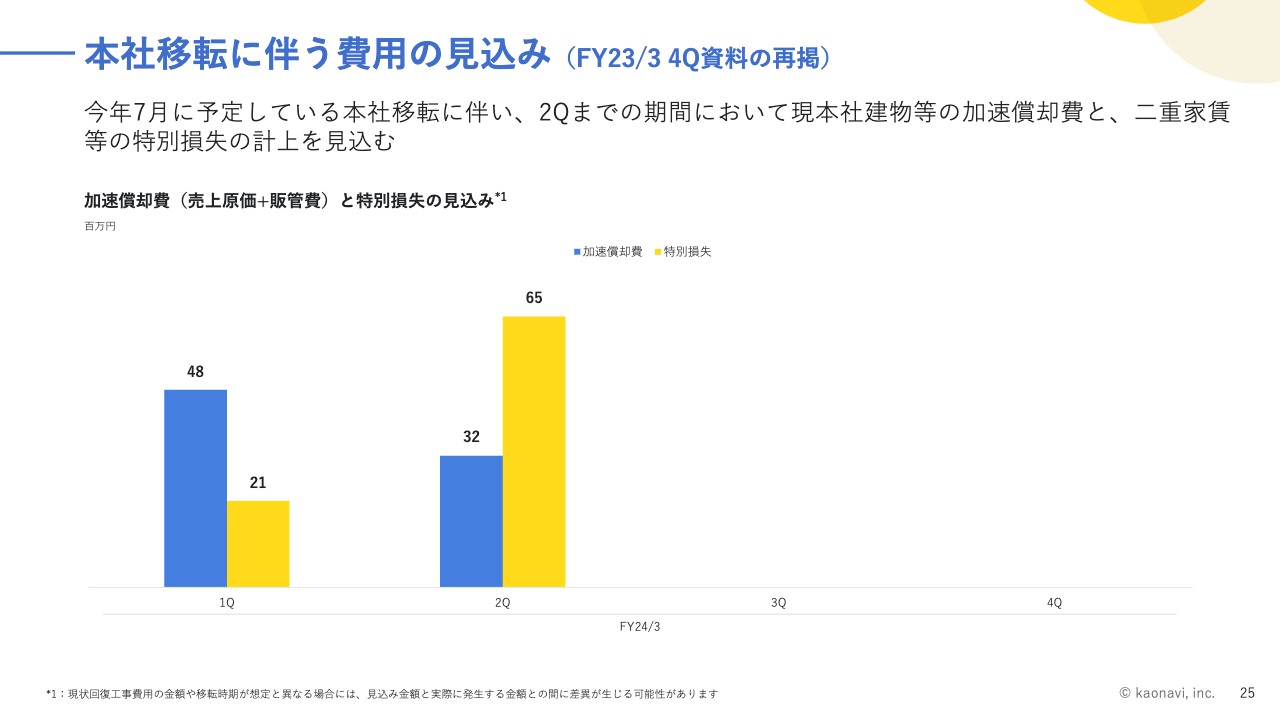

本社移転に伴う費用の見込み(FY23/3 4Q資料の再掲)

最後に、2022年度通期決算で用いた本社関連費用のスライドを再掲しています。昨年度の第2四半期から毎四半期、加速償却費など本社移転に関連する費用を計上してきましたが、当第2四半期で終了します。

記載のとおり、第3四半期以降の影響額はゼロになることをお伝えするため、こちらの資料を再掲しています。

当社からのご説明は以上になります。ご清聴ありがとうございました。

スポンサードリンク

関連キーワード