関連記事

【QAあり】K&Oエナジーグループ、2Qは増収増益 ヨウ素の販売価格上昇等が寄与し通期収支見込も修正

【QAあり】K&Oエナジーグループ、2Qは増収増益 ヨウ素の販売価格上昇等が寄与し通期収支見込も修正[写真拡大]

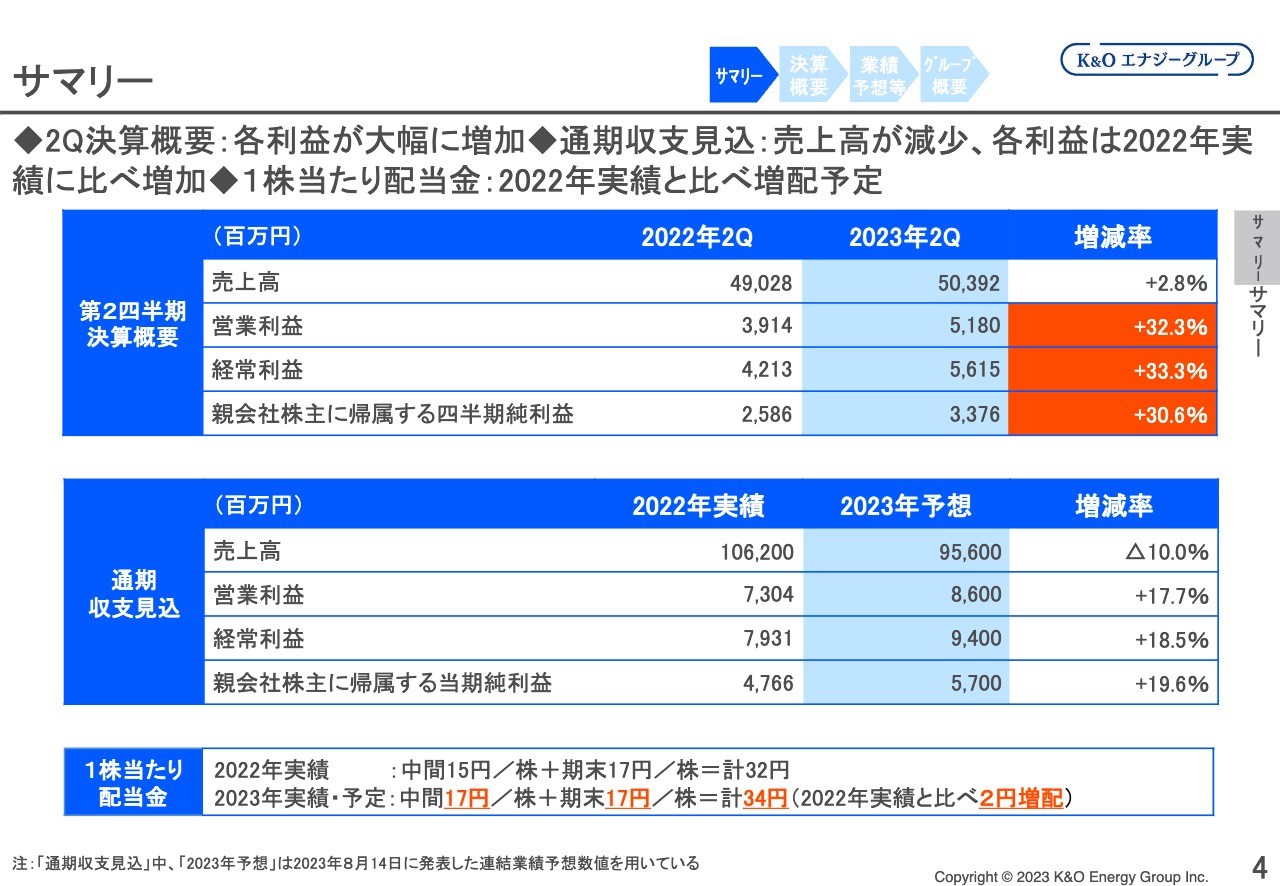

サマリー

八代伸彦氏(以下、八代):八代でございます。本日はK&Oエナジーグループの2023年12月期第2四半期決算と年間の収支見込みの概要についてご説明します。

まず、サマリーです。第2四半期決算の概要として、売上高は前年同期比2.8パーセント増の503億9,200万円、経常利益は前年同期比33.3パーセント増の56億1,500万円となりました。営業利益、四半期純利益も前年同期比で増加となり、結果として増収増益となっています。

通期の収支見込については、売上高が前年比10パーセント減の956億円、経常利益が前年比18.5パーセント増の94億円となる見込みで、減収増益を見込んでいます。

1株当たりの配当金については、2022年の実績と比べて2円増配の年間34円を予定しています。

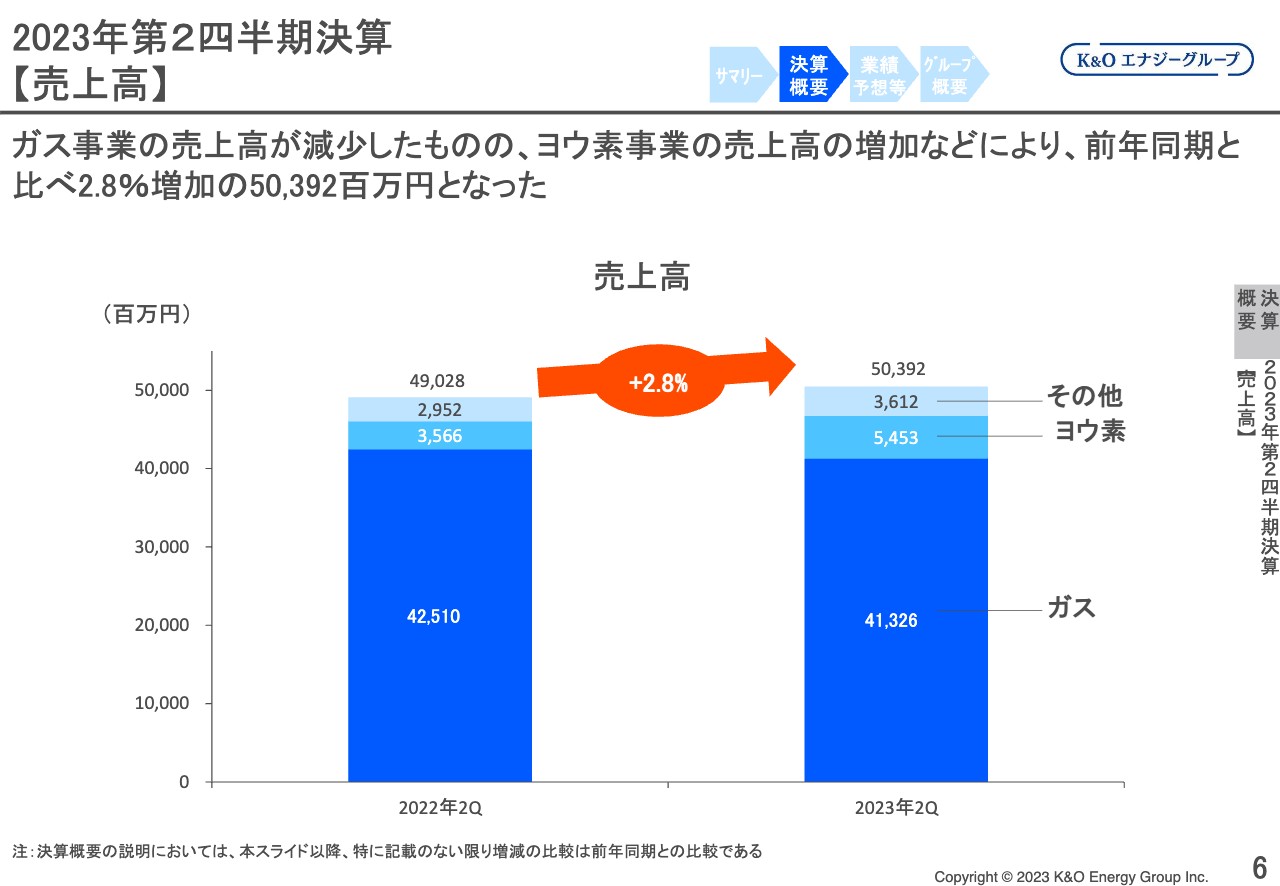

2023年第2四半期決算【売上高】

ガス事業の売上高が主に販売数量の減少によって減少したものの、ヨウ素事業の売上高が販売価格の上昇等により増加し、前年同期比2.8パーセント増の503億9,200万円となりました。

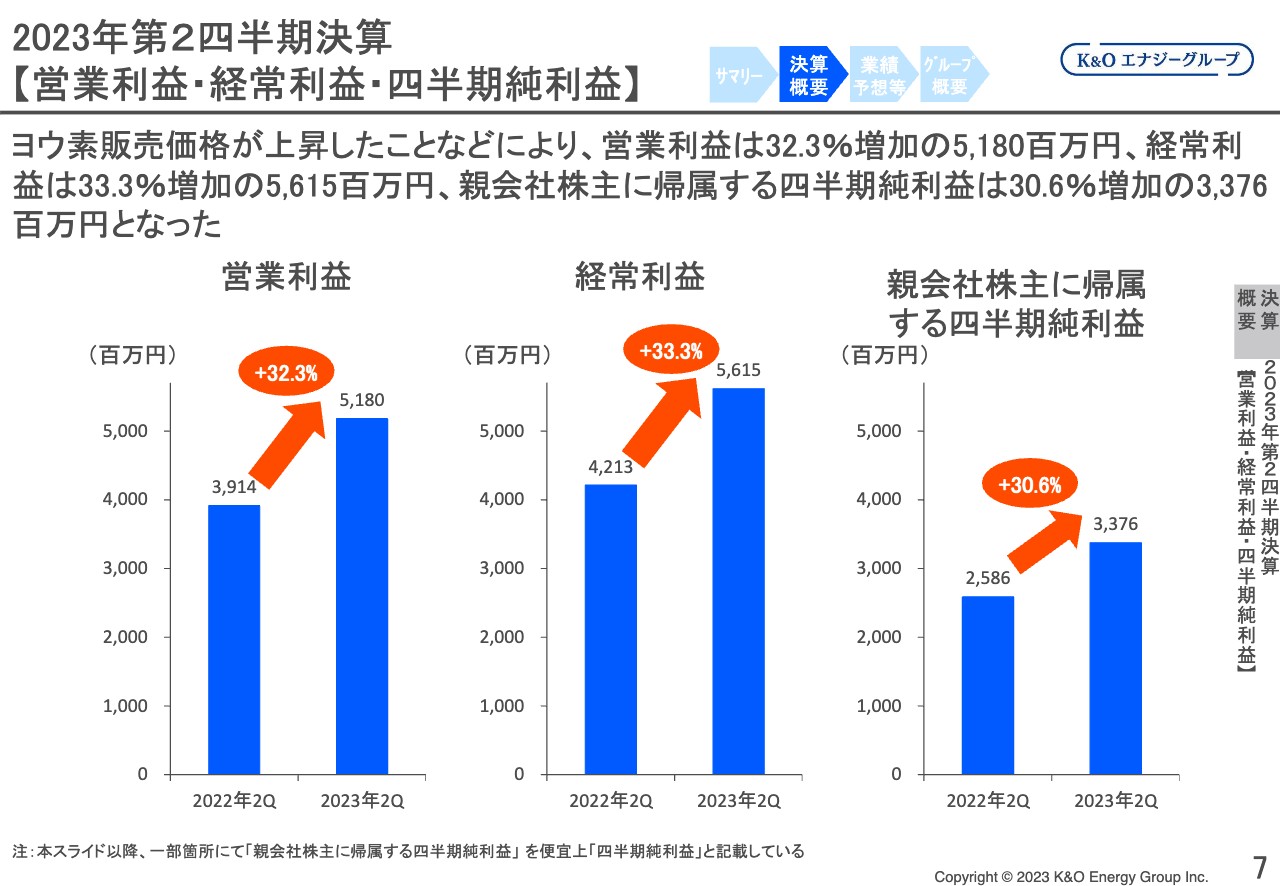

2023年第2四半期決算【営業利益・経常利益・四半期純利益】

ヨウ素の販売価格が上昇したことにより、営業利益は前年同期比32.3パーセント増の51億円8,000万円となりました。経常利益は前年同期比33.3パーセント増の56億1,500万円、最終利益となる親会社株主に帰属する四半期純利益は前年同期比30.6パーセント増の33億円7,600万円でした。

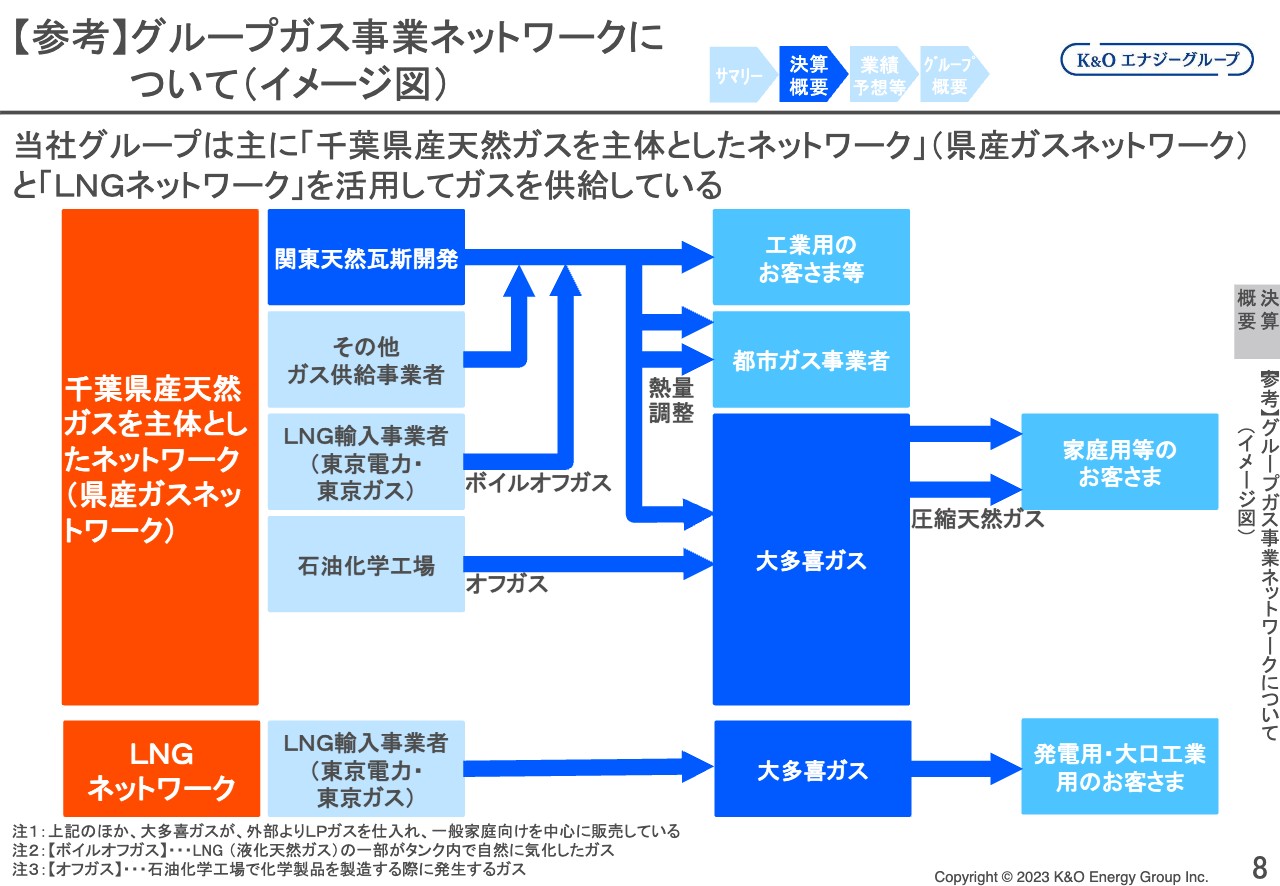

【参考】グループガス事業ネットワークについて(イメージ図)

当社グループの決算概要をお伝えする前に、特徴的なガスの流れについてご説明します。当社グループは、主に「千葉県産天然ガスを主体としたネットワーク(県産ガスネットワーク)」と、輸入LNGを原料とした「LNGネットワーク」の2つのネットワークを活用してガスを供給しています。

スライドの図の上半分は、県産ガスネットワークについて示しています。まず子会社の関東天然瓦斯開発で採掘したガスを中心として、その他の県内のガス供給事業者や海外からのLNG輸入事業者、石油化学工場からガスを購入します。

石油化学工場からのオフガス以外は、関東天然瓦斯開発から工業用のお客さま、都市ガス事業者、子会社の大多喜ガスへそれぞれ供給販売しています。大多喜ガスでは、関東天然瓦斯開発以外に石油化学工場で発生するオフガスも購入し、都市ガスとして主に一般家庭向けに販売しています。

スライドの図の下半分は、LNGネットワークについて示しています。こちらは、海外からLNGを輸入している東京電力、東京ガスの2社から購入したガスを大多喜ガスが都市ガスとして主に発電用途向け、大口工業用向けのお客さまに供給販売しています。

LNGネットワークについては、LNGの輸入価格に応じて価格が上下します。一方、県産ガスネットワークについては、千葉県産のガスを使っていますので、LNG価格に左右されることなく、ほぼ一定の価格で販売することができています。

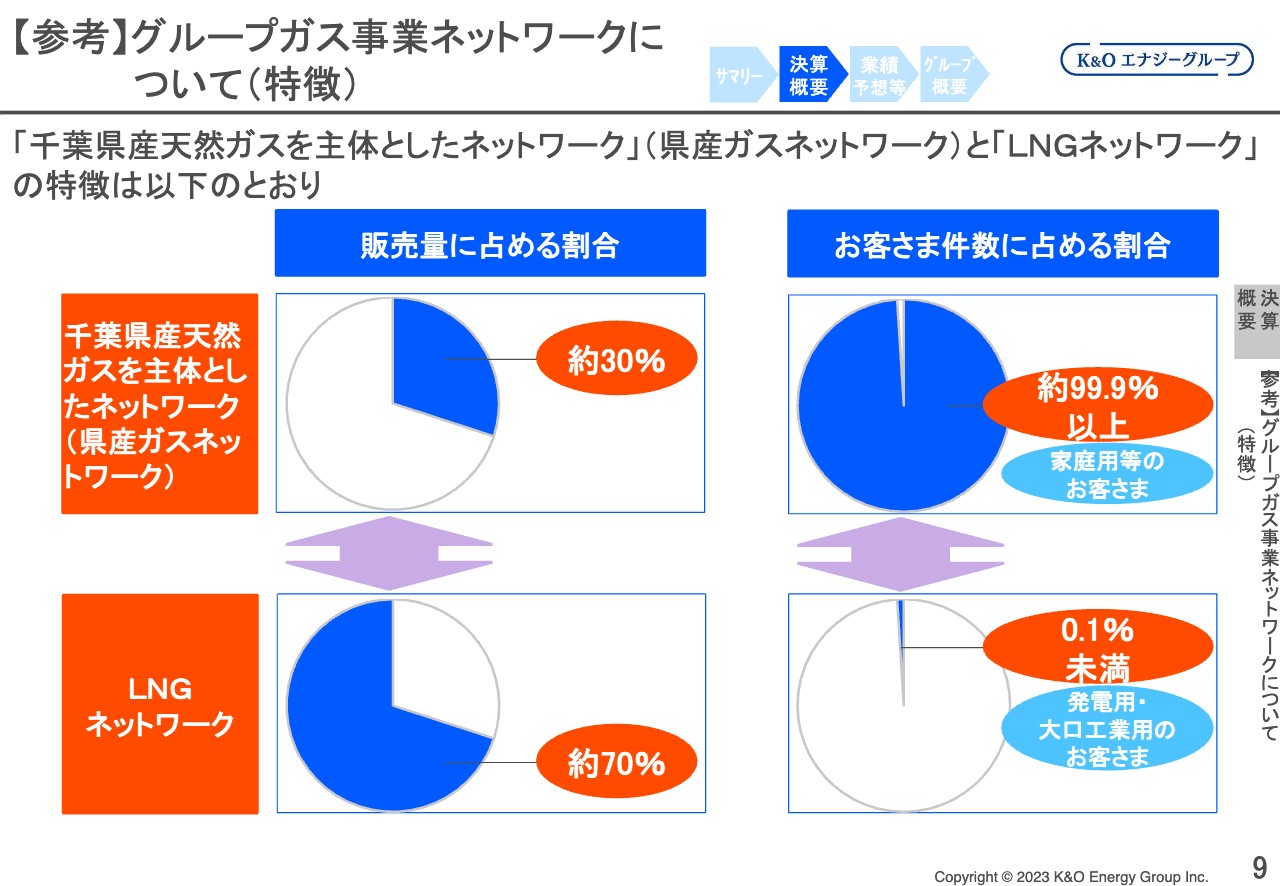

【参考】グループガス事業ネットワークについて(特徴)

当社グループのガス事業ネットワークには2つ特徴があります。販売量に占める割合としては、県産ガスネットワークが約3割、LNGネットワークが約7割と、LNGネットワークのほうが多くなっています。これは、先ほどお伝えした発電用途向け、工業用途向けの販売量が非常に多いためです。

販売量で7割を占めるLNGネットワークのガスの売上高は、LNG価格の上下に大きく左右されますので、当社のガス事業全体の売上高もLNG価格の上下に伴い大きく増減します。

一方、お客さま件数に占める割合については、県産ガスネットワークの多くが一般家庭向けのため、全体の99.9パーセント以上を占めています。

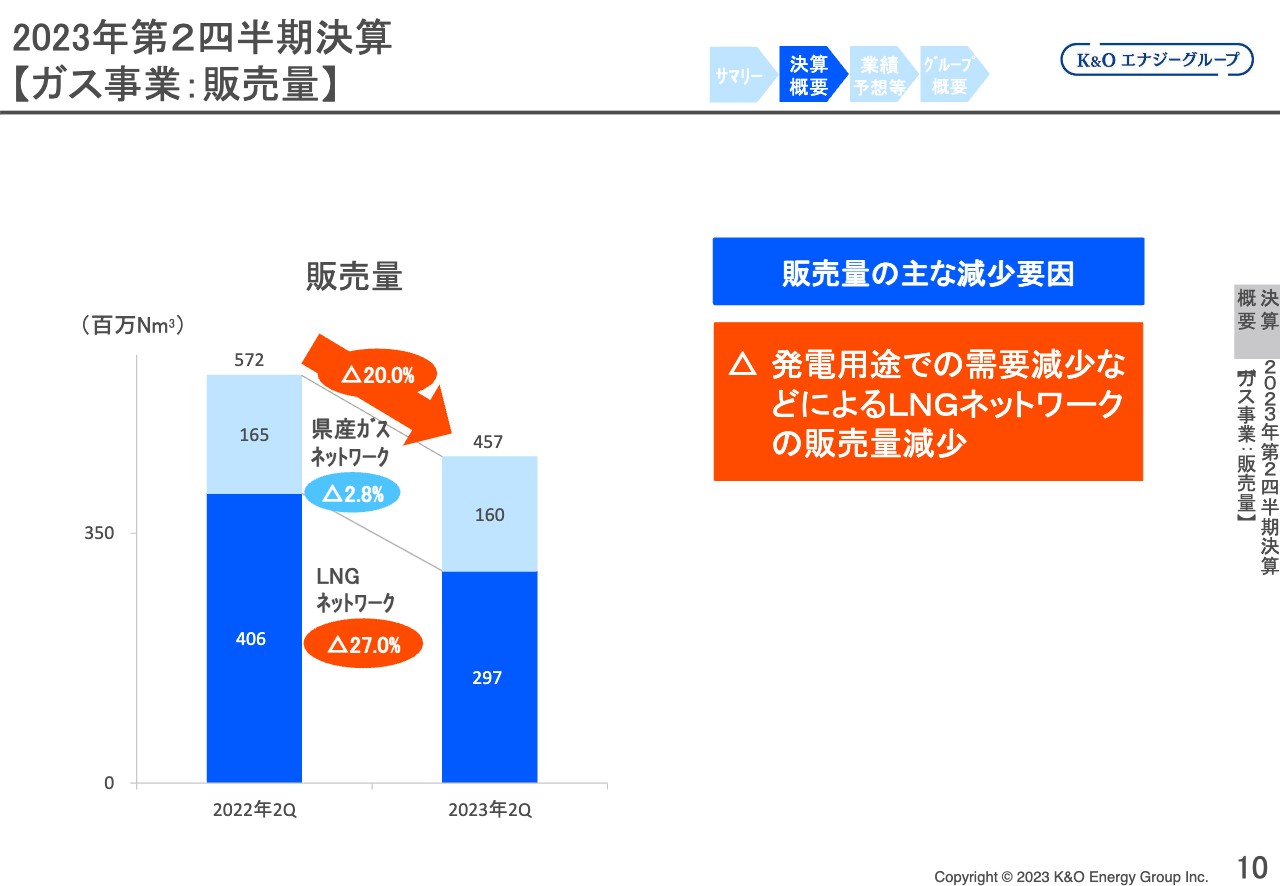

2023年第2四半期決算【ガス事業:販売量】

県産ガスネットワークは、前年同期比2.8パーセント減となりました。こちらは、例年よりも気温が低かった前期と比べ、今期は気温が高く推移したことによるものです。

LNGネットワークが前年同期比27パーセント減と大きく減少している理由は、主に発電用途向けでの販売量が減少したことによります。前期は電力不足により卸電力の市場価格が高騰していましたが、今期は落ち着いてきたため、発電用途向けの需要が減っています。

全体では前年同期比で20パーセントの減少となりました。

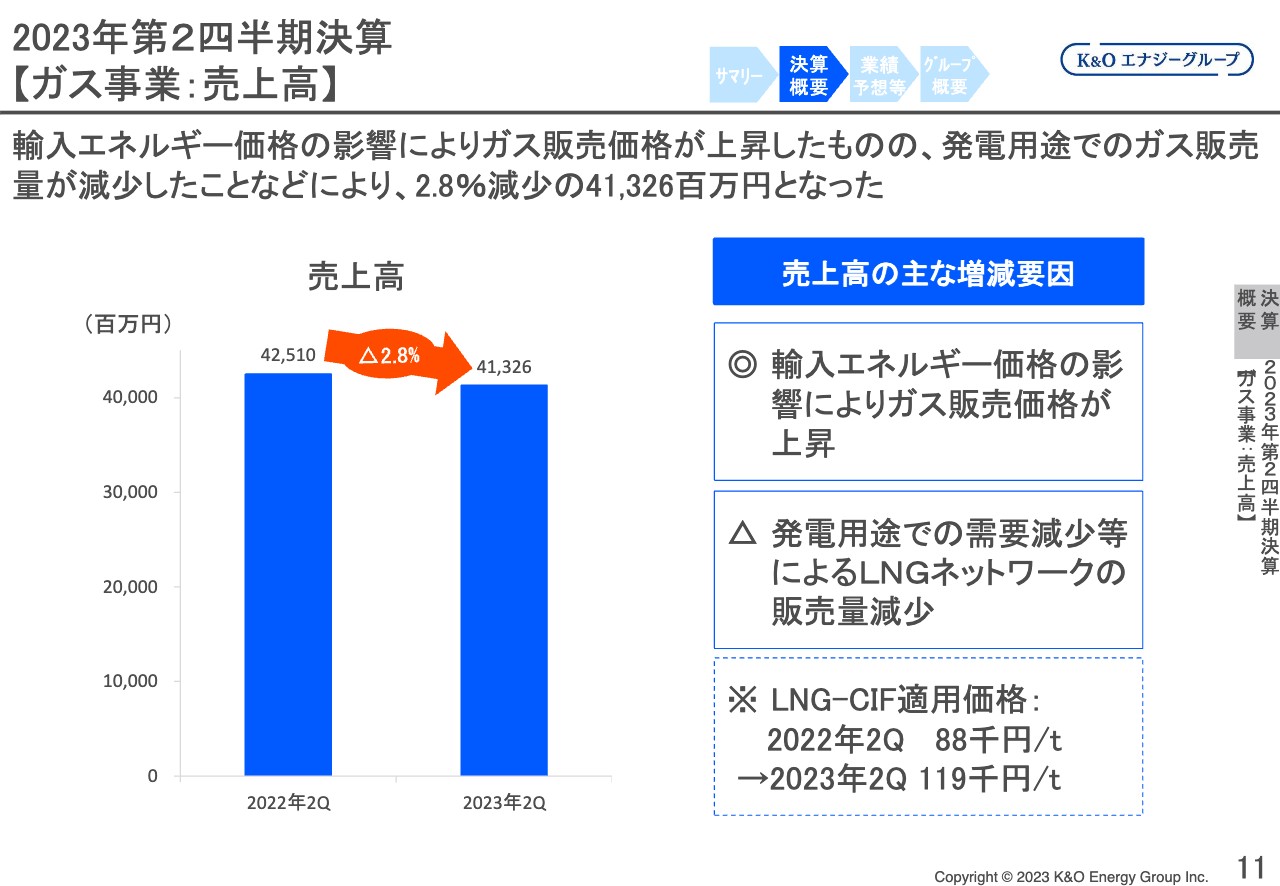

2023年第2四半期決算【ガス事業:売上高】

全体で前年同期比2.8パーセント減、約11億円減少の413億2,600万円となりました。

スライド右側に記載のとおり、輸入エネルギー価格であるLNG適用価格が上昇したことに伴いガスの販売価格が上昇した一方、発電用途向けの需要が大きく減少したことから、LNGネットワークの販売量が減少したことが要因です。

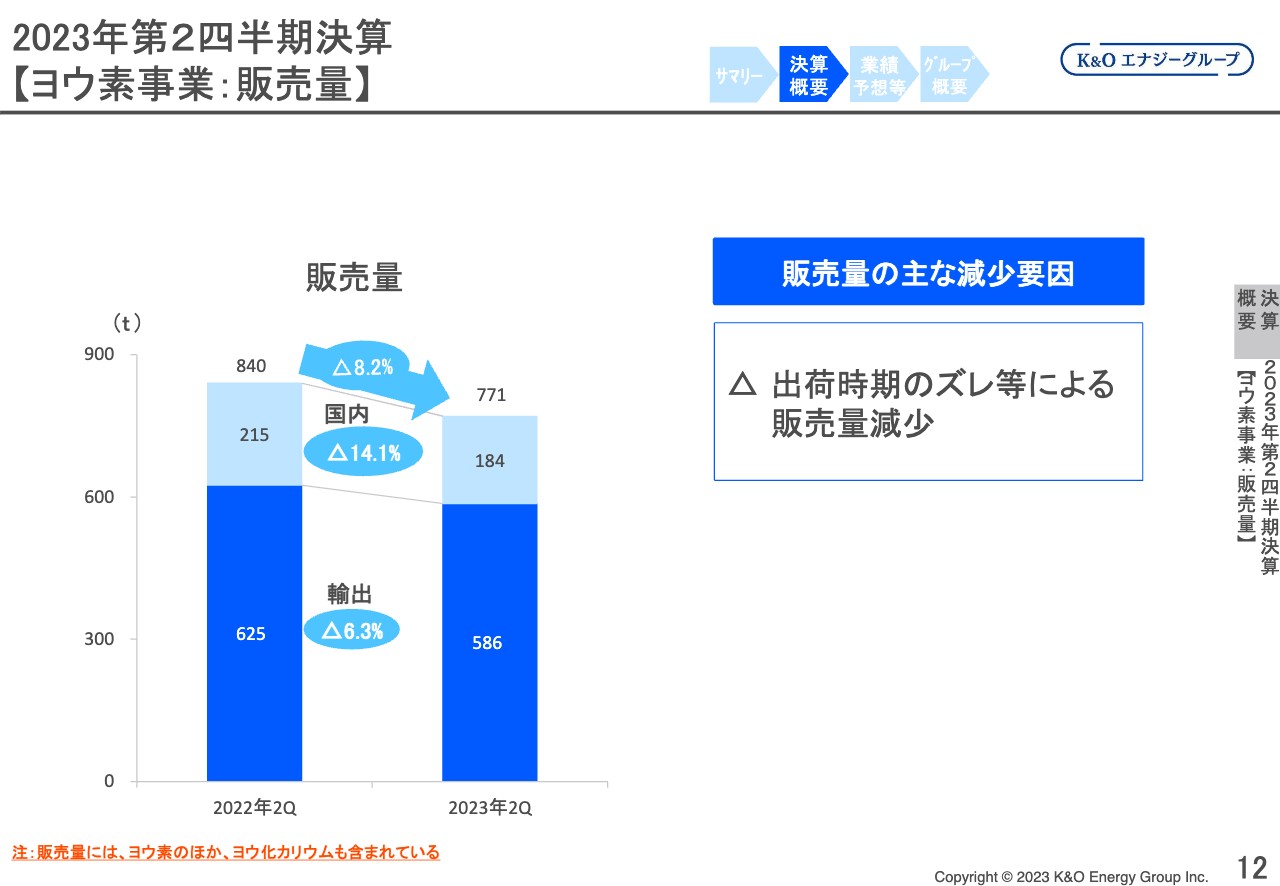

2023年第2四半期決算【ヨウ素事業:販売量】

販売量については、全体で前年同期比8.2パーセント減の771トンとなりました。そのうち、国内向けは前年同期比14.1パーセント減の184トン、輸出向けは前年同期比6.3パーセント減少の586トンとなっています。

こちらは、上期に出荷予定だったものが下期にずれ込んだこと等による販売量の減少が要因です。後ほどご説明しますが、年間の販売量はほぼ前期並みになると予想しています。

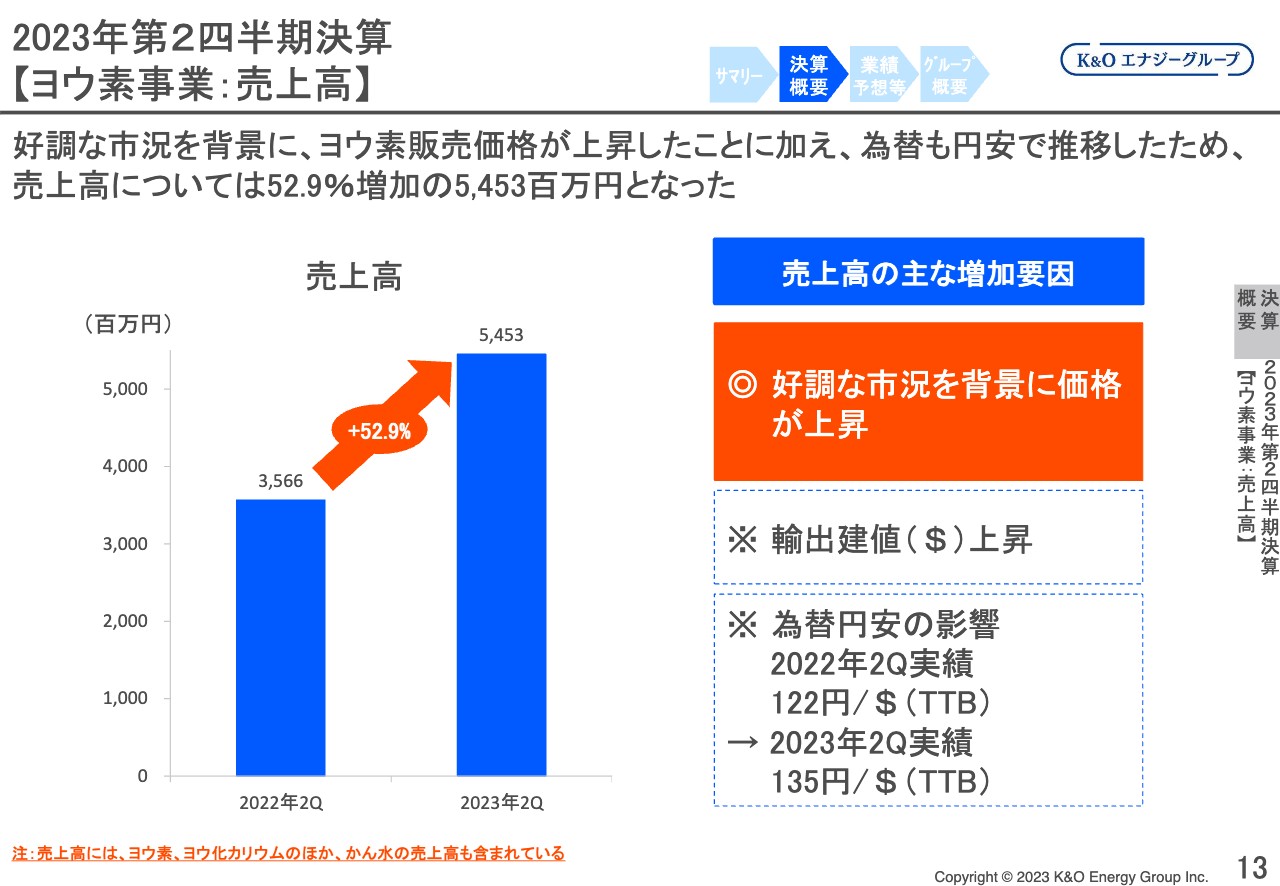

2023年第2四半期決算【ヨウ素事業:売上高】

ヨウ素事業については、好調な市況を背景にヨウ素の販売価格が上昇しています。為替も円安で推移したため、輸出向けの価格が上昇しました。

売上高は前年同期比52.9パーセント増の54億5,300万円となりました。スライド右下に記載のとおり、為替については昨年の上期との比較で大きく円安で推移しています。

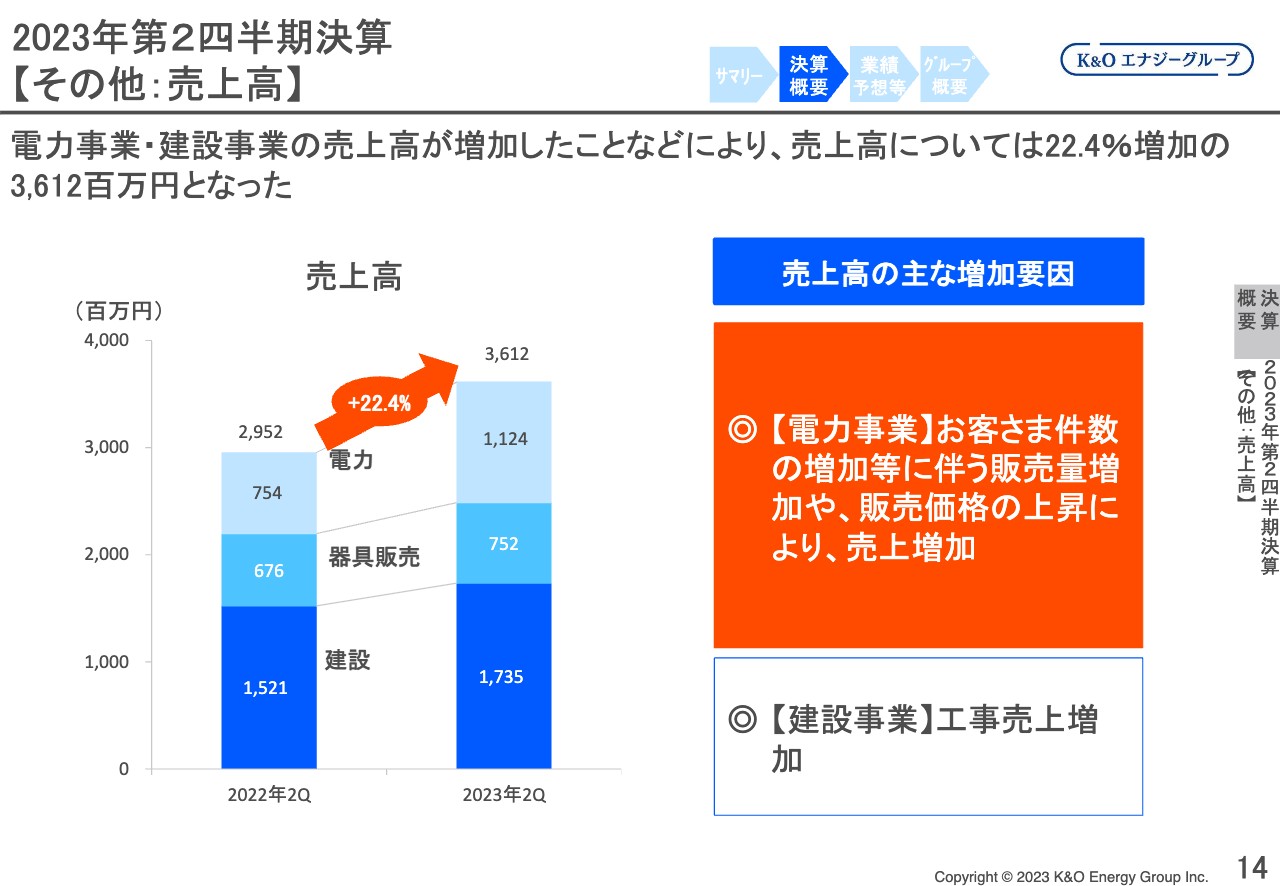

2023年第2四半期決算【その他:売上高】

その他のセグメント全体では、電力事業、器具販売事業、建設事業ともに売上高が増加したことなどにより、売上高が増加しました。

電力事業については、小売電力の販売量が増加しています。こちらは、お客さまの件数が前年同期と比べて増えたことによるものです。

建設事業についても、子会社のWELMAの地熱井掘削工事が増加しました。また、器具販売も増加したことから、全体では前年同期比22.4パーセント増の36億1,200万円となっています。

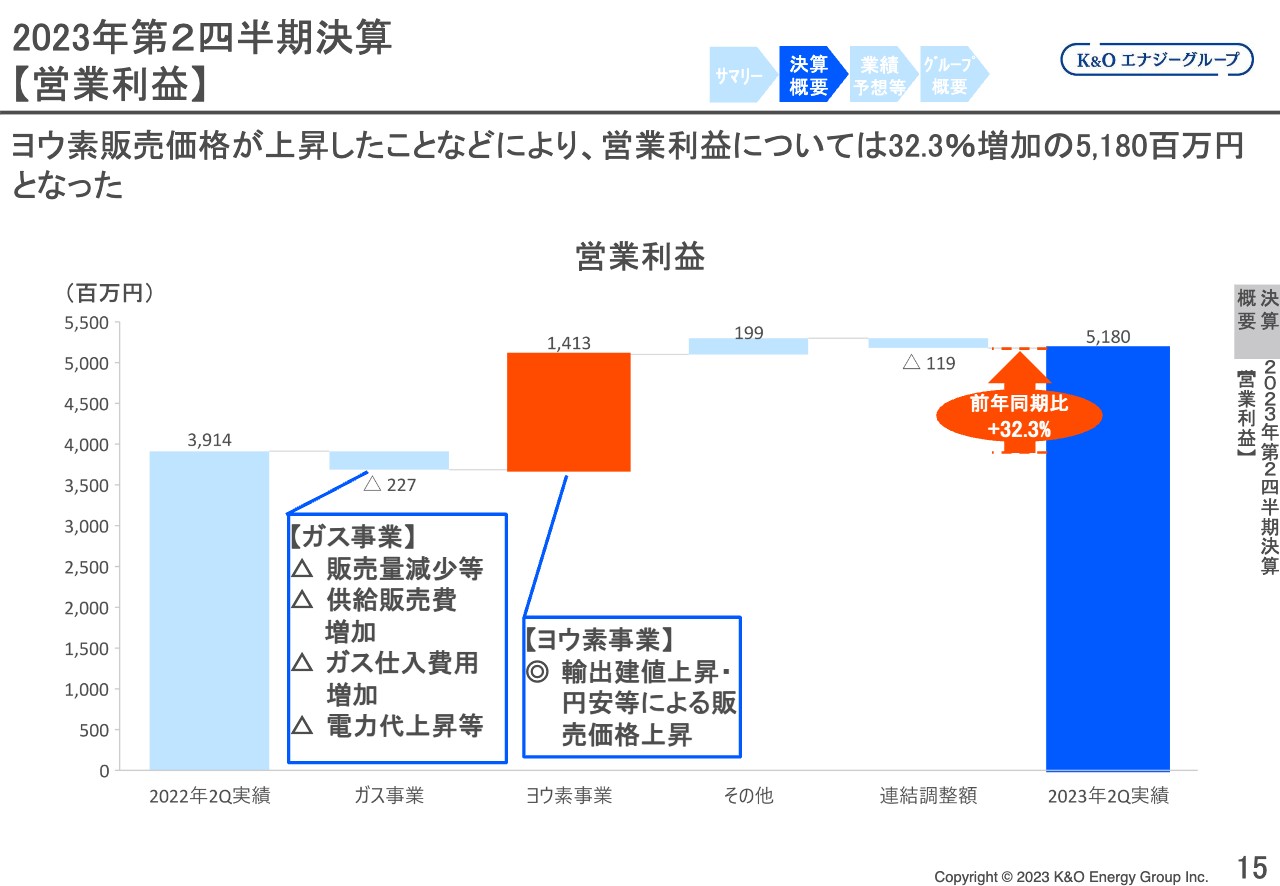

2023年第2四半期決算【営業利益】

2022年第2四半期は39億1,400万円でした。ガス事業で2億2,700万円の減少となりましたが、これは、ガスの販売数量の減少、仕入価格の上昇のほか、ガスの採取・生産等に使用する電気代の上昇、供給販売費の増加によるものです。

ヨウ素事業については、販売数量の減少があったものの、輸出の建値の上昇や為替が円安で推移したことから販売価格が上昇しました。これにより、営業利益は14億1,300万円増と大きく増加しています。

その他のセグメントについては、電力・建設事業等の売上高増加と、電力事業の電力の仕入価格が前年同期と比べて大きく低下したことから、1億9,900万円の増加となりました。

連結調整額では、一般管理費等の全社費用が増えたことから、利益としてはマイナスとなっています。その結果、全体の営業利益は前年同期比32.3パーセント増の51億8,000万円となりました。

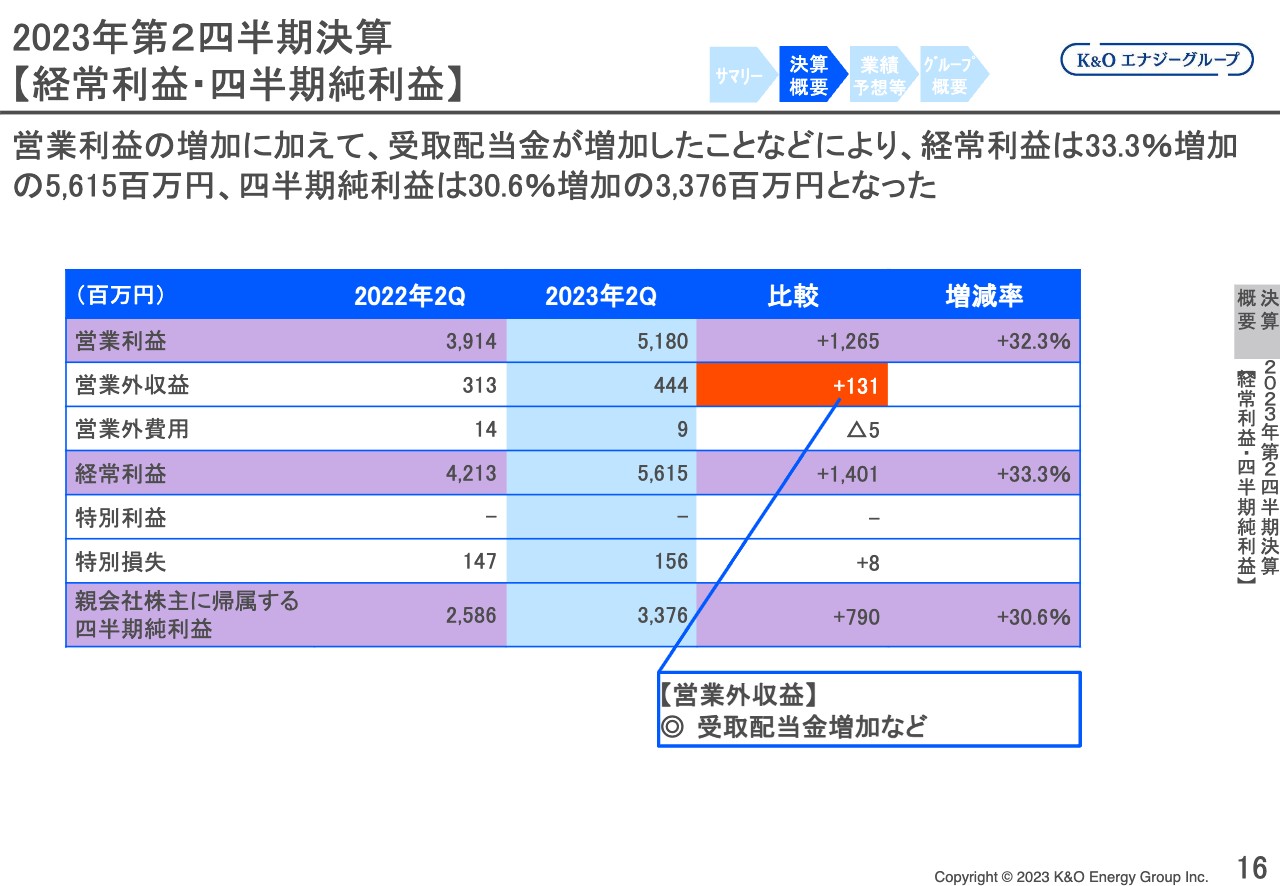

2023年第2四半期決算【経常利益・四半期純利益】

経常利益は、営業利益の増加に加え、受取配当金など営業外収益が増加したことから、前年同期比33.3パーセント増の56億1,500万円となりました。

経常利益が増加したことにより、親会社株主に帰属する四半期純利益も前年同期比30.6パーセント増の33億7,600万円となっています。

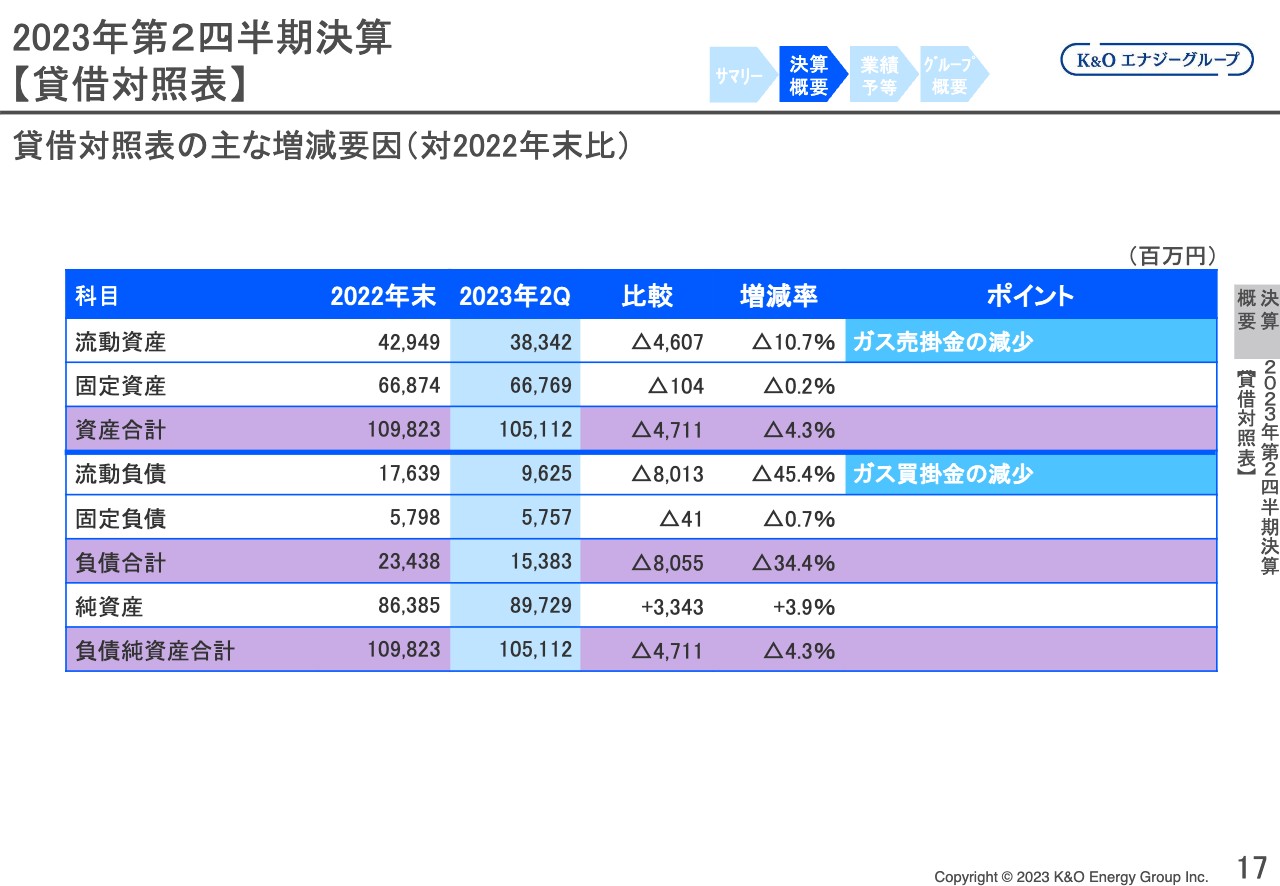

2023年第2四半期決算【貸借対照表】

2022年12月末と比べ、2023年第2四半期末では総資産で4.3パーセント減と47億円ほど減少しています。主な理由として、流動資産でガス売掛金が減少したことが大きな要因となっています。12月末と6月末といった季節的な要因で、販売数量が前年期末よりも減っていること、また、前年と比べ今年の上期はLNG-CIF価格の低下によりガス価格も若干下がったことから、ガスの売掛金全体として残高が減少しています。一方、負債についてもガスの売掛金の減少と同様の理由でガスの買掛金が減少したこと等により、全体で34.4パーセント減となっています。

純資産については、四半期純利益の増加と前期の利益配当による減少等により、3.9パーセントの増加となっており、負債・純資産合計では4.3パーセント減の1,051億円ほどとなっています。

2023年業績予想 2023年収支見込【8/14通期収支見込値修正】

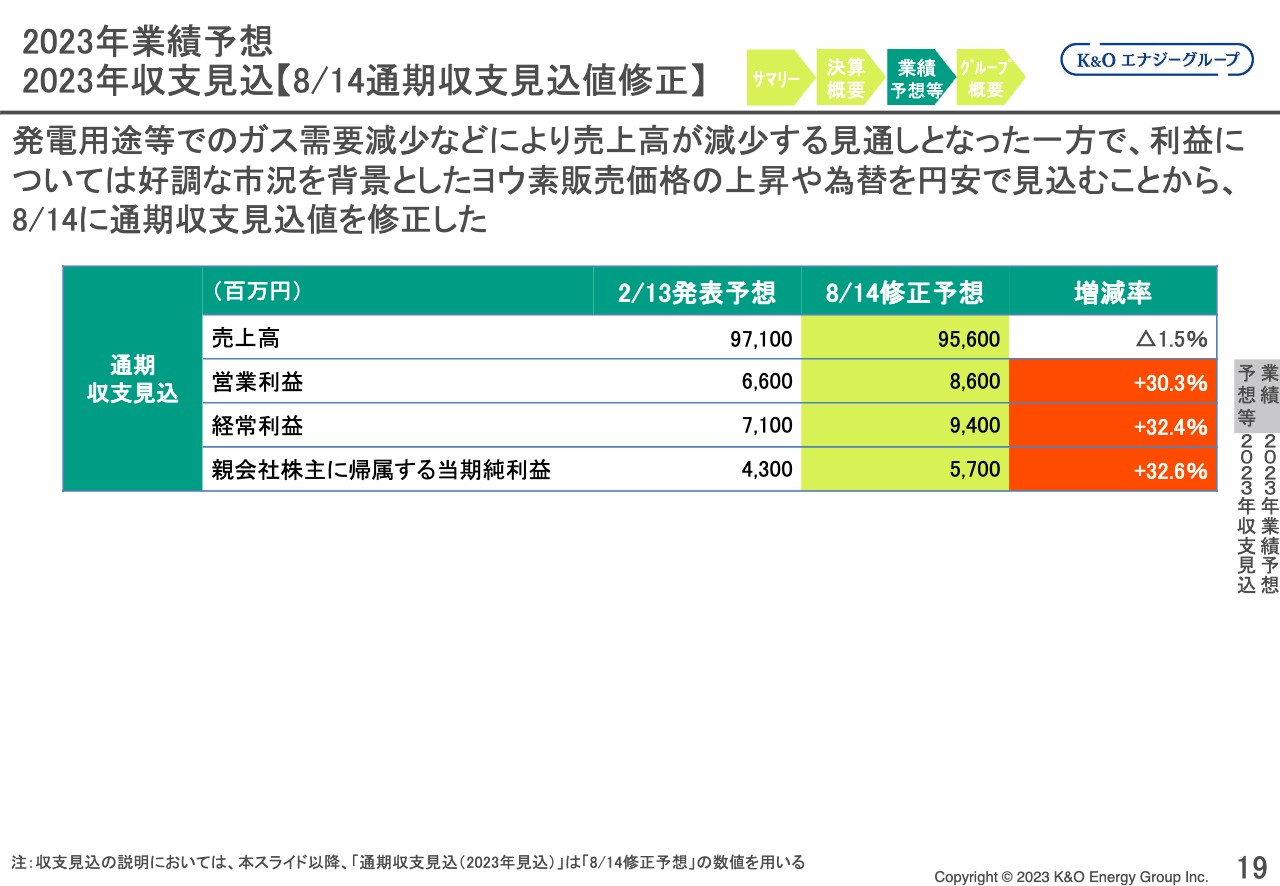

業績予想について概略をご説明します。まずは2月に発表した業績予想と、今回8月14日に発表した修正予想との差異についてお伝えします。

売上高は前期比1.5パーセント減の956億円を見込んでいます。こちらは上期と同様、下期についても発電用途向けの販売量の減少が見込まれること等から、ガス売上高が減少する見通しによるものです。

また、営業利益は前期比30.3パーセント増の86億円を見込んでいますが、こちらは好調な市況を背景としたヨウ素の販売価格の上昇や、為替が年間でも円安を見込むことから、全体での利益増を見込んでいます。

このほか、経常利益、当期純利益ともに増益を見込んでおり、全体としては減収増益となる見込みです。

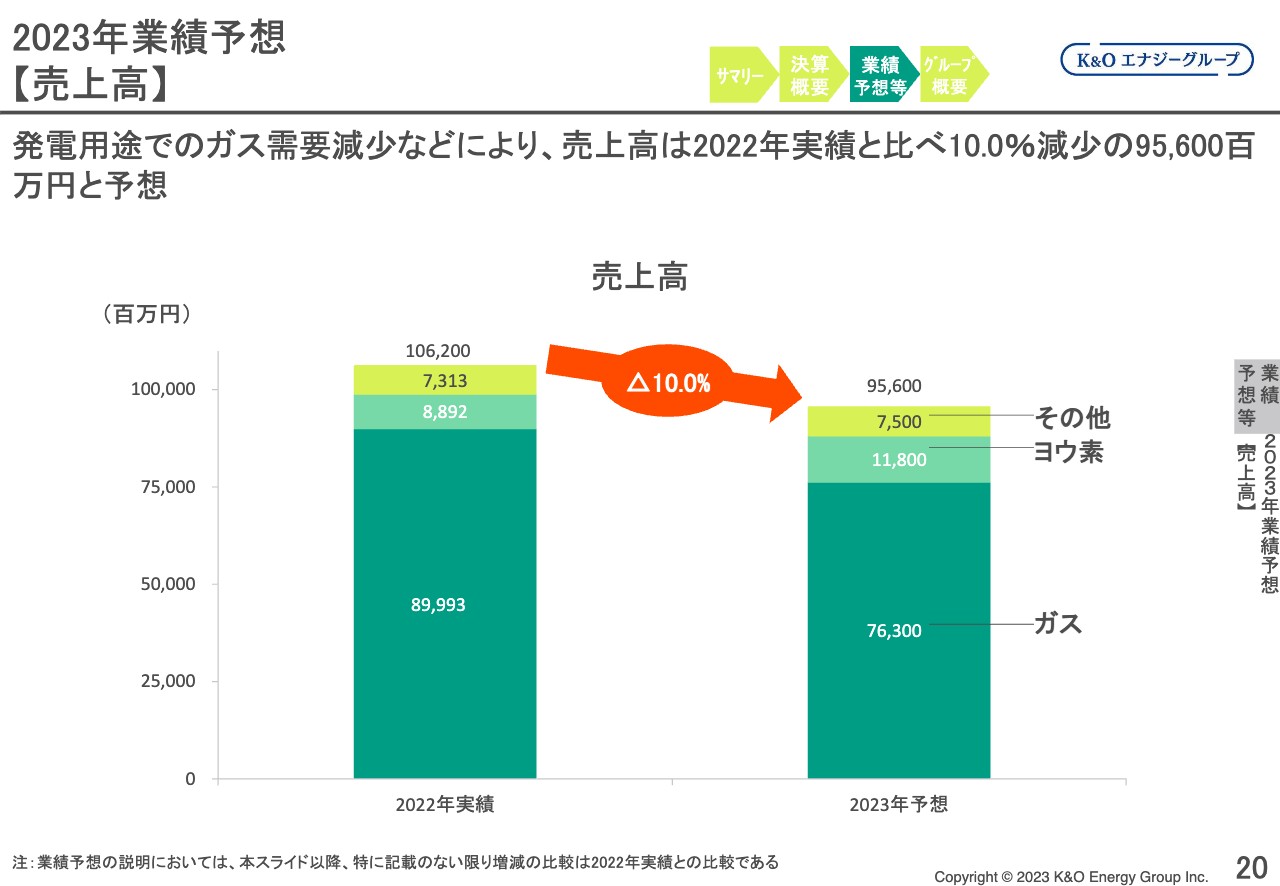

2023年業績予想【売上高】

売上高は発電用途向けのガス需要の減少などにより、ガス売上高が大きく減少する見込みであることから、2022年の実績と比べ10パーセント減の956億円を見込んでいます。

ガス事業は下期も大きく減少、ヨウ素事業は下期に若干の増加を見込んでいますが、こちらは上期からの期ズレによる販売量の増加と価格の上昇によるものです。その他のセグメントも下期は若干の減少を見込んでいます。

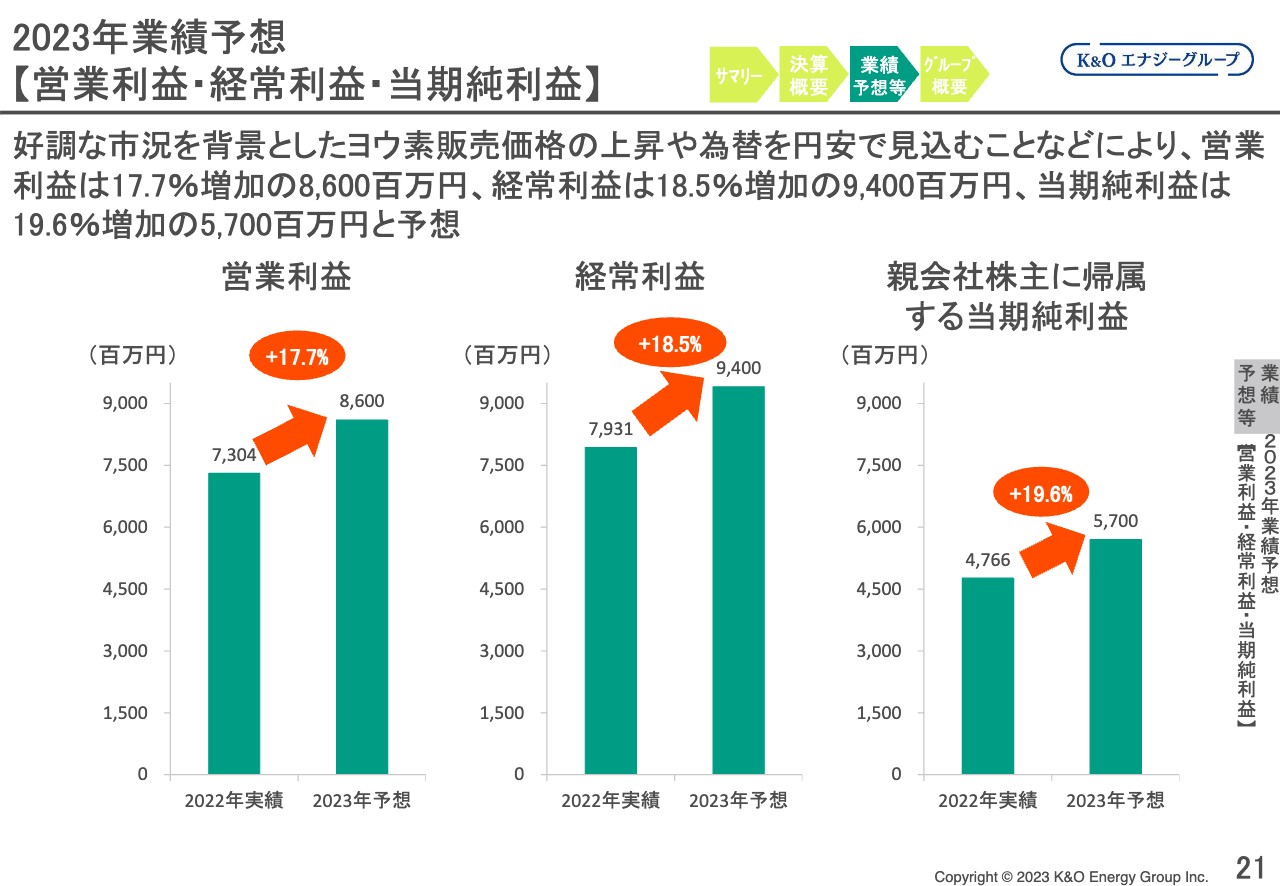

2023年業績予想【営業利益・経常利益・当期純利益】

営業利益は、主にヨウ素の販売価格が上昇したことにより、前期比17.7パーセント増、13億円増加の86億円を見込んでいます。経常利益は営業利益の増加に加え、営業外収益の増加等を見込んでいることから、前期比18.5パーセント、14.7億円増加の94億円を見込んでいます。

当期純利益についても経常利益の増加等により、19.6パーセント増、9億円強増加の57億円を見込んでいます。

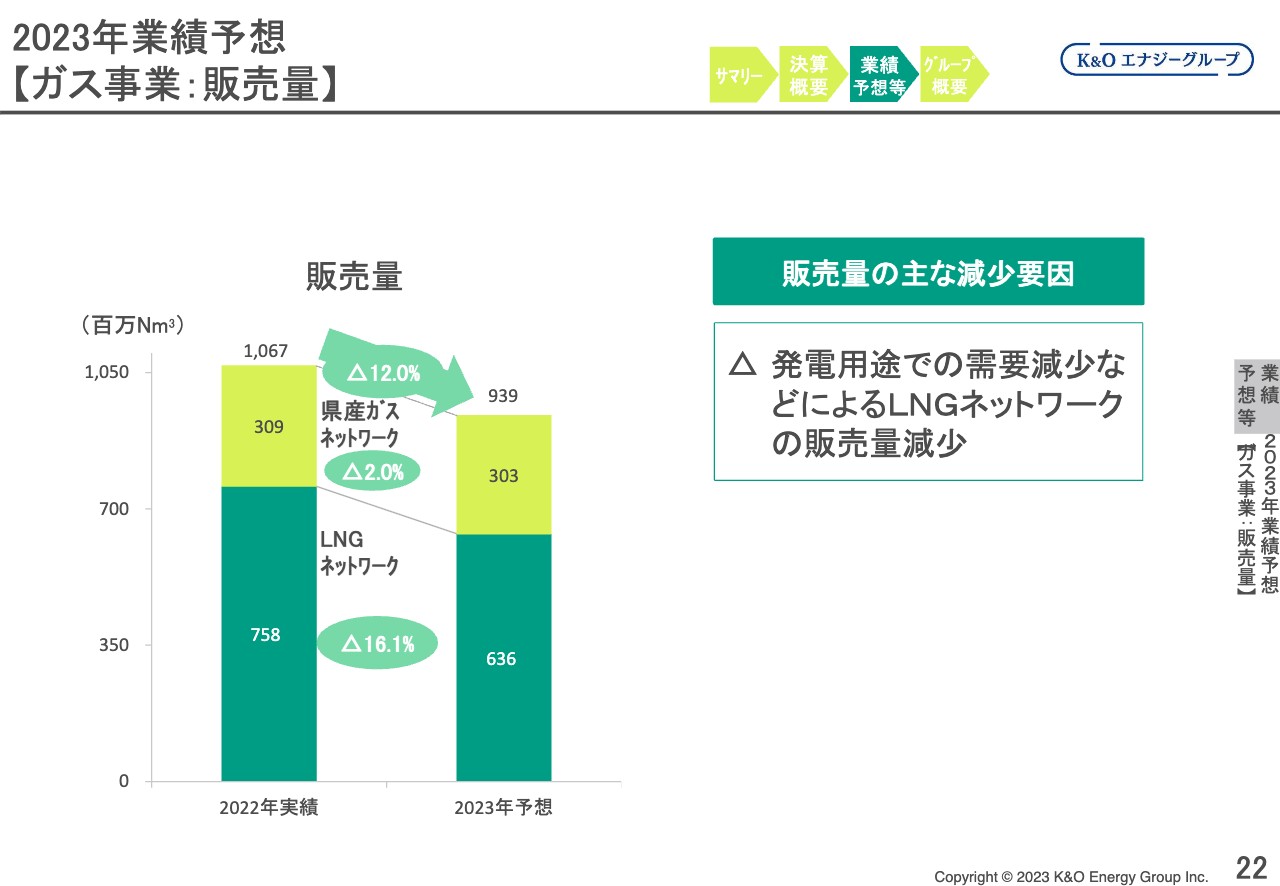

2023年業績予想【ガス事業:販売量】

全体では12パーセントの減少を見込んでいます。そのうち、県産ガスネットワークでは2パーセント減で、家庭向け等の需要の多い期初において昨年と比べ気温が高めに推移したことが主な要因です。

LNGネットワークでは16.1パーセントの減少を見込んでいます。上期に比べ減少幅は若干縮小するものの、発電用途向け需要の低下が主な要因です。全体では前期比12パーセント減の9億3,900万立方メートルを見込んでいます。

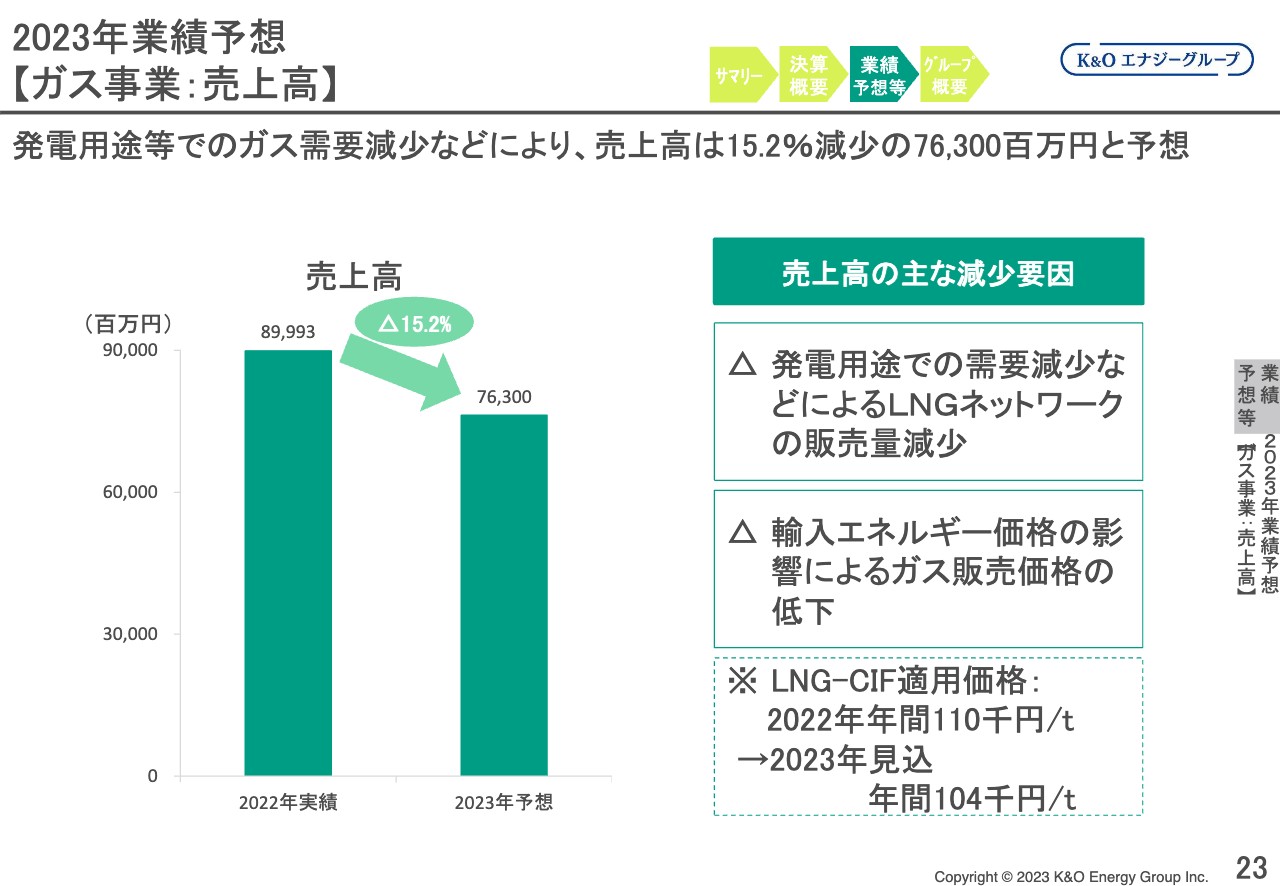

2023年業績予想【ガス事業:売上高】

ガス事業の売上高は、前期比15.2パーセント減となる763億円を見込んでいます。発電用途向けの販売量減少や、スライド右下に記載のとおりLNG-CIF価格も年間平均で低下を見込んでいることから、売上高は大きく減少する見込みです。

販売量は上期・下期ともに減少、LNG-CIF価格は上期では上昇となったものの、足元では低下を見込むことから、通期では若干の低下を見込んでいます。

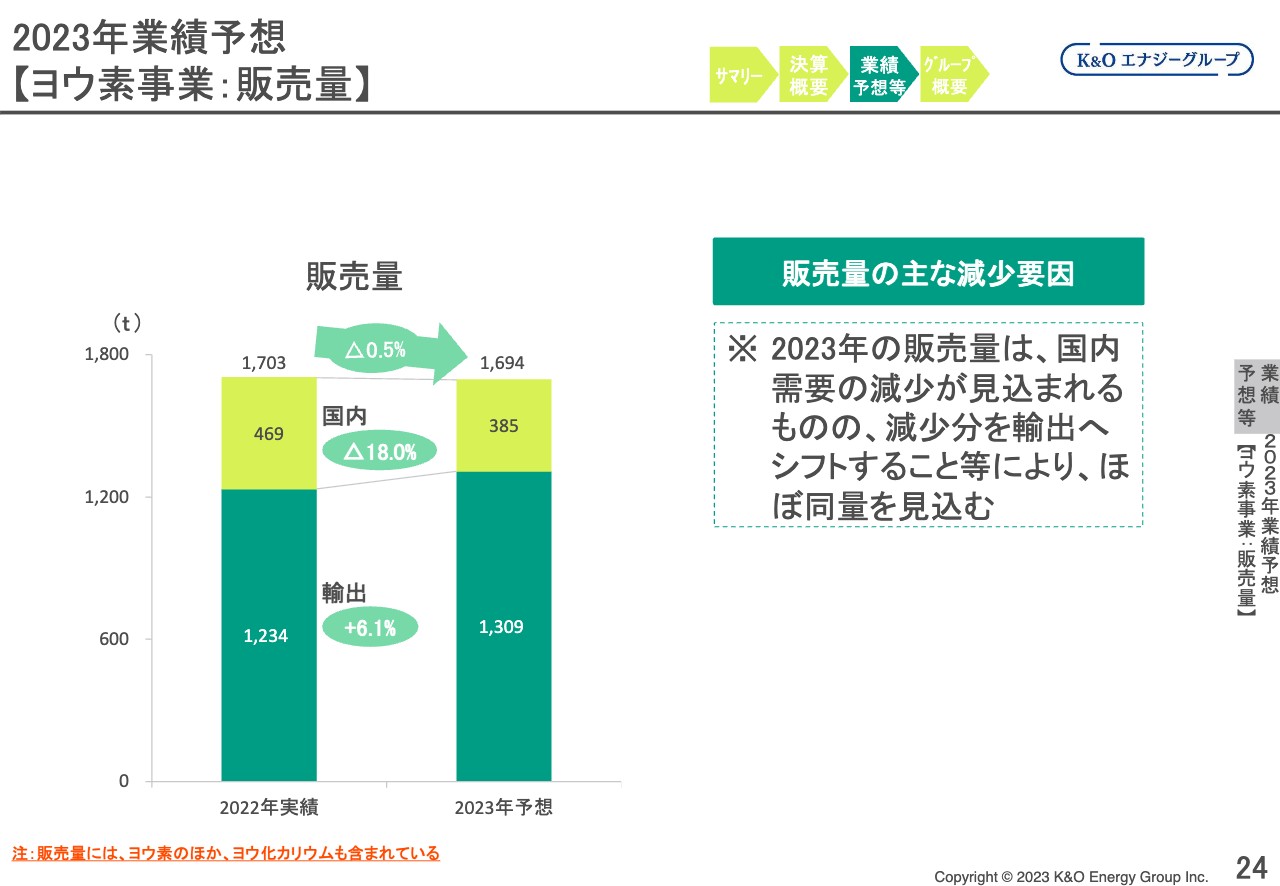

2023年業績予想【ヨウ素事業:販売量】

ヨウ素事業の販売量は前期比0.5パーセント減、ほぼ前年並みの1,694トンを見込んでいます。ヨウ素およびヨウ素化合物の販売量は、国内向けでは18パーセント減となる84トンの減少を見込んでいます。一方、輸出は6.1パーセント増となる75トンの増加を見込んでいます。

2023年の販売量は上期に国内・輸出ともにマイナスとなっていましたが、下期は需要の減少が見込まれている国内から輸出へシフトすること等により、前期並みを見込んでいます。その結果、通期では輸出は若干のプラスとなる見込みです。

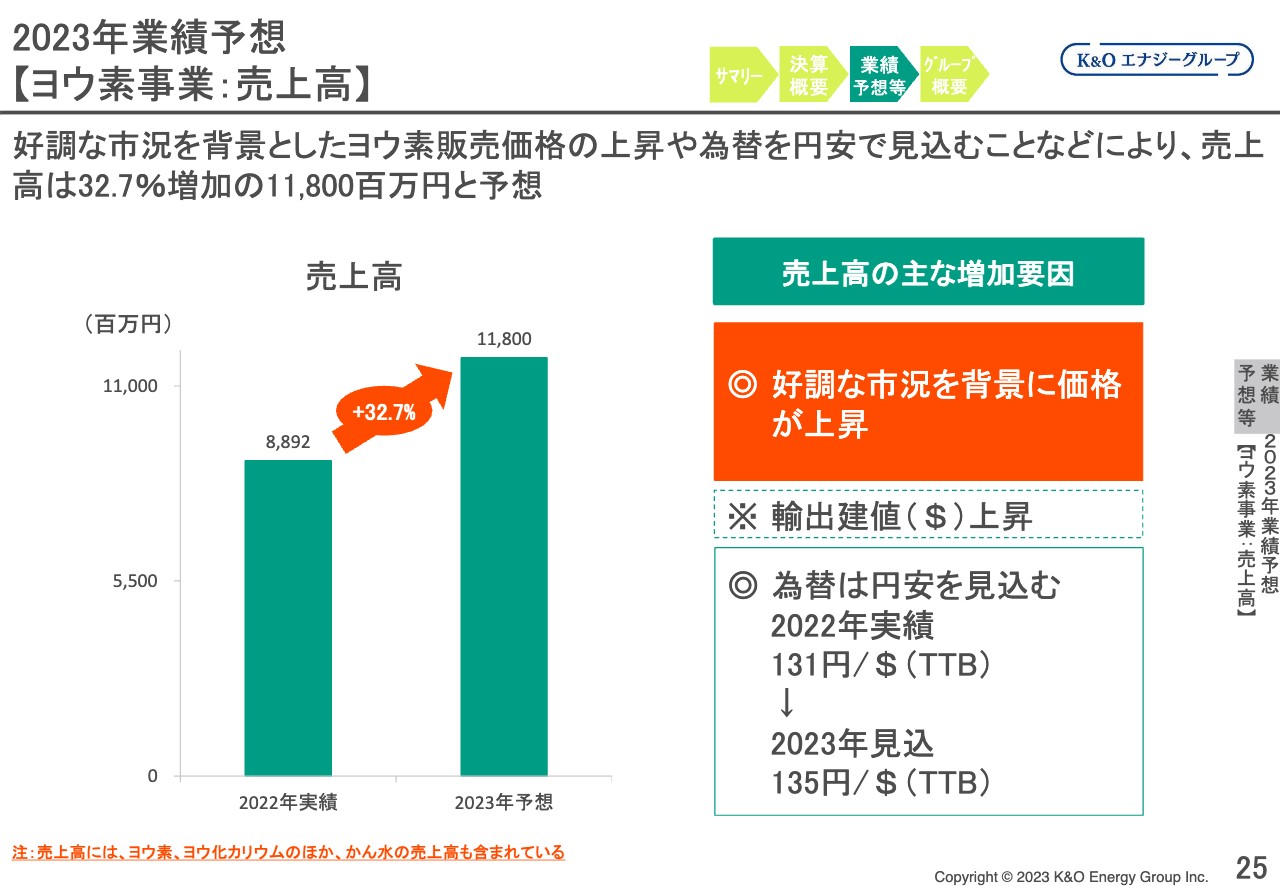

2023年業績予想【ヨウ素事業:売上高】

ヨウ素事業の売上高は、好調な市況を背景としてヨウ素の販売価格が上昇する見通しであるため、前期比32.7パーセント増となる118億円を見込んでいます。スライド右側に記載のとおり、為替は2022年実績の131円に対し、2023年は通期で135円を見込んでおり、円安で推移していることも売上増に寄与する見込みです。

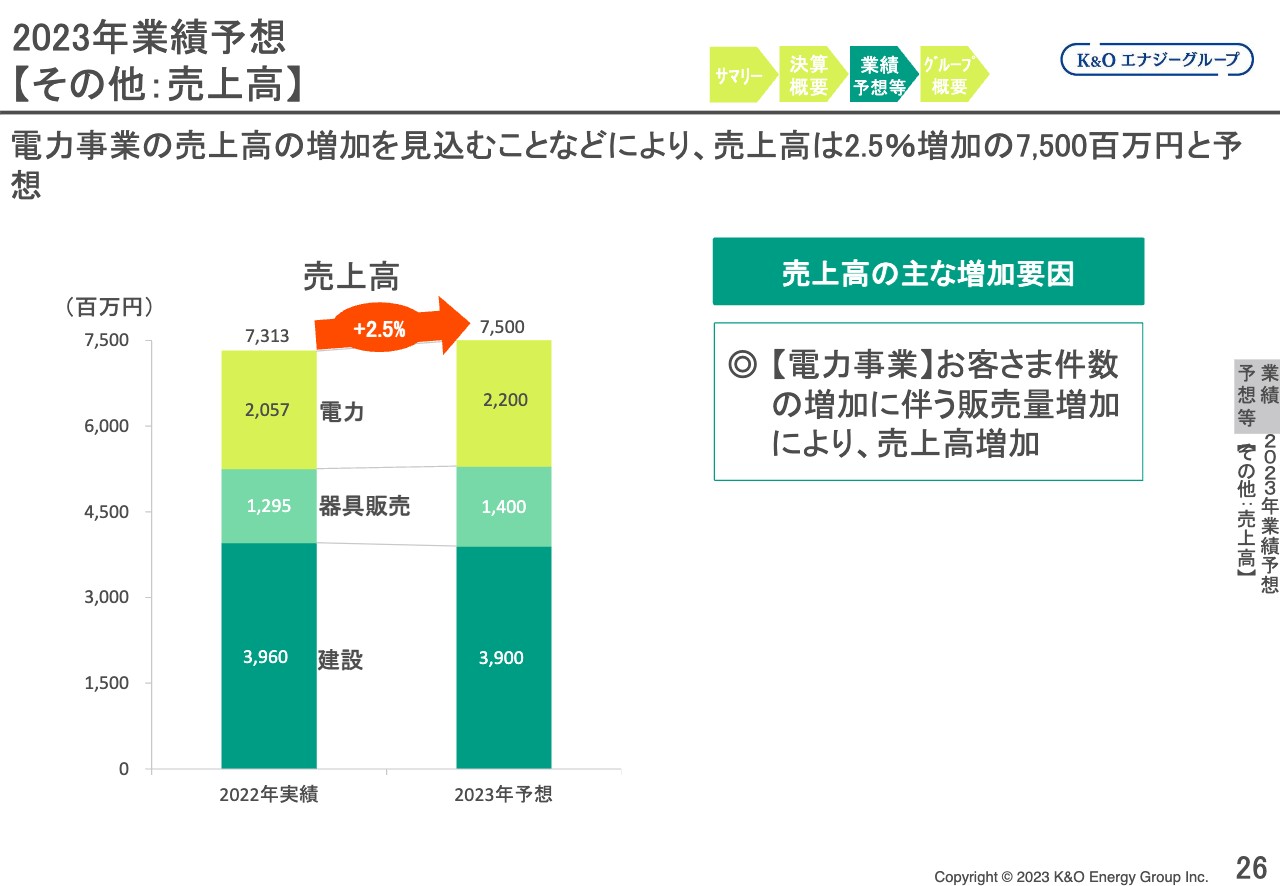

2023年業績予想【その他:売上高】

その他のセグメントの売上高は2.5パーセント増の75億円と、微増となる見込みです。電力事業におけるお客さま件数の増加に伴う小売電力の販売増が主な要因となっています。また、器具販売も微増、建設事業はほぼ前期並みとなる見込みです。

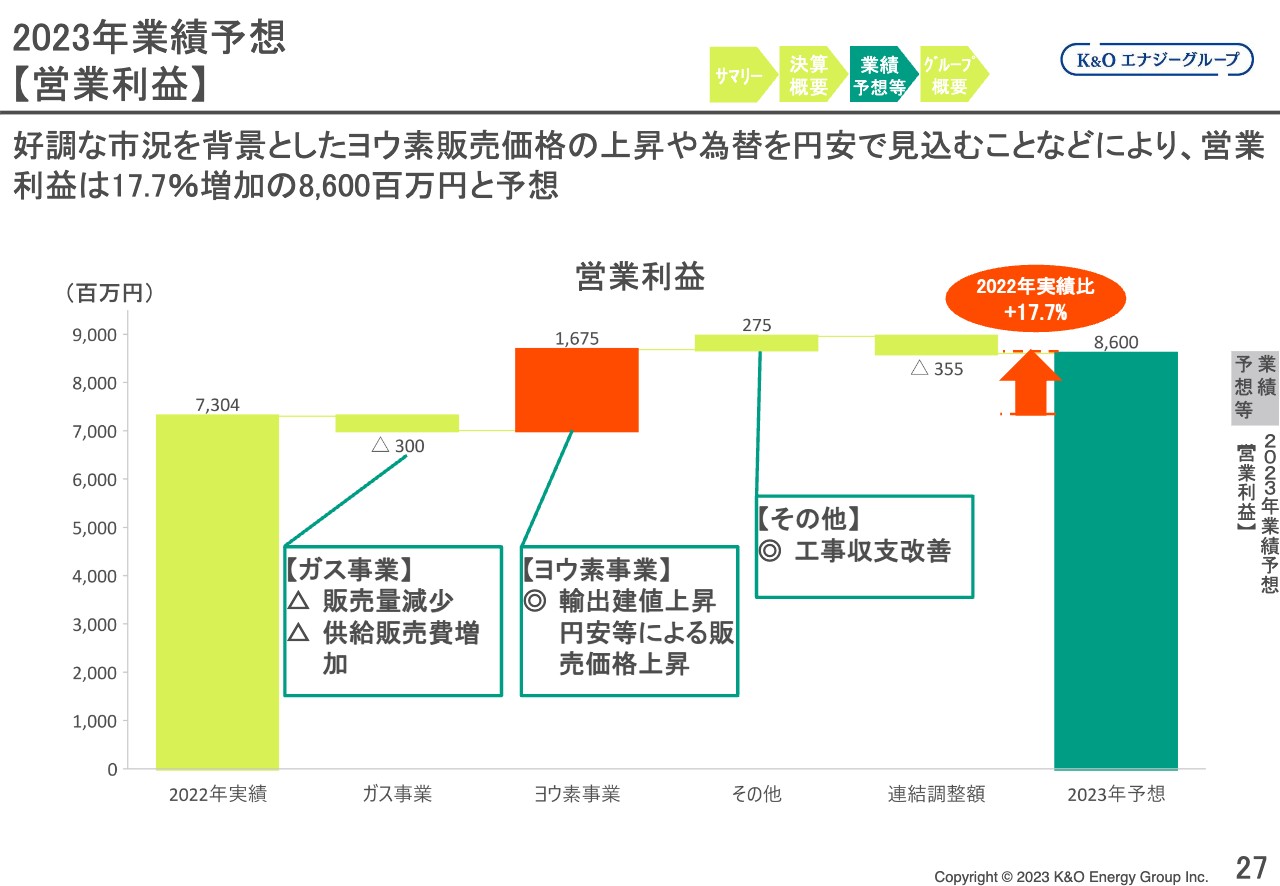

2023年業績予想【営業利益】

営業利益は、前年の73億円から当期は86億円と17.7パーセントほど増加する見込みです。そのうち、ガス事業については販売量の減少と、都市ガス事業における供給販売費の増加を見込んでいることから、3億円の減益となる予想です。

ヨウ素事業は輸出建値の上昇、円安による販売価格の上昇から16億円強の大幅な増益を見込んでいます。その他のセグメントについては、前期より工事収支の改善が見られ、2億7,500万円ほどの増益を見込んでいます。

また、連結調整額は一般管理費の増加を見込んでいること等から3億5,500万円利益が減少する見込みです。全体では、主にヨウ素事業の利益の増加により17.7パーセントの増加を見込んでいます。

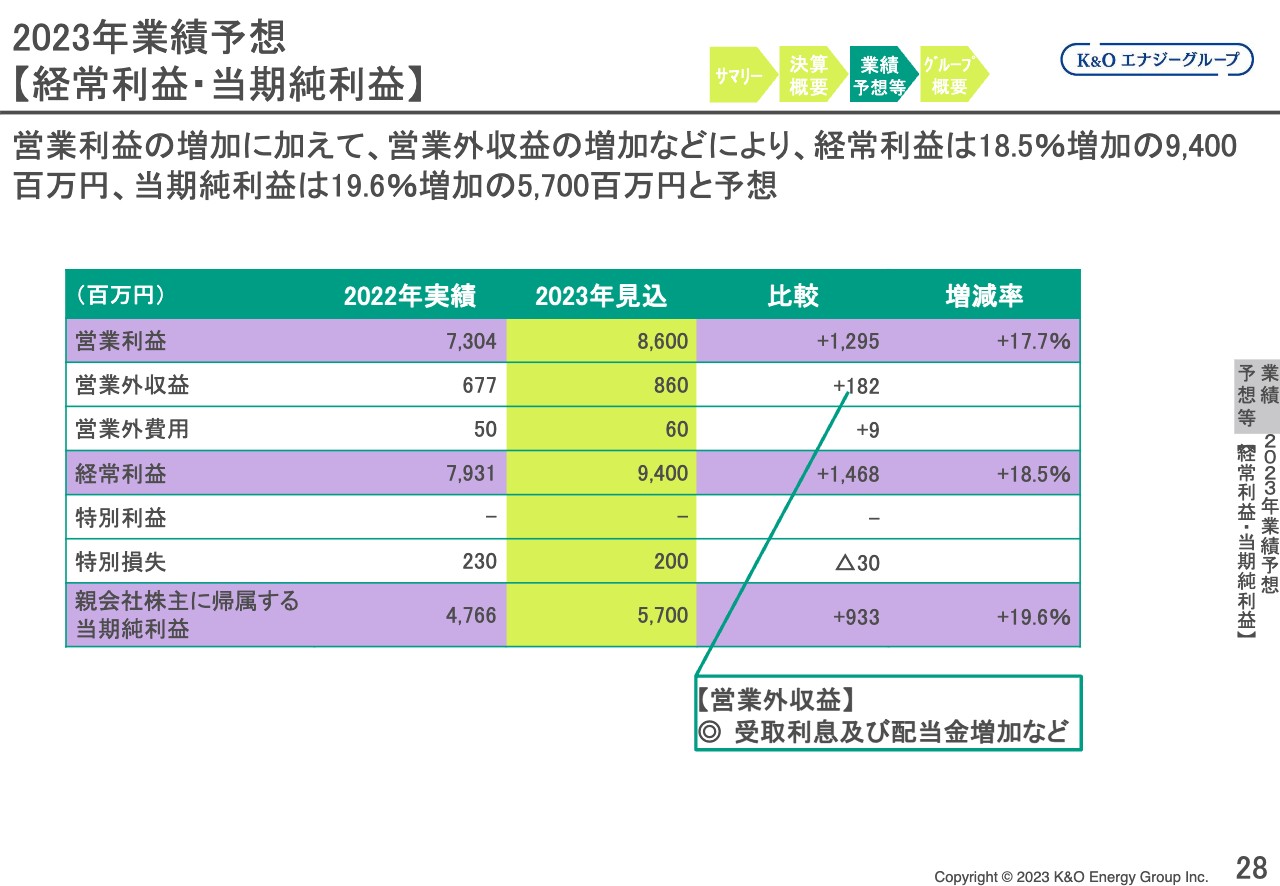

2023年業績予想【経常利益・当期純利益】

経常利益は、営業利益の増加に加え、受取利息・受取配当金などの営業外収益が増加することから、前期比18.5パーセント増の94億円を見込んでいます。最終利益となる親会社株主に帰属する当期純利益は、経常利益の増加等により19.6パーセント増の57億円となる見込みです。

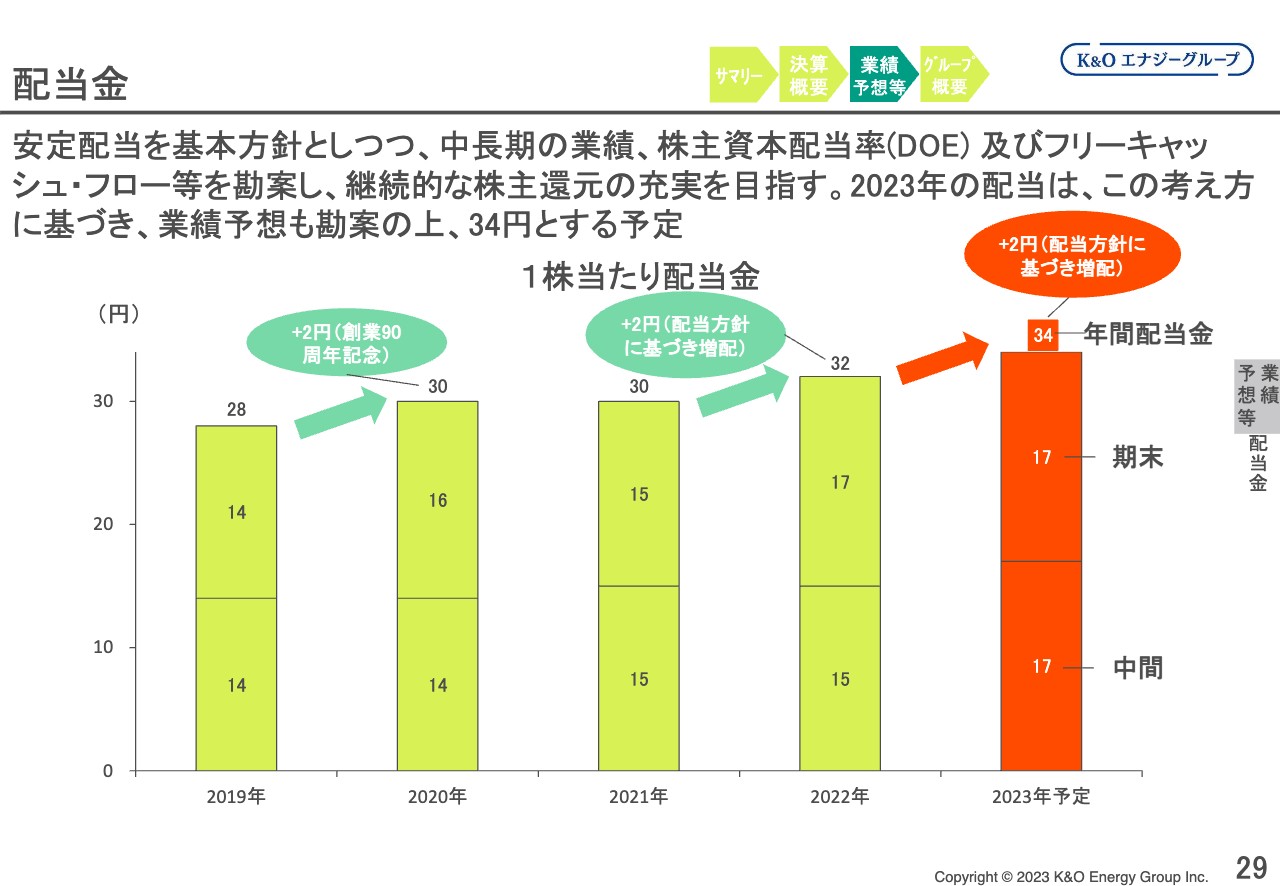

配当金

今期は、2022年の32円から2円増配となる34円を見込んでいます。こちらは安定配当を基本方針としつつ、中長期の業績、株主資本配当率およびフリーキャッシュ・フローの状況等を勘案し、継続的な株主還元の充実を目指すといった方針によるものです。

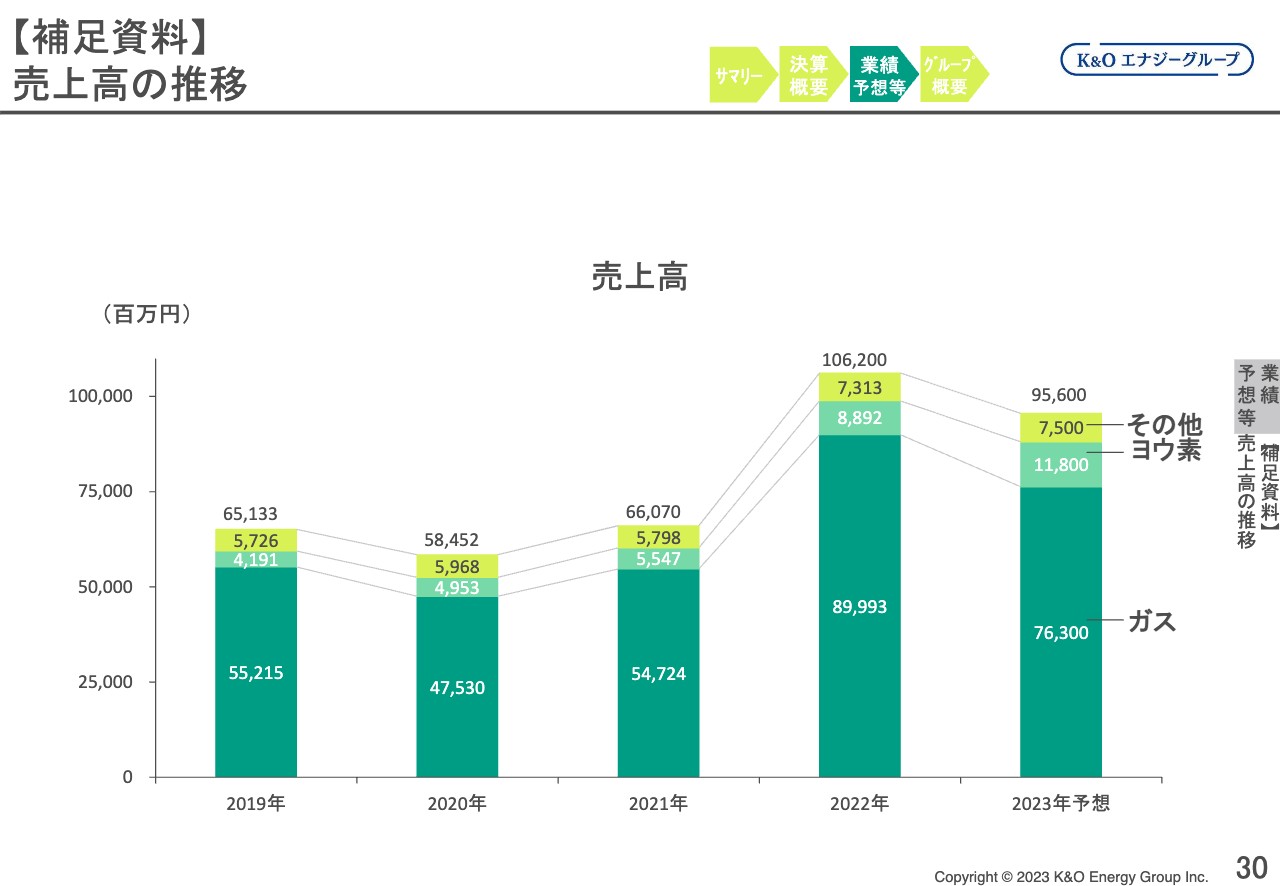

【補足資料】売上高の推移

スライドでは補足資料として、直近5年の売上高の推移を示しています。2021年から2022年にかけて大きく売上高が増えているのは、ガス、ヨウ素ともに販売価格が大きく上昇したことが要因です。逆に2022年から2023年にかけて大きく減少しているのは、すでにお伝えしたとおり、ガスの販売量減少と販売価格低下を予想していることが主な要因となっています。

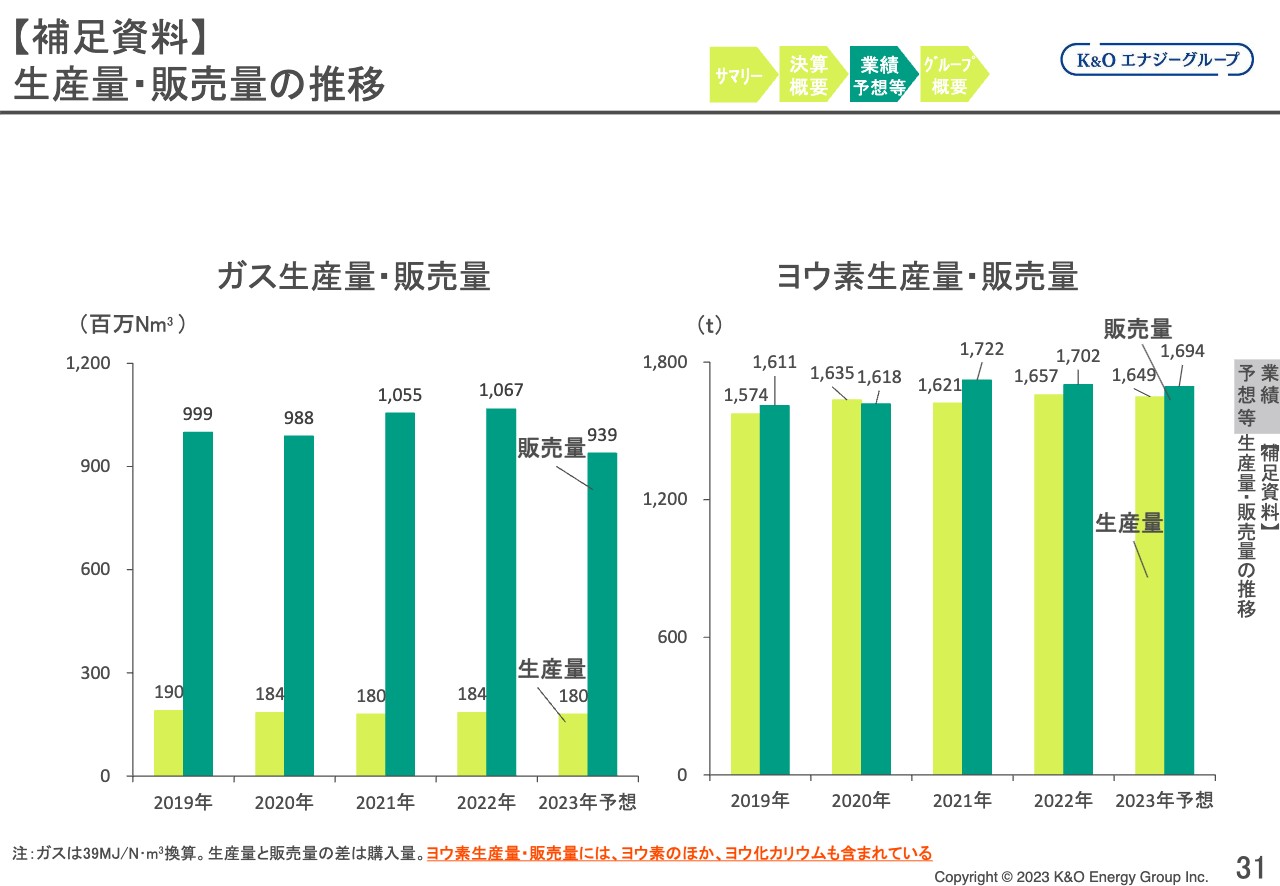

【補足資料】生産量・販売量の推移

スライド左側のグラフはガスの生産量・販売量の推移を示しています。ガスの販売量は年ごとに大きく増減していますが、生産量はだいたい1億8,000万立方メートルから1億9,000万立方メートルの間で推移しています。

スライド右側のグラフはヨウ素の生産量・販売量を示しています。ご覧のとおり、直近5年はおおよそ年間1,700トン前後で推移しています。

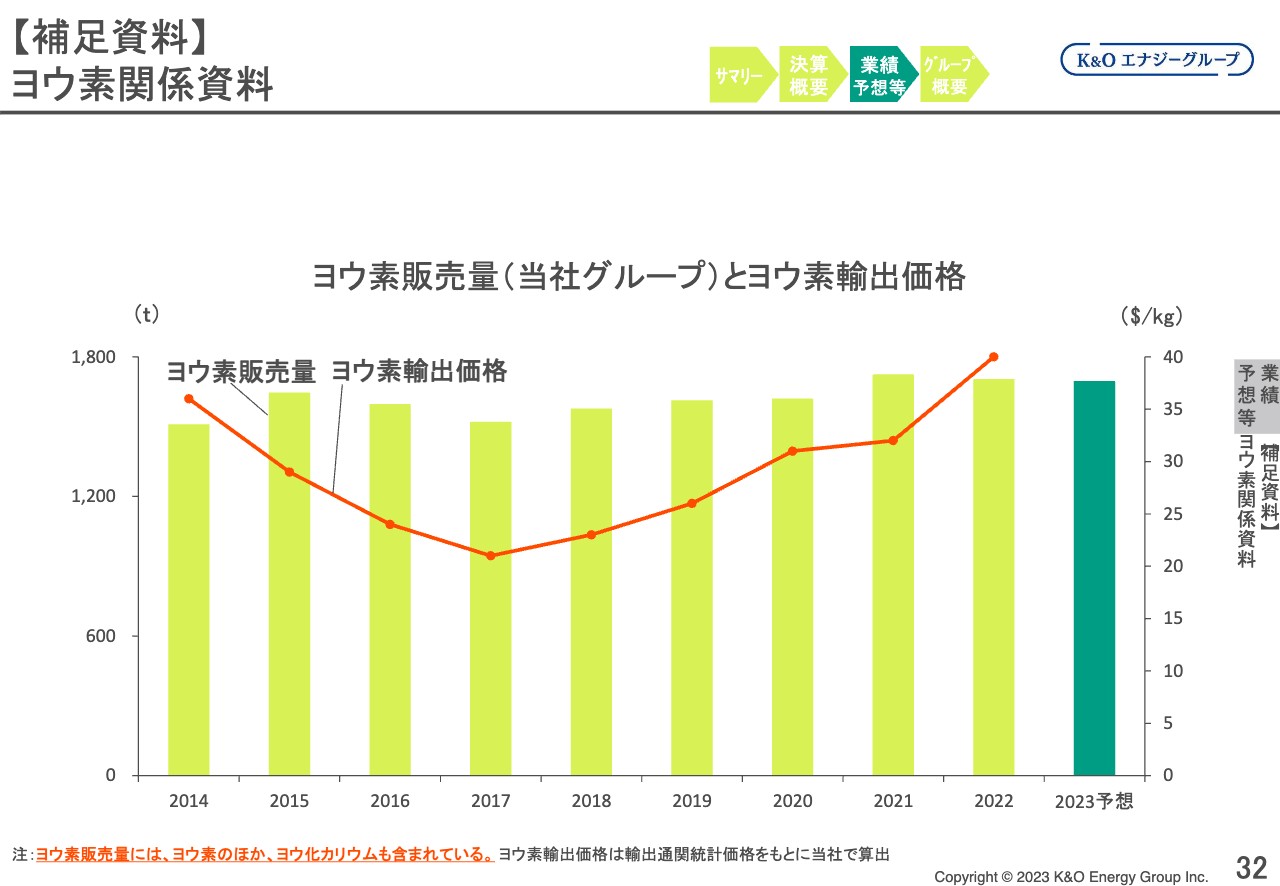

【補足資料】ヨウ素関係資料

スライドのグラフは、当社グループのヨウ素の販売量と輸出価格の推移を示しています。なお、ヨウ素の輸出価格については、当社の輸出価格ではなく、輸出通関統計価格をもとに算出したものです。

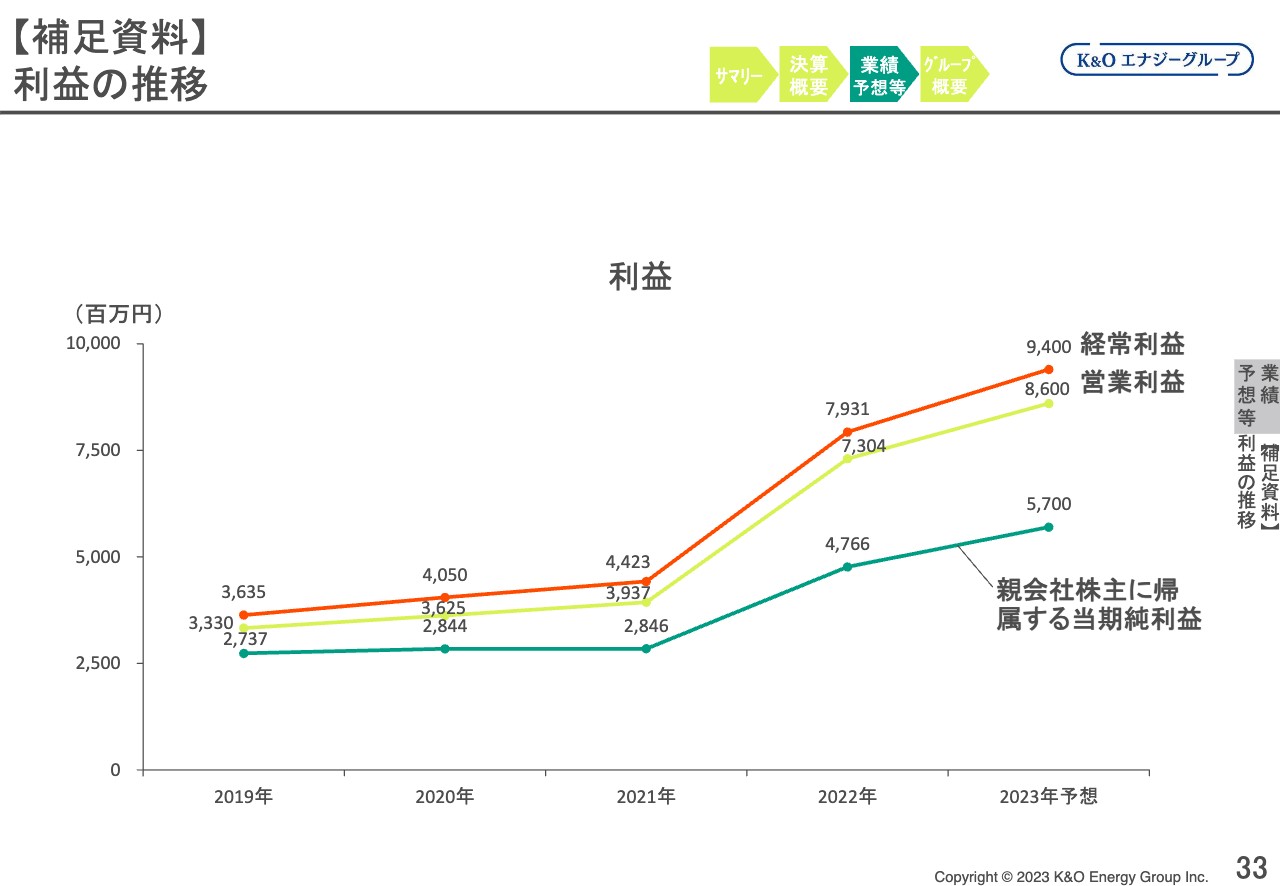

【補足資料】利益の推移

2022年実績、2023年予想ともに、主にヨウ素の販売価格が大きく上昇したことから、各利益についても増加しています。

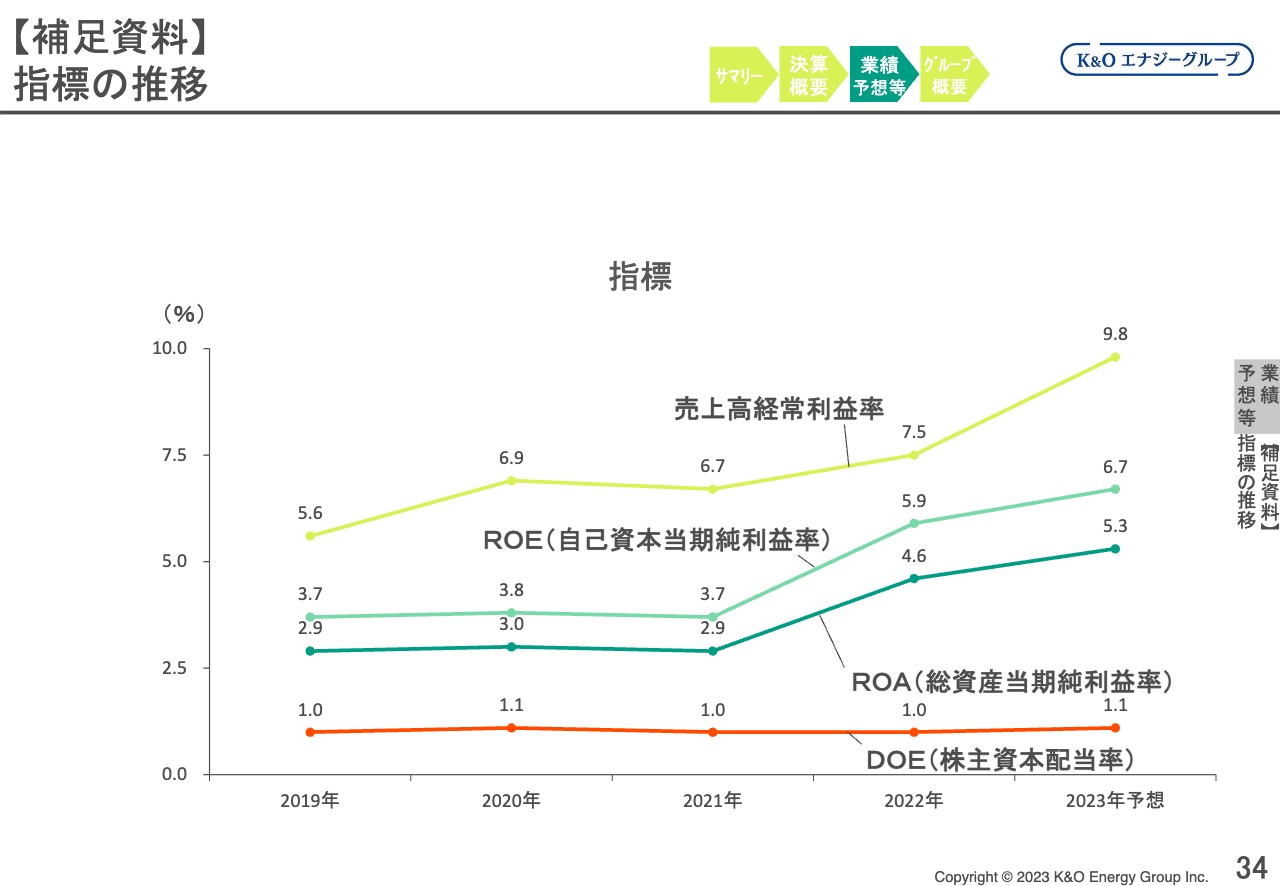

【補足資料】指標の推移

売上高経常利益率、自己資本当期純利益率、総資産当期純利益率ともに、ヨウ素事業のセグメント利益の増加に伴い、それぞれ上昇しています。株主資本配当率については、スライドに記載のとおりです。

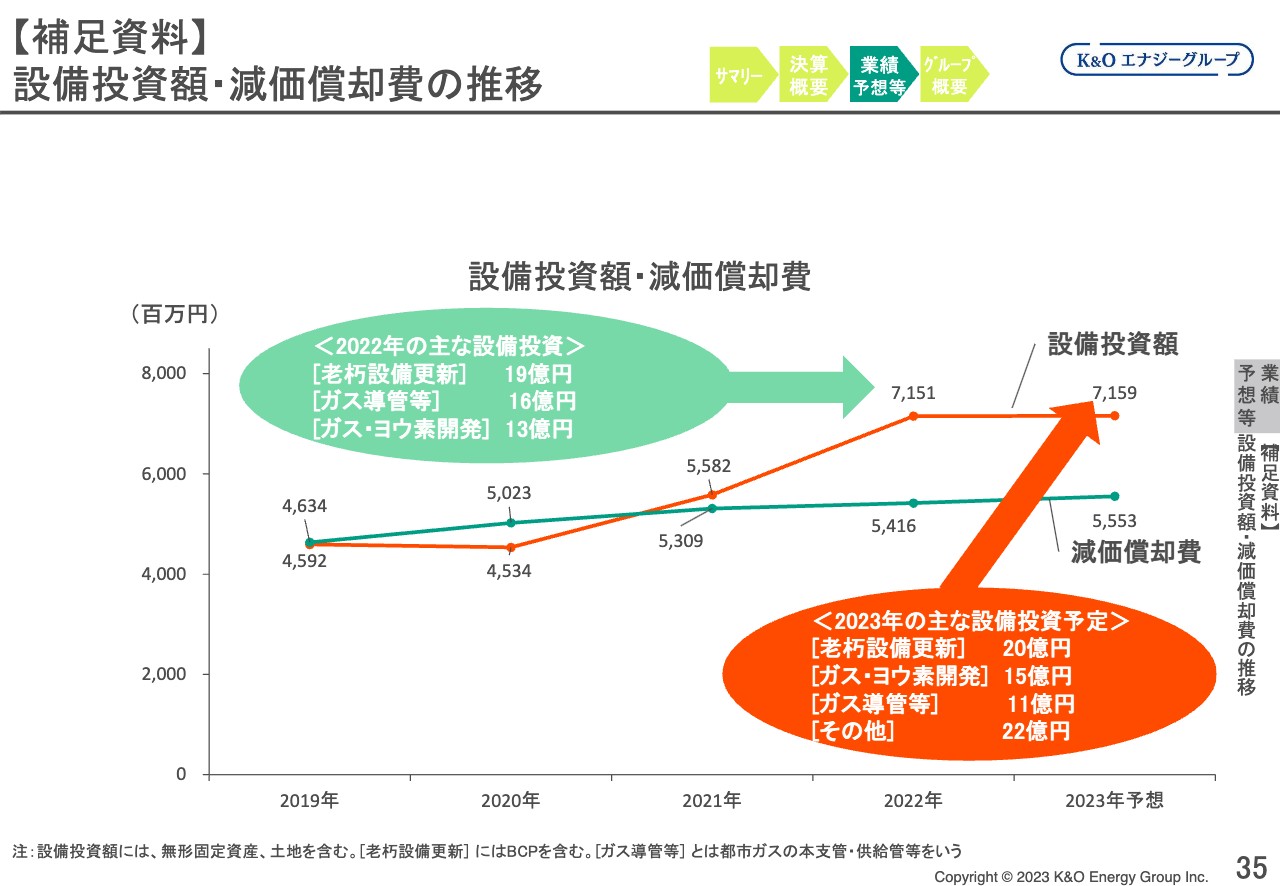

【補足資料】設備投資額・減価償却費の推移

2021年から2022年にかけては、ガス・ヨウ素開発やヨウ素の製造設備の増強、ガス導管の新規取得などを行ったため設備投資額は大きく増えています。2022年から2023年にかけても、ほぼ同じ金額での設備投資を想定しています。

2023年12月期第2四半期決算と年間の収支見込みのご説明は以上です。スライド37ページ以降には、参考資料としてグループの概要を掲載していますので、後ほどご覧いただければと思います。ご清聴ありがとうございました。

質疑応答:資本コストを意識した経営の実現について

司会者:「東証は上場企業に対し、資本コストを意識した経営の実現に向けた対応を求めていますが、御社の具体的な対策などをお聞かせください」というご質問です。

八代:東証からの要請については、現在、取締役会で議論を行っている最中です。現時点ではまだ結論は出ていませんので、継続して議論を行い、公表できる段階になったら公表したいと考えています。

質疑応答:下期以降のヨウ素価格の動向について

質問者:下期以降のヨウ素の価格、市況をどう見ていますか? 今回、上方修正しましたが、ヨウ素事業において販売量から割り算した単価が、上期よりも下期のほうが若干低下するように見受けられました。

もうすでにヨウ素市況はピークアウトすると考えているのでしょうか? 為替の前提次第ですが、足元の為替レートだと、円ベースではむしろ下期のほうが高くなってもよいのではないかと思います。下期以降のヨウ素価格の動向について、どのように織り込んでいるのか、どのように見ているのか、理由も含めて教えてください。

八代:2023年のヨウ素価格は、上期に比べて下期は若干低下すると見込んでいます。ただし、大きく低下するわけではなく、上期が若干高かったため、相対的に見ると低くなるような見込みです。

また、価格の見通しについては、海外では依然として引き合いが強い状況ですので、少なくとも下期については、海外の供給元の増産状況など何か大きな変化がない限り、そう大きく価格は下がらないと想定しています。

質問者:輸出環境は非常に良いとのことですので、上期から下期にかけて若干低下するというのは、現時点で見えている範囲で保守的に設定したという理解でよろしいでしょうか?

八代:上期は為替が円安方向で価格が高めに動いていたこともあり、保守的な予想と考えていただいて構わないかと思います。

質問者:年間135円の前提ですものね。

八代:おっしゃるとおり年間では135円なのですが、下期だけだと134円ですので、上期よりは若干円高で見込んでいるのも影響していると思います。

質疑応答:チリの増産について

質問者:チリの増産が見えにくい状況ですが、この状況はしばらく続くとお考えですか? それとも、いずれまた下がってしまうとお考えですか?

八代:そのあたりは非常に難しく、チリがいつ増産を始めるのかが大きいと思います。海外での用途は引き続き、レントゲンやCT用、いわゆる造影剤としての需要が非常に強いため、あとは供給側がどこで、どのようなタイミングで、どれだけの量を生産するのかが、影響としては一番大きくなると見ています。

質疑応答:来期の見通しと設備投資の内訳について

質問者:今期は減収増益となりましたが、来期の方向性としては増収増益に持っていくお考えでしょうか? 市況や為替の問題があるとは思うのですが、そのあたりの見通しを教えてください。

また、ガス・ヨウ素開発に前期、今期と比較的大きな設備投資額を投じていますが、この開発、設備投資とは具体的にどのようなものなのでしょうか?

八代:2024年の見通しについては、今のところ公式にお話しできるような数字を持ち合わせていません。先ほどご説明したとおり、売上高はLNG-CIF価格に大きく左右されますし、卸電力の価格によって発電需要が増減します。このように非常に不確定な要因があるため、現在はまだお話しできるような段階にはないと考えています。

また、ガス・ヨウ素開発の設備投資では、主にガスを採取するための井戸を作っています。ガスを採掘する時に副産物として一緒に採れる「かん水」からヨウ素を精製するため、ガス・ヨウ素開発と呼んでいますが、内容としてはガスを生産するための井戸に対する設備投資です。

スポンサードリンク