関連記事

GLM、売上総利益以下の通期業績予想を上方修正 経常利益は前年比+216.2%と大幅増を達成

2022年12月期第3四半期決算説明

金大仲氏:株式会社グローバル・リンク・マネジメント代表取締役の金大仲でございます。2022年12月期第3四半期決算についてご報告させていただきます。よろしくお願いいたします。

Mission/Vision/Value

スライドはグローバル・リンク・マネジメントのミッション・ビジョン・バリューになります。ミッションとして「不動産を通じて豊かな社会を実現する」を掲げております。不動産事業を通して、環境問題や社会課題に積極的に取り組み、お客さまや従業員、ステークホルダーとなるすべてのみなさまの豊かさに貢献し、不動産業界のリーディングカンパニーを目指しております。

GLM VISION 2030 長期構想・方針

長期構想である「GLM VISION2030」では、「不動産×環境×DX」により、全国No.1のサステナブルな不動産開発・運用企業を目指してまいります。

2022年12月期第3四半期決算 (累計) ハイライト

決算ハイライトについてご説明します。スライドは、前年同期との比較になります。売上高、経常利益、販売戸数ともに過去最高を更新いたしました。売上高は266億3,000万円、前年同期比30.5パーセント増、進捗率76.1パーセントとなっています。また、経常利益は20億6,900万円、前年同期比216.2パーセント増、進捗率94.1パーセントと、大幅な増収増益となっており、通期計画に対して順調に進捗しております。

通期予想について、今回の決算にて上方修正を実施させていただき、営業利益は23億円から25億円の8.7パーセント増、経常利益は20億円から22億円の10パーセント増、当期純利益は13億円から14億円の7.7パーセント増へ修正させていただきました。

主力事業である不動産ソリューション事業において、当社の成長戦略である1棟バルク販売「まとめて販売」ならびに安定した供給体制を整えることで、商品付加価値が向上したこと、国内外の機関投資家による旺盛な需要を背景に販売価格の引き上げを進めました。

また、利益面におきましては、販売価格の引き上げに伴う売上総利益の増加に加え、全社的な生産性の向上や経費抑制などの収益改善施策の効果により、売上総利益、営業利益、経常利益、親会社株主に帰属する当期純利益ともに前回予想を上回る見通しです。

売上高については据え置きとさせていただいております。こちらは1棟バルク販売の推進による付加価値向上により、物件の販売価格が上昇した一方で、竣工遅れや、戦略上、竣工後すぐに販売せずにリーシングを行い、さらなる付加価値をつけてから販売するという計画がある関係で、期初販売計画から47戸減少し(翌期へ販売繰越)、結果としては据え置きとさせていただきました。

中期経営計画で掲げている環境対応比率におきまして、2023年12月期、2024年12月期の合計は中期経営計画の計画値を超過しております。また、本日22棟、992戸の一括売却契約を完了しました。そのため、今期の1棟バルク販売計画はすべて契約済みとなります。

また、来期の1棟バルク販売計画960戸に対し1,006戸が売買契約済みとなり、計画超過の見込みとなっております。

配当につきましては、利益予想の増額、非レジデンス投資動向にもとづき配当を17.5円増配し、52.5円へと修正させていただきました。以上がハイライトのご説明になります。

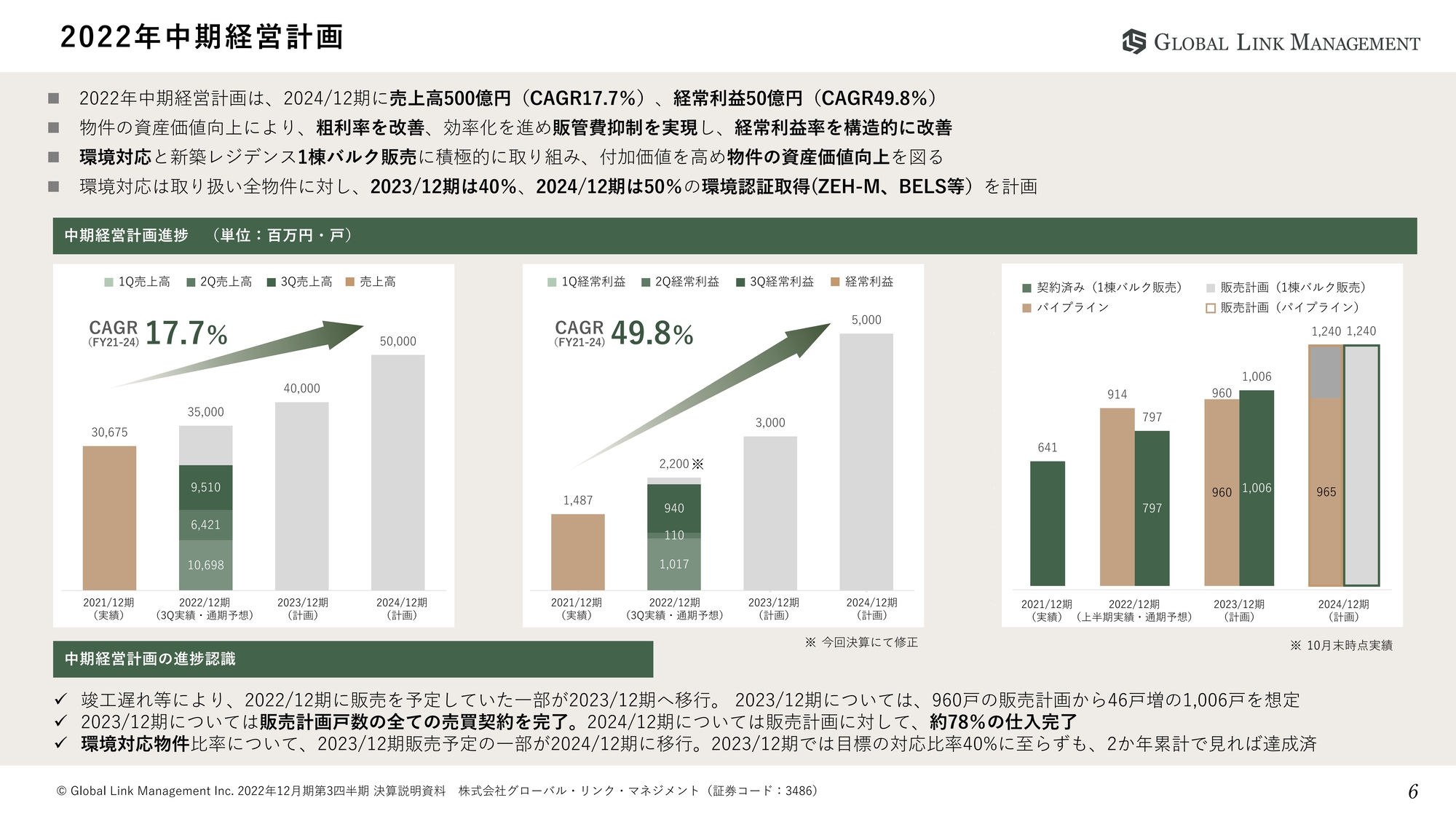

2022年中期経営計画

次に中期経営計画の進捗についてです。2022年中期経営計画は、2024年12月期に売上高が500億円(CAGR17.7パーセント)、経常利益が50億円(CAGR49.8パーセント)を計画しております。

売上高については1棟バルク販売を実施することにより、トップラインの大幅な成長を目指しております。今期においては第3四半期累計で、通期計画に対して約76.1パーセントと順調に進捗しております。

経常利益については、1棟バルク販売による高付加価値化により粗利率の改善及び販売の効率化が実現し、さらに販管費は抑制され、経常利益率は改善の傾向となっています。今後も粗利率の改善及び販売の効率化に努めてまいります。

スライド一番右側の棒グラフに記載のとおり、仕入れ・販売のパイプラインにおきましても順調に進捗し、販売においては2022年、2023年ともに1棟販売目標に対しすべて契約済みとなっております。

今後はさらに中期経営計画の達成に向け、パイプライン及び契約の積み上げを行ってまいります。

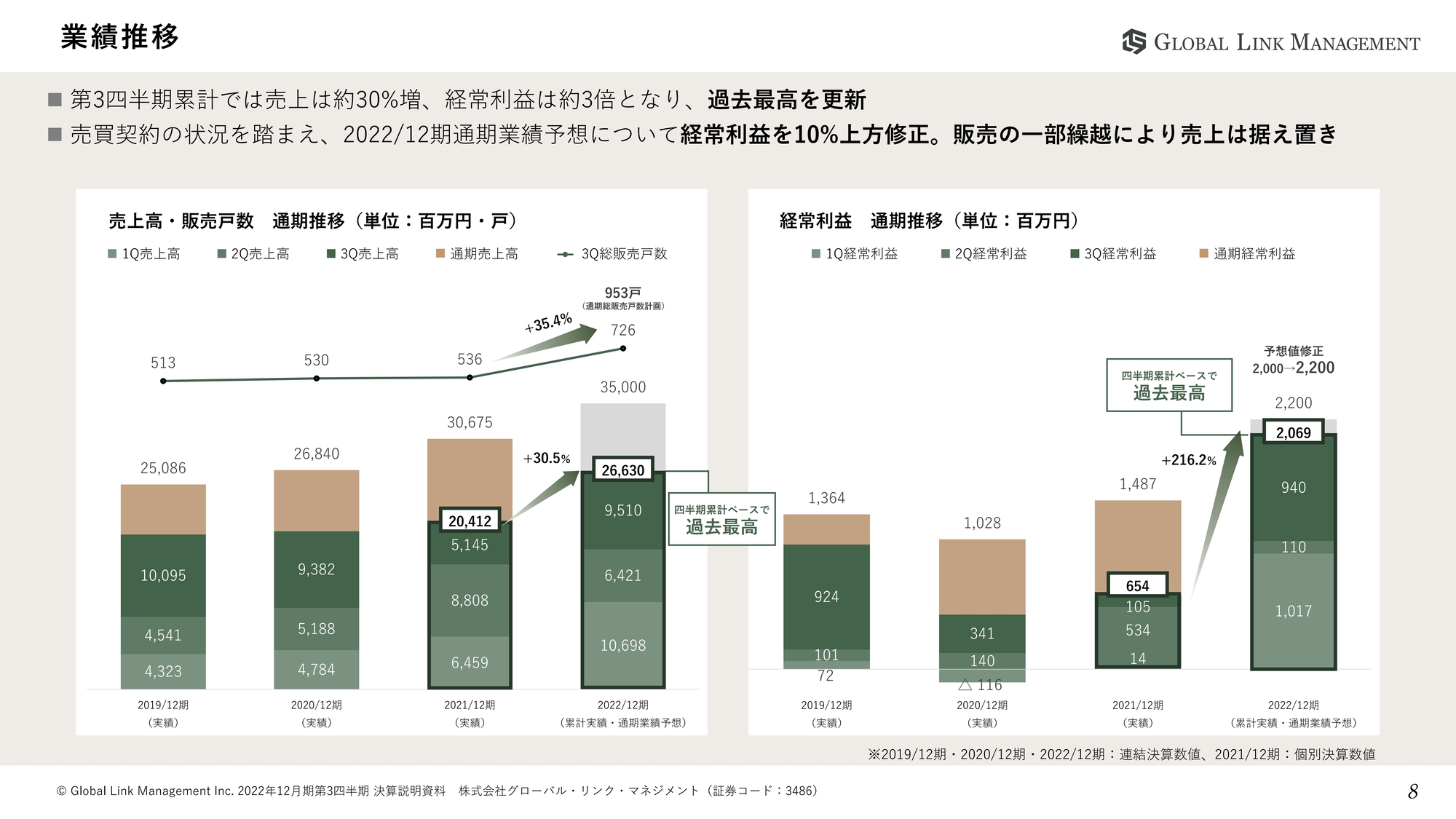

業績推移

業績推移についてです。決算ハイライトでご説明したとおり、第3四半期累計で、売上高は前年同期比約30パーセント増、経常利益は約3倍となり、過去最高を更新いたしました。売買契約の状況を踏まえ、2022年12月期通期業績予想では、経常利益を10パーセント上方修正し22億円としております。

売上高については販売の一部繰越により据え置きとさせていただきました。下半期に販売予定の物件についてもすべて契約済となっているため、計画に対して順調に推移しております。

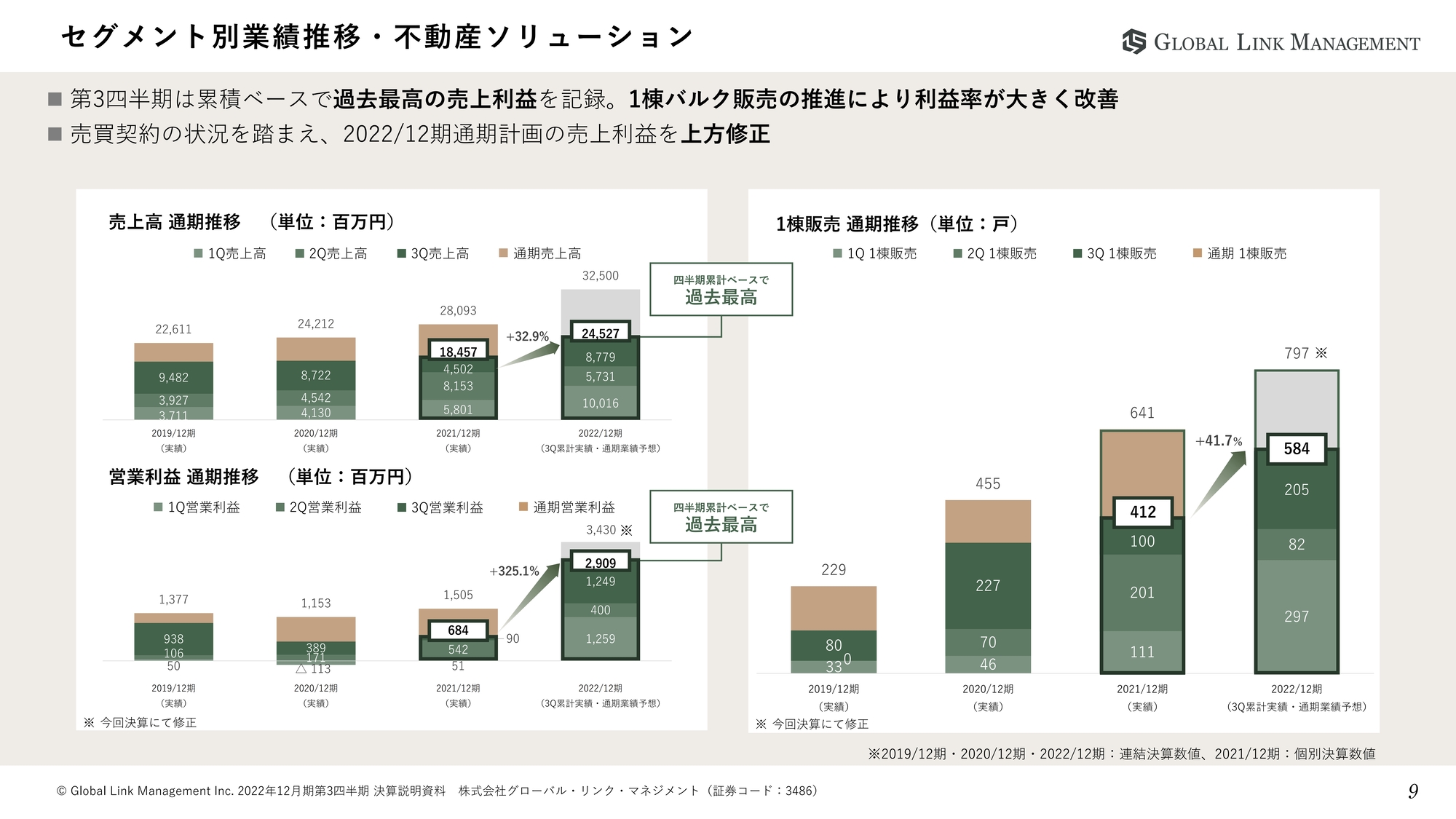

セグメント別業績推移・不動産ソリューション

不動産ソリューション事業の業績推移についてです。当社の主力事業であるこちらのセグメントは第2四半期に続いて、利益進捗が好調でございます。また、我々の成長戦略である1棟バルク販売が順調に進捗し、売上、利益に大きく寄与しております。

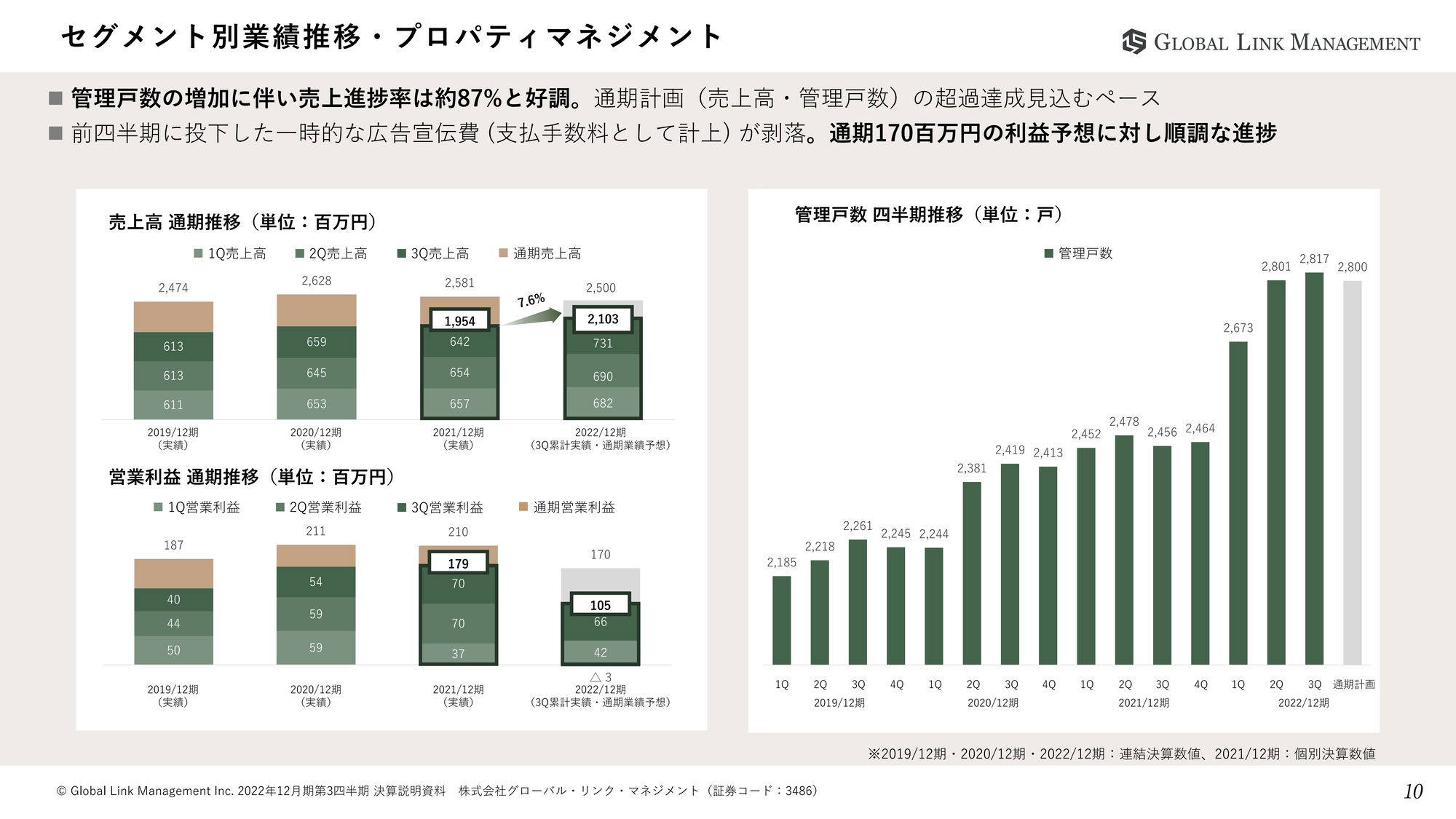

セグメント別業績推移・プロパティマネジメント

次に、プロパティマネジメント事業の業績推移についてです。管理戸数の増加に伴い売上高は前年同期比7.6パーセントと伸長いたしました。売上進捗率は約87パーセントと、好調な進捗となっております。

しかしながら、利益については管理戸数の急激な増加に対応するため、体制強化に伴う人員増に加え、広告費などの費用が第2四半期に発生いたしました。その結果、前年同期比で減少しております。下期については広告等の費用は使用しない予定となっております。

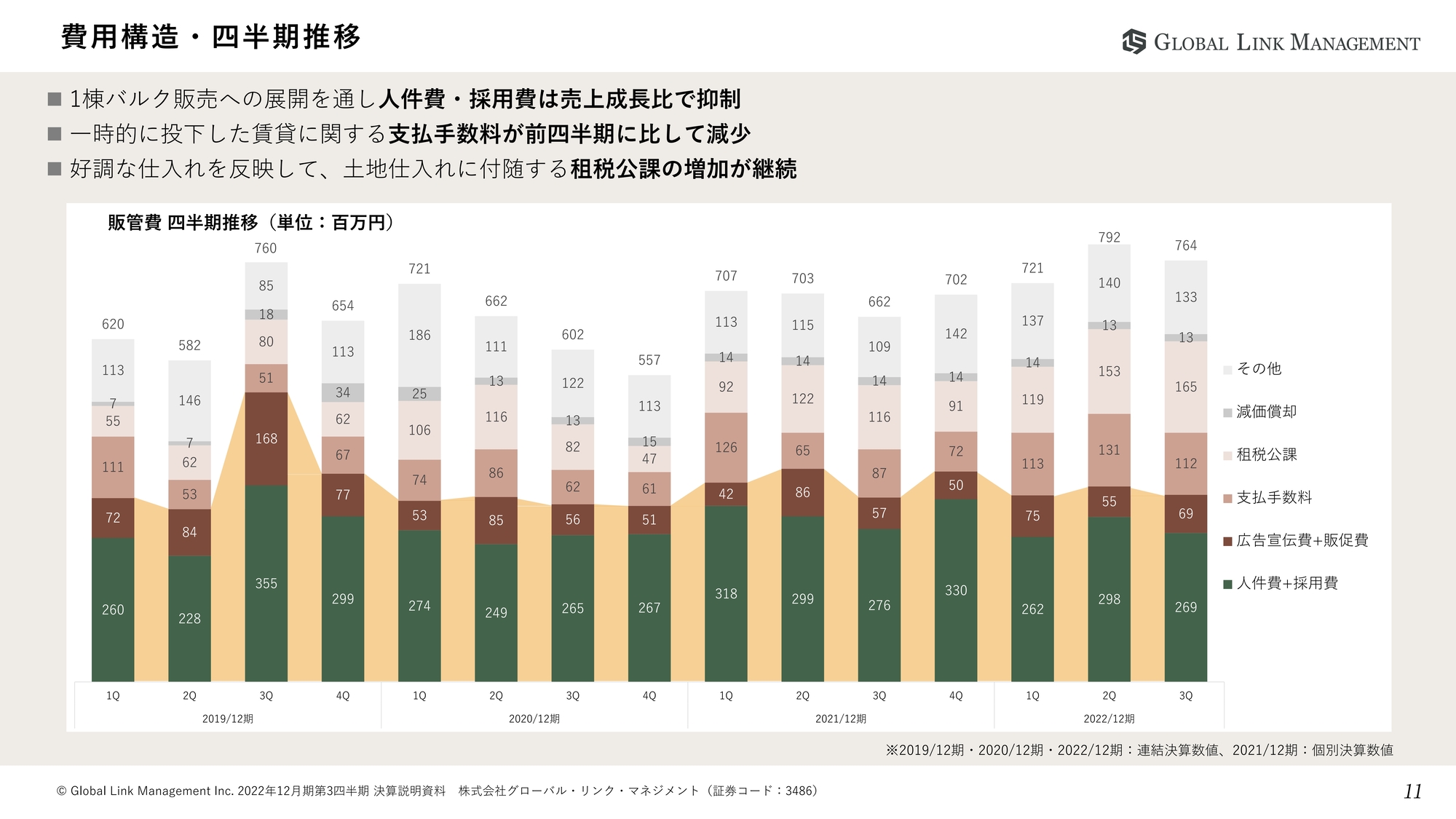

費用構造・四半期推移

費用構造についてです。1棟バルク販売への展開を通し、人件費・採用費は売上成長比で抑制されています。支払手数料に関しては、第2四半期に一時的に投下した賃貸に関する手数料(AD)が減少したため、第2四半期比で減少しております。

土地仕入れに付随する租税公課の増加については、好調な仕入れを反映しておりますので、今後も継続する見込みとなっております。

第3四半期の取り組み・物件の資産価値向上「環境配慮型建築」

続きまして、第3四半期の取り組みについてご説明します。まず、環境配慮に対応した物件についてご説明させていただきます。ZEH・BELSの取り組みです。こちらは一次消費エネルギー削減ができる建築認証です。弊社は2022年2月に「ZEHデベロッパー」に登録認定されております。

政府としても、2030年までに新築される住宅については、こちらの基準をクリアすることを目標としており、第3四半期においては5棟目の環境認証取得物件となる、「アルテシモ石原一丁目」の環境認証(BELS 4つ星)を取得いたしました。

中期経営計画のKPIである環境対応比率に対しても、順調に物件の開発・仕入れを進めております。

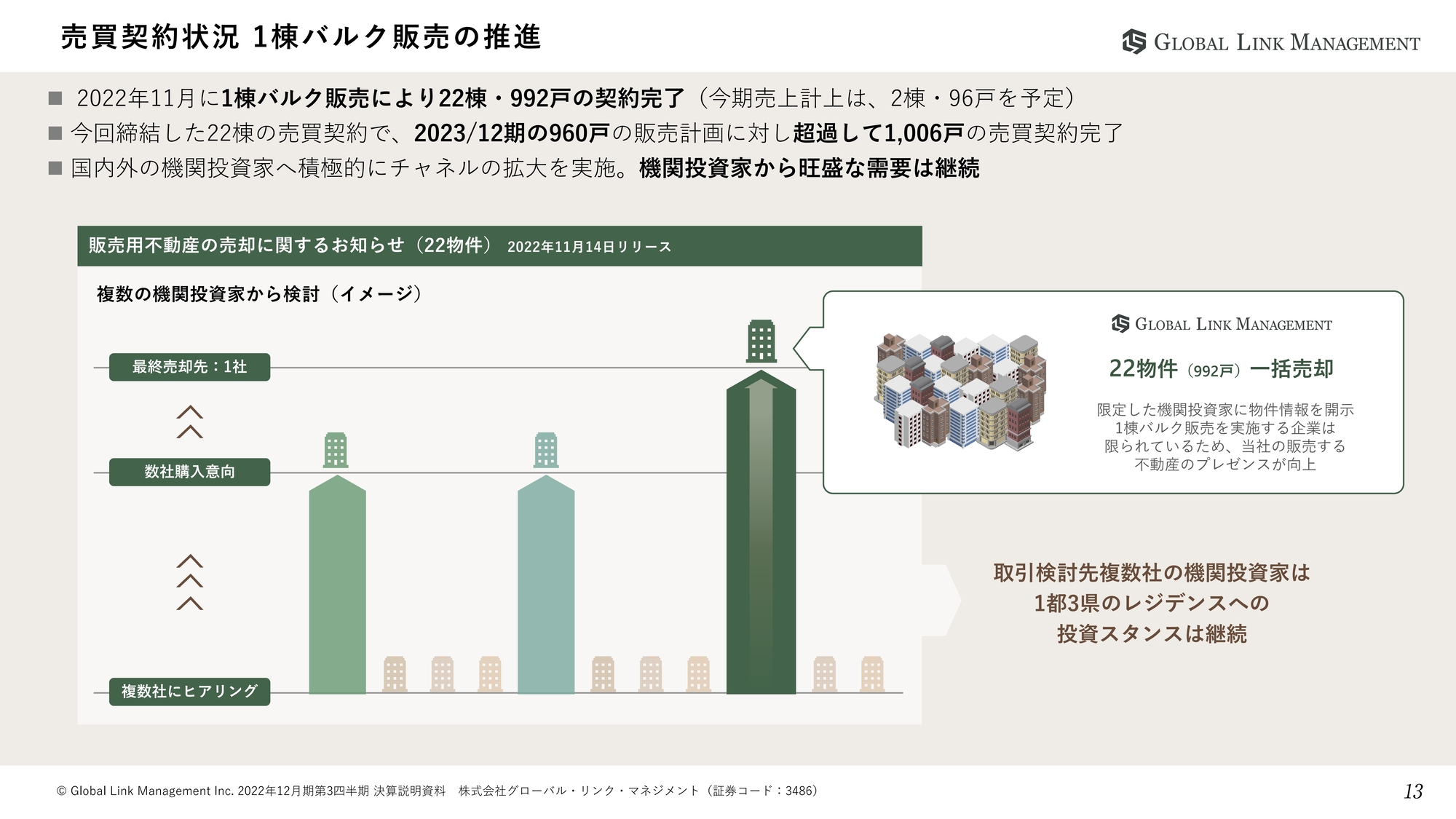

売買契約状況 1棟バルク販売の推進

1棟バルク販売による契約の状況について、ご説明させていただきます。 本日、1棟バルク販売により22棟・992戸の契約が完了いたしました。 今回締結した22棟の売買契約で、2023年12月期の960戸の販売計画に対し、超過して1,006戸の売買契約が完了しております。

契約した物件は竣工のタイミングで、リーシング状況等を考慮し、四半期ごとにまとめて引き渡し、決済を実施してまいります。

なお、機関投資家による日本の不動産に対する旺盛な需要は、現在のマーケット環境において継続し、まとめて多くの不動産を供給できる不動産会社のプレゼンスはさらに高まっております。引き続き1棟バルク販売を進め、販売の効率化・物件価値の向上・利益率の改善を図ります。

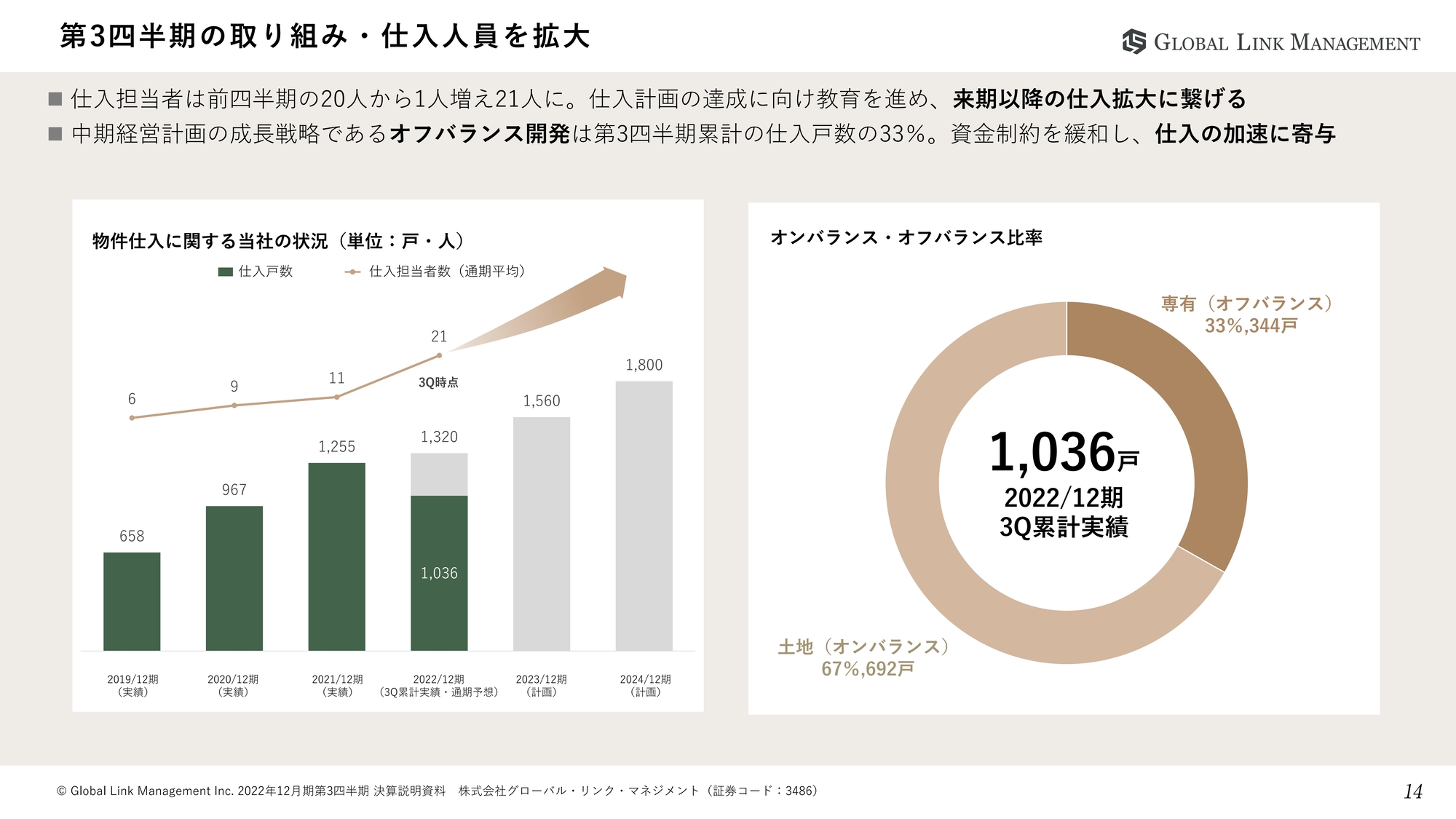

第3四半期の取り組み・仕入人員を拡大

次は、仕入れ人員の拡大についてです。中途社員の入社に伴い、仕入れ人数が1人増加し21名となりました。来期以降の仕入計画の達成に向けて教育を進めてまいります。

仕入状況 (新築レジデンスパイプライン)

契約・決済状況について、10月末時点のパイプラインをもとにご説明させていただきます。2022年12月期の販売として仕入れた914戸から、竣工遅れや販売戦略により一部(47戸)が2023年12月期に移行したため、2022年12月期の新築1棟販売計画は867戸となっております。

2022年についてはすべて契約が完了しておりますので、未決済の物件については第4四半期に決済を行います。

また、11月14日に開示させていただきましたが、1棟バルク販売により22棟・992戸の契約が完了したことにより、2023年12月期についてもすべて契約完了となりました。中期経営計画における販売計画戸数(960戸)に対し、売買契約済の戸数(1,006戸)と販売計画数を超過しております。

2024年12月期の早期仕入達成を目指し、引き続きパイプラインの積み上げを行ってまいります。

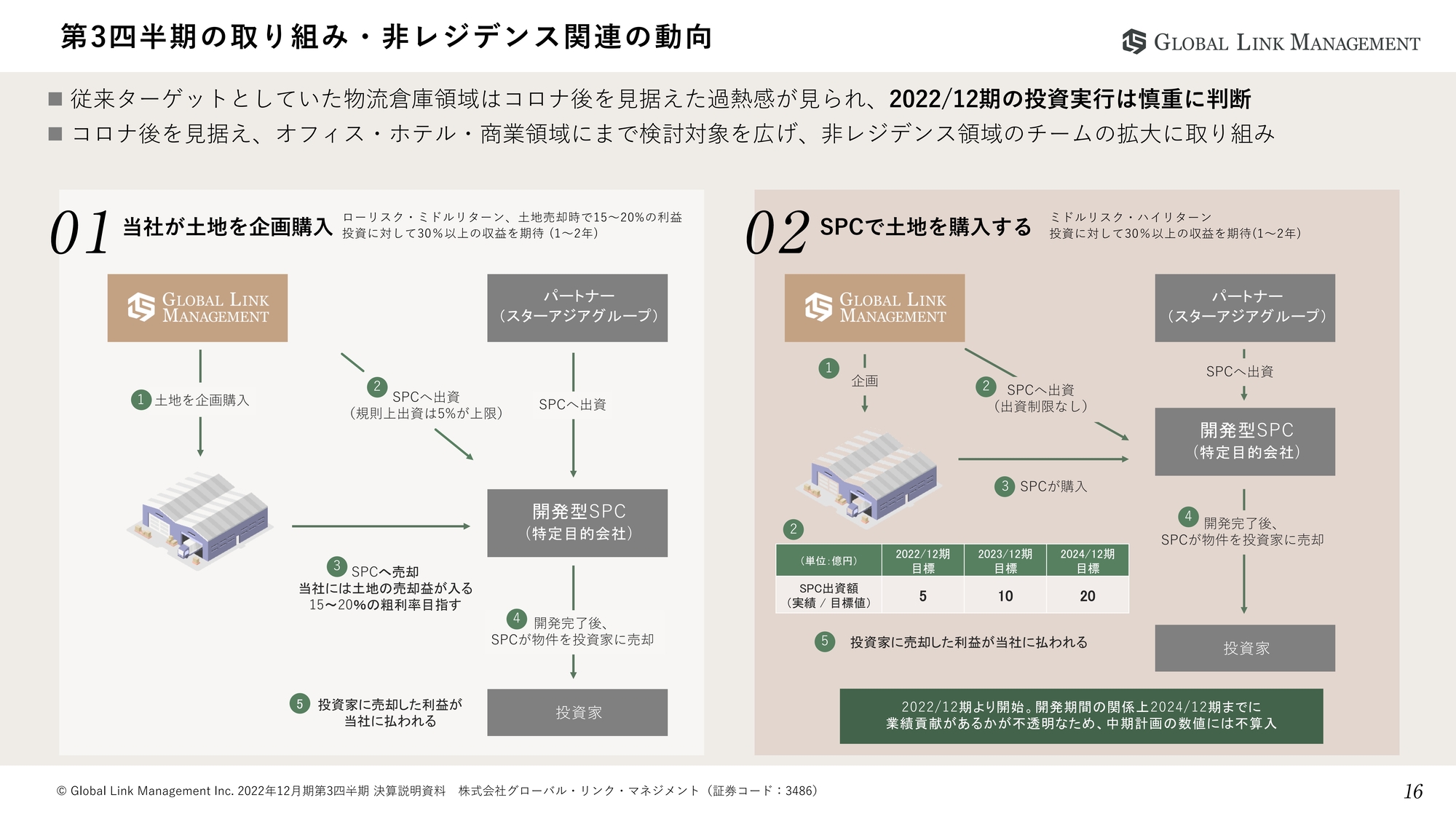

第3四半期の取り組み・非レジデンス関連の動向

非レジデンスについては第2四半期同様、更新はなく、来期に向けて引き続き案件の検討を進めております。

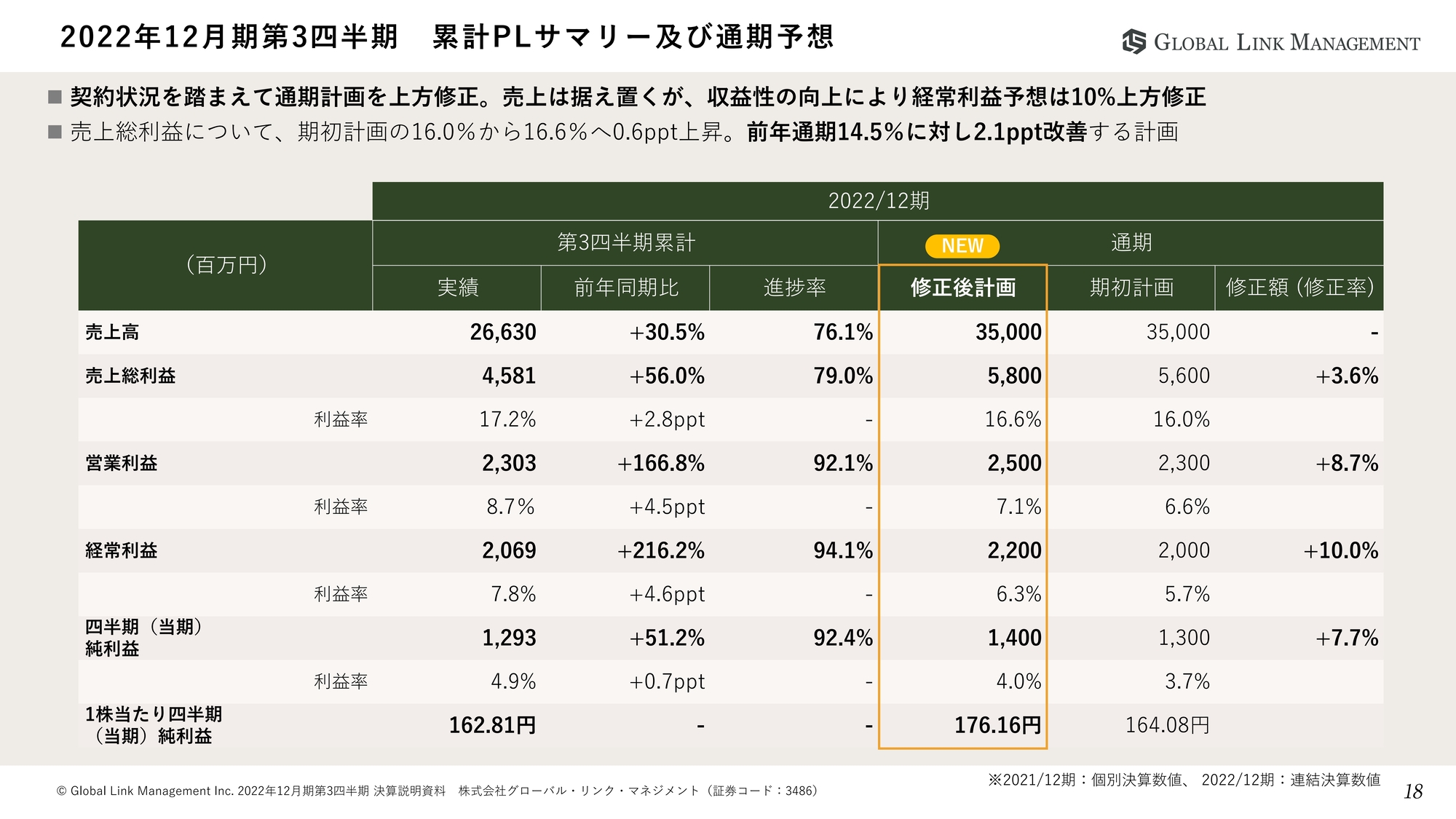

2022年12月期第3四半期 累計PLサマリー及び通期予想

今後の見通しについて、PLサマリーと通期予想をご説明します。今回、第3四半期時点の契約状況を踏まえ、通期計画を上方修正いたしました。

売上高については、ハイライトでお話ししたとおり、据え置きとさせていただきますが、利益面におきましては、販売価格の引き上げに伴う売上総利益の増加に加え、全社的な生産性の向上や経費抑制などの収益改善施策の効果により、売上総利益、営業利益、経常利益、親会社株主に帰属する当期純利益ともに、前回予想を上回る見通しです。

売上総利益率は、前年通期の14.5パーセントに対し、2.1ポイント改善する計画となっております。また、収益性の向上により、経常利益予想は10パーセント上方修正し、期初計画の20億円から22億円へ修正させていただきました。修正後の通期計画に対し、全体を通して順調な進捗となっております。

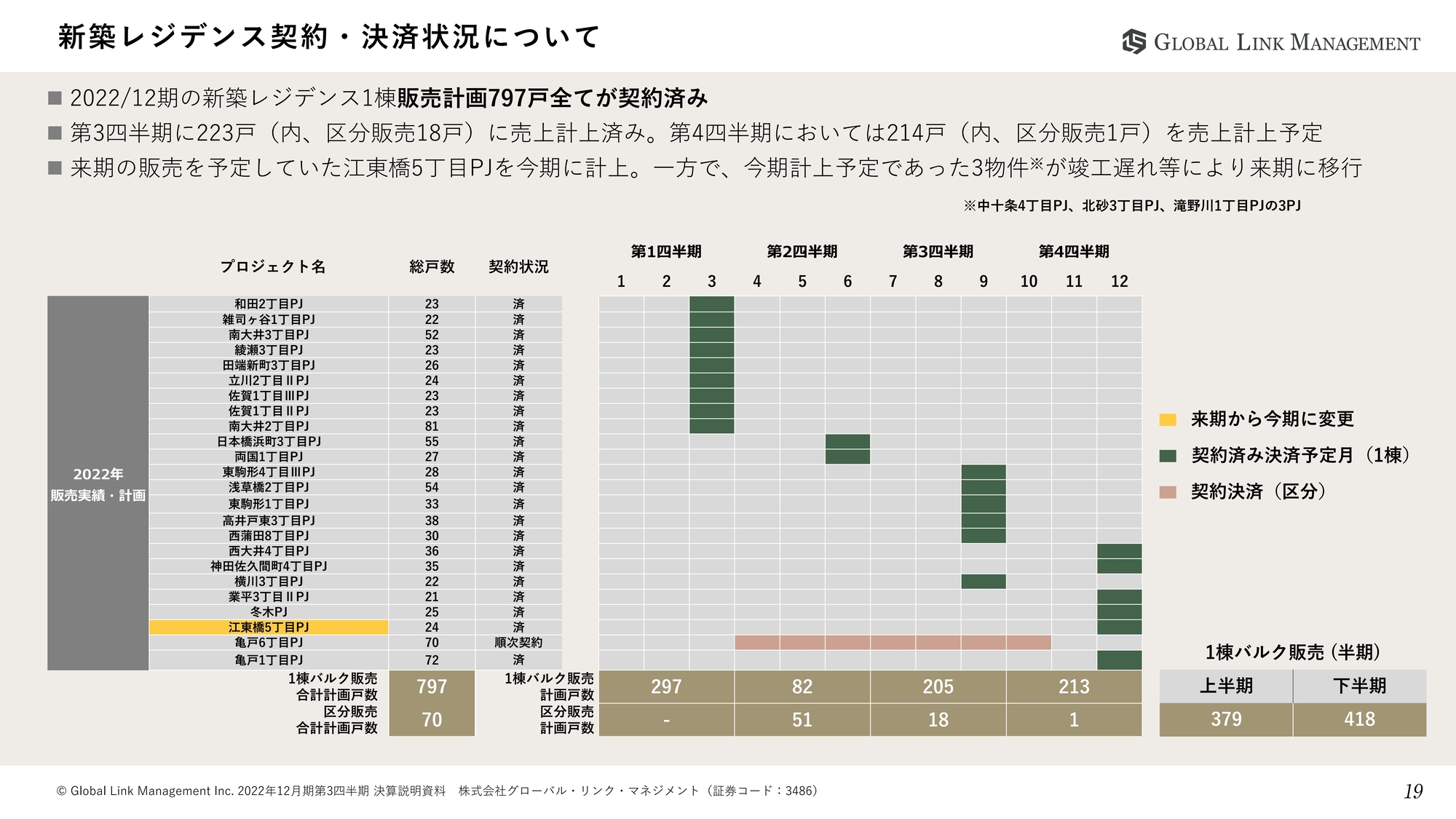

新築レジデンス契約・決済状況について

契約・決済状況についてです。2022年12月期の新築レジデンス1棟販売計画797戸のうち、第3四半期にて205戸の決済をいたしました。また、第3四半期にて新築レジデンス1棟販売計画797戸は、すべてが契約済みとなりました。

区分で販売している「亀戸6丁目プロジェクト(70戸)」は、4月より販売活動を開始し、第3四半期累計にて69戸の決済が完了し、順調に進捗しております。

また、一部物件の入繰りが発生したため、今期計上予定であった3物件は来期に移行し、来期の販売を予定していた「江東橋5丁目プロジェクト」を今期に計上しております。

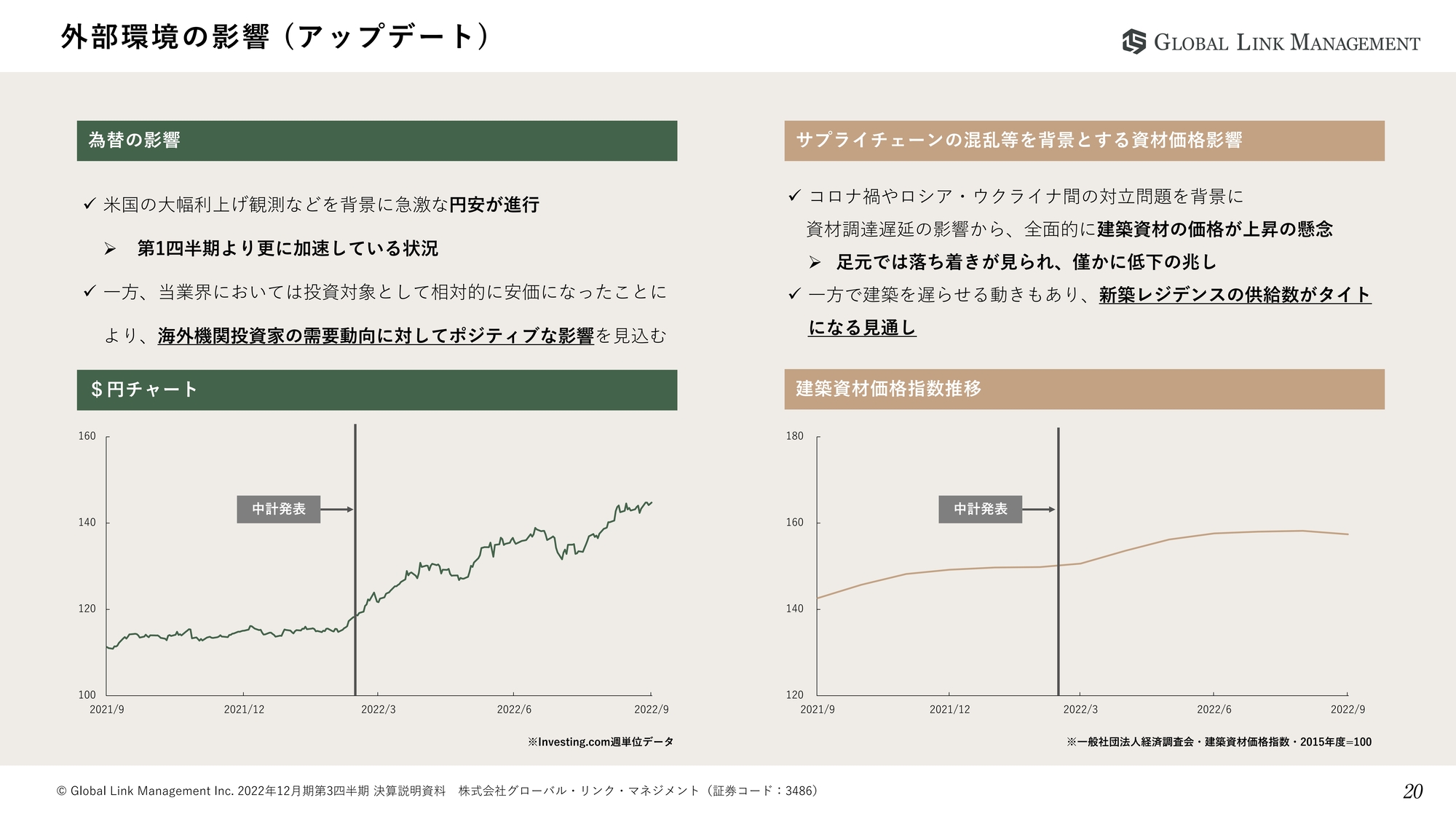

外部環境の影響 (アップデート)

外部環境の影響について、2つご説明させていただきます。1つ目は為替の影響です。米国の大幅利上げ観測などを背景に円安が継続しておりますが、当業界においては投資対象として相対的に安価になったことにより、海外機関投資家の需要動向に対してポジティブな影響を見込んでおります。

2つ目はサプライチェーンの影響についてです。コロナ禍や、ロシア・ウクライナ間の対立問題を背景とする資材調達遅延の影響から、全面的に建築資材の価格が上昇する懸念がございましたが、足元では落ち着きが見られています。

一方で、建築遅延などにより、新築レジデンスの供給が需要に対してタイトになった場合においては、弊社のプレゼンスが上昇するといった、ポジティブな側面もございます。

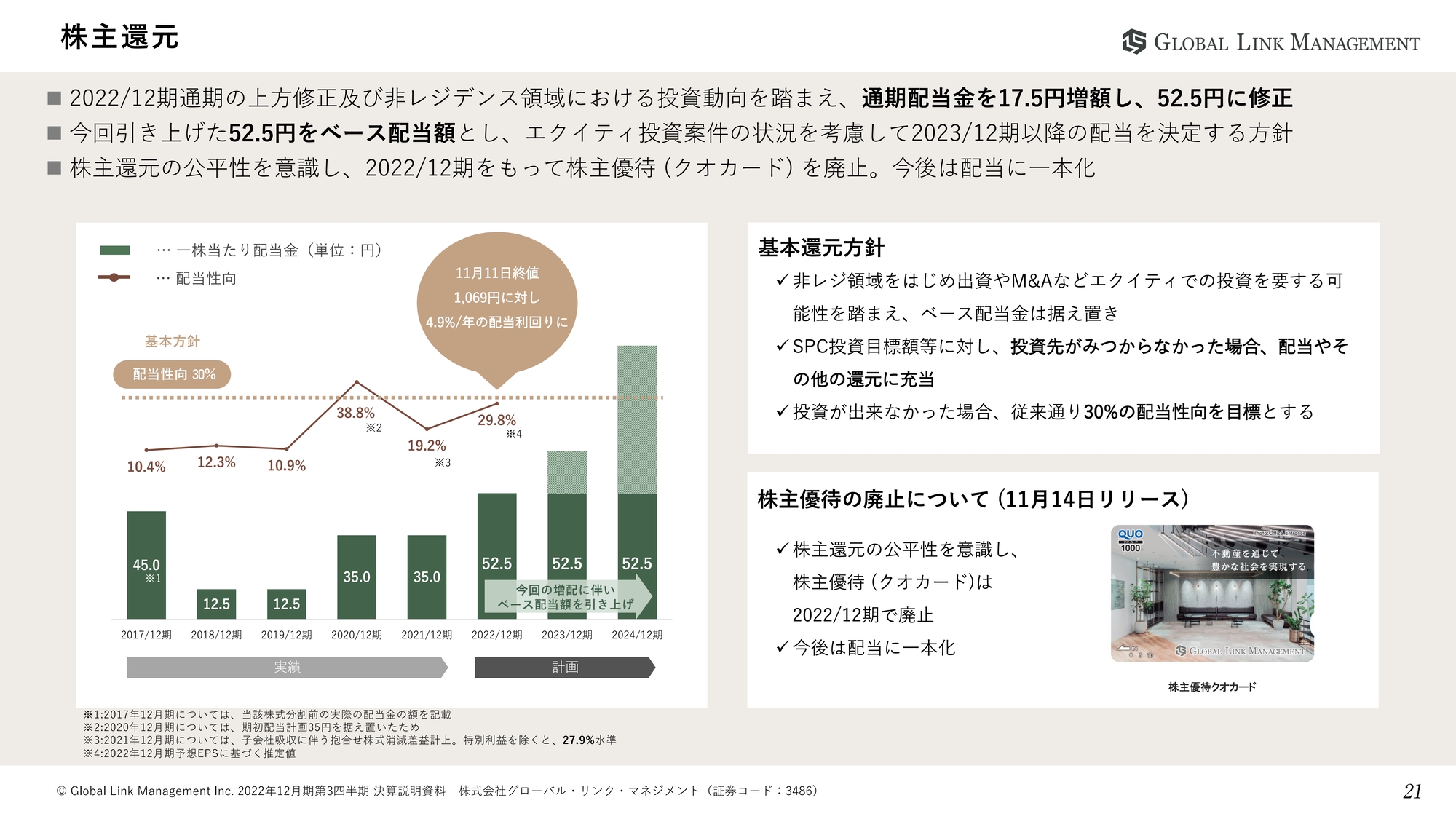

株主還元

株主還元についてご説明します。今期については、非レジデンス領域をはじめとする出資やM&Aなどのエクイティでの投資の可能性を踏まえ、少しイレギュラーなかたちをとらせていただいておりましたが、今回発表した上方修正及び非レジデンス領域における投資動向を踏まえ、通期配当金を17.5円増額し、52.5円に修正させていただきます。

また、2023年12月期以降については、今回引き上げた52.5円の配当金をベースの配当額とさせていただきます。

株主優待について、今後は業績に応じ、配当による直接的な利益還元に集約することがより適切であるとの判断に至り、2022年12月期をもって株主優待(QUOカード)を廃止することといたしました。

今後も株主のみなさまへの利益還元を重要な経営課題と位置づけ、企業価値の向上に取り組んでまいりますので、何卒ご理解賜りますようお願い申し上げます。

以上で、2022年12月期第3四半期の決算説明とさせていただきます。

スポンサードリンク