関連記事

SKIYAKI、通期営業利益・経常利益が前期比130%超の大幅増 売上高の増加・販管費の抑制等が主因

SKIYAKI、通期営業利益・経常利益が前期比130%超の大幅増 売上高の増加・販管費の抑制等が主因[写真拡大]

目次

小久保知洋氏(以下、小久保):本日はお忙しい中、当社決算説明会にご参加いただきまして誠にありがとうございます。株式会社SKIYAKI代表取締役の小久保と申します。どうぞよろしくお願いいたします。

当社の出席者は、私と財務担当取締役の酒井の2名となります。それではさっそくですが、2023年1月期の通期決算説明会を始めさせていただきます。

本日のアジェンダは、スライドに記載のとおりとなっています。

エグゼクティブ・サマリー

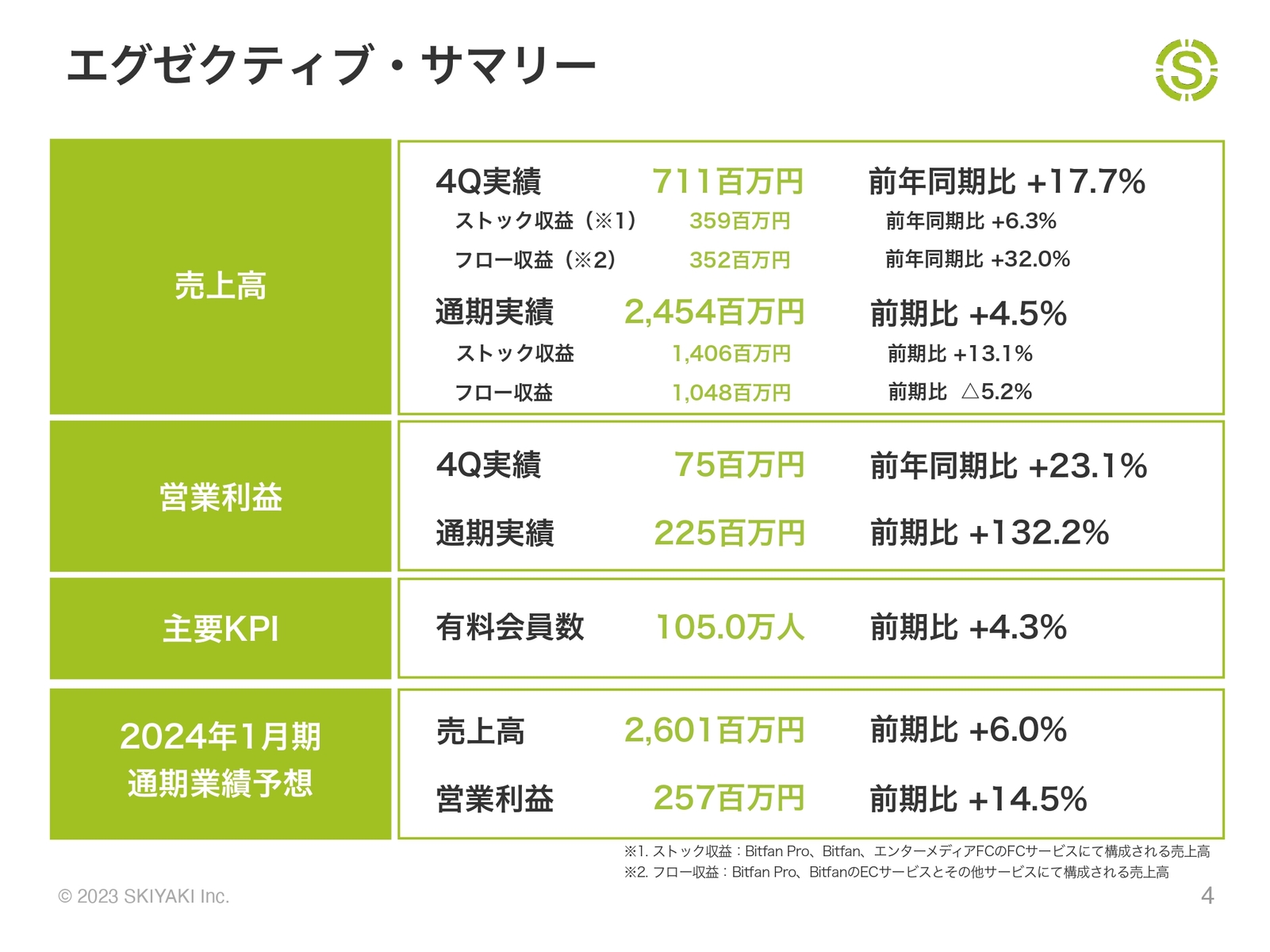

まずは、エグゼクティブ・サマリーについてご説明します。第4四半期の売上高は7億1,100万円で前年同期比プラス17.7パーセント、通期実績は24億5,400万円で前期比プラス4.5パーセントとなりました。

営業利益は7,500万円で前年同期比プラス23.1パーセント、通期実績は2億2,500万円で前期比プラス132.2パーセントとなりました。有料会員数は105万人で、前期比プラス4.3パーセントとなっています。通期業績予想については、最後にご説明します。

会社概要

会社概要をご説明します。当社は2003年に創業し、2017年に現在のグロース市場であるマザーズ市場に上場しています。2023年1月末時点での従業員数は99名、連結子会社が3社、持分法適用関連会社が3社となっています。

ミッション・ビジョン

当社のミッションは「創造革命で世界中の人々を幸せに」です。ビジョンは「FanTech分野で新たなマーケットを創造し世の中に価値を提供する」を掲げています。

当社はもともと、アーティストのファンクラブを中核として成長してきた会社です。我々が提供しているプラットフォームは、今後さらにさまざまなジャンルや規模のクリエイターに活用いただけると考えています。

特にクリエイターエコノミーについては、個人のクリエイターが非常に増えていることを受け、ロングテールのクリエイター支援が中長期的には非常に重要になると考えています。

事業概要

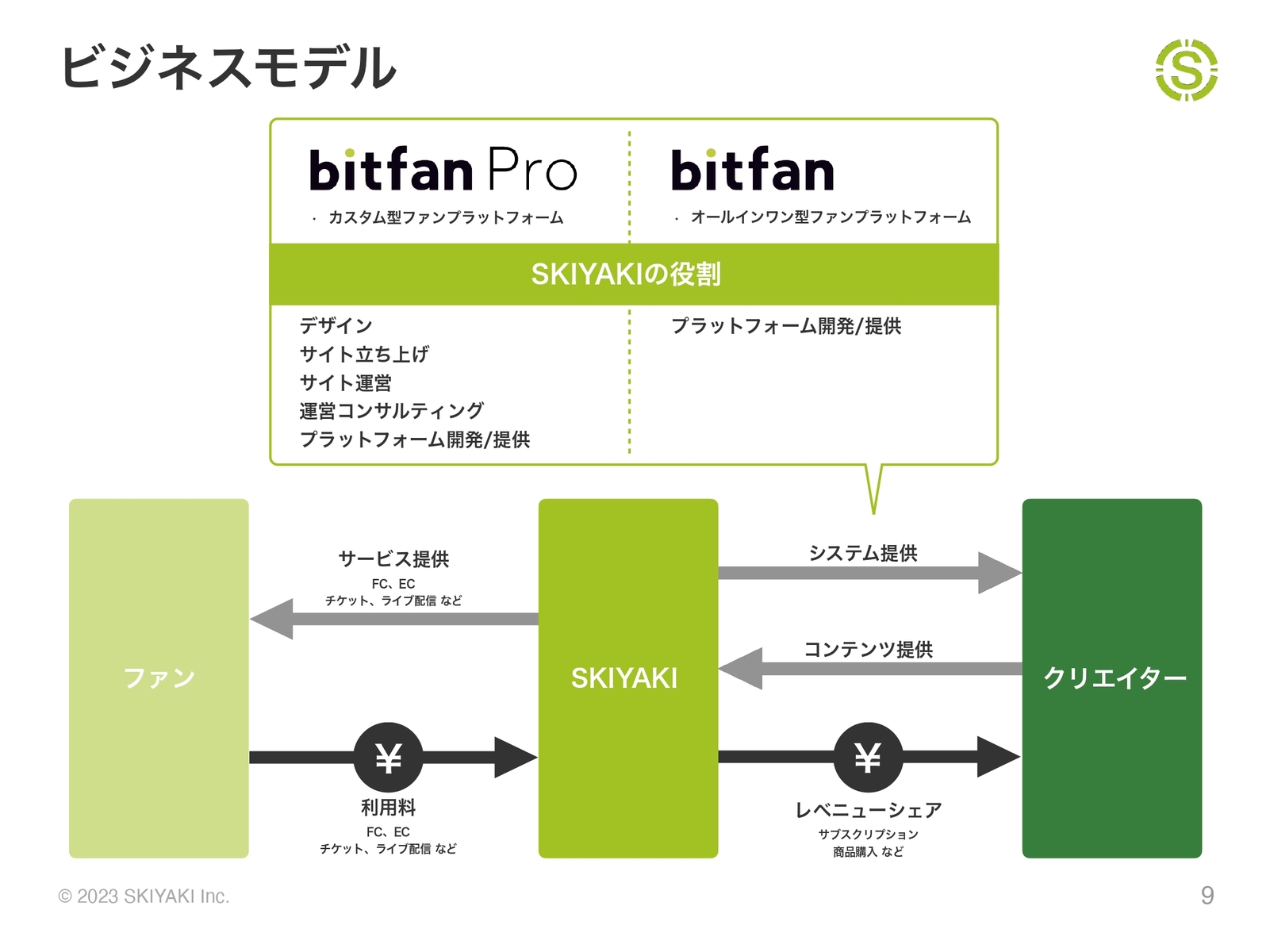

事業概要です。当社はクリエイターとファンをつなぐプラットフォームサービスを展開しており、ファンクラブ(FC)、EC、チケット販売などのさまざまな機能をオールインワンで提供しています。

プラットフォームは大きく分けて2種類で、デザインカスタマイズ性に優れた「Bitfan Pro」と、誰でも無料で利用可能なオープンプラットフォームの「Bitfan」があります。

ビジネスモデル

ビジネスモデルについてです。スライドに記載のとおり、いずれのプロダクトにおいても、基本的にはサービス手数料をいただくモデルとなっています。ファンのみなさまが支払ったサービス利用料から当社の手数料を受け取り、クリエイターへレベニューシェアする仕組みになっています。

プロダクトの特徴

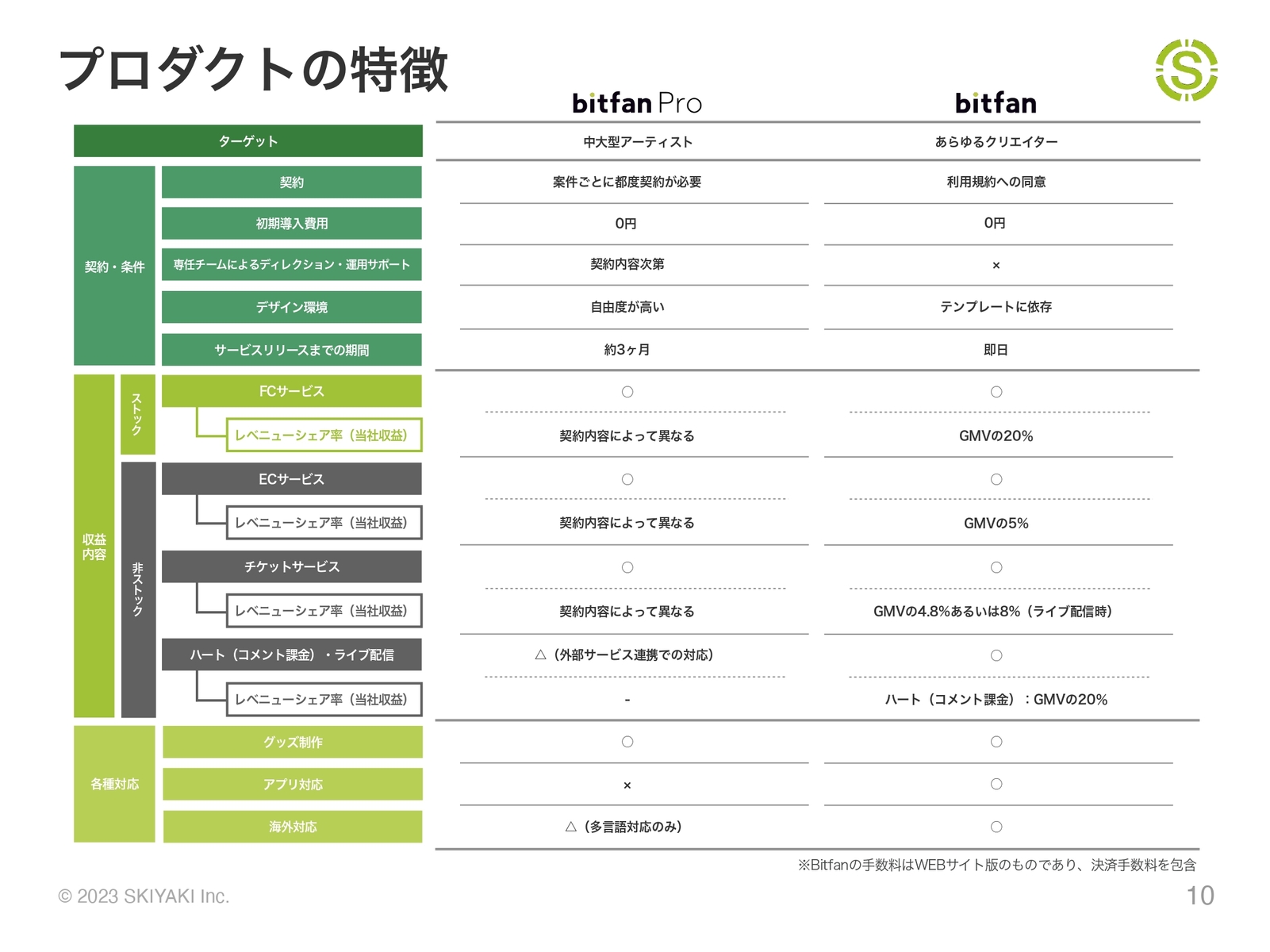

各プロダクトの特徴の詳細は、スライドの比較表に記載のとおりです。個別に契約条件等を決める「Bitfan Pro」に対し、「Bitfan」は手数料も一律固定サービスとなっています。

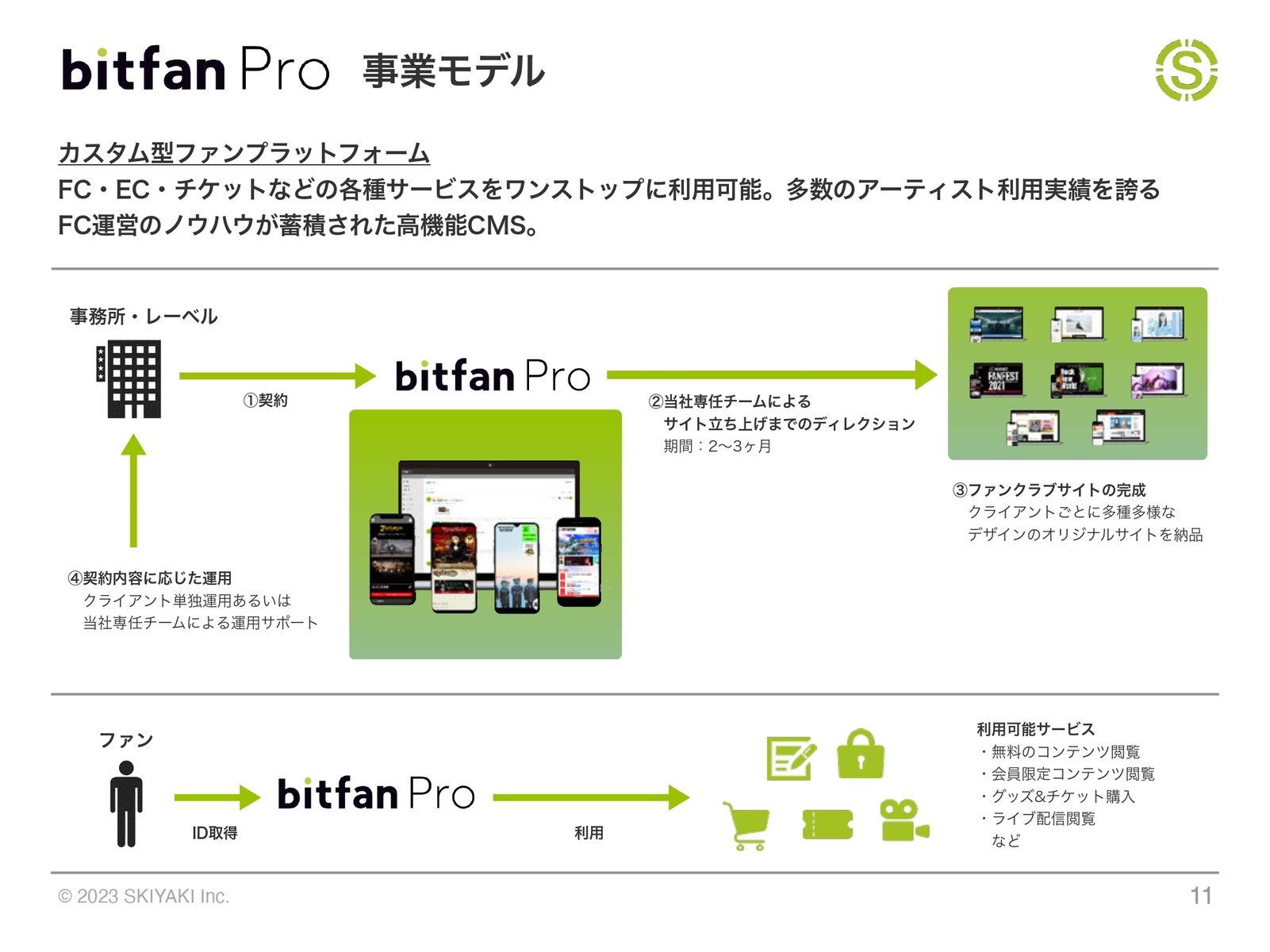

Bitfan Pro 事業モデル

それぞれのサービスの事業モデルと、実際の利用イメージについての補足です。

「Bitfan Pro」は、契約後に当社の専任チームでディレクションを行い、デザインを含めたサイト構築も当社のクリエイターが行うため、立ち上げまでは通常2ヶ月から3ヶ月程度かかります。また、有料のサポート内容も個別に決めています。

Bitfan Pro 主な導入実績

「Bitfan Pro」の主な導入実績です。ゆず、HYDEをはじめ、大型のアーティストに長年ご利用いただいています。

Bitfan Pro 主な導入実績

アーティストだけではなく、キャラクターやスポーツチームなど幅広いクライアントにご利用いただいています。中でも日本相撲協会のファンクラブは、グッズ制作も含めて幅広く支援しています。

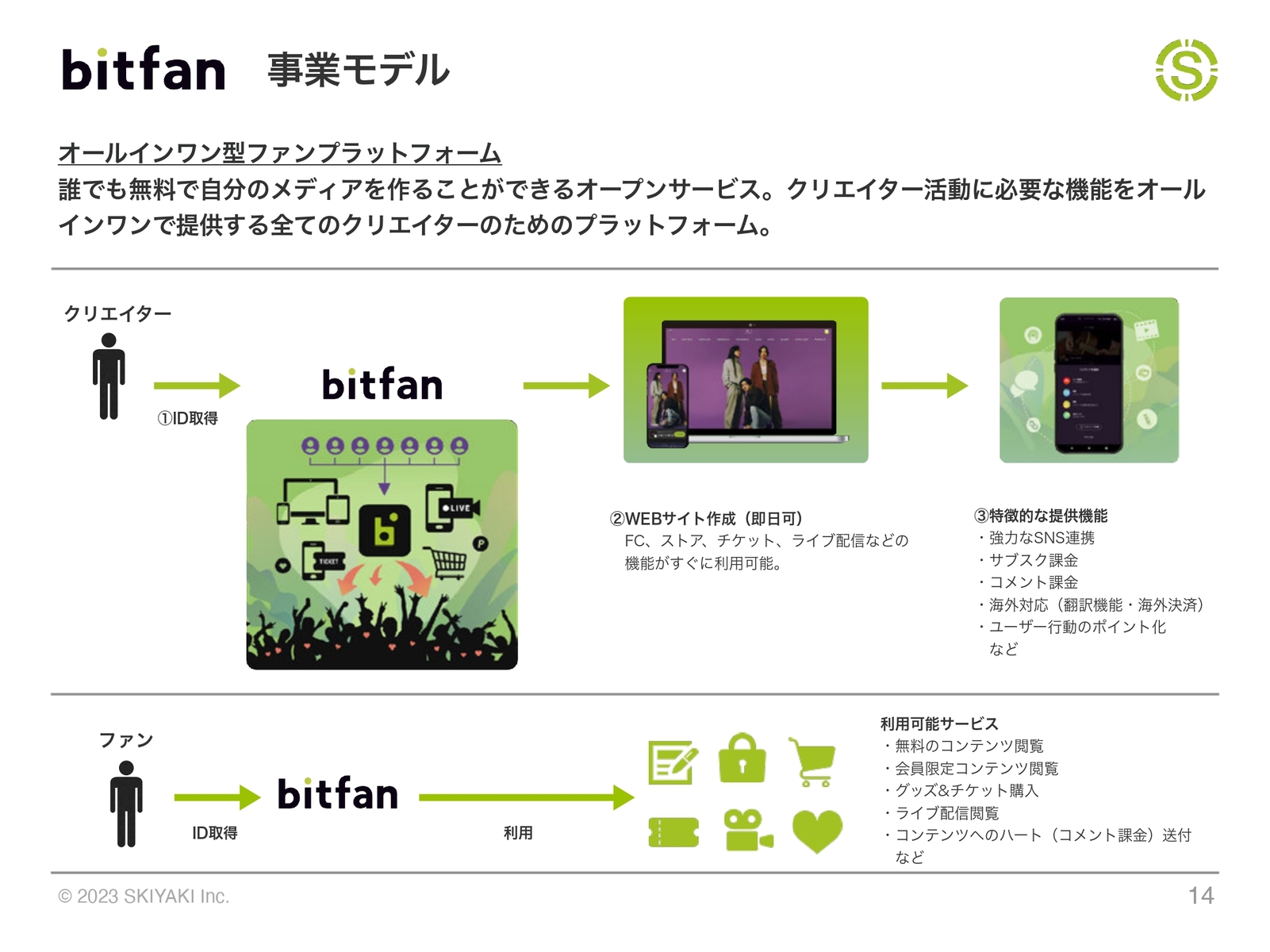

Bitfan 事業モデル

「Bitfan」の事業モデルについてご説明します。こちらは独立系アーティストなど個人または少人数での運営を前提としたオンラインで誰でも利用できるサービスで、機能を日々アップデートしている状況です。

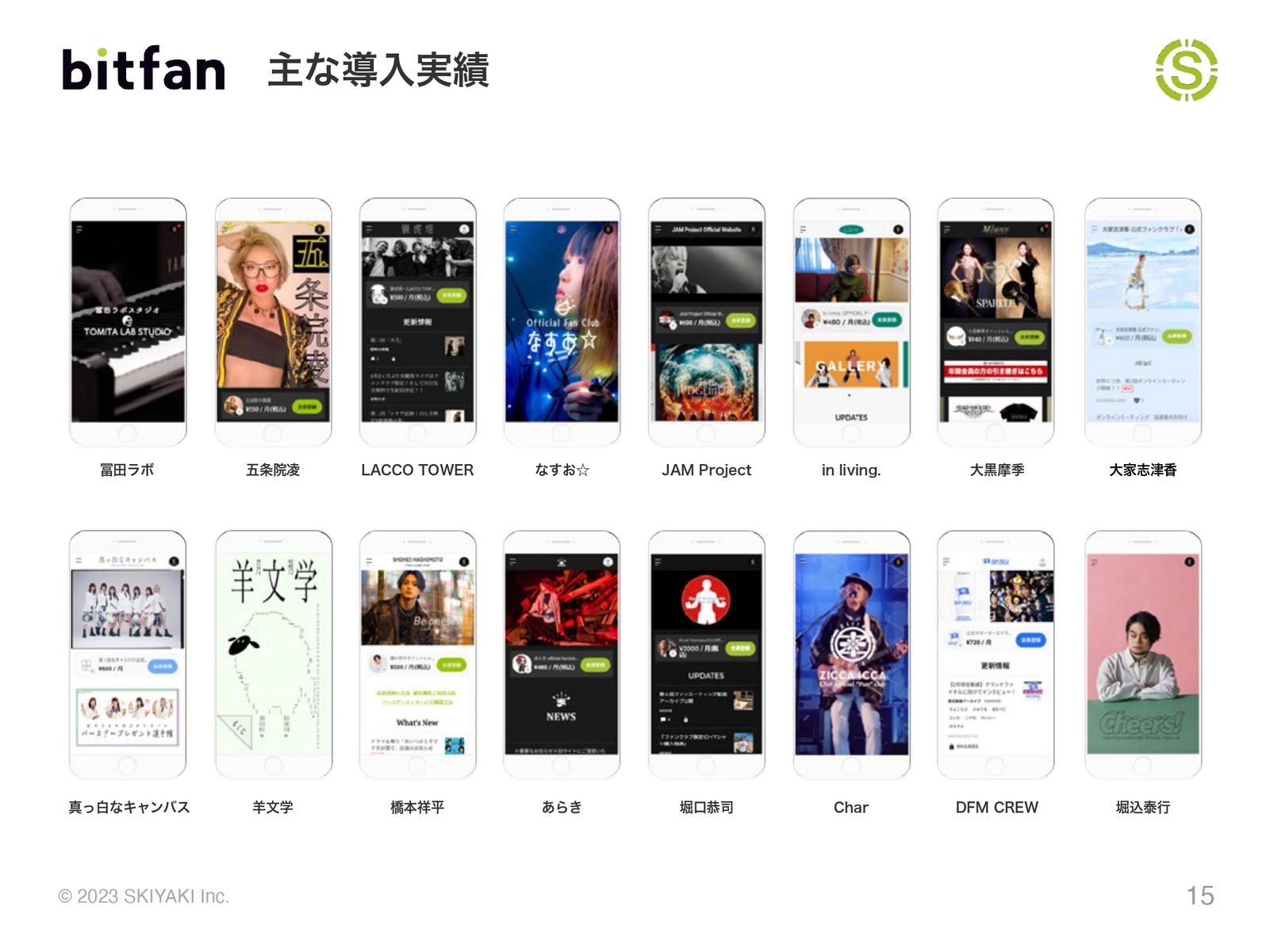

Bitfan 主な導入実績

主な導入実績です。最近の傾向としては、YouTuberやTikTokerの利用が増えています。さらに、e-Sportsのチームや格闘家のファンクラブなども、かなり熱いジャンルになりつつあります。

グループ会社概要(2023年1月末現在)

グループ会社の概要です。2023年1月末時点のグループ会社は、スライドに記載のとおりとなっています。先ほどの事例でご紹介したスポーツチームのファンクラブについては、スライド上段中央のSEA Globalが中心となり営業活動を行っている状況です。

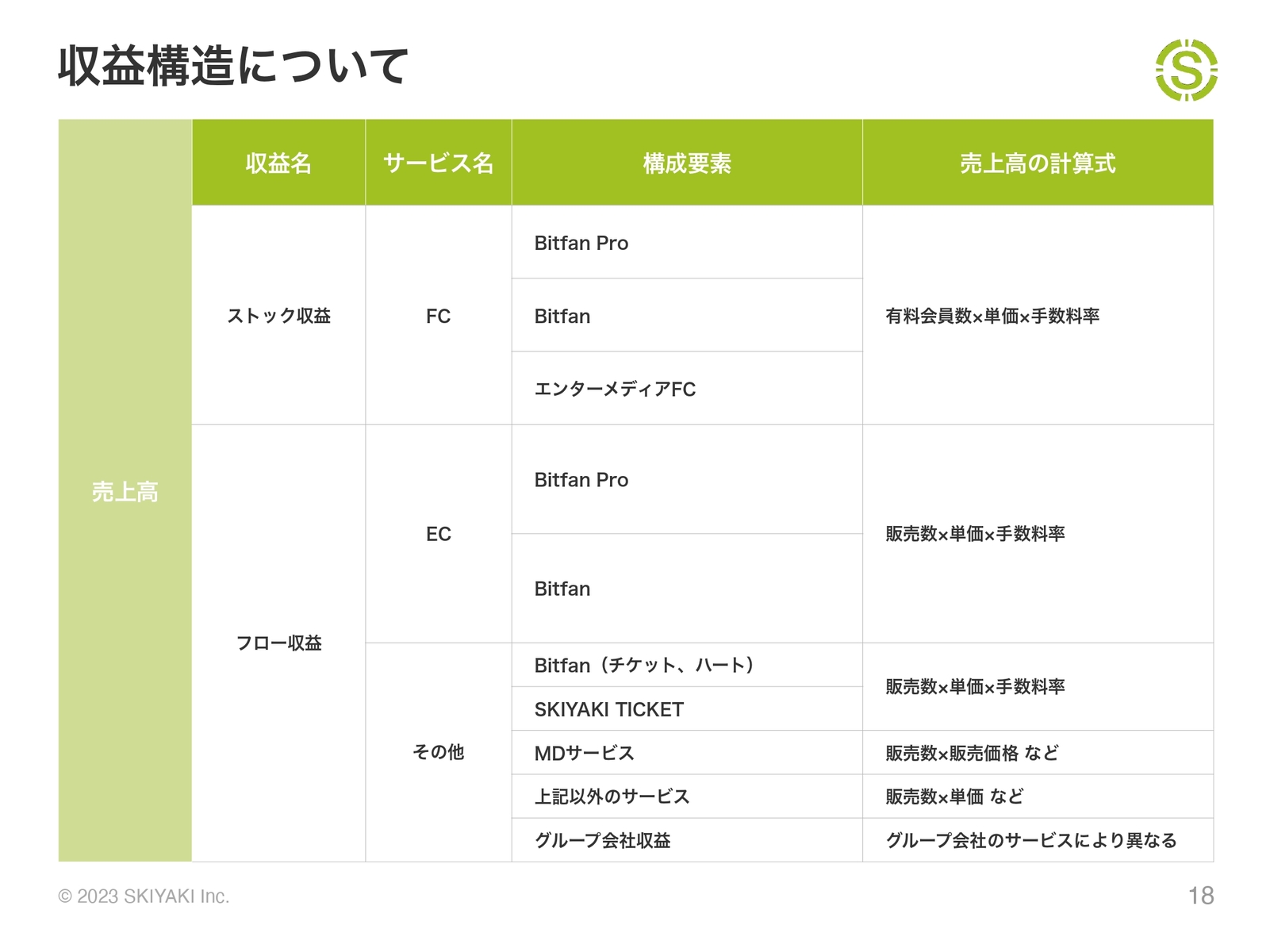

収益構造について

続いて、財務担当取締役の酒井より業績報告についてご説明します。

酒井真也(以下、酒井):財務担当取締役の酒井と申します。よろしくお願いします。それでは私より、2023年1月期の通期業績についてご説明します。

まずは収益構造についてです。当社はクリエイターとファンをつなぐプラットフォームを運営しており、クリエイターやユーザーから受け取るプラットフォーム手数料を売上高として計上しています。当期は収益認識会計基準の適用により、ファンクラブ(FC)の売上をグロスからネット計上に変更した点が大きなトピックスとなります。

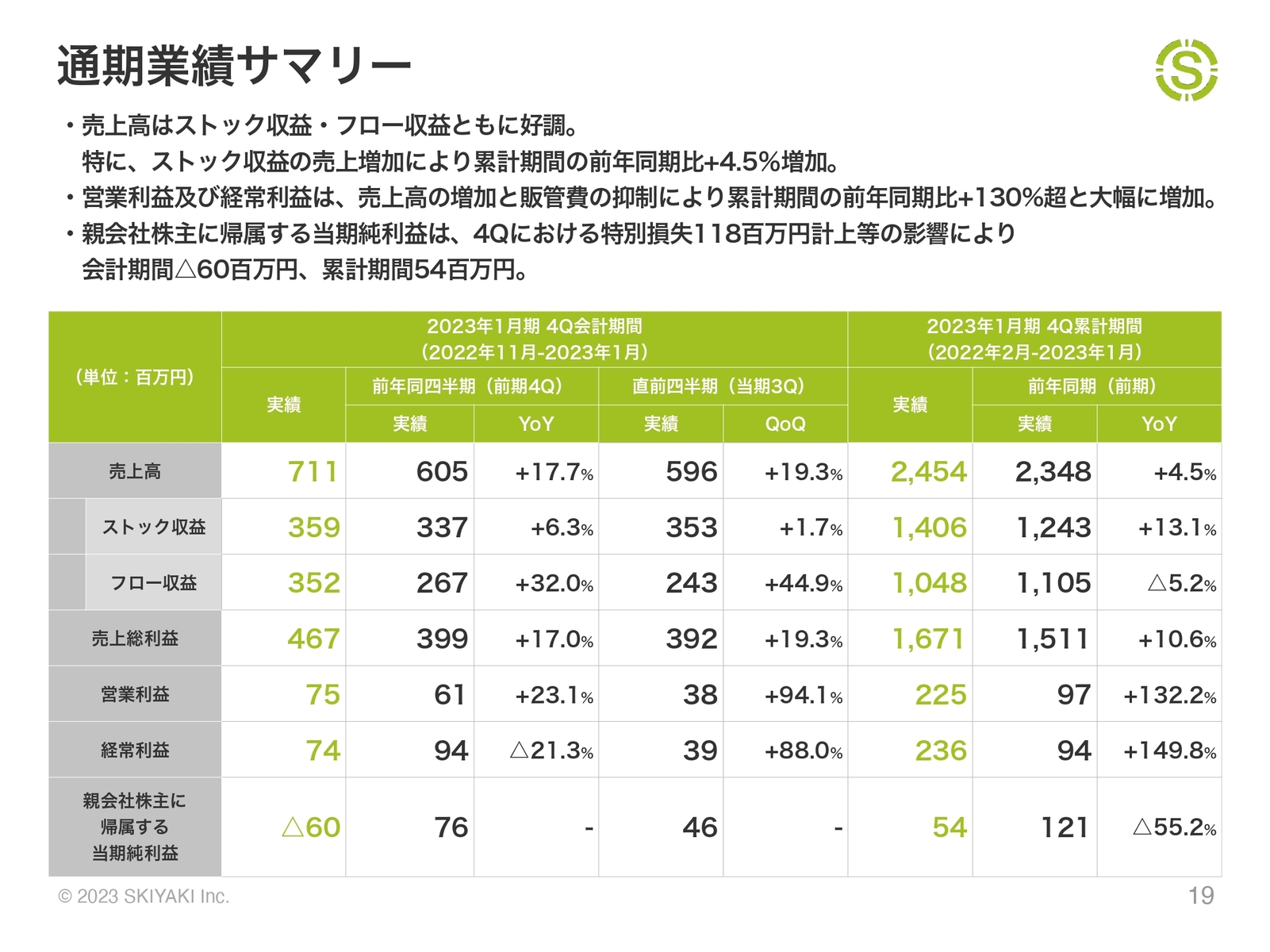

通期業績サマリー

通期業績サマリーです。売上高はストック収益、フロー収益ともに好調で、特にストック収益であるFC売上の増加により、累計期間の前期比で4.5パーセント成長しています。

営業利益および経常利益は、主に売上高の増加と販管費の抑制により、累計期間で前期比プラス130パーセント超と大幅に増加しています。最終利益は、第4四半期における特別損失の計上等により、会計期間でマイナス6,000万円、累計期間で5,400万円となりました。

業績予想に対する進捗

スライドには、2022年9月に開示した業績予想に対する進捗を記載しています。後ほど、成長戦略のセクションで小久保より言及する予定ですが、当期の成長戦略である「クリエイター領域の拡大」および「有料会員1人あたりGMV向上」という施策に注力した結果、売上高はおおむね業績予想どおりに着地しています。

営業利益は、主に販管費抑制等の効果により、業績予想比115パーセントと上振れています。最終利益は、無形固定資産に計上していた営業権に関する特別損失の計上等により、達成率43.3パーセントで着地しています。

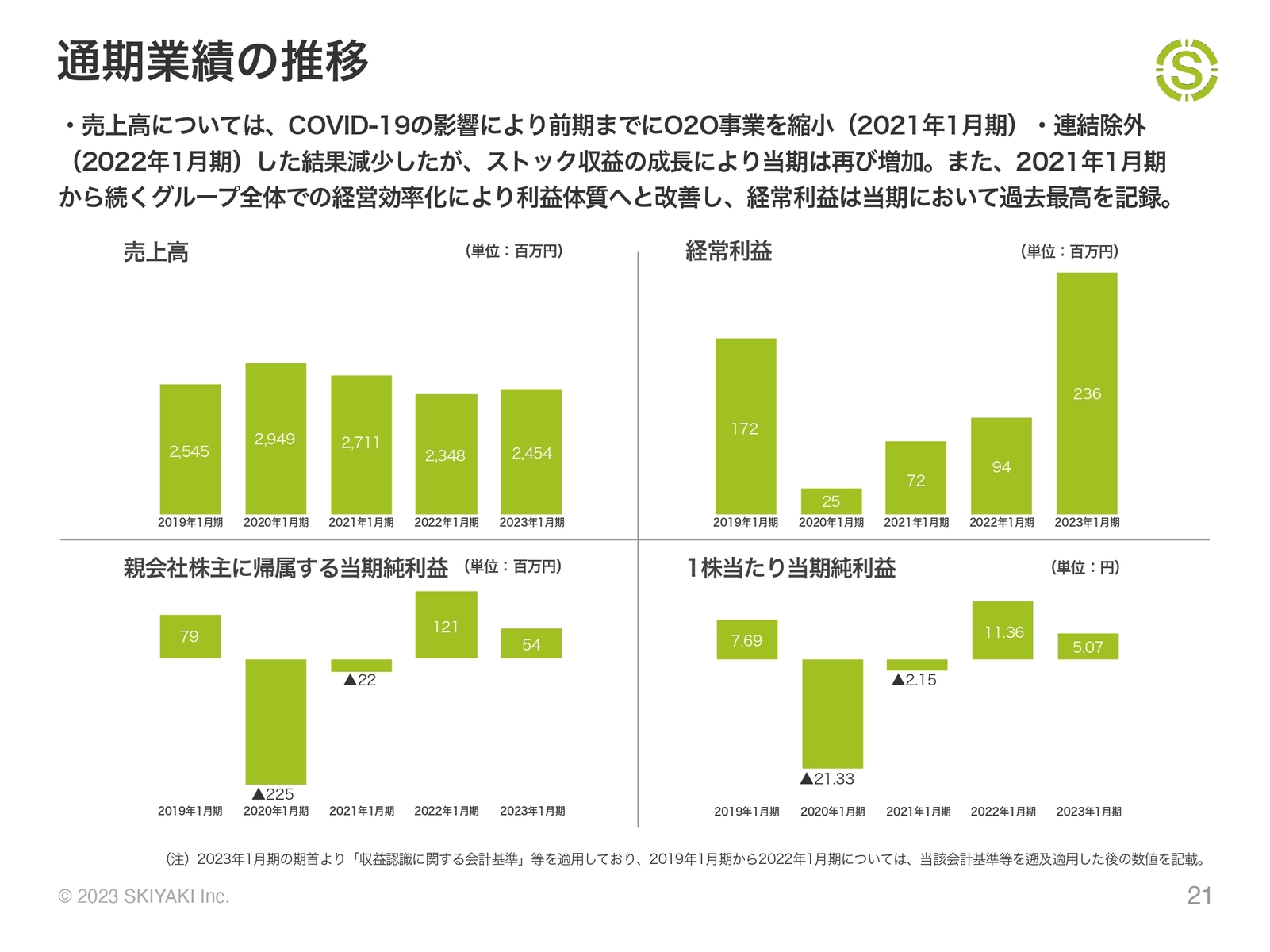

通期業績の推移

通期業績の推移です。売上高は、収益認識会計基準を遡及適用したあとの数値を記載しています。O2O事業を展開する子会社の事業縮小や連結除外の影響により、過去3期間でやや減少傾向にあったものの、当期は再び増加傾向に復調しています。

また、固定費削減やグループ会社再編等の経営効率化によって利益体質へと改善したことで、当期の経常利益は2億3,600万円となり、過去最高額を記録しています。

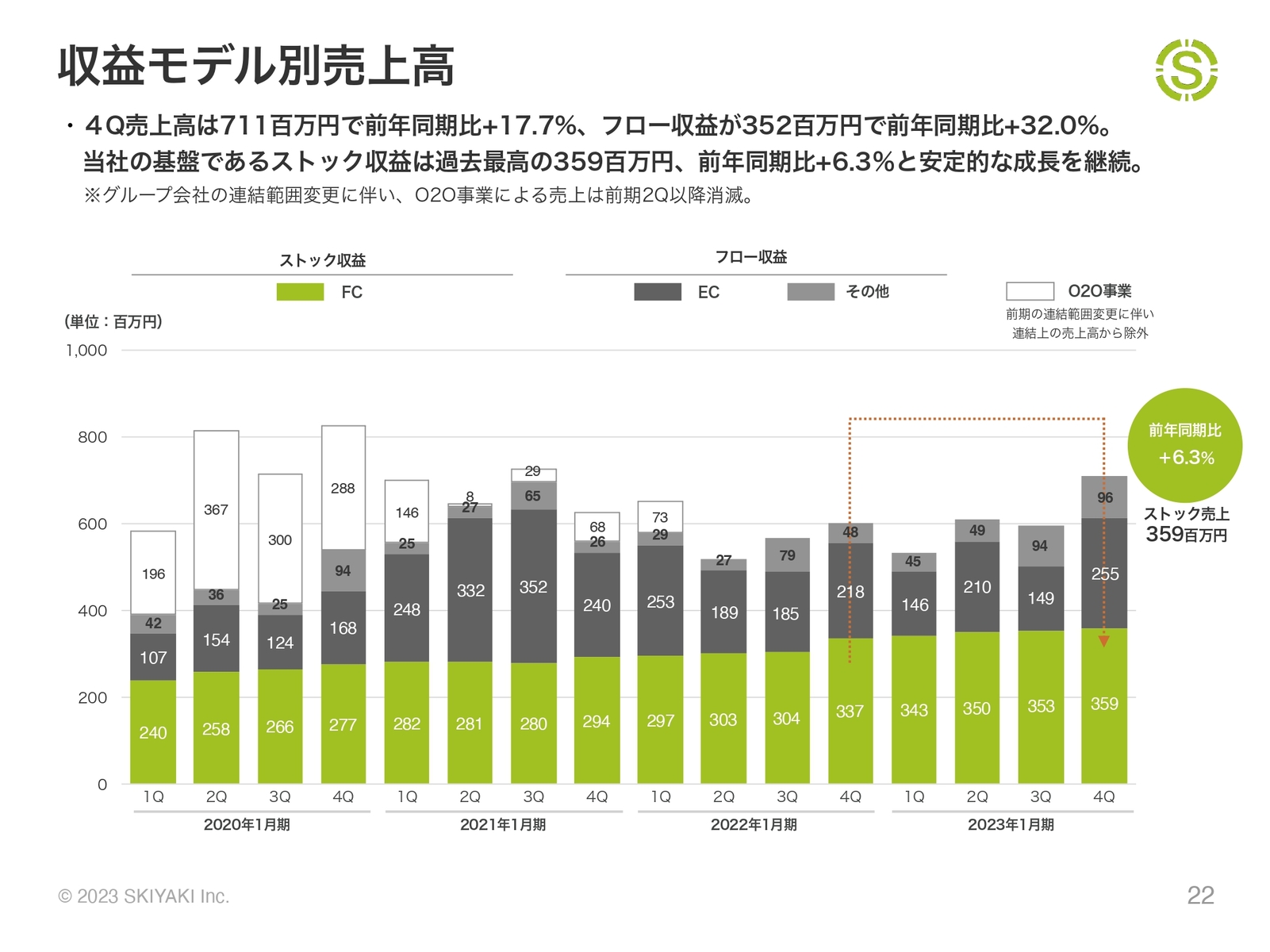

収益モデル別売上高

収益モデル別の売上高です。フロー収益は前年同期比で32パーセント増加、当社の最重要収益基盤であるストック収益は6.3パーセント増加と、安定的な成長を継続しています。

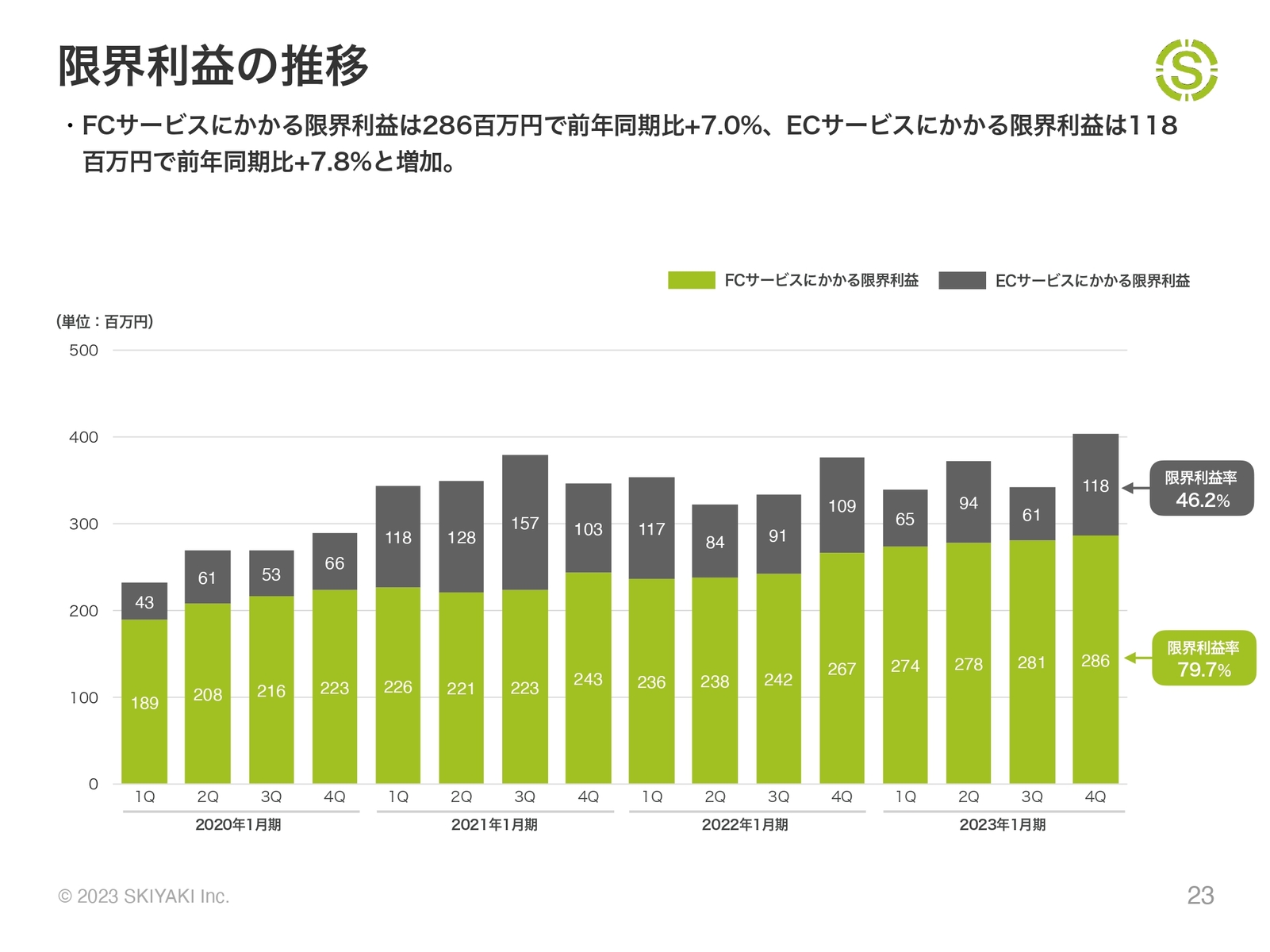

限界利益の推移

限界利益の推移です。主要サービスであるFC、ECともに限界利益が着実に増加しており、連結全体の営業利益と経常利益の増加に貢献しています。

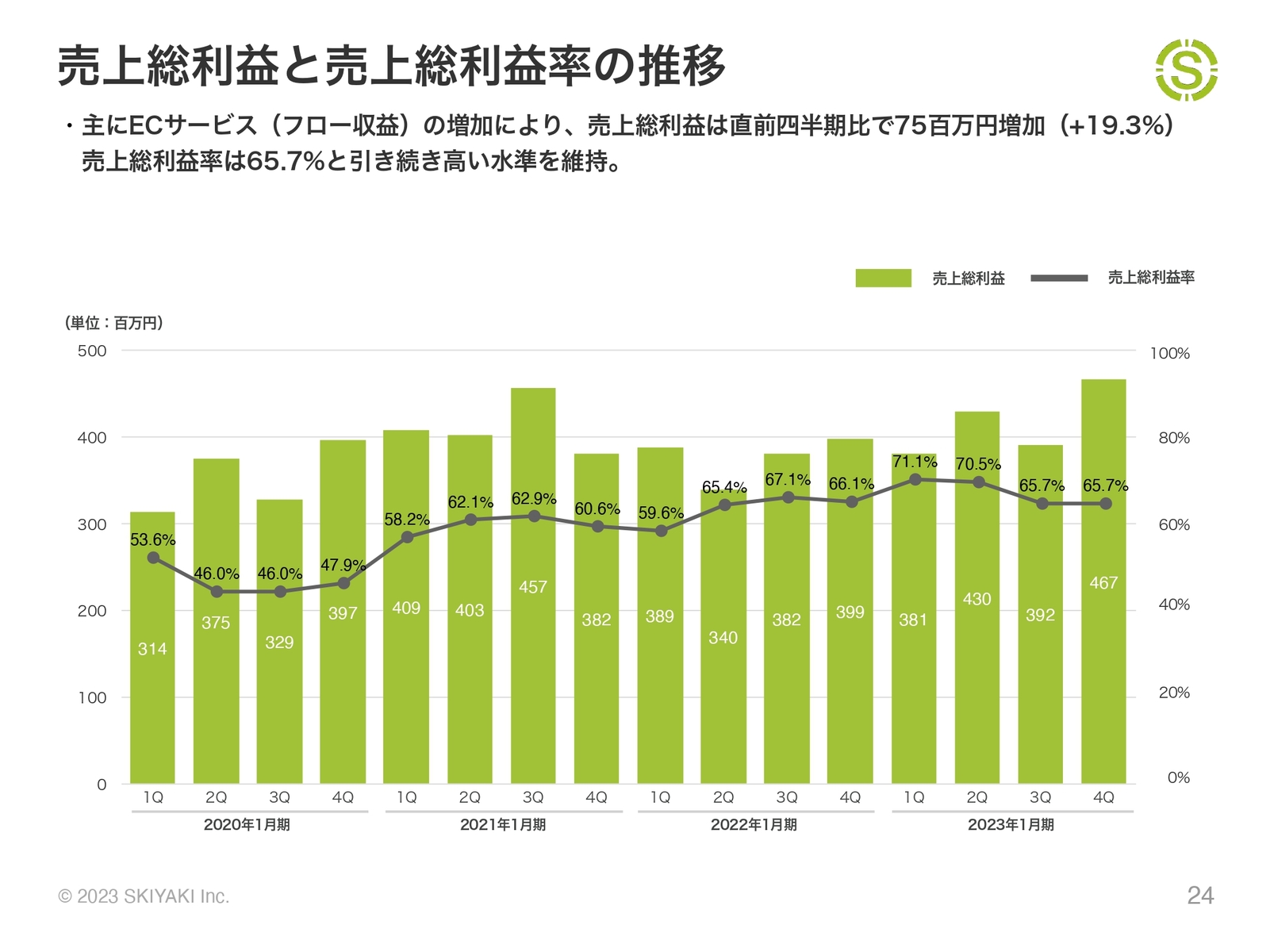

売上総利益と売上総利益率の推移

売上総利益と売上総利益率の推移です。主にECサービスの売上増加により、売上総利益は直前の四半期比で7,500万円の増加、売上総利益率は65.7パーセントとなり、引き続き高い水準を維持しています。

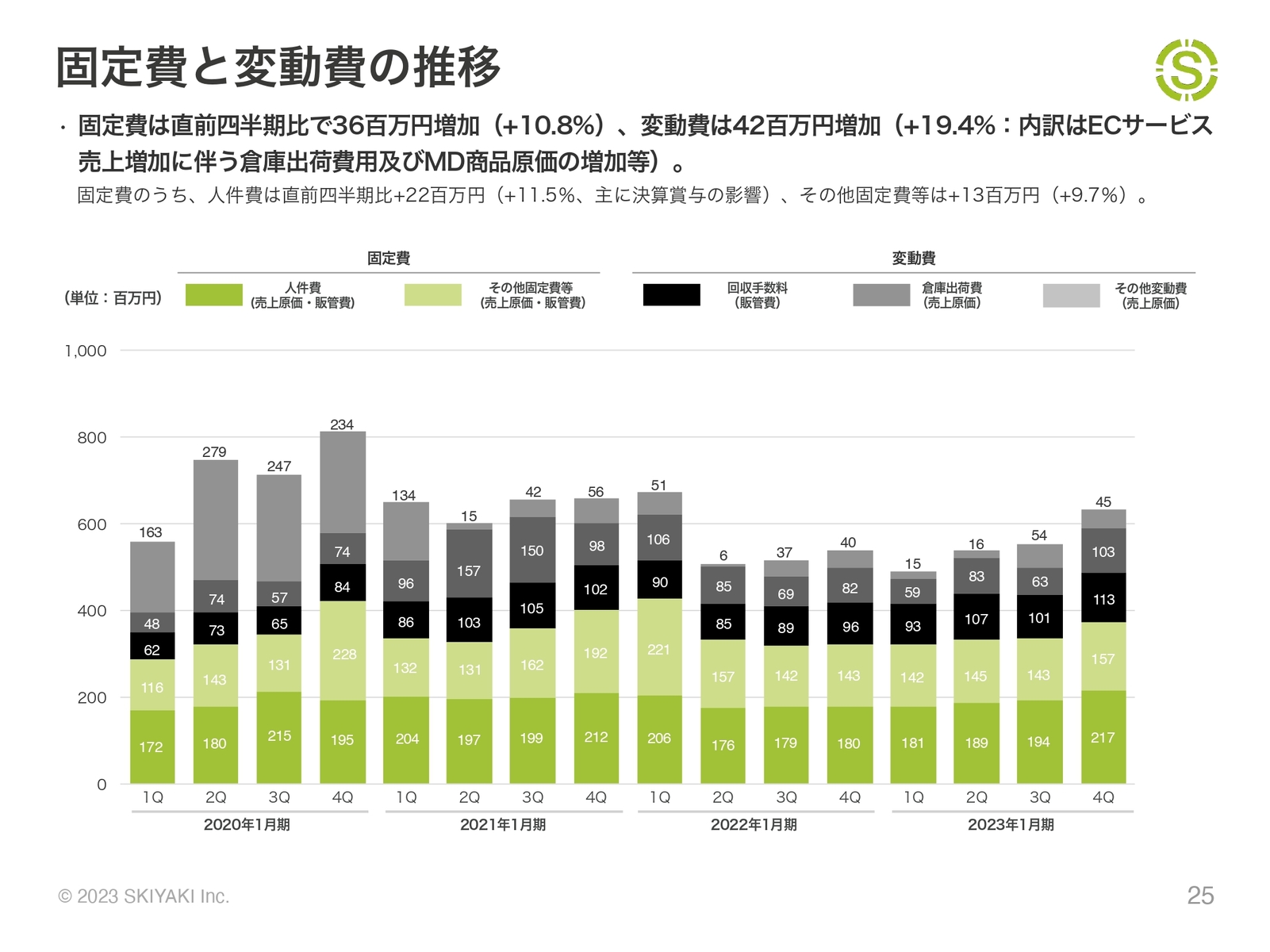

固定費と変動費の推移

固定費と変動費の推移です。固定費は直前の四半期比で約10パーセント増加し、変動費は売上高の増加により約19パーセント増加しています。特に、2022年1月期からの固定費の推移を見ると、多少の増減はあるものの、固定費をしっかりとコントロールすることで着実に利益が出る体質になってきていると評価しています。

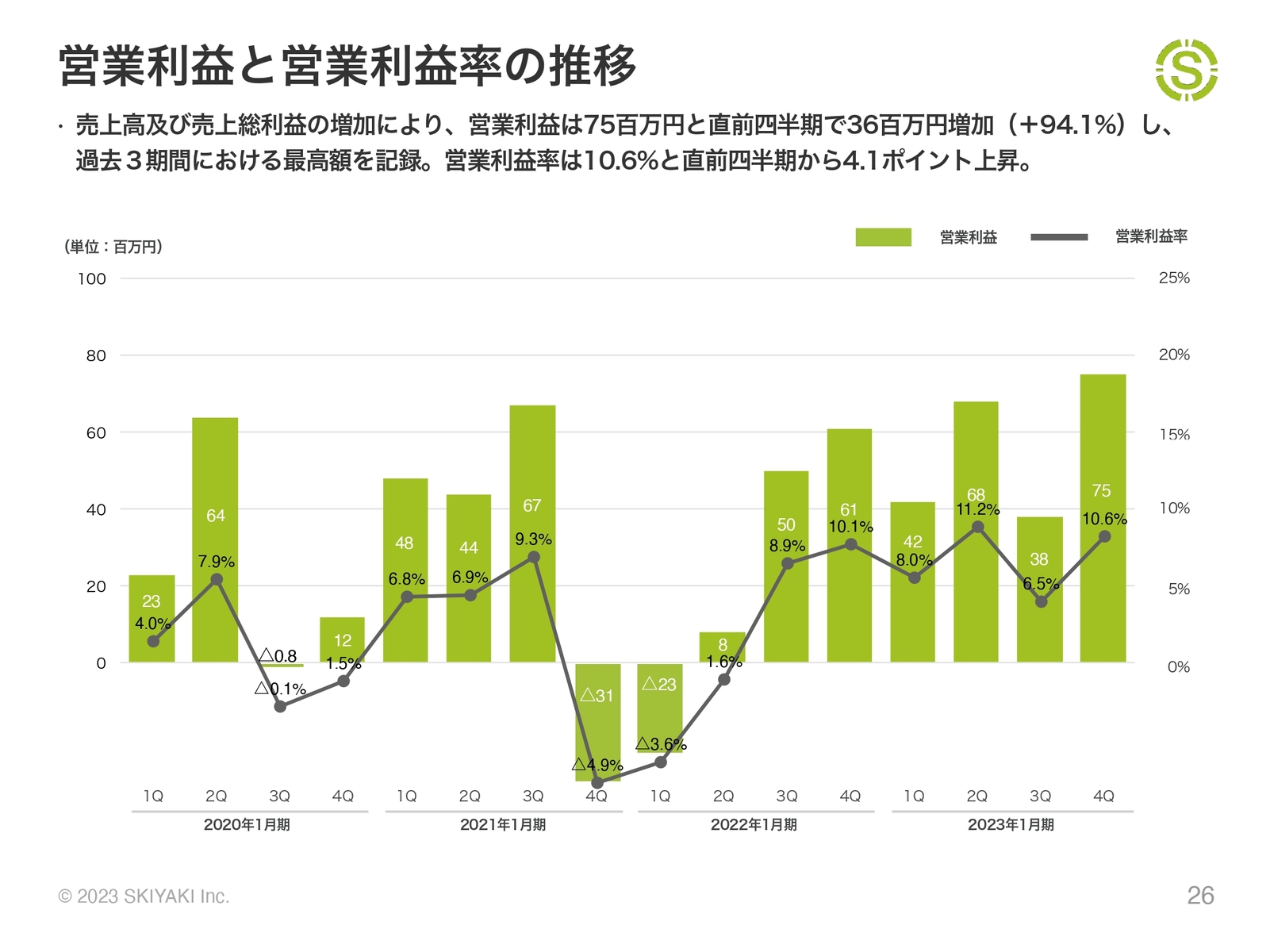

営業利益と営業利益率の推移

営業利益と営業利益率の推移です。売上高および売上総利益の増加により、営業利益は7,500万円と大きく増加し、過去3期間における最高額を記録しています。営業利益率も10.6パーセントと、直前の四半期から4.1ポイント上昇しています。

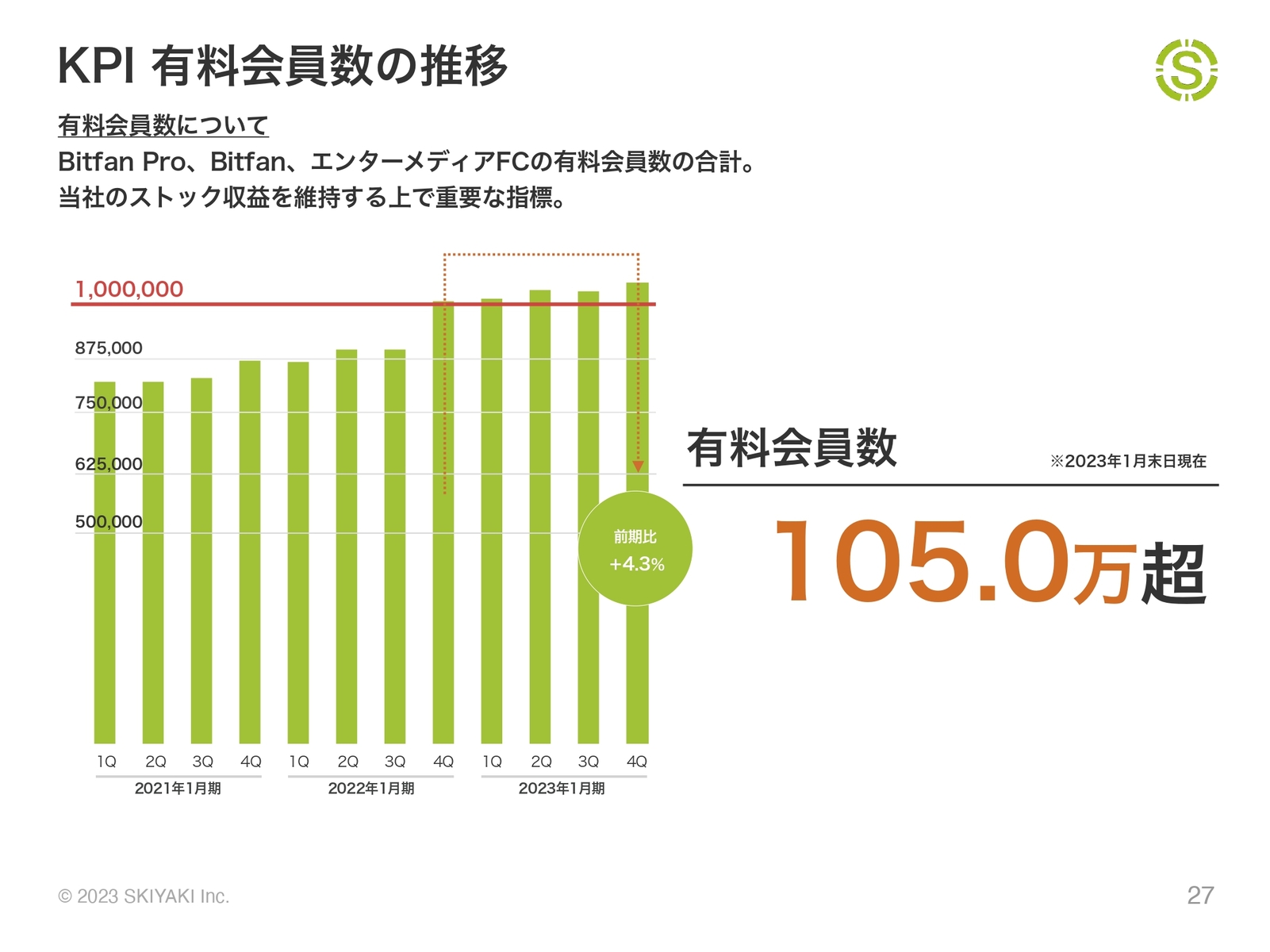

KPI 有料会員数の推移

有料会員数の推移です。当期末は有料会員数が105万人を超えました。コロナ禍が落ち着いて、今後はライブやイベントが活発になることで、さらなる有料会員数の増加を期待しています。

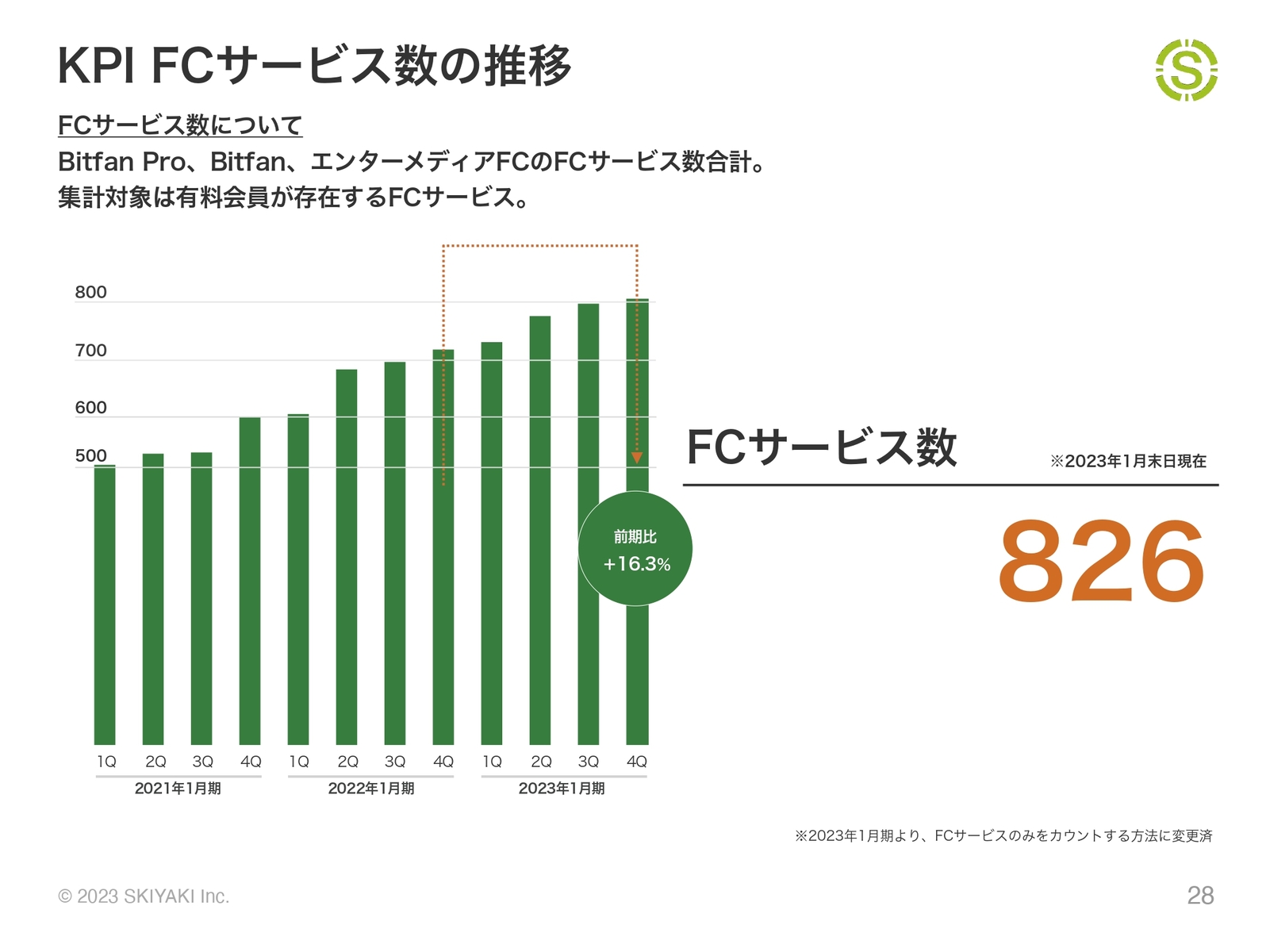

KPI FCサービス数の推移

FCサービス数の推移です。当期末におけるFCサービス数は826サービスとなり、こちらも堅調に増加しています。私からは以上です。

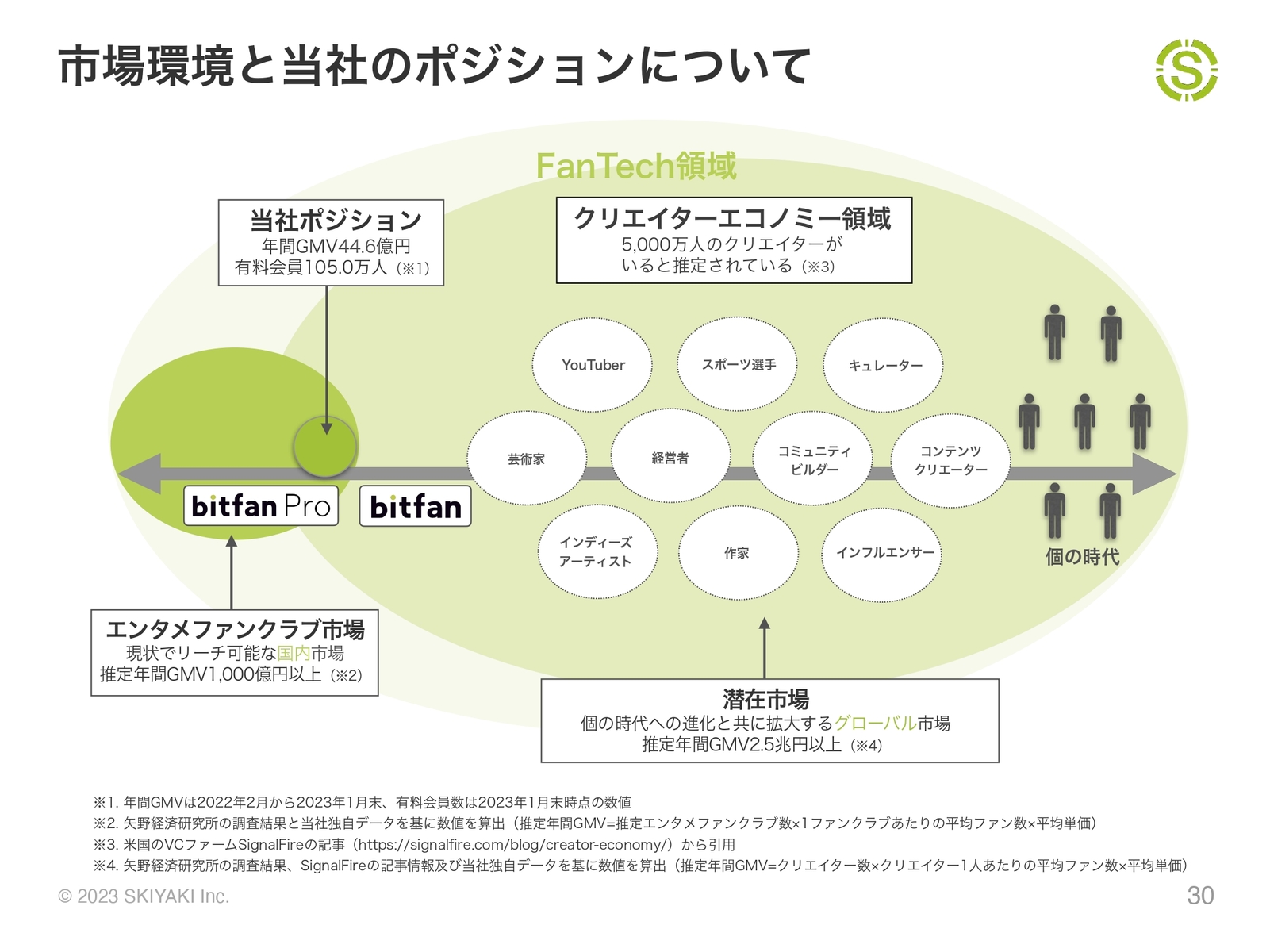

市場環境と当社のポジションについて

小久保:中期の経営方針と事業トピックスについてご説明します。まずは市場環境と当社のポジションについてです。

当社の直近1年間のストック収益のGMVは44.6億円です。こちらは、国内のエンタメファンクラブ市場のマーケットサイズである1,000億円に対してのシェアとご認識ください。スライド右側に広がっている部分が、クリエイターエコノミー市場です。この大きなマーケットをオープン型のプロダクトである「Bitfan」で取りに行くことを、基本的な戦略としています。

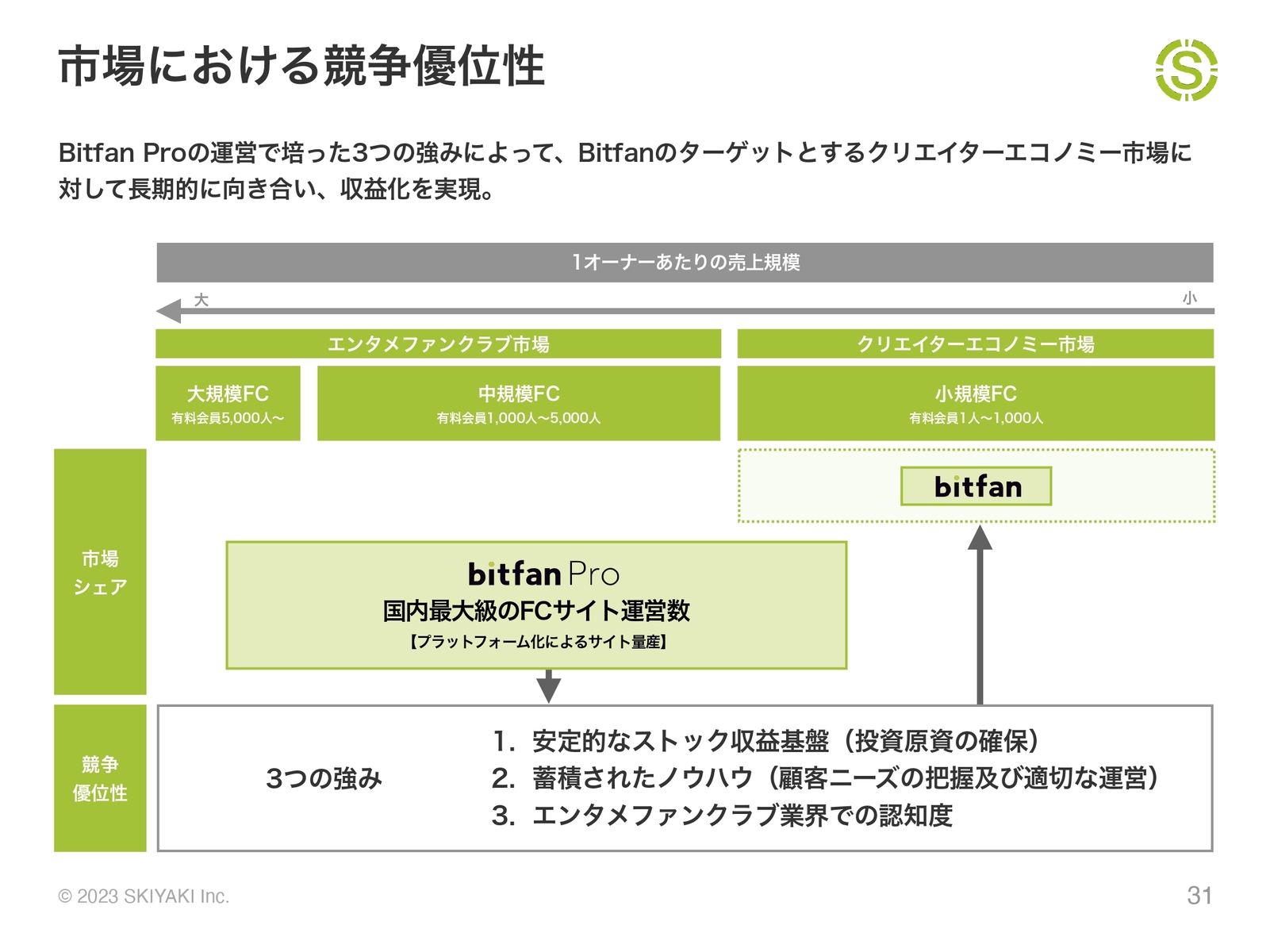

市場における競争優位性

競争優位性についてです。当社にはこれまで数多くのファンクラブを運営してきた強みがあります。そのノウハウを活かして、クリエイターエコノミー市場に中長期的に向き合い、収益化を実現していくという流れになっています。

特に、さまざまなジャンルや規模のファンクラブを運営していることが、顧客ニーズの理解という点でアドバンテージになると考えています。

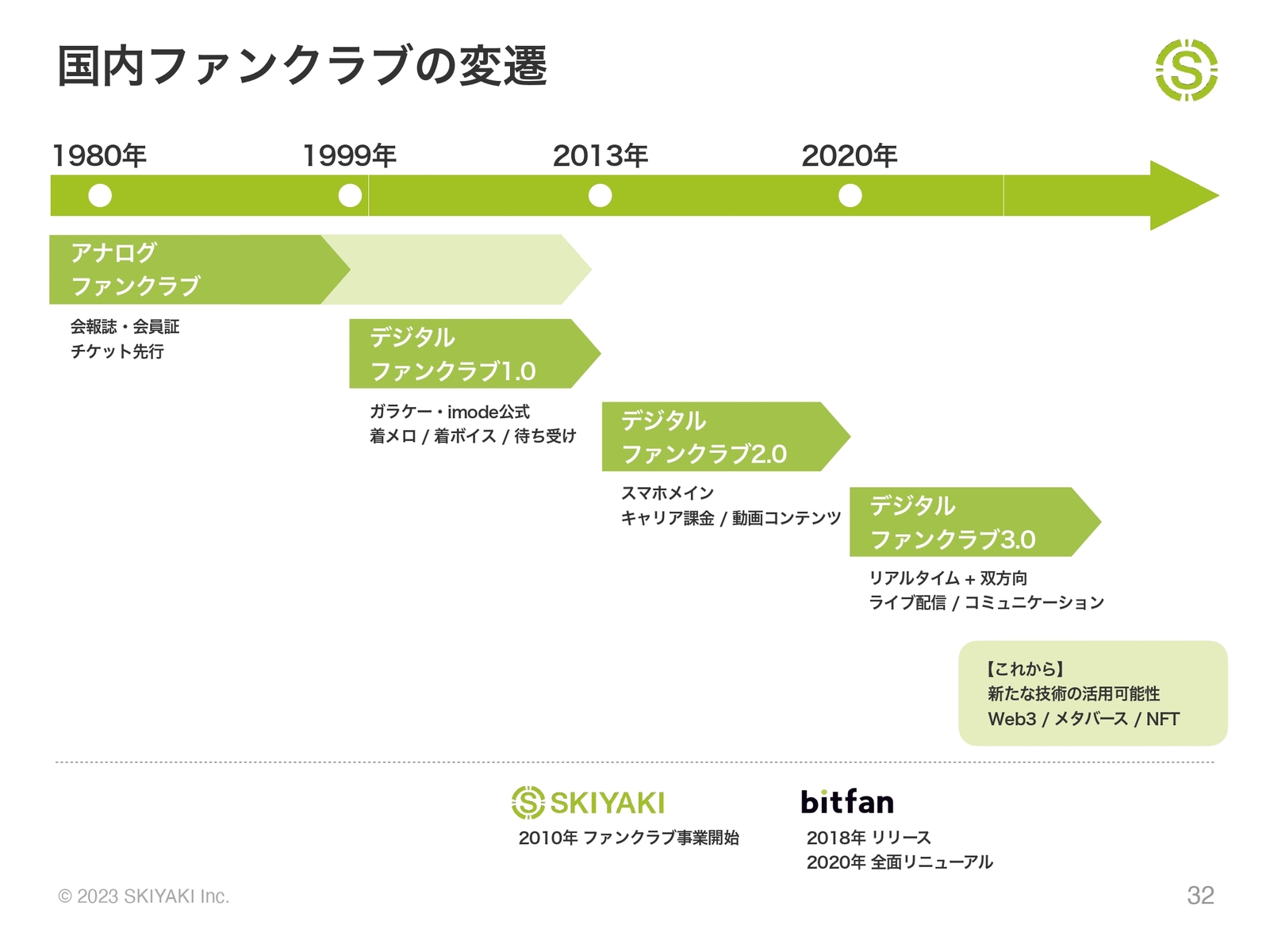

国内ファンクラブの変遷

国内ファンクラブの変遷について、少しご説明します。

スライドで示したように、ファンクラブのかたちは時代とともに大きく変わるため、時代に合ったプラットフォームへ常にアップデートすることが非常に重要です。今後も、顧客ニーズの理解を継続して深めていくことで、クリエイターに選ばれるプラットフォームであり続けていきたいと考えています。

当社が実現したいこと

先ほどお伝えしたミッションおよびビジョンに基づいて、当社が実現したいことをスライドにまとめました。「世界中のクリエイターとファンをつなぐプラットフォームを提供する」という目標を実現するためには、常に顧客目線でサービスを改善していく必要があると考えています。

我々の顧客は、クリエイターのみなさまとファンのみなさまという2種類に分けられます。クリエイターに対しては、やはり経済的に支えて長期に渡る活動を可能にすることが重要です。一方、ファンのみなさまに対しては、毎日を彩るサービス、簡単に言うとファンのみなさまにとって楽しくて充実したサービスになるように、プラットフォームの開発を進めていく必要があると考えています。

それを踏まえた営業方針と開発方針を、スライド下部に記載しています。営業方針としては、ジャンルごとにニーズも違うため、ジャンルごとにチームを編成して、クリエイターのニーズを的確に吸い上げることを目指しています。開発方針としては、あらゆるクリエイターにとって、最もマネタイズしやすいプロダクトの開発を目指します。具体的な施策については後ほどご紹介します。

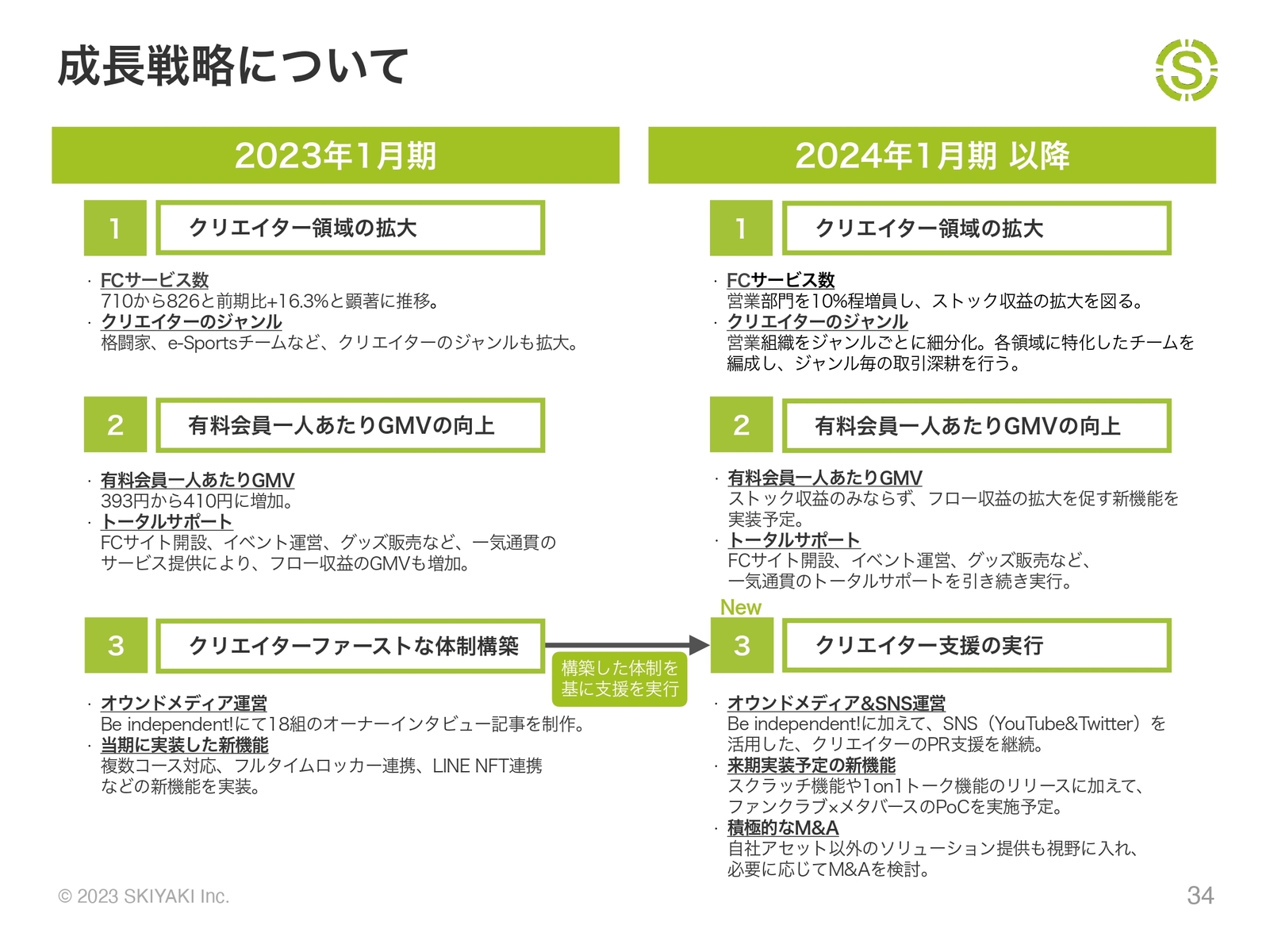

成長戦略について

成長戦略については、今期と来期以降に分けてスライドに記載しました。今期の振り返りとして、クリエイター領域の拡大と有料会員1人あたりGMVの向上は、どちらも実現できていると思っています。実績については、後ほど補足します。

3番目のクリエイターファーストな体制構築については、支援の体制構築が終わり実行に移すフェーズに来ているため、来期からは若干表現を変えて「クリエイター支援の実行」としました。

スライド右側の来期以降の戦略についてです。1つ目のクリエイター領域の拡大については、より的確なニーズの吸い上げに注力するため、今年2月から営業組織の改変を行っています。2つ目の有料会員一人あたりGMVの向上については、今期はストック収益に注力してGMVの向上を進めてきましたが、来期からはフロー収益の強化に具体的に着手していきます。

3つ目のクリエイター支援の実行は、GMVの向上にもつながる項目です。フロー収益の強化とあわせて、スーパーファンやコアファンに向けたARPUの高いサービスをリリースするため、現在開発を進めています。加えて、クリエイター支援の領域を広げるために、積極的なM&Aも検討したいと考えています。

1 クリエイター領域の拡大

クリエイター領域の拡大について、今期第4四半期の実績をご説明します。引き続き、さまざまなジャンルのファンクラブがリリースできている状況です。「Bitfan」において、第4四半期はオーガニック検索流入からの開設という流れが増加傾向にあると考えており、こちらは来期以降も非常に期待しているところです。

クリエイター領域拡大のための施策

当期に行ったクリエイター領域拡大のための施策をご紹介します。1つ目はスライド左上に記載の、フェスやライブへの協賛です。こちらは、インディーズアーティスト向けの認知拡大を目的としています。

2つ目はプレスリリースも出しましたが、スライド左下に記載のDRC合同会社との業務提携です。こちらは主にメジャーアーティストや俳優などの領域へのアプローチを目的として、提携を強化しています。

3つ目はスライド右上に記載の、スポーツ領域の協賛です。金額としてはそれほど大きくありませんが、e-Sportsや個人の格闘家など、先ほどお話しした新しいジャンルとして盛り上がっていきそうな分野での事例を作っていくために協賛を始めました。

4つ目はスライド右下に記載の、株式会社Voicyへの出資です。「Voicy」は、文化人やインフルエンサーなど我々と被らない領域でのクリエイターが得意分野です。このような会社と連携することで、クリエイター領域のより一層の拡大を目指すと同時に、クリエイターを支援するという我々の会社の姿勢を維持していきたいと考えている次第です。

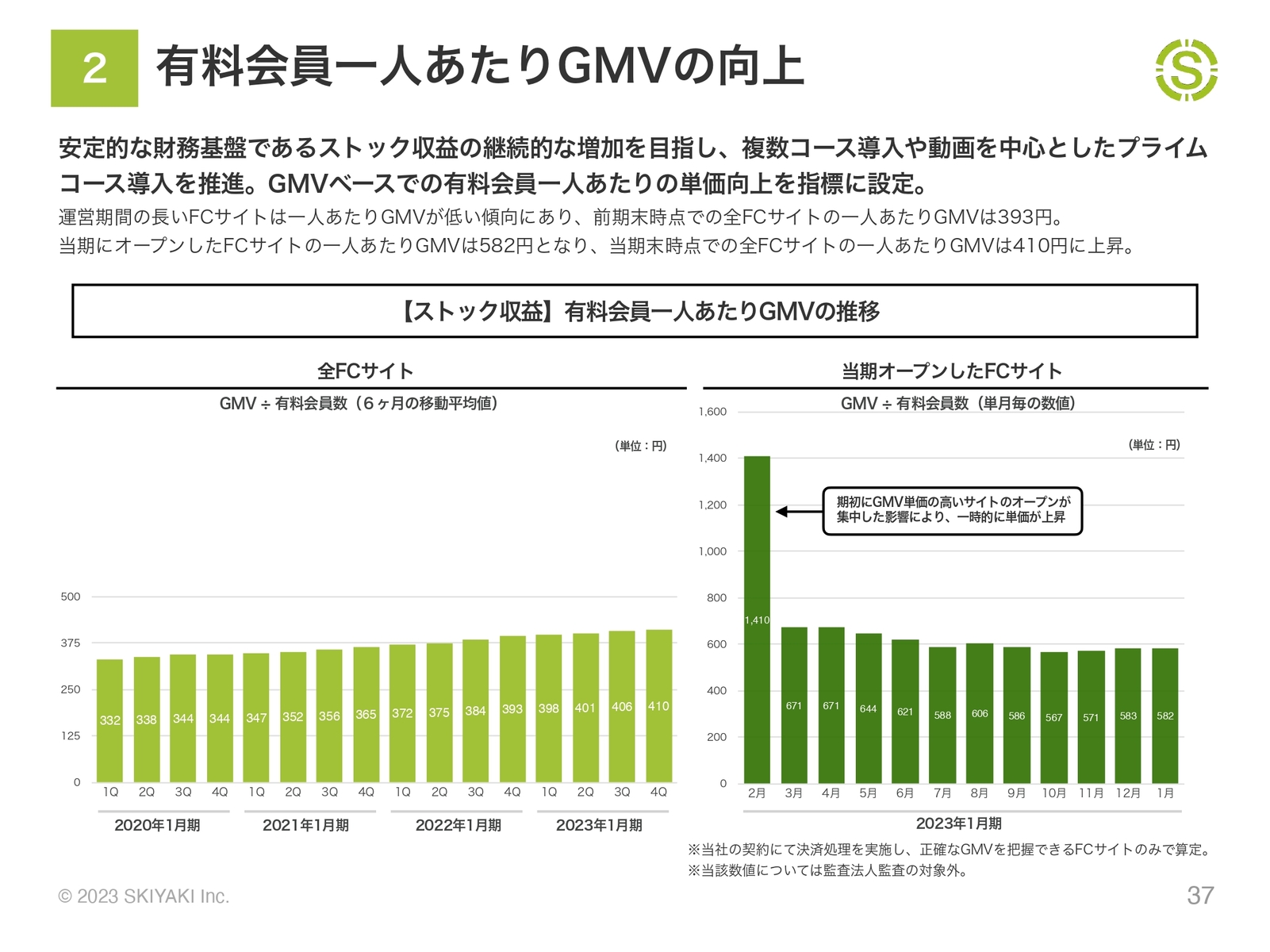

2有料会員一人あたりGMVの向上

有料会員一人あたりGMVの向上についてご説明します。当期の実績として、スライド左側のグラフのとおり、全FCサイトの平均GMVは、前期末の393円から当期末410円へと順調に増えています。

一方、スライド右側のグラフでは、当期にオープンしたFCサイトに限ったグラフを記載しています。こちらも平均582円と順調に単価が上がっていますので、今後も全体的に単価の向上が見込まれる分野だと思っています。

Bitfan Pro 複数コース・プライムコース展開

当期に行ったGMV向上の具体的な事例について、ポイントのみ簡単にご紹介します。

複数コース・プライムコースの展開についてです。前期は、日本相撲協会で非常に高額なプライムコースの導入を行いましたが、当期もジェイテクトSTINGSというバレーボールのチームで、高額の年会費の事例が実施できています。

また、スライド右下の[Alexandros]は長年運営していますが、プライムコースの追加ができています。

Bitfan Pro トータルサポート実績

トータルサポートの実績をご紹介します。前期まではライブ配信のサポートを中心に行っていたと報告しましたが、当期はオフラインイベントの復活とともに、ハイブリッドなイベントのサポートも増えてきている状況です。

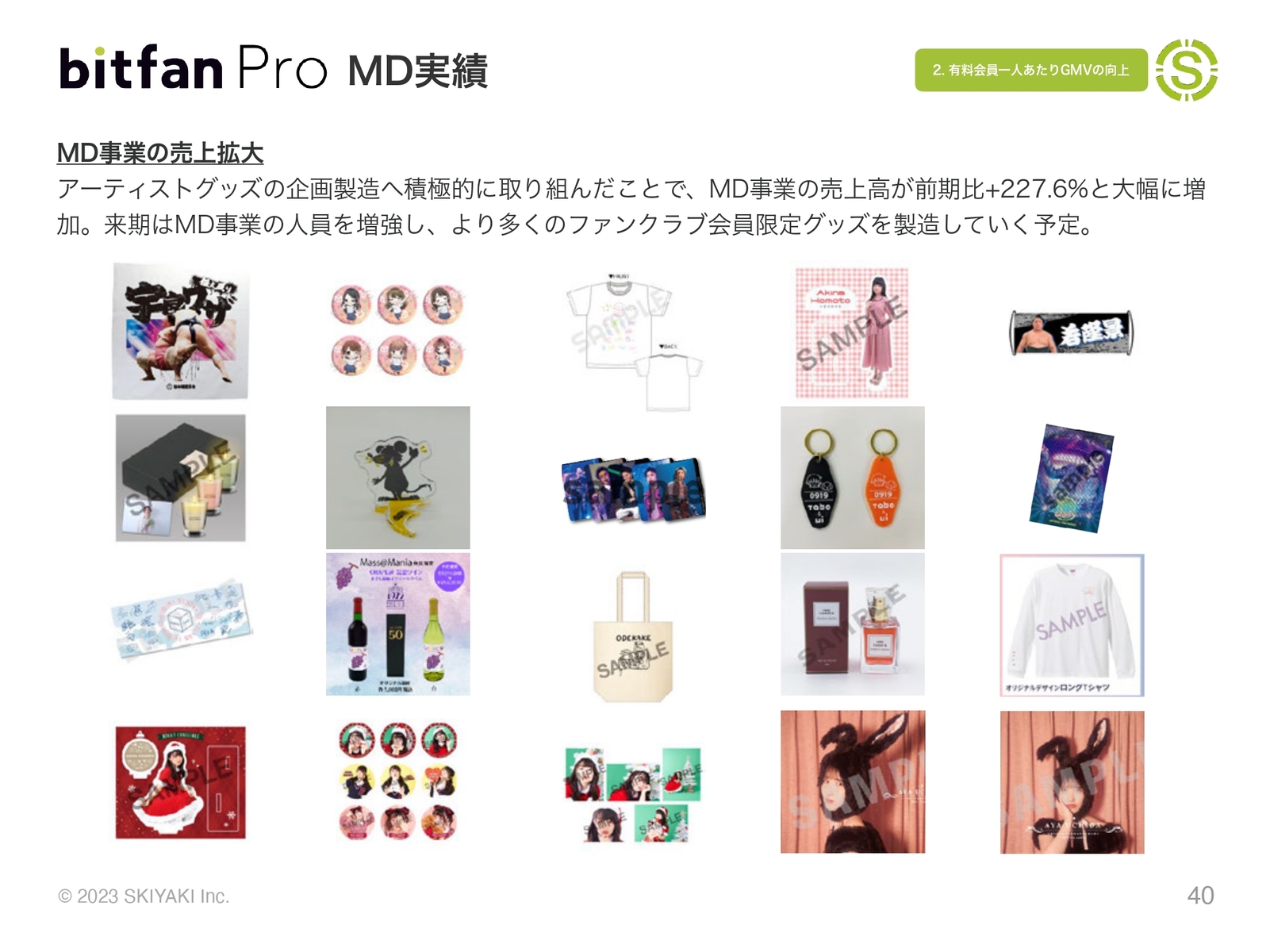

Bitfan Pro MD実績

MD実績についてです。MD事業も前期に引き続き拡大しており、当期における売上高は前期比プラス227.6パーセントと、数字としても大きく成長している状況です。

Bitfan Pro ライブ配信通期実績

ライブ配信の通期実績です。イベント開催数が非常に伸びており、前期比プラス145.7パーセントとなっています。業績に占める割合はまだそこまで大きくありませんが、このような包括的支援のニーズが高まっていることをご理解いただけると幸いです。

Bitfan Pro グループチャット機能の活用

プライムコースの特典である、グループチャット機能の活用についてです。グループチャットという双方向性のあるリアルタイムのコミュニケーションは、ファン目線に立つと非常にうれしいサービスになるため、当期において非常に導入数が増えています。今後も積極的に活用していく方針です。

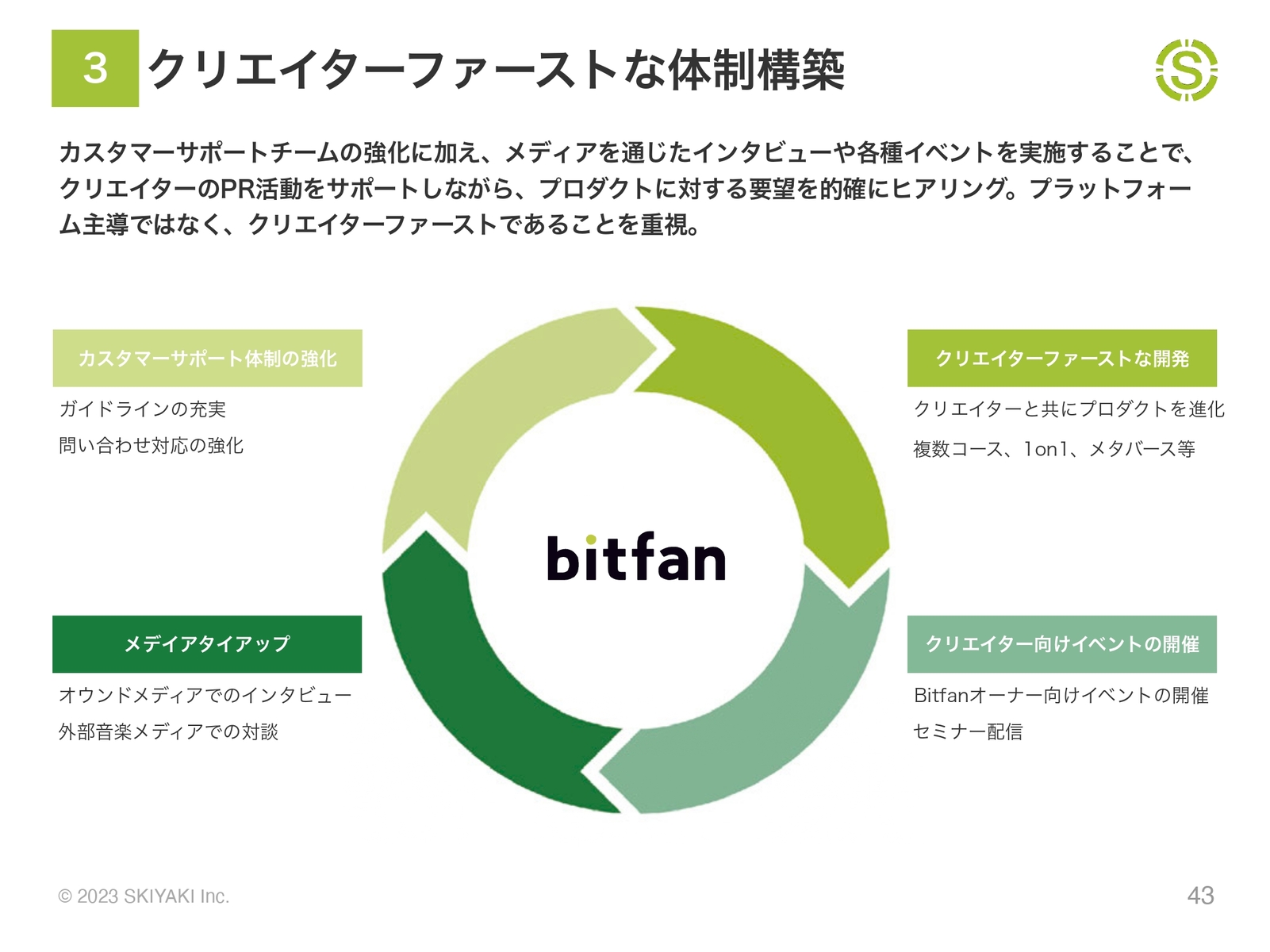

クリエイターファーストな体制構築

クリエイターファーストな体制構築についてです。スライドの図は以前より発表していますが、当期から注力している各施策については、1年を通じて相当かたちになってきていると考えています。

特にクリエイターのニーズを吸い上げて開発へフィードバックするサイクルは、非常にうまくいっているのではないかと感じています。

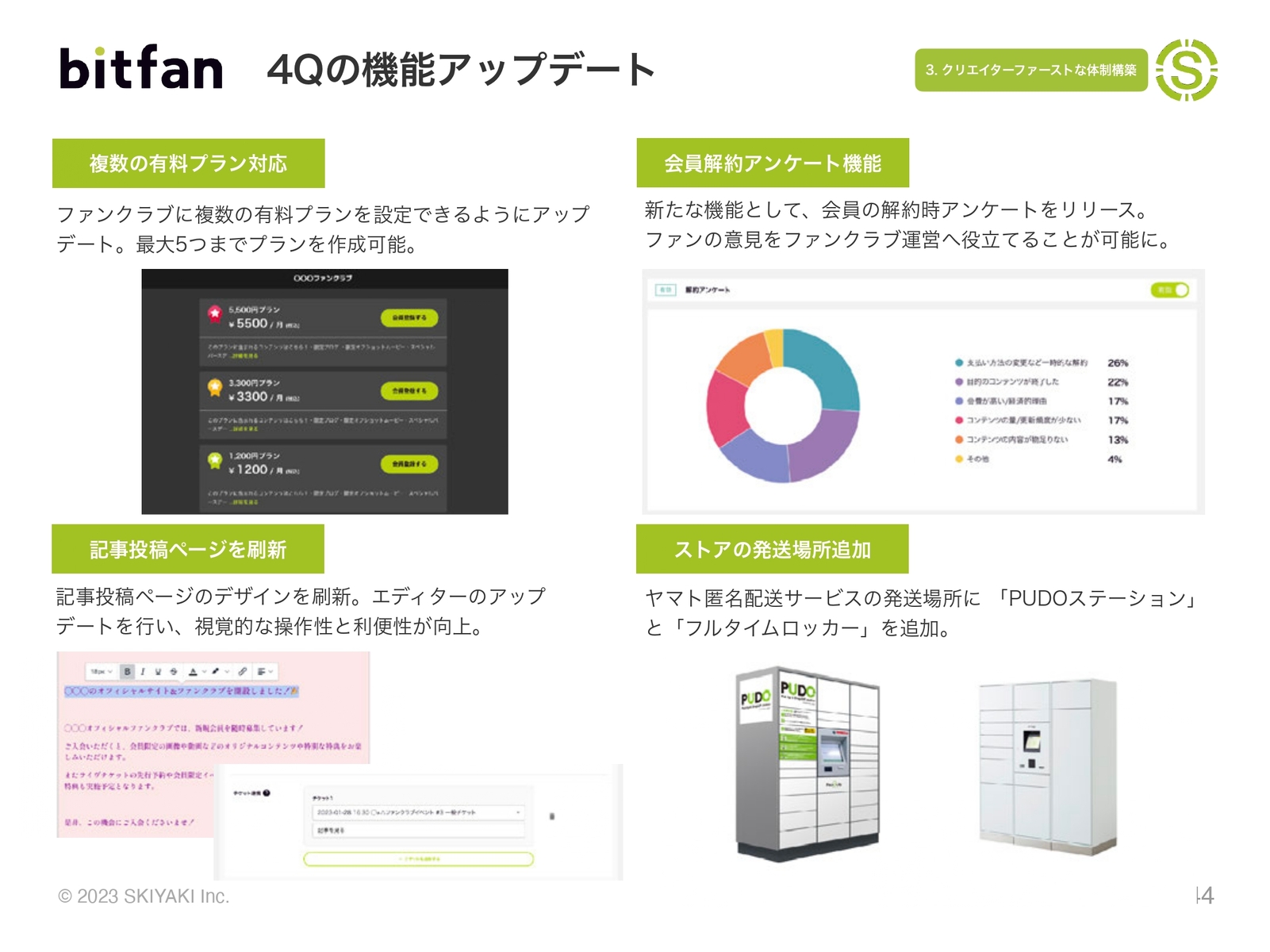

Bitfan 4Qの機能アップデート

先ほどまでにお話ししたニーズの吸い上げを含めて、第4四半期に行った機能アップデートについてご紹介します。一番大きなアップデートは、複数の有料プラン対応です。この機能はもともと「Bitfan Pro」にはありましたが、「Bitfan」にはありませんでした。

「Bitfan」で開設されるオーナーやアーティストも、規模の大きいものが徐々に増えてきていたため、複数のコースを提供したいという要望が非常に多くなっていました。リリース以来、すでに多くのサイトに導入していただいています。

また、スライド右側に記載のとおり、会員解約アンケート機能もリリースしました。顧客ニーズや運用を分析することに役立つ機能は、今後も注力していきたいと考えています。

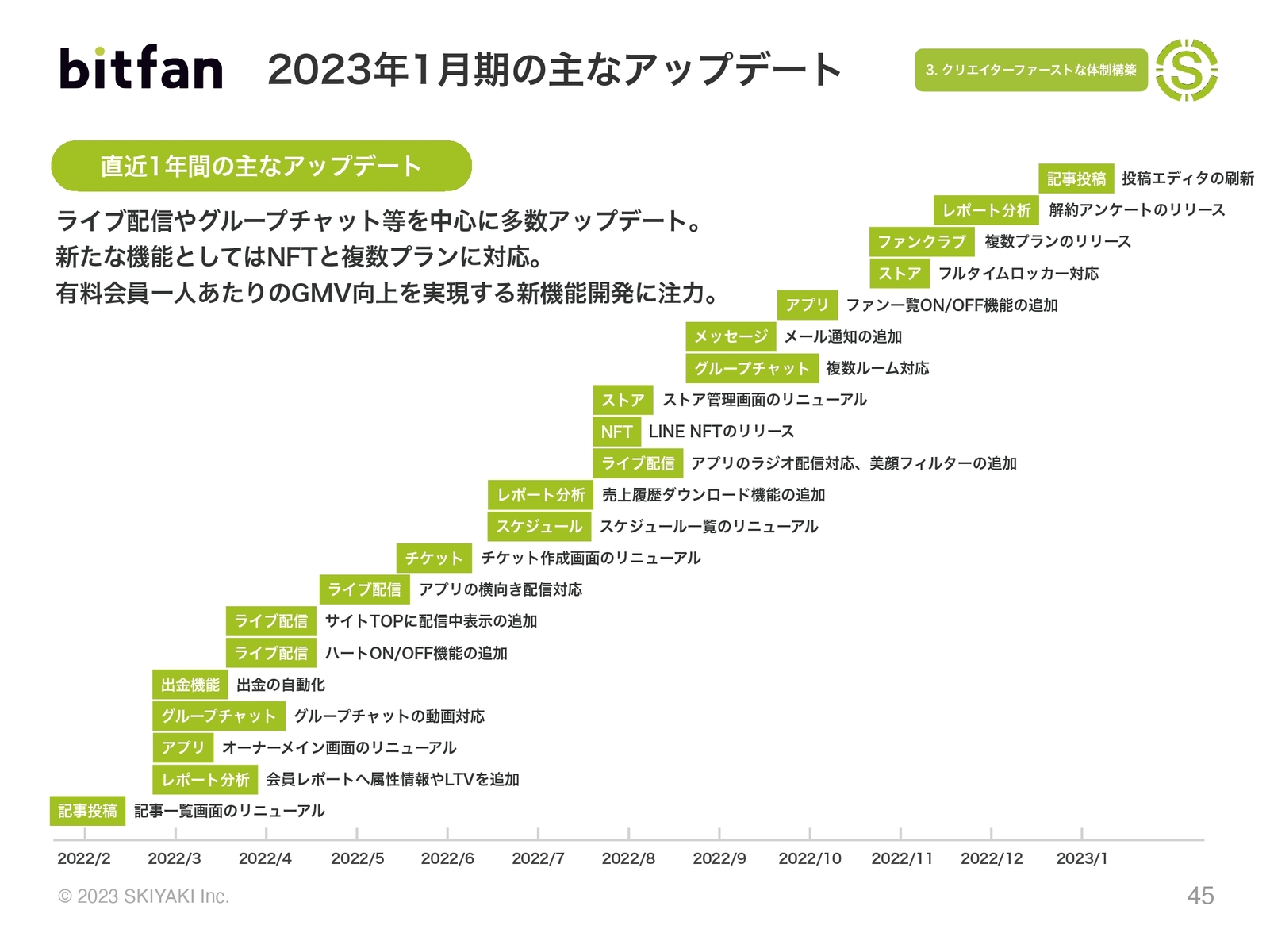

Bitfan 2023年1月期の主なアップデート

当期1年間でアップデートした機能について、スライドに記載しています。この1年間も多くの機能をリリースできましたが、来期もアップデートを継続し、業界ナンバーワンのプロダクトと言われるように頑張っていきたいと思っています。

Bitfan オウンドメディア展開

オウンドメディア展開についてです。当期は18名のクリエイターへのインタビューを実施しました。いろいろな意見を直接いただける貴重な接点になっていますので、今後も注力していきたいと考えています。

以上が、主な成長戦略と当期の実績についてのご説明となります。

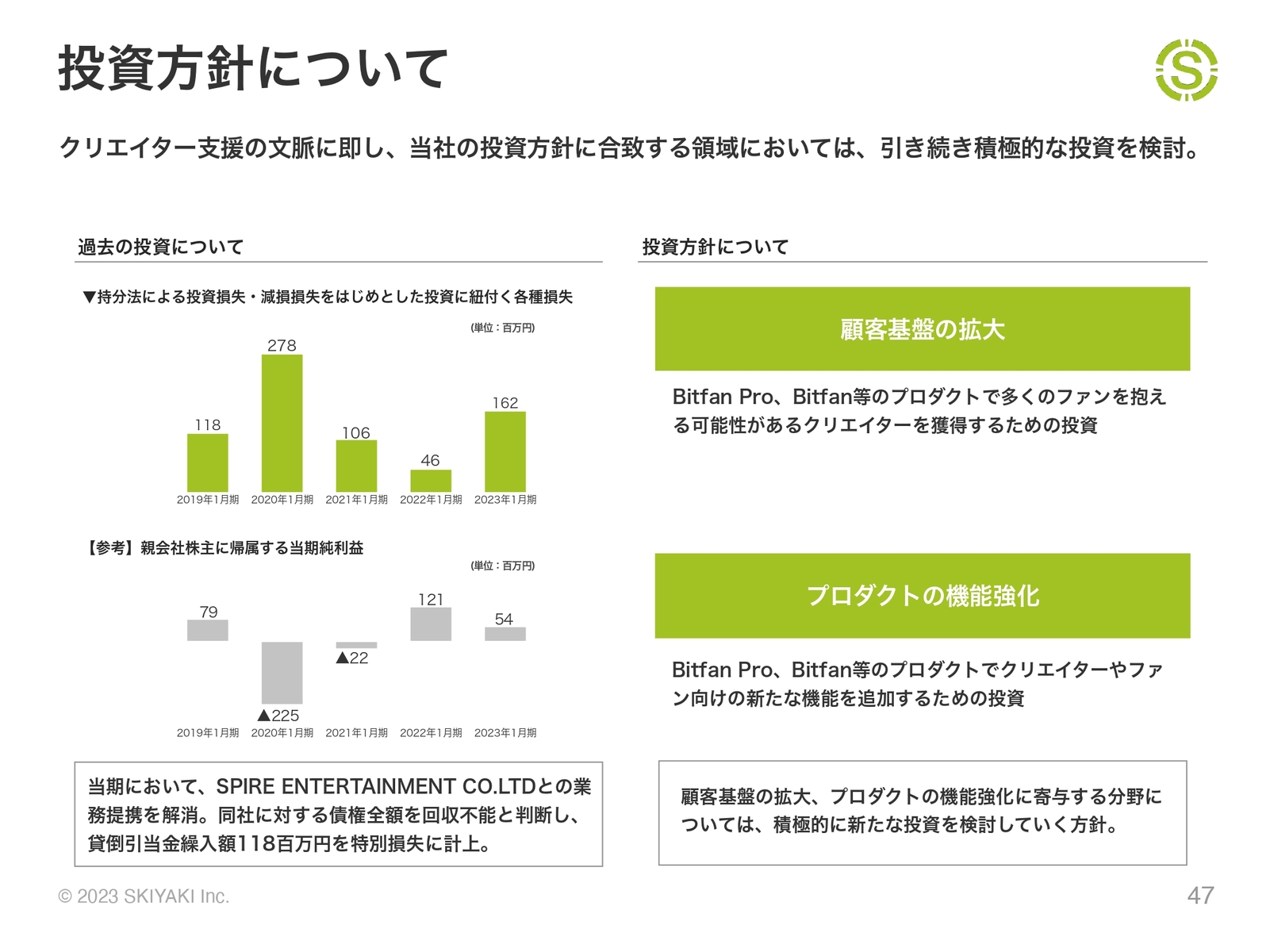

投資方針について

今後の投資方針についてご説明します。先ほど酒井からもお伝えしましたが、「OMEGA X」の投資にかかる特別損失を計上することになりました。こちらについては、反省すべきところはしっかりと反省したいと思います。

今後については、クリエイター支援の文脈に立ち返り、顧客基盤の拡大とプロダクトの機能強化という分野への積極投資を考えています。

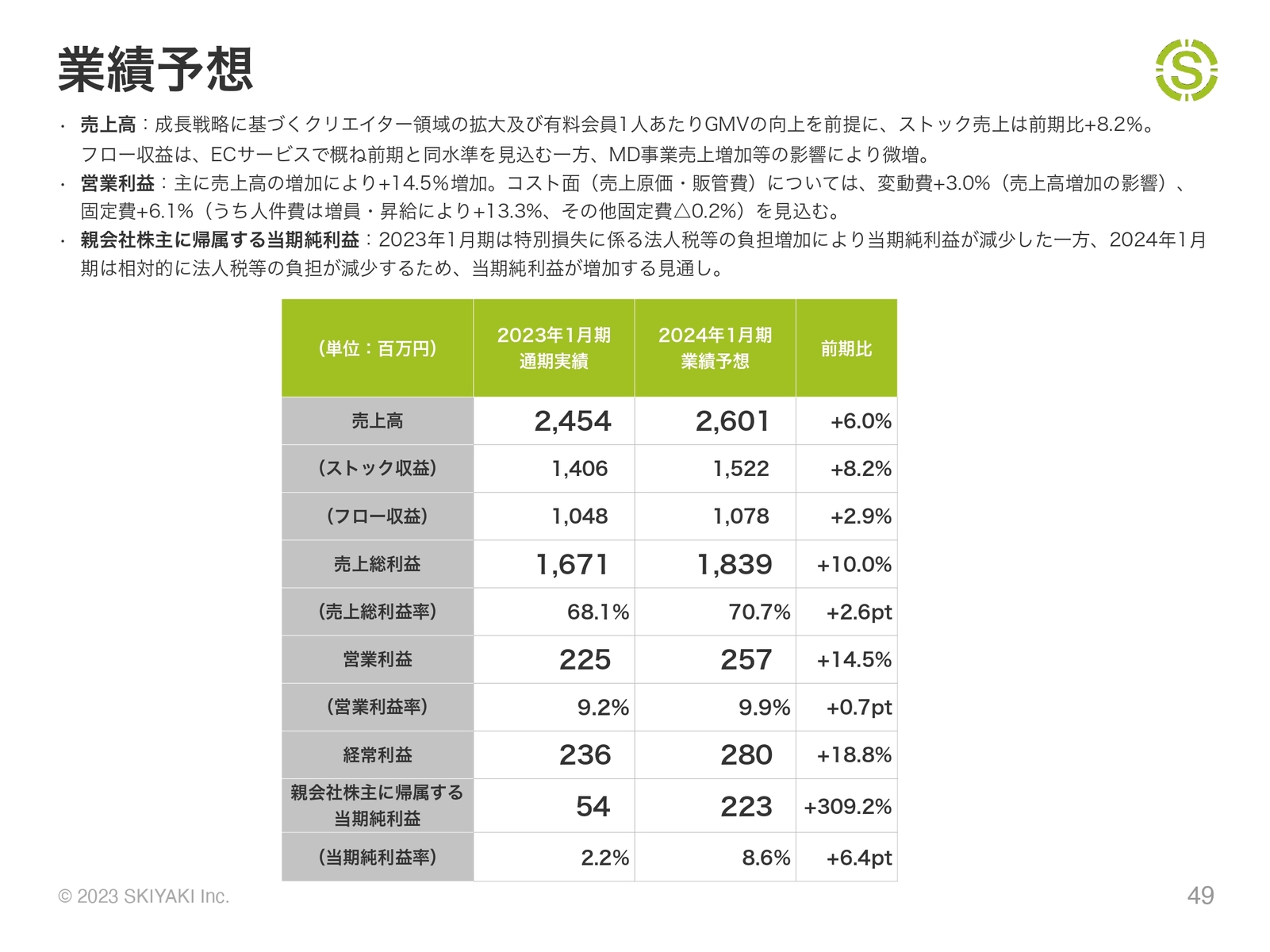

業績予想

2024年1月期の業績予想です。スライドに記載のとおり、売上高は26億100万円で、前期比プラス6パーセントの予想です。収益別では、ストック収益が前期比プラス8.2パーセント、フロー収益が前期比プラス2.9パーセントとなっています。

営業利益は2億5,700万円で前期比プラス14.5パーセント、経常利益は前期比プラス18.8パーセントの予想です。親会社株主に帰属する当期純利益は2億2,300万円で、今期の特別損失の影響により前期比プラス309.2パーセントの予想になっています。

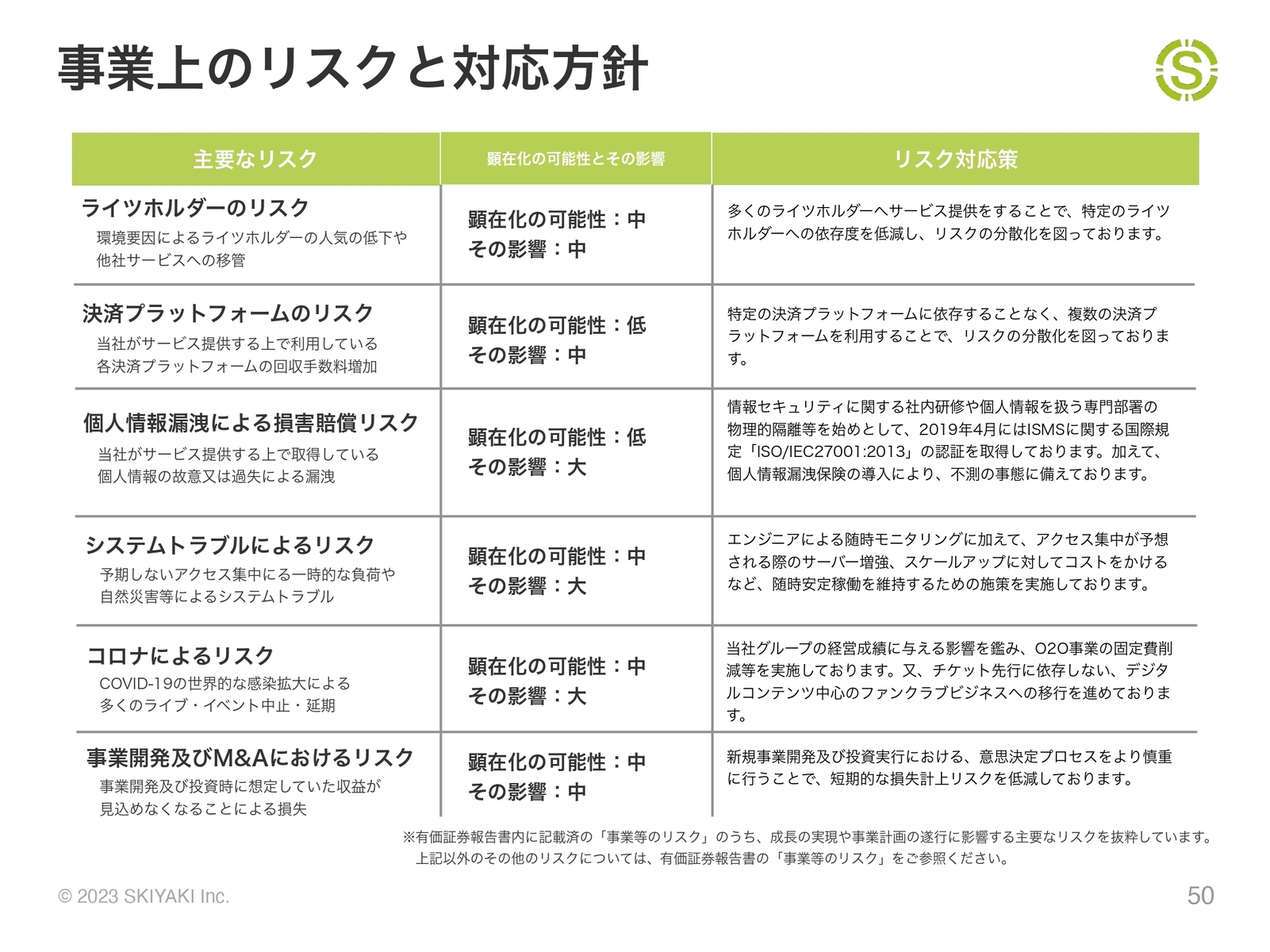

事業上のリスクと対応方針

最後に、我々の事業上のリスクをスライドに記載しました。参考までにご確認いただけると幸いです。

以上が、2023年1月期の決算説明となります。長時間お付き合いいただき、誠にありがとうございました。

スポンサードリンク