関連記事

THECOO、通期は増収減益も、デジマ事業安定成長を継続 Fanicon事業12月単月で利益率改善

THECOO、通期は増収減益も、デジマ事業安定成長を継続 Fanicon事業12月単月で利益率改善[写真拡大]

2022年12月期決算説明

平良真人氏:THECOO株式会社代表取締役の平良でございます。本日はお忙しい中、決算説明会ライブ配信にご参加いただき、誠にありがとうございます。私より2022年12月期通期決算についてご説明させていただき、その後、質疑応答に移りたいと思います。

本日は、エグゼクティブサマリ、会社・ビジネス概要、2022年12月期通期業績と中長期について、2022年度第4四半期業績、セグメント別にデジタルマーケティング事業(法人セールス事業)とFanicon事業についてご説明します。

2022年12月期業績の総括

はじめに、エグゼクティブサマリです。2022年12月期業績の総括になります。11月発表の業績予想を上回る売上高・営業利益で着地しています。純利益は減損損失の影響があります。

全社としては、売上高は42億7,900万円でYoYプラス22.9パーセント、営業利益はマイナス2億1,200万円でYoYマイナス1億1,100万円となりました。当期純利益はマイナス4億8,800万円で、YoYマイナス3億7,900万円となっています。

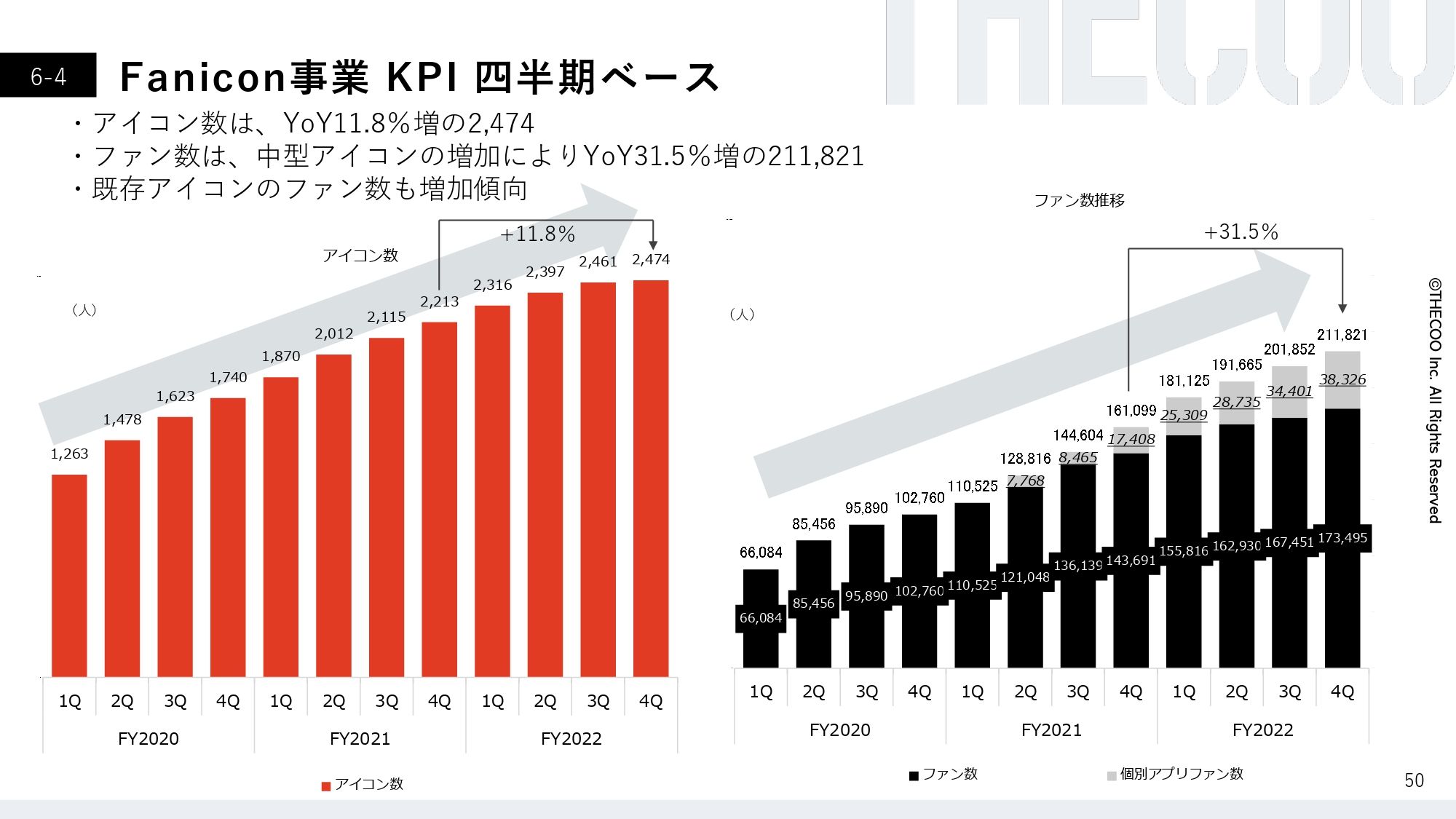

各事業のKPIです。Fanicon事業は、アイコン数が2,474組でYoYプラス11.8パーセント、ファン数が21.1万人でYoYプラス31.5パーセントとなっています。Fanicon事業の主要なKPIは、YoYで確実に成長しています。

デジタルマーケティング事業は、売上・利益ともに業績予想を達成し、順調に成長しています。

Mission/Vision

会社・ビジネス概要です。Missionを「現状維新のパートナー」、ビジョンを「”できっこない”に挑み続ける」とし、全社一丸となり成長に邁進しています。

会社概要

会社概要です。2014年1月に創業し、現在に至っています。

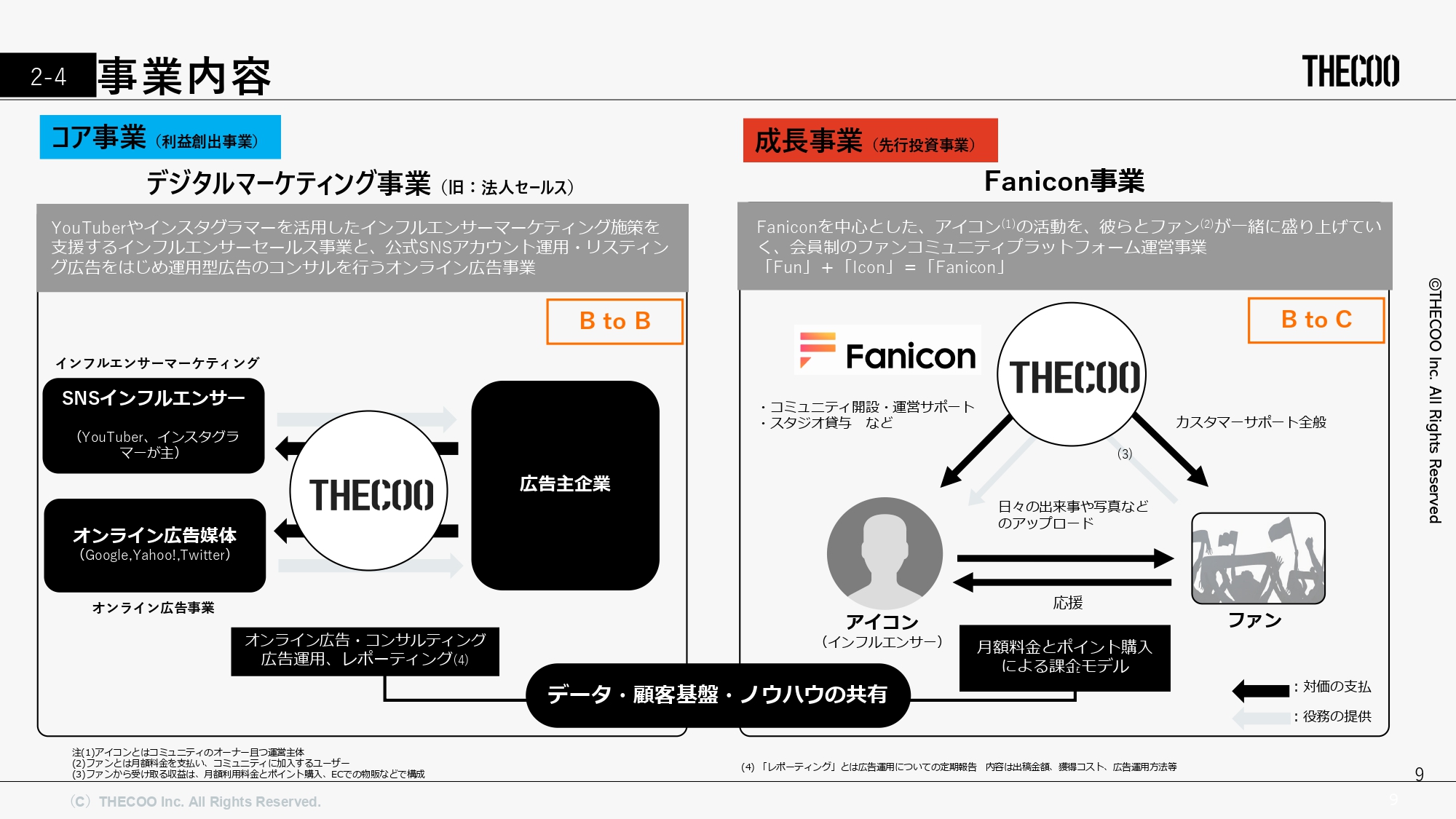

2つの主力事業

主力事業は2つあります。1つは、コア事業であるデジタルマーケティング事業で、インフルエンサーマーケティングを中心としています。もう1つは、成長事業であるFanicon事業です。

事業内容

それぞれの事業内容について、詳細をご説明します。まず、コア事業(利益創出事業)であるデジタルマーケティング事業です。1つは、広告主や広告代理店より、「Google」や「Yahoo!」などの運用型広告のコンサルティングを請け負う、オンライン広告媒体事業を行っています。

もう1つは、YouTuberやインスタグラマーといったSNSインフルエンサーとタイアップして行う、インフルエンサーマーケティング事業です。どちらもオンラインの広告代理店事業となっています。

成長事業であるFanicon事業では、「アイコン」と呼ばれるインフルエンサーが、「Fanicon」というアプリを通し、簡単にファンコミュニティを開設できるプラットフォームを運営しています。コアなファンは、「Fanicon」を通して月額課金を払うことにより、コミュニティに参加できます。

さまざまな機能を使い、コアなファンが楽しみながら有料でサービスを利用し、その売上をアイコンとシェアするビジネスモデルです。この2つの事業のシナジーを生むべく、いくつかのトライアルを行っています。

新時代のファンコミュニティ

「Fanicon」については、新時代のファンコミュニティとして、「双方向のコミュニティで、大好きな人を持続的に支援する。」という考え方で運営をしています。大きな特徴は、双方向性です。

コミュニティであることを強くうち出しており、双方向性の機能を使い、ファンとアイコン、またはファン同士が強くつながり、高いエンゲージメントでコミュニティを盛り上げています。

なぜ完全有料制・完全会員制なのか

完全有料制・完全会員制の理由についてです。1つ目は、ファンを維持するためです。ファンベースの大小に関わらず、ファンの維持は大切な目的の1つです。完全会員制により、クローズドな環境でコミュニティを盛り上げることが可能です。

2つ目は、安定した収益基盤の確保です。月額課金だけでなく、さまざまな機能を使い、ファンが楽しみながら課金してコミュニティを盛り上げています。こちらの収益をきちんとアイコンにシェアすることにより、彼らのメインとなる活動のサポートが可能になります。

3つ目は、心理的安全性です。完全会員制のクローズドなコミュニティですので、コアなファンしかいません。結果として、アイコンを無条件で支援したいという熱いコミュニティになり、心理的安全性が担保されています。

ご利用中のアイコン一例(一部抜粋)

ご利用中のアイコンの一例です。2,000以上のコミュニティがあり、この他にも多数のアイコンに使っていただいています。

アイドル、アーティスト、俳優、ミュージシャン、タレント、インフルエンサー、スポーツチーム、スポーツ選手、KPOPアイドル、韓流俳優など、さまざまなジャンルの方々が使用しています。

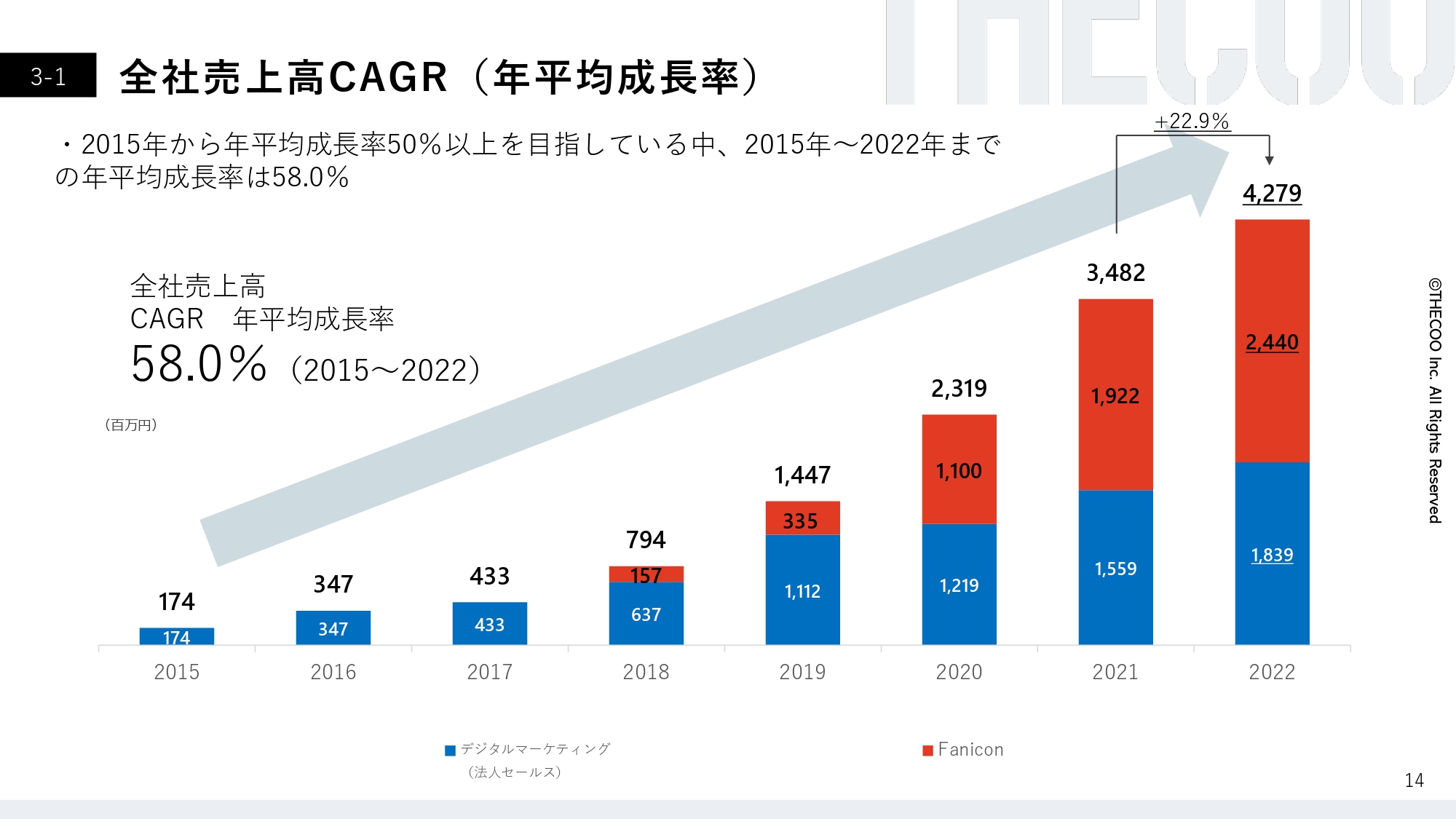

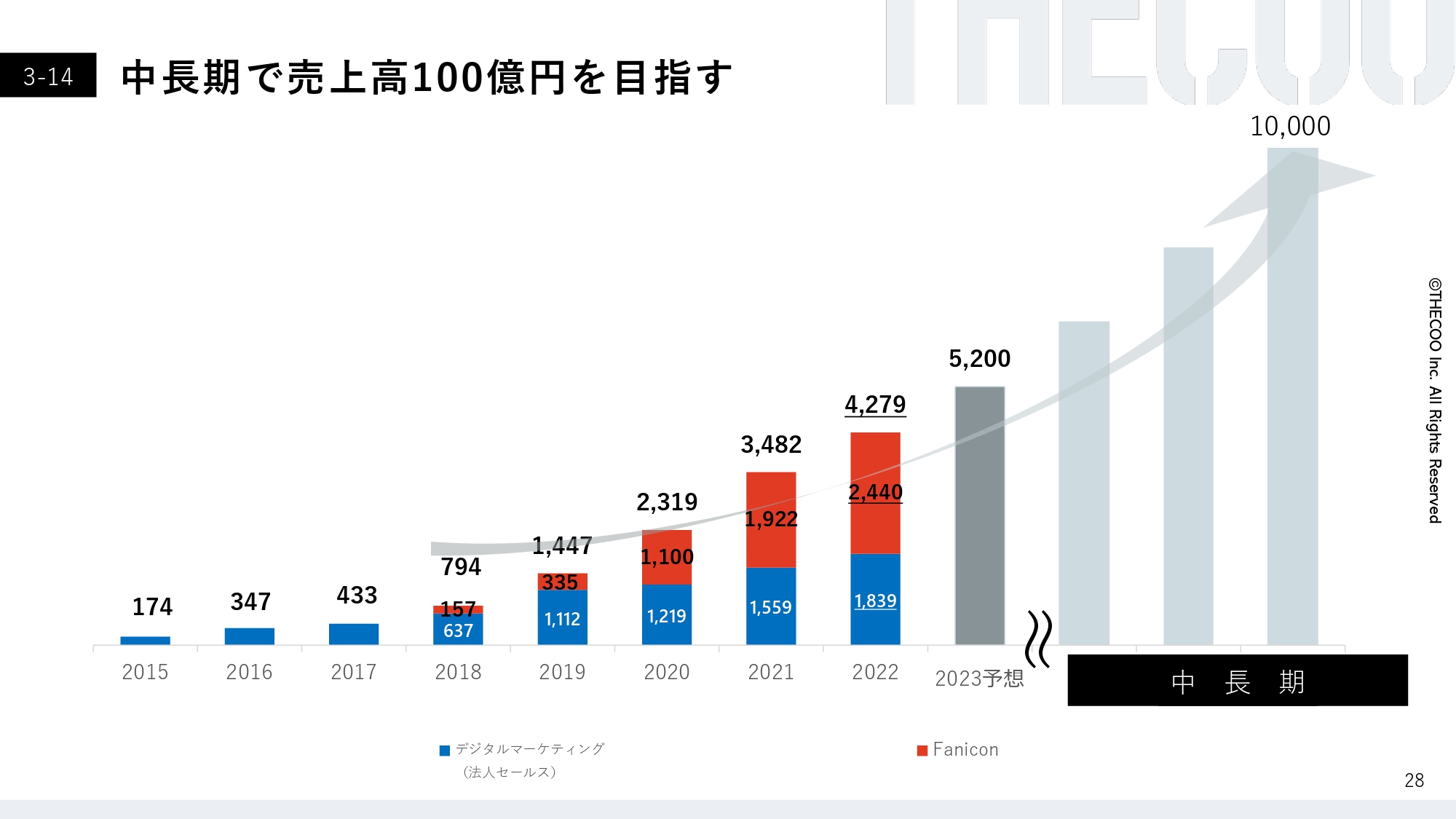

全社売上高CAGR(年平均成長率)

2022年12月期通期業績と中長期についてご説明します。まず、全社売上高CAGR(年平均成長率)についてです。2015年からCAGR58パーセントと、非常に高い成長率で推移しています。直近の2021年から2022年でも、22.9パーセントの成長率を維持しています。

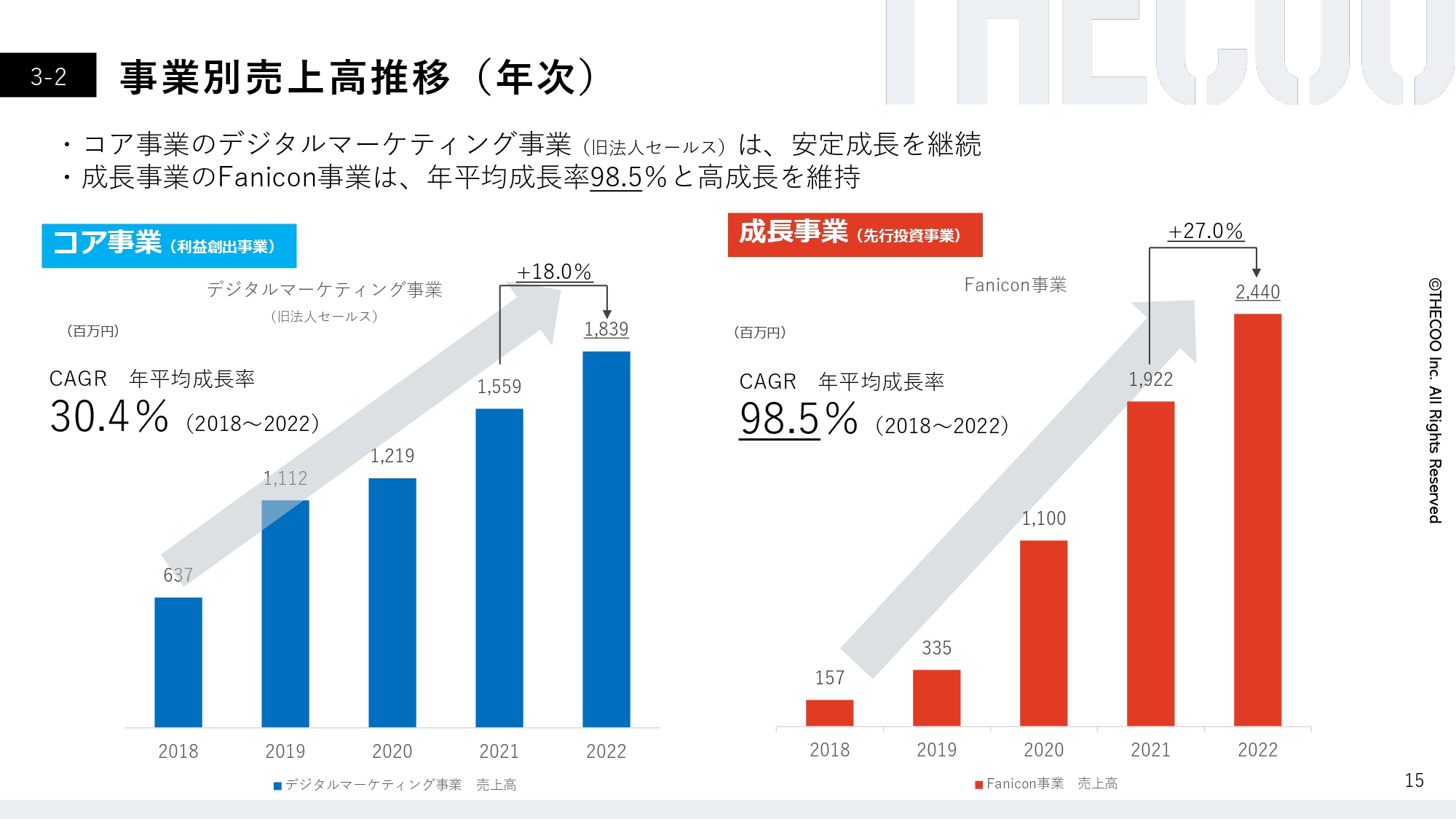

事業別売上高推移(年次)

CAGRを2つの事業でブレークダウンしたものです。コア事業であるデジタルマーケティング事業は、CAGR30.4パーセントと高い成長率を維持しています。成長事業であるFanicon事業もCAGR98.5パーセントで、こちらも非常に高い成長率となっています。この高い成長率の維持により、今期業績予想を達成しています。

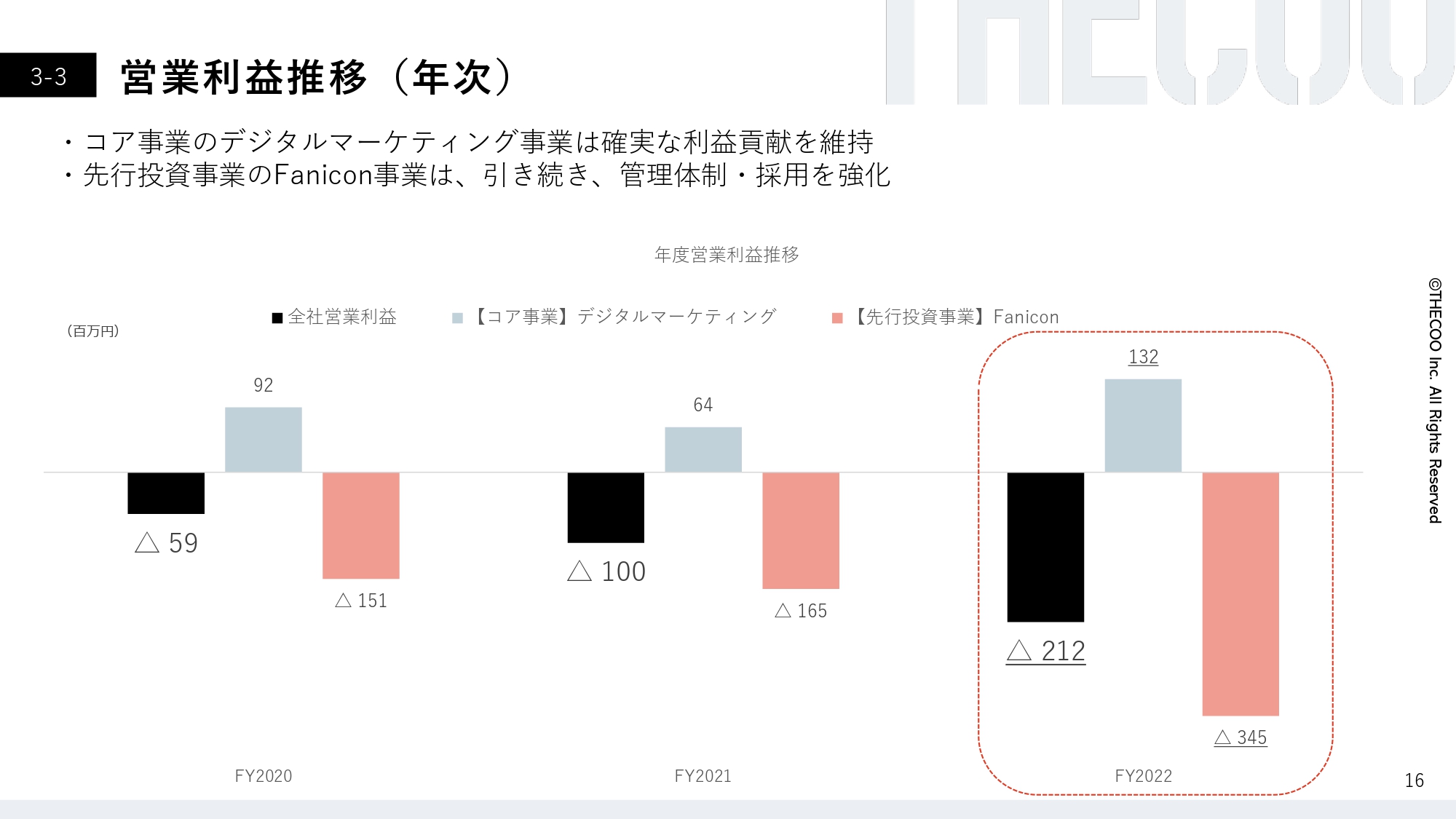

営業利益推移(年次)

営業利益の推移です。2022年の全社の営業利益は2億1,200万円の赤字ですが、コア事業であるデジタルマーケティング事業は1億3,200万円と、黒字化を達成しています。Fanicon事業は投資期間が続いており、3億4,500万円の赤字です。

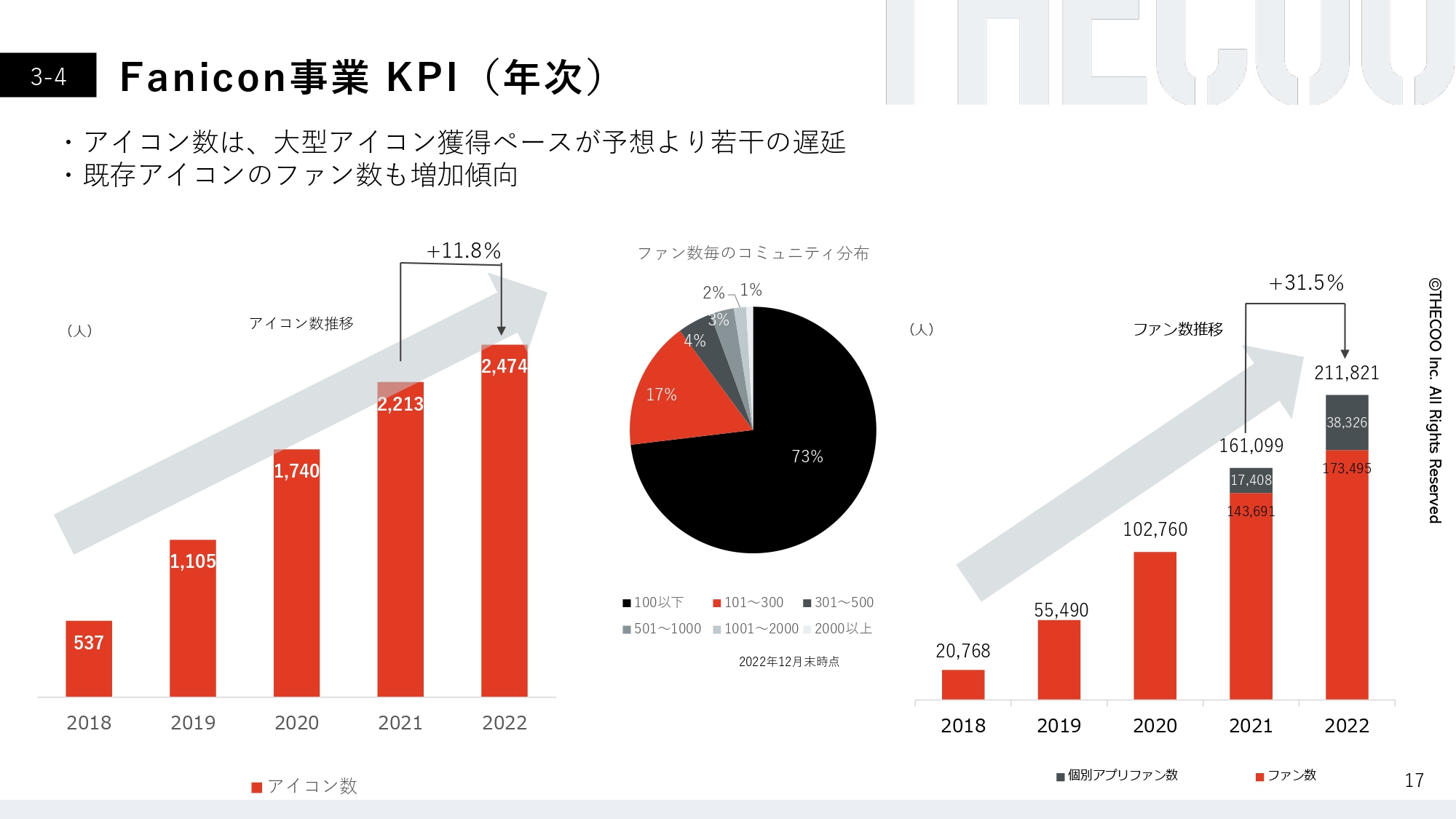

Fanicon事業 KPI(年次)

Fanicon事業のKPIです。一番重要であるアイコン数と、関連して伸びるファン数は順調に推移しており、ファン数が増えていくことに伴い、売上高が伸びてきています。

アイコン数は直近の2021年から2022年でプラス11.8パーセント、ファン数は2021年の16万1,000万人から2022年には21万1,000万人と、高い成長率を維持しています。ファン数とアイコン数がKPIを達成したことで、売上高がきちんと成長しています。

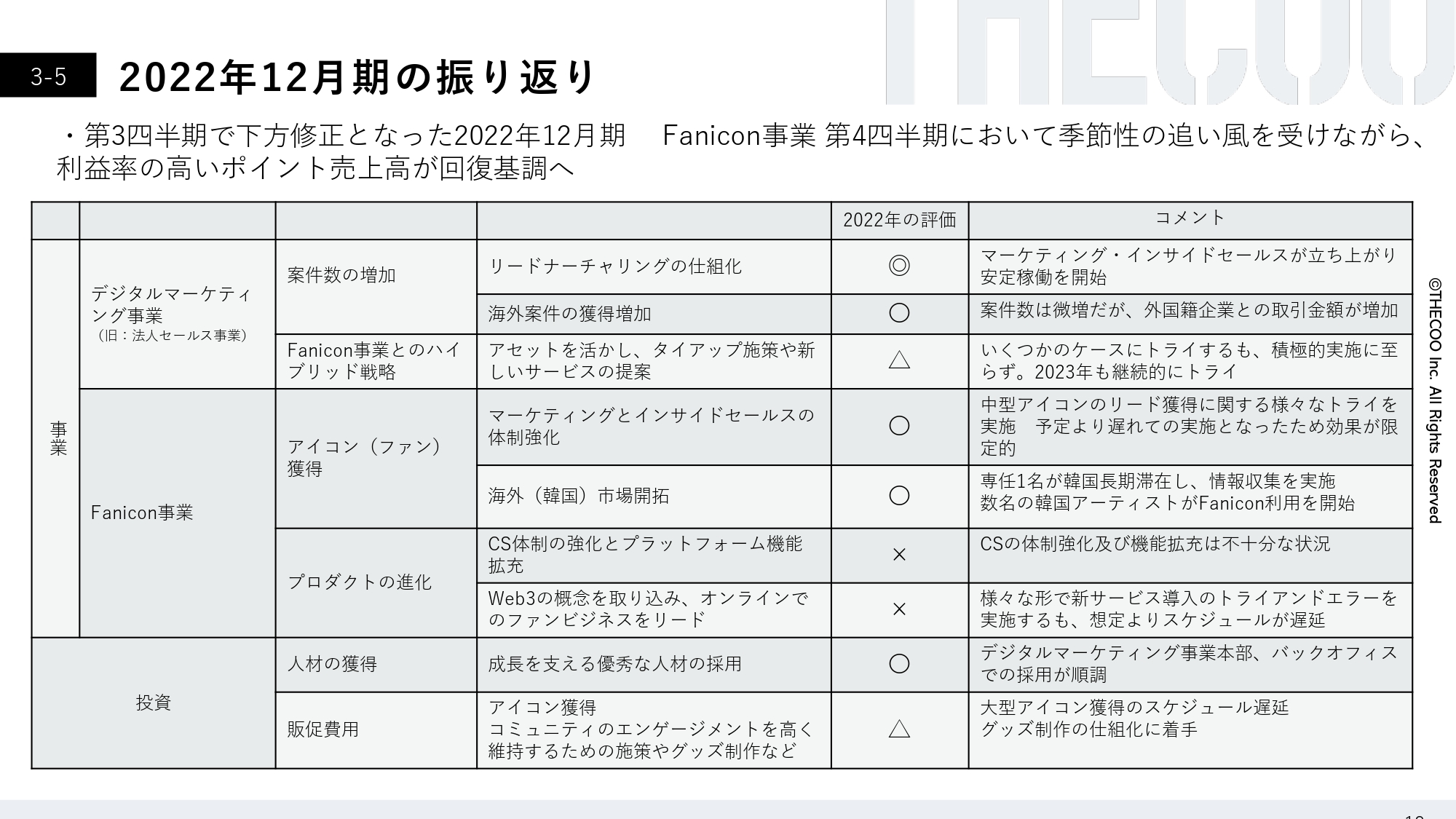

2022年12月期の振り返り

2022年12月期の振り返りです。第3四半期に下方修正となった2022年12月期ですが、第4四半期においてFanicon事業で季節性の追い風を受けながら、利益率の高いポイント売上高が回復基調にあります。

各事業でブレークダウンすると、デジタルマーケティング事業は各種KPIを達成し、Fanicon事業はアイコン数ならびにファン数のKPIを達成しています。

プロダクトの進化として、CS(カスタマーサクセス)にあたる体制の強化とプラットフォーム機能の拡充、Web3の概念を取り込みオンラインでファンビジネスをリードするといった項目は達成できませんでしたが、2023年はしっかりと準備を進めています。

投資に関しては、コア事業、デジタルマーケティング事業ともに人材獲得が進んでいます。販促費に関しては、大型アイコン獲得のスケジュール遅延や、グッズ制作の仕組化に着手できず、一部で達成できていません。

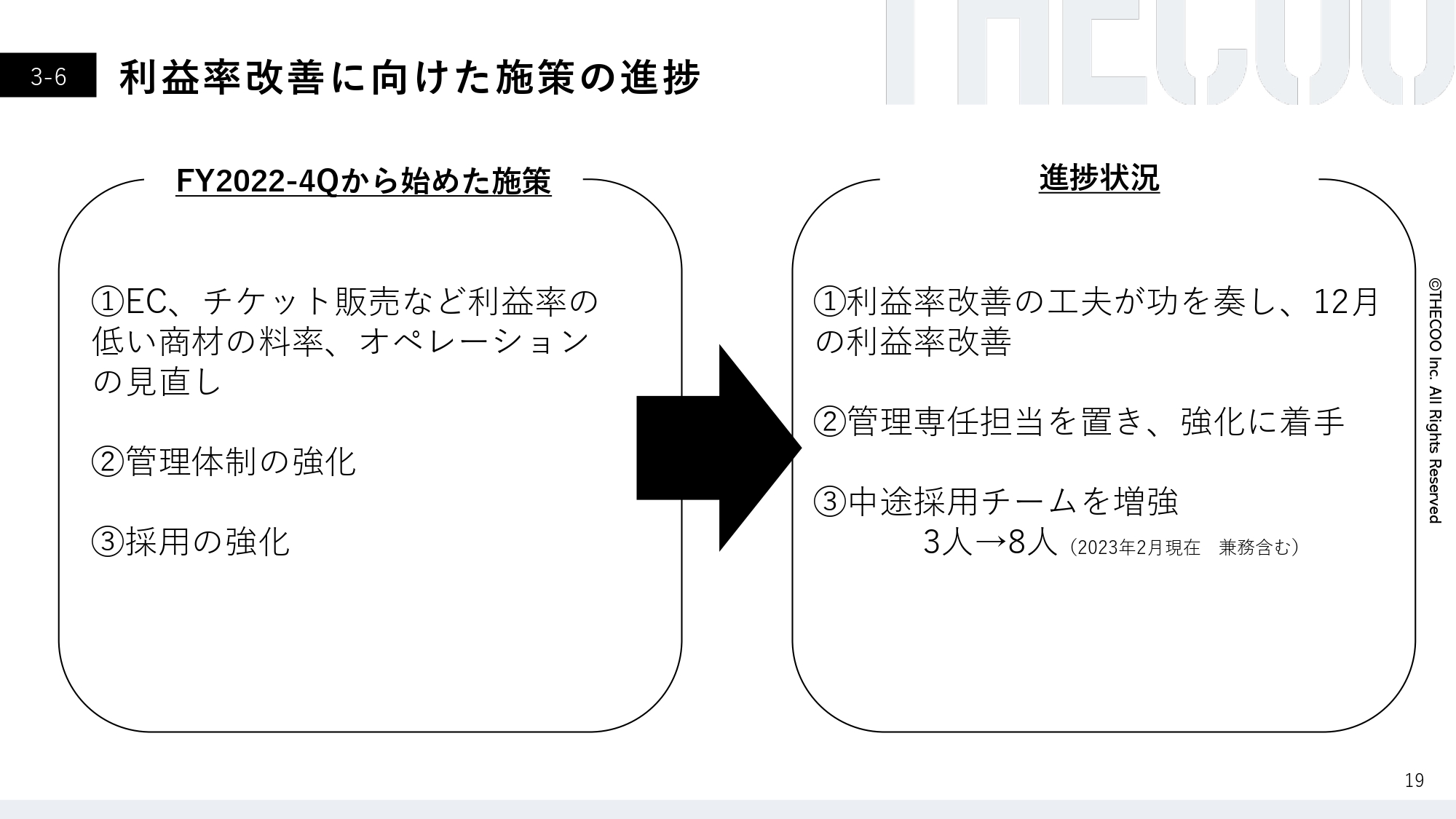

利益率改善に向けた施策の進捗

利益率改善に向けた進捗です。2022年第4四半期から始めた施策としては、EC、チケット販売などの利益率の低い商材の料率、オペレーションの見直しです。また、引き続き管理体制強化、採用強化も行っています。

これらの工夫が功を奏し、12月の利益率は改善しました。管理体制強化については、管理専任担当を置き、強化に着手しています。採用強化については、中途採用チームを増強し、足元も順調に推移しています。

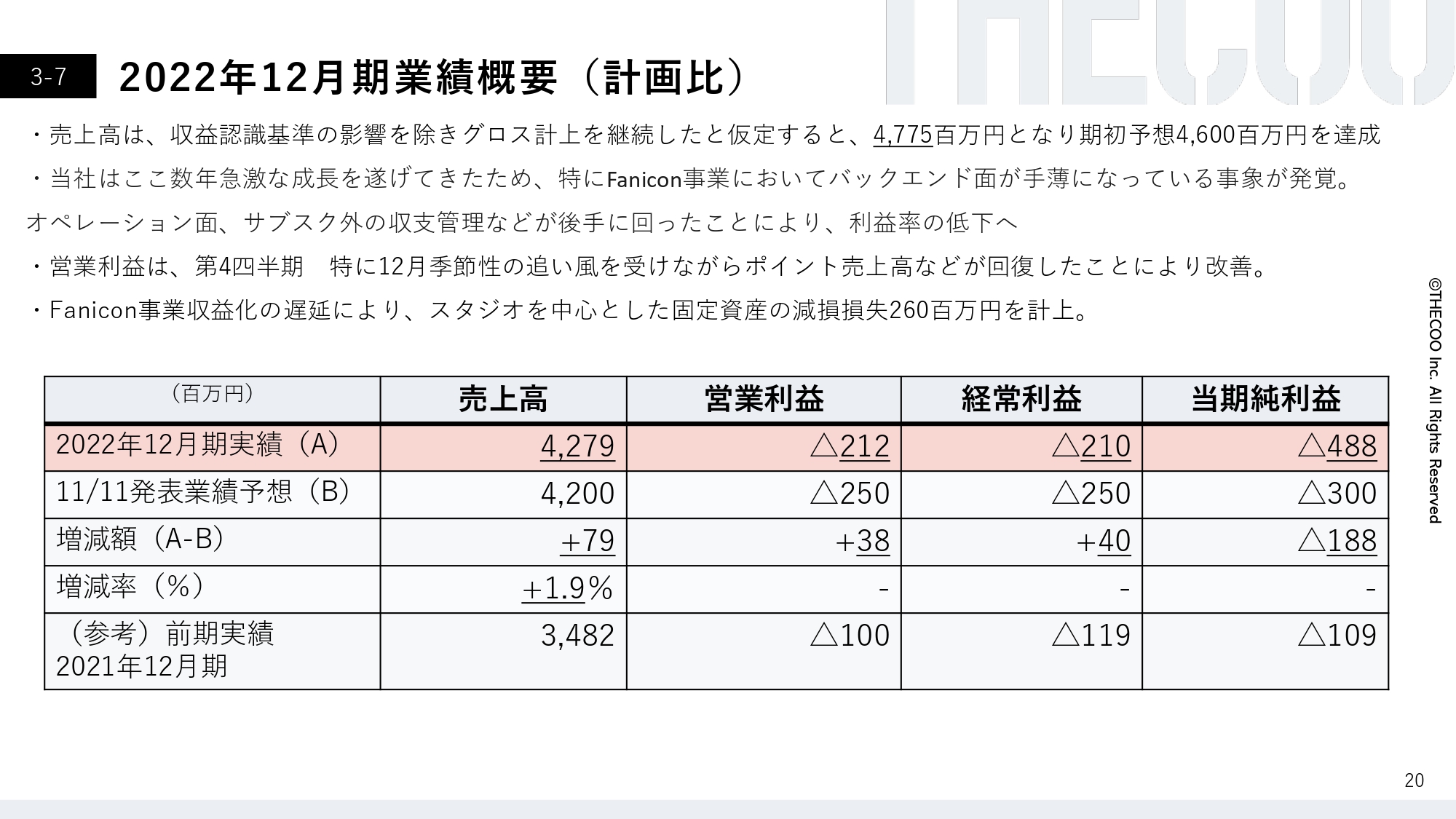

2022年12月期業績概要(計画比)

2022年12月期業績概要です。売上高は、収益認識基準の影響を除き、グロス計上を継続したと仮定すると47億7,500万円となり、期初予想の46億円を超えて達成しています。

ここ数年で急激な成長を遂げてきたため、特にFanicon事業においてはバックエンド面が手薄になっている事象が起きています。オペレーション面、サブスク外の収支管理などが後手に回ったことにより、利益率が低下しています。

営業利益は、第4四半期に特に12月期の季節性の追い風を受け、ポイント売上高が回復しています。また、Fanicon事業収益化の遅延により、スタジオを中心とした固定資産の減損損失2億6,000万円を計上しています。

結果として、売上高は42億7,900万円、営業利益はマイナス2億1,200万円、経常利益はマイナス2億1,000万円、当期純利益はマイナス4億8,800万円となりました。

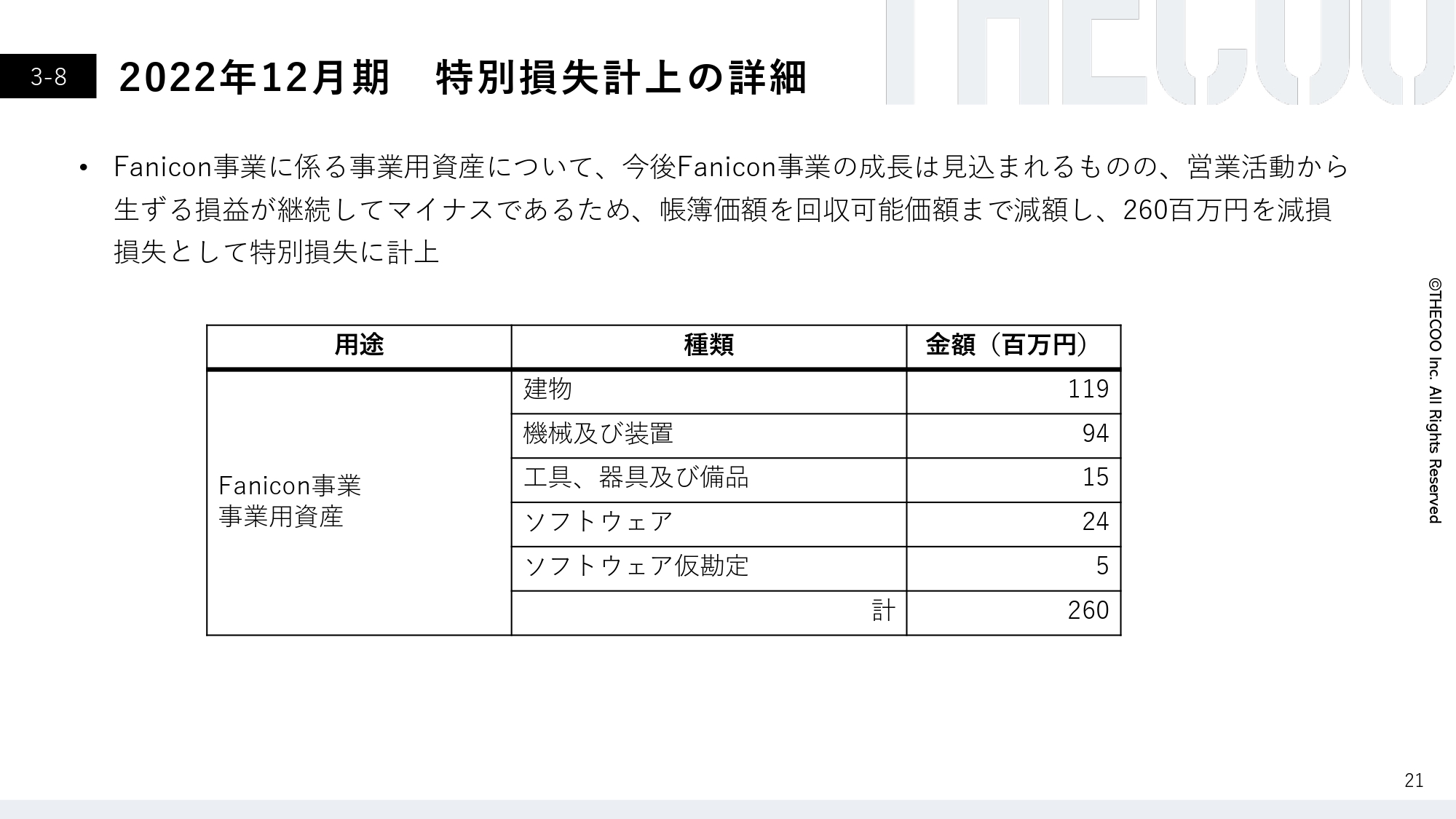

2022年12月期 特別損失計上の詳細

特別損失計上の詳細です。Fanicon事業に係る事業用資産について、今後、Fanicon事業の成長は見込まれるものの、営業活動から生じる損益が継続してマイナスであるため、帳簿価額を回収可能価額まで減額し、2億6,000万円を減損損失として特別損失に計上しています。

売上高100億円を目指す エンタメ業界のデジタル化を促進する

「売上高100億円を目指す」「エンタメ業界のデジタル化を促進する」を目標に、全社を挙げて邁進しています。

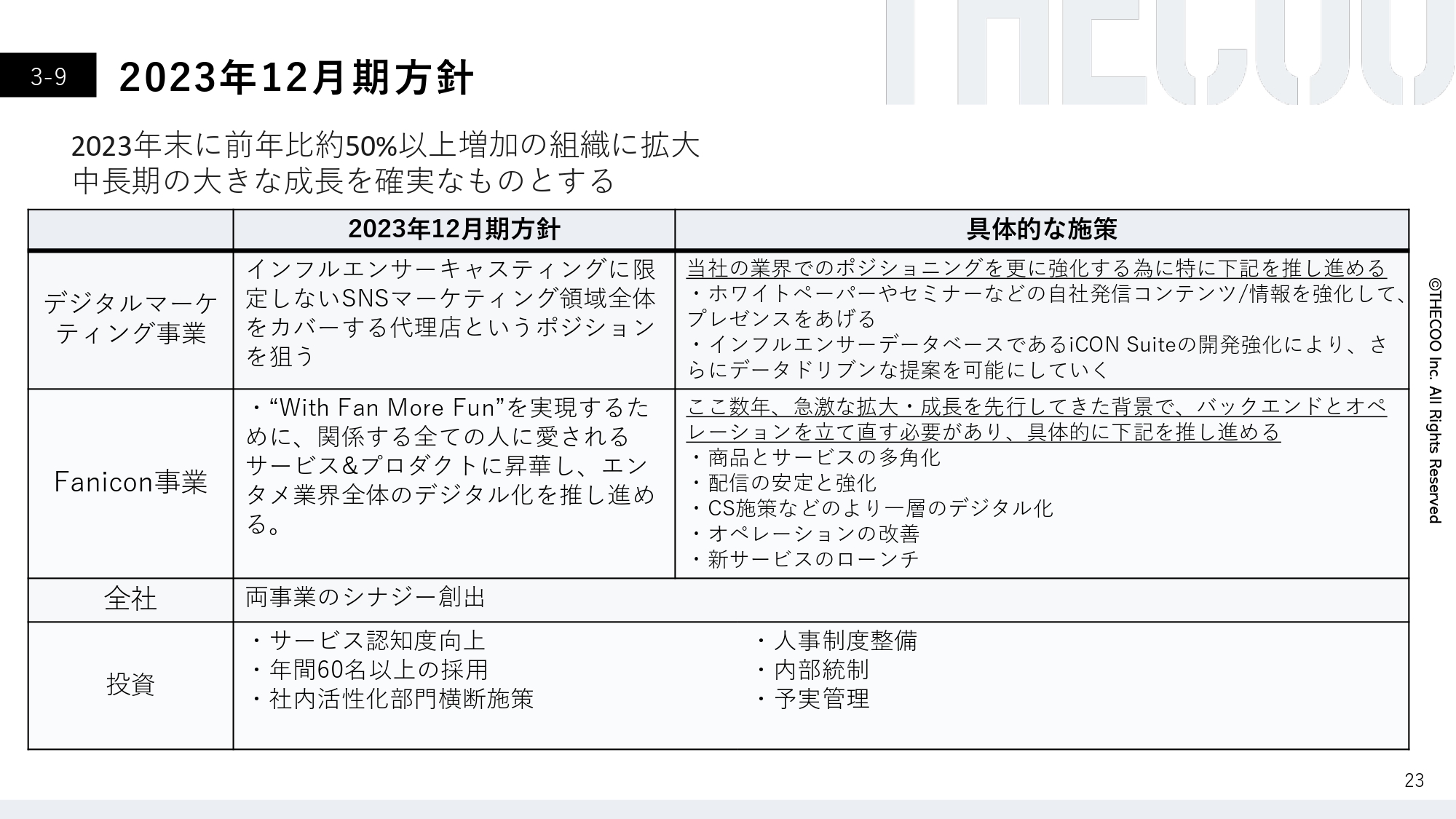

2023年12月期方針

2023年12月期の方針です。2023年末に、前年比約50パーセント以上の組織に拡大していきます。中長期の大きな成長を確実なものとし、引き続きFanicon事業を中心に投資を続けていきます。

2023年12月期業績予想

2023年12月期業績予想です。中長期の大きな成長を確実なものとするため、2023年12月期を先行投資期と位置づけています。2023年12月期は、売上高で52億円、営業利益でマイナス4億9,000万円、経常利益でマイナス4億9,000万円、当期純利益でマイナス4億9,000万円と予想しています。

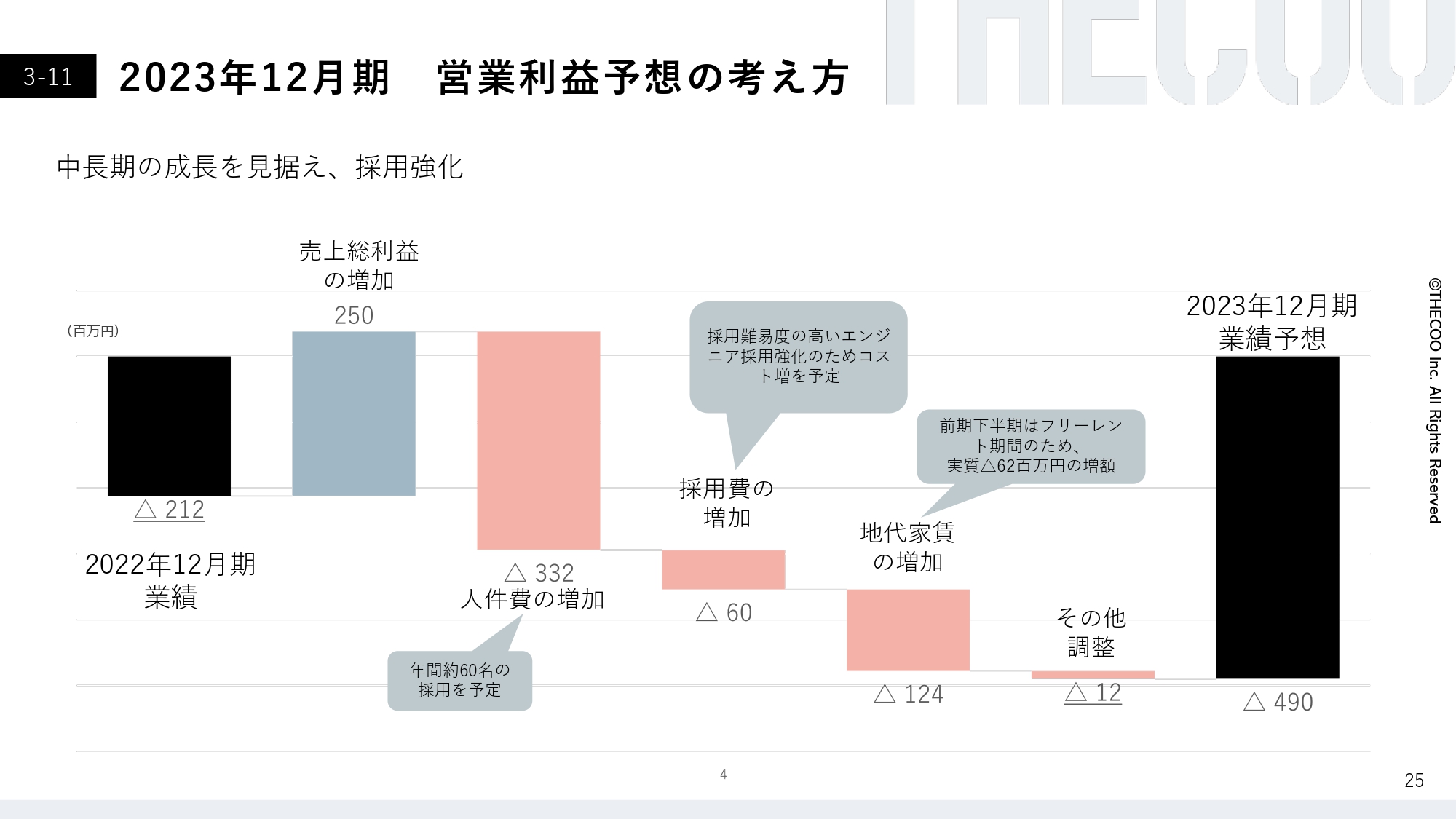

2023年12月期 営業利益予想の考え方

2023年12月期の営業利益予想の考え方です。2022年12月期のマイナス2億1,200万円から、売上総利益は2億5,000万円の増加となります。

しかし、先ほどお伝えしたとおり、2023年は投資を継続していくため、特に人件費が増加していきます。年間約60名の採用を予定していることから、人件費に伴う採用費の増加に加え、昨年のオフィス移転による地代家賃の増加が見込まれます。2022年下半期はフリーレント期間のため、実質6,200万円の増額と考えていただければと思います。

その他調整も含めた結果、2023年12月期はマイナス4億9,000万円と予想しています。

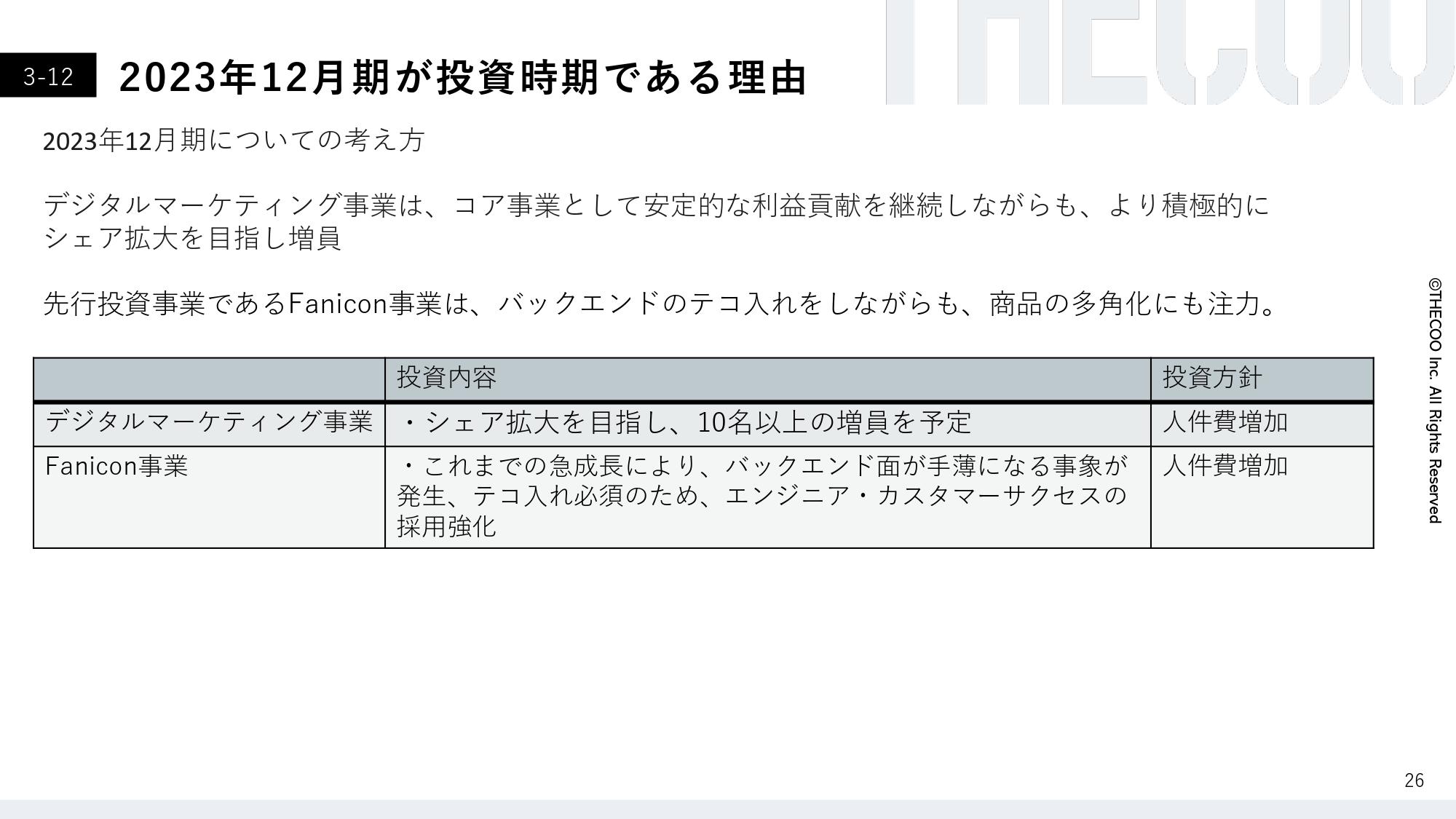

2023年12月期が投資時期である理由

2023年12月期が投資時期である理由をスライドに示しています。デジタルマーケティング事業は、コア事業として安定的な利益貢献を継続していますが、成長をさらに加速させるためにも、より積極的にシェアを拡大し、人員を増加させていきます。

先行投資事業であるFanicon事業は、先ほどもお伝えしたとおり、バックエンドのテコ入れを行いつつ商品の多角化にも注力し、投資を継続していきます。特に「Fanicon」に関しては、これまでの急成長により、バックエンドを中心にエンジニア・カスタマーサクセスの採用を強化していきます。

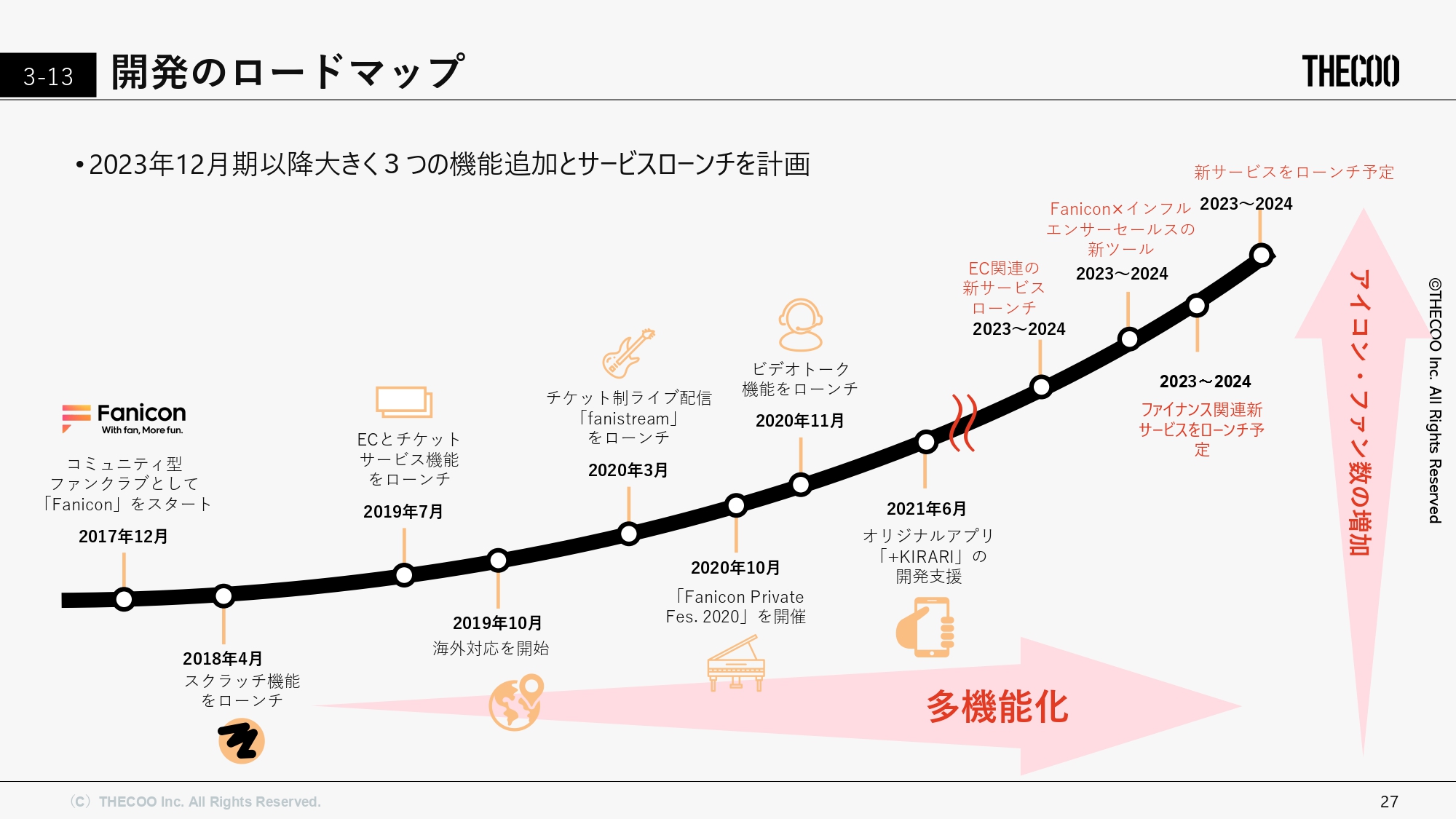

開発のロードマップ

開発のロードマップです。守りだけではなく、新規機能の開発も進めています。まだ詳細をお伝えできない部分もありますが、2023年はEC関連の新サービスをローンチ予定です。

コア事業であるインフルエンサーセールスのコラボレーションシナジーを生むような新ツール、ファイナンス関連の新サービスローンチなど、テクノロジーを使ってしっかりスケールできるようなプロダクトを導入する予定です。

中長期で売上高100億円を目指す

中長期で売上高100億円を目指します。先ほどもお伝えしましたが、2023年の業績予想は、売上高52億円です。成長率の継続を大きな目標にしています。売上高100億円をいかにスピーディに実現させるかが課題となるため、それを達成すべく、2023年を投資時期と捉えています。

中期経営方針

中期経営方針です。デジタルマーケティング事業は、データ重視のブランディングによる業界ポジションの確立を大きな方針としています。Fanicon事業に関しては、アイコンを中心としてファンがコミュニティ化する世界の構築を目指していきます。

全社としては、2つの事業のシナジーを創出し、パッションエコノミーを実現させます。これらの大きな方針に基づき、2023年の売上高52億円を通過点に100億円を目指して進んでいきます。

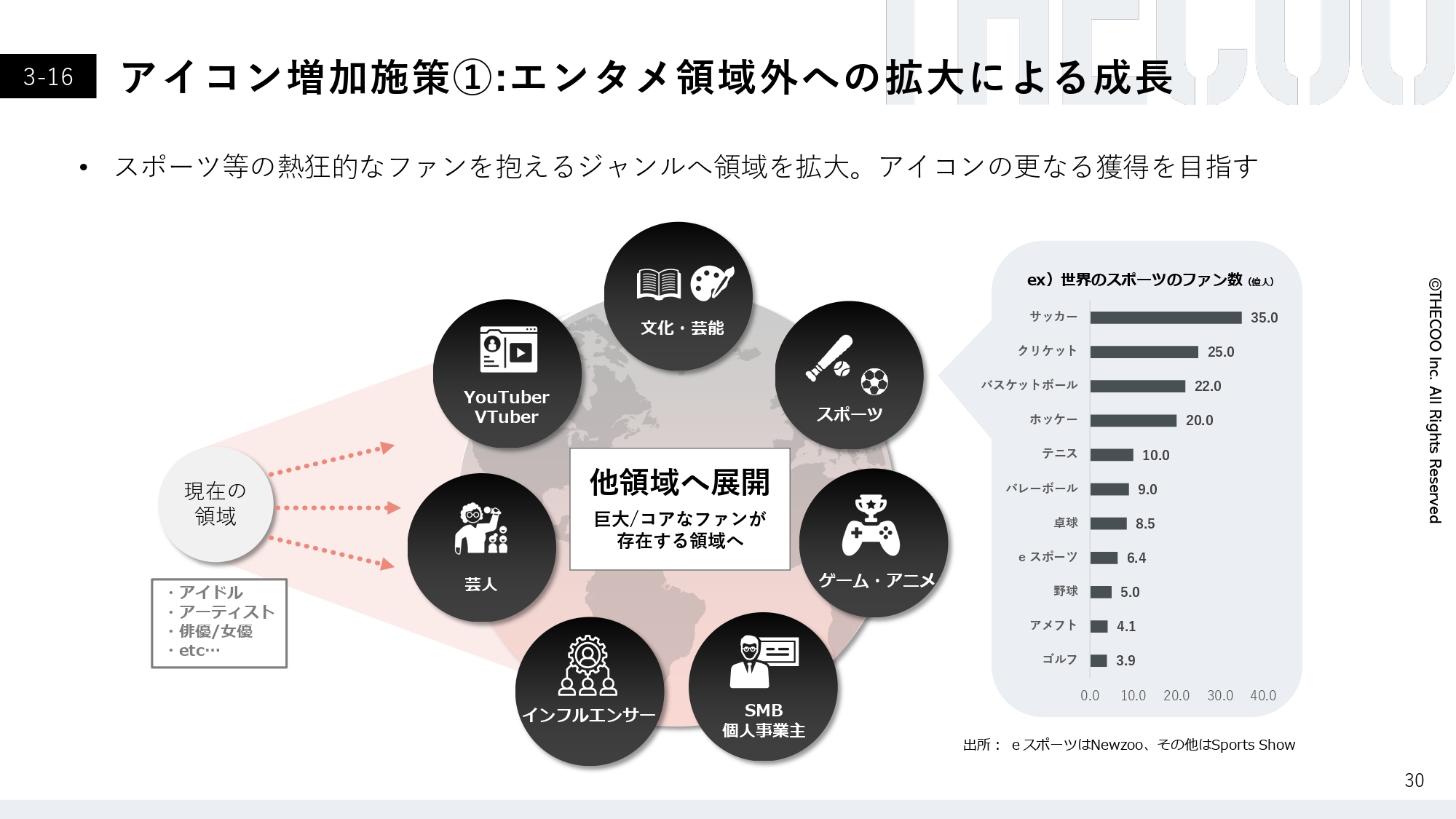

アイコン増加施策①:エンタメ領域外への拡大による成長

「Fanicon」のアイコンをどのように増やしていくかについて、施策をご説明します。現在、アイドル・アーティスト・インフルエンサー・俳優・女優・スポーツ選手などさまざまな方々に使っていただいていますが、他領域展開により、ますますその幅は広がっていくと信じています。

特にスポーツ領域に関しては、2022年と同様に投資を拡大させ、獲得を進めていきたいと考えています。

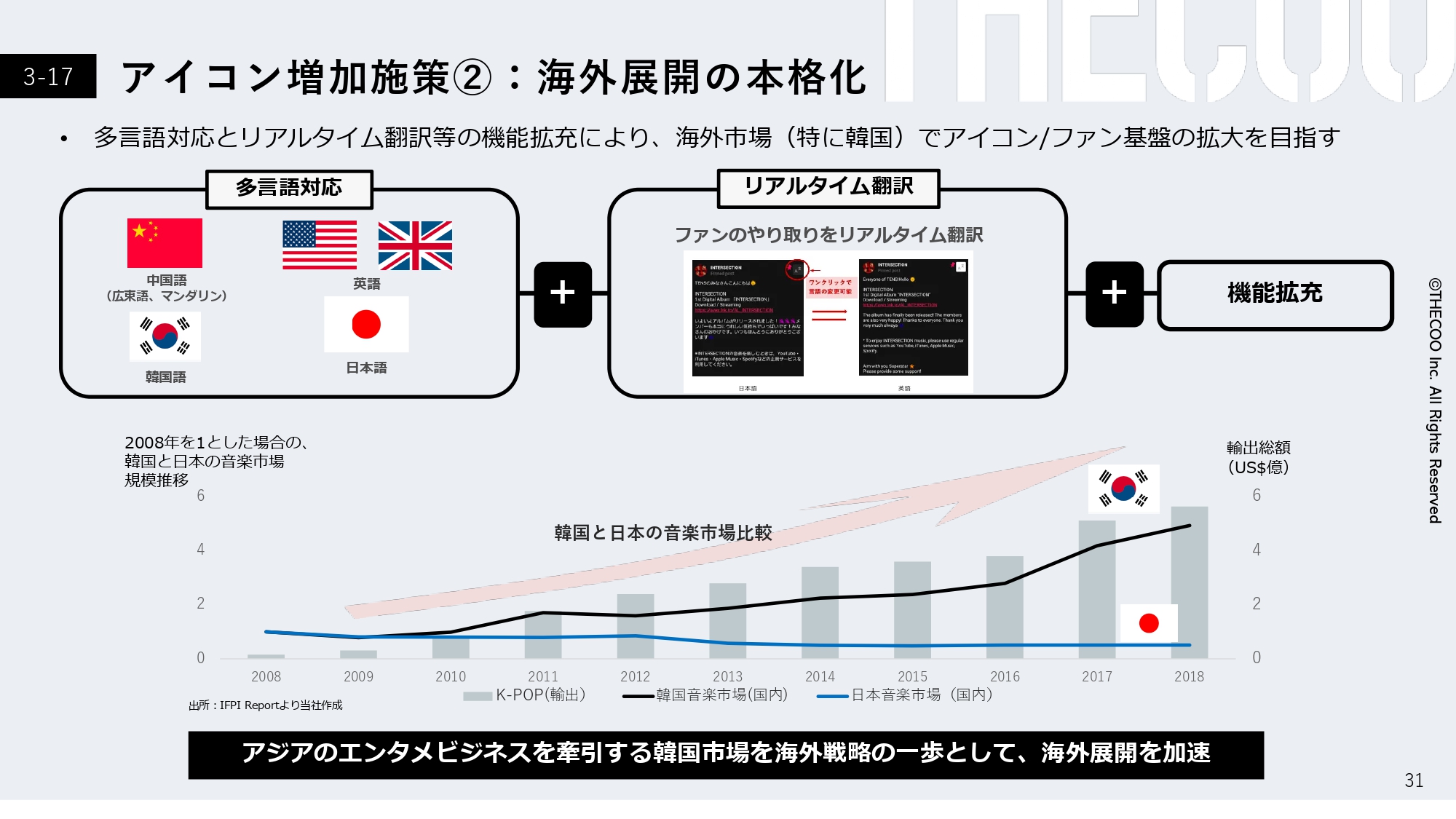

アイコン増加施策②:海外展開の本格化

海外展開に関しても、すでに韓国に人員を配置しており、ソウルで各種芸能事務所と交渉を開始しています。すでに10組程度が「Fanicon」を始めており、「Fanicon」を通して韓国のアイコンの方々と世界中のファンとの交流が進んでいます。

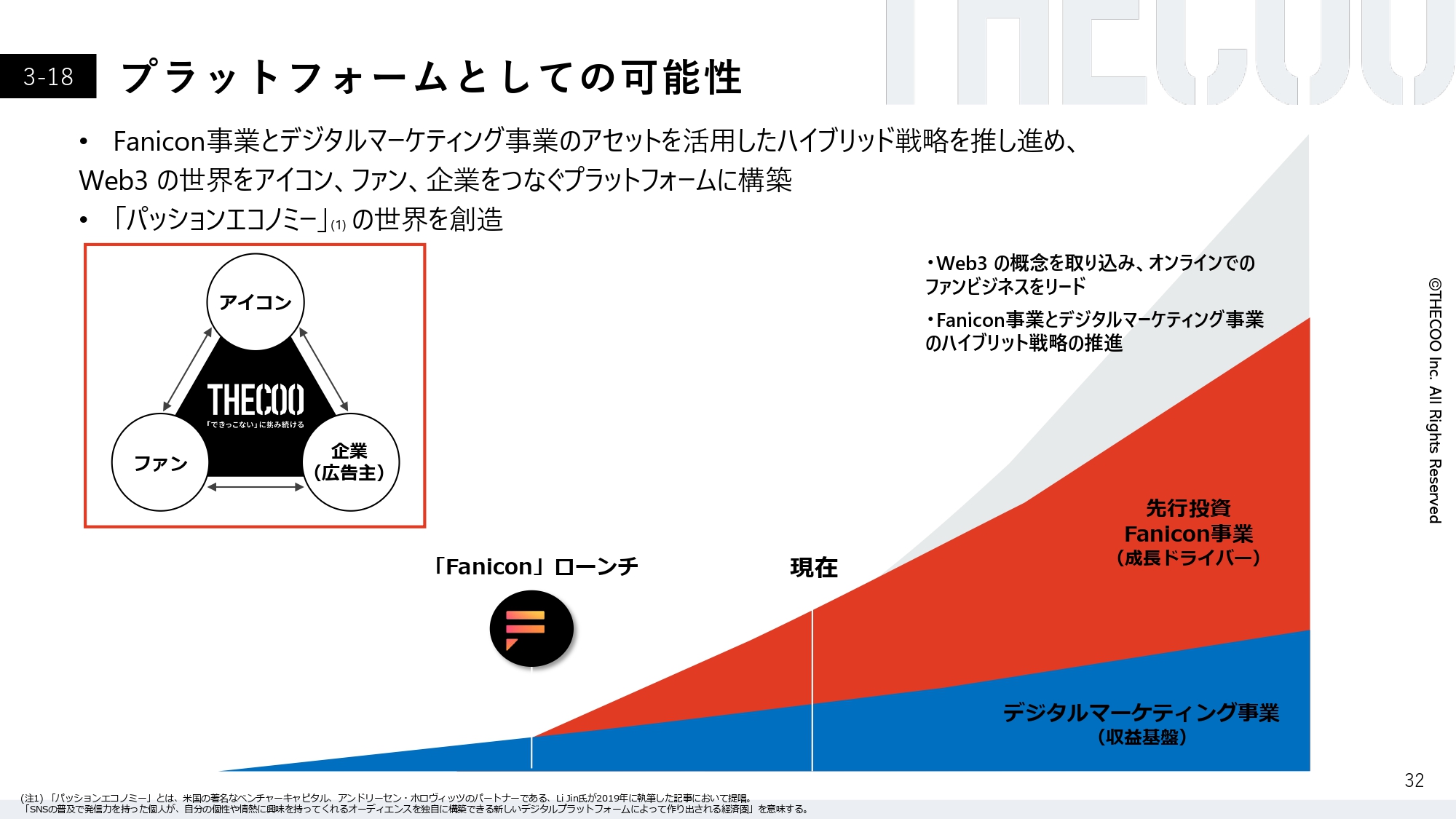

プラットフォームとしての可能性

コア事業であるデジタルマーケティング事業と先行投資事業であるFanicon事業とのコラボレーション推進により、新しいビジネスの創出を準備しています。また、少し遅れましたが、Web3の概念を取り込んだビジネスやプロダクトに関してはほとんど準備が進んでいるため、早いタイミングでお伝えできると思っています。

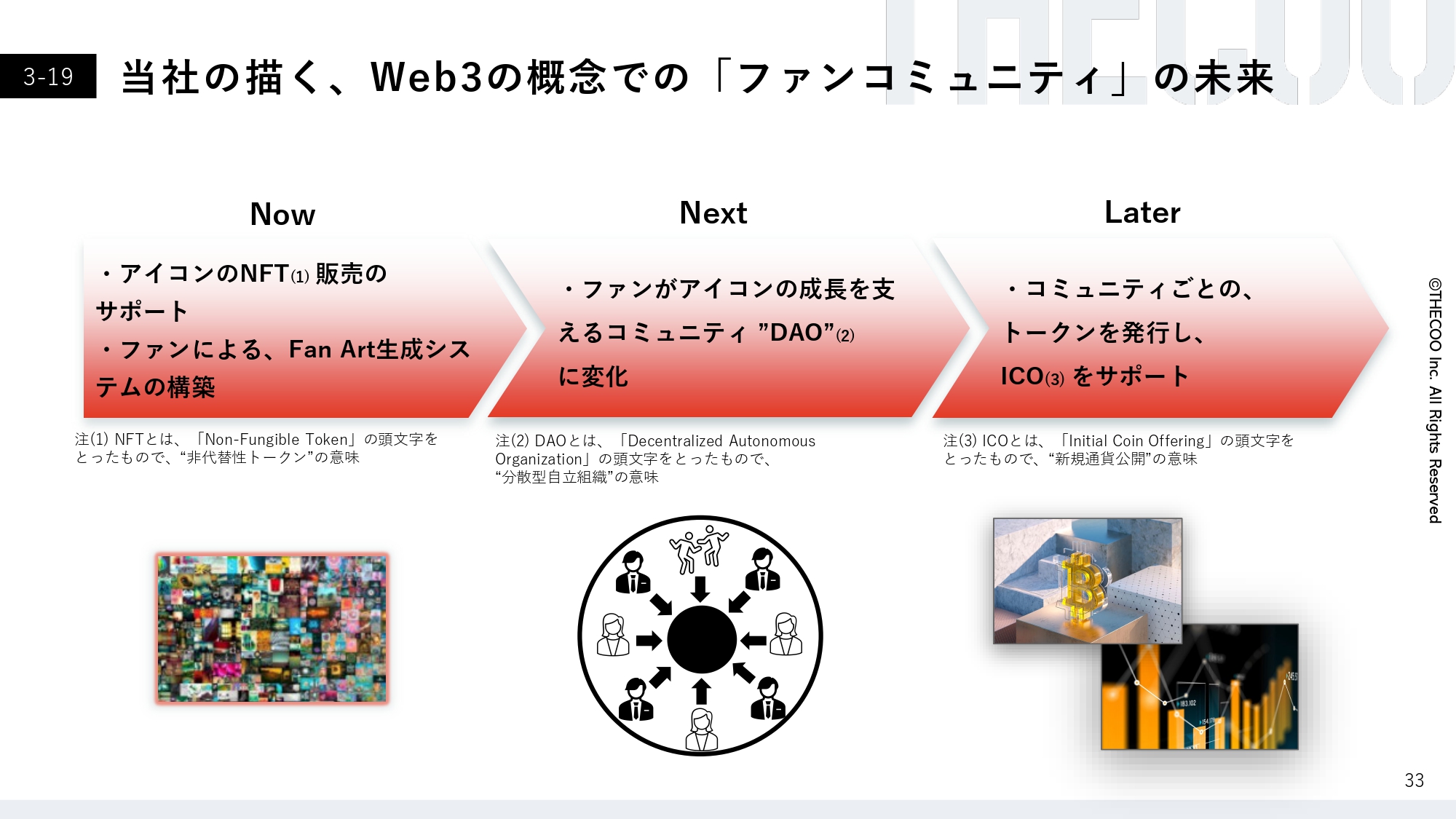

当社の描く、Web3の概念での「ファンコミュニティ」の未来

当社の描く、Web3の概念での「ファンコミュニティ」の未来についてご説明します。現在、アイコンのNFT(Non-Fungible Token)販売のサポート、ファンによるFan Art生成システムの構築の準備が整いつつあるため、早々に発表できると考えています。

【全社】FY2022-4Q 業績 PL

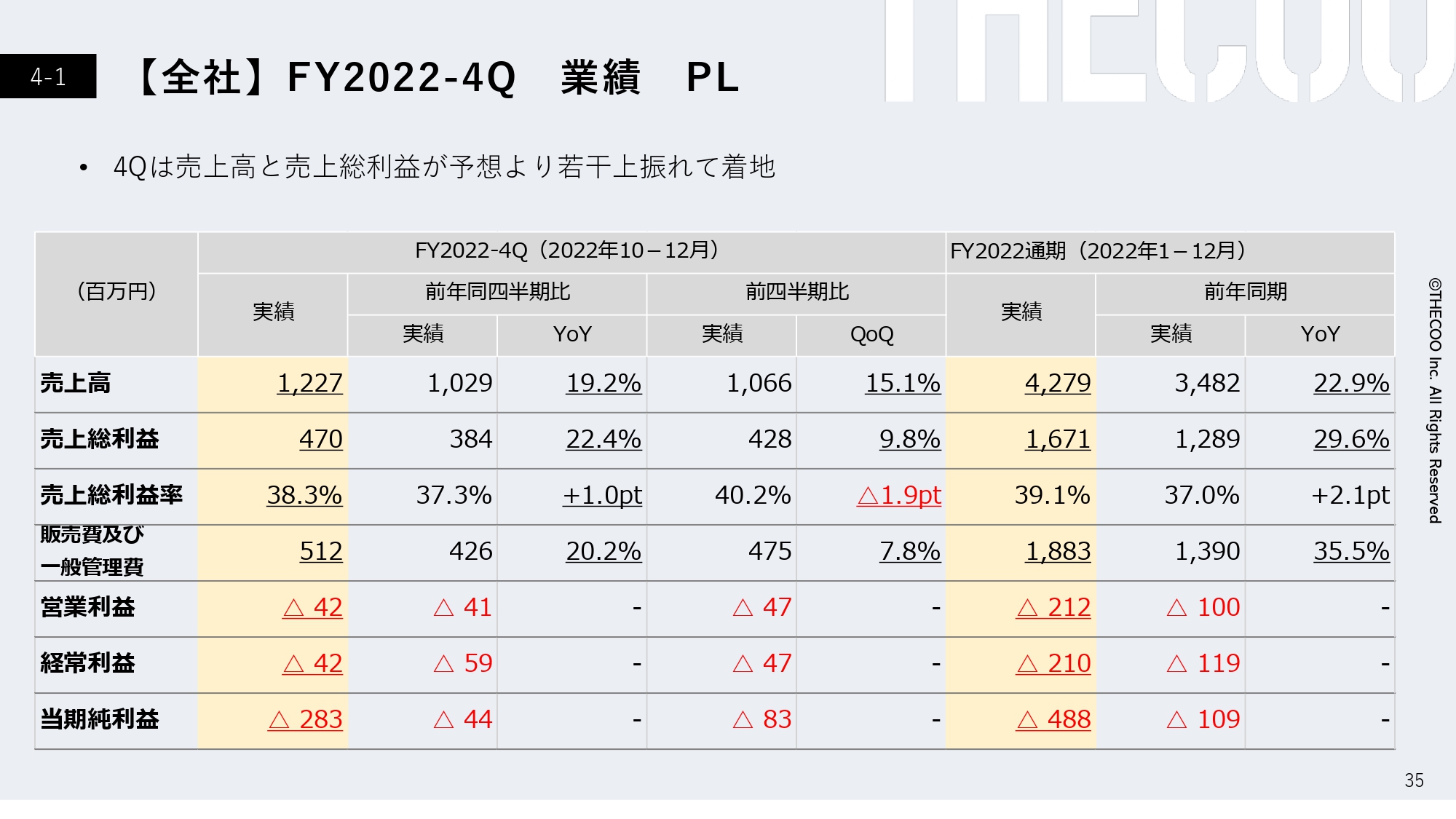

2022年度第4四半期の業績についてです。売上高と売上総利益は予想より若干上振れて着地しました。売上高は12億2,700万円でYoY19.2パーセント増、売上総利益は4億7,000万円でYoY22.4パーセント増、売上総利益率は38.3パーセントでYoY1.0ポイント増で着地しています。

営業利益はマイナス4,200万円、経常利益もマイナス4,200万円、当期純利益は先ほどご説明したとおり損失があるため、マイナス2億8,300万円の着地となりました。

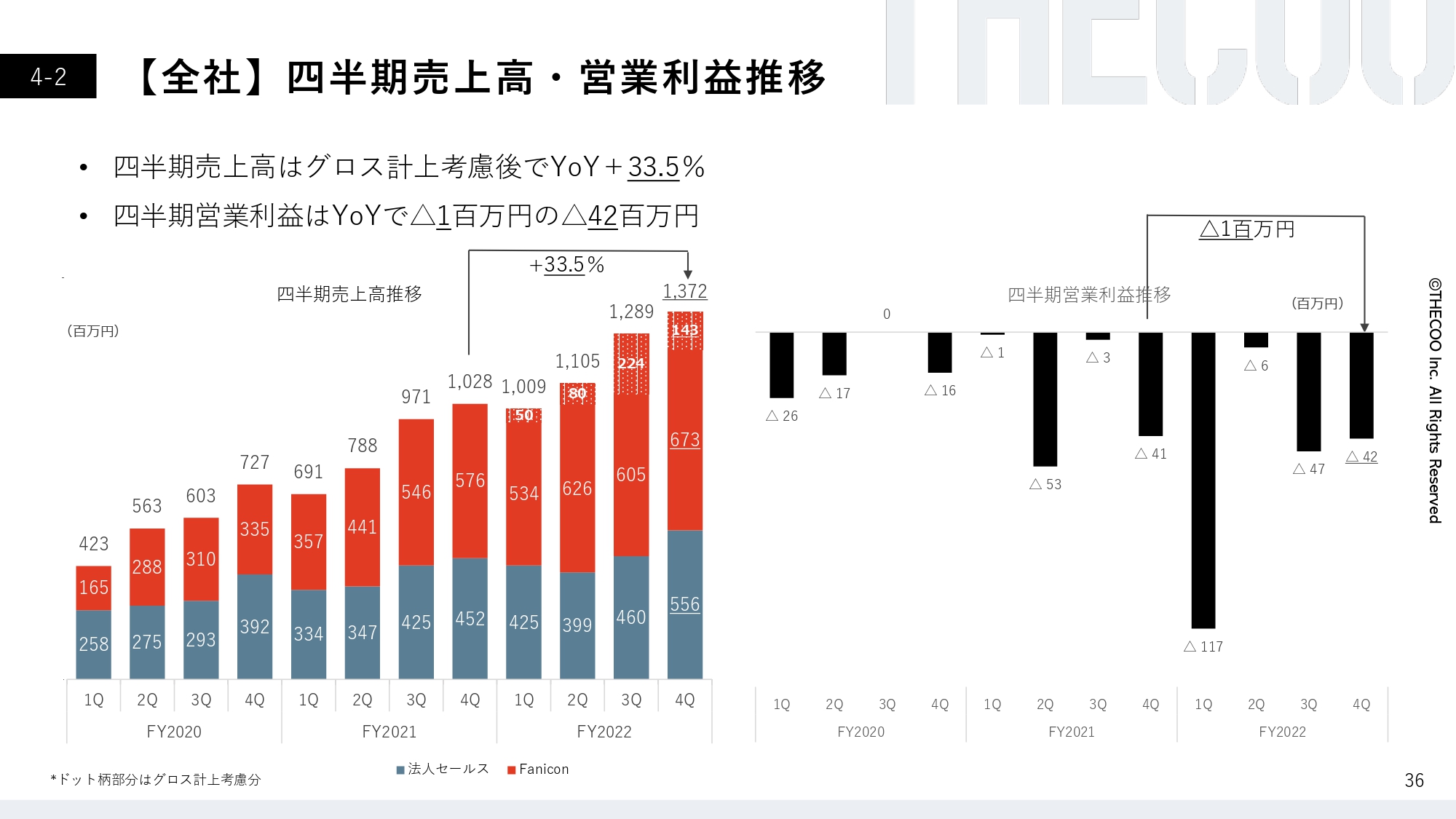

【全社】四半期売上高・営業利益推移

四半期売上高・営業利益の推移です。売上高はグロス計上を考慮後、YoY33.5パーセント増となっています。営業利益はYoY100万円減のマイナス4,200万円となりました。

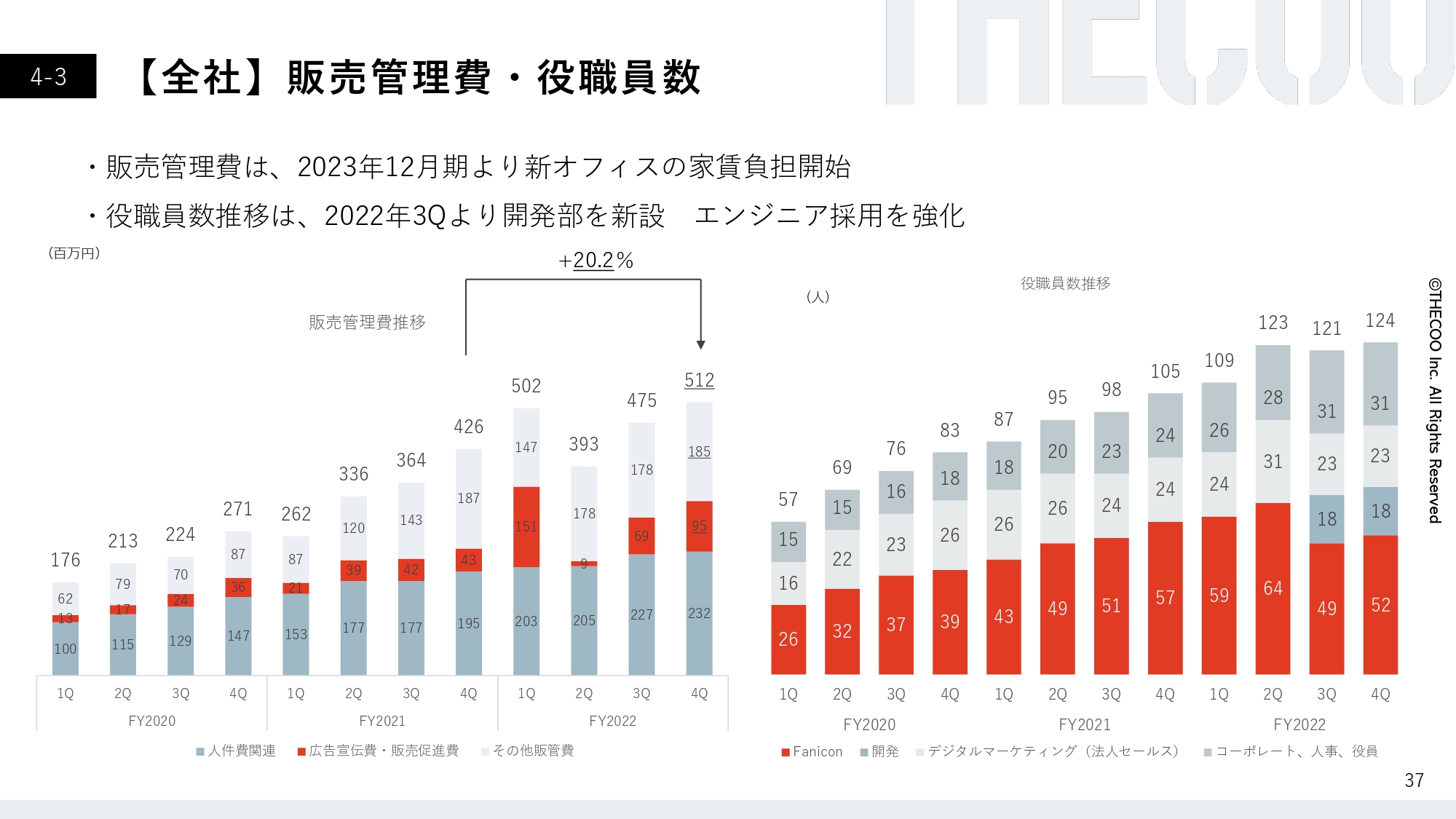

【全社】販売管理費・役職員数

全社の販売管理費・役職員数です。販売管理費は、2023年12月期より新オフィスの家賃負担が開始されたため、YoY20.2パーセント増となっています。役職員数は現在124名です。

TOPICS① エンジニア・デザイナーの採用を強化

先ほど「エンジニア・カスタマーサクセスの採用を強化していく」とお伝えしました。特にエンジニアに関しては採用が非常に難しい市場にありますが、我々は先んじてしっかり手を打ち、対応を強化しています。

その中でも、エンジニア・デザイナーの採用強化を目的として、「THECOO Recruiting Site for Engineers」という専用サイトと、開発メンバーの技術記事を紹介する「THECOO Tech Blog」を新規オープンしました。こちらをきちんと運用していくことにより、我々の採用の目的・目標を市場に伝えていきたいと考えています。

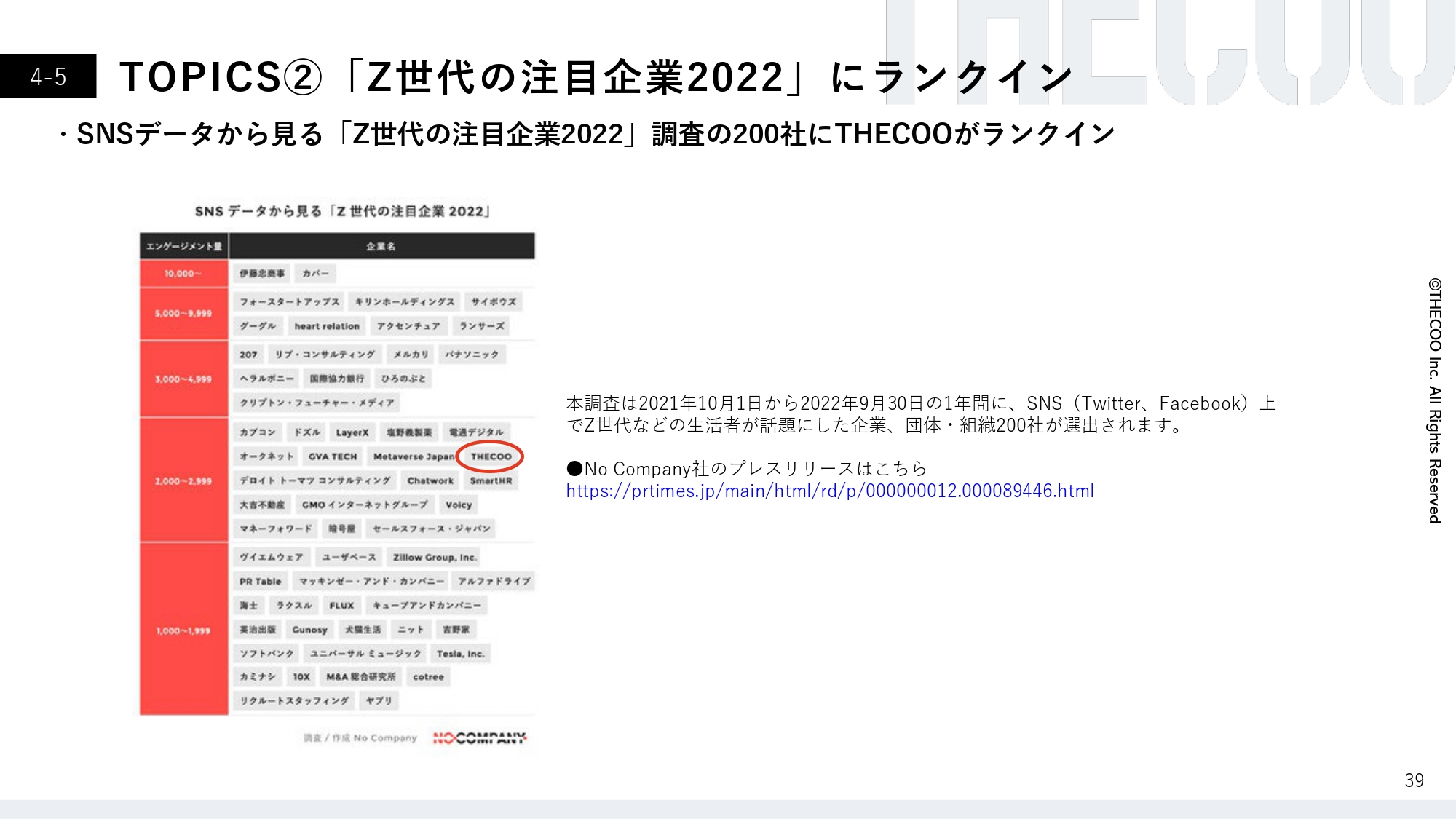

TOPICS②「Z世代の注目企業2022」にランクイン

もう1つのトピックとして、SNSデータから見る「Z世代の注目企業2022」調査の200社に、我々がランクインしました。

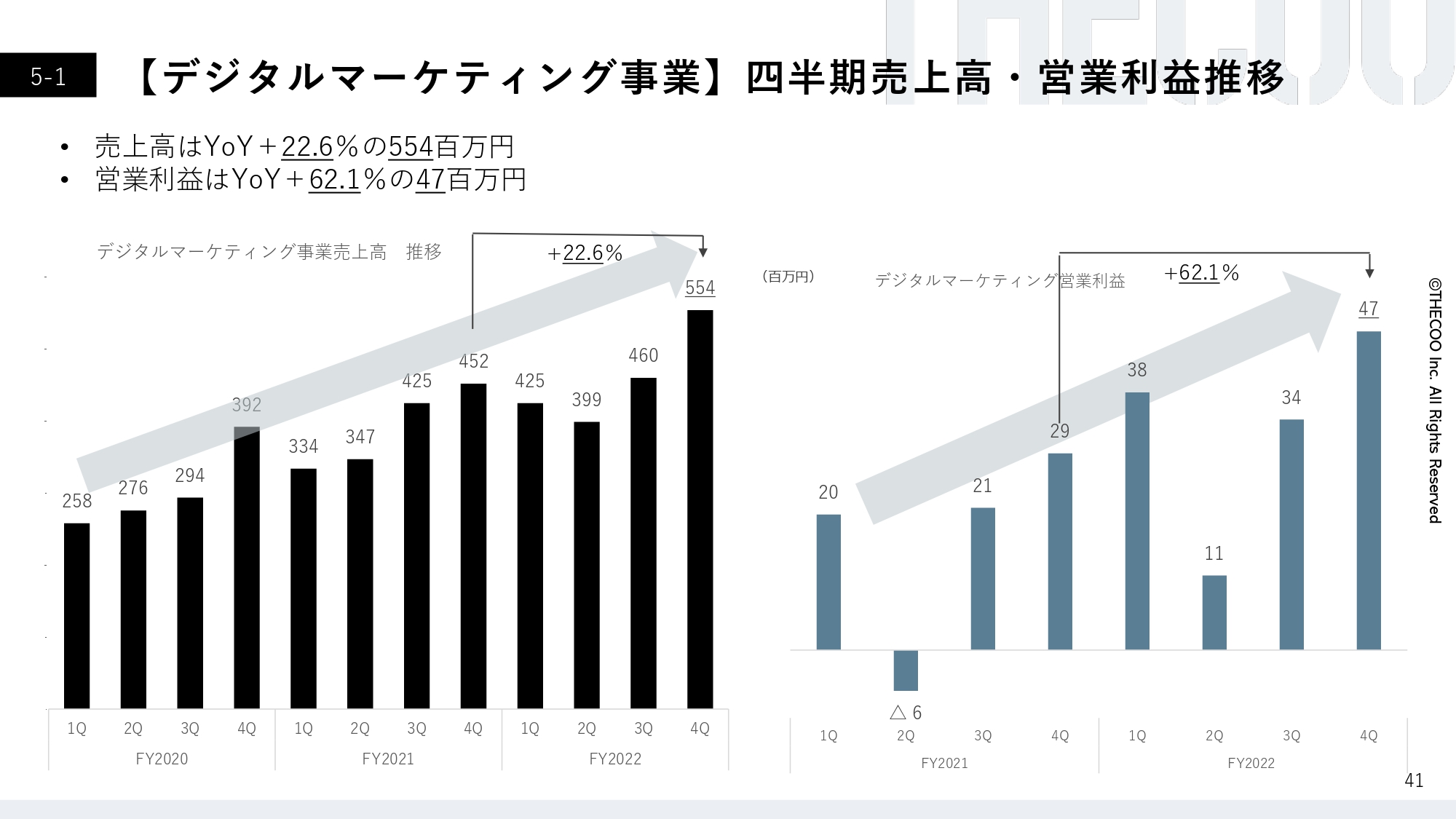

【デジタルマーケティング事業】四半期売上高・営業利益推移

セグメント別にご説明します。まず、デジタルマーケティング事業の四半期売上高・営業利益の推移です。売上高はYoY22.6パーセント増の5億5,400万円、営業利益はYoY62.1パーセント増の4,700万円となりました。

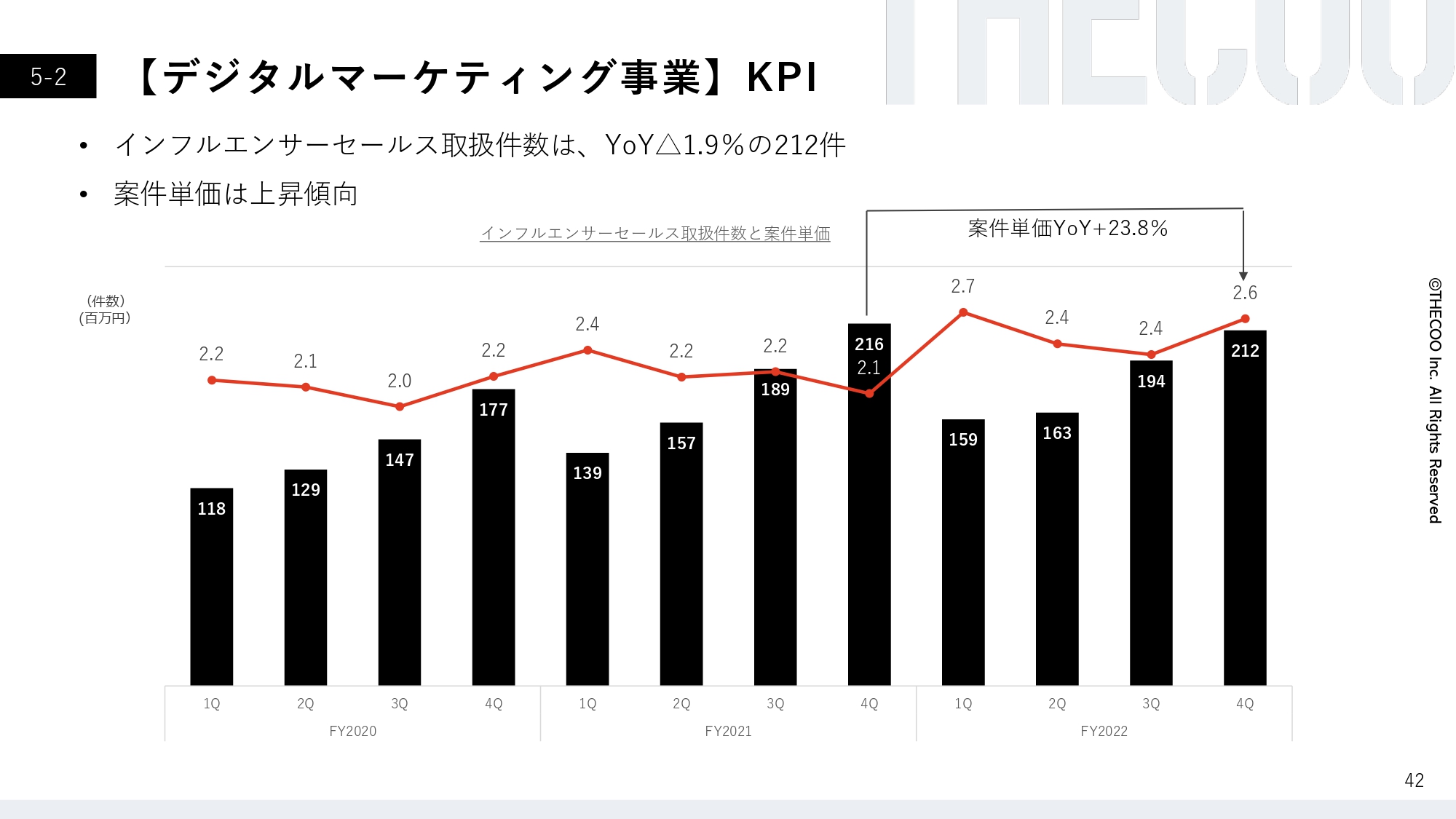

【デジタルマーケティング事業】KPI

KPIに関して、インフルエンサーセールス取扱件数はYoY1.9パーセント減の212件となりましたが、案件単価が上昇傾向であるため、売上高は先ほどお伝えしたとおり着実に成長しています。

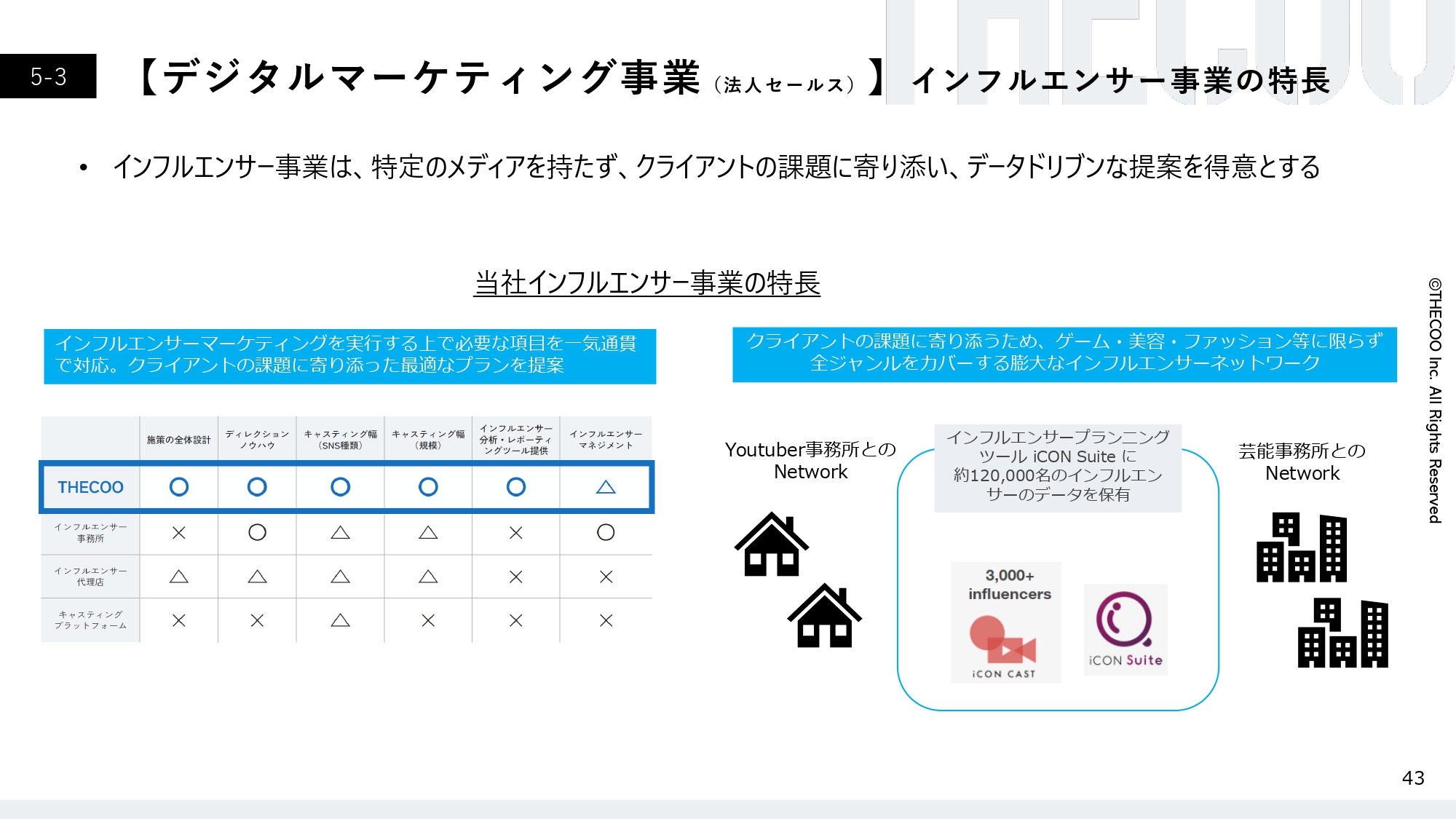

【デジタルマーケティング事業(法人セールス)】インフルエンサー事業の特長

デジタルマーケティング事業の中でも、特にインフルエンサー事業はデータを重視していることが特長です。クライアント課題、ビジネス課題、マーケティング課題に対してきちんと提案し、適切なインフルエンサーをキャスティングして、効果検証までできるようにレポーティングしています。

ワンストップで、インフルエンサーを起用したマーケティング課題の解決を提案できるかたちとなっています。

【デジタルマーケティング事業(法人セールス)】 インフルエンサー事業のご紹介

データ重視のコアになっているのは、我々の「iCon Suite」というサービスです。いくつかの機能がありますが、新機能を付け加えて、データを使ったインフルエンサーマーケティングの見える化を促進しています。

Case Study:ゲーム業界 Electric Arts様

ゲーム業界のElectric Arts社の例を簡単に記載していますのでご覧ください。

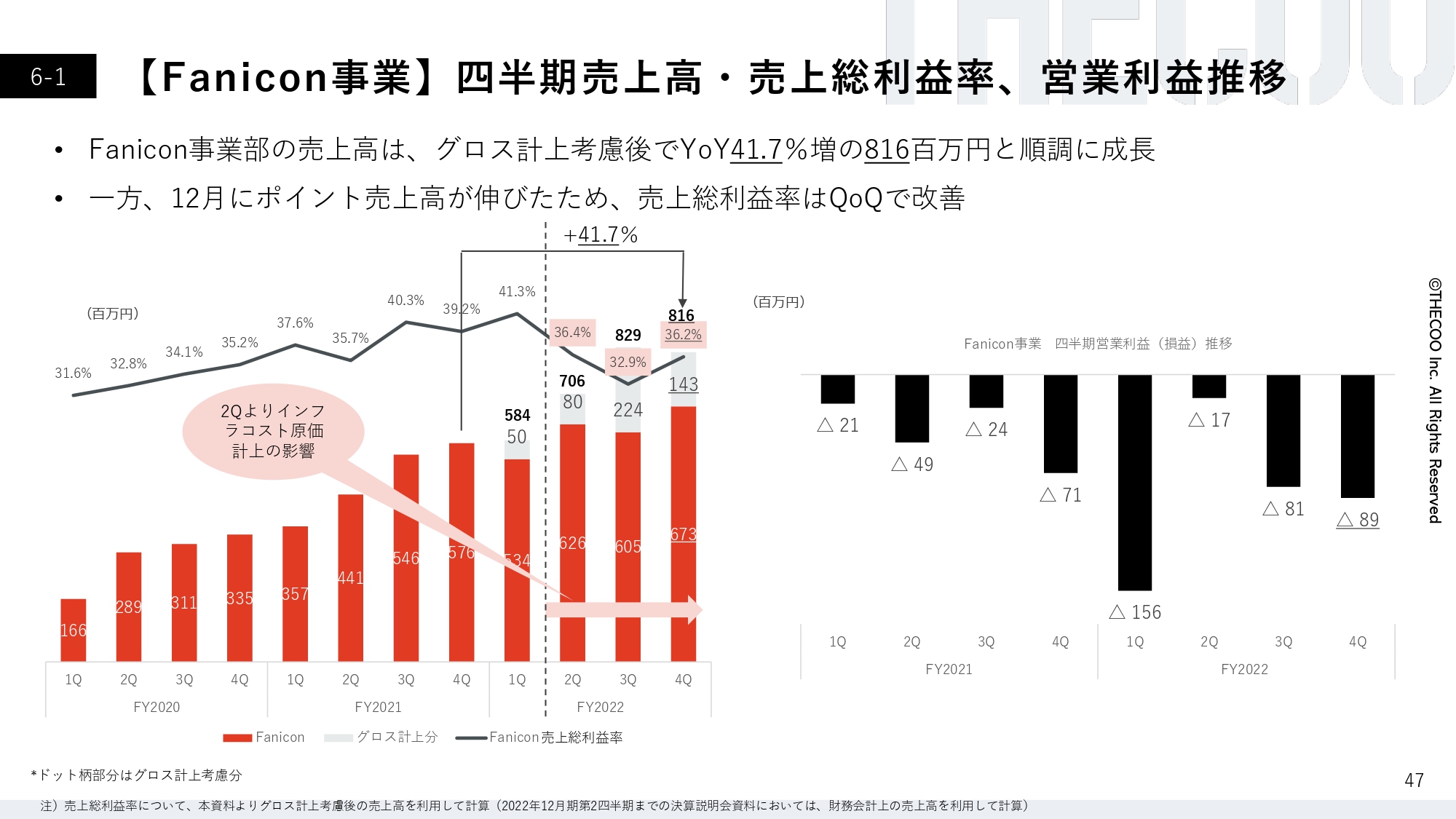

【Fanicon事業】四半期売上高・売上総利益率、営業利益推移

Fanicon事業について詳しくご説明します。四半期売上高・売上総利益率、営業利益推移はスライドのとおりです。

冒頭でもお伝えしましたが、Fanicon事業は投資期間にあたります。その中でも売上高をしっかり伸ばしており、売上高はYoY41.7パーセント増の8億1,600万円と高い成長率を維持しています。また、12月にポイント売上高が伸びたため、売上総利益率もQoQで改善しています。

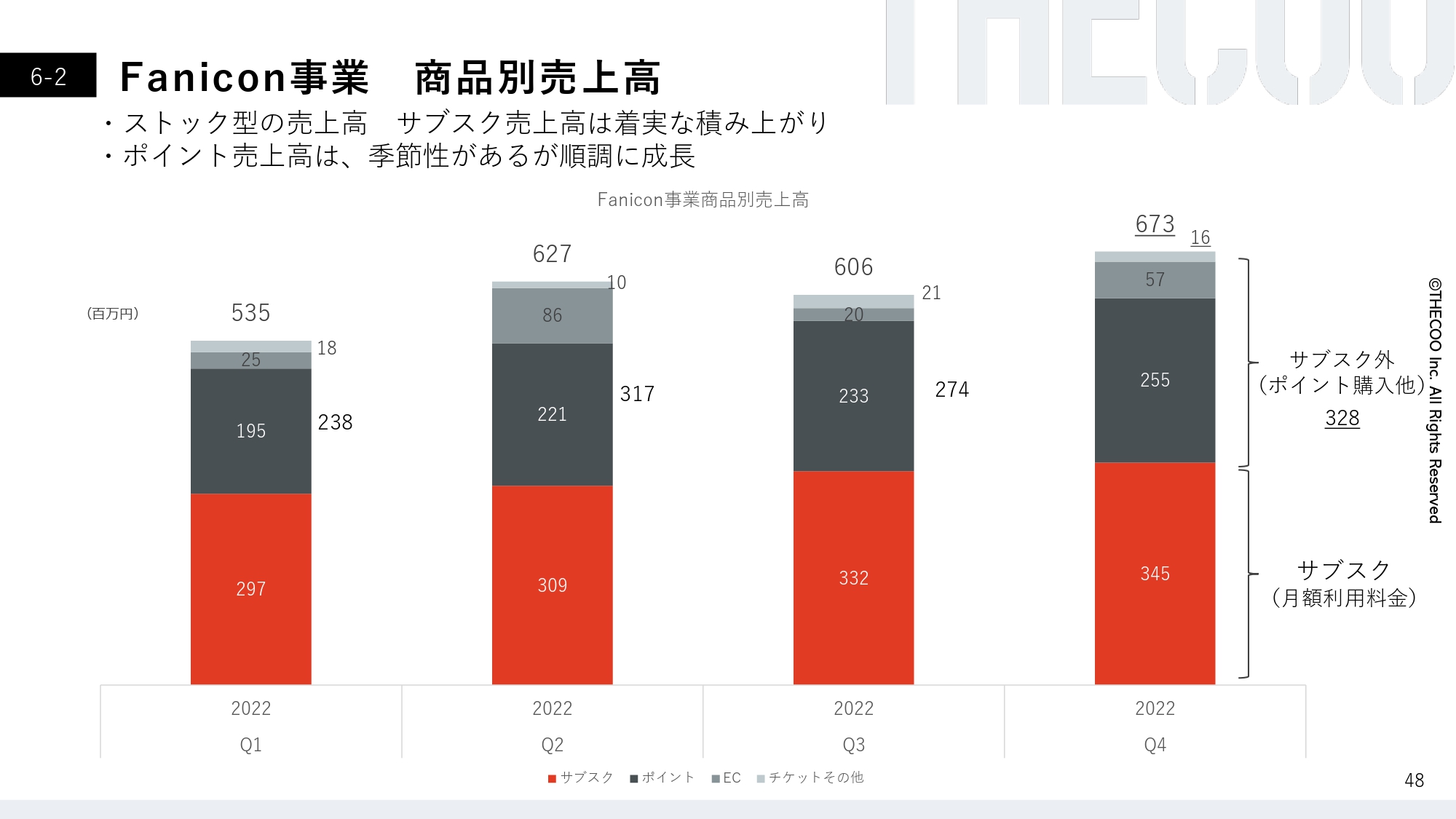

Fanicon事業 商品別売上高

こちらのスライドは新しい資料になります。Fanicon事業の商品別売上高です。大きなポイントとしては、サブスク売上高が、2022年も右肩上がりで着実に積み上がってきています。

ポイント売上に関しては季節性があるため、月ごとで見ると凹凸はありますが、QoQではきちんと成長しているのが見てとれます。このように、サブスクを中心としてファン数が増え、売上が積み上がっていくのが「Fanicon」の大きな特徴です。

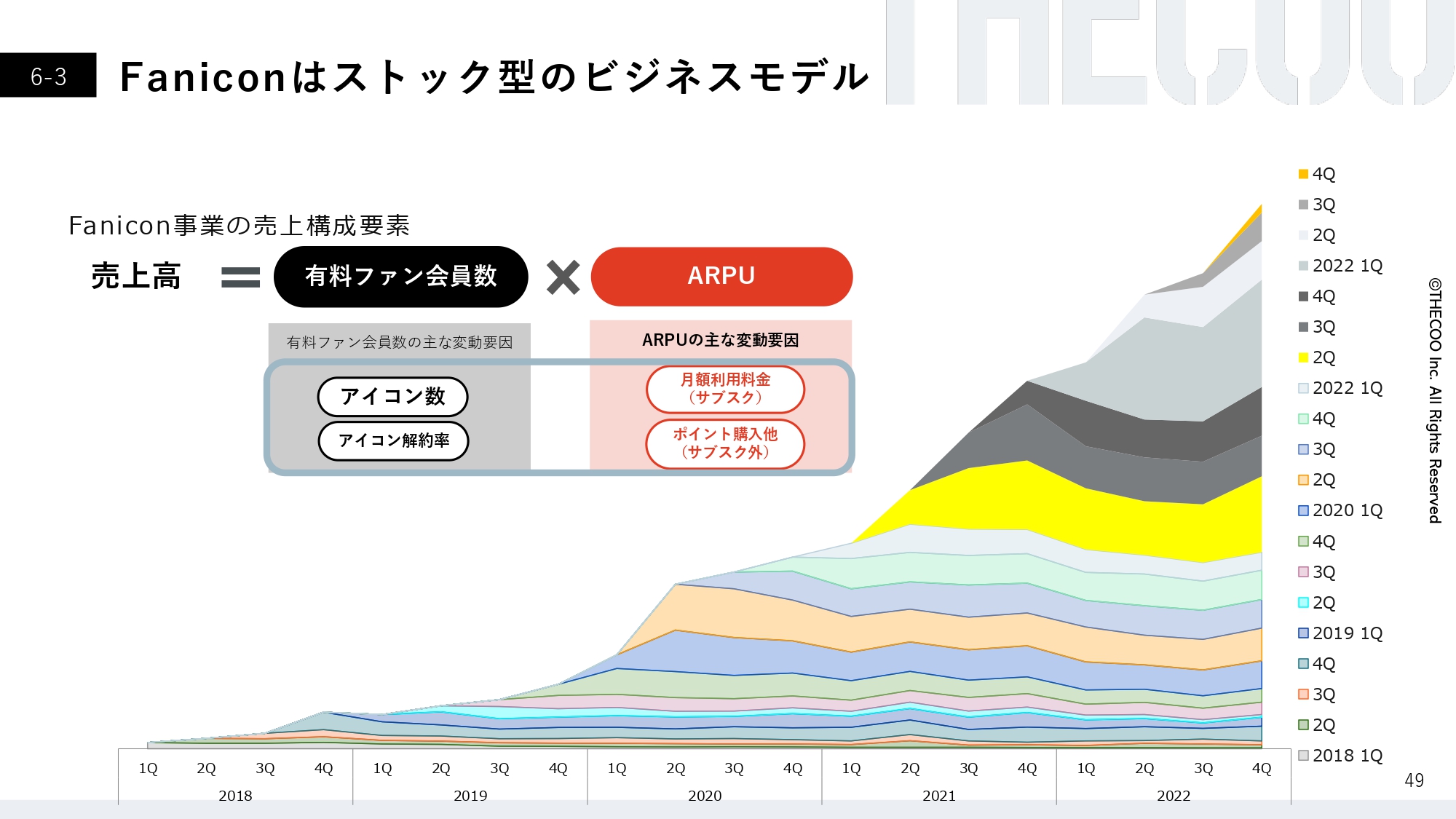

Faniconはストック型のビジネスモデル

「Fanicon」はストック型のビジネスモデルですので、スライドのとおり、各月に加入したユーザーが我々の売上に継続的に貢献していくことにより、売上高が予想しやすくなっています。

Fanicon事業 KPI 四半期ベース

Fanicon事業の一番大きなKPIとなっているアイコン数、ファン数の推移を四半期ごとに載せています。アイコン数はYoY11.8パーセント増で、2,474組のアイコンがすでに使われています。

ファン数はYoY31.5パーセント増の21万1,821人で、アイコン数よりもファン数の成長率が伸びています。これは比較的ファンベースの大きなアイコンの方々が増えているという明確な裏づけとなっています。

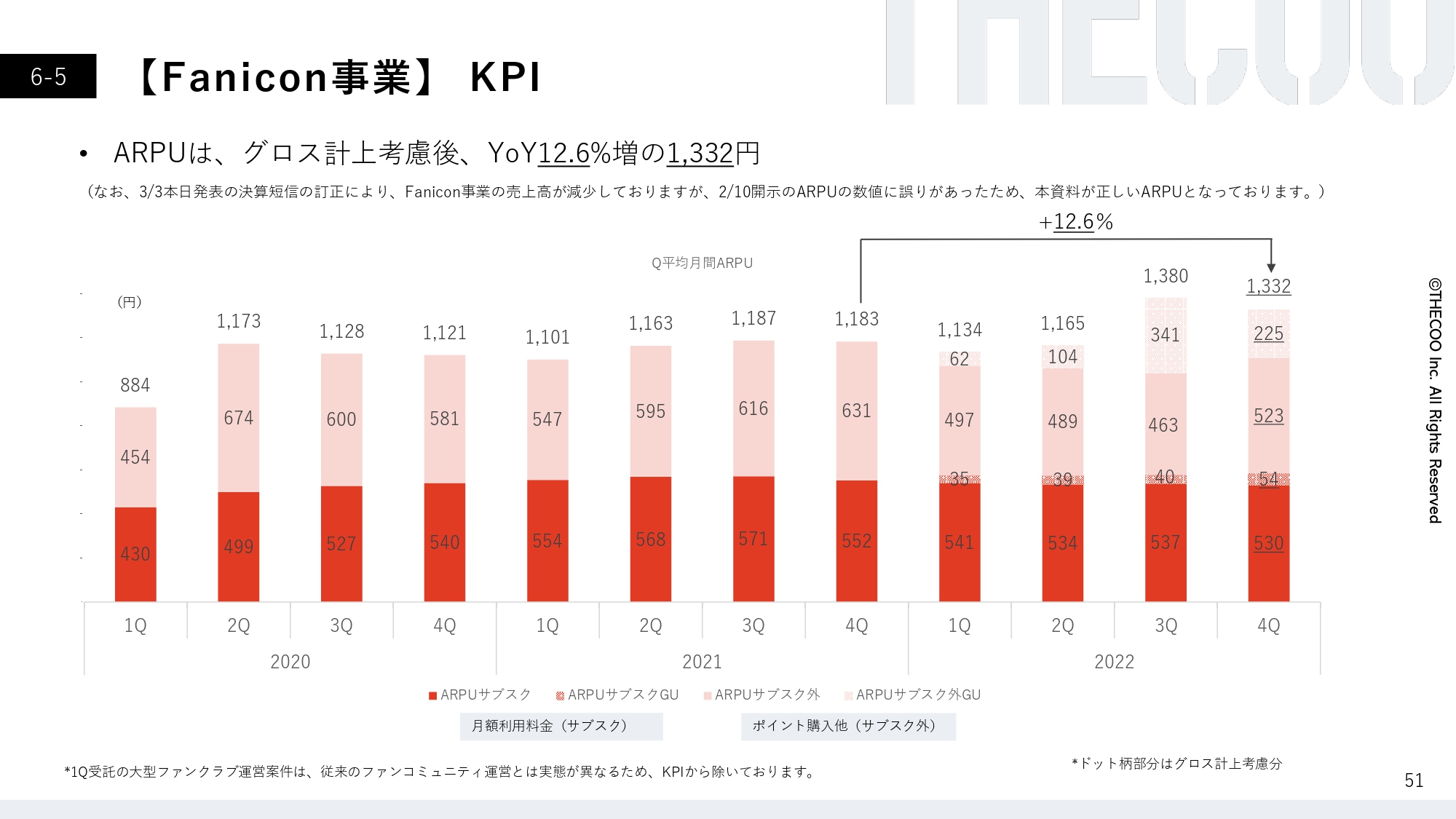

【Fanicon事業】 KPI

もう1つのKPIであるARPUについて、サブスクとサブスク外で比較しています。ARPUもYoY12.6パーセント増となり、1,332円で着地しています。ARPUとファン数が伸長したことで、売上高も確実に成長しているのがおわかりいただけると思います。

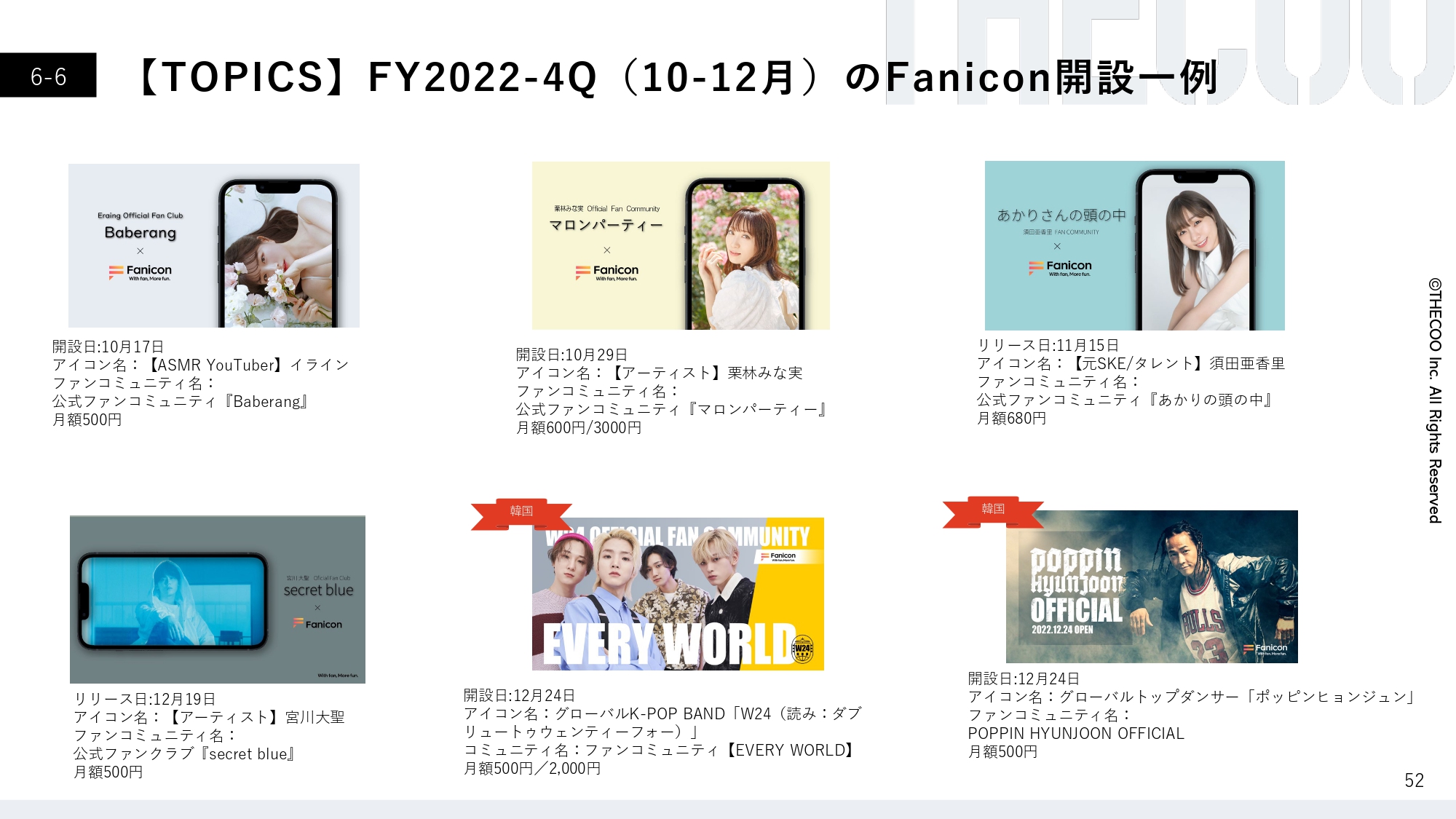

【TOPICS】FY2022-4Q(10-12月)のFanicon開設一例

2022年度第4四半期に「Fanicon」を開設した方々の一例です。先ほどお伝えしましたが、海外事業に関してはすでにしっかり投資して成長を固めようとしています。その中でも数名のK-POPアーティストの方々に使っていただいています。

以上で2022年度第4四半期決算説明会資料のご説明を終わります。ご清聴ありがとうございました。

スポンサードリンク