関連記事

【QAあり】マーキュリアHD、AUM3,000億円を達成 バイアウト2号を中心とする着実なファンドレイズにより、管理報酬は順調に増加

【QAあり】マーキュリアHD、AUM3,000億円を達成 バイアウト2号を中心とする着実なファンドレイズにより、管理報酬は順調に増加[写真拡大]

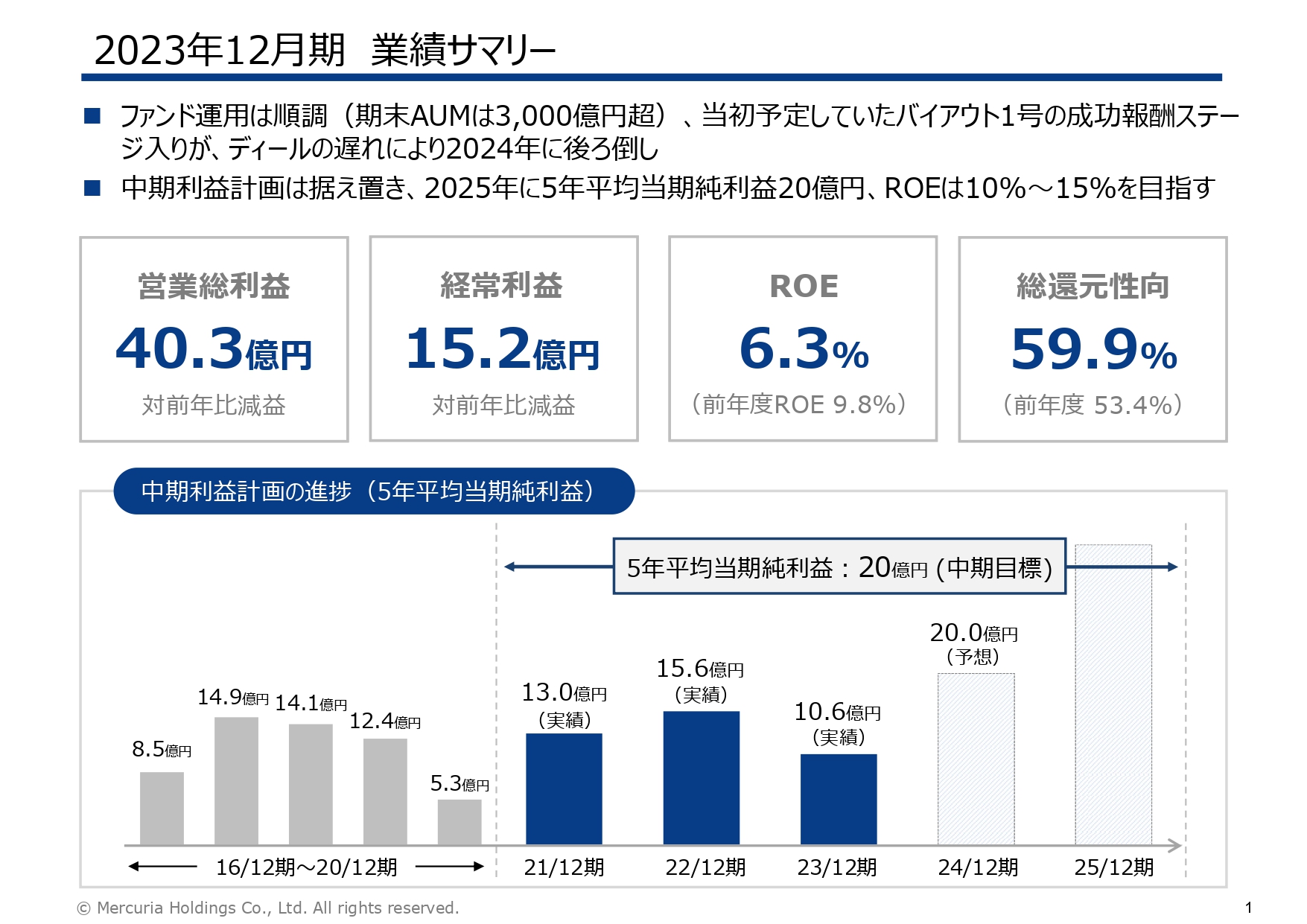

2023年12月期 業績サマリー

豊島俊弘氏(以下、豊島):本日はお忙しいところお集まりいただきありがとうございます。マーキュリアホールディングス代表取締役の豊島です。2023年12月期の決算についてご説明させていただきます。

まず、我々はファンド運用事業を行っており、ベースになる収入は管理報酬、つまり運用資産残高(AUM)になります。最終的な確定は現在行っているところですが、昨年末をもってAUMが3,000億円を超えてきました。ファンド運用資産残高の規模自体は大変順調に拡大しており、これが一番重要なポイントになります。

運用しているファンドの中で、特に運用期間の後半部分に入ると、成功報酬が出てきます。実は、昨年はバイアウト1号が成功報酬ステージに入るということを前提に当初予想を出していました。

期中で当初予想を修正した理由は、そのときから続いているディールのクローズするタイミングが今年へ後ろ倒しになったためです。しかし、全体としてマーキュリアの事業そのものは順調に推移していると考えています。

そのような状況ですので、中期利益計画についても、2025年に5年平均当期純利益20億円、ROE10パーセントから15パーセントを目指すという目標は据え置きとしています。

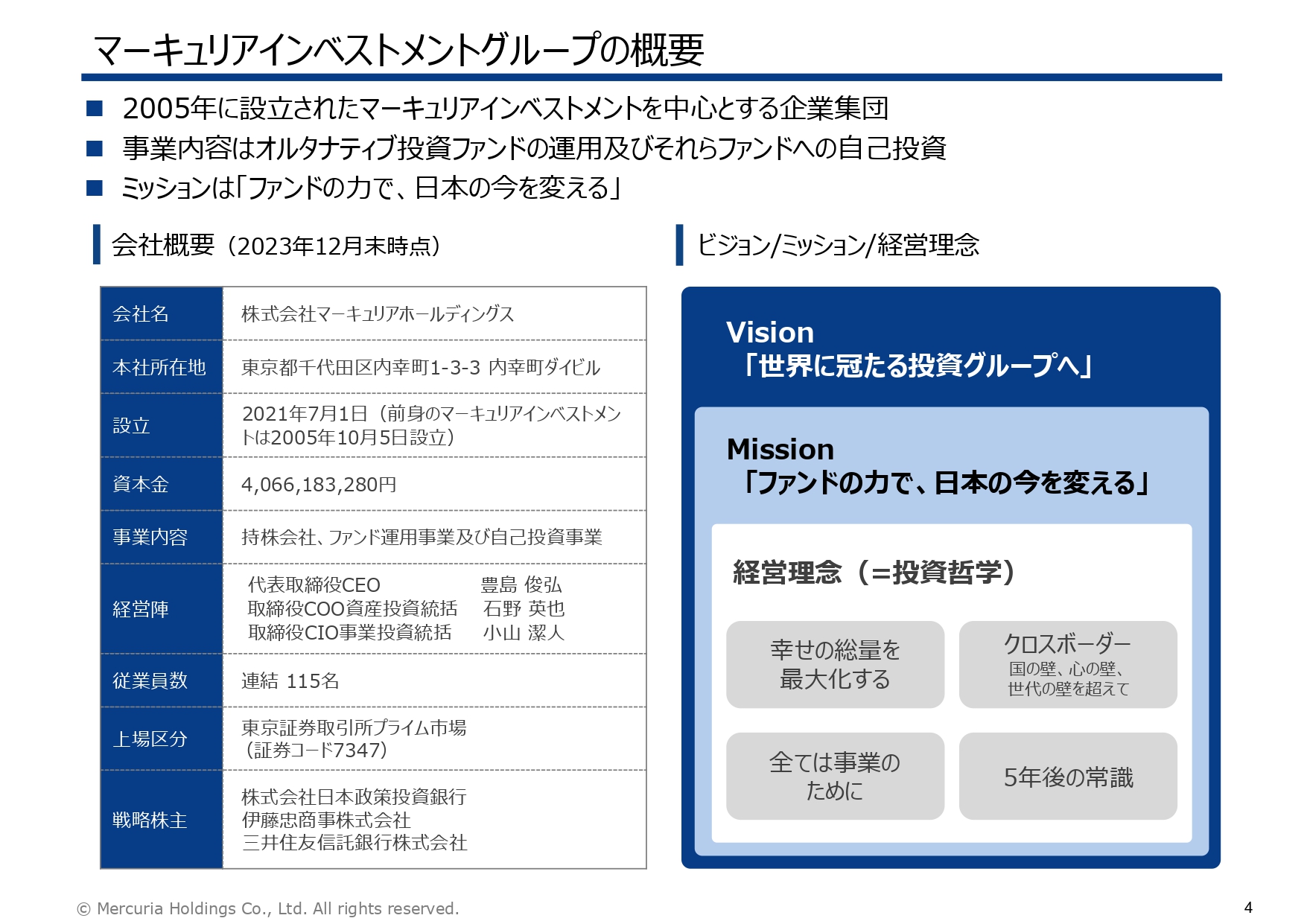

マーキュリアインベストメントグループの概要

マーキュリアインベストメントグループの概要です。こちらについてはみなさま十分にご存じかと思いますが、もともと2005年にマーキュリアホールディングスの前身としてマーキュリアインベストメントを設立しました。日本政策投資銀行、伊藤忠商事、三井住友信託銀行を戦略パートナーの株主として、これまでさまざまなファンドを展開しています。

ミッションは「ファンドの力で、日本の今を変える」ということで、今後は日本での投資運用の幅が広がっていく中で、低流動性オルタナティブの分野においてしっかりした役割を果たしていきたいと考えています。

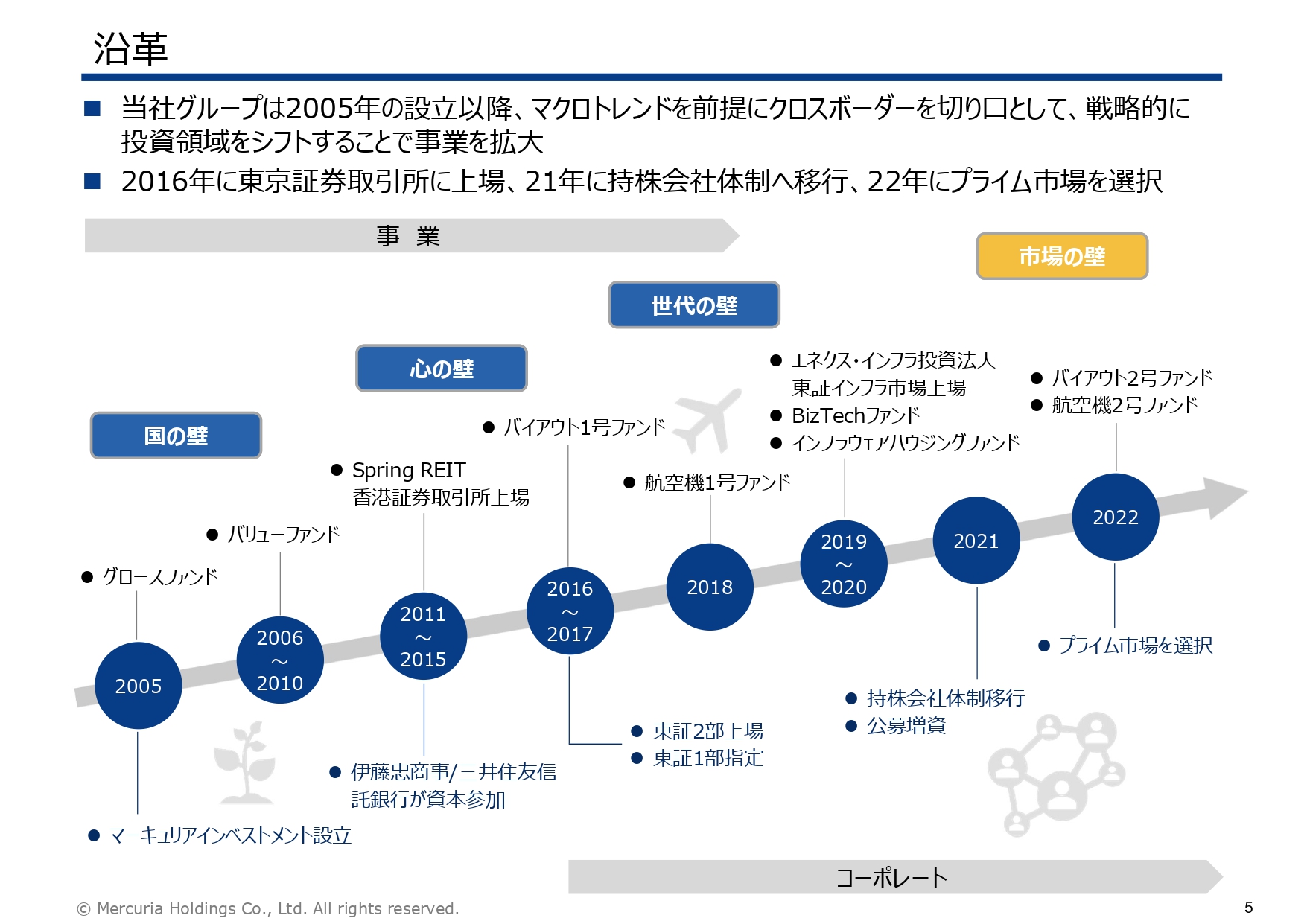

沿革

グループの沿革です。2005年にマーキュリアインベストメントを設立した際には「国の壁」という、世界経済が広がっていく中で日本にある良いものをどのように経済的価値へつなげていくのかというテーマがありました。

次に、国をクロスすると物の考え方が変わったり、日本の中でも規制緩和による新しいビジネスのアプローチがあったりします。このような「心の壁」を超えると、その向こうにリターンがあります。

2016年の上場時には「世代の壁」をテーマとしました。戦後70年を過ぎ、経営者の代替わりというイベントに注目して、バイアウトファンドに挑戦していきました。

このようにして事業を拡大してきたわけですが、今後注目するテーマとして、昨年から「市場の壁」にチャレンジすることを検討しています。

我々は投資運用業ですので、どのようなところからお金を調達するのかという「市場の壁」として、やはり日本の年金の資金、財団の資金、あるいは個人富裕層の資金が低流動性分野に流れにくくなっており、投資信託でも低流動性分野は含まれない状況です。このようなところをどのようにつないでいくのかという資金調達、LP投資に注目しています。

また、投資対象ということでいうと、中国とアメリカの関係が緊張する中で、台湾やASEANなど日本経済とつながりの深いサプライチェーン、バリューチェーンを辿った先の投資をどのように強化するのかが重要です。これらを超えて、きちんと投資のリターンのオポチュニティを作っていこうと考えています。これを「『市場の壁』を超えていく」という考え方で表現しています。

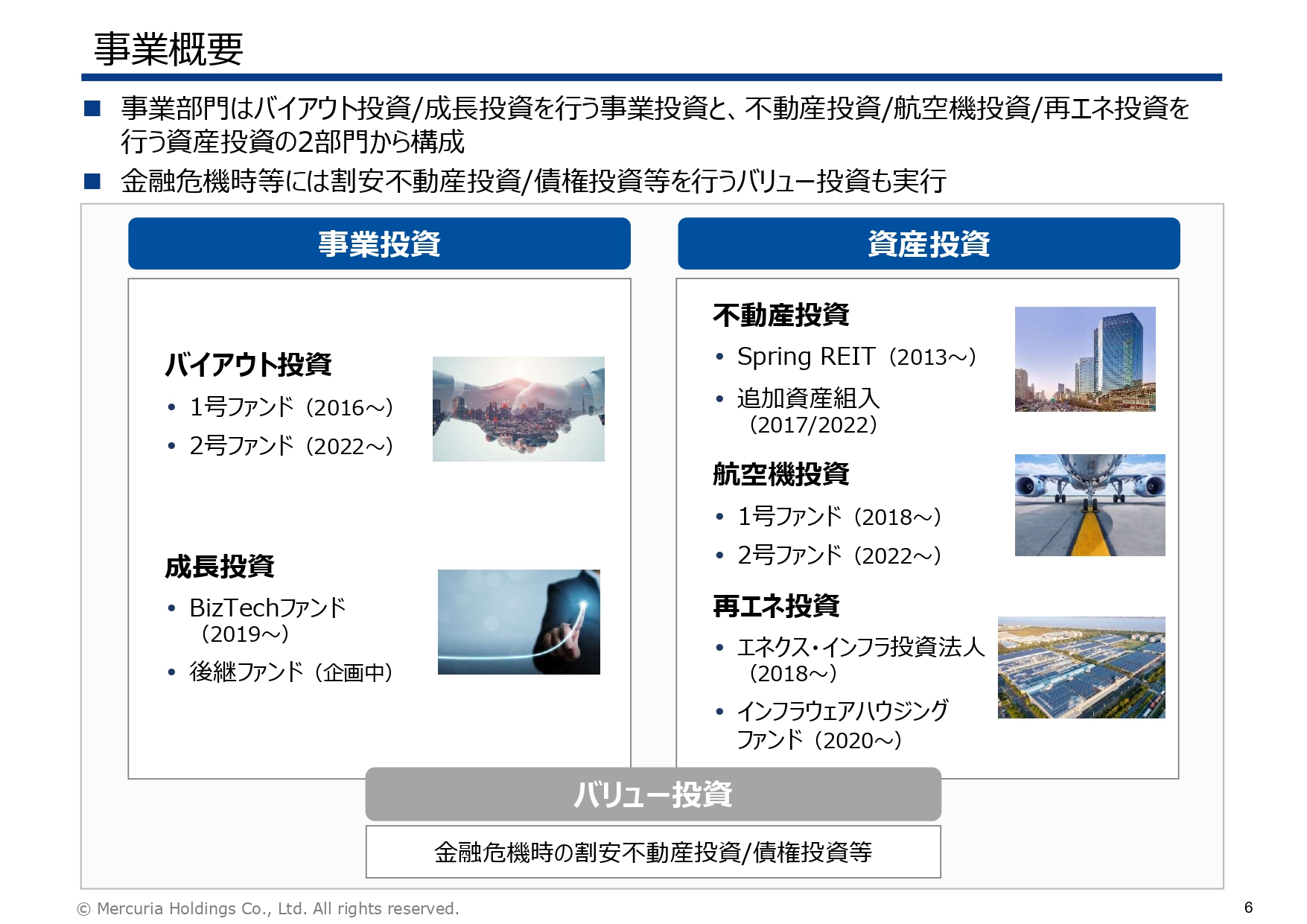

事業概要

事業部門です。会社に投資する事業投資と資産に投資する資産投資の大きく2つがあります。加えて、経済混乱期にはバリュー投資を狙っていくということになります。

事業投資の中のバイアウト投資、成長投資、資産投資の中の不動産投資、航空機投資、再エネ投資のそれぞれについて見ると、2016年に上場したタイミングで始めたファンドの後継が、ここ数年の間で新たに立ち上がってきています。

上場後のファンドがうまくいっていなければ後継ファンドを立ち上げられないわけですので、後継ファンドが立ち上がっていることが、各分野における我々の戦略がきちんと納得感を持って進んでいる証拠だと受け取っていただければと思います。

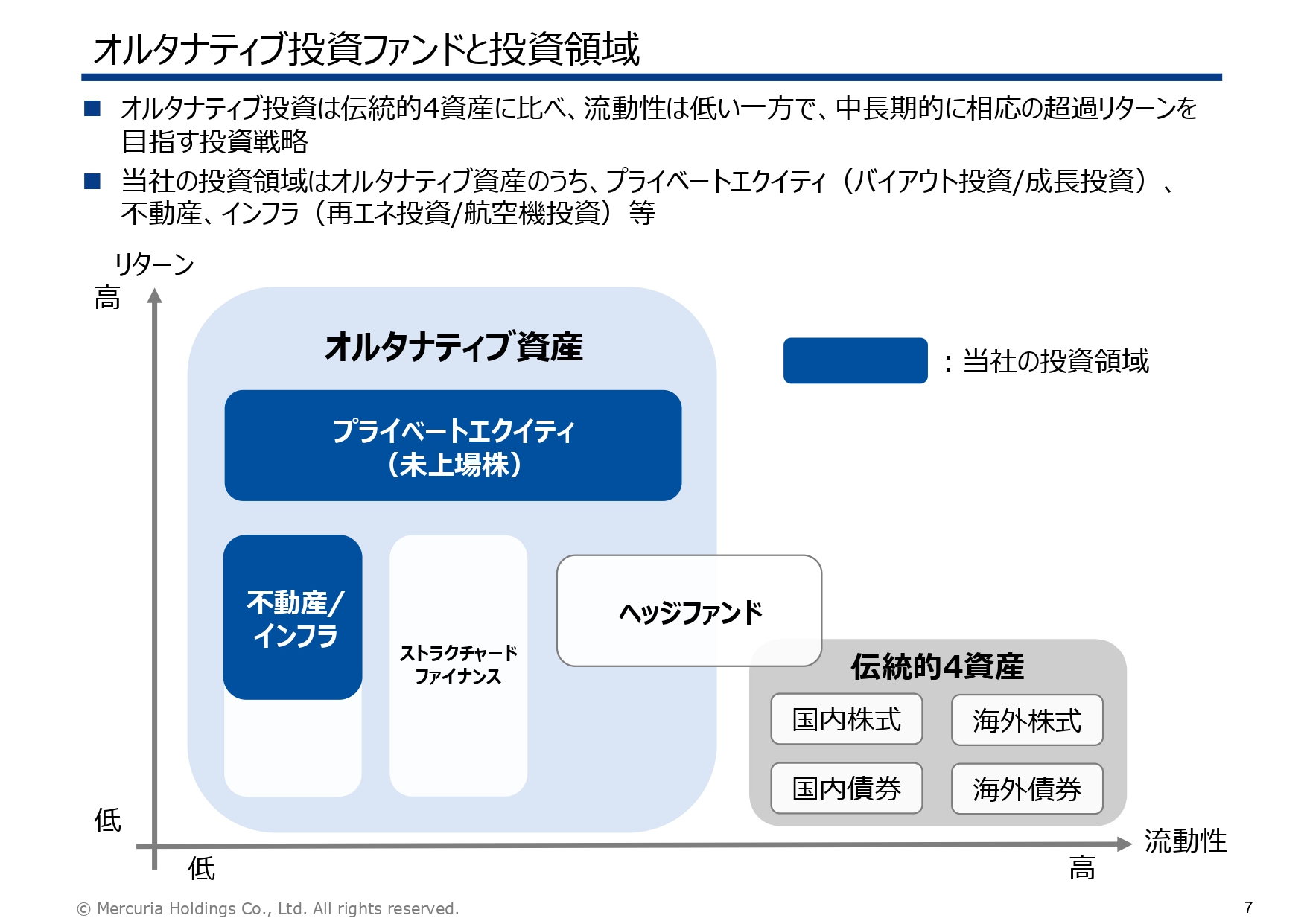

オルタナティブ投資ファンドと投資領域

事業領域です。伝統的4資産以外はすべてオルタナティブ投資と言われ、流動性が伝統4資産と比べて犠牲になる代わりに、しっかりとアルファを取っていくというものになります。流動性は低いものの、きちんとアルファを取ることで超過収益を出せるファンド運用を心がけています。

主要経営指標の推移

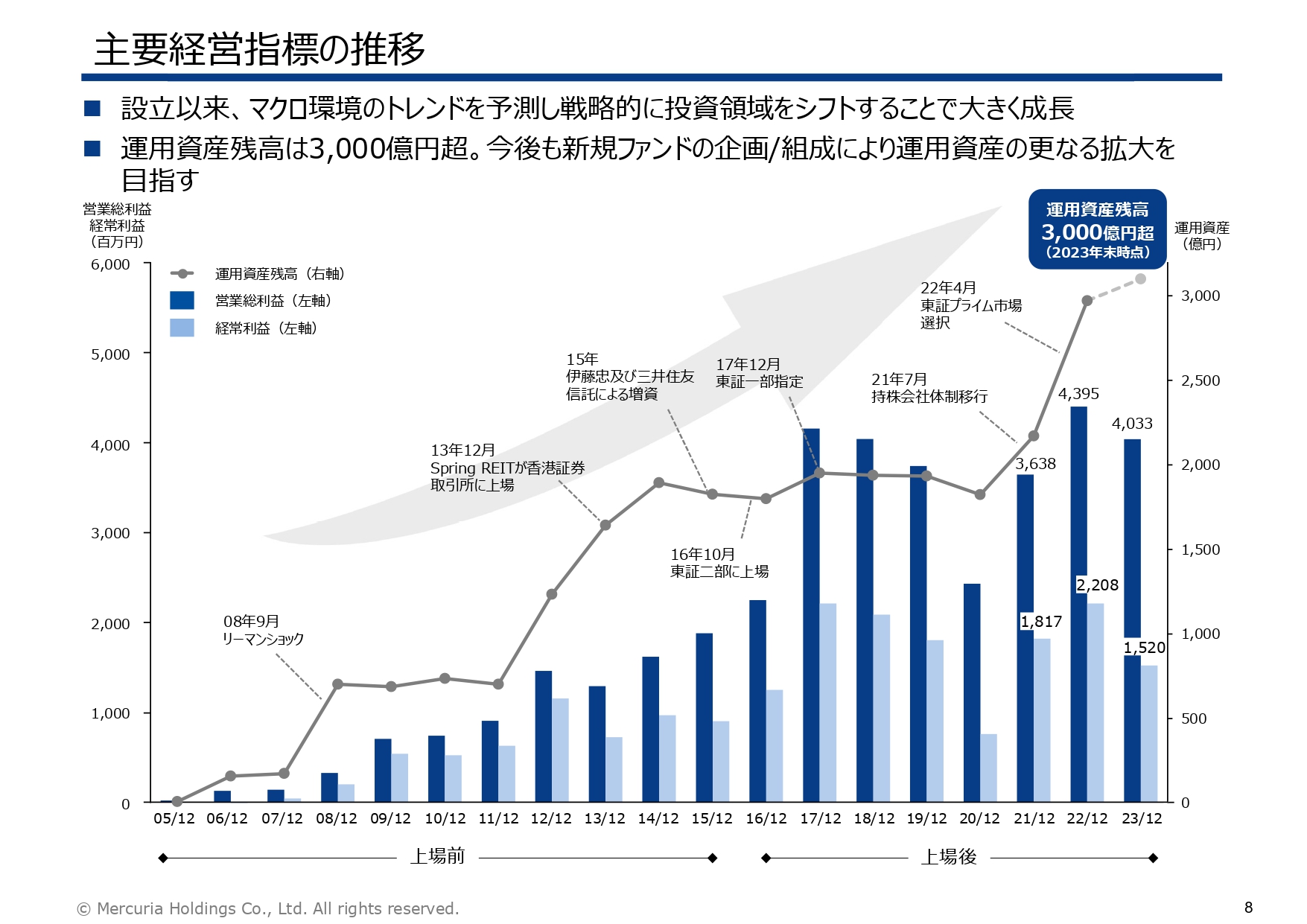

これまでの管理資産の推移です。2020年から昨年末までを見ていくと、運用資産が増加し、昨年末には3,000億円超となっています。

2014年頃から2020年頃までは横ばいです。これに関しては2005年の設立以来、積み上げてきたAUMについて、この期間にエグジットしています。そのお金によって新しいファンドを作ったため、この期間はプラスマイナスゼロとなり、横ばいで推移しています。

昔立ち上げたファンドをエグジットしている期間は利益が増えていますが、これが成功報酬です。昔のファンドがうまくいっていたため、後継ファンドができ、AUMが再び拡大基調に戻ってきたということです。

反対に、この期間にAUMを拡大できなかったのは、上場準備をしている間に新しいファンドを作っていなかったためです。上場準備をしながら新しいファンドを作るということができなかったため、昔のファンドのエグジットと新しいファンドの立ち上げによってAUMが横ばいで推移しました。

マーキュリアインベストメントグループの競争優位性

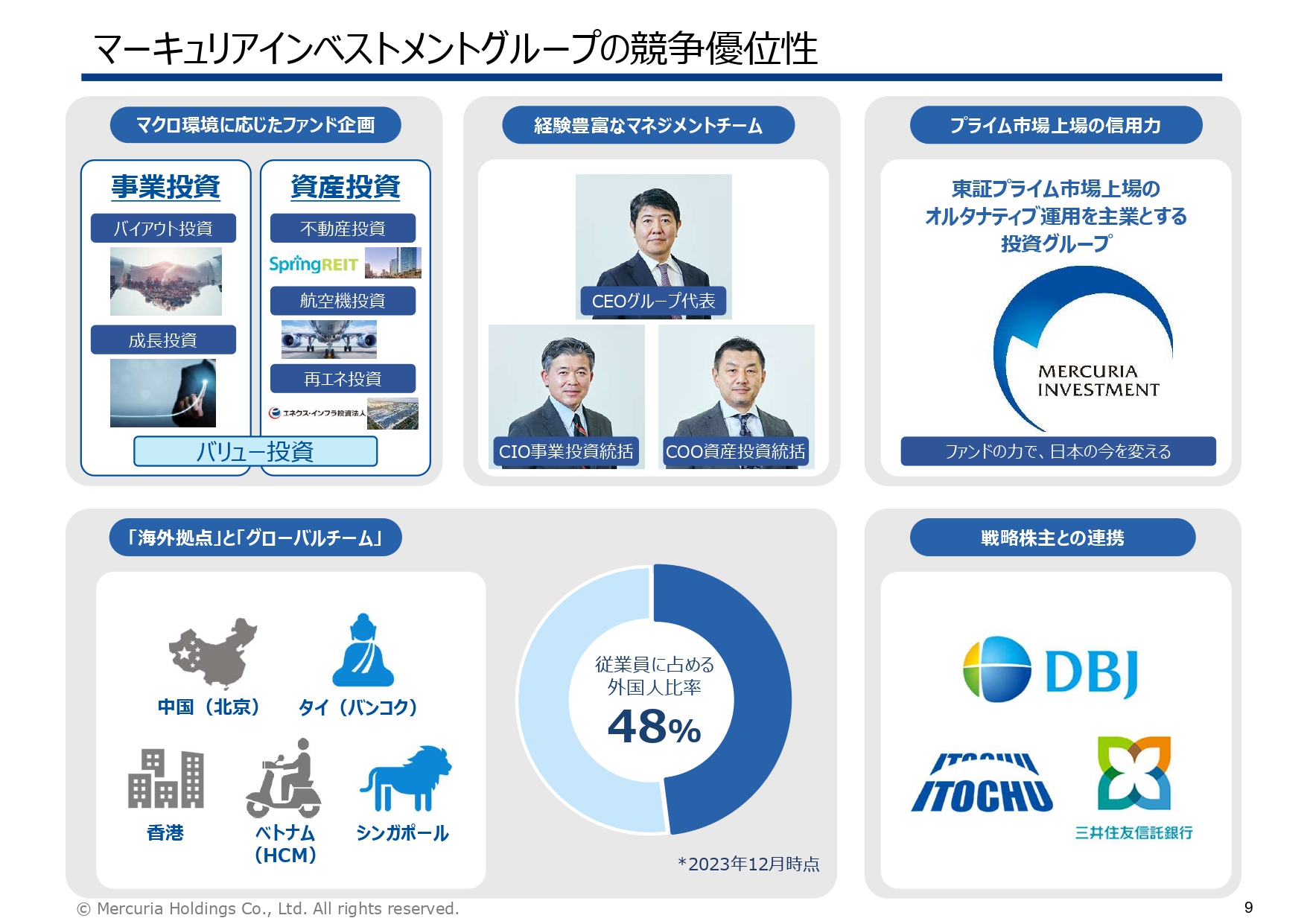

さまざまなファンドマネジメント会社がありますが、当社は何が違うのかと言いますと、まずマルチストラテジーの投資戦略を採用しています。また、我々はマネジメントチームとして、2005年から同じチームのままで、一定の成果をしっかり出してきていると自負しています。

特に、この低流動性の世界において、海外拠点がこれだけあり、グループ従業員の半分が日本人ではなく外国人というクロスボーダーであるということがポイントです。

バイアウトファンドやオルタナティブファンドにもさまざまなファンドがあります。カリスマ的な人たちがパートナーとして運用されているものや、非常に成功しているものはたくさんありますが、そのようなところであっても、クロスボーダーかつ戦略的な株主とインスティテューショナルに展開しているファンドはあまりないと思います。

また、過去の実績においても口だけではなく、クロスボーダーという切り口で投資成果にしっかりと結びつけてきたというのが、我々の競争優位性だと考えています。

事業進捗全般(現在の運用/組成状況)

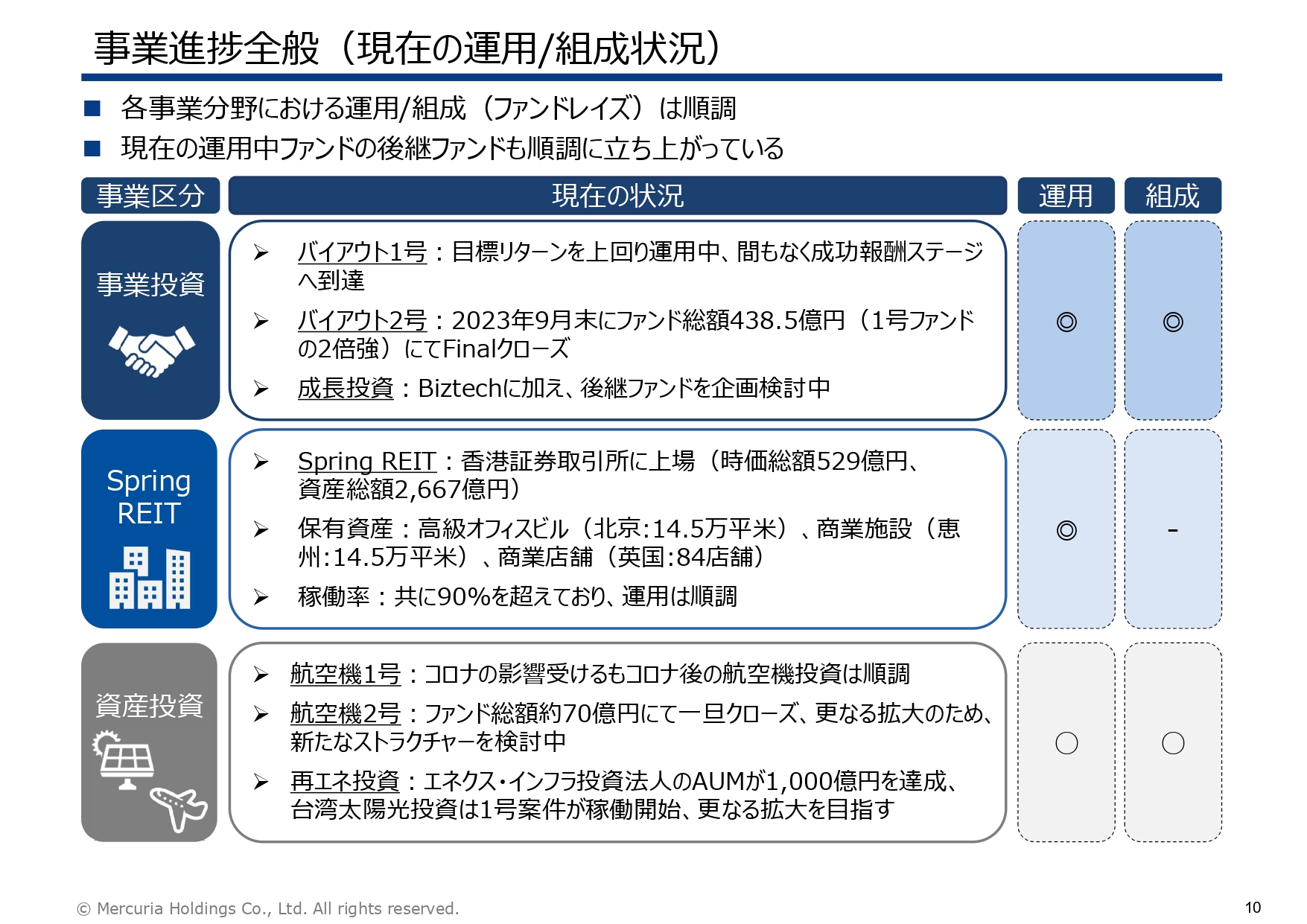

現在の事業の進捗状況についてですが、事業投資は非常に順調です。昨年にバイアウト2号をクローズしており、バイアウト1号については予定よりやや遅れているものの成功報酬ステージに入る段階にあります。

Spring REITについては、いわゆるオペレーションや入居率などの分配可能利益は非常に順調ですが、中国の不動産危機のあおりを受けて、いわゆるユニットプライスが下がっているため、その影響が少し出ています。事業そのものは良いのですが、そのような点で少しご心配をおかけしている状況にあります。したがって、Spring REITのユニット価格が低いため、直近では新たな資産取得を行っていません。

資産投資もしっかりとアセットを積み上げており、航空機2号のファンドは150億円から200億円を目指していましたが、現在約70億円で止まっています。

為替が日々変動し、アメリカの金利がどんどん高金利になっていく中で、リース料は低金利時のままになっているなど、さまざまなマクロ要因があり、資産を増やしていくタイミングが少し後送りになっています。

取得している航空機の稼働自体はしっかりと見ているものの、二重丸ではないということで、評価は丸にしています。

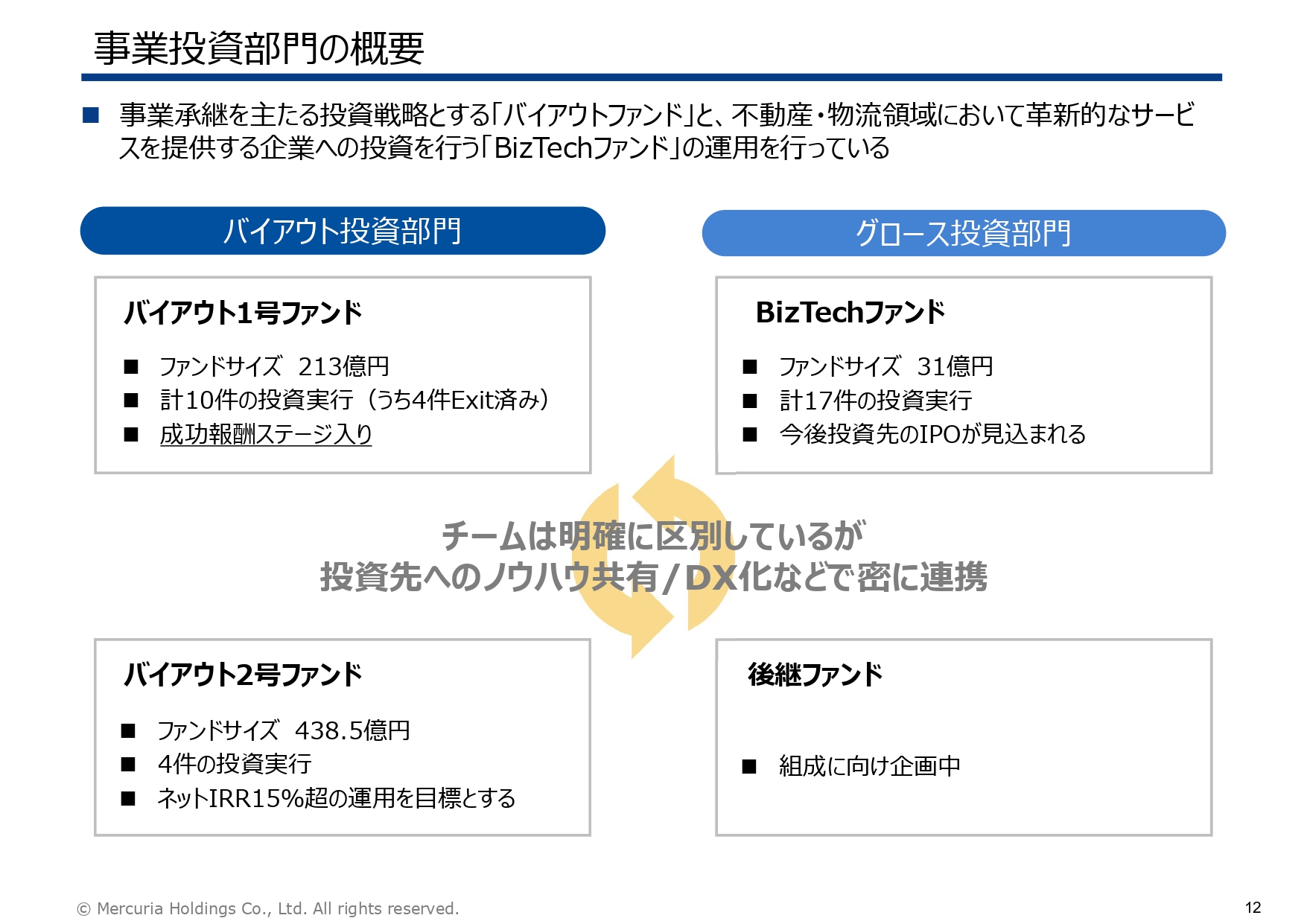

事業投資部門の概要

小山潔人氏(以下、小山):事業投資を統括している小山です。本日はお忙しいところ、お時間をいただきありがとうございます。私からは事業投資戦略についてお話しします。

事業投資部門の概要です。以前からお話ししていますが、大きく分けてバイアウト投資部門と、主にベンチャー投資を行っているグロース投資部門があります。

後ほどご説明しますが、バイアウトファンドは1号ファンドに続いて2号ファンドを運用中です。

1号ファンドに関しては、今年は成功報酬ステージに入ってくる状況になると思っています。特色としてはマルチストラテジーという中で、バイアウト投資とベンチャー投資の両方を扱っているところは少ないという点があります。

グロース投資部門においてはBizTechファンドのベンチャー企業のテクノロジーなどを使ってバイアウトファンドの投資先を成長させられないか、ベンチャー企業に対してはバイアウト投資部門の企業を顧客にできないかなど、両方のチームが縦割りなく融合しながら、シナジーを目指して密に連携しているところが我々の特色となっています。

時期が来たら発表させていただきたいのですが、将来的に新たな投資戦略も考えています。マルチストラテジーで事業投資分野も幅を広げていきたいと思っています。

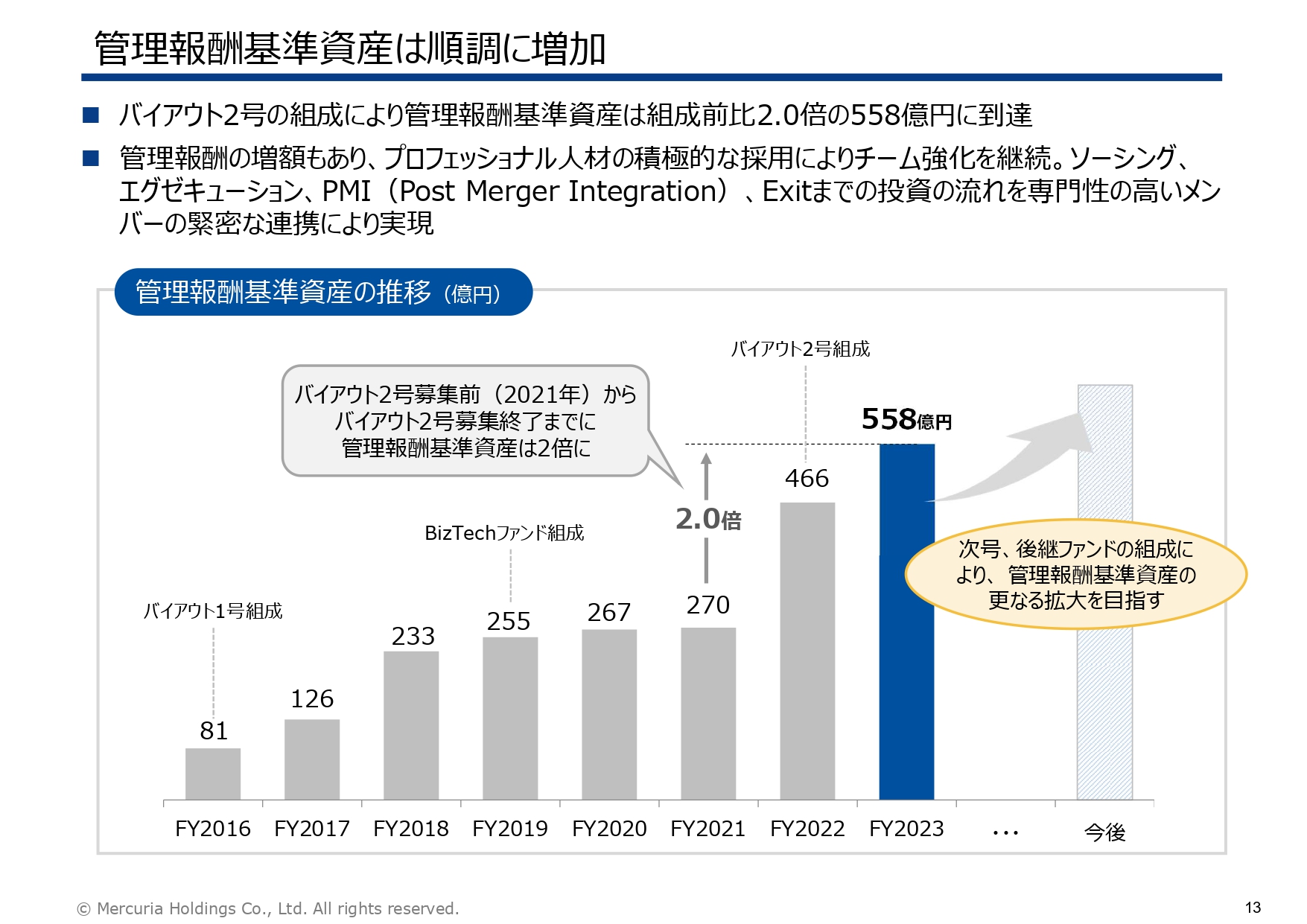

管理報酬基準資産は順調に増加

管理報酬基準資産についてです。我々の運営のベースとなる管理報酬をいただける資産ということで、スライドにあるとおり、バイアウト2号ファンドの組成により、それ以前に比べると約2倍の558億円まで増加しています。

管理報酬が増えたことで、最近でも3名ほどプロフェッショナルが新しく入り、さらなるチーム力の強化を図っています。

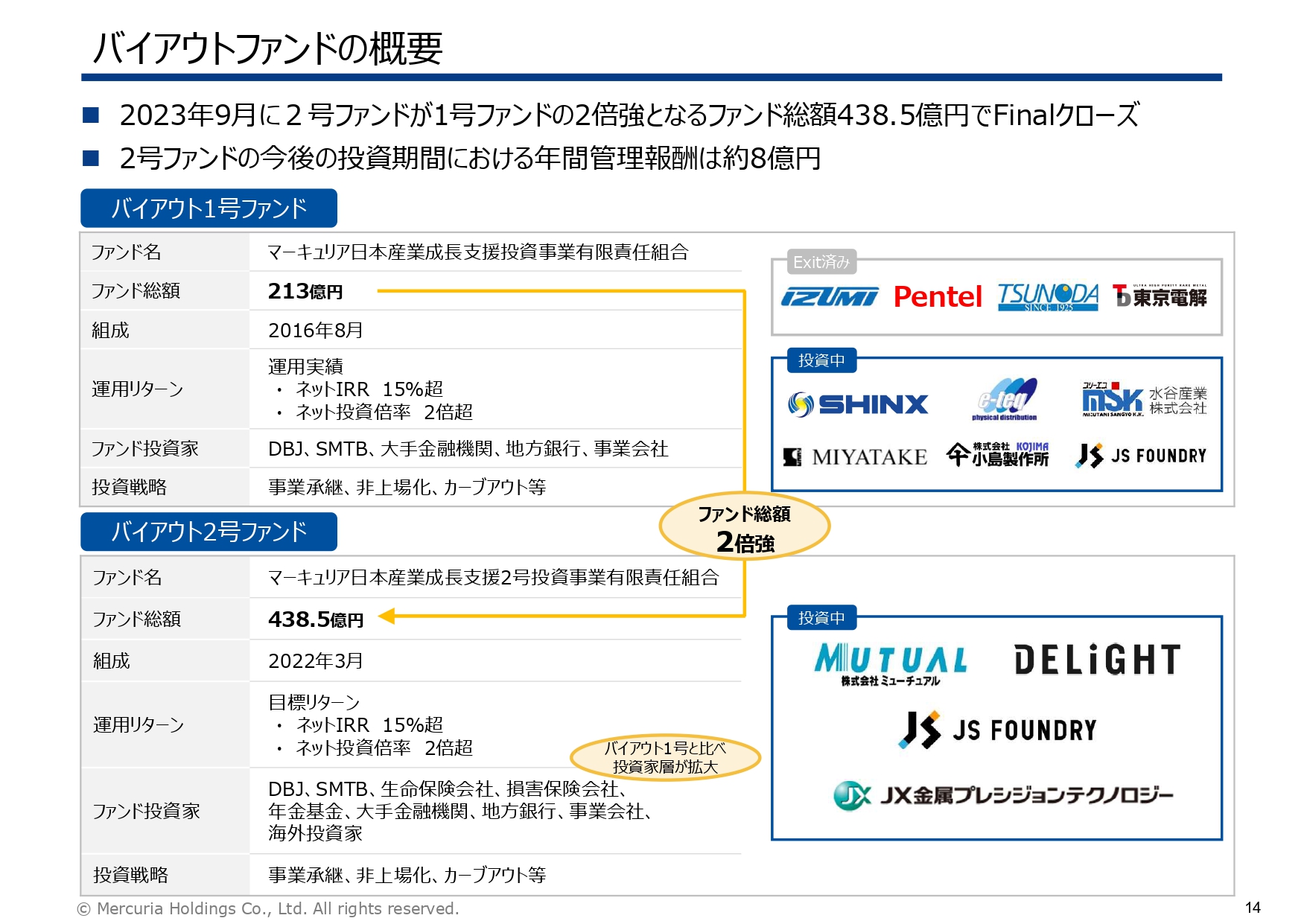

バイアウトファンドの概要

バイアウトファンドの概要です。バイアウト1号ファンドは2016年8月からファンド総額213億円でスタートしています。スライドのとおり10件の投資を行い、4件はすでにエグジット済みになっています。

加えて、まだ公表できていないものの、株式譲渡契約を締結している会社が1社あり、まもなくクローズする可能性が高くなっています。こちらを売却できると、成功報酬のステージに入っていくという状況になっています。

バイアウト2号ファンドはファンド総額が438.5億円ということで、1号ファンドに比べて2倍にできたという点が挙げられます。また、投資家数が増えたと同時に、年金基金や海外投資家の方にも入っていただいたことで投資家層の幅もかなり広がったと考えています。

バイアウト1号ファンド/運用状況

バイアウト1号ファンドの運用状況です。DPIと呼ばれる、投資家の方からキャピタルコールでお預けいただいている金額に対してどれだけお返しできているかという数字については、現在ほぼお返しできています。今後エグジットするとさらに積み上げ、かつ成功報酬ステージに入る状況になっています。

バイアウト2号ファンド/運用状況

バイアウト2号ファンドに関しては2022年3月からスタートしており、現在4件の投資を実行しています。大変順調に投資ができていると考えています。

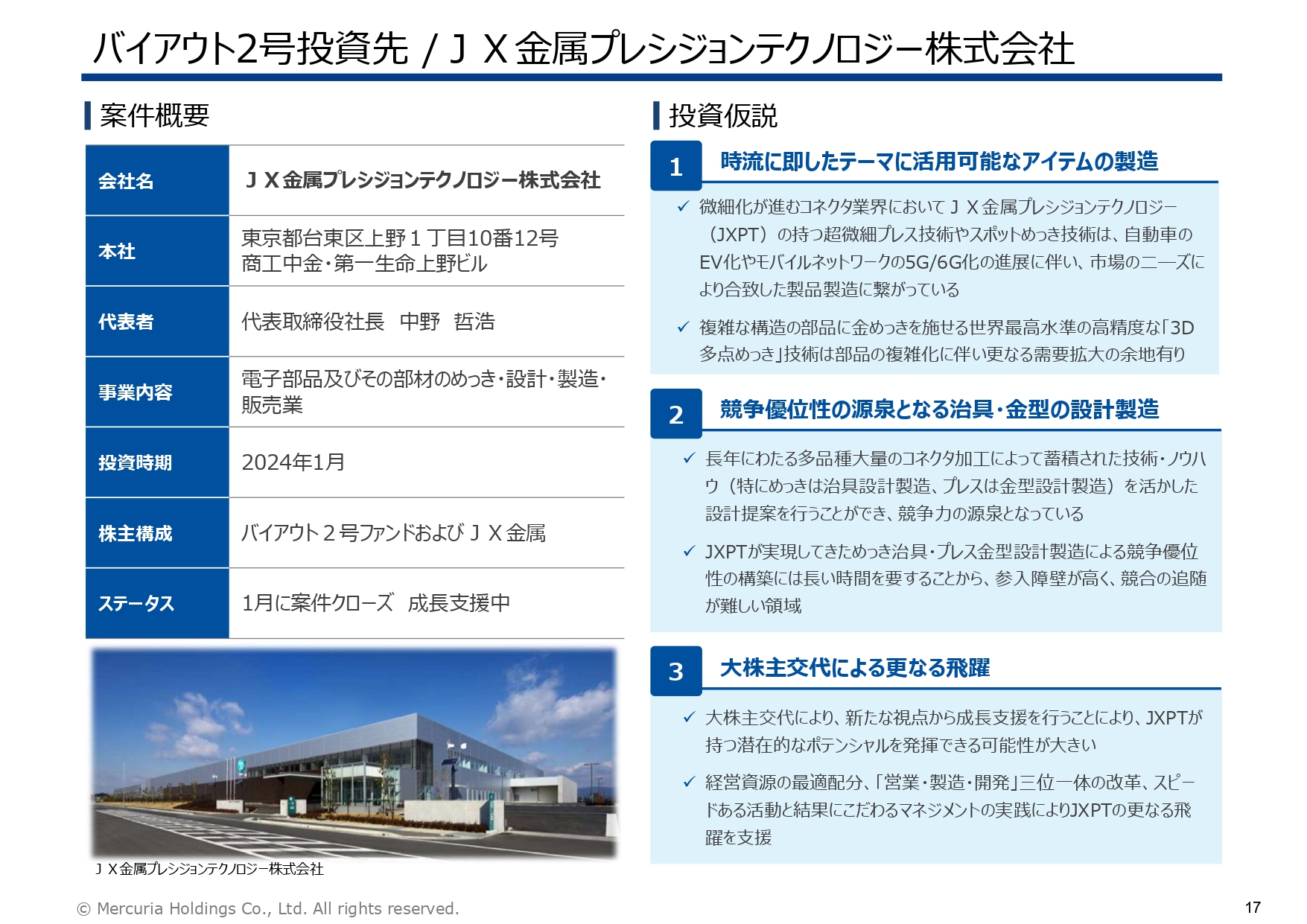

バイアウト2号投資先/JX金属プレシジョンテクノロジー株式会社

その中で、今年1月に新しく投資したJX金属プレシジョンテクノロジーという会社をご紹介します。名前に「JX金属」とあるとおり、この会社はもともとJX金属の子会社で、電子部品の中でもコネクタのめっき設計製造等を主に行っている会社です。

現在、マジョリティーは我々で持っているのですが、JX金属さまにもまだ残っていただき一緒に投資させていただいています。

投資テーマとしては、主に3つあります。1つは「時流に即したテーマに活用可能なアイテムの製造」です。EVやモバイルネットワークの5G/6Gに必要な、市場ニーズに適応する製品を作れるところに、今後さらなる成長のポテンシャルがあると考えています。

また、治具・金型の設計製造ができるため、非常に競争優位性があるというところも1つの特色です。

さらに、これまではJX金属の子会社だったのですが、我々が参画することで、会社の意識改革も含め新たな視点での成長ポテンシャルがあるということで投資をさせていただきました。

BizTechファンド/投資対象及び投資先一例

BizTechファンドです。Luupは最近さらに設置場所が増えてきているため、ご覧になったことがあるかと思いますが、投資期間が終了しこれから回収ステージに入ります。

スライドにはありませんが、ハッチ・ワークという月極駐車場の管理にテクノロジーで効率化のサービスを提供している会社があり、昨日上場の承認を得ています。

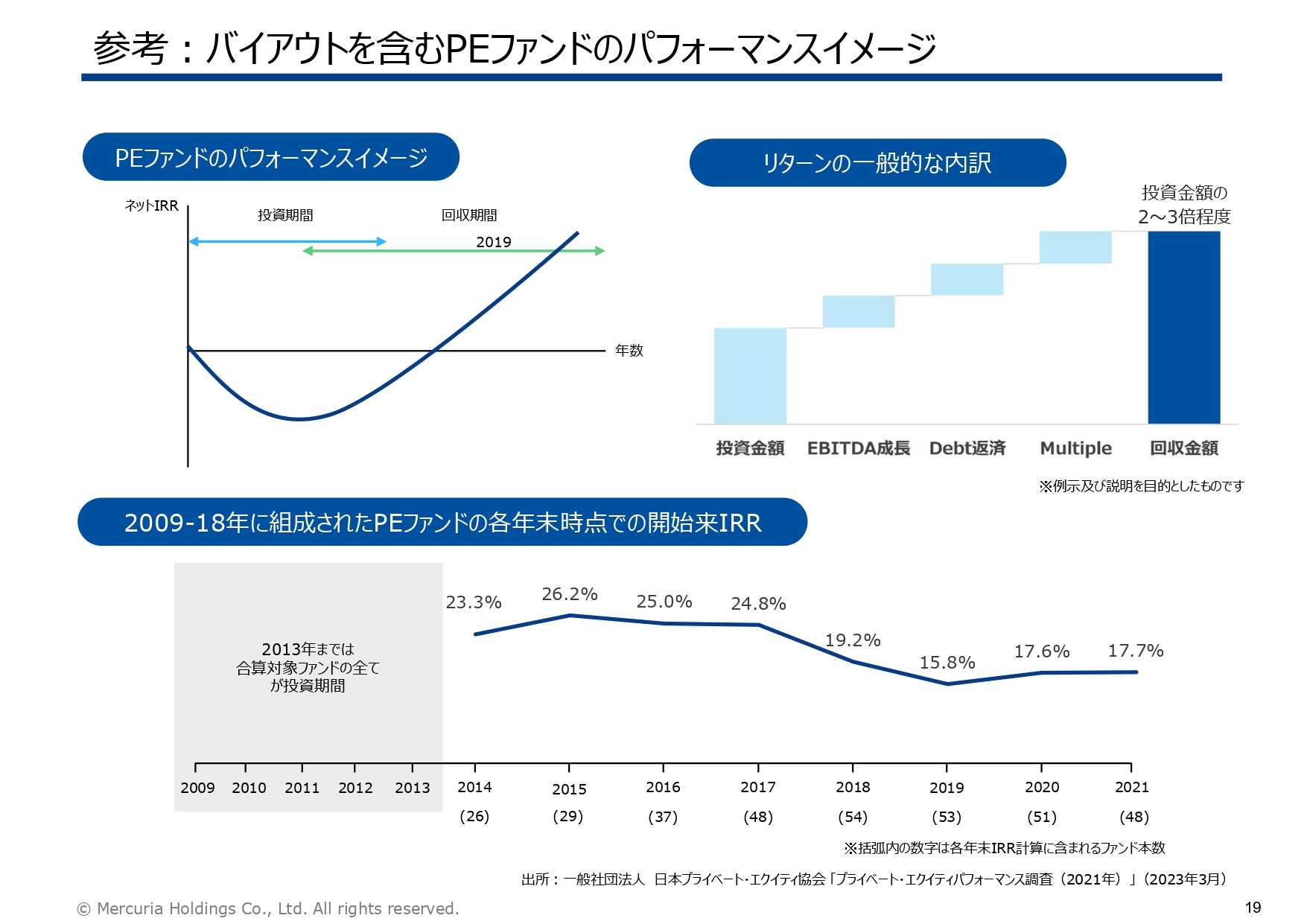

参考:バイアウトを含むPEファンドのパフォーマンスイメージ

PEのパフォーマンスイメージをスライド左上に記載しています。先ほどからお伝えしているとおり、バイアウト1号ファンドに関してはすでにJカーブを脱して、さらに右上の成功報酬ステージに向かっている状況です。2号ファンドに関しては、まだ投資期間といった状況になります。

参考:バイアウトを含むPEファンドのパフォーマンスイメージ

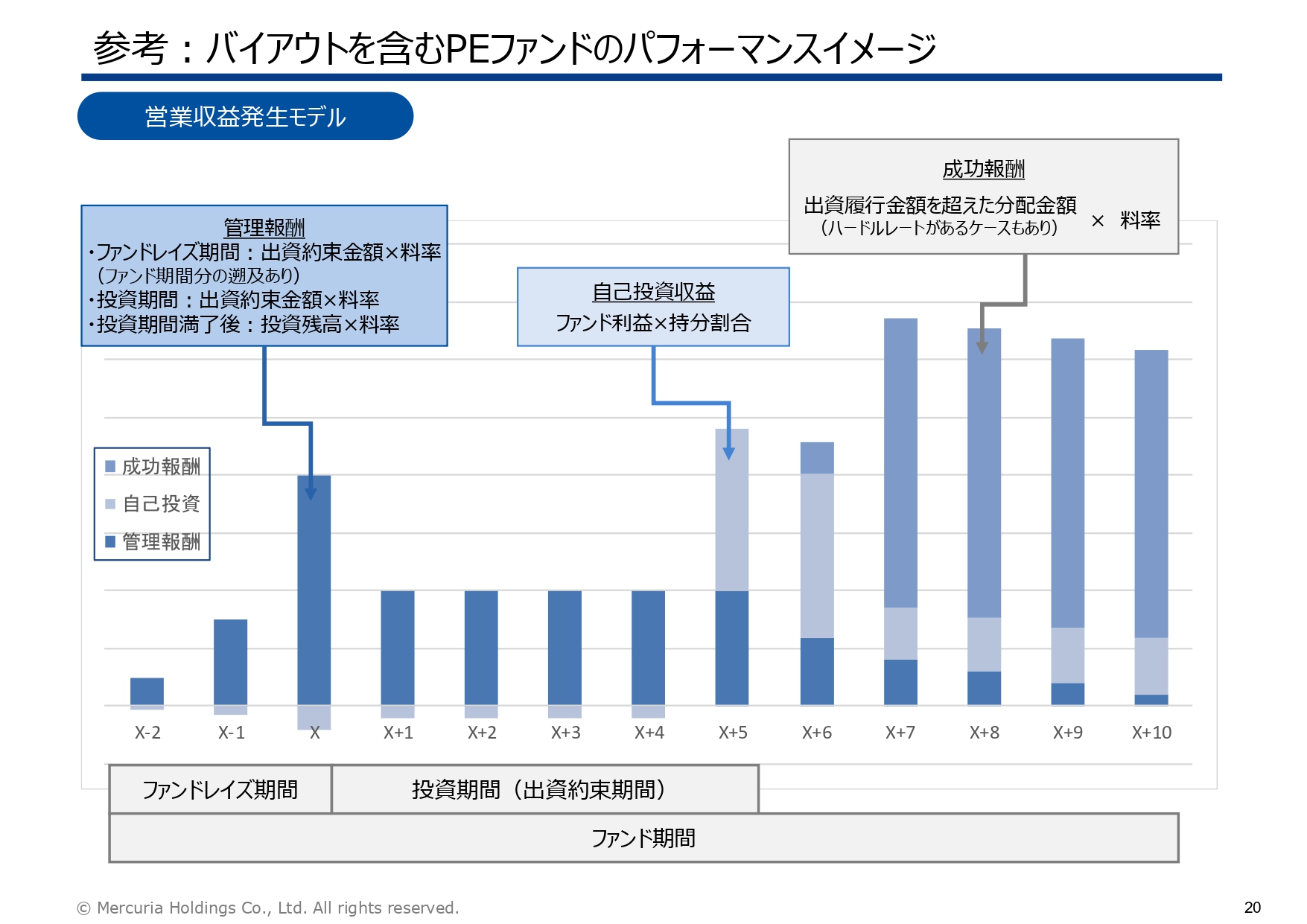

これまで何度かご説明しているかと思いますが、バイアウトファンドのパフォーマンスのイメージについてです。特に当社の場合は自己勘定でも投資をしていますので、ファンドレイズ期間は管理報酬が中心になります。

当社の場合は2号ファンドで30億円強、1号ファンドでも20億強の自己勘定投資をしているため、エグジットしていくと自己勘定の収益が先に出て、後半で成功報酬が出るといったかたちで、3つの収益によってリターンを上げるという状況になっています。

事業投資戦略としてのご説明は以上です。

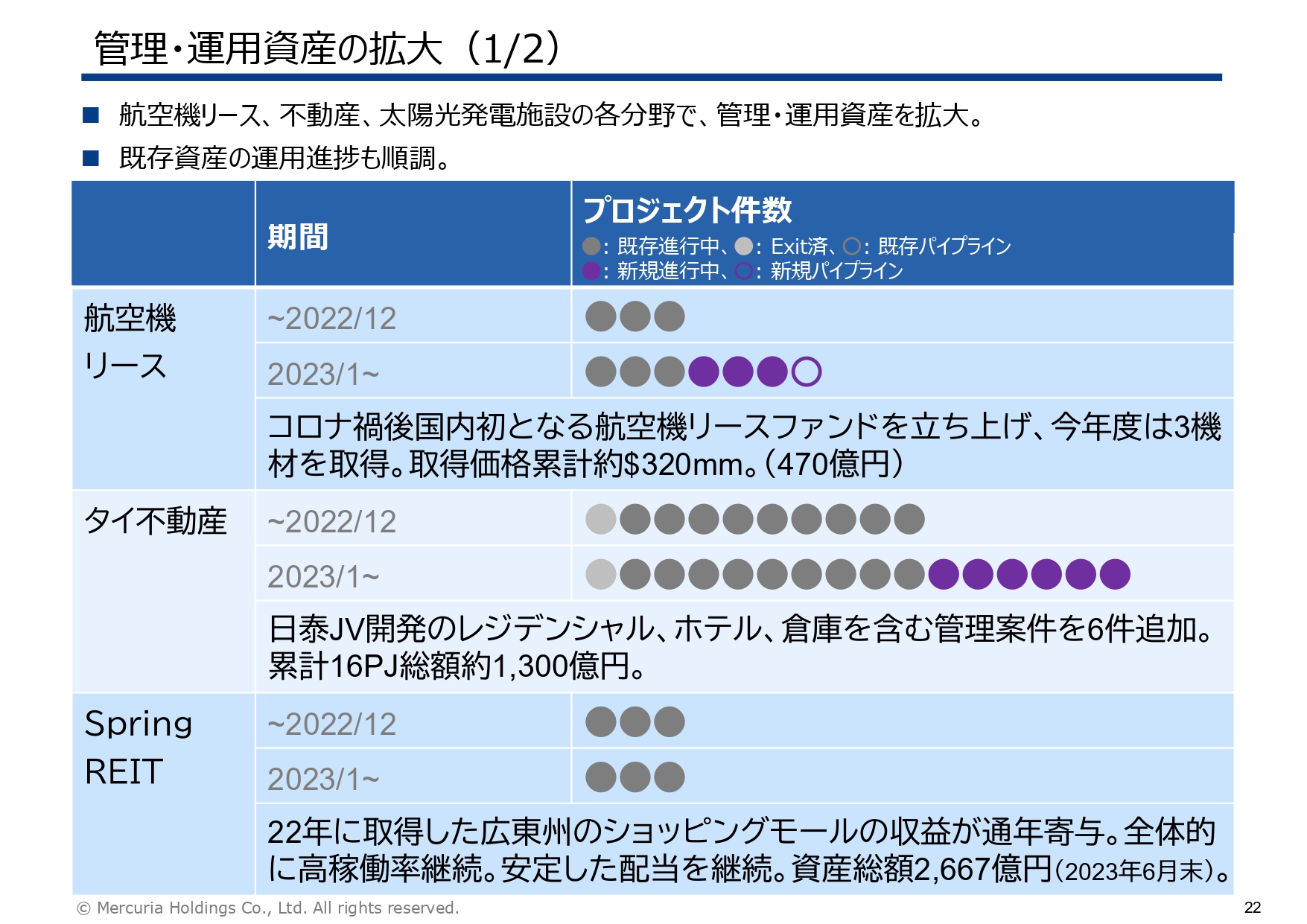

管理・運用資産の拡大(1/2)

石野英也氏(以下、石野):資産投資部を統括しています、石野です。よろしくお願いします。2023年度における資産投資部での投資管理の案件の進捗についてご説明します。

資産投資部では航空機リース、不動産、太陽光発電施設の各分野を主な事業領域としています。航空機リースに関しては、コロナ禍後では国内初となる航空機リースファンドの立ち上げもあり、2023年度は新たに3機材を取得し、以前のものと含め6機材となりました。取得価格の合計は470億円にまで達しており、現在も新たな機材の取得を進めているところです。

航空機に関しては、今回のファンドレイズでは当初の想定には達しなかったのですが、引き続き重要な資産カテゴリと認識していますので、今後その拡大に向けてさまざまな戦略を練っていきたいと思います。

タイ不動産は、日本とタイの現地のデベロッパーのジョイントベンチャーで行うレジデンシャル、ホテル、倉庫などの開発の案件を管理しているものです。今年は新たに6件の管理物件を取得しています。開発のプロジェクトは合計で16件、総額で1,300億円というビジネスに成長しています。

Spring REITに関しては、2023年度は新しい物件の取得はなかったのですが、2022年度に取得した広東州の大型ショッピングモールが通年で寄与し、安定した配当を継続しています。全体的に高い稼働率も継続できており、資産総額は2,700億円弱になっています。

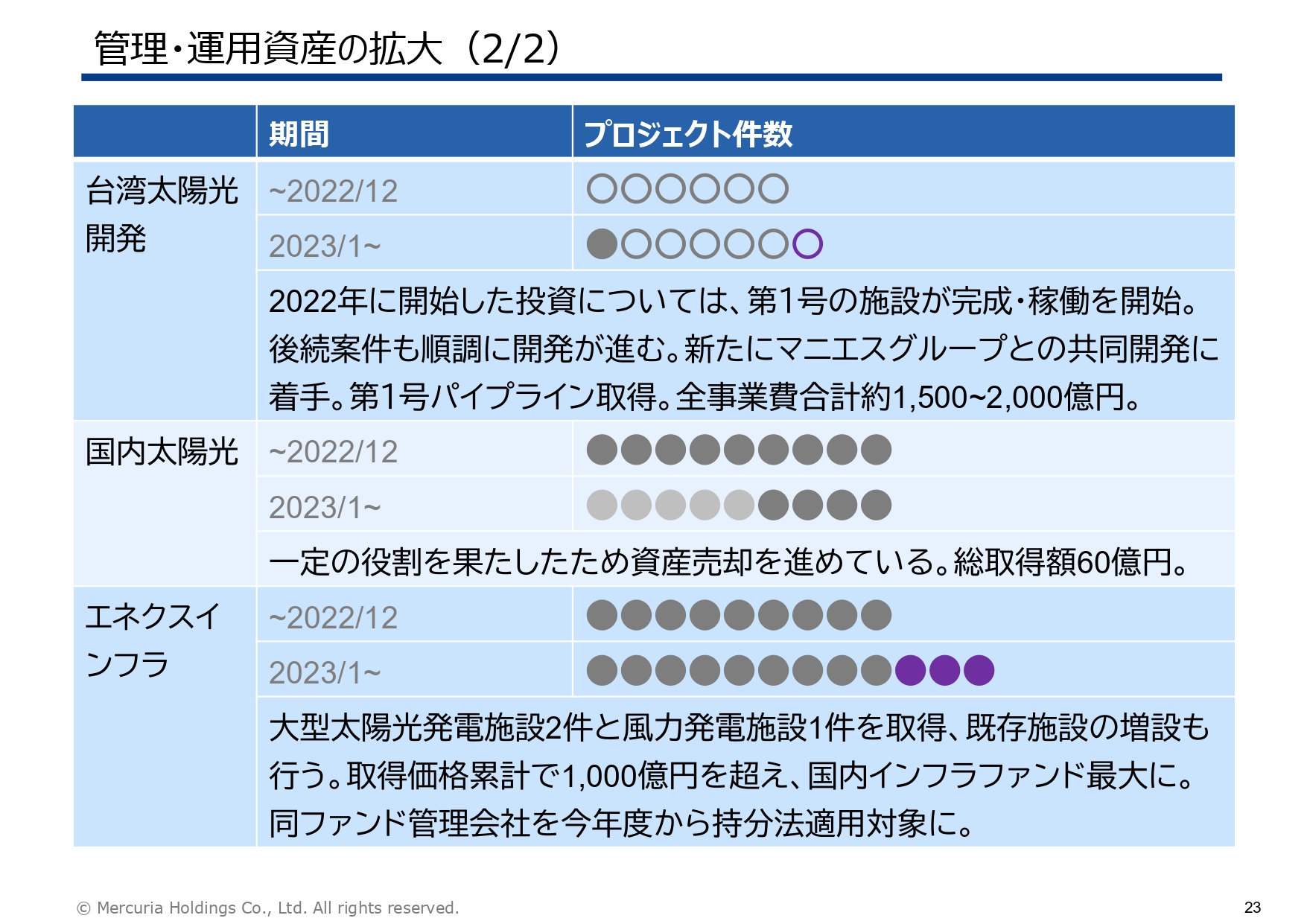

管理・運用資産の拡大(2/2)

太陽光関連です。台湾の太陽光に関しては、以前から交流のあったマイオーラグループとの開発案件で、6つあったパイプラインのうち1件が完成して稼働しています。また、第2号案件に関しても近々完成する予定です。加えて、2023年度は新たにマニエスグループと、より積極的な台湾での太陽光開発を行っていくということで、共同案件として第1号パイプラインを取得したところです。

これら7つのパイプラインを含め、現在は総事業費で1,500億円から2,000億円の事業を進めています。

国内太陽光に関しては、エネクス・インフラ投資法人や投資家への長期的なつなぎという意味合いでインフラ・ウェアハウジングファンドを立ち上げたのですが、一定の役割を果たしたため、現在は資産売却を進めています。

エネクス・インフラ投資法人においては、2023年度は新たに大型の太陽光施設を2件、また風力施設を1件取得しています。加えて、既存施設の増設等もあったため、取得価格が累計1,000億円を超える国内最大のインフラファンドに成長しています。

また、エネクス・インフラ投資法人の管理会社については、規模が一定程度に達したこともあり、今年度から持分法適用対象にしています。

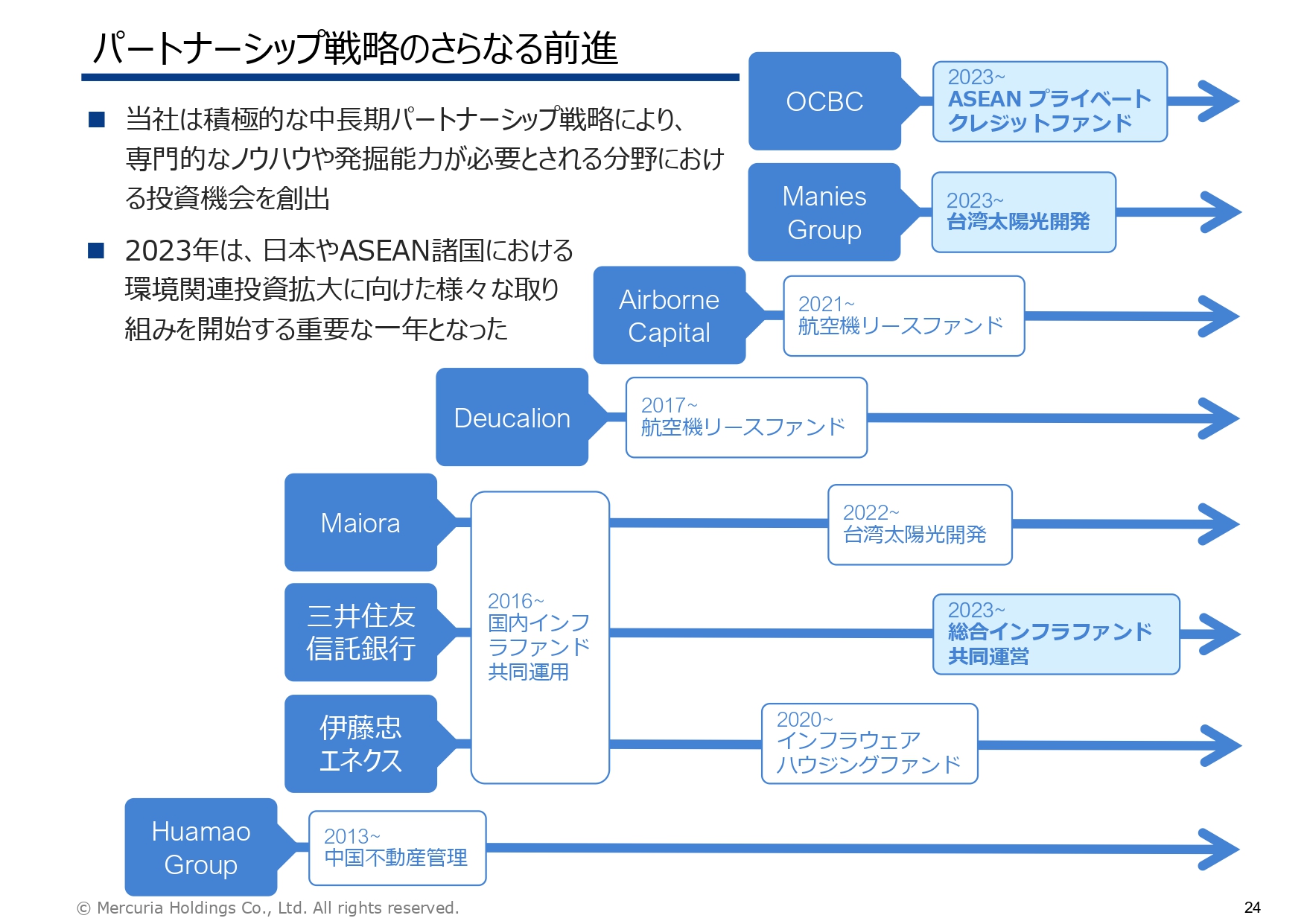

パートナーシップ戦略のさらなる前進

資産投資部門のさまざまな事業については、当社だけではできる領域やスピードに限りがあるため、我々と哲学を共有できる外部パートナーと積極的にパートナーシップを組んで事業展開を行っています。

古くは2013年のSpring REIT立ち上げ以来のパートナーシップ関係にあるHuamao Groupに始まり、2016年からはマイオーラ・グループ、三井住友信託銀行、伊藤忠エネクスとともに国内のインフラファンド立ち上げの協議を開始し、2019年にはインフラファンド市場に上場しています。

マイオーラ・グループとは台湾の太陽光においてもパートナーシップを開始していますし、伊藤忠エネクスは先ほどお伝えしたようにインフラ・ウェアハウジングファンドを共同運用しています。

航空機については、コロナ禍前はDeucalionというチームとファンドを組成していました。コロナ禍後は今後の展開を見据え、現在Airborne Capitalとパートナーシップを深めているところです。

また、2023年においてはシンガポールの民間銀行では最大となるOCBCと、ASEANのプライベートクレジットファンド創設に向けた協議を開始しています。

加えて、これは今朝『日本経済新聞』でも取り上げられたばかりですが、台湾太陽光においては現在、マニエスグループとより積極的な展開を進めています。

三井住友信託銀行とは、国内の総合インフラファンドの共同運営を開始しています。

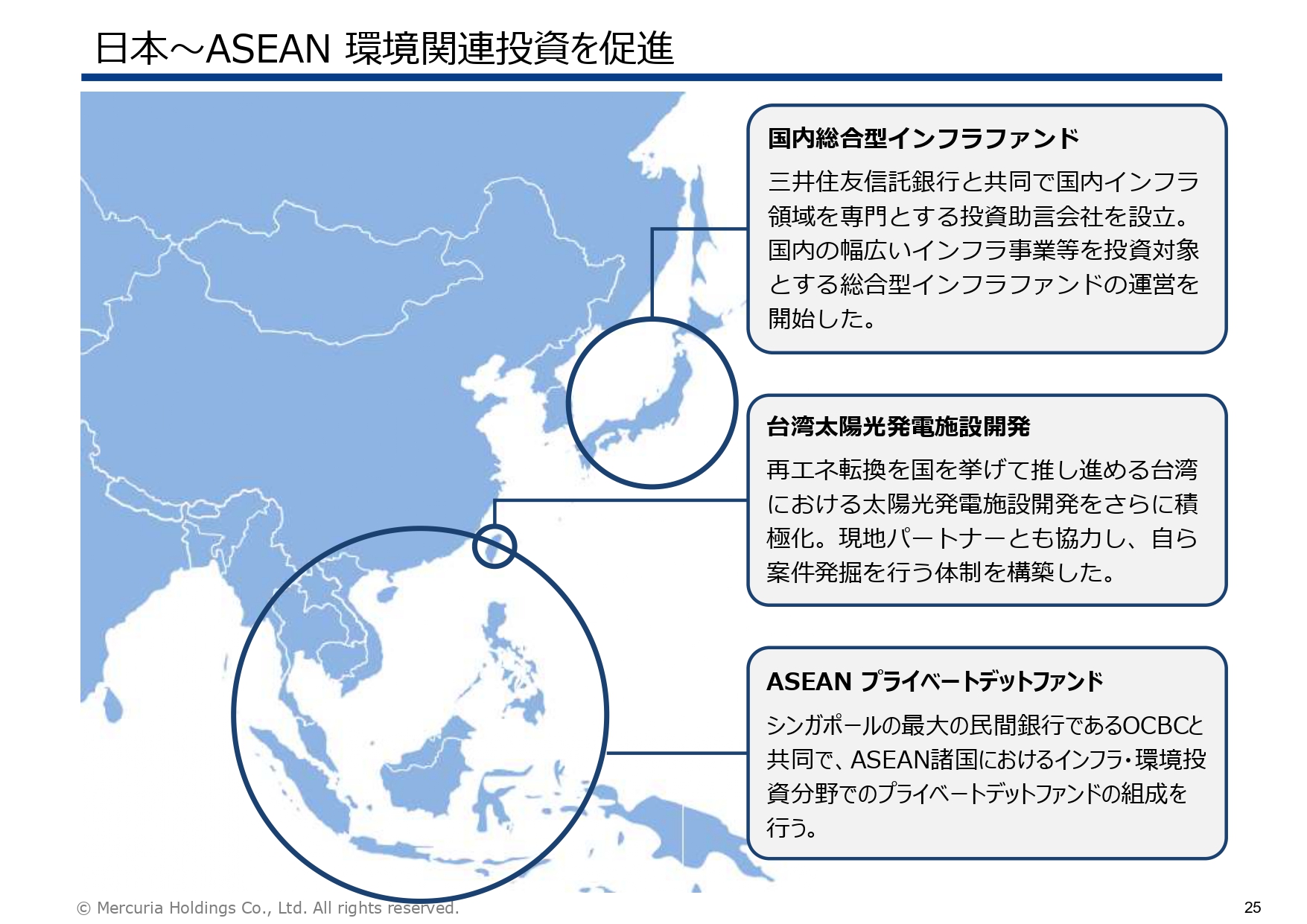

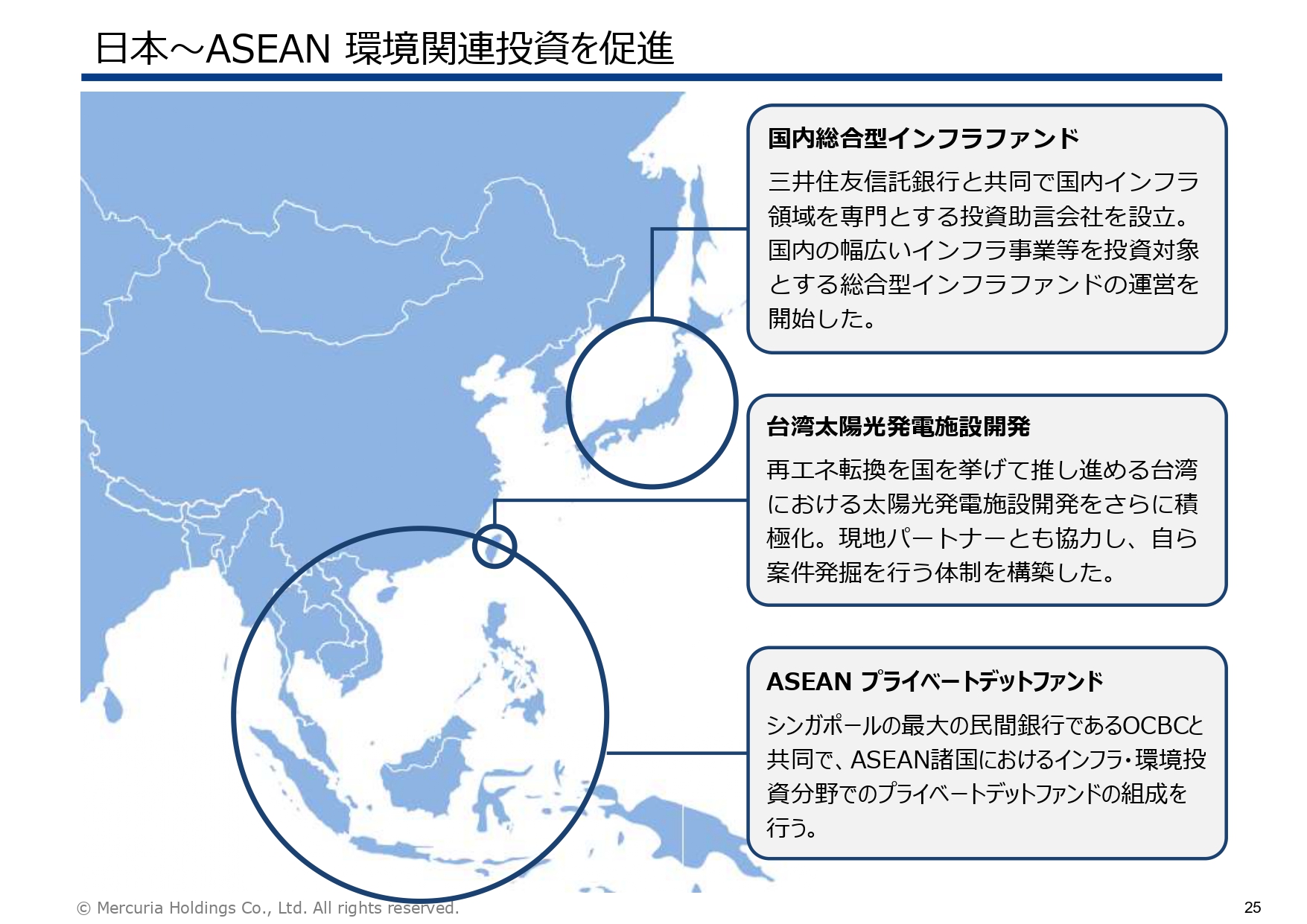

日本~ASEAN 環境関連投資を促進

これらの日本およびASEANにおける環境関連投資は、今後の我々にとって大きなテーマの1つになっていくと考えています。

先ほどもご紹介しましたが、国内の総合型インフラファンドにおいては、三井住友信託銀行と運営助言会社を共同設立し、現在進めています。台湾太陽光についても、新たにマニエスグループと組んでおり、さらに現地パートナーともより積極的に組むことで、自ら案件発掘ができる体制を構築しています。

また、ASEANにおいてはシンガポールの最大の民間銀行であるOCBCと共同でプライベートデットファンドを組成し、ASEAN諸国に対するインフラ環境投資の分野での活動を広げていきたいと考えています。

2024年度は、これらの取り組みをより大きな、よりかたちのあるものにしていきたいと考えています。

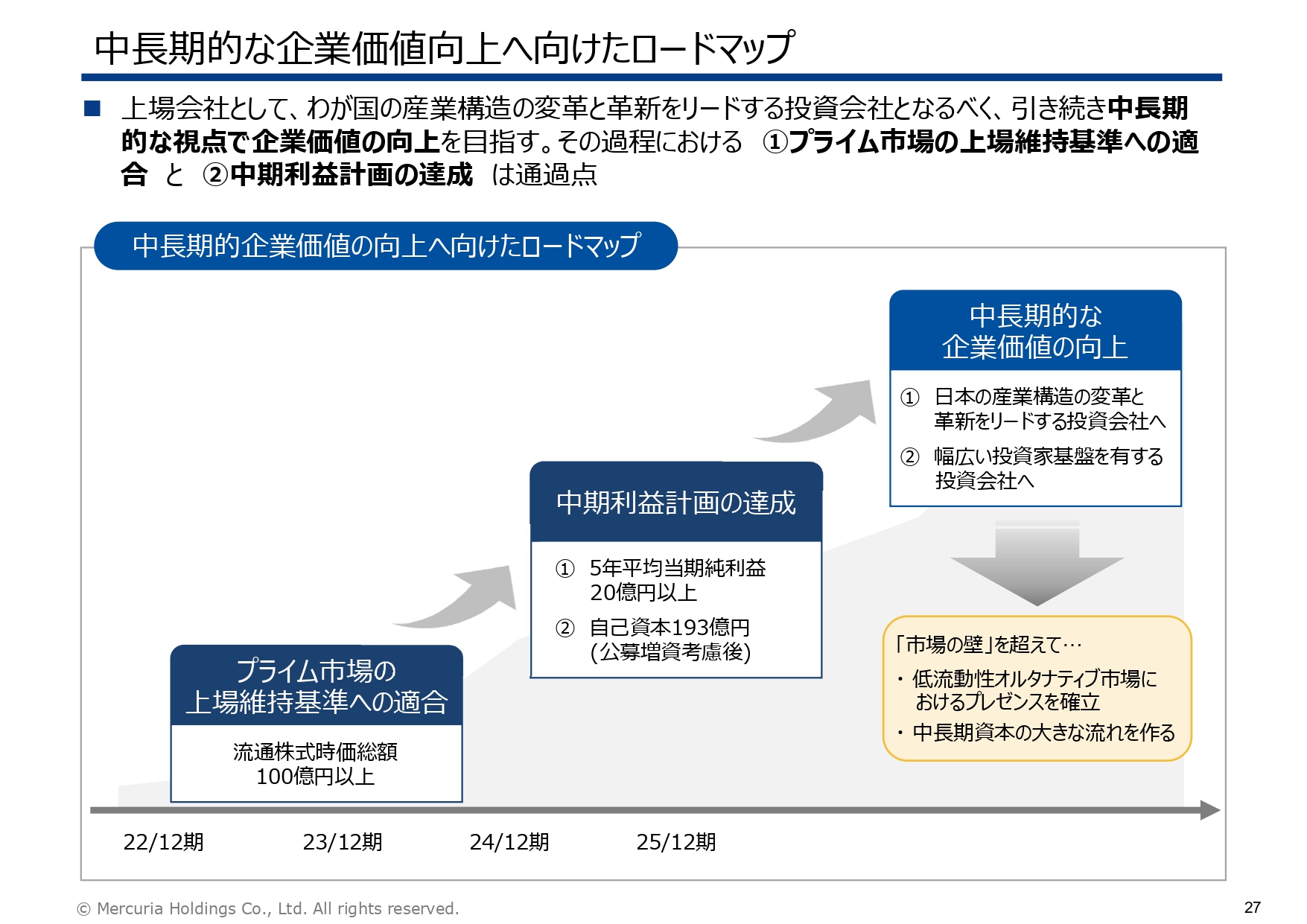

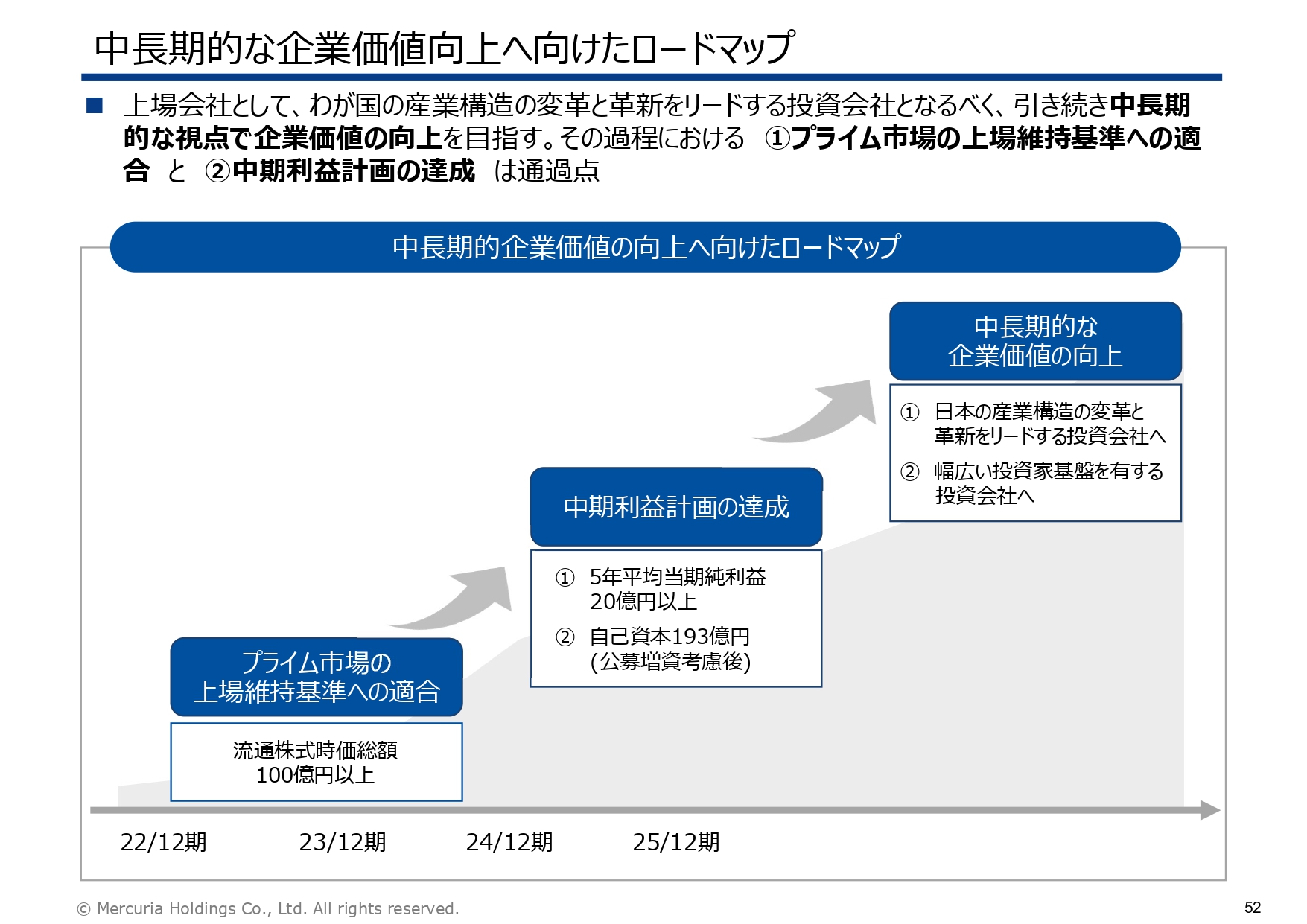

中⾧期的な企業価値向上へ向けたロードマップ

豊島:現在の我々の立ち位置や、事業投資戦略・資産投資戦略においてどのようなことを行ってきたかについてご説明しました。ここからは、今後どのようになっていくのかについてご説明します。

まず、我々の中期利益計画については据え置いたままになっています。この計画はもちろん達成しなければいけないと考えていますが、これはゴールではありません。

昨年、今年とファンドを立ち上げており、それぞれやはり7年、12年という投資期間があるわけです。2030年以降まで含め、基礎は今の段階ですでに作っているため、石野や小山が説明したようなことをきちんと達成できれば、結果的にはスライド右側に記載しているように、企業価値の向上を通じて、日本経済や日本の産業構造の変革と革新をリードするという役目が果たしていけると考えています。

ただし、マーキュリアの設立以来ずっと感じていることですが、日本の経済は日本だけでは伸びません。やはり「市場の壁」を超えて、クロスボーダー、海外の成長、特に米中間の関係が難しくなってくる中では、ASEANの成長と実際の産業とのチェーン展開をしっかり実行していかなければいけません。

加えて、一つひとつの投資はやはり時間がかかるため、低流動性分野に日本の投資資金がもう少し流れていくこと、長期的に投資資金を預けてもらえるだけの信用力を作っていかなければいけないとも思います。

日本でも積み立て方式のiDeCoなどが始まりましたが、iDeCoは当然積み立て方式のため、20歳の人が積み立てれば60歳以降でなければ解約できません。

金融庁では、基本的には毎日流動性のある投信しか入れてはいけないということになっており、低流動性分野は今のところ、そのような長期資産形成のほうに入れられる状況になっていません。

そのため、まずは我々もきちんと実績を出し続け、信頼を得ていくことを必要としています。そのような意味では、調達の資金として日本国内のいわゆる投資所得、資産所得という中の資産を預かることができるようにしなければいけません。

また、海外市場のほうもきちんと取り込むということになれば、外国人投資家など、やはり大きなお金を動かせる人たちのサポートを得ていかなければいけません。

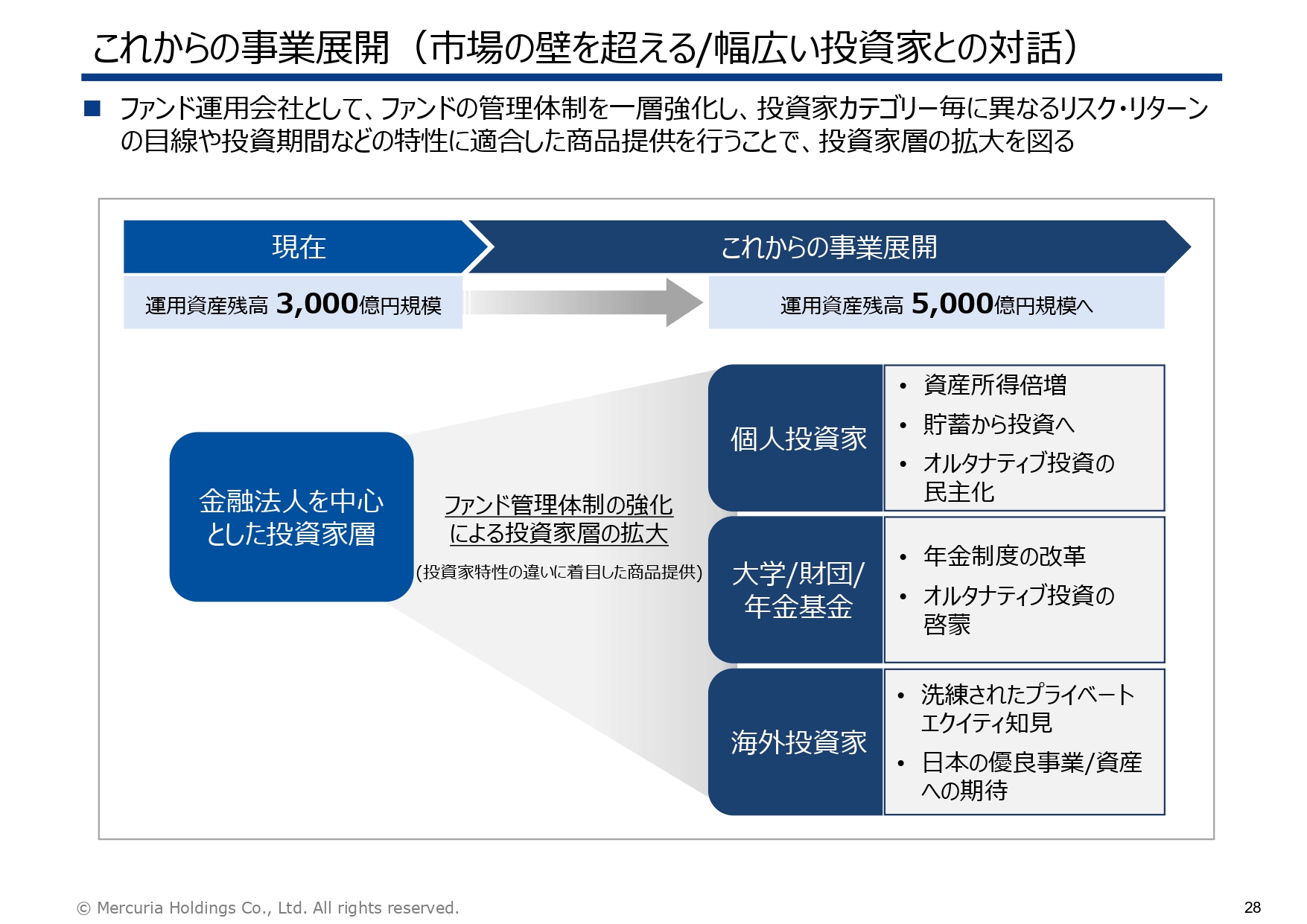

これからの事業展開(市場の壁を超える/幅広い投資家との対話)

今後の事業展開についてです。まず調達という点において、当社にとってのお客さまはやはりお金を預けていただける投資家やLP投資家です。上場時は、まずは運用資産残高3,000億円規模を目指していたわけですが、3,000億円を達成したため、次は5,000億円規模を目指していこうとなりました。

今までは金融法人が中心であったものの、5,000億円規模にするためには、将来的に個人投資家、大学・財団・年金基金、海外投資家などへ顧客層の拡大を行っていかねばならないと感じています。

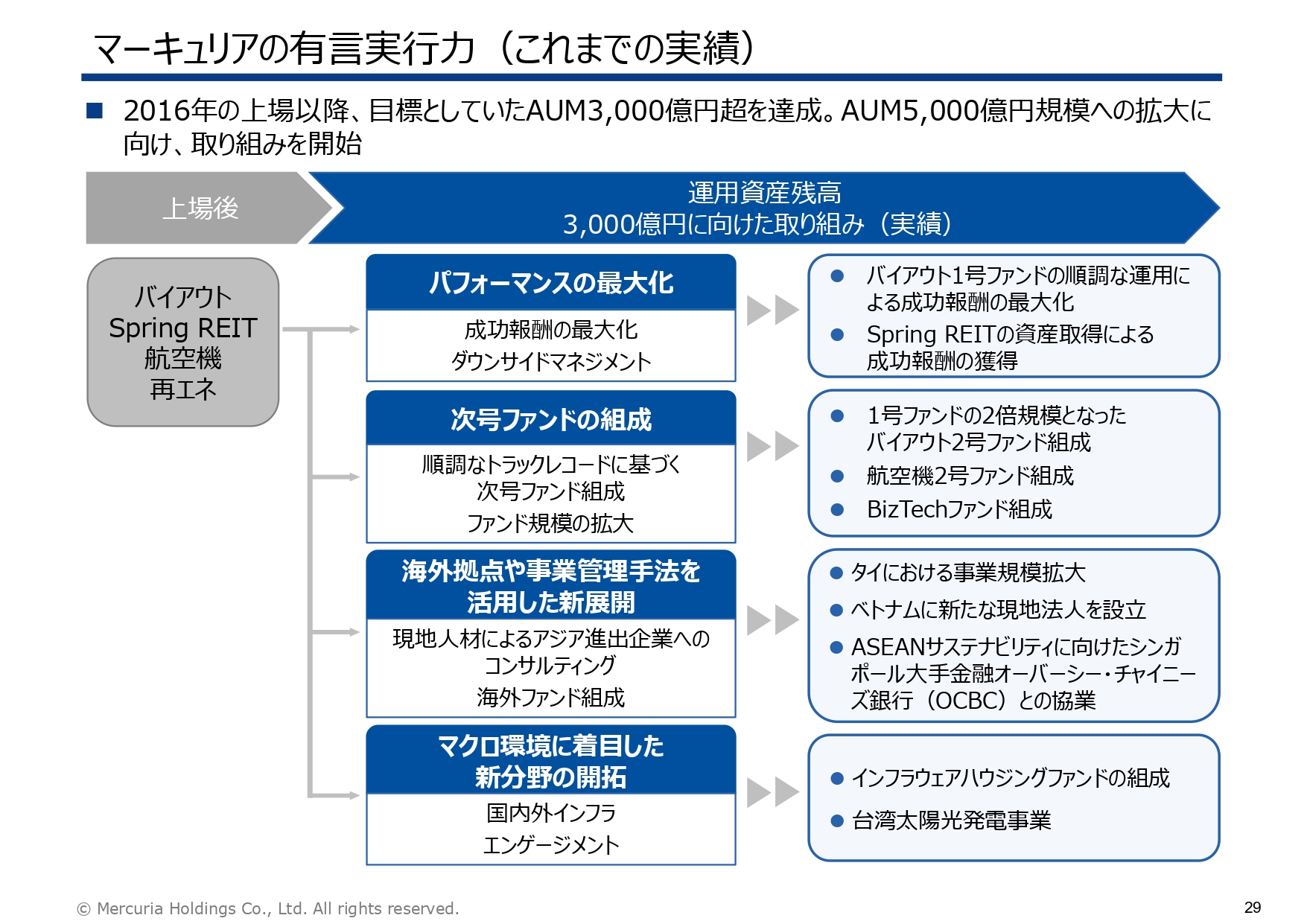

マーキュリアの有言実行力(これまでの実績)

信頼を得るためには、やはり何を発言し、どのように実行してきたのかが一番大切だと思います。

マーキュリアホールディングスとしては、2016年の上場の際、バイアウトをはじめとしてSpring REIT、航空機、再エネに取り組み、実行するために上場しました。これについても、次号ファンドにつながり、それらがきちんと立ち上がってきており、成功報酬も見えてきたということで、事業をしっかり行えていると考えています。AUM3,000億円という目標に関しても達成できたと考えています。

発言するだけではなく、時間はかかるもののひとつひとつ実行し、スライド中央の実績における上部の2つは達成してきています。先ほど小山や石野からの説明にもあったと思いますが、今後を考えれば、下の2つを実行しなければいけません。

1つは、やはり日本だけではなく、日中間というテーマから日本とASEAN、日本とオーストラリア、日本と台湾等における海外との関係において、日本の産業チェーンを辿っていき、どのような展開ができるのかということです。

もう1つについても、当社の特徴を活かして、他の運用会社と差別化できるものが作れるかということです。バイアウト、Spring REIT、航空機、再エネはすでにあるわけですが、新分野、新商品開発ができるかどうかです。

AUM5,000億円規模を目指していく上で、この2つが成されなければいけないと考えています。

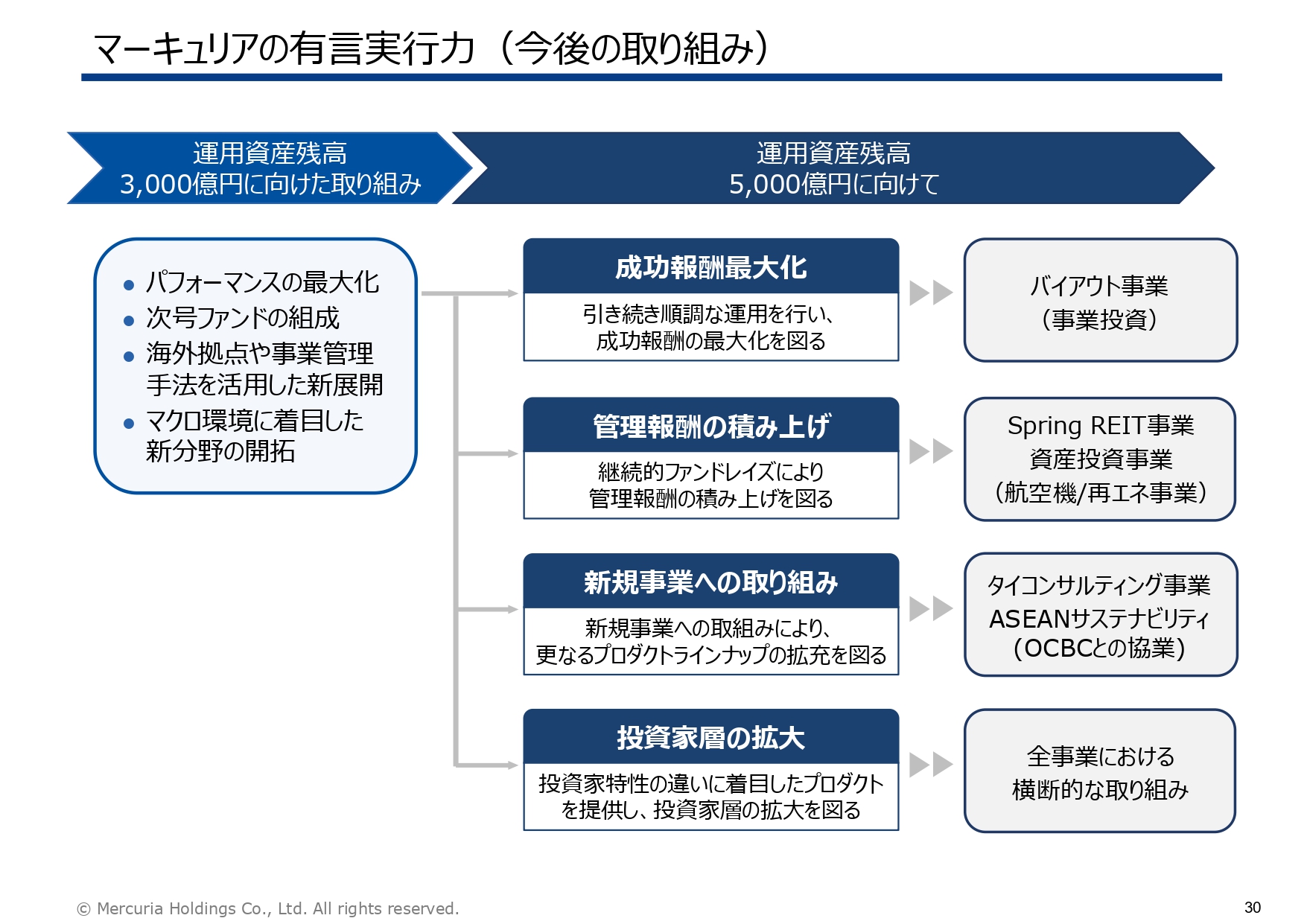

マーキュリアの有言実行力(今後の取り組み)

AUMを3,000億円から5,000億円に向けていく間で、あらためて何をするのかということです。

2号ファンドもできたため、現在運用しているものの成功報酬の最大化や、今あるファンドの規模の拡大による管理報酬の積み上げに関してはこちらに記載のとおりであり、今ご説明した内容です。

その下の新しい部分として、新規事業、新しい商品を作る、さらに投資家層を広げるなどについて、最近広がってきたのがタイのコンサルティング事業や、ASEANサステナビリティのエネルギーの段階的移行に注目した取り組みです。こちらについては、今回のトピックスとしてハイライトしています。

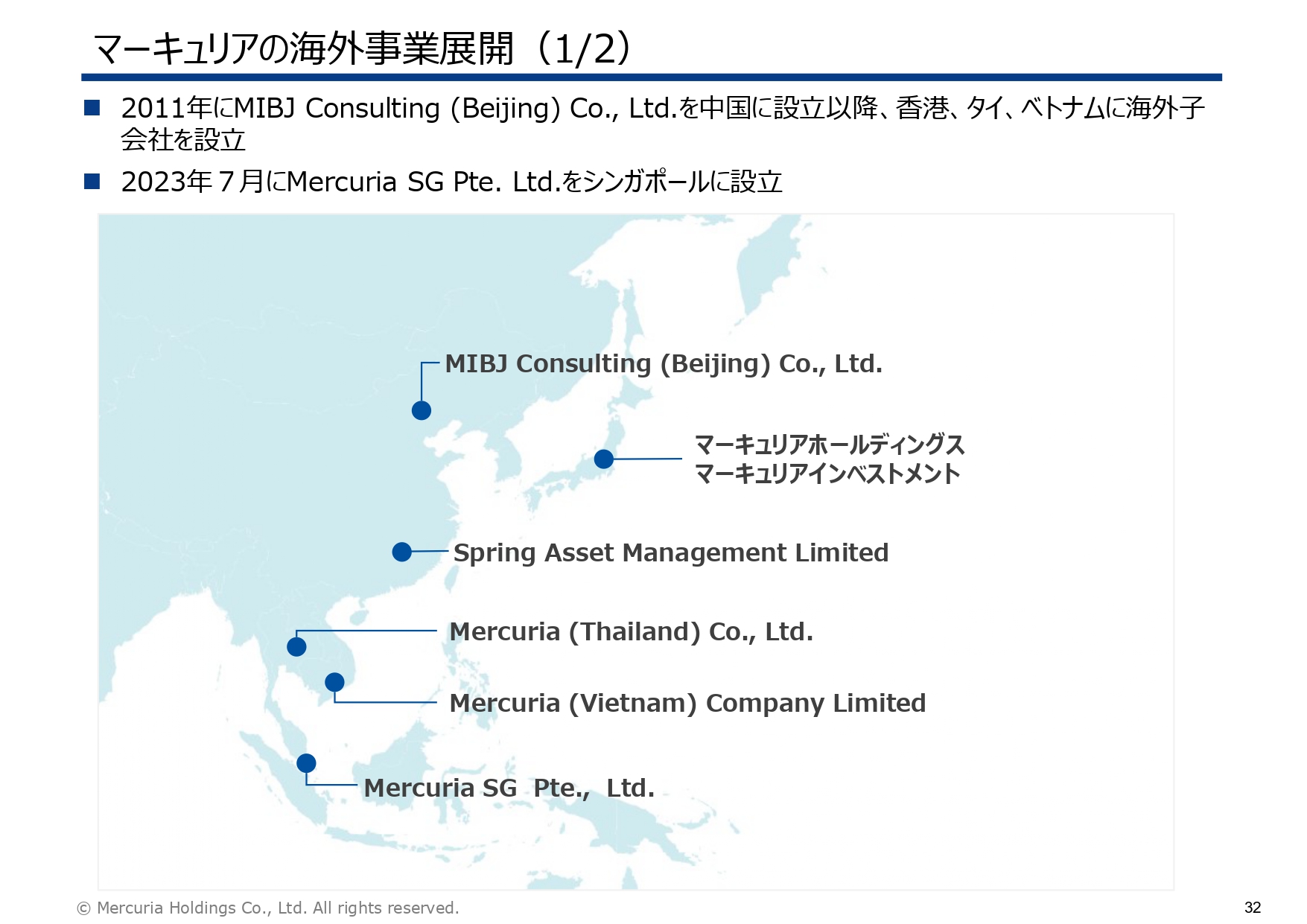

マーキュリアの海外事業展開(1/2)

当社の海外事業展開は、上場時は中国の北京と、Spring REITがあった香港のみだったものの、その後タイ、ベトナム、シンガポールと広がってきています。

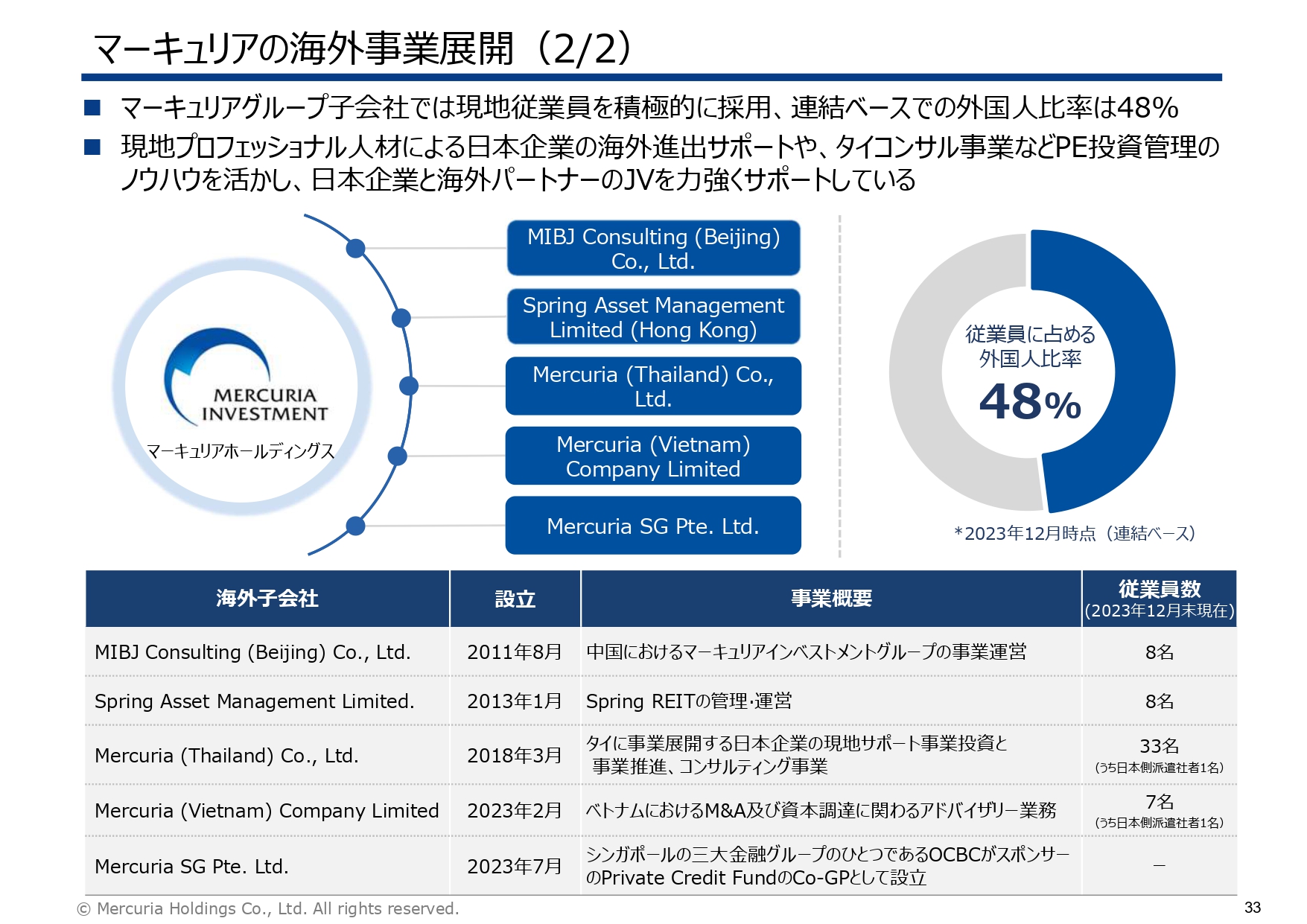

マーキュリアの海外事業展開(2/2)

あらためて海外事業展開の現状を見ると、従業員もそれぞれの地域に関連のある人材を自然なかたちで活かすということで、グループ従業員の約半数は非日本国籍の外国人となっています。

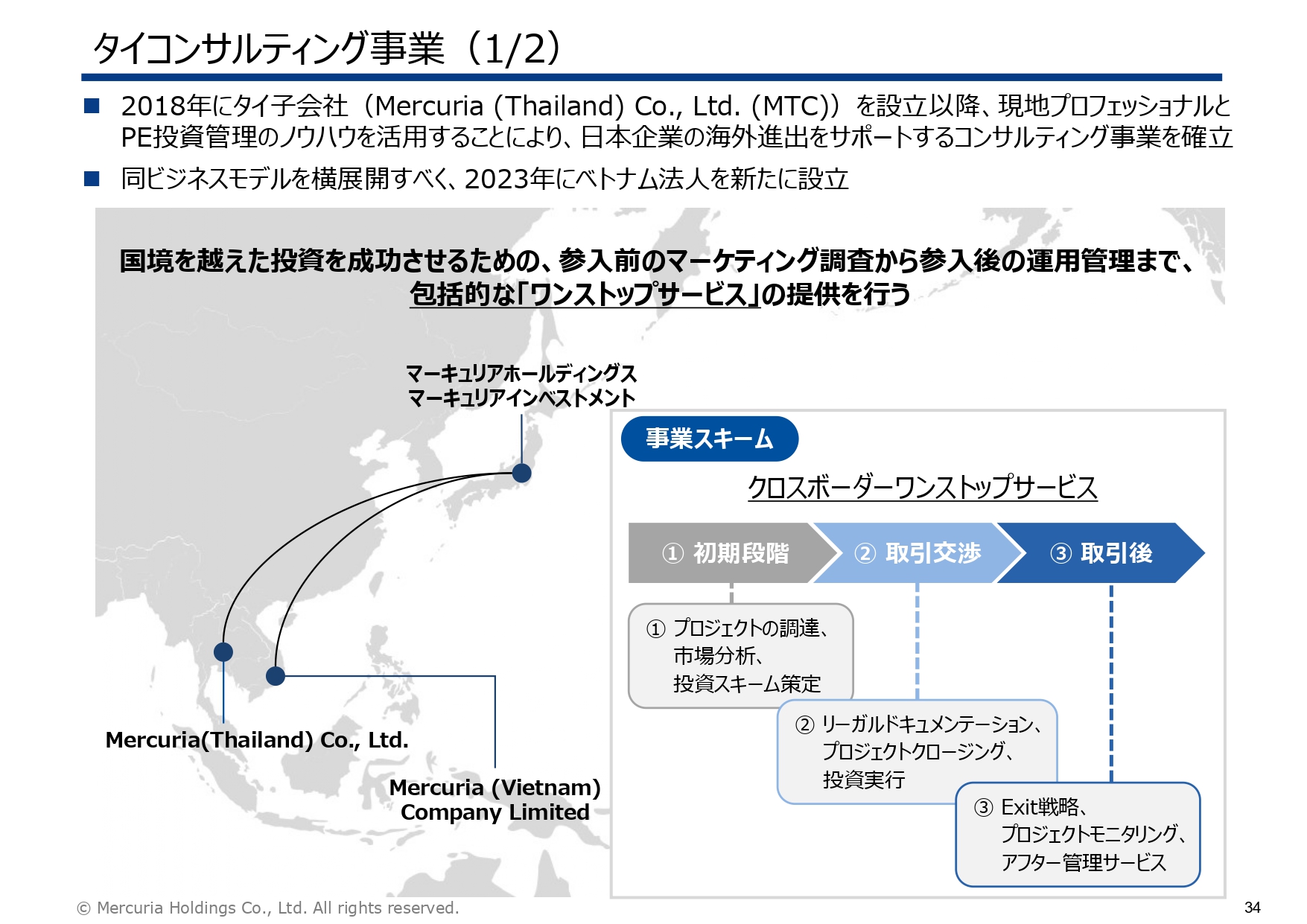

タイコンサルティング事業(1/2)

その中でも、現場力という意味で顕著に事業拡大してきているのがタイの子会社で、特に不動産系が多くなっています。日本の不動産会社は、日本国内では非常に決算が良いものの、土地代・建設代が上がっており、新たな開発・仕込みは徐々に難しくなってきます。

それに対してタイは、現在インフラ整備で新しい地下鉄やスカイレール、トレイン、などの新しい駅ができており、マンションや物流など、さまざまなものの開発ニーズ、実需がインフラ投資を含めて広がっています。

そのようなところに日系企業が参加していくといっても、市場はマクロとしてあるため、投資することはできるものの、やはりガバナンスや言葉の問題等で管理をするのが大変になります。

そのため、管理のプラットフォームをバイアウトなどのPMI(Post Merger Integration)の管理と同じような手法により、きちんとした精度を持った管理サービスを提供し、当然デューデリジェンスから管理までを一気通貫で行います。このクロスボーダーワンストップサービスを展開しているのが、まさにタイの事業です。

タイコンサルティング事業(2/2)

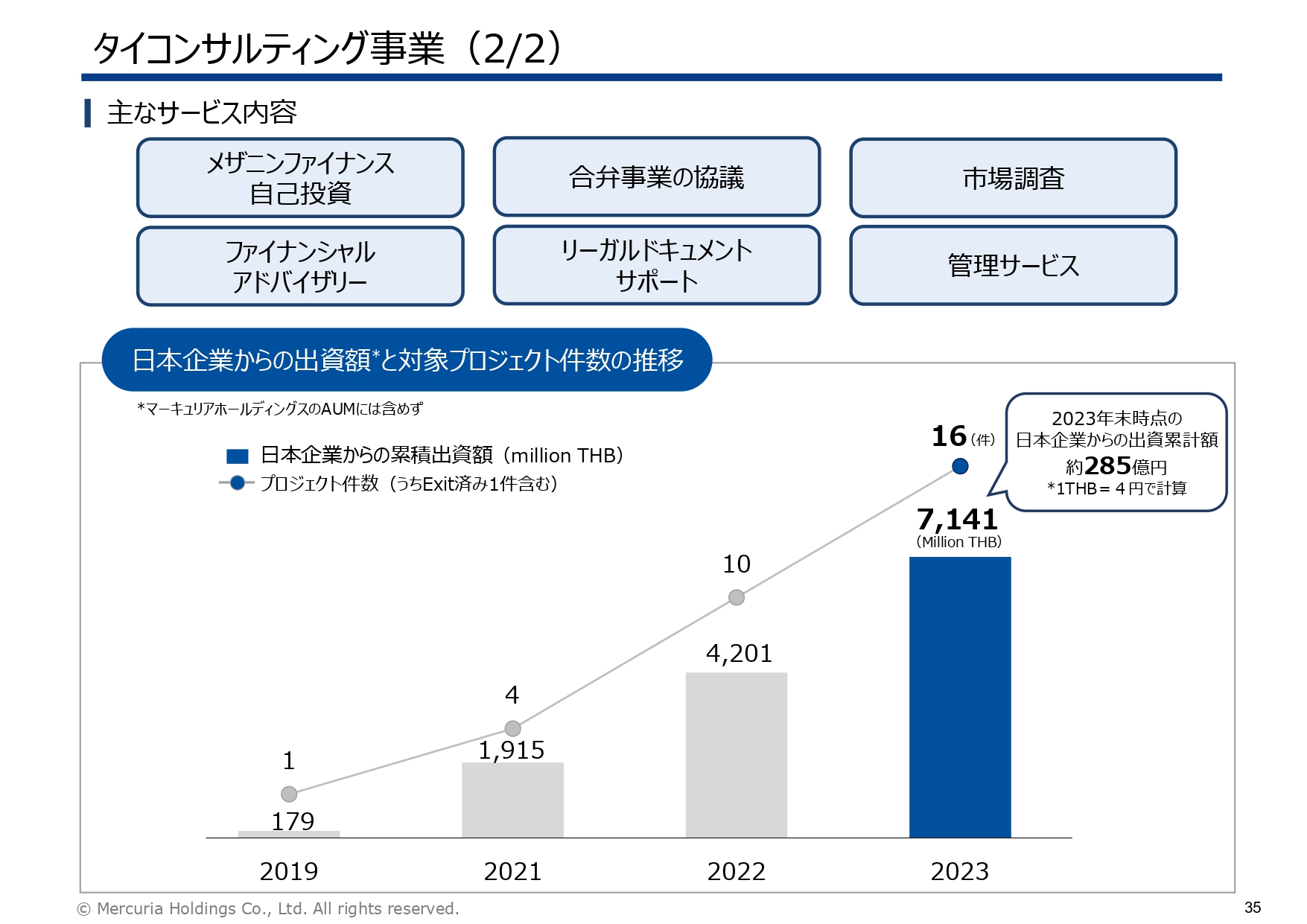

スライドの表をご覧いただくと、2019年は1件のプロジェクトだったものが、現在は累計16件まで広がってきました。

1件目のプロジェクトは、すべて当社の自己資金で行いました。2件目のプロジェクトは、あるデベロッパーと半々で行いました。3件目のプロジェクトも、我々は少しだけ自己資金も入れたものの、基本的にはデベロッパー、日系投資家のカバレッジの中でお金を出すというかたちで行われており、4件目以降に関しては当社の資金を使っていません。

合弁事業の受託管理、そして事業のエグジットまできちんと見ていくということで、日本企業の出資金はトータルで285億円です。タイは「50:50」の資本規制があるため、タイ側も同程度の285億円となり、そこに1対1で現地金融機関の借入金がつきます。

そうすると、トータルの事業費としては1,300億円程度の事業となります。これが完成すると1,500億円から1,600億円となるように狙っていき、管理の部分をマーキュリアが行っています。

参考:タイコンサルティング事業(完成イメージ(例))

こちらが実際に手がけているプロジェクトですが、まだ完成していないものがあるため、イメージ図となります。

日本~ASEAN 環境関連投資を促進

さらに1点、これが今年の一番大きな事業の1つなのですが、環境関連で何を行うのかは、石野の説明にもあったとおり、国内の総合型インフラファンドです。

三井住友信託銀行が、不動産の私募REITと同じように、インフラという長期の安定キャッシュフローを将来的な年金の財源にできるかどうかということで、三井住友信託銀行と共同で取り組んでいます。

また、台湾でもさまざまな再エネを手がけているのはすでにご説明したとおりですが、中でも重要なのは、スライド右下に記載しているASEANのプライベートデットファンドです。

シンガポールの民間最大銀行であるOCBC(Oversea Chinese Banking Corporation)は、東南アジア各国の財閥はすべて華僑であるため、そのメインスポンサーを行っている華僑銀行です。

OCBCと組むことによって、ASEAN全体で必要になるエネルギー転換、日本もカーボンゼロを実行するためには、必ずASEAN各国との協力関係が必要となるため、そのための大きなインフラニーズ、投資ニーズに対して、エクイティの側からアプローチするものの、きちんとエグジットがある、いわゆるストラクチャードエクイティというかたちで、プライベートデットを提供していくことについて考えていきます。

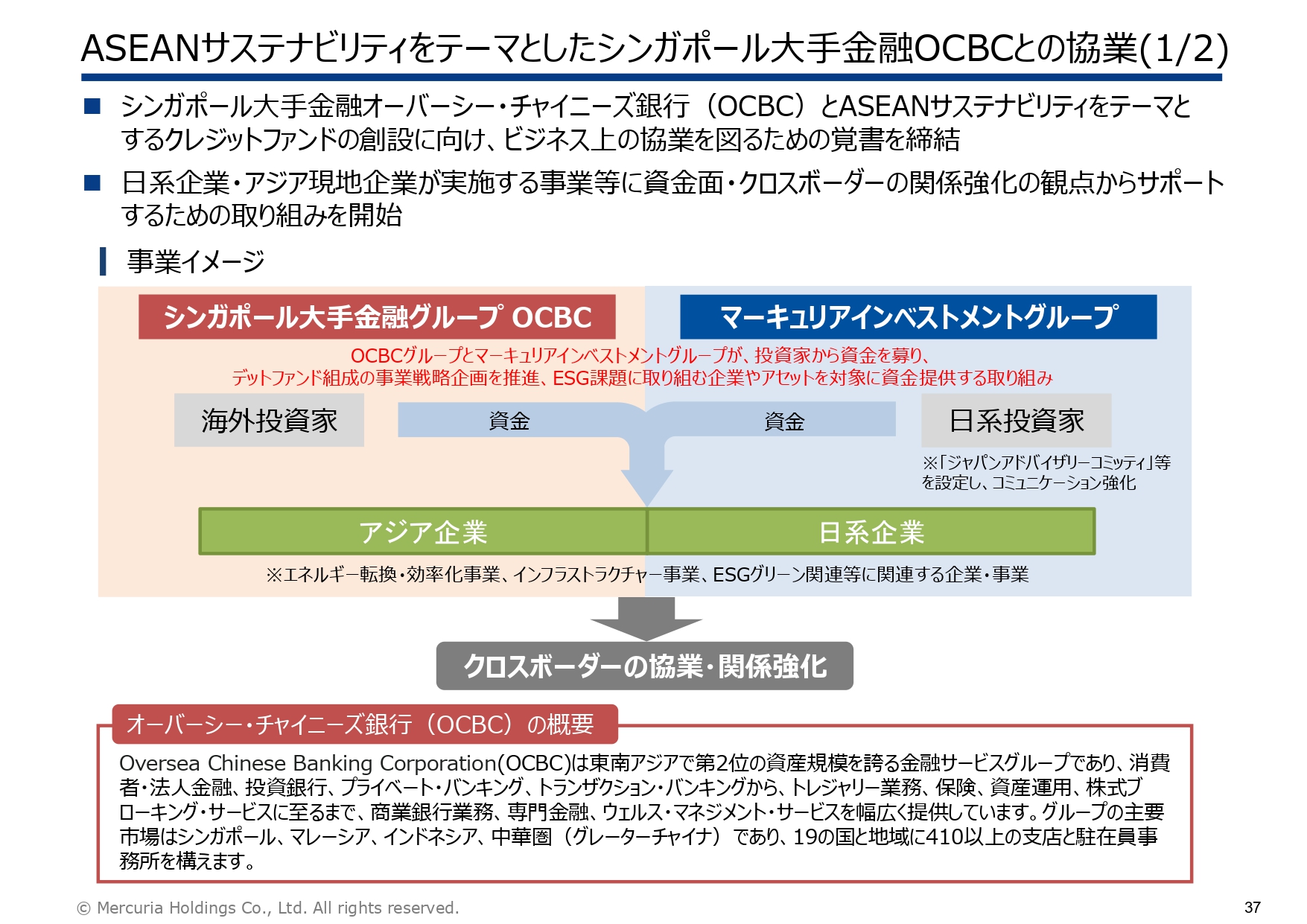

ASEANサステナビリティをテーマとしたシンガポール大手金融OCBCとの協業(1/2)

協業スキームがこちらです。こちらは日本政府が「日本ASEAN友好協力50周年事業」でも発表したのですが、日系企業とアジア企業の合弁によるエネルギー転換事業に対するメザニン投資をAZEC(Asia Zero Emission Community)の枠組みの中でしっかりと行っていくことを議論しています。

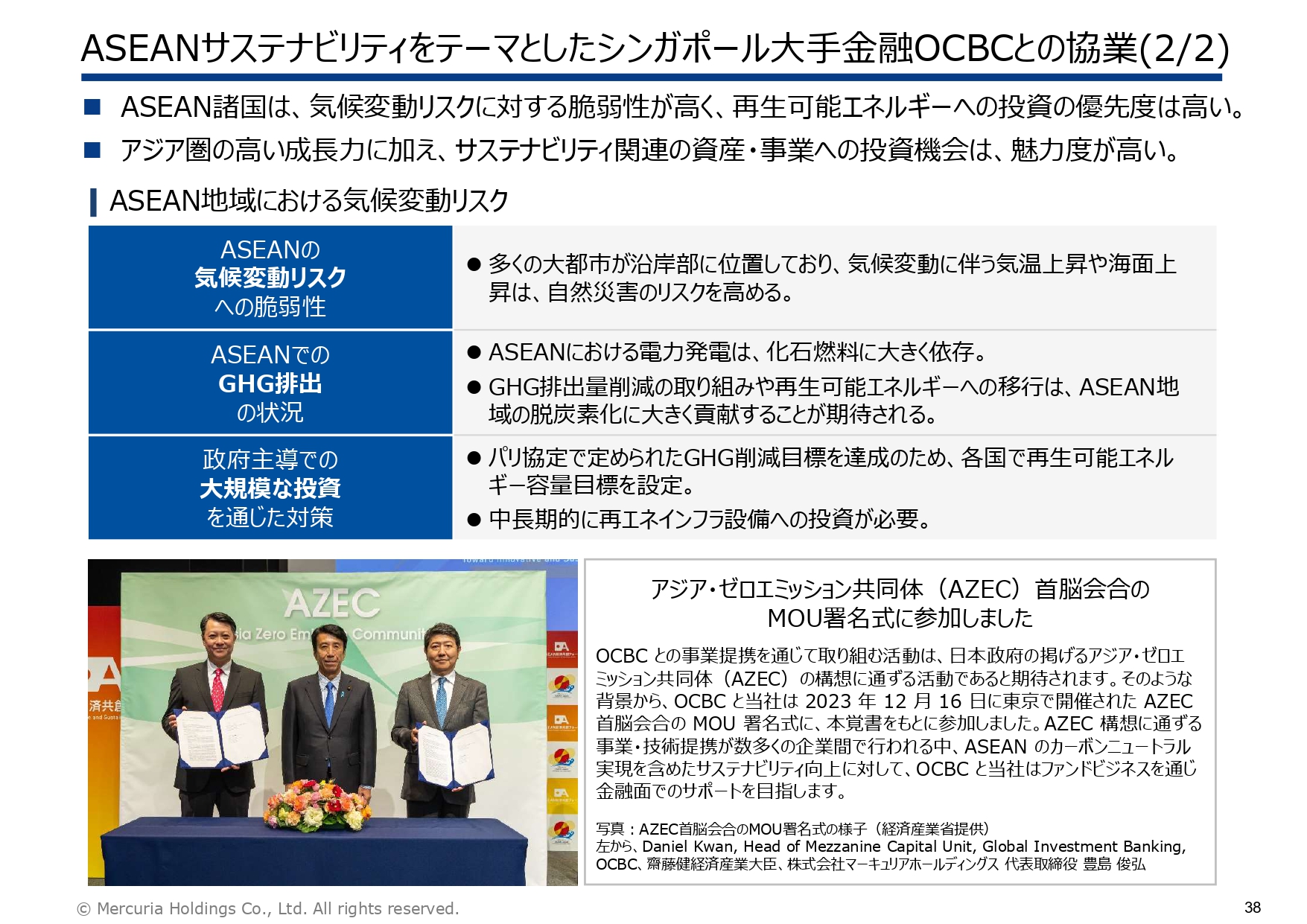

ASEANサステナビリティをテーマとしたシンガポール大手金融OCBCとの協業(2/2)

スライドの写真は、昨年末に行われた「日本ASEAN友好協力50周年事業」の中で、齋藤経済産業大臣の立ち会いのもと、OCBCと当社でサイニングを行っているところです。

規模としては、500ミリオンくらいを目指していくということで取り組んでいます。このようなことを、口で言うだけではなくて実践できるかどうか、それを実行するかどうかが次の将来成長のポイントになってくると思います。

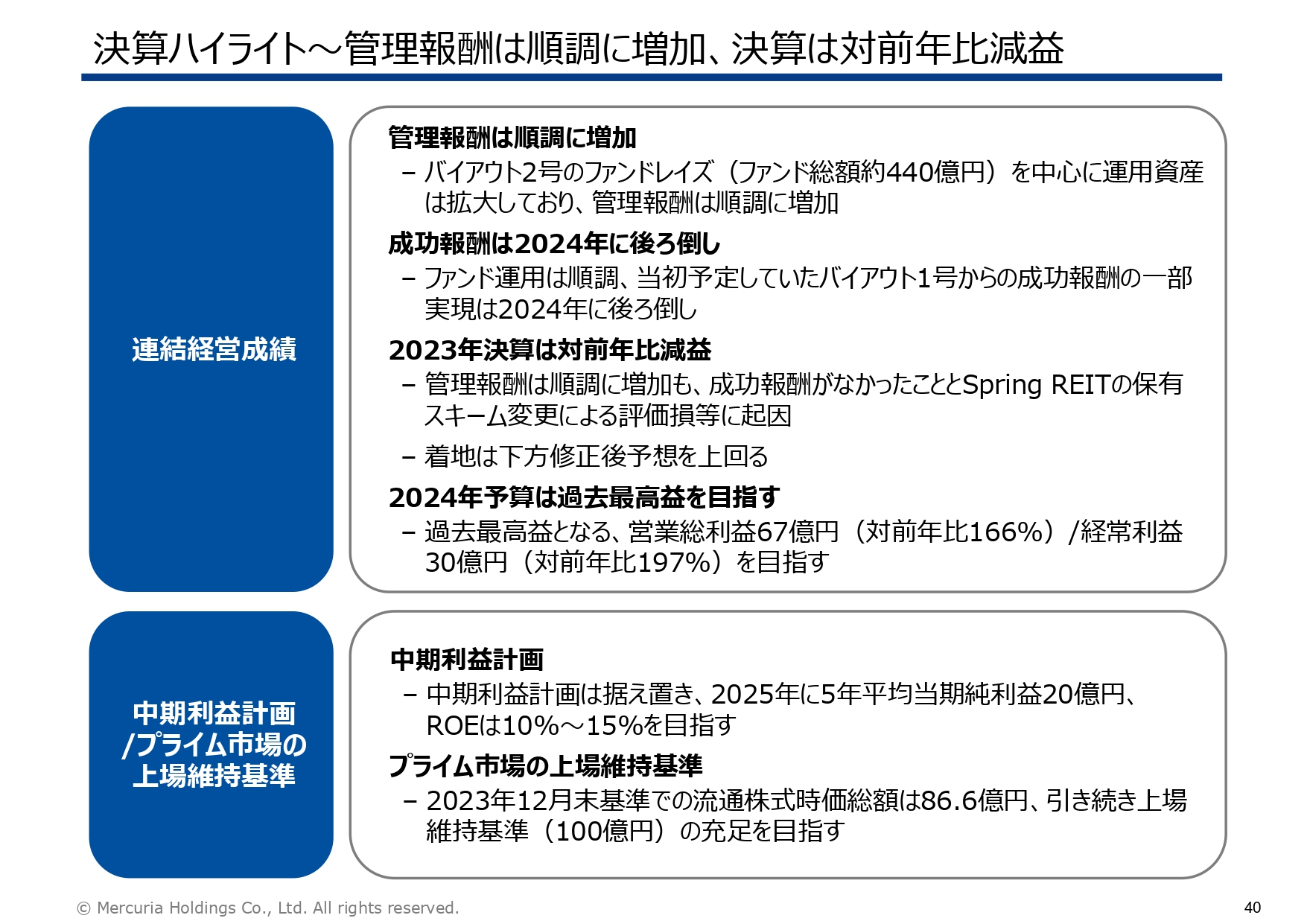

決算ハイライト~管理報酬は順調に増加、決算は対前年比減益

滝川祐介氏:経営管理統括の滝川です。よろしくお願いします。私からは決算ハイライトについてお話しします。

本日、私がお話しするテーマは2点です。1点目は2023年決算と2024年予算、2点目は、中期経営計画とプライム市場の上場維持基準です。ポイントについては、次ページ以降でご説明します。

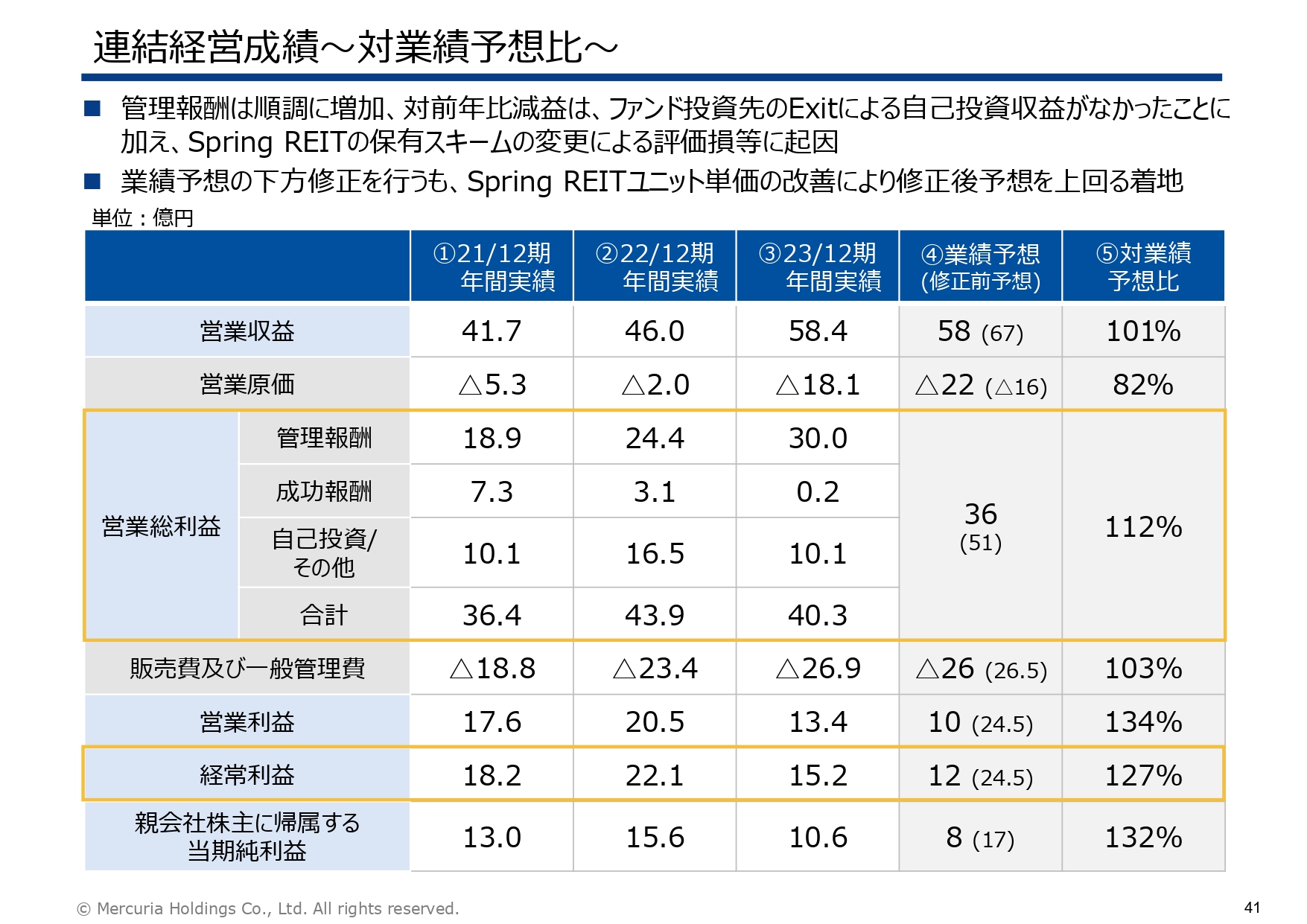

連結経営成績~対業績予想比~

1つ目のテーマの、2023年決算と2024年予算についてです。2023年の年間実績は、営業総利益が40.3億円、経常利益は15.2億円となりました。

管理報酬は順調に増加しているものの、今期は当初予算に見込んでいたファンド投資先のエグジットによる成功報酬と自己投資収益が後ろ倒しになったことに加え、Spring REITの保有スキームを一部変更したことから評価損が生じました。そのため、対前年比は下回り、12月に業績予想の下方修正を行なったものの、修正後の業績予想は上回る着地となりました。

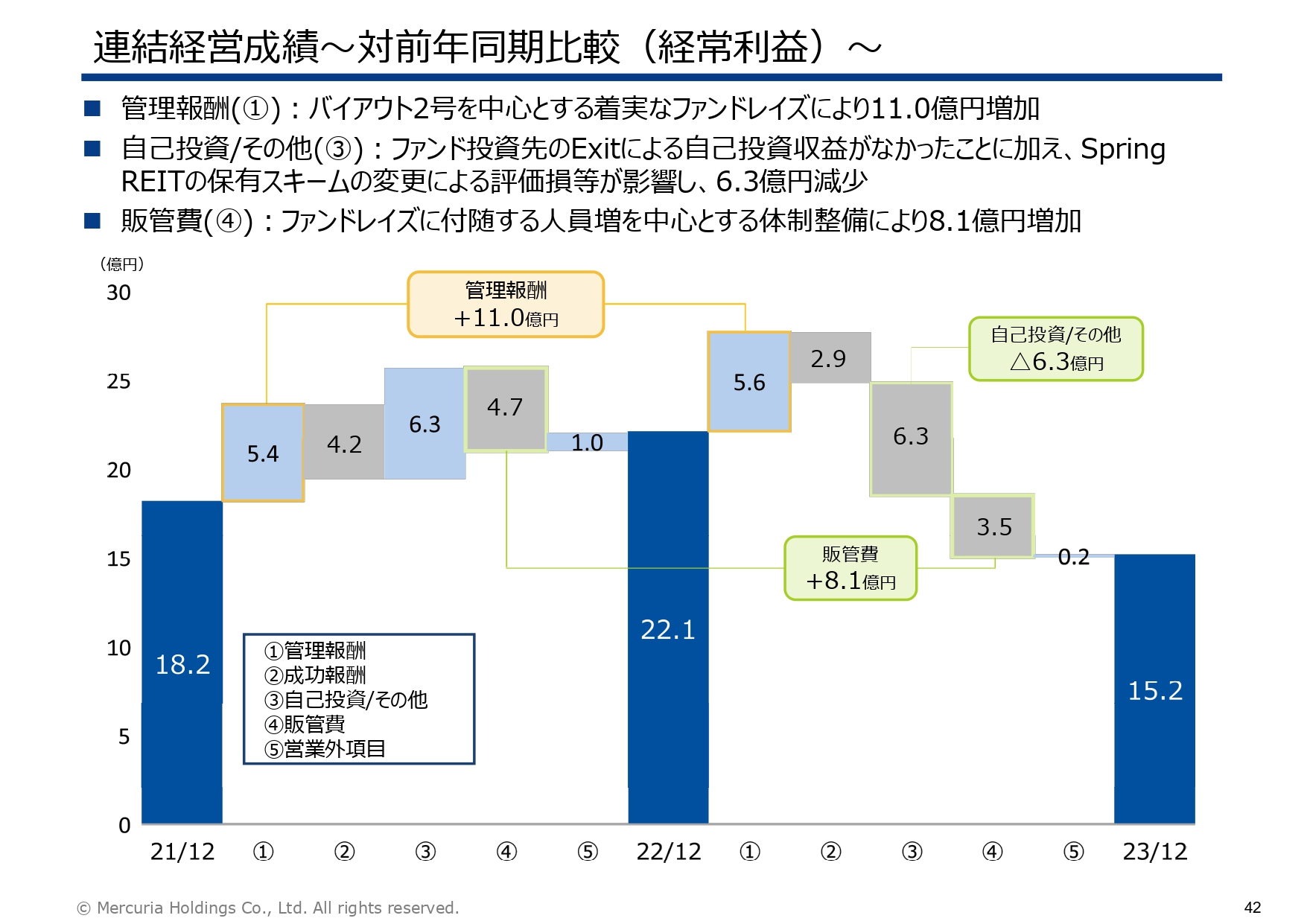

連結経営成績~対前年同期比較(経常利益)~

スライドの表は経常利益の過去3期間の比較です。「①」の管理報酬、こちらはバイアウト2号を中心として着実にファンドレイズができているため、2年前と比較して11億円増加しています。

一方で、「③」の自己投資収益については、これも先ほどお話ししたファンド投資先のエグジットによる成功報酬の後ろ倒しとSpring REITの保有スキームの変更の評価損が影響し、6.3億円の減少となっています。

販管費は、ファンドレイズに付随して人員採用を中心とした体制整備を行ったため、2年前と比較して8.1億円増加しています。

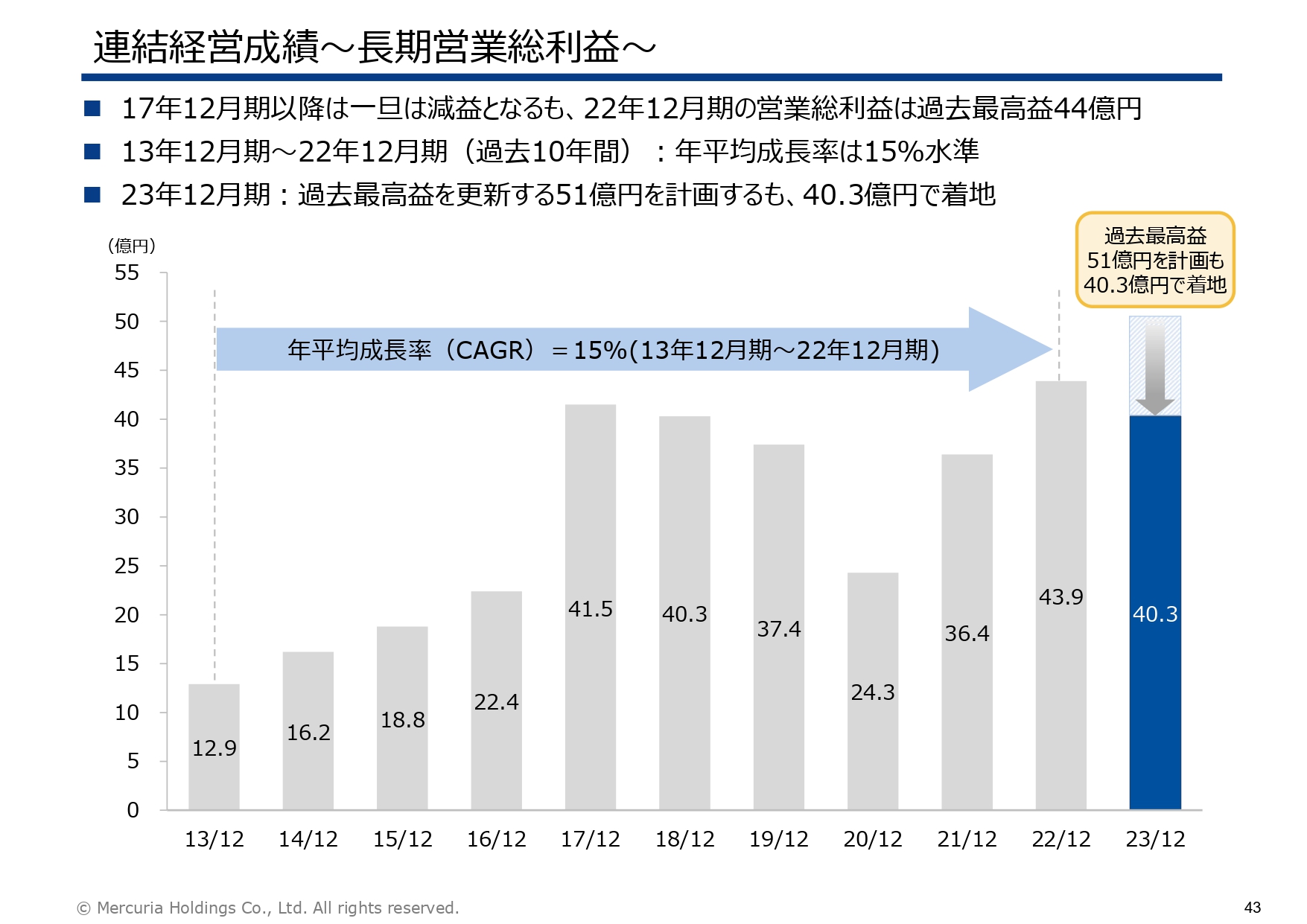

連結経営成績~⾧期営業総利益~

営業総利益の長期推移になります。スライドには2013年から2023年までの営業総利益の推移をお示ししています。成功報酬によって一定の増減はあるものの、2013年から2022年までの10年間では、年平均成長率として約15パーセントという水準で成長していました。

2023年においては、当初は過去最高益を更新する51億円を計画していたものの、先ほどご説明したように成功報酬の後ろ倒しがあったため、40.3億円での着地となりました。

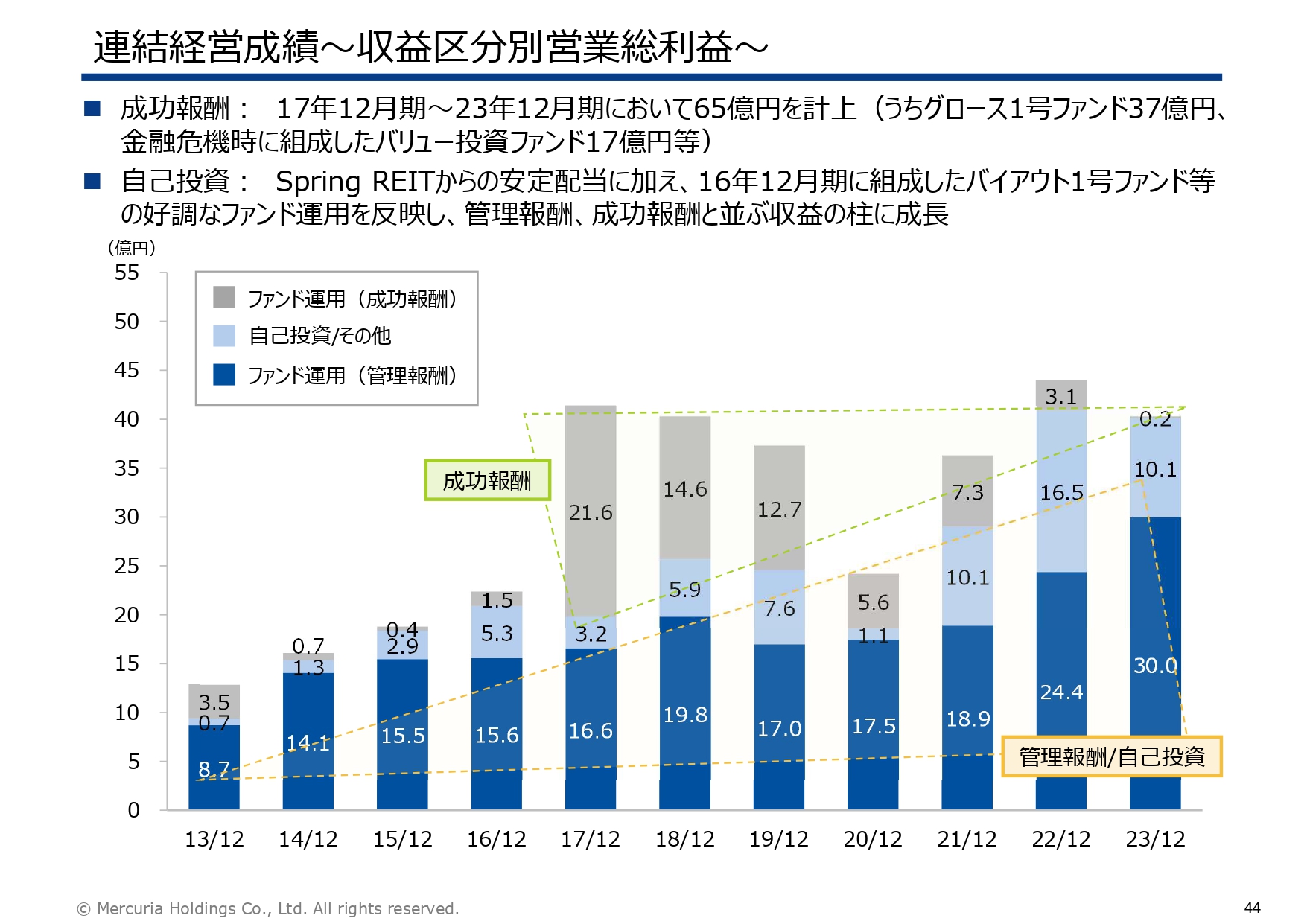

連結経営成績~収益区分別営業総利益~

営業総利益の収益区分別の内訳です。棒グラフの一番下の青い部分が管理報酬になりますが、これはバイアウト2号のファンドレイズによって、特に2021年から2023年にかけて大きく増加し、現在は30億円という水準まできています。

一方で、一番上のグレーで示している成功報酬については、2017年から2019年にかけて、創業時やリーマンショック時に組成したファンドからの成功報酬を大きく獲得してきたものの、現在はこれらのファンドからの投資回収をほぼ終えて、成功報酬もほぼゼロになっている状況です。

小山の説明にもあったとおり、バイアウト1号ファンドの運用は順調で、すでに投資元本も概ね回収しています。今期以降は投資先のエグジットごとに相応の成功報酬を見込んでいるため、着実に増加する管理報酬に成功報酬が上乗せされるかたちで、営業総利益の水準は大きく増えていくと考えています。

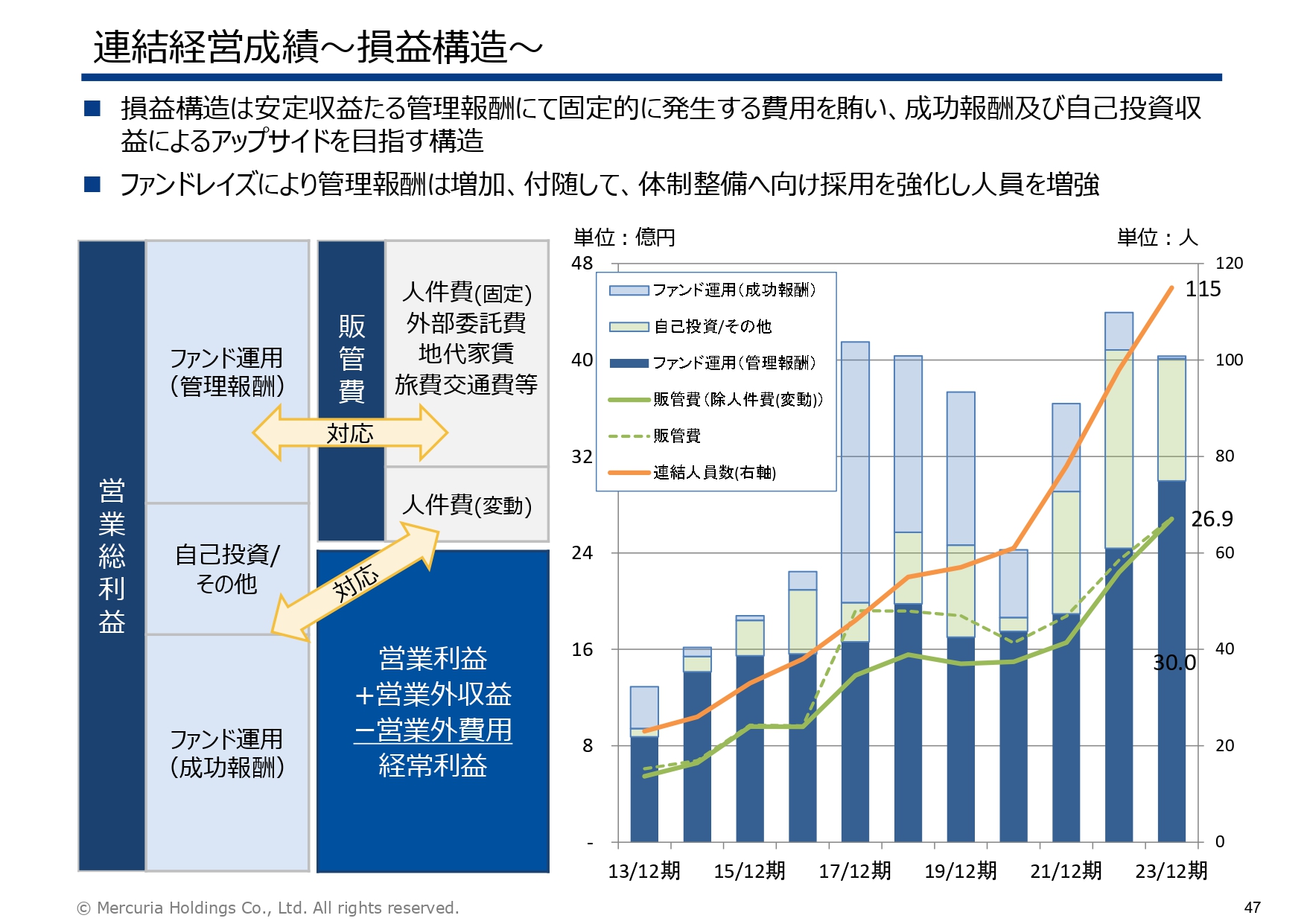

連結経営成績~損益構造~

スライドの表は、当社の損益構造です。全体として、基本的には安定収益である管理報酬で固定的に発生する費用を賄うことで、成功報酬と自己投資でアップサイドを目指す構造になっています。ファンドレイズにより管理報酬は増加しています。また、運用体制強化のため、人員採用を行っています。

スライド右側にある棒グラフの青色部分のとおり、管理報酬は増加しています。また、折れ線グラフのオレンジ色部分の人員数も大幅に増加しています。

折れ線グラフの緑色実線部分の販管費は、販管費から変動の人件費を除いたものになります。人員数の増加に伴い、こちらも増加していますが、基本的には棒グラフの青色部分の管理報酬内で推移しています。

以上が、当社の「管理報酬で固定的に発生する費用を賄う」という、損益構造を示したものになります。

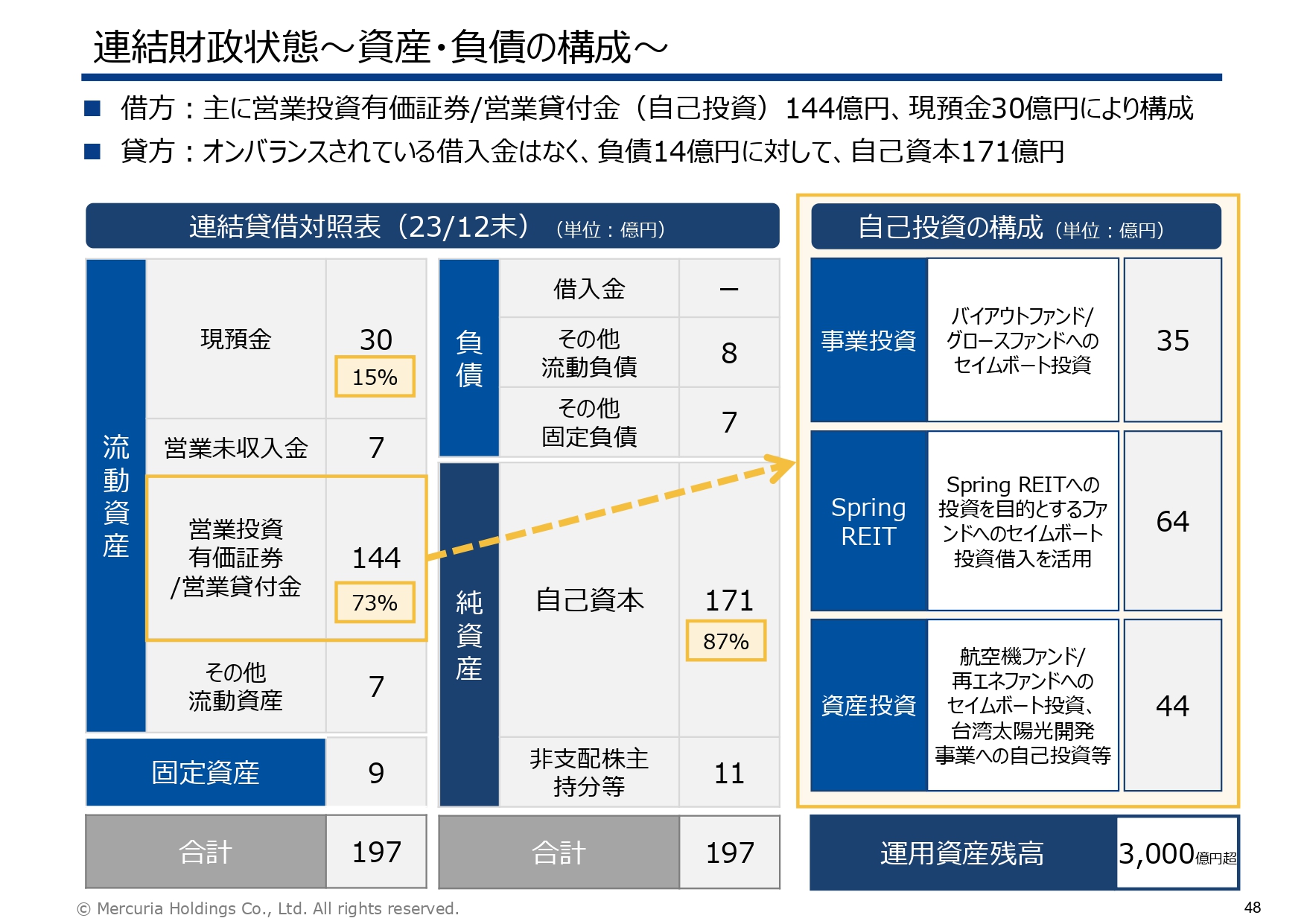

連結財政状態〜資産・負債の構成〜

バランスシートです。スライド左側は2023年12月末のバランスシートを示しています。総資産は197億円、アセットサイドに関しては、自己投資が144億円、現預金が30億円で構成されています。オンバランスされている借入金はなく、自己資本は171億円で、自己資本比率は87パーセントという水準になっています。

自己投資144億円については、基本的に自らが運用するファンドで、投資家の方とリスクリターンを共有するセイムボート投資がほとんどを占めています。

AUMは約3,000億円と言いましたが、こちらの自己投資144億円のセイムボート投資の水準は、AUMのうち5パーセント程度であるということを示しています。

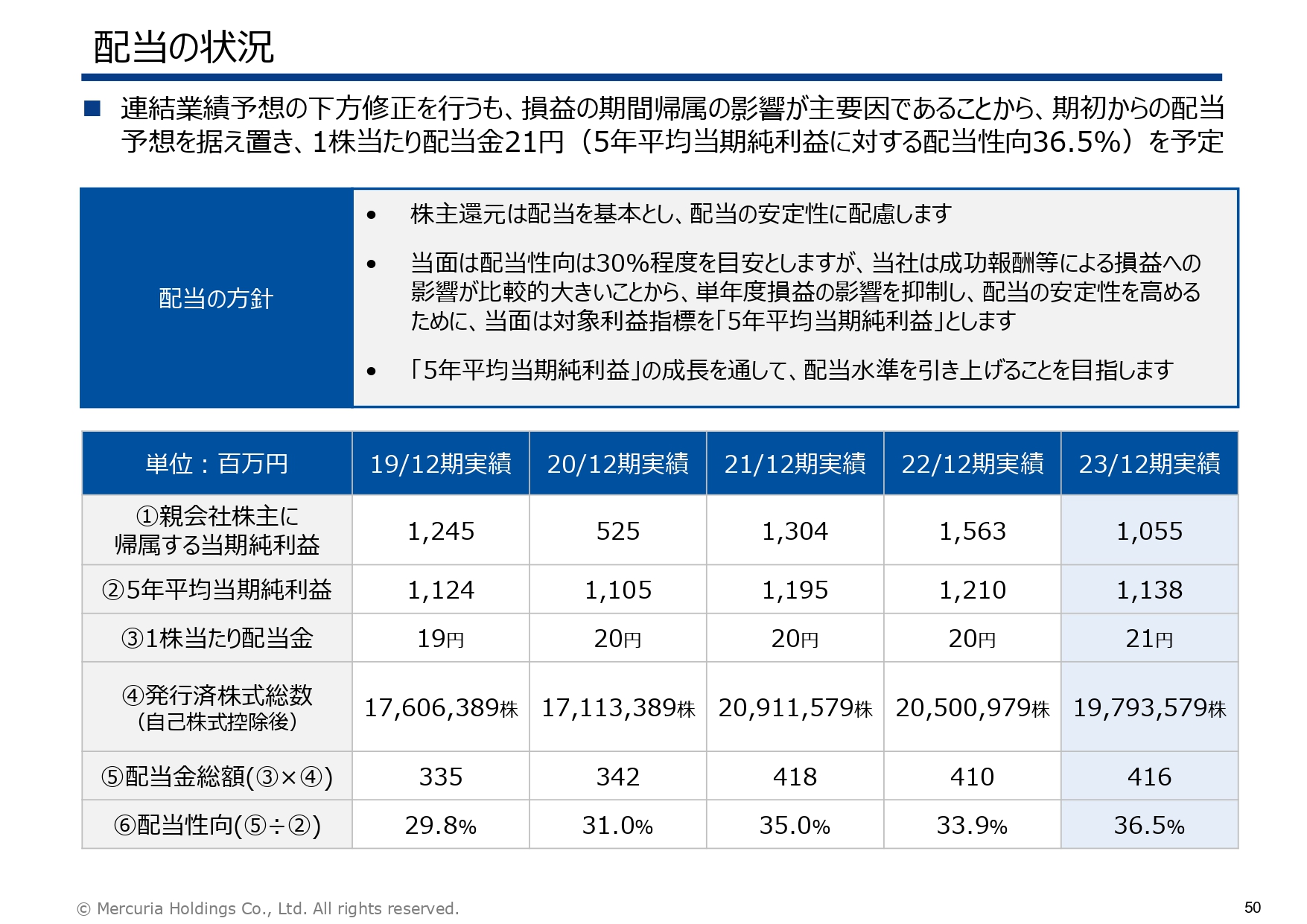

配当の状況

配当については基本方針として、5年平均当期純利益に対して配当性向30パーセント程度を目処にしています。

2023年は業績予想の下方修正を行いましたが、その主要因が損益の期間帰属の影響であったため、期初の配当予想を据え置き、1株当たり21円の配当を予定しています。

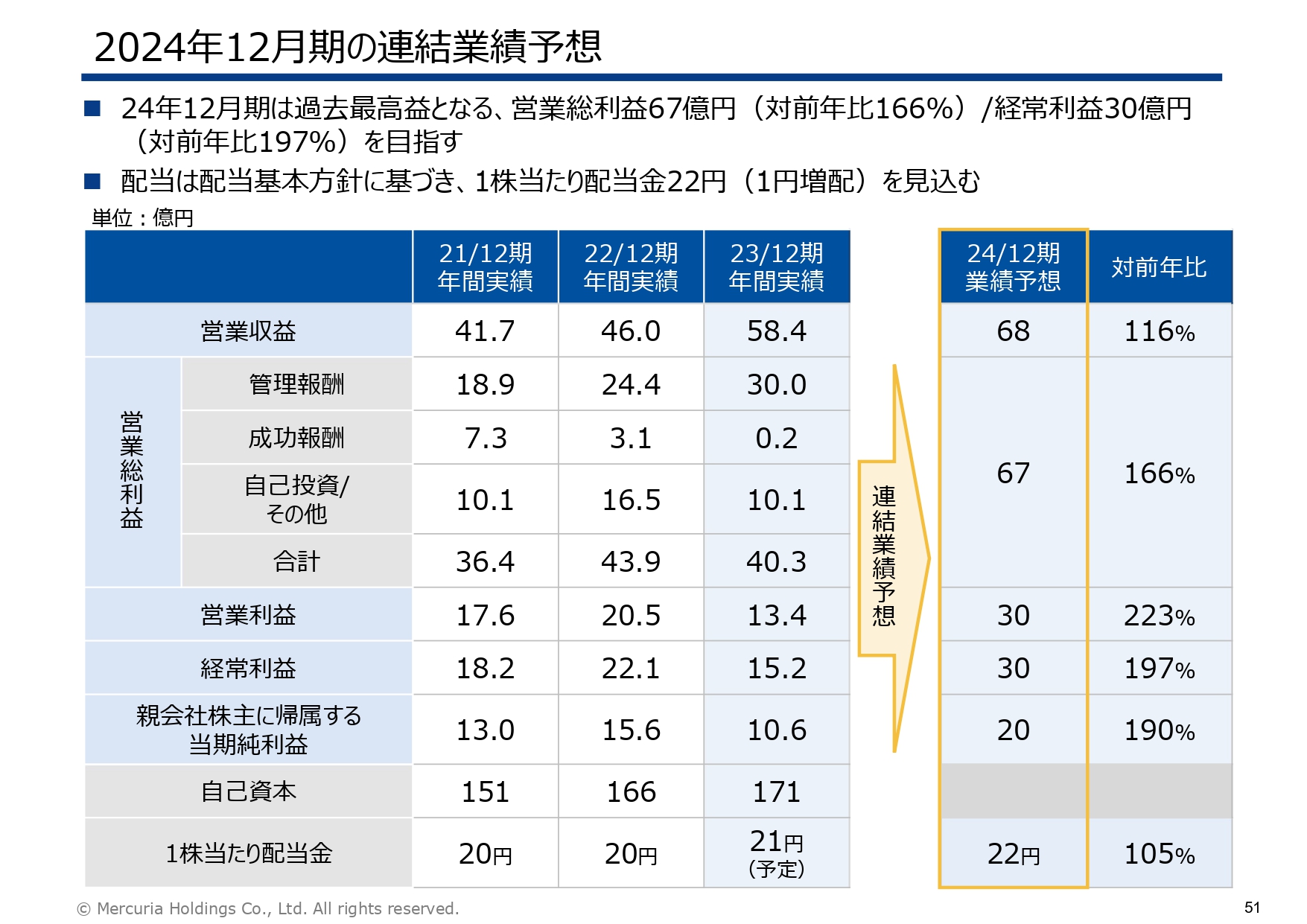

2024年12月期の連結業績予想

2024年12月期の業績予想です。営業総利益が67億円、経常利益は30億円ということで過去最高益を更新すると見込んでいます。

ポイントとしては、上場後に組成した次号ファンドの立ち上げにより積み上げた管理報酬に、今後は運用が好調なバイアウト1号ファンドからの成功報酬が上乗せされるかたちになり、2024年はその初年度になります。

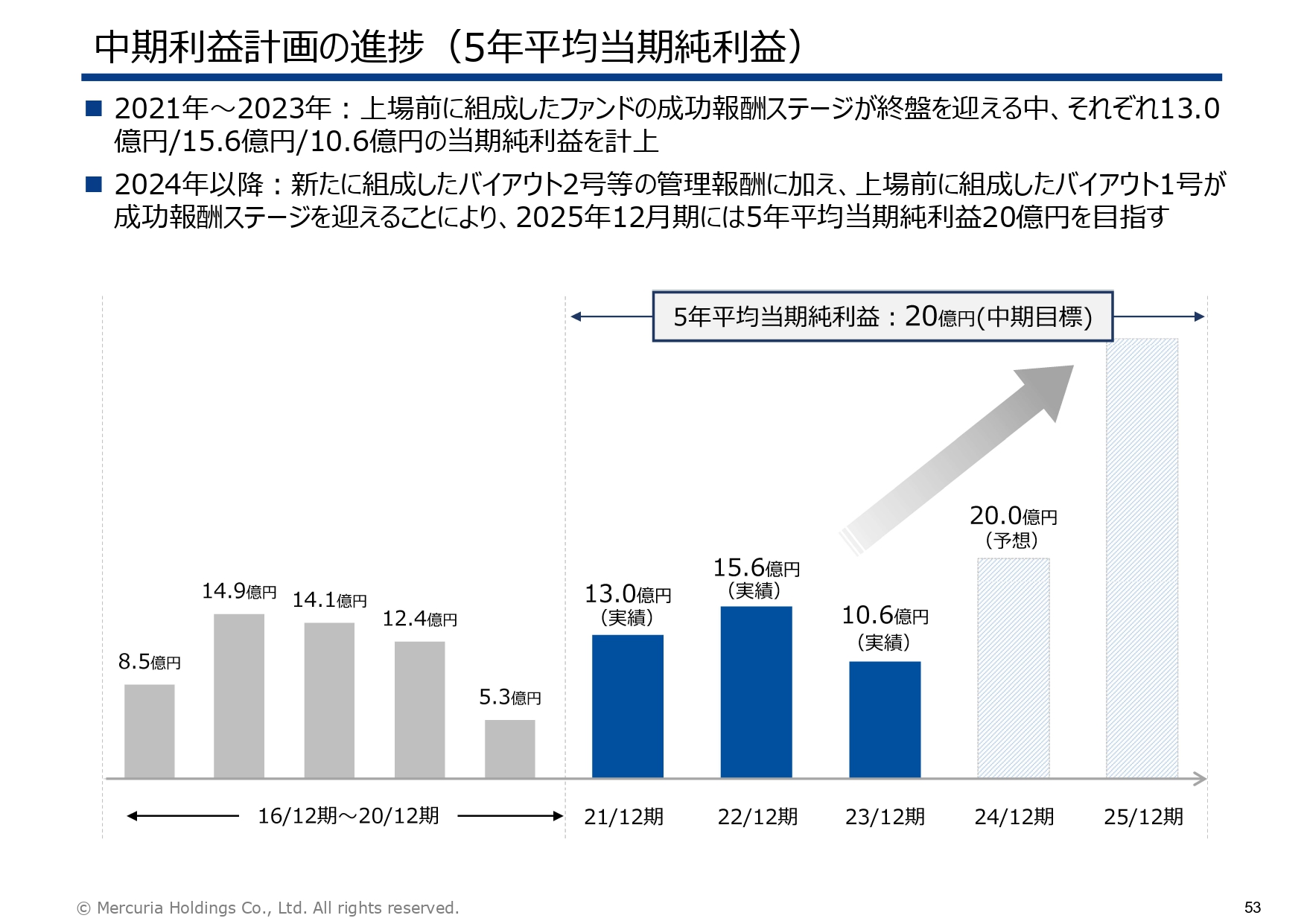

中期利益計画の進捗(5年平均当期純利益)

2つ目のテーマは、中期利益計画とプライム市場の上場維持基準についてです。

まず、中期利益計画についてです。当社の中期利益計画は2025年までを計画期間としており、5年平均当期純利益20億円を目標にしています。上場後5年間で平均11億円だったものを、平均20億円を目標とすること、計画期間5年間で合計100億円まで積み上げる計画になります。

これまでの実績と2024年の予想はスライドのとおりです。今後は上場後に組成し、好調な運営を続けているバイアウト1号ファンドが成功報酬ステージに入りますので、これらの損益貢献によって目標達成することを目指しています。

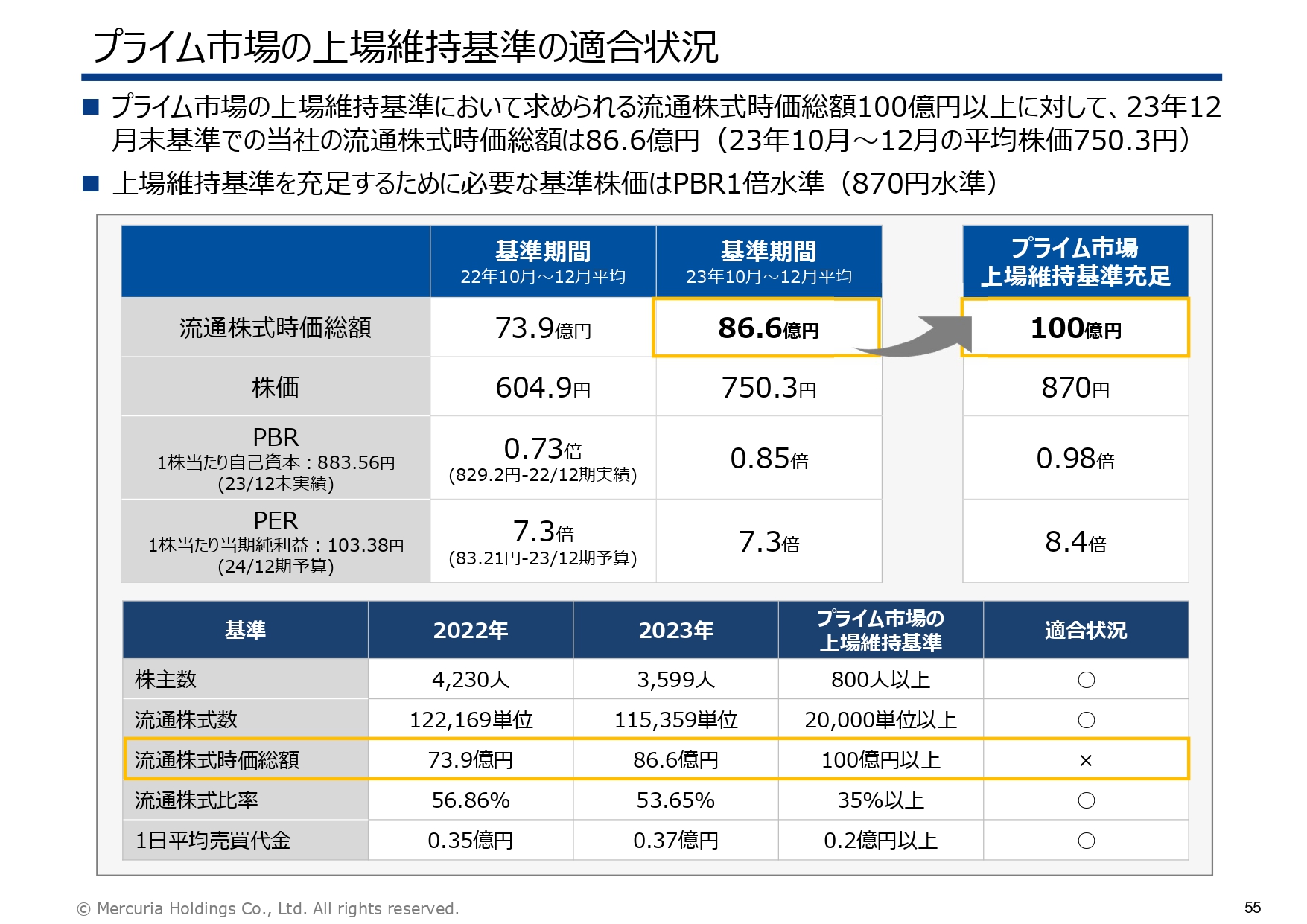

プライム市場の上場維持基準の適合状況

プライム市場の上場維持基準の適合状況についてです。東証の市場区分の再編があり、当社はプライム市場を選択しました。しかし、プライム市場の上場維持基準に求められる流通株式時価総額100億円以上に対して、直近の当社の流通株式時価総額は86.6億円と、プライム市場の上場維持基準を充たしていない状況です。

PBRでいうと、プライム市場の上場維持基準を充たすために必要な基準株価はPBR1倍弱の水準となりますが、現在の当社のPBRは2023年末で0.85倍となっています。

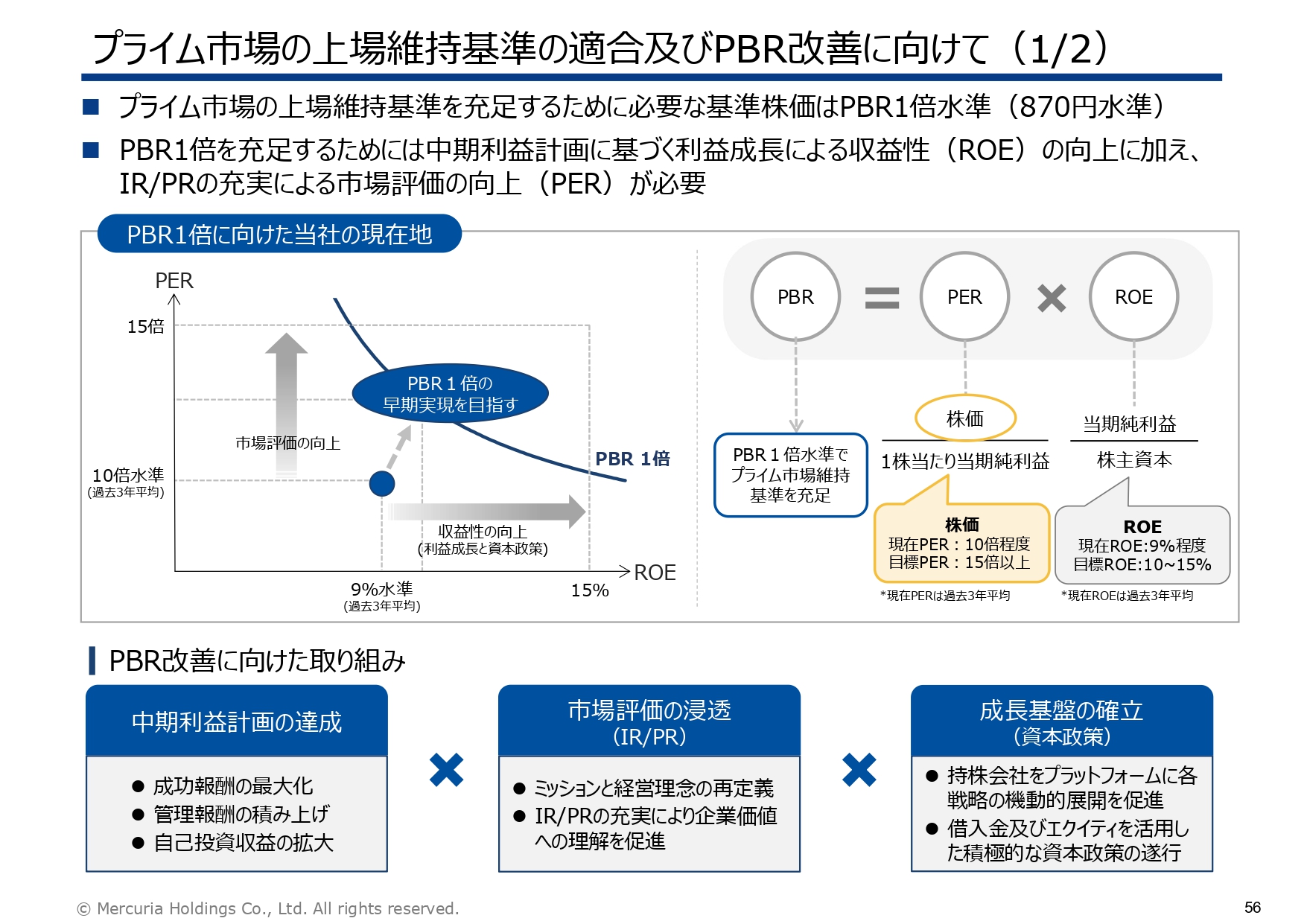

プライム市場の上場維持基準の適合及びPBR改善に向けて(1/2)

当社のPBR0.85倍は、過去3期年の平均ベースでROE9パーセントほどになり、PERで10倍ほどの水準になります。

ROEについてはお伝えしているとおり、2024年の予算と2025年までの中期利益計画の目標に向けて利益を着実に積み上げることにより、収益性を高めていきます。PERに関しては、事業内容や事業進捗、損益構造などをこのような場でしっかりお伝えすることで、市場評価を高めていきたいと考えています。

中長期的な企業価値向上へ向けたロードマップ

最後に、2025年の中期利益計画の達成に向けて、PBR1倍やプライム市場の上場維持基準への適合ということをお伝えしましたが、あくまで1つの通過点として考えています。

豊島からもご説明しましたが、中長期的には市場の壁を越えて、低流動性オルタナティブ市場におけるプレゼンスをしっかり確立し、企業価値向上に取り組んでいきたいと思っています。

以上が決算ハイライトになります。ご清聴ありがとうございました。

質疑応答:バイアウト2号ファンドの投資額と今後の予定について

司会者:「バイアウト2号ファンドの現在の投資額はいくらでしょうか? また、今後何件の投資を予定していますか?」というご質問です。

小山:現在は4件の投資を実行しており、140億円強の投資額になっています。ファンドサイズが438.5億円となっており、このうちおよそ8割の350億円ほどが投資に使える資金で、現在は4割ほどを消化しています。およそ6年弱ぐらいの投資期間がある中で、2年で4割ほどの消化というのはおおむね順調であると思っています。

投資件数に関しては現在4件ですが、我々のプロフェッショナルの人数を勘案すると、10件から12件ほどが適した件数だと思いますので、残り6件から8件ぐらいの投資を行う計画で考えています。

質疑応答:中国不動産について

司会者:「中国不動産の市況が悪化していますが、Spring REITの保有している中国の不動産は大丈夫なのでしょうか?」というご質問です。

石野:中国不動産に関しては、連日のようにいろいろなニュースが紙面等で見受けられていますが、共通して言えることは、そのほとんどのニュースはいわゆるレジデンシャルの開発についてです。レジデンシャルの乱開発に伴い、完工できずにデリバリーができない、あるいは着工が終わっても売れないといった問題に起因するニュースが報じられているという状況です。

実際、今の中国は決して楽観視できる状況ではないと認識しています。一方で、Spring REITに入っているような、すでにテナントがついており運用実績がある商業施設に関しては、現時点ではまったく異なる未来が想像できると考えています。

中でもSpring REITのメイン資産には、北京の中心地にあるチャイナ・セントラル・プレイスがあります。北京というのは構造的に、いわゆるグレードの高いオフィスの需給がタイトというところもあり、おかげさまで当社のSpring REITの物件も90パーセント以上の稼働率をキープできています。

また、新たに取得した広州のショッピングモールに関しても、広州は中級都市に当てはまりますが、やはり地域全体として経済が大きく伸びています。プライムロケーションにある、ドミナント的な存在の商業施設でもありますので、そのような意味では優位性を十分に保っていけると考えています。

とはいえ、中国の景気は決して良い状況ではありませんので、今後もチャレンジングな時期が続く可能性があります。そのような状況下でも、クオリティおよびロケーションにおいては、他の不動産よりも相当有利なポジションにあると思います。

不動産市場が回復した際には価値も戻ってくると思いますので、当社の強みを活かして今後も運営していきたいと思います。

質疑応答:注力しているアセットクラスについて

司会者:「資産投資分野において、幅広いアセットクラスを手がけていると思いますが、足元において、特に注力しているアセットクラスがあれば教えてください」とのご質問です。

石野:先ほど私あるいは豊島からもご説明しましたが、やはり日本およびASEANにおける環境関連の投資になります。この分野においては、1つの大きな取り組みになっていくのではないかと考えています。

もちろん、それ以外の不動産や航空機に関しても重要なアセットクラスとして、引き続き取り組んでいきたいと思います。

質疑応答:AUM目標に対する今後の事業展開について

司会者:「AUMの目標として、現在の3,000億円から5,000億円規模を目指す中で、個人、年金、海外投資家へファンド投資家層を拡大するというお話をいただきましたが、既存ファンドにおいて、投資家層を拡大することになるのでしょうか? もしくは投資家属性に合わせたファンドを新たに企画していくことになるのでしょうか?」というご質問です。

豊島:日本は運用市場について、何となく「アセットオーナー」と「アセットマネージャー」の二項対立で考えるところがあります。しかし、世界の金融市場を見ると「アセットアロケーター」あるいは「キャピタルアロケーター」と呼ばれるファンドマネージャーが間に入ります。

どのようなことかというと、運用側が大学の財団であったり、年金基金であったりします。さらに年金については、いわゆる確定拠出なのか、それとも確定給付なのか、加えて受け取る人の年齢層など、それぞれのポジションで、どのようなタイミングでリクイディティやキャッシュが必要なのか、どのようなタイミングで複利運用を求めるのか、流動性がなくてもよいのかなど、このあたりについての考え方が人によってずいぶん異なります。これはファミリーオフィスなどでも同じです。

日本の場合は、今のところ金融機関や金融法人のお客さまが多いのですが、金融法人は非常に職員数も多く、融資審査を行うため、非常によく企業を見ています。そのため、長期的な企業の地元経済との関係や動向を理解した上で、投資していただけます。

ただし、銀行業そのものに関しては、やはりBIS規制がありますので、どんどんリスクアセットを積んでいくことができません。

一方で、証券市場は今パッシブ型中心になっています。アクティブ運用をしている、要するに価値発見能力のある細かく見ている人がだんだん少なくなっています。私たちを含めて小さなところを見ている方は、アクティビストばかりになってきています。このようなことから、年金などの長期運用にうまく繋がらないというのが現状です。

この2つをどのように繋げていくかということが、非常に大切な部分になります。金融市場だけで直接繋がるわけにもいかず、私たち運用者1人の力でいくこともできません。

このあたりについては、そのオリジネーション能力のある金融機関との連携というものを通じて、より長期的に安定した、また換金性のある商品というものを年金市場へ繋げていかなければならないと考えています。このような2段階方式が、日本国内においては現実的だと考えています。

また、中国に向かう機関投資家のお金というのは、かつてはアメリカの上場企業や中国自体の巨大企業が買収するトレードセールというものがありました。しかし、そのような欧米企業が中国から引き上げてきたお金が、日本の市場に流れ込んでいます。

東南アジアに関しては、大きなエグジット市場というものがありません。シンガポールのマーケットも、キャピタルの吸収力という意味では、なかなか小さな会社においては難しい部分もあります。このあたりのクレジットファンドをOCBCと手がけるにあたり、やはり日本ならではの信用力を使っていかなければならないと考えています。

実需資産に対して必要資金を提供しますが、いわゆる上場エグジットは限られる市場ですので、何らかのストラクチャーでエクイティのようなかたちで償還していく、そのようなところに外国人のお金などもしっかり入れていけるようにすることが必要だと思います。

このようなことをしていかなければ、海外のようにキャピタルアロケーターがいて、流動的なものから低流動性なものまで、いろいろなクラスをカバーするようにはならないと思いますし、日本は直ちに移行しないと考えています。その中において、当社も運用者として工夫していかなければいけないと考えています。

質疑応答:IRR目標について

司会者:「バイアウトファンドのIRR目標は15パーセントとのことですが、不動産、航空機、再エネのそれぞれの目標IRRについて教えてください」というご質問です。

豊島:まず、不動産のIRRについてご説明します。不動産の値段の付け方については、基本的に「ネットオペレーティングインカム」という、不動産を運用することによって出てくる純キャッシュフローを、キャップレートという割引率で割り戻した考え方がベースになります。

日本の中では、非常に質の高い不動産についても、キャップレートが3パーセントを切ってくるような水準で値付けがありますので、このような不動産にただ投資をするとなかなかリターンはありません。逆に3パーセントのキャップレートが6パーセントになると、不動産全体の価値が半分になります。したがって、やはり不動産の選び方やキャップレートに対する考え方が非常に重要になってきますので、慎重にならなければいけないと思っています。当社が現在、国内でいわゆる不動産のロングの投資をしていないのは、そのあたりのことが関わっているためです。

インフラについてご説明します。かつては5パーセントから10パーセントの間で、プラント全体のライフタイムリターンできちんと見ることができており、そこにレバレッジを6割程度かけると、マネジメントフィー支払後でも十分なリターンが見られるという状況でした。しかし、国内インフラについては非常に下がってしまいました。私どもが台湾や東南アジアに目を向けている理由の1つも、この点にあります。

航空機については、やはりリース料のほうから決まっていきます。昔のリース料は、1ヶ月1パーセント、年間では12パーセントで、その分機体価格も下がっていきますので、その間でバリエーションを見るというような考え方でした。

しかし、飛行機の性能が上がっている、使われる年数がどんどん伸びてきているなどのさまざまな理由によって、現在のリース料はもう少しタイトになってきています。

ただし、航空機の分野になりますと、例えばレバレッジをかけたときに、昔は10パーセントぐらいを目指していましたが、現在はだいたい8パーセントあたりの水準を見ていくことになるのではないかと思います。

日本は金利が低いため、レバレッジをかけるだけかけて10パーセント台に乗せることは論理的には簡単なのですが、金利動向などのさまざまなリスクが当然高くなります。例えば、年金機構の予定利回りは2パーセントから3パーセントです。その際に、必要以上のリスクを取る必要はありません。

したがって、そのような資産についても、しっかりとバッファーを持って、リクイディティとリターンの両方のクライテリアを充たすような商品を作っていかなければいけません。

これは当社単体で作れるものではありません。日本のお金に関しては銀行が大半を保有していますので、銀行などの金融機関と一緒に工夫しながらそのような商品を作り、証券会社にはそのようなものを扱っていただけるようにしていくといった努力が必要だと考えています。

今お話しした内容は、ある程度出来ている、もしくはわかっている資産に対するリターンの話になります。台湾太陽光のところでもご説明しましたが、早いステージで入ると、当然早い分の開発リスクを取ることになります。

そこに対するリターンというのは、キャップレートではなくて、事業の開発ステージから参画するものに関しては、バイアウトと同じようなリターンを目指していこうという考え方になります。

スポンサードリンク