関連記事

図研、上期は昨年に続き創業来最高の売上・利益で着地 通期でも最高益を見込み3か年計画の最終年に向けて順調に進捗

図研、上期は昨年に続き創業来最高の売上・利益で着地 通期でも最高益を見込み3か年計画の最終年に向けて順調に進捗[写真拡大]

中期経営計画進捗説明会

勝部迅也氏:図研の勝部です。今日は寒いところお越しくださり、ありがとうございます。

本年は3か年計画の中間にあたる年で、また、中間決算が終わったところです。数字の詳しい結果はコーポレートマーケティング室の平山からお伝えしますが、基本的には昨年に続き、この上期も創業以来最高の売上と利益で着地しました。通期でもおそらく最高益を出せると予想しています。

そのような動きの中で、今期もしっかり取り組んでいきます。加えて、最終年にしっかりと数字を出していく方策を本日お伝えします。

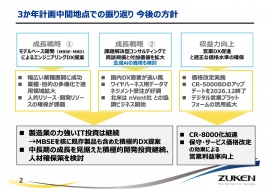

3か年計画中間地点での振り返り 今後の方針

今後の成長戦略の1つ目は、昨年からお話ししているMBSE(モデルベース・システムズエンジニアリング)やMBD(モデルベースデザイン)です。これらによるエンジニアリングのデジタルトランスフォーメーションをしっかりとユーザーに提案しながら、製品の設計プロセスを完全にデジタル化していき、設計効率を上げていきます。

そこに対する、ユーザー支援のソリューションを徹底的に提供していこうというのが、この成長戦略の第1の目的です。

MBSEについては少し時間がかかっていますが、その1つの理由としては、モデルベースの開発を担っている「SysML」という言語がバージョン2に変わり、移行に少し時間がかかっています。このあたりがしっかりとまとまれば、スピード感を持ってMBSEの設計環境をユーザーに提供できるのではないかと思っています。

MBSEをベースにした設計環境は、車業界を中心に使われてきていますが、車にとどまらず、産業機械から医療機器、家庭用電化製品までもモデルベースによる設計開発が浸透していき、利用する業種が広がっています。

実際のモデルベース開発を行うための一番のポイントは、システムモデルをベースにしたモノづくりの新たな設計環境を構築することです。そのためにはやはり人的なサポートが必要になります。

ユーザーも、まだMBSEでモデルを作りながら、しっかりとシミュレーションをかけて最終製品を作っていくことには慣れていないため、我々もそのあたりのサポートはしっかりと行っていかなければなりません。

そのような意味では、人員の確保が今後の課題となっていくと思っており、それなりの力と金と労力をかけて行っていこうと思っています。

2つ目の成長戦略について、ご存じのように、もともと図研はCAD/CAMツールをベースに伸びてきた会社です。ソフトウェアのパッケージを販売し、その運用をサポートし、保守料をいただきながらベースを築いてきた会社です。そこにコンサルテーションも加えながら、ユーザーと一緒になって設計環境を作り上げていきます。

CADはその1つのツールという位置づけで、ユーザーと一緒に問題解決を行っていく、技術的なコンサルテーションを我々のビジネスの基本にしていくという戦略です。

そのようなコンサルティングの提供により、パッケージのツール販売から商談規模をどんどん大きくしていきます。同時に、構想設計から製造までの環境、あるいはその主要部品の選定でどのようなものを使えばどれだけの製品寿命が出るかといったことなども含めて、トータルでコンサルティングしながら設計環境を作り上げていきます。

今は、「CR-8000」というCADの製品を核とした設計コンサルティングという位置づけですが、MBSEの活用により、その上の構想設計までのコンサルテーションができるソリューションを提供していこうと思っています。

コンサルティングを行う場合には、当然、今後はAI技術が必要になってきます。具体的には、生成AI・ジェネレーティブAIです。設計要件が複合的に変化していく中で、いろいろな可能性やその要素を考慮しながら自動的に物事を進めていく生成能力を持ったAIをベースにしたコンサルテーションになります。

例えば、製品に使うべき部品などをどのように選べばいいか、この部品を使ったらこの製品寿命はどうなるか、また、家電の寿命を5年や10年保たせようとした場合、この部品に求められるのがどういう性能であるべきかといったことをAIの判断も使いながら、製品を作っていきます。

部品の選択からスタートして、製品のライフサイクル全体を考えた最適なエンジニアリング環境の提案も含めてコンサルティングします。実際に、ユーザーからそのようなニーズが出てきています。

「CR-8000」は電気製品の設計環境になりますが、当社では「E3.series」というワイヤーハーネス、ケーブル・キャビネット用の配線設計環境を持っています。この環境と合わせて設計データを管理するデータマネジメント環境を採用するユーザーが非常に増えています。

データマネジメントを行っていくためのデータがきちんと揃えば、「E3.series」でもAIを活用できるという相乗効果も出てきます。そのため、データマネジメントの受注が活発であることは、将来的に非常に良い傾向です。

スライドに「北米はnVent社との協調ビジネス開始」とあります。nVentは、電気のキャビネットを作っている世界第2位のアメリカの会社です。このnVentの製品の設計環境として図研の「E3.series」を販売する契約を締結し、まずアメリカから協調ビジネスをスタートしました。近いうちに日本でも同じような手法で、キャビネットを開発していくユーザーに対して提供できると思っています。

製造業のITに対する投資は、いろいろな商品の選択肢が増えてきたために、効率的なエンジニアリング環境を作り上げていかないと短期間で良いものができないという状況に直面しています。その中でユーザーのIT投資への意欲は非常に高いです。

それに対応するソリューションをきちんと作り上げ、ユーザーへのコンサルテーションも含めたトータルソリューションを提供していくのが、我々の中長期的なビジョンです。

最後に「収益力向上」についてです。我々はコロナ禍を乗り切るために顧客のコンタクトのインフラを変えたり、働き方を変えたりしました。営業のデジタルトランスフォーメーションとして、必ずしもface to faceでビジネスを行わなくても、情報の提供・収集、あるいはネゴシエーションも含めてしっかりとデータを持ちながら取り組める環境ができ上がってきています。これをベースにかなり効率の良い営業や技術開発ができると期待しています。実質的に、コストも相当カットできています。

その中で、まずは価格改定を行います。単に値上げするのではありません。我々はすでに20年近く「CR-5000」シリーズをメインで販売しサポートしていますが、2026年にEOS(エンドオブサポート)というかたちで打ち切って、みなさまに「CR-8000」に乗り換えてもらおうと思っています。

現在、「CR-5000」のユーザーがまだ40パーセントくらいは残っており、他の商品あるいは競合相手にリプレースされる危険性はほぼなく、「CR-8000」への移行は非常にスムーズに進むと見ています。この時にはもちろん、グレードアップの費用なども含めて売上の拡張に寄与すると考えています。

人件費も上がっているため、保守料についても値上げを実施しています。ご存じのように、我々の収入の半分くらいはメンテナンスサービスの安定した収入源からくるものです。これを10パーセント上げるだけでも相当な利益が生まれ、売上も上がります。

そこで保守料の見直しにより、我々の収益の比率を上げさせてもらおうと考えています。これは非常に大きな効果として数字にも出てきます。ぜひともみなさまにもお願いし、しっかりとサポートしていきながら理解していただこうと思っています。

そして、収益力向上として、営業関係のデジタルプラットフォームをうまく利用しながら営業展開を行います。

図研は昔から海外オペレーションを行っていますが、これはアメリカのデジタルセールスから取り入れたものです。アメリカはあれだけの大きな土地の中で、少人数でいかにうまくセールスあるいはサポートを行っていくかという点や、リモートなどデジタル関係の分野に長けており、そのようなところを見習っています。

効率の良い営業活動を目指して、1つのベースのプラットフォームを使いながら自社でデジタル化を進めていくことは、収益力の向上に大きく寄与していくとも考えています。

今期は上期も含め、通期でも順調に進んでいます。3か年計画の最終年には予想どおりの数字を達成できる可能性が高いと考えており、がんばっていきたいと思っています。

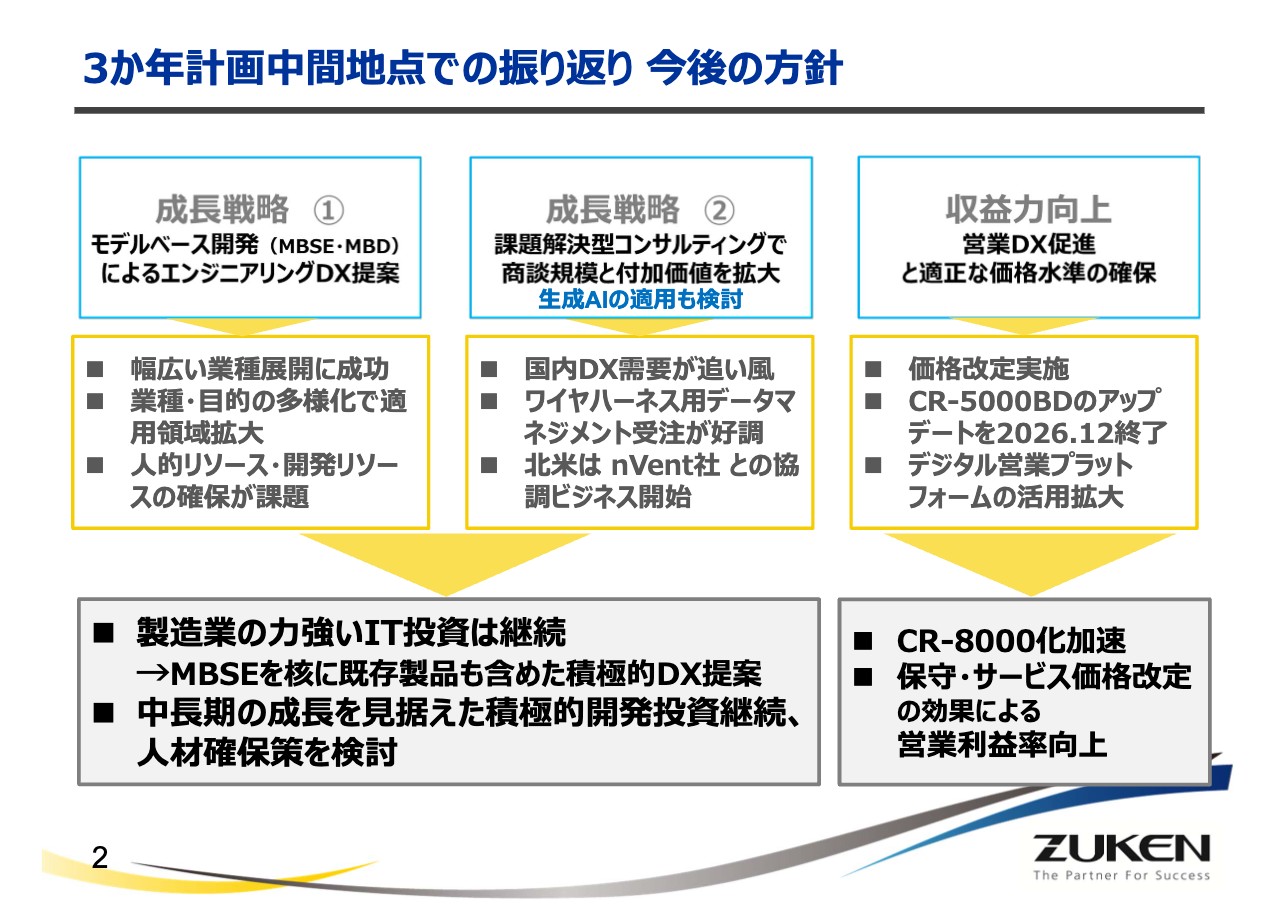

トピックス 電気設計者のDXニーズに対応する二つの新製品投入

平山守氏:詳細な業績をご説明する前に、上期に発表した2つの新しいソリューションをご紹介します。

スライド左側は、「CR-8000」のオプション機能であるAIを活用した自動配置配線です。こちらは電気、特にプリント基板設計者が一番時間を使う部品配置と配線の最適化において、当社で学習済みのAIエンジンを使って省力化・自動化するソリューションです。

そして右側は「3D EMC Adviser」です。電気設計において回路に不具合を起こす一番の要因は電磁ノイズです。その発生を抑えるのが電気設計者の非常に重要なタスクで、通常、シミュレーションをしっかり行っているお客さまであっても、基板単体の設計段階でシミュレーションすることが基本的なプロセスになっています。

ところが、最終的に筐体に基板を置いた段階で電磁波の動きが変わってくるのです。その段階で不具合が発生することがわかり、試作段階だったものを最初から設計し直すということがけっこう頻繁に行われています。

我々としてはこれをできるだけ減らしたいということで、「3D EMC Adviser」を開発しました。3DCADでメカの筐体設計が終わったときに、我々の「CR-8000 Design Force」のキャンバス上に3Dメカデータを持ってきて、筐体に入れた状態でEMCのノイズが発生するかどうかをチェックできます。これは業界で初めての機能です。

この2製品とも、一番の目的は設計者の設計工数の削減、開発期間短縮です。最初は汎用のプリセットのロジックが入っていますが、徐々にお客さま固有の設計要件や設計のくせを覚えて学習して進化していく機能を持っています。

これは、これからベテランの設計者がいなくなっていく時に、その経験と勘で行っている技術・ノウハウをITで伝承できるようにするという非常に重要な機能です。単純な省力化・自動化だけではなく、お客さまの中で重要な課題になっているこのようなDXニーズに対応していきたいと考えています。

もちろん「CR-8000」が前提のため、このような新しい機能を徹底的に訴求して「CR-8000」へのリプレイスにもつなげていきたい考えです。

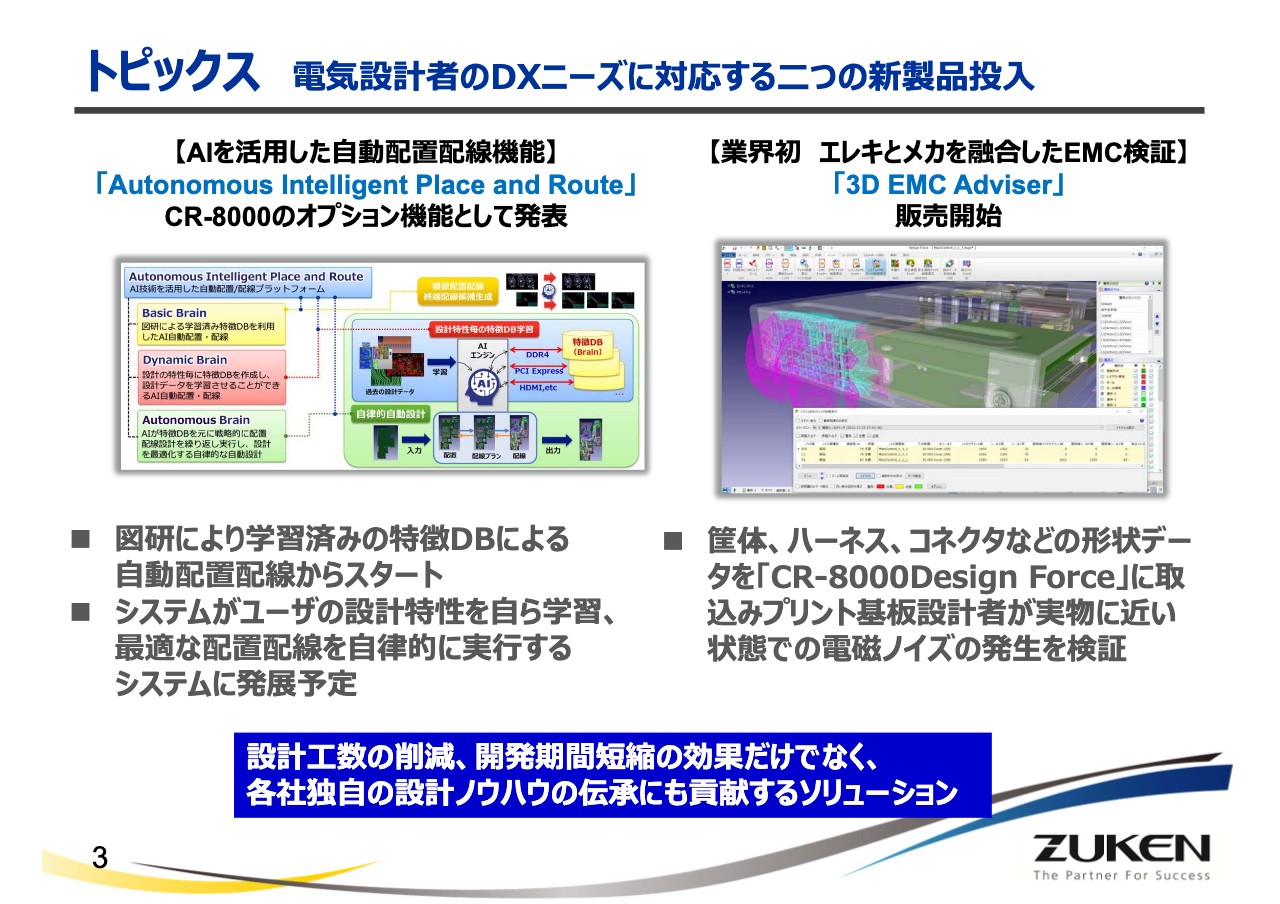

中期売上・利益目標と当上期実績

今期は3か年計画の中間地点です。売上高は前期比11パーセント増、営業利益は前期比5パーセント増で、いずれも過去最高となっています。

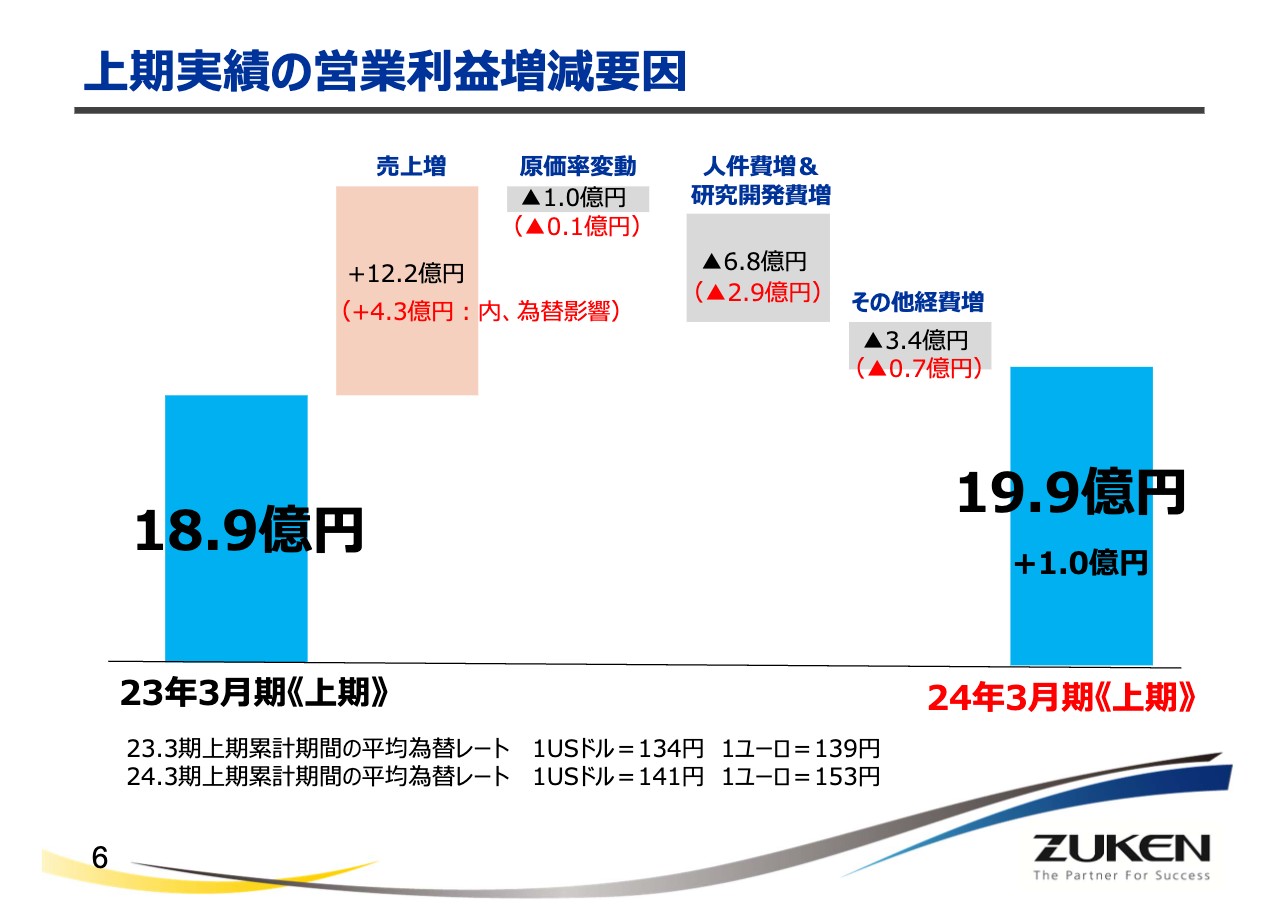

上期実績の営業利益増減要因

営業利益の増減を詳しく見ていきます。前上期と今上期の比較です。ご承知のとおり為替の影響がかなりあったため、為替影響についてカッコ内に赤字で記載しています。

まず、原価率が少し高くなり、その結果として少しマイナスが出ています。人件費・研究開発費増については、為替を除いてもやや高めの数字が出ています。こちらは今後も継続する傾向にあると思っています。

その他経費増については、前上期はコロナ禍の影響が残っており、営業活動が制限され、PRの展示会等もありませんでした。それに比べると増加していますが、元の水準に戻ったとご理解ください。

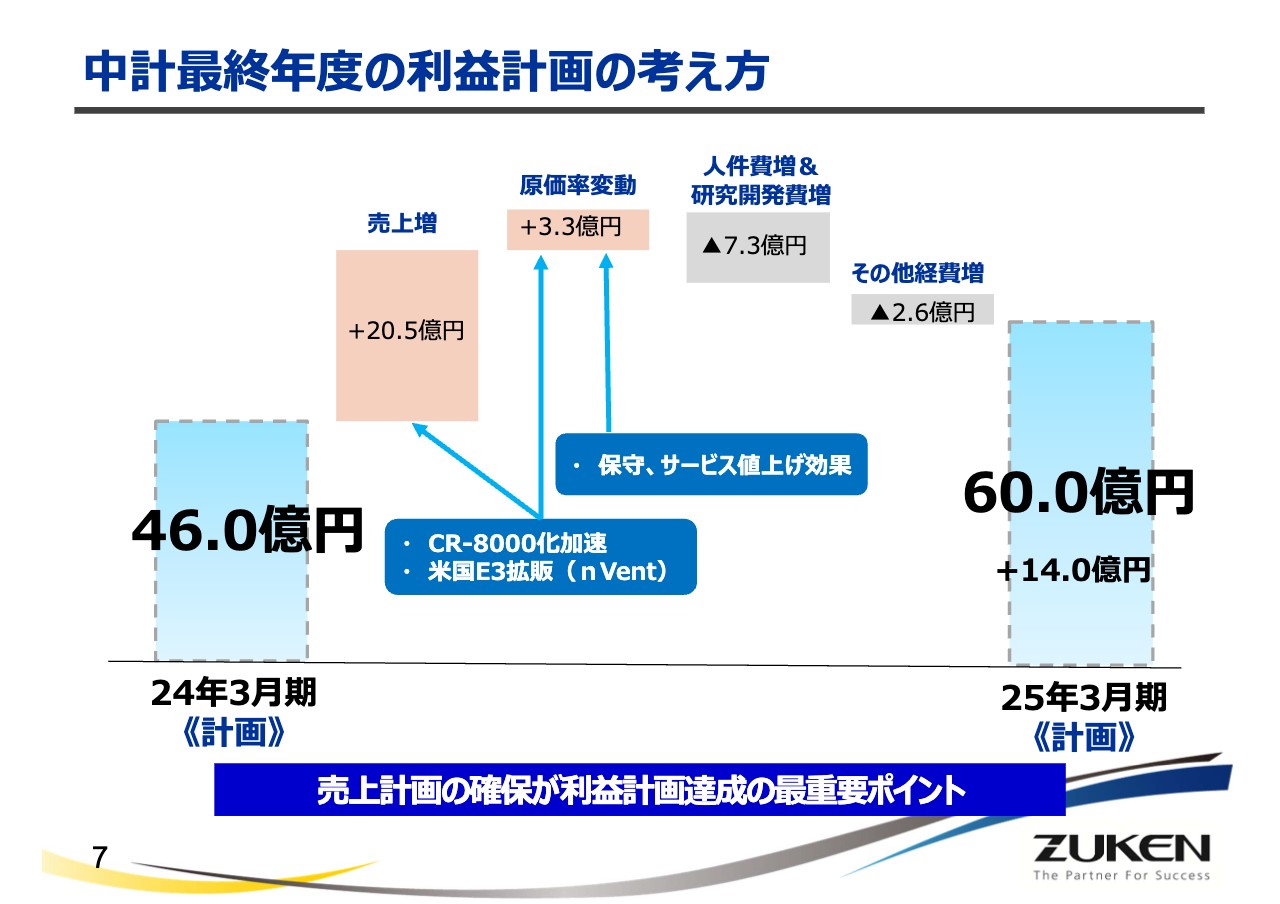

中計最終年度の利益計画の考え方

中計最終年度の利益計画の考え方についてご説明します。今期については現時点での計画値の数字で、来期については売上が計画どおりという前提で記載しています。

ご説明したとおり、最終年度はさまざまな施策によって「CR-8000」化が促進されます。また、nVent経由でアメリカの「E3.series」の拡販も行われるため、自社製ソフトの売上の割合が製品ミックスして増えることによって原価率が改善すると考えています。

また、保守サービス料については、値上げが徐々に浸透していき原価率の改善につながります。これらの要因によって原価率がプラスになると考えています。

これにより人件費・研究開発費・その他経費が昨年と同等レベルで増えたとしても、計画の営業利益60億円、営業利益率15パーセントは達成可能な水準であると考えています。売上計画の確保は利益計画達成の最重要ポイントです。

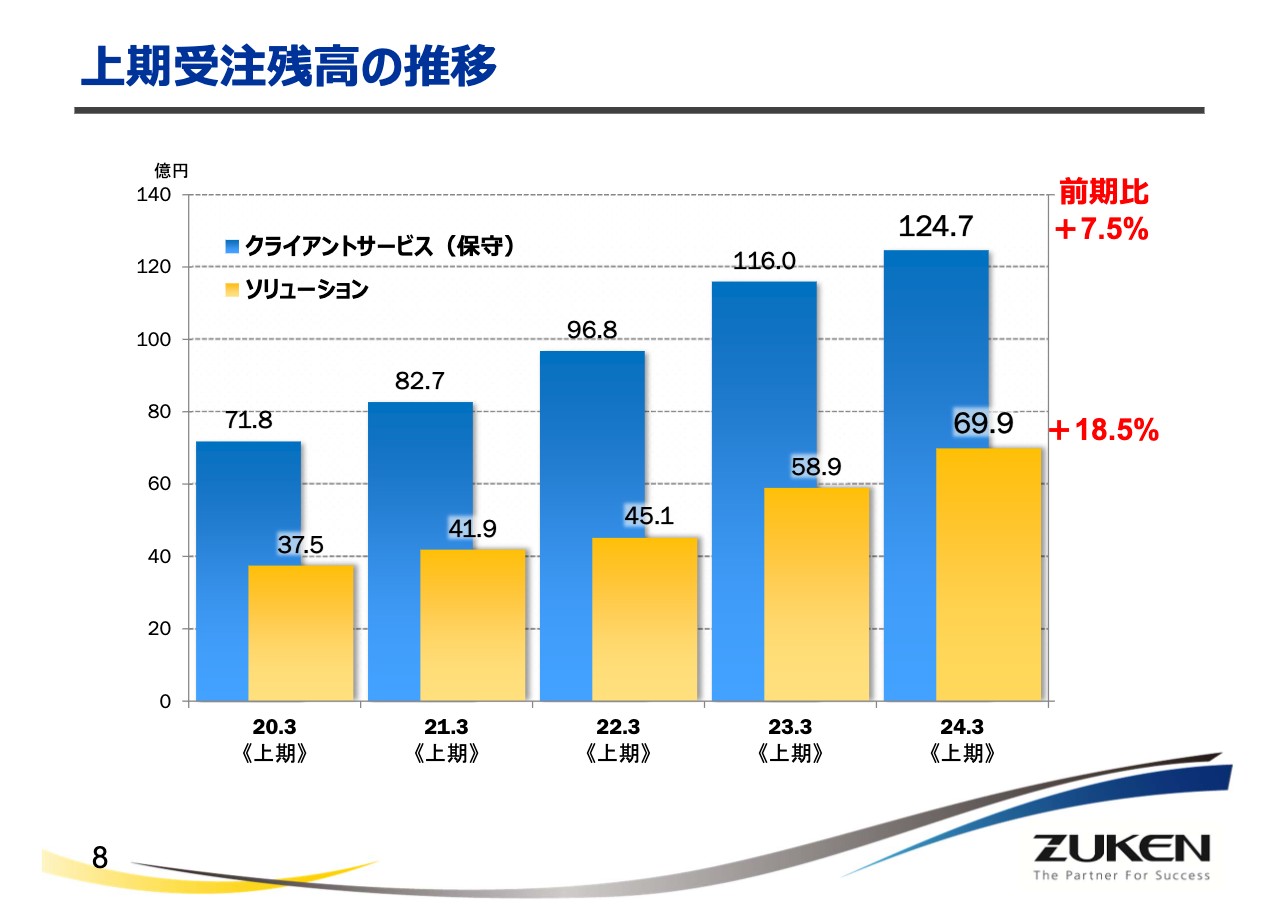

上期受注残高の推移

売上を見通す上で重要なポイントとなるのが、上期受注残高の推移です。クライアントサービスは保守のため少しずつ増えていくのが普通ですが、前期比7.5パーセント増となっています。

ソリューションは主にライセンス販売による受注残高で、前期比18.5パーセント増と非常に高い水準です。

今上期が終わった時点でお客さまの投資意欲は非常に高い水準で継続していると見ており、来期の売上も堅調に伸びるのではないかと考えています。

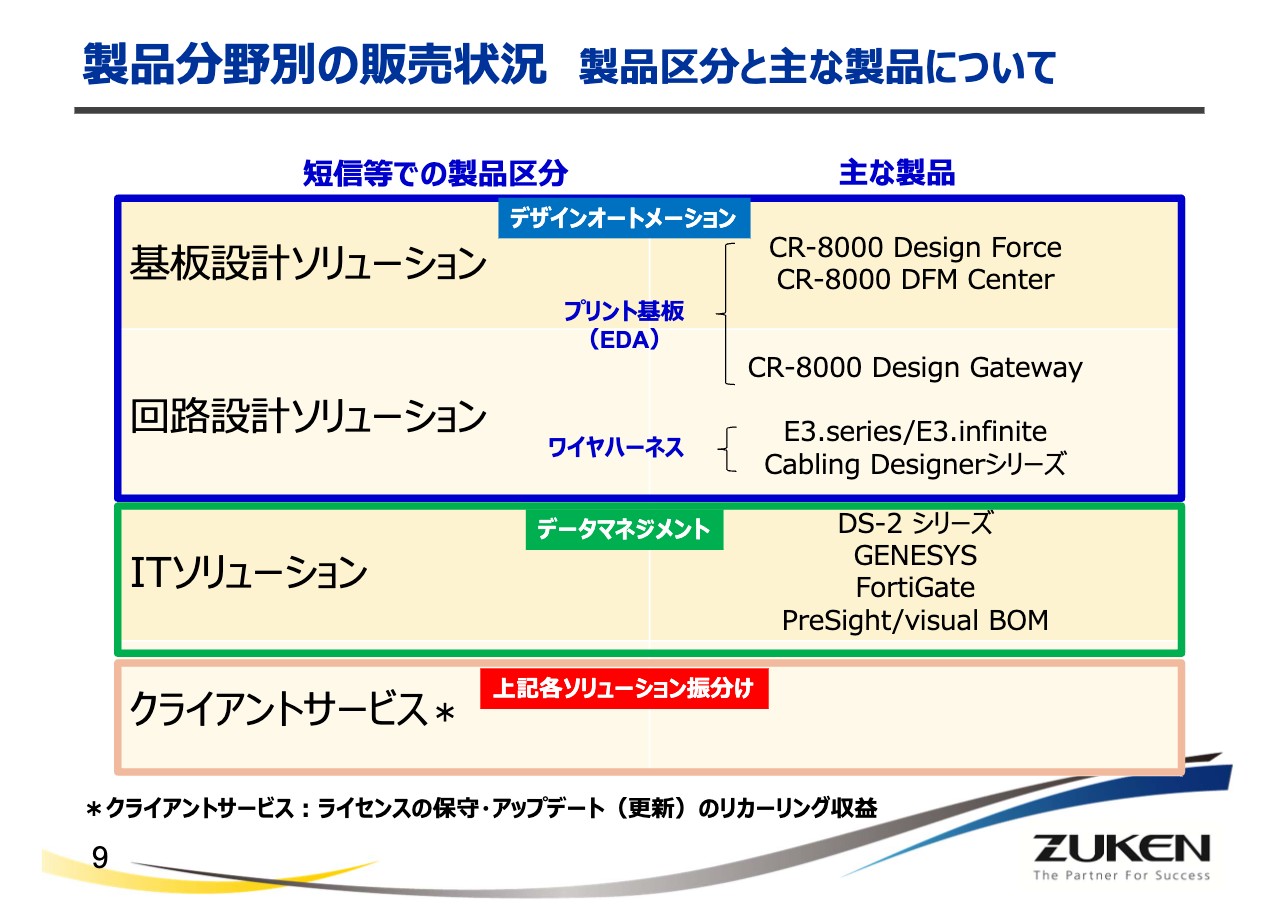

製品分野別の販売状況 製品区分と主な製品について

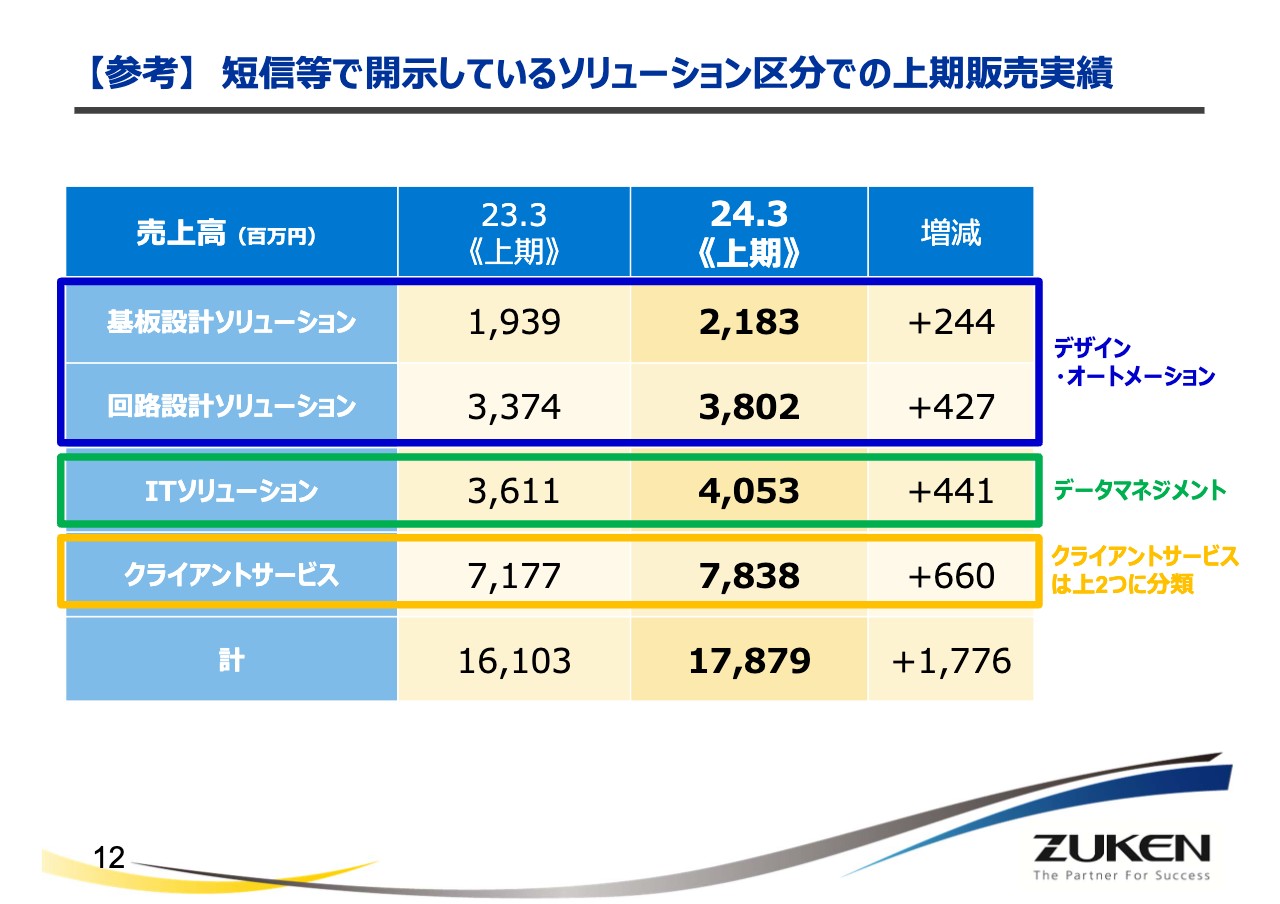

製品分野別に概況をご説明します。この中期経営計画進捗説明会では、一部の製品区分をまとめてご説明しています。IR資料の中でご説明している当社の製品区分は、基板設計ソリューション・回路設計ソリューション・ITソリューション・クライアントサービスです。

この基板設計ソリューションと回路設計ソリューションを合わせてデザインオートメーションというCAD製品として分類しています。その中身はプリント基板(EDA)とワイヤハーネスの設計ソリューションの2つです。

ITソリューションについては、設計者が直接使うCAD製品以外の製品が入っています。PDMと呼ばれる「DS-2シリーズ」や、グループ会社で扱っているネットワークセキュリティ製品やメカ系の部品表、PLMと呼ばれるシステムが入っており、これらをデータマネジメントとして一括りにしています。

保守契約になるクライアントサービスについては、それぞれの製品に分けて表示しています。

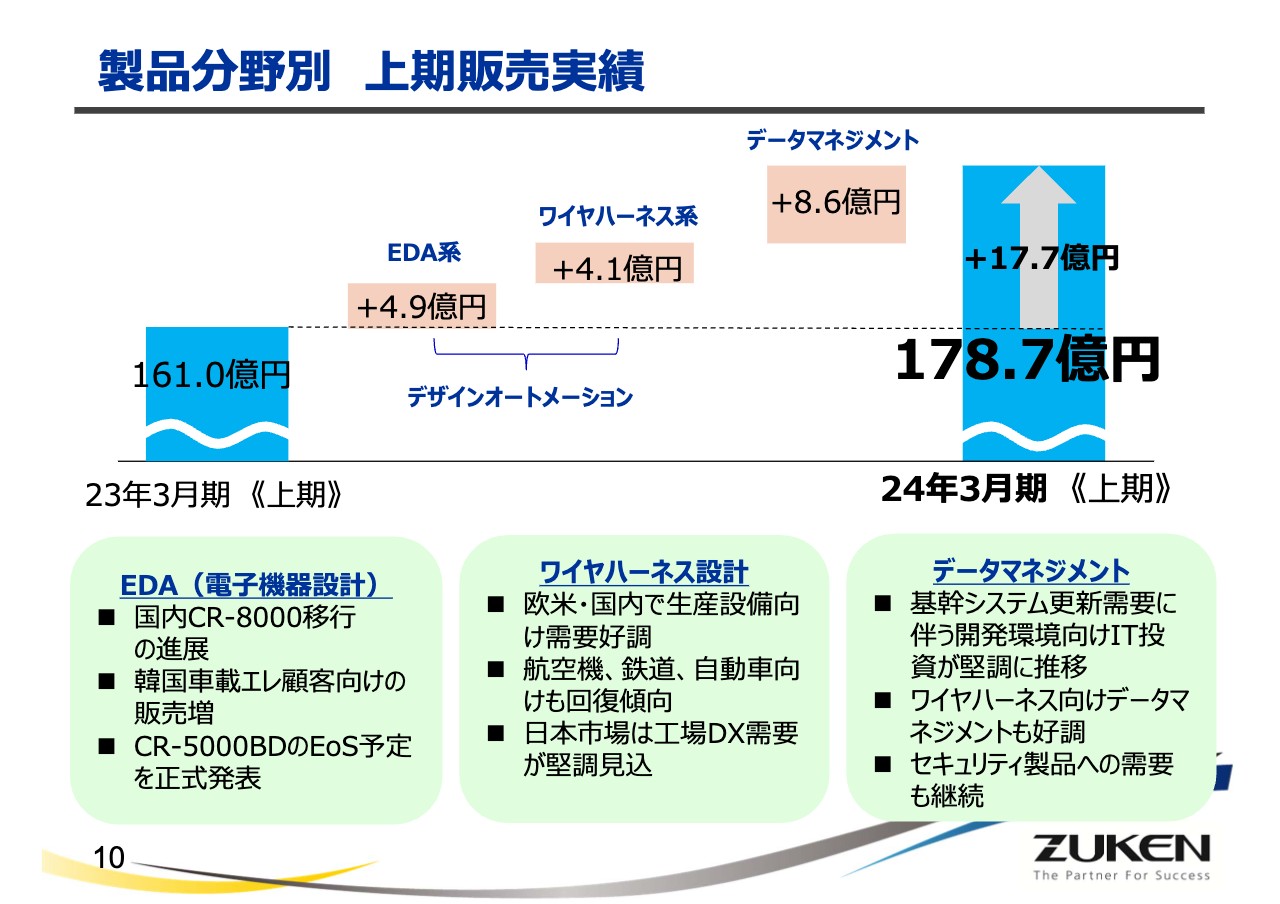

製品分野別 上期販売実績

製品別の上期販売実績をご説明します。まず、EDA系の製品は前上期比で4.9億円増加しています。内容としては、国内「CR-8000」移行の進展がありました。今年10月に正式に「CR-5000」のサポート終了の時期をお客さまに発表しておりますが、一部のお客さまについてはすでに1on1でご説明していることもあり今期は徐々に「CR-8000」化が加速していると考えています。

また、韓国の車載エレクトロニクスの顧客について、大型の「CR-8000」化のプロジェクトがあり、その影響もあります。

ワイヤハーネスについては、欧米・国内で生産設備向けの需要が非常に好調です。みなさまご承知のとおり、世界的にサプライチェーンの強靭化やリスクラクチャリングが大きく進んでいます。その関係で、工場設備向けの自動化や省力化の投資が非常に好調です。このような製品を扱っているお客さまとしては特に欧州が多く、IT投資が非常に活発でした。

また、コロナ禍も終わり、航空機・鉄道向けの需要も回復基調です。日本市場では工場DX需要も堅調で、その傾向がしばらく続くと思っています。

さらに、一番大きかったのはデータマネジメントです。ERPと呼ばれる基幹システムの更新需要に伴って、基幹システムとつながるPDM・PLM製品に対する投資が非常に堅調に推移しました。

また、ワイヤハーネス向けデータマネジメントも好調でした。ワイヤハーネスは、非常に手作業の多いプロセスで、工場でも工員が手組みで行っていくようなIT化が遅れた領域です。

特にワイヤハーネスを使う製品を作るお客さまの工場全体のDXとなると、かなりの確率でワイヤハーネス向けのデータマネジメントやワイヤハーネスの設計CADそのものの発注が入ってきます。そのため好調に推移しています。

図研ネットウエイブというグループ会社が扱っているネットワークセキュリティ製品 Fortinetもこの分野に含まれておりますが、こちらの製品も、ここ最近非常に好調な販売が継続しています。その影響で製品ミックスの原価率を少し下げる影響が出ました。

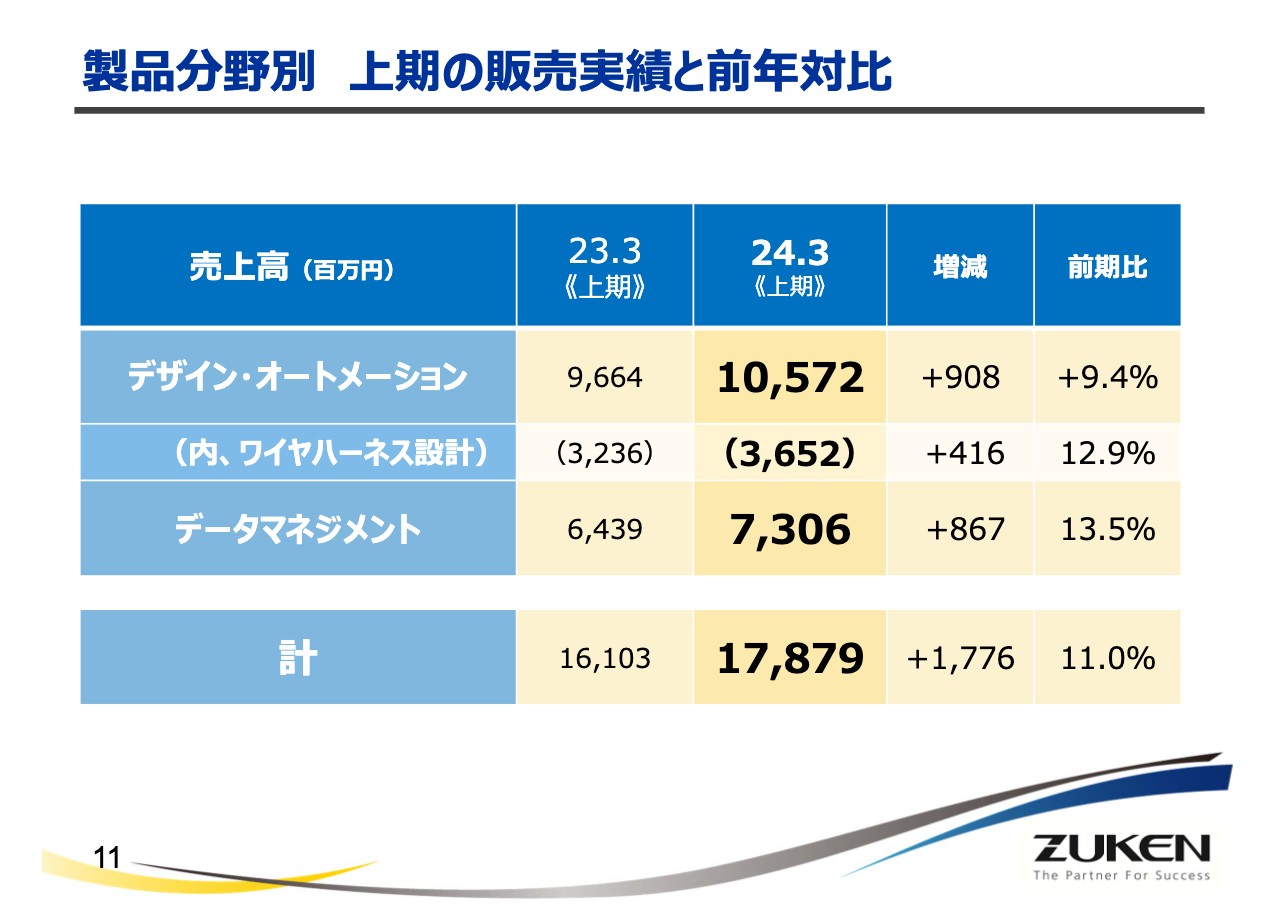

製品分野別 上期の販売実績と前年対比

スライドは上期販売実績の詳細な数字です。

【参考】 短信等で開示しているソリューション区分での上期販売実績

スライドは販売実績をIR資料等に出ている区分で分割したものです。

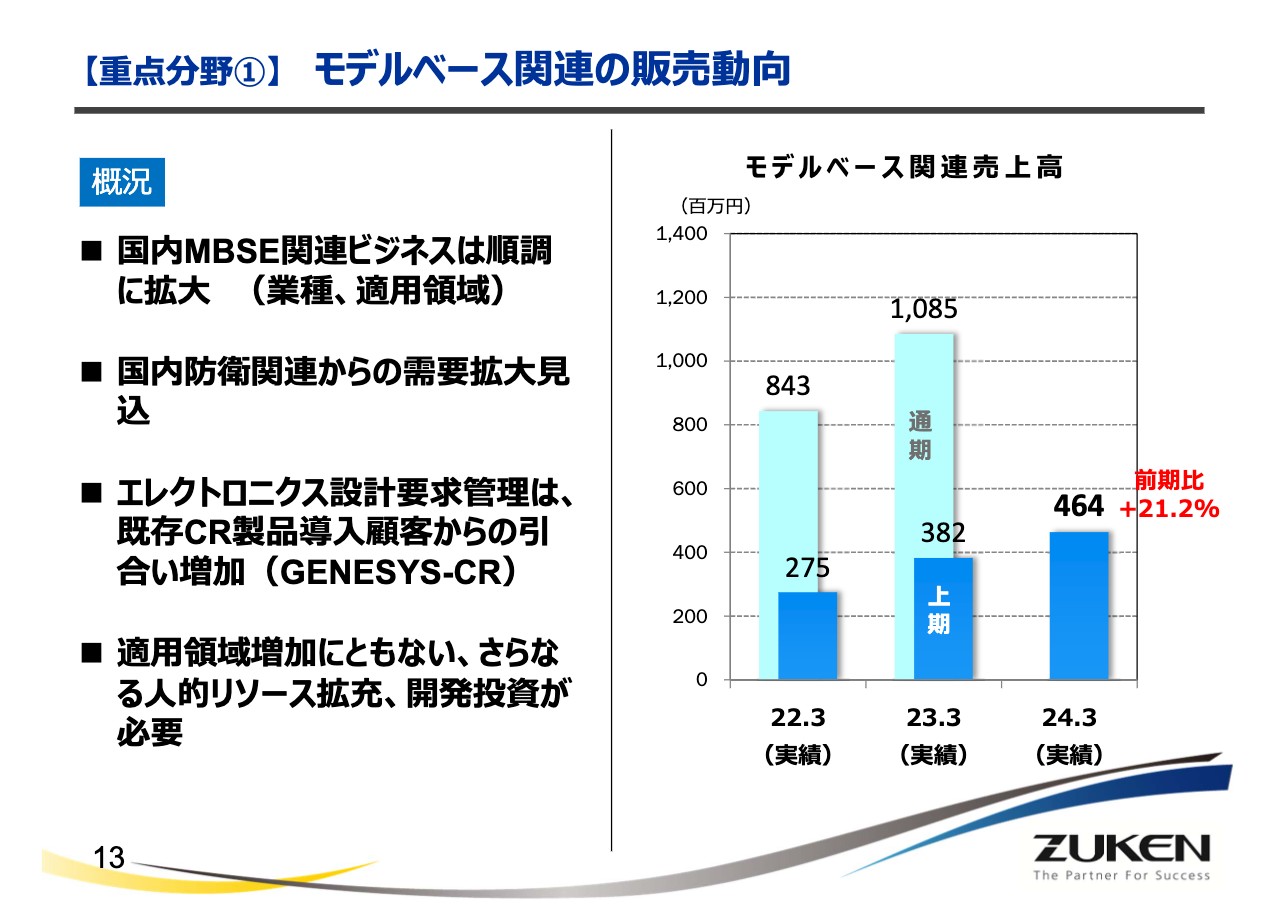

【重点分野①】 モデルベース関連の販売動向

重点分野①として、モデルベース関連の販売動向をご説明します。スライド右側にあるとおり、上期の売上の状況としては、前期比21パーセント増と堅調に増えています。国内のMBSE関連ビジネスは順調に推移し、業種はもちろん、適用領域においてもさまざまな領域に拡大しています。

MBSEがアメリカで発展した背景に防衛関連があり、国内でもいくつか引き合いがき始めました。今後、防衛産業向けビジネスの拡大も見込まれます。

また、MBSEの一番重要な要素である最初の設計要求を管理する部分について、紙図面からデジタル化し、要求管理モデルの情報を既存製品であるCR製品につなげていくというインターフェースを提案しています。こちらは、「MBSE」そのものの導入はまだ考えていないお客さまからも関心を持たれています。

適用領域の増加に伴って間口が広がると、それに対応する人的リソースが必要になります。ソリューションについてもさまざまな期待感が出てくるため、今後それに応えていくためにも、開発投資は引き続き重要になります。

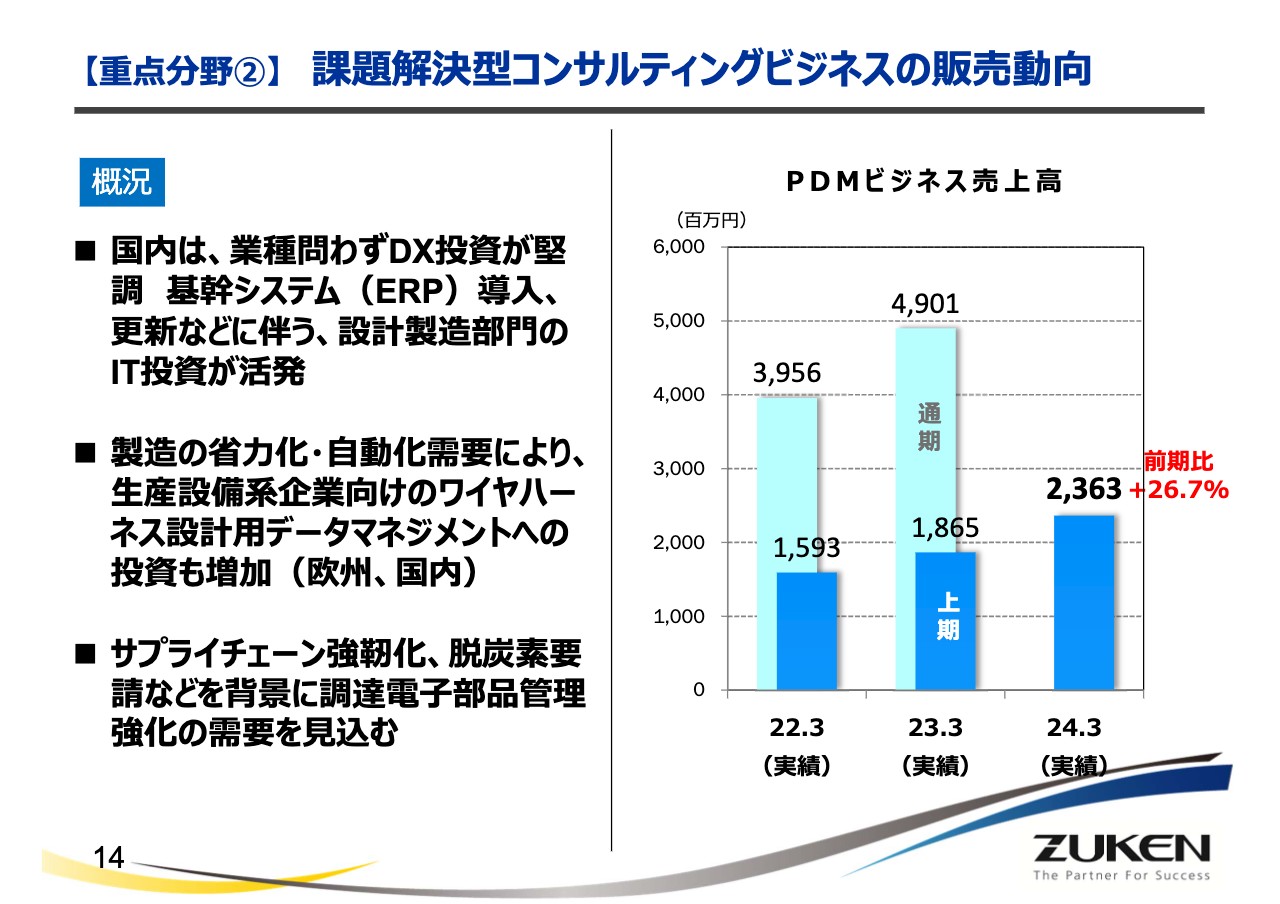

【重点分野②】 課題解決型コンサルティングビジネスの販売動向

課題解決型コンサルティングビジネスの販売動向です。スライド右側のグラフのとおり、PDMビジネスの売上高は前期比26.7パーセント増と非常に大きな伸びを示しています。国内は業種問わずDX投資が非常に堅調でPDMへの投資につながっています。この状況はしばらく継続すると考えています。

製造の省力化・自動化需要によって、生産設備系企業のワイヤハーネス設計用データマネジメントも増加しています。我々の産業機械用ワイヤハーネスの非常に大きな顧客基盤である欧州で、販売機会がかなり活発化しています。また、国内でもより設計を効率化するためのデータマネジメントの投資が、ワイヤハーネスのCADを初期に導入したお客さまから増えてきています。

エレクトロニクスのお客さまがサプライチェーンの強靱化や脱炭素要請のニーズに対応するために一番重要なことは、調達している電子部品の情報を正確にリアルタイムに把握することができるということです。的確に電子部品調達を行っていくためには、PDM、特にエレキ設計に特化した我々の製品は必須になります。このことも今後の提案に含めて、お客さまのDXニーズに貢献していきたいと考えています。

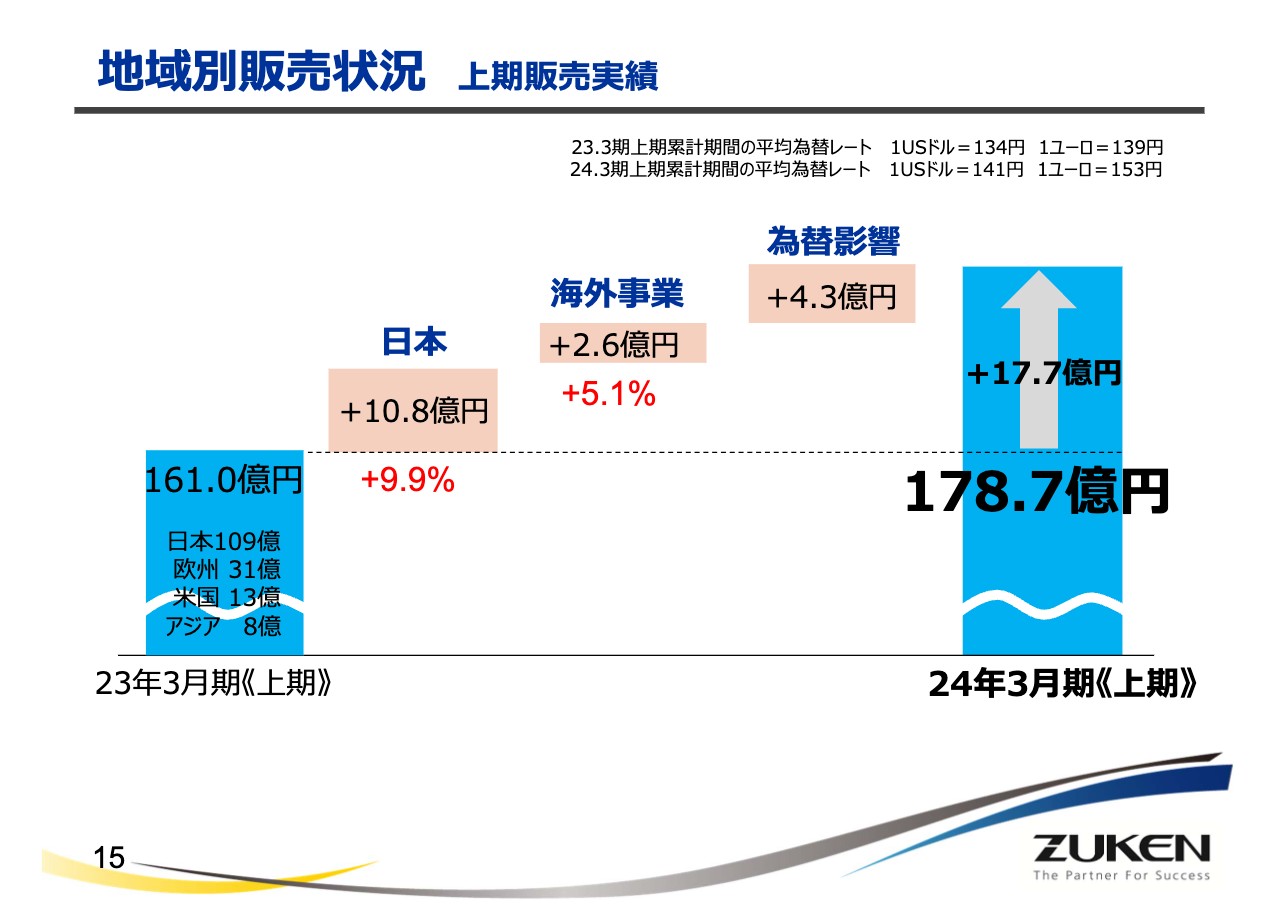

地域別販売状況 上期販売実績

地域別販売状況です。今上期は前上期に比べて、日本が一番大きく、10.8億円増と10パーセント弱の伸びを見せました。海外事業は為替を除いても5.1パーセント増となっています。

国内販売先上位顧客業種の推移(クライアントサービス除く)

国内販売におけるお客さまの業種についてです。通期では少し順位が変わってくるかもしれませんが、今上期はスライドのような環境となっています。

事務用機器・車載エレクトロニクス・総合電機・電子部品・自動車が我々の主なお客さまで、このようなところからまんべんなく大きな投資をしていただいています。ある業界は良いがある業界は悪いといったこともあまりなかった上期だったと思います。

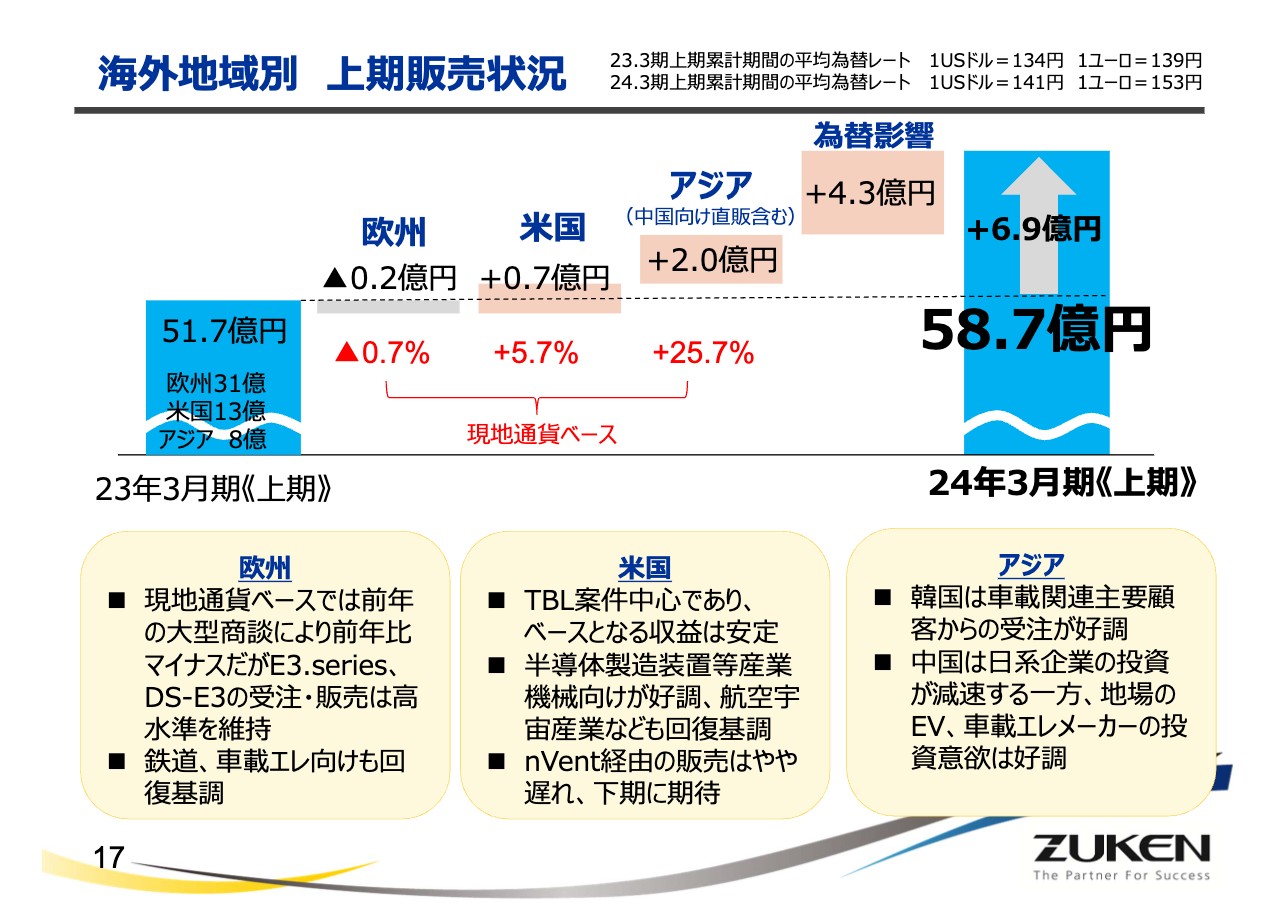

海外地域別 上期販売状況

海外の地域別の状況です。欧州は現地通貨ベースでは前期比で少しマイナスになっています。これは前上期に「E3.series」の大型受注があった影響で、実際には今上期も非常に高い水準が継続しています。ちなみに前期の欧州での大型受注は鉄道系のお客さまで、今期も鉄道、車載エレクトロニクス向けのビジネスは回復基調です。

アメリカについてはもともとTBL案件が中心で、収益は比較的安定しています。現在の市場動向の影響もあり特に半導体製造装置は好調です。航空宇宙産業についても回復基調にあります。

nVent経由の販売については、上期でもっと大きな売上を計画していましたが、少し遅れて下期からようやく開始しています。そのため下期以降の拡大に期待しています。

アジアについては、車載関連の主要顧客からの受注が好調に推移しています。中国については日系企業の投資が減速していますが、一方で地場のEV・車載エレクトロにクスメーカーからの受注は好調です。

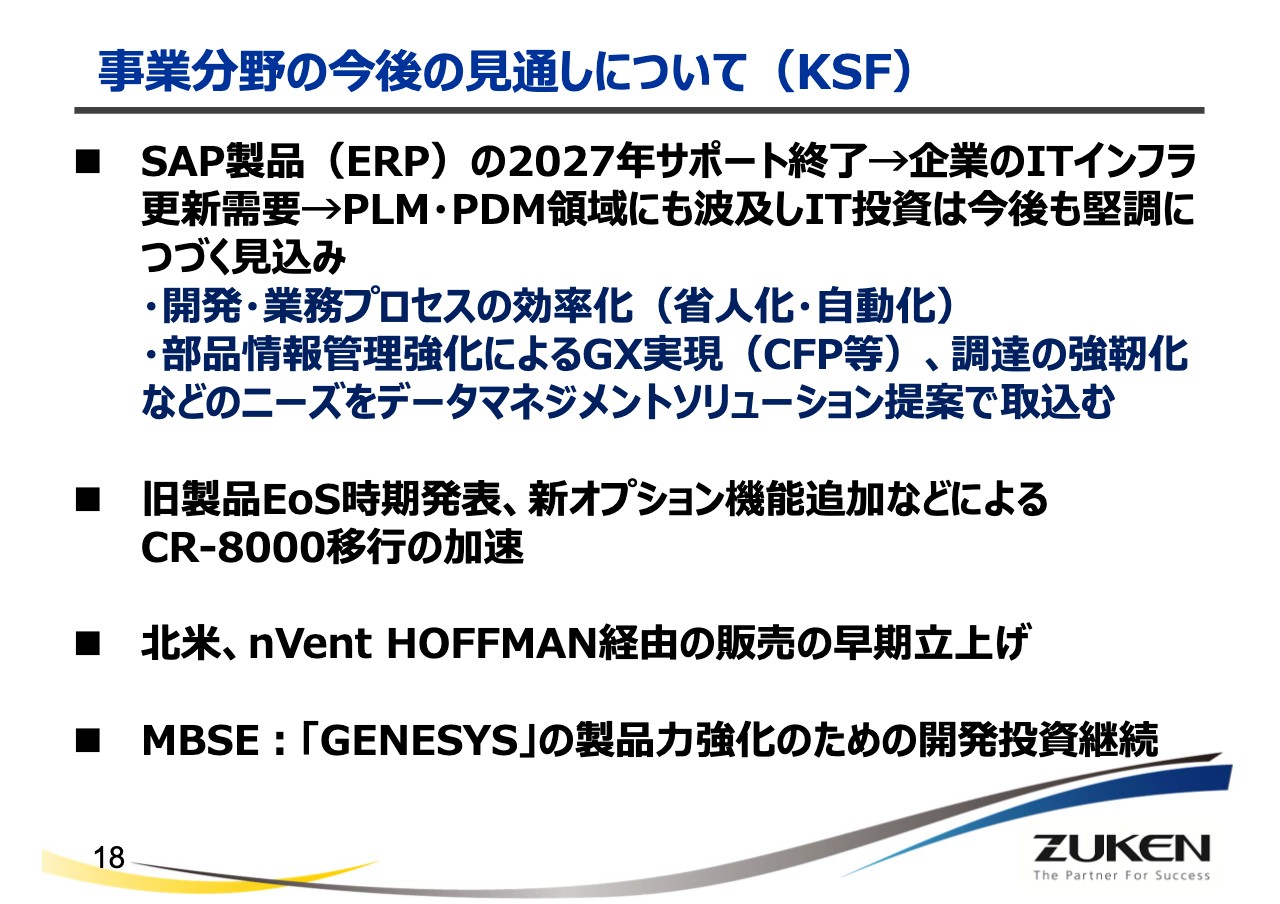

事業分野の今後の見通しについて(KSF)

以上を前提とした今後の見通しです。SAPのベストセラーとなったERPですが、2027年のサポート終了が発表されています。もともとは2025年でしたが、2027年まで延長されています。

そのためSAPの旧ERPを入れているお客さまは、これから一斉にERPの更新計画を実行されます。ERPは価格やコスト、人件費などいろいろなものを扱う基幹システムですので、コスト計算などにおいてPLMやPDMの製品につながっています。

このERPの更新需要に伴い、PLM・PDMの領域も一気に更新しようというお客さまがかなり増えています。我々は、今後、ERPの更新に伴ってエンジニアリング領域におけるITの更新需要は引き続き堅調に続くと見ています。

エンジニアリングIT領域では、現在のお客さまの課題は事業プロセスの効率化(省人化・自動化)、部品情報管理の強化、GXの実現です。カーボンフットプリントを正確に計算するためには部品情報が必須のため、そのようなところにもニーズがあります。

また、お客さまの調達の強靭化のニーズについても、我々のデータマネジメントソリューションの提案で貢献していきたいと思います。これらの提案がうまくできれば売上増につながると考えています。

そして、旧製品のEOS時期の発表に伴って、新オプションの機能追加などにより「CR-8000」導入をさらに加速させていくことを考えています。また、nVent経由の販売について、早期立ち上げをしていかなければなりません。

MBSEについては、お客さまのリアクションは非常に好調です。我々としてはそれに応えるべく、新製品や製品力を上げるための開発投資が引き続き重要になってくると思っています。

資本政策と利益還元の基本方針

資本政策と利益還元の基本方針についてご説明します。当社としては、中長期的な事業の着実な成長を通じて、持続的に利益拡大することによって利益還元を目指すことがもっとも重要だと考えています。

一方、我々のエンジニアリングITの業界は技術変化が非常に激しい業界です。M&A等の機動的な成長投資を可能にするような財務基盤は維持していきたいと考えています。

そして、引き続き累進的な配当政策を堅持していきたい考えです。それを前提として、今後の売上・利益見通し、業界の事業環境、ROEの推移等も勘案しながら、適宜最善の利益還元政策を実施していきたいと考えています。

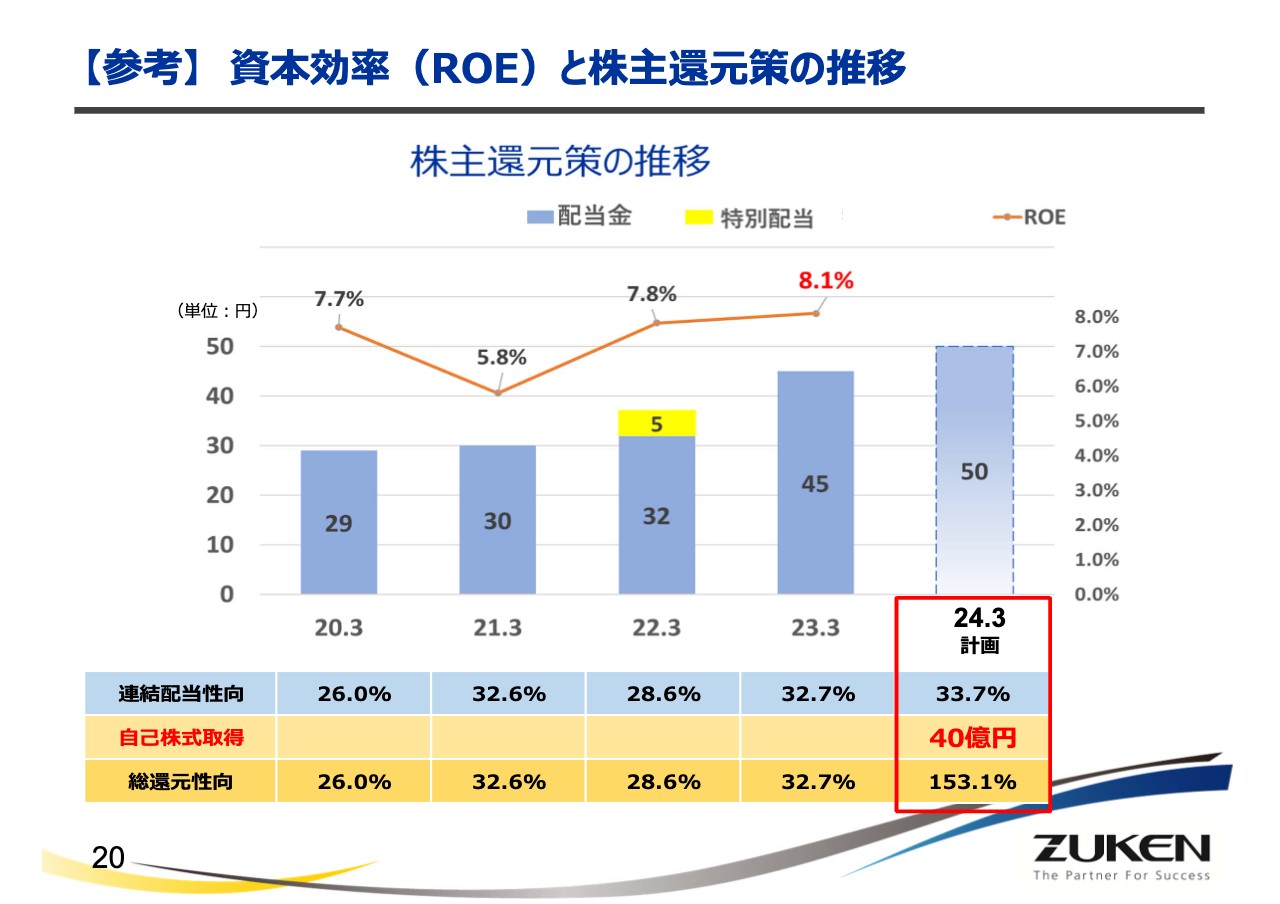

【参考】資本効率(ROE)と株主還元策の推移

資本効率と株主還元策の数字です。ご参考までにご覧ください。

スポンサードリンク