関連記事

ラクーンHD、中小企業取引市場のプレゼンスが拡大 EC事業も新料金プラン開始により成長率回復を見込む

ラクーンHD、中小企業取引市場のプレゼンスが拡大 EC事業も新料金プラン開始により成長率回復を見込む[写真拡大]

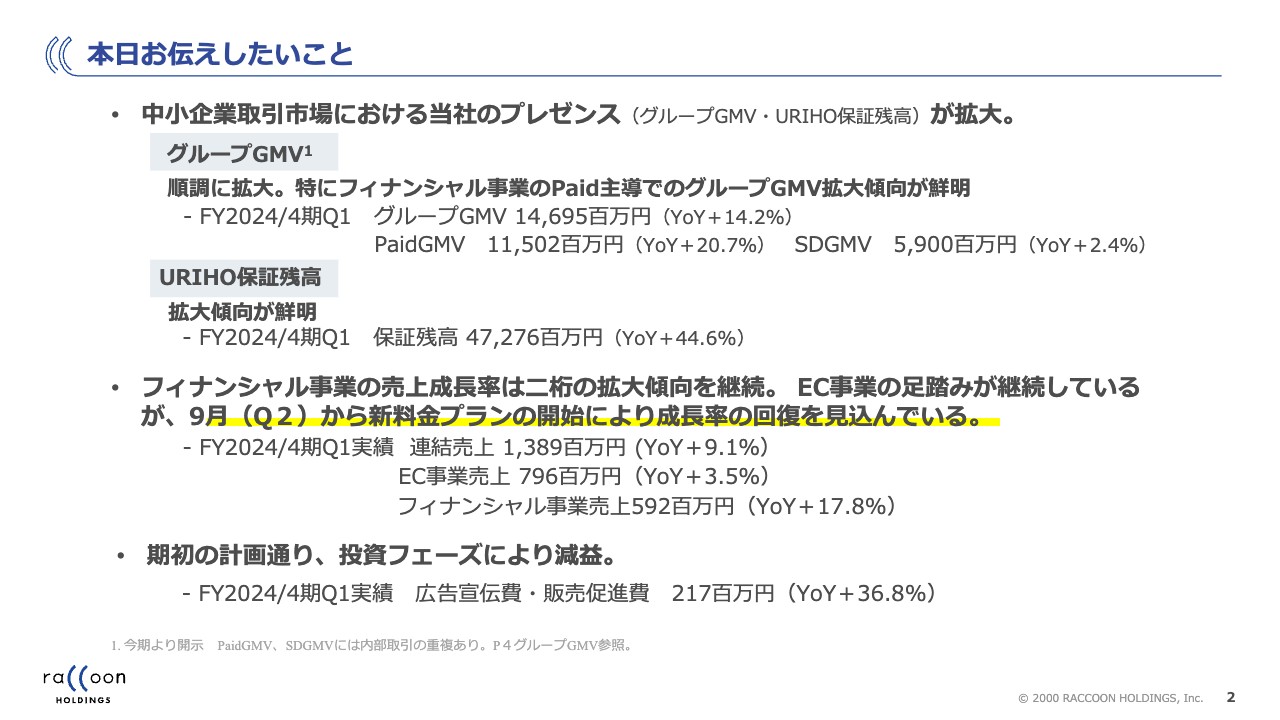

本日お伝えしたいこと

今野智氏:株式会社ラクーンホールディングスの今野です。本日はお集まりいただき誠にありがとうございます。2024年4月期第1四半期の決算説明会を開催します。スライドに本日お伝えしたいことをまとめています。前提として、今回の決算説明資料より形式を若干変えています。

我々は、中小企業取引における効率化や便利化を成し遂げようと活動しており、当社のプレゼンスは第1四半期も着実に拡大しました。中小企業取引市場におけるプレゼンスとして、我々は2つの指標を設定しています。

1つ目は、今期から開示しているグループGMVです。こちらはEC事業のGMVである「スーパーデリバリー」と、これまで取扱高と呼んでいたフィナンシャル事業の「Paid(ペイド)」でのGMVとの合算になります。「スーパーデリバリー」の一部で「Paid」が使われていたため、重複した部分を除いています。

その結果、グループGMVは146億9,500万円と、YoYで14.2パーセント成長しました。重複している部分があるため合計金額は一致しませんが、内訳は「Paid」のGMVが115億200万円とYoYで20.7パーセント成長しており、非常に順調な推移をたどっています。

一方で、「スーパーデリバリー」のGMVは59億円と、YoYで2.4パーセントの成長となりました。こちらは残念ながら、第1四半期の段階では事業拡大の足踏みが続いている状況です。

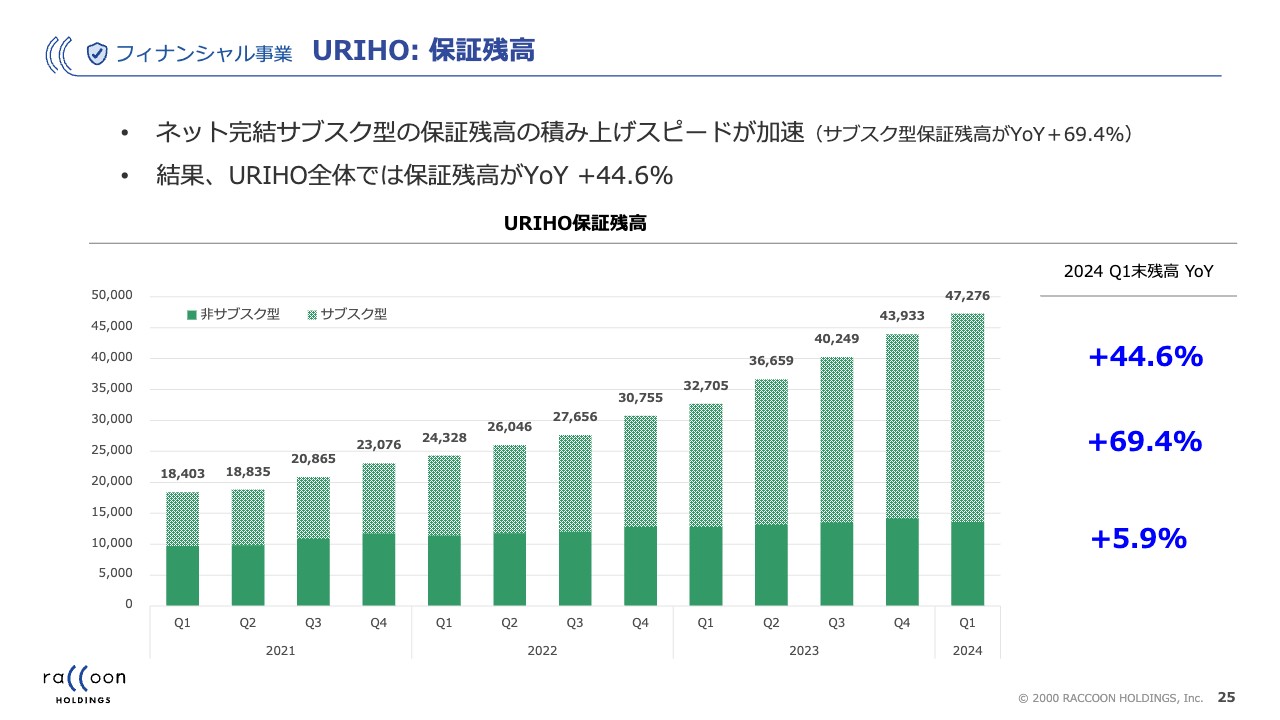

2つ目の指標は「URIHO(ウリホ)」の保証残高で、こちらも大事な指標となっています。拡大傾向が非常に鮮明になっており、第1四半期の保証残高は472億7,600万円と、YoYで44.6パーセントという非常に大きな成長を遂げています。その結果、フィナンシャル事業の売上成長率は2桁の拡大傾向を継続しています。

EC事業は若干足踏みをしている状況です。ただし、昨年の決算説明会でもご説明したとおり、9月1日から新料金プランを正式に開始します。こちらは非常に大きなインパクトがある施策だと考えています。これにより、EC事業に関しても第2四半期以降は成長トレンドに回帰していく見込みです。

その結果、連結売上高はYoYでプラス9.1パーセントの13億8,900万円、EC事業はYoYプラス3.5パーセントの7億9,600万円、フィナンシャル事業はYoYプラス17.8パーセントの5億9,200万円となりました。

利益面については、当初からご案内のとおり、今期1年間を中期経営計画の最終年度に向けての投資フェーズとして位置づけています。第1四半期は、広告宣伝費や販売促進費に大きく投資し、36.8パーセント増加しました。その結果、第1四半期は減益となりました。

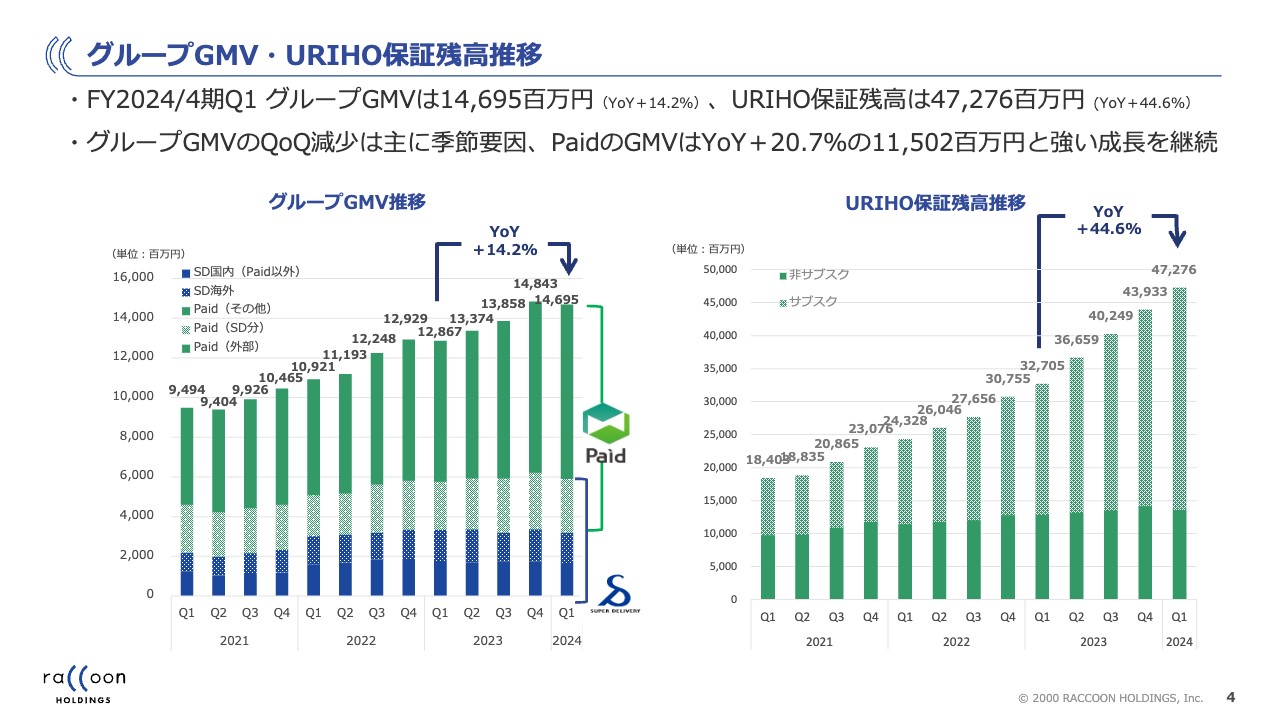

グループGMV・URIHO保証残高推移

2024年4月期第1四半期の連結業績です。スライドのグラフは、先ほどご説明したグループGMVおよび「URIHO」の保証残高の推移です。

スライド左側のグループGMVについてです。第1四半期はQonQで若干下がっていますが、こちらは季節性によるもので、例年と同じ動きです。緑色の部分が「Paid」の取扱高、青色の部分が純粋な「スーパーデリバリー」です。

「スーパーデリバリー」には「Paid」を使って決済している部分もあります。薄い緑色の部分が「Paid」と「スーパーデリバリー」が重複しているところです。こちらを合計した146億5,900万円がグループGMVです。

スライド右側の「URIHO」の保証残高についてです。ご覧のとおり非常に強い動きを示しています。これにより、当社のプレゼンスが拡大していることがおわかりになると思います。

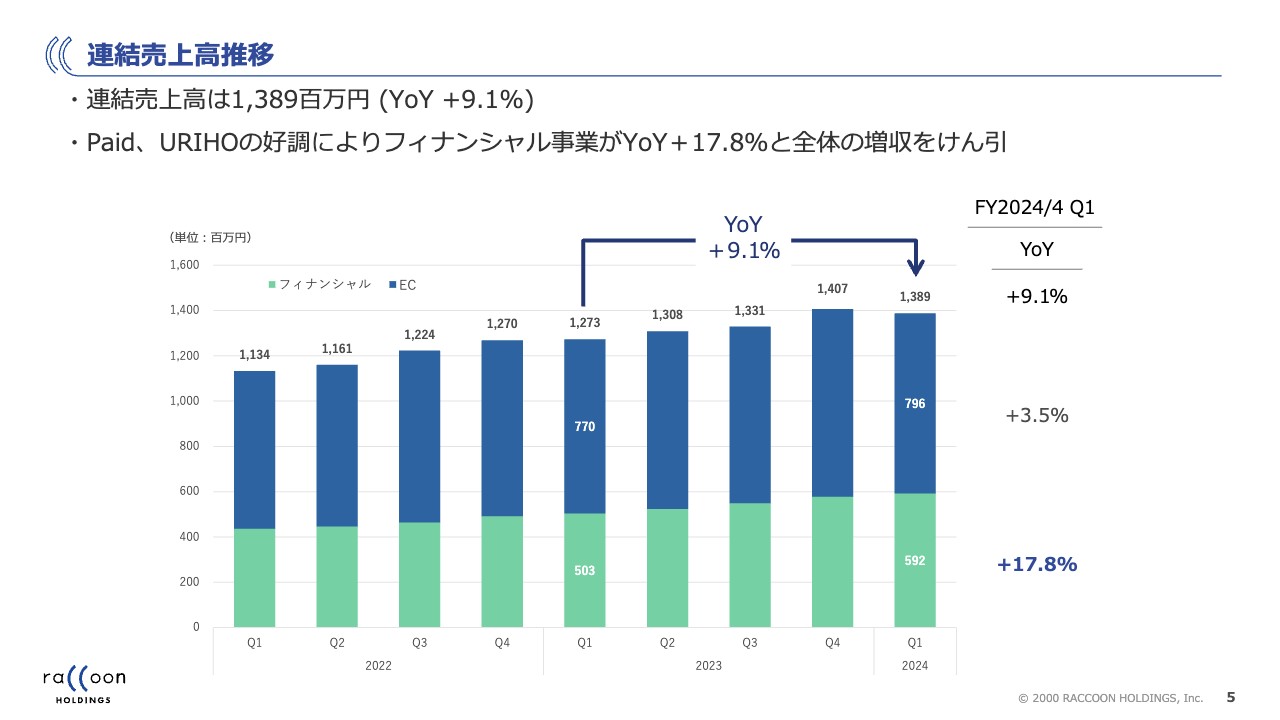

連結売上高推移

連結売上高の推移です。先ほどご説明したとおり、YoYで9.1パーセントの成長となりました。フィナンシャル事業とEC事業で成長率にかなりの差が出ています。フィナンシャル事業はYoYで17.8パーセントと大きく成長していますが、EC事業はYoYで3.5パーセントと成長率は低めです。今後はこちらが改善してくると考え、準備を進めています。

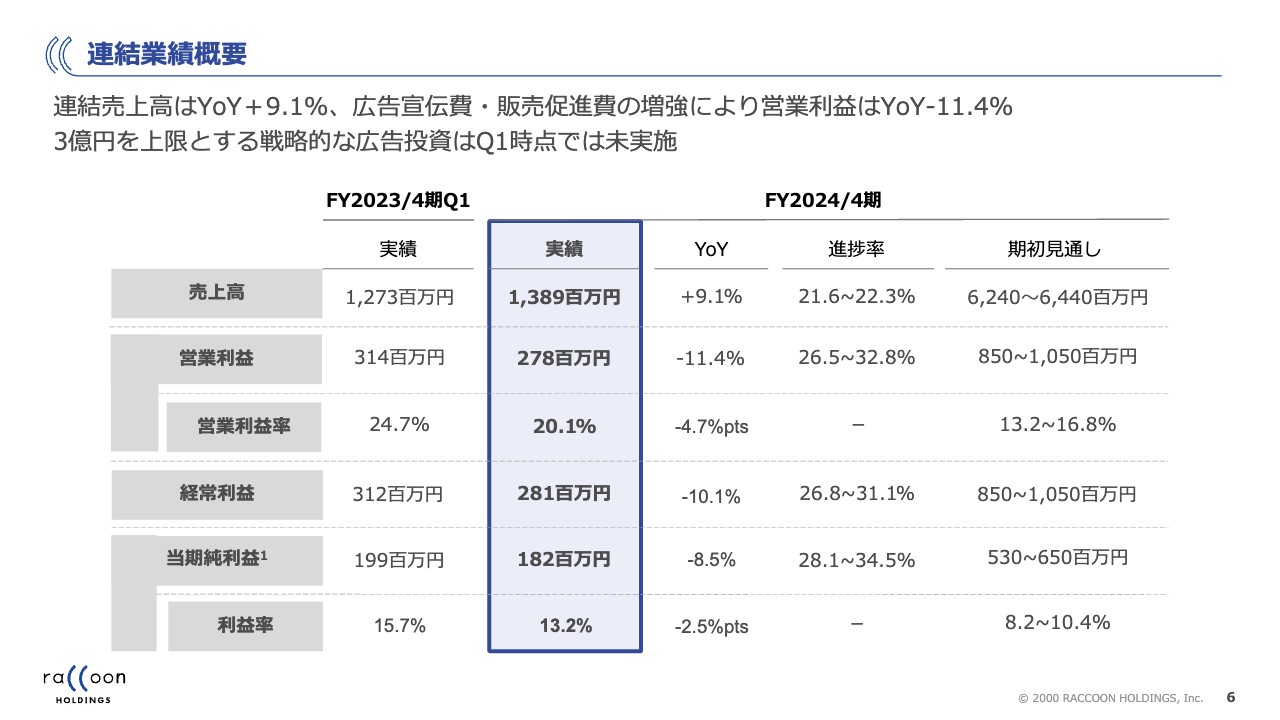

連結業績概要

連結業績の概要です。売上高は13億8,900万円と、YoYで9.1パーセント成長しました。営業利益は2億7,800万円と、先行投資をしているためYoYで11.4パーセントの減益です。

営業利益率はYoYで4.7パーセント減少しました。主な要因は、広告宣伝費と販売促進費の増加です。経常利益もYoYで10.1パーセントの減益、当期純利益もYoYで8.5パーセントの減益となっています。

なお、今期は通常の広告宣伝費のほか、3億円を上限とし、マス広告などの戦略的広告投資を流動的に行うと期初に発表しました。しかし、第1四半期に関しては未実施となります。

しかし、9月1日にEC事業の新料金体系がリリースされますので、実行は後ズレしますが、第1段階としてテレビ広告も行う予定で準備を進めています。したがって、第2四半期には3億円の一部を使う予定です。

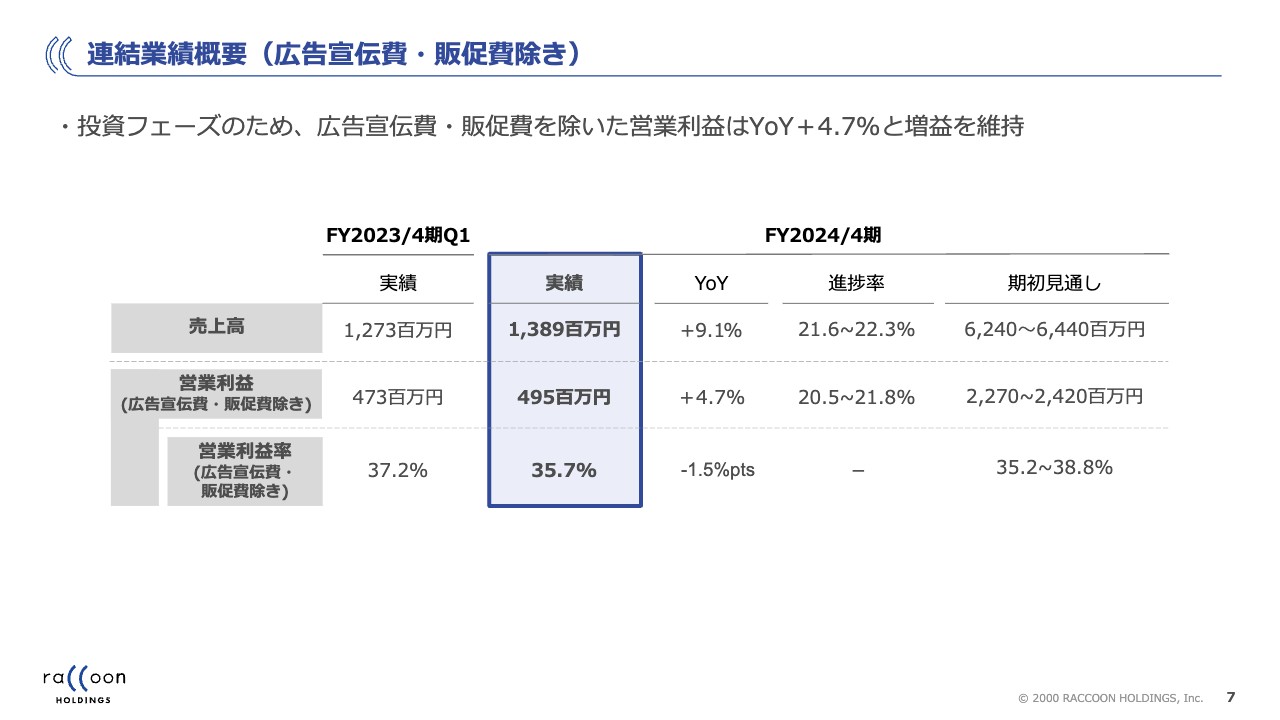

連結業績概要(広告宣伝費・販促費除き)

このような状況を踏まえ、広告宣伝費と販促費を除いた営業利益を開示しています。営業利益で4億9,500万円で増益となりました。また、技術部門の増強等も行っているため、営業利益の増益率は若干低めとなっています。

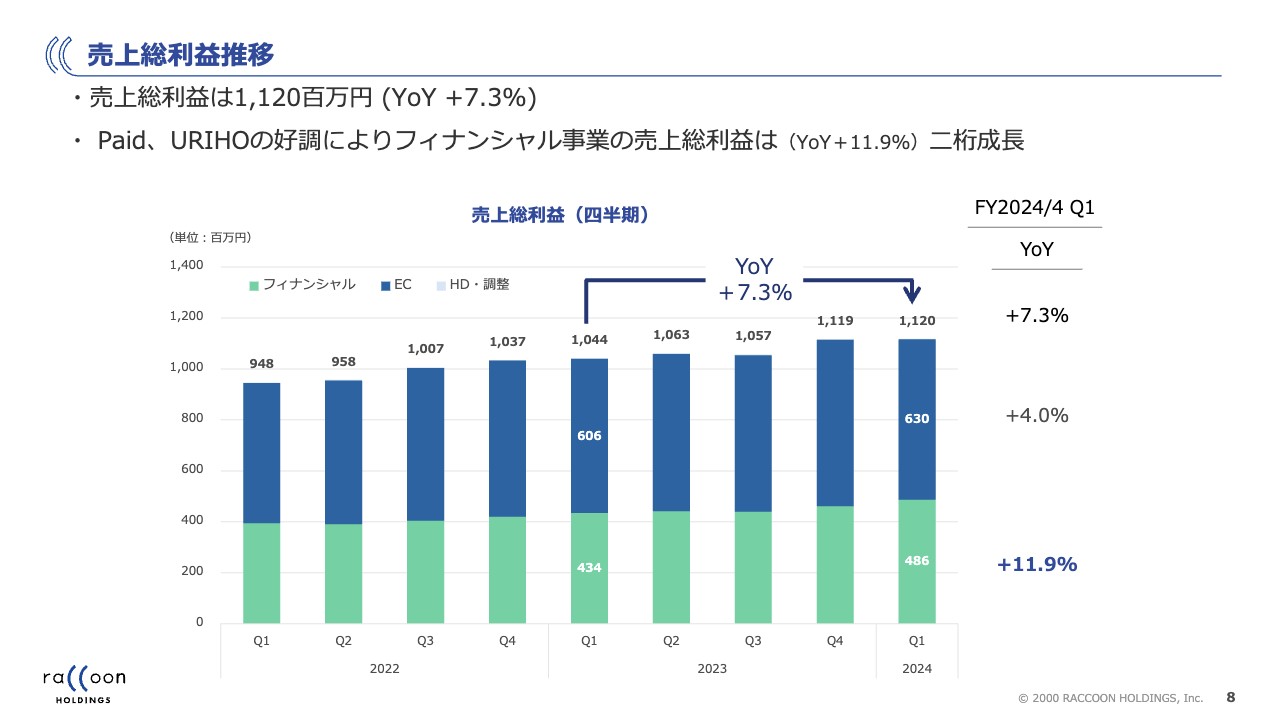

売上総利益推移

おそらく今までご報告したことはなかったと思いますが、事業別の売上総利益の推移についてご説明します。

EC事業は売上高が大きな伸びを示していないため、同様にYoYで4パーセントの成長です。一方のフィナンシャル事業は、YoYで11.9パーセント成長しています。売上の増加に比べ、売上総利益の増加が少ないことには、比較的ポジティブな理由があります。

毎回、フィナンシャル事業の売上原価率のグラフを示していますが、コロナ禍においてデフォルトの数字が異常値まで低下しました。その結果、短期的には利益を創出する理由になりました。

しかし、さすがに低すぎるということで、昨年1年間はコロナ禍前の水準である70パーセントにまで戻すための取り組みを行い、今はコロナ禍前に近い水準で安定しています。この取り組みは現在も続けています。

ところが、2023年4月期の第1四半期は、デフォルトコストや売上原価がYoYで少なかったため、そちらと比較すると売上総利益の成長が売上成長よりもやや低くなるということです。

第3四半期からは原価率が安定し、売上成長と売上総利益の成長がイコールになってくると予想しています。長くなりましたが、大事なところですのでご説明しました。

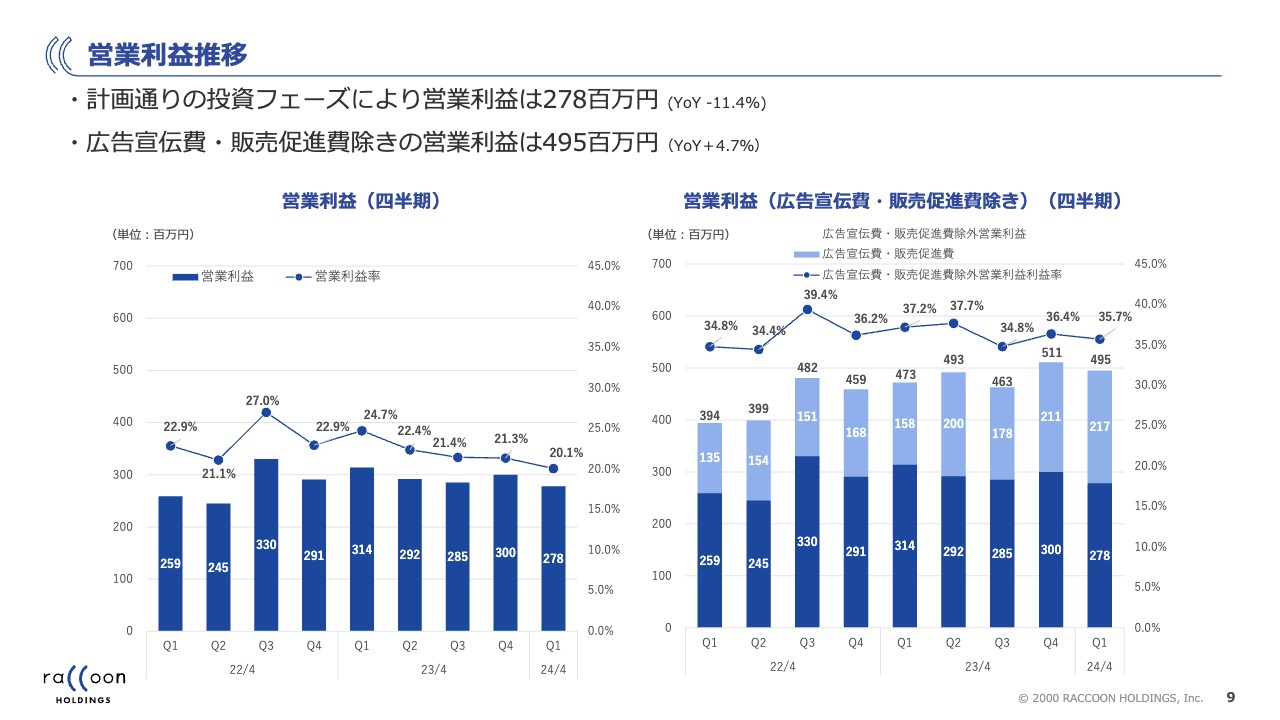

営業利益推移

スライドのグラフのうち、左側は通常の営業利益、右側は広告宣伝費と販売促進費を除外した営業利益の推移を示しています。先ほどお話ししたとおり、今期は投資フェーズと位置づけているため、営業利益はYoYで11パーセントの減益となっています。広告宣伝費と販売促進費を除いた営業利益は4億9,500万円と、YoYで4.7パーセントの増益です。

グラフからは、広告宣伝費および販売促進費を除くと比較的堅調に推移していることが見て取れると思います。

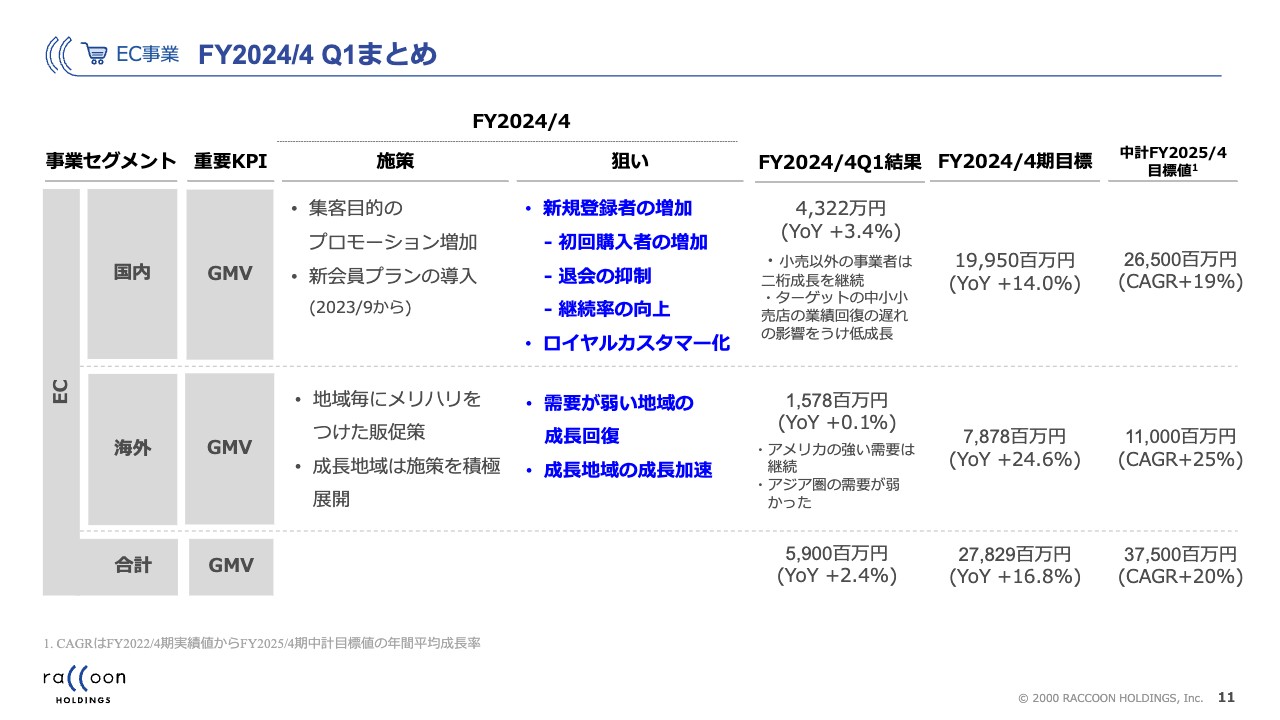

EC事業 FY2024/4 Q1まとめ

事業別の概要をご説明します。まずはEC事業の第1四半期のまとめと、今期の取り組みについてです。

EC事業のセグメントは国内と海外に分かれています。国内セグメントについては、第1四半期からプロモーションを増加させています。第1四半期は大規模プロモーションを行っていませんが、プロモーションコストは2,500万円から2,600万円ほど増加しています。

先ほどからご説明しているとおり、新会員プランの導入は9月1日からのため、第1四半期では未実施です。新プラン導入の目的は新規登録者の増加で、当然ながらリピーターも増加させていきたいと考えています。つまり、購入者数を増加させるということです。

eコマースマーケットには多くの潜在顧客がいるため、あらためてその面を取りに行くことに尽力しており、9月1日からはステージが変化するだろうと考えています。結果として、GMVは43億2,200万円と、YoYで3.4パーセントの成長となりました。

残念ながら、小売店はまだうまくいってない部分があります。我々のお客さまである中小の小売店は業績回復に遅れがあり、それにより我々からの仕入れも増えていない状況です。しかし、小売店以外の事業者は2桁成長しています。飲食店や美容院、ネイルサロンは現在非常に元気な業界で、我々からの仕入れも積極的に行っていただいています。

一方の海外セグメントは非常に苦労しています。今期は、地域ごとにメリハリをつけた販促策を実施する予定で、成長地域は施策を積極的に展開します。こちらは、需要が弱い地域の成長を回復をさせることと、アメリカなどの成長地域はその成長を加速させることが狙いです。

第1四半期はアメリカの調子がよかったものの、香港や台湾が足を引っ張っている部分があり、残念ながらほぼ横ばいとなりました。

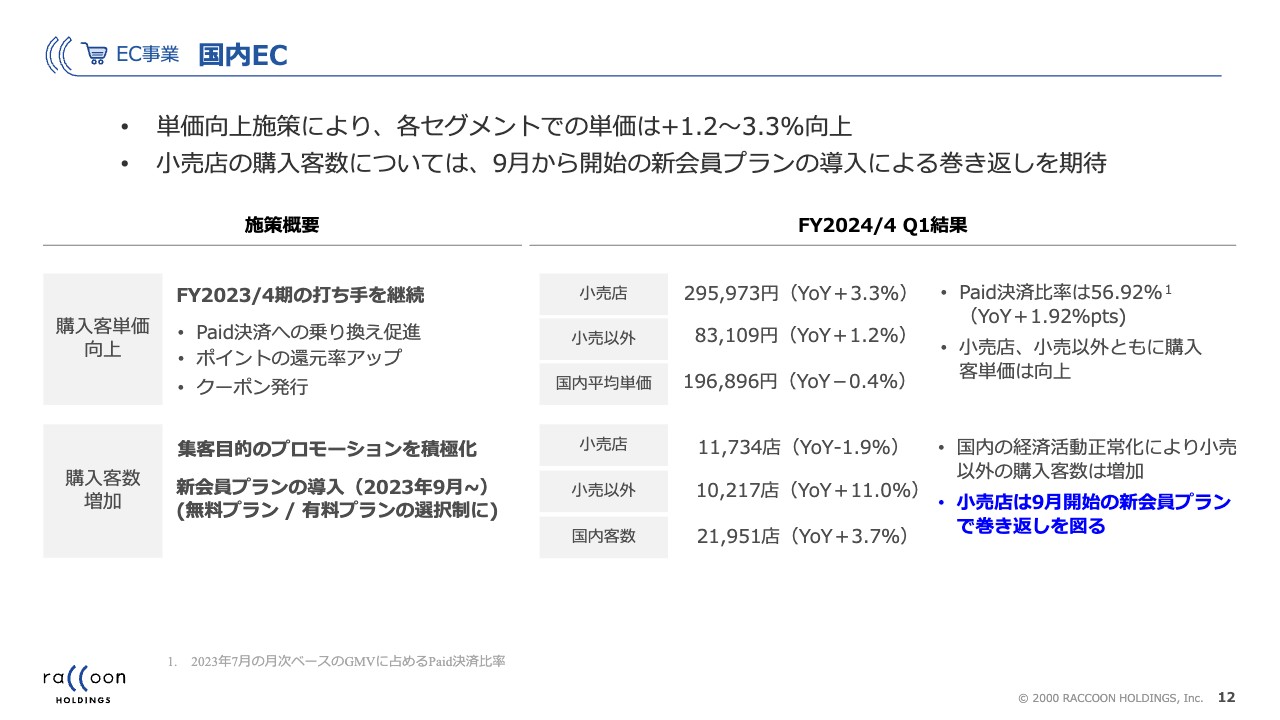

EC事業 国内EC

国内に関しては、今中期経営計画の中で単価向上施策を継続して行っています。先ほど「面を取りに行く」とお話ししましたが、中期経営計画のもともとの施策である単価向上を諦めたわけではなく、変わらずコツコツと取り組んでいます。しかし、単価向上は外部環境の影響を受けやすい部分ですので、きちんと取り組みつつ面を取りに行くことを直近の戦略としています。

第1四半期の購入客単価向上施策の結果は、小売店はYoYで3.3パーセントの上昇、小売店以外は1.2パーセントの上昇となりました。こちらのミックスの変化があったため、全体ではほぼ横ばいですが、小売店、小売店以外ともにプラス成長しています。我々としては、外部環境が必ずしもよくない中では比較的がんばれたという評価をしています。

繰り返しになりますが、購入客数増加についての施策は、集客目的のプロモーションの積極化と新規会員プランの導入です。こちらも小売店と小売店以外で明暗が分かれています。小売店はYoYで若干減少したものの、小売店以外はYoYで11パーセントの2桁成長となりました。

減少している小売店の部分は、9月1日以降大きく成長させていきたいと思っています。

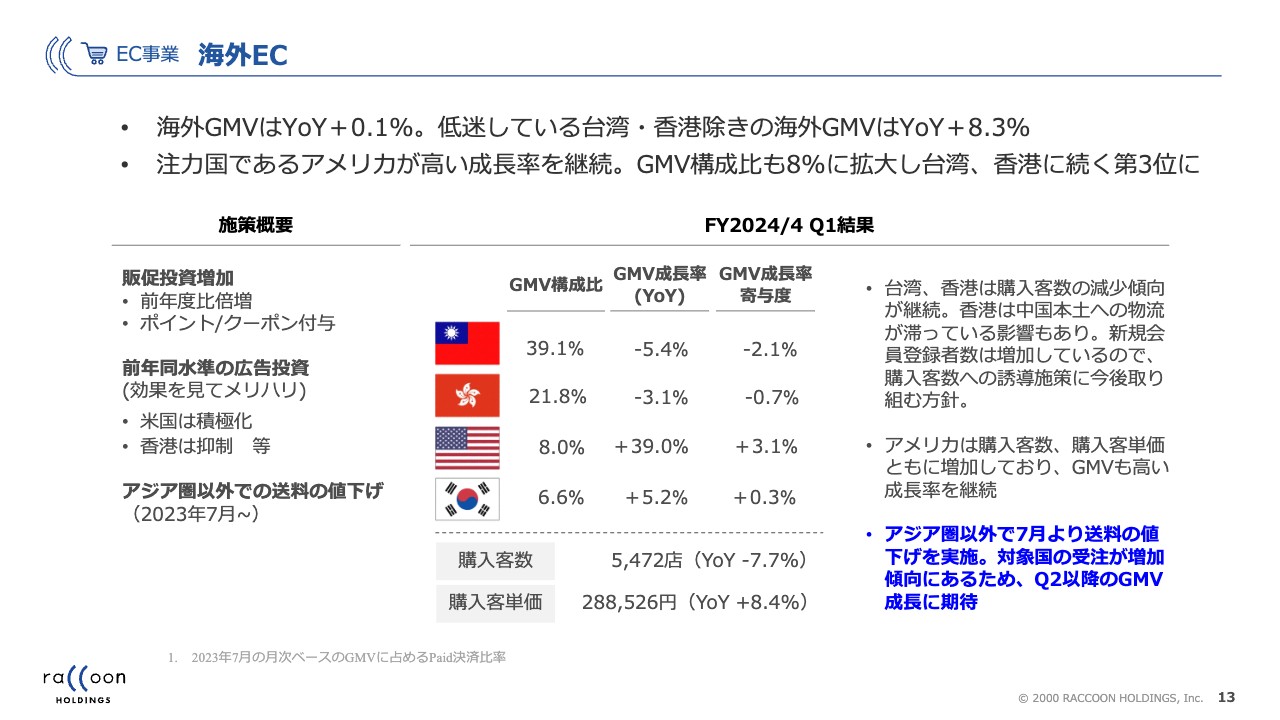

EC事業 海外EC

海外に関しては先ほどお伝えしたとおり、販促投資の増加や、国ごとにメリハリをつけて広告投資を行うなどの施策に取り組んでいます。現在のところ、アメリカは積極化し、香港は抑制化しています。

新しい施策として、アジア圏以外での送料の値下げを積極的に行っています。段階的に値下げは行ってきましたが、2023年7月に、アメリカやカナダ、オーストラリアといった距離が遠く送料負担が多いアジア圏以外の国々に対し、大幅な送料の値下げを実施しました。

その結果、7月は受注が大きく跳ねました。そのような経験値を得られたため、第2四半期以降は赤字にならない程度に送料を積極的に下げ、成長地域の成長性を引き上げていきたいと考えています。

国ごとの成長率などはスライドに記載のとおりです。台湾や香港の調子がそれほどよくない一方で、アメリカや韓国などは成長しています。

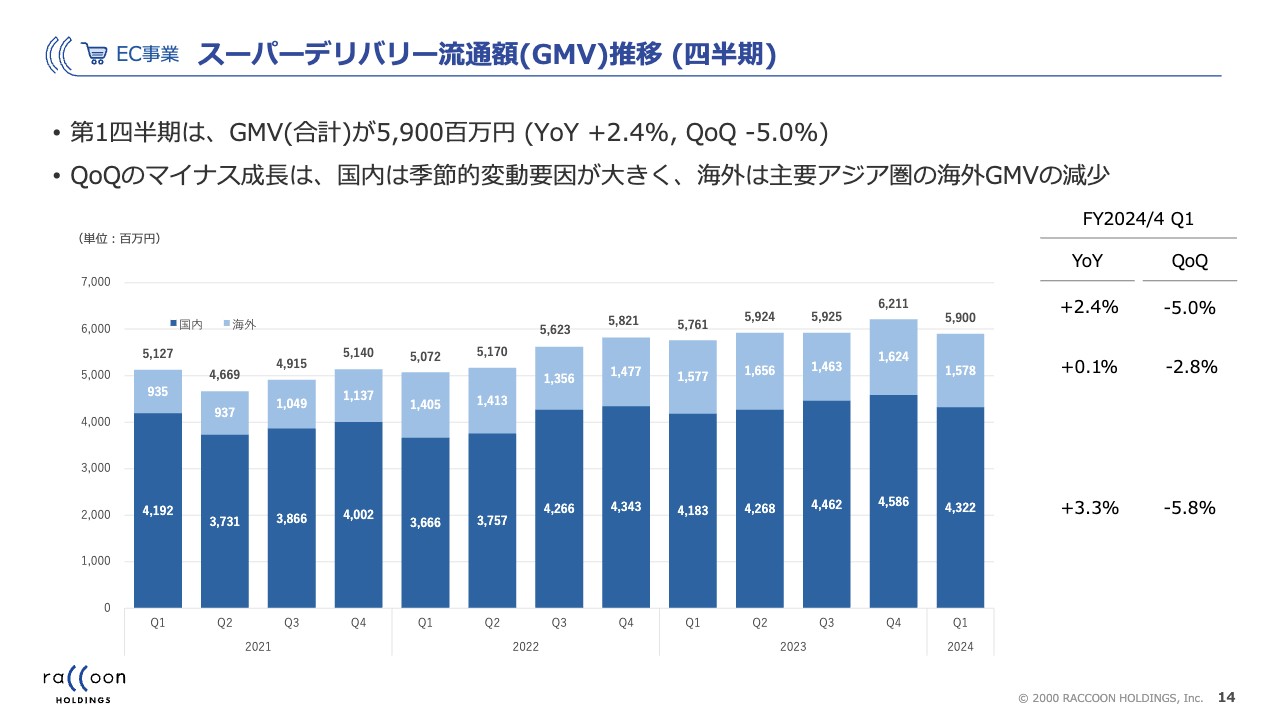

EC事業 スーパーデリバリー流通額(GMV)推移 (四半期)

「スーパーデリバリー」流通額の推移です。先ほどご説明した内容をスライドのグラフに示しています。

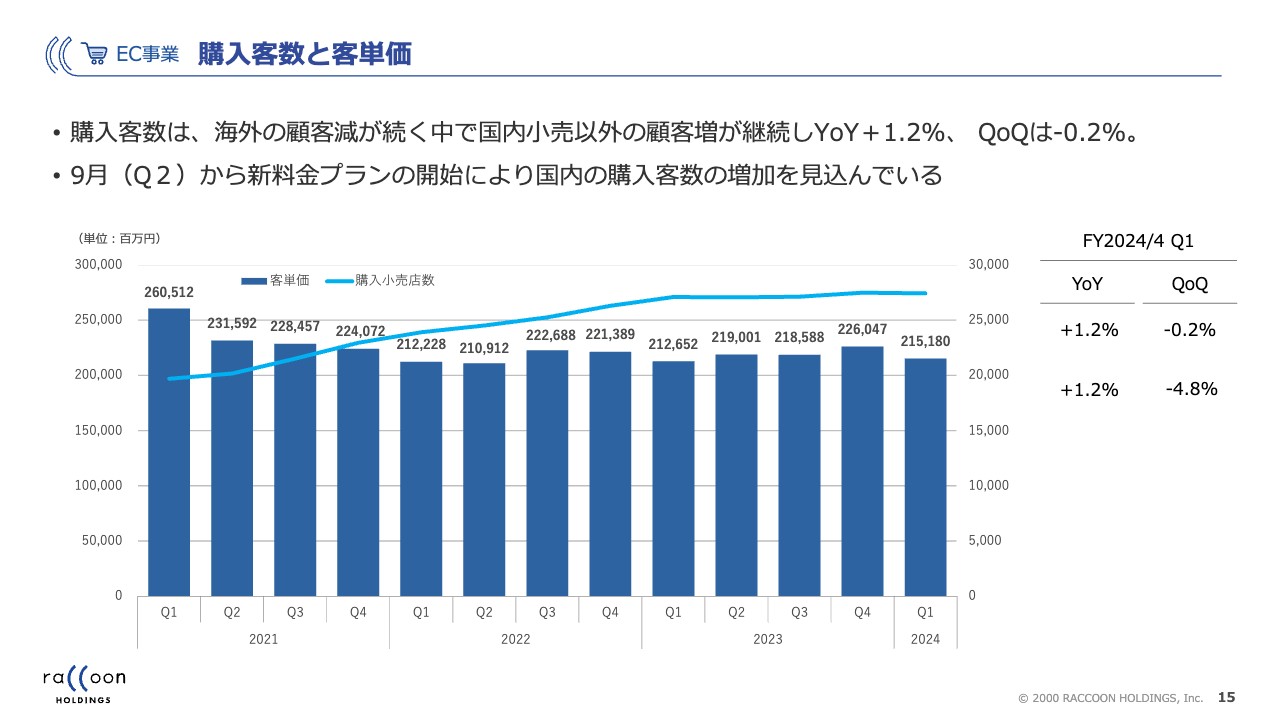

EC事業 購入客数と客単価

購入客数および客単価もスライドのとおりです。客単価は季節性があるため若干低下しています。今回よくなかったのは、購入客数が若干減少したことです。こちらは、9月1日以降に巻き返しを図ります。

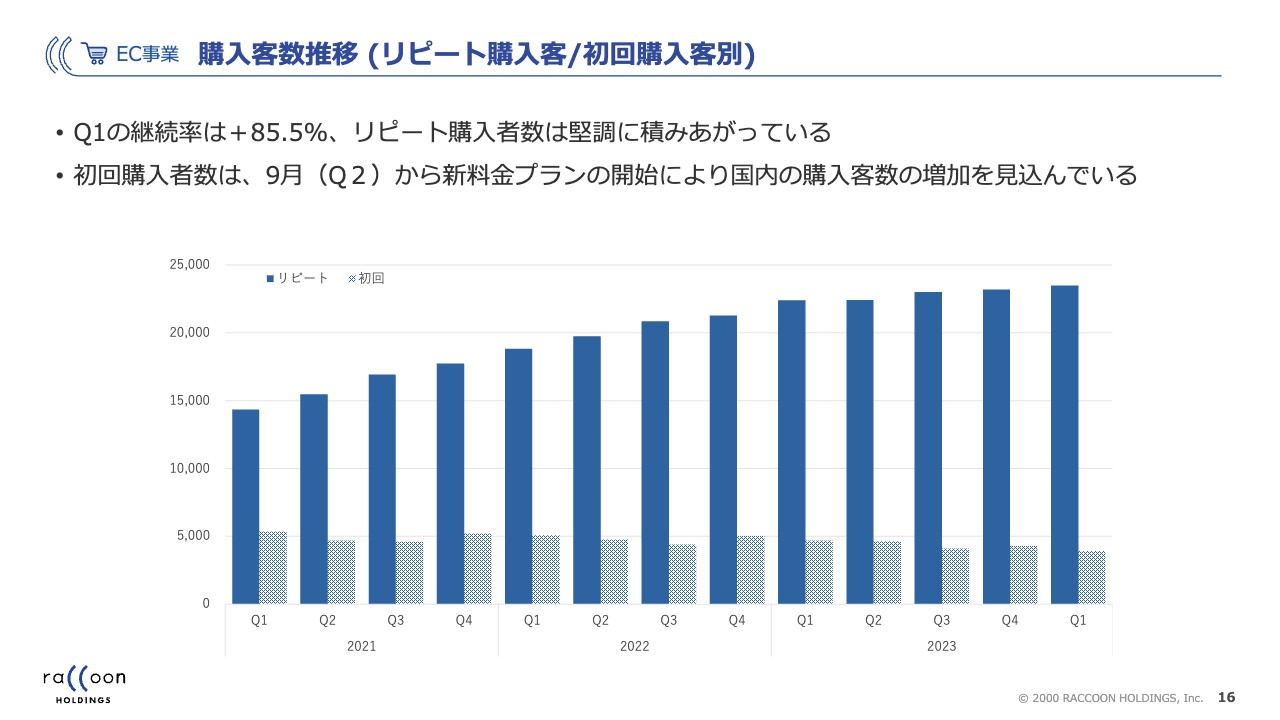

EC事業 購入客数推移 (リピート購入客/初回購入客別)

スライドのグラフは、購入客数の推移をリピート購入者と初回購入者に分けて示したものです。リピート購入者数は、第3四半期から第4四半期よりも増加しています。初回購入者数は減少しており、全体の購入者数がそれほど伸びなかったことにつながっています。

9月1日から新料金プランが始まります。それにより無料会員ができるため、現在は約4,000人となっている初回購入者数が積み上がることが期待されます。第2四半期は、その増加が高い水準に達することを目指しています。

一方で、リピート購入者数に関しては、過去に休会している会員の再復活を取り込みます。休会会員は過去に購入実績があるため、グラフで言えば単純にリピート購入者数の上に積み上がるかたちになります。

第2四半期では、これまでとは傾向の違うグラフをお示しできるよう尽力したいと考えています。

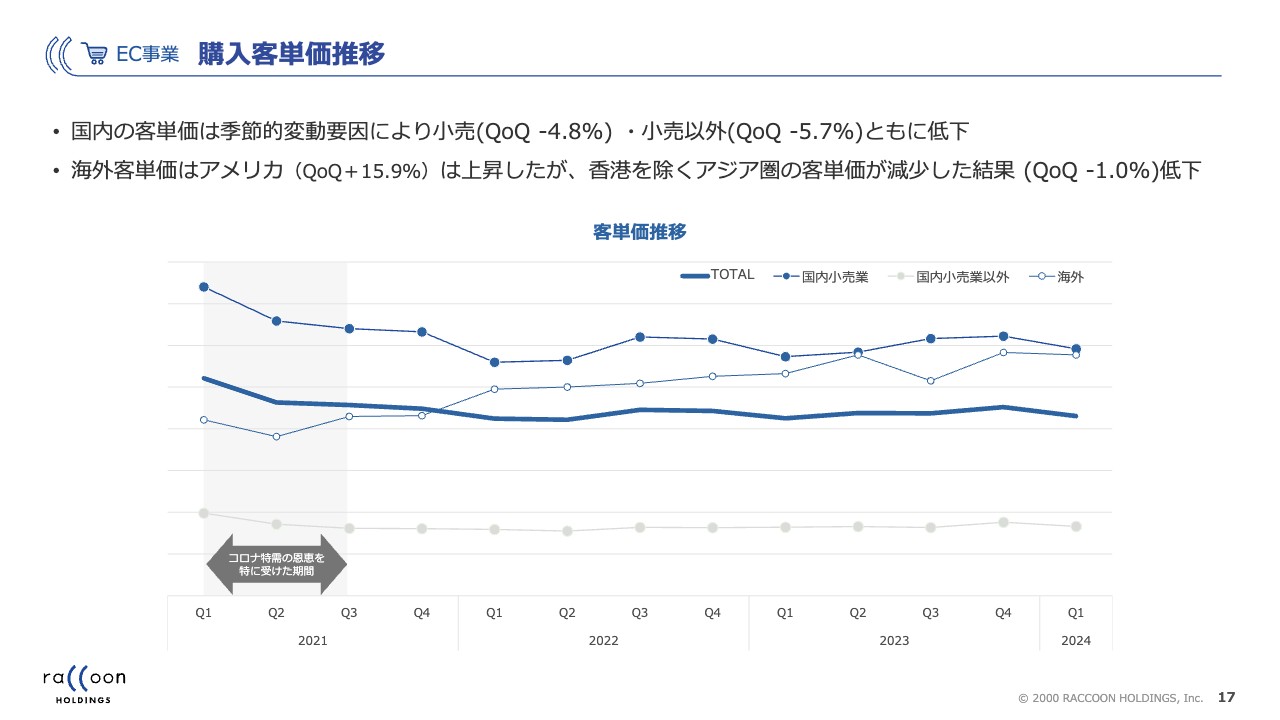

EC事業 購入客単価推移

購入客単価の推移です。第1四半期は、季節的な変動要因により毎年非常に弱い時期ですので、全体的に少し低下しています。小売以外の部分はほぼ横ばいです。

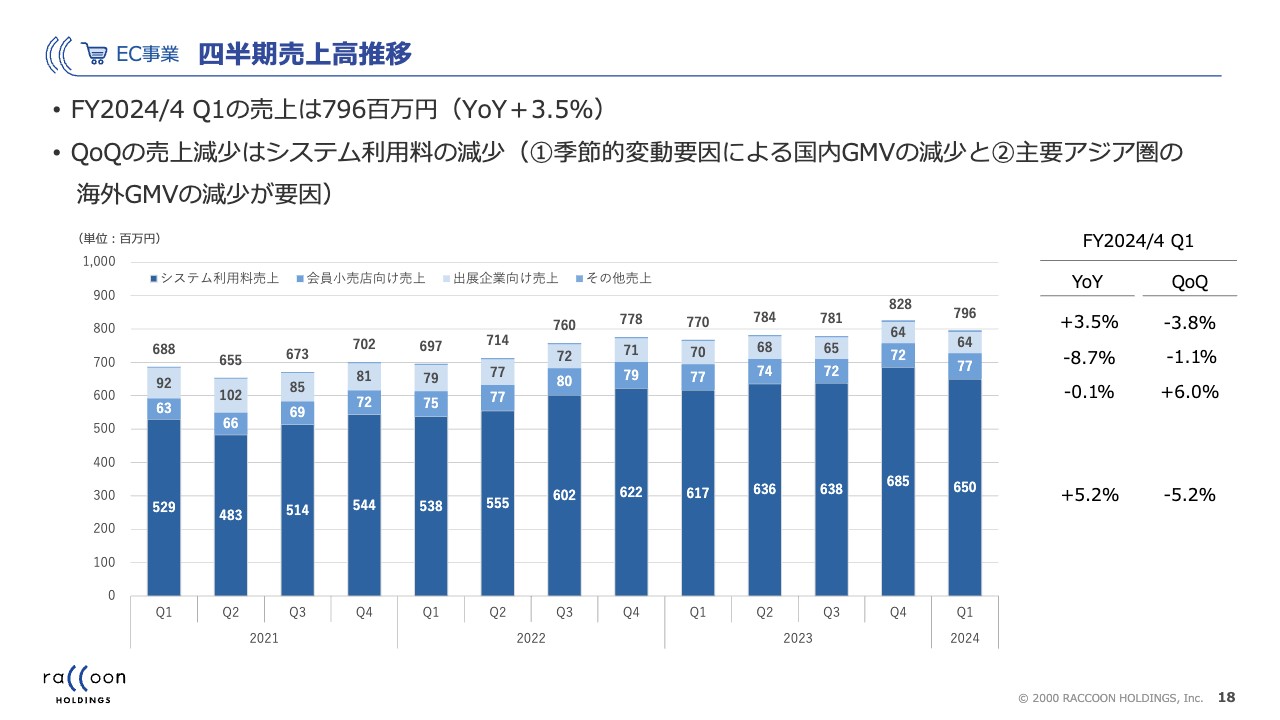

EC事業 四半期売上高推移

四半期ごとの売上高は、スライドのグラフのとおりGMVとほぼ連動しています。

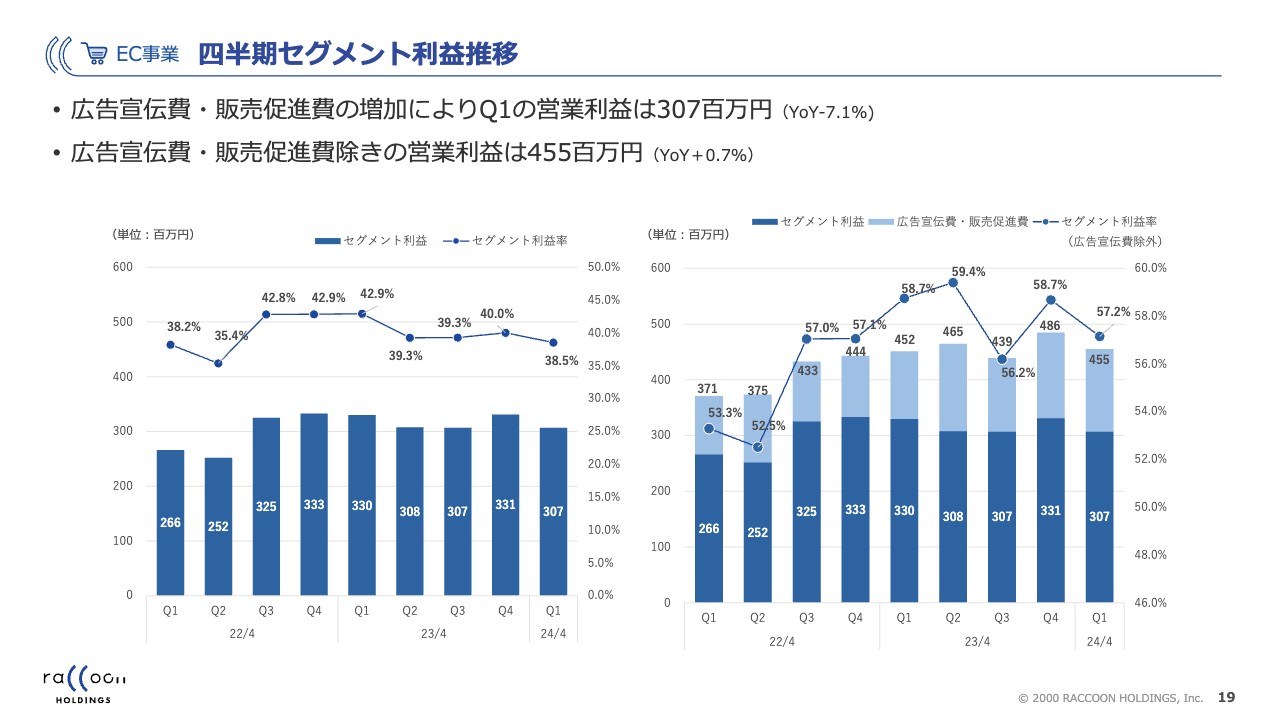

EC事業 四半期セグメント利益推移

スライドのグラフは、四半期ごとのセグメント利益の推移を示しています。広告宣伝費が増加しているため、基本的にはQonQ、YoYともに減益となっていますが、広告宣伝費を除くと増益となります。

EC事業 新会員プラン(2023年9月1日スタート)

あらためて、新会員プランについてご説明します。国内EC事業は、小売店と小売店以外の2つに分かれています。その中で、洋服屋や雑貨屋、セレクトショップなどの小売店に関しては、月額2,000円の固定会費をいただいていました。こちらを「スーパーデリバリー」を始めた2002年からずっと継続してきましたが、今回思い切って変えようということで新会員プランを始めます。

これまでのお客さまには、スタンダードプランとして今までどおり月額2,000円をお支払いいただきます。このプランではロイヤリティーの向上や購入回数の増加を狙い、2パーセントのポイント還元というベネフィットを提供する予定です。今後も、特典はいくつか追加される予定です。

目新しいのはフリープランで、こちらはいわゆる無料会員です。今までは、月額2,000円の会費が嫌で入らない、あるいは商品はよくても止めてしまう方がけっこういました。

2,000円という数字は、金額だけ聞くと小さいと思う方も多いかもしれませんが、意外と小さくありません。また、物を仕入れるために会費を払うことに対する違和感や拒否反応といったものも意外と大きく、それらが購入会員数増加のいくばくかの足かせになっていました。

これらの課題を思い切って取り払おうと、有料会員と無料会員が併存するかたちを導入することにしました。

新会員プラン導入の目的は、今ご説明したとおり、会員数や稼働数を増やすことです。導入にあたり、第2四半期からWeb広告費の増額やテレビCMの放映を行います。主に第2四半期と第3四半期でプロモーションコストを増額し、第2四半期から少しずつ、第4四半期もしくはその先に向かって、GMVの成長というかたちで効果が現れる見込みです。

もう1つの大きな施策は、先ほど少し触れた休会会員の稼働会員化です。数万店舗にのぼる休会会員に向けて、「無料で使えるようになったので、もう1回うちに戻ってきて商品を買いませんか」「お辞めになった時よりもはるかによい商品が揃っていますよ」「出展企業も増えていますよ」とアピールし、戻っていただけるように力を入れていきます。

こちらに関してはウェルカムバックキャンペーンとして、2万円分のポイントを贈呈する予定です。2万円分というのは、我々が今までに扱ったことのないレベルのポイント数です。2万円は1カート単価を少し超える水準ですので「使わないと損」と感じていただけると考えています。

1度購入した後は、かなりの数のお客さまが継続すると思っており、そのような方々が今後のGMV上昇に寄与すると考えています。その効果も、先ほどと同じく徐々に現れていく見込みです。

また、その方々に関してはDMやメール、あるいはスライドには記載していませんが、外注を使った電話などのアプローチも行う予定です。こちらが今期一番大きな施策で、明日(2023年9月1日)からスタートします。

EC事業 新会員プラン(フリープランの導入により期待する効果)

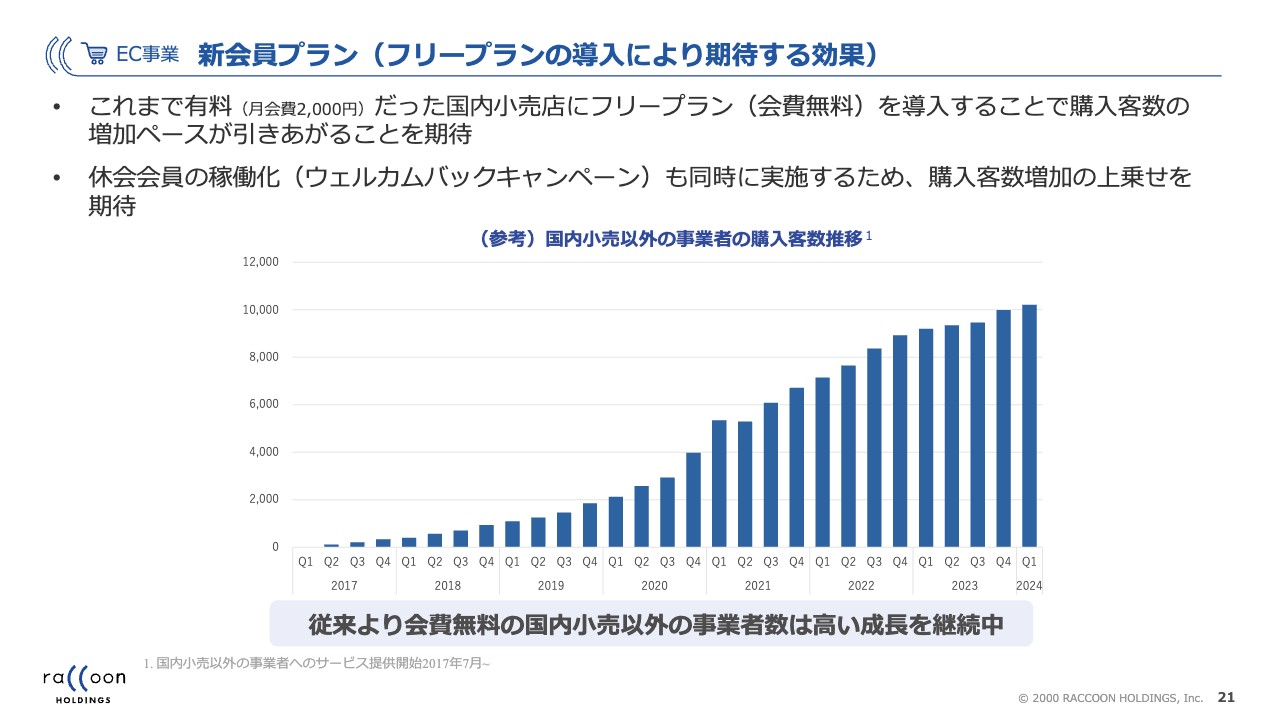

無料プランを始めることで本当に購入客数が伸びるかどうかは、正直なところ始めてみなければわかりません。ただし、参考データとして、今まで無料であった美容院や飲食などの小売店以外の会員数は大きく伸びています。

業種の違いももちろんありますので、小売店でも同じように伸びるという完全なエビデンスにはなりません。しかし、これらの業種が2桁成長を続けていることは参考になると思いますので、スライドにグラフを掲載します。

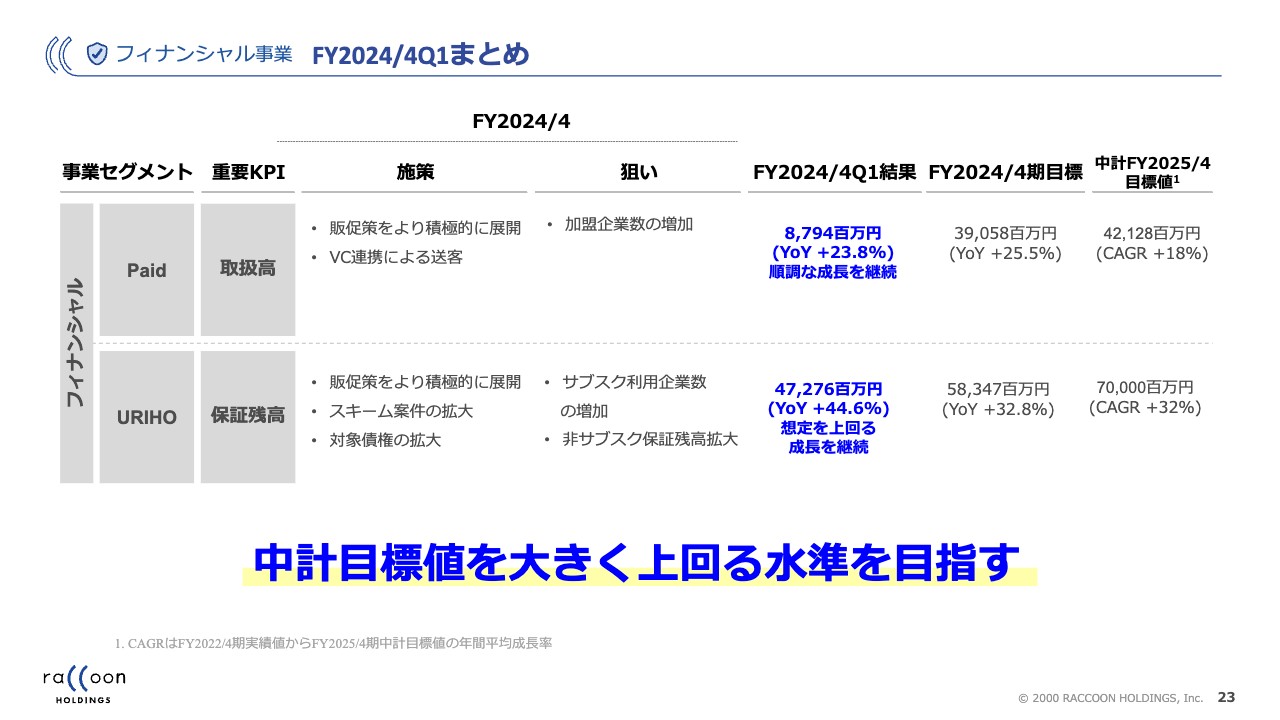

フィナンシャル事業 FY2024/4Q1まとめ

フィナンシャル事業についてご説明します。今期の施策としては、EC事業同様に販促を非常に強化しています。もともと非常に調子がよいのですが、EC事業で投資を行う機会に合わせてフィナンシャル事業も思い切って投資を行い、中期経営計画の目標値を大きく上回る水準を目指そうと考えています。

一方で、詳細は後ほどご説明しますが、ベンチャーキャピタルとの連携による送客や、スキーム案件、対象債権の拡大なども進めています。これらの施策に取り組み、中期経営計画の目標値を大きく上回る水準を目指します。

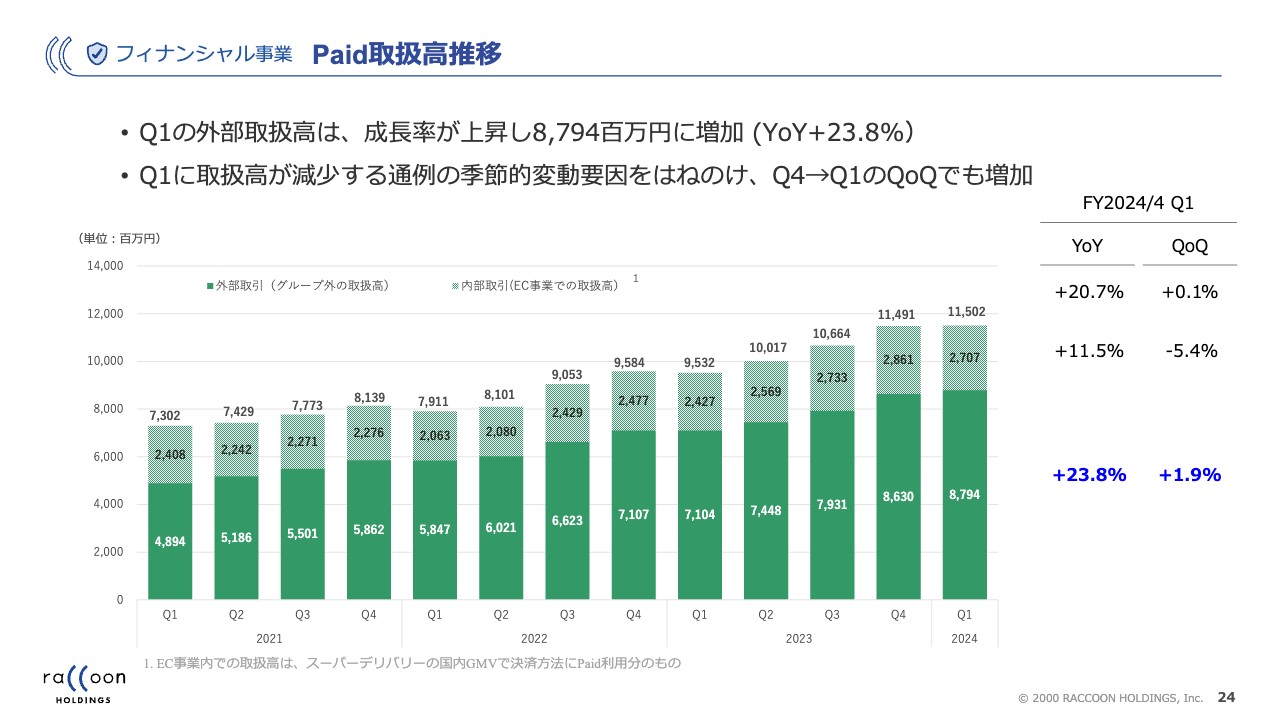

フィナンシャル事業 Paid取扱高推移

「Paid」取扱高の推移です。先ほど示したグループGMV推移のグラフのうち、「Paid」部分を切り出したものとなっています。濃い緑色の部分は、三菱自動車、LINE、クラウドワークスなど、「スーパーデリバリー」とまったく関係ない取り引きで「Paid」を使用しているお客さまの取扱高です。

こちらの調子が非常によく、第1四半期は23.8パーセントの成長となりました。「スーパーデリバリー」内の決済における「Paid」決済の割合は高まっており、11.5パーセント成長しています。

「Paid」も季節性があり、毎年第4四半期から第1四半期にかけては若干減少します。しかし、今期第1四半期に関しては季節性をはねのけ、若干ではありますが前期第4四半期よりもさせることができました。長らく「Paid」を続けている中で、我々としてもあまり経験のない現象が起きました。

フィナンシャル事業 URIHO: 保証残高

「URIHO」についてです。こちらは、月額9,800円、2万9,800円、9万9,800円のサブスク型と、非サブスク型があります。特にサブスク型が大きく伸びており、第1四半期末の保証残高は69.4パーセントと非常に好調に推移しました。件数が増えたことにより、1件当たりの単価もどんどん引き上がっています。

単価が引き上がっているのは、安い料金プランで契約し始めた方の高いプランへの乗り換えが順調に増加しているからです。

一方で、非サブスク型の「URIHO」も、まだ1桁成長ではありますが、以前の1パーセント未満の成長と比較すると伸び率がかなり上がってきています。今後は、非サブスク型も2桁成長に持っていきたいと考えています。

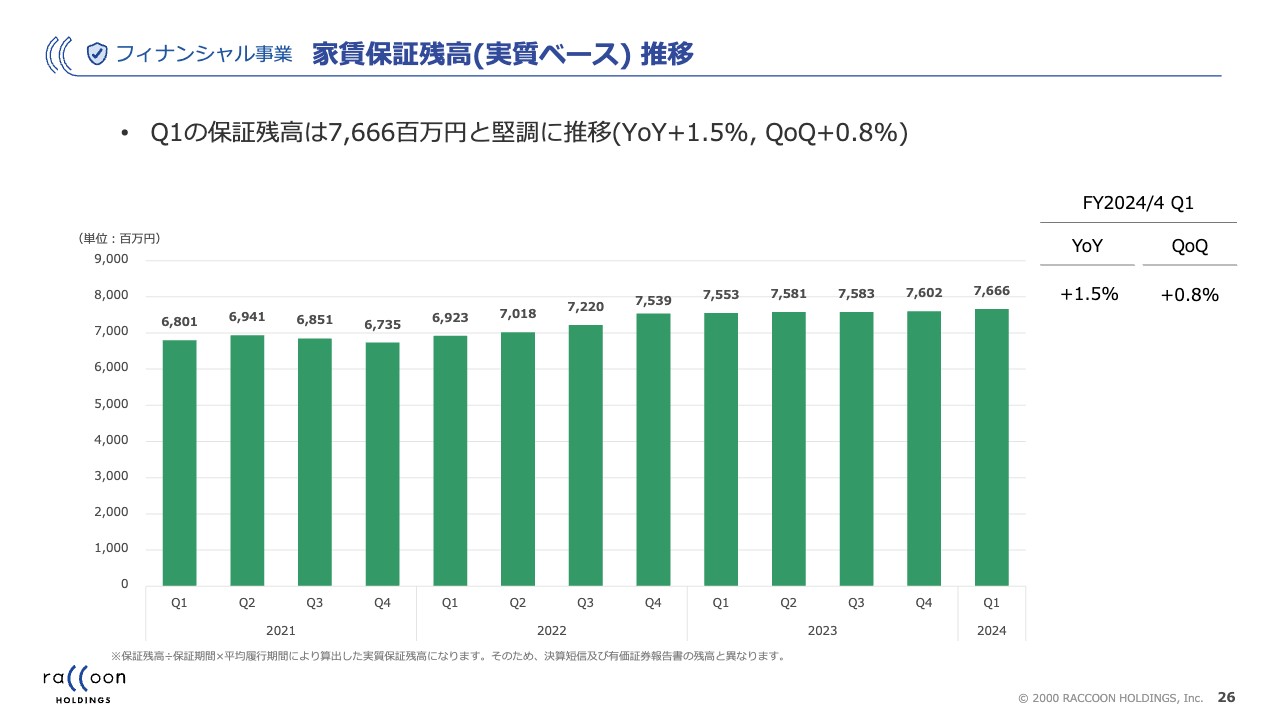

フィナンシャル事業 家賃保証残高(実質ベース) 推移

家賃保証については、堅調に推移しています。第1四半期はYoYプラス1.5パーセントで、ゆっくり積み上がる状態が続いています。

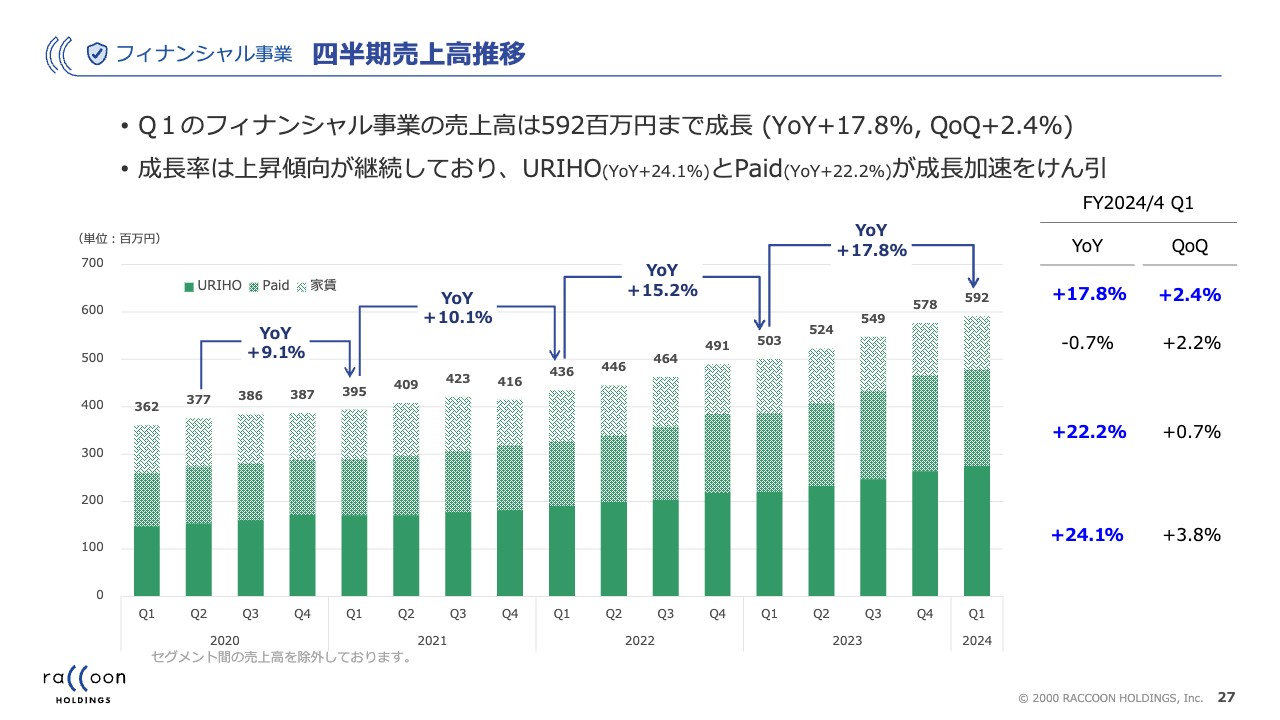

フィナンシャル事業 四半期売上高推移

四半期ごとの売上高の推移です。スライドのグラフのとおり、ここ4年間のYoYの成長率は、9.1パーセントから10.1パーセント、15.2パーセント、17.8パーセントと引き上がってきています。2次曲線的というと少し大げさですが、非常によい状況にあります。

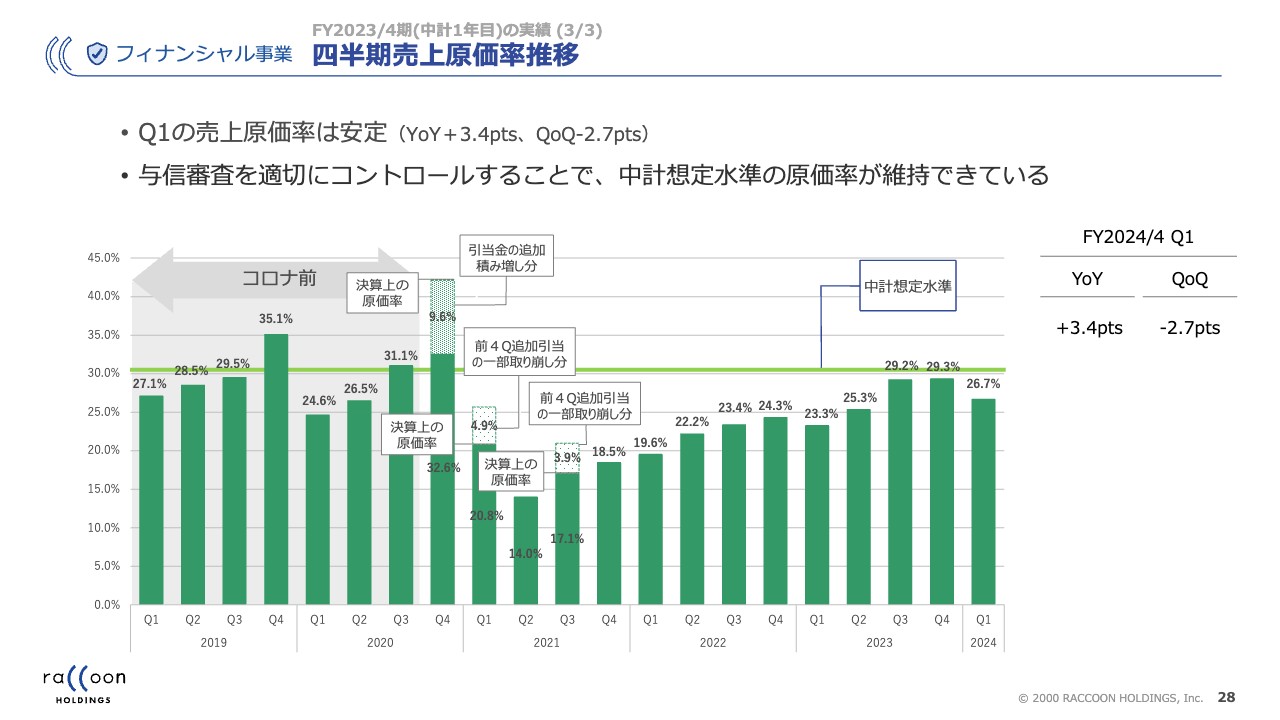

フィナンシャル事業 四半期売上原価率推移

四半期ごとの売上原価率の推移です。原価率はおおむねコントロールできています。以前からご説明しているとおり、原価率が高い時はデフォルトが多く、原価率が低い時はデフォルトが少なかったと捉えられます。コロナ前の原価率は年間平均で30パーセントを少し切るくらいでしたが、コロナ禍になり政府からの助成金などが支給されたため、ご存じのとおり世の倒産件数が大きく減りました。

その結果、原価率が異常値まで下がりました。しかし、これでは下がりすぎているため、特に前期からコロナ前の水準に戻していく取り組みを行い、おおむねコロナ前の水準となりました。

デフォルトが少なすぎると、お客さまに「『URIHO』を使ったが損してしまった」というイメージが湧くため営業しにくく、原価率が高くなりすぎると当然ながら収益性が悪化します。そのため、我々にとって居心地のよい水準は30パーセント程度だと捉えており、中期経営計画の想定水準もそのくらいです。現在は、そちらに近い水準で推移しています。

以前から、私は「デフォルト水準を30パーセントに引き上げるために審査を緩くしている」とお伝えしていました。そちらについて若干ミスリードがあり、投資家の中で「過大なリスクを取りまくっている」と誤解されている方がいるようです。実際にそのようなご質問も受けていますので、補足説明します。

結論から言えば、それは完全に誤解です。デフォルトが減ったのは、助成金がたくさん支給されたからだけではなく、先行き不透明な中で審査が非常に厳しくなったからです。したがって、我々は今まで以上にリスクを取っているのではなく、厳しくしすぎた審査水準を、業種の特性を見ながらコロナ前の水準に戻しているに過ぎません。

当然ながら、コロナ前に比べてリスクがより低い業種に関しては、コロナ前よりもリスクを取っている部分はあるかもしれませんが、過大にリスクを取っているわけではないことをご理解いただければと思います。

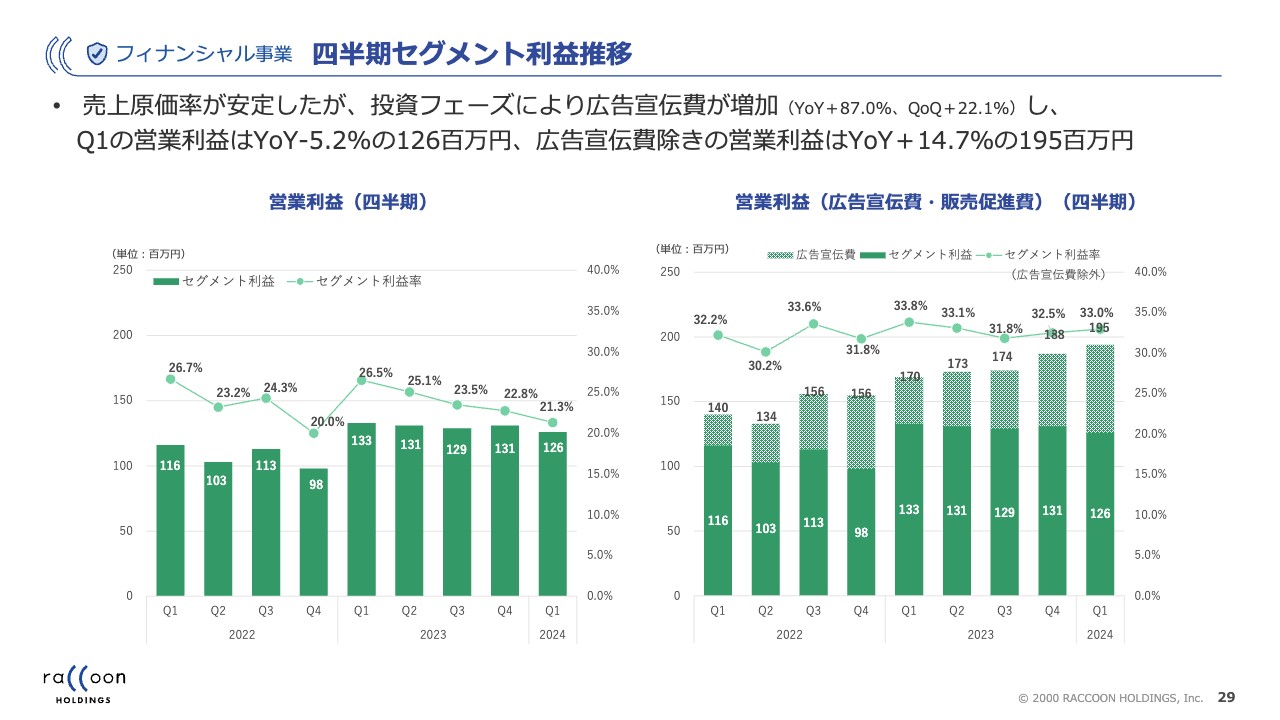

フィナンシャル事業 四半期セグメント利益推移

四半期ごとのセグメント利益の推移です。フィナンシャル事業においても、広告宣伝費をかなり積み増しているため若干の減益になっていますが、広告宣伝費を除くとYoYで着実に利益が増えていることがグラフから見て取れると思います。

フィナンシャル事業 加盟企業の成長とともにPaidのGMVも増加

「Paid」と「URIHO」は、中期経営計画目標を上回る水準を目指すとお伝えしていますが、そちらについて補足します。

「Paid」は非常に自信を持っています。その理由の1つは、当然ながら加盟企業がどんどん増えていることです。間接コストを削減したい会社は非常に増えていますので、加盟企業もどんどん増えています。

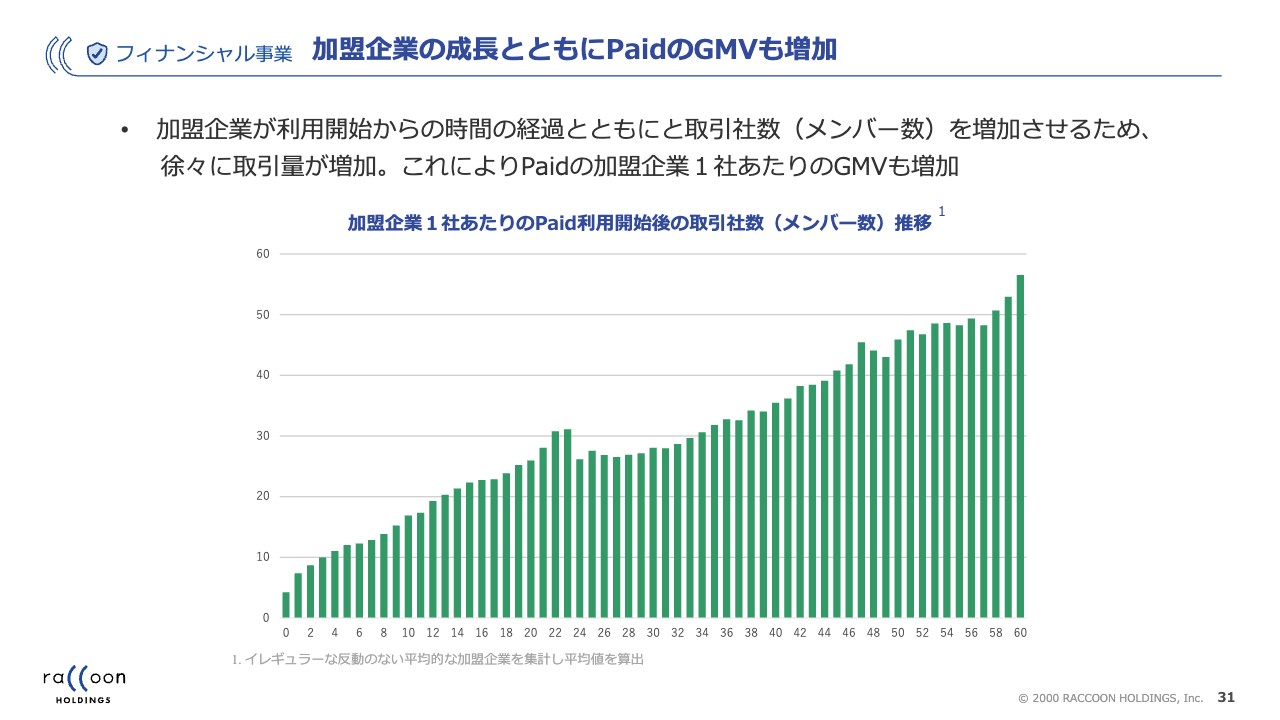

もう1つの理由は、加盟企業当たりの単価の元になる取引社数もどんどん増えていることです。こちらについては、我々が努力して増やしているというよりも、「Paid」の特性によるものが大きいです。

「Paid」に加盟された企業は、最初の数件の新規取引を「Paid」決済することから始まる場合が多いです。その後「Paid」を利用するにつれ、自社の加盟企業や取引先の決済を「Paid」で行う数が自然と増えていきます。もちろん、増え方は会社の業態や業種によってまったく違いますが、おおむねどの企業も自然にどんどん増えていきます。

スライドのグラフは、横軸が利用経過月数を示しています。こちらの数字は、全社ではなくイレギュラーな増減をする会社を除き平均を抽出したものですが、掛け算で取扱高が増えていくという「Paid」の特性が表れています。

フィナンシャル事業 Paid: GMV成長のための取組み例①

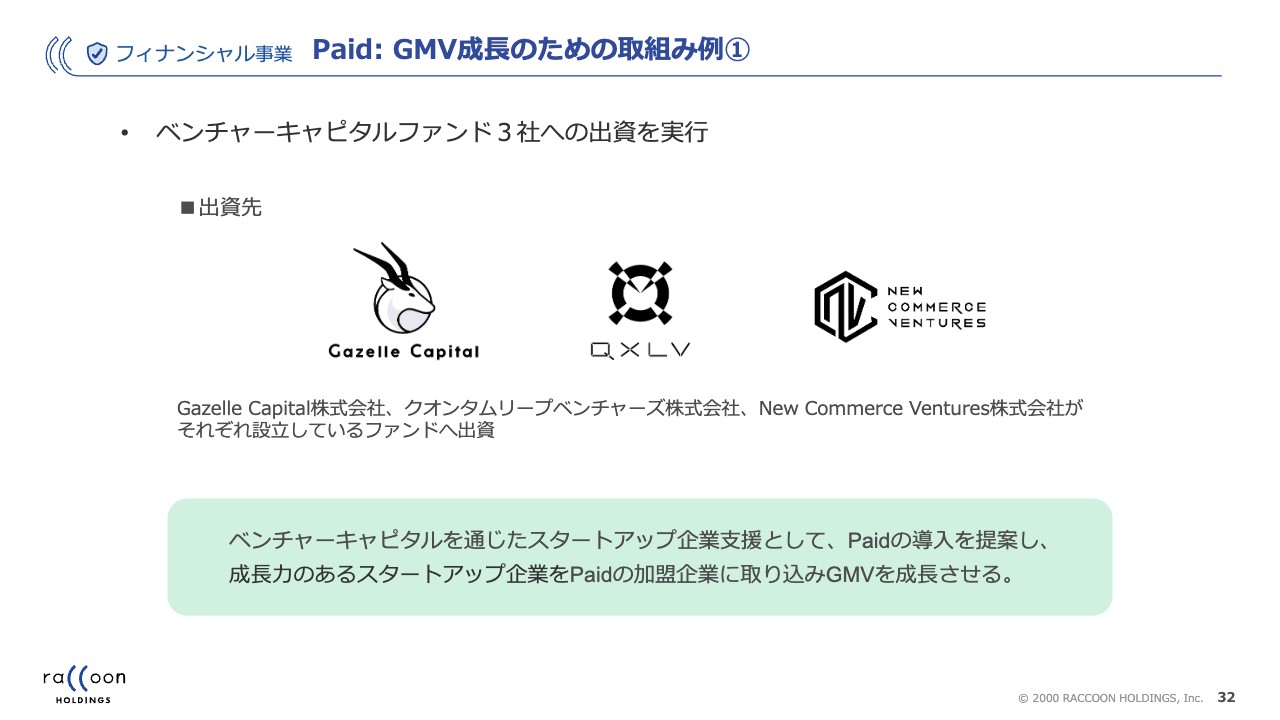

このような特性があることなどから、先ほど少し触れたとおり、現在はベンチャーキャピタルとの連携を深めています。先日プレスリリースしましたが、ベンチャーキャピタルファンドであるGazelle Capital、クオンタムリープベンチャーズ、New Commerce Venturesへの出資を実行しました。こちらはベンチャーキャピタル本体への出資ではなく、ファンドへの出資です。

この出資により、金融的なリターンを得たいわけではありません。もちろん、結果として利益を得られればよいですが、この3社は、特に「Paid」の利用が見込まれるアーリーステージの会社に、積極的に投資しているVCです。そのため、投資先や投資に至らなかった会社を含め、そこからの我々への紹介を目的として出資を行いました。

つまり、スライドに記載のとおり、これから大きくなっていく蓋然性の高い有力なスタートアップ企業に早い段階から「Paid」を導入していただき、会社の成長に合わせて自動的に「Paid」の利用額が増えていく仕組みを作りたいということです。

当然ながら、この3社を選定するまでに何社もご紹介いただき、投資先が我々にマッチするかどうか吟味を行いました。さらに、どのくらい協力していただけるかなど、ヒューマンな部分も含めて選定した次第です。

フィナンシャル事業 Paid: GMV成長のための取組み②

もう1つ発表したものとして、「Shopify(ショッピファイ)」と「Paid」の連携があります。

Shopifyは、ご存じのとおり、簡単にECサイトが作れるサービスを提供しているショッピングカートの会社です。現在はBtoBに力を入れており、大手企業が「Shopify」を使ってBtoBサイトを構築する流れがあるようです。「Shopify」を使ってBtoBサイトを作る時に、決済方法として「Paid」を利用できるという連携をこの秋スタートします。

実はすでに、多数の会社と同様の仕組みでの連携を行っています。今まで正式にご説明することはあまりありませんでしたが、「makeshop byGMO」や「Bカート」、「ebisumart(エビスマート)」などのサービスと以前から連携しています。

これらを経由した「Paid」への流入は非常に多く、「Paid」の加盟企業増加に多大な影響を与えています。その中で、圧倒的に大規模な会社との連携が増えることは、今後の「Paid」の成長性向上に大きな影響を与えうると考えています。

フィナンシャル事業 非サブスク型URIHOの保証残高積み上げのための取組み①

こちらは、以前の決算説明で発表したものの焼き直しです。先ほど、非サブスク型「URIHO」の成長率を1桁から2桁にするとお伝えしました。そちらについての取り組みを2点ご紹介します。

1つ目は、流動化などのスキームに保証会社として組み込んでいただく案件です。現在は実施している案件は1件ですが、今後増えてくるだろうと予想しています。

2つ目は、対象債権の拡大です。こちらは通常の売掛債権ではありませんが、現在行っている案件で言えば、「Regu-pay(レグペイ)」のファクタリング債権保証のような案件も、今後増えていくだろうと考えています。

これらの取り組みにより、非サブスク型「URIHO」の2桁成長が現実的になってくると考えています。

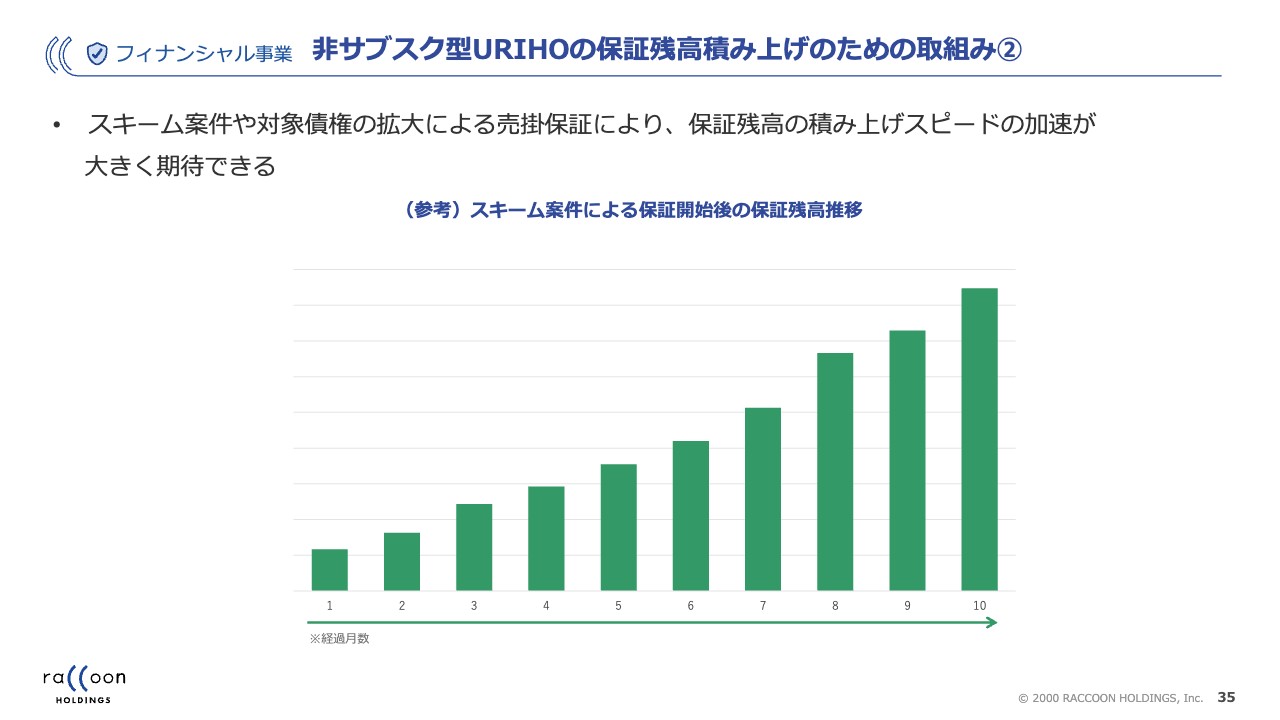

フィナンシャル事業 非サブスク型URIHOの保証残高積み上げのための取組み②

スライドのグラフは、非サブスク債権における、スキーム案件や対象債権の拡大による保証残高推移の一例です。スキーム案件は、1度契約すると非常に順調に伸びていきます。なぜなら、特に流動化案件などは、1度組み込まれればそのスキームがある以上はずっと続いていくからです。

オリジネーターとなる会社の事業が成長する限りは、自動的に我々へ保証案件が振られるため、非常に効率によい保証残高の伸ばし方だと考えています。今後は、このようなかたちの案件を増やしていこうとしています。私からのご説明は以上になります。

スポンサードリンク