関連記事

BASE、BASE・PAY.JP事業ともに成長し全項目で予想を上回る、2025年黒字化に向けて財務体質が改善

BASE、BASE・PAY.JP事業ともに成長し全項目で予想を上回る、2025年黒字化に向けて財務体質が改善[写真拡大]

目次

鶴岡裕太氏(以下、鶴岡):BASE株式会社の決算説明会をご視聴いただきありがとうございます。本日の出席者は、代表取締役兼上級執行役員CEOの鶴岡裕太と、取締役兼上級執行役員CFO原田健、上級執行役員COOの山村兼司、上級執行役員の髙橋直の4名です。

それでは決算説明会を始めます。最初に鶴岡から会社概要とエグゼクティブ・サマリーをご説明し、次に、2023年12月期第4四半期の実績について、CFOの原田から詳細をご説明します。最後に、中長期の経営方針と2024年12月期の業績予想について、再び鶴岡からご説明します。

ミッション

当社のミッションです。BASEはさまざまなプロダクトをご提供していますが、「Payment to the People, Power to the People.」をチームとして掲げ、このミッションにのっとって日頃のアクションをとっています。

我々は、個人やスモールチームをエンパワーメントし、より多様な世の中を作ることがより良い社会につながると考え、創業以来この「Power to the People」にこだわってプロダクトを開発しています。

さらに「Payment to the People」については、ドメインとして決済、金融、eコマースという分野で人々をエンパワーメントしたいという思いを表しています。

当社には複数のプロダクトがありますが、基本的にはすべて「Payment to the People, Power to the People.」というミッションに基づきご提供しており、社会に貢献するために日々がんばっています。

サービス概要

サービス概要です。当社では大きく分けて3つのプロダクトをご提供しています。メインは、創業の頃から展開している「BASE」というプロダクトで、誰でも簡単にネットショップを作ることができるサービスです。

「BASE」は、スマートフォンさえあれば、決済やプログラミングといった複雑な機能等を意識することなく、スムーズに、誰でも簡単にネットショップを作ることができるサービスです。

「PAY.JP」は、「BASE」と同じく決済を提供するサービスですが、主にスタートアップを対象としており、自社で作成したWebプロダクトに簡単に決済を導入することができます。

「BASE」と「PAY.JP」はともにマーチャントに提供していますが、対象としているユーザーは完全に異なります。資料に記載している数字や結果は一切重複することなく、完全にセパレートされた事業となっています。それぞれ独立した2つの事業を、マーチャント向けにご提供しています。

購入者向けの「PayID」は、ID決済やショッピングアプリのサービスです。

このように、マーチャントと購入者のそれぞれに向けたプロダクトを開発し、両方の方々をエンパワーメントすることに力を注いでいます。

また今回のエグゼクティブ・サマリーでもご紹介していますが、「BASE」のショップ向けの金融プロダクト「YELL BANK」も提供しています。こちらも徐々に立ち上がってきているため、後半で詳しくご説明します。

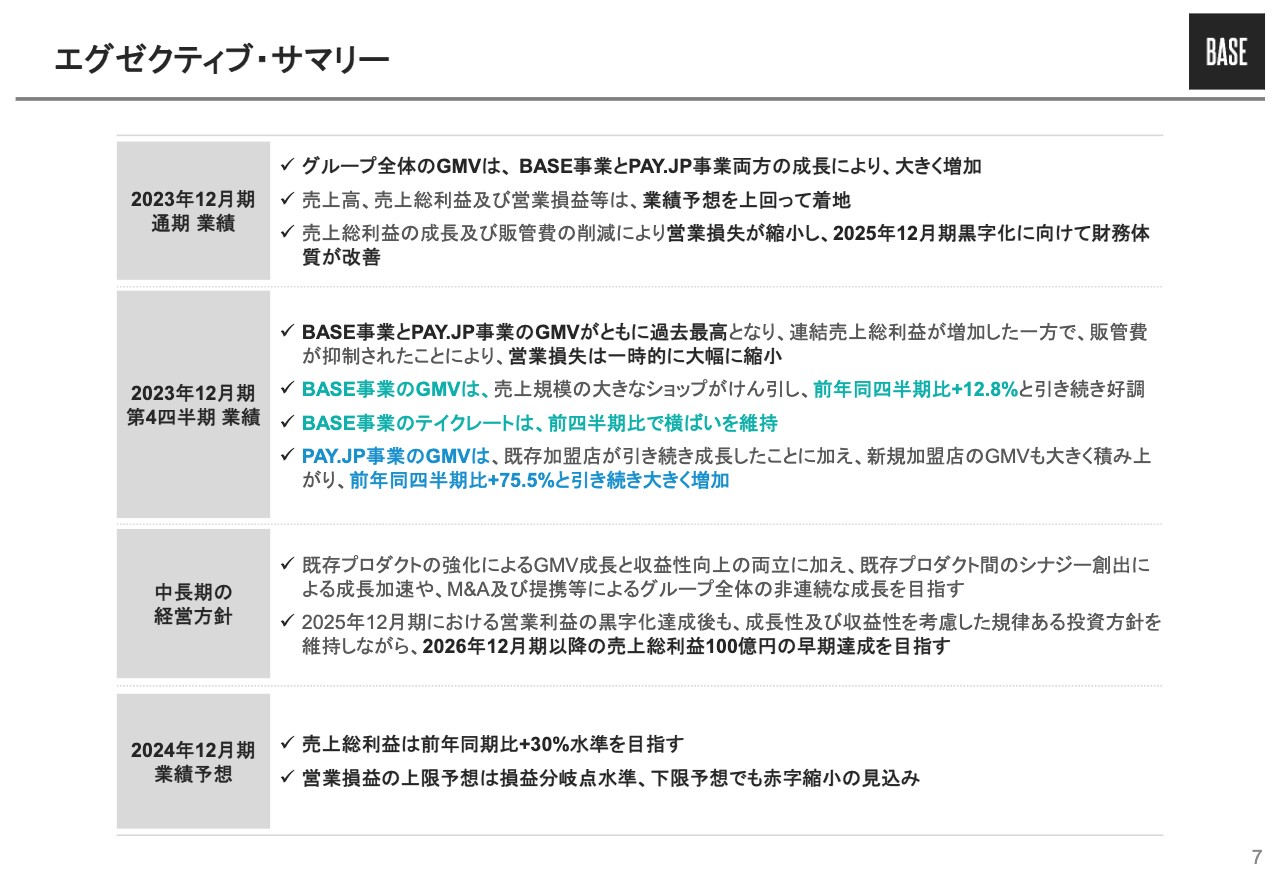

エグゼクティブ・サマリー

エグゼクティブ・サマリーです。2023年12月期においては、BASE事業とPAY.JP事業ともに成長させることができました。売上高、売上総利益、営業損益等のすべてにおいて、11月に上方修正した業績予想を上回る着地となりました。

我々は2025年の営業利益黒字化を目標として掲げており、その達成に向けて財務体質が順調に改善した1年となりました。第4四半期の業績についてはスライドに記載のとおりです。

詳細は後ほどCFOの原田からご説明しますが、私からはこの後のスライドで、2023年の成果としてハイライトをご紹介します。

2024年以降の中長期の経営方針については、2025年12月期に営業利益黒字化を目指すことに加え、2026年12月期以降の連結売上総利益100億円の早期達成を目指します。

2024年12月期については、連結売上総利益でYoYプラス30パーセント水準を目指し、営業損益は予想レンジの上限でブレークイーブンを目指す方針です。

財務ターゲットに向けたグループの中長期の成長戦略については、後半にご説明します。

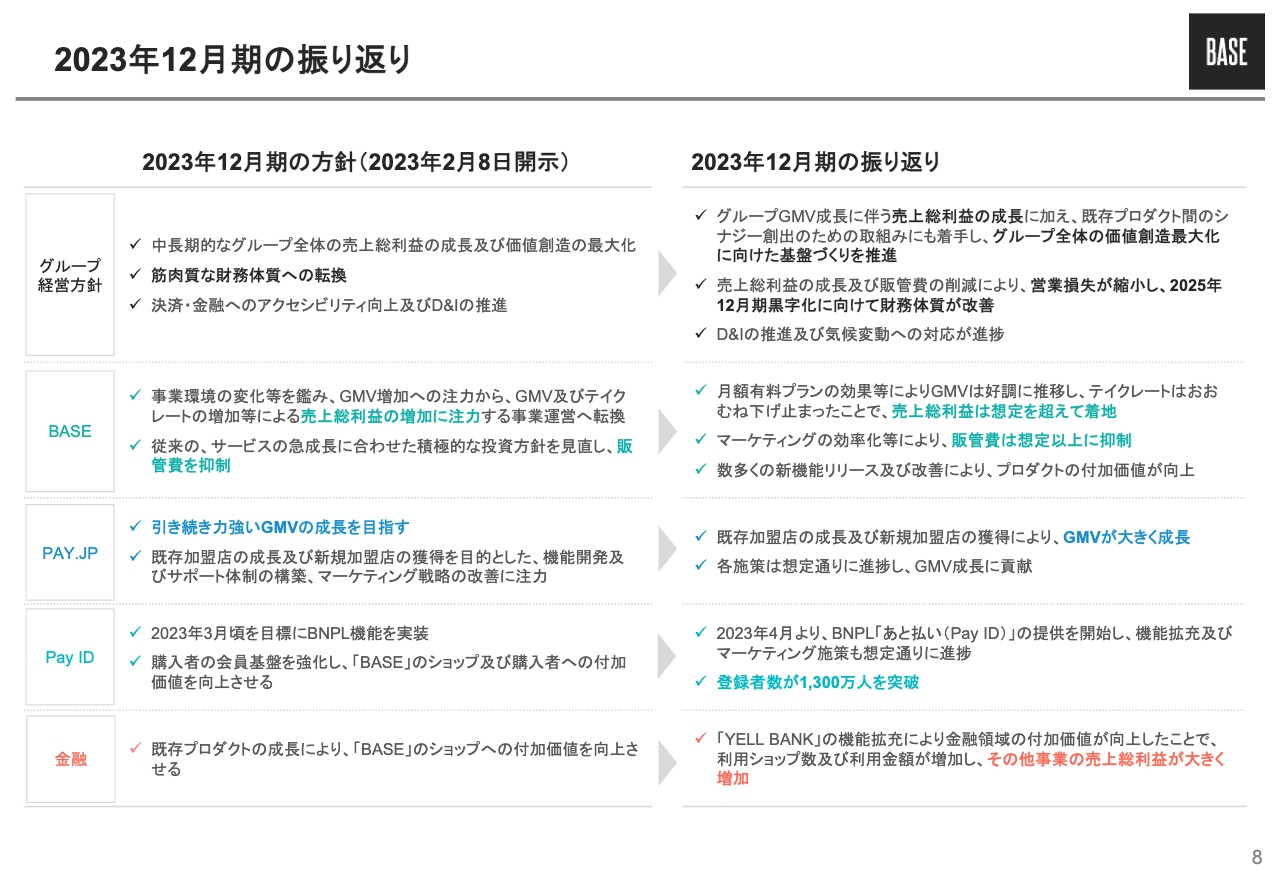

2023年12月期の振り返り

スライドには、1年前に掲げた2023年の方針とその振り返りを記載しています。詳細についてはスライドをご覧いただければと思いますが、各プロダクトの取り組みだけではなく、サステナビリティの取り組みについても、すべて順調に進捗した1年でした。

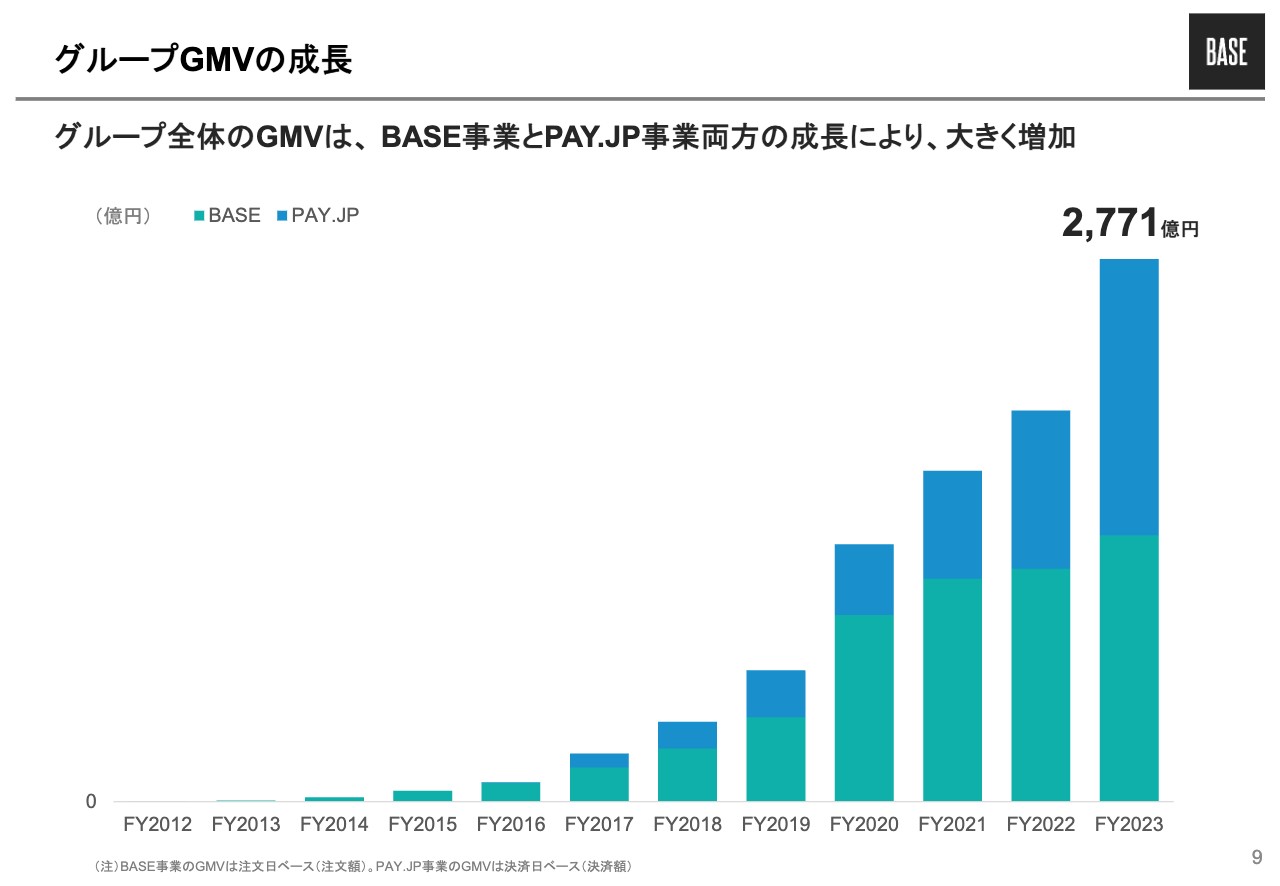

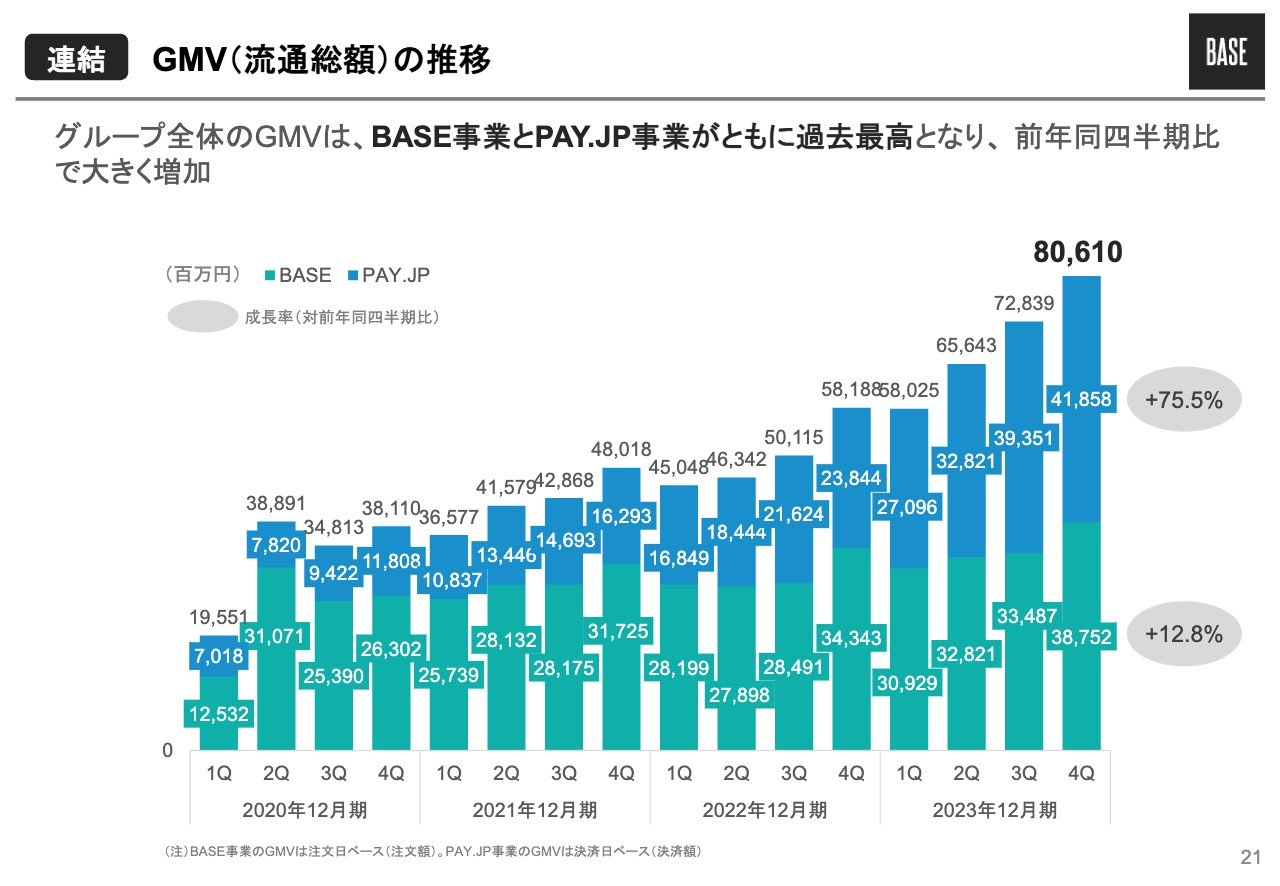

グループGMVの成長

グループGMVの成長についてご説明します。我々のビジネスモデルにおいては、GMVの成長が必要不可欠です。昨年はグループ全体で2,000億円弱だったところから、この1年で大きく増加させることができました。

「PAY.JP」の著しい成長とともに、「BASE」も市場全体を上回る成長率を達成しています。BASE事業、PAY.JP事業の両輪で、グループの価値提供の基盤となるGMVを十分に伸ばすことができたと評価しています。

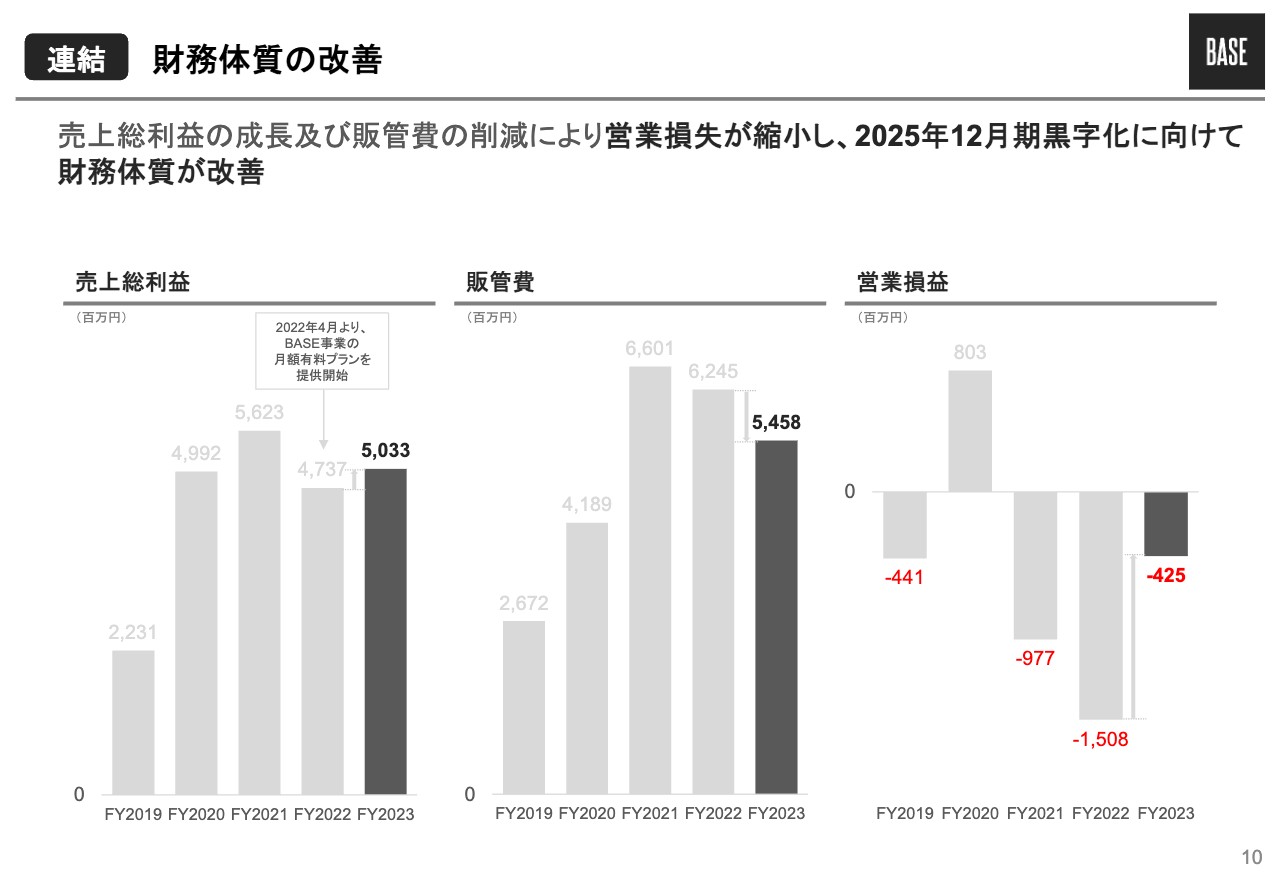

連結 財務体質の改善

スライドには、連結の売上総利益、販管費、営業損益の過去5年間の推移を記載しています。BASE事業において、2022年は月額有料プランの提供に伴うテイクレートの戦略的な引き下げにより、一時的に売上総利益が減少しましたが、2023年はグループGMVが増加し、YoYで再び伸ばすことができました。

同時に実施したマーケティング戦略の見直し等により、販管費を大幅に削減できました。その結果、営業損益が縮小し、2025年12月期の黒字化に向けて財務体質も着実に改善しています。

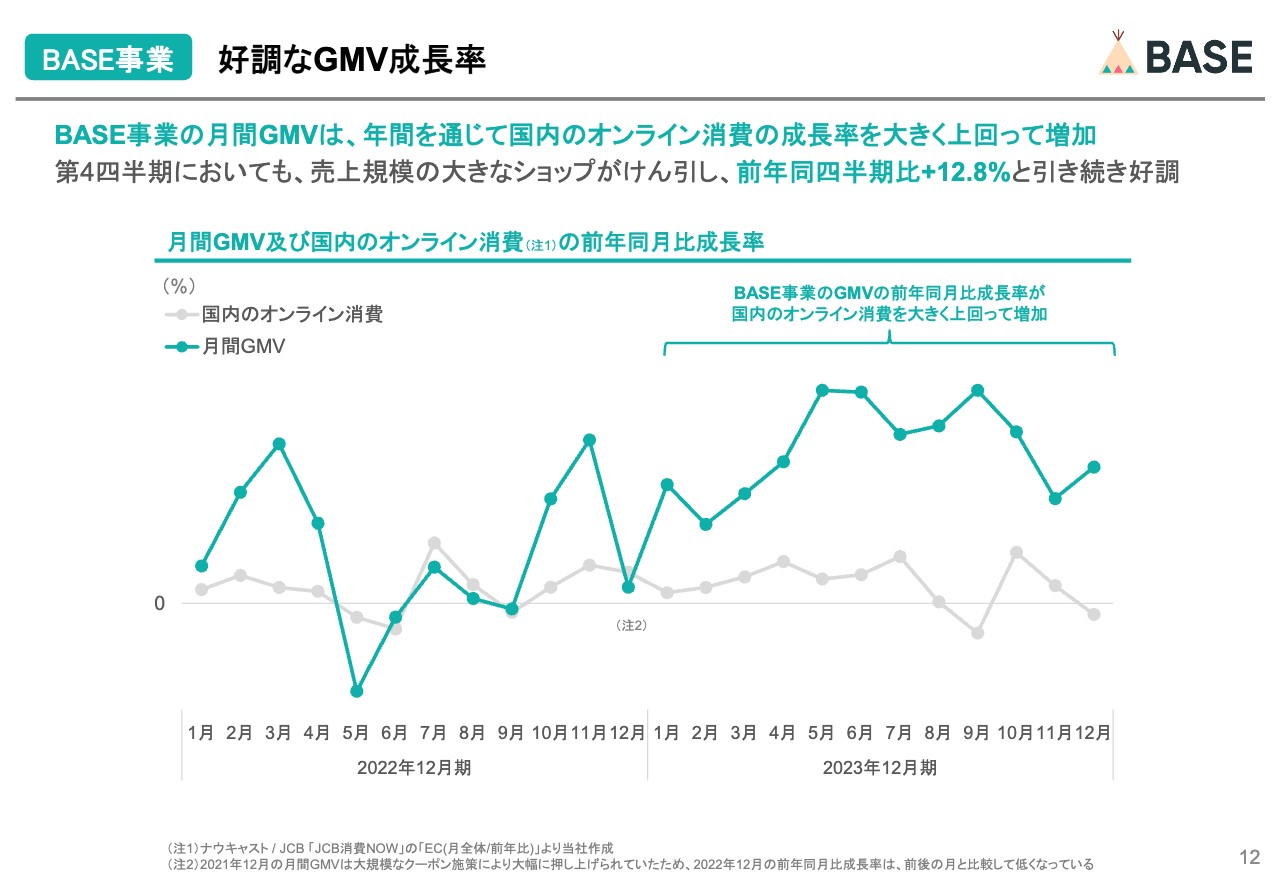

BASE事業 好調なGMV成長率

スライドは、BASE事業の月間GMVと、国内のオンライン消費のYoY成長率を比較したグラフです。2022年以降オンライン消費全体の伸びは弱く、「BASE」に関しては、大きく成長した2020年と2021年からの反動もあり、成長が鈍化していました。

しかしながら、直近では「BASE」の月間GMVは安定した成長が戻ってきており、足元で国内のオンライン消費が低調な中においても、堅調な成長が続いています。

この背景には、2022年4月に月額有料プランを開始してから2年弱が経ち、既存ショップの継続利用だけでなく、売上規模の大きなショップの新規開設や、他社からの移転が増えたことが挙げられます。加えて、初めてネットショップを開設する方からも、これまでどおり「BASE」を選んでいただけていることが、成長の要因だと考えています。

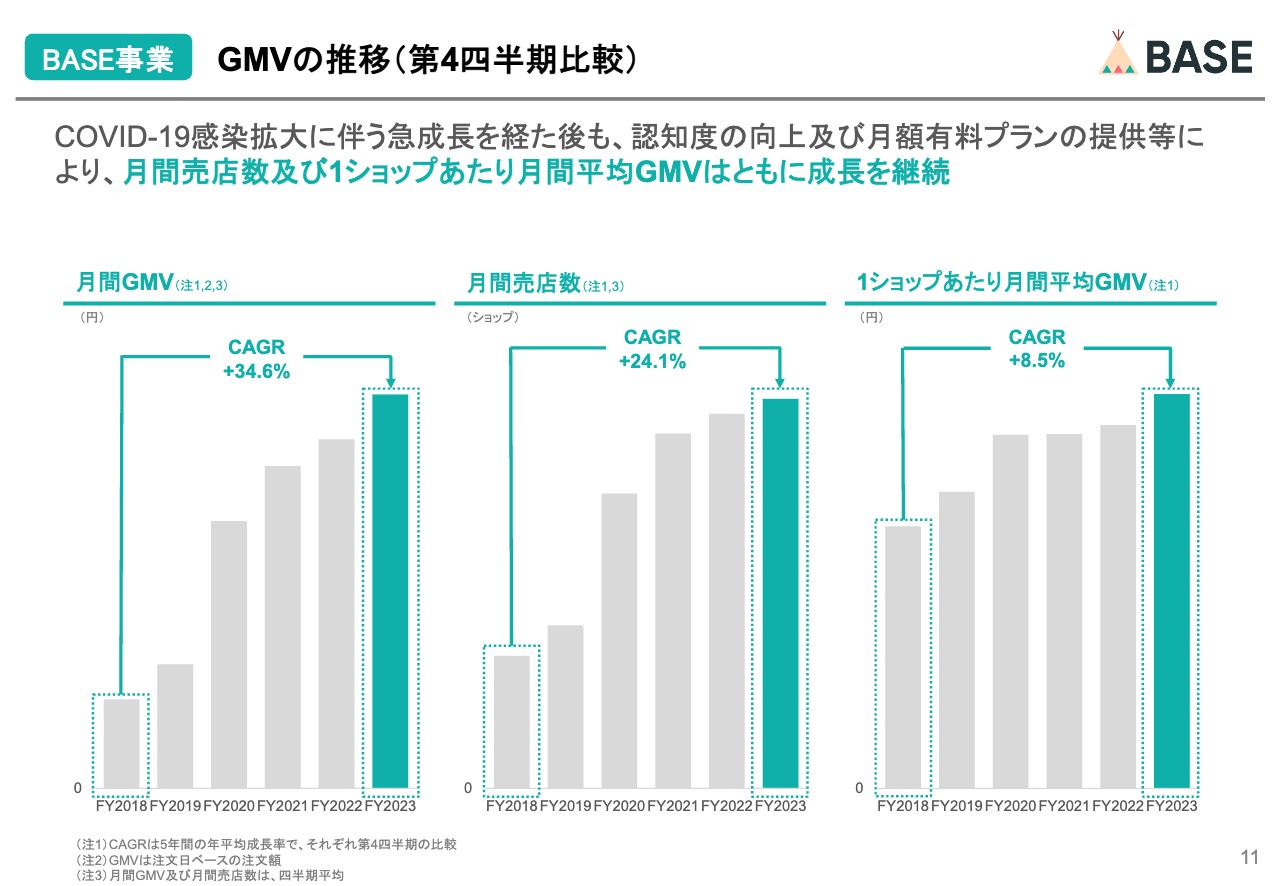

BASE事業 GMVの推移(第4四半期比較)

スライドは、BASE事業のKPIについて、コロナ禍前からの長期トレンドを示したグラフです。これは月間GMVを主要KPIで分解したもので、月間売店数と1ショップあたり月間平均GMVを掛け合わせたものが、スライド左側の月間GMVとなります。

まず月間GMVについてご説明します。新型コロナウイルスの影響で、ネットショップ開設需要とオンラインの消費需要が急増し、大きく成長した2020年からの反動で、一時的に成長率が鈍化していましたが、2023年に入ってからは成長軌道に戻すことができています。月間売店数と1ショップあたり月間平均GMVに関しても、GMVの成長ドライバーとして両方を伸ばすことができました。

月間売店数に関しては、中長期的に成長を続けるために実施してきた、サービス認知度向上のための取り組みや、継続した機能開発などの効果により、新型コロナウイルスの影響で急増した月間売店数を減少させることなく、継続して成長することができています。これは非常に良い点だと考えています。

1ショップあたり月間平均GMVに関しても、月額有料プランの提供や売上の大きなショップ向けの新機能リリースを続けてきた結果、2020年以降に反動減の影響を受けていたところを、再度成長軌道に戻すことができている状況です。

従来のメインターゲットであったショップから引き続き選んでいただいているだけなく、売上規模の大きなショップにも継続的にご利用いただいていることが、それぞれのKPIからおわかりいただけると思います。

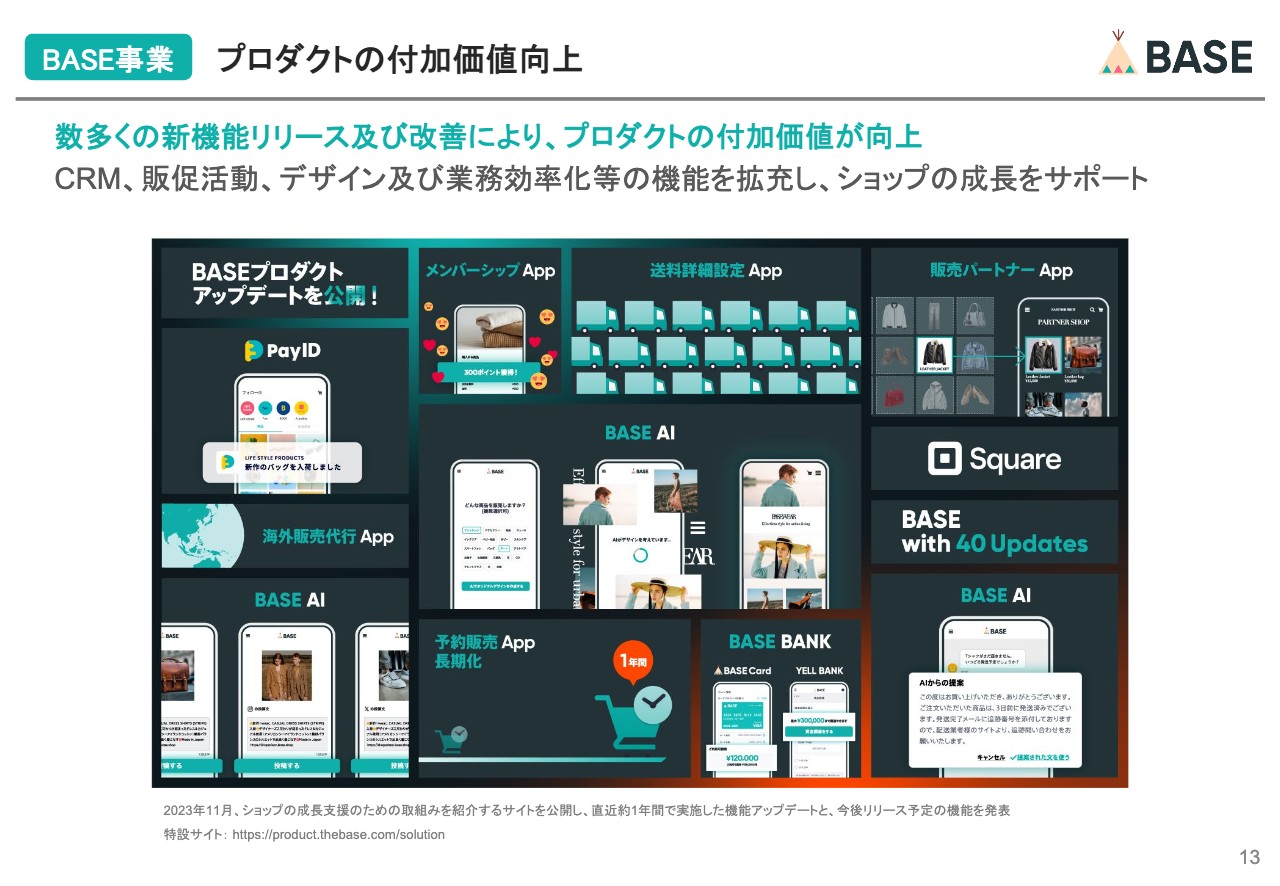

BASE事業 プロダクトの付加価値向上

スライドでは、一部ベータ版のものも含まれますが、直近1年にリリースした機能や、今後リリースする予定の機能をご紹介しています。ユーザーの作業時間を大きく減らせる可能性があるAIなどのテクノロジーに対する投資はもちろん、海外への販売を簡単に行えるアプリや柔軟な資金提供など、さまざまな機能の提供や開発を行っています。

当社としては、創業以来、どの会社よりも、どのチームよりも、個人やスモールチームのみなさまに向き合い、良いプロダクトを提供できていることが我々の強みであると捉えています。

足元では、競合他社と比較しても、品質・改善スピードともにトップレベルのプロダクトをご提供できていると考えており、継続した付加価値向上を実現していると自負しています。

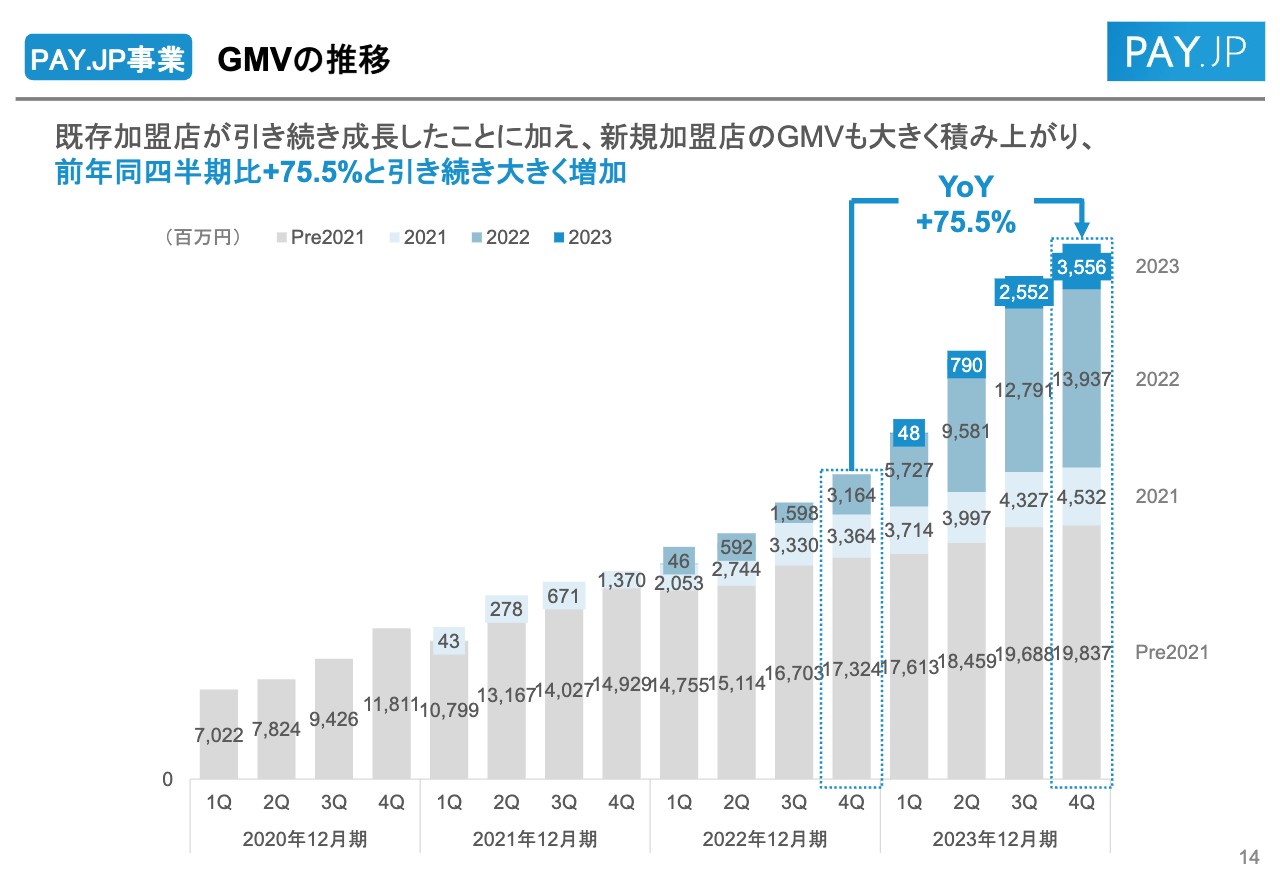

PAY.JP事業 GMVの推移

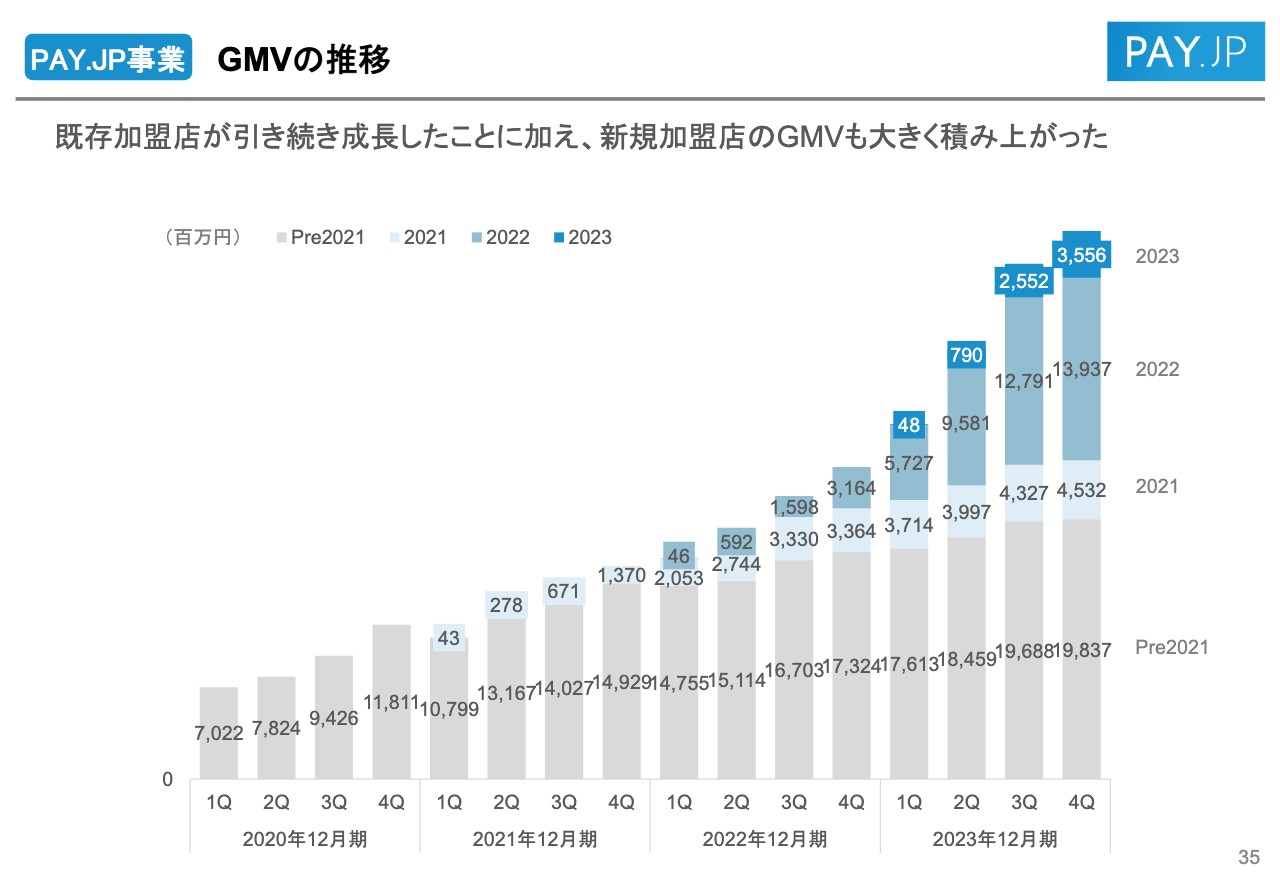

PAY.JP事業についてご説明します。スライドのグラフは登録年度別のGMVの推移です。PAY.JP事業のGMVも、非常に順調に推移しています。2022年以降、一部の既存大型加盟店が成長を牽引していますが、加えて2023年からご利用いただいている新規加盟店のGMVも、1年前よりも大きく積み上がっています。

一部のトップ加盟店を除いても、プロダクトとして着実に成長しています。今後も力強く伸ばしていきたいと考えています。

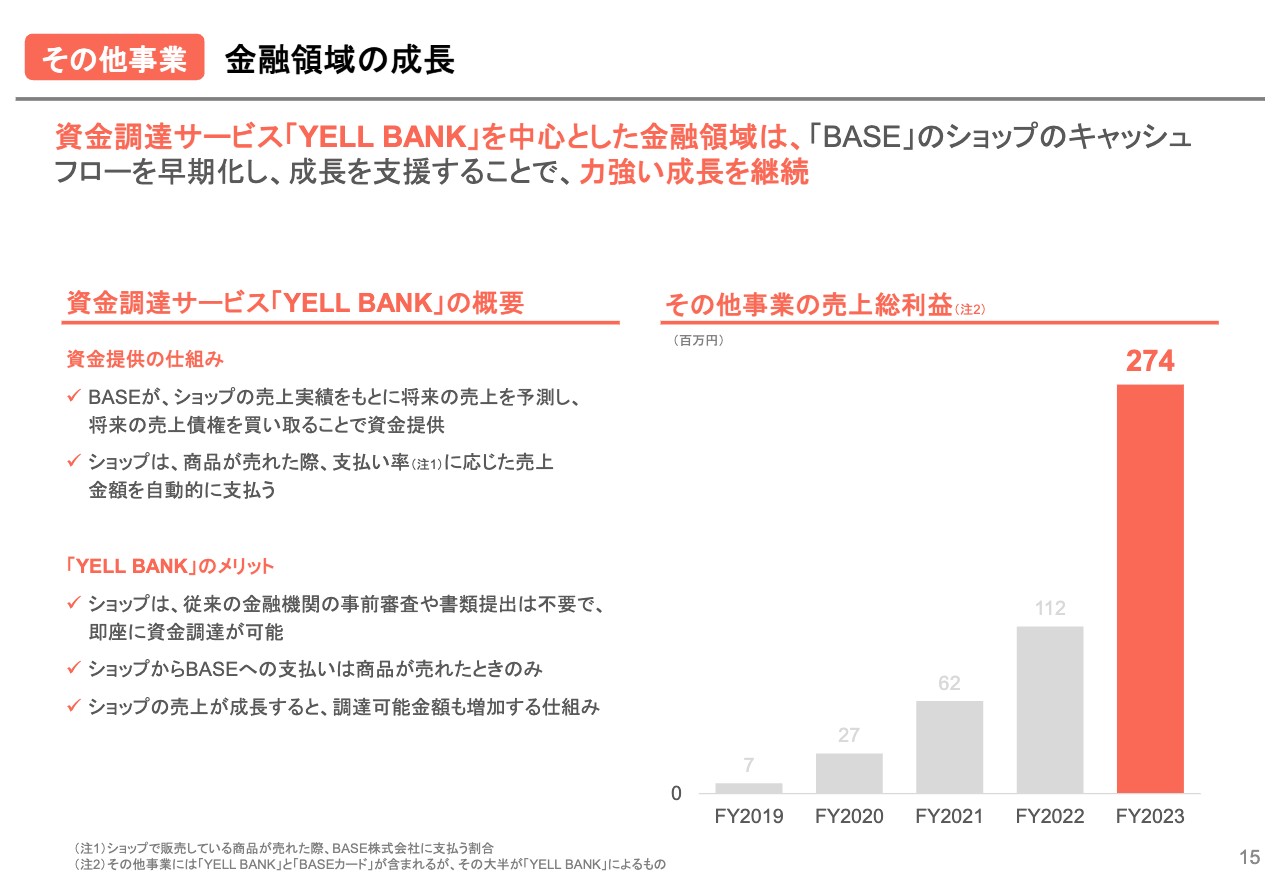

その他事業 金融領域の成長

その他事業の金融領域については後半で詳しくご説明しますが、今後、グループ全体を成長させていく上で重要な役割を担う領域です。これまで十分にご説明できていなかったため、今回は現状についてご紹介します。

「BASE」のショップを対象に提供している資金調達サービス「YELL BANK」というプロダクトを中心に、ショップのキャッシュフローを早期化することで、ショップのみなさまの成長をサポートしています。

ショップが調達できる金額や、手数料の支払い方法の選択肢を広げるなど、プロダクトの改善を地道に積み重ねてきた結果、2023年も売上総利益を大きく増加させることができています。

プロダクトの改善で業績を伸ばしていくことは、BASEグループの本質的な強みでもあります。個人やスモールチームの金融領域における課題解決に、世界中のどの会社よりも強くコミットしているチームだからこそ、実現できた成果だと思っています。

こちらも着実に伸ばしていければと考えています。今後の方針については、後半で詳細をご説明させていただきます。

サステナビリティに関する方針

プロダクトの成長だけではなく、サステナブルな社会の実現に向けた取り組みも行っています。

誰もが自分自身の人生にオーナーシップを持って、自分らしく生きていける社会の実現に向け、当社の中だけでなく、社会全体のD&I実現に向けた施策を実施しています。気候変動に対しても、当社としてできることから着手し、開示情報も順次拡充している状況です。

当社のコーポレートサイト上でも取り組み内容をご紹介していますので、ぜひご覧いただければ幸いです。

続いてCFOの原田から、第4四半期の業績についてご説明します。

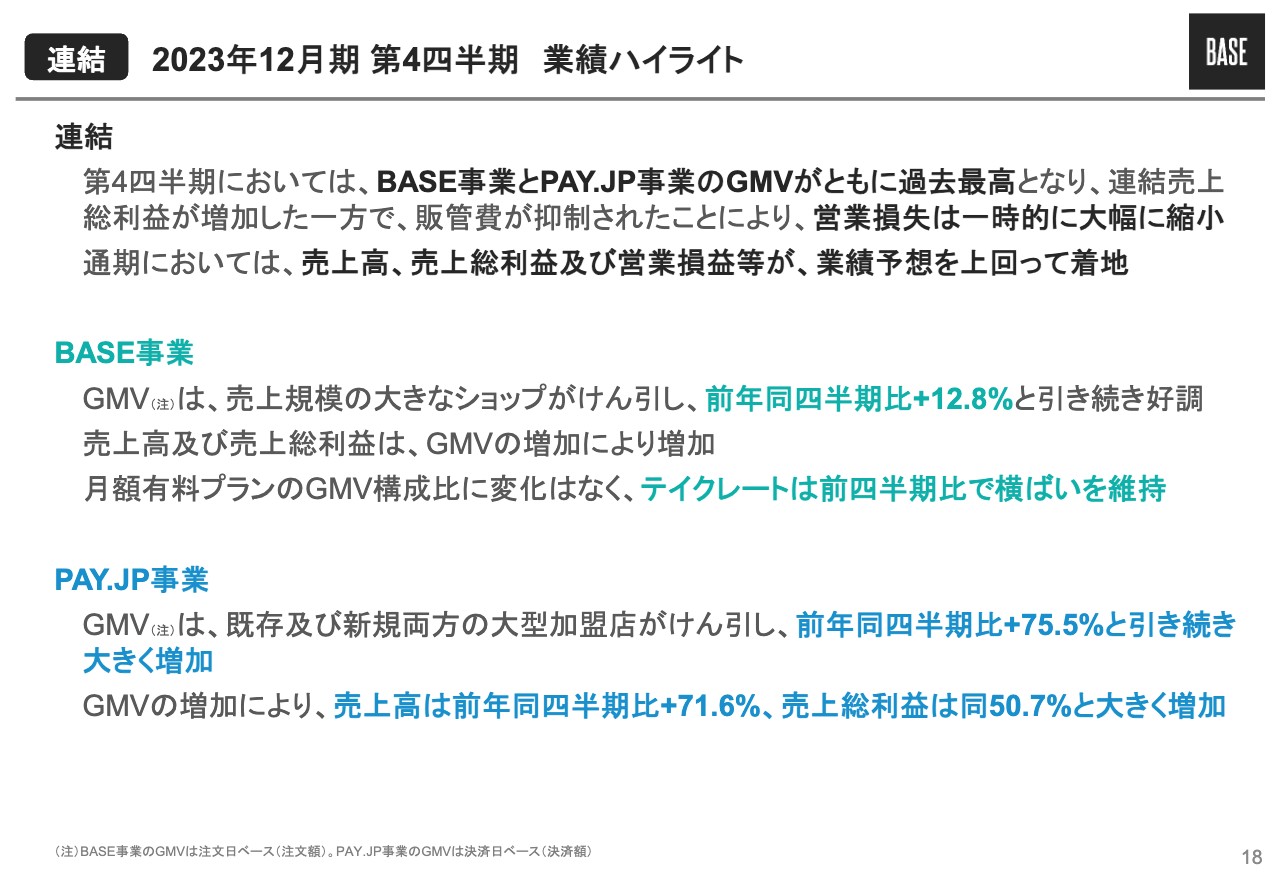

連結 2023年12月期 第4四半期 業績ハイライト

原田健氏:CFOの原田です。まずは連結業績についてご説明します。第4四半期においては季節要因などもありつつも、BASE事業、PAY.JP事業ともに、GMVと売上総利益を十分に伸ばすことができています。また販管費もしっかりと抑制し、営業損失を大幅に縮小できました。

その結果、昨年11月に上方修正した業績予想を、売上高、売上総利益、営業損益等、すべてにおいて上回って着地しています。

BASE事業については、2022年はリオープニングの影響によりGMVの成長率鈍化が続いていましたが、2023年に入ってからは徐々に成長軌道に戻ってきています。第4四半期においてもYoYプラス12.8パーセントと、引き続き順調に伸ばすことができています。

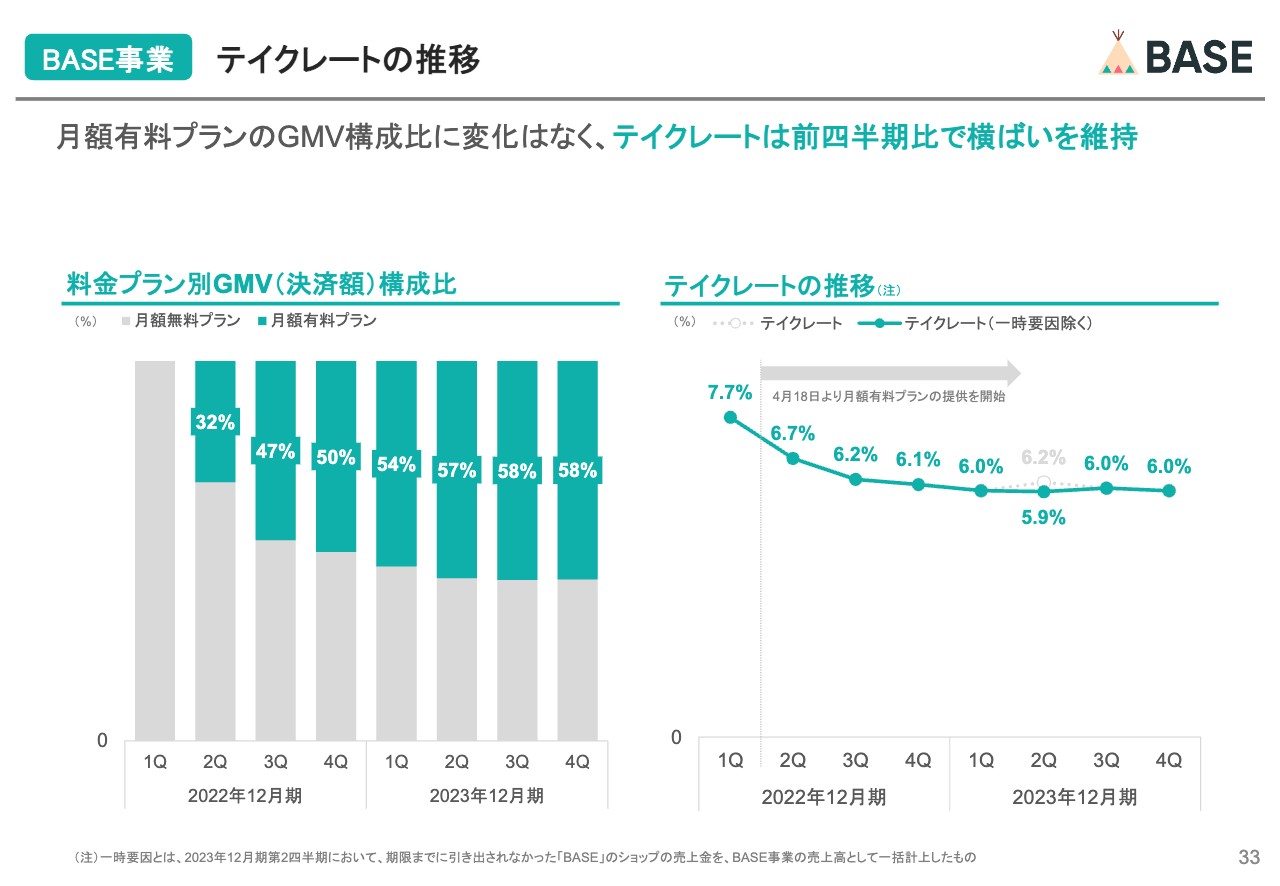

テイクレートに関しては、月額有料プランの開始以降、減少傾向が続いていたものの、第4四半期では月額有料プランの構成比に変化がなく、QoQで横ばいを維持することができています。

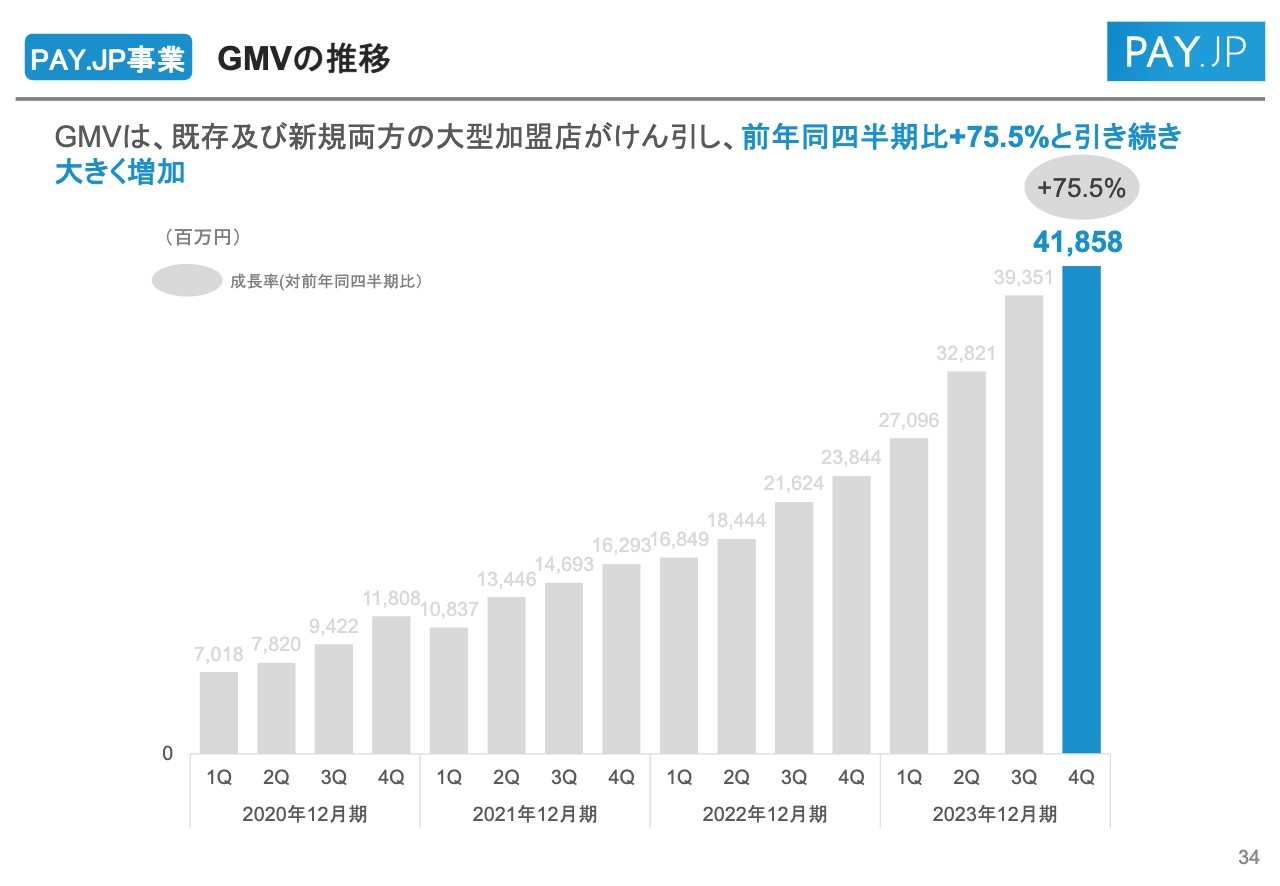

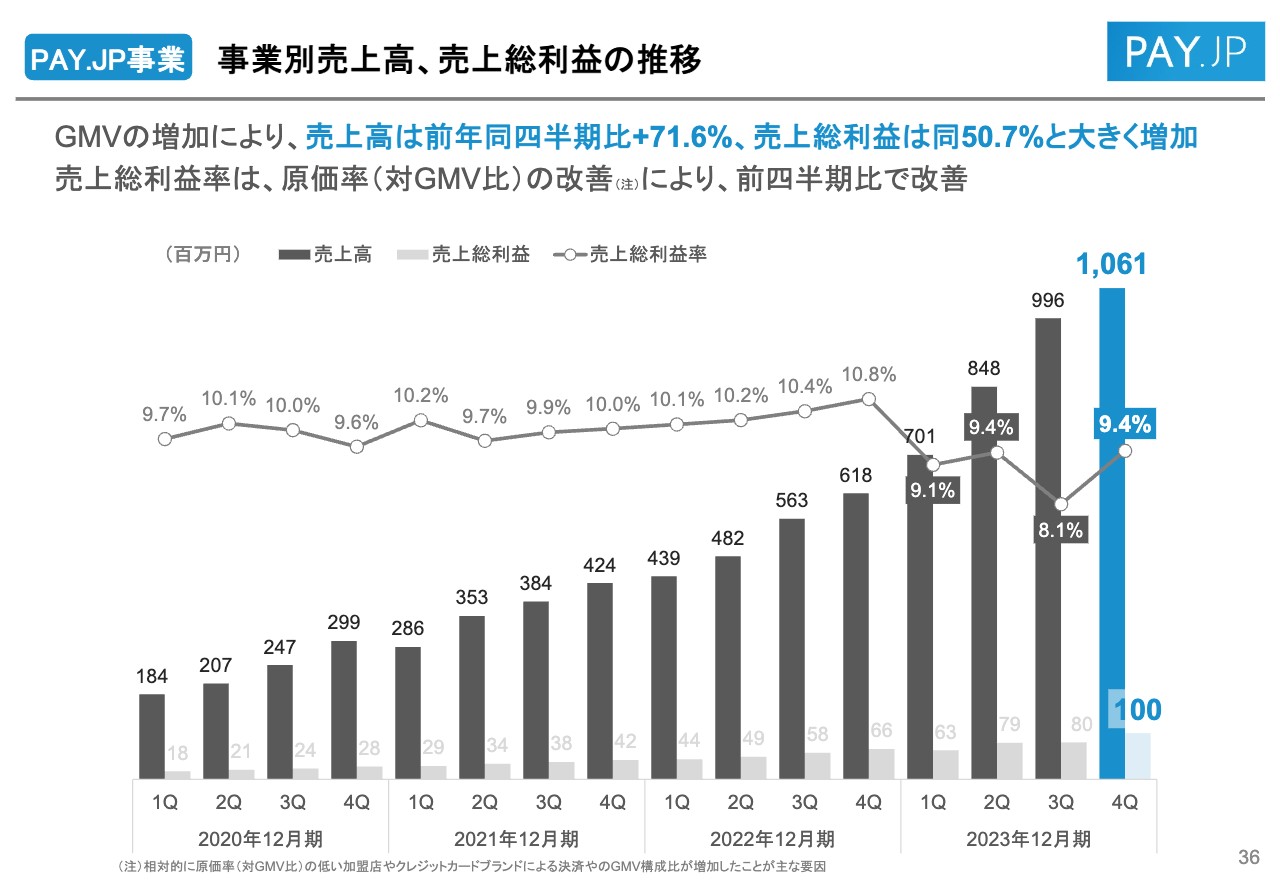

PAY.JP事業については、GMVがYoYでプラス75.5パーセントと非常に強く伸ばすことができており、これに伴い売上、売上総利益ともに大きく増加しています。

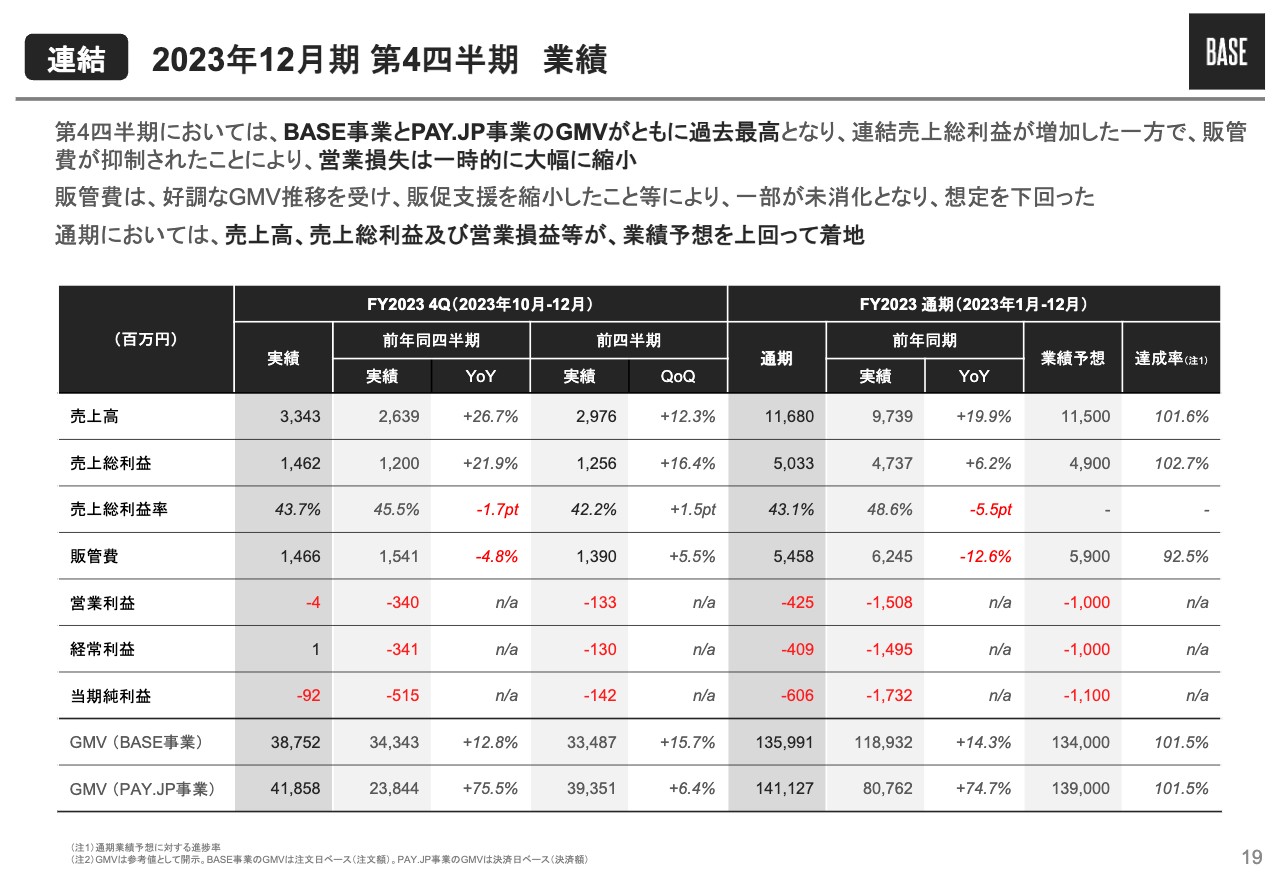

連結 2023年12月期 第4四半期 業績

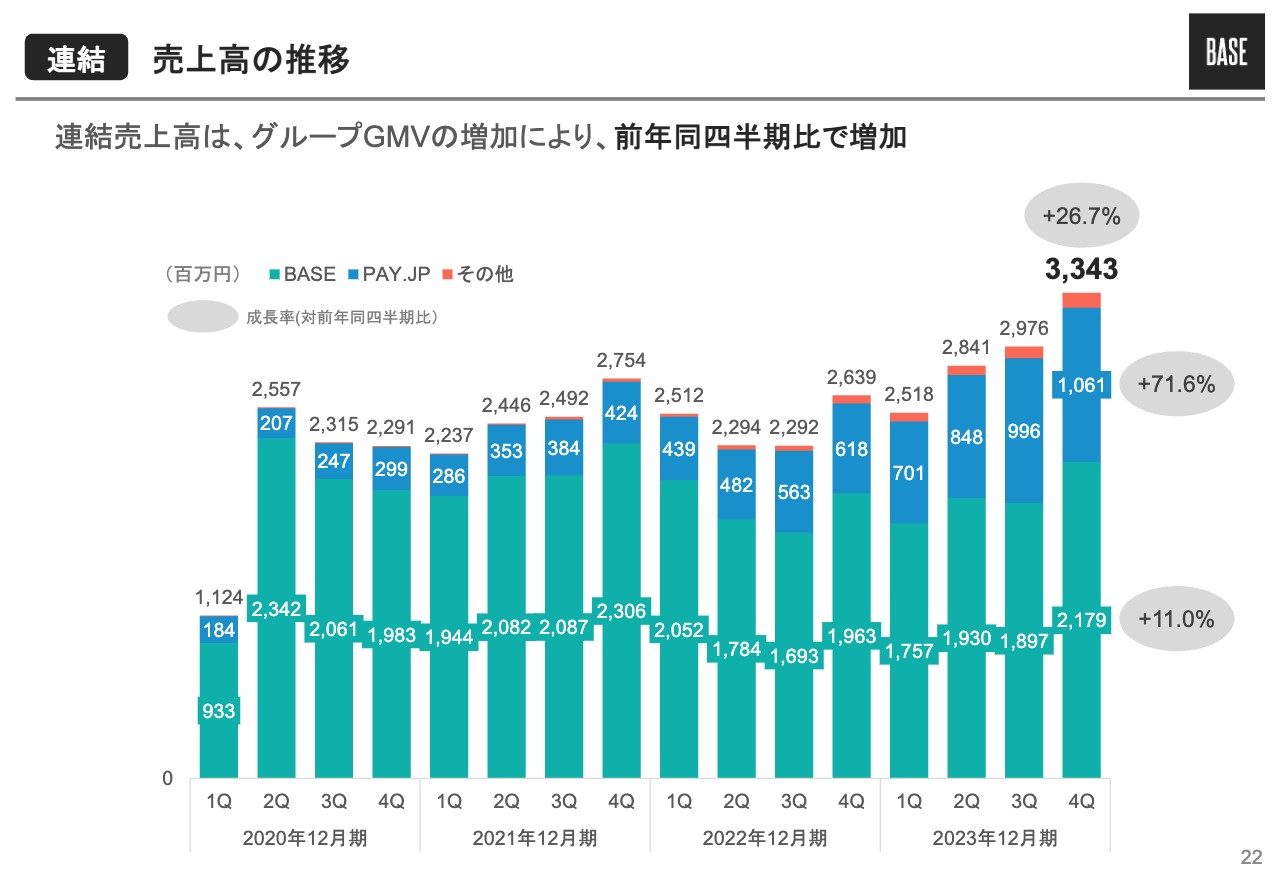

連結業績の詳細です。スライド左側が10月から12月の第4四半期の実績、右側が通期の実績と業績予想の達成率となっています。第4四半期の売上高はYoYでプラス26.7パーセント、売上総利益もYoYでプラス21.9パーセントと、着実に成長させることができています。

販管費については、GMVが好調に推移したため販促支援を縮小したことなどにより、予算の一部が未消化になったこともあり、想定を下回っています。その結果、営業損失は一時的に大幅に縮小しています。

通期については、BASE事業、PAY.JP事業のGMVが好調に推移したことから、売上高はYoYプラス19.9パーセント、売上総利益もYoYプラス6.2パーセントとなっています。

BASE事業の料金改定が2022年4月に行われたため、2022年1月から3月の第1四半期には、現状よりもテイクレートと売上総利益率が高かったこともあり、通期の成長率を見ると少し低く見えています。しかし、上方修正した後の業績予想を上回り、通期でも達成することができています。

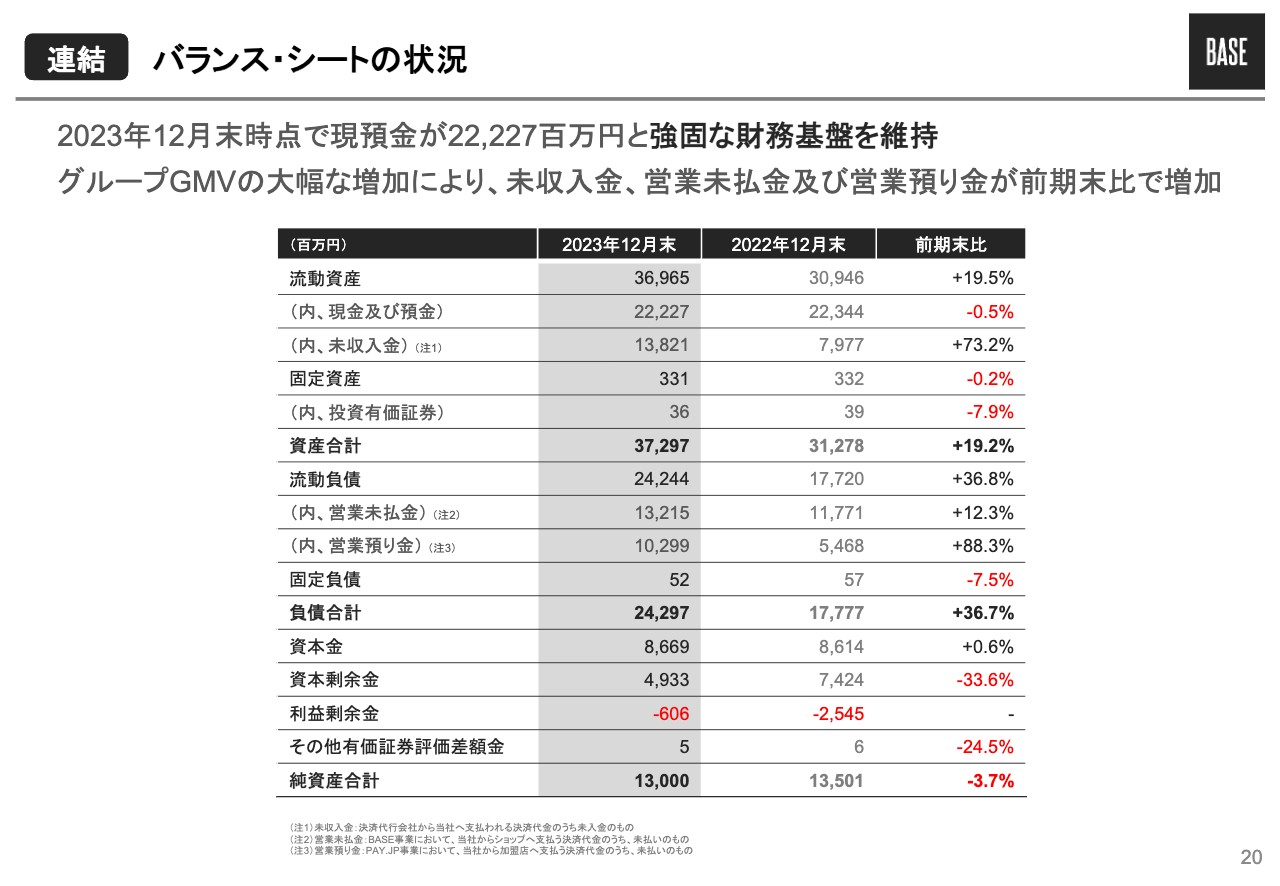

連結 バランス・シートの状況

バランス・シートについては、全体的な構造としては、特に大きな変化はありません。12月末時点で、キャッシュが222億2,700万円、純資産が130億円となっており、引き続き強固な財務基盤を維持しています。

流動資産の未収入金と、流動負債の営業未払金・営業預り金が大きく増加していますが、こちらはBASE事業とPAY.JP事業のGMVの増加によるものです。

連結 GMV(流通総額)の推移

連結GMVの四半期ごとの推移です。BASE事業とPAY.JP事業ともにGMVは過去最高となっており、YoYでもしっかりと成長させることができています。

連結 売上高の推移

連結売上高の推移です。グループ全体のGMVの増加により、売上高もYoYでプラス26.7パーセントと、順調に成長しています。

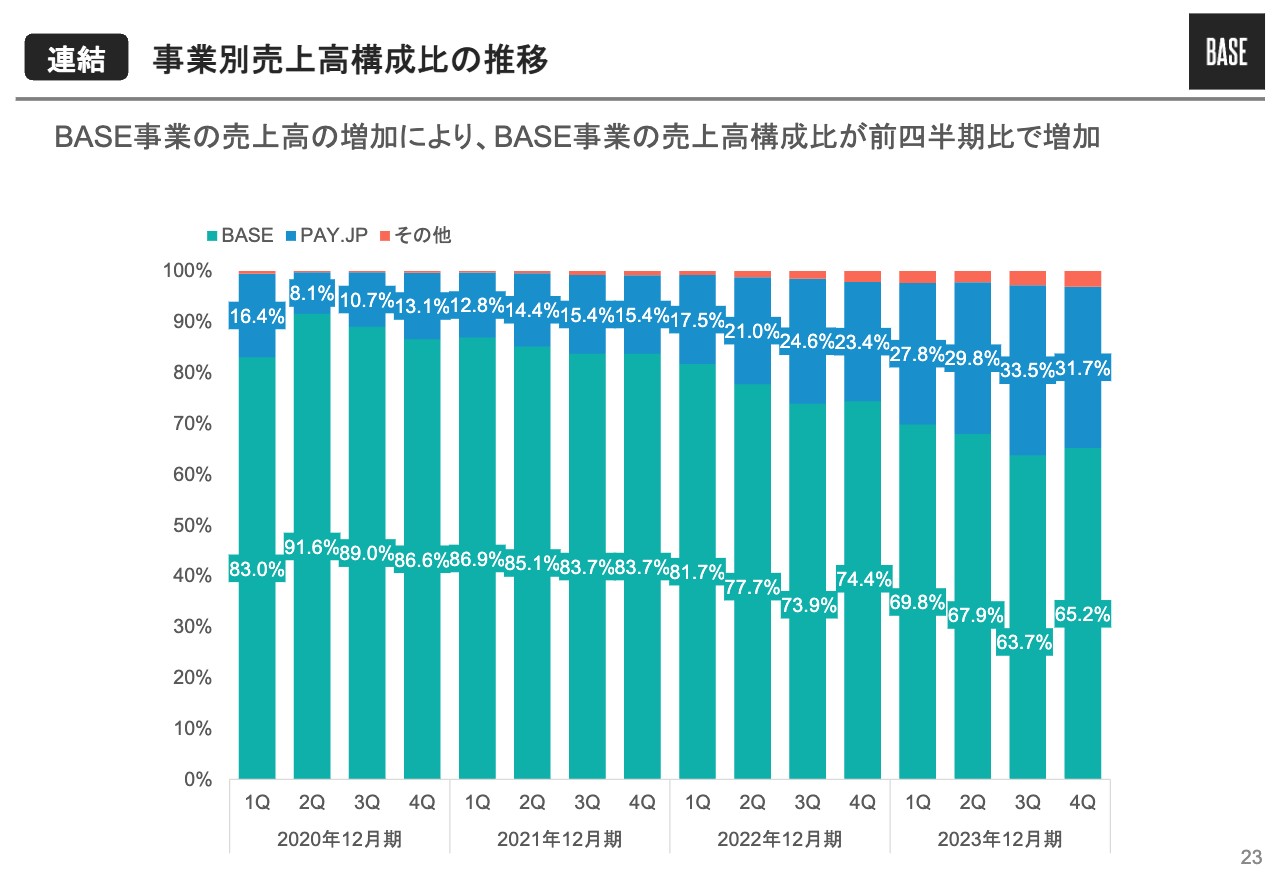

連結 事業別売上高構成比の推移

事業別売上高構成比の推移です。BASE事業の売上高構成比が、QoQで増加しています。

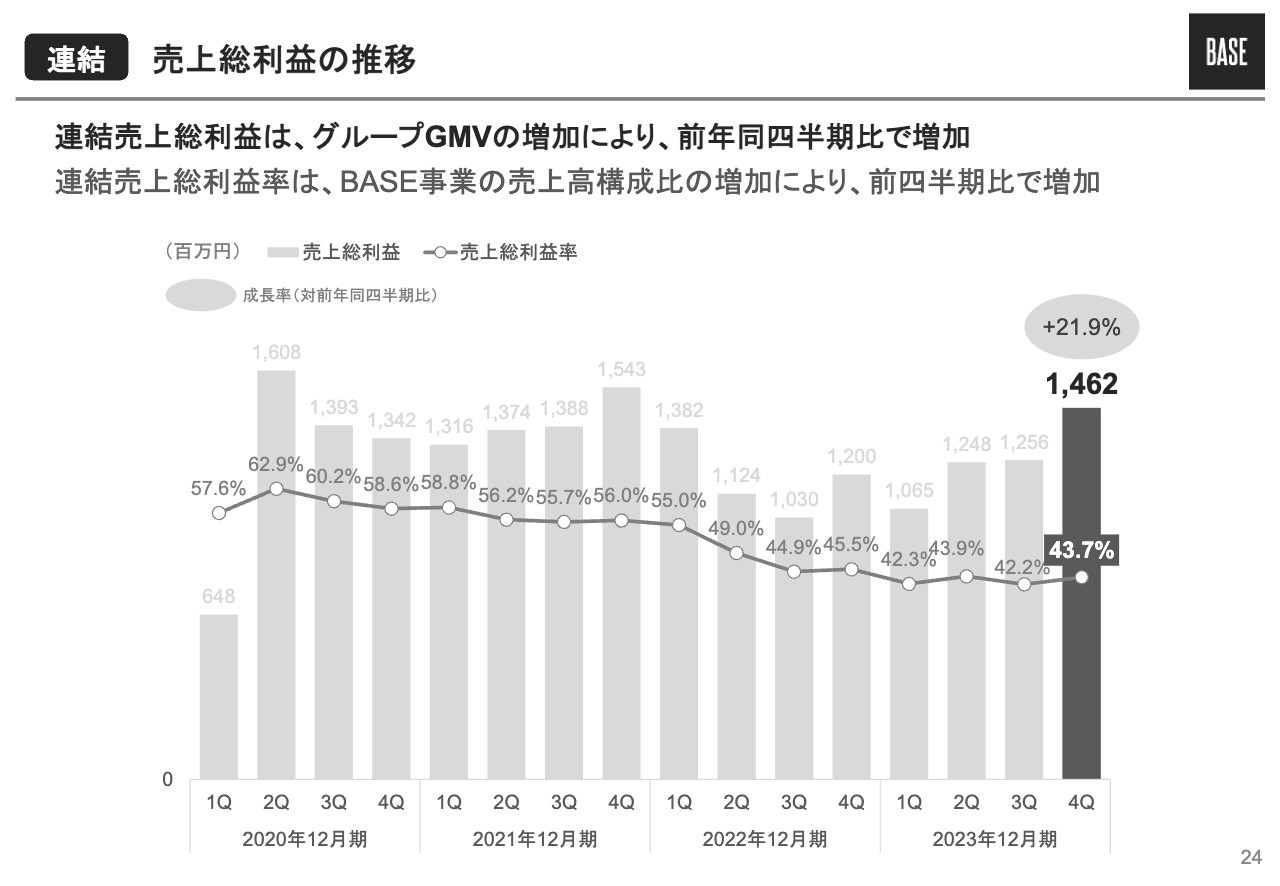

連結 売上総利益の推移

BASE事業の売上高構成比が増加したことに伴い、連結売上総利益率もQoQで増加しています。売上総利益に関しては、先ほどご説明したとおり、グループ全体のGMVの増加によりYoYでプラス21.9パーセントと、着実に成長させることができています。

BASE事業とPAY.JP事業ともにGMVを大きく伸ばすことができており、QoQでも売上総利益は順調に伸びています。

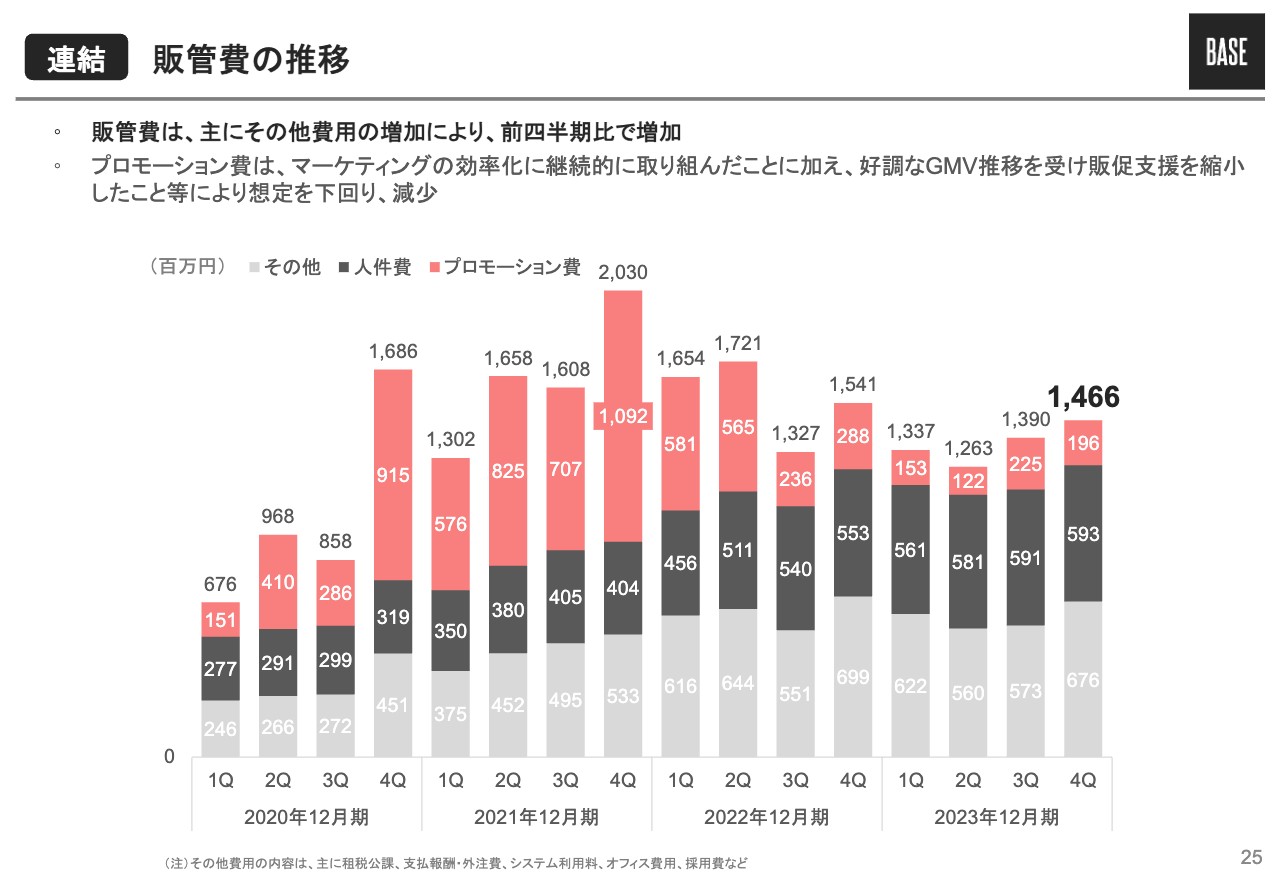

連結 販管費の推移

販管費は、赤色のプロモーション費、黒色の人件費、グレーのその他の費用の3つに分類しています。第4四半期の販管費はQoQで増加しているものの、プロモーション費用に関しては、獲得系のWebマーケティングの効率化に加え、第4四半期のGMVが好調だったため販促支援を縮小できたことなどにより、想定を下回って着地しています。その結果、プロモーション費用はYoY、QoQともに減少しています。

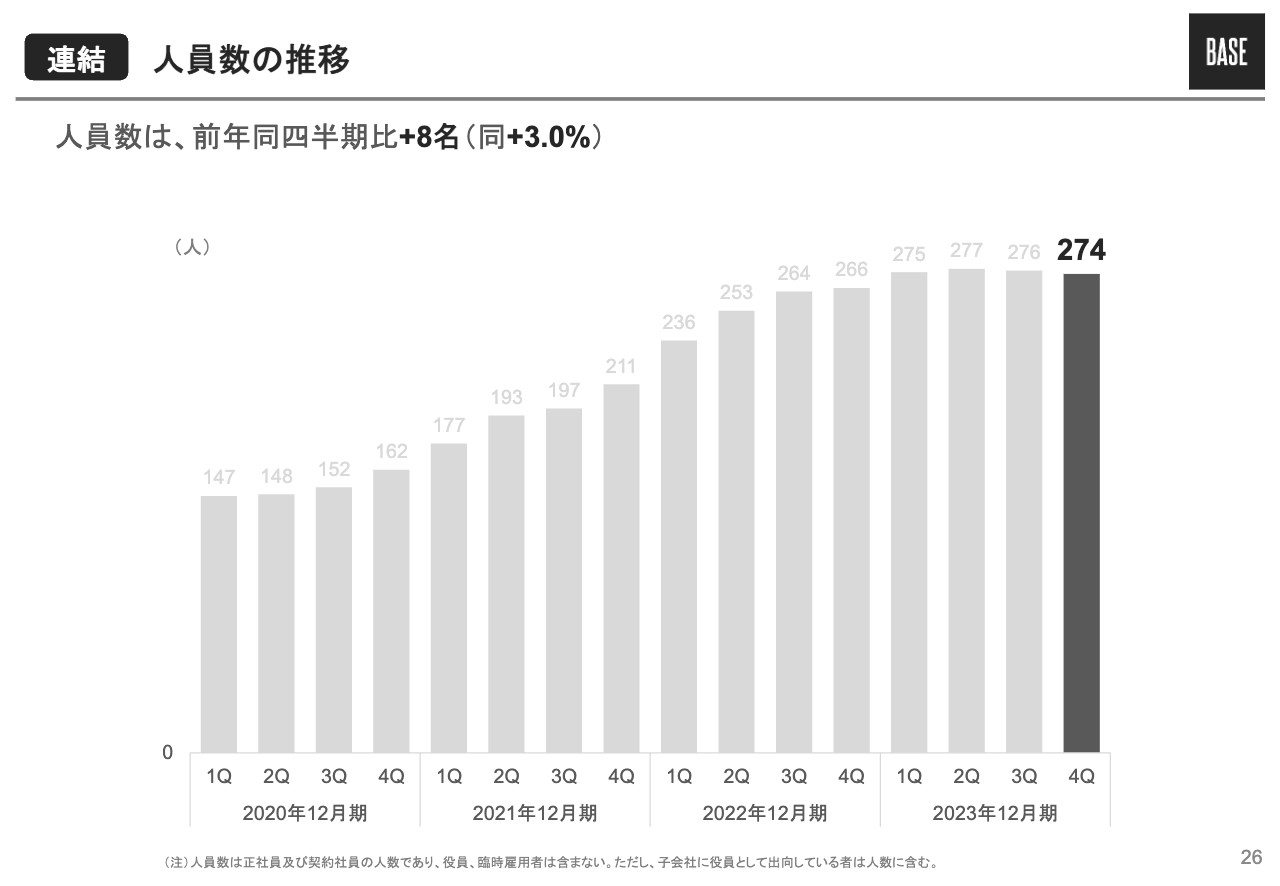

連結 人員数の推移

人員数は、12月末で274名となっています。

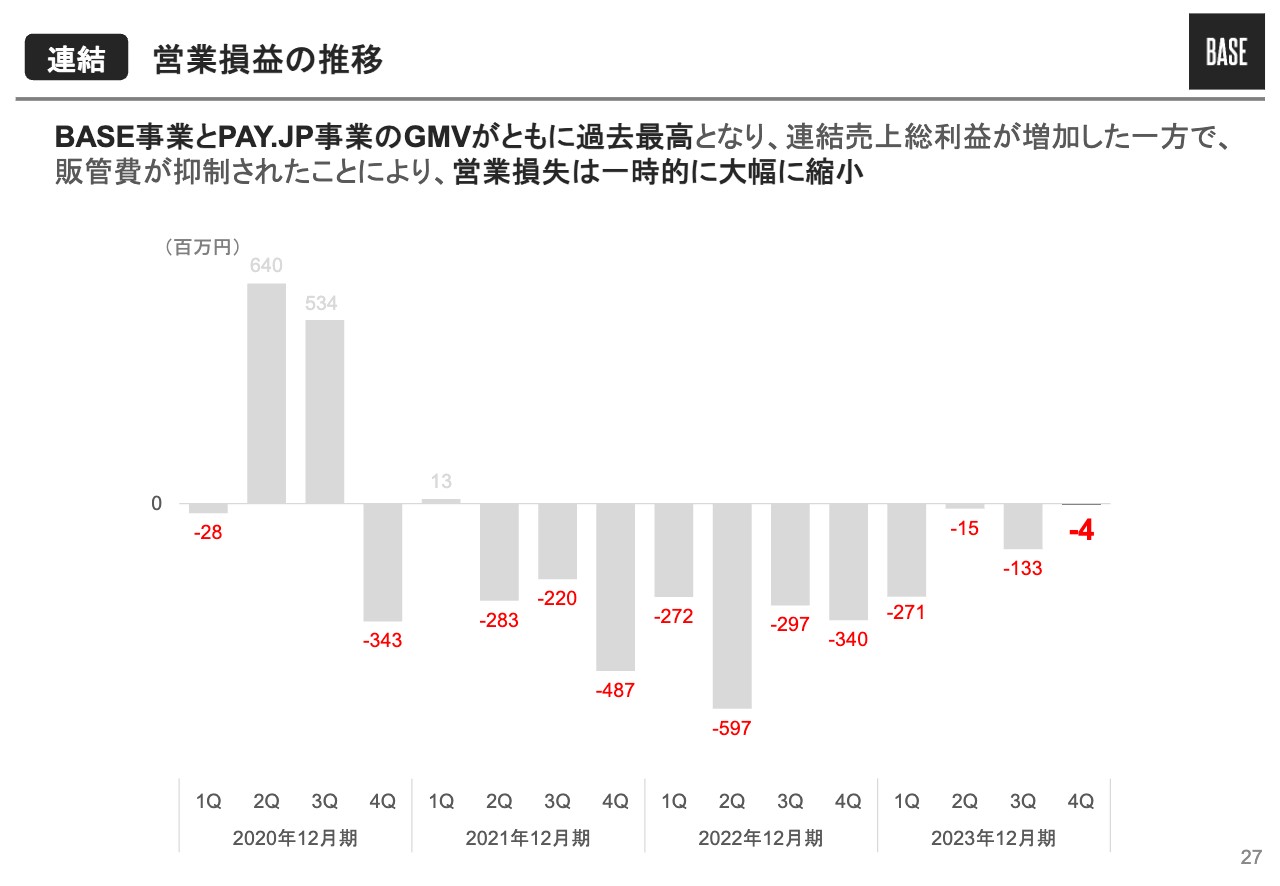

連結 営業損益の推移

営業損失の推移です。BASE事業、PAY.JP事業ともにGMVが過去最高になり、それに伴って連結売上総利益が増加した一方で、販管費は抑制することができています。そのため営業損失に関しても、大きく縮小することができています。

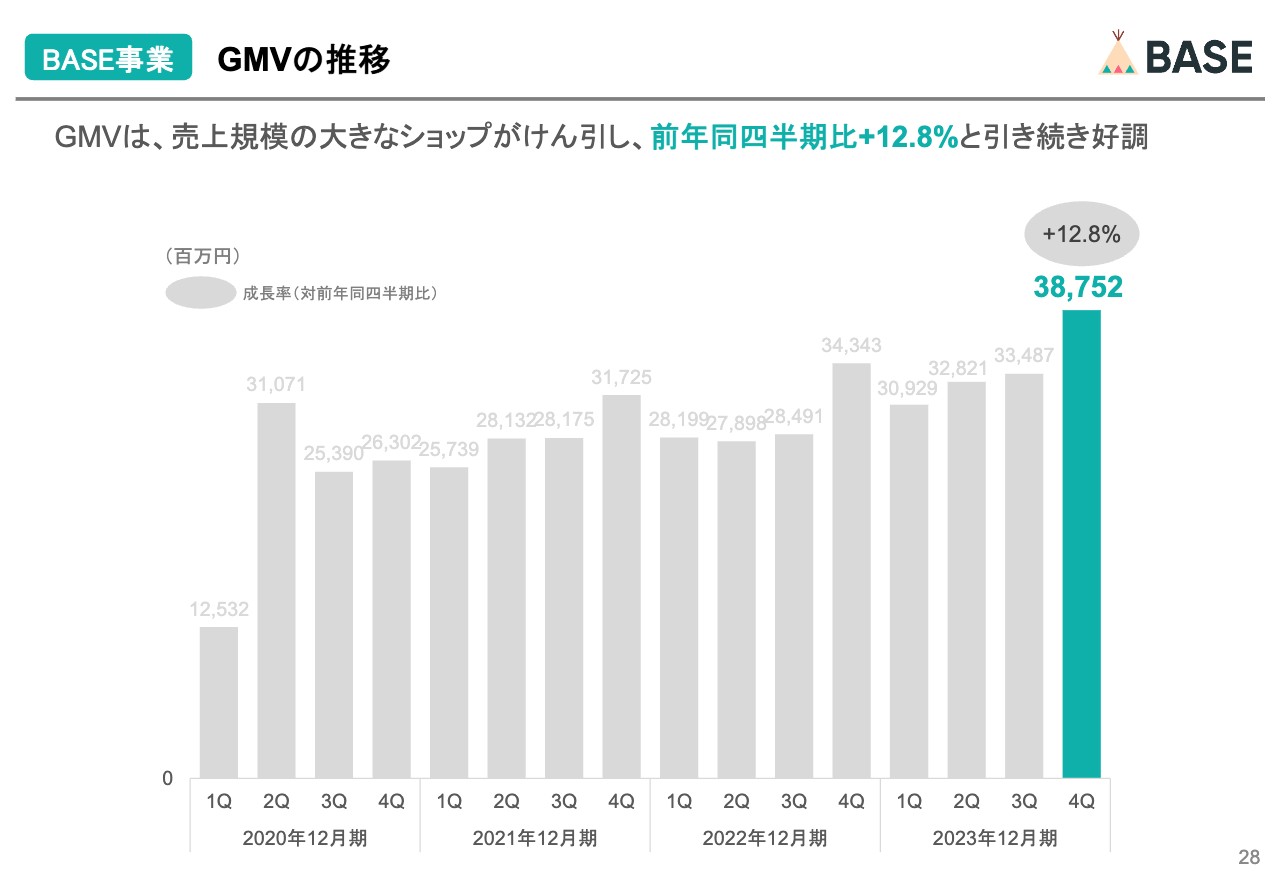

BASE事業 GMVの推移

BASE事業のGMVに関しては、YoYでプラス12.8パーセントと、引き続き順調に成長しています。

2022年4月から月額有料プランを提供開始したことで、売上規模の大きなショップの継続利用や新規開設が、従来よりも増えたことにより、GMVを伸ばすことができています。

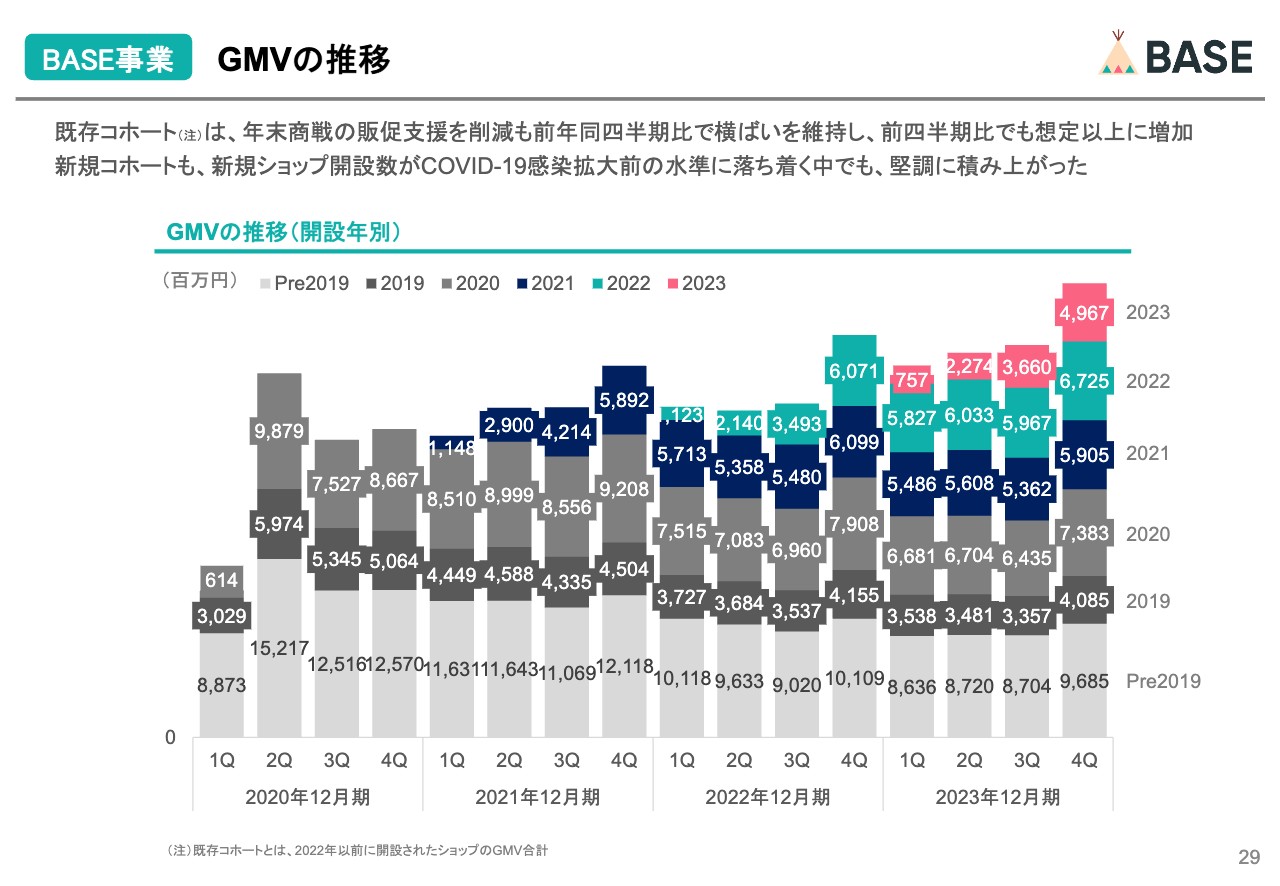

BASE事業 GMVの推移

スライドは開設年別のGMVの推移です。先ほどお伝えしたとおり、年末商戦に合わせた販促支援は例年よりも縮小・削減している状況でも、2022年以前に開設した既存ショップのGMVはYoYで横ばいを維持しており、QoQでも確実に伸ばすことができています。

また現状の新規ショップ開設数は、コロナ禍前の水準に落ち着いてきており、さらに獲得系のWebマーケティングの効率化を進めています。そのような中、2023年に新たに開設されたショップのGMVは着実に積み上げることができています。

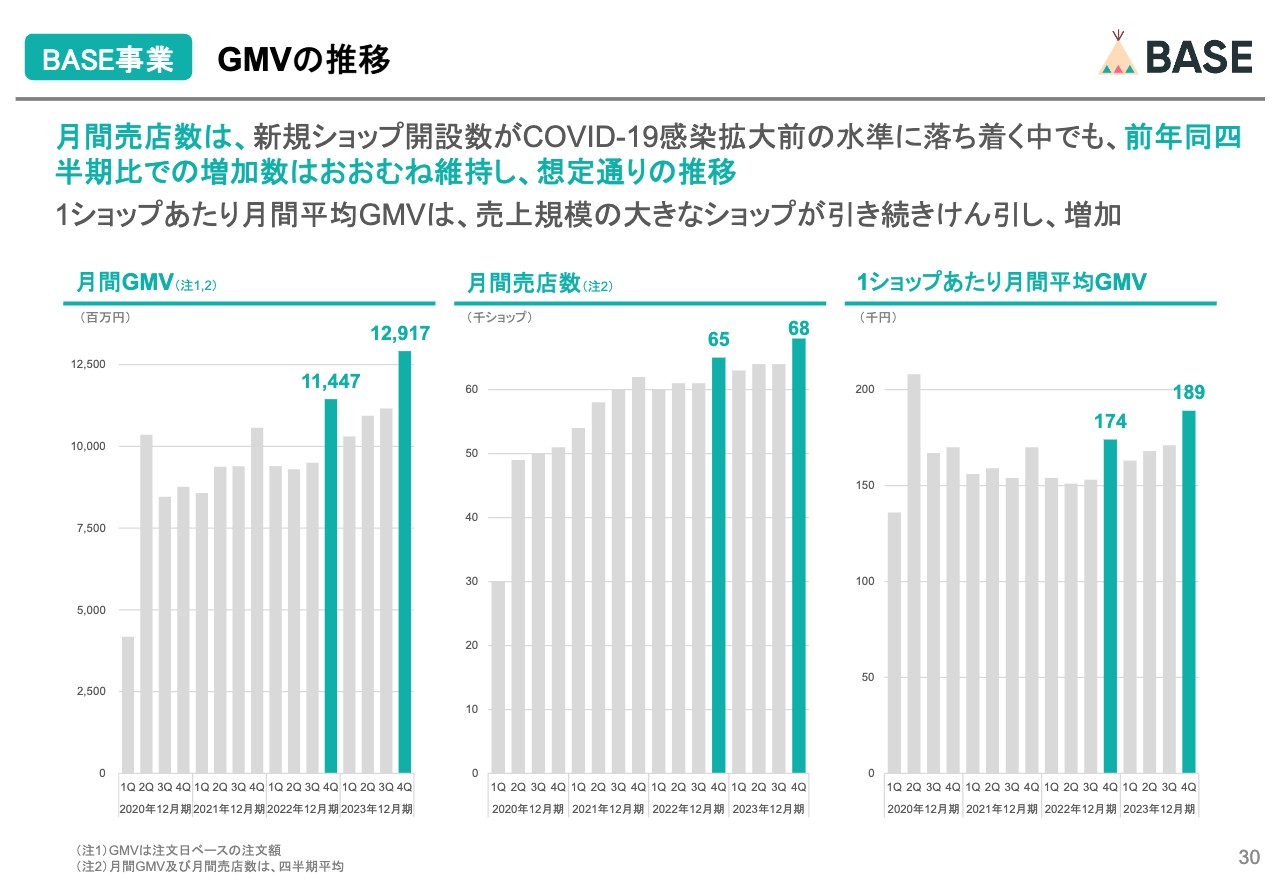

BASE事業 GMVの推移

こちらのスライドは、GMVをKPIごとに分解したグラフです。月間売店数と1ショップあたり月間平均GMVを掛けた数字が、スライド左側の月間GMVとなっています。

月間売店数に関しては、新規ショップ開設数がコロナ禍前の水準に落ち着いてきていることに加え、獲得系のWebマーケティングの効率化を進めている状況でも、月間売店数は、YoYでの増加数を維持することができています。

1ショップあたり月間平均GMVについては、売上規模の大きなショップの利用や成長により、順調に成長することができています。

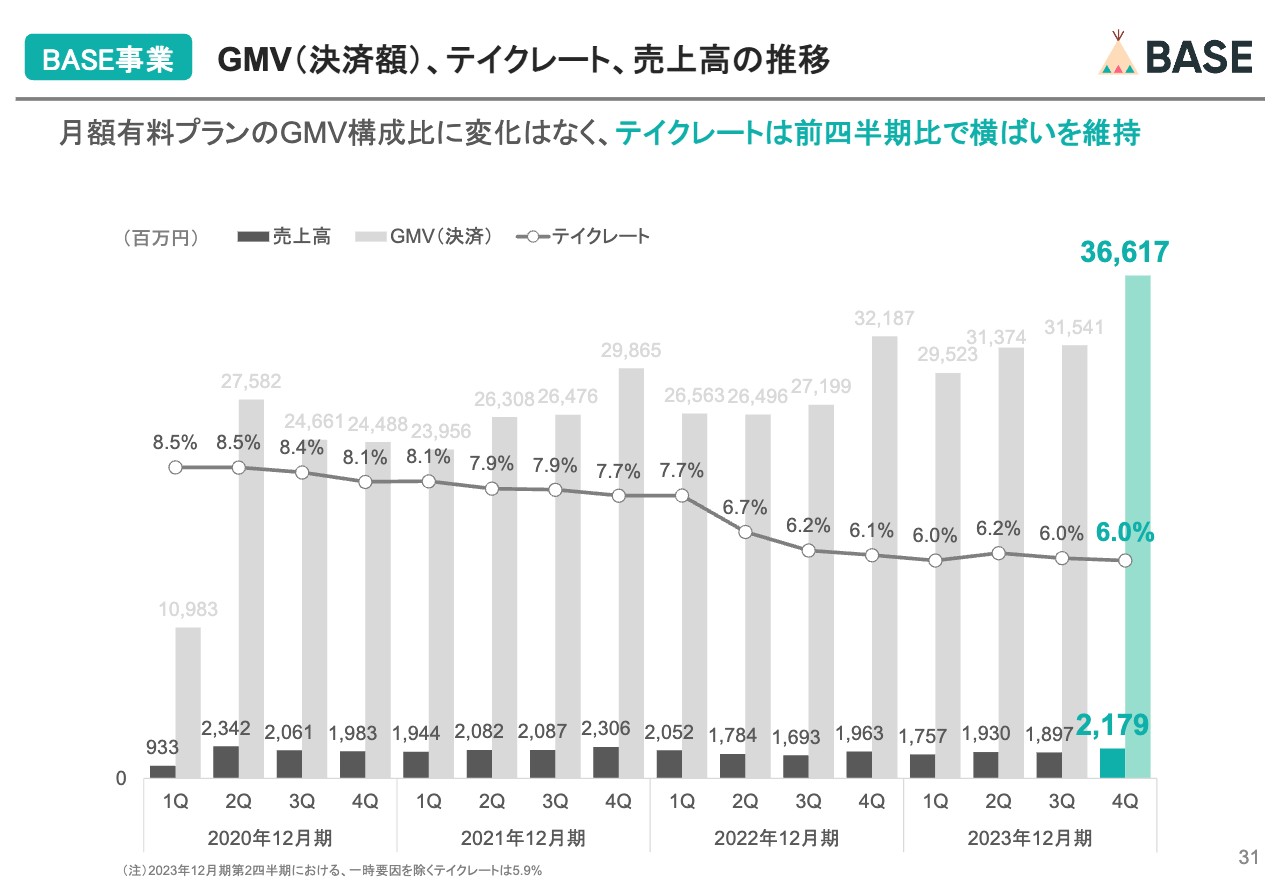

BASE事業 GMV(決済額)、テイクレート、売上高の推移

テイクレートの推移についてはQoQで横ばいを維持することができています。これは、2022年以降、テイクレートの減少要因となっていた月額有料プランのGMV構成比が横ばいだったためです。

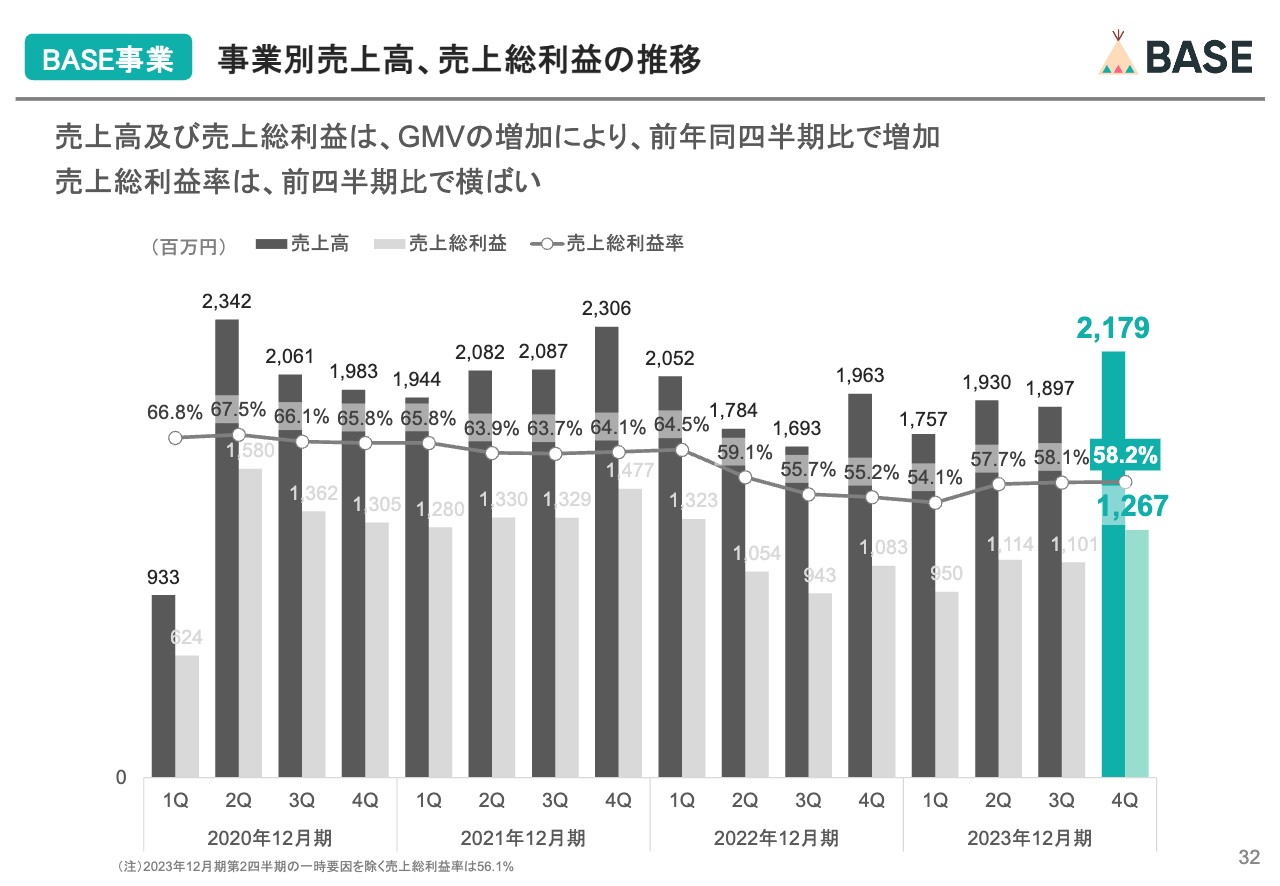

BASE事業 事業別売上高、売上総利益の推移

売上高、売上総利益、および売上総利益率の推移です。売上高、売上総利益ともに、GMVの成長によりYoY、QoQで成長させることができています。売上総利益率は、テイクレートと同様に、QoQで横ばいとなっています。

BASE事業 テイクレートの推移

テイクレートの推移についてご説明します。スライドにあるとおり、2022年12月期第2四半期に月額有料プランを導入し、月額有料プランのGMV構成比率が高まることにより、テイクレートが減少する構造となっていました。

今第4四半期においては、月額有料プランのGMV構成比率に変化がなく、テイクレートはQoQで横ばいとなっています。

また、前回の決算発表で有料プランの値上げをお伝えしたことにより、有料プランのショップの他社への移転を懸念される方が多くいらっしゃいましたが、足元の状況は、想定していたよりも多くのショップに継続利用していただいており、現時点でのマイナス影響は軽微な状況です。

PAY.JP事業 GMVの推移

PAY.JP事業のGMVは、引き続き好調に推移しており、YoYでプラス75.5パーセントと、大きく成長しています。

PAY.JP事業 GMVの推移

スライドのグラフは登録年別のGMVコホートです。すべてのコホートで順調に伸ばすことができており、既存加盟店の成長だけなく、新規加盟店も好調に推移しています。

PAY.JP事業 事業別売上高、売上総利益の推移

事業別売上高、売上総利益の推移です。GMVの増加により、売上高および売上総利益ともに順調に成長できています。

売上総利益率については、過去数四半期にわたって変動が大きくなっています。これは加盟店や決済時に使われるクレジットカードブランドによって、GMV比の原価率が異なるため、それぞれのGMV構成比の変動によって売上総利益率が変動しているためです。

PAY.JP事業については、引き続きGMVの成長も追求していきますが、2024年からは同時に収益性改善にも取り組んでいく方針です。そちらについては鶴岡からご説明します。

私からの説明は以上です。

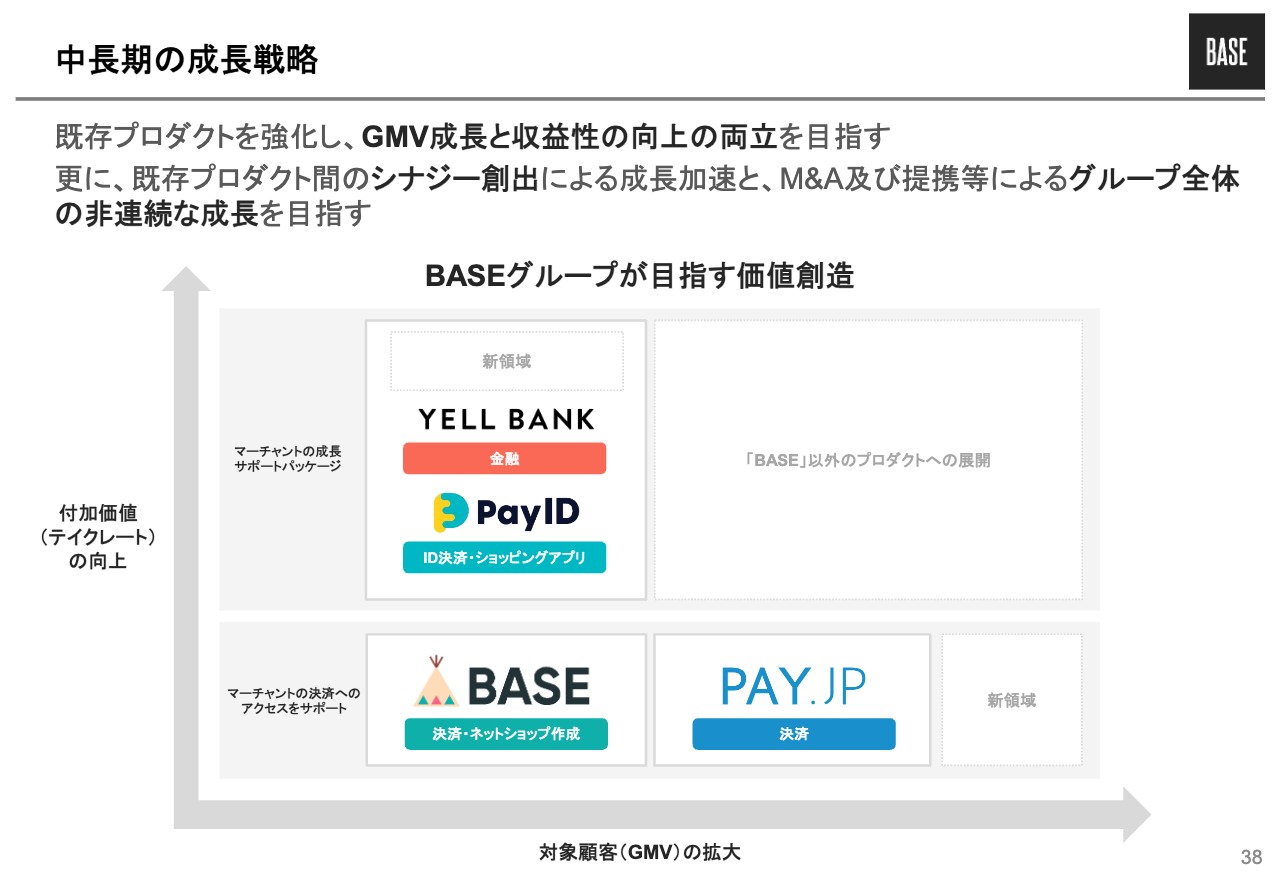

中長期の成長戦略

鶴岡:中長期の経営方針と、2024年12月期の業績予想についてお話しします。まずは中長期の経営方針からご説明します。

スライドには従前より開示している図を示しています。既存プロダクトを強化し、収益性向上と成長をしっかりと両立させるという基本の成長戦略に加え、既存プロダクト間のシナジー創出によりその成長を加速させ、さらにはグループ外のパートナーとのさまざまなかたちの連携により、グループ全体の非連続な成長を目指すといった成長戦略についてお伝えできればと思っています。

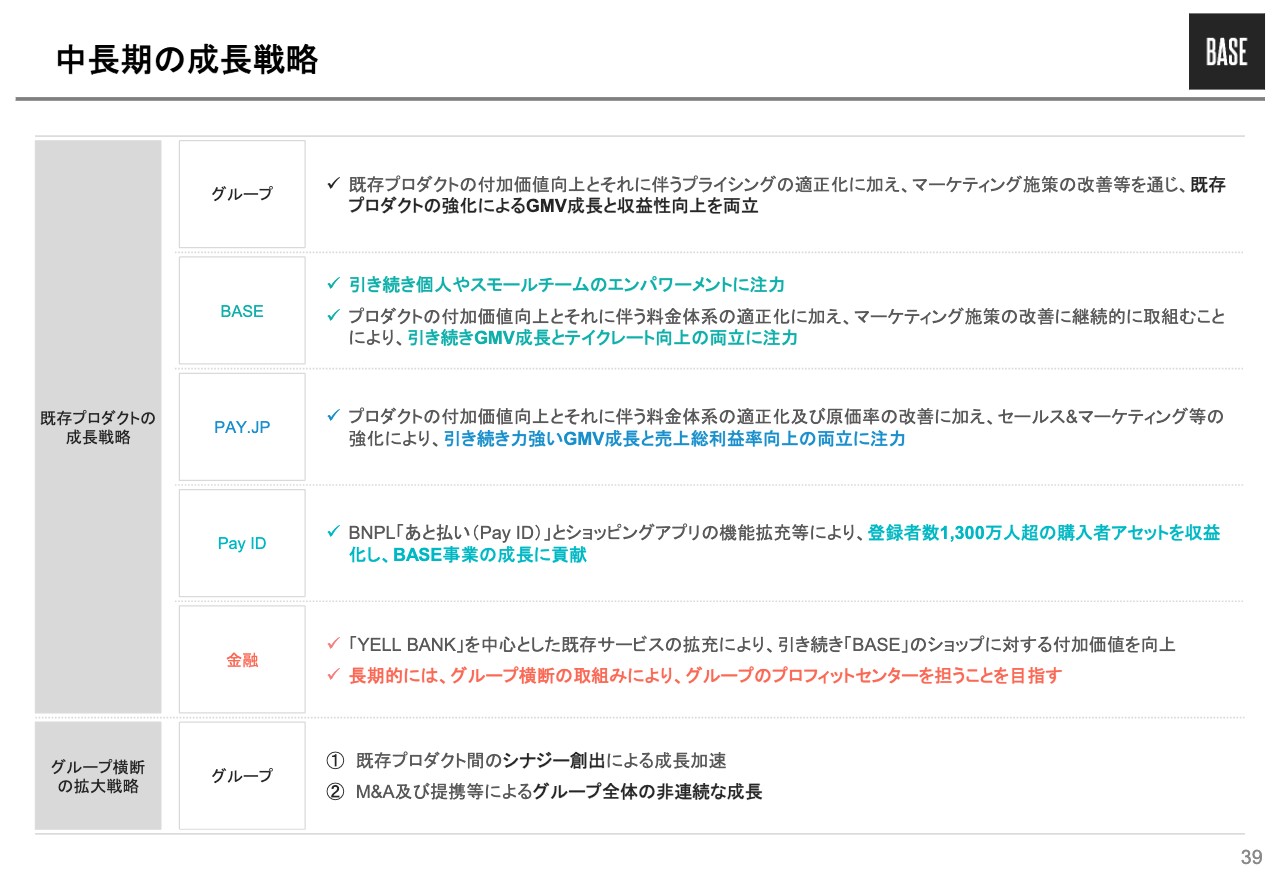

中長期の成長戦略

スライドは、グループと各プロダクトの成長戦略をまとめたものです。まずは既存プロダクトの詳細からご説明します。

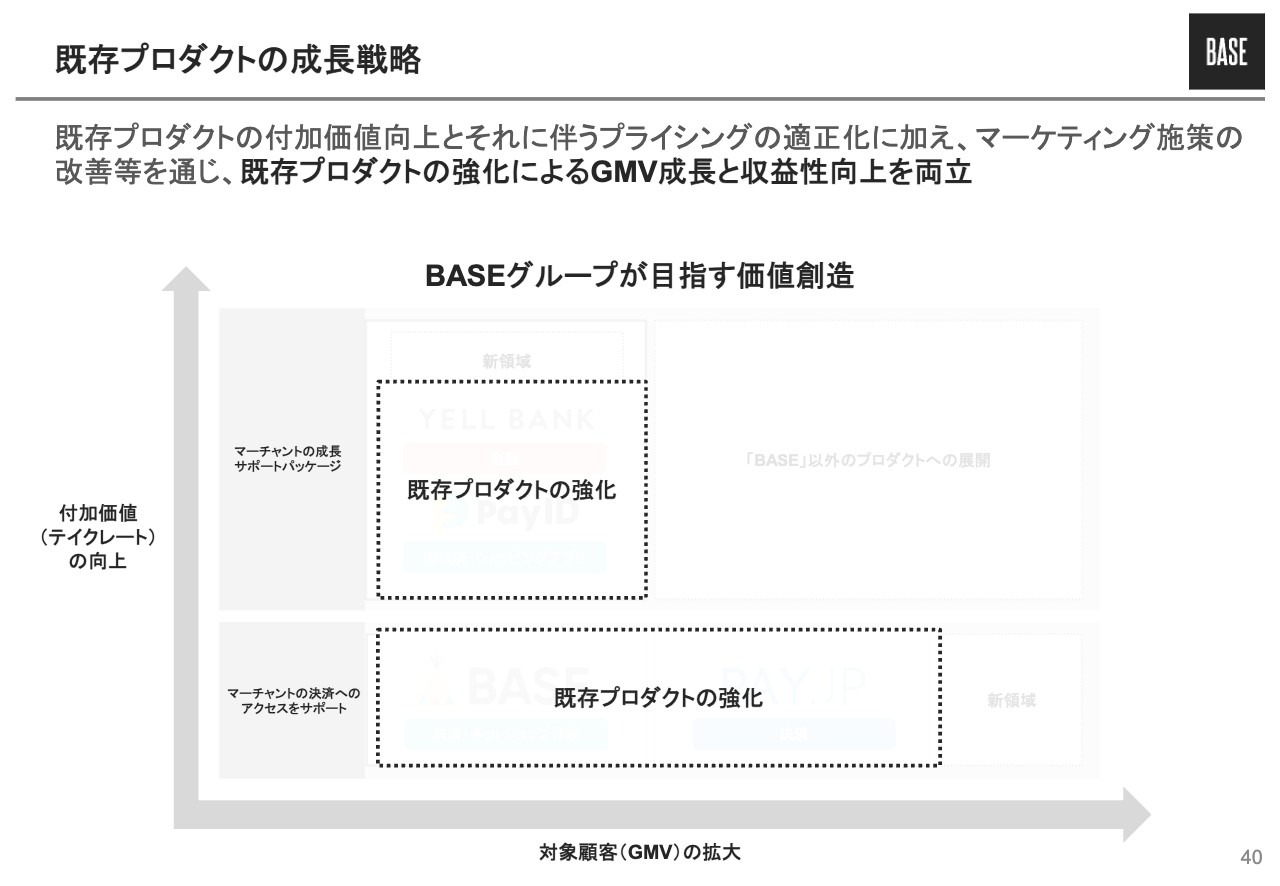

既存プロダクトの成長戦略

既存プロダクトの成長戦略です。基本的には、今後も既存プロダクトを強く伸ばしたいと思っています。スライドは、これからご説明する成長戦略が、最初にお示しした図のどこに該当するかを示しています。

これまでにグループが提供してきた「BASE」「PAY.JP」「Pay ID」「YELL BANK」の既存プロダクトそのものの付加価値向上に努め、それに伴いプライシングも最適化します。マーケティングの改善なども同時に行いながら、GMV成長と収益性向上の両立を目指していきます。

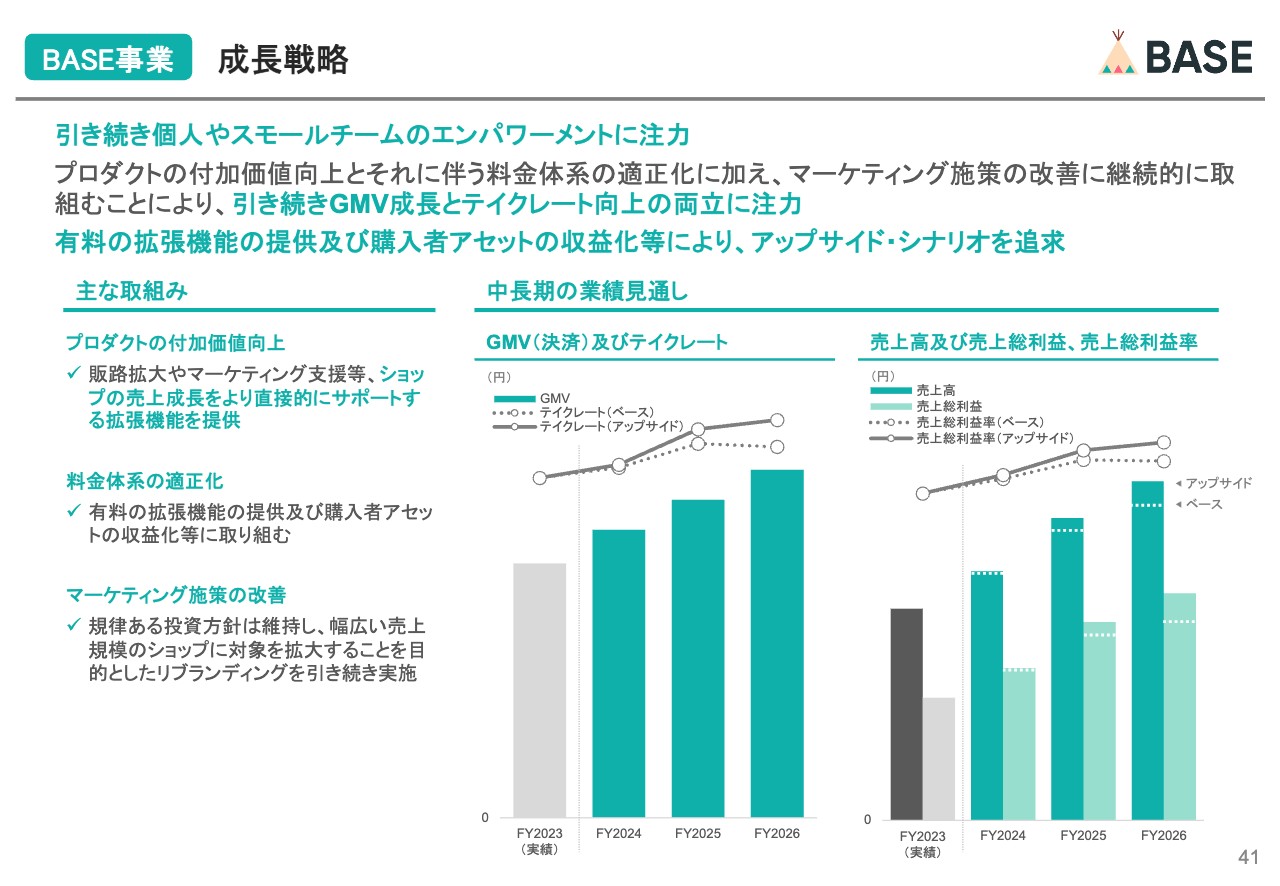

BASE事業 成長戦略

「BASE」の成長戦略です。引き続き、個人やスモールチームに真摯に向き合い、みなさまのエンパワーメントに注力し続けるという方針には一切変わりありません。

その上で、個人やスモールチームの幅広い売上規模のショップをサポートできるよう、引き続きプロダクトの付加価値向上に努めます。前回発表した月額有料プランの値上げや有料機能の提供などの、料金体系の適正化を行い、マーケティング施策の改善を継続することで、GMV成長とテイクレート向上の両立を行っていきます。

GMVについてはベースシナリオのみ開示していますが、テイクレート向上のための取り組みとして、有料の拡張機能や「Pay ID」が保有する購入者アセットの収益化の進捗によって売上高および売上総利益のさらなる成長を追求するアップサイド・シナリオを、スライド右側のグラフでお示ししています。

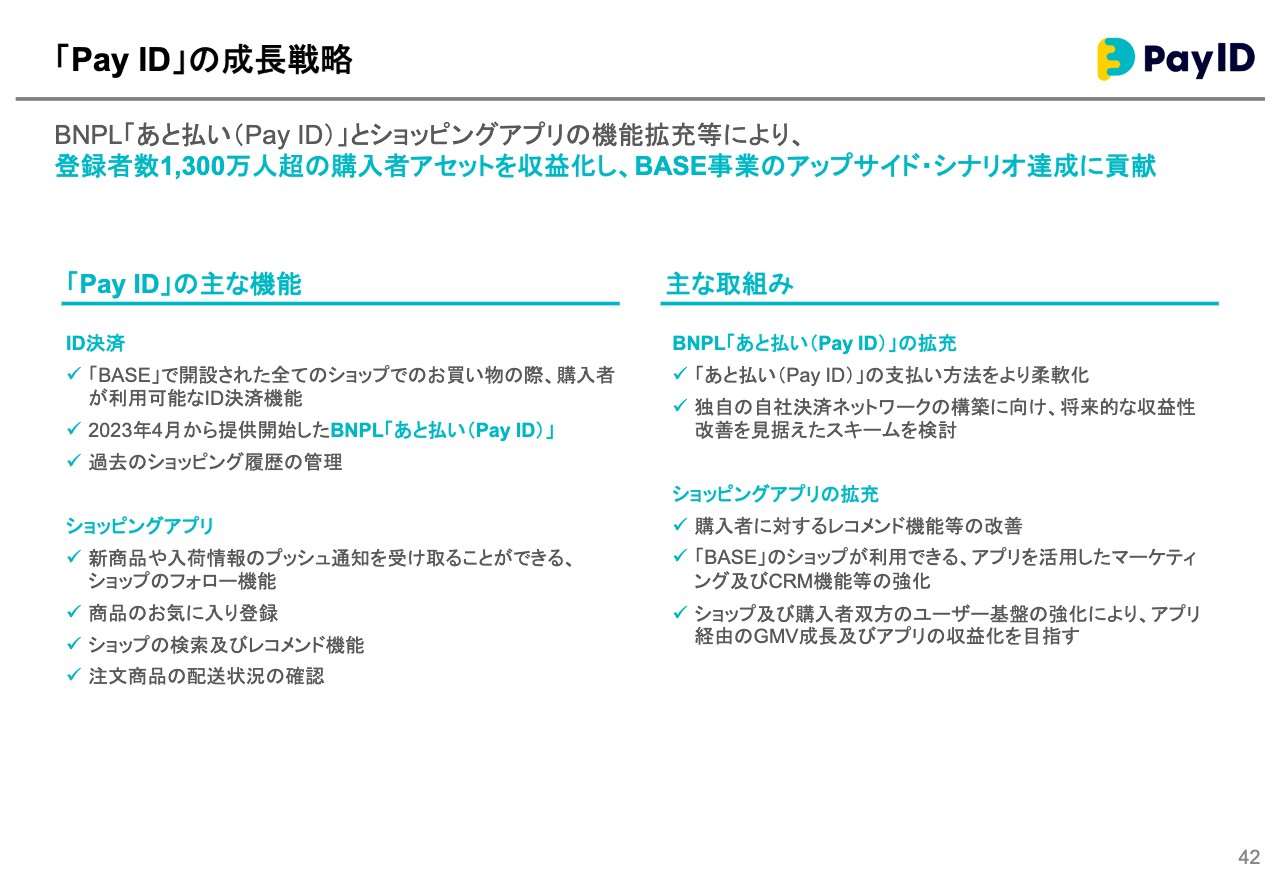

「Pay ID」の成長戦略

「Pay ID」の成長戦略として、「Pay ID」が保有する購入者アセットの収益化を行っていきたいと思っています。

一見すると、我々は簡単にネットショップを作ることができるサービスだけを提供しているように思われますが、実態としては、1,300万人を超える購入者アセットを抱えています。ここが我々のユニークな部分、かつ強みだと思っています。購入者アセットの収益化、そして購入者アセットのみなさまに対する付加価値の提供も着実に行いたいと思っています。

この「Pay ID」には、BNPL(Buy Now、Pay Later)「あと払い(Pay ID)」を含めたID決済機能と、ショッピングアプリ機能の両面があります。どちらの面も継続的に機能を拡充し、足元の1,300万人超という大きな購入者アセットを収益化させることで、「Pay ID」による「BASE」のアップサイド・シナリオ達成への貢献も行っていきたいと考えています。

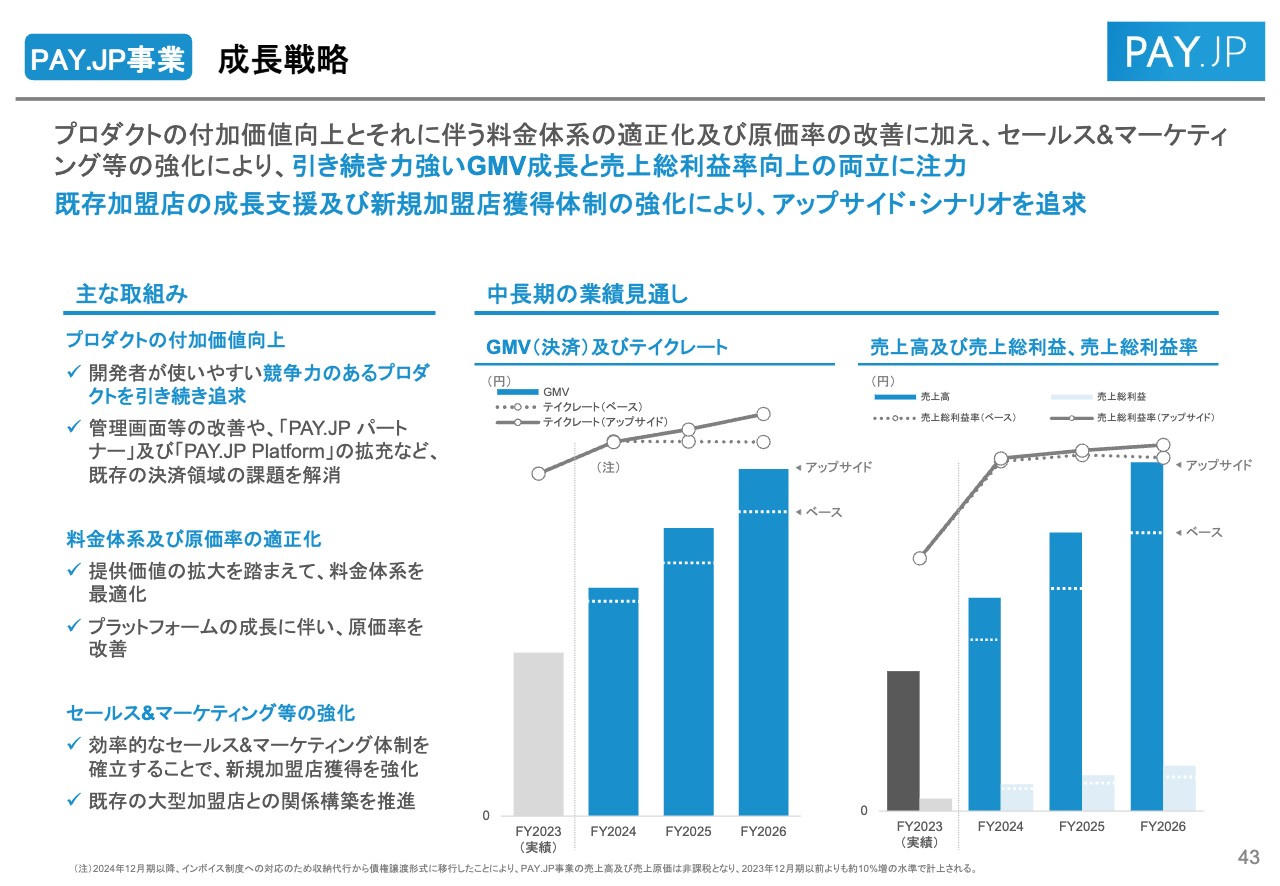

PAY.JP事業 成長戦略

「PAY.JP」の成長戦略です。2023年は非常に力強いGMV成長を実現しましたが、売上規模の大きな加盟店の構成比が高まるにつれて、トレードオフで売上総利益率が減少してきています。

2024年からは、プロダクトの付加価値向上とセールス&マーケティングの強化により、引き続き力強いGMV成長を実現すると同時に、料金体系の適正化や原価率の改善によって売上総利益の向上も両立させていきたいと考えています。

このような取り組みを通じて、これまで以上に既存加盟店の成長を支援しながら、新規加盟店の獲得体制も強化していくことで、GMV、売上高、売上総利益のアップサイド・シナリオの追求を目指していきます。

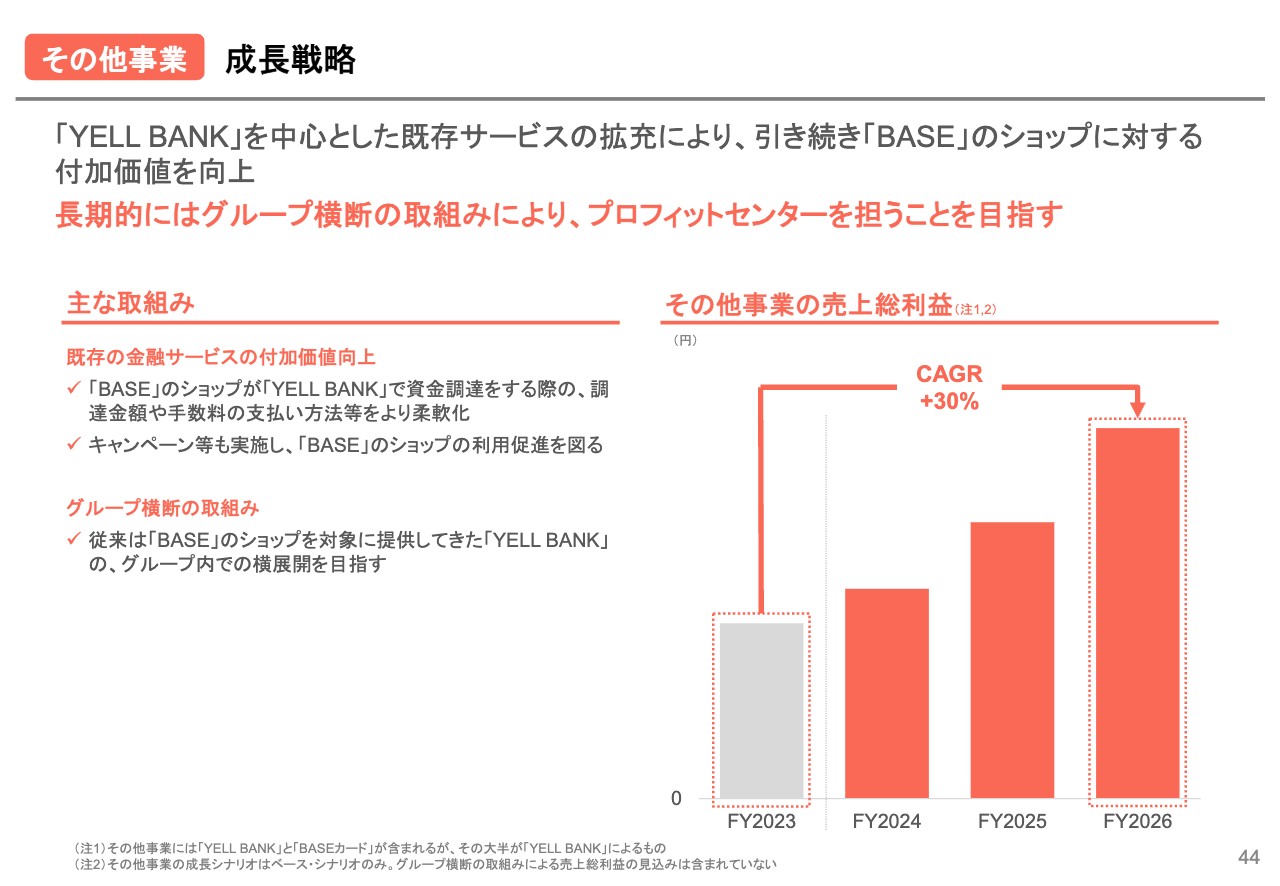

その他事業 成長戦略

「YELL BANK」の成長戦略です。冒頭でご説明したとおり、「YELL BANK」を中心とした金融領域では、プロダクトの大小さまざまな改善を重ねてきたことにより、足元で大きく成長してきています。

BASEグループにしかできない方法で金融領域のプロダクトを提供しており、今後もオルタナティブなファイナンスとしての基本方針は変わりません。まずは「BASE」を使ってくださっている個人やスモールチームのキャッシュフロー周りの課題解決に注力し、引き続きプロダクトの付加価値向上を行っていきます。

また、このあとご説明するグループ横断の拡大戦略にも関係する取り組みとして、現在は「BASE」をご利用いただいているショップにしかご提供できていない「YELL BANK」を中心とした金融サービスを、次は「PAY.JP」の加盟店などにも展開していきたいと考えています。

この横展開による収益は、スライド右側のグラフにはまだ含まれていません。今後、みなさまとしっかりとコミュニケーションをとりたいと考えています。

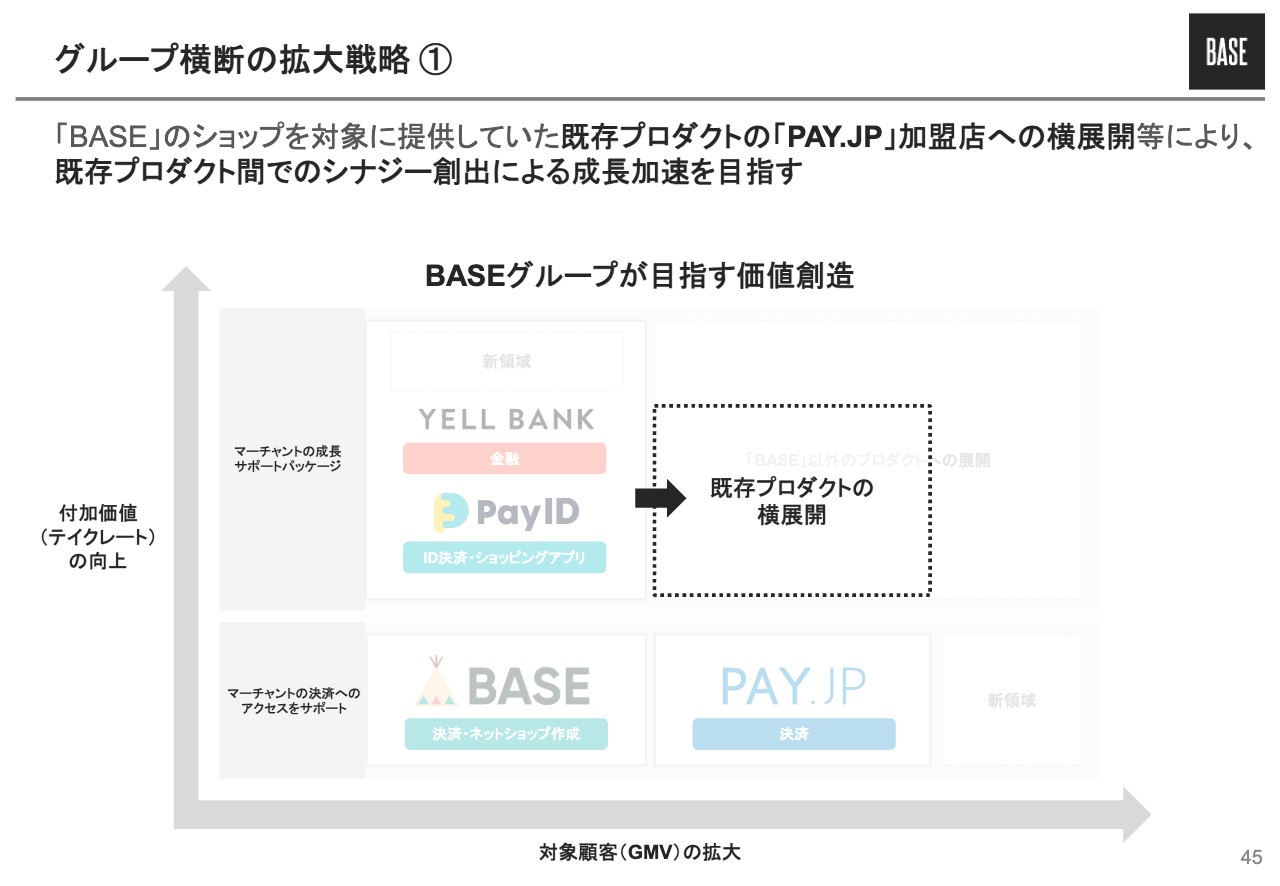

グループ横断の拡大戦略①

先ほどお伝えしたとおり、既存プロダクトを今の構造のまま伸ばすだけではなく、今後は横展開も着実に行っていきたいと思っています。

1つ目のグループ横断の拡大戦略として、現在は「BASE」のショップや購入者にしかご提供できていない既存プロダクトを、「PAY.JP」をご利用のみなさまにも横展開していくことで、成長を加速させていきたいと考えています。

すでに開発や検証がスタートしているものもあるため、詳細は適切なタイミングでお話ししたいと考えています。

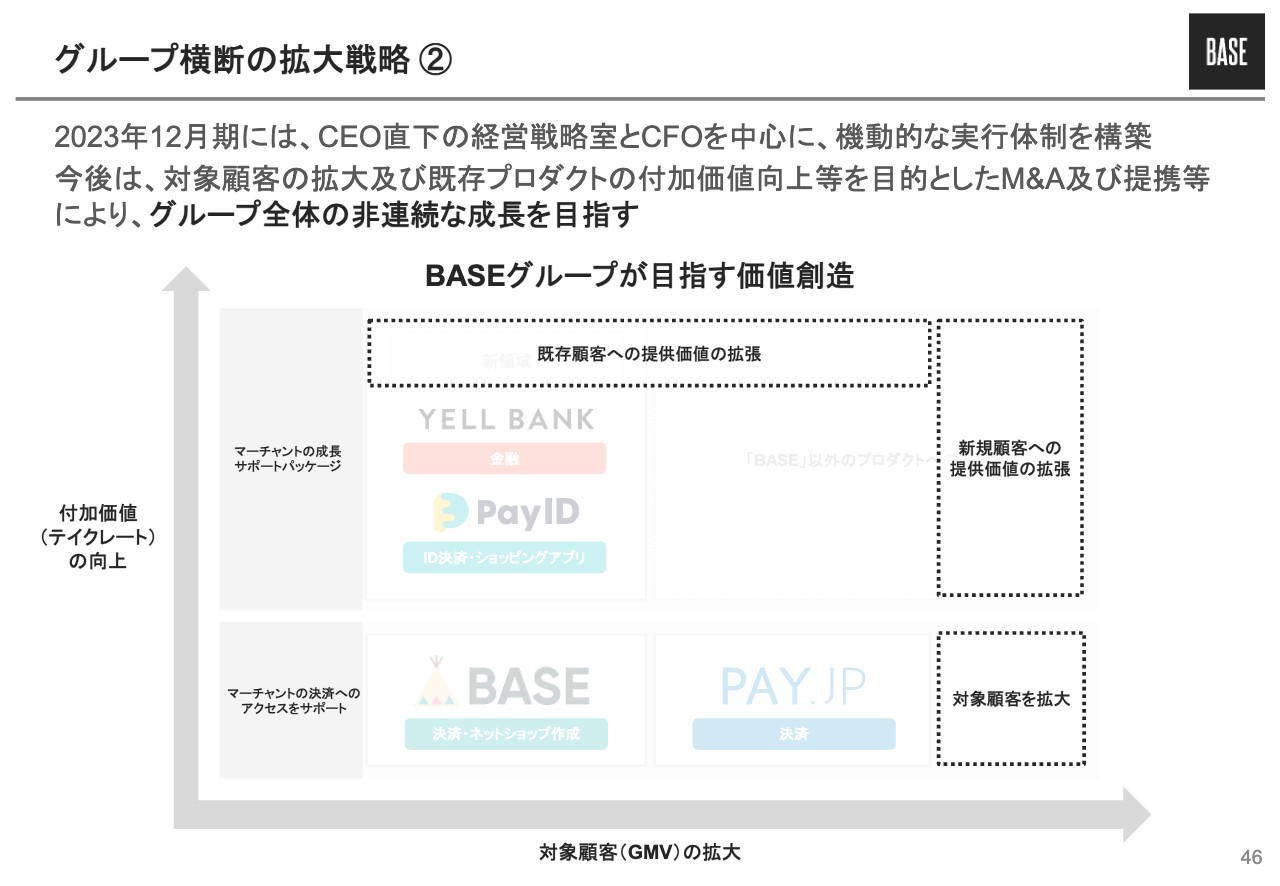

グループ横断の拡大戦略②

2つ目のグループ横断の拡大戦略として、社内で生み出すプロダクトだけではなく、M&Aや提携などによるグループ外のパートナーとの連携を通じて、非連続な成長を目指していきたいと考えています。

我々がエンパワーメントする対象そのものを拡大するための連携や、グループが抱える新規を含めた顧客のみなさまに新たな付加価値を提供するための連携などを模索していきます。

そのための実行体制を2023年に整えており、今後も取り組みを進めていきたいと思っています。

このグループ横断の拡大戦略はまだ不確実性が高い領域であることから、現時点では中長期の財務ターゲットに含まれていません。しかしながら中長期的には必ずグループの成長に資する取り組みだと考えているため、ぜひ応援していただけると幸いです。

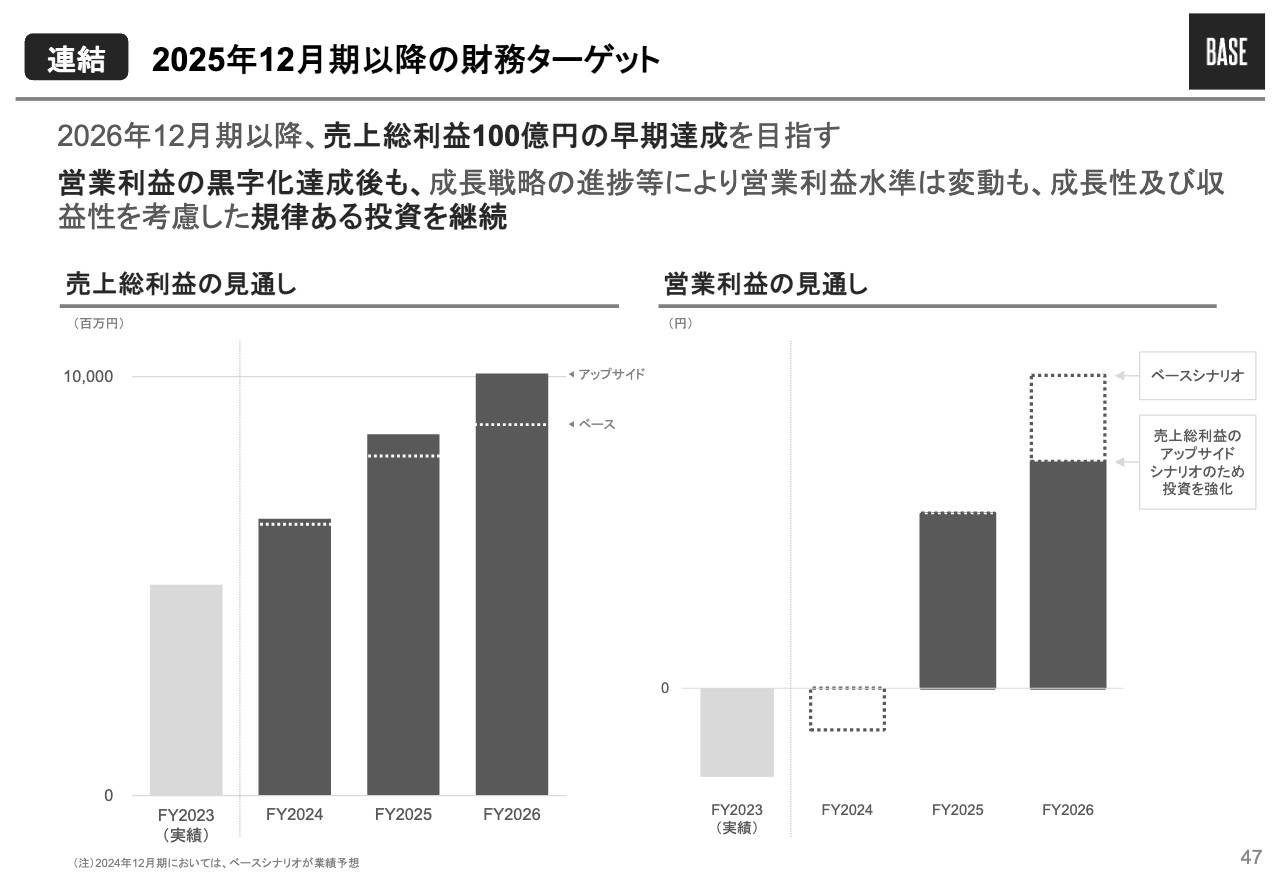

連結 2025年12月期以降の財務ターゲット

以上の中長期の成長戦略を踏まえた上で、2025年12月期以降の財務ターゲットについてご説明します。

2026年12月期以降には、連結売上総利益100億円の早期達成を目指そうと思っています。以前からお伝えしているとおり、まずは2025年12月期で黒字化達成を目指し、その後も成長性と収益性を考慮し、規律ある投資を継続していく方針です。

なお、スライドに示しているのは2026年までの売上総利益と営業利益の見通しです。売上総利益のアップサイド・シナリオの成長を追求するために投資を強化した場合、投資フェーズが収益化フェーズに先行するため、ベースシナリオと比べて短期的には営業利益を押し下げると想定しています。

いずれにせよ、先ほどお伝えしたとおり、成長性と収益性の両方を見極めて判断していく方針です。

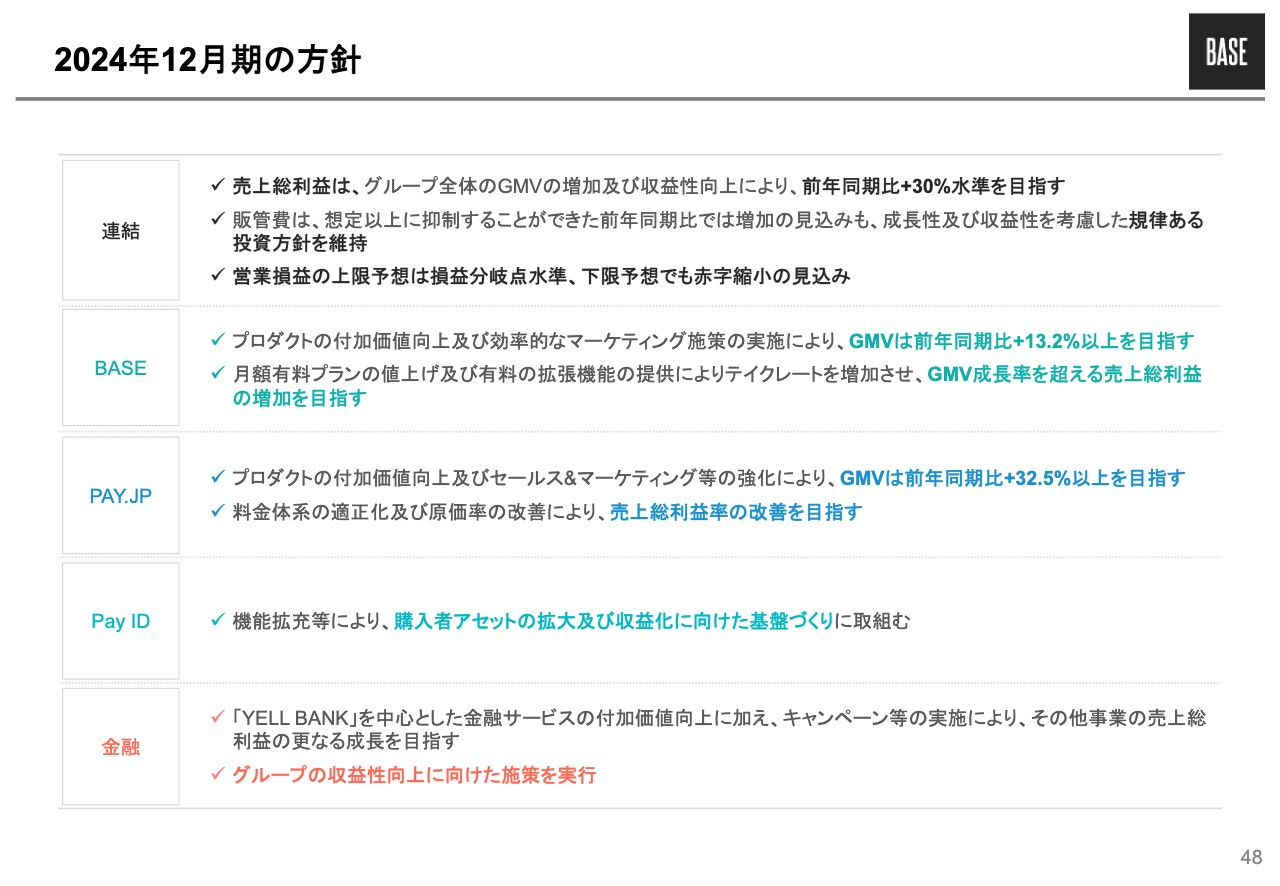

2024年12月期の方針

ここまででご説明した中長期の経営方針のもと、2024年12月期に取り組む内容や業績予想についてご説明します。グループおよび各プロダクトともに中長期の経営方針に則った内容となっているため詳細は省きますが、BASE事業とPAY.JP事業ともにGMVを増加させると同時に、収益性向上にも取り組んでいきます。

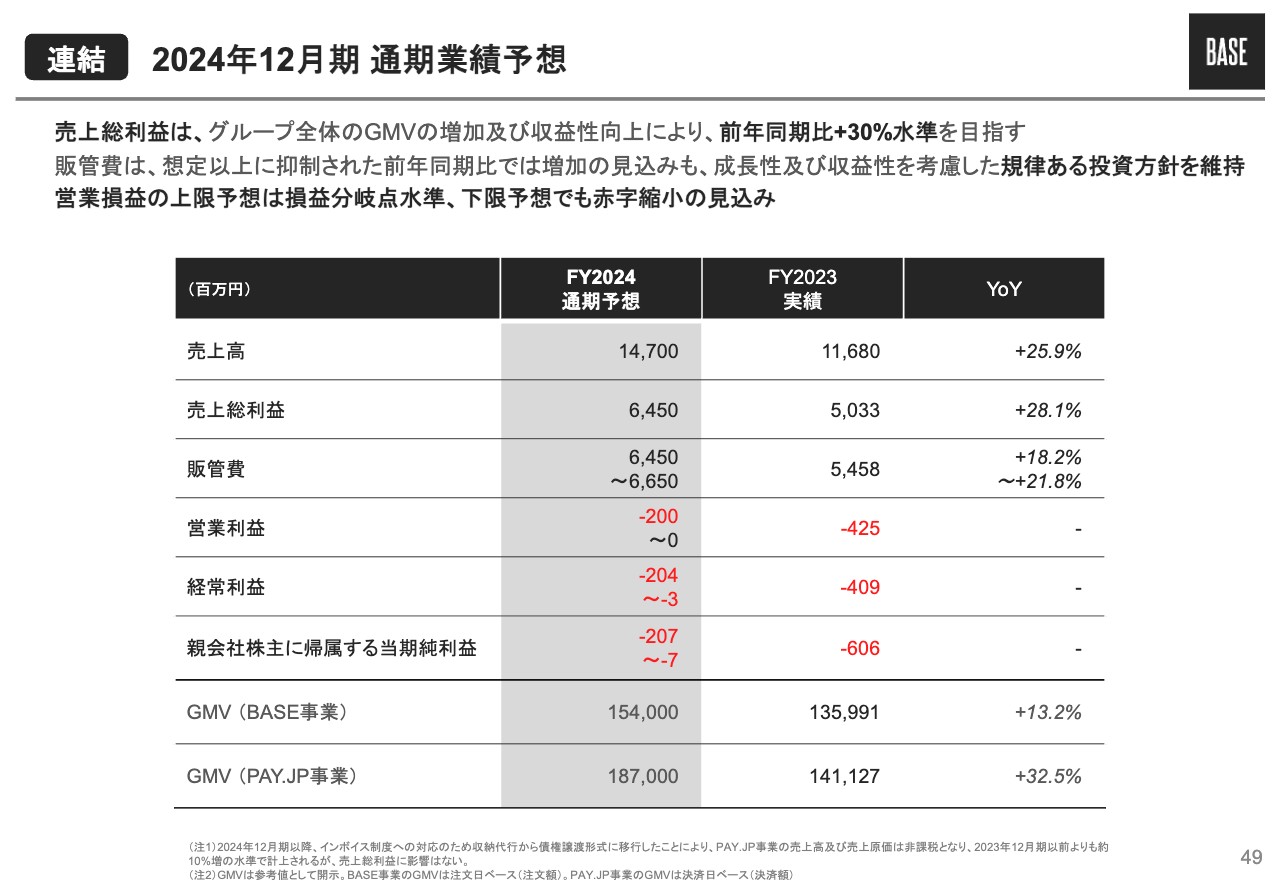

連結 2024年12月期通期業績予想

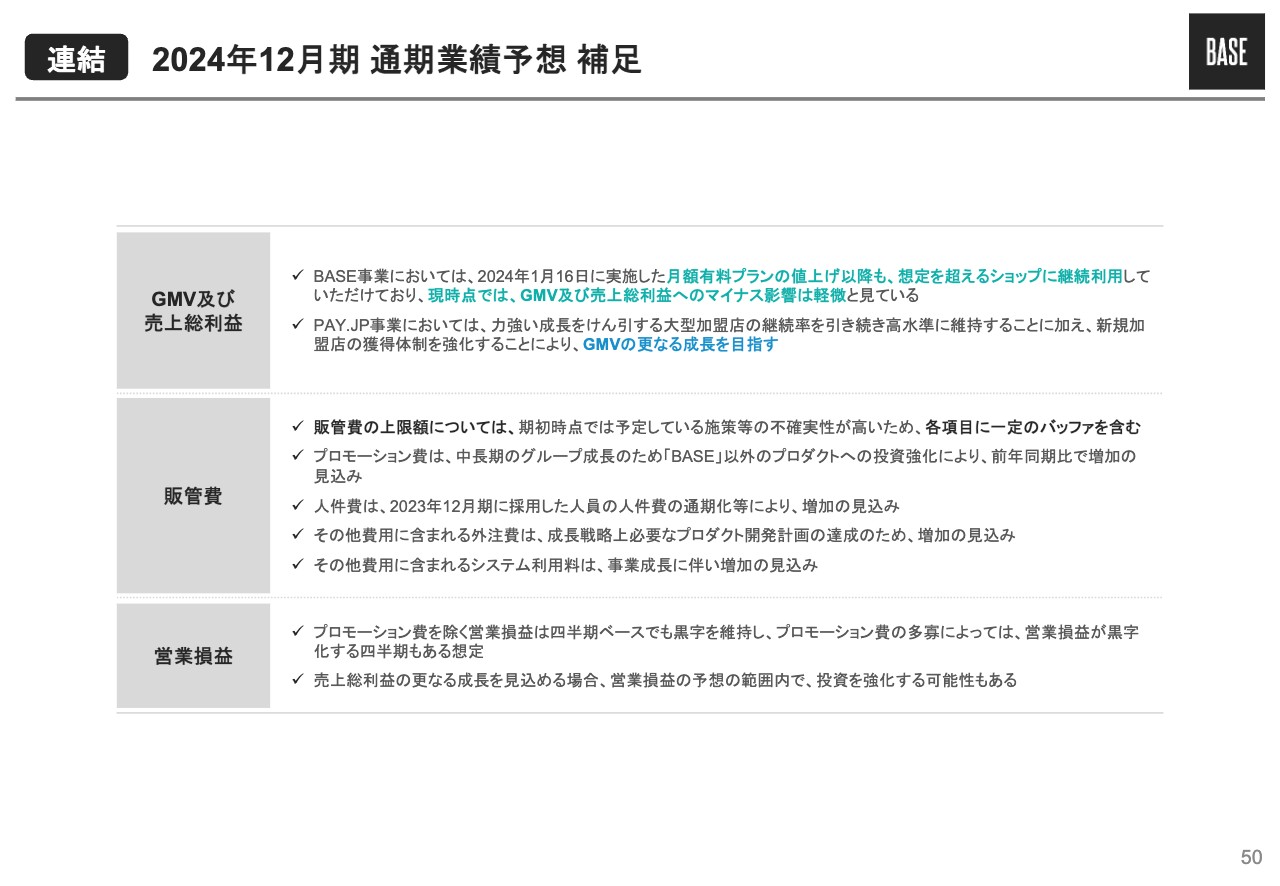

BASE事業とPAY.JP事業はそれぞれGMV成長と収益性向上に取り組み、連結売上総利益についてはYoYでプラス30パーセントの水準を目指します。販管費については、現時点では各施策の不確実性が高く一定のバッファーを含んでいるため、レンジで開示しています。

したがって営業損益以下もレンジでの開示となっていますが、営業損益の上限値ではブレークイーブンを目指していきます。

連結 2024年12月期通期業績予想 補足

最後に今期の業績予想に関連して、みなさまのご関心が高い「BASE」の有料プランの値上げ後の状況について補足説明します。

昨年11月に値上げを告知し、今年1月16日から「BASE」の有料プランをご利用いただいているユーザーに順次新しい料金が適用されています。こちらを受けて、「BASE」から他社へ移転される方はもちろんゼロではないものの、想定していたよりもはるかに少なく、有料プランのほとんどのみなさまに継続利用いただいている状況です。

他社のほうが「BASE」よりも手数料が安くなる売上規模のショップの動向も、現時点でマイナスの影響は軽微です。引き続き動向を注視しながら、プロダクトの付加価値に努めることで継続利用を促進していきます。

現時点では大量離脱につながる予兆や情報は確認されていない点をご理解いただけますと幸いです。

プレゼンテーションは以上となります。

鶴岡氏からのご挨拶

2025年のコミットメントを守るため、しっかりと取り組んでいきたいと思っています。本日ご説明した中長期の成長戦略にのっとり、成長と収益性の両方を追求していきたいと思っていますので、引き続きコミュニケーションをとらせていただけますと幸いです。

本日は、お忙しいところありがとうございました。引き続きよろしくお願いします。

スポンサードリンク