関連記事

【QAあり】住江織物、連結業績見通しを上方修正 自動車・車両内装事業の売上・利益は過去最高を見込む

【QAあり】住江織物、連結業績見通しを上方修正 自動車・車両内装事業の売上・利益は過去最高を見込む[写真拡大]

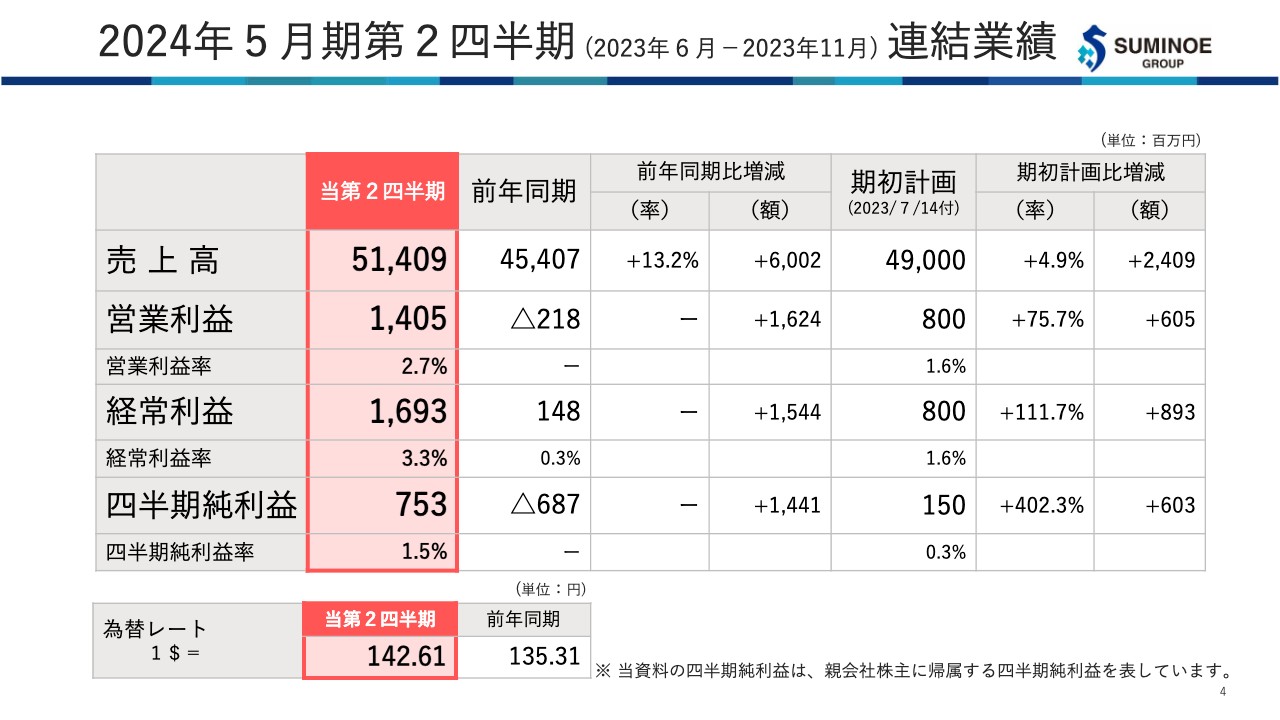

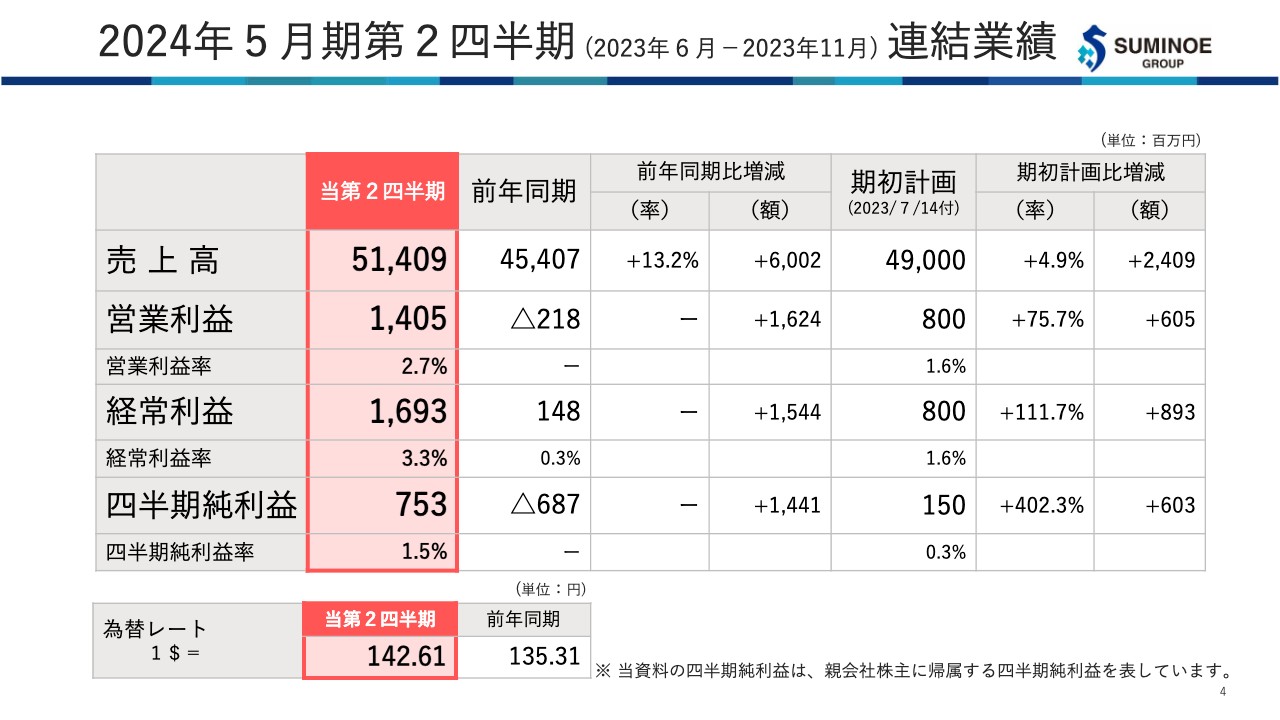

2024年5月期第2四半期(2023年6月-2023年11月) 連結業績

永田鉄平氏(以下、永田):住江織物株式会社、代表取締役社長の永田です。どうぞよろしくお願いします。それでは、2024年5月期第2四半期の決算概況をご説明します。

まずは連結業績です。第2四半期の売上高は514億900万円で、前年同期比60億200万円増となりました。営業利益は14億500万円で、前年同期のマイナス2億1,800万円から16億2,400万円増加しました。

経常利益は16億9,300万円で、前年同期比15億4,400万円増となりました。親会社株主に帰属する四半期純利益は7億5,300万円で、前年同期のマイナス6億8,700万円から14億4,100万円増加しました。

したがって、各段階損益は概ね15億円前後の伸びとなりました。為替レートは142円61銭で、前年同期より7円ほどの円安という中での結果となっています。

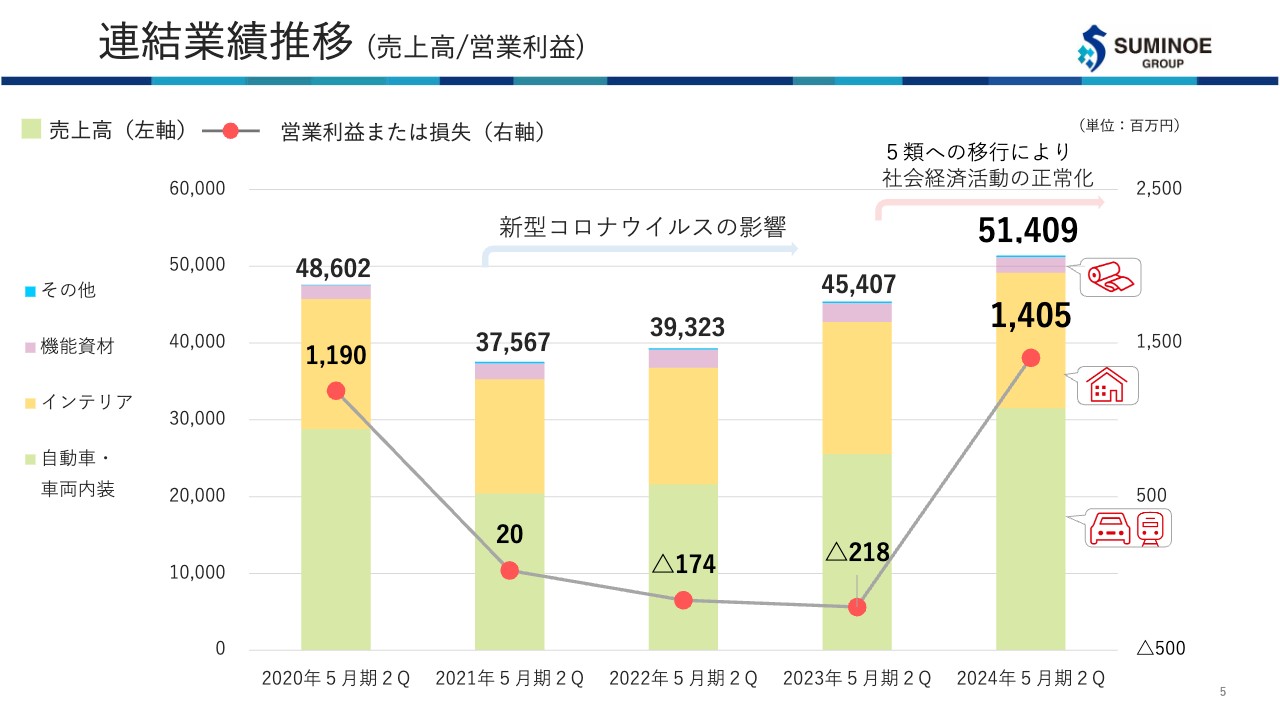

連結業績推移 (売上高/営業利益)

連結業績の推移です。スライドのグラフには記載していませんが、2019年5月期までが新型コロナウイルスの影響を受けていない期です。2020年5月期後半の2月、3月、4月頃から新型コロナウイルスの影響を受け悪化しました。

売上高は2020年5月期から大きく落としましたが、その後徐々に回復しています。営業利益は2023年5月期にマイナス2億1,800万円となり、四半期としてはマイナスが2期続いています。

そこから、2024年5月期第2四半期には売上高が514億900万円、営業利益は14億500万円となり、ある程度復活することができました。

インテリア事業は、新型コロナウイルスの影響を大きく受け、販売が鈍った時期もありました。また、自動車内装事業でも中国のロックダウンや、半導体不足による生産台数の減少を受け、業績に大きく影響しました。

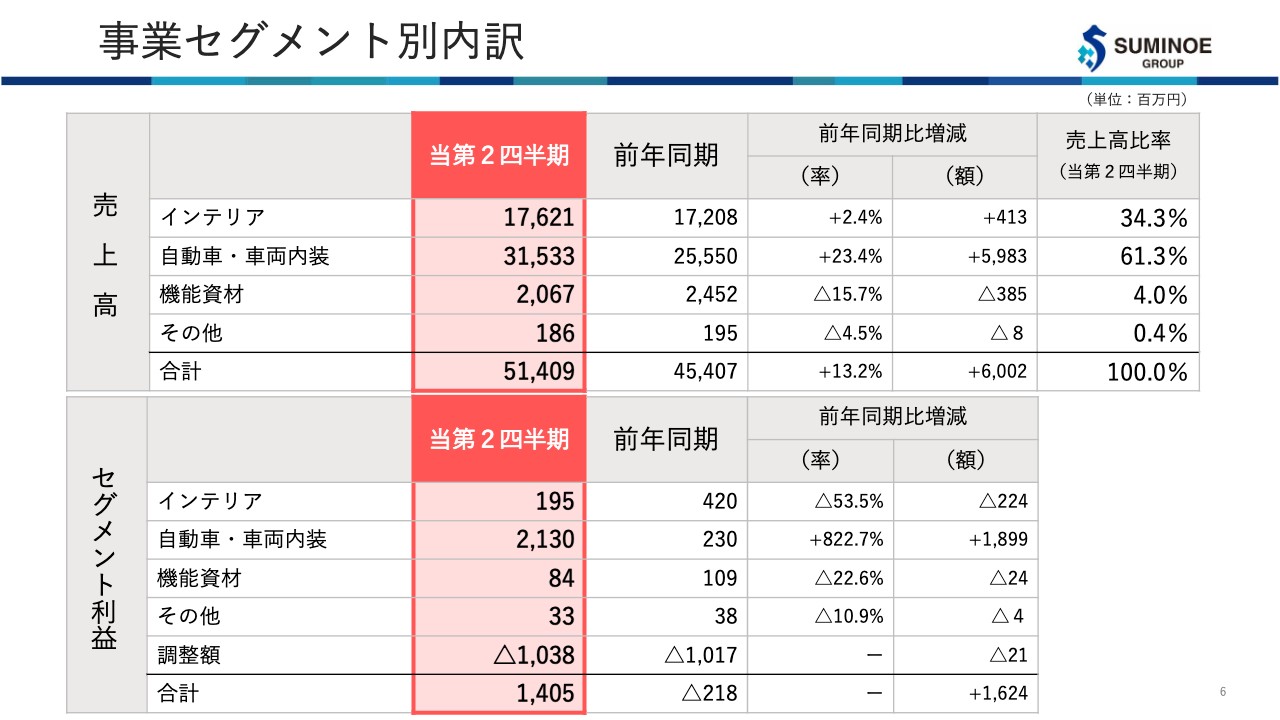

事業セグメント別内訳

事業セグメント別の内訳です。2024年5月期第2四半期のインテリア事業の売上高は176億2,100万円で、前年同期比2.4パーセント増、4億1,300万円増となりました。セグメント利益は1億9,500万円で、前年同期比53.5パーセント減、2億2,400万円減で着地しています。

自動車・車両内装事業の売上高は315億3,300万円で、前年同期比23.4パーセント増、59億8,300万円増となり、前年から大きく伸びました。セグメント利益は21億3,000万円、前年同期比822.7パーセント増、18億9,900万円増と、こちらも前年から大きく伸びています。

機能資材事業の売上高は20億6,700万円で、前年同期比15.7パーセント減、3億8,500万円減となりました。セグメント利益も8,400万円と、前年同期比2,400万円減となりました。

その他事業については前年同期と大きく変わらず、売上高が1億8,600万円、セグメント利益が3,300万円となっています。

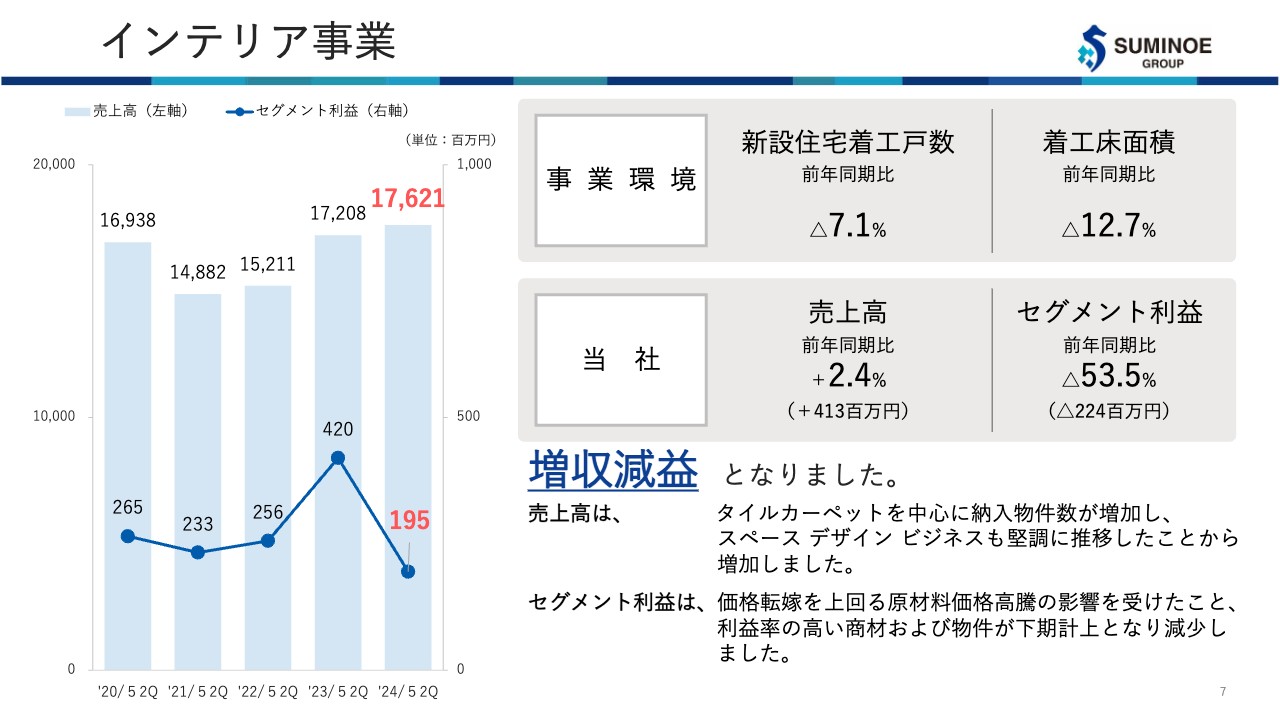

インテリア事業

インテリア事業です。売上高については、新型コロナウイルスの影響を受けた年から、徐々に回復しています。セグメント利益は2023年5月期に大きく回復しましたが、当第2四半期で大きく落としてしまっています。

事業環境としては、新設の住宅着工戸数および着工床面積が減少しており、建設の環境があまりよくありません。加えて、コントラクトの物件についても大型の案件が少なく、小さな案件を積み重ねている状況です。

スライド右下に記載のとおり、タイルカーペットについては、中小型物件への納入を増やし、スペース デザイン ビジネスも堅調に推移しました。

しかしながら、セグメント利益については、原材料、エネルギーコストの価格転嫁を進めているものの、価格転嫁以上の円安によって、我々の輸入材等のコストアップ等もあり影響を受けました。その結果、売上高を伸ばした一方で、セグメント利益は前年同期を下回りました。

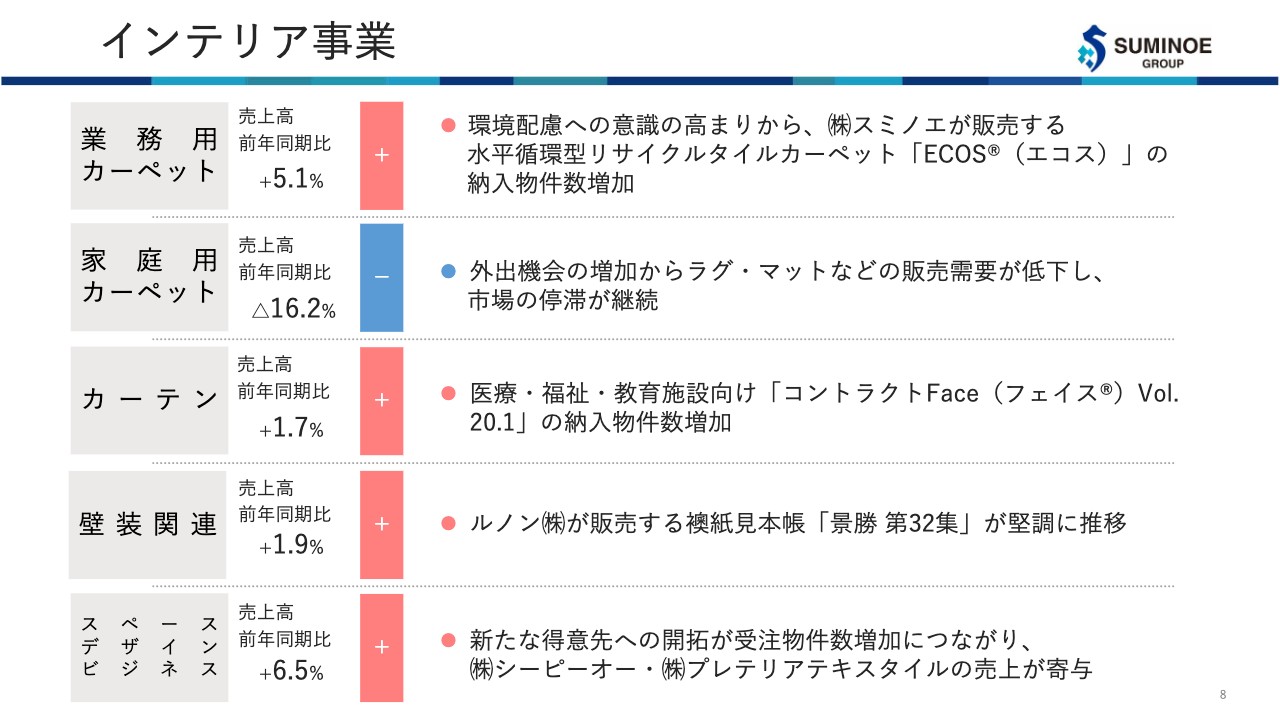

インテリア事業

インテリア事業の詳細です。業務用カーペットの売上高は、今ご説明したように、水平循環型リサイクルタイルカーペット「ECOS(エコス)」の納入物件数が増加し、前年同期比5.1パーセント増となりました。

一方で、家庭用カーペットの売上高は前年同期比16.2パーセント減と、大きく減少しました。コロナ禍の巣ごもり需要で伸びた時期がありましたが、その反動減が顕在化し、比較的利益に幅のある家庭用カーペットの売上高が下がったことも、セグメント利益を落とした要因となっています。

カーテンについては、主に医療・福祉・教育施設向けのカーテン「Face(フェイス)」が伸び、売上高は前年同期比1.7パーセント増となりました。

壁装関連は、別会社のルノンが販売する襖紙が堅調に推移し、売上高は前年同期比1.9パーセント増となりました。

M&Aした会社を中心に進めているスペース デザイン ビジネスについては、新たな得意先の開拓が受注物件数の増加につながっています。シーピーオー、プレテリアテキスタイルの2社の売上が寄与し、売上高は前年同期比6.5パーセント増となりました。

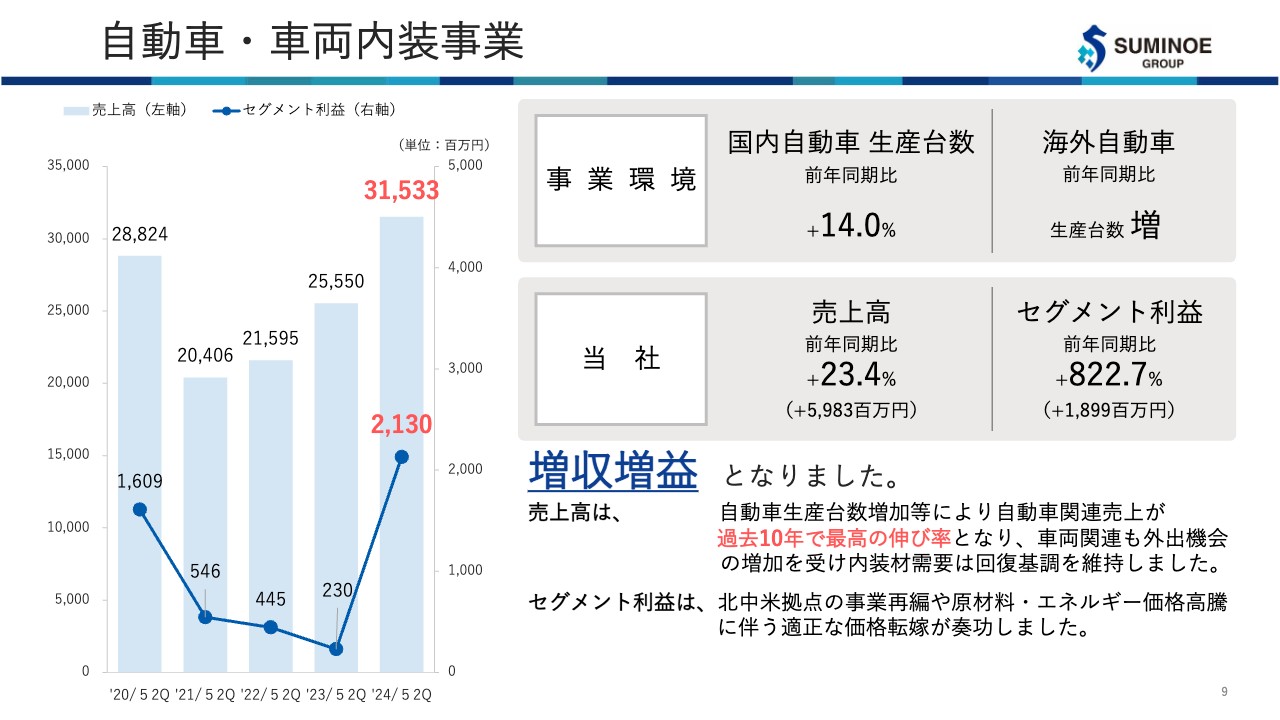

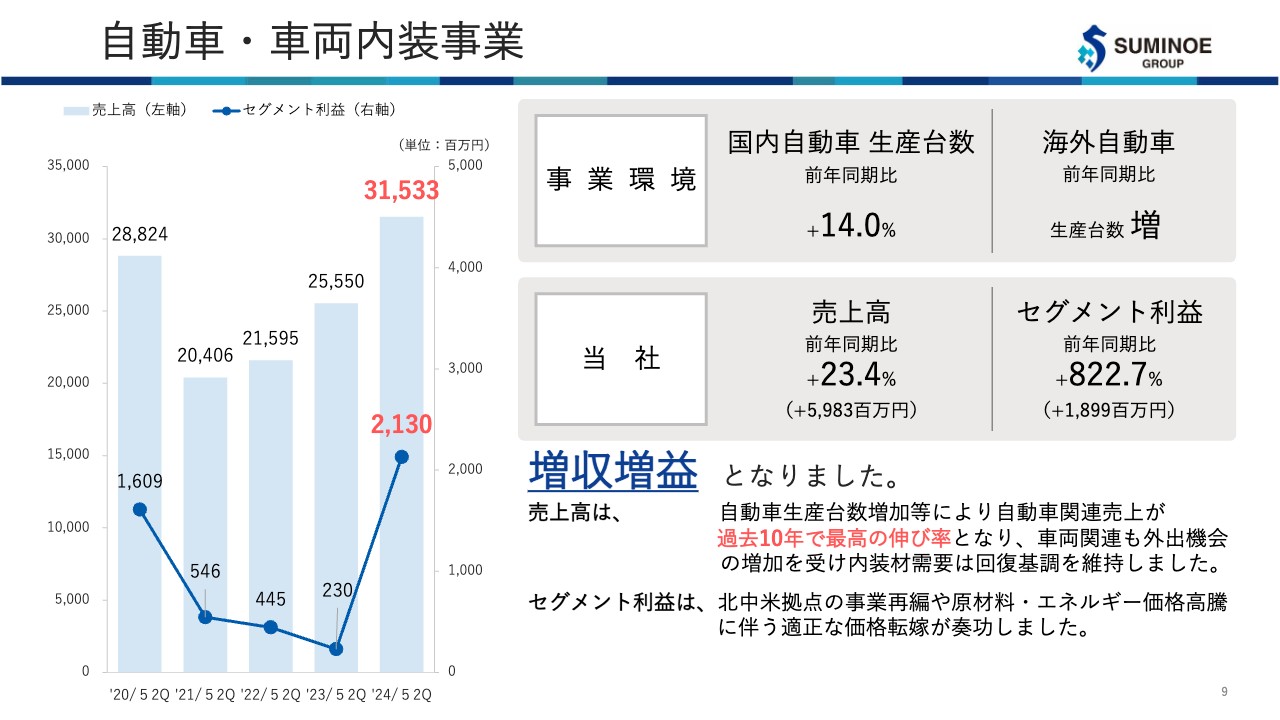

自動車・車両内装事業

自動車・車両内装事業です。グラフのとおり、売上高はインテリア事業と同じような推移をたどっています。新型コロナウイルスの影響で落としたものの、徐々に伸ばし、当第2四半期は大きく回復しています。セグメント利益も落としていましたが、当第2四半期で飛躍的に伸ばすことができました。

事業環境としては、国内での自動車生産台数が前年同期に比べて14.0パーセント伸び、海外での自動車生産台数も増加しています。その結果、前年同期から売上高は23.4パーセント増、セグメント利益は822.7パーセント増となり、過去10年で最高の伸び率となりました。

セグメント利益については、北中米拠点の事業再編や、原材料・エネルギーの価格高騰に伴う適正な価格転嫁が奏功しました。

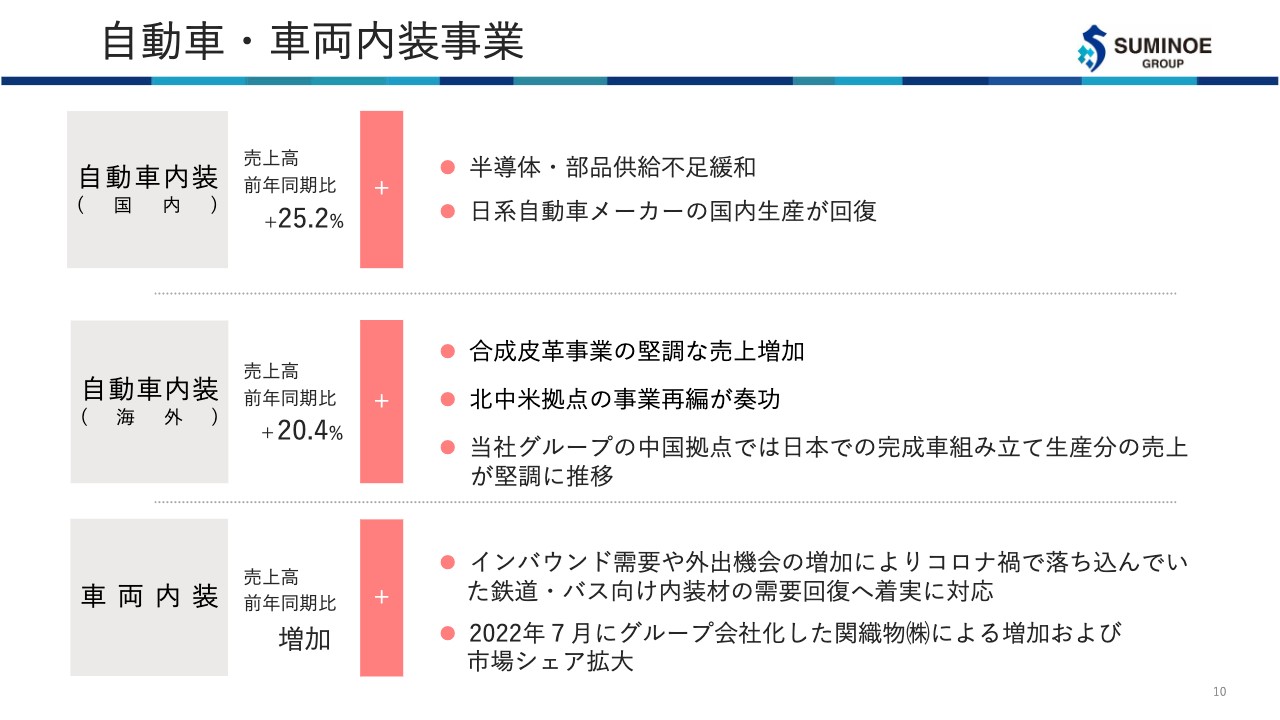

自動車・車両内装事業

自動車内装事業については、みなさまもよくご存じのように、半導体や部品の供給不足がようやく緩和され、ほぼ通常どおり作れるようになりました。その結果、国内の生産も回復し、国内での自動車内装の売上高は、前年同期比25.2パーセント増となりました。

海外の自動車内装についても、合成皮革事業を中心に売上高が堅調に増加したことに加え、北中米拠点の事業再編が奏功しました。アメリカの子会社であるSTA(Suminoe Textile of America Corporation)では長らく赤字が続いていましたが、「この2年で黒字化する」と以前お伝えしたとおり、当期で黒字化となります。

中国拠点については、日系メーカーがかなり中国メーカーに押されて苦戦している状況で、当社もその影響を受けています。しかしながら、日本での完成車組み立て生産分の売上が堅調に推移したことにより、その影響をある程度補完できています。

車両内装の売上高も前年同期比で増加しました。インバウンド需要や外出機会の増加によって、鉄道・バス内装材の需要回復が進んだことに加え、2022年7月にグループ化した関織物によって、我々が持っていなかったテリトリーの売上も伸びています。

ただし、車両内装の売上高は、いまだコロナ禍前の7割弱までしか戻っていないため、これからまだ伸びていくと考えています。

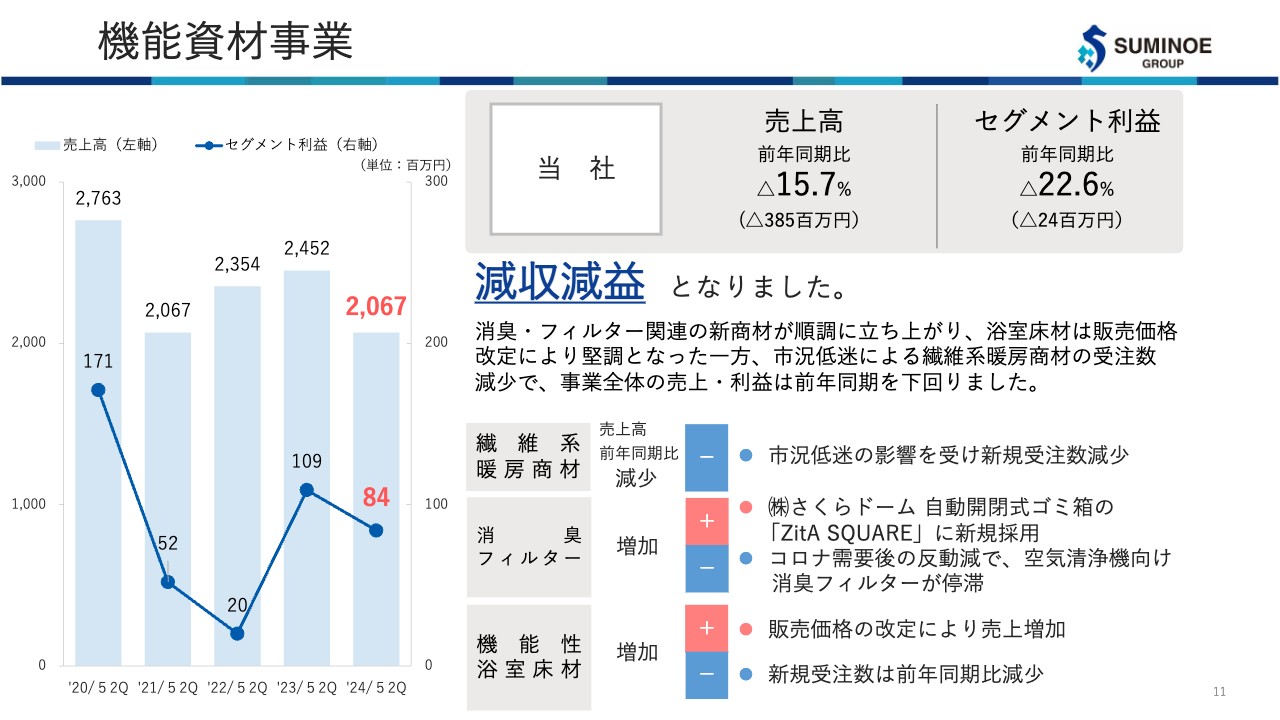

機能資材事業

機能資材事業の売上高は、コロナ禍から回復してきているものの、当第2四半期は減収減益となりました。当期は繊維系暖房商材が、円安や原材料価格高騰分を転嫁したことで価格帯が上がっていったことにより、市況が低迷した影響を受け、新規受注数が減少しています。

消臭・フィルター関連についても、新たな得意先は増えましたが、従来の家電メーカーの空気清浄機等の販売台数が低迷している状況です。機能性浴室床材については、ある程度は伸びたものの、大きな伸びにはなりませんでした。その結果、機能資材事業全体の売上高・セグメント利益は前年同期を下回りました。

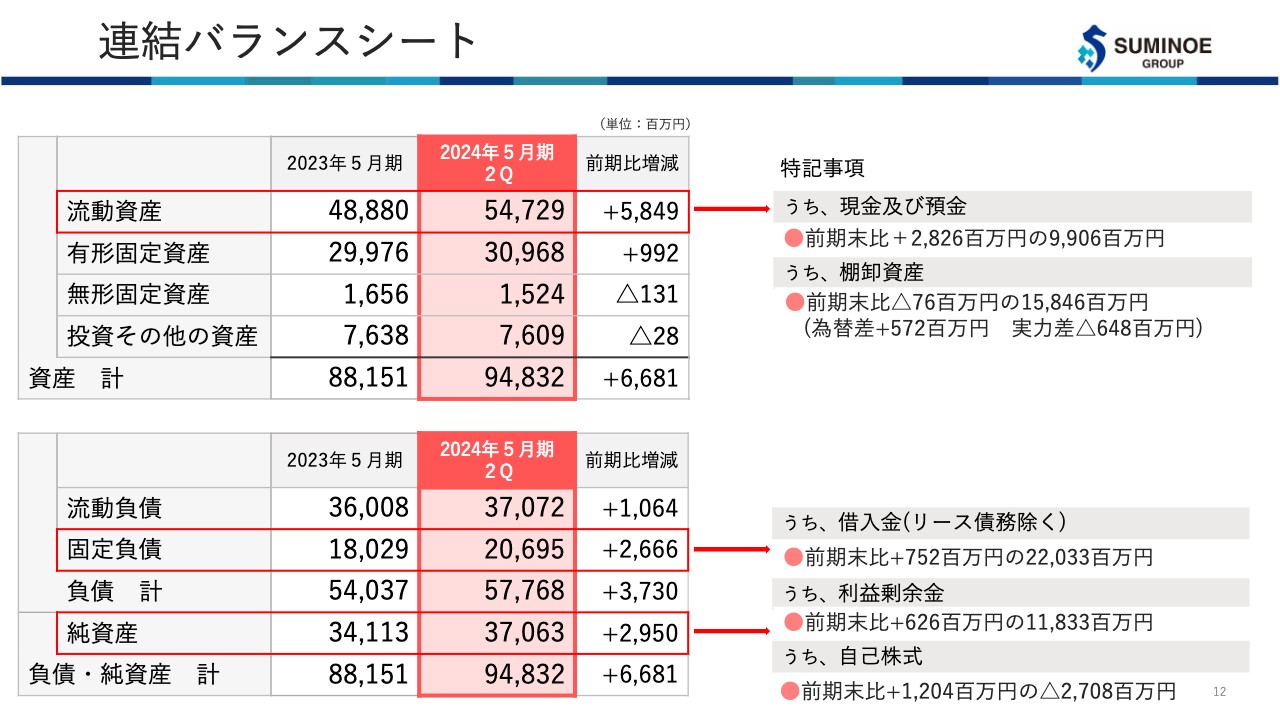

連結バランスシート

連結バランスシートです。2024年5月期第2四半期の資産は948億3,200万円で、前期末より66億8,100万円増加しました。

流動資産のうち、現金及び預金は前期末比28億2,600万円増の99億600万円となっています。現在、メキシコへの投資を継続しており、手元に現金を多めに置いておきたいと考えたことによるものです。その影響で、借入金は前期末比7億5,200万円増の220億3,300万円となっています。

棚卸資産の在庫については減らしていこうと努力しており、前期末比7,600万円減の158億4,600万円となりました。為替の影響で5億7,200万円膨らんでいるため、実力としては6億4,800万円削減したことになります。

利益剰余金は、前期から利益が伸びたことによって118億3,300万円となりました。自己株式については、27億800万円となっています。

純資産は370億6,300万円で、前期末から29億5,000万円増加しています。

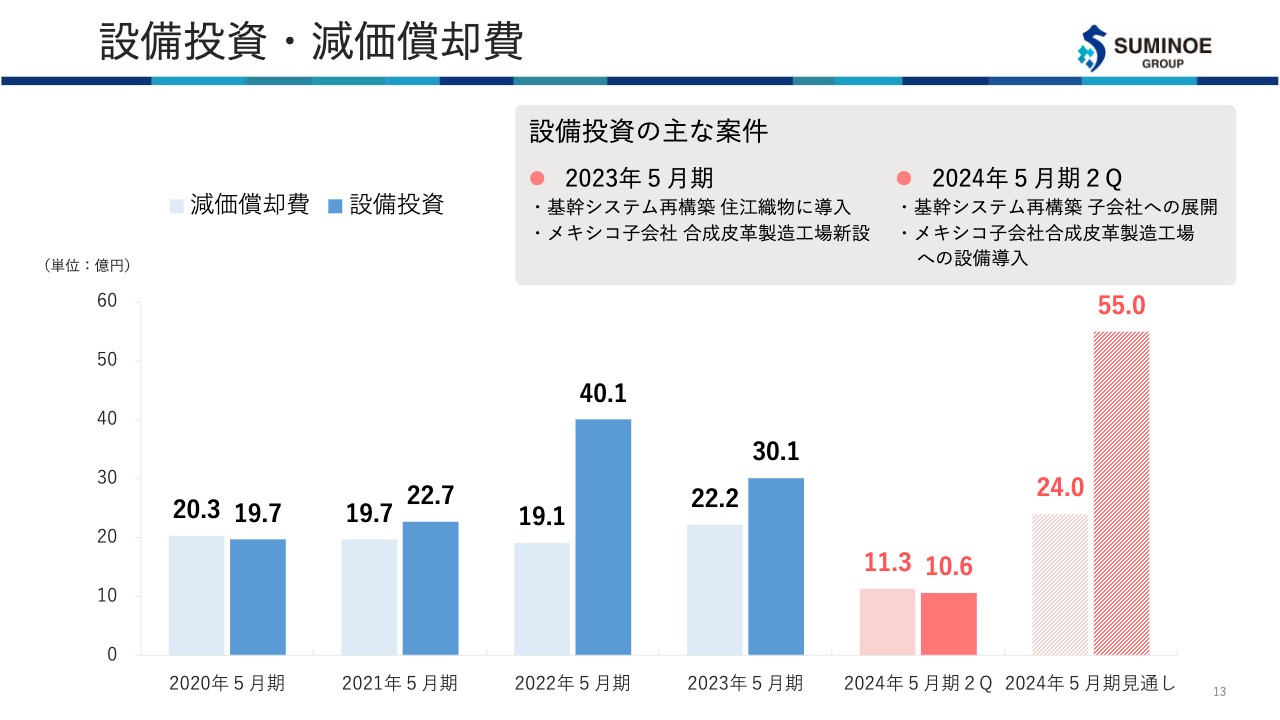

設備投資・減価償却費

設備投資と減価償却費についてです。我々は長らく基幹システムの再構築を続けており、その部分に設備投資を行っています。また、メキシコの子会社に合成皮革製造工場を新設しました。昨年の12月に工場が完成し、現在は設備を導入中です。そのため、当期は55億円という大きな投資額になる見通しです。

減価償却費は前期まで20億円前後でしたが、当期は24億円となる見通しです。

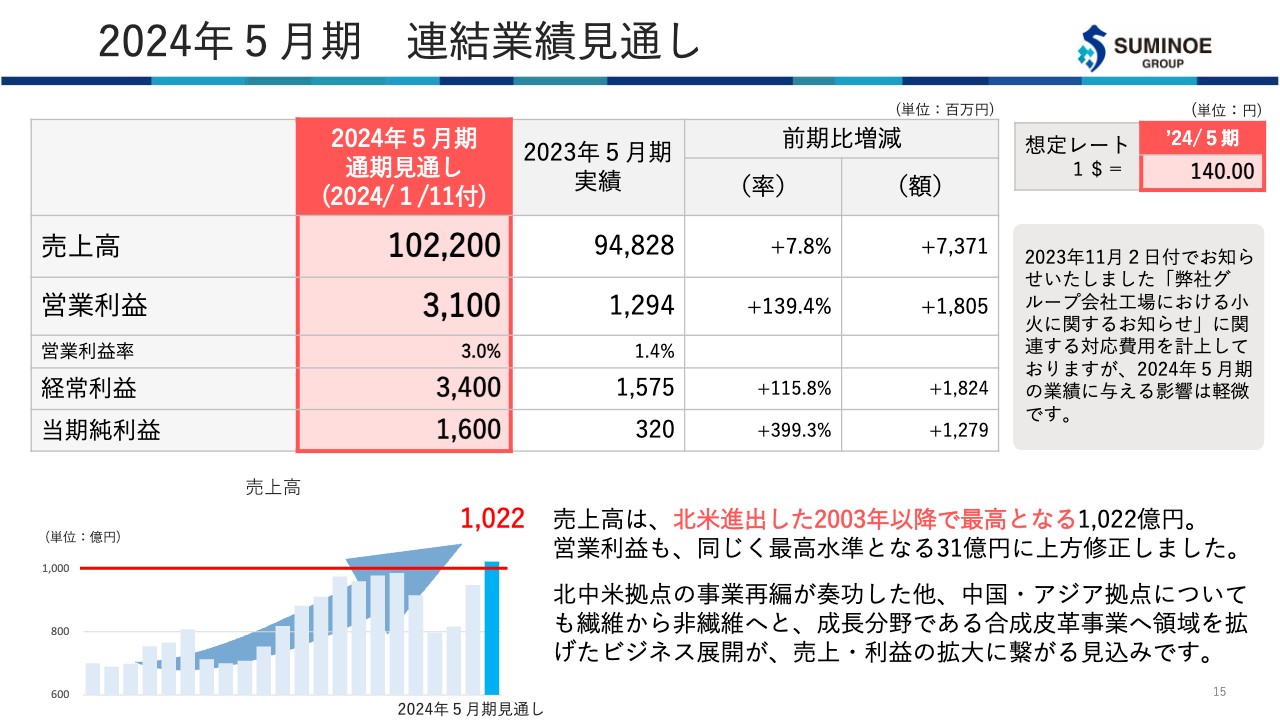

2024年5月期 連結業績見通し

2024年5月期通期の見通しです。2024年1月11日に発表したとおり、売上高1,022億円、営業利益31億円、経常利益34億円、親会社株主に帰属する当期純利益16億円を見込んでいます。

スライドのとおり、前期より売上高は73億7,100万円増、営業利益は18億500万円増、経常利益は18億2,400万円増、親会社株主に帰属する当期純利益は12億7,900万円増を予想しています。コロナ禍前の2019年5月期の水準を概ね達成、あるいはそれを超えるような数字となる見込みです。

1,022億円というのは、我々が北米に進出した2003年以降、最高の売上高となります。かつて、1992年に1,054億円という数字があったため、それから2番目です。

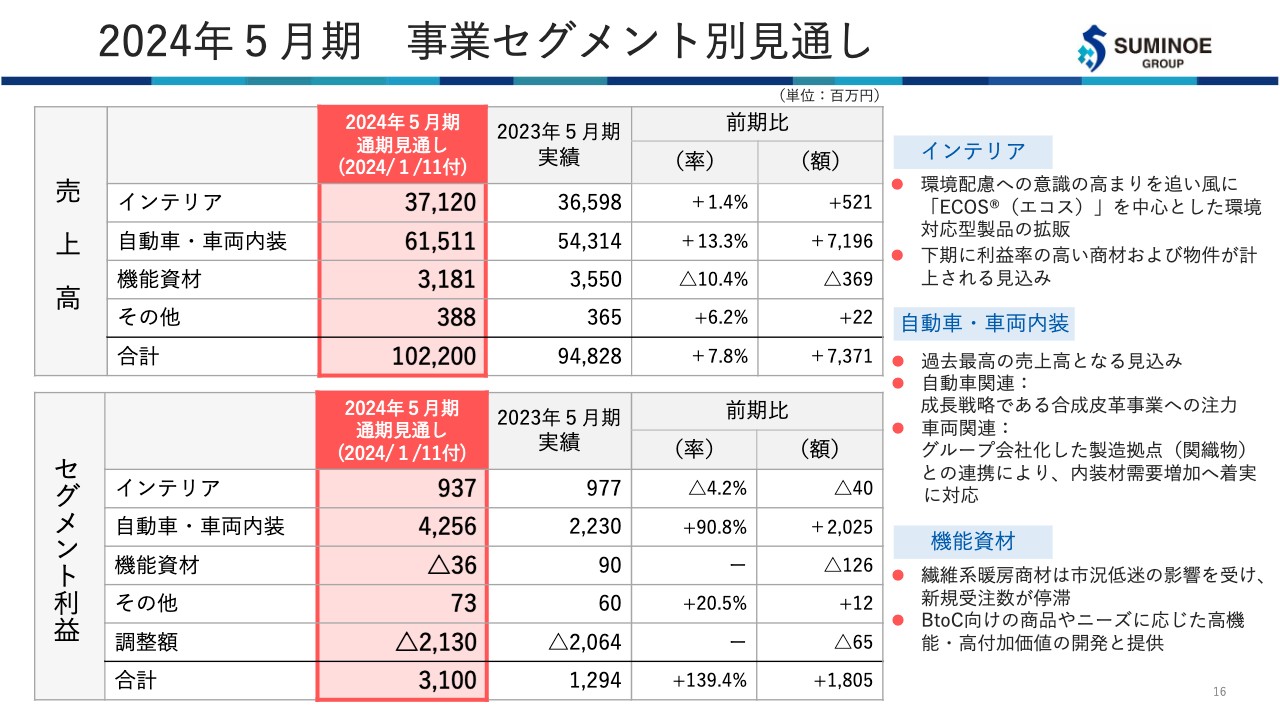

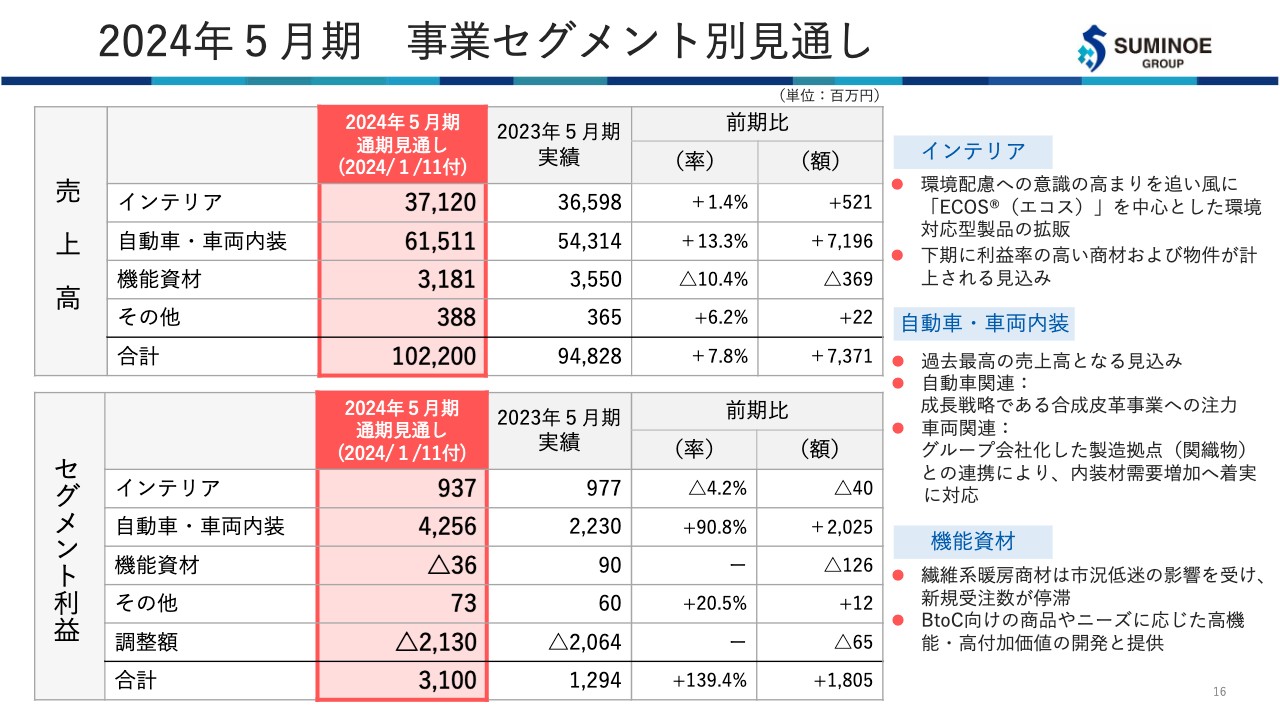

2024年5月期 事業セグメント別見通し

セグメント別の通期の見通しです。インテリア事業の売上高は371億2,000万円、前期比5億2,100万円増、1.4パーセント増で増収となる見込みです。セグメント利益は後半で挽回し、9億3,700万円まで伸ばすものの、前期からは4.2パーセント減となります。

自動車・車両内装事業の売上高は615億1,100万円で、前期比71億9,600万円増と大幅に伸びる見込みです。セグメント利益も42億5,600万円で、前期より20億2,500万円の積み増しとなります。

機能資材事業は売上高31億8,100万円で、前期比3億6,900万円減、セグメント利益もマイナス3,600万円となり、前期のプラスから2024年5月期はマイナスに転じます。

以上を足すと、先ほどご説明した1,022億円の売上高および31億円の営業利益になります。

インテリア事業については「ECOS」という、環境対応型のタイルカーペットが安定的に伸びています。加えて、下期に利益率の高い商材が出ることで、セグメント利益を若干補填することになります。

自動車・車両内装事業については、過去最高の売上高となる見込みです。また、成長戦略である合成皮革事業が伸びてきています。

車両関連については先ほどお話ししたように、現在、売上が戻ってきているところですが、いまだ7割程度となっています。

機能資材事業については、繊維系暖房商材が少し苦戦中であることが大きく影響します。

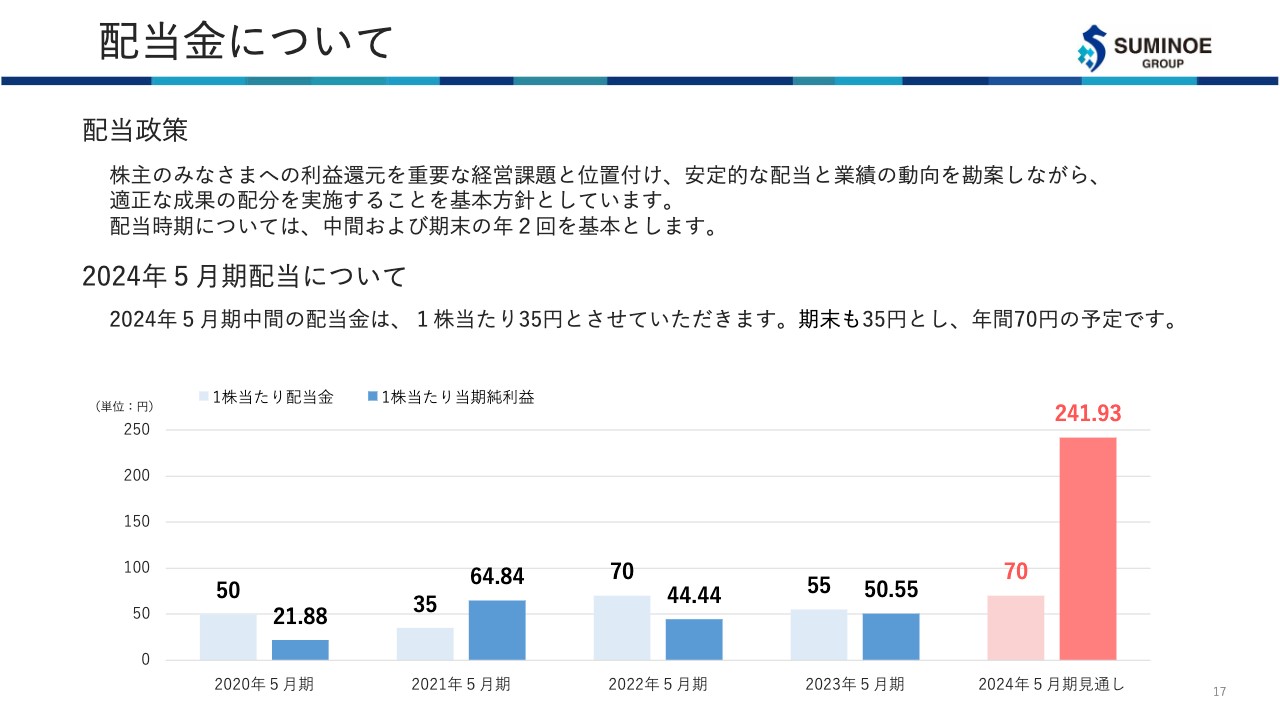

配当金について

配当についてです。従来は70円を基本配当としてきました。しかし、コロナ禍においては50円、コロナ禍で最も業績がくるしいときには35円の配当でした。その後、2022年5月期に一度70円に戻したものの、まだコロナ禍の影響による業績の低迷があったため、2023年5月期は55円とさせていただきました。

2024年5月期については、現在のところ70円で、従来の水準に戻す予定です。

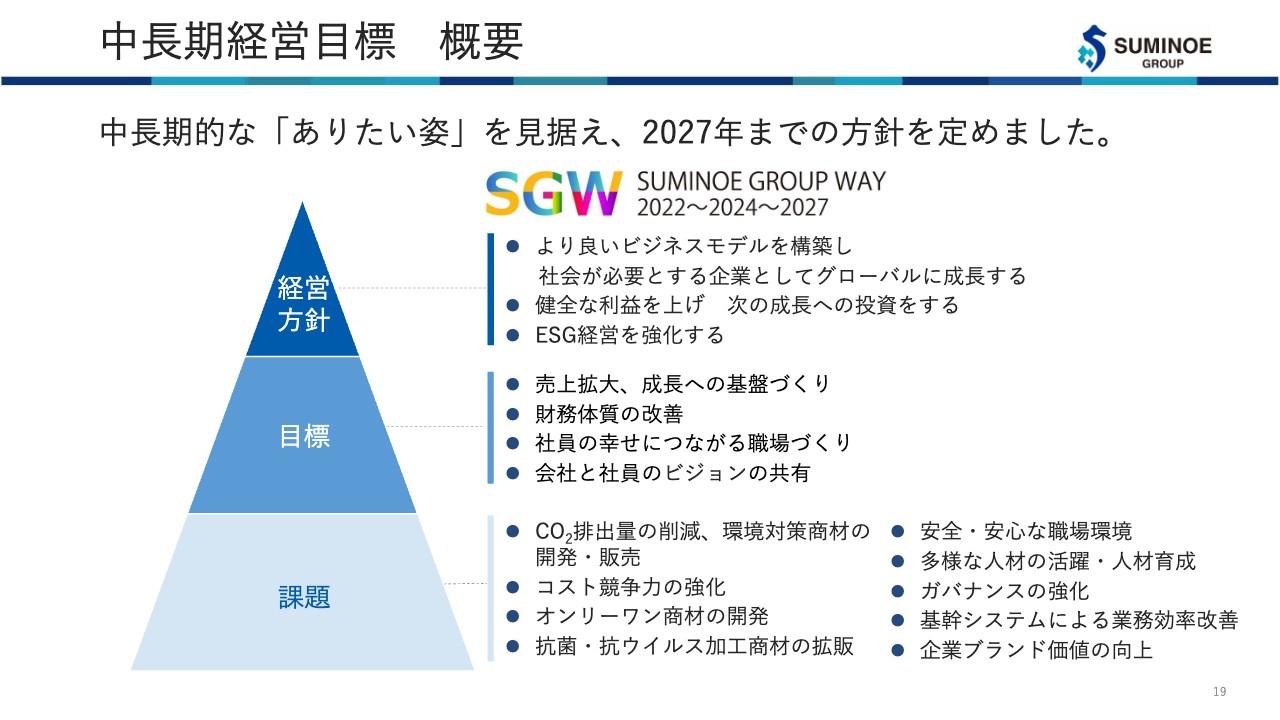

中長期経営目標 概要

中長期経営目標です。当社グループでは「SUMINOE GROUP WAY 2022~2024~2027」という6年間の中長期経営目標を立てています。「より良いビジネスモデルを構築し、社会が必要とする企業としてグローバルに成長する」「健全な利益を上げ、次の成長への投資をする」「ESG経営を強化する」ということを経営方針として掲げています。

目標としては、「売上拡大、成長への基盤づくり」「財務体質の改善」「社員の幸せにつながる職場づくり」「会社と社員のビジョンの共有」などを定め、以下に記載している課題の中で取り組みを進めています。

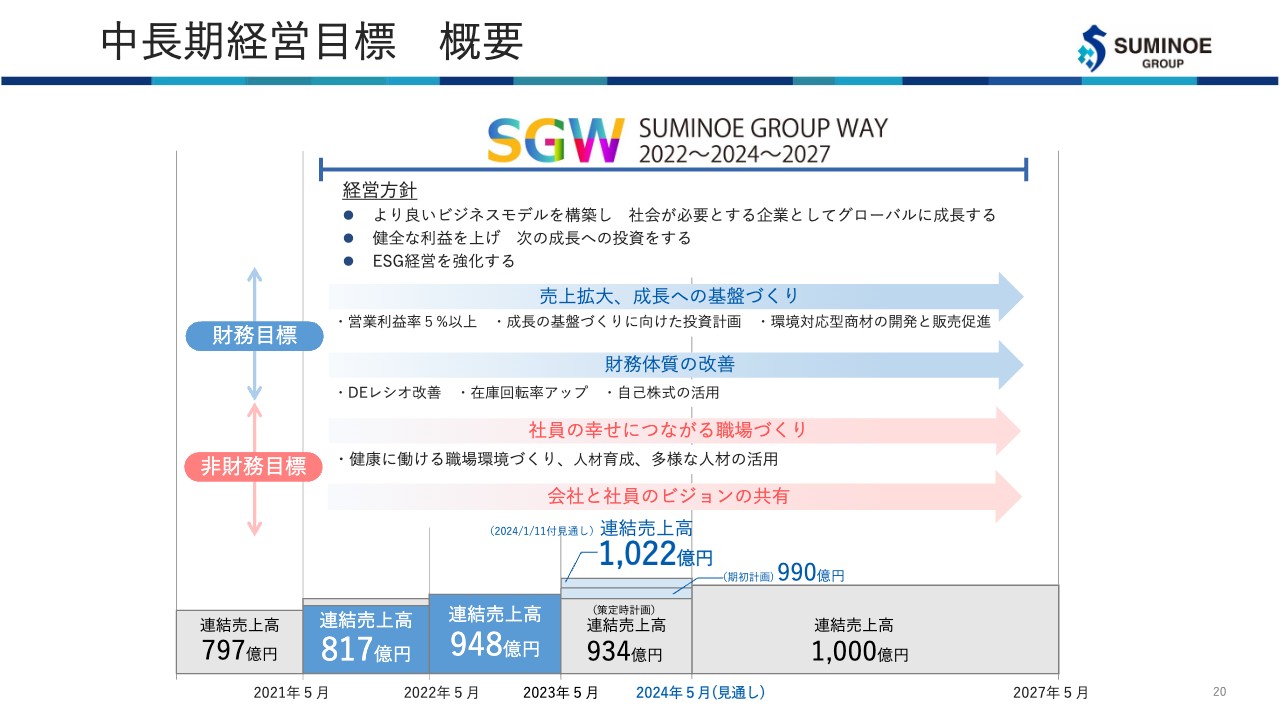

中長期経営目標 概要

中長期では、連結売上高1,000億円以上、営業利益率5パーセント以上、営業利益50億円以上を、6年目の目標として掲げています。

売上高は当期で1,022億円を達成するため、すでに目標値を超えてしまいます。しかしながら、これはかつてない円安の中での売上高ということで、少し膨らんでいます。次の3年間の中計は2024年7月に発表しますが、おそらく1,000億円を超えて伸びた後、円高に向かうことでまた少し下がり、その後少しずつ伸びるかたちで1,000億円強まで推移すると現在は見ています。

自動車内装事業に関しては日系の自動車メーカーすべてと取引を行っています。成長戦略として、将来的には海外の自動車メーカーに参入していくこと、また、足元ではメキシコにおいて合成皮革事業への投資を行っています。

また、当社グループが得意としている加飾材もポイントとなります。この加飾材は、これまでにない付加価値で、シート地に新しいデザイン性を生み出す商材です。我々が特許を持っているリボン織物、細幅織物のようなものは、国内外の自動車メーカーから非常に高く評価されているため、このあたりも今後伸ばしていこうと思います。

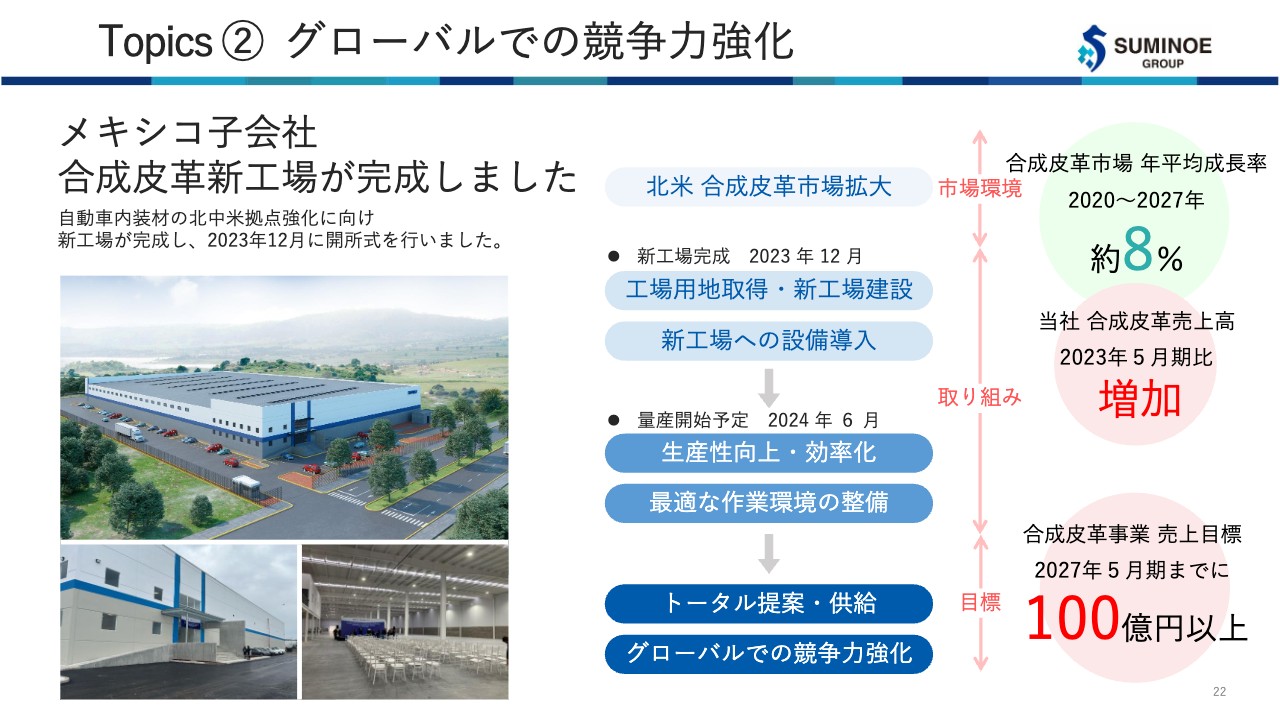

合成皮革については、現在メキシコの工場に設備を導入している段階です。そのため、協力工場で生産している合成皮革に関しては、メキシコでの製造への置き換え作業を2024年の5月、6月頃まで行い、6月以降に順次メキシコでの生産・納入を進めていく予定です。

それと同時に、今まで合成皮革での取引がなかった日系自動車メーカー、あるいは海外の自動車メーカーに対するワークも現在進めています。順次成約することで、1,000億円を超える売上高を達成したいと思っています。

Topics① 企業ブランド価値の向上

企業ブランド価値の向上についてです。これまでは「住江織物グループ」と表現していましたが、創業140周年を機にアルファベットの「SUMINOE GROUP」を前面に出しています。

新たなロゴマークに加え、「あらゆる空間に、イノベーションを。」というタグラインをつけ、このトレードマークを中心に、今、ブランドの裾野を広げていこうとしています。

社内、社外を含めて我々のブランド価値を広く出していきたいと考え、社章や社屋の看板等も順次変更しているところです。

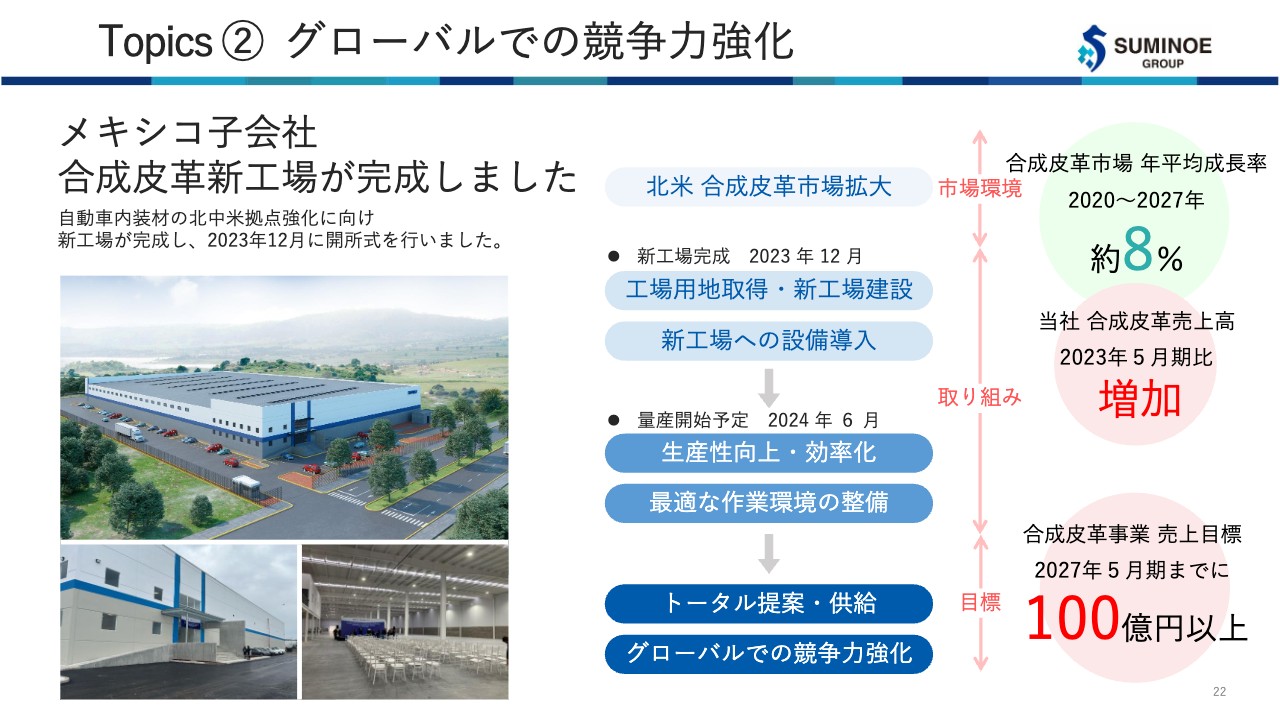

Topics② グローバルでの競争力強化

先ほどお話ししたメキシコの子会社についてです。もともと我々はメキシコに工場を持っており、すでにフロアカーペット、カーマットの製造、ファブリックの販売を進めています。その1つ目の工場から車で数分のところに、新たな土地を取得しました。この土地については、今回新設した工場がもう1つ建つぐらいの余裕を持って確保しています。

今回新設した工場には、現在売上が大幅に増加してきている、カーマットと合成皮革のラインが入る予定です。合成皮革はひとまず1ラインですが、これからの需要増を踏まえ、もう1ラインまではこの工場内に入る予定です。

合成皮革事業については新工場を中心に、2027年5月期までに100億円以上の売上を作っていきたいと思っています。

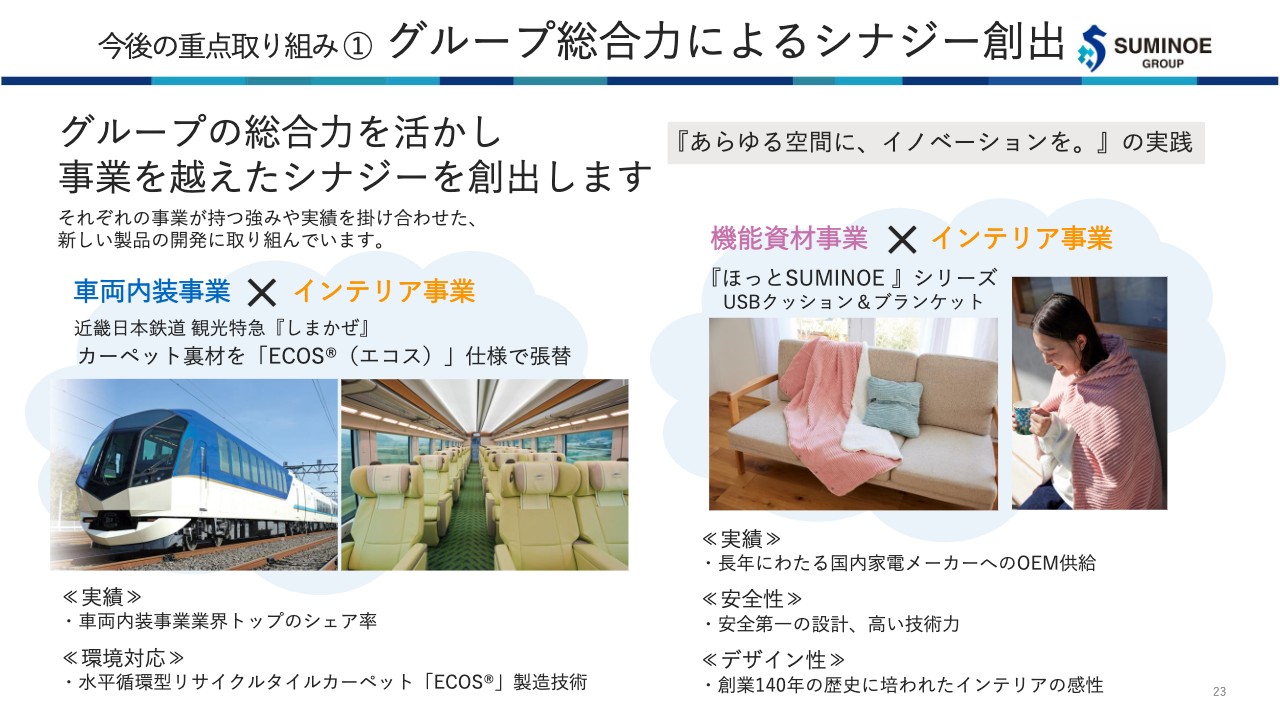

今後の重点取り組み① グループ総合力によるシナジー創出

今後の重点取り組みとしては、グループの総合力によるシナジーの創出です。我々にはインテリア、自動車・車両内装、機能資材という大きく3つのセグメントがありますが、社内で交流しながら、新しい製品の開発に取り組んでいます。

例えば、近畿日本鉄道の観光特急『しまかぜ』についてはシート地等を我々が納めています。その中でも、床のカーペットはインテリア事業で扱っている約70パーセントがリサイクルという環境対応型の「ECOS」仕様のものを使っていただいています。

また、機能資材事業からは新たに「USBクッション&ブランケット」を発売しました。そちらをインテリア事業の自社サイトで販売するなど、部門内での交流を進めています。

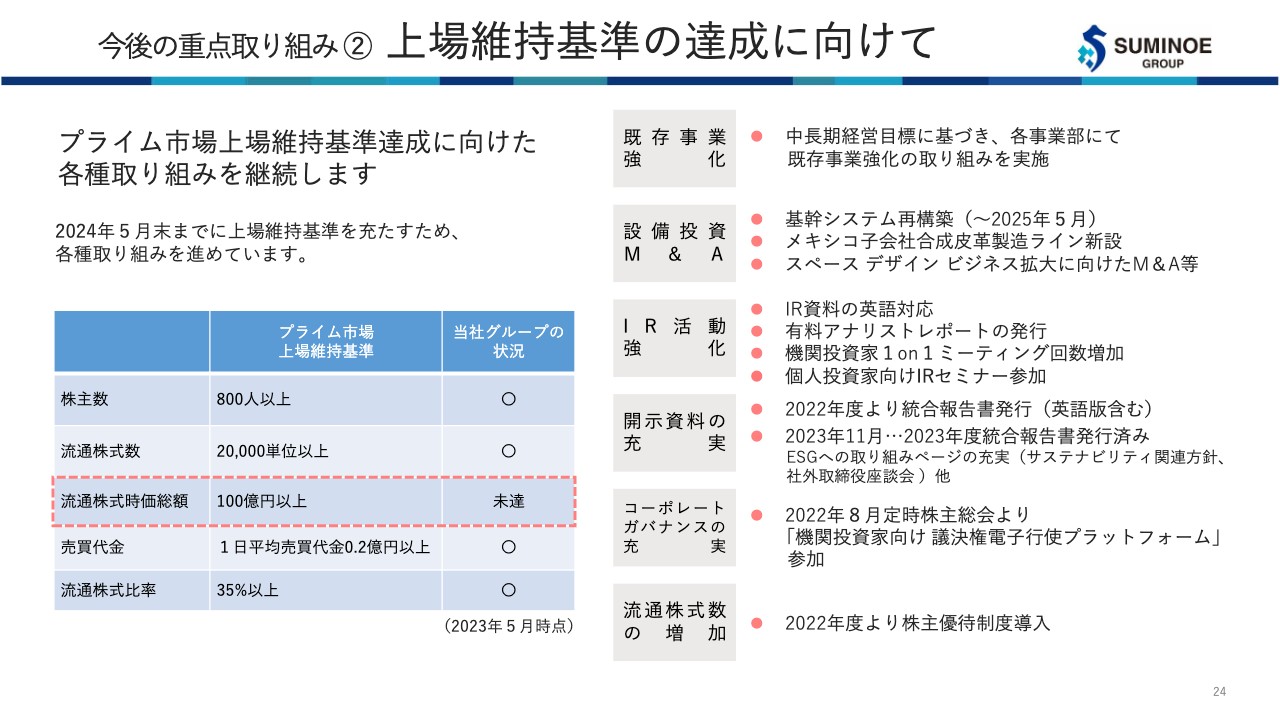

今後の重点取り組み② 上場維持基準の達成に向けて

プライム市場上場維持基準の達成に向けての取り組みです。我々は今、プライム市場の上場維持基準を満たすために各種取り組みを進めています。2023年5月時点では、5つある上場維持基準の中で、流通株式時価総額100億円以上という項目のみが未達となっており、その他は達成しています。

現在の株価でいうと、この100億円以上という基準は達成しています。しかしながら、我々は5月決算のため、最終的には3月・4月・5月の株価によって決まります。現在の株価は2,400円前後で、我々が当期発表した業績と同水準である2019年以前の3,000円、3,500円と比べると、今の株価は非常に低いと思っています。

我々としては、コロナ禍での低迷からの回復をみなさまにお伝えしていけるよう、丁寧なIRを続けていきたいと思っています。

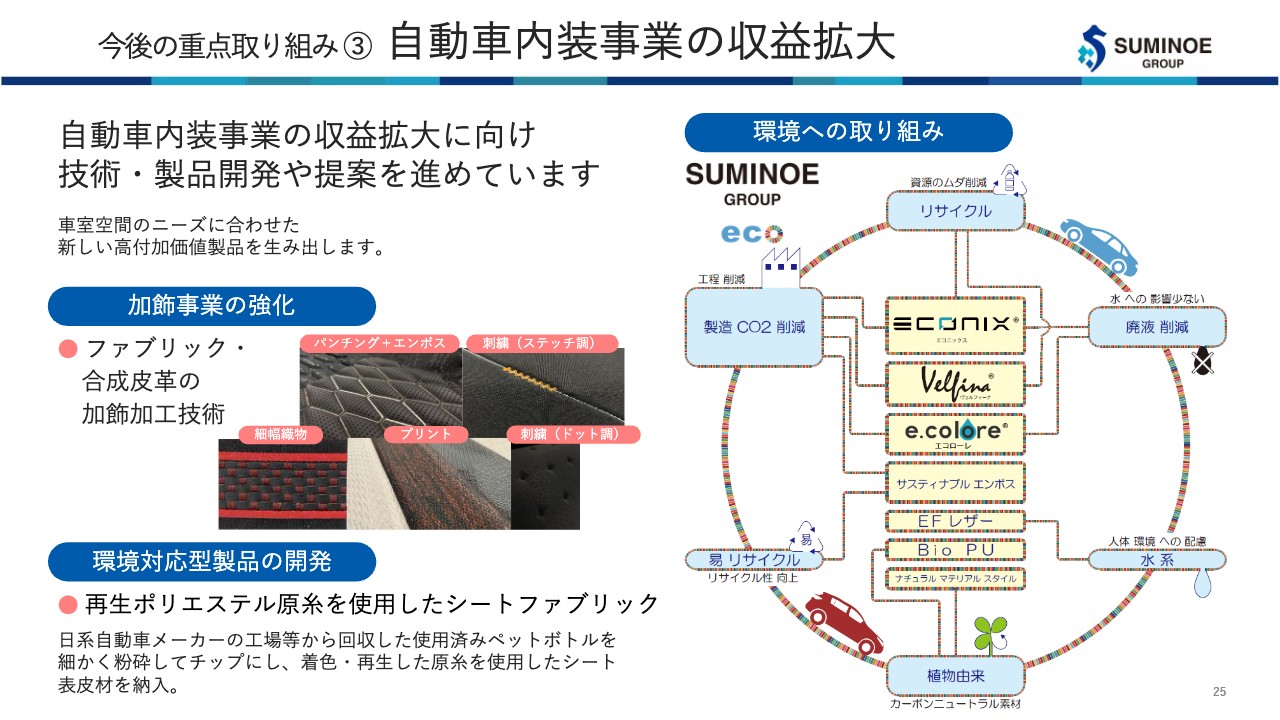

今後の重点取り組み③ 自動車内装事業の収益拡大

自動車内装事業の収益拡大に向けての取り組みです。我々はインテリア事業を含むすべての事業において、環境への取り組みを1つの柱として進めており、自動車内装事業でも同様です。

具体的には、リサイクル、CO2の削減、廃液・水の削減のほか、植物由来、易リサイクルなどを含めた環境対応型の拡販を進めています。

この度、トヨタ自動車のオフィスや工場などで出たペットボトルを回収後、当社グループの住江テクノにてポリエステル繊維として再生し、それをまたシート地にして納入する仕組みに参画しています。

それから、先ほどご説明した加飾事業では合成皮革やファブリックに、エンボス加工を施して立体的な柄をつけたり、刺繍をしたり、細いテープを使ってシートにラインを入れるなどの我々の特長で強みでもある付加価値加工にも注力しています。

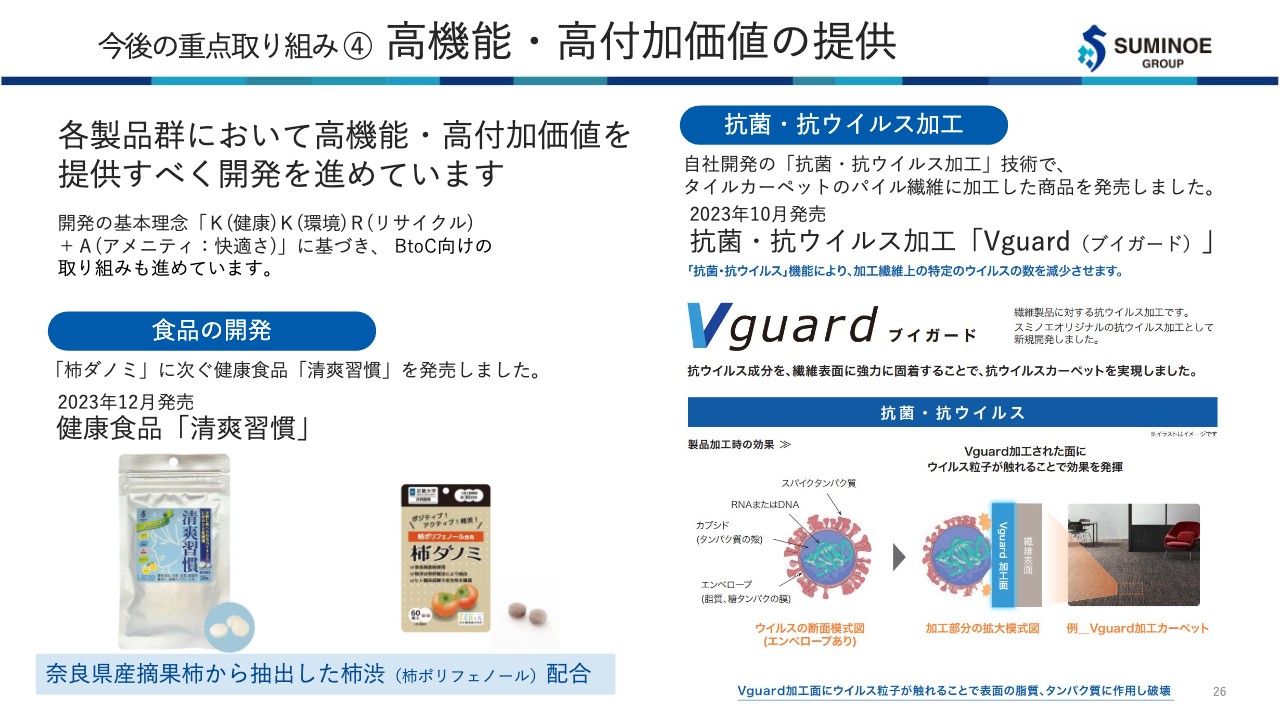

今後の重点取り組み④ 高機能・高付加価値の提供

高機能・高付加価値の提供に向けた取り組みです。まずは、実験的に行っている食品開発についてです。すでに販売を開始している「柿ダノミ」に次いで、今回、口腔内の消臭を目指した「清爽習慣」を発売しました。

続いて、抗菌・抗ウイルス加工についてです。我々は付加加工を得意としていますが、自社で開発した抗菌・抗ウイルス加工技術を「Vguard(ブイガード)」という名前で展開しています。

以上で2024年5月期第2四半期の決算説明を終わります。

質疑応答:資本コストを意識した経営施策について

質問者:業績についてはだいぶ着地が見えてきた一方で、投資家から見ると、今期のROEやPBRが東証プライムの上場基準にいまだ達していないことなどが気になります。東証からもいろいろな通達が出ている中で、下期は資本コストを踏まえてどのような対策を立てていくのか、お話しできる範囲で教えてください。

永田:「資本コストや株価を意識した経営の実現に向けた対応」については、現在はまだ開示していませんが、近いうちに東証へ提出する予定です。

当然ながら、ROEなどの利益を確保する力を含めて取り組みを進めていきます。また、資本コストを意識した部分に関しても現在対策を練っているところです。2024年7月の決算発表までには開示する予定です。

ROEは2024年5月期には6.6パーセントを目標として定めてきましたが、今我々が進めている営業利益50億円以上という規模になると、もう少し上がるのではないかと思っています。ですので、そのあたりも含めて検討中です。

質疑応答:売上高・営業利益への為替影響について

質問者:今期の中間期の実績と通期見通しへの為替影響は、前年と比べるとどの程度になりますか? 売上高と営業利益で教えてください。

永田:為替レートは前年同期比で7円ほど増加しているため、売上高への影響は10億円程度です。営業利益への影響はそれほど大きくなく、5000万円から7,000万円程度だと思います。

質問者:こちらは通期でのインパクトですか? それとも中間期のみのインパクトですか?

永田:中間期のみのインパクトです。

質問者:通期でのインパクトはどのくらいあるのでしょうか?

永田:ほぼ倍になるかと思います。

質問者:当時のレートとの絡みなどを考えると、そこまで単純なものではないと思うのですが、中間期の2倍ぐらいと考えてよろしいのでしょうか?

永田:ほぼそのように考えています。

質疑応答:2024年の事業環境や景況の見通しについて

質問者:2024年の事業環境や景況感について、昨年と比べてどのように見方が変わりましたか? 社長の肌感でもよいので教えてください。

永田:通期での数字は、全体的に前年から大きく伸びています。しかしながら、インテリア事業は若干苦戦し、機能資材事業は最終的に赤字となり、車両内装事業は7割弱の回復度合いという中での数字です。

我々としては、インテリア事業も車両内装事業も今後まだ回復していくと見ており、機能資材事業についても挽回策を出す予定です。そのため、自動車内装以外の事業については来期以降に回復してくると考えています。また、そのような部分が当期よりもプラスアルファとなると思っています。

自動車については半導体の供給が戻りつつあるものの、100パーセントの製造には達していないため、まだ成長の余地があると考えています。加えて、先ほどお伝えした日系以外のメーカーへの参入によるプラスアルファも出てくると想定しています。

なお、当期の業績の中にはダイハツ工業の影響が含まれています。こちらは現在、国内のみ止まっている状況で、東南アジアでは動いています。そのため、我々にとっては軽微な数字ですが、下期は国内売上がないという前提で計算しています。

質疑応答:インテリア事業の海外展開について

質問者:インテリア事業の海外展開について、現在の海外での売上と今後の成長可能性について教えてください。

永田:現在、インテリア事業の海外展開としてはタイルカーペットの輸出のみで、金額はあまり大きくありません。また、今のところ大きな海外展開は考えておらず、国内中心で進める予定です。

質疑応答:自動車事業の北米拠点での事業再編による効果について

質問者:終わった期について「自動車内装関係の北中米拠点の事業再編が奏功」というご説明がありました。今回の自動車セグメントの増益分のうち、北米拠点の事業再編による効果はどの程度のウェイトを占めていますか? また、具体的にはどのような施策を行ったのでしょうか?

「また赤字になってしまうのではないか」という懸念を払拭するための質問ですので、今後の持続性などの観点でお答えいただければと思います。

永田:具体的な数字は出していませんが、当社のアメリカの子会社であるSTA(Suminoe Textile of America Corporation)は5億円から10億円程度の赤字を出していました。そちらが黒字転換した分の差額が増益に寄与しています。

また、これまでアメリカではフロアカーペット、カーマット、ファブリックの3つを生産していました。しかし、カーマットはメキシコで加工してアメリカを通じて販売、ファブリックは日本を含めた海外から調達しアメリカに販売するかたちにし、生産をフロアカーペット1本に絞ることにしました。

かつては売上高が150億円程度にまで膨らんだ時もありましたが、現在は半分の80億円程度に落とし、利益が出せるかたちに集約させています。

さらに、新たな海外自動車メーカーへの参入は、アメリカの会社が中心となって進めています。そのため、今後は販売窓口になる部分が利益に寄与していくと思います。

質疑応答:大阪・関西万博に関する売上について

司会者:「大阪・関西万博向けの売上はないのでしょうか?」というご質問です。

永田:現時点でつかんでいる売上高はありません。まだ計画や内容等が明らかになっているものがないため、今のところは把握できていない状況です。

質疑応答:メキシコ新工場の収益・利益への寄与について

司会者:「メキシコの新工場について、収益・利益への寄与額の見通しと収益に寄与する時間軸を教えてください」というご質問です。

永田:メキシコの新工場に関する具体的な数字はまだ出すことができませんが、先ほどもお伝えしたとおり、現在はカーマットの売上が従来の倍程度まで飛躍的に伸びており、今後も伸びると予想しています。

加えて、合成皮革のライン生産も開始するため、収益は億円単位で伸びると思っています。

スポンサードリンク