関連記事

【QAあり】GDO、ゴルフ弾道測定器事業の本格始動により海外セグメントが大きく成⻑ 損益の季節性も変化

【QAあり】GDO、ゴルフ弾道測定器事業の本格始動により海外セグメントが大きく成⻑ 損益の季節性も変化[写真拡大]

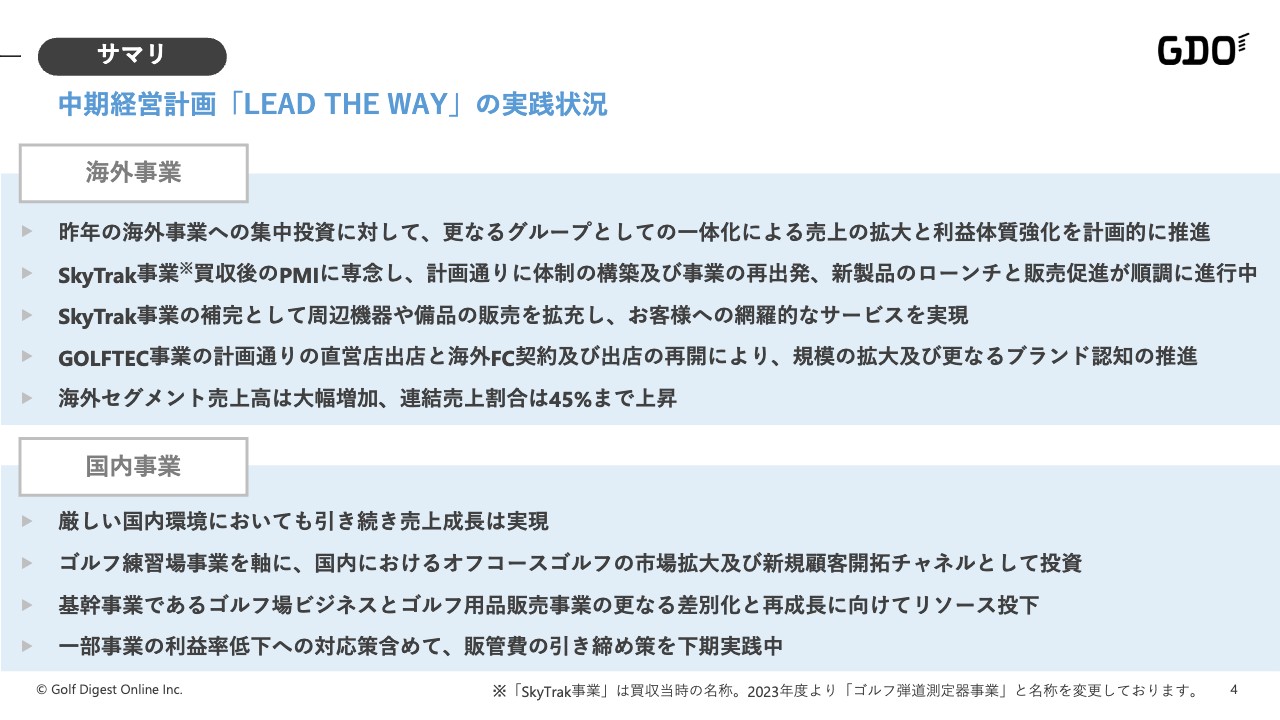

サマリ

石坂信也氏(以下、石坂):石坂です。本日は当社の上期業績についての説明会にご参加いただきまして誠にありがとうございます。

最初に私から上期の振り返りについてご説明します。まず、海外事業です。もともと中計で海外を強化していくことを掲げており、昨年の後半に海外事業への集中投資を行いました。それにより、さらなるグループとしての一体化を図り、売上の拡大と利益体質の強化を進めてきました。ある程度計画的に進めることができたと手応えを感じています。

さらに、その中心となる1つの事業としてSkyTrak事業を買収し、すでにゴルフ弾道測定器事業とセグメント化しています。上期はそのPMIにしっかりと専念し、マネジメント体制の構築及び事業の再出発、新製品のローンチと販売促進をこの上期で計画どおり順調に進行させることができました。

また、SkyTrak事業を補完するかたちで周辺機器や備品などの品ぞろえを強化し、販売を拡充することもできました。これにより、お客さまに対する網羅的なサービスを一層充実させることができました。

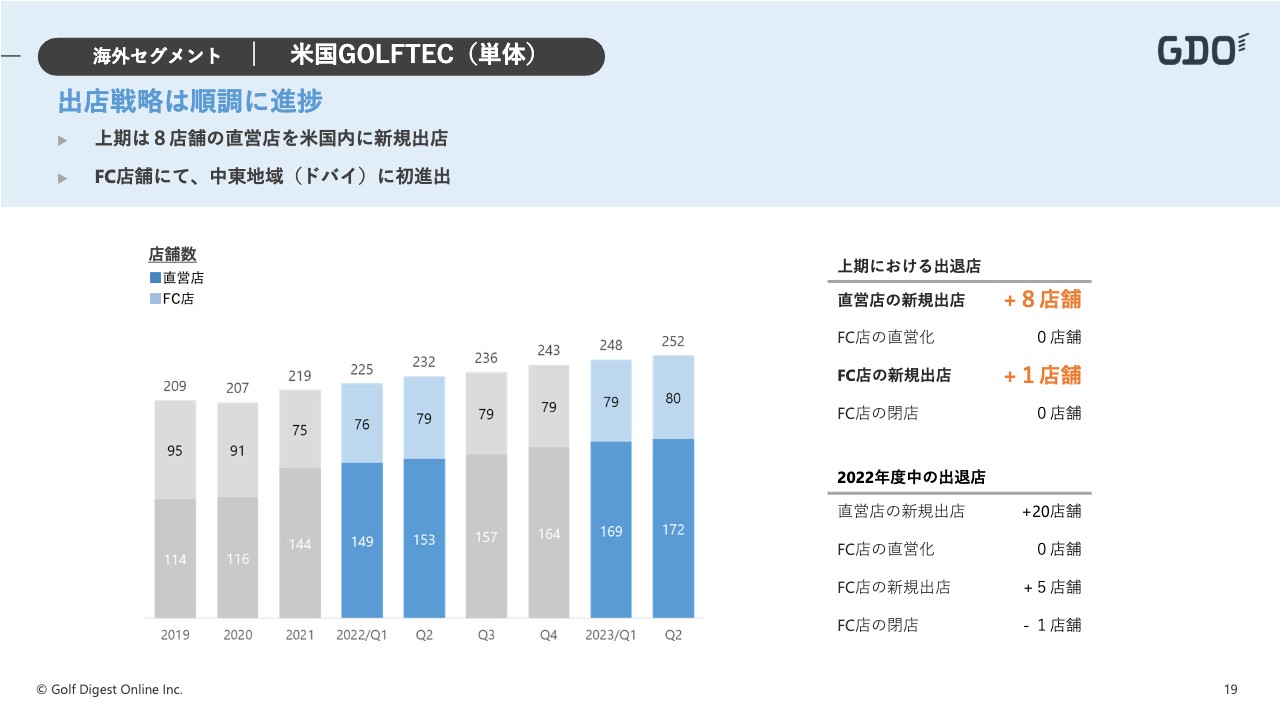

そして、もともとの基幹事業であるGOLFTEC事業に関しても、計画どおりに直営店の出店を進めることができ、海外FC契約及びその出店の再開を図ることもできました。

これらを通じて規模の拡大及びさらなるGOLFTECのブランド認知を推進した結果、海外セグメントの売上高を大幅に増加させることができ、連結売上割合は45パーセントまで上昇しました。

国内事業に関しては、厳しい環境においても引き続き売上成長を実現できました。また、ゴルフ練習場事業を軸に、国内におけるオフコースゴルフの市場拡大の推進、及びGDO全体の国内サービスにおける新規顧客開拓チャネルの拡大に向けて投資してきました。

さらに、基幹事業であるゴルフ場予約ビジネスとゴルフ用品販売事業のさらなる差別化と再成長に向け、リソースを投下してきました。上期は一部事業の利益率低下などに直面しましたが、これらの対応策を含めて販管費の引き締めも手掛けてきました。特にこれは下期に実践していく予定です。

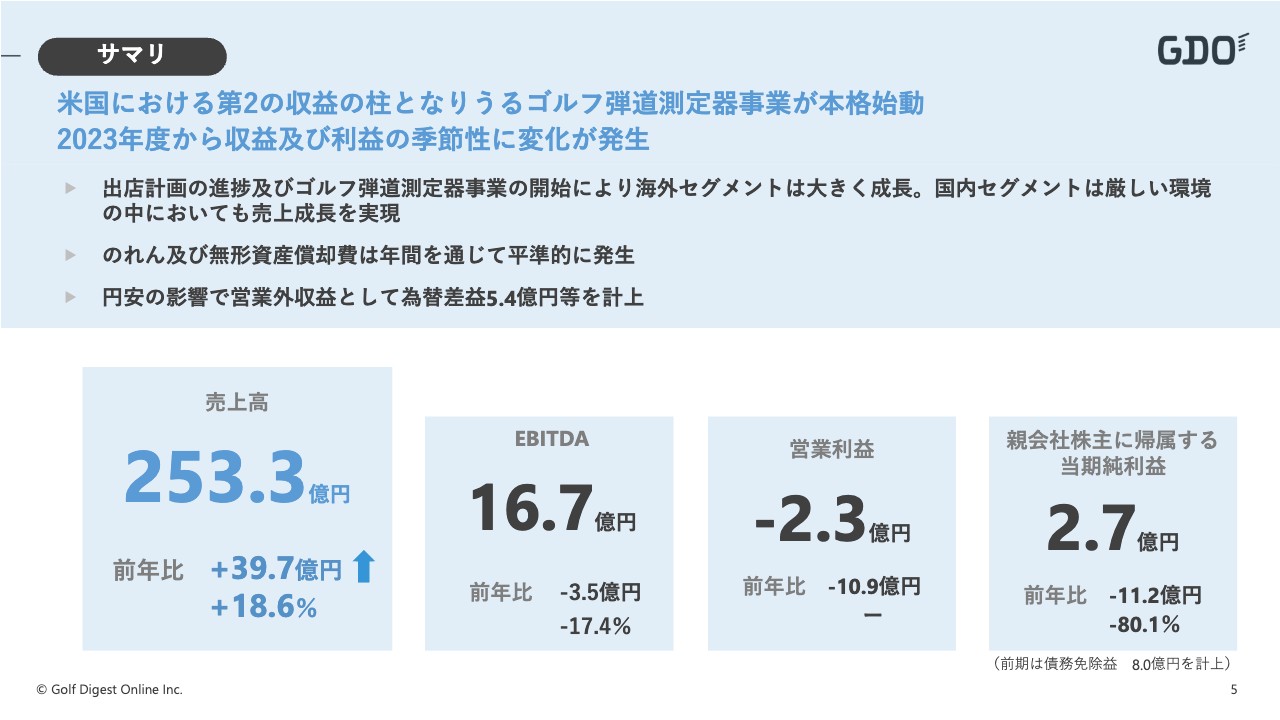

サマリ

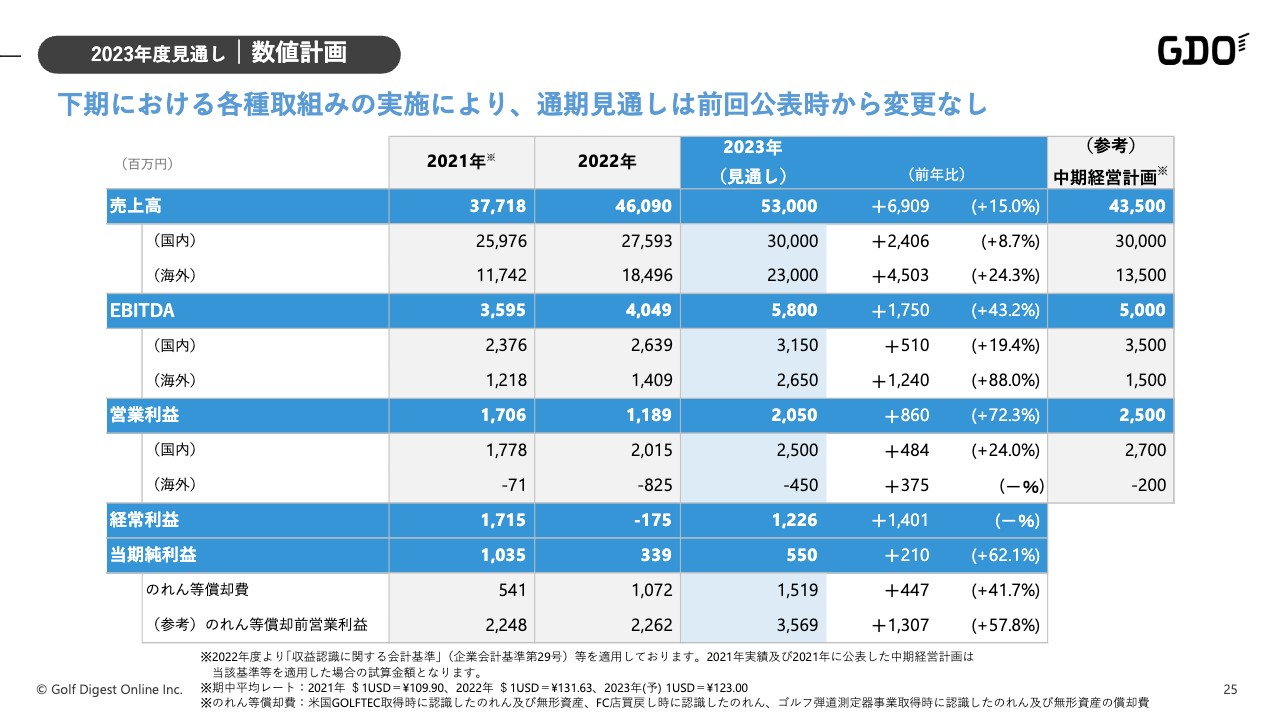

中村怜氏(以下、中村):CFOの中村です。私から2023年度上期の数値についてご説明します。この2023年は従来のGDOの売上高、営業利益、特に四半期別のトレンドに大きな変化が生じています。

具体的には、昨年9月に取得した「SkyTrak」関連の事業に関して、上期と比較してより下期に大きな売上高が出る事業となっています。特にブラックフライデーやクリスマスシーズンに一番大きな売上が出るため、売上のトレンドとしても下期にかなり大きな数字を記録することになります。

一方で、このSkyTrak事業を取得したことによって発生したのれん及び顧客関連資産や商標権といった無形資産の償却費は、売上の季節性とは関係なく年間を通じて平準的に発生します。

したがって、のれん及び無形資産の償却まで含めると上期に費用が先行し、下期により利益が乗ってくるというトレンドが発生します。加えて、今年5月に「SkyTrak+」を発売した影響もあり、下期偏重のトレンドが出ています。

これらが従来のGDOの季節性に加わることで、より大きな売上・利益のトレンドの変化が発生する1年となります。その結果、売上高は253億円、EBITDAは16.7億円、営業利益はマイナス2.3億円、当期純利益は2.7億円となりました。

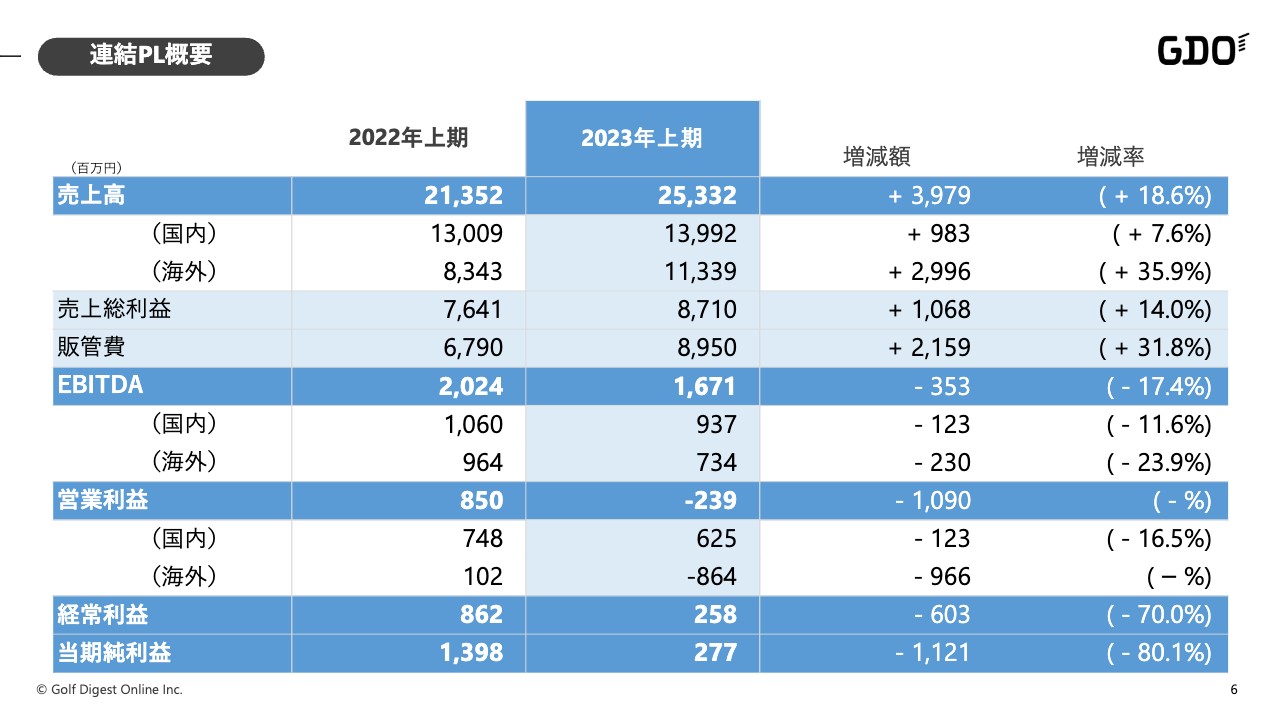

連結PL概要

前年度との比較です。売上高、EBITDA、営業利益はそれぞれ国内と海外に分けて表示しています。売上高は国内・海外ともに伸びた一方、営業利益は特に海外でマイナスが発生しています。

また、今期は営業利益や経常利益、当期純利益においても一定の要因が発生していますので、こちらについては次のページでご説明します。

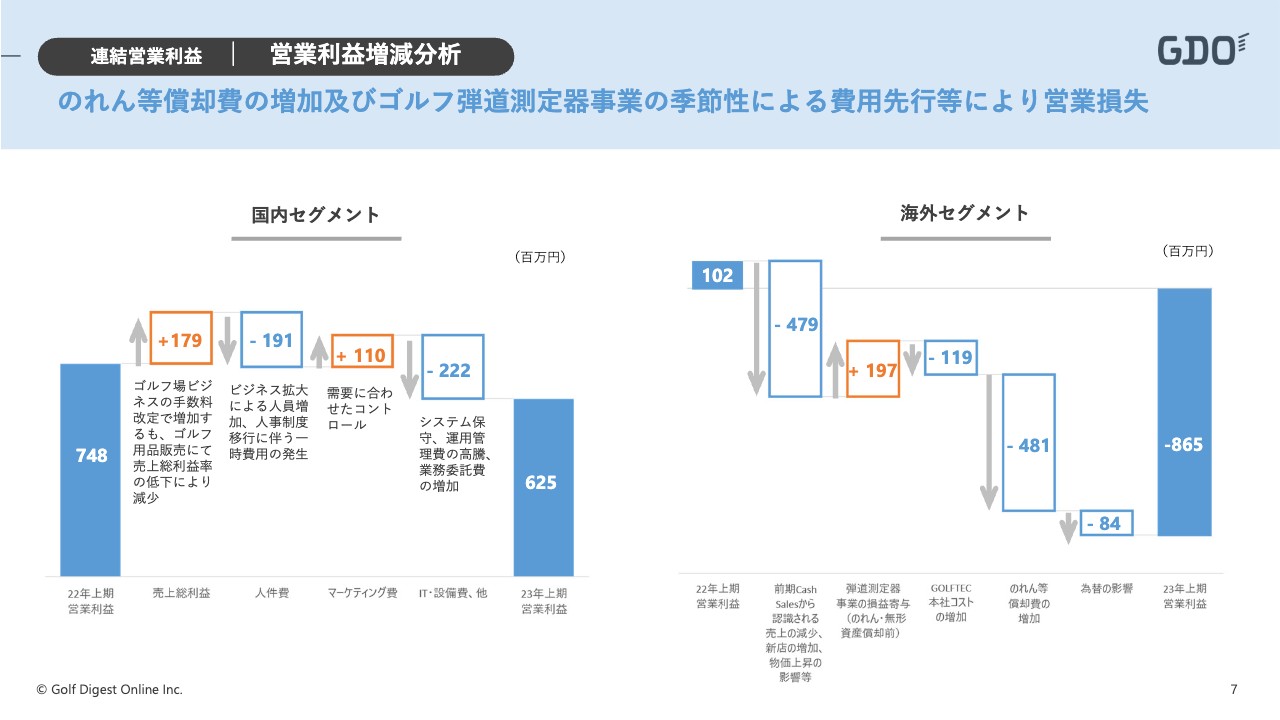

連結営業利益 │ 営業利益増減分析

まず、国内セグメントですが、売上総利益に関しては、ゴルフ場ビジネスで手数料の改定を行いました。これにより売上総利益が大きく増加した一方、ゴルフ用品販売事業で売上総利益率が一時的に低下し、トータルとしては約1.8億円の増加にとどまりました。

人件費に関しては、全体的なビジネスの拡充、営業面の強化において従業員を増加しているほか、上期特有の要因にはなるのですが、2023年度より一部人事制度を改定し、グレードの考え方を見直しました。これにより、給与が上がった従業員と下がった従業員が出ています。給与が下がった従業員に対しては、上期の半年間は一定の給与保証を付けているため、その影響で5,000万円ほど費用が増えています。

一方、マーケティング費に関しては、国内需要が厳しいことを受けて需要に見合ったコストコントロールを行い、昨年より1.1億円削減しています。

その他、IT関連、特にシステム保守、運用管理費、開発にかかる業務委託などは、円安や外部委託の環境の影響を受けてコストが上昇しています。

これらを受けて、最終的に国内の営業利益は6.2億円となりました。詳細は後ほどご説明します。

また、海外セグメントにおいては5つの要因で変動が起きています。詳細は後ほどご説明しますが、特にGOLFTECを中心に、前年のCash Salesの低下が影響して売上・利益が下がっている部分があります。さらに、2023年上期は2022年上期と比べて全体に占める新店の割合が高くなっています。このような要因が合わさり、GOLFTECの部分でマイナス約4.8億円が発生しています。

一方、「SkyTrak」に関しては、下期偏重のトレンドではありますが、上期においてものれん及び無形資産償却前で1.9億円の営業利益が出ています。

本社コストとしては、特に「GOLFTEC ANYWHERE」構想やマネジメント層の強化に向けて、一定のコストが増加しています。

のれん及び無形資産に関しては、「SkyTrak」関係で発生したものであり、増加しています。

為替に関しては前年と比べて円安傾向にあり、より費用が増えていく状況となっています。

これらの結果、トータルではマイナス8.6億円となりました。下期に向けてGOLFTECのマイナスが解消していくとともに、「SkyTrak」の部分が上がっていくという動きを想定しています。詳細はこのあと海外事業の部分でご説明します。

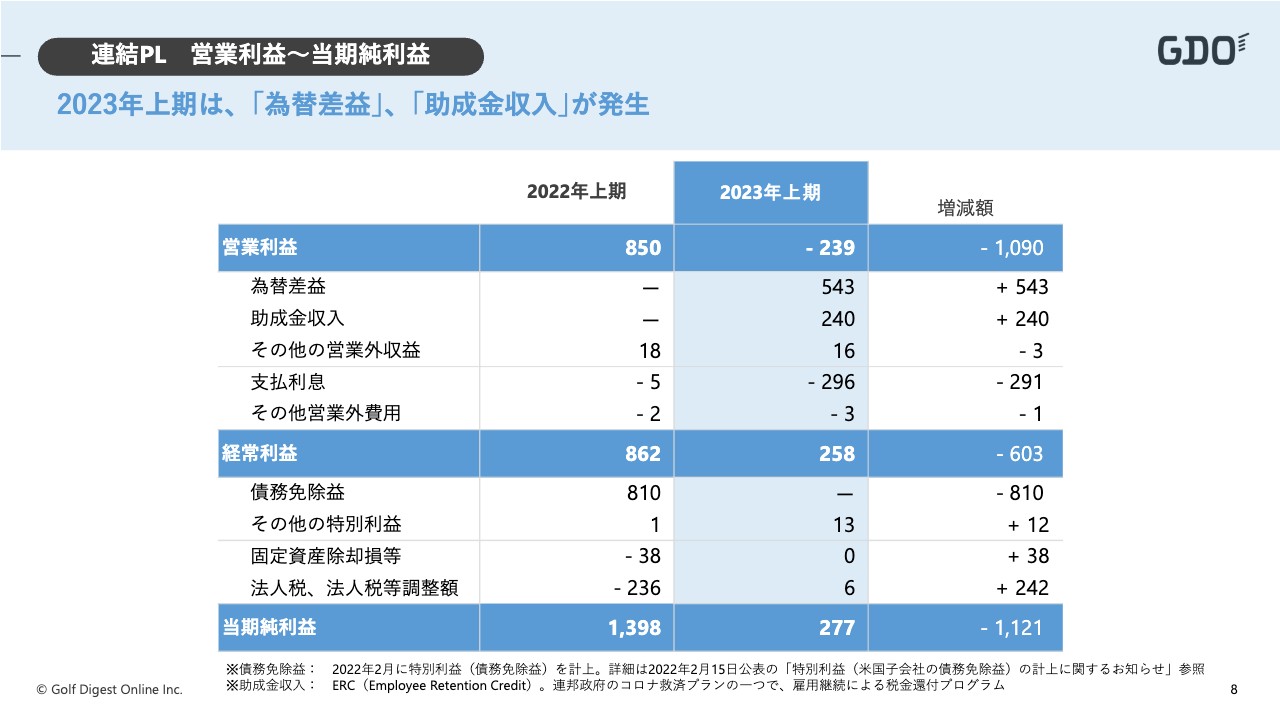

連結PL 営業利益〜当期純利益

営業外損益に関してです。まず、為替差益が発生し5.4億円となりました。こちらは、子会社であるアメリカのGDO Sportsに対して行っている米ドル建の貸付金に対する為替変動を主要因として発生しています。昨年度末が132円で終わっていた一方、上期末は144円台の為替レートということで、12円分のインパクトが発生してこのような結果となっています。

助成金収入に関しては、新型コロナウイルス感染症により2020年度にGOLFTECを約3ヶ月間閉鎖したのですが、我々はこの間に従業員の雇用を維持する選択をとりました。この間に発生したペイロールタックスが当年度に返還されています。これを営業外収益と認識しています。

支払利息に関しては、昨年度の買収案件に関連して組成したシンジケートローンに関する支払利息による増加です。

特別項目としては、2023年度上期に大きな要因はなかったのですが、昨年度に、PPPローンという、コロナ禍における従業員の雇用や不動産賃貸契約の維持に使うことを目的として借りられる政府の補助金がありました。こちらは債務免除を受けていますが、2022年度の上期に発生しているため、前期比では大きな施策となっています。

これらを反映した結果、当期純利益は2.7億円となりました。

国内セグメント │ PL

吉川雄大氏(以下、吉川):COOの吉川です。私からは今期の上期における国内事業の概況をご説明します。

まず、財務的な結果についてです。全体としては139億9,200万円となり、前年同期比プラス7.6パーセントの成長というかたちで終えることができました。セグメント別に見ても、すべての事業で前年比からプラス成長できています。

一方で、EBITDA及び営業利益に関しては、前年よりもマイナスとなりました。後ほど詳細をご説明します。

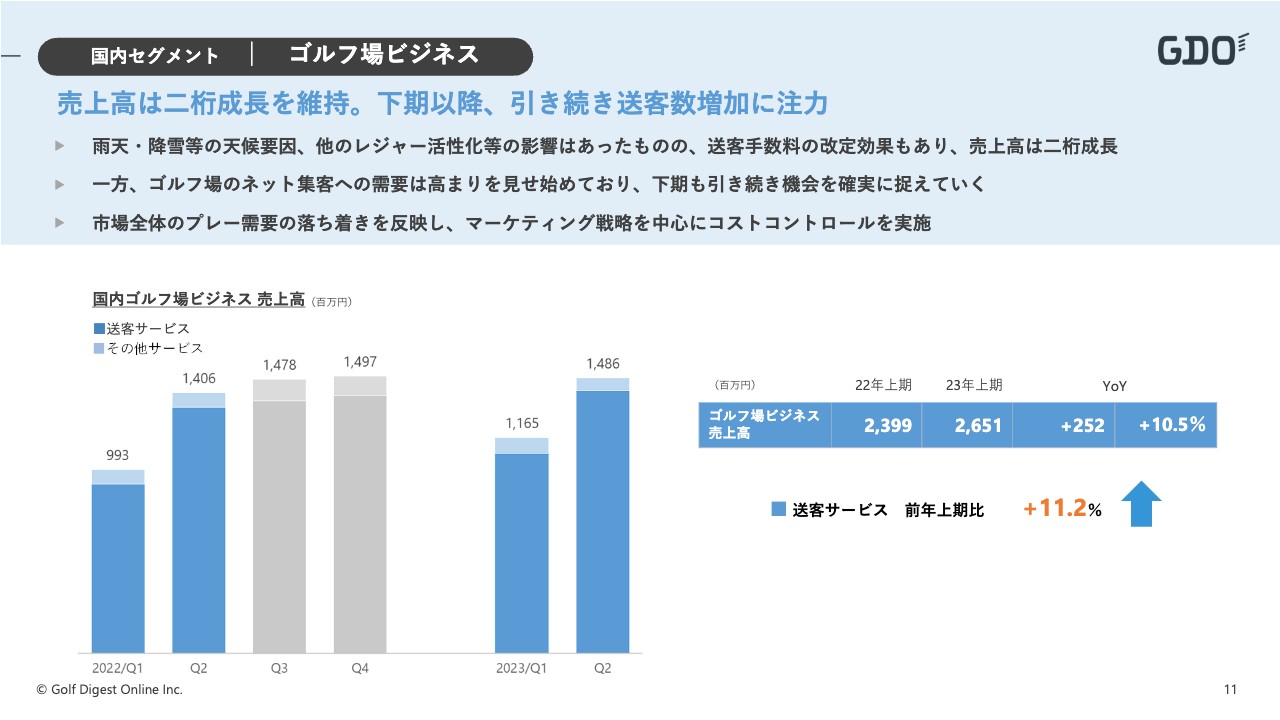

国内セグメント │ ゴルフ場ビジネス

事業ごとにご説明します。まず、ゴルフ場ビジネスについてです。売上高は26.5億円、前年同期比プラス10.5パーセントの成長となりました。

本中期経営計画において、本事業は送客サービスにフォーカスすることとしており、今期で3年目を迎えます。手数料収益は前年上期比プラス11.2パーセントとなり、全体の成長を上回る進捗となりました。

マーケット全体については、天候要因による影響に加え、みなさまご承知のとおり新型コロナウイルスの5類への移行に伴い、その他のレジャーが活性化しています。それにより、一時的に増加した新規ゴルファーが元のレジャーに戻る動きも徐々に見えてきています。

このように、マーケットとしてはなかなか厳しい状況だったと捉えています。しかし、手数料改定の効果により、業績としては2桁成長というかたちで終えることができました。

このマーケットの見通しは、弊社にとって厳しい状況であることはもちろん、供給サイドにおけるゴルフ場も集客に苦戦する状況となります。しかし、基本的にはゴルフ場からの弊社のネットチャンネルへのニーズは高まっていますので、それをビジネスチャンスと捉え、引き続き取り組んでいきたいと思っています。

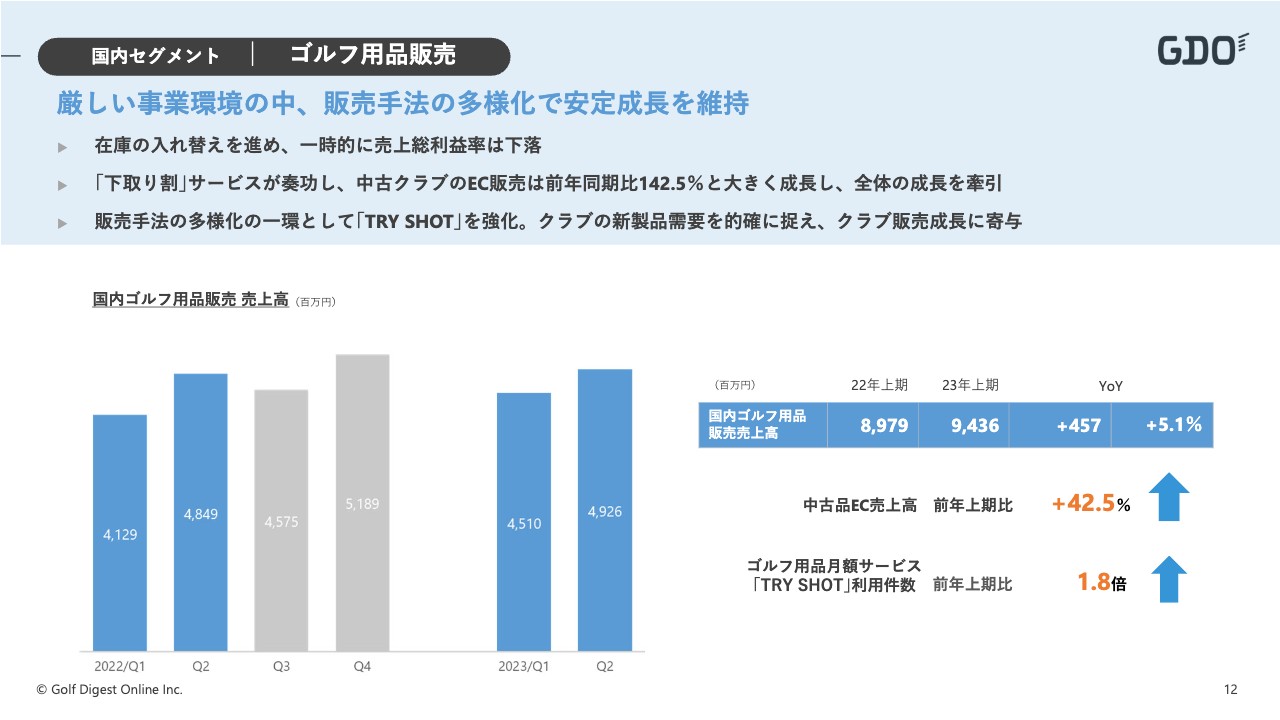

国内セグメント │ ゴルフ⽤品販売

ゴルフ用品販売についてです。上期の売上高は94.4億円、前年同期比プラス5.1パーセントの成長となりました。こちらもプレーマーケット同様、非常に厳しいマーケット状況ではありましたが、売上高は一定の成長を確保することができました。

一方で、先ほどもお伝えしたとおり、売上総利益率はマイナスとなりました。これは、本事業において、市況もしくは需要予測に応じて在庫コントロールを行う必要があったためです。それにより、利益率を下げても売上を取りに行くというオペレーションをした結果、売上高は成長したものの、売上総利益率は前年比で若干マイナスとなりました。

また、本事業ではドライバー、クラブ、アパレルなどにカテゴリを分けていますが、スライドにも記載のとおり、中古販売が好調であることが特徴です。前年上期比プラス40パーセント以上の成長となり、売上成長をけん引しました。

後ほども触れますが、成長要因としては、「下取り割」というサービスに注力したことが挙げられます。新品購入の時に中古クラブを下取りして買い取り、それらを中古で販売するという構造により、中古販売を伸ばすことができました。

加えて、「TRY SHOT」という弊社独自のサービスにも注力しました。こちらは、新品のクラブを月額払いで購入できるサービスです。利用件数は前年上期比1.8倍となりましたので、本サービスも全体の売上成長をけん引したと思っています。

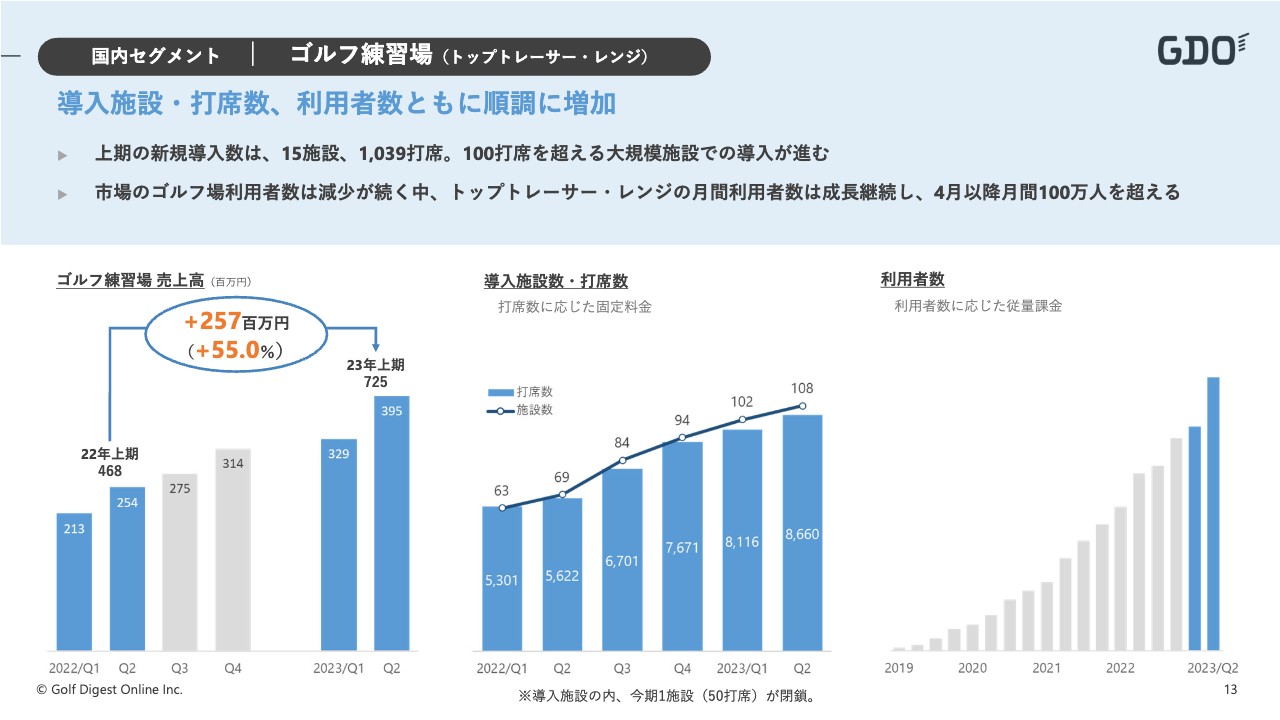

国内セグメント │ ゴルフ練習場(トップトレーサー・レンジ)

練習場ビジネスについてです。こちらは「トップトレーサー・レンジ」という練習場向けのシステムの販売・導入を行う事業で、上期も順調に導入施設数を増やすことができました。今年の6月末時点で100施設を突破し、打席数も累計で9,000打席を超える状況となっています。

今期の上期においては、100打席を超える大型練習場への導入も3件ほど獲得でき、期末までの契約ベースでは、累計で120施設以上まで見えてきている状況です。

スライド右側のグラフには利用者数を記載していますが、施設導入の拡大に応じて順調に増えています。4月以降は、毎月100万人を超えるところまで成長しました。ビジネスモデルとしては、打席数に応じた月額の固定課金に加えて、「利用者1人につき、いくら」という従量課金を行っています。そのため、利用者数の伸びは従量課金売上の成長にもつながります。

本事業は開始から4年ほど経過していますが、ゴルフ場ビジネスや物販以外の事業と同じくらいの売上規模まで成長してきていますので、引き続き強化していこうと思っています。

国内セグメント │ ゴルフ場ビジネス

上期は、各事業において狙いを定めてさまざまな施策を打ってきました。その中で成果が出た施策を2つご紹介します。これらに関しては下期も引き続き注力し、さらに伸ばしていこうと考えています。

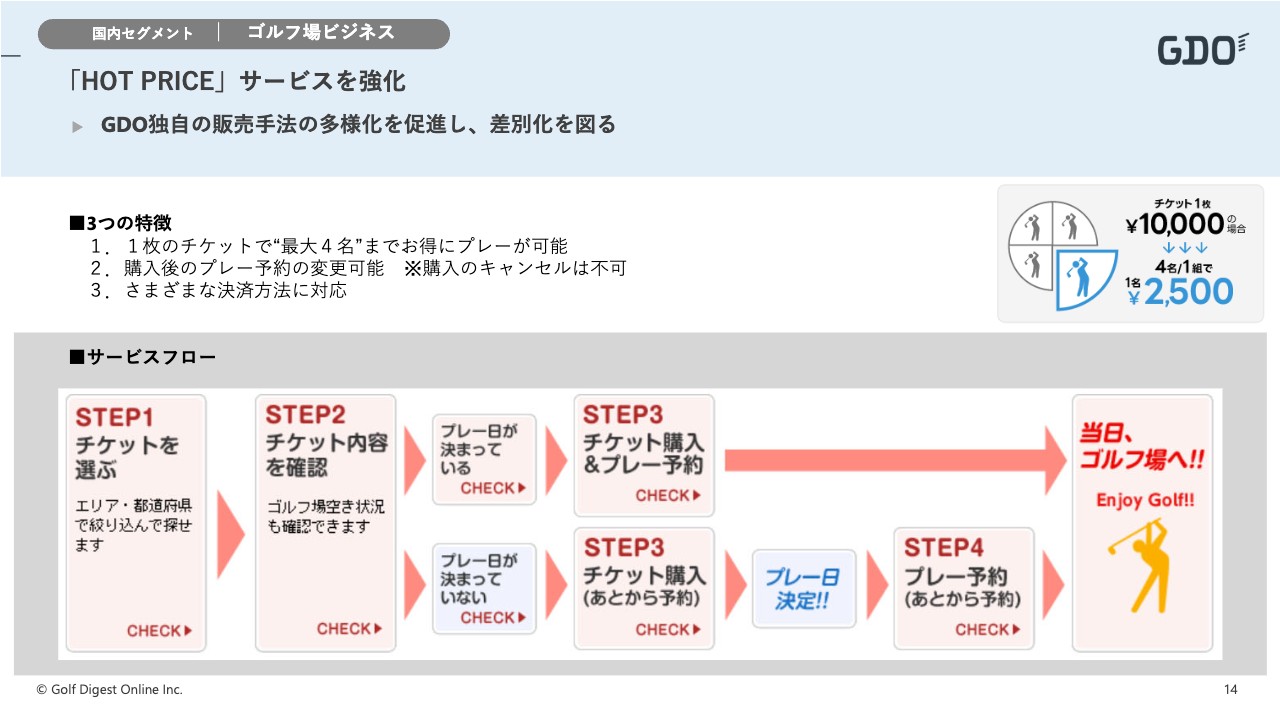

まず、ゴルフ場ビジネスでは「HOT PRICE」というサービスを強化しています。こちらは、プレーチケットを事前決済で購入できる、弊社独自のサービスです。

お客さまは、いわゆる「組割り」と呼ばれる、組単位でプレー枠を購入するかたちになります。そのため、4人でプレーする場合は、チケット代金を4で割ることで1人あたりのプレー料金が通常よりも安くなり、お得にプレーできます。

また、このサービスはお得にプレーできる代わりに、事前決済でキャンセルできないかたちで設計されています。一般的に、ゴルフ場はキャンセルが多いことが経営課題です。しかし、このサービスを使えばキャンセルを回避することができ、ゴルフ場にとってもメリットがあります。

このように「HOT PRICE」は、お客さま及びゴルフ場にとって「Win-Win」のサービスです。今期の上期は本サービスの販売を強化し、成果としては前年を大幅に上回る伸びとなりました。

みなさまご想像のとおり、この猛暑も含め、プレーマーケットはなかなか厳しい状況です。しかし、下期もこのような独自サービスを強化し、ゴルフ場及びゴルファーが「Win-Win」となる関係を成立させながら我々も成長していくという方針のもと、ゴルフ場ビジネスに取り組んでいこうと思っています。

国内セグメント │ ゴルフ⽤品販売

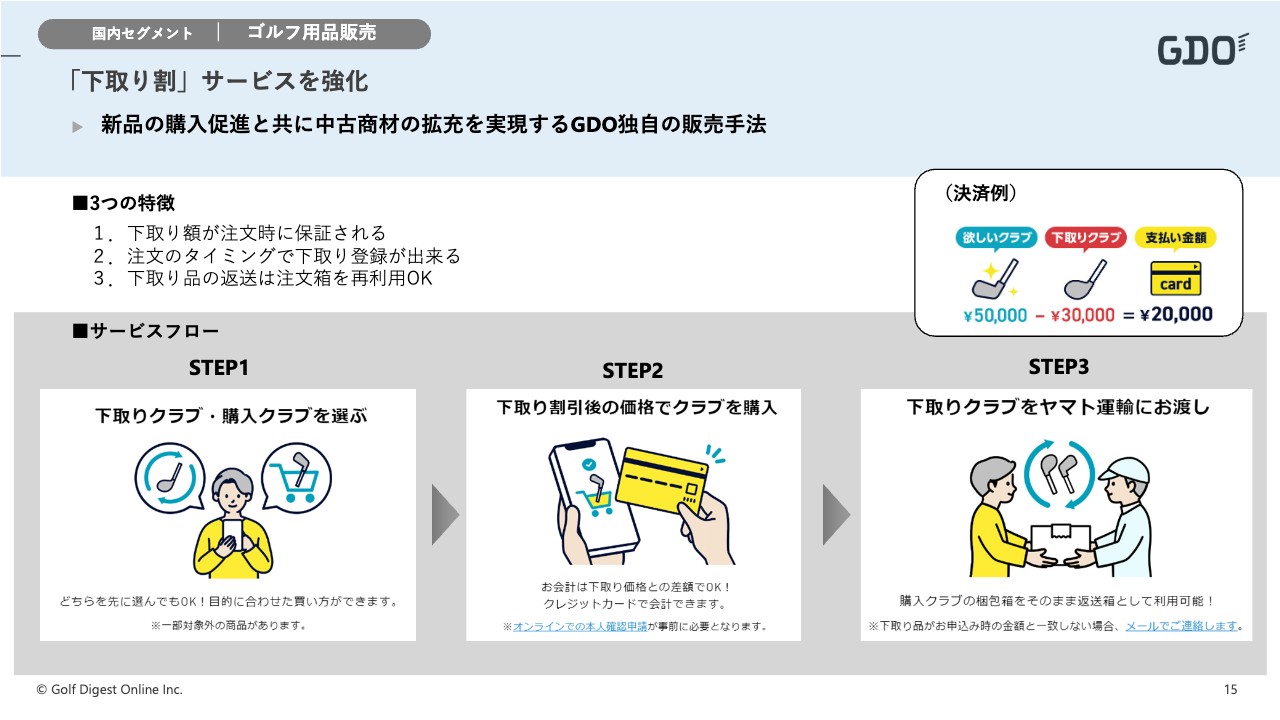

ゴルフ用品販売については、先ほど中古事業が前年上期比で40パーセント以上成長したとお伝えしました。その成長に寄与したのが、この「下取り割」サービスです。

通常、一般のゴルファーがゴルフクラブを売ろうとすると、リアルの中古ショップに持っていき買い取ってもらうかたちになります。しかし、弊社の場合はインターネットを通じてクラブの下取りができます。このEC下取りを行っているのは弊社のみだと認識しています。

また、下取り金額相当分を新品購入の際に割引として充当できるため、中古買取額と新品販売額の差額のみで購入できるサービスとなっています。上期はこのサービスがお客さまから非常に支持され、数字も非常に伸びました。

引き続き下期もゴルフ用品販売事業の目玉として取り組んでいきながら、期初計画の達成を目指したいと思っています。

海外セグメント │ PL

中村:海外事業の全体の数字とGOLFTEC単体についてご説明します。その後、石坂よりSkyTrak事業及び下期の取り組みについてご説明します。

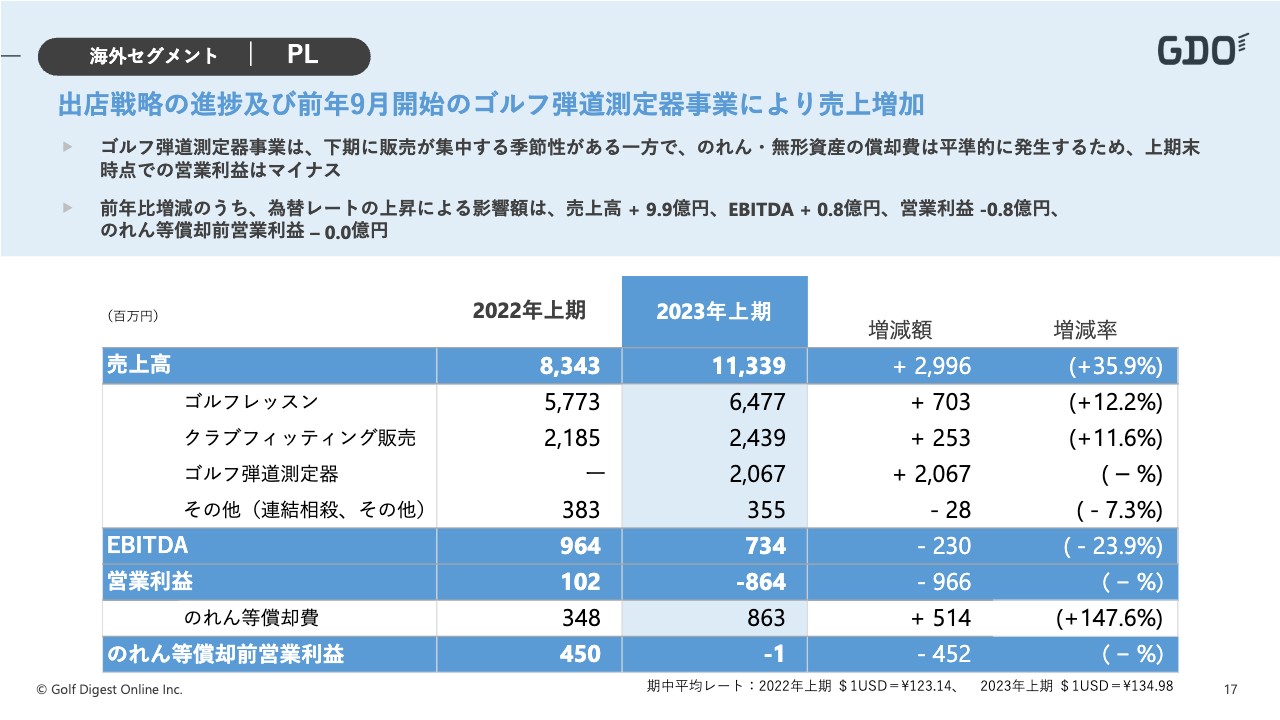

まず、海外セグメントに関しては、新たなサービスとしてゴルフ弾道測定器がラインに追加されております。また、レッスン及びクラブフィッティング販売の売上高が前年比で増加しましたが、先ほどご説明した大きなトレンドの変化やのれんの償却費も加わり、結果として上期の営業利益はマイナス8.6億円となりました。

海外セグメント │ ⽶国GOLFTEC(単体)

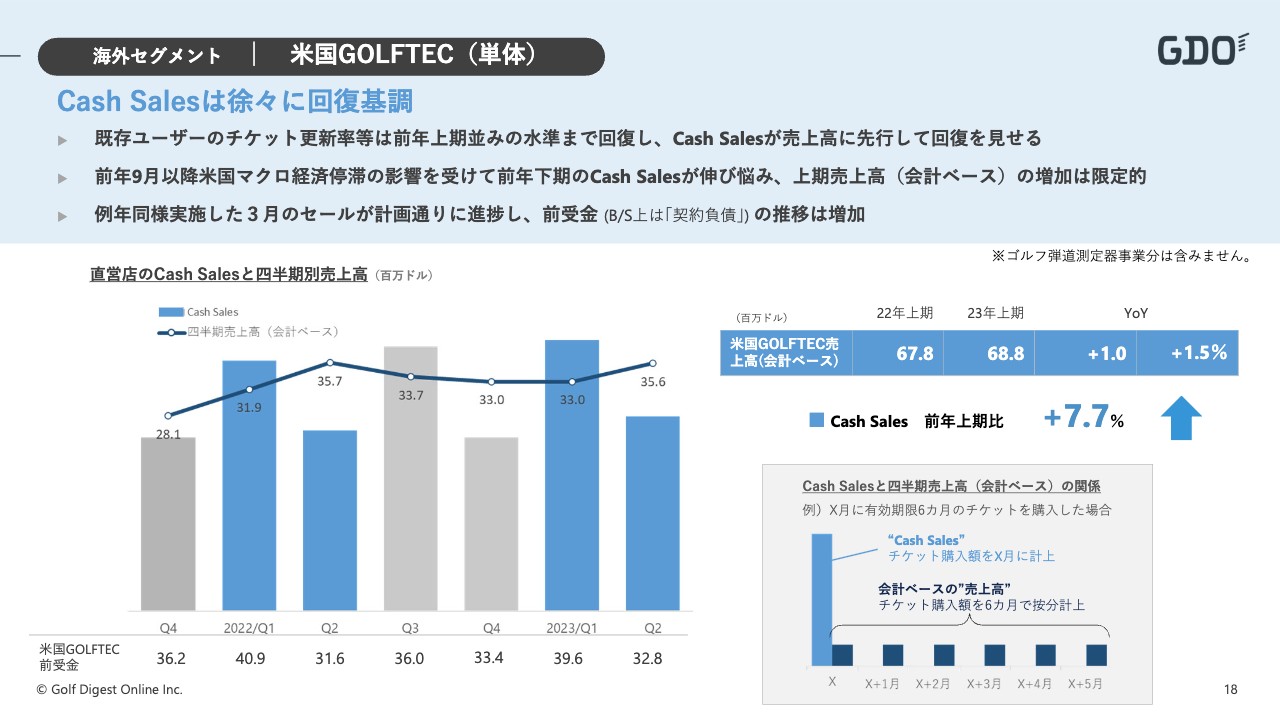

GOLFTECについてご説明します。少しテクニカルなお話になりますが、GOLFTECの売上は、レッスンチケットを売るたびにCash Salesを認識しています。

しかし、スライド右下のグラフにあるとおり、会計上は契約期間に応じて認識していきます。例えば、6ヶ月のチケットであれば、毎月6分の1ずつ計上していくということです。そのため、会計年度に対する前の期間のCash Salesの結果が、それ以降の会計期間に影響する構造となっています。

スライド左側のグラフのうち、棒グラフがCash Salesの推移、折れ線グラフが会計上認識している売上高の推移を示しています。昨年9月から今年初めにかけて、アメリカの物価高や一部チケットの規約変更等の影響により、特に既存ユーザーの購入金額が減少しました。

そのため、右から3つ目の棒グラフに表れているとおり、昨年9月から12月にあたる前期の第4四半期のCash Sales残高が一番低くなっています。

一方、Cash Salesは2022年度の第1四半期、第2四半期で伸びており、2022年度上期比ではプラス7.7パーセントという状況です。物価高などの状況がありましたが、その中でもこの第1四半期や第2四半期に回復基調となりました。したがって、この結果は下期に会計上の売上や利益になっていきます。

上期を終えたこのタイミングでは、まだ2022年後半のCash Salesの影響を受けている状況のため、前年比較でもっとも営業利益が低下した一因となっています。

海外セグメント │ 米国GOLFTEC(単体)

続いて、新店についてです。もちろん直営店を増加していくのが我々の一番の戦略なのですが、新規出店に関しては最初の2年間は損益的にはマイナスであり、インパクトが発生します。

当上期に関しては、新規出店は8店舗維持することができました。また、この進行期に関しては16店舗前後を予定していたのですが、上期の状況を見ながら、少しセーブしつつ14店舗から15店舗を目途に進捗している状況です。

下期に向けたまさに今、この8月の一番のビッグセールを無事乗り越えられれば、2023年度計画の達成が見えてくる状況となります。

海外セグメント │ ゴルフ弾道測定器事業

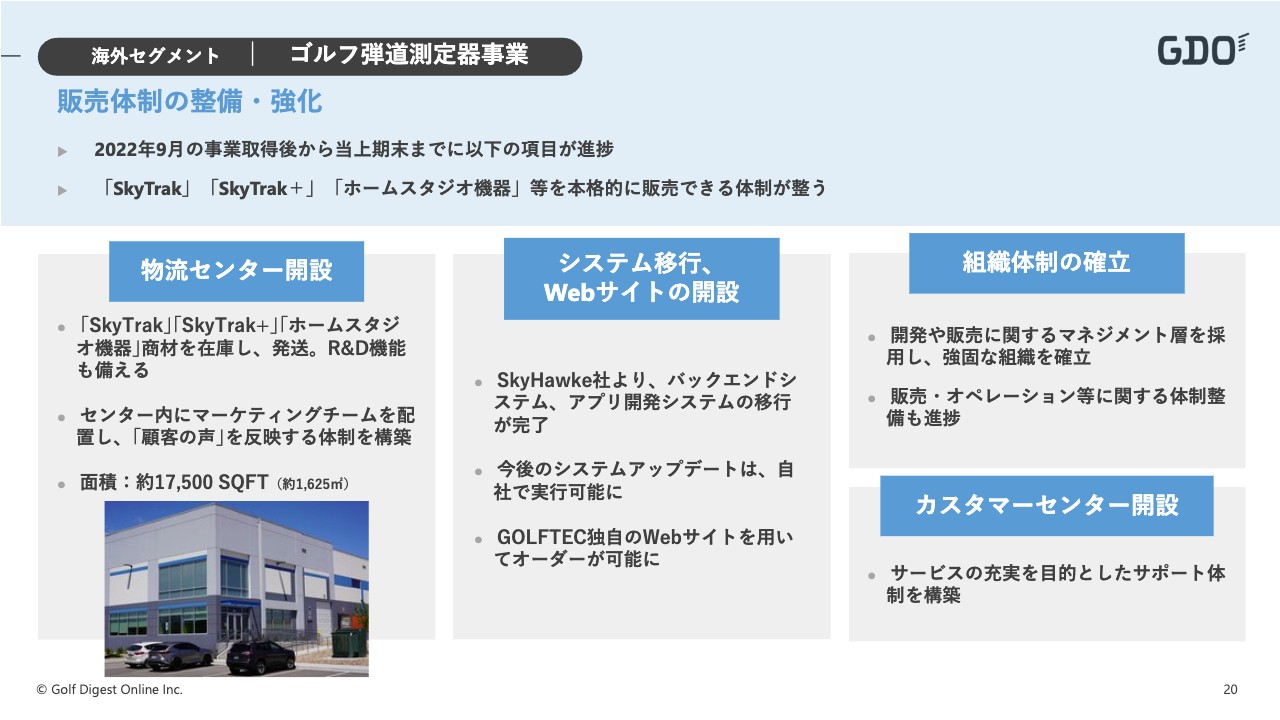

石坂:「SkyTrak」関係についてご説明します。冒頭にもお話ししましたが、上期はSkyTrak事業のPMIを重視してきました。その一環として、こちらのスライド資料にまとめた内容について、非常によいかたちで整えることができました。

まず、物流センターを開設しました。従来からGOLFTEC事業自体も若干の物販と出店に応じた必要な備品・機器類の在庫場所はありましたが、非常に小規模なものでした。今回、SkyTrak事業を取り込むため、ある程度スペースを確保する必要性がありました。また、従来よりもさらに強化した物流センターのオペレーションを立ち上げる必要もありました。

こちらについてすべてを内製化し、デンバーのGOLFTECの本社近くに約1万7,500スクエアフィート(約1,625平方メートル)の面積の新物流センターを開設しました。さらに、販売とともにオペレーションを開始したことも大きなマイルストーンとなりました。

加えて、販売先としてはBtoB、BtoCがありますが、BtoCは主にWeb上での販売になるため、Webシステムの内製化も進めました。また、新たなフロントエンド及びバックエンドのシステムや、物流センターとつなぐための中間的なシステムなどをすべて再構築し、無事に立ち上げました。

また、新組織発足のために人材を採用しました。特にトップのマネジメント層のほか、新物流センターやマーケティング、技術全体を率いるメンバーが加わったことによって、無事新製品の「SkyTrak+」を含めた販売も開始できました。

さらに、これらをお客さま向けに手掛けていくことで、新たにカスタマーセンターのオペレーションも実施できました。一定の内製化を軸に、SkyTrak事業全般を支えるためのバリューチェーンを極めて効率的に整えることができています。

これは上期に先行投資して行ってきた作業ですが、無事に完了できたため、下期においては販売面に集中できるようになります。

海外セグメント │ ゴルフ弾道測定器事業

「SkyTrak」の新製品に関してです。こちらのスライドにいくつかのイメージ図がありますが、旧来の「SkyTrak」と新製品の「SkyTrak+」の2つの製品が、弾道測定器として中心的な製品です。上期の販売実績は、両方合わせて約5,000台でした。

ただ、「SkyTrak+」自体は上期の終わり頃に発売を開始しましたので、下期により中心的に販売を強化していくことで、下期は両方合わせて約1万台以上の販売を計画しています。

海外セグメント │ ゴルフ弾道測定器事業

また、囲いやスクリーン、あるいは人工芝などを内製で製品化しました。「SkyTrak+」の機器を支えるかたちで、7月以降はスライドに図示したような新たに打席を伴ったシミュレーターとして完成度の高い製品を、弾道測定器のみだけでなく、ネットやスクリーン、プロジェクター、人工芝などもすべて含めてパッケージで販売を開始しました。

これによって、今後は網羅的にお客さまのニーズに応えていき、販売単価の平均を上昇させるかたちで売上拡大を目指していきたいと考えています。

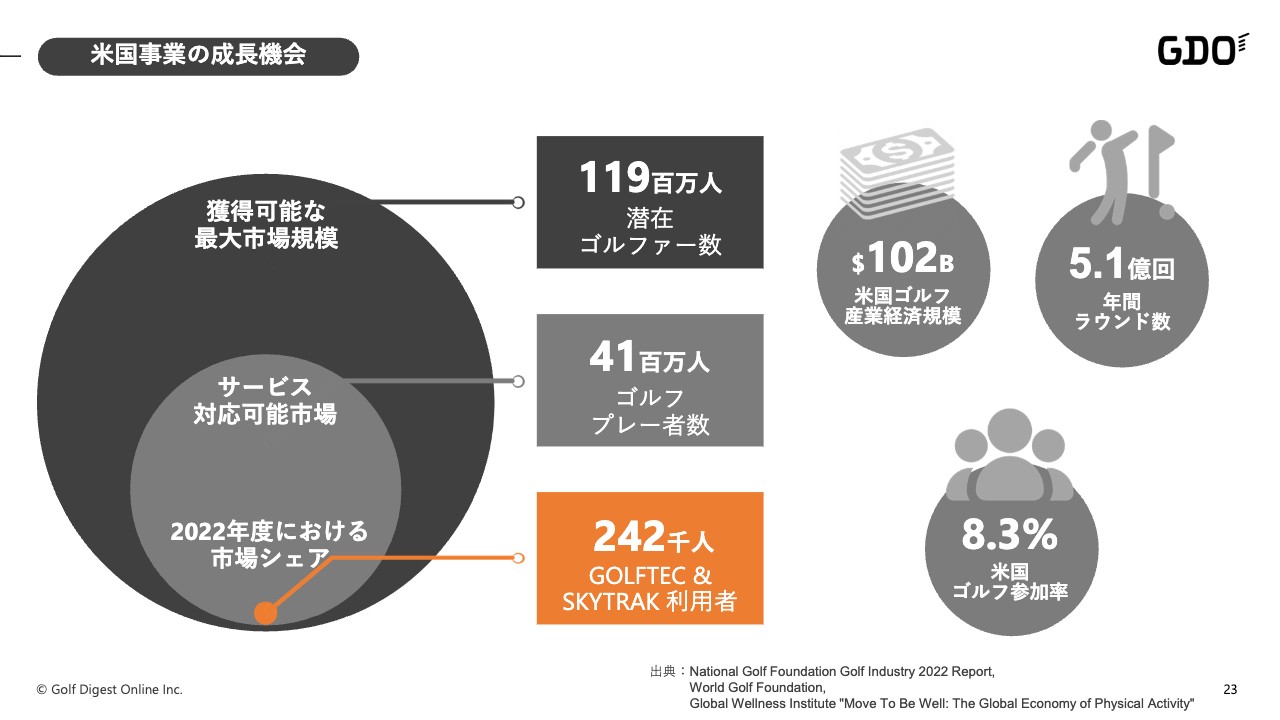

米国事業の成⻑機会

こちらのスライドは、我々が米国で集中投資している背景についてです。マクロとしての米国における市場規模のポテンシャルは、我々にとっては成長機会そのものです。今、ゴルフ自体はアメリカにおいて非常に成長しており、ゴルファーの顧客基盤も拡大しています。オフゴルフとオンコースゴルフを合算すると、現在のプレー人口は4,100万人もいます。

さらに、2022年までにGOLFTECと「SkyTrak」の利用者の合計は24万2,000人となりました。24万人の既存顧客に対して、まだまだ拡大の余地があるため、そこを狙っていきたいと考えています。

2023年度見通し│数値計画

最後に、下期の見通しについてです。中村からも説明がありましたが、売上は下期偏重であり、アメリカにおけるSkyTrak事業もいよいよ下期から本格的に稼働することになります。期初の見通しをそのまま維持し、達成に向けてグループ全体で一丸となって活動していきたいと思っています。

以上で上期の決算内容のご説明を終わります。ご清聴ありがとうございました。

質疑応答:「SkyTrak」の下期売上目標の実現可能性について

司会者:「『SkyTrak』の下期販売目標1万個超達成の実現可能性は、どの程度あるのでしょうか? もう少し詳細な情報を教えていただけますか?」というご質問です。

石坂:お話ししたとおり、「SkyTrak」及び「SkyTrak+」の2製品を合わせた販売計画にはなりますが、主にインターネット販売を中心としたBtoCと、我々自身が卸販売を行うBtoBでの販売チャネルがあります。

BtoBに関しては、すでに我々の卸先に対して契約を締結しており、現時点で卸による販売数自体をある程度確保できていることが1つのポイントです。加えて、今後はBtoCも強化していくため、下期はこれらによって見通しを高く立てています。

さらに、現時点ではアメリカを中心に、カナダなどの北米地域や英国を中心としたヨーロッパ地域まで販売拡大を図っています。なお、日本を含めたアジア圏においては、年内の発売開始は想定していません。2024年以降になると思いますので、今期は主に北米とヨーロッパでの販売で1万台を実現する想定です。

すでに契約である程度を確保している部分も含め、現在はこの目標達成に向けて順調に進捗している状況です。

質疑応答:のれん等の償却費増加の要因について

司会者:「のれん等の償却費が前四半期比で増加したのは、為替のみの影響でしょうか?」というご質問です。

中村:まず、第1四半期との比較に関して、PL上ののれん等の償却費という意味では、すべて為替の影響による増加になります。

先ほど石坂から説明した周辺機器のサービスに関しては、非常に小規模なのですが、事業を一部取得しています。こちらに関しては非常に少額ですが、のれんが発生しているため、BS上ののれんに関してはこれらが足された上で、期末の為替レートが掛けられた金額での計上となっています。

スポンサードリンク