関連記事

オリエンタルランド、3Q累計は増収増益、通期予想を上方修正 コロナ禍からの回復進む

オリエンタルランド、3Q累計は増収増益、通期予想を上方修正 コロナ禍からの回復進む[写真拡大]

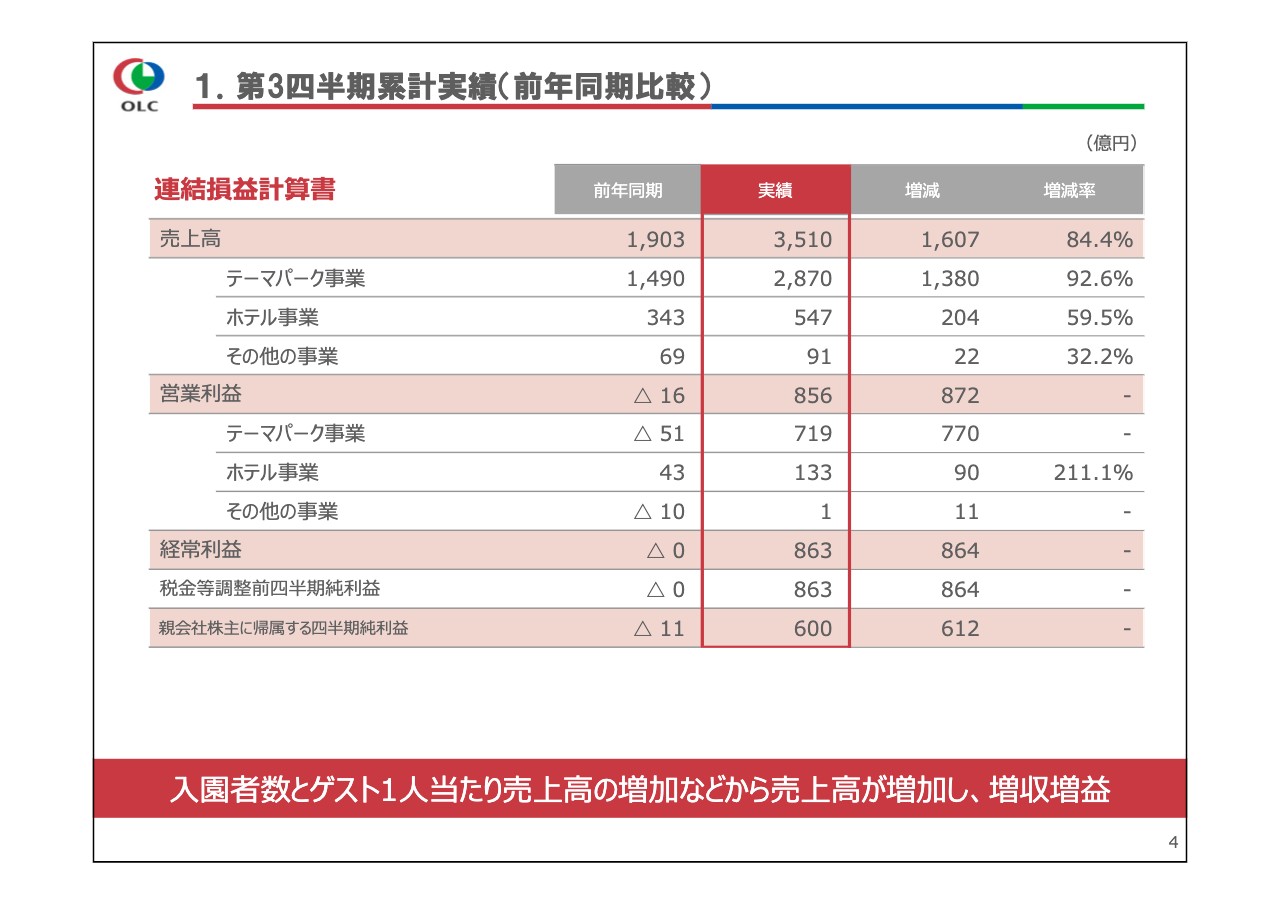

1.第3四半期累計実績(前年同期比較)

片山雄一氏:みなさま、こんにちは。片山でございます。本日はお忙しい中、当社の説明会にご参加いただきまして誠にありがとうございます。まずは2023年3月期第3四半期の決算概要についてご説明します。

第3四半期累計の実績はスライドのとおりです。前年同期と比較し、入園者数とゲスト1人当たり売上高の増加などから売上高が増加し、増収増益となりました。

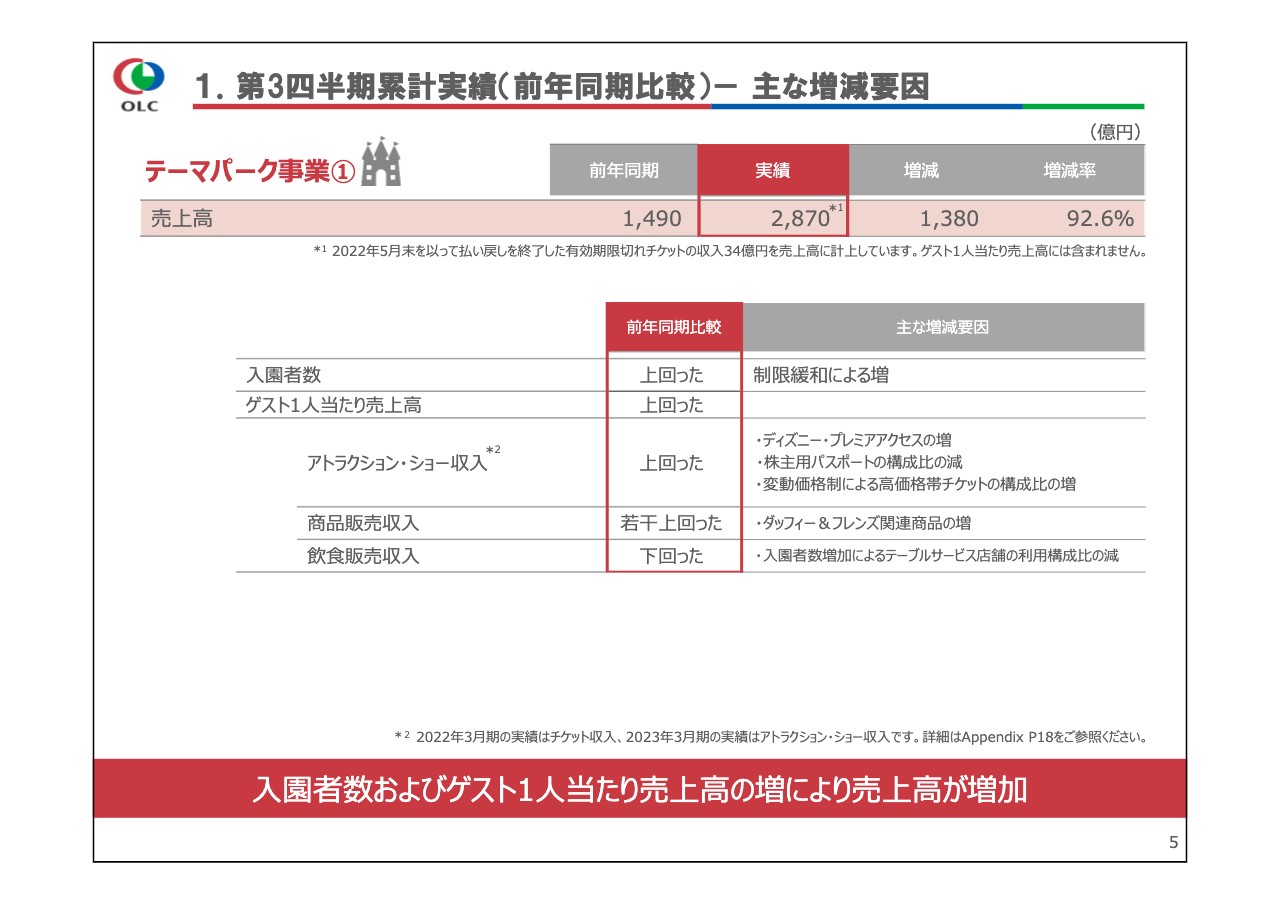

1.第3四半期累計実績(前年同期比較)- 主な増減要因

セグメント別の実績と増減要因について、前年同期との比較でご説明します。テーマパーク事業の売上高は、1,380億円増の2,870億円となりました。入園者について、前年同期は千葉県に緊急事態宣言やまん延防止等重点措置が発出されていたことなどから厳しい人数制限が続きました。

しかし、今期は「遊園地・テーマパークにおける新型コロナウイルス感染拡大予防ガイドライン」の緩和に伴い、段階的に入園者数の上限を引き上げて両パークを運営したことで前年同期を上回りました。

ゲスト1人当たり売上高について、アトラクション・ショー収入は「ディズニー・プレミアアクセス」の導入や株主用パスポートの利用減に加えて、変動価格制による高価格帯チケットの構成比の増加などにより上回りました。

商品販売収入は、リーナ・ベル関連商品の発売などにより若干上回りました。一方、飲食販売収入については入園者数増加に伴うテーブルサービス店舗の利用構成比の減少などにより下回っています。

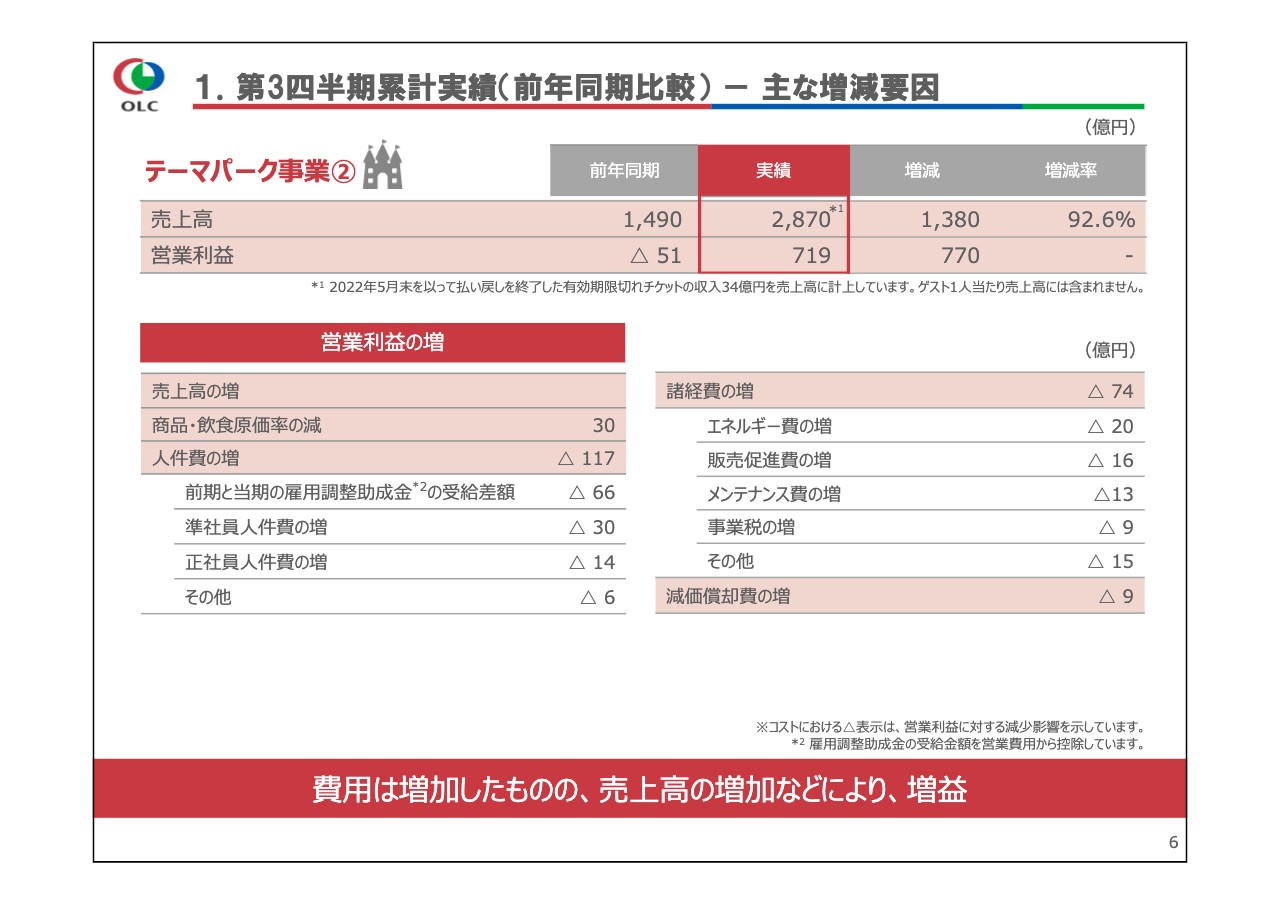

1.第3四半期累計実績(前年同期比較) - 主な増減要因

テーマパーク事業の営業利益については、費用が増加したものの、売上高増により増加しています。商品・飲食原価率は、売上高の増加によって製造人件費率が低下したことなどから主に飲食原価率が減少したため、減少となっています。

人件費については、前期と当期の雇用調整助成金の受給差額に加えて、労働時間の増加などにより、準社員人件費が増加しています。また、正社員人件費はテーマパークオペレーション社員の増加や、労働時間が増加したことなどにより増加となっています。

一方、諸経費に関しては、燃料費高騰によるエネルギー費の増加や販売促進費の増加に加えて、前期においてメンテナンス計画を精査し、後ろ倒ししたことによるメンテナンス費用の増加などによって増加しています。減価償却費は、前期は休止していた施設の減価償却費を営業外費用に振り替えたことなどにより増加しています。

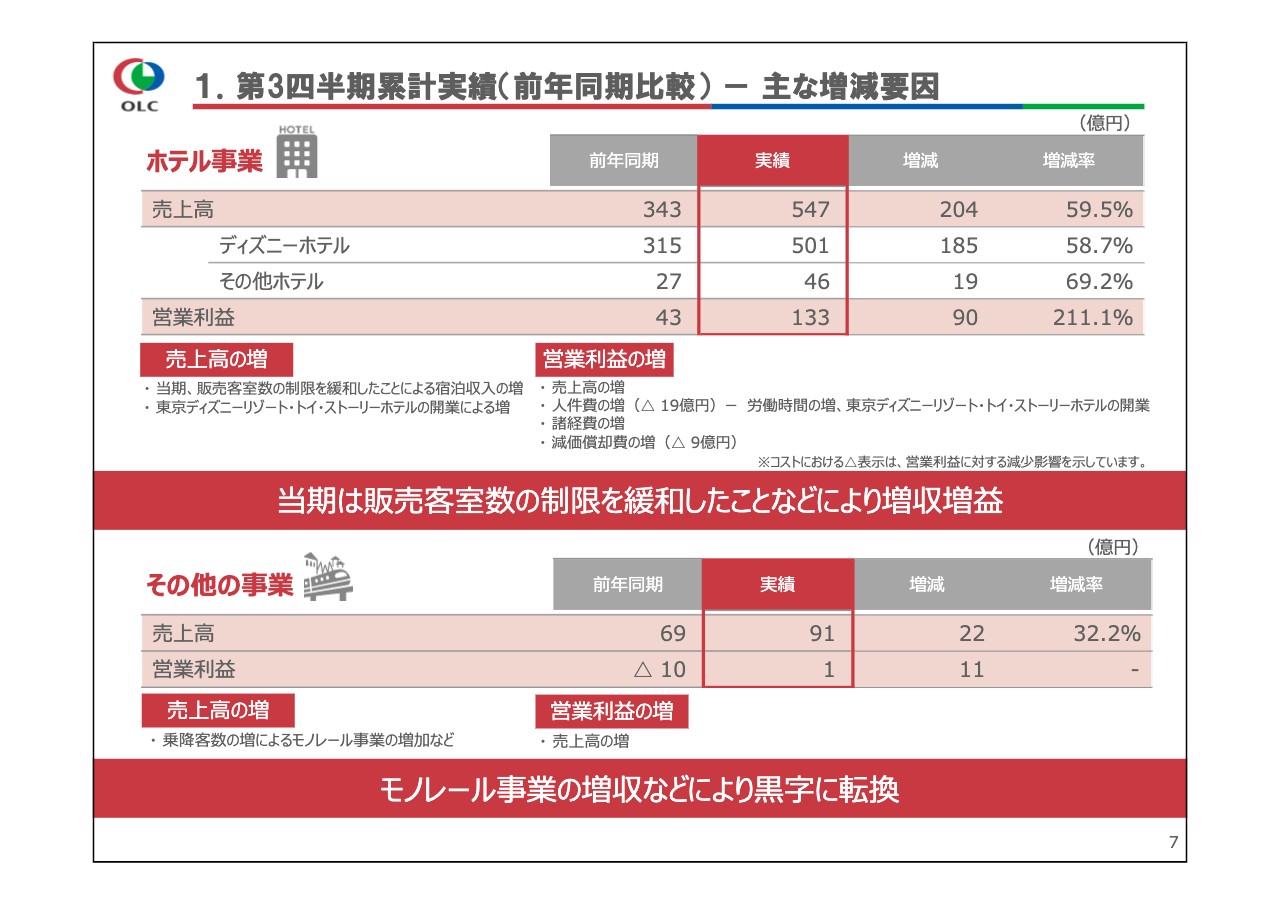

1.第3四半期累計実績(前年同期比較) - 主な増減要因

ホテル事業の売上高について、当期は販売客室数の制限を緩和したことや、東京ディズニーリゾート・トイ・ストーリーホテルの開業などにより、204億円増の547億円となりました。営業利益は各費用が増加したものの、売上高の増加により、90億円増の133億円となりました。

その他の事業に関しては、乗降客数の増加に伴うモノレール事業の増収などにより、売上高は22億円増の91億円、営業利益は11億円増の1億円となりました。

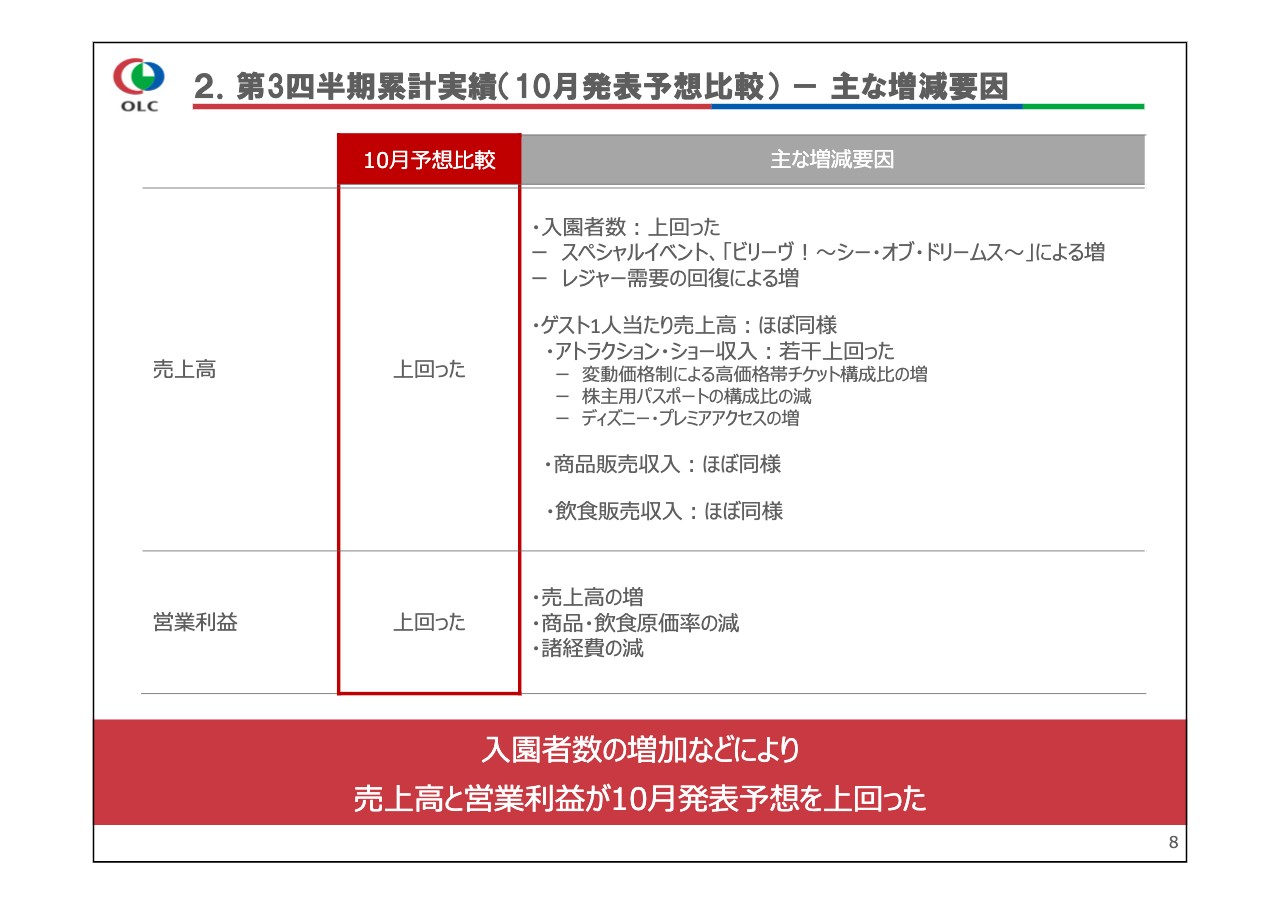

2.第3四半期累計実績(10月発表予想比較) - 主な増減要因

10月発表予想と比較すると、売上高は入園者数の増加などにより上回りました。また、営業利益は売上高の増加、商品・飲食原価率や諸経費の減少などにより、上回りました。

入園者数は、各種スペシャルイベントや東京ディズニーシーの新規ナイトタイムエンターテイメント「ビリーヴ!〜シー・オブ・ドリームス〜」の好調に加え、政府・自治体の観光需要の喚起策などによるレジャー需要の回復により、上回りました。

ゲスト1人当たり売上高については、アトラクション・ショー収入は変動価格制による高価格帯チケットの構成比増や、株主用パスポートの利用減に加え、「ディズニー・プレミアアクセス」の好調により若干上回りました。商品販売収入と飲食販売収入は、10月発表予想とほぼ同様となりました。

営業利益については、売上高の増加に加え、原材料の高騰の影響が想定よりも顕在化しなかったことによる、商品・飲食原価率の減少や、第4四半期への時期ずれなどによる諸経費の減少などにより上回りました。

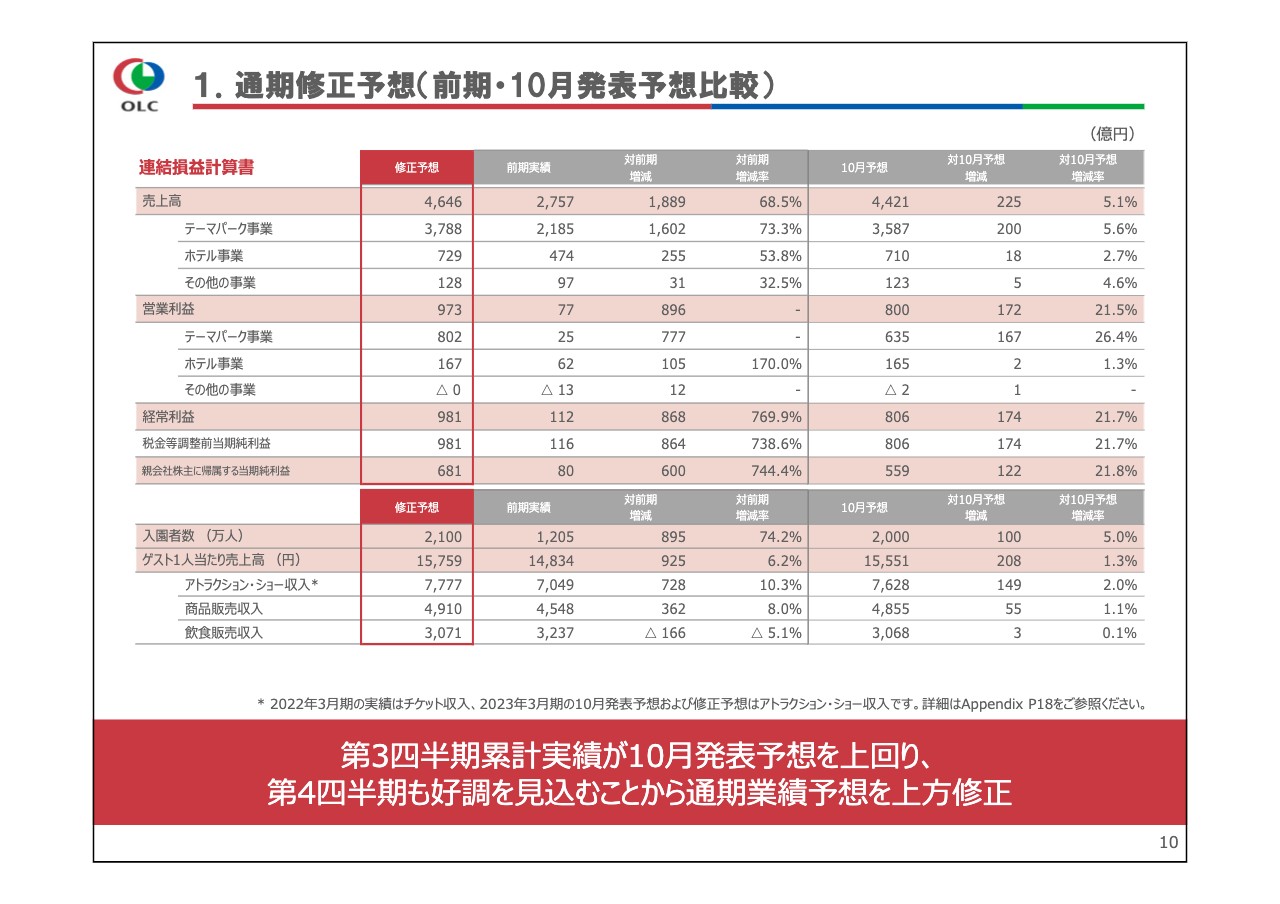

1.通期修正予想(前期・10月発表予想比較)

2023年3月期の通期業績予想を上方修正することとなったため、ご説明します。第3四半期累計実績が10月発表予想を上回り、また第4四半期会計期間も入園者数とゲスト1人当たり売上高が好調に推移し、売上高が増加する見通しであることなどから、通期業績予想を上方修正することとしました。上方修正した通期業績予想はスライドのとおりです。

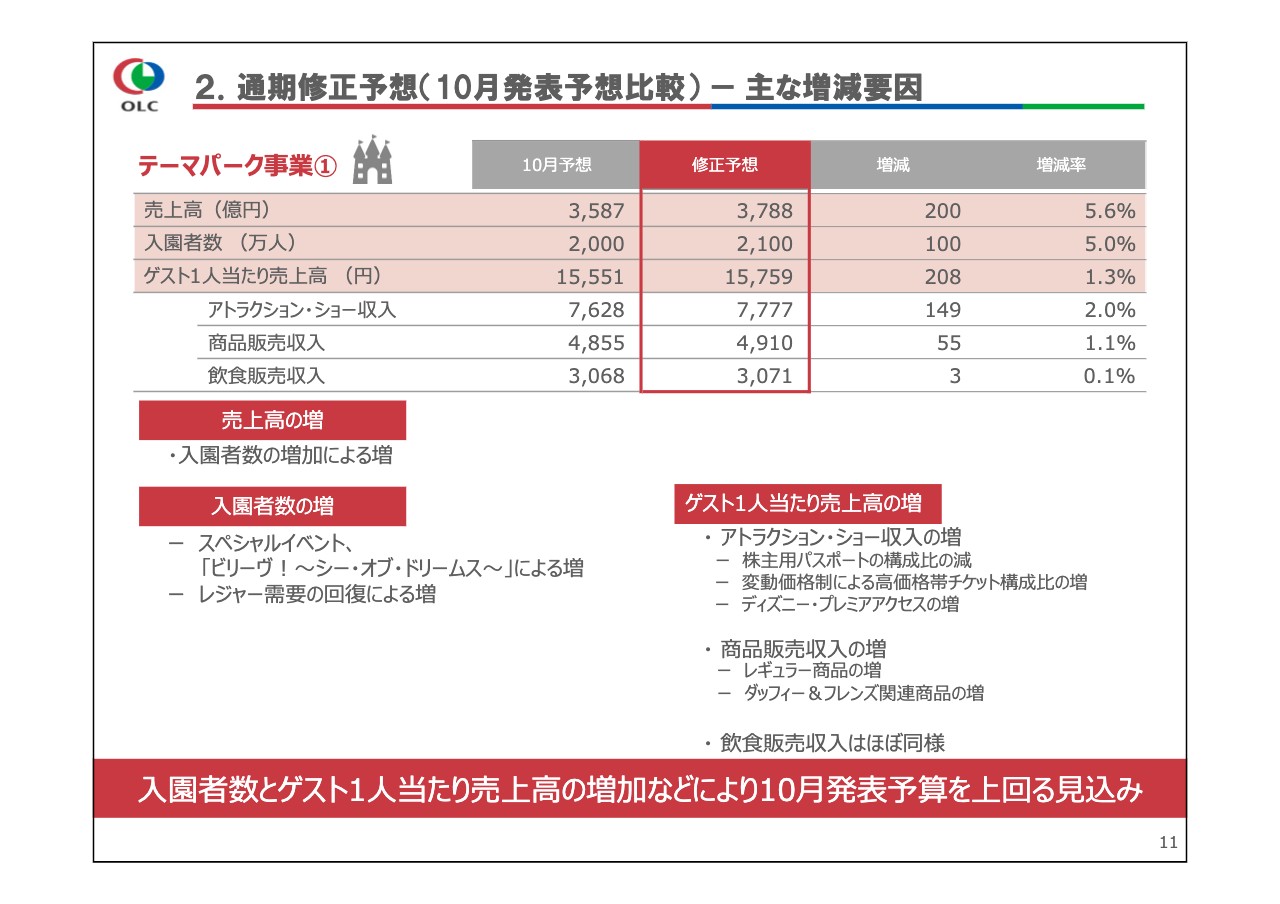

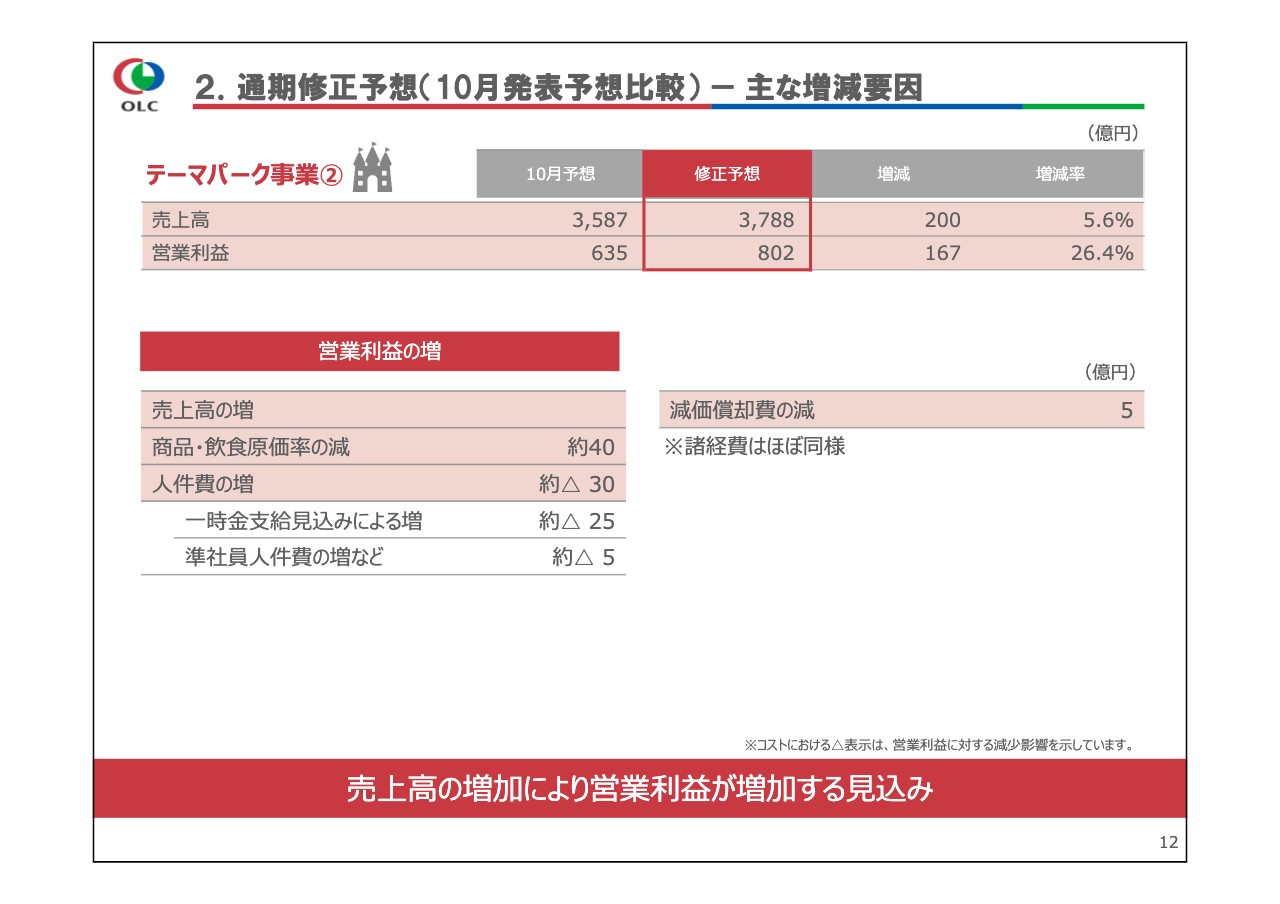

2.通期修正予想(10月発表予想比較) - 主な増減要因

セグメント別の実績と増減要因について、10月発表予想との比較でご説明します。テーマパーク事業の売上高は、入園者数とゲスト1人当たり売上高の増加などにより、200億円増の3,788億円を見込んでいます。

入園者数については第3四半期の増加や、第4四半期においても各種スペシャルイベントなどの好調に加え、政府自治体による観光需要の喚起策が引き続き期待できることもあり、100万人増の2,100万人を見込んでいます。

ゲスト1人当たり売上高については、アトラクション・ショー収入は株主用パスポートの利用減や、変動価格制による高価格帯チケットの構成比の増加に加え、「ディズニー・プレミアアクセス」の増加により上回る見込みです。

商品販売収入はレギュラー商品やリーナ・ベル関連商品の好調により、若干上回る見込みです。飲食販売収入はほぼ同様の見込みです。

2.通期修正予想(10月発表予想比較) - 主な増減要因

テーマパーク事業の営業利益は、売上高の増加などにより167億円増加し、802億円となる見込みです。商品・飲食原価率は、商品・飲食ともに為替と原材料高騰の影響が想定よりも顕在化しない見通しのため、約40億円下回る見込みです。

人件費は、一時金の支給を第4四半期に計上する見込みであることや、労働時間の増加による準社員人件費の増加などにより、約30億円上回る見込みです。減価償却費は、新規取得資産における償却期間の長い資産の構成比が増加したことなどにより、5億円減少する見込みです。

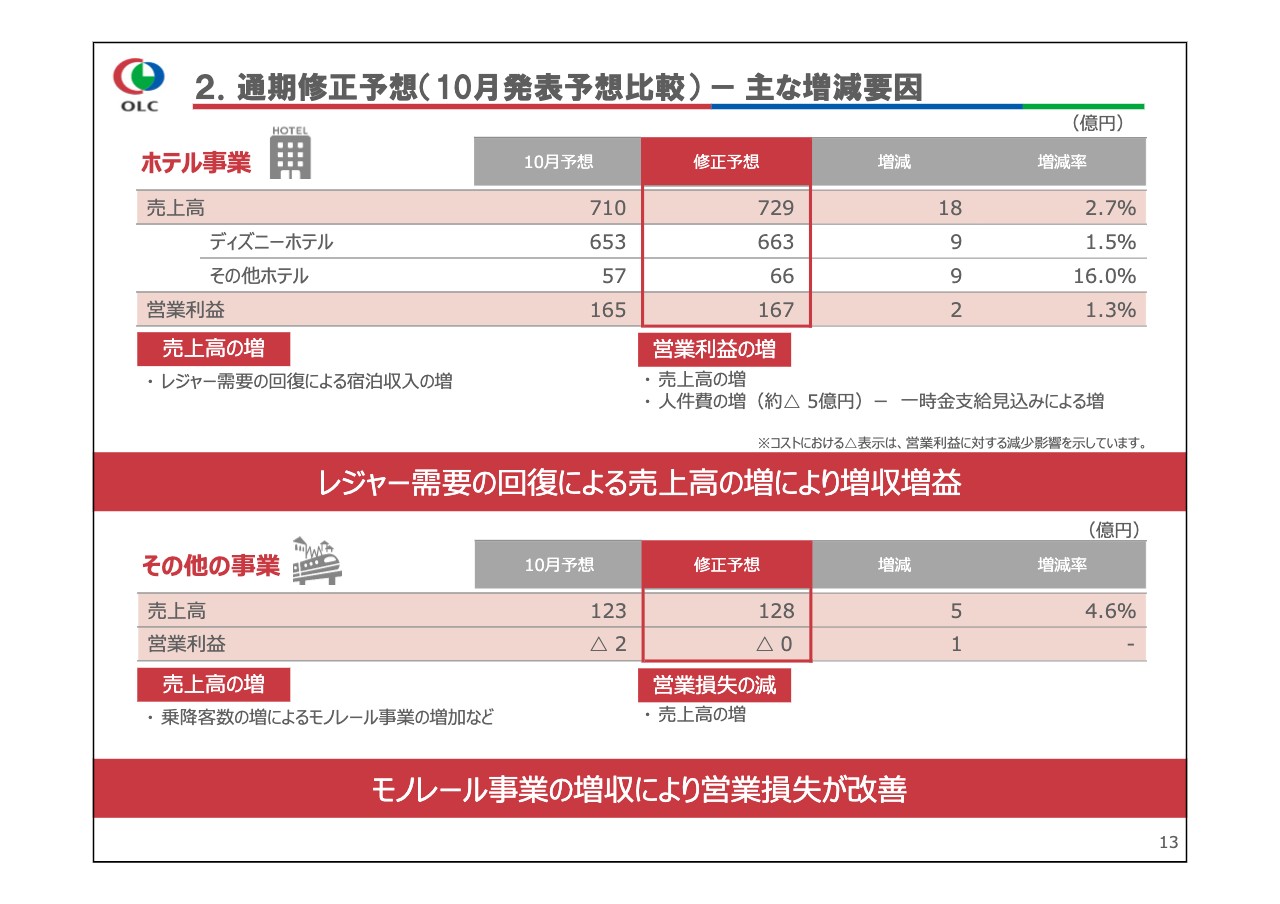

2.通期修正予想(10月発表予想比較)- 主な増減要因

ホテル事業の売上高は、第3四半期の増加に加えて、第4四半期もレジャー需要の回復による宿泊収入の増加を見込んでいるため、18億円増の729億円となる見込みです。営業利益は、売上高の増加により、2億円増の167億円となる見込みです。

その他の事業の売上高は、乗降客数の増加によるモノレール事業の増収により5億円増の128億円、営業損失は、売上高の増加により1億円減の0億円となる見込みです。

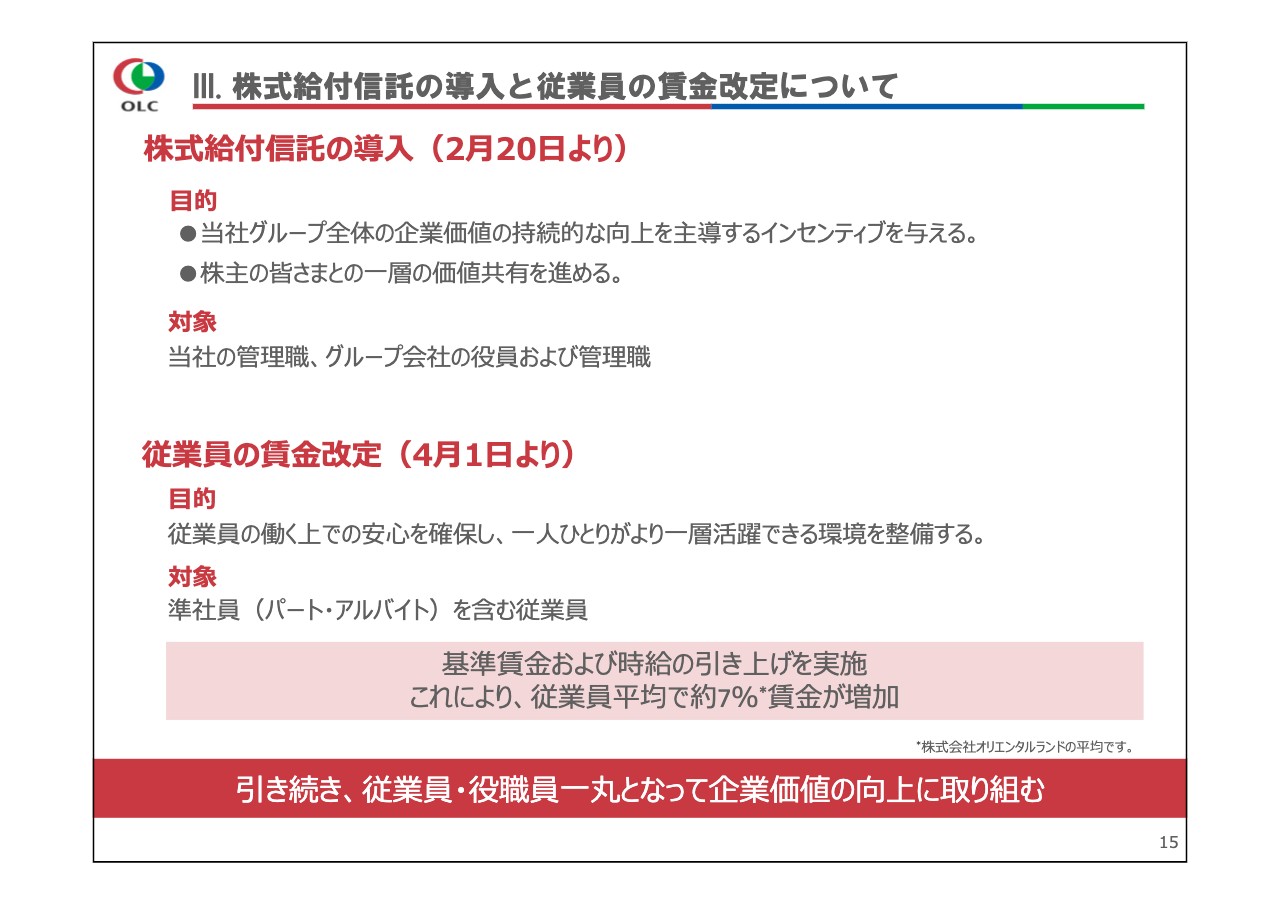

III. 株式給付信託の導入と従業員の賃金改定について

本日発表した株式給付信託の導入と従業員の賃金改定についてご説明します。当社グループは、ESGマテリアリティーの1つとして、従業員の幸福を選定していることに加え、「2024中期経営計画」の人事戦略において、働きがいを高める環境整備を掲げています。従業員がこれまで以上に安心し、意欲的に業務に取り組むことが企業価値の向上に寄与すると考え、従業員の待遇改善を決定しました。

まず、当社の管理職とグループ会社の役員および管理職については、2月20日から株式を給付するインセンティブプランを導入します。企業価値の持続的な向上を図るインセンティブを付与するとともに、株主のみなさまとの一層の価値共有を進めることで、これまで以上に意欲的に業務に取り組むことを期待しています。

また、従業員が働く上での安心を確保し、一人ひとりがより一層活躍できるようにするため、人的資本への投資として4月1日から賃金改定を行います。当社グループは、すべての従業員が働きがいを感じられることや、これからも働きたい場所として選ばれ続けることを目指しています。そのため、引き続き従業員、役職員一丸となって企業価値の向上に取り組んでいきます。

私からのご説明は以上です。ありがとうございました。

スポンサードリンク