関連記事

ユミルリンク、上半期の売上高・営業利益はともに過去最高額 EC市場の拡大やSMS特需による売上増が寄与

ユミルリンク、上半期の売上高・営業利益はともに過去最高額 EC市場の拡大やSMS特需による売上増が寄与[写真拡大]

2022年12月期第2四半期決算説明会

清水亘氏(以下、清水):みなさま、本日はご視聴いただきありがとうございます。ユミルリンク株式会社代表の清水でございます。本日はスライド資料をもとに、第2四半期決算の概要をご説明させていただきます。よろしくお願いいたします。

会社概要

はじめに、当社の会社概要および事業内容について、簡単にご紹介します。会社概要として、現在は東京本社のほか、大阪、北海道、福岡、沖縄に拠点を設けており、従業員数は112名です。

沿革

沿革をご説明します。創業は1999年で、その後3度の資本移動を経て、現在は阪急阪神ホールディングスグループに所属しています。昨年9月に東証マザーズに上場しました。

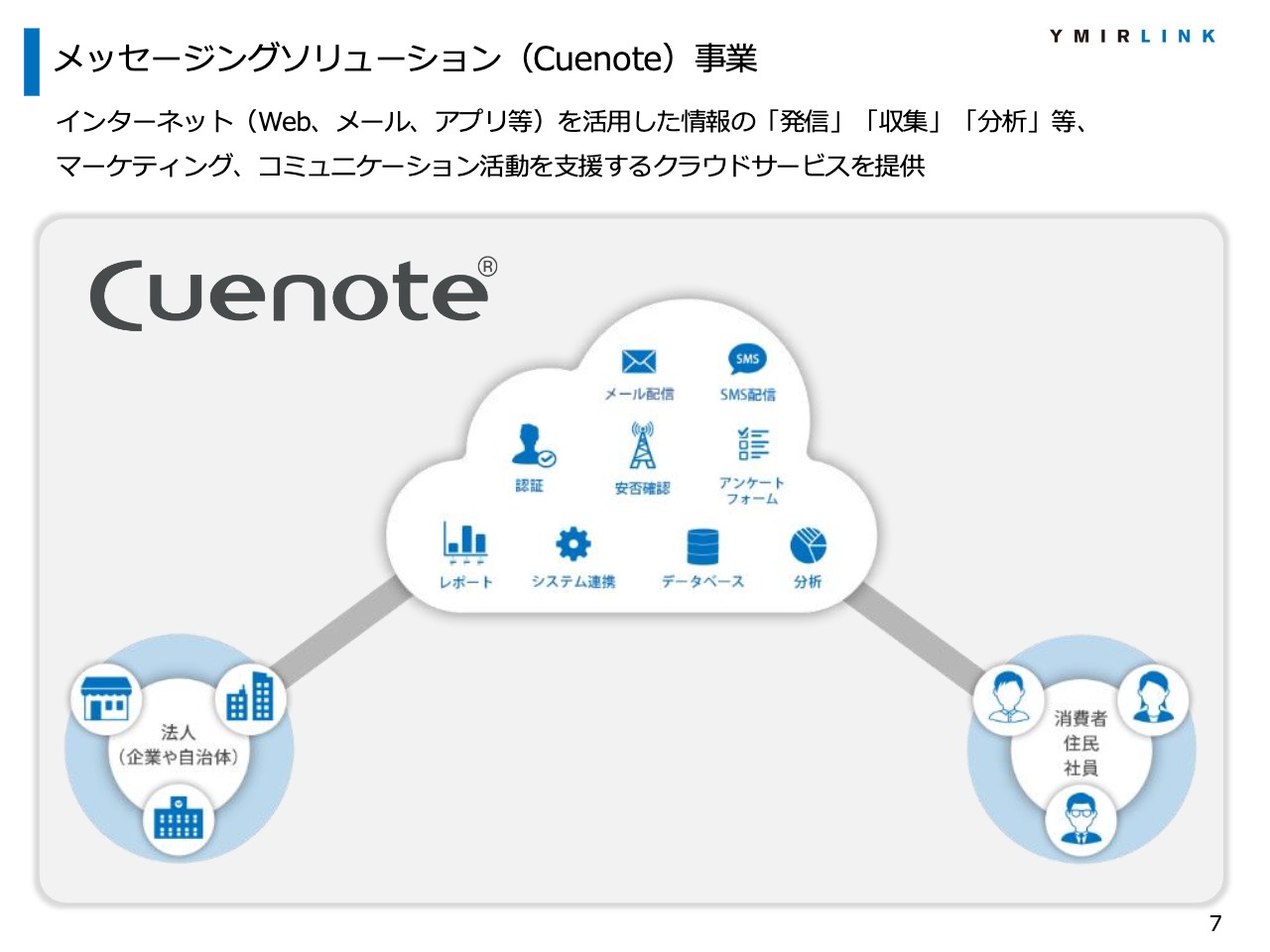

メッセージングソリューション(Cuenote)事業

事業概要についてです。当社は、各法人の消費者に対するマーケティング、コミュニケーション活動を支援するための「Cuenote」というソフトウェアブランドを構築し、主にSaaSと言われる形式で提供しています。

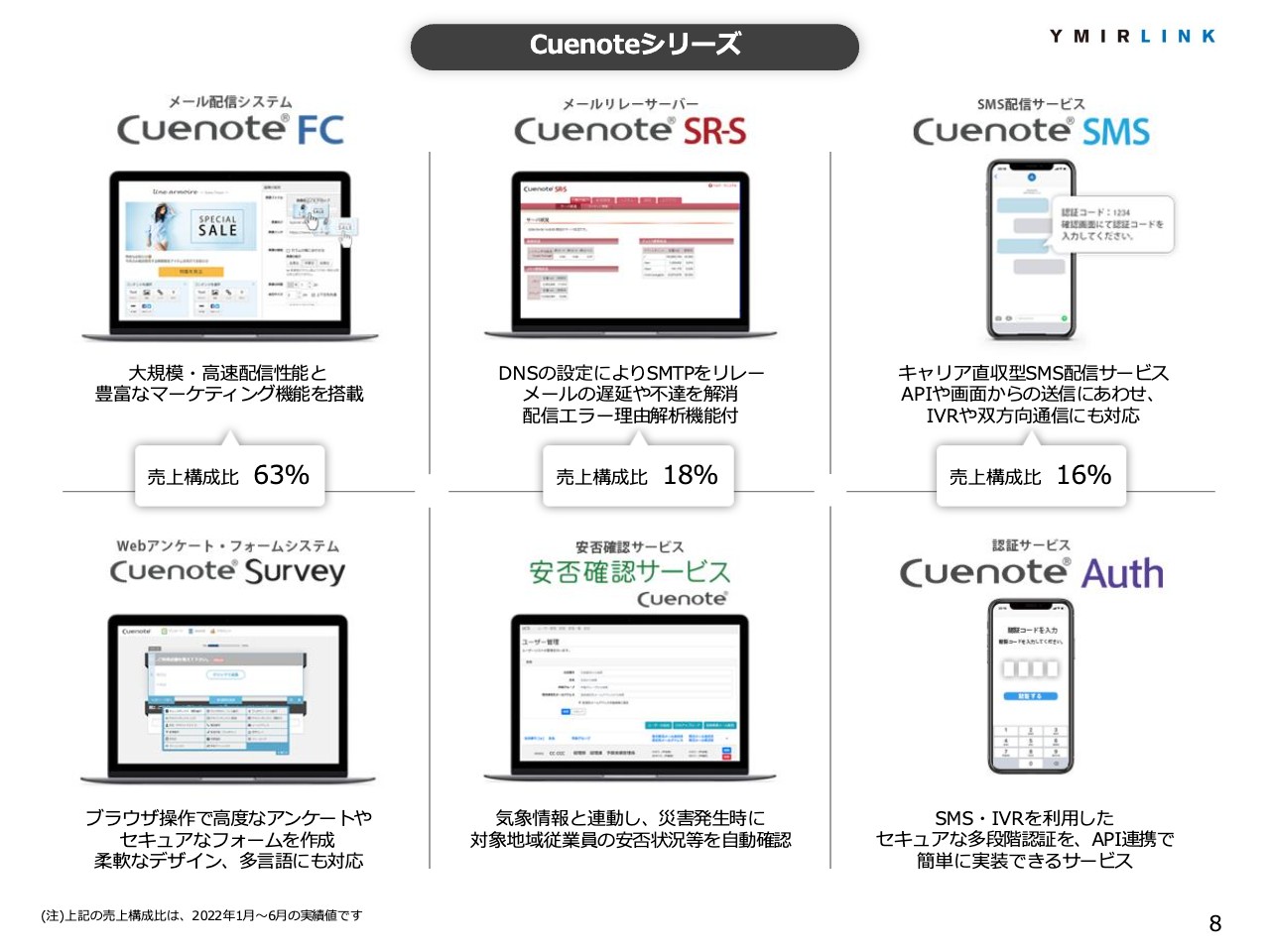

Cuenoteシリーズ

「Cuenote」シリーズの主な製品です。スライド上段左側の「Cuenote FC」が当社の主力製品で、大規模・高速処理性能と各種マーケティング機能を搭載しているメール配信サービスです。今年の上半期において売上高の63パーセントを占めるサービスとなっています。

上段中央の「Cuenote SR-S」もメール関連のサービスで、お客さまのシステムから送信されるメールを円滑に、確実に転送するメール配信・転送サービスです。上段右側の「Cuenote SMS」はショートメッセージの配信サービスで、本人認証や通知といった用途で活用されており、近年力を入れて販売しています。

下段右側の「Cuenote Auth」は本年5月にリリースしたもので、Eコマースや会員サイトで、ユーザーの多段階認証を簡単に実装できるAPIサービスとなっています。そのほか、セキュリティに配慮した多言語フォームサービス「Cuenote Survey」や、気象庁の気象情報と連動して安否状況等を確認できる「Cuenote 安否確認サービス」を展開しています。

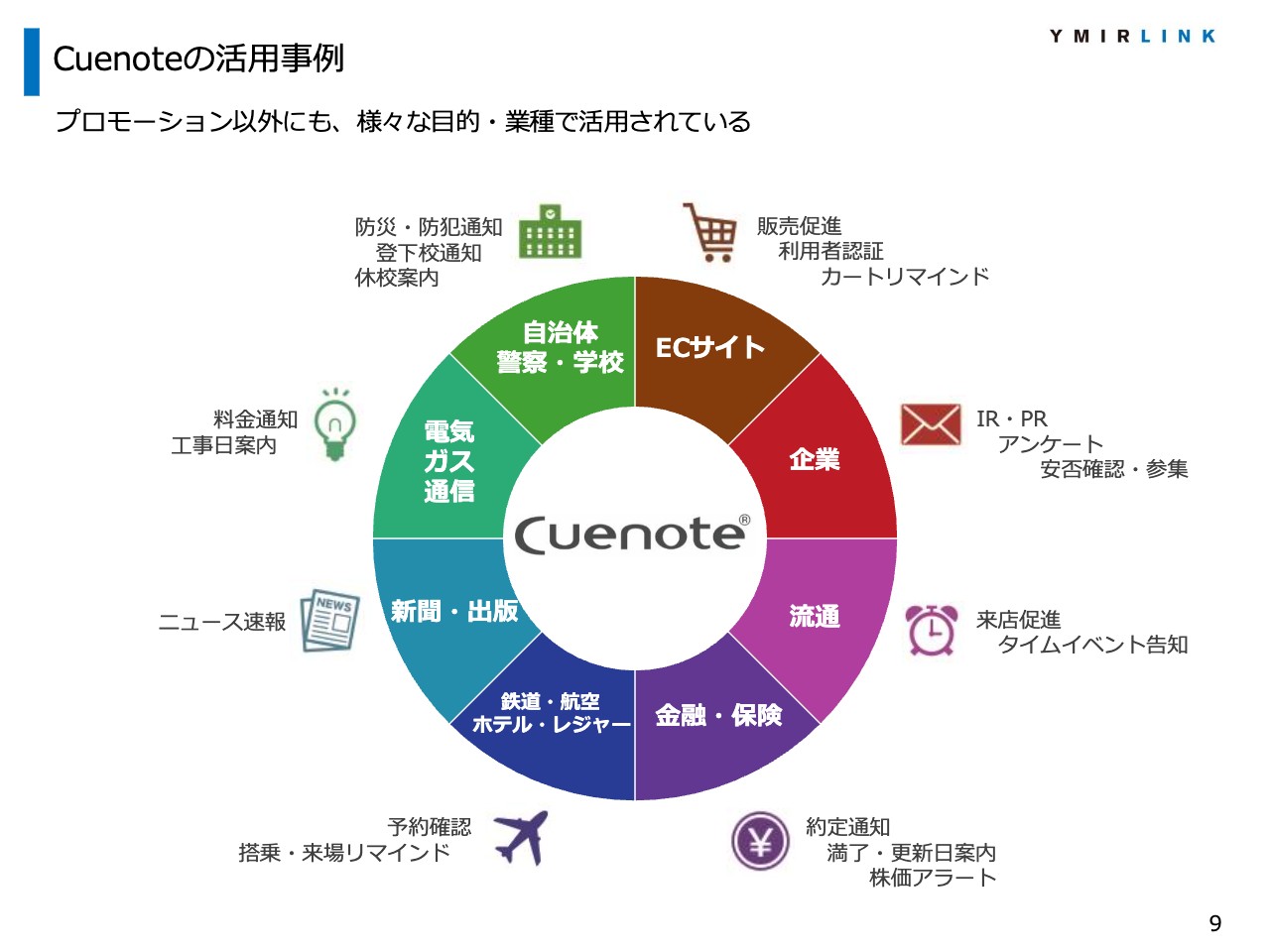

Cuenoteの活用事例

「Cuenote」の活用事例としては、もちろんプロモーションや販売促進などでの用途が多くなりますが、近年は特に、通知やリマインドなどの用途での導入が増加しています。スライドをご覧のとおり、日常生活のさまざまなシーンで活用されています。

Cuenoteの顧客

当社サービスをご利用されているお客さまの一例です。2022年6月末時点では、上場企業237社、官公庁では、国の省庁等で10件、地方自治体等で60件のご契約をいただいております。

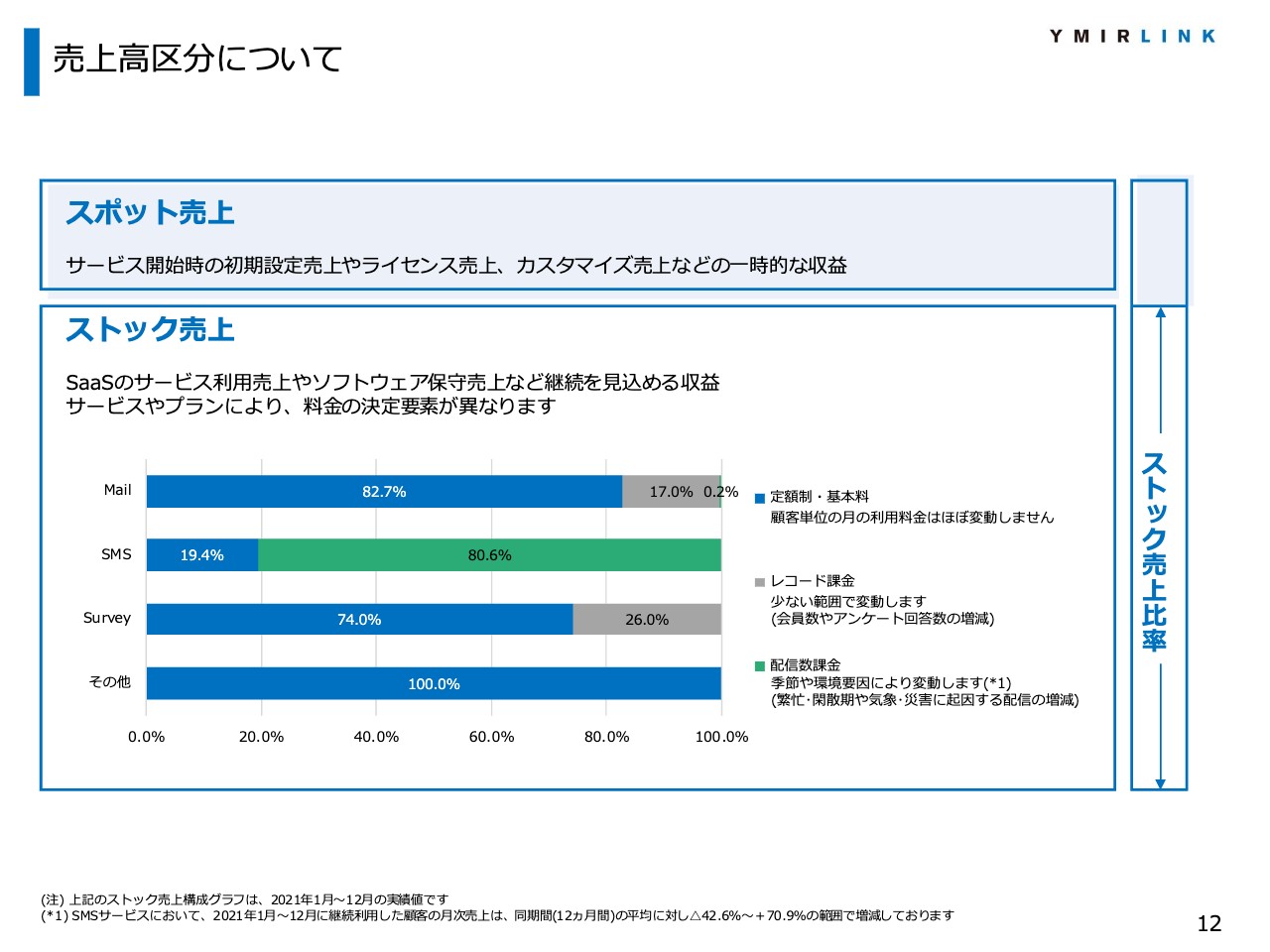

売上高区分について

2022年12月期第2四半期決算のご報告です。私どもは売上区分として、売上の計上種別に、一時的な収益であるスポット売上、積み上げ型で継続する売上であるストック売上の2つに区分しています。

積み上げ型のストック売上は、サービス利用売上やソフトウェア保守売上などの継続性の高い収益になります。ストック売上には課金体系として、定額制・基本料、レコード課金、配信数課金の3つがあります。

このうち配信数課金については、季節や環境などの外部要因により、月によって大きく変動する場合があります。なお、メールサービスは約8割が定額制、SMSサービスは約8割が配信数課金となっています。

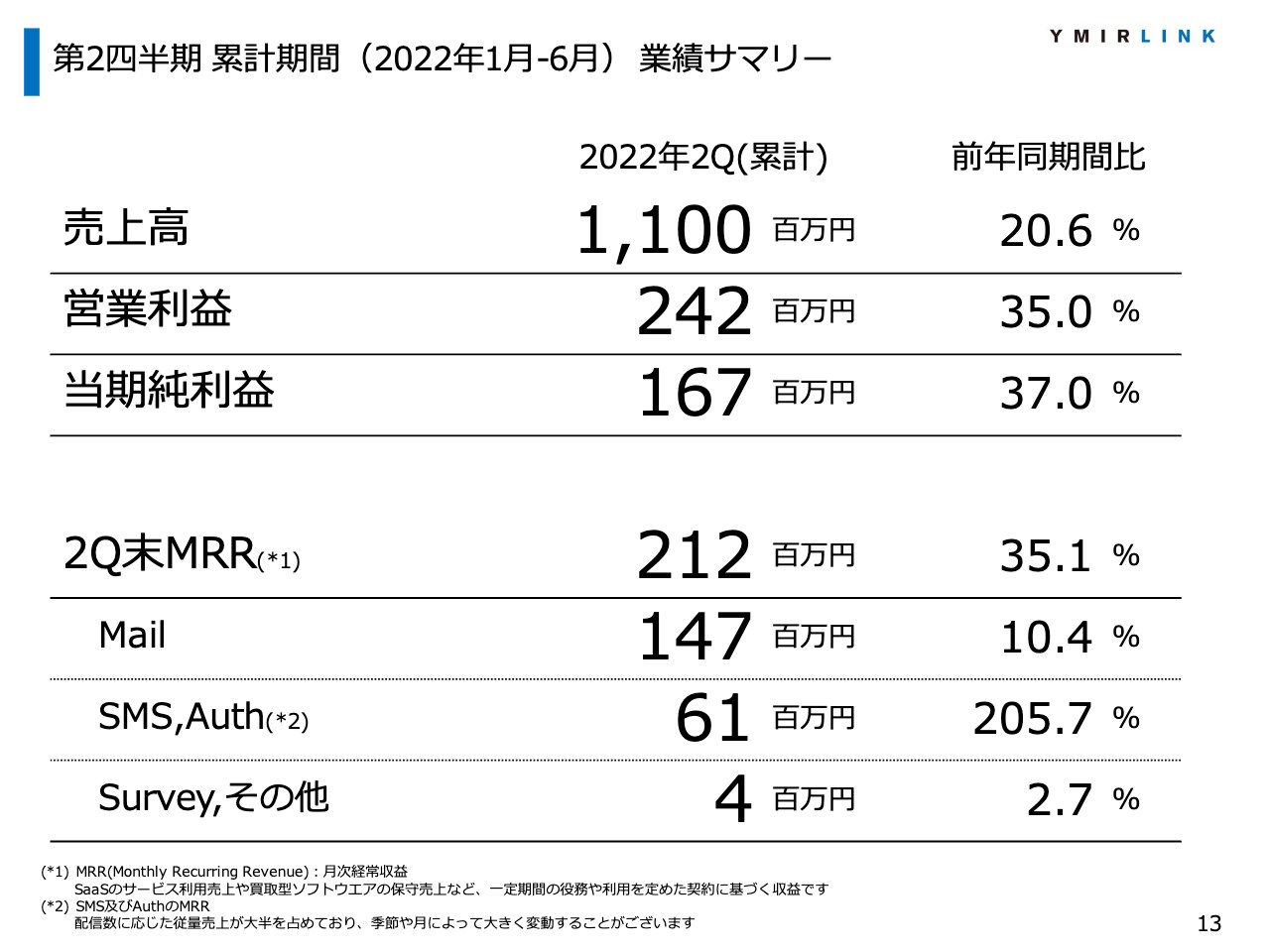

第2四半期 累計期間(2022年1月-6月) 業績サマリー

第2四半期累計期間の業績サマリーです。売上高は、前年同期間比20.6パーセント増収の11億円、営業利益は前年同期間比35パーセント増益の2億4,200万円、当期純利益は前年同期間比37パーセント増益の1億6,700万円となりました。

ストック型売上の指標として、四半期末である6月末の月次経常収益は、メールサービスは非常に堅調に増加して1億4,700万円、SMSサービスは特需もあったため6,100万円となりました。

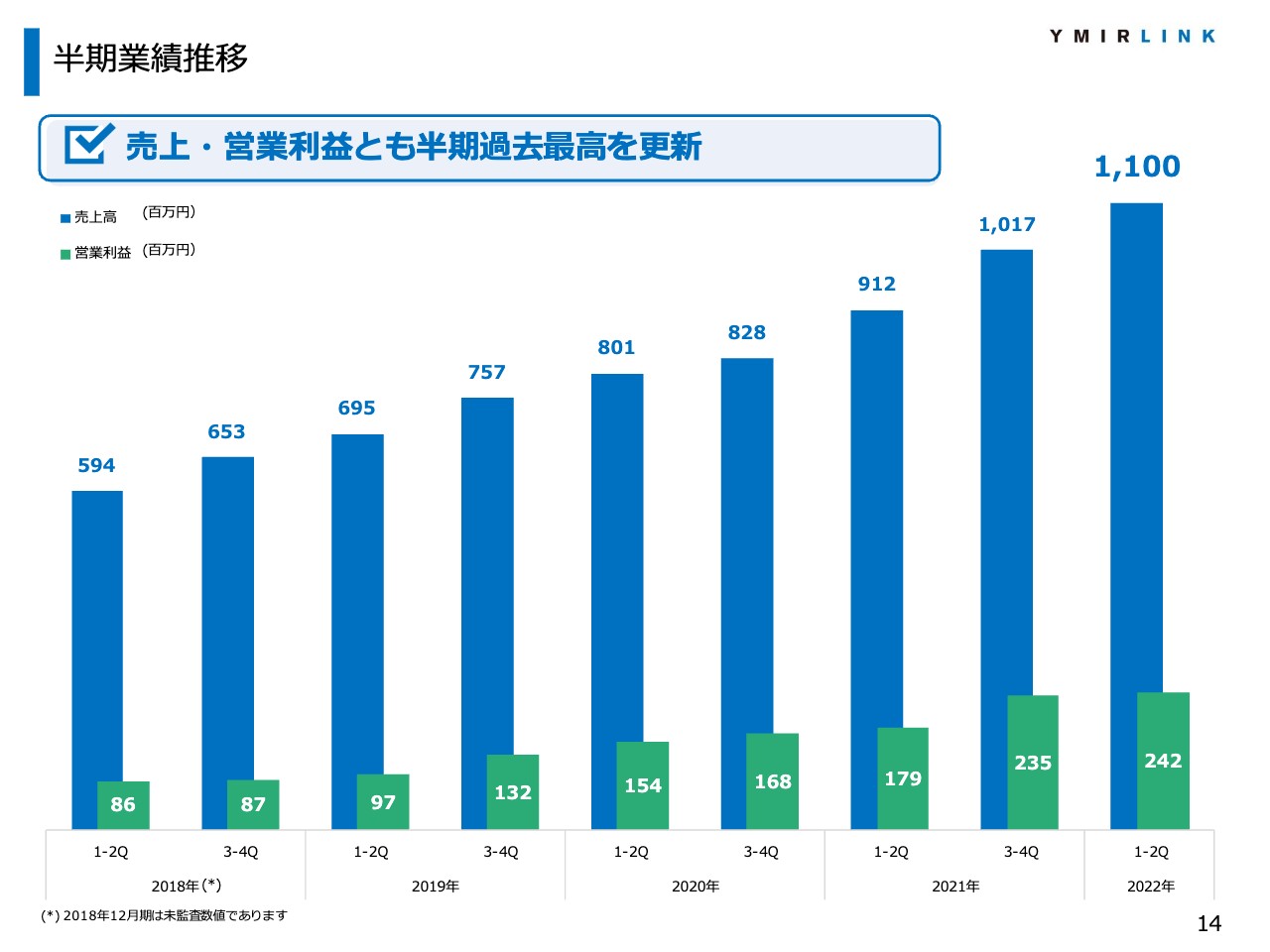

半期業績推移

半期単位の業績推移では、売上高、営業利益ともに過去最高額を計上することができました。

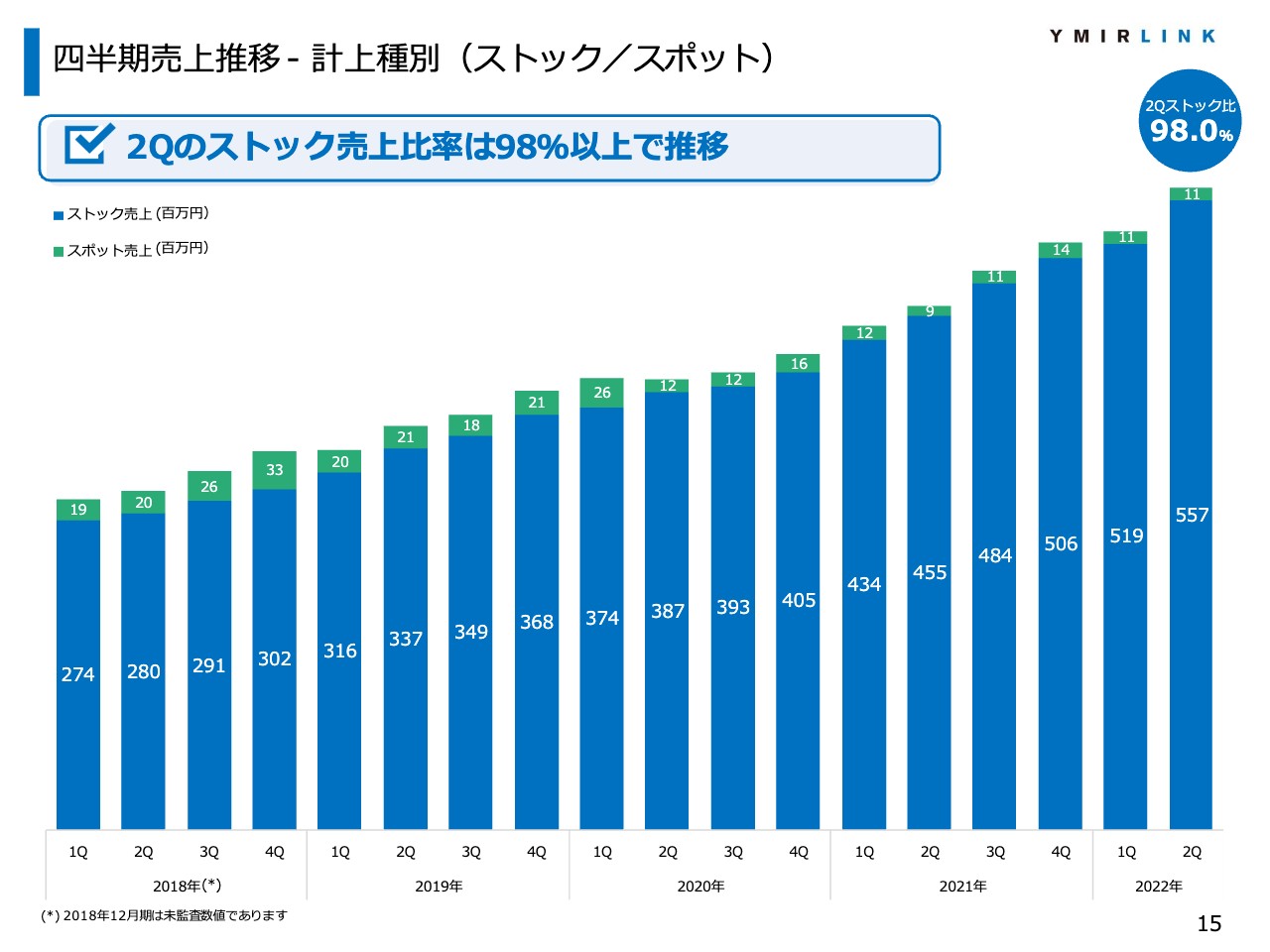

四半期売上推移 - 計上種別(ストック/スポット)

計上種別の四半期売上推移です。ストック売上とスポット売上の推移を記載していますが、当期のストック売上は97パーセント以上で推移しており、第2四半期は98パーセントを超える水準となりました。

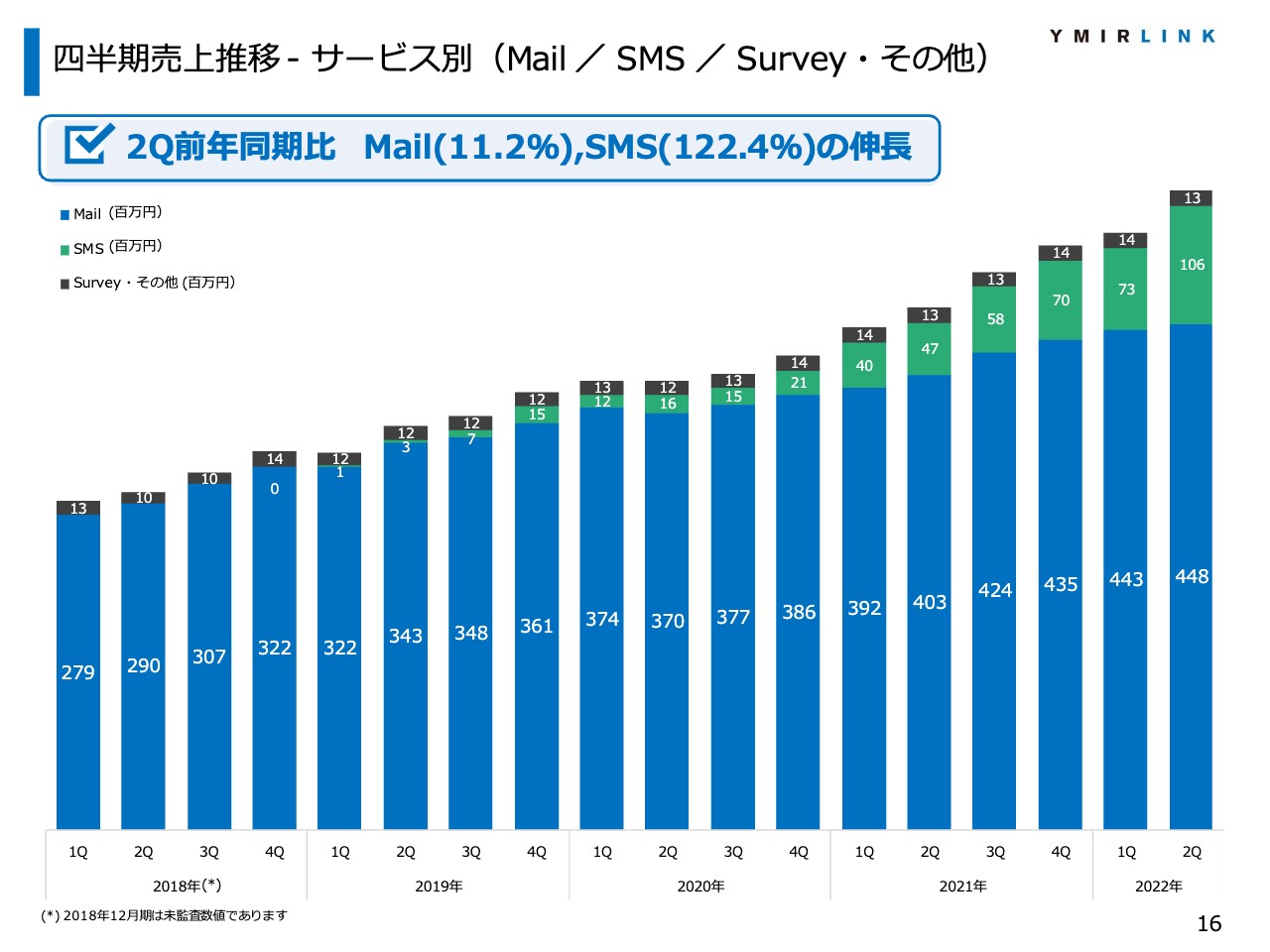

四半期売上推移 - サービス別(Mail / SMS / Survey・その他)

サービス別の四半期売上推移です。メールサービスは青色の棒グラフで、当第2四半期においても引き続き堅調に推移しており、前年同期比11.2パーセント増となりました。緑色の棒グラフで示したSMSサービスについては特需もあったため、前年同期比122パーセント増と伸長しました。

主要サービスハイライト

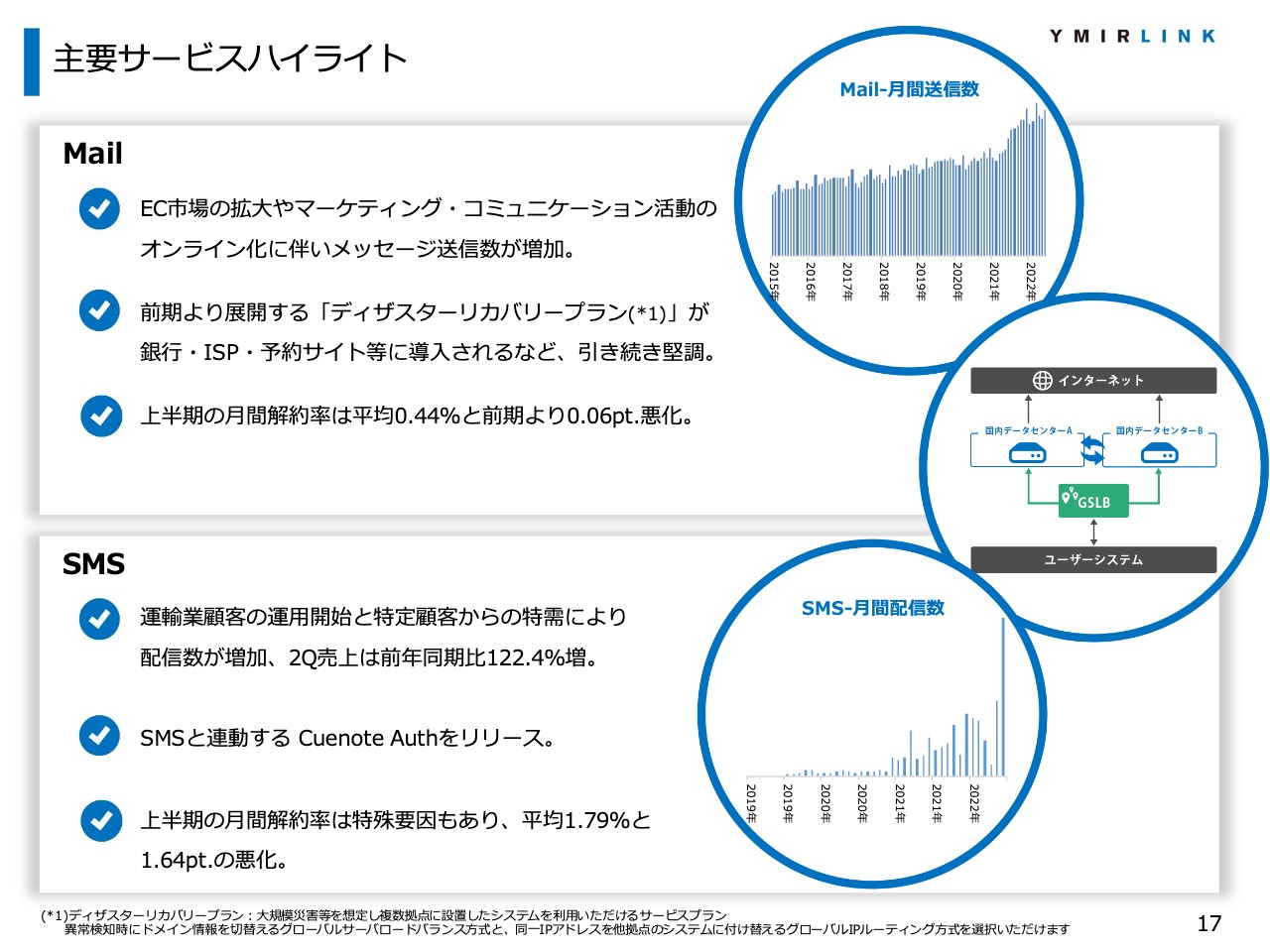

主要サービスのハイライトについてです。メールサービスは、Eコマース市場の伸びや企業のマーケティング活動のオンラインシフトにより、メッセージの送信数が引き続き伸長しています。スライド右上の「Mail-月間送信数」として示した棒グラフが月々のメッセージ送信数を示しています。

また、昨年前期より販売しているディザスターリカバリープランが引き続き好調で、当期は銀行やプロバイダ、予約サイトなどで新たに導入されました。

SMSサービスについては、運輸業のお客さまが本格的に運用開始された点と、一部のお客さまからの特需により、メッセージ送信数が急増し、第2四半期の売上高は前年同期比122.4パーセントの増加となっています。また、本年5月にはSMSやIVRを活用した、多段階認証を簡単に実現できる「Cuenote Auth」をリリースしました。

その他、両サービスともに、解約率についてはこの上半期で若干悪化しています。この点については後ほどご説明します。

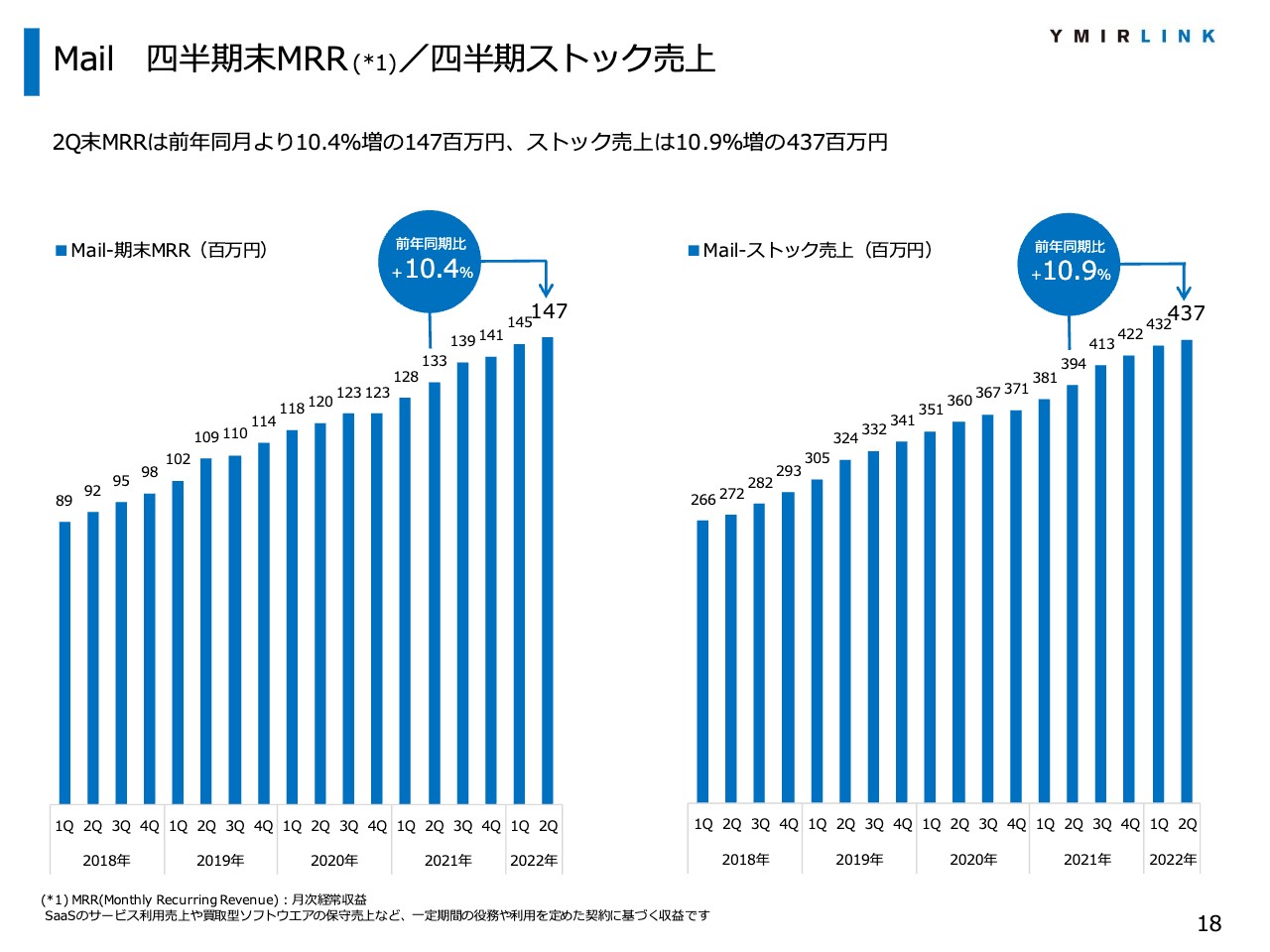

Mail 四半期末MRR/四半期ストック売上

メールサービスのストック売上指標です。スライド左側のグラフが四半期末のMRR(月次経常収益)の推移です。2022年6月のMRRは、前年同期比10.4パーセント増の1億4,700万円となりました。

このMRRが積み上がったことにより第2四半期は、スライド右側のグラフでお示ししたストック売上も、前年同期比10.9パーセント増の4億3,700万円となりました。

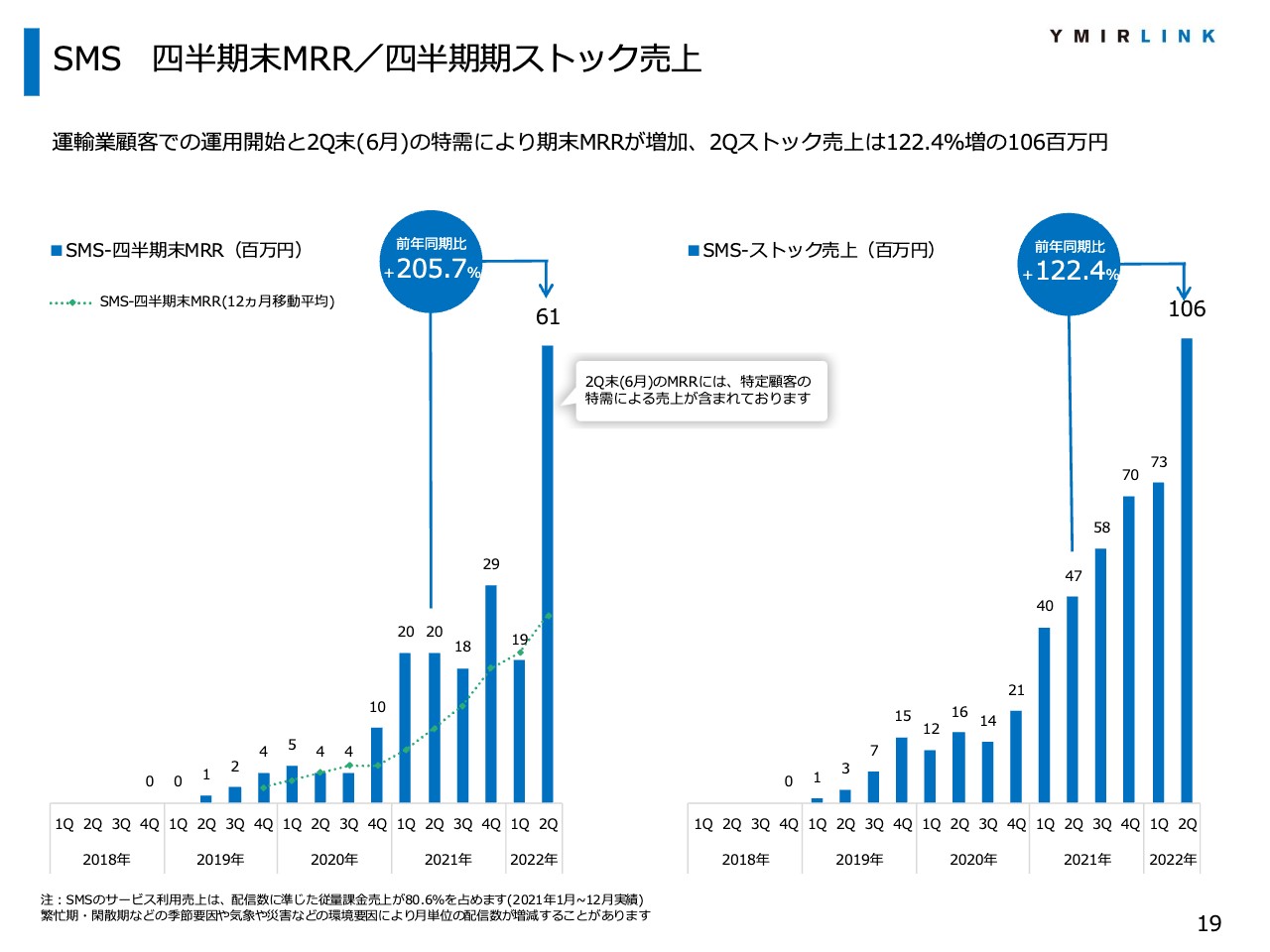

SMS 四半期末MRR/四半期期ストック売上

SMSサービスのストック売上指標です。スライド左側のグラフはメールサービスと同様に四半期末のMRRです。2022年6月のMRRは、顧客の特需もあり、前年同期比205パーセント増の6,100万円となりました。

MRRが積み上がったことにより、スライド右側のグラフのとおり、第2四半期末のストック売上は前年同期比122パーセント増の1億600万円となりました。

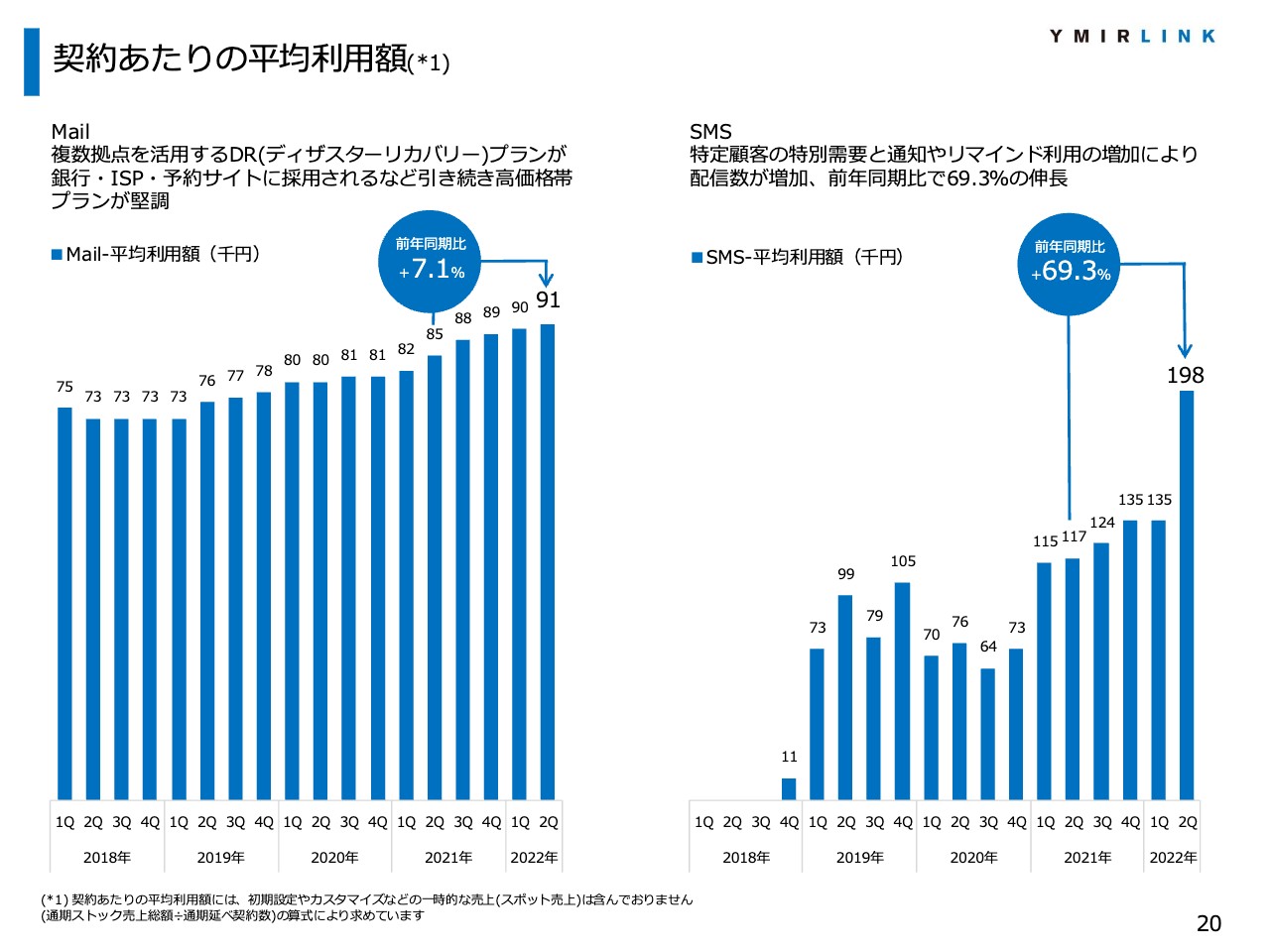

契約あたりの平均利用額

サービス別の平均利用額です。スライド左側のグラフはメールサービスの平均利用額です。引き続き、ディザスターリカバリープランなどの高価格帯プランが好調であったことや、配信数増加に伴うアップセルなどを背景に、前年同期比で7.1パーセントの増加となりました。

スライド右側のグラフはSMSサービスの平均利用額です。特需もあり、前年同期比で69.3パーセントの増加となっています。

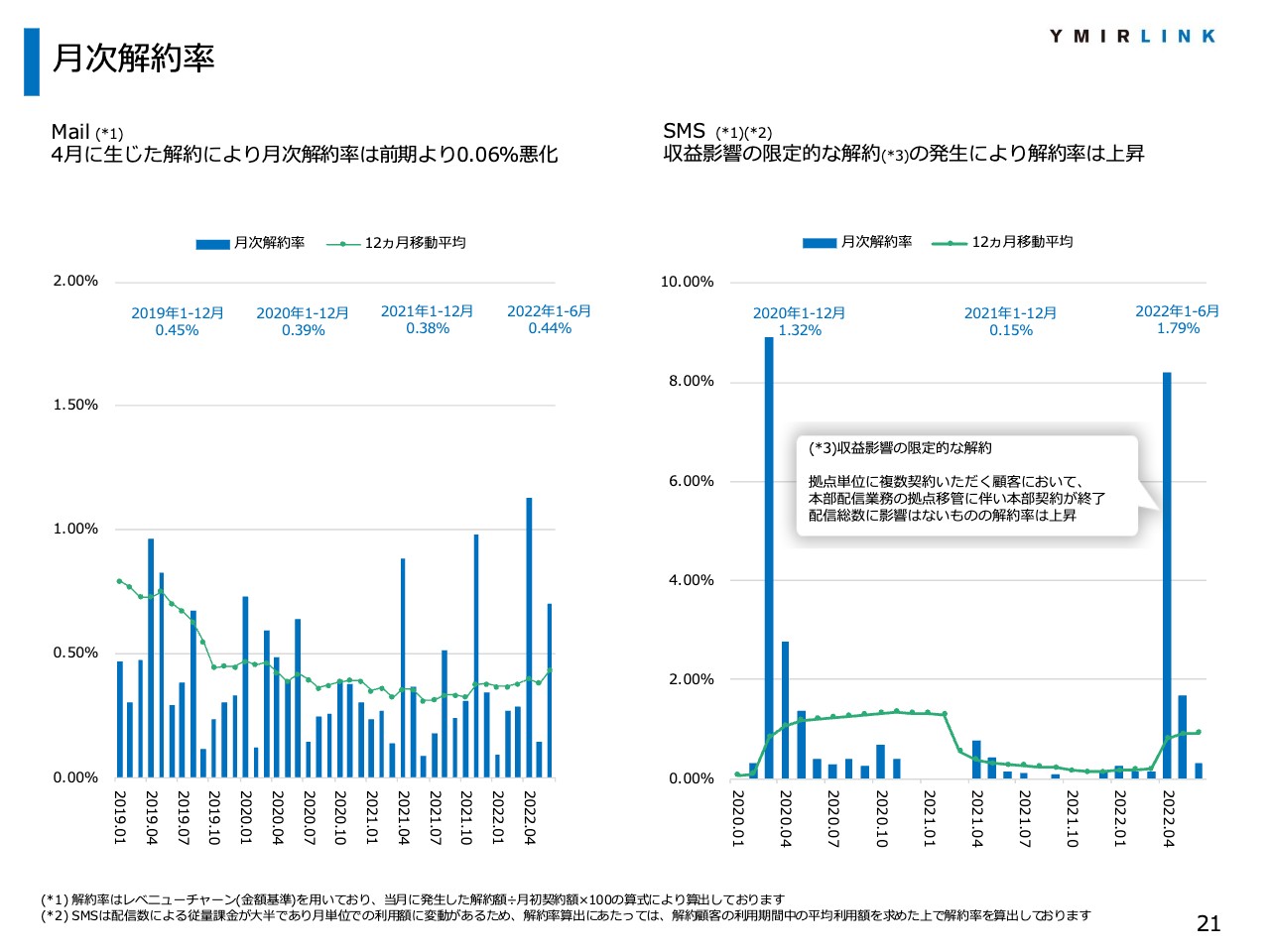

月次解約率

月次解約率です。スライド左側のグラフは、メールサービスの解約率です。4月に中型案件の解約が生じたため、前年比0.06ポイントマイナスの月平均0.44パーセントで上半期を終了しました。

4月の中型案件の解約は、代理店さまがエンドユーザーさまから失注したことに伴い、当社で月額100万円弱程度いただいていた契約が終了したことが主な要因です。

スライド右側のグラフは、SMSサービスの解約率です。収益に影響を与えない解約の発生により、月平均1.79パーセントと悪化しています。

収益に影響を与えない解約についてご説明します。本部および販売拠点別に複数の契約をいただいていたお客さまにおいて、それまで本部が支店分を一括して担っていた配信業務を各支店に移管されました。

これに伴い、本部との利用契約は終了したものの、お客さま全体での配信数には大きな影響は生じていなかったのですが、これまで本部の利用売上が多かったことから、今期の解約率としては上昇する結果となりました。

なお、当該顧客の本部解約分を算入しない場合の解約率は、上期で月平均0.9パーセントとなっています。

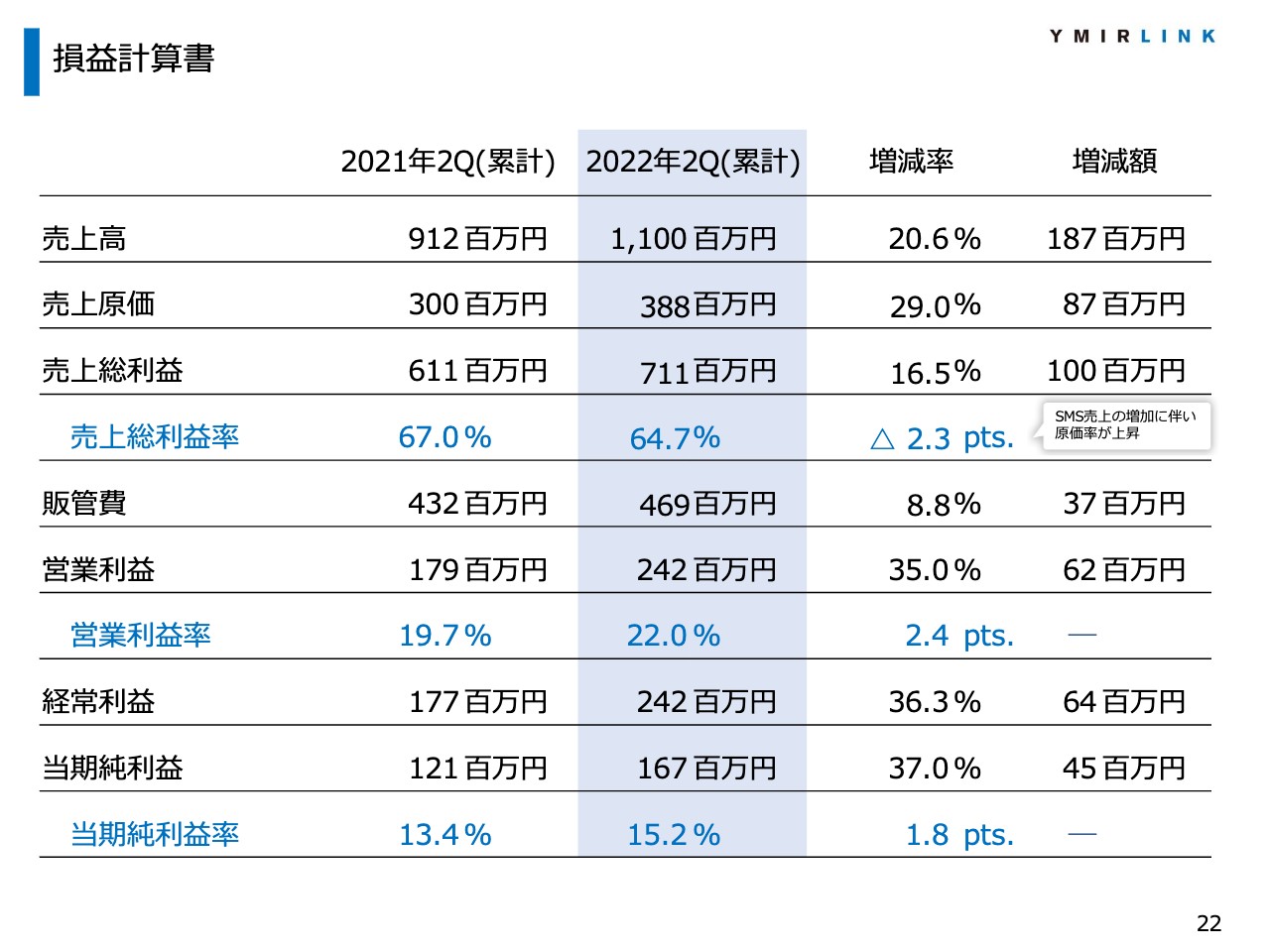

損益計算書

損益計算書です。お伝えしたとおり、売上高は11億円です。これに対し売上原価は3億8,800万円となり、売上総利益は前期比16.5パーセント増の7億1,100万円となりました。

売上総利益率が前期比で2.3ポイント低下しているのは、SMS売上の増加に伴う原価、SMSの通信費の増加によるものです。

販管費は主に販売人員の増加に伴う人件費、採用費、また広告宣伝費が増加したことに伴い、前期比8.8パーセント増加の4億6,900万円となりました。

この結果から、営業利益は前期比35パーセント増益の2億4,200万円、経常利益も、前期比36.3パーセント増益の2億4,200万円、当期純利益は前期比37パーセント増益の1億6,700万円となりました。

営業利益の増加率に対し経常利益、当期純利益の増加率が高くなっている点は、昨年度に上場審査費用を営業外費用として計上していたためです。

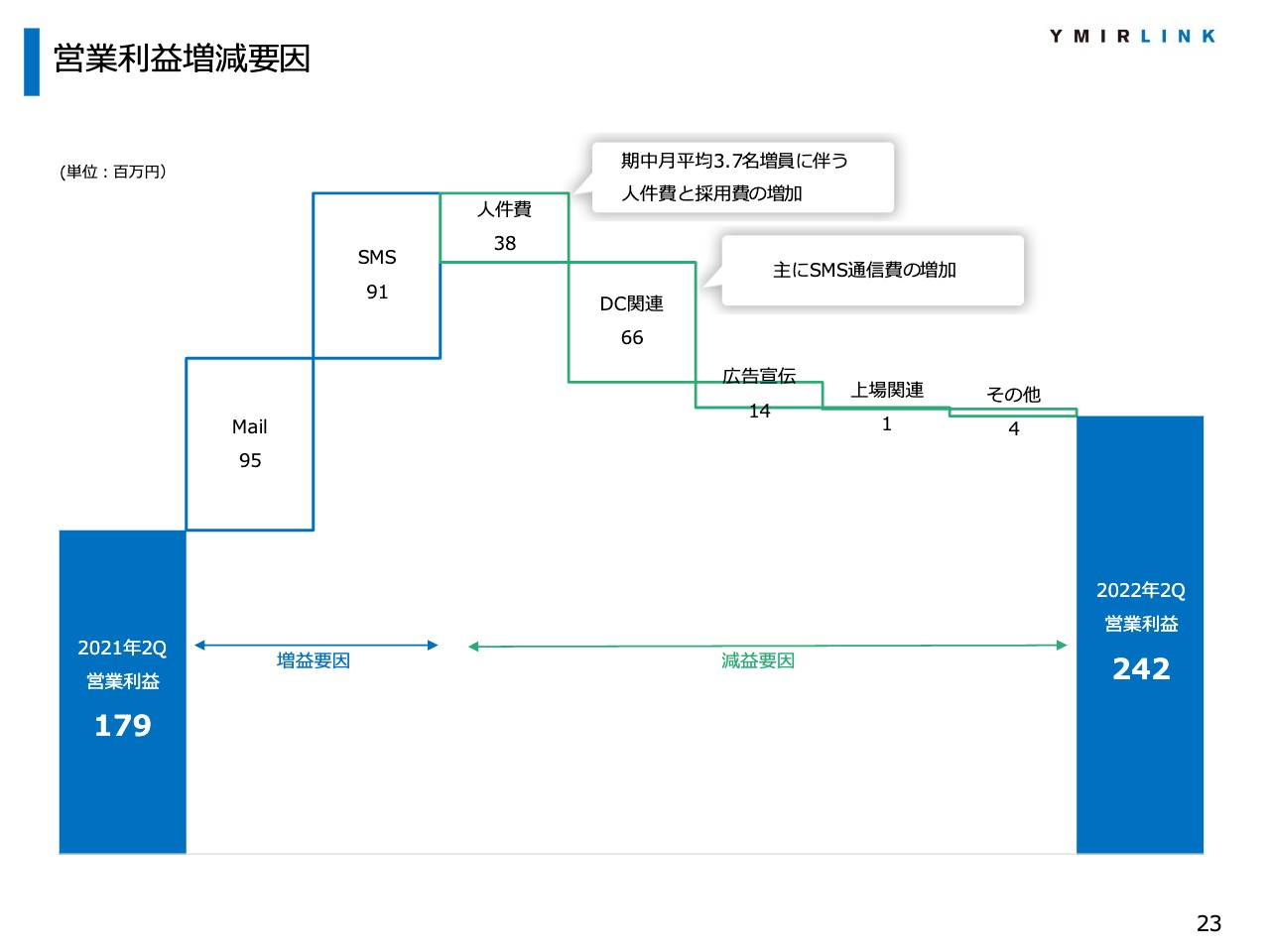

営業利益増減要因

営業利益の増減要因です。上昇要因は、メールサービス、SMSサービスの増収によるものです。

対して費用は、増員を背景とした人件費と採用費で約3,800万円、SMSの配信数増加によるデータセンター関連費の増加で約6,600万円、広告宣伝費1,400万円、上場関連費100万円、その他費用400万円です。これらの費用が増加しましたが、費用の増加を増収で補い、営業利益は前期比で6,200万円の増益となりました。

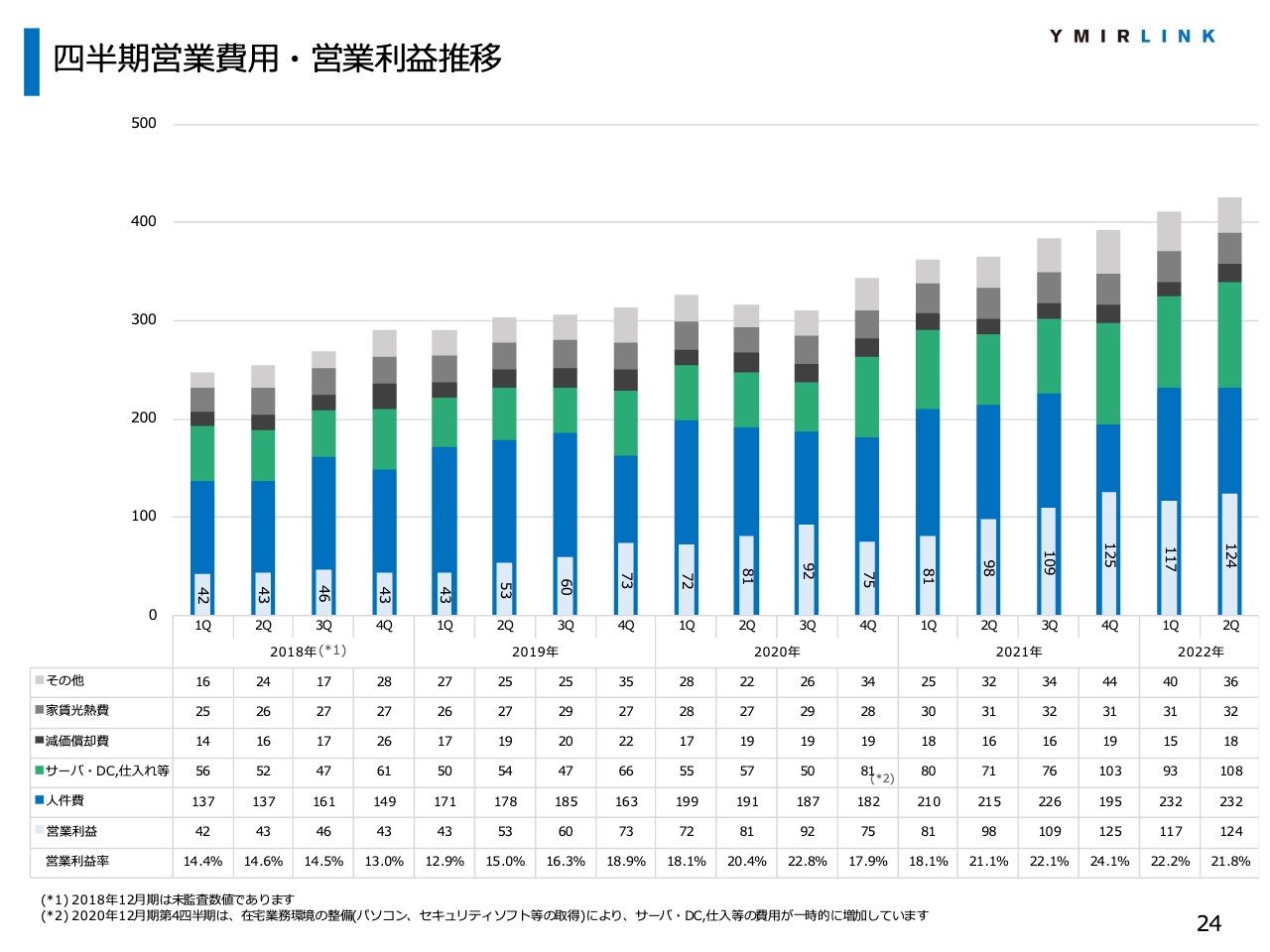

四半期営業費用・営業利益推移

スライドのグラフは、営業利益・営業費用の四半期単位での推移を表しています。第2四半期累計期間における営業利益率は22パーセント前後で推移しています。

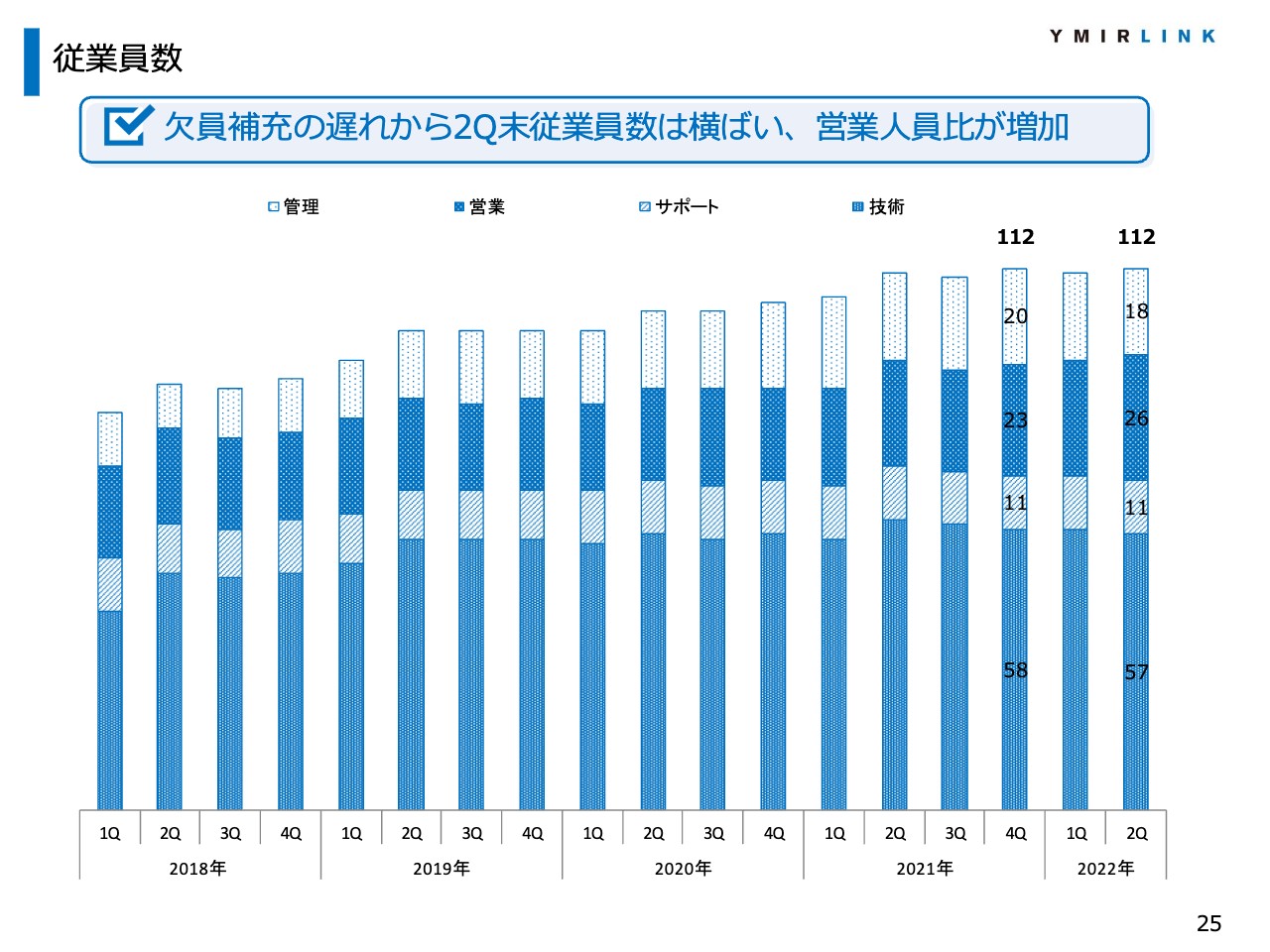

従業員数

従業員数の推移です。新規の採用活動はおおむね期初の計画どおりに推移しましたが、欠員の発生と補充の遅れ、および補充の見送りなどの要因から、従業員数は横ばいとなっています。

今期は、第1四半期に主に販売人員を増員する計画を立てて活動してきました。これについてもおおむね計画どおりですが、お伝えしたとおり欠員などの要因から従業員数は前期末と同数となっています。

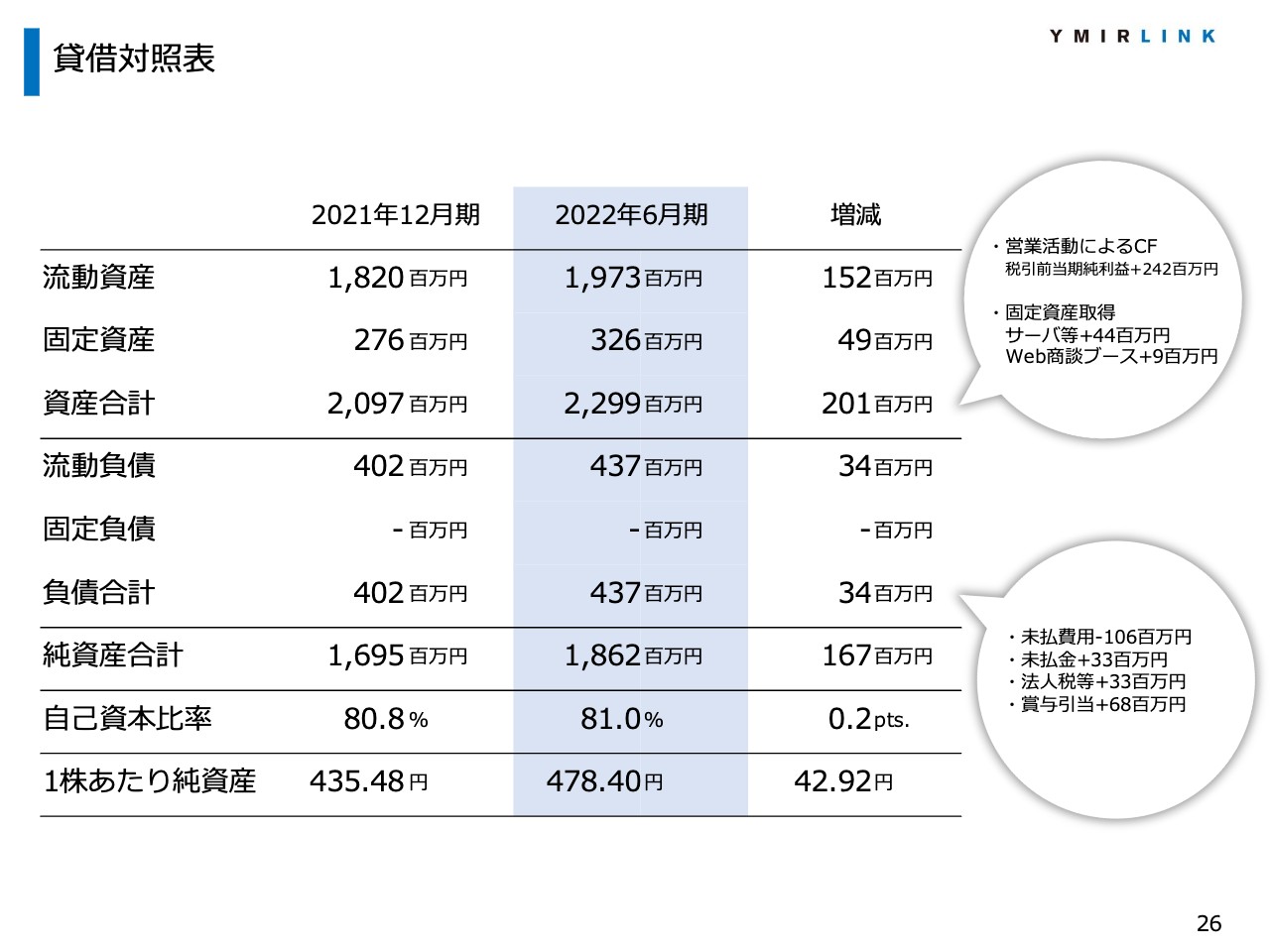

貸借対照表

貸借対照表です。第2四半期末の資産合計は、四半期純利益の計上やサービス用機材、ウェブ用商談ブースのような固定資産の取得により、前期末より2億100万円増加の22億9,900万円となりました。

負債合計は、前期分の賞与支給など未払費用であった1億600万円が減少したほか、当期分の賞与引当金、未払金、未払法人税などの増加により、前期末より3,400万円増加の4億3700万円となりました。

この結果、純資産は前期末より1億6,700万円増加となる18億6,200万円となりました。

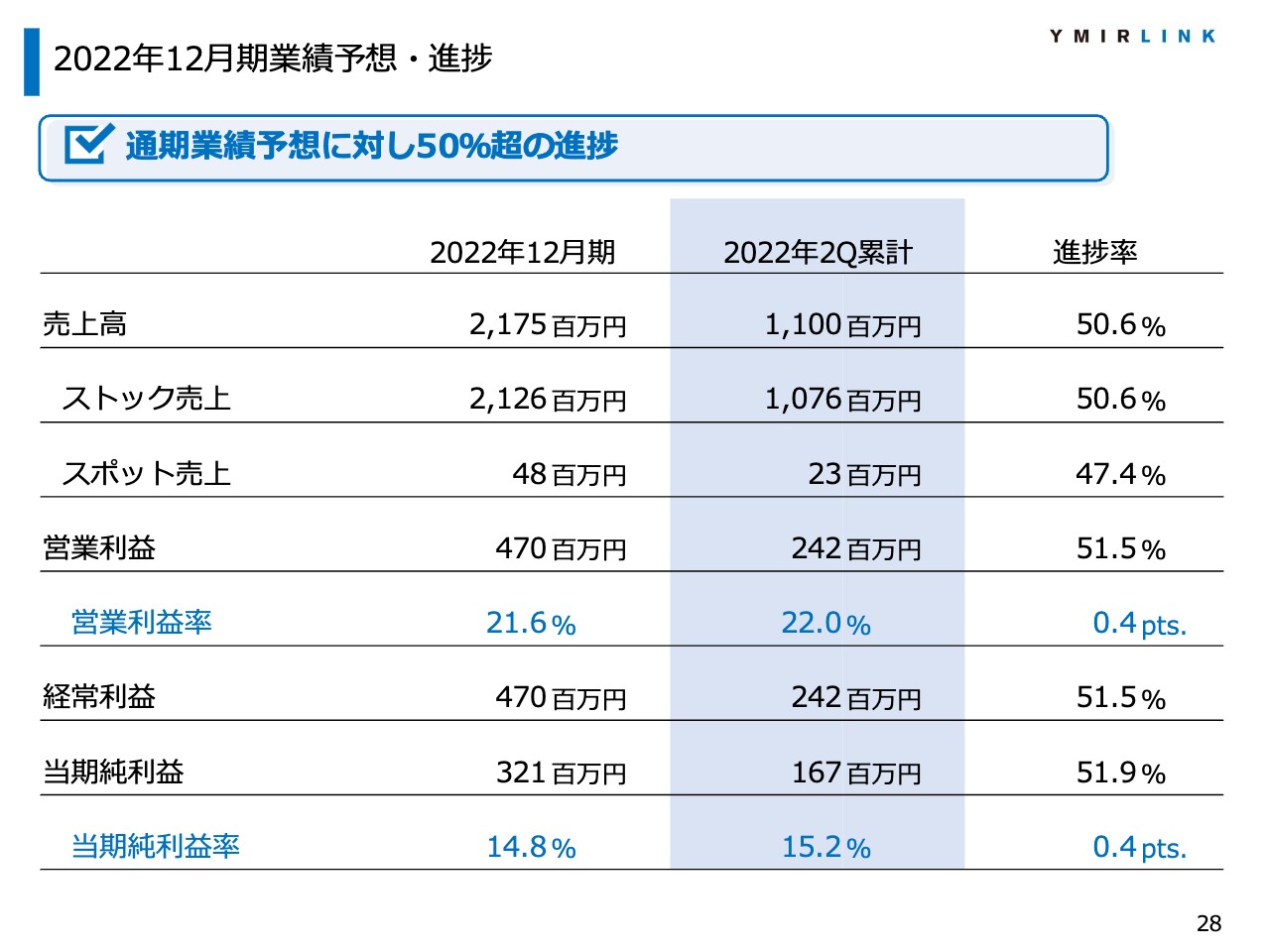

2022年12月期業績予想・進捗

2022年12月期の通期業績予想です。売上は前期比12.8パーセント増の21億7,500万円、営業利益および経常利益は前期比13.4パーセント増の4億7,000万円、当期純利益は前期比12.2パーセント増の3億2,100万円を見込んでいます。これは期初に示した通期の見通しを据え置いています。

なお、当第2四半期累計期間終了後における各指標の進捗率は、売上高は50.6パーセント、営業利益および経常利益は51.5パーセント、当期純利益は51.9パーセントです。

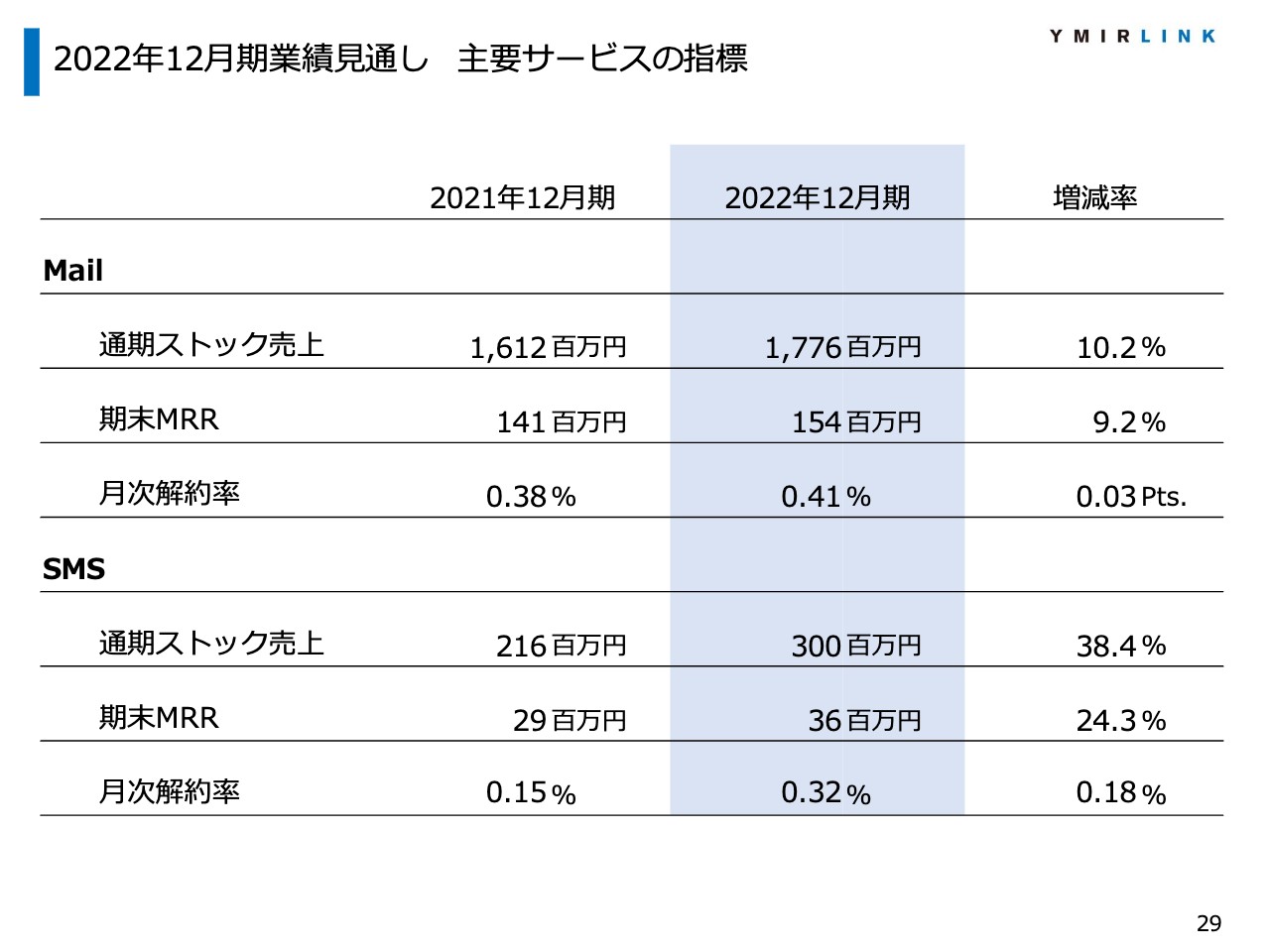

2022年12月期業績見通し 主要サービスの指標

主要サービス別の売上高の見通しです。メールサービスは、ストック売上の10.2パーセントの増収により17億7,600万円を見込んでいます。SMSサービスは、ストック売上の38.4パーセントの増収により約3億円を見込んでいます。

成長計画

当社の成長計画です。キーワードは「『メッセージングテクノロジー』と『ソフトウェアサービスの事業化』を更に進め、メッセージングプラットフォーム化により持続的な成長を図る」というものです。

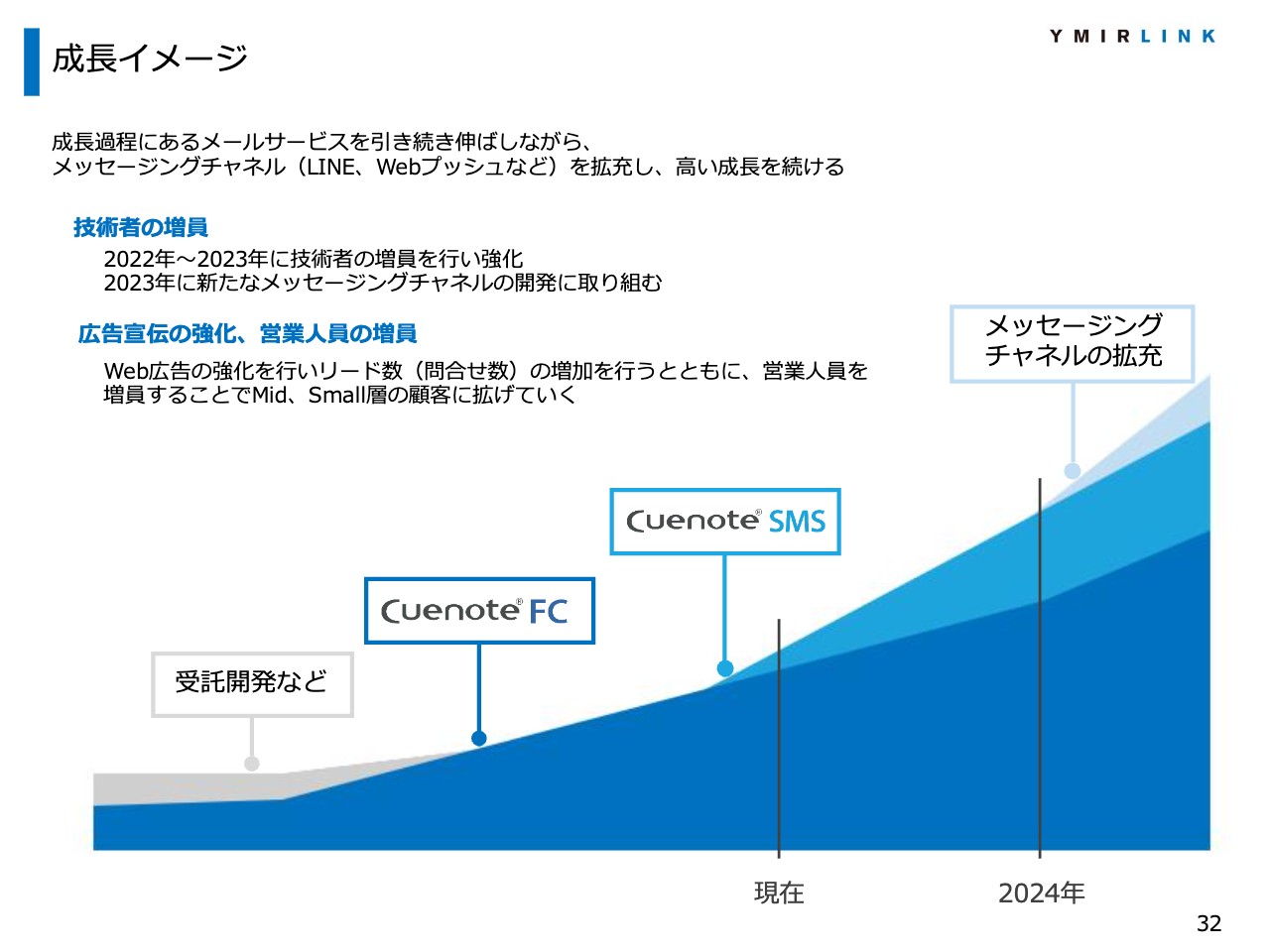

成長イメージ

成長イメージは、株式公開により知名度、信用力を向上し、組織および収益の拡大を図るというものです。足元では成長過程であるメールサービスとSMSサービスの売上拡大を図りつつ、メッセージやコミュニケーションチャネルの拡充を図ります。

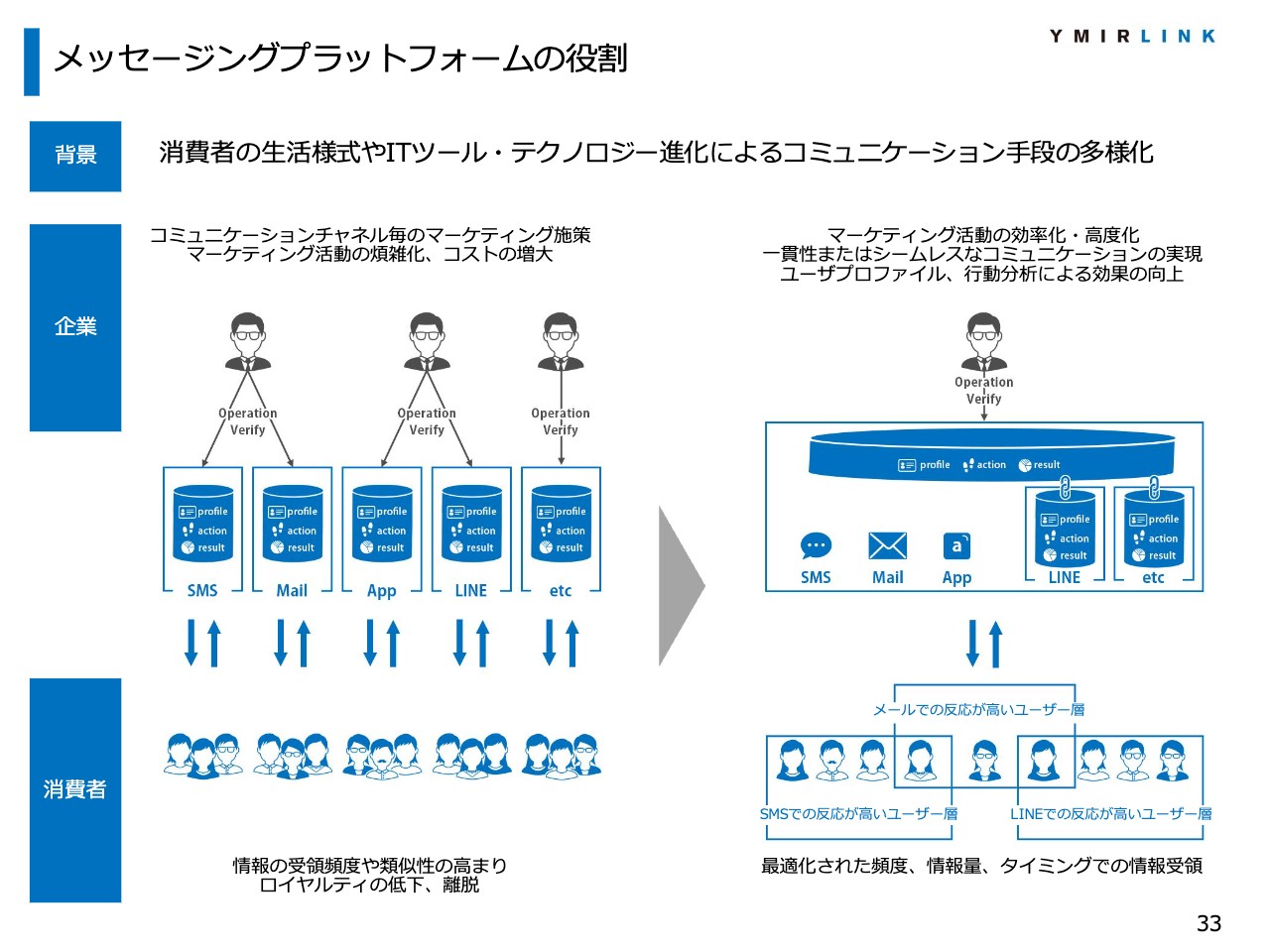

メッセージングプラットフォームの役割

当社が掲げるメッセージングプラットフォームの背景と役割です。背景としては、現在企業および消費者のコミュニケーション手段が多様化している中、マーケティング活動の煩雑化やコスト増大、コミュニケーションの質の低下のような問題が生じかねない状況があります。

当社はこれらを統合管理するプラットフォームを提供することで、企業のマーケティング活動の効率化や高度化に寄与したいと考えています。

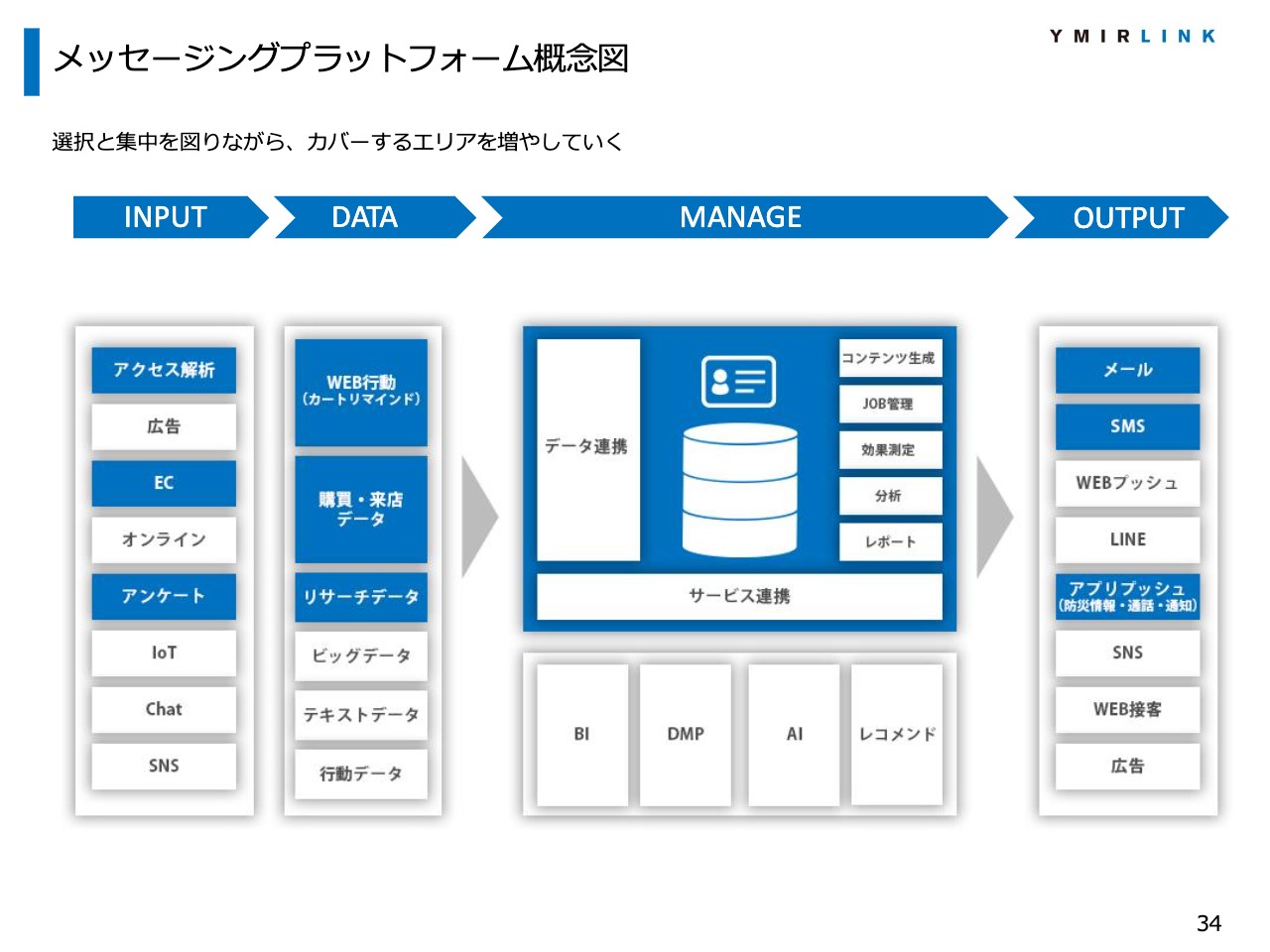

メッセージングプラットフォーム概念図

スライドにメッセージングプラットフォームの機能を図式化して示しています。青い背景の部分は、現在当社がサービスや機能として有しているものです。白い部分は、今後実装する予定のものです。なお、スライド中央にあるMANAGE内のBIやDMP、AI、レコメンドは他社サービスとの連携などにより実現する予定です。

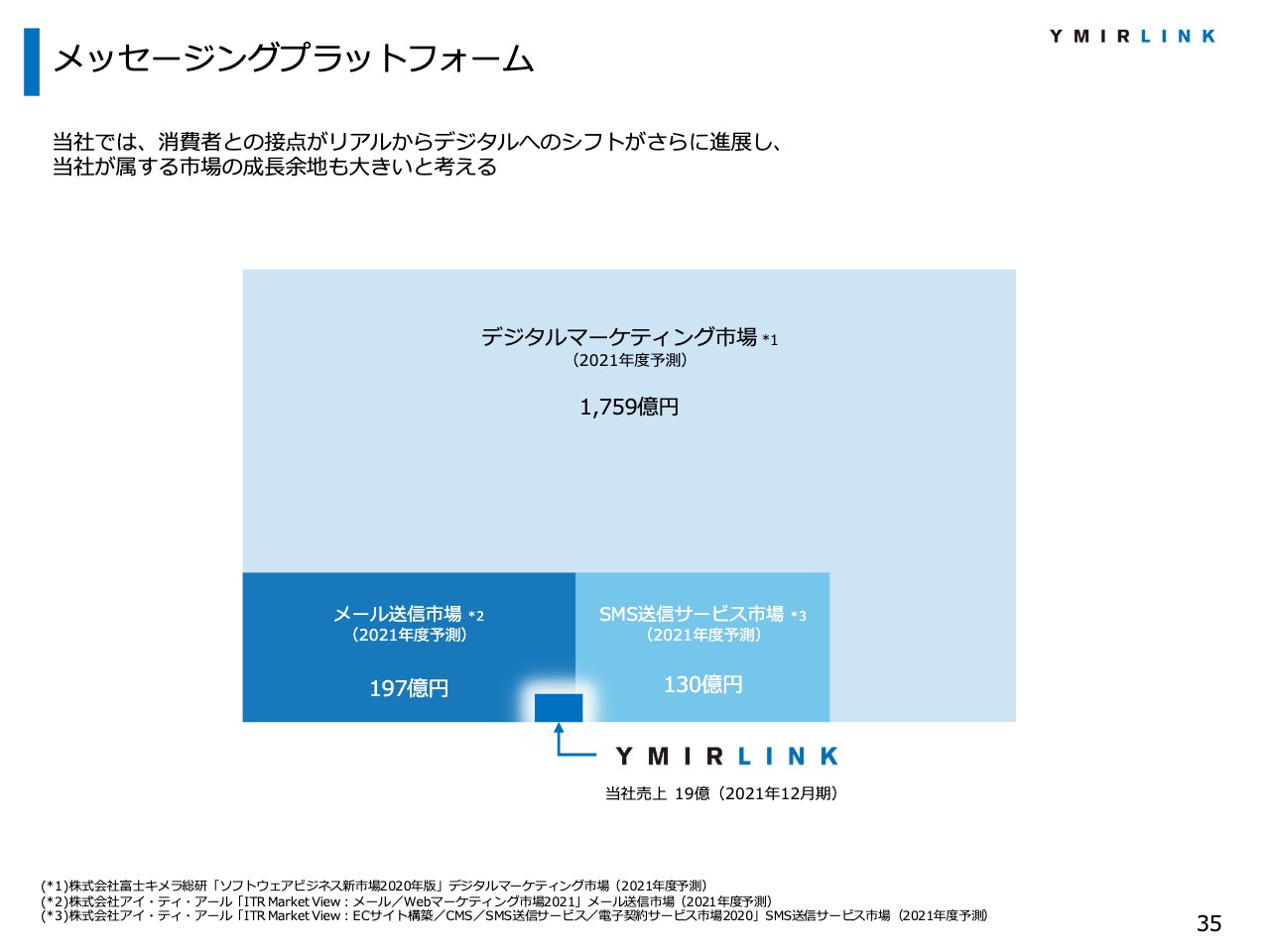

メッセージングプラットフォーム

当社が属する市場の2021年現在の規模です。メール送信市場は197億円、SMS送信サービス市場は130億円の市場規模と推定されています。その中で当社は昨年の売上高が19億円であるため、一層市場を伸ばしていかなければならないと考えています。

メッセージングプラットフォーム市場はデジタルマーケティング市場に属すると捉えているため、この1,759億円市場の中で活躍していきたいと考えています。

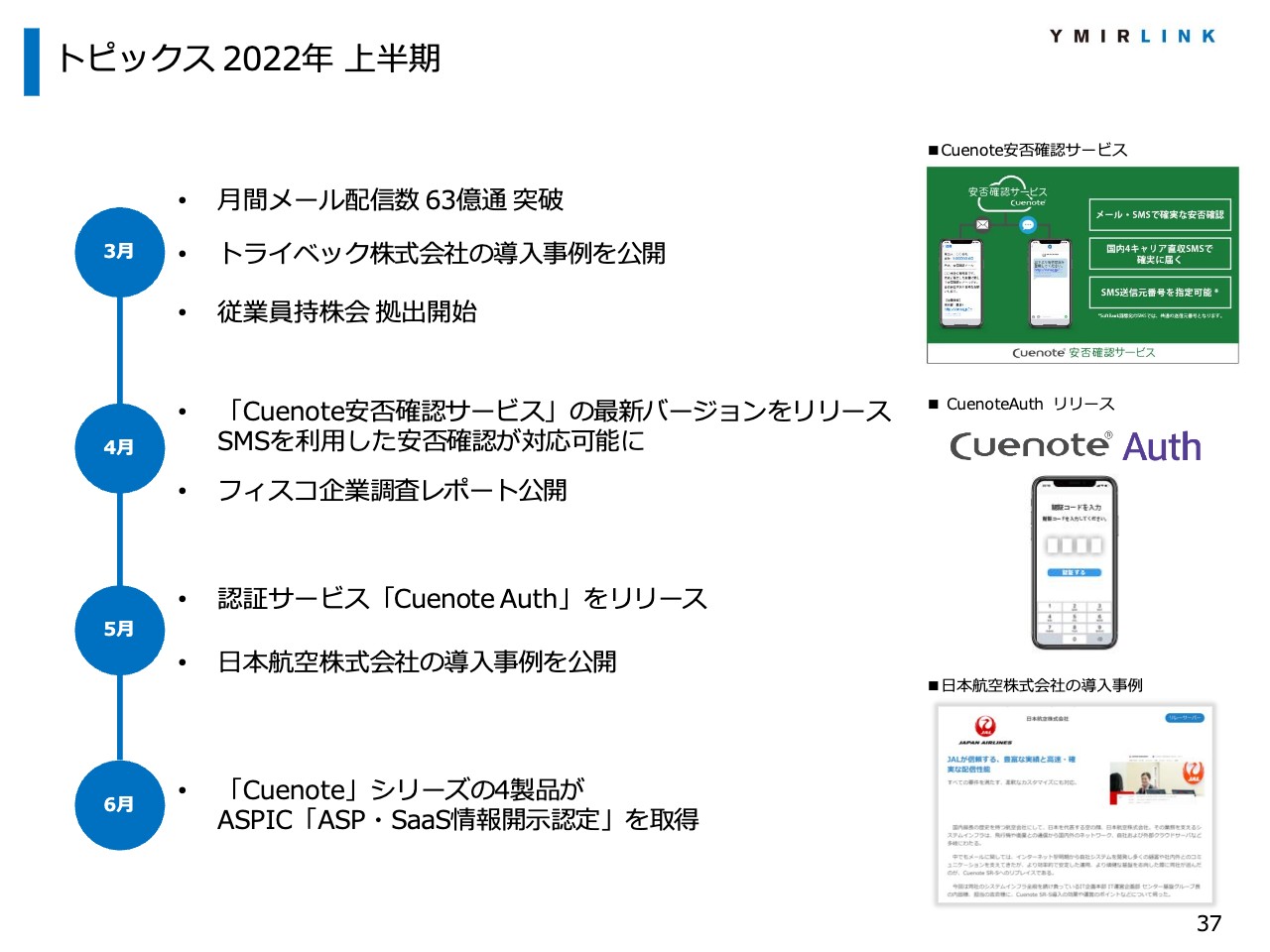

トピックス 2022年 上半期

上半期のトピックスです。主要サービスハイライトでもお伝えしたように、メッセージの送信数が引き続き増加しており、本年3月には63億通を超えています。ちょうど1年前は50億通弱だったため、10億通強の増加となっています。

また、昨年度に設立した従業員持株会に対する拠出を今年3月から開始しています。その他、製品サービスのリリースを2件、お客様導入事例の公開を2件、企業調査レポートの公開、外部認定の取得に取り組みました。

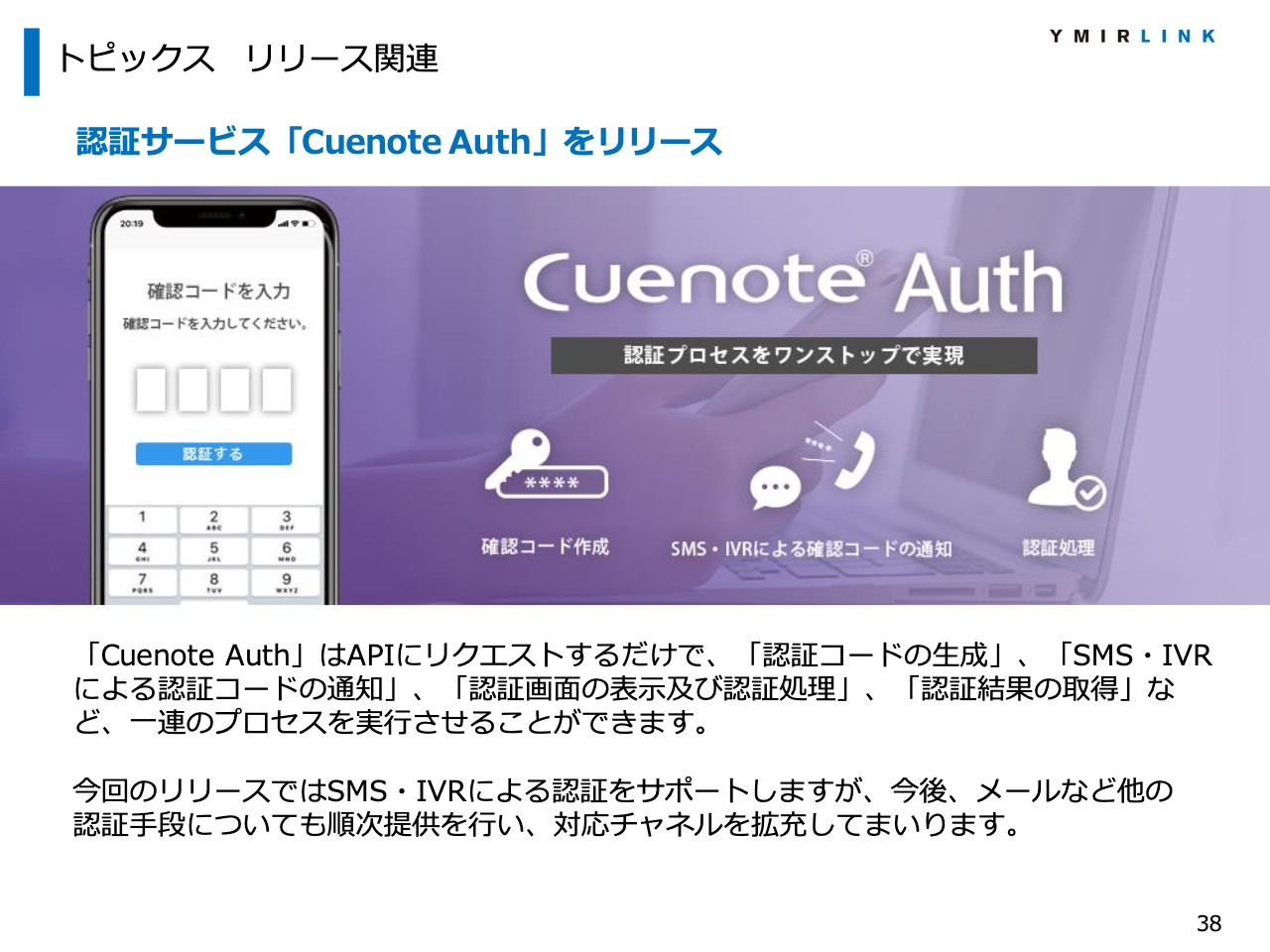

トピックス リリース関連

新サービスの1点目は「Cuenote Auth」です。これはSMSやIVRを活用した多段階認証を簡単に実現できるAPIサービスです。「Cuenote Auth」を契約すると、APIにリクエストするだけでサイトへ認証するための認証コードの生成、SMSまたはIVRによる消費者へのコード通知、認証画面の生成、認証処理、認証結果の取得のような一連のプロセスが簡単に実行できます。

すでにリリース直後より玩具メーカーさまのECサイトで採用され、現在活用されています。

トピックス リリース関連

2点目は「Cuenote 安否確認サービス」のバージョンアップです。これは気象庁の気象情報と連動し、災害発生時に対象地域に住む社員やスタッフの安否状況を自動で確認するサービスです。これまではメールによる安否確認だけでしたが、SMSも利用できるようになりました。

通知先となるメールアドレスや電話番号は企業の担当者側に非開示となるため、当社のサービスは社員の方やスタッフの方が安心してプライベートアドレスをシステム上に登録でき、連絡不能となりかねない有事の際には連絡手段を多重化できます。

トピックス 導入事例

導入事例を2件公開していますが、そのうちの1社である日本航空さまに取材にご協力いただきました。当社のディザスターリカバリープラン導入の背景や経緯、サービス選定のポイント、導入後の当社のサポート体制などについて評価、コメントを頂戴しています。株主や投資家のみなさまに、ぜひ一度ご覧いただければと思います。

ご説明は以上となります。ありがとうございました。

質疑応答:SMSの特需について

渡邉弘一氏(以下、渡邉):「SMSの特需はどういったものでしょうか? また、今後同じものが期待できますか?」というご質問です。

清水:当社は2019年から本格的にSMSサービスの販売を開始していますが、四半期ごとに、なにかしらの特需というものがあります。

これまでの特需の要因としては、台風によるイベントの中止の告知、ならびに年末年始のプロモーションによる活用、特にモバイルユーザーに対するプロモーション、このようなところで急激に配信数が伸びました。

また、新型コロナウイルス感染症に伴う業務の停止がありました。これは小売業さまにおける配送業務が一時的に使えないということの告知です。このような突発的な配信ニーズがあり、特需ということでお伝えしました。

今回の特需も、具体的なご利用用途等はお伝えできないのですが、数百万人の会員さまに対し、サービスに関連する告知用途でご活用いただきました。

この特需が今後も生じるかという点は、予測が非常に難しいと当社は読んでいます。5月と6月に、特定のお客さまから特需が継続しましたが、同等のものが今期の下半期に発生するかと言いますと、発生しそうだという予測はなかなかできません。現時点ではこれまでどおりプロモーションの増加や、気象条件等による特需はあるものの、今回の規模のものはなかなかないと考えています。

質疑応答:SMS特需の規模について

渡邉:「SMS特需は通常より大きな特需だったと解釈してよいでしょうか?」というご質問です。

清水:そのとおりです。これまでの当社の経験値から、通常の倍くらいの規模の特需であったと理解していますので、通常より大きな特需と解釈していただいてけっこうです。

清水氏よりご挨拶

本日は最後までご参加くださいましてありがとうございます。私どもは投資家のみなさまおよび株主のみなさまからご注目いただき、ご質問やご指摘も含めていろいろなお声を頂戴することが非常に励みになっています。

これからもお気づきの点やご期待事項がありましたら、ぜひお寄せいただければと思います。私どももそれを糧に、さらなる企業の成長、企業価値の向上、株主価値の向上に努めていきたいと考えています。

これからも引き続き、どうぞよろしくお願いいたします。本日はありがとうございました。

スポンサードリンク