関連記事

【QAあり】サンクゼール、EC・グローバル売上が前年比2桁増で通期は増収着地 26年3月期は増収増益を計画、SCI事業は黒字化へ

【QAあり】サンクゼール、EC・グローバル売上が前年比2桁増で通期は増収着地 26年3月期は増収増益を計画、SCI事業は黒字化へ[写真拡大]

ハイライト

久世良太氏(以下、久世良太):みなさま、おはようございます。株式会社サンクゼール代表取締役社長の久世良太です。日頃より当社の事業活動にご理解とご支援を賜り、誠にありがとうございます。これより、私から当社の2025年3月期の決算概要と今期の事業方針について、直樹副社長より米国の事業方針についてご説明します。

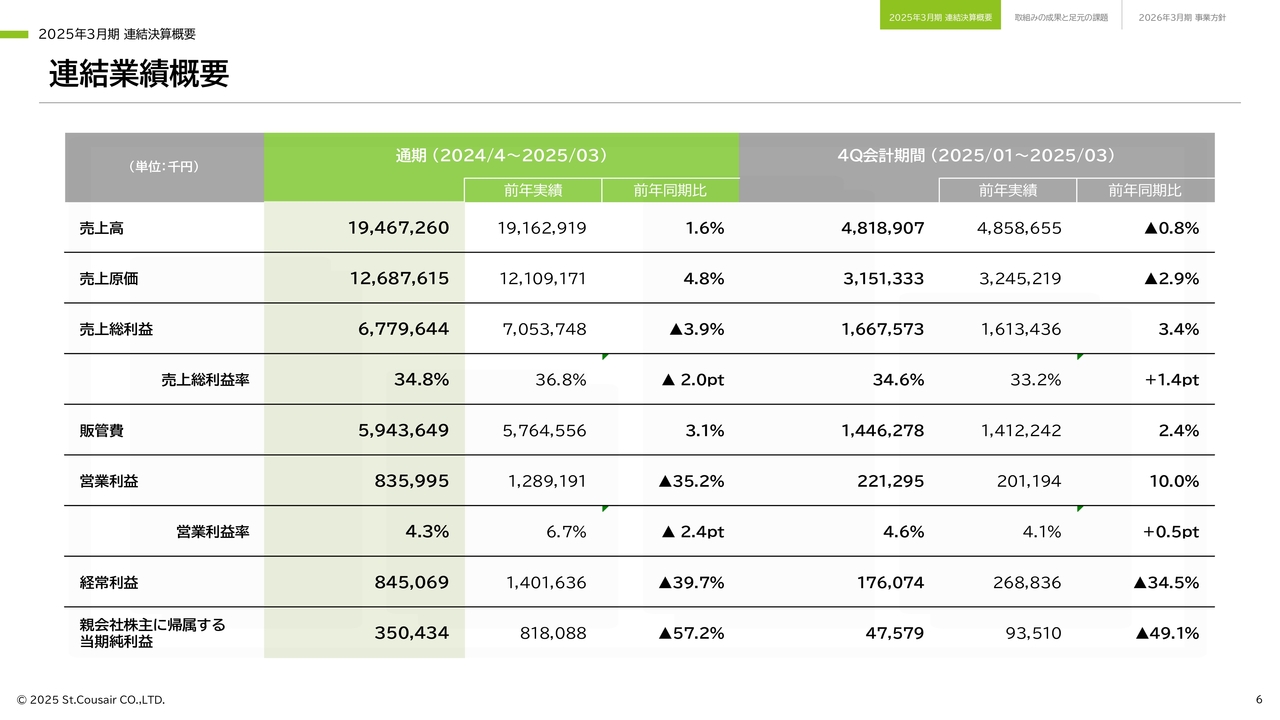

それでは、まず2025年3月期の連結決算についてご説明します。こちらはハイライトです。売上高は、前年同期比1.6パーセント増の194億6,700万円となりました。

売上総利益については、前年同期比3.9パーセント減の67億7,900万円、売上総利益率は34.8パーセントとなりました。自社製造商品の販売価格見直しや原価低減施策の実施、また、FC向け卸価格の適正化を推進した一方で、原材料価格の高騰が施策による改善を吸収し、売上総利益率は前年同期比で2ポイント下回りました。

営業利益は売上総利益の減少と販管費の増加により、前年同期比35.2パーセント減の8億3,500万円、営業利益率は前年同期比2.4ポイント減の4.3パーセントとなりました。

各四半期を合わせた通期の純利益は、「MeKEL長野若里店」の退店に伴う減損損失などの計上により、前年同期比57.2パーセント減の3億5,000万円となりました。

連結業績概要

こちらは連結業績の概要です。通期の業績については、先ほどのハイライトでご説明したとおりです。

第4四半期連結会計期間の売上総利益率は34.6パーセントとなり、前年同期比で1.4ポイントの改善、営業利益率は前年同期比で0.5ポイントの改善となっています。四半期純利益は、為替差損約1,100万円などの計上により、前年同期比で49.1パーセントの減少となりました。

販売チャネル別売上高

こちらは販売チャネル別の売上高です。通期での直営の売上高は、前年同期比3.6パーセントの減少、FCは前年同期比4パーセントの増加となり、トータルの店舗売上高は前年同期比0.4パーセントの増加となっています。

ECの売上高は、ギフト商品のラインナップやサービスの拡充に注力した結果、前年同期比で10.8パーセントの増加となり、堅調に推移しました。

ホールセールは、今期実施してきたさまざまな施策の成果が出始めており、第4四半期連結会計期間では前年同期比を上回る結果となったものの、通期では前年同期比で17パーセントの減少となりました。

グローバルは前年同期比で48.6パーセントの増加となり、大きく躍進しています。

グローバルの状況:国別売上高

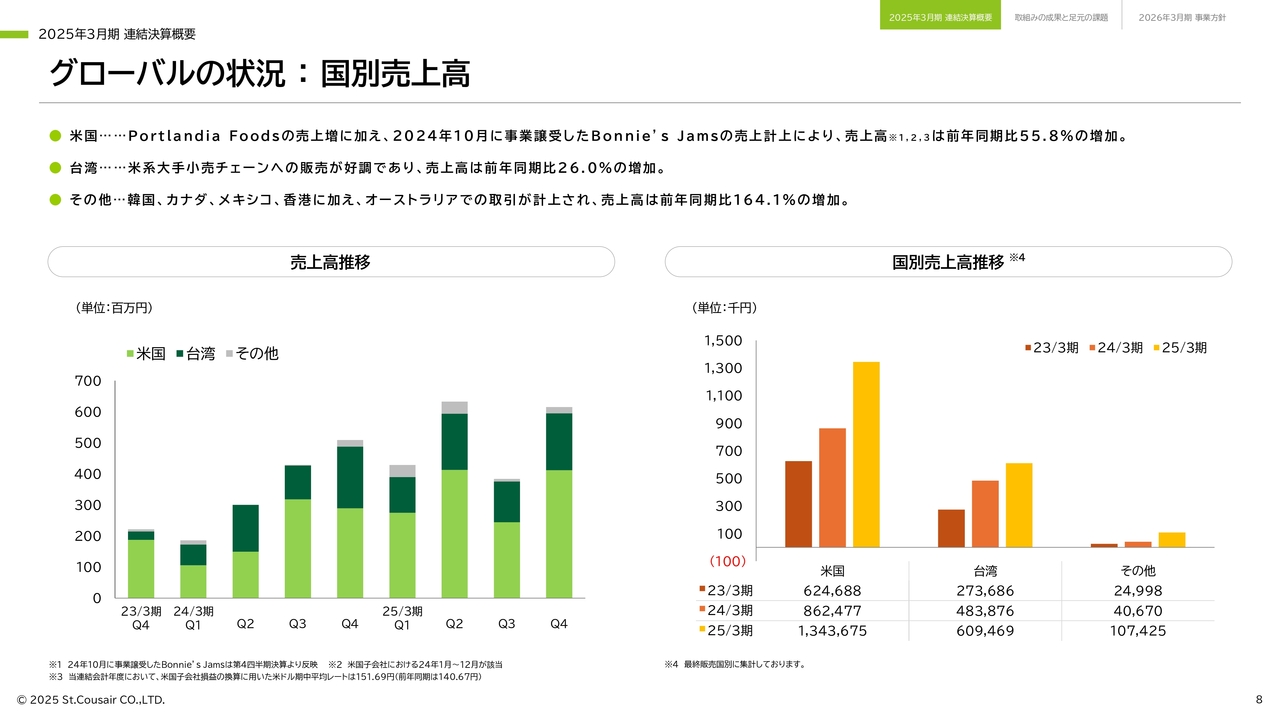

こちらはグローバルの国別売上高です。米国は「Portlandia Foods」の売上増加に加え、2024年10月に事業譲受した「Bonnie's Jams」の売上計上により、通期での売上高は前年同期比で55.8パーセント増の約13億4,300万円となりました。

台湾では米国系小売チェーンへの販売が好調であり、通期の売上高は前年同期比で26パーセント増の約6億900万円となりました。

その他の地域は、これまでの韓国、カナダ、メキシコ、香港に加え、第4四半期会計期間には新たにオーストラリアとの取引も始まり、通期での売上高は前年同期比164.1パーセント増の約1億700万円となりました。

2026年3月期 連結業績予想

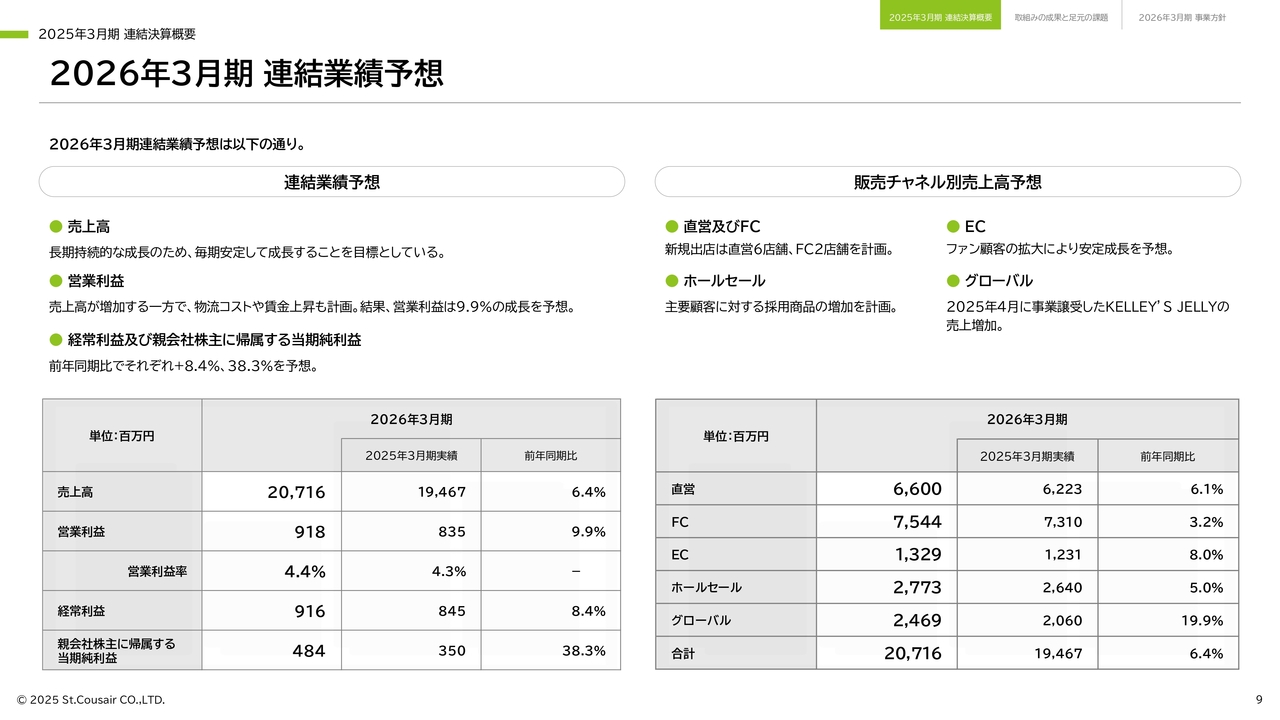

こちらは2026年3月期の連結業績予想です。売上高は安定成長を目標とし、前年同期比6.4パーセント増の207億1,600万円です。営業利益は原材料費や人件費、物流費などの増加を織り込み、前年同期比9.9パーセント増の9億1,800万円です。親会社株主に帰属する当期純利益は、38.3パーセント増の4億8,400万円となっています。

取組みの成果と足元の課題

続いて、現在までの取り組みの成果と、足元の課題についてご説明します。取り組みの成果としては、課題となっていたホールセールの売上高が回復基調に転じていることです。また、グローバルではSCI事業の営業利益黒字化が目前となってきています。

足元では、既存店のお客さま数が減少傾向にあることが課題となっています。また、原材料価格の高騰などによる売上総利益率の低迷が続いており、引き続き注力すべき課題と認識しています。

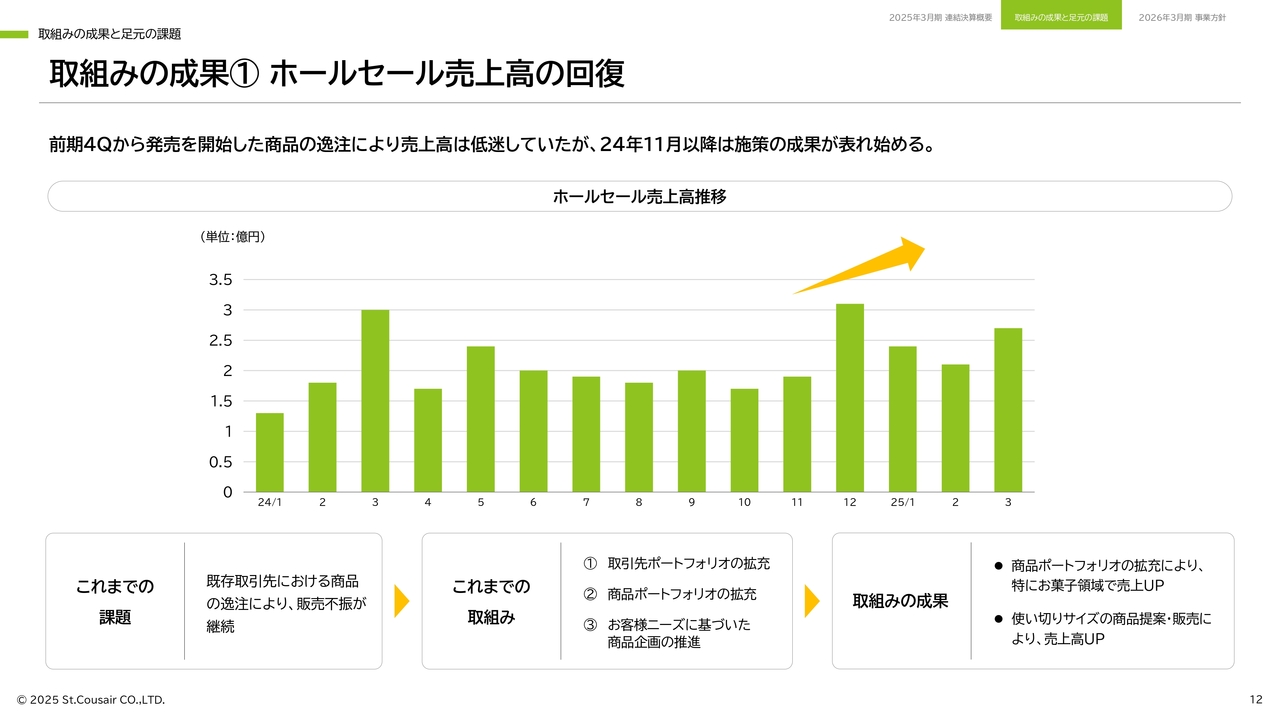

取組みの成果① ホールセール売上高の回復

ホールセールの売上高に関しては、既存のお取引先さまでの商品逸注により、前期の前半は売上の低迷が続きました。

このようなリスクを回避するため、取引先や商品のポートフォリオを拡充し、また、お客さまからのお声を商品開発に反映するなどの対策を講じた結果、売上高は2024年後半から徐々に回復基調となっています。

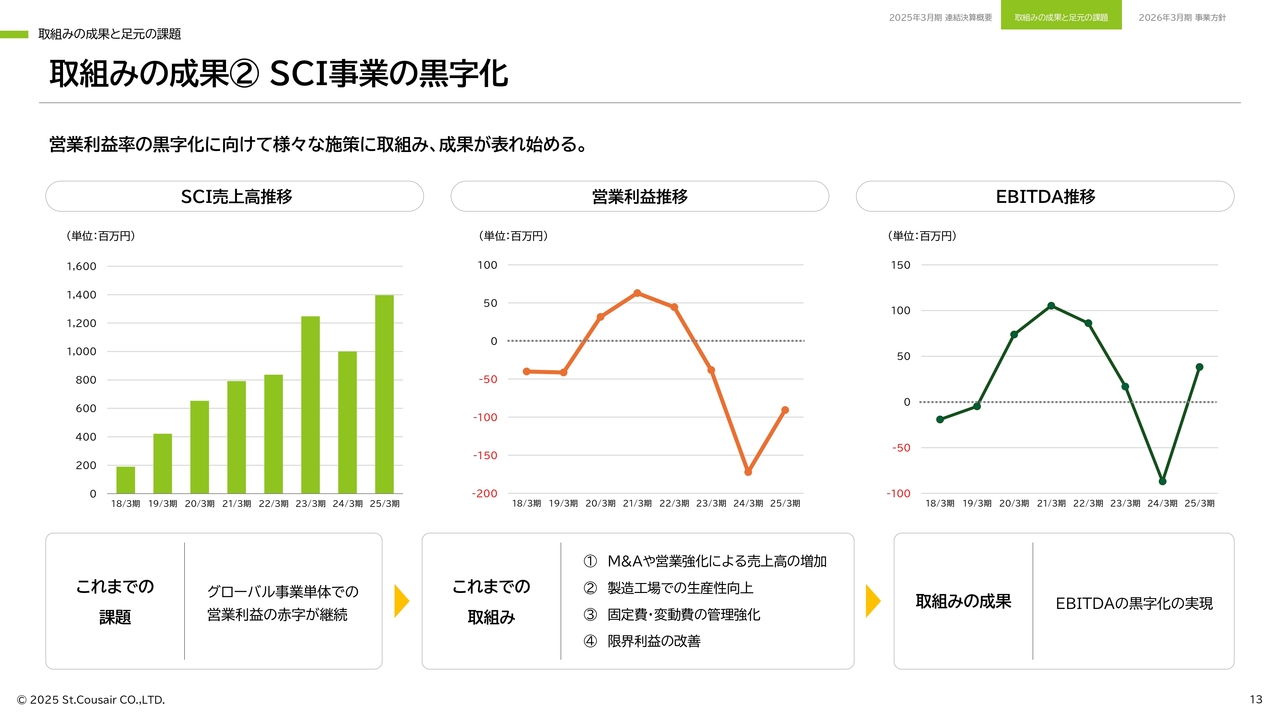

取組みの成果② SCI事業の黒字化

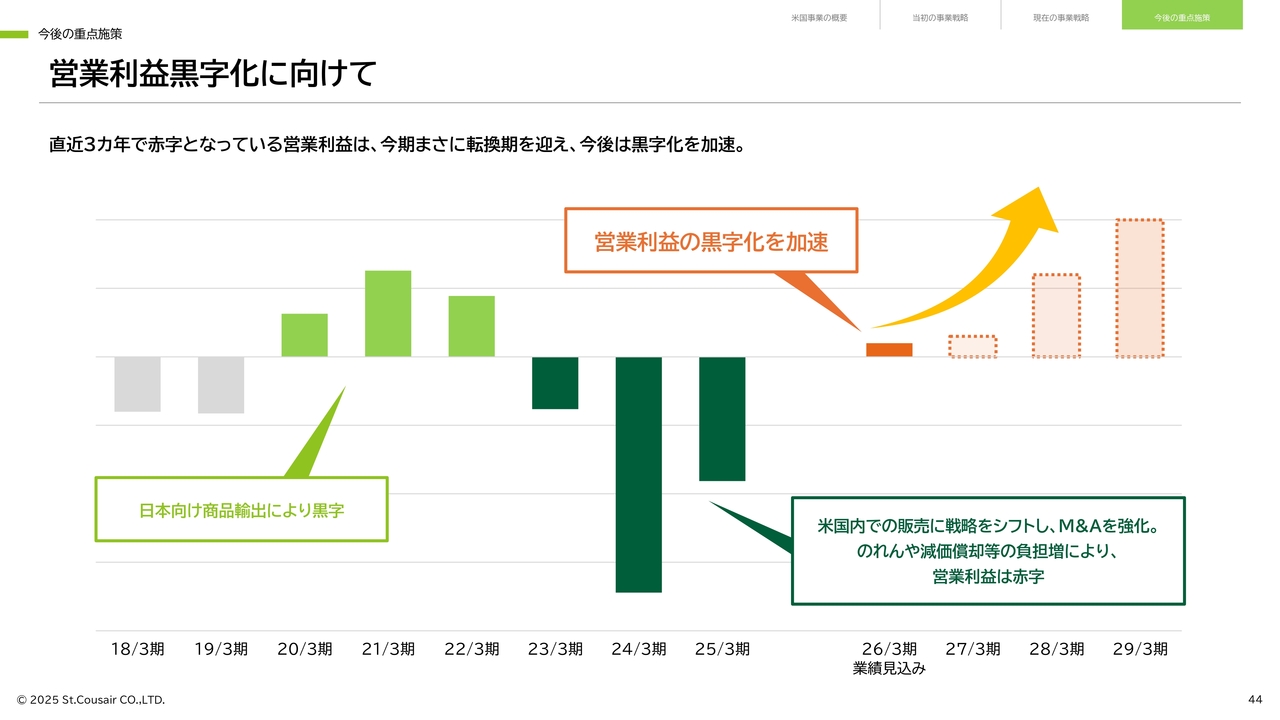

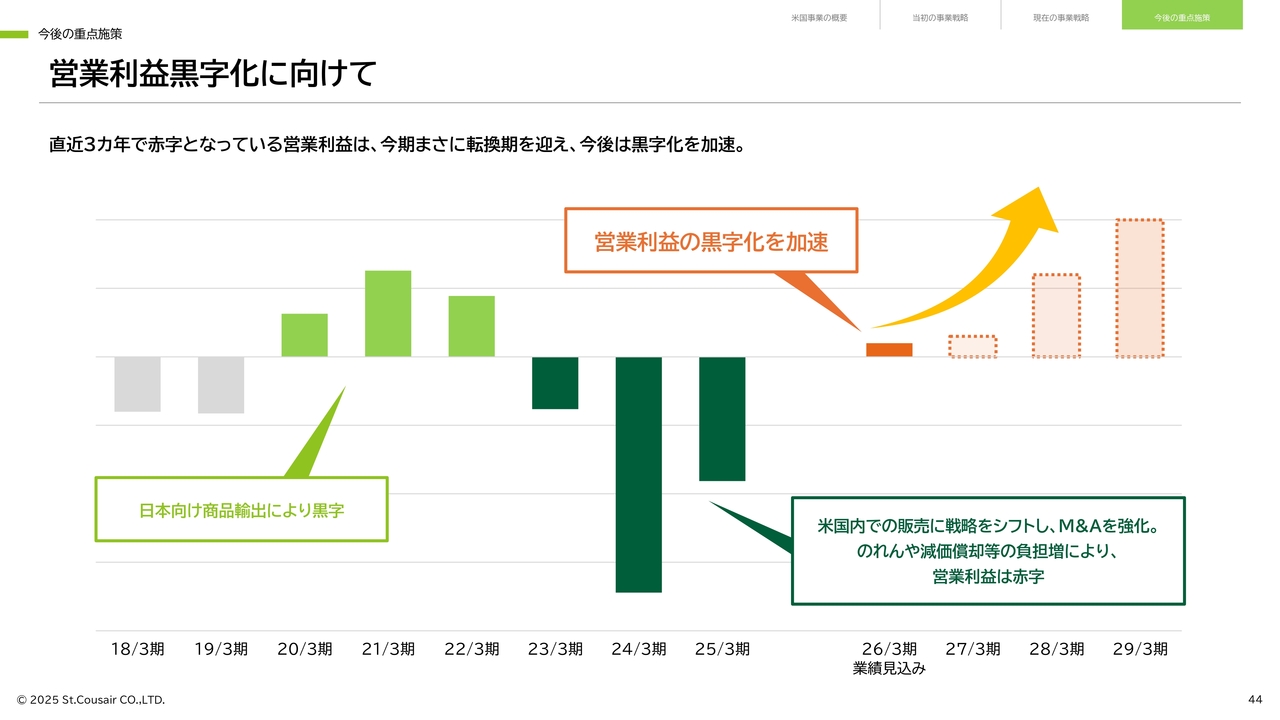

グローバル事業のうち、米国SCI事業の売上高は、販売網の拡大などにより力強く推移していますが、営業利益においては直近3ヶ年で赤字が続いています。

これを受け、製造工場の生産性向上や固定費などの管理強化による利益改善施策を徹底した結果、前期のEBITDAでは黒字に転じており、営業利益でも黒字化が目前に見えてきています。

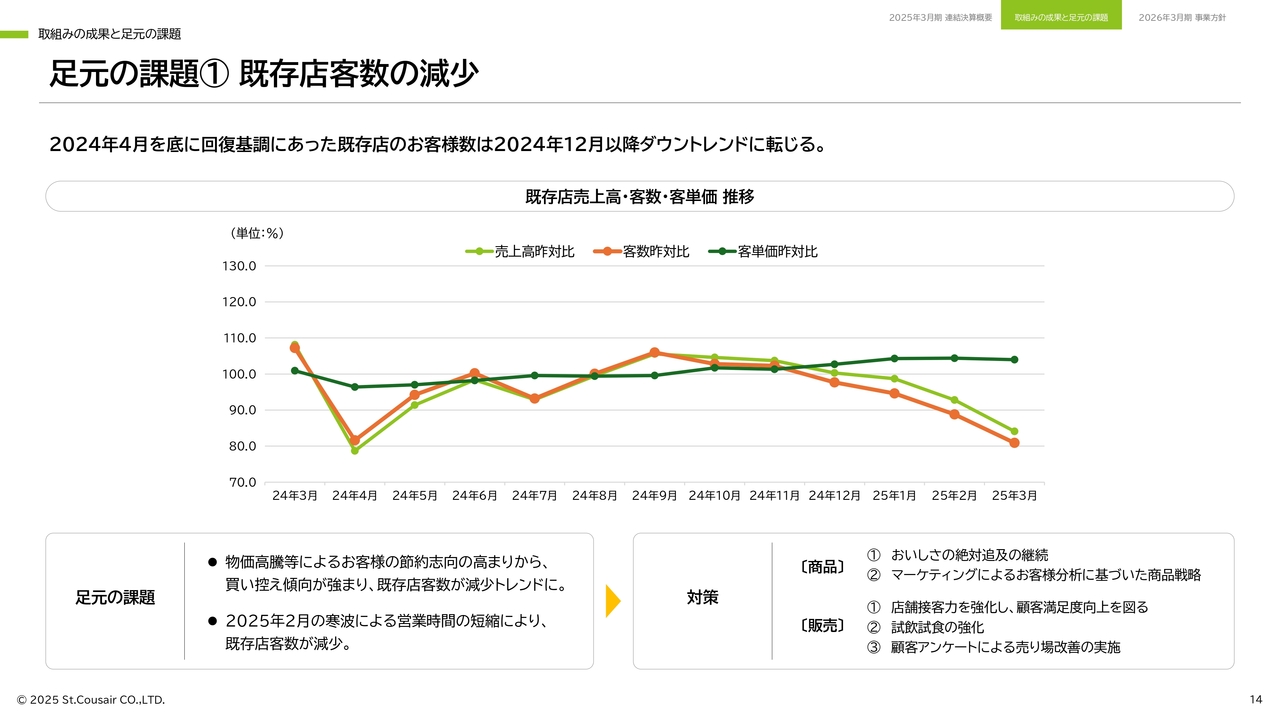

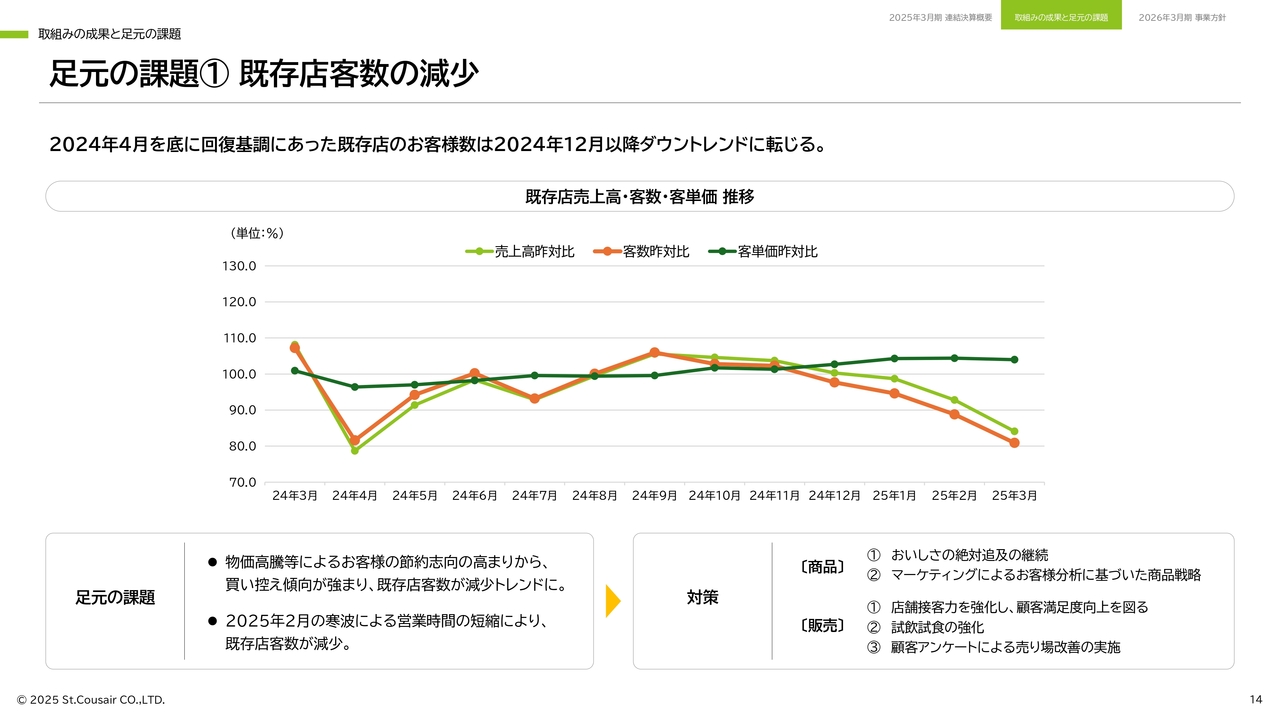

足元の課題① 既存店客数の減少

一方で、既存店のお客さま数については、物価高騰による買い控え傾向に加え、2025年2月の寒波による一部店舗の営業時間の短縮により、減少トレンドになっています。なお、2025年3月は前年同月にメディア露出の影響があったことで、特に大きく減少しています。

これらの状況を踏まえ、取扱商品についてはおいしさの絶対追求や、マーケティングに基づく商品戦略をスタートしており、販売面では接客力の強化や試飲試食の実施、また、お客さまからのご意見を反映した売り場改善に継続して取り組んでいます。

足元の課題② 売上総利益率の低迷

売上総利益率の低下については、前期より製造原価の低減施策やFCへの卸価格適正化に取り組んでいますが、原材料価格の高騰や為替の影響などがこれらの施策による改善額を上回って推移しており、結果として現時点では売上総利益率の改善には至っていません。

今後もこれらの施策を継続するとともに、販売価格の見直しも視野に入れて、売上総利益率の改善に取り組んでいきます。

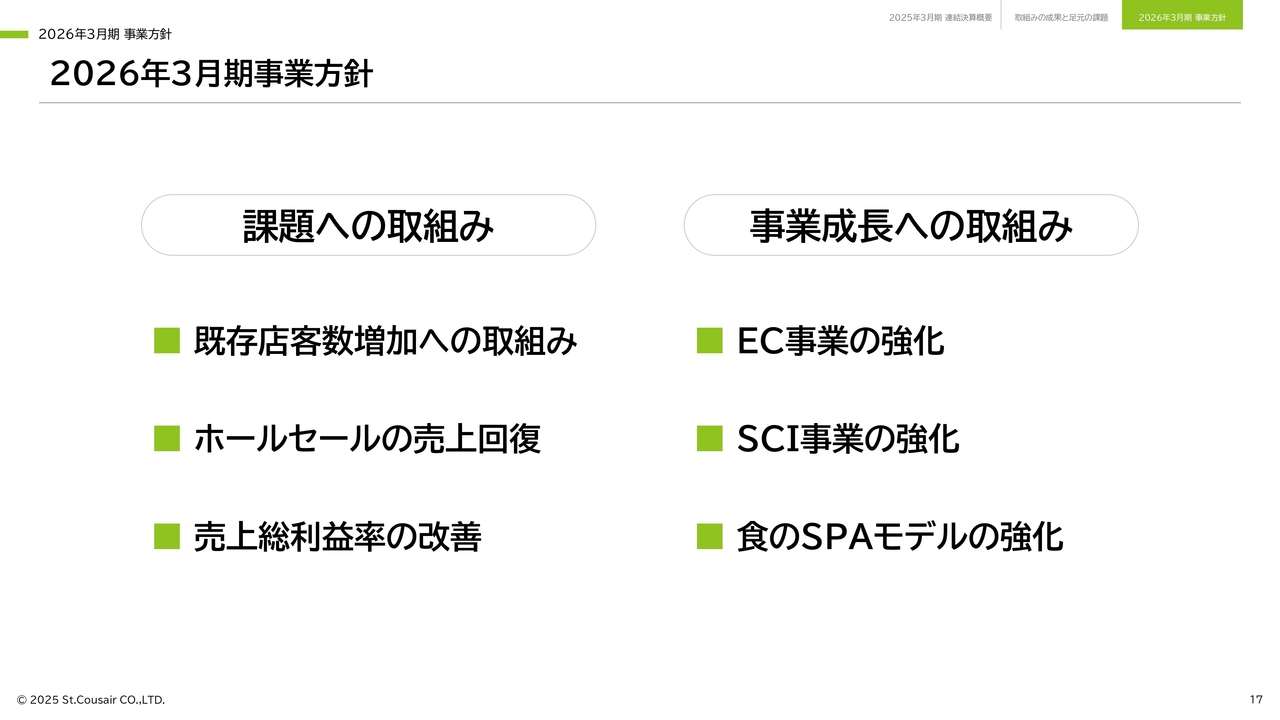

2026年3月期事業方針

以上、取り組みによる成果や足元の課題を踏まえ、2026年3月期の事業方針についてご説明します。

2026年3月期は、既存店のお客さま数増加、ホールセールの売上回復、売上総利益率改善に対しての継続的な取り組みという3つの課題への取り組みと、EC事業の販売強化、SCI事業の強化、「食のSPA」モデルの強化という、事業成長に対する3つの強化施策に取り組んでいきます。

既存店客数増加への取組み① お客様満足度向上施策

まずは課題への取り組みについてです。既存店のお客さま数増加に向けた取り組みとしては、お客さま満足度の向上を目指した施策を実行していきます。

店舗では接客力の課題特定と改善に向けた研修などを実践しながら、会社の全体のレベルアップを図っていきます。

また、店頭では試飲試食を積極的に実施しながら、作り手やバイヤーの商品に対するこだわりや想いを体感していただくほか、お客さまからのお声をもとにした売り場改善にも継続して取り組んでいきます。

既存店客数増加への取組み② ギフトの強化

年々高まるギフト需要により柔軟に対応するため、お客さまのニーズに合わせたギフトの開発にも注力していきます。

例えば「大切な方に季節感が感じられるギフトを贈りたい」「友人への贈り物としてもっと手軽なギフトがあればうれしい」、また「商品に対する作り手やバイヤーの想いやこだわりを受け取る方にも丁寧にお伝えしたい」など、お客さまからいただくさまざまなご要望にしっかりとお応えしていくことで、より多くのお客さまにご利用いただける施策を展開していきます。

既存店客数増加への取組み③ 売れ筋商品カテゴリの強化

複数ある商品カテゴリに関しては、現在のSKU数を絞り込むことで、生産や販促などの効率化に取り組んでいきます。また、お客さまから特に高い支持を得ている売れ筋商品を強化することで、お客さまニーズに確実に対応していきます。

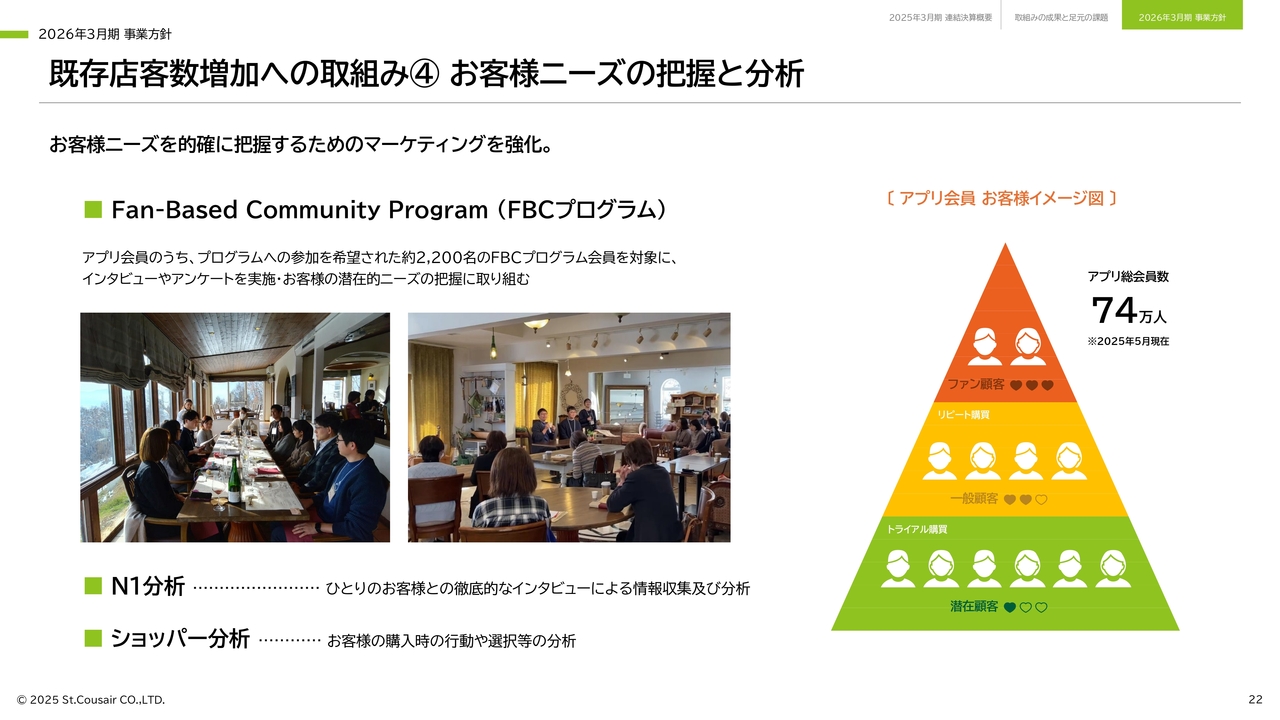

既存店客数増加への取組み④ お客様ニーズの把握と分析

お客さまのニーズを的確に把握するため、引き続きマーケティング分析にも注力していきます。約74万人のアプリ会員のうち、一部のお客さまで結成される、通称FBCプログラムと呼ばれるコミュニティでは、アンケートやインタビューを通じて当社の商品やサービスの改善に努めるほか、さまざまな分析手法を併用してお客さまニーズを把握し、より良い商品作りや店舗運営に活かしていきます。

ホールセールの売上回復

ホールセールでは前期から取り組んでいる施策を継続的に実施し、売上高の回復に努めていきます。今期の売上高目標は確実に達成するためにやや保守的となっていますが、これを上回る実績を目指していきます。

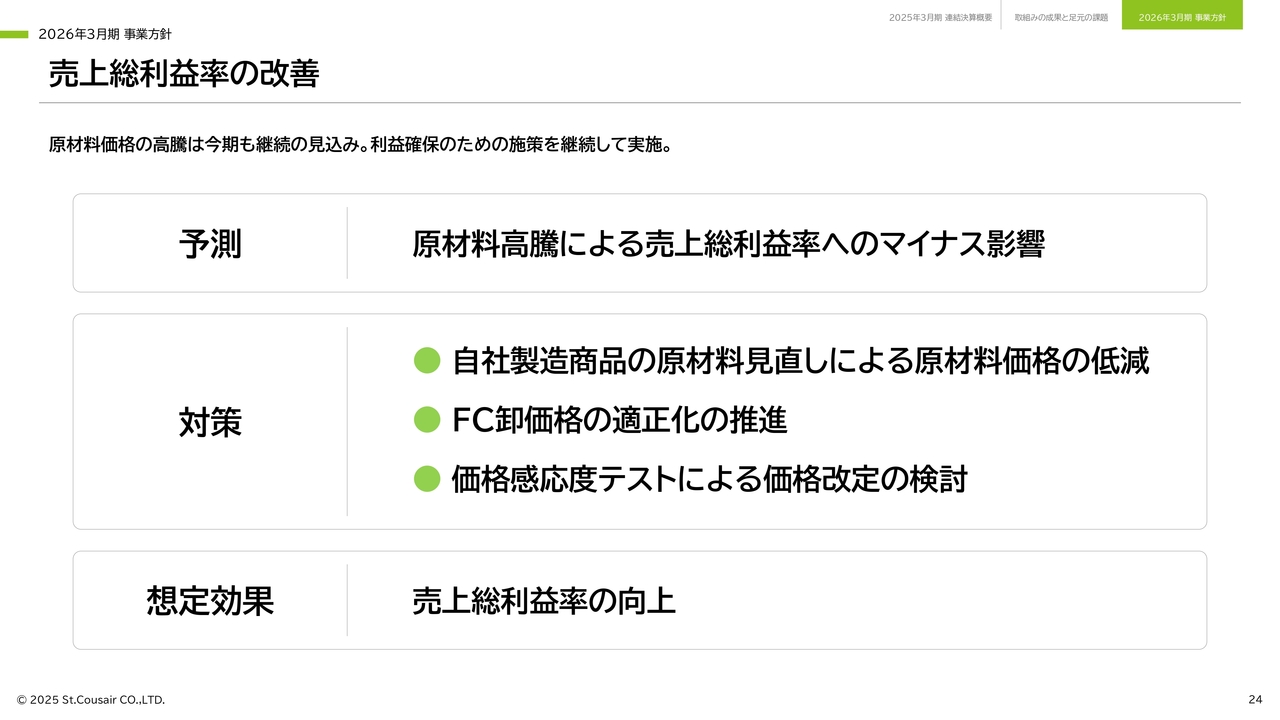

売上総利益率の改善

売上総利益率については、今期も継続すると予想される原材料価格の高騰を織り込みつつ、自社製造商品の原材料見直しによる原材料価格の低減やFC卸価格の適正化、また、価格改定などの対策を講じながら、目標値である売上総利益率の達成を目指していきます。

EC事業の強化

続いて、事業成長への取り組みについてご説明します。EC事業では、売上高の増加に向けて、前期に続きギフト需要に対応した商品ラインナップやサービスの拡充を図るほか、「もっと手軽にギフトを贈りたい」というご要望にお応えするため、新たにeギフトの取り扱いを開始しました。

さらに、デジタル広告やSNS配信などの販促活動も強化し、認知度向上に向けた取り組みを強化していきます。

SCI事業の強化

SCI事業に関しては、後ほど詳しくご説明します。

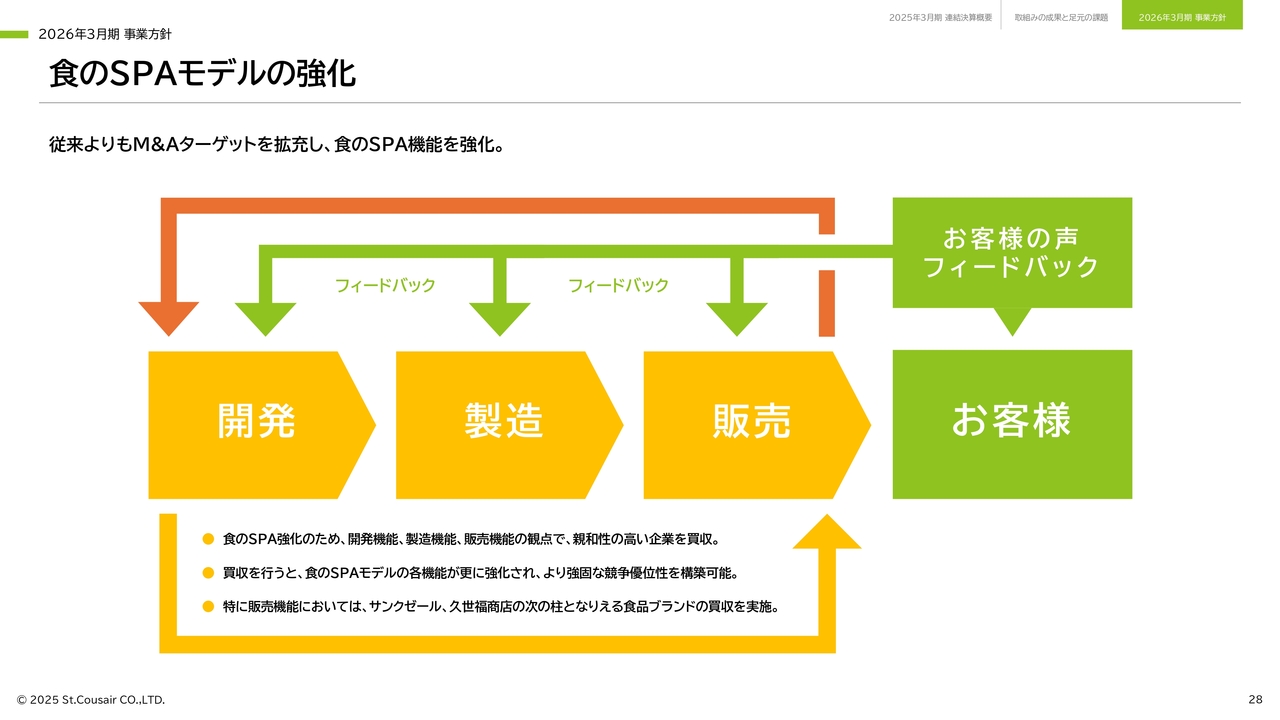

食のSPAモデルの強化

「食のSPA」強化に向けて、引き続きM&Aの対象を開発や販売の分野にも広げ、開発力や認知度の高い食品ブランドを持つ企業などに対して、国内のM&Aを積極的に実行していきます。

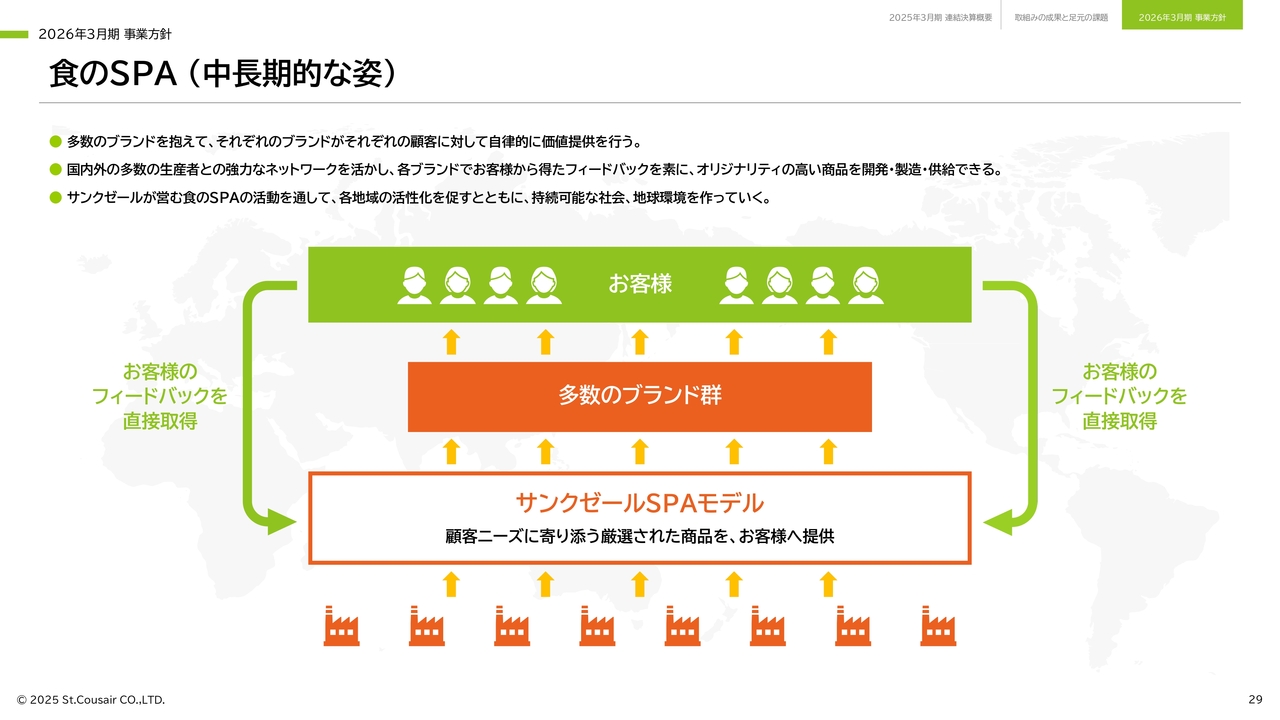

食のSPA(中長期的な姿)

当社は中長期的な姿として「食のSPA」の事業モデルの中に多数のブランド群を抱え、お客さまや仕入先さまがグローバルレベルで拡大する状態を目指しています。お客さま、仕入先さま、当社の三方にとって有益な商いがグローバルの各地域で展開されることで、それぞれの地域の活性化を促し、持続可能な社会の実現につながるよう取り組んでいきます。

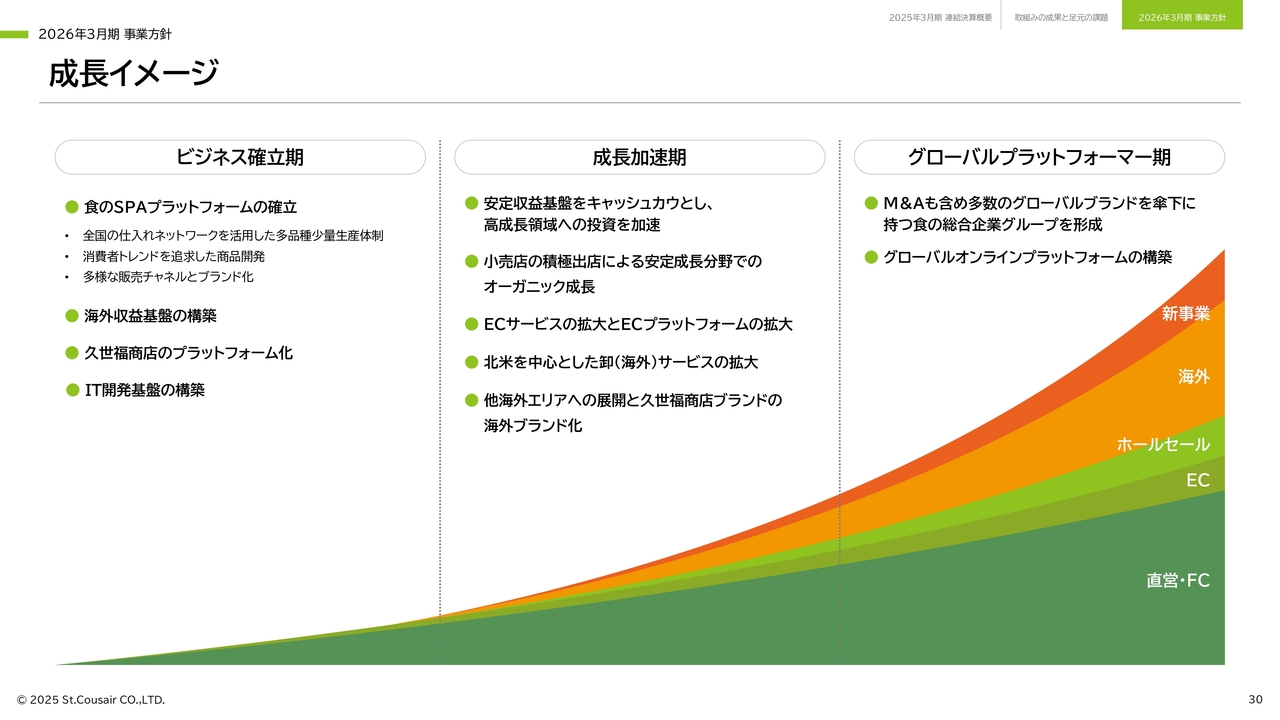

成長イメージ

こちらは、中長期的な事業の成長イメージです。当社は「久世福商店」の店舗を中心とした現在の事業モデルに加え、ECやグローバルなど、足元で高い成長を遂げているチャネルがさらに伸長し、そこに新規事業の成長が重なっていくことで、多数のチャネル、多数のブランドがそれぞれ発展している状態を目指します。

多様な事業やブランドに支えられることで、外部環境の変化に対応した強固な事業構造が作られ、長期持続的な成長につながると考えています。

以上、2026年3月期の事業方針についてご説明しました。ここからは、直樹副社長より、SCIの事業方針についてご説明します。

久世直樹氏(以下、久世直樹):株式会社サンクゼール代表取締役副社長の久世直樹です。本日はよろしくお願いします。私から、米国事業の現状、そして成長戦略についてお話しします。今回は、4つのトピックでお話を進めます。

生産拠点となる工場の取得

まず1つ目のトピックは、米国事業の概要です。米国の事業については、2017年に活動拠点を西海岸のオレゴン州に設けることから始めました。ご縁があり、オレゴン州のニューバーグというところで非常にすばらしい工場のオーナーと出会い、事業を引き継ぐことができました。

当時、彼らは委託製造を専門に受ける工場を経営しており、そのビジネスおよび約10名からなるメンバーをサンクゼールが引き継ぎ、スタートしました。

St.Cousair, Inc. の設立

St.Cousair, Inc.という社名で創業したのですが、創業のその日に、オレゴン州のケイト・ブラウン知事にお越しいただき、激励をいただきました。また、オレゴン州から10万ドルもの多額の補助金をいただき、創業することができました。

SCI自社工場の機能

SCIでの事業の機能です。我々は原料の調達から商品開発、製造、品質管理、出荷、セールスとマーケティングを自社で行う、一気通貫の組織を持っています。

また、工場はオーガニック、グルテンフリー、Kosher等の認証を受けており、世界基準の食品工場監査規格であるSQFも現在97点という高得点で承認を得ています。

取扱いブランド|KUZE FUKU & SONS

私たちが取り扱う食品のブランドは4つあり、1つ目が「KUZE FUKU & SONS」です。

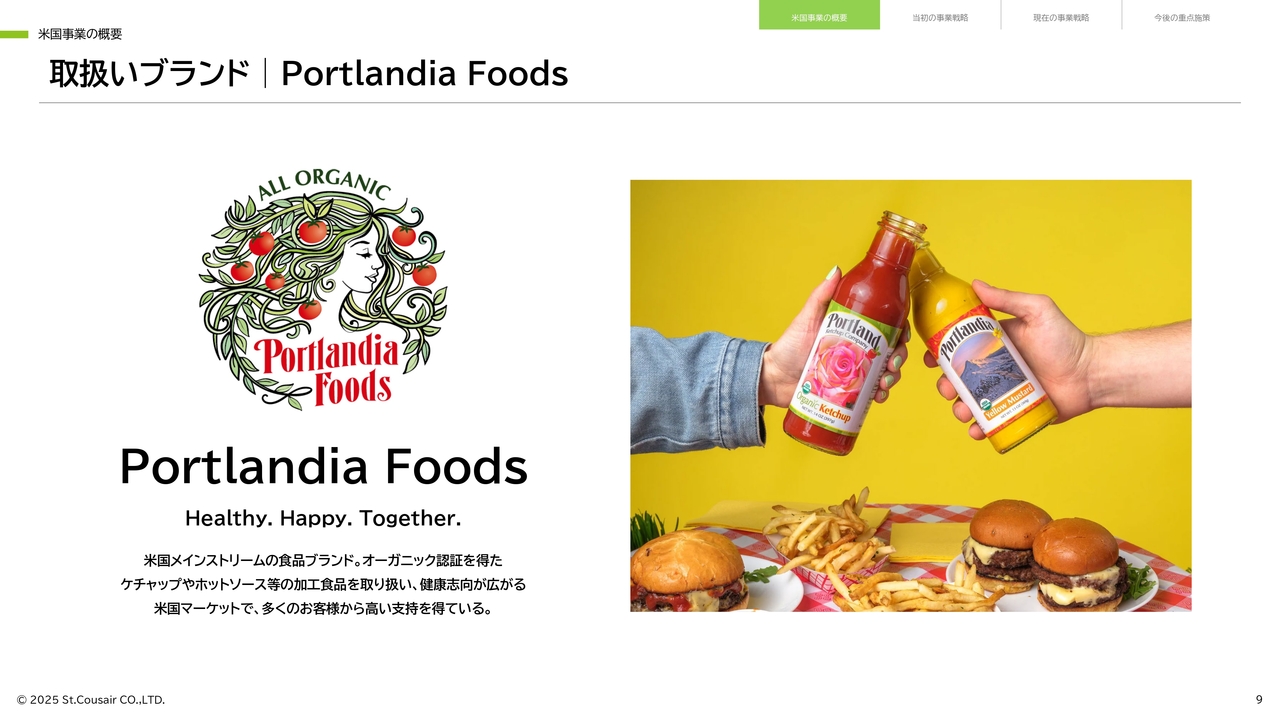

取扱いブランド|Portlandia Foods

もう1つが「Portlandia Foods」です。

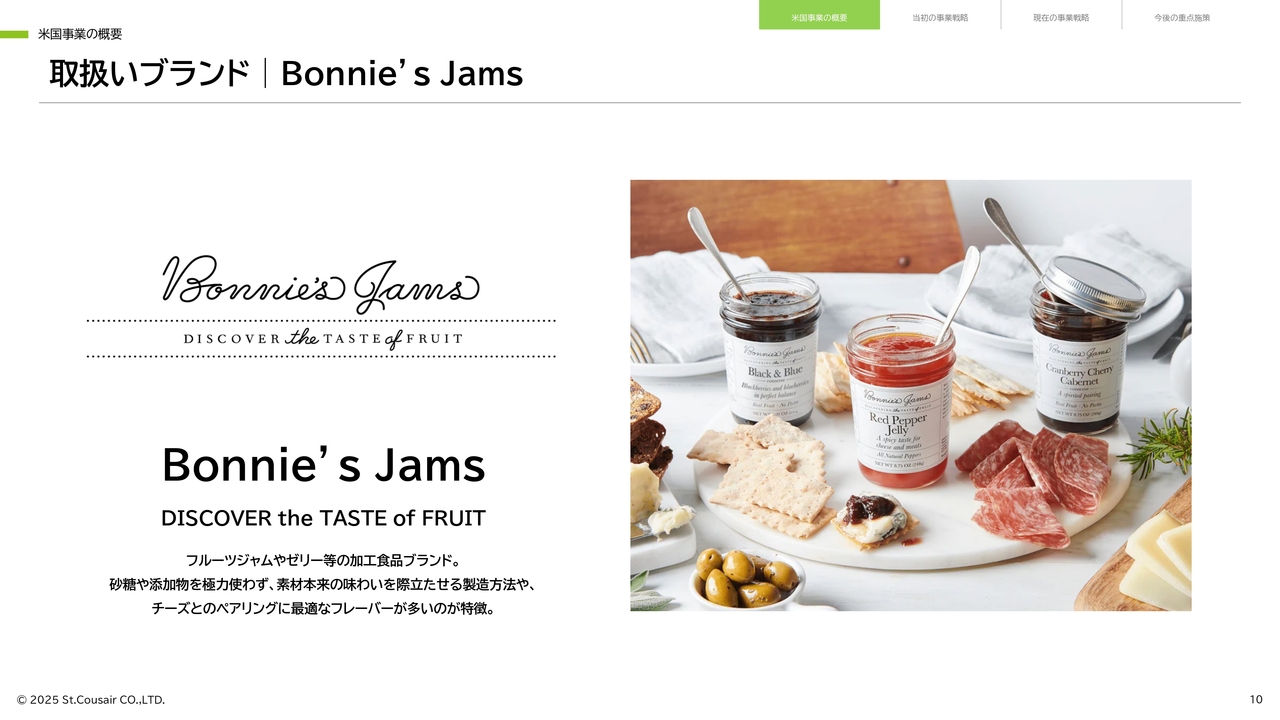

取扱いブランド|Bonnie’s Jams

続いて、「Bonnie's Jams」です。

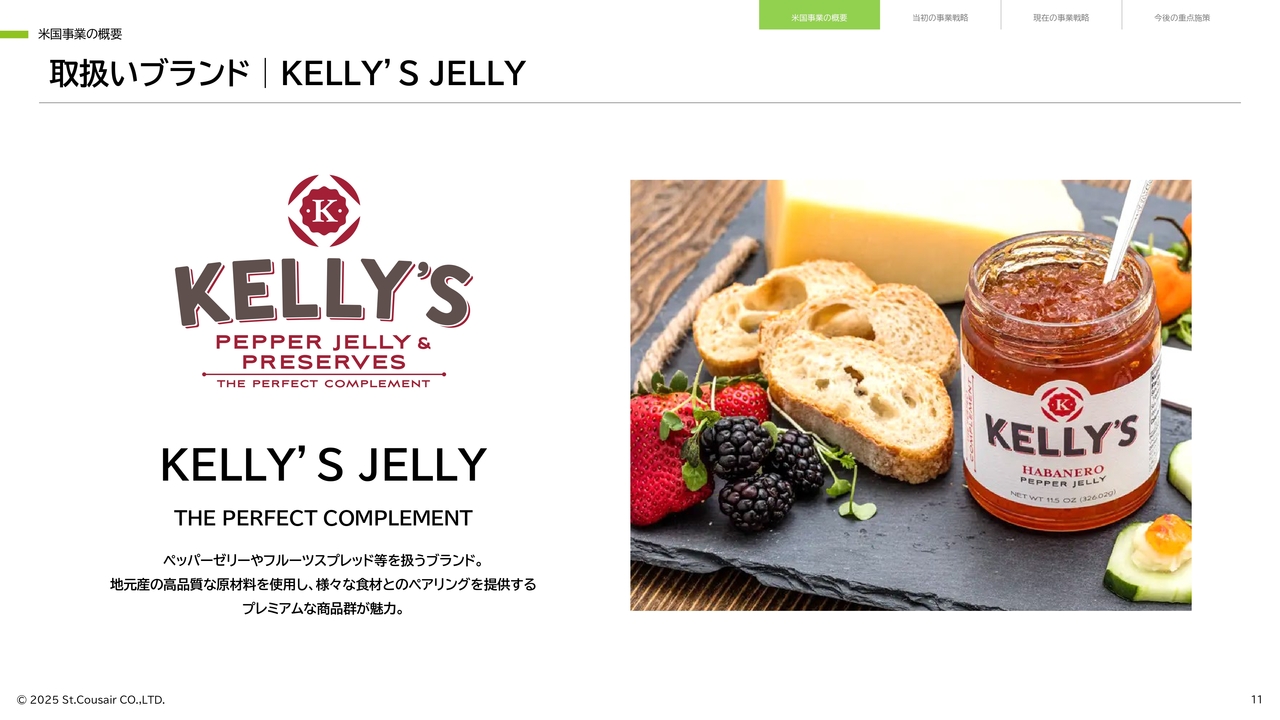

取扱いブランド|KELLY’S JELLY

最後に、「KELLY'S JELLY」です。以上の4つのブランドで展開を図っています。

米国事業立ち上げ時の事業戦略

2つ目のトピックは、我々が当初持っていた事業戦略を説明します。

私たちは2017年に米国事業を立ち上げましたが、当時、日本では「久世福商店」が非常に速いスピードで展開を進めることができていました。日本でも多くの外国人のみなさまに「久世福商店」をご愛顧いただき、評価をいただいていました。

したがって、「久世福商店」を起点にして世界でこのブランドを展開させることを考えていました。この考えは今でも変わっていません。

米国事業立ち上げ時の事業戦略

ただ、当時、米国内の工場は委託製造を限定的に行っていたため、なかなか米国内においてビジネスが生まれないという状態でした。そのため、我々の工場を着実に稼働させて早期にビジネスとして成り立たせる戦略を取り、当時米国で作った商品を日本に輸出して、日本のお店で販売しました。

日本向けの商品輸出を下支えに、米国事業の地固めを推進

オレゴン州には、非常においしいオーガニックのフルーツや野菜がふんだんにあります。我々はオーガニックの「ブルーベリーコンポート」や、後にヒット商品に成長する「いちごミルクの素」といった商品をコンテナベースで日本に輸出し、日本のお客さまに大きな差別化とともに販売していました。

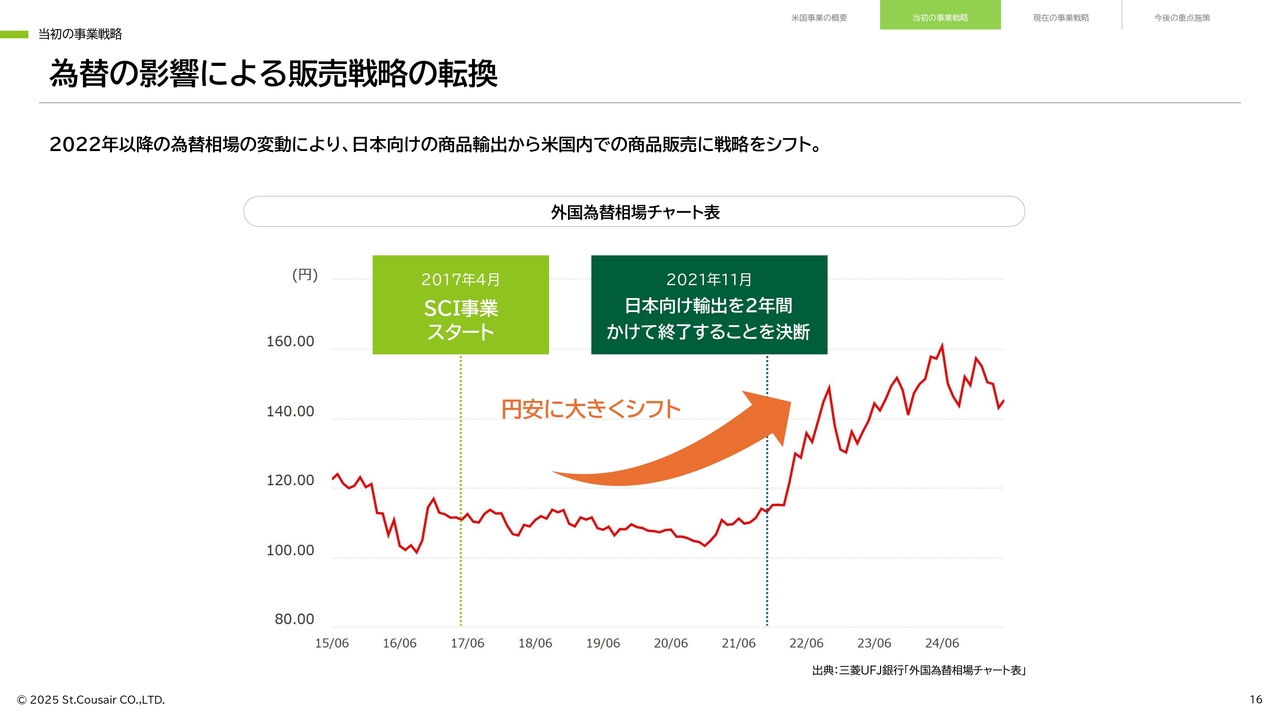

為替の影響による販売戦略の転換

ただ、そのような中、私たちは為替の変動による影響が気になっています。特に2022年以降、円安が非常に進む局面になります。私たちは2021年11月、このようなトレンドを見据え、次の2年間をかけて日本向けの輸出を終了していこうという大きな決断を下しました。

事業戦略の転換

我々のオレゴン州の工場で製造したものはすべて米国内で消費をしていく、あるいは、円安局面にあったので、日本で作ったものを米国に輸入し、米国のお客さまに楽しんでいただくという事業戦略の転換を行いました。

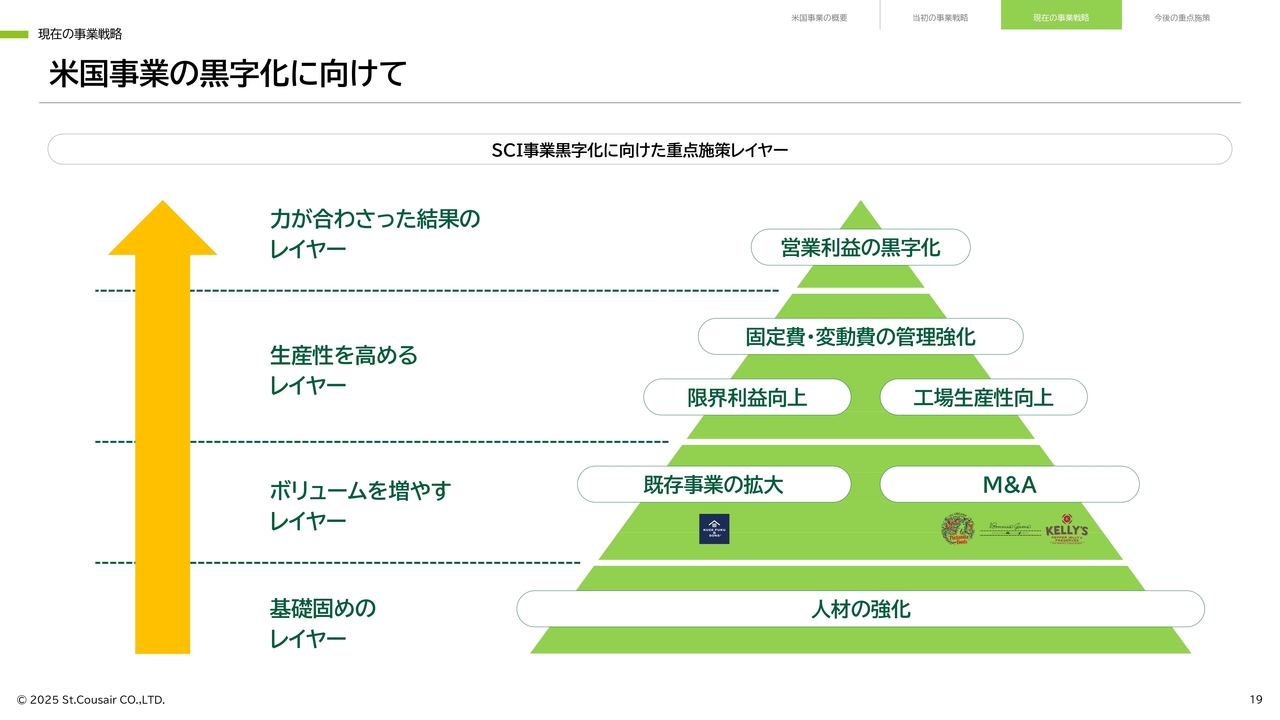

米国事業の黒字化に向けて

そのような背景を踏まえて、3つ目のトピックとして、現在の事業戦略についてご説明します。

大きくは4つのレイヤーで考えています。一番ボトムの基礎固めのレイヤー、次にボリュームを増やしていくレイヤー、3つ目が生産性を高めるレイヤー、最後にそのすべての力が合わさった結果のレイヤーとして、営業利益の黒字化を目標に掲げています。

まず、基礎固めのレイヤーに関しては、我々はこれまで日本の厳しい消費者に向けて製造してきたため、製造のノウハウ、そして品質管理、それを支える管理メンバーといった人材について、過去の経営の中で強化できてきたと考えています。

米国事業の黒字化に向けて

次のレイヤーでは、着実にボリュームを増やしていきます。1つ目に、既存事業を拡大していきたいと思っています。

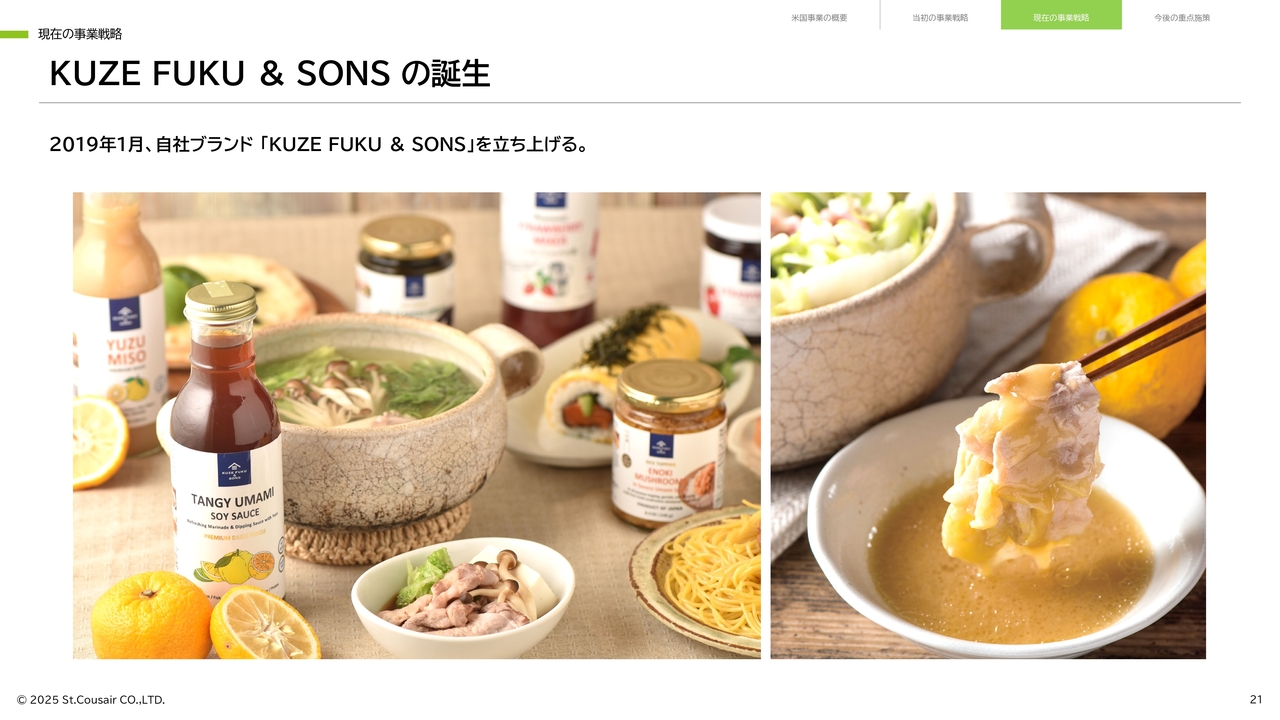

KUZE FUKU & SONSの誕生

我々は2019年の1月に、自社ブランドである「KUZE FUKU & SONS」を立ち上げました。日本のすばらしさ、おいしさを米国のメインストリームのお客さまにお伝えしていきたいというパッションを持ち、このブランドを立ち上げました。

コロナ禍での挑戦と信頼の獲得、ローカルへのコミットメント

ただ、そのような中、コロナ禍によって非常に苦戦を強いられます。当然日本への出荷はシュリンクさせていく、また現地でビジネスとして行っていた委託製造のお客さまから大きなキャンセルが出てしまい、米国の工場で作るものがなかなか見出せない期間となりました。

一方で、病院や小売店から消毒液、ハンドサニタイザーがなくなってしまい、多くの病院で困っている関係者がいました。そのような状況から市場性を見い出し、我々は米国の工場を一時消毒液の製造工場に切り替え、製造して出荷しました。最初に作った私たちの消毒液を地元の病院や自治体に寄付しました。

驚いたことに、この行動が多くのオレゴン州のみなさま、さらに全米のみなさまにも非常に喜んでいただき、「何とか『久世福』を応援したい」「サンクゼールを応援したい」と言っていただきました。この時に、多くの小売店から「サンクゼールとビジネスをしたい」という問い合わせがあり、今につながっています。

当初の営業活動

当初、私たちはゼロからスタートしたので、なかなか問屋さんや小売店さんにも扱っていただけませんでした。しかし、ハンドサニタイザーにより築かれた信頼によりつながりが生まれ、1店舗、1店舗とお店を増やすことができました。

私たちが当時行ったことは泥臭いことでした。1店舗、1店舗、飛び込み営業を繰り返し、試食販売をして、バイヤーに会っていただいて、サンプルを食べていただき、そして棚に商品を置いていただきました。1店舗から始まって5店舗が10店舗になり、やがて500店舗になり、自社で営業に尽力した結果、1,000店舗まで増やすことができました。

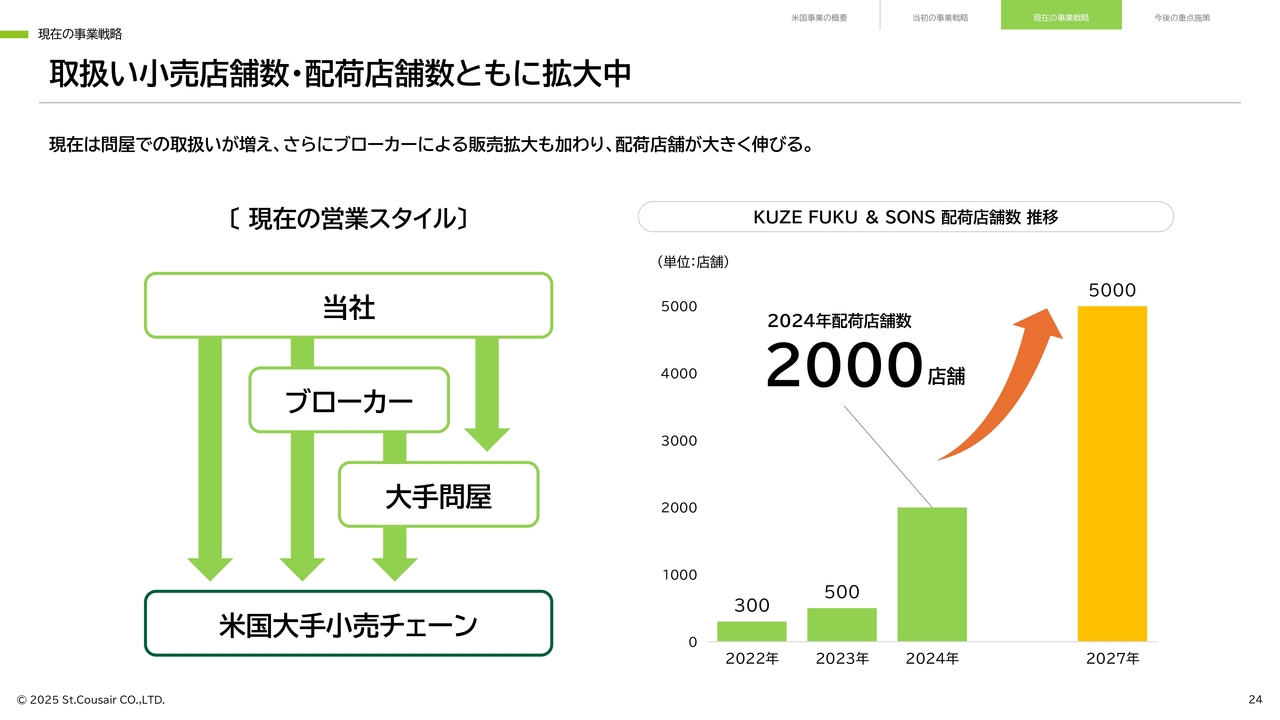

取扱い小売店舗数・配荷店舗数ともに拡大中

1,000店舗体制になっていくと、大手の問屋さんも私たちのことを見てくださっており、「扱いたい」と言ってくださいました。

大手の問屋さんは各地に販売物流網を持っており、我々はそれぞれの地域で着実に営業活動を行うため、営業部隊の強化の必要に迫られました。そこで、私たちは自社の営業部隊に加え、それぞれの遠隔地で強い販売のブローカーのみなさまにも加わっていただき、営業活動を強化してきました。

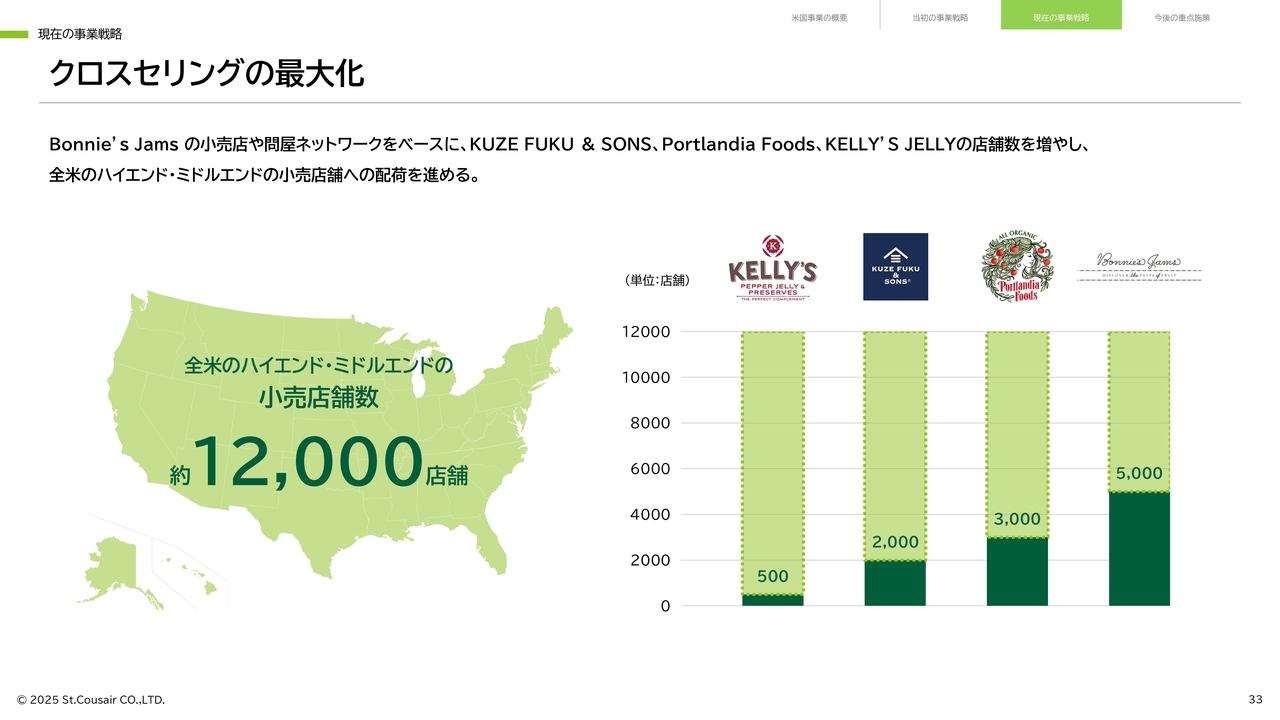

今では1,000店舗から2,000店舗に販路を拡大でき、これから3年後には5,000店舗まで増やしていきたいと考えています。

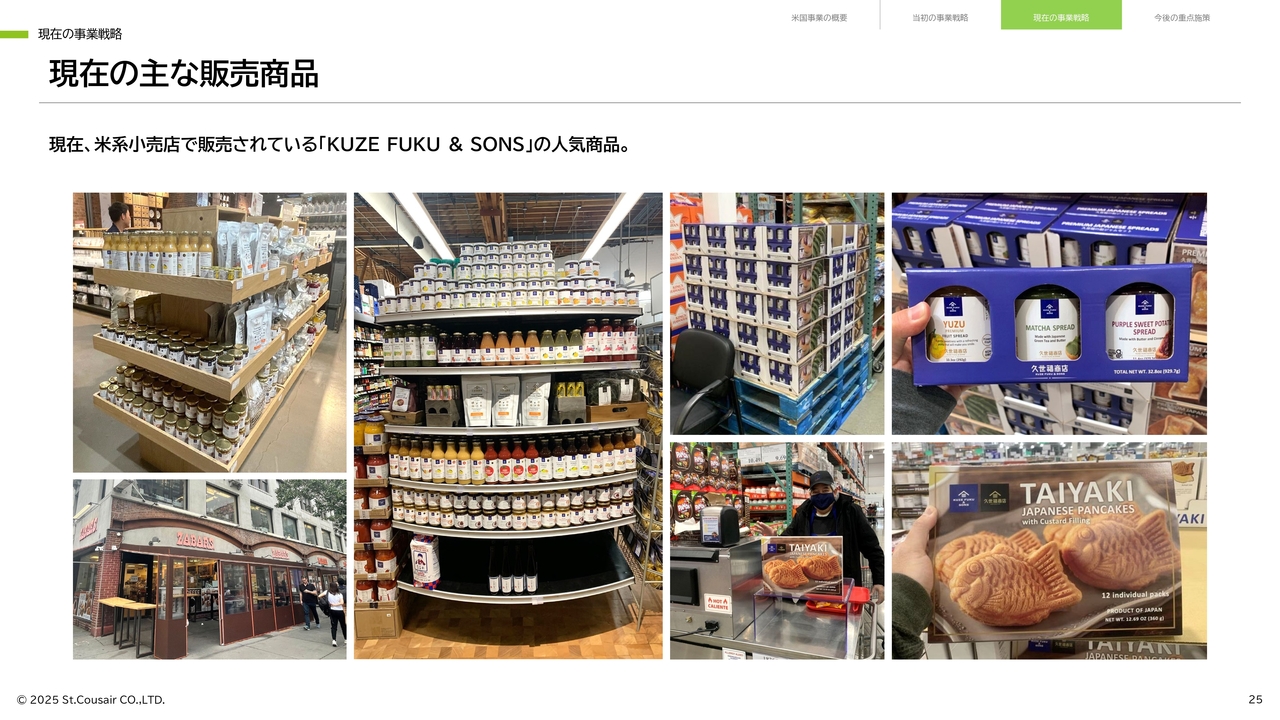

現在の主な販売商品

現在では、米系マーケットをはじめアジア系の店舗も含めて、スライドの写真のようなかたちで多くの商品を取り扱っていただいています。中には、数アイテムを多数の店舗で扱っていただいている大手小売チェーンもあります。

スライド右側にある写真の「和ジャム」3本セットや「TAIYAKI」という商品は、現在米国のコストコで絶賛販売中です。

米国事業の黒字化に向けて

ボリュームを増やすレイヤーにおけるもう1つの施策は、M&Aです。

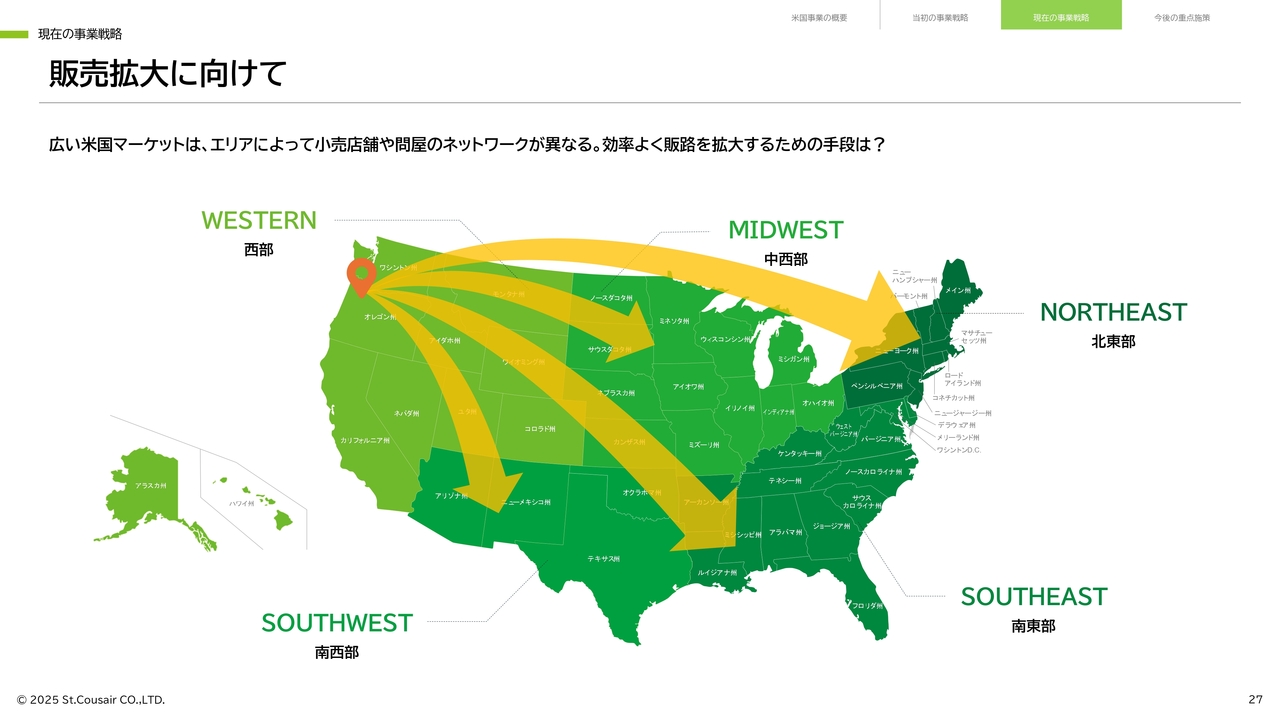

販売拡大に向けて

私たちは当時、広い米国のマーケットでどうすれば効率よく販売を拡大できるのかということを徹底的に考え抜いていました。

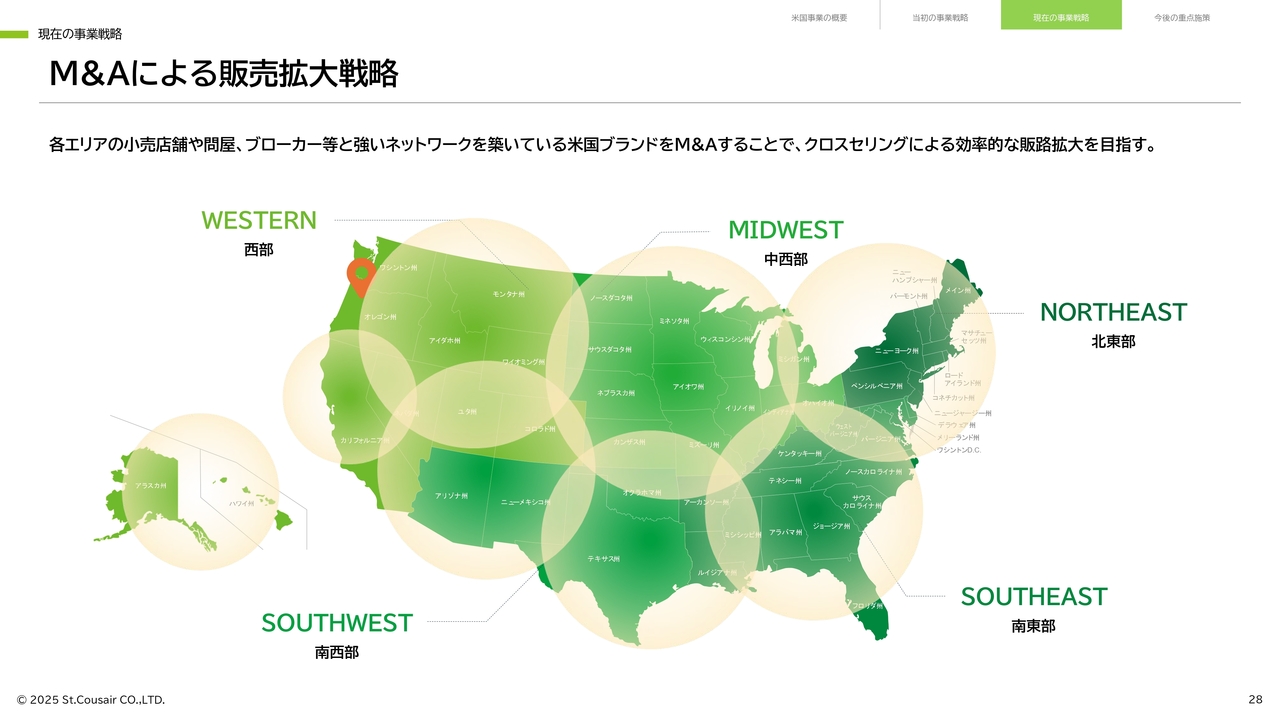

M&Aによる販売拡大戦略

そのような中、私たちはM&Aによる販売拡大戦略を決定しました。米国の各地には非常に優れた食品ブランドがあり、彼らは地域に密着した小売店、問屋、ブローカーとネットワークを築いています。

我々はそうした食品ブランドから丁寧に事業譲受させていただき、ネットワークを築いていきます。また、自分たちの強みであるクロスセリングや製造によって販路拡大を目指すというビジョンも得ました。

Portlandia Foodsの事業譲受

そのビジョンに基づき、我々は2023年6月に「Portlandia Foods」の事業譲受をさせていただきました。「Portlandia Foods」は、特に西海岸のワシントン州、オレゴン州では知る人ぞ知る「Portland Organic Ketchup」のブランドです。現在、配荷店舗数は約3,000店舗です。

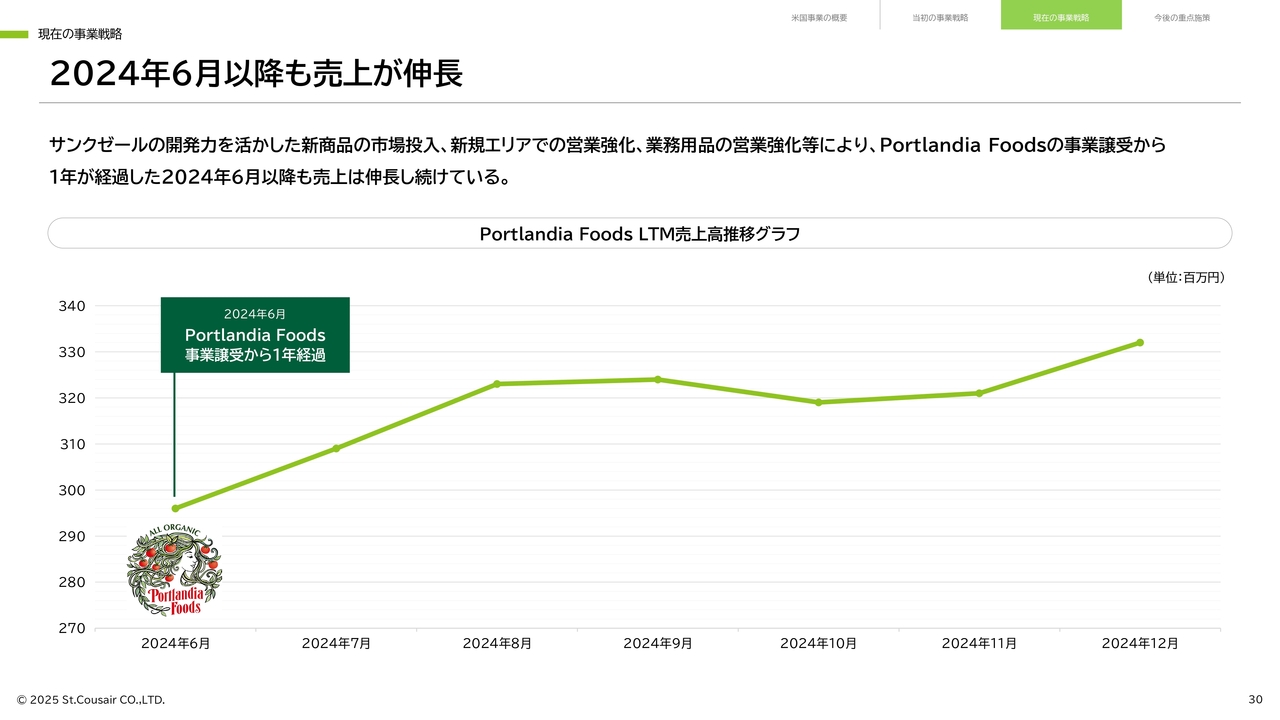

2024年6月以降も売上が伸長

スライドのグラフは「Portlandia Foods」の12ヶ月の売上移動年計です。2024年6月で「Portlandia Foods」のM&Aからちょうど1年が経ちましたが、それ以降も着実に成長することができています。

Bonnie’s Jamsの事業譲受

2024年10月に事業譲受をした「Bonnie's Jams」は、全米で非常に強いネットワークを持っています。特に、「Whole Foods Market」「Kroger」などの大手小売チェーンと強いネットワークがあります。現在、配荷店舗数は約5,000店舗です。

「Portlandia Foods」「Bonnie's Jams」は自社工場を持っていない会社だったため、委託製造で作っていただいていました。委託先からすべての生産を我々の自社工場に移して、生産効率を高めて、1本当たりの原価低減を図ってきました。

KELLY’S JELLYの事業譲受

もう1つのブランドは「KELLY‘S JELLY」で、直近の2025年4月に事業譲受をさせていただきました。彼らは西海岸で強いブランドですが、配荷店舗数は約500店舗といまだ少ないです。しかしながら、我々の強みをこれから活かすことで、しっかりとexpansionが可能であると判断をしています。

クロスセリングの最大化

私たちは、全米にあるハイエンド・ミドルエンドの小売店舗数が約1万2,000店舗あると考えています。それぞれのブランドが着実に1万2,000店舗に配荷できるように、製造と販売を強化していきます。

M&Aによるブランドポートフォリオの強化

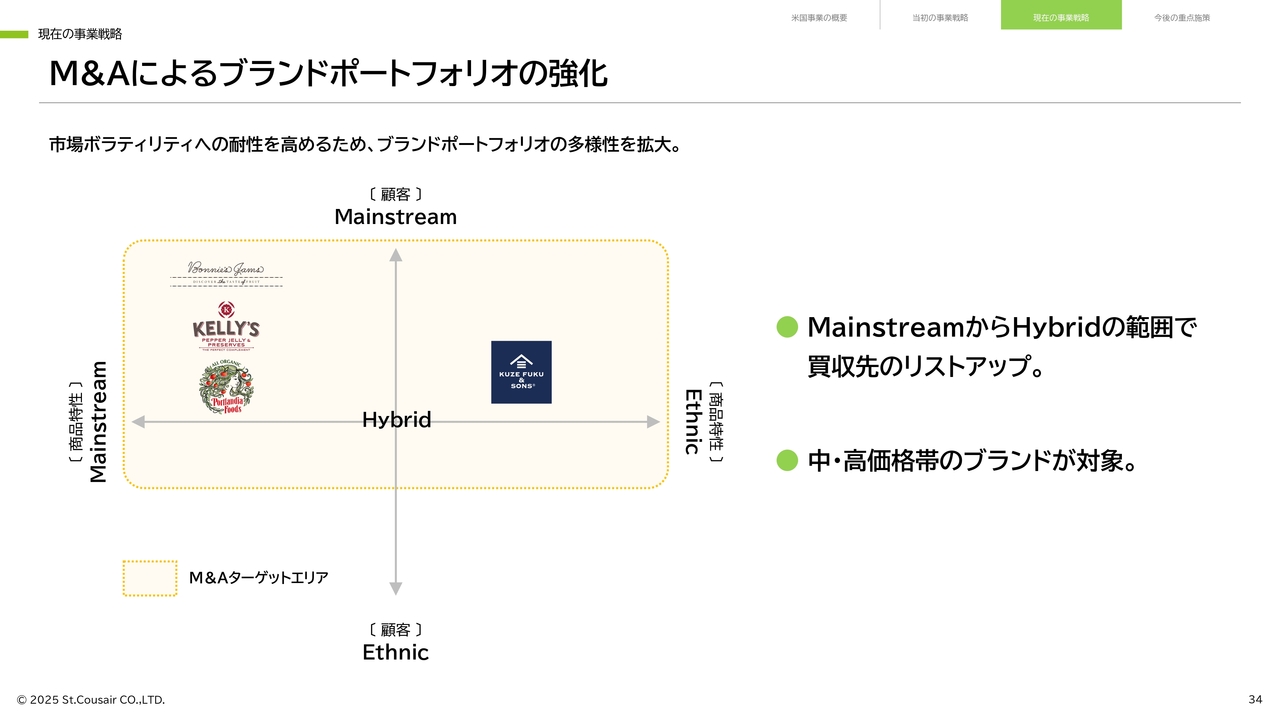

M&Aによるブランドポートフォリオの強化については、スライドの図のように考えています。黄色の枠内にある企業が、我々のM&Aのターゲット先だと考えています。

2つの軸で考えており、1つ目が横軸で示している商品特性です。左に行けば行くほどMainstreamの商品で、例えばケチャップやジャムなどが該当します。右に行くほどEthnicで、例えば「久世福商店」の商品で、我々が「KUZE FUKU & SONS」で販売している「Dashi」はEthnicのカテゴリに入ります。

縦軸は顧客で、上に行くと米系のスーパーマーケット、下に行くとアジア系スーパーマーケットを示しています。我々は一番大きい米系市場で戦いたいと思っており、Mainstreamで幅広い商品特性を持ったブランドを事業譲受することによって、ポートフォリオ全体の多様性を拡大していきたいと思います。これにより、市場ボラティリティへの耐性をしっかりと高めることができると思います。

日本向け輸出から米国内での販売力強化へ

スライドのグラフは、創業からこれまでの12ヶ月の移動年計売上高です。濃い緑色の部分が日本向けの輸出の売上です。我々が日本向け輸出をこれから2年間かけてゼロにする決断をしたのが2021年11月でしたが、当時、米国向けの売上の割合は27パーセントにすぎませんでした。今は売上の100パーセントが米国内向けになっています。この2年間で、しっかりと構造改革ができたと思います。

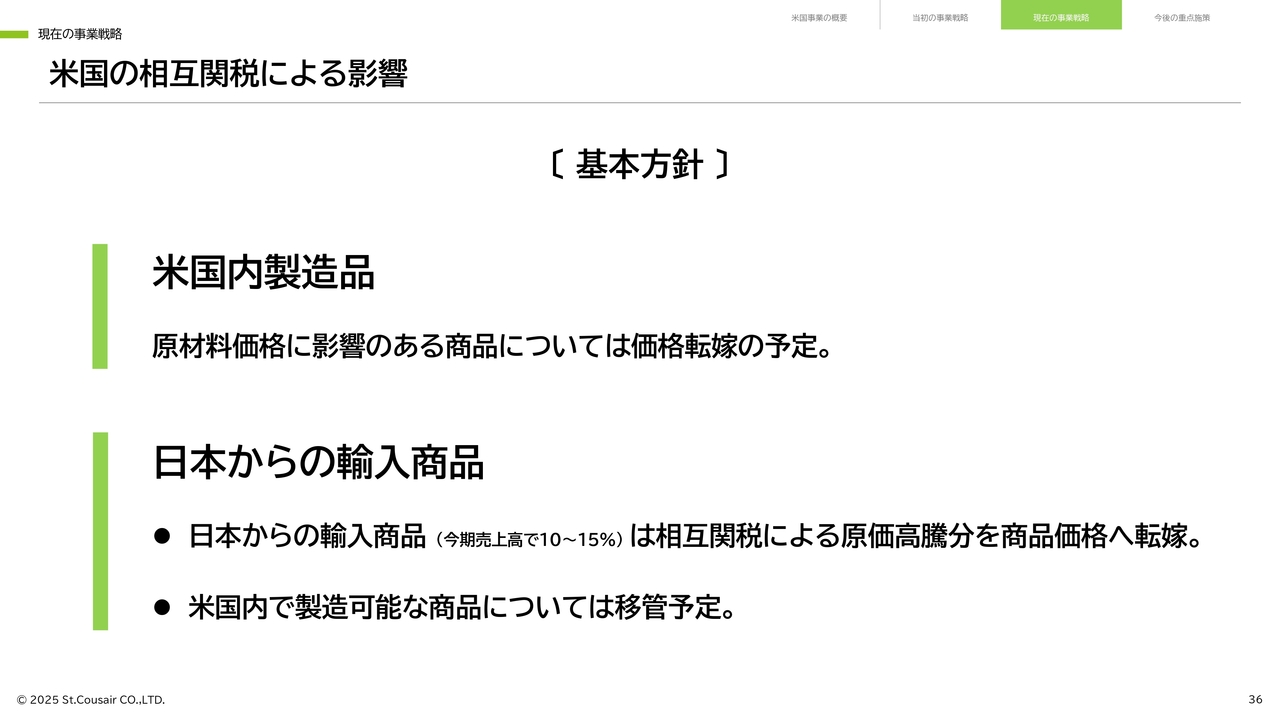

米国の相互関税による影響

相互関税の影響に対する私たちの基本方針についてご説明します。基本的には、相互関税の影響で原価が高まってしまったものについては価格転嫁をして、しっかりと粗利率を保っていきたいと思います。

ただ、私たちはすでに米国内で製造しているため、その影響は非常に限定的だと思います。

また、日本から輸入している商品についても、可能な限り米国での製造に切り替えていきたいと思います。

米国事業の黒字化に向けて

3つ目のレイヤーは生産性を高めるレイヤーです。工場の生産性を高め、1本当たりの限界利益率を高めて、固定費・変動費をしっかりと管理していきます。

工場の生産性向上及び省人化のための積極的な設備投資

私たちはこの2年間かけてしっかりと設備投資を行い、省人化してきました。今ではかなり人もシュリンクして、筋肉質なチームができていると思います。

固定費の管理強化

固定費の管理強化についてです。スライドに毎月の固定費推移のグラフを示しています。「Portlandia Foods」の事業譲受と「Bonnie's Jams」の事業譲受を起点にして、売上自体は高まっていますが、実は固定費は一切上がっておらず、今の状況はしっかりとコントロールされていると思います。

米国事業の黒字化に向けて

4つ目のトピックは、今後の重点施策です。私たちは米国事業を着実に黒字化させていきます。先ほどご説明した3つのレイヤーをしっかりとこなしていくことで、達成できると思います。

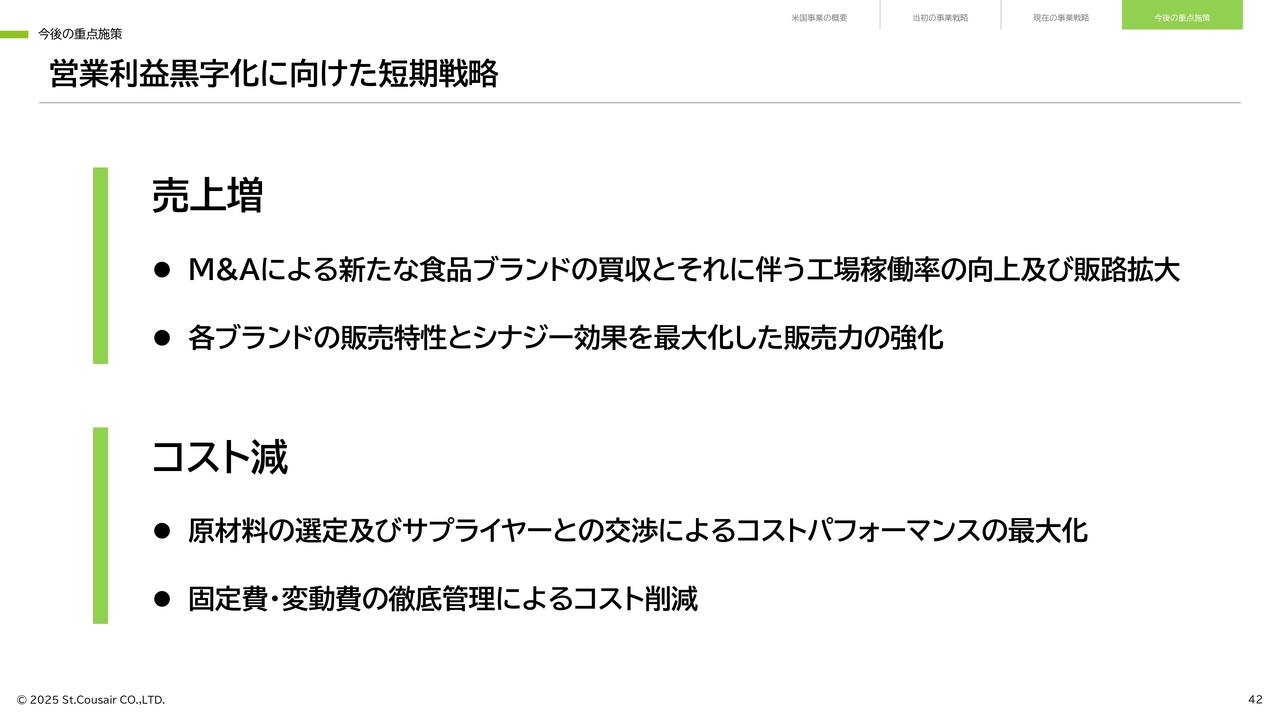

営業利益黒字化に向けた短期戦略

売上をしっかりと上げていって、固定費をしっかりとコントロールしていきます。

米国工場の価値最大化に向けた中長期戦略

中長期的には、我々はもっと売上規模が拡大できると確信しています。

我々の工場エリアの敷地面積は約30エーカーあり、東京ドーム2.6個分に相当します。現在、工場と倉庫で使用しているのはこの広大な敷地のほんの一部です。売上がどんどん高まってきた中で、この敷地全体をしっかりと使って売上を最大化し、自分たちの固定資産の価値を最大化していきたいと思います。

営業利益黒字化に向けて

今期は営業利益については、黒字化できるポジションにあると思います。過去3年間は日本向けのビジネスがシュリンクしてゼロになったという反動もあり、非常に苦戦しましたが、これからはしっかりと営業利益を高めていきたいと思います。

米国での取組みが書籍で紹介されています

我々の米国での取り組みが、『日本企業が成功するための米国食農ビジネスのすべて』というすばらしい本の中で紹介されています。ぜひ、書店で手に取っていただければと思います。ご清聴いただき、ありがとうございました。

質疑応答:お客さまの足元の動向について

質問者:良太社長への質問です。既存店の客数についての前年同月対比のグラフを見ると、2024年8月から11月は前年を超えたのですが、12月以降は物価高の影響などで前年同月を割っている状況だと思います。今の足元の状況はどのようになっているのでしょうか? なにかトレンドの変化があるのでしょうか?

久世良太:2024年11月から12月ぐらいまでは、トレンドとしては非常に力強いところが一部確認されていると感じていましたが、12月末の年末商戦のあたりから、お客さまの財布のひもが非常に固いと実感しています。直近の足元では、内需の消費環境は非常に悪化していると考えています。したがって、そのようなシビアな環境が当面は続くと考えた上で、今回予算を作成しました。

一方で、4月から5月のトレンドを見ていくと、私たちがしっかり試飲試食を提供して、強化商品をアピールすることで、お客さまの購入につながるという確信も持っていますので、外部環境だけのせいにせずに、自分たちのやるべきことを着実に進めていけば結果は出てくるのではないかと感じています。

質疑応答:今期の出店計画について

質問者:昨年は新店舗が純増としてはプラス4店舗だと思うのですが、今期はどのぐらいの新店舗を予定していますか?

久世良太:今期の出店戦略は10店舗を予定しています。前向きに新規の出店を続けていきたいと思っています。

質問者:10店舗の内訳はどうなりますか? 特に昨年出店された「久世福商店」の小型店舗はどのように考えていますか?

久世良太:10店舗のうち、何店舗かは小型店舗にトライしていきたいと考えています。ただ、まだ未確定なところもありますので具体的には申し上げられませんが、そちらについてもしっかり開拓を進めていきたいと思います。

質疑応答:今後の米国内でのM&Aにおける商材の方向性について

質問者:直樹副社長への質問です。米国事業は今期の黒字転換がすでにスコープに入っているというお話でした。今まで3つのM&Aをしてきて、ケチャップやジャムなどの商材が中心だと思いますが、今後M&Aをより加速させていく上で、商材としてどのようなものに特に関心をお持ちですか? エリア的にもいろいろ分散を図っていくのかもしれませんが、今後の米国内でのM&Aの方向性があれば、教えてください。

久世直樹:基本的には、自社工場で作れる商材という点が1つのbuying principleになります。我々が専門にしているのはいわゆる瓶詰め商品になりますが、この中にはタレやソースなどの商材も入ってきます。

「KUZE FUKU & SONS」のブランドに象徴されるようなアジア系のプレミアムブランドが米国にはまだ少ない中で、小売店のバイヤーは今、アジア系の商品を非常に探しているように思います。大手スーパーに行っても、10年前にはなかったようなアジア系の商材が非常に増えてきています。したがって、米国で作られているアジアのブランドはM&Aのターゲットの1つになっていくのではないかと思います。

質疑応答:米国事業の収益性について

質問者:米国事業の収益モデルについて先ほどスライドを出されていたと思うのですが、そこで過去の収益性が示されています。私のほうで過去の資料を全部見直していないのですが、当時はどれぐらいの営業利益が出ていたのでしょうか? これから数年でまた同じ水準に戻ってくるということだと思いますが、それはどれぐらいの水準なのでしょうか? 利益の規模感を教えてください。

加えて、瓶詰め商品を取り扱うというビジネスモデルにおいて、その収益性は適正な水準なのでしょうか? 日本でも同じようなビジネスを自社工場、あるいは協力会社工場で行っていると思いますが、その収益性と比べてその水準はどのように見ればいいのかを教えてください。

久世直樹:当時、日本向けの商売で非常に好調に推移していた時は、具体的な数字は控えますが、数十万ドルというような営業利益が出ていたと記憶しています。これについては、今後、その水準、またはそれ以上の水準になっていくだろうと見込んでいます。

日本のビジネスモデルと大きく違うのは、米国は今、ホールセールが中心のビジネスになっているため、瓶詰め商品は効率的な商売だと思います。つまり、少ない人員の営業のチームや組織で売上が上がれば上がるほど、しっかりと利益が出てくるという収益モデルになっていると考えています。

質問者:日本でも小売の部分はありますが、製造の部分のみを取り出して比べると概ね同じぐらいの利益率になるのでしょうか?

久世良太:日本では、製造と卸の部分を組み合わせるとおそらく10パーセント以上は営業利益率があるため、米国事業もそれに近づいていくのではないかと思います。

非常にシンプルなビジネスだと思いますので、ビジネスがシンプルなほど人手もかからないということになってくると思います。そのあたりをまず目指していきたいと思います。

質問者:既存のそこまで大きくない工場が扱っている販売量を生産するために、工場のキャパのどれぐらいを使用していますか? 稼働率は何パーセントぐらいですか?

また、どこかのタイミングでキャパを追加して新しい工場を作る場合、具体的にはいくらぐらいの投資をして、いくらぐらいの売上を上げて10パーセントの営業利益率になるという感覚なのでしょうか?

久世直樹:今、年間で約200万本程度の製造をしていますが、もっと上げられると思います。今は1つのシフトだけで運営しており、今期については、稼働率は90パーセントから100パーセントの間を行ったり来たりしている状況です。仮に次のM&Aが進んだ場合、着実に第2シフトへの突入を行っていきたいと考えています。

今ボトルネックになっている点は、しっかりと投資をしていけば担保できるため、設備投資や倉庫の投資、将来的には工場の投資を実行したい思っています。

質問者:将来の工場の投資や倉庫の投資については、投資額に対して売上や利益がどれくらいになるかというROIのような目安はありますか?

久世直樹:今すぐに次の工場に投資をするまでには至っていないと思いますので、引き続き中長期的なところでしっかりと検討していきたいと思います。

ただ、倉庫については数十万ドルの規模感での投資になりますので、今のモデルで十分回収ができる計画を立てています。

質問者:工場の1つのシフトで今の規模の売上が上がっているということは、もう1つシフトを追加して基本的に2シフトで稼働するところが限界だとすると、今の倍の売上を既存のメインの設備で上げることができるという感覚でしょうか?

久世直樹:そのような感覚になると思います。今の製造のポートフォリオは少量多品種の事業になっていますので、第2シフトについては基本的には2つから4つの少ない量をしっかりと大量に作っていくモデルができるのではないかと思います。それにより、効率的な売上と運営がより進んでいくのではないかと思います。

質疑応答:ホールセールへの取り組み状況について

質問者:良太社長におうかがいします。前期は苦戦したホールセールですが、第4四半期には売上が前年実績をしっかりと超えてきたということで、回復傾向が見られると思います。足元の取り組みや、また、いろいろと商品も拡充しているかと思いますが、ホールセールが今どのような状況にあるのか、もう少し解説してください。

久世良太:2つあると思います。ホールセールのお客さまについても、やはり財布のひもが固いという足元の状況は同じような環境だと認識しています。

その中で、私たちの主要な取引先でもあるコストコさまについても、今までは大瓶化して単価を下げていく戦略でやってきましたが、今は大容量化してネットの上代価格が上がってしまうことに対する買い控えもありますし、価格が少し高く感じられるお客さまもいます。

したがって、少し容量を減らして、値段的に手が出しやすいようなボリュームの商品や、大口の瓶ではなく、小瓶が2つセットになっているような、小分けで使用しやすく、無駄使いにならない商品のニーズは高まってきていると思います。これについては、私たちが出している定番商品のリニューアルで比較的うまくいっているのではないかと思います。

もう1つは、食料品売り場を拡張していこうという流れがある中で、もう少し手に取りやすいお菓子のようなカテゴリーをより強化してほしいというお客さまのニーズがあります。私たちとしては、このニーズに応える提案を増やし、受注につながる動きが、昨年度の後半から見えてきています。私たちとしては、このようなニーズにフォーカスしながら、営業量を増やしていくことで対応していきたいと思います。

質問者:お菓子については、前にお話をうかがった時に、長崎のカステラがコストコさま向けに非常に売れているものの、作ってくださっているところがキャパ的に余裕がないということでしたが、自社製造のOEMで支援することもできると思いますし、新しい食品メーカーさまの開拓などにも今後より力を入れていくということでしょうか?

久世良太:提案自体はできても、販売量に見合った生産量が出せないというところがネックとなっているサプライヤーさまはかなりいますので、彼らに対してこの1年、2年ぐらいかけて増産に向けたアクションを水面下でずっとつなげてきました。

お客さま先も店舗の数が増えてボリュームが大きくなるため、それに合わせて私たちも成長できるように、足元のサプライチェーンの強化を進めています。これからもサプライチェーンの足場固めに努めていきます。

質疑応答:インバウンド需要の取り組みについて

司会者:「国内事業において、インバウンド需要の取り込みについてはどのようにお考えでしょうか?」というご質問です。

久世良太:インバウンド需要の取り込みについては、まだ私たちとしては弱い面があるのではないかと思っています。コロナ禍の時に観光地を含めて25店舗ほど退店しており、その反動が来ているところもあって、インバウンド需要の部分については、立地として取り込めていない部分があります。

既存店での対応というかたちになりますが、インバウンド需要がどれぐらい来ているのか数字的には把握できていないため、私たちとしては、予算上はインバウンド需要は見込まずに、国内のお客さまのところを強化していくということで予算を作っているかたちです。

スポンサードリンク