関連記事

IHI、固定費削減に努めるも2Qは民間向け航空エンジンの減収を主因として減収減益

連結決算の概要(連結受注高、連結損益計算書)

丸山誠司氏:IHI財務部の丸山です。IHIグループの2020年度第2四半期の決算の概要と業績の見通しにつきまして、本日15時に開示しました決算説明のパワーポイント資料に沿ってご説明いたします。

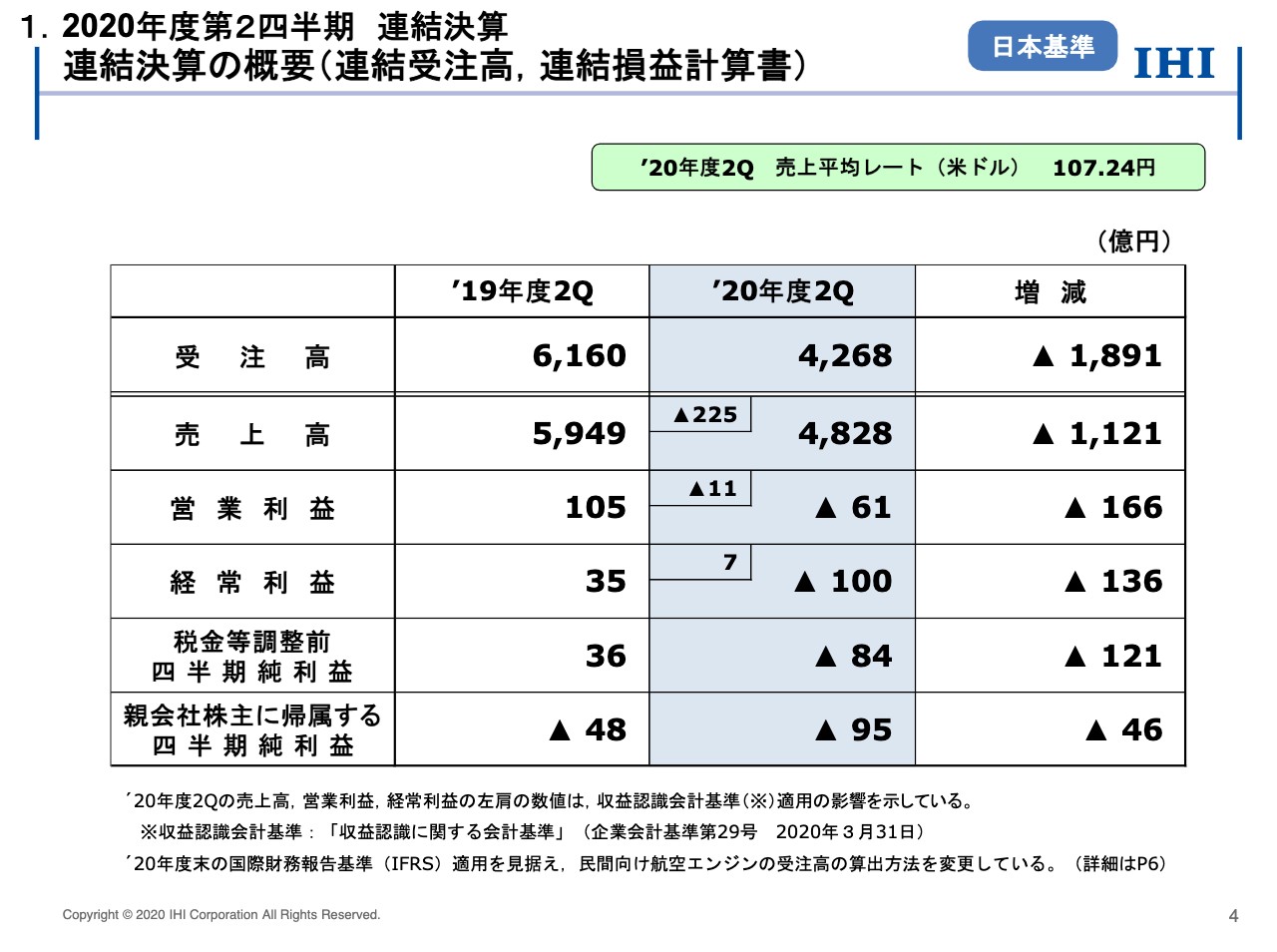

4ページをご覧ください。連結受注高および連結損益計算書です。当社では、当期より「収益認識に関する会計基準」を適用しており、その影響額を表の左肩に内数として示しています。

受注高は4,268億円で、前年同期に比べて1,891億円減少いたしました。為替の水準は右上に記載しているとおり、当期の売上平均レートは米ドルで107円24銭でした。前年同期が108円87銭でしたので、1円63銭の円高となっています。

売上高は1,121億円減収の4,828億円となりました。収益認識会計基準適用の影響もありましたが、新型コロナウイルス感染拡大の影響が大きく、マイナス18.8パーセントの減収となっています。

営業利益は、固定費の削減などに取り組んできましたが、主に減収の影響を受けて、166億円減益の61億円の営業赤字となりました。経常利益は、為替差損益の悪化などにより赤字幅が広がり100億円の損失、親会社株主に帰属する四半期純利益は95億円の損失となりました。

報告セグメント別内訳(受注高・受注残高)

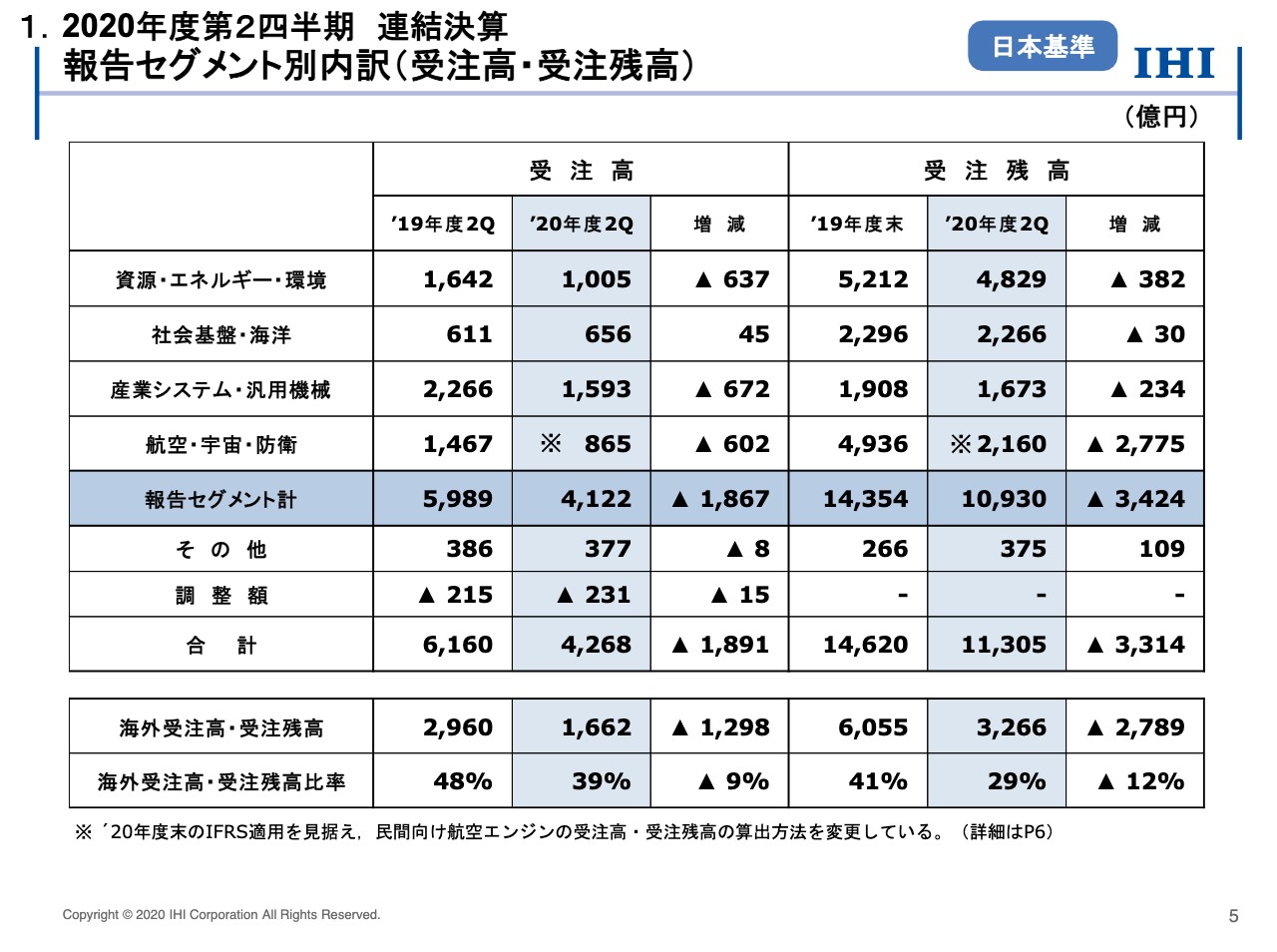

5ページをご覧ください。受注高と受注残高のセグメント別内訳です。受注高は、社会基盤・海洋以外の報告セグメントで大きく減少しました。

資源・エネルギー・環境は、前年同期に大型案件のあったボイラを中心に減少しました。産業システム・汎用機械も、前年同期に大型案件のあった運搬機械の減少に加え、新型コロナウイルス感染拡大の影響により、車両過給機、熱・表面処理で減少しました。航空・宇宙・防衛は、民間向け航空エンジンで大幅に減少しました。

海外受注高は1,662億円で、海外受注高比率は39パーセントです。ボイラと民間向け航空エンジンの影響で、前年同期に比べて9パーセント低下しています。

受注残高は、前年度末に比べて3,314億円減少の1兆1,305億円となりました。航空・宇宙・防衛の受注残高が大きく減少していますが、これは(2020年)10月26日に開示をさせていただいた、2020年度の期末決算から適用する国際財務報告基準(IFRS)を見据えて、民間向け航空エンジンの受注高・受注残高の算出方法を変更した影響によるものでございます。詳細については、次のスライドでご説明いたします。

民間向け航空エンジンの受注高・受注残高の算出方法の変更

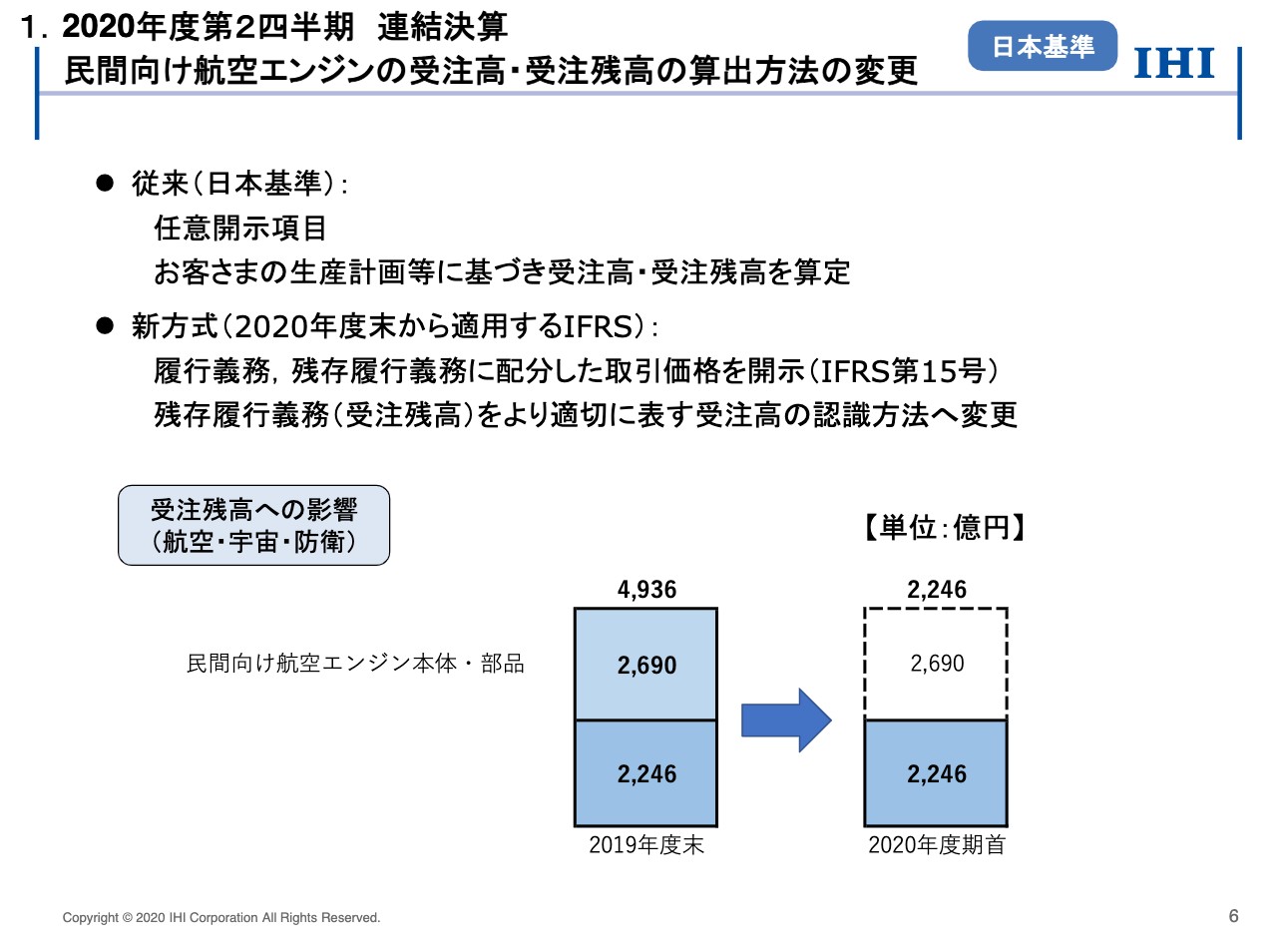

6ページをご覧ください。民間向け航空エンジンの受注高・受注残高は、これまでお客さまの生産計画などに基づく将来の販売見込額によって算定していました。

IFRSにおいては、履行義務・残存履行義務に配分した取引価格を開示する必要があるため、今回、受注高の認識方法を変更し、残存履行義務である受注残高をより適切に表すこととしました。この変更による2019年度末受注残高への影響は、2,690億円となります。

報告セグメント別内訳(売上高・営業利益)

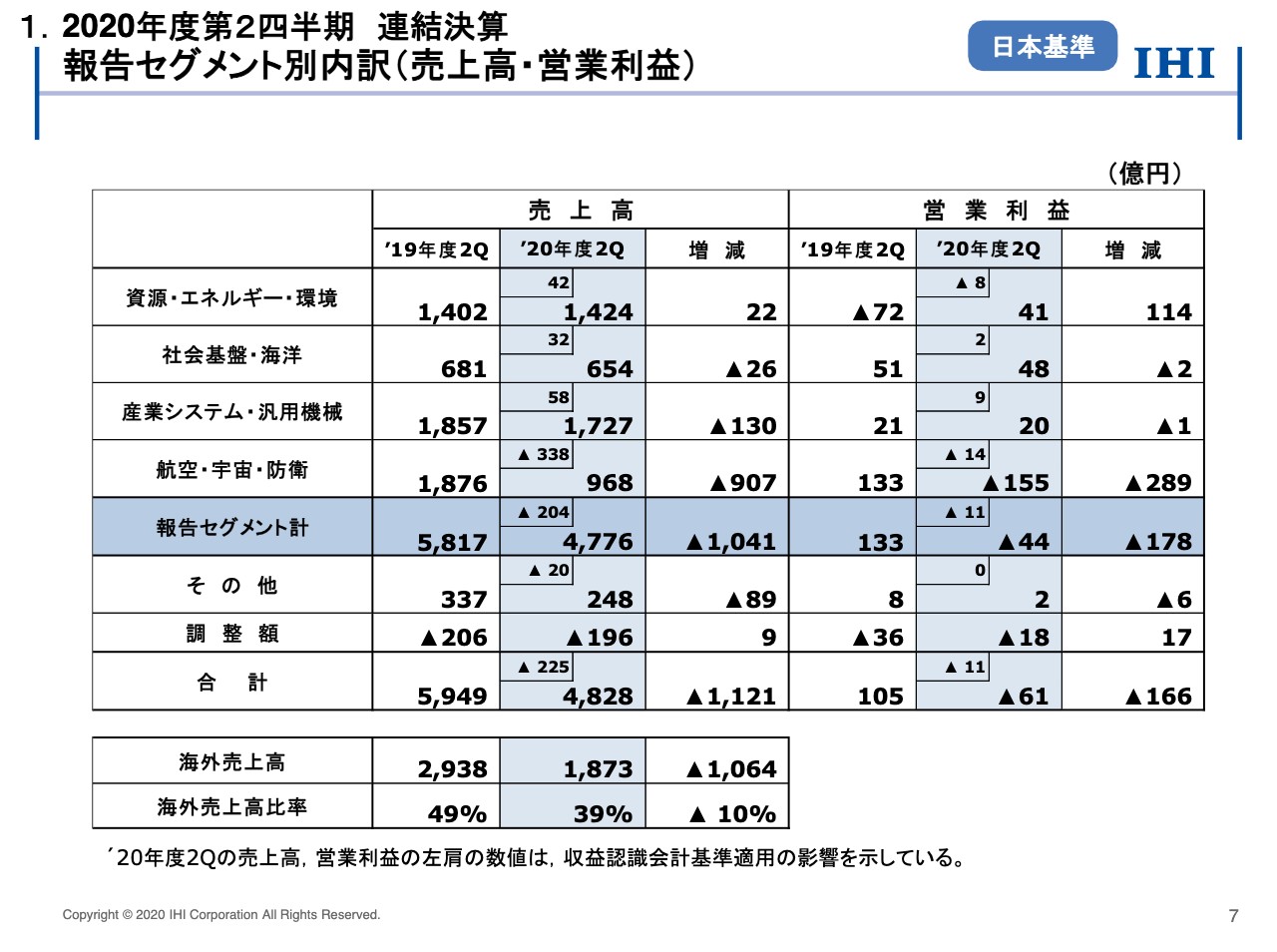

7ページをご覧ください。売上高と営業利益のセグメント別内訳です。こちらの資料も、収益認識会計基準適用の影響を左肩に内数として示しています。

資源・エネルギー・環境の売上高は、ボイラで増収となりました。営業利益は、ボイラの増収による増益に加えて、前年同期の原動機・ボイラ・プラントでの採算性低下がおおむね収束したことにより、黒字に転換しました。

社会基盤・海洋の売上高は、都市開発で増収となったものの、橋梁・水門で減収となりました。営業利益は、都市開発の増収による増益、橋梁・水門の減収による減益などがあり、全体としては前年同期並みです。

産業システム・汎用機械の売上高は、運搬機械で増収となったものの、車両過給機や熱・表面処理の減収により、全体では減収です。営業利益は、売上高の増減により、運搬機械で増益、熱・表面処理で減益となりました。なお、車両過給機は減収となったものの、固定費の削減を進めた効果により、前年同期並みとなっています。

航空・宇宙・防衛の売上高は、新型コロナウイルス感染拡大の影響による旅客需要の減少に加えて、収益認識会計基準の適用により、民間向け航空エンジンで大幅な減収となりました。営業利益は、固定費の削減等に取り組んだものの、減収の影響が大きく、営業赤字となりました。

第1四半期に対しては、民間向け航空エンジンで緩やかな回復基調を受けて、初期負担の重い新製エンジンの販売台数が増加したことなどにより、赤字幅が拡大しています。

海外売上高は1,873億円で、海外売上高比率は39パーセントです。民間向け航空エンジンの減収の影響により、海外売上高比率が低くなっています。

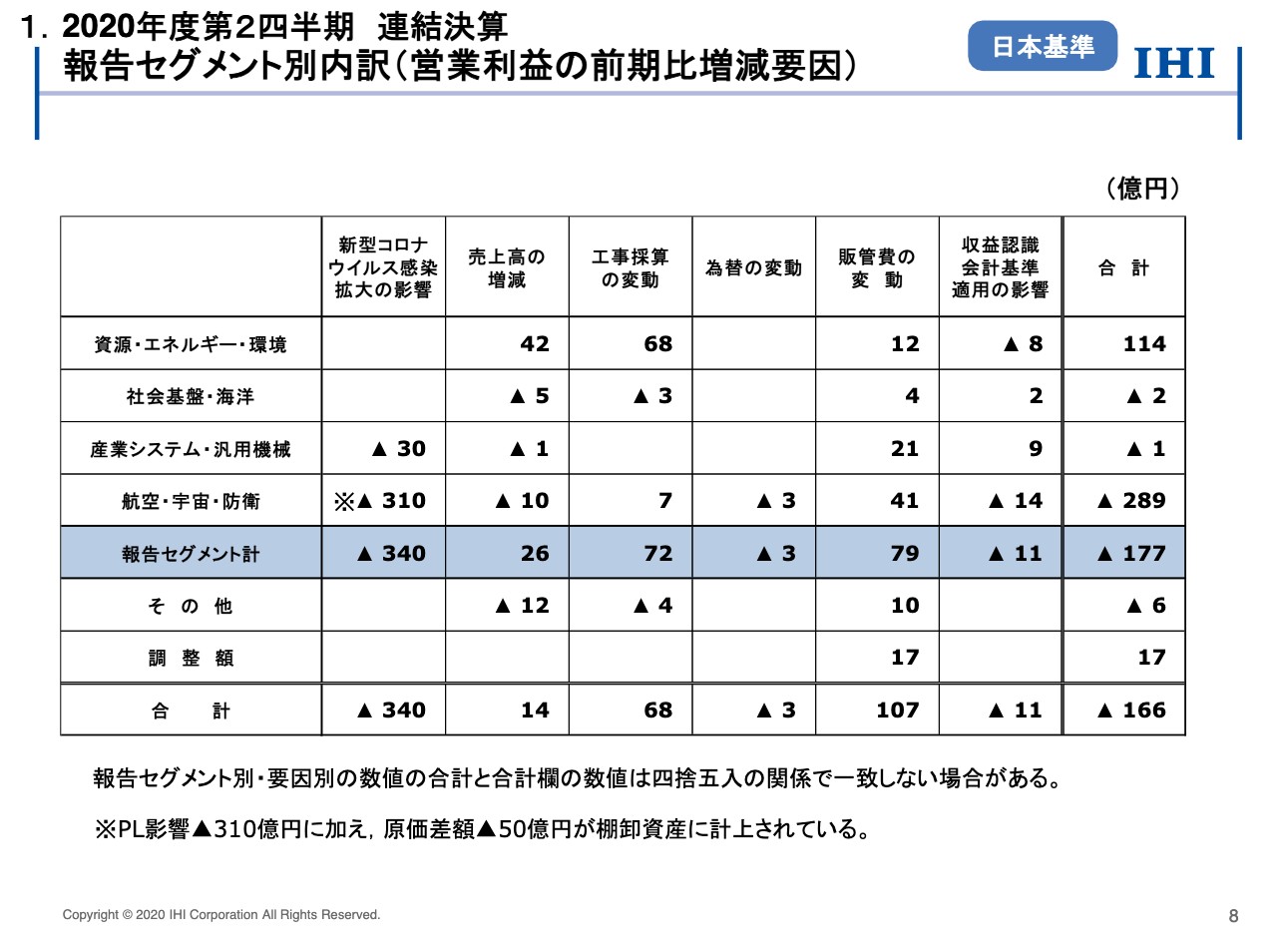

報告セグメント別内訳(営業利益の前期比増減要因)

8ページをご覧ください。営業利益の前年同期比166億円の減益について、セグメント別に要因分析を行ったものです。

新型コロナウイルス感染拡大の影響は、産業システム・汎用機械、航空・宇宙・防衛で340億円の減益要因となりました。自動車関連の需要減退の影響を受けて売上が減少した車両過給機、熱・表面処理、および旅客事業の急激な減少等の影響により、民間向け航空エンジンで減益要因となっています。民間向け航空エンジンと車両過給機の販売状況については、次のスライド以降でご説明します。

売上高の増減による影響は、14億円の増益要因です。資源・エネルギー・環境で、ボイラの保守点検工事の増加などにより増益となっています。

工事採算の変動による影響は、68億円の増益要因です。資源・エネルギー・環境では、前年同期に計上した一部受注工事の採算性低下がおおむね収束したことにより、増益となりました。なお、エルバ天然ガス液化設備の建設工事につきましては、37ページに掲載しているとおり、8月にプラント全体の引き渡しを完了し、お客さまによる商業運転が開始されています。

為替の変動による影響は、3億円の減益です。販管費の変動は、新型コロナウイルス感染拡大への対策として、研究開発費や固定費の圧縮を進めており、全体で107億円の増益要因です。

収益認識会計基準の適用の影響は、進行基準適用範囲の拡大や、従来は営業外費用として計上していた損害賠償金などを売上高の減額とした影響などによって、11億円の減益要因となりました。

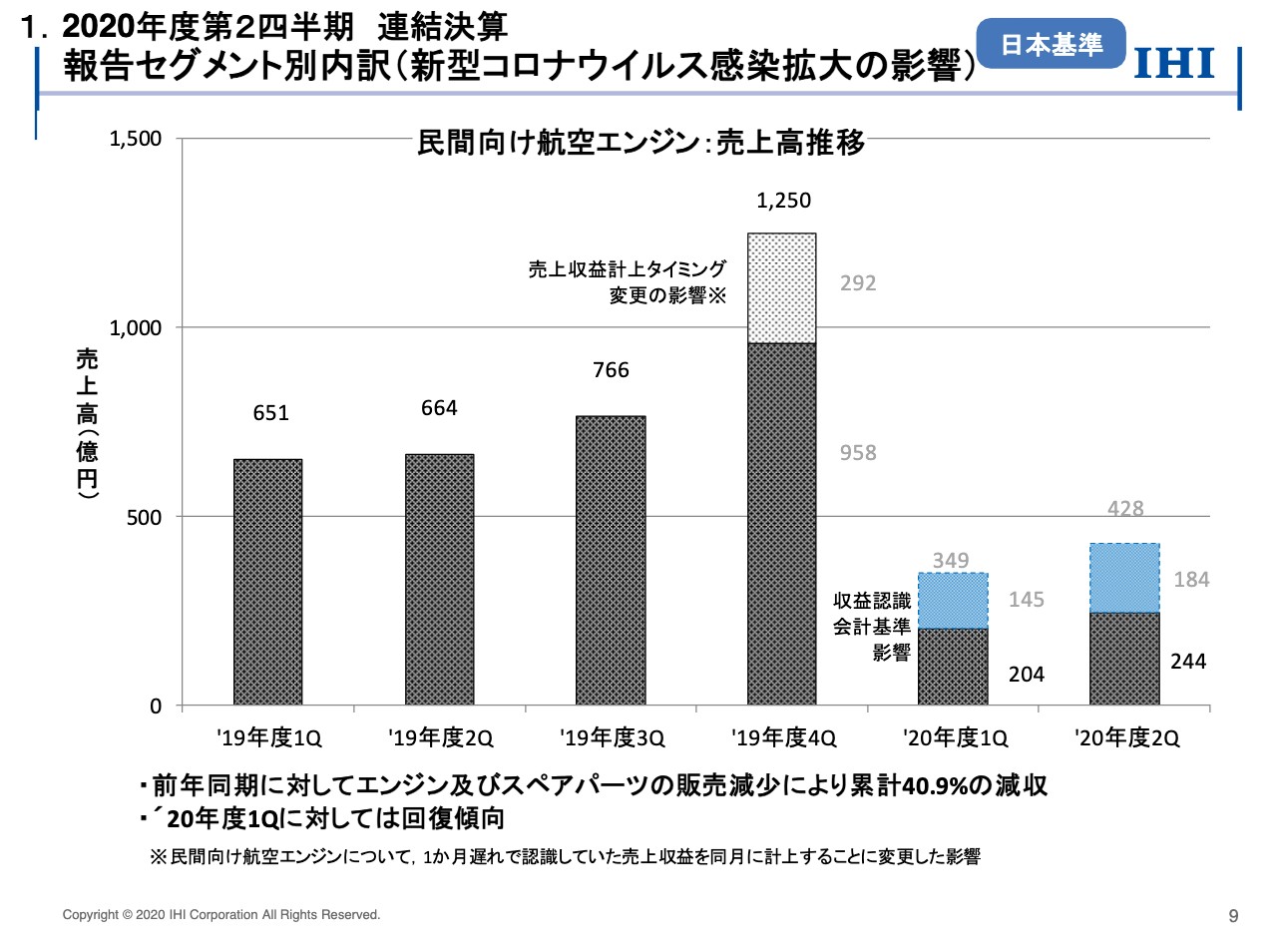

報告セグメント別内訳(新型コロナウイルス感染拡大の影響)①

9ページをご覧ください。民間向け航空エンジンの四半期ごとの売上高の推移を示しています。当四半期の売上高は244億円ですが、収益認識会計基準の適用によるマイナスの影響を除くと、428億円となります。第1四半期に対しては回復傾向にあります。

旅客需要は、各国での経済活動の再開によって、国内線では回復傾向にありますが、国際線では依然として、入国にあたっての各種制約などにより、厳しい状況が続いています。足元では、燃費性能の高い中小型の新製エンジンの販売台数やスペアパーツの販売は底を打ち、緩やかな回復基調が見られますが、完全な回復には数年の期間を要するものと見込んでいます。

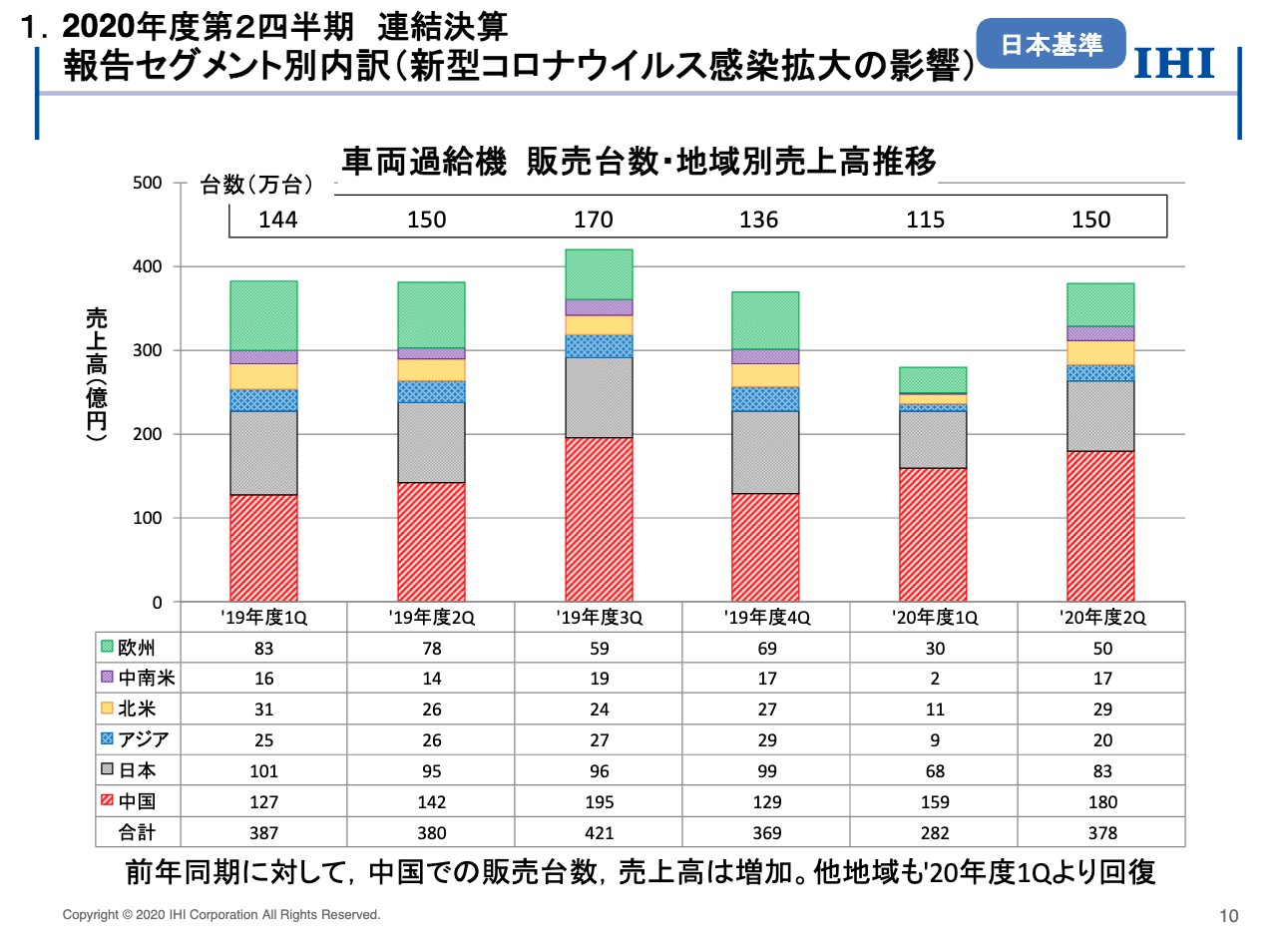

報告セグメント別内訳(新型コロナウイルス感染拡大の影響)②

10ページをご覧ください。車両過給機の販売台数・地域別売上高の四半期ごとの推移です。第1四半期では中国での売上が増加に転じていましたが、第2四半期では、これに加えてその他の地域での売上も回復してきており、全体としては、販売台数・売上高ともに前年同期の水準まで回復してきています。

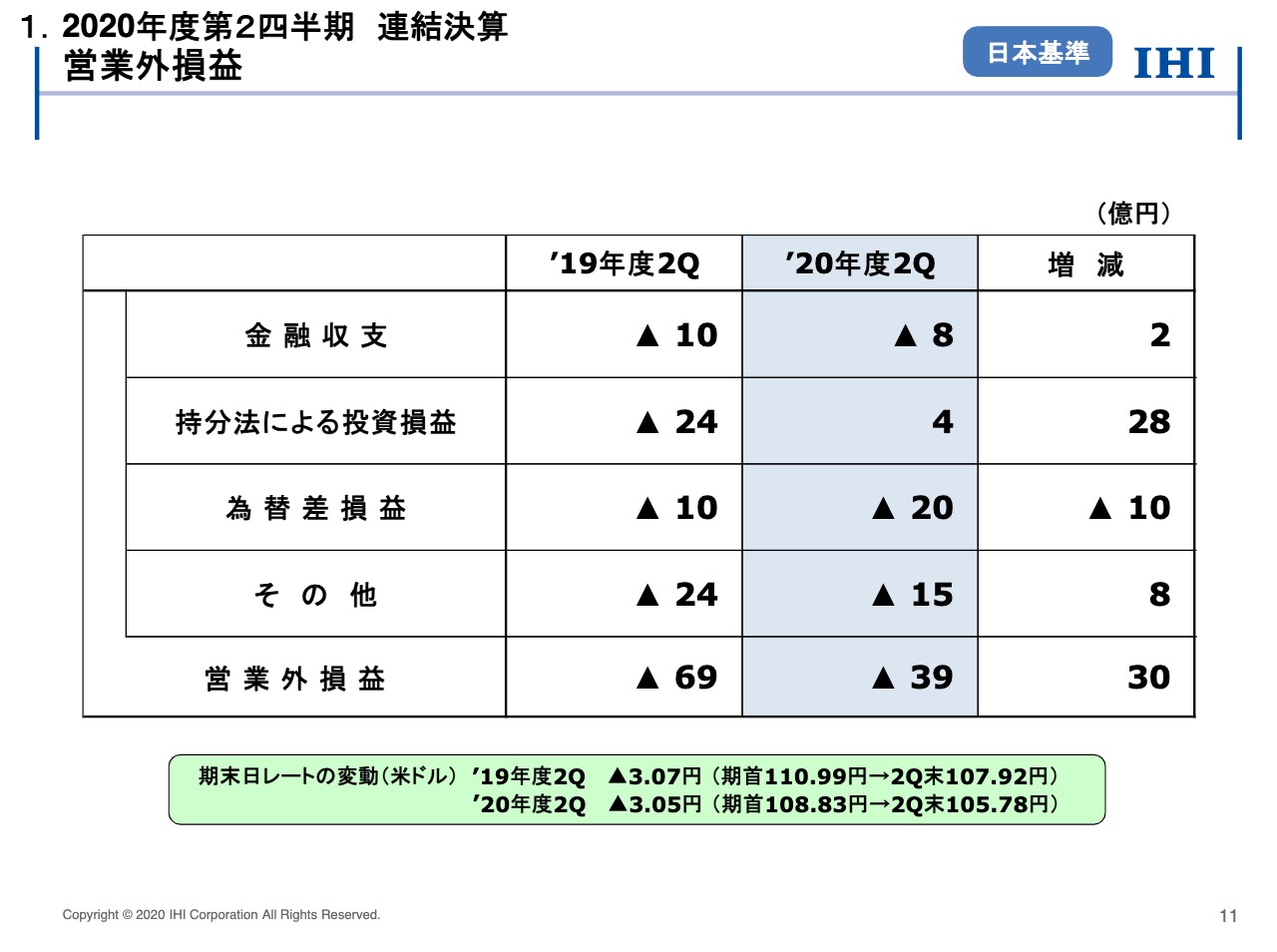

営業外損益

11ページをご覧ください。営業外損益の内訳です。持分法による投資損益は、28億円増益の4億円の利益となりました。関連会社であるジャパンマリンユナイテッド株式会社の損益が改善したことが主な要因です。

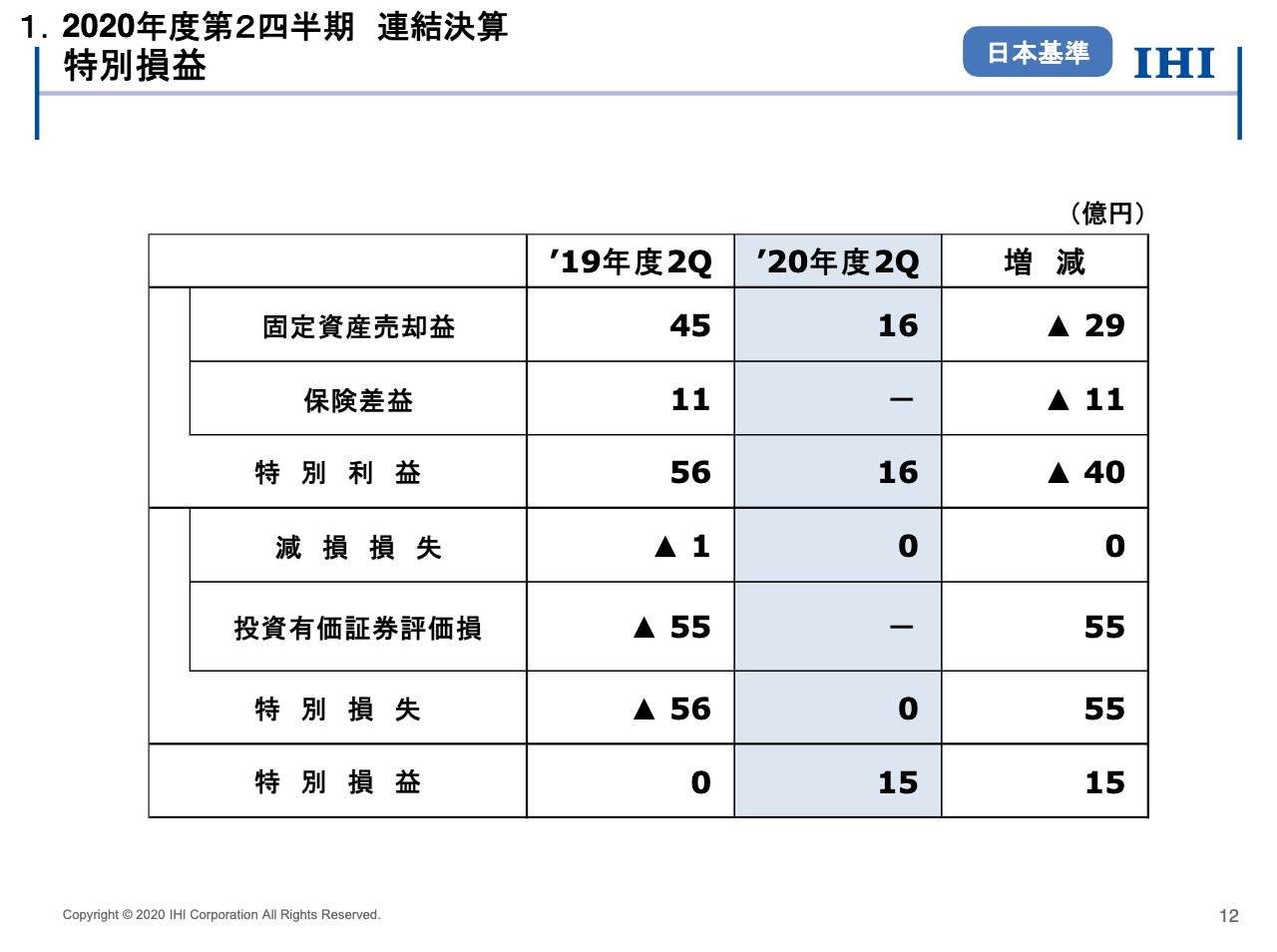

特別損益

12ページをご覧ください。特別損益の内訳です。特別利益は、当社の子会社が保有していた土地などを売却したことによる固定資産売却益など、16億円を計上しています。

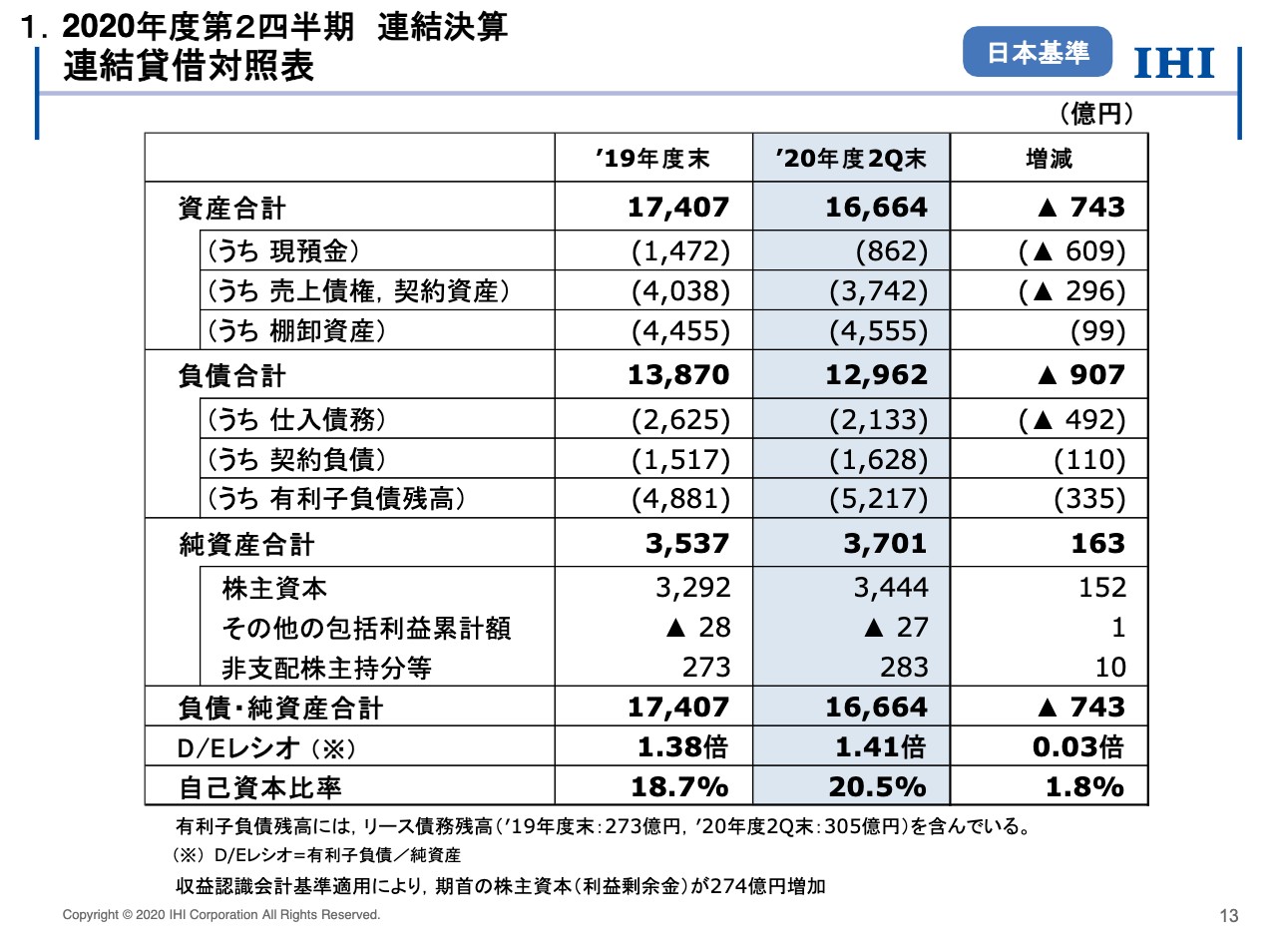

連結貸借対照表

13ページをご覧ください。連結貸借対照表です。有利子負債の当期末の残高は、表の中ほどにお示ししたとおり、前年度末より335億円増加の5,217億円です。デットエクイティレシオは1.41倍となりました。

自己資本比率は20.5パーセントで、前年度末から1.8ポイント改善していますが、収益認識会計基準の適用により、期首の利益剰余金が274億円増加していることも影響しています。

これは、民間向け航空エンジンプログラムに対する一部の支払いについて、資産計上し、一定の期間で償却する会計処理をしていますが、収益認識会計基準の考え方に照らして、この償却期間を変更したことによる影響です。

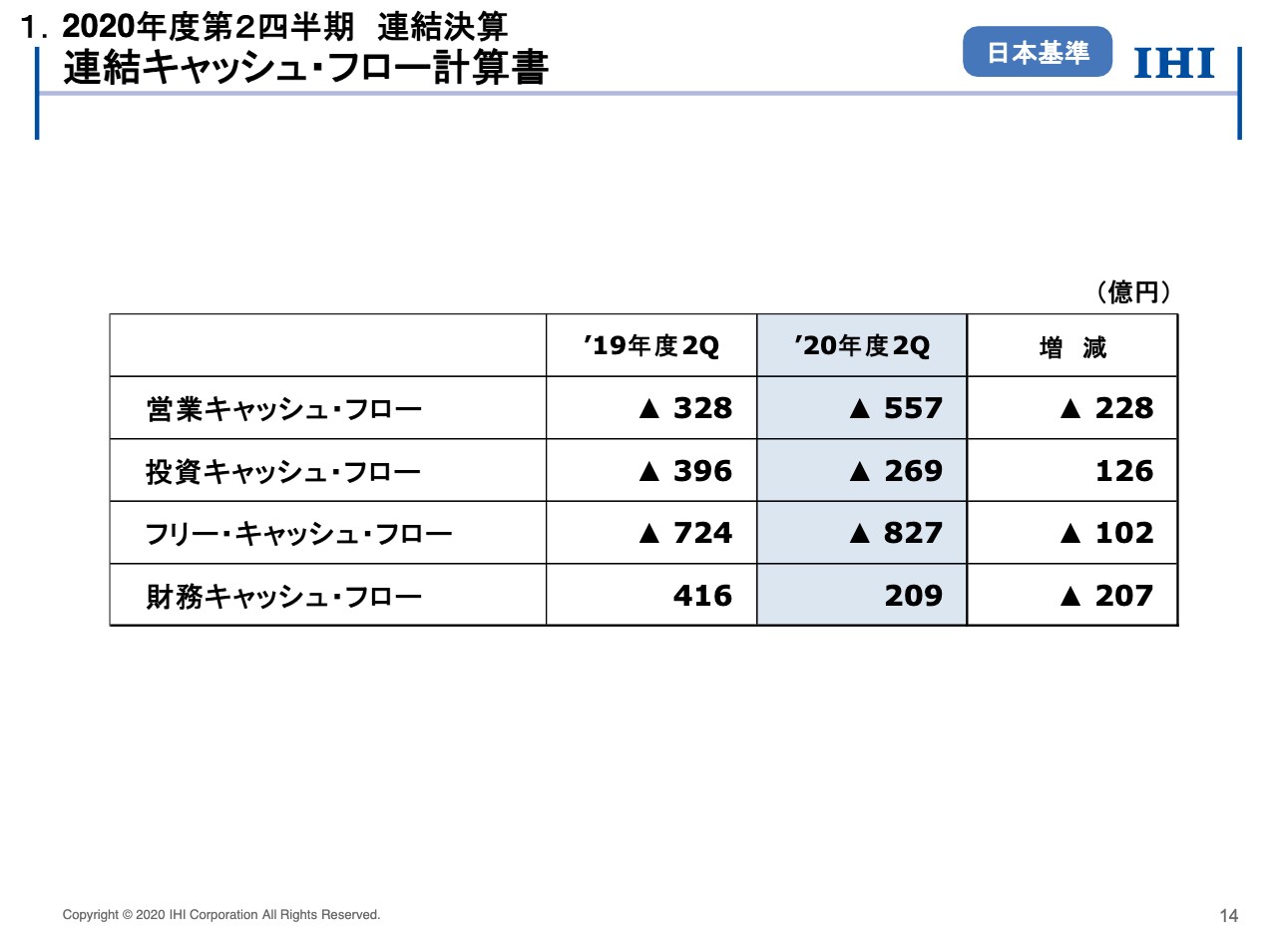

連結キャッシュ・フロー計算書

14ページをご覧ください。連結キャッシュ・フロー計算書です。営業キャッシュ・フローは、前年同期に比べて228億円支出が増加し、557億円の支出超過となりました。

投資キャッシュ・フローは、前年同期に比べて126億円支出が減少し、269億円の支出となりました。2019年度に竣工した鶴ヶ島工場の建屋の支払い等による増加がございましたが、当期の設備投資を一部凍結・抑制することで、支出を削減しています。

この結果、営業キャッシュ・フローと投資キャッシュ・フローを合わせたフリー・キャッシュ・フローは、827億円の支出超過となりました。

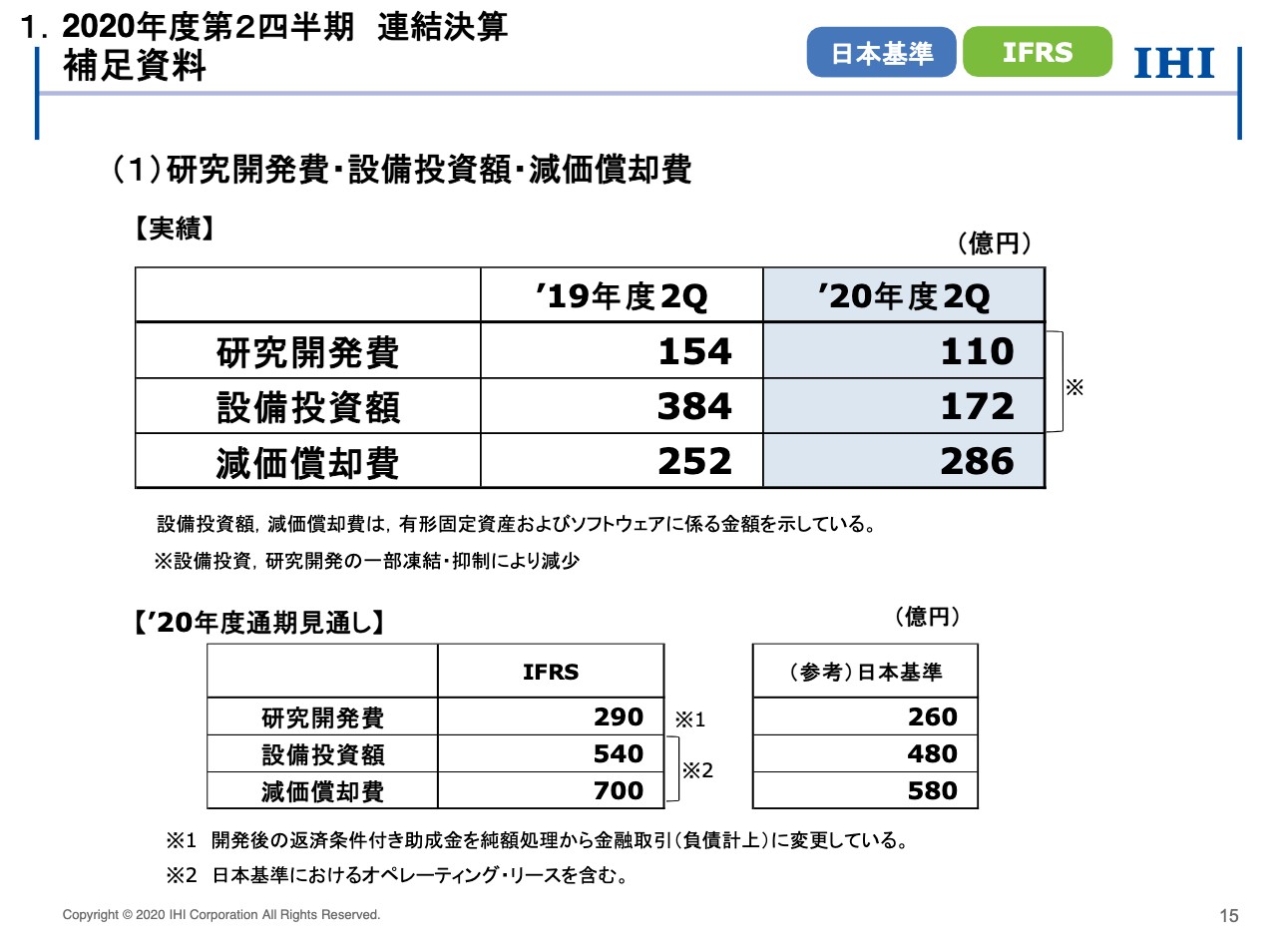

補足資料①

15ページをご覧ください。上段は、研究開発費・設備投資額・減価償却費の実績です。研究開発費・設備投資額は、投資の一部凍結・抑制により減少しています。

下段は、2020年度の見通しです。安全・法令遵守・品質等の観点から必須であるものや、事業ポートフォリオの変革への投資を除き、投資の一部凍結・抑制を継続する見通しです。

補足資料②

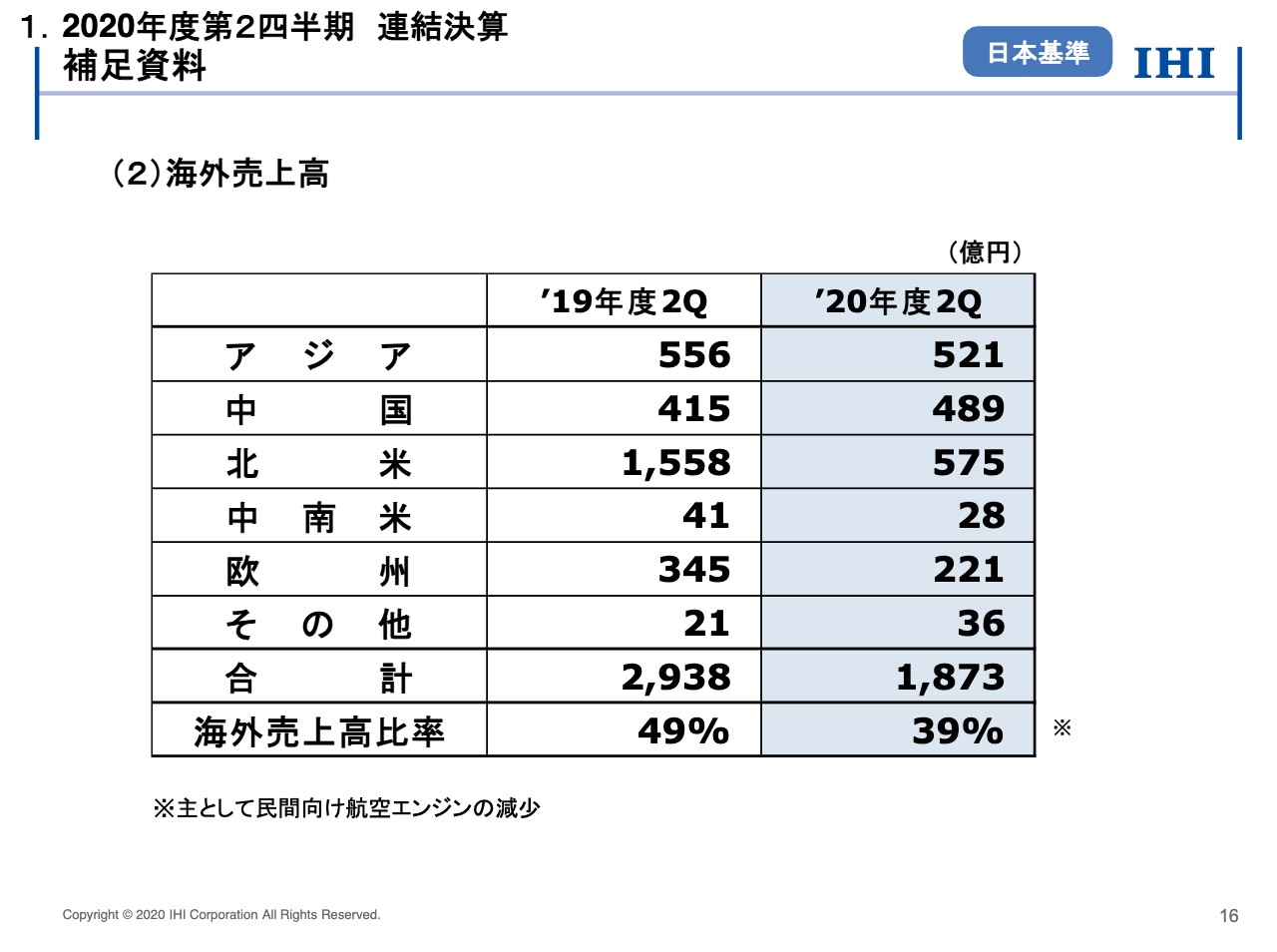

16ページをご覧ください。7ページでご説明いたしました海外売上高の、地域別の内訳を記載しています。主に民間向け航空エンジンの減収の影響で、特に北米での売上高が大きく減少しています。

通期業績見通し

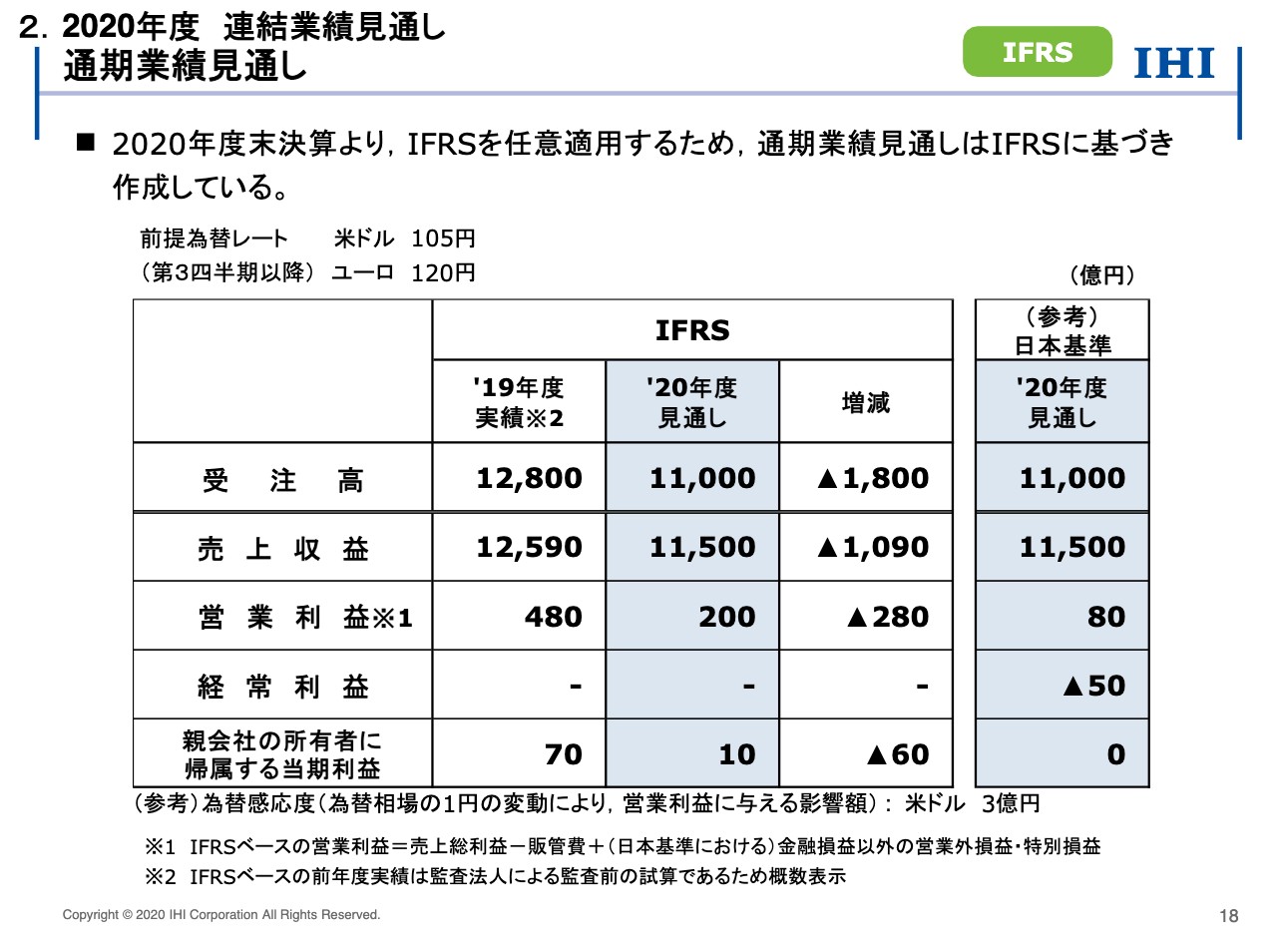

続いて、2020年度の連結業績見通しです。18ページをご覧ください。当社を取り巻く事業環境は依然として不透明ですが、新型コロナウイルス感染拡大の影響について、現時点で把握できる情報に基づき、一定の前提を置いて通期の業績見通しを公表いたしました。

なお、当社は2020年度の期末決算より国際財務報告基準を任意適用するため、通期業績見通しはIFRSに基づき作成していますが、併せて日本基準に基づく業績見通しもご参考としてお示ししています。

見通しにあたり、第3四半期以降の前提となる為替レートは、米ドルは105円、ユーロは120円としています。

受注高は1兆1,000億円の見通しとしました。売上収益は1兆1,500億円、営業利益は200億円の見通しです。親会社の所有者に帰属する当期利益は10億円で、黒字を確保いたします。

2019年度の実績に対しては減収減益です。なお、2019年度の実績は、(2020年)10月26日にIFRSの任意適用をお知らせした時にお示ししたとおり、IFRSに基づく財務諸表への組み換えを行っています。為替感応度は、米ドルで1円あたり3億円と試算しています。

売上収益・営業利益 前年度比増減要因

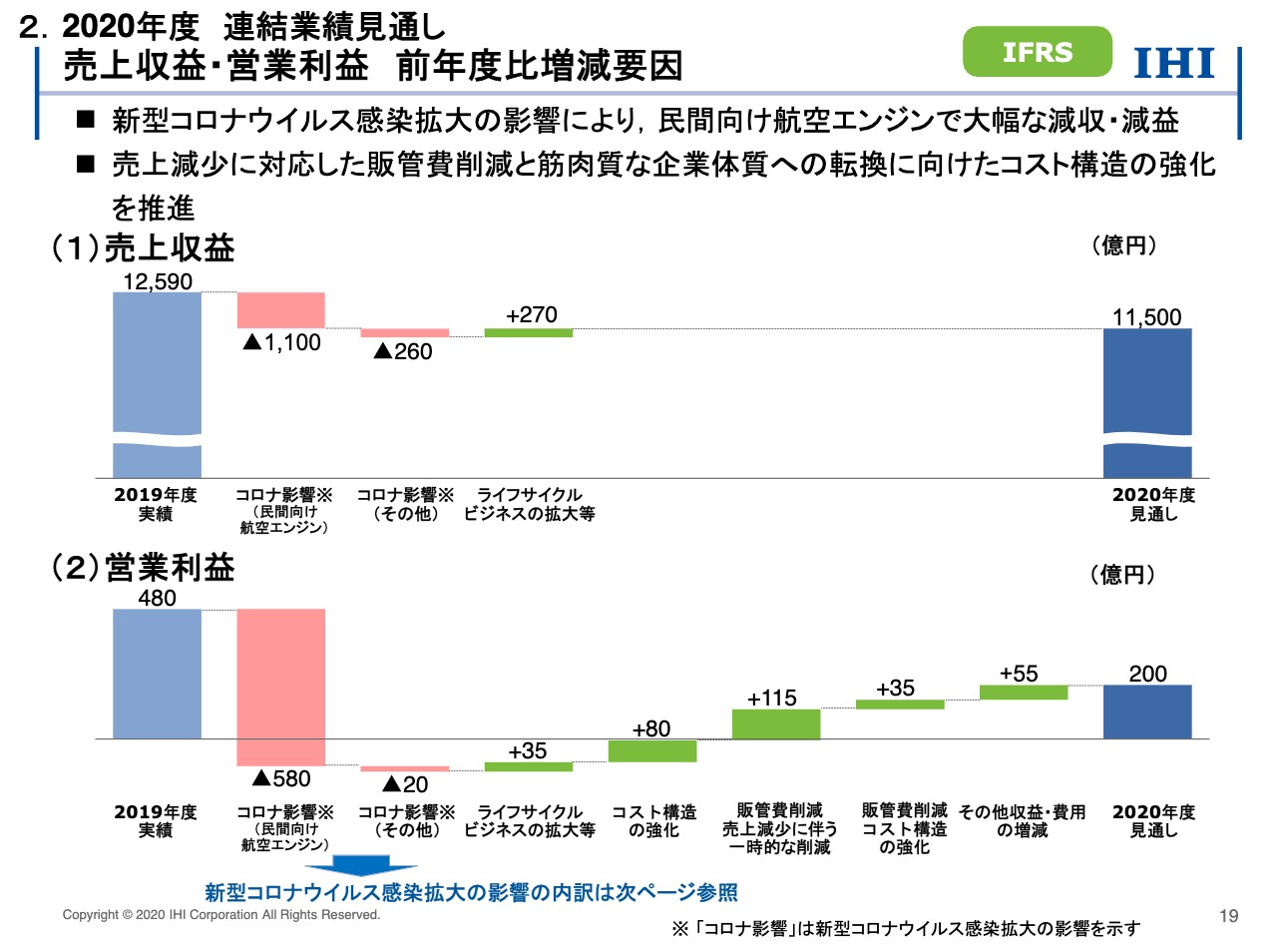

19ページをご覧ください。新型コロナウイルス感染拡大の影響により、民間向け航空エンジンを中心に大幅な減収減益となる見込みです。民間向け航空エンジンのコロナ影響を売上収益でマイナス1,100億円、営業利益でマイナス580億円と見積もっています。

一方で、資源・エネルギー・環境での保守点検工事などのライフサイクルビジネスの拡大や、リスクマネジメント強化による採算性低下案件の収束の影響を織り込むとともに、全社をあげて販管費の削減と、コスト構造の強化の推進による効果などを反映しています。

また、事業ポートフォリオの変革のために必要な投資の原資を確保するために、保有資産の売却等を検討しています。その効果として、固定資産売却益を営業利益段階で織り込み、営業利益200億円を確保していく見通しです。

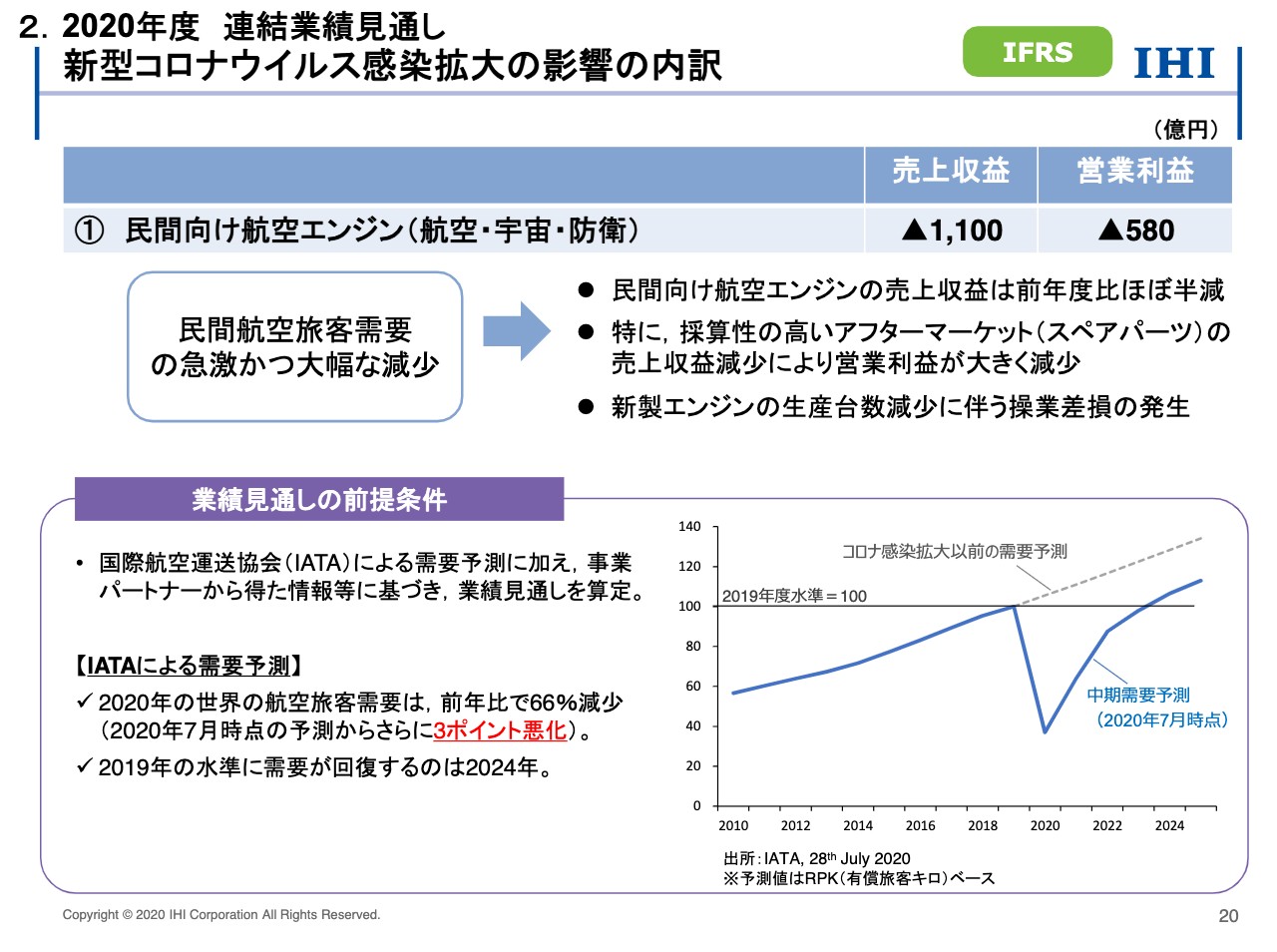

新型コロナウイルス感染拡大の影響の内訳①

新型コロナウイルス感染拡大の影響については、こちらのスライド以降でご説明いたします。民間向け航空エンジンについては、民間航空旅客需要の急激かつ大幅な減少を受け、売上収益は前年度比でほぼ半減しました。特に、採算性の高いスペアパーツの売上収益の減少や、生産台数の減少に伴う操業差損の発生により、営業利益が大きく減少する見通しです。

なお、国際航空運送協会(IATA)によりますと、2020年度の航空旅客需要は2019年度比で66パーセント減少し、2019年度の水準に回復するのは2024年になるとの需要予測が出されています。

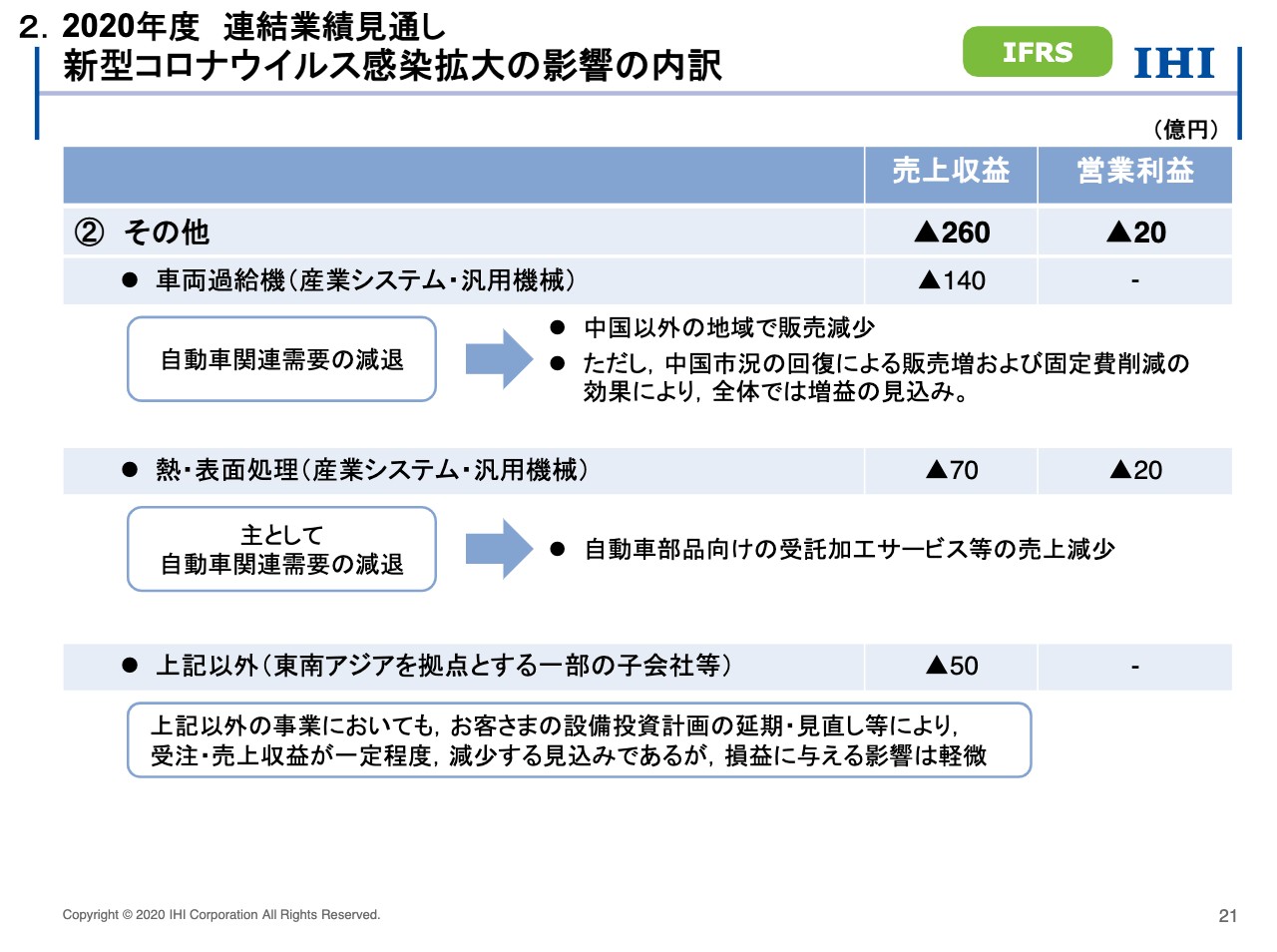

新型コロナウイルス感染拡大の影響の内訳②

21ページをご覧ください。自動車関連需要の減退を受けて、車両過給機は、中国以外の地域での販売が前年度の水準には届かない一方で、中国市況の回復による中国での販売増加とグローバルで取り組んでいる固定費削減の効果により、事業全体では増益を確保する見通しです。

熱・表面処理については、自動車部品向けの受託加工サービスなどの売上収益減少に伴い、減益の見通しです。これら以外の事業においても、お客さまの設備投資計画の延期・見直しなどにより受注や売上収益が一定程度減少する見通しですが、損益に与える影響は軽微と見ています。

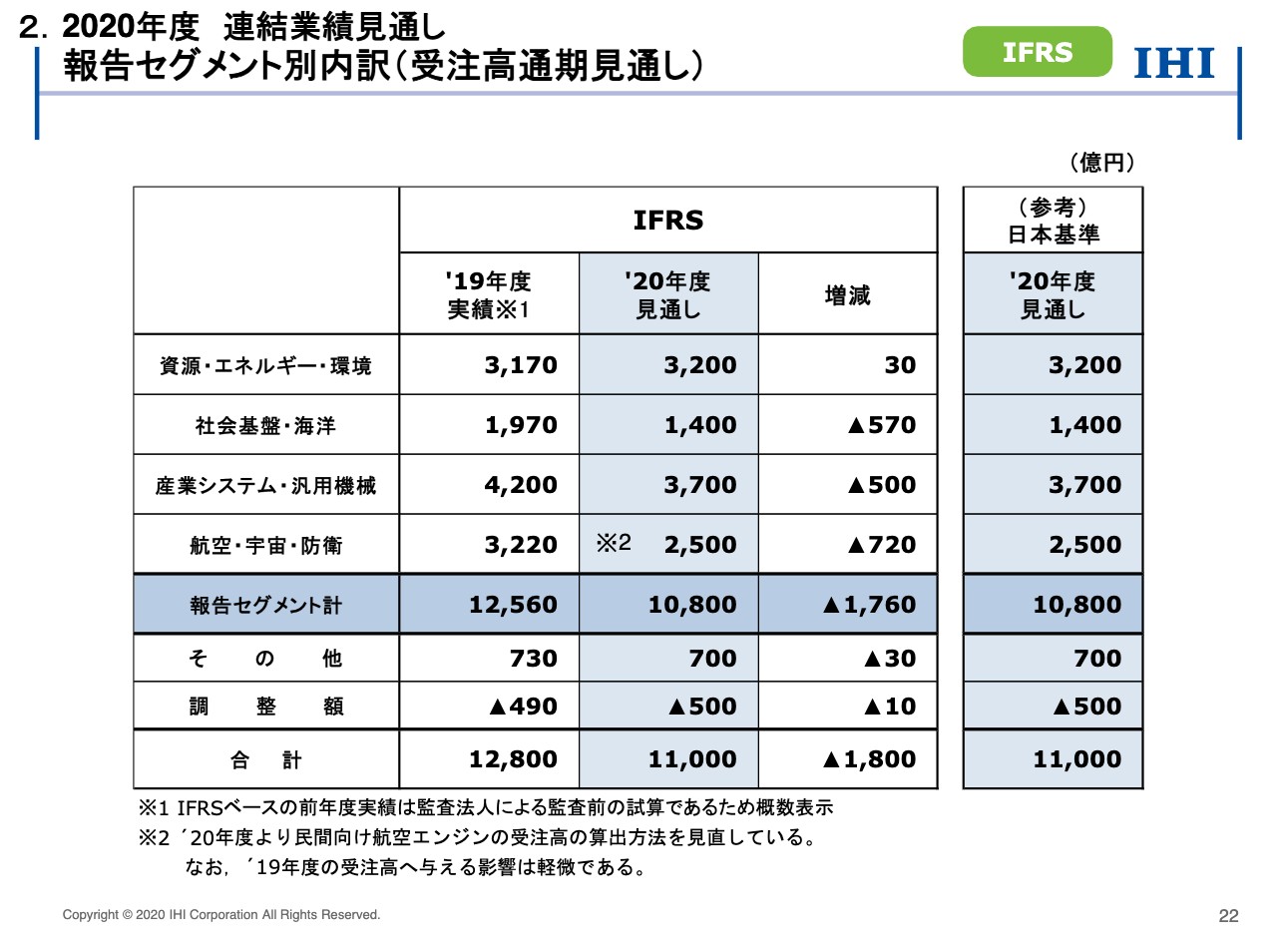

報告セグメント別内訳(受注高通期見通し)

22ページをご覧ください。セグメント別の受注高の見通しです。資源・エネルギー・環境は、おおむね前年度並みを見込んでいます。社会基盤・海洋は、橋梁・水門での前年度の海外大型案件受注の反動で減少いたします。産業システム・汎用機械は、運搬機械、車両過給機、熱・表面処理で減少の見込みです。航空・宇宙・防衛の減少は民間向け航空エンジンです。

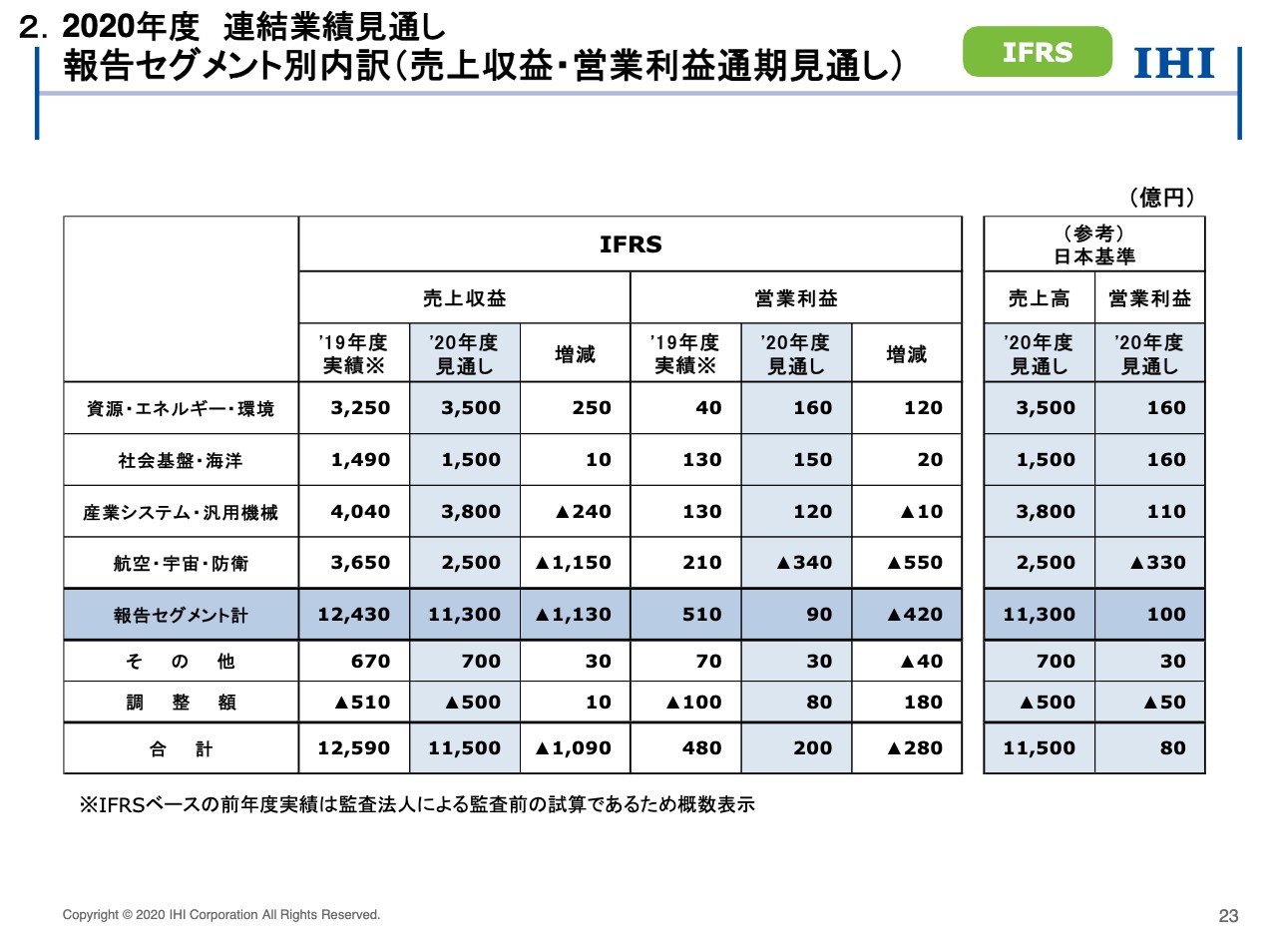

報告セグメント別内訳(売上収益・営業利益通期見通し)

23ページをご覧ください。売上収益・営業利益について、通期見通しをセグメント別に一覧にしたものです。営業利益の増減理由は次のスライドでご説明いたしますので、ここでは売上収益の増減について触れます。

まず、資源・エネルギー・環境は、ボイラや原動機で増収を見込んでいます。社会基盤・海洋は、前年度並みです。産業システム・汎用機械は、車両過給機や熱・表面処理の減収です。航空・宇宙・防衛は、民間向け航空エンジンで旅客需要の減少、および収益認識会計基準の適用による影響により、大幅に減少する見通しです。

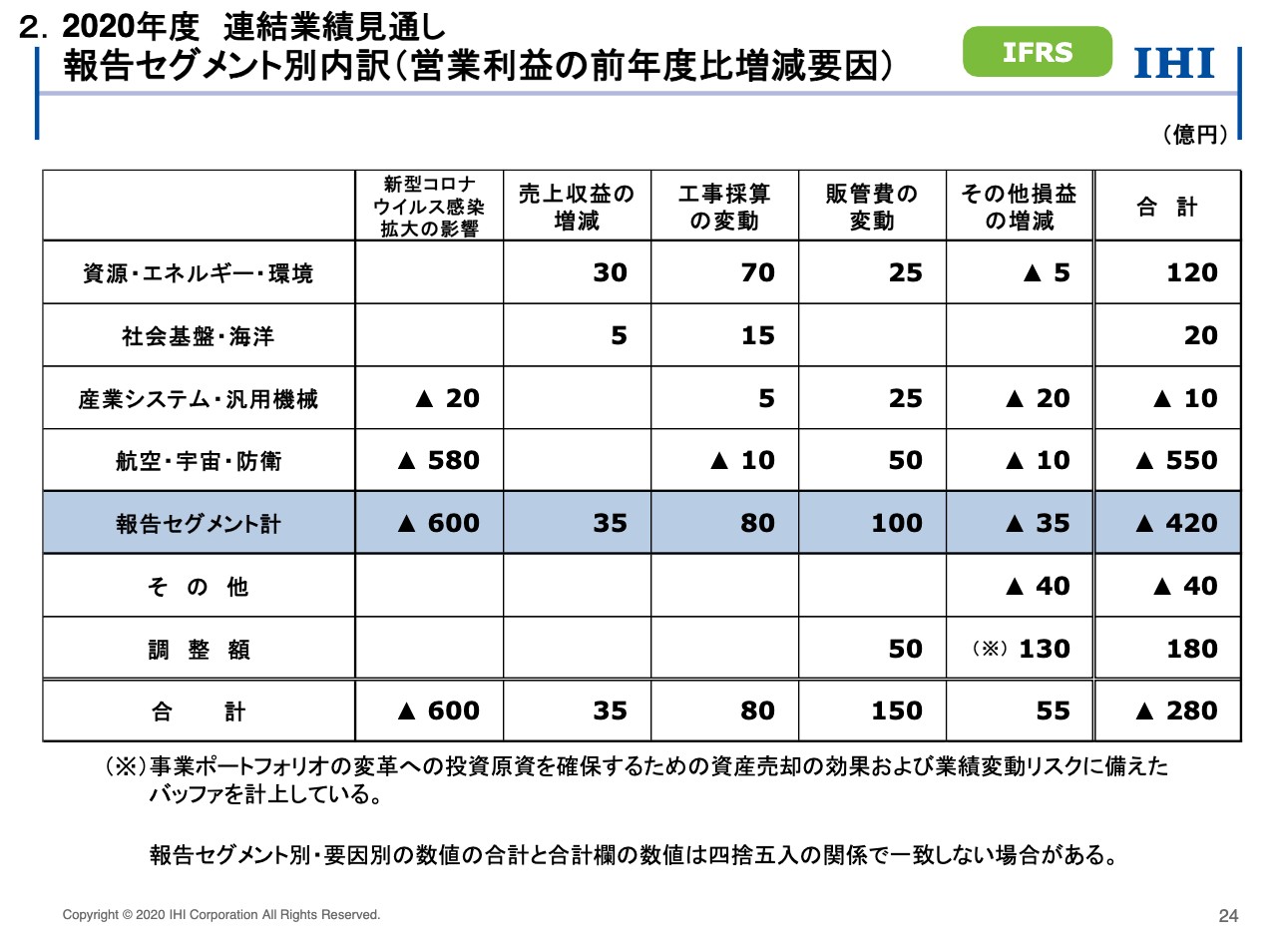

報告セグメント別内訳(営業利益の前年度比増減要因)

24ページをご覧ください。営業利益の2019年度実績からの増減について要因別に整理したものです。資源・エネルギー・環境では、ボイラなどの増収や前年度の原動機、ボイラ、プラントの採算性低下の収束に加え、販管費の削減が寄与し、120億円の増益見通しです。社会基盤・海洋は、交通システムの採算改善などで増益です。

産業システム・汎用機械は、新型コロナウイルス感染拡大の影響を反映する一方、販管費の削減の効果を織り込んで、10億円の減益と見込んでいます。航空・宇宙・防衛は、固定費削減の効果はあるものの、新型コロナウイルス感染拡大の影響が大きく、550億円の減益です。

なお、調整額のその他損益の増減には、事業ポートフォリオ変革への投資原資を確保するための資産売却の効果、および業績変動リスクへの備えとしてのリスクバッファを計上しています。

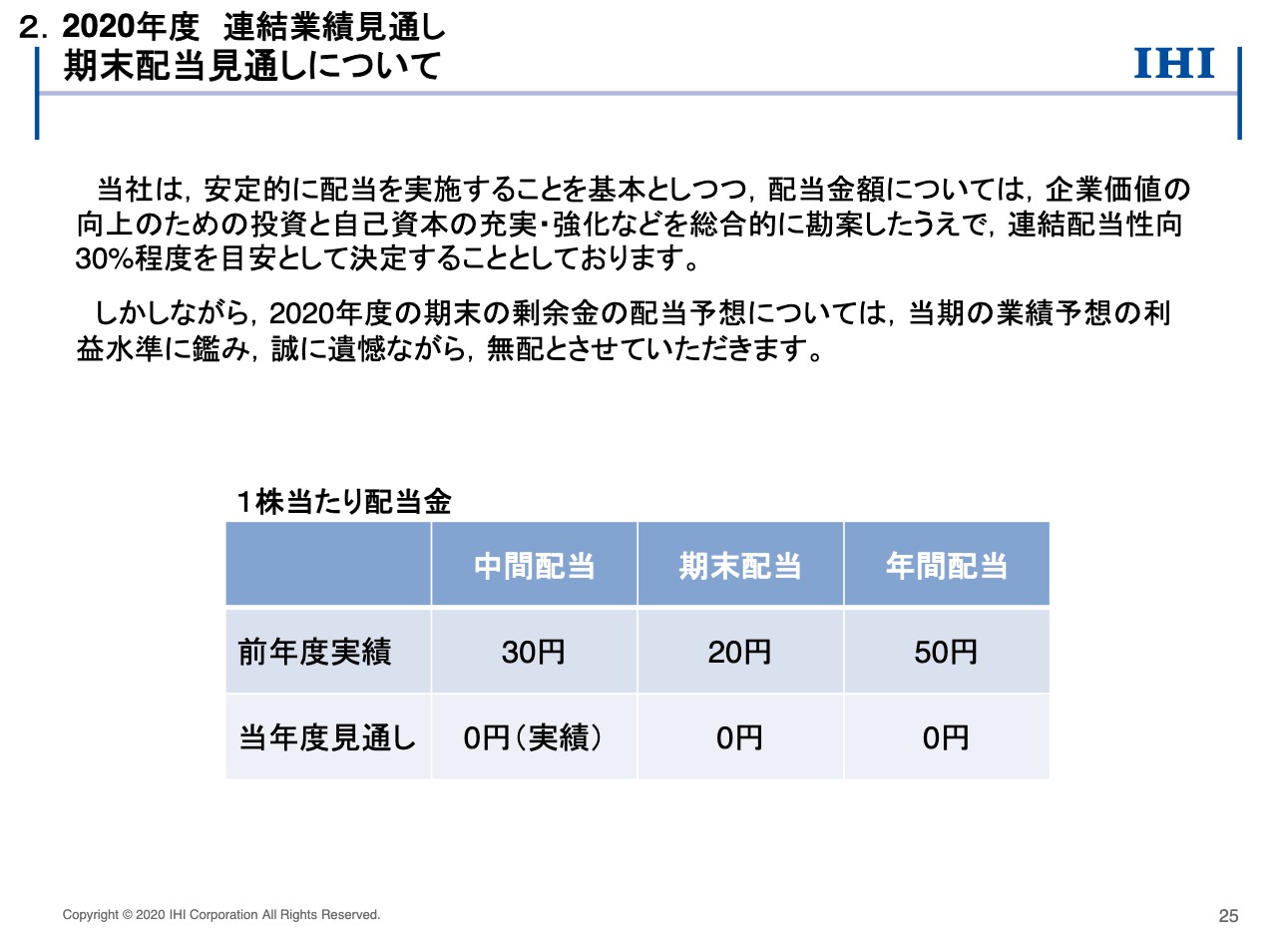

期末配当見通しについて

25ページをご覧ください。当社は、安定的に配当を実施することを基本としつつ、配当金額については、企業価値向上のための投資と自己資本の充実・強化などを総合的に勘案した上で、連結配当性向30パーセント程度を目安とすると決定しています。

しかしながら、当年度の期末の剰余金の配当予想につきましては、本日ご説明いたしました当期の業績予想の利益水準に鑑み、誠に遺憾ながら無配とさせていただきます。以上で説明を終わります。

概要

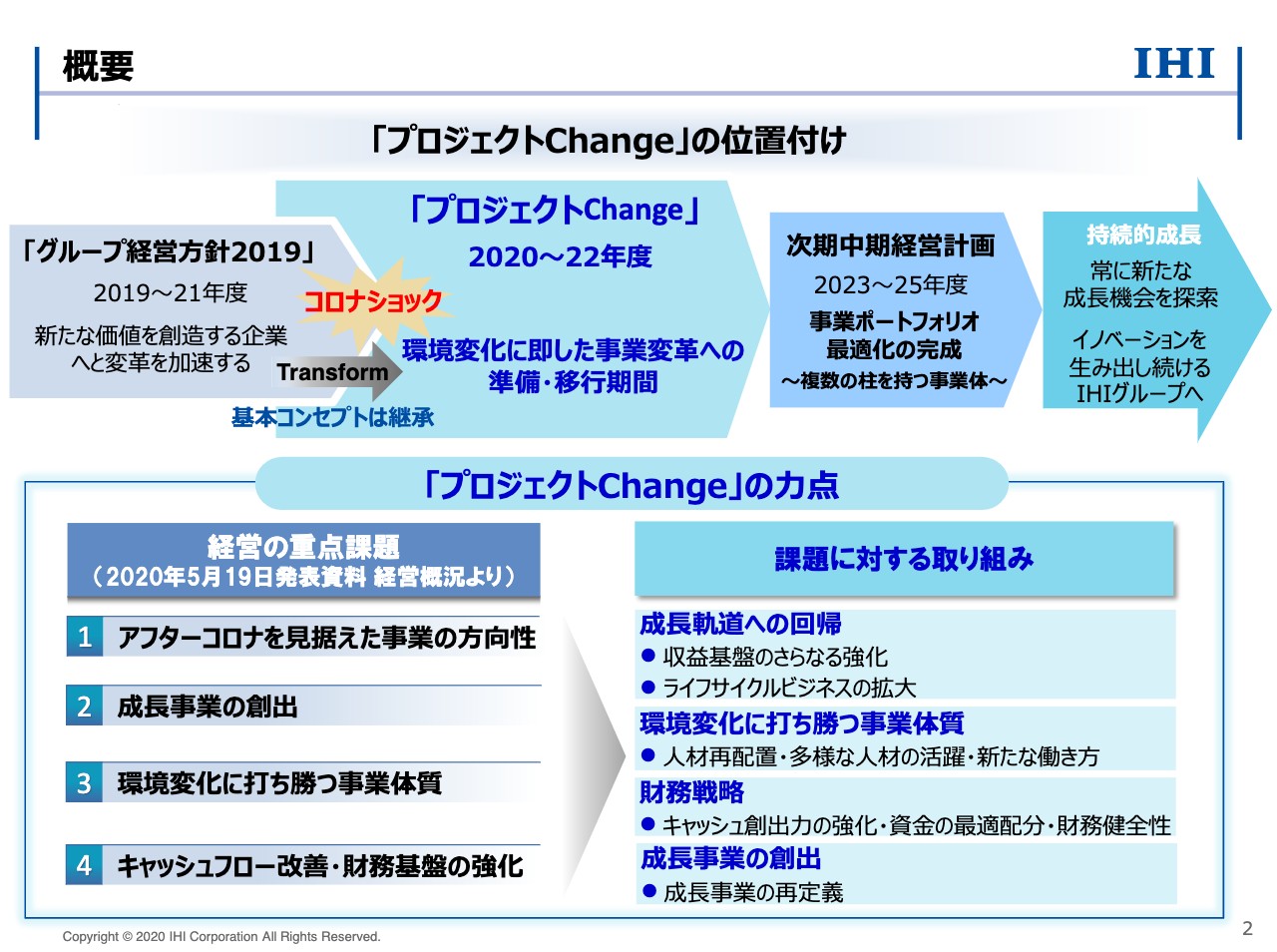

井手博氏:社長の井手でございます。それでは、中期経営計画の見直しについてご説明申し上げたいと思います。今回、中期計画の見直しにつきまして、「プロジェクトChange」という名前でこれから施策を展開していこうと考えています。

ご承知のとおり、「グループ経営方針2019」は2019年度から2021年度という3ヶ年計画でございましたが、今回のコロナの影響を受けまして、こうした大きな事業環境変化に対する事業変革への準備と移行期間というかたちで、2022年度まで「プロジェクトChange」での次期中計への道筋と位置づけ、2020年度から2022年度の施策を実行していくものです。

「グループ経営方針2019」は、長期視点の目指す姿について示し、それに向かっての事業の展開を進めてまいりましたが、この基本コンセプトについては継承しています。

「プロジェクトChange」の力点につきまして、下に書かせていただいていますが、今年(2020年)5月の決算発表の時点で、私から経営概況で経営の重点課題ということで、ここにある4つを挙げさせていただきました。それは、アフターコロナを見据えた事業の方向性、成長事業の創出、環境変化に打ち勝つ事業体質、そしてキャッシュフロー改善・財務基盤の強化の4つです。

こうした課題に対する取り組みということで、まず成長軌道への回帰ということで、収益基盤のさらなる強化や、ライフサイクルビジネスの拡大、そして、環境変化に打ち勝つ事業体質ということで、人材再配置や、新たな働き方といったことに取り組んでまいります。

また、財務戦略として、キャッシュ創出力の強化、資金の最適配分、財務健全性、成長事業の創出として、成長事業の再定義で、次なる中核事業の創出に取り組んでいくことがこの「プロジェクトChange」の力点となっています。

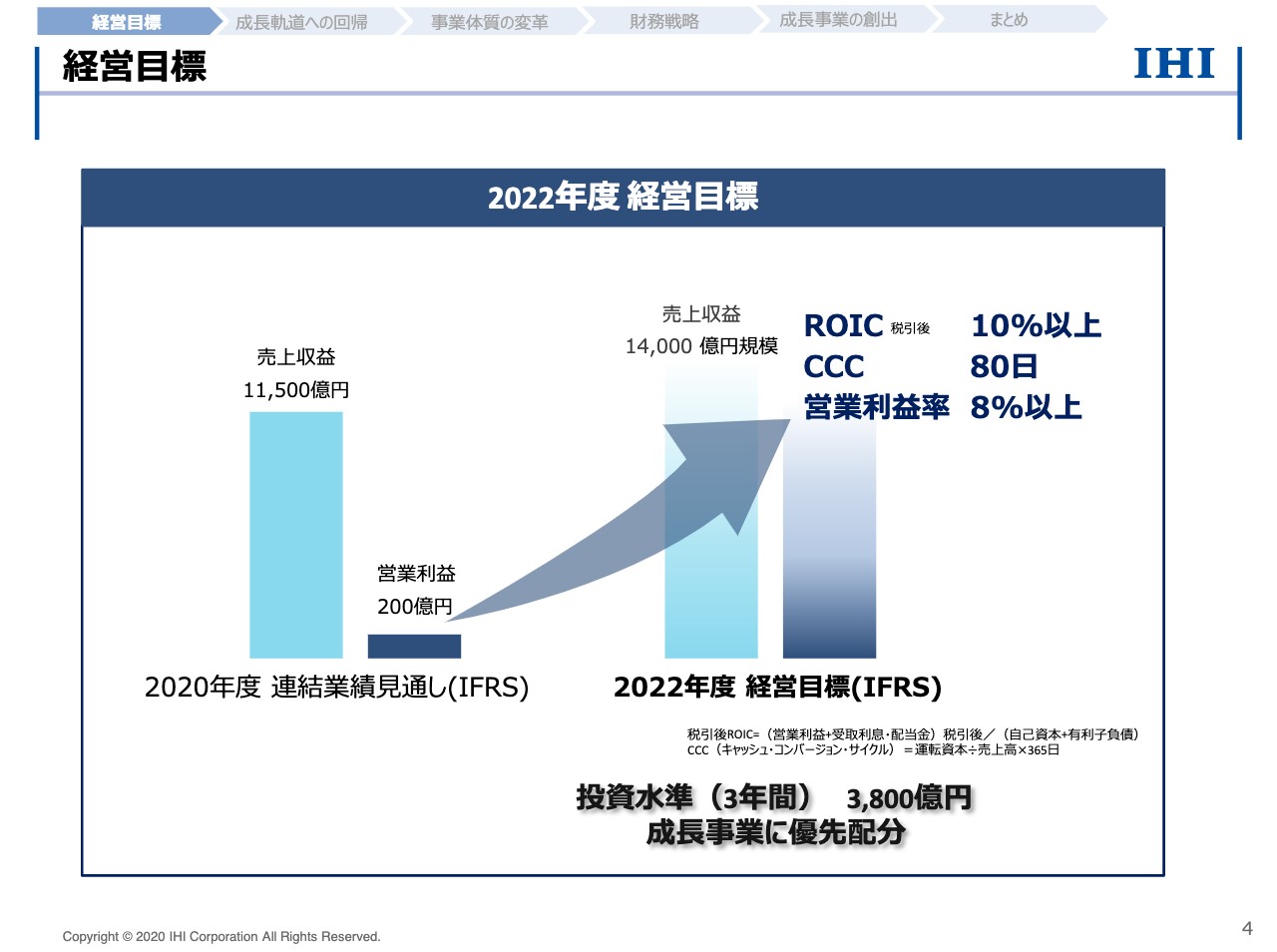

経営目標

次に4ページをご覧ください。まず、経営目標です。「グループ経営方針2019」の目標を、1年遅れで達成することを目指しています。

先ほど財務部長から説明がありましたが、2020年度の通期業績見通しは売上収益1兆1,500億円、営業利益200億円であるのに対して、2022年度の経営目標としては、売上収益1兆4,000億円規模、営業利益率8パーセント以上、ROIC10パーセント以上、CCC80日といった経営目標を打ち立てて、これに向かって進めていくかたちです。

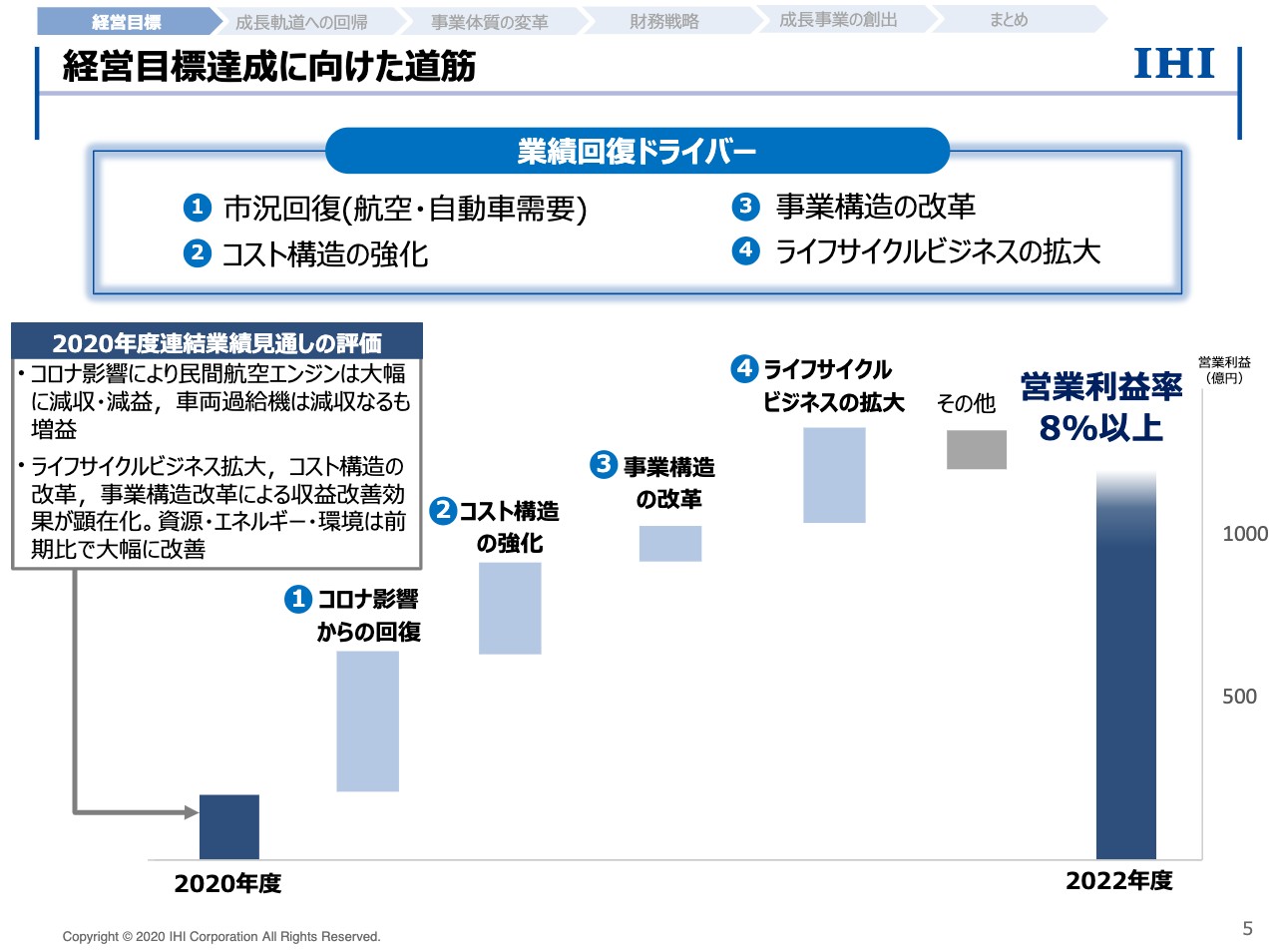

経営目標達成に向けた道筋

この経営目標達成に向けた道筋です。2020年度見通しでは、民間航空エンジンが大幅な減収減益、また、車両過給機が減収増益です。一方で、これまで進めてきましたライフサイクルビジネスの拡大、固定費・販管費の削減など、コスト構造改革・事業構造改革による収益改善効果が顕在化しているところが、ここまでの評価になります。

こちらに、業績回復ドライバーを4つ挙げています。まず1つ目の市況回復で、航空・宇宙・防衛、そして自動車の需要です。コロナの影響からの回復で、航空エンジンにつきましては、この第2四半期に底を打つと見ていますが、2022年度には、まだまだ2019年度レベルには回復いたしません。

しかしながら、各国とも国内線を中心に需要は戻ると想定していますし、IHIが参加しているエンジンプログラムは燃費・耐久性に優れており、優先的に運行再開が見込まれるところから、一定の回復を見込んでいます。

また、車両過給機につきましては、自動車販売台数の回復により、業績は回復する見通しとしていまして、2022年には2019年レベルに回復するものと見込んでいます。

2つ目はコスト構造の強化です。本年度、コストダウンや固定費・販管費の削減についてはすでに効果が出始めています。こうした施策の効果は、一時的なものにとどまらないものと考えています。本年度、車両過給器が減収増益となっていますように、損益分岐点を下げた効果が来年度以降も出てくると考えています。

3つ目は事業構造の改革です。IHIがオーナーシップを発揮できない事業・製品につきましては、引き続き抜本的な対策を講じるつもりです。必然的に低採算な製品・事業は縮小し、高採算事業に人員を含めたリソースシフトを進めていく効果も期待しているところです。

4つ目のライフサイクルビジネスの拡大につきましては、後ほどご説明申し上げます。

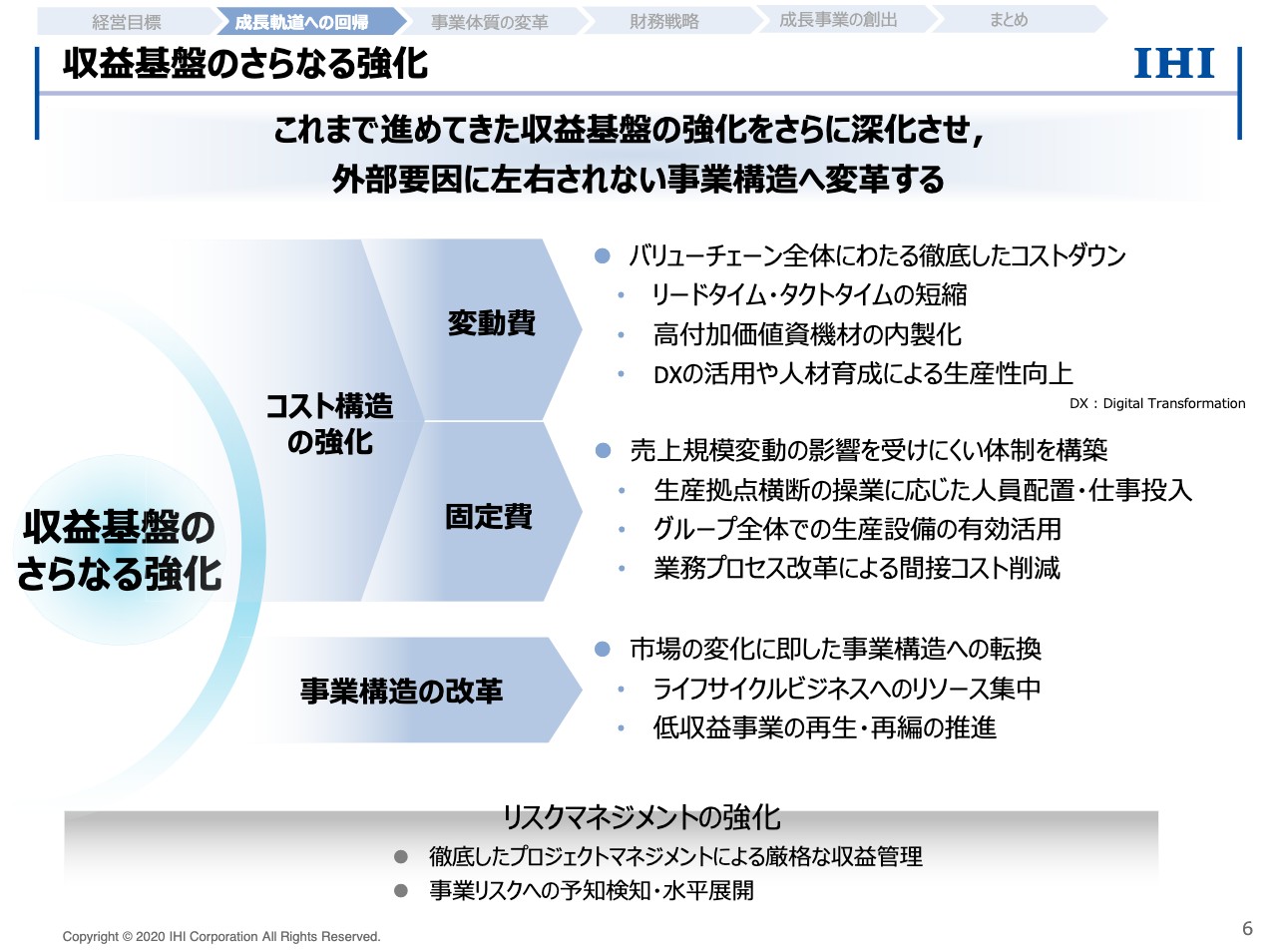

収益基盤のさらなる強化

収益基盤のさらなる強化ということで、前のページでコスト構造の強化と事業構造の改革をご説明していますが、昨年度以降進めている収益基盤の強化策については、いっそう深化させ、外部要因に左右されない事業構造へ変革していきたいと思っています。

コスト構造の強化では、バリューチェーン全体にわたる徹底したコストダウン、そして固定費では、売上規模変動の影響を受けにくい体制を構築というところで、生産拠点横断の操業に応じた人員配置や、グループ全体での生産設備の有効活用も進めてまいります。

また、事業構造改革としては、ライフサイクルビジネスへのリソースの集中、また、低収益事業の再生・再編の推進を進めてまいります。

一番下にリスクマネジメントの強化とございますが、これまでたびたび下振れを起こしていたエネ領域の大型工事については、不採算工事も一掃したところで、今後もますますリスクマネジメントを強化し、こうした下振れが起こらないように徹底して進めてまいりたいと思っています。

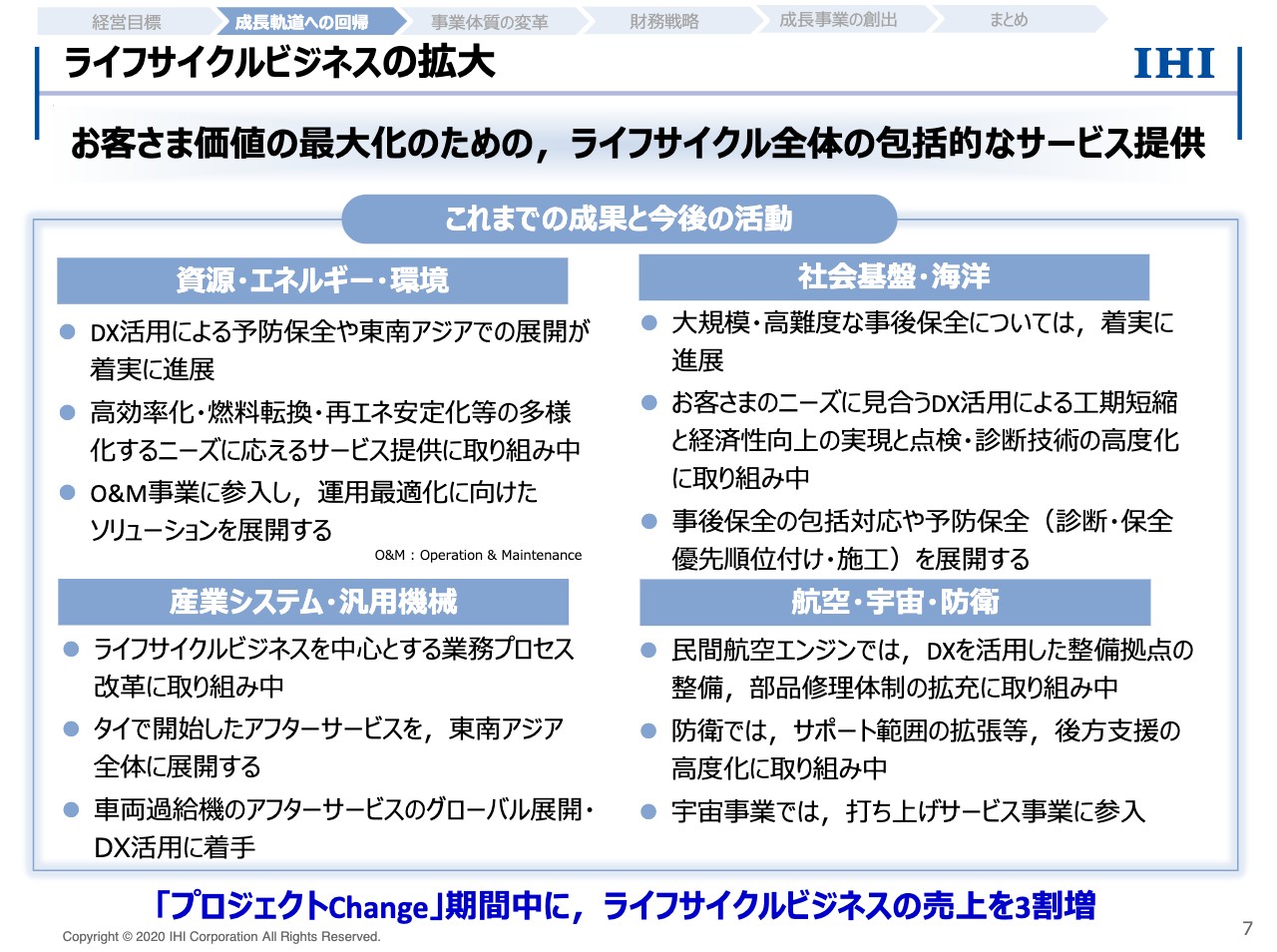

ライフサイクルビジネスの拡大

次に、7ページをご覧ください。ライフサイクルビジネスの拡大です。「グループ経営方針2019」で、事業基盤の強化で4つの事業領域、すべての事業領域でライフサイクルビジネスを拡大・強化していくことを、取り組みとして進めてまいりました。これまでの成果と今後の活動を、少しご説明申し上げます。

まず、資源・エネルギー・環境事業領域につきましては、特に中心となってした石炭火力のボイラが脱CO2の流れを受けて、これからの新規設備・新規投資が非常に難しい状況です。

これに先んじて、2017年度から新卒のエンジニアをライフサイクルのほうに、相当部分シフトしています。その結果、DXの活用による予防保全や、東南アジアでの改良・改善工事の展開が着実に進展しているところです。

また昨今、高効率化、バイオマス等への燃料転換、再エネの安定化といったニーズが増えていまして、ここに対するサービス提供についても進めているところです。

次に、社会基盤・海洋です。これまでも大規模・高難度の事後保全については、着実に進展をさせてきています。今後、事後保全の包括対応・予防保全を展開してまいりますとともに、お客さまのニーズに見合う新たな発想による工期短縮、あるいは点検・診断技術の高度化に取り組んでまいります。

産業システム・汎用機械につきましては、まず業務プロセスの改革ということで取り組んでいます。まずは東南アジアに展開していくことを進めているところですし、また、これまであまり手の付いていなかった車両過給機のアフターサービスについても、グローバル展開に今年度から本格的に着手しているところです。

航空・宇宙・防衛は、民間航空エンジンにつきましては、こういった非常に厳しい状況ではございますが、DX技術を活用して、整備拠点の整備であるとか部品修理体制の拡充に取り組んでいるところです。

防衛につきましては、サポート範囲の拡張等、後方支援の高度化にも取り組んでいるところですし、宇宙につきましては、ご承知のとおり、打ち上げサービス事業にも参入しています。

こういったことを通じて、「プロジェクトChange」期間中に、ライフサイクルビジネスの売上3割増を目指して進めています。

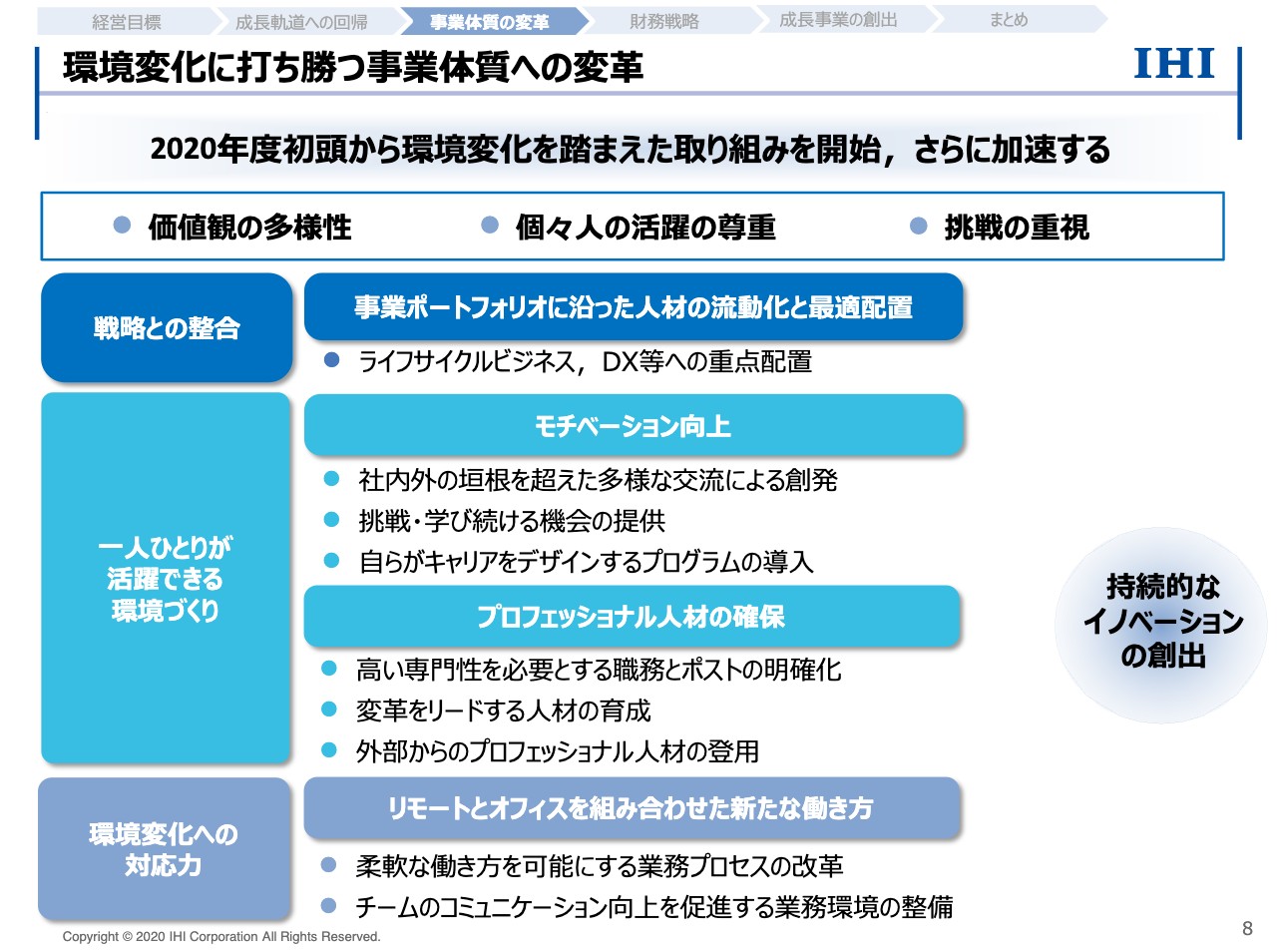

環境変化に打ち勝つ事業体質への変革

環境変化に打ち勝つ事業体質への変革ということで、いくつかの施策をここに並べています。1つ目は、事業ポートフォリオに沿った人材の流動化と最適配置です。DXを使ったライフサイクルビジネスの拡大で人材の流動化を進め、DXについての取り組み・ライフサイクルの拡充を狙って進めてまいりたいと思っています。

また、その下のモチベーション向上、あるいはプロフェッショナル人材の確保では、例えば兼業など社内の副業・キャリアシフトも進めていますし、プロフェッショナル人材の確保では、ハイスキルドプロフェッショナル制度を導入することによって、高度な外部人材を登用することも進めています。

リモートとオフィスを組み合わせた新たな働き方におきましては、特に10月16日に社長直轄で働き方改革準備グループを作り、ここにおきまして、アフターコロナ・ウィズコロナにおける新しい働き方をグループレベルで進めていくということで、考えているところです。

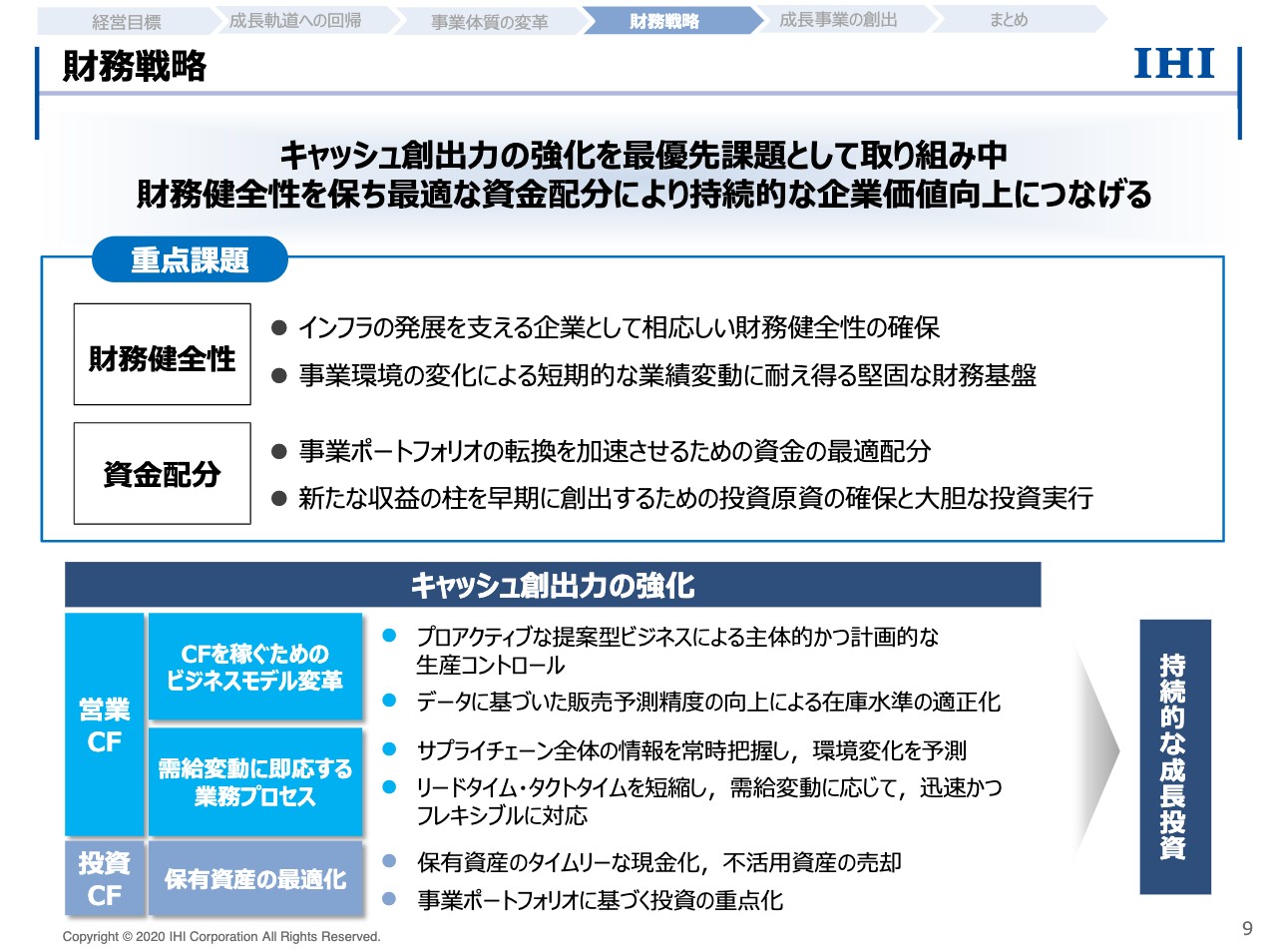

財務戦略

財務戦略につきましては、ここにありますとおり、財務健全性と資金配分が重点課題で、とりわけ資金配分では、新たな収益の柱を早期に創出するための投資原資の確保と、大胆な投資実行を進めてまいりたいと思っています。

また、キャッシュ創出力の強化におきましては、これはキャッシュの改善が我々の重要課題であるところで、営業キャッシュの改善に徹底的に取り組んでいくことを、全社を挙げて進めていこうと思っています。

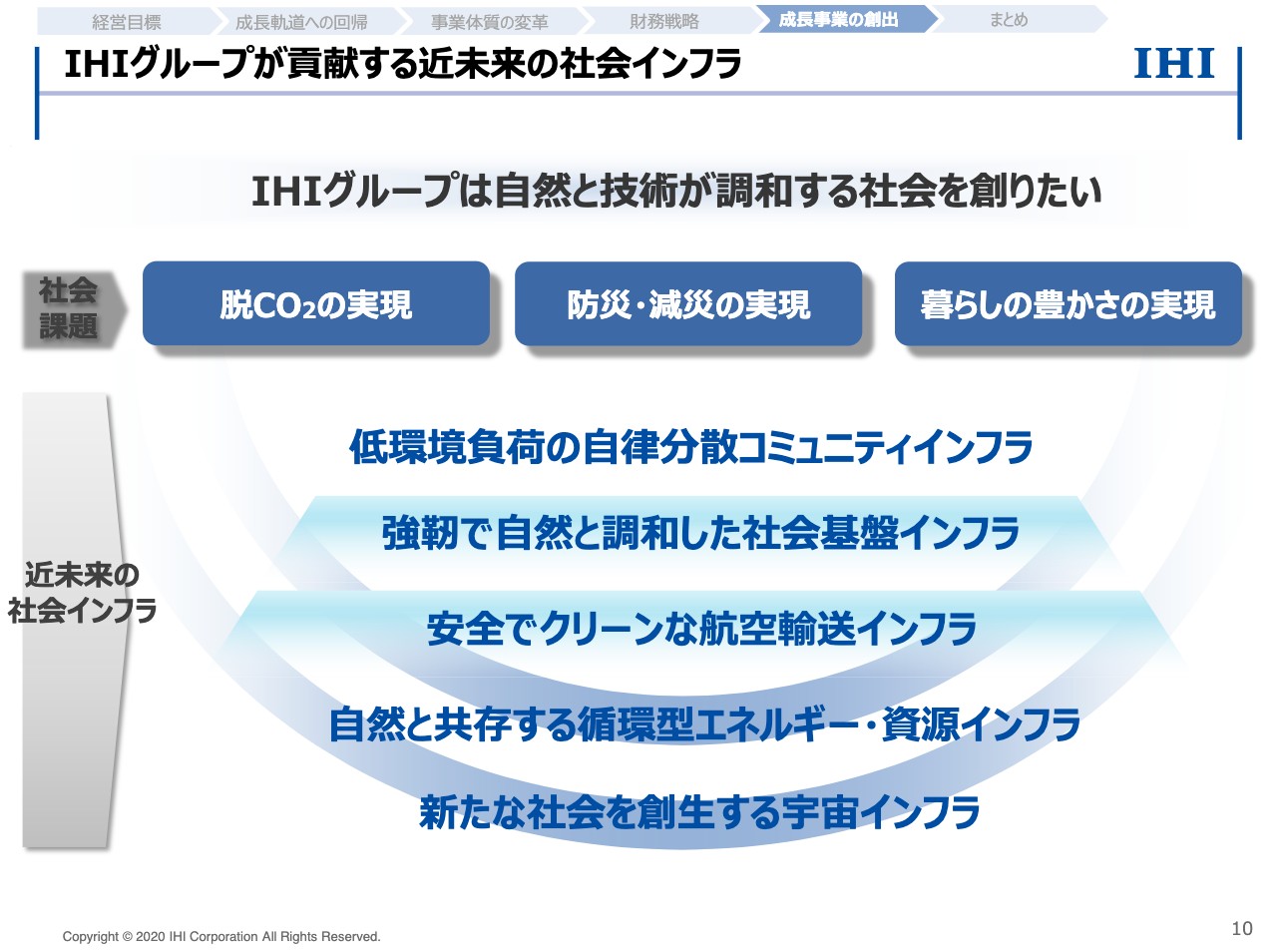

IHIグループが貢献する近未来の社会インフラ

次のページをお願いします。10ページです。「グループ経営方針2019」で描いた姿から、大きな変化もございます。ここに挙げている社会課題に向かって、IHIグループとして、自然と技術が調和する社会を創っていきたいというイメージで、近未来の社会インフラ像を5つ挙げています。

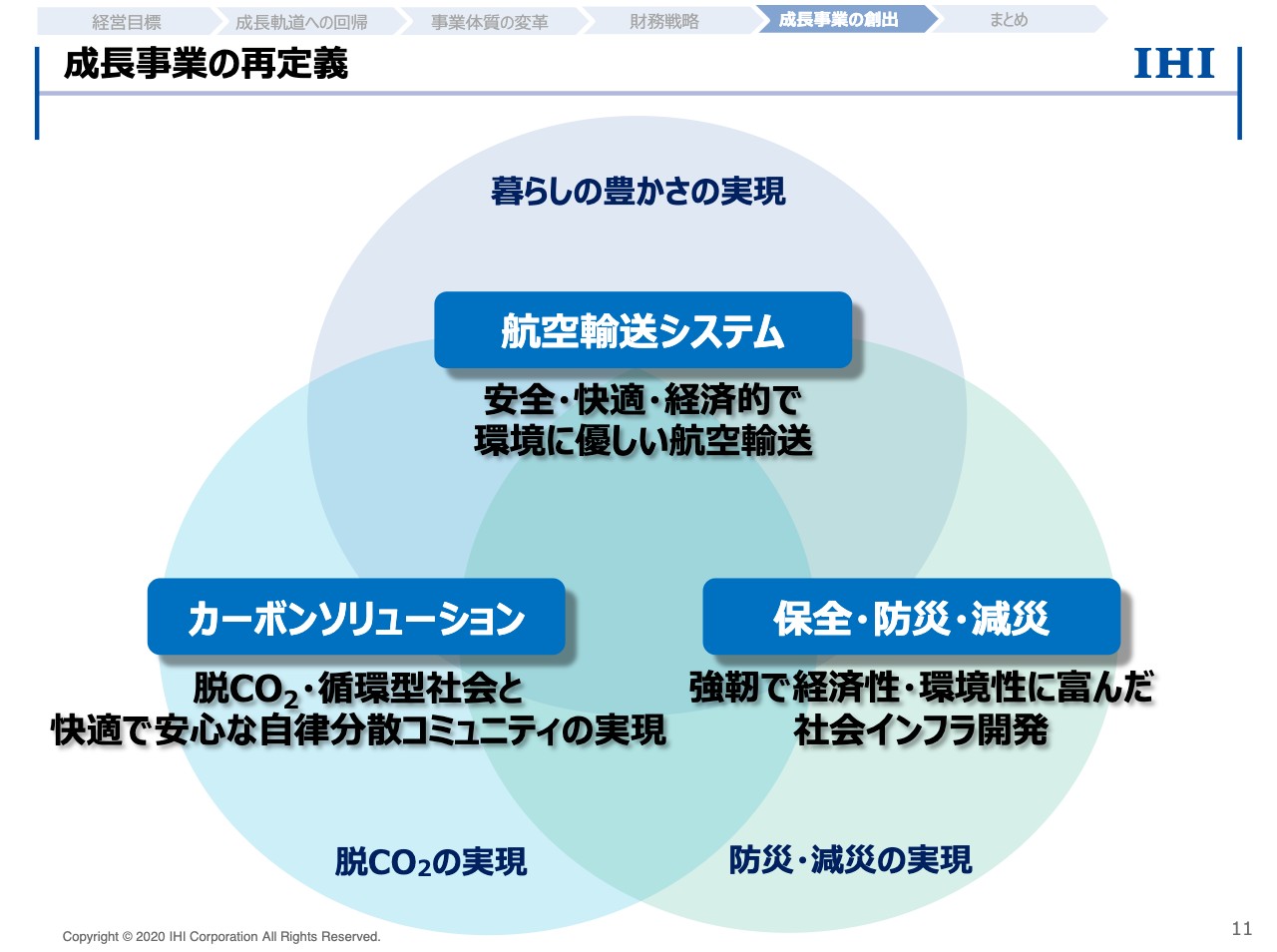

成長事業の再定義

こういった未来の姿に向かって進んでいくにあたって、こうした中から成長事業として3つほど挙げさせていただいています。航空輸送システム、カーボンソリューション、保全・防災・減災です。次のページで、もう少し詳しくご説明申し上げます。

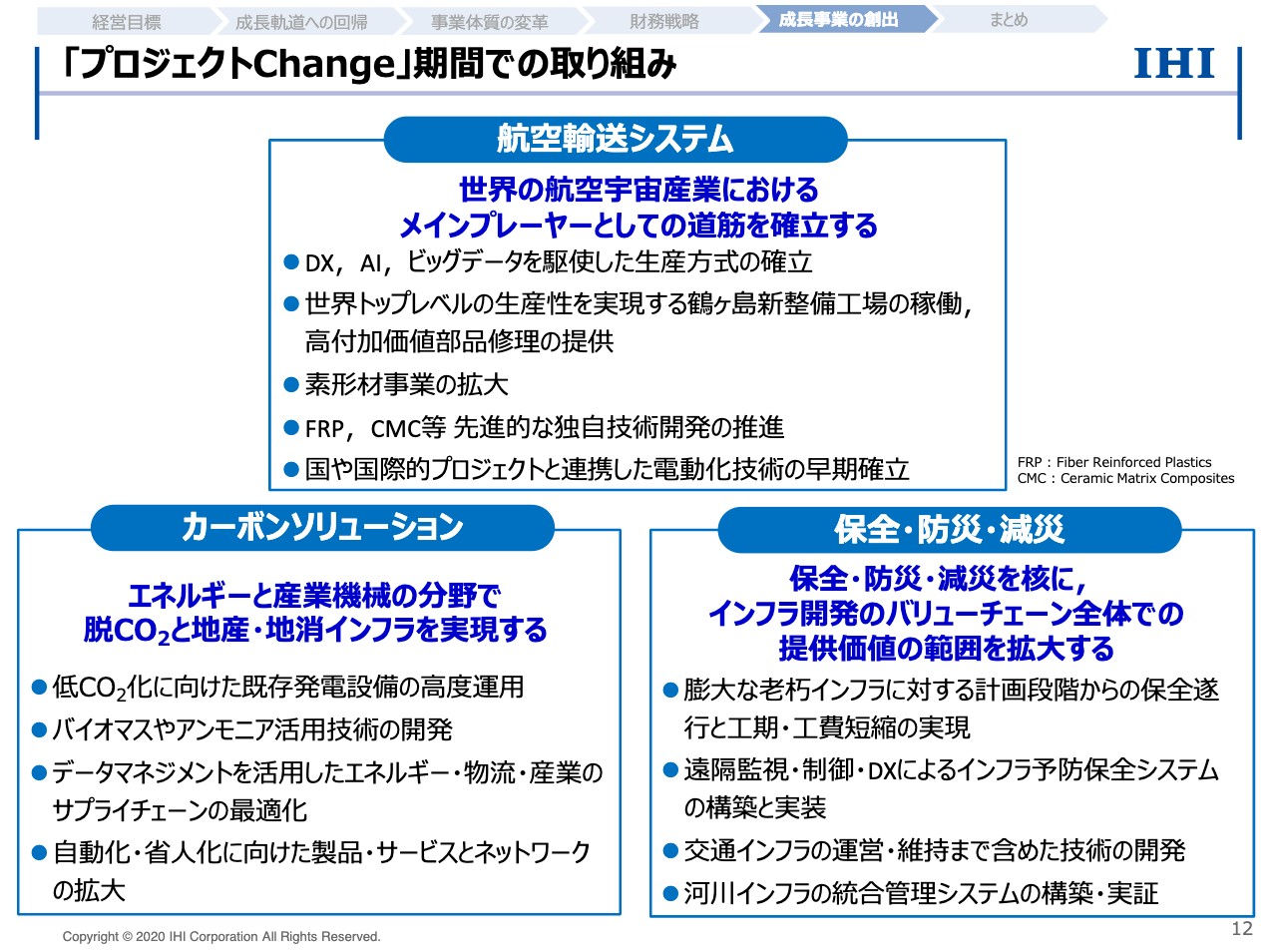

「プロジェクトChange」期間での取り組み

まず、航空輸送システムですが、航空輸送は今、非常に厳しい状況ではございますが、航空・宇宙・防衛事業は引き続き私どもの中核事業であり、メインプレーヤーとしての道筋を確保したいところで、ここにある5つの取り組みを、この「プロジェクトChange」期間中に積極的に取り組んでいきたいと思っています。

DXを使った生産方式、世界トップレベルの生産性を実現する整備工場の稼働、素形材事業への準備、そしてFRP・CMCなど、先進的な独自技術の開発の推進です。

カーボンソリューションにつきましては、エネルギー領域だけではなく、産業機械の分野も含めて、脱CO2が世界的な課題です。ここについては、エネルギー・産業機械の両面でもって、脱CO2に資する技術開発、あるいはデータマネジメントを活用した新たな事業を進めてまいりたいと思っています。

また、もう1つ、保全・防災・減災につきましては、特に自然災害が多発している中で、防災は国際的な課題であるという認識で、IHIが果たすべき役割は非常に大きいと思っています。そういった意味で、橋梁・水門にとどまらず、ここにあるような防災・減災を核としたインフラ開発に積極的に取り組んでいき、そういったものに対する技術開発も進めていきたいと考えています。

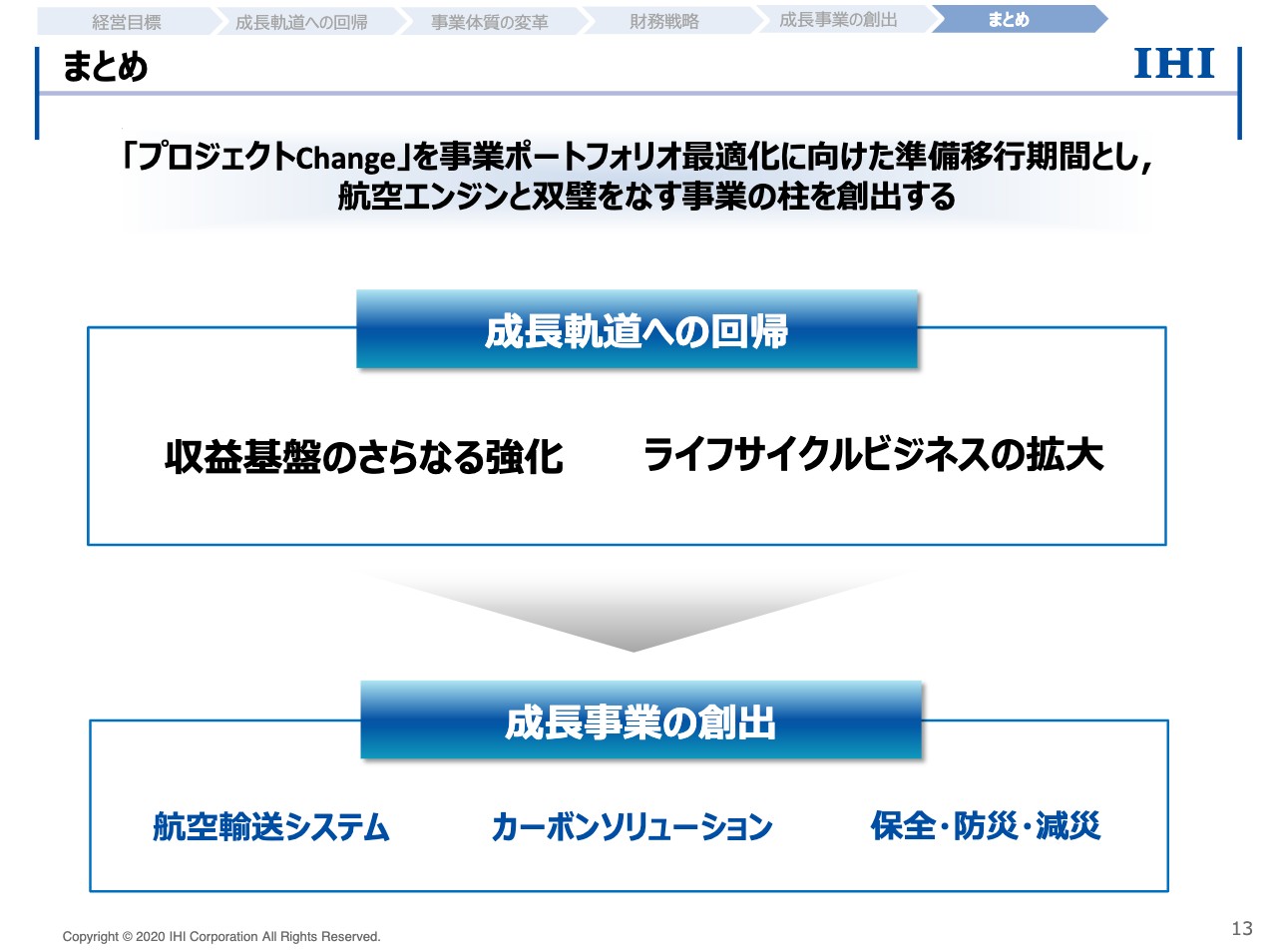

まとめ

まとめになりますが、「プロジェクトChange」を事業ポートフォリオ最適化に向けた準備移行期間と考えていまして、航空エンジンと対をなす事業の柱を創出したいと思っています。

成長軌道への回帰ということで、収益基盤の強化・ライフサイクルビジネスの拡大を通じて、今期は無配とご報告させていただいていますが、2021年度には必ずや復配に向かって、しっかりとした成長軌道へ回帰、そしてその上で成長事業を創出していき、2023年以降の強いIHIを創っていきたいと思っています。以上でございます。

スポンサードリンク