日本ゼオン、1Qは増収減益で着地 業績予想は公表値を据え置き

2018年9月7日 19:41

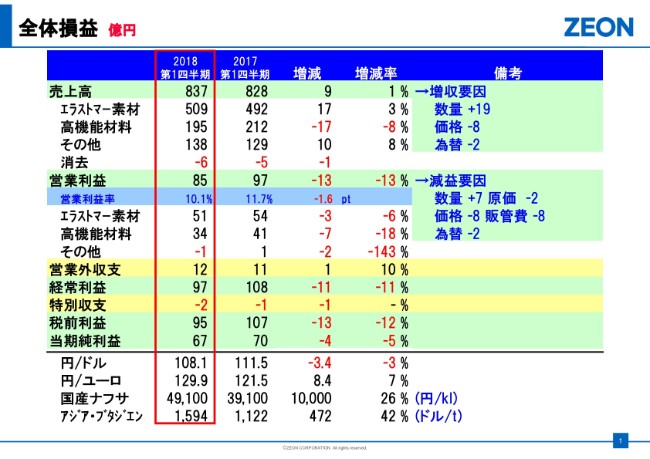

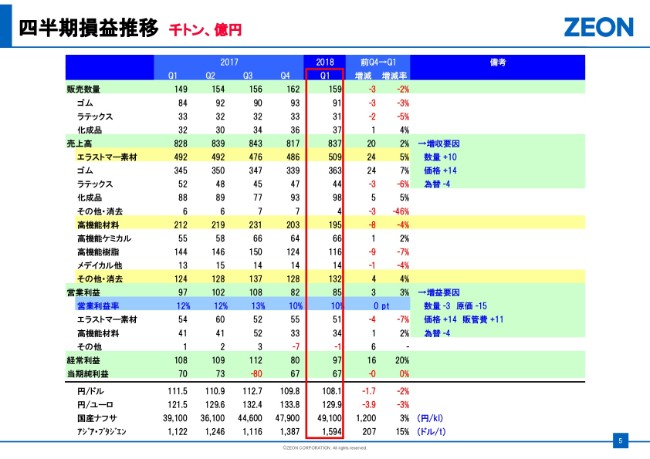

全体損益

今井廣史氏:管理本部を担当しております、常務の今井でございます。今回より、私からご説明をさせていただくことになりました。それでは、ご説明申し上げます。

まずは、2018年度第1四半期……4~6月の決算ということで、ご説明申し上げます。(最初に)全体の損益と(なっております)。

売上高は、837億円。前年同期に対して、これからお話を進めてまいりますが、9億円の増収でございます。

営業利益につきましては、85億円というところで(前年の)97億円から13億円の減益という結果になりました。

4~6月の環境でございます。ドルは108円、前年は111円~112円でございますので、円高ということ。ユーロは、その逆です。

国産ナフサにつきましては、昨年(2017年度)のこの第1四半期の3万9,100円が、今年度は4万9,100円というところで、ナフサが1万円くらい上がっております。

(アジア・)ブタジエンにつきましては、前年が1,122ドルと、平均でございます。(それに対して今年は)1,594ドルが、若干の円高基調。

ただし原料は、今年度初頭から右肩上がりで、じわじわと上がってきているかなと。原油につきましては、75ドル。ナフサにつきましては、今は5万円超えているといった状況で、今後しばらくは、原料高基調が続くのかなと思っております。

その中で、第1四半期は9億円の増収。

これは(内訳についてご説明すると)エラストマーにつきまして、17億円の増収です。

高機能材料は、17億円の減収。

エラストマーの17億円(の増収)は、いろいろな要因がございますが、こちらはやはり、数量起因が一番の大きなものでございます。とくに合成ゴムと、我々で言うと化成品ですね。SIS(スチレン・イソプレンブロックポリマー)などの伸びが非常に堅調だったというところが、大きな理由でございます。

高機能材料は逆に(減収となっており)これも5つくらいの製品がございますが、こちらは(状況が)良いものもございます。電池とかで非常に活況を呈しておりますが、フィルム関係が(沈んでおります)。だいたい第1四半期は、毎年モデルチェンジ等(があり)……テレビと中小型とございますが、統計的に見るとだいたい沈むんです。今年(2018年度)もだいたいかなり沈んでおりますが、それ(の影響)プラス、やはりテレビの環境が少し変わってきていると聞いております。

それは、中国の勢力がアップしてきているところが、この業界の1つの大きな転換期かなとお聞きしております。そんなところで、我々のフィルムが若干、ビジネスを失ったわけではないのですが、息をついている状況かなと思います。

そのような意味で、数量的なものがとくに多い要因として、17億円の減収というところが(高機能材料の)売上でございます。

その他につきましては、また後でご説明申し上げます。

営業利益は13億円の減益でございますが、(その内訳としては)エラストマーが3億円の減益、高機能材料が7億円の減益。こちらのほう(売上高)で、売上増ということを言っておきながら(営業利益は)マイナスといったところでございますが。

こちらは(なぜかと言うと)とくに合成ゴムにつきましては特殊要因でございますが、実は2017年度と2018年度の第1四半期を比べてみると、全部とは言いませんが、主に今のところは、ゴムについてはフォーミュラで値段が決まってくる。

それで、フォーミュラの……例えば、その時期のブタジエン・ナフサを使うところと、1つ四半期のまたがるところと、もう1つ前とか(ズレることが)いろいろございます。2017年度の2月のブジタエンが、ピークで3,000ドルにいきました。

ということで、2017年度の……それこそ暦年の第1四半期につきましては、平均でだいたい2,700ドルのブタジエンというものが、フォーミュラの中で翌期に入ってくる部分が、けっこうございました。(これらの要因)等々で比較的、2017年のゴムの値段は高めに出ておりました。

そんなところを含めて、若干見かけと言いますか、長い目で見れば結局平準化されますが、そのあたりで2018年度の第1四半期の一部のゴムについては、ちょっと割を食っている部分がございます。それが実態なのですが、2017年度のほうが、少し見かけが高くなったと(いうことです)。

それと、SISですね。これは非常に数量が出ているのですが、競争が激しいといったところで、ナフサまたはIPM……IPMは、直接うちにはあまり関係がないのですが。ナフサ絡みのコストアップがなかなか転嫁できてない状況で、営業利益は若干マイナスといったところで、増収減益という結果になってしまったところでございます。

経常利益は97億円で、若干の減益でございます。

というところで、概観を申し上げます。この四半期は、比較的売上は、ナフサまたはブタジエンも上がっているので、見かけの売上が上がりますので、売上または数量が比較的良かったのですが、逆に競争とか……もう1つは、合成ゴムの値段等で、利益につきましては2017年度ほど良くはなかった(ということです)。

2017年度は、ある意味の史上最高(の業績)ということで認識しておりますので、(2018年度は)そこまではいかなかったので、本質的に大きく変わる部分はないかなとは思いますが、数字だけを見ますと、営業利益が若干下がっているのが、2018年度第1四半期の概観であると思っております。

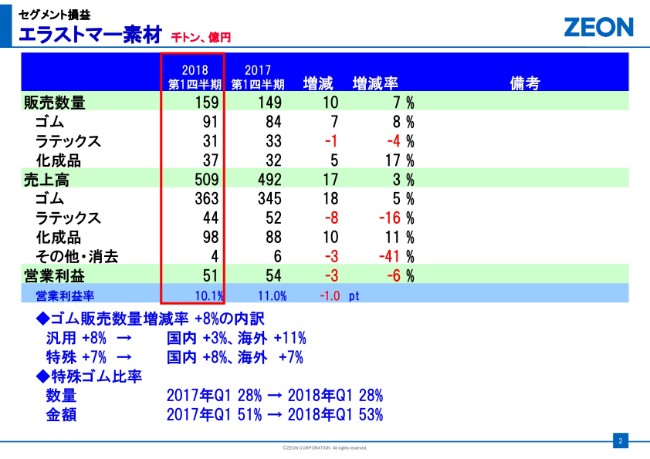

セグメント損益 エラストマー素材

(セグメント損益について)まずは、エラストマーからご説明申し上げます。

エラストマーにつきましては、見てのとおり増収減益というところで、概観のところと同じような姿になっております。

販売数量につきましては、ゴムが8万4,000トンから9万1,000トンというところで、こちら(スライド下部)に書いてございます、汎用は8パーセントアップ、特殊は7パーセントアップ。

汎用は、国内が比較的堅調ということで安定しております。住友化学さんと一緒になったのが、2017年の4月からでございますので、そのような要因も効果を出しております。

特殊は、7パーセントアップ。国内の自動車または一般的な材料で堅調で、海外も良い。それで、この「海外が良い」というのは(なぜかと言うと)アメリカのZCLP社(Zeon Chemicals L.P.)の業績が、それまでの何年かはいろいろNBR(ニトリルブタジエンゴム)を含めて、けっこう苦戦しておりました。シェールガスおよび、トランプ大統領の内政運営策といいますか……内需ですね。そのあたりのこともたぶん(影響が)あると聞いております。

そのようなところで、ZCLP社のアメリカの商売、とくに、NBR・HNBR(水素化ニトリルゴム)、それとヨーロッパのアクリル。このあたりが総じて、ZCLP社のものが良かったというところで、このような表現になっております。

ラテックスは、大きく分けると2つございまして……国内のお客さんが少ないのでわかってしまうのですが、ラテックスのお客さまが定修をやったもので、若干その数量を絞らざるを得なかったということが、マイナス要因。

それと、手袋。ラテックスの基軸のビジネスでございますが、マレーシア向けの手袋。これは、先期から比べると非常に堅調です。我々としては、もうお客さまの数もあまり多くなくて、そんなにメジャーサプライヤーではないのですが、しっかりとした堅調なビジネスとして育っていると認識しております。

化成品は、テープ・オムツ。このあたりが非常に(堅調です)。テープにつきましては、(用途は)宅急便(に限ったもの)ではございませんが、非常にこの最近でいうところの小型貨物用のテープとか、ラベルも含めて粘接着(剤として使うもの)。それと、やはりお子さま・お年寄りを含めたオムツ(に使うもの)。このあたりで非常に堅調といったところで、数量も大きく伸びている(ということです)。

SISは、前年比で29パーセントアップ。PDR……石油樹脂については、10パーセントアップということが、数字上では申し上げられます。

ということで、(販売)数量についてはアップ。売上についても増収でございますが、残念なことに利益につきましては、若干のマイナス。

ゴムとか化成品の数量は伸びたのですが、先ほどから申し上げている、ゴムの1つの見かけ上の利益といいますか、そのあたりの問題。また、とくにSISですが、この(2018年)2月に1回と7月に1回、値上げを打ち出しております。合計で、300ドル強。

これについての取り組みを、今は値上げということでがんばっておりますが、まだ完全に取り切れてはないと(いうことです)。

競合が非常に売るポジションが強く、競争も激化しているというところで、言い訳に近くなりますが、このあたりについては、数量は出たが利益的にもう一歩努力をしないといけないと(いうことです)。

あとは、為替が若干円高でございますので(影響としては)そのあたりがあります。原料は上がっております。

そのようなところで、採算の是正が、1つの大きな課題かなと思っております。

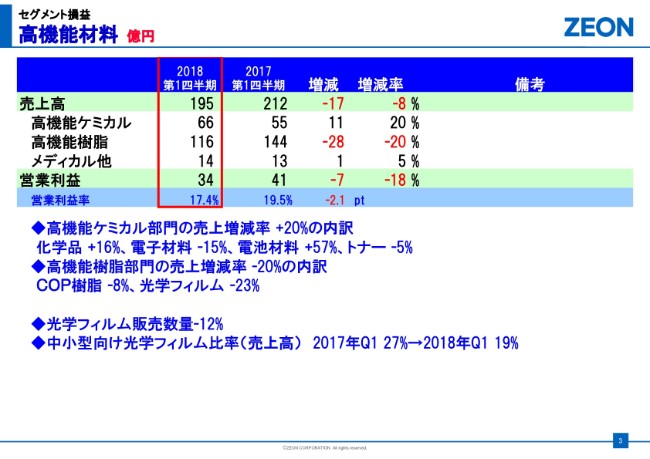

セグメント損益 高機能材料

高機能材料。これは、みなさんもよくご存じのフィルムや電池といったものでございますが、大きく分けると、化学品・電子材料・電池材料・トナー。これを「高機能ケミカル」と言っております。

高機能樹脂。これは、「ZEONEX」という、非常に特殊化された樹脂とその系統のフィルム。

メディカル。これは、FFR(冠血流予備量比)という、血管の中において血圧を測るような機械。これが非常に堅調でございます。

高機能ケミカルにつきましては、藤澤(浩氏)のやっております化学品が、非常に絶好調と(いうことです)。リーフを含めた香料が、世の中の状況がいろいろ変わった中で、中国のいろいろな厳しい規制もございまして、「しっかりとしたモノづくりをしなきゃいけない」という制度ができております。その中で我々のリーフは、非常に良いポジションというところでございます。

あとは、やはり電池ですね。車載用の電池、中国のEVを含めて……あと、今よく言われている産業用の電池。これが、韓国・北米ですとか、オーストラリアですね。そのあたりが、非常に期待できる。

あとは、自然のソーラーですとか、風力発電の蓄電池といった分野で、このあたりは電池材料が非常に大きな伸びを示している(ということです)。

電子材料は、もうちょっと時間がかかるかなと思いますが、化学品と電池材料と高機能ケミカルは、順風満帆とは言いませんが、非常に拡大をしております。

一方、フィルムなのですが、前年に比べると数量で12パーセントマイナスです。とくにこれは、テレビのほうは、10パーセントを若干切る7~8パーセント。中小型が、パーセンテージからするともう少し多くなりますが。

ご存じのように、スマホ関係で、非常に世の中の需要といいますか、お客さまの好みが変わってくる中で、いろいろなメーカーさんがどのようなものを作っていくかというところで、ちょっと足踏みをしている状態なのかなというところです。

それとテレビは、IPS(In-Plane-Switching)・VA(Vertical Alignment)といろいろある中で、どうも世の中のプレイヤーが変わってきていると。今までの韓国・台湾とパネルメーカー……テレビも含めてですね。

それが、やはりかの有名な中国が今後どうなっていくかというところで、そのあたりのテレビの、そのようなサプライチェーンといいますか、(それが)変わっていく中で、若干例年よりも少しテレビの……テレビ自体は落ちてないと聞いてます。

ただ、我々のサプラチェーンの中で、少しそのような影響を受けている部分があると聞いてますが、これは短期的課題といったところで、長期的に見ると平準化されていくと見ております。

とはいえ瞬間的には、フィルムは12パーセント落ちているといったところで、これが高機能樹脂の28億円の売上の減に、大きく効いている要因でございます。

ということで、営業利益も(2017年度の)41億円から(2018年度は)34億円というところで、7億円の減益でございます。

化学品・電池材料で、ある意味こちらは増収増益でございますが、数量差分……フィルムの数量で落ちた分の利益くらいを稼いで、相殺はしているのですが、フィルム・樹脂で、やはり低稼働率ということで、固定費の負担が大きくなってきているというところです。

もう1つは、やはり施策がだいぶ増えてきているところおよび、円高基調の為替。このあたりで締めてみると、やはり7億円の利益的なマイナスといったところが、減収減益という姿を出している状況でございます。

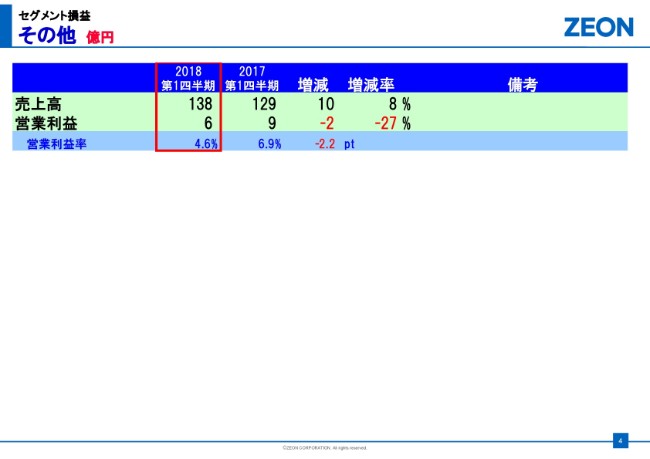

セグメント損益 その他

次に、その他。

これは、商社活動。我々の関連会社の商社とRIM(反応射出成型)……といいますか、一般成型の配合液。これを日本以外で……トラックの上とか下とか、いろいろな入れ物ですね。(そちらで展開しており)欧米で、かなり最近は非常に良くなってきております。そのような部分で、プラスの13億円(でございました)。

ただし、塗料ですとか工事関係で、若干マイナス部分がございますので、(結果として)売上高は10億円の増。

営業利益につきましては、マイナスではございますが、利益率もいろいろな産業が入ってきますので、大きな問題ではないと認識しております。

四半期損益推移

今までは対前年ということで見てみましたが、第4四半期と比べてみると、為替は110円から108円で、これは若干の円高。

ナフサについては、4万7,900円から4万9,100円というところで、これは微増。

(アジア・)ブタジエンも、1,300~1,400ドルから1,500ドル~1,600ドルということで、こちらも第1四半期と比べると若干変化はございますが、第3・第4四半期は、それと同じような状況という位置づけです。

それで、この中で(ご説明申し上げると)やはりゴム。この数量でございますが、ゴムについては、若干の微減。ラテックスも微減。化成品は、ほぼとんとんといったところでございますが。

売上については、ゴムの貢献と(いうことです)。数量はあまり増えてないのですが、そこの内容(品種構成)はいろいろと違いまして、ゴムが非常に売上が増えていると。このようなところで、品種構成で若干増えたとご認識いただければいいかなと思います。

樹脂は、これだけを見ると、まだ2018年度の第1四半期は、ある意味の少しボトムになっているかなと言えると思います。

営業利益も同じように、ちょっとゴムのその要因はございますが……すみません、これはゴムも含めてですね。

あと、化成品がいいということもございますが、営業利益はマイナス4億円。

こちらは、「また、なんでマイナスなんだ?」ということが言えるのですが、これもいろいろ安いもの・高いもの、その1つのプロダクトミックスの中で、このような数字になったとご理解ください。

第4四半期から第1四半期は、大きな意味で横並び。ただ1つ、フィルムがまだ、この当四半期(2018年度第1四半期)は、若干ボトムだという認識をしていただければいいのかなと考えております。

とくに、第4四半期と第1四半期の比較については、大きな顕著な変化は感じておりません。

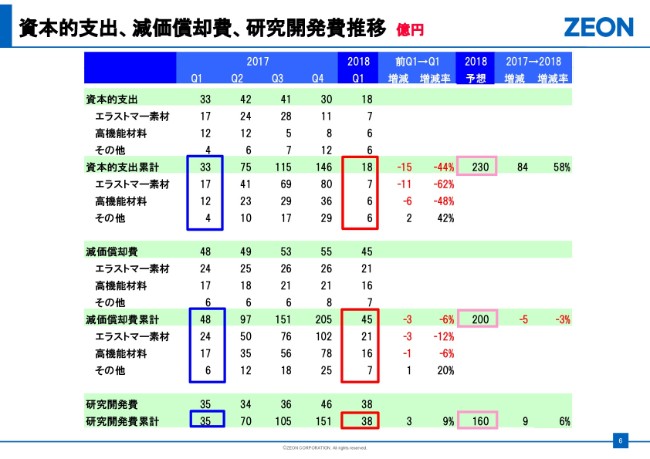

資本的支出、減価償却費、研究開発費推移

次に、資本的支出、減価償却費、研究開発費(の推移のご説明です)。

資本的支出は、2018年度第1四半期は18億円です。(エラストマー素材で)7億円、(高機能材料で)6億円、(その他で)6億円と、非常にある意味、あまり活発ではないと言えます。

今期は、230億円の計画。はっきり申しますと、2020年には売上で5,000億円を達成するという1つの中期経営計画の中で、やはり投資は、非常に重要なファクター。資本的支出といいますか、投資です。その中でこれは、まだ進捗率が8パーセントで、少しがんばらなければいけないポイントかなと思っております。

減価償却費は45億円、年間で200億円の計画。研究開発費は、年間で160億円の計画。

どちらかというと、エラストマーもさることながら、高機能に重点を置いた(もので)、中身については細かく触れませんが、投資でも、しっかりと合成ゴムの開発をしています。

ですが、やはり1つのポイントとして、電池やフィルムですとか、そのあたりに、やはり我々としては、しっかりと力をかけていくべきだと考えております。

(研究開発費の年間予想は)160億円ですが(2018年度第1四半期時点では)38億円というところで、進捗率も23パーセント。このあたりも、もう少ししっかりと活動していくべきだと思っております。

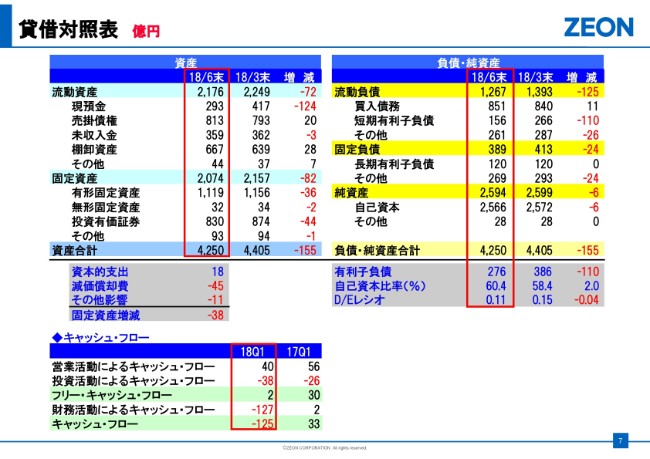

貸借対照表

BSですが、総資産は4,405億円から4,250億円で、これは(2018年)3月末も6月末も土曜日でございましたので、そのあたりの大きな支払いがどうのということは、影響がございませんでした。

大きく言うと、現金……こちらは、有利子負債が110億円。こちらは、車載の償却が100億円ございました。もう1つの10億円は、有利子負債の負債といったところで(合わせて)110億円。

それと、こちらの固定資産(増減)は38億円ですが。資本的支出が比較的抑えられているということで、マイナス部分は減価償却費。この「その他の影響」は、為替です。海外資産の為替換算の影響でございまして、(結果として固定資産増減は)38億円。

それで、投資有価証券。これは、時価の見直しといいますか、若干株全体で評価が悪くなっているといいますか、落ちているといったところで、44億円。

そのようなところで、有利子負債も386億円から276億円といったところで、かなり改善をしている(ということです)。

自己資本比率は60.4パーセント、D/Eレシオは0.11倍といったところで、0.04ポイントの改善といったところでございます。

キャッシュ・フローにつきましては、そのようなところで……投資活動のキャッシュ・フローが比較的多くないというところで、このような数字でキャッシュ・フローとして(記載しており)、マイナスの125億円といったところでございます。

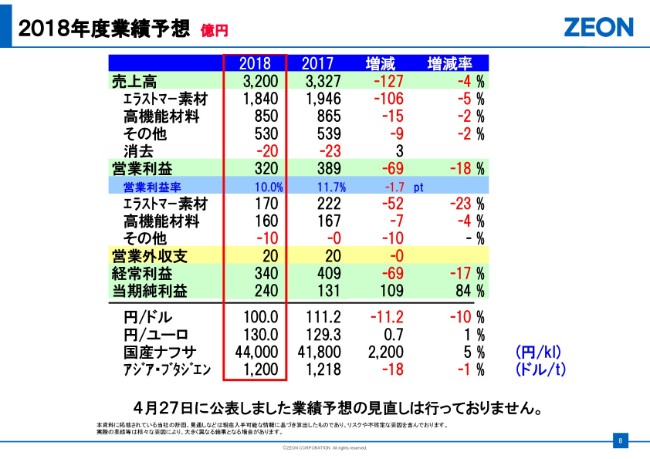

2018年度業績予想

最後になりますが、これは(2018年)4月27日に公表いたしました業績予想です。

売上高は3,200億円、営業利益は320億円、経常利益は340億円という姿。

今、2018年の第1四半期(の業績)をご説明申し上げましたが、これからいろいろ前提は違うので、「(業績予想と実績が)違うんじゃないか」と(思われる部分は)いろいろございますが、この数字から大きく変わってはこないという認識で、これを変更するということはしない。現在のところは、そのような計画はございません。

以上でございます。