関連記事

オリンパス、通期は増収増益 コロナで4Qに売上成⻑が減速も医療分野は3期連続過去最⾼の売上

ハイライト

武田睦史氏:みなさまこんにちは。今年の4⽉からCFOに就任した武⽥でございます。今後、IRのメンバーとともに資本市場を中⼼に社外ステークホルダーのみなさまとコミュニケーションをさせていただきます。どうぞよろしくお願いいたします。

まず初めに、新型コロナウイルスによりお亡くなりになられた⽅々へのご冥福をお祈りしますとともに、罹患された⽅々には⼼よりお⾒舞い申し上げます。当社は、社員の安全⾯、拡散防⽌という社会的な責任に最⼤限配慮しながら、医療機器メーカーとしての責務を果たすため、製品やサービスの安定的な供給を続けていきます。

本⽇は2020年3⽉期決算電話会議にご参加いただき、誠にありがとうございます。まず決算概況についてご説明します。スライドの3ページをご覧ください。2020年3⽉期の連結業績における主なポイントです。新型コロナウイルスの影響で第4四半期、とくに世界的に感染が拡⼤した3⽉に売上成⻑が減速したものの、通期では増収増益となりました。

連結売上⾼は、為替を除く実質ベースで前年⽐4パーセントの増収です。当社の主⼒ビジネスである医療分野は3期連続で過去最⾼の売上を達成しています。営業利益は⼤幅に増加し、販管費の⼤幅な減少などが奏功しました。

⾒通しに対しては、売上、営業利益ともに下回る結果となりました。⾒通しを修正した2⽉時点では想定できなかった新型コロナウイルスによる市場、活動などへの⼤きな変化を受け、第4四半期に売上成⻑が減速したためです。

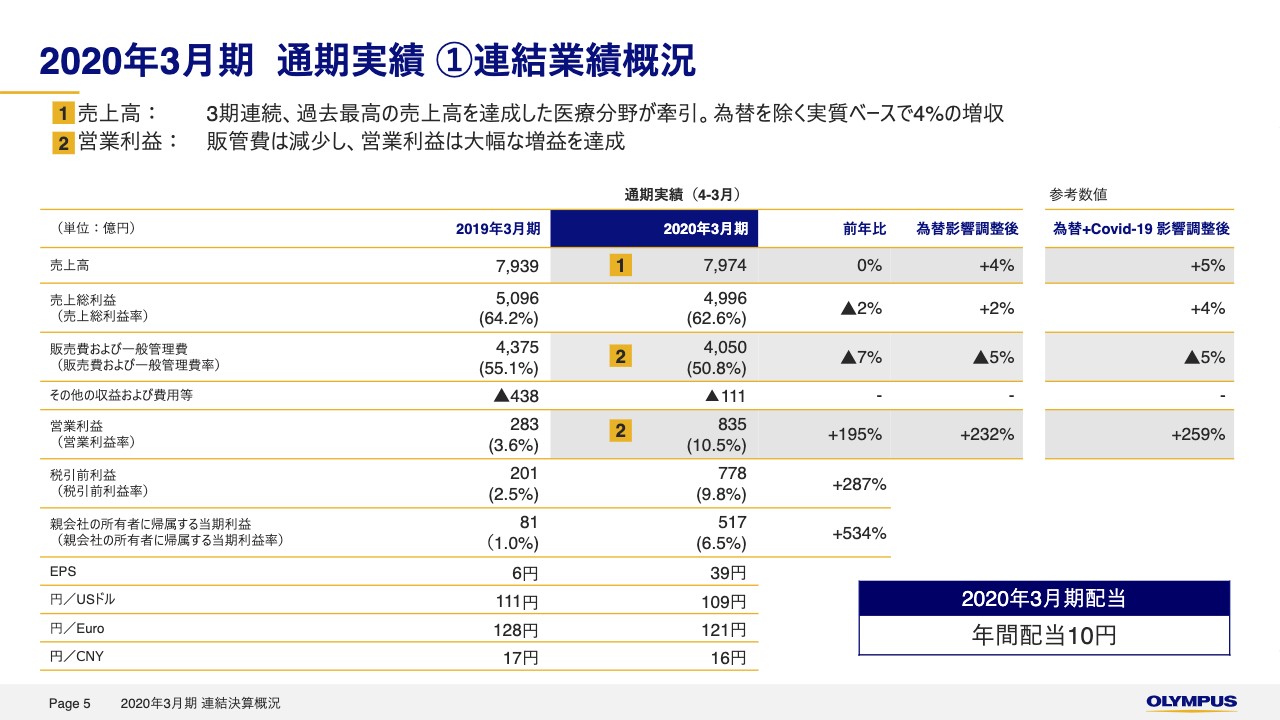

2020年3月期 通期実績 ①連結業績概況

2020年3⽉期の連結業績および事業概況についてご説明します。スライド5ページをご覧ください。連結売上⾼は7,974億円です。3期連続で過去最⾼の売上⾼を達成した医療分野が牽引しました。為替を除く実質ベースでは4パーセントの増収であり、堅調に推移しました。また、売上総利益は4,996億円となり、原価率が上昇しました。⼗⼆指腸内視鏡対応のため、⼀時的な費⽤として104億円を売上原価に計上したことが要因です。

販管費は4,050億円となり、前年⽐325億円減少しました。全社で効率化に向けて⾏なった取り組みの成果が含まれています。営業利益は835億円で、為替の影響を除くと232パーセントと⼤幅に増加しました。販管費の減少に加え、その他の費⽤が減少したことが主な要因です。

当期利益は517億円で、435億円の増加となりました。⾃⼰株式取得による発⾏済株式数の減少効果も含め、⼀株当たり当期利益は39円であり、こちらも⼤幅に増加しています。

また、第4四半期、とくに3⽉は新型コロナウイルスの影響が認められます。為替と併せた影響調整後の増減をスライド右側に記載しました。売上⾼は5パーセント増加、営業利益は259パーセントの増加と分析しています。

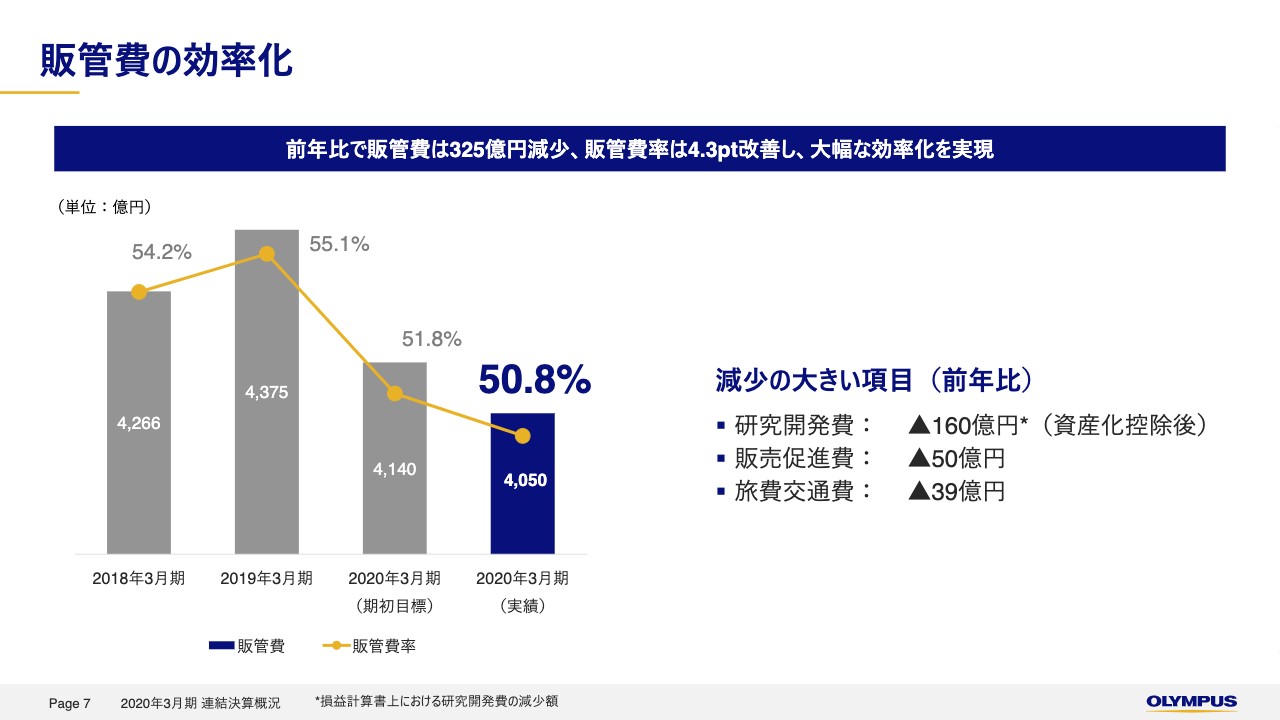

販管費の効率化

スライドの7ページをご覧ください。販管費の効率化について少し詳しくご説明します。2019年1⽉に発表した企業変⾰プラン「Transform Olympus」において、「真のグローバル企業」に向けた課題の1つに、営業利益率の改善を掲げました。その第⼀歩として、まず販管費を2018年3⽉期の⽔準にまで圧縮することを⽬標としました。すべての事業や機能を対象にしたプロジェクトを⽴ち上げ、テーマを抽出し、改善策を順次実施していますが、その成果が表れています。

研究開発費は、前年⽐で160億円減少しました。研究開発が順調に進み、より多くの開発費が資産化されたことに加えて、収益性を判断軸として⻑期の研究開発テーマの精査を⾏なったことによるものです。また、販促活動の⾒直しにより販売促進費を50億円削減しました。Web会議を積極的に活⽤し、国内外の出張を⼤幅に削減するなどにより、旅費交通費も39億円削減しました。

このプロジェクトにはCEOの⽵内を含む5⼈の執⾏役全員が関連会合に出席し、進捗の確認やチームへのアドバイス、必要に応じたその場での意思決定が執り⾏なわれています。引き続き、経営戦略で掲げた⽬標に向けて取り組みを続けていきます。

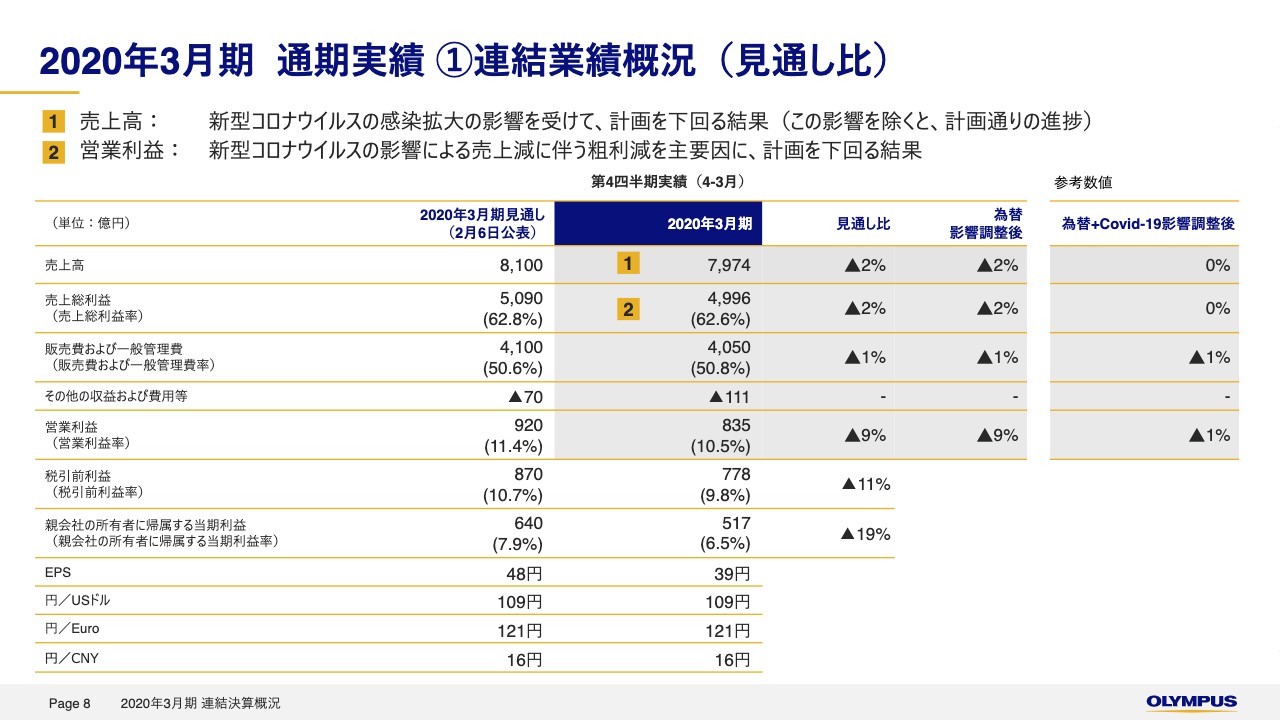

2020年3月期 通期実績 ①連結業績概況(見通し比)

スライドの8ページをご覧ください。こちらでは、連結業績を2⽉に公表した⾒通しと⽐較しています。売上⾼、営業利益ともに2⽉に公表した⾒通しを下回る着地となりました。当期利益は、営業利益の未達に加えて、繰延税⾦資産の⼀部取り崩しも⾏ない、⾒通し⽐で19パーセント下回りました。新型コロナウイルスの影響は、売上⾼に約130億円、営業利益に約80億円程度あったと考えています。未達はほぼ新型コロナウイルスの影響で説明できると考えています。

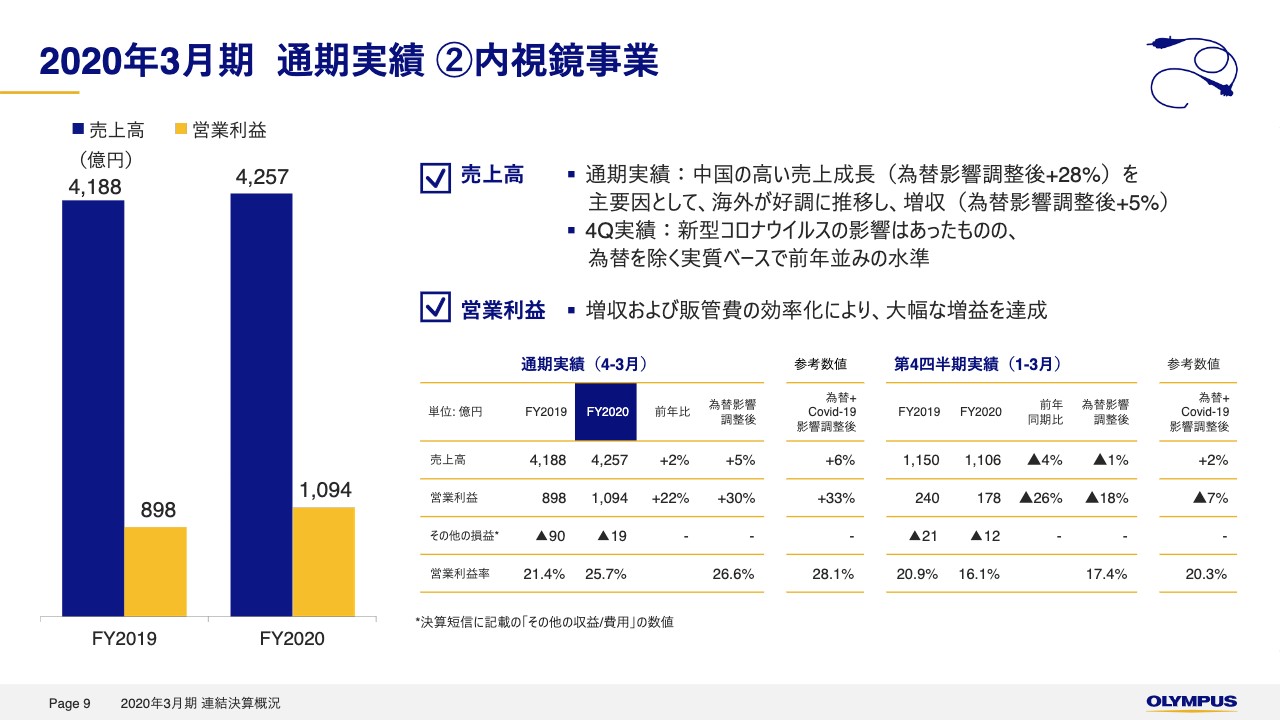

2020年3月期 通期実績 ②内視鏡事業

各セグメントの概況についてご説明します。スライドの9ページをご覧ください。まず内視鏡事業です。中国に加え、政府主導のがん予防プロジェクトが進⾏するロシアなど、海外が好調に推移し、売上⾼は4,257億円となりました。為替を除く実質ベースでは通期で5パーセントの増収です。第4四半期だけを⾒ますと、新型コロナウイルスの影響を受けたものの、為替を除く実質ベースでは前年並みの⽔準となりました。

⼗⼆指腸内視鏡対応費⽤104億円は当事業に計上されます。営業利益は、この⼀時的な費⽤を原価に計上しながらも、増収と販管費の効率化や前年に発⽣した⼀時費⽤の減少などにより、1,094億円となりました。為替の影響を除くと前年⽐30パーセントの増加で、営業利益率は25.7パーセントとなりました。

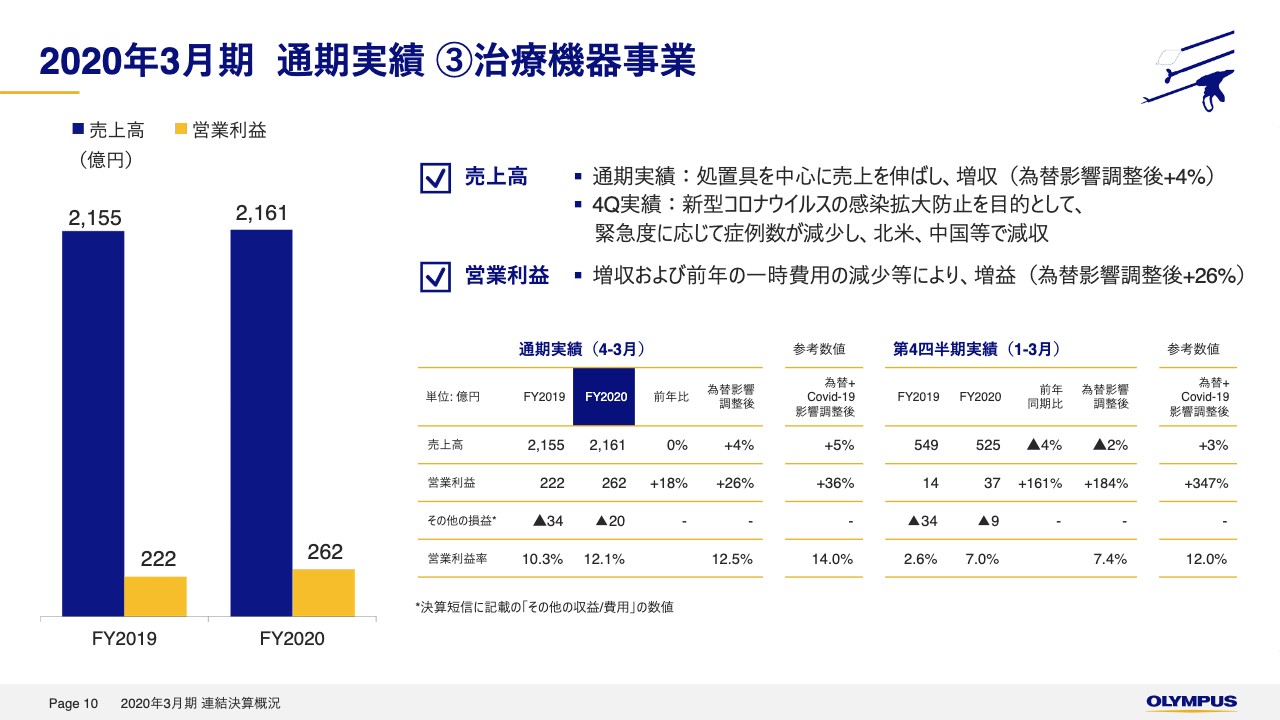

2020年3月期 通期実績 ③治療機器事業

スライドの10ページは治療機器事業についてです。各地域のニーズを捉えた製品の拡販を続ける消化器関連処置具が好調に推移し、売上⾼は2,161億円となりました。為替を除く実質ベースでは4パーセントの成⻑です。第4四半期だけを⾒ますと、新型コロナウイルスの影響によって症例数が減少し、北⽶、中国等で減収となりました。営業利益は、増収および前年に発⽣した⼀時費⽤の減少等により262億円で、為替の影響を除くと前年⽐26パーセントの増加となります。営業利益率は12.1パーセントです。

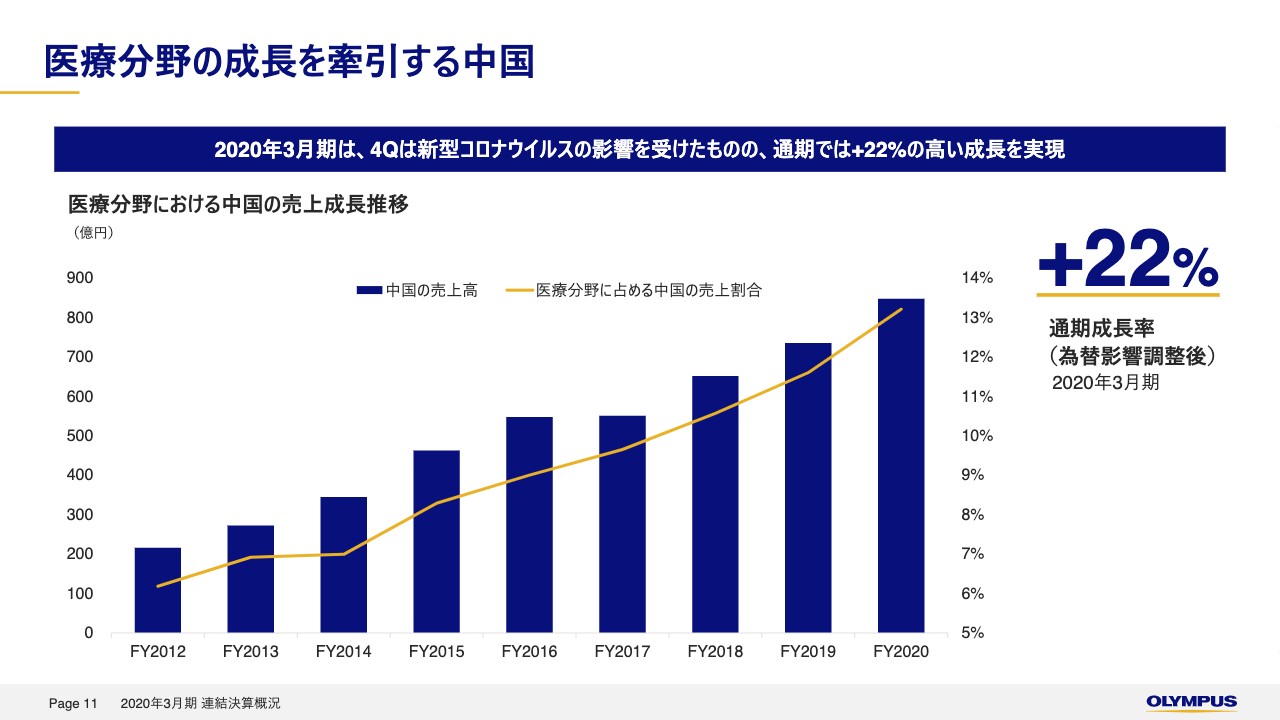

医療分野の成長を牽引する中国

スライドの11ページをご覧ください。こちらのスライドは医療分野における中国市場の実績についての振り返りです。近年、中国市場は2桁成⻑が続いていますが、とくに2020年3⽉期は成⻑が加速し、前年⽐22パーセントの増収となりました。第4四半期は、新型コロナウイルスの影響により減速しましたが、⾜元では回復の兆しがみられます。中国市場の中⻑期的な市場拡⼤余地は⼤きく、成⻑トレンドは変わらないと認識しており、引き続き着実に成⻑機会を捉えていきます。

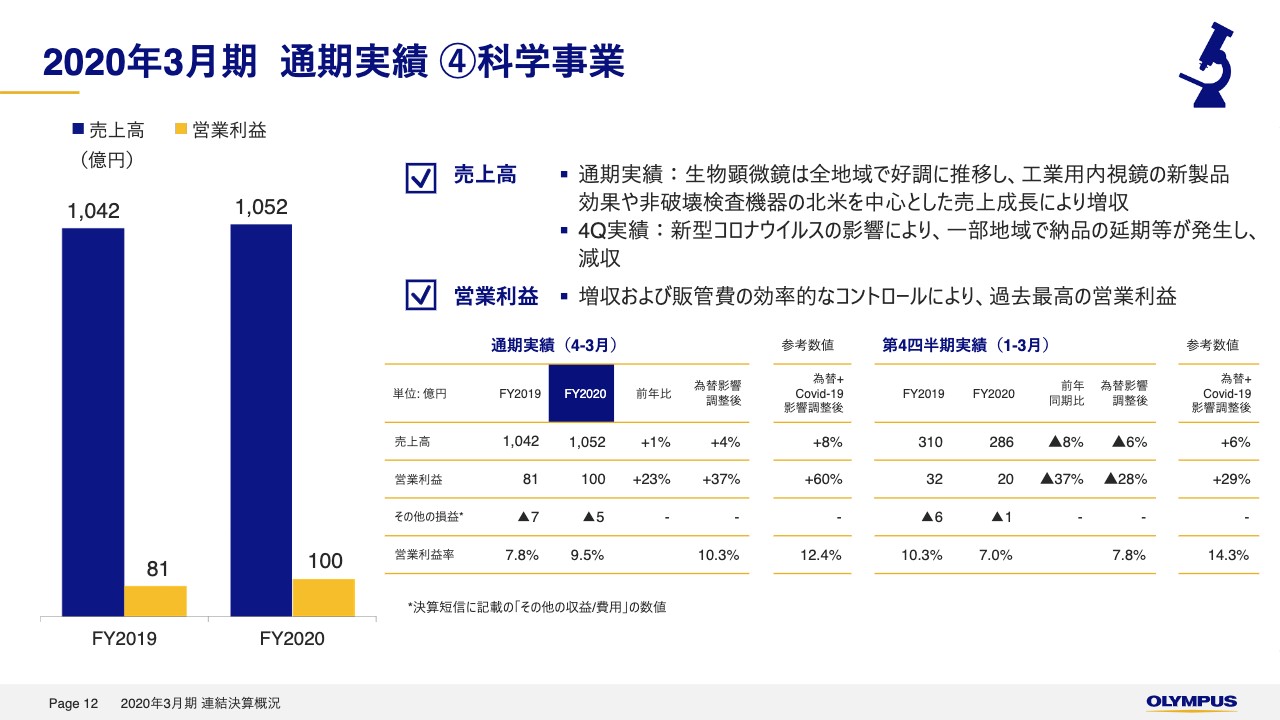

2020年3月期 通期実績 ④科学事業

スライドの12ページをご覧ください。科学事業についてです。売上⾼は1,052億円で、為替を除く実質ベースでは4パーセントの増加です。こちらも新型コロナウイルスの影響により、第4四半期だけで見ると⼀部で納品の延期等が発⽣し、減収となっています。年度を通しては、⽣物顕微鏡が全地域で好調に推移したことに加え、⼯業⽤内視鏡や⾮破壊検査機器等が売上を伸ばしたことにより増収となりました。営業利益は100億円で、為替の影響を除くと前年⽐37パーセントとなり、⼤幅に増加しました。過去最⾼益となっています。

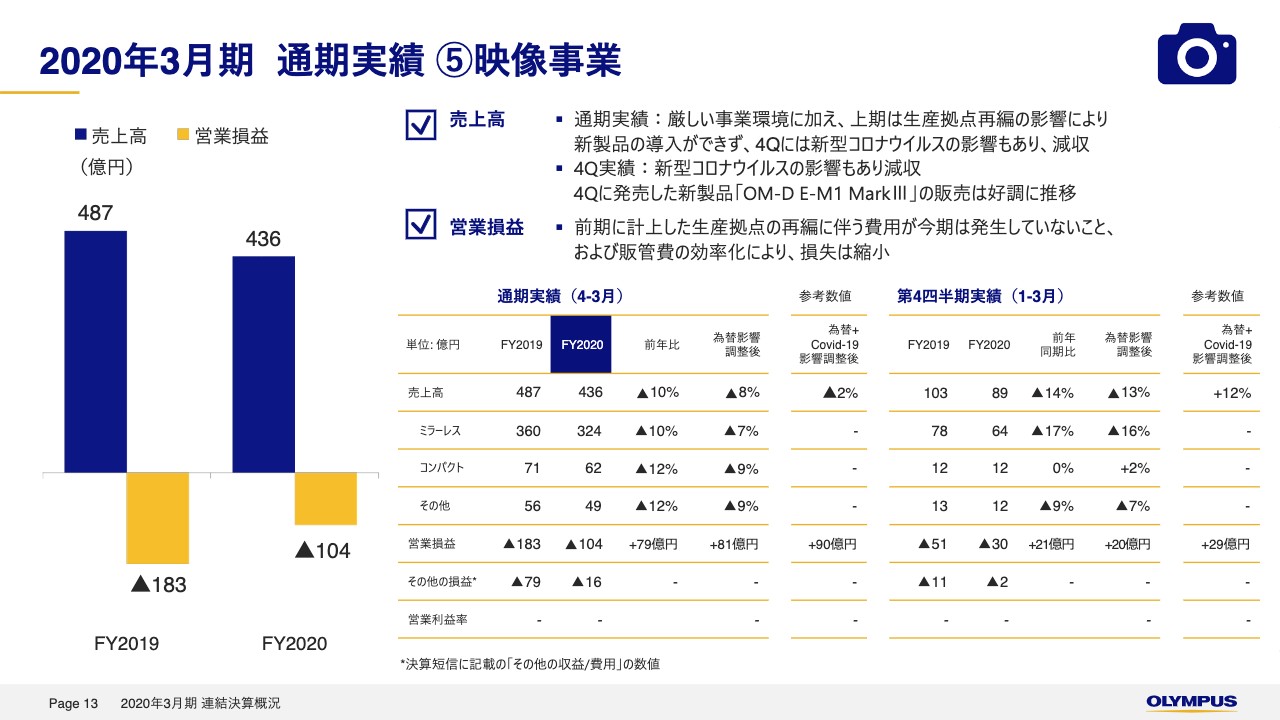

2020年3月期 通期実績 ⑤映像事業

スライドの13ページは映像事業についてです。売上⾼は436億円で、為替の影響を除くと前年⽐8パーセントの減少です。営業損失は104億円で、為替の影響を除き81億円の改善となりました。前年同期に計上した⽣産拠点の再編に伴う費⽤が今期は発⽣していないことに加え、販管費の効率化等が改善の要因です。

第4四半期に発売された新製品「OM–D E–M1 MarkⅢ」は好調に推移しました。しかしながら、厳しい事業環境が続く中、新型コロナウイルスの感染拡⼤により通常の販促活動ができなかったことも加わり、残念ながら想定どおりの損益改善には⾄りませんでした。

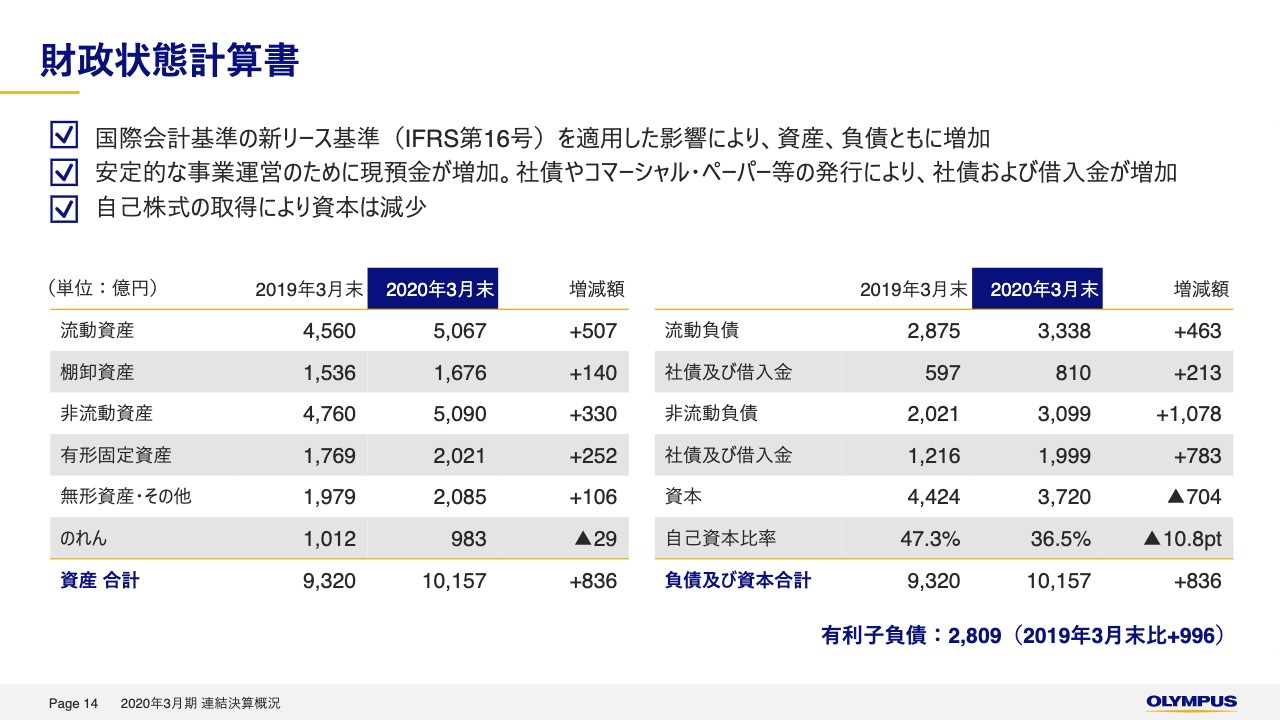

財政状態計算書

スライドの14ページをご覧ください。2020年3⽉末の財政状態です。国際会計基準の新リース基準を適⽤した影響により、資産、負債ともに増加しています。社債やコマーシャル・ペーパー等の発⾏も⾏ない、社債および借⼊⾦が増加しました。営業キャッシュフローの増加と合わせて現預⾦も増加しています。

また、棚卸資産が140億円増加しました。これは、主に新型コロナウイルスの感染拡⼤に伴って想定どおりに売上が伸びず、在庫が増加したことによるものです。資本は、2019年8⽉に実施した⾃⼰株式の取得により前期末から減少し、3,720億円となりました。これにより⾃⼰資本⽐率は前期末⽐で10.8ポイント減少し、36.5パーセントとなりました。

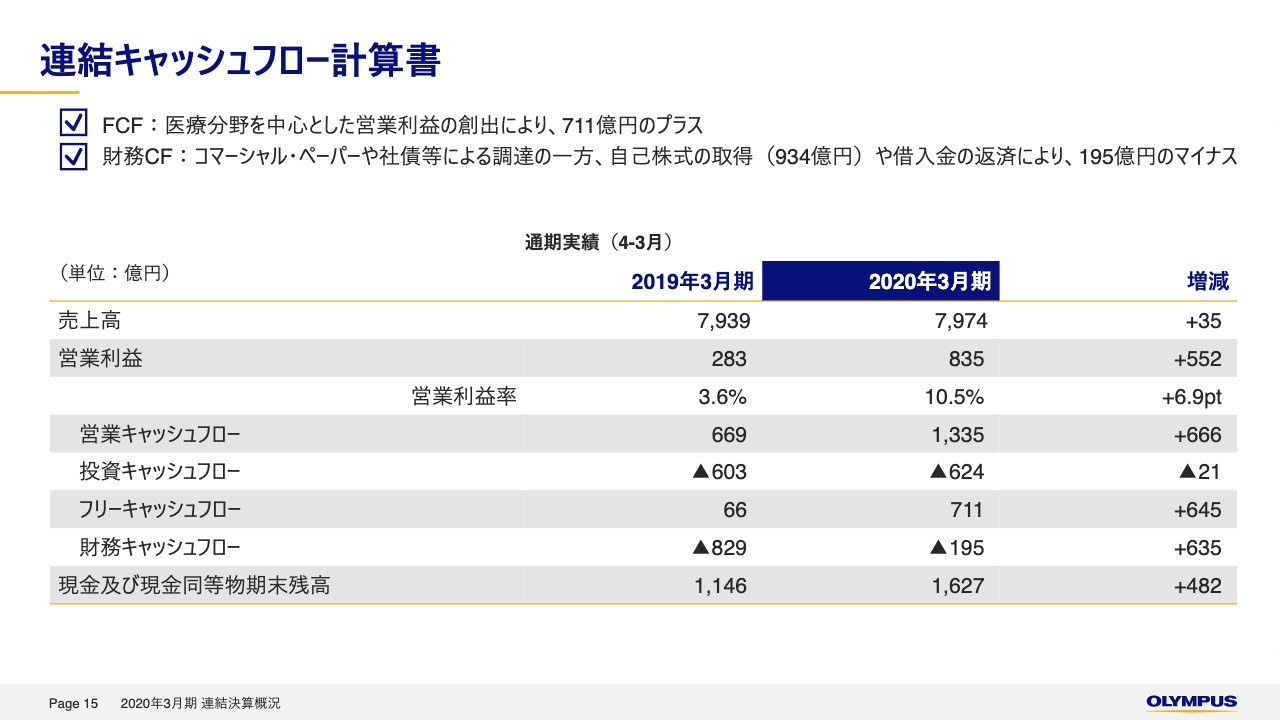

連結キャッシュフロー計算書

スライドの15ページをご覧ください。キャッシュフローについてです。営業キャッシュフローは医療分野をはじめとして事業が順調に推移したことを背景に、前期⽐666億円増加の1,335億円となりました。投資キャッシュフローは、研究開発費の資産化が増加したことなどを主要因に21億円減少し、624億円となりました。

フリーキャッシュフローは711億円の増加です。財務キャッシュフローは、コマーシャル・ペーパーや社債等による調達の⼀⽅、⾃⼰株式の取得や借⼊⾦の返済等により、195億円のマイナスとなりました。その結果、年度末の現⾦および現⾦同等物期末残高は1,627億円となりました。

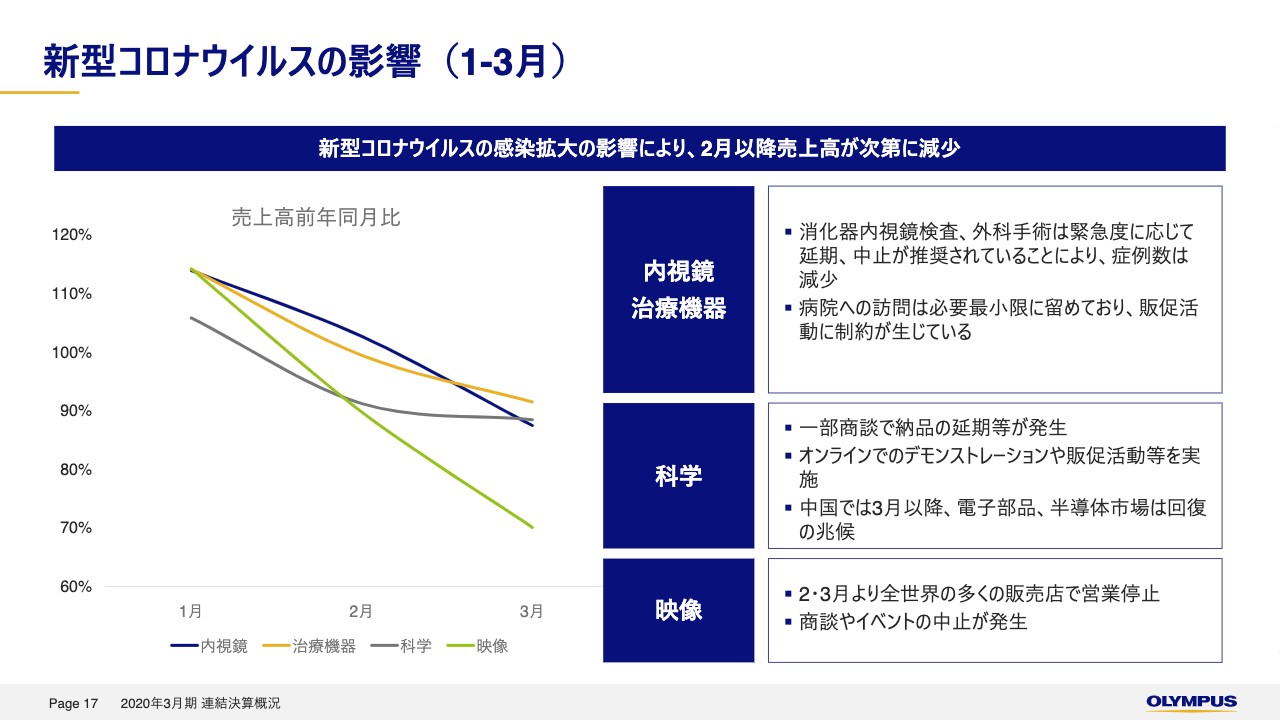

新型コロナウイルスの影響(1–3月)

次に、新型コロナウイルスの影響および今後のスケジュールについてご説明します。スライドの17ページをご覧ください。まず、1⽉から3⽉の影響についてご説明します。左側のグラフは、前年売上⾼を100パーセントとして、本年1月から3⽉の事業別売上⾼推移を⽰したものです。新型コロナウイルスの感染が拡⼤し始めた2⽉以降、次第に減少しています。世界的に感染が拡⼤した3⽉は前年割れとなりました。

スライドの右側に市場の動き、活動状況などを記載しました。医療分野では、消化器内視鏡検査や外科⼿術において、緊急度に応じた延期や中⽌が各国の学会等で推奨されており、症例数は減少しています。また感染拡⼤防⽌のため、病院への訪問は必要最⼩限にとどめており、販促活動に制約が⽣じています。

科学事業では、⼀部商談で納品の延期等が発⽣しました。中国では3⽉以降、電⼦部品や半導体市場に回復の兆候が⾒えいます。また、映像事業では、2⽉から全世界の多くの販売店が営業を停⽌し、商談やイベントが延期や中⽌となり、想定どおりの販促活動ができない状況が続きました。

スライドに記載はしていませんが、医療現場における活動を⽀援するため、咽頭ファイバースコープや⽣物顕微鏡等の⾃社製品を寄付しました。引き続き、可能な⽀援を続けていきます。

4⽉の状況については、各事業ともに市場の動きや活動などに⼤きな変化はありません。⼀⽅、4⽉の売上⾼は前年同⽉の実績と⽐較しますと、内視鏡事業で約10パーセント減、治療機器事業で約30パーセント減、科学事業で約20パーセント減、映像事業で約60パーセント減となりました。営業活動に制限がある状況が続いているため、新規受注の数は前年⽐で減少傾向にあり、5⽉はより厳しい状況となっています。引き続きこの状況をモニターしつつ、必要に応じて柔軟に対策を講じていきたいと思います。

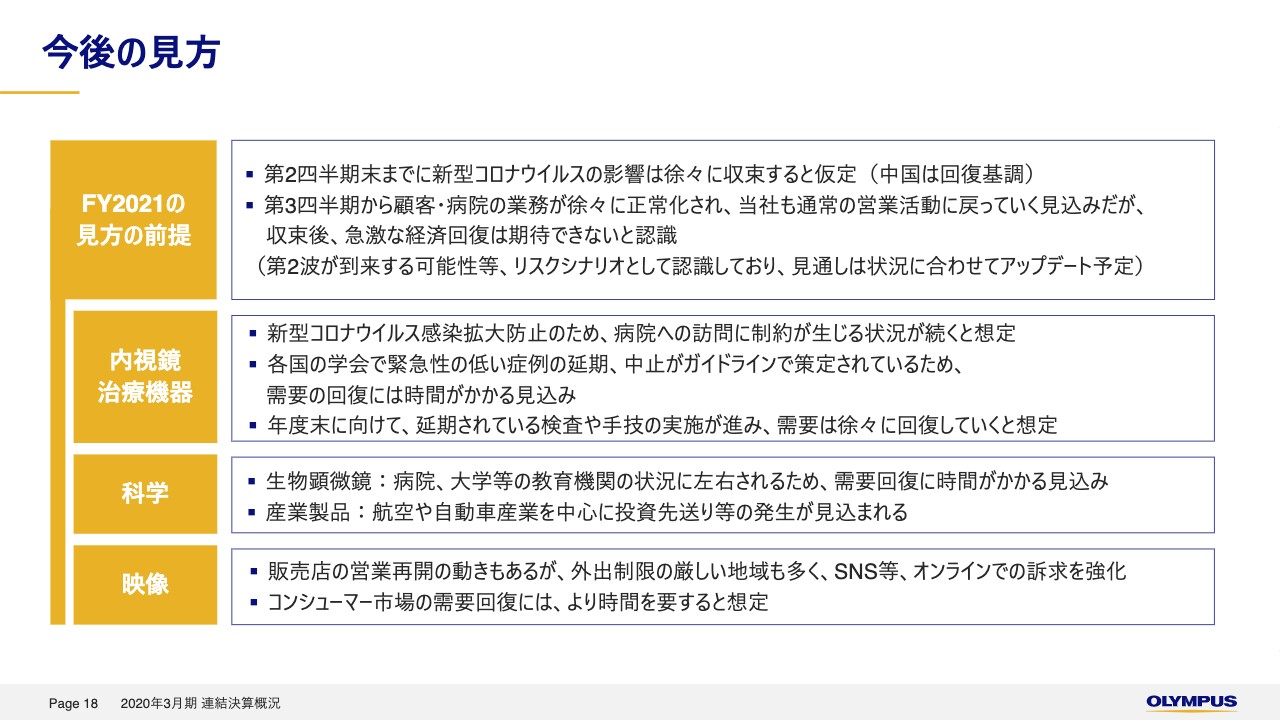

今後の見方

スライドの18ページをご覧ください。現在、2021年3⽉期の事業計画を⾒直しています。別途開催を予定している説明会で業績予想を含め、内容をみなさまにお知らせする予定ですが、前提や⾒⽅などについてこの場で共有します。

新型コロナウイルスの影響は第2四半期末までに徐々に収束すると仮定しています。ただし、中国については3ヶ月前倒しという⾒込みです。第3四半期から病院等の業務や当社の活動も徐々に正常化されるものの、全事業において需要の回復には⼀定の時間がかかると想定しています。中でも、コンシューマー製品を扱う映像事業はより時間がかかると考えています。

⼀旦、この前提で計画を⽴案しますが、第2波到来も含め、想定どおりにいかない可能性も認識し、事業計画は状況に合わせてアップデートします。仕事の仕⽅や顧客ニーズなどにも変化があるはずです。オペレーティングモデル、ビジネスモデルを再考し、デジタライゼーションを軸として、ニューノーマルに向けた取り組みも検討していきます。すでに、科学事業ではオンラインでのデモンストレーションや販促活動等を始めており、新しい取り組みにもチャレンジしています。

安定的な事業運営に向けてのキャッシュマネジメント

スライドの19ページでは、キャッシュマネジメントについてご説明します。新型コロナウイルスの影響が⻑期化する可能性を視野に⼊れ、安定的な事業運営を継続するために、キャッシュマネジメントがこれまで以上に重要だと考えています。

まず、⼿元流動性を⼗分に確保するため、コマーシャル・ペーパーを追加で約800億円発⾏しました。その結果、4⽉末時点の連結現預⾦の残⾼は約2,100億円となり、3⽉末と⽐べて470億円ほど増加しました。⽉商換算で約3ヶ月の⼿元流動性を確保しています。

また、この4⽉からオリンパスグループ内の資⾦を集約し、集中管理するグローバル・キャッシュ・プーリングを始めています。余剰資⾦のある地域から不⾜する地域への資⾦供給を機動的に⾏なうことが可能となりました。効率運⽤に加え、機動性が求められる今回のような不測の事態において効果が期待できます。

全ての費用・投資をゼロベースで見直し、販管費をコントロール

スライド20ページをご覧ください。先⾏きが不透明な状況下で、4⽉早々に初期的かつ緊急的な費⽤統制を開始しました。新規採⽤の⾒直しや凍結、新規プロジェクトの開始時期の精査や延期、優先順位の⾒直し等を⾏なうよう、全社へ指⽰を出しています。こちらは状況に応じて適宜⾒直しする予定です。

次世代の内視鏡ビデオスコープシステム「EVIS X1」を発売

スライドの21ページです。想定どおりの事業活動ができない状況が続いていますが、内視鏡事業において、今後の成⻑を担う戦略製品を予定どおり導⼊することができました。4⽉23⽇に次世代の内視鏡ビデオスコープシステム「EVIS X1」の発売を欧州とアジアの⼀部地域で開始しました。内視鏡による病変の発⾒、診断治療の質や検査効率の向上を⽬指した新技術を搭載していることに加え、初のグローバル統⼀モデルとなっています。現在、さらなるイノベーションに対する取り組みとして、⼈⼯知能(AI)を取り⼊れた次世代技術を開発中です。

本製品をはじめとした次世代技術の実現により、世界中の内視鏡医をサポートし、内視鏡診断、治療の質的向上を⽬指していきます。その他の地域については、規制当局の承認が得られた市場から順次導⼊を進めていきます。

スポンサードリンク

スポンサードリンク

- TSMC熊本工場から日本経済再生か!? 3/ 1 16:08

- 電子部品関連3社の4-12月期決算

2/26 08:53

2/26 08:53 - TSMC、第2工場も熊本の菊陽町に建設へ 2月正式発表か 1/30 09:21

- 【QAあり】島津製作所、新中計ではヘルスケア・グリーン領域に注力 社会課題の解決に取り組み、プラネタリーヘルスを追求

12/23 09:55

12/23 09:55 - 京都の電子部品関連3社の2023年4-9月期決算

11/20 09:04

11/20 09:04