出光興産、2050年ビジョン「変革をカタチに」のもと 既存エネルギーの安定供給と脱炭素社会の二兎を追う

2023年1月7日 16:04

本日お伝えしたいポイント

茂木大輔氏(以下、茂木):出光興産の茂木と申します。本日は貴重な機会をいただきまして、ありがとうございます。よろしくお願いいたします。

さっそくですが、本日のアジェンダ・お伝えしたいポイントはスライドに記載のとおりです。4点ほどご説明します。

会社概要

茂木:まず、当社の会社概要です。創業は1911年で、創業から110年ほど経過しています。東証プライム市場に上場し、いわゆる石油元売りといわれる会社の1つになります。売上高は2021年度の実績で約7兆円、従業員数はグローバルで約1万4,000人です。

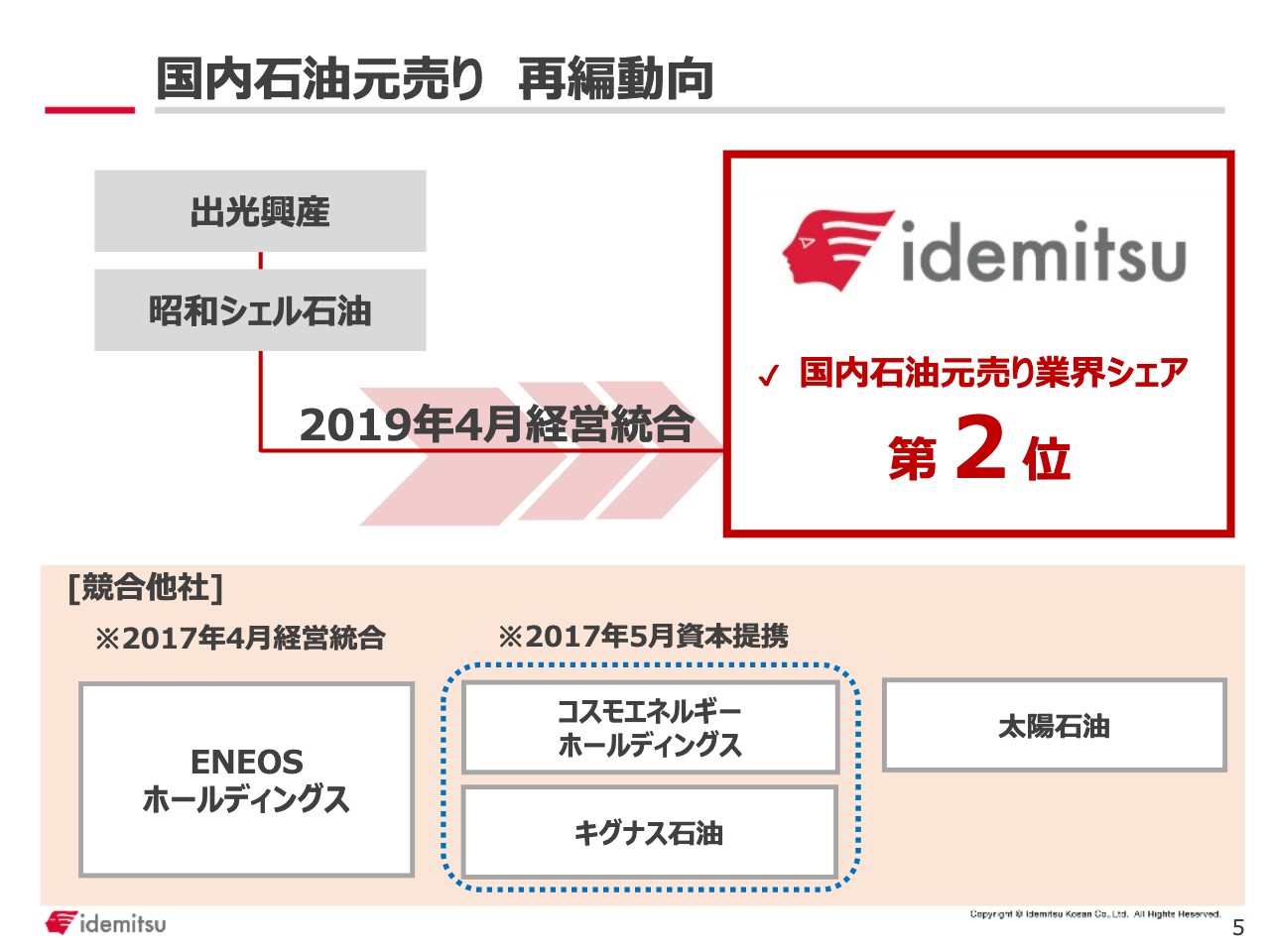

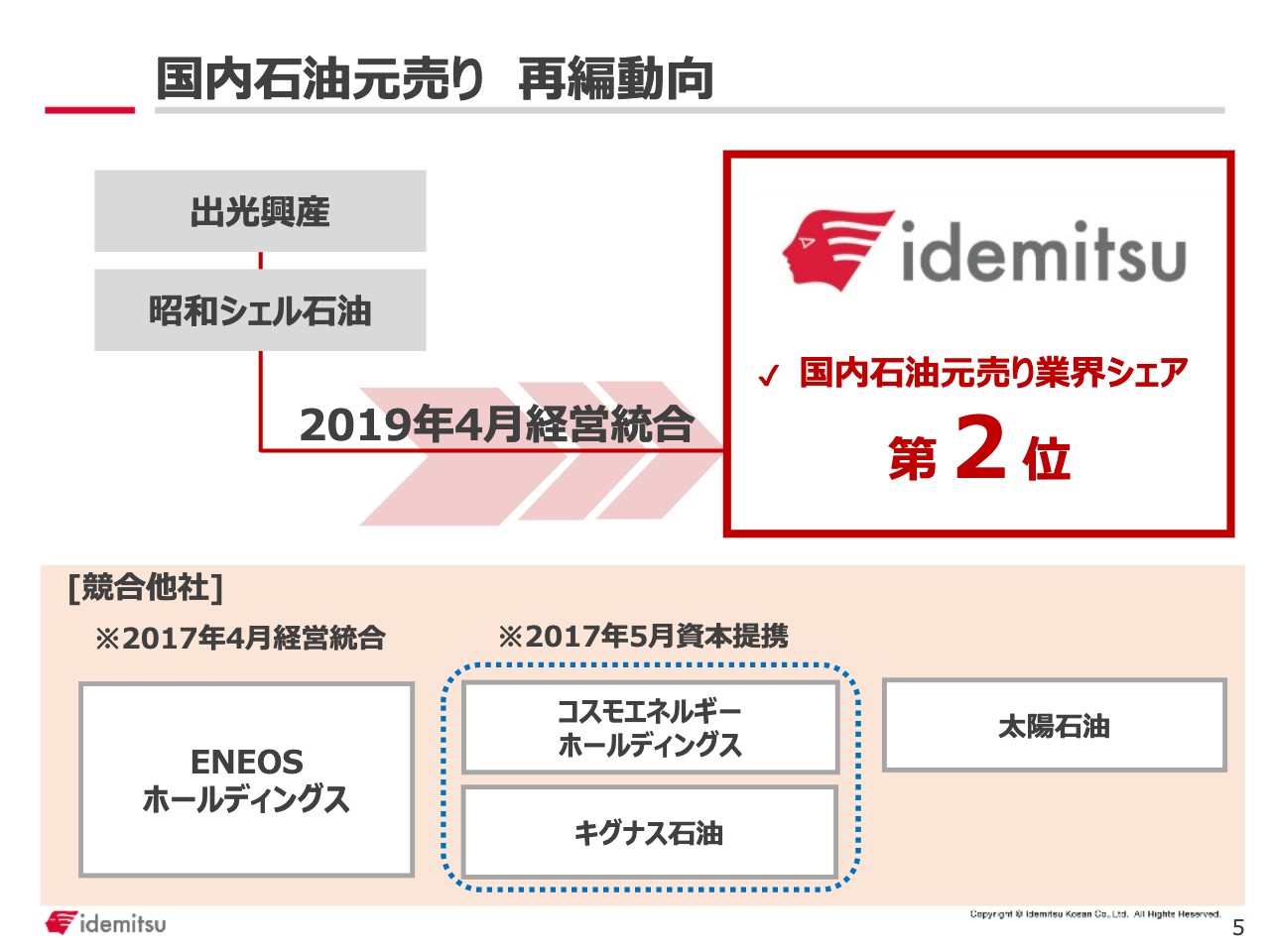

国内石油元売り 再編動向

茂木:昨今の国内石油元売りの再編動向をご紹介します。特に日本国内の石油産業の構造の変化、人口の減少、車の省燃費化が進んでいることにより、国内の石油製品需要は年率で1パーセントから2パーセントほど減少を続けています。したがって、元売り各社は精製能力の削減やコスト抑制に取り組みつつ、業界再編が進行してきている状況です。

当社は2019年4月に昭和シェル石油と経営統合し、現在の国内シェアは約30パーセントです。現在、スライドに記載のとおりの体制に集約されている状況です。

坂本慎太郎氏(以下、坂本):質問を挟みながら進めさせていただきます。出光興産と昭和シェル石油の統合について、昔の言い方や業界の言い方で、民族系と外資系の経営統合となりましたが、カルチャーの違いはありましたか?

茂木:今少しお話があったとおり、出光興産は「人間尊重」「大家族主義」という主義方針を持っており、独自の経営を貫いてきた会社かと思っています。上場したのも2006年ということで、上場の歴史はそれほど長くありません。

一方、昭和シェル石油は外資系で、石油メジャーのシェルや中東の国営石油会社のサウジアラムコなどの株主がおり、いわれる多様性や効率性の観点をより重視してきた会社かと思います。

民族系・外資系は関係なく、会社が違えば、カルチャーや仕事の進め方などが違うということがあるかと思いますが、やはり統合時においても実感する出来事がありました。些細な一例になりますが、出光興産では朝の始業前にラジオ体操を長らく行っていました。昭和シェル石油の社員にとっては、そのようなものがカルチャーショックだったと記憶にあります。

ただし、当初こそ少し戸惑いがあったかもしれませんが、仕事の前に体を動かすのもよいものだということで、後々はかなり好評といいますか、多くの方が参加していました。

歴史的な生い立ちもかなり違いますので、「違う中でも共通する価値観は何か?」「将来の目指すべき姿はどのような姿だろう?」など、本質的なところを重視してかなり時間をかけて統合のプロセスを進めてきました。そのような意味では、非常に順調な経営統合になったかと思っています。

2020年にはオフィスを東京の大手町に移転し、今はテレワークもかなり行っています。また、フリーアドレスで服装もオフィスカジュアルになりました。そのような意味では、会社の雰囲気は統合当初から見てもかなり変わったと感じています。

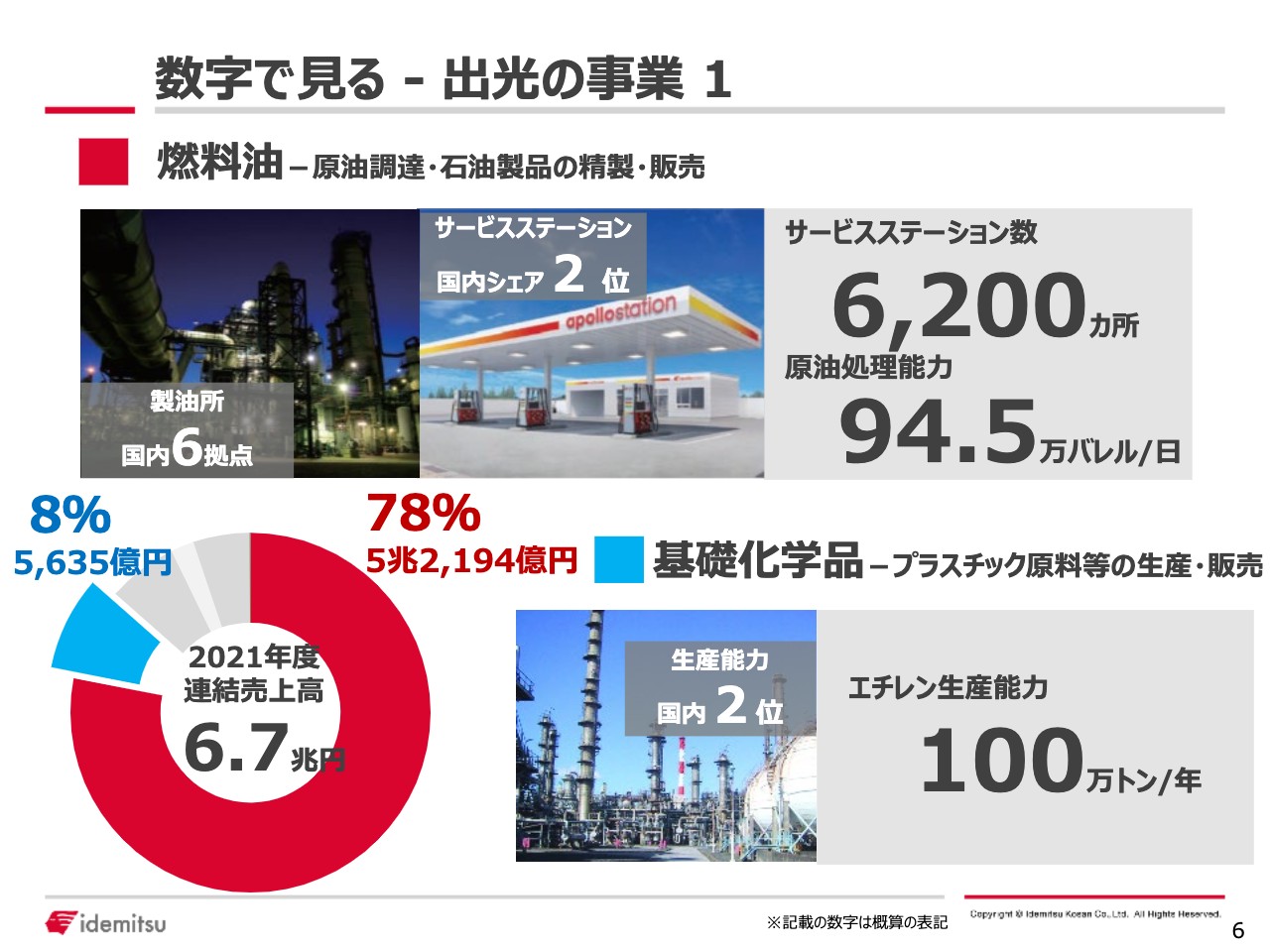

数字で見る - 出光の事業 1

茂木:当社の事業についてご説明します。当社は現時点で5つの事業セグメントを持っています。

1つ目は燃料油セグメントで、当社の売上の80パーセントほどを占めている主力事業です。原油調達から石油製品の精製・販売を行っています。精製においては、製油所は全国に6拠点あり、国内需要の約3割をカバーしています。販売面においては、全国6,200ヶ所にサービスステーションを持っており、国内シェアは2位です。

2つ目は基礎化学品セグメントで、石油精製で生じる留分を活用し、プラスチックや繊維の原料となるエチレンなどを生産しています。エチレンの生産能力は年間100万トンで、こちらも一定のシェアを持っています。

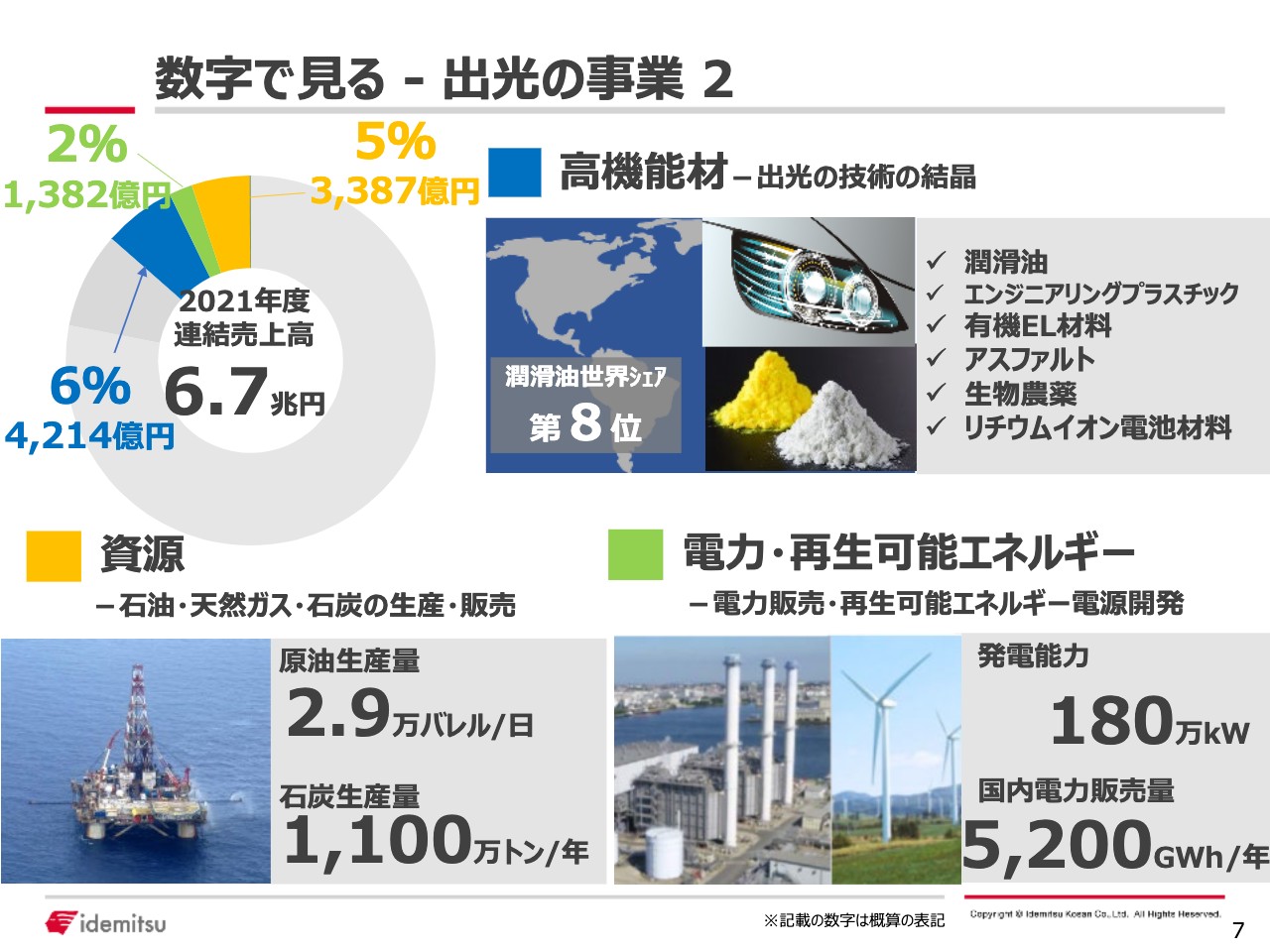

数字で見る - 出光の事業 2

茂木:3つ目は、高機能材セグメントです。石油精製および石油化学を主力事業としていますが、この中で培ってきた当社のコア技術を使った製品の開発・販売を行っています。いろいろな製品がありますが、例えば潤滑油は世界28ヶ国に展開しており、世界シェアは8位です。

少し変わったものとしては、有機EL材料があります。当社は青色発光材料に強みを持っており、アジアの代表的なディスプレイメーカーに材料を供給している事業です。

また、製油所で生産される硫化水素を原料にし、次世代のリチウムイオン電池材料になる固体電解質という材料も開発しています。今後、EVへの搭載が期待されると考えています。

4つ目の電力・再生可能エネルギーセグメントは、高効率火力発電所や再生可能エネルギー発電所の開発・運営を行っています。また、国内で電力の販売も行っています。発電能力は約180万キロワットで、そのうち約70万キロワットは再生可能エネルギーです。太陽光、風力、バイオマス、地熱といった幅広い電源を持っています。

5つ目は資源事業で、石油、石炭、天然ガスの開発・生産を行っています。石油開発については長らく北海で行っており、2020年からアジア・ベトナムで天然ガスの生産を開始しています。オーストラリアでは石炭鉱山を保有しており、石炭生産量は2021年度で約1,100万トンという規模になっています。

企業理念

茂木:先ほど少しお伝えしましたが、出光興産・昭和シェル石油の両社の創業時からの歴史や共通する価値観などをもとに、社内でもさまざまな階層で議論を重ね、2021年に企業理念を成文化しました。

「真に働く」が当社の企業理念になります。「この会社は何のために存在しているのか」を示すもので、社内では北極星のような座標として位置づけられています。出光興産の創業者である出光佐三氏が残した「人間尊重」という主義方針については、変わることのない経営の原点としています。

2050年ビジョン

茂木:中長期ビジョンをご説明します。まず、動画をご覧ください。

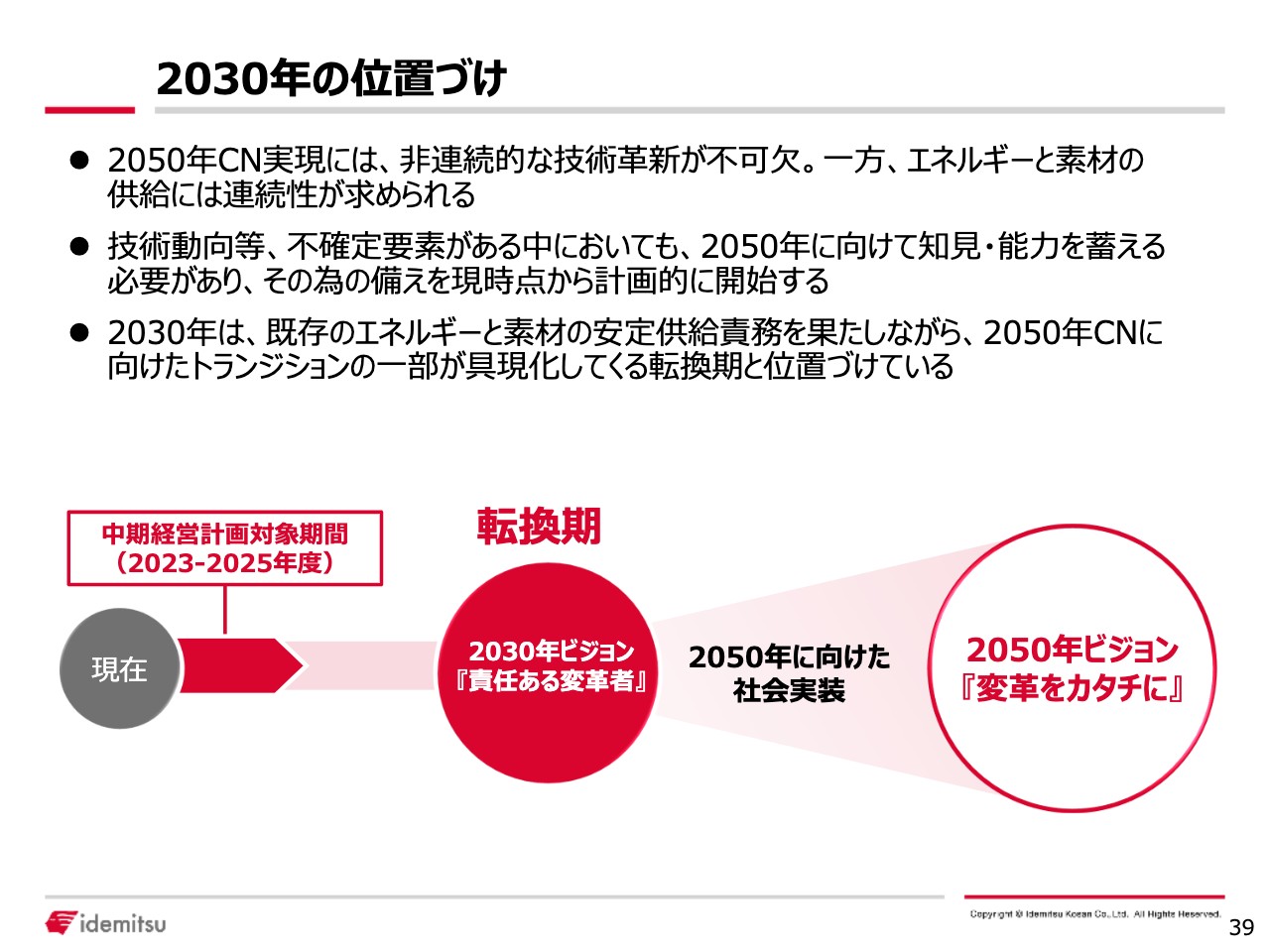

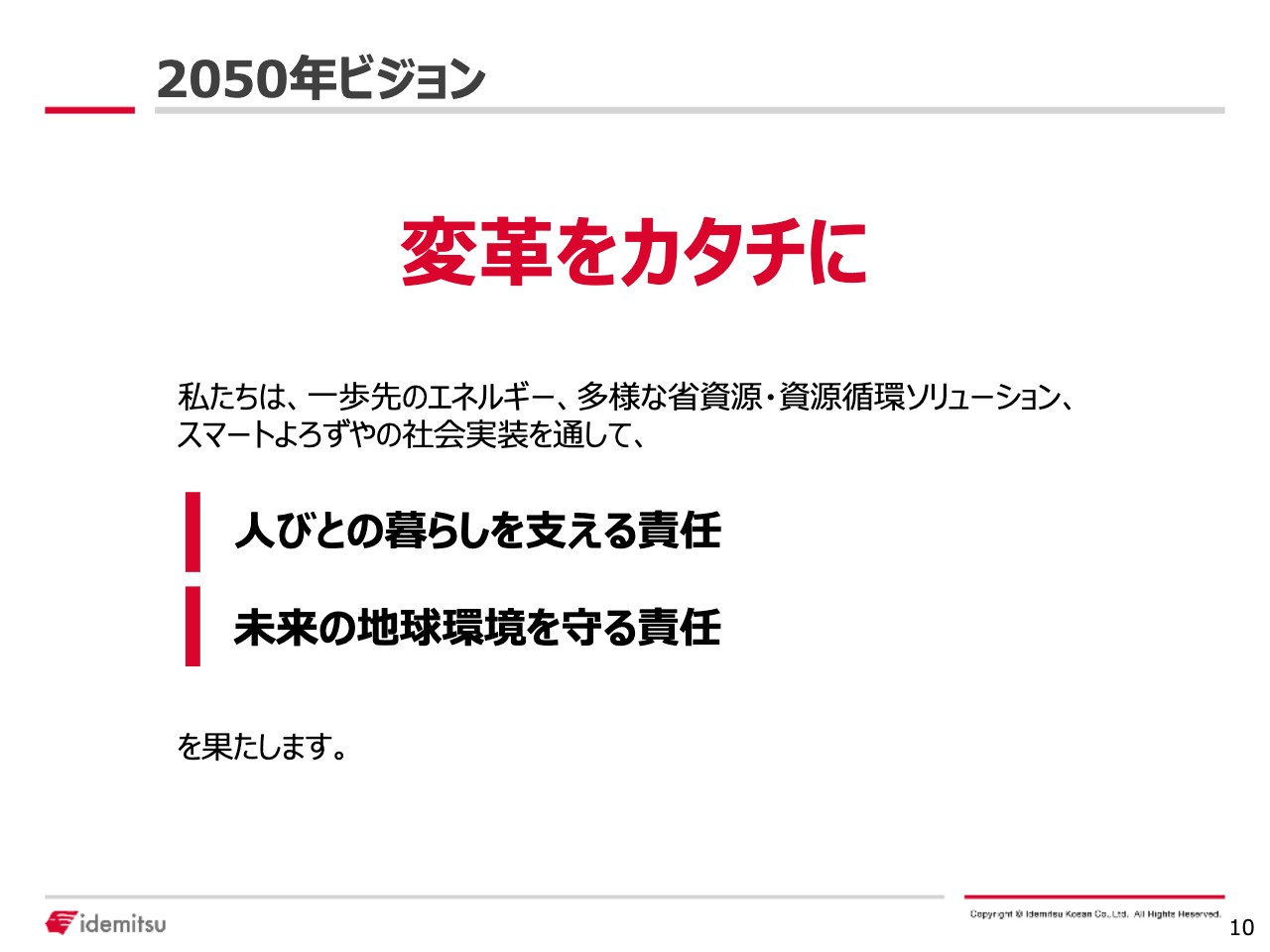

2050年のカーボンニュートラルの実現に向けて、その先のエネルギーの未来や当社のありたい姿を考えた時に、より長い時間軸で考える必要があるということで、今回新たに2050年ビジョン「変革をカタチに」を策定しました。

当社の事業領域、カーボンニュートラル、循環型社会を見据えた「一歩先のエネルギー」「多様な省資源・資源循環ソリューション」「スマートよろずや」という領域を通じ、この変革を具現化して社会実装することで責任を果たしていきたいと考えています。

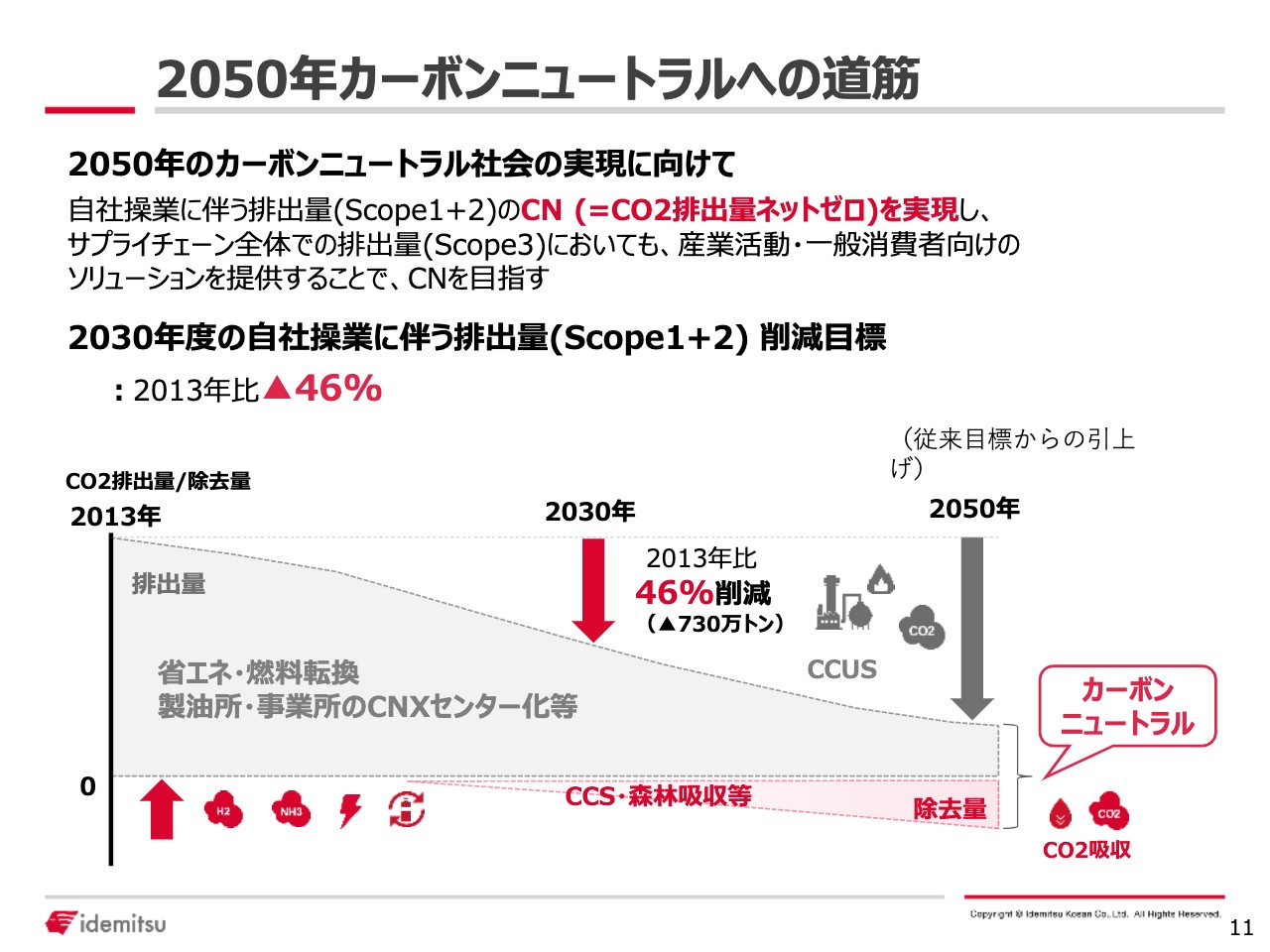

2050年カーボンニュートラルへの道筋

茂木:2050年のカーボンニュートラルに向けて、新たな目標も設定しています。事業構造改革とネガティブエミッションの取り組みを進め、2050年までに自社操業に伴う「Scope1+2」の排出量のカーボンニュートラルを目指していきたいと考えています。

その中間目標として、2030年時点の排出削減量は2013年比で46パーセントの削減を考えています。これは、以前公表した中期経営計画から約300万トンの削減を上積みした目標値です。「Scope3」についても関係各所と連携し、産業活動や一般消費者向けのソリューションを提供していく中で削減を目指していきたいと考えています。

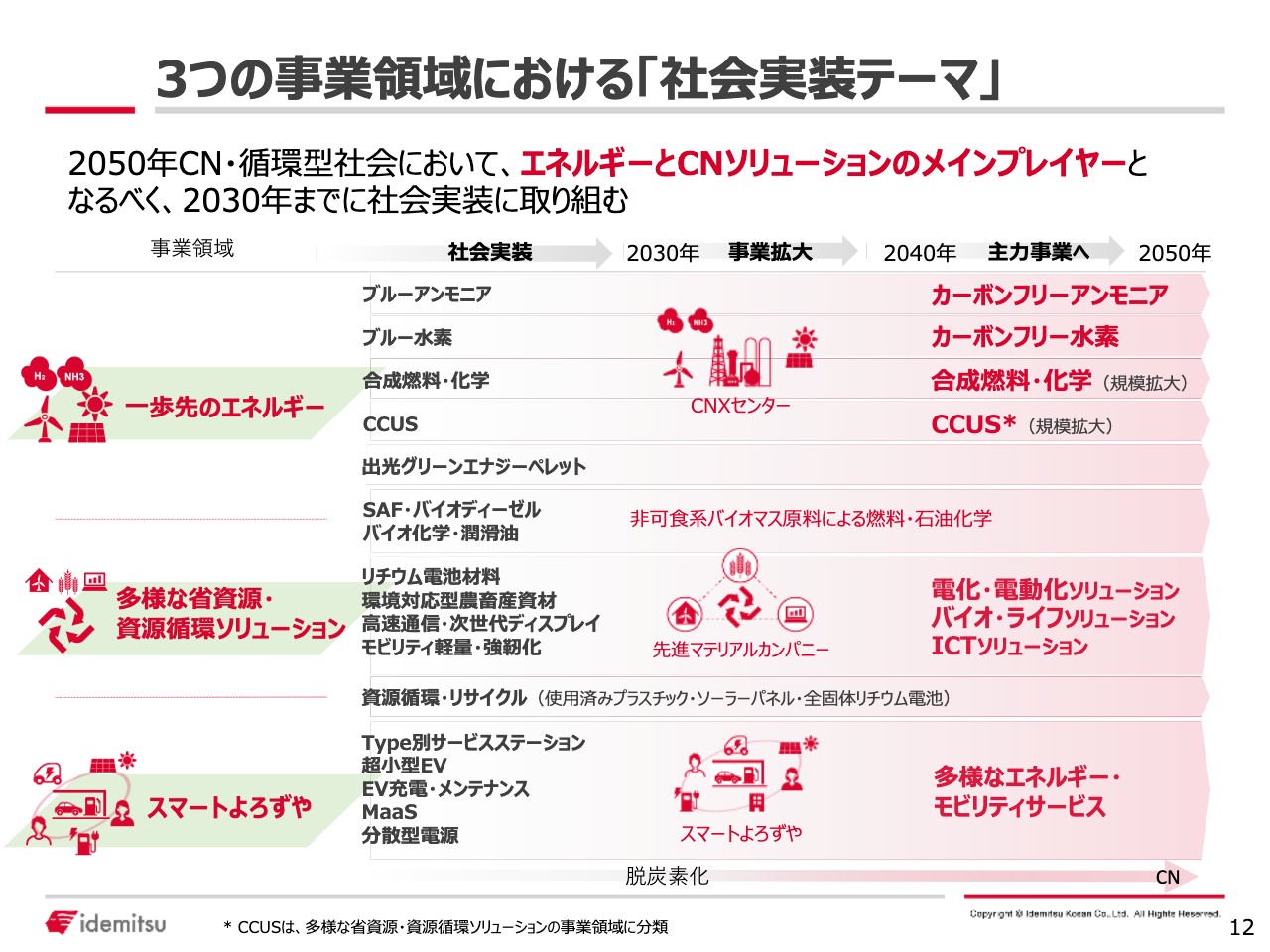

3つの事業領域における「社会実装テーマ」

茂木:スライドの図は、3つの事業領域において取り組むテーマおよび主力事業化に向けたロードマップです。これらは一足飛びに主力事業にはならないと思っていますので、2050年からバックキャスティングし、まずは2030年の社会実装に向けて取り組むテーマを定めました。

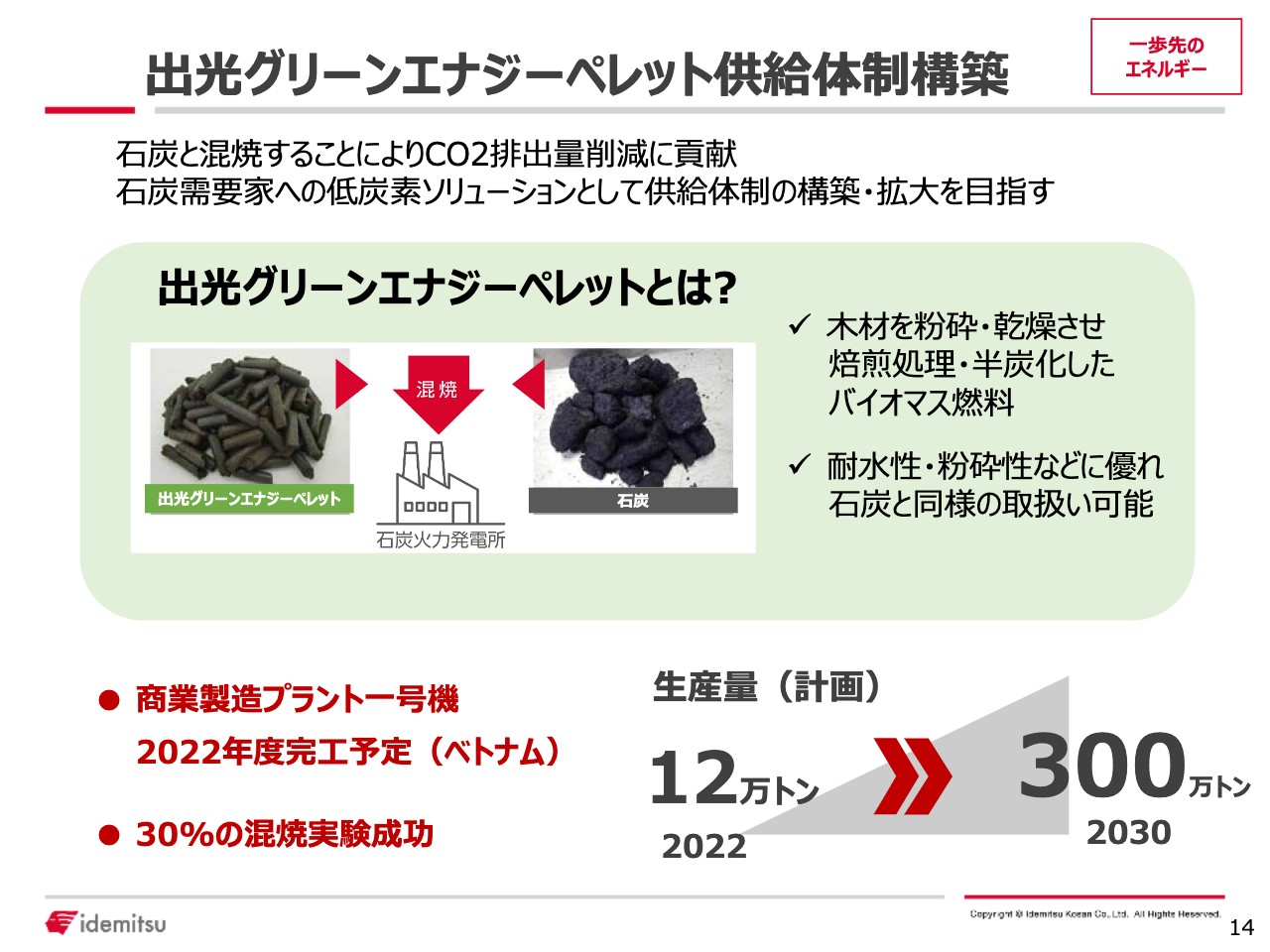

出光グリーンエナジーペレット供給体制構築

茂木:3つの事業領域で具体的に取り組む事例についてご説明します。まず、「一歩先のエネルギー」の「出光グリーンエナジーペレット」についてです。これは木材を粉砕・乾燥させ、半炭化したバイオマス燃料になります。石炭と同様に扱うことが可能で、ボイラーなどの燃料として石炭の代わりに混焼することで、その分のCO2排出量の削減が可能になります。

低炭素社会の実現に向け、使用時にCO2を多く排出する石炭については将来的にその使用量が減少する見込みですが、一方日本のエネルギー政策上、当面は重要なエネルギーの1つとして安定供給が求められます。

このような環境を踏まえ、「出光グリーンエナジーペレット」を低炭素ソリューションの1つとしてお客さまに提供することを通じ、脱炭素化に貢献していきたいと思っています。

現在、ベトナムで初となる商業製造プラントを建設中で、2022年度中に運転を開始する予定です。2030年には約300万トンを供給していきたいと思っています。

坂本:このペレットは木材を粉砕・乾燥させて作るということですが、原料の木材は間伐材でしょうか?

茂木:建設中のベトナムについては、原料はアカシアの端材やおがくずなどを原料として考えています。マレーシアでは商業製造プラント2号機の建設を予定していますが、そちらでは農業残渣と呼ばれるパームヤシ殻の房の部分の利用を想定しています。

農業残渣ですので、コスト面では非常にメリットがあります。加えて、パームヤシ房は大量に廃棄され、面積を専有したり腐敗や汚染を引き起こしたりしています。この深刻な環境問題を解決する観点からも、非常に期待が持てるプロジェクトではないかと考えています。

SAF(持続可能な航空燃料)供給体制構築

茂木:SAF供給体制構築についてです。SAFはSustainable Aviation Fuelの略で、持続可能な航空燃料として現在期待されています。航空業界は2030年に燃料の10パーセントをSAFに置き換えることを目標としています。

このような動きを受けて、当社では供給体制をしっかり構築していきたいと考えています。SAFは、原料の生産・収集から、製造、燃焼までのライフサイクルで、従来の航空燃料に比べ温室効果ガスの排出量の大幅な削減が期待でき、既存インフラもそのまま活用できる航空燃料です。

当社では、エタノールからSAFを製造するATJという技術を用いた設備を千葉事業所内に建設中で、2026年から供給開始予定です。2030年に向けて50万キロリットルほどの供給体制を構築する計画です。

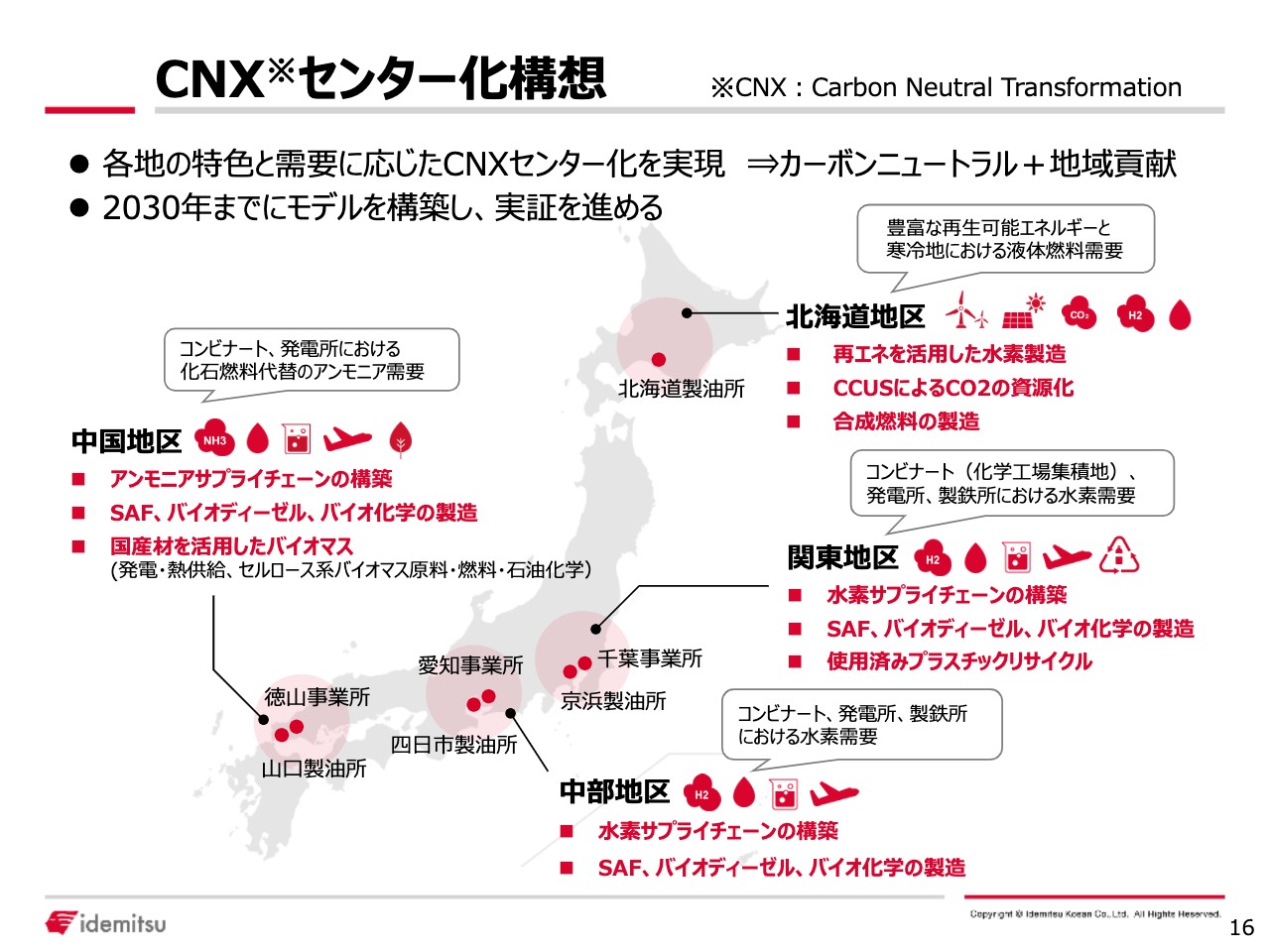

CNXセンター化構想

茂木:CNXセンター化構想についてです。CNXは当社による造語で、カーボンニュートラルトランスフォーメーション(Carbon Neutral Transformation)の略語です。全国の製油所や事業所などの既存インフラを活用し、各地の特色を活かして、SAF、バイオマス燃料、アンモニア、水素など、一歩先のエネルギーの領域の製品を作り、供給する拠点として、引き続き転用していきたいと考えており、徐々に進めていく予定です。

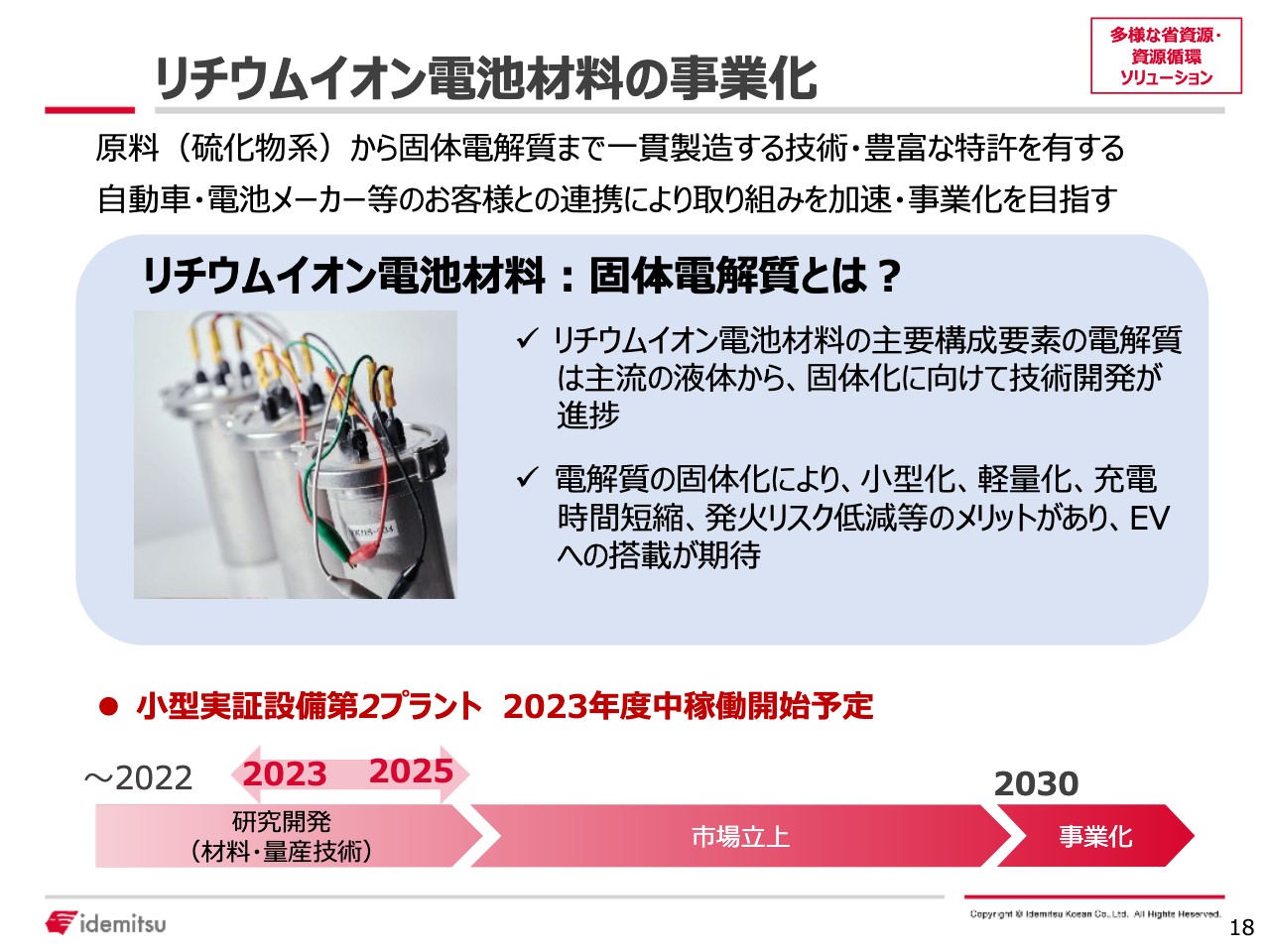

リチウムイオン電池材料の事業化

茂木:多様な省資源・資源循環ソリューションについてご説明します。リチウムイオン電池材料の事業化についてです。リチウムイオン電池材料の主要構成要素の電解質は、現在は液体が主流ですが、次世代の固体化に向けて技術開発が進捗しています。電解質の固体化により、小型化、軽量化、充電時間短縮、発火リスク低減等の大きなメリットがあり、EVへの搭載が期待されています。

当社では、製油所から生産される硫化物を原料として、この固体電解質の材料開発に強みを持っており、製造までの豊富な特許も有します。現在、自動車メーカーや電池メーカーなどと連携しながら、事業化に向けて取り組んでいます。足元では小型の実証設備を建設中で、来年度には稼働を開始できる見込みです。

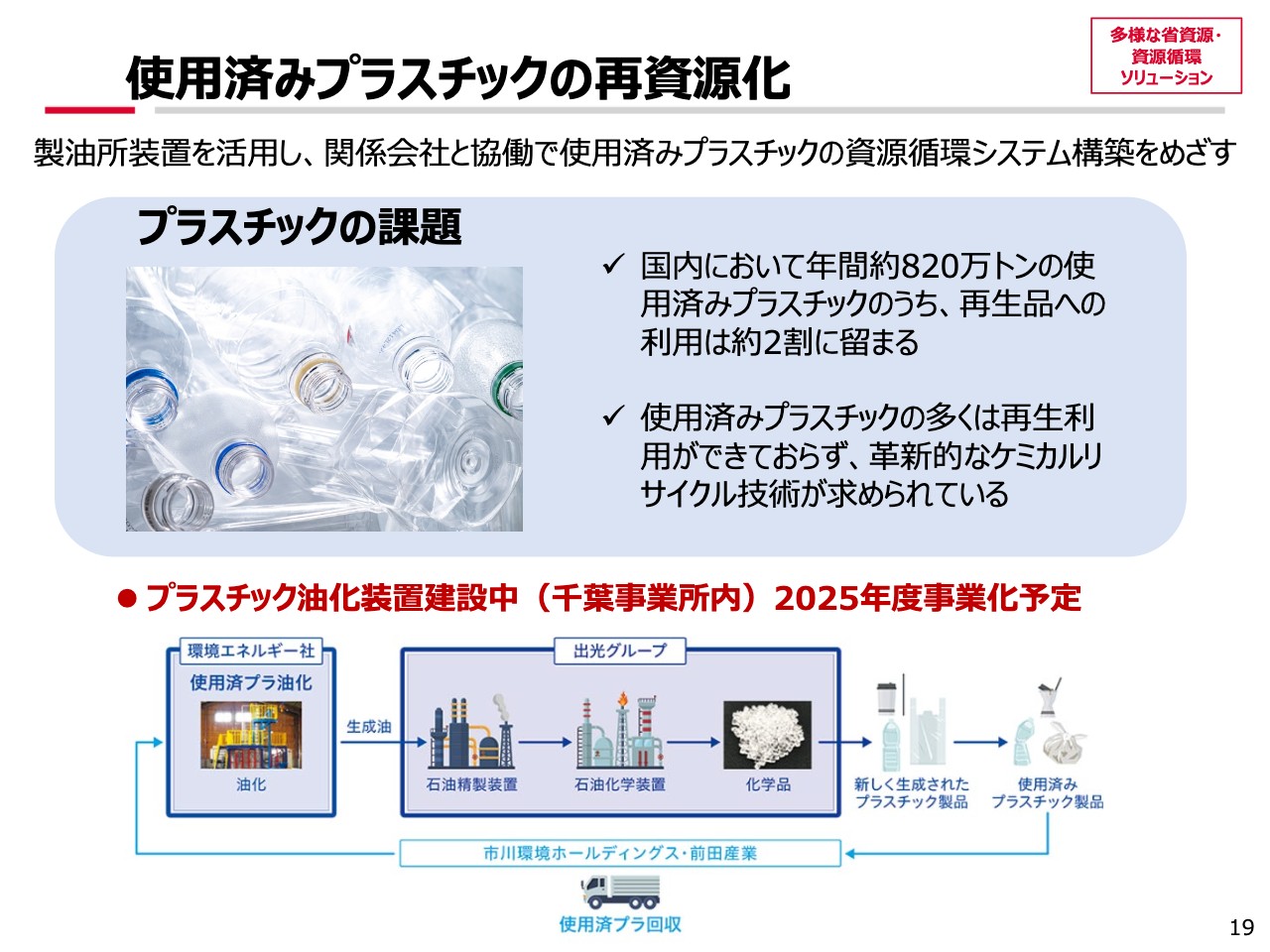

使用済みプラスチックの再資源化

茂木:使用済みプラスチックの再資源化は、製油所の既存設備などを活用し、使用済みプラスチックの資源循環システム構築を目指すものです。国内において年間約820万トンの使用済みのプラスチックのうち、再生品への利用は約2割とかなり限定的です。

使用済みプラスチックの多くはなかなか再生利用が難しく、多くは焼却されています。再利用に向けて、革新的なケミカルリサイクル技術が求められており、当社ではその課題解決に取り組んでいます。

坂本:なぜ再生利用が難しいのですか?

茂木:リサイクルの方法には、サーマルリサイクルとマテリアルリサイクルがあります。サーマルリサイクルは使用済みのプラスチックを焼却して熱として利用します。マテリアルリサイクルは、プラスチックを分別し、破砕して樹脂に戻してから再資源化します。

リサイクルと言えば、マテリアルリサイクルのほうをイメージする方が多いと思いますが、マテリアルリサイクルにも品質の劣化や、使用できる製品が限られてしまうといった課題があり、現状では2割ほどの再利用に留まっています。

当社が取り組んでいる技術は、使用済みのプラスチックを油に戻し、化学品として再資源化するケミカルリサイクルです。したがって、マテリアルリサイクルの短所をある程度補うことができ、さらに、現状焼却している分も再資源化できるのではと考えています。

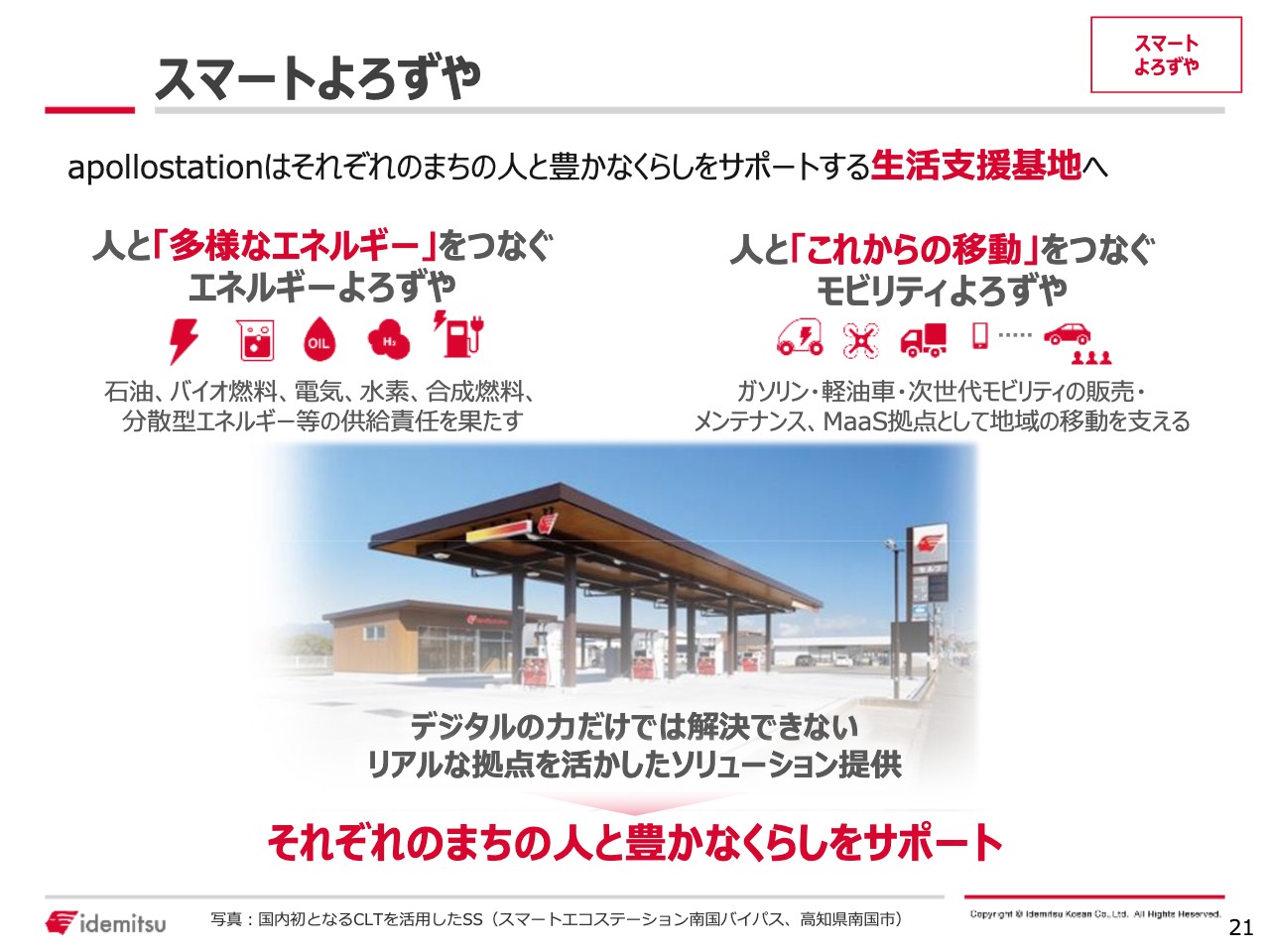

スマートよろずや

茂木:スマートよろずやについてご説明します。サービスステーションは、現在「apollostation(アポロステーション)」ブランドで統一化を進めており、合わせてDX化も推進しています。Webサイトでカーサービスが事前予約できたり、スマートフォンアプリを使って決済できたりと、お客さまのさらなる利便性向上に取り組んでいます。

2030年に向けて、新しいサービスステーションのかたちとして、「何でも屋」をコンセプトに「スマートよろずや」を展開します。この中期経営計画では、「スマートよろずや」を、多様なエネルギー・モビリティを通じて地域の暮らしを支える生活支援基地というコンセプトに再整理しています。

スマートよろずや(YOROZU)

茂木:スライドでは「スマートよろずや」の具体的なイメージを6つ挙げています。例えば、2番目に記載の太陽電池などを備えた「分散型エネルギー供給ステーション」や、4番目に記載の「EV充電・メンテナンスステーション」など、さまざまなフォーマットを用意していきたいと思っています。

各地域のニーズに応じて柔軟に組みかえて提供していくことで、各エリアのエネルギーやモビリティを支えていきたいと考えています。

新規収益創出による事業ポートフォリオ転換

坂本:「スマートよろずや」は、これからの環境を考えた事業だと思います。ガソリンだけではなく、水素やバイオ燃料、地域のコミュニティを含めて考えているかと思いますが、将来的に事業全体の収益はどのようなところから得られるのかについて教えてください。

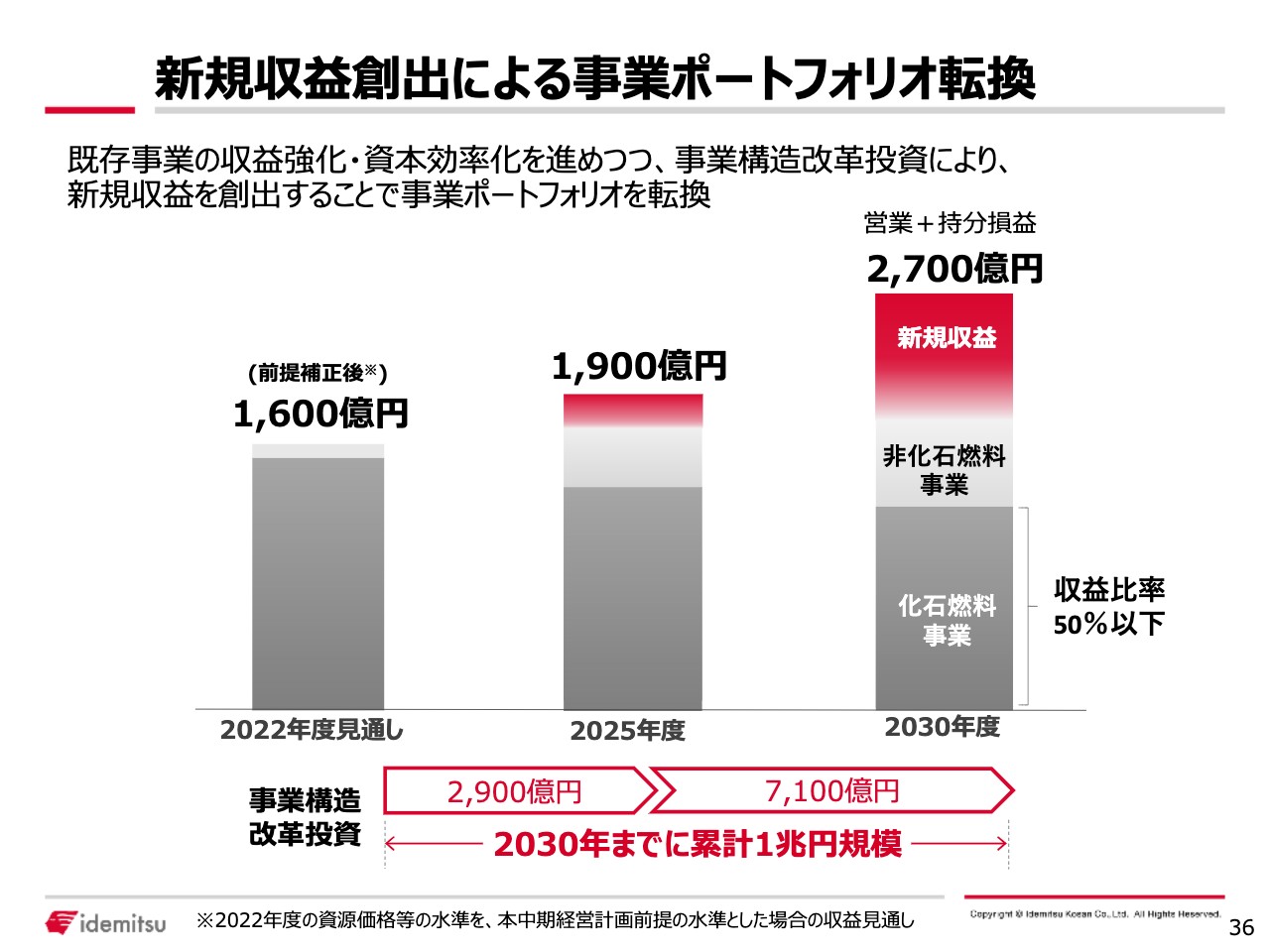

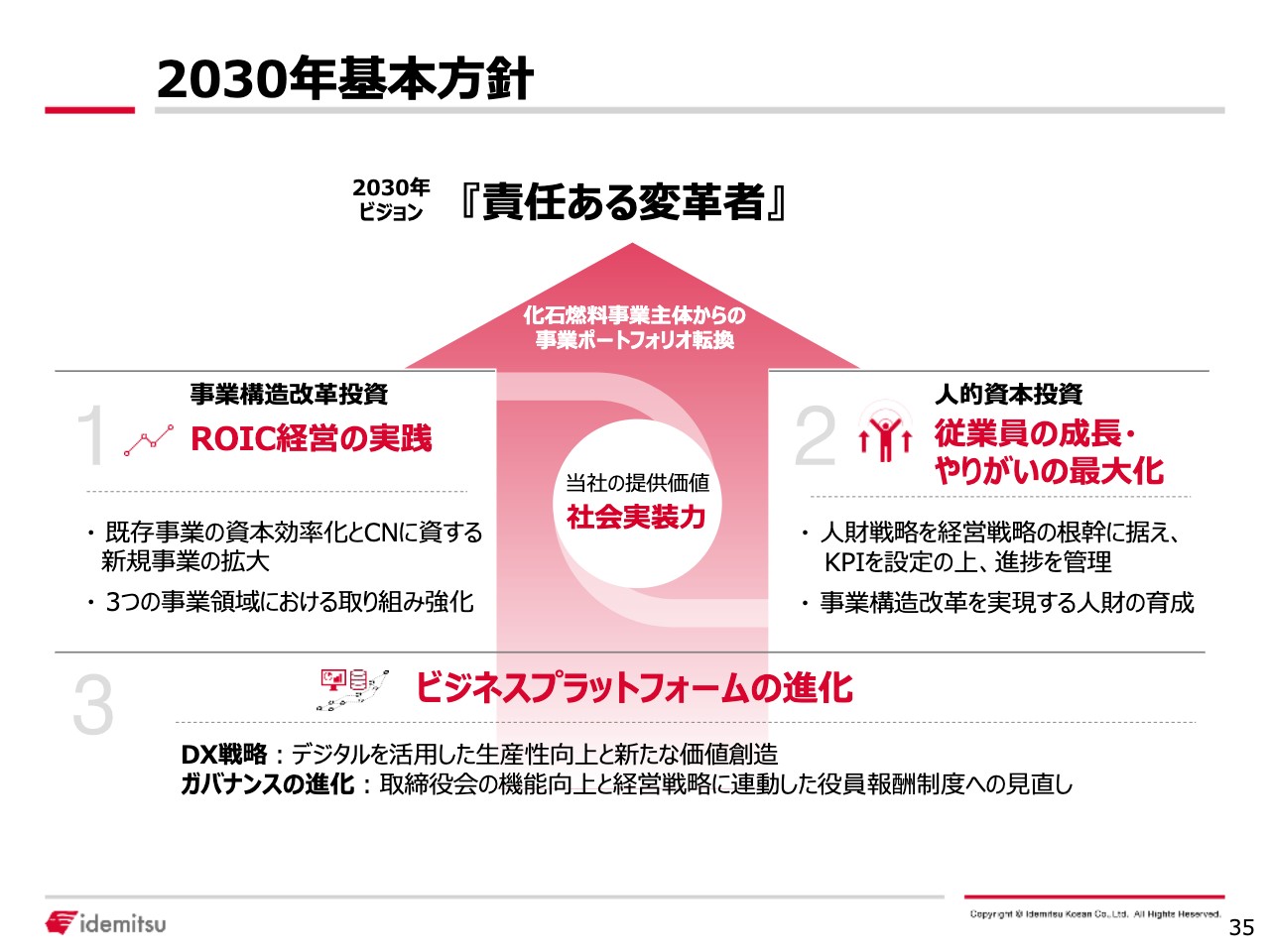

茂木:36ページのスライドは、2022年度の見通しを発射台として、2025年度、2030年度に向けた収益のイメージを示しています。2022年度は前提補正後で約1,600億円の利益を想定しています。

この後に詳しくご説明しますが、ご説明したようなメニューを進めていくための事業構造改革投資として、2030年までに累計1兆円規模の投資を予定しています。これにより、2025年度に1,900億円、2030年度に2,700億円と利益成長を図っていきます。

足元では化石燃料事業主体の利益構成になっていますが、この事業構造改造投資を通じて新規収益を創出し、化石燃料事業の収益比率を50パーセント以下にしながら、全体として利益成長していく計画です。

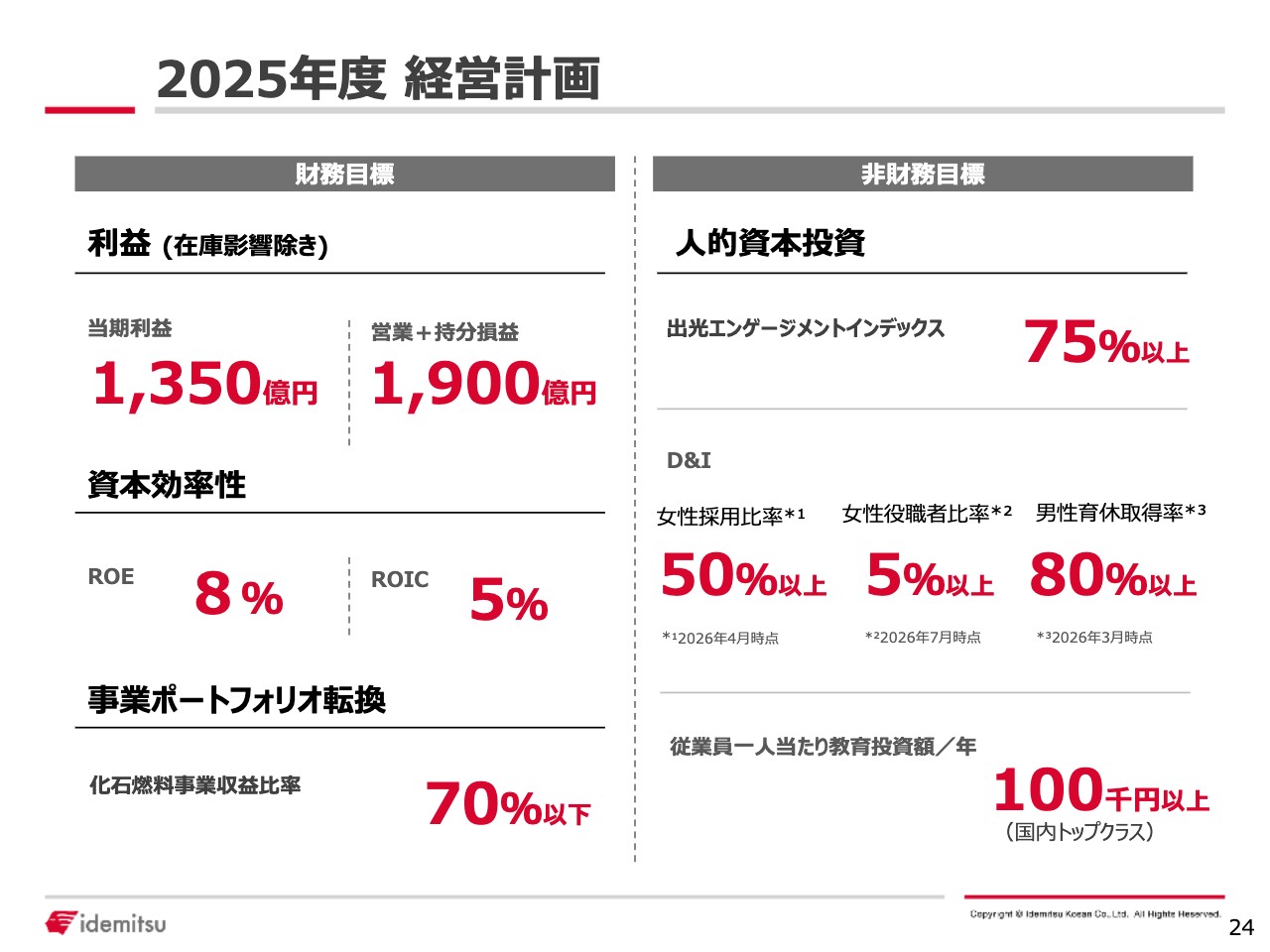

2025年度 経営計画

茂木:続いて、中期経営計画についてご説明します。2025年度の経営計画の財務目標としては、「営業+持分損益」は1,900億円、当期利益は1,350億円で、いずれも足元からさらなる利益成長を見込んでいます。

資本効率性についても引き続き重視し、ROEは8パーセント、ROICも5パーセントといった水準を計画しています。加えて、事業ポートフォリオ転換の進捗を図る物差しとして、化石燃料事業収益比率を70パーセント以下とすることを目標としています。

また、非財務目標として人的資本投資に対する各種目標を設定し、人材の戦略も確実に進めていきたいと考えています。

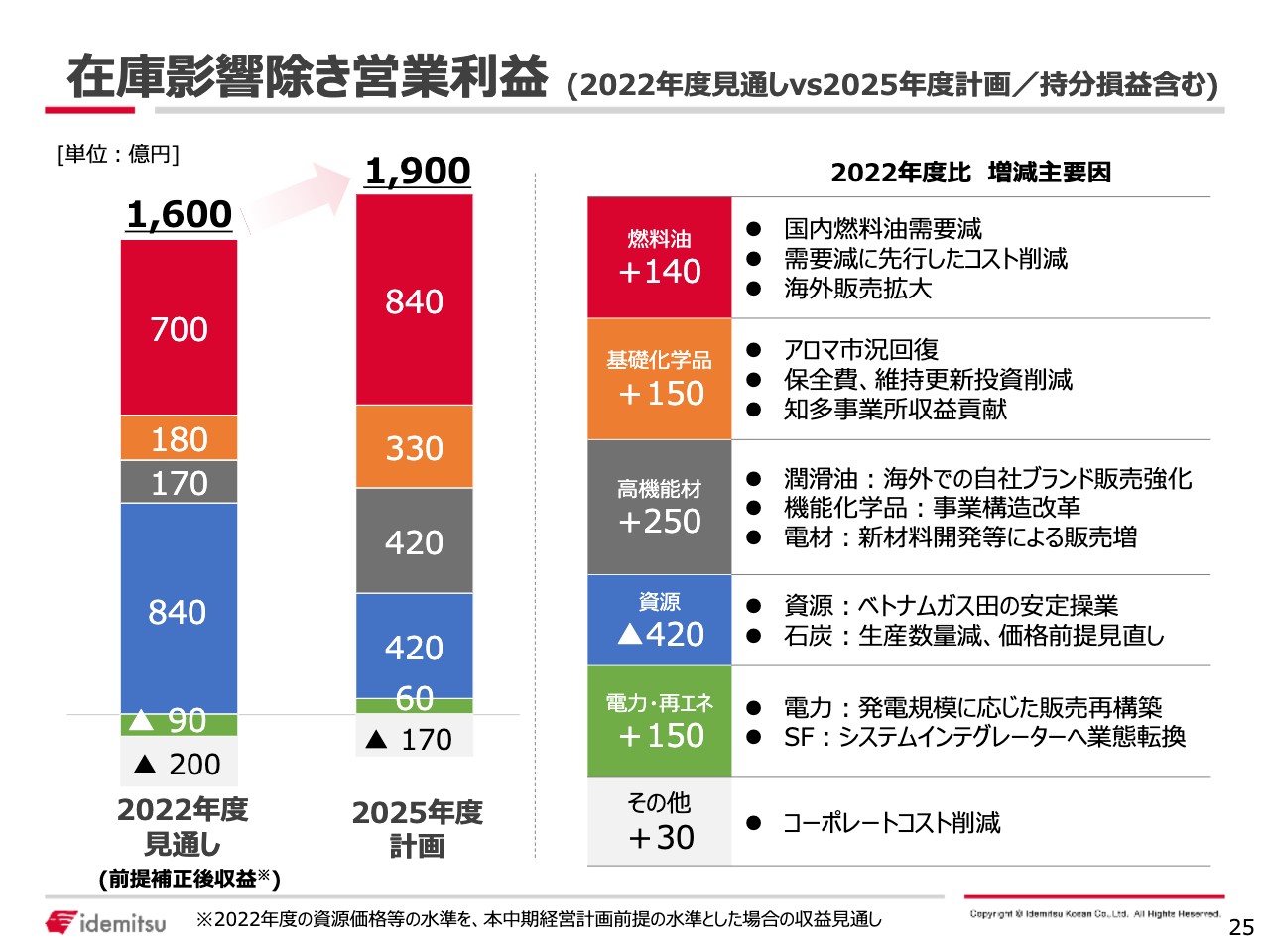

在庫影響除き営業利益

茂木:在庫影響除きの営業利益です。スライドは、2022年度見通しと2025年度の利益水準の比較をセグメント別で示しています。ご承知のとおり、2022年度は資源価格が非常に高騰したこともあり、極端な環境要因による収益変動が大きかったと考えています。したがって、2022年度の主要前提を補正し、次期中期経営計画期間の前提水準に合わせた場合の収益見通しを記載しています。

2022年度から2025年度まで、300億円ほどの利益成長を見込んでいます。その内訳として、資源セグメントでは、お話ししたとおり石炭市況が2023年度以降は徐々に正常化が進むと予想されますので、減益を見込んでいます。一方で、燃料油セグメントでは需要が減っていきますが、コスト削減及び海外の販売を拡大していくことで増益を見込んでいます。

基礎化学品セグメントでは新たな装置稼働による収益貢献、高機能材セグメントでは潤滑油や電材の販売拡大、電力・再生可能エネルギーセグメントでは販売体制の再構築を進め、収益を拡大していきたいと考えています。

増井麻里子氏(以下、増井):燃料油の増益を2025年に見込んでいるとのことで、スライドには「海外販売拡大」や「コスト削減」と記載があります。製油所を別のものを作る施設に変えるといったニュースも見ましたが、どのようにしてコスト削減を行うのですか?

茂木:国内の燃料油の需要が減少していくことは不可避だと思っています。一方で、当面は社会経済を支える重要なエネルギーとして位置づけられていますので、国内については合理化・効率化を進め、競争力強化に引き続き取り組んでいきます。

あわせて、一定期間は需要伸長が見込まれるアジア域内を中心として、海外については販売を拡大していくことで、燃料油事業自体は当面は安定的な収益源になると考えています。

したがって、この事業を中心として、既存の事業から得られる安定したキャッシュフローによって、事業構造改革投資や株主還元への原資をしっかりと確保できると考えています。

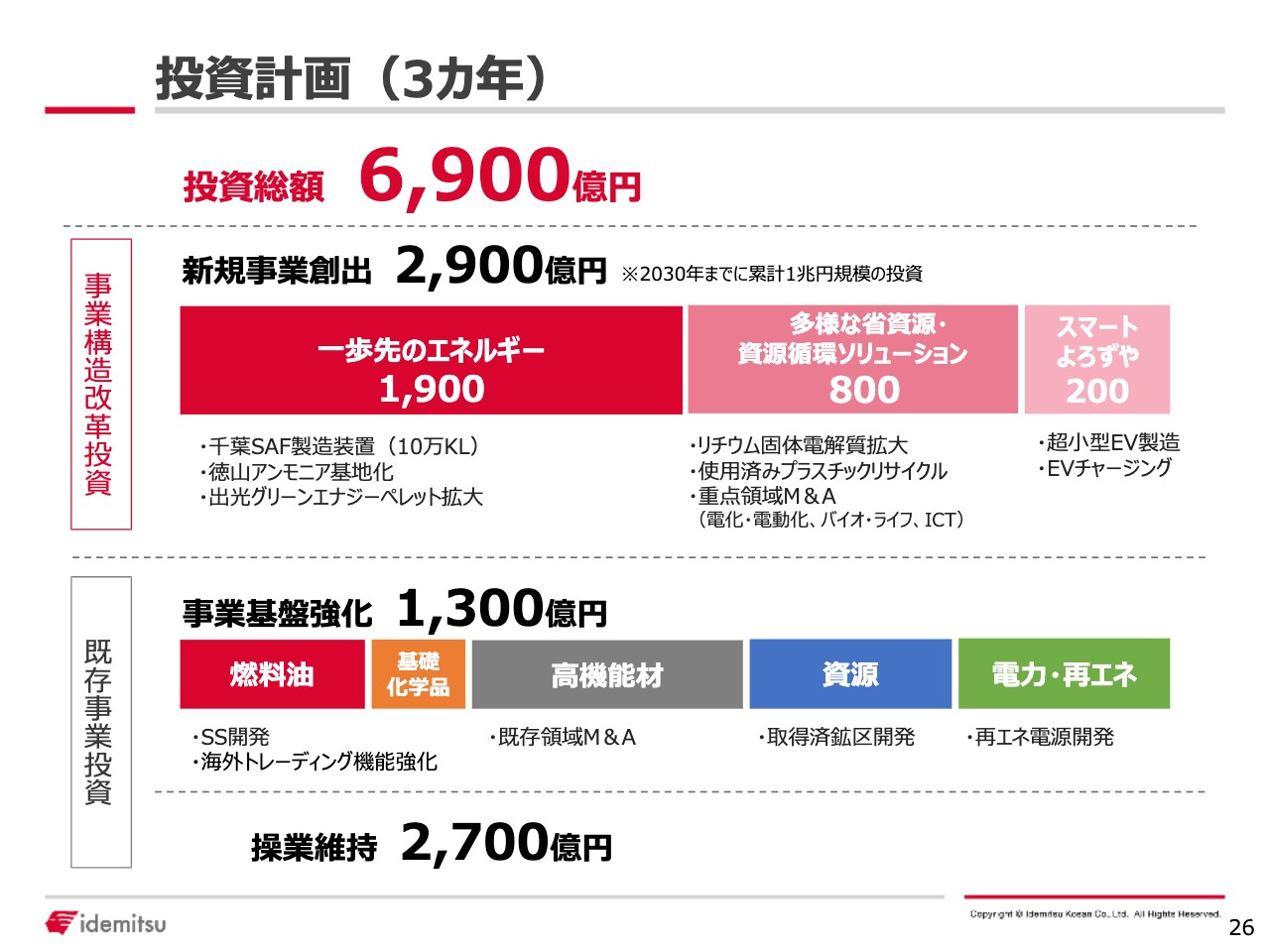

投資計画(3カ年)

茂木:投資計画についてです。中期経営計画における3カ年の投資総額は6,900億円で、このうち2,900億円を新規事業創出に係る事業構造改革投資に充当していきたいと考えています。これは2030年までの1兆円規模の構造改革投資の一部であり、主なテーマとしては、先ほどご説明したSAFやアンモニアなどが含まれています。

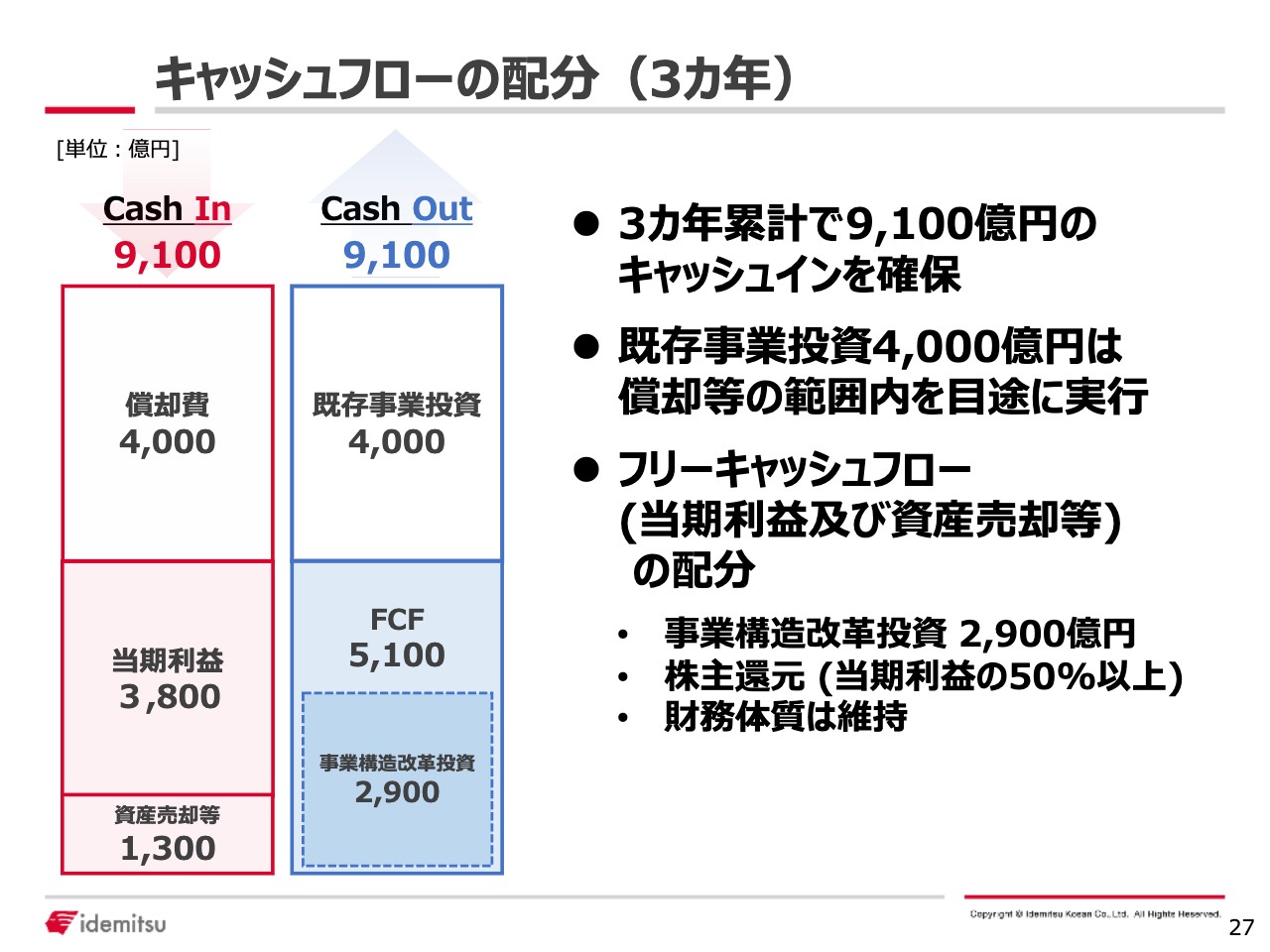

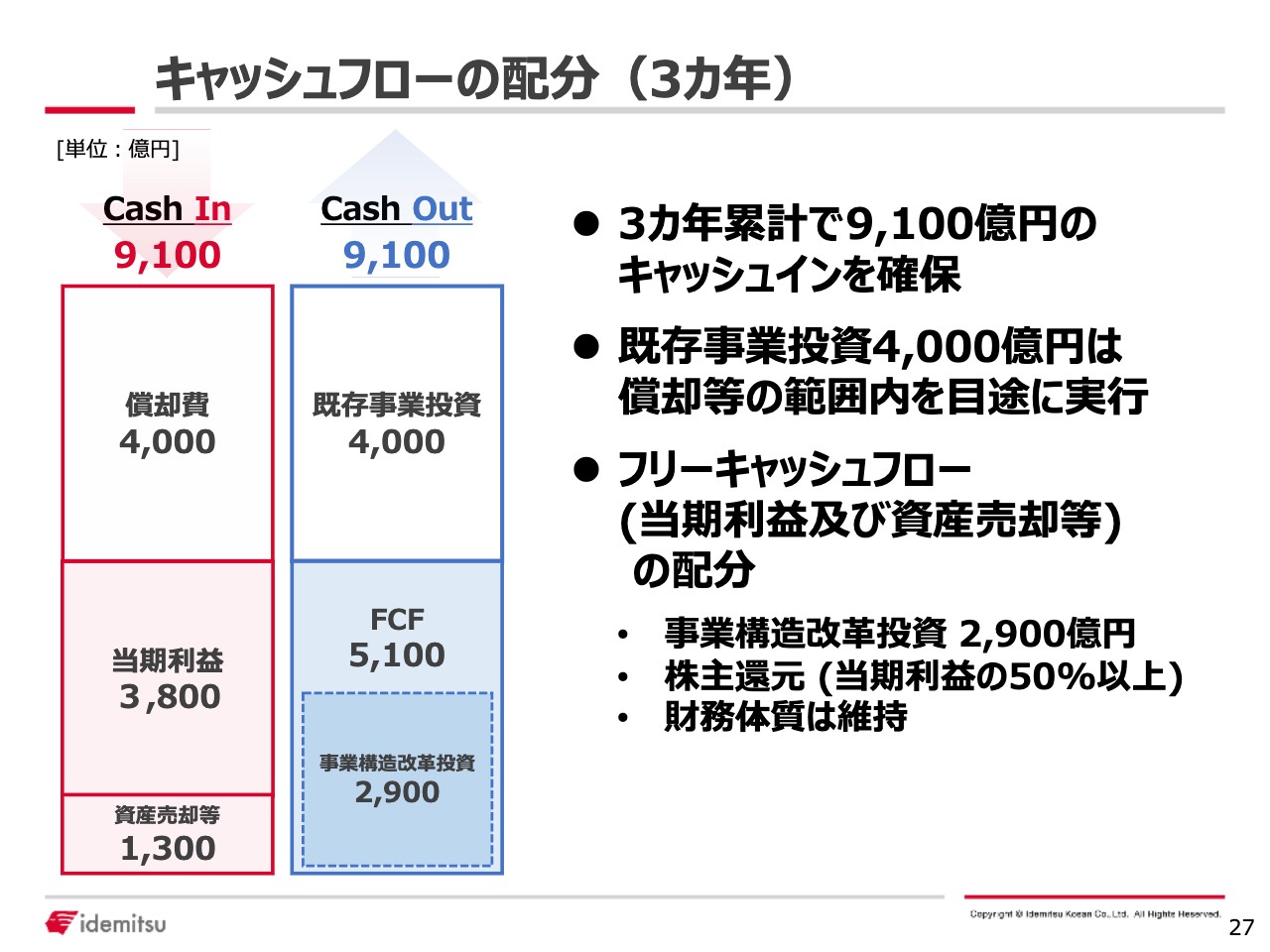

キャッシュフローの配分(3カ年)

茂木:キャッシュフローの配分についてです。3カ年累計で9,100億円のキャッシュインを見込んでいます。このうち、既存事業投資については4,000億円ほどを予定していますが、償却の範囲内を目途に実行していく予定です。

フリーキャッシュフローは5,100億円です。これを新規事業創出に係る事業構造改革投資および株主還元に充当していきたいと考えており、財務健全性も維持していく方針です。

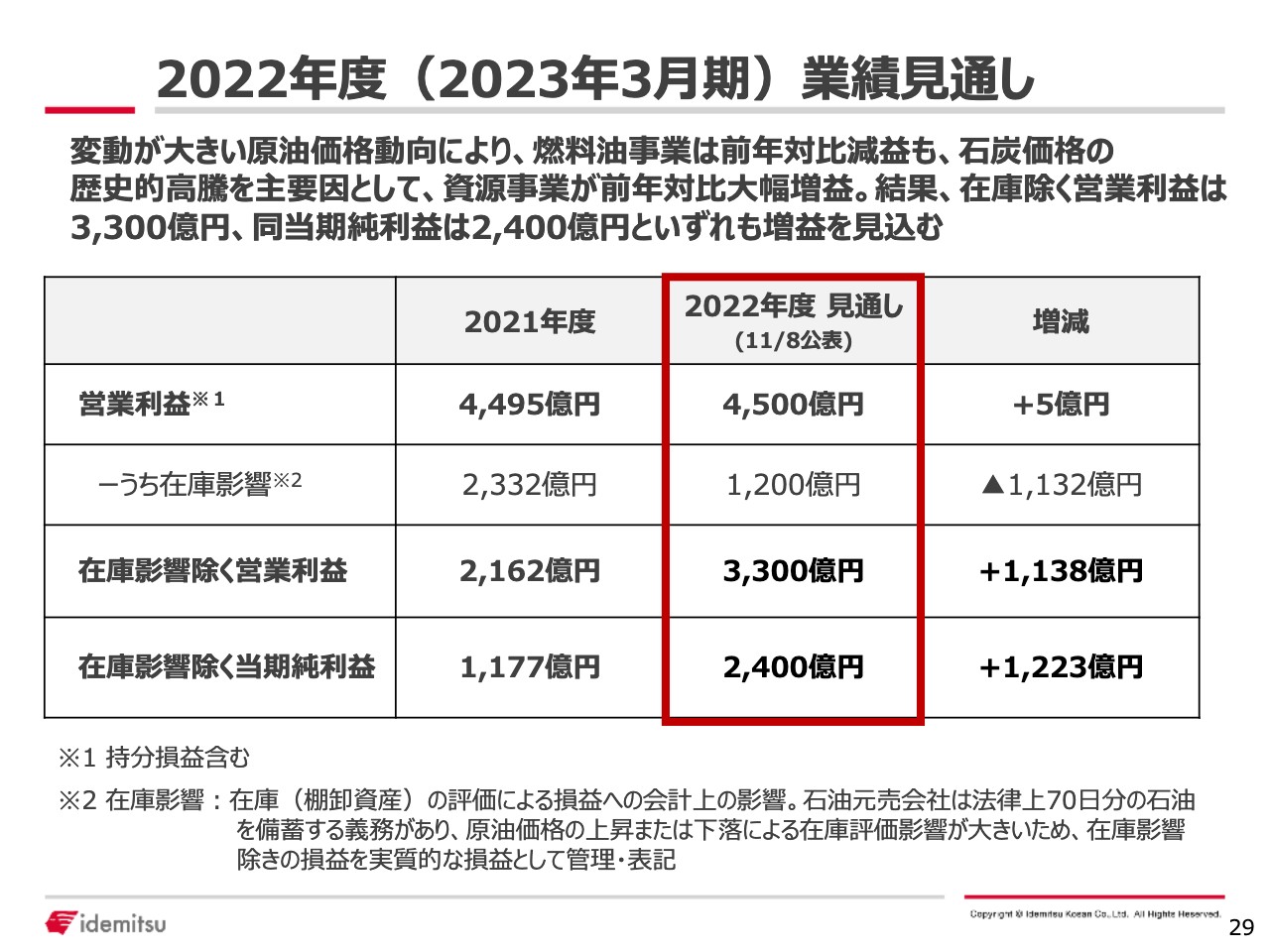

2022年度(2023年3月期)業績見通し

茂木:2022年度の業績見通しおよび株主還元についてご説明します。2022年度の業績見通しについては、原油価格動向が大きく乱高下したことにより、燃料油事業は前年対比で減益を想定しています。一方で、石炭価格が非常に高騰したことを主要因として、資源事業が前年対比で大幅に増益となります。

その結果、在庫影響を除いて、営業利益は3,300億円、当期純利益は2,400億円と、いずれも前年から増益を見込んでいます。

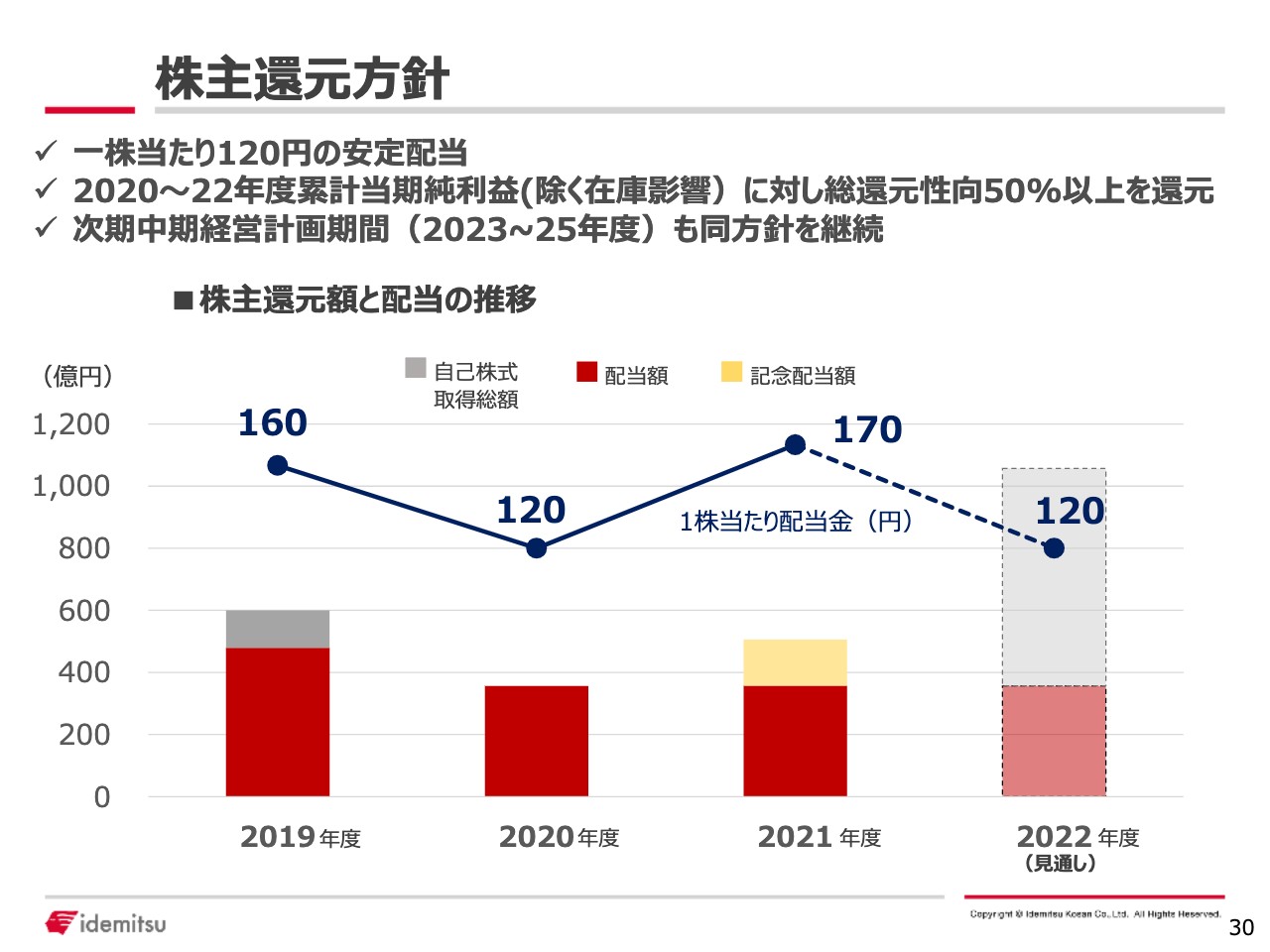

株主還元方針

茂木:株主還元についてご説明します。2022年度は、今走っている中計の最終年度となります。2020年度から2022年度の、3カ年累計の在庫影響を除いた当期純利益に対して、総還元性向50パーセント以上を現状の株主還元方針としていますので、今年度もこの方針に基づいた還元をきっちりと行っていきます。

具体的には120円の安定配当をベースとして、残りは自己株式の取得を予定しています。

なお、本日メインでご説明した、来年度から始まる中期経営計画においても、記載のとおりの方針を継続することとしており、引き続き株主のみなさまに対する利益還元は、非常に重要な経営課題であると認識しています。今後も当面は、既存事業から得られる安定したキャッシュをしっかりと創出し、事業構造改革を進めながら株主還元もしっかり行っていきたいと考えています。

私のご説明は以上になります。ありがとうございました。

質疑応答:中計の策定で重視した点や議論した点について

坂本:中期経営計画の策定で、重視した点や議論した点などがあったら教えてください。

茂木:今年は本当にさまざまな出来事があり、足元ではウクライナ情勢など、エネルギーに対して当たり前とされてきた安定供給の重要性を再認識させられる出来事も多かったと思っています。我々としても、特に既存の化石燃料を中心としたエネルギーの安定供給という重要な使命をあらためて感じているところです。

一方で、地球温暖化という大きな課題は人類共通だと思っており、この課題への対応も待ったなしの状況にあると考えています。

したがって、最も重視した点や議論した点は、既存のエネルギーをしっかりと安定供給しながら、カーボンニュートラルに資する新たなエネルギーを早期に社会実装していくことです。この二兎を追い、実行計画にするということが、今回の中期経営計画の位置づけ、あるいはコンセプトと考えています。その中間点として、2030年を転換期と想定しています。

二兎を追うことは非常に難しく、大きなチャレンジにはなりますが、必ず実現していかなければいけないと考えています。そのために、さまざまなステークホルダーのみなさまとも連携していかなければいけませんし、株主のみなさまからのサポートが不可欠だと考えています。本日ご参加のみなさまも、当社のビジョンや戦略に共感いただけたら、ぜひサポートしていただけると非常にうれしく思います。

質疑応答:強みや競合他社との違いについて

坂本:出光興産の強みと競合他社との違いにはどのような点があるのかを教えてください。

茂木:当社の究極の事業目的として、事業を通じて人材を育成し、社会に貢献するという考え方を持っています。人材が育っていれば、企業としてどんな環境変化にもしっかりと対応していけるのではないかと考えています。

そのような背景から、人的資本投資については、スライドの2030年のビジョンにも、ハードに対する投資と並列の記載で位置づけています。

普通の企業であれば、人材に対する投資はガバナンスやビジネスプラットフォームなどの中に含まれるケースが多いと思いますが、当社としては、明確にビジョンを具現化する、ハードの投資との両輪の一つであるという考え方を持っています。

このような考え方に基づき、しっかりと人材育成を進めていくことで、結果としてそれが会社の持続的成長を支える当社の最大の強みになると思っています。

また、事業面はご説明したとおり、例えばリチウム電池材料など、技術立脚型のさまざまな事業を有していますので、不透明かつ変化が激しいこのような環境においては、さまざまなオプションなどの可能性を持つことが非常に重要であり、そのような点も強みだと思っています。

質疑応答:今後の原油価格や石炭価格の見通しについて

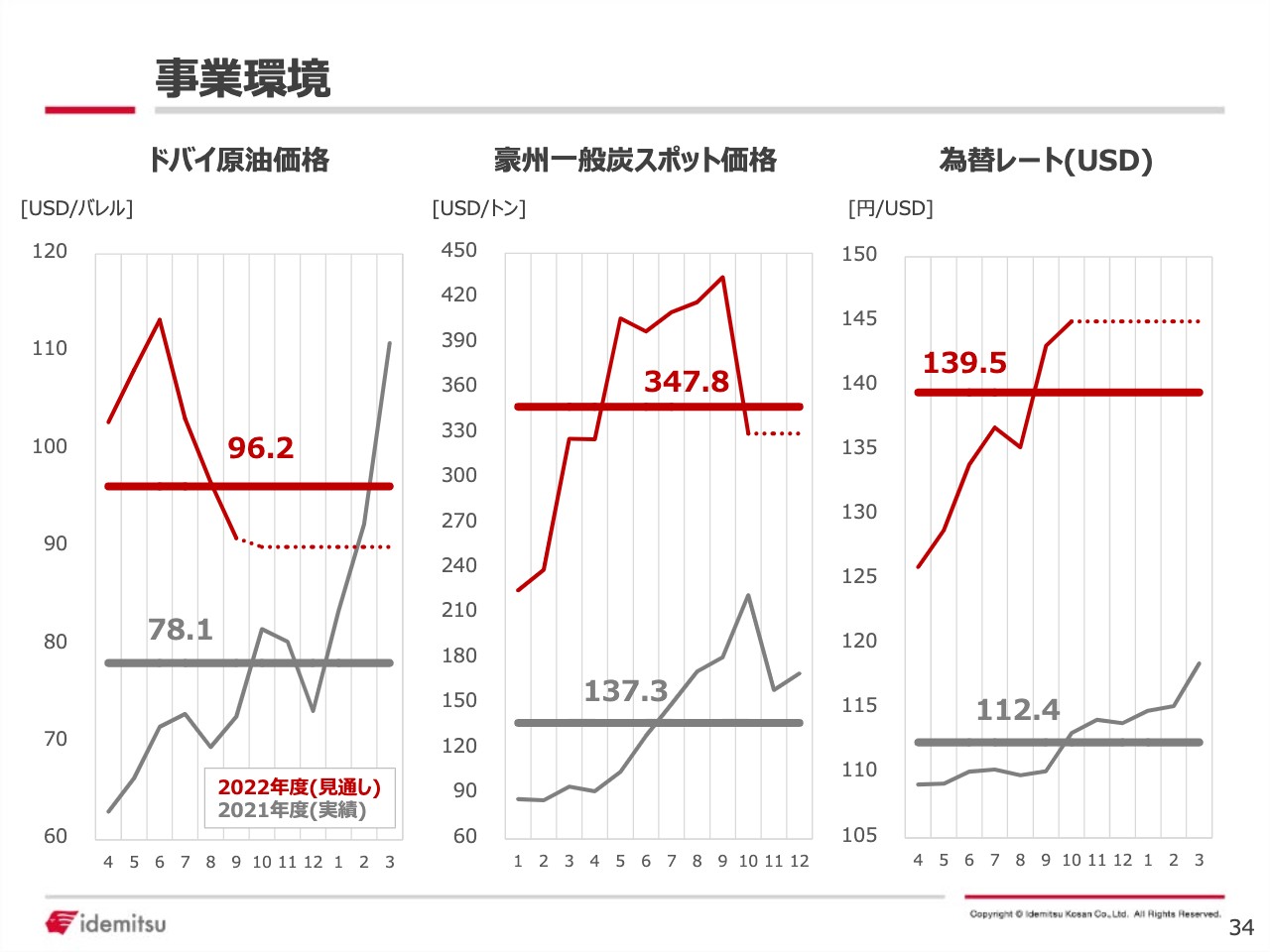

坂本:今後の原油価格や石炭価格の見通しを教えてください。

茂木:資源価格は、ご承知のとおりウクライナ情勢等を受けて2022年の年初から急騰しましたが、足元は石油あるいは石炭で少し異なる値動きになっています。まず原油価格ですが、今は景気減速懸念も非常に意識されつつあり「原油の需要を押し下げるのではないか」ということから、少し下落基調で推移しています。足元では1バレルあたり75ドル前後です。

一方、石炭についてはロシア炭の調達回避などの動きもあり、需給のひっ迫が続いています。足元では400ドル前後という水準です。

今後の見通しは、原油については今お伝えしたような景気減速懸念が下押し要因になる可能性があると思っており、スライドでは11月時点の想定として、90ドル前後を想定していたのですが、もう1段下のレベルで推移する可能性もあると思っています。

一方で、石炭についてはロシア炭の禁輸、あるいは天然ガスの調達が欧州でなかなか難しいという状況も受け、引き続き需給はひっ迫する可能性が高いと見ていますので、当面は高値水準が続くと思っています。

質疑応答:さらなる合併や再編の可能性について

坂本:業界自体の合併の歴史や、合併による規模の拡大の合理化も含めて、御社はずっと邁進されてきたと思うのですが、さらなる合併や再編の可能性はあるのでしょうか? 方向性やトレンドなどがありましたら教えてください。

茂木:スライドの冒頭にも少し記載したとおり、もともと20年ほど前は10社以上の元売りがあり、現在は大きく3グループ体制に集約されている状況です。これ以上の再編は現実的ではないのではないかと思いますが、ご説明してきたとおり、当社はさまざまなセグメントを持っています。特に技術立脚型のビジネスにおいては、業界を超えた連携や提携が必要になってくると考えています。

質疑応答:エタノール以外のSAF燃料について

増井:エタノール以外のSAF燃料の検討はあるのでしょうか?

茂木:SAFについては、さまざまな原料と生産方法があります。例えば、ご説明したとおり、アルコールをSAFにしていくATJという技術には、主にバイオマス原料が想定されています。

他の原料としては、例えば使用済みの食用油や植物油などの原料もありますので、そのような異なる生産方法についても検討を進めていき、生産能力としては2030年に50万キロまで高めていきたいと考えています。

質疑応答:キャッシュの使い道について

坂本:石炭高騰で想定以上に生まれたキャッシュをもとに、全固体電池の研究など、次世代の事業にしっかりと使っていくのでしょうか?

茂木:ご説明してきたように、我々としては足元で化石燃料を安定供給し、そこで得られる利益を3つの事業領域に充当していくという考え方で、今後の中期経営計画に基づく事業ポートフォリオ転換を進めていきたいと考えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:合併によるシナジー効果の部分と苦労した部分について教えてください。

回答: 統合シナジーについては、主に燃料油セグメントの需給・製造・物流・調達等の合理化、コーポレート部門やシステムの集約などにより、2019年4月の統合からの2年間で約600億円の効果を実現しました。

どの企業統合においても同様かと思いますが、苦労した点は、人や企業文化の真の融合です。両社異なるブランド、企業文化のもとで長らく事業活動を行ってきた会社であり、両社が築いてきた歴史、価値観をお互いが理解し、その上で共通する価値観や将来の目指すべき姿を議論するというプロセスを非常に重視してきました。統合前からプロジェクトを立ち上げ、各階層で時間をかけて行った議論においては、当然意見がぶつかることもありましたが、全体としては順調な経営統合プロセスであったと考えています。

2021年に策定した企業理念「真に働く」も、出身母体に関わらず、さまざまなバックグラウンドを持つ従業員が参加し、両社が大事にしていた共通の価値観をもとに、議論を重ねた上で策定したものです。

<質問2>

質問:ROEが20パーセント以上ある一方で有利子負債が大きいのですが、会社としてどう捉えておられているのでしょうか?

回答:資源高による運転資本の増加により有利子負債は増加傾向にありますが、一方純資産も十分に確保できていることから、財務体質という点では問題ない水準と認識しています。次期中期経営計画期間においてはNet D/Eレシオ1.0パーセント以下を目安に、財務体質を維持していく方針です。

<質問3>

質問:ENECHANGEのように先行してEV充電設備を設置している企業がありますが、どう対抗していくのでしょうか?

回答:全国6,200ヶ所に展開するサービスステーション、地域に密着して長らく事業を展開する特約・販売店との共創関係が当社の大きな強みと認識しています。EVに関しては地域のニーズに応じ、充電設備単体だけではなく、EVのサブスクリプション、メンテナンスなど、モビリティ全般の最適なサービス提供というかたちで展開を目指してまいります。

<質問4>

質問:今後、非化石を減らしていく中でも、豪州石炭価格が未だ高止まりで、豪州で複数石炭権益を保有されている御社は恩恵が継続するものと見ています。一方、豪州政府の規制もかなり厳しくなっている印象ですが、生産規制などリスクはこの数ヶ月で変化はありますか?

回答:豪州政府による生産規制等の動きはありませんが、一部の州においては石炭価格の高騰などを受け、ロイヤリティと呼ばれるいわゆる税金の課税率が変更されるなど、環境変化を受けた動きが出ています。

ご指摘のとおり、22年度の業績においては石炭価格の高騰を受け、石炭事業の利益貢献は非常に大きなものになる見込みであり、またウクライナ情勢などの価格高騰の要因に大きな変化がない限り、この状況はしばらく継続する可能性があります。

一方で、利益の観点のみならず、石炭については、日本のエネルギー政策上、当面は重要なエネルギーの1つとして安定供給が求められていると認識しており、生産国などの政策動向も注視し、安定供給を継続しながら出光グリーンエナジーペレット(ブラックペレット)などの低炭素ソリューションを提供することでエネルギートランジション、カーボンニュートラルに貢献していく考えです。