エアトリ、今年度累計営業利益17.4億円と成長を継続 堅調な進捗により期首予想から二度目の上方修正を実施

2022年10月13日 16:49

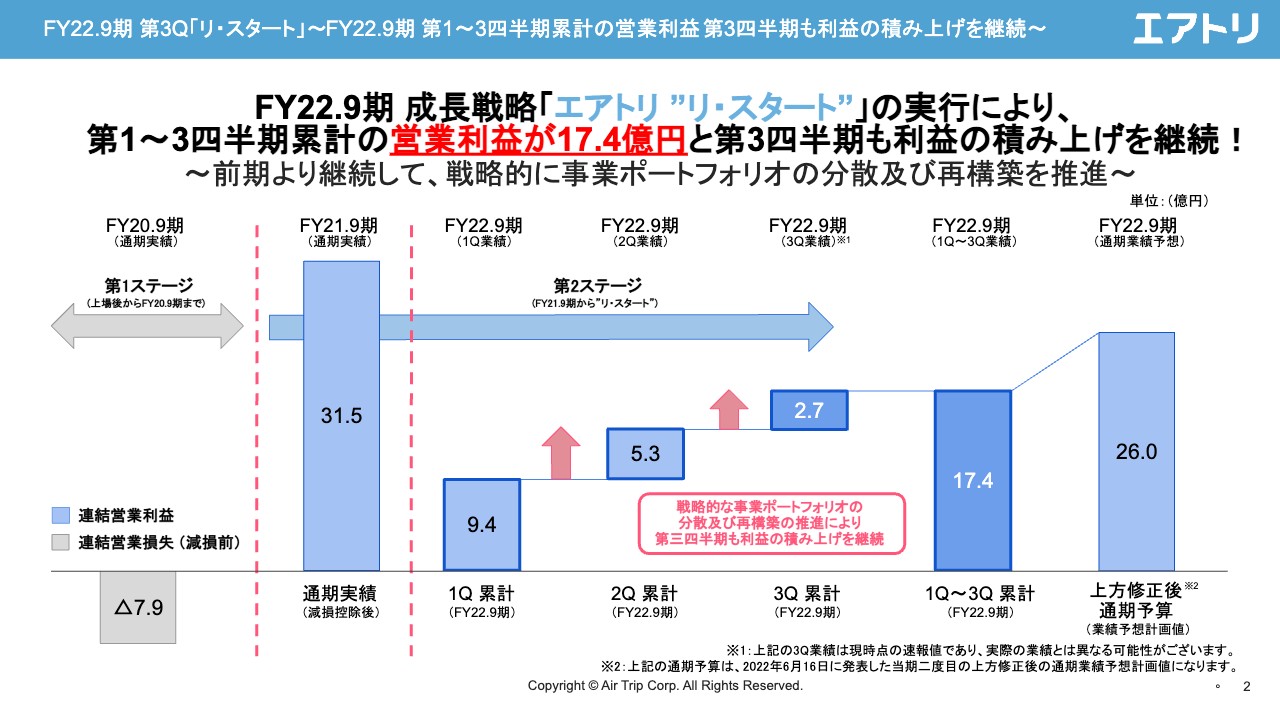

FY22.9期 第3Q「リ・スタート」~FY22.9期 第1~3四半期累計の営業利益 第3四半期も利益の積み上げを継続~

柴田裕亮氏:株式会社エアトリ代表取締役社長兼CFO、柴田裕亮でございます。当社の第3四半期決算説明をさせていただきます。

まず、ハイライトです。今回の決算に関して一言でお伝えしますと、特にエアトリ旅行事業の国内旅行領域がようやく正常化してきたと総括できるかと思います。後ほど数字をご説明しますが、国内旅行領域に関してはほぼコロナ禍前に近い水準まで戻ってきており、今後の見通しは非常に明るいと思っています。

第3四半期決算としては累計営業利益が17.4億円で、当四半期の営業利益は2.7億円と堅調に積み上げています。6月半ばに上方修正していますが、業績予想は通期で営業利益26億円を予定しています。

FY22.9期 第3Q「リ・スタート」~多角化戦略によるエアトリ経済圏の強化~

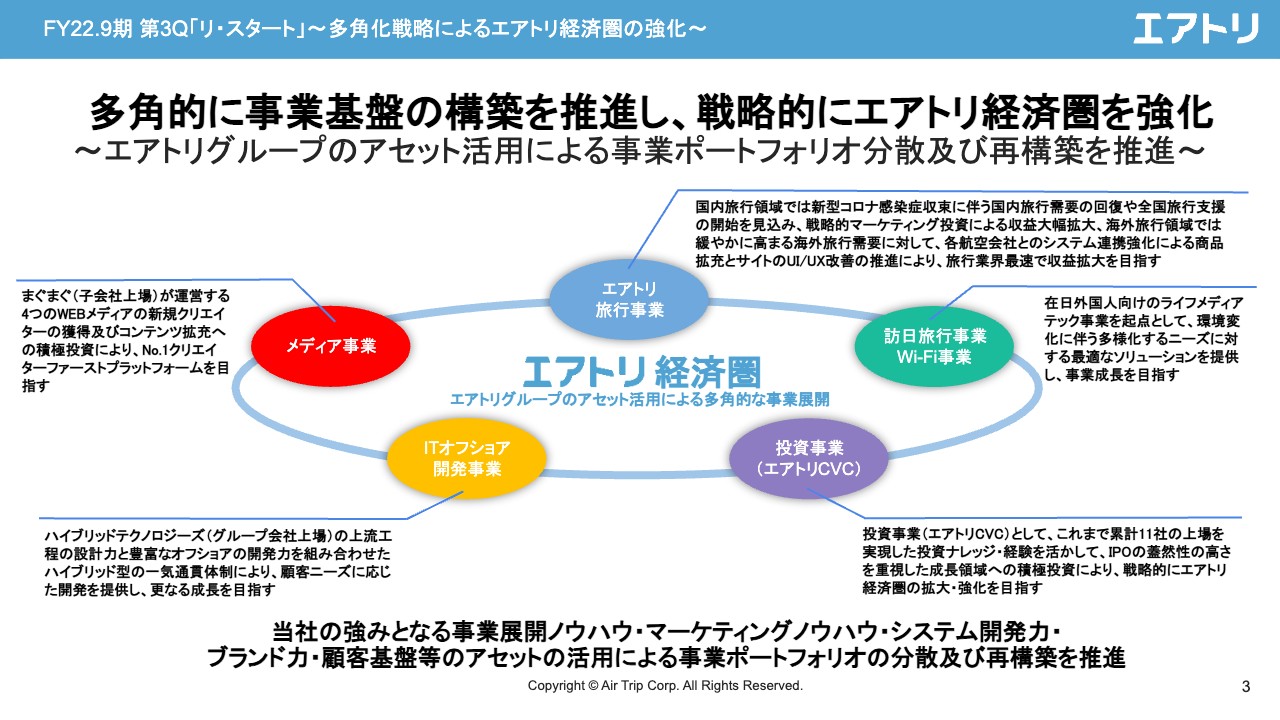

引き続き、エアトリ旅行事業を中心としたエアトリ経済圏を強化しています。現5事業に加え、6つ目と7つ目の事業も具体的に準備しているところです。

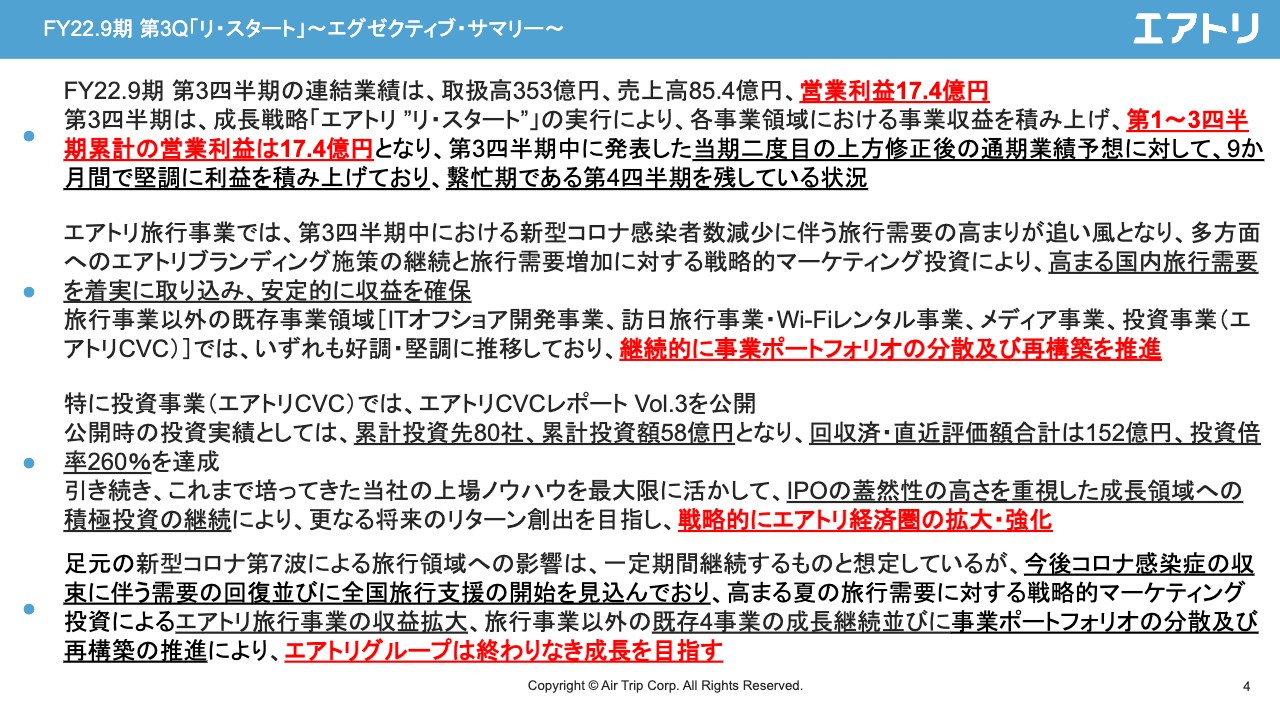

FY22.9期 第3Q「リ・スタート」~エグゼクティブ・サマリー~

文字ベースでサマリーを記載しています。業績は先ほどお伝えしたとおりで、通期業績予想に対して堅調に利益を積み上げています。当社は第4四半期が繁忙期ですので、7月・8月・9月の繁忙期を残している状況です。特に第3四半期はエアトリ旅行事業の国内旅行領域が好調に推移しています。

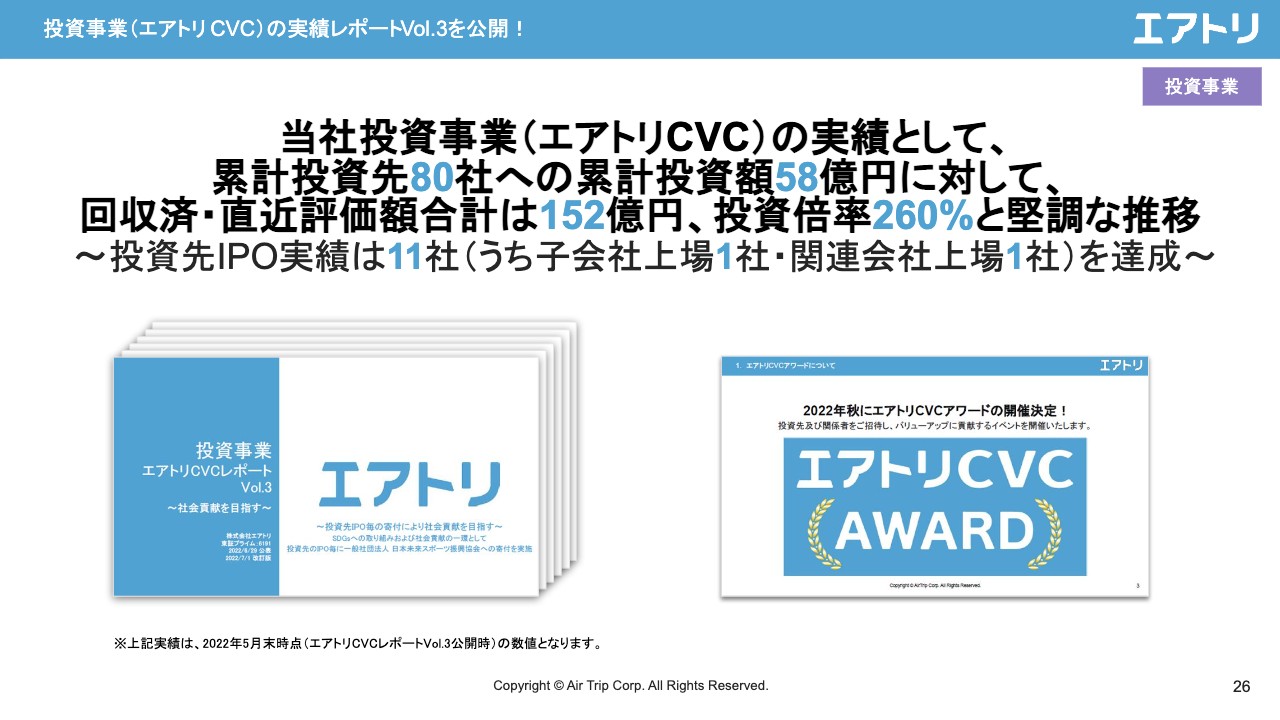

旅行以外の領域としては、投資事業で「エアトリCVCレポート Vol.3」を発表しています。投資先は累計80社、投資額は累計58億円まで積み上がっており、回収済・直近評価額合計は152億円、投資倍率は260パーセントとなっています。足元では新規の投資案件の仕込みも進んでおり、投資事業に関しては来期・再来期の見込みが非常に立っている状況です。

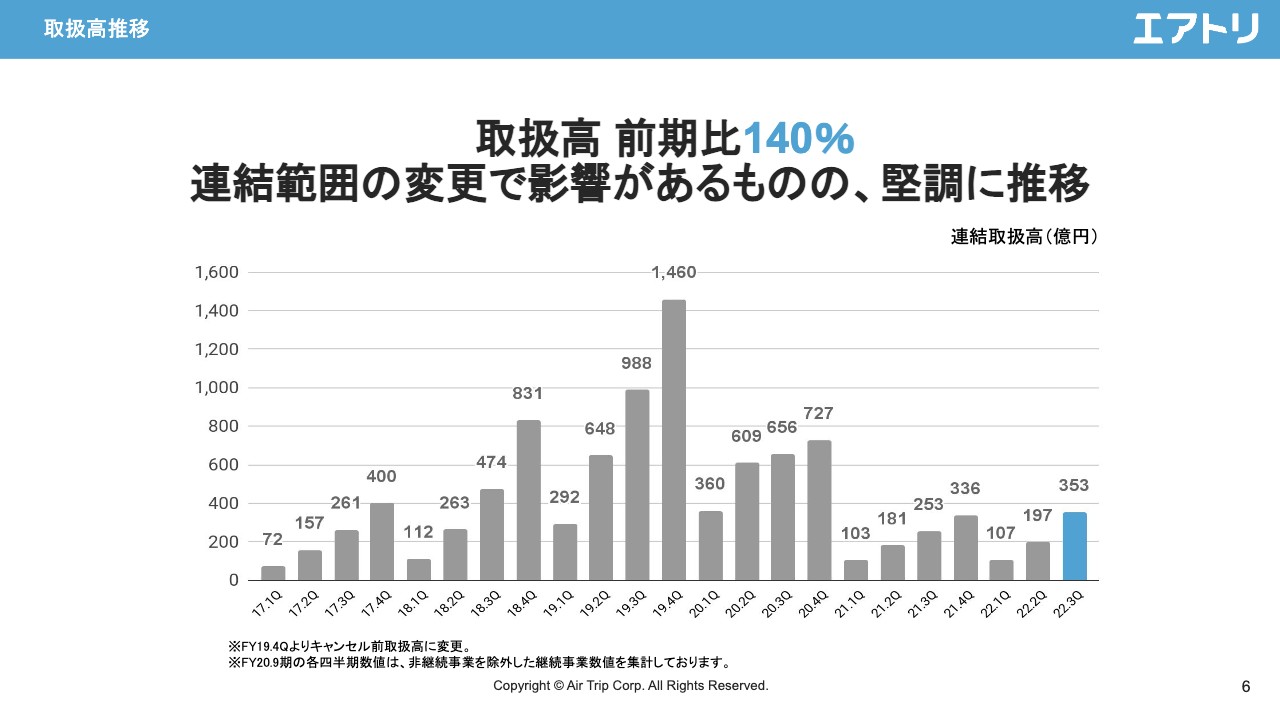

取扱高推移

数字での決算についてご報告します。取扱高は前年同期比140パーセントで、一部連結子会社の連結除外の影響が出ていますが、そちらを除いても好調に推移しています。

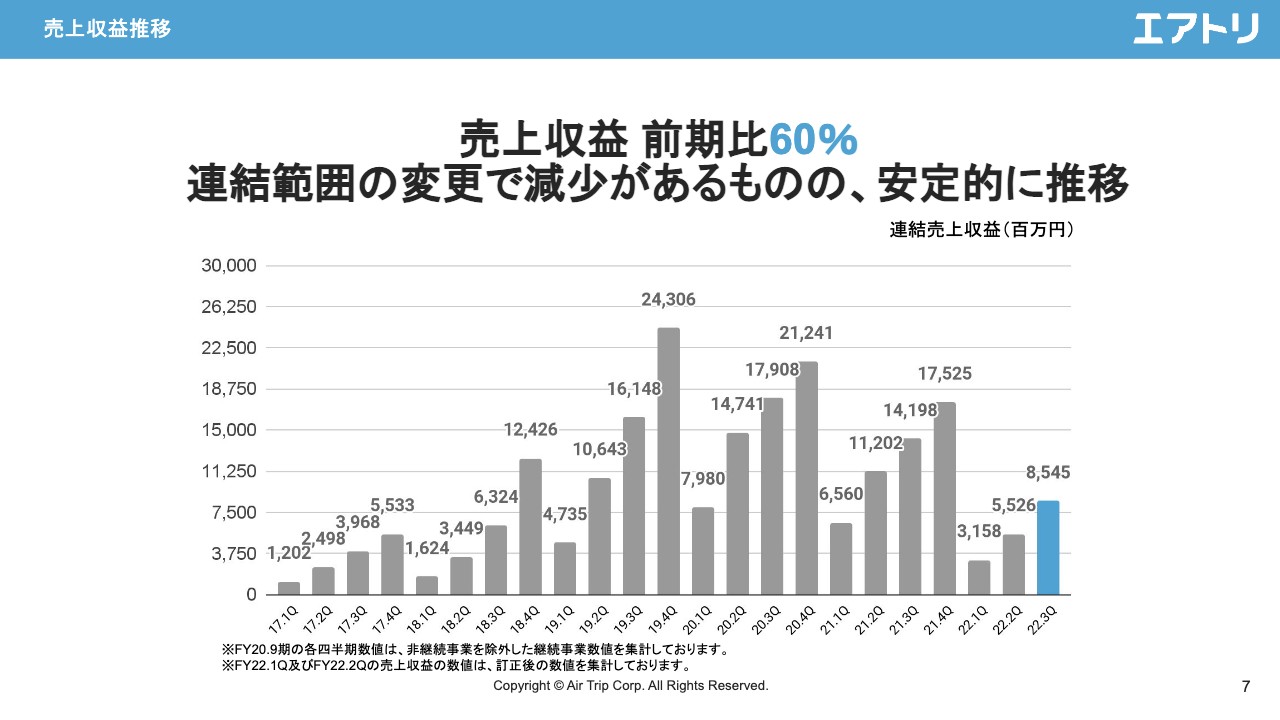

売上収益推移

売上収益に関しても連結除外の影響がありますが、足元では安定的に推移しています。

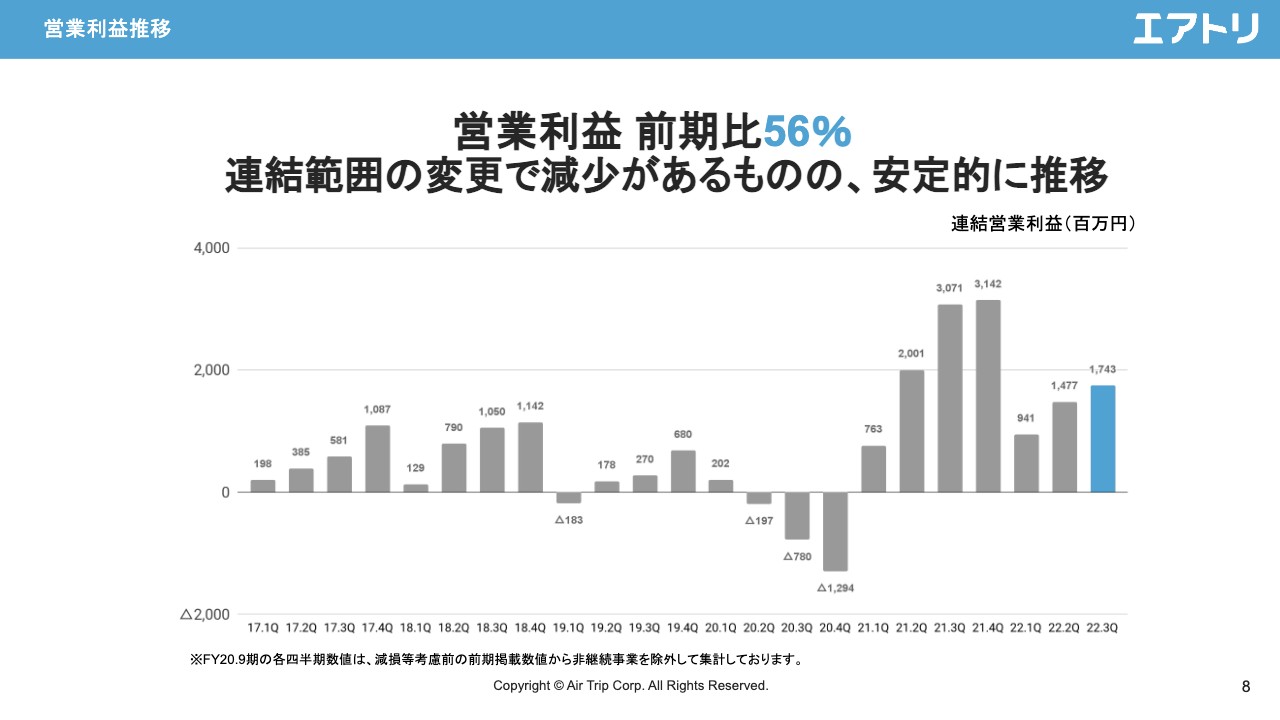

営業利益推移

営業利益は前期比56パーセントですが、今期業績予想に対して安定的に推移しています。

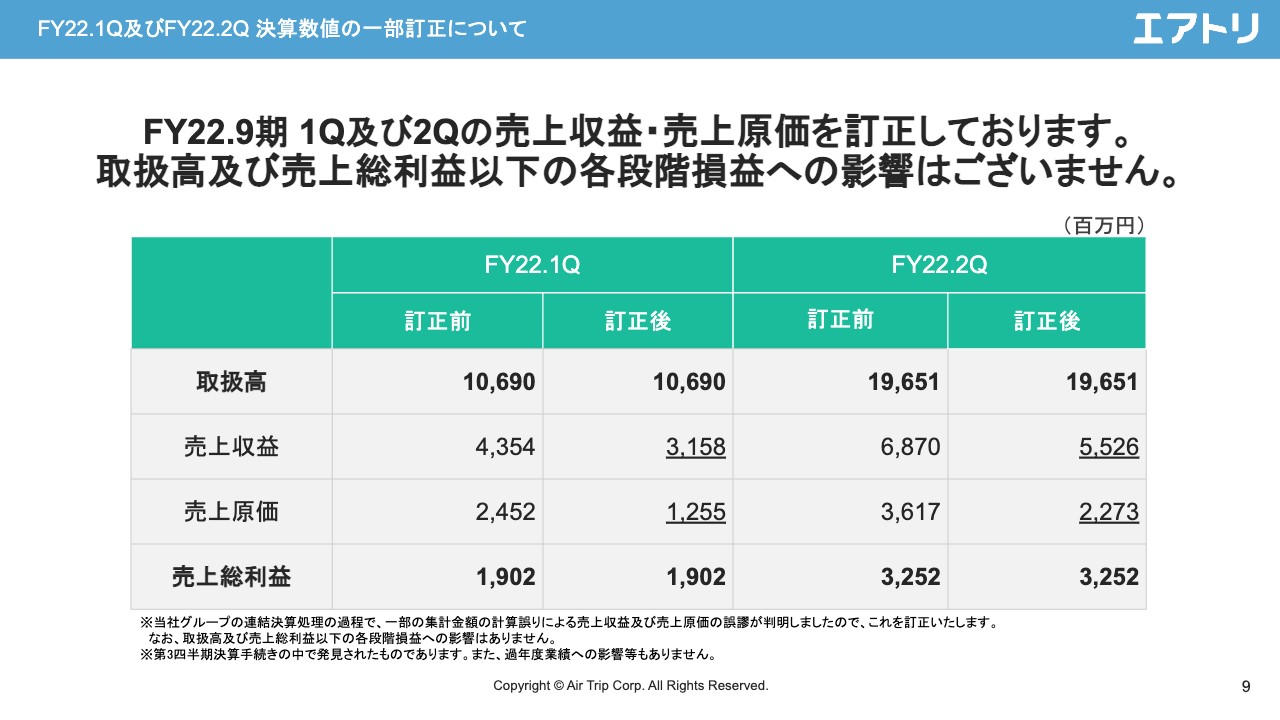

FY22.1Q及びFY22.2Q 決算数値の一部訂正について

今回の決算で第1四半期・第2四半期の数値を一部訂正しています。取扱高・売上収益・売上原価・売上総利益はスライドのとおりです。売上高のグロス・ネット計上に関して数字の誤りがあったため修正しています。第3四半期以降に関しては、特に影響はない状況です。

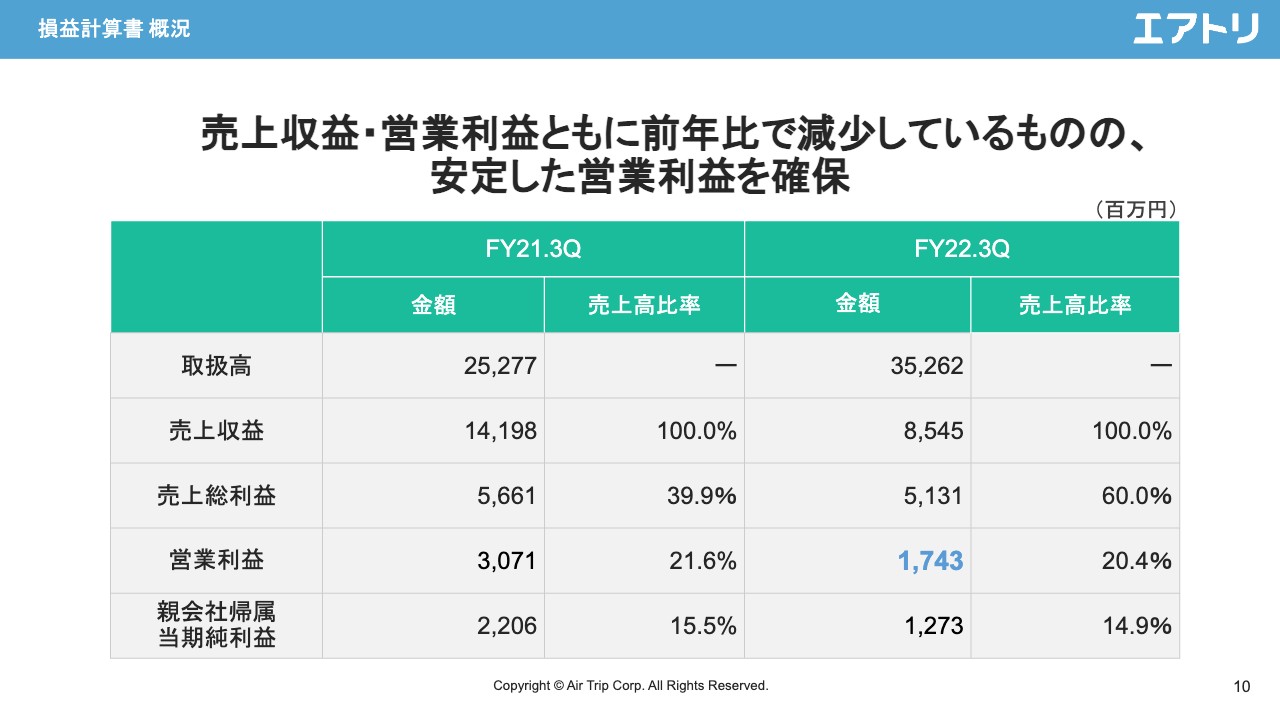

損益計算書 概況

損益計算書概況に関しては、スライドに記載のとおりです。

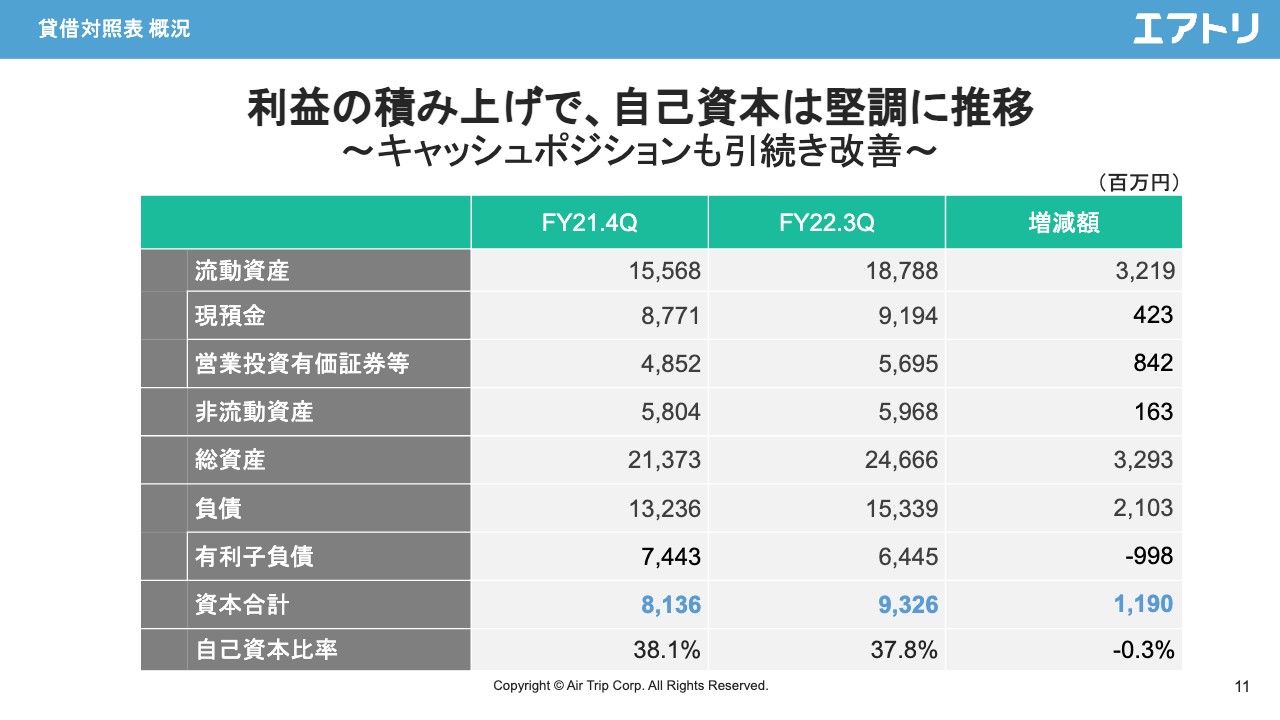

貸借対照表 概況

バランスシートの状況です。純資産合計は約93億円で、堅調に自己資本を積み上げています。キャッシュポジションに関しては、現預金が約91億円、有利子負債が約64億円で、引き続き改善傾向です。

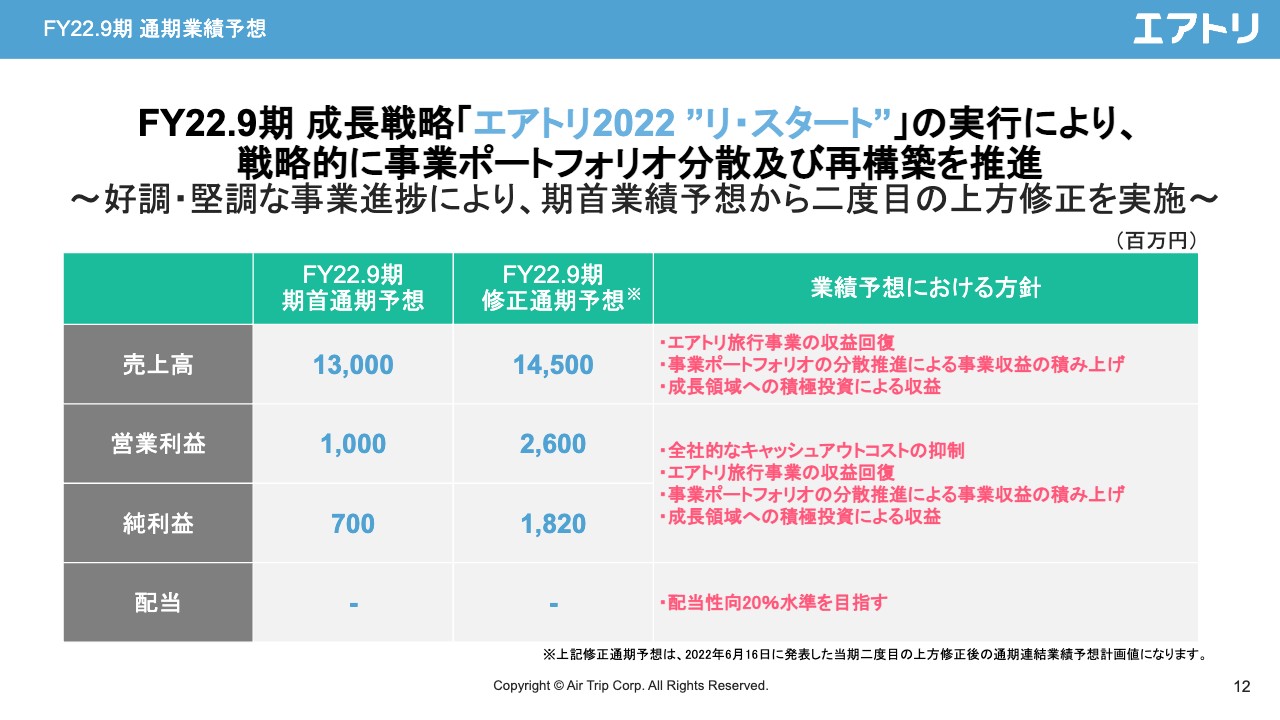

FY22.9期 通期業績予想

通期業績予想です。6月半ばに通期業績予想の上方修正を行っています。スライド左側が期首業績予想で、右側が最新の業績予想です。

営業利益は期初時点で10億円の予想でしたが、今回26億円に修正しています。6月中の修正ですので、4月・5月・6月の着地の状況に加え、7月・8月・9月のエアトリ旅行事業の見込みを修正要素として修正しています。

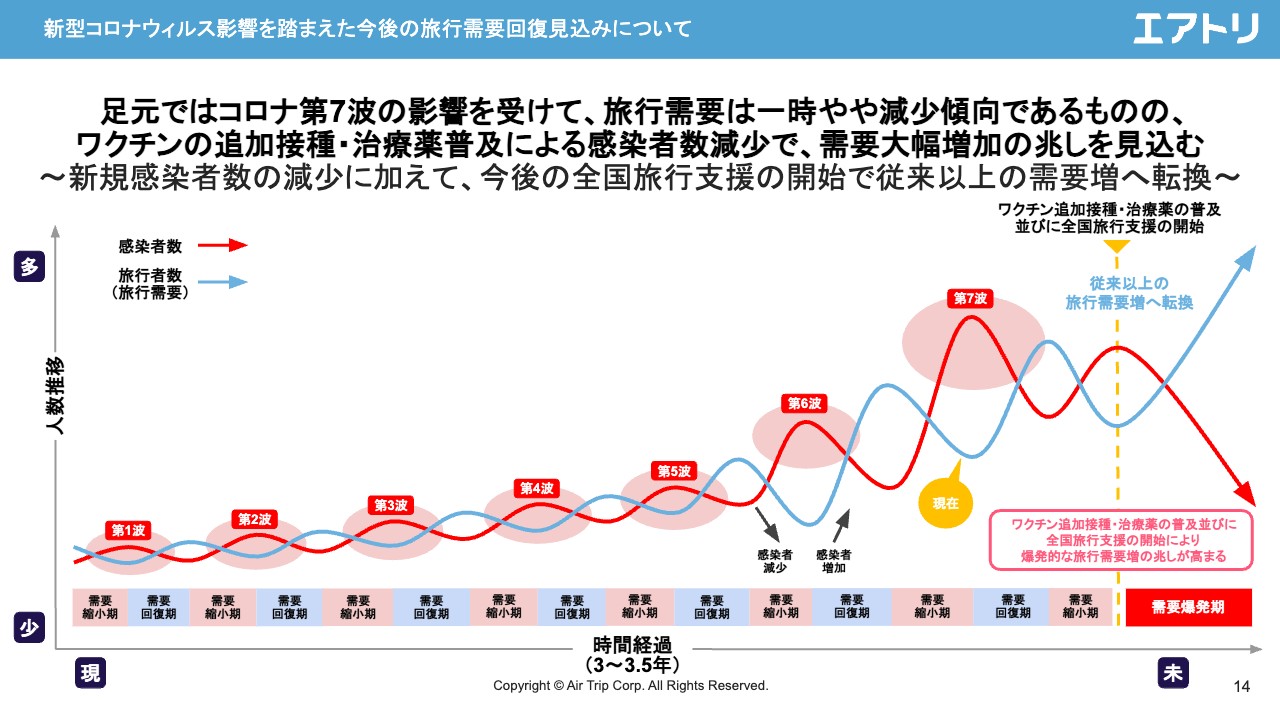

新型コロナウィルス影響を踏まえた今後の旅行需要回復見込みについて

新型コロナウイルスの影響に対する施策と成果です。今は第7波という状況ですが、旅行事業に関しては徐々に正常化に向かっています。今後、おそらく全国旅行支援の発表などもあるかと思いますので、需要回復ペースはさらに進んでいくと考えています。

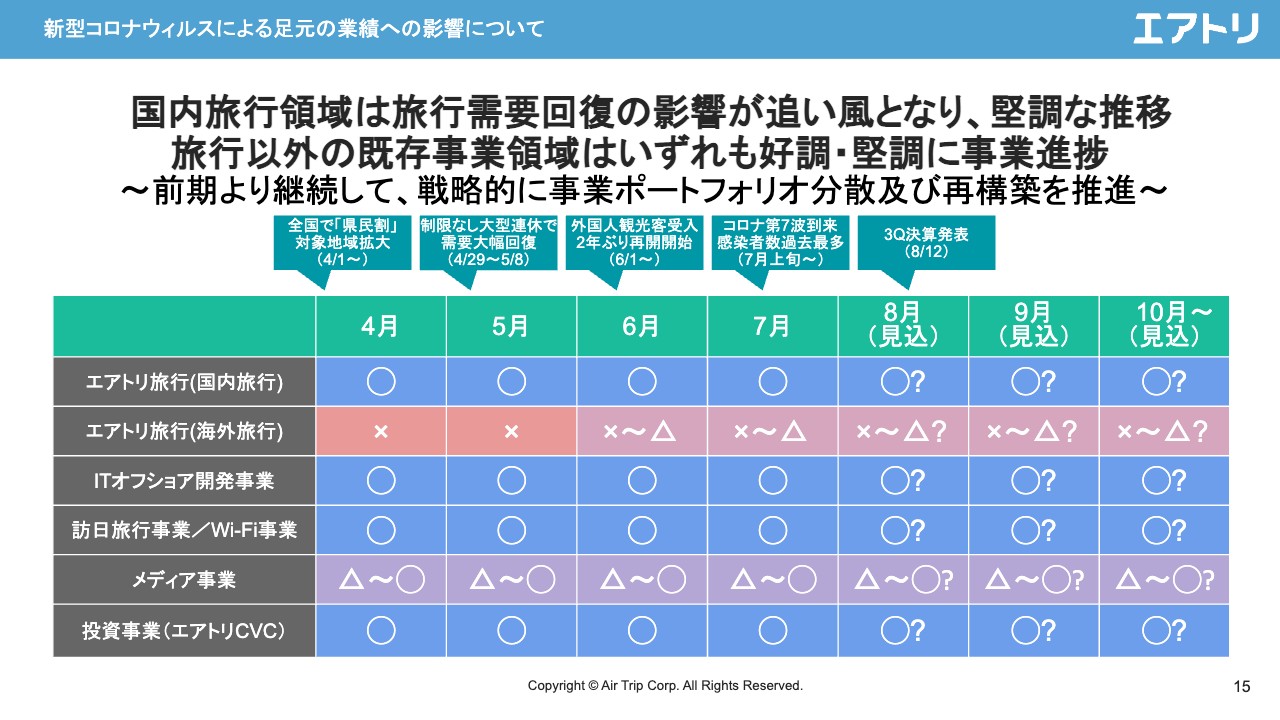

新型コロナウィルスによる足元の業績への影響について

各事業領域の影響をまとめています。特にスライドに赤で示した海外旅行に関しては、ようやく底打ちしてきました。首相から水際対策の緩和が発表され、今後もう一段の改善を見込んでいます。

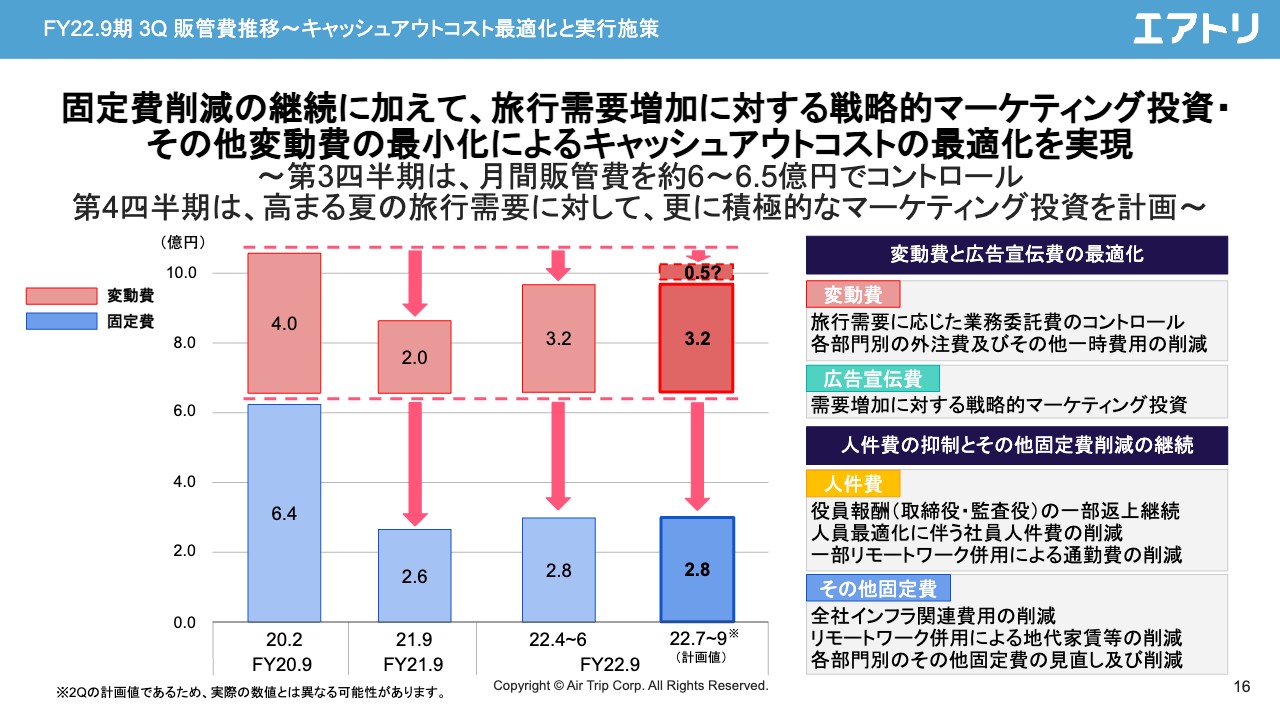

FY22.9期 3Q 販管費推移~キャッシュアウトコスト最適化と実行施策

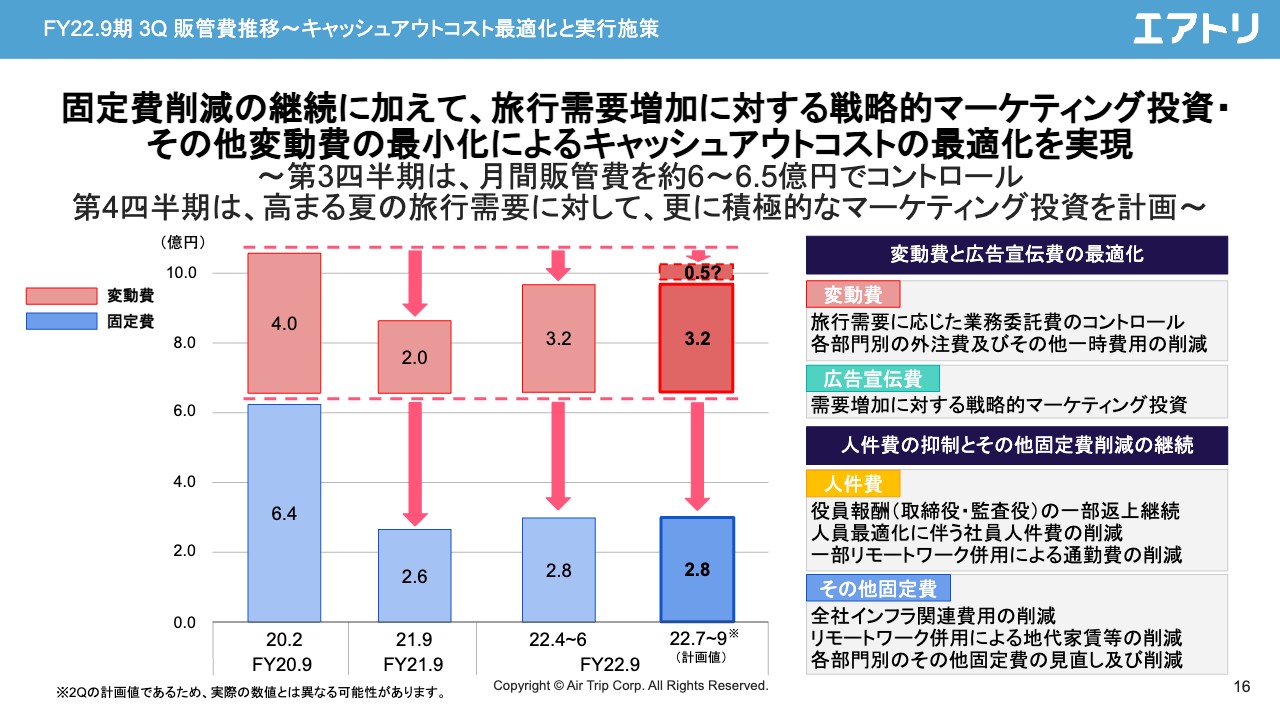

販管費の状況です。スライドのグラフの左側がコロナ禍前で、中央が足元の状況、右側が計画値です。特に固定費はほぼ横ばいで、2億円台半ばから後半で推移しています。

変動費に関してはコロナ禍で大きく減少しましたが、足元では旅行需要に合わせて増加しています。特に国内旅行需要に合わせた広告費の増加で、4月から6月は月間3億円強となっています。販管費合計は、今後も月間6億円から6.5億円で推移する見込みです。

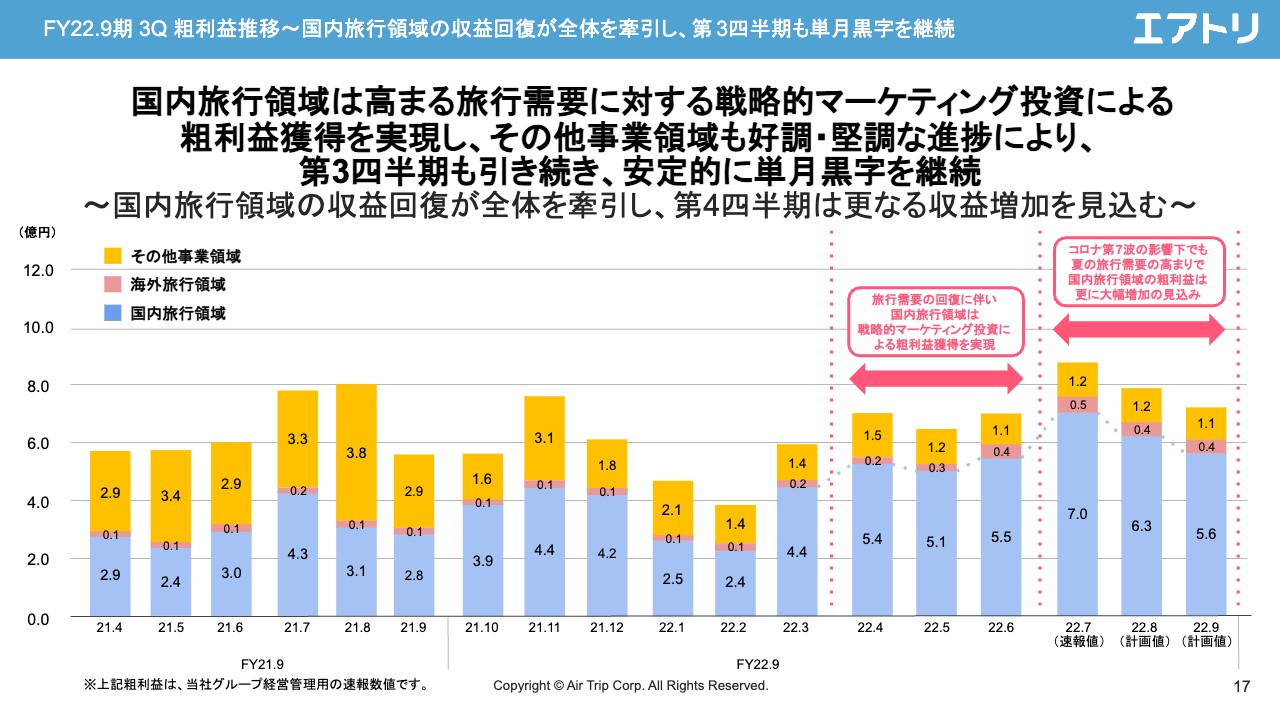

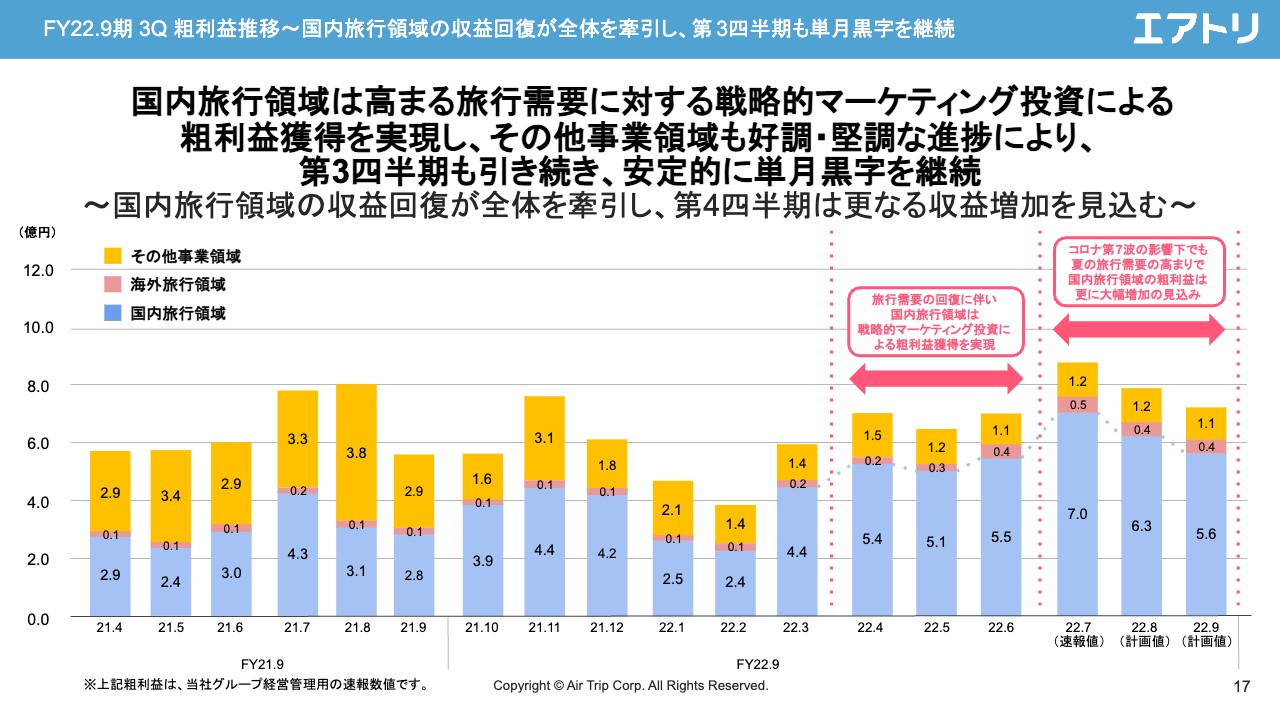

FY22.9期 3Q 粗利益推移~国内旅行領域の収益回復が全体を牽引し、第3四半期も単月黒字を継続

売上総利益の推移です。スライドのグラフの青は国内旅行領域、赤が海外旅行領域、オレンジがその他事業領域です。コロナ禍にありながらも国内旅行領域とその他事業領域のバランスを取って利益をうまく確保してきました。

2022年4月から6月に関しては、国内旅行領域がようやく正常化に近づきつつあります。コロナ禍前は月間5億円程度でしたので、コロナ禍前の水準までほぼ戻ってきている状況です。

7月以降は繁忙期であることや、国内旅行事業の取り組みも順調に進んでいることから、もう一段回復してきている状況です。9月以降はおそらく全国旅行支援の発表があると思いますので、国内旅行領域に関しては短期的にコロナ禍前の水準を超えるくらいまで戻ってくると考えています。

引き続き国内旅行領域の回復をベースにしながら、エアトリの強みであるポートフォリオの分散も進めていきます。その他事業領域は足元で安定的に1億円程度の粗利となっていますが、こちらに関しても来期に向けて準備しているところです。

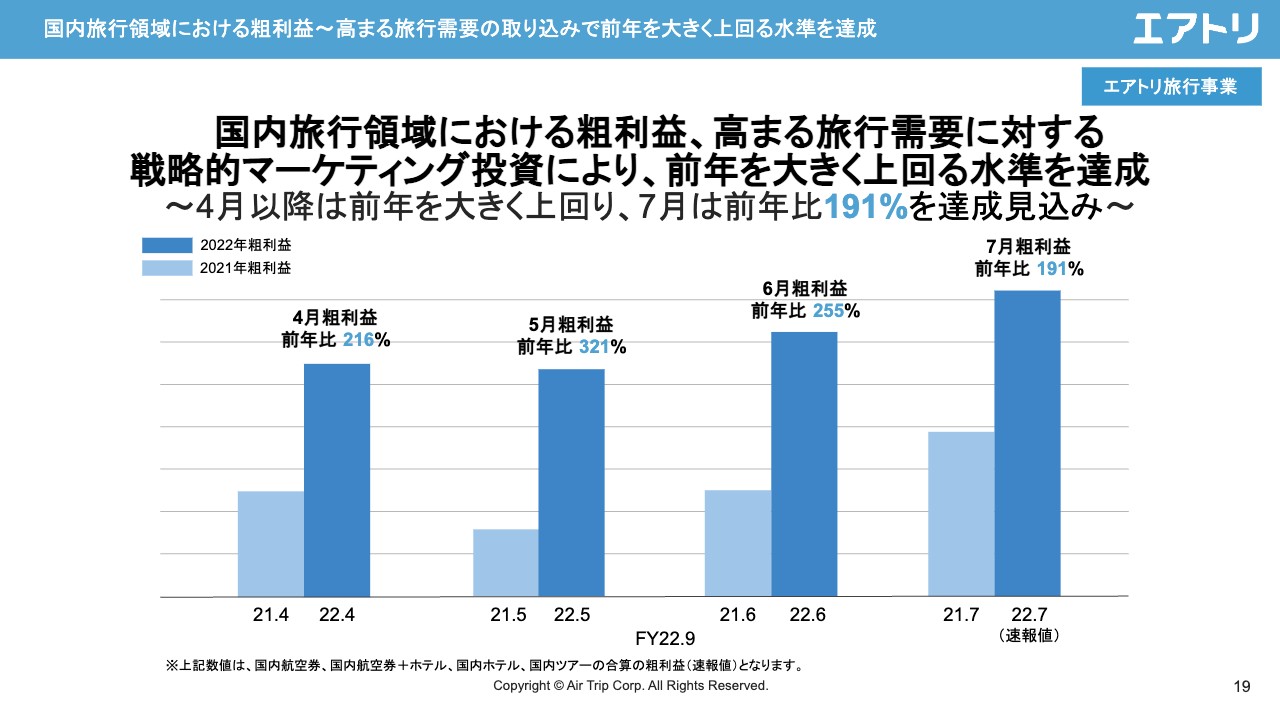

国内旅行領域における粗利益~高まる旅行需要の取り込みで前年を大きく上回る水準を達成

直近のトピックスです。国内旅行領域における粗利の推移を示しています。「国内航空券」「国内航空券+ホテル」「国内ホテル」「国内ツアー」の4商材の合計の数字となっており、7月は前年比191パーセントで推移しています。

エアトリが冠スポンサーを務めるパリ・サン=ジェルマン来日記念 スーパーサマーキャンペーンを過去最大規模で開催!

エアトリがパリ・サン=ジェルマン来日記念の冠スポンサーを務めさせていただいており、それに伴うスーパーサマーキャンペーンを過去最大規模で実施しています。

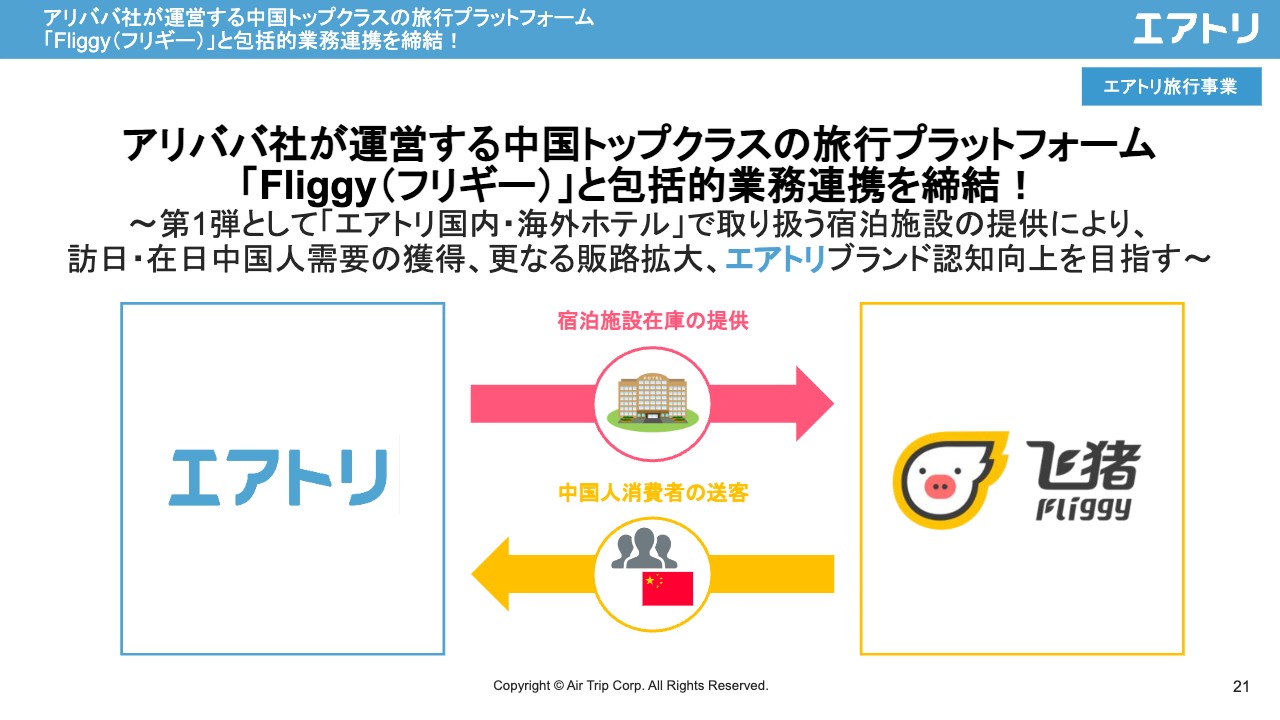

アリババ社が運営する中国トップクラスの旅行プラットフォーム 「Fliggy(フリギー)」と包括的業務連携を締結!

アリババが運営する旅行プラットフォーム「Fliggy(フリギー)」との業務提携を開始しています。

JALのWEBサイトに「エアトリ国内ホテル」の掲載を開始!

JALとの提携で、「エアトリ国内ホテル」の掲載を開始しています。

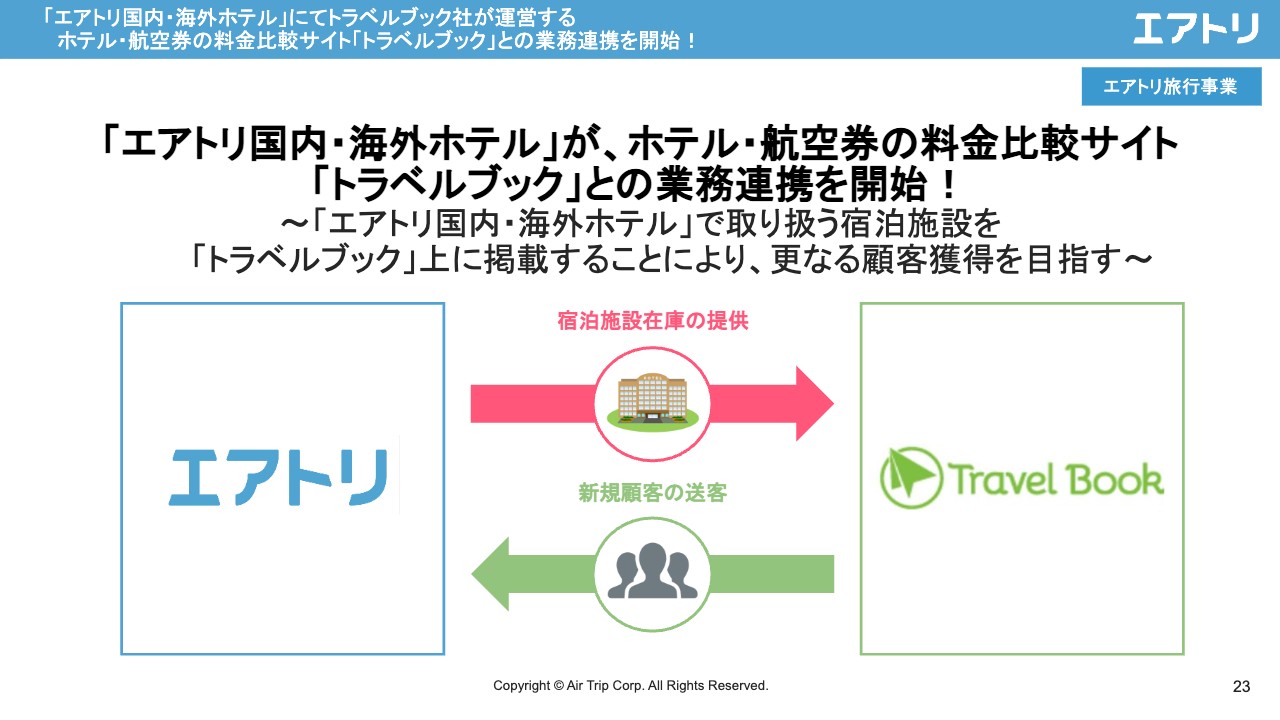

「エアトリ国内・海外ホテル」にてトラベルブック社が運営するホテル・航空券の料金比較サイト「トラベルブック」との業務連携を開始!

「トラベルブック」との業務提携を開始しています。

当社子会社のエアトリインターナショナル社が阪急交通社と海外旅行領域にて業務提携を開始!

当社子会社のエアトリインターナショナルにおいて、阪急交通社と業務提携を開始しています。当社は阪急交通社が取り扱っている海外ツアーの商材を販売させていただき、阪急交通社は当社が取り扱っている海外航空券や海外航空券+ホテルといった商材を取り扱っていただくということで、相互送客というかたちの提携です。

海外航空券、海外航空券+ホテル(エアトリプラス)にてエアトリポイントのサービス提供を開始!

「エアトリポイント」に関して、使える商材の拡充を進めています。今回の大きな目玉としては、海外航空券、海外航空券+ホテルにおいてもポイントサービスの提供を開始しています。

投資事業(エアトリ CVC)の実績レポートVol.3を公開!

先ほどお伝えしたとおり「エアトリCVCレポート」の実績レポートVol.3を公開しています。

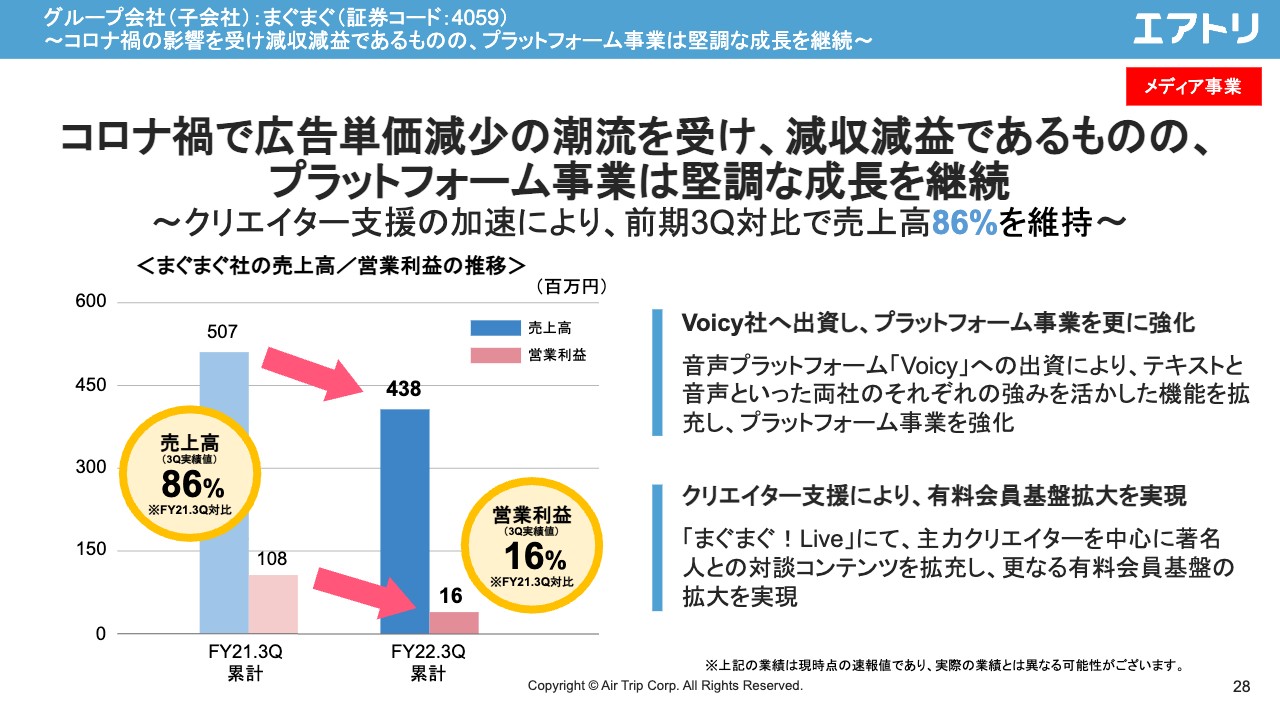

グループ会社(子会社):まぐまぐ(証券コード: 4059) ~コロナ禍の影響を受け減収減益であるものの、プラットフォーム事業は堅調な成長を継続~

主要グループ会社3社の実績です。1つ目は、まぐまぐです。コロナ禍の影響を受けて引き続き減収減益となっていますが、プラットフォーム事業は堅調に推移しており、各種KPIは伸びてきている状況です。

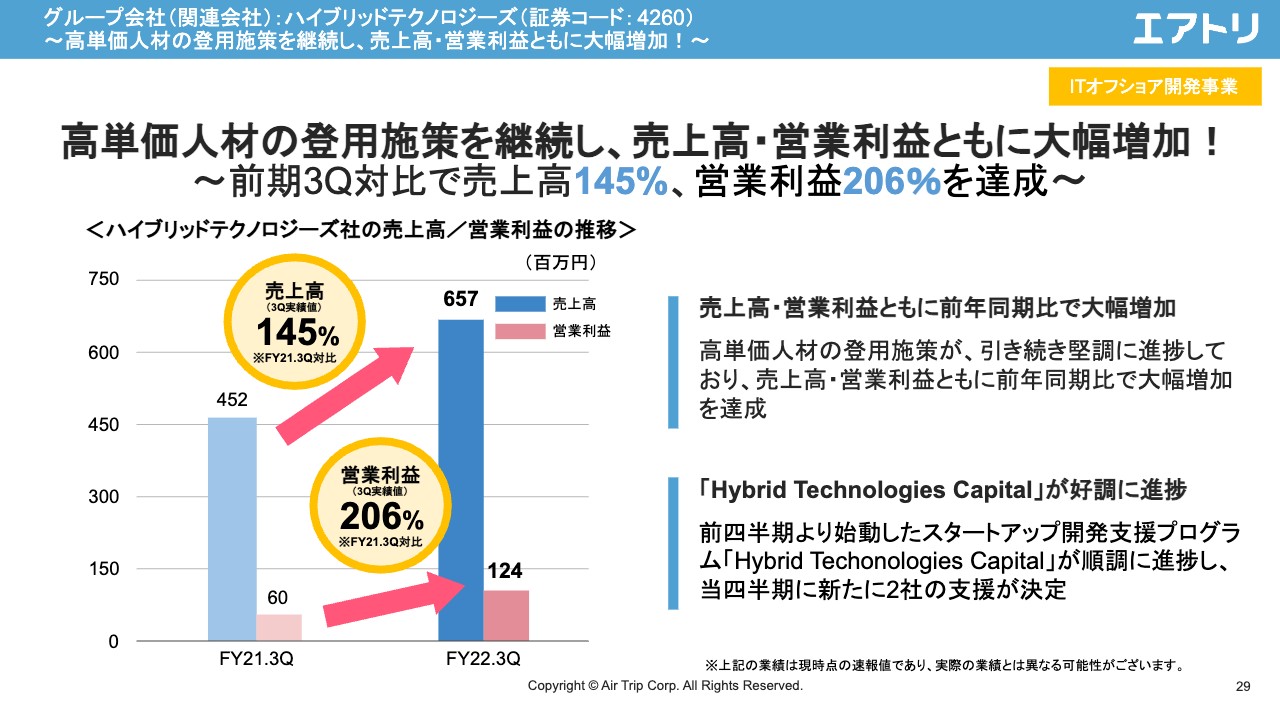

グループ会社(関連会社):ハイブリッドテクノロジーズ(証券コード: 4260) ~高単価人材の登用施策を継続し、売上高・営業利益ともに大幅増加!~

ハイブリッドテクノロジーズは増収増益で、第3四半期の3ヶ月で1億円超の営業利益が出ています。ハイブリッドテクノロジーズは通期の上方修正を一度行っていますが、修正後の計画に対して第3四半期時点でほぼ予算達成となっており、非常に好調に推移しています。

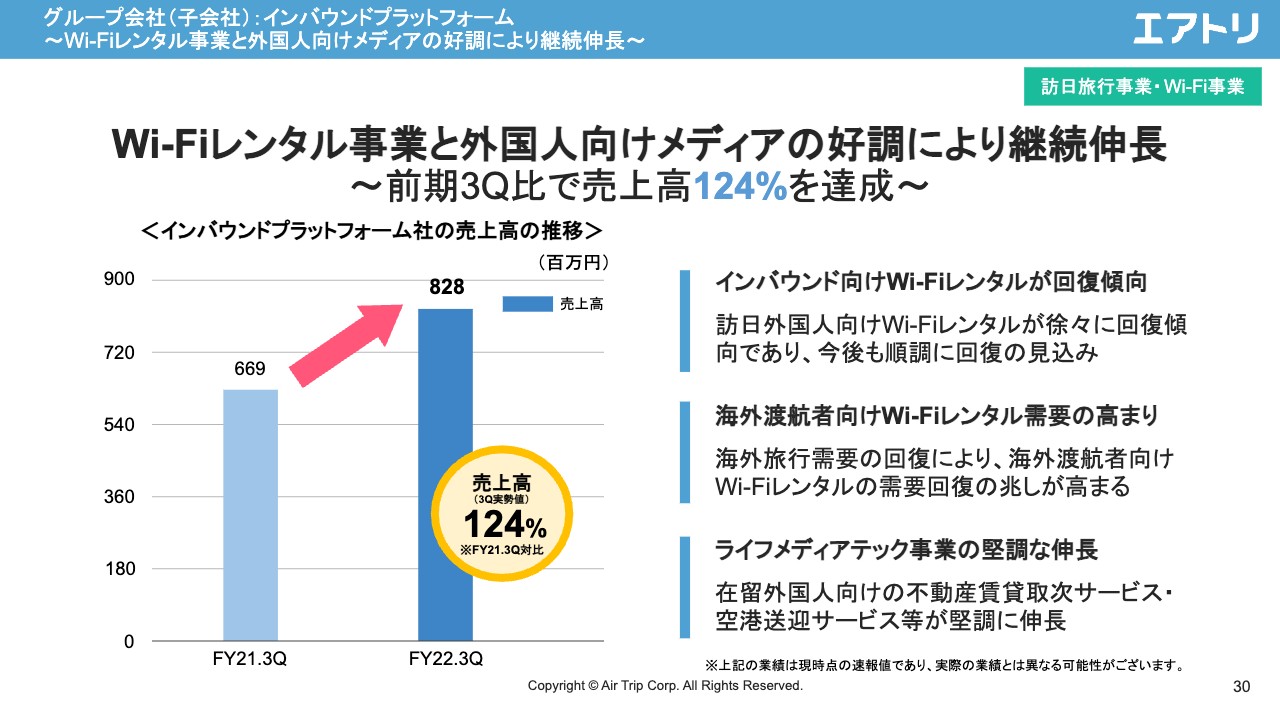

グループ会社(子会社):インバウンドプラットフォーム ~Wi-Fiレンタル事業と外国人向けメディアの好調により継続伸長~

訪日旅行事業のインバウンドプラットフォームです。Wi-Fiレンタル事業、海外向けメディア、各種事業が好調に推移し、売上高は前期比124パーセントと堅調に伸びています。

マーケティング~エアトリブランディング施策~

各種トピックスです。まず、マーケティングについてです。先ほどお伝えしましたが、パリ・サン=ジェルマンの試合の冠スポンサーを務めさせていただいています。ご覧いただいた方もいらっしゃるかと思いますが、エアトリの露出度がかなり高く、認知度向上に大きくつながっています。

マーケティング~エアトリブランディング施策~

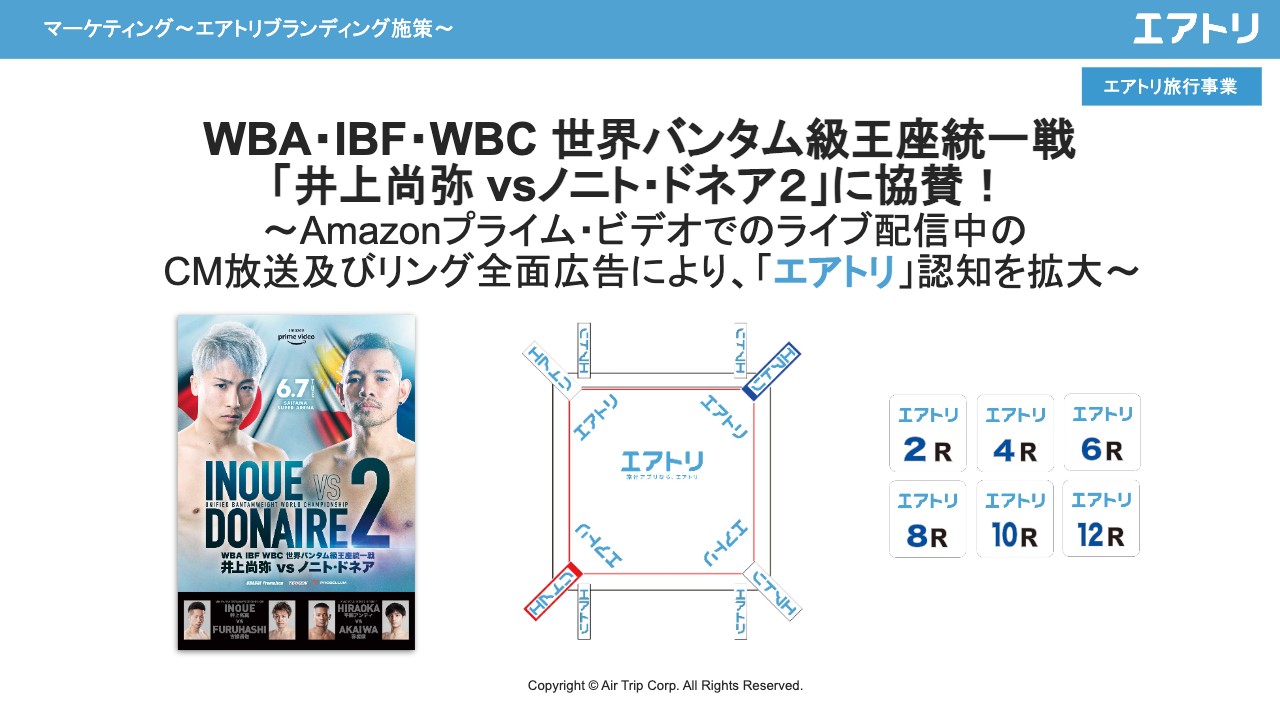

続いてボクシングです。井上尚弥・ドネア戦に協賛し、こちらも露出度をかなり高くできました。

マーケティング~各種ブランディング施策~

これらのように、各種プロモーションのポイントに広告費を投下して、エアトリのブランディングを強化しています。

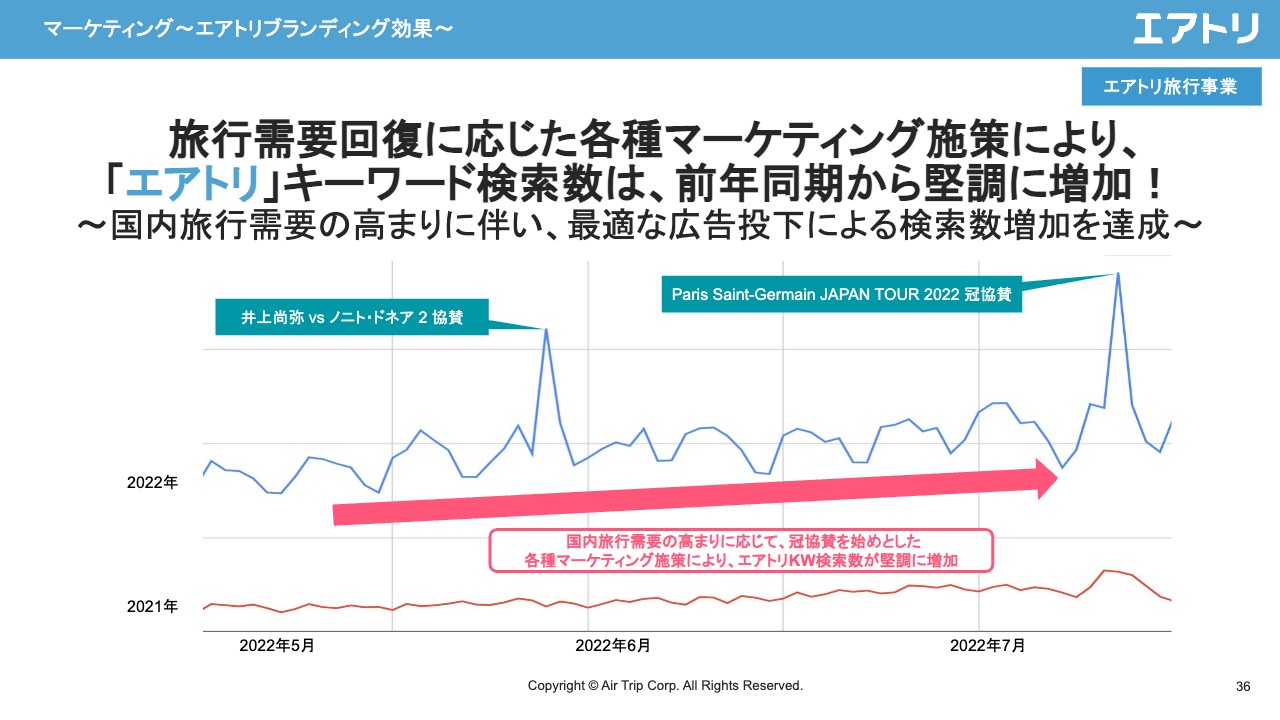

マーケティング~エアトリブランディング効果~

その結果、スライドのとおりエアトリのキーワード検索数が右肩上がりで推移しています。今後の需要回復フェイズに合わせて、さらに広告投下を準備しています。

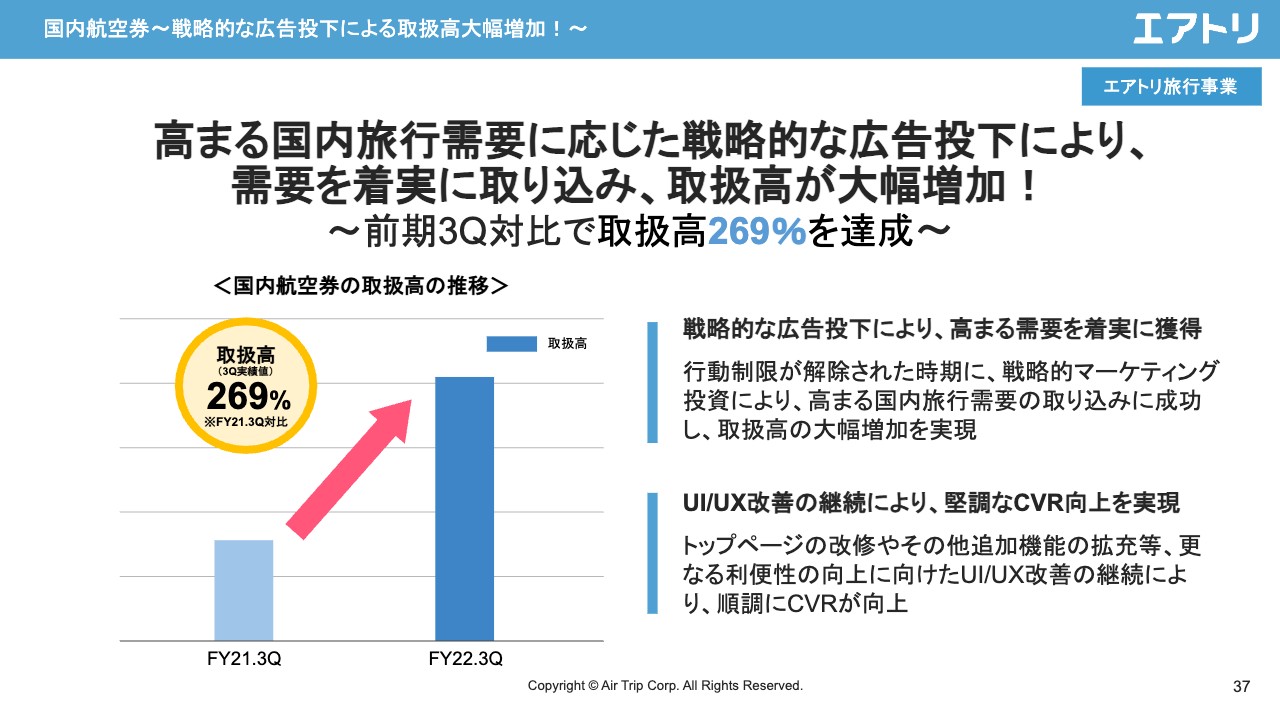

国内航空券~戦略的な広告投下による取扱高大幅増加!~

先ほどは個々の数字を総括しましたが、国内航空券単独でも取扱高が前年同期比269パーセントと大きく成長しています。サイトのUI/UX改善の継続により、CVRも継続的に向上しています。

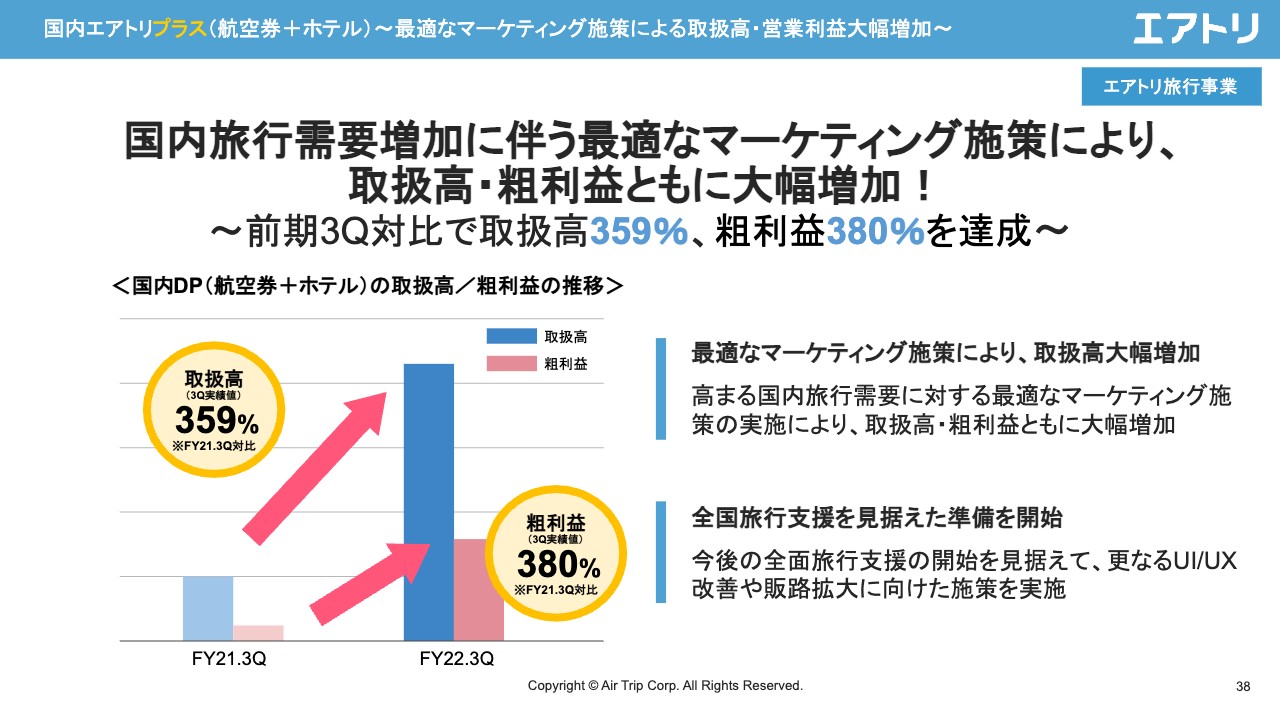

国内エアトリプラス(航空券+ホテル)~最適なマーケティング施策による取扱高・営業利益大幅増加~

国内エアトリプラス(航空券+ホテル)も前年同期比でかなり大きく成長しています。

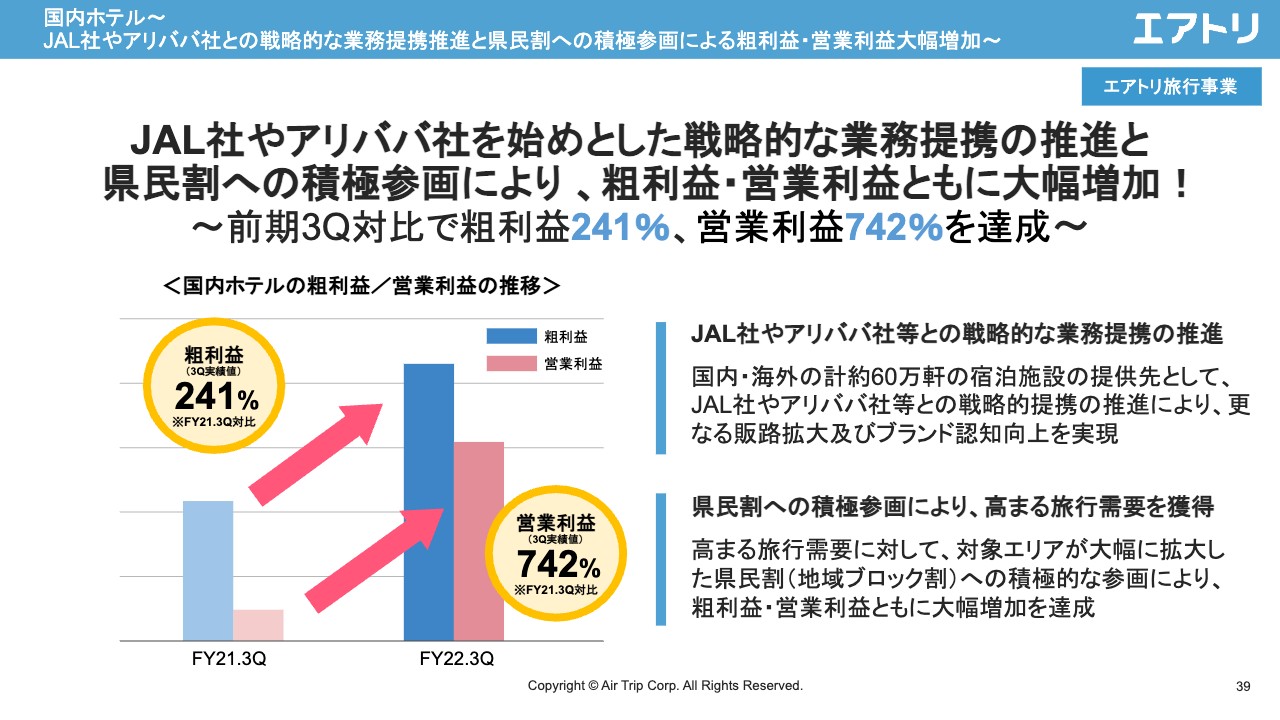

国内ホテル~JAL社やアリババ社と戦略的な業務提携推進と県民割へ積極参画による粗利益・営業利益大幅増加~

国内ホテルでは先ほどいくつかトピックスをお伝えしましたが、各種提携も順調に進み、粗利、営業利益ともに大きく成長しています。

国内ホテル~宿泊施設の仕入強化やUI/UX改善の継続に加えて、戦略的提携の推進や県民割への積極参画による新規顧客を獲得!

国内ホテルに関する施策はスライドに記載のとおりです。

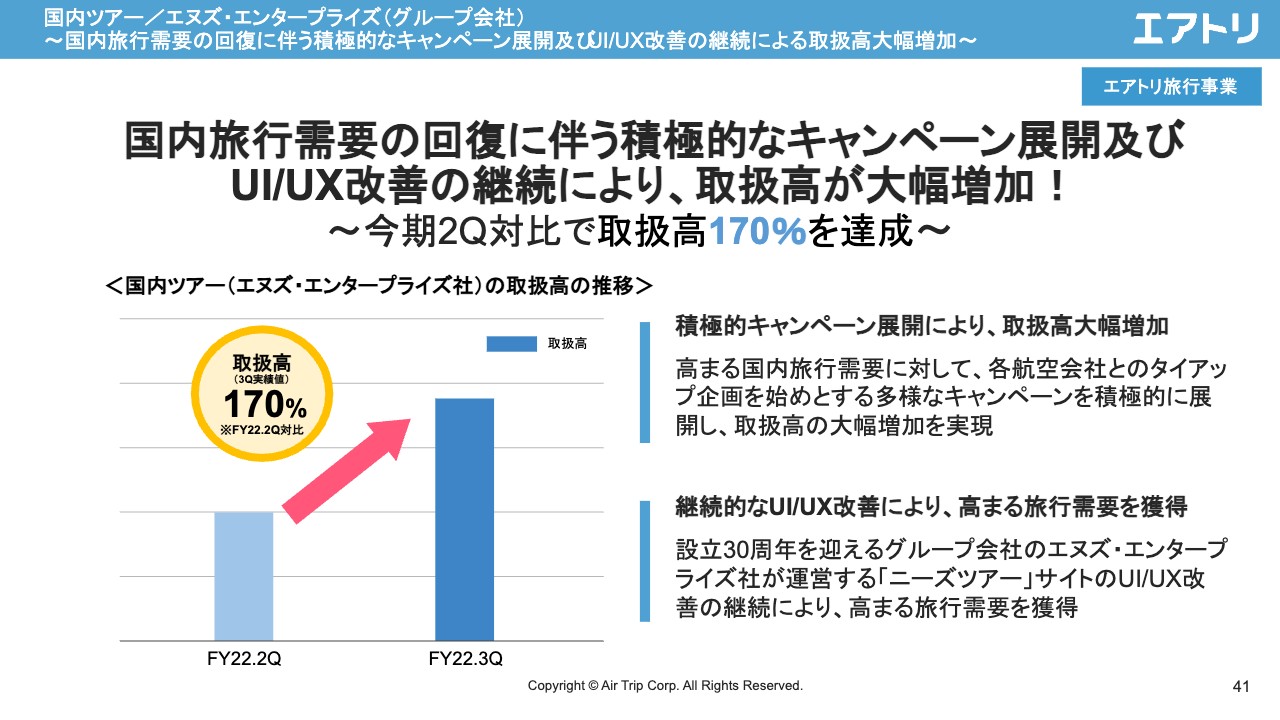

国内ツアー/エヌズ・エンタープライズ(グループ会社)~国内旅行需要回復に伴う積極的なキャンペーン展開及びUI/UX改善の継続による取扱高大幅増加~

国内ツアーは、主に子会社のエヌズ・エンタープライズで取り扱っており、取扱高前年同期比170パーセントと大きく伸びてきている分野です。

海外航空券・海外ホテル・海外エアトリプラス(航空券+ホテル)~海外旅行需要回復の潮流を受けて、更なる販路拡大・旅行付帯商材の拡充を推進~

続いて海外です。海外航空券、海外ホテルなどの旅行需要回復に備え、準備は着々と進んでいます。海外の数字に関しては、コロナ禍前のおおよそ15パーセントから20パーセントが足元の状況ですが、今後の水際対策緩和や、各国ごとの規制緩和により、来期にかけてもう少し回復してくるのではないかと期待しています。

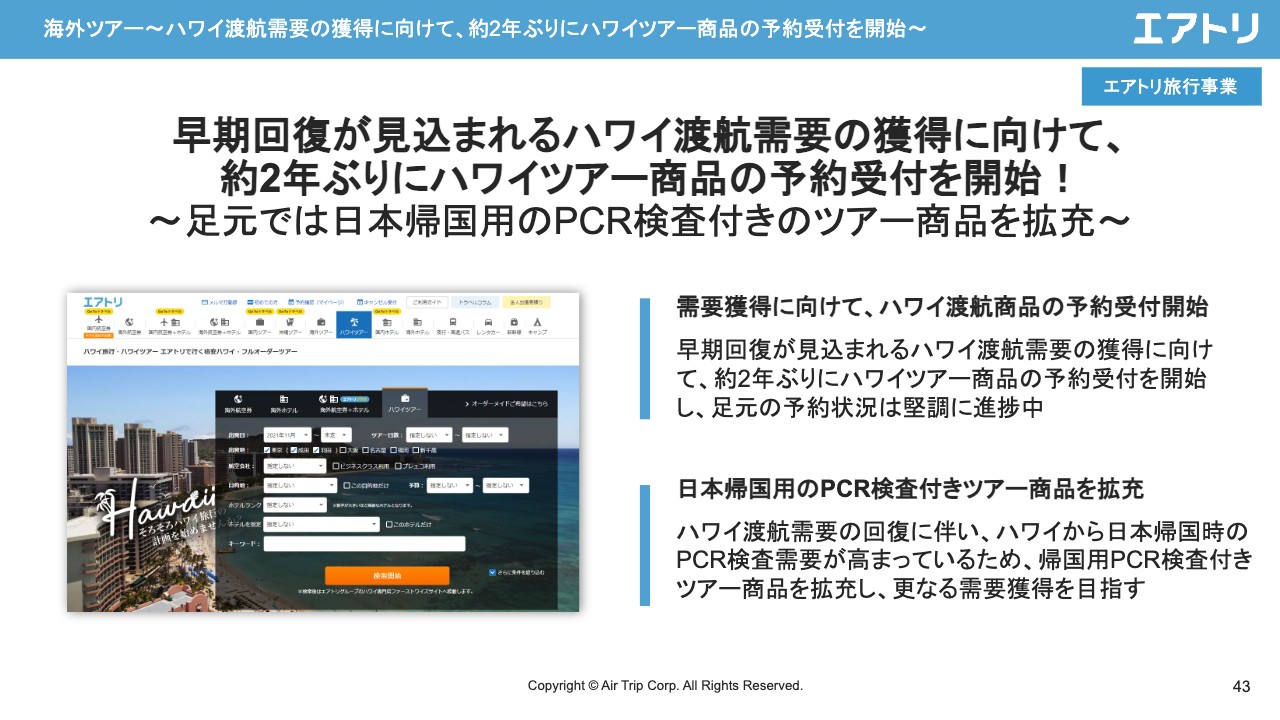

海外ツアー~ハワイ渡航需要の獲得に向けて、約2年ぶりにハワイツアー商品の予約受付を開始~

従来、海外旅行の約10パーセントをハワイ向けが占めていますが、ハワイツアーの準備も着々と進めています。

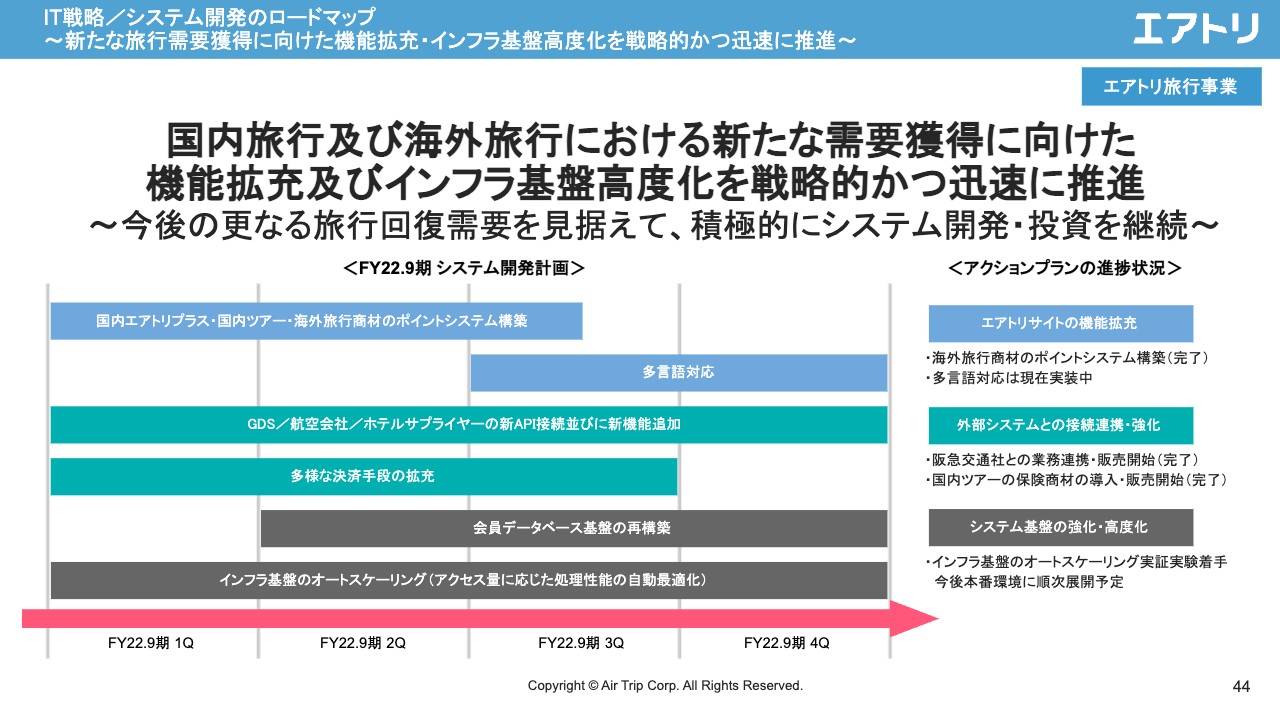

IT戦略/システム開発のロードマップ~新たな旅行需要獲得に向けた機能拡充・インフラ基盤高度化を戦略的かつ迅速に推進~

システム開発のロードマップです。期初時点の計画に従い順調に進んでいます。

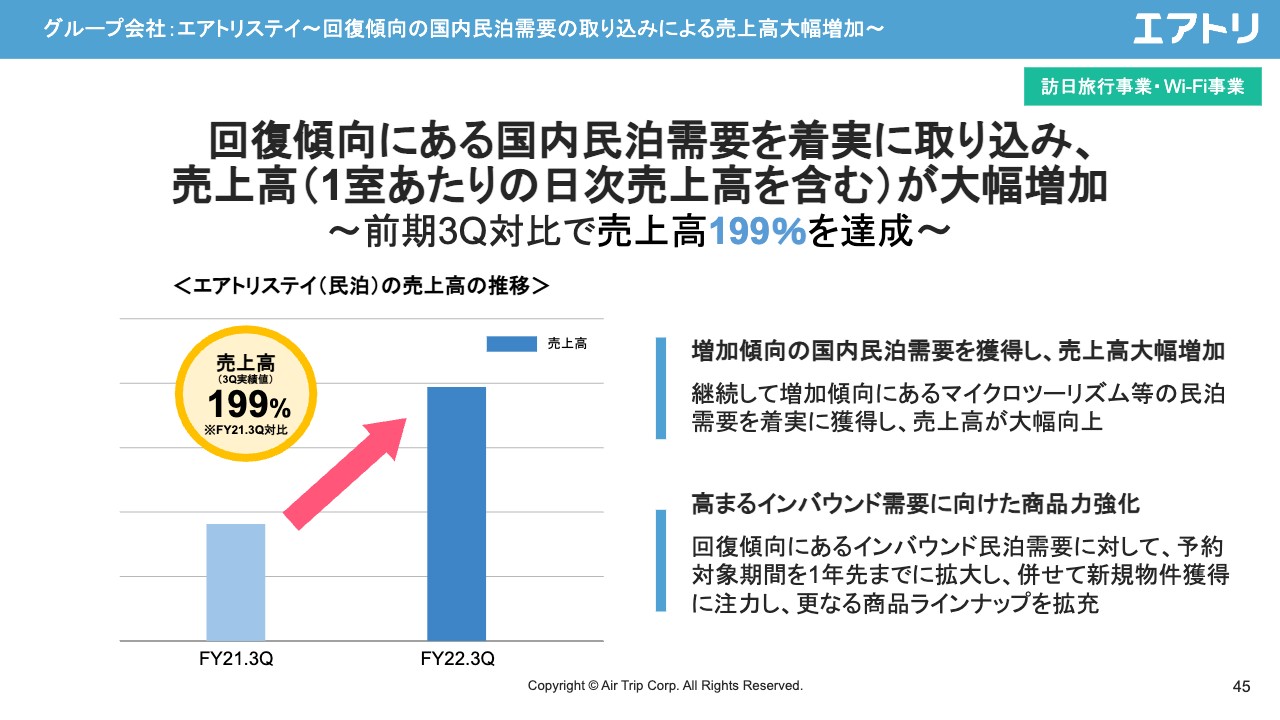

グループ会社:エアトリステイ~回復傾向の国内民泊需要の取り込みによる売上高大幅増加~

民泊関係事業です。子会社のエアトリステイで取り扱っており、こちらは民泊施設の運営サポートをしていますが、売上高が大きく回復フェイズにある状況です。

投資事業(エアトリCVC)~HUMAN LIFE社との資本業務提携

ここから先はエアトリCVCの新規投資先のご紹介です。モバイルデータ、通信関係の「ZEUS WiFi」を扱うHUMAN LIFE社と資本業務提携を行っています。

投資事業(エアトリCVC)~ジールコミュニケーションズ社との資本業務提携

デジタルリスク関連では、風評被害などから企業を守るデジタルリスク事業を展開するジールコミュニケーションズ社と資本業務提携を行っています。

投資事業(エアトリCVC)~プライム・ストラテジー社との資本業務提携

システム関係では、超高速CMS実行環境「KUSANAGI」を運営するプライム・ストラテジー社と資本業務提携を行っています。

投資事業(エアトリCVC)~アルゴリズム社へ追加出資

既存出資先であるアルゴリズム社へ追加投資を行っています。

投資事業(エアトリCVC)~start-up studio社との資本業務提携

決算関係では、クラウドサービスを展開するstart-up studio社と資本業務提携を行っています。

投資事業(エアトリCVC)~スマートシェア社の無担保転換社債型新株予約権付社債を引受!

マーケティング関係のプラットフォーム「OWNLY」を運営するスマートシェア社と資本業務提携を行っています。

投資事業(エアトリCVC)~シアン社との資本業務提携

同じくマーケティング関係の事業を展開するシアン社と資本業務提携を行っています。今ご紹介した各種投資先に関しては、ほぼ上場準備に入っており、この1年から3年の時間軸でIPOを目指している企業です。

投資事業(エアトリCVC)~更なる成長領域への投資の継続~

累計投資社数は約80社まで成長してきています。

投資事業(エアトリCVC)~IPO実績 累計11社達成~

既存のIPO実績です。今期はスライド左上のメンタルヘルステクノロジー社が上場し、累計11社まできています。

足元でややマーケット影響等を受け、今期から年末にかけてIPO銘柄の延期がいくつか出ている状況ですが、来期、再来期に向けてかなり仕込みも進んでいるため、投資事業の貢献に関してはしっかり数字を出していけると思っています。

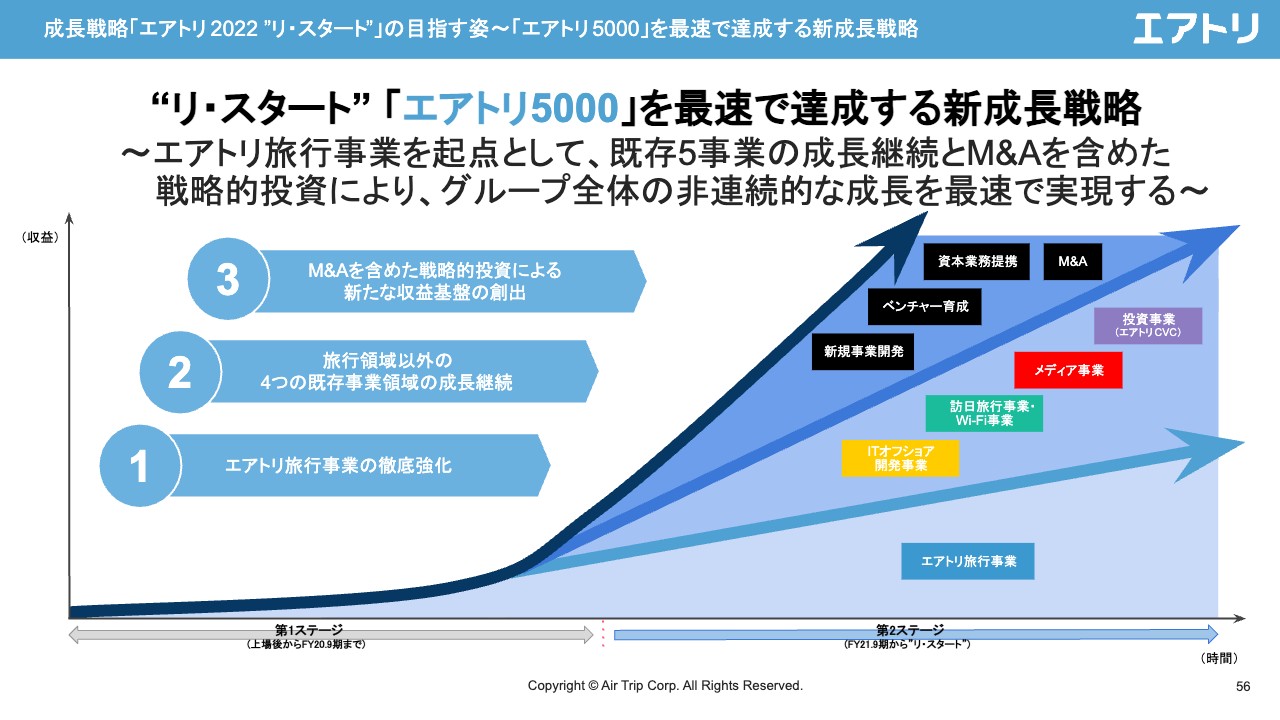

成長戦略「エアトリ 2022 ”リ・スタート”」の目指す姿~「エアトリ 5000」を最速で達成する新成長戦略

総括です。我々エアトリは、キーワードとして「リ・スタート」を掲げ、コロナ禍の約2年半を進んできています。この四半期では、リ・スタートフェイズからその先が見えてきたことを報告できると思っています。

ポイントは大きく3点あります。1つ目は国内旅行事業です。先ほどお伝えしたとおり、状況としてはほぼコロナ禍前の水準まで戻ってきていますが、加えて、国民のみなさまの世論もある意味正常化し、徐々にコロナ禍前に近づきつつあると思います。

今後、GoToや全国旅行支援の再開、あるいは海外旅行に行かれない方が国内旅行に行かれている側面もあることから、国内旅行としてはおそらくコロナ禍前の水準を超え、来期にかけて一定の反動需要が生まれるのではないかと思っています。

そのような中、当社としては、エアトリへの投資、システム開発、マーケティングなどのコロナ禍前にしっかりしてきた準備を回収する段階に入ってきていると思っています。来期にかけてこの収益を着実に積み上げていきたいと考えています。

続いて2つ目は、アウトバウンド・インバウンドの需要回復です。水際対策の緩和もありますが、国内旅行に加えてアウトバウンド・インバウンドの事業が、来期にかけて非常に明るいと考えています。

当社はもともとアウトバウンド、海外旅行の分野に非常に強みがあり、従前は国内旅行とほぼ同じ水準の取扱高を持っていたため、これが来期、再来期にかけて回復してくると予想しています。

また、インバウンドに関しては、いわゆる「旅ナカ」の事業で、子会社のインバウンドプラットフォームでかなり仕込みが進んでおり、今後の見通しは非常に明るいと思います。

外国人向けメディアも着々と準備が進んでおり、アウトバウンド向けのWi-Fiの仕込みもできているため、来期、再来期にかけては大きく利益回復してくると見込んでいます。

アウトバウンド・インバウンドに関してもようやく底打ちしている状況で、これ以上落ちないということでもあるため、来期にかけてしっかり数字を戻していければと思っています。

最後の3つ目はエアトリのポートフォリオの強みです。これまで既存5事業を強化してきています。旅行以外の4事業に関しても、いずれも好調、堅調に推移し、先ほど少し触れましたが、さらに事業を一つひとつ作っていく具体的な準備をしています。

国内旅行分野、アウトバウンド・インバウンド、旅行に続く事業の3つの強みを生かしながら、引き続きしっかり業績を作っていきたいと思っています。

この2年半、我々エアトリは戦略に「リ・スタート」を掲げてずっと進んできていますが、経営陣を中心としたリーダーシップ、また各役職員を互いにリスペクトし合うカルチャーがあり、これがしっかり結果に出てきていると自負しています。

エアトリとしては、リ・スタートのその先の具体的な準備もしています。次回の期末決算発表の際には、もう少し具体的な戦略や事業計画をご説明できるかと思います。

変化し続けることがエアトリの強みでもあるため、キーワードである「終わりなき成長」を目指して頑張っていきたいと思っています。今後ともより一層ご支援のほどよろしくお願いいたします。

質疑応答:今後の広告効率や投資予算について

「足元では大手OTAが国内旅行を中心にテレビCM等を打っている印象もありますが、御社の広告効率、投資予算に変化はありますか?」というご質問です。

広告費に関しては、当社も需要に合わせた広告投下を進めています。粗利対比で約4割から5割が今期の実績となっており、必然的に足元の需要に合わせて広告費も増加していますが、今後もおおよそこの範囲内で推移していくものと考えています。

エアトリとしては、今後も全国旅行支援、GoToや海外旅行再開のタイミングでもう1段のマスマーケティングも準備していますが、それでも平均すると目立つのは広告費比率で、粗利益に対する広告費比率は変わっていかないであろうと考えています。来期事業計画作成のタイミングで、十分なご説明をしたいと思っています。

質疑応答:OTAによる競争環境の変化について

「コロナ禍を経て、OTAの競争環境がどのように変化してきたのかをご解説いただけますか?」というご質問です。

OTAの競争環境を要約すると、コロナ禍前と大きくは変わらないと思っています。国内航空券で国内旅行、また海外航空券で海外旅行と、それぞれ若干プレイヤーが異なってきますが、コロナ禍前には競争環境がほぼ1巡した状況でした。そのような状況が、今はそのまま回復フェーズへも来ている状況だと分析しています。そのため、競争環境としては大きく変化していないと思っています。

質疑応答:来年度のトップライン、国内・海外旅行の需要前提、損益について

「来年度のトップライン、国内・海外旅行の需要前提、損益については、どのような目線ですか? 月間固定費は2億円後半が維持されていますか? 前年比での増収増益トレンドは不変ですか?」というご質問です。

来年度のトップラインの前提について、国内に関しては、足元の4月から6月までの数字が、ほぼコロナ禍前の水準に近いです。この数字が、1つの参考になると思っています。

スライド17ページの左側に記載していますが、これまでは、国内旅行領域でも波がある状態が続いていました。感染者が増えると、粗利益も2億円台になるなどの浮き沈みがありましたが、そのような状況は、現在かなり軽減してきています。ダウンサイドリスクは小さくなってきていると思っています。

一方のアップサイドについては、事業環境面で言いますと、来期には反動需要を含め、コロナ禍前を超えてくるような状況もあると思っています。そのような前提で予算化をしています。

もちろん不確定要素もあります。先ほどお話しした「全国旅行支援」や、新型コロナウイルス感染症拡大の第8波や第9波の可能性など、今後もいろいろと油断はできません。しかし、状況としては回復傾向にあると思っています。

海外旅行に関しては、新型コロナウイルス感染症の影響が底打ちしてきています。足元の月間粗利益が0.4億円から0.5億円くらいで、コロナ禍前に対して10パーセント強くらいの回復です。

取扱高としては、15パーセントから20パーセントくらい回復していますが、利益率が多少低いことも含め、粗利益としては、現在10パーセント強くらいまで回復してきている状況です。

来期にどの程度回復してくるかは、水際対策の緩和や、2国間の規制の影響があるため、具体的にお話しすることが難しい状態です。

今動き出しているのは、タイやベトナム、シンガポールなどのアジアのリゾート系地域です。ハワイに関しても、このあと動き出してくるところで、このような目玉地域の今後の動向が、大きく関与すると思っています。

コロナ禍前の水準まで回復するには、まだ時間がかかるとも思っています。来年に関しては、その中間過程と捉え、回復フェーズ自体は間違いなく来ると思っています。

コスト構造の固定費と変動費に関しては、スライド16ページに記載のとおり、固定費の2.6億円、2.8億円という水準は、来期に関して大きくは増えていきません。足元の体制で、今後の需要回復への準備ができているため、当面はこの水準からは大きくは逸脱しないと考えておりますが、徐々に体制の強化をしていくため、微増傾向が続くと思っています。

質疑応答:水際対策緩和の影響について

「水際対策が緩和されていく中、インバウンドとアウトバウンドはどのようなペースで回復してくるとお考えですか?」というご質問です。

今後のインバウンドとアウトバウンドの回復ペースについてご説明します。旅行に関して、インバウンドではまだ規制がかかっている状況のため、その規制次第となります。団体旅行から個人旅行へ、いつの時点でどの程度認めてもらえるかが大きくかかわってくると思います。

規制については、アウトバウンドでも共通した課題です。2国間のそれぞれの国のポリシーにより、新型コロナウイルス感染症に対する規制緩和が早い国から回復してきている状況です。

そのため、インバウンドとアウトバウンドともに動きの大きかった国である中国や台湾、韓国がどのようになってくるかが非常に大きなポイントだと思います。アウトバウンドに関しても、ほぼ同じ回答ですが、このような主要国の今後の動向を注視しています。

日本への入国や帰国時に求めている72時間以内のPCR検査に対する規制緩和は、9月7日からということです。帰国の際に、陽性だった場合は帰国できなくなり、時間的な不確実性を含め、心理的に高いハードルだったため、この緩和は非常に大きな影響があると考えています。

そのため、あまり規制されていない相手国に関しては、今回の緩和をきっかけに動き出し始めると思っています。

質疑応答:国内旅行の粗利益がコロナ禍前に近い水準まで回復してきた背景について

「JAL・ANAの夏場の国内線旅客数を見ると、まだコロナ禍前までは、回復していない印象を受けます。御社の国内旅行の粗利益が、すでにコロナ禍前に近い水準まで回復してきた背景には、どのようなことがありますか?」というご質問です。

国内旅行市場全体としては、コロナ禍前までは回復していません。しかし、当社の数字自体は、粗利益水準でコロナ禍前に近い水準まで回復してきている状況です。これについて、競争環境の面と、当社の行ってきた施策の成果の面という2つの大きなポイントでご説明します。

1つ目の競争環境は、まだ確実には分析できていないのですが、国内旅行に動き出している層が、若年層中心でエアトリのお客さまと比較的重なっているということです。若年層のみなさまがインターネットを使ったサービスを、より頻繁に使うようになってきたことが背景としてあるため、市場のオンライン化が進んでいることが大きいと考えています。

2つ目としては、当社が大事にしているKPIは3点あり、それ自体が大きく伸びてきています。1点目はいわゆるオーガニックの受注率で、エアトリ指名で来ていただくお客さまの率のことです。

2点目はCVRです。当社のサイトに来ていただいた方のうち、どれだけの方が購入に至ったかという率です。

3点目はクロスセル率です。これまでは航空券中心のプラットフォームでしたが、航空券に加えてホテルや、入国前PCR検査、Wi-Fi、保険などのいろいろな付随サービスをご利用いただくお客さまの率です。この3点が、当社にとっての大きなKPIで、いずれもコロナ禍前に比べ大きく成長してきています。

これは、コロナ禍前に実施してきた施策の成果が出てきていることの表れだと考えています。また、この2年半、開発やマーケティングの準備をしてきたということも、結果に出てきていると考えています。そのため、マーケット環境の追い風と、競争優位性がともに、シェア増加に寄与していると捉えています。