みずほFG、2Qの連結業務純益は前年比785億円の増加 5カ年計画の当初想定を上回り順調に進捗

2020年12月1日 09:16

本日お伝えしたいこと

坂井辰史氏:みずほフィナンシャルグループの坂井です。本日は私ども、みずほの2020年度中間期決算会社説明会にご参加いただき、ありがとうございます。それではさっそくですが、会社説明会資料に沿って説明させていただきます。資料5ページ目をご覧ください。

まず、本日お伝えしたいことについてお話しします。まず、上期決算ですが、中間期の連結業務純益は、年度計画のみならず5ヶ年経営計画の当初想定を上回る順調な進捗となりました。コロナ影響長期化への対応としては、フォワードルッキングな対応も含め、与信関係費用を追加で計上しました。上期実績等を踏まえ、年度計画も上方修正をしています。

次に、下期の方向性についてお話しします。みずほは、社会に構造的変化をもたらしたコロナ禍は、ビジネスのあり方や経営基盤を変える千載一遇の機会と認識しています。

ビジネス面では、取引先とのエンゲージメントを通じて、単なる資金支援にとどまらず、財務・事業構造転換のサポート、さらには事業リスク自体を適切にシェアするパートナーとして競争優位を確立します。

経営基盤面ではデジタル化を切り口に、いよいよ店頭の効率化等を本格展開し、併せて多様な働き方を支える新人事戦略やオフィス改革を進めていきます。

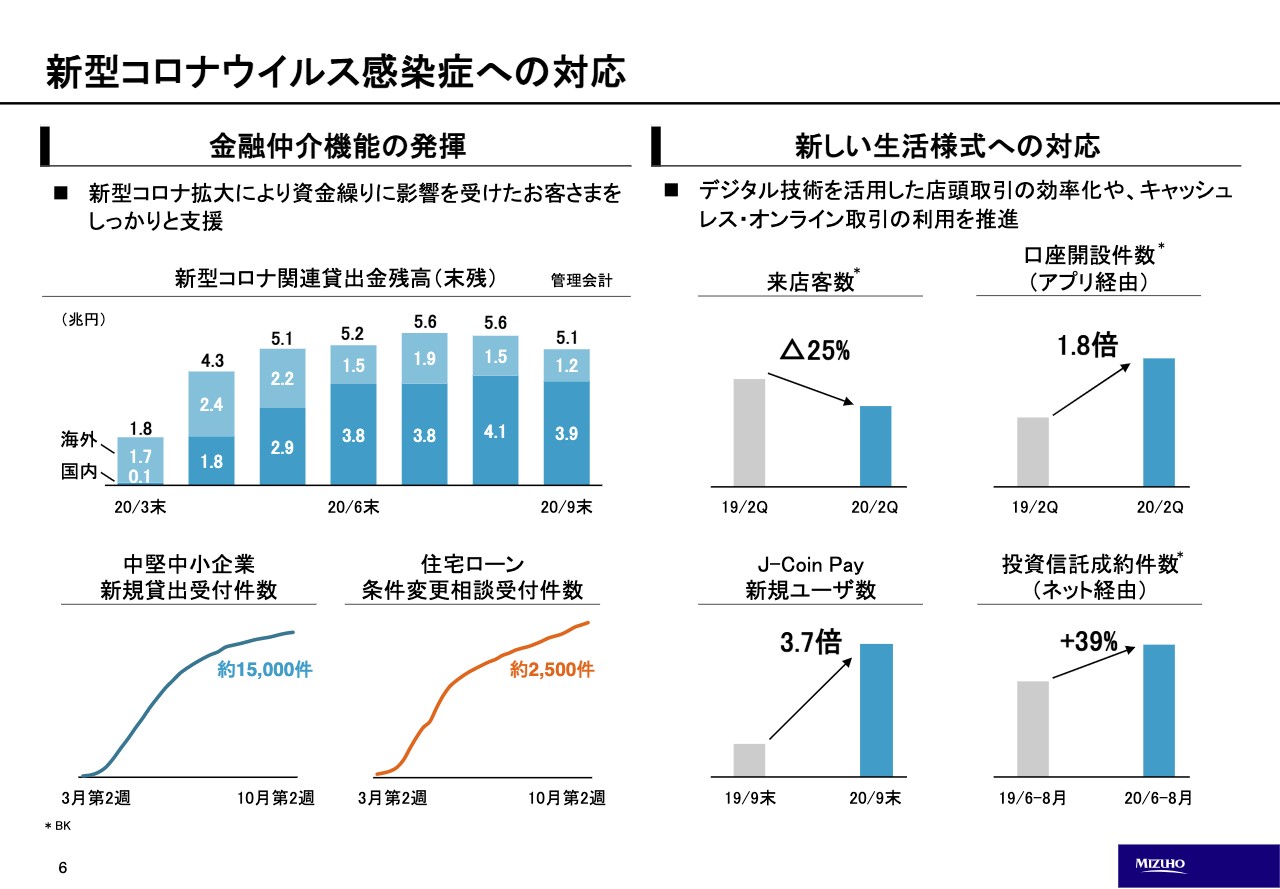

新型コロナウイルス感染症への対応

6ページ目にお移りください。ページ左側ですが、コロナ影響が長期化する中、金融仲介機能の発揮を継続しています。同じくページの右側ですが、新しい生活様式に合わせた取引チャネルが拡大しています。

また、スライドには記載していませんが、今般、連結子会社みずほキャピタルにおいて、新型コロナウイルス感染症の根本的治療薬の開発を目的とする新会社に、金融機関として唯一資本参加しサポートしています。

これは社会的意義の極めて大きいプロジェクトですが、ビジネスの観点からも、このようなコロナ禍における成長企業への投資機会をしっかりと捕捉していきます。

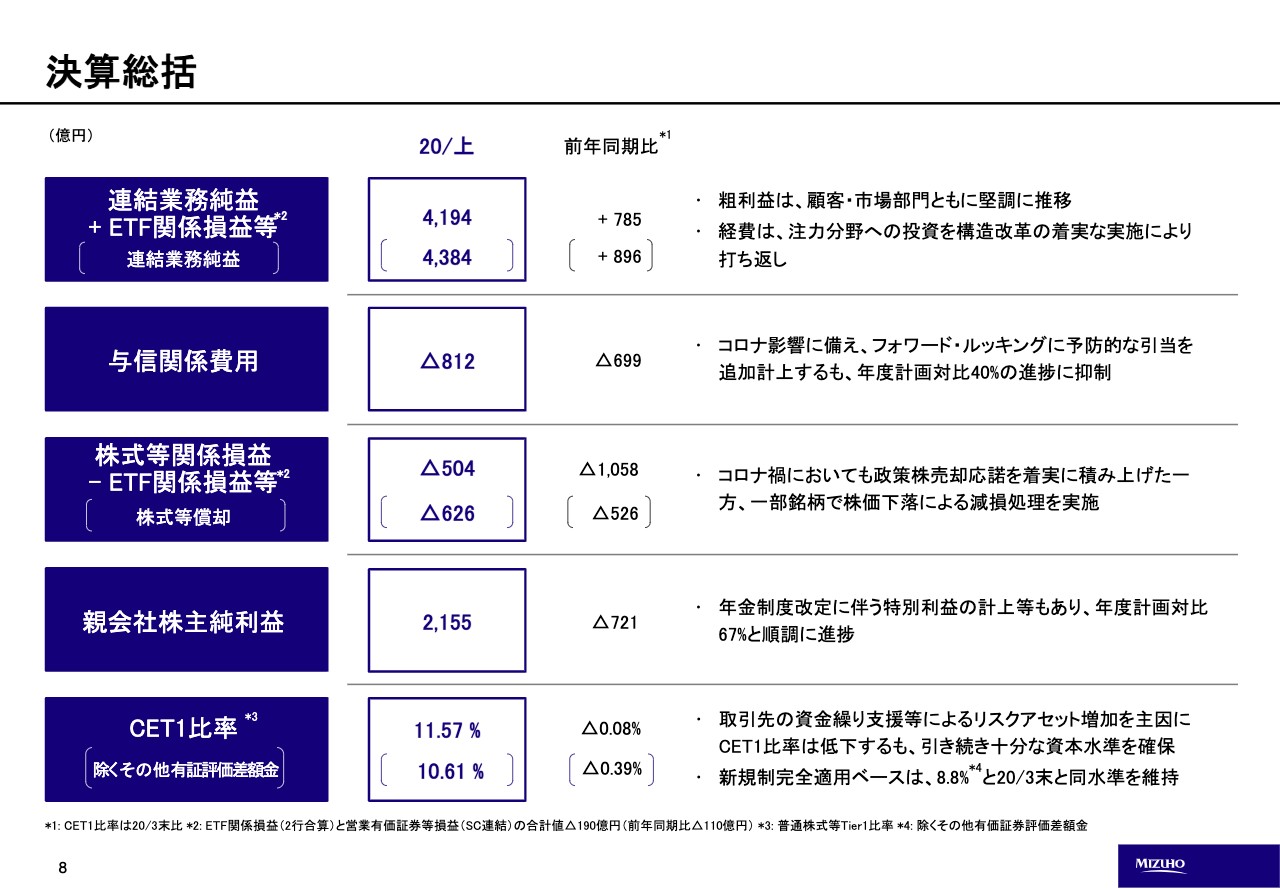

決算総括

8ページ目にお進みください。ここでは決算の総括についてお話しします。まず、連結業務純益ですが、4,194億円と、前年比785億円の増加となりました。顧客・市場部門ともに堅調に推移し、年度計画比の進捗率は73パーセントとなっています。

顧客部門については、前年比プラス279億円の2,381億円となっています。海外の金利低下による預金収支やトランザクション・バンキング収益の減少を、コロナ禍における資金繰り支援に伴う貸出金収支の改善や、資本市場や投資銀行関連収益の増加、ならびに構造改革の着実な遂行を通じた経費の削減で打ち返しています。中間期決算としてはマイナス金利導入前を上回り、カンパニー制導入後の最高益を更新しています。

市場部門の業務純益は1,855億円と、前年比で524億円の増加となっています。海外における債券デリバティブ、国内の為替収益を中心に、セールス&トレーディング収益が堅調に推移したことに加え、バンキングにおいても、外債のキャリー益の積み増し等により前年を大きく超過しています。与信関係費用や株式等関係損益は次ページ以降でご説明します。

親会社株主純利益は2,155億円と、前年比ではマイナス721億円となっています。年金制度改定に伴う特別利益の計上もあり、年度計画3,200億円に対し67パーセントの進捗率となりました。

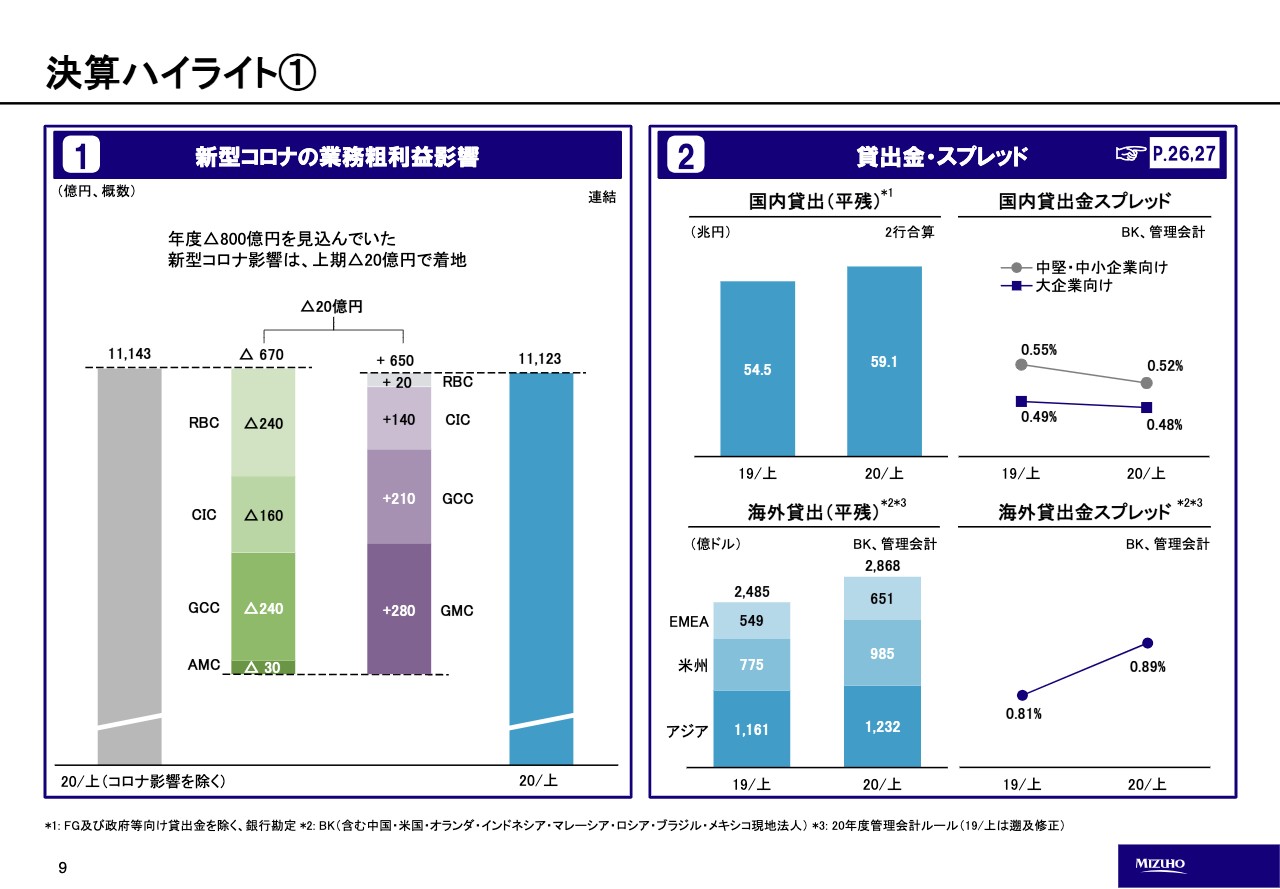

決算ハイライト①

9ページ目にお進みください。ここからは3枚のスライドで今回の決算のハイライトをご説明します。1番目、新型コロナの業務粗利益影響ですが、当初想定した年間の粗利益減少800億円に対し、上期は粗利益20億円程度の減少となりました。欧米資本市場関連収益と、それに付随するデリバティブ等をしっかりと捕捉できたことが大きいと考えています。

2番目は貸出金とスプレッドです。国内は資金支援により貸出が増加しましたが、中堅・中小企業向けを中心に貸出金スプレッドは低下傾向を継続しています。海外は短期を中心に貸出が増加しましたが、特にコロナ支援貸出スプレッドが海外においては相対的に高いことに加え、従前からの継続的なスプレッド適正化交渉も功を奏し、全体としてスプレッドが改善しています。

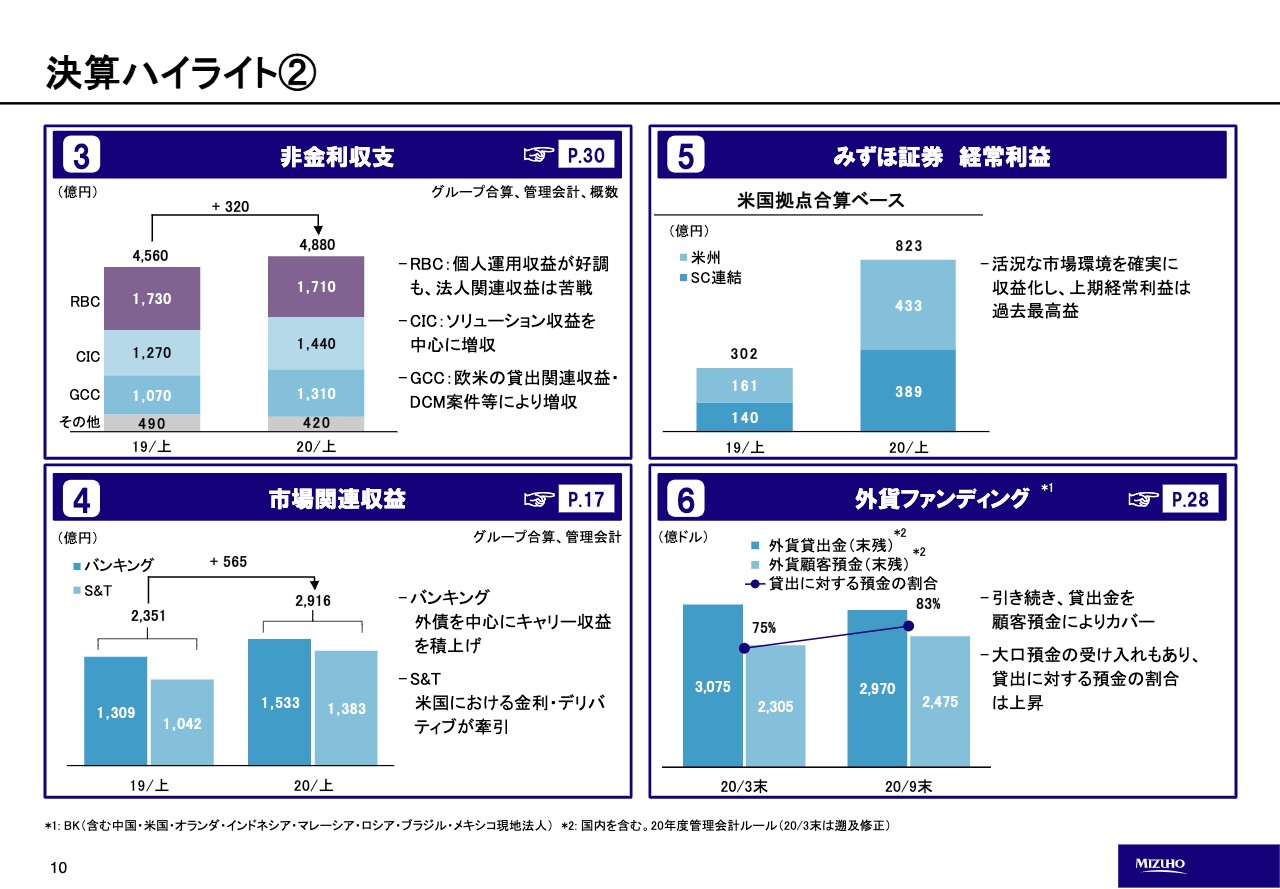

決算ハイライト②

10ページ目にお進みください。3番目、非金利収支です。顧客部門の非金利収支は前年比320億円の増加となりました。CICとGCCはベースの収益力に加え、コロナ禍における機動的な顧客対応がマイナスインパクトを打ち返し、成果に結実しています。RBCでは個人運用関連収益が増加した一方、ソリューション等の法人関連収益が落ち込み、全体では微減となっています。

4番目、市場関連収益は前年比565億円の増加となっています。バンキングは実現益がマーク・トゥ・マーケット、いわゆるパフォーマンス損益ですが、この範囲内にとどまり、かつ外債を中心にキャリー収益を積み上げ、収益の質も向上しています。セールス&トレーディングは、米国を中心にコロナ禍のボラティリティ上昇局面における顧客フローをしっかりと捕捉することができました。

5番目はみずほ証券です。米国拠点を合算したベースの経常利益は823億円と、過去最高益となっています。みずほ証券単体、そして内外合算ベースともに証券業界においては第2位の実績となっています。リテール、投資銀行、市場の各部門とも、きわめて好調に推移しています。

6番目は外貨ファンディングです。貸出に占める預金の割合は83パーセントと、引き続き70パーセント以上の水準を維持しています。

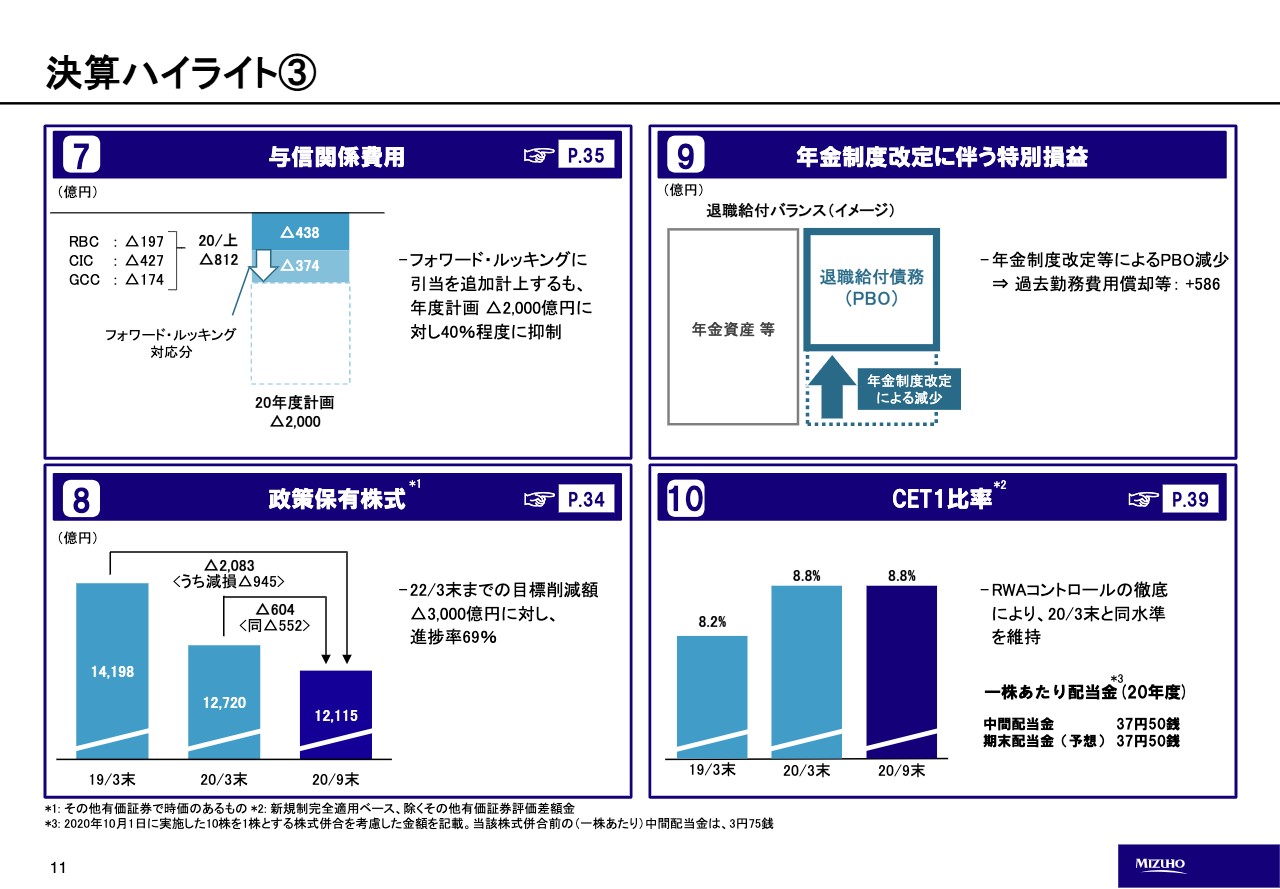

決算ハイライト③

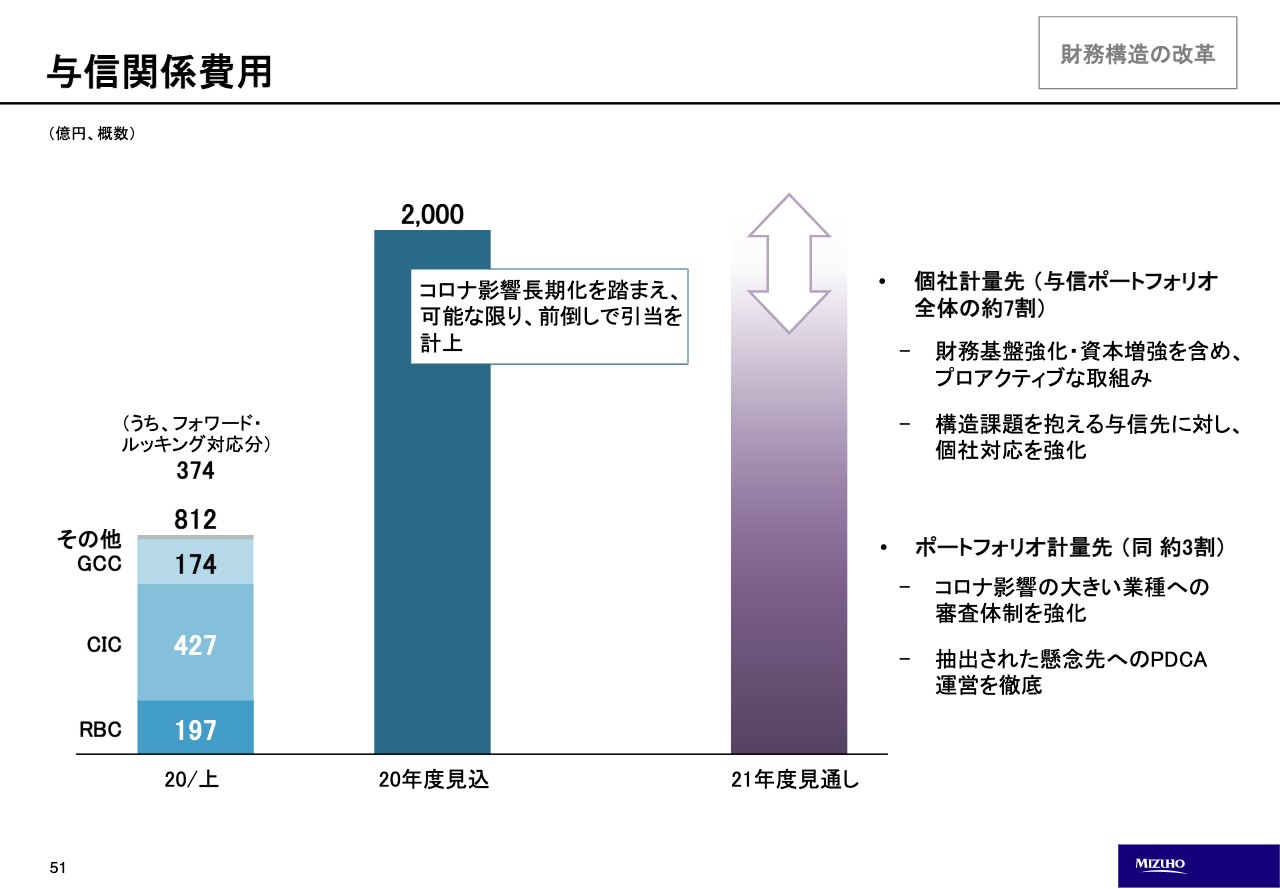

11ページ目にお進みください。7番目は与信関係費用ですが、上期の実績は812億円、国内、RBCとCICの合算で約8割、海外、GCCで2割というウェイトになっています。フォワード・ルッキングに引当374億円を追加計上した上で、年度計画2,000億円の約4割にとどまっています。

8番目は政策保有株式です。削減実績は2,083億円と、22年3月末までの削減目標3,000億円に対し69パーセントの進捗となっています。今年度内の売却応諾も610億円程度まで積み上がり、順調な推移を見せています。

一方で上期に政策株の減損552億円を計上し、下期の特別な追加発生は想定していませんが、政策株式の保有リスクが顕現化したかっこうとなっており、引き続きしっかりと削減に取り組んでいきたいと考えています。

9番目は年金制度改定に伴う特別損益です。年金制度の改定に伴う退職給付債務の減少により、過去勤務費用の償却等を計上しています。10番目のCET1比率については、のちほど別スライドにてご説明したいと思います。

全体を総括すると、本業収益に支えられ、当初想定比では善戦したと評価しています。1つは政府の政策対応もあり、企業や個人の活動が当初の想定よりよかったこと、もう1つは特に金融資本市場が活況であったこと等、環境要因もありますが、3つ目として、当グループがかねてより戦略的に取り組んできたことの成果が出ていると考えています。

例えばGCCの「G300戦略」は、高格付先にシフトをし、資本市場取引等の総合取引で採算を上げていくという戦略です。また、RBCについては、個人の資産形成のためのグローバル・エクイティファンド戦略に長年取り組んできた結果、長期・分散・継続投資といったコンセプトがいよいよ成果として積み上がってきているものと考えています。

また、GMCについても、デリバティブやミュニシパルボンド等のプロダクトの拡充が功を奏したと考えています。このような結果として、当グループの強みも発揮できたと考えています。

先ほどお話ししたように、証券は業界で第2位の実績、アセットマネジメントOneも中核の公募投信の領域においては業界ナンバー2のシェアとなっています。また、みずほ信託の不動産は、業界全体の取引は活況ではありませんでしたが、引き続きトップの実績を堅持していると考えています。

これに加え、構造改革の進捗により経費についても計画比では大幅に削減できており、手応えは相応にあったと考えています。

CEOメッセージ

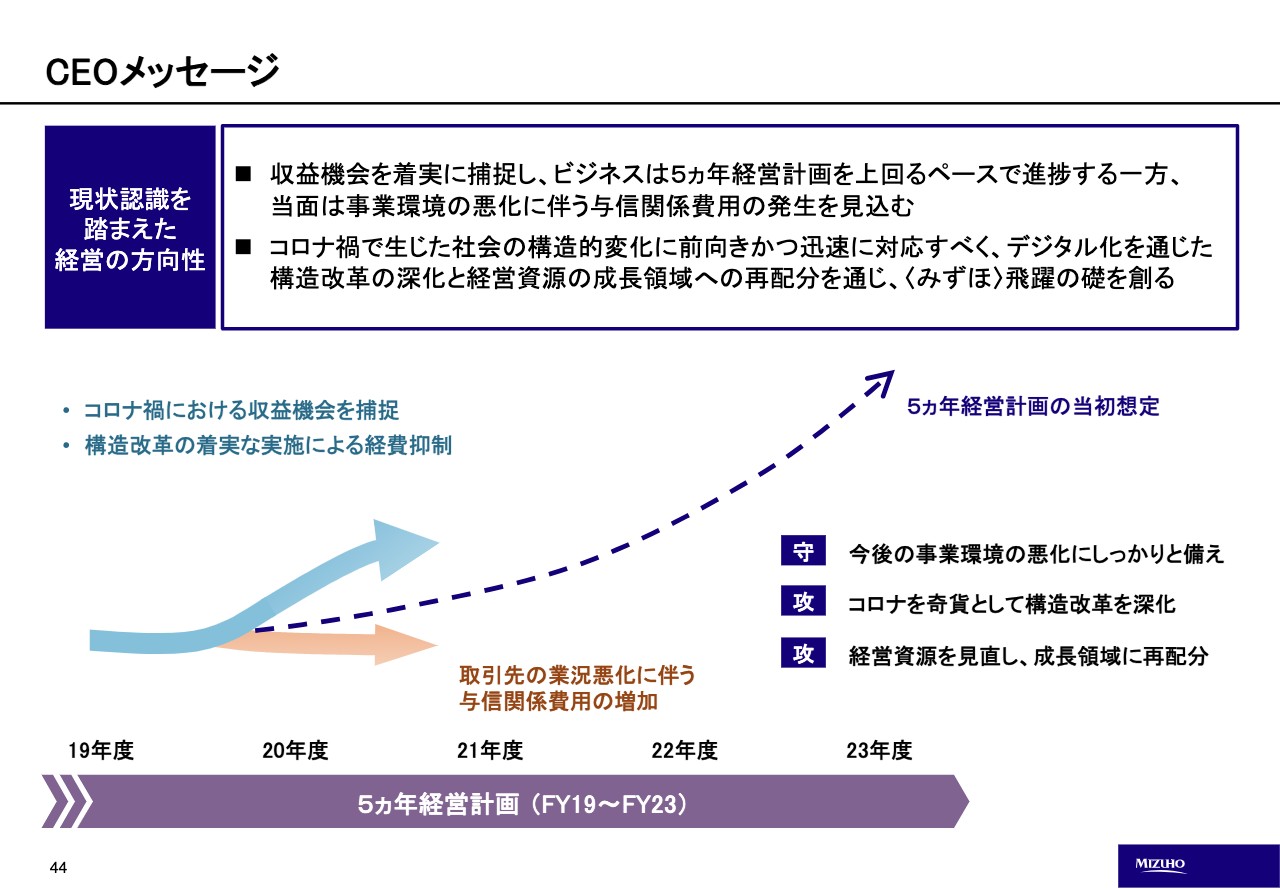

それでは44ページ目までお進みください。ここからは下期に向け、CEOとしてのメッセージをお伝えしたいと思います。本スライドでは事業環境認識と下期の方向性についてお話しします。

コロナ影響のある程度の長期化は不可避と考えています。また、与信コストの発生可能性に関する不透明感も、未だ払拭できない状況と考えています。なかなか先読みが難しい事業環境が続いていますが、その中においても、構造改革の着実な実施により安定的な収益基盤を強化していきたいと考えています。

5ヶ年計画との比較においては、ボトムラインは当初想定より下振れをしています。これに対しては後述しますが、基本的には、1つは資本効率を踏まえた運営の徹底、そしてもう1つは後述する与信関係費用の極小化と、着実な政策株の削減で対応していきたいと考えています。

また、コロナをむしろチャンスと捉え、今後の事業環境の悪化に備えるだけではなく、攻めと守りの両面でデジタル化等を通じた構造改革の進化と、経営資源の成長領域への再配分を通じ、みずほ飛躍の礎をつくっていきたいと考えています。

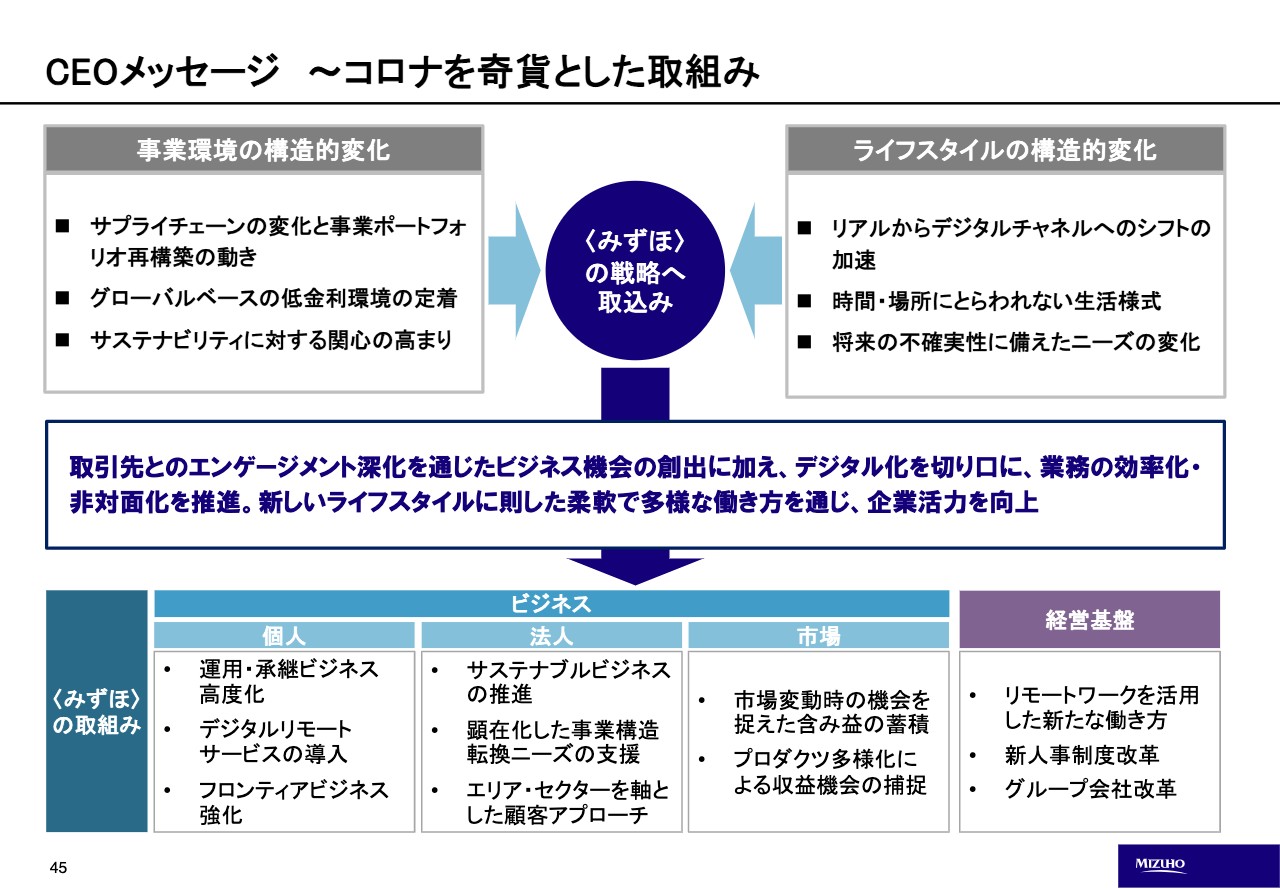

CEOメッセージ~コロナを奇貨とした取組み~

45ページ目にお進みください。ここからはコロナのもとにおける取り組みについてお話しします。コロナ禍においては、ビジネスのあり方や一人ひとりの生活が構造的に大きく変容しています。

私どもみずほは、企業の事業環境や人々のライフスタイルの構造的変化を踏まえ、取引先とのエンゲージメントを通じたビジネス機会の創出、デジタル化を切り口とした顧客接点や働き方の変革、そしてそれを支える経営基盤の改革にスピード感をもって対応していきます。

CEOメッセージ~経済見通し~

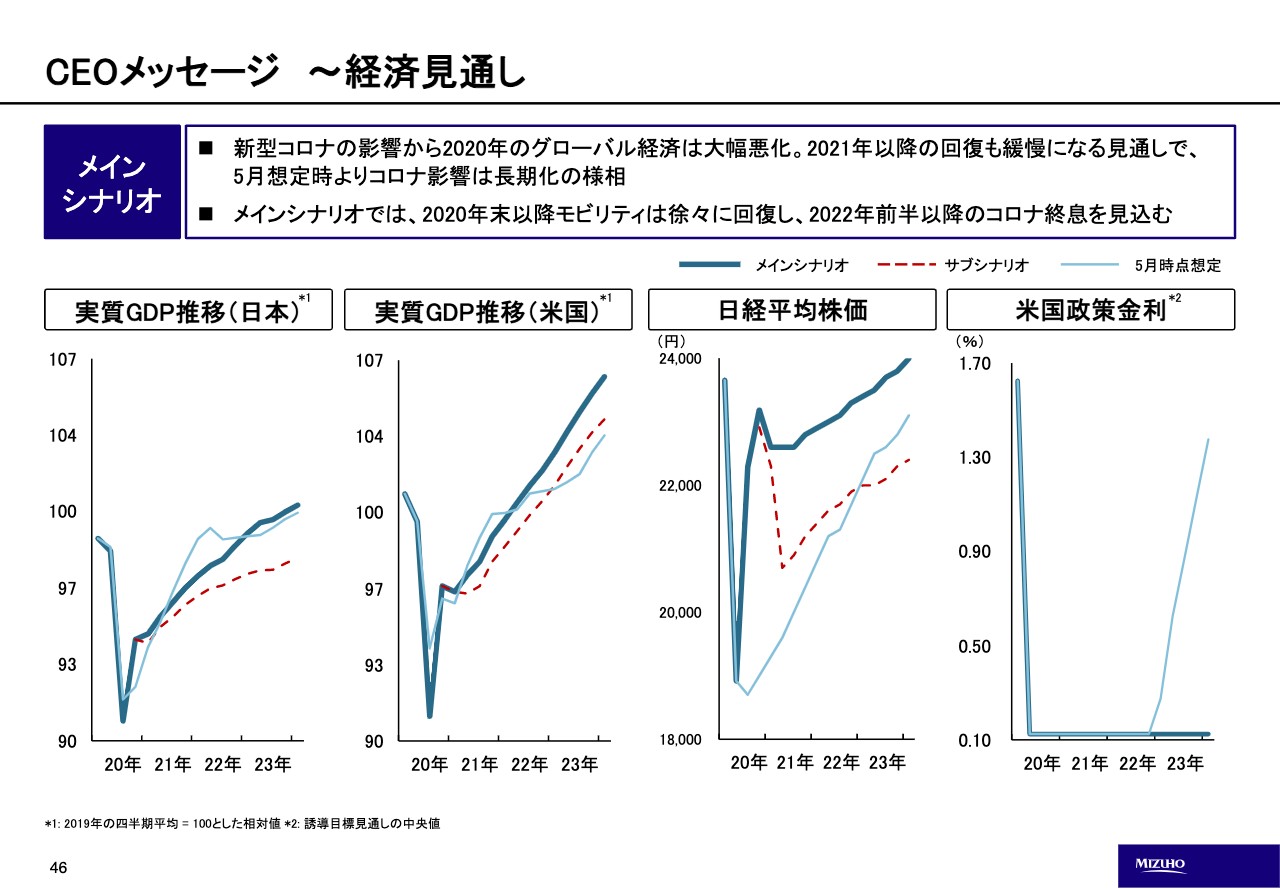

46ページ目にお進みください。ここでは経済見通しについてお話しします。私どもみずほにおいては、海外の業績と海外のGDPとの感応度は必ずしも高くありませんので、ここでは特に国内の経済見通しについてご説明したいと思います。

ページ左側は日本におけるGDPの推移です。日本におけるコロナ前の19年末水準への回復時期は、当初想定ではカレンダーイヤーベースで21年末と見ていましたが、現状のメインシナリオ、太い青の線グラフで示したものですが、これにおいて約1年は後ズレをすると見ています。

それからサブシナリオです。これは赤い点線で示すものですが、第2波、第3波の到来、あるいはワクチンの普及の遅れによるモビリティ制約の長期化を前提としています。この場合は経済回復がさらに遅れ、経済への大きな影響が起きうることも、相応の蓋然性があるシナリオとして覚悟する必要があると考えています。

2020年度 修正計画

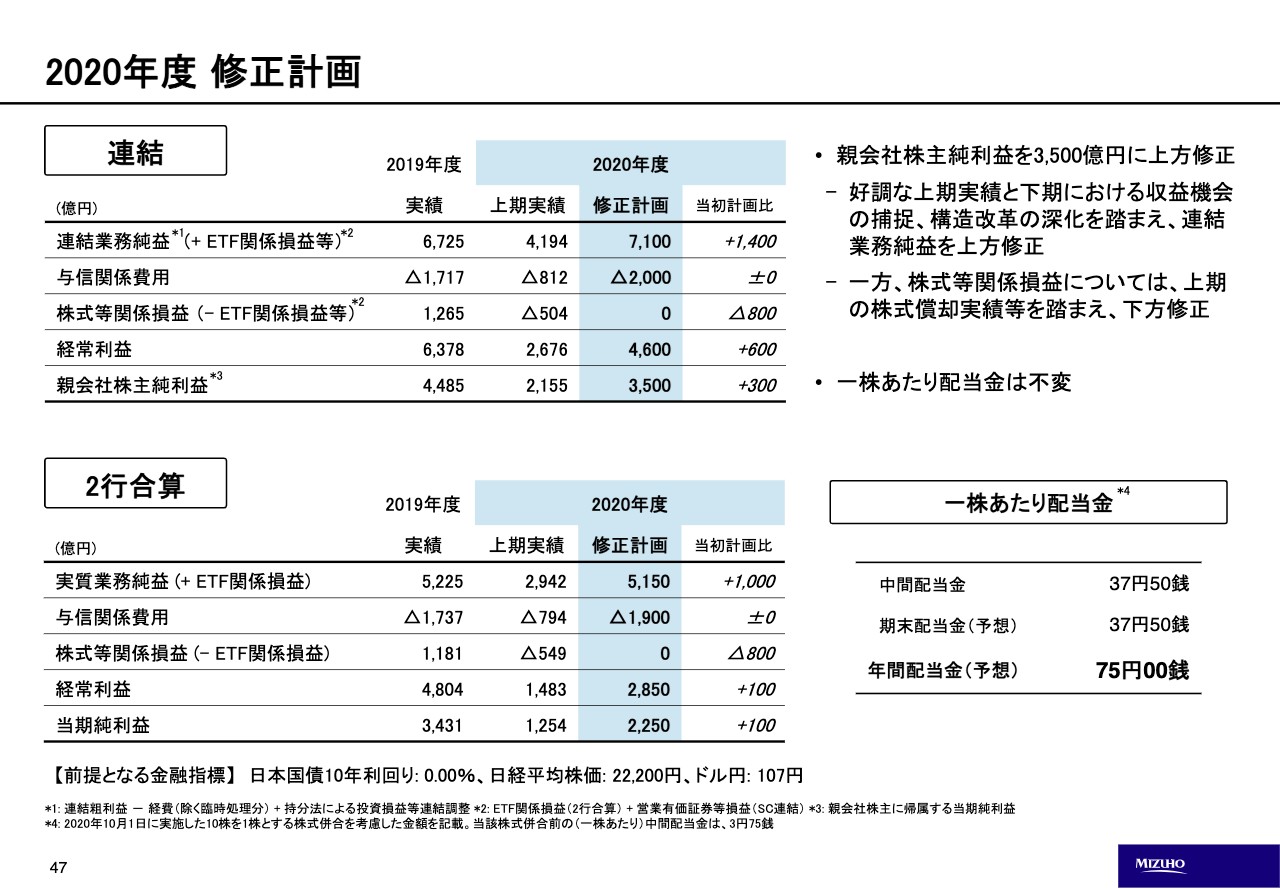

47ページ目にお進みください。このページでは2020年度の修正計画についてお話しします。スライド上段は連結ベースです。足元の業績や事業環境を踏まえ、連結業務純益は7,100億円と、当初計画比1,400億円の上方修正をしました。

これが達成できれば、当初5ヶ年経営計画で想定した21年度に7,000億円程度という目標を20年度に実現できることになります。チャレンジングではありますが、この達成に向けてグループを挙げて努力していきたいと考えています。

与信関係費用は、今後に備え一定ののりしろをもって2,000億円に据え置く一方で、株式等関係損益は上期の実績等を踏まえ下方修正をしました。親会社株主純利益は3,500億円と、300億円の上方修正を行っています。右下に記載のとおり、1株あたり配当金は変わっていません。

連結業務純益

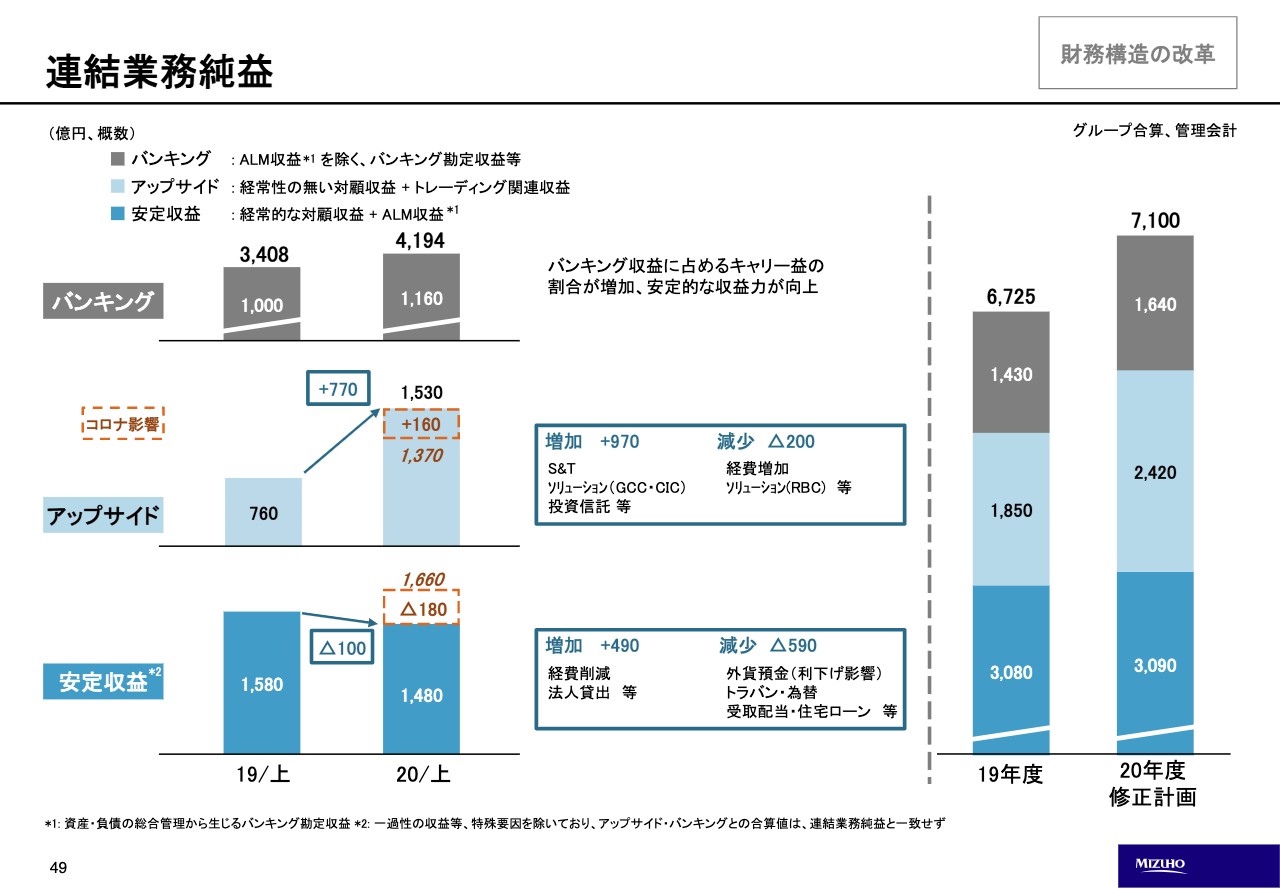

49ページ目にお進みください。ここでは連結業務純益の内訳、質的な側面についてお話しします。まず、5ヶ年計画を発表した際、連結業務純益を21年度で7,000億円程度、23年度に9,000億円程度にもっていくことをご説明しています。その中でも収益の質が高い安定収益をしっかりと伸ばしていくことが重要と考えており、社内でもその旨を徹底してきました。

この20年度上期は、コロナ影響で安定収益に約180億円程度のマイナス影響がありました。一方で、アップサイド収益についても、欧米資本市場関連やセールス&トレーディング、あるいは個人の投信販売などに成果が出てきており、この影響を打ち消すかっこうとなっています。バンキング収益は、キャリー益により軸足をおいた運営をしており、着実に安定した収益源となってきています。

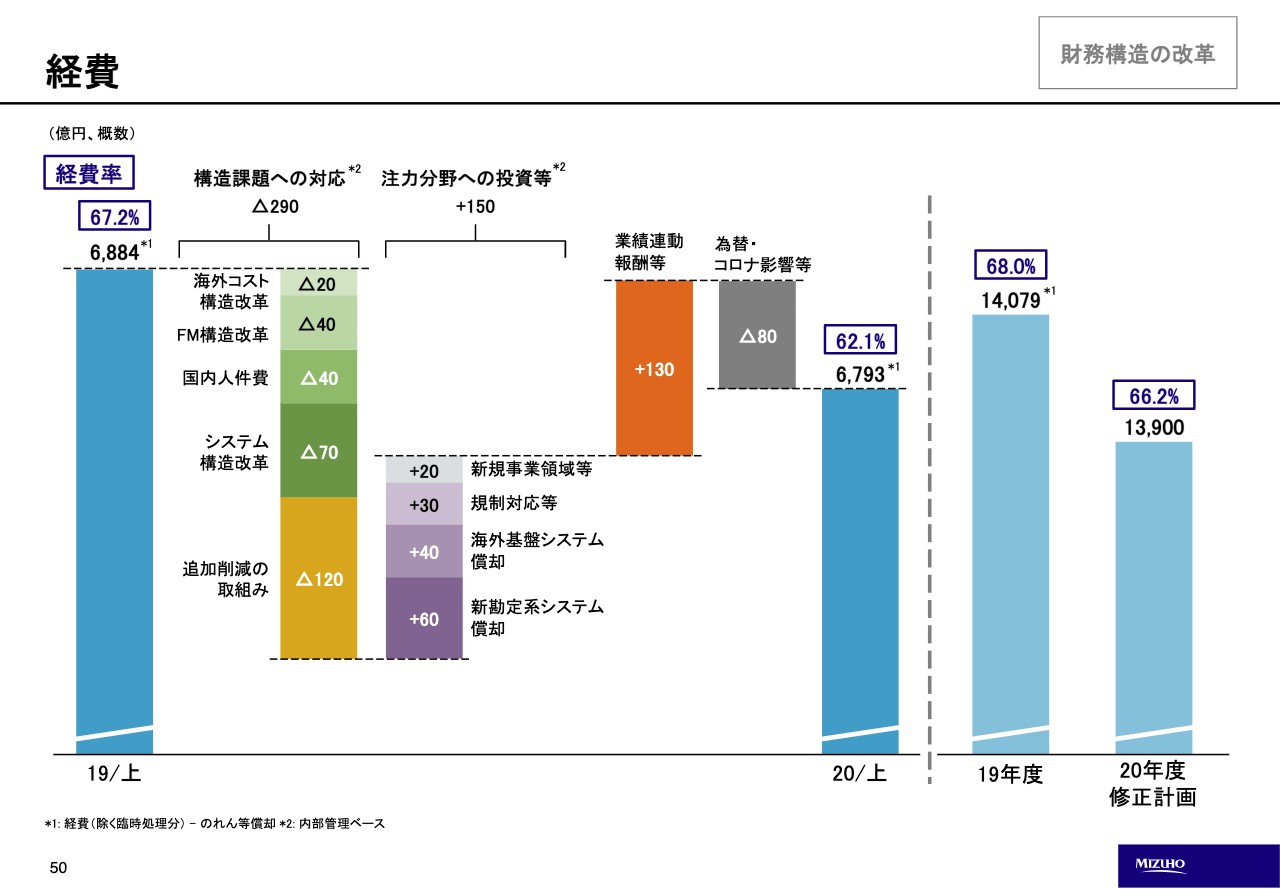

経費

50ページ目にお進みください。本ページでは経費についてご説明します。当初は19年度対比おおむね横ばいの計画としていましたが、注力分野への投資をしっかりと行った上で、構造改革への対応ならびにコロナ禍を踏まえた経費構造への一層の切り込みを通じ、約180億円削減する計画に変更しています。

与信関係費用

次のページにお進みください。ここでは与信関係費用についてご説明します。不透明な事業環境は続いていますが、メインシナリオに加え、コロナ影響がだらだらと継続するサブシナリオなど複数のシナリオを踏まえ、一定ののりしろを見て20年度は2,000億円の見込みとしています。

与信関係費用については、2つの方策により徹底的にコントロールしていきます。1つはカンパニーごとに策定した防遏策の徹底です。いわゆる一般的な債権保全にとどまらず、特に海外においては事業の悪化を待たず先行的な債券売却を行う等のコントロール、それからお客さまとの積極的なエンゲージメントを通じた事業・財務構造改革のサポートを行っていきます。

財務・事業構造改革にしっかりと我々が知恵を出し汗をかく中で、資産売却、事業売却、あるいはそのようなものと同時に資本調達等についても積極的にサポートしていきます。

その中において、事業性や採算性が認められれば資本性資金の拠出も検討していきます。民間の立場で難しい場合には官民連携も踏まえ、徹底的なエンゲージメントを実施していきたいと考えています。

それからもう1つは、先ほど来お話ししているフォワード・ルッキングな引当の実施です。これら2つの施策により、21年度の与信費用についても20年度のレベル以内に抑えていく所存です。

CET1比率とリスクアセット

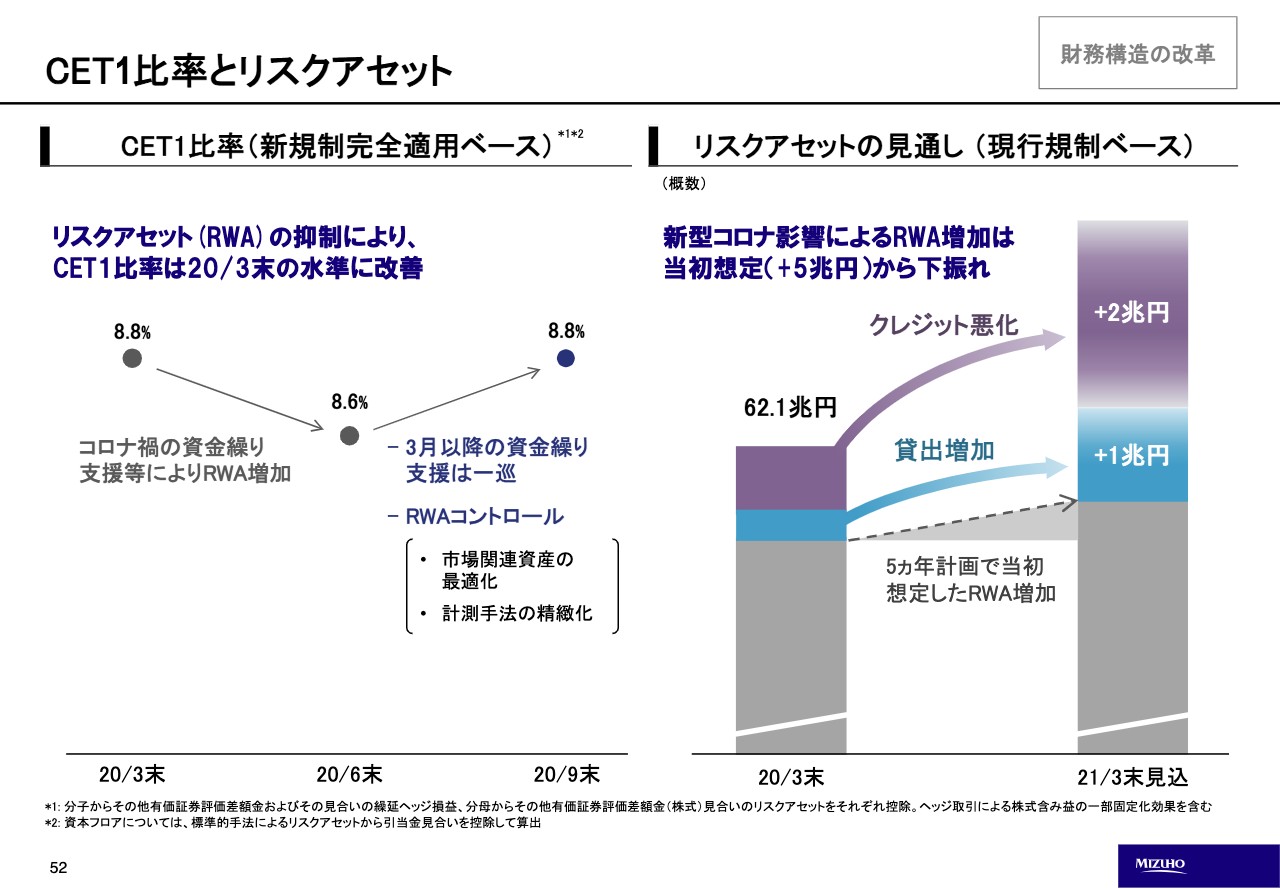

52ページ目にお進みください。次はCET1比率とリスクアセットです。新規制、除く有価証券評価差額金ベースのCET1比率は、資金繰り支援に伴うリスクアセットの増加に対し、市場関連資産の最適化や計測の精緻化等を通じたコントロールを徹底してきました。9月末のCET1比率は6月末対比20ベースポイントの上昇となっており、3月末の水準を維持しています。

コロナ禍における資金繰り支援や、取引先の業績悪化に伴う格下げ等によるリスクアセットの増加は、5月の段階では、ページ右側に示すとおり、現行規制ベースで5兆円の増加と想定していました。

現状においては、資金需要の一巡と海外での返済進捗、あるいは与信悪化回避に向けた防遏策への取り組み等により、この増加幅は3兆円程度にとどまる見込みです。20年9月末は2兆8,000億円の増加となっています。

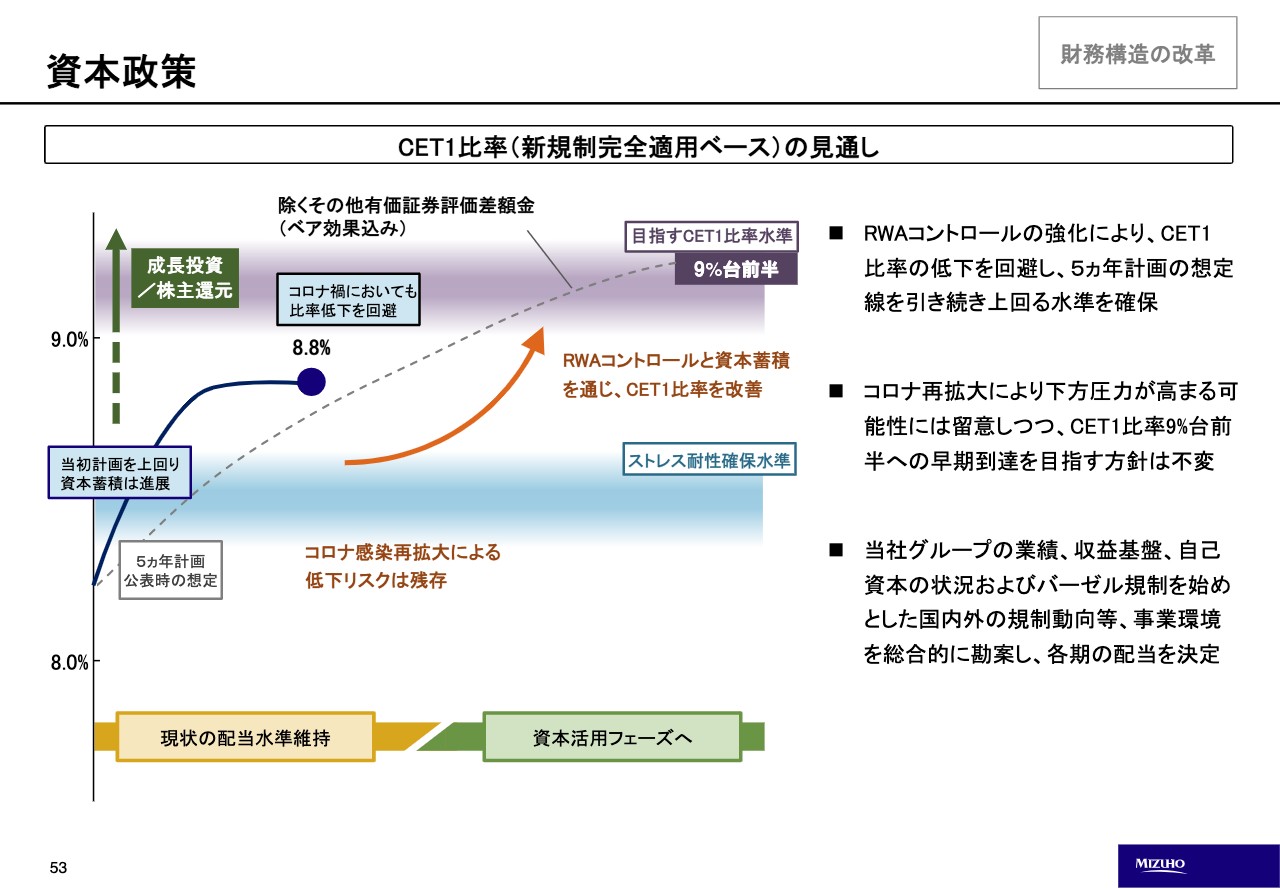

資本政策

続いて53ページにお進みください。2020年9月末のCET1比率8.8パーセントは、5ヶ年計画の想定線を引き続き上回る水準です。足元においては、ストレステストのアップデート等を行うとともに、資本耐性をしっかり維持し、さらなるダウンサイドリスクに対して十分備えています。9パーセント台前半の目標水準への早期達成を目指す方針は不変です。

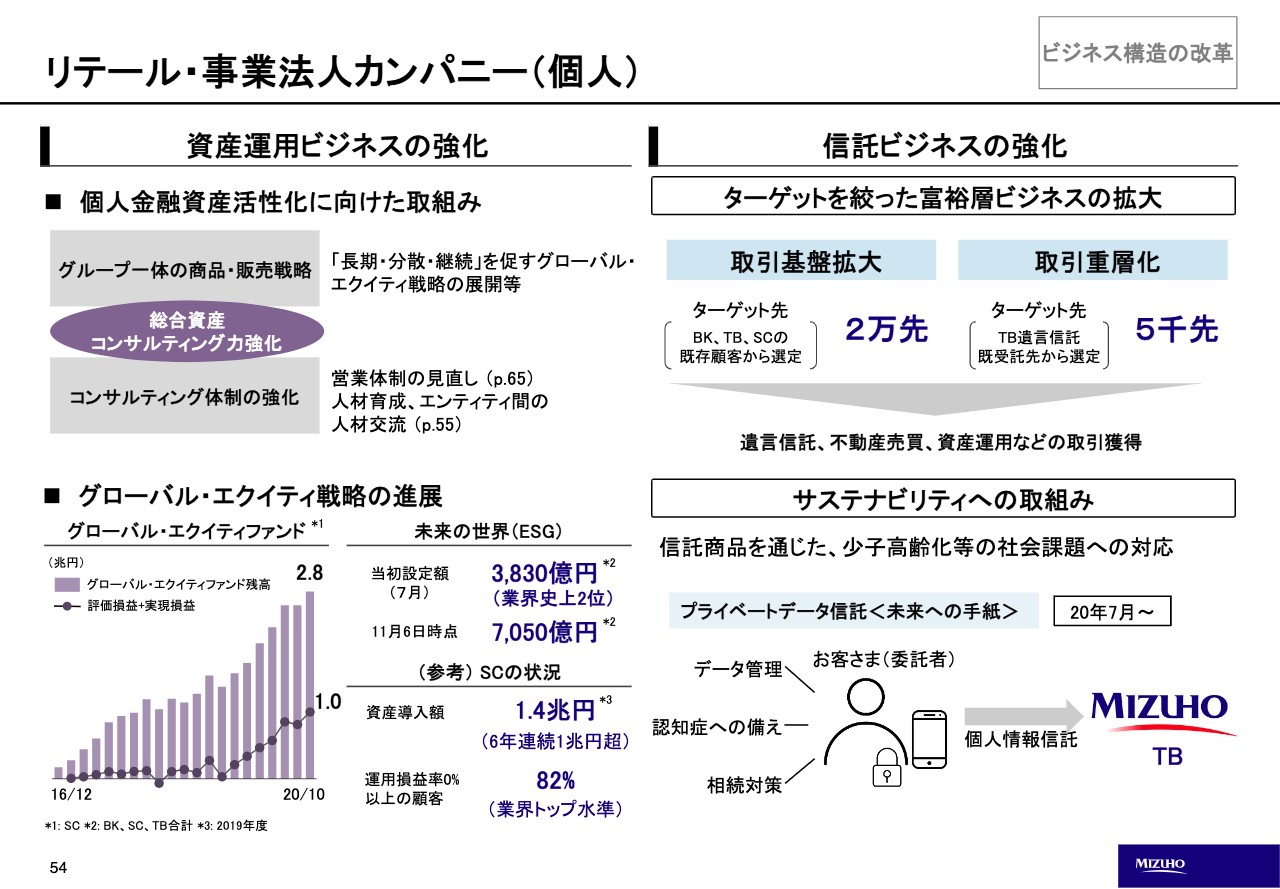

リテール・事業法人カンパニー(個人)

54ページにお進みください。ここからはビジネスと経営基盤の改革に向けた取り組み状況についてご説明します。まず、RBCの個人です。個人戦略のポイントは個人金融資産の活性化に向けた資産形成ビジネスの強化と、富裕層にターゲットを絞った信託ビジネスの強化です。

ページ左側に記載のとおり、資産運用ビジネスの強化については「長期・分散・継続」を促すグローバル・エクイティ戦略のもと大きな成果を生み、関連ファンドの残高は2兆8,000億円、その含み益は1兆円まで拡大してきています。

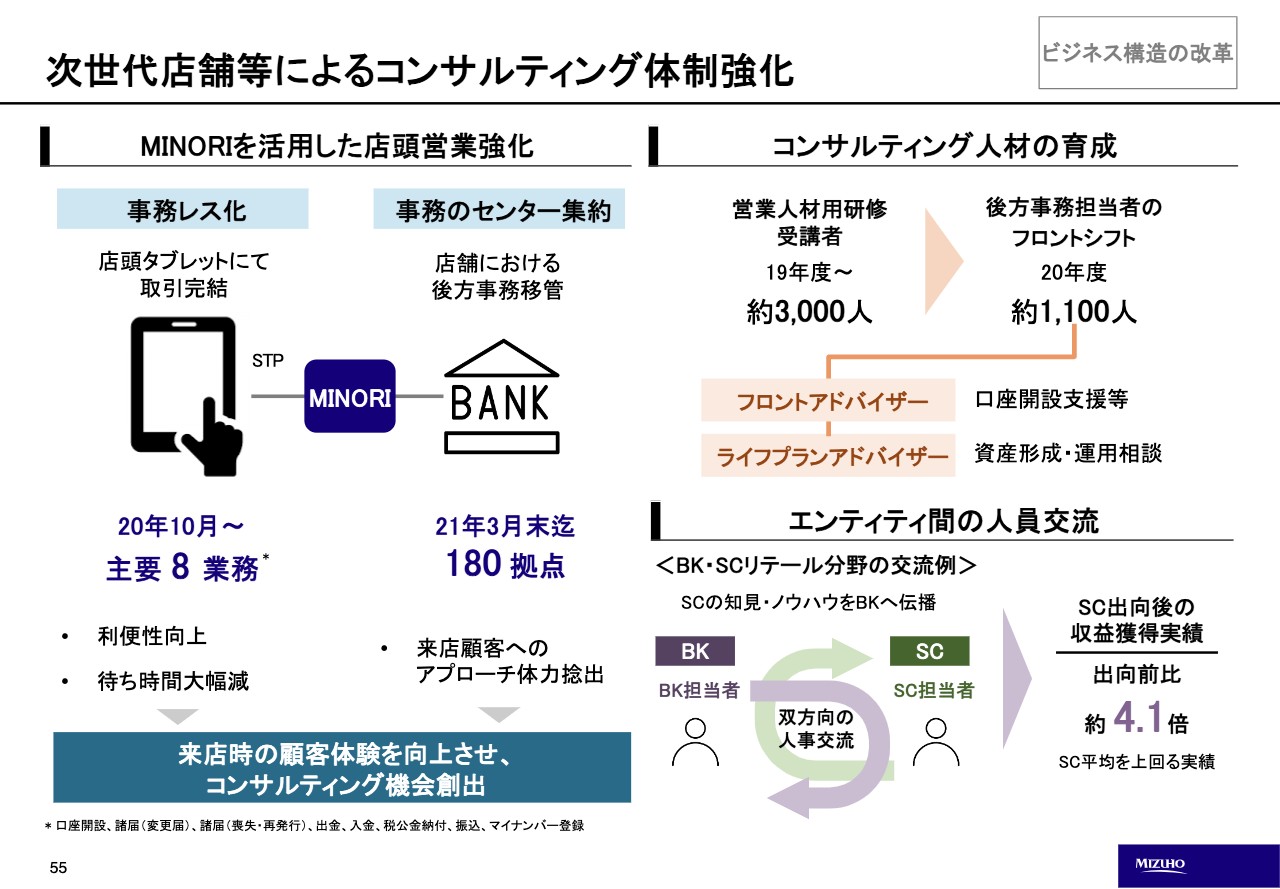

次世代店舗等によるコンサルティング体制強化

次の55ページにお進みください。有人チャネル、営業店については新システム「MINORI」を活用し、店頭の事務負担の大きい口座開設などの主要8業務については、この10月より順次、店頭タブレット経由で完結するかたちにシフトしています。これは12月中に全店での終了を見込んでいます。

併せて、21年3月末までに180拠点の後方事務をセンターに集約します。20年度、1,100人の後方事務担当者をコンサルティング人材としてフロントにシフトし、エンティティ間の人員交流を通じたコンサルティング力向上にも取り組んでいきます。

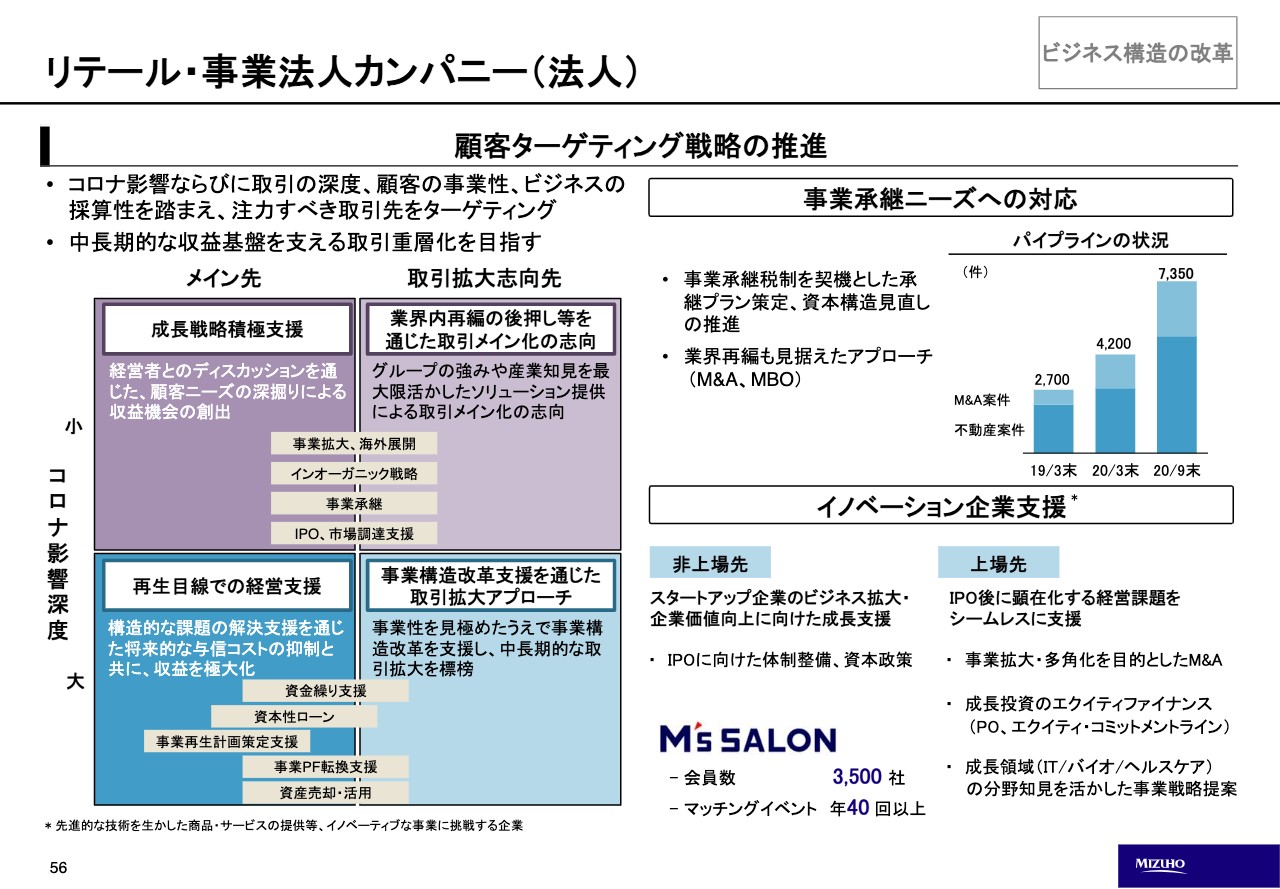

リテール・事業法人カンパニー(法人)

次のページにお進みください。次はRBCの法人です。ページ左側に記載のように、コロナ影響の深度、顧客の事業性、取引の採算性等を踏まえ、積極的に注力すべきセグメントとそのために必要なアプローチを明確にした上で、グループ一体でアプローチしています。

コロナ影響が比較的少ない取引先に対しては、成長戦略のサポート等を通じた収益機会の創出に努めていきます。一方、足元コロナ影響の大きな取引先についても、アフターコロナを見据え、中長期的な戦略の策定と取引の重層化にしっかりと取り組んでいきたいと考えています。

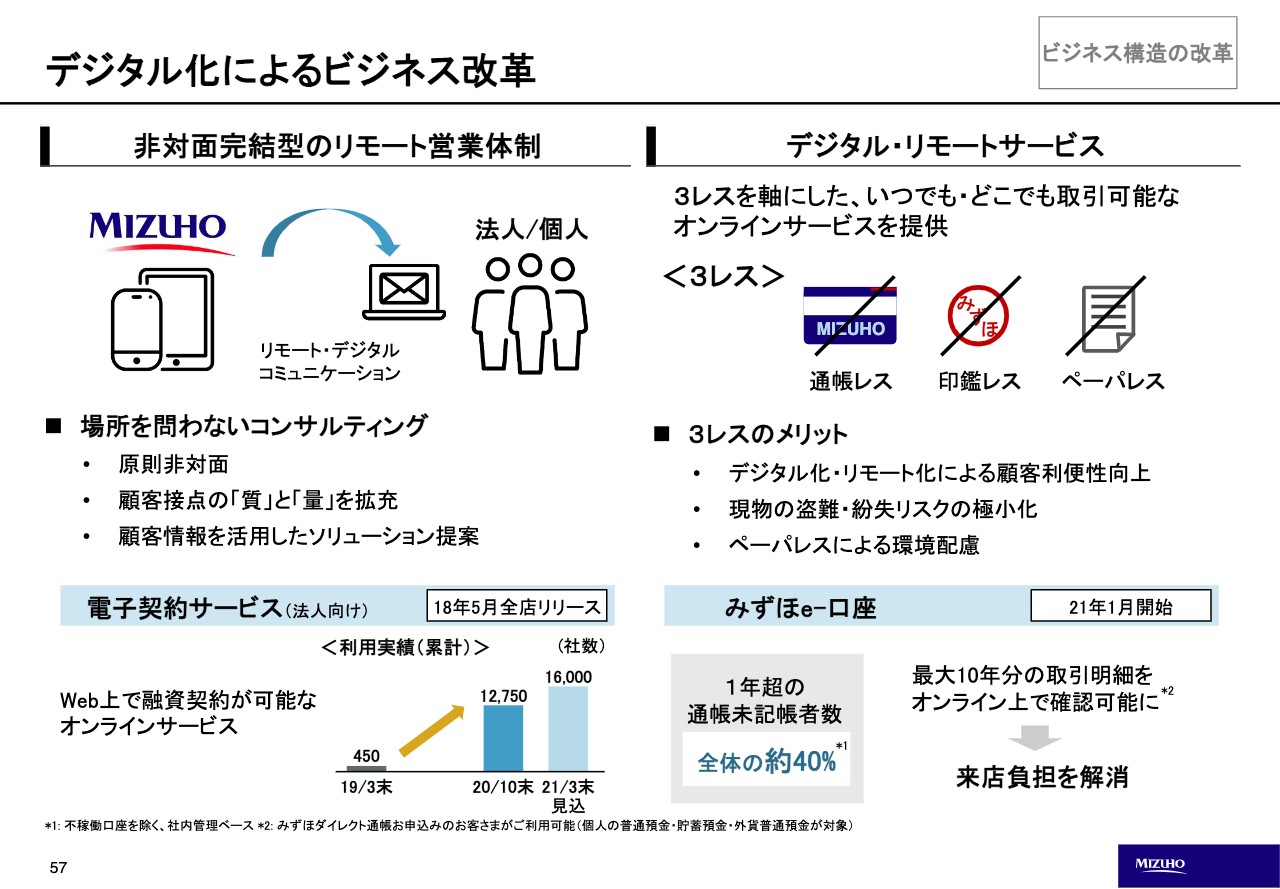

デジタル化によるビジネス改革

次のページにお進みください。ここからは私どもみずほのデジタル活用の取り組み事例として、お客さまとの非対面での接点強化や「通帳レス・印鑑レス・ペーパレス」の「3レス」の対応、銀行が保有するデータの利活用などをまとめています。説明は省略しますが、お時間のある時にご覧いただければと思います。

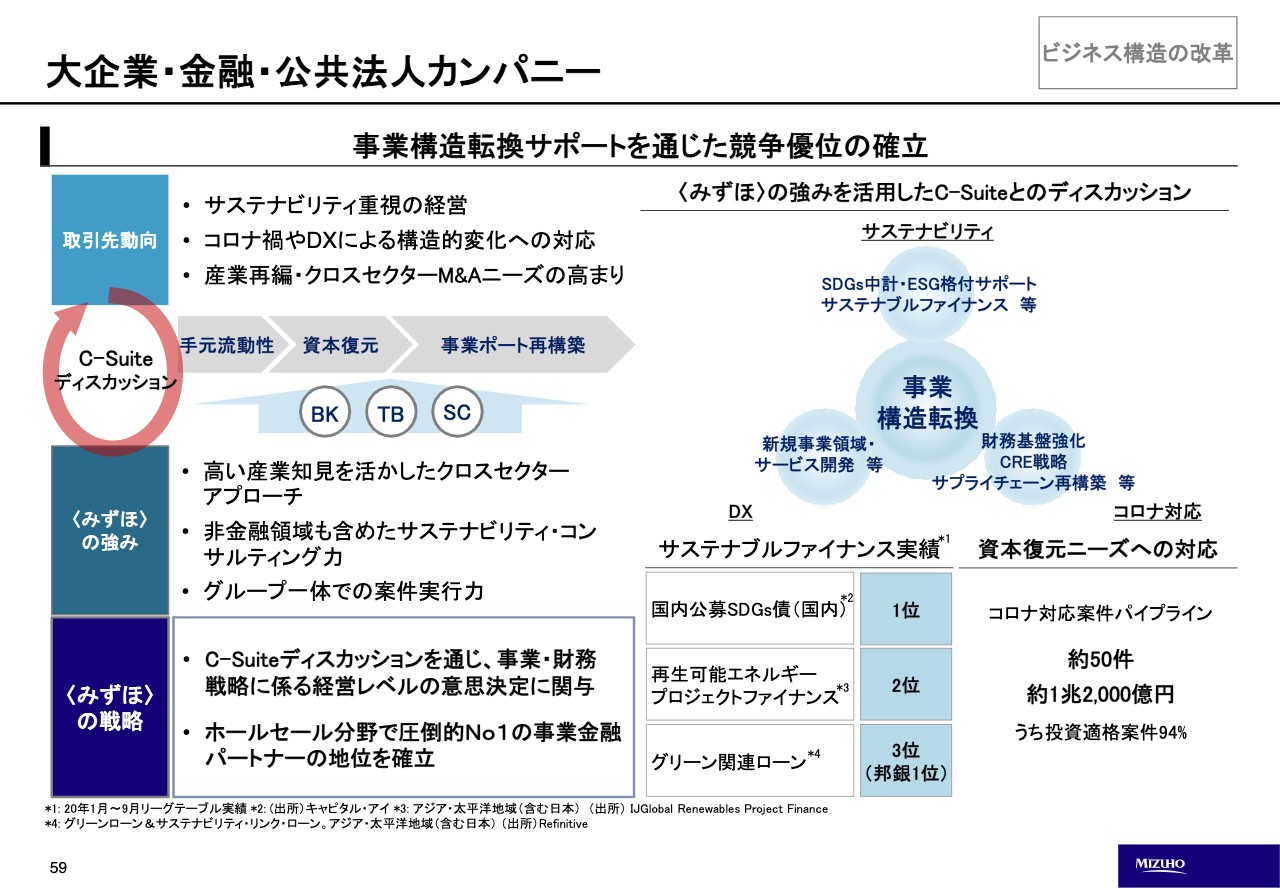

大企業・金融・公共法人カンパニー

59ページ目までお進みください。次はCICです。CICにおいては、私どもみずほが有する産業知見や、事業環境の構造的変化に向き合う取引先とのC-Suiteディスカッションを通じ、経営レベルでの意思決定に関与していきます。

ページ右側に記載のように、具体的にはサステナビリティやデジタルトランスフォーメーション、あるいはコロナ対応といった切り口で取引先の事業構造転換を支援する中でビジネス機会を創出し、収益の獲得につなげていきます。

また、コロナ禍で財務基盤を強化するニーズに対応する観点で、資本性ローンのパイプラインは足元約50件、約1兆2,000億円にまで積み上がっています。これらは、高格付先の外部格付防衛が主な目的であり、信用リスク面では問題のないものがほとんどでです。ただし、資本性投融資にあたっては、個社ごとに事業性とリスクリターンの見極めをしっかりと行うことを大前提として対応していきます。

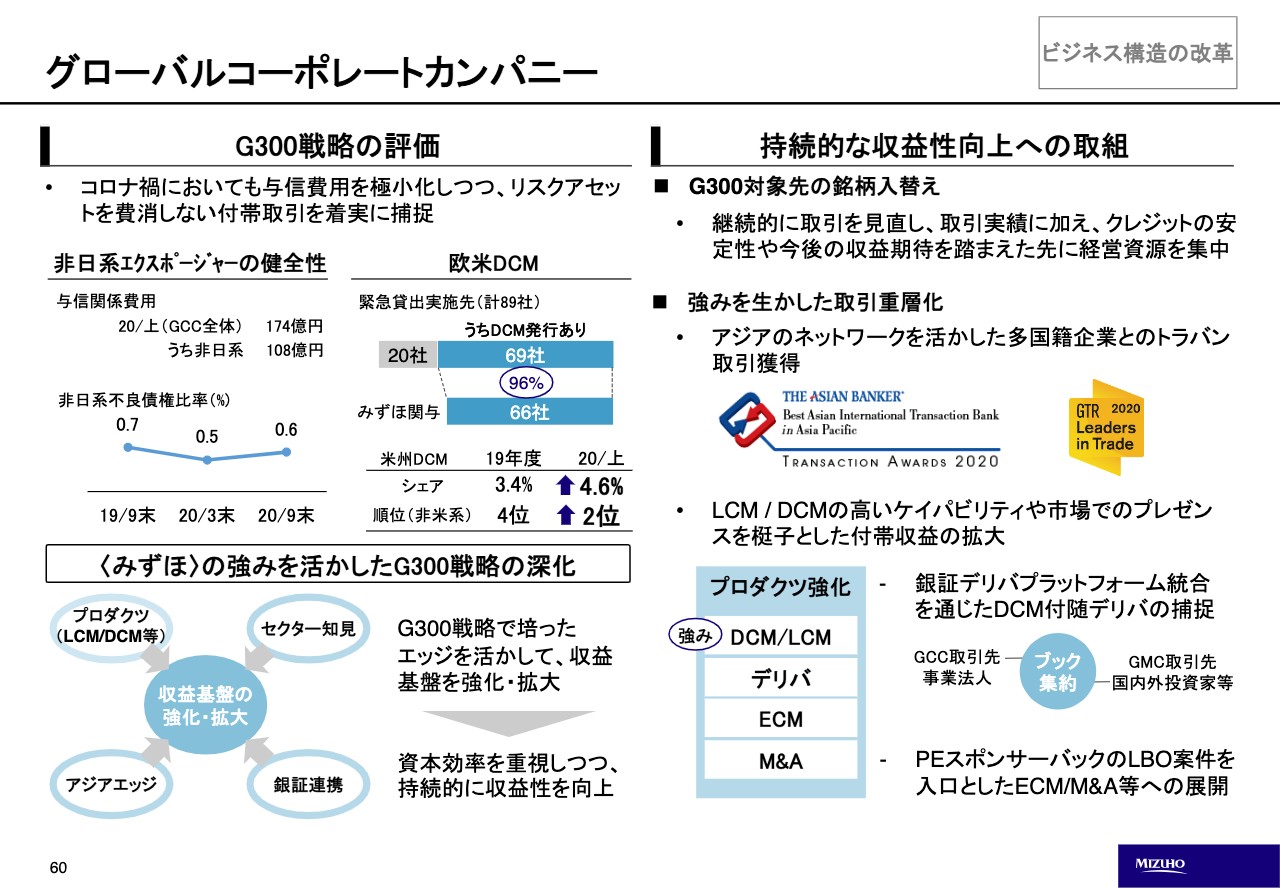

グローバルコーポレートカンパニー

次のページにお進みください。GCCです。コロナ禍において、この上期に非日系の与信コストが108億円と低位に推移していることは、まさに「G300戦略」の強みの証左ともいえると考えています。加えて、信用供与をてことして資本市場取引等の総合的な収益機会をしっかり捕捉するという「G300」のモデルが成果を生んでいます。

緊急支援を実施した先が資本市場調達にシフトする中で、ローテーションがあるにも関わらず、ほとんどすべてのDCMビジネスに関与し、リレーションシップもマーケットシェアも、ともに向上しています。

また、ページ右側に記載のとおり「G300戦略」については、持続的な収益性向上に向け対象先を含めて不断に見直すことで、収益基盤をより強固なものにしていきます。また、GMCとの連携により、DCMに付随したデリバティブ取引フローを捕捉できている点も成果の1つとなっています。

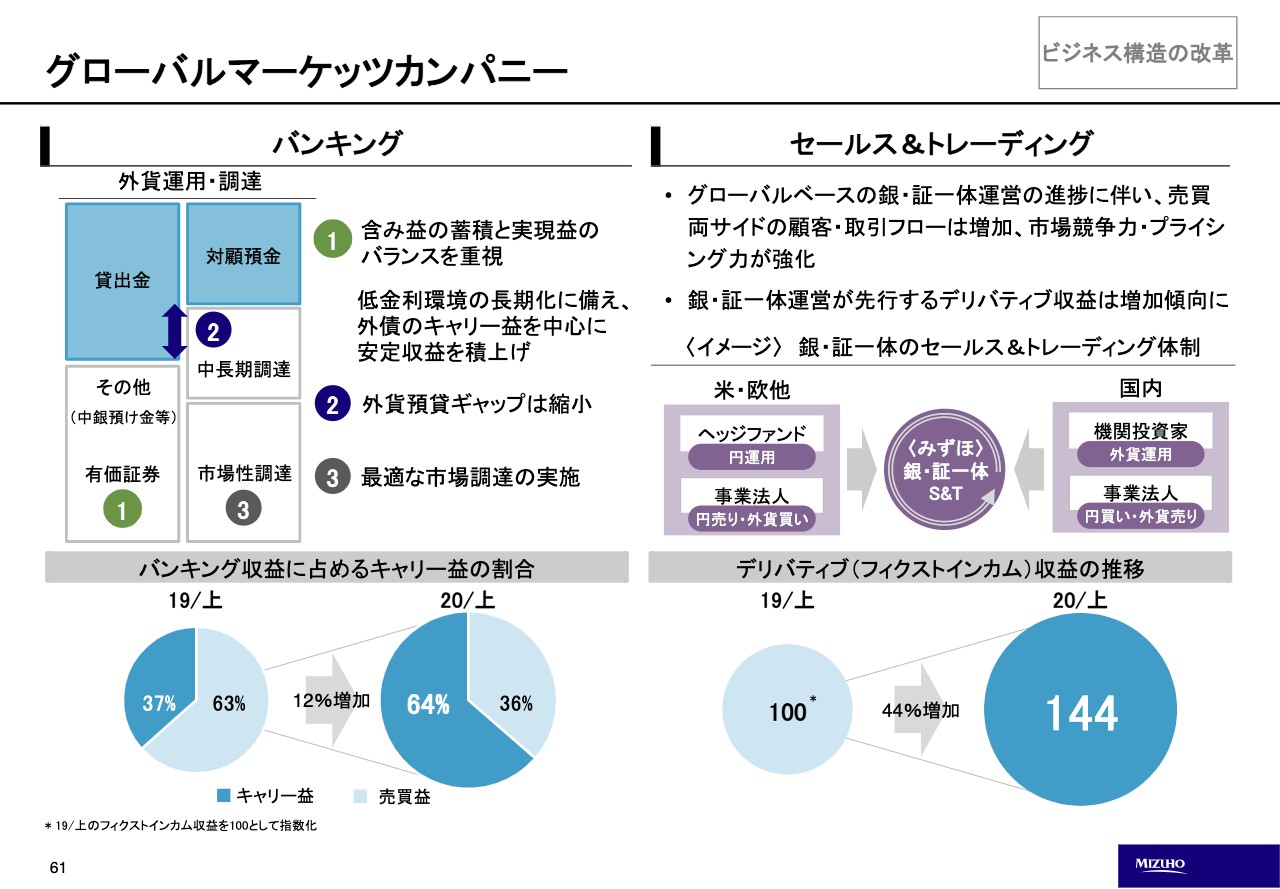

グローバルマーケッツカンパニー

61ページ目にお進みください。次はGMCです。ページ左側、バンキングについては、ポートフォリオ運営の高度化により実現益と含み益の蓄積のバランスを重視した運営としています。

この上期はマーク・トゥ・マーケットが実現益を上回る中での好成績となっています。金利環境やイールドカーブのスティープニング等の状況をしっかりと捉え、キャリー益の積み上げによる収益の安定化に大きな成果を生んでいます。

ページ右側に示すセールス&トレーディングについては、銀・証一体のデリバティブプラットフォームの統合により、銀・証またぎ、およびグローバルに顧客フローのマッチングが可能となっています。

銀・証のそれぞれの取引フローを集約することにより、より競争力のあるレート提示などを通じ、セールス&トレーディング収益の大幅な伸長に寄与しています。以上が、各カンパニーごとのビジネスの状況です。

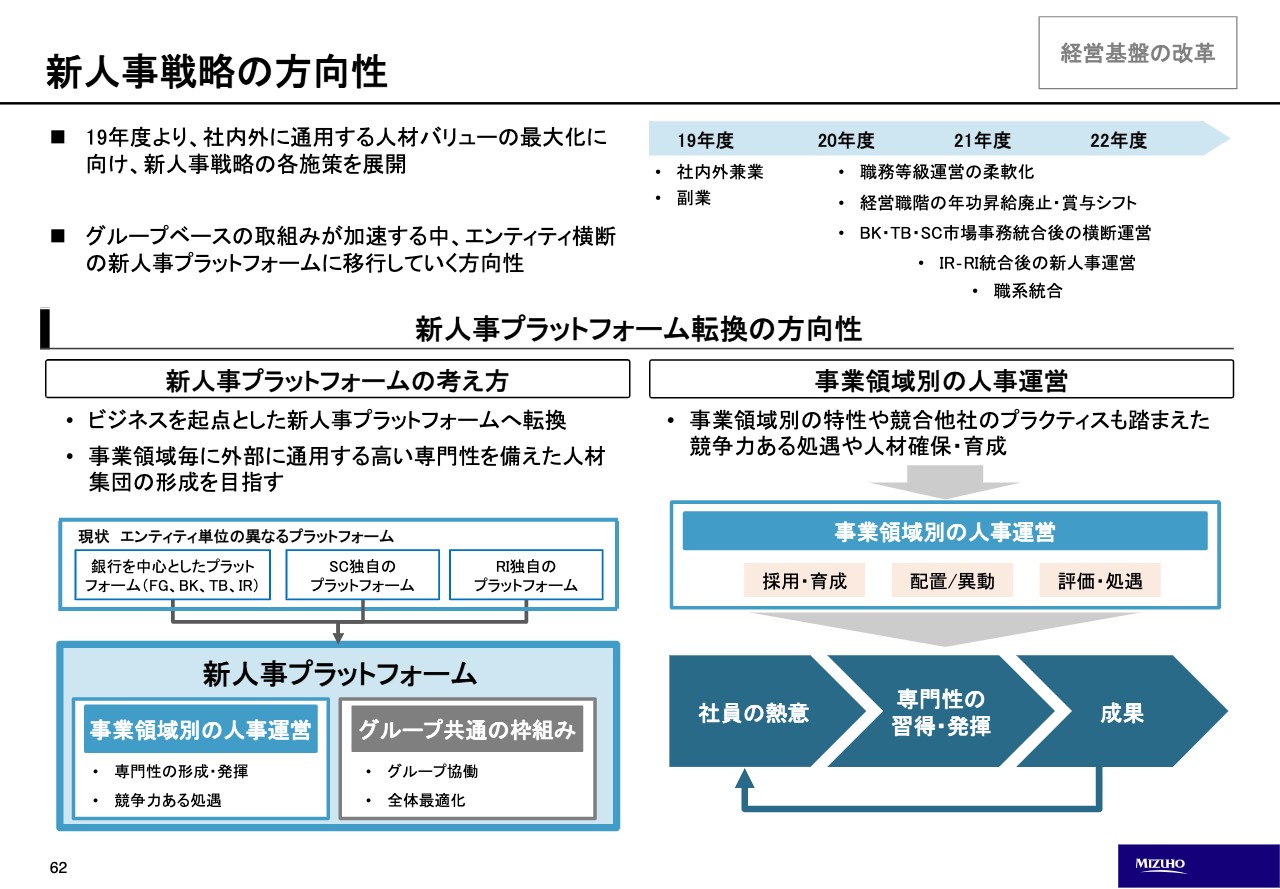

新人事戦略の方向性

62ページ目にお進みください。ここからは経営基盤の改革への取り組み状況についてご説明します。まずは人事戦略です。ページ上段に記載のとおり、19年度から新人事戦略を展開しています。共通プラットフォームの制度運営の見直しは着々と進捗しています。

また、ページ中段より下に記載のとおり、今後は従来のエンティティ単位の運営から、ビジネスを起点とする事業領域ごとの運営へと転換していく方向感です。専門性とモチベーションを飛躍的に向上させるため、事業領域ごとの特性を踏まえ、外部に通用する専門性を高めるために挑戦する従業員に、市場価値を踏まえた競争力のある処遇で報いるものです。

このページ、上段右の年度展開に記載のように、共通プラットフォームの人材にとどまらず、IR・RI統合、すなわちみずほ情報総研とみずほ総研の統合、ならびに銀行・証券横断の市場事務部門の統合を踏まえ、これらそれぞれの専門領域、すなわちアナリストやITエンジニア、あるいは市場部門の人員といった各事業領域におけるエンティティ横断での人事上の評価や処遇の一体的運営にすでに着手しています。

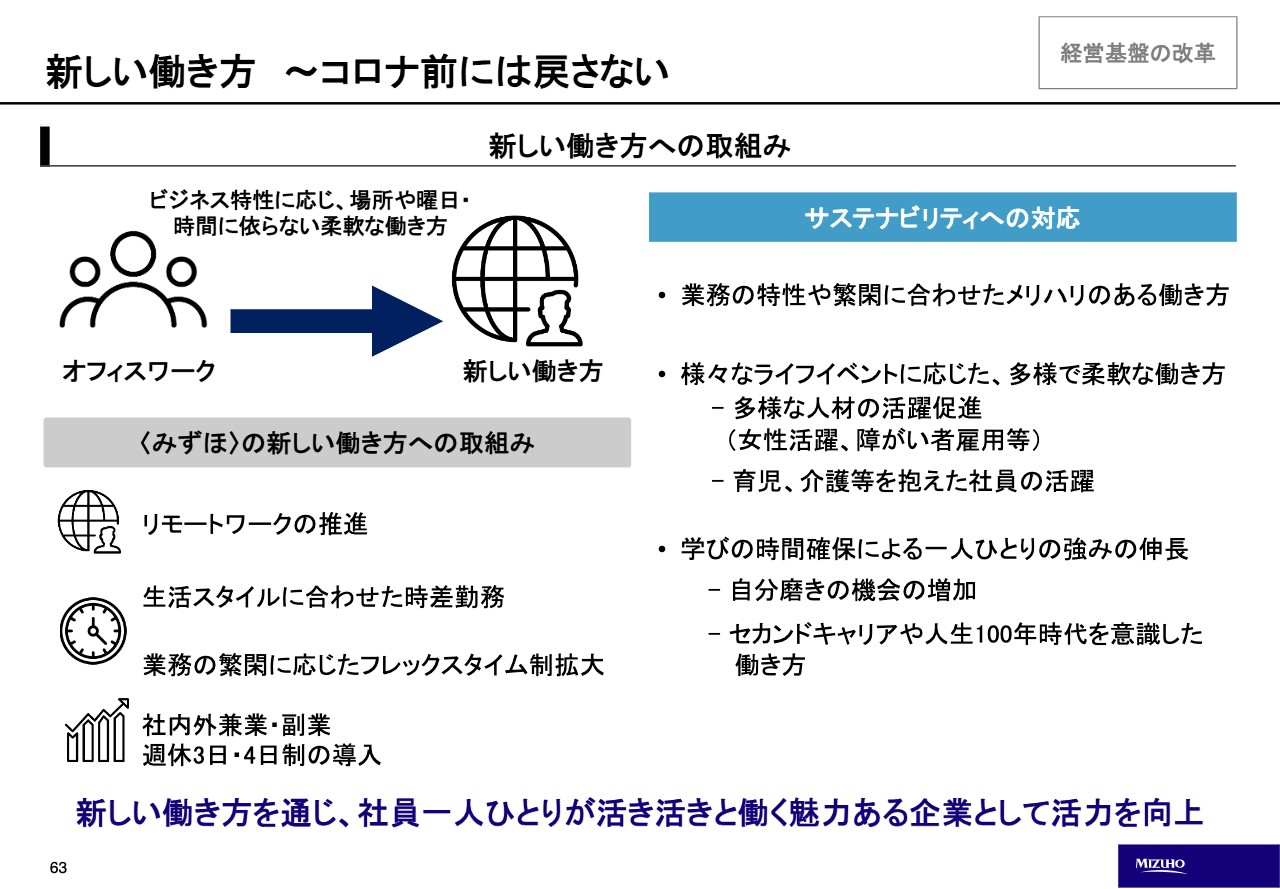

新しい働き方~コロナ前には戻さない~

63ページ目にお進みください。次は働き方についてです。ライフスタイルの構造的変化を踏まえ、ビジネス特性に応じた場所や曜日、時間によらない柔軟な働き方へと導いていきます。

いわゆるオフィスワークに限らない新しい働き方を支援する枠組みを整え、多様なバックグラウンドを有する社員一人ひとりが活躍することで、サステナビリティの向上につなげていきます。

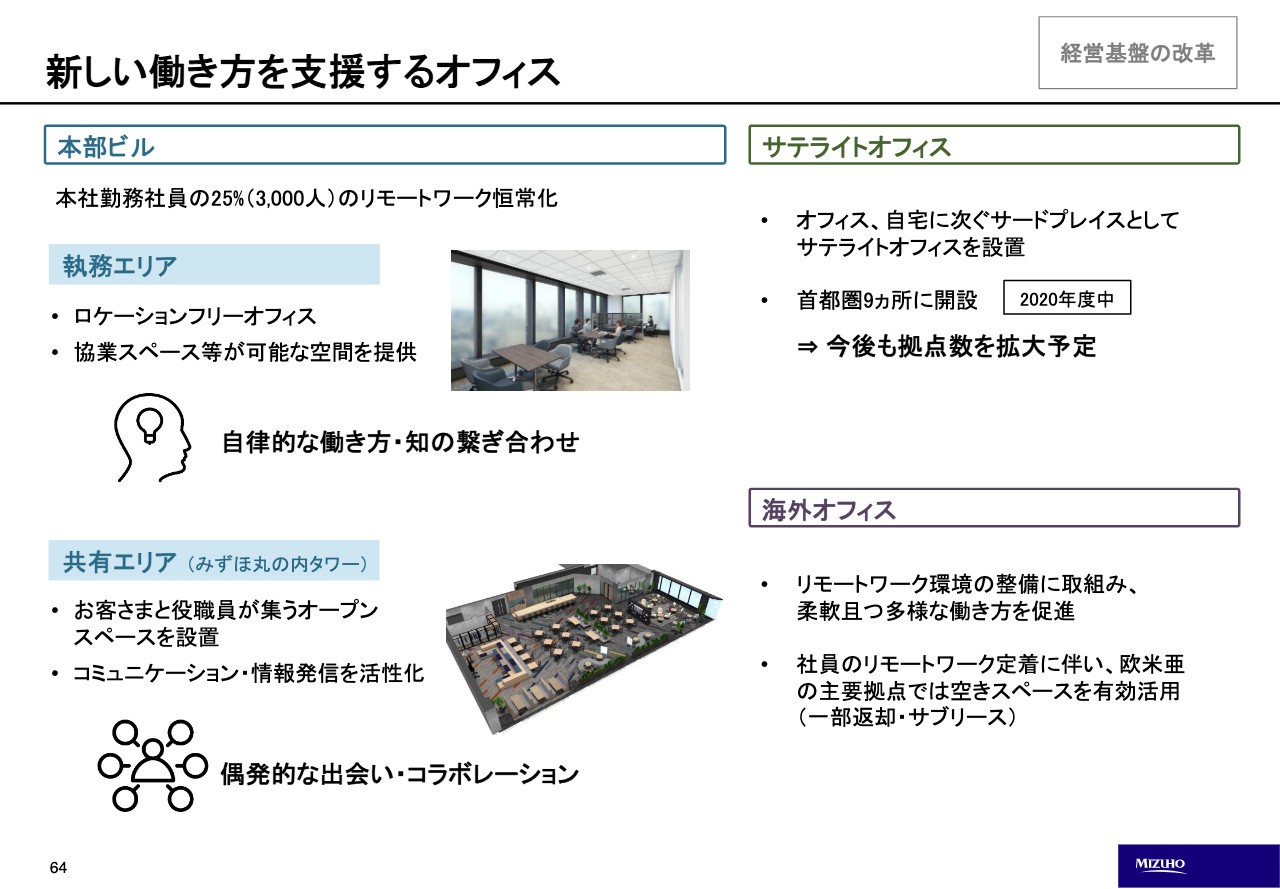

新しい働き方を支援するオフィス

次のページは新しい働き方を踏まえたオフィスのあり方についてご説明しています。アドレスフリーの導入や共有エリアの拡充、サテライトオフィスを通じて柔軟な働き方を推進し、社員のコミュニケーションや生産性を高める環境を整備しています。前のページの新しい働き方と併せ、モチベーションや企業活力の向上につなげていきます。

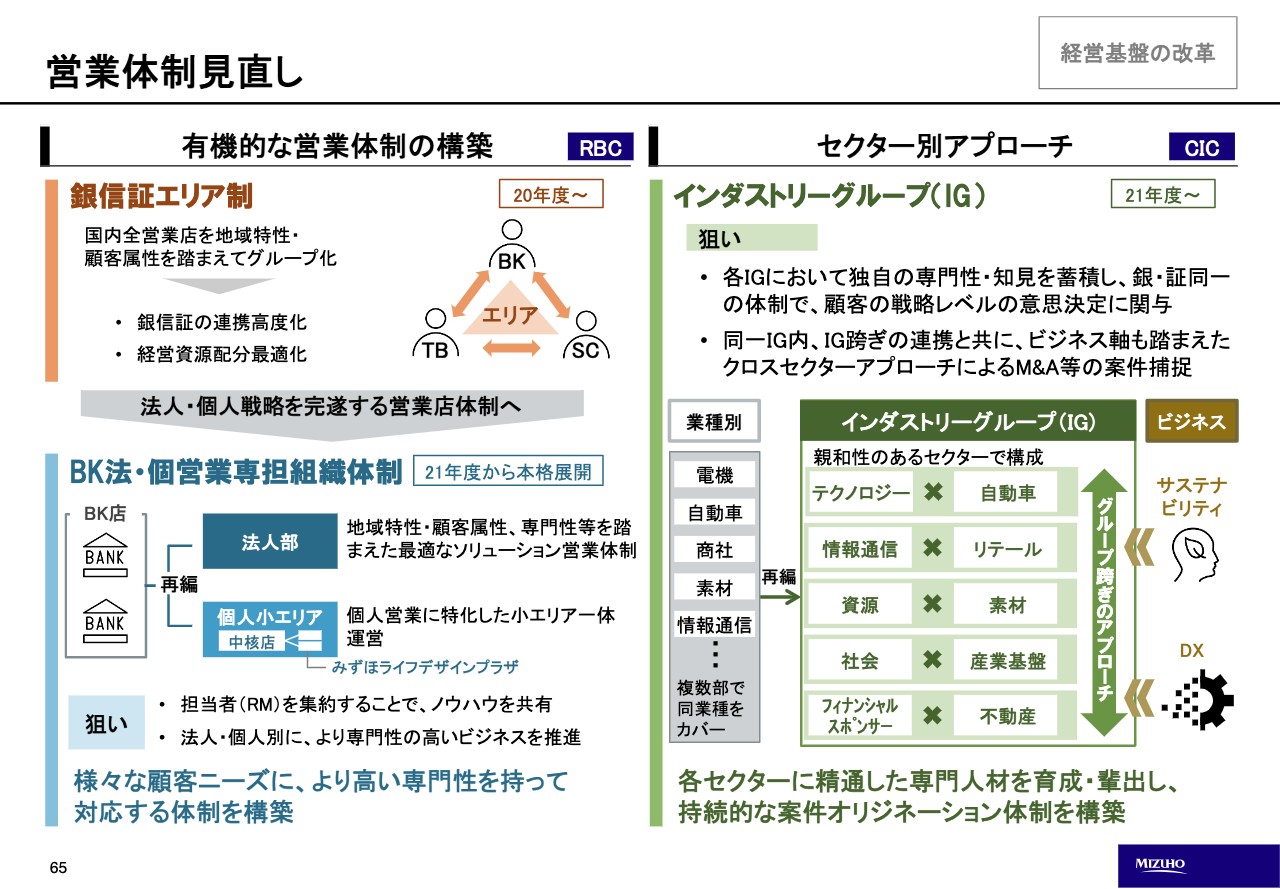

営業体制見直し

65ページ目にお進みください。ここではRBCとCICにおける営業体制の見直しについてご説明します。ページ左側はRBCについてです。本年度から導入したエリア制をさらに進化させるべく、チャネルについては21年度から法・個一体の総合店を法人・個人専担の組織に変更していきます。これはエリア内の法人、個人ごとの多様なニーズに、より高い専門性を持って対応するためのものです。

ページ右側はCICですが、各セクターに精通した専門人材を銀・証一体で育成、輩出する体制を構築していきます。現在の業種別営業体制を、親和性のある5つのインダストリーグループに、銀・証、ミラーで再編します。

セクター間での案件捕捉が見込まれるセクターを同一インダストリーグループとすることに加え、インダストリーグループまたぎでも、サステナビリティあるいはデジタルトランスフォーメーションといった従来の業種に囚われないビジネス軸の観点も踏まえ、アプローチを推進していきます。

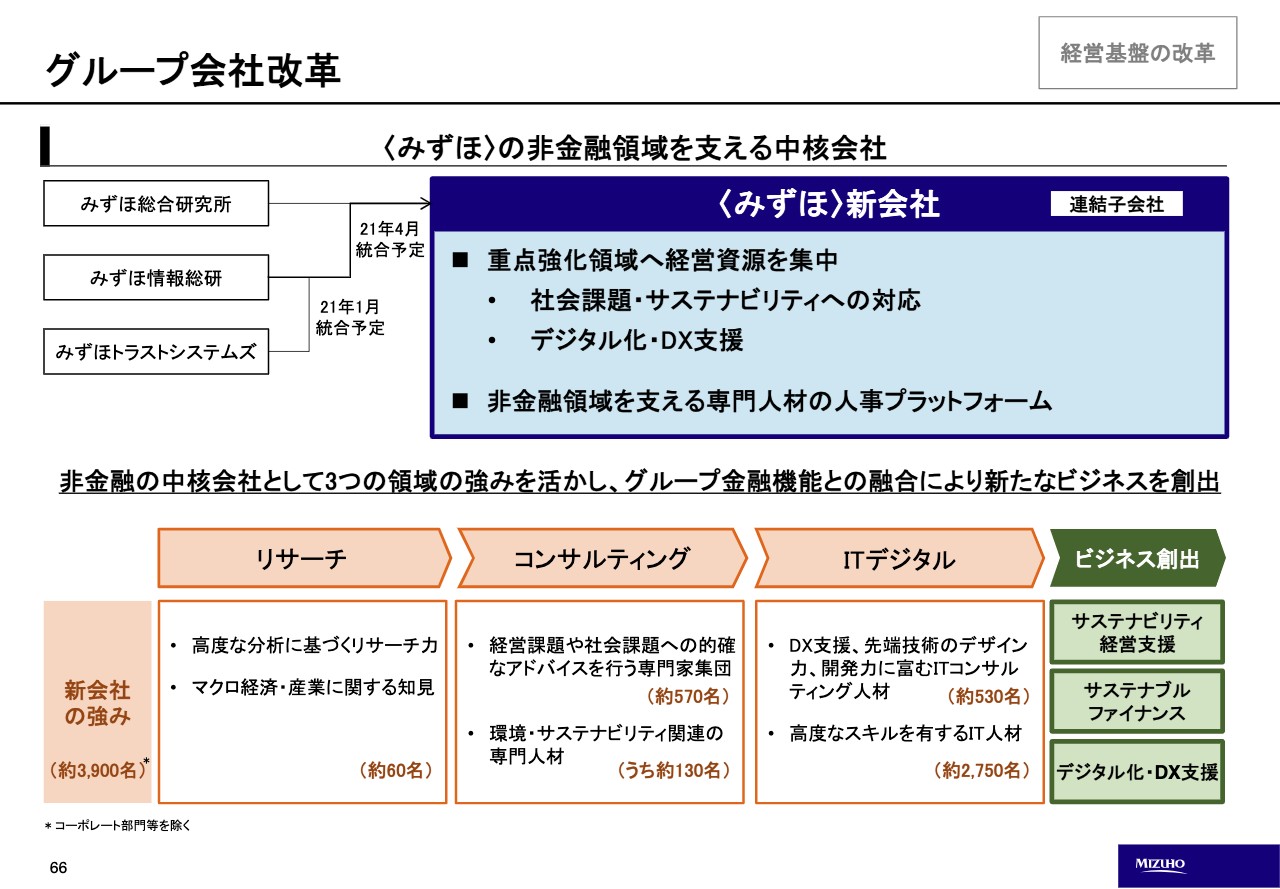

グループ会社改革

66ページ目にお進みください。ここではグループ会社改革についてお話しします。先ほども触れましたが、みずほ総研、みずほ情報総研、そしてみずほトラストシステムズの3社が統合する新会社は、非金融領域を支える中核会社として、グループの金融領域と一体的に新たな価値を創造していくための会社と位置づけています。

リサーチ、コンサル、ITデジタルという3つの柱となる各事業領域における強みを活かし、また、これを有機的に融合させることで、取引先のサステナビリティへの対応やデジタル化、DXの支援を通じてビジネス機会を創出していきます。

このため、前述のとおり、新会社を軸としてグループ横断のリサーチ、ITエンジニア等の業務領域に応じた人事プラットフォームを形成していきます。

資料に基づくご説明は以上ですが、最後に一言申し上げたいと思います。新型コロナウイルスに端を発し、一人ひとりの生活やビジネスのあり方など、社会全体がコロナ後を展望して大きく変容しつつあります。

コロナ前に戻れないのではなく、戻さない。コロナを奇貨としてもっと強くなる。未曾有の危機のもと、こうした覚悟で未来を輝かしいものとするために、そして、みずほの名前の意味する「豊かな実り」を提供し続けられるよう、みずほはグループ一体となって次世代金融への転換を実現したいと考えています。

おかげさまをもちまして、この9月でみずほは20周年を迎えることができましたが、みずほはさらに前へ力強く進みます。引き続き、みなさま方からのご理解とご支援をお願いして、私からのご説明を終えたいと思います。ご清聴、ありがとうございました。