東京海上HD、通期連結純利益は前年比96億円減 国内損保の減益や再保険事業売却が影響

2019年6月25日 08:40

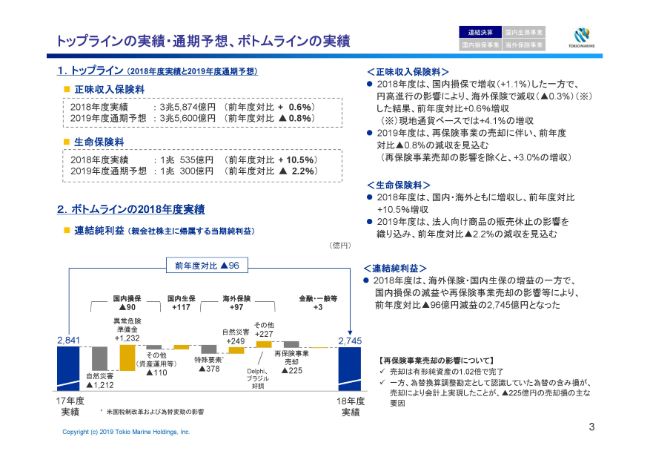

トップラインの実績・通期予想、ボトムラインの実績

石黒大蔵氏:本日はありがとうございます。広報IRグループの石黒です。本日発表いたしました東京海上ホールディングス株式会社の2018年度決算概要および2019年度通期業績予想についてご説明いたします。

それでは、3ページをご覧ください。まず、トップラインである正味収入保険料についてご説明します。2018年度実績は、連結ベースでは前年度対比で0.6パーセントの増収となりました。

この内訳は、国内損保が自賠責を除く全種目で増収した結果、対前年で1.1パーセントの増収。海外保険は、対前年で0.3パーセントの減収ですが、これは円高の影響が効いているもので、現地通貨ベースでは対前年でプラス4.1パーセントと、とくに北米・南米・アジアが好調でした。

次に、2019年度の通期予想です。2018年度に売却した再保険事業TMRの正味収保が剥落いたしますので、前年度対比で0.8パーセントの減収を見込んでいます。

また、TMR売却の影響を控除した実力ベースの数字は、対前年でプラス3.0パーセントであり、基調は好調と申し上げてよろしいかと思います。

続きまして、生命保険料についてご説明いたします。2018年度実績は、旧フィナンシャル生命の変額年金の解約減少、ならびにTMHCCが2017年度に買収いたしましたメディカルストップロス保険事業のフル寄与などにより、前年度対比で10.5パーセントの増収となりました。

2019年度の通期予想では、(東京海上日動)あんしん生命における法人向け商品の販売休止(の影響)を一定程度織り込み、前年度対比で2.2パーセントの減収を見込んでいます。

次に、ボトムラインであります財務会計上の当期純利益についてご説明いたします。2018年度実績は、連結ベースでは対前年で96億円減益の2,745億円となりました。これは、海外保険や国内生保が増益の一方で、国内損保の減益や、ややテクニカルになりますが、TMR売却に伴う連結決算上の特別損失を計上したためです。

各項目につきまして、そのポイントをご説明いたしますと、国内損保では、過去最大級の自然災害の影響については異常危険準備金の取崩で補いましたが、資産運用で円安進行に伴うヘッジ損等を計上したことから、対前年で90億円の減益となりました。なお、このヘッジ損は、ヘッジ対象資産の損益を加味すれば、相殺されることになります。

国内生保では、2017年4月の標準利率引き下げ前の駆け込みに係る責任準備金の一部積み増しの反動および法人向け商品の販売減の影響などにより、対前年で117億円の増益となりました。

海外保険は、2017年度に計上した米国税制改革に伴う一時的なDTLの取崩益の反動などがありましたが、2018年度は自然災害が少なかったこと、ならびにデルファイ社やブラジルなどの好調により、対前年で97億円の増益となりました。

TMR売却の影響につきましては、225億円の売却損を計上しております。TMR売却の総額は、昨年(2018年)10月のリリースどおり、有形純資産の1.02倍でクロージングしておりますが、TMR設立以来の円高進行による為替換算調整勘定について、ホールディングスのB/Sで認識していたものを、会計ルールに基づき、売却時に一度にP/Lに実現したことが(売却損の)おもな要因です。

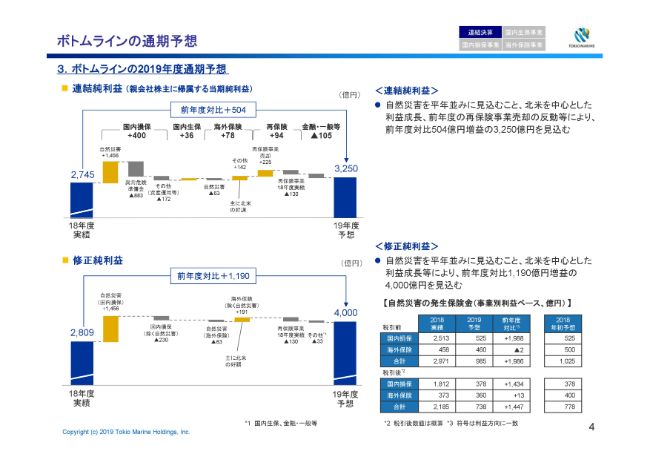

ボトムラインの通期予想

続きまして、2019年度ボトムラインの通期予想をご説明いたします。財務会計上の当期純利益につきましては、対前年で504億円増益の3,250億円を見込んでいます。これは、国内外で自然災害を平年並みに見込むこと、北米を中心に引き続き利益成長を実現すること、TMRの影響が主な要因です。

そして、修正純利益の通期予想は、財務会計上の当期純利益から、異常危険準備金の増減、事業投資に係る売却損益などを控除いたしますので、結果として対前年で1,190億円増益の4,000億円を見込んでいます。

なお、自然災害予算についても、あわせてスライドに掲載しております。かねてご説明のとおり、2018年度の自然災害は当社のリスクモデル上30年に1回程度の規模であり、想定の範囲内と考えていること、また、当社は国内外合わせたグローバルベースでファンド水準を見ていることから、TMRの売却分も考慮して、(2019年度予想は)985億円としております。今後も自然災害の傾向はよくウォッチしてまいります。

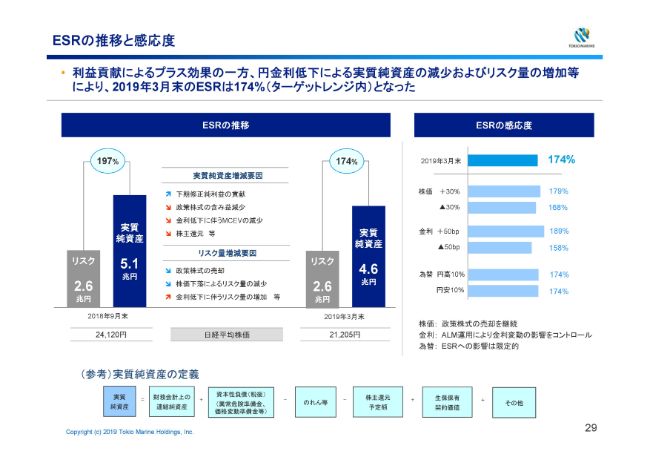

ESRの推移と感応度

最後に、ESRと株主還元についてご説明いたします。2019年3月末のESRの水準は、174パーセントとなりました。昨年(2018年)9月末対比で23ポイント減少となっておりますが、主な要因は金利の低下です。円金利そのものが低下したことに加え、イールドカーブのフラット化の影響等もあります。

174パーセントという水準は、当社のターゲットレンジの範囲内にありますので、事業投資や追加的リスクテイク、株主還元を柔軟に検討していくことになります。

続いて、株主還元ですが、本日(2019年5月20日)リリースいたしましたとおり、普通配当につきまして、2018年度は計画どおり1株当たり180円とし、2019年度は1株当たり190円と、8期連続の増配を見込んでいます。

またあわせて、資本水準の調整として、250億円の自己株取得を発表いたしました。これは、先ほどご説明のとおり、足元のESRの水準はターゲットレンジ内にあることから、市場環境や事業投資機会などを総合的に勘案して決定したものです。

なお、2018年度の株主還元額は、普通配当が1,280億円。資本水準調整は、中間期に発表済みの1,000億円と合わせて1,250億円となりますので、合計で2,530億円となります。これは、2018年度の修正純利益2,809億円、財務会計利益2,745億円にほぼ近い水準となります。

最後に、2018年度は過去最大級の自然災害に見舞われたわけですが、順調な海外保険の利益がこれを支え、グループ全体で見れば、自然災害の見込みを超える損害額は修正純利益の3割程度に抑えることができました。

また、厳しい環境においても規律ある資本政策を継続していることは、投資家のみなさまからも一定の評価をいただけているのではないかと考えております。

今後も、中期計画で掲げた成長施策を着実に実行していくことで、安定的にグループの稼ぐ力を高めてまいりたいと考えております。

私からの説明は以上となります。