リクルートHD、2Qは全セグメントで増収増益 柱のHRテクノロジーも好調維持

2018年11月28日 23:02

2019年3月期 第2四半期累計のハイライト

佐川恵一氏:リクルートホールディングスの佐川でございます。いつも大変お世話になっております。今日はありがとうございます。それでは、2019年3月期第2四半期の決算概況についてご説明いたします。

最初に、第2四半期累計の連結業績のハイライトについてご説明いたします。ご覧のとおり、売上収益は7.5パーセント増、EBITDAが11.5パーセント増、調整後のEPSが21.4パーセント増と、好調に進捗しております。またセグメント別に見ましても、HRテクノロジー、メディア&ソリューション、人材派遣のすべての事業において、増収増益となっております。

成長の柱と位置付けておりますHRテクノロジーですが、引き続き売上収益の高い伸びが継続しております。なお、この第2四半期にIFRSの15号の定義に基づきまして、顧客の識別というものを見直した結果、Indeedの一部の売上取引につきまして、販売代理店の手数料を差し引いたかたちで売上を計上するかたちに変更させていただいております。

これに伴いまして、第1四半期の売上収益の遡及修正も行っております。仮に、IFRSの15号が前年の同じ時期にも適用されたと仮定した場合、この第2四半期の累計のHRテクノロジーの売上は、米ドルベースで前年同期比59.2パーセント増という水準になります。また、この第2四半期からHRテクノロジー事業の業績にはIndeedに加えまして、Glassdoorの業績が含まれております。

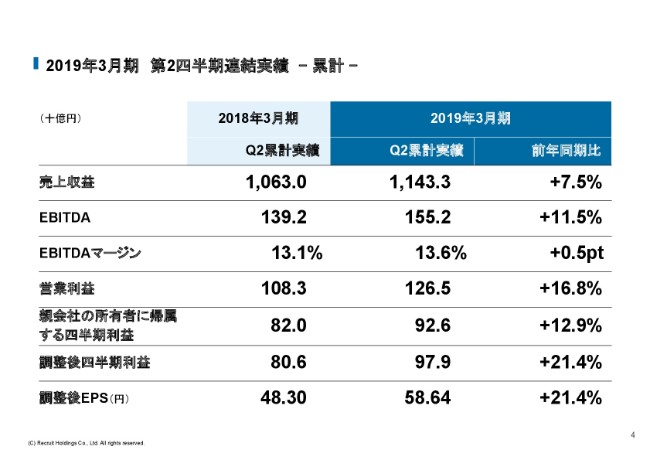

2019年3月期 第2四半期連結実績 - 累計 -

続きまして、第2四半期累計の連結業績についてご説明いたします。売上は7.5パーセント増の1兆1,433億円、EBITDAは11.5パーセント増の1,552億円、EBITDAマージンは13.6パーセントとなりました。営業利益は16.8パーセント増の1,265億円となり、EBITDAの成長に加えまして、子会社の売却益を計上したことによるものであります。こういった非経常的な損益等を除いた調整後のEPSは、21.4パーセント増となっております。

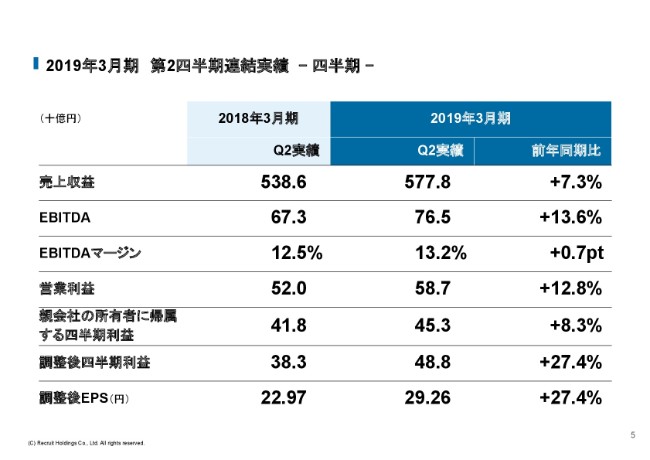

2019年3月期 第2四半期連結実績 - 四半期 -

第2四半期、3ヶ月の業績であります。売上は7.3パーセント増の5,778億円、EBITDAは13.6パーセント増の765億円、EBITDAマージンは13.2パーセントとなっております。調整後のEPSは27.4パーセント増となっております。

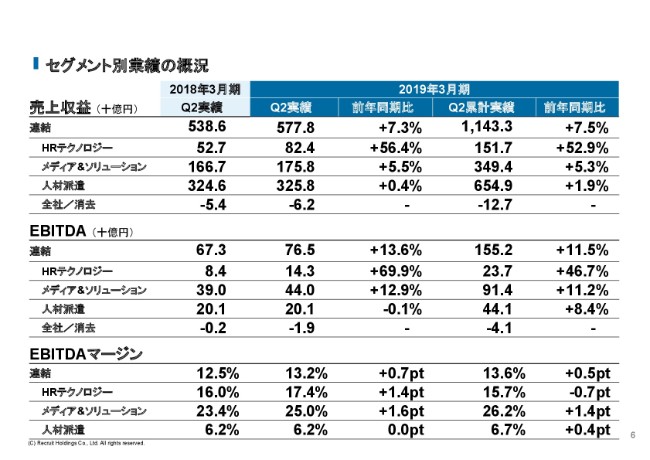

セグメント別業績の概況

続きまして、セグメント別の実績についてご説明いたします。先ほど冒頭でもご説明しましたとおり、この第2四半期の累計では、3セグメントすべてにおいて増収増益となっております。第1四半期にもご説明しました、グループ組織の再編に伴うセグメントEBITDAの数値への影響につきましては、この資料のAppendixに記しておりますので、そちらをご参照いただければと思います。

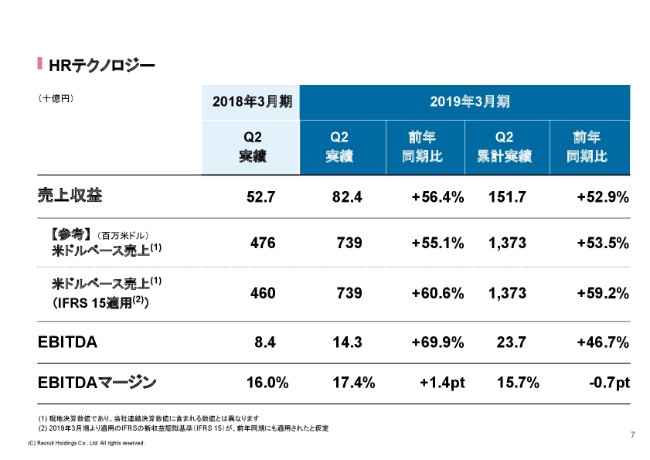

HRテクノロジー

それでは、第2四半期、3ヶ月のセグメント別の詳細状況についてご説明いたします。まず、HRテクノロジー事業の売上収益であります。前年同期比で56.4パーセント増、米ドルベースの売上は55.1パーセントの増収となっております。

先ほどもお話ししましたとおり、Glassdoorの業績は、この第2四半期から連結業績に寄与しております。冒頭でご説明しましたとおり、この第1四半期にIFRS15号の定義に基づきまして、販売代理店の手数料を差し引いたかたちで売上を計上することにしております。

昨年度にこのIFRS15号が適用されたと仮定すると、このHRテクノロジーの売上は米ドルベースで60.6パーセントという水準になります。先ほどの55.1パーセントというものを、同じ会計基準で比較すると、60.6パーセントの増収となりまして、高い成長が継続しているということがわかります。

Indeedの売上成長を促進するためでもありますが、引き続き営業体制の強化、あるいは新規ユーザー獲得のためのマーケティング投資といったものを行っておりますし、商品の強化というものを行っている中で、投資を機動的に実施したということで、EBITDAマージンにつきましては、17.4パーセントという水準になっております。このIFRS15号の影響ですが、売上の計上の方法には影響しましたが、EBITDAには影響ございません。

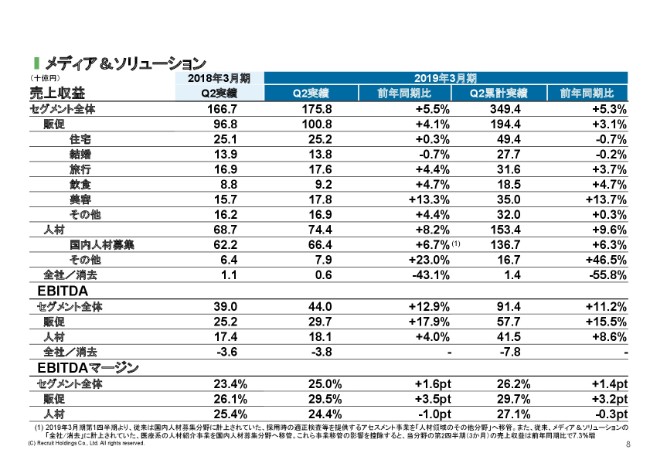

メディア&ソリューション

続いて、メディア&ソリューション事業についてご説明いたします。この3ヶ月の売上収益は、5.5パーセントの増収。EBITDAにつきましては

12.9パーセントの増益。EBITDAマージンは25パーセントとなっております。

まず、販促領域についてご説明いたします。最も成長しております美容分野ですが、こちらは引き続きネットの予約件数の拡大および地方圏、あるいは都市圏郊外でもクライアントの獲得に注力いたしました。その結果、取引店舗数が伸びております。こういった要因で、売上収益は前年同期比で13.3パーセント増ということで、引き続き2桁の増収という状況でございます。

飲食分野は、人手不足の影響が依然としてあります。引き続き、この飲食店を取り巻く経営環境は厳しいものがあるのですが、我々としましては、Airシリーズといったものを軸とした業務支援に積極的に取り組んでおりまして、クライアント接点が強化されました。また、外食の市場が徐々に回復しているという傾向が出てきており、それに伴って広告出稿も少し回復の傾向が出ています。(それらを)併せ持って、売上収益は4.7パーセントの増という状況であります。

旅行分野におきましては、地震や台風の影響はございましたが、当社グループ全体のサービスにおける延べ宿泊者数、宿泊単価が増加し、売上収益は4.4パーセントの増加という状況であります。住宅分野ですが、こちらはユーザー集客の推進に加えて、クライアントへのソリューション提供の強化を継続して行っております。

その結果、とくに戸建流通分野、あるいは賃貸分野が伸びております。一方で、昨年の第3四半期に子会社の譲渡を行っておりますので、その影響で売上収益は前年同期比0.3パーセント増という数字に留まりましたが、一時的な子会社売却の影響を控除しますと、住宅分野の売上は7.6パーセントの増で、第1四半期が影響を除くと6パーセント強ですので、若干改善というトレンドであります。

結婚分野ですが、こちらは少子化の影響ということで、婚姻組数の減少傾向は続いています。一方で、我々としましては、大手クライアントの集客ニーズの取り組みに注力したということで、売上収益は0.7パーセント減、ほぼ横ばいで留まっているという状況であります。

以上の結果、この販促領域の売上収益は、4.1パーセントの増収、EBITDAは17.9パーセントの増、EBITDAマージンは29.5パーセントという水準であります。

人材領域でありますが、引き続き好調な市場環境を受けまして、国内の人材募集分野、とくに中途採用における業績が拡大したということで、売上収益は8.2パーセントの増、EBITDAは4パーセントの増となっております。また、EBITDAマージンは24.4パーセントという水準であります。

この国内人材募集分野におきましては、従来、この分野に計上されておりましたアセスメント事業、SPI事業を人材領域のその他の分野に移管したり、あるいはこれまでメディア&ソリューションの共通部分に入っておりました医療系の人材紹介事業が、この第1四半期から国内人材募集に移管したとといった影響がございます。

この6.7パーセントの売上の伸びなのですが、事業の移管の影響を除きますと、7.3パーセントの伸びとなりますので、この国内人材募集分野は、引き続き1桁後半の伸びが継続しているということで、堅調に推移しております。人材領域のその他につきましては、先ほどお話ししましたアセスメント事業を移管した影響が含まれております。

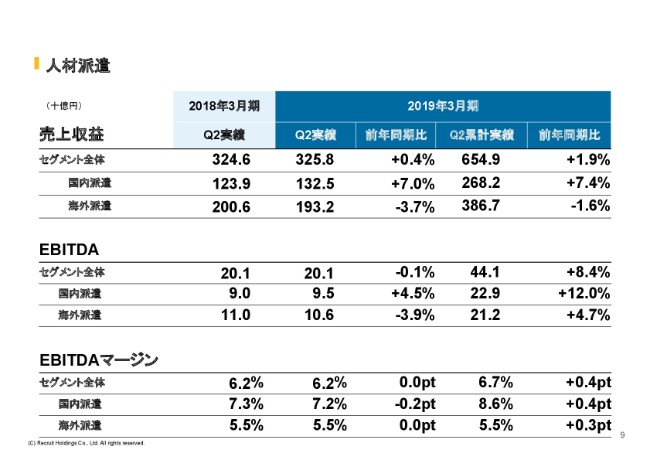

人材派遣

続きまして、人材派遣であります。この3ヶ月の売上収益は0.4パーセントの増収となっております。EBITDAは0.1パーセントの減益、EBITDAマージンは6.2パーセントとなっております。

連結グループ内の取引変更の影響を除きますと、3パーセントの減益であります。国内派遣領域ですが、引き続き、派遣社員の実稼働者数は大変高い水準にあります。

一方で、企業様の派遣事業も高い状況にある中で、我々としましては、新規派遣契約の獲得というものを推進するために広告宣伝等の投資を実行しております。その結果、この第2四半期、3ヶ月の売上収益は前年同期比7パーセント増、EBITDAは4.5パーセントの増、EBITDAマージンは7.2パーセントとなっております。

連結グループ内取引影響を除いたEBITDAは、国内は2パーセントの減益となっております。ただ、この第2四半期の累計でいいますと、売上収益が7.4パーセントの増、EBITDAは12パーセントの増ということで、増収増益基調、収益性ともに変わらずに進んでおります。広告宣伝投資実施のタイミングが、この第2四半期まで延長したということで、この3ヶ月では減益になりました。

第2四半期、3ヶ月の海外派遣領域の売上収益は3.7パーセントの減収、EBITDAは3.9パーセントの減益、EBITDAマージンは5.5パーセントとなっております。売上収益に対する為替影響額はプラス32億円、IFRSの15号適用によるマイナス影響は40億円という水準ですので、これらの影響額を控除しますと、売上収益は前年同期比で横ばいという水準です。

EBITDAにつきましては、ユニット経営に基づきまして、収益性を重視したオペレーションには引き続き取り組んでいる一方で、主にヨーロッパにおきまして、将来の生産性向上に向けて、管理コストの効率化のための投資を実行しております。

この影響で、この3ヶ月の売上は前年同期比で減益となっております。EBITDAマージンは、前年同期比から横ばいの5.5パーセントであります。こちらも第2四半期の累計というところでは、EBITDAが4.7パーセントの増益ということで、EBITDAマージンは5.5パーセントとなっております。

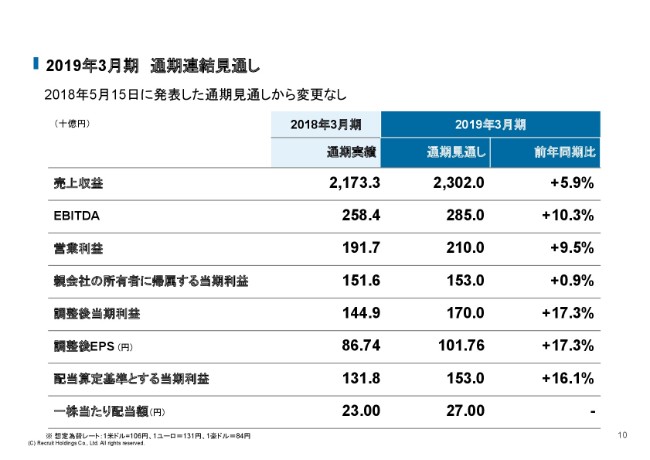

2019年3月期 通期連結見通し

最後に、2019年3月期の通期の連結業績の見通しについてご説明いたします。こちらにつきましては、期初の公表内容から変更はございません。ご参考までにということで、この第2四半期において、Glassdoor買収時の繰延収益が……やや会計的な話で、これは前受収益というものなのですが、繰延収益や繰延費用を時価評価するということを行っております。

第三者の判定によって行うものなのですが、その結果、このGlassdoorの9ヶ月の業績見込み……これは従前の説明のところでは182億円の売上といっておりましたが、こちらを153億円に、またEBITDAはマイナス35億円としておりましたが、マイナス54億円とします。(このように)Glassdoorの9ヶ月の見込みを変更しております。

減少したEBITDAに相当する部分は、すでに実現済みということで、繰延収益ではなく純資産の計上に切り替わっていますので、キャッシュフローや企業価値の算定には影響しません。

今後、売上として計上する見込みであったものが、すでに実現済みということで、バランスシートの純資産に計上するという処理を、この時価評価を行う中で行うことで、売上の見通しというものを変更しています。

連結業績の中ではそんなに大きな数字ではないのですが、Glassdoorの見通しについては、みなさまにご説明しておりましたので、そちらを変更したということでお伝えしました。

なお、本日開催の取締役会で、中間配当を予定どおり1株当たり13.5円で行うことを決議いたしましたので、あらためてご報告いたします。以上で説明を終了とさせていただきます。どうもありがとうございました。