関連記事

野村HD、3セグメントの税前利益は前年比35%増 ホールセール部門の減速を他部門が吸収

エグゼクティブ・サマリー(1/2)

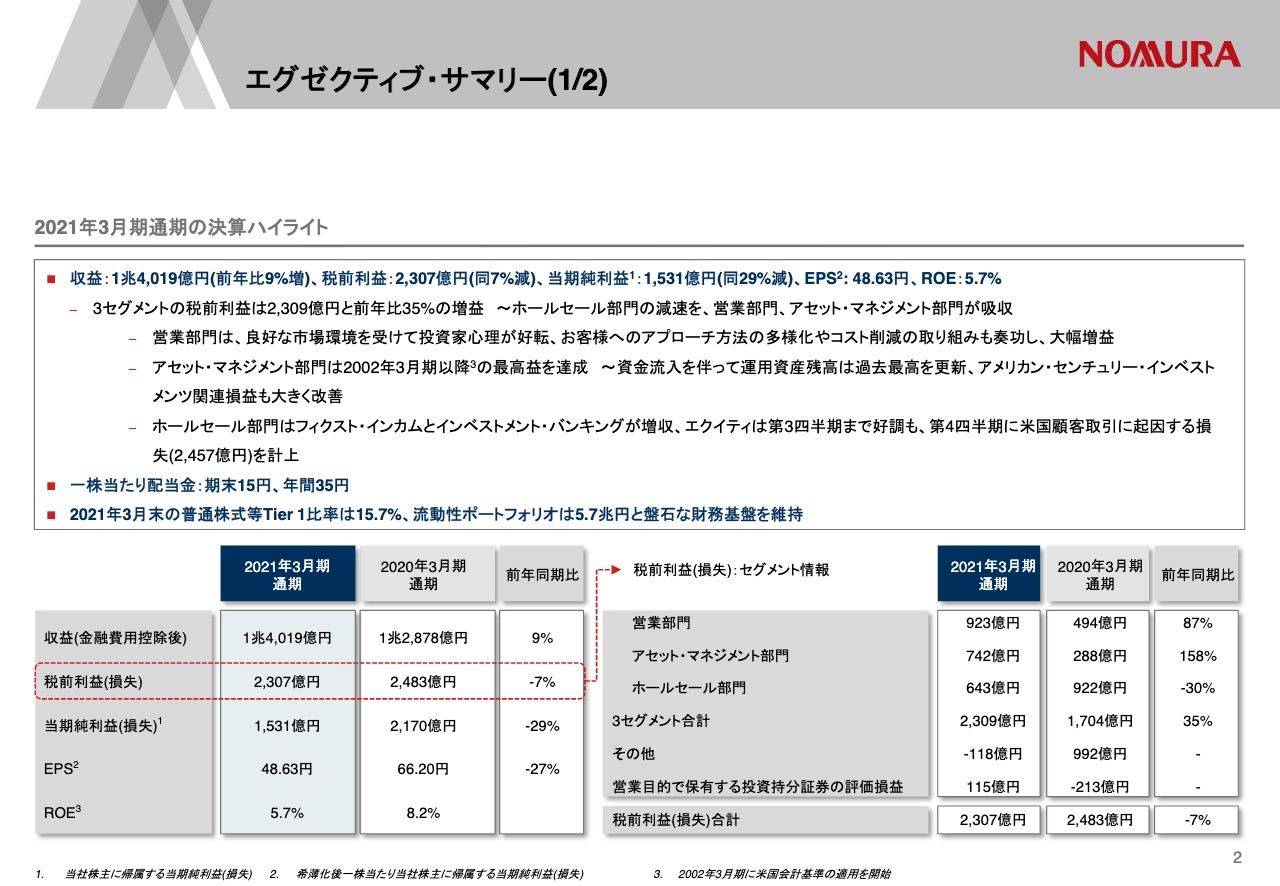

北村巧氏:CFOの北村でございます。それでは2021年3月期の決算について、ご説明差し上げます。2ページをご覧ください。

まず、通期の業績ですが、左下にありますように収益は1兆4,019億円、前年比9パーセントの増収となっています。税前利益が2,307億円、前年比7パーセントの減益となりました。

税前利益の低下はセグメント「その他」が要因で、本業である3セグメントの税前利益は2,309億円と、前年比35パーセントの増益となっています。ホールセール部門は米国の損失が影響して減益となりましたが、営業部門とアセット・マネジメント部門は好調でした。

当期純利益は1,531億円、前年比29パーセントの減益となりました。EPSは48円63銭、ROEは5.7パーセントです。なお、3月末を基準とする配当金は1株当たり15円とさせていただきます。その結果、年間の配当金は35円となります。

(ご参考)米国顧客取引に関する損失について

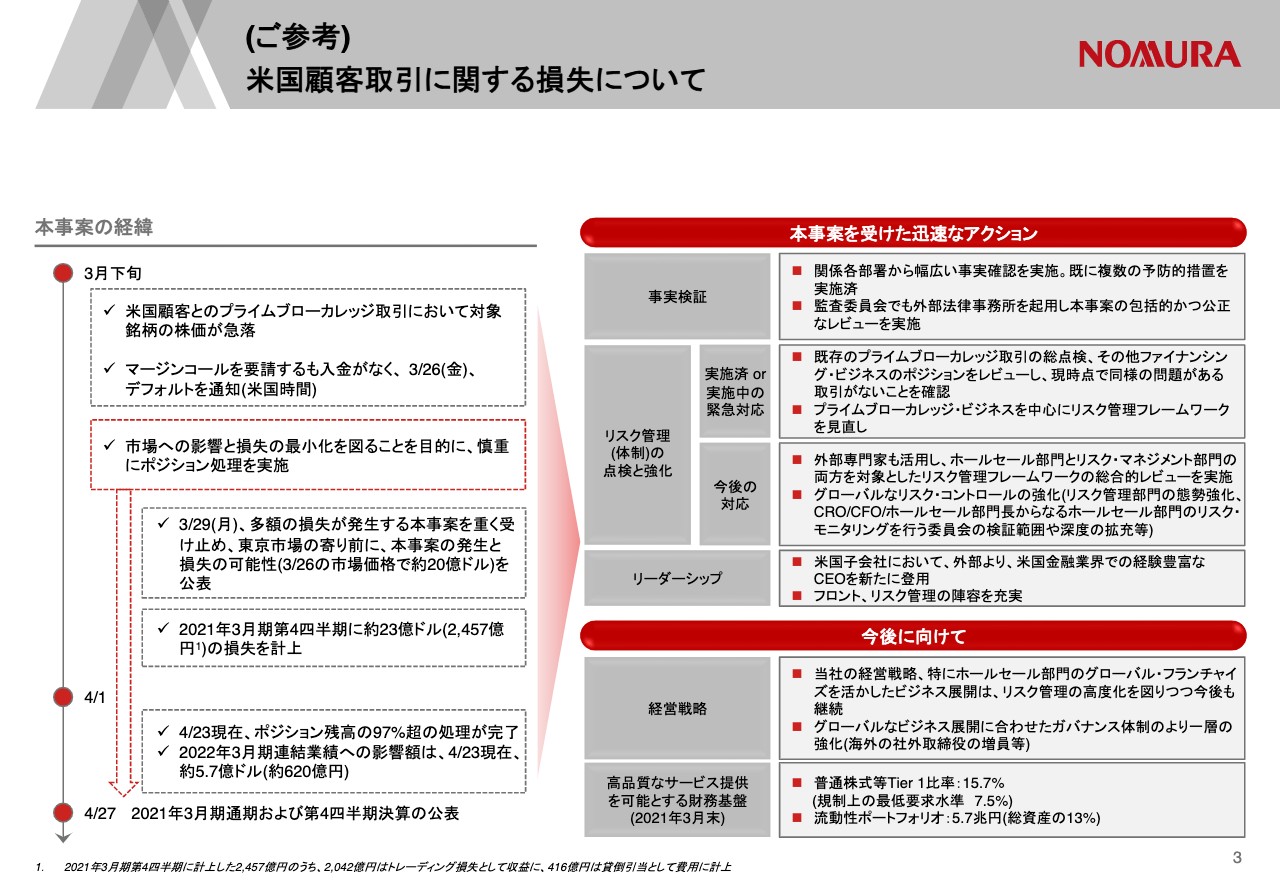

業績の詳細に入る前に、まず3月29日にプレスリリースいたしました業務遂行の過程で生じる可能性がある損害について、ご説明します。3ページをご覧ください。

3月26日、当社の米国子会社であるノムラ・グローバル・ファイナンシャル・プロダクツ・インク他、当社の子会社において、米国顧客と行っていたプライムブローカレッジ取引において、多額の損害が生じる可能性のある事象が発生しました。その時点の市場価格に基づく損失の見積額は約20億ドルでした。

我々はこの事象を極めて重く受け止め、さまざまな手を打ってまいりました。まず、ポジションについて、市場への影響と損失額の最小化を意識しながら適切に処理を進めました。その結果、4月23日現在、97パーセント超の処理が完了しております。

また、本件の事実確認をするとともに、プライムブローカレッジ・ビジネスや、その他のファイナンス関連のビジネスにかかる既存の取引にも同様のリスクがないか総点検しました。現時点で、同様の問題がある取引がないことを確認できています。

今回の件は個別性の強い特殊なケースだったと認識しておりますが、こうしたケースをもしっかりリスク管理できるよう、今後は外部専門家も活用し、ホールセール部門とリスク・マネジメント部門を対象としたリスク管理フレームワークを総合的にレビューするとともに、グローバルなリスク・コントロールの強化も図っていきます。

なお、本日発表いたしました2021年3月期通期および第4四半期決算には、3月中に行ったポジションの処理と市場価格の変動を加味して約23億ドル、日本円で2,457億円の影響が生じております。また、4月1日以降の連結業績への影響は、23日現在、約620億円の損失となっており、これは2022年3月期に帰属します。

今回の事象は今からご説明する2021年3月期通期、特に第4四半期決算に大きく影響していますが、本件を除く我々のコアビジネス、つまり営業部門、アセット・マネジメント部門、そしてホールセール部門のグローバルビジネスはいずれも好調でした。

また、資本水準や流動性といった財務の健全性もまったく揺らぎないことを強調させていただきたいと思います。

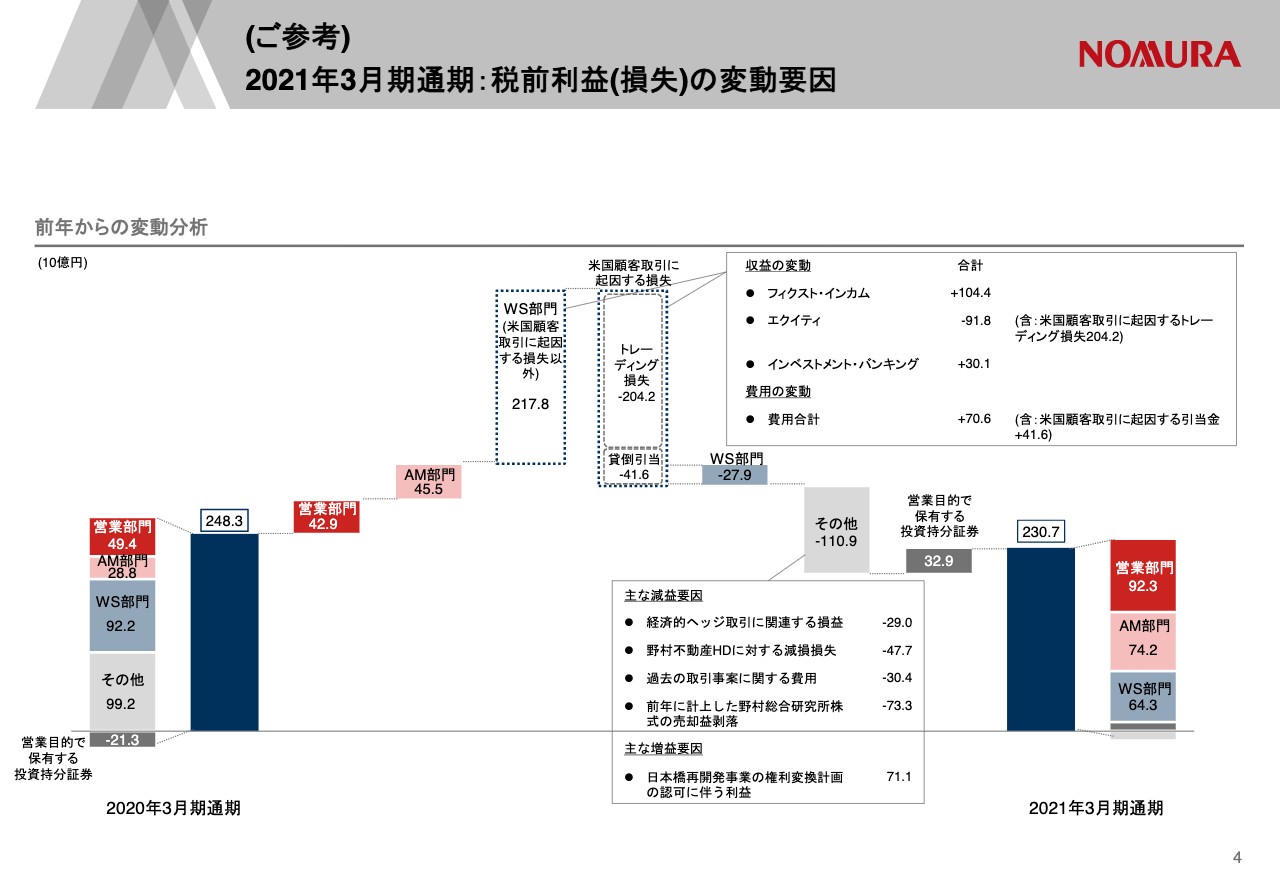

(ご参考)2021年3月期通期:税前利益(損失)の変動要因

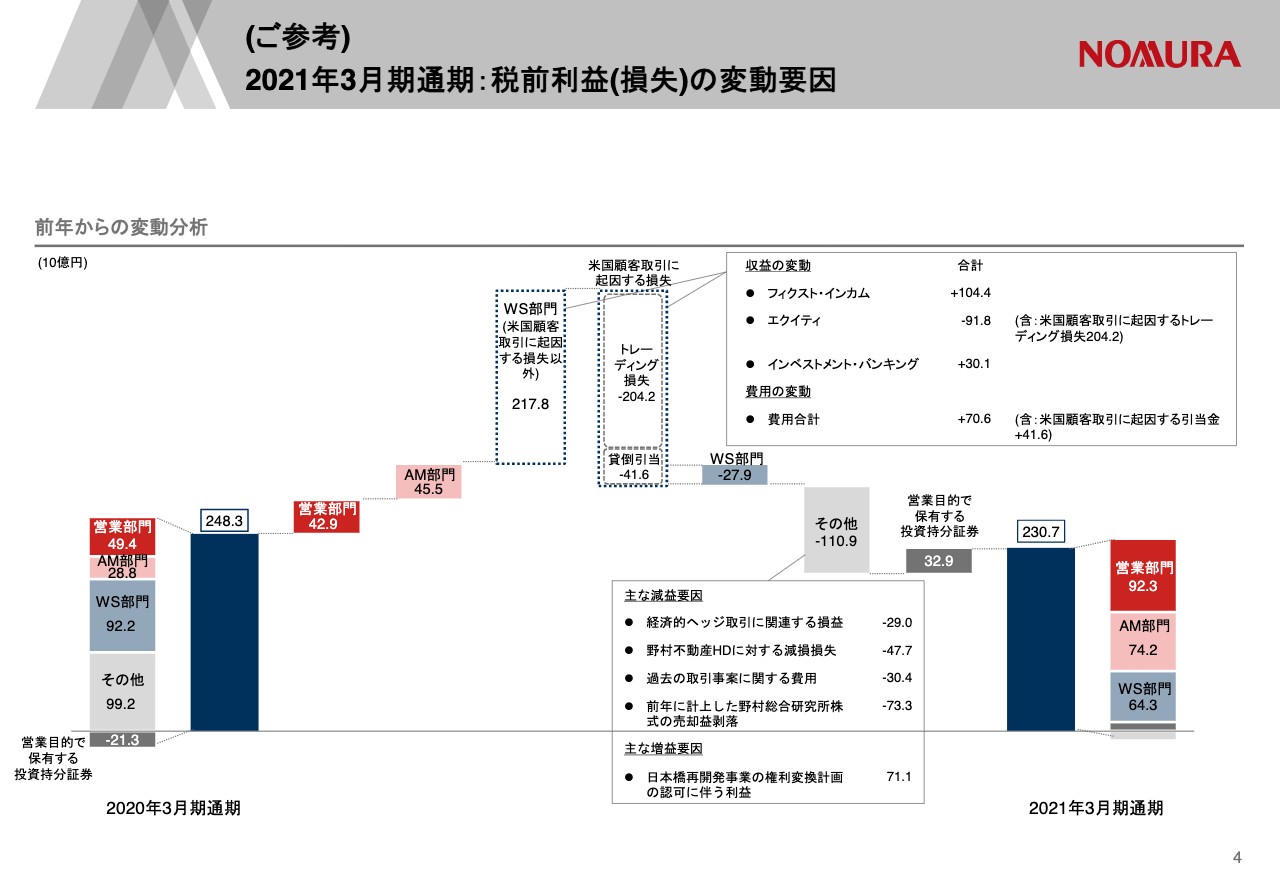

4ページをご覧ください。2020年3月期から2021年3月期の税前損益の変動について、ご説明いたします。左側にありますように、2020年3月期は2,483億円の税前利益で、セグメントごとの内訳は1番左にお示ししたとおりです。

営業部門は良好なマーケット環境を受けて、お客さまのセンチメントが改善し、一昨年から取り組んでいるアプローチ方法の多様化がうまく機能し、コロナ禍という逆風の中、株式売買や投信買付が好調でした。

また、コスト削減の取り組みもボトムラインの改善に寄与しています。収益が10パーセント伸びる一方、費用は4パーセント低下し、結果として429億円の増益になりました。

アセット・マネジメント部門では、アメリカン・センチュリー・インベストメンツ関連の損益が大きく改善し、455億円の増益になりました。また、この1年間で1.9兆円の資金が流入し、運用資産残高は64.7兆円と過去最高を更新した結果、今期は比較可能な2002年3月期以降で最高の利益水準を達成しました。

一方で、ホールセール部門は真ん中の薄いブルーの棒グラフにありますように279億円の減益です。ここを少し分解してご説明します。

まず、冒頭申し上げました米国顧客との取引に起因する影響額は2,457億円となっています。このうち2,042億円はトレーディング損失としてエクイティ収益から減額、残る416億円は貸倒引当として費用に計上しています。この米国の損失以外は2,178億円の増益となります。

(ご参考)ホールセール部門:コア・プロダクトの収益が伸長

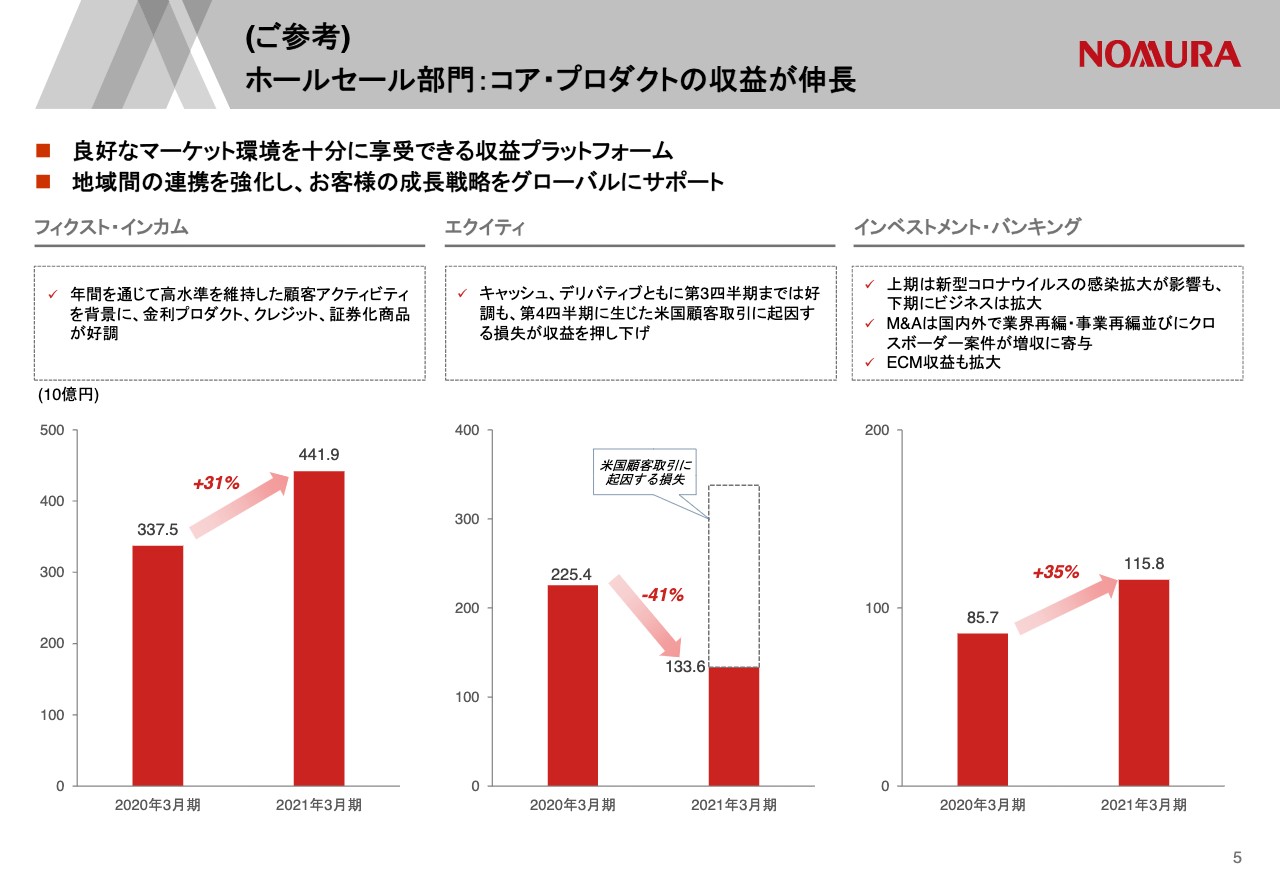

次のページにありますように、フィクスト・インカムは金利、クレジット、証券化商品が好調で31パーセントの増収となっています。右側のインベストメント・バンキングもM&AやECM案件を多数サポートし、35パーセントの増収となりました。

中央のエクイティは米国顧客との取引に起因する損失で41パーセントの減収ですが、本件以外のビジネスは第4四半期も好調なモメンタムを維持しておりました。また、10億ドルのコスト削減も、当初計画を1年前倒しで完了した結果、コスト水準も抑制できています。

もう一度4ページに戻っていただきたいのですが、ホールセール部門の右側にあるセグメント「その他」は1,109億円の減益となりました。

主な要素は、吹き出しの中に記載しています。上から2つ目、関連会社である野村不動産ホールディングス株式ですが、今回477億円の減損損失を計上しています。これは当社の時価が、同社の時価が我々の連結簿価を下回る状態にあり、この価格の下落が一時的ではないと判断されたことが背景にあります。

もちろん会計上の処理ですので、同社とのビジネス上の関係になんら影響を及ぼすものではありません。それ以外の要因はスライドに記載のとおりでございます。

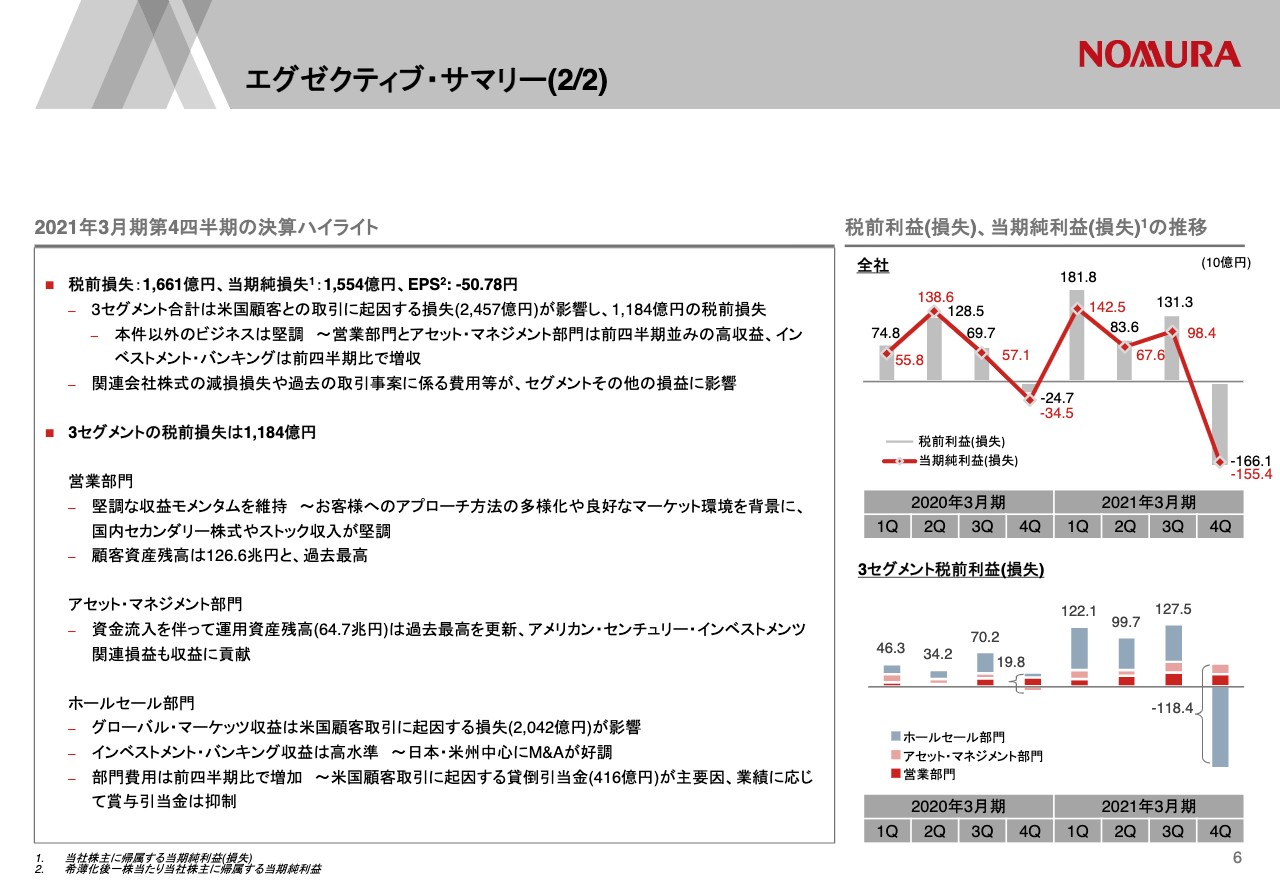

エグゼクティブ・サマリー(2/2)

続いて、第4四半期の決算についてご説明します。6ページをご覧ください。今期は米国顧客との取引に起因する損失が影響し、右上にありますように、全社の税前損失は1,661億円、当期純損失は1,554億円、EPSはマイナス50円78銭となりました。

右下のグラフにありますように、ホールセール部門は米国の損失が影響し、大きくマイナスとなりました。本件以外のビジネスは堅調で、営業部門やアセット・マネジメント部門は前期並みの高い収益レベルを維持できています。また、ホールセール部門でも、インベストメント・バンキングは好調でした。

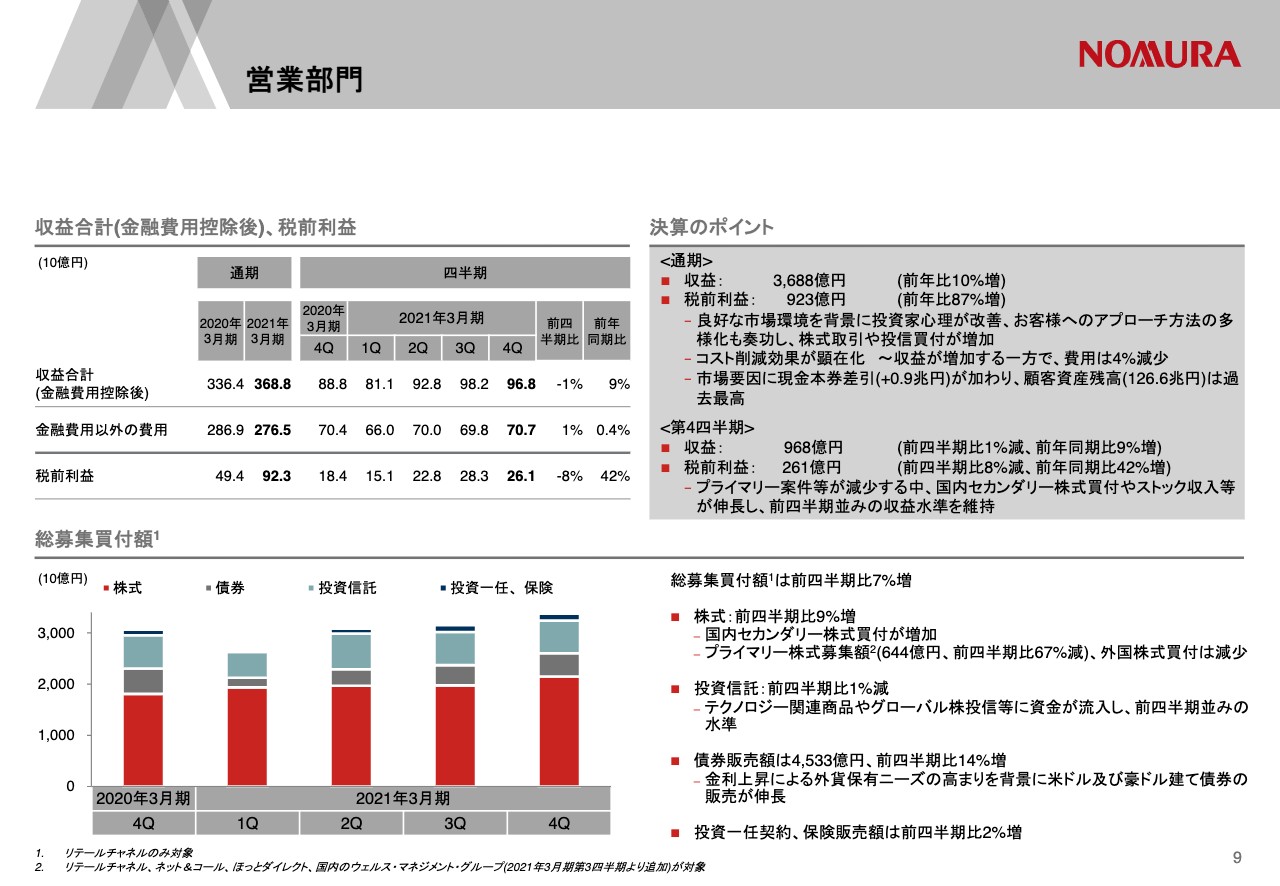

営業部門

それでは、各ビジネスの状況について、まず営業部門からご説明いたします。9ページをご覧ください。

第4四半期の収益は968億円となりました。プライマリーの案件が減少した一方で、国内セカンダリー株式の買付やストック収入が増加し、前期並みの収益水準を維持できました。税前利益は261億円、前期比8パーセントの減益となっておりますが、水準としては堅調と言えます。

下段にありますように、総募集買付額は前期比で7パーセントの増加、株式は9パーセントの増加となりました。債券も米ドルや豪ドル建ての債券の販売が増加し、14パーセント増加しました。

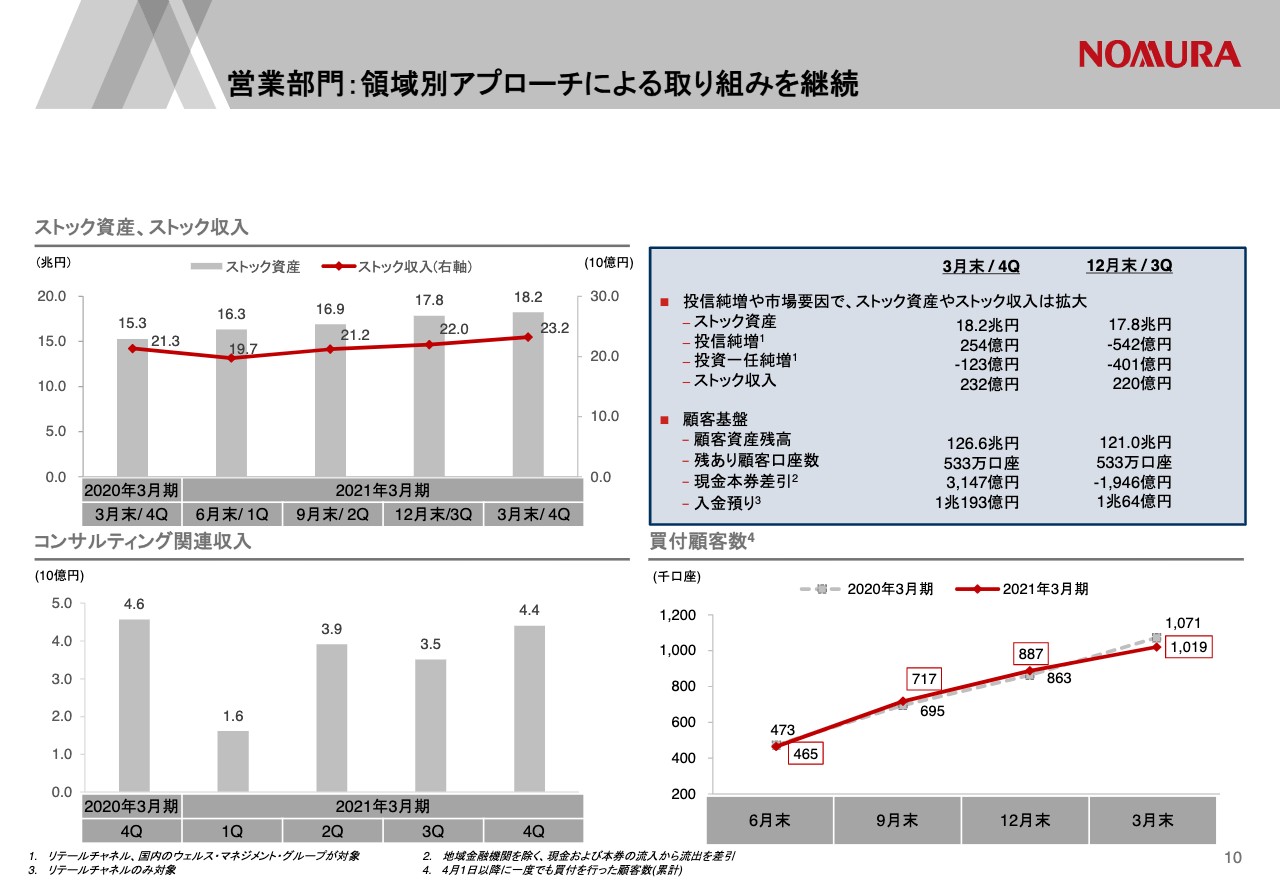

営業部門:領域別アプローチによる取り組みを継続

10ページをご覧ください。左上にありますように、投信や投資一任残高といったフィーベース資産は、マーケットの上昇や投信純増を背景に18.2兆円まで積み上がり、ストック収入の増加に寄与しました。

コンサルティング関連収入は44億円と年金保険等が貢献して、前期から回復しました。一方で、買付顧客数は、マーケット急落時に再エントリーするお客さまが増えた2020年3月と比較すると、やや伸び悩みが見られました。

なお、右上にありますように、今期の現金本券差引は3,000億円強のプラスでした。マーケット要因もあり、3月末の顧客資産残高は過去最高の126.6兆円となりました。

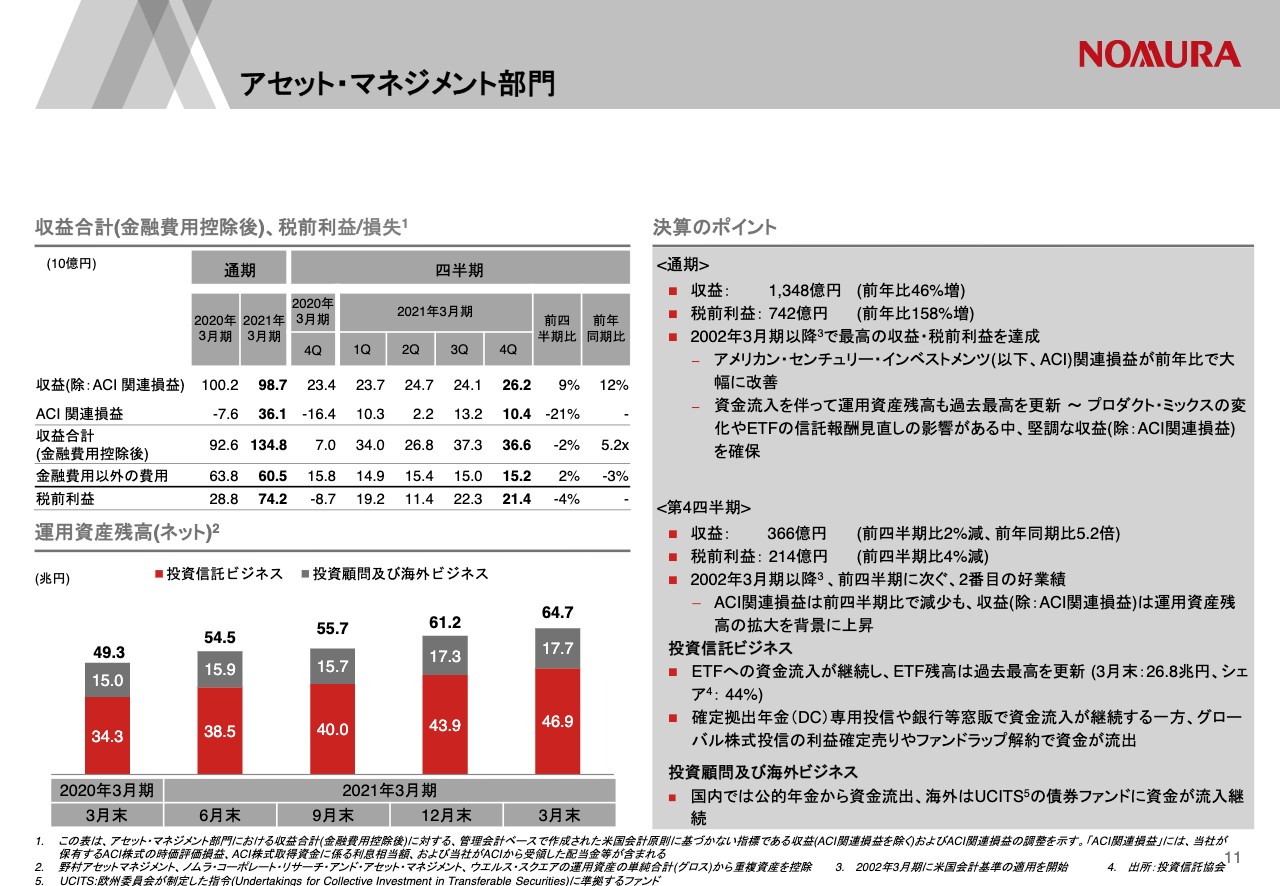

アセット・マネジメント部門

11ページをご覧ください。アセット・マネジメント部門です。収益は366億円、税前利益は214億円と、比較可能な2002年3月期以降、前期に次いで2番目に高い収益、利益水準を達成しました。

左上の図表にありますように、アメリカン・センチュリー・インベストメンツ(ACI)関連の損益が104億円と引き続き高い水準で、ACIを除いた収益も運用資産の残高の拡大を背景に9パーセントの増収となりました。

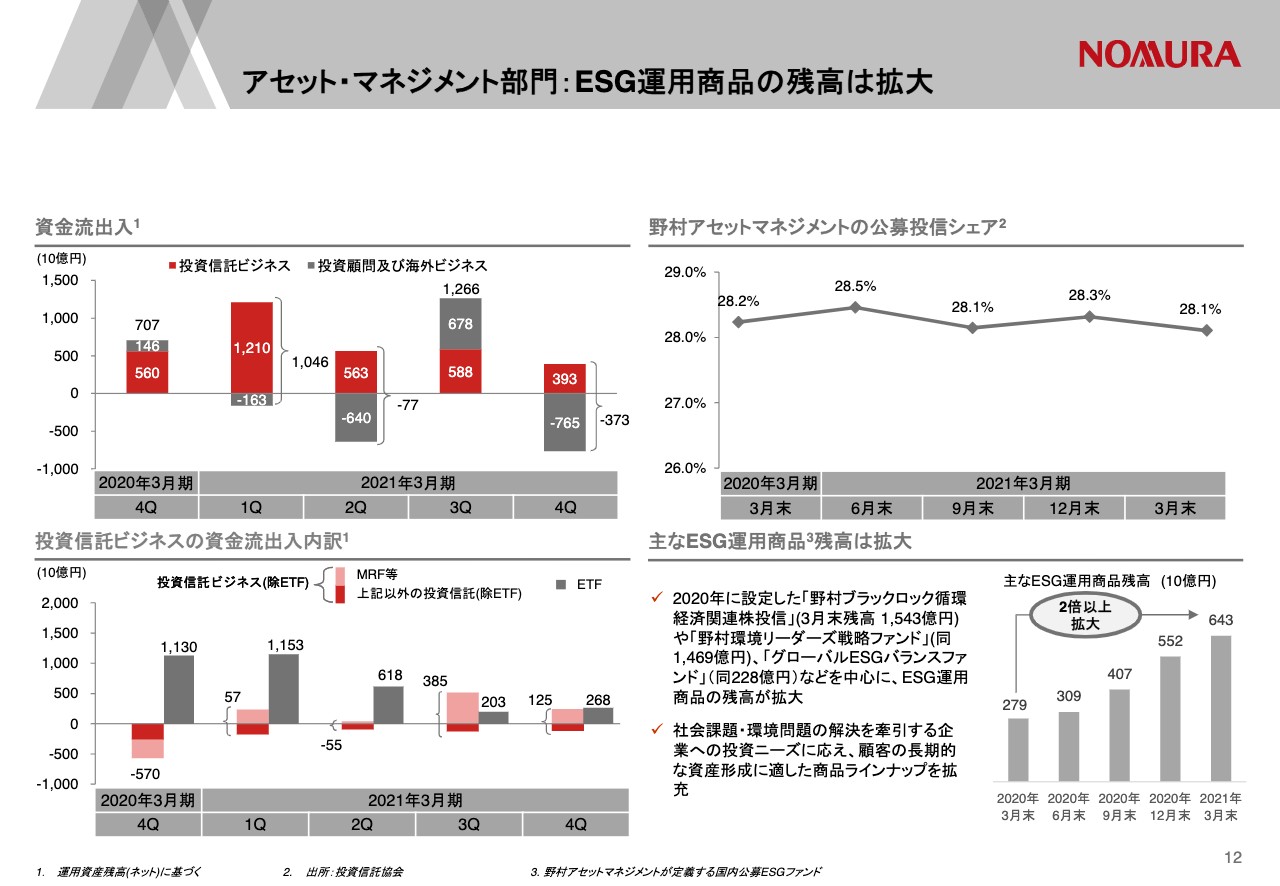

アセット・マネジメント部門:ESG運用商品の残高は拡大

12ページをご覧ください。左上のグラフですが、グレーの投資顧問および海外ビジネスは、国内の公的年金の資金流出が響いて7,650億円のマイナスとなりました。

一方で、赤の投資信託ビジネスでは引き続きETFに資金が流入した他、利益確定売りをした待機資金がMRFに積み上がりました。また、DC専用投信等でも継続的に資金が流入しており、合計で3,930億円のプラスとなりました。

また、右下に国内公募のESGファンド残高を取り上げています。昨今、日本でも社会課題や環境課題への関心が高まっていますが、こうした課題解決に資する企業への投資ニーズに応え、商品ラインナップを拡充した結果、3月末のESGファンド残高は6,430億円と、1年間で2倍以上拡大しました。

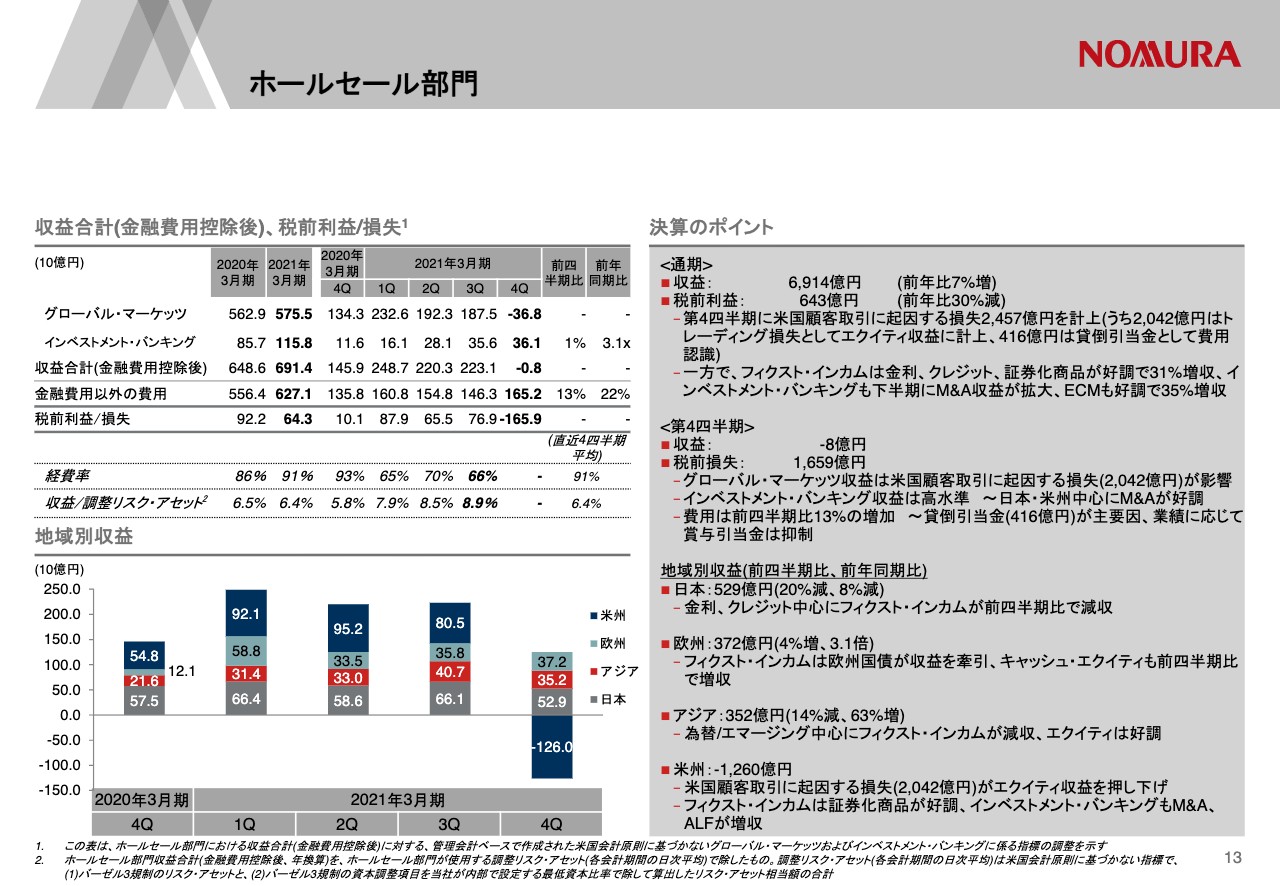

ホールセール部門

次に、ホールセール部門です。13ページをご覧ください。左上にありますように、収益はマイナス8億円、税前損失は1,659億円となりました。冒頭申し上げました米国顧客との取引に関する損失は、米州エクイティ収益と部門費用に影響しています。

左下の地域別収益にもありますように、米州はこの影響で大きく低下しました。また、日本とアジアはフィクスト・インカムを中心に減収となっていますが、欧州はフィクスト・インカム、エクイティともに増収となりました。

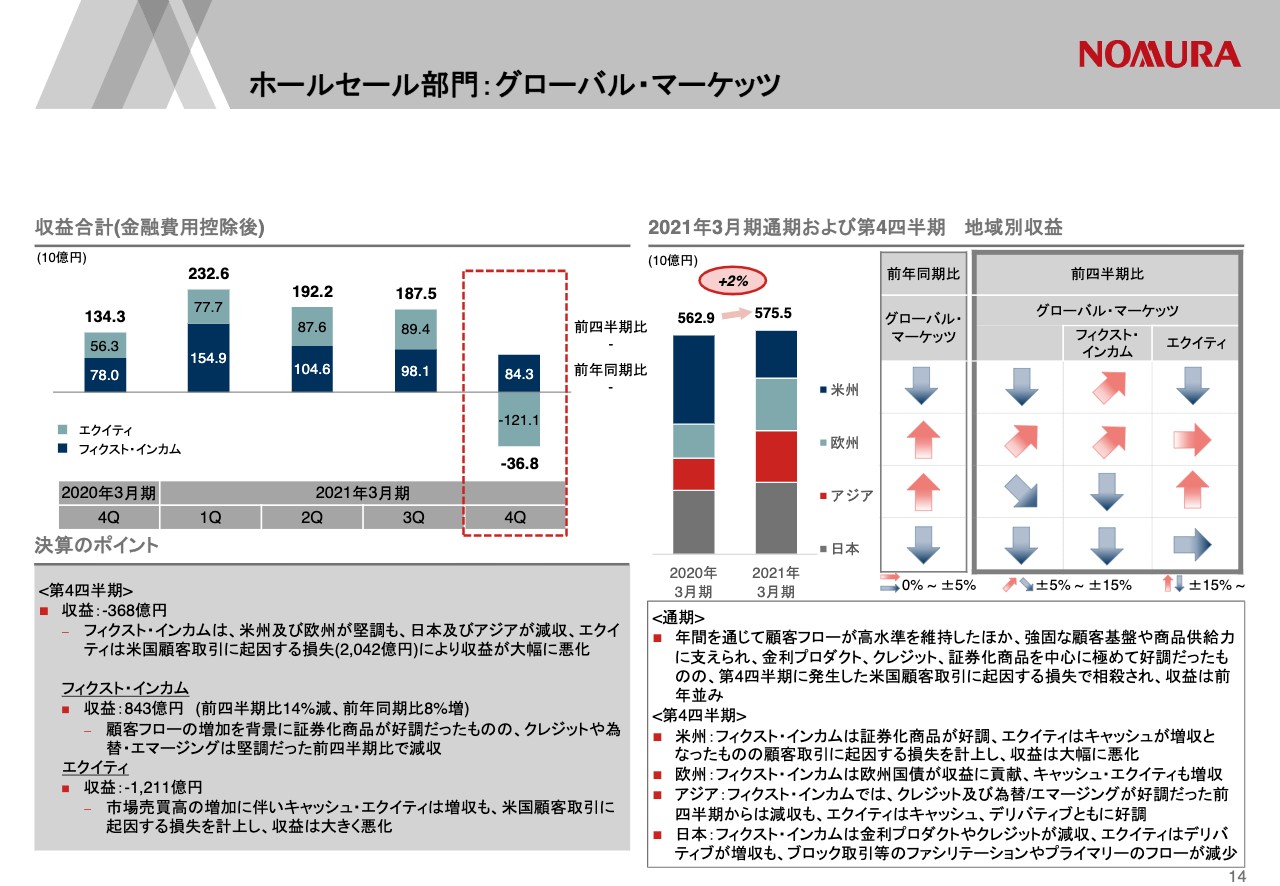

ホールセール部門:グローバル・マーケッツ

では、ビジネスラインごとに説明します。14ページをご覧ください。まず、グローバル・マーケッツの収益はマイナス368億円となりました。うち、フィクスト・インカムは843億円で、前期比14パーセントの減収でした。

右側のヒートマップにありますように、米州では顧客フローの増加を受けて、証券化商品が好調でした。欧州も欧州国債が収益を牽引しています。一方で、アジアは好調だった前期から、クレジットや為替/エマージングが減収でした。日本では金利やクレジットが減収となりました。

エクイティの収益はマイナス1,211億円となりました。ヒートマップをご覧いただきますと、米州はキャッシュ・エクイティが増収でしたが、冒頭申し上げた損失で収益が大幅に悪化しております。欧州はキャッシュ・エクイティが貢献して増収となりました。

アジアではキャッシュ、デリバティブともに好調で、上向きの矢印となりました。日本ではデリバティブが増収でしたが、ブロック取引やプライマリーのフローが減少し、減収となっております。

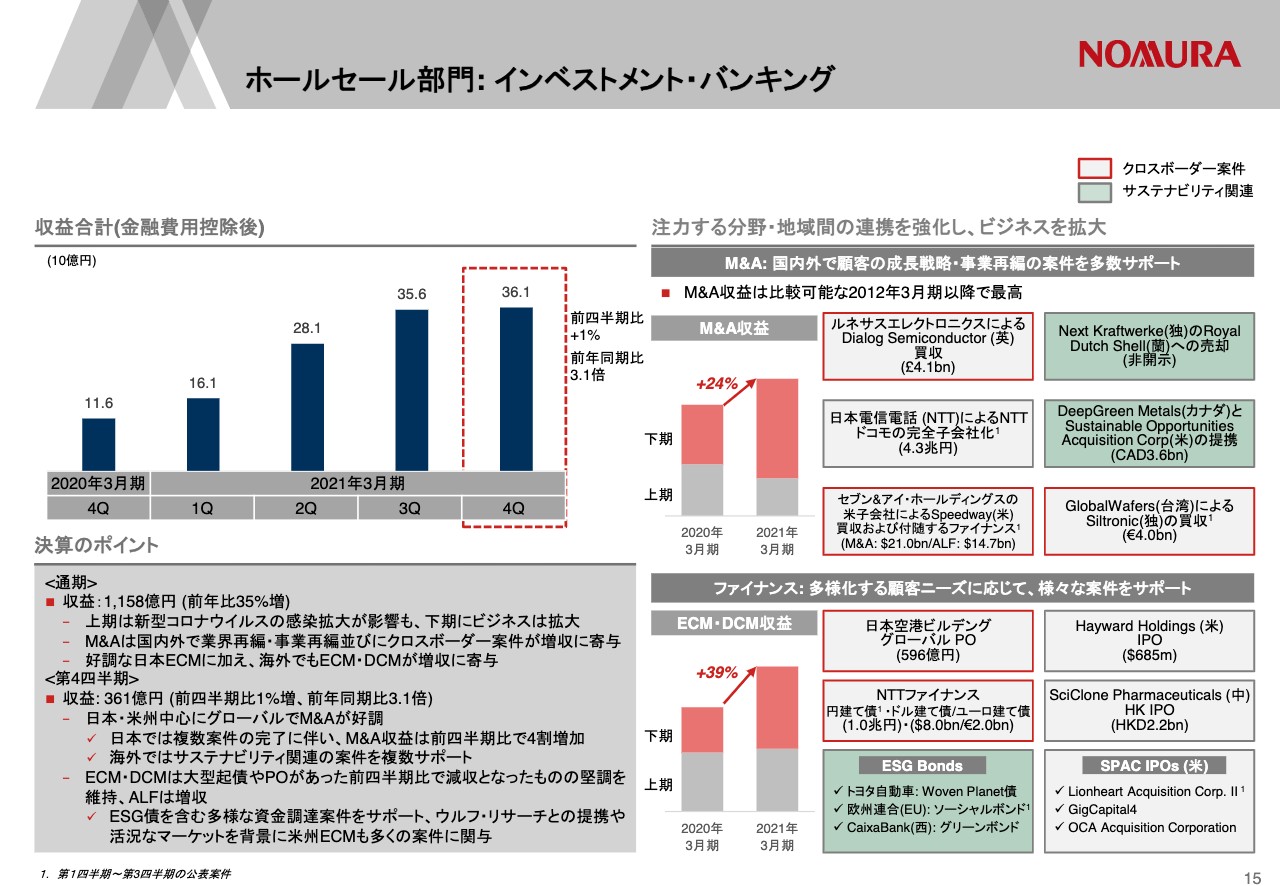

ホールセール部門:インベストメント・バンキング

続いて、インベストメント・バンキングです。15ページをご覧ください。収益は361億円と、前期に続く強い決算となりました。特に日本、米州を中心としたグローバルM&Aビジネスが好調で、前期までに公表された案件のクローズも貢献しました。

海外では、サステナビリティ関連の案件を複数サポートした他、ウルフ・リサーチとの提携や活況なマーケットを背景に、米州ECMも多くの案件に関与することができました。

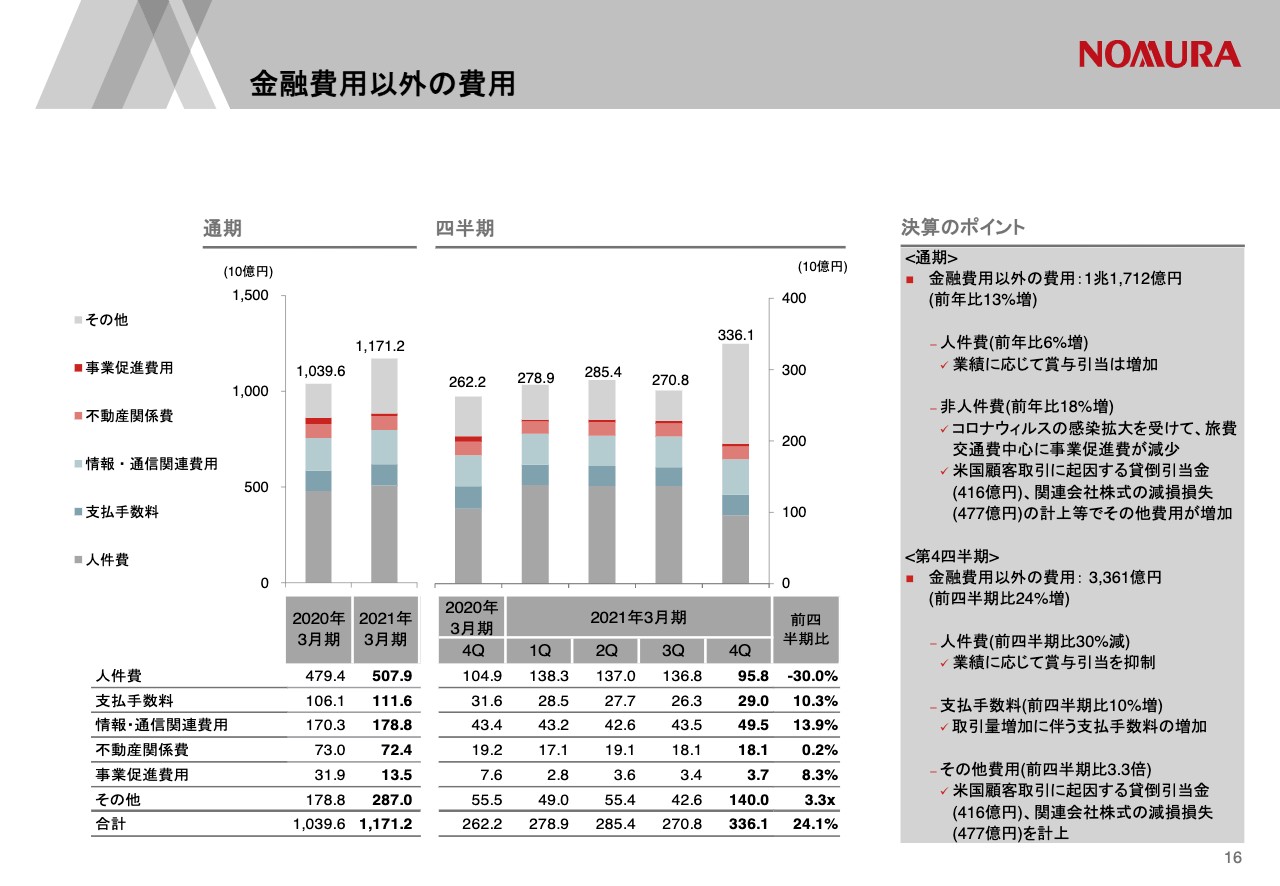

金融費用以外の費用

次に、コストについてご説明します。16ページをご覧ください。今期の全社コストは3,361億円と、前期から24パーセント増加しております。特に、その他の費用が1,400億円と、前期から970億円増えておりますが、これは冒頭の貸倒引当と野村不動産ホールディングス株式の減損損失が要因でございます。人件費は業績に応じて賞与引当金を抑制した結果、30パーセント減少しています。

強固な財務基盤を維持

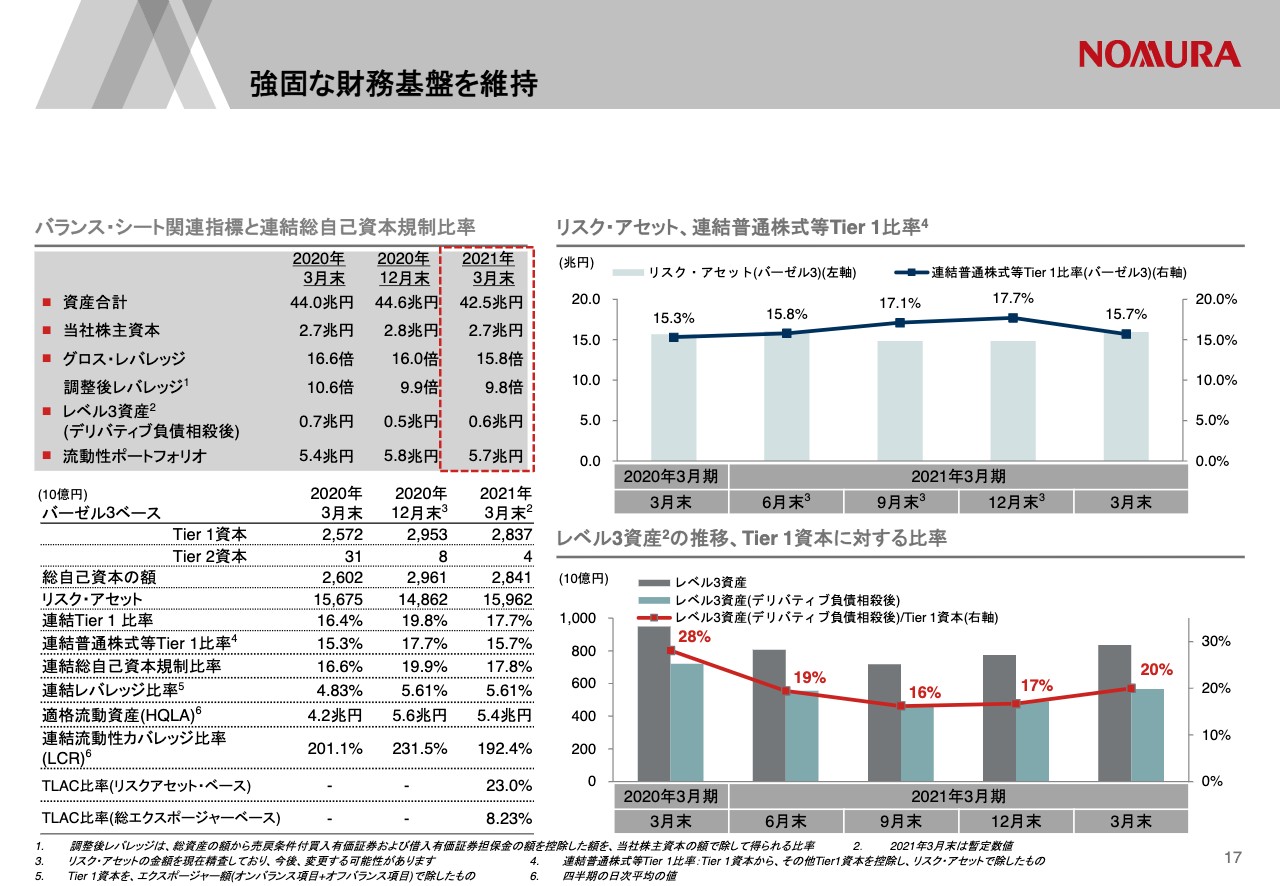

続いて、財務基盤です。17ページをご覧ください。3月末のバランスシートは42.5兆円となりました。レポ取引やトレーディング資産が減少し、12月末から2.1兆円低下しました。

また、左下のテーブルにあるTier1資本は2.8兆円と、12月末から1,100億円強減少しました。主な要因は、期間損益の悪化と配当金の支払いで、為替換算調整額は円安の進行で増加しました。

一方、リスク・アセットは16兆円となりました。米国金利の上昇や株式・為替市場のボラティリティの上昇を受けて、マーケットリスクが増加したことが要因でございます。また、クレジットリスクも増加し、12月末から1.1兆円増えています。その結果、3月末のTier 1比率は17.7パーセント、普通株式等Tier1比率は15.7パーセントとなっております。

また、右下の赤い折れ線グラフ、Tier1資本に対するレベル3資産の比率が、12月末の17パーセントから、3月末は20パーセントに上昇していますが、これは主にTier1資本が減少したことが要因でございます。以上、第4四半期決算について、ご説明申し上げました。

最後になりますが、この度は米国顧客との取引に起因する多額の損失が発生し、みなさまにご心配をおかけしておりますことを、マネジメントとして重く受け止めております。冒頭申し上げました対応策をしっかりと遂行し、今後に生かしてまいります。

一方で、2021年3月期をあらためて振り返ってみますと、コアビジネスはすべて増収となり、また、営業部門の顧客資産残高やアセット・マネジメント部門の運用資産残高は過去最高を更新するなど、2023年3月期のKGI、KPI目標に向けて、大きく前進した1年でもありました。

コロナをきっかけにリモートワークが浸透し、業務多様化と効率化に対する意識がさらに醸成されたことで、2019年に公表した全社1,400億円のコスト削減は、当初計画を1年前倒しで達成することができております。

4月に入りまして、営業部門、ホールセール部門ともに、ややスローな出だしとなりましたが、4月後半にかけてモメンタムは出てきており、2021年のビジネス環境も悪くないと見ております。

低金利の環境下、資金運用ニーズは引き続き旺盛だと見ていますし、経済正常化や財政・金融政策によって、世界経済の成長は加速され、株式市場への資金流入も継続すると考えております。

スポンサードリンク

関連キーワード

スポンサードリンク

- PayPay、担保・保証不要の「PayPay資金調達」開始 最短数分で入金

3/28 16:26

3/28 16:26 - 【QAあり】マーキュリアHD、AUM3,000億円を達成 バイアウト2号を中心とする着実なファンドレイズにより、管理報酬は順調に増加

3/12 09:26

3/12 09:26 - SBI証券のiDeCo、90万口座達成 業界初 3/ 6 16:21

- あいおいニッセイ同和損保、生成AIのリスクを補償する保険提供へ 国内初

3/ 5 16:40

3/ 5 16:40 - 【QAあり】アイリックコーポレーション、日本初となる来店型保険ショップを展開、通期は売上高で過去最高を見込む

3/ 4 18:01

3/ 4 18:01