関連記事

オリエンタルランド、上期はコロナによる臨時休園や入園者数制限等が影響し減収減益

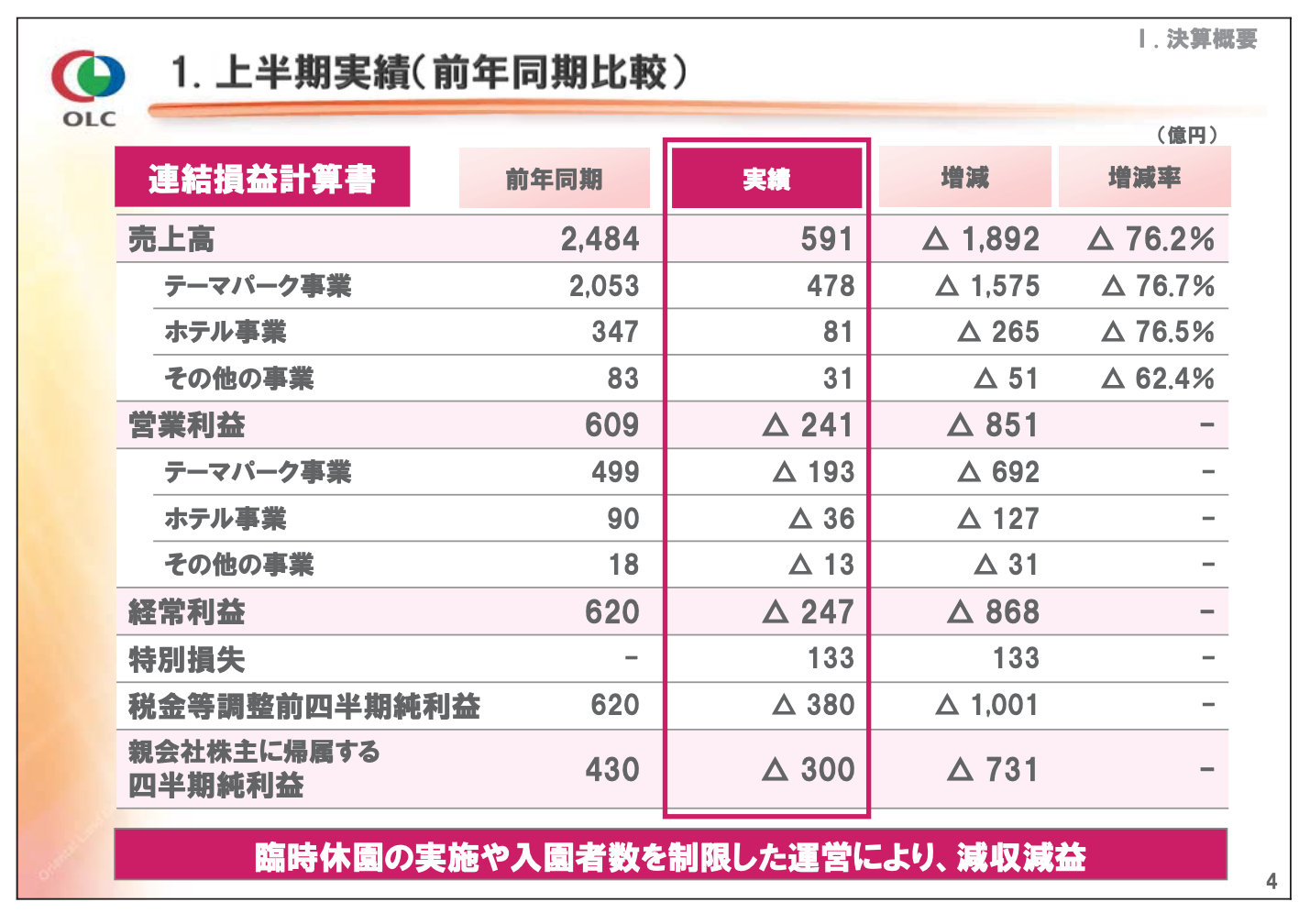

1.上半期実績(前年同期比較)

堀川健司氏(以下、堀川):みなさま、こんにちは。堀川です。最初に私から、今年度の上半期実績についてご説明します。上半期実績はご覧のとおり、減収減益となりました。

2.上半期実績(前年同期比較)-主な増減要因①

テーマパーク事業の売上高は、1,575億円減の478億円となりました。新型コロナウイルス感染症流行の影響で6月末まで臨時休園を継続していたことに加え、7月に営業を再開して以降もゲストおよびキャストの安全・安心を考え、入園者数を制限した運営体制を取っていたことなどにより、減収となりました。

右下のグラフは、対前年比較での月別のおおよその水準を表したものですので、あくまでイメージとしてご参照ください。入園者数を慎重に制限した状態で運営を再開し、3ヶ月の間に徐々に水準を向上させることができています。

一方で、ゲスト1人当たり売上高は、主に再開後の特殊な要因で一時的に増加し、1万3,125円となりました。チケット収入は、2020年4月1日に価格改定をしたことに加え、営業再開後は入園券種を限定していたことから、一時的に増加しました。

商品販売収入は営業再開後の需要増により、一時的に増加しました。飲食販売収入は、入園者数を制限したことにより喫食機会が増加し、結果として一時的に増加しました。

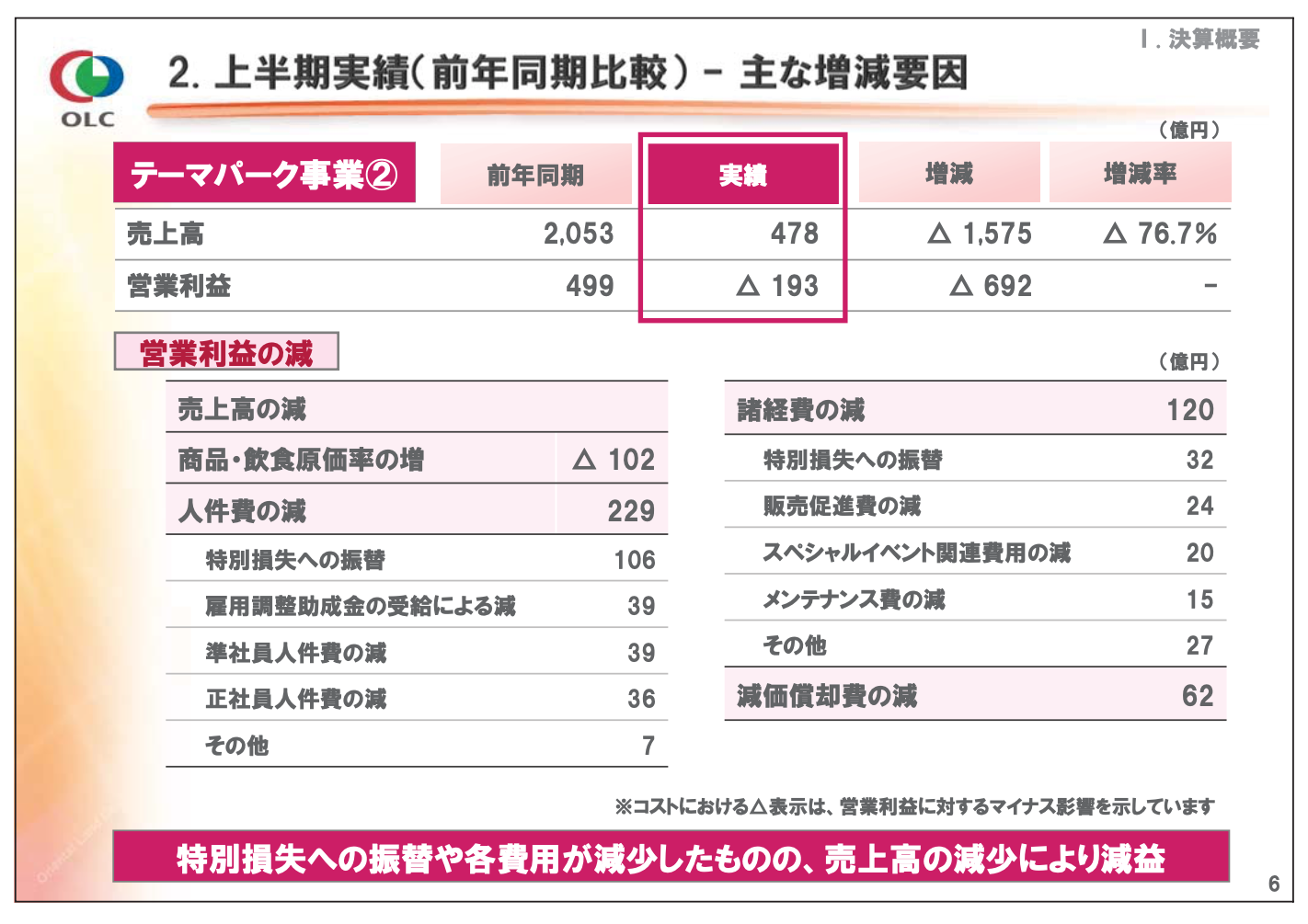

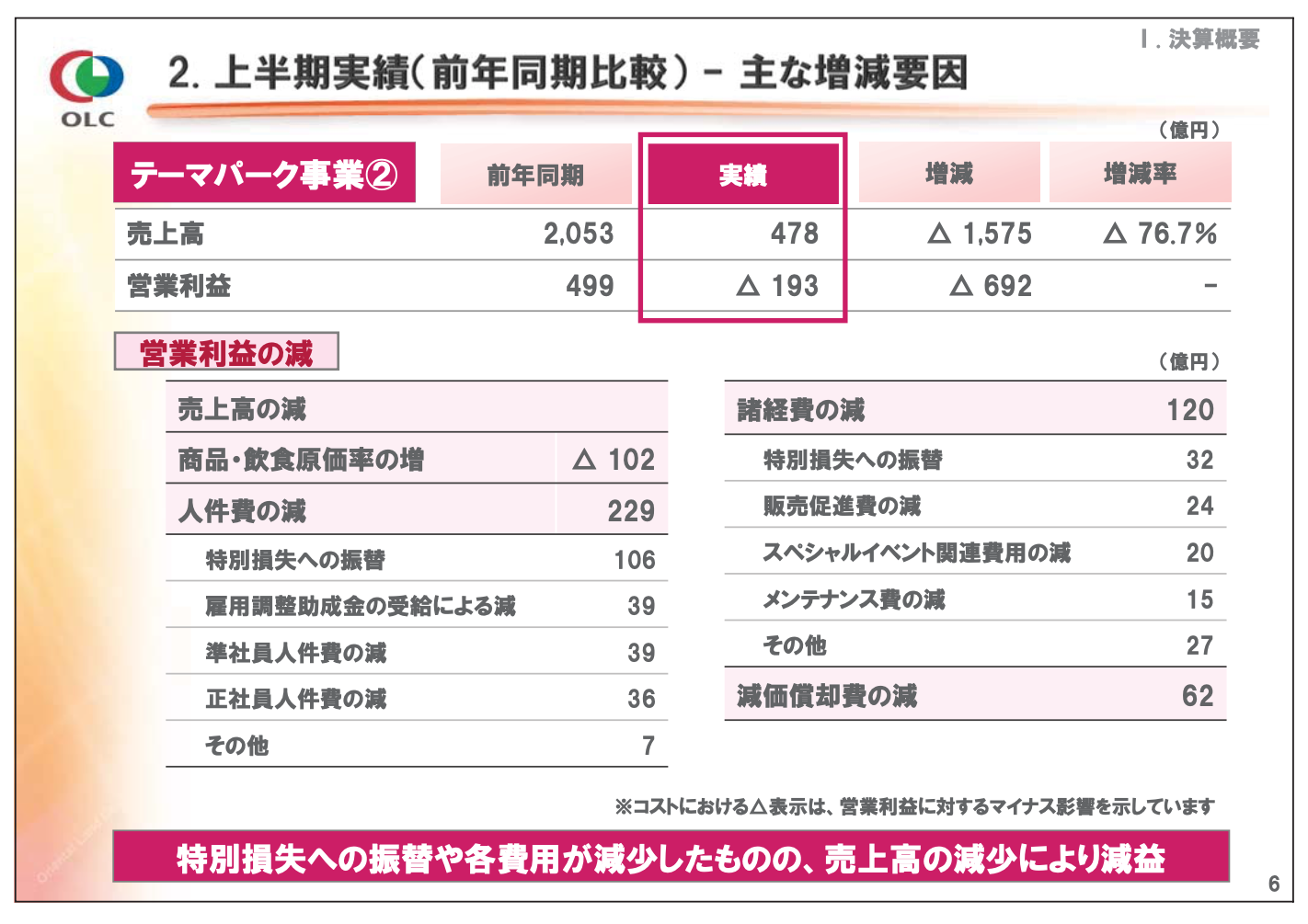

2.上半期実績(前年同期比較)-主な増減要因②

テーマパーク事業の営業利益は、各費用で特別損失への振替などがあったものの、売上高の減少により692億円減の193億円の損失となりました。

商品・飲食原価率は、売上高の減少により、飲食原価の製造人件費率が高まったことなどから、102億円の増加となりました。人件費は、特別損失への振替や雇用調整助成金の受給による減に加え、準社員人件費の減などにより、229億円の減少となりました。

諸経費は、特別損失への振替に加え、販売促進費の減などにより、120億円の減少となりました。減価償却費は、「東京ディズニーランド」大規模開発による増加があったものの、特別損失や営業外費用への振替などから、62億円の減少となりました。コスト抑制の取り組みについては、後ほど上西より説明します。

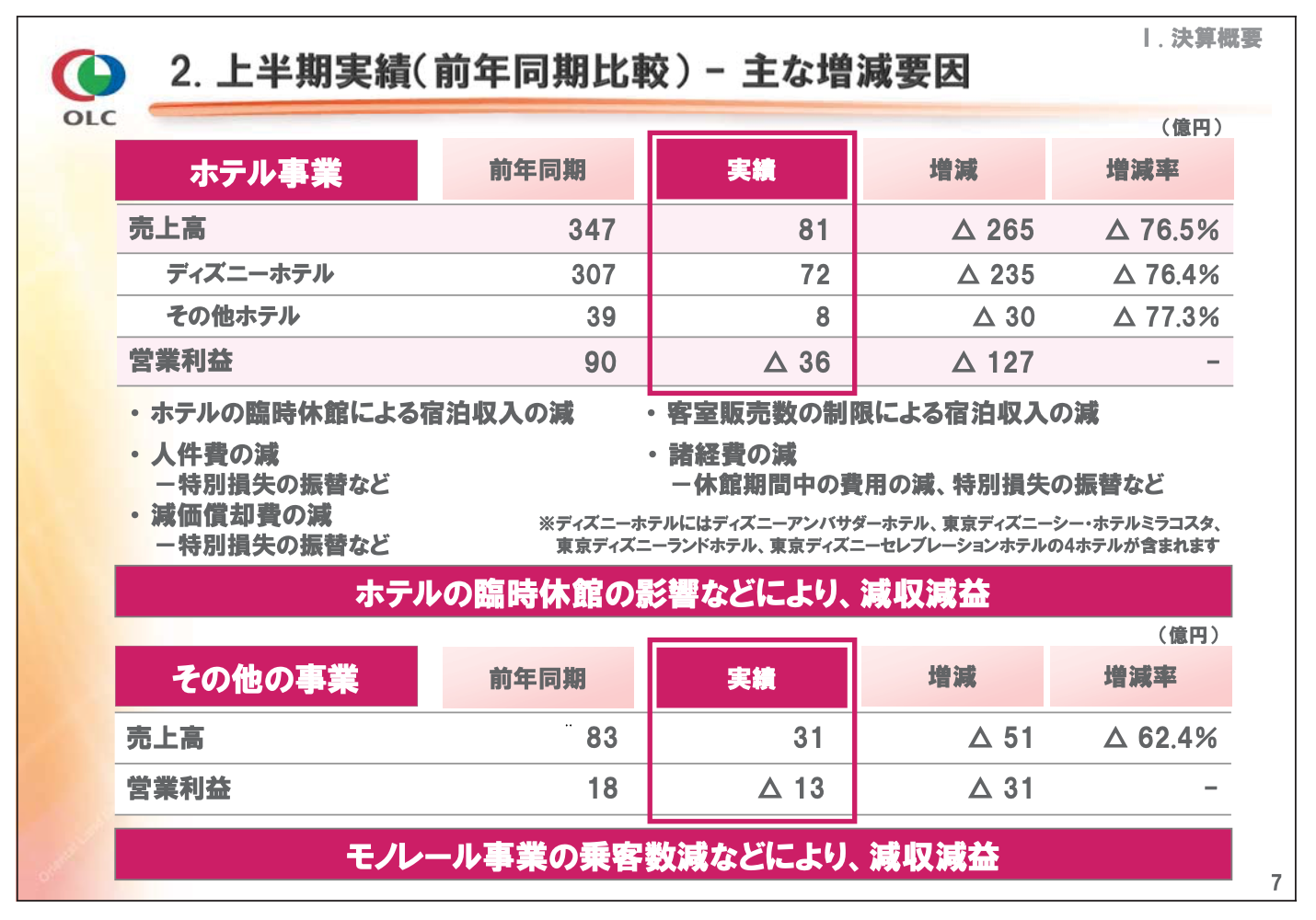

2.上半期実績(前年同期比較)-主な増減要因③

ホテル事業の売上高は、ホテルが臨時休館となっていたことや、営業再開後も客室販売数を制限していたことなどにより、宿泊収入が減少したことから、265億円減の81億円となりました。営業利益は各費用で特別損失への振替などがあったものの、売上高の減少により127億円減の36億円の損失となりました。

その他の事業は、テーマパークが臨時休園していたことや、営業再開後も入園者数を制限していることなどにより、モノレール事業が減収となったことなどから減益となりました。

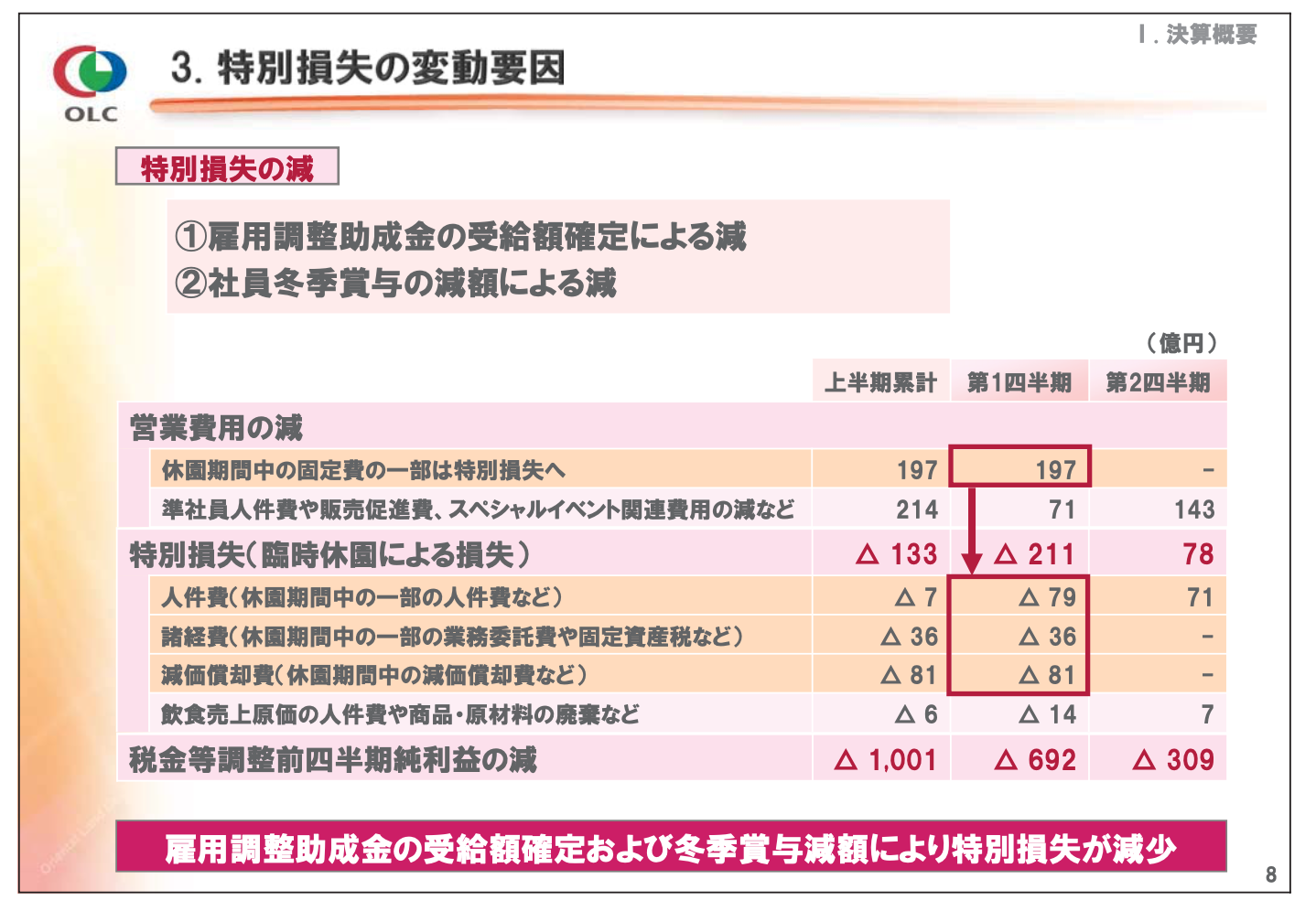

3.特別損失の変動要因

上半期累計での特別損失について、第1四半期から変動がありましたので説明します。変動は2つの要因から発生しました。

1つ目は、雇用調整助成金の受給額確定による減です。第1四半期決算時点で見込んでいた雇用調整助成金の受給額よりも、確定した受給額が上回ったため、第2四半期にその差分を特別損失から控除しました。

2つ目は、社員冬季賞与の減額による減です。第1四半期時点では人件費として計上した後に、特別損失に振り替わっていた社員の冬季賞与について、キャッシュアウトの抑制の観点から減額することとなったため、その減額分を特別損失から控除しました。

これらの結果、臨時休園による損失は第1四半期時点の211億円から減少し、133億円となりました。私からの説明は以上となります。

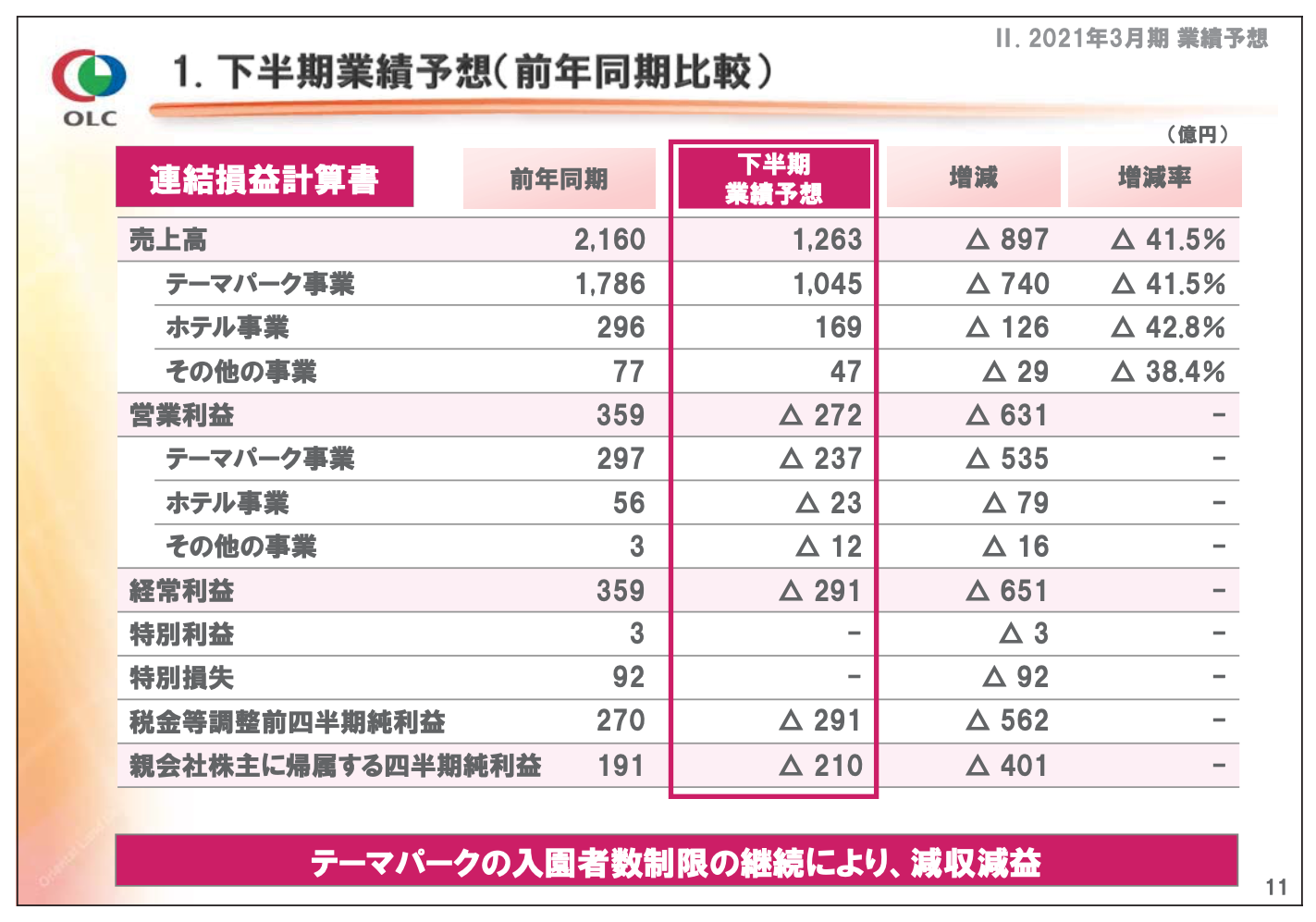

1.下半期業績予想(前年同期比較)

上西京一郎氏(以下、上西):みなさま、こんにちは。上西です。はじめに、新型コロナウイルス感染症に罹患されたみなさま、および感染症流行により生活に影響を受けられたみなさまに心よりお見舞い申し上げます。また、最前線で日々、新型コロナウイルス感染症と闘っている多くの医療従事者の方々を含め、感染拡大防止に向けてご尽力いただいているすべてのみなさまに、あらためて敬意を表します。そして、一日も早い回復と感染症の早期収束をお祈りします。

本日、私からは中長期的な視点での考え方について、お話ししますが、まずは今期の業績予想についてご説明します。

これからご説明する業績予想は、現時点で最新の「遊園地・テーマパークにおける新型コロナウイルス感染拡大予防ガイドライン」に沿った対策を講じることを前提に作成しています。

今後、このガイドラインが改訂された場合には、本日お話しする見通しに変更が生じる可能性もあります。なお、業績予想の上半期は確定した実績数値を用いて策定していることから、下半期に焦点を当ててご説明します。

下半期業績予想はご覧のとおり、減収減益を見込んでいます。

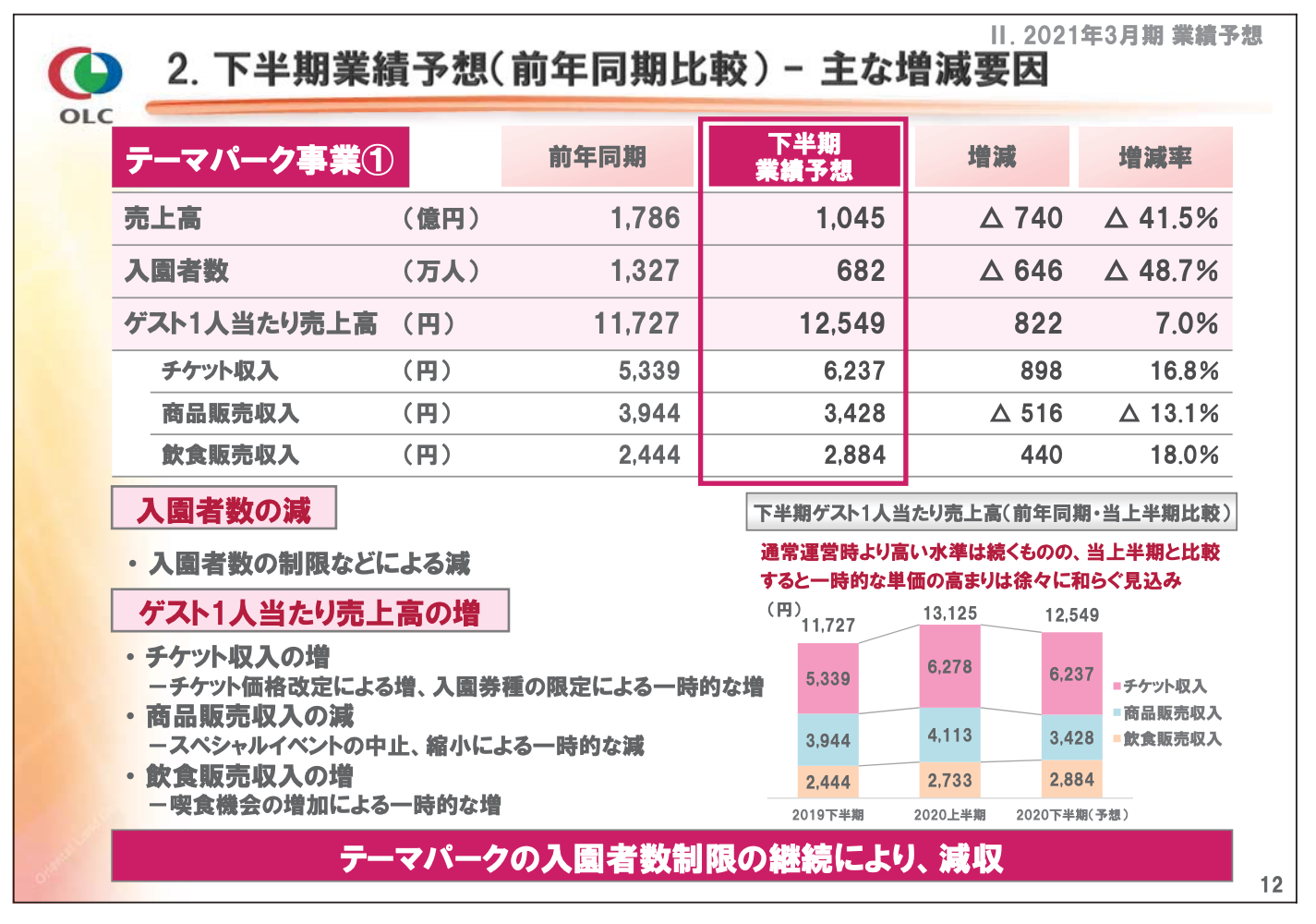

2.下半期業績予想(前年同期比較)-主な増減要因①

各事業の増減要因についてご説明します。テーマパーク事業の売上高は、740億円減の1,045億円を見込んでいます。入園者数は、下半期も継続して通常時の50パーセント以下に制限し、ソーシャルディスタンスを確保した運営を行う必要があると見ており、前年同期と比較して646万人減少の682万人を見込んでいます。

ゲスト1人当たりの売上高は上半期までの傾向と同様に、チケット収入や飲食販売収入が一時的な要因で増加することを見込んでいます。一方でチケット収入においては、日付指定のないパークチケットの抽選を開始すること、商品販売収入においてはスペシャルイベントの中止・縮小に伴って減少することなどから、上半期より一時的な単価の高まりは和らぎ1万2,549円を見込んでいます。

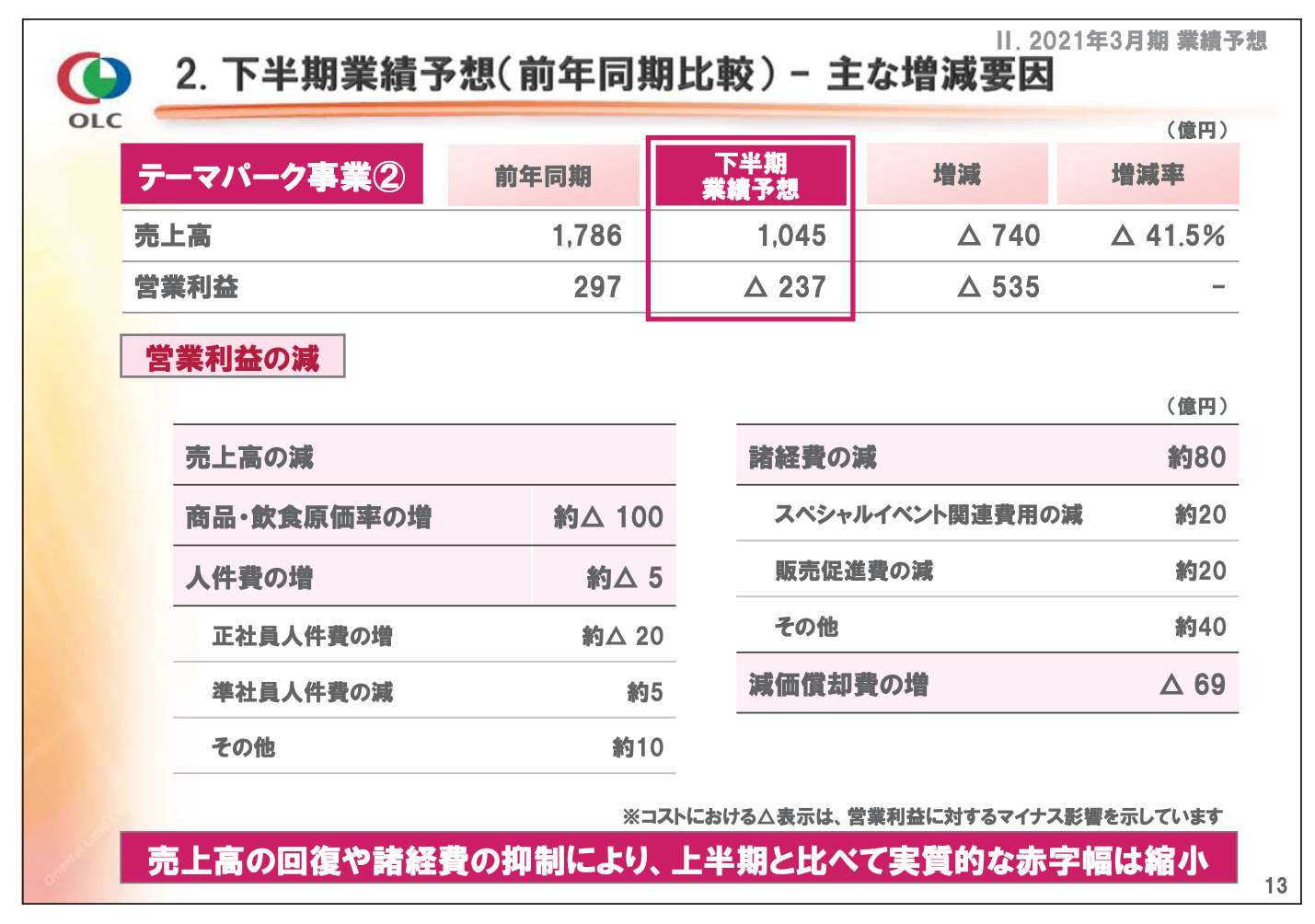

2.下半期業績予想(前年同期比較)-主な増減要因②

テーマパーク事業の営業利益は、535億円減の237億円の損失を見込んでいます。前提として、前年同期は2月29日以降、臨時休園をしていたことにより、一部費用を特別損失へと振り替えていたことから、費用が減少していました。

商品・飲食原価率は約100億円の増加を見込んでいます。商品原価率は、2021年度以降の新規商品開発などを見込み、今年度に廃棄を予定していることから、増加を見込んでいます。

飲食原価率は上半期と同様に、売上高の減少により製造人件費率が高まる傾向が続くことなどから、増加を見込んでいます。人件費は、労働時間の減少などにより準社員人件費の減があるものの、前年度に特別損失への振替があったことなどにより、正社員人件費が増加したことなどから、約5億円の増加を見込んでいます。

諸経費は、スペシャルイベント関連費用の減など、約80億円の減少を見込んでいます。減価償却費は「東京ディズニーランド」大規模開発により、69億円の増加を見込んでいます。

下半期も営業損失が出ている状態は続くものの、売上高の回復や諸経費の抑制により、上半期と比べて特別損失の影響額を除く実質的な赤字幅は縮小してきています。

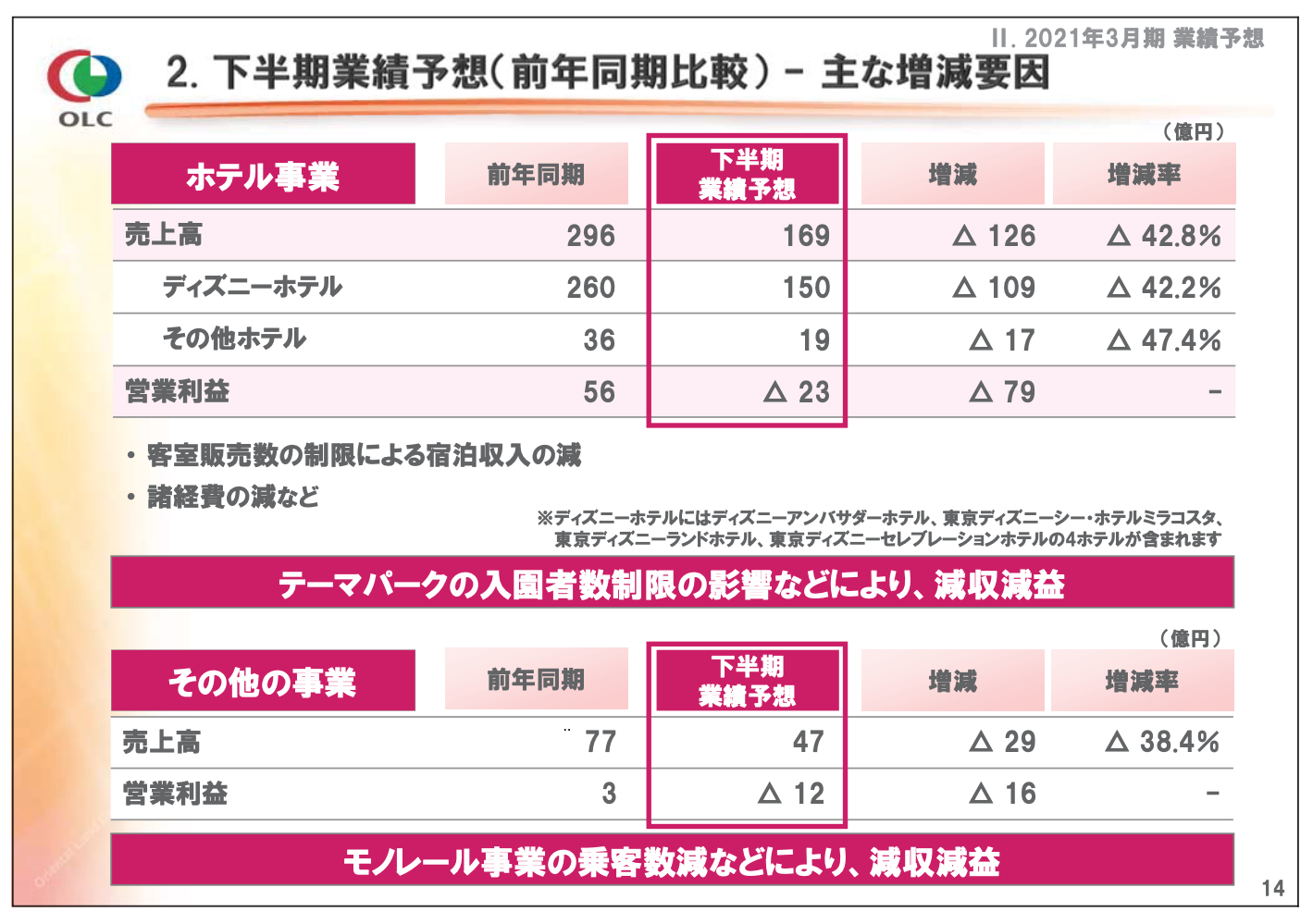

2.下半期業績予想(前年同期比較)-主な増減要因③

ホテル事業の売上高は、客室販売数の制限が続くことから、宿泊収入の減少などにより126億円減の169億円を見込んでいます。営業利益は、売上高の減少により79億円減の23億円の損失を見込んでいます。

その他の事業は、テーマパークが入園者数の制限を継続していることにより、モノレール事業の乗客数が減少することなどから、減収減益となる見込みです。

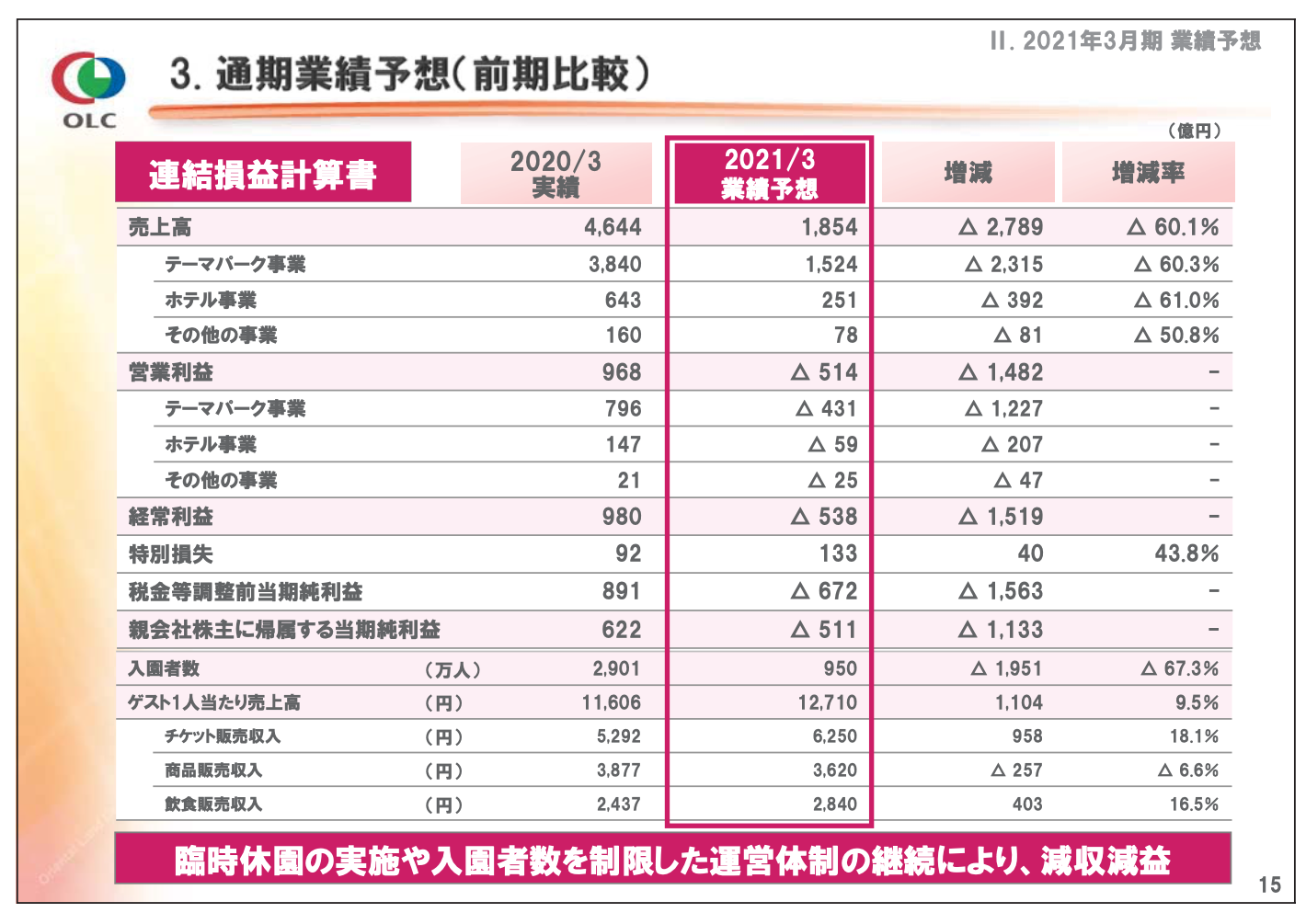

3.通期業績予想(前記比較)

通期業績予想は、上半期実績にここまでご説明した下半期業績予想の数値を加えたものであり、表のとおりの見込みとなっています。

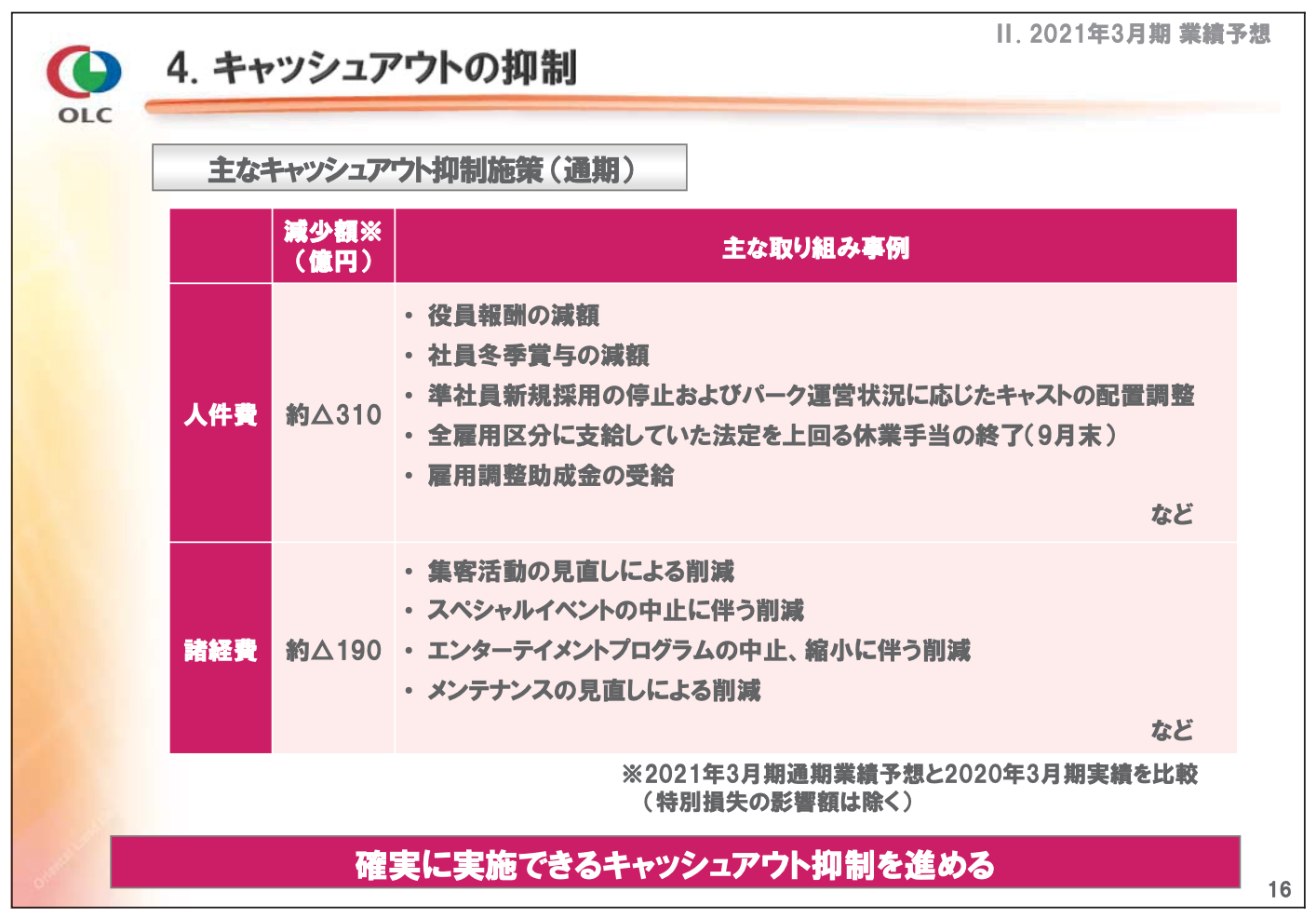

4.キャッシュアウトの抑制

手元流動性確保のため、スライドに記載しているような取り組みを進めています。事業の存続を最優先とし、経営環境の変化に対応すべく、痛みを伴う人事施策を実施しています。一方で将来の入園者数の上昇に対応するためには一定の在籍人数が必要となるため、現段階ではワークシェアを行い、雇用を維持しつつ人件費圧縮に取り組んでいます。

諸経費については、集客活動の見直しやスペシャルイベントの中止、エンターテイメントプログラムの中止や縮小など、今、確実に実施できるキャッシュアウトの抑制に取り組みました。

この他にも、臨時休園等の影響で変動費的に減少したコストもあります。引き続き、必要なコストと抑制できるコストを選別し、着実にコントロールを実施していきます。

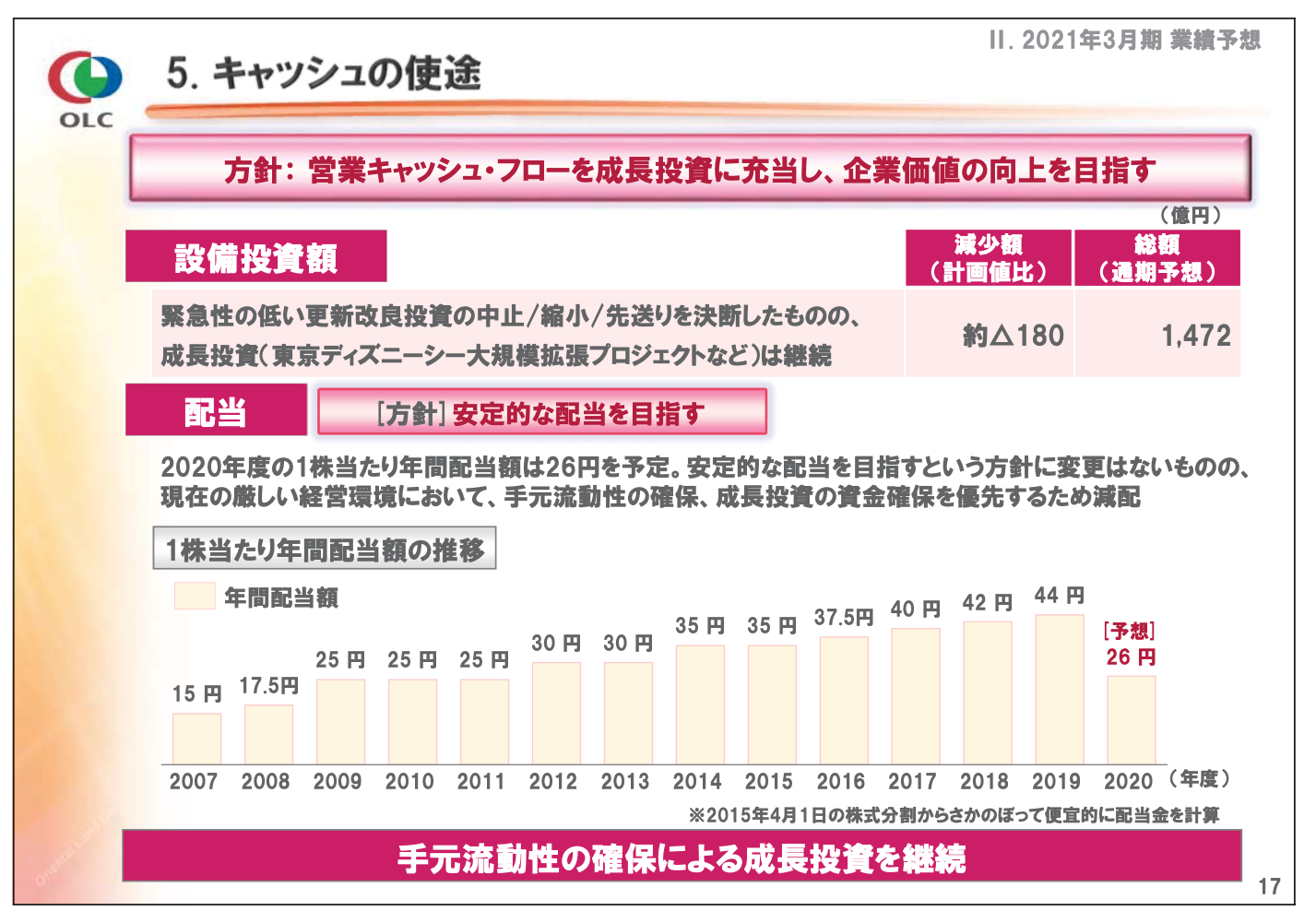

5.キャッシュの使途

キャッシュの使途についてご説明します。これまで同様に生み出した営業キャッシュ・フローを成長投資に充当し、企業価値の向上を目指していく方針に変わりはありません。

そのため施設の外壁、屋根の補修工事や空調機器の更新など、安全に影響がなく緊急性の低い施設更新改良投資の中止、縮小、先送りを決断したものの、「東京ディズニーシー大規模拡張プロジェクト」などの成長投資は継続します。

更新改良投資は大幅に減らすことができたものの、成長投資が大規模であることもあり、当初計画していた設備投資額からは約180億円の減少し、総額1,472億円を見込んでいます。

配当については、安定配当の方針に変更はないものの、上半期業績同様に下半期も引き続き厳しい経営環境が予想されることから、手元流動性の確保や成長投資の資金確保を優先するため、2020年度の1株当たりの年間配当金は26円を予定しています。

株主のみなさまには深くお詫びするとともに、今後、業績回復に努めていくので、引き続きご支援をお願いします。

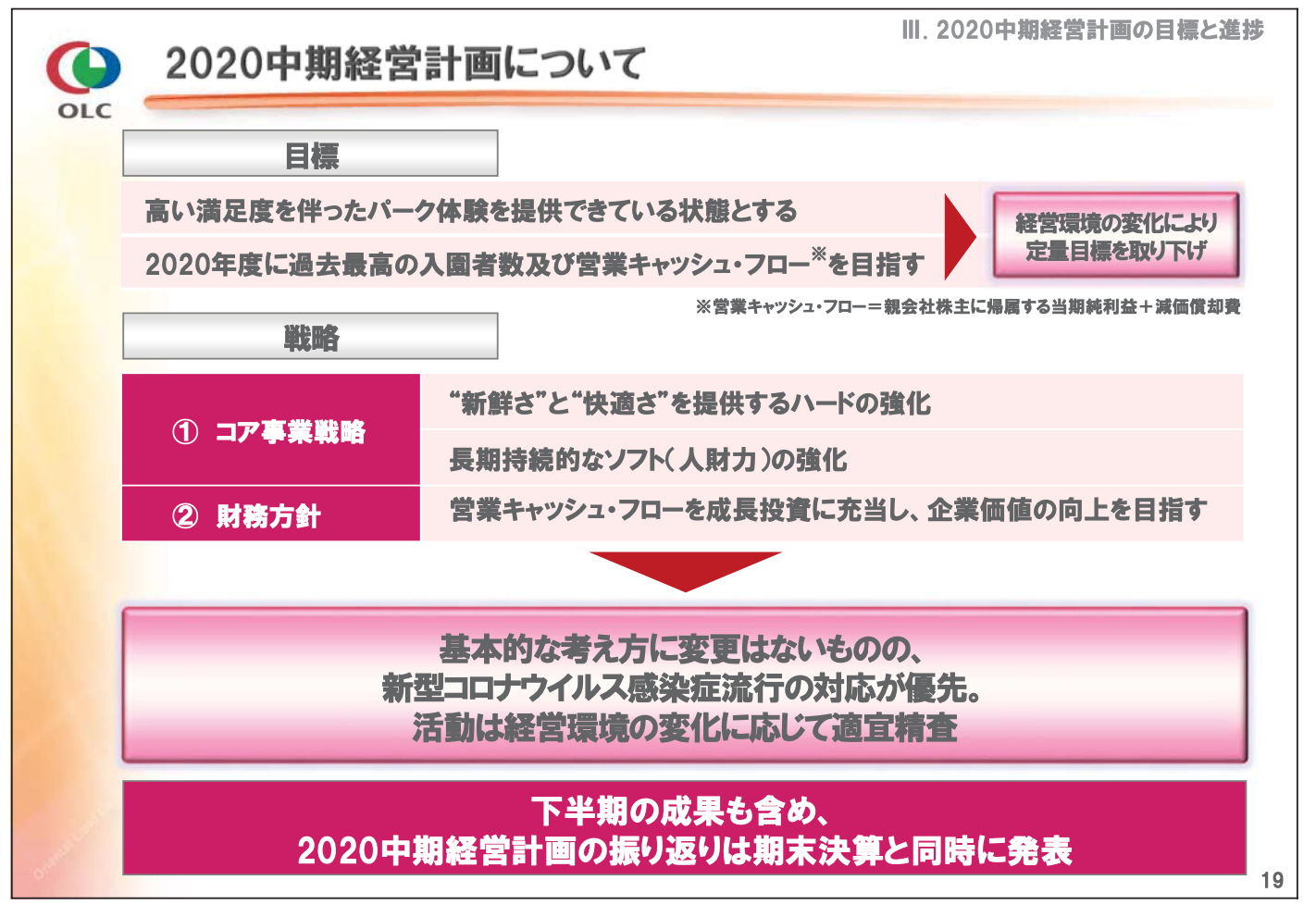

2020中期経営計画について

「2020中期経営計画」について説明します。当社グループでは本中期経営計画期間を、長期持続的な成長のための事業基盤の強化の期間と位置付け、「高い満足度を伴ったパーク体験を提供できている状態とすること」「2020年度に過去最高の入園者数と営業キャッシュ・フローを達成すること」の2点を目標に掲げてきました。

今年度が本中期経営計画の最終年度です。しかし新型コロナウイルス感染症流行によって、臨時休園の実施やテーマパーク再開後の入園者数を制限した運営、加えてインバウンドの減少など、想定を超える経営環境の変化がありました。

2020年度の予算を説明したとおり、本中計の定量目標は達成できない見込みのため、定量目標は取り下げます。残りの半年間に関しては、戦略の基本的な考え方に変更はないものの、新型コロナウイルス感染症流行への対応を優先し、活動は経営環境の変化に応じて適宜精査していきます。

なお、新型コロナウイルス感染症流行が続く下半期の成果も含め、本中計の振り返りは今年度の期末決算と同時に発表します。

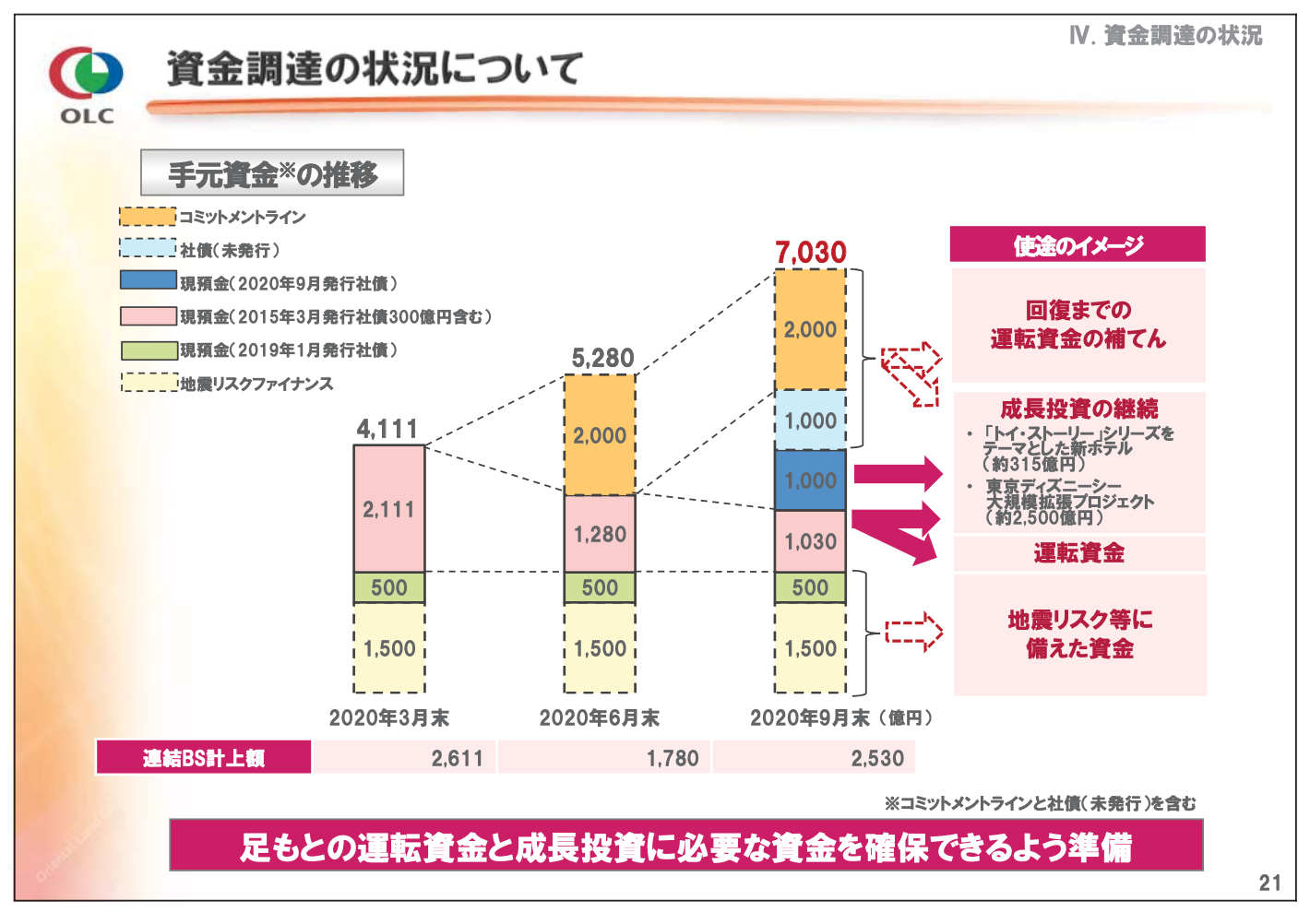

資金調達の状況について

足もとの事業活動と今後の成長に向けた投資の継続のための、資金調達の状況についてご説明します。今後、仮に資金が必要になった場合にも機動的かつ柔軟に必要な金額を調達できるよう、今年5月に2,000億円のコミットメントライン契約を締結しました。

また8月には2,000億円の社債発行を登録し、「東京ディズニーシー大規模拡張プロジェクト」など、長期の設備投資への充当のために、そのうち1,000億円を9月に発行しました。

したがって、今後、仮に資金が必要になったとしても、事業を継続し中長期的な成長投資を継続するための資金確保の準備が整っている状況です。

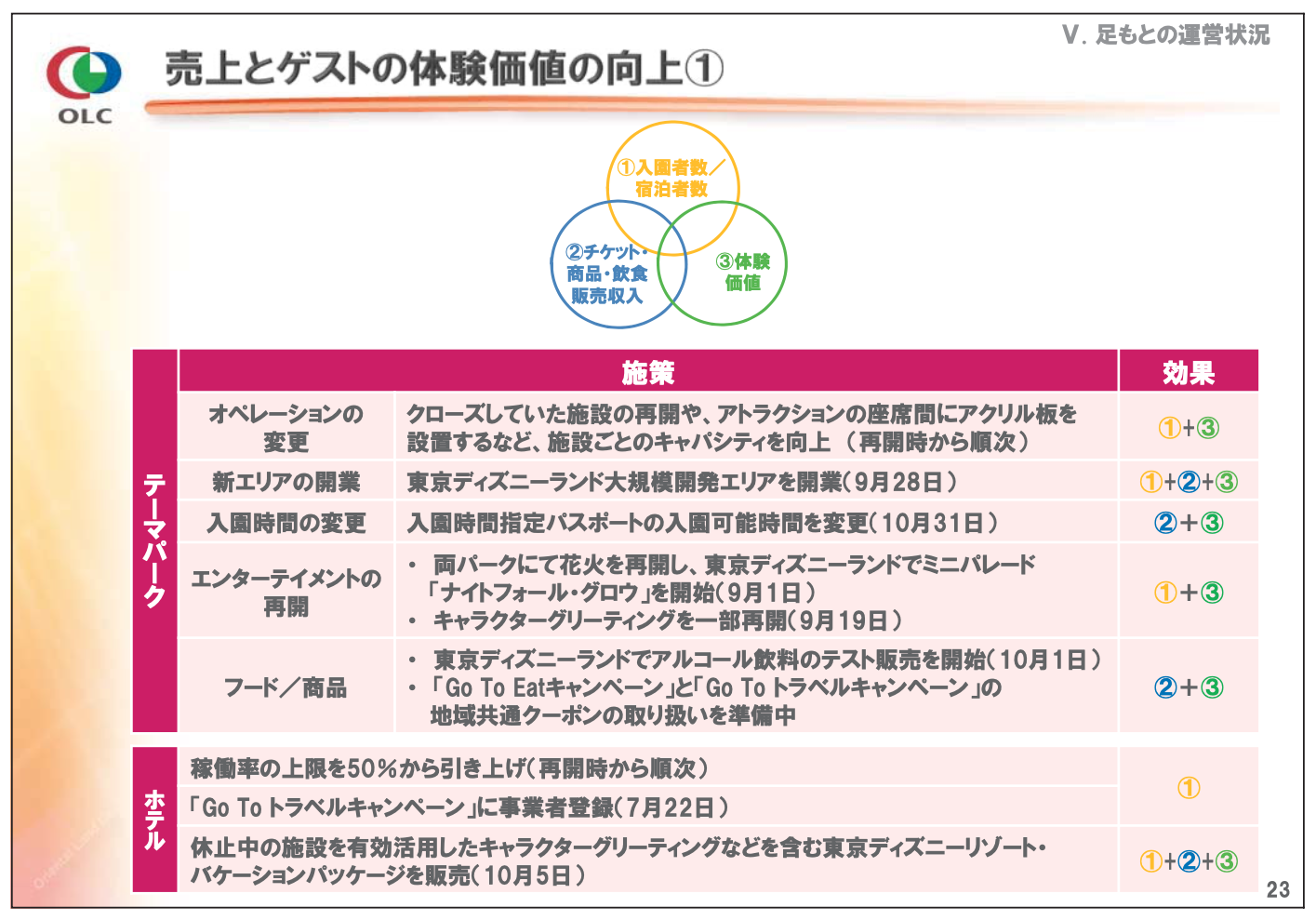

売上とゲストの体験価値の向上①

続いて、足もとの運営状況について説明します。新型コロナウイルス感染症の流行が続く中でも、短期で実行可能かつ確実に収益や体験価値の向上を見込める施策を積極的に実行していきたいと考えており、そのために再開時から運営内容の充実を図っています。

各施策は上の3つの輪のとおり、入園者数と宿泊者数、チケット・商品・飲食販売収入、体験価値のいずれか、もしくは複数の効果を実現しています。

テーマパークでは「遊園地・テーマパークにおける新型コロナウイルス感染拡大予防ガイドライン」に則り、入園者数を制限して運営してきました。しかし、パーク再開時はクローズしていた施設を徐々に再開するなど、安全性を確認しながら通常時の50パーセント以下の範囲で上限を徐々に引き上げていきました。

また、ゲストの動きやキャストのオペレーションが徐々に習熟していったことなどを鑑みて、10月31日から入園時間指定パスポートの入園可能時間を前倒すことを決定したことに加え、エンターテイメントも徐々に充実を図っています。

10月初めから「東京ディズニーランド」でアルコール飲料のテスト販売を開始し、「Go To Eatキャンペーン」と「Go Toトラベルキャンペーン」の地域共通クーポンの取り扱いも現在準備しています。

「ディズニーホテル」は、稼働率の制限を徐々に引き上げていることに加え、「Go Toトラベルキャンペーン」に事業登録したほか、9月23日からは「東京ディズニーリゾート・バケーションパッケージ」も再開しました。

10月5日からは、「ビッグバンドビート」を実施していた「ブロードウェイ・ミュージックシアター」など休止中の施設を有効活用した、キャラクターグリーティングを含むプランの販売など、これまでにない取り組みも実施しました。

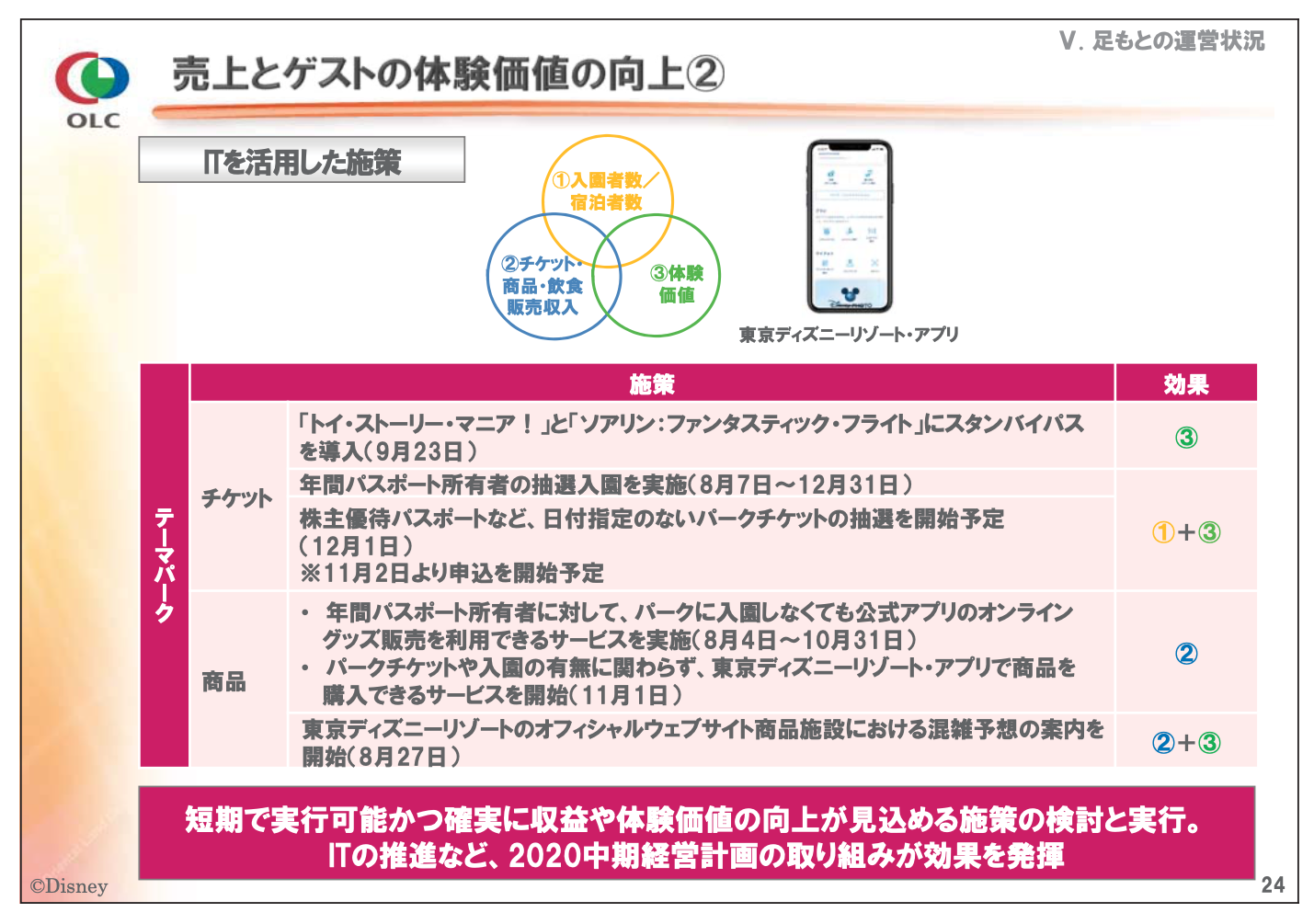

売上とゲストの体験価値の向上②

テーマパーク再開後の運営の変更に関して、「2020中期経営計画」で推進しているITの活用が寄与した施策が多々あるので紹介します。

「ディズニー・ファストパス」やショー抽選のシステムを活用して、「トイ・ストーリー・マニア!」と「ソアリン:ファンタスティック・フライト」のスタンバイパスを導入したことに加え、年間パスポート所有者の抽選入園を期間限定で実施しました。株主優待パスポートなど、今までご利用いただけなかった券種の一部についても、12月より抽選を開始する予定です。

また、「東京ディズニーリゾート・アプリ」のショッピング機能を使用できる対象の拡充も図りました。8月から10月までは年間パスポート所有者を対象に、入園しなくても商品を購入できるようにサービスを変更し、11月からはどなたでも入園しなくてもこのサービスを利用できるようになる予定です。一部の飲食施設では、メニューを確認できる2次元コードやセルフレジも導入しました。

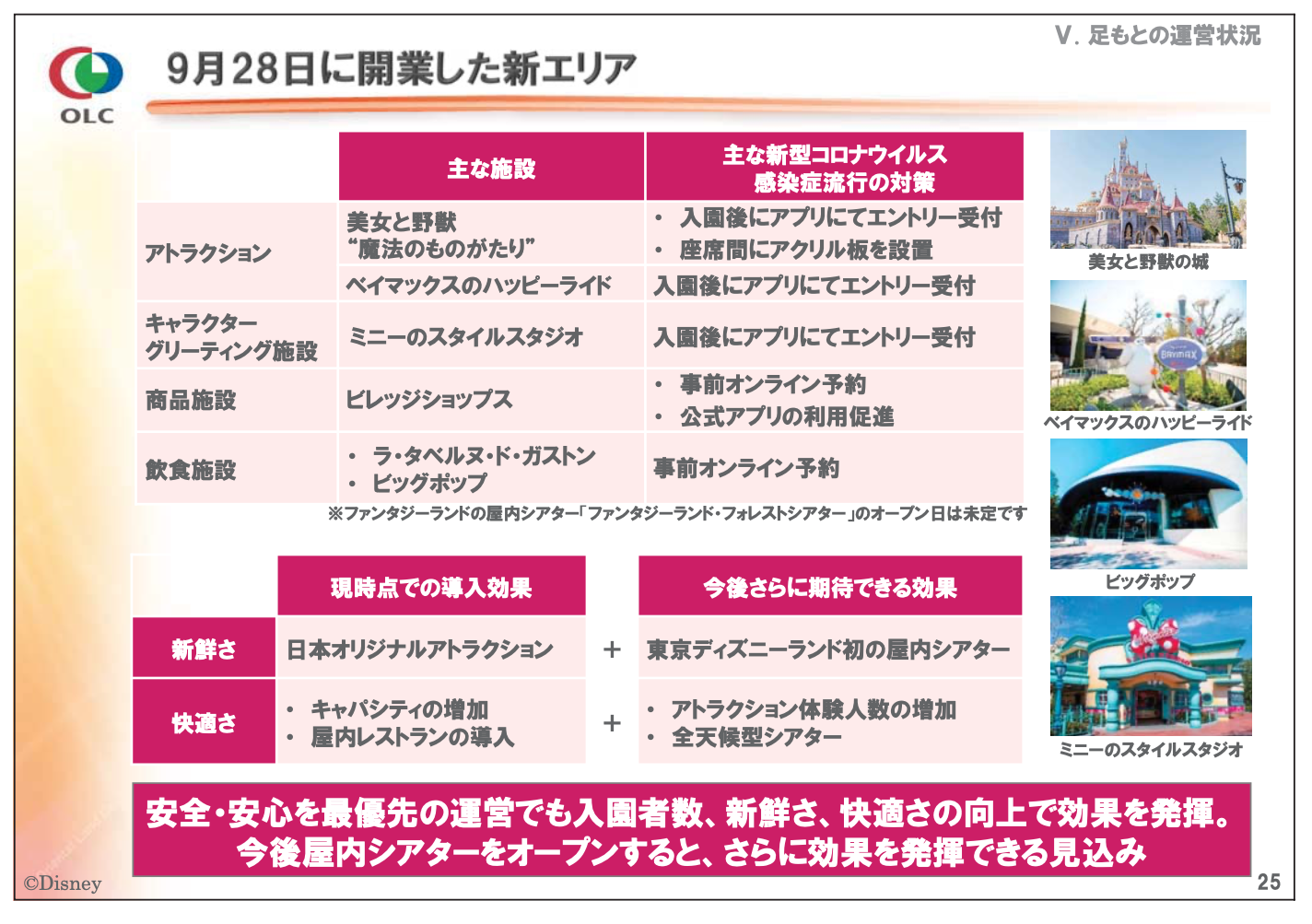

9月28日に開業した新エリア

9月28日に開業した新エリアについて詳しく説明します。「東京ディズニーランド」の約4万7,000平方メートルの土地に、2パーク開園以来最大規模の総投資額約750億円をかけて導入しました。新エリアでのゲストの密集を避けるため、施設によってはアプリによるエントリー受付や事前予約制を導入するなど、新型コロナウイルス感染症流行の対策を実施しています。

安全と安心が最優先の運営状況ではありますが、日本オリジナルのアトラクションを導入したことによって新鮮さが向上しました。細部までこだわって作り込んでいますので、これまで以上にディズニー映画の世界に深く浸っていただけます。

また、これまで工事でクローズしていたエリアをオープンしたため、通常の50パーセントという制限を実施している中で、キャパシティの増加にも寄与しました。

「ファンタジーランド・フォレストシアター」については、出演者やキャストのソーシャルディスタンスを確保することが難しい場面があるためオープン日は未定ですが、このシアターをオープンできれば、さらにハードの魅力向上やキャパシティの増加において、効果を発揮できると考えています。

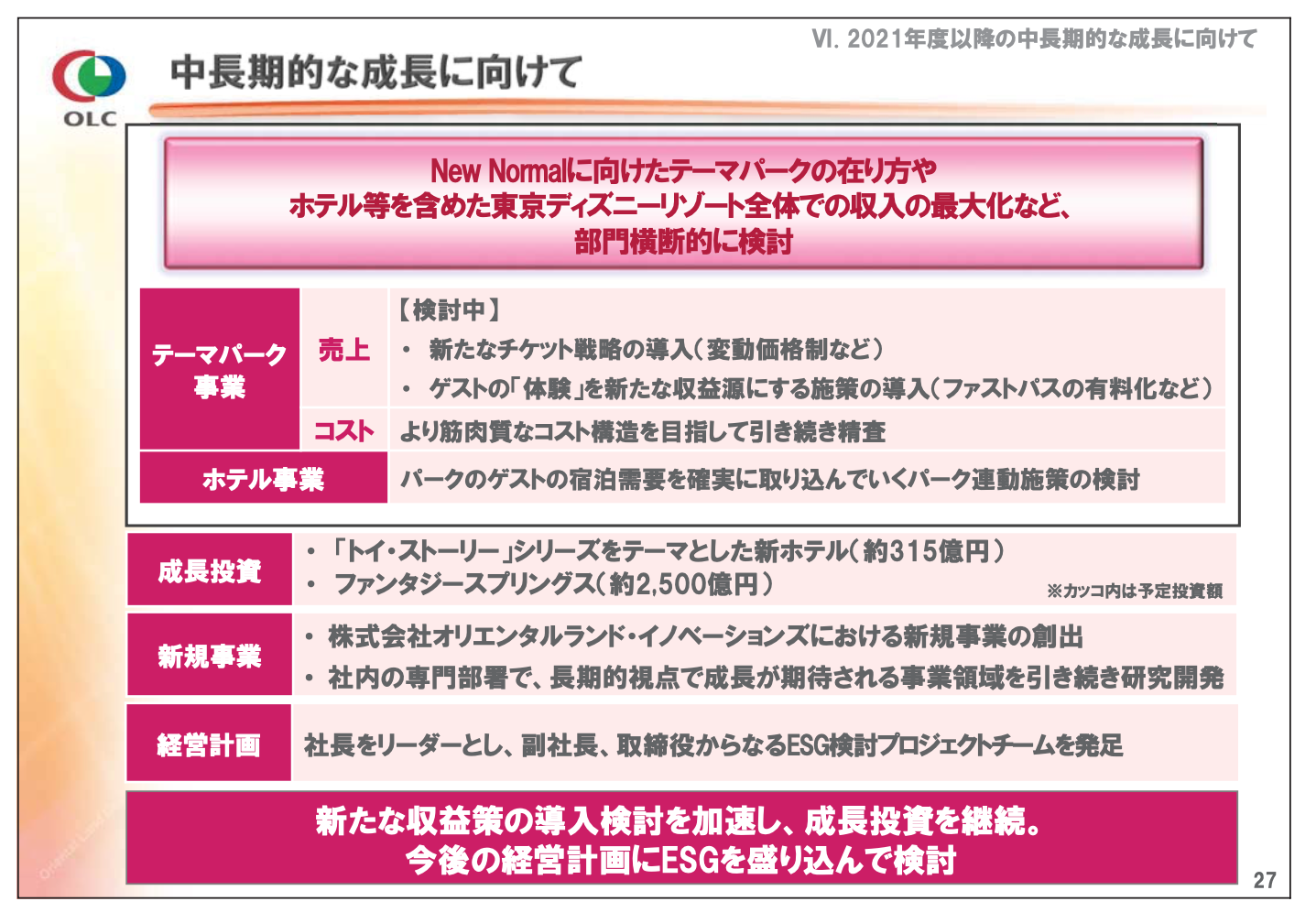

中長期的な成長に向けて

最後に、中長期的な成長に向けた方針についてご説明します。ゲストの体験価値・収益向上、当社グループ全体における効率化の視点から、New Normalに向けたテーマパークの在り方の検討や、ホテル等を含めた「東京ディズニーリゾート」全体での収入の最大化などを、重点課題に設定しています。

よりスピーディーに、そして確実に課題解決に向けて推進していくために、課題ごとに役割と責任を明確化し、推進体制を整えました。今後は優先すべき重点課題について、部門横断的に中長期的で対応していきます。

チケット価格の変動制などの新たなチケット戦略や、パーク内におけるゲストの体験を新たな収益源にするための検討など、ゲスト1人当たりの売上高の向上を図るための施策については、具体的な議論を加速させています。

収益の向上につながるITの開発と活用にさらに注力するために、IT戦略およびIT関連業務を、テーマパーク事業の計画と一体となって策定し推進できるよう、今年9月に組織体制も変更しました。

中長期的に売上の向上を図るために、すでに発表済みの大型投資は遂行します。この危機を乗り越えた先の「東京ディズニーリゾート」の成長のために、成長投資は決して止めてはいけないと判断しています。

新規事業は今年6月に設立した新子会社を活用して新規事業の種をまくとともに、社内の専門部署でも引き続き長期的視点で成長が期待される事業領域の研究開発を継続します。

また来月には、私自身がリーダーとなる「ESG検討プロジェクトチーム」を発足します。私が今回の危機を通じて企業としての在り方をあらためて考え感じたことは、企業としての持続性、サステナブルであることの重要性です。

再び非常事態に見舞われた時に同じことを繰り返すのではなく、もっと迅速にもっと柔軟に対応できるような企業に生まれ変わること。そのためにはこれまでの収益体制や従業員の働き方、そしてこれを機に急速に進んだITの普及や人々の余暇の過ごし方の変化への対応などを含め、新型コロナウイルス感染症が流行する前から検討してきた経営計画をもう一度見直す必要があるのではないかと考えています。

経営計画にESGの視点をしっかりと盛り込むための議論を、これまで以上に推進するためにこのチームを組成しました。2021年春の時点で、みなさまに議論の進捗を一度説明したいと思っています。

臨時休園や、これまでにはない厳しい人事施策を実施していく中で、従業員にはたくさん不安を抱かせたことと思います。しかし「東京ディズニーリゾートが好きだから」「ここで働きたいから」と、信じてついてきてくれました。

常にゲストの期待を上回ることができるよう、アイデアを出し合ってかたちにし、試行錯誤を繰り返しながら進化させていける従業員は間違いなく当社の財産です。

そうした従業員や、臨時休園中も再開を信じて待ってくださり、再開後もこれまでと変わらずパークに足を運んでくださるゲストのために、このピンチをチャンスに変えること、明るい未来を描くことが必要だと考えています。

ステークホルダーのみなさまには、より一層のご支援を賜りますようお願いします。私からの説明は以上になります。ありがとうございました。

スポンサードリンク

スポンサードリンク

- 赤字脱出、インバウンダー回復で収益様変わりのハナツアーの足元 4/ 2 08:48

- 当面料金据え置き、年3-5店出店、ビジネスホテル:アメイズの足跡と今 12/17 15:37

- アパグループ、大江戸温泉物語の資産運用会社の全株式取得へ 12/16 17:09

- 旧ジャニーズ事務所、新会社名が決定して・・「どうなる?」 12/11 17:48

- オリエンタルランド、上期に引き続き下半期も売上高増を見込み、通期業績予想を上方修正 過去最高の業績見通し

11/10 08:27

11/10 08:27