関連記事

大和ハウス工業、通期は過去最高の売上・利益を更新 第5次中計は計画を上回る着地に

決算ハイライト

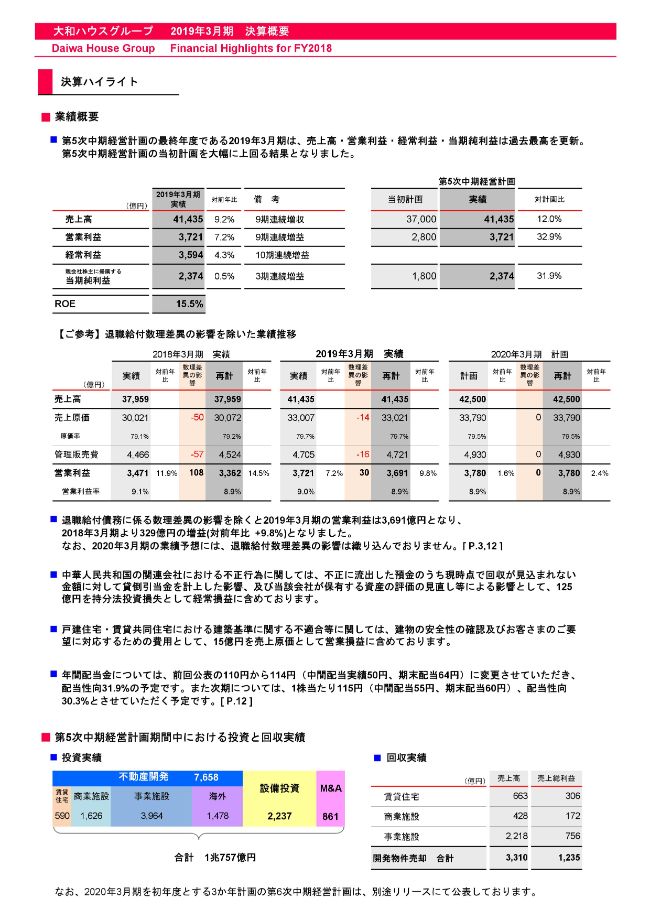

IR担当者:資料「2019年3月期 決算概要」に基づき、ご説明申し上げます。まず、ハイライトです。

売上高は4兆1,435億円、前期比で9.2パーセントの増収。営業利益は3,721億円、前期比で7.2パーセントの増益。経常利益は3,594億円、前期比で4.3パーセントの増益。親会社株主に帰属する当期純利益は2,374億円、前期比で0.5パーセントの増益となりました。

第5次中期経営計画の最終年度である2019年3月期は、売上高・営業利益・経常利益・当期純利益が過去最高を更新し、当初計画を大幅に上回る結果となりました。退職給付債務に係る数理差異の影響を除くと、2019年3月期の営業利益は3,691億円となり、前期比で329億円の増益となりました。

なお、中国の関連会社における不正行為に関しては、不正に流出した預金のうち現時点で回収が見込まれない金額に対して貸倒引当金を計上した影響、および当該会社が保有する資産の評価の見直し等による影響として、125億円を持分法投資損失として経常損益に含めています。

また、戸建住宅・賃貸共同住宅における建築基準に関する不適合等に関しては、建物の安全性の確認およびお客さまのご要望に対応するための費用として、15億円を売上原価として営業損益に含めています。

年間配当金については、前回公表の110円から114円に変更させていただき、配当性向は31.9パーセントの予定です。次期については、1株当たり115円、配当性向は30.3パーセントとさせていただく予定です。

また、第5次中期経営計画の期間中における投資と回収実績は、(資料に)記載のとおりです。この3年間で累計1兆757億円の投資を実行し、開発物件の売却は3,310億円となりました。2020年3月期を初年度とする3ヵ年の第6次中期経営計画は別途リリースにて公表していますので、そちらをご覧ください。

決算概要 総括①

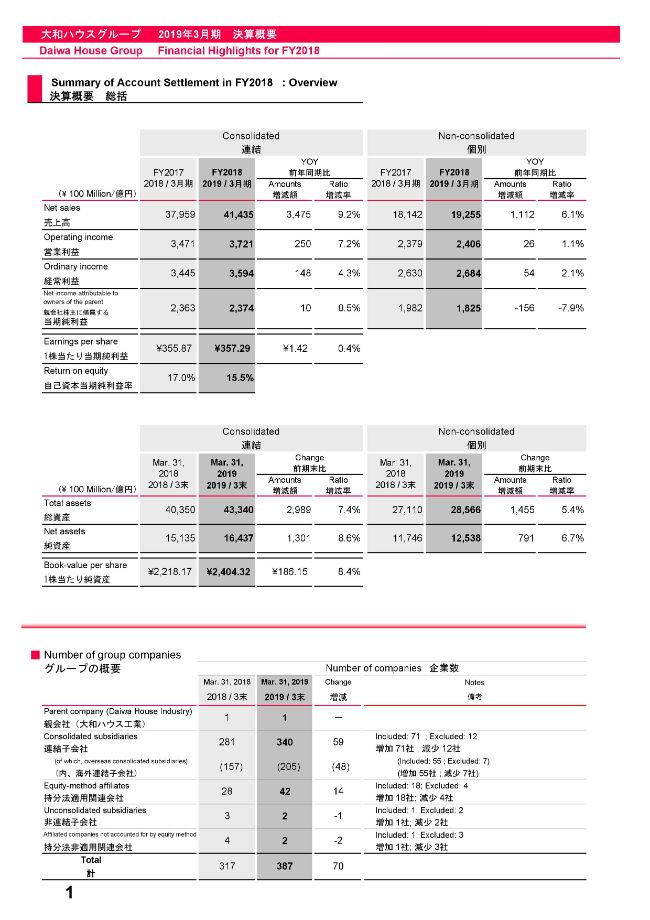

1ページです。業績は先ほど申し上げたとおりですが、1株当たり当期純利益は357円29銭となり、前期比で0.4パーセントの増加となりました。

下段はグループ会社の概要です。2019年3月末では、グループ全体で387社となっています。この1年で91社増加し、21社減少いたしました。2019年3月に、北陸エリアで物流事業を展開している若松梱包グループを連結子会社化しています。

決算概要 総括②

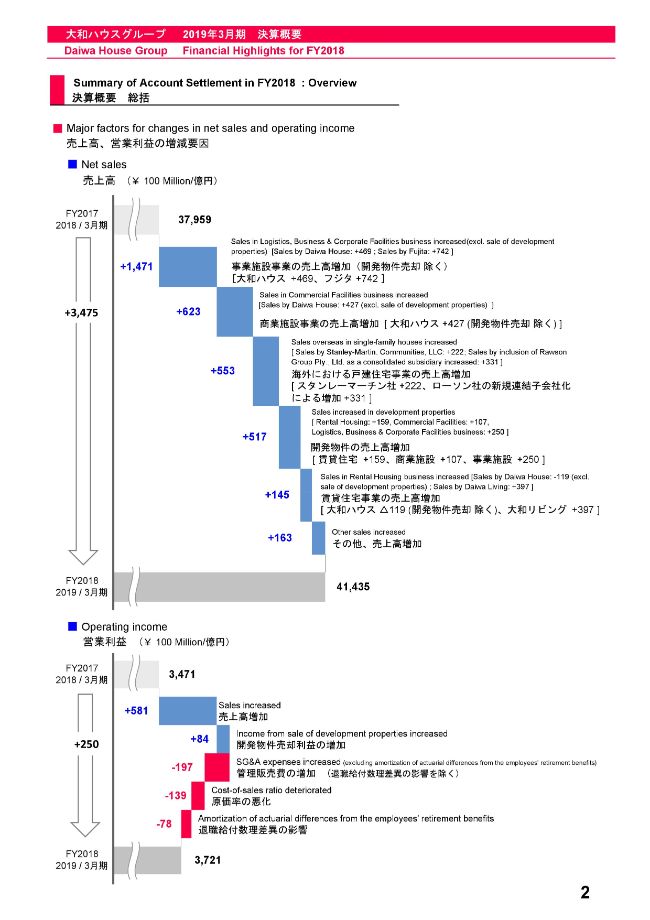

2ページは、売上高と営業利益の増収増益要因の分析です。

上段では、売上高の前期比3,475億円の増収要因を分析しています。主な要因は事業施設事業で1,471億円、商業施設事業で623億円、海外における戸建住宅事業で553億円、開発物件売却の売上高で517億円、賃貸住宅事業で145億円の増収となっています。また、その他の事業等で163億円の増収となっており、主な内訳は、環境エネルギー事業で115億円、建設支援で88億円などとなっています。

続いて下段は、営業利益の前期比250億円の増益要因です。売上高の増加により581億円、開発物件売却利益の増加により84億円の増益となっています。一方、販管費は197億円増加、開発物件売却を除いた原価率が0.3ポイント悪化し139億円の減益、退職給付数理差異の影響で78億円の減益となっています。

損益の概要 (1)

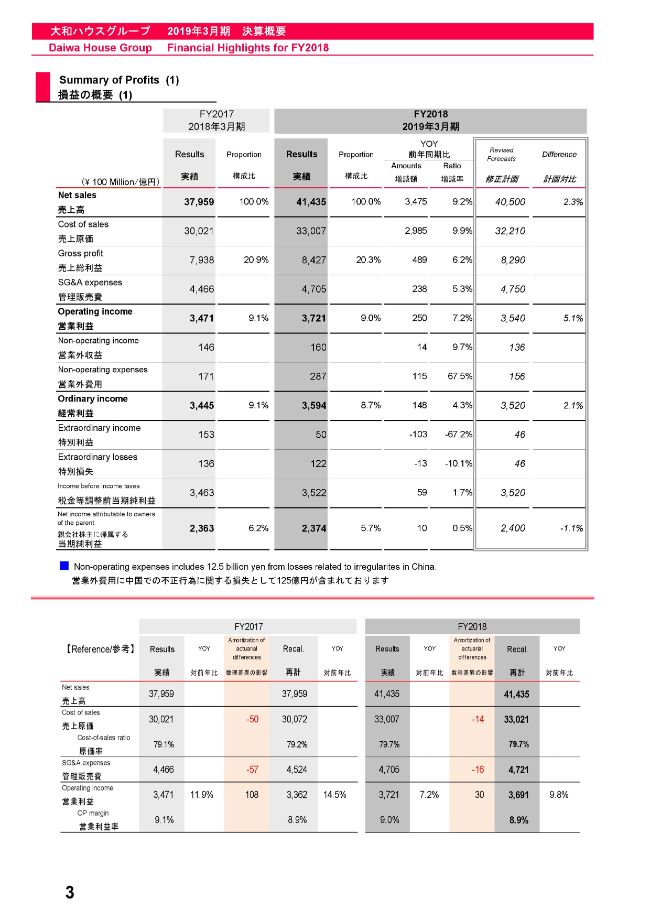

3~4ページは、損益の概要です。数字は先ほどご説明したとおりでございます。

営業利益率は9.1パーセントから9.0パーセントと、前期比で0.1ポイント悪化していますが、退職給付の影響を除くと8.9パーセントとなっており、前期と同水準となっています。また、開発物件売却を除いた営業利益率は8.1パーセントから7.9パーセントと、0.2ポイント悪化しています。営業外費用には、中国での不正行為に関する損失として125億円が含まれています。

売上高の増加に寄与した主な会社は、大和ハウス単体が前期比1,112億円、フジタグループが790億円、大和リビンググループが397億円などとなっています。また、営業利益の増加に寄与した主な会社は、大和ハウス単体が前期比95億円、大和リビンググループが56億円などとなっています。

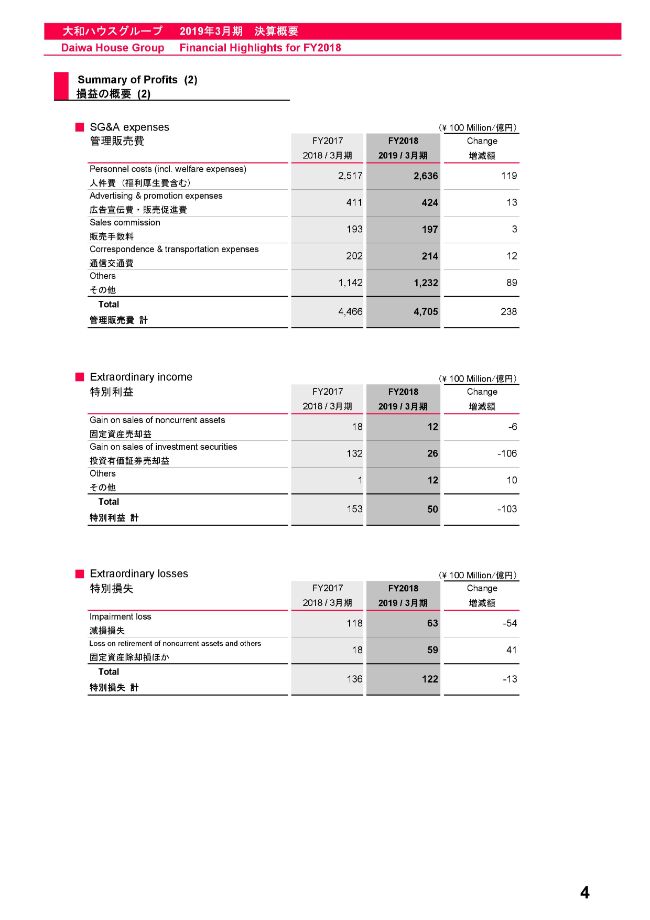

損益の概要 (2)

4ページ上段の販管費についてご説明します。前期比で238億円増加していますが、そのうち119億円が人件費の増加です。また、その他で89億円増加していますが、その主な要因は、退職給付債務の数理差異による影響です。

中段の特別利益については、政策保有株式6銘柄を全売却、またある銘柄を一部売却し、投資有価証券売却益を26億円計上しています。

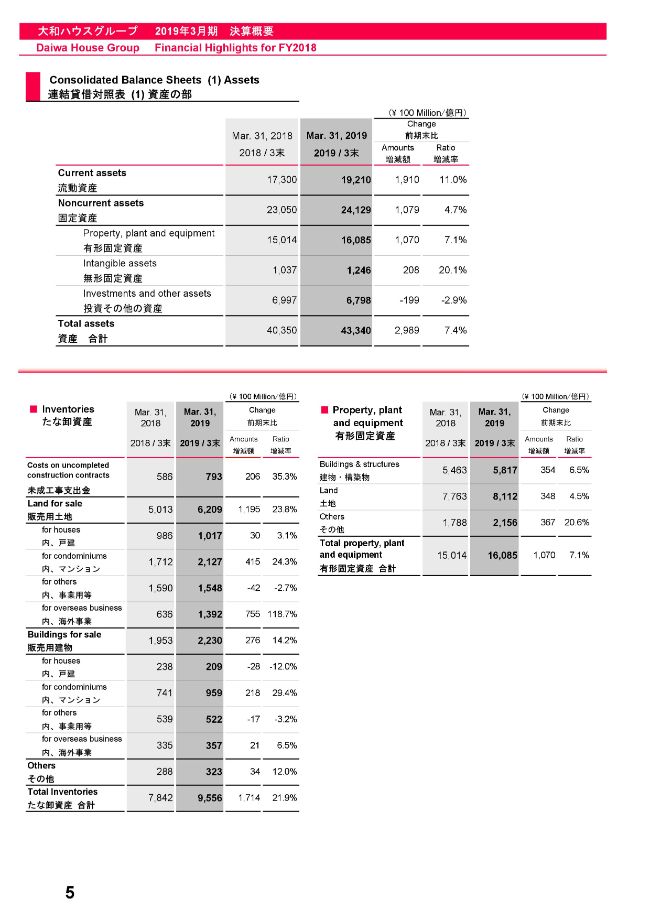

連結貸借対照表(1) 資産の部

続いて、貸借対照表をご説明します。5ページ上段の表をご覧ください。資産は2018年3月末より2,989億円増加し、4兆3,340億円となりました。流動資産については1兆9,210億円となり、1,910億円増加しました。主に、たな卸資産の増加によるものです。固定資産は2兆4,129億円となり、1,079億円増加しました。

下段左のたな卸資産は9,556億円となり、(2018年3月末より)1,714億円増加しています。

下段右の有形固定資産は、不動産開発投資が順調に進んでいることなどから、(2018年3月末より)1,070億円増加しています。

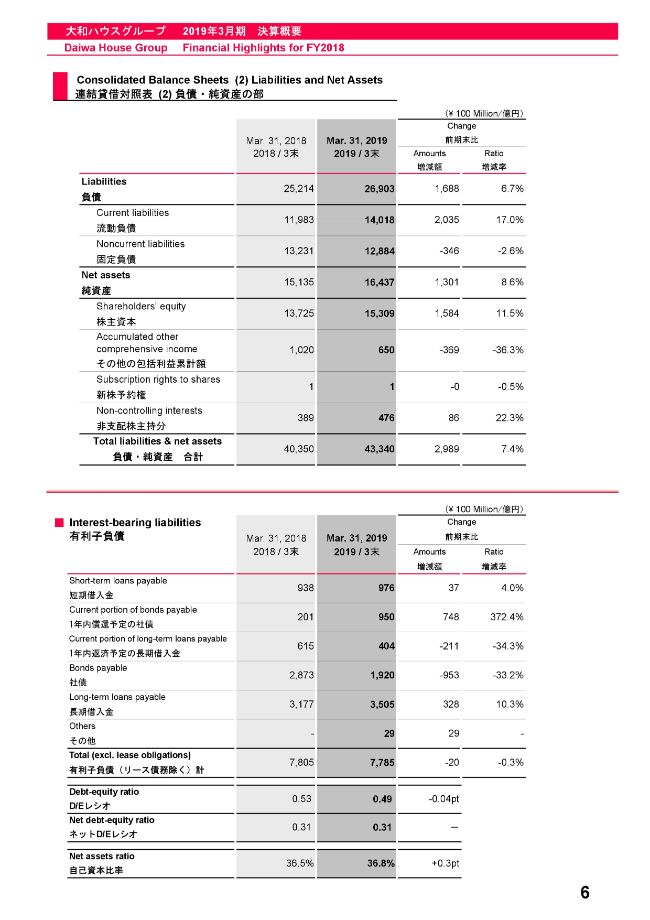

連結貸借対照表(2) 負債・純資産の部

6ページは、負債と純資産です。負債は2018年3月末より1,688億円増加し、2兆6,903億円となりました。純資産は(2018年3月末より)1,301億円増加し、1兆6,437億円となりました。

下段の有利子負債につきましては(2018年3月末より)20億円減少し、2019年3月末は7,785億円となりました。

D/Eレシオは0.49倍となっています。

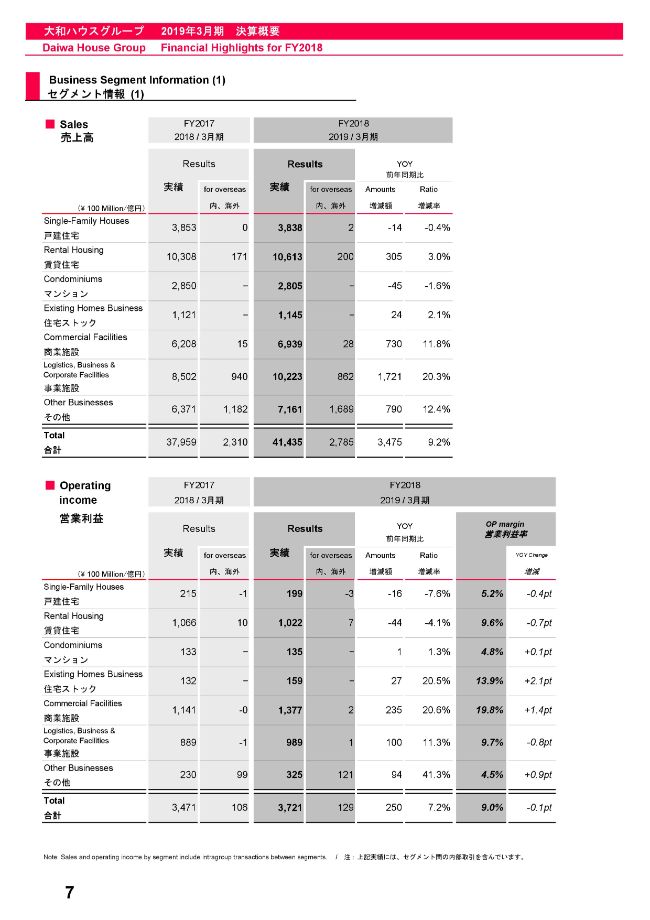

セグメント情報 (1)

7ページは、売上高・営業利益をセグメント別にお示ししています。上段の売上高は、賃貸住宅・住宅ストック・商業施設・事業施設・その他事業が増収となりました

。戸建住宅およびマンション事業は、販売戸数の減少により減収となっています。

下段は営業利益です。商業施設事業において、テナントバリエーションの拡大による1棟当たり単価の上昇等により(前年同期比で)235億円の増益となっています。

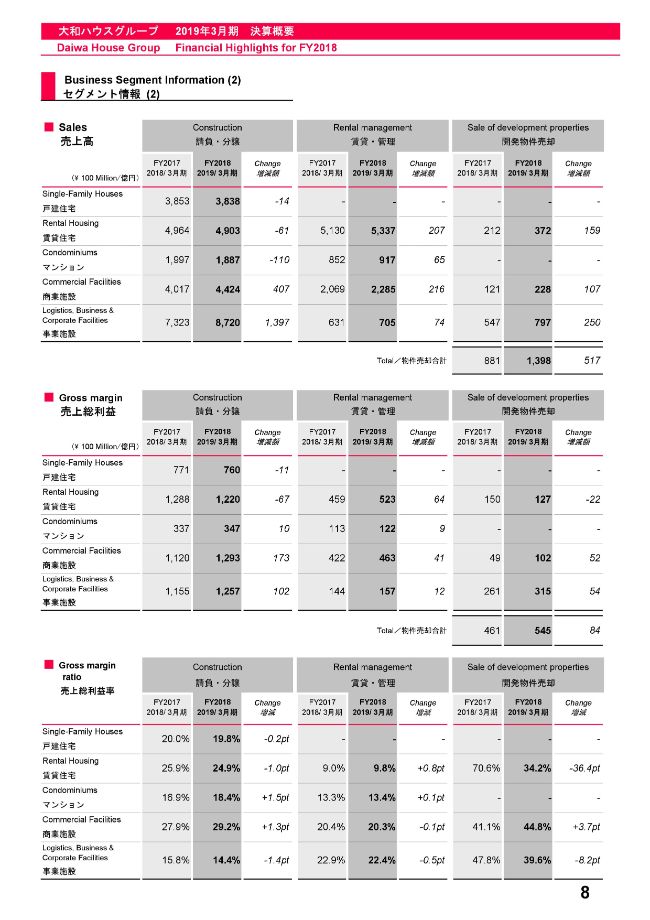

セグメント情報 (2)

8ページは、各セグメントを請負・分譲、賃貸・管理、開発物件売却に分けてお示ししています。

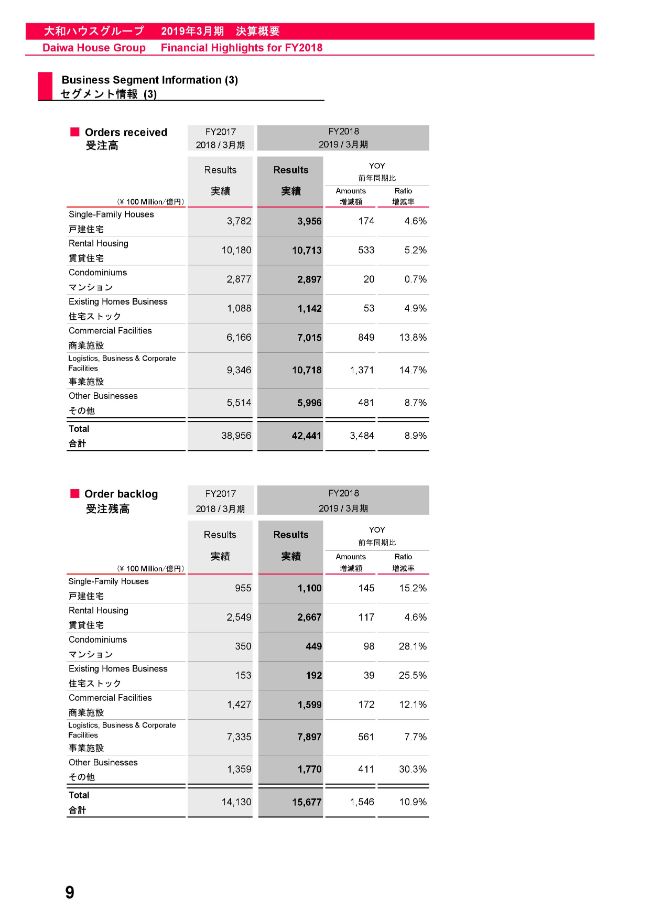

セグメント情報 (3)

9ページは、各セグメントの受注高と受注残高でございます。受注高は4兆2,441億円、前期比で8.9パーセント増。受注残高は1兆5,677億円、前期比で10.9パーセント増となっています。

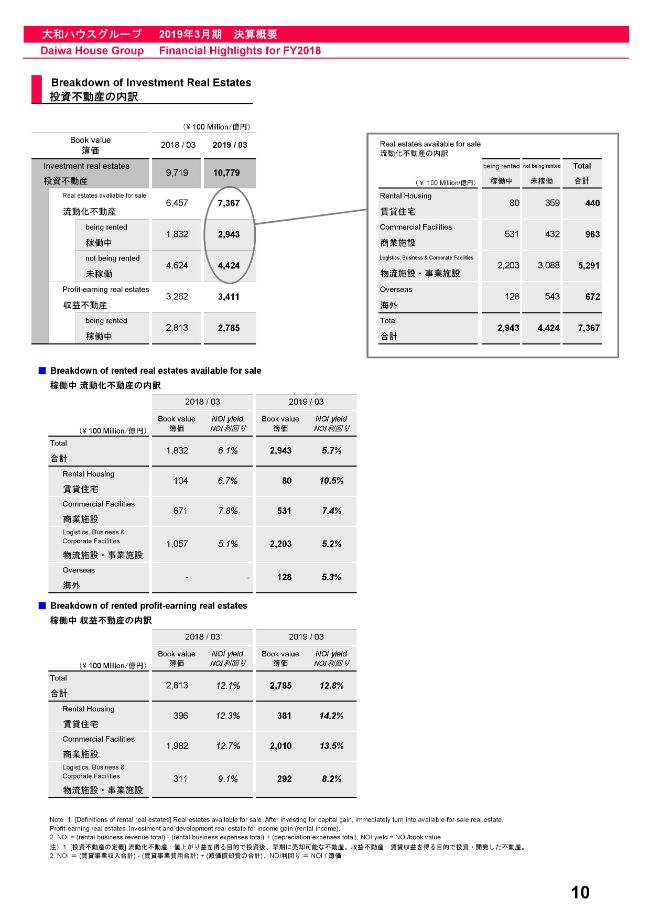

投資不動産の内訳

10ページは、投資不動産の内訳でございます。投資不動産は、2018年3月末が9,719億円、2019年3月末は1兆779億円となり、この1年で1,059億円増加しました。

流動化不動産については7,367億円で、うち稼働中の不動産が2,943億円、未稼働が4,424億円となっています。流動化不動産の施設別の内訳については、右上段のとおりです。物流施設が5,291億円と、引き続き投資の中心となっています。

下段は、稼働中の流動化不動産および収益不動産の内訳、NOI利回りを記載しています。流動化不動産については、NOI利回りが5.7パーセントとなっています。事業施設については、マルチテナント型物流施設の稼働率が上昇したため、2018年12月末より利回りが改善しています。収益不動産については、NOI利回りが12.8パーセントと、2018年3月末より0.7ポイント改善しています。

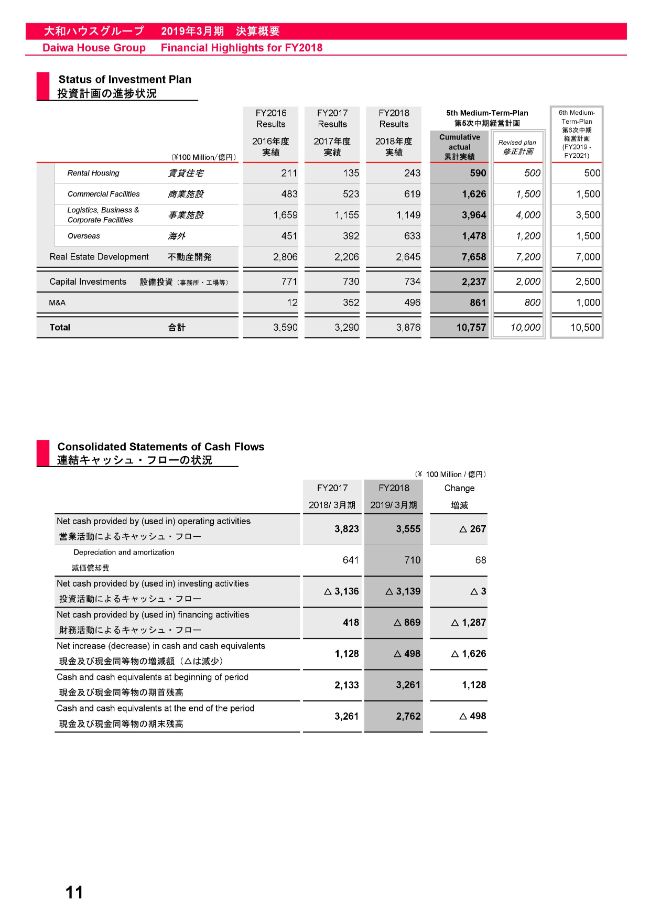

投資計画の進捗状況

11ページ上段は投資計画の進捗状況です。第5次中期経営計画の3年間での投資実績は、冒頭ハイライトでご説明したとおりです。第6次中期経営計画では、不動産開発投資7,000億円を含め、3年間で合計1兆500億円の投資を計画しています。

下段のキャッシュ・フロー計算書は、記載のとおりでございます。

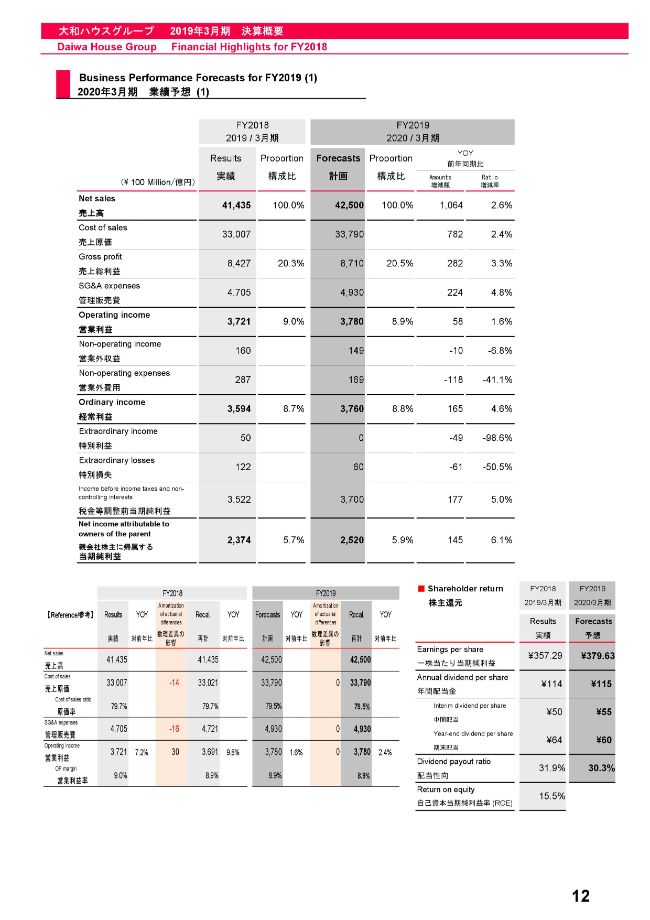

2020年3月期 業績予想(1)

12ページからは、2020年3月期の業績予想です。今期は売上高4兆2,500億円、営業利益3,780億円、経常利益3,760億円、親会社株主に帰属する当期純利益2,520億円を計画しています。なお、2020年3月期の業績予想には、退職給付数理差異の影響は織り込んでいません。

下段の1株当たり当期純利益は379円63銭です。年間配当金は、先ほど申し上げたとおり115円で、配当性向は30.3パーセントを予定しています。

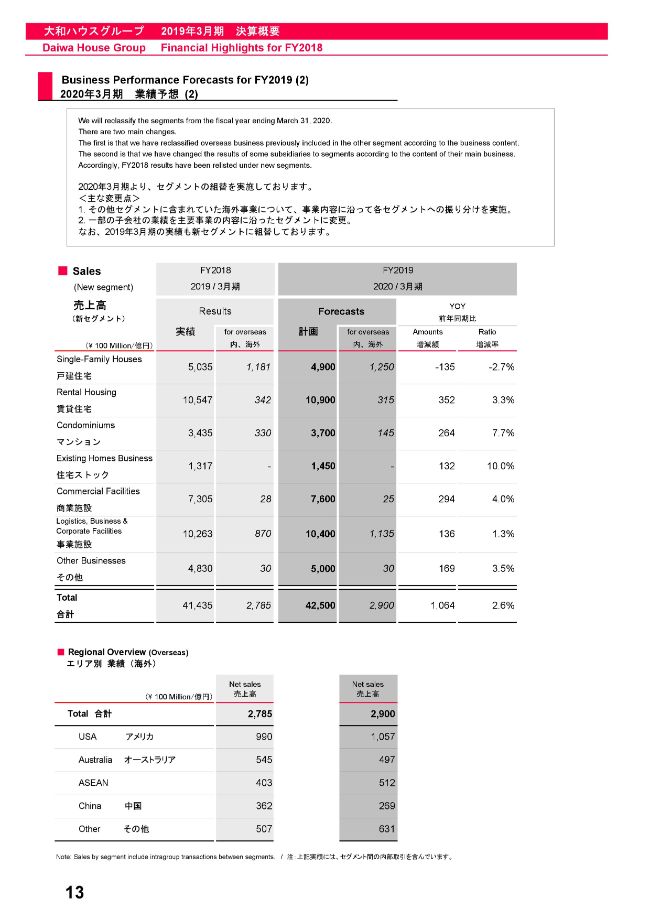

2020年3月期 業績予想(2)

13~14ページは、セグメント別の業績予想です。2020年3月期より、セグメントの組替を実施します。主な変更点は2点です。まず、その他セグメントに含まれていた海外事業については、事業内容に沿って各セグメントへの振り分けをしています。次に、一部の子会社の業績を、主要事業の内容に沿ったセグメントに変更しています。それに伴い、前期実績は新セグメントに組替しています。

新セグメントでの業績予想は、記載のとおりです。売上高については、戸建住宅事業を除くすべてのセグメントで増収を計画しています。

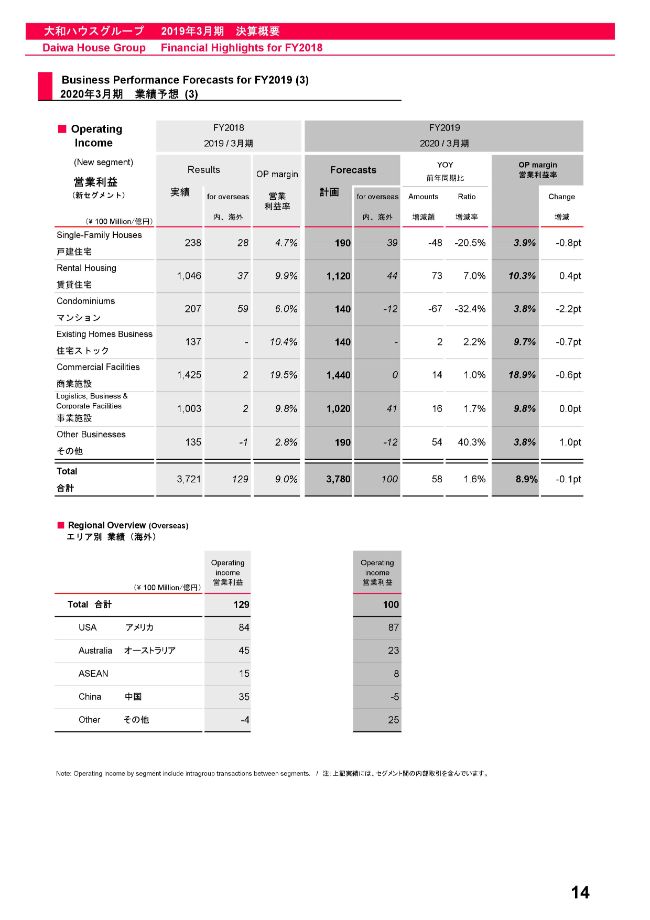

2020年3月期 業績予想(3)

営業利益については、戸建住宅・マンション事業を除く各セグメントで増益を計画しています。

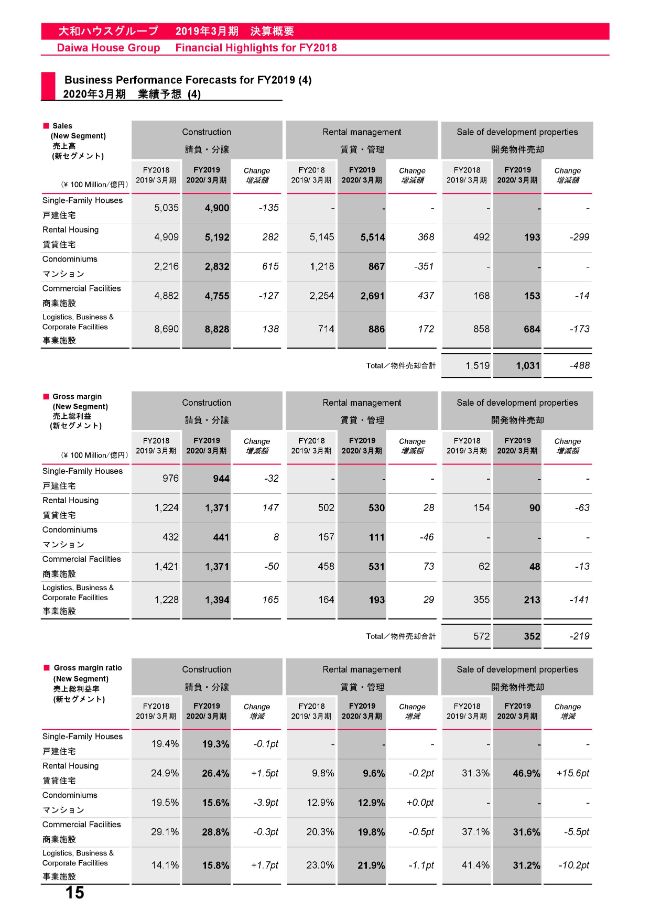

2020年3月期 業績予想(4)

15ページは、セグメント別の売上高・売上総利益・売上総利益率を、請負・分譲、賃貸・管理、開発物件売却に分けてお示ししています。

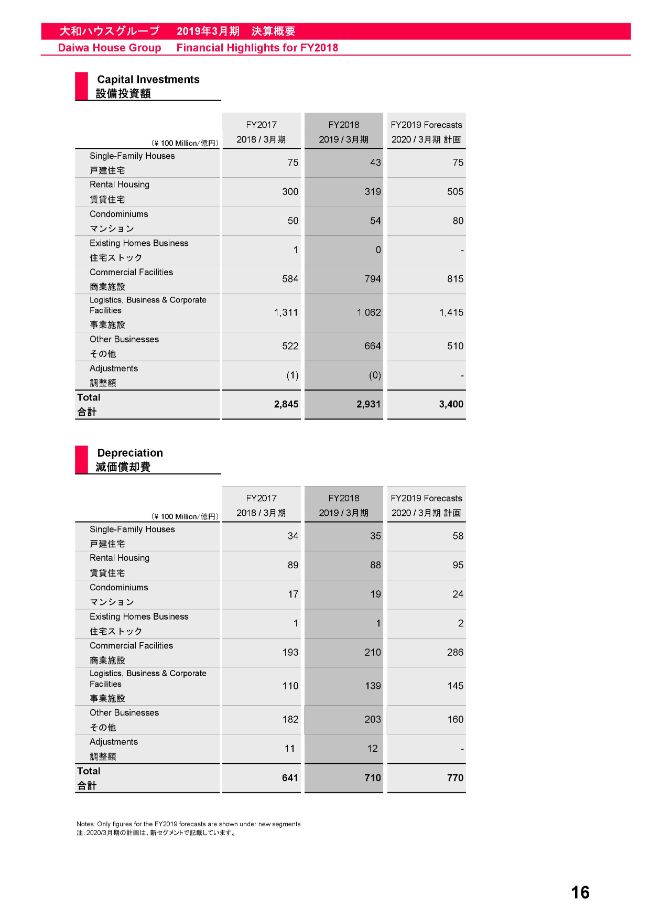

設備投資額

16ページは、設備投資額と減価償却費をお示ししています。

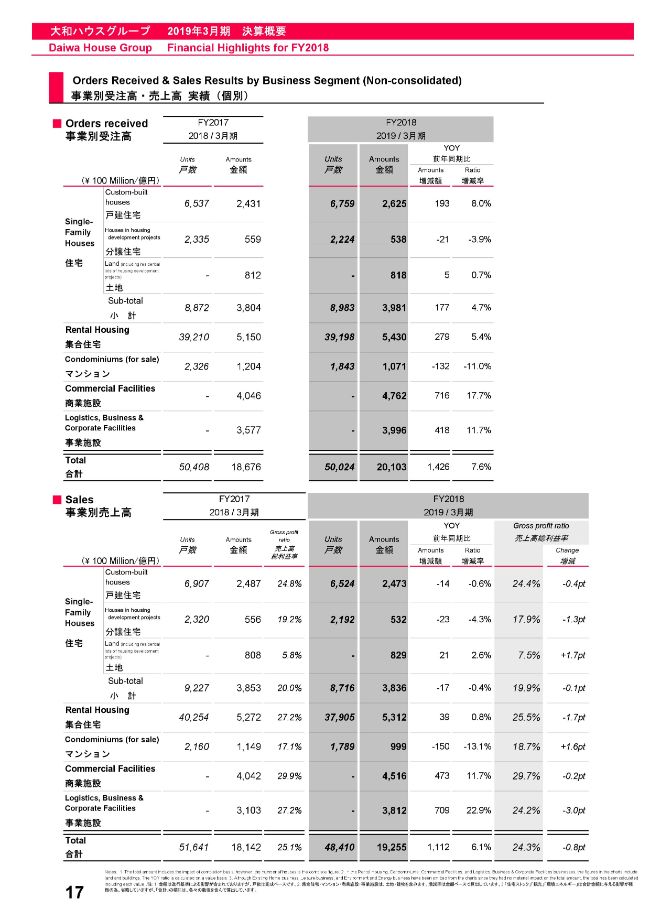

事業別受注高・売上高 実績(個別)

17~18ページについては、大和ハウス単体の受注高・売上高の実績と今期の計画を、セグメント別にお示ししています。

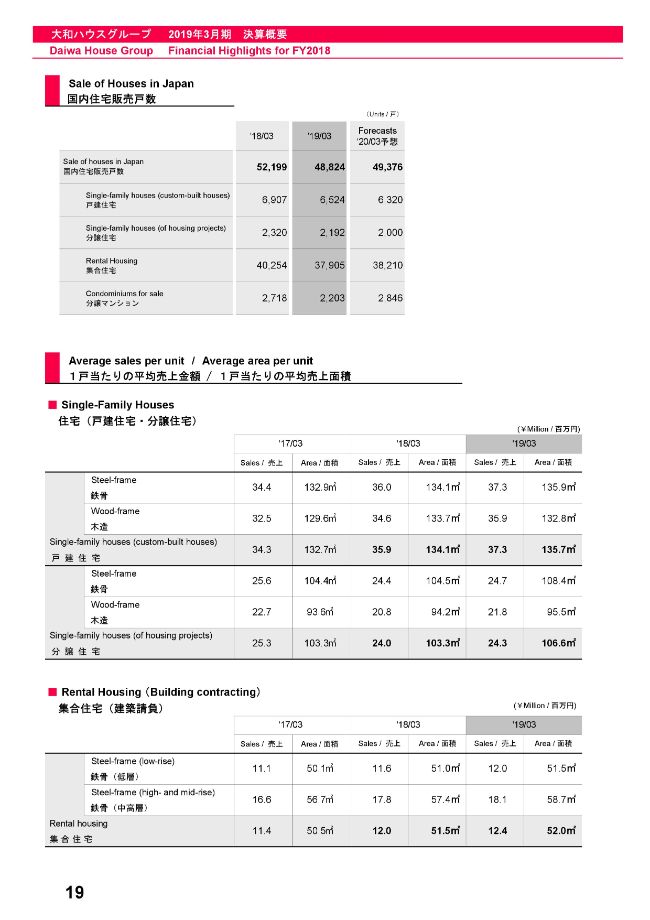

国内住宅販売戸数

19ページは、国内の住宅販売戸数と、賃貸住宅事業における1戸あたりの平均売上金額と面積です。

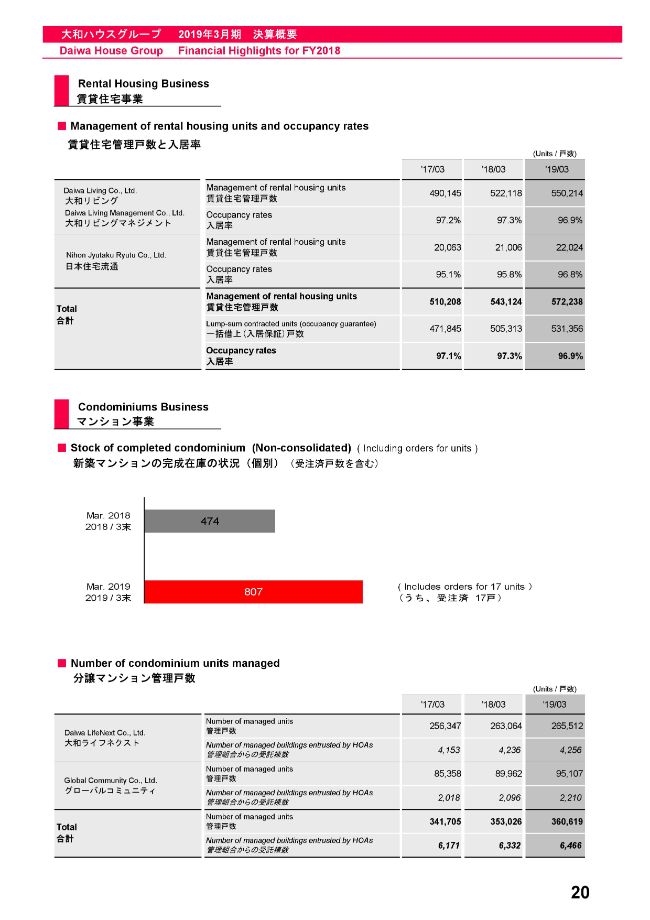

賃貸住宅事業

20ページ上段は、賃貸住宅の管理戸数と入居率をお示ししています。管理戸数は57万2,238戸となり、うち一括借上53万1,356戸に対する2019年3月末の入居率は96.9パーセントと、2018年3月末より0.4ポイント悪化しています。

中段は、マンション事業の完成在庫の状況です。2019年3月末の完成在庫は807戸となり、うち17戸が受注済です。

下段は分譲マンションの管理戸数です。2019年3月末で36万619戸となりました。

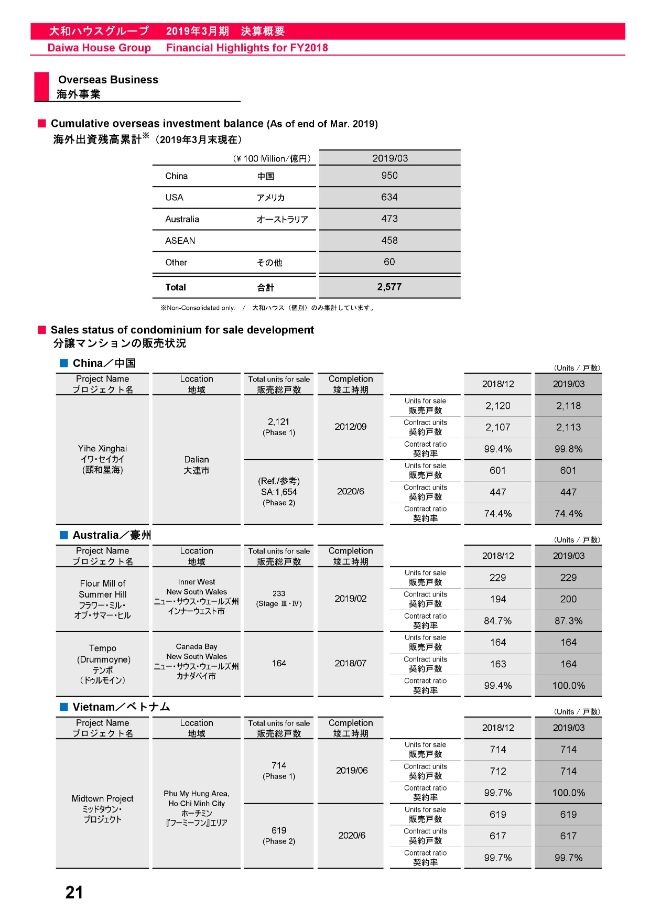

海外事業

21ページは、海外事業の進捗状況です。上段は2019年3月末の出資残高累計で、合計2,577億円となっています。下段は、海外の分譲マンション事業の販売状況です。

以上で、ご説明を終わらせていただきます。

スポンサードリンク

関連キーワード

スポンサードリンク

- 東京の京橋三丁目再開発、再開発組合が発足 複合施設を2026年度着工へ

4/19 15:33

4/19 15:33 - 西武・所沢駅西口の新商業施設、名称が「エミテラス所沢」に決定 9月開業へ

4/18 16:32

4/18 16:32 - 店舗数日本一の三井アウトレットパーク木更津、第4期開発計画に着工へ

3/15 16:31

3/15 16:31 - 東急・新綱島駅直結の商業施設「SHINSUI」、無印など13店集め3月15日オープンへ

3/13 17:53

3/13 17:53 - 複合施設「Dタワー富山」完成、ぐるなびのフードホールなど入居 7月開業へ

3/12 16:27

3/12 16:27